【QAあり】ネットプロテクションズHD、期初計画を大きく上回り達成 3カ年中計も更新し、28年3月期にGMV1兆円、営業利益40億円(CAGR25%)を計画

アジェンダ

柴田紳氏(以下、柴田):みなさま、こんにちは。ネットプロテクションズホールディングス・CEO柴田です。2025年3月期の決算説明をはじめます。

アジェンダはご覧のとおりとなります。

最初に通期及び第4四半期の業績について説明させていただき、その後、2026年3月期の業績予想についてご説明差し上げます。次に、経営TOPICSをご説明しまして、最後に、ローリングした3ヵ年事業計画を含む中期経営方針についてご説明します。

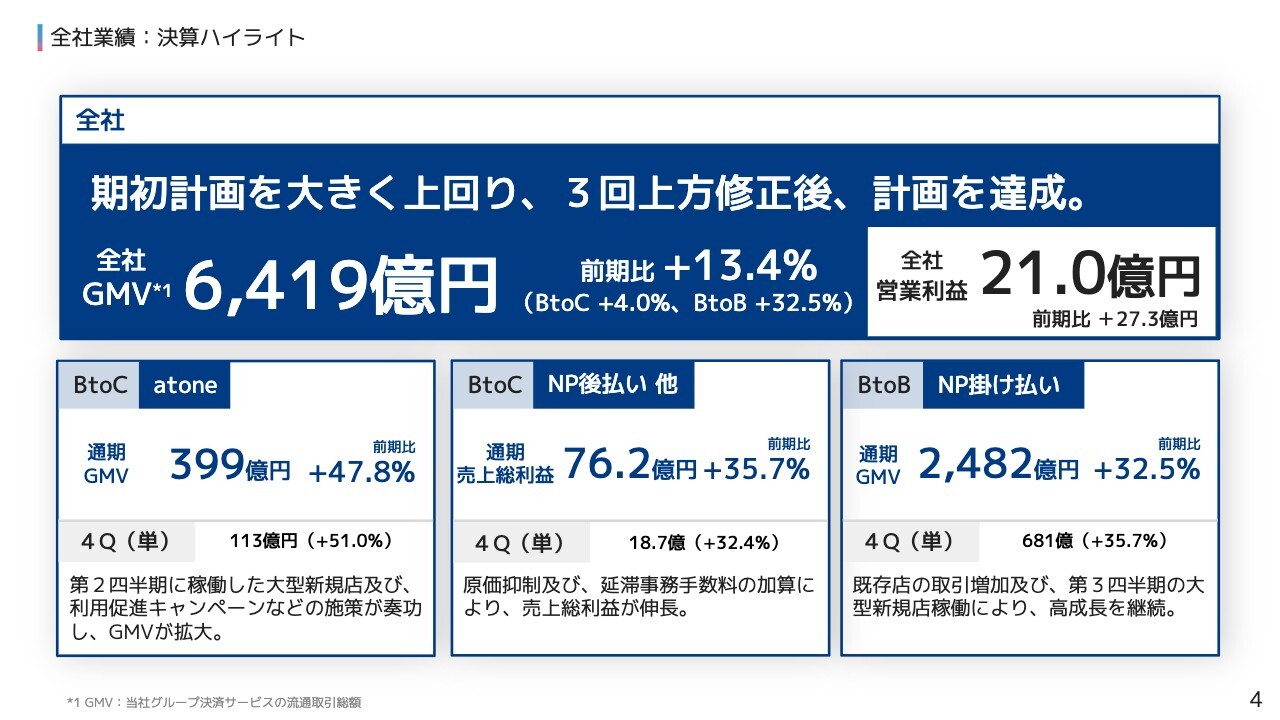

全社業績:決算ハイライト

渡邉一治氏:業績ハイライトはCFOの渡邉からご説明差し上げます。

全社GMVは13.4パーセント成長し、6,419億円となりました。また、営業利益は第3四半期上方修正の20億円をさらに上回り、21億円に着地しました。

サービス別に見ますと、atoneは第3四半期に続き、第4四半期も単独で50パーセントを超えるGMV成長、通期で48パーセントの成長率を示しました。第2四半期に稼働した大型新規店の稼働に加えて、利用促進キャンペーンなどの施策がGMVの成長につながりました。

NP後払いは、キャッシュカウのビジネスとして、売上総利益を重要指標に据えています。未払いコントロールによる原価抑制、延滞事務手数料の加算が寄与し、第4四半期単独で32パーセント増、通期で36パーセント増の結果となりました。

NP掛け払いも引き続き強い成長を継続しており、GMVは第4四半期単独で36パーセント増の681億円、通期で33パーセント成長し、年間GMVは2,482億円となりました。既存加盟店の取扱高伸長に加えて、第3四半期に稼働した大型新規店が成長に寄与しました。

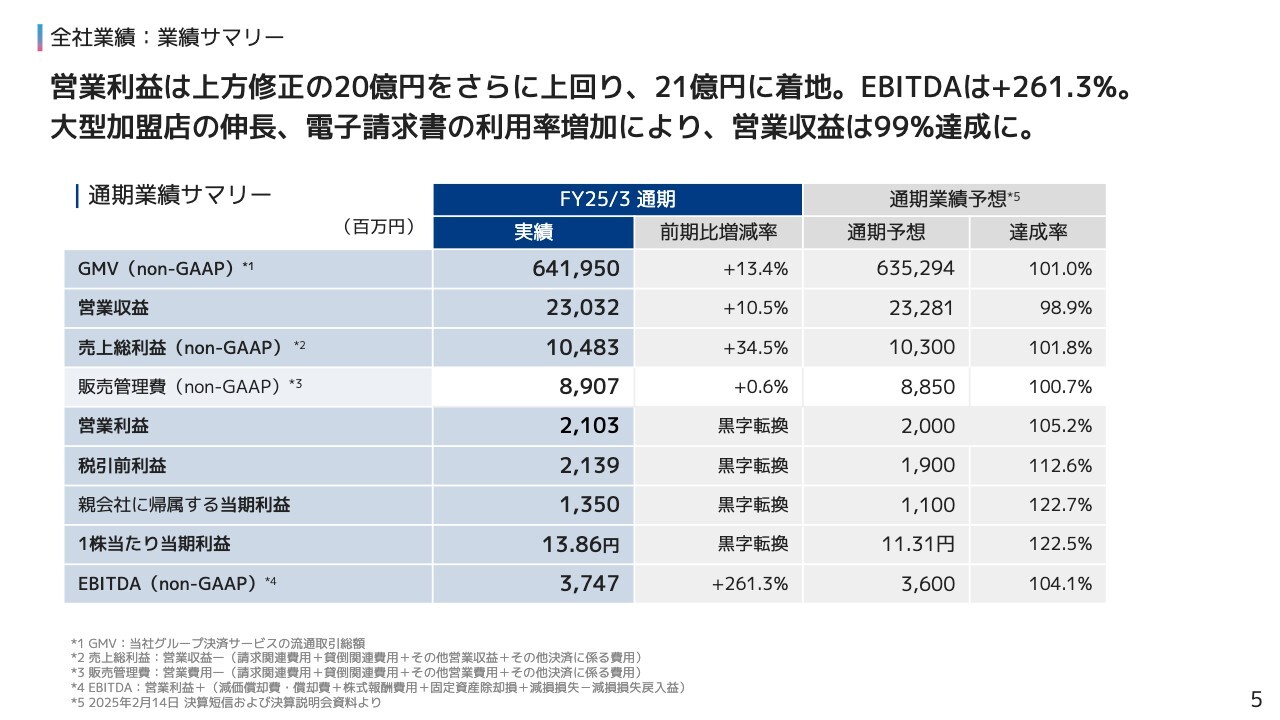

全社業績:業績サマリー

2025年3月期の業績サマリーとなります。

下期3億円のマーケ追加投資を行った上で、営業利益は第3四半期に発表した上方修正をさらに超える21億円となりました。営業収益は手数料率が低い大型加盟店の取引増加と電子請求書の利用率増加により若干ビハインドしましたが、それ以外の項目はすべて業績予想を上回り、EBITDAは前期比261パーセント増となっています。

なお、営業利益より税引前利益の方が大きくなっていますが、これは、IFRS特有の金融資産の評価損の戻りがあったためです。

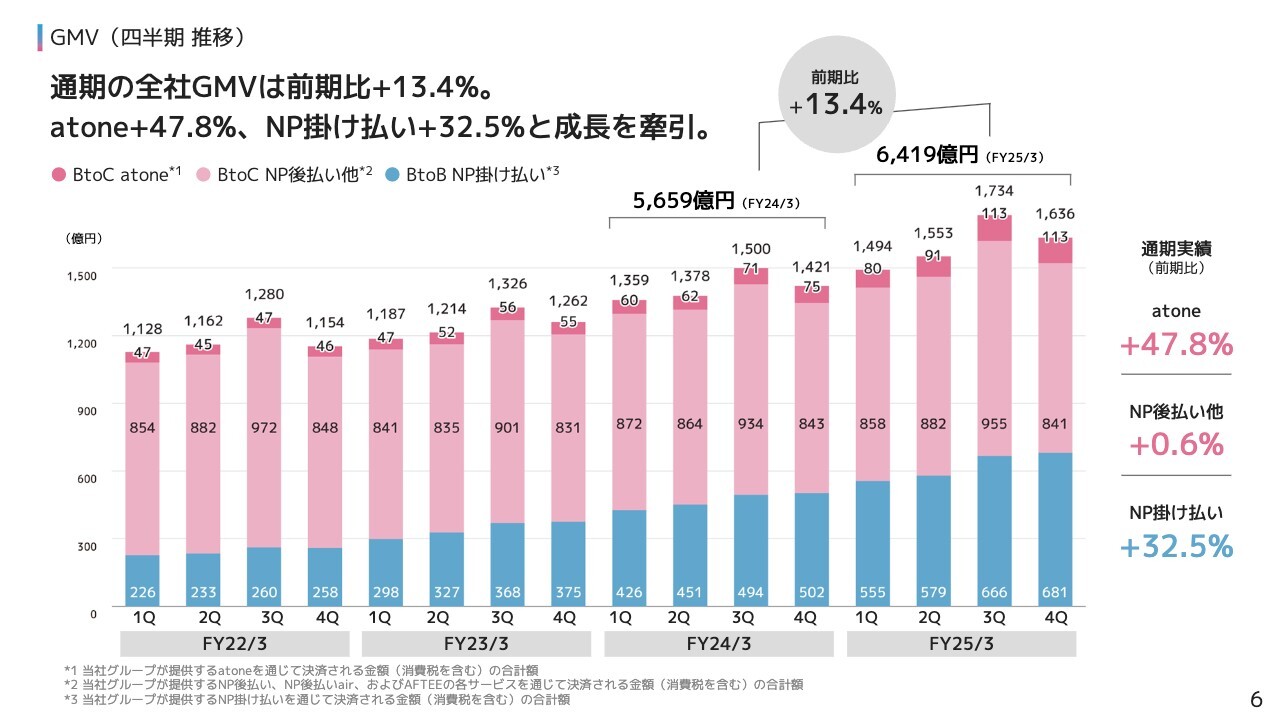

GMV(四半期 推移)

全サービスのGMV構成の推移です。

BtoCのatoneは前期比47.8パーセント、BtoBのNP掛け払いは同32.5パーセントの成長率を達成しています。これら2つのサービスが成長ドライバーとなり、通期の全社GMVは、前期比13.4パーセント増加しました。

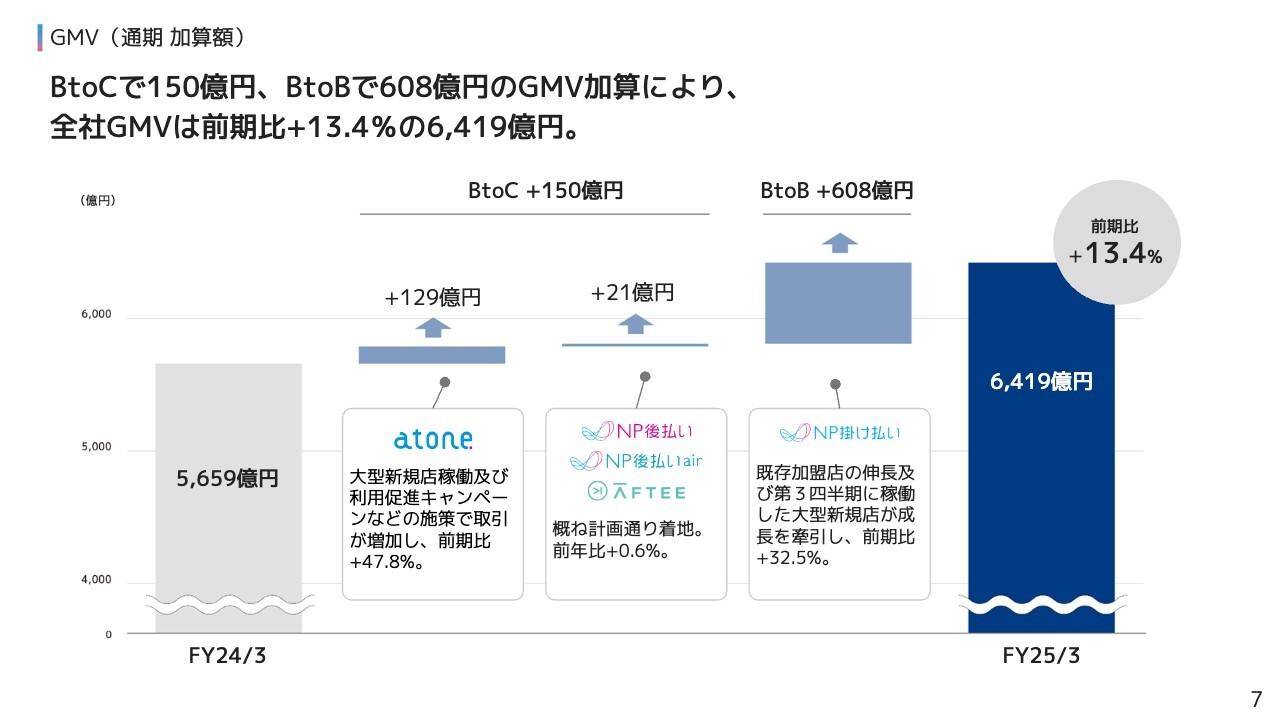

GMV(通期 加算額)

通期GMV加算額の内訳となります。

atoneは、第2四半期に稼働した大型新規店及び、利用促進キャンペーンなどの施策で、約130億円を積み上げることができました。

BtoBのNP掛け払いは、引き続き既存加盟店における取引増加が強い上に、第3四半期大型新規店の稼働が加わり、600億円を超える積み上げとなりました。

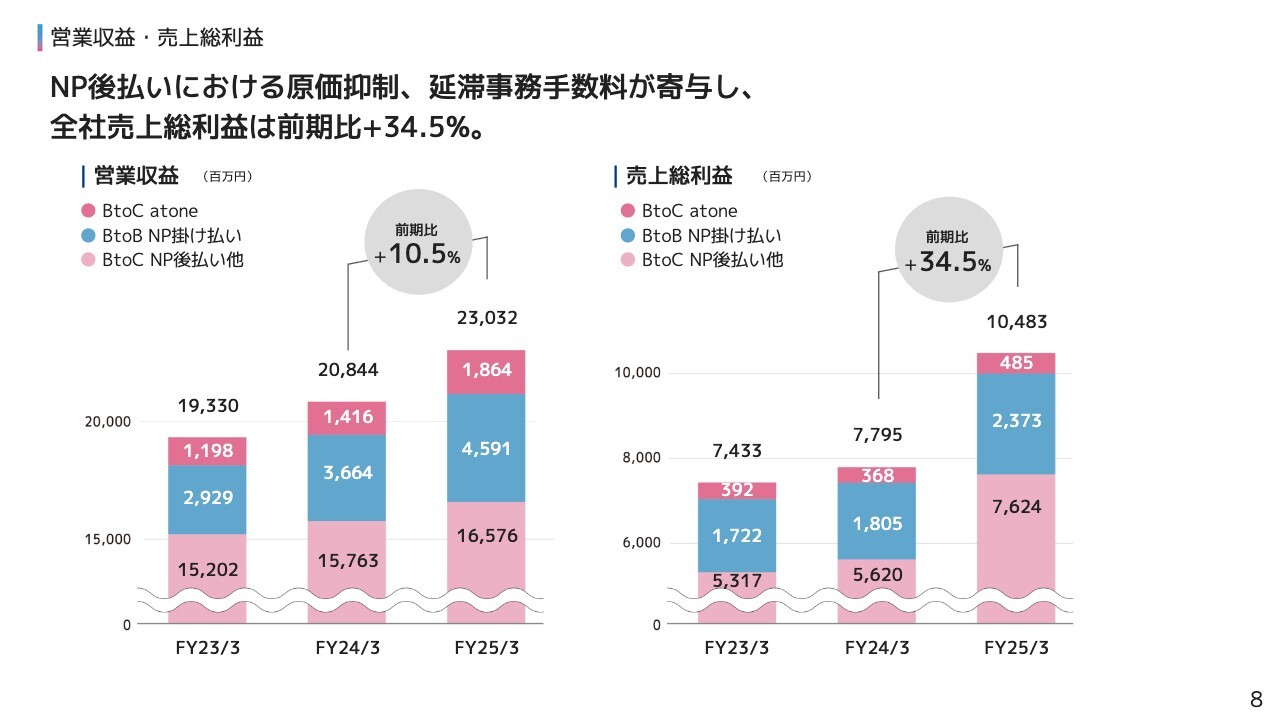

営業収益・売上総利益

全社の営業収益と売上総利益です。

営業収益は前期比10.5パーセント増加しました。

売上総利益は、主にNP後払いにおける未払いコントロールを含む原価抑制、延滞事務手数料の加算効果で、34.5パーセント増加しました。過去2年と比較しても、しっかり利益が出せる体質になっています。

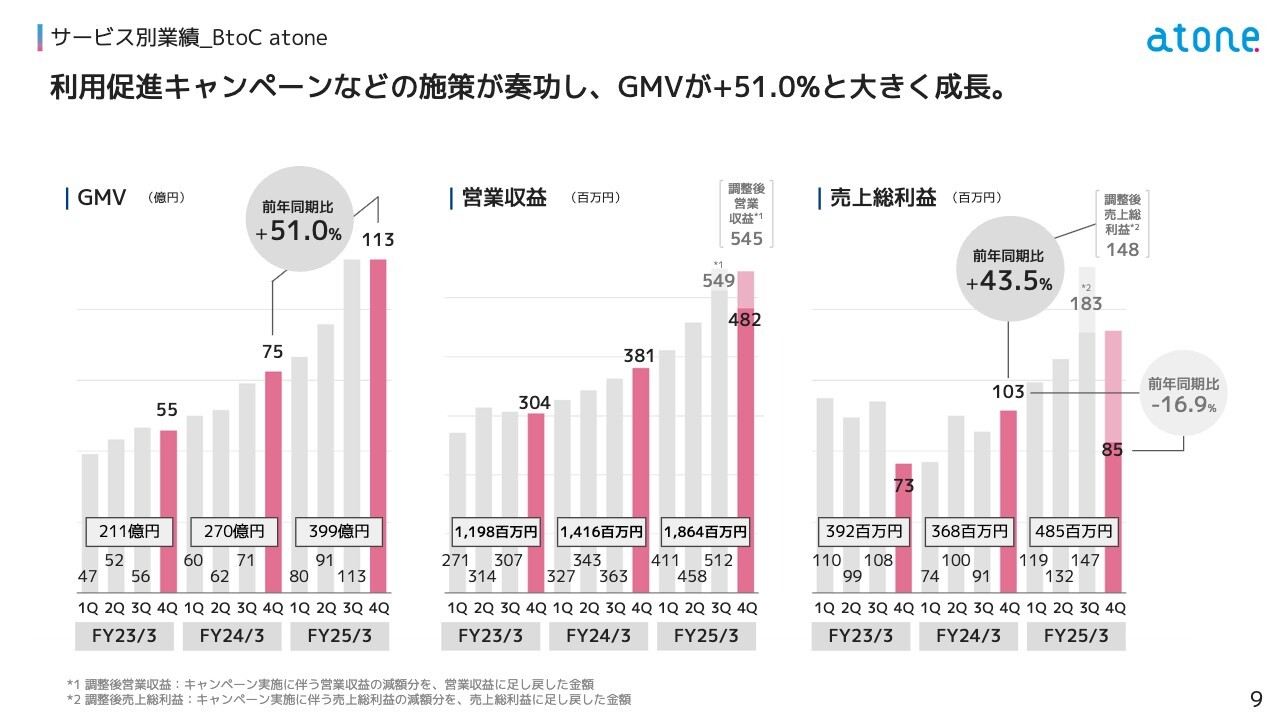

サービス別業績_BtoC atone

このページから、各サービスにおける主要指標についてご説明します。

atoneは第3四半期に続いて、新規加盟店獲得に加えて、新規ユーザーの拡大にも注力し、キャッシュバックを中心に利用促進キャンペーンの実施効果で、GMVは前年同期比51パーセント成長しました。

キャンペーン実施に伴う減額分を補正した売上総利益は、前年同期比43.5パーセント増となりました。

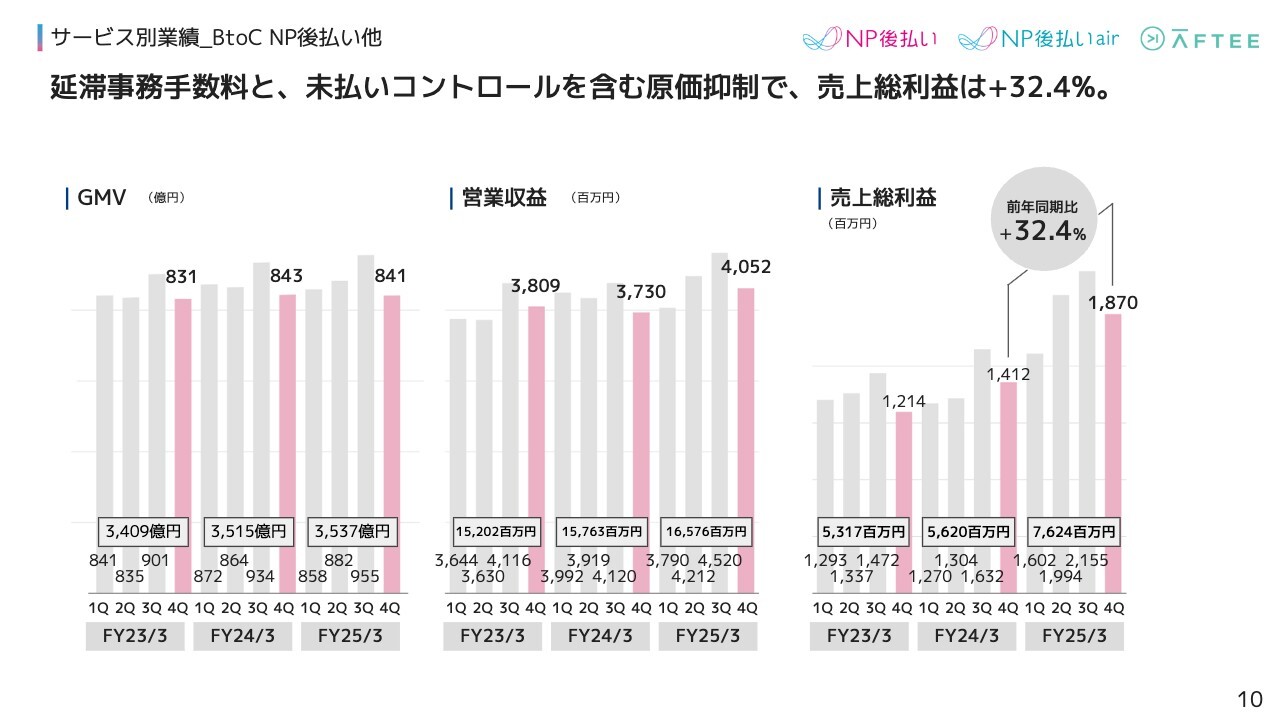

サービス別業績_BtoC NP後払い他

NP後払いは一部の販売方法に問題がある特定加盟店において是正を行い、GMVは0.3パーセント減となりましたが、利益にはポジティブに働いています。

売上総利益は、引き続き延滞事務手数料の加算と、未払いコントロールを含む原価抑制で、32.4パーセント増となりました。

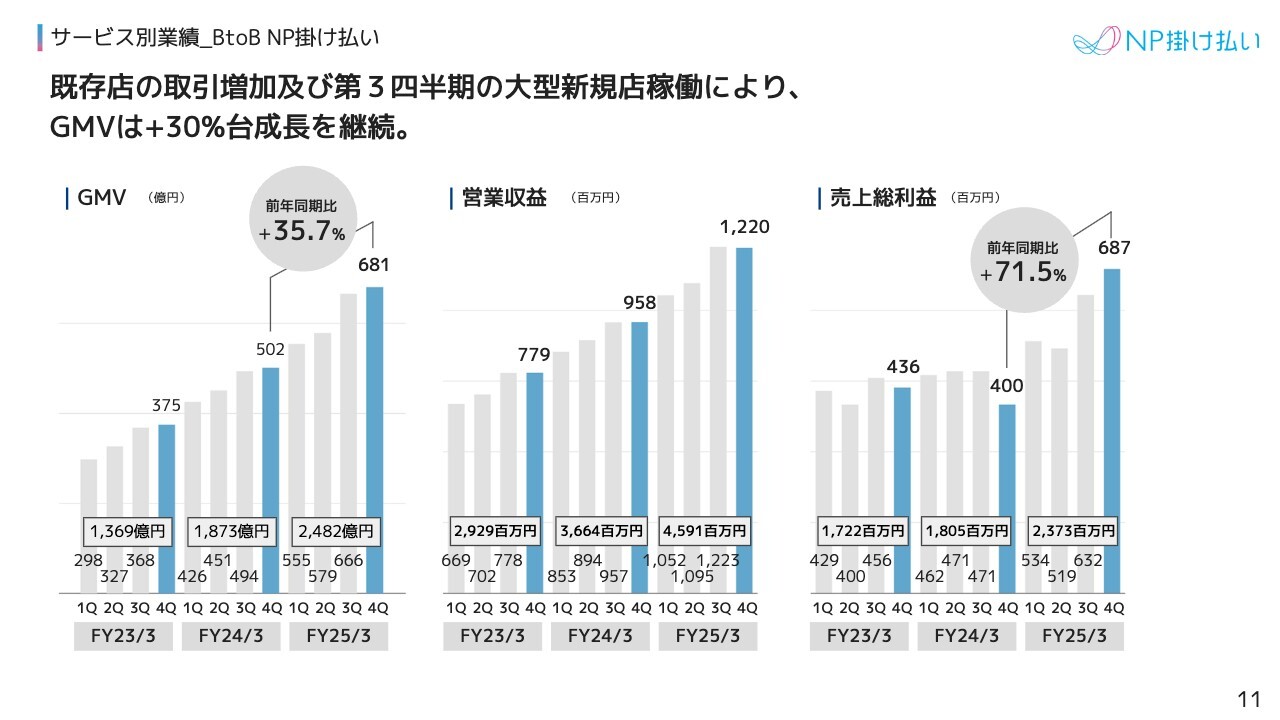

サービス別業績_BtoB NP掛け払い

BtoBのNP掛け払いは、引き続きGMVがプラス35.7パーセントと高成長を示しました。既存店の伸びに加え、第3四半期に稼働した大型新規店もGMV成長に貢献しました。

売上総利益は、昨年度はゼロゼロ融資回収期に入り未払い率が一時的に悪化しましたが、それに対応して与信コントロールを行った結果、今年度は前年同期比71.5パーセント増と回復しました。

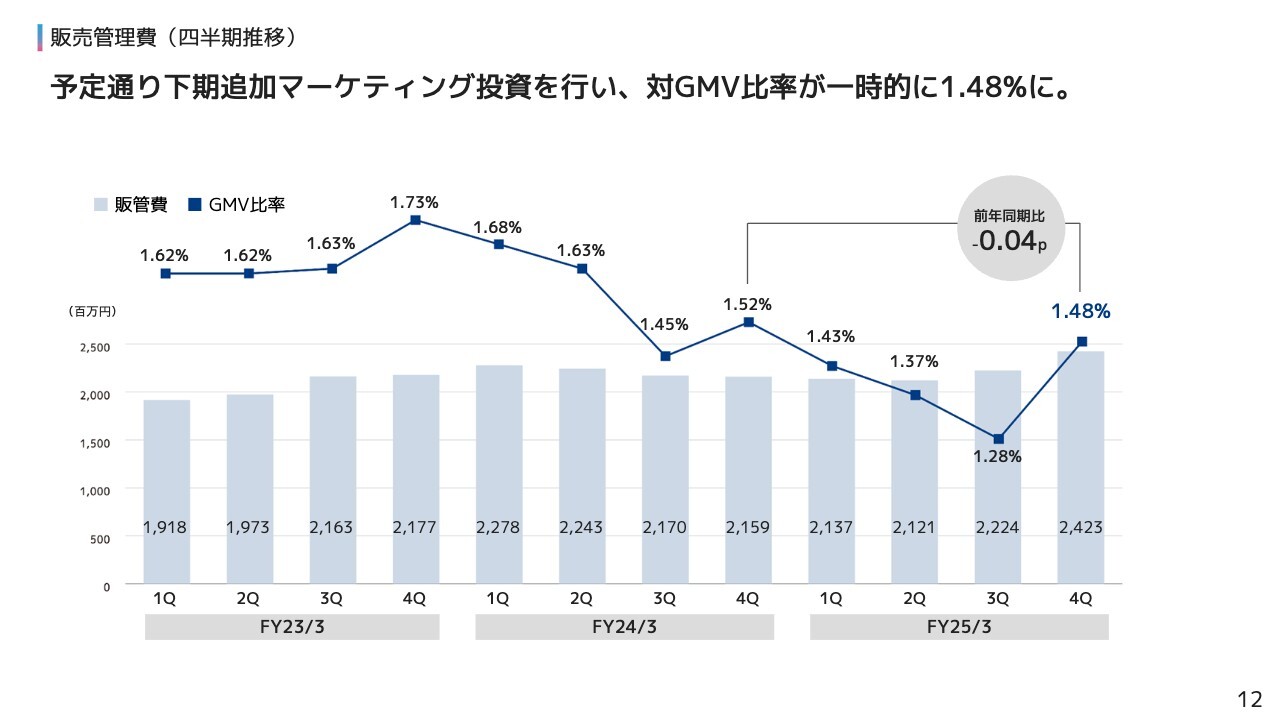

販売管理費(四半期推移)

販管費およびGMV対比の販管費率の推移です。

対GMV販管費率が1.48パーセントとこれまでの低下トレンドから乖離したように見えますが、これは下期追加マーケティング投資を予定どおり行ったための一時的な現象となります。

今後も、株主・投資家さまの期待に応える利益を確保した上で、超過利益をマーケティング費用に回すような運用をしていきたいと考えています。

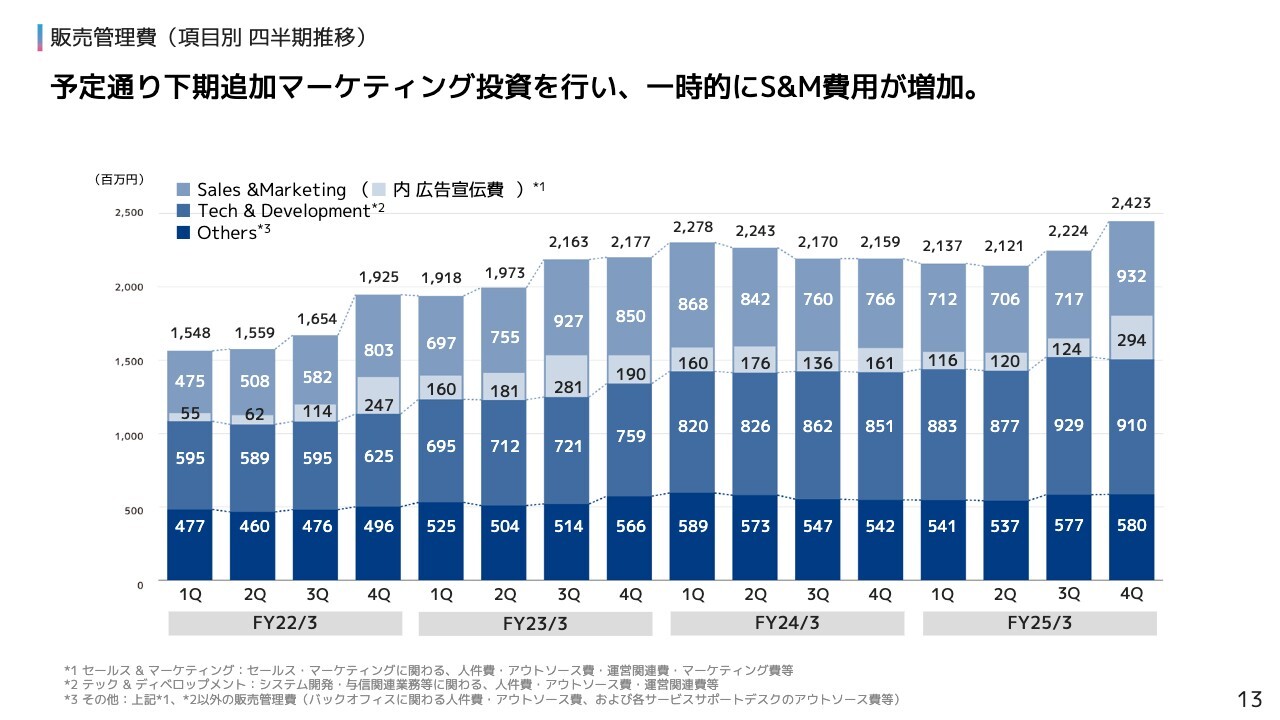

販売管理費(項目別 四半期推移)

第4四半期の販売管理費の額は、24.2億円となりました。

セールス&マーケティング費用の増加は、下期の追加マーケティング投資によるものです。

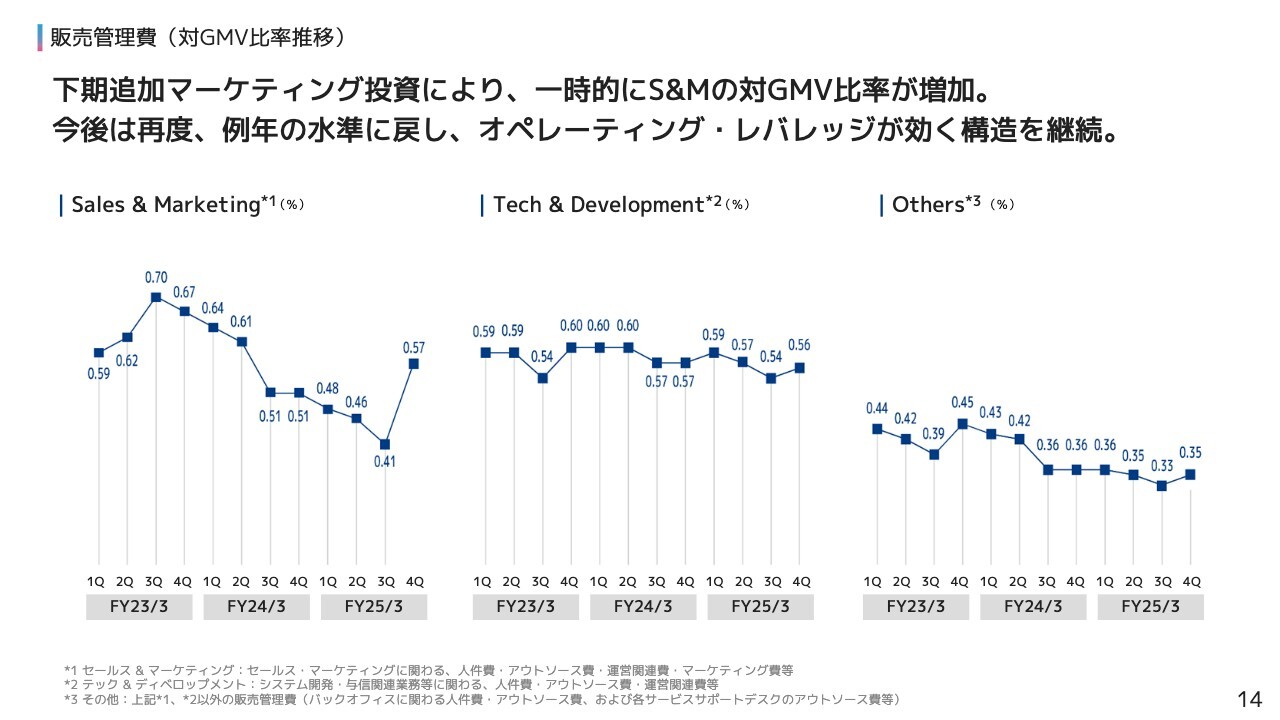

販売管理費(対GMV比率推移)

項目別のGMV対比の販管費率です。

繰り返しになりますが、セールス&マーケティングの対GMV比率の急増は下期の追加マーケティング投資によるものです。オペレーティング・レバレッジが効く構造を継続する方針に変わりはなく、2026年3月期第1四半期からまた例年の水準に戻します。

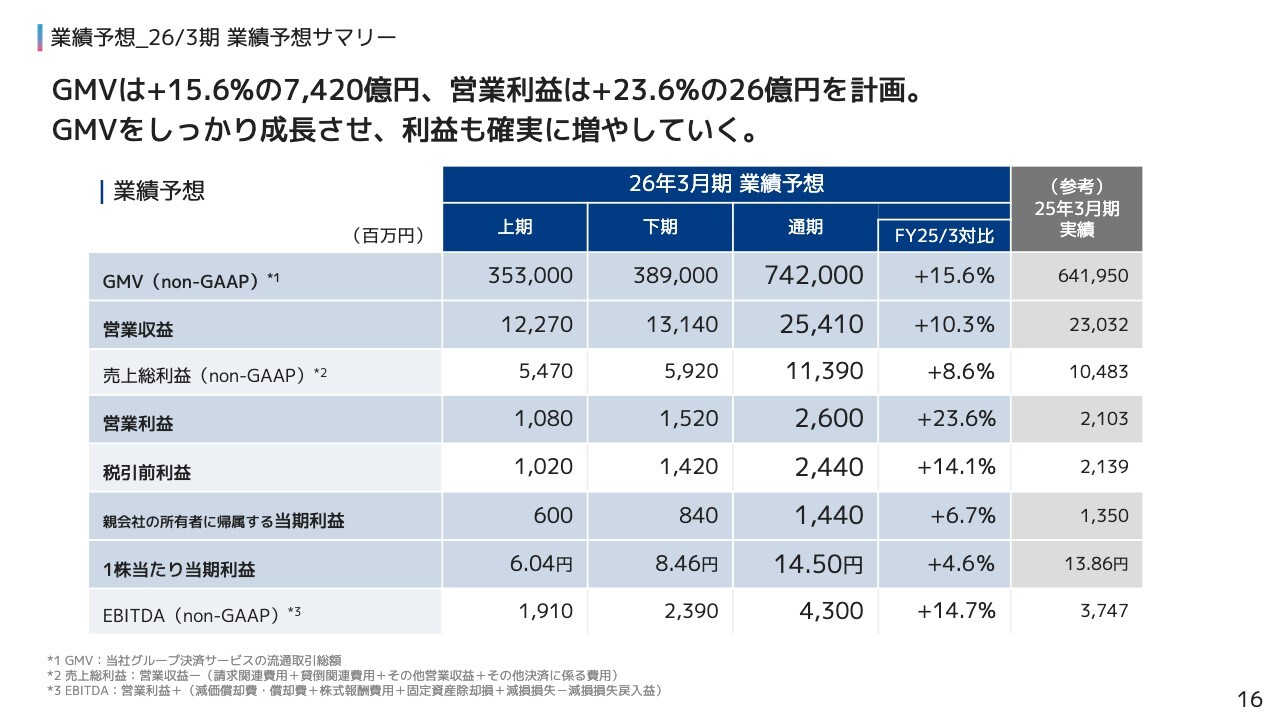

業績予想_26/3期 業績予想サマリー

次に2026年3月期の業績予想についてご説明差し上げます。

2026年3月期業績予想のサマリーとなります。

GMVは15.6パーセント増の7,420億円、営業利益は23.6パーセント増の26億円を計画しています。GMVをしっかり成長させながら、引き続き原価をコントロールし、販管費の対GMV比率を下げることで、確実に利益を増やしていきます。

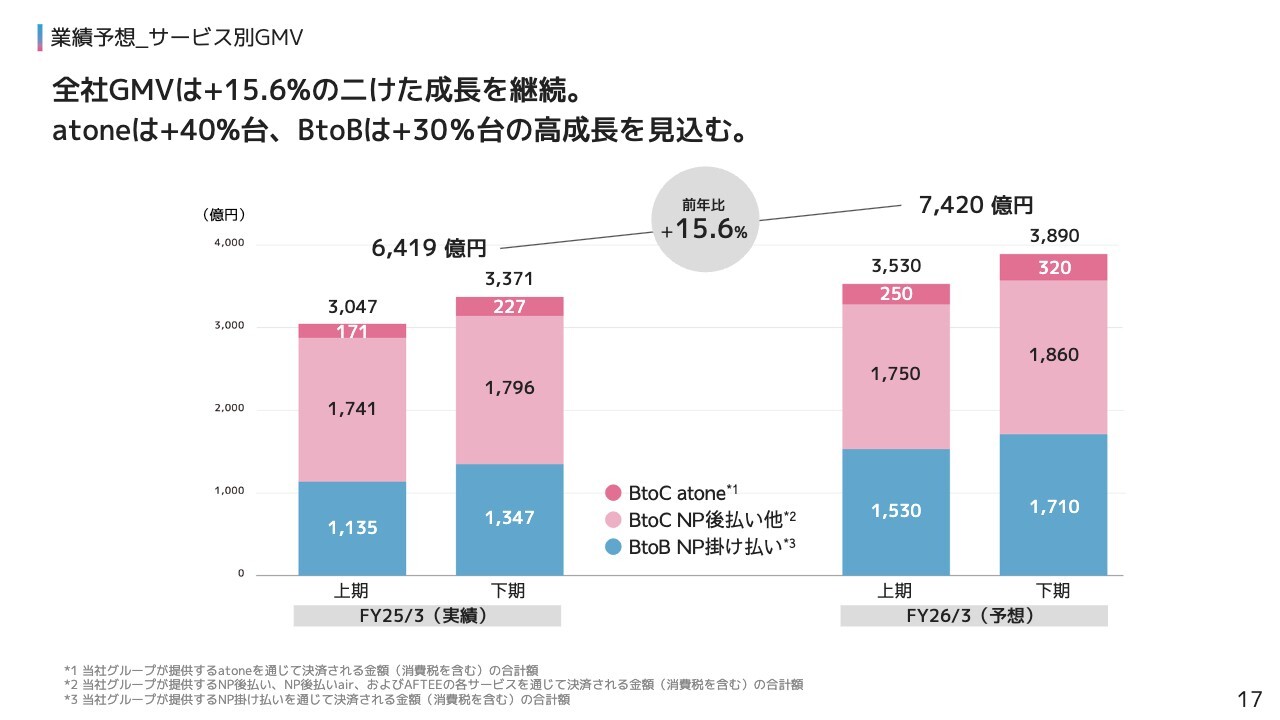

業績予想_サービス別GMV

全社GMVは15.6パーセント増の二けた成長を継続します。

成長ドライバーであるBtoC atoneは40パーセント台、BtoB NP掛け払いは30パーセント台の高成長を見込んでいます。

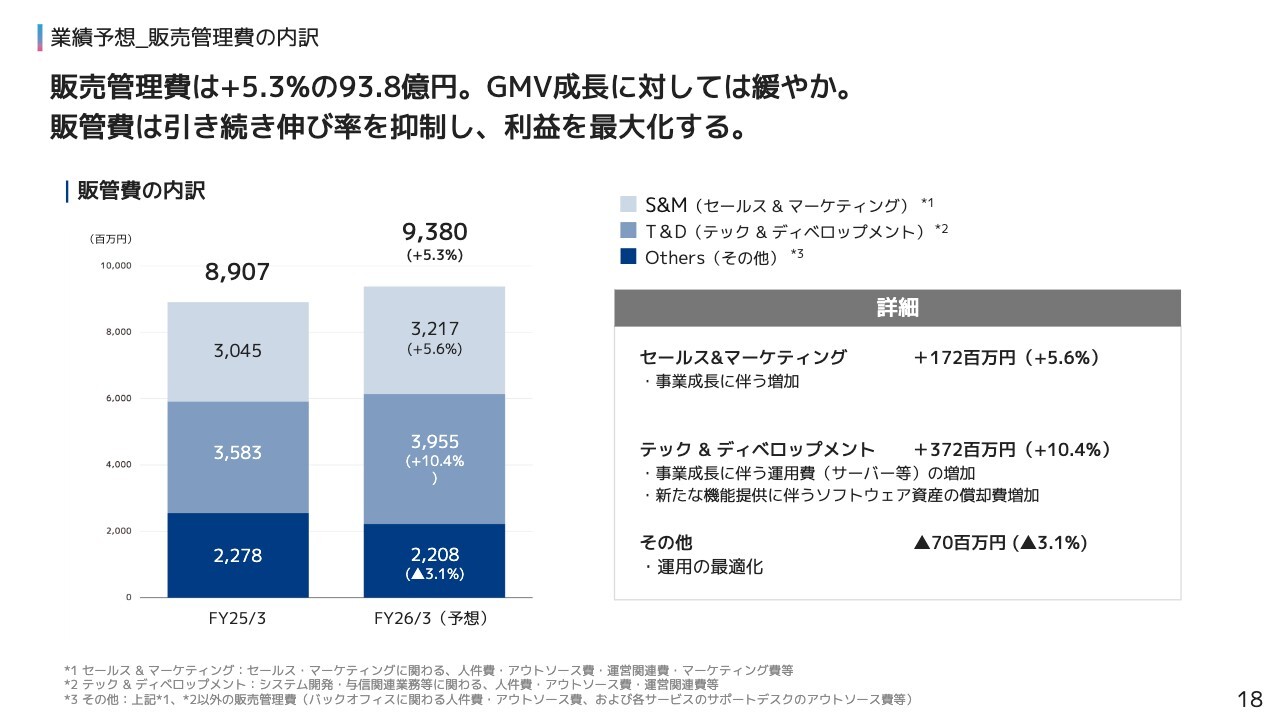

業績予想_販売管理費の内訳

販管費予想の内訳となります。総額として、前期比5.3パーセント増にとどめます。

テック&ディベロップメントは新規機能の提供、取引拡大にともなう運用費などがかかるため、増額となりますが、セールス&マーケティング、その他の販管費については、すでに効率化が進んでおり、無理せずとも一定水準以下に伸び率を抑制することができます。

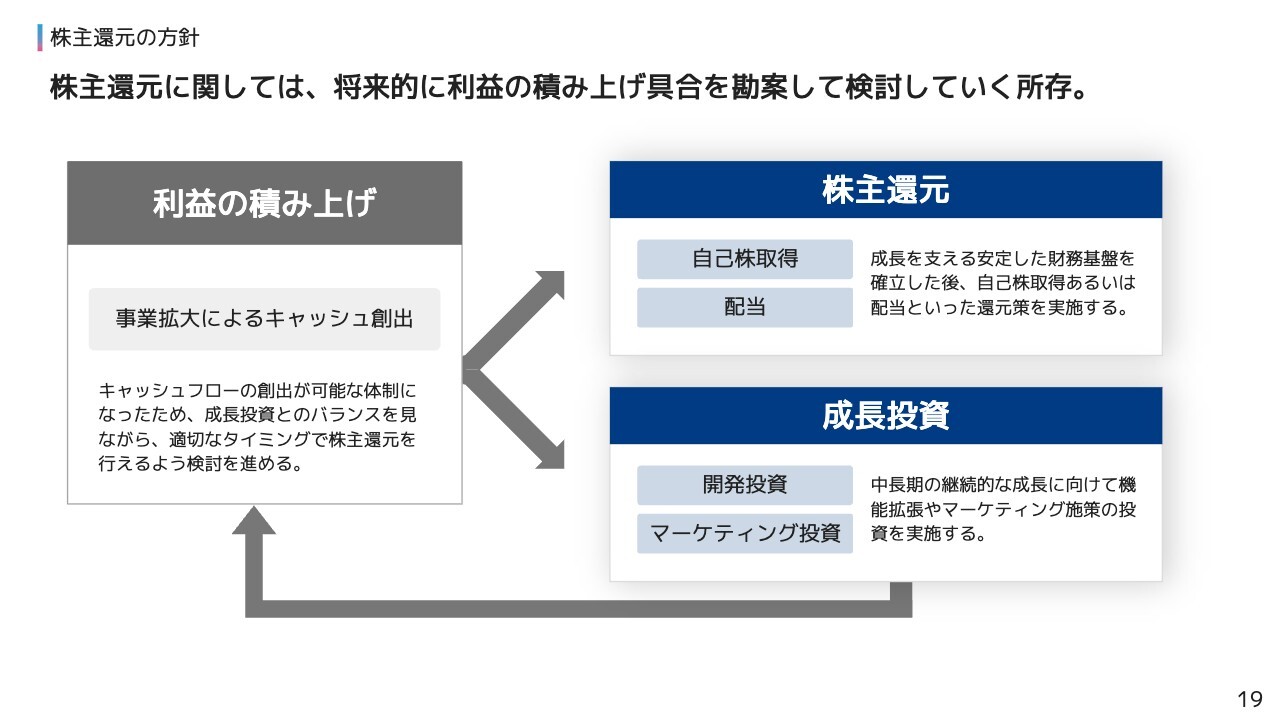

株主還元の方針

株主還元の方針について説明します。

現時点では成長投資に利益を投入しますが、将来的には十分な利益を積み上げて株主還元を実施することが経営の責務と考えています。

米国の関税リスクについて

なお、当社は内需取引に関する決済サービスを提供しており、現時点では米国の関税による直接的な影響はほぼないと見ています。ガイダンスにも、特に影響は織り込んでいません。

BtoC:新規稼働店・新規プラットフォーム連携

柴田:その他経営トピックスのご報告です。ここからはCEOの柴田からご説明差し上げます。

まず、BtoC領域の進捗です。

atoneは、4月にデジタルコンテンツ総合サイトのDMMで提供を開始しました。NP後払いairは、九電工の個人向けサービスに提供開始しました。4月より全営業所で運用中です。それぞれの事業が、ターゲットとする市場を順調に開拓できています。

また、atoneにおいて、ECプラットフォームへのシステム連携を進めています。これらの連携により、プラットフォームを利用しているEC事業者は、atoneをすぐに導入できるようになります。atone導入の障壁が低くなるため、加盟店開拓を加速できます。

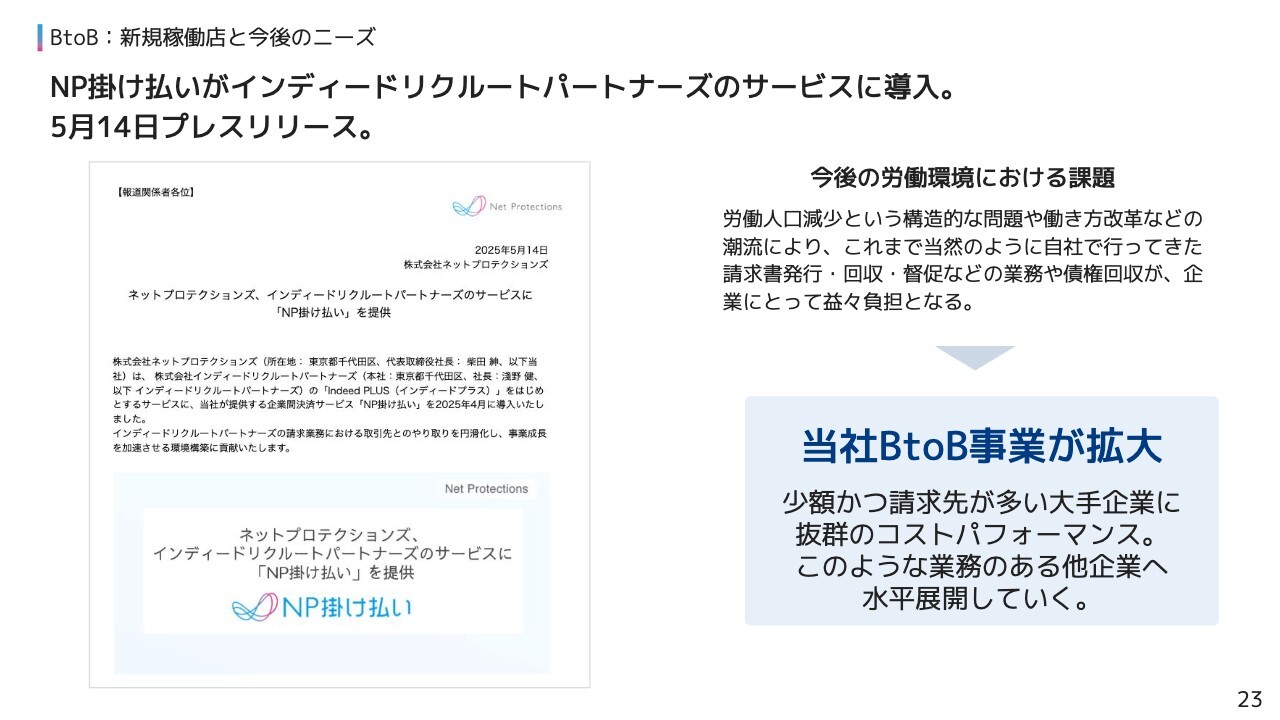

BtoB:新規稼働店と今後のニーズ

次に、BtoB領域についてです。

NP掛け払いがインディードリクルートパートナーズのサービスに導入され、この5月より稼働を始めました。

労働人口の減少は今後も進んでいくため、このような少額大量の請求業務を、未回収リスクも含めてすべてアウトソースしたいというニーズはますます強まると考えています。今般の大手事例を呼び水として、さらに類似の大手事業者を狙っていきます。

3カ年財務ポリシー(GMV×営業利益)

ここからは、中期経営方針をご説明差し上げます。

まず、3ヵ年事業計画をお示しします。1年前に発表した3ヵ年計画を1年先の2028年3月期までローリングしたものになります。

3年後の2028年3月期にGMV1兆円、営業利益40億円を計画しています。GMVは年平均成長率16パーセントから19パーセントと力強く成長させます。営業利益も年平均成長率を25パーセントと見込んでいます。

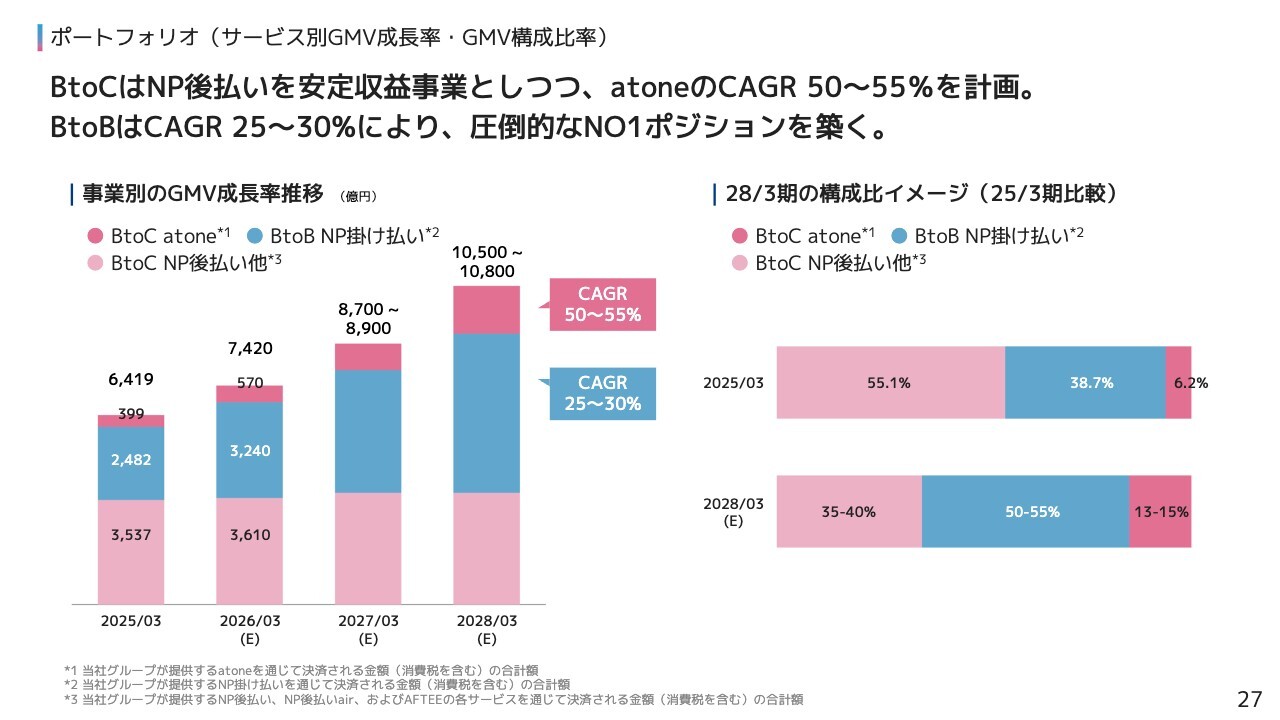

ポートフォリオ(サービス別GMV成長率・GMV構成比率)

こちらは向かって左が各サービスのGMVの伸び・成長率、右が構成比イメージとなります。

BtoB事業は規模が大きくなる中でも年平均25パーセントから30パーセントの成長を続ける見通しで、2028年3月期にはGMV全体の50パーセント以上を占める見込みです。

BtoCはatoneが50パーセントを超える伸びを見込んでおり、BtoBとともに成長のドライバーとなります。

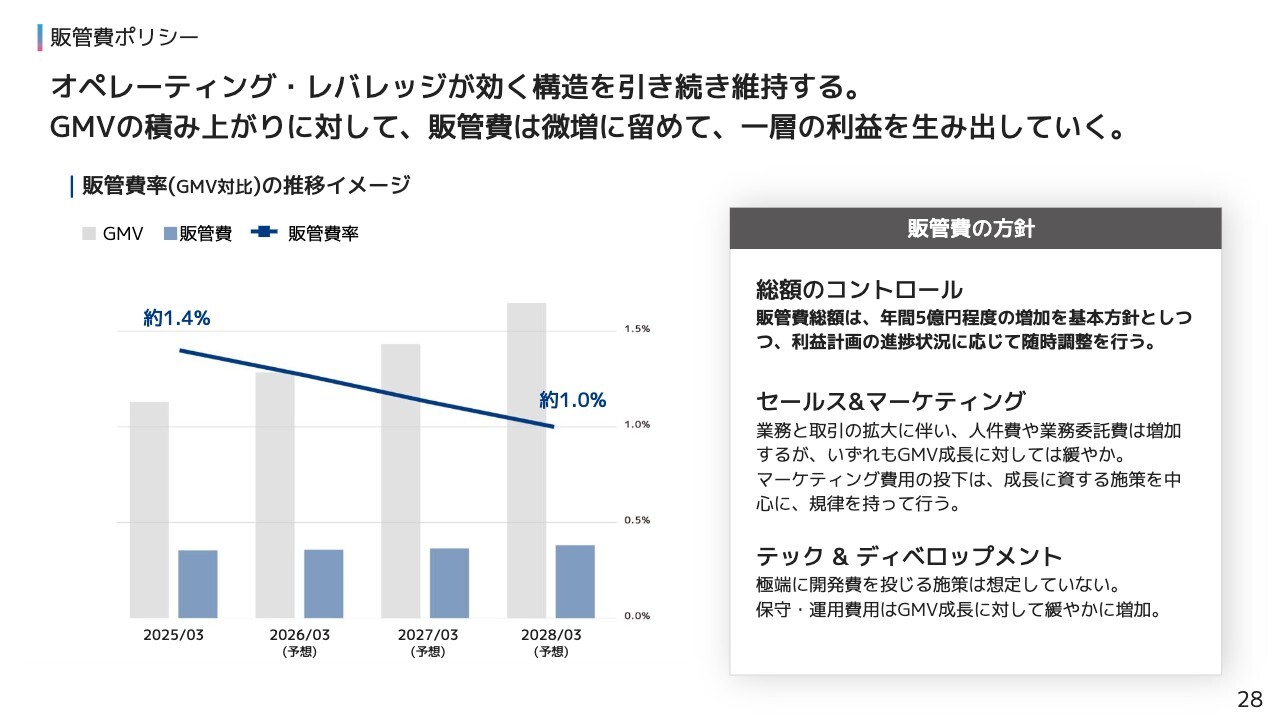

販管費ポリシー

次に販管費の考え方です。

GMVの積み上がりに対して、販管費は微増に留め、販管費率を下げて、一層の利益を生み出していきます。必要な体制はできていますし、効率化もすでに進んでいるため、コストコントロールしやすい構造になっています。なお、生成AIの活用についても研究を進めています。

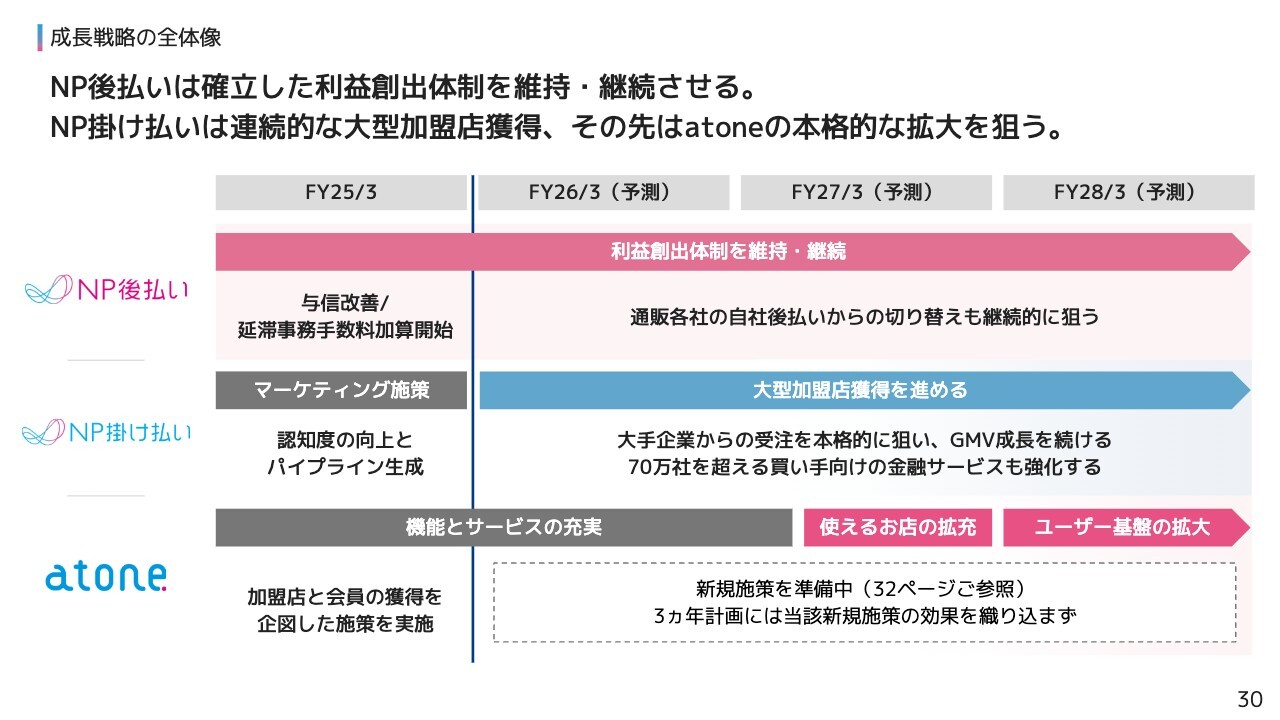

成長戦略の全体像

ここからは、3ヵ年事業計画の裏付けとなる、各事業の成長戦略についてご説明します。

まず、成長戦略の全体的な方向性についてお伝えします。

BtoCのNP後払いは、2025年3月期に与信改善の各種施策が効果を発揮し、また、延滞事務手数料を加算したことにより、安定的に利益を生み出せる体制となりました。今後はこの状態を継続させつつ、通販各社の自社後払いからの切り替えも狙っていきます。

BtoBのNP掛け払いは、順調に成長を続け、掛け払い市場においてすでに圧倒的な実績となっています。今後は、大手企業からの受注獲得を本格的に狙っていくことで、高いGMV成長率を継続させます。また、本ビジネスに付随して70万社を超える買い手企業向けの金融サービスも強化していく方針です。

BtoCのatoneも、現在の順調な成長を継続させる想定で、3ヵ年計画を作成しています。その上で、計画に織り込んでいない新規施策を準備していますので、これらについては後ほど32ページでご説明差し上げます。

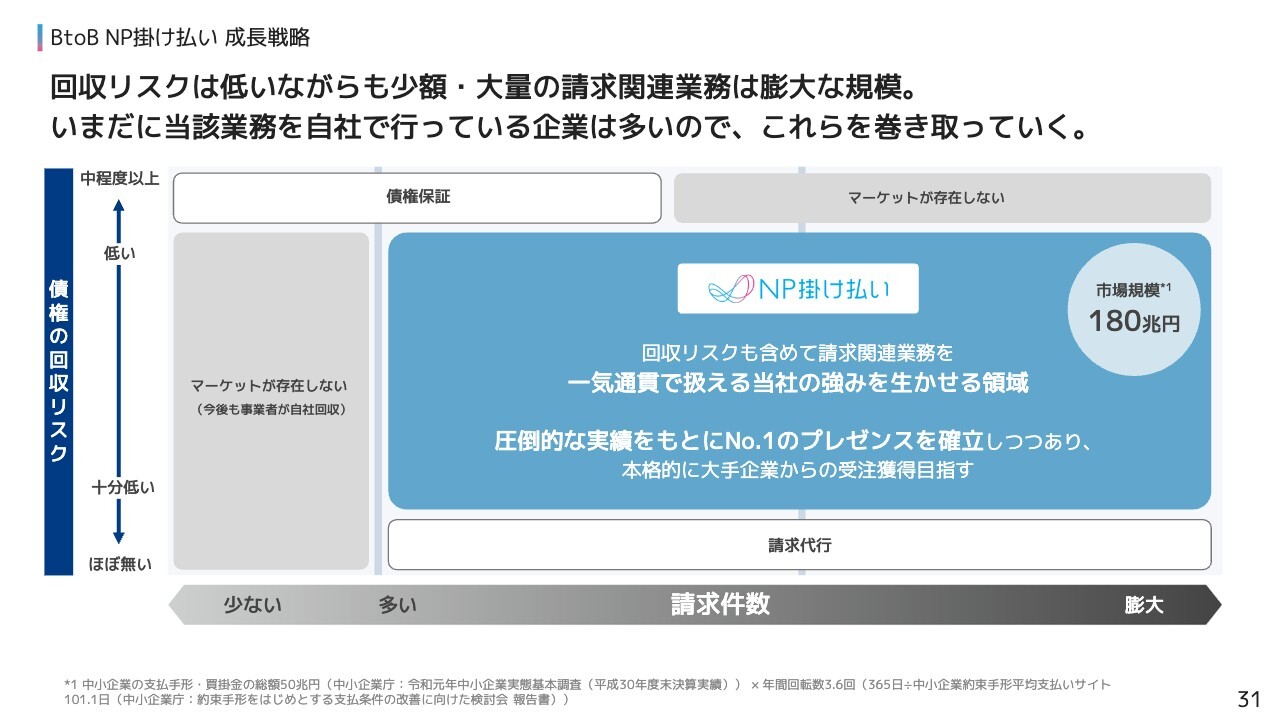

BtoB NP掛け払い 成長戦略

BtoBのNP掛け払いの成長戦略をお伝えします。

回収リスクの存在する、少額大量の請求関連業務は、膨大な規模で存在します。多くの企業がいまだに自社でこれらの業務を行っており、特に営業が回収責任を負っている場合、時間やモチベーションの面で大きな困難となっています。

回収リスクも含めて大量の請求関連業務を一気通貫で請け負うことができる事業者は、当社以外にほとんど存在しないと自負しています。10年以上磨き続けてきた、この独自性を武器に成長を続けることができると考えています。

特に、ここ最近では大手企業との商談が増えてきていますので、未来への期待感はより強まっています。

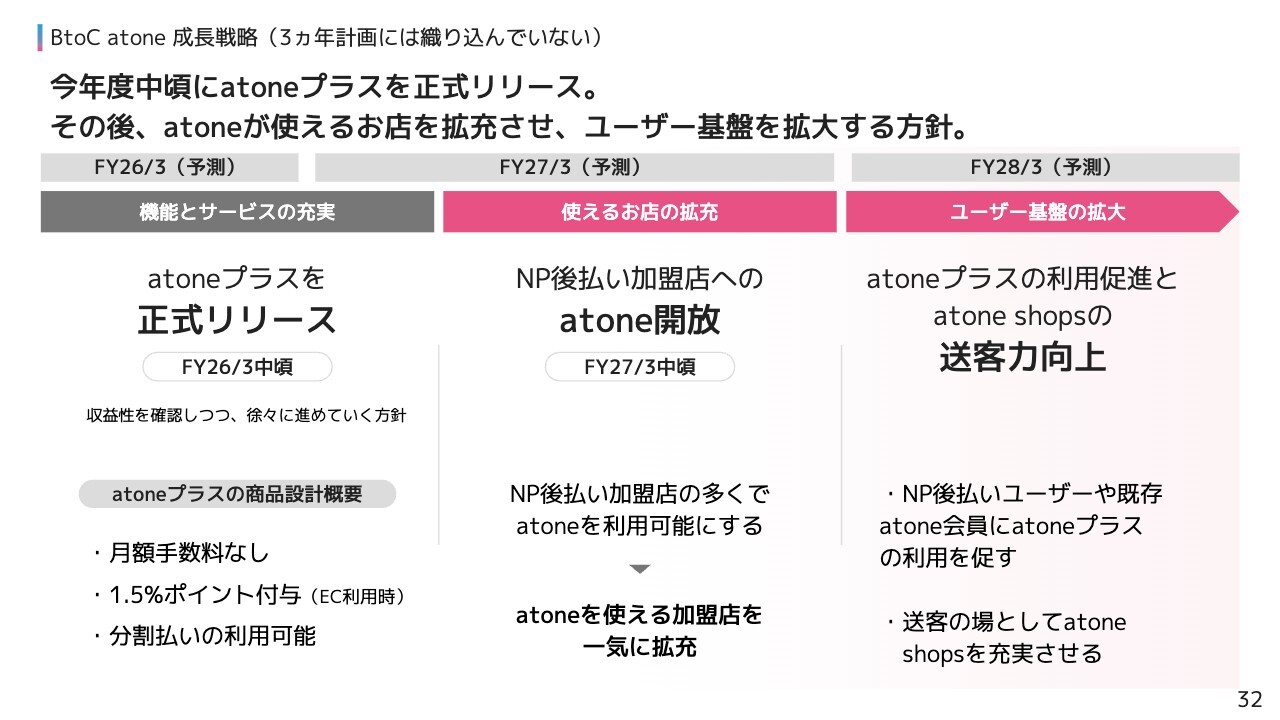

BtoC atone 成長戦略(3ヵ年計画には織り込んでいない)

最後に、BtoCのatoneについて、3ヵ年計画には織り込んでいないものにはなりますが、現在準備を進めている新規施策について、ご説明します。

まず、今年度中頃に「atoneプラス」のリリースをすべく、調整を進めています。すでに1,000名以上の規模でテストも行っており、順調に推移しています。詳細については、正式リリースをお待ちいただければと思いますが、月額手数料なし、EC利用時に1.5パーセントのポイント付与、分割払いの利用可能、というのが概要となります。

2027年3月期の中頃には、NP後払い加盟店の大部分でatoneを使えるように準備を進めています。これが実現すると、atoneを使える加盟店を一気に広げることができます。

加盟店拡大後の2028年3月期頃には、NP後払いユーザー1,500万人への告知や、既存atone会員700万人への案内を強める予定です。並行してatone shopsを充実させることで、送客の場として機能させていきたいと考えています。

今後のatoneの成長にご期待ください。

以上、2025年3月期通期決算発表となります。ご清聴ありがとうございました。

質疑応答:大型案件についてそれぞれのGMVイメージを教えてほしい

質問者:先日リ

新着ログ

「その他金融業」のログ