【QAあり】三菱ケミカルグループ、産業ガス・ヘルスケアは引き続き好調 コスト削減は通期目標を上回り820億円の削減を達成

2024年3月期第3四半期決算説明

ジョンマーク・ギルソン氏:こんにちは。三菱ケミカルグループ株式会社第3四半期決算説明会にお越しいただき、ありがとうございます。CEOのジョンマーク・ギルソンです。

私から最初にいくつかご説明し、今回がCEOとして直接お話しする最後の機会となるため、後ほどお別れのご挨拶をします。その後、中平CFOから第3四半期の決算内容の詳細をご説明します。

この第3四半期は、2021年12月に発表した「Forging the future 未来を拓く」という戦略実施の効果が今まで以上に表れました。この四半期に化学産業は30年来の長い低迷期を迎えましたが、三菱ケミカルグループにおいては第3四半期までの累計で、コア営業利益は予想を上回る1,839億円を計上しています。

キャッシュ・フローも大幅なプラスとなり、フリー・キャッシュ・フローは1,657億円でした。さらに、通年の目標である800億円を超える820億円のコスト削減を実施しました。

バランスシートの改善も進み、ネットD/Eレシオは1.2まで改善しています。ここで強調したいのは、このような成果は偶然の結果ではないということです。

これは今までにない構造改革を進めた結果であり、規律を常に意識し、オペレーション上のエクセレンス、価格管理、的を絞った成長、コスト、運転資金、そして設備投資の管理をすべての事業において行った結果です。

産業ガス、ヘルスケアは引き続きすばらしい業績を上げています。この裏にはさまざまなコスト削減、価格設定活動、そして成長施策があります。ヘルスケアは特に顕著で、ヘルスケアのチームは、売上とコア営業利益を日米両方で増やすというすばらしい結果を出しました。

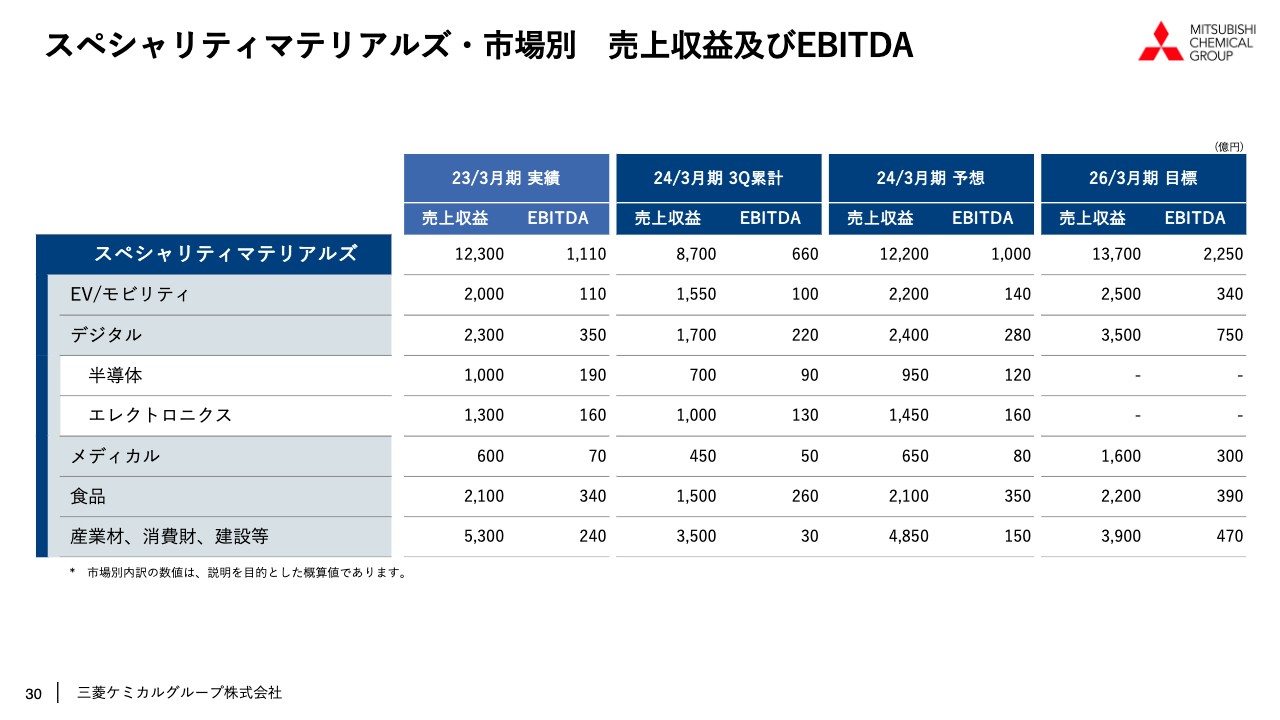

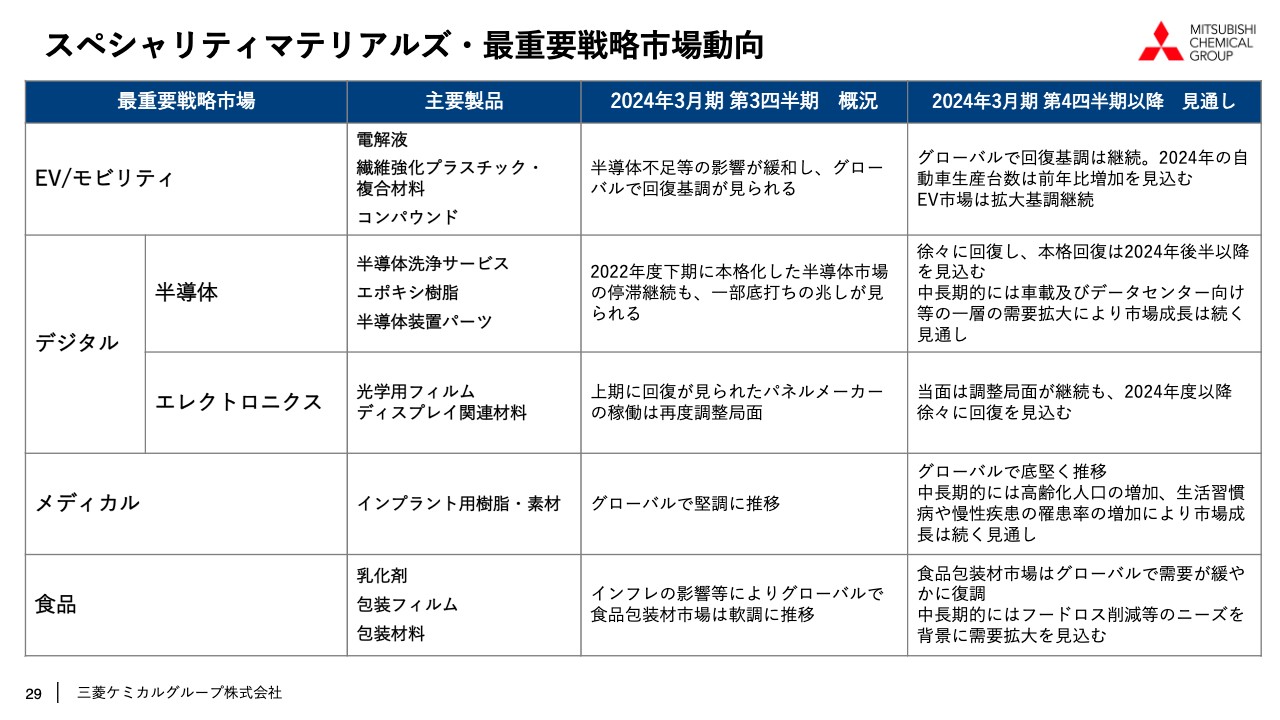

スペシャリティマテリアルズは、想定どおり経済環境は非常に厳しいものでした。第3四半期の売上は第2四半期と同様のレベルで、コア営業利益はわずかに増加しました。

これは引き続きコスト削減を行ったためです。この背景として、自動車以外のあらゆる業種で需要が弱かったことと、在庫削減が続いたことがあります。

一方でMMAは、世界的な設備余剰、価格形成力のなさと需要不振によって、継続的なコスト削減にもかかわらず収支はプラスマイナスゼロでした。

ベーシックマテリアルズは、石油化学(石化)事業は粘って黒字を維持しています。残念ながら炭素は、3四半期連続での赤字となってしまいました。こちらに関しては、真剣にコスト削減を行い、立て直す必要があります。

会社全体として強調したいのは、この3年間にわたる構造改革があったからこそ、今回の第3四半期で650億円のコア営業利益を出せたということです。累計では1,839億円になります。

また、EBITDAマージンは12パーセント近くになりました。グローバルな化学産業が苦労している中でこれだけの成果を出したのです。

さて、私からみなさまにお別れを言わなくてはなりません。私は3月末にこのグループを去りますが、大きな達成感を持って去っていきます。前回の従業員満足度調査においては、17項目のうち16項目で改善がみられました。

安全についても強化され、コンプライアンス・監査の機能も大きく改善しています。また、2030年のサステナビリティ目標に向かって順調な進捗がみられています。

R&Dも主要な市場としっかりベクトル合わせを行っている状況です。財務的にはオペレーションエクセレンスという新しい考え方があるおかげで、すべての指標において改善がみられています。そして、三菱ケミカルグループは将来に向けてしっかりとした立ち位置につけています。

企業価値創造と株価という点では、三菱ケミカルグループは2023年末まで世界の化学業界でもトップレベルのパフォーマンスを出していました。これらはいずれも、すばらしい従業員たちのおかげです。

そして、今まで私が関わってきた中でもっとも多様性を持った最高レベルの経営チームがあったからこそです。私にとっては人生の新しい章を始める時です。三菱ケミカルグループと新しいリーダーの筑本CEO、経営陣のみなさまの幸運を心からお祈りしたいと思います。

みなさま、これまでのご支援本当にありがとうございました。

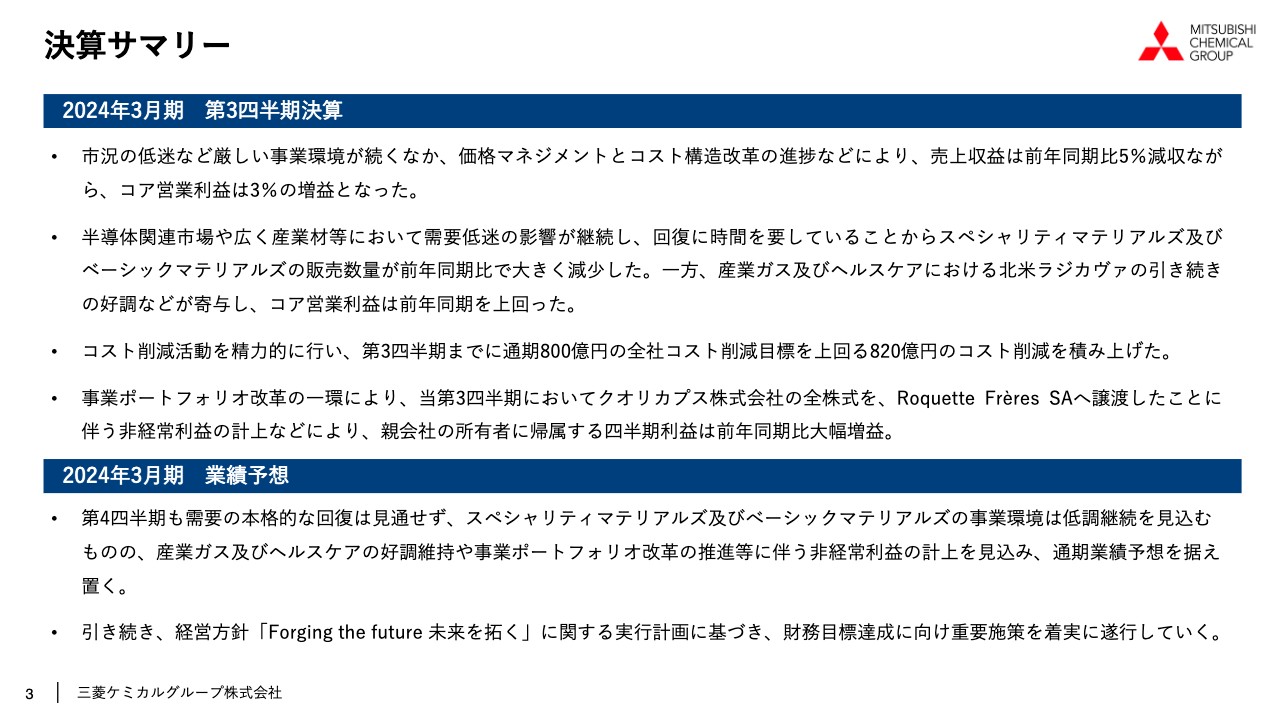

決算サマリー

中平優子氏(以下、中平):CFOの中平です。2024年3月期第3四半期の決算についてお話しします。上期の決算説明会で化学業界を取り巻く事業環境の厳しさをお話ししましたが、第3四半期も事業環境の低迷は続きました。

販売数量が軟調の中、規律ある価格マネジメントとコスト構造改革を推進し、第3四半期累計の売上収益は前年同期比5パーセント減ながら、コア営業利益は前年同期比3パーセント増となりました。

半導体関連市場、住宅・建材など、産業材分野において需要低迷からの力強い回復はみられず、スペシャリティマテリアルズおよびベーシックマテリアルズの販売数量の減少が続きました。加えて、MMA・炭素事業において市況の低水準が改善しませんでした。

一方、産業ガス・ヘルスケアの好調は続き、当社グループ全体のコア営業利益をけん引しました。

コスト構造改革においては、第3四半期累計で通期の全社コスト削減目標である800億円を上回る820億円を達成し、収益確保に貢献しました。

事業ポートフォリオ改革の一環で、当第3四半期にクオリカプス社の全株式をロケット社へ譲渡したことに伴う非経常利益の計上などにより、親会社の所有者に帰属する四半期利益は前年同期比で大幅な増益となりました。

第4四半期はスペシャリティマテリアルズおよびベーシックマテリアルズの事業環境に本格的な回復は見込めませんが、産業ガスおよびヘルスケアの好調が続いています。

加えて、事業ポートフォリオ改革の推進等に伴う非経常利益の計上を見込むことから、通期業績予想は11月に示した業績予想修正値を据え置きます。

引き続き、経営方針「Forging the future 未来を拓く」に関する実行計画に基づき、財務目標達成に向け重要施策を着実に遂行していきます。

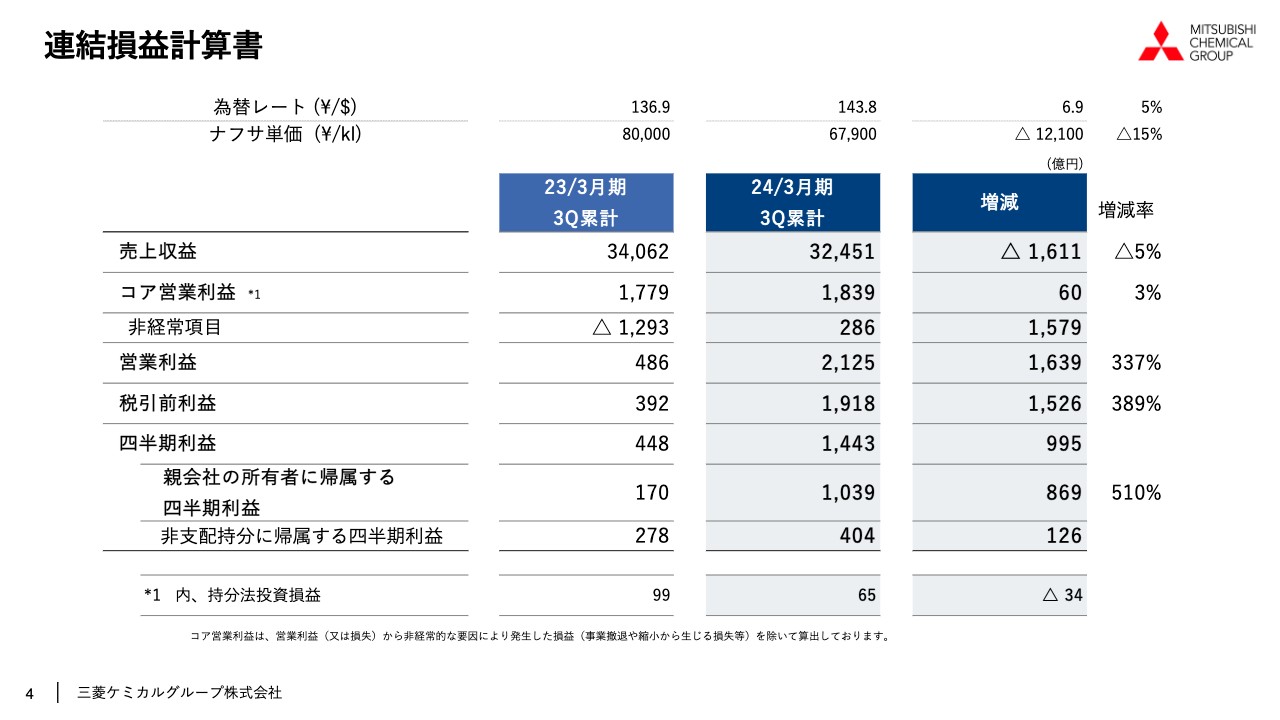

連結損益計算書

第3四半期累計の平均為替レートは前年同期比5パーセント円安の143.8円で、ナフサ単価は前年同期比15パーセント減の67,900円となりました。売上収益は前年同期比5パーセント減の3兆2,451億円です。

コア営業利益は前年同期比3パーセント増の1,839億円となりました。11月1日に発表した2024年3月期通期業績予想に対し、売上収益・コア営業利益とも順調に進捗しています。

非経常利益として286億円を計上し、営業利益は2,125億円です。前年はMMAキャッセル工場閉鎖とメディカゴ社清算関連の大きな損失を計上したため、前年との比較では1,600億円以上の増益でした。

結果として税引前利益は1,918億円となり、親会社の所有者に帰属する四半期利益は前年同期比で約869億円増の1,039億円でした。11月に示した業績予想1,350億円に対してこちらも順調に推移しています。

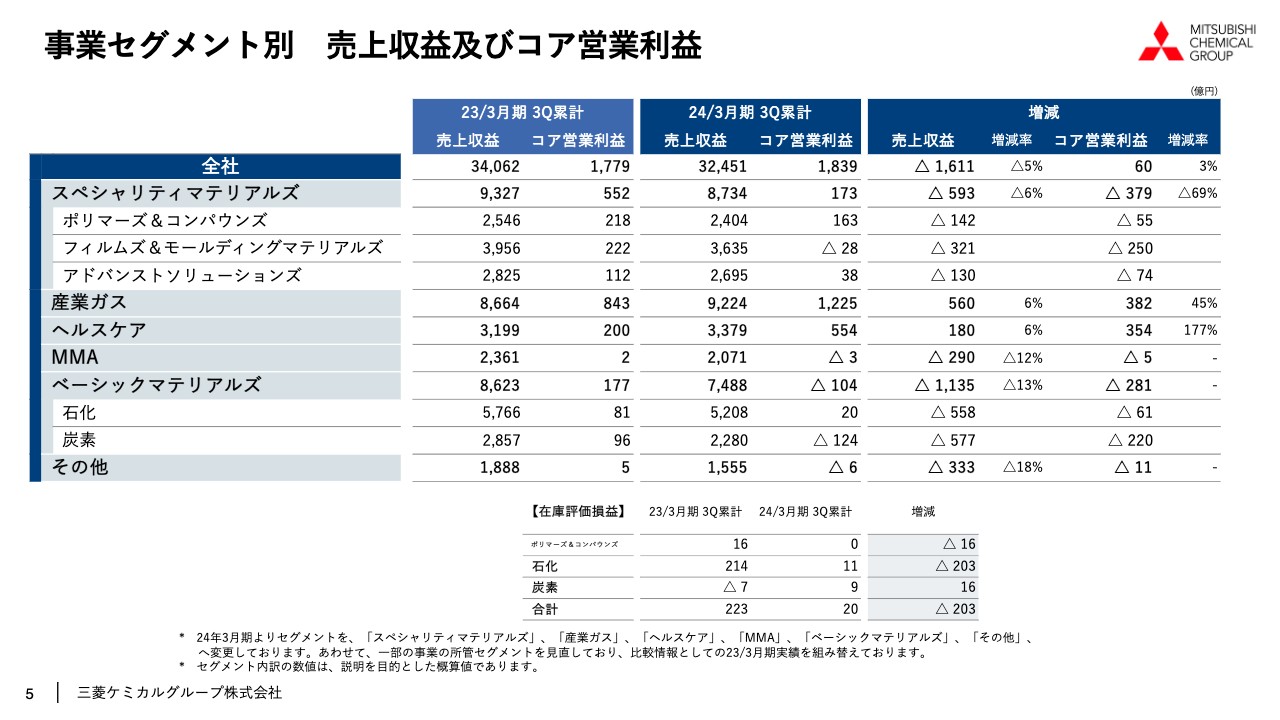

事業セグメント別 売上収益及びコア営業利益

事業セグメントごとの売上収益およびコア営業利益です。スペシャリティマテリアルズは前年同期比6パーセントの減収、前年同期比69パーセントの減益となりました。需要の低迷は続いており、特にフィルムズ&モールディングマテリアルズは、主要市場である半導体・エレクトロニクス関連の不調や海外顧客の年末に向けた在庫調整の影響等を受け、173億円の利益は上げたものの前年比で大きな減益となりました。

産業ガスは好調が続き、前年同期比6パーセントの増収、前年同期比45パーセントの増益でした。

ヘルスケアは、ラジカヴァ経口剤の米国での大幅増販と、昨年から実施しているポートフォリオ改革・コスト構造改革が大きく貢献し、前年同期比6パーセントの増収、前年同期比177パーセントの増益となりました。

MMAは前年同期比12パーセントの減収、5億円の減益です。第2四半期で黒字となったものの再び赤字となりました。MMAモノマーとPMMAの合計で黒字を確保しましたが、サブセグメント全体としてはアクリロニトリルの不振の影響を受けました。

ベーシックマテリアルズは上期と比べてやや改善しましたが、104億円の赤字となりました。前年同期比13パーセントの減収、281億円の減益でした。減益要因のうち、在庫評価損益による影響はマイナス187億円です。

石化は需要の弱さは続くものの、前年第4四半期を底に利益は改善傾向です。一方、炭素はコークスの市況に改善がみられず3四半期連続で赤字となりました。

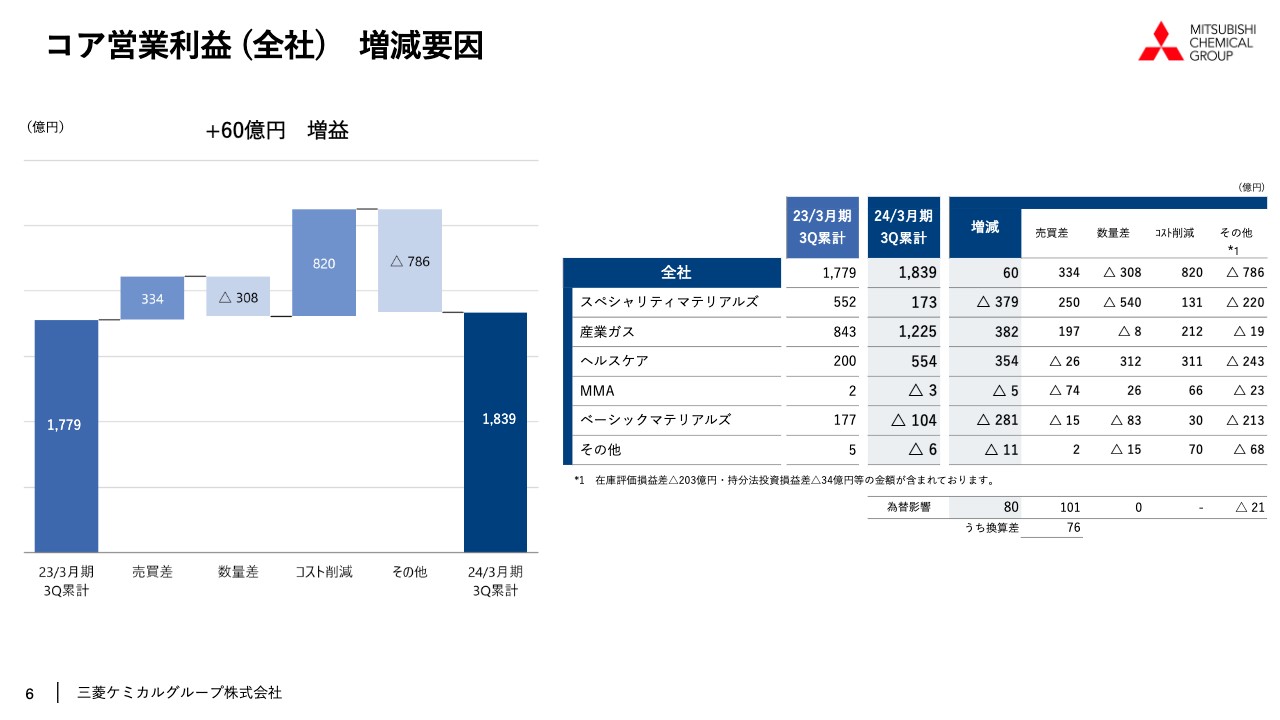

コア営業利益 (全社) 増減要因

コア営業利益60億円増益の内訳です。売買差は334億円のプラスでした。ナフサ価格の下落や主要製品の市況が振るわない中でもプライシング活動は継続しており、特にスペシャリティマテリアルズと産業ガスでコア営業利益の確保に大きく貢献しました。

数量差は、スペシャリティマテリアルズとベーシックマテリアルズにおいて需要の低迷が続き、308億円のマイナスとなりました。コスト削減は820億円プラスに寄与し、第3四半期の貢献分は約280億円でした。

今年度の年間削減目標額800億円を第3半期累計にて達成しました。コスト構造改革の取り組みに強い弾みがあるため、第4四半期はもちろん来年度に向けても進めていきます。

その他には203億円の在庫評価損益の減少を含みます。ヘルスケア関連が240億円程度あり、内訳としてはレクサプロ終売や販売契約の変更、前期のIP譲渡影響等です。そのほか持分法投資損益の減少や、海外での為替・インフレ影響等による固定費増を含みます。

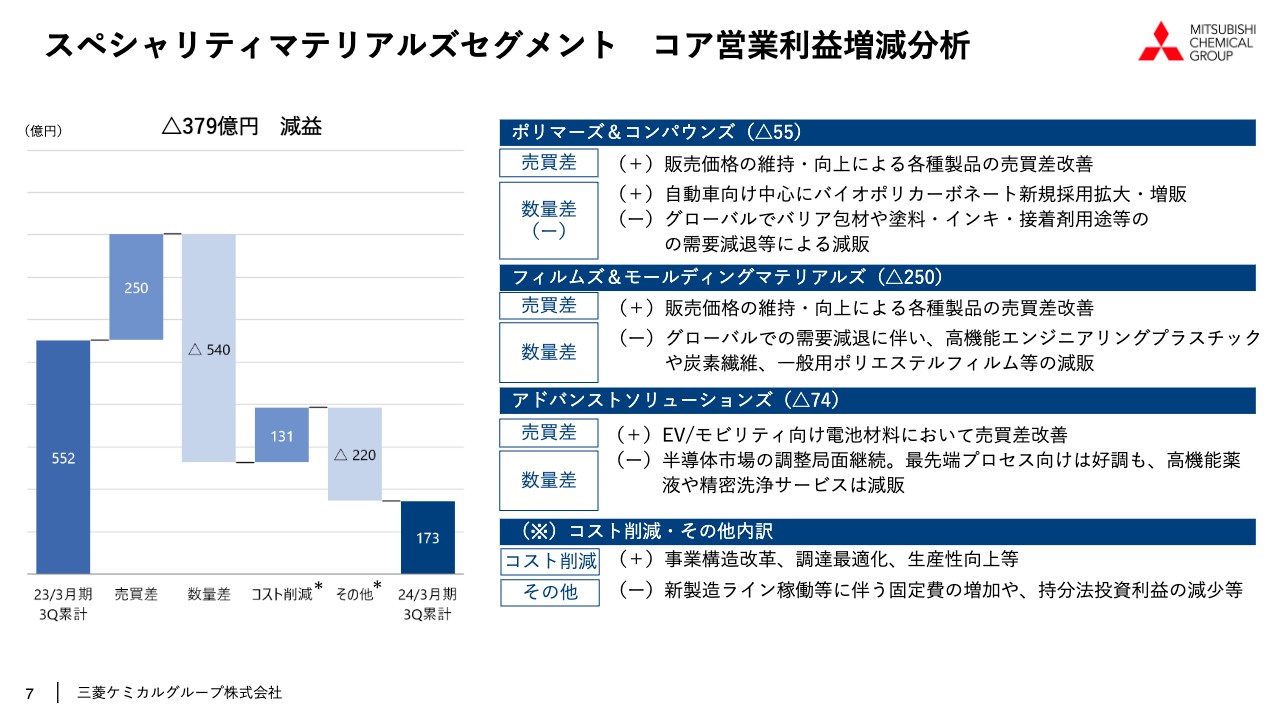

スペシャリティマテリアルズセグメント コア営業利益増減分析

スペシャリティマテリアルズは前年同期比379億円の減益でした。売買差は250億円、コスト削減は131億円のプラスです。需要が軟調な中、プライシング活動やコスト構造改革を推し進め、3つのサブセグメントともコア営業利益の悪化を軽減させました。

減益のもっとも大きな要因は数量差で、引き続き需要の冷え込みの影響を強く受けました。ポリマーズ&コンパウンズでは自動車用途市場は回復し、バイオポリカーボネートの新規採用拡大や増販がありました。一方でバリア包材や塗料・インキ・接着剤用途の添加剤需要が軟調でした。

フィルムズ&モールディングマテリアルズでは半導体関連用途に回復がみられない中、海外顧客の年度末に向けた在庫調整の影響を受けて数量がさらに減少しました。特に、半導体用途の高機能エンジニアリングプラスチックや、風力発電・汎用スポーツ用途の炭素繊維、一般用ポリエステルフィルムで減販が続きました。

アドバンストソリューションズは、半導体市場の調整局面が継続しました。最先端半導体市場は回復傾向にあり、「aquaSAVE」など堅調に推移した製品もありますが、全体的な傾向は現時点では大きく変わっていません。

3つのサブセグメントとも、引き続き価格・コスト・キャッシュの管理を進めながら、注力市場で来る需要の回復に備えて新製品の開発や採用活動に力を入れています。

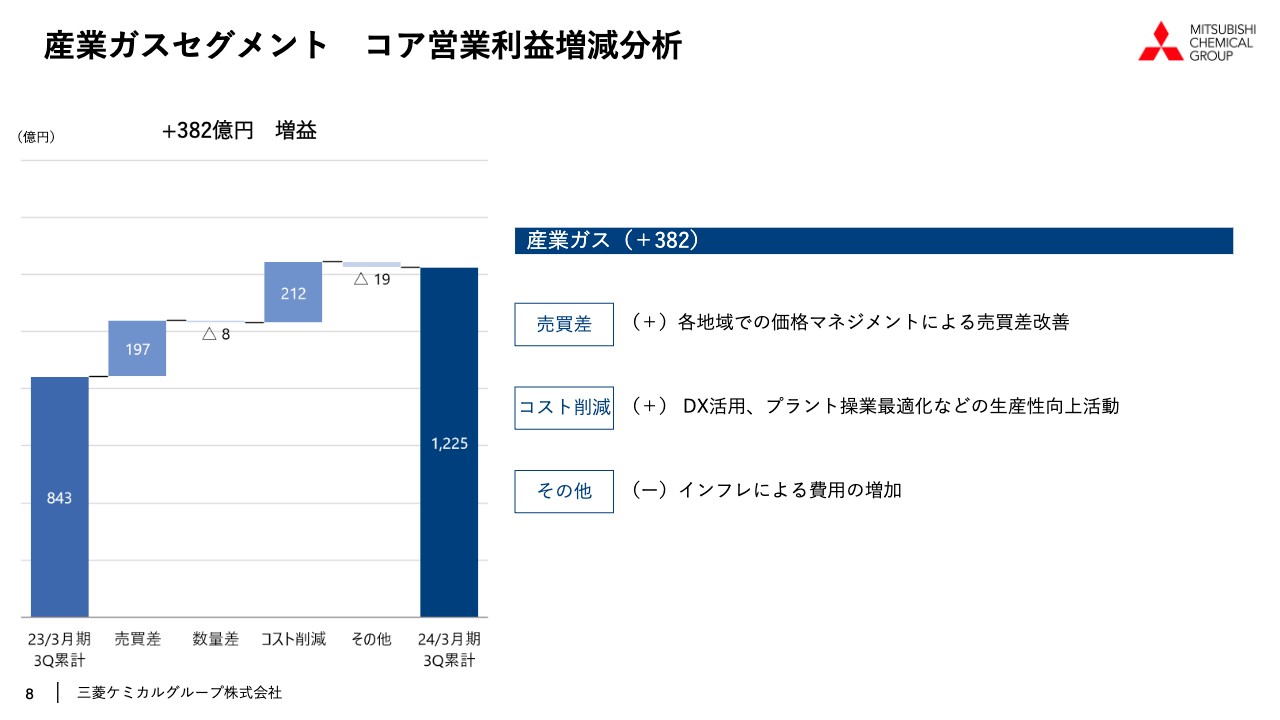

産業ガスセグメント コア営業利益増減分析

産業ガスの好調は続き、前年同期比382億円の増益となりました。数量に力強さはないものの、全地域でそれぞれに展開している価格転嫁と生産性向上の取り組みが功を奏し、為替も増益に貢献しました。

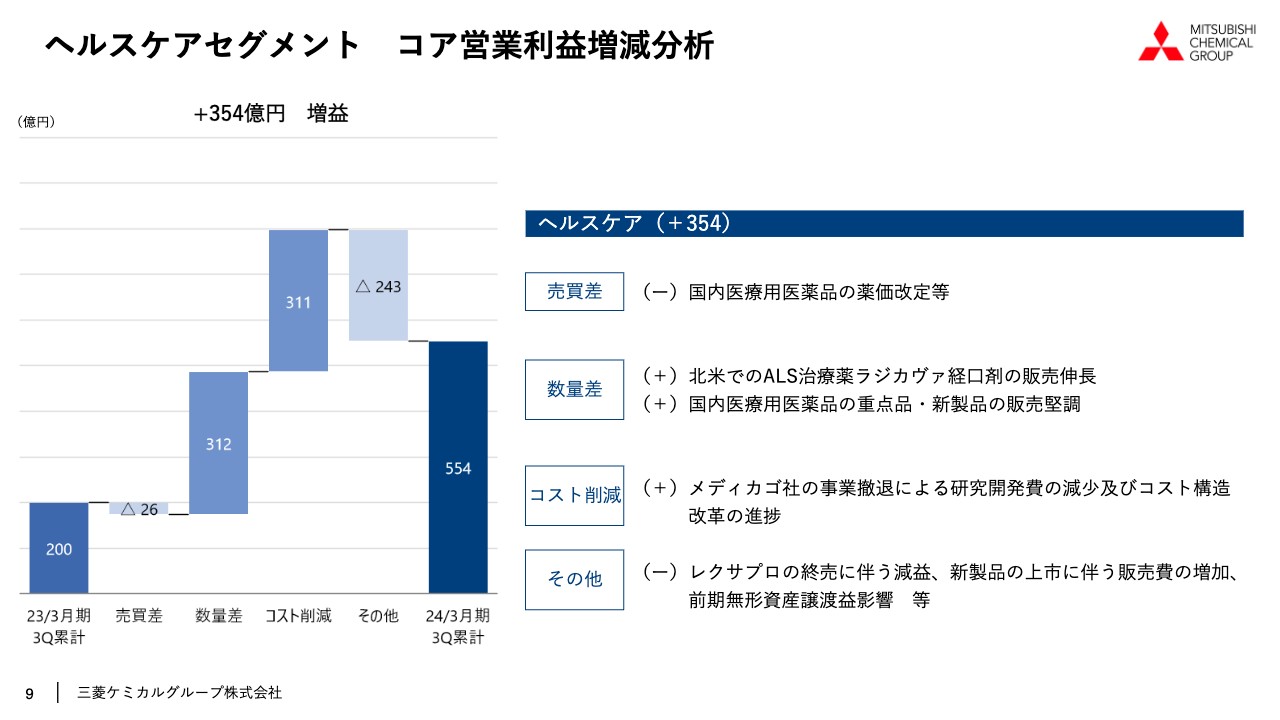

ヘルスケアセグメント コア営業利益増減分析

ヘルスケアはコア営業利益が前年同期比で354億円増加しました。北米でラジカヴァ経口剤が大きく伸びたのが主因ですが、国内医療用医薬品の重点品や新製品も堅調です。

加えて、前期に決定したメディカゴ社の清算や、開発品ポートフォリオの見直しなどのコスト構造改革の効果が大きく増益に寄与しました。

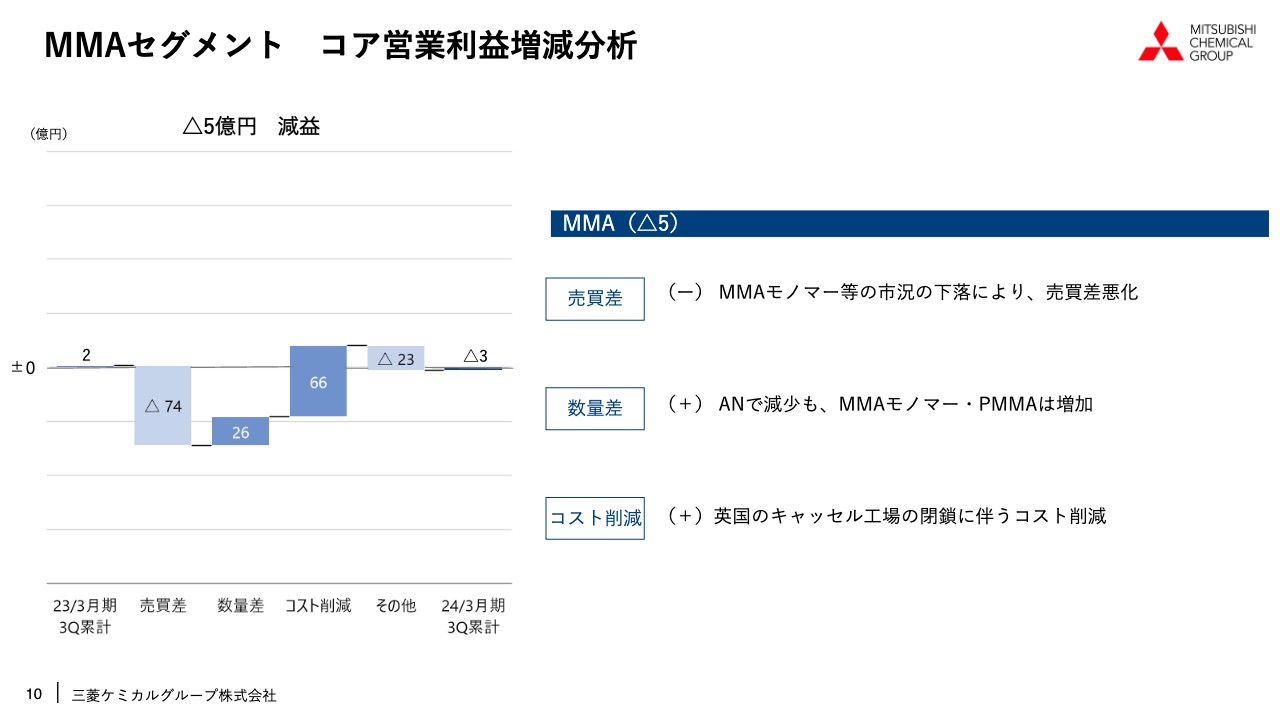

MMAセグメント コア営業利益増減分析

MMAは前年同期比で5億円の減益でした。第3四半期累計で3億円の赤字で、アクリロニトリルによる押し下げ影響が20億円程度ありました。売買差は引き続き、MMAモノマー市況が前年同期比で悪化している影響を受けたかたちです。

数量は軟調が続くものの、MMAモノマー・PMMAは前年同期比で増加傾向です。1月に入り中国での価格が供給のタイト感を受けてやや上昇傾向にあるなど、多少明るい兆しはあるものの今後の見通しは依然不透明です。

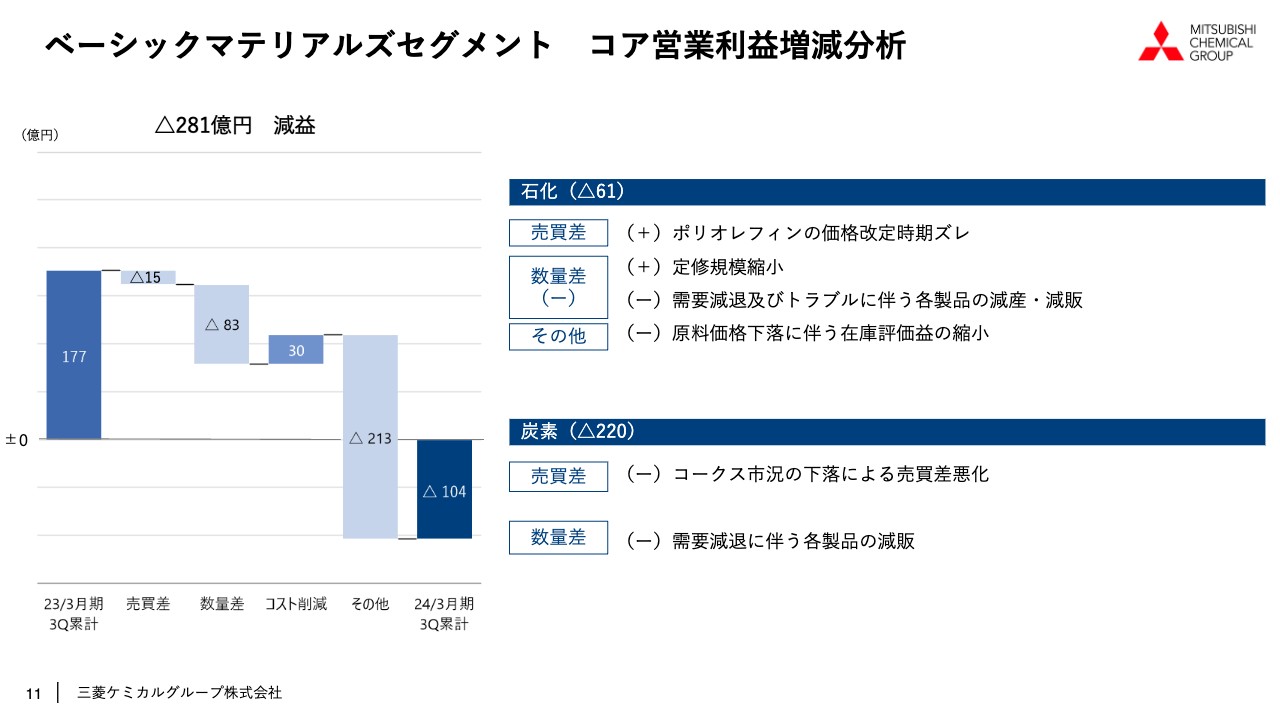

ベーシックマテリアルズセグメント コア営業利益増減分析

ベーシックマテリアルズは前年同期比281億円の減益となりました。石化では価格転嫁活動に加え、ポリオレフィンの価格改定の期ズレから売買差はプラスとなったものの、ベーシックマテリアルズ全体ではコークス市況の下落による影響を受けて売買差はマイナスでした。

需要の低迷による数量減と、在庫評価損益が187億円マイナスに影響したことで減益となりました。

非経常項目

非経常項目は286億円の収入となりました。第3四半期では、クオリカプス社の売却に伴う収入が売却関連費用を差し引いて180億円程度ありました。

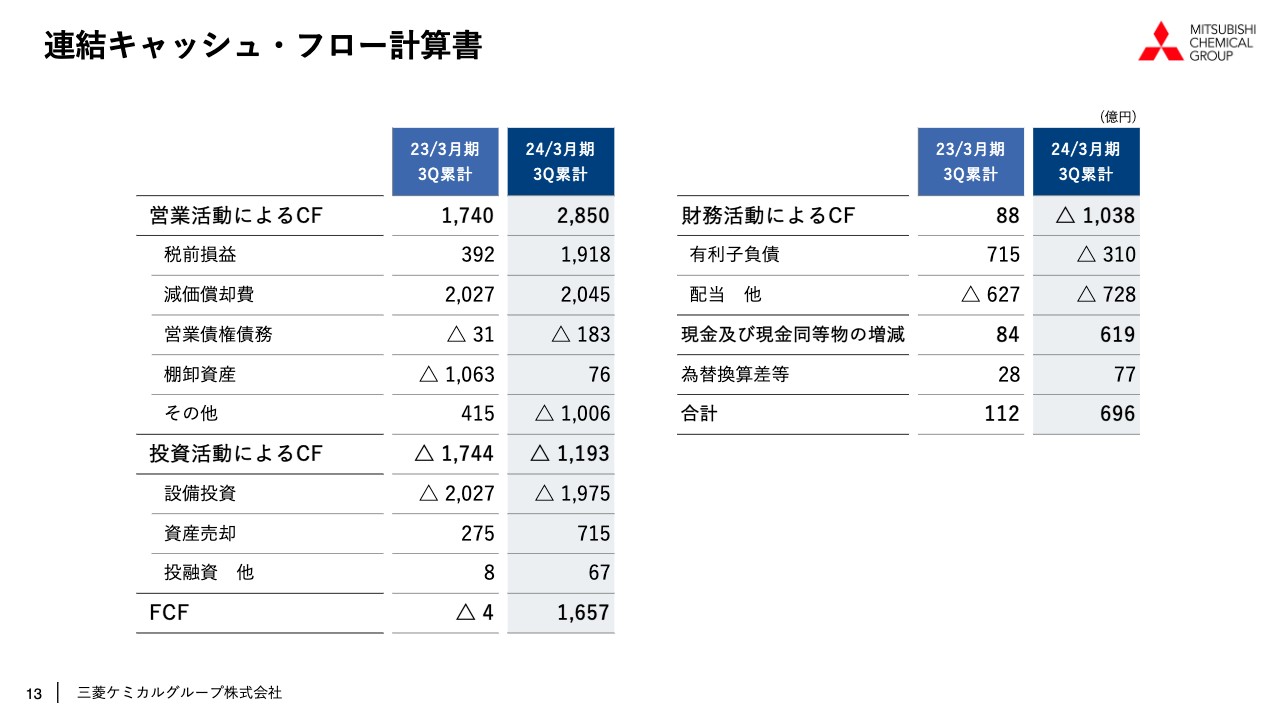

連結キャッシュ・フロー計算書

キャッシュ・フローです。営業キャッシュ・フローは2,850億円の収入、投資キャッシュ・フローは1,193億円の支出となり、フリー・キャッシュ・フローは1,657億円の収入となりました。

前年同期はフリー・キャッシュ・フローが4億円の支出だったため、全社で展開しているキャッシュマネジメント活動により大幅に改善できています。営業債権債務が増加したのは、ヘルスケアの大幅な増販によるものです。棚卸資産は、需要が弱い中でもしっかりと抑制できました。財務活動によるキャッシュ・フローは、1,038億円の支出となりました。

連結財政状態計算書

資産合計は5兆9,846億円、前年度末比2,103億円増、そのうち為替影響は1,930億円でした。負債合計は3兆8,071億円、前年度末比212億円増、資本合計は2兆1,775億円となりました。その結果、ネットD/Eレシオは1.20となり、前年度末の1.33から良化しています。

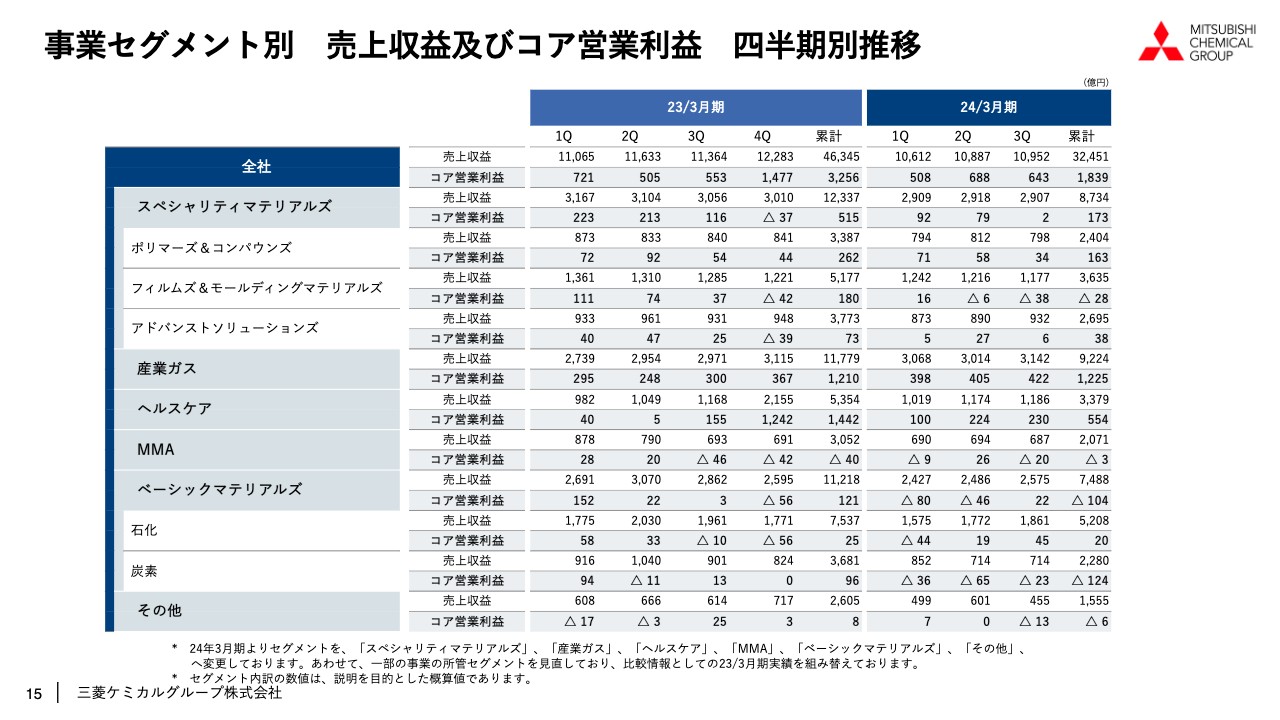

事業セグメント別 売上収益及びコア営業利益 四半期別推移

2023年3月期からの四半期別推移です。コア営業利益は、第2四半期の688億円におよばなかったものの、第3四半期は643億円で、このような事業環境の中、高めの水準で推移しました。

スペシャリティマテリアルズは、前年度第4四半期よりは好転しているものの、本格的な回復にはまだ遠い状況です。第4四半期は高機能エンジニアリングプラスチックや炭素繊維事業で、第3四半期に比べてやや好転を見込むものの、ワーキングキャピタル削減の取り組みを推進し、一部事業で一層の在庫調整を実施することから、全体としては弱含みを想定しています。

産業ガス、ヘルスケアは順調に増益傾向にあります。第4四半期も引き続き好調を見込んでいますが、ヘルスケア事業は例年同様に、国内医薬品の薬価改定前の買い控えの影響を受ける見通しです。

MMAについては、市況の底を脱した感覚はありますが、回復の見通しは不透明です。ベーシックマテリアルズについては、石化は収益改善方向にありますが、炭素はコークス市況の低調が続いています。したがって、MMA、石化、炭素事業は、第4四半期も大きな需要回復は見込んでいません。

以上の状況から、第4四半期はスペシャリティマテリアルズおよびベーシックマテリアルズの事業環境に大きな改善は見込めませんが、産業ガスおよびヘルスケアの好調が続いていることと、それに加えて事業ポートフォリオ改革の推進などに伴う、非経常利益の計上を見込むことから、通期業績予想は11月に示した業績予想修正値を据え置きます。

質疑応答:スペシャリティマテリアルズの減益要因について

質問者:ギルソンCEO、3年間お疲れさまでした。今後も全社として、構造改革、コスト管理などのマインドを引き継いでいただければと思います。

スペシャリティマテリアルズについて、先ほどご説明いただいた顧客の在庫調整、御社内の棚卸資産削減がかなり色濃く出ていると思いますが、それでも第3四半期の水準が非常に低いです。この在庫削減影響などが定量的にわかれば教えてください。

また、何か会計的なマイナスとなる特殊要因があったのかどうかについて教えてください。このまま来期にいってしまうと、スペシャリティマテリアルズがさらに減益となるようにも見えるので、もう少し詳しくご説明いただきたいです。

中平:スペシャリティマテリアルズの第3四半期での低調要因について、地域別に言いますと中国の低調も続いていますが、特にヨーロッパ全体の低調が要因となっています。

ディスプレイについても、上期は一部パネルメーカーの生産が戻りましたが、その結果としてパネルメーカーの在庫が増え、第3四半期に再度まったく動かなくなったということも大きいかと思います。

加えて、半導体市況は最先端のAIチップなどは好調で、我々も「aquaSAVE」などは非常に良いのですが、やはり全体の数量というところでは、半導体はこの第3四半期ではまだ戻っていません。

食品添加剤、インフラ関係の「アルポリック」など一部では回復してきている一方、我々のボリュームゾーンであるフィルムズ&モールディングマテリアルズが、その先の市場の低迷の影響を強く受けたことが、第3四半期の結果となっています。

質疑応答:サプライチェーンの在庫状況について

質問者:あまり特殊要因はなく、今の実力がこのぐらいということかと思います。もちろん在庫調整もあると思いますが、サプライチェーンの在庫はかなり少なくなったと見られていますか?

中平:おっしゃるとおりです。ディスプレイは、第3四半期でかなりパネルメーカーの調整が進み、再び2週間から3週間という非常に堅調な在庫レベルになってきていると聞いています。

質疑応答:MMAの中国市況の回復見込みについて

質問者:MMAについて、先ほど中国市況の回復というお話がありました。年明け以降けっこう強く見られますが、これは短期的な動きであって、あまり持続性がないと見られているのでしょうか?

中平:MMAに関しては、おっしゃるとおり、一部で供給のタイト感があります。特に中国で大幅に生産を抑えているところがあり、足元で市況が戻ってきています。川上からの原料の不足感は続くと見ており、この傾向は残ると思います。

一方で、春節後に再び中国が稼働を増やすかどうかについては、サプライチェーンの川上が制約を受けたもとでもありますので、このまま順調に伸びていくかどうかは注視しています。

質疑応答:アメリカの投資について

質問者:アメリカの投資に関するアップデートがあれば教えてください。

中平:現在ではまだ環境・湿地に関するパーミットの申請をしているところですので、それがしっかり取れるという見込みを受けて、決定したいと考えています。

質疑応答:ALS治療薬の競合状況、成長ポテンシャルについて

質問者:ALS治療薬は好調が続いています。競合状況に変化がないか、成長持続のポテンシャルについてコメントいただけますでしょうか?

辻村明広氏(以下、辻村):競合品として「レリブリオ」が市場に出ており、そちらの薬剤も引き続き多くの処方を獲得しているため、競合品の動向については注視して対応しています。一方で、引き続き、新規患者数をこれまでどおり獲得していますので、従来のトレンドが続くものと考えています。

質疑応答:来期の炭素事業について

質問者:石化のJVはいったんキャンセルになったと思いますが、炭素の1月から3月の売却の検討はこのまま続いて、来期についてはゼロと見ていいのでしょうか?

中平:炭素に関しては、足元の状況が非常に良くなく、内部で一段の構造改革も含めてどうするかを新執行体制で早急に決めるため、この1月から3月に何か動きがあるということは想定していません。

「ラジカヴァ」の売上収益について

質問者:スライド27ページの医薬品の売上高についてです。「ラジカヴァ」の売上が第2四半期で239億円だったのが、第3四半期に200億円となっており、下期計画の407億円に対して少しスローに感じます。「レリブリオ」の上市の影響が出始めているということでしょうか?

先ほどのご説明では、ヘルスケアに関しては計画対比で少し上振れのようなトーンにも聞こえましたが、「ラジカヴァ」は計画に対してどのような進捗になっていますか? もし進捗が少し遅れているようでしたら、ほかの医薬品で取り返すということかと思いますが、どのあたりが上振れ要因になっているのでしょうか? 「ラジカヴァ」を中心に医薬品の製品ごとの売上動向のご説明をお願いします。

辻村:北米は少し弱含みに見えると思いますが、これは12月のクリスマスシーズンもあり、若干弱含みになっているだけで、大きなトレンドとしては変わっているとは見ていません。全体としても、もともと想定どおりの進捗を見せていますので、第4四半期についてもこの状況が継続すると思っています。

質問者:総じて、第3四半期の実績としてはインラインということでしょうか?

辻村:はい。そう考えています。

質問者:来期に向けての「ラジカヴァ」の動向についてはもう一段伸ばせそうなのか、今期の売上高水準を維持するくらいなのか、現在の感触はいかがでしょうか?

辻村:当然、製薬会社としては製品価値の最大化を目指して、さまざまな手を打っているところです。上市された競合品についても注視しながら、引き続き、来期以降もこれまでのトレンドどおりに進めていけるように努力をしていこうと思っています。

質疑応答:「産業材、消費材、建設等」の計画進捗について

質問者:スペシャリティマテリアルズに関してお聞きします。市場別の進捗を見ますと、スライド一番下の「産業材、消費材、建設等」のEBITDAが第3四半期累計で30億円と、計画の150億円に対してかなり進捗が悪いようにも見えます。

かなりいろいろな製品が入っているところなので、説明しにくい部分もあるかと思いますが、どのような要因でこのサブセグメントが未達になっているのか、第4四半期に向けて挽回の余地があるのかというところを教えてください。

中平:スライドの表のとおり、上から大きく4つを我々の注力市場として挙げており、そのような意味では「産業材、消費材、建設」は注力している市場ではないところではあります。

しかし、そうは言っても、ここのセグメントで進捗の程度が弱いのは、一般的な産業用途、特にモールディング関係なのですが、例年よりも第3四半期の在庫調整で欧米、特に欧州でかなり強く景気後退の影響を受けたことが要因と認識しています。

我々としては、注力マーケットである「EV/モビリティ」「デジタル」「メディカル」「食品」で、なんとか大きく積み上げられないかという施策をしています。包材について、これまでかなり利益を牽引してきたのはEVOHや複層フィルムの「ダイアミロン」ではありますが、一般的なポリエステルフィルムなどもあります。そのようなところは競争力の観点からあまり回復していないというところがあるかと思います。

質疑応答:食品の市場動向について

質問者:第2四半期から第3四半期にかけて、食品のEBITDAが10億円程度減っているかと思いますが、スライドに「食品包装材市場はグローバルで需要が緩やかに復調」とコメントもあるので、第4四半期に向けて食品のEBITDAは改善が見込めそうなのか、市場の動向について教えてください。

中平:食品市場では包装材と添加材があり、添加材は比較的好調に推移していますが、包材全体では、インフレ基調の中、ボリュームが伸び悩んでいるという傾向が今年度ここまで続いています。

その傾向について、一部地域、特にアメリカでは多少需要が戻りつつあるという話も聞いています。EBITDAの比率も高いため、引き続き強化していきたいと考えています。

質疑応答:EVOHの出荷量についての実績と見込みについて

質問者:EVOHの出荷数量は、第2四半期から第3四半期にかけて増える一方で、稼働率は低下するという見方を3ヶ月前はされていたかと思います。その実績と第4四半期に向けての見込みを教えてください。

中平:EVOHは第2四半期までかなり好調にきており、どちらかというと我々の生産能力のほうが制約になっていましたが、第4四半期はその数量はやや戻ると見立てています。第2四半期が販売数量としては一番落ち込み、それに比べると第3四半期はほぼ横ばい、第4四半期は2割弱くらい伸びるのではないかと見ています。第2四半期が販売数量としては一番底と見ています。

質問者:けっこう戻る見方かと思いますが、サプライチェーンでの在庫調整がかなり進んだという感触でしょうか?

中平:そうですね。特に第3四半期でかなり止まっていたところが戻ってきていると見ています。それにしても、第1四半期ほどのボリュームは見込んでいませんので、パーセンテージで言うと大きいですが、まだそれほど強く見ているという訳ではありません。

質疑応答:SAMACの稼動状況、計画について

質問者:MMAについてお聞きします。紅海の物流混乱による影響が、MMA市況を押し上げる要因とも聞きますが、御社のSAMACの稼働に何かしらの影響が起きていないのでしょうか? また、第3四半期はもともと稼働率60パーセントで計画されていたかと思いますが、実績としてどの程度だったのか、現在、第4四半期に向けてはどの程度で計画しているのか教えてください。

中平:SAMACに関しては、ほぼフル稼働という状況が続いています。

第4四半期全体の稼働率は、約7割程度と見ています。紅海の影響については、多少影響を受けるかもしれないですが、今のところ大きな影響が出るという話は聞いていません。

質問者:第3四半期の稼働率はどれぐらいでしたか?

中平:第3四半期は6割程度です。

質疑応答:スペシャリティマテリアルズの需要の改善について

質問者:スペシャリティに関してお聞きします。第3四半期は基本的に数量差の問題でかなり業績が圧迫されています。

「戻る需要」と「戻らない需要」に分けると、包材や塗料・インキなどが一部戻らない需要で、それ以外は基本的に戻る需要で、経済環境が改善すれば、9ヶ月累計でのマイナス540億円は戻ると考えていますか?

それとも包材やパッケージの変更以外にも何らかのコンペティティブエッジの喪失などで戻らない需要がけっこうありますか? この数量で戻るものと戻らないものの御社が考えている比率を教えてください。

中平:そこが非常に重要な点だと認識しています。実際にシェアを失っていないかどうかには注目しているところですが、半導体関連については、ほぼシェアを失っていないということで、需要が戻ればシェアは戻ると見ています。

ディスプレイについては我々としてはシェアを失っているとは見ていませんが、需要が芳しくない中、これまではどちらかというと液晶のほうに偏重していて、なかなかOLEDへの施策ができないというようなところがありましたが、この機にそのようなところも進めていますので、どちらかというと良い方向にいくのではないかと思っています。

包材についても、EVOHやダイアミロンなどは全体の需要が戻ればシェアが戻るとは思いますが、一般用のポリエステルフィルムなどは我々としても、あまり競争力がないですし、これまでボリュームはありましたが、このような需要環境を受けて、そこに頼らなくて済むようなミックスにしていこうという活動を進めています。

質疑応答:モールディングマテリアルズのシェアについて

質問者:モールディングマテリアルズのシェアも戻りますか?

中平:モールディングマテリアルズも、特に高機能エンジニアリングプラスチックスは戻ってくると思います。炭素繊維は第4四半期で、若干の戻りが実際に見えてきています。

質問者:もし抜本的な改革をするとしても、汎用ポリエステルフィルムをはじめとする一部の減損処理などで、大きな非経常損失が出ないビロウ・ザ・ラインと理解していいですか?

中平:前回のIRデーの中でも、売上規模2,000億円ぐらいの事業は撤退すると掲げていますので、競争力のない包材はここに入ってくるだろうと思っています。

取り立てて一つ挙げるような何か非常に大きな減損等はありませんが、細かなものを売却なり撤退なりということは予定どおり進めていく考えです。

質疑応答:キャッシュフローについて

質問者:キャッシュフローについてです。9ヶ月累計で1,657億円あるフリーキャッシュフローのうち474億円が日本酸素ホールディングス関連です。さらに資産売却で715億円、日本酸素ホールディングス以外の投融資で80億円程度なので、差し引き400億円ぐらいしか残りません。

スペシャリティマテリアルズの拡大を担保する上で、日本酸素ホールディングスのキャッシュフローは使えないと思われる中、現在のキャッシュフローは十分だという考えなのか、あるいは、継続して資産売却を行っていくので問題ないという考えなのかを教えてください。

中平:営業キャッシュフローも引き続き上げていく必要があると思っています。今回、3四半期・9ヶ月間の累計で棚卸資産をキャッシュに変えたというところがありますが、我々の在庫水準が昨年は1,000億円程度増えているということも考えると、まだまだ余地があると思います。

税前損益というのは今の苦しいところではありますが、ここのところと、運転資金のところで、営業債権債務についても活動を進めています。今回はかなりヘルスケアの影響を受けていますが、ノンコアの資産の売却なども進めながら、キャッシュフローはしっかりと稼いでいきたいと思っています。

質疑応答:フリーキャッシュフローとスペシャリティマテリアルズについて

質問者:このフリーキャッシュフローでは、スペシャリティマテリアルズの投資を担保するには若干足らないという認識なのですが、中平CFOのお考えとは異なりますか?

中平:スペシャリティマテリアルズの現時点での設備投資は手当てしていますが、営業キャッシュフローを増やすことで、なんとかデットとのバランスも取っていきたいと思っています。

結局、バランスになりますので、デットを今回は返却していますが、キャッシュフローが芳しくないとやはりそのようなところも増えてしまいますので、バランスを取っていきたいと思っています。

質問者:営業キャッシュフローに加えて、もし可能であれば資産売却によるキャッシュフローの改善も期待しています。

質疑応答:医薬の開発パイプラインについて

質問者:医薬のパイプラインについてです。MT-7117とMT-2990の治験では今後、コストが増えてくるのではないかと推定しています。現在、年間500億円から600億円レベルの研究開発費と思われるのですが、来年以降の研究開発費についてと、治験のコストが増える時期について教えてください。

辻村:まず研究開発費に対する考えかたとして、MT-7117のフェーズ3に対しては当然投資していきますので増加しますが、パイプラインの内容の見直しを進め、止めるプロジェクトについても当然検討しています。

研究開発費については、利益との見合いでどのぐらい投資できるかというところを考え、研究開発費だけが先行して全体の収益性が落ちることがないように中身を見直している最中です。

質疑応答:パーキンソン病治療薬ND0612の進捗について

質問者:パーキンソンについてです。恐らく2025年3月期の半ばぐらいの上市を予定していると思いますが、順調かどうか教えてください。

辻村:ND0612については、イスラエルがハマスとの間で戦争状態になってはいますが、今のところ問題なく進んでいます。遅れているという認識はありません。

質疑応答:イスラエルの状況による影響について

質問者:イスラエルの状況の影響はND0612についてもニューロダームについても限定的で、これらは順調に当初の計画どおりに利益が出ると私たちは期待してよいでしょうか?

辻村:当然これは当局との相談なので断言はできませんが、大幅に遅れそうだとか、何か当初の計画に対して非常にネガティブなことが起きているという認識はありません。

質疑応答:開発パイプラインの見直しについて

質問者:パイプラインの見直しとは、何かがフェーズ3にいかない可能性があるということでしょうか?

辻村:そのようなことではなく、スライドに記載したパイプライン以外も、また前臨床段階でもいろいろなプロジェクトが走っている中、見直しているという意味です。

質疑応答:主要開発パイプラインの状況について

質問者:主要開発パイプラインが、フェーズ2が良かったのにフェーズ3に行かないというわけではないですね?

辻村:そのような話はありません。

質疑応答:営業利益について

質問者:コア営業利益の予想がやや未達になるリスクがあるところを非経常項目のプラスで補って、営業利益は予想線だというように聞こえましたが、そのような認識でよろしいでしょうか?

中平:そのようなつもりはありません。少し紛らわしかったかもしれませんが、コア営業利益はコア営業利益で、期初予想どおりを目指しています。

質疑応答:コア営業利益について

質問者:定性的にはスペシャリティマテリアルズのところが厳しく、コモディティのところも厳しい一方で、産業ガスとヘルスケアがカバーするという建て付けで、2,500億円のコア営業利益を目指すということになりますか?

中平:11月の修正値と比べると、そうなります。

質疑応答:利益の落ち幅が大きい主な製品について

質問者:特にフィルムズ&モールディングスが第2四半期から第3四半期にかけて一番利益の落ちが大きいそうですが、あらためて利益の落ち幅として大きかった製品の順番付けをお願いします。

中平:アセチルフィルムズは半分くらいになりました。ディスプレイが上期はパネルメーカーがある程度生産していましたが、在庫調整を第3四半期に行った影響かと思います。

その他は、アドバンストマテリアルズがマイナスで、高機能エンジニアリングや炭素繊維などが要因となっています。

質疑応答:利益の落ち幅が大きい主な製品の利益押し下げ額について

質問者:アセチルフィルムズ、高機能エンジニアリング、炭素繊維の3つは、ほぼ同じぐらいの利益の押し下げ額というイメージでいいですか?

中平:その中で順位を付けるとすると、炭素繊維が一番悪いですが、マグニチュード的には3つとも同じ程度です。

質疑応答:OPLフィルムの見込みについて

質問者:OPLフィルムの第2四半期から第3四半期まで、あるいは第4四半期までの見込みを教えてください。

中平:第3四半期で販売数量が大きく落ち込んで、第4四半期は多少戻ると見ています。先ほどお伝えしたように、パネルの市中在庫の増加に伴ったメーカー側での在庫調整のあおりを第3四半期に受けましたが、第4四半期はやや戻ると見ています。

質疑応答:「マンジャロ」の販売状況と限定出荷の状況について

質問者:ヘルスケアについて、アメリカで肥満症治療薬「Zepbound」という名前で販売開始になったことからさらなる供給難が続いていると思われる「マンジャロ」の足元の販売状況と国内での販売正常化の想定を説明してください。

辻村:「マンジャロ」については、当初の想定どおり進んでいます。ただ供給については日本だけではなく主にアメリカで想定を上回る需要があり、今、日本においては限定出荷という状況になっているのですが、限定出荷の解除については現時点ではっきりとお答えすることはできません。イーライリリー社と一緒に一日でも早く限定出荷が解除できるように対応しています。

質疑応答:減損の見込みについて

質問者:減損についてです。同業他社さまが第4四半期に、かなり大きな減損を国内外の石化事業で計上する見込みですが、御社もポリオレフィンの事業等では共通する部分があると思います。今後、具体的に減損のテスト等を行う予定はありますか?

併せて、MMAの収益環境も非常に悪いと思います。サウジアラビアは特に問題ないかと思いますが、タイなどその他の海外拠点では数百億円規模で帳簿価格が計上されていると思います。そのあたりの減損のテストの必要性をどのように考えているのかも確認させてください。

中平:このように業績が良くない時というのは、リスクを常に見ていますが、今のところ特に石化やMMAでは、特に大きなものを計上することにはなっていないという認識です。

我々の事業でも石化は良くはないですが、黒字で何とかやれていますし、ミクロなレベルではラインを停止させるなどで細かな減損はあるかもしれませんが、何か非常に大きなものを計上するような状況にはないという認識です。

我々は、前年度の後半はあまり良くなかったので、MMAやヘルスケアでは将来を見越した時にできるものはしようということで、昨年は大きく取り組みましたが、今の基調として、何か非常に大きな減損を次やその次の四半期で行うという予定はありません。

質疑応答:炭素繊維の状況について

質問者:炭素繊維の需要が第4四半期に戻ってきているというようなコメントが先ほどありましたが、こちらの用途的にはどのようなものが戻ってきているかを教えてください。

中平:私の認識では、風力発電や航空機用途が一部、戻ってきていると聞いています。もともと圧力容器等は堅調ですが、その他の汎用のところがかなり弱かったのが戻りつつあると認識しています。

中平氏からのご挨拶

中平:本年度も早いもので第4四半期も3分の1が過ぎました。昨年5月の期初予想時に想定していたよりも、市況はかなり弱い状態が続いていますが、我々としては自助努力での取り組みに集中して、期初予想時に掲げたコア営業利益の達成に向けてまい進しています。また、ノンコア資産の売却や運転資金の抑制により財務体質も改善しつつあります。

一方で注力市場における需要回復に備えて新製品の開発・採用に向けた活動を進めて、継続的に企業価値向上に努めます。引き続きご支援をよろしくお願いします。本日はご清聴ありがとうございました。

新着ログ

「化学」のログ