セブン銀行、前年同期比で増収減益も計画比はプラスで推移 国内ATM事業は件数・台数ともに好調

2023年3月期 第1四半期決算ダイジェスト〔連結〕

清水健氏(以下、清水):企画部長の清水でございます。決算説明を始めさせていただきたいと思います。本日は2部構成になっており、私からは第1四半期決算そのものについて、2部の成長戦略の進捗状況については社長の松橋からご説明いたします。

まず、2023年3月期第1四半期決算のポイントですが、前年同期比で増収減益となっています。国内ATM事業、個人向け金融サービスともにおおむね堅調で、計画に対してはプラスで推移しています。また、海外事業についても、アジアを中心にATMネットワークを引き続き拡大している状況です。

2023年3月期 第1四半期決算概要〔連結〕

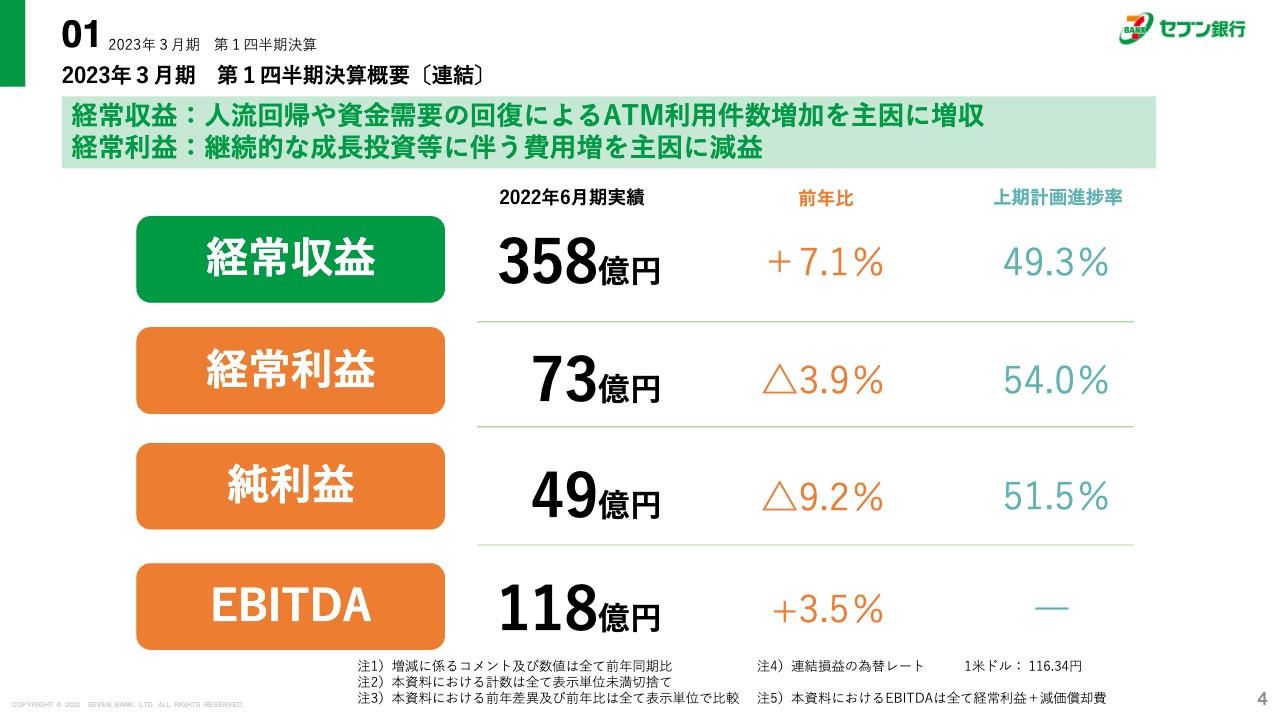

経常収益は358億円、前年比プラス7.1パーセント、上期の計画進捗率は49.3パーセントとなっています。もともと第2四半期のほうがウェイトが高いため、先ほどお伝えしたように、経常収益の358億円という数字は、第1四半期の社内計画に対しては上振れております。

経常利益は73億円、純利益は49億円です。上期の計画に対する進捗率も経常利益54パーセント、純利益51.5パーセントと、50パーセントを超えて推移しています。

第1四半期業績推移〔連結〕

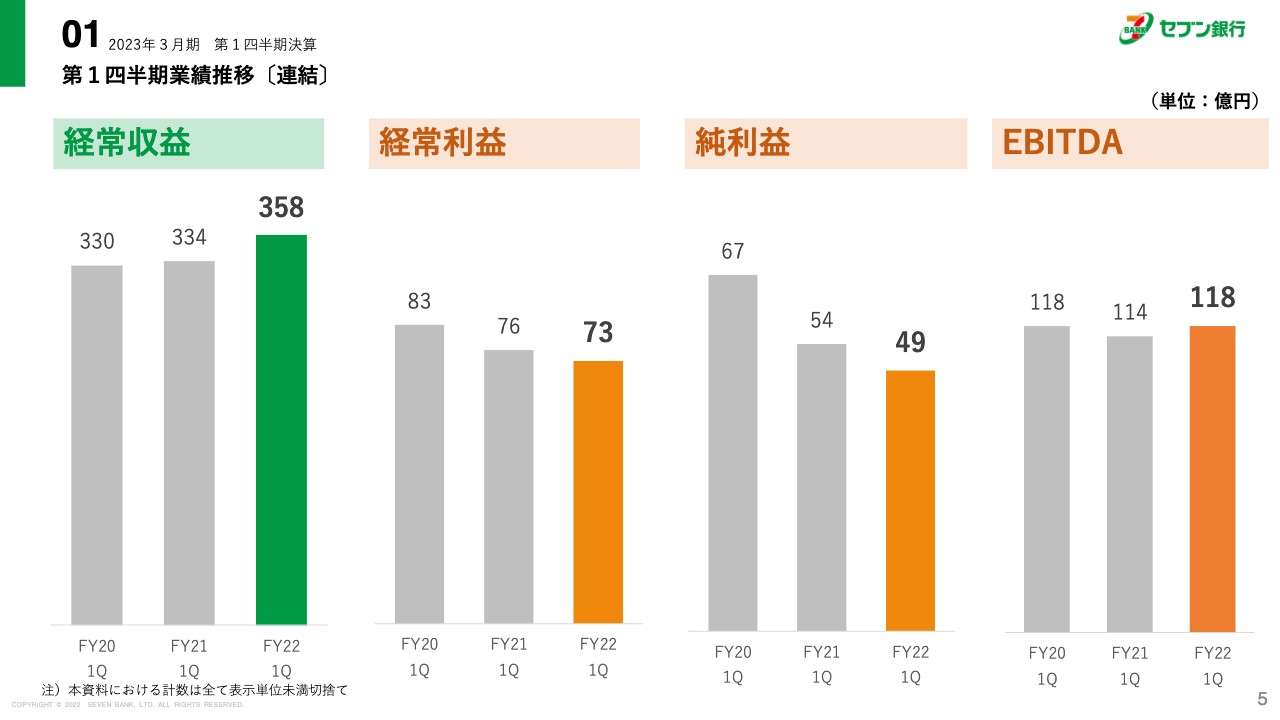

第1四半期の業績の推移です。経常利益は先ほど減益とお伝えしましたが、前期76億円に対して今期73億円と、ほぼ横ばい圏内の動きです。

経常利益の前年度差異(概算)〔連結〕

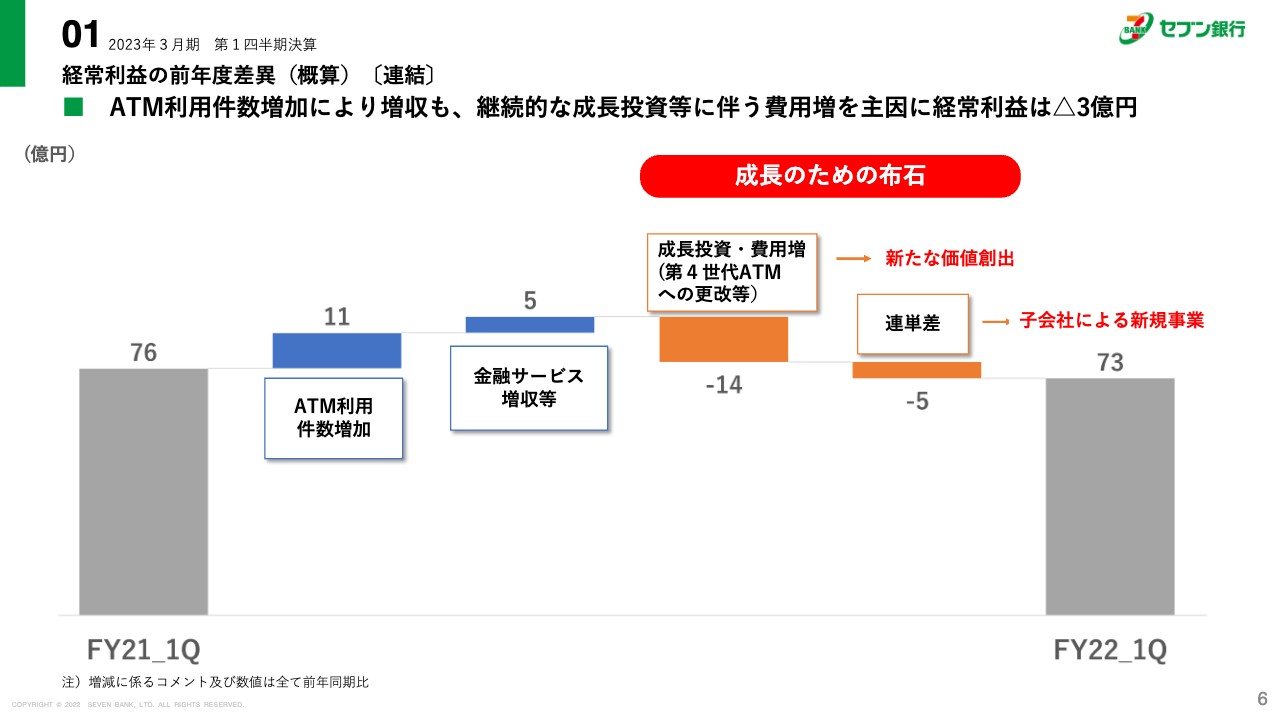

前期の76億円と、今期の73億円の差額についてのご説明です。プラス要因は、ATMの利用件数増加で11億円、また、ローンや後払い等、加えて細かいものがいくつかあり、金融サービス等の増収でプラス5億円となっております。

一方で費用増は、成長のための布石として従来からご説明しているとおり、第4世代ATMへの更改等で14億円、海外事業や事務受託の子会社等で先行的に投資を行っている関係で5億円、結果として、今期の経常利益は73億円となっています。

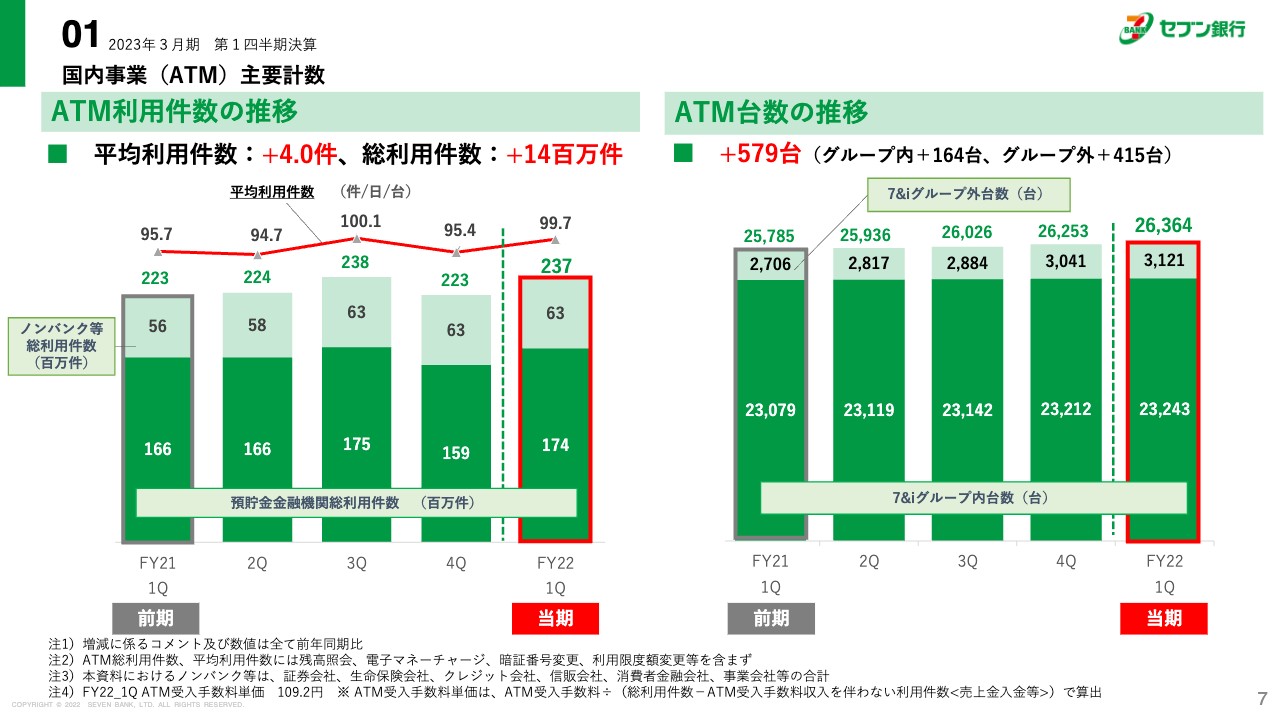

国内事業(ATM)主要計数

ATM利用件数についてです。今期の平均利用件数は99.7件で、前期に比べプラス4件、総利用件数は2億3,700万件で、前期に比べ1,400万件の増加になっています。ATM台数については579台増加し、2万6,364台になりました。私どもの計画では「グループ外に積極的に設置していく」ということを打ち出していますが、実績としてもグループ外にかなりのウェイトで設置することができました。

国内事業(預金)主要計数

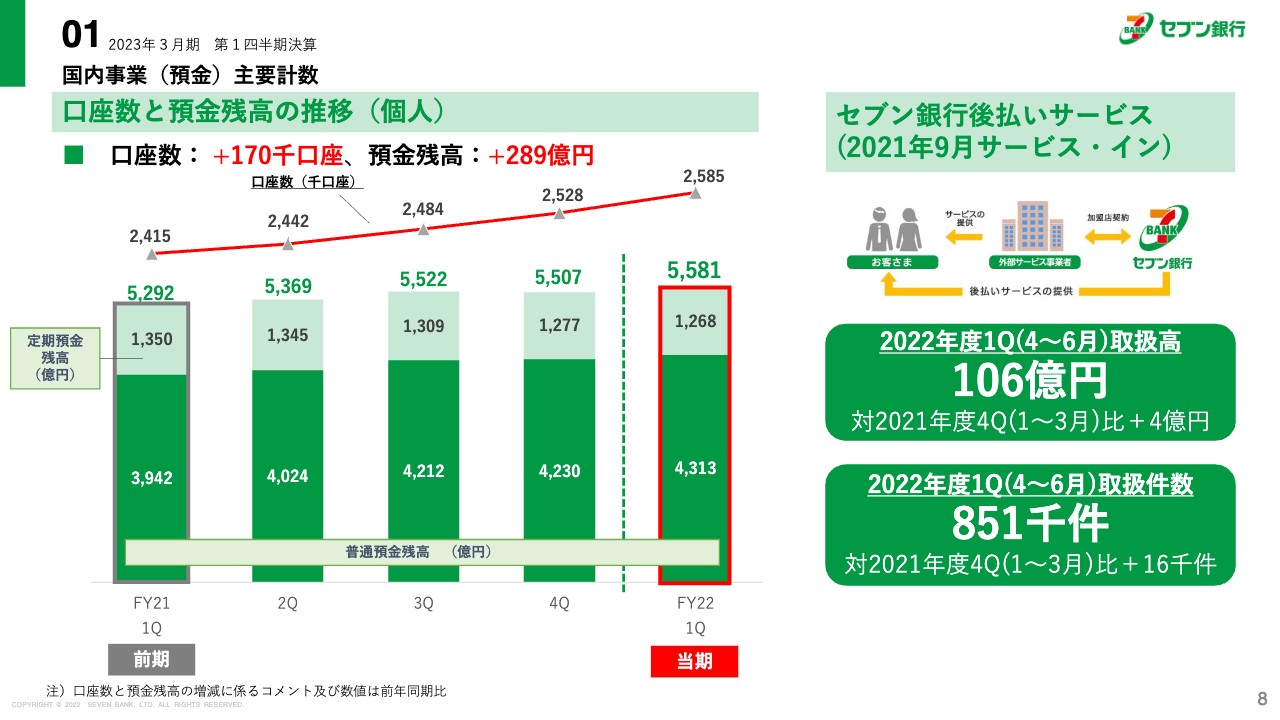

口座数と預金残高についてです。今期末の口座数は258万口座、預金残高は5,581億円です。口座数でプラス17万口座、預金残高でプラス289億円という結果です。

また、2021年9月からサービスを開始した銀行の後払いサービスは、第1四半期の取扱高が106億円になりました。去年の同時期にはサービスが始まっていなかったため、直近の期との比較になりますが、第4四半期との比較でプラス4億円です。取扱件数は85万1,000件で、直近の期との比較では1万6,000件のプラスです。

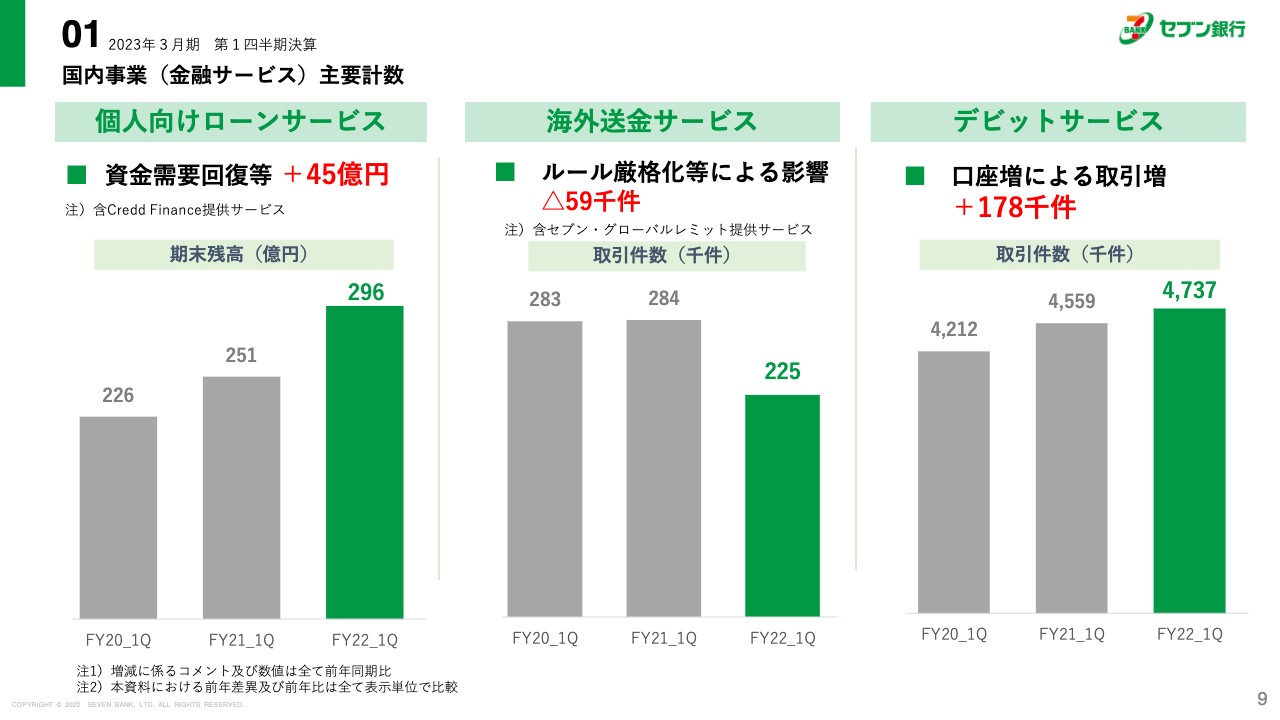

国内事業(金融サービス)主要計数

国内金融サービスについてご説明いたします。個人向けローンサービスについては、残高は296億円で、昨年の同期に比べ45億円ほどのプラスになっています。残高はもうすぐ300億円が視野に入ってくる状況です。一方で海外送金サービスは、今期は22万5,000件となっており、前期に比べ6万件ほどのマイナスとなっています。

背景としては、スライドにも記載のとおり、在留期間管理の厳格化により、在留期限のエビデンスがない方々について、いったん送金を停止する等の対応を行った結果です。また、為替の影響があり、円安の中で送り控えの動きがあったり、加えて引き続き入国する方がまだまだ増えていない状況があったことから、このような取引件数になっています。

先行きが回復するかどうかは、なかなか見込みがたいところではありますが、先ほどのルール厳格化への対応も含め、件数を回復させるよう努力しているところですので、今後また上向きになることを期待しています。

海外事業:概況

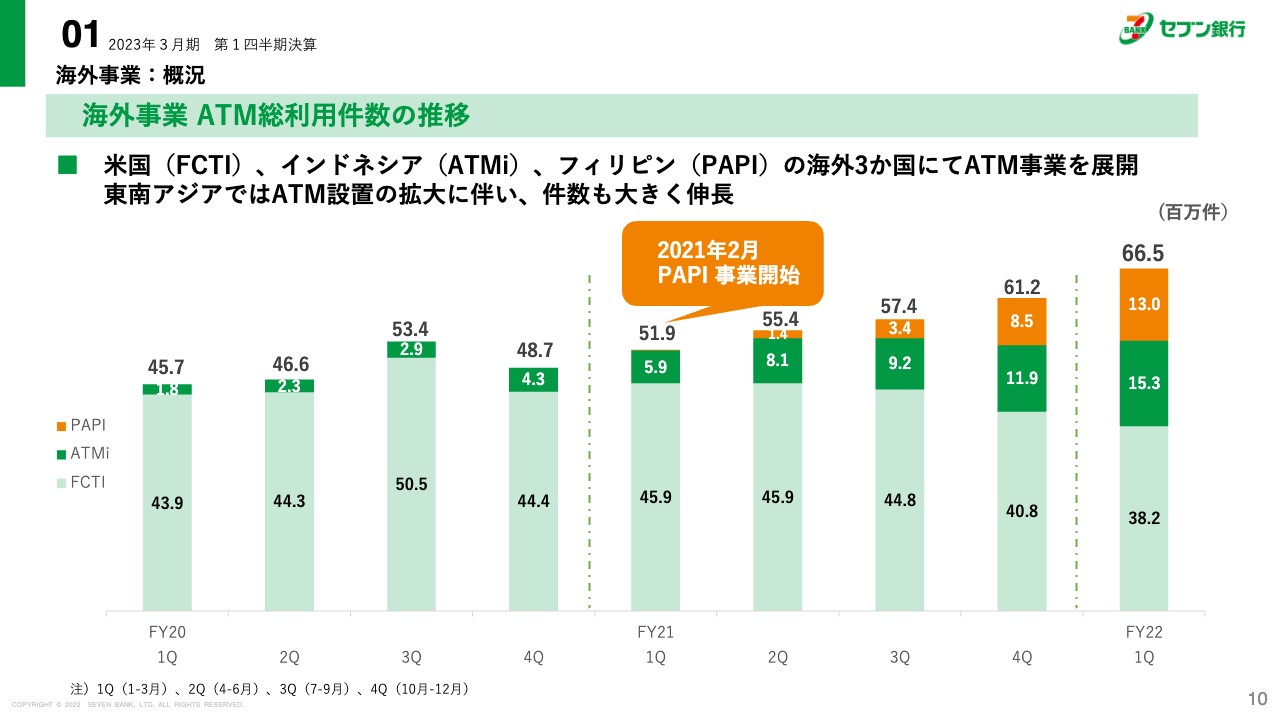

海外事業の概況です。今回から海外事業全体のATM総利用件数の推移を掲載しています。この第1四半期には、海外3ヶ国の合計で約6,600万件の利用がありました。グラフのとおり、ずっと成長を続けている状況です。国別に見ると、アジアは2ヶ国とも増加、米国での総利用件数は下がっていますが、今後回復に向けて努力していきたいと思っています。

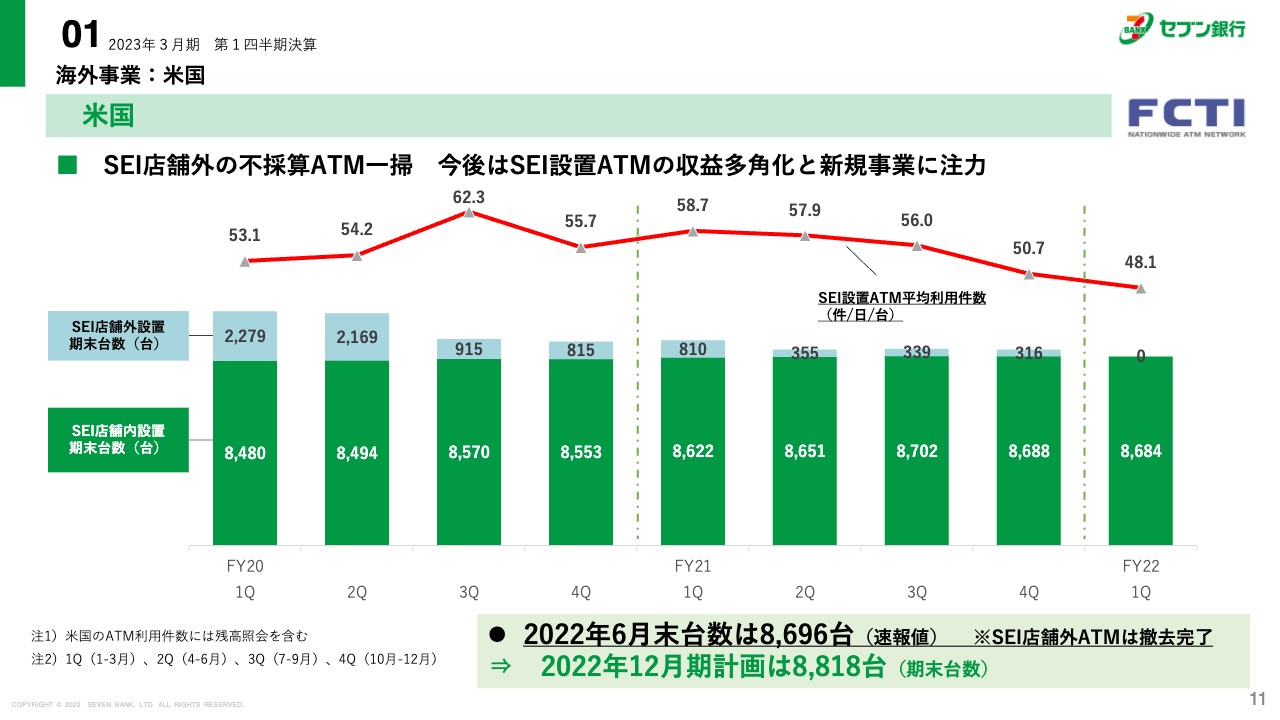

海外事業:米国

各国の状況です。米国については、米国セブン‐イレブン店舗外の不採算ATMは一掃しました。今後はセブン‐イレブンに設置したATMの利用件数を伸ばしていき、収益の多角化と新規事業に注力することを考えています。

現状は、台数が第1四半期末である3月末で8,684台、その後の6月末の状況としては、8,696台でわずかに増加しています。平均利用件数は48.1件で、50件を下回っていますが、これから努力し、上向きにさせていきたいと考えています。

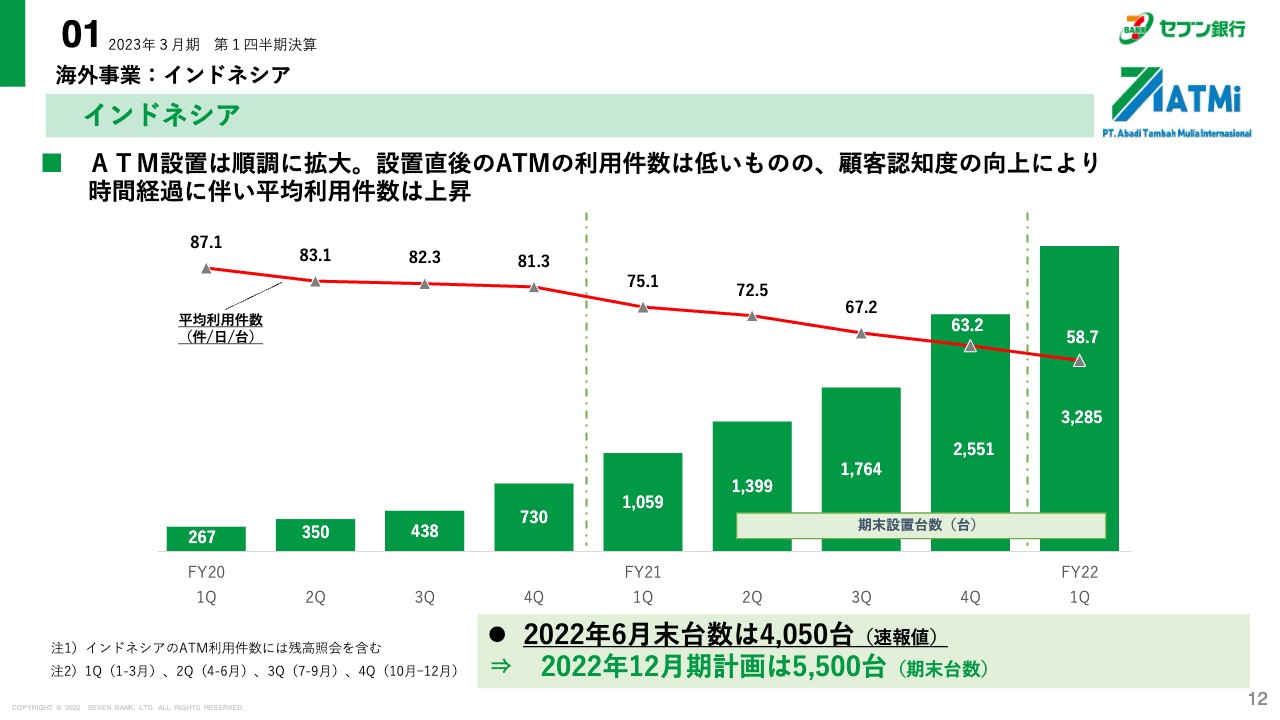

海外事業:インドネシア

インドネシアについては、台数が順調に伸びています。3月末では3,285台で、今年末には5,500台を展望するところまできました。平均利用件数が下がっているように見えますが、台数が急激に増える中で、新規設置の部分が平均利用件数を押し下げているものです。ただし、いずれのATMも設置から半年プラスアルファの期間できちんと採算を確保できる水準まで到達していますので、この状態を今後も続けたいと思っています。

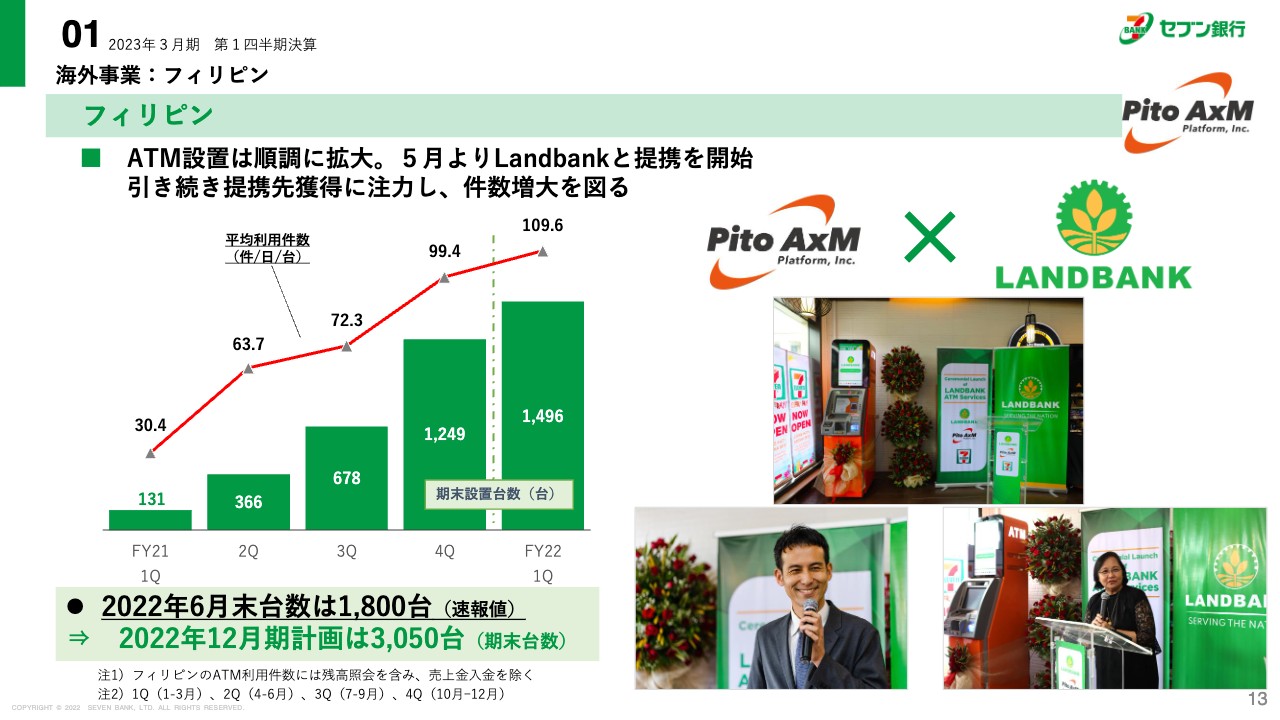

海外事業:フィリピン

フィリピンについてです。ATMの台数は3月末が約1,500台で、今年末には3,050台の設置を計画しています。平均利用件数は現状109.6件で、台数、件数とも順調に伸びています。

また、5月からLandbankという現地の銀行と直接提携を開始しました。直接提携は、我々が得られる収益も相対的に高くなりますので、今後もこのような直接提携先を増やしながら、全体としてきっちり収益を確保していきたいと考えています。以上が第1四半期決算に関するご説明でした。続いて、社長の松橋から成長戦略の進捗状況についてご説明いたします。

成長領域を見据えた戦略

松橋正明氏(以下、松橋):松橋でございます。みなさま、よろしくお願いいたします。初回ですので、まず自己紹介をさせていただきます。私は当社の開業前から、コンビニATMのビジネスモデル、システム、サービスをすべて作り込んできました。

直近では、今後ビジネスに大きなインパクトを与えると思われる「7iD」のデータ活用や、すでに実行していますがオープンイノベーションなどを推進してきました。これらのスキルを活かして当社の事業をより伸ばしていきたいと思いますし、みなさまとも強いリレーションをもって様々な議論を行っていきたいと思いますので、よろしくお願いします。

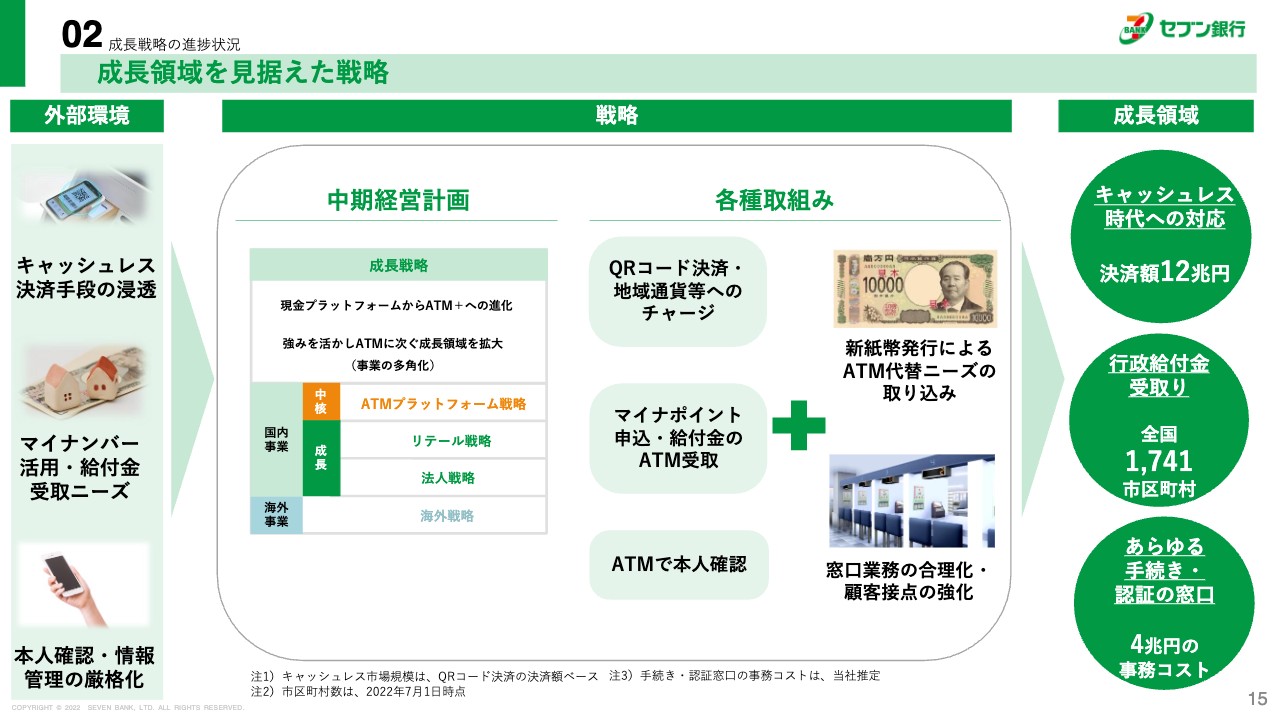

本日は第1四半期の成長戦略の進捗状況についてご説明します。以前からお示ししている中期経営計画をスライド中央に記載しており、こちらに変更はありません。ただし、スライド左側に記載のとおり、外部環境としてキャッシュレス決済やマイナンバー制度の浸透、eKYCを含めた本人確認の厳格化や電子化がますます伸びてきているのはみなさまもご認識のとおりです。

戦略の各種取組みに記載のとおり、我々はすでにQRコード決済や地域通貨等への対応に取り組んでいますが、今後もより強く推進していきます。

マイナポイントについても6月30日から給付金受取口座などの紐付けや連携が行われています。これに加え、プレスリリースでも発表した東京都渋谷区、兵庫県加古川市での給付金のATM受取システムの実証実験によりニーズが見えてきましたので、こちらを着実に増やしながら、この後お話しするATMでの様々なサービスを展開していきたいと思っています。

また、新紙幣の発行を負担に感じている企業もたくさんいると聞いていますので、我々が少しでもカバーしながら、この後お話しする窓口業務の合理化支援に取り組んでいきます。

スライド右側の成長領域の数字は独自集計などもありますが、キャッシュレス決済への関与、そして行政については非常にたくさんの自治体がDXを進めていますので、こちらに積極的に貢献していきます。

窓口業務は、銀行に加え、自治体等を含めるとかなりの規模があるとわかっていますので、我々としては日本のDX全体に対して協力していきたいと考えています。

認証機能を活かした手続受付サービスの先行利用を拡大

その中でも今一番進み始めているのは、第4世代ATMを活用した「ATM+」の世界の拡大です。こちらのカメラ、認証機能、スマートフォンとの連携など、我々が独自に作り出したサービスを提供し、銀行の様々な諸届業務の受付から開始しています。

こうした取組みが、すでに大きな地方銀行を中心に本番稼働しています。一部の地域から始まっていますが、ここの効率化を皮切りに、継続的顧客確認等の事務も含めた受託を目指していきます。

銀行、クレジットカード会社、消費者金融などを含めた金融系に加えて事業会社からのニーズもかなり見えてきましたので、こちらを収益化していくことを今年度の下期から来年度にかけて、強く進めていきたいと思います。

日本経済新聞でもレグテックに関する記事が出てきていますが、この領域は、海外ではスマートフォンを中心とした取組みが多くなっています。しかし、「誰一人取り残されない世界」を創るということに、ATMも貢献できるということがマイナンバー関連事業でかなりわかってきていますので、ここを深堀りしていきたいと考えています。

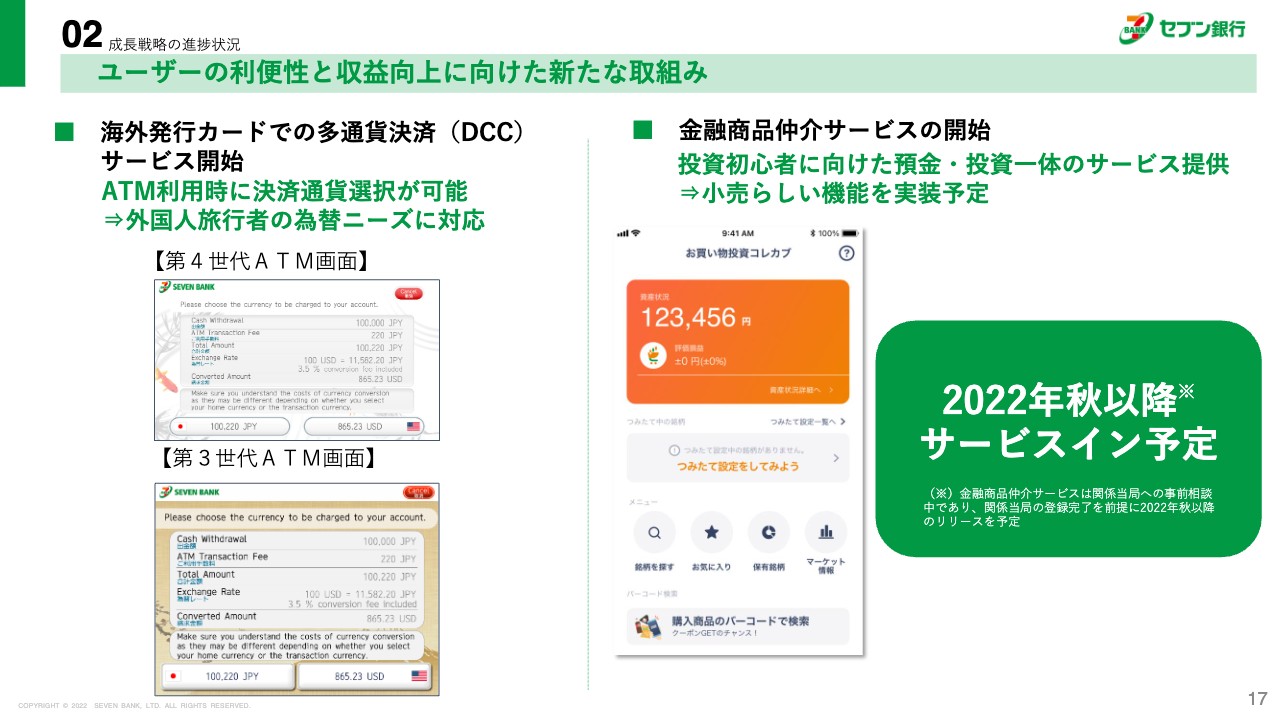

ユーザーの利便性と収益向上に向けた新たな取組み

もう1つ直近でリリース済みのサービスは、スライド左側の海外発行カードでのDCC(多通貨決済サービス)です。残念ながら海外旅行が完全にオープンになっていないため件数自体は少ないですが、これは為替差益の一部を我々の収益に反映できるものですので、旅行客の増加を見据えて着実に稼働させていきます。

スライド右側の金融商品仲介サービスについては何度かアナウンスしていますが、秋のリリースに向けて準備が進んでおり、あとは許認可などが残っている状況です。日本政府は投資を推進しており、これに資するような小売らしいサービスを作っていますので、もうしばらくお待ちいただきたいと思います。

以前より計画していた取組みが、今年度に入りだいぶかたちになってきました。下期にはこれらにプラスして、いくつかのサービスを出していく計画ですので、ぜひご協力をお願いします。

質疑応答:ATM受入手数料の状況と見通し、DCCサービスについて

質問者:1問目は、単体の役務取引と利益についてです。国内のATM受入手数料が増加していますが、預貯金金融機関、ノンバンク、事業会社に分けて、実績と今後の見通しについて教えてください。また、ATM受入手数料を除くその他の役務収益も約5億円増加したと思いますが、この背景についてもお願いします。

2問目は、先ほど社長からご説明があったDCCサービスについてです。当該サービスの導入により、御社の財務上への影響について可能であれば定量的に教えてください。

清水:ATM受入手数料の状況と見通しについては、預貯金金融機関、ノンバンク、事業会社別に見ますと、利用件数としては引き続き預貯金金融機関で約70パーセント、ノンバンクで10パーセント弱、残りが事業会社となっています。

見通しとしては、預貯金金融機関については、ようやく人の流れが回復してきて、春先から利用件数が上向いてきたところでしたが、7月に入って新型コロナウイルス感染拡大とともに若干落ちてきています。感染を防ぐことはできませんが、そのような状況下でいかに件数を維持していくかを考えていきたいと思います。

ノンバンクの件数には様々な取引が入っていますが、第1四半期で弱かったのは海外カードです。こちらも海外からのお客さまが今後いかに増えるかによりますが、海外カード以外のノンバンク取引は比較的好調ですので、海外からのお客さまが戻ってくれば、全体としても上向くと思っています。

事業会社は引き続き好調で、件数そのものは伸びている状況です。今後もこの傾向は続いていくと考えています。

その他役務収益については、先ほどお伝えしたとおり、ローン、後払い、その他非常に細かいものが積み上がり、約5億円となりました。

DCCは、VISA、Mastercardの利用者のうち、約25パーセントの方が選択している状況です。収益へのインパクトについては、まだ始まったばかりのため何とも言えませんが、我々としてはトップラインで10億円程度あれば、ある程度期待どおりの水準になると考えています。

質疑応答:ATM受入手数料の分析について

質問者:ATM受入手数料の単価について、DCCのスタートが7月である点を踏まえると、第1四半期の109円20銭は想定よりも健闘した印象です。主な要因はどういったものと分析していますでしょうか。また、DCCが始まっているということで、四半期ベースで見た時に手数料単価は底入れに転じたと明言してもよいのでしょうか。今後の見通しについて教えてください。

清水:ATM受入手数料の単価については、計画の範囲内で動いているため、我々としても非常にほっとしている状況です。背景として、預貯金金融機関の利用がきちんと回復してきているという状況が最も大きいと考えています。

新型コロナウイルスによる感染症の状況次第ではありますが、今後もこの傾向は変わらないと思います。ですので、底入れかどうかというのは別にして、今年度も計画内で動くことを想定しています。

質疑応答:FCTIの先行きについて

質問者:FCTIの業績について、平均利用件数が下振れたことで、想定よりもトップラインの収益が下振れとなった印象です。今後の外貨調達コストのさらなる上昇を踏まえると、ネットプロフィットの水準が非常に厳しい印象があるのですが、今後の先行きをどのように見ているのか教えてください。

清水:FCTIの平均利用件数については、背景として、昨年は公的給付金の引き出し需要など様々な要因により、盛り上がった部分がありましたが、今年はそのような特需がありませんでした。あとは取引フローの話になりますが、残高照会などの取引フローが一部変わったことにより、残高照会の件数が落ち込んでいるという状況です。

ただ、「全体的になんとなく弱い」状況というのはご認識のとおりであると思っており、すぐにというわけにはいきませんが、機能を高めて魅力的なATMにしていくことを始め、我々自身でできることにしっかりと取り組んでいきたいと思っています。

一方で、先ほどの質問にもありましたが、資金調達コストが米国金利の上昇とともに上がってきている状況でもあります。このコストアップの要因も、できるだけ抑えていくことできちんと利益を確保していきたいと考えています。

質疑応答:伸長した預貯金金融機関利用の内訳について

質問者:「預貯金金融機関が順調に伸びている」という点について、金融機関別に傾向はありますか。例えば、「地銀が伸びています」など、どのような金融機関が伸びているか、可能な範囲で教えてください。

清水:前年との増減で言いますと、伸びているのは地方銀行、その他銀行あたりが、件数のボリュームもある程度あり、伸びている部分になります。逆に、メガバンクは手数料優遇条件が厳しくなったことなどもあり、若干弱いと感じています。

質問者:その他銀行というのは、ネット銀行系というイメージでしょうか。

清水:おっしゃるとおりです。

質疑応答:ATM受入手数料単価の計画比について

質問者:ATM受入手数料単価について、もう一度確認させてください。第1四半期の単価が109.2円で、上期の計画は110.5円となっています。インラインと話されている意味は、DCC等を踏まえると、第1四半期で109.2円という数字でもインラインということでよろしいのでしょうか?

清水:そのとおりです。上期はやや高めで下期はやや低め、通期で109円台の前半というのが我々の描いていた絵になります。上期との単純な比較では若干弱いですが、通期のラインは確保しており、下期に向けてこのラインを確保できるのではないかと思っておりますので、通期ではインラインを想定している状況です。

質疑応答:ノンバンクの単価動向について

質問者:昨年度までであれば、単価動向にノンバンクの動向が大きく影響していたと思うのですが、先ほど国内のノンバンクは持ち直していて、海外カードについてはまだ観光客が来ていないのであまり回復していないという状況だとお話がありました。海外のノンバンク客が戻ってきた場合、単価に対してどのような影響があるのかを確認させてください。

清水:海外カードについては4月、5月は弱かったのですが、6月以降は回復傾向が見られています。今後、きちんと回復してくれば、DCCの件ともあわせ、単価にとってはプラスの影響があると考えています。

質疑応答:インドネシア・フィリピンの好調要因について

質問者:インドネシア、フィリピンはともに、上期の計画比でみると経常利益は好調な印象です。インドネシア、フィリピンに分けて、何が計画比での上振れにつながっているかを教えてください。

また、足元を踏まえて、今後の見通しをどのように考えているかについても教えてください。

清水:フィリピンについては、先ほどお伝えしたLandbankとの提携を5月から開始しており、このような直接提携が件数、単価ともによい影響を及ぼしている部分があると思っています。直接提携先の予定が年度内にまだいくつかあるため、今後もプラスに作用すると思っています。

一方で、フィリピンについては警送センターの整備の遅れなどもあり、設置のスピードがやや鈍る可能性があります。その点については、年末にかけて注視していきたいと思っています。

インドネシアについても同じ状況で、台数は順調に拡大できています。また、全体としての平均利用件数は下がっているように見えますが、半年プラスアルファくらいの期間で十分に採算を確保できるような見通しで現在動いています。そうしたことから、全体としては好調な結果を生み出していると思っています。

今後も台数はまだ増やしていく予定で、年末に5,500台という計画で動いています。およそ半年で採算を確保できるという状況も、引き続き年内にかけて続いていく見込みですので、確実に数字は確保できると思っています。

質疑応答:米国での資金調達コスト上昇に対する対応について

質問者:米国での資金調達コストが大幅に上がってきているというお話があり、今後コストが上がらないように対策されるということでしたが、具体的にどのような手立てが取れるのでしょうか。例えば、ATM1台あたりに入れるドル紙幣の枚数を減らすなど、何か方法はありますでしょうか。

また、今の資金調達コストの推移について、期初に計画していた水準と比べてインラインなのか、そうではないのかをおうかがいしたいと思います。

清水:2つ目の質問からお答えします。今の計画の中にも、金利上昇は織り込まれています。年初から年末にかけて上がっていき、年平均で1パーセント強は上がるだろうと見込んでいましたが、現状は絶対水準としても、上がり方のスピードとしても、その想定を上回っている部分があります。そのため、今の計画に織り込んでいない資金調達コストの上昇が出てくるだろうと思っています。

そのような中でのコスト削減ですが、資金調達コストについては、いかに効率的に運営していくか検討を進めていく必要があると思っていますが、なかなか余地は限られています。

その他のコストについても上がっている部分がありますので、効率化により、どこまで抑えられるかがポイントになると思っています。

松橋氏からのご挨拶

松橋:本日はお時間ありがとうございました。これから私と清水で対応してまいります。投資家のみなさまとは、様々な意味でリレーションを深めていきたいと思っていますので、ぜひよろしくお願いいたします。本日はありがとうございました。

新着ログ

「銀行業」のログ