【QAあり】東亞合成、売上高は前年比微減、不透明な環境下も研究開発を加速させ、事業拡大と収益確保を目指す

2023年12月期第2四半期決算説明

髙村美己志氏(以下、髙村):東亞合成の髙村でございます。日頃から大変お世話になっております。当社の2023年12月期第2四半期決算を発表しましたのでご説明します。また、8月4日に発表した資本政策などについてもご説明しますので、どうぞよろしくお願いします。

目次

目次に記載しているとおり、2023年12月期第2四半期の業績、今年1年間の業績予想、トピックス、資本政策についての4項目をご説明します。

2023年第2四半期決算総括

2023年12月期第2四半期の総括をお話ししたいと思います。この第2四半期は経済面、また政治面において非常にいろいろな動きがありました。

欧米ではインフレ懸念や戦争の影響なども残っています。また、中国の景気が回復しない状況も続いています。さらに深掘りすると、根底には米中覇権争いによるデカップリングの課題も横たわっています。私としては、そのような観点でこれからの経済関係の動きを見ていかないと、表面的な部分だけ見ていては判断を誤るかもしれないと強く感じた半年間でした。

総じて、日本では素材産業を中心に非常に荷動きが悪く、景気の減速感が伝えられています。運輸やサービス産業等に関しては、コロナ禍からの脱却でむしろ上向きだという数字やデータがたくさん出てきていますが、素材関係、特に化学では指標となるエチレン関係の稼働率も低迷が続いている状況です。

そのような中で、東亞合成グループは、数量面での荷動きが鈍いところを打破しようと取り組んできました。加えて、昨年から続いている原材料、電気代を含めた価格高騰に対し、価格転嫁の施策を必ず進めなければならないと取り組んでいます。

一方、伸ばしていきたい高機能製品、例えば車関係のものなどは販売・開発の強化をしてきました。努力して実りつつある部分もあるものの、販売数量減により、第2四半期トータルでは、前年同期比で減収減益という結果となりました。

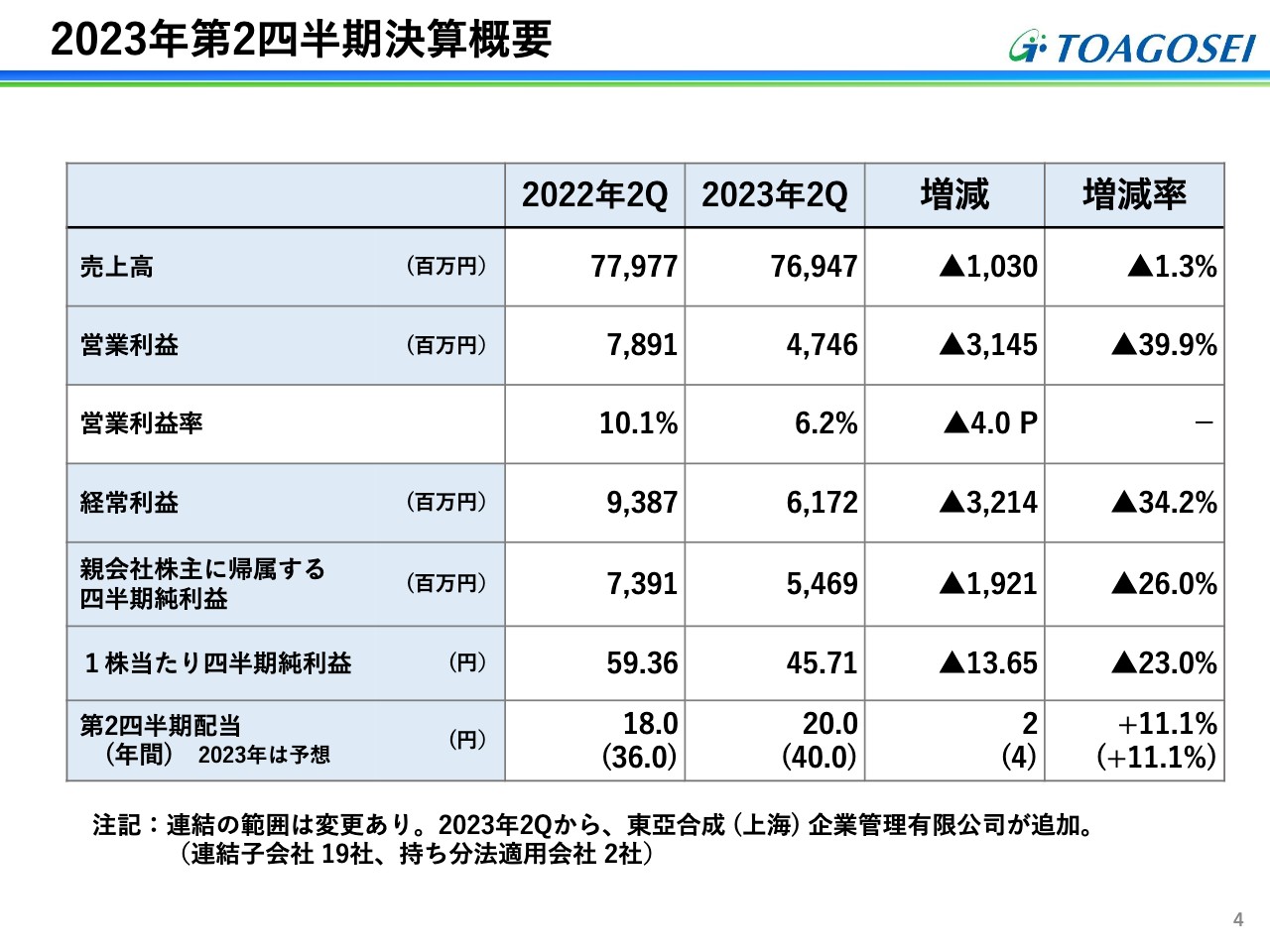

2023年第2四半期決算概要

2023年第2四半期の売上高、営業利益などについては表に記載のとおりです。表の右側には前年同期比での増減金額と増減率を示しています。

売上高は微減にとどまりましたが、営業利益は40パーセント近い減益となり、大変不本意な結果になってしまったと考えています。後ほどご説明しますが、特別損益として株式の売却などを行ったことにより、四半期純利益に関しては前年同期比23パーセント減ほどにとどめることができました。

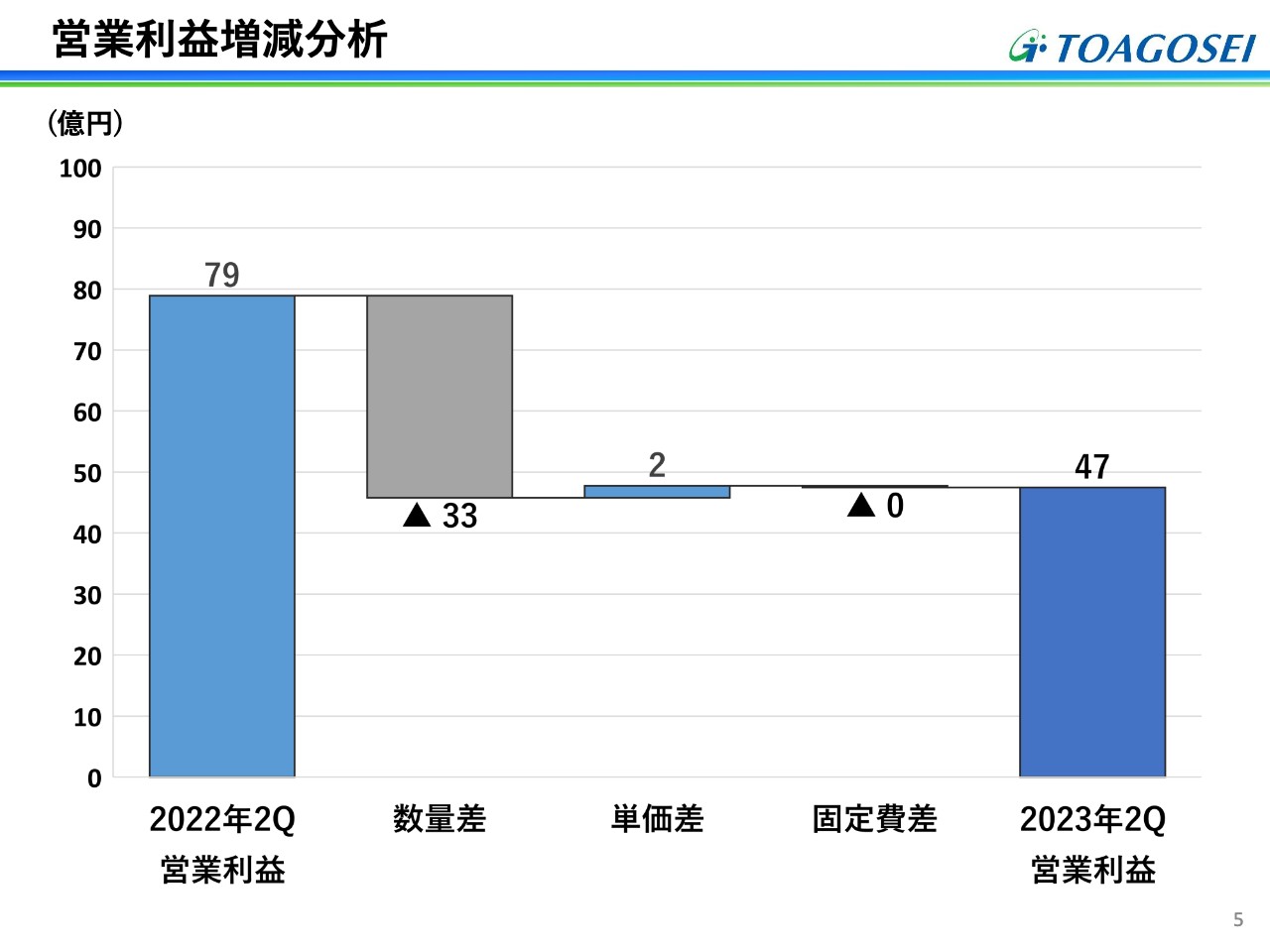

営業利益増減分析

営業利益の増減分析です。数量差の減益幅がマイナス33億円となり、大きく影響しました。単価差についてはわずかですがプラスとなり、値上げの努力が実ったと考えています。

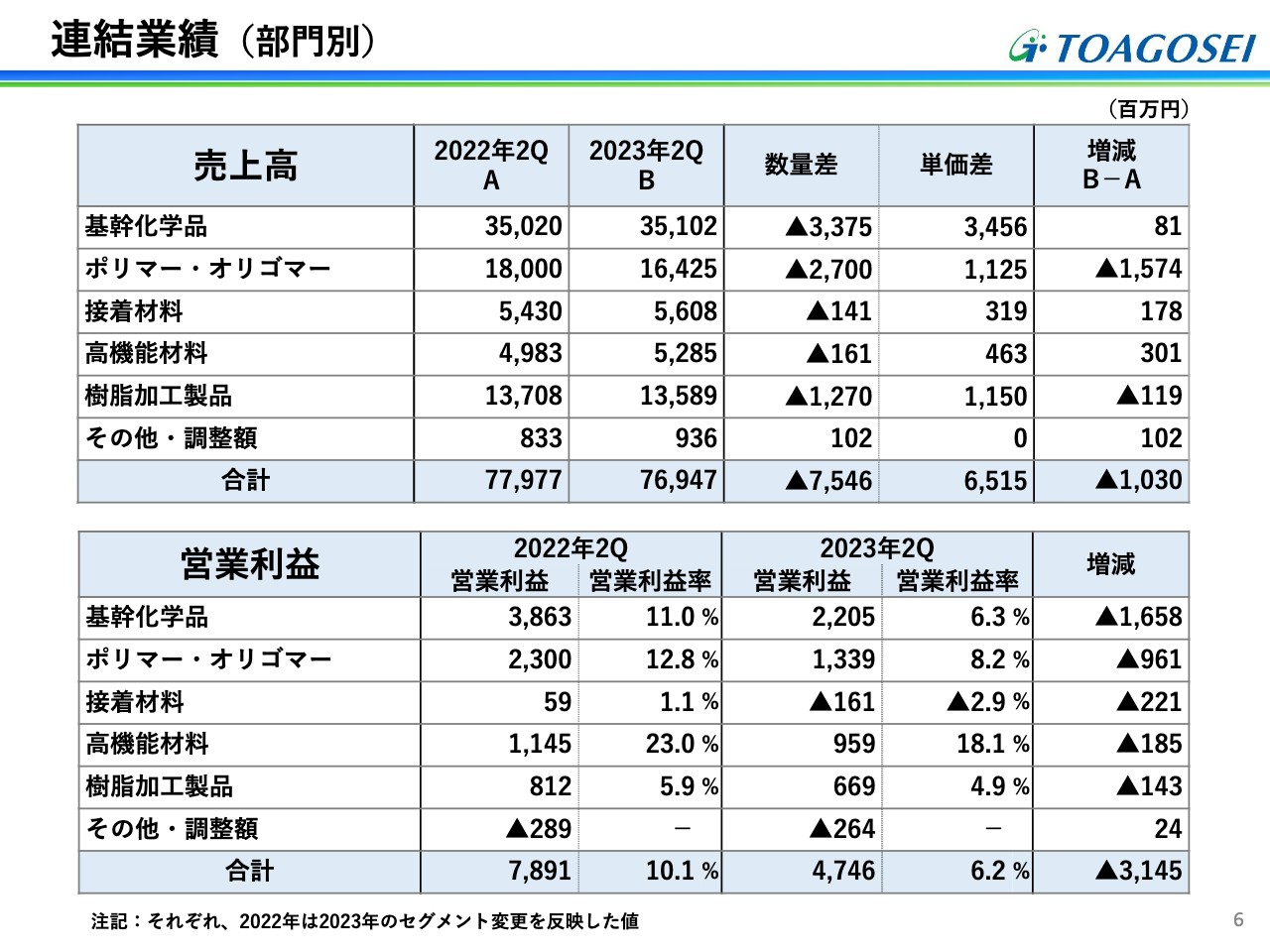

連結業績(部門別)

セグメント別の状況です。上段に売上高、下段に営業利益を記載しています。売上高はすべてのセグメントで、数量差がマイナスになっています。営業利益は、接着材料セグメントが赤字となりました。後ほど、年間の予想をご説明しますが、赤字のままで終わらせるつもりはないということをお伝えしておきます。

利益面では、基幹化学品セグメントの電解製品、アクリルモノマー製品は販売数量減が続いています。ガスに関しては、自動車関係の出荷が少し戻ってきていること、また販売価格の是正もできたため増収となりました。

ポリマー・オリゴマーセグメントについても減収減益となりました。自動車関連における電池材料向けなどのアクリルポリマーも販売数量減となりました。また、高分子凝集剤も販売数量減となりました。アクリルポリマーも数量は減っていますが、値上げ対応ができたため、売上高についてはほぼ前年並みの水準を維持しました。

接着材料セグメントは、家庭用が若干の減収となりました。スマートフォンあるいは電子部品向け、自動車部品向けの機能性接着剤の販売数量は落ち込みましたが、車載電池用は販売数量増となり、この分野だけは増収となりました。一方、利益面では研究開発費の増加が続き営業損失となりました。

高機能材料セグメントは、増収減益となりました。高純度無機製品は、原料価格の高騰に対応した値上げも一部できましたが、半導体市況の大幅な低迷により販売数量減となりました。無機機能材料も、電子部品向けのイオン捕捉剤などの販売数量が減り、減収となりました。メディカルケア製品については、試験用サンプルとしての販売が少しあったため、増収となりました。

樹脂加工製品セグメントについて、管工機材製品、建材土木製品などは住宅着工戸数の低迷による数量減により、減収となっています。ライフサポート製品、エラストマーコンパウンド製品は、新製品の開発により増収で終えることができました。利益面では、管工機材製品の販売数量減の影響が一番大きく、減益となっています。

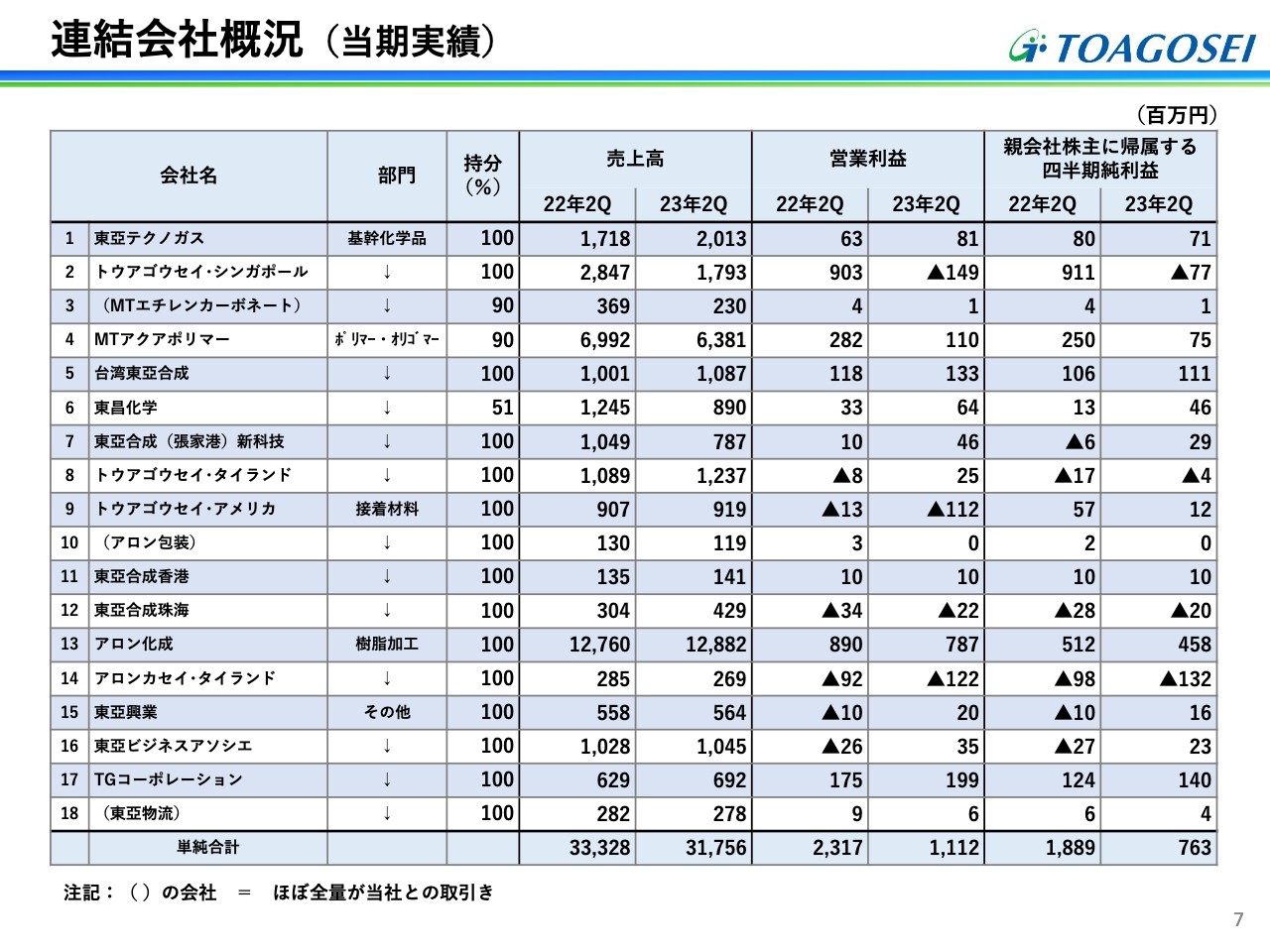

連結会社概況(当期実績)

関係会社の動向を表で示しています。売上高と営業利益において、前期と比較して特に動きの大きい部分を説明したいと思います。

2番目のトウアゴウセイ・シンガポールは、前期に比べて10億円以上の減益となりました。アクリルモノマーについては、東南アジアの市況に業績が大きく左右されることは以前からわかっていましたが、昨年の秋頃から、市況が非常に緩んできました。

その原因は、中国でアクリル酸、あるいはアクリル酸エステルのプラントが稼働し始めたにもかかわらず、国内需要が低迷し、安値品として中国産のアクリルモノマーが東南アジアに流れてきた結果、市況が緩み、大幅な減益となりました。

9番目のトウアゴウセイ・アメリカは、瞬間接着剤事業の立て直しを図りました。新製品を出すなどいろいろなことを行っていますが、経費が少し多くなっています。また、労務費が高止まりしていることもあり、営業利益の減益幅が若干拡大しました。

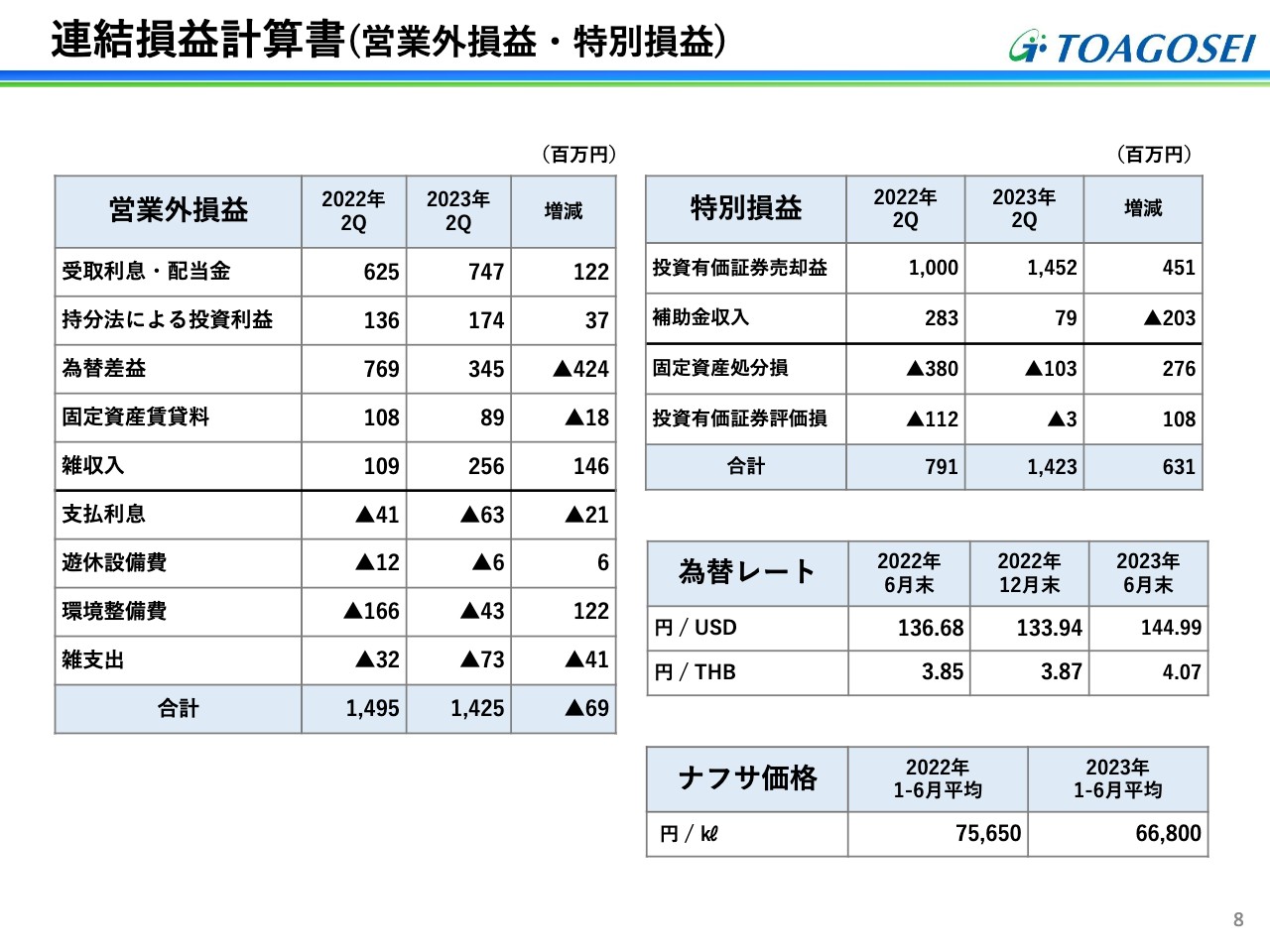

連結損益計算書(営業外損益・特別損益)

営業外損益・特別損益についてご説明します。営業外損益は、昨年末に円ドルで133円だったものが、6月末には144円となり、若干円安となったことで、為替差損益の幅が少し圧縮されています。

特別損益は、昨年から進めている投資有価証券の売却を今年の上期も行い、純資産に占める保有有価証券の比率を下げることに取り組んでいます。その結果、今年の上期は昨年よりも少し多い14億5,200万円の売却益を計上しました。

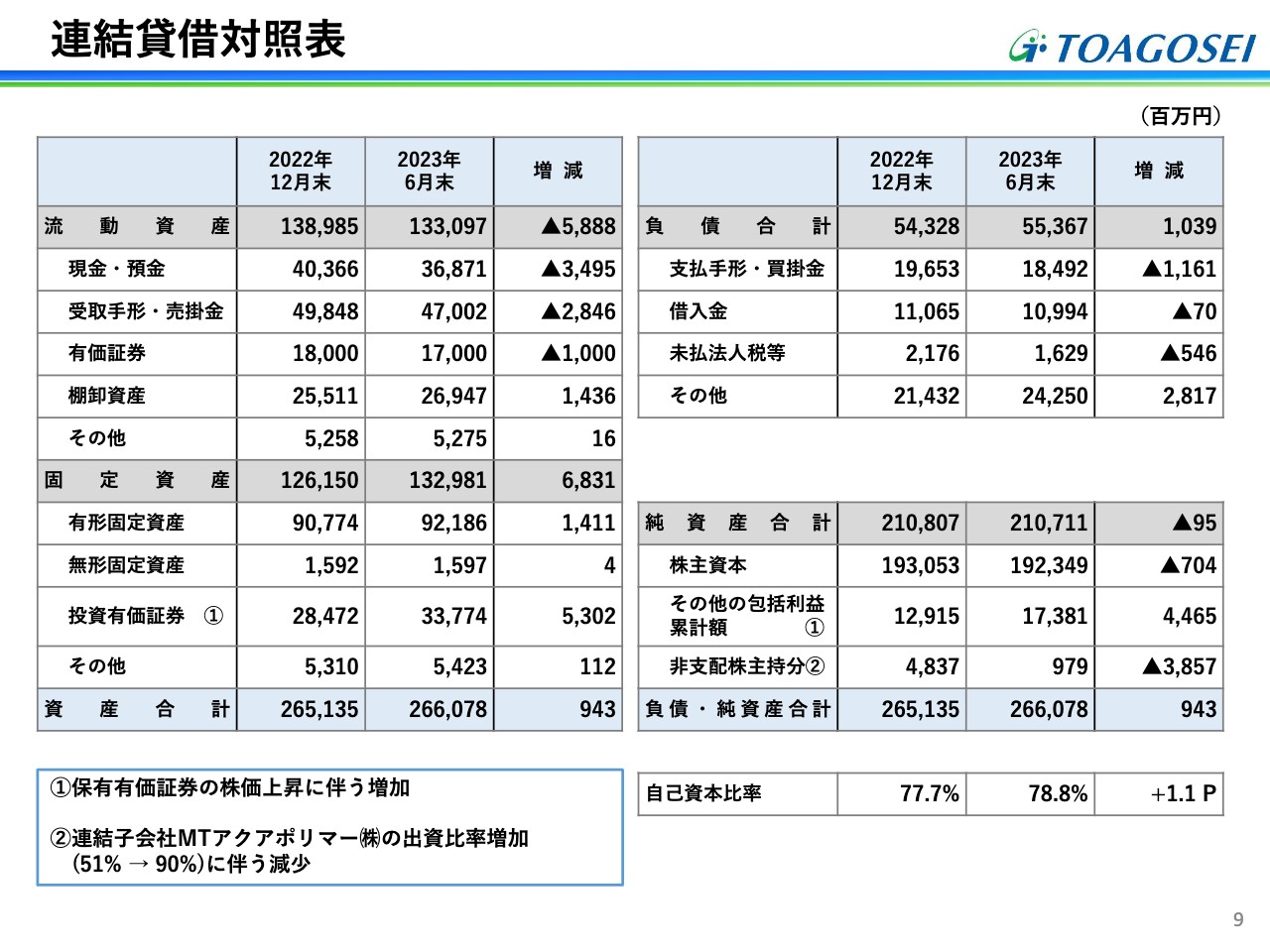

連結貸借対照表

連結の貸借対照表についてご説明します。全体として、総資産は2022年12月末と比較して9億円ほど増加しています。流動資産は、現預金などが減少したことで、大幅に減少しました。

固定資産については、保有する投資有価証券の評価額が上昇したことで、増加しました。負債額については、繰延税金負債の増加などで、前期末よりも10億円ほど増加しています。

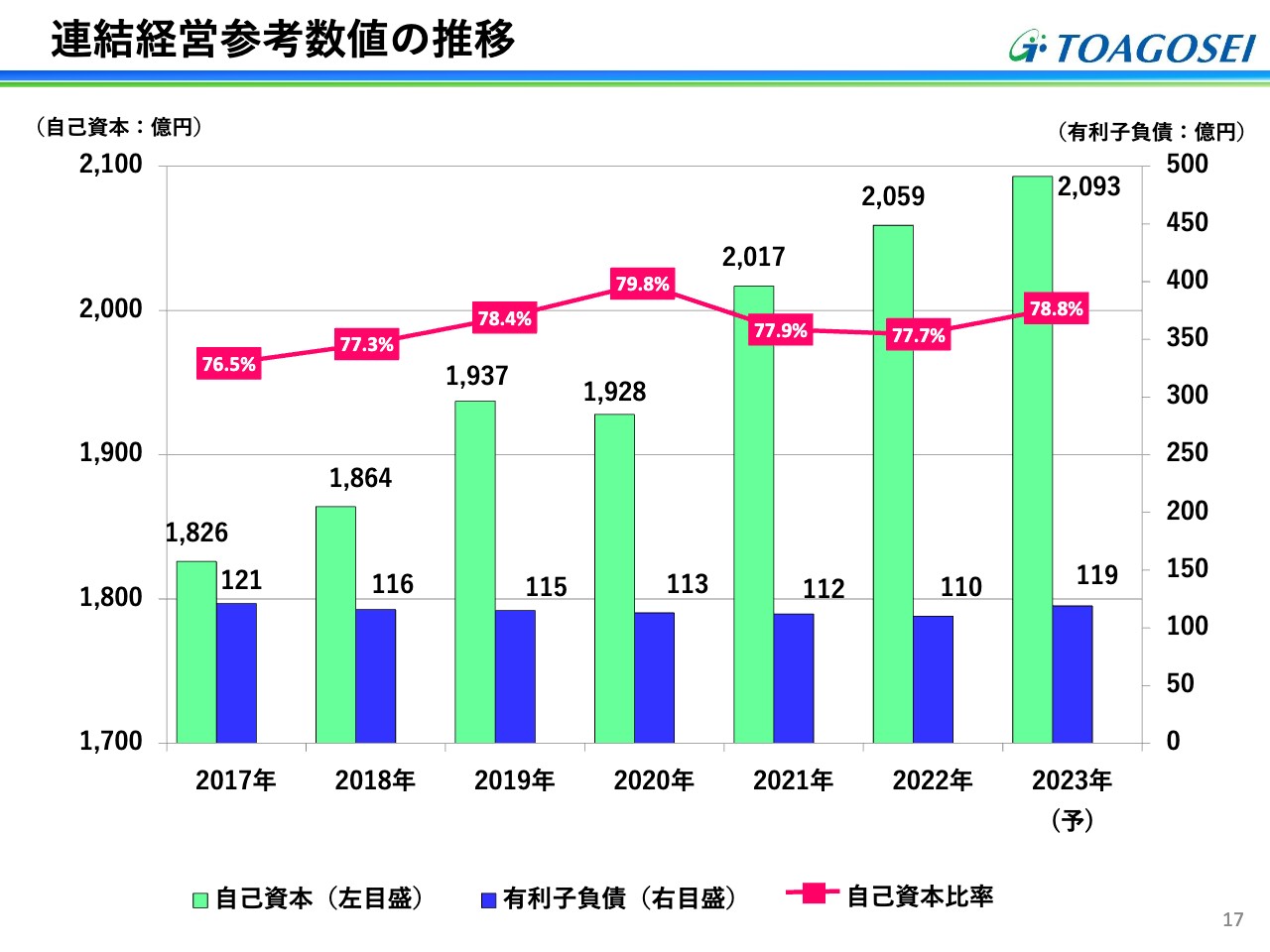

自己資本比率については、1ポイントほどアップして78.8パーセントとなりました。

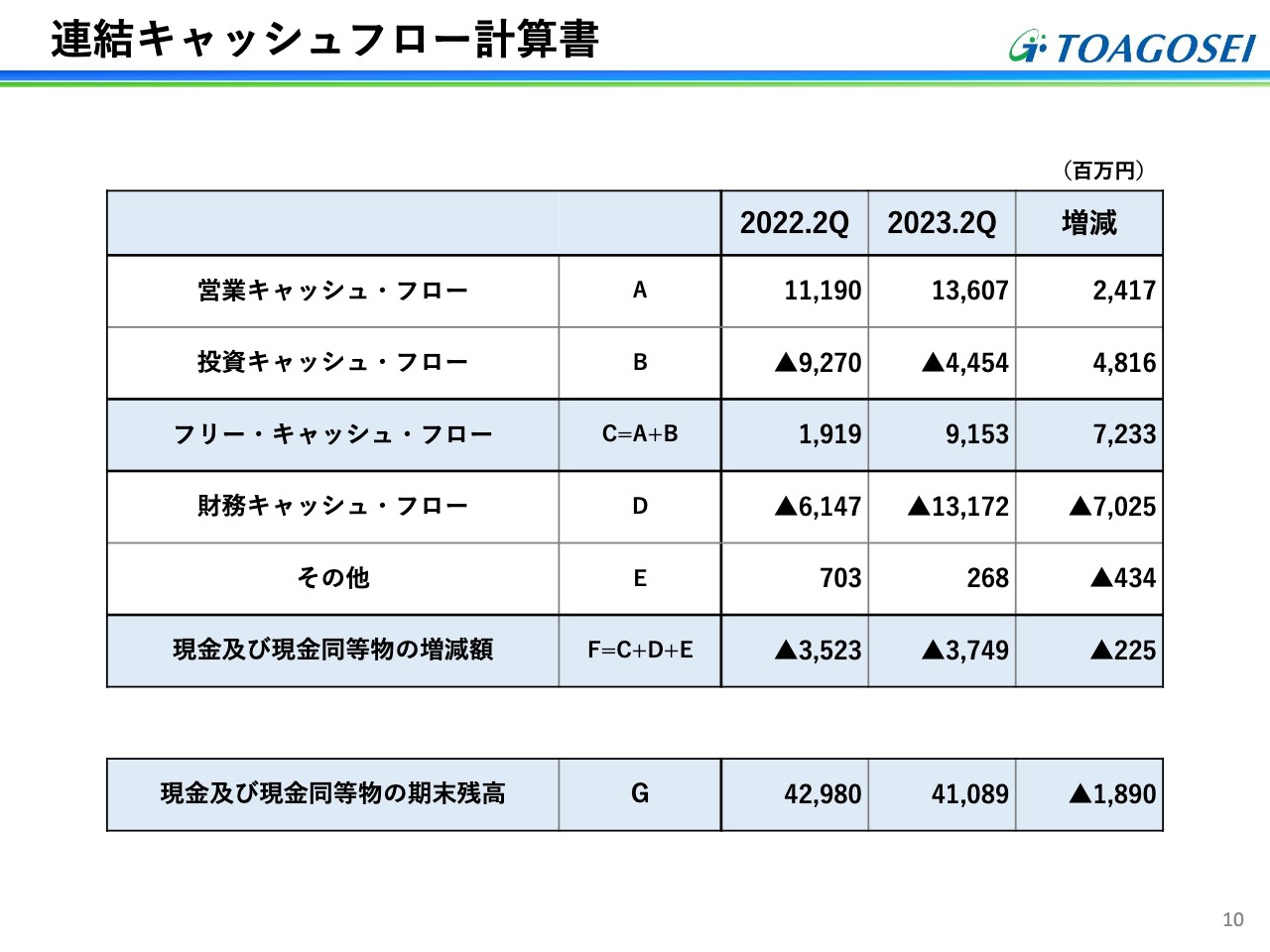

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業キャッシュ・フローは、税金等調整前の利益は減りましたが、棚卸資産の増加や法人税等の支払いが減少したことで、前年同期比24億円増の136億円となっています。

投資キャッシュ・フローは、昨年に川崎工場の土地の購入がありましたが、今年はそれがなく、有形固定資産の取得による投資キャッシュ・フローの減少は少なくなりました。

財務キャッシュ・フローに関しては、昨年よりも大幅に増えています。これは三井化学さまが保有していた関係会社のMTアクアポリマーの株式を、東亞合成が買い取ったこと、また自己株式取得の支出が増加したことによるものです。そのため、前年同期比70億円ほど減少しています。

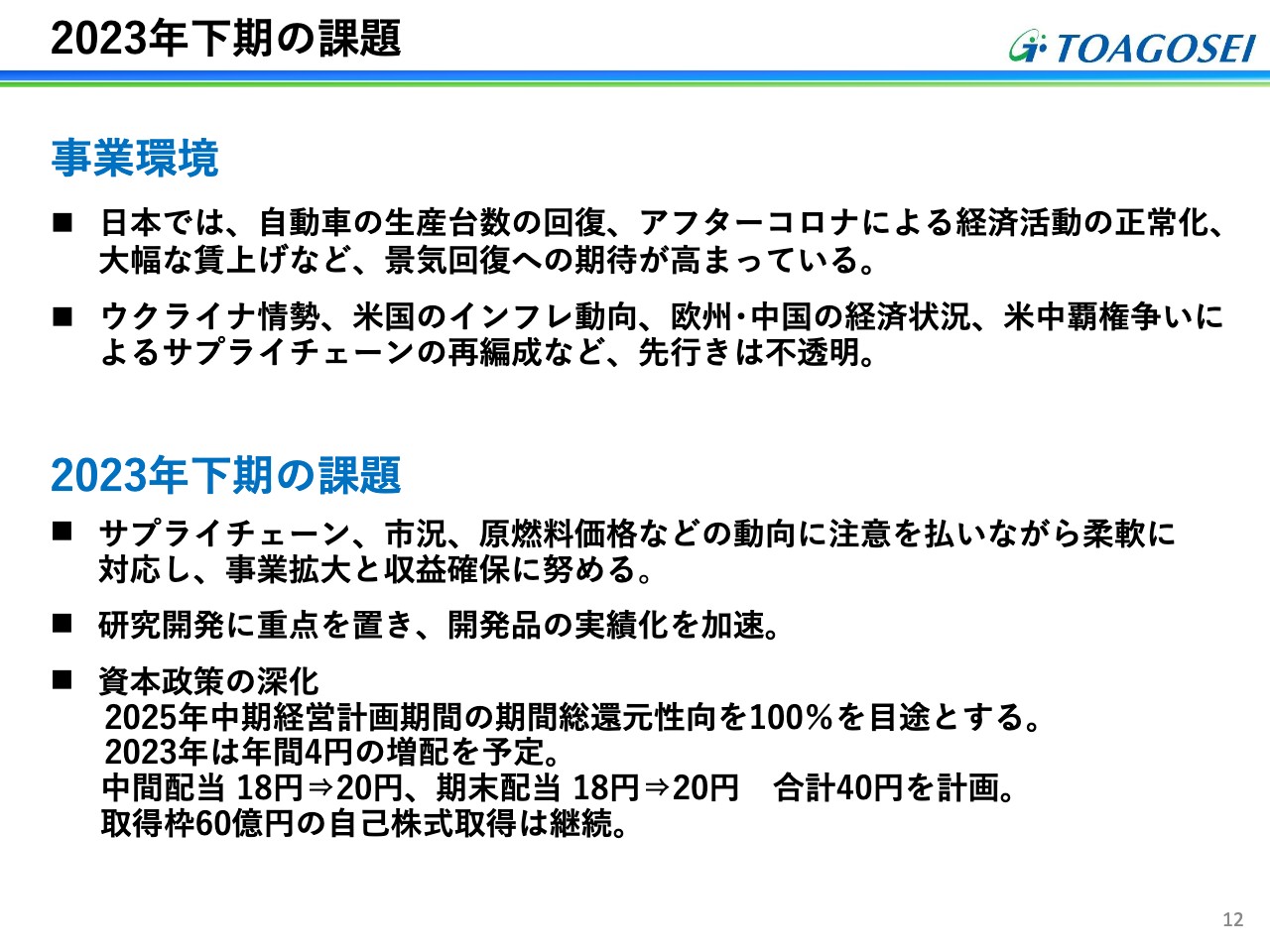

2023年下期の課題

下期の業績予想についてご説明します。冒頭でもお伝えしましたが、事業環境としては、インフレ懸念や経済面、政治面において、経済活動に対するいろいろな変更圧力のようなものがある状況が続くと考えています。

国内の自動車メーカーでは、下期以降に生産台数が徐々に増えていくという頼もしいニュースがありますが、一方で原材料価格もおおむね高止まりしたままで、ものによってはまだ価格が上がっていくものもあります。

そのような中で、今年の春には、各社でベースアップを含めて相当な賃上げを実施しました。この賃上げが個々人の消費の活発化につながり、ひいては企業業績の好転につながっていくのかどうかが非常に注目されると考えています。しかしインフレの影響もあり、賃上げが消費活動の活発化につながるかどうかは、先行きが不透明だとも感じています。

また、第2四半期までの動きとして、一部の新聞等では「需要が消滅した」という表現を用いていたところもあると記憶しています。確かに、中国の動向などを見ると、消費が非常に抑えられているとは感じています。

下期の企業業績を占う上では、需要動向の動きもさることながら、特に素材関係においては、川下のメーカーやユーザーのところで我々素材メーカーの製品が在庫としてたまっている影響が強く残っていると感じています。需要の回復と、在庫がいかに整理されていくかが、下期の業績を占う上での注目点と考えています。

当社の施策としては、下段に記載のとおり、研究開発と新製品開発、特に高機能製品の開発に注力する方針に大きな変更はありません。設備投資も、今のうちにできることは活発に進めていこうと考えています。

また今年だけではなく、来年以降を含めた中計期間の資本政策にもしっかりと取り組んでいきたいと思っています。資本政策の深化については、後ほどご説明します。

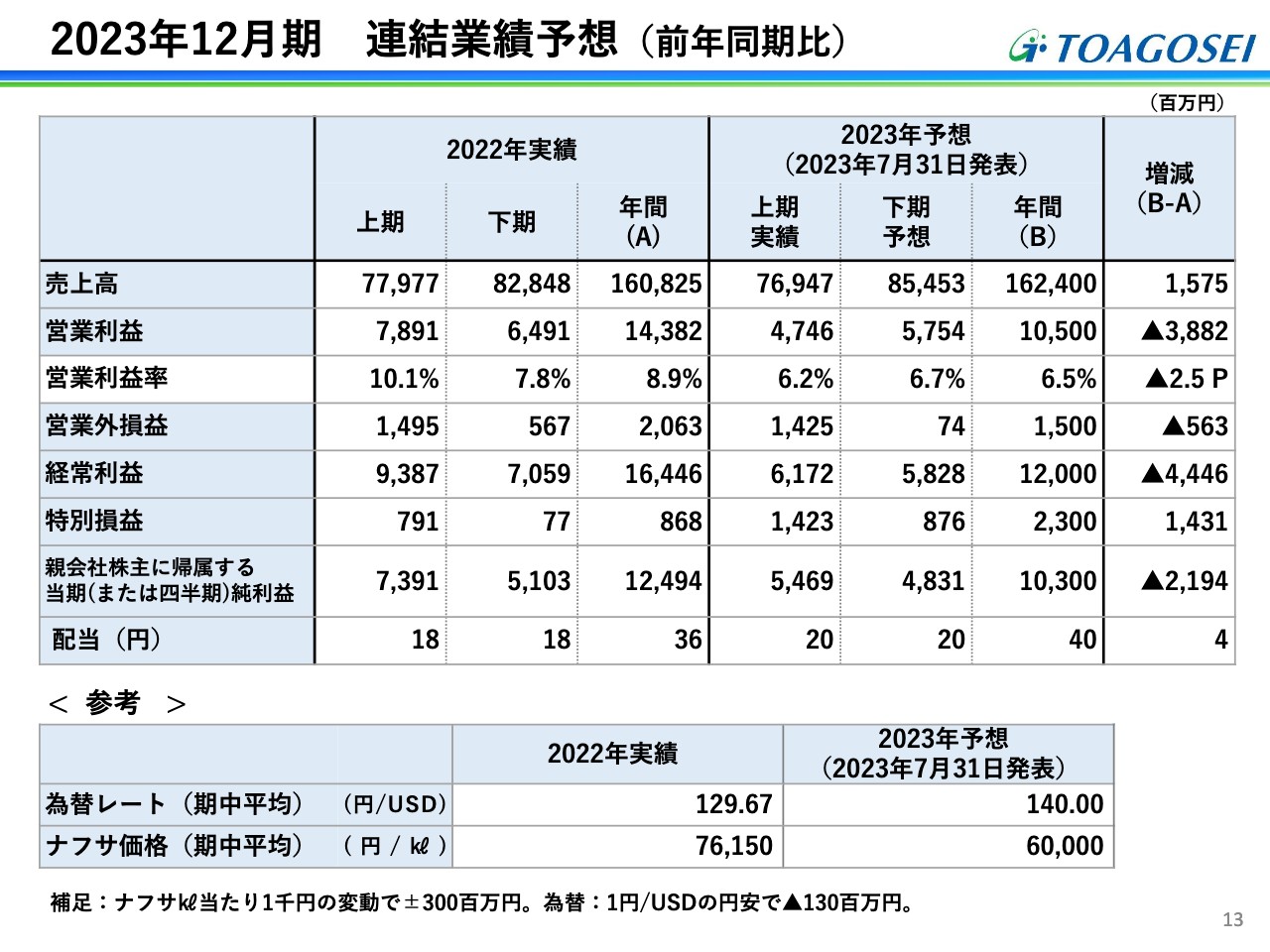

2023年12月期 連結業績予想(前年同期比)

上段の表にある2023年予想の部分をご覧ください。営業利益は上期に47億円台だったものが、下期は57億円台に回復すると考えています。

上期の実績には需要の低迷が影響しました。以前から当社の業績の傾向としてうかがえることですが、第2四半期は大きい定期修繕などがあり、そもそも利益は少し抑えられるのが特徴です。したがって、第3四半期、第4四半期はそれより回復するだろうという見立ても加え、下期の予想を行いました。

配当に関しては、下期も20円となる予想で、今年は4円の増配を計画しています。

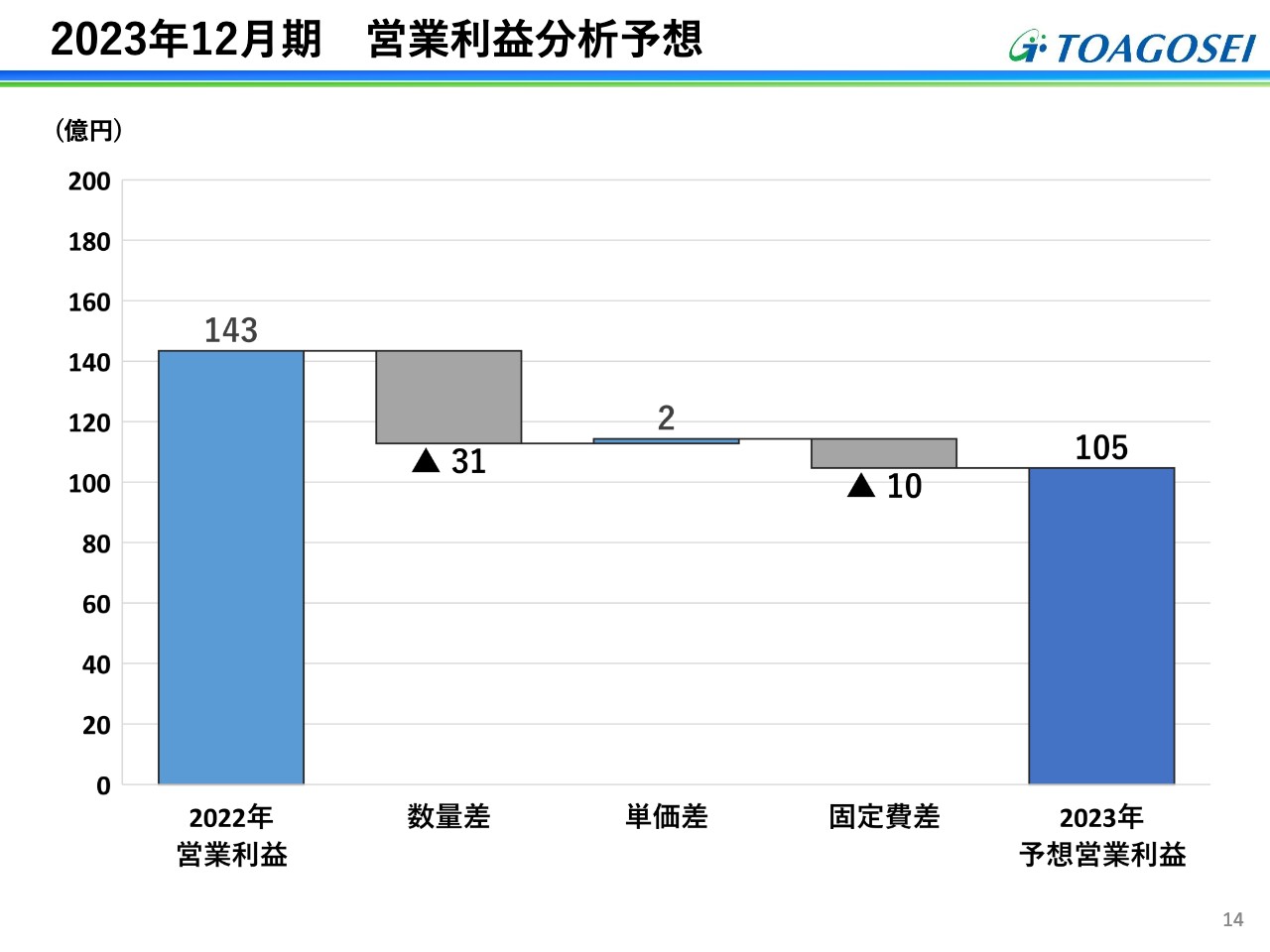

2023年12月期 営業利益分析予想

営業利益の分析予想です。前期実績と今期予想を比較した増減要因を記載しています。

傾向として、数量が落ち込むことは上期と大きく変更はありません。単価差については、一部の製品で原材料の値上がりもありますが、その値上げが浸透していくことでリカバーできると思っています。固定費差については、研究開発費や労務費が若干増えるため、少しマイナス要因になると考えています。

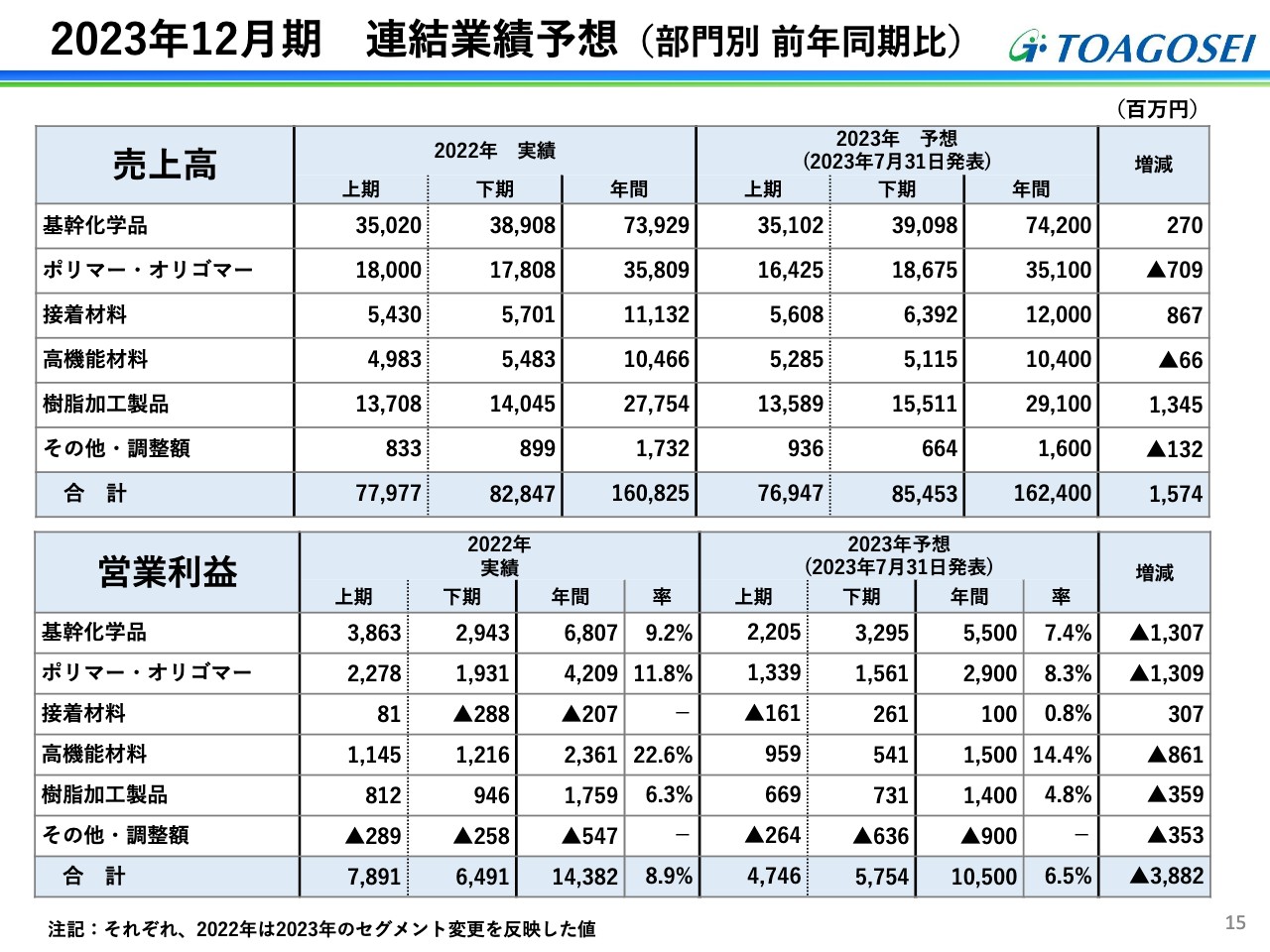

2023年12月期 連結業績予想 (部門別 前年同期比)

セグメント別の業績予想です。上段の表が売上高、下段の表が営業利益を示しています。

売上高については、ポリマー・オリゴマーセグメントにおいて自動車関係の製品が伸びていくと予想していますが、前年よりはマイナスになるだろうと考えています。

営業利益については、接着材料セグメントは上期に営業赤字でしたが、上期のうちから合理化など、いろいろと手を打ち始めており、年間では黒字に浮上できるのではないかと予想しています。

一方、高機能材料セグメントにおいては、半導体関連の回復は来年にずれ込むだろうという見方が濃くなっていますが、高純度無機化学品なども含めて、利益はマイナスにならざるを得ないと判断しています。

樹脂加工製品セグメントも、住宅着工件数などの数量面の減少による影響が大きく、利益は若干マイナスになると考えています。

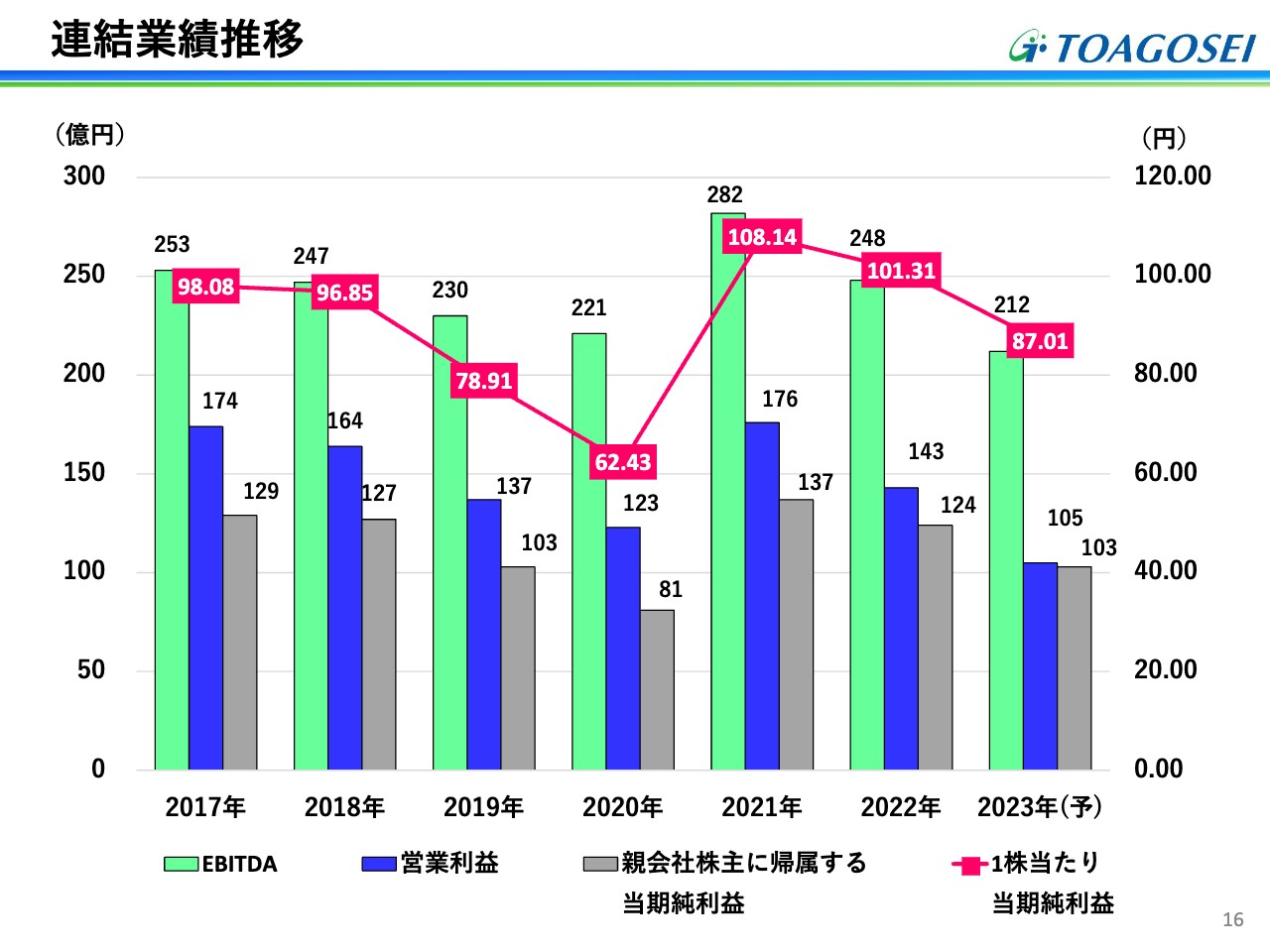

連結業績推移

ここでは、数年間における利益やその他指標を年度で追えるように示しています。棒グラフは2017年からの連結のEBITDAと営業利益、折れ線グラフは1株当たり当期純利益を表しています。

2020年はコロナ禍の影響で、最も経済が落ち込む厳しい状況でしたが、2023年の営業利益はそれをさらに下回るような数値となっています。

連結経営参考数値の推移

ここでは、2017年以降の自己資本、有利子負債、自己資本比率の推移を記載しています。自己資本比率は、2019年からずっと78パーセント前後を推移している状況です。

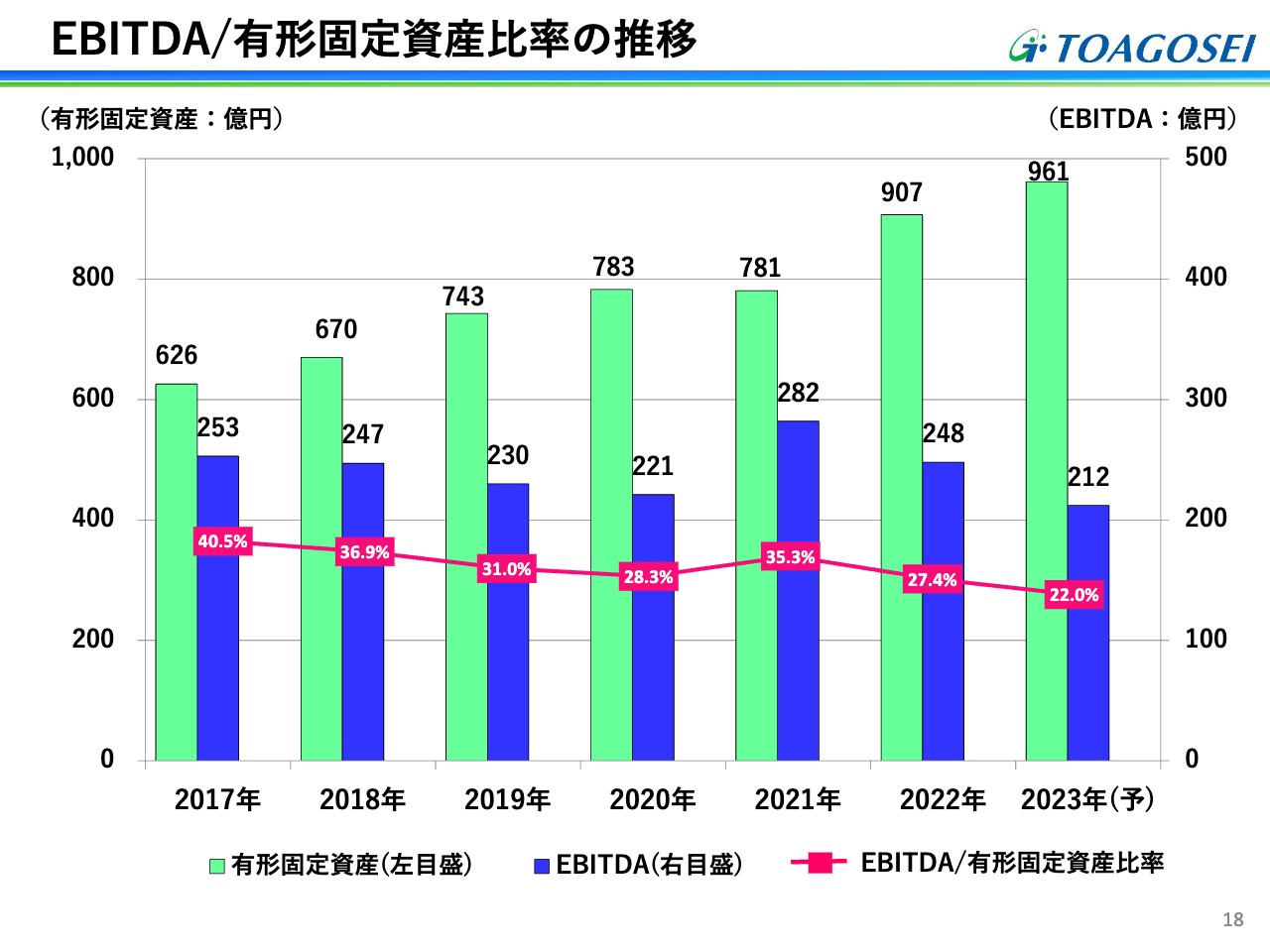

EBITDA/有形固定資産比率の推移

ここでは、EBITDAと有形固定資産比率の推移を記載しています。EBITDAは「稼ぐ力」と見ることができますが、残念ながら2021年以降はEBITDA比率が少し下がり気味です。どうにか営業利益を回復させ、EBITDAを増やしていくことが必要になってくると認識しています。

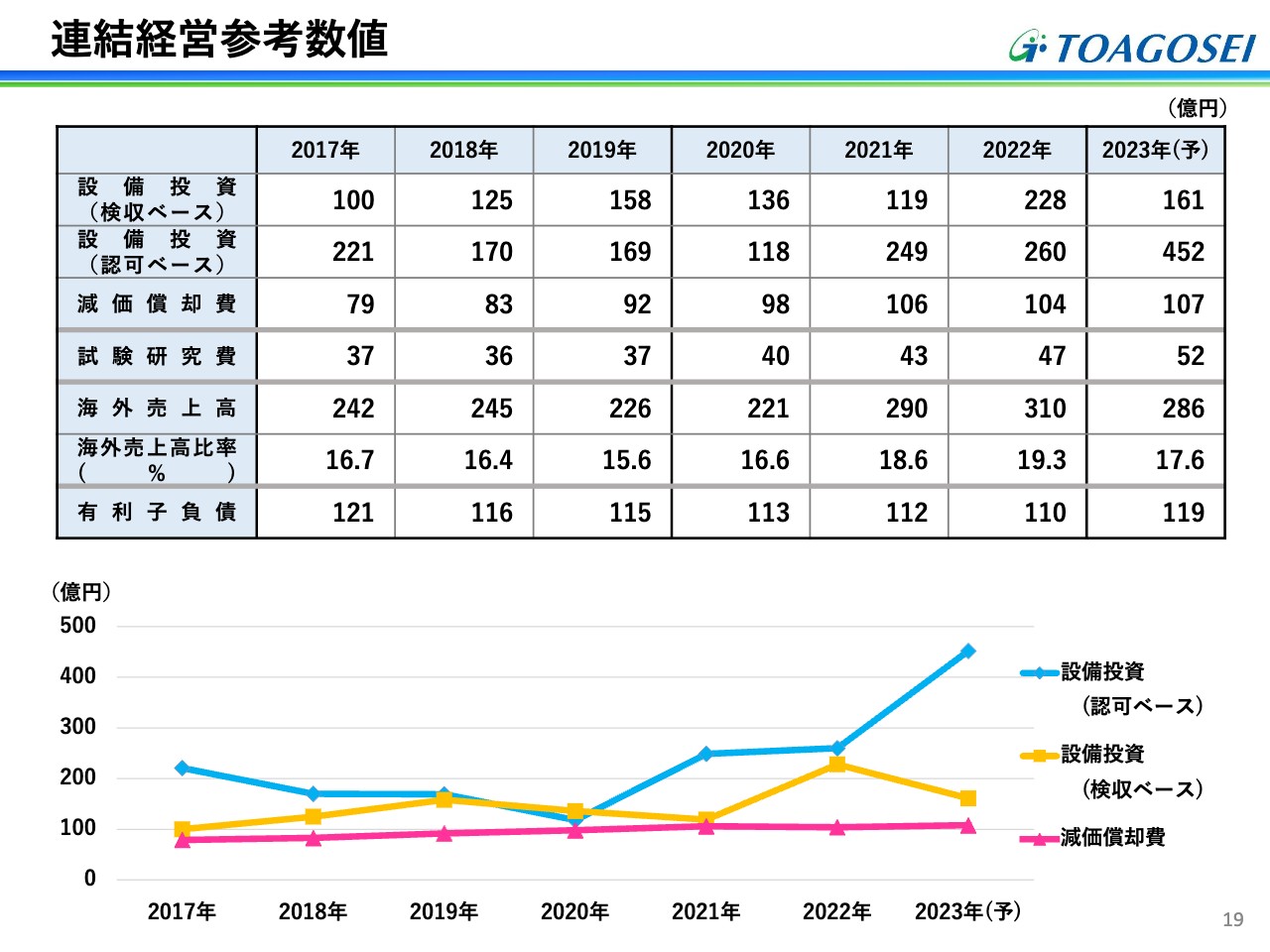

連結経営参考数値

こちらでは、参考数値として設備投資額、減価償却費、試験研究費、海外売上高、有利子負債を示しています。

設備投資額のうち、検収ベースの数値を有価証券報告書に記載しています。認可ベースの数値は、認可した年の設備投資額を社内管理の根拠としているため、こちらもあわせて記載しています。2023年は認可ベースの設備投資額が大幅に増えると考えています。

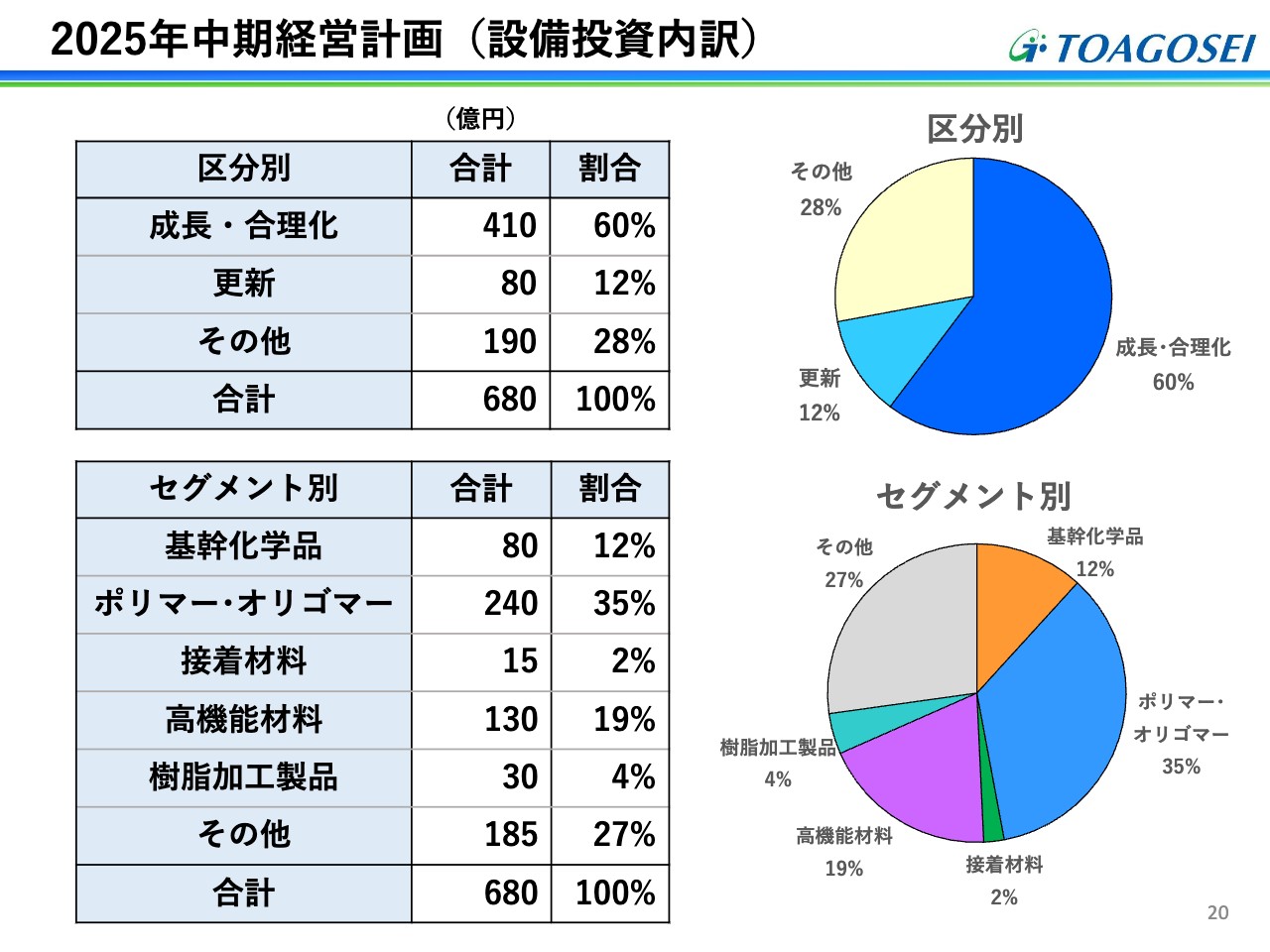

2025年中期経営計画(設備投資内訳)

2023年から2025年までの中計3年間で680億円の設備投資をする計画であることはお伝えしていましたが、以前の説明会でご質問をいただいた内容にお答えするために、内訳についてもこちらでご説明します。

スライド右側に円グラフを2つ記載しています。区分別の内訳としては、成長・合理化、更新、その他で分けています。また、セグメント別では、セグメントごとにどれほどの投資額を検討しているかで分けています。

セグメント別のグラフを見るとわかるとおり、ポリマー・オリゴマーセグメント、高機能材料セグメントのウエイトが大きくなっています。その他も全体の4分の1ほどを占めていますが、こちらはインフラ投資といった、セグメントに分けにくい部分、あるいは寮・社宅、物流倉庫などを含んでいます。

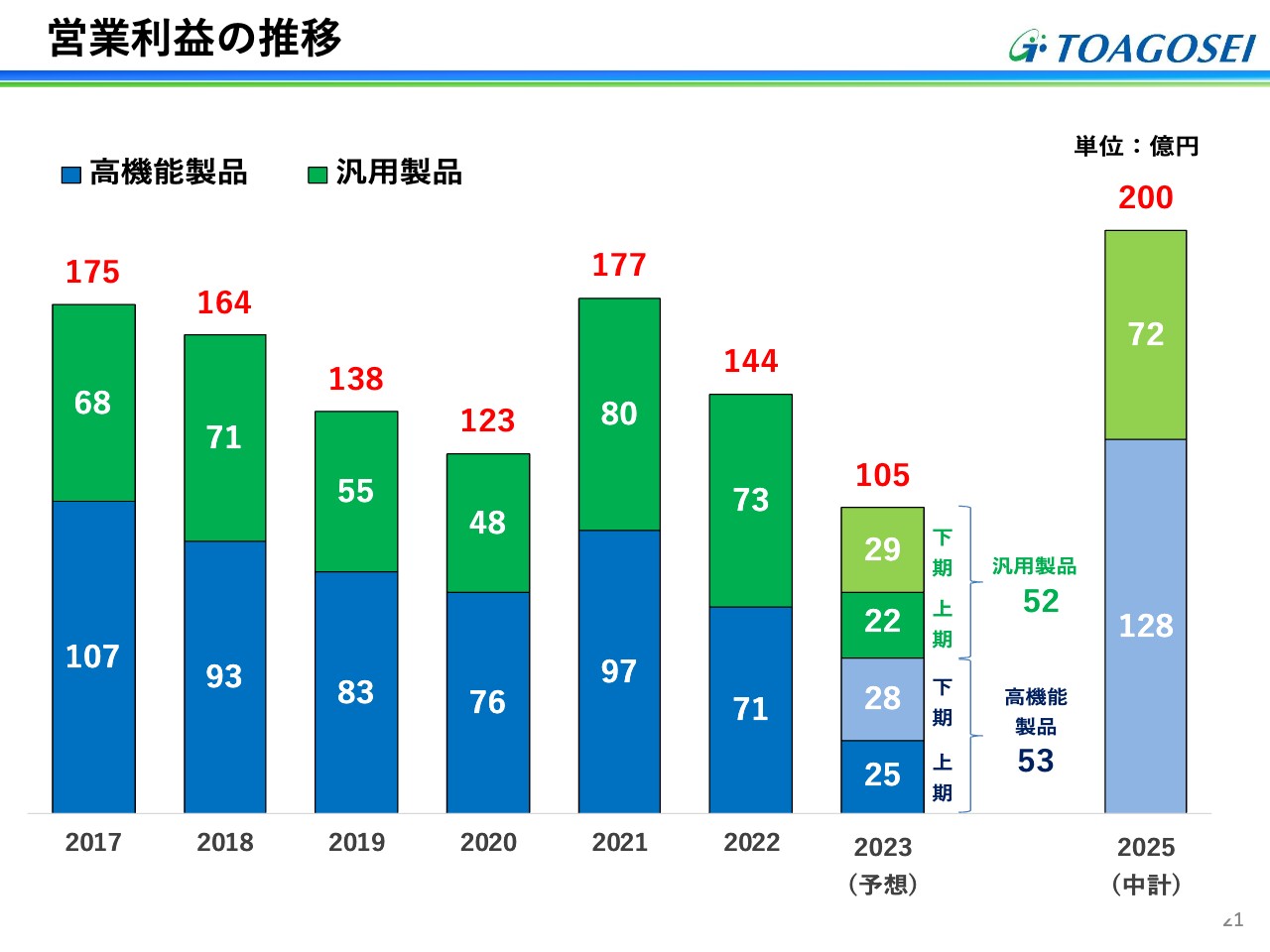

営業利益の推移

営業利益の推移です。棒グラフは、汎用製品を緑色、高機能製品を青色で示しています。2023年はさらに上期と下期に分けて記載しているため、詳しくはスライドをご覧ください。

2023-2025年中計基本方針別トピックス

トピックスについて、いくつかの項目をご説明したいと思います。中計においては「新製品・新技術の開発力強化」「海外売上高の拡大」「持続可能な社会の実現に貢献」を大きく3つの柱としています。

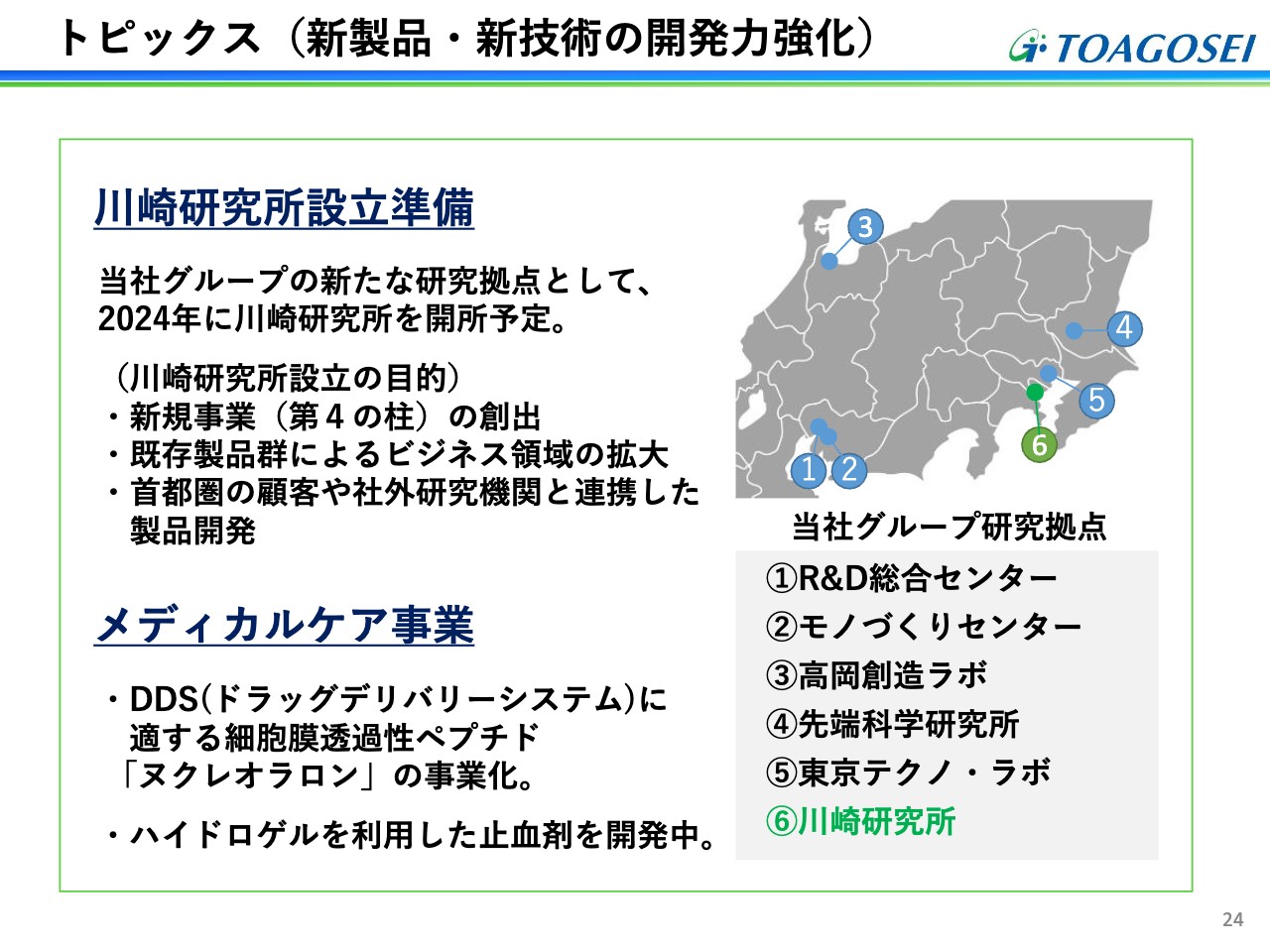

新製品・新技術の開発力強化においては、川崎に新規の研究所を設立します。

海外売上高の拡大としては、特に中国事業においては拠点がいくつかありますが、しっかりと管理していく必要があります。今後は特に自動車用の電池材料なども拡販していきたいと思っていますが、技術の漏えいを防ぐといった意味でも、中国において新たに管理会社を設立しました。こちらが中心となり中国、東南アジアにおける海外売上高を増やしていきたいと考えています。

トピックス(新製品・新技術の開発力強化)

研究所についてです。当社におけるセンターとラボの区分けとして、センターは複数の研究テーマを幅広く取り扱うところ、ラボは比較的限られた製品分野を取り扱うところとしています。

例えば、高岡の創造ラボは接着剤関係の研究に限るため、ラボと称しています。また、メディカルケア関係、バイオ関係についてはつくばの先端科学研究所が担っています。

こちらに加えて、川崎研究所を新設します。アクセスの良い首都圏に設立しますので、顧客との協業などをさらに強化して研究開発を進めていきたいと考えています。

また、名古屋のR&D総合センターも以前から研究を行っているのですが、「研究職は研究・実験する人だ」「営業職は種を探してくる人だ」といった暗黙の前提のような区分けがあります。私としては、この区分けがあまり良い方向に作用していないのではと感じています。そのため、川崎研究所では、種を拾い、お客さまと話をするのも、研究・実験をするのも、なるべく同じ人間が取り組み、顧客ニーズに対して可能な限り早く応えられるよう進めたいと考えています。

メディカルケア事業などの新しい分野は、先端科学研究所と川崎研究所において役割分担しながら、製品開発を進めていきたいと考えています。

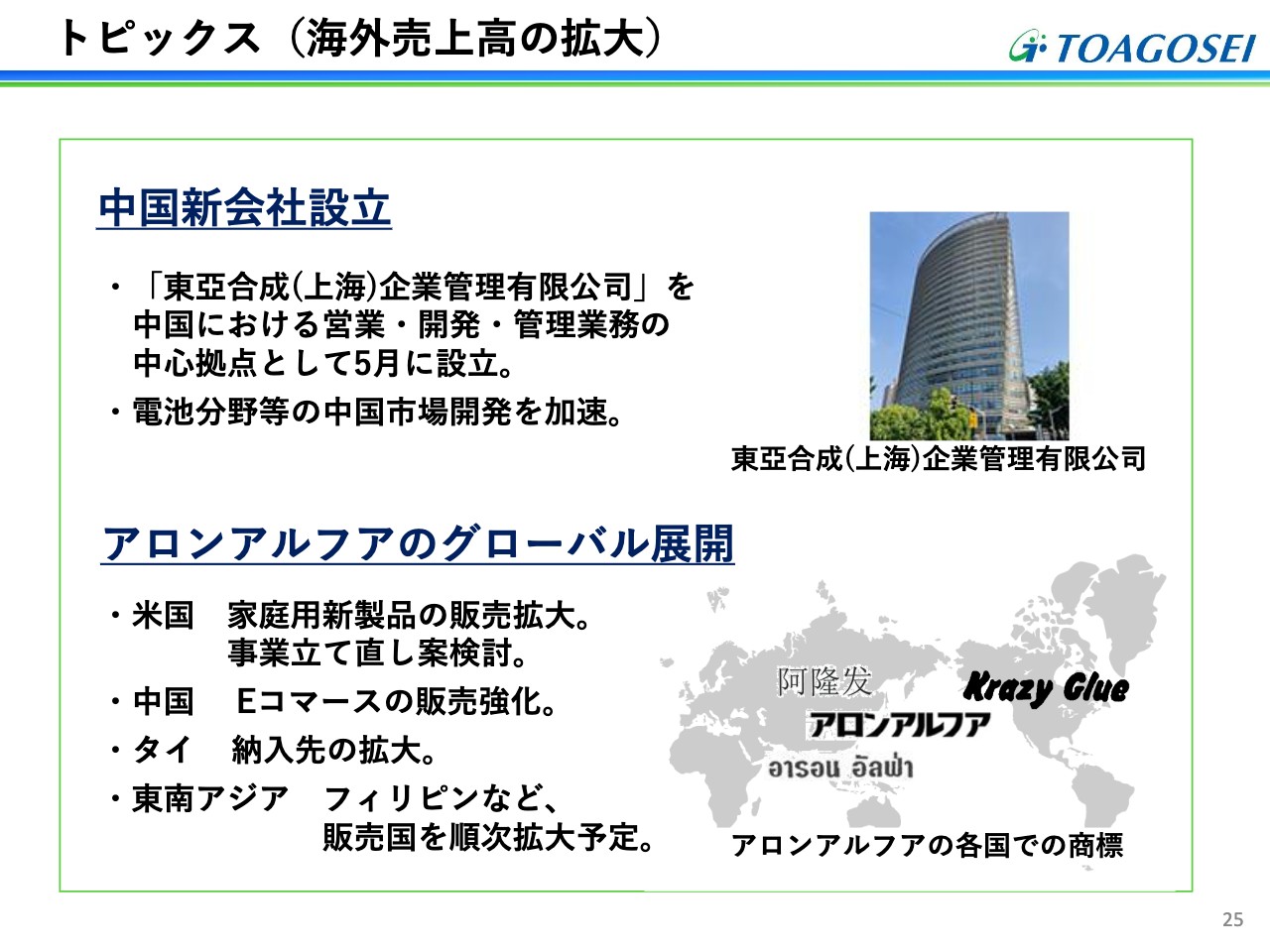

トピックス(海外売上高の拡大)

先ほど少し触れましたが、今年5月、中国・上海に新会社を設立しました。また、上海から少し離れた場所になりますが、ラボになるような場所も見つけたため、そこで研究開発などもできるような体制を整えつつあります。

「アロンアルフア」については、中国においてEコマースなどを活用しながら拡販していますが、広告宣伝費が非常にかかります。また、今年は上半期くらいまで消費が不活発であったことから、これから販売拡大に向けてどのように取り組んでいくか、知恵を絞っているところです。

東南アジアでは、すでにタイやフィリピンなどにおいて新たな販売先を開拓しています。このように「アロンアルフア」は、拡大できる部分から順次広めていく方針で事業展開を進めています。

トピックス(持続可能な社会の実現に貢献)

こちらでは、カーボンニュートラルへの取り組みとして、昨年以降で進んだ部分について一部記載しています。昨年4月、徳島工場の隣接地に水素ステーションを開設しました。燃料電池車は、まだ台数がそれほど多くはないため赤字ではありますが、売上は少しずつ増えています。

また、2030年の温室効果ガスを2013年比で50パーセントを削減するため、工場内の空いているところに太陽光発電を導入しています。その他、新たに小水力発電の建設を予定し、いくつかの場所はすでに決まっています。最初の小水力発電は2026年完成を目標としています。

このように、温室効果ガス排出量の削減に向けた取り組みも、予定どおりに進められています。

右側に記載した「グリネーブル」はアロン化成で販売しているものですが、環境に優しいバイオマス材料を使ったエラストマーで、このようなものをこれからも増やしていきたいと思っています。

「アロンアルフア」についても、プロ向けの製品において包装材料を紙ベースに置き換えました。こちらはホームセンターなどでご覧いただけると思います。いずれは家庭用の「アロンアルフア」も、プラスチックをなるべく使わない紙ベースの包装に置き換えていくことを進めていきたいと考えています。

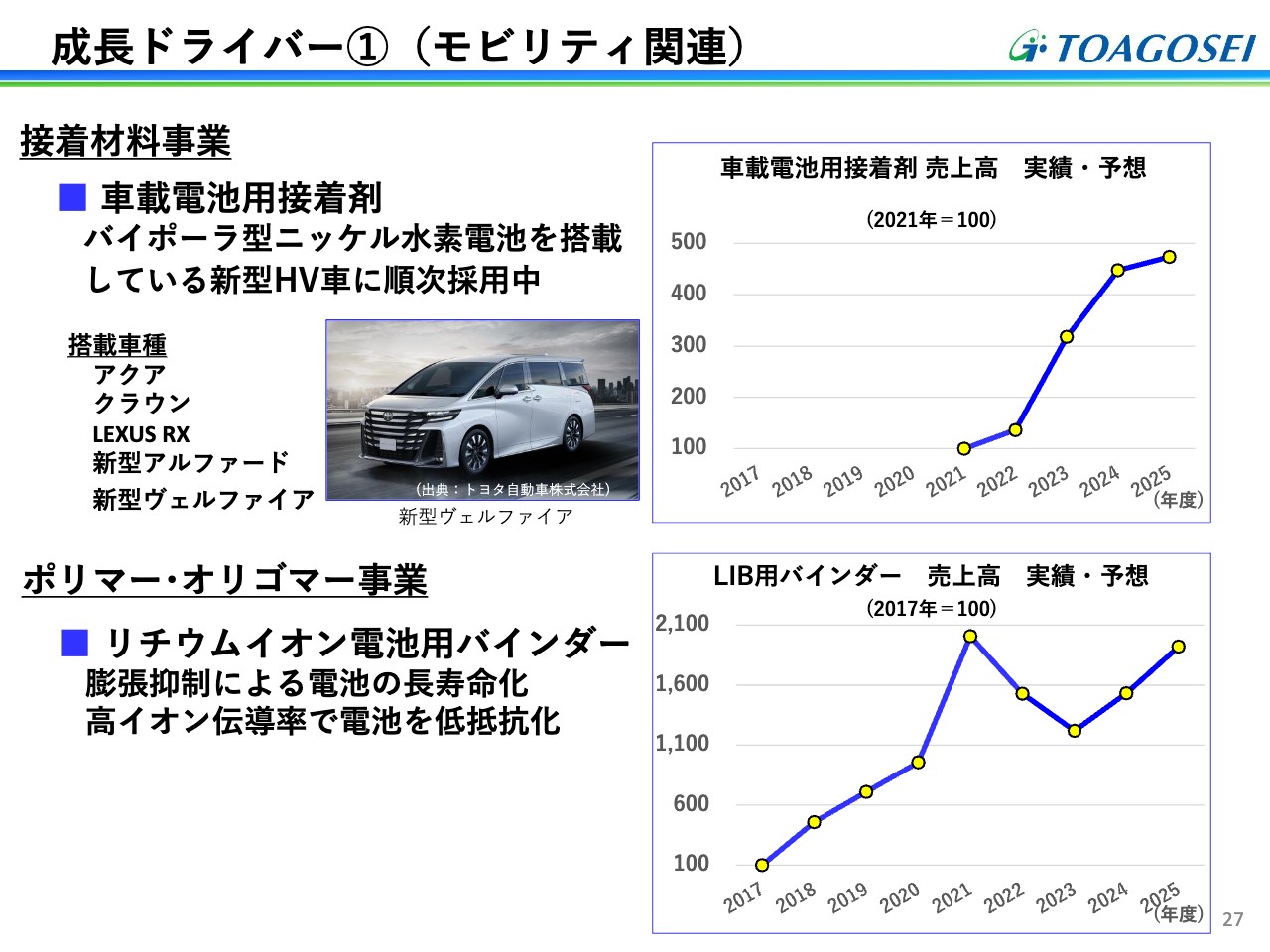

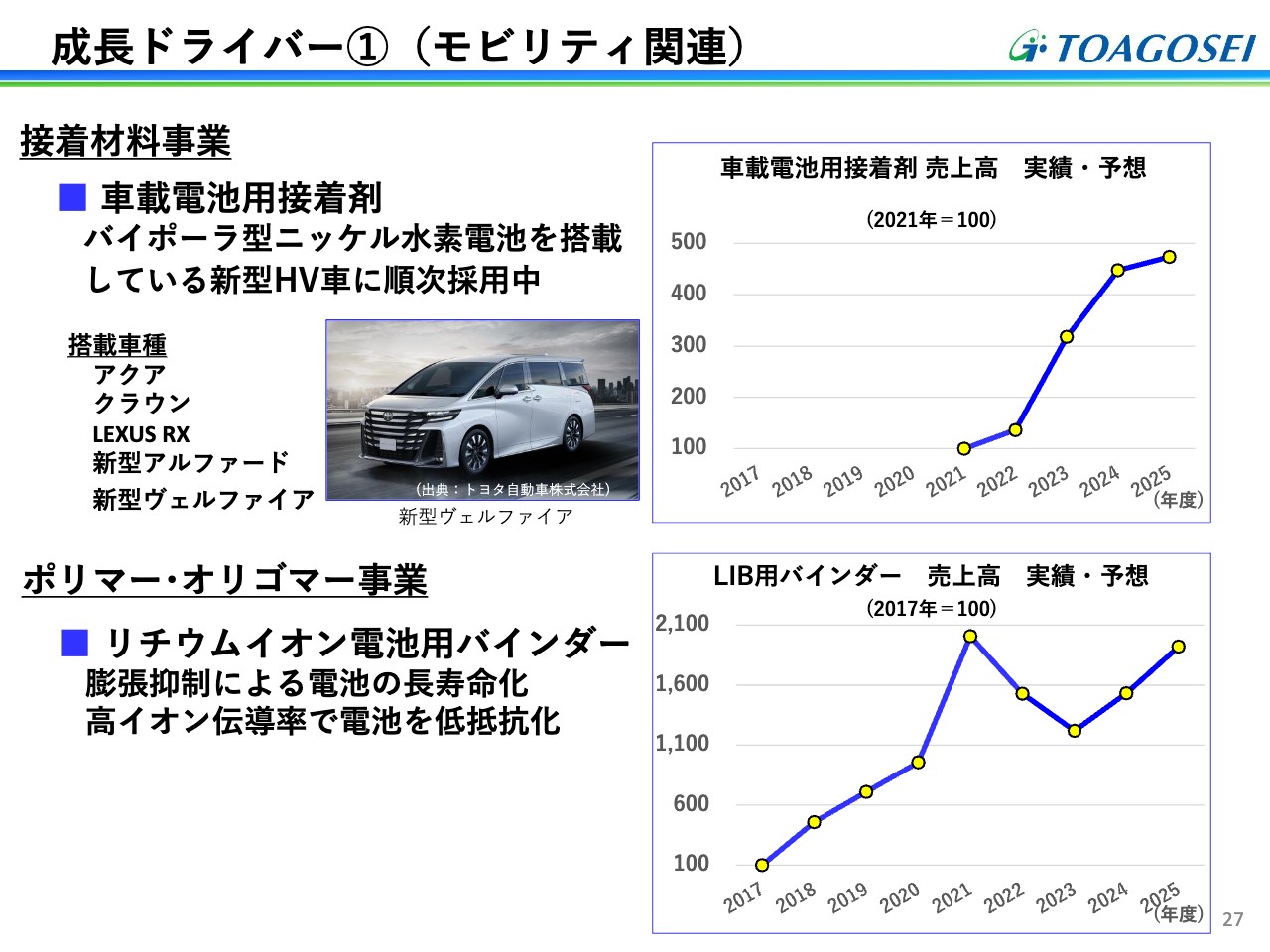

成長ドライバー①(モビリティ関連)

成長ドライバーのモビリティ関連です。各種の車載電池用接着剤は、バイポーラ型ニッケル水素電池に採用され、その電池は順次搭載されています。右側の上段には車載電池用接着剤の売上高の実績と予想を記載しています。

また、リチウムイオン電池のバインダーの販売動向についても、右側下段に指数ベースで示しています。

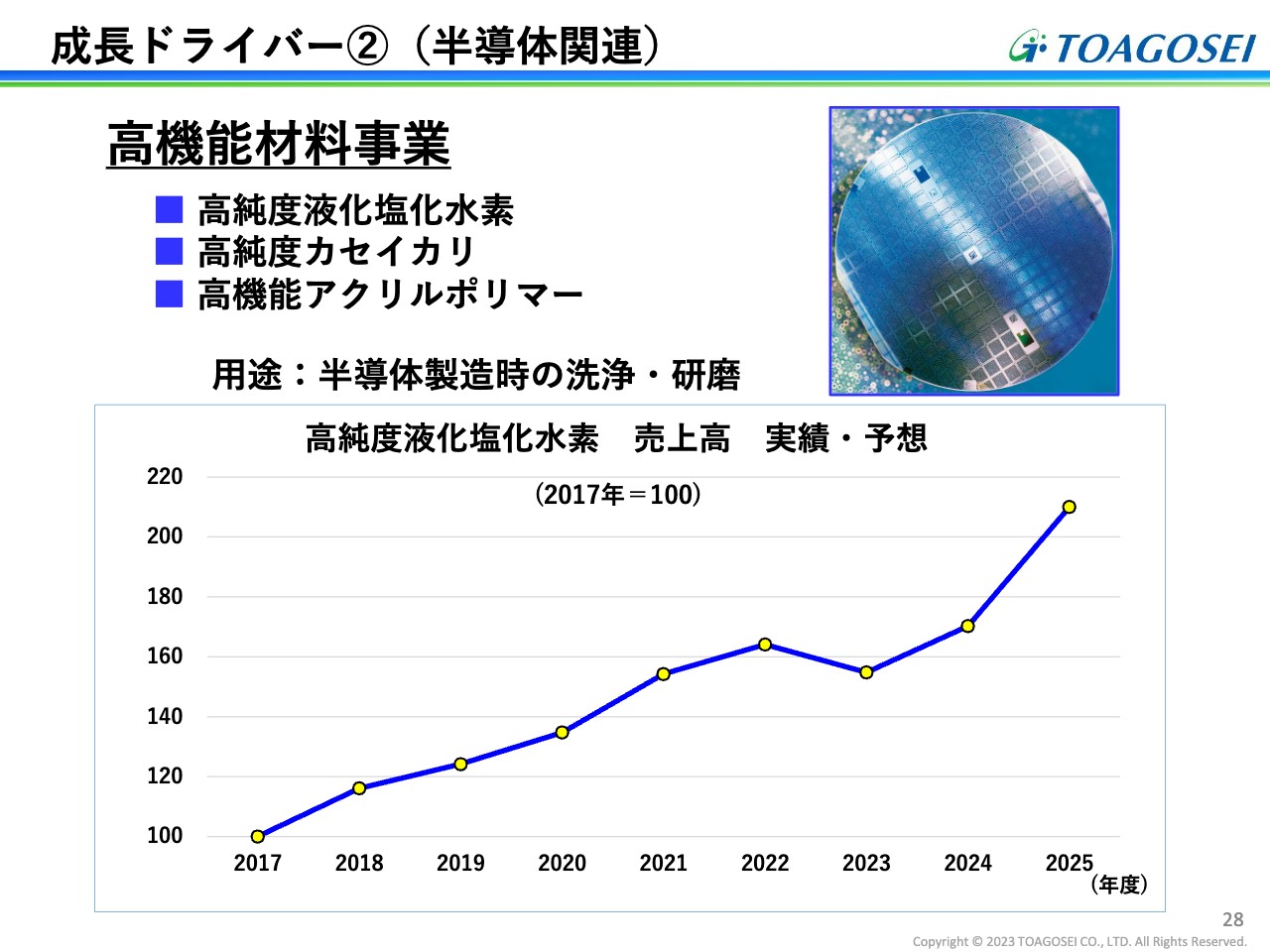

成長ドライバー②(半導体関連)

高機能材料セグメントの高純度製品についてです。このグラフには、高純度液化塩化水素、高純度カセイカリ、高機能アクリルポリマーのような高機能材料において、半導体向けで使用されている製品の売上高の動きについて記載しています。

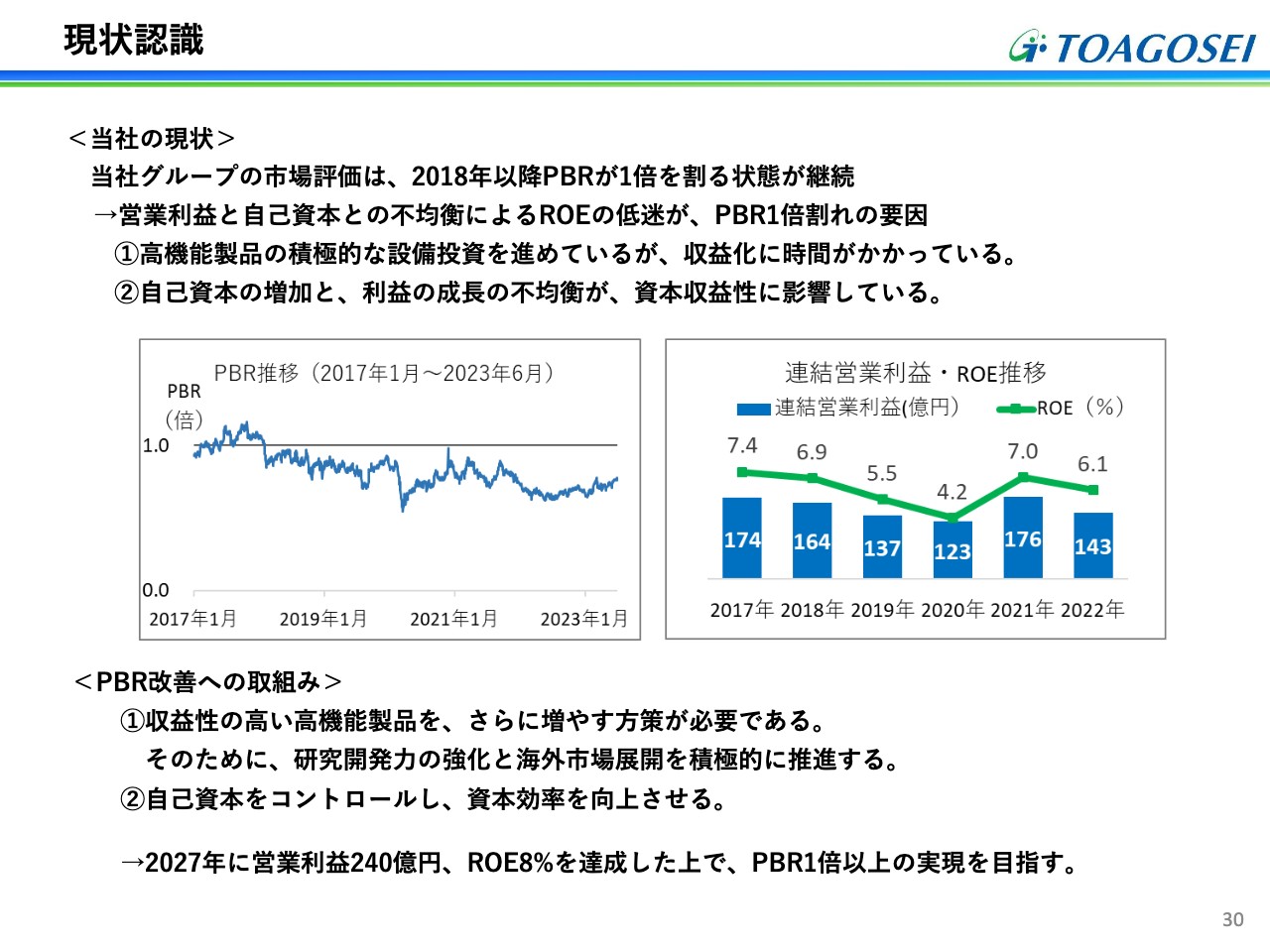

現状認識

8月4日に発表しましたが、PBR改善に向けた当社グループの取り組みについて簡単にご説明しておきたいと思います。

弊社としても、ここ数年において、ROE、PBRが非常に低迷していることは問題だと感じていました。メーカーである我々としては、ROEを目標の8パーセントにまで高めて、PBRも1倍を超えるような水準にしていくことが筋としては正しい方法と考えています。

また、純資産に対する有価証券の保有割合を下げるといった取り組みも進め、PBRの改善につなげたいと考えています。

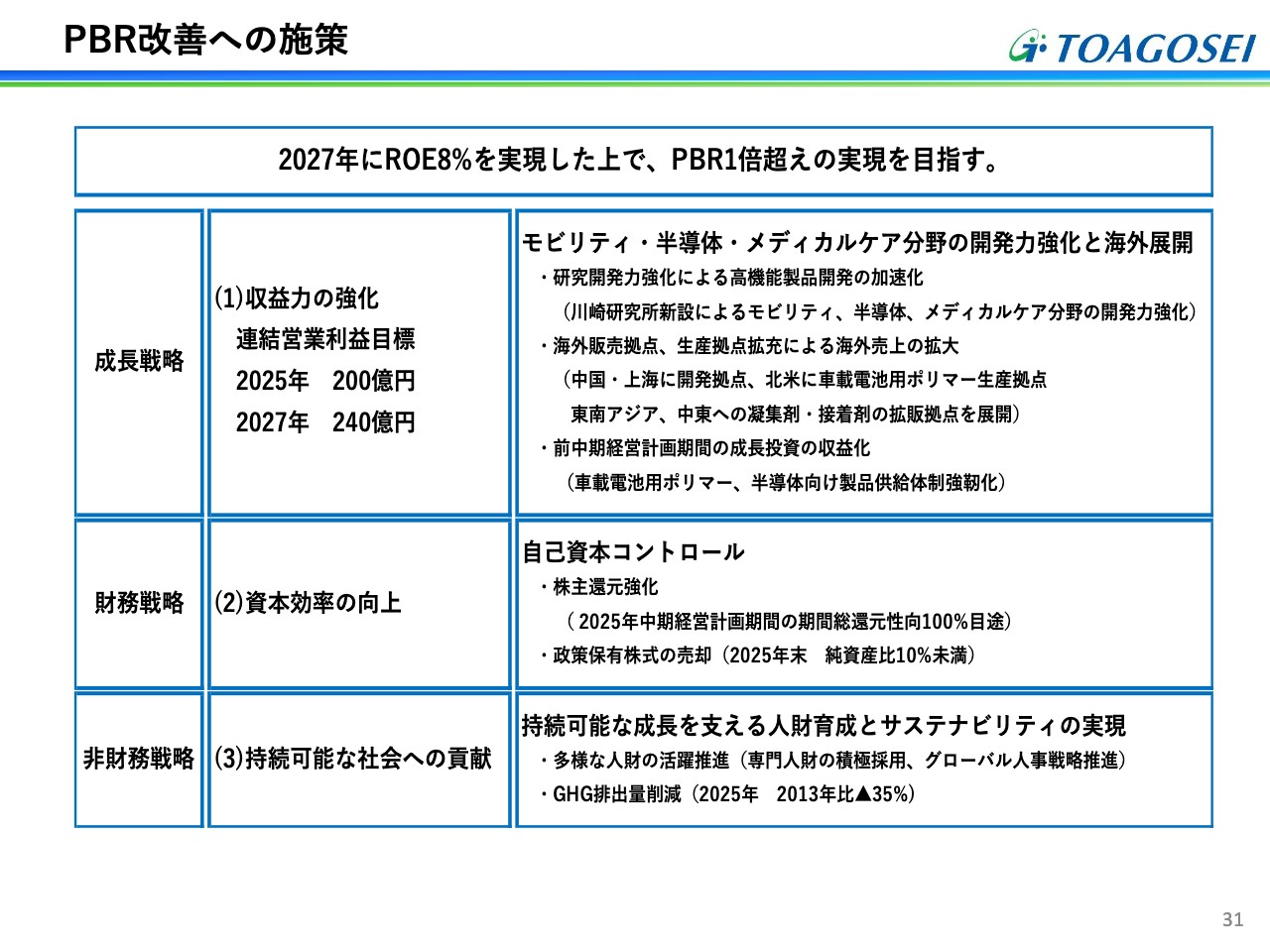

PBR改善への施策

やはりPBRの改善には成長戦略を達成していくことが一番重要です。そして財務戦略として、資本効率を改善し、あわせて持続可能な社会への貢献も果たしていくことで、PBR1倍超えの実現を後押しできればと思います。

記載した3項目、それぞれの施策に取り組んでいきたいと思っています。

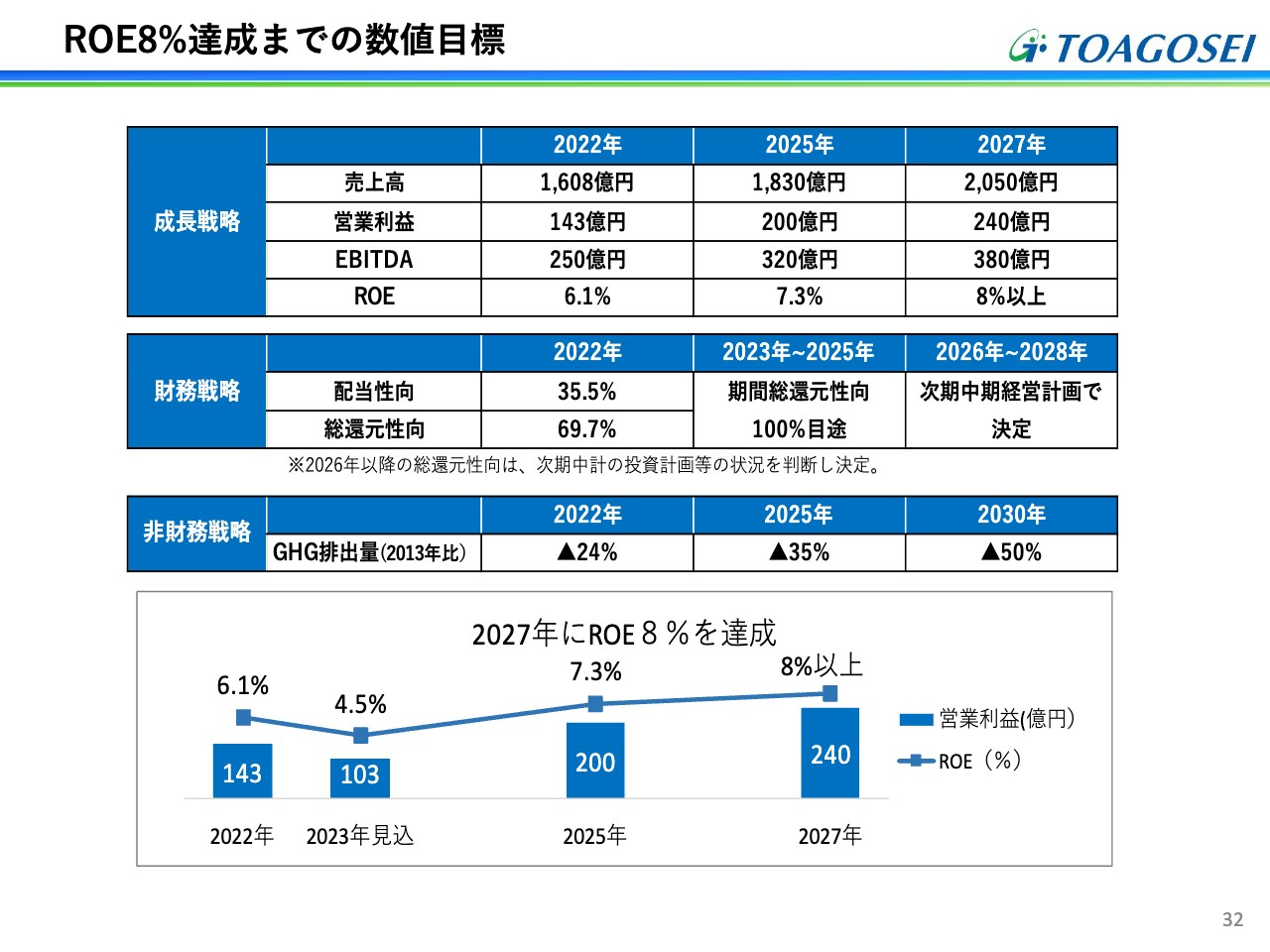

ROE8%達成までの数値目標

成長戦略によってROEを8パーセント以上にしていこうと考えていますが、2025年までの中計期間中の達成は少し難しいと判断しています。しかし、なるべく早く、2027年頃にはROE8パーセント以上を達成し、あわせて財務戦略を適正なかたちで実施し、期間総還元性向も中計期間中は100パーセントを目処に進められるのではと思っています。

下段のグラフでは、ROE8パーセント以上を達成するために、2027年に240億円の営業利益を実現しなければいけないことを示しています。このような成長イメージを描いて、進んでいきます。

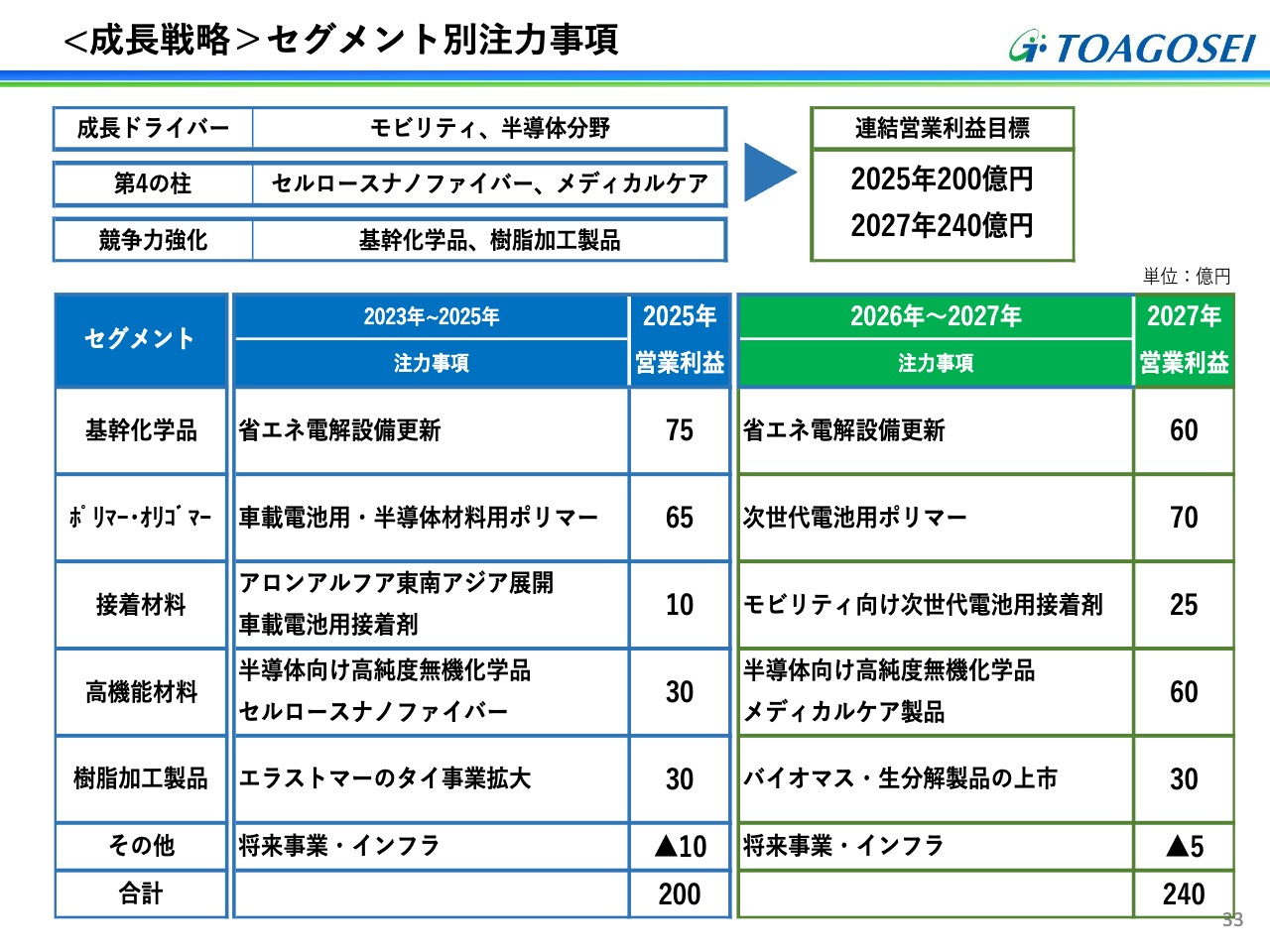

<成長戦略>セグメント別注力事項

ここでは、営業利益の達成に向けたさまざまな施策を記載しています。2025年までについては裏付けとなる設備投資額も発表していますので、確度が相当高い内容と考えています。

2026年から2027年においては次の中計に入ることもあり、必要な投資額の精査がまだできていない部分がありますが、2027年の営業利益240億円を達成するために、最低限実施しなければいけない事項と、営業利益の内訳として、参考までにご覧いただければと思います。

モビリティ分野、半導体分野のさらなる伸長を考えると、やはりポリマー・オリゴマーセグメントや高機能材料セグメントの設備投資額が増え、それに応じて営業利益も伸びていくと考えています。

基幹化学品セグメントについては、安定して利益が得られるように、昨年増強したカセイカリの設備などにおいて、中計期間中から業績に寄与する部分がさらに増えてくると思っています。そのため、営業利益も記載のとおりの水準は確実だと考えています。

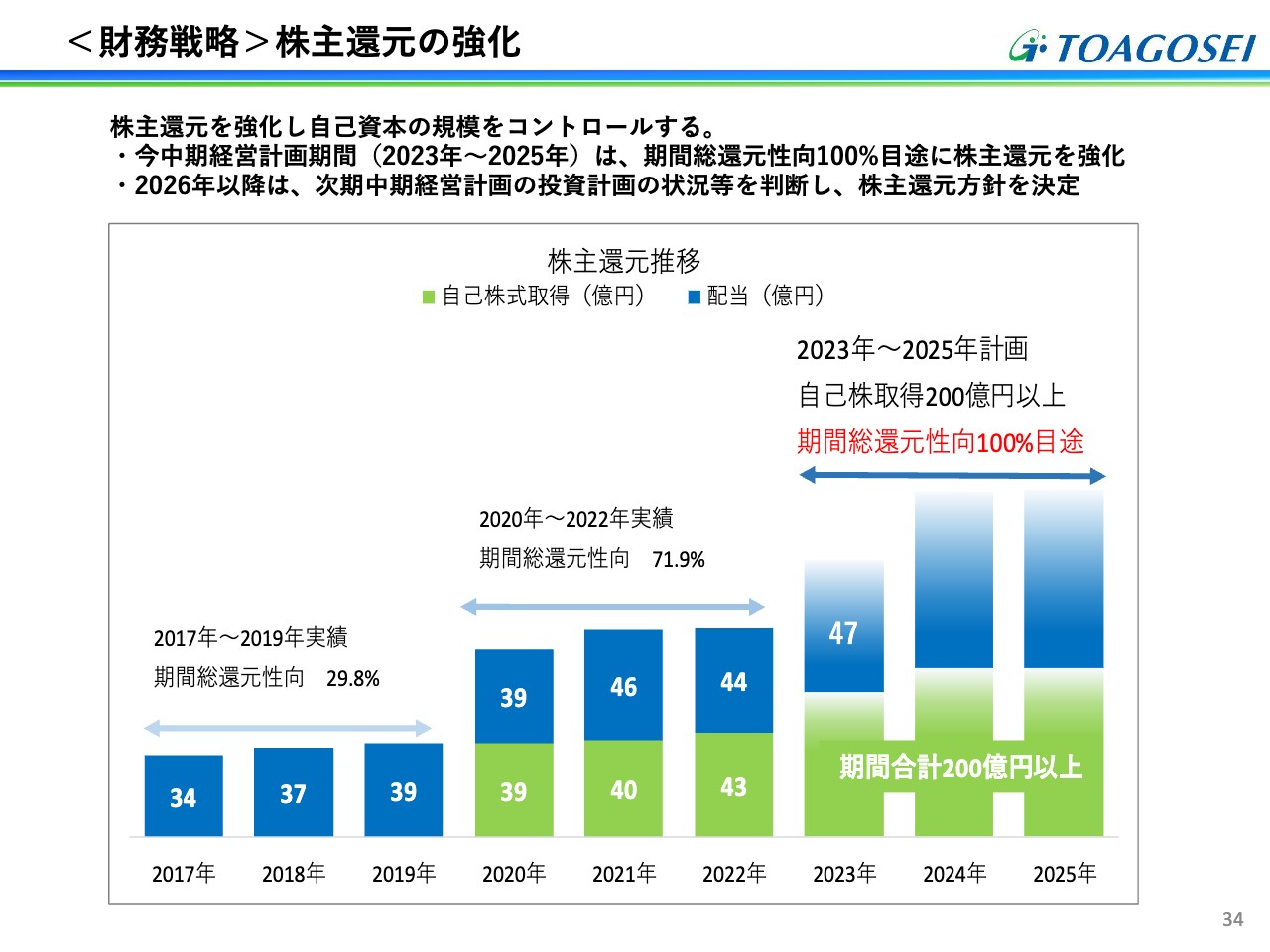

<財務戦略>株主還元の強化

財務戦略です。株主還元推移として、前々中計の2017年から2019年、前中計の2020年から2022年、今中計の2023年から2025年と、中計における単年ごとの配当額、あるいは自己株式取得についてそれぞれ記載しています。

2023年から2025年の中計では、自己株式取得は3年間合計で200億円以上、配当も増配するとすでに発表しています。2024年以降は、業績も勘案しながら最終的に検討しますが、配当と自己株式取得を合わせた期間総還元性向100パーセントを目処とし、株主還元を強化していきたいと考えています。

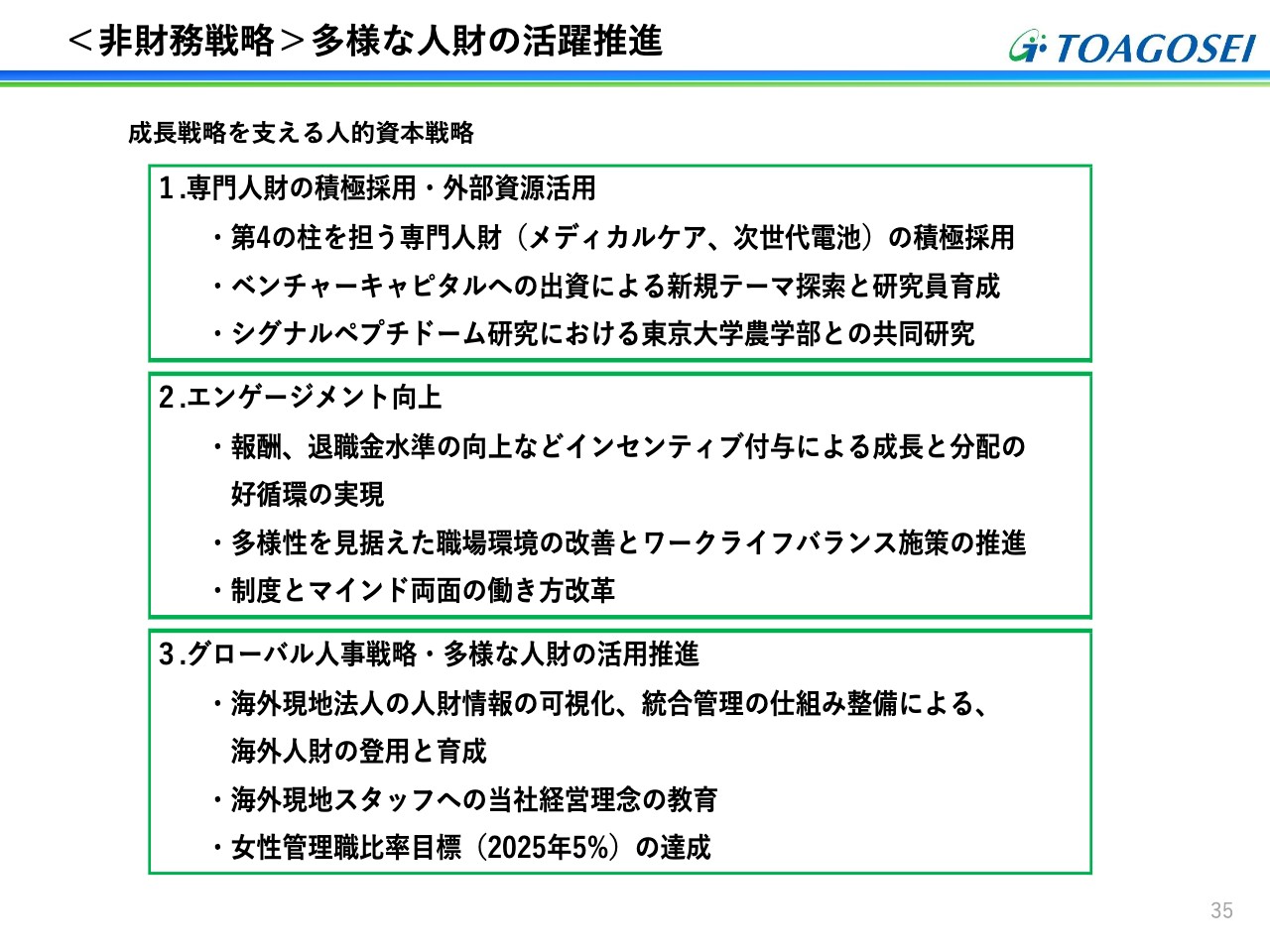

<非財務戦略>多様な人財の活躍推進

サステナビリティの意味でも、やはり企業を支える上では人財育成が非常に大事になってきます。ここには、今我々が取り組んでいる人事面での施策、あるいは海外人財の強化などの項目を記載しています。

女性管理職の比率もまだ低いと考えています。入社内訳としては、女性の割合が3割くらいと十分増えてきているように感じていますが、管理職に占める割合などはこれからもっと高めていきたいと思っています。

以上で、2023年12月期第2四半期の業績を踏まえた上での全般のご説明を終わります。ありがとうございました。

質疑応答:資本効率の改善に関する問題認識について

司会者:「長期低迷が継続する接着材料セグメントや、資本効率・利益率が低く他の事業とのシナジーが少ない樹脂加工製品セグメントもある中、資本効率の改善のためには投資も重要ですが、構造改革や一部事業の撤退も必要だと思います。このようなポートフォリオの取捨選択の重要性は、2020年に経済産業省から公表された事業再編実務指針にも書かれていますが、どのような問題認識をお持ちでしょうか?」というご質問です。

髙村:ご指摘のとおり、自前ですべて開発して売上高を増やしていくことだけではなく、撤退までいくかどうかは別としても、事業の整理は非常に大事だと思います。特にシナジー効果が得られにくい部分は、そのような整理・統合も視野に入れなければいけないと思っているのは同じです。

ただし、これは自社だけではできない部分もあり、時間がかかっているところもあるとご理解いただければと思います。

必ずしもすべての事業を「伝統的に当社が手がけてきたから」という程度の理由で、しがみついて進めることは考えてはいません。進めるべき事業、まとめるべき事業、整理するべき事業を切り分けて、適切に進めていきたいと考えています。

質疑応答:営業利益目標達成までの道筋について

司会者:「成長投資の事業別の内訳を開示した点は一歩前進だと捉えています。また、各事業におけるフォーカスしているテーマの開示も評価しています。しかし、今期の低迷からいかにして2025年の営業利益200億円を達成するのでしょうか? さらに2027年に営業利益240億円を達成する道筋はまったく不透明です。

設備投資を裏付けとしていましたが、前中計の成果も示されていない中、もう少し腹落ちするストーリーと進捗の開示が必要だと思います。事業説明会の開催もしくは本決算説明会にてこのような点のご説明をお願いしたいのですが、ご検討いただけますか?」というご質問です。

髙村:今期の利益予想から考えれば、ご指摘のとおり、2025年に営業利益200億円という目標は駆け離れていると受けとめられる部分もあると思います。前回の中計期間でも、強くしていく事業は単に自前だけではなく他社からも営業資産を購入するなどの施策を実施してきました。

我々としては売上高がある程度平常に戻り、流通在庫などが捌けるようになれば「これくらいの売上高になり、利益率から考えても、これくらいの営業利益が達成できる」という読みをそれぞれの製品に関して持っています。

さらには自動車関係の電池材料である接着剤やポリマー関係の製品、特に半導体関係の需要動向は2025年時点では戻っている部分も多いと考えています。そのため、まったく不透明な道筋とまでは考えておらず、ぜひとも今後の推移を見守っていただければと思います。

質疑応答:ナフサ価格の影響について

司会者:「昨年度から値上げを進めており、上期の売上高の価格差もプラス65億円となっています。一方で今年は主原料のナフサ価格が下がっていますが、上期の営業利益増減分析で価格差がプラス2億円にとどまっている背景を教えてください」というご質問です。

髙村:主原料のナフサ価格に連動して原材料価格が上がるものと下がるものがあります。売り値をある程度値上げし、高止まりさせることができたとしても、原材料のナフサ価格が下がると、当然お客さまにも還元していかなければいけないため、売り値が下がっていくケースがあります。

完全に連動するわけではないのですが、ナフサ価格に連動して下がる部分と、製品価格の差額を下げていかざるを得ない部分との両方があり、今のところは価格差がプラス2億円となっています。

質疑応答:今期予想の売上高の詳細について

司会者:「今期予想では売上高が前年度比15億円増となっています。セグメント別に売上高の数量差と単価差を教えてください」というご質問です。

髙村:こちらは少し細かい話になるため、後日コーポレートコミュニケーション部から具体的な数字を含めてご回答します。

質疑応答:事業整理の状況について

司会者:「整理について検討していることは大変すばらしいと思います。当然相手があることだとは理解しているのですが、それを言い訳としていつまでも経営判断が下されない可能性を危惧しています。2027年までにはポートフォリオの取捨選択が一定程度進むと見てよいですか?」というご質問です。

髙村:セグメントにもよりますが、完全に終わりの姿が見えるところまで行くかどうかはわかりません。場合によっては、進めている段階で過程をご説明できるものも出てくるかと思いますが、確約はできません。当社としては、資産の有効活用が最大限進むことを第一に考えているとお伝えしておきたいと思います。

質疑応答:ROEと総還元性向の目標値について

司会者:「ROE8パーセントを目標に設定したのは2027年となっていますが、2025年では達成できないのですか? 中計では営業利益の見通しに比べ、ROEの上昇率が低いように見えますが、何か理由があるのでしょうか? また、総還元性向100パーセントを超えて自社株買いを行う可能性はありますか?」というご質問です。

髙村:ROE8パーセントの達成時期について、単に数字上のマジックで2027年から2026年や2025年に早めたとしても意味がないと考えています。そのため、2027年での達成が目標とご理解いただきたいと思います。

また総還元性向については、基本的には残りの有価証券などの背景も含め、このような数字を掲げました。この総還元性向100パーセントという数字は、現段階では今中計限りのものですので、今後については次の中計を作る段階で総合的に判断し、配当性向を提示したいと思っています。

質疑応答:モビリティ関連の営業利益について

司会者:「成長ドライバーとして紹介された車載電池用接着剤、リチウムイオン電池用バインダーについて充実した開示をしていただきありがとうございます。売上がきちんと伸びていることが確認できましたが、損益面ではどのような状況ですか? こちらも2025年には利益貢献しているのでしょうか?」というご質問です。

髙村:モビリティ関連の2つの項目のうち、リチウムイオン電池用バインダーは上市してすでにだいぶ年数も経っています。そのため十分営業利益も出ています。

車載電池用接着剤はまだ数量も多くはなく、搭載されるようになってからそれほど年数が経っていないこともあり、まだ若干の赤字だと認識しています。しかし、こちらの数量も伸びていることは先ほどご説明したとおりですので、我々としても本当に楽しみにしているところです。

質疑応答:PBR改善への取組みについて

司会者:「ROE8パーセントの達成でPBR1倍が達成できると考える根拠を教えてください。生命保険協会のアンケートや「伊藤レポート」が指摘する8パーセントではなく10パーセントのROEを意識している企業が増えています。こうした中、ROE8パーセントでは不十分ではないでしょうか?」というご質問です。

髙村:ご指摘のとおり、ROE8パーセントとPBR1倍は必ずしもなんらかの数式上の計算で成り立つわけではないと思います。ただし、同業の化学メーカーや、それ以外のプライム市場上場企業の状況を見て、この8パーセントのROEはPBR1倍を達成するにあたっての最低ラインになっていることを意識し、取り組もうと思っています。

アメリカなどではROEはもっと高いですし、日本もこれからいろいろな産業構造が変わり、業界内の先進的な企業であればROEも10パーセントや15パーセントが当たり前になってくると思います。そうなれば、ROE10パーセントくらいでないとPBR1倍を達成できない局面も出てくるかもしれませんが、現在の日本の経済状況や業界動向などを踏まえて、ROE8パーセントとPBR1倍超えを当面の目標と考えて進めたいと判断しています。

質疑応答:リチウムイオン電池用バインダーの売上高推移について

司会者:「スライド27ページのリチウムイオン電池用バインダーについて、2025年度でも2021年度の売上高に届かない予想になっている背景を教えてください」というご質問です。

髙村:確かにスライドのグラフ上は少し落ち込んでいます。今から振り返ると、2021年はお客さまも含め在庫が払底するなど、特別に販売が多くなった状況がありました。そのため、現在は一時的な減少と考えています。2022年や2023年に開発が行き詰まったわけではなく、右肩上がりで推移すると考えて問題ないとご理解ください。

質疑応答:高純度液化塩化水素の成長可能性について

司会者:「高純度液化塩化水素の成長ストーリーについて解説してください。シリコンウエハーの生産量に沿って増えていくと考えてよろしいですか? 例えば生成AIなど新たな半導体も出てきていますが、このような要因で成長が加速する可能性はありますか?」というご質問です。

髙村:ご指摘のとおり、弊社としても高純度液化塩化水素の売れ行き、あるいは利益を見ていく上で、シリコンウエハーの生産量との関連性を常にチェックしています。シリコンウエハーの生産量よりも少し上回って、私どもの高純度液化塩化水素の販売量が伸びており、今年だけは少し異常事態だと考えています。

その要因として現在のハード面で言うと、やはりサーバー関係などの半導体は非常に堅調に伸びています。しかし、スマートフォンやパソコン、あるいはテレビ関係などの半導体需要は今非常に低迷しています。

また、生成AIなどがもっと便利になり、多くの分野で多くの方々に使われることになれば、当然、半導体などはハード面でも増えていくと思います。どのような部分で増えていくかは、我々としてもよく注視して勉強していきたいと考えている段階です。

質疑応答:接着材料セグメントの利益率と高機能材料セグメント以外の設備投資について

司会者:「接着材料セグメントの利益率が戻らない理由は何ですか? 下半期に急に戻る理由を教えてください。また、高機能材料セグメント以外はROICが7パーセント以下にもかかわらず設備投資を行う理由は何ですか? 事業整理を検討しているのであれば、何を根拠に事業の推進と撤退を決めているのでしょうか?

時間軸を早く決めなければPBR1倍割れの是正は難しいと思います。自社株買い以上に成長への事業再編が必要だと思いますがいかがですか? 接着材料セグメントの建て直し、樹脂加工製品セグメントの切り離しが不可欠に見えます。どのような基準をもって決断するのでしょうか? 決められないままに今に至っている状況が続くだけだと思います」というご質問です。

髙村:1問目の接着材料セグメントの利益率が下期に急に戻る件については、需要が低迷している中で広告宣伝費の見直しなどの「出ずるを制す」部分だと考えていただければと思います。加えて、生産の合理化といった自社努力でできる部分をこまめに拾い上げて、業績改善に結びつける方針です。

高機能材料セグメント以外の設備投資については、非常に難しい問題だと感じています。私どもの製品群はどれもそうなのですが、一度市場に出したり上市したりしたものは10年、20年と継続して利益を上げられるものがほとんどです。そのように継続して利益を上げていく過程の中で、ある部分の時間軸だけ区切ると「投資だけが少し多いのではないか?」と見られなくもない部分があるかもしれません。

しかし、トータルで20年間といった観点で見ると、WACC7パーセントをROICとして目標とするかは別の問題としても、平均で営業利益率15パーセント以上の水準を達成できそうだというような見通しを持っています。

そのため、最初の段階では設備投資がかさんだり、事業を強くするための投資であって、必ずしも売上がすぐに増えるわけではない投資もあったりします。設備投資と言っても、いろいろな性格のものがあることをご理解いただければと思います。

B to Bの高機能製品が私どもの主力です。B to Bの中でも特にユーザーのみなさまが必要とする機能を高める使われ方をするものです。そのため、ユーザー企業の製品が世の中のニーズを急激に失うようなことでもあれば別ですが、1年、2年といった短期間で使われ方が大きく変わるようなものを提供しているわけではありません。そのような意味で、中期的、長期的に利益が稼げるかどうかとその営業利益率をキープできるかを重要視して投資の判断をしているとお考えいただければと思っています。

質疑応答:成長ドライバーの詳細とその他の分野について

司会者:「成長ドライバーで開示している事業の金額を教えください。また、本日の資料で触れられていないセルロースナノファイバーやDDS(ドラッグ・デリバリー・システム)についてどのような状況になっていますか?」という質問です。

髙村:成長ドライバーの詳細について、開示できる部分は後ほどコーポレートコミュニケーション部からご回答します。セルロースナノファイバーはこの夏に本設備が稼働し始めた段階です。そのため、数字として事業の規模をお伝えするレベルではないとご理解いただければと思います。

DDSに関しては、提携している会社との取り決めもありますので、販売面などで次の段階に進むことがあれば、なるべく速やかに開示したいと思っています。

髙村氏からのご挨拶

髙村:長時間にわたり決算説明会にご参加いただきまして誠にありがとうございました。事業環境は非常に厳しい中ではありますが、次に向けて打てる手はきちんと打ったり、締めるべきところは引き締めて事業を進めたりするなど、メリハリをつけていきます。

今の段階でもできる資本政策や株主のみなさまの負託に応えられることは行っていきます。そのあたりはご説明したとおり、きちんと進めていきたいと思っています。

引き続き、東亞合成グループをさまざまなかたちで応援してくださいますようお願い申し上げまして、私からのご説明としたいと思います。本日はお忙しい中、ご参加いただきまして誠にありがとうございました。

新着ログ

「化学」のログ