エアトリ、1Qの実質営業利益は前年比で増益を達成 「エアトリ ”リ・スタート”」の3期目は順調な滑り出し

2023年9月期第1四半期決算説明

柴田裕亮氏(以下、柴田):株式会社エアトリ、代表取締役社長兼CFOの柴田裕亮でございます。本日はみなさまご多用のところ、当社の決算説明会に足を運んでいただき、またZoomでも数多くの方にご参加いただき、誠にありがとうございます。

スライドに沿って、今回の決算ハイライトをご説明します。

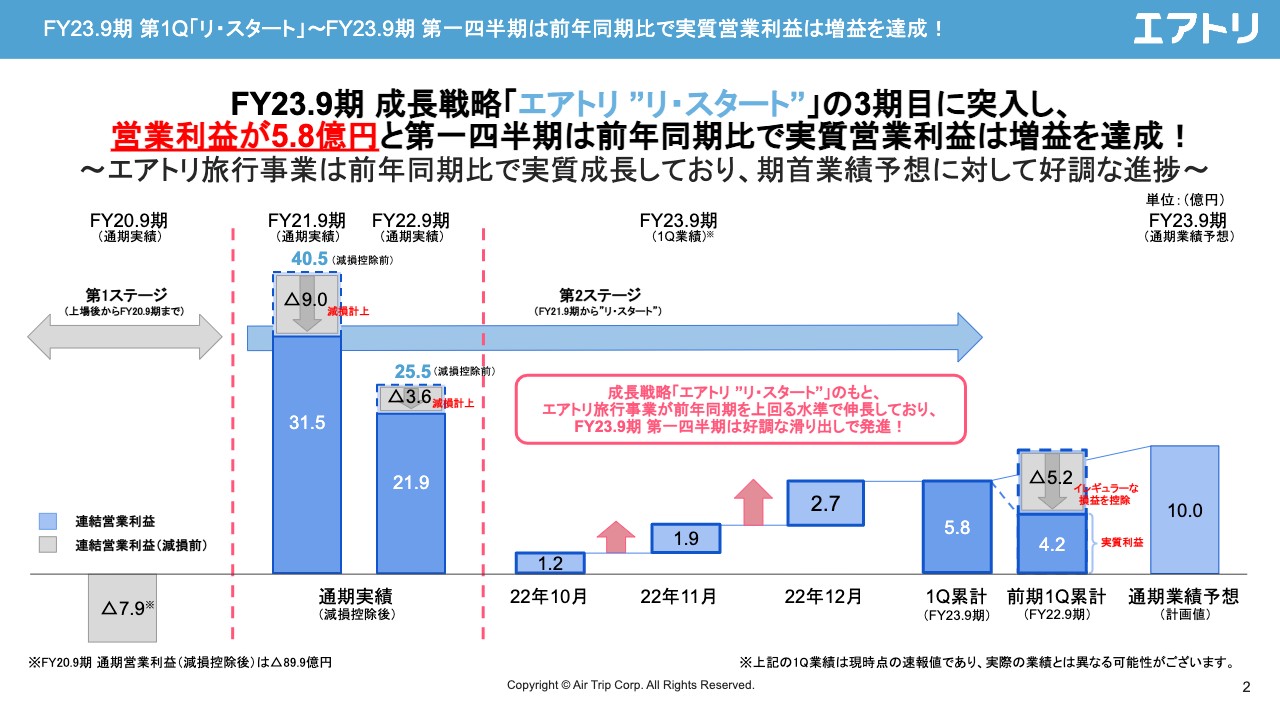

FY23.9期 第1Q「リ・スタート」~FY23.9期 第一四半期は前年同期比で実質営業利益は増益を達成!

第1四半期の決算概要です。営業利益が約6億円と順調にスタートしています。スライドの左側には、前期以前の3年分の数字を載せています。

ご覧のとおり、前期まではコロナ禍での決算でしたが、今期はコロナ禍後の正常化に向かいつつあります。そのため、当社グループとしては、真価が問われる1年だと考えています。その中で、非常によいかたちでスタートすることができたと思っています。そのような決算の中身について、この1時間でしっかりとご説明したいと思います。

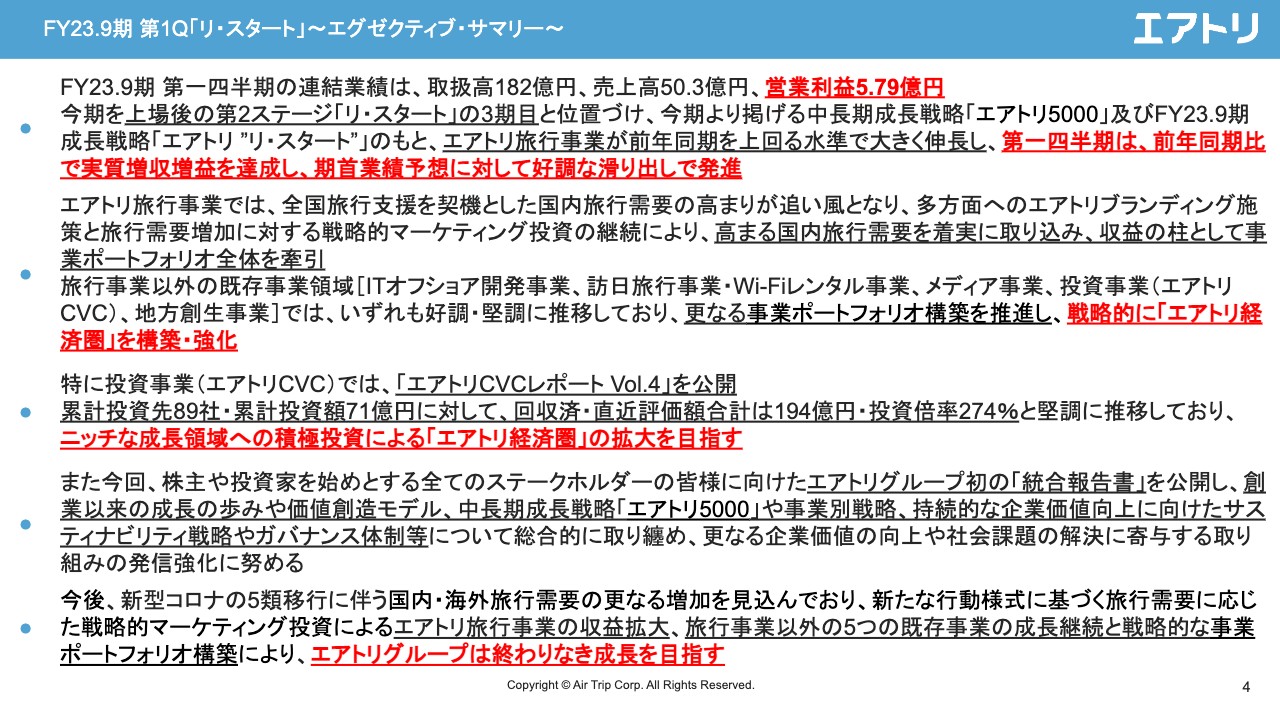

FY23.9期 第1Q「リ・スタート」~エグゼクティブ・サマリー~

サマリーです。今回の決算のポイントは大きく分けて3点あります。1点目は、エアトリ旅行事業が好調にスタートしたことです。後ほどご説明しますが、コロナ禍前からコロナ禍を経て、我々が進めてきた施策がようやく数字に結びつきました。

2点目は、旅行事業と既存の5事業を含む、エアトリ経済圏がしっかりと機能していることです。コロナ禍でも、5事業の軸をぶらさずに続けてきたことが、結果に出始めています。

3点目は今後に向けた施策です。コロナ禍で財務状況が傷んだ部分もありましたが、ようやく体力が回復してきました。今後に向けた施策として、投資戦略を実行しています。

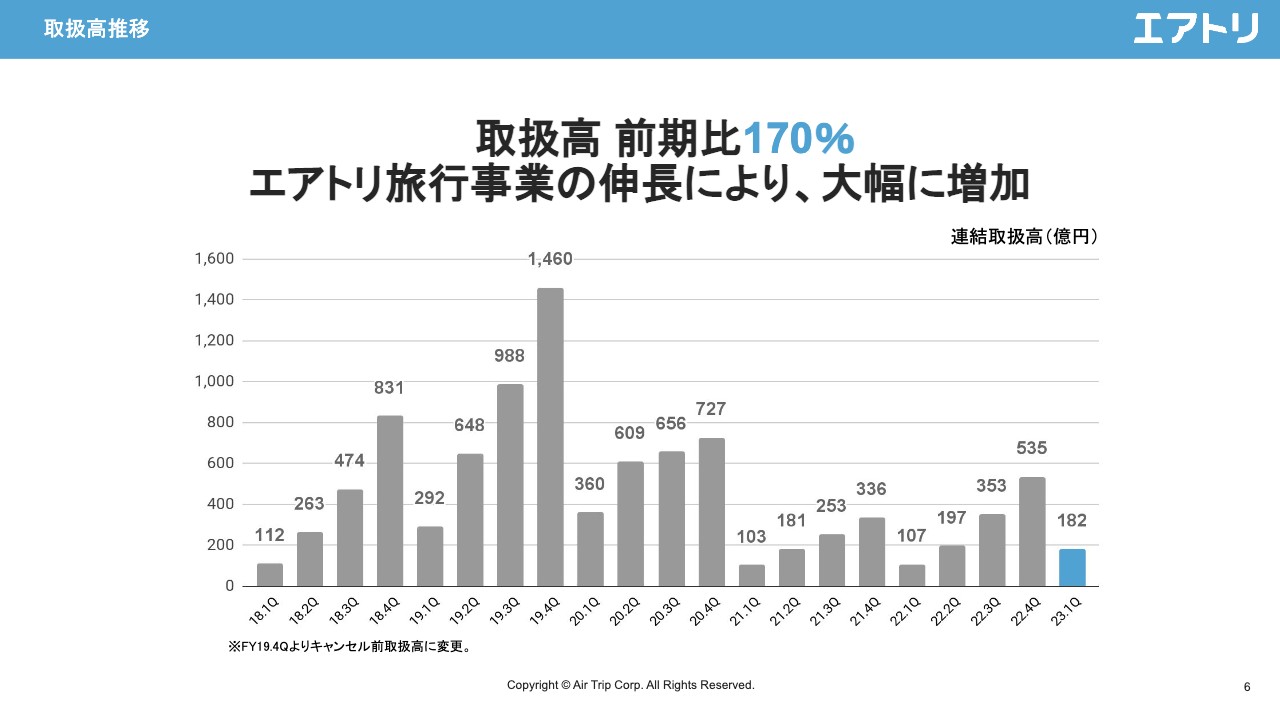

取扱高推移

決算の数字の詳細です。取扱高は182億円と順調にスタートしています。月間では約60億円、前期比170パーセントとなっています。

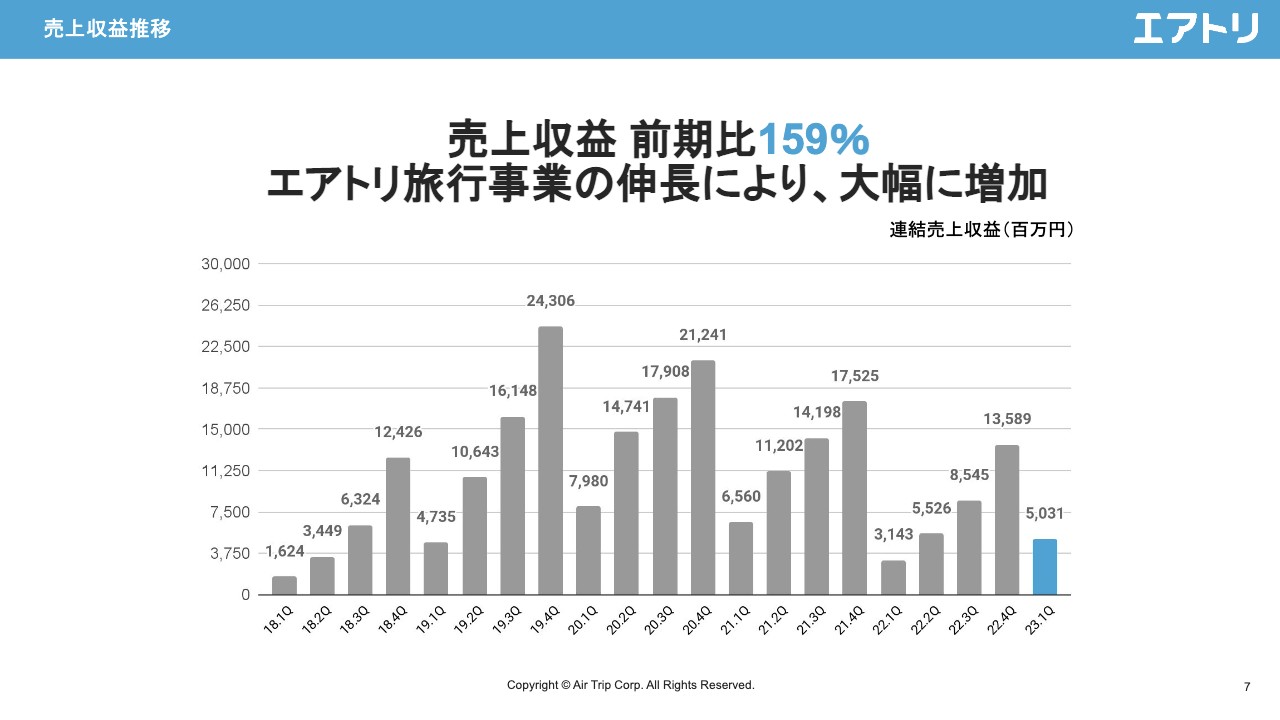

売上収益推移

売上収益は前期比159パーセントです。前期以前は、連結範囲の変更などにより売上の数字がわかりにくい部分もありましたが、今期は前年同期比増でスタートしています。

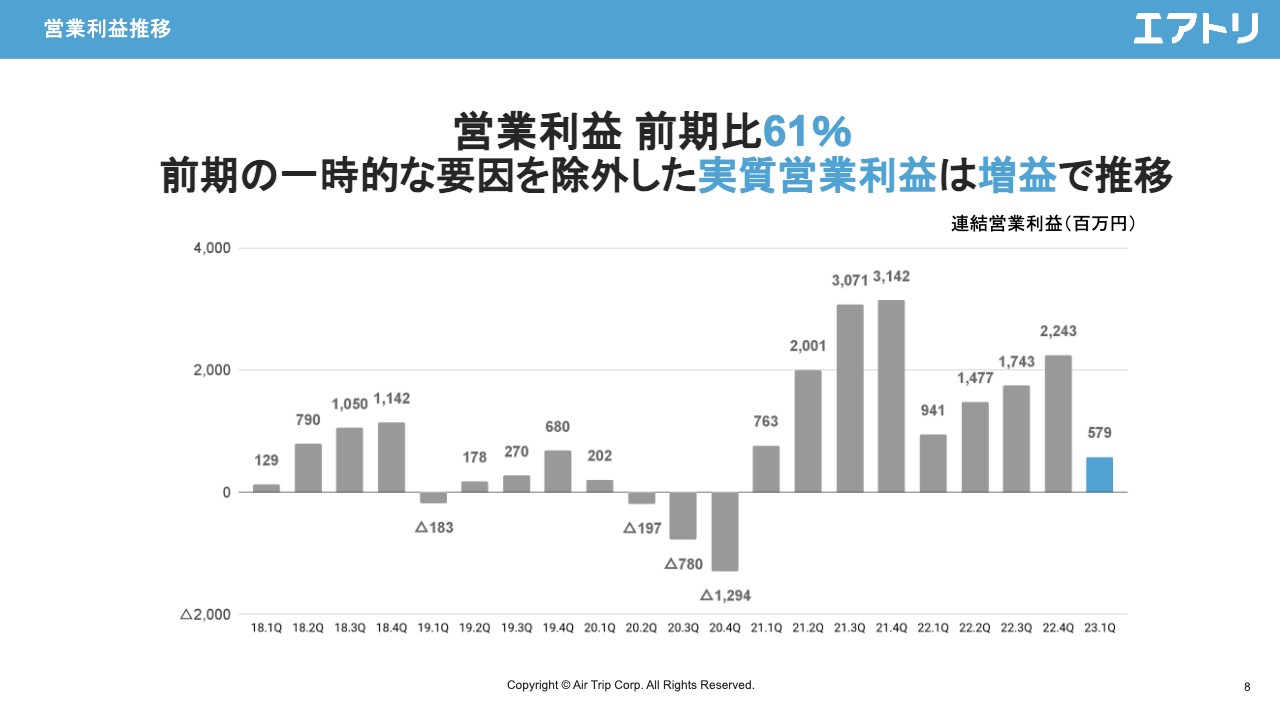

営業利益推移

営業利益は約6億円弱でスタートしています。

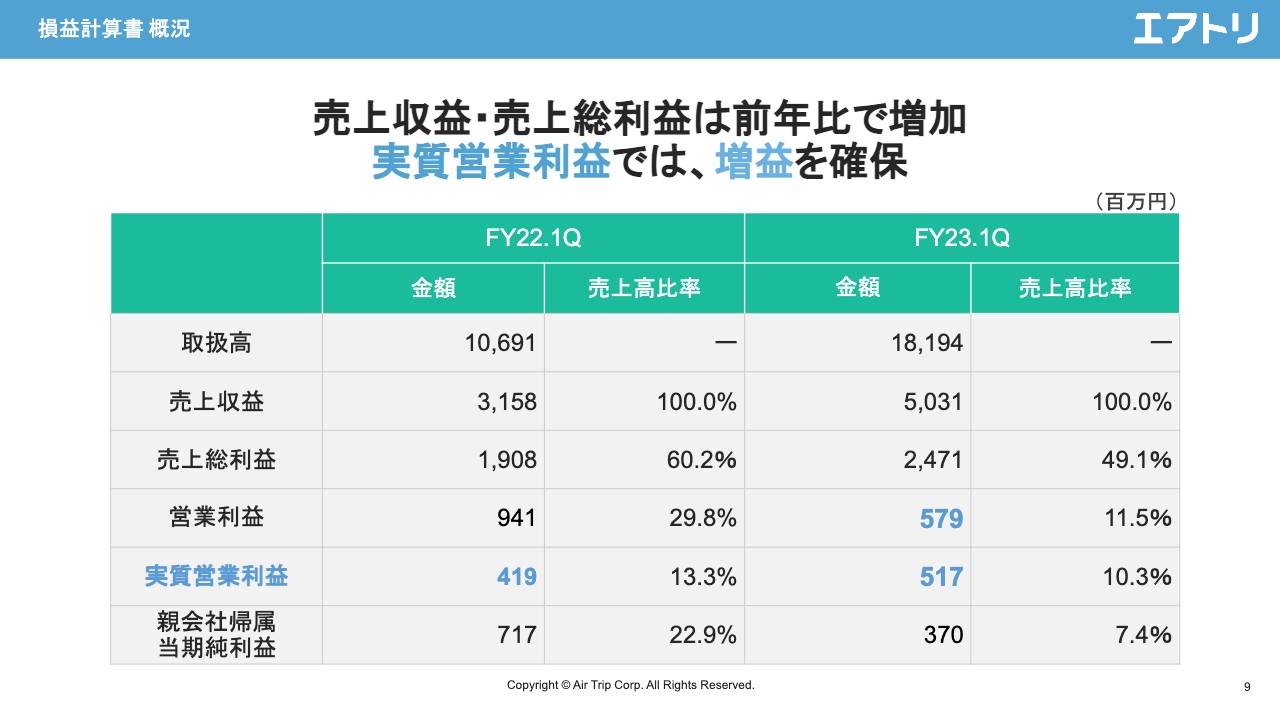

損益計算書 概況

損益計算書の概況をスライドに記載しています。

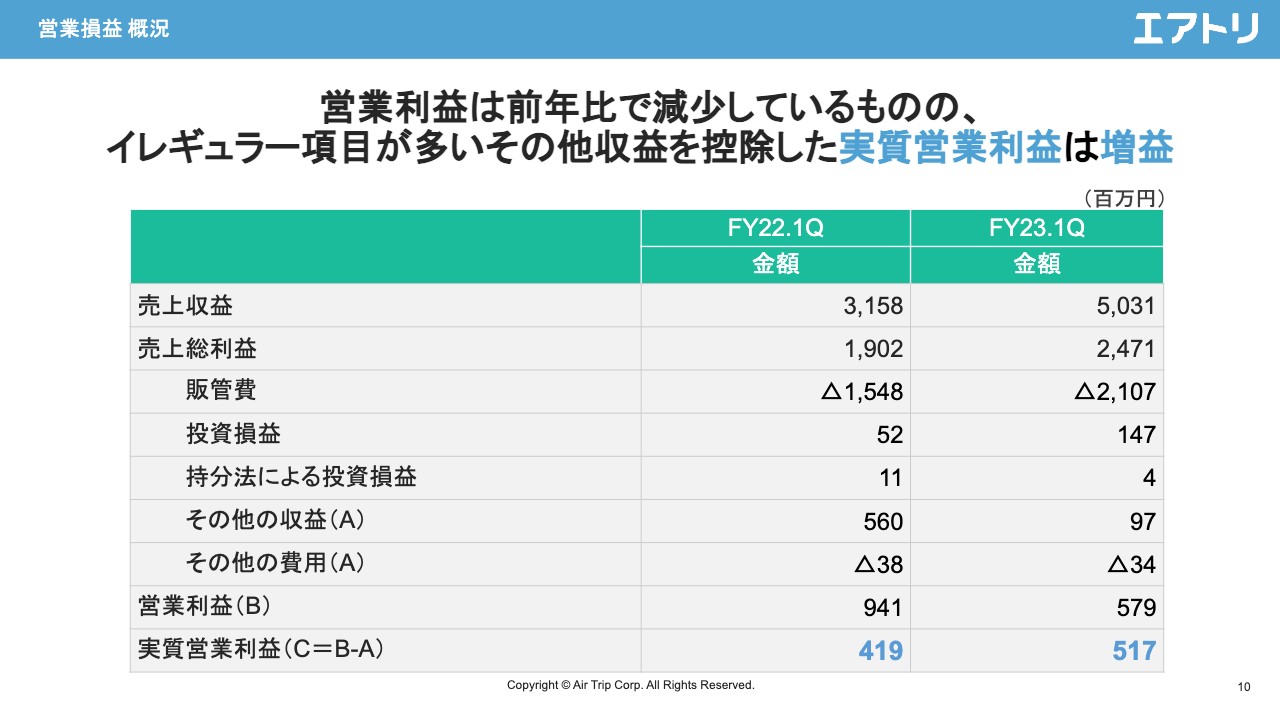

営業損益 概況

少しわかりづらい表現になりますが、実質営業利益として記載しています。損益計算書には、その他の収益、その他の費用という項目が多いため、これらを控除し、実質営業利益として開示しています。

ご覧のとおり、実質ベースで損益を確保しています。

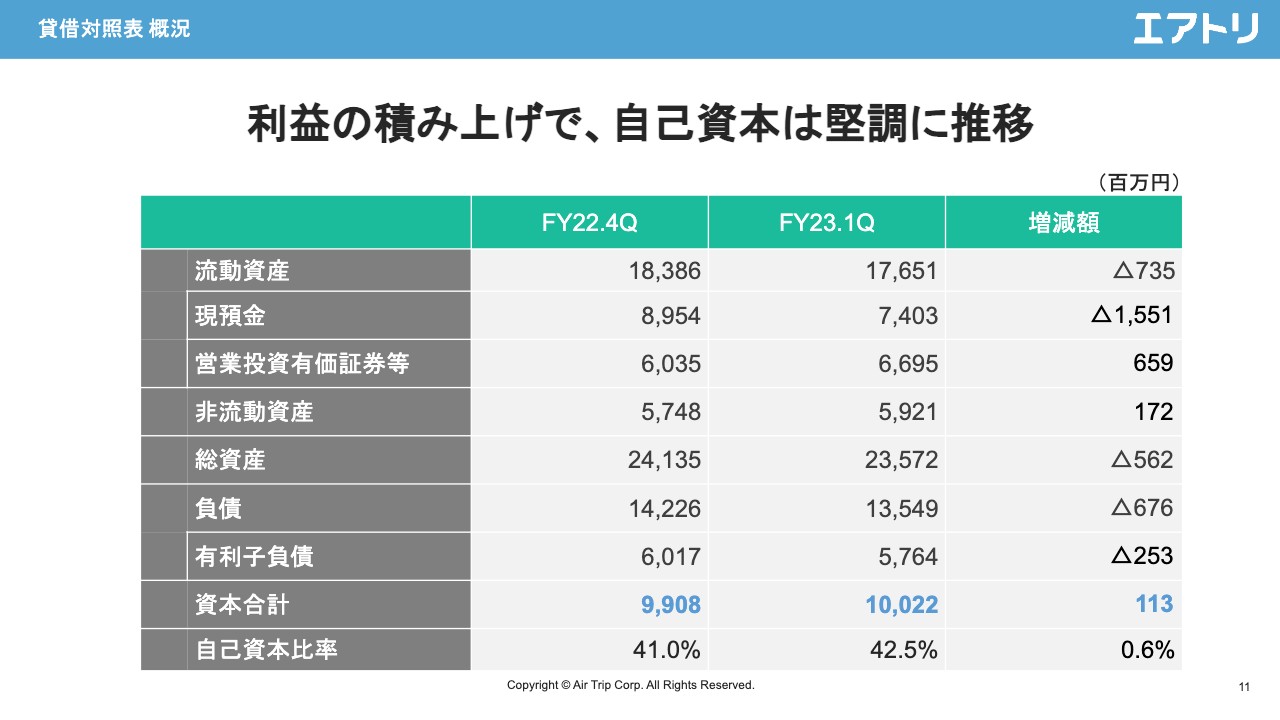

貸借対照表 概況

バランスシートです。自己資本は堅調に推移し、100億円を超えました。

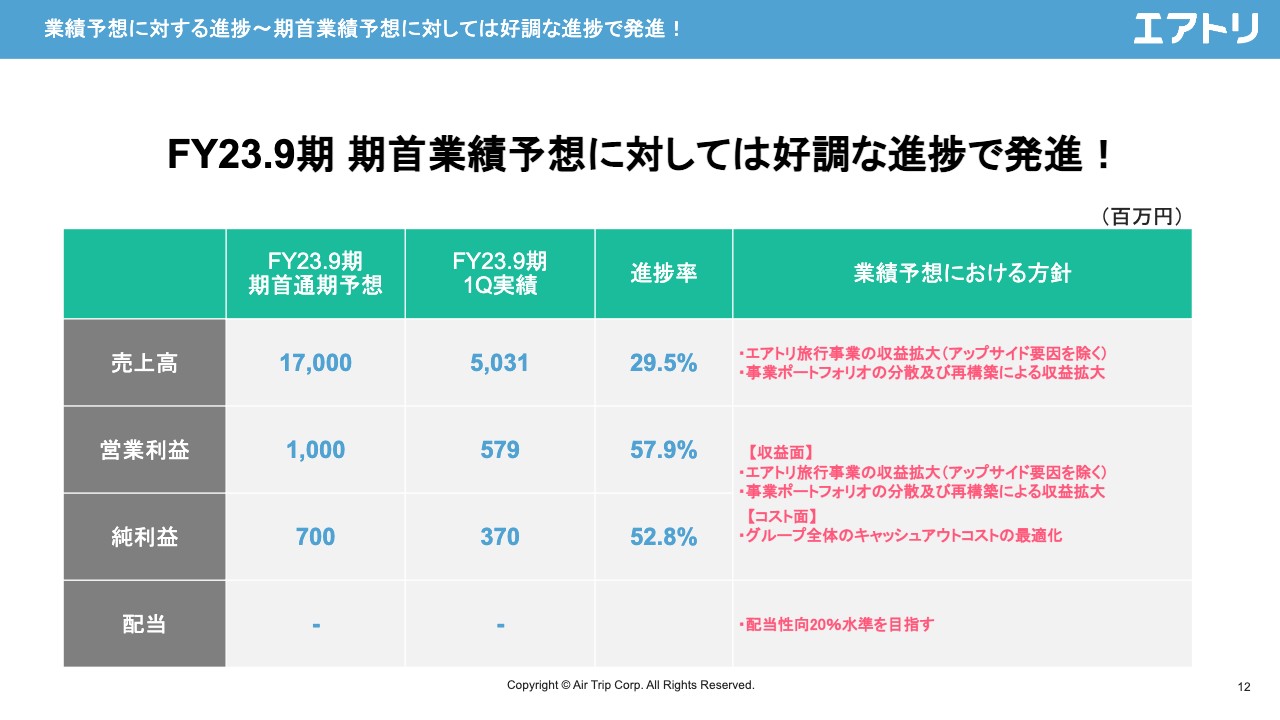

業績予想に対する進捗~期首業績予想に対しては好調な進捗で発進!

業績予想に対する進捗です。売上高の進捗率は約30パーセントです。利益ベースでは50パーセント強から60パーセントとなり、期初の業績予想に対して好調なスタートを切っています。

業績予想に対する進捗~期首業績予想に対して、第一四半期は好調な滑り出しで発進!

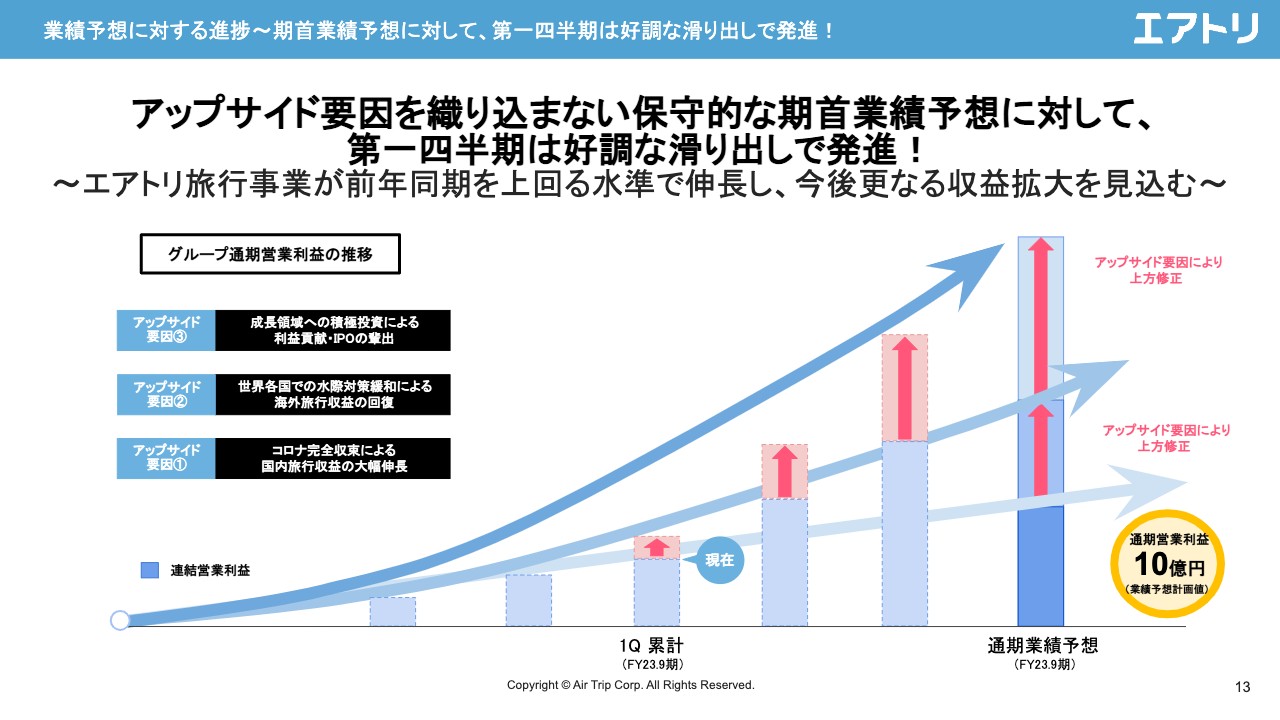

期初に発表した業績予想の前提については、2022年と同様に保守的な数字を公表しています。月間の営業利益は1億円程度を見込んでおり、これは期初時点の月間営業利益をほぼ横引きするかたちで作っています。

また、この推移には国内旅行の需要回復や投資事業のIPOの貢献、今後の本格的な海外旅行やインバウンドの回復を織り込んでいません。

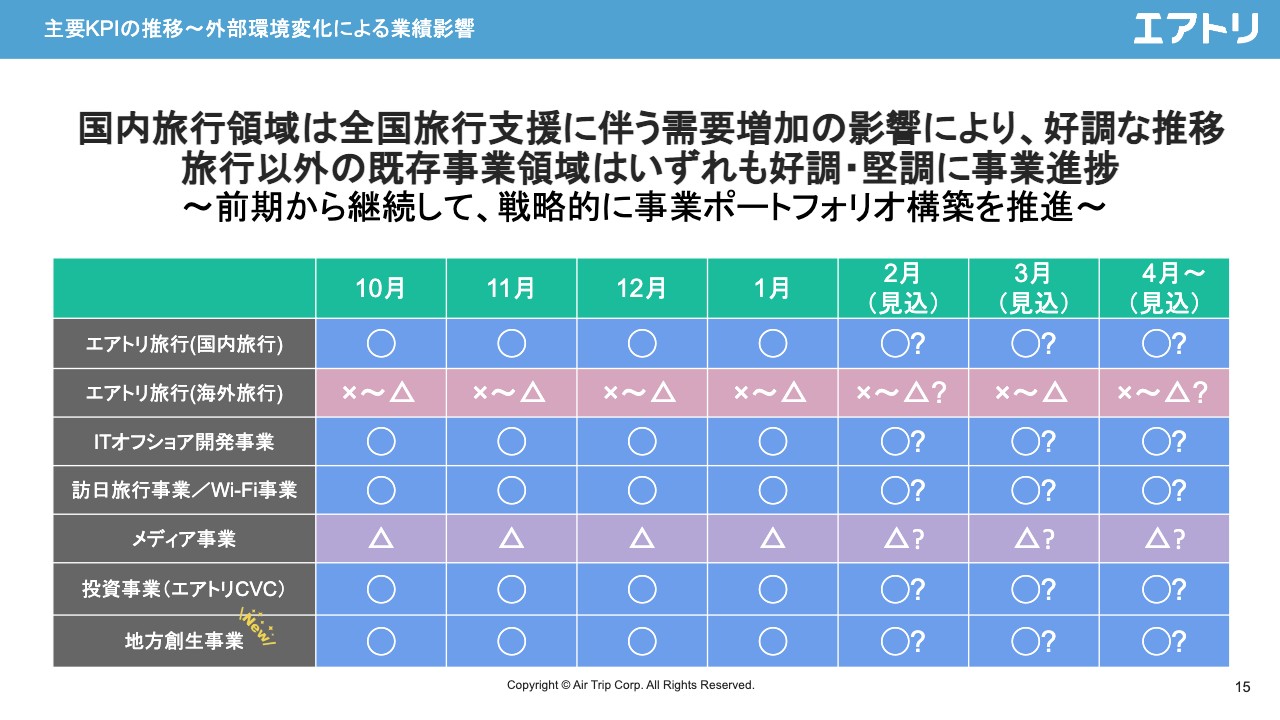

主要KPIの推移~外部環境変化による業績影響

主要KPIの推移です。スライドには、各事業領域の新型コロナウイルスの影響をまとめています。全事業を通じて、丸印が目立ってきていますが、2事業には三角の印がついています。

海外旅行の足元の取扱高は、約4割回復しています。日によっては、コロナ禍前の約5割まで回復するタイミングもあります。2023年5月には新型コロナウイルスの5類引き下げが行われるため、各種水際対策の撤廃や航空会社の復便が進んでいます。このような状況を踏まえ、今後さらに回復していくと見込んでいます。

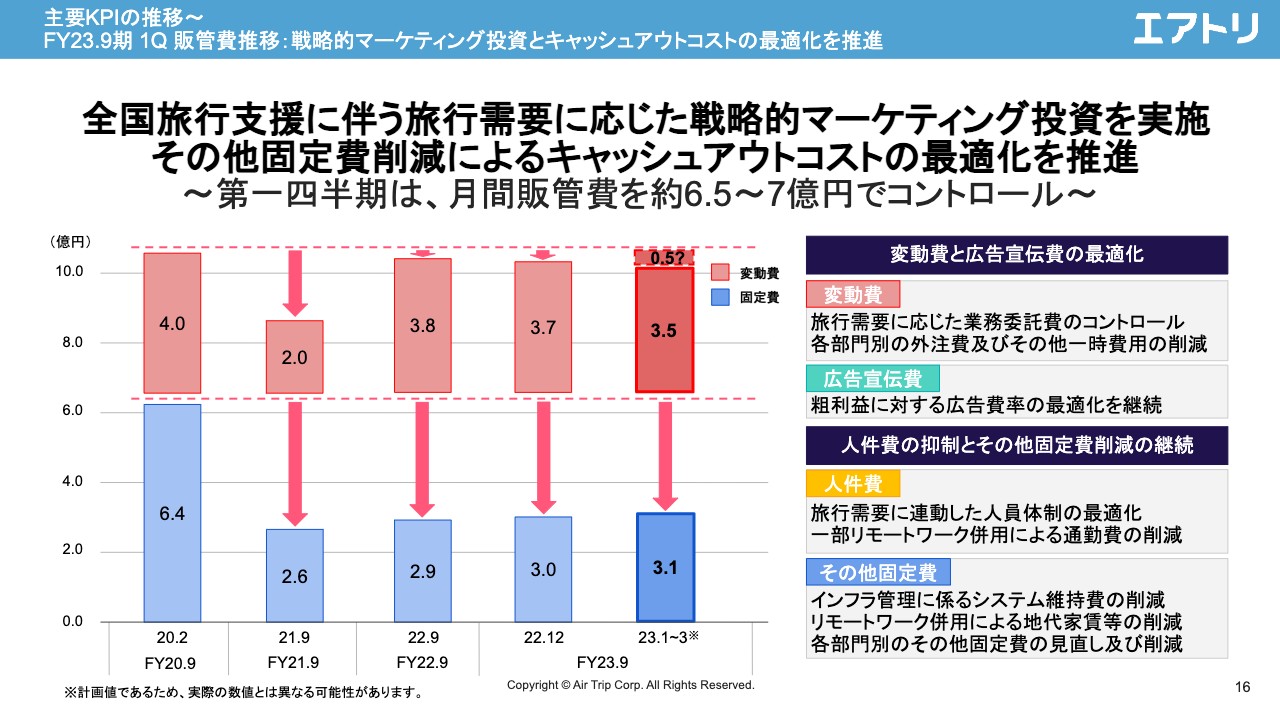

主要KPIの推移~FY23.9期 1Q 販管費推移:戦略的マーケティング投資とキャッシュアウトコストの最適化を推進

販売管理費の推移です。前回までと同様に、販売管理費は順調にコントロールしています。固定費は月間約3億円で計画どおりに推移しています。

今後の業績回復に関しては、足元の体制で十分足りている状況ですが、以前より増員となる傾向があり、固定費は1,000万円から2,000万円の増加を見込んでいます。

変動費に関しては、主に広告宣伝費を需要の変化に応じて変動させていきます。そのため、第1四半期は需要が増加した分、広告費が増えています。詳しくは後ほどご説明します。

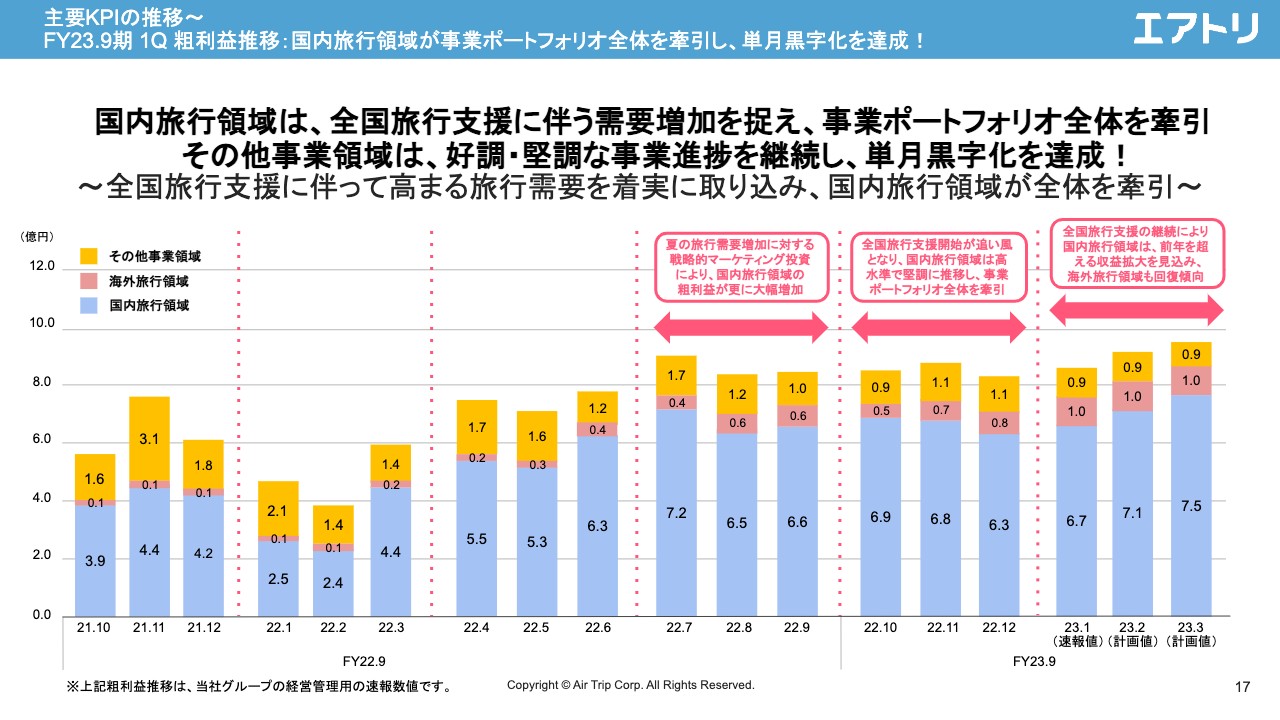

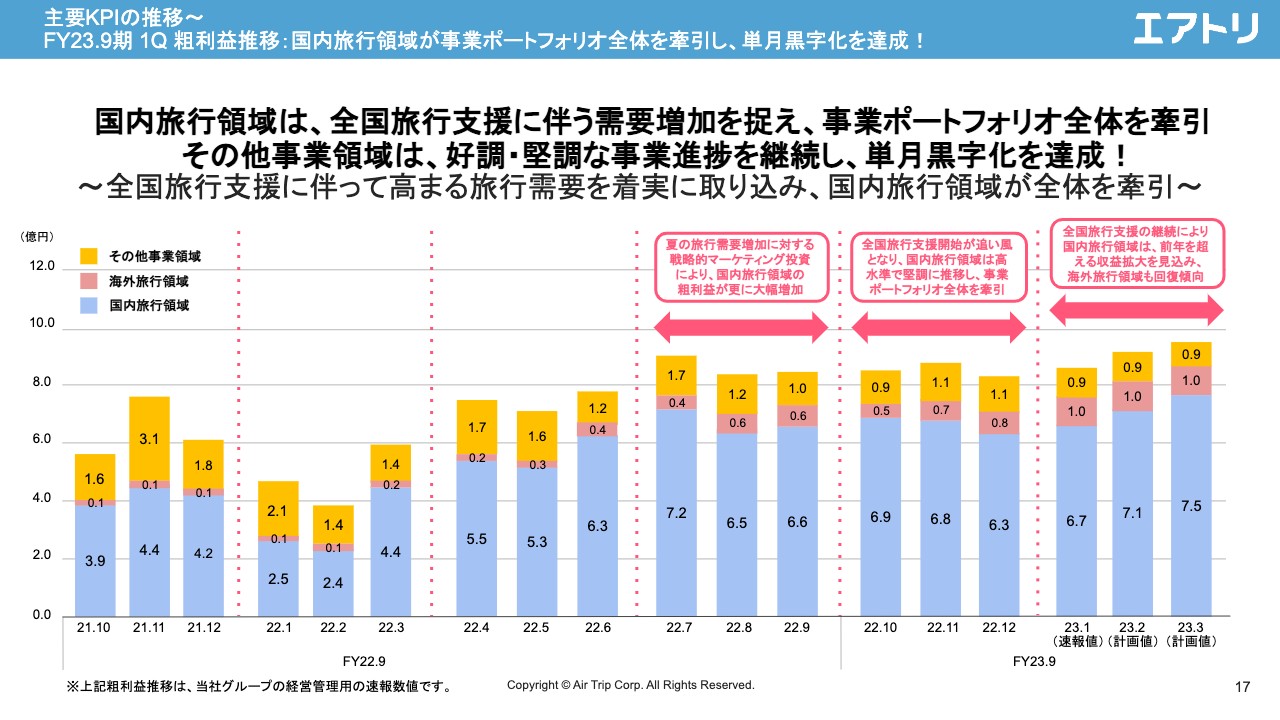

主要KPIの推移~FY23.9期 1Q 粗利益推移:国内旅行領域が事業ポートフォリオ全体を牽引し、単月黒字化を達成!

月ごとの粗利益の推移についてです。棒グラフの青色が国内旅行領域、赤色が海外旅行領域、オレンジ色がその他事業領域を表しています。

特に青色の国内旅行領域は、おおむね好調に推移しました。全国旅行支援の影響もあり、10月と11月は約7億円と好調でした。

また、新型コロナウイルスによる感染拡大の第8波の影響を受け、12月から1月にかけて数字が落ちていますが、1月の後半から2月にかけて大きく回復しています。

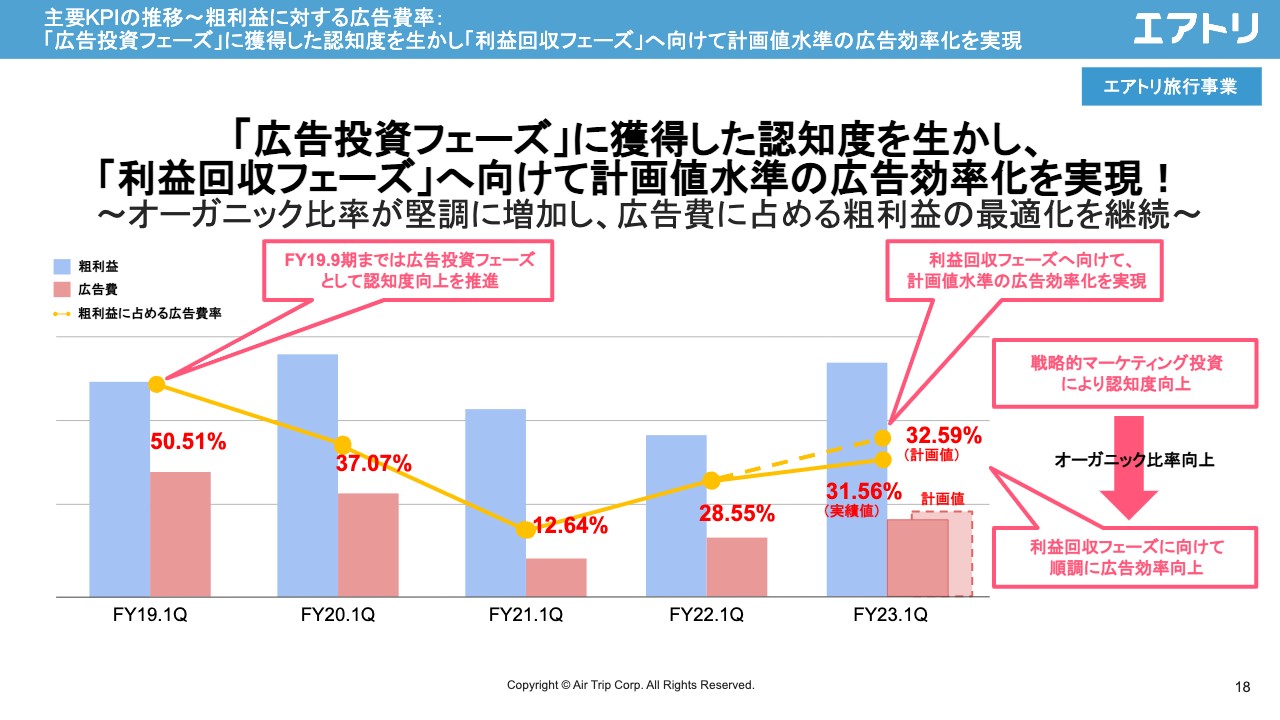

主要KPIの推移~粗利益に対する広告費率:「広告投資フェーズ」に獲得した認知度を生かし「利益回収フェーズ」へ向けて計画値水準の広告効率化を実現

旅行事業に関する重要なKPIについてご報告します。まずは広告費の状況です。スライドの棒グラフは、青色が粗利益、赤色が広告費を表しています。また、折れ線グラフは粗利益に占める広告費率を、左側から時系列で示しています。

コロナ禍前は、粗利益の約半分を広告費が占めていました。投資フェーズがコロナ禍前に一巡しているとご説明してきましたが、「エアトリ指名買い」のお客さまが増えており、全体では広告費への依存度が下がってきています。つまり、利益回収フェーズに入っています。

今期は、計画時点では広告費率は約3分の1を予定していましたが、広告費は計画よりも若干少なく、順調に推移しています。

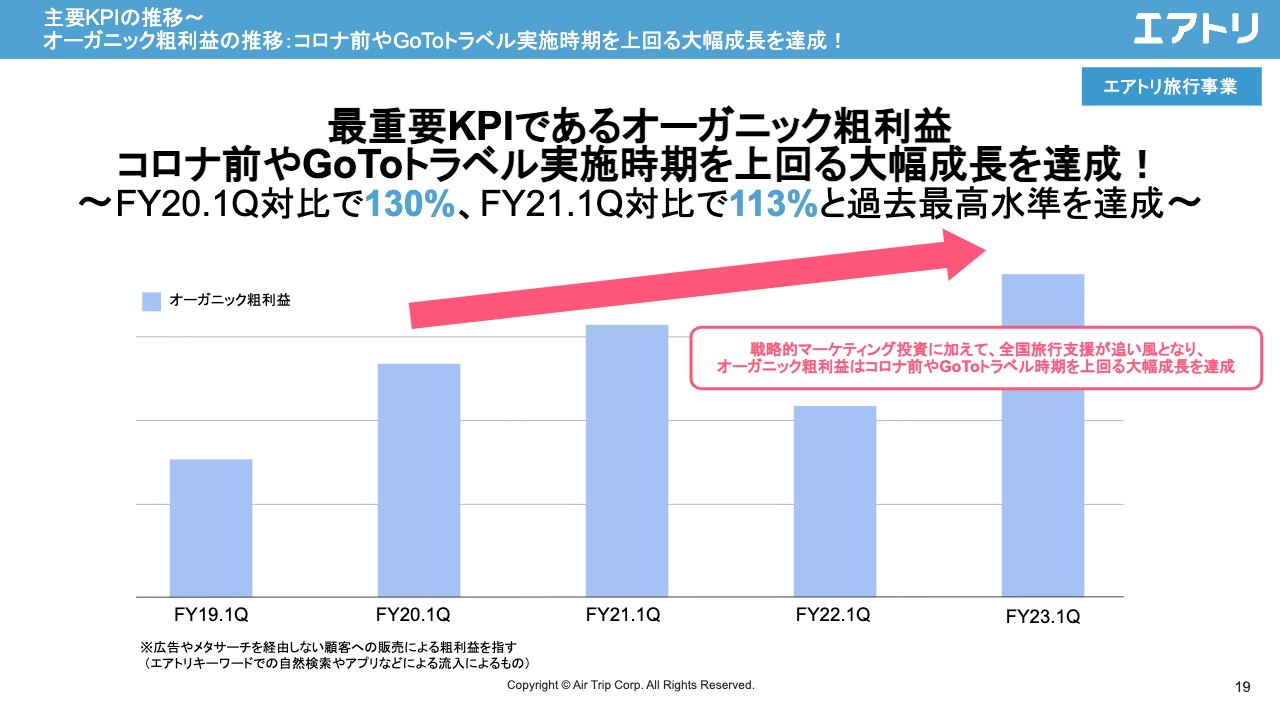

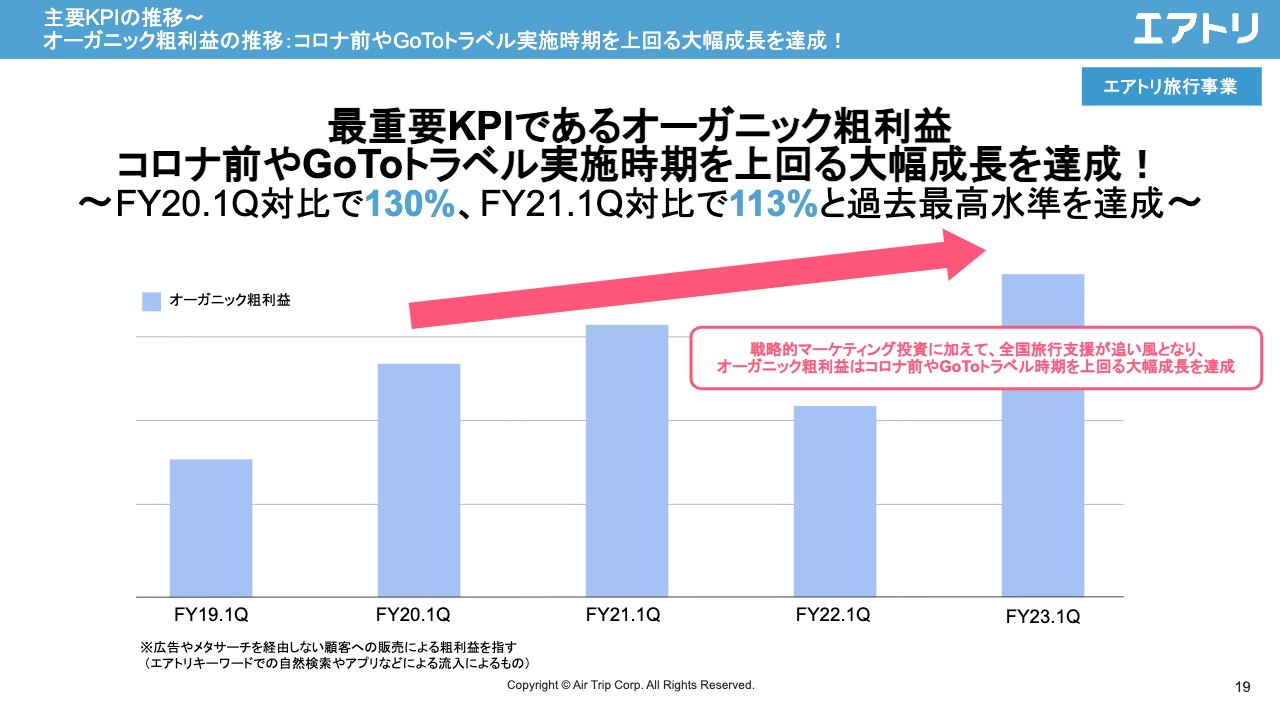

主要KPIの推移~オーガニック粗利益の推移:コロナ前や GoToトラベル実施時期を上回る大幅成長を達成!

オーガニック粗利益の推移についてです。我々のアプリを使っている方も含めて、広告などを経由しない「エアトリ指名買い」のお客さまから得られる利益をまとめています。グラフは左側から時系列になっています。

ご注目いただきたいのは、既にコロナ禍前の粗利益を超えている点です。当社はコロナ禍前に投資を行い、コロナ禍でもマーケティング活動を継続してきました。そのような点がお客さまに支持され、リピーターも含めて「エアトリ」に戻ってくる方が増えました。その結果、コロナ禍前の粗利益を超えています。

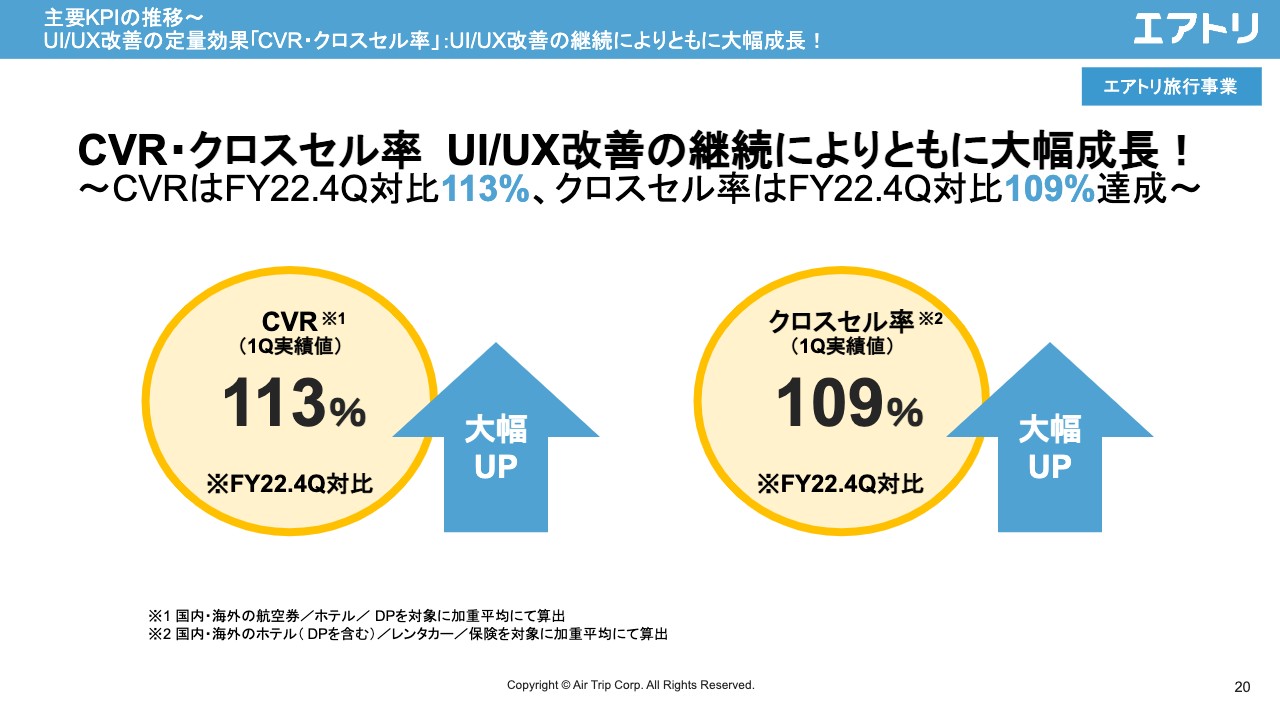

主要KPIの推移~UI/UX改善の定量効果「CVR・クロスセル率」:UI/UX改善の継続によりともに大幅成長!

CVRとクロスセル率についてご説明します。CVRはオーガニックの数字とともに重要視しているKPIです。ご覧のとおり、CVRとクロスセル率は直近の第4四半期対比でしっかりと伸びています。

このような数字は、日頃のUI/UX改善の成果によるものです。つまり、「エアトリ」のサイトを訪れた方が、商品を購入しています。また、航空券以外の商材を購入する方の比率も増えています。

スライドの18ページから20ページでは、非常に重要なKPIについてご報告しました。お伝えしたとおり、旅行事業のよい数字につながっています。

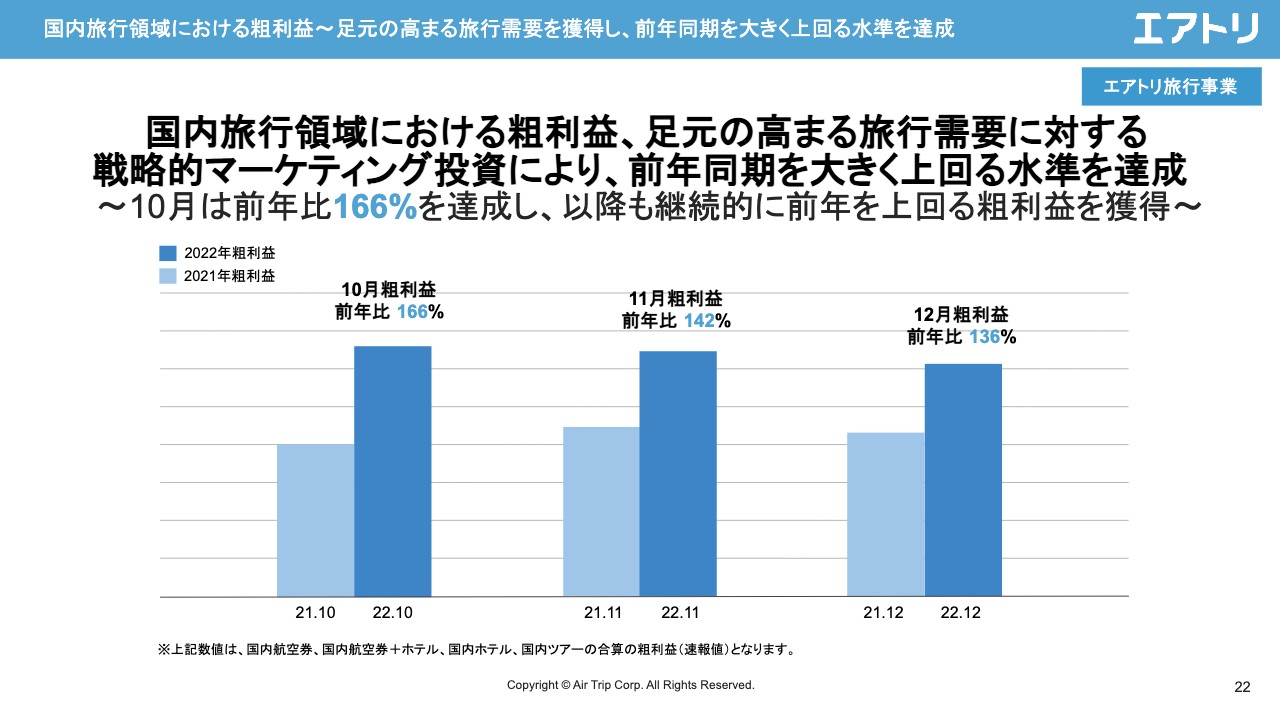

国内旅行領域における粗利益~足元の高まる旅行需要を獲得し、前年同期を大きく上回る水準を達成

直近のアクションとその成果をご説明します。まずは国内旅行についてです。スライドには、航空券やパッケージツアーなどの国内旅行領域の商材の粗利益の合計値を記載しています。

ご覧のとおり、非常に順調に推移しており、10月から12月の粗利益は前年比約130パーセントから約160パーセントとなりました。

年末年始期間中の旅行予約でエアトリポイントを還元する「2023 エアトリ超新春セール」を開催!

年末年始には「エアトリ超新春セール」を開催しています。

全国旅行支援の延長に伴い、東京・大阪を含む 25都府県の全国旅行支援対象プランを一挙に割引販売スタート!

全国旅行支援についてです。各都道府県の全国旅行支援は今も継続していますが、そちらに合わせたキャンペーンを同時開催しています。

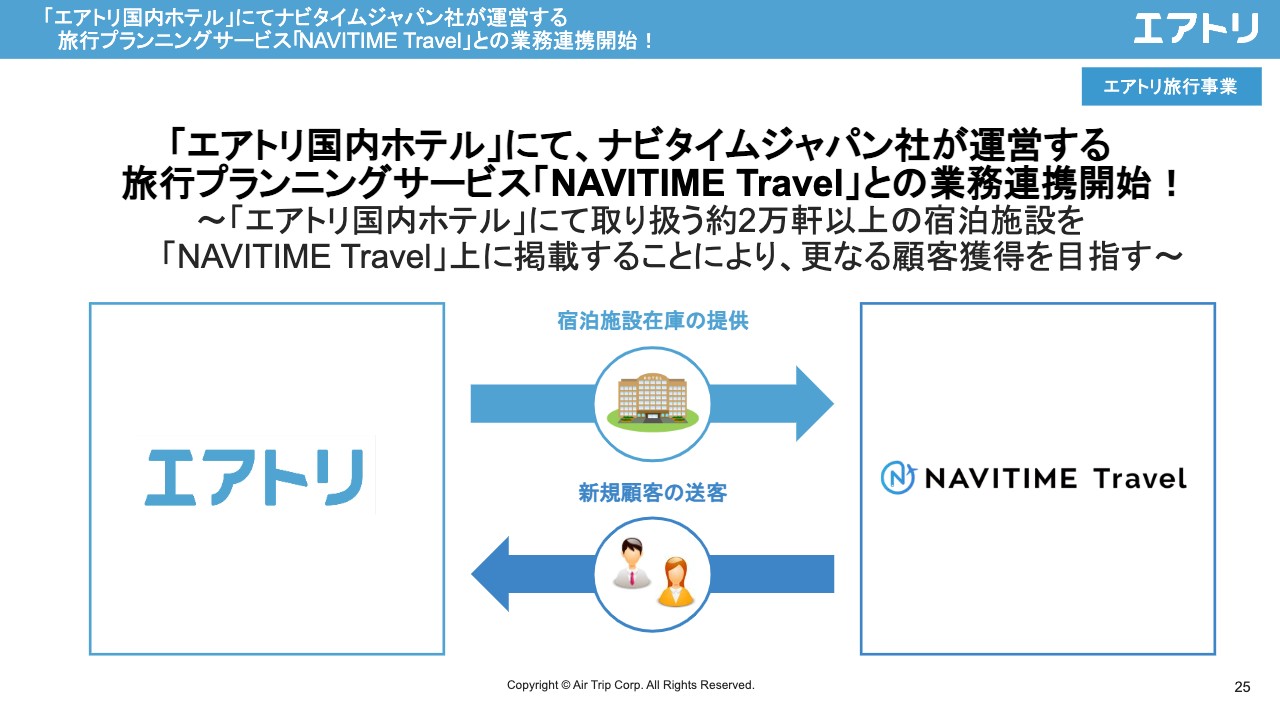

「エアトリ国内ホテル」にてナビタイムジャパン社が運営する旅行プランニングサービス「NAVITIME Travel」との業務連携開始!

「エアトリ国内ホテル」にて「NAVITIME Travel」との業務提携を開始しました。

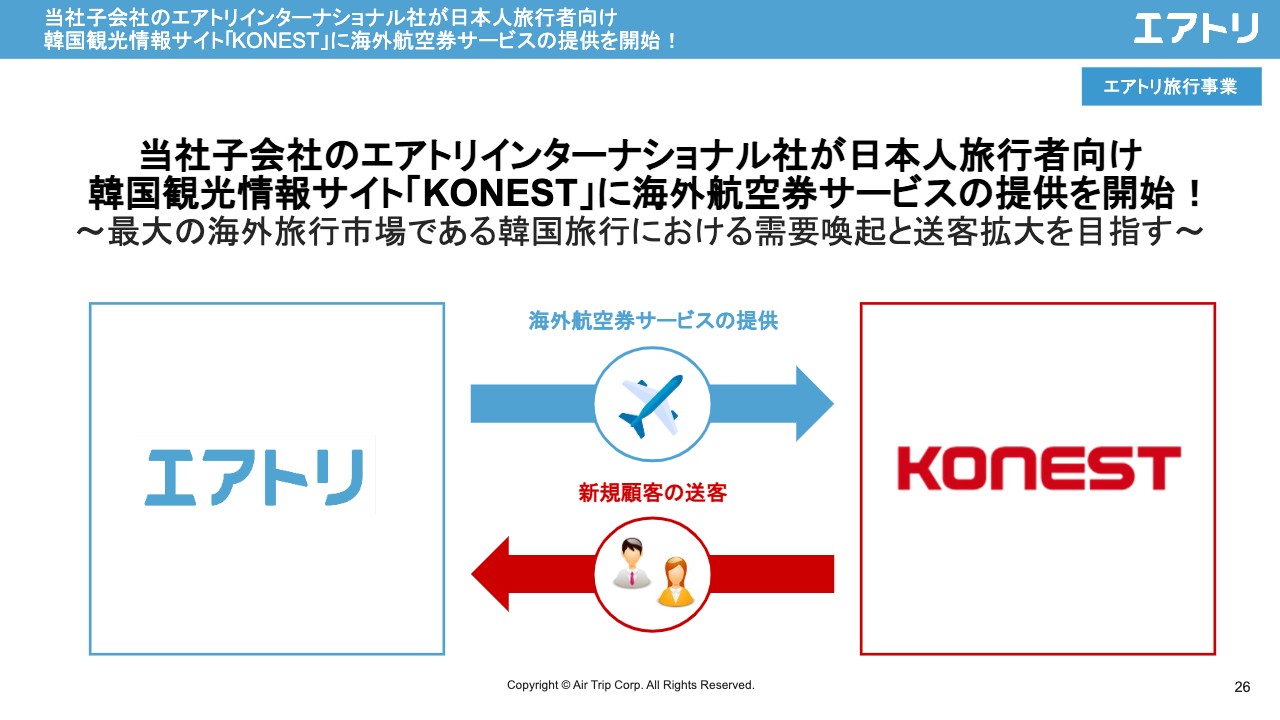

当社子会社のエアトリインターナショナル社が日本人旅行者向け韓国観光情報サイト「KONEST」に海外航空券サービスの提供を開始!

海外旅行領域についてです。子会社のエアトリインターナショナルにて、韓国観光情報サイト「KONEST」との提携を開始しました。

投資事業(エアトリ CVC)~スターフライヤー社の株式を追加取得~

投資事業についてです。北九州エリアを拠点とする新興航空会社スターフライヤーと、業務提携を行っています。

投資事業(エアトリ CVC)~ DATAFLUCT社との資本業務提携

新規投資が順調に進み、DATAFLUCT社と資本業務提携を行います。また、当社関連会社のハイブリッドテクノロジーズ社も、開発に関する資本業務提携を締結しました。

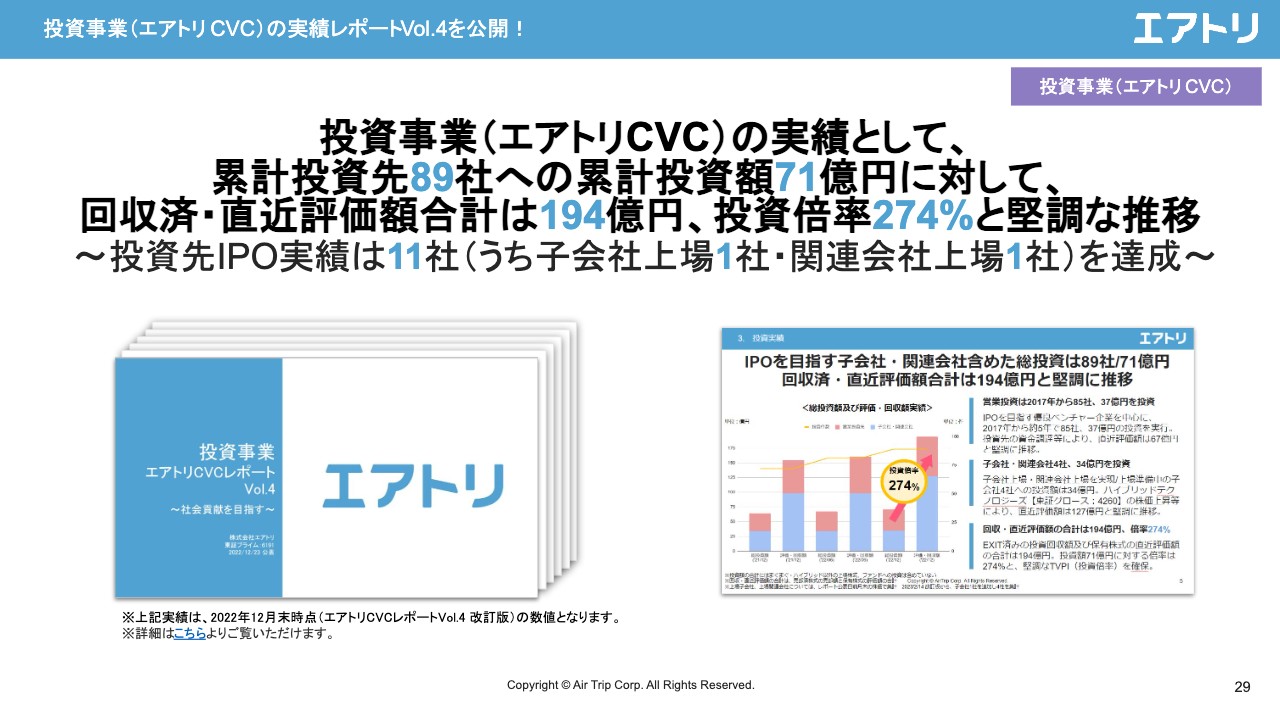

投資事業(エアトリ CVC)の実績レポートVol.4を公開!

エアトリ CVCでは、半年に1度CVCレポートを開示しており、今回で4回目の開示となります。累計投資先は89社で、順調に投資を行っています。また、投資先の評価額合計は194億円で堅調に推移しています。

投資事業(エアトリ CVC)~2023年3月2日(木)に投資事業(エアトリ CVC)初のイベント「エアトリ CVCアワード 2023」を開催!~

2023年3月2日に、エアトリ CVCは初めてのリアルイベントを開催します。すでに「Facebook」などでご覧になった方もいると思いますが、広告経由で参加企業を募集し、数多くの応募していただきました。当日はピッチコンテストというかたちで開催します。

株主や投資家を始めとする全てのステークホルダーに向けて、エアトリグループ初の統合報告書を公開!

統合報告書です。12月の株主総会後に、当社グループとして初めて統合報告書の開示を行いました。投資家のみなさまに向けて、昨今の情勢を踏まえ、グループの企業価値の源泉や社会貢献、SDGsやガバナンスへの取り組みなどを網羅して開示しています。そちらもご覧いただければ幸いです。

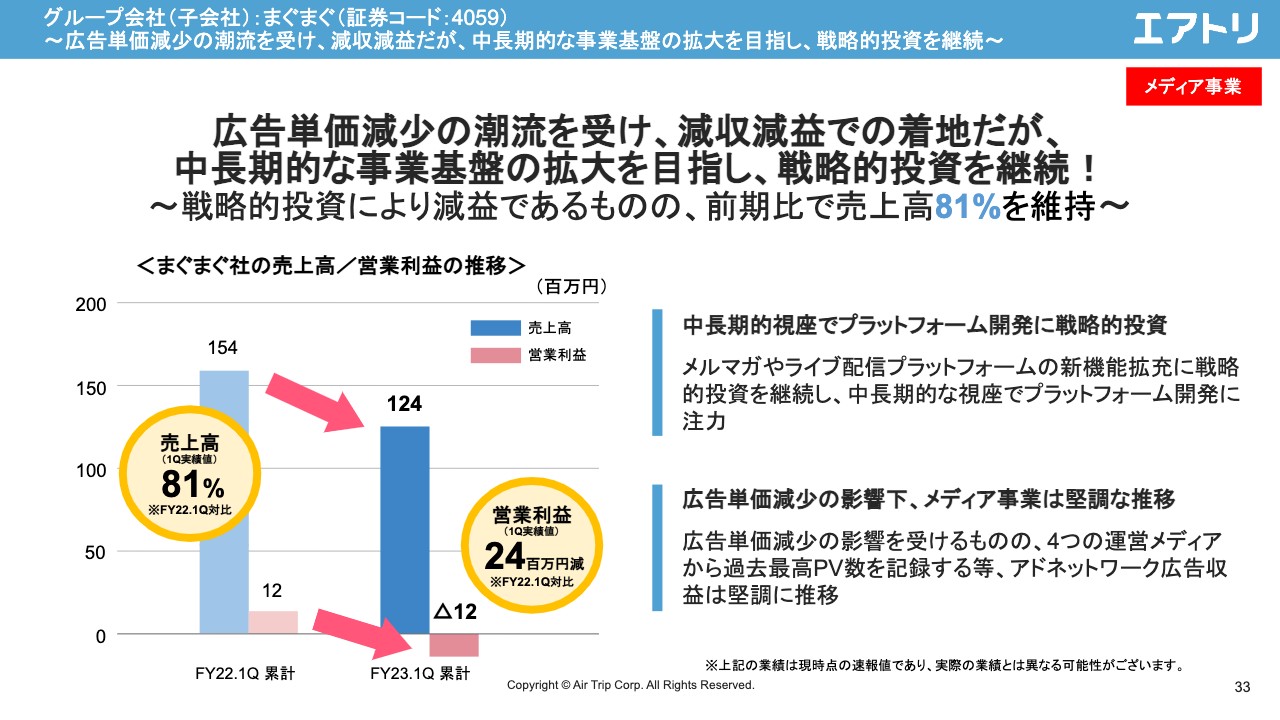

グループ会社(子会社):まぐまぐ(証券コード: 4059)~広告単価減少の潮流を受け、減収減益だが、中長期的な事業基盤の拡大を目指し、戦略的投資を継続~

主要グループ会社3社についてご報告します。1社目は、メディア事業のまぐまぐ社です。まぐまぐ社は15ページのスライドでも三角の印がついていたとおり、最近は少し苦戦が続いています。今期は減収減益を予想しており、第1四半期は予定どおり着地しました。

今期はプラットフォームに関する投資を実施し、開発エンジニアも増強しながら、来期以降をしっかり見据えて投資していきます。

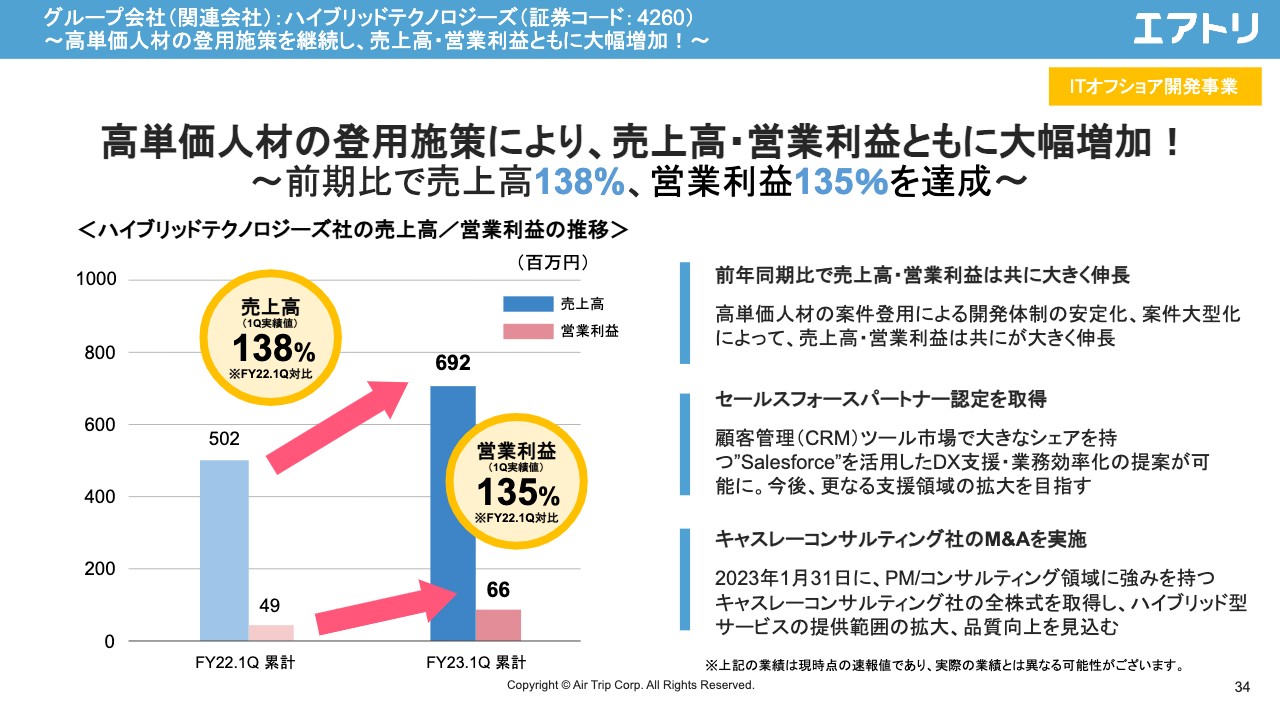

グループ会社(関連会社):ハイブリッドテクノロジーズ(証券コード: 4260)~高単価人材の登用施策を継続し、売上高・営業利益ともに大幅増加!~

2社目は、オフショア開発事業のハイブリッドテクノロジーズ社です。当社の持分法適用関連会社で、ハイブリッドテクノロジーズ社の株式を我々が3分の1程度保有しています。

業績は非常に順調に推移しています。昨期は2回ほど上方修正し、今期は営業利益4億円の業績予想でスタートしました。今期は、前年同期比で売上高は138パーセント、営業利益は135パーセントを達成し、順調なスタートとなっています。

また、上場後初めてのM&Aとして、PM開発等を行っているキャスレーコンサルティング社の全株式を取得しました。

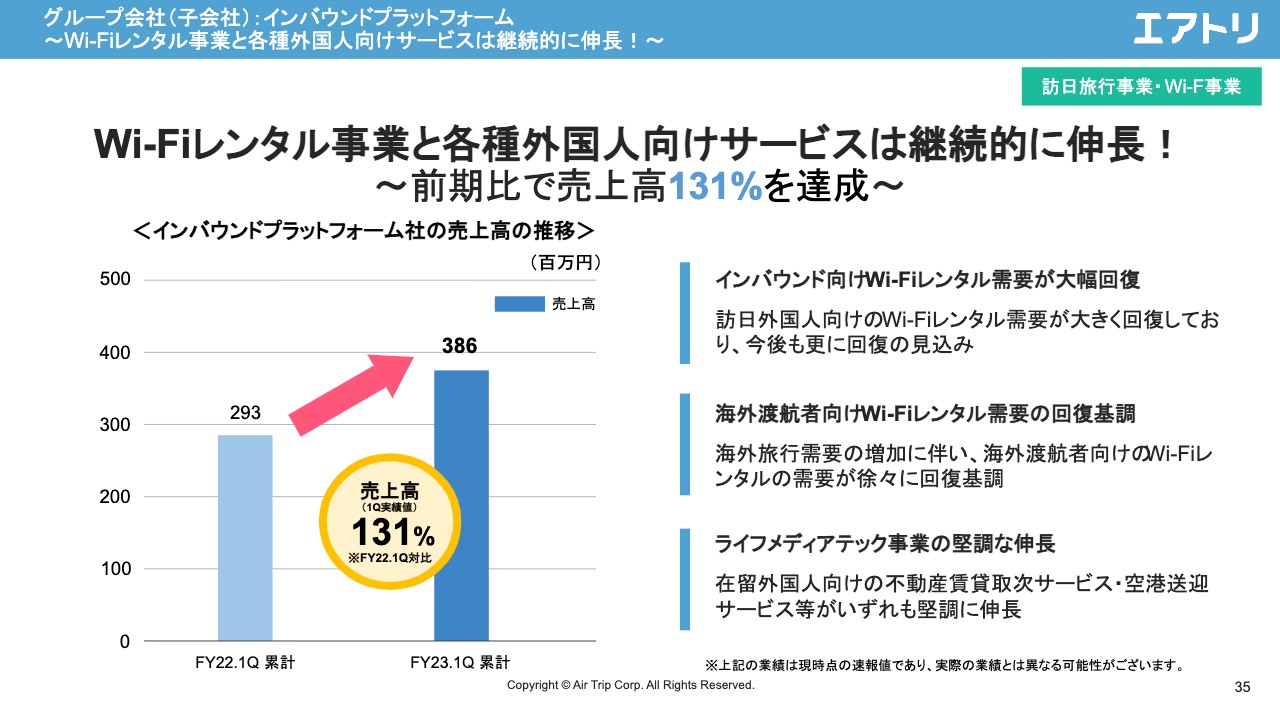

グループ会社(子会社):インバウンドプラットフォーム~Wi-Fiレンタル事業と各種外国人向けサービスは継続的に伸長!~

3社目は、訪日旅行事業・Wi-Fiレンタル事業のインバウンドプラットフォーム社です。今期の売上高は前年同期比で131パーセントと、非常に順調に推移しています。

特に、コロナ禍前から始めたWi-Fi事業に加え、コロナ禍に取り組んだメディア関係の事業の両方が、しっかりとマネタイズしてきている状況です。今後、インバウンドの回復とともに、さらなる業績の回復を見込んでいます。

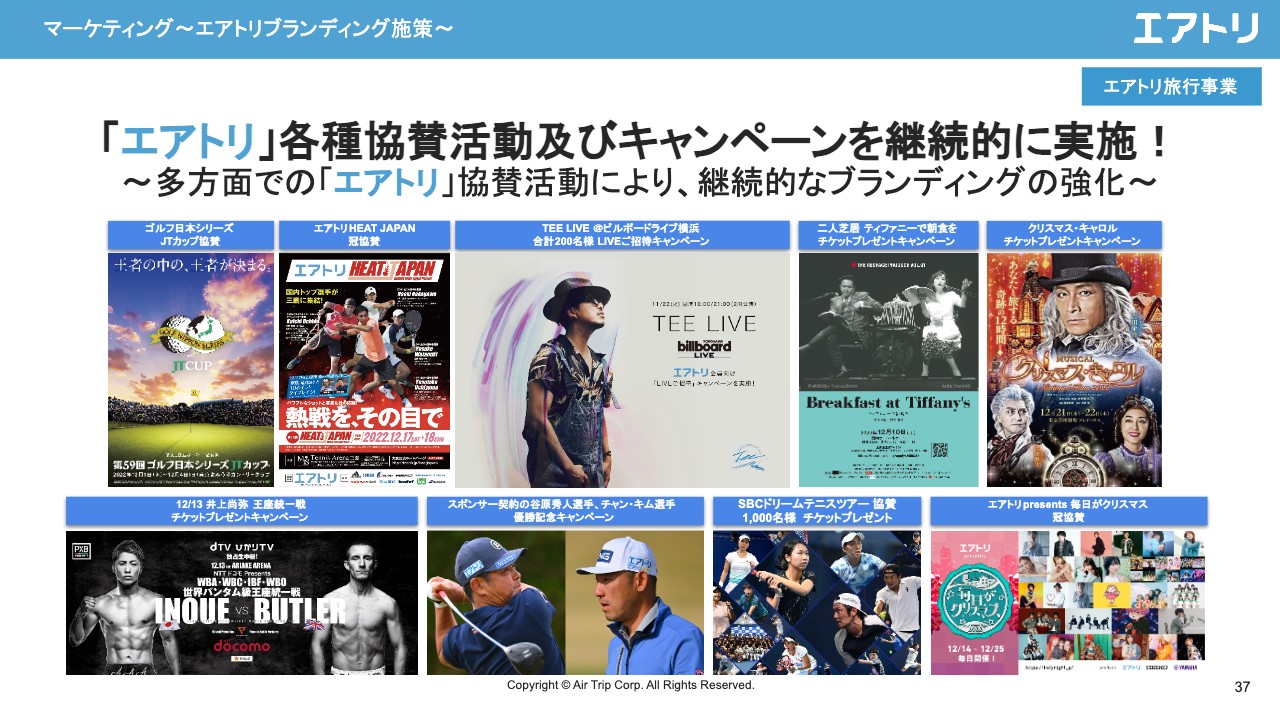

マーケティング~エアトリブランディング施策~

事業の進捗です。「エアトリ」のマーケティングでは、各種キャンペーンや協賛活動を行っています。コロナ禍前には、年間で約5億円から約10億円、場合によっては20億円くらい、テレビCMを中心に大きくマーケティング投資を実施していました。

直近の「エアトリ」のブランディングでは、費用対効果を重視しながら、スライドに記載しているようなイベントへの協賛など、スポットで計画的な投資を継続しています。

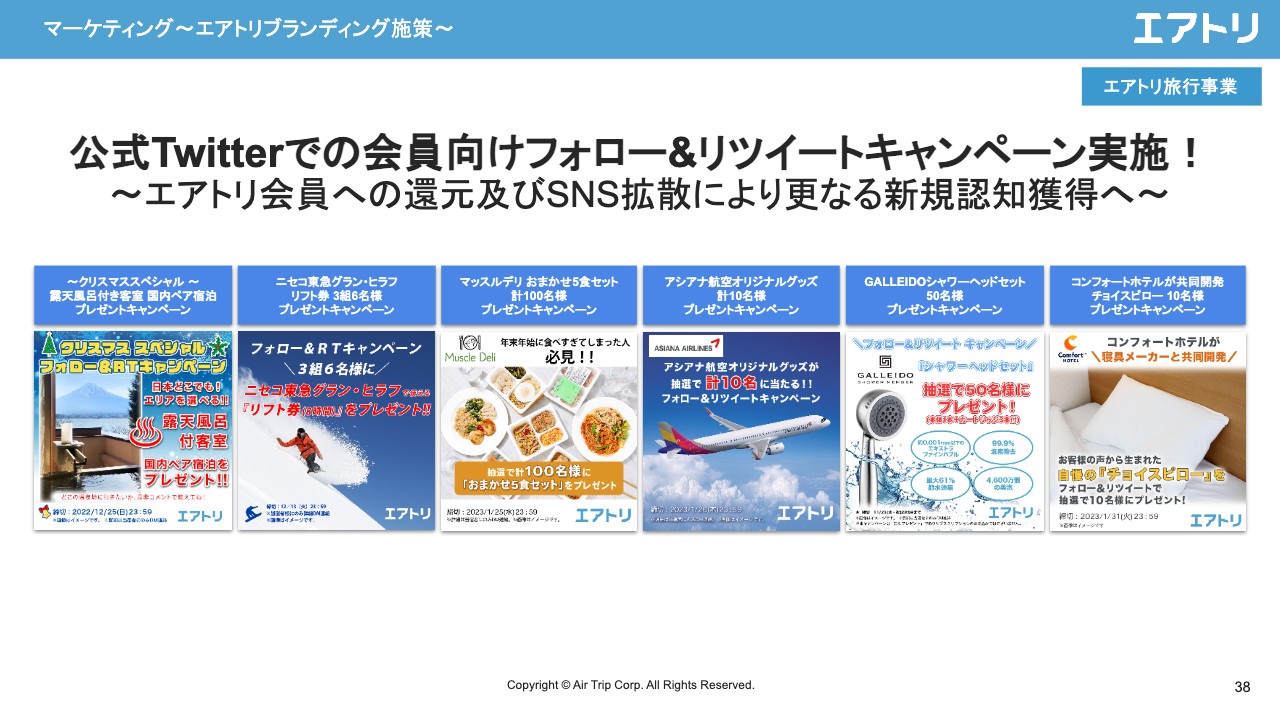

マーケティング~エアトリブランディング施策~

「エアトリ」は「Twitter」のフォロワー数が非常に多いことが、SNS上での強みになっています。このような強みを活かしながら、フォロー&リツイートのキャンペーン等で認知度拡大に努めています。

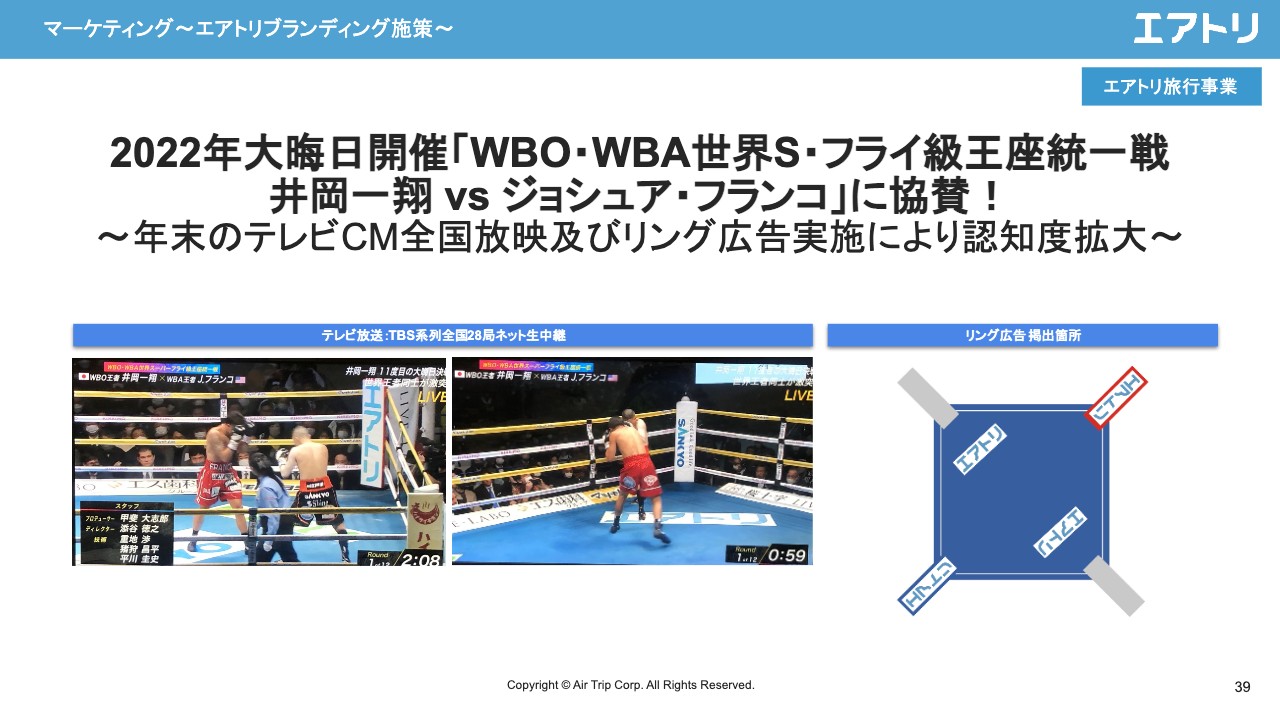

マーケティング~エアトリブランディング施策~

2022年大晦日に開催された「WBO・WBA世界スーパーフライ級王座統一戦 井岡一翔 vs ジョシュア・フランコ」に協賛しました。

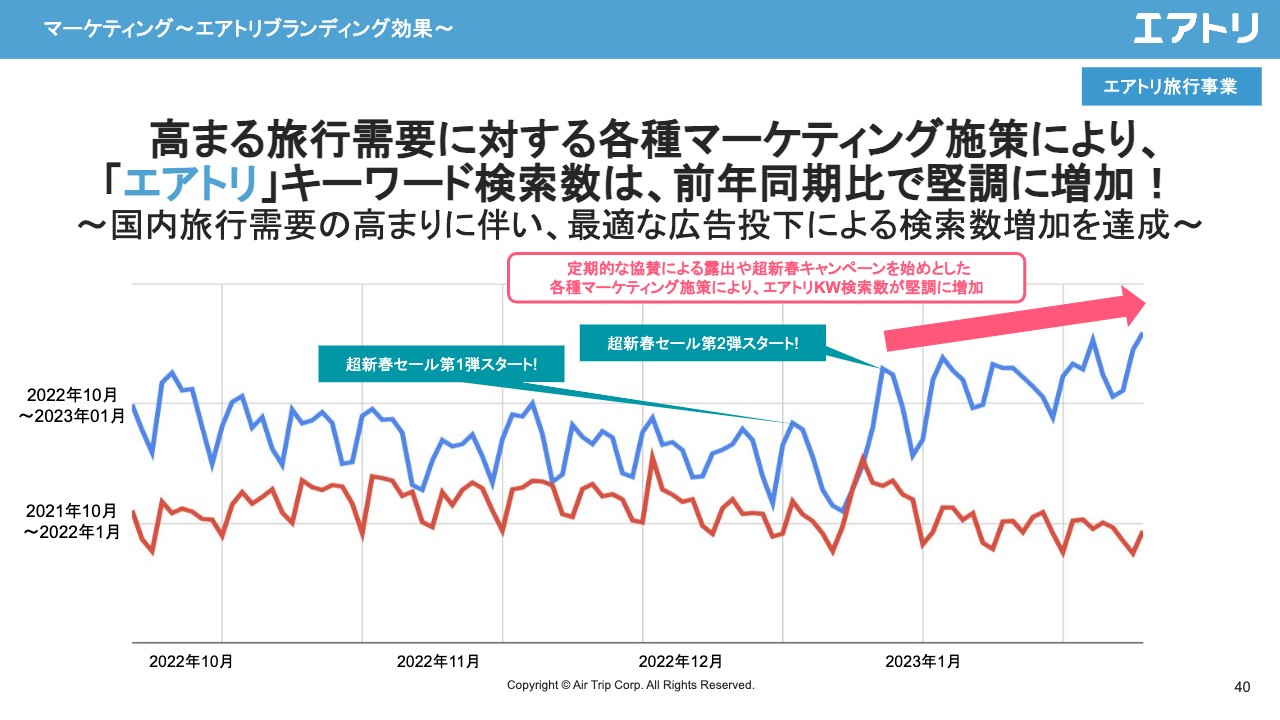

マーケティング~エアトリブランディング効果~

このようなブランディング活動の成果として、スライドでは「エアトリ」というキーワードの検索数を掲載しています。グラフの青色が直近の数字、赤色が1年前の数字です。推移を見ると、青色が非常に大きく伸びてきており、順調にブランディング施策の成果が現れているといえます。

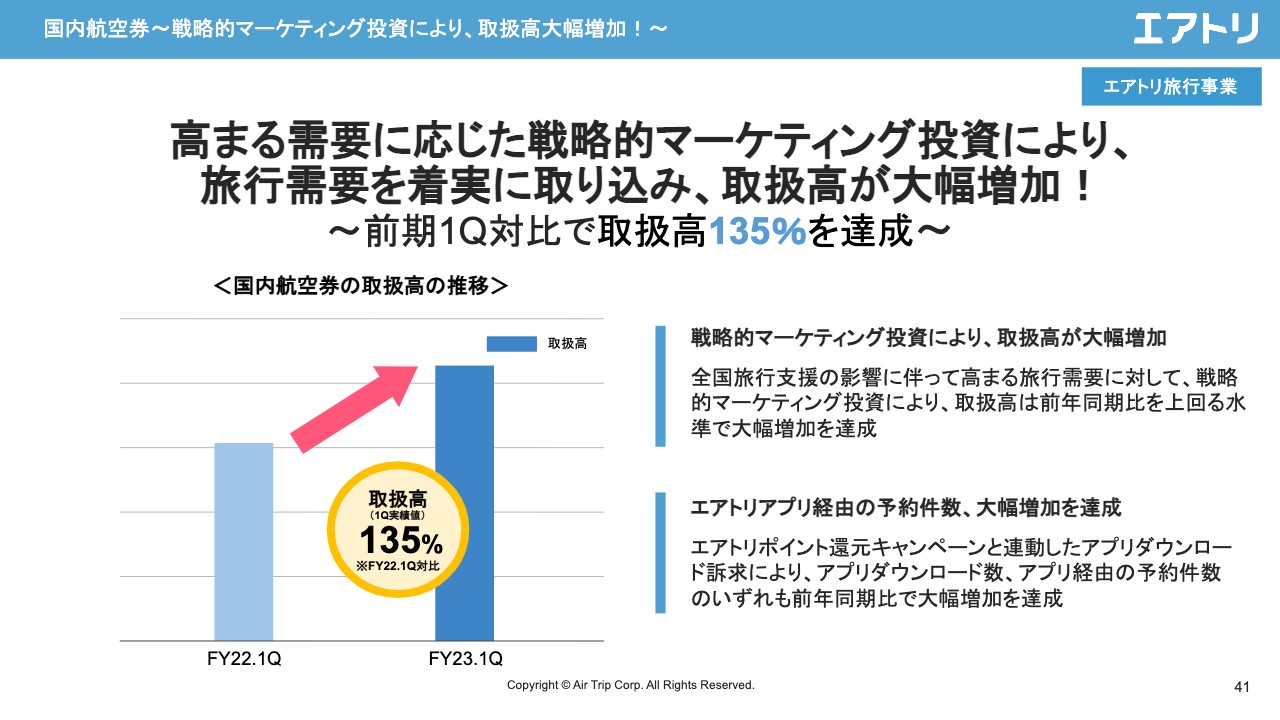

国内航空券~戦略的マーケティング投資により、取扱高大幅増加!~

先ほどは国内旅行全体についてご報告しましたが、国内航空券の取扱高も非常に順調に伸びています。

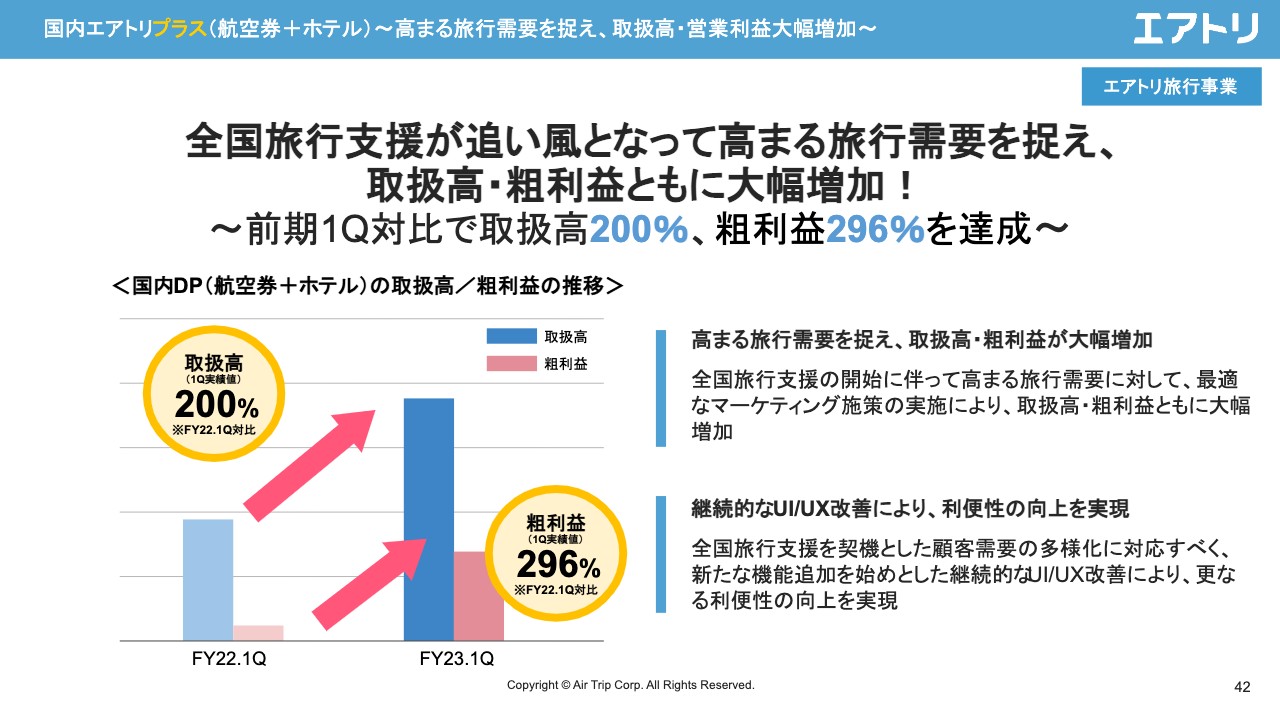

国内エアトリプラス(航空券+ホテル)~高まる旅行需要を捉え、取扱高・営業利益大幅増加~

「エアトリプラス」は当社グループが非常に重要視し、投資をしている商材の1つです。お客さまに国内航空券のみではなく、ホテルを組み合わせ、セットで訴求しており、全国旅行支援の恩恵などもあり数字が非常に伸びています。

今期の取扱高は前年同期比で200パーセント、粗利益は前年同期比で296パーセントとなっています。

国内エアトリプラス(航空券+ホテル)~全国旅行支援利用の旅行需要獲得に向けた戦略的マーケティング施策を実行~

「エアトリプラス」では、全国旅行支援等に対する購入導線を含めた各種施策を講じています。加えて、各種キャンペーンなどでかなり露出も行いながら、このパッケージ商材に誘導している状況です。

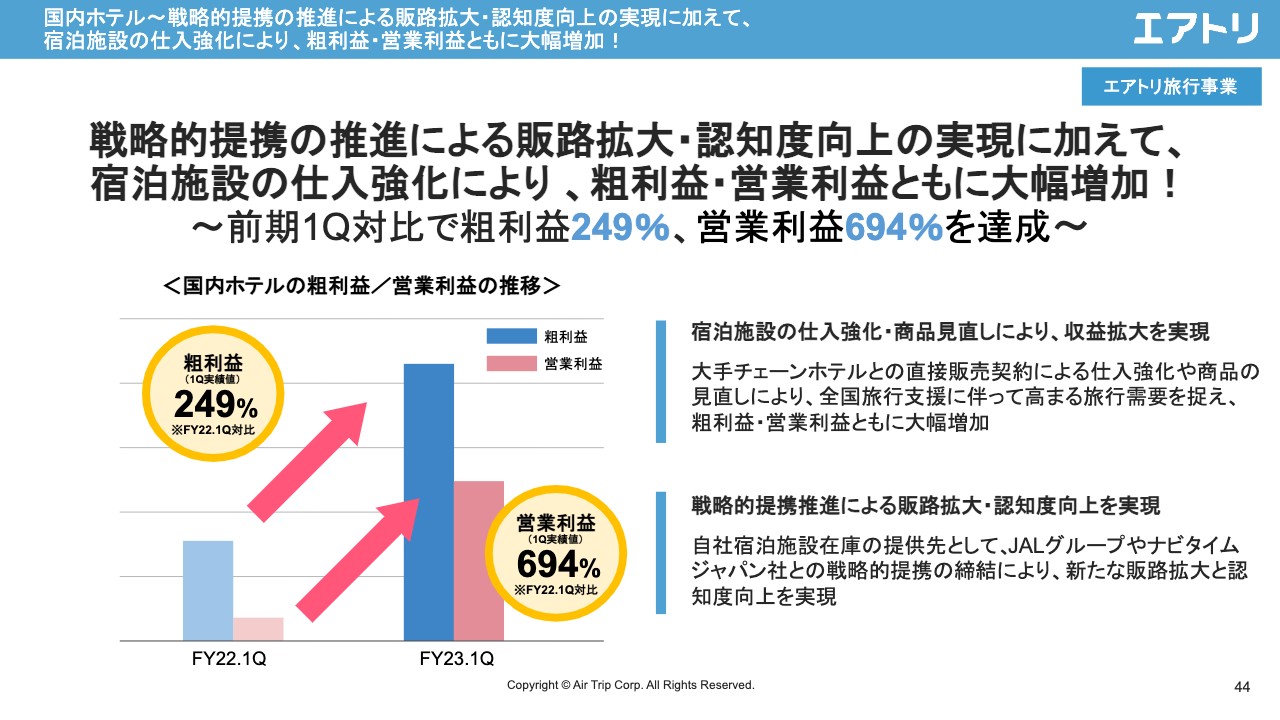

国内ホテル~戦略的提携の推進による販路拡大・認知度向上の実現に加えて、宿泊施設の仕入強化により、粗利益・営業利益ともに大幅増加!

国内ホテルに関しては、先ほどもお話ししたとおり、「エアトリ」ユーザーに航空券に加えてホテルを案内しています。その結果、ホテル単品の数字も伸びてきています。今期の粗利益は、前年同期比で249パーセントと大きく伸びています。

国内ホテル~宿泊施設の仕入強化や全国旅行支援対応に加えて、戦略的提携の推進やプレミアム商材の取り扱い開始により、新規顧客層を獲得!

国内ホテルでは、パッケージ商材やホテル単品の伸びに伴い、仕入れの強化に努めており、全国のホテルチェーンや各種ホテルとの提携を加速しています。

また、スライド右側に記載のとおり、ブランドのリニューアルを行い、LINEを使った予約手配等が行える富裕層向けのサービス「エアトリプレミアム倶楽部」の提供を開始しました。

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~各国の水際対策緩和による海外旅行需要回復の潮流を受けて、更なる商品力強化・新機能拡充を推進!~

海外旅行に関しては、足元ではコロナ禍前の40パーセントから50パーセント近くまで戻ってきている状況です。それに対し、我々はコロナ禍を含めて入念な準備を行ってきました。これにより、一層の体制の強化を図っています。

具体的には、UI/UXの改善や各航空会社との提携等を加速しており、来たるべき需要回復に合わせて、各商材の商品力も強化しています。

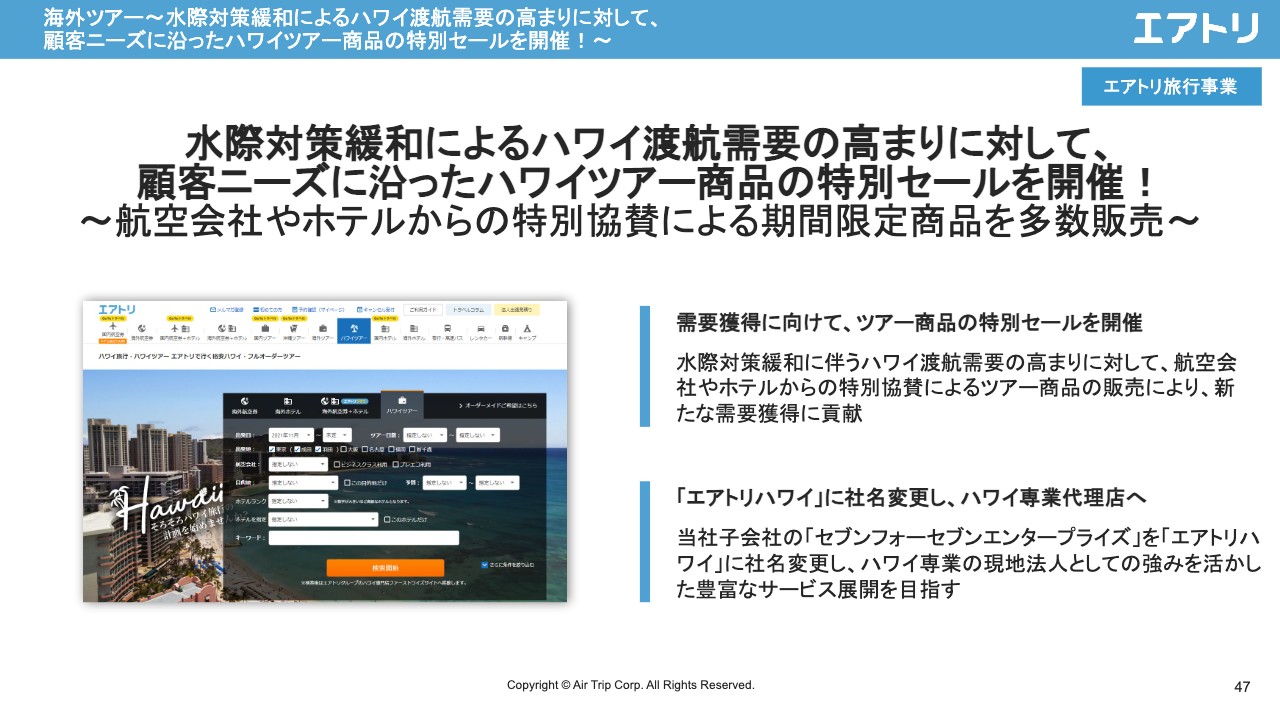

海外ツアー~水際対策緩和によるハワイ渡航需要の高まりに対して、顧客ニーズに沿ったハワイツアー商品の特別セールを開催!~

特にハワイに関しては、もともとM&Aを行っていたグループ会社のセブンフォーセブンエンタープライズ社が傘下にあります。これをエアトリハワイに社名変更し、ハワイ専業の現地法人としての強みを活かした豊富なサービス展開を目指しています。

このハワイツアーは、普段の「エアトリ」ユーザーとは異なる層にも需要が高く、ブランディングと並行して販促強化を行っている状況です。

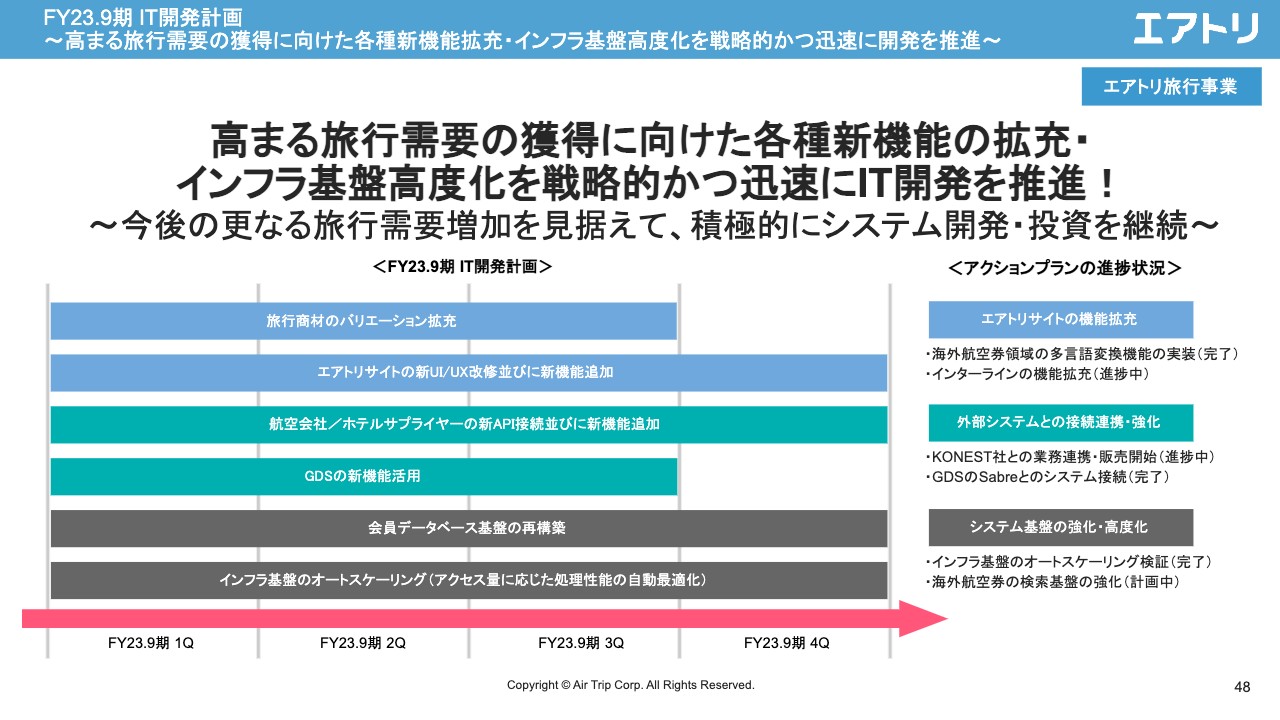

FY23.9期 IT開発計画~高まる旅行需要の獲得に向けた各種新機能拡充・インフラ基盤高度化を戦略的かつ迅速に開発を推進~

IT開発計画です。開発メンバーに関しては、徐々に正常化してきています。コロナ禍前は投資フェーズで、約200名程度のエンジニアが我々グループで開発を行っていました。コロナ禍を経て、開発ラインナップをしっかりと整備しながら、投資を行っている状況です。

投資事業(エアトリ CVC)~琉球アスティーダスポーツクラブ社との資本業務提携~

投資事業(エアトリ CVC)についてです。琉球アスティーダスポーツクラブ社との資本業務提携を行いました。

投資事業(エアトリ CVC)~bravesoft社との資本業務提携~

イベントプラットフォーム「eventos」を提供するbravesoft社と資本業務提携を行いました。

投資事業(エアトリ CVC)~ICS-net社との資本業務提携~

食品原料のWeb売買プラットフォーム「シェアシマ」を運営するICS-net株式会社と資本業務提携を行いました。

投資事業(エアトリ CVC)~TRAYD INNOVATION社との資本業務提携~

売り手企業に寄り添ったワンストップFAサービスを提供するTRAYD INNOVATION社と資本業務提携を行いました。

投資事業(エアトリ CVC)~いえメシ社との資本業務提携~

直近では、フードデリバリーの一括検索アプリ「done!」を展開する、いえメシ社と資本業務提携を行いました。

投資事業(エアトリ CVC)~成長領域への積極投資の継続~

成長領域への積極投資を継続し、累計投資先は90社、総投資額は約40億円となっています。

投資事業(エアトリ CVC)~IPO実績 累計11社達成~

過去の上場実績です。スライドに記載のとおり、投資先IPO実績は累計で11社を達成しました。さらに、2023年2月22日にプライム・ストラテジー社が東京証券取引所スタンダード市場に新規上場を果たし、累計で12社となりました。

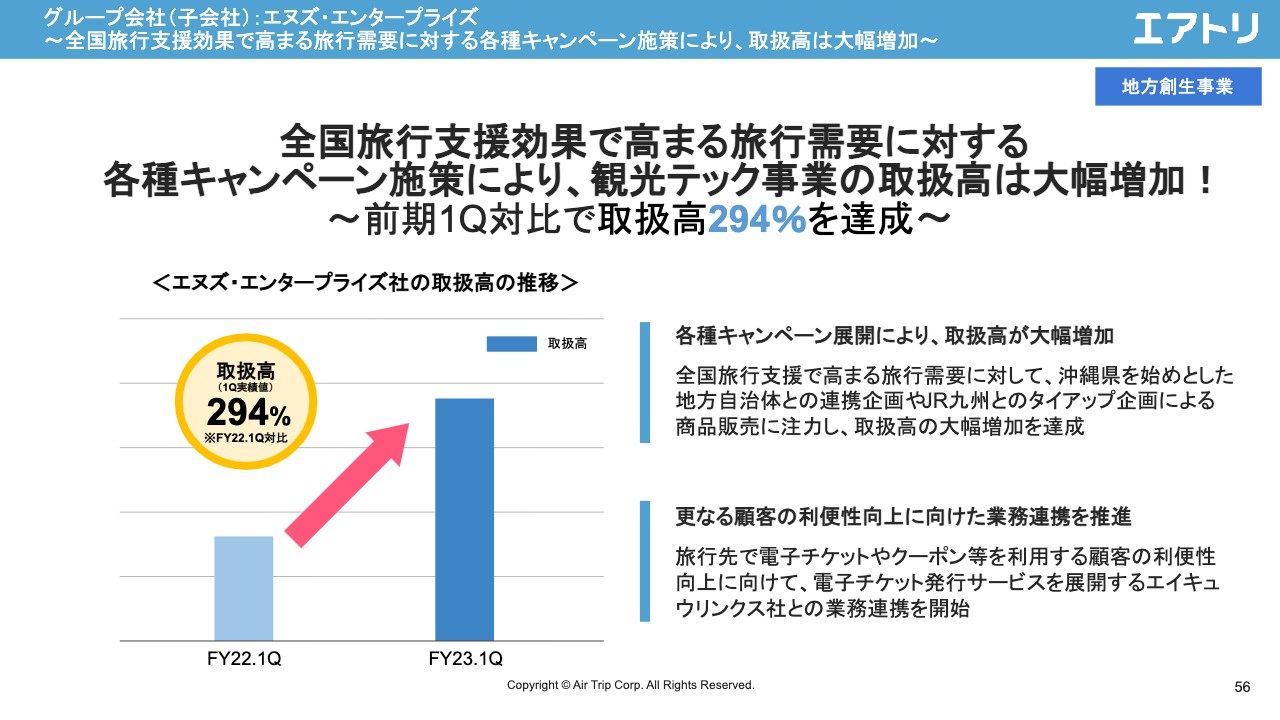

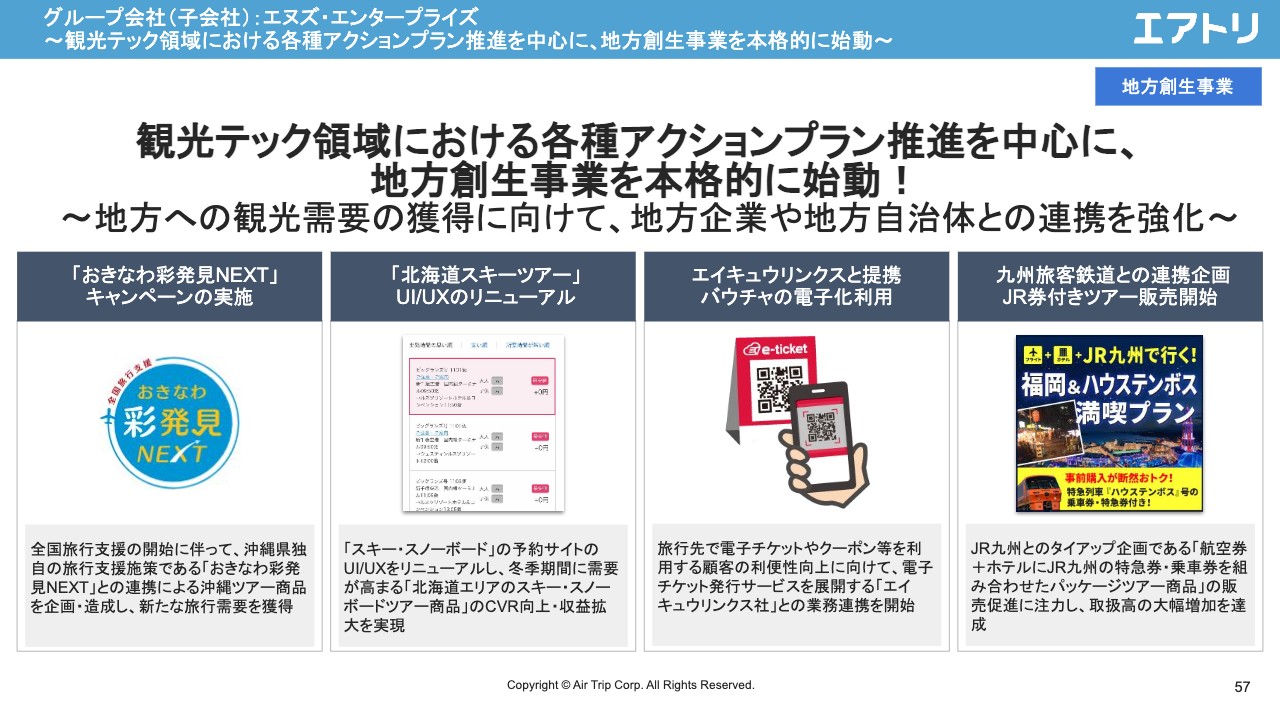

グループ会社(子会社):エヌズ・エンタープライズ~全国旅行支援効果で高まる旅行需要に対する各種キャンペーン施策により、取扱高は大幅増加~

地方創生事業について、あらためてご説明します。2022年9月に地方創生事業を正式に事業として開始し、観光テックとHRテックの2つの分野で事業展開しています。

観光テックでは、観光を通じた地方への貢献を行っています。我々の強みであるインターネットを通じた各種相談を、自治体や地元ごとの各観光団体とともに対応しながら実施していく事業です。

グループ会社のエヌズ・エンタープライズ社は、もともと沖縄と北海道に強い地盤を持っており、その強みを活かしながら全国展開を進めています。足元の取扱高は前年同期比で294パーセントと、全国旅行支援の影響もあり、非常に好調に推移しています。

グループ会社(子会社):エヌズ・エンタープライズ~観光テック領域における各種アクションプラン推進を中心に、地方創生事業を本格的に始動~

観光テック領域における各種施策です。スライドの左側からご紹介します。沖縄でのキャンペーン、北海道での取り組み、電子化の取り組み、そしてJR九州とのタイアップ企画を進めています。地方の観光需要に応えていく、今期以降の注力領域の1つとなっています。

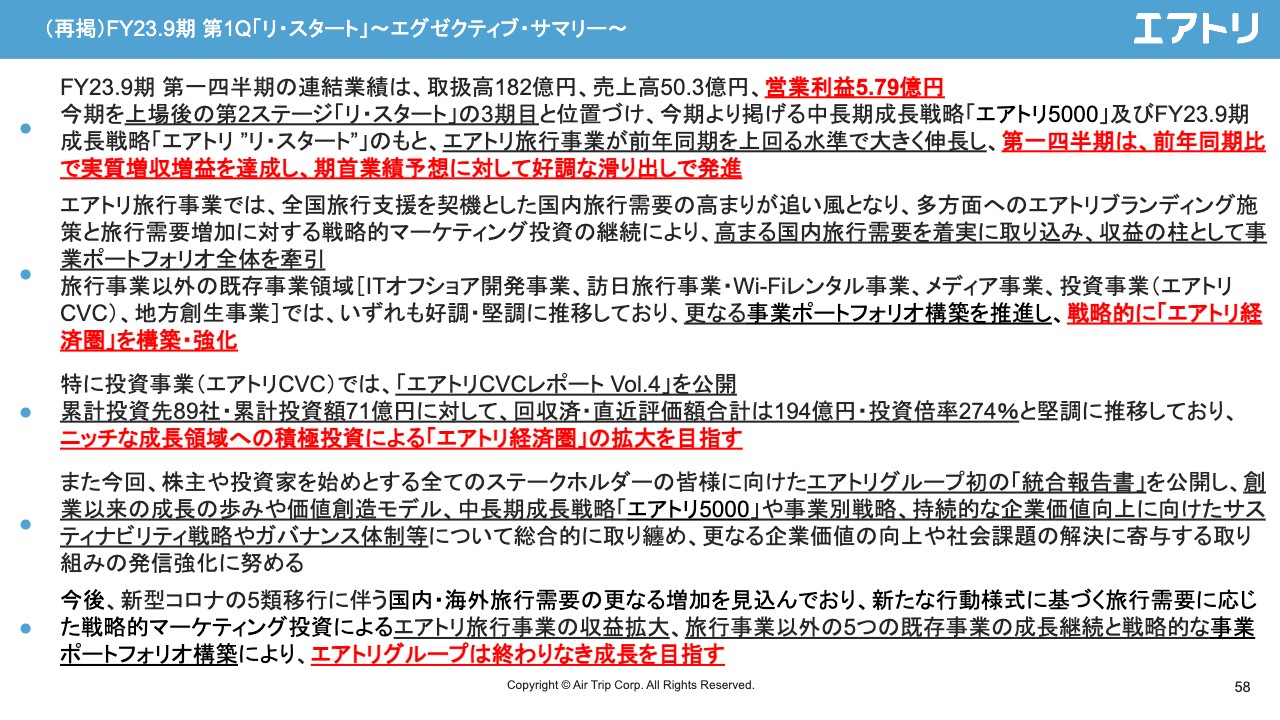

(再掲)FY23.9期 第1Q「リ・スタート」~エグゼクティブ・サマリー~

最後に、あらためてサマリーをお伝えします。冒頭にお話ししたとおり、今期は当社グループの真価が問われる1年になると考えています。正常化した当社グループの業績として、第1四半期は非常によいかたちでスタートできたと思っています。

本業であるエアトリ旅行事業に関してもKPIが順調に伸びており、競争優位性を含めてよいかたちでコロナ禍後のスタートが切れたと思っています。そのため、今期の決算は非常に中身がよい、盤石なものになったと思います。

また、旅行以外の事業領域に関しては、コロナ禍を含む期間に行った仕込みの成果が、非常に力強く出てきています。この後の各種事業展開に関しても、みなさまの期待に応えられるのではないかと思っています。

当社グループは、コロナ禍にはいろいろなかたちでみなさまにご心配いただき、ご支援もいただきました。現在はすでにコロナ禍後の姿が見え始めており、経営陣一同、非常に力強いかたちになってきています。

オフショア開発事業のハイブリッドテクノロジー社やメディア事業のまぐまぐ社は上場を果たしました。そして、地方創生事業のエヌズ・エンタープライズ社と訪日旅行事業・Wi-Fiレンタル事業のインバウンドプラットフォーム社は、現在上場準備中です。このようにグループ会社では経営陣が育ってきているため、グループ一丸となってしっかりと成長していければと考えています。

本日のご説明は以上でございます。ありがとうございました。

質疑応答:粗利益の現況と今後の見通しについて

質問者:国内外における足元の粗利の状況と、4月以降の粗利の見通しについて、現在わかる範囲で教えてください。

柴田:足元における国内外での月間の粗利の状況について、スライドの17ページを使ってご説明します。スライドでは、国内旅行領域を青色、海外旅行領域を赤色で示しています。決算発表時点では、国内旅行に関しては1月、2月、3月と、回復傾向が進むと見ています。

また、先ほどのご説明と重複しますが、1月の上旬くらいまでは、新型コロナウイルスによる感染症の第8波の影響等もあり、12月と同じくやや苦戦を強いられ、伸び悩んでいました。しかし、その後は大きく回復してきています。

海外旅行も同様で、消費者のみなさまのマインドが戻ってきており、2月、3月はかなり良いかたちになっています。そのため、計画を上回る推移もあり得るのではないかと考えています。

4月以降の見通しについて、特に海外旅行は、コロナ禍前であれば多くのご予約をいただくタイミングですが、コロナ禍に入ってからは間際予約が非常に増えています。こちらは継続しているものの、間際予約も徐々に戻ってきており、受注ベースでも回復が見られる状況です。

また、海外旅行に関しては、業界自体も5月の規制緩和に対する期待値が非常に高く、そちらに向けた各種事業対策の緩和等、各種航空会社の施策も進んでいます。ですので、先行きとしては非常に良い状況だと思っています。

海外旅行に関しては、為替やサーチャージの影響により、非常に価格が割高に見えるということで、どちらかというとやはり国内旅行に需要がシフトしていたという部分があると思います。

なお、サーチャージは為替の影響で価格が割高に見え、どちらかというと国内旅行に需要が集中していました。しかし、以前と比べると為替がやや落ち着き始めており、なおかつサーチャージに関しては4月以降に下げられるとすでに発表されています。そのような点を踏まえると、海外旅行も4月以降の回復についてはポジティブに見ています。

質疑応答:オーガニックの今後の持続可能性について

質問者:「オーガニックのお客さまが高まっている」というお話がありました。この状況は今後も持続するのか、あるいは今後改善していく余地があるのかどうかを教えてください。

柴田:オーガニックの数字の今後の持続性については、CVR・クロスセル率とも非常に密接に関わってくる部分です。当社グループをご利用いただいている方々に購入してもらい、快適な状態で旅行に行ってもらえれば、戻ってきた方々に航空券のみならず、いろいろな商材を買っていただける状態になっていきます。つまり、オーガニックの数字がどんどんと積み上がっていく状況になります。

いろいろなことが複合的に関わってきますが、大きくはいわゆるUI/UXの改善と、当社のカスタマーサービスの改善の2つが効いてきます。そのような内訳を見ていくと、本当に多種多様なものが組み合わさって成果に表れてきています。

オーガニック成長に関しては、日々の改善の積み重ねであり、コロナ禍前から我々が取り組み続けてきたことの結果といえます。足元も相当数の施策が並んでおり、日々それらに優先順位を付けながら取り組んでいる状況です。そのため、オーガニックの数字に関してはまだ改善の余地があると思っています。

もう1点付け加えると、我々には「エアトリポイント」というものが、1つのテーマとしてあります。これは来ていただいた方々にポイントを付与し、その後も「エアトリ」をリピートしてもらうためのインセンティブにつながるポイント還元です。こちらのポイントの利用率が非常に上がってきています。

つまり、アプリで実際に利用した方々や、サイトで購入した方々が、そのくらい我々のサイトに戻ってきてくれているということです。これはオーガニックの数字の1つの要素で、そのような数字にも表れてきています。

我々が取り組んだ改善の裏側で、「エアトリ」の各種商材の魅力がしっかりと訴求できており、ポイント利用というかたちで戻ってきてもらえているのだと思います。

質疑応答:競争環境について

質問者:競争環境の現状認識と今後についてです。競合他社と比較してどのような影響が見られているのか確認できればと思います。

柴田:競争環境については、この3ヶ月間で大きく変わったということはないものの、1つ明確に言えるのは、体力がある会社とそうでない会社と二極化するような構造が出来上がりつつあることです。

現在、需要が戻ってきている中で、システム開発やマーケティング投資、あるいはオペレーションを行う人員に対し、さらなる施策を打てるような会社がシェアを拡大しているのではないかと思っています。そのため構造自体は大きく変わらないものの、業界の中ではそのような差が明確になってきています。

また、我々のようなインターネットを通じたプレイヤーは優位性がかなり高まっていると感じています。コロナ禍を経て、みなさまがインターネットを通じて購入することが日常的になってきているということもあり、これは我々にとっても追い風だと思っています。

我々の強みは仕入、開発、ブランド認知度です。特にパッケージ商品や、クロスセルにおいて我々が投資してきたものが非常にコアな商材になってきています。開発についても引き続きしっかりと実行し、CVRに差が出てきています。ブランド認知度については、お客さまが確実に戻ってきていることの裏返しとして、ブランド認知化を継続していきますので、優位性を保つことができるのではないかと考えています。

今後の見通しについては、競合優位性も含めて、我々には海外旅行、インバウンドに大きな強みがありますので、さらなる優位性を発揮できるのではないかと思っています。

質疑応答:国内旅行事業の粗利益について

質問者:国内旅行事業の粗利益について、現在月7億円程度で、それが8億円に到達できるようなレベルに上がると、年間では100億円程度になると思います。

固定費で月3億円の年間36億円程度、広告費で年間30億円を控除し、インバウンドが戻ってくることを考えると、年間30億円程度の粗利益が続くということでしょうか?

柴田:ほぼご指摘のとおりです。国内旅行の粗利益が約8億円となると年間100億円になり、固定費は月3億円ですので、広告費等を控除しても手残り利益がかなり残っていく利益体質になるということに間違いありません。

ただし、変動費等の他のコストもあるため、もう少し弱い数字だとは思いますが、計算式としてはほぼご指摘どおりだと思います。

投資家のみなさまには、粗利益に対しての変動費率が40パーセント、保守的に見て50パーセントとして、そこから固定費を引いてとお伝えしています。そのため、少し数字が小さくなると思いますが、概ねおっしゃるとおりです。

質問者:そうすると、現在回復の兆しが見えているため、もう数段上までは上がるということでしょうか?

柴田:おっしゃるとおり、国内旅行に関してはもう一段、二段の回復は見えつつも、一方、全国旅行支援で一時的に需要が伸びている部分と、海外旅行へ行っていない分、国内旅行の需要が増えている動きもあるため、このあたりの影響はもう少し見極めないといけないと思っています。

一方、後者に関して、我々は海外旅行の事業を持っていますので、旅行事業全体の粗利ベースで月8億円、9億円は十分見えてきていると感じています。

質疑応答:粗利益の内訳について

質問者:粗利益の内訳について、コロナ禍前に比べて変化しているものはありますか? 例えば、航空券単体・ホテル単体の予約状況や、ツアーの比率など、何か変わってきていますか?

柴田:商材ごとの比率は、航空券以外の商材で「航空券+ホテル」、ツアー、ホテル単品が増えてきている状況です。これがクロスセルの比率に表れてきており、この比率が上がっていく分、実際には航空券以外の商材の比率が上がってきている状況です。

質疑応答:海外旅行について

質問者:海外旅行について教えてください。足元の取扱高の戻りがコロナ前の40パーセントから50パーセントというご説明があったと思うのですが、市場全体としてコロナ禍前と今年1年の結果を見た時に、何割くらい戻って、御社としてはコロナ禍前に対してどれくらいまで戻れそうとか、コロナ前を超えられそうなのかとか、このあたりについてはどのようにお考えですか?

柴田:先ほどお伝えした40パーセントから50パーセントという数字は、マーケットの回復よりも早いと見ています。今後の見通しについては、明確な数字をお示しすることは難しいものの、100パーセントに戻るのはもう少し時間がかかると思っています。

一方で、4月、5月には大きなイベントが控えており、燃料サーチャージや各種・各国の規制緩和などを踏まえると、回復基調に向かうのは既定路線だと思っています。そのため、今期が終わる夏から秋にかけて、今の数字よりはもう一段二段回復してくるのではないかと考えています。

新着ログ

「サービス業」のログ