エアトリ、連結営業利益8億円 通期予算に対し計画を上回る進捗

2020年9月期第1四半期決算説明会

柴田裕亮氏(以下、柴田):株式会社エアトリ代表取締役社長の柴田裕亮でございます。本日はお忙しいなか、当社の第1四半期決算説明会にお越しいただきまして、誠にありがとうございます。冒頭は私から、第1四半期の決算概要および第1四半期の業績予想の進捗に関してご説明します。

ハイライト

まずはハイライトです。取扱高は前年同期比123パーセント、売上高は前年同期比168パーセントと、大幅に増収を継続しています。またご案内しておりましたとおり、当期より利益回収フェーズに入り、利益率が大幅に向上しています。

第1四半期の業績ですが、通期営業利益予算20億円に対して8億円となり、計画を上回る進捗を達成しています。また、みなさまもご懸念の新型コロナウィルスによる影響に関してです。後ほど詳細をご説明しますが、現時点で通期業績予想への影響は限定的で、修正なしと考えています。

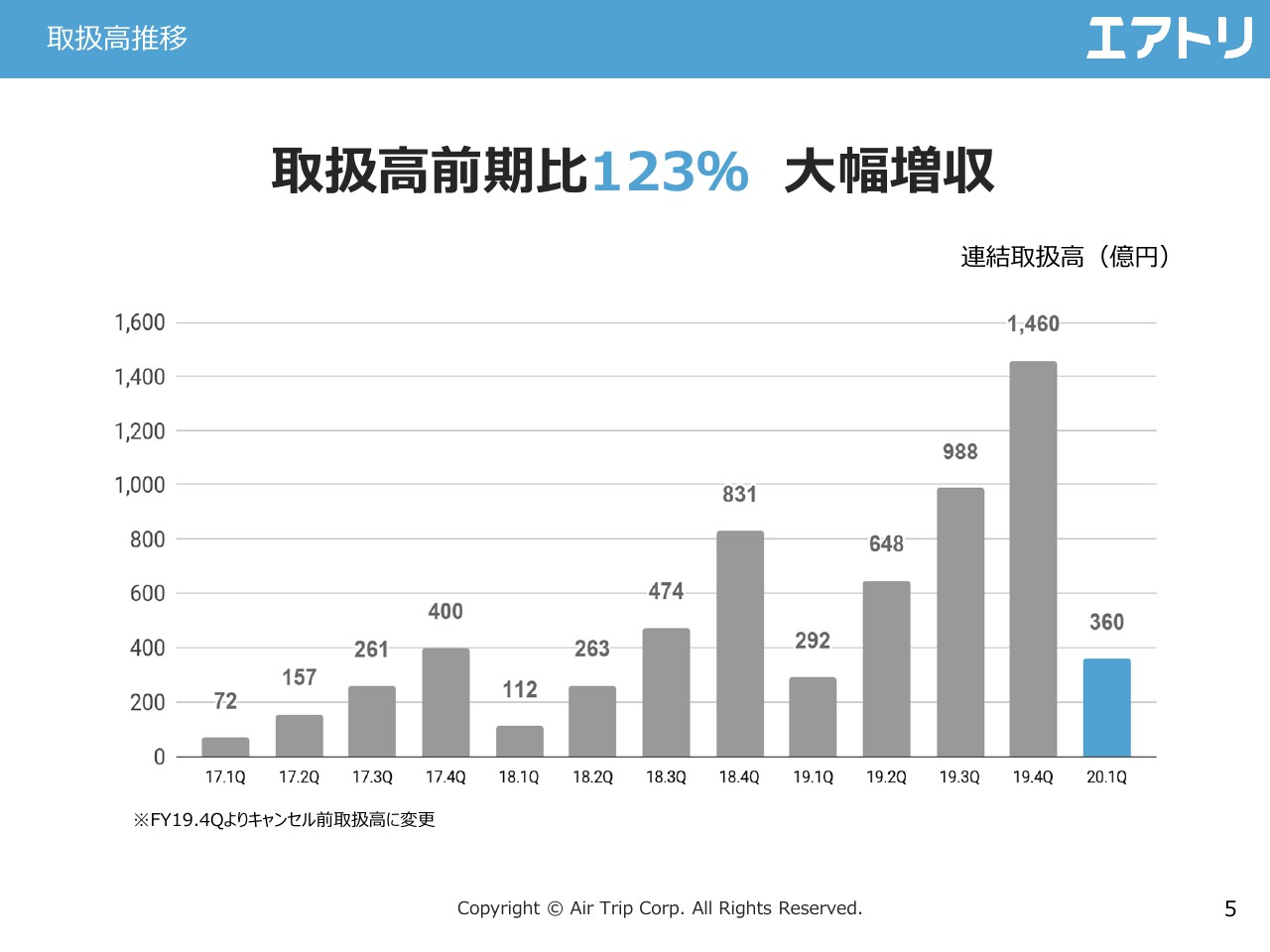

取扱高推移

数字面の詳細をご説明します。取扱高は前年同期比123パーセントの360億円です。

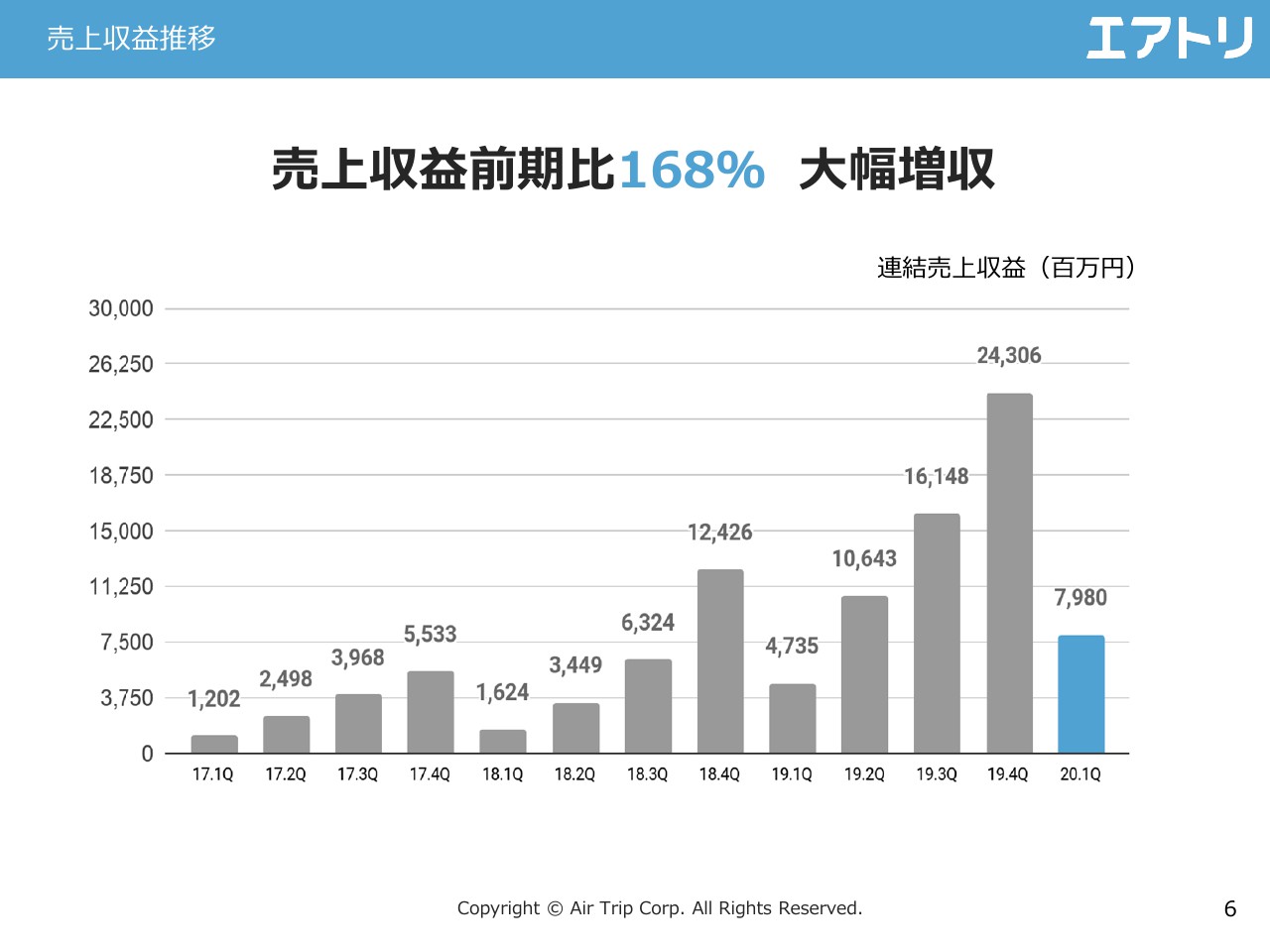

売上収益推移

売上収益は、前年同期比168パーセントで、79億8,000万円と大幅な増収となります。

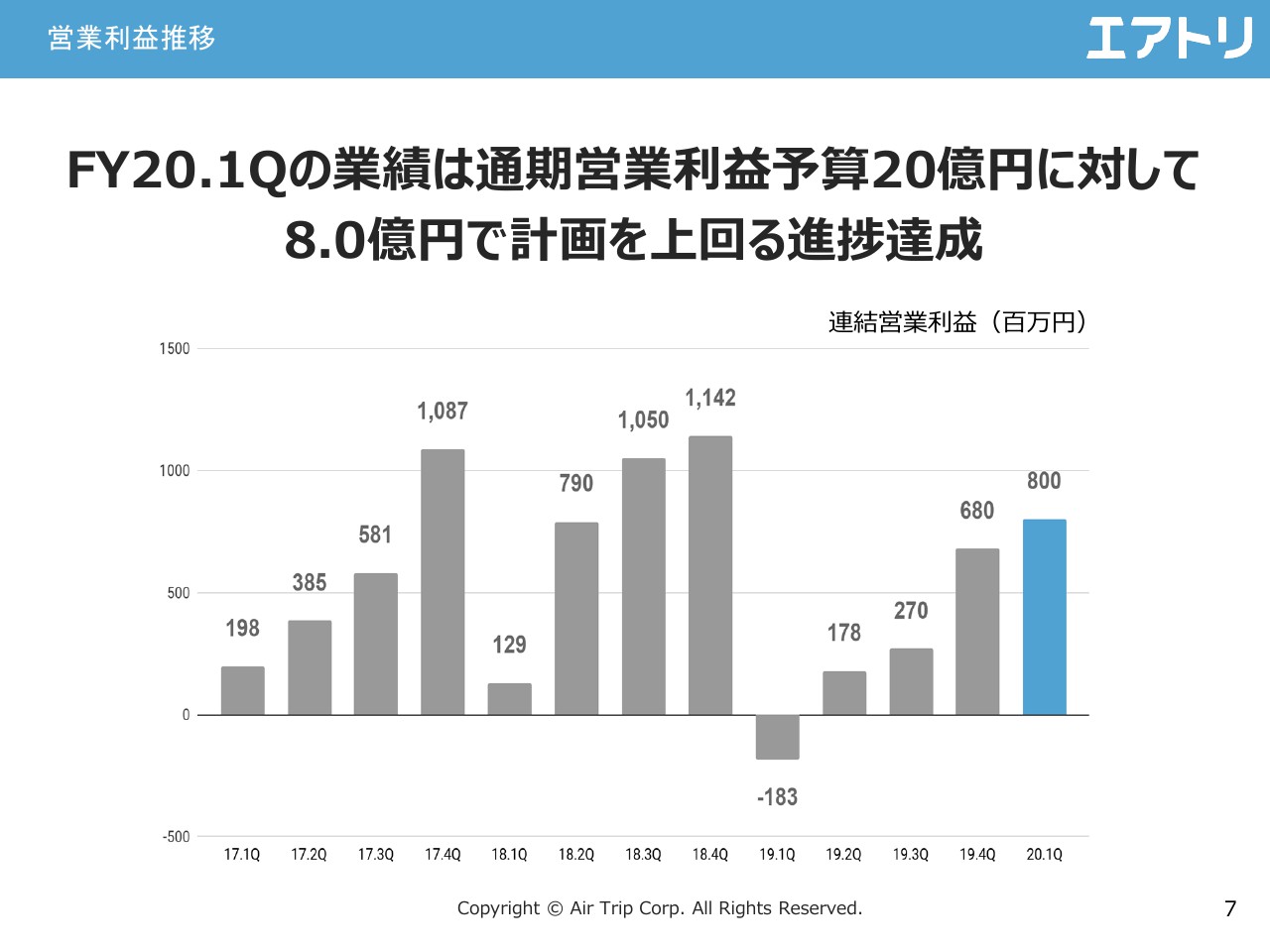

営業利益推移

営業利益面ですが、第1四半期は8億円の計上で、計画を上回る進捗を達成しています。

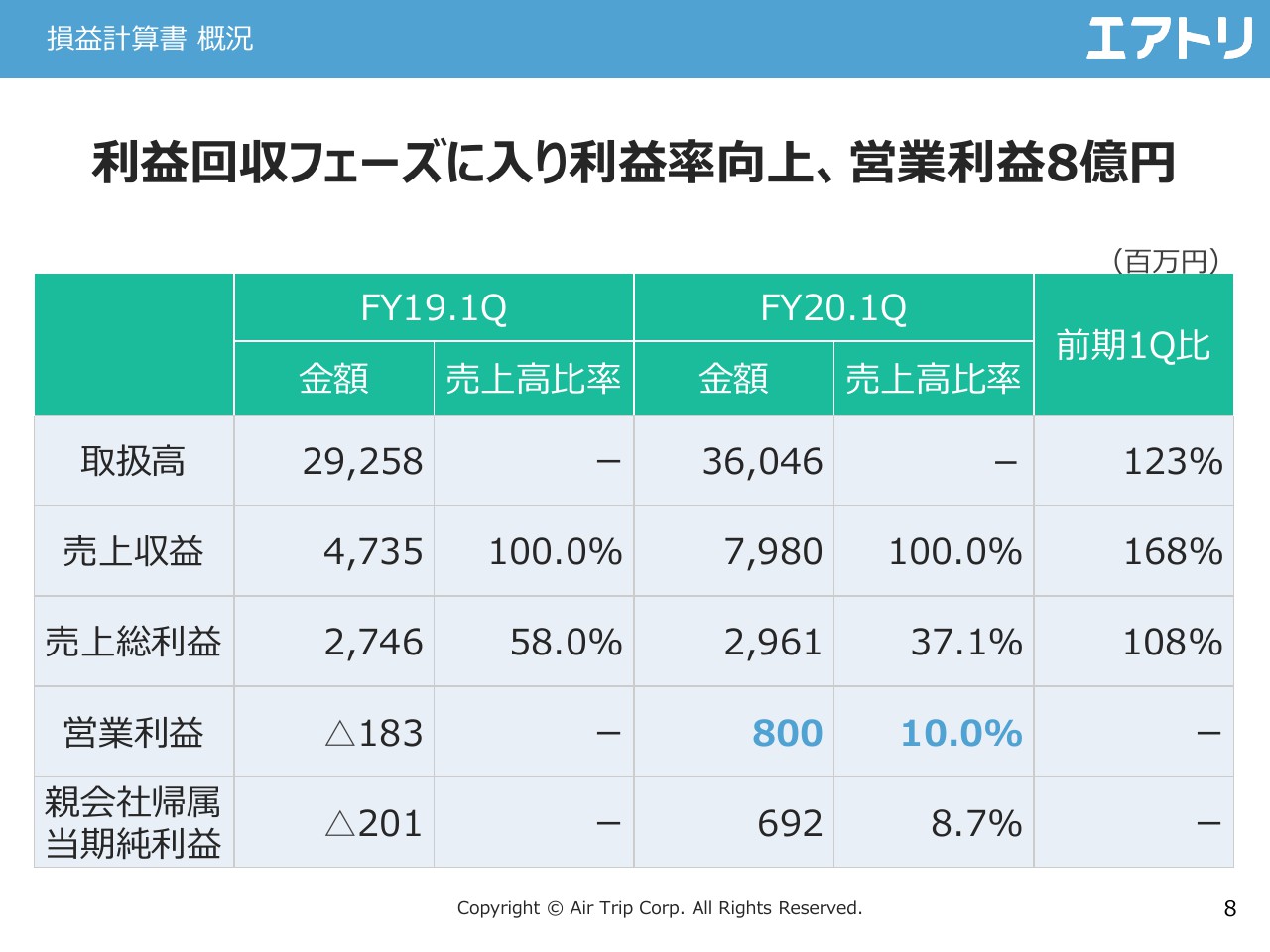

損益計算書 概況

当期より利益回収フェーズに入ると申し上げておりましたが、実際に第1四半期は利益率が向上しており、オンライン旅行事業を中心に利益が計上されています。

補足として、短信でも注記が記載されていますが、第1四半期において、一部で非経常的な利益の計上がありました。8億円のなかに、こちらの影響が約6億円含まれていますが、こちらを差し引いても、旅行事業に関しては非常に好調に推移しました。

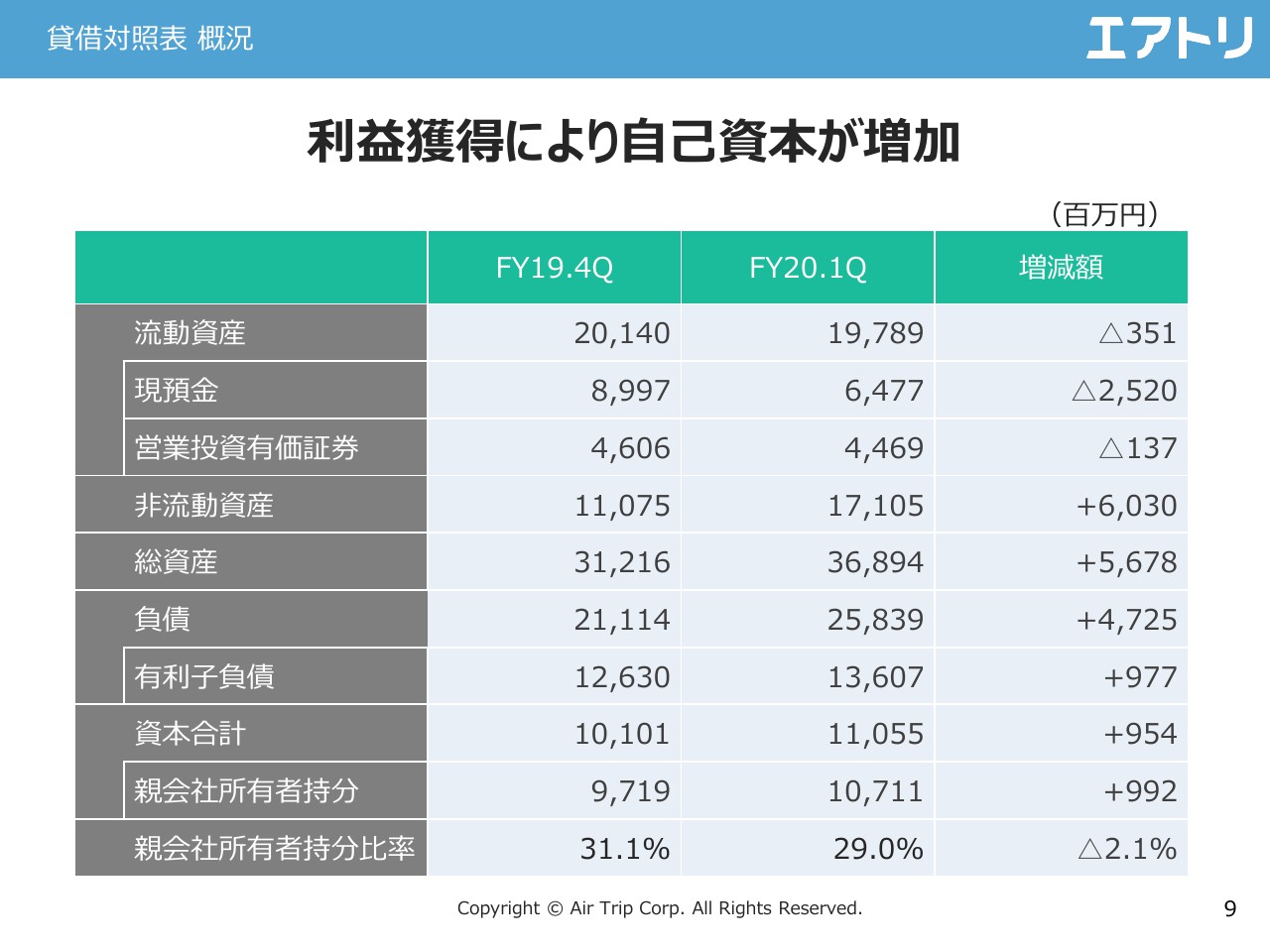

貸借対照表 概況

貸借対照表ですが、利益獲得により自己資本が増加しており、親会社所有者持分で100億円を突破しています。

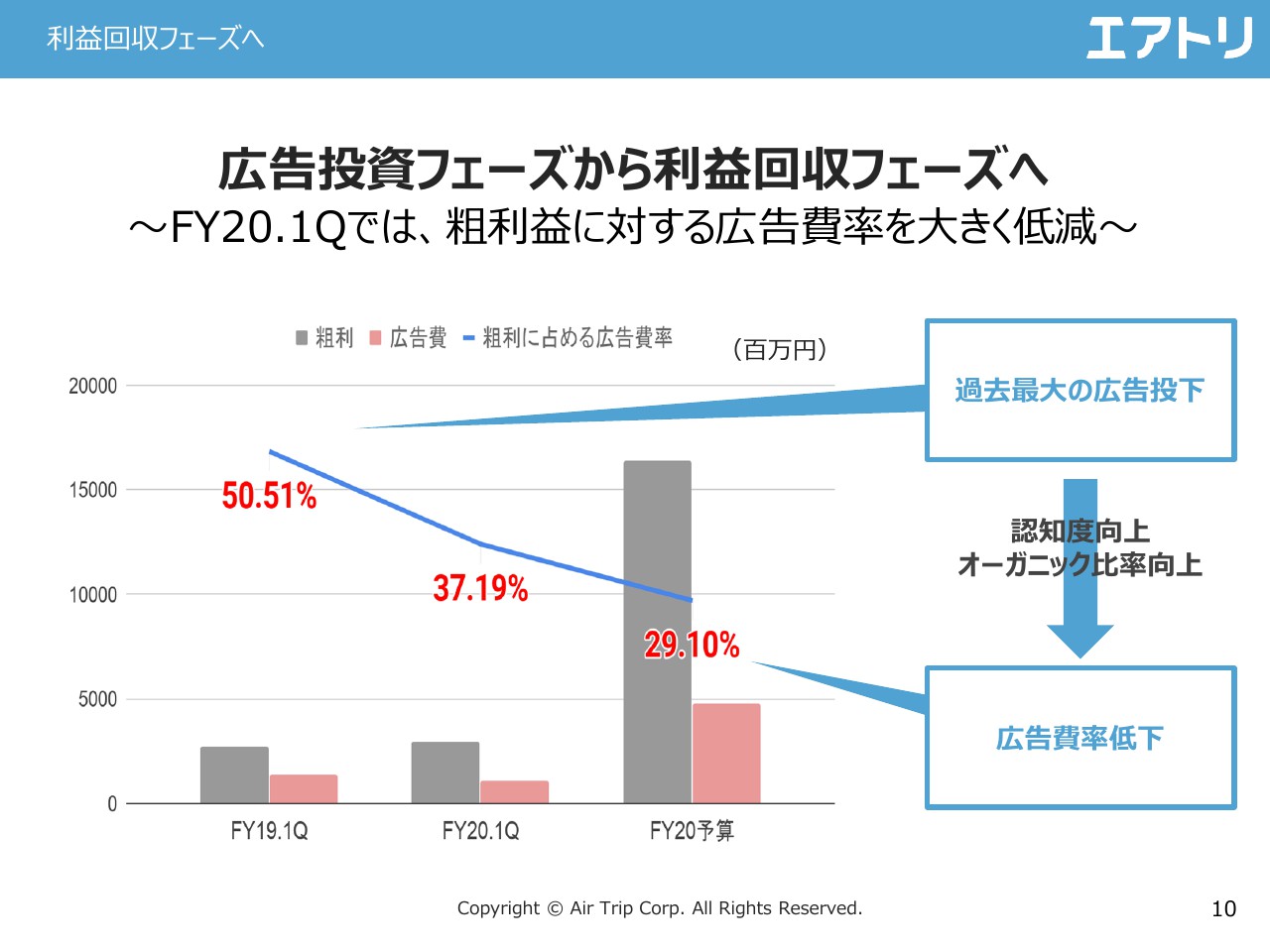

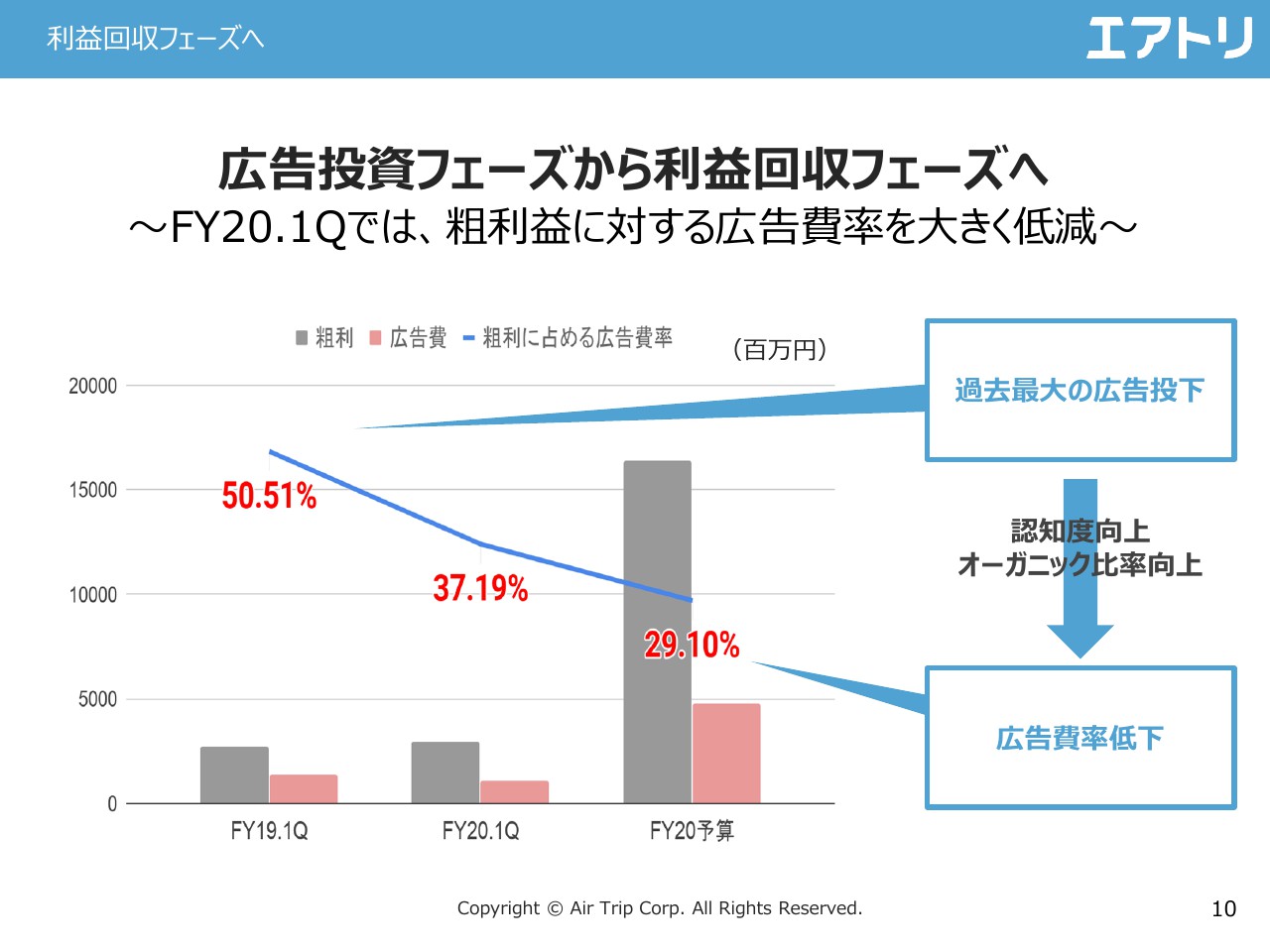

利益回収フェーズへ

損益の詳細ですが、前期までは過去最大の広告投下を行ってきました。結果として、足元ではエアトリの認知度が約45パーセントまで向上しています。

あわせて、オーガニック比率が向上しており広告費率が低下しています。スライドに記載のとおり、売上総利益に占める広告費の割合が大きく低減しており、前年同期が50.51パーセント、この第1四半期が37.19パーセントで、10パーセント強の改善がなされています。

第1四半期は閑散期だったためこのような数字になっていますが、通期では約3割の広告費率で、利益に貢献してくるものと考えています。

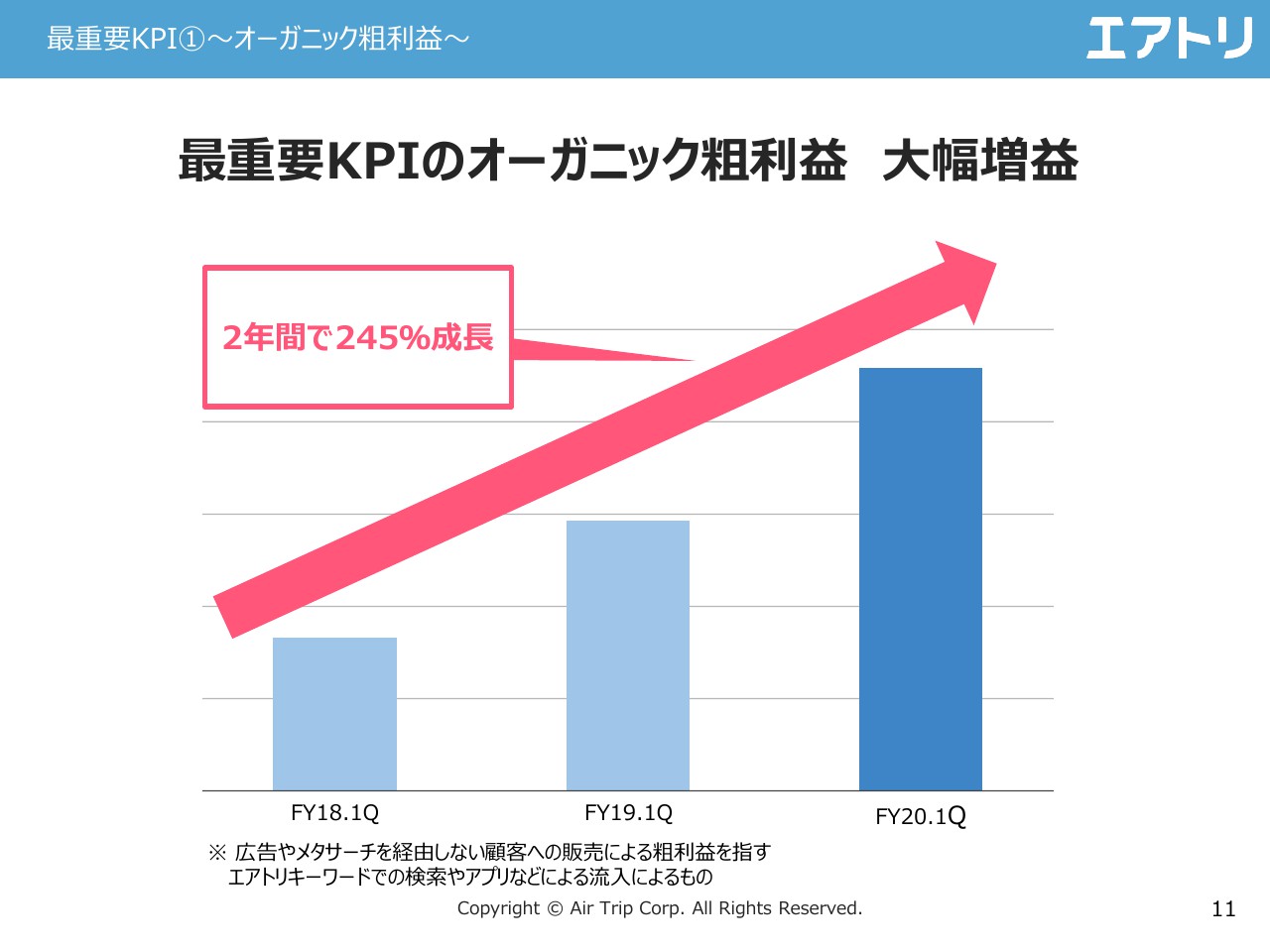

最重要KPI①~オーガニック粗利益~

当社が重要視しているKPIについての進捗のご報告です。最重要KPIの1つであるオーガニックのお客さまの獲得粗利になります。スライドは日次の粗利の四半期合計の推移表ですが、この2年間で200パーセント超の成長となり、順調に伸びてきています。

先ほどの認知度の向上に伴って、エアトリを指名で買っていただくお客さまが、その分増えているということです。

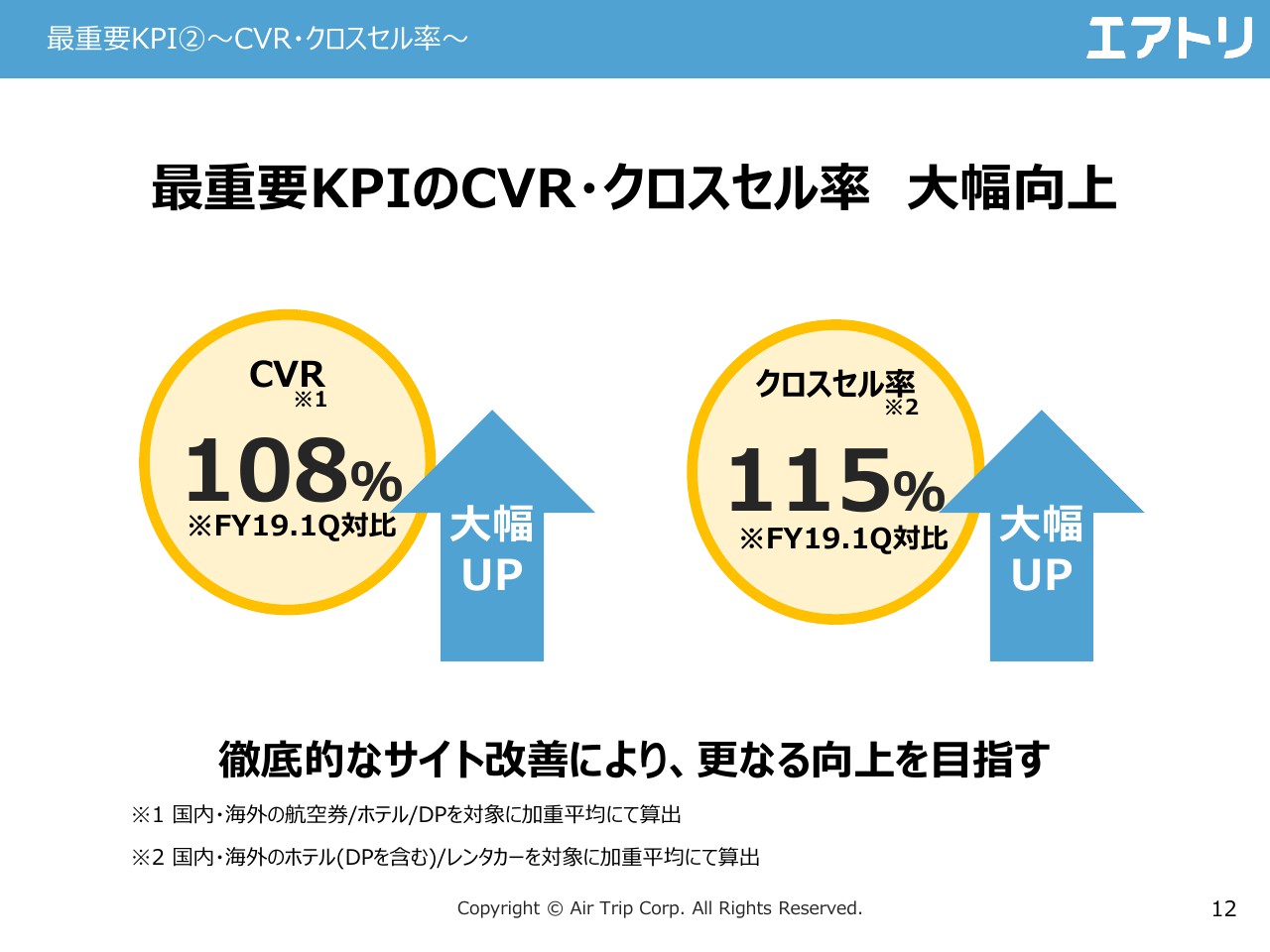

最重要KPI②~CVR・クロスセル率~

同じく、最重要KPIの1つに置いているCVRについてです。こちらは定点観測ですが、この第1四半期でも前年同期比108パーセントということで、引き続き、社内でのサイト改善による効果が出ています。

次に、クロスセル率についてです。航空券を買っていただいたお客さまで、ホテルやダイナミックパッケージ等を付随的に購入いただいている方の比率ですが、こちらも前年同期比115パーセントということで、引き続き伸長しています。

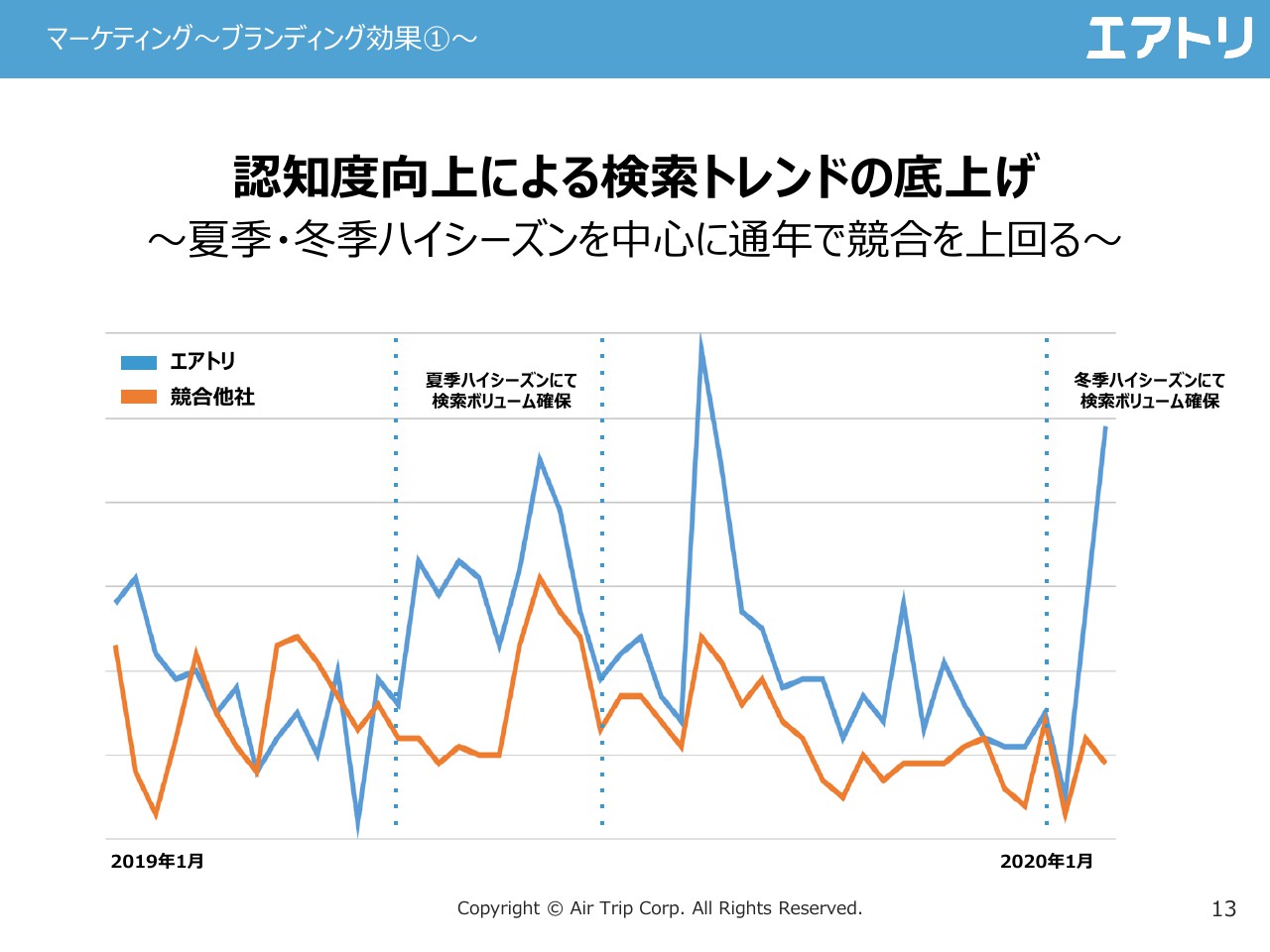

マーケティング~ブランディング効果➀~

ブランディングの成果です。こちらは、いつもお付けしている競合他社比の推移表ですが、認知度向上により検索トレンドが底上げされています。とくに冬期のハイシーズンに関して、前年同期比および他社を大幅に上回る検索トレンドが実現しました。

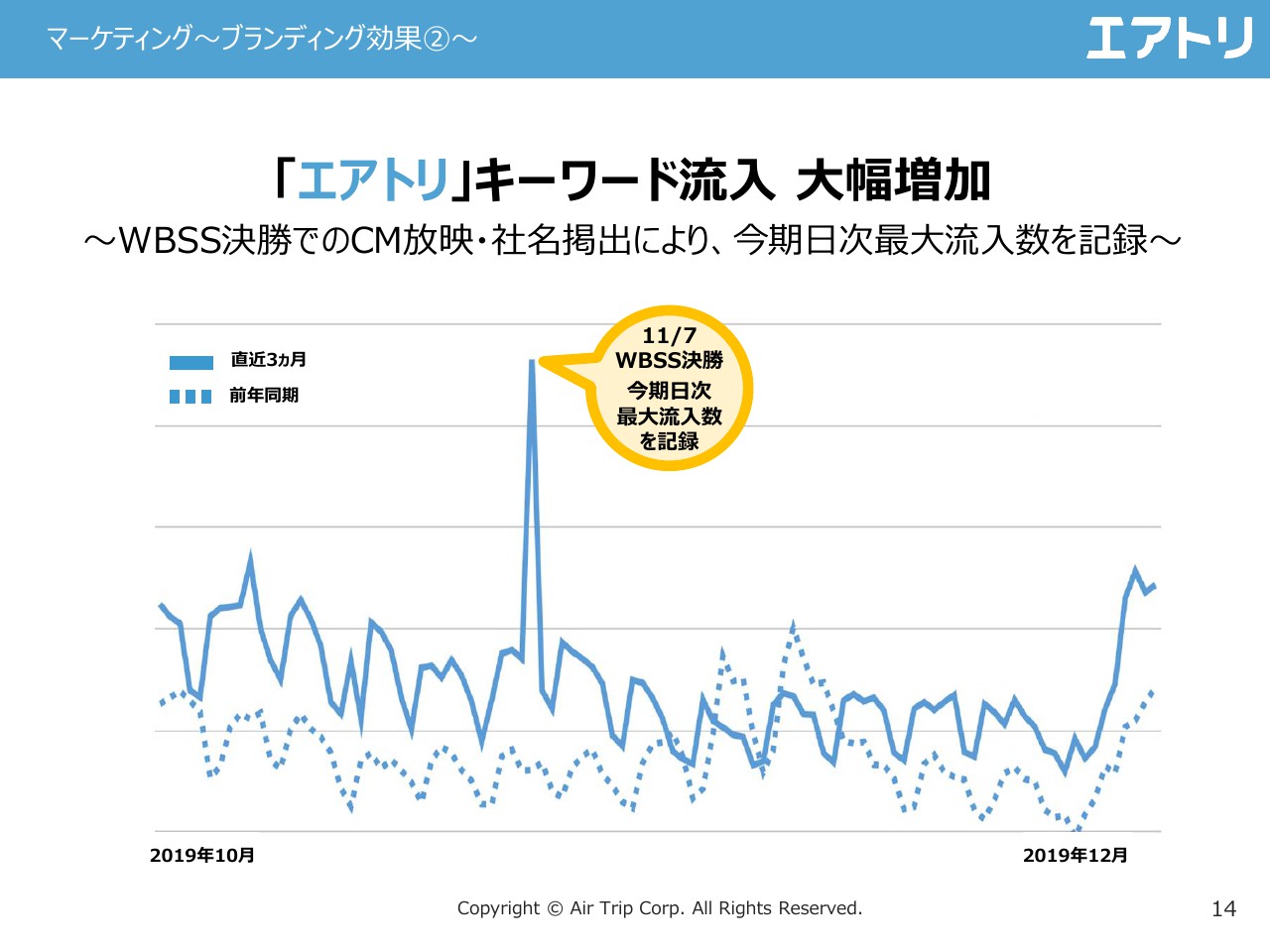

マーケティング~ブランディング効果②~

「エアトリ」のキーワード流入です。前年同期比との推移ですが、前期を安定的に上回るかたちで推移しています。とくに突き抜けているのが、11月7日です。ボクシングのWBSSの協賛をさせていただいたのですが、日次の最大流入を記録しています。

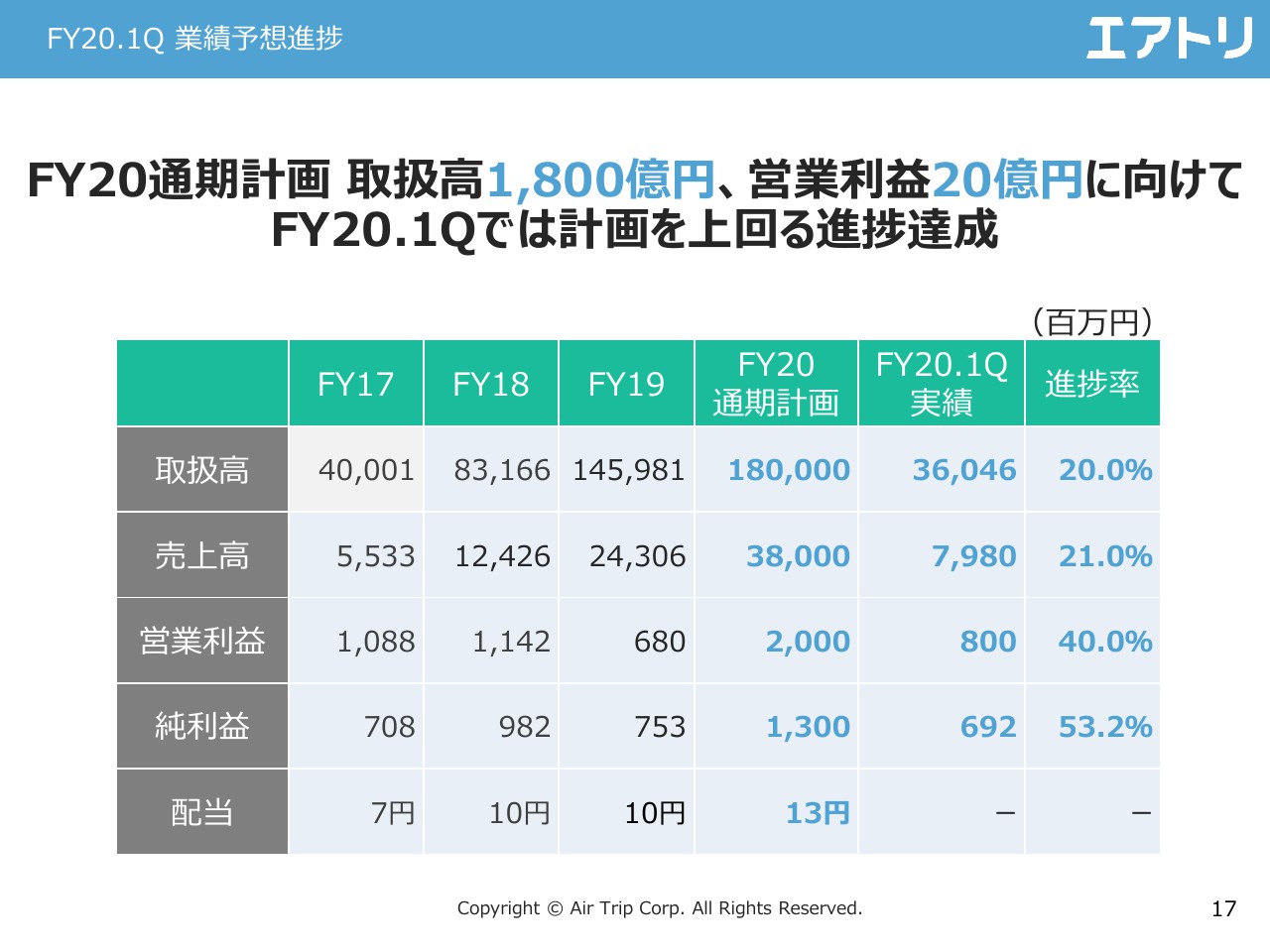

FY20.1Q 業績予想進捗

業績予想に対する進捗のご報告です。当期は、予算を取扱高1,800億円、営業利益20億円で開示していますが、第1四半期の進捗としては非常によい滑り出しができたと思っています。

取扱高、売上高ともに20パーセント程度の進捗率で、閑散期の第1四半期としては非常によい滑り出しだったと考えています。また営業利益面に関しては、大きく利益率が改善した結果、進捗率は40パーセントと、よいスタートが切れたと思っています。

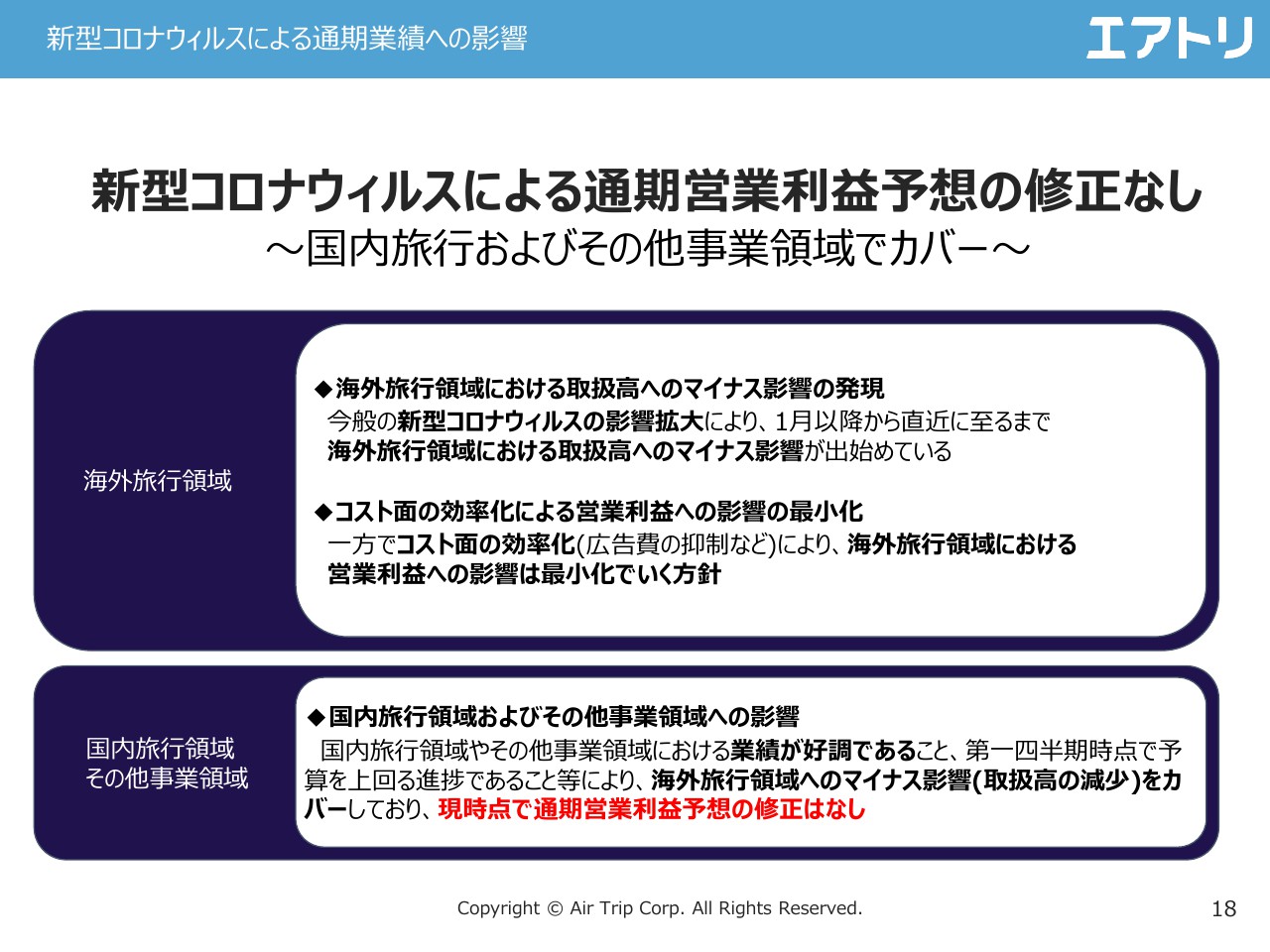

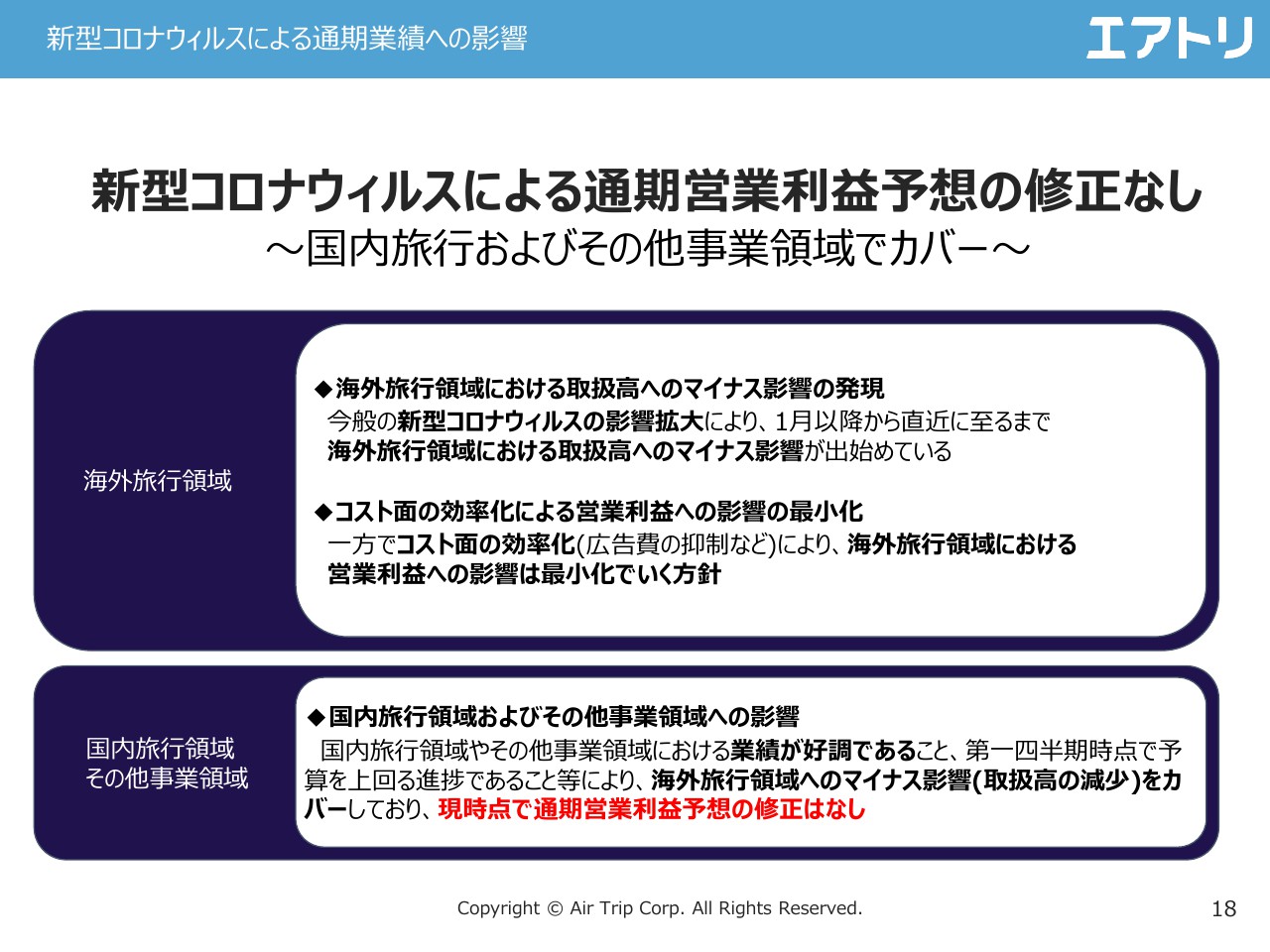

新型コロナウィルスによる通期業績への影響

コロナウィルスによる影響をご説明します。1月終わりくらいからコロナウィルスの影響が出ており、とくに海外領域で影響が出ている状況です。

取扱高において、海外分野では計画に対して約30パーセントから40パーセントほど落ち込んでいる状況です。

一方で、国内の領域に関しては第1四半期から引き続き好調です。足元では、一部落ち込みがあるのですが、それでも計画を上回る進捗で推移しています。また、第1四半期でこれだけ貯金ができたことも含めて、通期の業績予想である営業利益20億円に対しては自信を持っている状況です。

海外旅行領域に関しても、取扱高は落ち込んでいるものの、社内でクロスセルやコスト削減といった施策にかなり力を入れております。利益面においては、現時点ではそこまで影響が大きくない状況ですので、通期予算をしっかりと達成していければと考えています。

決算概要まとめ

総括しますと、第1四半期に関しては、取扱高、売上高ともに大幅増収を達成しています。また利益率向上により、営業利益は8億円を計上ということで、スタートとしては好調に滑り出していると思っています。

それでは、事業進捗に関して、CGOの吉村よりご説明します。

社名変更

吉村英毅氏(以下、吉村):みなさま、あらためまして、ご来場ありがとうございます。ここからは、私からご説明いたします。

第1四半期の事業進捗に関してですが、今年の1月1日から、会社名をエボラブルアジアからエアトリに変更させていただきました。この社名変更に関してですが、以前から「サービス名=会社名」にしたいと思っていました。

以前は、エボラブルアジアグループのなかにITオフショア開発事業など、まったく違う事業もいくつか内包されていたのですが、現状はそれぞれ子会社にスピンアウトするかたちにしており、本体で残っているのはエアトリ旅行事業、投資事業の一部のみということことで、それが変更の理由の1点目です。

2点目ですが、この2年間の「エアトリ」のマーケティングへの大規模な投下により、「エアトリ」の知名度が一般的にかなり上昇したことです。この2点から、今が適切なタイミングだろうということで、エボラブルアジアからエアトリに社名変更させていただきました。

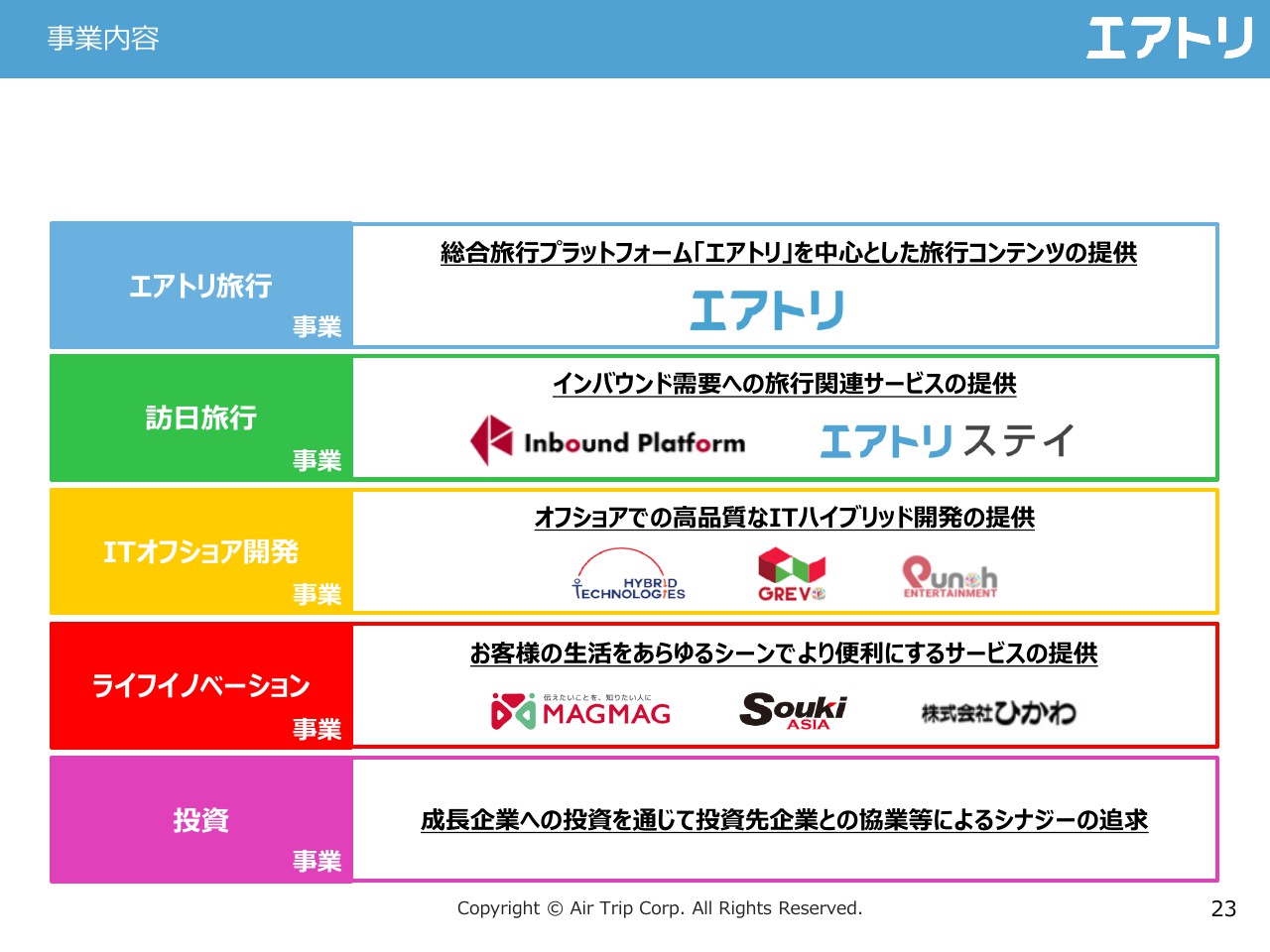

事業内容①

あらためて、私たちの事業を5つのドメインに定義し直しています。

事業内容②

従来のエアトリ旅行事業、訪日旅行事業、ITオフショア開発事業、投資事業に加え、ライフイノベーション事業というものがあります。こちらは主に当社が買収してきた会社が中心になっているのですが、メールマガジン最大手のまぐまぐ、スーツケースの製造販売の創基アジア、食品系でお茶などを手掛けるひかわといったものを、ここにカテゴライズさせていただいております。

お客さまの生活をあらゆるシーンでより便利にするサービスの提供ということで、こちらに位置付けています。

新テレビCM 全国放映開始

まず、エアトリ旅行事業の進捗に関してです。2020年1月から、新しいクリエイティブでCM放映を開始しています。ボリュームとしては過去最高で、全国放映しています。

超新春セール開催

2020年1月4日より、お得な「超新春セール」を実施しています。5万名さま分をご用意ということで、今回からかなり大々的に展開しており、足元では、この効果はかなりあるという状態です。

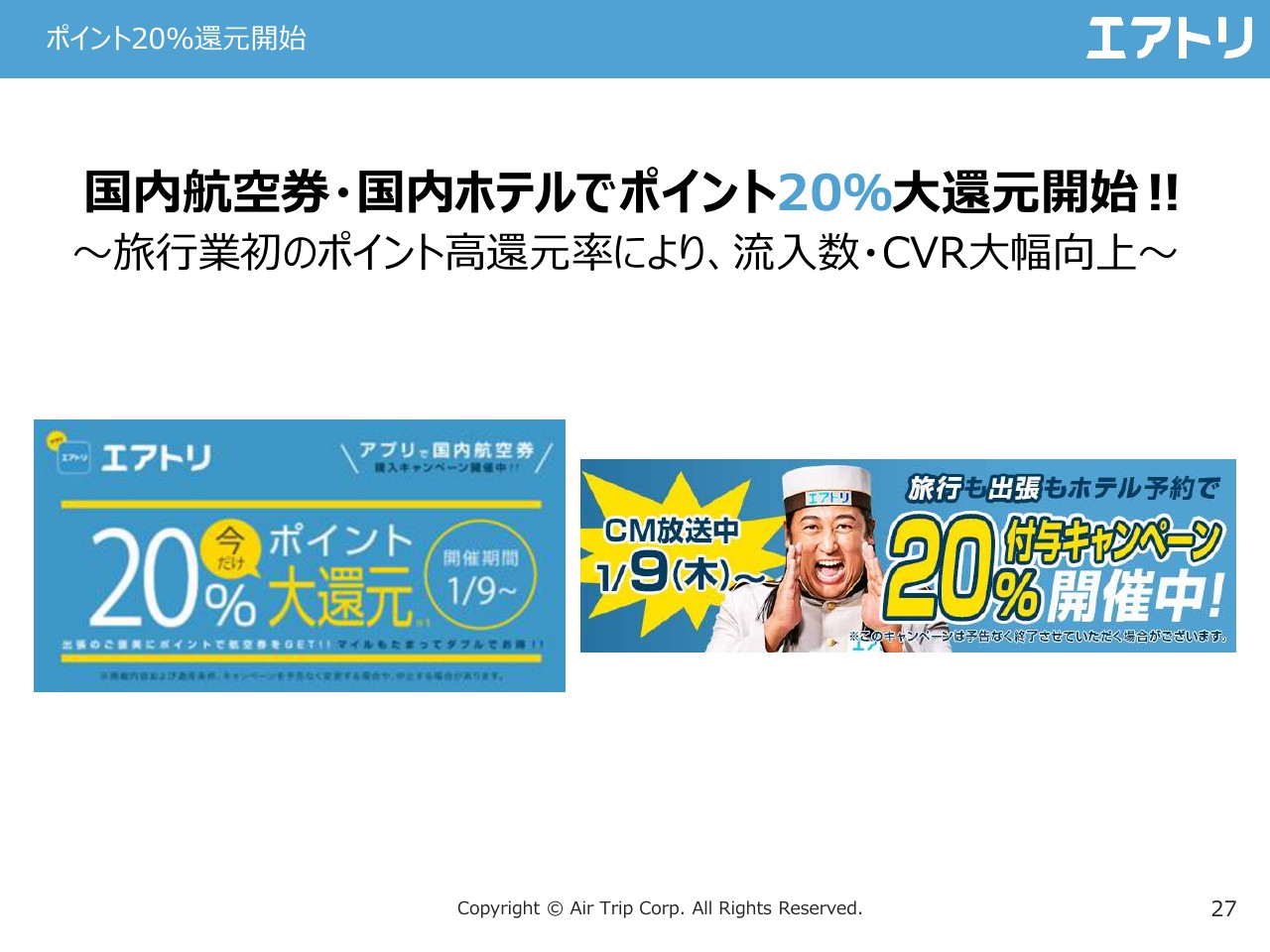

ポイント20%還元開始

国内航空券、国内ホテルでポイント20パーセントの大幅還元を開始しています。こちらはアプリのみで20パーセント還元ということです。

当社のBtoCのお客さまに対する粗利益は、基本的には20パーセント以下です。このポイント自体は1年間で失効するポイントで、今までの失効状況や利用状況を鑑みて、20パーセントというかなり大幅な数字を打ち出しましたが、採算は十分に取れるということで開始させていただいています。

実際に、これによって足元ではアプリからの流入数が非常に大きく伸びており、コンバージョンレートもかなり上がっています。こちらはほぼ想定どおりで、よかったと思っています。

旅行業界において、この20パーセントポイント還元というのは過去最高であり、その意味でもインパクトがある施策だったのではないかと思います。

マーケティング~エアトリブランディング施策~

さまざまなブランドマーケティングも実施しています。

エアトリ Now~“あと払い旅行”サービス~

昨年秋に買収した「TRAVEL Now」というあと払い旅行サービスを、「エアトリ Now」としてローンチし直しています。すべての旅行で、旅行に行ってから60日後に支払えばいいという全額あと払いサービスで、主に若い方々向けのサービスになります。

エアトリチケット

昨年夏に買収したジャパンギフトサービスというチケットショップチェーンを、「エアトリチケット」に名称変更しています。こちらは、もともとが旅行チケットや新幹線チケットが粗利の大半を占める業態であり、足元では当社とのシナジーはすでに生じ始めています。

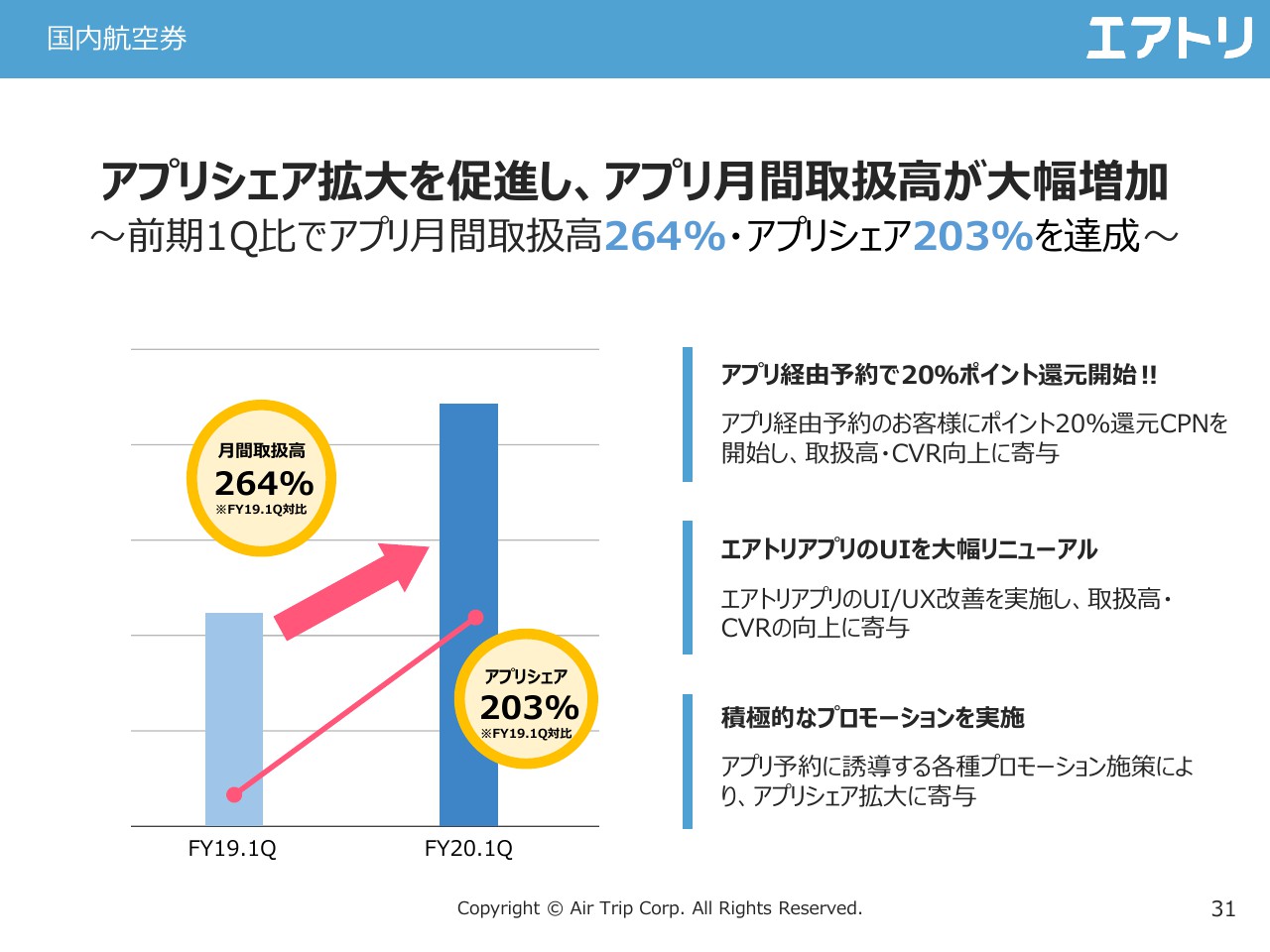

国内航空券

こちらはアプリの話になります。前年の第1四半期に比べて、月間取扱高が264パーセント、アプリシェアが203パーセントと、ともに大幅に増加しています。

当社のエアトリ旅行事業における大きな戦略の1つが、とにかくオーガニック流入を増やしていくというものです。オーガニック流入は、アプリ、あるいは「エアトリ」というブランド名で検索したお客さまの数を増やしていくというものです。

つまり、リスティング広告等と異なり、そのたびに費用がかからない流入ということで、これを進めた結果が大幅増の数字につながっています。

これに加えて、第2四半期冒頭からアプリでポイント20パーセント還元キャンペーンを始めていますので、足元ではさらに引き上がっています。

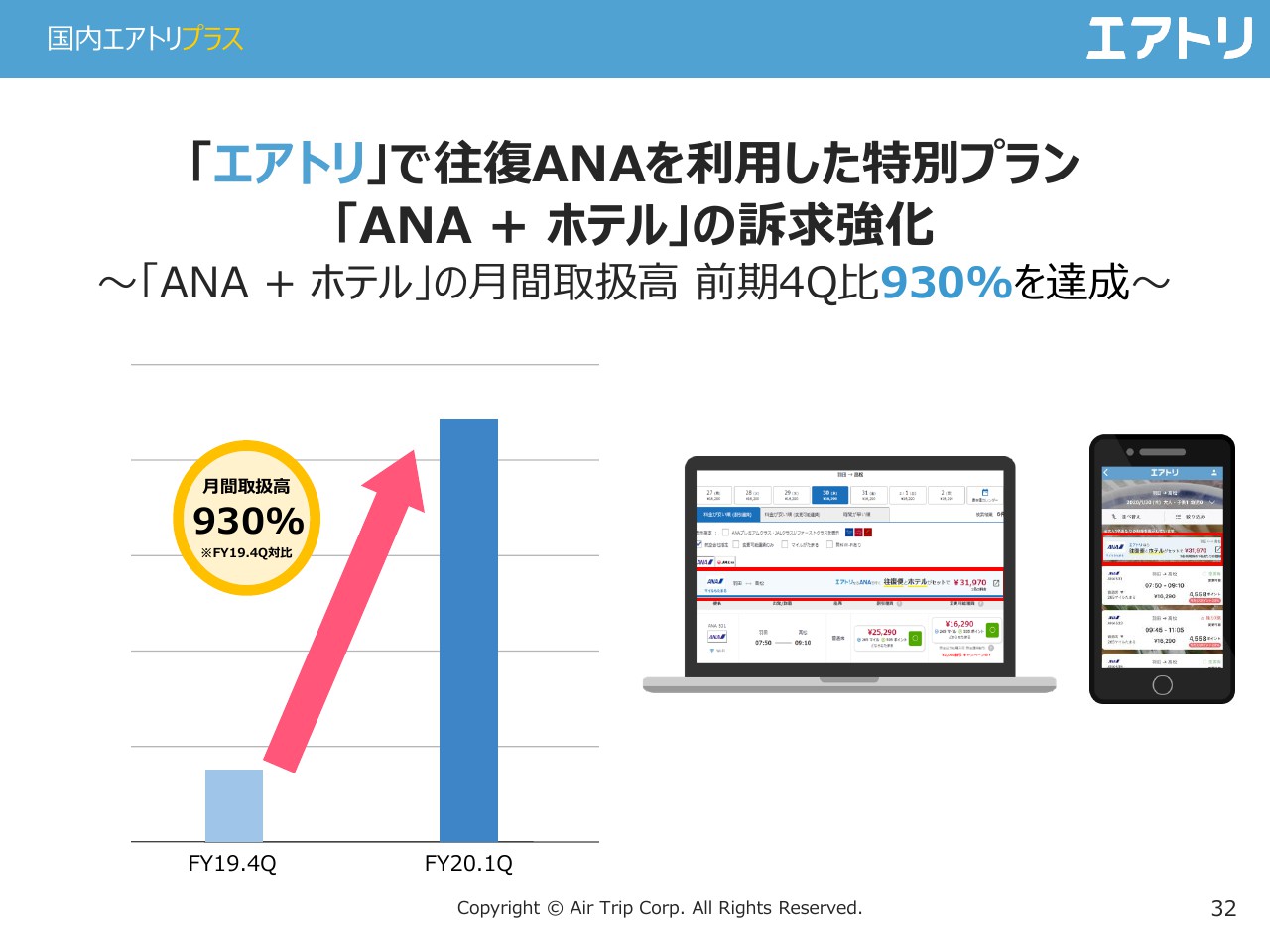

国内エアトリプラス

往復ANAを利用した特別プラン「ANA+ホテル」の訴求を強化していますが、全日空との強力な提携による結果、実現できたプランです。

「ANA+ホテル」の月間取扱高としては、前年の第4四半期比で930パーセントと非常に大きく伸びています。

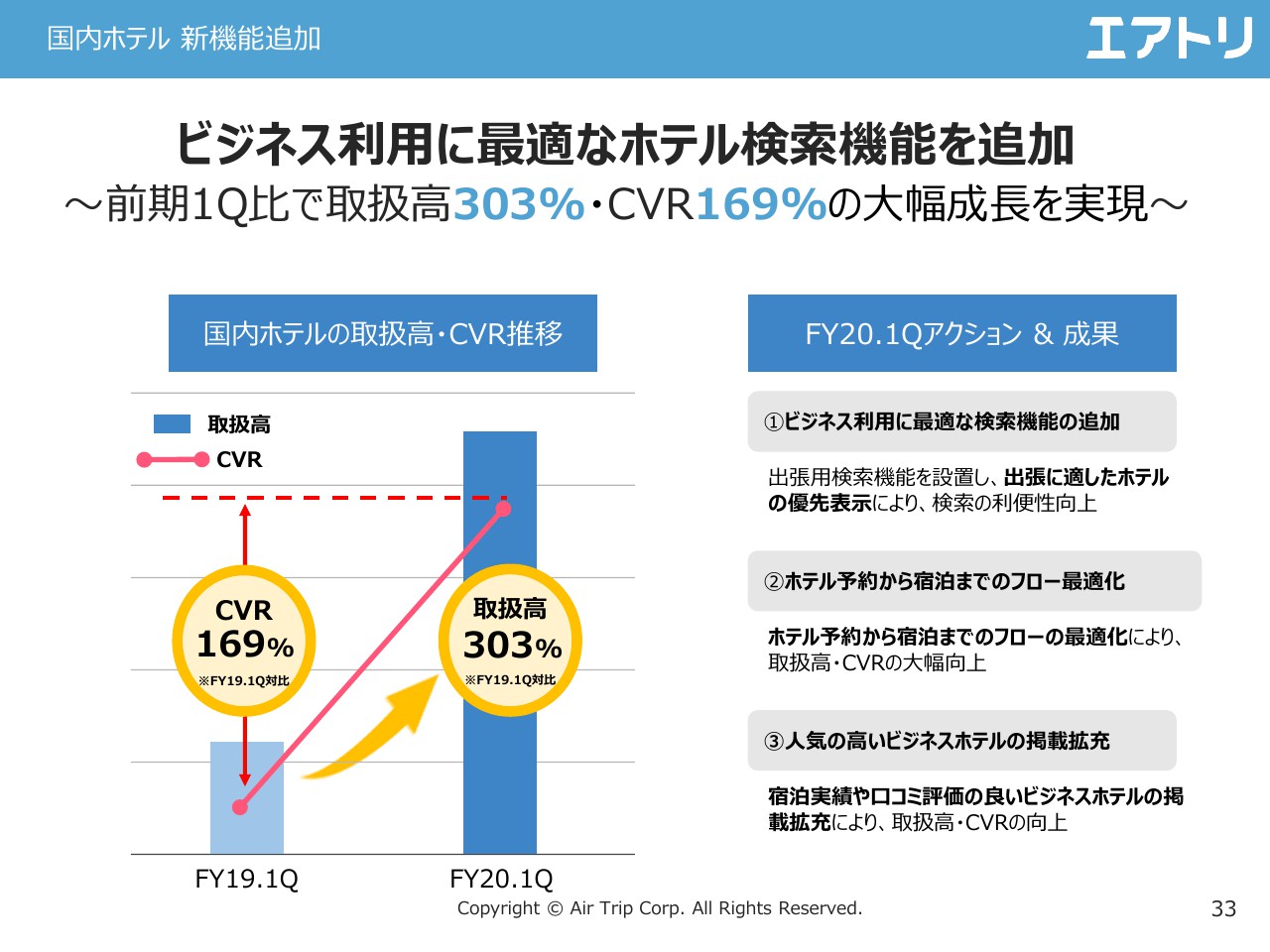

国内ホテル 新機能追加

ホテル検索機能を強化しています。エアトリは従来、航空券を中心に販売しており、ホテルはそこまで強いわけではなかったのですが、今はホテル部分に関しても力を入れています。「エアトリプラス」と呼んでいる「航空券+ホテル」の部分はもちろんなのですが、ホテル単体の販売にも力を入れています。

スライドに記載の数字のとおり、前年同期比でCVRが169パーセント、取扱高が303パーセントとなっていますが、こちらはホテル単体での販売を指しています。

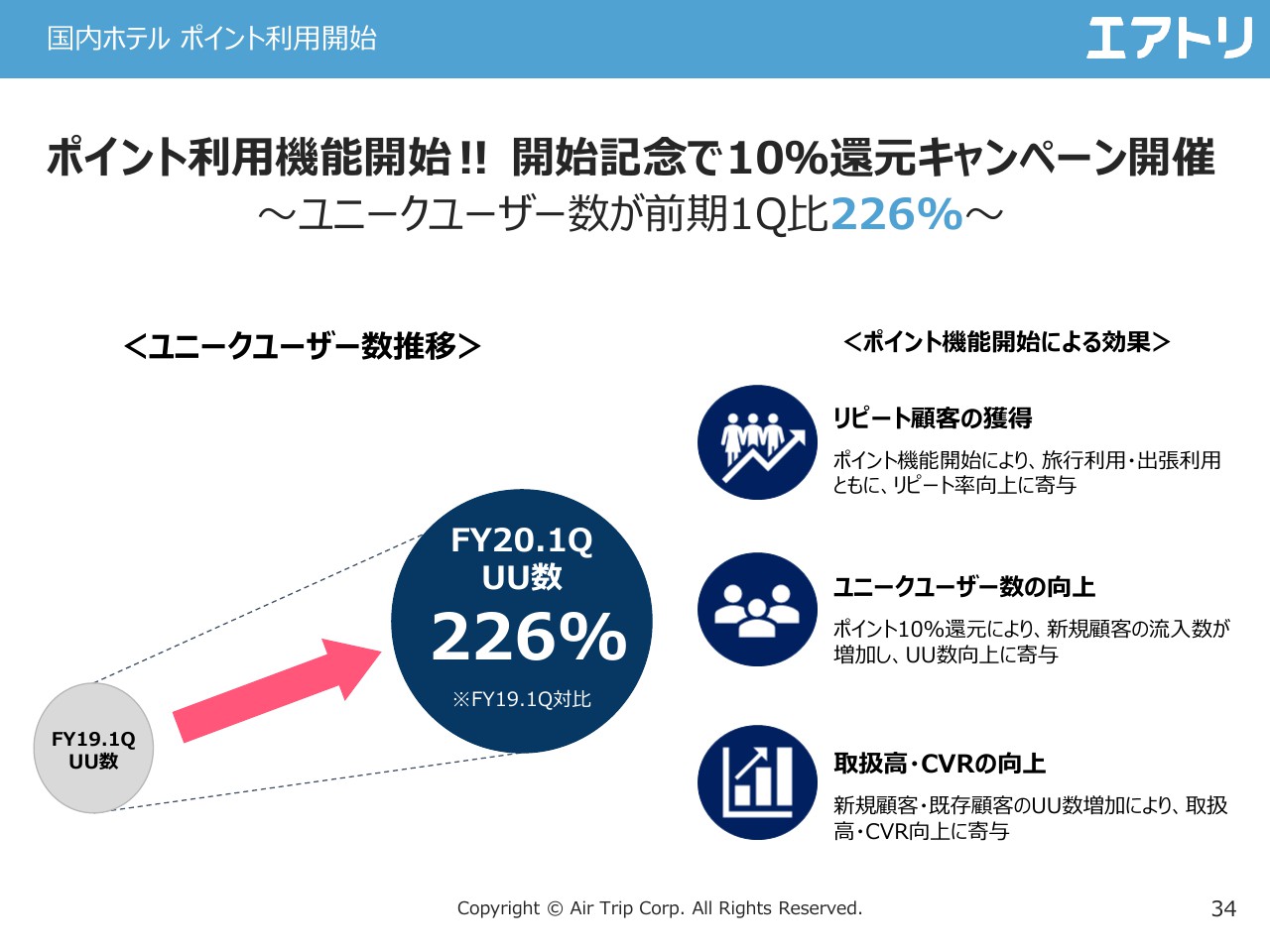

国内ホテル ポイント利用開始

ホテルに関してもポイント還元があります。第2四半期以降は20パーセント還元と銘打っていますが、第1四半期時点でも10パーセント還元キャンペーンを行っており、マーケティング効果として非常に数字が伸びています。

国内ツアー

沖縄に特化した施策で、国内ツアー等も拡大しています。

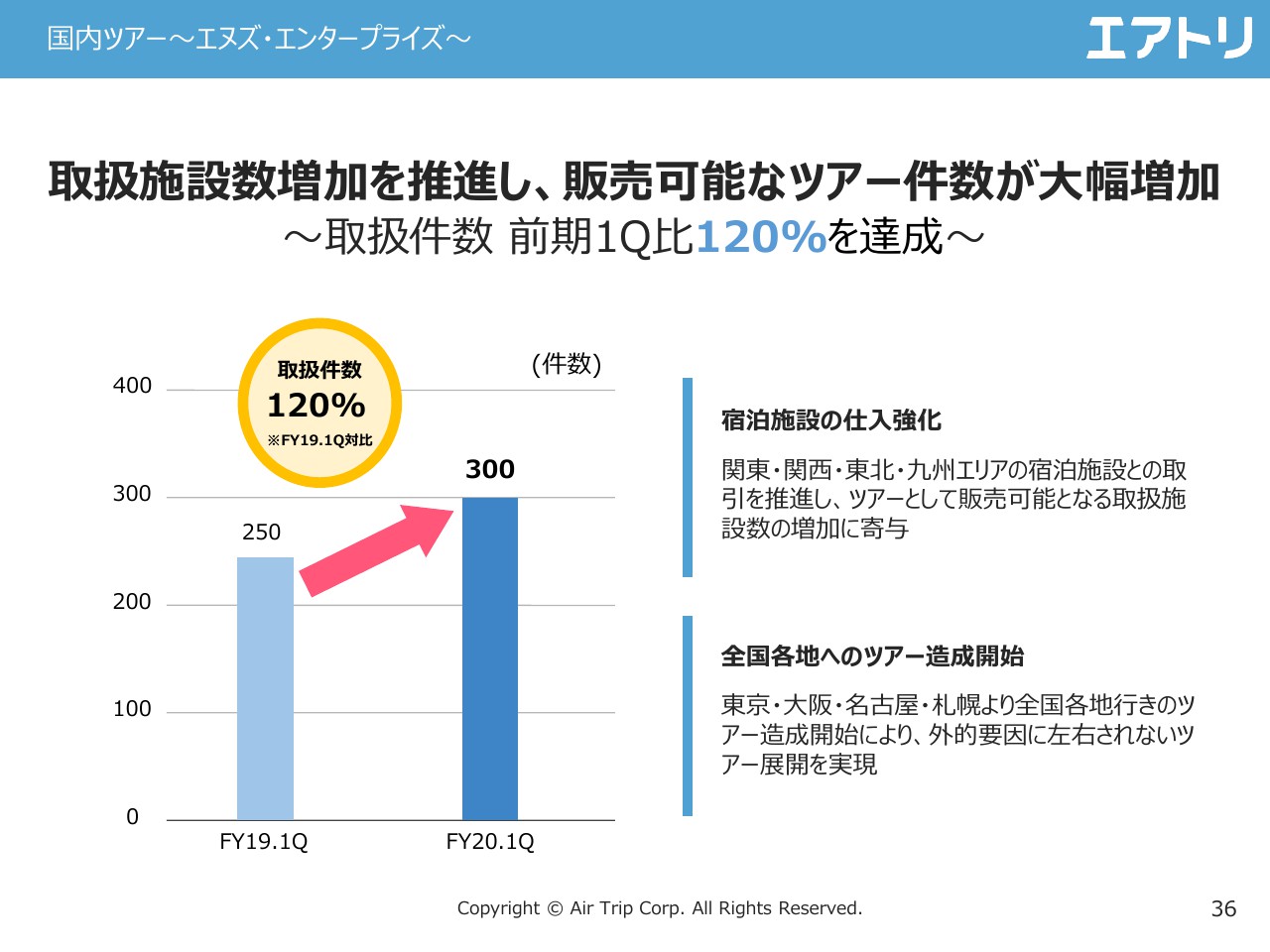

国内ツアー~エヌズ・エンタープライズ~

国内ツアーに関する話題ですが、取扱件数は前年同期比120パーセントを達成しています。

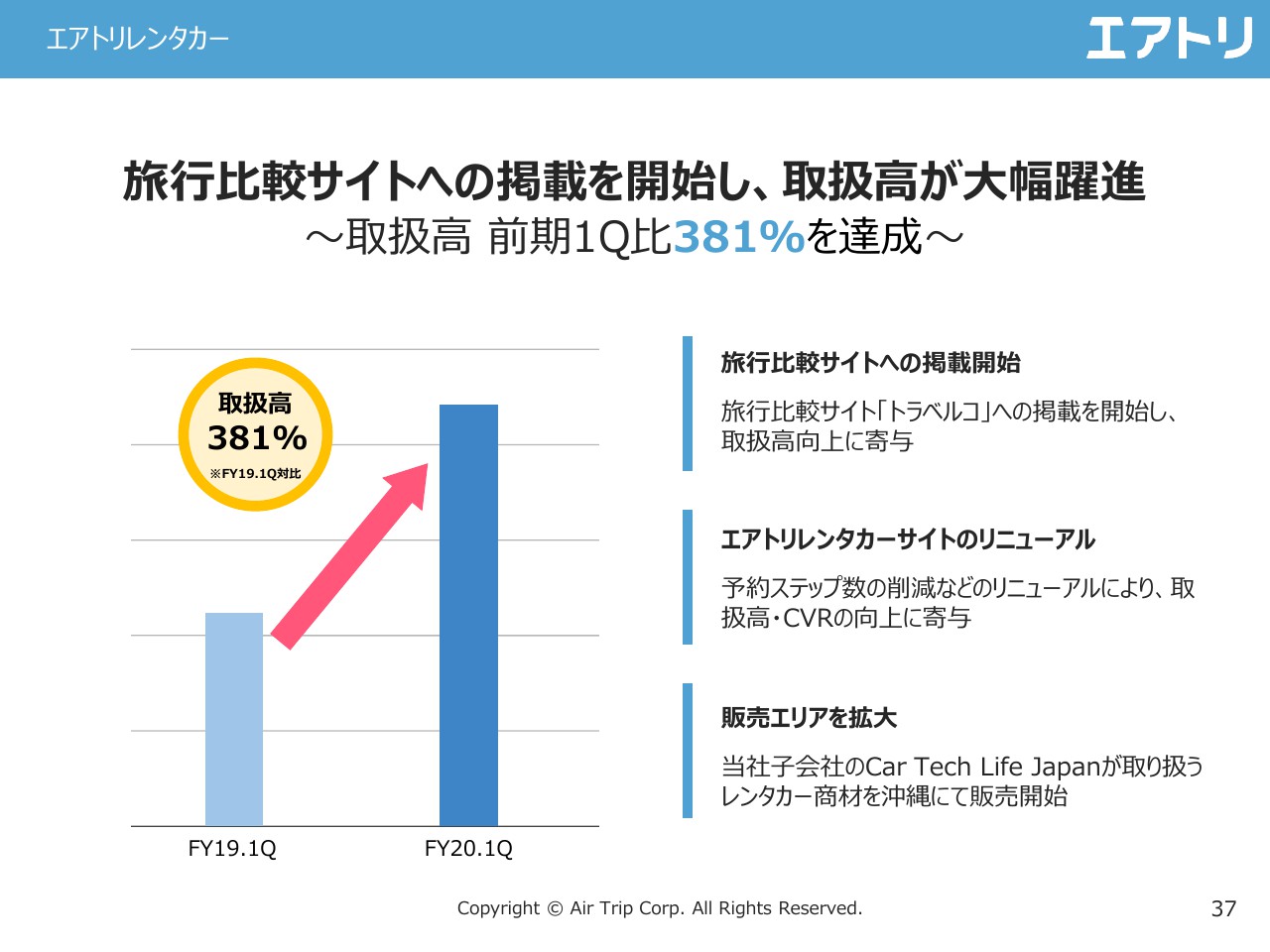

エアトリレンタカー

レンタカー等も、取扱高前年同期比381パーセントを達成しています。

海外航空券・海外ホテル

国内ツアーやレンタカーは、領域としては航空券等に比べてボリュームが小さなところです。当社がエアトリ旅行事業において最も重視しているKPIの1つ目が、先ほど申し上げたオーガニック流入からの粗利益で、2つ目がCVR、3つ目がクロスセル率です。

レンタカーは、まさにこのクロスセル率を引き上げていこうというもので、その他の商材にも力を入れています。

海外エアトリプラス

海外ホテル、海外航空券に関しても、CVRは引き上がってきています。ユニークユーザー数も、前年同期比125パーセントと増加しています。

海外航空券・海外ホテル・海外エアトリプラス

海外単独でも、各種販促キャンペーンを行っています。

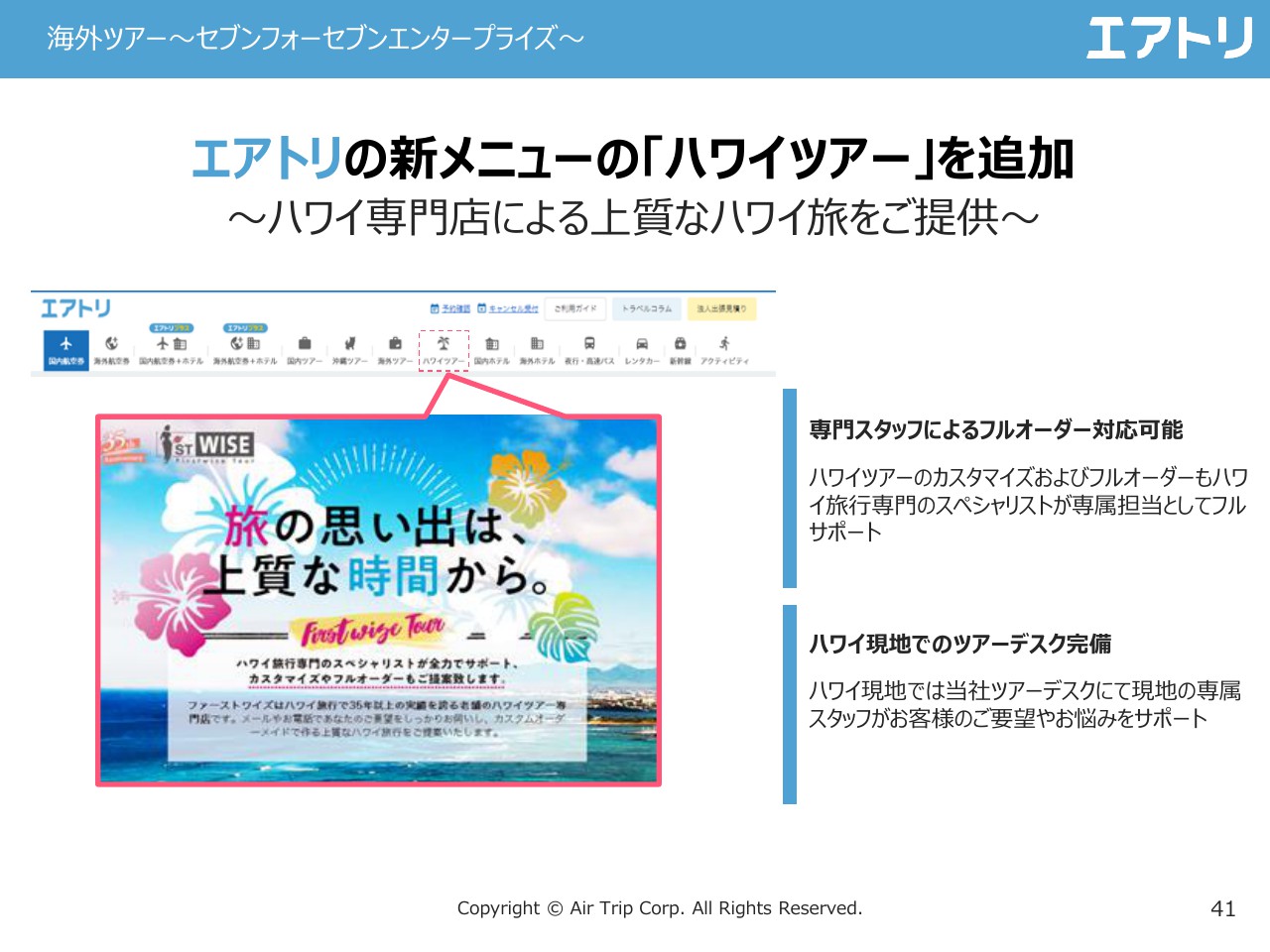

海外ツアー~セブンフォーセブンエンタープライズ~

海外ツアーに関してです。昨年の春ごろにハワイ専門の旅行会社を買収したのですが、こちらとのシナジーがどんどん生じてきています。この会社と連携することで、エアトリ本体でもハワイツアーを強化しています。

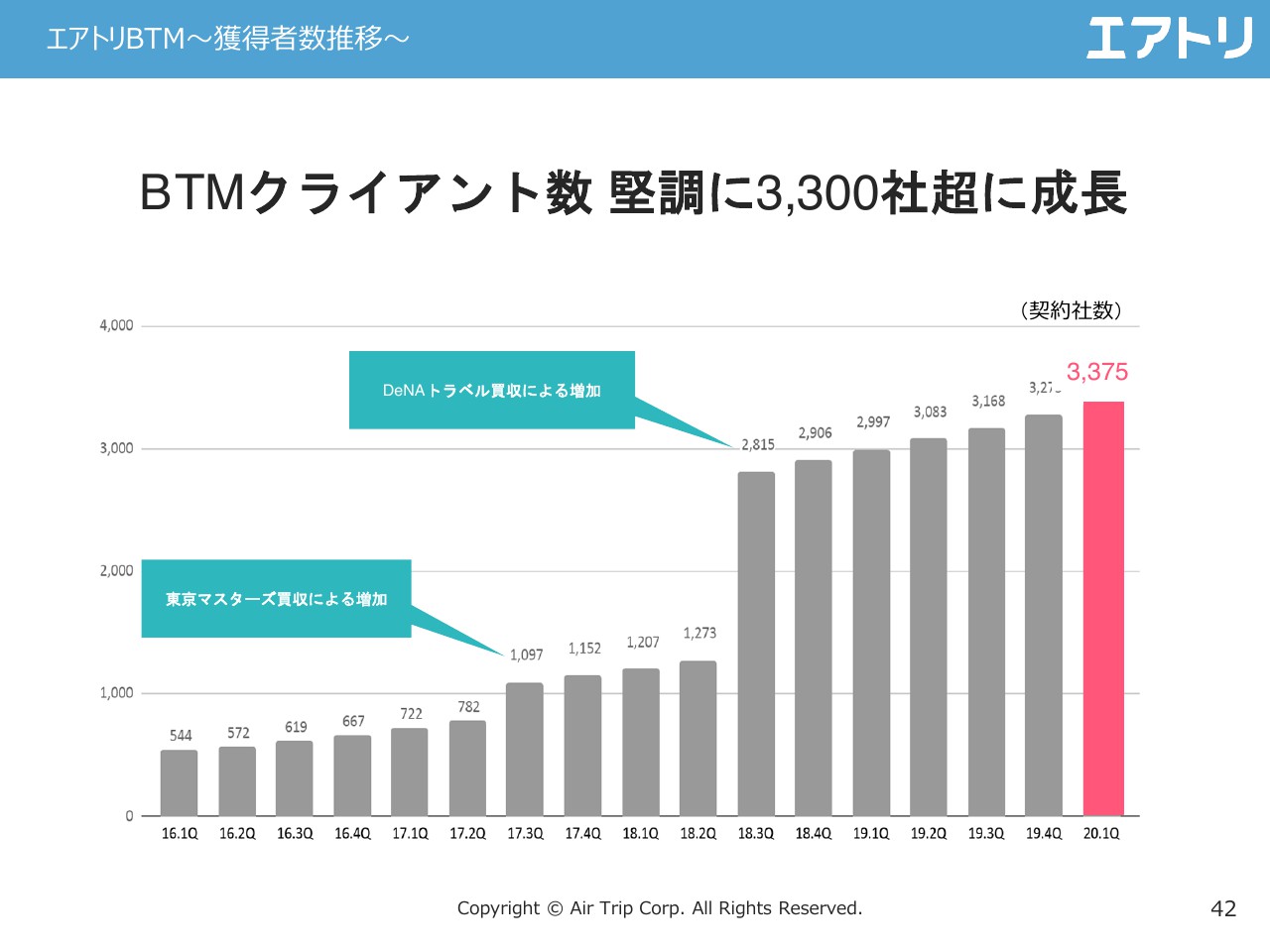

エアトリBTM~獲得者数推移~

BTMクライアント数も堅調に伸びており、現在3,300社を超えています。

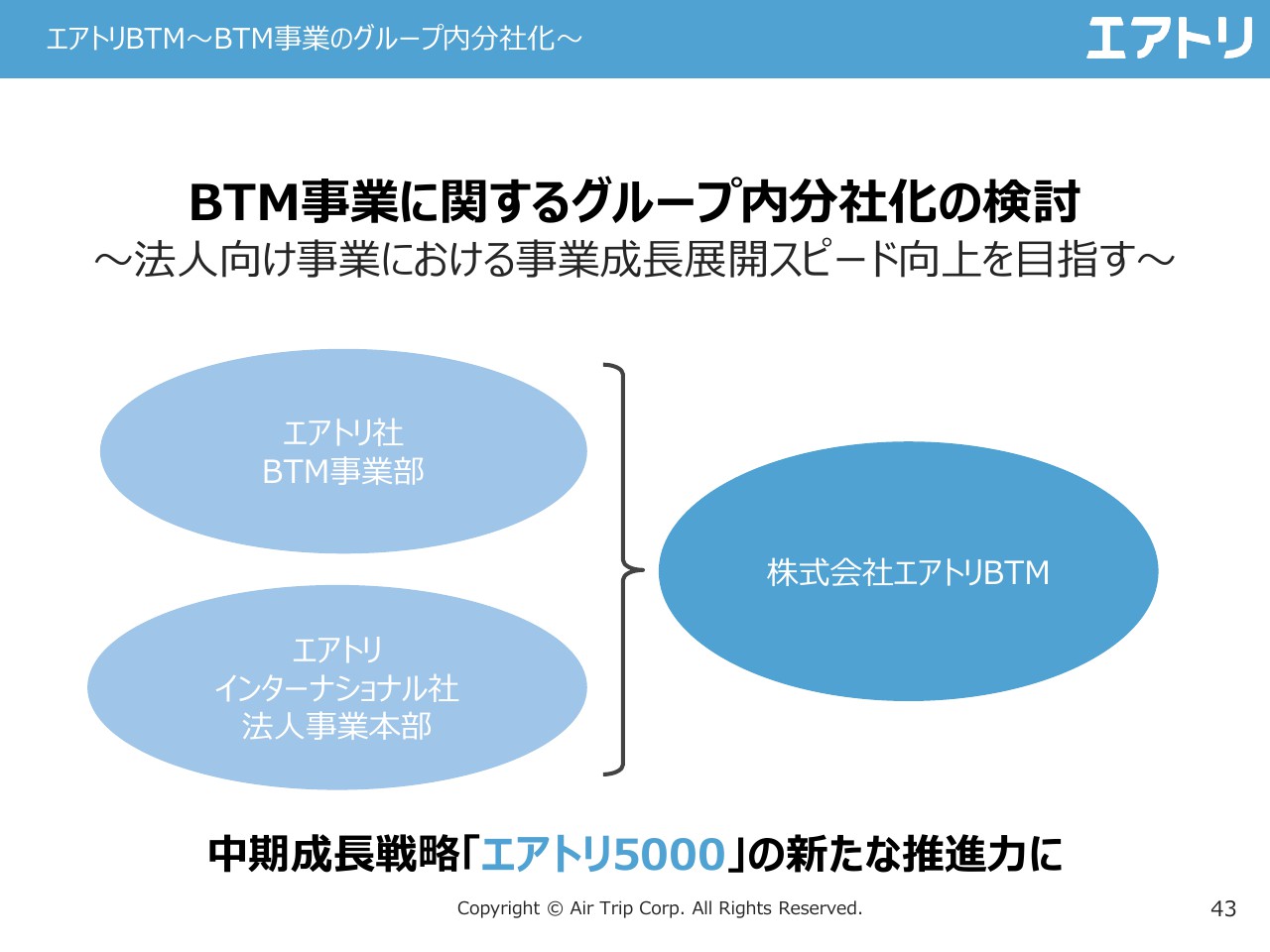

エアトリBTM~BTM事業のグループ内分社化~

BTM事業に関してです。エアトリ社、また子会社のエアトリインターナショナル社の両方に、法人出張の事業であるBTM事業があるのですが、そちらを組み合わせて「株式会社エアトリBTM」というかたちで分社化の準備を進めています。

こちらを、中期成長戦略「エアトリ5000」の新たな推進力にしていきたいと考えています。

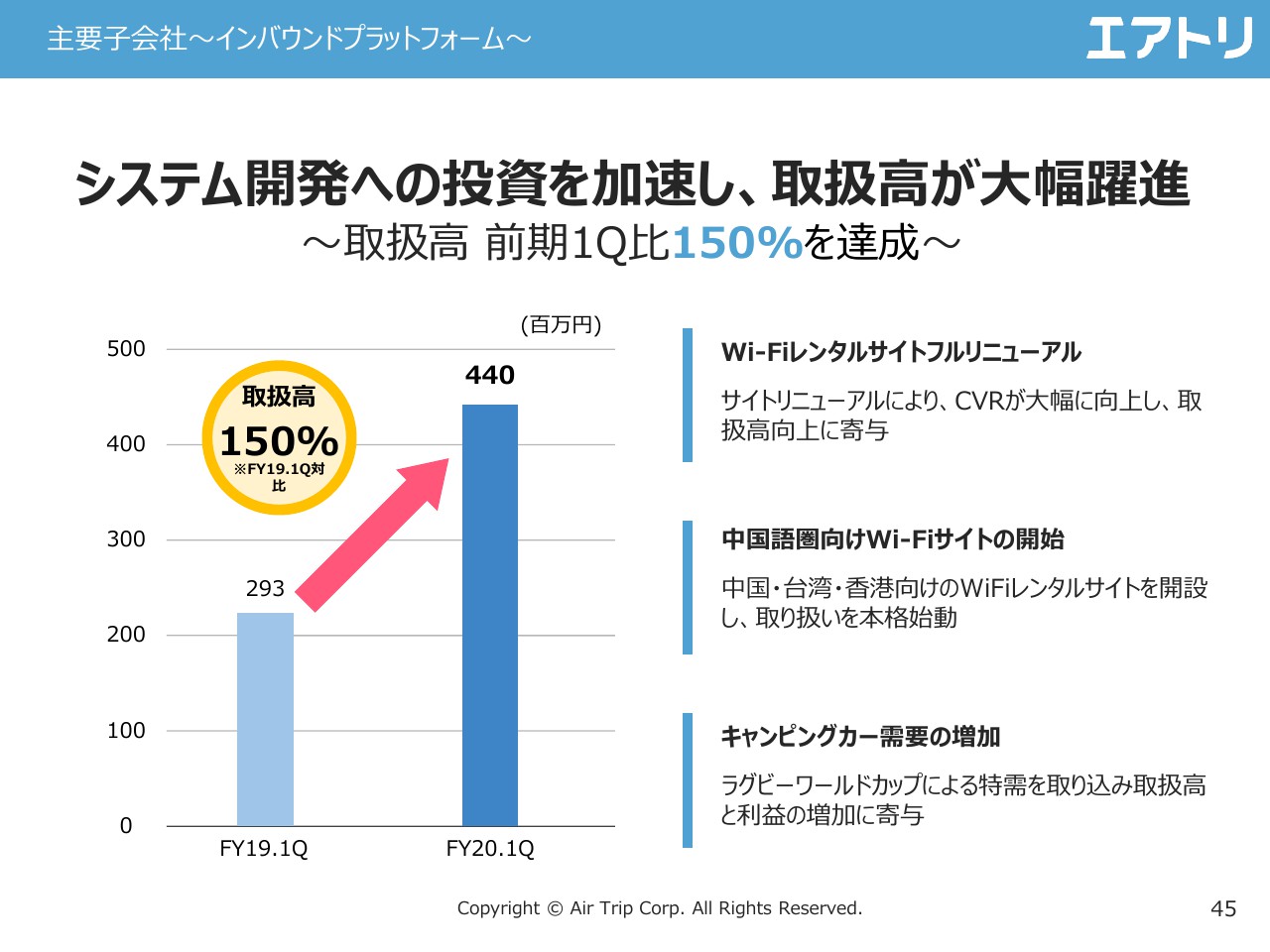

主要子会社~インバウンドプラットフォーム~

訪日旅行事業です。当社の主要子会社であるインバウンドプラットフォーム社は、売上高が前期2億9,000万円だったものが、第1四半期は4億4,000万円となり、前年同期比150パーセントを達成しています。

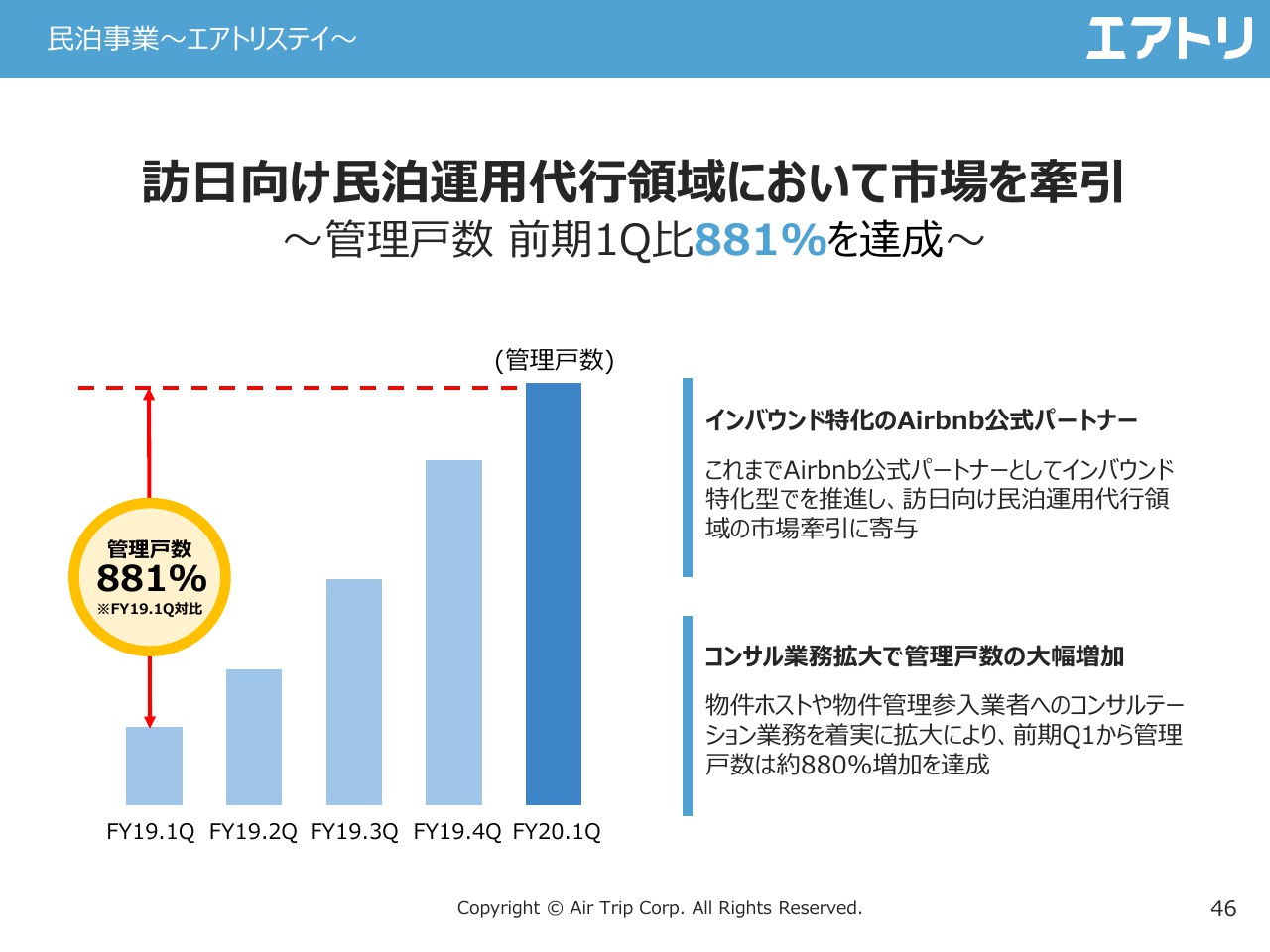

民泊事業~エアトリステイ~

Airbnbとの合弁事業のエアトリステイについてです。エアトリグループが66パーセント、Airbnbが34パーセントの合弁事業ですが、管理戸数が前年同期比881パーセントで、約9倍と非常に伸びています。

また、エアトリステイは前期まで赤字だったのですが、すでに足元で黒字転換しており、今期以降は全体収益にも貢献してもらえる予定です。

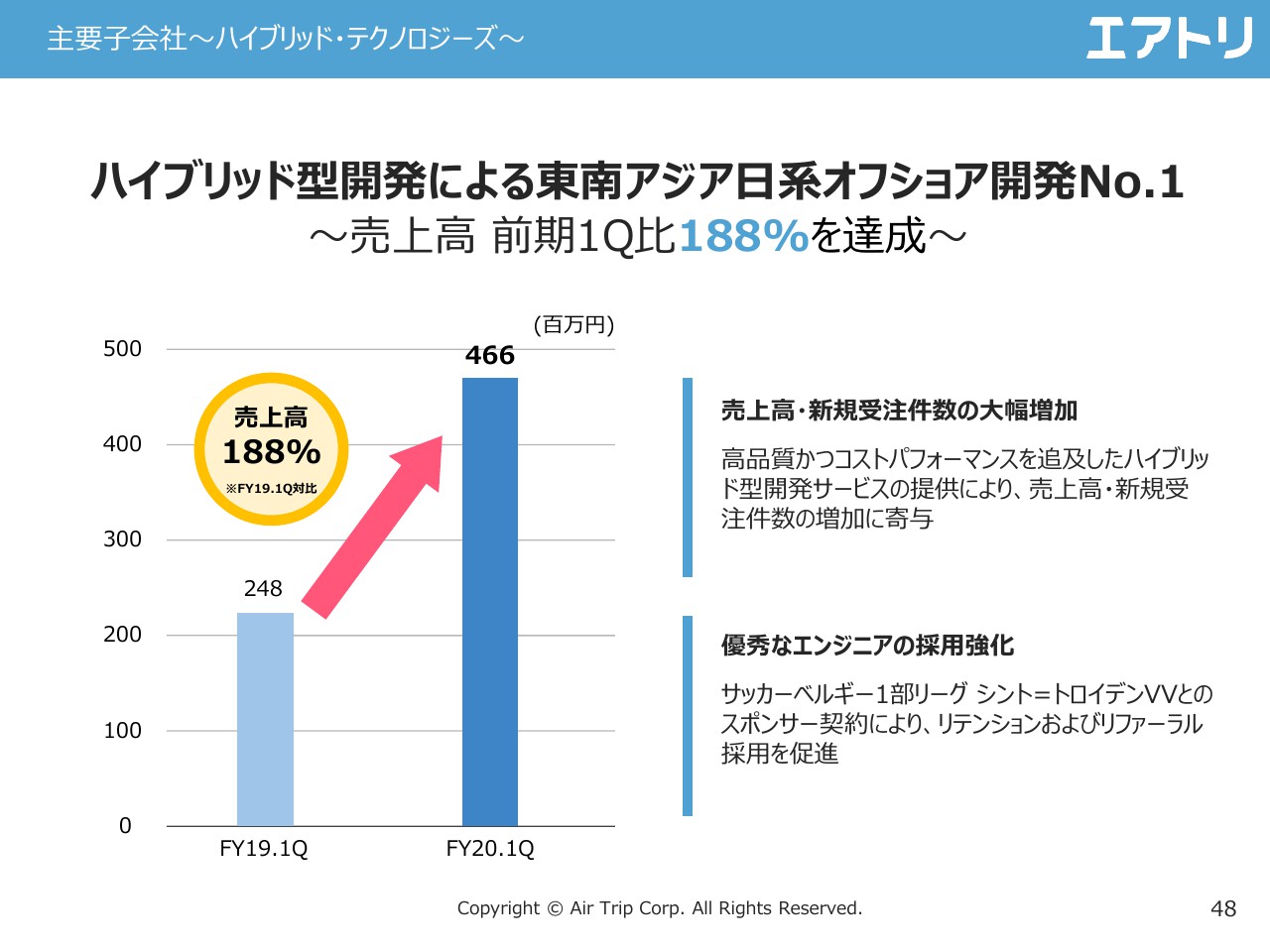

主要子会社~ハイブリッド・テクノロジーズ~

ITオフショア開発事業ですが、売上高が前年同期比188パーセントと非常に伸びています。東南アジアにおける日系オフショア開発会社としても、業界最大手となっています。

ITオフショア開発事業~新サービス~

また「ジョブマグネット」という新しいサービスも開始しています。

ITオフショア開発事業~ゲーム開発~

オフショア開発のゲーム関連事業として、カヤックから買収したキックという会社を、DeNAから買収したPunchという会社に吸収合併しています。両方とも、当社の100パーセント連結の会社となります。

ひかわ社の完全子会社化~ライフイノベーション事業強化~

今回新設したライフイノベーション事業に関してです。昨年12月にひかわというお茶の製造販売メーカーを、純資産以下で買収しています。

従来、この会社は年間で3,000万円から4,000万円くらいの利益を上げる会社だったのですが、当社が買収してからすぐにコスト削減および粗利改善を行い、年間利益はおそらく1億円前後ぐらいは出るのではないかと見込んでいます。

投資事業~投資実績~

投資事業についてですが、現在、66社に累計22億円の投資を行っています。この第1四半期はAI CROSSという会社が新たに上場しました。また、サイバーセキュリティクラウドという会社も上場承認が下りています。

四半期に1社ずつ上場している、順調な状況です。

トピックスまとめ

トピックスのまとめです。先月から新クリエイティブでのCM放送を開始し、あわせて「超新春セール」「ポイント20パーセント大還元」を実施しているのですが、このポイント20パーセント大還元は大成功だったと考えています。

また、ライフイノベーション事業で新たにひかわ社のM&Aを実施しています。さらに投資事業としては、第4号、第5号案件ということで、それぞれ今期の第1四半期、第2四半期の案件として、AI CROSSやサイバーセキュリティクラウドが上場および上場承認を受けています。

なお、柴田社長からコロナウィルスの影響に関して、通期利益予想には影響がなく、このまま予定どおりというお話がありました。その背景は3点あります。1点目は、第1四半期でしっかりとした貯金が作れているということです。

2点目は、もともと営業利益20億円という予算自体を保守的に作っていたということです。

そして3点目が、当社として5つの事業領域を持っているからです。エアトリ旅行事業だけではなくさまざまな事業ポートフォリオを持っており、コロナウィルスに関してはエアトリ旅行事業、とくに海外のところに非常に大きな影響が出ているわけですが、それを他の事業でしっかりとカバーできているからです。この3つが、その背景になります。

私からは以上になります。

質疑応答:コロナウィルスによる通期業績への影響について

質問者1:18ページの件について、確認も含めてお聞きします。1月の取扱高はもうすぐ発表されますよね?

柴田:本日(2月25日)か、明日には発表予定になります。

質問者1:それを見ればわかるかもしれないのですが、今までの説明では、1月は海外旅行に影響が出たということでした。取扱高は数字が出ればわかると思いますが、国内旅行は計画以上によかったため前年同月比でプラスということでよいですね?

柴田:おっしゃるとおりです。コロナウィルスによる影響は1月下旬以降というかたちになりますので、海外旅行における影響も1ヶ月間を通して見ると、そこまで大きくないという状況です。

先ほど申し上げたとおり、2月以降に関して言うと、海外旅行領域で計画に対して約30パーセントから40パーセントほど影響が出ている状況です。

質問者1:国内は、2月に入って影響が少し出てきたかたちでしょうか?

柴田:国内に関しては、第1四半期開始からかなり予算を上回ってきていたところがあったのですが、その好調ぶりに関して言えば少し陰りがあるという状況です。やはり、一部影響が出ているかなと思っています。

質問者1:2月のトータルでの取扱高は、前年に比べるとどのようなかたちでしょうか?

柴田:若干ですが下回る可能性があるというところだと思います。

質問者1:前年2月の取扱高が108億円ぐらいのため、今のところ100億円前後ぐらいの着地でしょうか?

柴田:そうなります。

質問者1:また、コスト面のお話も出ていましたが、広告宣伝費を前期と比べて8億円ぐらい減らす計画でしたよね? これは変更なしでしょうか?

柴田:今のところ、大きな変更はない状況です。

質問者1:仮に、コロナウィルスの影響が少し長引いた場合、ある程度他の事業でカバーしながらも、通期営業利益が20億円に少し足りない状況になった場合、広告費は多少減らすといったこともされるのでしょうか?

柴田:エアトリのブランド認知のための投資は、今のところ計画に従って粛々と、チャンスがある限りは投資する方針で進めています。ここを抑制して利益を出すということは特段考えていない状況ですが、そこは今後の進捗を踏まえて検討する可能性もあるとは思います。

質問者1:先ほど、エアトリの認知度が45パーセントとおっしゃっていましたが、基本的にはまずは50パーセントを狙っているということでしょうか?

柴田:おっしゃるとおりです。

質問者1:おそらく、認知度50パーセントを達成すれば、大きく認知度が落ちることがなければ、今後はそこまで広告宣伝費をかけなくてもよいということでしょうか?

柴田:そうですね。前期末にお話ししていることと近くなるのですが、粗利に占める広告費の割合は低減していくと思っています。

質疑応答:広告費や出張需要に対してコロナウィルスが及ぼす影響について

質問者2:3点ほどおうかがいします。あらためて新型コロナウィルスの件ですが、投資家の方も一番不安に思っているところですので、教えてください。

まず、広告宣伝費の使い方です。例えば、感染が拡大している状況においては、多分広告を打ってもあまり効果が見込みにくいと思っています。今の局面では広告を抑えて、ある程度コロナウィルスの影響がピークアウトした時点で、今期使う予定だった広告費をまとめて使うといったように、広告費の使い方に変更があるのかを教えていただきたいと思います。

2点目が、観光需要における新型コロナウイルスの影響です。海外旅行の観光需要にはけっこう影響があるというお話だったと思うのですが、例えば企業の出張需要にもかなり制限がかかり始めていると思います。

そこで、国内出張や海外出張への影響も見られるようになってきているのかどうかの状況を教えていただけると助かります。例えば、観光でも中国近辺などは大幅に減っていると思いますが、それ以外のハワイや欧州といったところにも影響が出始めているのかを教えてください。

3点目です。ご説明のとおり、かなり貯金もあるでしょうし、もともと予算も保守的だったと思いますし、他の事業でも稼げるため、他の企業に比べれば予算達成に対して、耐える力はあると思います。

そこで、コロナウィルスの影響をどこまで耐えられるでしょうか? どれくらいの確度で予算を達成できる見通しでいるのかということで、いくらくらいの減少幅なら耐えられるのかの目処があれば教えてください。

柴田:まず、広告費の使い方ですが、おっしゃるとおり、とくに海外の見込みを踏まえて、例えばポータルへの出稿やリスティングに関しては当然ながら絞っています。広告に対する手残りの利益を重視しているため、そこに関しては「是々非々」で判断していますので、第2四半期に入ってもそこに関しては使っていない状況です。

次に、出張や地域別の影響等に関してですが、海外出張需要に関してはおっしゃるとおり、かなり影響が出ている状況だと思います。国内に関してはまだ限定的で、一部イベントをキックにした出張キャンセル等が出ておりますが、そこまで大きな影響が出てないというのが実感です。

地域別の影響に関して、中国は直撃しており、その他の地域に関しても徐々に影響が出てきている状況だと思っています。とくに足元では、先週から今週にかけて韓国に関して影響が出てきている状況です。

3つ目の、コロナウィルスの影響がどこまでかというお話ですが、正直を言いまして、当社もどこまで影響があるのかわからない状況です。ある意味では、今ぐらいの落ち込みがもうしばらく続くのではないかと織り込んで考えている状況です。

質疑応答:国内旅行の上振れやキャンセル込みの確報値について

質問者3:国内旅行が計画を上回っているということで、足元の累計で見たときに、まだ貯金が残っているから上振れているということなのでしょうか? それとも、足元では影響が出始めているものの、予想を保守的に見ているため国内は上振れしている状況なのでしょうか?

柴田:国内への影響に関して、第1四半期は予算を上回る進捗で進んでおり、第2四半期は、特に2月に入ってやや勢いが落ちてきています。足元では、予算とトントンぐらいという状況です。

質問者3:単月で見ると予算よりやや落ちているけれども、第1四半期の貯金が残っているため、累計で見るとまだ予算を割れていないというイメージで見ればよいでしょうか?

柴田:おっしゃるとおりです。

質問者3:わかりました。次に、御社は毎月月次の数字を出されていますが、出されている数字はキャンセル前の速報数値ですよね? こういう状況ですので、どれくらいキャンセルが出ているのかはけっこう気になるところです。少し時間を置いてからでも構いませんので、月次で確報値を出されるといったお考えはお持ちでしょうか?

柴田:キャンセル数値の投資家の方への開示に関しても、おっしゃっていただいたご意見に従って検討していきたいと思います。

質疑応答:オンライン旅行事業のセグメント利益の詳細について

質問者4:第1四半期はローシーズンのため、あまりこだわっても仕方がないのかもしれませんが、オンライン旅行事業のセグメント利益は9億円ほど出ており、非常に好調に見えます。

一方で短信で見ると、売上総利益が増えているわけではなく、その他の収益が8億円増えていますので、ほぼこれが利益だったということになると思います。冒頭に、一過性の利益が6億円ほどとおっしゃっていましたが、そのあたりの詳細を教えていただけますでしょうか?

柴田:短信の注記にも記載されているのですが、オンライン旅行セグメントに関しては、ひかわの買収に際して、純資産以下で買収した負ののれんが計上されており、販管費や他の費用との相殺をすべて含めると、6億円ぐらいP/Lに影響している状況になっています。

粗利に関しては、おっしゃるとおりのところも一部あるのですが、特に今期に入って、「エアトリプラス」や他のポイント還元を中心として、戦略上お客さまの囲い込みを続けている影響が出ており、広告費を使わずに、その分粗利も減っています。

これは、手残りの営業利益を重視して旅行事業をハンドリングしているということですので、この6億円を引いても旅行事業自体の利益は伸びている状況です。

質問者4:ひかわののれんが6億円ということでよろしいでしょうか?

柴田:厳密に言いますと、ひかわののれんが7億円ほどです。一方、販管費としてM&Aのコスト、FAの支払い等が1億円強出ていますので、差し引きで利益への影響は5億円台後半ということです。

質問者4:わかりました。確認になりますが、セグメントで見たときのオンライン旅行事業には、インバウンドプラットフォームやライフイノベーションといったところもここに入っていると考えてよいでしょうか?

柴田:おっしゃるとおりです。

質疑応答:吉村氏より、コロナウィルスの影響について

吉村:先ほどから、コロナウィルスの影響に関して、ご心配いただいている方が多いのではないかと思います。実際に、1月末くらいからその影響が強く出始めたところです。

1月末から2月前半くらいにかけて、キャンセルがある程度出てきました。最初は中国、次にアジア全域、さらにヨーロッパも含めてというかたちです。一旦、2月中盤くらいで、キャンセルしたい方はキャンセルして一巡しましたので、新たな予約もやや落ち着いてき始めたところなのですが、先週末の「韓国での感染者数が非常に増えた」という報道で、韓国に関して、キャンセルおよびニューブック(新規予約)に影響が出ている状態です。

ですので、数字に影響が出てくるのは1月よりも2月からです。海外においては非常に大きな影響が出ているのですが、旅行業に関しては、SARS、MERS、ナインイレヴンなどといったことが数年に一度起きています。

そのたびに、ある程度の期間を置いて元に戻り、むしろ揺り戻しが来るというかたちで、買い控えされていた方が、またどんどん旅行に行き始めるようになるということが、これまでも毎回起きてきました。

旅行事業、とくに海外は一旦は苦しいと思うのですが、当社としては、なんとか他の事業の収益をしっかり作って、数字は耐えしのぎ、その揺り戻しを待ちたいと思っています。

見込みとしてはこの状況がずっと続くわけではなく、現時点では、少なくとも数ヶ月である程度は戻ってくるのではないか考えています。

新着ログ

「サービス業」のログ