アレンザホールディングス株式会社 2019年2月期決算説明会

アレンザHD、通期は経常益が大幅減 売上高はほぼ前年並みも4Qの簿価切り下げが大きく影響

三瓶善明氏:アレンザホールディングスの三瓶でございます。本日はお忙しいなか弊社の決算説明会にご参加いただきまして誠にありがとうございます。

本題に入る前に、今回の弊社の決算説明会の延期および決算短信の一部訂正につきまして、この場をお借りしてお詫び申し上げますとともに、改めて経緯等につきましてご説明申し上げたいと思います。

当社の決算説明会は4月18日の開催を予定しておりましたが、4月11日の決算短信発表後に会社法の計算書類および有価証券報告書の作成、監査が進んでいくなかで、決算短信の一部修正を行う可能性が生じたため、決算説明会を延期いたしました。

また、決算短信の修正内容につきましては、4月16日に開示しました通り、固定資産の減損損失として当初は2億6,300万円計上しておりましたが、今回の修正により1億9,300万円を追加計上し、4億5,600万円を特別損失に計上いたしました。

今回の決算説明会の延期および決算短信の一部修正につきましては、みなさまに大変ご迷惑をおかけしましたことを、改めてお詫び申し上げたいと思います。申し訳ございませんでした。

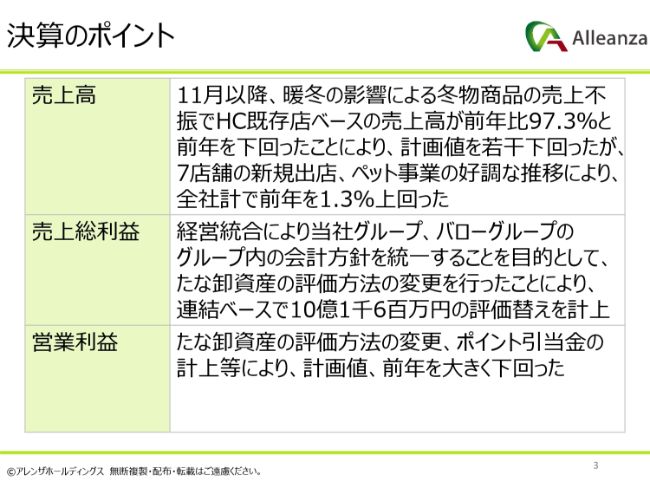

決算のポイント

それでは本日の本題に入らせていただきたいと思います。はじめに私から2019年2月期の連結決算概要と2020年2月期の業績見通しにつきまして説明させていただきたいと思います。

その後、弊社社長浅倉俊一より2020年2月期の経営方針と長期ビジョンにつきまして説明させていただきます。

2019年2月期決算のポイントでございます。11月以降は暖冬の影響による冬物商品の売上不振があったため売上高がホームセンター既存店ベースで前年の97.3パーセントとなり、計画値を下回りました。

しかし、7店舗を新規出店したことおよび当社グループでペット事業を担っている株式会社アミーゴの好調な推移の結果、前年実績を1.3ポイント上回り、増収で着地しております。

売上総利益は、今般の経営統合により当社グループとバローグループのグループ内の会計方針を統一することを目的とし、たな卸資産の評価方法を変更したことにより、連結ベースで10億1,600万円のたな卸資産の評価替えを計上しております。この評価替えは売上総利益以下のすべての利益に影響しております。

営業利益はいま申し上げたたな卸資産の評価方法の変更のほか、会計方針統一を目的としたポイント引当金等の計上により、計画値、前年比を大きく下回っております。

2019年2月期の実績

2019年2月期の連結決算概要につきまして、説明に入ります。2019年2月期の売上高と営業収益を合算しました営業収益の実績は824億6,600万円となり前年比で101.3パーセント、計画比で99.1パーセントと計画を若干下回ったものの、会社設立後は増収で着地しております。

営業利益は3億9,500万円、前年比で23.3パーセント、計画比で20.8パーセントと大きく前年実績および計画値を下回りました。

営業利益が大きく下回った要因としましては、2019年4月1日を効力発生日として、当社を株式完全親会社とし、ホームセンターバローを完全子会社とする株式交換を行い、当社とバローホールディングスのホームセンター事業の統合を行ったということがあります。

これにより当社はバローホールディングスの連結子会社となりましたが、この事業統合と提携の趣旨に鑑み両社グループが同じ目線、同じ基準で業績評価を実施するため、グループ内の資産の評価方法の統一を進めております。

2019年2月期において、たな卸資産の評価替えを実施した結果、当社グループのたな卸資産について、従来の評価額と比較すると連結で10億1,600万円の簿価切下げを行ったわけでございます。

その結果、営業利益につきましては、たな卸資産の評価替えを実施した影響を受け、計画値および前年実績を大きく下回っております。

経常利益は6億9,100万円となり、前年比で35.8パーセント、計画比で32.9パーセント、親会社株主に帰属する当期純損失は6,400万円となって、たな卸資産の評価替えを行ったこと、さらに減損損失として4億5,600万円を計上したことが、大きく影響しております。

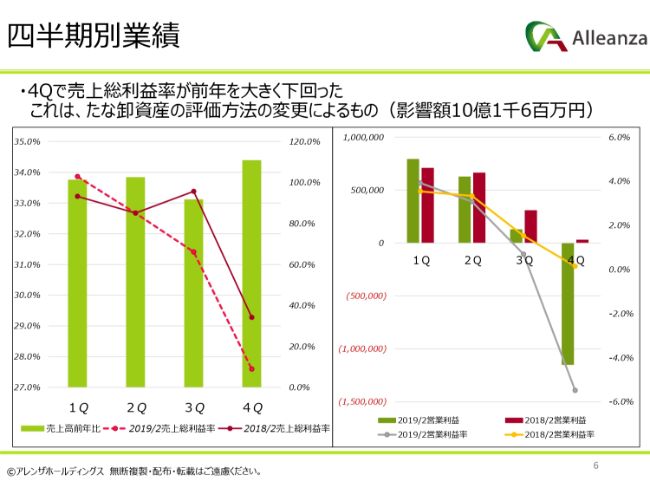

四半期別業績

続きまして、四半期別の業績につきましてご説明申し上げます。表の左側は、売上総利益率の前年との比較を示しております。右側の表は、営業利益高、営業利益率の前年との比較を表してございます。

上半期におけるホームセンターは春先から平均気温が前年を上回った影響により、農業薬品、農業肥料、用土を中心とした農業資材、園芸植物のホームニーズ商品の売上高が前年同期比で伸長いたしました。

ゴールデン・ウィーク以降は天候不順が続きまして、レジャー関連、エクステリアを中心に売上が前年を割り込んでおります。6月に入って気温の上昇とともに、冷房関連、夏寝具、日除け商品等の夏物商品の売上が好調に推移いたしまして、売上高は前年を上回りました。

また商品製作におけるグループシナジー効果の取り組みとして、ホームセンター商材の仕入れ取引先ならびに商品のグループ内統一を進めることにより、グループ内の商品調達の効率性を高め、荒利益率の改善に取り組み、売上総利益についても前年を上回っております。

一方、第3四半期につきましては秋口に入ってからも例年より気温が高い日が続いたことにより、農業資材、園芸、植物関連の売上が伸長しました。

11月の業績においては天候与件が1番大きく影響し、暖房家電商品等の季節商品や冬物準備商品の売上不振が続きまして、ホームセンター既存店の売上高は97.1パーセントと大きく前年を割り込みました。

第4四半期では、冬場の12月末に大寒波の到来で暖房用品、除雪用品、灯油等の売上が一旦計画値を大きく上回ったものの、例年にない暖冬傾向が年度末まで継続した影響で、ホームセンター既存店の売上高は前年比で95.5パーセントと前年を大きく下回っております。

売上総利益につきましては、先ほど説明したたな卸資産の評価替えにより、大きく前年を下回りました。ペット事業の上半期につきましては、春先から平均気温が前年を上回った影響により、夏物商材の動き出しが早く、風類用品、ウェアなどが前年同月比で伸長いたしました。

下半期は、秋口に入ってからも例年より気温が高い日が続いたことが、秋冬物のウェア、ベッドの動向に影響し、同カテゴリの売上が前年同期比で不振でございました。

一方、付加価値のある暖房用品、猫用品の展開を例年より拡大することで、シーズン品の売上はトータルで前年同期と比べ伸長し、年間を通して前年を上回っております。その結果、アミーゴの既存店ベースの売上高は前年比で3.2パーセント増となりました。

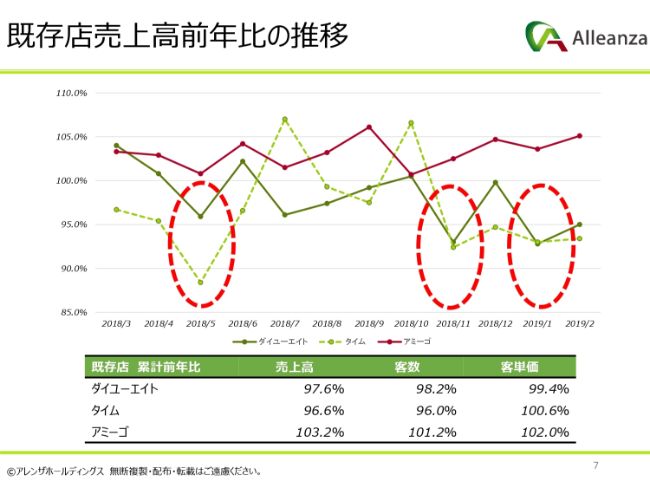

既存店売上高前年比の推移

各社月別の既存店についてご説明申し上げます。スライドをご覧いただきますと分かるように、5月度、11月度、1月度ともに天候与件の影響で大きく前年を下回っております。

5月度はゴールデン・ウィークの天候不順により、園芸、植物、レジャー用品の売上が不振でありました。

先ほども説明いたしましたが、11月は例年と比較して気温が高く、東北では降雪がなかったため冬物商品の暖房用品、防寒衣料、こたつ布団などの利益が不振でございました。1月度は暖冬の影響により、降雪関連商品、防寒衣料等が低調に推移いたしました。

一方でペット専門店のアミーゴは客数、客単価ともに前年を上回り、売上高が好調に推移しております。

客数の増加要因としましては、ドッグトレーナーによる野外教室などのイベントを精力的に実施したこと、またトリミングにおいて炭酸泉などの拡大したオプションメニューの定着が、新たな顧客を獲得したことにございます。

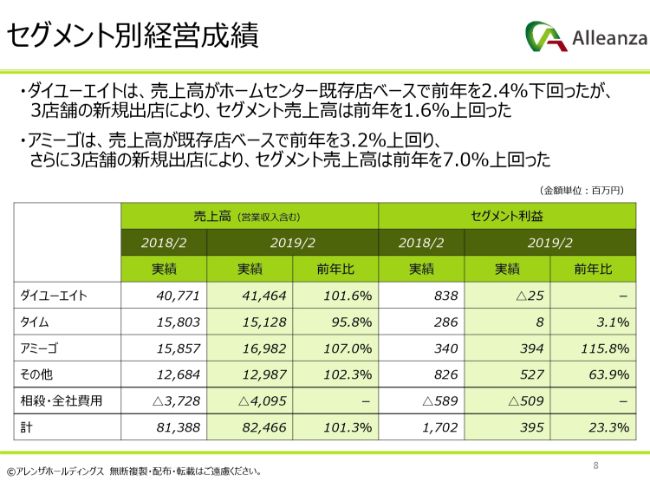

セグメント別経営成績

次に、セグメント別の経営成績についてご説明申し上げます。ダイユーエイトの営業収入を含むセグメント売上高は416億6,400万円で、前年比だと101.6パーセントでした。

ダイユーエイトは売上高がホームセンター既存店ベースで前年を2.4ポイント下回りましたが、3店舗の新規出店により、セグメント売上高は前年を1.6ポイント上回っております。セグメント利益はマイナス2,500万円となっております。

タイムのセグメント売上高は151億2,800万円となり、前年比で95.8パーセント、セグメント利益は800万円となっております。

アミーゴのセグメント売上高は169億8,200万円で、前年比では107パーセントであります。アミーゴは売上高が既存店ベースで前年を3.2パーセント上回り、さらに3店舗の新規出店を行っておりまして、セグメント売上高は前年を7.0ポイント上回っております。セグメント利益は3億9,400万円で、前年比では115.8パーセントとなりました。

その他の売上高は129億8,700万円となり、前年比で102.3パーセント、セグメント利益は5億2,700万円で、前年比では63.9パーセントの結果でありました。

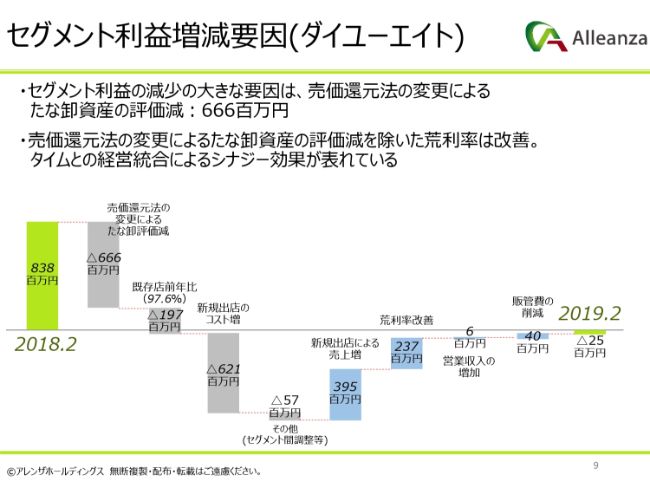

セグメント利益増減要因(ダイユーエイト)

次のスライドで、セグメント別の利益の増減要因につきまして、ご説明申し上げたいと思います。最初にダイユーエイトであります。

先ほどから説明しておりますように、セグメント利益はたな卸資産の評価減が6億6,600万円です。また、既存店前年比が2.4ポイントと大きく割れまして、1億9,700万円減少しております。そのほか新規出店のコスト増による6億2,100万円が減少要因となっております。

一方で、セグメント利益の増加要因は新規出店による売上増が3億9,500万円、荒利益率の改善による影響額が2億3,700万円となっております。

この結果、ダイユーエイトのセグメント利益は前年の8億3,800万円に対して、8億6,300万円減のマイナス2,500万円となっております。

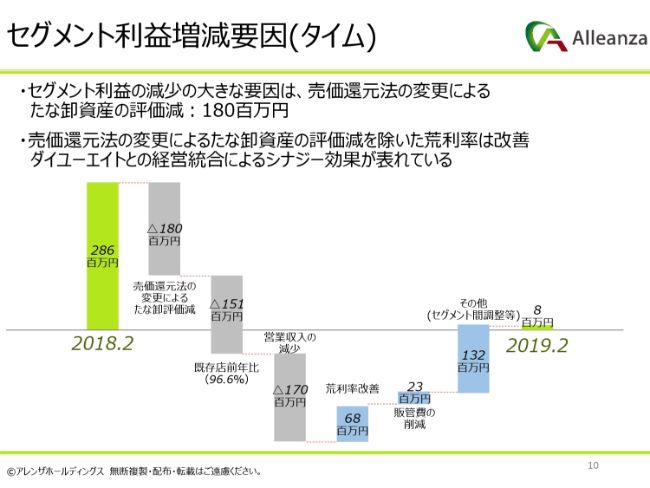

セグメント利益増減要因(タイム)

続きまして、タイムにおきましてもダイユーエイト同様たな卸資産の評価減1億8,000万円がセグメント利益減少の大きな要因となっております。

その他セグメントの減少要因は、既存店売上高が96.6パーセントと前年を下回ったことによるセグメント利益の影響額が1億5,100万円、アミーゴの事務委託をタイムから事務センターに移行したことにともなう営業収入の減少額が1億7,000万円でございます。

一方、セグメント利益の増加要因は、荒利益率改善によるセグメント利益の影響額が6,800万円、販管費の削減額が2,300万円等であります。

この結果、タイムのセグメント利益は前年の2億8,600万円に対しまして、2億7,800万円減の800万円となっております。

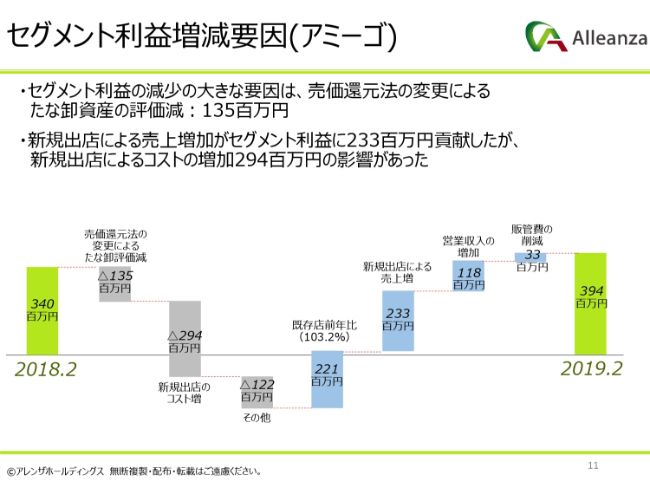

セグメント利益増減要因(アミーゴ)

アミーゴにおきましても、たな卸資産の評価減による1億3,500万円がセグメント利益に大きく影響しております。その他の減少要因は新規出店のコスト増による2億9,400万円でございます。

一方、セグメント利益の増加要因は既存店売上高の3.2パーセント増にともなう影響額が2億2,100万円、新規出店による売上高の影響額が2億3,300万円、営業収入の増加が1億1,800万円となっております。

この結果、アミーゴのセグメント利益は前年の3億4,000万円に対しまして、5,400万円増の3億9,400万円となっております。

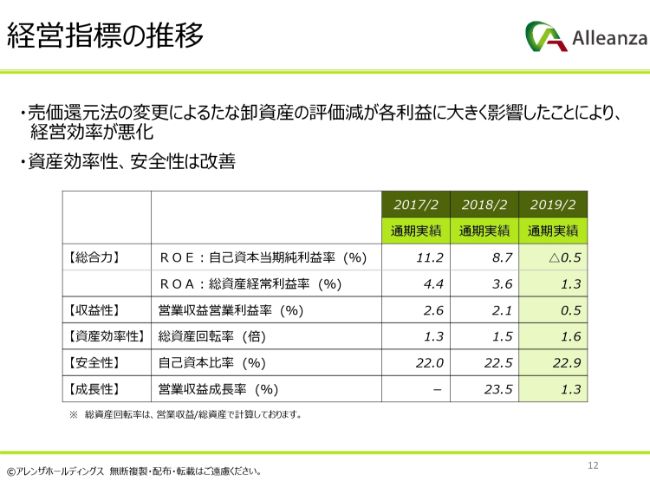

経営指標の推移

次に、経営指標の推移につきましてご説明いたします。たな卸資産の評価減が各利益に大きく影響しておりまして、総合力を示すROE・ROA、収益性を示す営業収益営業利益がそれぞれ前年を大きく下回っております。

一方、資産効率を示す総資産回転率、安全性を示す自己資金比率は微増でありますが、若干前年を上回っております。

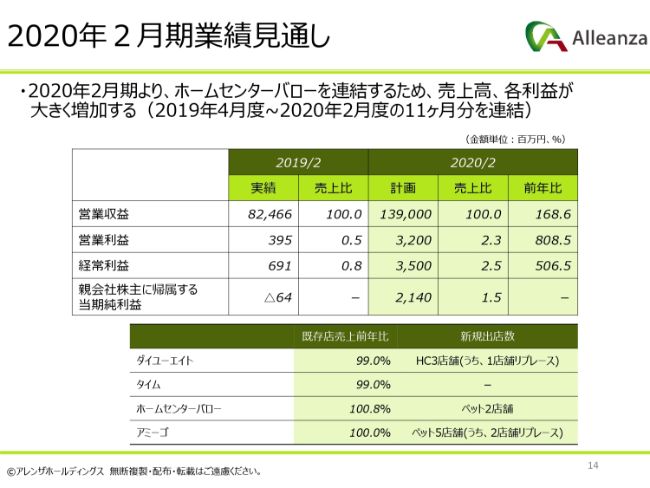

2020年2月期業績見通し

2020年2月期の業績見通しにつきましてご説明申し上げます。2020年2月期の今般の経営統合によりまして、ホームセンターバローの4月度から2020年2月度の11ヶ月分の数値を連結しております。

業績見通しは営業収益が1,390億円、営業利益が32億円、経常利益が35億円となりました。業績見通し算定の前提条件としましては、ダイユーエイトの既存店売上高は99パーセント、タイムは99パーセント、ホームセンターバローは100.8パーセント、アミーゴは100.0パーセントとしております。

なお、今回の経営統合にともなう荒利益率の改善効果等につきましては、この計画数値で見込んでおります。また新規出店数はダイユーエイトでホームセンター3店舗で、うち1店舗はリプレースの純増2店舗となっております。

ホームセンターバローではペットショップが2店舗新規出店しました。アミーゴではペットショップが5店舗新規出店し、うち2店舗はリプレースでありますので、純増3店舗としております。

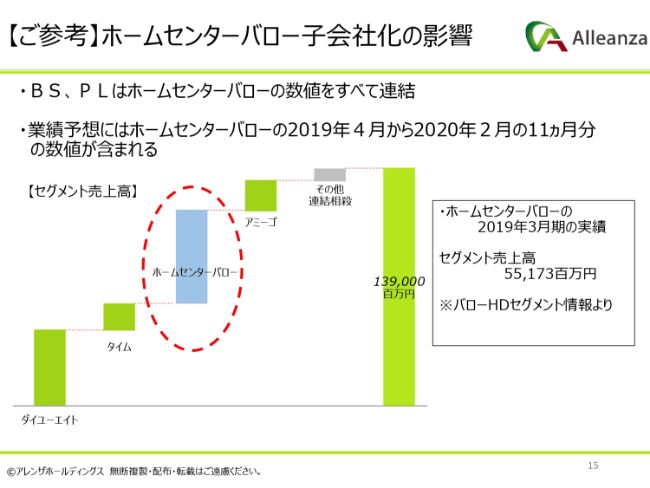

【ご参考】ホームセンターバロー子会社化の影響①

次に、ホームセンターバロー子会社化にともなう影響についてご説明いたします。当社はホームセンターバローを子会社いたしましたが、これにより2020年2月期にはホームセンターバローのBSとPLをすべて連結いたします。

先ほどご説明しました通り、PLはホームセンターバローの2019年4月から2020年2月の11ヵ月分の数値を連結しております。

参考までに、バローホールディングスのセグメント情報に開示されておりますとおり、2019年3月期のホームセンター事業のセグメント売上高は551億7,300万円でございます。

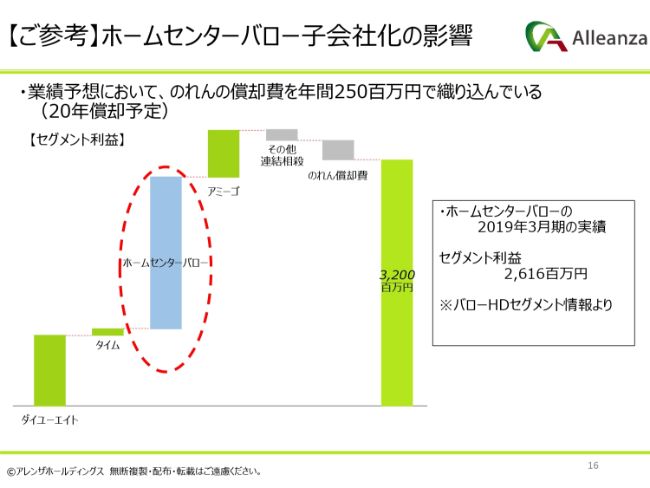

【ご参考】ホームセンターバロー子会社化の影響②

続きまして、利益への影響ですが、今回の経営統合によりのれんが発生いたします。のれんの算定につきましては現在進行中でございますが、概算値を持って年間2億5,000万円ののれん償却費を織り込んで業績予想を作成しております。

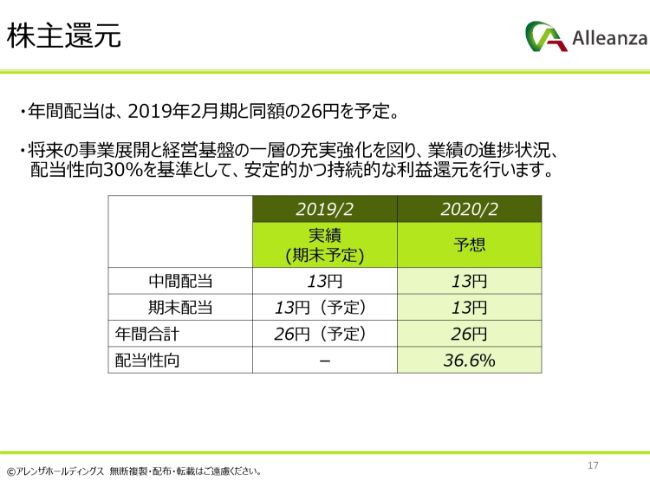

株主還元

株主還元についてご説明申し上げます。2020年2月期の配当は中間配当が一株当たり13円、期末配当が一株当たり13円、年間で26円を計画しております。

株主還元につきましては、将来の事業展開と経営基盤の一層の充実を図り、業績の進捗状況を鑑みて配当性向30パーセントを基準とし、安定的かつ持続的な利益還元を行ってまいります。

以上で連結決算概要、業績予想見通しについての説明を終わらせていただきます。ありがとうございました。

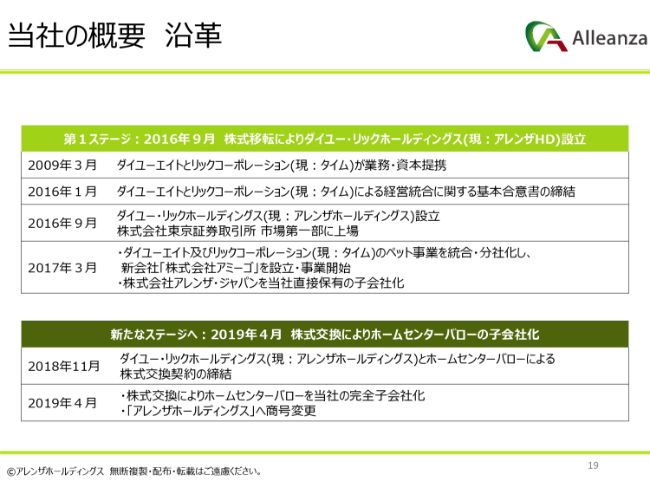

当社の概要 沿革

浅倉俊一氏:アレンザホールディングス株式会社代表取締役社長の浅倉俊一でございます。日頃より当社グループに対しご支援ご協力をいただきまして、厚く御礼申し上げます。

それでは、2020年2月期の経営方針と長期ビジョンについてご説明いたしますが、その前に、簡単に当社グループの概要をご説明いたします。本日の説明会を機に当社への理解をより深めていただきたいと思っております。

当社の沿革でございます。2009年3月にダイユーエイトとリックコーポレーションが業務・資本提携を行い、2016年1月に経営統合に関する基本合意書の締結を行いました。2016年9月1日に当社を設立し、同日付で東京証券取引所市場第一部に上場いたしました。

2017年3月には、ダイユーエイトとリックコーポレーションのペット事業を統合・分社化し、新会社「株式会社アミーゴ」を設立しております。また当社グループの商品開発を行っている株式会社アレンザ・ジャパンを当社直接保有の子会社としております。

なお、リックコーポレーションは2019年3月1日付で社名を株式会社タイムに変更しております。これは店名と同じ社名にしたということです。

今般、第2ステージとしまして2018年11月にホームセンターバローと株式交換契約の締結を行い、2019年4月1日付で経営統合・社名変更を行いました。

アレンザホールディングス 社名について

続きまして、経営統合を機に4月1日に変更しました当社の社名についてご説明いたします。

アレンザホールディングスの社名の「Alleanza」とは、イタリア語で「同盟・連合」を意味します。当社グループ会社の関係をより強固なものにし、さらなるグループの拡大を目指すという意味を込め、アレンザホールディングスといたしました。

ロゴマークはスライドで表示されているものとなります。これは、アレンザのAの文字をアレンジしたものであります。大きな枠組みが羽ばたいて成長し、飛行機のように離陸していくことを意味しております。

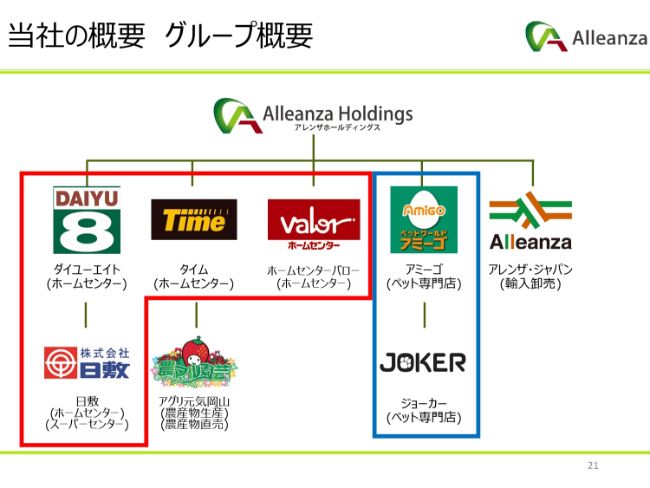

当社の概要 グループ概要

スライドの図がアレンザホールディングスグループの概要となります。当社は持分会社でありまして、事業会社でありますダイユーエイト、タイム、ホームセンターバロー、アミーゴ、アレンザ・ジャパンの株式を100パーセント所有しております。

また関連会社としてダイユーエイトの子会社である日敷、タイムの子会社であるアグリ元気岡山、アミーゴの子会社であるジョーカーを含め、当社グループは9社の企業グループであります。

なお、スライドの赤枠で囲った部分がホームセンターを営む事業会社で、青枠で囲った部分がペット専門店を営む事業会社となります。

当社の概要 出店状況

当社グループの出店状況についてご説明いたします。ホームセンターバローはホームセンターのバローを兵庫県に36店舗、ペット専門店のペットフォレストは1都4県に22店舗営んでおります。

ホームセンターバローとの経営統合により、当社グループはホームセンターが16県に126店舗体制、ペット専門店が1都1府24県に101店舗体制、その他専門店が5県に23店舗の全国250店舗体制となります。

経営統合委員会について

現在も継続して行っております経営統合委員会についてご説明申し上げます。経営統合委員会は、シナジー効果の最大限の創出を目的としまして、ホームセンターバローの和賀登社長に委員長になっていただき、商品・PB開発・物流委員会、経営管理・情報システム委員会の2つの小委員会で進めております。

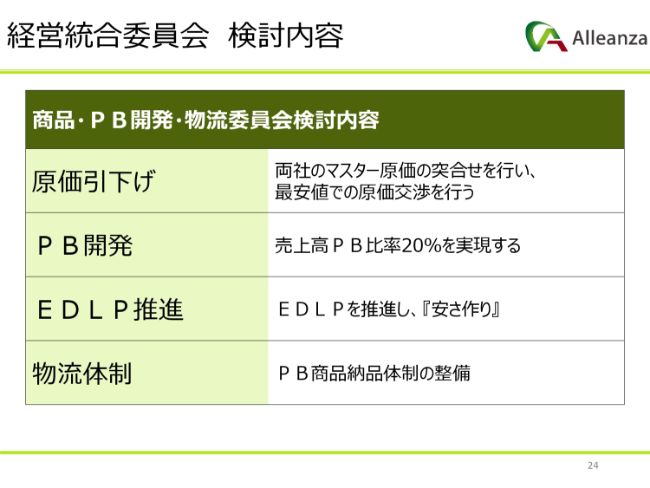

経営統合委員会 検討内容①

商品・PB開発・物流委員会では、主に商品調達においてマスメリットを追求し、荒利益率を改善するための施策について検討を行っております。

1つ目の原価引下げでありますが、ダイユーエイト、タイム、ホームセンターバローのマスター原価の突合せを行い、3社の最安値の原価引下げ交渉に取り組んでまいります。

この原価引下げ交渉は4月度より実施しており、8月末までに完了するスケジュールで取り組んでおります。原価引下げによる荒利益の改善目標を、プラス1.0ポイントとしております。

2つ目のPB開発でありますが、PB開発比率20パーセントの実現へ向けて3月より合同商品会議を定期開催しております。PB開発による荒利率の改善目標をプラス1.5ポイントとしております。

合同商品会議では、新商品・季節商品開発、既存商品のPR、パッケージデザインの確立、コンセプト・価値づくり、トレードオフなどを課題として議論しております。合同商品会議による荒利益の改善目標をプラス0.5ポイントとしております。

なお、いまご説明した荒利益の改善目標は2021年2月期までの達成目標としており、今期の改善見込み数値につきましては現在経営統合委員会で算定しております。

3つ目のEDLP推進でありますが、EDLP名称を「安さ挑戦」とし、3ヶ月スパンで切り替えてまいります。

EDLPの拡販としては各サブツールに1~2アイテムを配置し、新商品をより大きく目立たせてまいります。EDLPの開発としては合同商談により最安値で調達・販売し、最低300SKUから最大500SKUを目安に取り組んでまいります。

4つ目の物流体制でありますが、PB商品納品体制の整備を行い、在庫回転率6回転を目標として混載仕入れの仕組み構築などに取り組んでまいります。

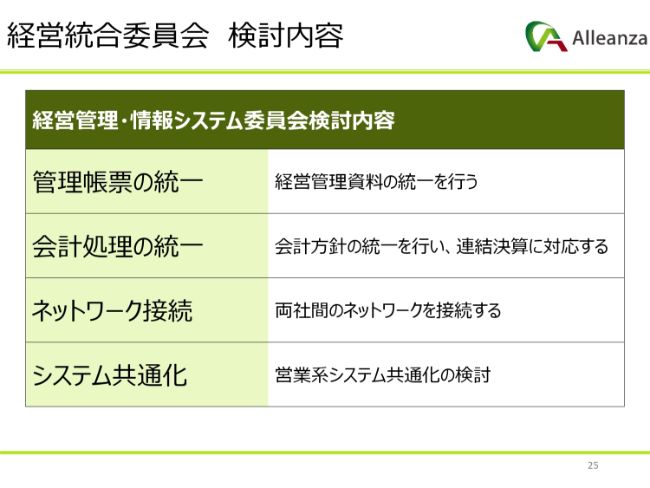

経営統合委員会 検討内容②

経営管理・情報システム委員会検討内容についてご説明いたします。1つ目は管理帳票の統一であります。両者共通の目標に向かって進むため、各数値資料、経営管理資料について統一を行っております。

2つ目は会計処理の統一でありますが、会計方針の統一を行い、アレンザホールディングスグループとしての連結決算の開示、バローホールディングスグループとしての連結決算の開示に対応してまいります。

なお、情報システムの共通化については、現在検討中でありまして8月までに方向性を決定する方針であります。

バローHDとのシナジー創出

バローホールディングスと当社グループのシナジー創出についてですが、1つ目に、バローホールディングスで開発を行っている食料品関連のPB商品と当社グループで開発を行っている日用消耗品、家庭用品、インテリア用品等のPB商品の相互供給を行ってまいります。

2つ目に、バローホールディングスが行っているフィットネス事業へ当社グループが参入いたします。3つ目に、店舗で使用する消耗品等の資材について共同調達によるコスト削減を行ってまいります。4つ目に、人材交流を図り人材の活性化を図ってまいります。

2019年度 アレンザグループ経営スローガン

2019年度の経営スローガンは「“チャレンジ3000” 飛躍への挑戦 ~成長への基盤づくりから新たなステージへ~」であります。今回の経営統合によりまして、当社グループは新しくさらに大きなステージへ挑戦することになりました。

今年は10月の消費税増税など、大きな出来事が予想されまして、ITの進歩、キャッシュレス等、流通小売業を取り巻く経済環境が大きく進化しており、これまでの常識や成功体験は通用しなくなっております。

アレンザグループは、これからの環境変化にも十分耐えられるよう企業としての体力を身につけながら、新しいステージへ挑戦し続けていきたいと考えております。

このような思いを込め、経営スローガンを「“チャレンジ3000” 飛躍への挑戦~成長への基盤づくりから新たなステージへ~」と決めました。

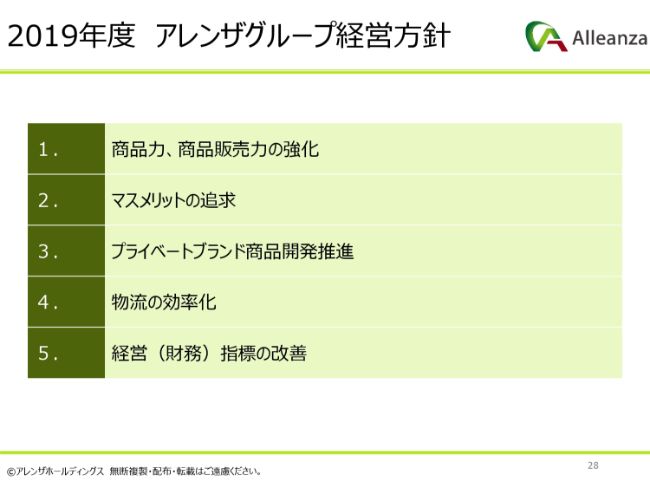

2019年度 アレンザグループ経営方針①

2019年度のアレンザグループ経営方針は5つございます。商品力、商品販売力の強化、マスメリットの追求、プライベートブランド商品開発推進、物流の効率化、経営(財務)指標の改善の5つであります。この経営方針は経営統合によるシナジー効果の指針に沿ったものであり、シナジー効果を最大限に発揮するために掲げました。

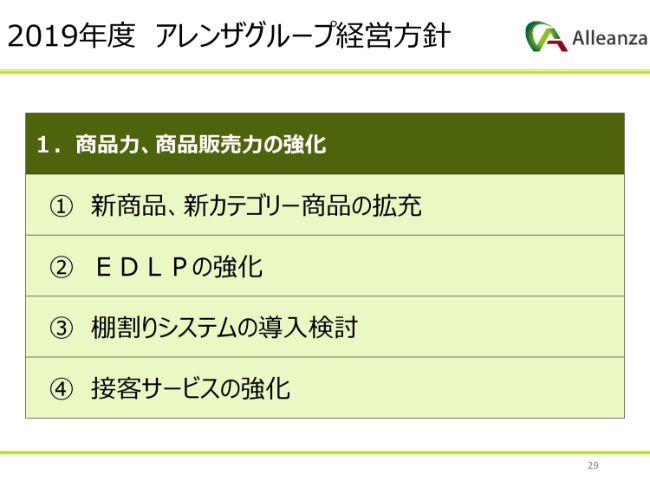

2019年度 アレンザグループ経営方針②

経営方針の1つ目、商品力、商品販売力の強化についてです。ホームセンター商品のさらなるラインロビング、ローカルブランドの導入促進による新商品、新カテゴリーの商品の拡充があります。

また、プライスラインを絞り込み、EDLPの定義を確立することで、お客さまがお求めになるより良い商品の品揃え、安心してお買い上げいただける価格の実現に取り組み、チラシ販促に頼らない本物のEDLPの定着を図ってまいります。

さらに、商品力の強化と同時にリアル店舗としての強みを最大限発揮するために接客サービスの強化を図ってまいります。

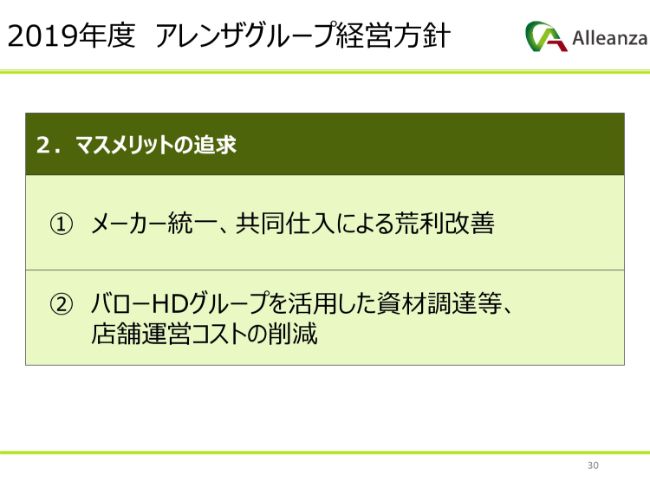

2019年度 アレンザグループ経営方針③

経営方針の2つ目は、マスメリットの追求であります。経営統合により、当社グループの商品売上高は1,300億円を超えることとなります。

規模のメリットを活かし、ベンダーを介さずメーカーとの直取引を行うことにより、仕入条件の見直し、取引先の集約による仕入条件見直し等を行い、荒利益率の改善を図ります。

また、今回の経営統合によりアレンザグループはバローホールディングスグループの一員となります。バローグループの一員となることのメリットを最大限に活かして、店舗の販売用資材調達や、店舗運営コストの削減に取り組んでまいります。

2019年度 アレンザグループ経営方針④

経営方針の3つ目は、プライベートブランド商品の開発推進であります。PB商品につきましては、売上構成比で20パーセントを目標として取り組みます。

PB商品主体の棚割りを行い、特徴を訴求することで競合他社との差別化を図ると同時にマスメリットによる荒利益の改善を行います。

また、アレンザグループとバローグループそれぞれの経験、ノウハウを用いることによりまして、高い付加価値を持つ商品開発を実現してまいります。

2019年度 アレンザグループ経営方針⑤

経営方針の4つ目は、物流の効率化です。保管については、アミーゴの関東圏・中部地方店舗は現在直納となっておりますが、(今後は)バローホールディングスグループの物流センターを活用してまいります。

物流効率化およびコスト削減としましては、開発商品を福島県もしくは岐阜県のいずれかに納品し、GRコンテナを活用することで在庫の効率化を図ります。

また、将来的には海外開発商品のミキシングを実施できる共同利用を目的とした物流センターについても検討したいと考えております。

2019年度 アレンザグループ経営方針⑥

経営方針の5つ目は、経営指標の改善であります。グループの主要事業をもとに企業の総合力を示すROE・ROAのほか収益性の指標である荒利益率、売上高営業利益率、資産効率性の指標である純資産回転率、在庫回転率について目標設定を行い、グループ内で同じベクトルを目指します。

キャッシュ・フロー改善の取り組みとしましては、在庫削減を図り在庫回転率の向上を行います。以上が2019年度アレンザホールディングスの経営スローガンと方針であります。

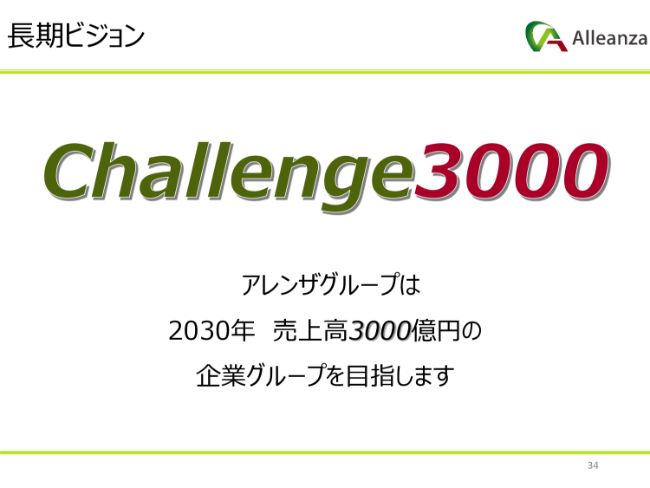

長期ビジョン

続きまして、アレンザグループの長期ビジョンについてご説明いたします。長期的な展望でありますが、11年後の2030年にはアレンザグループが売上高3,000億円の企業グループに成長するとの計画を持っております。

その長期ビジョンをフレーズにして表したのが「Challenge3000」であります。2030年の売上高を3,000億円にという目標は、新規出店による売上高の増加のみでは達成できない数値目標であります。

今後も当社はM&Aについて積極的に取り組みまして、既存事業の出店、新規事業の取り組み、M&Aの推進の3つの柱で「Challenge3000」に取り組んでまいります。

4月1日にアレンザグループは、新たなステージに立ちました。新しいステージには過去とは比較できないほどの変革が待ち受けております。この大きな変化を恐れるのではなく、むしろ変化を楽しみ、チャンスであるという心構えで挑んでいきたいと考えております。

最後になりますが、今回の統合はホームセンター業界への起爆剤になるのではないかと考えられており、流通業界の方々も関心を持たれております。

当社グループの今期のスローガン「“チャレンジ3000” 飛躍への挑戦~成長への基盤づくりから新たなステージへ~」を掲げ、役職員一同みなさまのご期待にお応えできるよう精一杯努力してまいります。

以上で私からの説明を終わらせていただきます。本日はご清聴ありがとうございました。

新着ログ

「小売業」のログ