三井物産株式会社 新中期経営計画説明会

三井物産、新中期経営計画を発表 基礎収益力向上と株主還元のさらなる拡充を図る

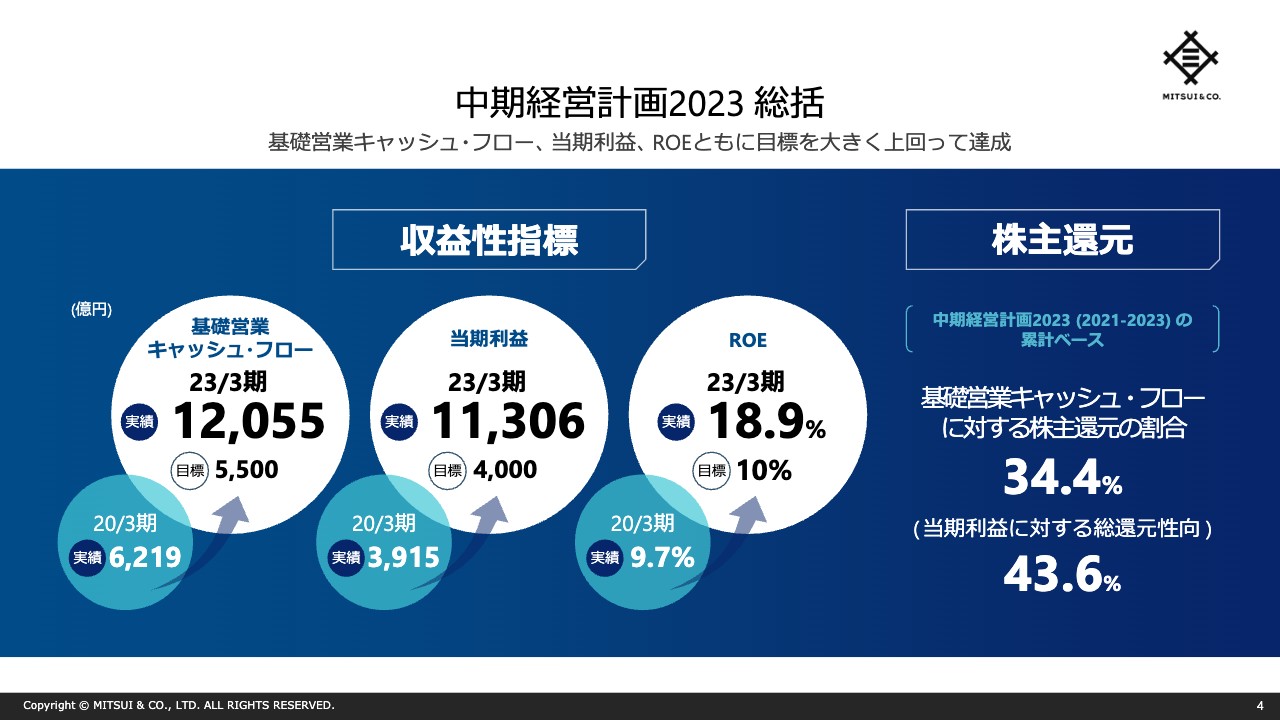

中期経営計画2023 総括

堀健一氏(以下、堀):みなさまこんにちは。社長の堀でございます。本日はお忙しい中、三井物産株式会社中期経営計画2026の説明会にご参加いただき、誠にありがとうございます。本日は、中長期的な視点も入れつつ前中経を振り返り、その後、新中経「Creating Sustainable Futures」で目指すこと、その実現のための戦略についてご説明します。

前中経期間は、外部環境の大きな変化に対する企業の対応力が試される期間でした。そのような状況下で、当社は2023年3月期に基礎営業キャッシュ・フロー1兆2,055億円、当期利益1兆1,306億円と、いずれも過去最高を達成し、ROEは18.9パーセントに到達しました。

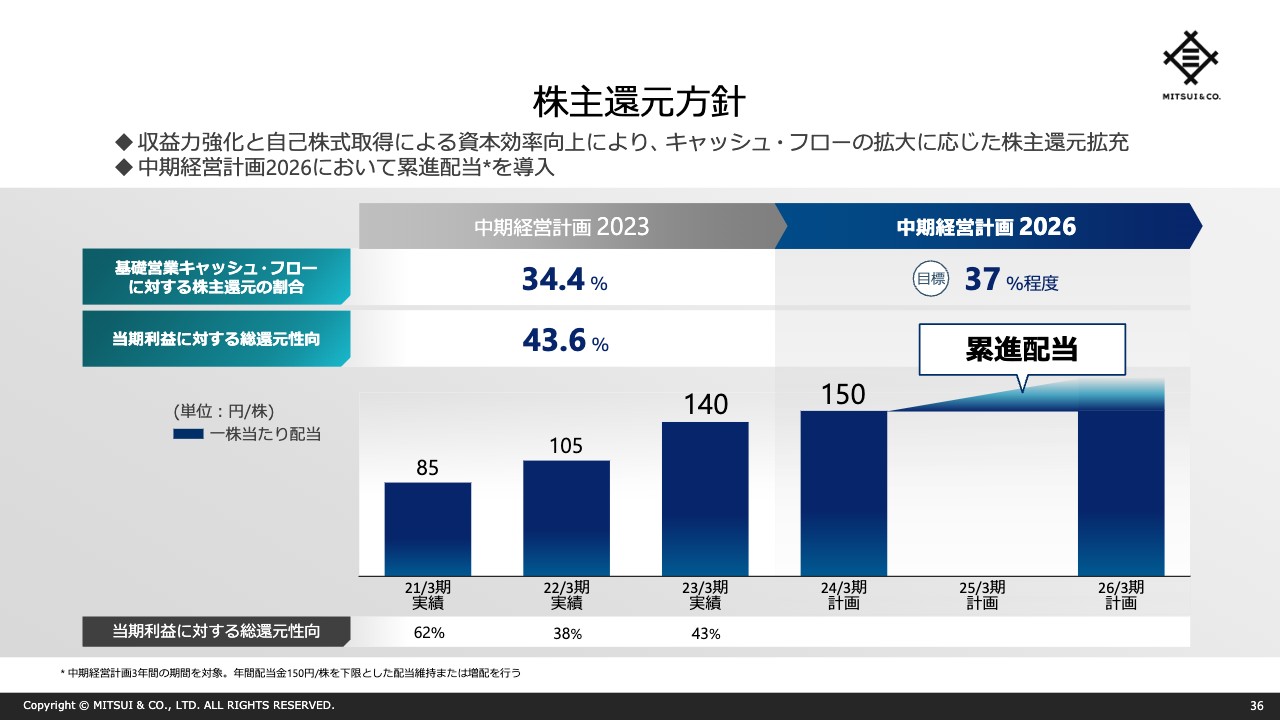

株主還元の面では、中経3年間の累計基礎営業キャッシュ・フローに対する株主還元の割合について33パーセントという目標を掲げていました。実際にはこれを上回り、34.4パーセントとなりました。なお、これを当期利益ベースで算出すると、総還元性向は43.6パーセントです。

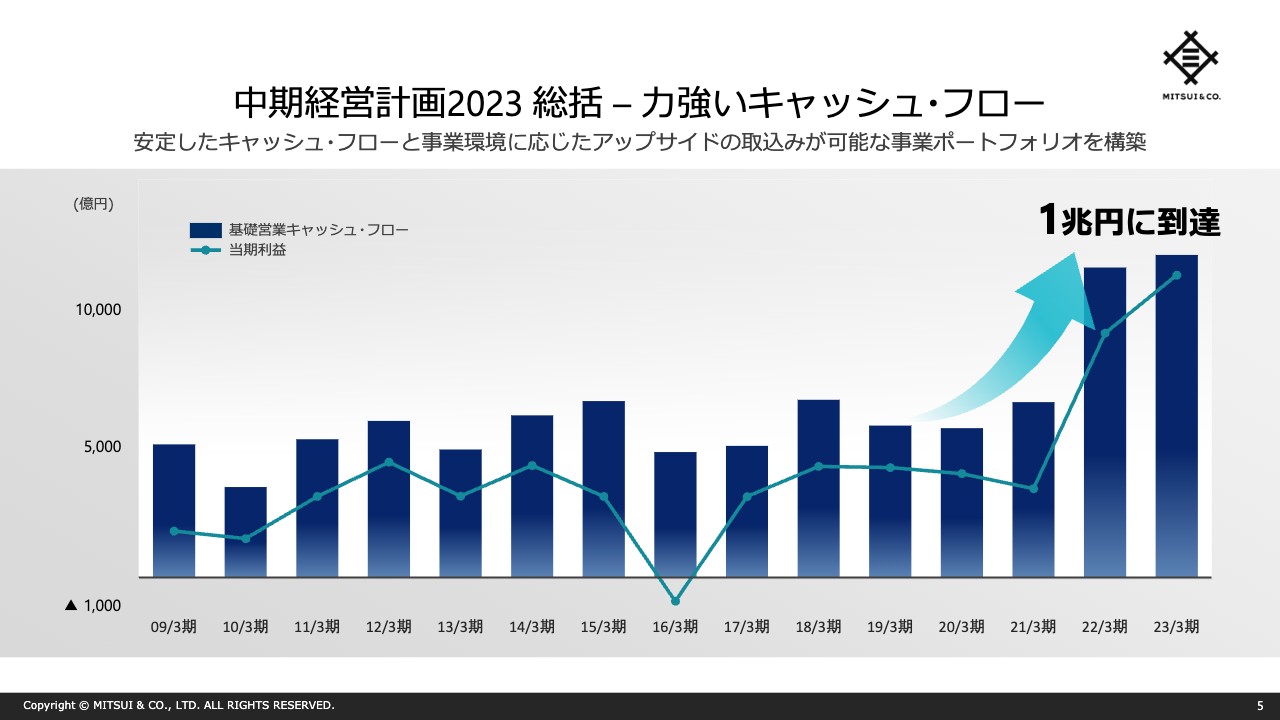

中期経営計画2023 総括 – 力強いキャッシュ・フロー

15年という時間軸で、当社の収益力の推移を振り返りたいと思います。この15年間では、2009年3月期にリーマン・ショックが発生し、2016年3月期には商品価格の急落がありました。そのような局面においても、将来の成長投資と株主還元のベースとなる 基礎営業キャッシュ・フローは、安定的に創出できていることがおわかりいただけるかと思います。

さらに、各事業におけるコスト削減、事業ポートフォリオ組替を進めることで、その時々の事業環境によるアップサイドも確実に取り込むことのできる事業ポートフォリオを構築しました。その結果、2023年3月期では、基礎営業キャッシュ・フロー、当期利益ともに、1兆円を超える規模まで拡大しています。

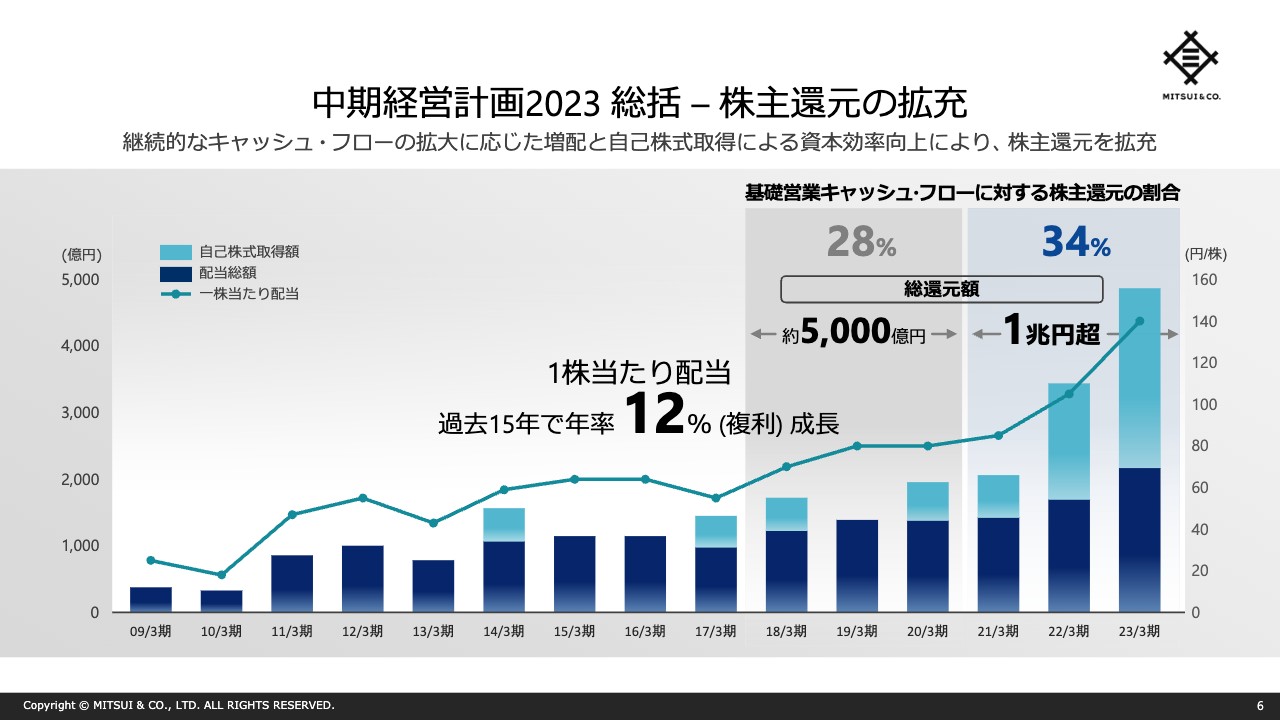

中期経営計画2023 総括 – 株主還元の拡充

当社は継続的なキャッシュ・フロー拡大に応じた増配と、2014年3月期以降の自己株式取得により資本効率を向上させ、株主還元を拡充してきました。その結果、前中経3年間累計の基礎営業キャッシュ・フローに対する株主還元の割合は34パーセントとなり、累計の総還元額は1兆円超に達しました。また、1株当たり配当は、15年間で年率12パーセントで増加し、2023年3月期には従来公表から5円増配の140円を予定しています。

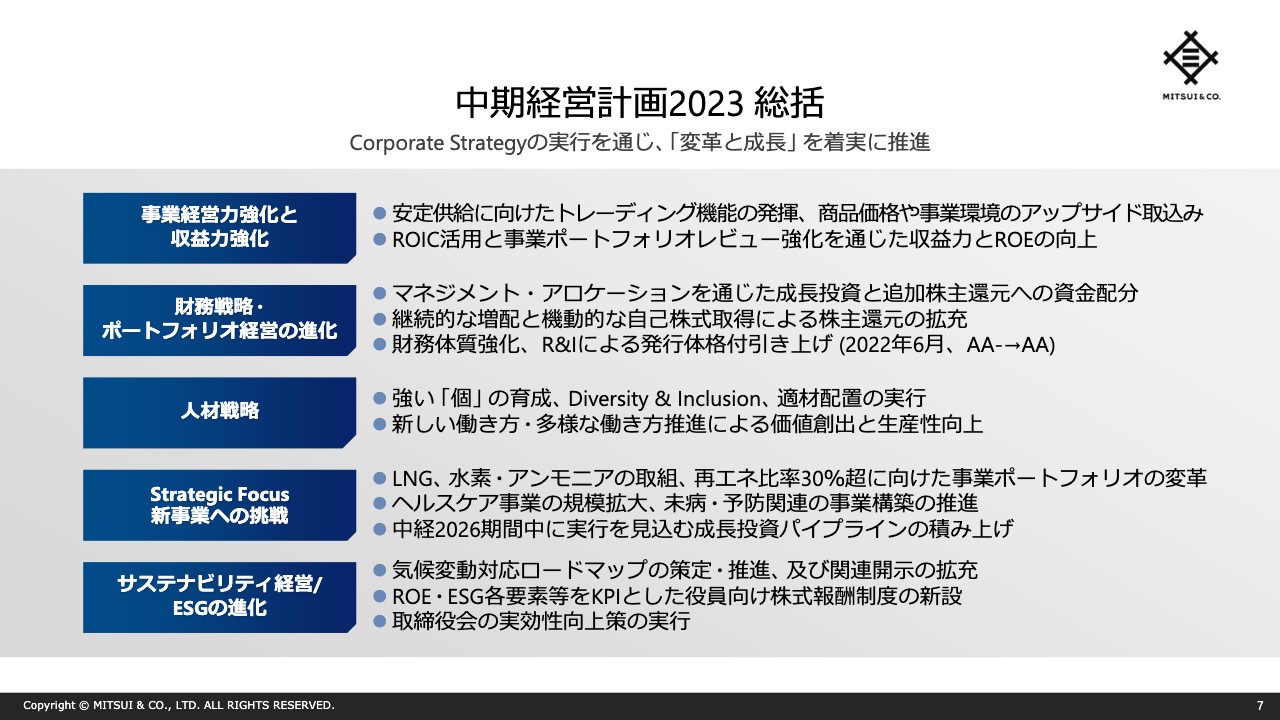

中期経営計画2023 総括

前中経を定性面から振り返ります。当社はスライドに記載のとおり、Corporate Strategyの実行を通じて「変革と成長」を着実に推進しています。その結果、先ほどご説明のとおり、力強いキャッシュ・フローと株主還元の拡充を実現しました。

中期経営計画 2026 テーマ

新中経についてご説明します。新中経のテーマは「Creating Sustainable Futures」です。当社は、サステナビリティを経営の中核に据え、グローバル・サステナビリティの視点から あらゆる産業の社会課題を掘り起こし、そこから新しいビジネスイノベーションを生み出すことで、強い事業群、新しい産業の創出を目指していきます。

2026年に向けた認識

「Creating Sustainable Futures」というテーマは、スライドにあるとおり、地球規模の重要な環境認識を踏まえて策定しました。前中経で積み上げてきた成果を、より高いレベルに引き上げ、さらなる変革と成長を推進します。

中期経営計画2026 定量目標

新中経の定量面についてご説明します。新中経の最終年度である2026年3月期は、基礎営業キャッシュ・フロー1兆円、当期利益9,200億円を目標とします。さらに、中経3年間平均で12パーセント超のROEを目指します。

また、中経3年間累計の基礎営業キャッシュ・フローに対する株主還元の割合は、37パーセント程度を目標とし、株主還元のさらなる拡充に努めていきます。2024年3月期の1株当たり年間配当は、2023年3月期からさらに10円増配の150円を下限とし、累進配当を新たに導入します。

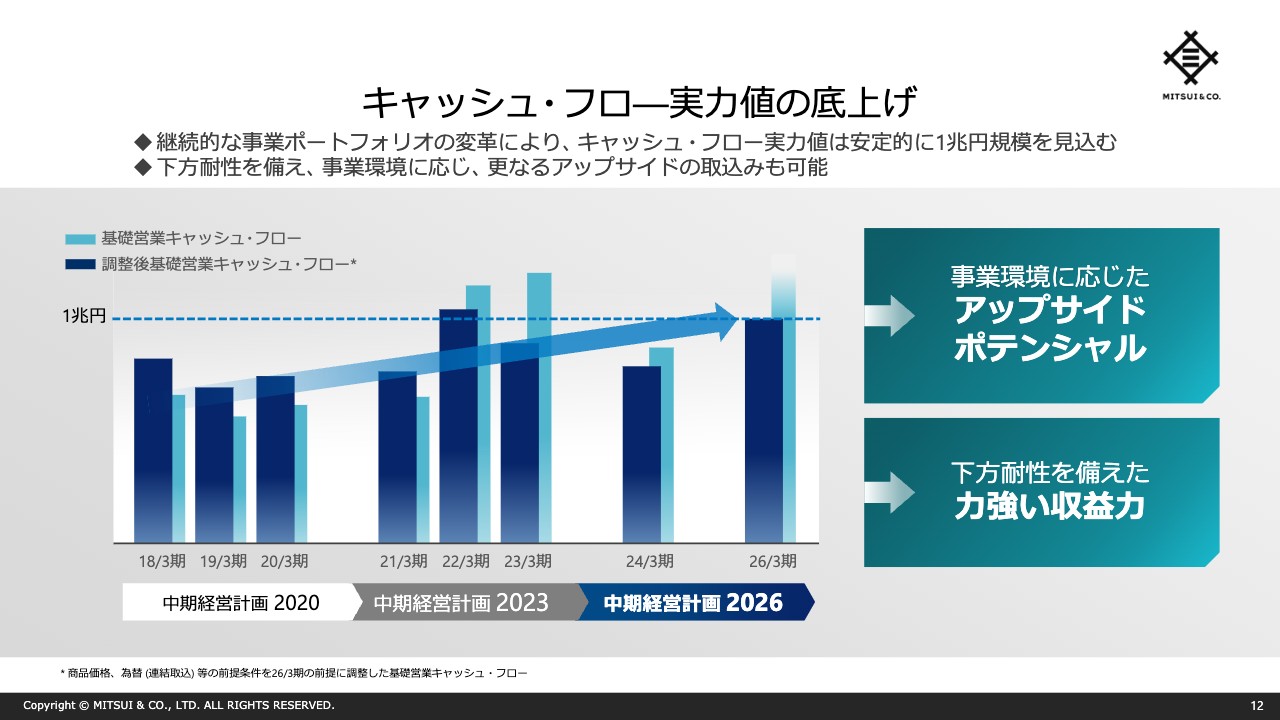

キャッシュ・フロ―実力値の底上げ

スライドのグラフは、2026年3月期の商品価格、為替前提に基づき調整したキャッシュ・フロー実力値の推移を示したものです。

継続的な事業ポートフォリオの変革により、コロナ禍においても当社の基礎営業キャッシュ・フローは下方耐性を示し、さらにはコロナ禍からの回復期のペントアップ需要を取込みました。当社の事業ポートフォリオには、下方耐性と事業環境に応じたアップサイドポテンシャルが備わっていることがおわかりいただけると思います。

2024年3月期以降、商品価格は落ち着きを見せる想定です。そのような事業環境においても、2026年3月期以降のキャッシュ・フロー実力値は、安定的に1兆円規模を見込んでいます。そして、事業環境に応じ、さらなるアップサイドの取込みも可能となっています。

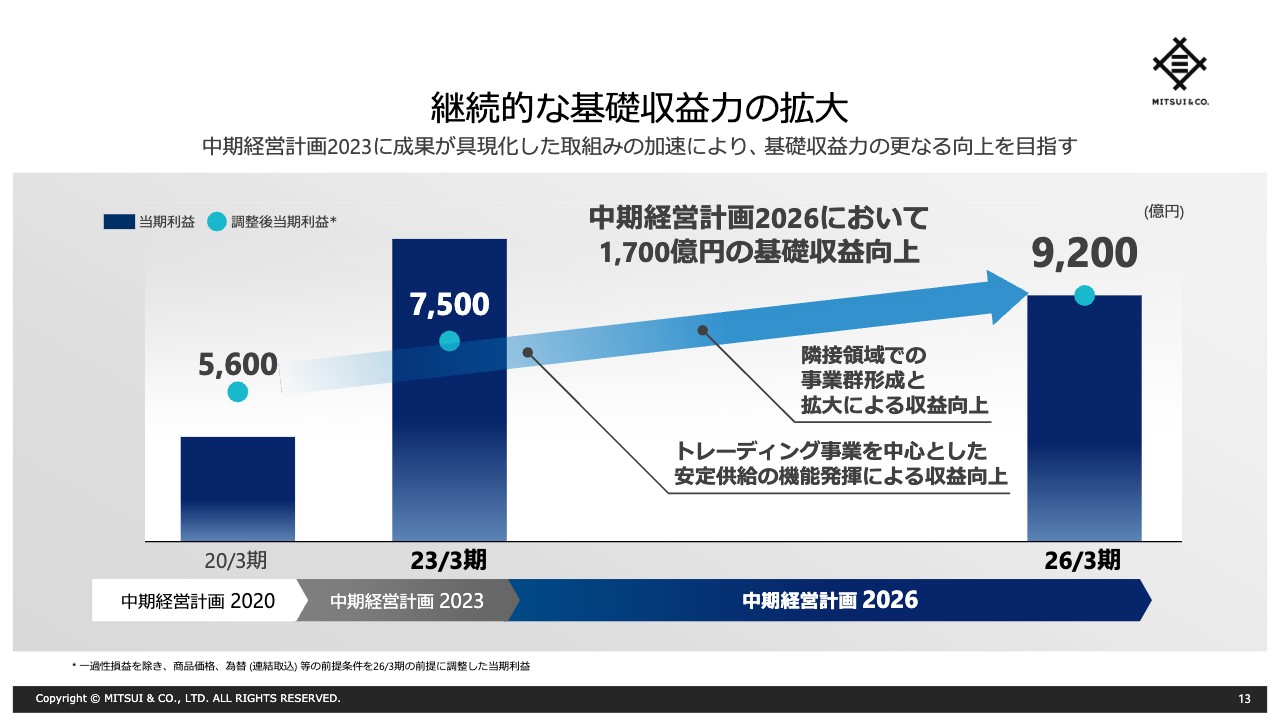

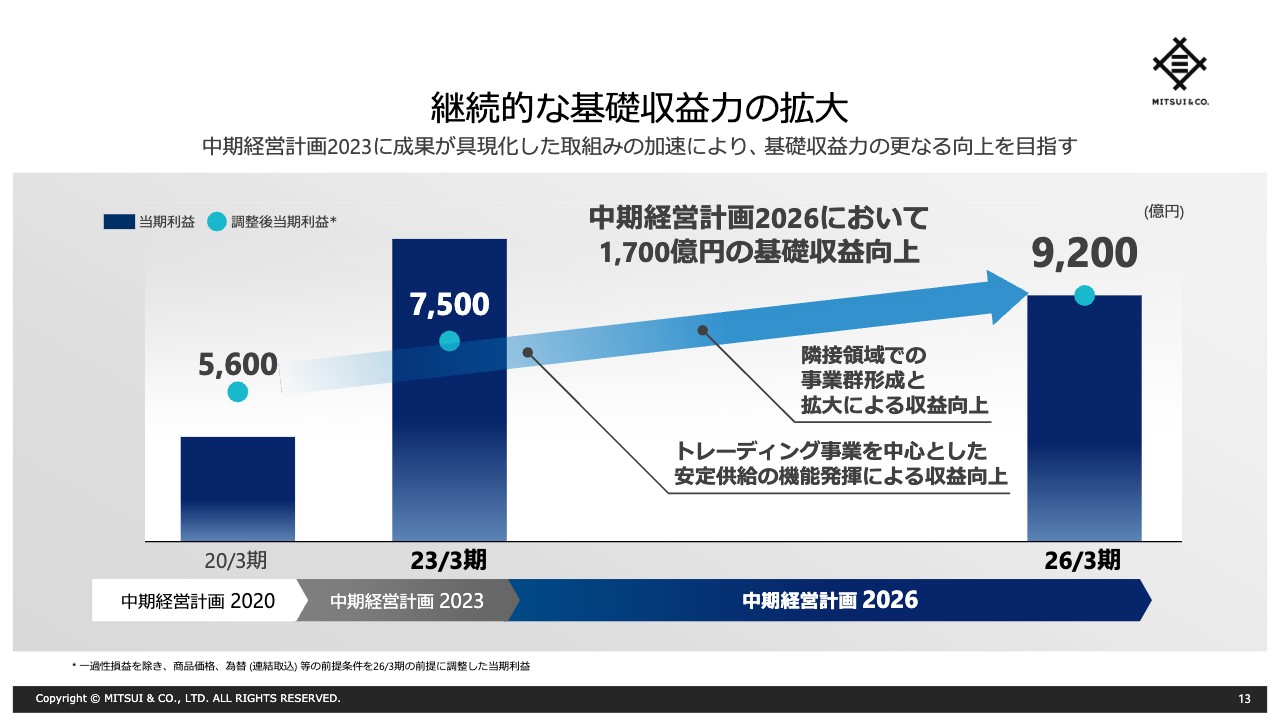

継続的な基礎収益力の拡大

スライドのグラフは、当期利益から一過性要因を除き、商品価格、為替を2026年3月期の前提に調整した基礎収益の推移を示しています。この前提において、2020年3月期、2023年3月期の基礎収益はそれぞれ5,600億円、7,500億円と計算されます。

前中経ではトレーディングを中心とした安定供給の機能発揮、隣接領域での事業群形成や拡大といった施策により、基礎収益を伸ばしてきました。前中経で成果が具現化した取組みを加速させることで、新中経期間で基礎収益を1,700億円向上させ、2026年3月期には9,200億円に達する見込みです。

中期経営計画2026 Corporate Strategyと3つの攻め筋

新中経で目指す「Creating Sustainable Futures」実現に向けた戦略についてご説明します。今回新たに、全社戦略である5つのCorporate Strategy と、経営資源を重点的に配分する3つの攻め筋を設定しました。

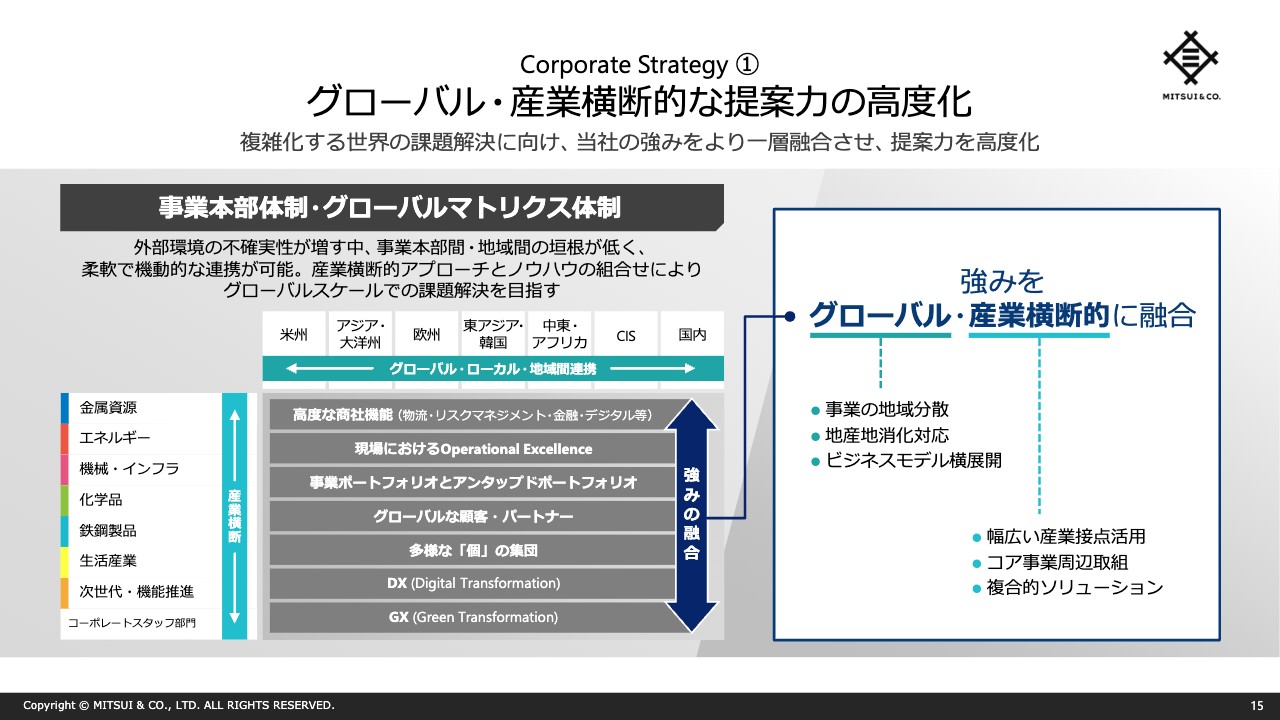

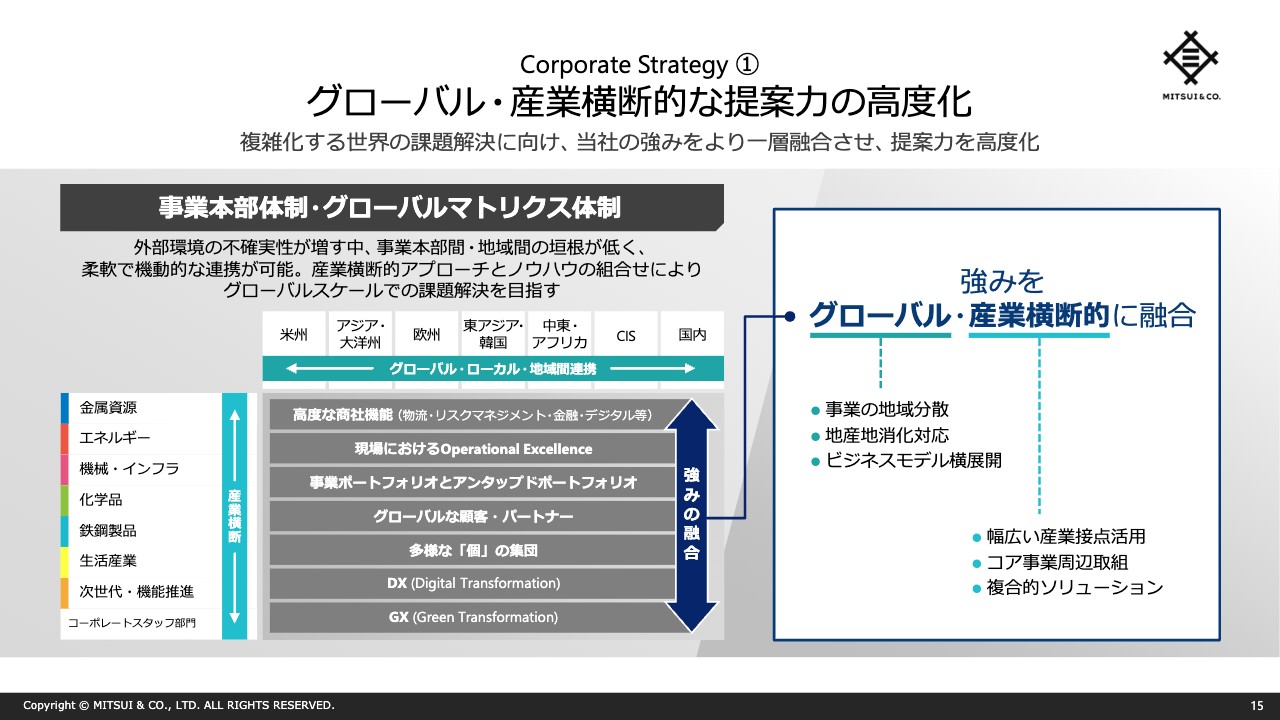

Corporate Strategy ① グローバル・産業横断的な提案力の高度化

Corporate Strategyの1つ目は、「グローバル・産業横断的な提案力の高度化」です。複雑化する世界の課題に対しては、地球規模で考え、産業横断的なアプローチを行うことが、必要不可欠です。

当社の事業本部体制・グローバルマトリクス体制は、事業本部間や地域間の垣根が低く、柔軟で機動的な連携が可能となる点が強みです。この体制を活かし、スライドに示している当社の強みをグローバル・産業横断的に融合することで、複雑化する社会課題に対して、その時点で考え得るベストな現実解を提供することが可能となります。

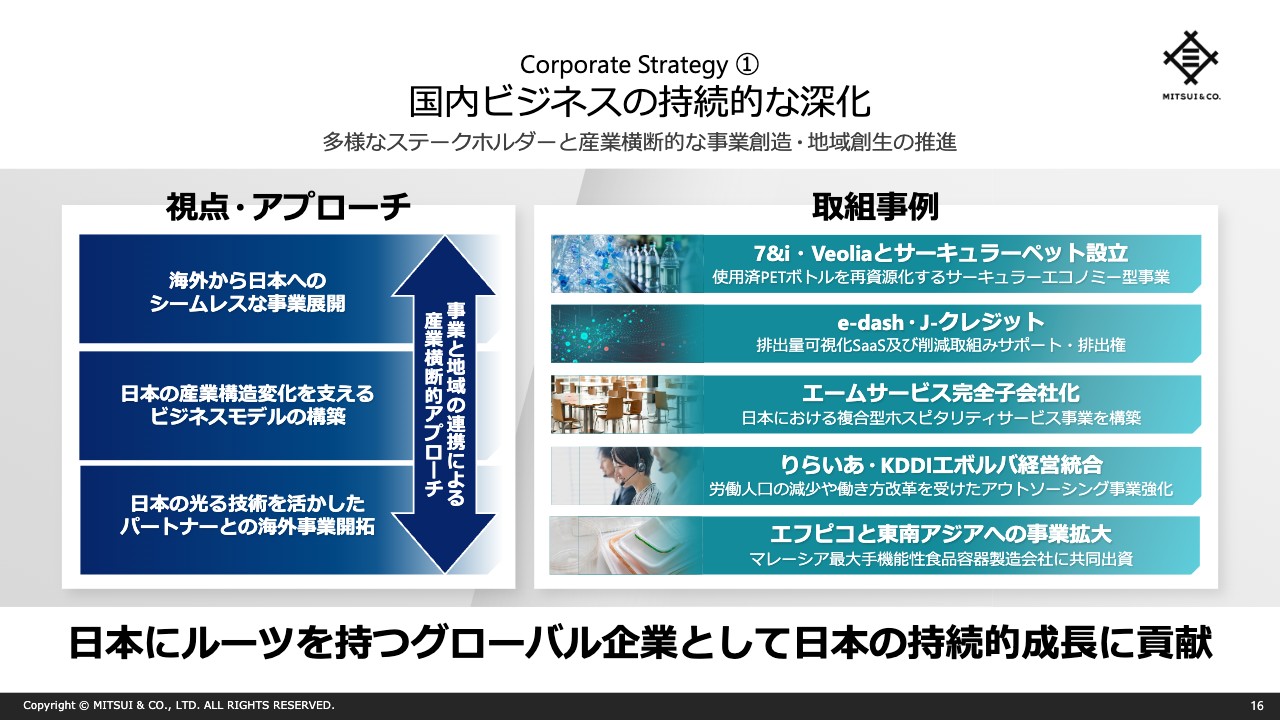

Corporate Strategy ① 国内ビジネスの持続的な深化

国内ビジネスにおける攻め筋についてもご説明します。日本の産業構造変化を商機と捉え、多様なステークホルダーと産業横断的な事業を創造することで、日本にルーツを持つグローバル企業として、日本の持続的成長に貢献していきたいと思います。

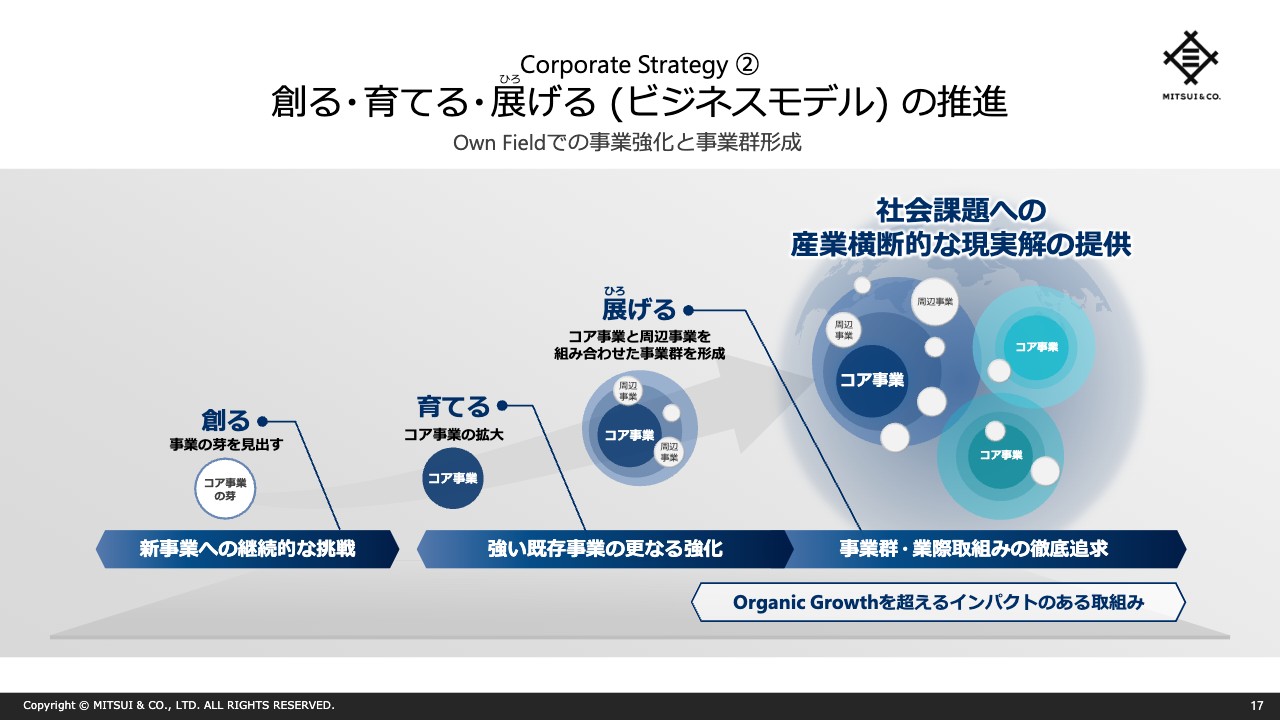

Corporate Strategy ② 創る・育てる・展げる (ビジネスモデル) の推進

Corporate Strategyの2つ目はビジネスモデルの推進です。創り、育てていき、そして展げていくという当社ならではのビジネスモデルを推進し、コア事業と周辺事業を組み合わせ、産業横断的な事業群を形成していきます。

当社が知見を有する領域を「Own Field」と呼んでいます。その周辺領域で事業を強化し、事業群を形成することで、事業の成功確度を上げることができると考えています。

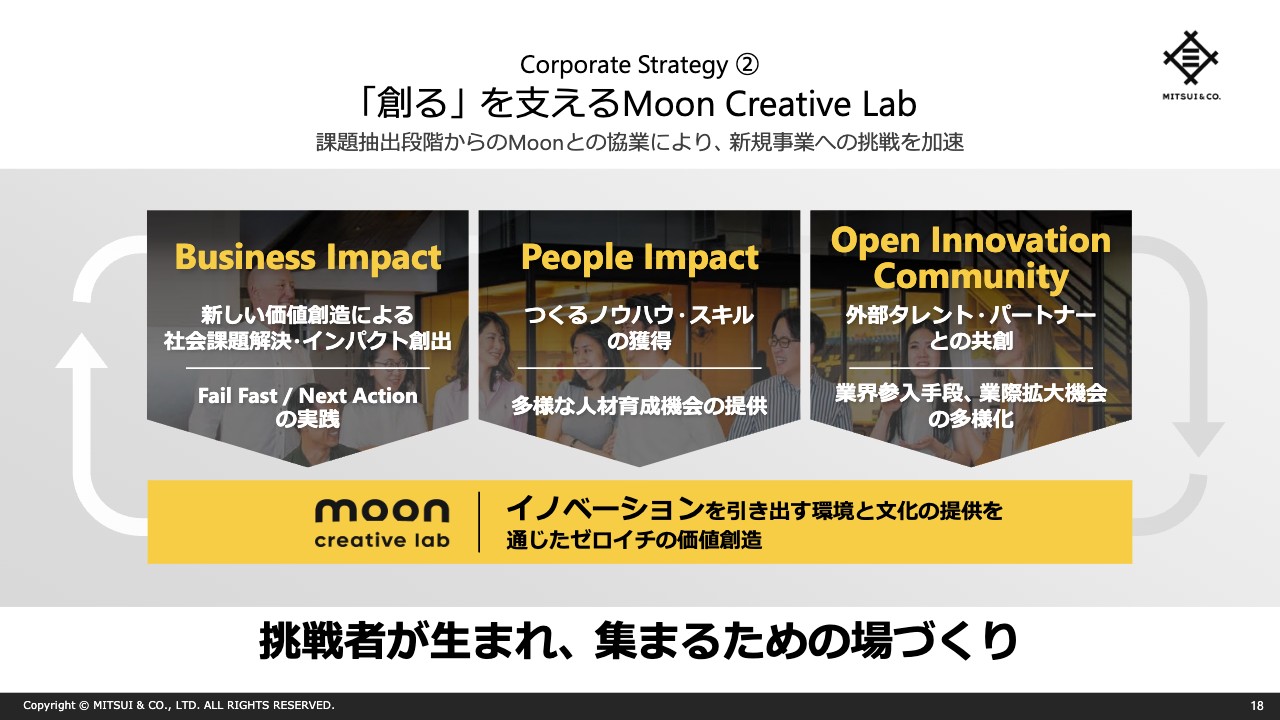

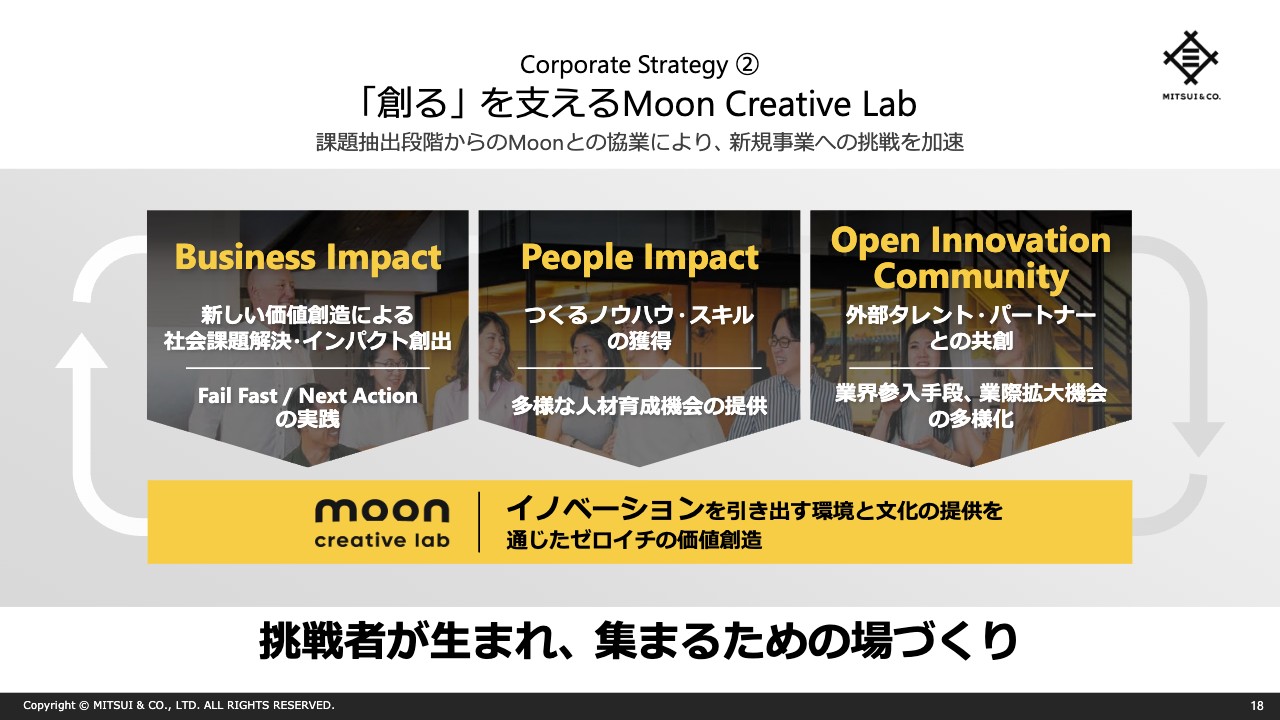

Corporate Strategy ② 「創る」を支えるMoon Creative Lab

我々のビジネスモデルにおいて、「創る」の土台の1つとなっているのが、2019年に本格稼働した「Moon Creative Lab」です。Moonは三井物産のいわばR&D機能を担い、新しいビジネスを形にし、新規事業への挑戦を加速化させるプラットフォームでもあります。

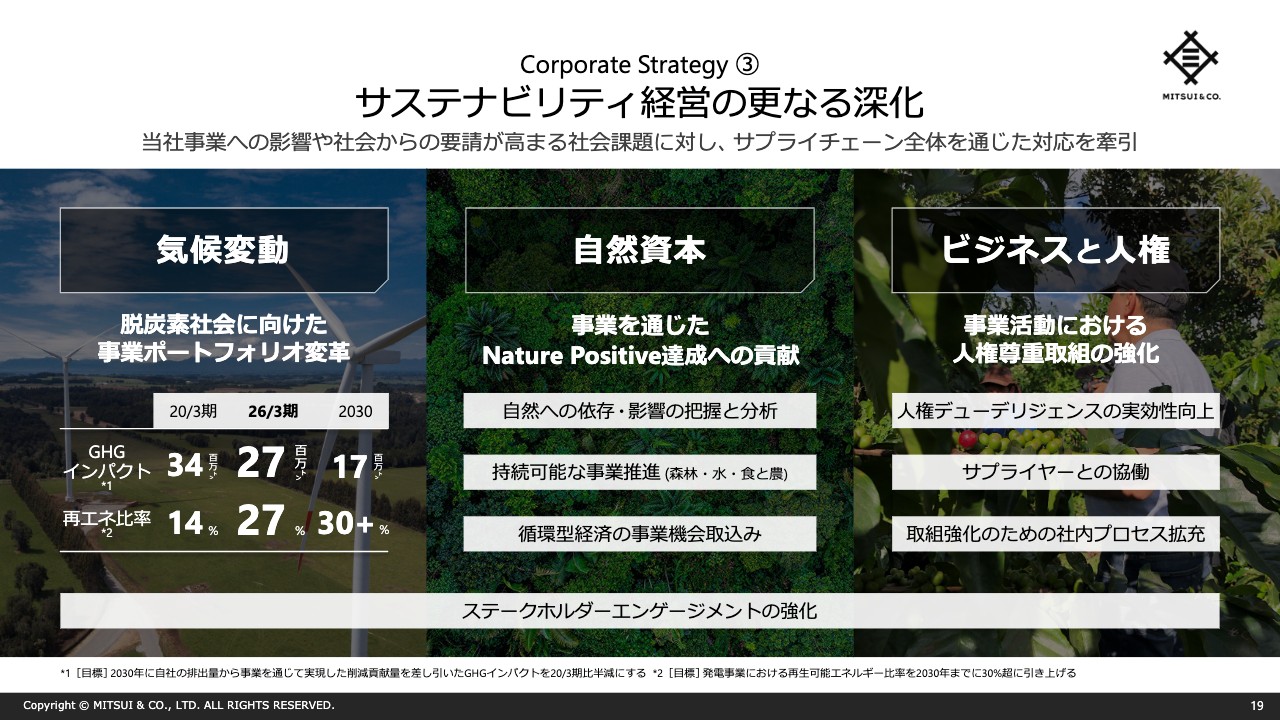

Corporate Strategy ③ サステナビリティ経営の更なる深化

Corporate Strategyの3つ目は、「サステナビリティ経営の更なる深化」です。新中経3年間で目指す「Creating Sustainable Futures」の実現に向け、気候変動、自然資本、ビジネスと人権といった社会課題に対して、サプライチェーン全体を通じた対応を牽引します。それぞれの課題に対しては、事業を通じて現実解を提供し、サステナビリティと収益性の二兎を追い求めます。

気候変動対応においては、脱炭素社会の実現に向けて事業ポートフォリオの変革を継続します。当社は2030年までの目標として、GHGインパクトの2020年3月期対比半減、再エネ比率30パーセント超を掲げています。新中経最終年度の2026年3月期においては、GHGインパクトは2,700万トンへの削減、ならびに再エネ比率は27パーセント到達を達成する見込みです。

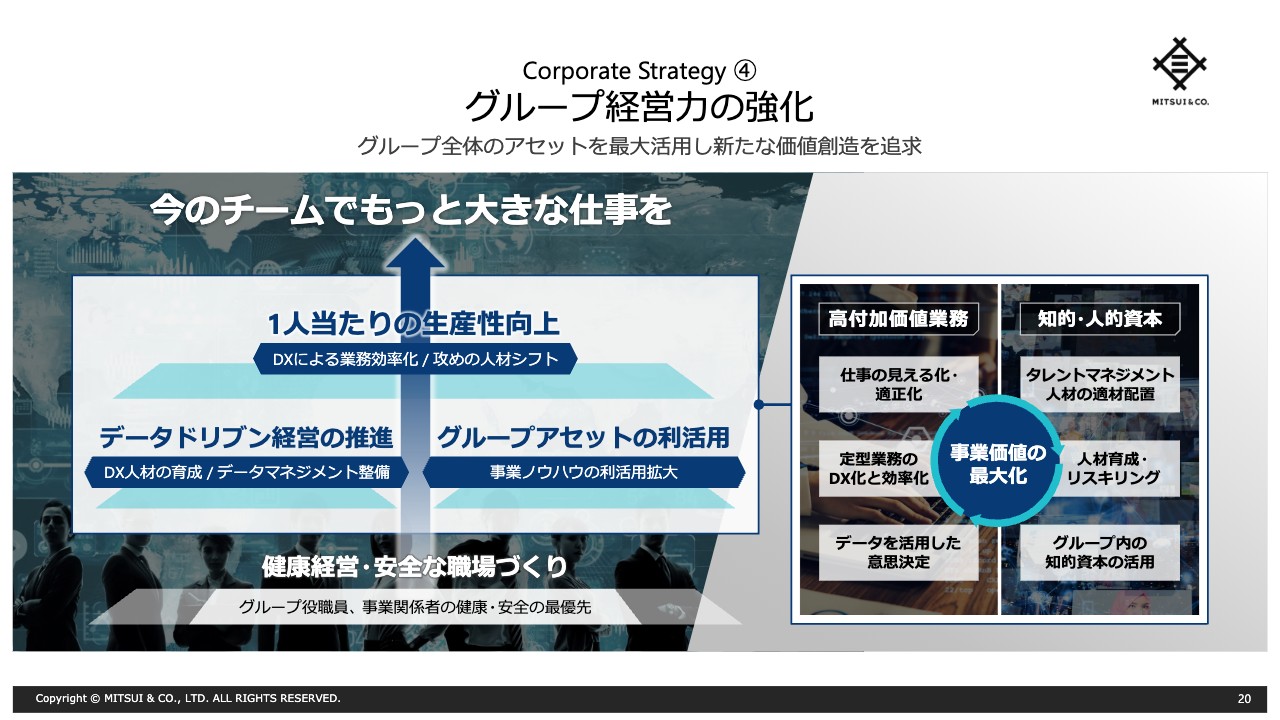

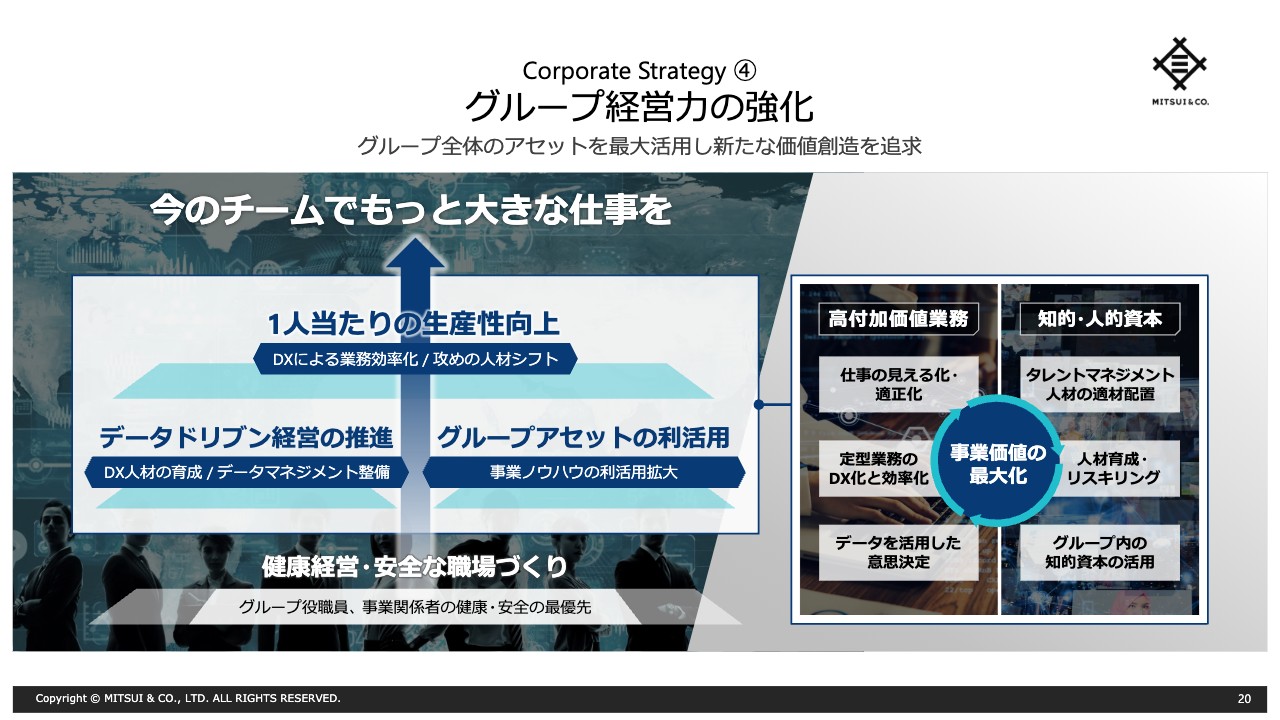

Corporate Strategy ④ グループ経営力の強化

Corporate Strategyの4つ目は、「グループ経営力の強化」です。事業ポートフォリオの絶え間ない変革にあたっては、1人当たりの生産性を向上させる必要があります。データドリブン経営とグループアセットの活用を両輪に、現在の人員数でより大きな仕事を、効率的かつ効果的に推進していきます。

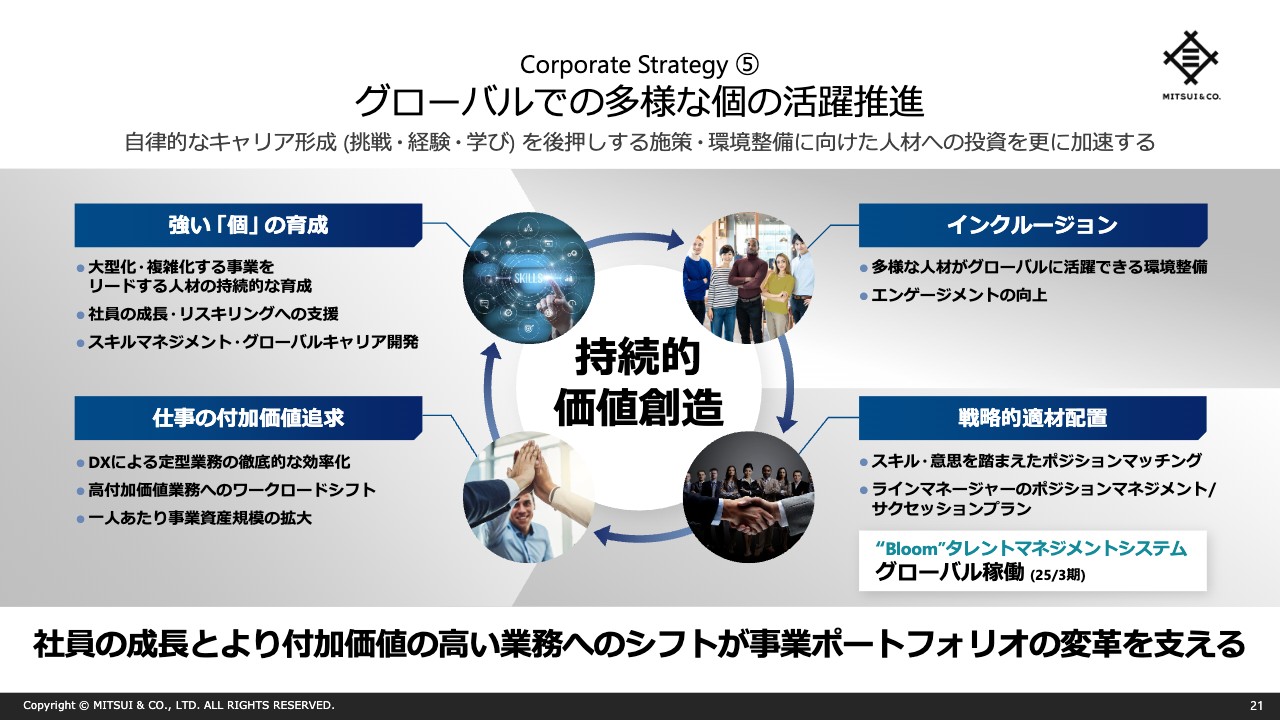

Corporate Strategy ⑤ グローバルでの多様な個の活躍推進

Corporate Strategyの5つ目は、「グローバルで多様な個の活躍推進」です。自律的なキャリア形成を後押しするべく、人への投資をさらに加速していきます。

強い「個」の育成、インクルージョン、戦略的適材配置という人材戦略の3つの柱は、前中経から変わっていません。これらに加えて、1人当たりの生産性を向上させ、仕事の付加価値を追求することで、事業ポートフォリオの変革を支えたいと思います。

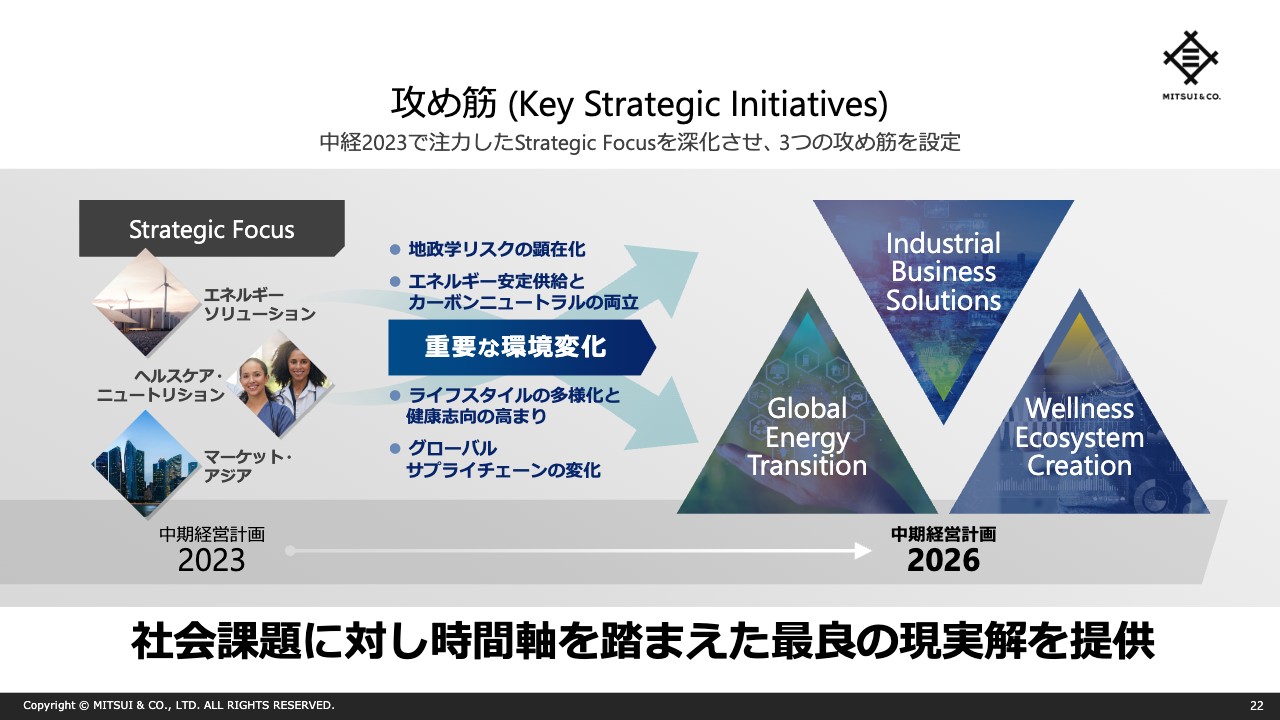

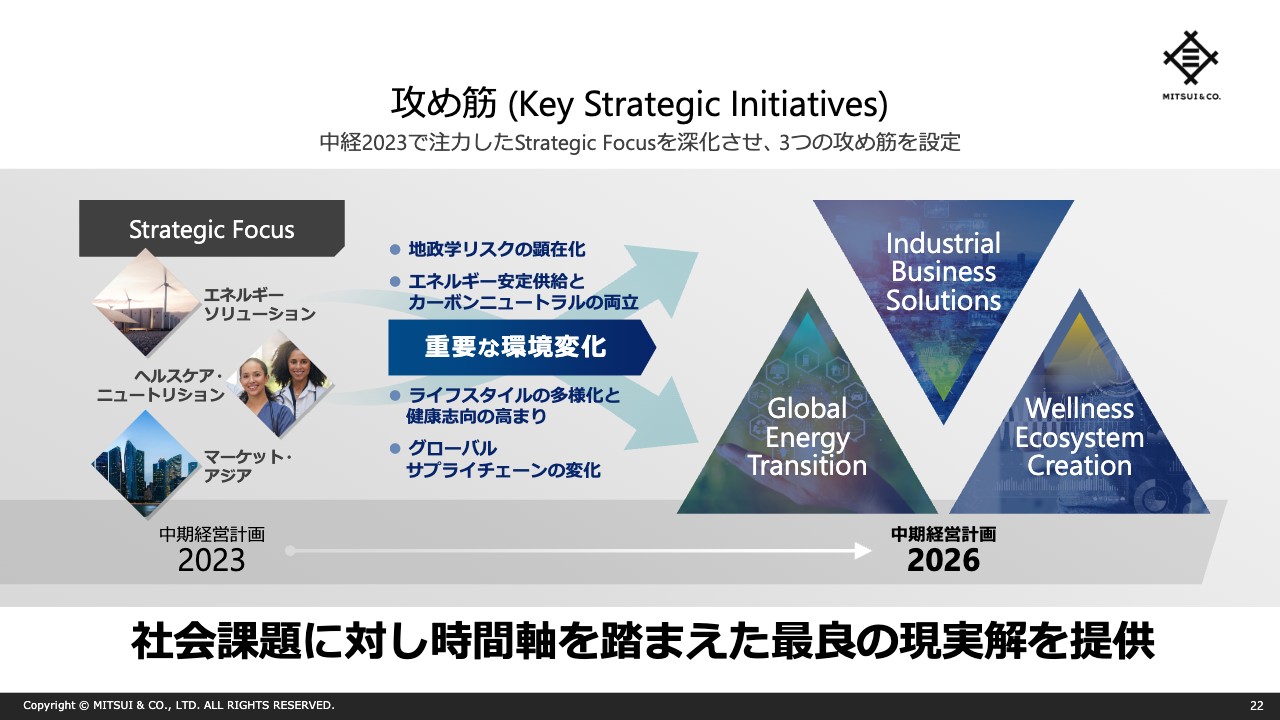

攻め筋 (Key Strategic Initiatives)

新中経の攻め筋についてご説明します。前中経でのStrategic Focusの取組みを深め、また近年の重要な環境変化を踏まえて、当社の強みが発揮できる分野として3つの攻め筋、Key Strategic Initiativesを設定しました。

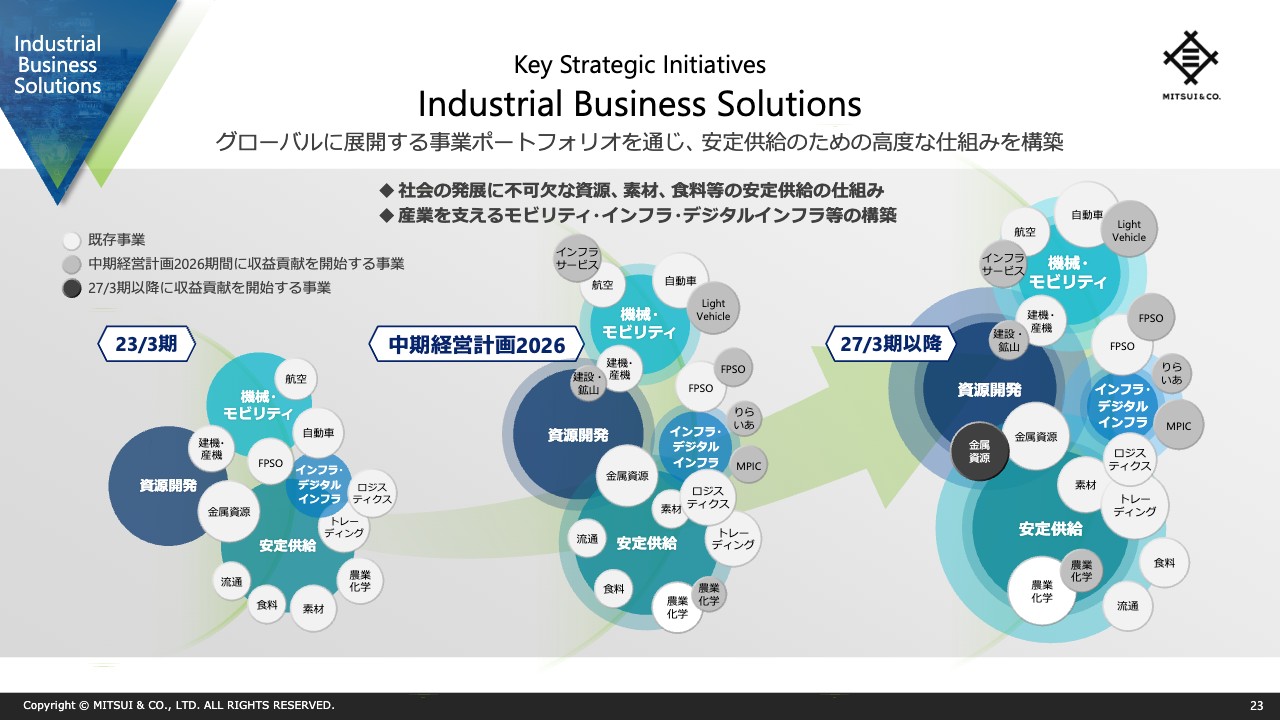

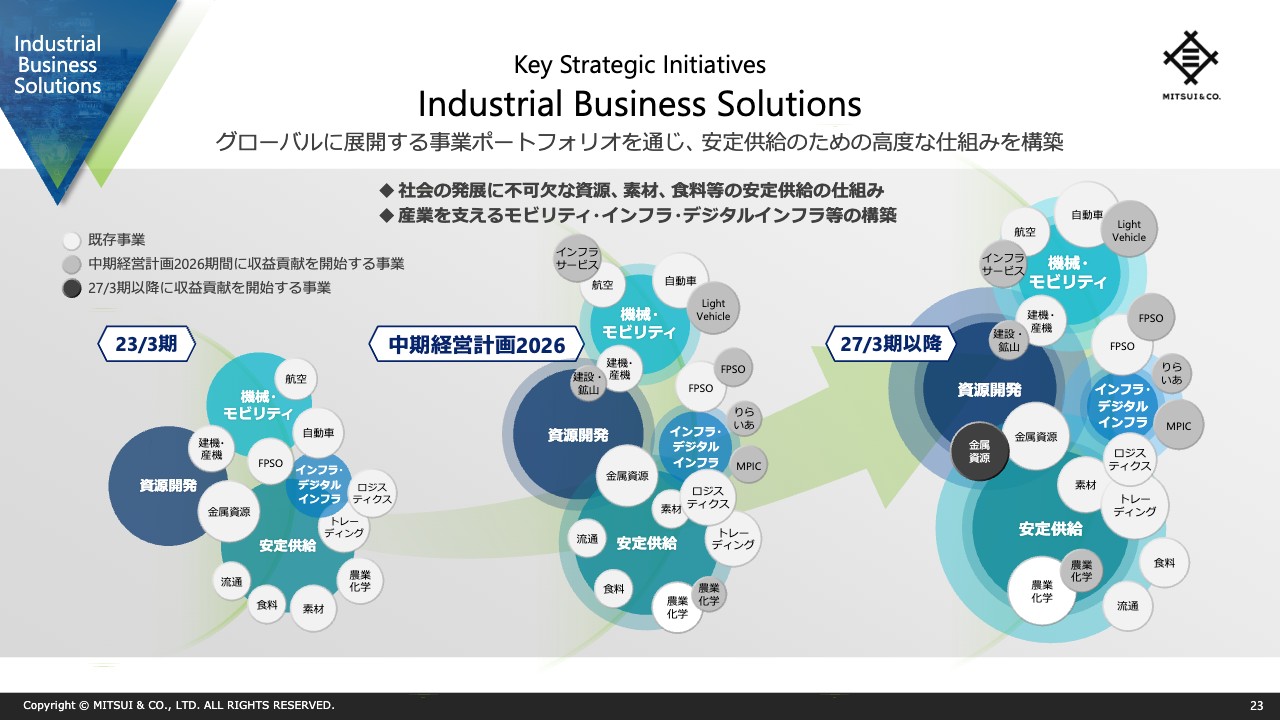

Key Strategic Initiatives Industrial Business Solutions

攻め筋の1つ目は、Industrial Business Solutionsです。スライドの図は、隣接領域での事業群形成を進め、また各事業群を大きく育てていく、当社の戦略と収益拡大の道筋を示しています。

Industrial Business Solutionsでは、グローバルに展開する事業ポートフォリオを通じ、安定供給のための高度な仕組みを構築していきます。社会の発展に不可欠な資源開発、素材、食料や、産業を支えるモビリティ、デジタルを含むインフラなどの事業がこの攻め筋に該当します。

Key Strategic Initiatives Industrial Business Solutions

具体的な事例として、モビリティ領域での取組みをこのスライドで紹介しています。地域、機能別にグローバルに広がる事業ポートフォリオを活かし、産業を支えるモビリティ事業群を形成しています。

例えば北米においては、Penskeグループをはじめとする既存事業とのシナジーを追求し、隣接領域での事業を開発します。アジアに目を向けると、各国の経済成長を取込む事業群を形成していきたいと思います。

モビリティ領域では現在、3つの事業群を定義していますが、このような取組みにより、2026年3月期までに9つまで増やしていきたいと思います。

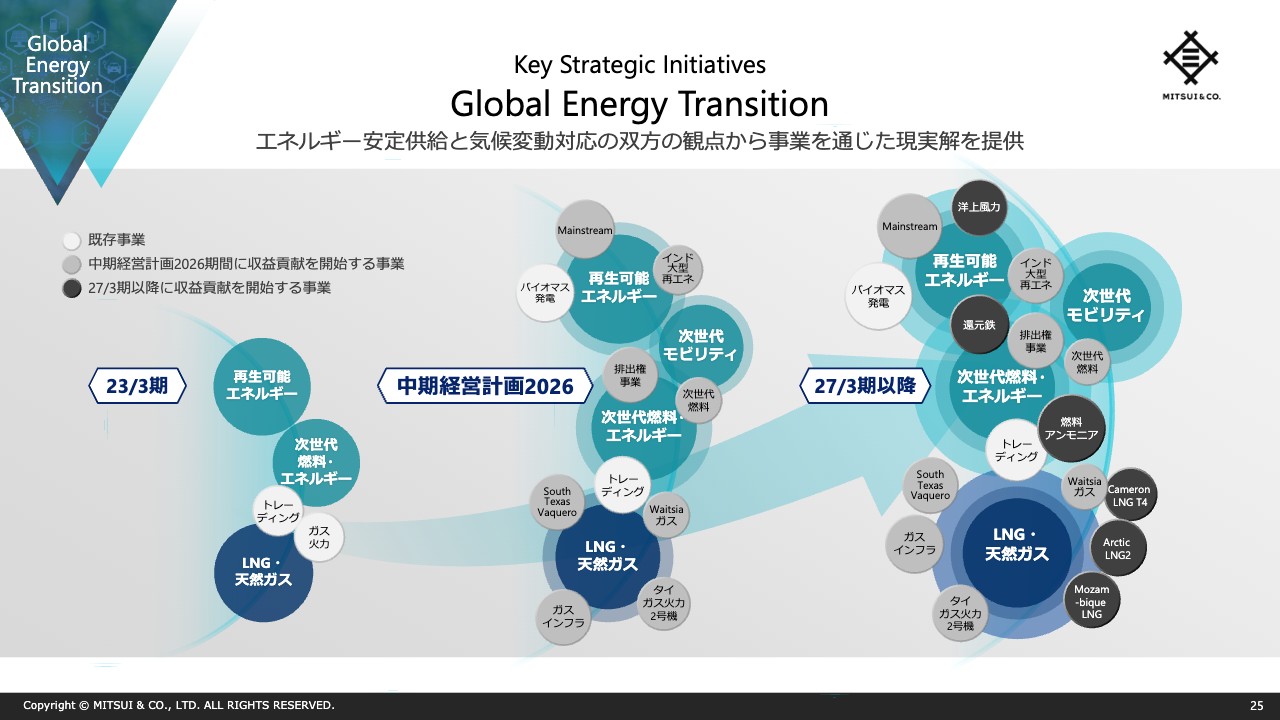

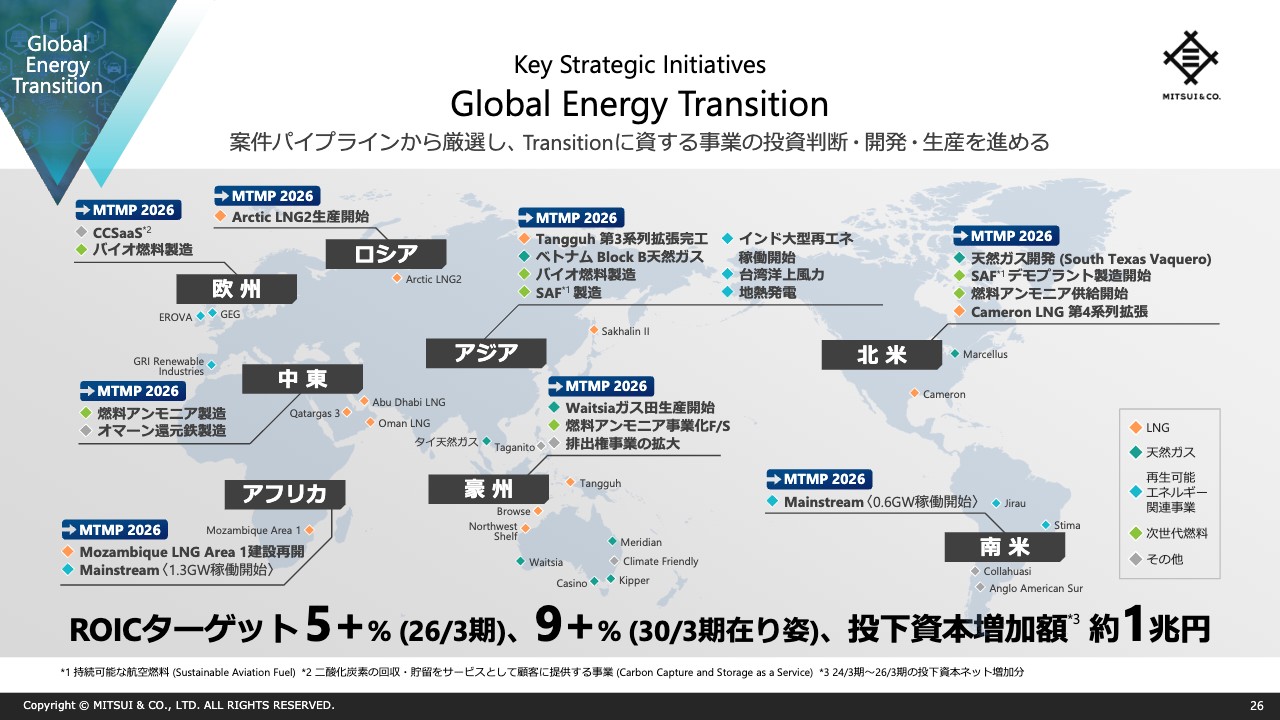

Key Strategic Initiatives Global Energy Transition

2つ目の攻め筋はGlobal Energy Transitionです。持続可能なかたちで脱炭素社会へ移行していくために、エネルギーの安定供給と気候変動の双方の観点から、事業を通じた最先端の現実解を提供していきます。エネルギーの安定供給への責任を果たしながら、脱炭素社会に向けたさまざまなメニューが提供できる事業を創り、育てる道筋を、このスライドで示しています。

Key Strategic Initiatives Global Energy Transition

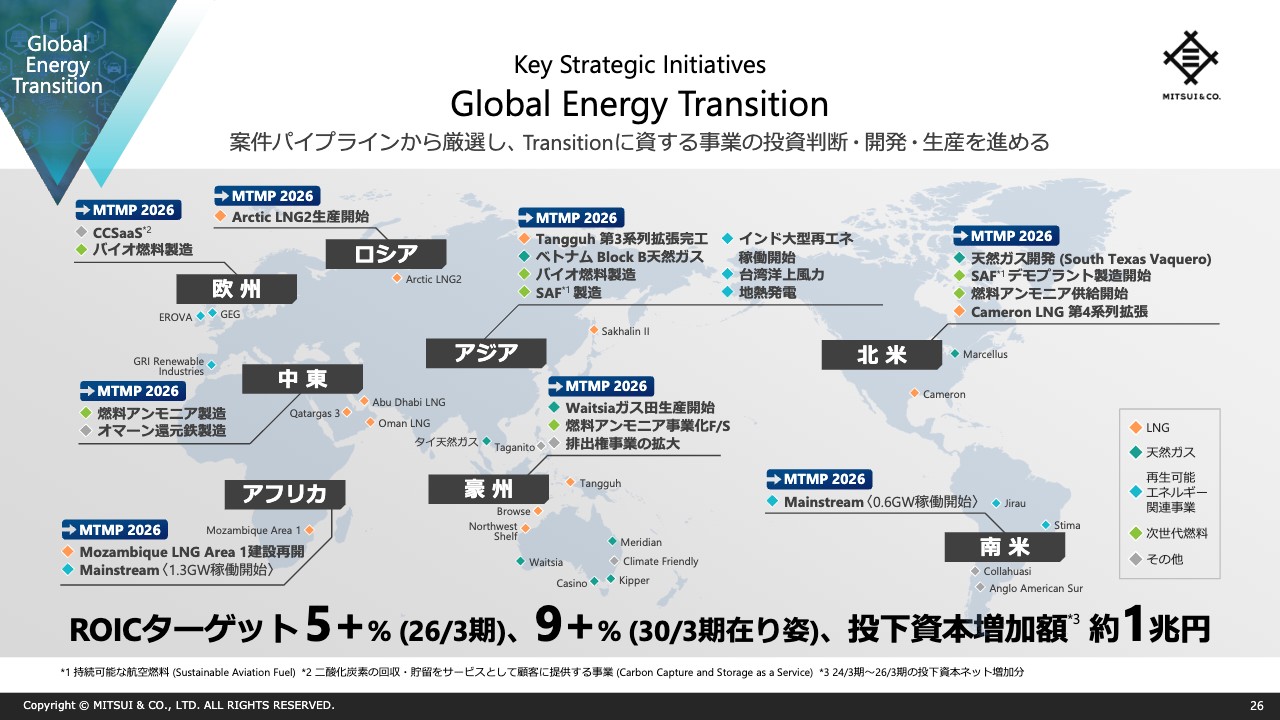

こちらのスライドは、当社が世界中で取組んでいるプロジェクトを示したものです。マップにプロットしているものは、LNGなどの安定供給の責任を果たしている稼働中の案件です。加えて、新中経で最終投資判断や稼働開始など、事業の節目を迎える案件も示しています。

案件パイプラインから厳選し、脱炭素社会の実現に資する事業を推進することで、新中経の3年間で約1兆円の投下資本増加を見込み、ROICは2026年3月期で5パーセント超、2030年3月期で9パーセント超を目指します。

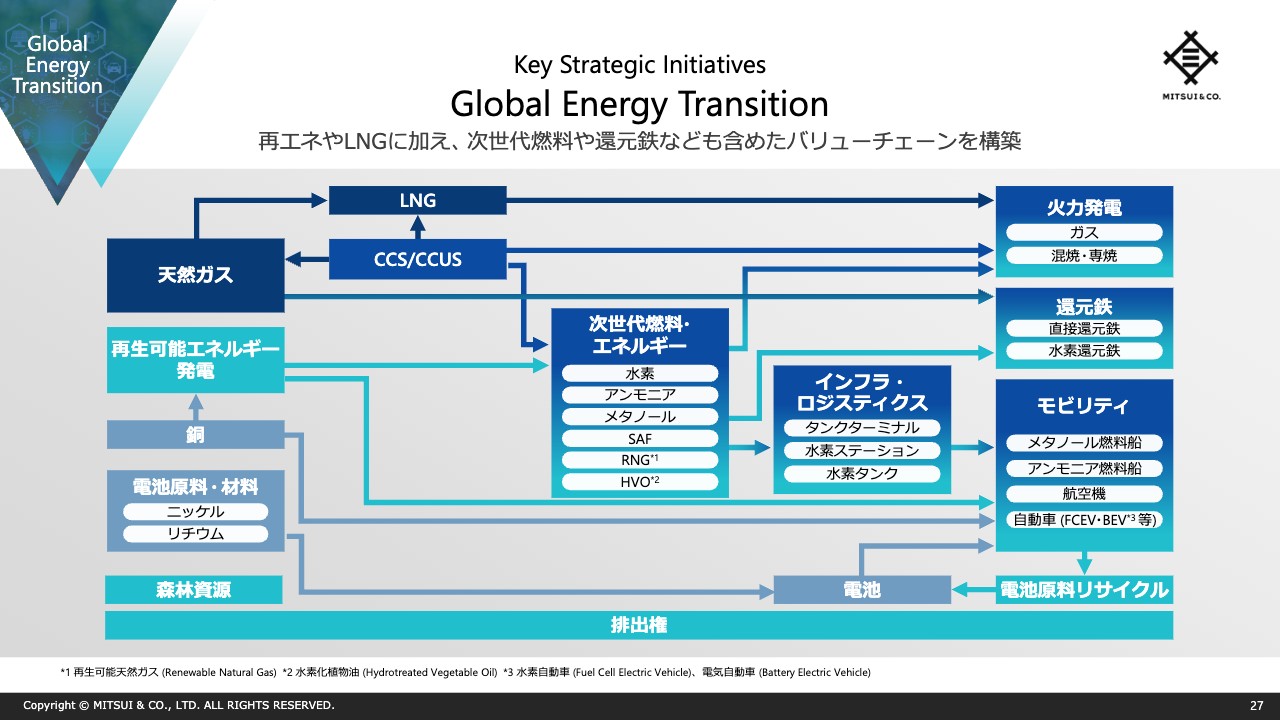

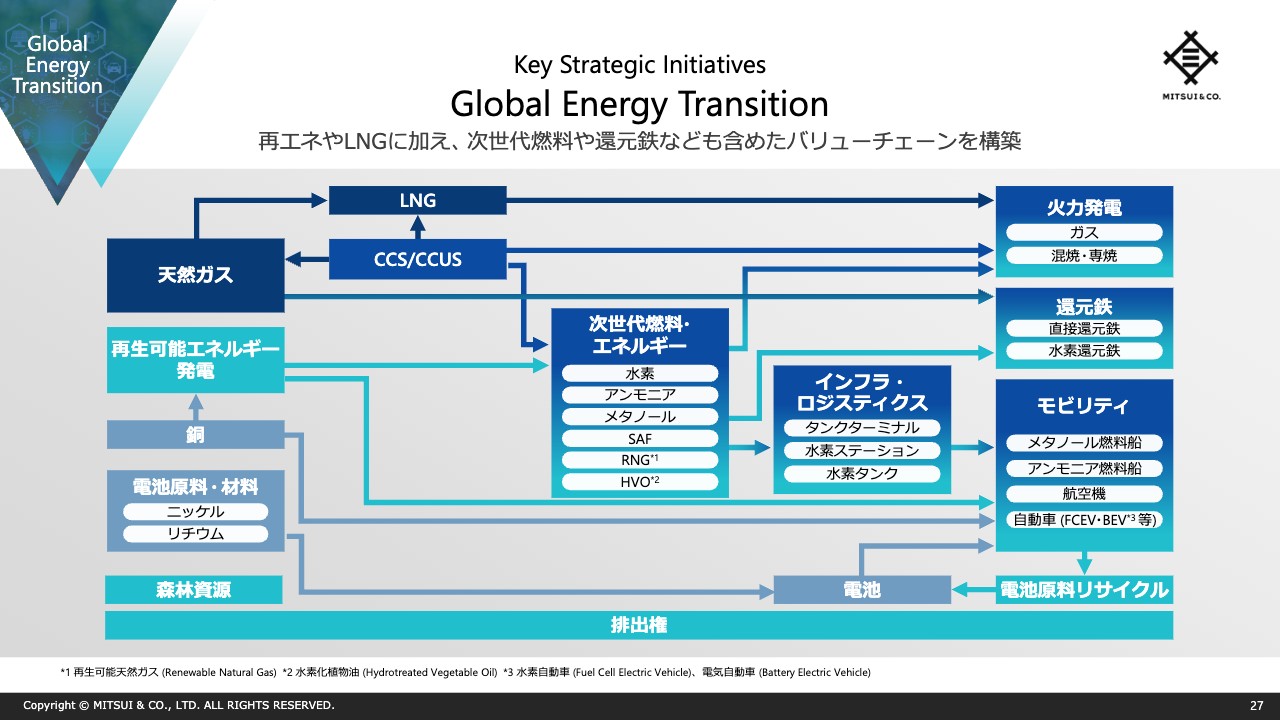

Key Strategic Initiatives Global Energy Transition

このスライドは、当社が主体的に取組み、Global Energy Transitionで実現するバリューチェーンです。天然ガスやLNG、銅事業や再生可能エネルギーなどの既存事業に加えて、次世代燃料や還元鉄事業などの事業開発にも積極的に取組み、新たなバリューチェーンの構築に努めていきます。

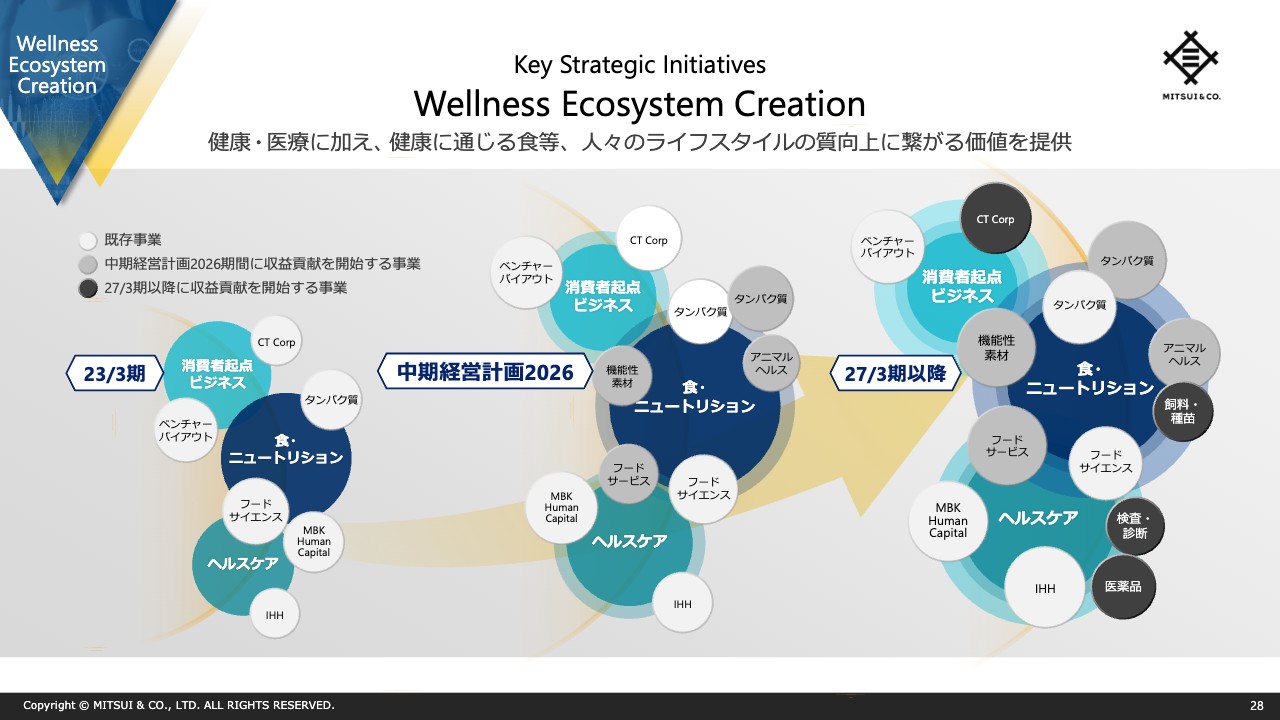

Key Strategic Initiatives Wellness Ecosystem Creation

3つ目の攻め筋はWellness Ecosystem Creationです。医療、未病、予防に加え、健康に通じる食の提供により、多様化する消費者のライフスタイルの質向上に貢献していきます。

Key Strategic Initiatives Wellness Ecosystem Creation

スライドには、Wellness Ecosystem Creationで実現する、食・ニュートリションのバリューチェーンを示しています。食の安定供給、環境負荷の低減、あるいは多様なニーズに応じた食品の提供など、多数の付加価値をバリューチェーンに沿って創出していきます。

このような食・ニュートリションを通じた健康の提供、またデータ活用によるヘルスケア関連事業の連携加速により、ウェルネス事業群における効率的・効果的な未病、予防、そして医療の提供を実現します。

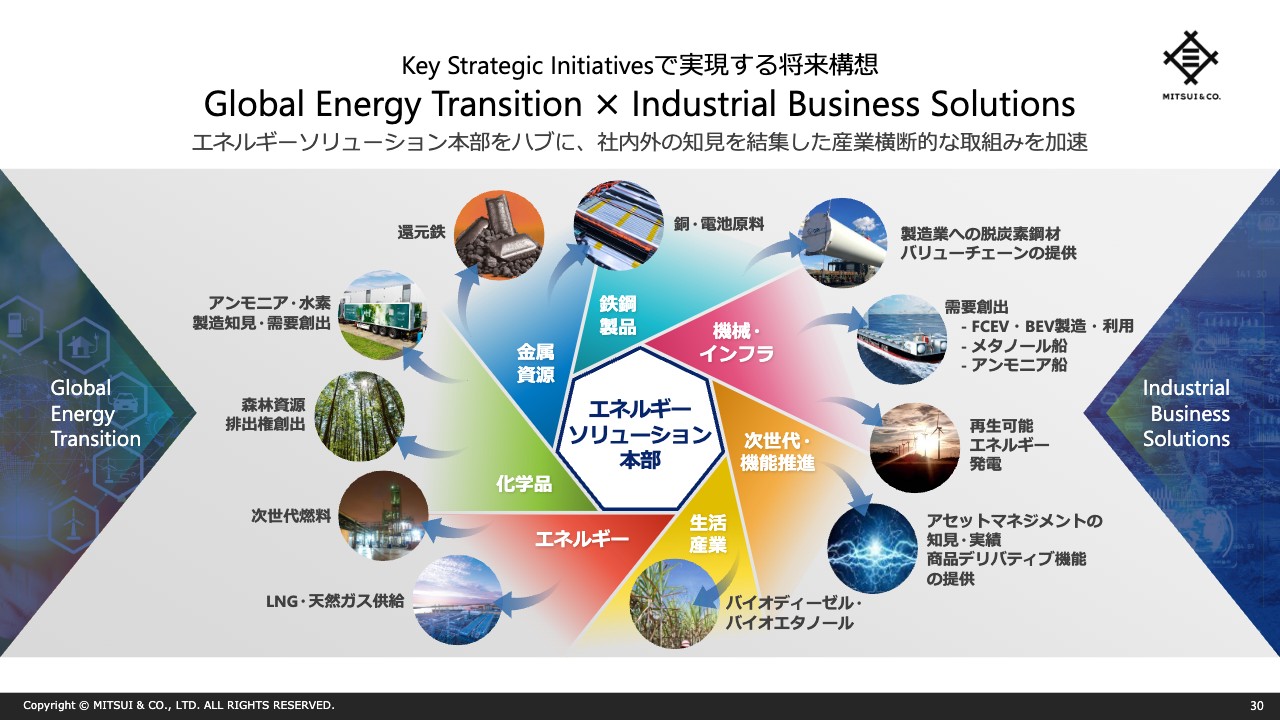

Key Strategic Initiativesで実現する将来構想 Global Energy Transition × Industrial Business Solutions

これまでご説明したとおり、それぞれの攻め筋での事業拡大を推進しますが、各攻め筋は密接に連携しており、これらを融合させることで、新たなバリューチェーンやエコシステムを創出していきます。

例えば、Global Energy TransitionとIndustrial Business Solutionsの融合においては、エネルギーソリューション本部をハブとして、社内外の知見を結集し、産業横断的な取組みを加速化させていきます。結果として、スライドの図で示しているような、さまざまなプロジェクトを同時並行的に多数推進することができています。

Key Strategic Initiativesで実現する将来構想 食の安定供給 × Wellness Ecosystem Creation

また、Industrial Business SolutionsとWellness Ecosystem Creationを融合させることで、種子や肥料、農作物といったバリューチェーンのさらに上流から、食の安定供給を支え、当社の構想するWellness Ecosystemをより強固なものにしていきます。

このエコシステムにおいては、新中経の3年間で投下資本が約3,500億円増加する見込みです。ROICは2026年3月期で5パーセント超を目指します。

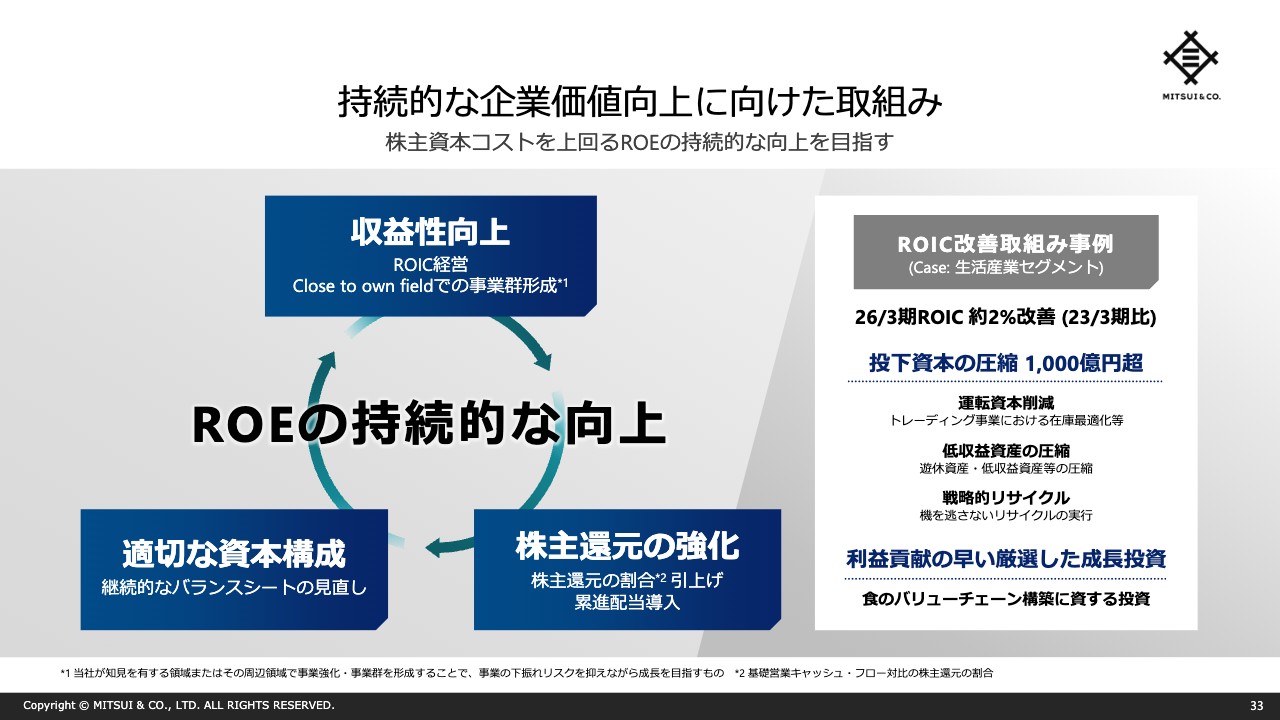

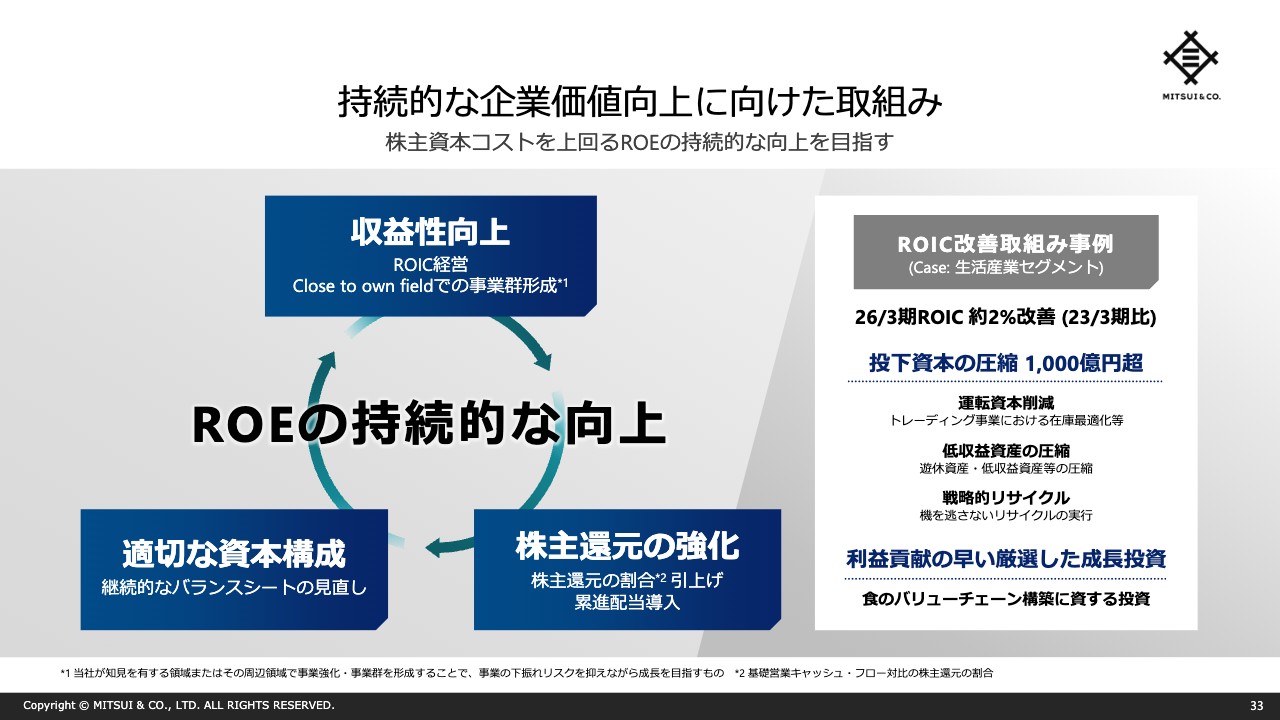

持続的な企業価値向上に向けた取組み

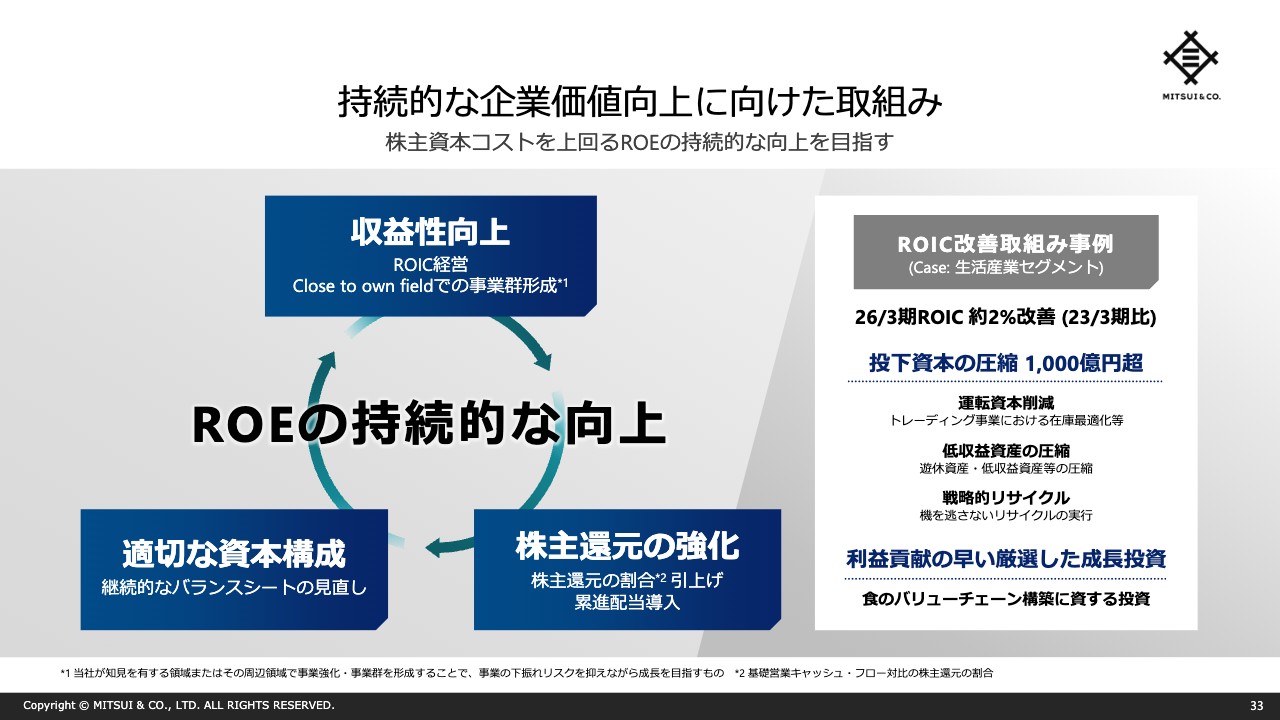

経営資源配分と株主還元方針についてご説明します。ROIC経営、株主還元の強化は、前中経期間を通じて取組んできました。これをさらに深化させ、収益性向上、株主還元強化、適切な資本構成を推進します。

このような取組みにより、新中経のKPIとして3年間のROEは平均12パーセント超を掲げ、株主資本コストを上回るROEの持続的な向上を目指していきます。

ROICに関しては、事業ごとにターゲットを策定し、達成に向けた進捗状況のモニタリングや改善を前中経から継続しています。

一例として、スライドの右側には、生活産業セグメントにおけるROIC改善施策をご紹介しています。運転資本削減、低収益資産の圧縮、戦略リサイクル等により、投下資本を圧縮し、早期利益貢献が見込まれる成長投資を組み合わせて、2026年3月期でのROICを約2パーセント改善することを目指します。

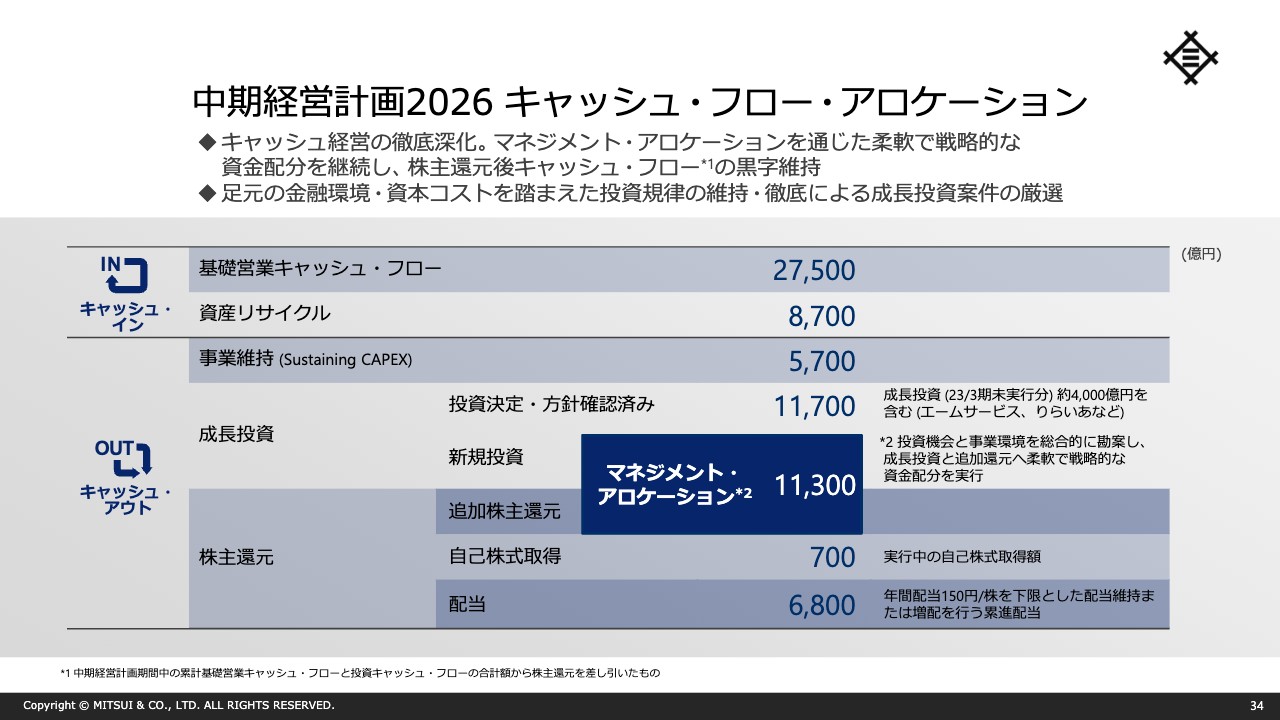

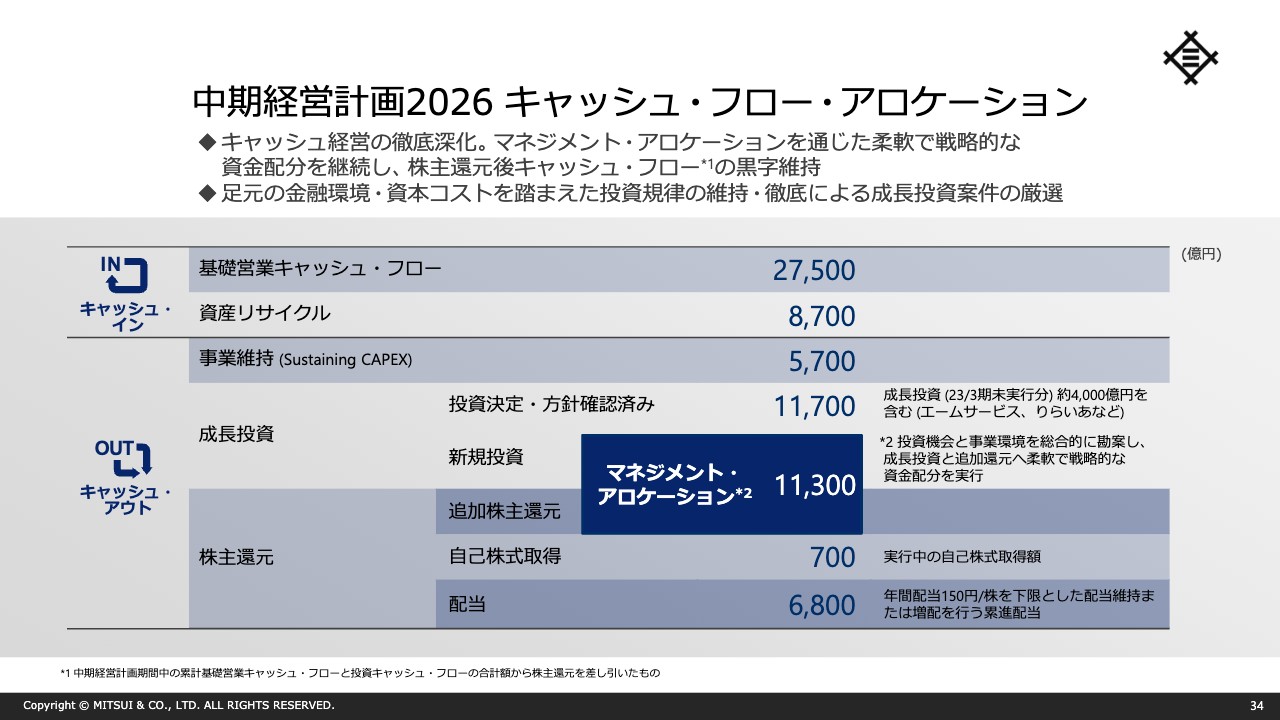

中期経営計画2026 キャッシュ・フロー・アロケーション

キャッシュ・フロー・アロケーションについてご説明します。新中経では、当社の特徴であるキャッシュ経営を徹底的に深化させます。新中経3年間でのキャッシュ・インは、基礎営業キャッシュ・フロー 2兆7,500億円と、資産リサイクル8,700億円の合計3兆6,200億円を見込んでいます。

キャッシュ・アウトについては、既存事業の維持で5,700億円、投資決定もしくは方針確認済みの成長投資で1兆1,700億円を見込んでいます。こちらには、エームサービスの完全子会社化、りらいあコミュニケーションズの公開買付、経営統合等の大型案件が含まれています。前中経で実行に至らなかった案件は、今お伝えした案件を含めて約4,000億円に相当しますが、それに加え、実行確度がかなり高まっているパイプライン案件も積み上がっています。

株主還元は、2月に公表した自己株式取得の残り700億円、下限配当の3年間の総額で6,800億円を見込んでいます。

このキャッシュ・インとキャッシュ・アウトの前提において、マネジメント・アロケーションは中経3年間で1兆1,300億円となる見込みです。株主還元後キャッシュ・フローの黒字維持を基本方針としつつ、マネジメント・アロケーションの枠組みを通じて、厳選した成長投資と追加還元の充実の両立に向けた、戦略的な資金配分を継続していきたいと思っています。

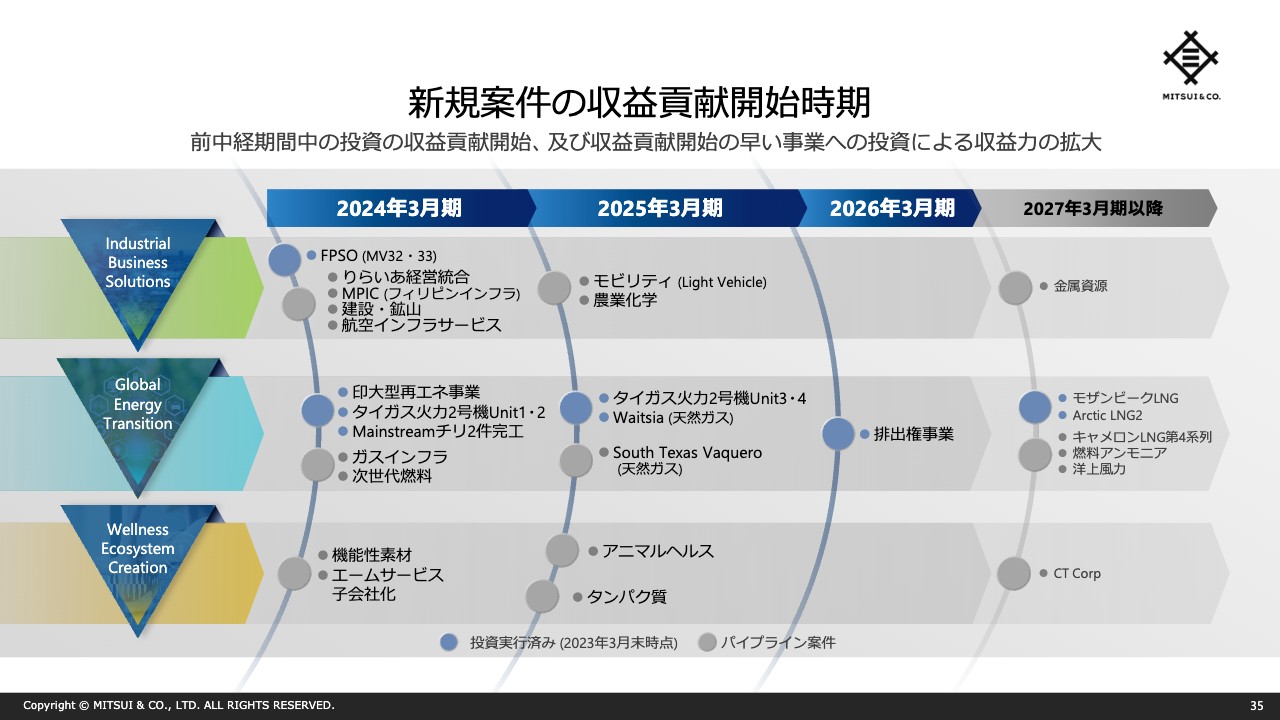

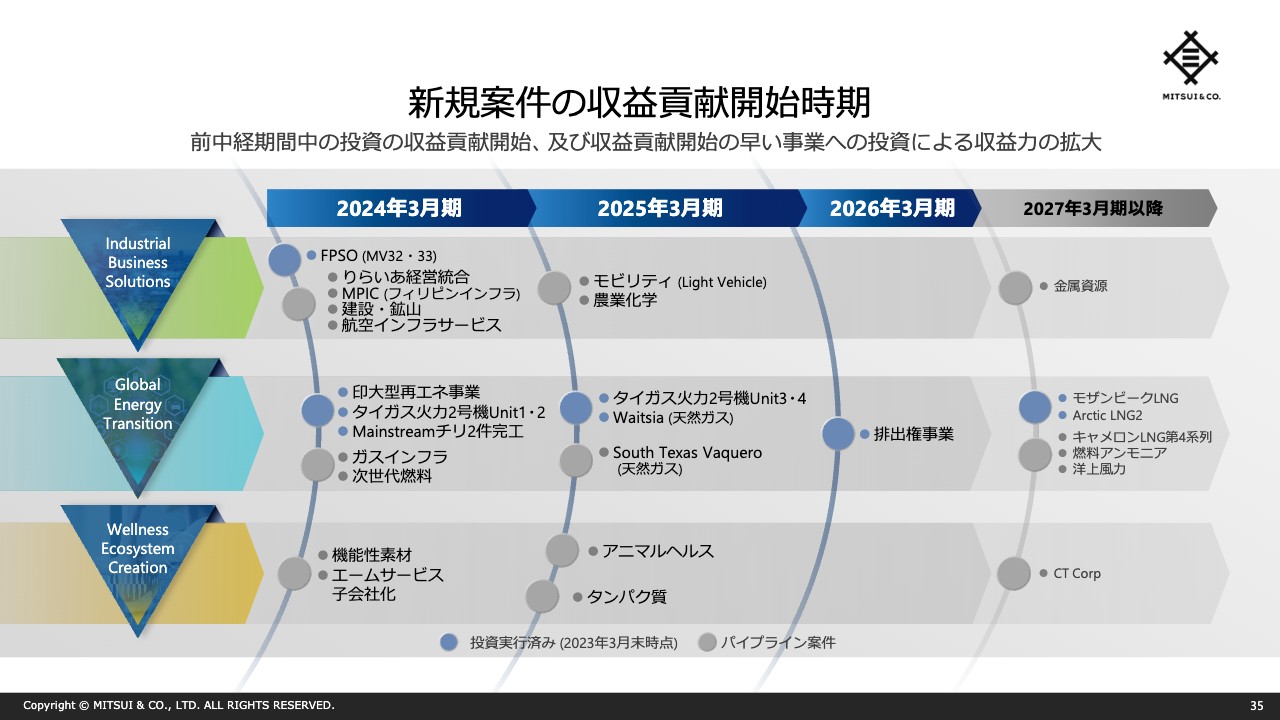

新規案件の収益貢献開始時期

こちらのスライドは、前中経期間中の投資、並びに新中経期間に実行を見込む成長投資の収益貢献開始時期を示したものです。各攻め筋において、新中経期間中に新規案件による収益力の拡大が見込まれることがおわかりいただけると思います。

株主還元方針

株主還元方針についてご説明します。キャッシュ・フローの拡大に応じて、安定性と機動性を兼ね備えた株主還元を拡充していきます。

具体的には先ほどご説明したとおり、1株当たりの年間配当を、従来公表から5円増配の140円とします。さらに、2024年3月期には、前期から10円増配の150円とし、累進配当導入により安定性を確固たるものとします。そして、これまでどおり機動的な自己株式取得を継続的に検討していきます。

Creating Sustainable Futures

当社は新中経のテーマである「Creating Sustainable Futures」を通じて、課題解決に向けた「挑戦と創造」を続け、さまざまなステークホルダーから選ばれる会社「Partner of Choice」を目指します。

以上で私からのご説明を終わります。ありがとうございました。

質疑応答:新中経3年間の先でアピールしたいこと

質問者:新中期経営計画全体の考え方において、戦術という意味では前中期経営計画が間違っていなかったと捉え、それを踏襲していると理解しています。例えば、他商社との違い、グローバル企業の中の三井物産の位置づけ、「Partner of Choiceを目指す」ということが答えになるのかもしれませんが、今回の中期経営計画を進めていった3年後の時点で、社長として株主に一番訴えたいポイントを教えてください。

堀:世界の地政学を含めたボラティリティが上がり、世界的課題をたくさん抱えている状況を鑑みて、今回の中経のテーマを「Creating Sustainable Futures」としました。当社は日本にルーツのあるグローバル企業として、高度なグローバルの連携、企業間のコンソーシアムを構築する能力と実績を積み重ねなければ、優良グローバル企業として生き残っていけません。そのため、この新中経における様々な施策の実現を通じて、このような企業になっていきたいと考えています。

当社は商社としてさまざまな部門があり、本日ご説明したとおり、部門間の垣根を一気に下げ、横断的な連携を推進していきます。一つひとつの国をしっかりわかっていなければグローバルな対応もできないため、特に強みのある地域により刺さり込み、会社のノウハウを使い産業連携に繋げていきます。そこで初めて、グローバルで競争力のある、高度なコンソーシアムを作る企業体として機能できるので、そのようなところを意識していきたいと思います。

当社の場合、日本はもちろん、米国やアジア、南半球由来の事業を手掛けており、さらにヨーロッパでの新しい取組みも行っています。加えて、中国のマーケットとしての重要性は論を俟たないところです。このように様々な活動を地球規模で行っているため、グローバルなバランスをしっかり取っていくことが大事です。その点で評価をいただいているケースもあると思います。

当社は事業体としての歴史がありますが、在り方を十分に活かしてプレゼンスを上げていく対応に、一丸となって取り組んでいきます。

質疑応答:適切な資本構成について

質問者:スライド33ページの「適切な資本構成」について、今回いろいろなKPIを出している中で、3年後のバランスシートの姿が外からはよくわかりません。2023年3月期末のネットDER0.5倍は、外から見る限りは間違いなく自然と低下してしまうと見受けられます。例えば3年後のバランスシートの規模感、前中期経営計画でのキャッシュの残り約1.2兆円の今後のバランスシートへの活かし方などについて、適切な資本構成に関する今のお考えをお聞かせください。

堀:前中期経営計画において、1兆円を超えたマネジメント・アロケーションが手元にあるということは、今までのエンゲージメントでの会話のとおりです。これをバランスシート強化に当てると説明しましたが、当社が直面する振幅度の高い経営環境に対して、十分な備えを作ることができたというのが経営者としての実感です。

この備えをどのように活用していくかについて、新型コロナウイルス感染症の流行が収まった時に世の中がどのようになっているのか、全社員が現場で案件を目視し、今取り組むべき案件はどのようなものなのか、複数の目で世界中を探索しました。

現在、投資計画で想定している案件の何倍ものパイプライン案件が手元にあります。幸い、現地の社員も含めて、コロナ禍も後半はある程度機動的に動くことができ、そのため、想定より少し早いタイミングで案件形成ができたものもありました。前中期経営計画のキャッシュ・アウトに間に合っていないため、新中期経営計画でのキャッシュ・アウトになりましたが、このような案件が積み重なっています。

優良な案件であるため、優先的に実行していこうと思いますが、豊富な案件群でどのように高い収益性を上げるかが重要です。どの会社にも当てはまると思いますが、資本コストが上昇傾向にあると分析しており、インフレの経済環境において十分な機能を持った価格形成を行える事業を選んでいくとなると、相当な絞り込みが必要だと思います。

このように、案件の厳選、良質化、あるいは時間軸のコントロールが必要になります。その中には優良な案件も出てくる可能性があり、先ほどお話しした前中期経営計画の終わりに行った準備がいろいろなかたちで効果を発揮すると思います。

このような状況を踏まえ、キャッシュ・フロー・アロケーションで示した3年間のモデルにおいて厳選した結果の投資行動、株主のみなさまに還元したい金額、いざという時の機会に対応できる財務体力、非常に厳しい経営環境になった場合への耐性能力を含めて考えています。

Debt Equityレシオが低いレベルに下がってきていますが、当社として機動力を発揮できるルームがあるという考え方に従っていきたいと思います。

ROEは大事であるため、資本効率を上げていく必要があり、株主還元も一定の割合で取り組む必要があります。そのような形式で資本金を一定のレベルで回していくことを総合的に考え、中期経営計画で示した定量的な計画になっています。

これからの経営環境は様々な動きが起こりえるため、1つの指標にこだわるのではなく、対応能力やメニューの広さ、KPIを同時に見て管理していく考えです。

質疑応答:基礎収益力の拡大について

質問者:2026年3月期当期利益の目標9,200億円は、一過性要因を除く2024年3月期の当期利益の約7,000億円から、3年間で約2,200億円伸ばす計画になります。どの分野でどのような収益貢献があるのか、この計画の達成確度について教えてください。

堀:新中期経営計画で示している基礎収益は、2026年3月期の商品市況前提や為替前提で、2024年3月期から計算したものです。中期経営計画で掲げた1,700億円の基礎収益向上は、全事業本部長との事業計画の擦り合わせに基づいており、基本的には積み上げた結果となっています。

前中経期間中は商品市況やマーケットの振幅度が高く、商社機能を発揮する機会も多かったですが、新中経においてはそこに対する正常化が進むという前提を置いています。ボラティリティが上がると当社の利益の機会が増えるというのは過去の実績が示すとおりです。ただし、それらは計画に組み込むものでもないため、反動減はあります。

1,700億円の基礎収益向上のうち、35ページのチャートに記載されている案件の新規収益貢献は約600億円になります。内訳を3つの攻め筋に分けると、Industrial Business Solutions、Global Energy Transition、Wellness Ecosystem Creationが約3分の1ずつ成果を出すという積み上げになっています。案件に名前が入っていないWellness Ecosystem Creationのフードサイエンス分野の案件やタンパク質関係の案件も含まれています。

また、オーガニックな成長に由来するものが約1,100億円あります。その内、Industrial Business Solutionsは300億円強です。モビリティのいろいろな事業群、アジア方面での自動車事業やその他機械関係のグローバルなオペレーション、化学品のメタノール、アンモニアの商品が挙げられます。アンモニアは新エネルギーでなく、既存の仕事となります。また、タンクなどのロジスティクス事業のオーガニックグロース、そして素材、エネルギー、金属資源も含めて量的拡大を見込んでいます。

Wellness Ecosystem Creationは、食料やウェルネスのオーガニックグロースで約100億円と計算しています。また事業の効率化やターンアラウンド、現在赤字となっている事業からの撤退や黒字化により、全社で約400億円を見込みます。この中には2023年3月期は苦しい数字になったコーヒーのようなトレーディングの領域も入っています。2023年3月期のトレーディングは順調でしたが、コーヒートレーディングのみ少し数字が弱くなりました。これを正常化してオペレーションが成果を出していくことを想定しています。

Global Energy Transitionでは、先行投資から一部利益回復に転じる案件が含まれています。その他小口の積み重ねで約200億円となり、合計で1,100億円になります。

質疑応答:株主還元について

質問者:基礎営業キャッシュ・フローに対する株主還元の割合を37パーセントに引き上げたことについて、現在は営業キャッシュ・フローが1兆円出ていますが、もともと5,000億円前後の時期が長く、環境によっては変動することもあると思います。

一方で、成長投資のお話もあり、フリー・キャッシュ・フローが赤字になったとしてもこの水準を守るのか、あるいは前中経期間中は資本のプールがあるため問題ないのかなど、この37パーセントという目標がどのような意味合いを持っているのか教えてください。

今後ボラティリティが上がると思いますので、例えば45パーセントや50パーセントになってもよいと考えているのか、このあたりのマネージの仕方を教えてください。株主還元について、基本的には配当をより重視していきたいという理解でよろしいでしょうか?

堀:商品市況をニュートラルに置き、トレーディング環境のボラティリティをある程度正常化した状態において計算されるベース収益源から、株主還元の在り方を考えています。

2014年から実施してきた、1株当たりのキャッシュ・フローの効率化につながる自己株式取得が一定のレベルまで達しました。今後も機動的な自己株式取得を検討していきますが、今目標としている1株当たりの効率性は、前中期経営計画を経て実現しつつあると思います。それを見越した上で、下限として示したい配当の金額を算出し、みなさまと対話していきたいと思います。

前中期経営計画のマネジメント・アロケーションが今中期経営計画のボラティリティに対する1つのバッファーとなり、新中期経営計画を迎えられているとご質問の中にもあったと思います。そのように理解しており、基礎収益の上乗せとの組み合わせでキャピタル・アロケーションを今回構築していったという見方をしていただければと思います。

自己株式取得の考え方は今までと変わりません。今想定している以上のアップサイドを捉えたり、商品市況が想定範囲を大きく超えたりして、想定以上のキャッシュ・フローがあった場合、あるいは資産の入れ替えで大型のものがあった場合、自己株式取得での対応も考えます。前回の3年間と同じように、みなさまとよく対話しながら対応していきたいと思います。

株価の水準を見て、バランスシートが直面する経営環境に対して十分かどうか判断しています。さまざまな要因を分析した上で機動的に自己株式取得を考えていきます。ただしアロケーションは、キャッシュ・フローに対する比率が1つのベンチマークになると思っています。

Debtのレベルに関しても、還元後のキャッシュ・フローのバランスはニュートラルにしたいと思っていますが、局面に応じた機動的な対応も否定する必要はないと思っています。案件の出方や投資規律の効いた案件実行が前提ですが、その中で優良案件があれば対応できるフレキシビリティは確保したほうが、よりメニューを広げた経営になると考えています。

質疑応答:成長モデルとキャッシュ・フロー・アロケーションの関係について

質問者:1,700億円の基礎収益力の成長とキャッシュ・フロー・アロケーションの関係について教えてください。スライド34ページの表によるとマネジメント・アロケーションが1.13兆円あります。

株主還元の合計額については、基礎営業キャッシュ・フローに対する割合が37パーセントであることを踏まえると約1兆円と計算され、すでに配当と自己株式取得に7,500億円を使用予定とすると、1.13兆円のうち2,500億円程度が株主還元に使用され、それ以外の約9,000億円は、追加の投資もできる想定に読み取れます。

基礎収益力1,700億円の成長は、投資決定・方針確認済みの案件のみに基づくかたちで見込んでいるのか、もしくはマネジメント・アロケーションからも一定程度成長投資に投下することを前提にしているのか、考え方を教えてください。

基礎収益力1,700億円にマネジメント・アロケーションからの成長投資が一部含まれているという説明をいただきました。堀社長から見て、現在の投資候補案件は、魅力的なものが含まれるということでしょうか? 全体的に投資案件について、よい絵が見えている状態か、教えてください。

堀:基礎収益力1,700億円の成長の内、新規の投資による貢献は投資決定・方針確認済みのものが多いと思いますが、一部マネジメント・アロケーションから投資を行うものも見込んでいます。

厚みのあるパイプラインの中から、時代に適合し、経営として課すハードルを越えてくる案件がどのくらいあるのか、今の案件の中で判断しながら取り組みたいと思います。

投資案件については、事業計画の策定にあたり、各事業本部長と擦り合わせを集中して行いましたが、手応えがありました。例えば、Global Energy Transitionに関するサプライチェーンでは、社内において複数の部門が連携し、また、社外においては、産業の代表的なプレーヤーと協業しないと実現できない案件ばかりです。

例えば化学品とエネルギーがその知見を寄せないと成立しないような案件や、モビリティでは船舶や自動車の当社が持つネットワークとつながり、鉱山現場でのCO2の管理など、複数の仕事がつながるような案件群が多くあります。

それをこの今の高金利インフレの環境下で十分なリターンが出せるものに仕上げるためには、組み合わせの仕事が必要です。そして、そのビジネスの周辺にあるトレーディング、金融といった機能も取り込むことで初めて余剰利益を確保できます。

そこまでやり切るためには、そのような覚悟と効率性・生産性の向上が必要ですが、精査もしながら、各案件に従事していこうと思っています。

このような想定に適う案件には、マネジメント・アロケーションから積極的に資金を投下していきたいと思っており、トレーディング能力を適切に組み合わせることによって、収益源を確保していきます。

質疑応答:総資産の今後の拡大について

質問者:少数での経営体制を維持して、あまり従業員数を増やさない中で1人当たりの生産性を向上するという説明がありましたが、従業員数に対して株主資本が次々に増えていくことが見込まれます。ROE12パーセント超という目標では、9,200億円という利益目標を通じて自然に到達すると思いますが、中期経営計画期間後はどのようにされるのでしょうか?

このまま継続すると株主資本が積み上がり、それに対して総資産もレバレッジを掛けながら増やし、1人あたりの投資金額を増やしていかないと長期的にROEを維持できなくなると思いますが、適切な資産規模はどのぐらいと考えているのでしょうか?

今回の投資の計画では、Global Energy Transitionの投下資本額を1兆円純増するとのことで、総資産の今後の拡大方針について教えてください。

堀:予定どおり堅固な成果を出していけば、資本は積み上がりますが、もちろん株主還元も見ながら資本効率を常に頭の片隅に入れて考えています。また、高いレベルのグローバルコンソーシアムで諸案件を推進できる従業員をどれだけ確保できるかが一番大きな要因になると思います。

これは、どの会社にも当てはまるかもしれませんが、律速になり得ます。そこをよく見ながら雇う力、育成する力を養う必要があり、本社のプロジェクトマネジメントを行う従業員と、グループ会社で育ってきた優秀な従業員との組み合わせで更に機動的なチームを作れないかということを常に模索しながら進めています。

ここがおそらく最も大事な論点の1つになると思います。そこに限界があれば、当然、それ以上の案件はできなくなるため、その限界を外せるようになるべく持っていきたいと思っています。

当社の目線としては、扱い得る資産の絶対量を限界点としてはいないというところが正直なところです。もっと大規模に立派に展開しているグローバル企業もあります。我々もそのレベルを目指しているため、当社がどれだけそのような人材を確保できるかに向けて、ゲームのレベルをより上げていく必要があると考えています。

短期的には、新しい「道具」によって、相当な無駄を省けるのも事実であるため、この部分の対策はこの3年間で徹底して進める方針です。 案件を確実に育てていくことを「ミドルゲーム」と社内で呼んでいますが、無駄を省いていくことで、このミドルゲームやイノベーションに使う時間をもっと積極的に創出できるはずだと考えています。

そのため、この中経の前半を目処に、DXを含めた「道具」を徹底的に使い、我々の人材の生産性を上げていくことを、1つの目標に掲げています。

質疑応答:3つの攻め筋の前中経からの整合性と取組方針について

質問者:前中経からの整合性について質問させてください。今回の3つの攻め筋は、前中経のStrategic Focusからの発展的な位置づけと理解していますが、前中経におけるマーケット・アジアは、どのように今回の中経に織り込まれているのでしょうか?

また、Industrial Business Solutionsは、幅が広い事業に全般的に経営資源を配分していくようにも見えます。具体的にどのようなビジネスモデルを伸ばしていこうと考えているのでしょうか? 前中経とのつながりを踏まえた方針について、ご説明いただけますか?

堀:前中経のStrategic Focusの一つであるマーケット・アジアに関しては、インドネシアのCT Corpグループと資本提携した成果が、さまざまなかたちで出てきており、新中経の後半、さらにその後の中経期間にかけて、相当にインパクトのある収益貢献につながると見ています。

また、最近発表した件ですが、フィリピンでインフラ事業を行っているMetro Pacific Investment Corporationの公開買付を予定しています。非常に優良な事業体であり、これからフィリピンで伸びていくインフラ需要を取り込めると判断しています。

先ほどお伝えしたCT Corpグループもインドネシアでの成長が見込まれるコングロマリット企業であり、IHH社も含めて、アジアで核となるビジネスができてきたと見ています。

このように前中経での進捗が見られたマーケット・アジアは、新中経では、一部はWellness Ecosystem Creation、一部はIndustrial Business Solutionsに入るという発想で伸ばしていくことが可能になったと判断しています。さらに、他の2つのStrategic Focusについては、深みと横の広がりが出ているものと自負しています。

Industrial Business Solutionsについてのご質問について、もう少し具体的なイメージをお伝えします。

例えば化学品であれば、2023年3月期にトレーディングで成果を出していますが、ロジスティクスとトレーディングで、補完的、かつ各々が事業として成り立つような資産を組み合わせて進めていく方針です。または当社がリスクを管理できるメーカー業、あるいは化石燃料由来の素材に循環経済となるバイオ由来のものを組み合わせるといった事業が、Industrial Business Solutionsとして注目されます。地域性かつ産業横断型という2つの点から事業が広がっていくと考えています。

素材については、カーボンインテンシティを下げていく事業に注力しています。当社は従来より金属資源事業を多く手掛けていますので、ここでどのような動きができるか、例えば還元鉄事業をどのようにこれから進めていくかをテーマにしており、1つの柱になると思っています。

そのような意味ではIndustrial Business Solutionsは、「Own Field」で知見を有する分野で、カーボンインテンシティなど、人々の生活向上に向けて問題意識が高まっているところに、我々が新しい機能を付加していく、その中で生まれる収益源を狙っていくと見ていただければと思います

質疑応答:リスク要因の計画への織り込み状況について

質問者:リスク要因の新中経への織り込みについて質問させてください。先ほどターンアラウンド案件で400億円という話も出ていましたので、投資後にリターンが予想どおり上がっていない案件の刈り取りはされていると理解しています。一方で、想定されるダウンサイドに対しては、どのようなマネジメントおよび数字の織り込み方をされているのでしょうか?

堀:全体のリスク管理については、プロジェクトの時間軸の管理に非常に気をつけています。インフレ経済のもとでプロジェクトのコストが上がっていく場合、その管理、また交渉する時間軸をどう捉えていくかという点も含めて進めなければいけないため、そこは覚悟を持って携わっています。そのようなかたちで一つひとつの案件が想定どおりの成果につながるように、丁寧に進めていきたいと思っています。

数字の織り込みについては、当社の決算や予算では、常に、前期末で会計上落としておくべきものについては、全部落としています。現時点で会計上手当を取るべきものはないと判断しているため、マイナスサイドのリスクを見込んで、バッファーのように予算に織り込むということはしていません。

質疑応答:Global Energy Transitionの投資について

質問者:スライド27ページにあるようなGlobal Energy Transitionの投資と株主還元のバランスについての質問です。CCSや水素・アンモニアのような事業は、利益に即効性もなく、事業リスクや規模が大きくなる可能性もあると理解しています。

中長期的視点で取り組むGlobal Energy Transitionの投資のために、株主還元を抑制したり、あるいは見直す会社も最近出てきています。

御社としては、Global Energy Transitionを進めながら、さらに株主還元を拡充しようとしていますが、どのような議論があって、このような結論になったのか、あるいは今後、中長期的に見てこのようなGlobal Energy Transitionの投資を進める際に、株主還元が制約になるか、今のお考えを教えてください。

堀:株主還元を含めた全体のキャピタル・アロケーションを考える時に、どれだけの案件が手元にあるかを見た上で、今回お示ししています。基本的には、今我々が持っているモデルであれば、進めたい投資は恐らくできるというのが基本線です。なにかに遠慮しているわけではありません。

一方で、そこに至った1つの考え方をお伝えすると、案件候補はたくさんある中で、それを全部手掛ければ大変な金額なのですが、それはまったく違う話だろうと考えています。

今のマクロ経済環境の中でも成果を出し得る案件というものに対して、新たなハードルを課すと、それなりに案件は絞られてくる、あるいは相当なブレイクスルーをその案件の構築の段階でしなくてはならないと考えています。

それを会社中の、例えば当社であれば、事業本部長たちが理解して、案件構築を進めている状態です。したがって、恐らく投資性資産をやたらと増やしていくというより、ある程度コントロールされたかたちで十分効果を出せる道筋がある、というのが我々の考えです。

このような方針を踏まえた上で、今回のマネジメント・アロケーションにあるような金額は、良い案件が確実に構築できれば積極的に踏み込んで投資したいと思っています。

その時間軸については、例えば各国いろいろな支援制度を設けており、それはもちろん利用させていただきたいのですが、最終的にはスタンドアローンで事業が成り立つような絵を描きながら進めていく必要があります。

また、リスクをどうお互いシェアしていくかという点で、パートナーの選定も大事で、当社の場合は周辺の商流やファイナンス、さらに、少し伝統的な資産を組み合わせたかたちで、低炭素社会の新事業の利益につなげていくというような組み合わせも必要です。そこは比較的限界的コストが低い部分も組み合わせながら進めていくことができると思っています。

そのような組み合わせの技でないとなかなかよい案件ができないため、一定程度の規模に収まるだろうという見方でいます。

仮に大型の案件が出てきて、我々が積極的に見た結果、overwhelmingly convincedであった場合、これは攻めるべきだと思います。今の中経ではこの範囲でできると思っていますが、当社のバランスシートをよく見ながら、ステークホルダーのみなさまとしっかりお話をさせていただきながら、攻めていく局面もあると思います。

質疑応答: LNG投資の方針について

質問者:スライド26ページで各地でのさまざまな投資パイプラインをご説明いただいていますが、この中の特にLNG事業の投資についての質問です。LNGは価格リスクがあるため、ROIC目標としている2026年3月期に5パーセント、2030年3月期に9パーセントにこだわっていると、価格リスクや政策リスクが懸念要因になり、なかなか投資できないと思います。

御社のキャッシュ・フロー上、LNGは非常に重要だと思いますが、価格リスクがあるLNG事業について、どのようにROICとの整合性をつけながら、投資を継続的に実行していくのか、そのあたりの考えについて教えてください。

堀:ROICの分析については案件一つひとつについて進めていきますので、一応ここでは縦に足し算していますが、この縦の足し算が理由となって、一つひとつのROICの判断をゆがめることはしないようにしていますので、そこはご安心いただきたいと思います。

LNGはおっしゃるとおり遅行性があるのですが、今当社が関わっているLNGも含めた世界中のLNG案件がすべて予定どおり稼働したとしても、中長期的な分析では、LNGのプロジェクト(供給量)は足りないと見ています。

その場合、その希少性からくる一定の貢献やLNGの価値化も踏まえると、今手掛けているLNGのプロジェクトは、十分に時間軸をとった上でROIC上計算ができるため、ROICが理由でLNGの投資を緩めることは、今はないと思います。

一方で、この2026年3月期のROICターゲットは5パーセントで、2030年では9パーセントとあるのは、(すべての事業を)縦に足すとこうなるのですが、次世代エネルギー型の事業が立ち上がってくると、それが従来型のエネルギーにかなり追いついてくる見込みです。

縦に足し算すると2030年3月期に9パーセントくらい見えてくるというのが、今回の社内議論の結果であり、それをお示ししているイメージです。

質疑応答:低収益資産の状況について

質問者:ROICに関連した投下資本について、生活産業セグメントで1,000億円圧縮することを事例として出されていますが、全社で見た場合に、課題となっている低収益資産がどの程度あるのでしょうか?

堀:投資性資産あるいはROICの分母を減らしていくためのマクロでのKPIは特に設けていません。しかし、一つひとつの案件を、すべての事業領域で着実に進めていこうと対応しています。事業計画に1つずつ取り組んでいる中で、例えば先ほどの生活産業については、これは食に近いところで、1,000億円とお話ししていますが、だいたいどの事業領域もよく見ると、10億ドル単位でそのようなものが見つかります。

したがって、そのような単位でROICの分母を効率化していく検証を、会社中で進めているとご理解いただければと思います。

質疑応答: 「Moon Creative Lab」の可能性について

質問者:「Moon Creative Lab」について、稼働後の成果あるいは今後どのようなことを期待しているのかについてご説明いただければと思います。

堀:「Moon Creative Lab」については、イノベーションによりゼロからイチを生むという言い方をしています。この組織は、当社が手掛けている仕事があり、そこで得た理解や知見をもとに、どのようにビジネスモデルを構築していくか、どのような新しいビジネスができるかという点を徹底的に検証するラボです。

戦略的デザイン思考を取り入れ、より広いマーケットにアクセスするためには、発想を変える必要があり、またコンソーシアムの組み方も変えたほうがよいとの考えに基づき、厳しいキャッチボールを進めながら取り組んでいます。

「Moon Creative Lab」の成果はすでにいくつか出ています。例えば、DX関連のビジネスの実現に加え、「Moon Creative Lab」の卒業生が金の現物にリンクした仮想通貨の仕事を進めているケースもあります。これは非常に地に足のついた仕事で、そのような分野に卒業生が中心となって携わっており、当社のデリバティブ・トレーディングの部門でも今取り組んでいます。

そのように「Moon Creative Lab」がインキュベーション的な役割を果たすケースは少しずつ出てきており、引き続きこれをより強いプラットフォームにしていきたいと思っています。

新着ログ

「卸売業」のログ