エボラブルアジア、通期の取扱高は前期比176%の大幅増収 エアトリマーケティングの効果が好調

ハイライト

吉村英毅氏:株式会社エボラブルアジア代表取締役社長の吉村英毅です。本日はお忙しいなか、当社の決算発表にお越しいただきまして、ありがとうございます。

まず、私から全体的な説明をひととおりします。その後、ぜひ質疑を賜れましたらありがたく存じます。どうぞよろしくお願いします。

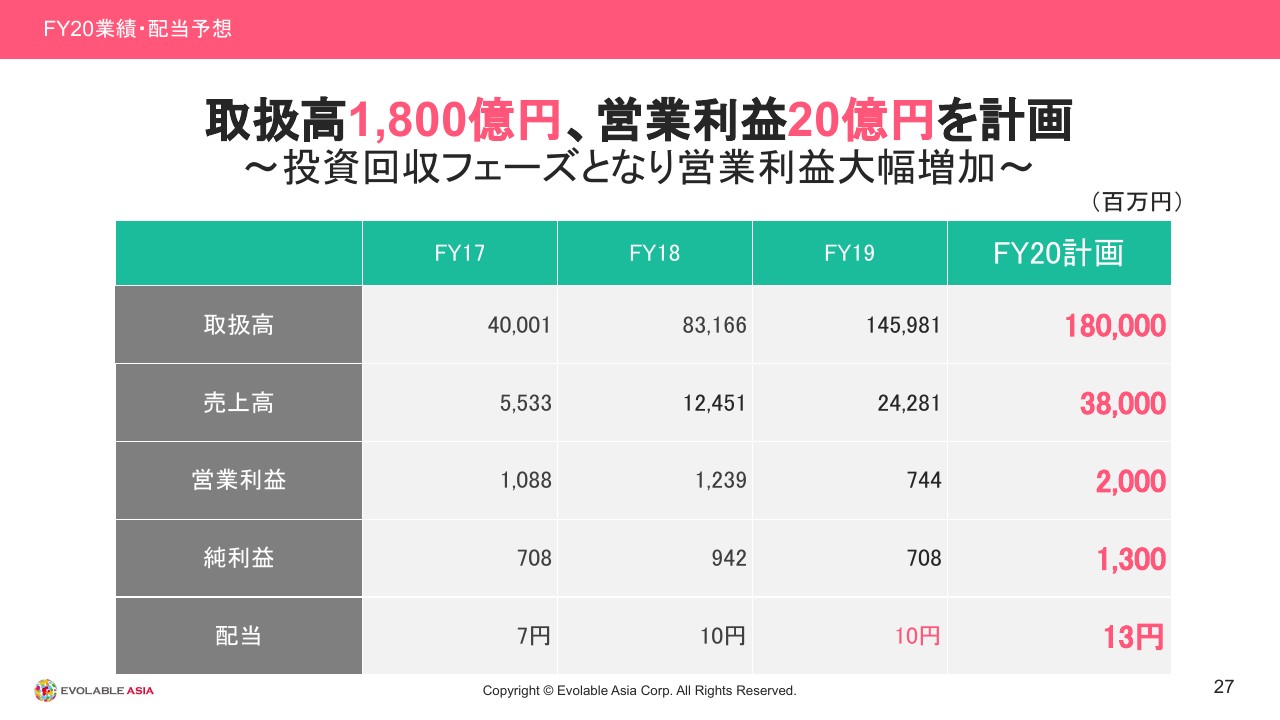

今回の決算ハイライトです。1点目が、前期取扱高が1,460億円ということで大幅な増収です。2点目が、今期取扱高が1,800億円で、営業利益20億円を計画しております。3点目がIR体制の強化、そして4点目として、新中期経営戦略「エアトリ5000」を発表します。

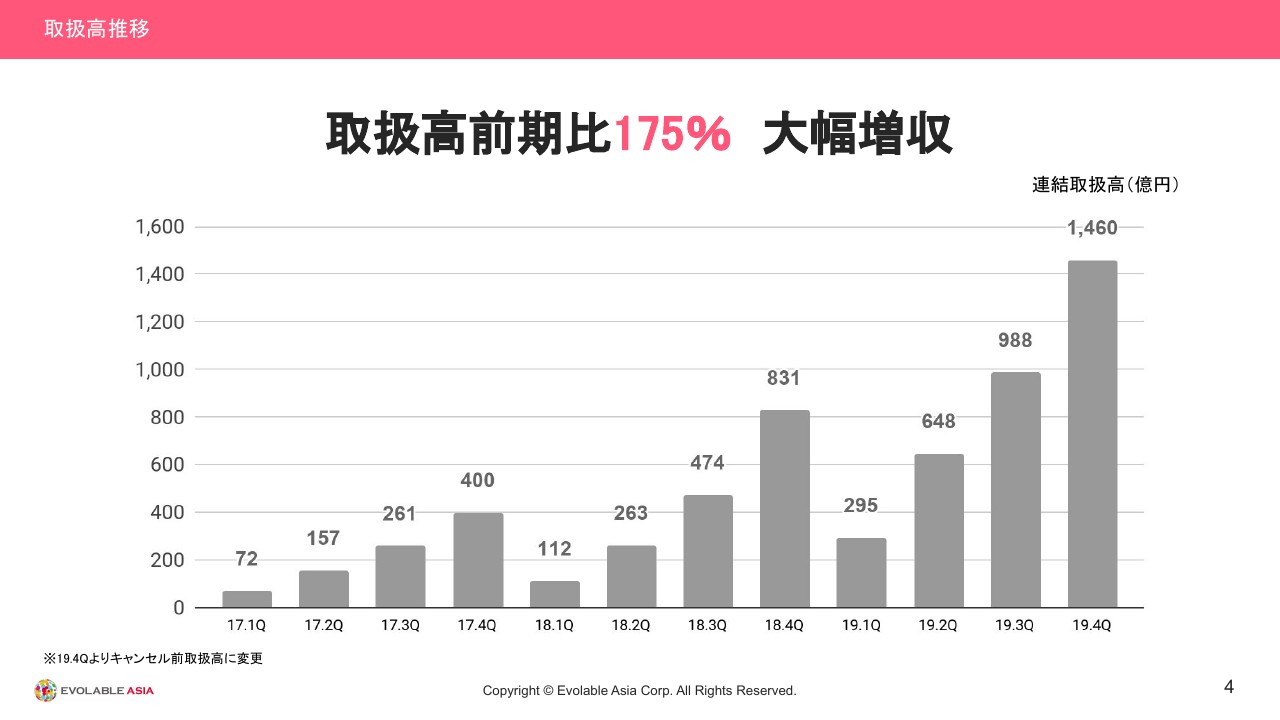

取扱高推移

まず、前期の決算概要ですが、取扱高が1,460億円、前期比で175パーセントです。

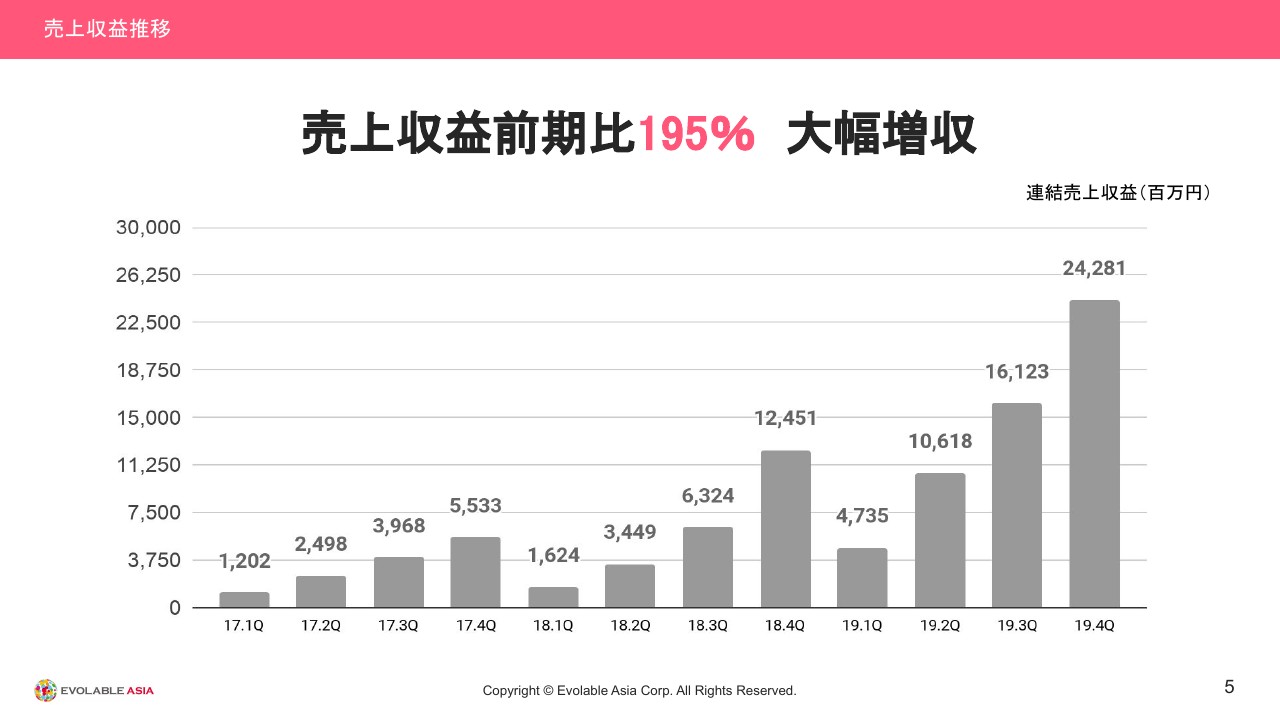

売上収益推移

売上高は約242億円で、前期比で195パーセントです。

営業利益推移

営業利益に関しては約7億4,400億円で、「エアトリ」のマーケティングに投資しつつも黒字は確保しております。

損益計算書 概況

全体として、「エアトリ」のプロモーションに積極投資をした結果、大幅増収となっておりますが、目標であった前期比からの増益は未達となっております。

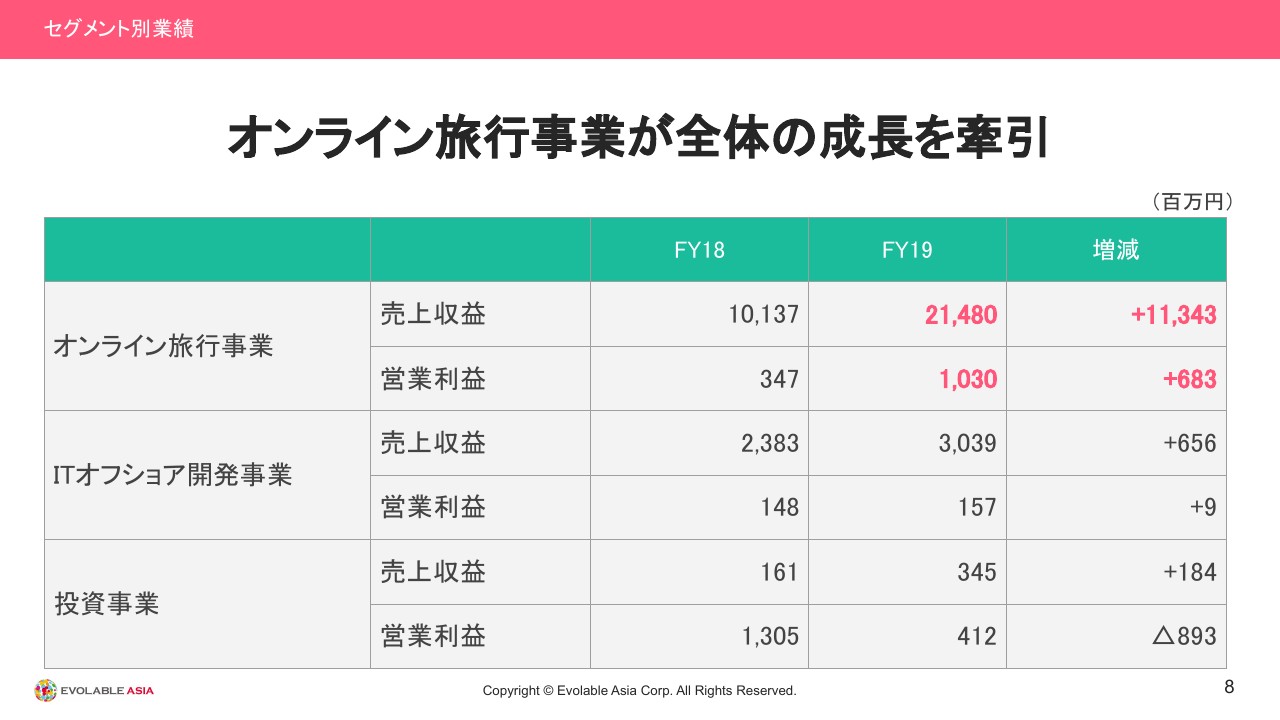

セグメント別業績

セグメント別の売上、利益ですが、オンライン旅行事業自体は売上、利益ともに前期比から2倍以上に伸びており、全体の成長を牽引しております。

一方、投資事業に関しては、市況の影響および今期への収益のズレ込みを含め、前期比から大幅な落ち込みとなっております。

結果として、全体での増益は未達となっております。

貸借対照表 概況

B/Sについては、資金調達と利益獲得により、自己資本比率が大きく改善しております。資本合計は前期比で55億円から102億円ということで、約46億円増えております。

利益回収フェーズへ

前期のアクションの成果についてです。まず1点目が、投資回収フェーズということで、私たちのオンライン旅行事業であるエアトリ事業は、広告投資フェーズから利益回収フェーズへと新たなステージへ入ってまいります。一番大きいところでは、粗利益に対する広告比率が足元で大きく低減し始めております。

グレーのグラフのところが全体の会社連結の粗利益で、ピンクのグラフが会社全体の連結の広告費なのですが、全社の粗利の約40パーセント超を広告費にかけておりました。とくに前期に関しては、粗利全体の約44パーセント、絶対額では約60億円を広告にかけております。

過去最大の広告投資をした結果についてです。1年前は「エアトリ」というブランドをあまり知らない方のほうが多数でしたが、今の足元で言いますと、ほぼみなさまが「エアトリ」というブランドを知っており、この1年間で、とくに航空券に関しては第一想起されるブランドまでもってくることができました。

結果として、オーガニックの流入比率が格段に向上したため、今期で言いますと全社の粗利益のなかで、広告費が占める割合は30パーセントを切る水準を予定しております。

以降は、広告比率が低位で維持できる見込みのため、営業利益率がこれまでよりも大きく改善していくということです。

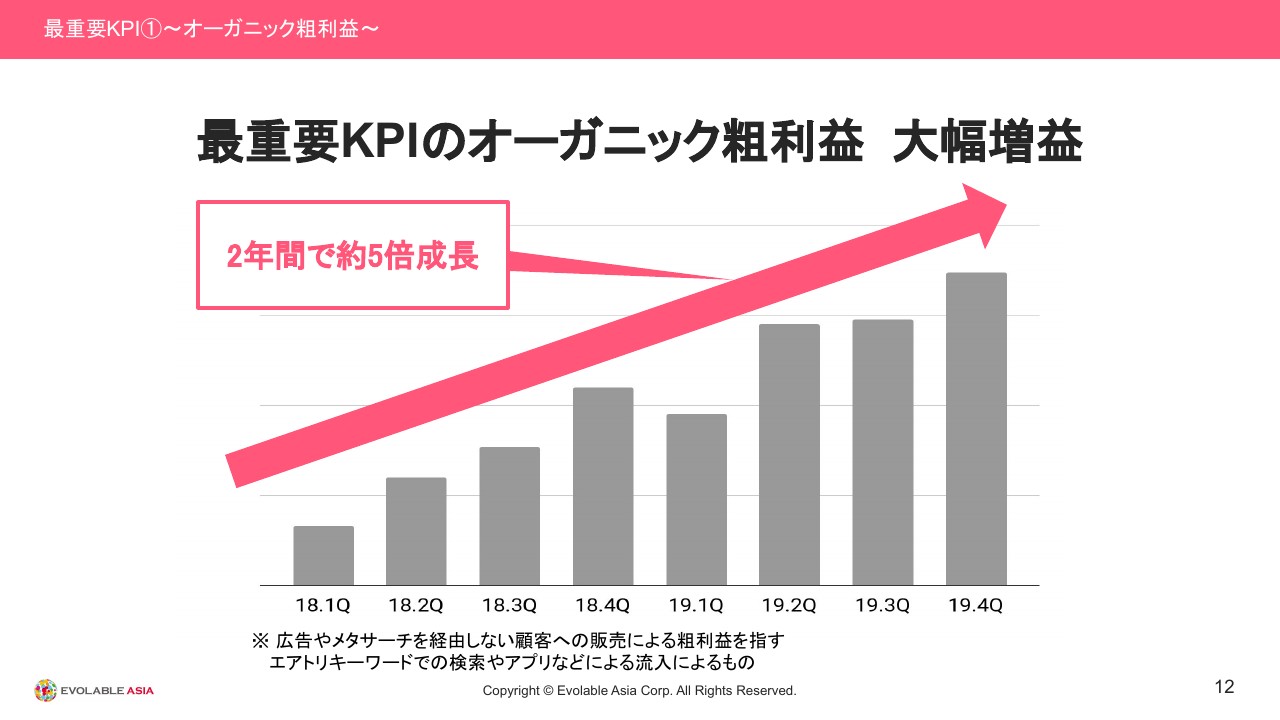

最重要KPI➀~オーガニック粗利益~

最重要KPIである「エアトリ」というブランドのオーガニック流入からの獲得日次粗利は、非常に大きなKPIとしており、四半期ごとに合計したものをプロットしたものがこちらのグラフです。

この2年間で、約5倍に成長しております。これはつまり、都度広告費がかからないストック収入のような粗利益です。

最重要KPI②~CVR・クロスセル率~

同じく、最重要KPIであるコンバージョンレート、およびクロスセル率も、この1年間で大幅に向上しております。

CVRは、私たちのサイトやアプリを利用いただいたなかで、最終的に申し込んでいただいている率ですが、1年前に比べて120パーセントになっております。

クロスセル率は、航空券を買いに来たお客さまが、航空券以外にも宿泊であったりレンタカーであったり、ほかのものを買っていただいた率です。こちらが前期比で141パーセントと、ともに大幅に向上しております。

私たちのオンライン旅行事業におきまして、一番重要視しているKPIは3つであり、これは変わらないものです。1点目がオーガニック流入からの獲得日次粗利、2点目がコンバージョンレート、3点目がクロスセル率ということで、とにかくこの3つを追いかけてきたわけなのですが、3点とも想定以上に大きく伸びているということです。

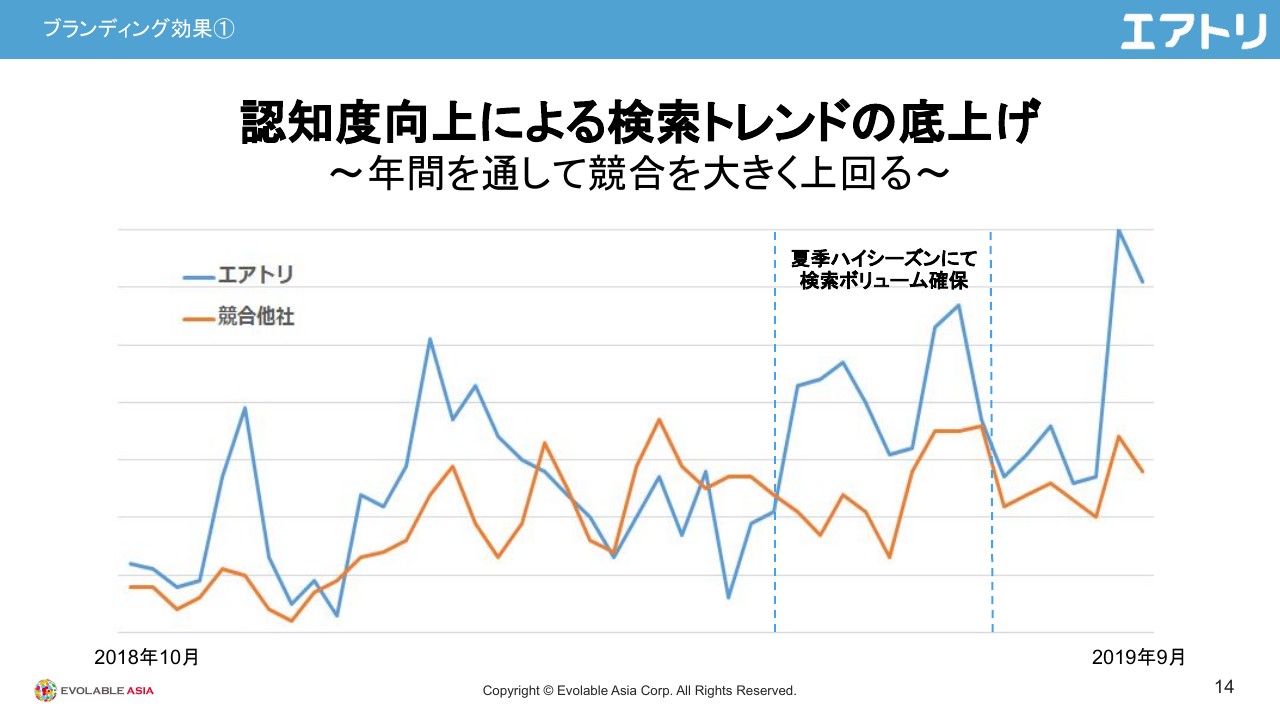

ブランディング効果➀

ブランディング施策についてですが、青い線が「エアトリ」、赤い線が競合他社ですが、スライドのように年間を通じて競合他社を上回っております。

ブランディング効果➁

また、「エアトリ」というワードから流入しているユニークユーザー数についてです。点線が昨年度で実線が今年度ですが、年間を通じて昨年対比で大幅に増加しております。

エアトリブランディング施策

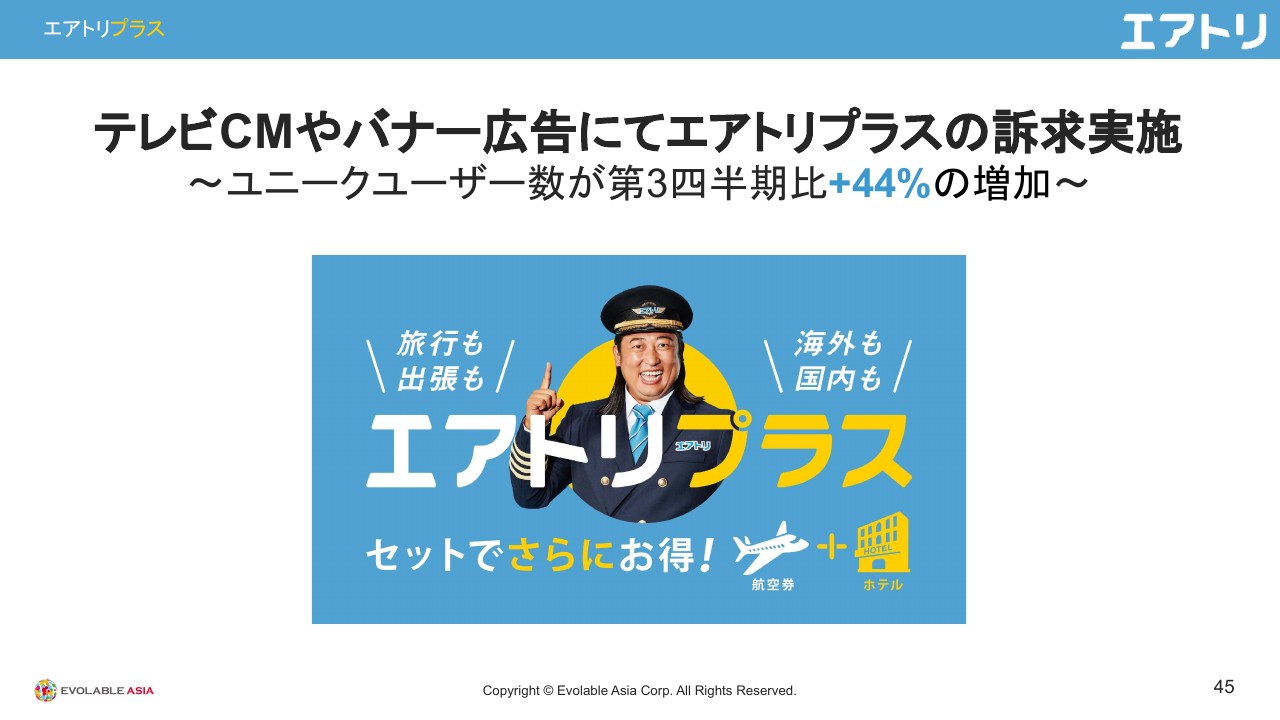

テレビCMや交通広告に加えて、イベント協賛、WebまたはSNS等のいわゆるマーケティングミックスで、さまざまなブランドマーケティングを実施してまいりました。

新タグライン

また、11月14日の決算発表時にリリースしました「エアトリ」の新タグラインが、「旅行も出張も、もっと便利に」です。出張に対してもしっかりとフォーカスをするということで、出張需要で一般ユーザーがBtoCで買っていただいているものに関しても、根源的なニーズがかなり多くあります。

具体的には、「エアトリ」において出張検索機能をかなり強化したりと、私たちの一番のお客さまに対するベネフィットが、とにかく便利なことということで、「旅行も出張も、もっと便利に」というタグラインに変更させていただきました。

主要子会社の成果①~まぐまぐ~

M&AおよびPMIの成果です。まず、私たちの主要子会社3社の状況をご紹介します。主要子会社の1つ目がまぐまぐです。こちらは、会員750万人の顧客基盤を有するメールマガジンの日本最大手の会社です。

買収前(の2017年)は、売上高が約4億3,000万円、営業利益が400万円でしたが、買収後の売上高が(2018年は)約6億2,000万円、(2019年は)約7億1,000万円です。また営業利益に関しては(2018年が)約1億8,000万円、(2019年が)約2億円ということで、大幅に改善しております。

こちらは、メルマガのサブスクリプションモデルであり、自社で(月間)730万UUのメディアを持っているのが強みです。

現在、上場準備中でして、基本的にはエボラブルアジアの今期中には上場予定です。

主要子会社の成果②~インバウンドプラットフォーム~

主要子会社の2社目が、インバウンドプラットフォームです。訪日旅行、インバウンド事業で大幅な躍進をしており、取扱高が約9億6,000万円から13億円で134パーセント(の増収)、営業利益が6,900万円から約1億6,000万円で238パーセント(の増益)と大幅に増加しております。

欧米から来られる訪日観光客向けのWi-Fiレンタルでは、もうすでに最大手です。また、訪日観光客向けのキャンピングカーのレンタルでも最大手で、メディア事業も非常に伸びております。

こちらも上場準備中で、利益の伸びがかなり高いこと、また、まさにインバウンド(の潮流の)中心の銘柄であるということで、大きな上場にできればと思っております。

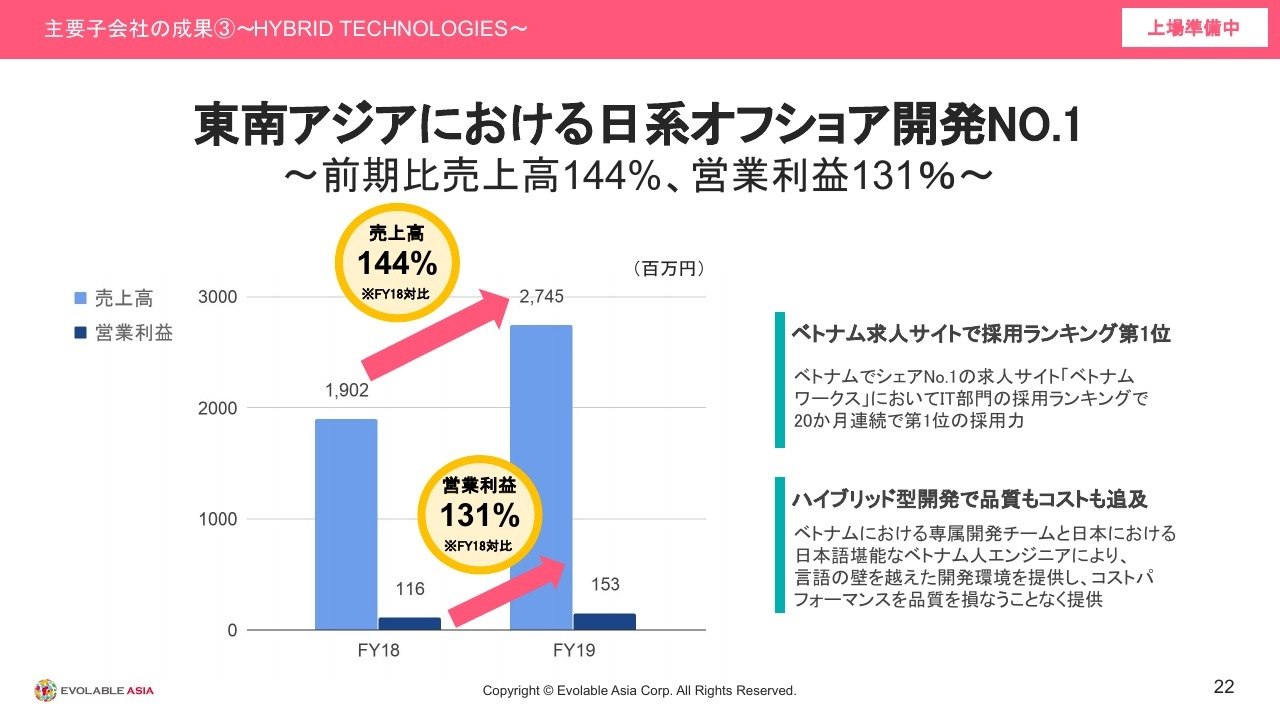

主要子会社の成果③~HYBRID TECHNOLOGIES~

主要子会社の3社目が、HYBRID TECHNOLOGIES社ですが、こちらは東南アジアにおける日系のオフショア開発会社として最大手です。

もともとは「エアトリ」の旅行事業のシステム開発をするために作った子会社で、2011年に5名からスタートした会社でした。その当時は、東南アジアにおける日系オフショア最大手はNTTデータグループで、ベトナムとミャンマーで合わせて約450名ということで、彼らが最大手でした。

最初は旅行関連の開発でスタートしたのですが、思った以上にベトナム人の会社のクオリティが非常に高く、これ自体も収益化できるのではないかと思い、2012年からこの事業を開始しました。その結果、4年でNTTデータグループを抜いて最大手になりまして、現在は私たちが約1,000名、彼らが約650名という状態です。

前期比で、売上高が144パーセント、営業利益も131パーセントと伸びており、こちらも上場準備中です。

まぐまぐ、インバウンドプラットフォーム、HYBRID TECHNOLOGIESの3社が、私たちの連結子会社における上場準備会社となります。

PMI成果

PMIの成果として、DeNAトラベルとエヌズ・エンタープライズを挙げさせていただいております。

DeNAトラベルは、前期の営業利益が約3億3,000万円で、エヌズ・エンタープライズは前期の営業利益が7,000万円でした。それぞれ、私たちが買収する前は、とくにDeNAトラベルはかなり大幅な赤字だったのですが、買収してから4ヶ月目で黒字化しました。

DeNAトラベルは、「エアトリ」ブランドとの統一による収益アップ、組織統合による効率化、開発の強化、経営の合理化(を進め)。エヌズ・エンタープライズは、「エアトリ」への商材提供、システム開発支援、ツアー事業とのシナジー、経営の合理化ということで、それぞれPMIはうまく進んでおります。

海外ツアー強化 ファーストワイズ社の買収

直近のM&Aのご紹介となります。1件目が、ファーストワイズ社の買収ですが、こちらはハワイ専門の旅行会社で、創業35年の会社です。こちらを買収したのですが、エアトリプラットフォーム上で中長距離ツアーの拡大強化に資するものとして考えております。

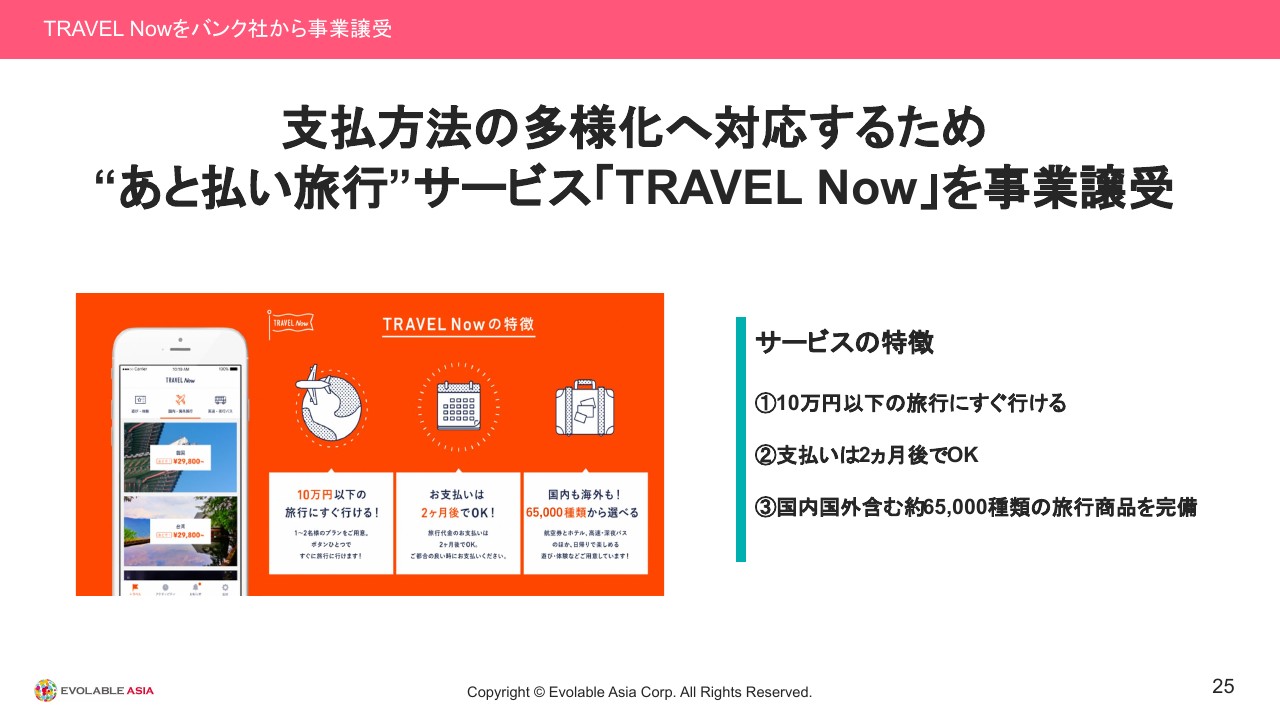

TRAVEL Nowをバンク社から事業譲受

2点目ですが、バンク社から「TRAVEL Now」という事業を買収しました。「TRAVEL Now」上での旅行は、全額あと払いになります。一番の特徴は、あと払いにすることによって、粗利益率が30パーセント取れているということです。

通常の旅行サービスの場合の粗利益が約10パーセントですので、非常に大きな可能性のある事業だと考えております。

現在は「TRAVEL Now」というブランド名なのですが、近日中に「エアトリ Now」とサービス名を変更させていただきます。「エアトリ」のさまざまなマーケティングにおいて、あと払いなら「エアトリ Now」ということで、より粗利益が高いサービスとして打ち出していきたいと思っております。

FY20業績・配当予想

業績予想および今期の成長戦略です。取扱高1,800億円、営業利益20億円ということで、取扱高は前期比で約1,460億円から1,800億円、売上高は約240億円から380億円、営業利益は約7億4,000万円から20億円、純利益は約7億円から13億円で、配当は今期が10円を予定しておりますが、来期は13円を予定しております。

これまで、かなり高く投じてきた広告費の割合が低減できるのが一番の要因です。また、(営業利益)20億円というのは、ある意味ではけっこう保守的な数字でして、前期予算を非開示にさせていただきましたが、今期はまた開示させていただきました。とにかく必達の数字ということで、挙げさせていただいております。

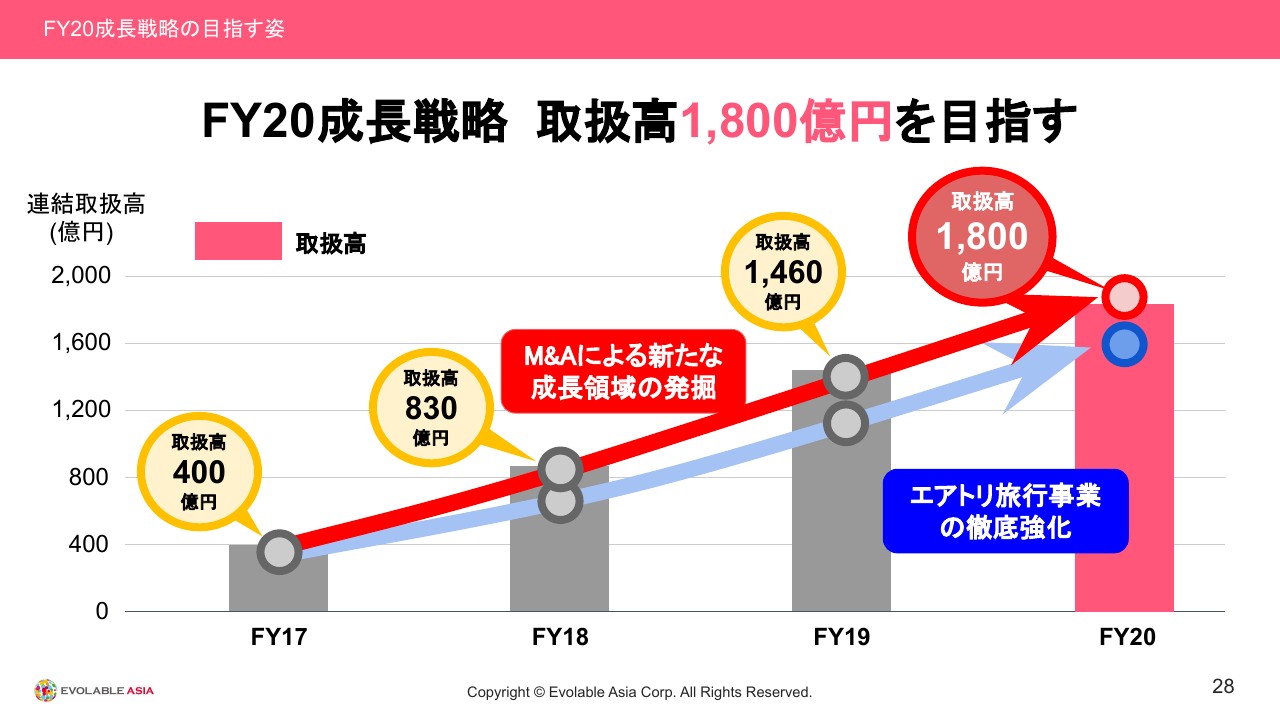

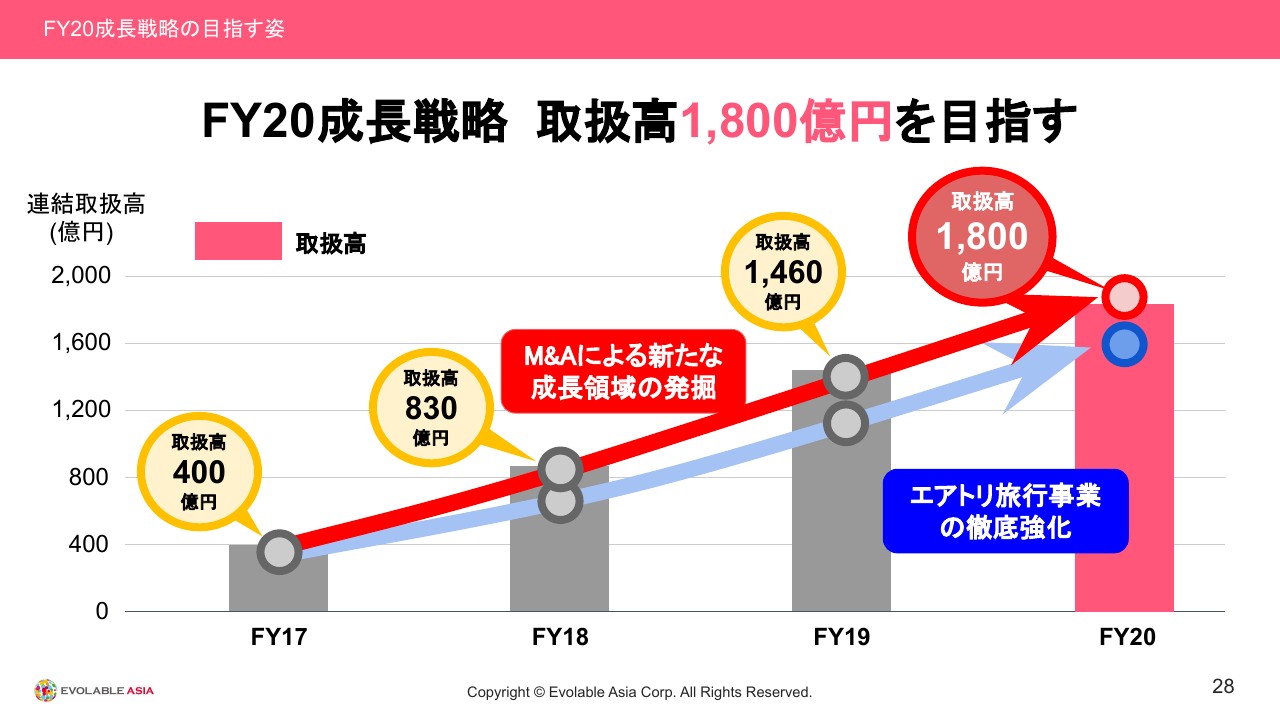

FY20成長戦略の目指す姿

取扱高のこれまでの推移ですが、2017年度が400億円、2018年度が830億円、前期が1,460億円と、かなり大幅な増収を続けてきたわけですが、今期も1,800億円をしっかりと目指していきたいと考えております。

FY20成長戦略の新事業領域①

あらためまして、現在私たちが行っているすべての事業を、5つの事業ドメインに定義し直させていただきました。

FY20成長戦略の新事業領域②

エアトリ旅行事業、訪日旅行事業、ITオフショア開発事業、投資事業は従来どおりですが、新たにライフイノベーション事業(を設けました)。お客さまの生活のあらゆるシーンをより便利にするサービスということで、とくに直近で買収しているサービスをこちらにカテゴライズし直しております。

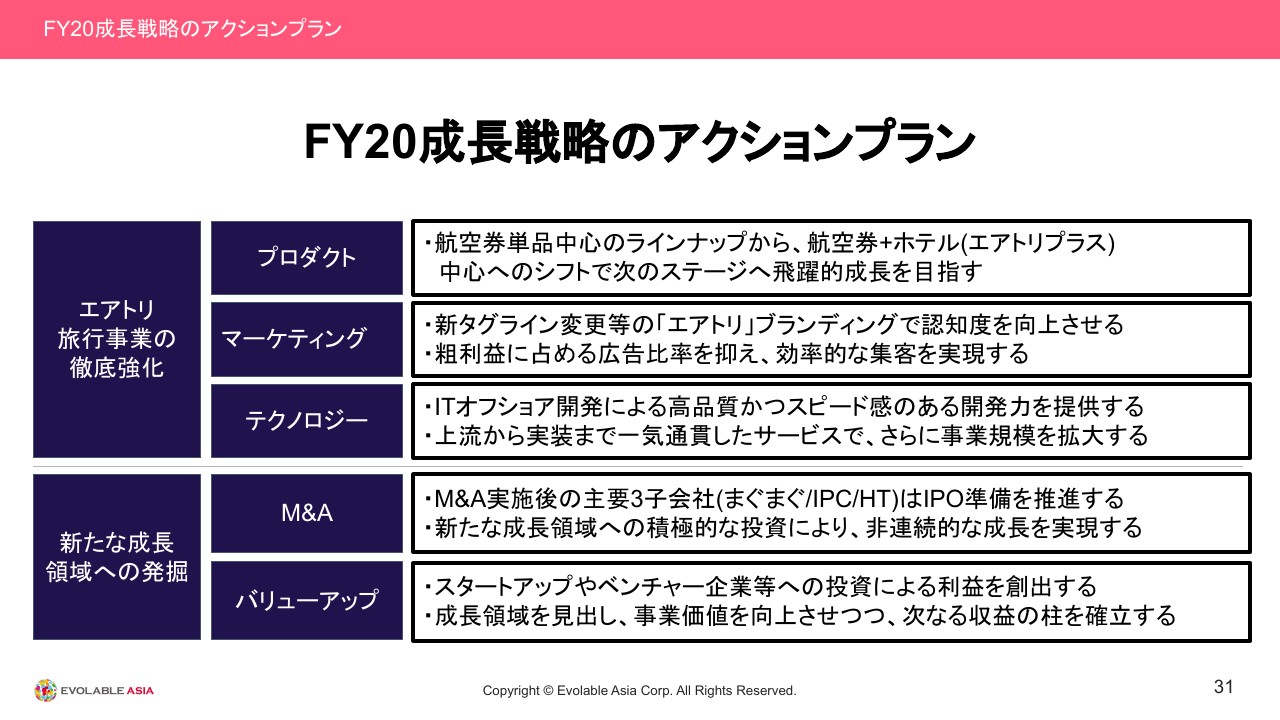

FY20成長戦略のアクションプラン

今期の成長の具体的なアクションプランについてです。まず、エアトリ旅行事業の徹底強化というところで、プロダクトに関してですが、私たちの「エアトリ」が、前期にオンライン上での航空券の販売に関して、HISやJTB、エクスペディア、楽天等を抜きまして、国内で最大手になることができました。

航空券では最大手になりましたので、もちろんこれからもどんどん伸ばしていくのですが、さらに横展開をして商材を強化していきます。その一番手としてエアトリプラスを打ち出しています。

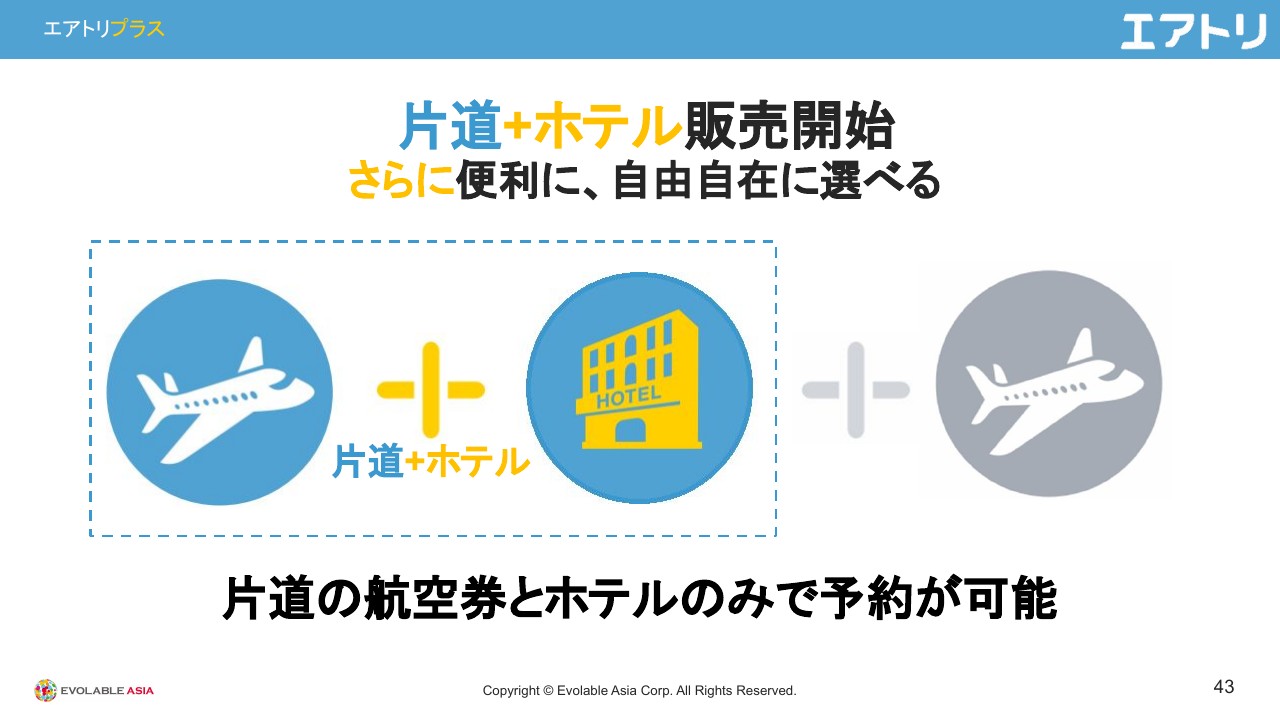

エアトリプラスは、「航空券+宿泊」のセット商品です。今、日本の旅行業界におきましては、JTBは(売上高が)約1兆円強で、日本旅行や近畿日本ツーリストが5,000億円程度と非常に大きく、トラディショナルな旅行プレーヤーが存在します。

彼らのメインは、やはり旅行分野です。単品販売ではなく「航空券+宿泊」がセットになっている商材です。この分野に「エアトリプラス」で攻め込んで行き、一気に拡大していきたい、この分野でも早々に最大手になりたいと考えております。

マーケティングに関しては、「旅行も出張も、もっと便利に」を新タグラインとして打ち出していき、また広告率が低減していくなかで、しっかりと営業利益を確保したうえでマーケティングを続けていきたいと考えております。

また、テクノロジーに関しては私たちの根源的な強みの1つであると認識しております。オフショアも利用した「エアトリ」専門の大きなシステム開発部隊が約1,000名ぐらいと申し上げましたが、そのうち150名ほどが、私たちの専業の開発部隊で、日本と合わせると約200名の部隊がおります。これは、日本のマーケット向けに専念して開発している部隊としては、旅行業界で一番大きなところだと思っております。

そして、新たな成長領域への発掘ということで、M&A(を推進します)。まずは、先ほどご紹介しました主要3子会社のIPOに向けて、どんどん進めてまいりたいと思っています。

また、新たな成長領域への積極的な投資により、非連続的な成長を実現する分野として有望だと思われる企業に関しては、もちろん旅行業界、オフショア開発業界が中心にはなりますが、今までどおり積極的なM&Aを推進していきたいと考えています。

バリューアップとして、約60社にマイナー出資をしており、各社ともどんどんバリューアップしていただいているところなのですが、そこに対するサポート、支援も続けていきたいと考えております。

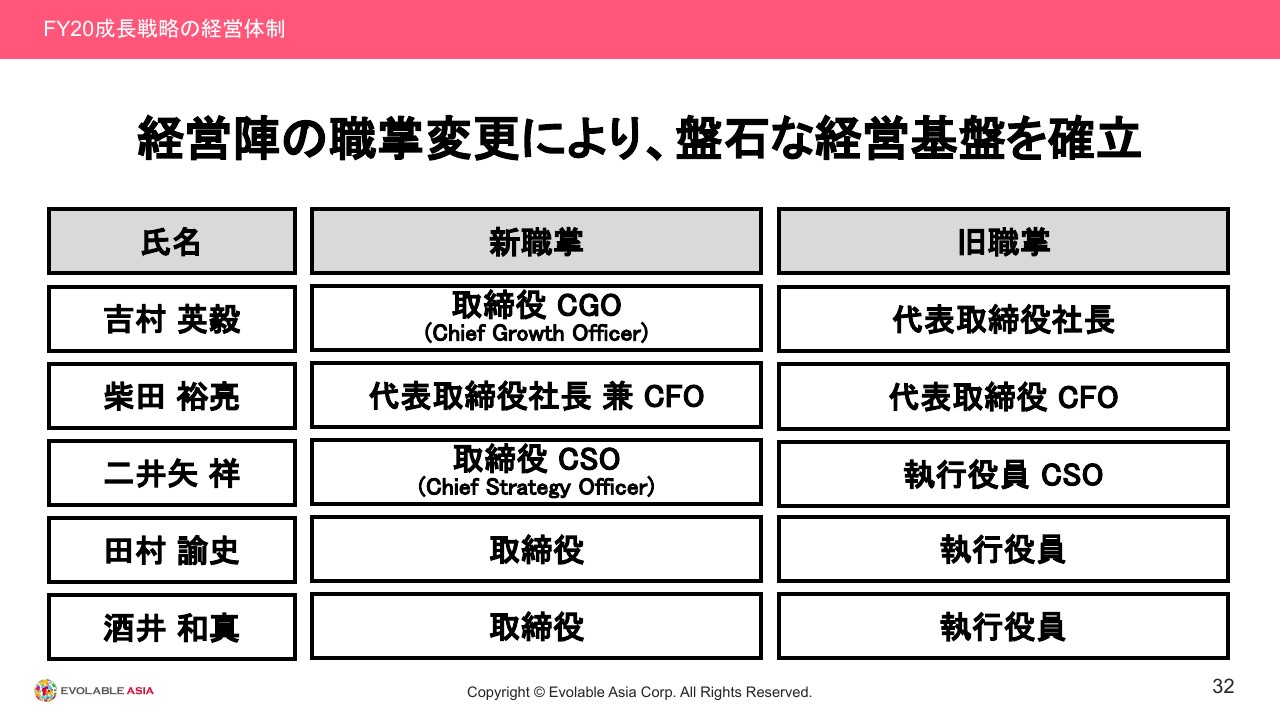

FY20成長戦略の経営体制

経営陣の職掌変更により、盤石な経営基盤を確立ということで、私は従来の代表取締役社長から、取締役CGO(Chief Growth Officer)として、より成長にコミットする役職につかせていただきます。

従来の代表取締役CFOである柴田が、代表取締役社長兼CFOになります。また社内の昇格が3名おり、執行役員CSOの二井矢が取締役CSOに、田村と酒井は執行役員から取締役となります。

田村と酒井は、もともと旧DeNAトラベルに在籍していたのですが、彼らが非常に活躍して黒字化したということもあり、取締役に昇格しています。

今回、私と柴田が役割をスイッチする背景としては2点です。まず、私たちの直近の一番の課題は、とにかく「エアトリ」マーケティングをしっかりやり切って、オンライン旅行事業で再びしっかりと利益が出る高利益率の事業を作るということです。

これが、この2年間で想定以上にうまく進みました。3つのKPIであるオーガニックの獲得粗利、コンバージョンレート、クロスセルがすべて向上して、いったん利益が出る体制に持って来れたと思っています。

後ほど「エアトリ5000」のところでも説明しますが、これからの成長によりコミットするところに専念させていただくというのが、CGOとなる1点目の理由です。2点目ですが、今回、代表取締役を外させていただいた理由が、11月14日にバイセルテクノロジーズという会社のIPO承認が下りたからです。

2年前に、私個人がオーナーのファンドが買収した会社で、こちらが上場承認を得て、12月18日に上場予定です。今後、広い意味での利益相反を避けるためなど、いろいろな指導もありまして、エボラブルアジアの代表取締役からは降りますが、取締役CGOとして、引き続きエボラブルアジアの今後の成長にしっかりとコミットしていきたいと考えています。

なお、バイセルテクノロジーズという会社を買収したのは2年前だったのですが、なぜ私が個人で買収したかについてお話しします。当時、バイセルテクノロジーズの純資産が約2億円、営業利益が2億円でしたが、50億円で買収しました。

エボラブルアジアの投資基準は、いわゆるバリュー投資が中心で、基本的には、純資産と営業利益5年分で買収するスタイルです。それですと、バイセルはなかなかエボラブルアジアとして買うことがむずかしく、場合によっては数十億円の損になるということで、個人の買収とさせていただきました。

引き続き、エボラブルアジアの成長に対してコミットしてまいりたいと考えております。

FY20成長戦略の常勤の経営執行体制

「終わりなき成長を続ける経営執行体制へ」ということで、柴田と会長の大石、そして私の3人を中心に、社内取締役が10名、執行役員が5名という15名体制で進めてまいりたいと考えております。

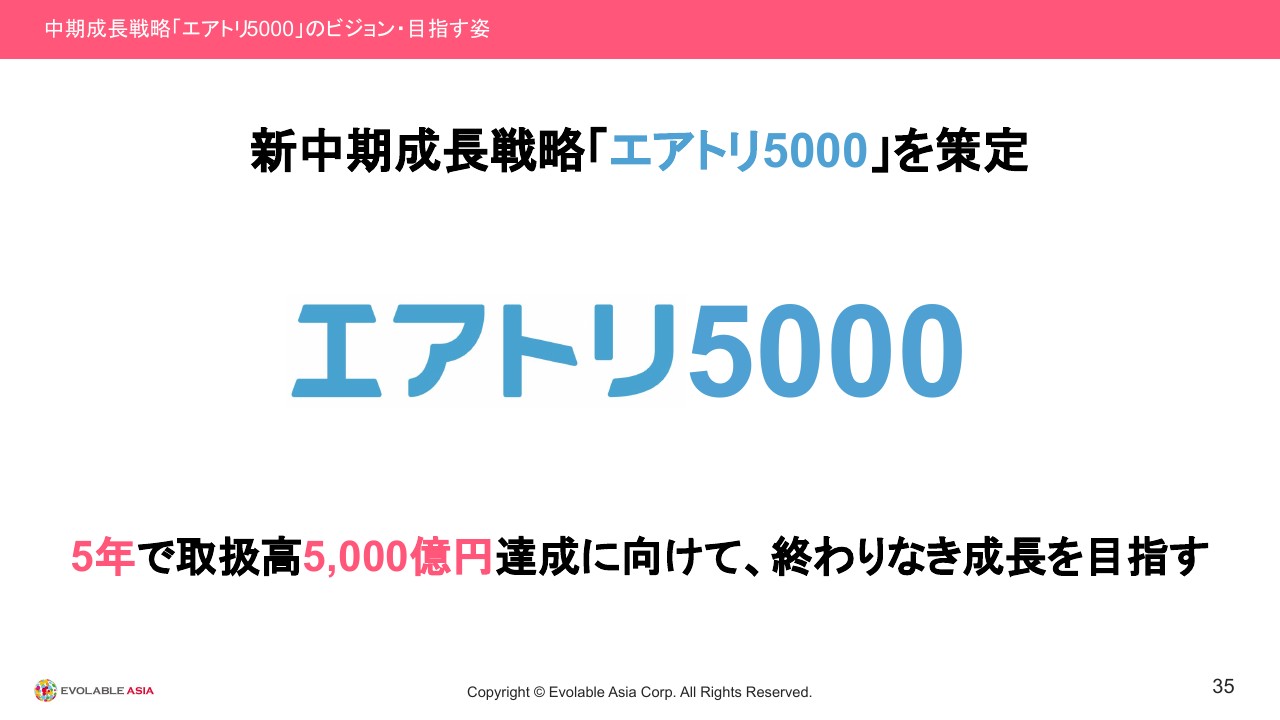

中期成長戦略「エアトリ5000」のビジョン・目指す姿

新中期成長戦略「エアトリ5000」ということで、5年間で取扱高5,000億円の達成に向けて、終わりなき成長を目指していきたいと思います。具体的には、2024年に5,000億円、今からですと年間で約30パーセントの成長を続けていくことで、5年で5,000億円を達成します。

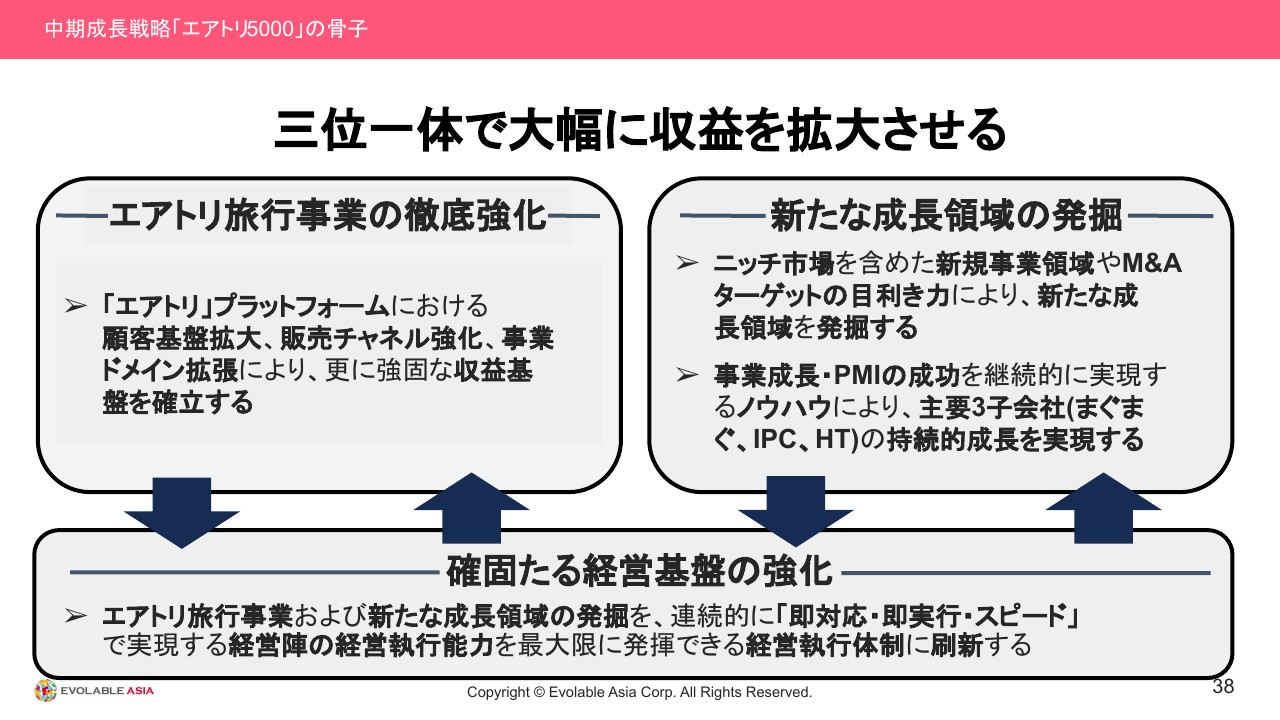

中期成長戦略「エアトリ5000」の骨子①

まずは、エアトリ旅行事業の徹底強化ということで、一番(重要なこと)はプロダクトの強化だと思っています。航空券で最大手まで来れましたが、「エアトリプラス」の旅行分野は、ある意味では私たちOTAから見るとブルーオーシャンな領域だと考えています。ここにおいて、大きな取扱高を取っていきたい(ということです)。

中期成長戦略「エアトリ5000」の骨子②

また、新たな成長領域の発掘ということで、まぐまぐ、インバウンドプラットフォーム、HYBRID TECHNOLOGIESに見られるように、ある意味ではオンライン旅行事業とはまったく別の領域ですが、このような分野の会社もどんどんグループ化していきますし、現在、それぞれがグロースしています。PMIに成功して、買収前よりもはるかに違った成長軌道に乗っておりますので、この3社のIPOを必達として、さらに大きな成長を目指していきたいと考えています。

そして、それを支える確固たる経営基盤の強化ということで、まずは先ほどお話しした15名体制で、私たちの行動指針に則って経営していきたいと考えております。

中期成長戦略「エアトリ5000」のM&A戦略

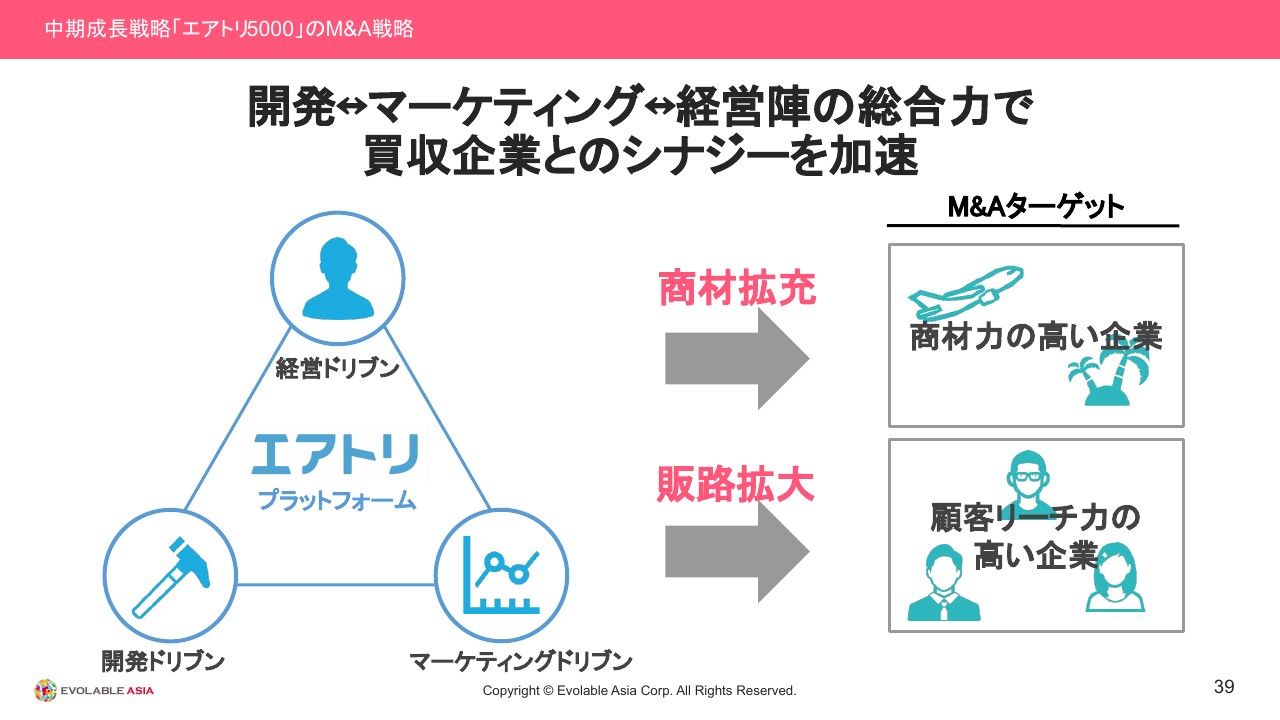

今後のM&Aのターゲット先についてです。我々は、商材力の高い企業、顧客リーチ力の高い企業を中心として(M&Aを検討しており)、買収後のPMIは主に3つの側面から入ることが多いです。

1点目が人的リストラを伴わない徹底的なコストのリダクションを中心とする経営の合理化、2点目がオフショア開発力を生かした開発の強化、3点目がマーケティング強化です。この3点でPMIを測っていくのですが、このようなターゲット先に対して、私たちがこの3点でターンアラウンドできると思える企業に関しては、積極的に買収していきたいと考えております。

中期成長戦略「エアトリ5000」の財務戦略

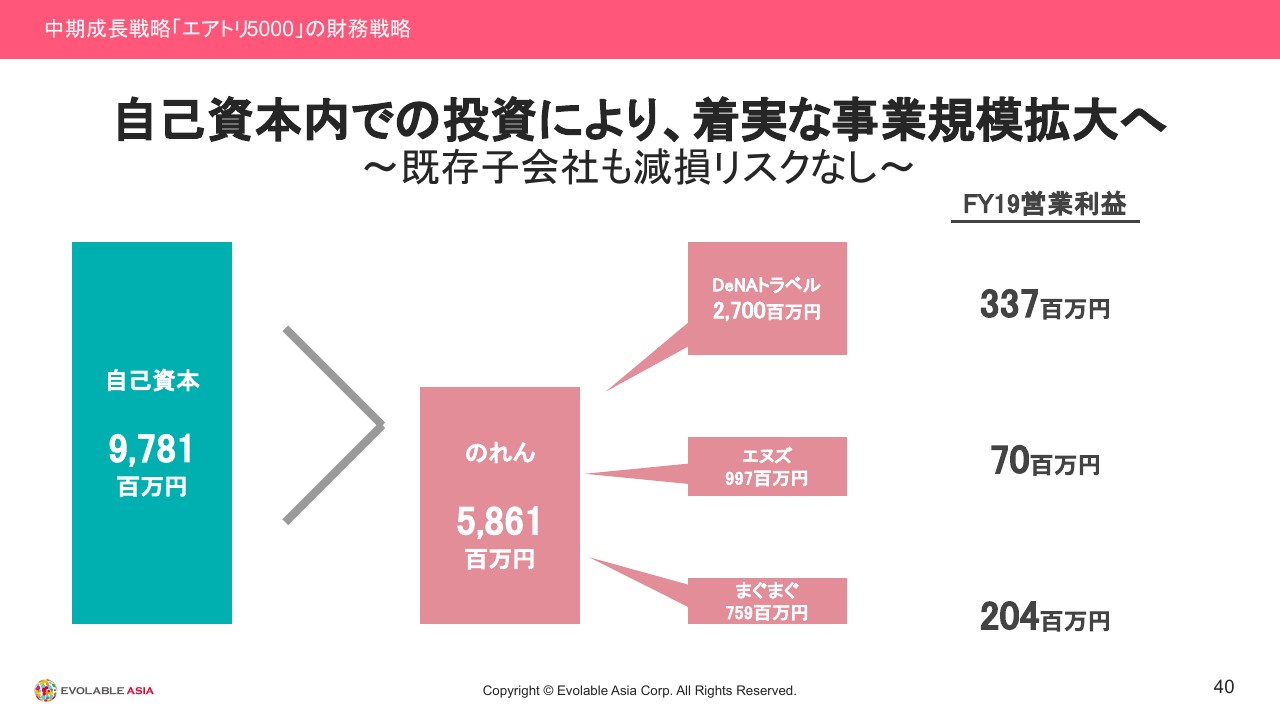

財務戦略についてです。現在、自己資本約97億円のうち、のれんが約58億円です。もちろん、自己資本が上回っているのですが、のれんの内訳としては、DeNAトラベル、まぐまぐが大きなところです。

それぞれ、DeNAが3億3,700万円、エヌズが7,000万円、まぐまぐが2億400万円ということで、しっかりと利益が出ている体制で、既存子会社も減損リスクはありません。

まとめ

まとめになりますが、取扱高は1,460億円で、前期に比べて大幅な増収です。そして今期は、取扱高1,800億円、営業利益20億円(を計画しています)。とにかく、利益体質で投資回収フェーズに入ったということです。

また、新IR体制の強化および新経営体制の強化と、新中期経営戦略として「エアトリ5000」を進めていきたいと思います。

エアトリプラス①

事業ごとの進捗を簡単にご紹介します。一番の評価ポイントである「エアトリプラス」ですが、こちらは「往復航空券+ホテル」だけでなく、「片道航空券+ホテル」も選べるということで、業界初です。こちらはすでにリリースしており、ご好評いただいております。

エアトリプラス②

UIのリニューアルとして、出張検索機能を追加しております。CVRは、第3四半期比で53パーセント向上しております。

エアトリプラス③

ユニークユーザー数は、第3四半期比で44パーセントの増加です。さまざまなマーケティング強化を行っております。

国内ホテル 新サービス~エアプラホテル~

国内ホテル単体の販売も強化しております。従来はそこまで大きなボリュームはなかったのですが、この1年間で取扱高が650パーセントとなっております。ホテル単体のコンバージョンレートは260パーセントと、非常に大きく成長しております。

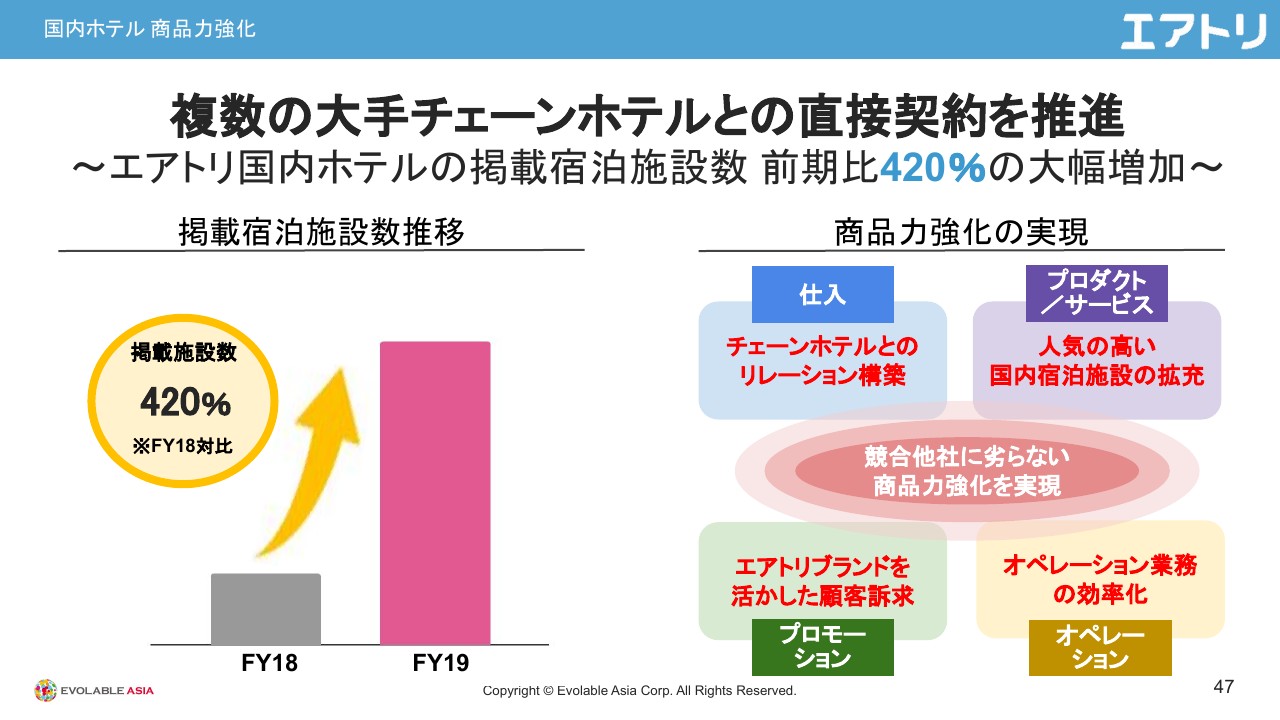

国内ホテル 商品力強化

直接契約も推進しておりまして、「エアトリ」の国内ホテルの掲載宿泊施設数は、前期比で420パーセントということで、非常に大きく増加しております。

国内航空券

国内線に関しても、日次取扱高では過去最高額を記録しており、前期の日次最高額から見て146パーセントとなっています。また、アプリ経由の申込件数は前年同月対比で356パーセントと非常に大きく成長しています。

国内航空券~新機能の追加~

同じ国内線として便利な新機能が「周遊」です。同一予約で最大4区間までの予約が可能になり、また決済手段を多くしていくということで、「モノ払い」「amazon pay」を導入しております。

国内ツアー

国内ツアーは、他社との提携によりさまざまな企画旅行を実施しております。

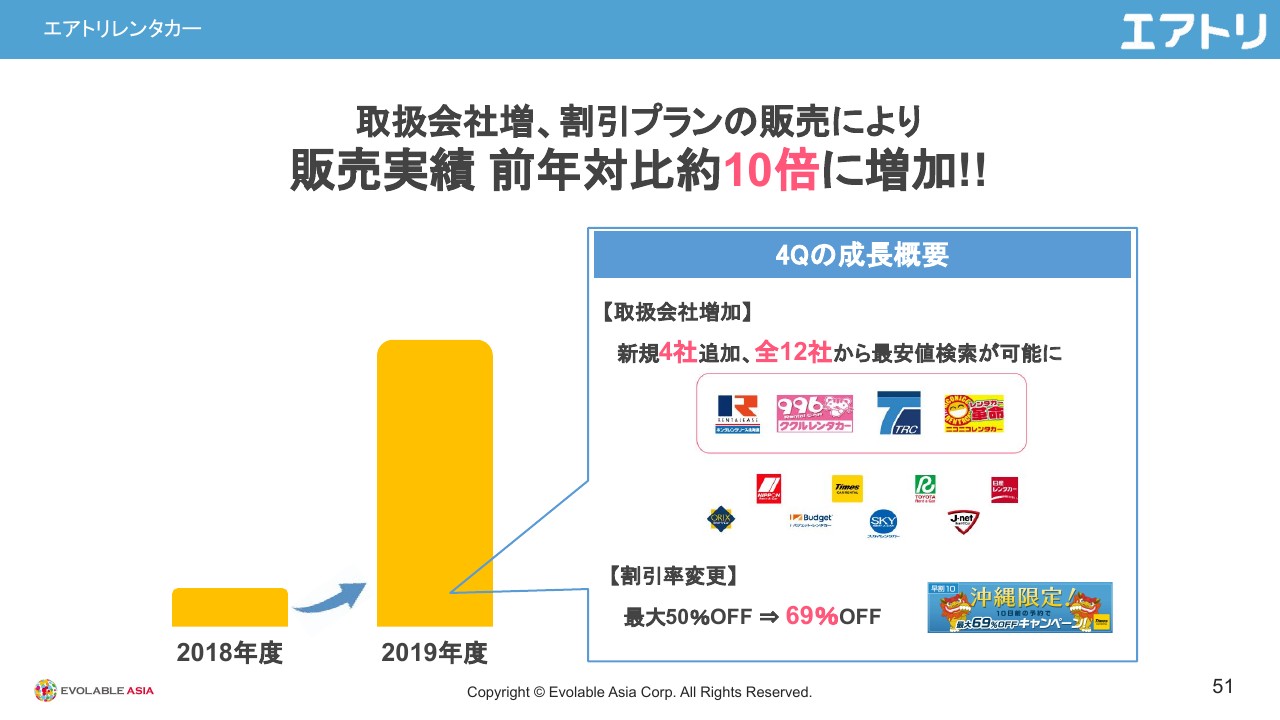

エアトリレンタカー

エアトリレンタカーも、クロスセルの文脈で強化しているのですが、前年対比で約10倍に増加しております。

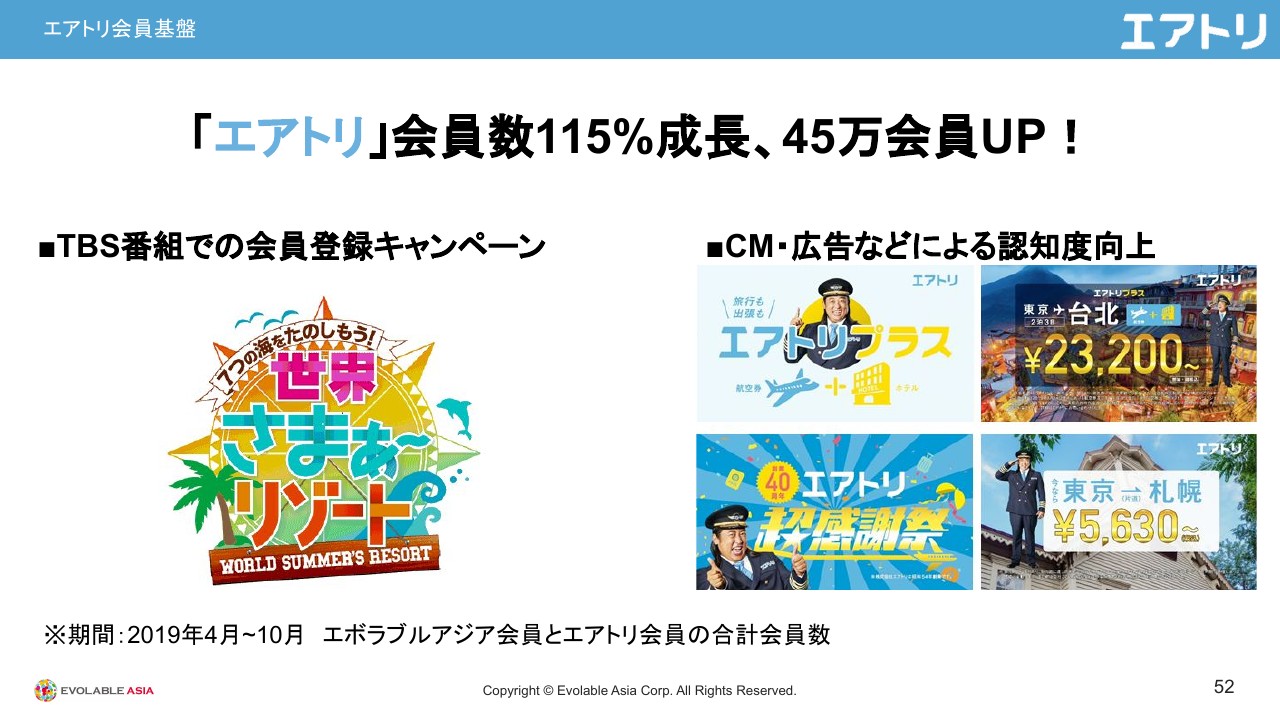

エアトリ会員基盤

「エアトリ」会員数は115パーセント成長で、45万会員まで増えております。

航空会社タイアップ

スライドにあるとおり、さまざまな販促プロモーションを実施しております。

エアトリ海外航空券・海外ホテル

海外航空券、海外ホテルですが、こちらも支払機能の多様化、サイト改善の高速化、商品バリエーション強化、サービス強化等を実施しております。

沖縄ツアー・ハワイツアー新メニュー追加

この四半期中に、旅行のなかでもとにかく日本人向けで人気が高い沖縄ツアー、ハワイツアーをグローバルメニューに追加予定です。

沖縄ツアーに関しては、当社子会社のエヌズ・エンタープライズのコンテンツを中心に、またハワイツアーは直近で買収したファーストワイズのコンテンツを中心に掲載予定です。

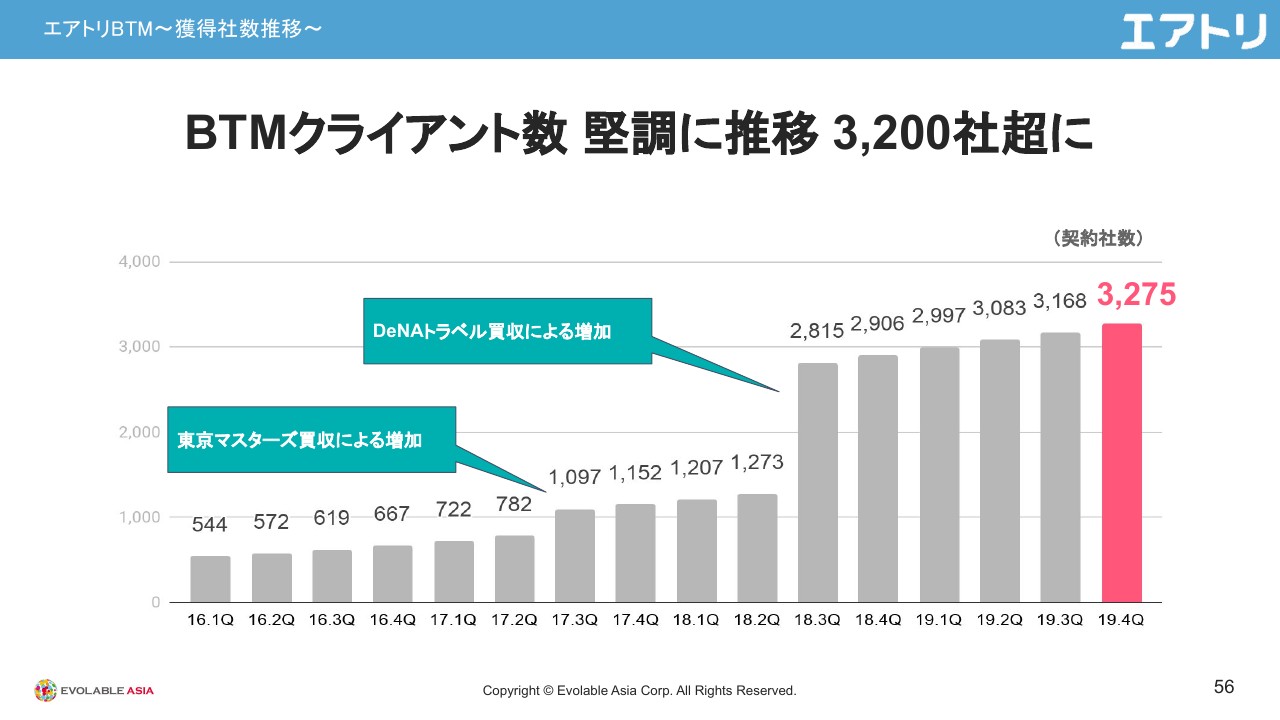

エアトリBTM~獲得社数推移~

法人契約としては、BTMクライアント数が3,275社となり、四半期に約100社と引き続き増加しております。

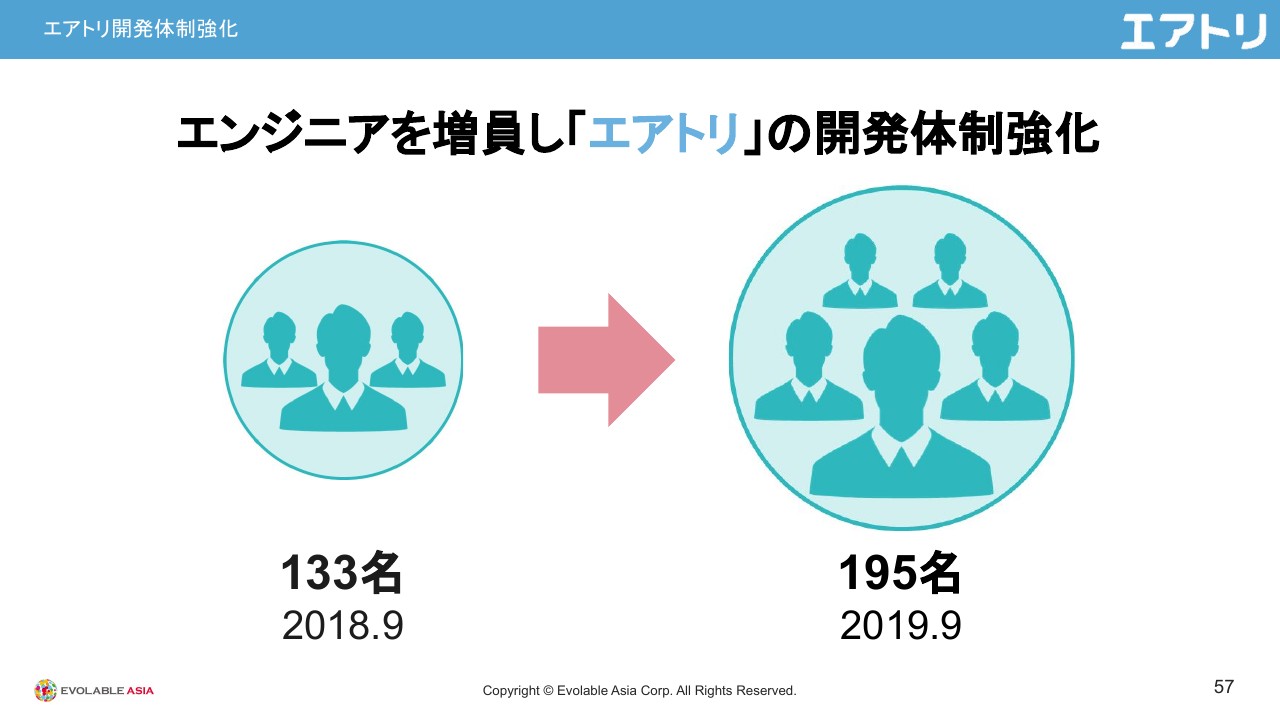

エアトリ開発体制強化

開発体制強化ですが、(エンジニアの数が)1年前は133名でしたが、195名ということで、約45パーセントほど大幅に増加しています。とくに、オフショア開発と日本とを組み合わせての増加ということで、かなりリーズナブルに、かつ非常に速いスピードでシステム開発体制を強化しております。

やはり、OTAとしてテクノロジーに対する強化も非常に重要なところだと認識しておりますので、引き続き投資を続けていきたいと考えております。

投資事業~投資実績~

マイナー出資先として、現在は62社に計22億円を投資しております。

投資事業~投資成果~

直近ではだいたい四半期に1社ペースで上場が続いております。

まぐまぐ

まぐまぐは、全体としても非常に好調なのですが、新メディアのリリース等もさせていただいております。

エアトリステイ

当社が65パーセント、Airbnbが35パーセントの合弁会社であるエアトリステイは、いわゆる民泊運用代行領域の会社です。従来は赤字だったのですが、足元では単月黒字化を果たしまして、今期以降、1つの利益貢献分野となっていく見込みです。

私からの説明は、以上となります。

質疑応答:今期の取扱高の商材別内訳や広告宣伝費について

質問者1:数字的なところを中心に、いくつかお聞かせください。今期の取扱高のご計画は1,800億円ですが、商材別には大きいところからどのぐらいの計画になっているのでしょうか?

例えば国内航空、海外航空、国内ホテル、海外ホテルなど、前期との比較で、どのぐらいプラスになるのかを教えてください。また、(「エアトリ5000」で掲げる)5,000億円(達成)のときは、それぞれどういう商材がどのぐらいというイメージでしょうか?

取扱高が5,000億円のときは、売上高が1,000億円、営業利益が100億円ぐらいの想定ということでよいでしょうか?

次に、利益面についてです。前年度は増益を確保できなかった要因が投資事業ということでした。(今期の)営業利益20億円について、吉村社長は保守的とおっしゃいましたが、このうち投資事業はどのぐらい計画のなかに入っているのでしょうか? 個人的には、あまり柴田新社長にプレッシャーがかからないように保守的な計画にされているのかとも思っているのですが、投資事業がどのぐらい寄与するのかを教えてください。

また、今期の広告宣伝費はどのぐらいを見ていますでしょうか? (広告費率が)粗利の29.1パーセントというお話なのですが、どのぐらいのところで見ておけばよいか教えてください。

吉村:まず、今期の取扱高1,800億円における商材ごとの内訳なのですが、国内分野と海外分野でほぼ同じぐらいで、750億円から800億円ぐらいを想定しています。国内、海外がほぼ半々というのは、前期と同様です。

その内訳なのですが、「エアトリプラス」が全体のうちの約200億円を想定しており、海外DP(ダイナミックパッケージツアー)が約150億円で、国内DPが約50億円を想定していますので、750億円からそれらを抜いた金額が、基本的には航空券(の取扱高)が中心となります。またホテルに関しては、国内ホテルはだいたい30億円水準で、海外ホテル単体が40億円から50億円水準です。

それ以外がその他の商材で、ツアーです。当社のなかでは「エアトリプラス」とツアーを分けているのですが、ツアー分野、レンタカー、新幹線などがその他の分野となります。

(将来的に、取扱高が)5,000億円の場合の内訳ですが、今から一番大きく伸びるのは、基本的に「エアトリプラス」の分野を想定しています。

航空券に関しても、これまでどおりの成長を続けていくことはできると思っているのですが、さらに当社は、今まであまり強く強化してこなかった分野である「航空券+宿泊」(に注力していきます)。

従来、OTAは単品販売が向いているということで、当社は航空券で最大手になりました。また宿泊分野では楽天トラベル、じゃらん、Booking.comが大きなプレイヤーでした。

旅行分野に関しては、引き続きJTB、日本旅行、近畿日本ツーリスト、HISが大手なのですが、いよいよオンライン化してきましたので、この分野に「エアトリ」としてどんどん参入していきたいと考えています。具体的には、5,000億円のうち2,000億円ぐらいが、大きな意味での旅行分野として取れるのではないかと考えています。

次に、今期の営業利益20億円のうちの投資収益の割合についてです。当社では、事業での積み上げ、および投資での積み上げの合計値から、ある程度ディスカウントした利益を開示しています。投資収益として実際に今期見込んでいるのは、最低限でも4億円から5億円です。

そうなると、事業サイドの利益は15億円なのかと言いますと、事業サイドでもある程度アップサイドを見ているものの、とくに投資事業は何があるかわからないということで、20億円として開示をしています。

そして、今期の広告費自体は、ほぼ前期と同水準で考えており、約60億円、もしくはそれに少し欠けるぐらいです。ただし、全体の粗利益の絶対額は増えています。一番重要視しているのは、絶対額よりは粗利益に占める広告費割合であり、これはかなり低減されると考えています。

質問者1:2024年9月期で取扱高5,000億円のときの売上高、営業利益は、イメージとしてどのぐらいを考えていらっしゃいますか?

吉村:営業利益までは開示していないのですが、想定としては100億円を超えるくらいと考えています。

質問者1:売上は1,000億円ぐらいですか?

吉村:おっしゃるとおりです。今期においては、取扱高1,800億円、売上高380億円ですので、ほぼ同程度の水準と考えています。一方、当社のなかでの取扱高、売上、利益の関係ですが、例えば航空券に関しては、販売金額は取扱高であって売上にはなっておらず、一方で、当社の主催旅行に関しては、業法上、売上にしなければいけないこともあり、商材構成によってそこが動いていきます。

ですので、当社自身は売上という数字はあまり重要視しておりません。会計基準によっても変わりますので、重要視しているのは取扱高と営業利益であり、実際にその部分を追いかけています。

質疑応答:今後のテイクレートの方向性について

質問者2:事業の方向性について教えてください。取扱高は1,800億円まで上がってくるご計画ですが、そのときに取扱高に占める粗利、テイクレートについて、現在はテイクレートが1パーセント動くと利益が倍になったり、ゼロになったりするという体質だと思います。

ここから取扱高は増えていくと思うのですが、もう少しテイクレートが上がらないと、利益としては非常にブレやすいと思います。景気が悪くなったら、けっこうブレると思うのですが、テイクレートの方向性はここからどうなっていくのか、見通しをお願いします。

吉村:非常に重要なところです。「デフレになったらどうなるのか?」ということですが、当社は、基本的に3つの方法で日々コントロールしています。

まず、1点目は価格戦略です。商材によって、あるいはマーケティングのチャネルによって、少し価格を上げられるところと、ぎりぎりでないと収益がでないところで分かれています。そこをコントロールしながら、価格戦略でいかにテイクレートを上げていけるかということです。

2点目が、サプライヤーからいただけるコミッションの部分なのですが、こちらで伸びしろがあるのは国際線です。これまでは国内線も「とにかく粗利益を高くしよう」ということで進めてきました。国内の大手航空キャリアとの関係も非常に良好で、それは引き続き変わりません。

一方の国際線に関しては、そもそも航空会社のキャリア数がすごく多いため、いわゆる価格交渉力は、当社のほうが国内線に比べて持ちやすい部分はあります。つまり、送客量が増えれば増えるほど、テイクレートを上げやすい分野ではあります。

このように、国際線でのサプライヤーからの粗利益の向上であったり、また宿泊やレンタカー等々においても同様のことが言えます。国際線を中心としたサプライヤーから得られるコミッションの増加については、日々動いています。

3点目についてです。テイクレートとしてはお話ししたとおりなのですが、全体の営業利益に関して、「では、仮に何かが起こって、粗利益率が1パーセント減ってしまったら、営業利益はゼロになるのか」ということで言いますと、そこは常に全体の販管費コントロールを行っていますので、もしテイクレートが若干下がることがあれば、広告戦略を一部変えるなど(で対応します)。「粗利益=営業利益」でそのまま直結する体制ではないということです。

質問者2:補足ですが、一般的にOTAの世界では、「航空券が一番粗利が低く、ツアーやホテルが粗利が高いのではなかろうか」と想像されると思います。今後、御社のミックスとしては、粗利を増やすということは、方向性としては粗利が改善しやすい方向ということではよろしいのでしょうか?

吉村:もちろん、全体の取扱高における粗利益率の向上も意識はしているのですが、実際に、より内部で意識しているのは、1人あたりの顧客に対する獲得粗利の絶対額です。

つまり、仮に取扱高がけっこう高く、しかしながら粗利が低いものであったとしても、それを追加的に販売することができれば、追加的な粗利の向上になりますので、それでOKということです。ただ、そこはまさに苦労しているところです。

従来、当社は航空券が大部分を占めていましたが、すでにマーケティング活動を通じて(弊社のサービスに)来ているお客さまに対して、追加的に保険、レンタカー、宿泊等を売っていくことに非常に力を入れています。

これによって、1人あたりから得られる獲得粗利は順調に伸びております。そのような意味では、おっしゃるとおり粗利益率ももちろんなのですが、1人あたりからの獲得収益、粗利は明らかに伸びているところです。

また、先ほどからお伝えしておりますが、「『エアトリプラス』をどんどん伸ばしていく」というところで、これは航空券単体等に比べると粗利を取りやすい商品ですので、全体での粗利益率も上げていきたいと考えています。

新着ログ

「サービス業」のログ