【QAあり】アイビス、大幅な増収増益を達成 サブスク契約増加を成長ドライバーに、2024年はさらに高収益な経営体質へ転換図る

ibisPaint

神谷栄治氏(以下、神谷):株式会社アイビス代表取締役社長の神谷です。事業計画および成長可能性に関する事項をご説明します。

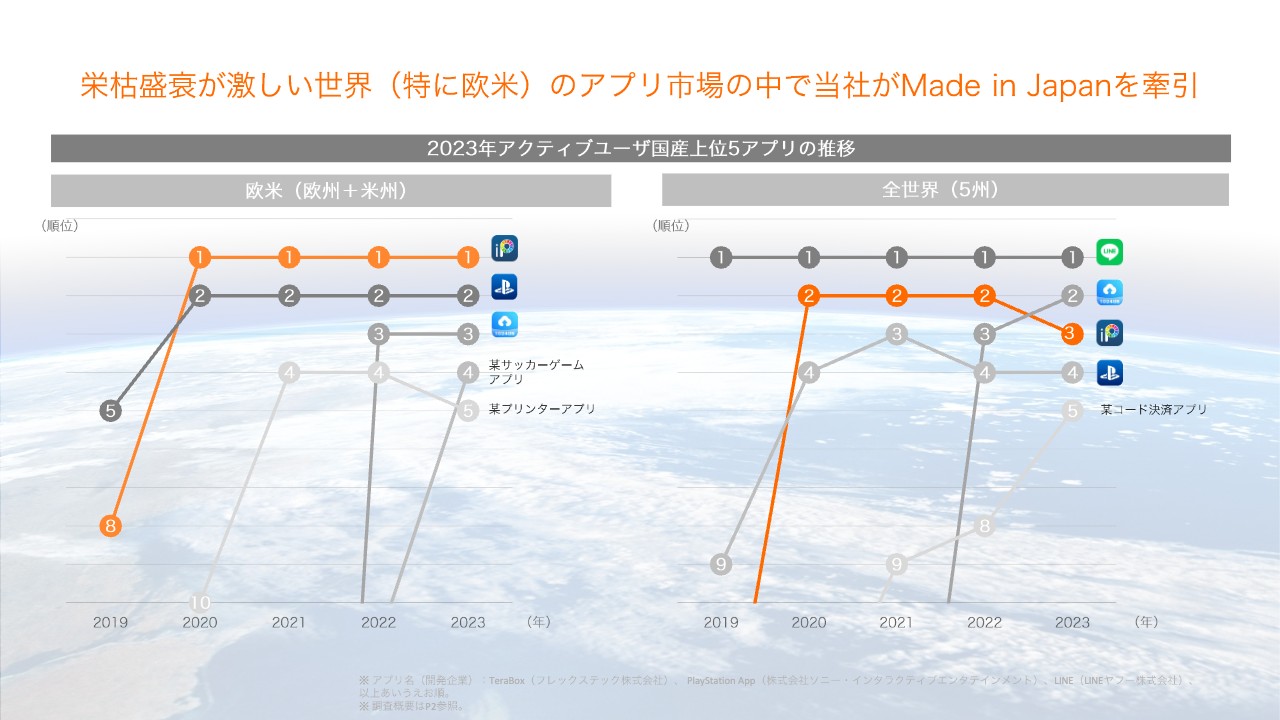

当社の主力製品「ibisPaint(アイビスペイント)」は、日本企業発のアプリとして欧米のアクティブユーザ数が4年連続1位で、国産アプリとしてはトップクラスとなっています。

栄枯盛衰が激しい世界(特に欧米)のアプリ市場の中で当社がMade in Japanを牽引

国産上位5アプリの順位の推移です。「ibisPaint」は欧州・米州で1位を続けており、全世界では現在3位となっています。

わたしたちのMISSIONとVISION

会社概要です。当社はMISSIONとして「モバイル無双で世界中に“ワォ!”を創り続ける」を掲げています。モバイルアプリに強いことと、驚きを与え続けたいということからこのようになっています。

VISIONは「Boost Japanese Tech to the World」です。アイビスは世界でのMade in Japanの存在感を上げていきたいと思っています。

会社概要

会社は2000年の設立で、23年ほど経っています。従業員は319名です。そのうちITエンジニアが275名で、全体の80パーセントくらいを占めています。エンジニア主体の会社です。

主な沿革と代表略歴

私の略歴です。1973年名古屋市生まれで、現在50歳です。名古屋工業大学工学部電気情報工学科を卒業しています。小学生の頃からプログラムを書いており、大学生の時にもプログラミングに非常にはまっていました。

学生の時に、1本800円で「小次郎」というアプリを作り、こちらがプチヒットしてお金が数千万円入ってきました。そして、2000年にガラケーがインターネットにつながるiモードが出たタイミングで、「これからはモバイルの時代だ」と思いアイビスを設立しました。

事業概要

当社には2つの事業があります。1つはモバイル事業で、「ibisPaint」を主力商品とする自社製品の部署です。こちらを高成長事業と考えています。もう1つがソリューション事業です。受託開発とIT技術者派遣を行っており、こちらは安定成長事業と考えています。

売上構成比は、モバイル事業が60.1パーセント、ソリューション事業が39.9パーセントです。

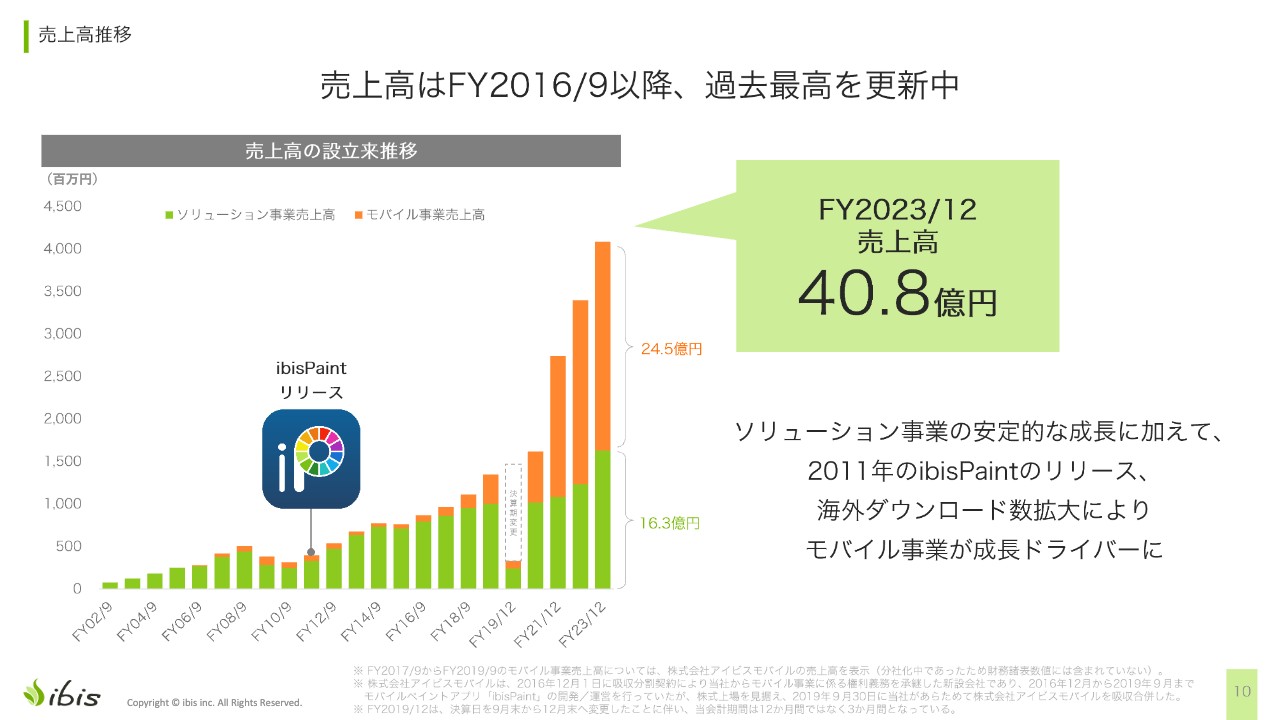

売上高推移

創業時からの売上高の推移です。スライドのグラフの緑の部分がソリューション事業で、オレンジ色の部分がモバイル事業となっています。

リーマン・ショックのタイミングで2期連続の減収がありましたが、基本的には増収を続けています。直近3年くらいはモバイル事業が急伸している状況です。2023年の売上高は40.8億円でした。

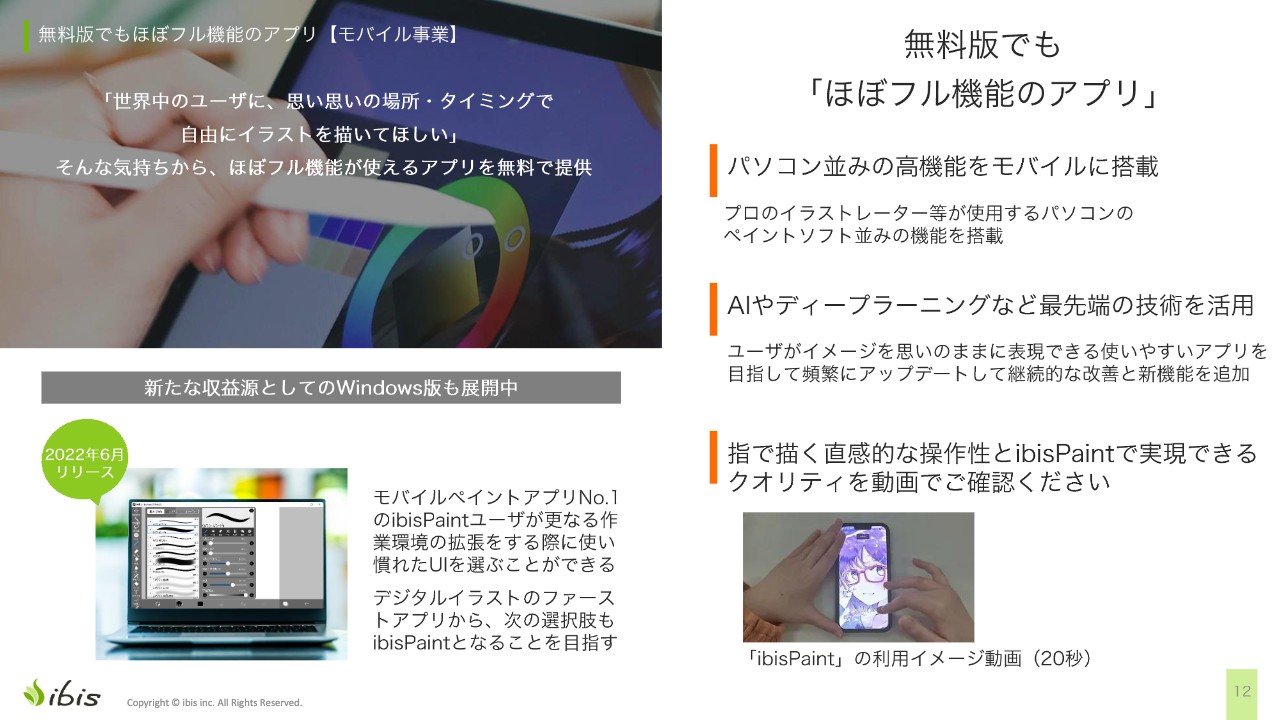

無料版でもほぼフル機能のアプリ【モバイル事業】

モバイル事業の特徴をご説明します。「ibisPaint」は、無料でほぼフル機能が使えるアプリということで人気です。「パソコン並みの高性能のものを、スマホやタブレットで使えるようにしよう」というコンセプトで作られています。また、AIやディープラーニングの技術も導入しています。

2022年6月にWindows版がリリースされました。こちらは「よりプロユース向けに進出していきたい」という思いでリリースしています。

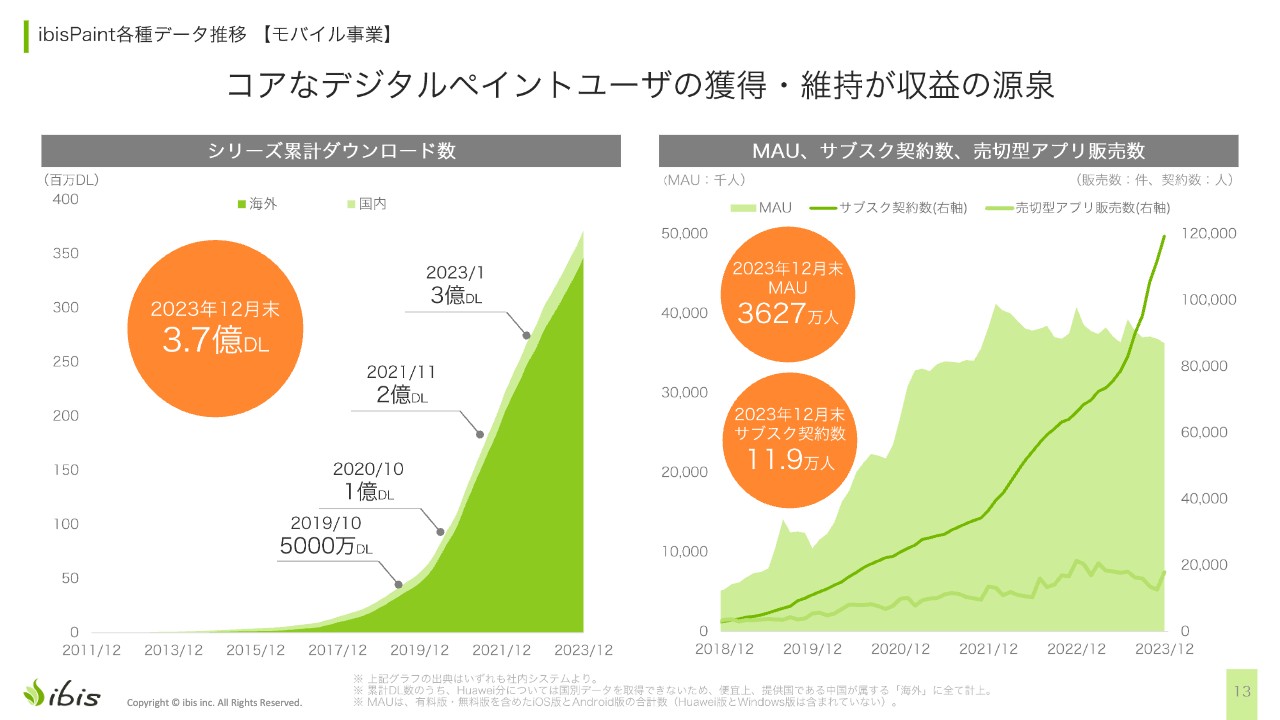

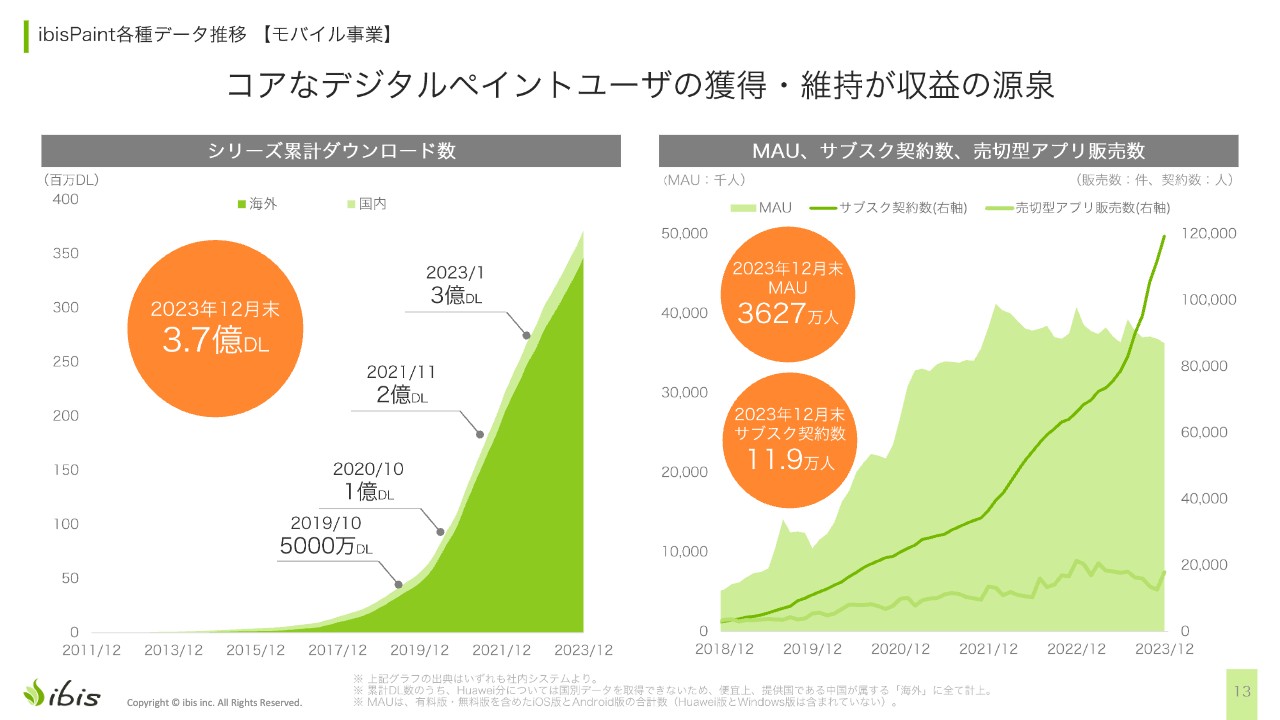

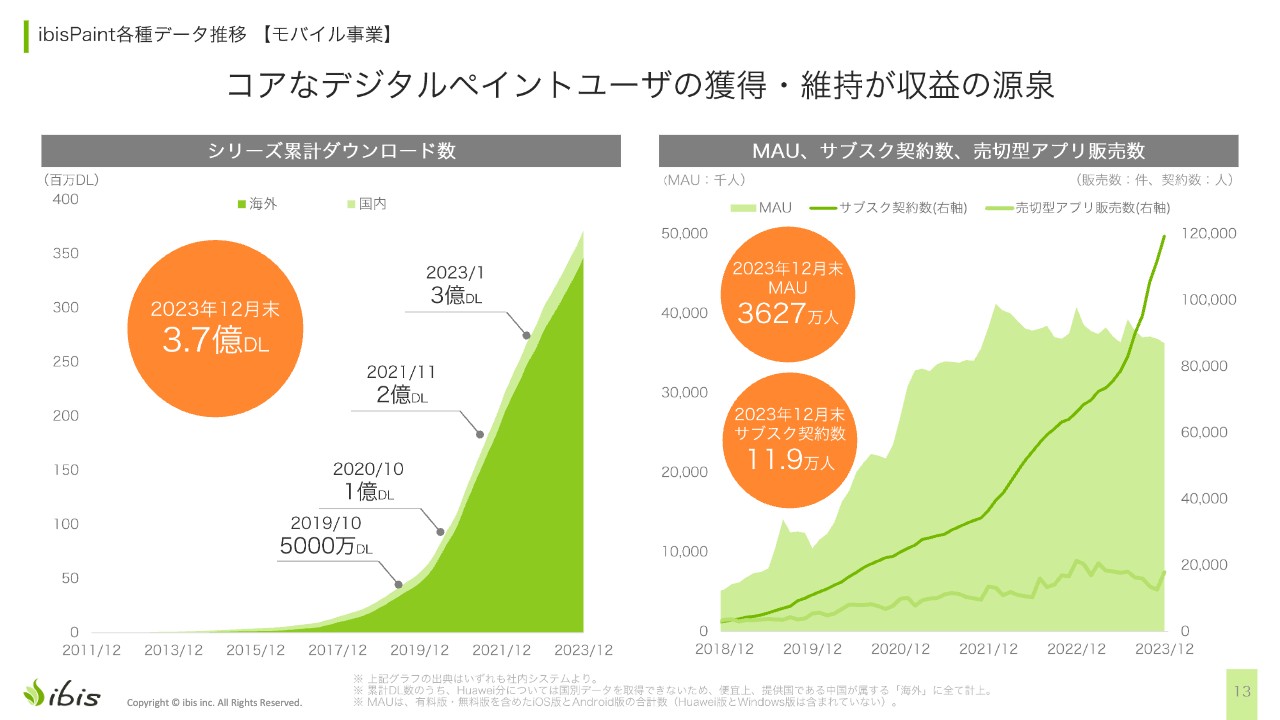

ibisPaint各種データ推移【モバイル事業】

スライド左側のグラフは「ibisPaint」のシリーズ累計ダウンロード数です。「ibisPaint」のリリース時から12年のグラフで、こちらも直近2年くらいで急増しています。2023年12月末で3.7億ダウンロードとなっています。

スライド右側のグラフは月間アクティブユーザ(MAU)、サブスク契約数、売切型アプリ販売数を示しており、薄い色の折れ線グラフが売切型の販売数です。こちらは微増か水平になっています。

背景を塗り潰したグラフがMAU(月間アクティブユーザ)です。2年から3年前に急増していますが、直近1年では水平または微減となっています。

濃い色の折れ線グラフがサブスク契約数です。こちらは右肩上がりになっており、時間が経つほどに成長速度が上がっていることがわかります。2023年12月末のMAUは3,627万人、サブスク契約数は11.9万人です。

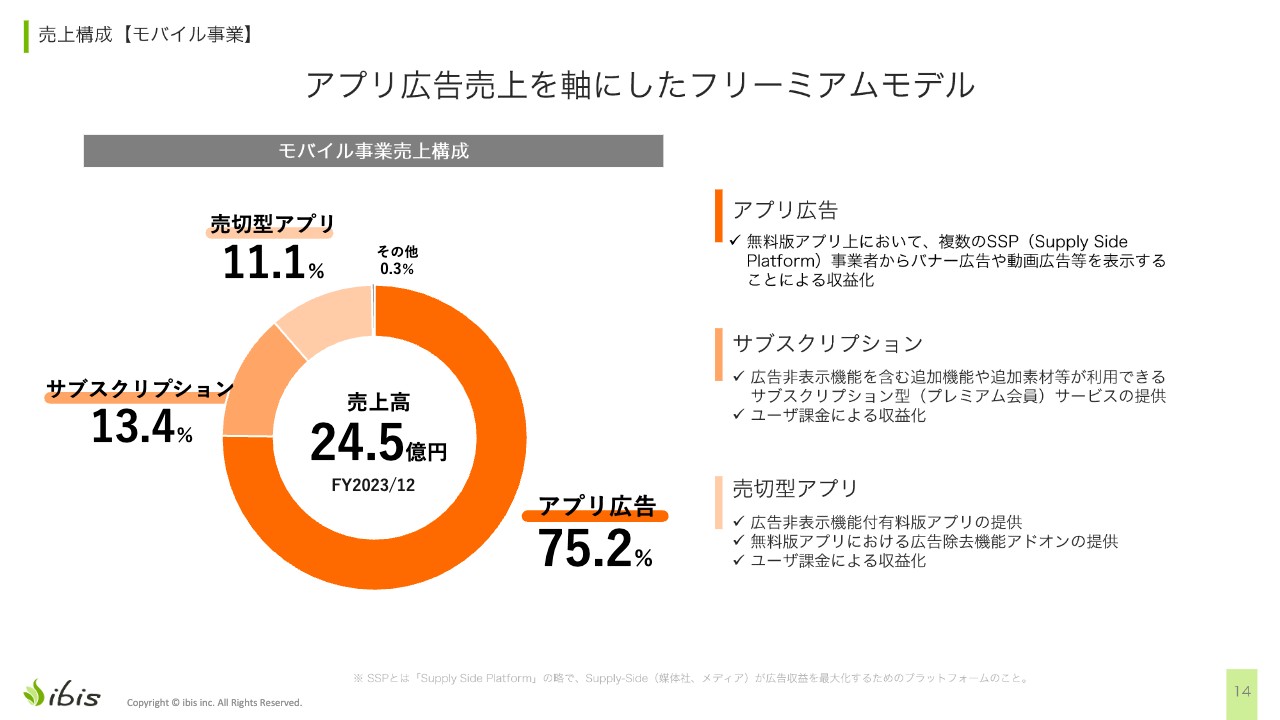

売上構成【モバイル事業】

モバイル事業の売上構成です。こちらはフリーミアムモデルで、アプリ広告売上が75.2パーセント、サブスクリプション売上が13.4パーセント、売切型アプリが11.1パーセントで、売上高は合計24.5億円となっています。

収益構造図【モバイル事業】

ビジネスモデルはスライドの図のとおりです。収益源は、アプリの広告スペースからの収入であるアプリ広告売上と、ユーザの直接課金による収入のアプリ課金となっています。主要な取引先はGoogle、Apple、GMOペイメントゲートウェイなどです。

ibisPaintの特徴【モバイル事業】

「ibisPaint」は19言語に翻訳され、世界200以上の国と地域にユーザがいます。無料でほぼフルの機能が使えることと、海外ユーザ比率が多いことが特徴です。

また、SNS的な機能を持つ「ibispaint.com」というオンラインギャラリーがあります。Z世代に人気で、中学生や高校生のユーザが非常に多いです。

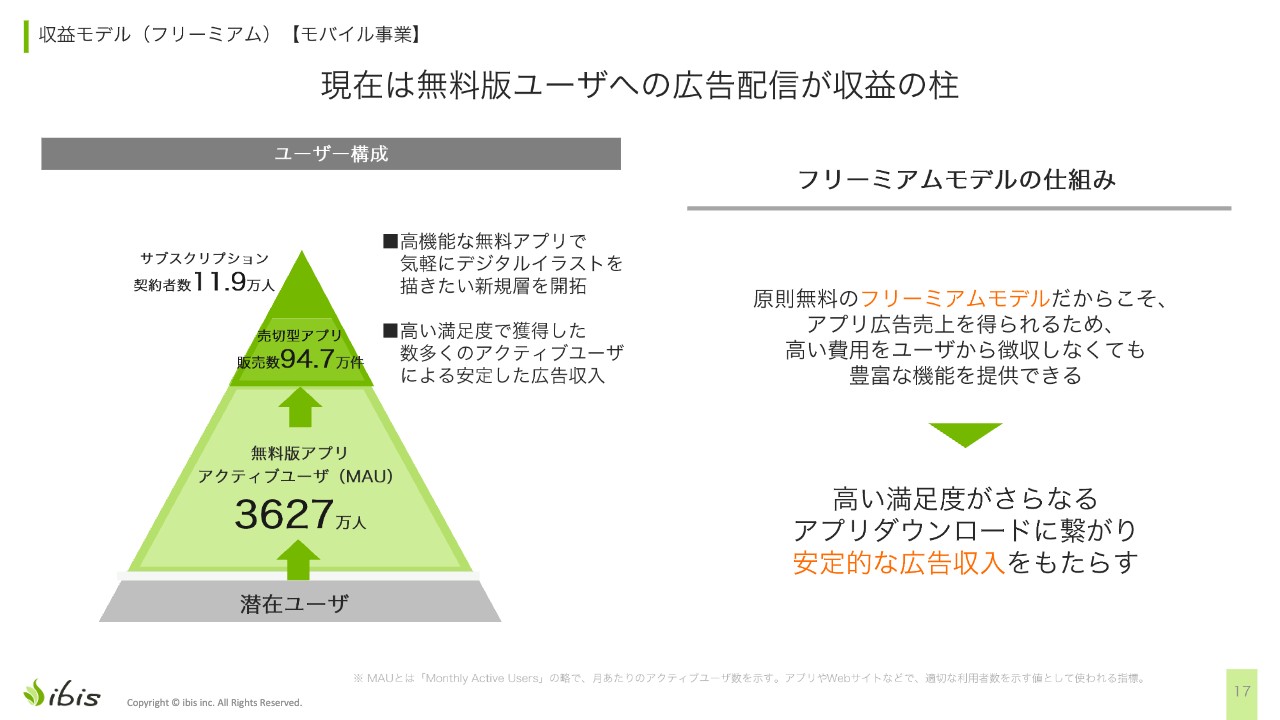

収益モデル(フリーミアム)【モバイル事業】

フリーミアムモデルについてです。月間アクティブユーザは3,627万人で、そのうちの94.7万件が売切型アプリを購入しています。また、11.9万人のユーザがサブスクリプション契約をしています。

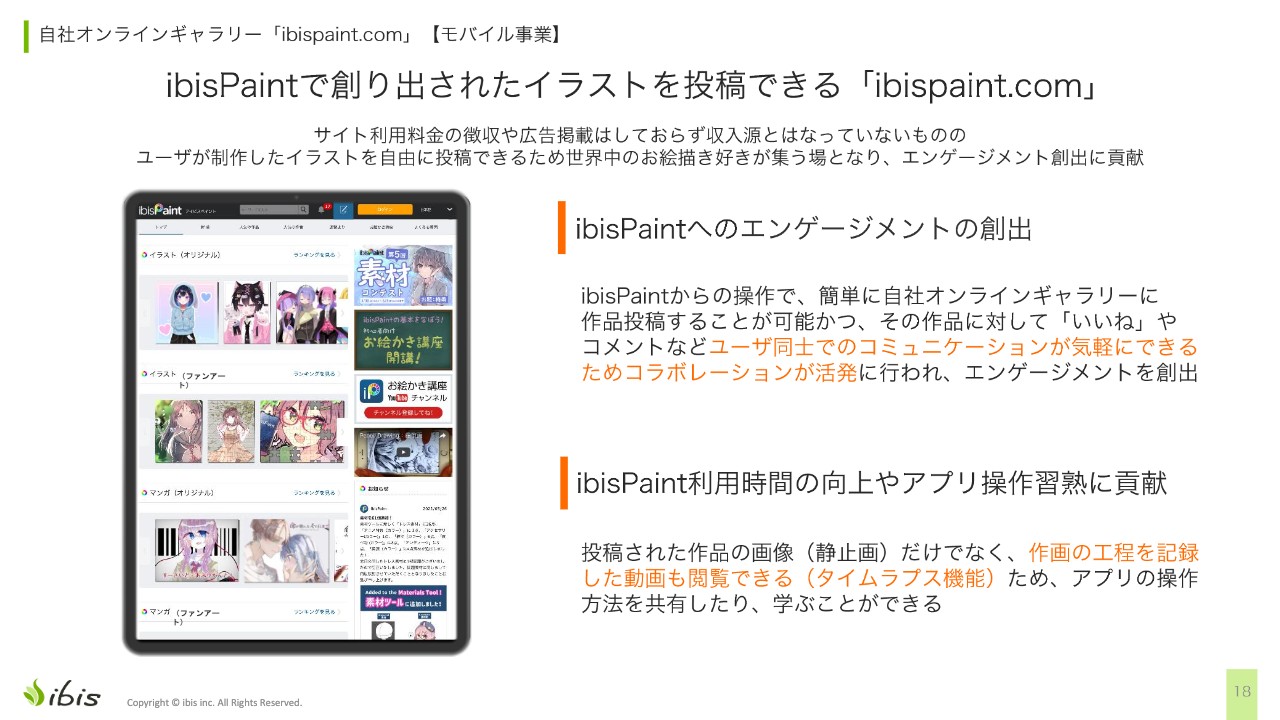

自社オンラインギャラリー「ibispaint.com」【モバイル事業】

投稿サイト「ibispaint.com」には、毎日いろいろな方が描いた作品を投稿してくれています。そこに「いいね」やコメントなどができるSNS的な機能がついています。静止画だけではなく、タイムラプスという作画工程動画をアップロードできるところが特徴です。

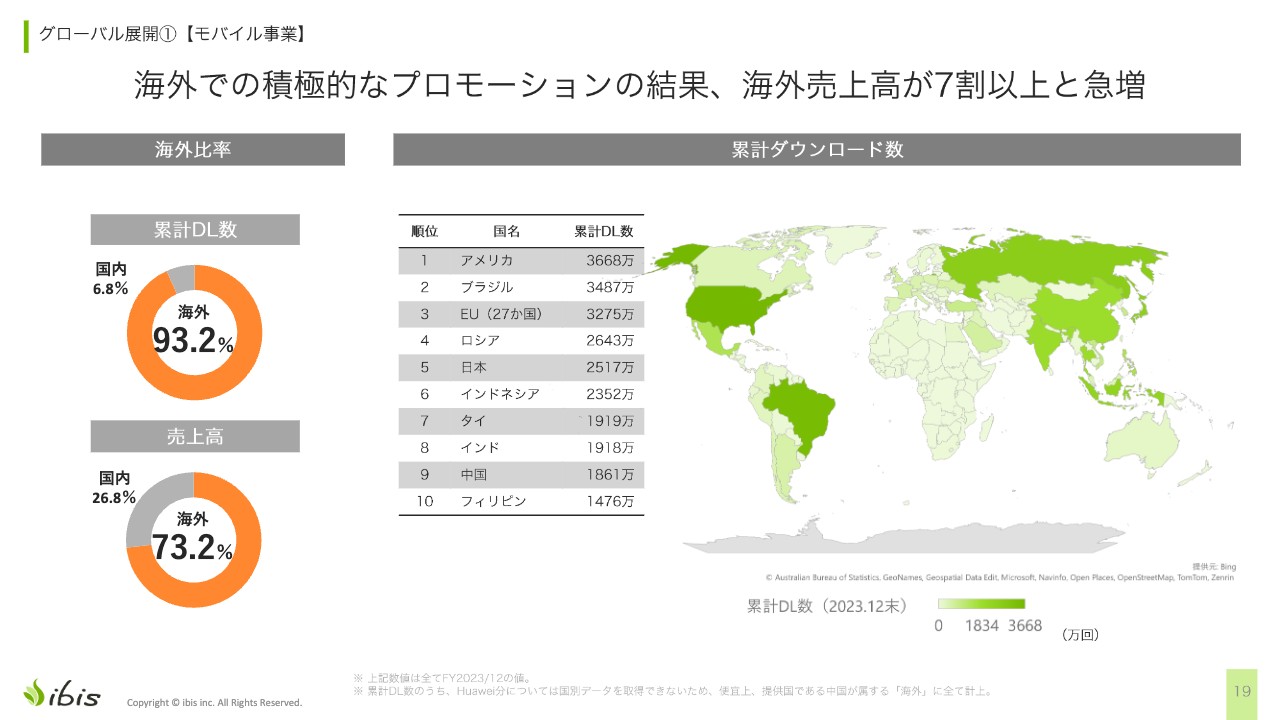

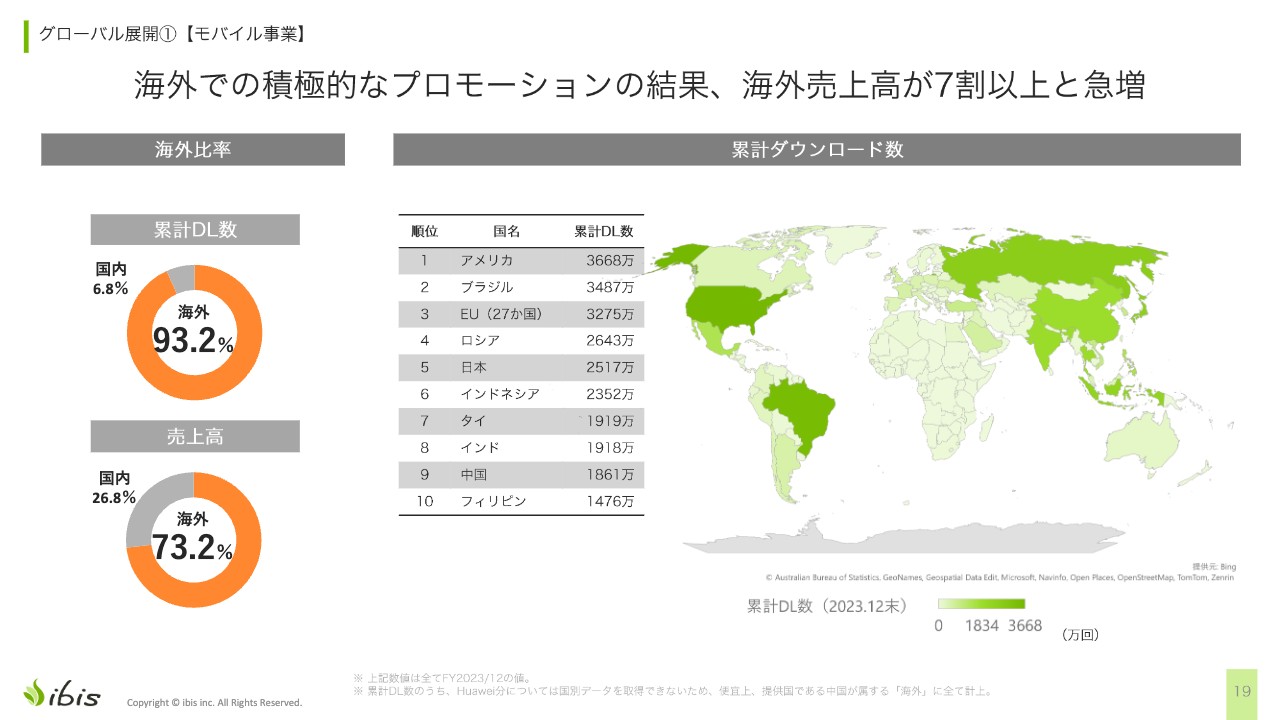

グローバル展開①【モバイル事業】

グローバル展開についてです。累計ダウンロード数の海外比率は93.2パーセントで、売上高の海外比率は73.2パーセントとなっています。特定の地域のみではなく、世界中でユーザを抱えています。

グローバル展開②【モバイル事業】

スライド左側のグラフの緑の部分が広告宣伝費で、直近の3年から4年くらいで急激に増えています。右側のグラフのオレンジ色の部分が海外売上高で、直近3年くらいで急激に比率が増えていることがわかると思います。

モバイルペイント分野では、圧倒的No.1の世界アクティブユーザシェアを確立しています。また、YouTubeのチャンネル登録者数は262万人で、日本の少し有名なYouTuber並みのフォロワーがおり、口コミ力を増やしています。

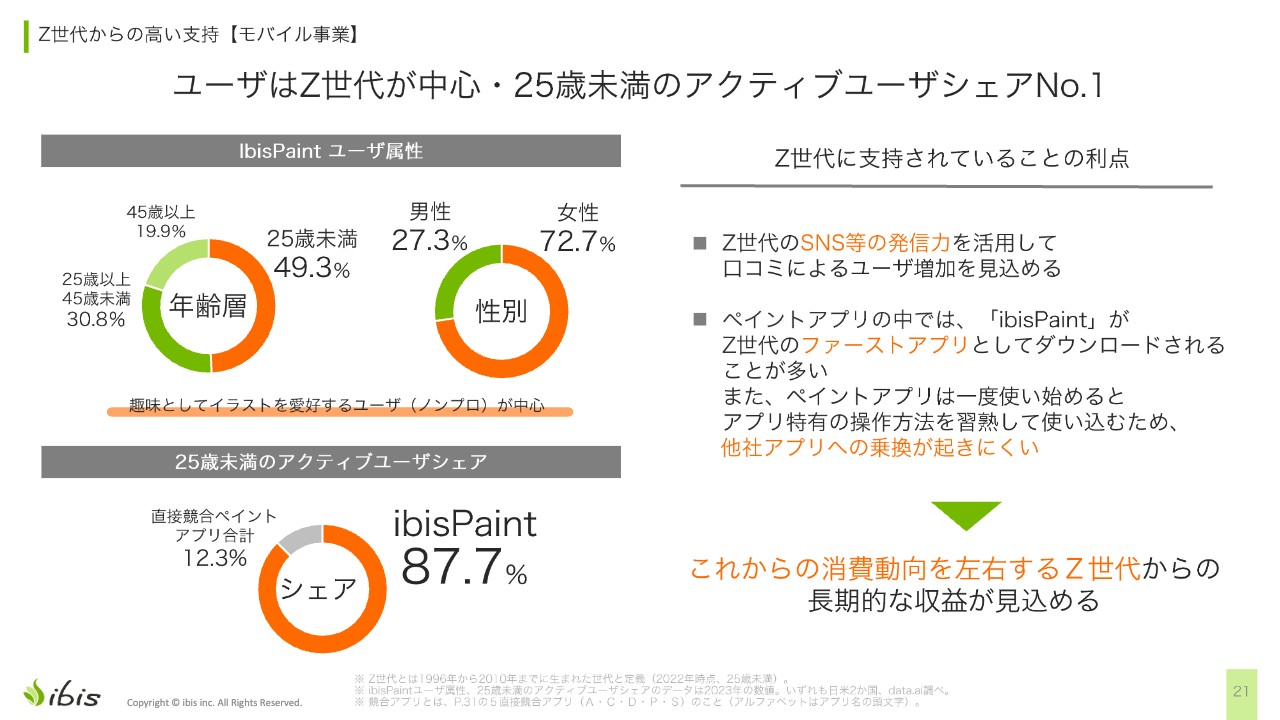

Z世代からの高い支持【モバイル事業】

「ibisPaint」のユーザ属性は、25歳未満が49.3パーセントで、女性の比率が72.7パーセントです。また、直接競合ペイントアプリの中で、25歳未満のアクティブユーザのシェアは87.7パーセントとなっています。

例えば、小学校6年生や中学校1年生で初めてスマートフォンを買ってもらった人の中で、絵に興味がある方には、当社のアプリをファーストアプリとして選んでもらえていると思っています。さらに、このZ世代が大学に入る、あるいは社会人になるという段階でより購買力が増えていくため、これから先も期待できると思っています。

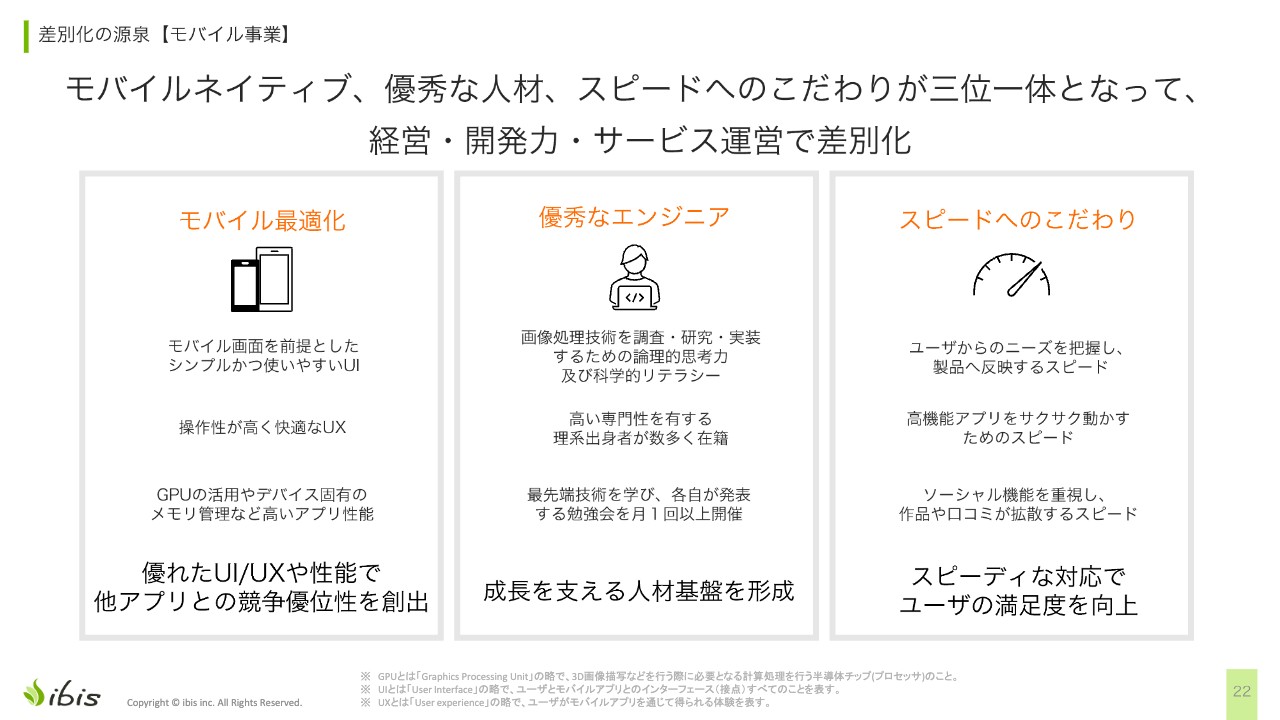

差別化の源泉【モバイル事業】

差別化の源泉です。1つ目は、スマホに特化した使いやすいUIや、GPUなどの高い技術を使った高いアプリ性能です。

2つ目は優秀なエンジニアです。論理的思考力及び科学的リテラシーが高い人材を集めています。3つ目はスピードへのこだわりです。サクサク動作するアプリであり、口コミ・SNS等の情報を反映し、スピーディな意思決定で運営しています。

ibisPaintの評価【モバイル事業】

「ibisPaint」はさまざまな評価を得ています。アプリストアでの評価は4.7や4.6と好評です。また、「ibisPaint」のYouTubeチャンネル登録者数は262万人で、口コミ力を増しています。

「内閣府 クールジャパン・プラットフォームアワード2023」で優秀賞をいただきました。さらに「EOY 2023 Japan」東海・北陸地区Accelerating部門で大賞をいただきました。

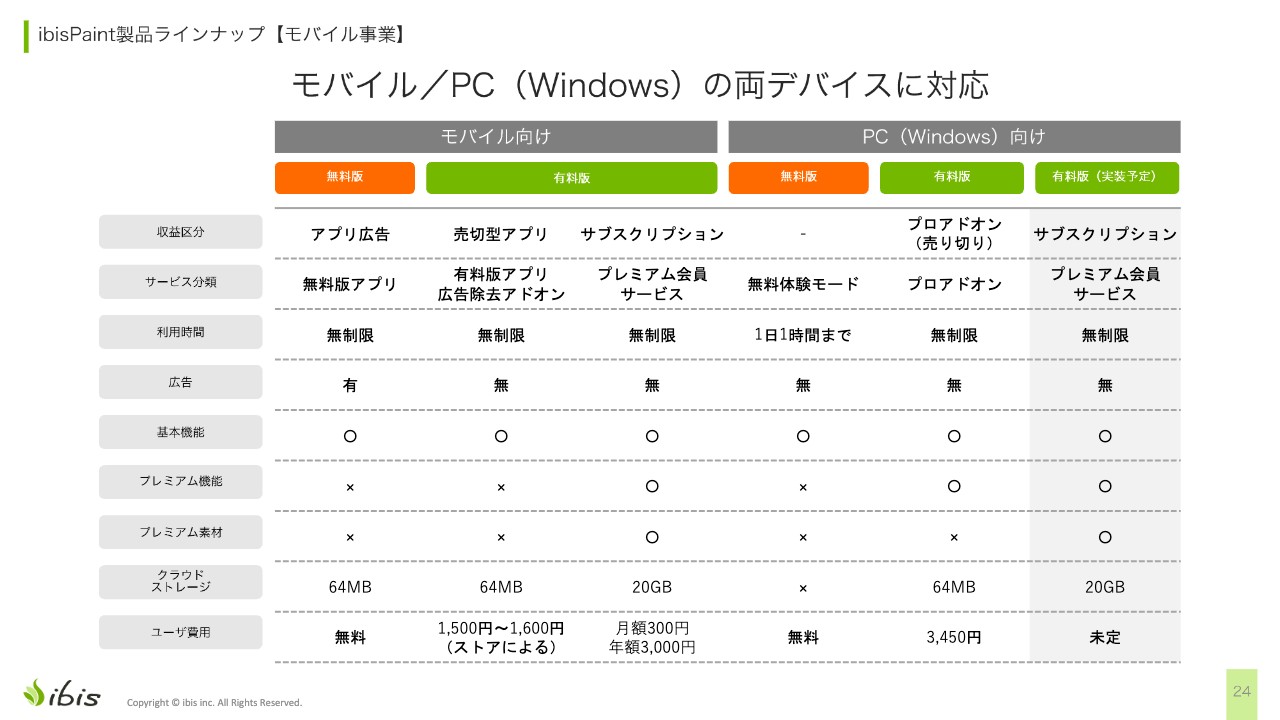

ibisPaint製品ラインナップ【モバイル事業】

「ibisPaint」のラインナップとしては、無料版、売切型アプリ、サブスクリプションがあります。モバイル向けでは、売切型アプリは1,500円や1,600円という価格です。サブスクリプションは月額300円、または年額3,000円です。

Windows版については、現在、プロアドオンという売切のみが販売されており、3,450円です。Windows版のサブスクリプションに関しては現在開発中で、おそらく2024年12月期中に出るのではないかと思っています。

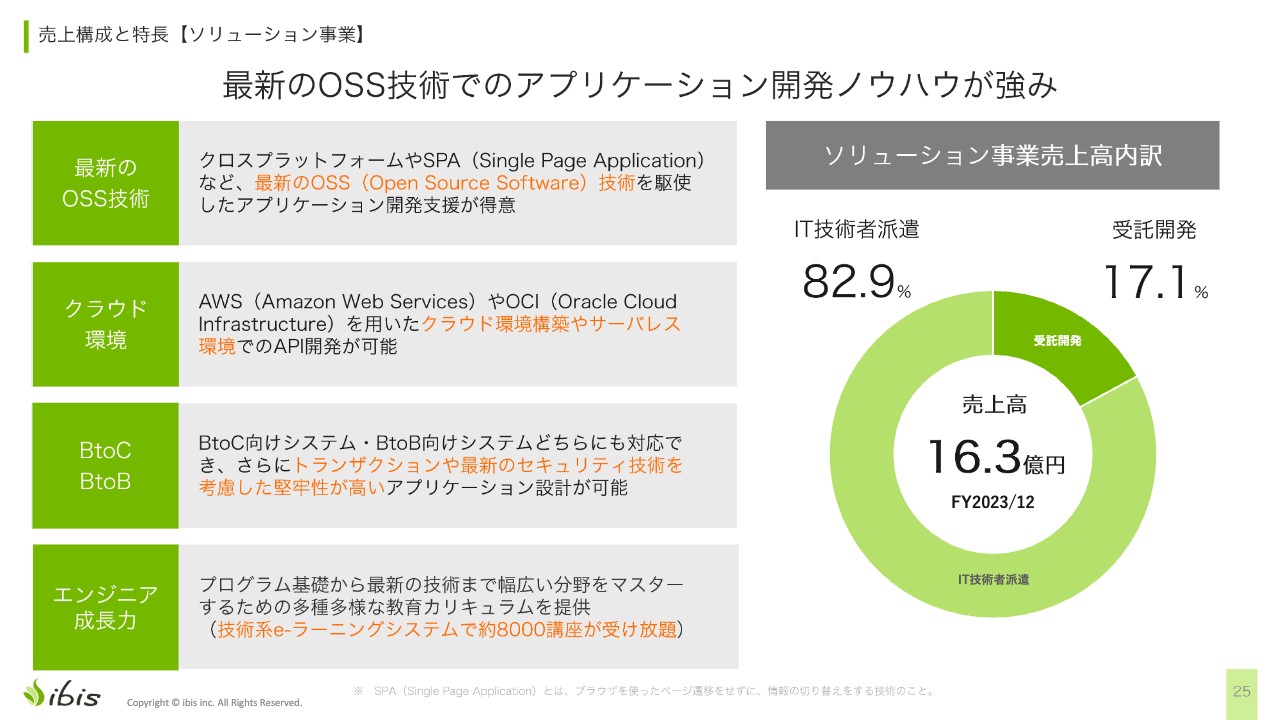

売上構成と特長【ソリューション事業】

ソリューション事業です。2023年の売上高は16.3億円で、内訳としては受託開発が17.1パーセント、IT技術者派遣が82.9パーセントとなっています。

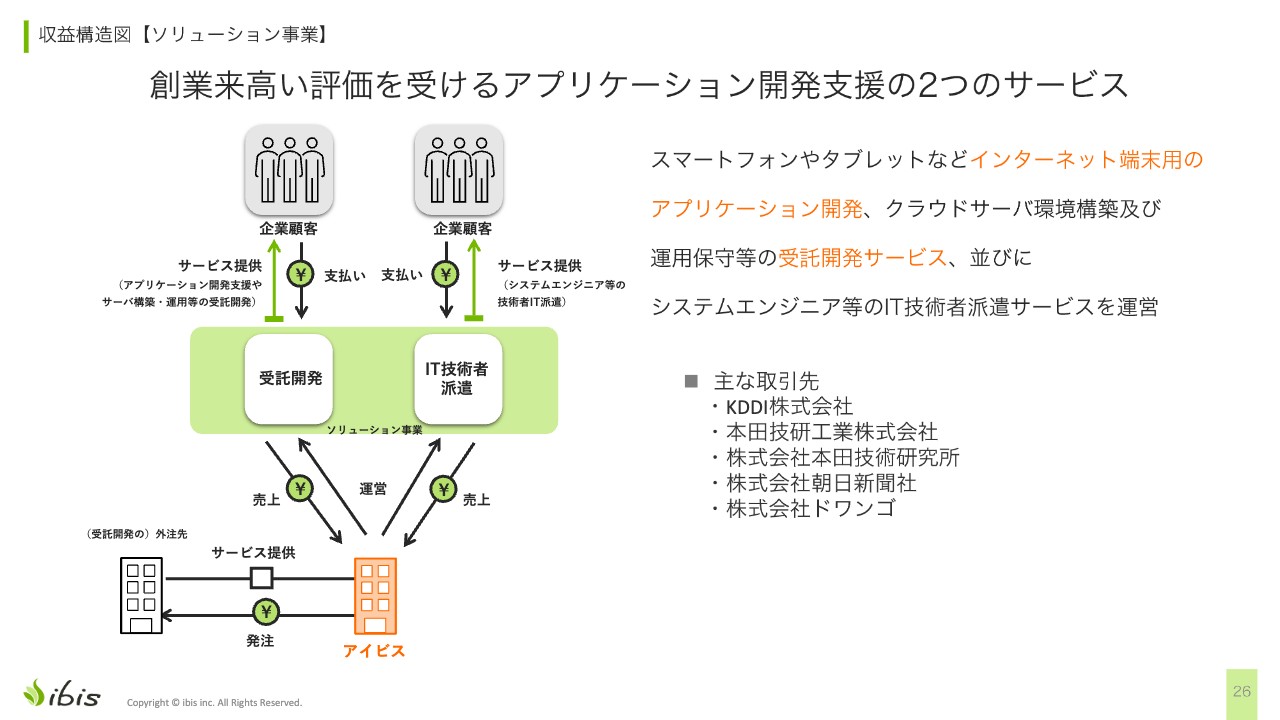

収益構造図【ソリューション事業】

ソリューション事業のビジネスモデルは、受託と派遣です。

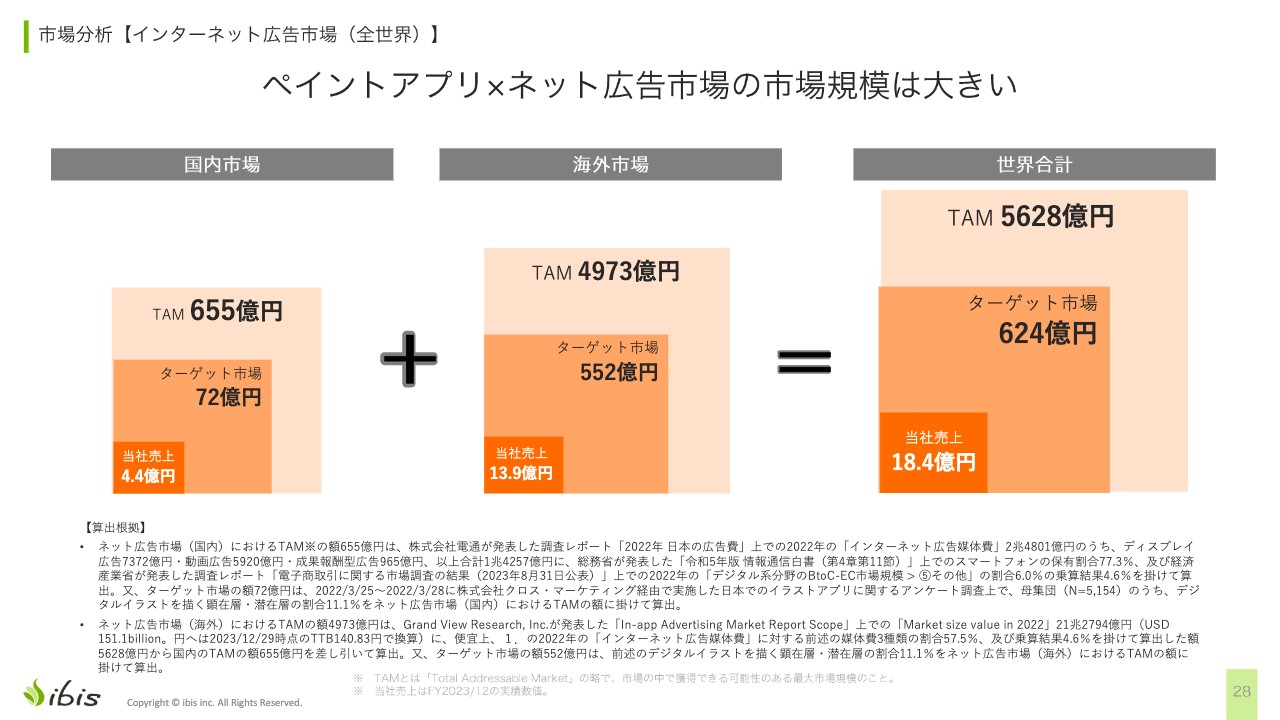

市場分析【インターネット広告市場(全世界)】

市場・競合分析です。「ペイントアプリ×ネット広告市場」がターゲット市場で、市場規模は世界合計で624億円と見ています。

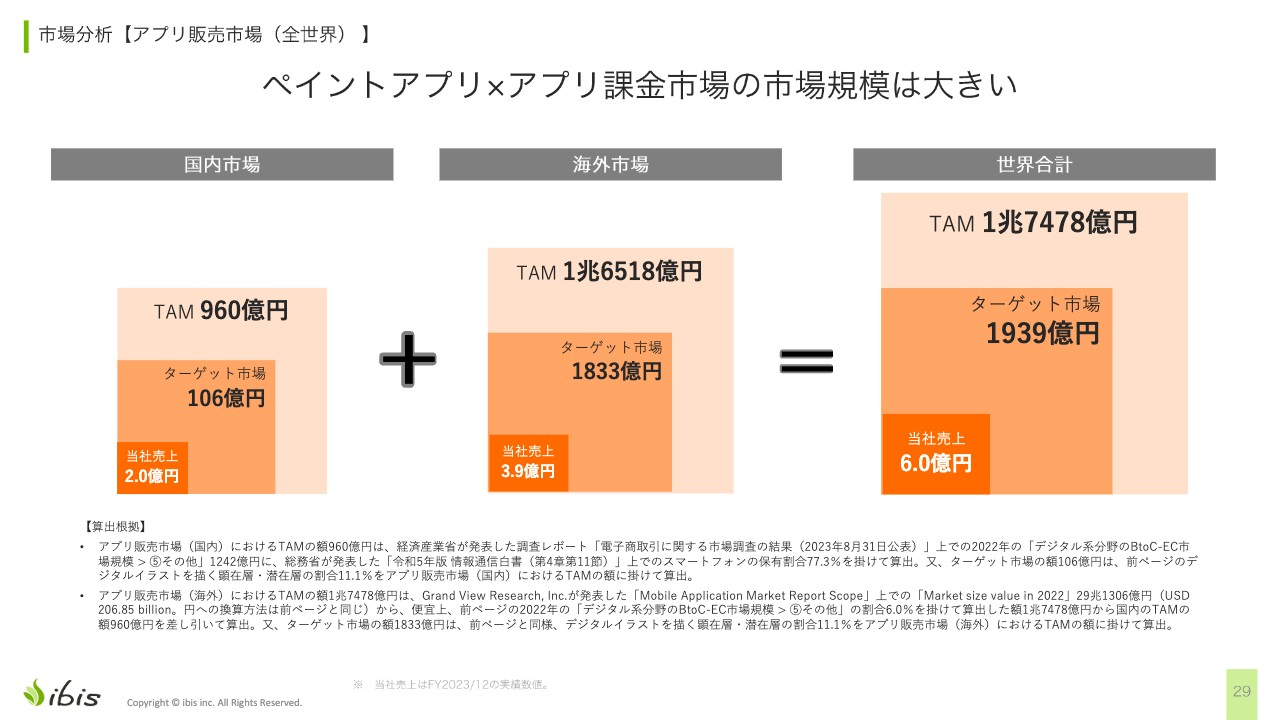

市場分析【アプリ販売市場(全世界)】

「ペイントアプリ×アプリ課金市場」は、世界合計で1,939億円の規模と見ています。

市場分析【受託・派遣市場(日本)】

受託開発・IT技術者派遣の市場は、国内で6兆7,391億円と見ています。

「ibisPaint」のポジショニング【モバイル事業】

「ibisPaint」のポジショニングです。スライドのグラフの横軸はユーザにおけるプロのイラストレーター比率、縦軸はアプリ価格です。

競合として、Pアプリ、Aアプリ、Cアプリ、Sアプリ、Dアプリ等があります。「ibisPaint」は無料で、プロ比率が低いところから始まっています。そこから徐々に高機能化、あるいはサブスクリプションへの移行と、領域を広げていっているところです。

競合分析【主な国内ペイントアプリのリリース時期比較】

「ibisPaint」はモバイルネイティブで、我々はiPhone、iPad等のスマホ用に特に力を入れてきており、2022年にようやくWindows版が出たところです。戦略としては、とにかくアクティブユーザをたくさん取ることに注力してきました。

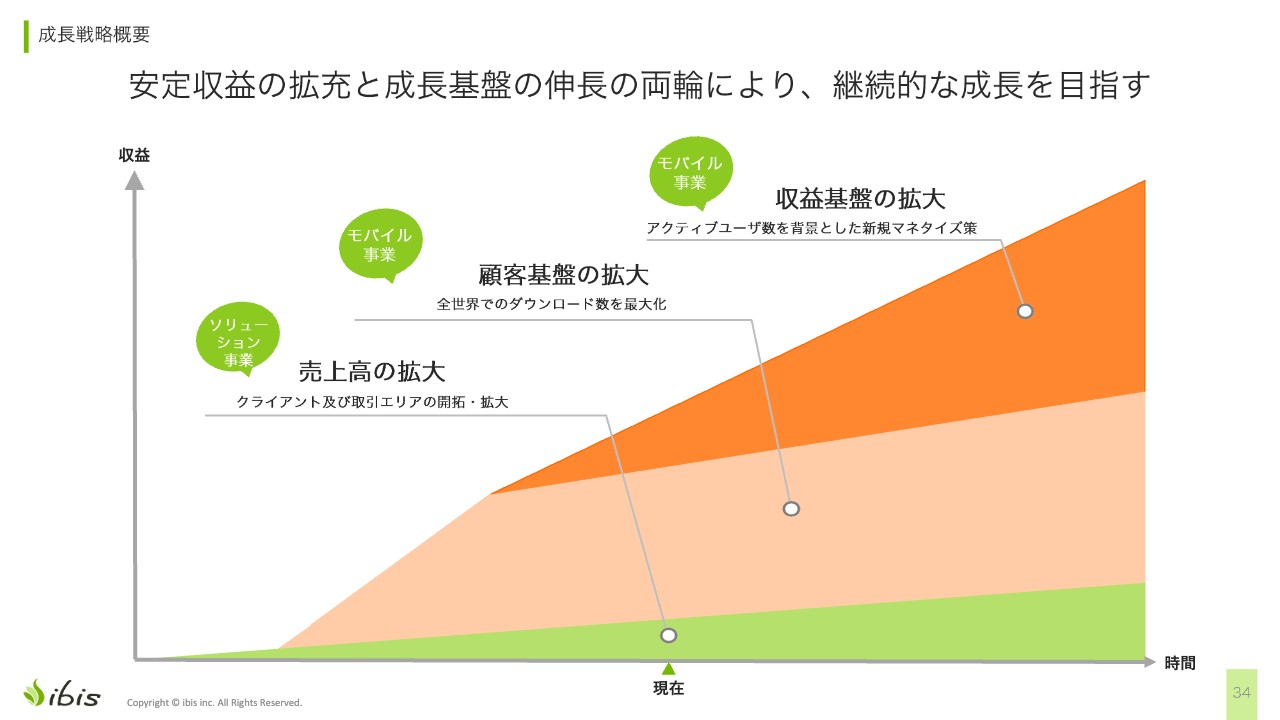

成長戦略概要

成長戦略です。スライド図の緑の部分がソリューション事業で、安定成長をイメージしています。

肌色の部分がモバイル事業で、現在より左の部分ではアクティブユーザを拡大することに注力していました。昨年の発表からサブスクリプションの強化も始めており、今後はそのような直接課金も増やしていきたいと思っています。

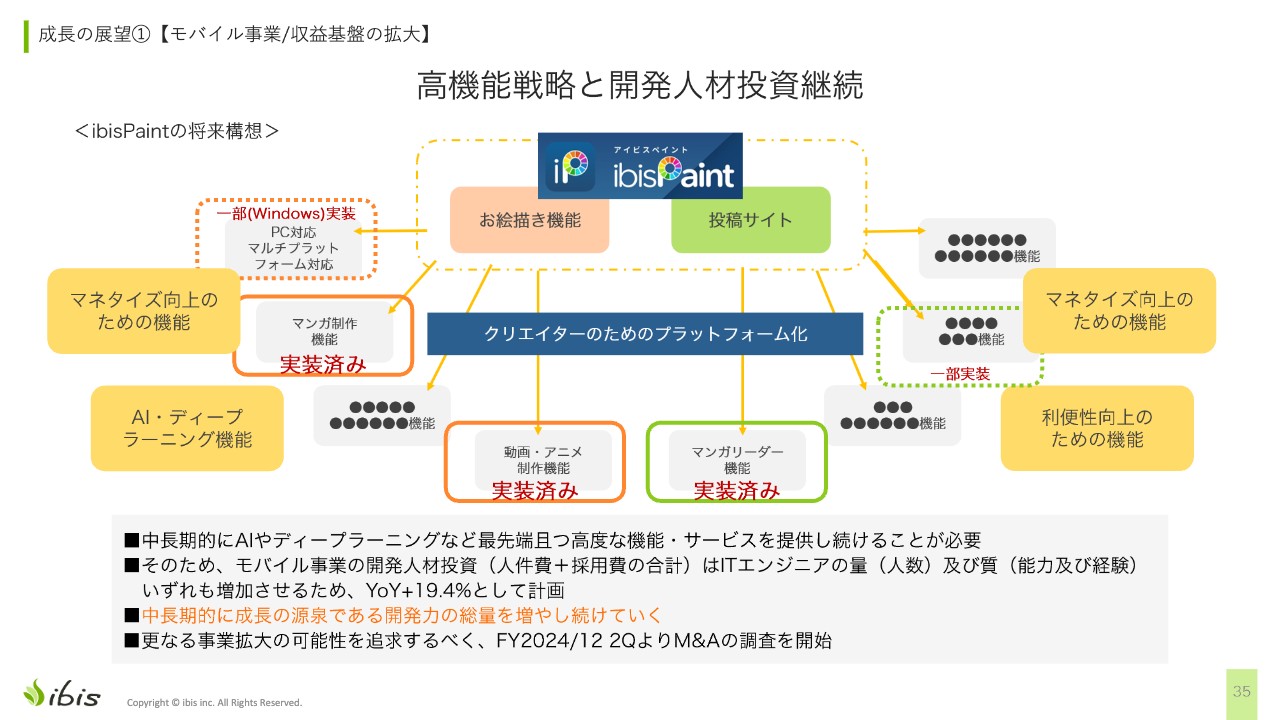

成長の展望①【モバイル事業/収益基盤の拡大】

成長の展望です。高機能戦略と開発人材投資を継続します。社内では「このような機能が作りたい」「このようなターゲットにも広げたい」という構想がたくさんあります。そのようなものを、優先順位を考えながら作ってきています。また、ディープラーニングやAIなどにもチャレンジしていきたい考えです。

さらに、開発人材への投資を増やしていきたいと考えています。作ったものは長期的に価値があるため、商品力自体を上げることで競争力を増していきたいです。M&Aについても調査したいと思っています。

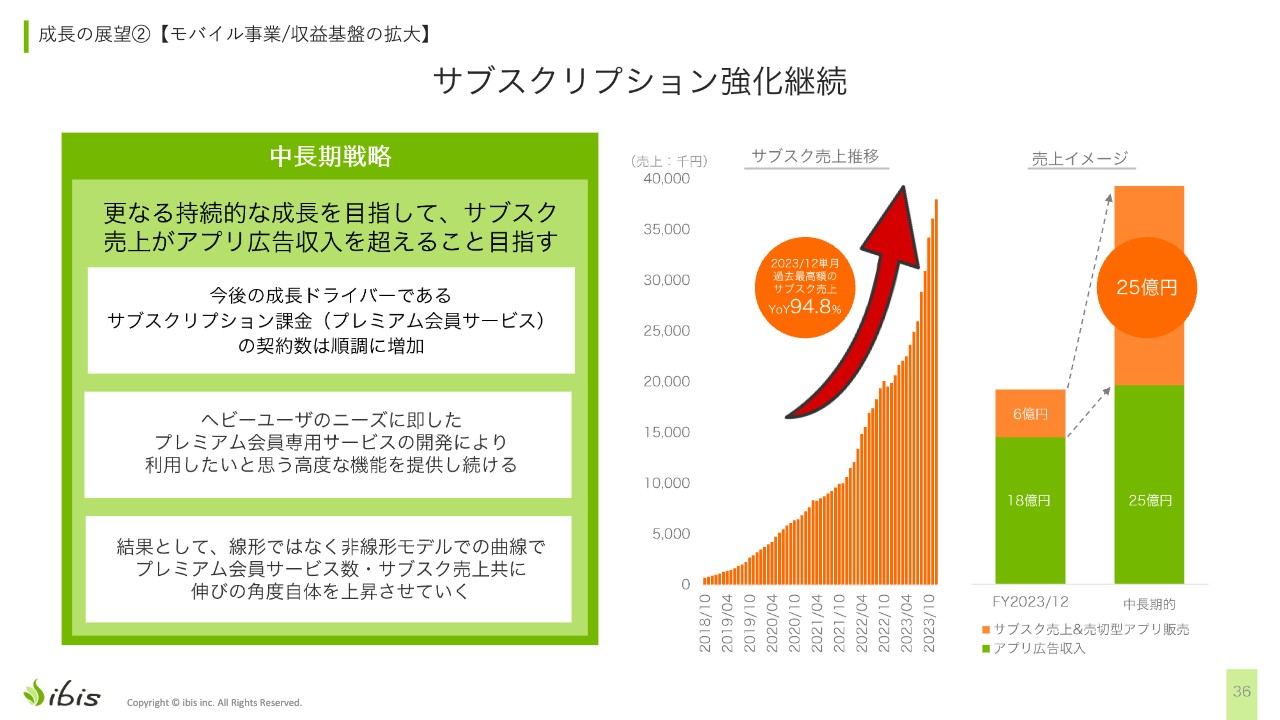

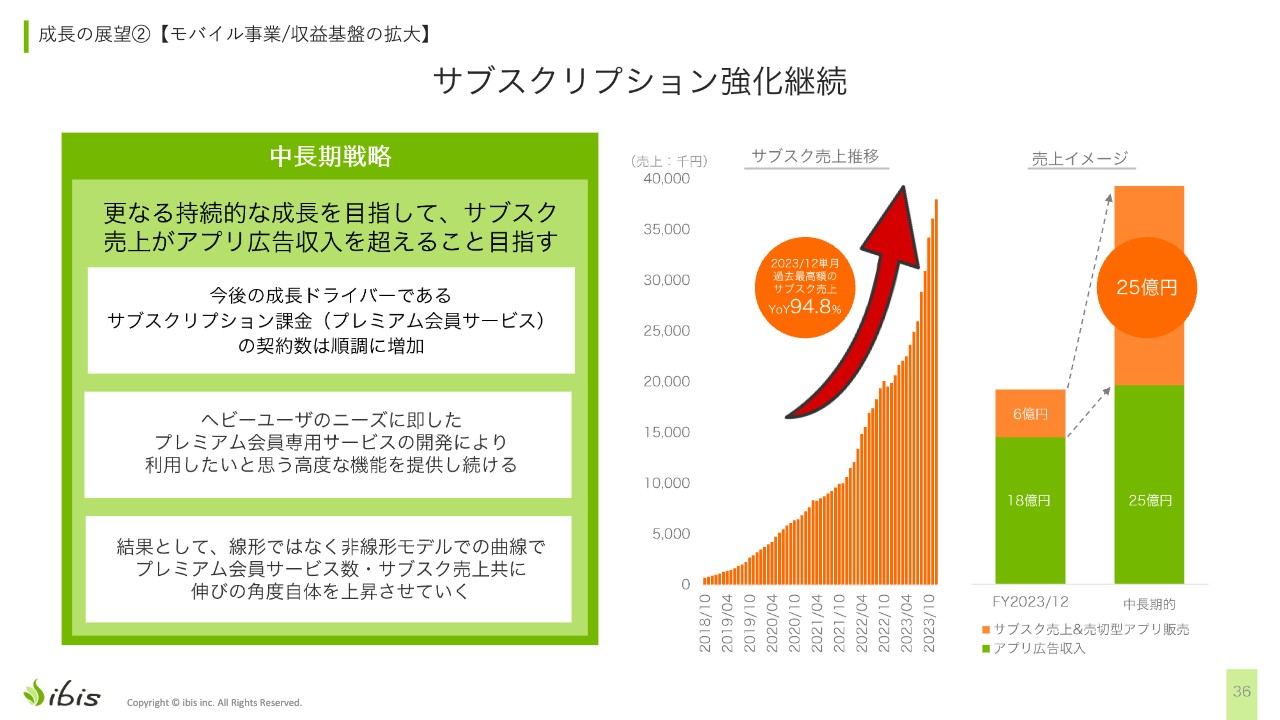

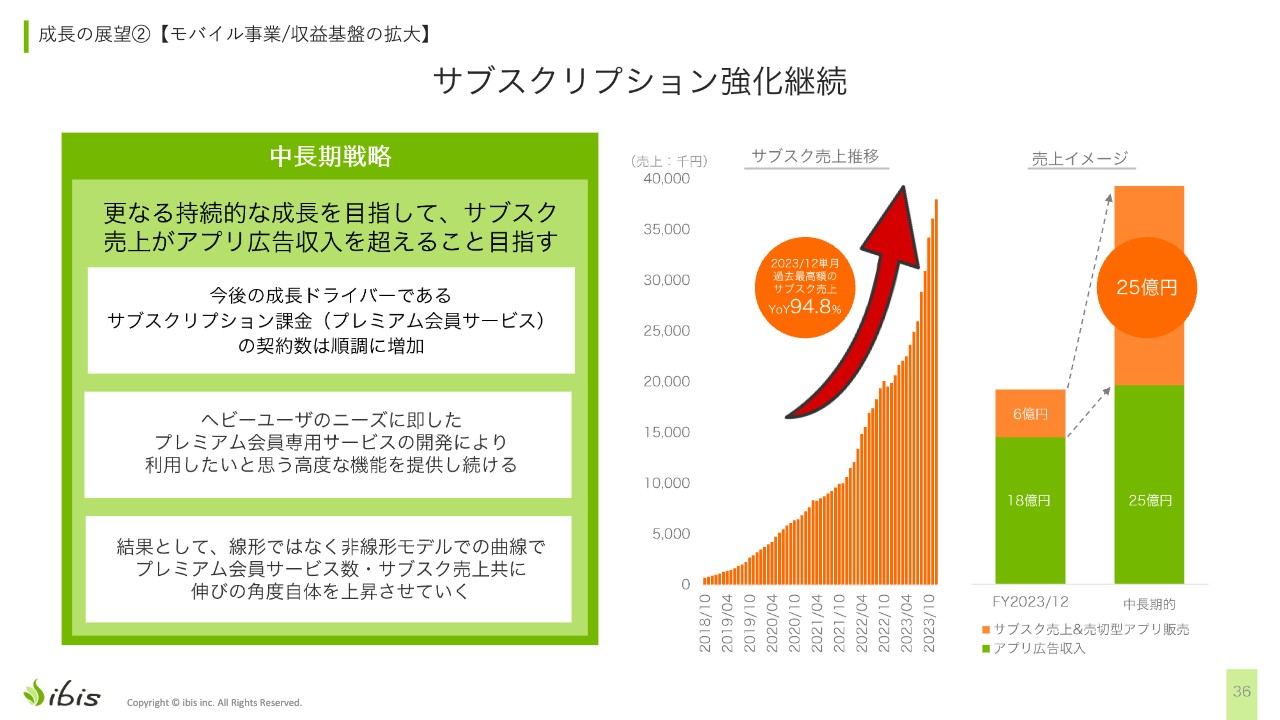

成長の展望②【モバイル事業/収益基盤の拡大】

こちらも成長の展望です。サブスクリプション強化を継続します。よりプロ向け、ヘビーユーザ向けの機能を追加していき、有料にすることを考えています。

スライド右側のグラフがサブスクリプションの売上推移です。年々、成長速度が上がってきています。現在は広告収益が18億円、直接課金が6億円という割合で、数年後には直接課金も広告と同じくらいの売上とすることを目指します。それによって年商を倍にしたい考えです。

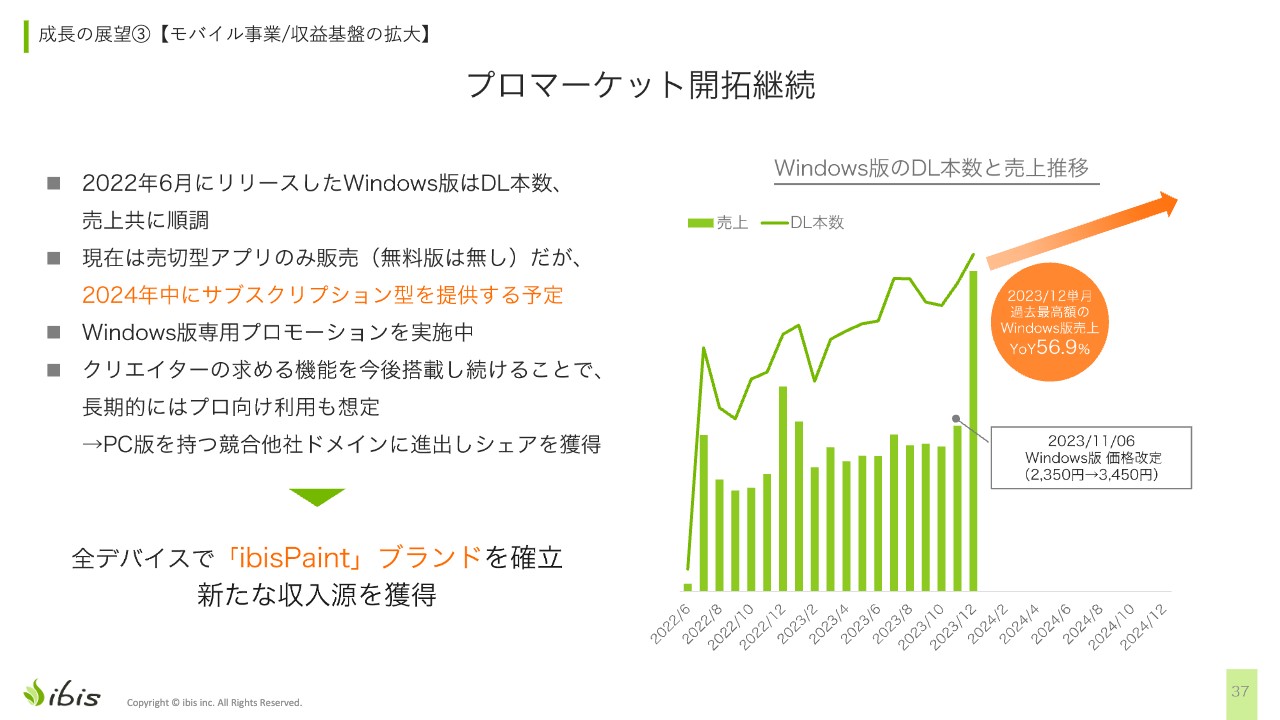

成長の展望③【モバイル事業/収益基盤の拡大】

「プロの人にも使ってもらえるように」という思いでWindows版をリリースしています。こちらは売切の販売で、売上は右肩上がりです。

2023年11月6日に2,350円から3,450円に値上げしています。値上げ幅としてはかなり大きいですが、非常に好評で、売上自体も伸びています。

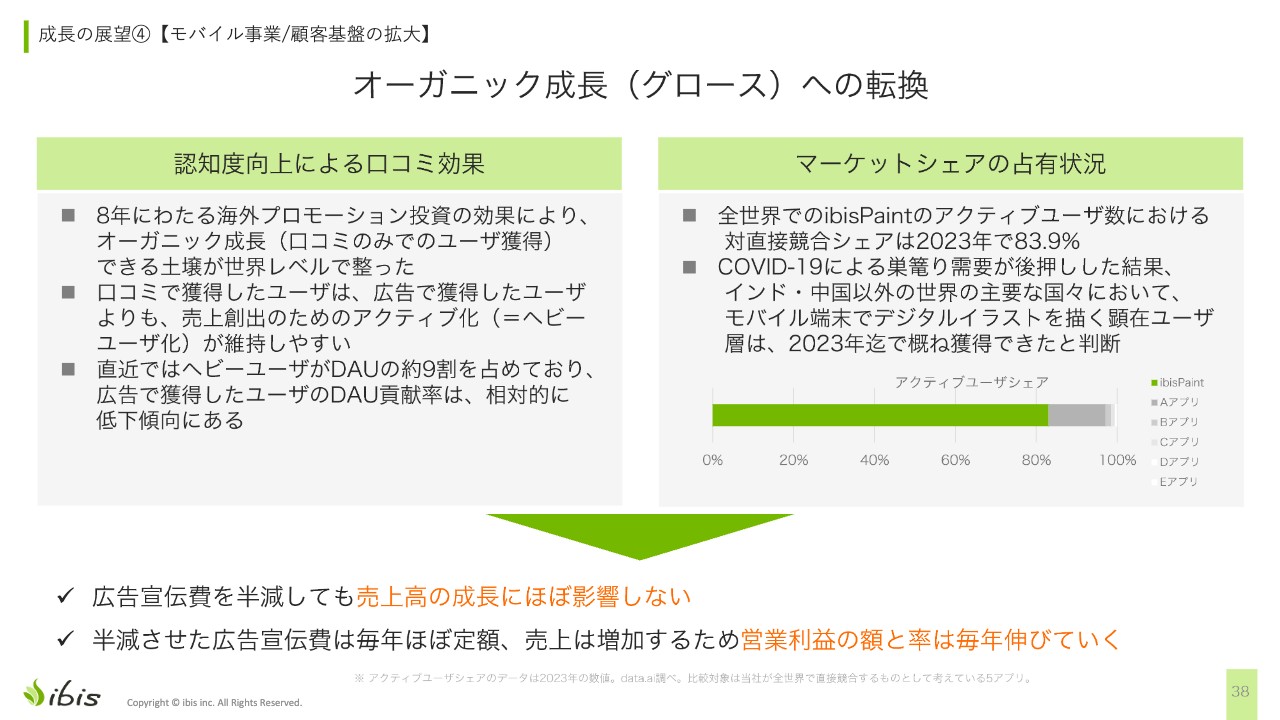

成長の展望④【モバイル事業/収益基盤の拡大】

広告投資をしばらく続けていたところ、口コミの効果で世界中での認知度が上がっています。一方でアクティブユーザは飽和してきており、内部的な数字を分析した上で、広告宣伝費を半減することを考えています。

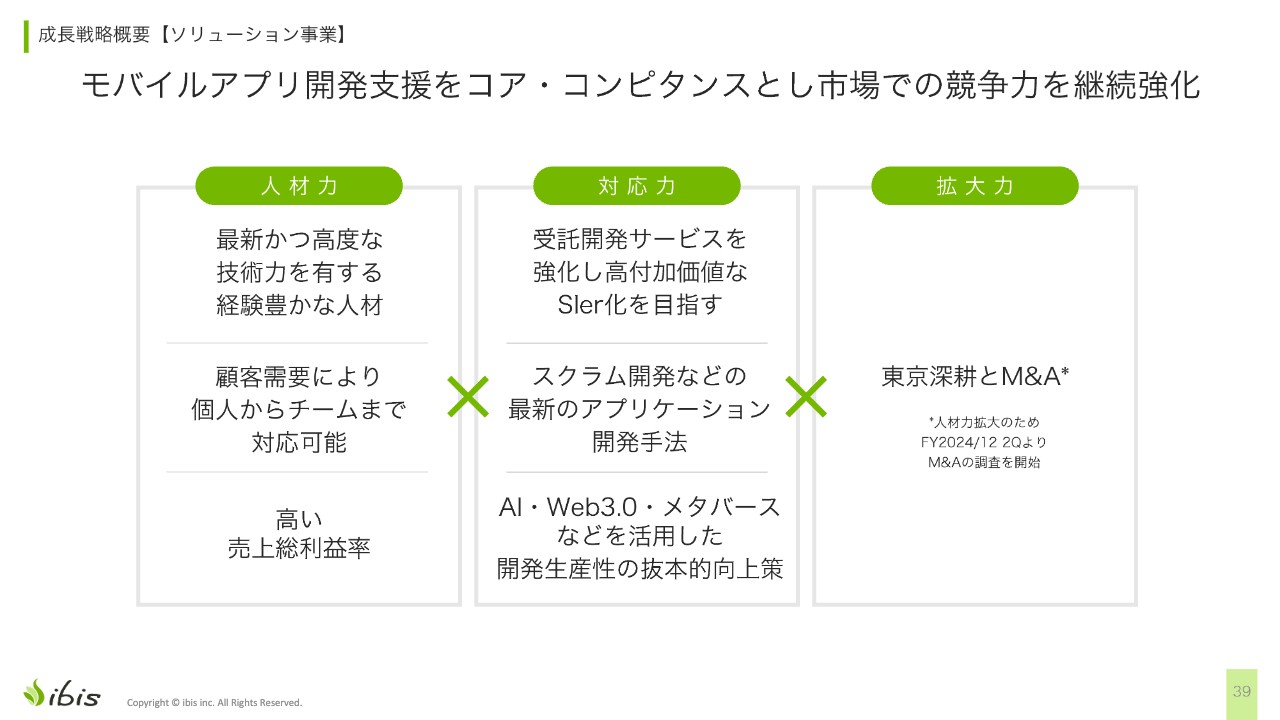

成長戦略概要【ソリューション事業】

ソリューション事業の成長戦略として、人材力、対応力、拡大力を挙げています。特に、社内で「SIer化」と呼んでいる受託開発に力を入れていきたいと思っています。また、M&Aも検討したい考えです。

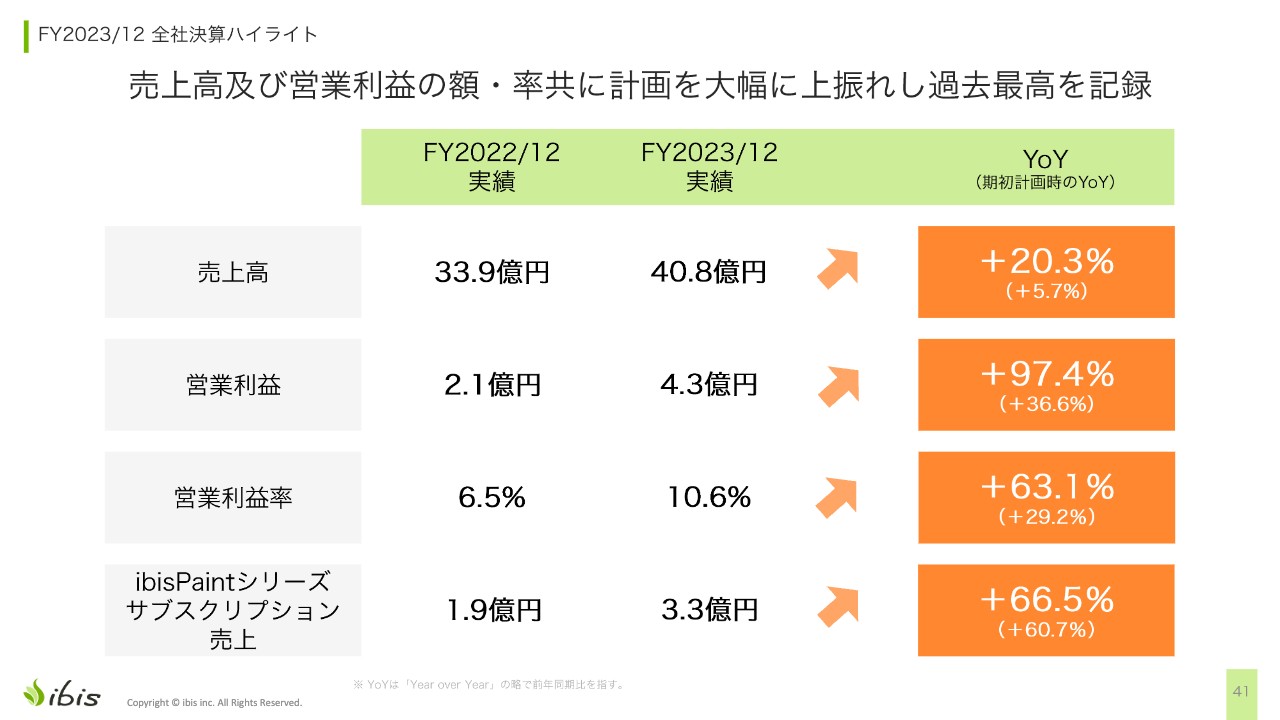

FY2023/12 全社決算ハイライト

2023年の決算です。売上高について、2022年は33.9億円で、2023年は前期比20.3パーセント増の40.8億円で着地しました。括弧の中に記載している期初計画時の成長率はプラス5.7パーセントでしたが、プラス20.3パーセントになっています。

営業利益については、2022年は2.1億円で、2023年は前期比97.4パーセント増の4.3億円となりました。営業利益率は2022年の6.5パーセントから、2023年は10.6パーセントと63.1パーセント増となっています。

「ibisPaint」のサブスクリプション売上は、2022年の1.9億円から、2023年は66.5パーセント増の3.3億円となりました。

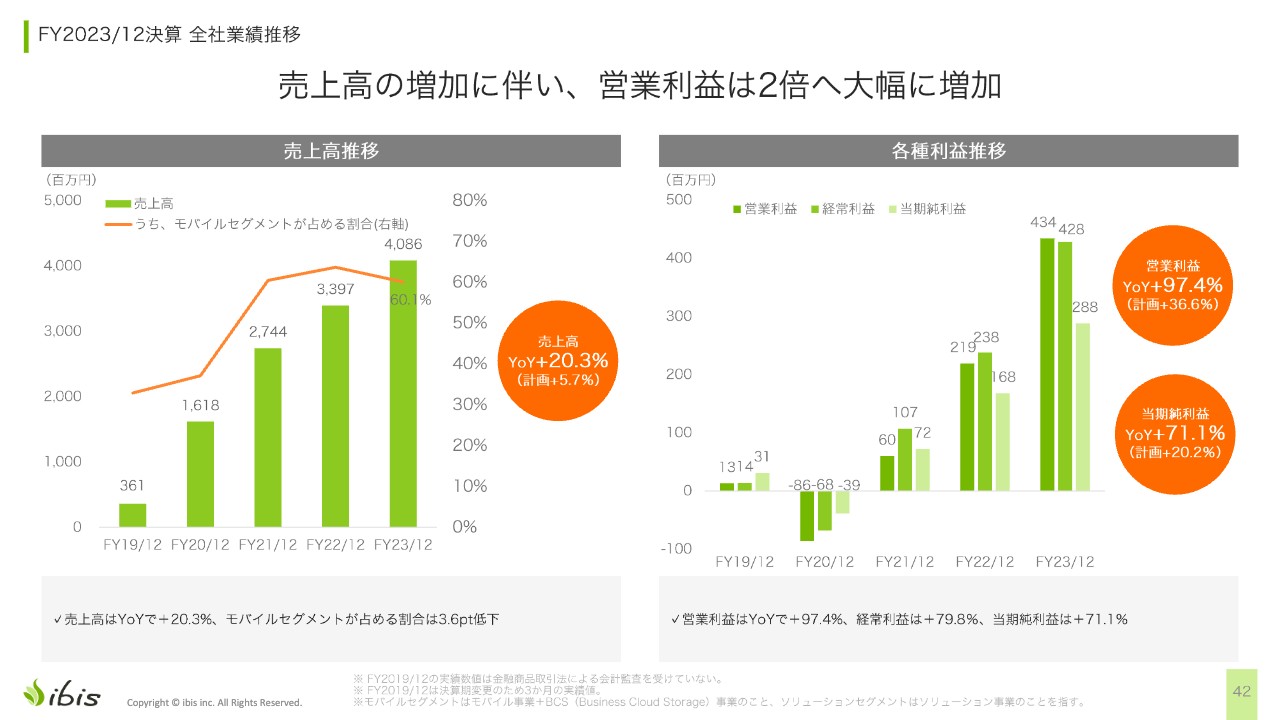

FY2023/12決算 全社業績推移

全社の売上高は前期比20.3パーセント増で、右肩上がりに伸びています。営業利益は97.4パーセント増で、4年連続右肩上がりで順調に増えています。

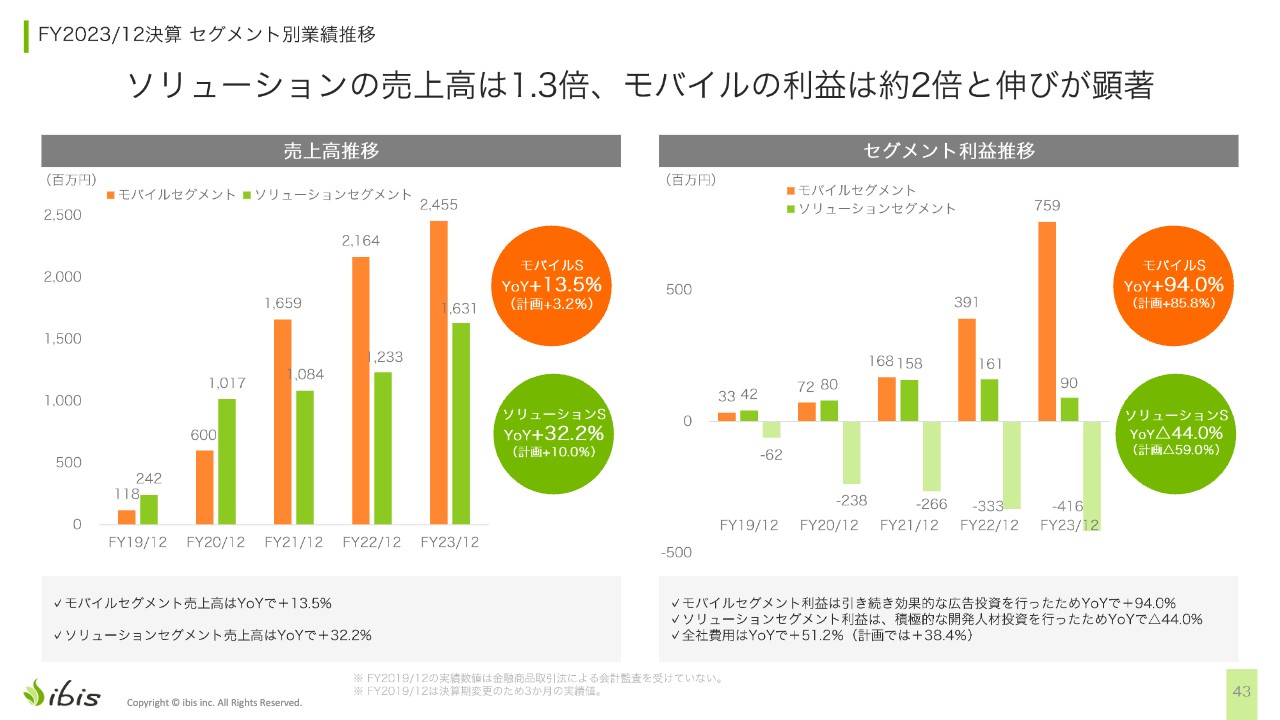

FY2023/12決算 セグメント別業績推移

セグメント別の業績推移です。ソリューションセグメントの売上高は前期比32.2パーセント増で、過去最高に伸びました。モバイルセグメントは、前期比13.5パーセント増と順調に成長しています。

セグメント利益については、ソリューションセグメントは前期比44パーセント減です。こちらは人材の採用投資等を増やしており、投資が先行していることによるマイナスです。モバイルセグメントは前期比94パーセント増と、非常に伸びています。

FY2023/12決算 モバイルセグメント業績推移

モバイルセグメントの売上高の詳細です。サブスクリプションの売上高は前期比66.5パーセント増、アプリ広告は前期比6.1パーセント増となりました。四半期別では第1四半期が下がっています。第2四半期も含めて、前半は広告の市況が良くなかったため低いのですが、後半には回復しています。

セグメント利益は2022年と比べて増えてきています。

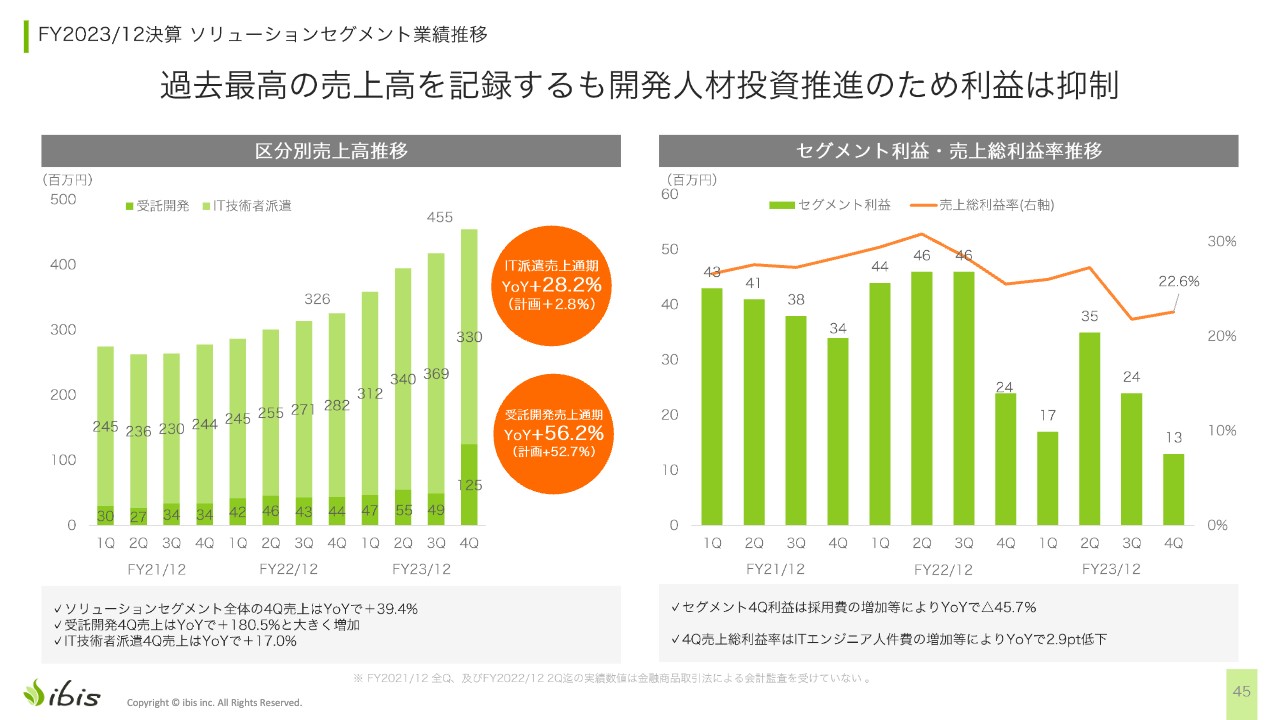

FY2023/12決算 ソリューションセグメント業績推移

ソリューションセグメントの明細です。受託開発の売上高は前期比56.2パーセント増と非常に高い伸び率になりました。IT技術者派遣の売上高は前期比28.2パーセント増と、こちらも高い伸び率になっています。

セグメント利益は、2022年に比べて減っています。こちらは、採用投資等の人件費の先行投資によるものです。

FY2023/12決算 全社 主要な費用項目

広告費の推移です。大きな流れで見ると右肩下がりになっています。採用費は2022年に比べ、2023年は大幅に増やしています。

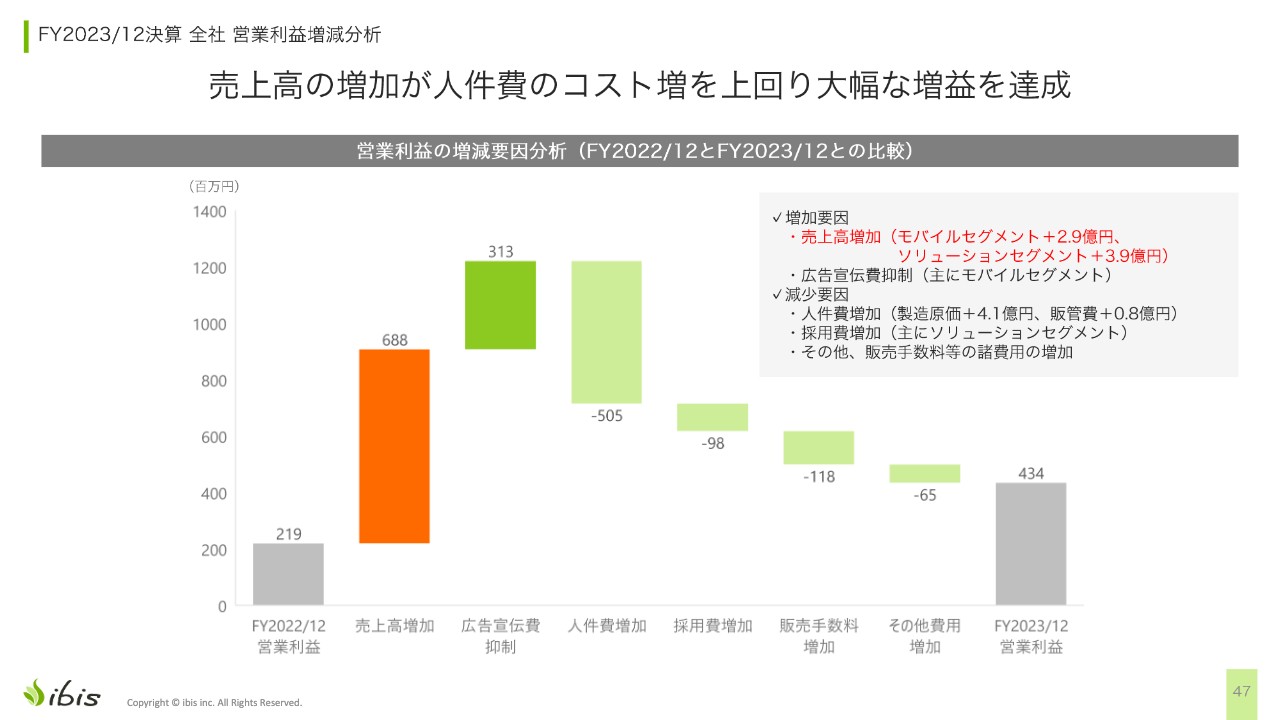

FY2023/12決算 全社 営業利益増減分析

利益の増加の要因です。売上高の増加が6.88億円、広告宣伝費抑制が3.13億円です。さらに、人件費増加、採用費増加、販売手数料増加、その他費用増加によって、営業利益は2022年の2.19億円から4.34億円に増加しました。

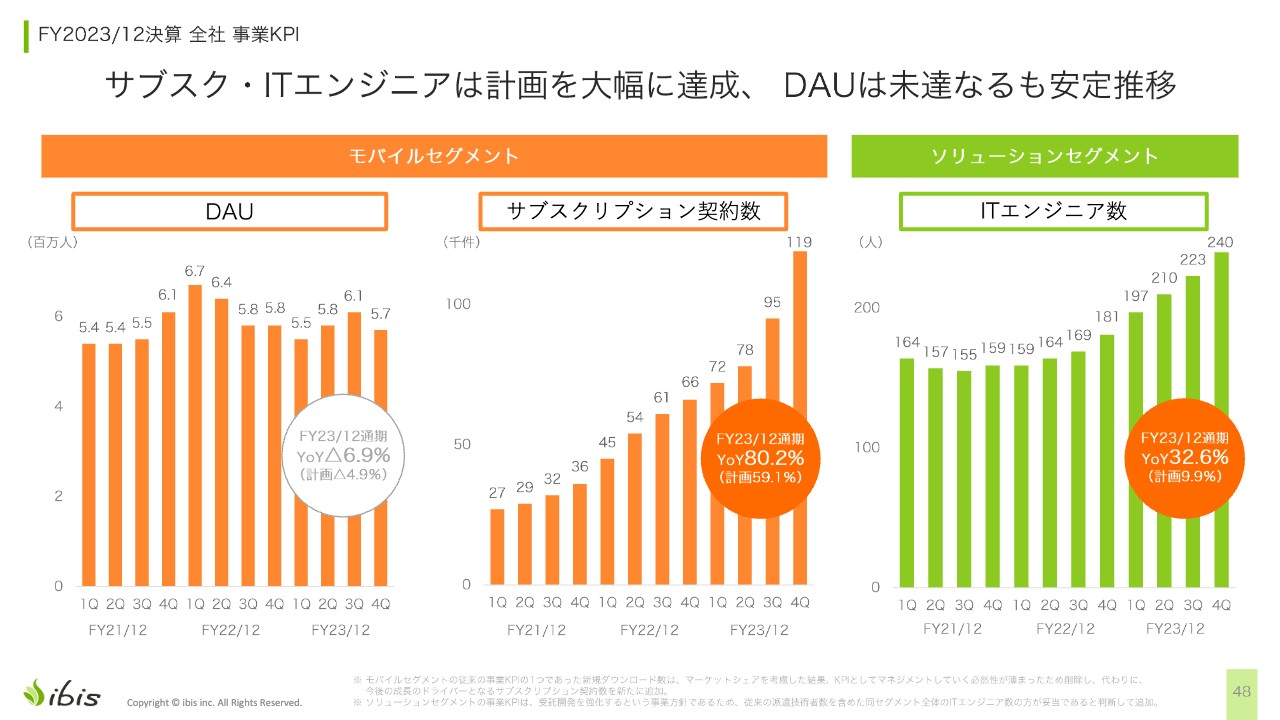

FY2023/12決算 全社 事業KPI

KPIです。モバイルセグメントにおいて、DAUは2022年12月期第4四半期は580万人でしたが、2023年12月期末では前期比6.9パーセント減の570万人となりました。社内では2022年12月期第1四半期の670万人をコロナ禍特需と呼んでおり、それが落ち着いてからは横ばいになっています。

サブスクリプション契約数は前期比80.2パーセント増で急伸しています。ソリューションセグメントでは、ITエンジニア数が前期比32.6パーセント増と高成長です。

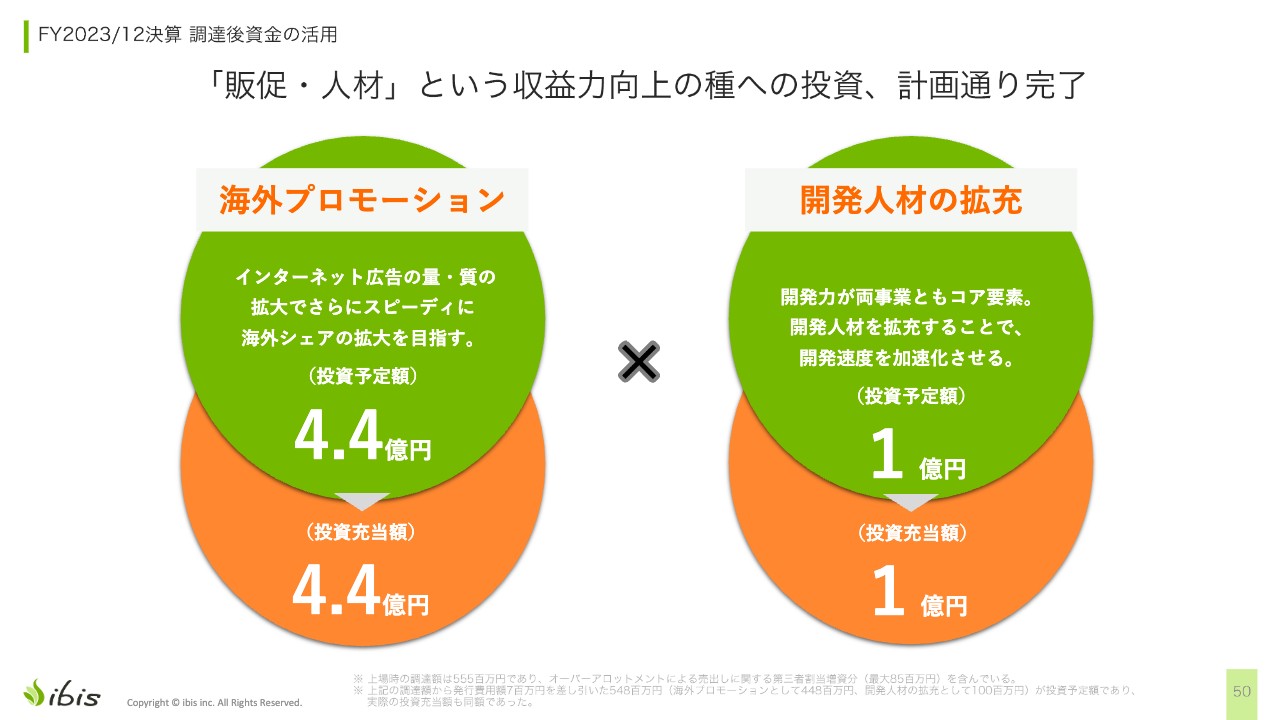

FY2023/12決算 調達後資金の活用

上場時に調達した資金は、海外プロモーションおよび開発人材の拡充に使用しました。

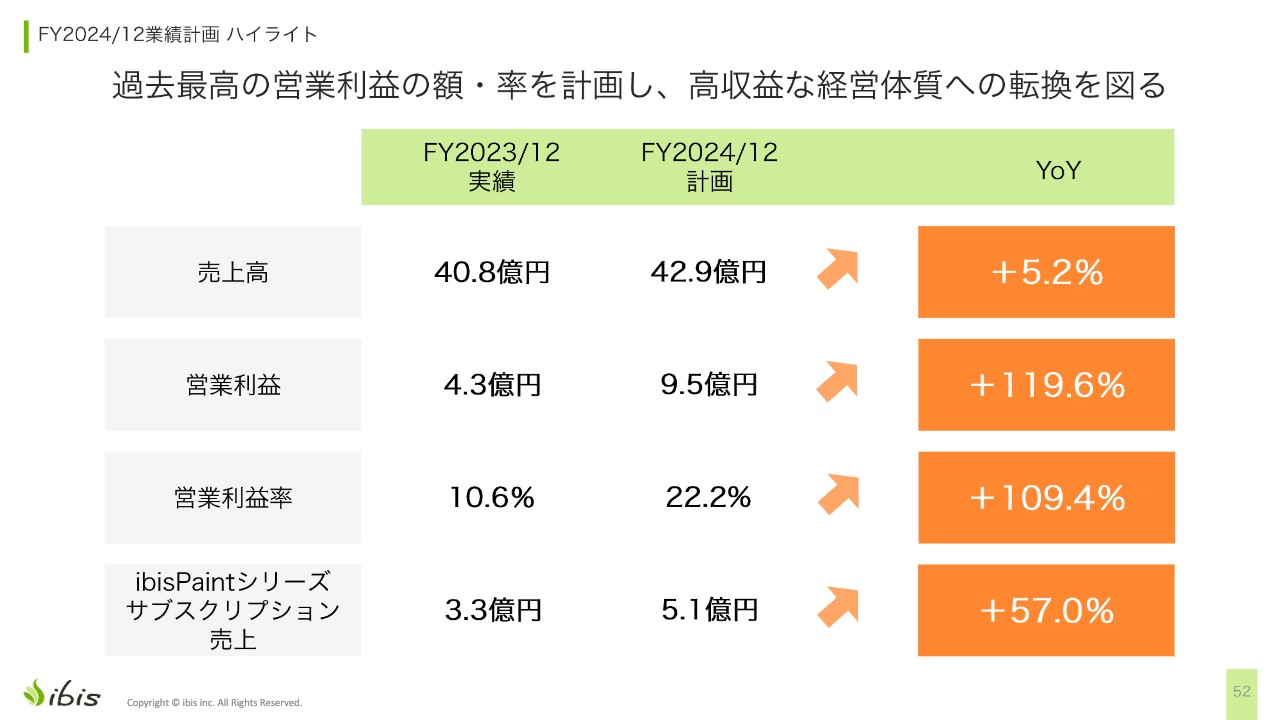

FY2024/12業績計画 ハイライト

2024年の計画です。売上高は前期比5.2パーセント増の42.9億円、営業利益は前期比119.6パーセント増の9.5億円です。営業利益率は前期比109.4パーセント増の22.2パーセント、「ibisPaint」のサブスクリプション売上は前期比57パーセント増の5.1億円と計画しています。

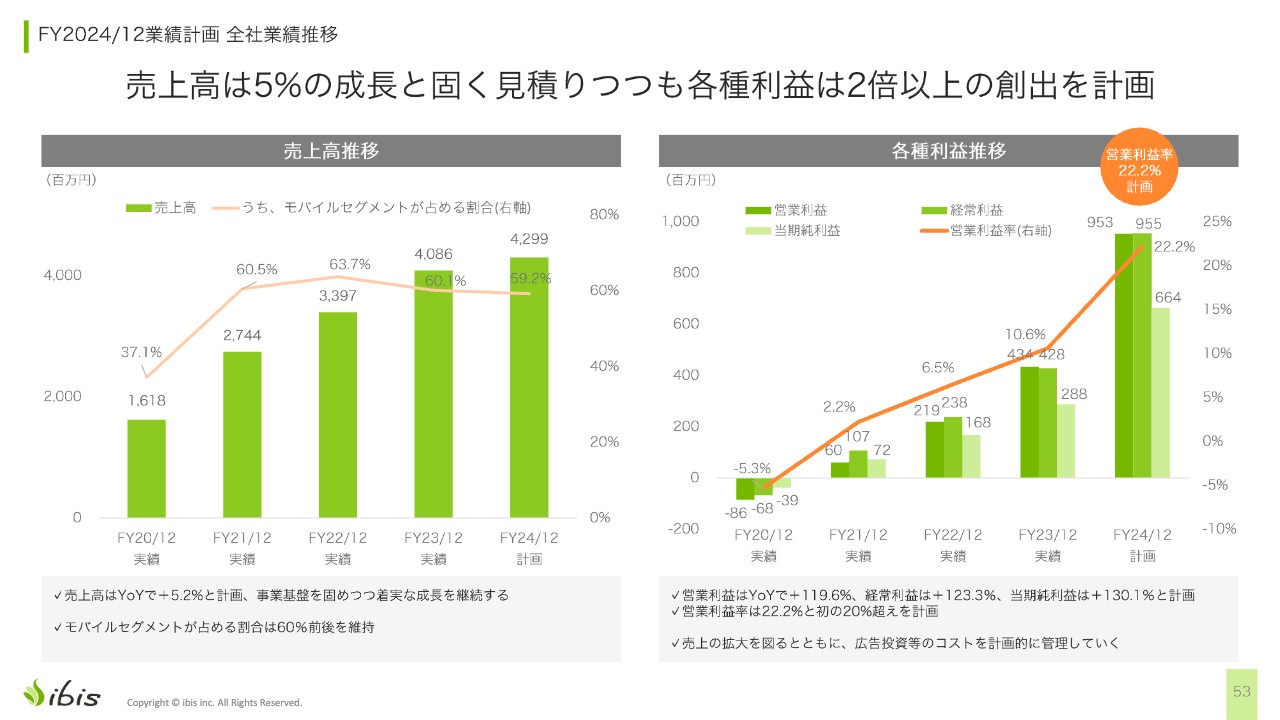

FY2024/12業績計画 全社業績推移

全社の売上高のグラフです。営業利益は2023年の4.34億円から2024年は9.53億円と、一気に伸長する計画です。

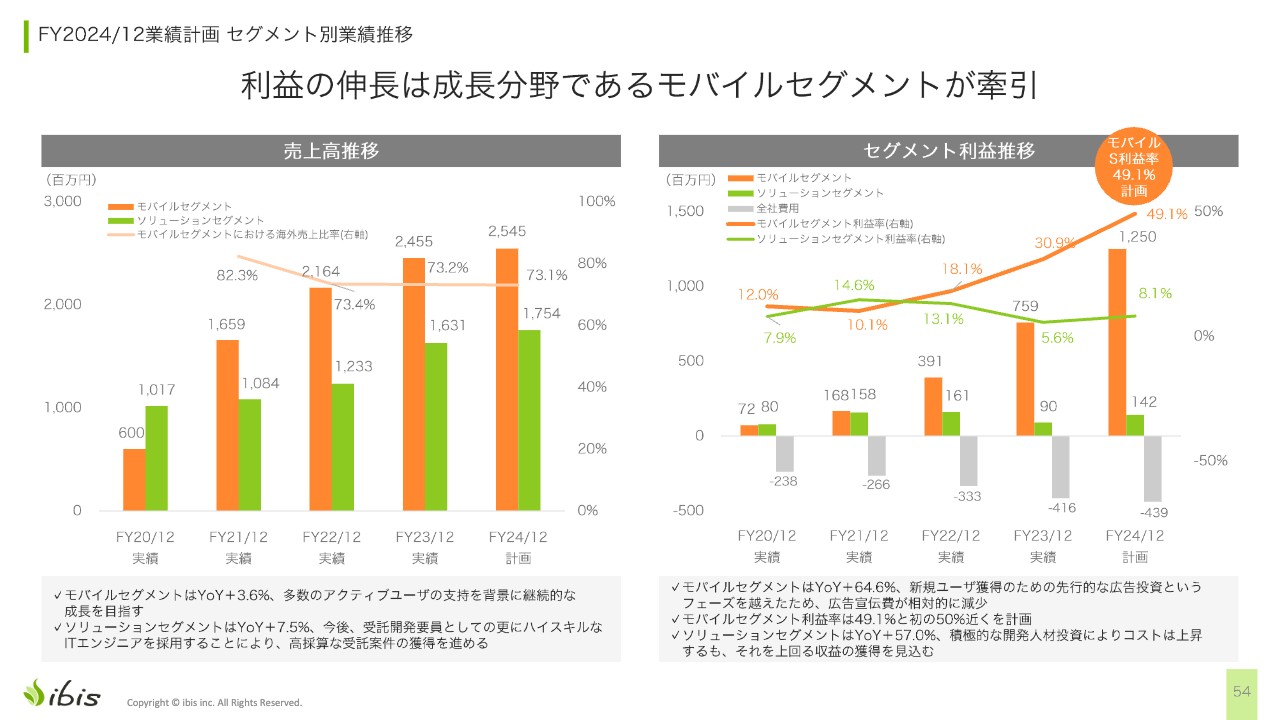

FY2024/12業績計画 セグメント別業績推移

セグメント別の売上高の推移です。モバイルセグメントの利益が大幅に増え、12.5億の計画です。ソリューションセグメントの利益は微増を計画しています。全体としてはモバイルセグメントの利益が多い印象です。

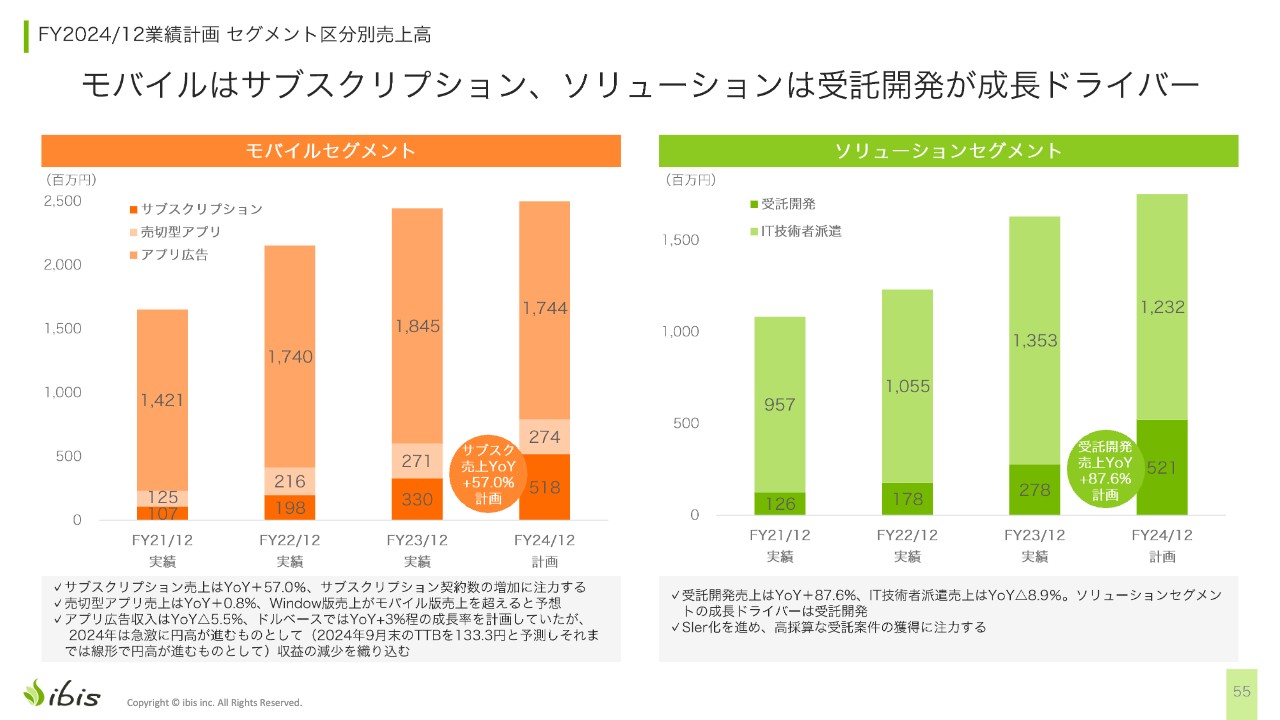

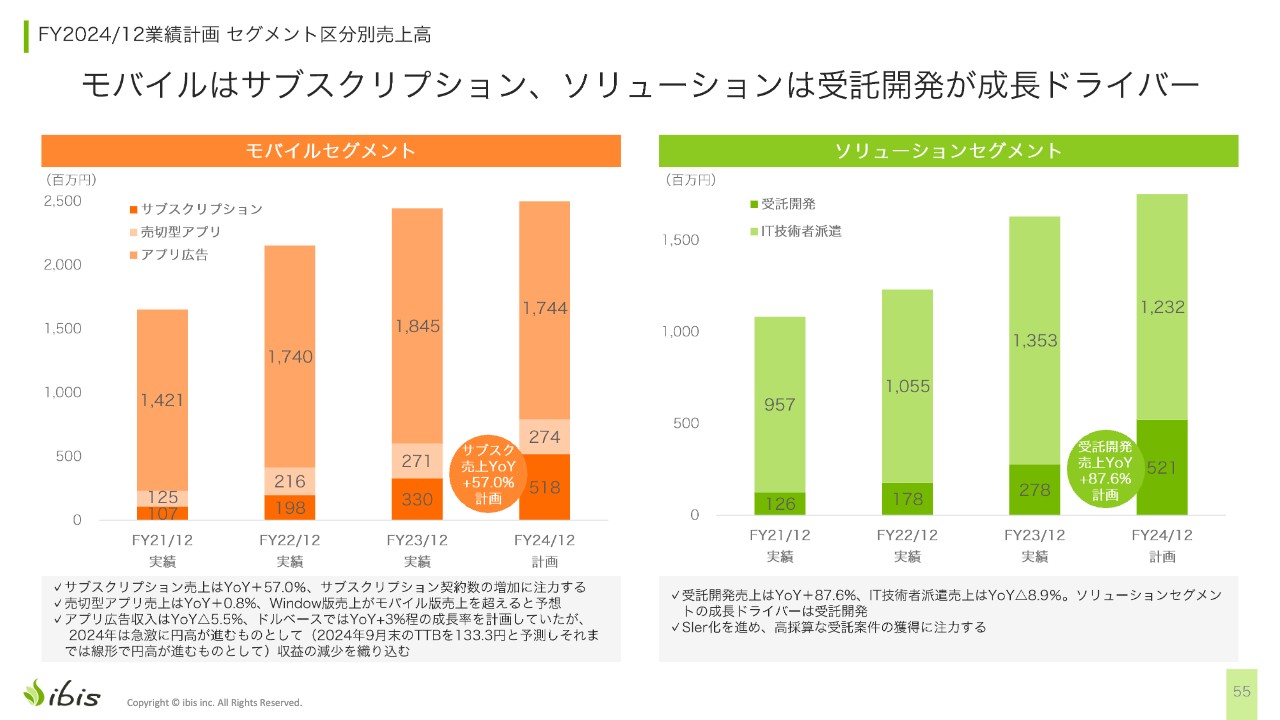

FY2024/12業績計画 セグメント区分別売上高

事業別の明細です。モバイルセグメントではサブスクリプションの売上に注力し、前期比57パーセント増を計画しています。ソリューションセグメントでは受託に注力し、前期比87.6パーセント増の計画です。

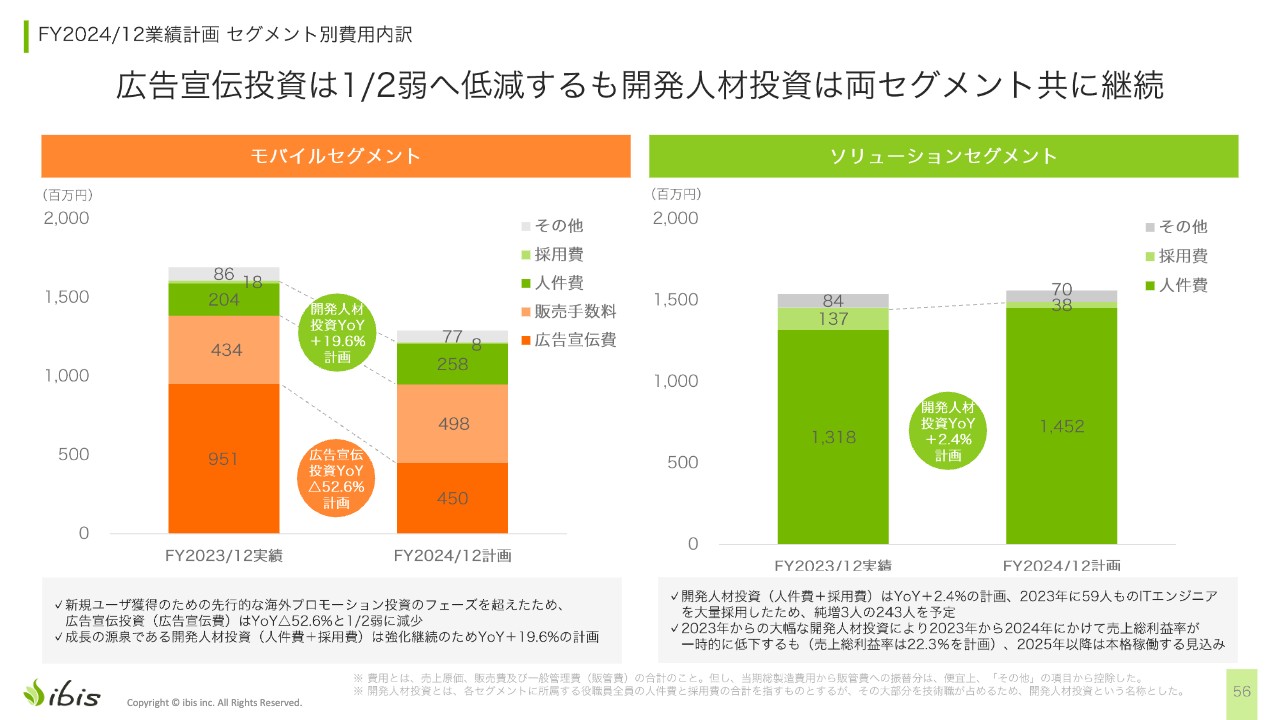

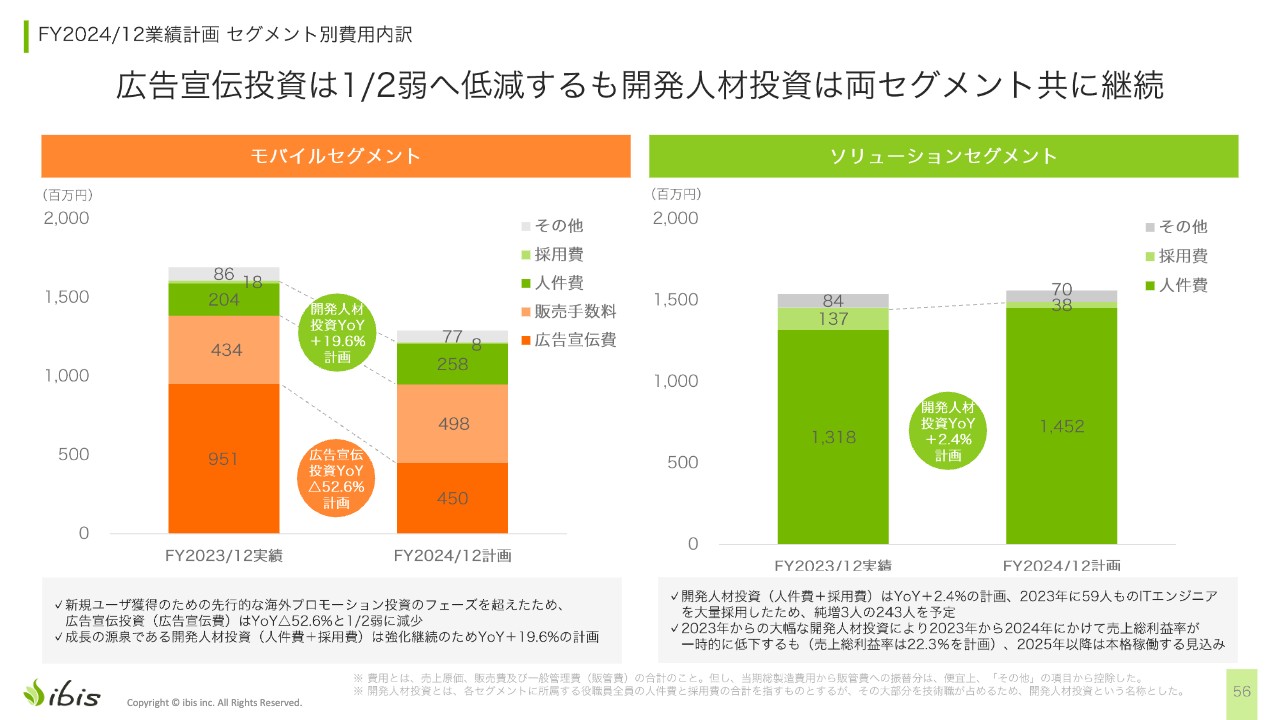

FY2024/12業績計画 セグメント別費用内訳

費用についてです。モバイルセグメントの宣伝広告費は前期比52.6パーセント減と、概ね半減する計画です。販売手数料は微増です。人件費は前期比19.6パーセント増で、人材に投資したいと思っています。

ソリューションセグメントは、人材の投資が前期比2.4パーセント増の計画です。

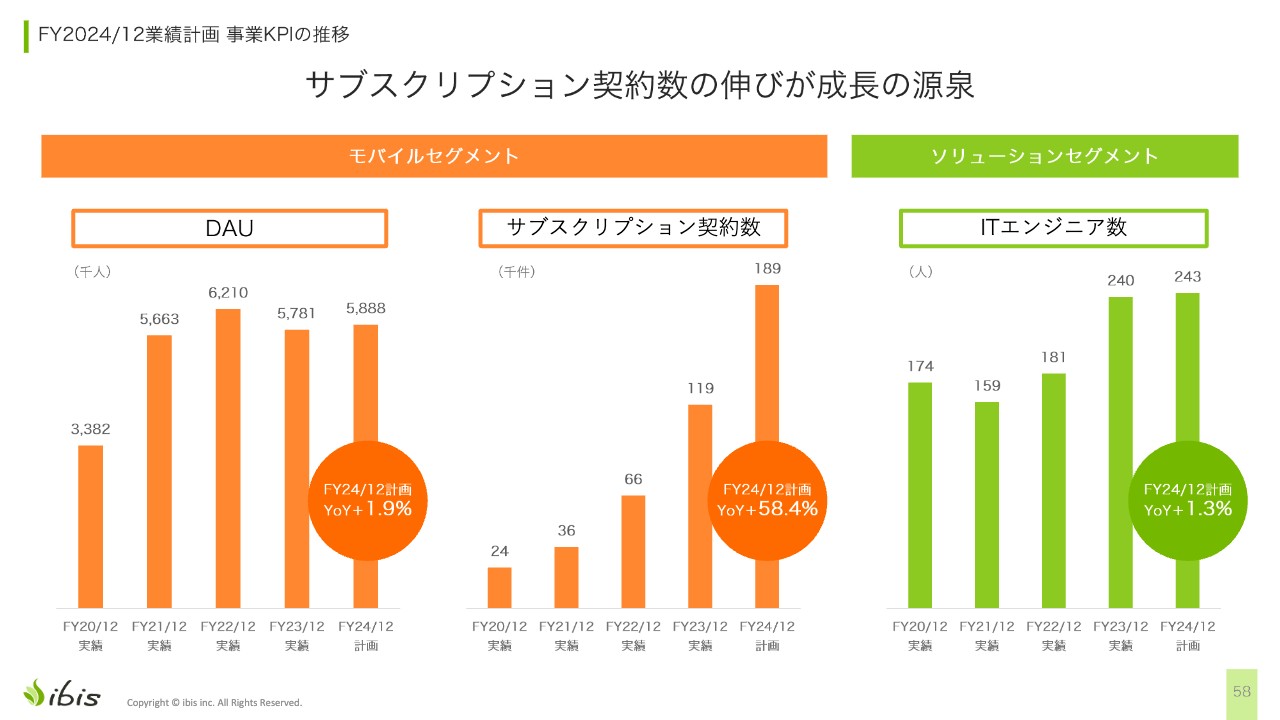

FY2024/12業績計画 事業KPI

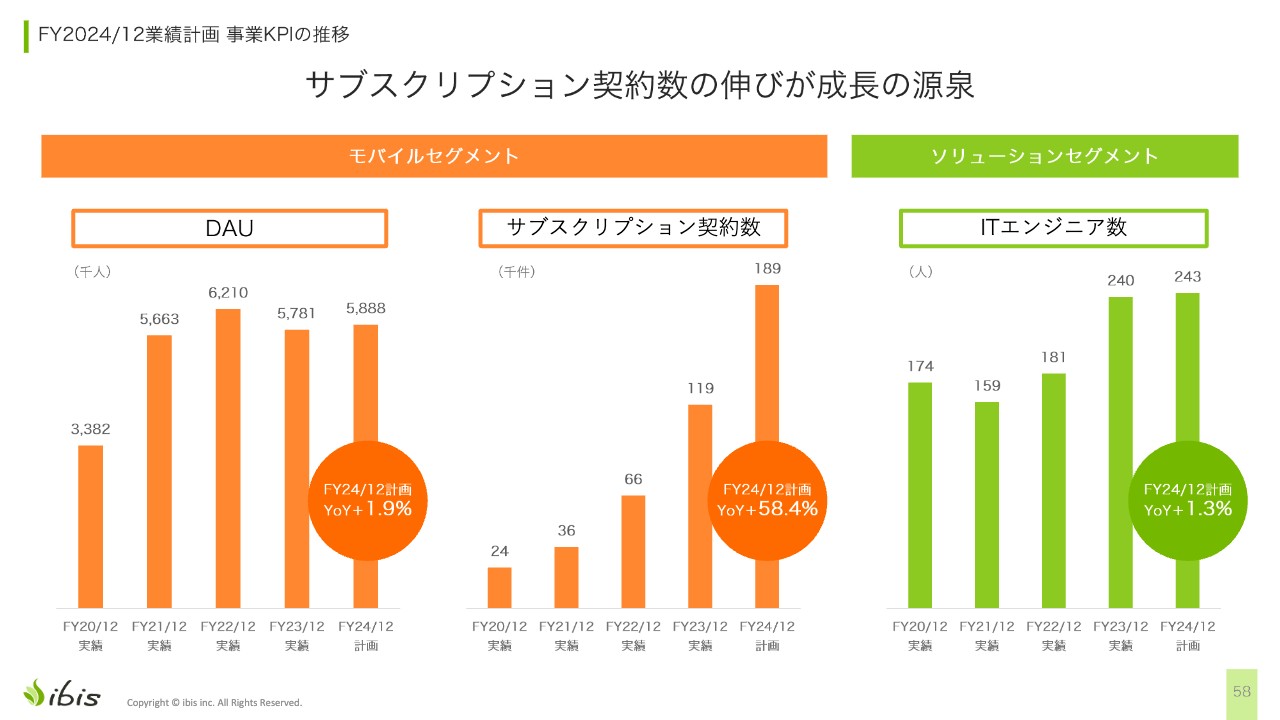

引き続き、DAU、サブスクリプション契約数、ITエンジニア数をKPIに掲げています。

FY2024/12業績計画 事業KPIの推移

モバイルセグメントのDAUは、前期比1.9パーセント増の計画です。新型コロナウイルス感染症関連の特需を除くと、560万人、570万人、580万人と微増になっています。サブスクリプション契約者数は前期比58.4パーセント増の18万9,000人を計画しています。

ソリューションセグメントのITエンジニア数は前期比1.3パーセント増の計画です。

質疑応答:売上高の上限値と戦略について

司会者:「売上・利益ともにすばらしい増加率です。今後、売上高はどれくらいまで伸びる余地があるか、どのようにしてそこまで伸ばしていくのか、売上高の上限値と戦略についてお聞かせください」というご質問です。

神谷:売上高の上限の予測は難しいですが、中長期的にはアプリ広告収入を25億円、直接課金による収入を25億円に持っていきたいと思っています。

それ以降、直接課金を増やすためには、有料の競合に勝てるかどうかが重要です。機能的なところだけでなく、ブランドやユーザの口コミで勝てるかどうかだと考えています。そのために、サブスクリプションを成長させ続けたいと思います。

質疑応答:今期の売上高の計画について

司会者:「今期の売上高が前期比5パーセントの成長というのは、保守的な見積もりと考えてよいでしょうか? 広告宣伝費を半減しても口コミ等で伸びると踏んでいる場合、もっと増収するという想定をすべきだと思います」というご質問です。

神谷:少し保守的な面があります。理由の1つとして、予算を作った時点での円高予想で計画を立てていることが挙げられます。銀行などの金融機関が出している予測値を採用しているのですが、予算を作ったタイミングから少し時間が経っているため、ずれが生じています。

また、モバイルセグメントでは、2023年12月期第1四半期から第2四半期は広告市況が悪く、売上が下がっていました。2023年12月期第1四半期の広告売上は3億3,000万円ですが、第4四半期は5億9,600万円と大きく差が出ています。

これは広告市況の揺らぎによるもので、我々がコントロールできない部分です。DAUはほとんど変わらないのに売上が大きく上下しており、かなり予測が難しいです。そのあたりも含めて5パーセントの成長を計画しています。

また、広告費を半減した時に、アクティブユーザが大きく伸びると思っていません。直近のMAUが微減になっている理由は、広告費を下げているせいでもありますが、人口飽和の可能性が高いと見ています。アクティブユーザについては微増の見通しです。

質疑応答:円安の影響について

司会者:「今期の為替レートは1ドル133円と円高の想定ですが、御社にとって今のような円安の状況はメリットですか? また、1円円安になると営業利益はどれくらい増えますか?」というご質問です。

神谷:全社売上のうち、海外売上の比率は4割半を占めているため、円安は基本的にはメリットです。1円円安の場合、年間で1,000万円程度の利益増となるイメージです。

質疑応答:「ibisPaint」のAIお手本機能について

司会者:「『ibisPaint』にAIお手本機能が追加されたことについて、ユーザから賛否の意見が出ているようです。これを追加した経緯と今後の施策について教えてください」というご質問です。

神谷:経緯としては、AIお手本機能はサブスクリプションの機能としてリリースしました。バズりやすい企画だと考えチャレンジしたのですが、課金してくれたユーザがいる一方で、炎上というかたちで「使うのをやめます」というSNSでの投稿もありました。

賛否両論ありましたが、そのようなユーザからの情報が得られたことは非常に良かったと思っています。但し、ユーザからお叱りの意見があることは良くないため、今後はユーザに望まれるかたちで再チャレンジしたいと思っています。

質疑応答:サブスクリプション契約数の増加見込みについて

司会者:「今期のサブスクリプション契約数の増加見込みは強気もしくは保守的、どのような想定でしょうか? 以前と比べてもサブスクリプションが非常に好調な理由を教えてください」というご質問です。

神谷:強気か弱気かでいうと妥当だと考えていますが、こちらもなかなか読めない部分があります。スライドの濃い折れ線グラフがサブスク契約数ですが、ところどころで鈍化しています。増加するタイミングと鈍化するタイミングがあり、鈍化の速度が予測できないため、きれいなべき乗関数になっていません。

このように時間とともに成長角度が上がる推移をする理由として、2018年は月額300円の価格に対してサブスクリプション機能が少なく、価値が低かったことが考えられます。サブスクリプション機能を追加するにつれて、成長角度が上がっています。

また、無料ユーザに対してサブスクリプションのメリットを提示して、誘導していく施策も進めています。これら両方の取り組みをあわせて、契約の増加数自体を上げていきます。

質疑応答:中長期戦略達成のための広告強化について

司会者:「サブスクリプション売上のイメージは中長期的に25億円とありますが、それを実現するためにさらに多額の広告を打つ必要があるフェーズは出てくるのでしょうか?」というご質問です。

神谷:サブスクリプション増加に関して、広告を強化するフェーズはないと思っています。広告を打つ際はゴールを設定するのですが、サブスクリプション契約をゴールとすると、広告からゴールまでの距離は非常に遠いです。

IT広告のため、ユーザがクリックする比率から、どこで脱落するかまで正確にわかります。つまり、月額300円の契約が欲しいために3万円出さないといけないといった計算ができるため、広告で伸ばすことはおそらく無理だと思っています。

質疑応答:営業利益予想の根拠について

司会者:「今期の業績予想で、営業利益が大きく増加見込みである背景、理由をできるだけ詳しく教えてください」というご質問です。

神谷:まず、モバイルセグメントの「ibisPaint」の広告宣伝投資は、9億5,100万円から4億5,000万円に減らす計画のため、費用が約5億円下がっています。

一方、営業利益は2023年12月期の4.3億円から、2024年12月期は5.2億円増の9.5億円になる計画です。広告費の削減効果がほぼダイレクトに出ているといえます。

質疑応答:無料版からサブスクリプションに移行した場合の収支について

司会者:「無料版の『ibisPaint』を利用していたユーザが有料版のサブスクリプション契約に移行した場合、サブスクリプション契約の利用料金から無料版を利用していた際に得られていた広告収入を差し引いても、御社としての収支はプラスとなりますか?」というご質問です。

神谷:こちらについては、かなり金額が違います。広告の1人あたりの売上を見ると、無料版の広告の1ヶ月の売上は20円から30円、市況が悪ければ15円といった水準です。したがって、サブスクリプションの月額300円に比べると、10倍ほど付加価値が違います。

質疑応答:競合に対する「ibisPaint」の強みについて

司会者:「競合に対する『ibisPaint』の強みは何ですか? また、アクティブユーザ数を背景とした新規マネタイズ策について教えてください」というご質問です。

神谷:パソコンからスマホへのパラダイムシフトのタイミングで「ibisPaint」を企画しました。その頃は、デジタルで絵を描くといえばパソコンを用意するとか、有料アプリを使うといったハードルが高い時期で、スマホで絵を描くという常識がない時期でした。

「ibisPaint」は、パソコンで絵を描くのに比べて、描く人の敷居を圧倒的に下げ、使う人を増やしたことが強みです。この分野では、アクティブユーザの圧倒的なシェア1位を誇っています。

アクティブユーザを背景とした新規マネタイズについては、当面はサブスクリプションの強化に力を入れていきたいと考えています。

質疑応答:「ibisPaint」の広告単価アップについて

司会者:「『ibisPaint』の広告単価についてです。前回の決算説明会で、自社で集めた広告は少ないというお話がありました。今後、広告単価を上げるための取り組みは考えていますか?

絵描きとシナジーが高いゲームや漫画の広告を自社で集めると、広告単価を上げられそうだと思います。海外向けは難しくても、国内だけでも広告単価を上げてもらいたいです」というご質問です。

神谷:当社では、Googleを中心としたアドネットワークにおける広告売上があり、バナースペースなどに対する売上単価があります。加えて、一部ですが当社が法人からの「広告を出したい」という要望に対して出稿を請け負う純広告があります。その広告単価は、Googleなどのアドネットワークよりは高く設定しています。

この純広告を伸ばそうとすると、営業スタッフに加えて、売るための社内側のシステムなどを作らなければなりません。その投資に対してどれだけ売上が伸びるのかを判断する必要があります。例えば、国内に直接営業をするための営業スタッフが何人かいて、その人件費が何千万円かかり、売上がいくら取れるかといった部分の判断次第です。

現状「今すぐ取り組みます」とは言えないのですが、そのあたりを判断しながら検討したいと思います。

質疑応答:サブスクリプションが伸びている理由について

司会者:「モバイルユーザで、売切よりサブスクリプションが伸びている理由は何ですか? ユーザにとっては何が違うのですか?」というご質問です。

神谷:サブスクリプションは毎月お金を払うため、時間が経つほどに売上が積み上がっていきます。

一方、売切型は、1回買ったらその時点だけの売上です。実際に、12年前に買っていただいたユーザは、今でも売切のまま使っていると思います。売切は基本的に新規に契約する人しか取れないため、そちらを右肩上がりに伸ばすのはなかなか大変です。また、当社はアプリ内で誘導する際に、売切よりもサブスクリプションを強めに見せています。

ユーザにとっては、売切は広告が消えるだけで、機能は増えません。これに対してサブスクリプションは、機能が増える、有料素材が使える、クラウドストレージの容量が大きいといったメリットがあります。

質疑応答:今期の売上計画について

質問者:今期の売上の見立てについてです。特に下期は、前期下期との比較でも減収になっています。大きくは広告単価や円高前提のためだとわかったのですが、下期の全社での売上高についての考え方を教えてください。

堀部拓人氏(以下、堀部):まず、円高の要因が非常に大きくなっています。2024年9月末のTTBを133.3円と予測しており、それまでは線形で円高が進むと想定しています。下期に行くほど円高要因でマイナスになるという保守的な見立てをしており、売上についても厳しめになっているとご理解ください。

質問者:広告単価については、足元を考えた場合に、今期の広告単価がまた軟化するリスクはどれくらいありますか?

神谷:広告単価は本当に読めないですね。スライドに「TTBを133.3円と予測」と書いていますが、計画案策定時の2023年10月末から2024年9月末まで線形に円高が進み、133円が底辺で、そこから3ヶ月は水平に進むという計算をしています。年平均では136円くらいだと思ってください。

質疑応答:アプリ広告売上とDAUの相関性について

質問者:アプリ広告売上とDAUの相関性について、飽和点に達したのではないかというお話がありました。これまでの流れで考えると、DAUが伸び悩む場合、これまで稼いできたアプリ広告売上は伸び悩むことになると思います。そのような考え方でよいですか?

サブスクリプション売上が中期的に25億円まで増えると計画している中で、アクティブユーザ数は伸びないと考えていますか? もしくは、ここから緩やかであれ伸びると予測していますか? こちらの相関性の考え方について教えてください。

神谷:モバイルセグメントのDAUは560万人、570万人、580万人と微増になっており、緩やかにしか伸びないと考えています。2024年12月期のDAUは前期比1.9パーセント増と計画しており、基本的には非常に鈍化した伸びであると考えています。

広告売上との相関については、当社のDAUの中には、非常にライトなユーザもいます。例えば、広告で入ってきた人や、新規に今日ダウンロードした人は、明日以降も使ってくれるとは限らず、使って15分でアンインストールする人も大勢います。

このようなDAUにはつながっていないがDAUとしてカウントされているユーザがいるため、広告費を下げることでDAUが下がる可能性はあります。そのような意味では、DAUに対する売上は少し増えるかたちになるかもしれません。

質問者:今後、広告売上が25億円まで伸びていく計画は、DAUの伸びを前提としていると理解してよいですか? これまでほどのエクスポネンシャルな増え方はしないが、緩やかであれユーザ数は増えていき、その中で18億円から25億円に到達していくというイメージでしょうか?

神谷:おっしゃるとおりです。

質疑応答:サブスクリプションの解約率について

質問者:サブスクリプションの解約率がどれぐらいなのか、可能な範囲で教えてください。

神谷:解約率は出していません。社内的に、新規の契約数や解約数の増減は見ています。

堀部:法人のサブスクリプションサービスよりは解約率が高いとイメージしていただければと思います。

質疑応答:中国での今後の成長見込みについて

司会者:「人口比では、中国がもっとも加入者数が少ないです。中国の成長はあると思いますか?」というご質問です。

神谷:6年くらい前に広告投資を始めた時から、中国は地政学的リスクが高いと判断し、中国に投資してきませんでした。その後、ファーウェイが取引できなくなったり、アメリカ側の輸出規制にかかったり、NVIDIAのGPU出荷が止まったりと、どんどん厳しい状況になってきていると思います。

最近では、中国から見て海外製のアプリはアプリストアで認可制にするとの話も出てきており、ますます分断されてきているブロック社会だと感じています。中国はなかなか伸ばすのが大変で、リスクが高いところだと思っています。

一方で、ロシアには広告投資していたのですが、ウクライナ侵攻後はアクティブユーザはいるものの売上が止まっています。それにより「ibisPaint」の全体の売上の2パーセントから3パーセントくらいを失いました。そのようなリスクがあると感じています。

司会者:その他の答えきれなかった質問は弊社サイトにて公開します。

神谷氏からのご挨拶

ここ数日で株価が上がっており、株主のみなさまからも喜びの声が届いています。私もほっとしており、うれしい限りです。

アプリ「ibisPaint」は、伸び盛りのタイミングで広告投資を限界まで打ち、アクセル全開で伸ばそうと取り組んできました。世界の人口に対し、お絵かきというある意味ニッチな分野で、MAUやDAUは飽和するタイミングがくると思っていました。

我々のビジネスはサブスクリプションではないため、ストック型ビジネスとは言いづらいのですが、アクティブユーザを積み上げていくという意味では積み上げ型ビジネスに非常に近いと思っています。

成長が鈍化する、飽和するタイミングで広告費を下げることはよくある手段だと思っています。ここ1年でDAUを見たり、社内で細かいユーザの動きを数字から分析したりして、広告費を下げるタイミングだと判断しました。

昨年の報告でもサブスクリプションを強化するとお話ししており、数年前からサブスクリプションを仕込んできました。2023年の時点では金額的に少なく、影響が非常に小さい中でがんばって伸ばしている状況でした。

2024年12月期は売上に寄与する値になり、育ってきたと感じています。引き続き、プロ向けの高機能化でサブスクリプションの売上を増やしていきたいと思っています。

私は二十数年経営をしていますが、リーマン・ショックの2年以外は基本的に増収で、数字にコミットしてきています。今後も長期スパンで応援していただければと思います。

新着ログ

「サービス業」のログ