【QAあり】IACEトラベル、営業利益は前年比142.7%で過去最高 BTMサービスの成長が牽引、26年3月期は初配当を実施

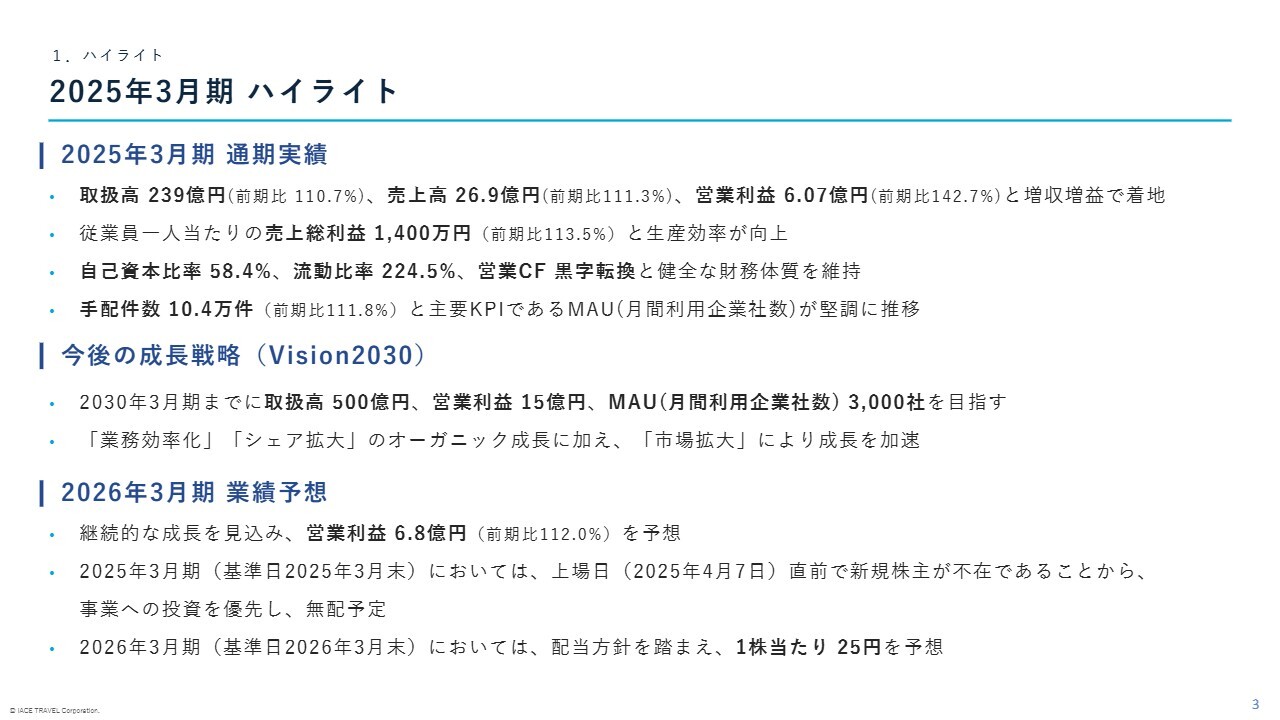

2025年3月期 ハイライト

西澤重治氏(以下、西澤):本日はお忙しい中、2025年3月期決算説明会に参加いただき、誠にありがとうございます。株式会社IACEトラベル代表取締役社長執行役員の西澤です。どうぞよろしくお願いします。

2025年3月期のハイライトです。1つ目は、2025年3月期の通期実績です。主にBTMサービスの成長によって増収増益となり、営業利益は6億700万円、前期比142.7パーセントと過去最高となりました。

スタッフ数は横ばいでしたが、バックオフィス業務の自動化などを進め、1人当たりの売上総利益が1,400万円、前期比113.5パーセントと生産効率が向上しました。

2つ目は、今後の成長戦略「Vision2030」です。2030年3月期までに取扱高500億円、営業利益15億円、月間利用企業社数3,000社を目指す「Vision2030」を掲げています。

3つ目は、2026年3月期の業績予想です。これまで配当は実施してきませんでしたが、株主さまへの還元は重要なテーマと認識しています。配当方針を踏まえ、2026年3月期は1株当たり25円の配当を予想しています。

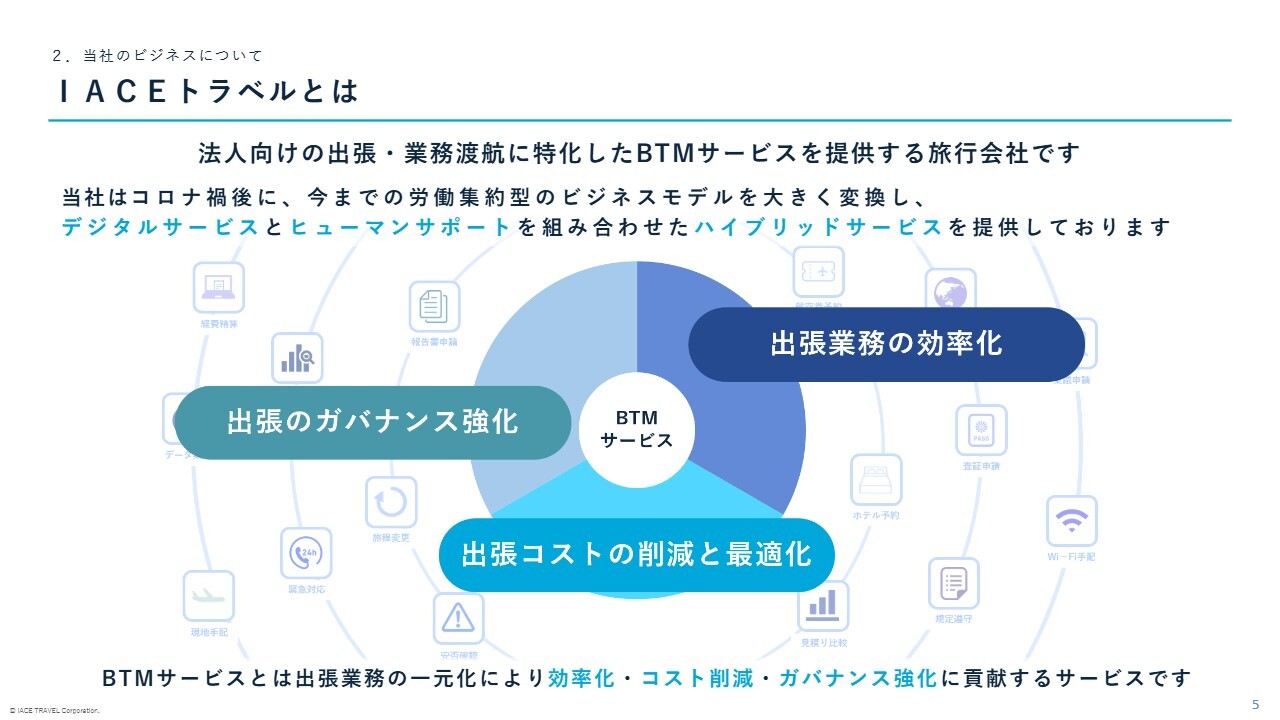

IACEトラベルとは

上場後初めての決算発表ということで、当社のビジネスについて簡潔にご説明します。当社は1982年に設立された、法人向けのBTMサービスを提供する旅行会社です。BTMサービスとは出張業務の一元化によって効率化・コスト削減・ガバナンス強化に貢献するサービスです。

コロナ禍を契機に、これまでの労働集約型のビジネスモデルを大きく転換し、デジタルサービスとヒューマンサポートを組み合わせたハイブリッドサービスを提供しています。

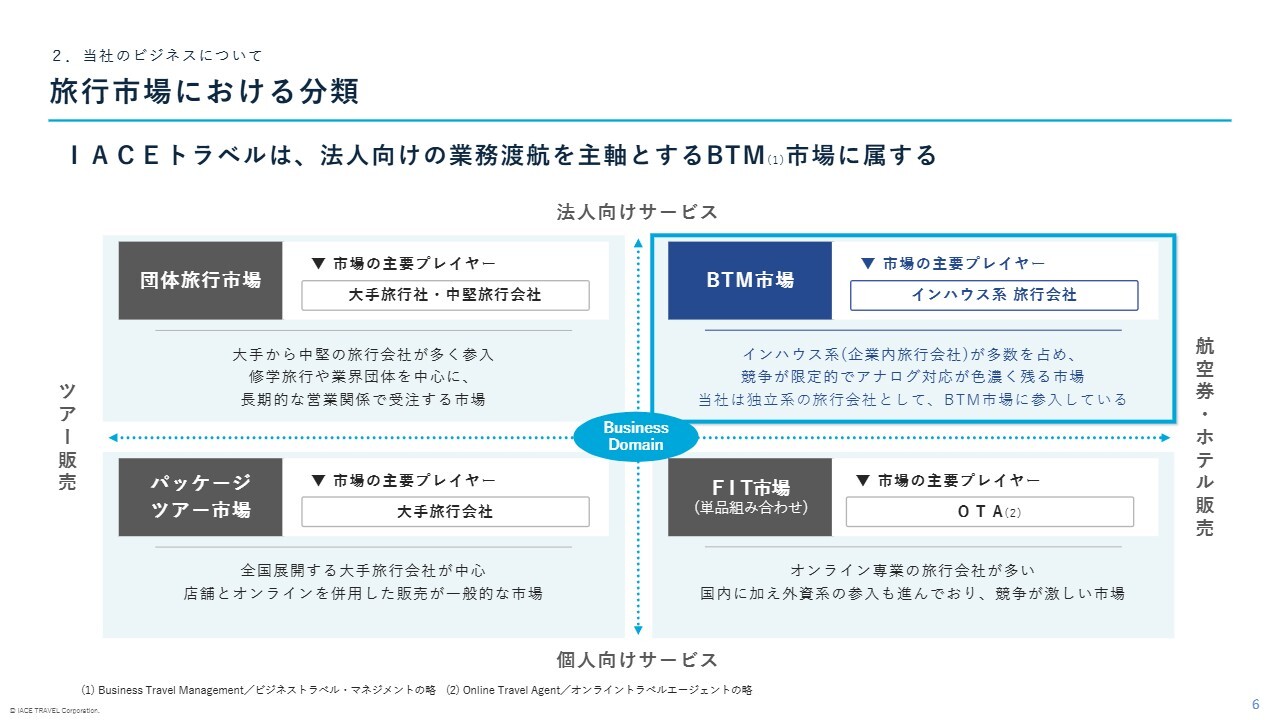

旅行市場における分類

旅行市場による分類です。スライドの右上にあるメイン事業であるBTM市場は、インハウスと呼ばれる企業内旅行会社が多く占めているのが特徴です。

インハウスは受注が事業会社とひも付いており、サービス競争が起こりにくい特徴があります。したがって、Eメールや電話といったアナログな手配が依然として主流になっているのが現状です。

このBTM市場に上場企業は存在していませんでしたが、当社が上場したことで、古い市場を変革し、新たな価値を提供していきたいと考えています。

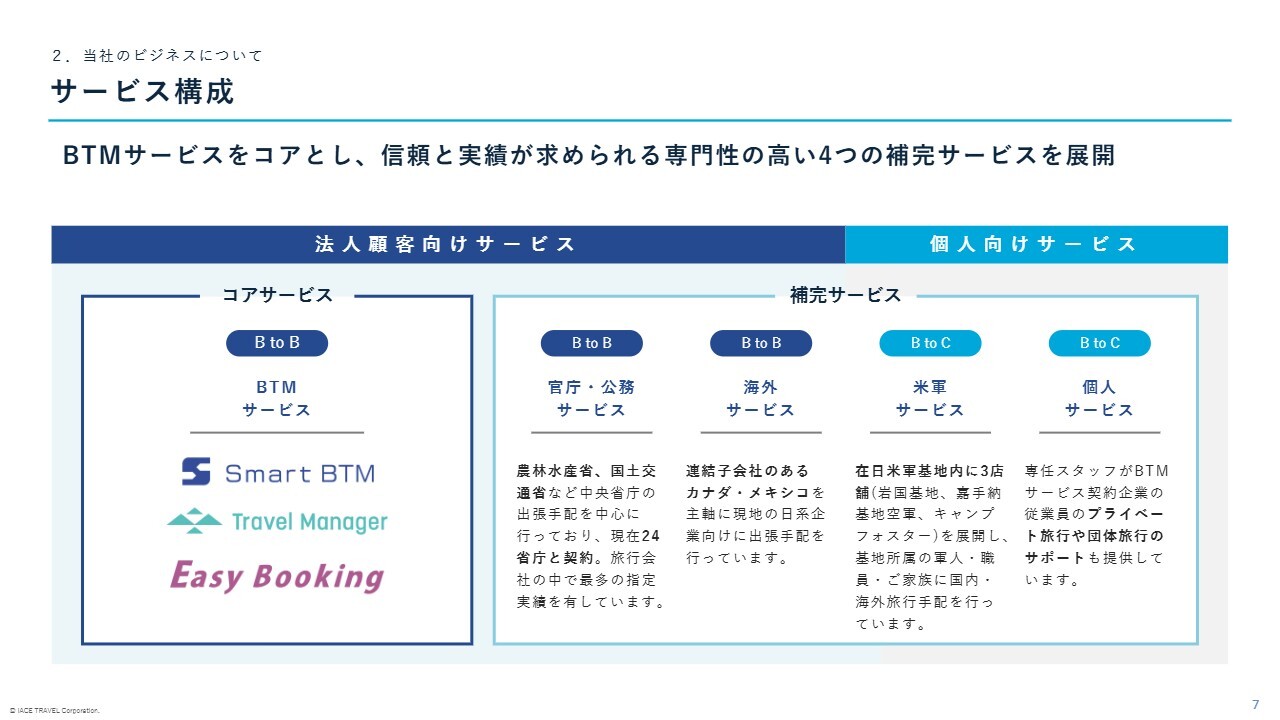

サービス構成

サービス構成です。スライド左のコアサービスであるBTMサービスと、4つの補完サービスから構成されています。

BTMサービスは、国内外の出張手配を一元管理するサービスです。出張手段の手配だけにとどまらず、出張中のイレギュラー対応、出張履歴や経費分析を活用し、出張に関してのトータルアドバイスを企業に対して行っています。

官庁サービスでは、農林水産省と国土交通省の庁舎内に店舗を構え、24の中央省庁と契約しています。

海外サービスではカナダ、メキシコに連結子会社を設立し、現地の日系企業や日本人向けに出張や旅行手配のサービスを提供しています。

米軍サービスでは、在日米軍基地内に3店舗を展開し、米軍関係者向けの旅行手配を行っています。

個人サービスでは、一般の個人向けの旅行手配に加え、BTMサービス契約企業の従業員のプライベート旅行の手配を行っています。

エグゼクティブサマリー

2025年3月期の通期決算についてご説明します。まずはエグゼクティブサマリーです。代表的な指標はスライドのとおりです。詳細は、この後ご説明します。

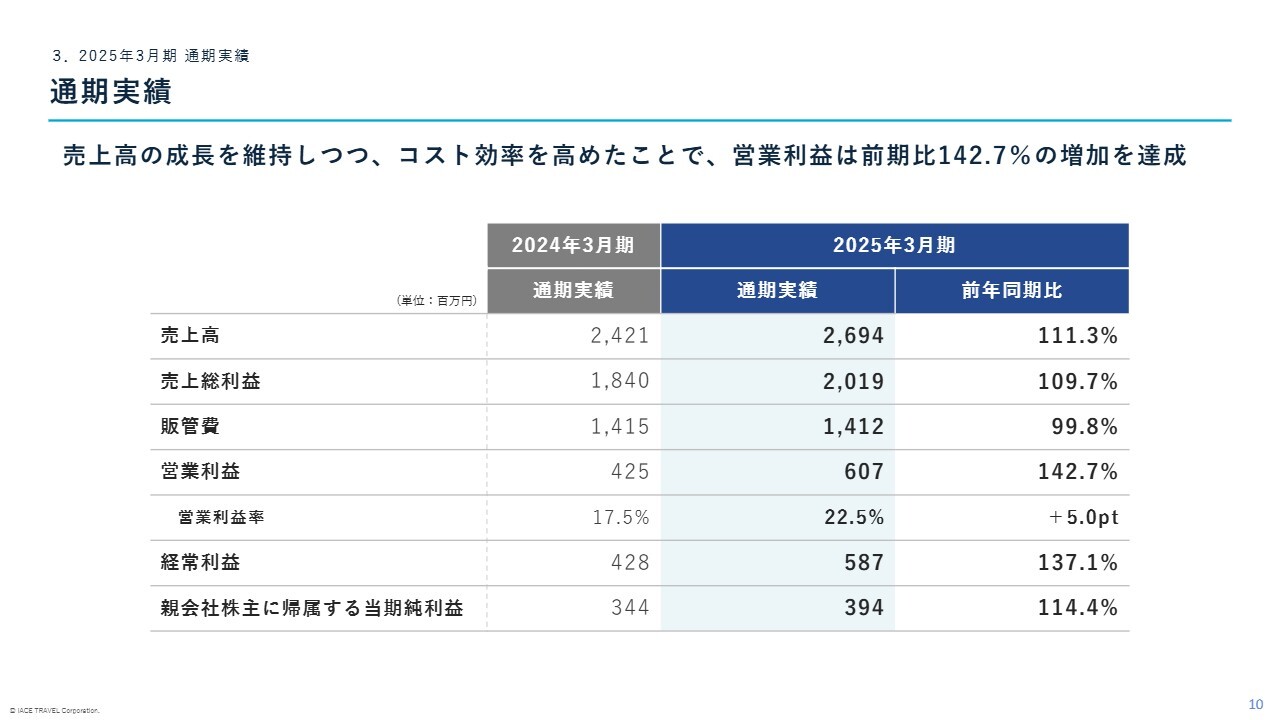

通期実績

通期実績です。2025年3月期は、従業員数が横ばいの中で成長性を維持しつつ、効率性を追求した1年でした。

スライドの表に記載のとおり、主にBTMサービスの成長が牽引し、売上高は前期比111.3パーセントの26億9,000万円と2桁成長となりました。

当社が重要視する指標の営業利益は、前期比142.7パーセントの6億700万円と過去最高を達成しています。

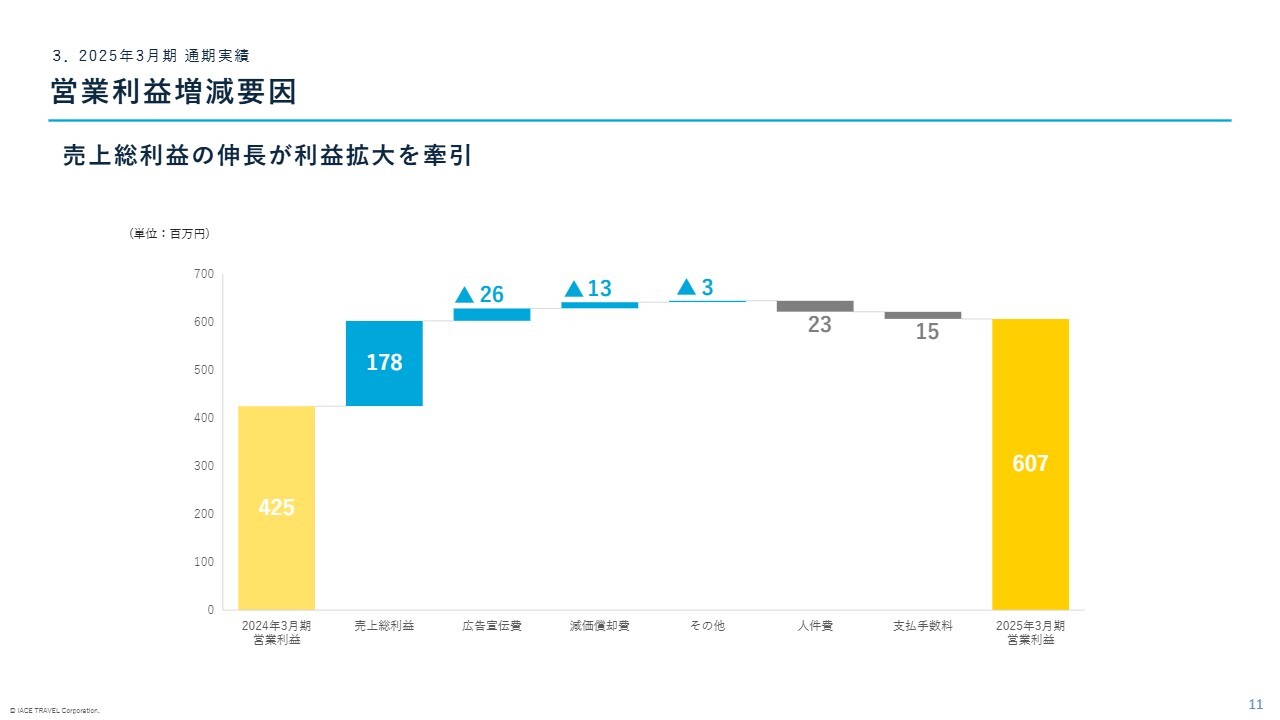

営業利益増減要因

営業利益増減要因です。スライドのグラフの青色が利益の増加要因、灰色が利益の減少要因です。

まず、広告宣伝費が2,600万円減少している理由ですが、主に予定していた展示会の出展を取りやめたことによります。2025年3月期の前半は、問い合わせ数の急激な増加によって、営業人員の一部をオペレーション業務に充当せざるを得ない時期がありました。顧客対応の品質維持を最優先に考えたため、展示会の出展を見送りました。

少しでもカバーするために、新規顧客獲得の上で有効な手段であるテレアポの外注サービスを予定より多く利用しました。グラフの右から2番目にある支払手数料が1,500万円増加していますが、ここにこの費用が含まれています。

なお、期の後半で、オペレーション業務の自動化などを進めたことで生産効率が高まり、営業人員は営業活動に専念できる状態に戻っています。

減価償却費が1,300万円減少している理由は、Travel Managerの減価償却費が減ったことによるものです。

人件費2,300万円の増加理由は、従業員数は横ばいだったものの給与のベースアップを行ったことによるものです。

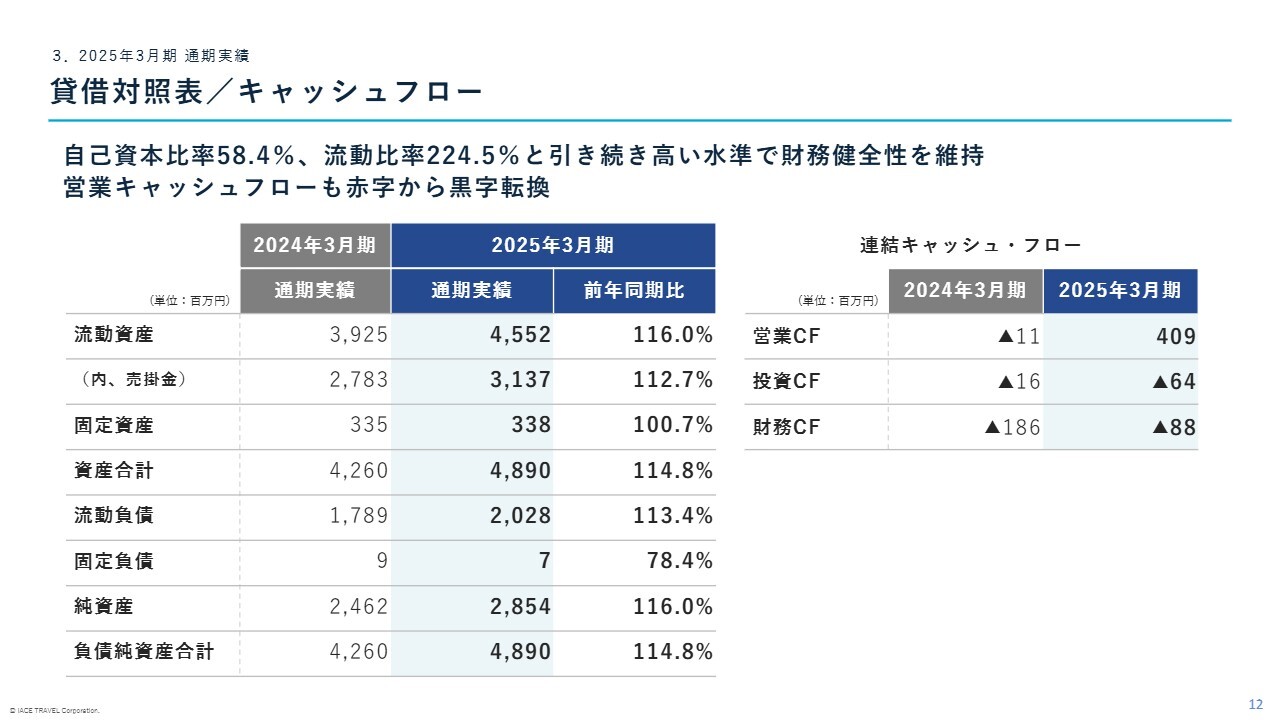

貸借対照表/キャッシュフロー

貸借対照表とキャッシュフローです。スライド左側の表から計算すると、自己資本比率が58.4パーセント、流動比率が224.5パーセントと、引き続き良好な水準を維持しています。財務基盤は安定しており、成長投資と同時にリスク耐性のある体制を保てていると考えています。

なお、当社は2025年4月7日の上場でしたので、公募調達した資金については反映されていません。

スライド右側はキャッシュフローの表です。営業キャッシュフローでは、前期は赤字でしたが今期は黒字に転換しました。利益が着実に増加したことによって、売掛金の増加額を上回る利益があり黒字化できました。売掛債権回転日数は前期と同様に47日と変わっておらず、安定した運用が継続できています。

損益計算書(四半期別)

四半期別の損益計算書です。当社は法人出張に特化しているため、レジャーなどのBtoCと比較すると、季節変動が少ない特徴があります。

BTMサービスのビジネスモデルは継続的な当社利用を前提としたもので、新規顧客獲得に応じて右肩上がりに安定受注が見込めます。そのため、当社が重要視している指標は、すべて四半期ごとに対前年と比較してもしっかりと積み上がっています。

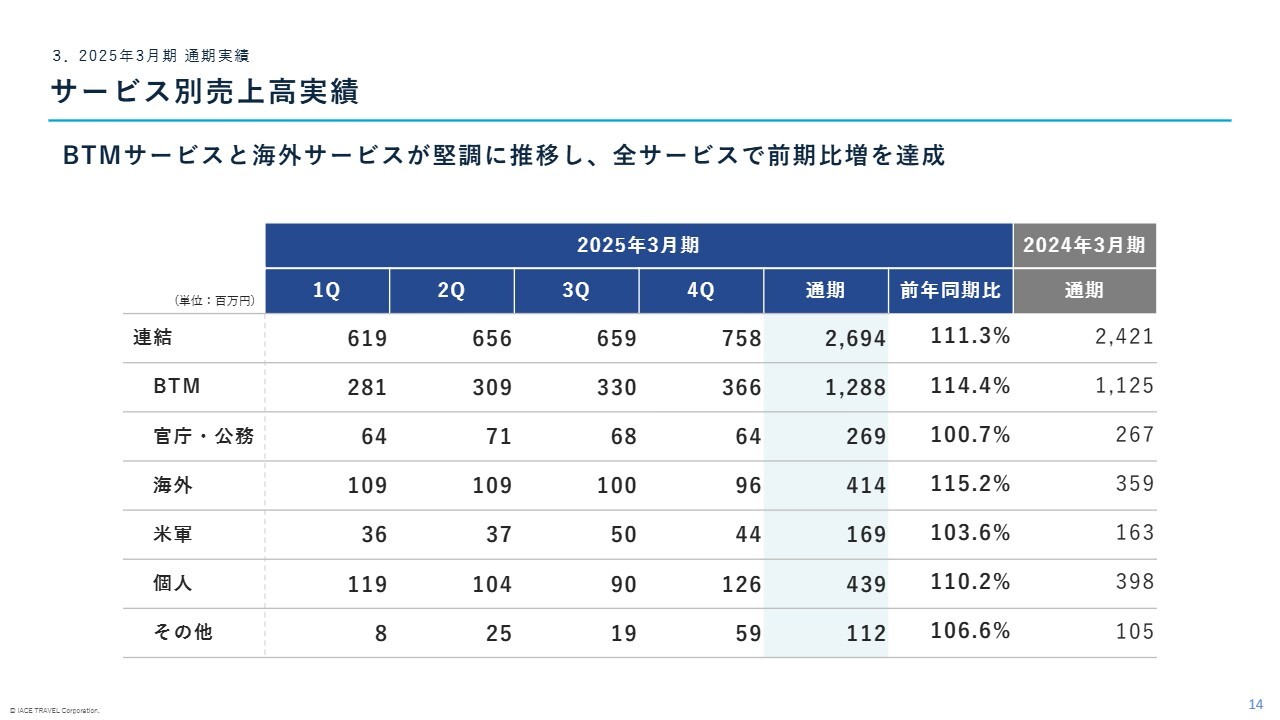

サービス別売上高実績

サービス別の売上高実績です。スライドの表の左側に各サービス名が記載してあります。主力であるBTMサービスと、その2つ下の海外サービスの成長が全体を牽引しています。

BTMサービスは、利用企業数の増加を背景に、引き続き着実な成長を続けています。当社が最も注力している領域であり、今後も成長ドライバーとして位置づけます。

一方で、補完サービスである官庁・公務、海外、米軍は、特定の顧客層に根差した安定的な取引が中心で、今後も堅実な運営を継続していく方針です。

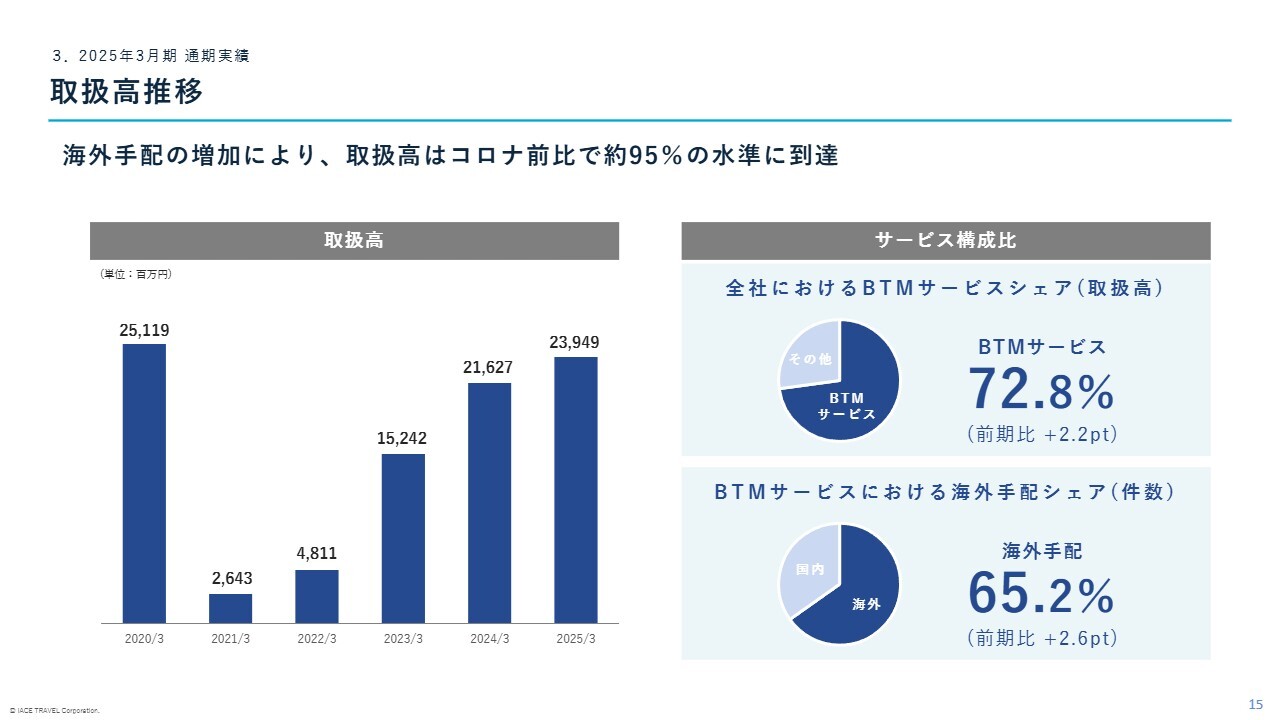

取扱高推移

取扱高推移とサービス構成比です。スライド左側のグラフのとおり、コロナ禍前の2020年3月期は251億円、2025年3月期は239億円で、コロナ禍前と比較すると約95パーセントの水準となっています。

右側のサービス構成比の上段のグラフは、先ほどご説明した各サービス群の中で、BTMサービスが毎期積み上がっており、年々シェアが高まってきていることを示しています。

下段のグラフは、BTMサービスでは特に海外手配の割合が伸びていることを示しています。海外手配は当社の祖業であるという強みを持ち、特に自社オペレーターによる24時間対応のアシスタントサービスが評価されていると考えます。

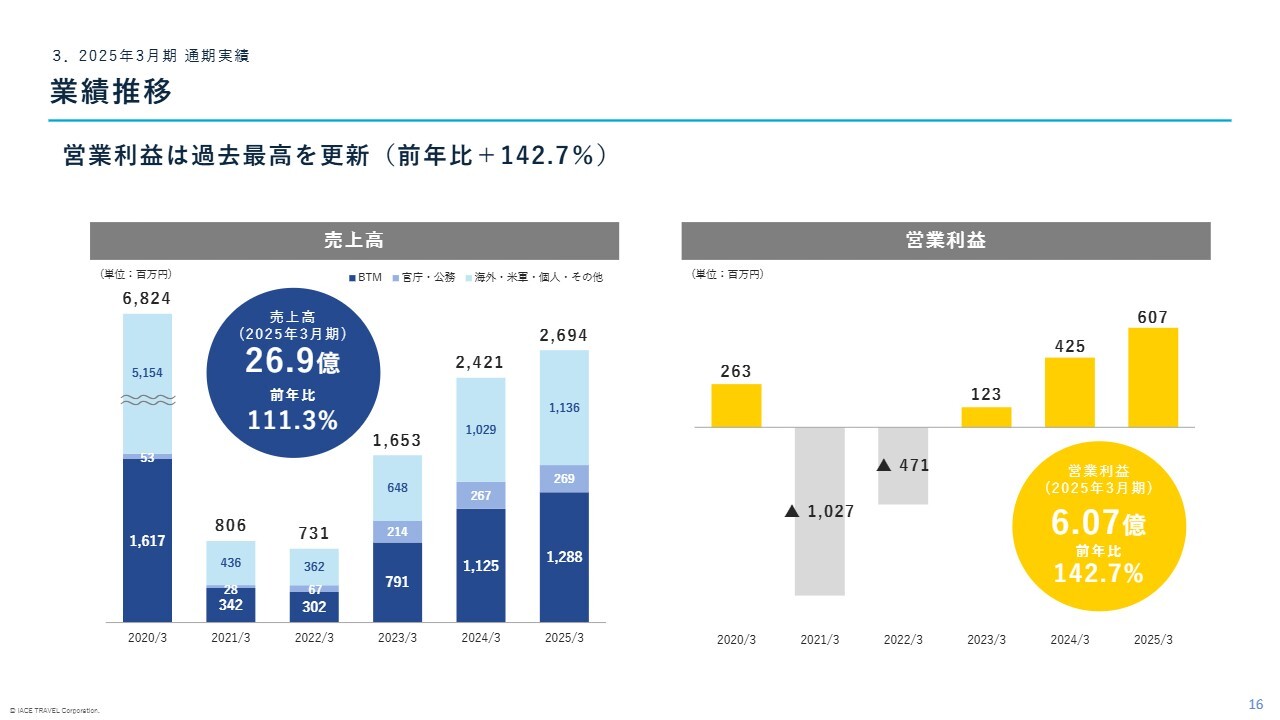

業績推移

過去6期分の業績推移です。スライド左側のグラフは売上高の推移です。2020年3月期には連結ベースで約68億円を計上したのに対し、2025年3月期はその4割弱にとどまっています。

2020年3月期は、旅行代金全体を売上として計上する個人向けのパッケージツアー販売が今期よりも多かったことが要因です。

コロナ禍によって個人サービスを縮小してBTMサービスに注力したことで、総額計上分が減り、純額計上分が多くなったことによるものです。

この数字だけを見ると大幅に減収しているように見えますが、これは会計上の売上計上方法の違いによるものです。

右側のグラフは、営業利益の推移です。大きく伸長しており、2025年3月期は前年比142.7パーセントという高い成長率で、過去最高益を更新しました。

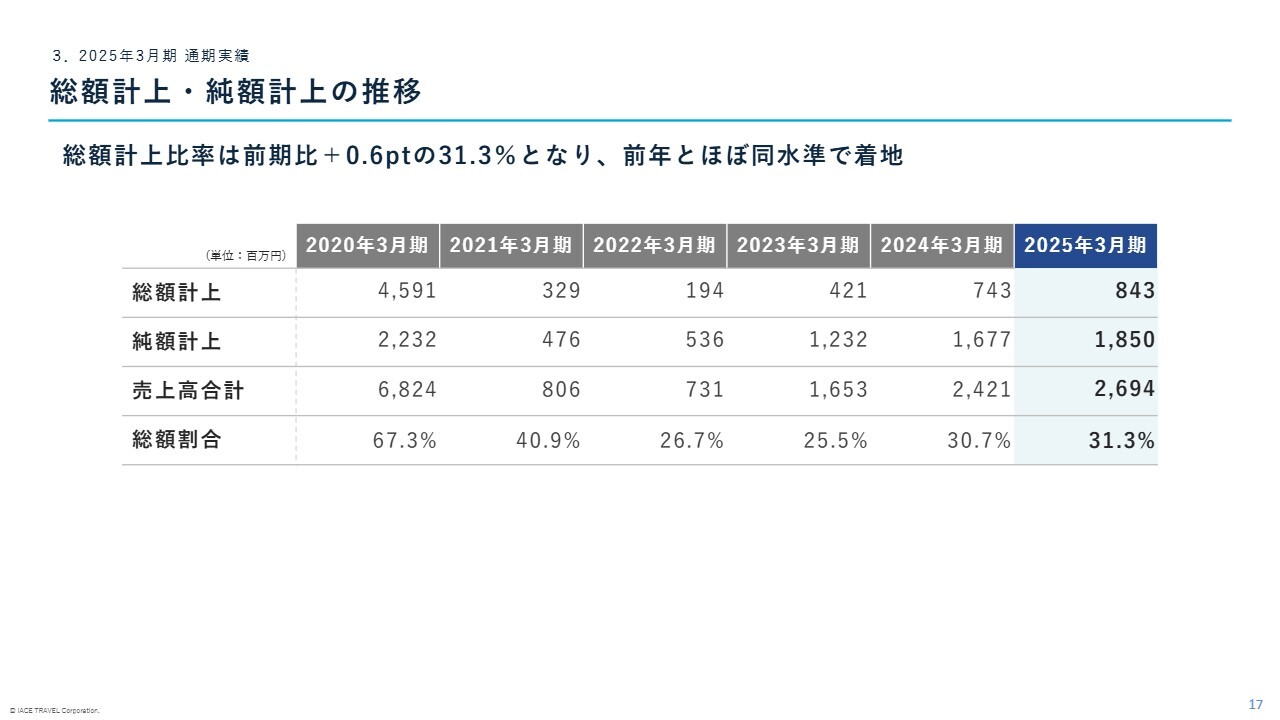

総額計上・純額計上の推移

総額計上・純額計上の推移です。当社では、航空券やホテルの手配は純額計上、パッケージツアーなど一部商品は総額計上を採用しています。

このため、売上高そのものの見え方が事業構成によって変化するという特徴があります。売上高の計上方法についてはAppendixにご説明がありますので、併せてご覧ください。

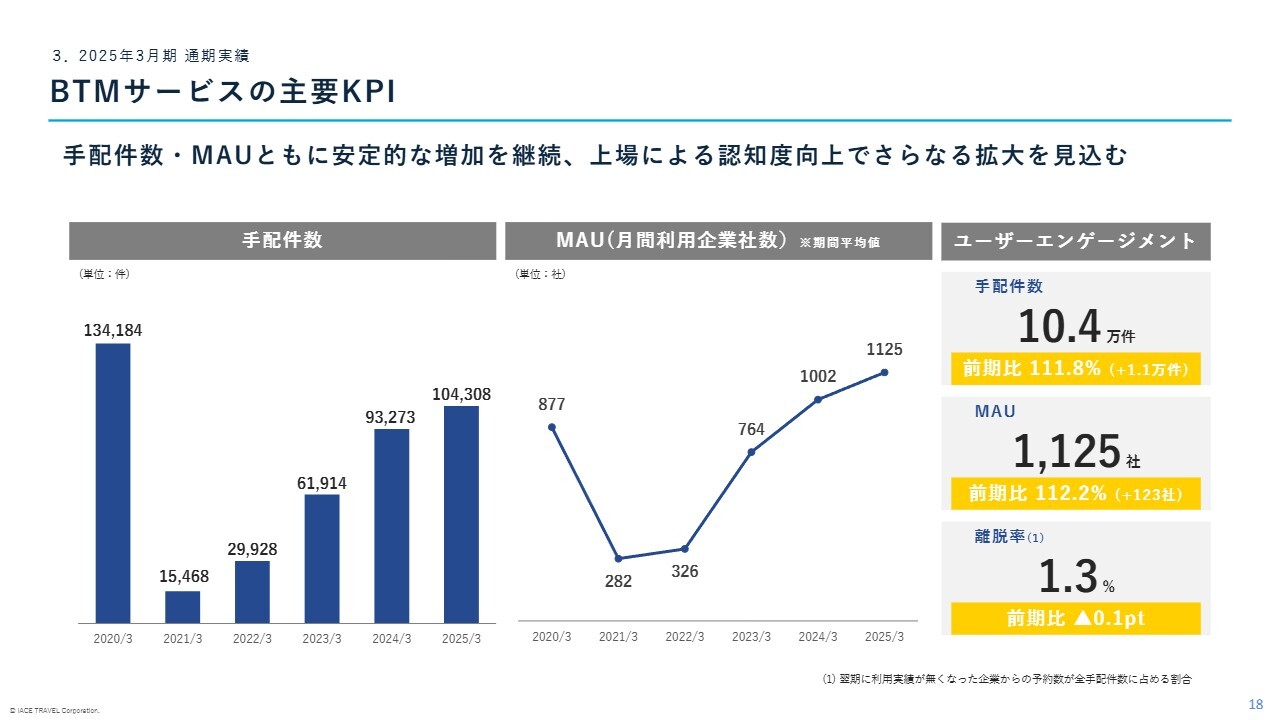

BTMサービスの主要KPI

BTMサービスの主要KPIです。BTM事業の主要KPIである手配件数と、スライド中央のアクティブ企業数(月間利用企業社数の期間平均値)は、どちらも安定して増加しています。

競合他社では、延べ利用企業数や稼働していない企業もカウントするケースがほとんどですが、当社では実際に利用されたアクティブ企業数を重要KPIとすることで、本来の事業規模や成長力を測っています。

右下の離脱率も前期より0.1ポイント減と低い水準を保っています。

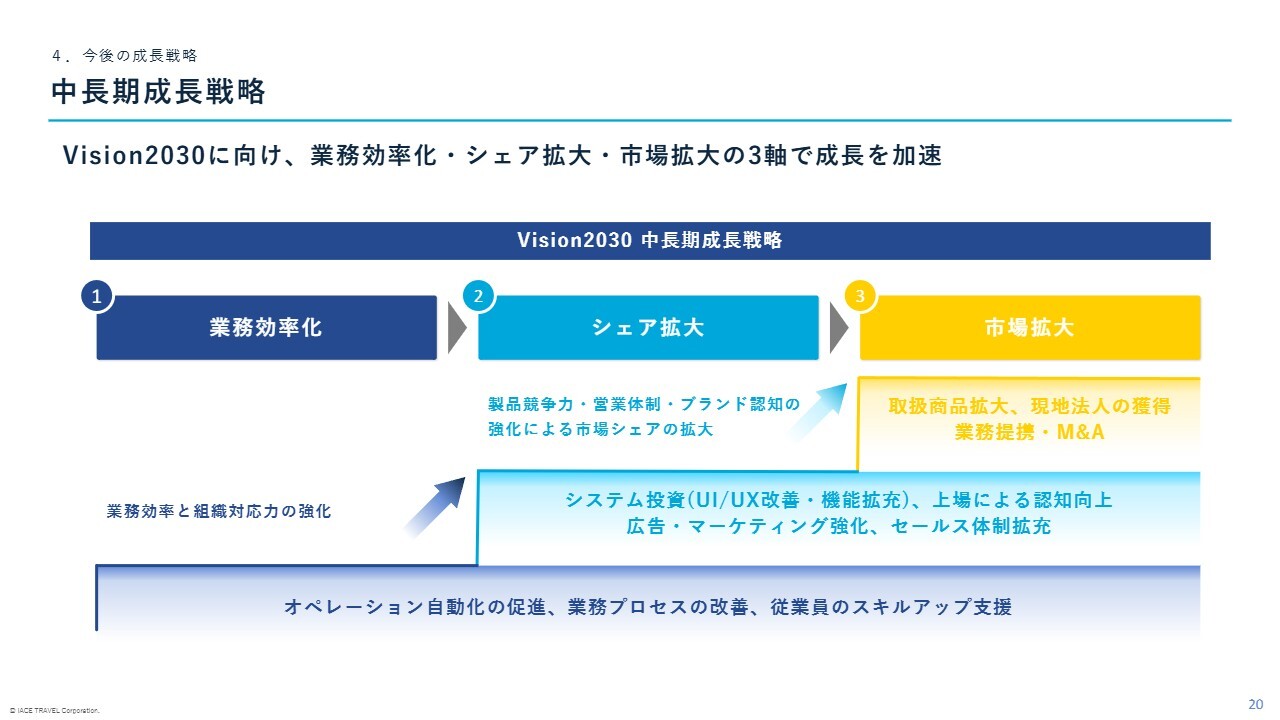

中長期成長戦略

中長期成長戦略です。業務効率化・シェア拡大・市場拡大の3つの戦略を軸に、持続的な成長を目指します。

1番目は業務効率化戦略です。社内の業務プロセスの平準化と、手配オペレーションの自動化をさらに強化します。

具体的には2030年までに、AIの活用も含め、自動化プロセスを現在の30パーセントから、60パーセントに拡大していく予定です。その結果として、従業員1人当たりの売上総利益額を約1.5倍に引き上げます。

2番目はシェア拡大戦略です。中堅中小企業へより浸透させていくことと、1社当たりの出張件数が多いエンタープライズ企業の獲得が重要と考えています。

中堅中小企業への浸透は、広告宣伝やマーケティング活動に加え、2030年までにセールス人員を現在の18名から55名に増強します。

エンタープライズ企業の獲得は、専任体制でセールス強化をし、2030年までに現在の10パーセントから16パーセントに拡大していく予定です。

3番目は市場拡大戦略です。当社がアプローチするマーケットを広げる戦略となります。取扱商品の拡大については、当進行期において、すでにレンタカー予約や出張パックの予約機能の開発に着手しています。その後も商材の幅を順次広げる予定です。

現地法人の獲得については、取引先企業の現地法人で発生する、海外から日本に戻る出張、もしくは第3国間の出張の取り込みを行っていきます。この点は、海外子会社とも連携して検討を進めていく予定です。

業務提携やM&Aについては、当社サービスと親和性が高いサービスや企業との案件については、柔軟に検討していく方針です。このように、当社がアプローチするマーケットを面で拡大する戦略となっています。

Vision2030

「Vision2030」です。2030年3月期において、取扱高500億円、営業利益15億円、アクティブ企業数3,000社の達成を目標として掲げています。達成するための戦略については、前のページでご説明したとおりです。

取扱高500億円の内訳として、スライド左の図の濃い青色と、その上に重なった薄い青色の部分が、市場拡大戦略を中心としたオーガニックな成長となります。こちらで450億円までは到達可能と考えています。

残りの約50億円は図の黄色の部分です。これは新たな市場の取り込みによる成長を想定しています。市場拡大戦略としてご説明した、取扱商品の拡大、海外現地法人の獲得、業務提携やM&Aにより目標に到達させる見込みです。

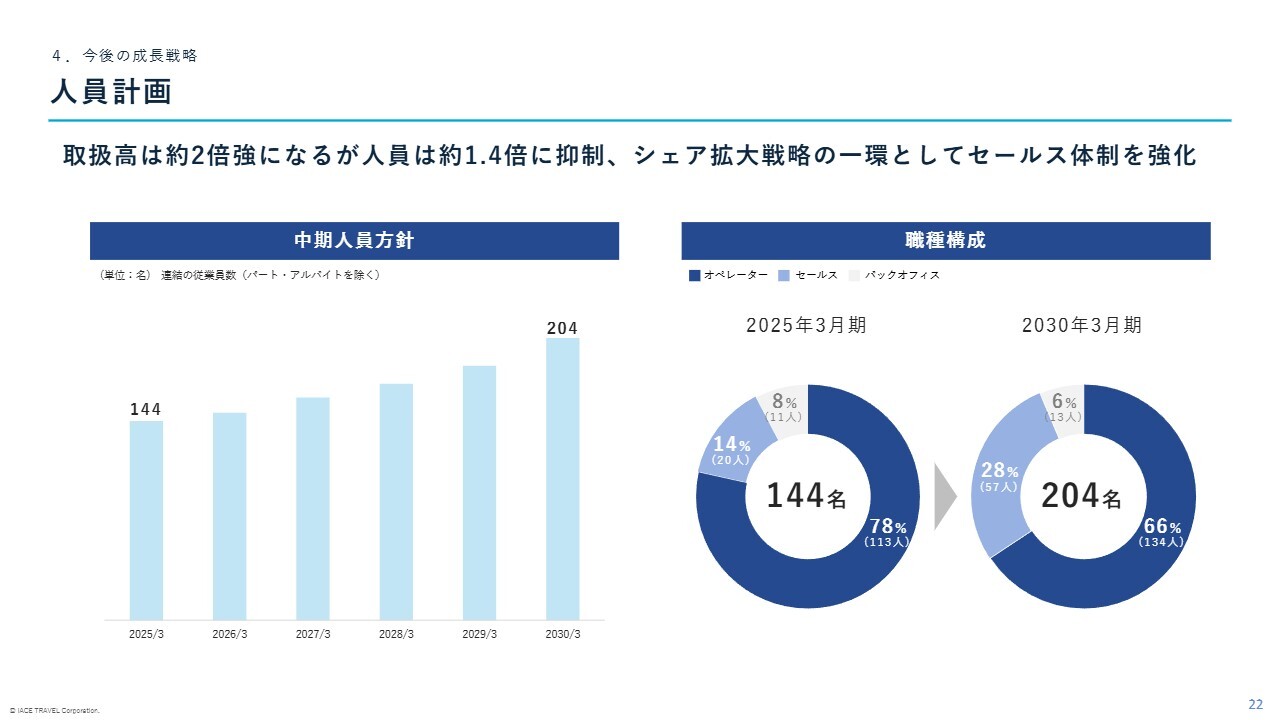

人員計画

人員計画です。スライドの棒グラフは中期人員方針を示しています。従業員数は、2025年3月期から2030年3月期までに144名から204名へ、60名の増員を予定しています。取扱高は2倍を想定していますが、人員は約1.4倍にとどめる予定です。売上の伸びと人員の増加が比例しないところに、当社のデジタル化の強みがあると考えています。

円グラフは職種構成です。2025年3月期のセールス人員は20名で、全体の約14パーセントですが、2030年3月期は57名の28パーセントとし、セールス強化を行っていきたいと考えています。

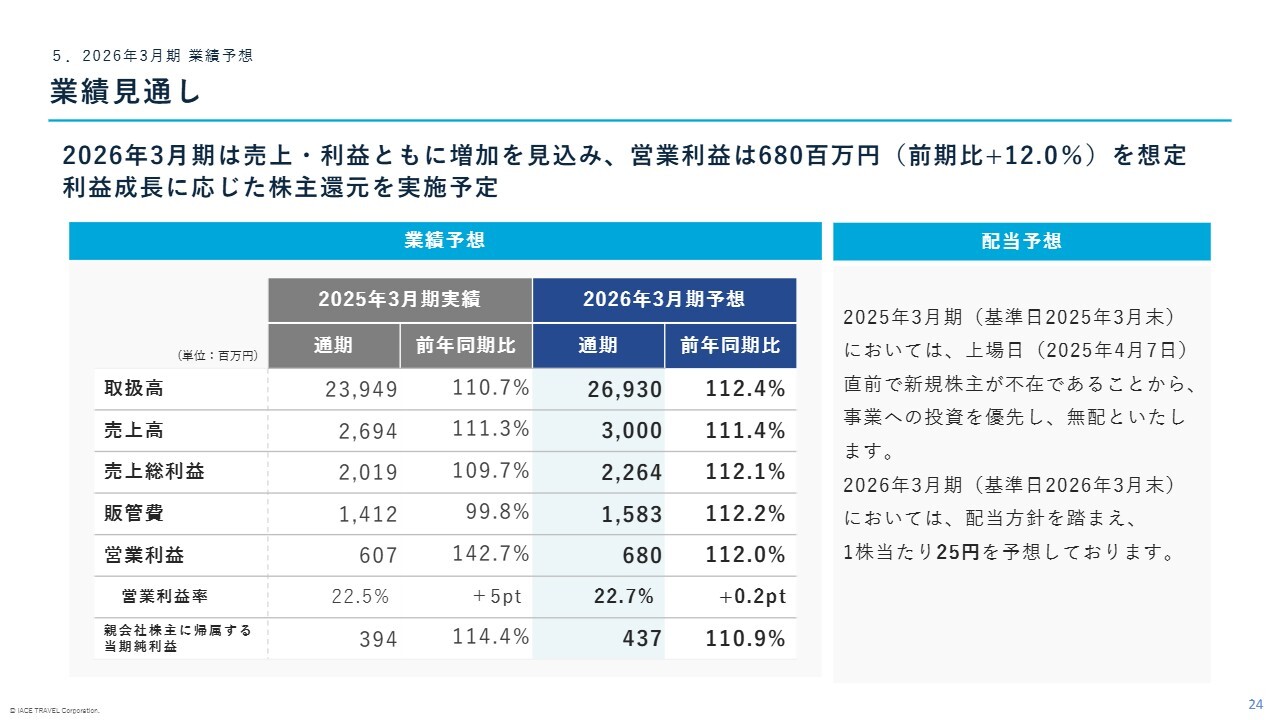

業績見通し

最後に、2026年3月期業績予想についてご説明します。まず、業績見通しです。懸念されていた関税問題は、現在のところ大きな影響は受けておらず、今後も引き続き注視はしていくものの、BTMサービスの利用企業数が堅調に増加していることから、業績どおりの着地を見込んでいます。

配当については、2026年3月期は1株当たり25円を予想しています。

ご説明は以上となります。ご清聴、ありがとうございました。

質疑応答:上場のタイミングについて

新着ログ

「サービス業」のログ