【QAあり】山陰合同銀行、収益の基盤となる預貸金の伸長や貸出金利回りの上昇等により、連結経常収益は4期連続の増収

目次

吉川浩氏(以下、吉川):みなさま、本日は大変お忙しいところ、山陰合同銀行のIRにご参加いただきましてありがとうございます。4月に取締役頭取に就任した吉川です。

本日の説明会では、2025年3月期決算概要および2026年3月期計数計画をご説明した後、当行の成長戦略についてお話しします。限られた時間ではありますが、どうぞよろしくお願いします。

2025/3期 業績ハイライト

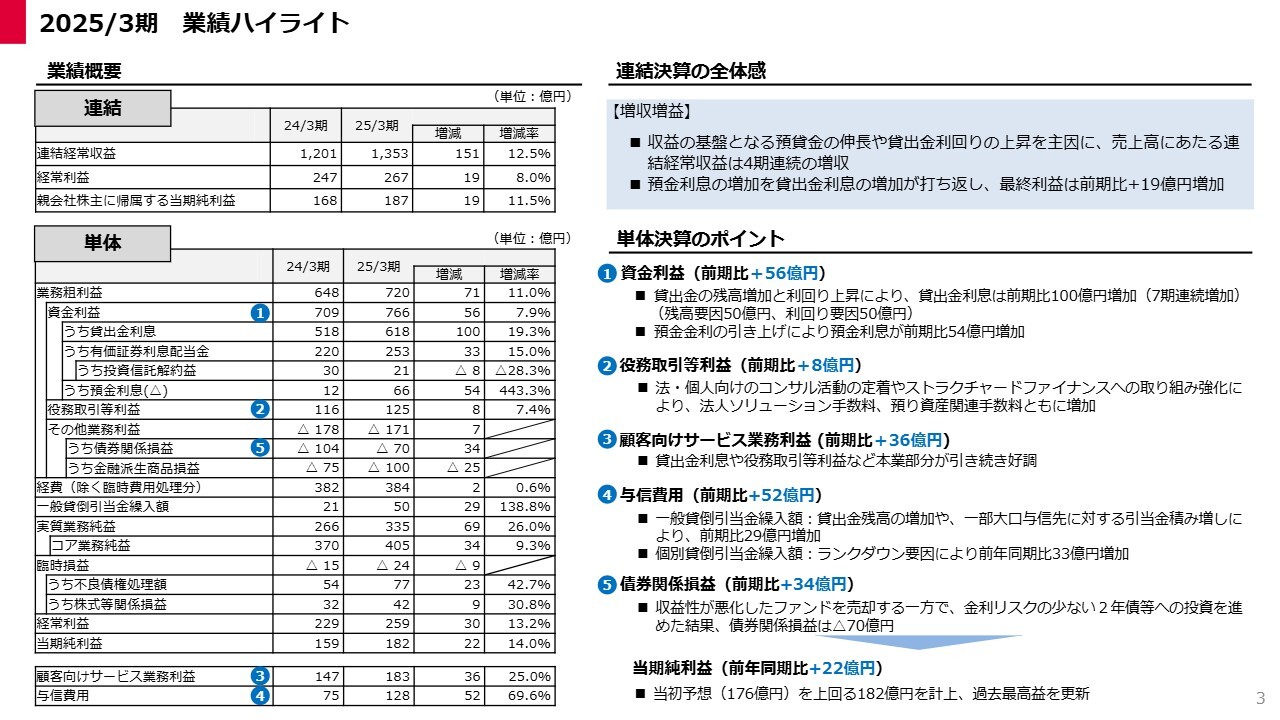

業績ハイライトです。連結決算の全体感として、収益の基盤となる預貸金の残高が伸びたことや、貸出金利回りの上昇により、売上高にあたる経常収益は4期連続増加の1,353億円、最終利益は187億円となりました。

単体決算のポイントについてご説明します。スライドの1番の資金利益については、貸出金の残高増加と利回り上昇を主因に、前期比56億円、7.9パーセントの増加となりました。日銀の政策金利の引き上げに伴って預金利率も上昇し、預金利息は前期比54億円へ増加したものの、コストの上昇を貸出金の利息が大きく打ち返しています。

2番の役務取引等利益については、法人個人のコンサルティング活動が定着したことや、東京でのストラクチャードファイナンスの取り組みの強化により、前期比8億円増加しました。金利のある世界が再来し、コストは増加しましたが、本業が好調であったことから、3番の顧客向けサービス業務利益は前期比36億円、25パーセント増加し、183億円を計上しました。

4番の与信費用については、一部の大口与信先の事業計画の下方修正が複数件重なったこともあり、保守的に引当金を計上し、前期比52億円増加の128億円となりました。この点については後ほど詳しくご説明します。

5番の債券関係損益については、収益性が悪化したファンドを売却する一方で、金利リスクの少ない2年債への投資を進めた結果、70億円のマイナスとなりました。

以上が決算の概要となります。次ページ以降でこの業績概要をもう少し詳しくご説明します。

資金利益の状況(単体)

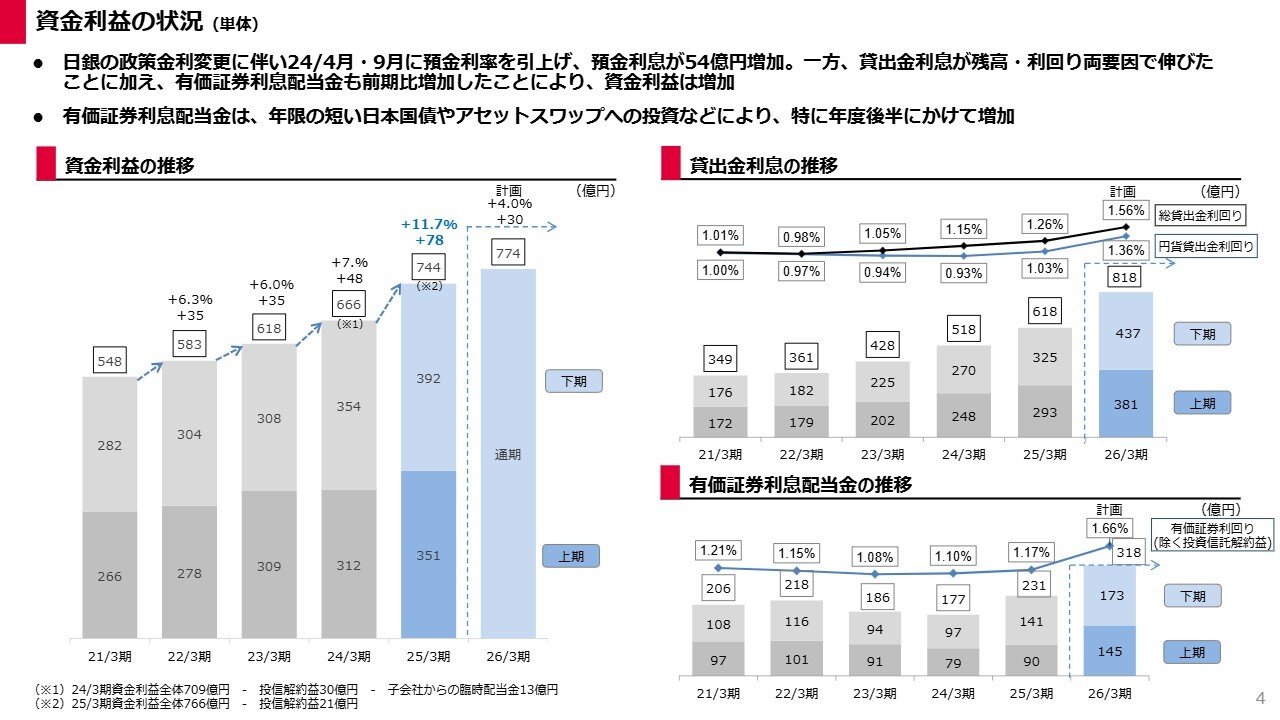

資金利益については、政策金利の引き上げに伴い、預金利息は54億円増加しましたが、貸出金利息や有価証券利息配当金の増加が、このような増加分をカバーし、前期比78億円増の744億円となり、増益基調を継続しています。

なお、この744億円は、スライド左下に記載のとおり、投信解約益の21億円を除いた数字です。

貸出金利息については、スライド右上のグラフのとおり、前期比100億円増の618億円となり、利回りも前期に下げ止まり、上昇に転じています。

投信解約益を除く有価証券利息配当金は、前期比54億円増加の231億円となりました。この好調な貸出金の伸びと金利の上昇を背景に、資金利益は引き続き増益を計画しています。

なお、有価証券の状況や貸出金利の前提、シミュレーションについても、後ほどご説明します。

預金等の状況(単体)

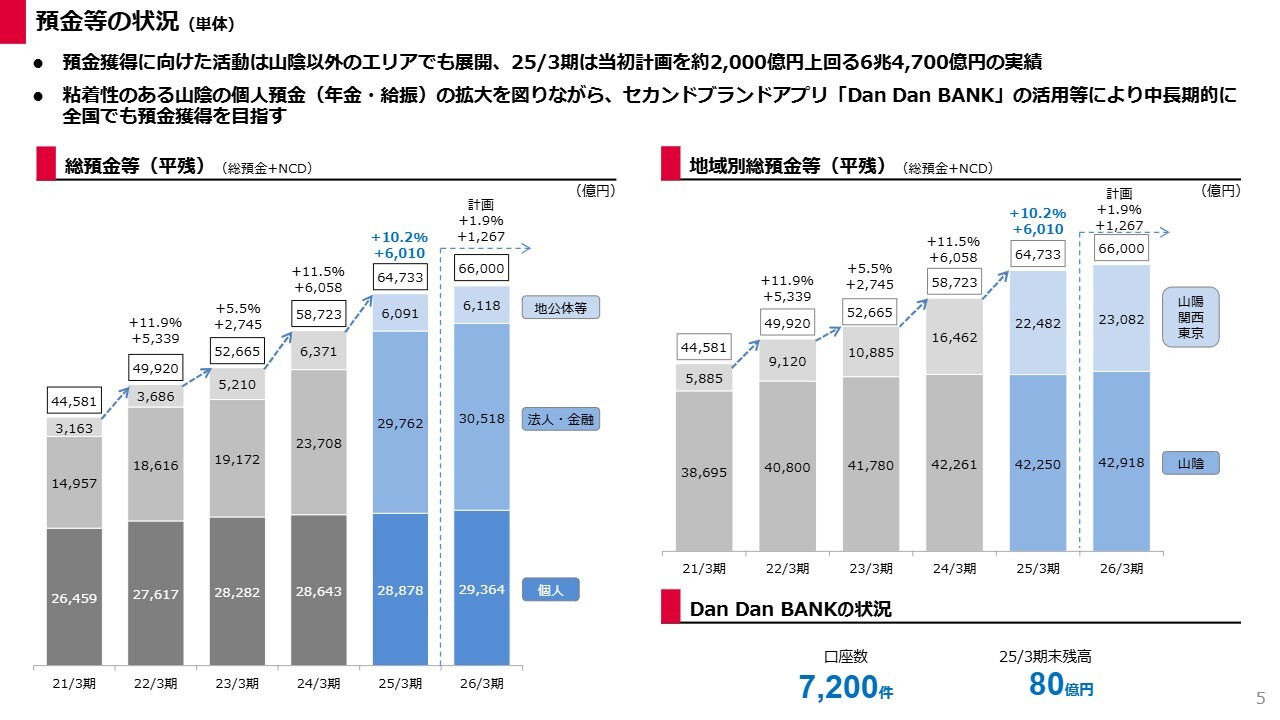

預金等の状況です。総預金等は、平残ベースで前期比6,010億円増加し、当初の計画を約2,000億円上回る6兆4,733億円となりました。

スライド右側には、地域別の実績を記載しています。山陽・関西・東京など、山陰以外で特に預金残高が増加しています。また、山陰については引き続き、粘着性のある個人預金の基盤のエリアとして、年金や給料振り込みの指定の数も増加しながら、安定的に推移しています。

昨年10月にスタートしたセカンドブランドアプリの「DanDanBANK」は、全国での個人預金獲得を目指したアプリです。現在の残高は80億円程度にとどまっていますが、今後、新しい預金推進手段として力を入れていきます。

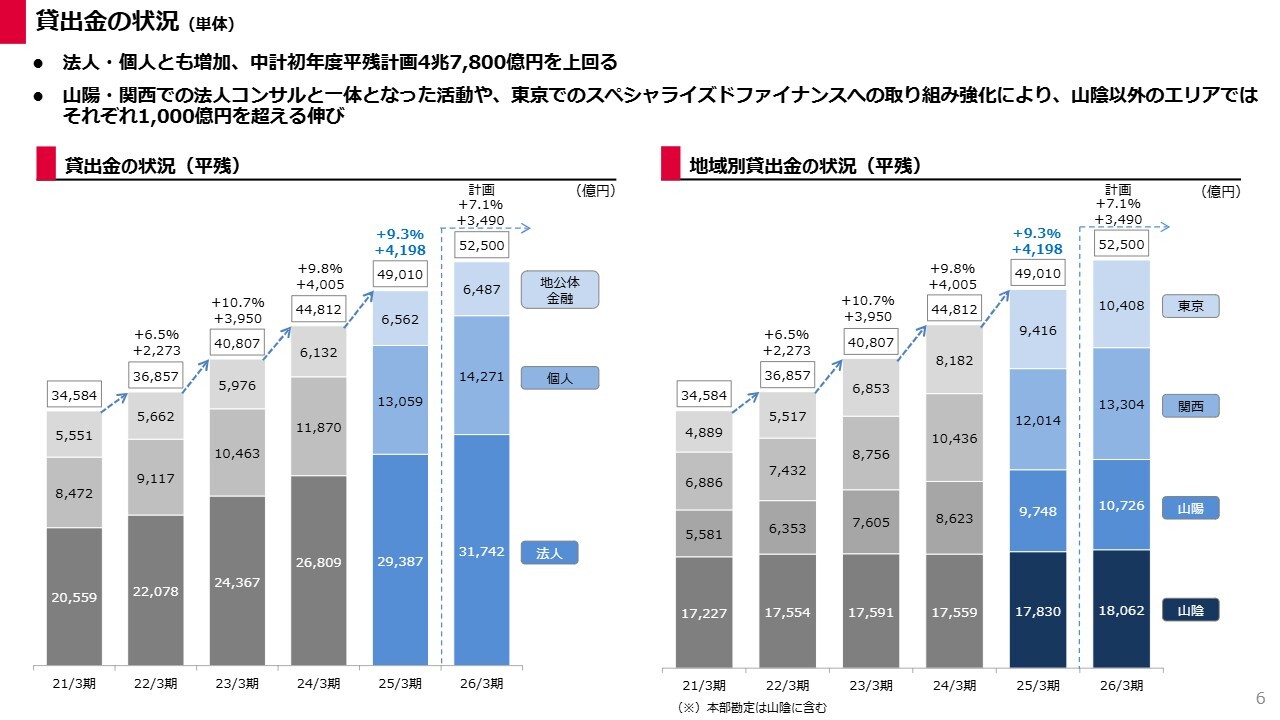

貸出金の状況(単体)

貸出金の状況です。総貸出金の平均残高は、法人、個人、地公体・金融、すべての部門で増加し、前期比4,198億円増加しました。貸出金は、中期経営計画初年度平残計画の4兆7,800億円を上回る4兆9,010億円となり、地銀の中でも上位の伸びを維持しています。

スライド右側のとおり、地域別で見ると、関西と山陽では、我々がこれまで山陰で培ってきました取引先の課題を把握し、経営者の方々と課題の解決を図る取り組みである「融資とコンサルの一体運営」の効果が現れ、両エリアともに前期比1,000億円以上の高い伸びを続けています。

また、東京においても、前期比1,234億円増加しました。昨年1月に東京に新設したスペシャライズドファイナンスグループによるLBOローンや不動産ノンリコースローンを中心に取り組みが実績化しています。

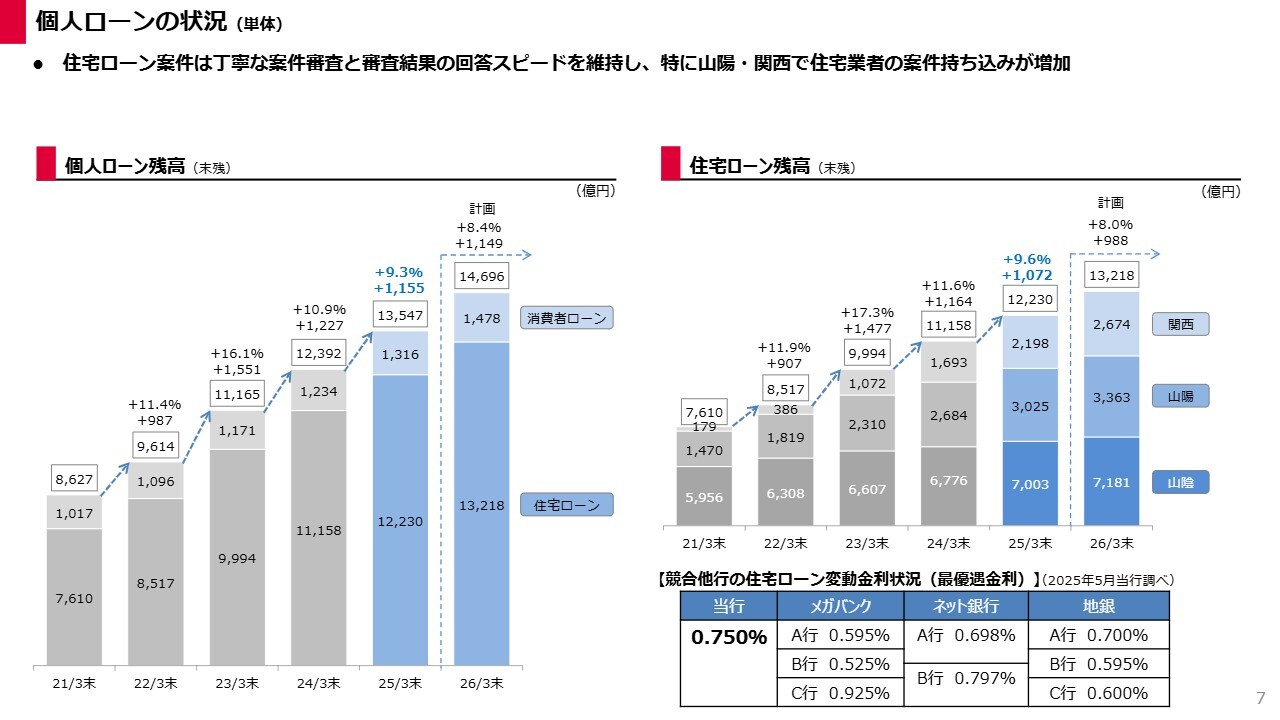

個人ローンの状況(単体)

個人ローンの残高は前期比1,155億円増加し、1兆3,547億円となりました。このうち住宅ローンは、スライド右の表のとおり、すべてのエリアで伸ばすことができています。最も伸びているのは関西エリアとなっています。

当行の残高が増え続けているのは、他行よりも金利を引き下げて申し込みを増やしているからではありません。お客さまや住宅業者に対して、ローンの受付、審査の回答、そして契約に至るまでの手続きを丁寧かつスピーディに行うなど、金利以外のサービスも評価していただいた結果だと考えています。

本中期経営計画では、審査や融資実行の自動化などの効率化をさらに進め、お客さまの利便性のさらなる向上と、これによる人員捻出で、当行の強みである営業力を強化していきます。

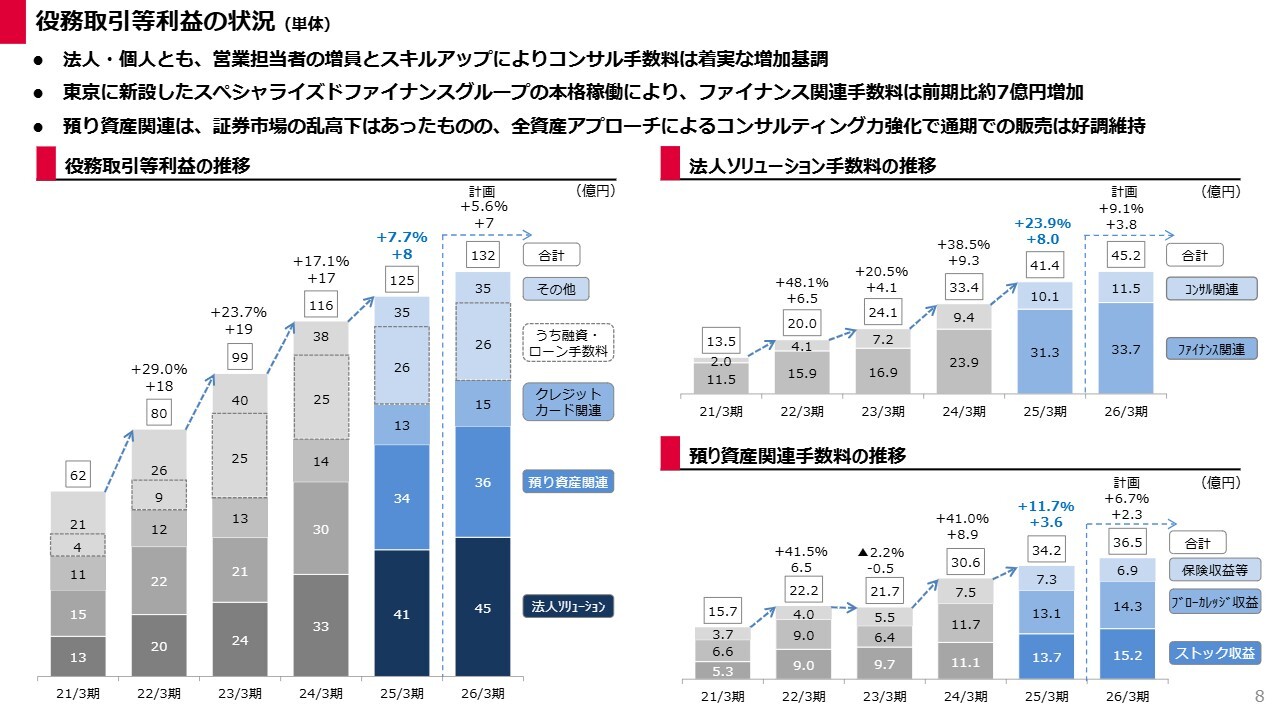

役務取引等利益の状況(単体)

役務取引等利益、つまり手数料の状況です。役務取引等利益は、前期比8億円増加の125億円となりました。法人ソリューション関連手数料や、預り資産関連手数料が引き続き好調を維持し、役務取引等利益の全体を牽引しています。

なお、計画の収益額の伸びは、これまでの実績に比べて保守的に見えるかもしれませんが、お客さまへのご提案の質や活動量を落とすことは決してありません。当行の強みである現場力をさらに磨き上げ、お客さまのお役に立つことで、その対価としての手数料を頂戴することを、愚直に続けていきます。

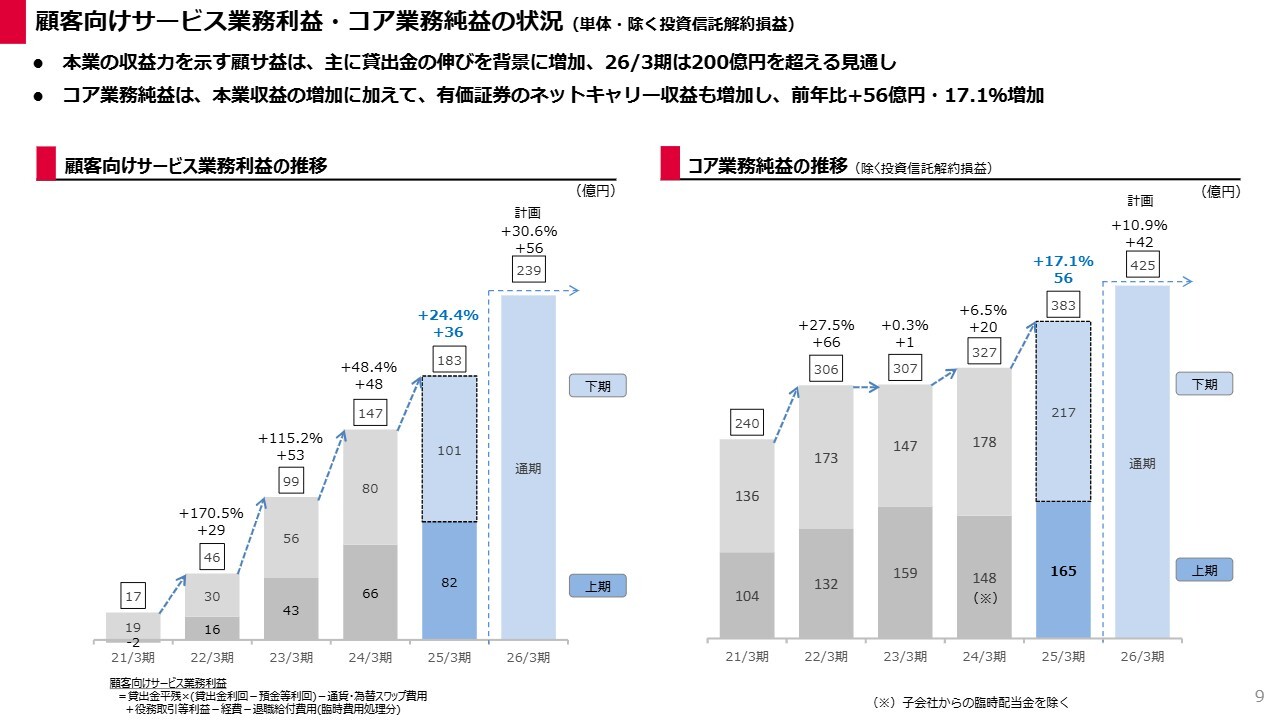

顧客向けサービス業務利益・コア業務純益の状況(単体・除く投資信託解約損益)

顧客向けサービス業務利益は、貸出金利息や役務取引等利益などの本業部分の伸びが続き、スライド左側のグラフのとおり、前期比プラス36億円の183億円となりました。

当行は、中期経営計画で最終年度235億円の当期利益を計画しています。これは3年間で当期利益を67億円増加させる計画で、3年間の増益率は40パーセント、年平均で12パーセント程度の増益を3年間続ける計画となります。この原動力がこの顧客向けサービス業務利益、つまり本業の高い収益成長力です。

私のことになりますが、約3年前、常務の時に初めて本店で勤務するようになりました。それまでは、本部で一度も働いたことのない、現場一筋の銀行員でした。本部のことをまったく知らないのは私のウィークポイントではありますが、一方で強力に現場で実践していくことに関しては私の最大の強みだと自分でも認識しています。

この現場力をさらに磨き上げ、地域のみなさま、お客さまに、もっとしっかりお役に立てる銀行にしていき、そして本業をもっと鍛え上げて、もっとしっかり利益成長を続けていきたいと思っています。

コア業務純益については、本業収益の増加に加えて、有価証券のネットキャリー収益も増加し、スライド右側のグラフのとおり、前期比56億円増の383億円となりました。

有価証券の状況①(残高・評価損益)(単体)

有価証券の残高・評価損益の状況についてご説明します。2025年3月期は、日銀の政策金利の引き上げに伴い、長短金利が上昇する運用環境のもと、収益性が悪化したファンドを約600億円で売却しました。一方で、金利リスクの少ない2年債約3,300億円や、変動金利への投資であるアセットスワップへの投資を約1,200億円行いました。

その結果、残高は約4,700億円増加し、2兆887億円となりましたが、金利リスク量としてはほぼ横ばいとなっています。

スライド右側のグラフでは、有価証券の評価損益の状況と、将来の見通しをシミュレーションしたものを示しています。2024年度は特に国内の長短金利の上昇を受け、有価証券の評価損は約350億円拡大し、944億円となりました。

4月に発表された日銀の展望レポートによると、中期的な経済成長率やインフレ率は概ね1パーセント台で推移していくとの見通しです。

このような環境下の金利を前提として5年間、毎年60億円程度の一定の評価損の処理を続けていった場合の、評価損益の推移は、固定債の経年効果なども勘案すると、その時点の金利を正確に予測することはもちろん難しいのですが、2030年3月末にはおよそゼロから250億円程度の評価損に減少していくものと見通しています。

私どもは当初、現在の中期経営計画最終年度に評価損を解消することを目指し、昨年12月に実施したIRにおいても、そのようにお伝えしていました。

しかし、2024年度に特に国内金利の上昇の影響により評価損が拡大したことや、予想していたよりも海外金利が高止まりしていることなどにより、当初計画よりも少し時間をかけて評価損の解消を図っていく方針に修正しました。

有価証券の状況②(運用方針・キャリー収益)(単体)

有価証券の運用方針をご説明します。スライド左側のグラフのとおり、銀行全体の収益の伸びをしっかりと本業が牽引しています。

過去、有価証券のネットキャリーが200億円を超えていた時期もありましたが、有価証券部門で無理にリスクを取って、資金利益を積み上げなくても、コア業務純益の状況のグラフで示したとおり、当行は利益成長していくことが可能だと計画しています。

足元では調達コストが上昇しており、これまで国内外の固定債を中心とした運用スタンスから、キャリー収益はやや減少しますが、変動金利投資であるアセットスワップを中心とした運用スタンスに変えていきたいと考えています。

スライド右側のグラフは、有価証券のキャリー収益の状況です。2024年度のネットキャリー収益は152億円となりました。今年度以降は、固定債は500億円程度の平準買いにとどめ、リスクを抑えたアセットスワップへの投資を中心に慎重な運用をしていきます。したがって、今年度のネットキャリー収益は117億円に減少する見込みです。

ただし、今年度、来年度とも、本業の収益が好調に推移していることで、有価証券への収益依存度を下げながらも、当初の中期経営計画で計画した最終利益は達成する見込みとしています。

有価証券の評価損は、与信コストの状況などにもよりますが、バッファも活用しながら解消していく方針に変わりはありません。また、営業面での取り組みによる貸出残高の増加や、手数料の増加によって上振れた利益については、業績を上方修正することも今後検討していきます。

円金利上昇時の影響(単体)

スライドでは、日銀の金融政策変更による当行収益への影響を試算しています。今年1月に政策金利が0.25パーセントから0.5パーセントへ、0.25パーセントポイント引き上げられました。

この政策金利が0.5パーセントで据え置かれた場合と、今年9月に政策金利が0.75パーセントへ、0.25パーセントポイント引き上げられた場合を比較し、どの程度のインパクトがあるかを試算しています。

その結果としては、預貸の利回り差を主因に、今期は12億円、来期は18億円程度のプラス効果を見込んでいます。

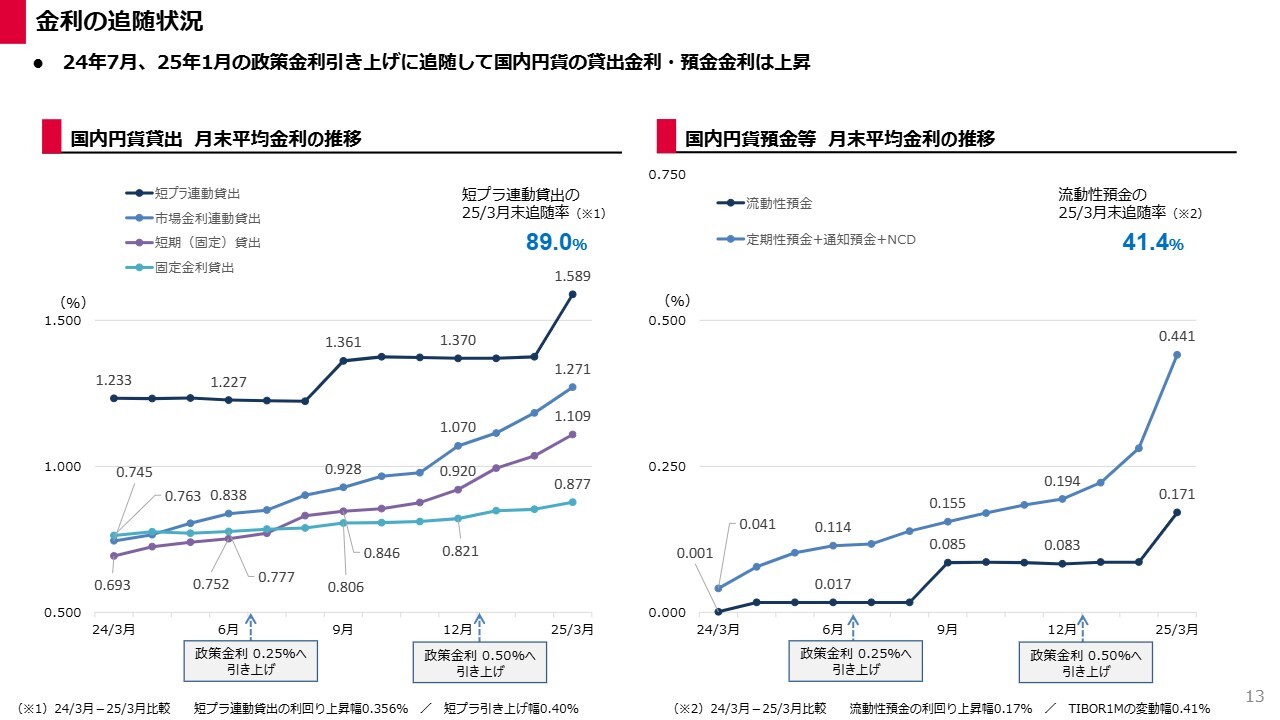

金利の追随状況

スライドでは、政策金利の引き上げに伴って、当行の国内円貨の貸出金金利と預金金利がどのように変化したかを、追随率として示しています。代表的なものでお話しすると、昨年度、当行は2回、短期プライムレートの引き上げを行い、合計0.4パーセントポイント引き上げました。

それに対して、短期プライムレート連動貸出の利回り上昇幅は、直近1年で89パーセントの追随率、つまり0.356パーセントポイント上昇しました。

また、直近1年間のTIBOR1ヶ月ものの変動幅0.41パーセントポイントと比較して、流動性預金の利回り上昇幅は0.17パーセントポイントとなり、追随率としては41.4パーセントとなっています。

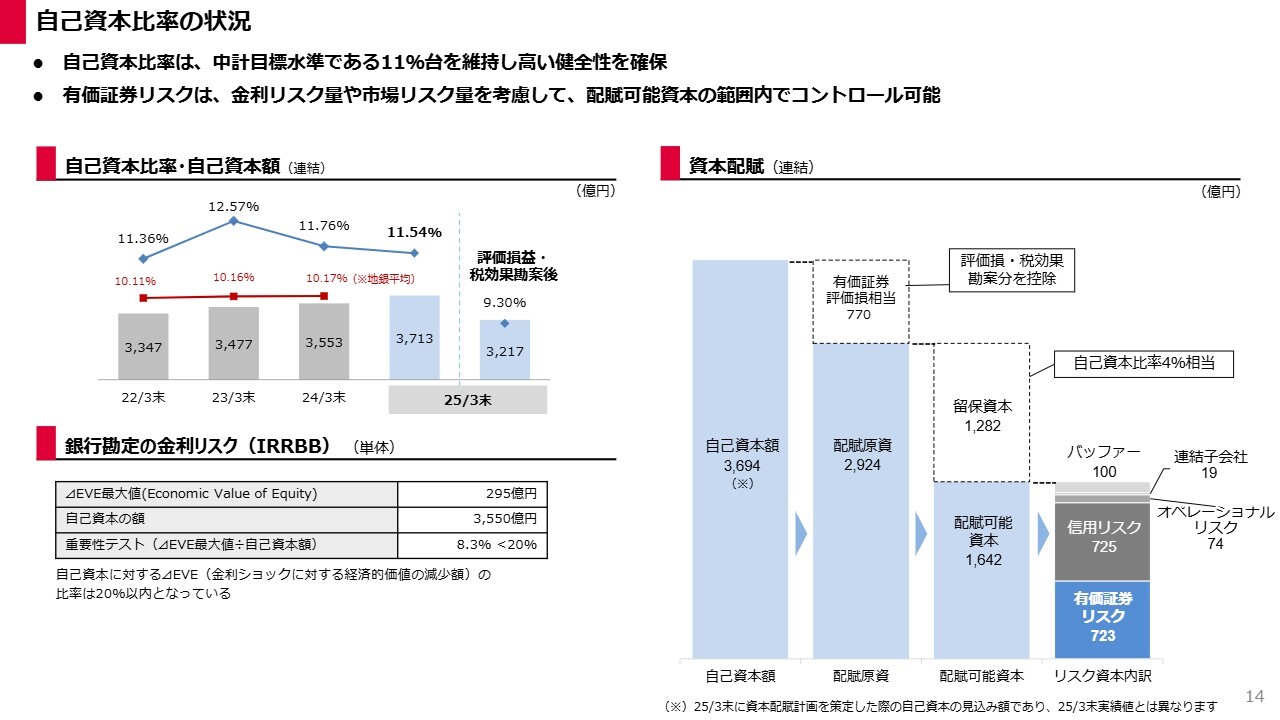

自己資本比率の状況

2025年3月末の自己資本比率は11.54パーセントと、中期経営計画で掲げた目標値11パーセント程度の水準を維持しています。

ご参考までに、有価証券評価損を勘案した場合の自己資本比率は、9.3パーセントとなりました。有価証券評価損の大半は満期のある債券ですので、経年効果により、将来的に資本は回復していくものと考えています。

スライド右側には、リスクに対する資本配賦の考え方を示しています。リスクのバッファとなる配賦原資は、自己資本額から有価証券の評価損相当額を控除した2,924億円をベースとしています。配賦可能資本を配賦原資から、自己資本比率4パーセント相当額を控除した1,642億円となります。

有価証券リスクについては、今後、金利リスク量や市場リスク量を考慮して、配賦可能資本の範囲で適切にリスクをコントロールしていきます。

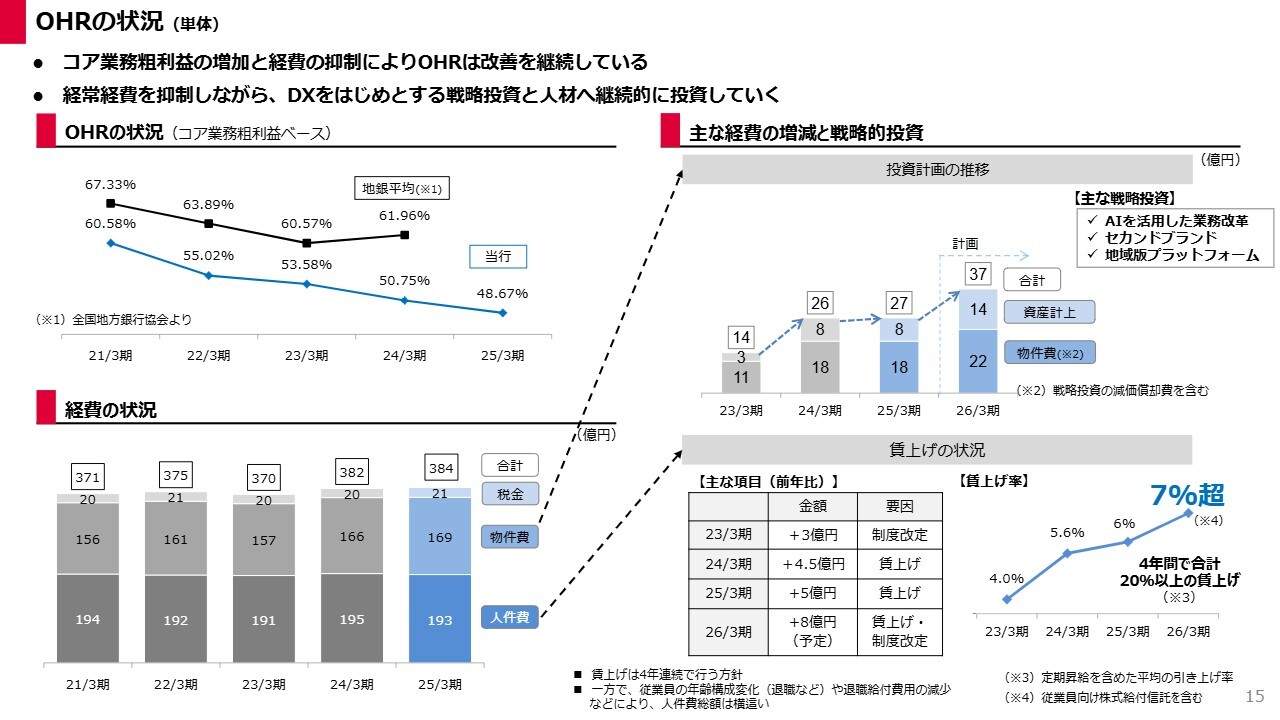

OHRの状況(単体)

OHRについてご説明します。前期のOHRは48.67パーセントと、50パーセントを切る水準に到達し、経営効率としては良好ではないかと思っています。引き続き経常経費は抑制しつつ、一方で将来の成長に向けた戦略投資は継続していきます。

また、スライド右下の表のとおり、当行では直近3年連続で賃上げや人事制度の改定を行ってきました。今年度は、賃上げと人事制度改定の両方を実施し、総額で8億円、7パーセント超の賃上げを予定しています。今年度の見込みを含めて、4年間で合計20パーセント以上の賃上げとなります。

スライド左下のグラフのとおり、4年連続の処遇向上にもかかわらず、人件費が横ばいとなっているのは、退職などによる年齢構成の変化や退職給付費用の減少によるものです。処遇の向上によって行職員のエンゲージメントを高める一方で、人件費が横ばいになっているのは、組織として非常に効率的だと考えています。

今後も戦略分野、成長分野への投資を行いつつ、コストを適切にコントロールしていきます。

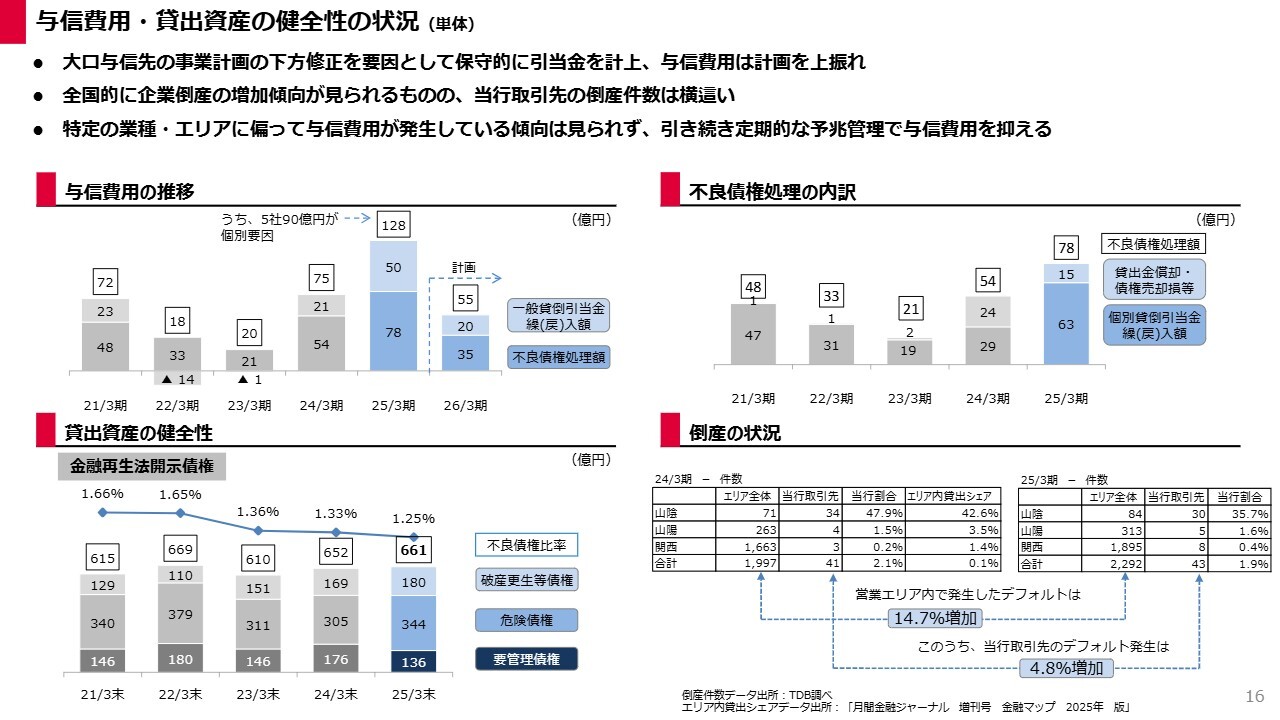

与信費用・貸出資産の健全性の状況 (単体)

与信費用と貸出資産の健全性の状況についてご説明します。前期は、大口与信先の事業計画の下方修正を要因として、引当金を保守的に計上した結果、与信費用は計画を上振れ、128億円となりました。

これは、いわゆる破綻や倒産によるものではなく、設備投資等の事業計画を見直した取引先に対して、保守的・予防的に引当金を計上したものです。この128億円のうち、大口与信先の個別の要因とするものが5社で約90億円あります。

金額的には非常に大きくなりましたが、引き続き私どもが伴走しながらお支えし、将来的にお客さまの業績が回復した際には、計上した引当金が戻ってきます。その際は戻り益として収益に寄与していく可能性もあります。

帝国データバンクや東京商工リサーチの調べによると、全国的に企業倒産の増加傾向が見られるといった記事をよく目にします。

しかしながら、当行の取引先の倒産件数は、スライド右下に示したとおり、横ばいです。また、貸出を伸ばしている山陽や関西地区では、エリア内の貸出シェアと比べても、当行の取引先の倒産件数の割合は小さくなっています。

投資家のみなさまとの1on1などの場において、「与信費用が発生しているエリアや業種に偏りはないか?」というご質問をよくいただきますが、特定のエリアや業種で特に与信費用が発生しているわけではありません。

また、直近では、トランプ関税の影響も非常に気になるところです。スライドには掲載していませんが、アメリカの新たな関税政策の発動後、全営業店で主要な600先強のお客さまにヒアリングを進めてきました。

そのうち約12パーセントのお客さまが、大手製造業者との取引減少等の影響を懸念していました。今後さらに幅広くヒアリングを進め、丁寧に対応していきたいと考えています。

先行きの不安はありますが、引き続き定期的な予兆管理、モニタリングを通じて、潜在的なリスクに対応していきます。

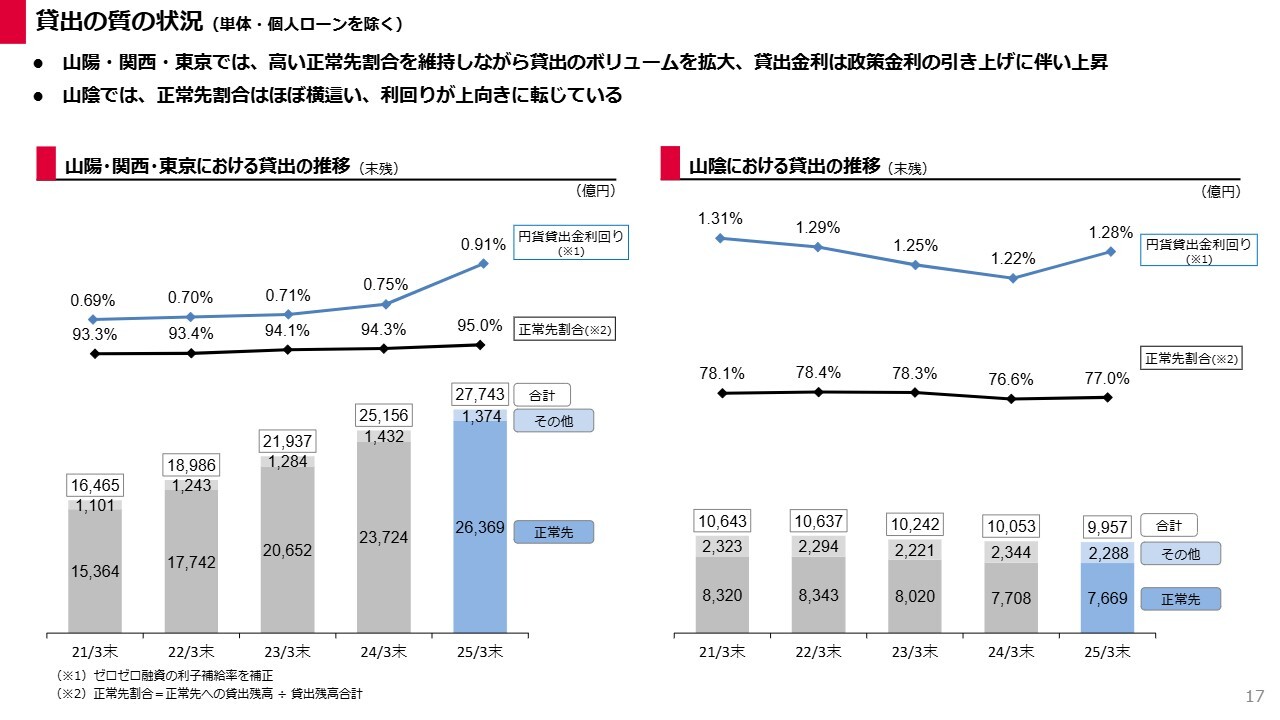

貸出の質の状況(単体・個人ローンを除く)

もう1つ、事業性貸出の資産の質について触れます。ローンを除いて、当行は、特に山陽・関西・東京などの山陰以外で貸出を伸ばしています。スライド左のグラフのとおり、引き続き適切な審査を行うことで、正常先向けの貸出は95パーセント、また、利回りも0.91パーセントへ上昇しています。

日銀の政策金利変更に伴い、短期プライムレートを引き上げましたが、営業現場ですべてのお客さまに対して丁寧に対応し、ご理解いただいた上で引き上げを行っています。ボリュームを優先し、条件を譲歩するようなことはしていないことをご確認いただけるのではないかと思います。

中小・零細企業の多い山陰地区においては、安定的ではあるものの、山陽・関西・東京と比べると正常先の割合はやや低く、リスクに応じたプライシングにより、利回りは高くなっています。

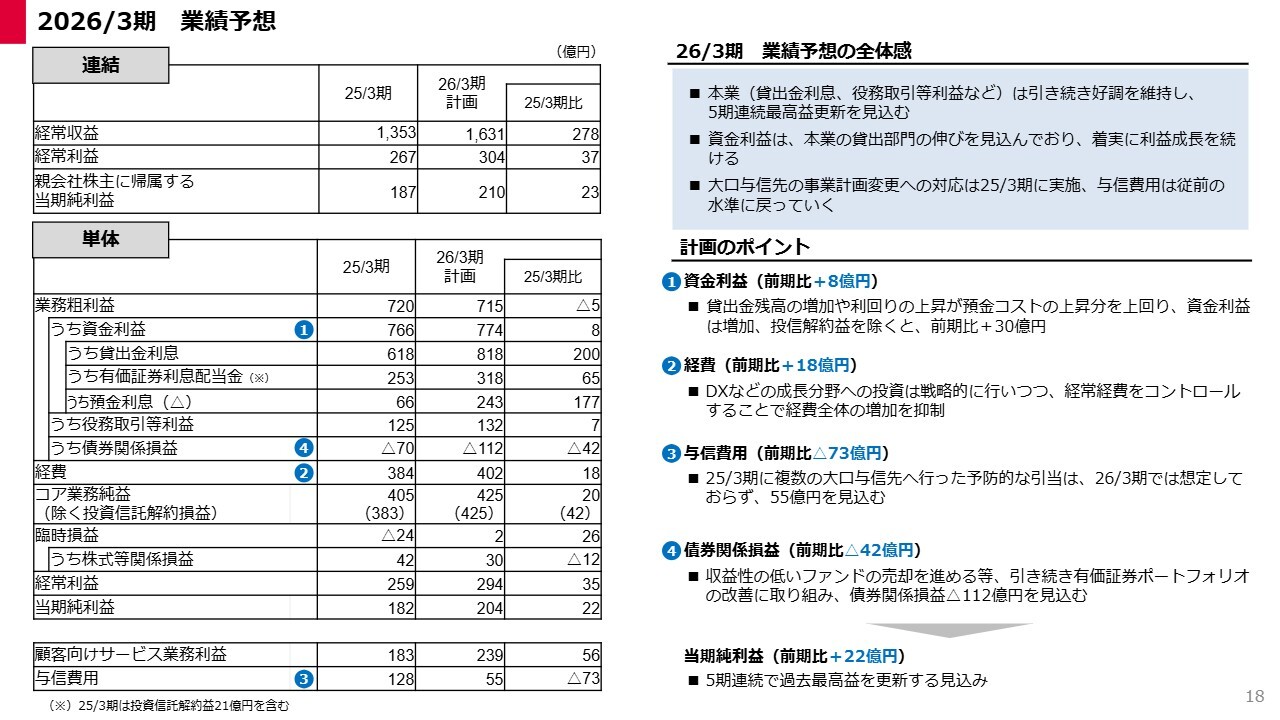

2026/3期 業績予想

今期の業績予想についてご説明します。スライド上段に連結を、下段に単体を記載しています。

日銀の政策金利変更の影響により、預金利息などのコストは上昇しますが、このコスト上昇分を貸出金増加や利回りの改善で図ることで、スライドの1番の資金利益を中心とする本業での利益成長を続けていきます。

3番の与信費用については、前期に行った複数の大口与信先への予防的な引当は、今期は想定しておらず、55億円を見込んでいます。

連結の当期純利益は210億円、単体では204億円を見込み、5期連続で過去最高益を更新する計画とし、今中期経営計画3年目の235億円に向けて邁進していきます。

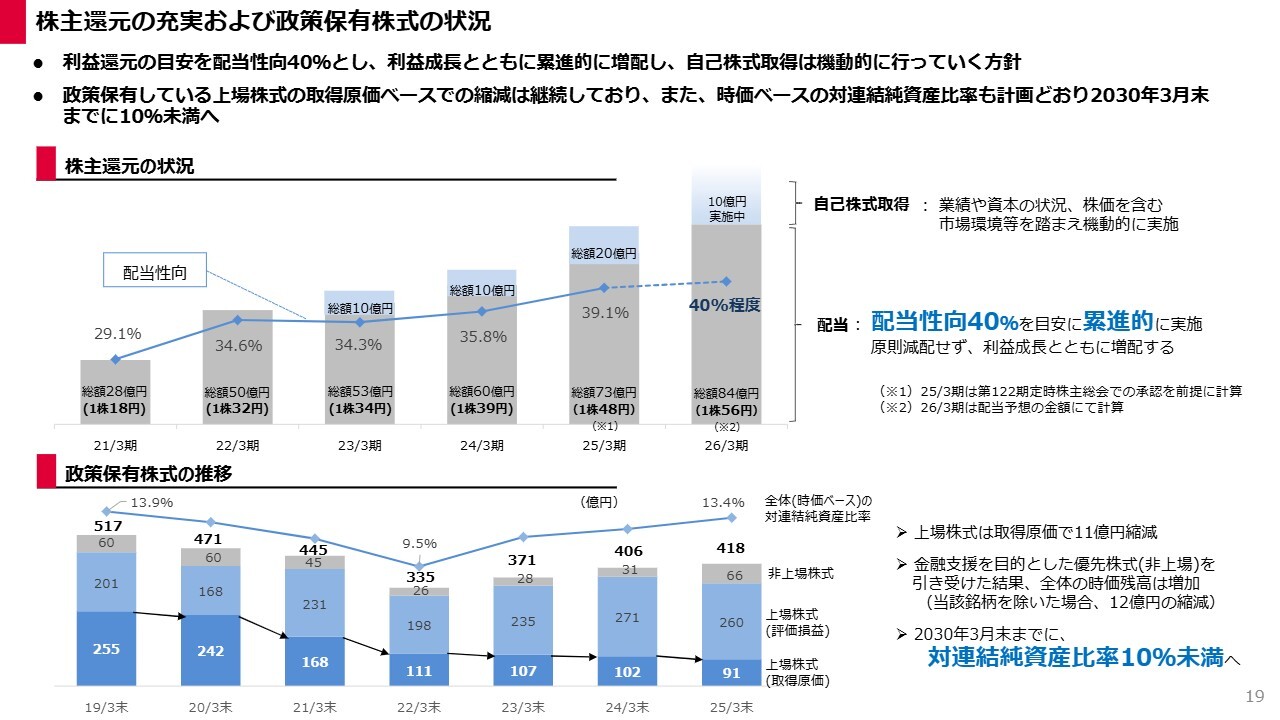

株主還元の充実および政策保有株式の状況

株主還元方針と政策保有株式の状況についてご説明します。

株主還元については、株主のみなさまへ利益還元の充実を図るため、2025年3月期以降の還元方針の目安を、総還元性向40パーセントから配当性向40パーセントに変更し、配当の水準を引き上げました。2025年3月期の最終利益は過去最高を更新し、48円へ、9円の増配を予定しています。

また、自己株式の購入についても、前期は20億円を実施し、今期は5月13日に10億円実施することを決定し、これを現在進めています。

政策保有株式については、これまで縮減を進めてきましたが、前期は取引先の金融支援を目的とした非上場の優先株式を引き受けた結果、全体での時価残高は増加しています。この引き受けは地域の取引先に対する金融支援で、地域金融機関の重要な責務の1つだと考えています。

時価残高は増加しましたが、政策保有株式を2030年までに、対連結純資産比率で10パーセント未満へ縮減する計画に変わりはありません。

企業価値向上に向けた取り組み

スライドでは、PBRの構成要素であるROEの向上に関する取り組みを、ロジックツリーを用いて、RORAの改善と財務レバレッジのコントロールの両面でご説明します。

RORAの向上に向けては、当行の成長の主軸である資金利益・非金利収益を中心とした収益力の増強に加え、与信費用の削減や経費のコントロールに取り組んでいきます。

財務レバレッジコントロールについては、リスクアセットコントロールを中心にご説明します。当行はリスク・アペタイト・フレームワーク(RAF)の考え方に基づき、リスクアセット別にリスクテイクの方針を分類し、それぞれの分野で残高の伸長と採算性の向上を目指しています。

山陽・関西地区については、成長の余地がありますので、「とるべきリスク」として位置づけ積極的なリスクテイクで残高を伸ばしていきます。

東京エリアを中心に推進しているストラクチャードファイナンスについては、闇雲に取り組むのではなく、「コントロールするリスク」として位置づけ、各案件の採算性や内包するリスクをしっかりと見極め、案件を厳選して取り組んでいく方針です。

今期のROEは5.5パーセントを計画しており、中期経営計画最終年度のROE6パーセント以上という数字は、これまでの成長速度を踏まえると、十分達成可能な水準です。ここは通過点として、中期経営計画策定時に描いた10年後のROE8パーセントという水準も、できる限り前倒しで達成できるよう努力していきます。

中期経営計画の進捗状況と手応え

中期経営計画1年目を終えての進捗状況と手応えについてご説明します。1年目を終えて、本業部分は預金・貸出金ともに、計画を上回るペースで伸びています。資金利益の増加を主因に過去最高益を更新し、財務指標はいずれも計画どおり進捗し、中期経営計画達成に向けて着実な成果を上げることができました。

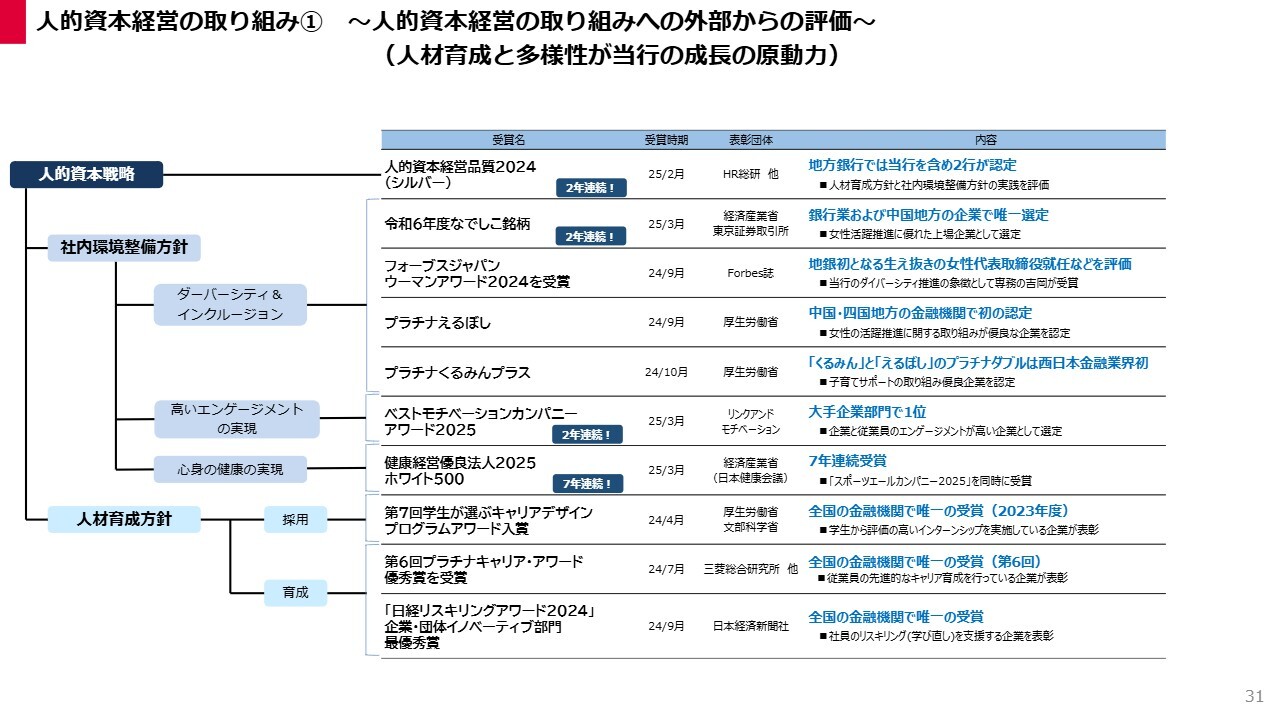

また、当行はこれまで、人材の育成や多様性は成長のために決して欠かすことができないものと位置づけ、早くから人的資本経営に取り組んできました。

育成や福利厚生の制度を充実させ、ウェルビーイングに働くことができる環境を整備し、行職員がそれに応え、当行の成長につながるという好循環が生まれているものと、自己評価しています。

結果として、人的資本指標は計画を上回るペースで進捗し、中期経営計画1年目でほぼすべての項目を達成しています。これらの取り組みはここで終わるものではなく、さらに取り組みを進めていく必要があると考えています。

社会的インパクト指標に関しても、ほぼ計画どおりの進捗率となっています。

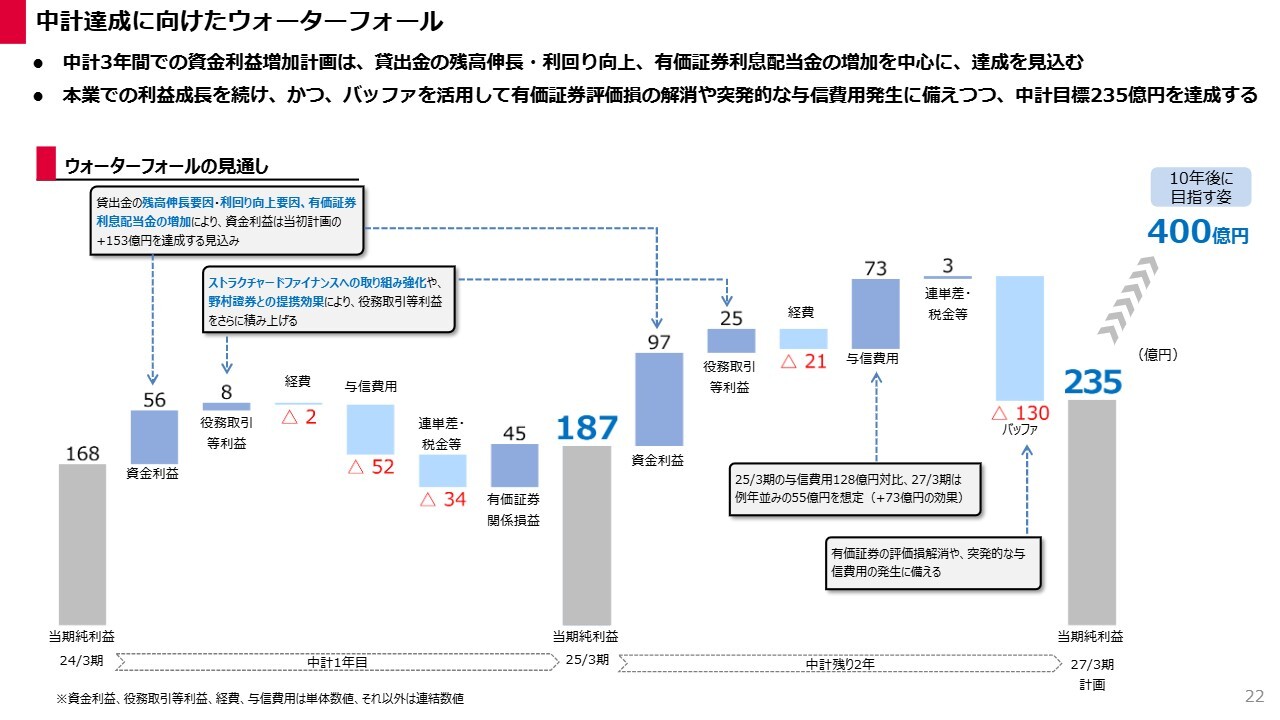

中計達成に向けたウォーターフォール

中期経営計画最終年度の最終利益目標235億円に向けた、ウォーターフォールについてご説明します。スライドの左側には、中期経営計画1年目の2024年度の増減要因を、右側には中期経営計画残り2年間、すなわち2025年度、2026年度累計の増減要因を示しています。

中期経営計画最終年度の最終利益目標235億円の達成に向けて、貸出金の残高増加・利回り上昇、有価証券の利息配当金の増加などを中心とする資金利益の増加、すなわち本業の利益成長を続けていきます。

また、有価証券評価損の解消や突発的な与信費用の発生に対しては、バッファを活用することで対応していきます。

これらのことから、中期経営計画最終年度の当期純利益目標235億円は、十分達成可能なことがおわかりいただけるかと思います。この中期経営計画期間中に、次のステージを見据えた施策をしっかりと練り上げていく予定です。

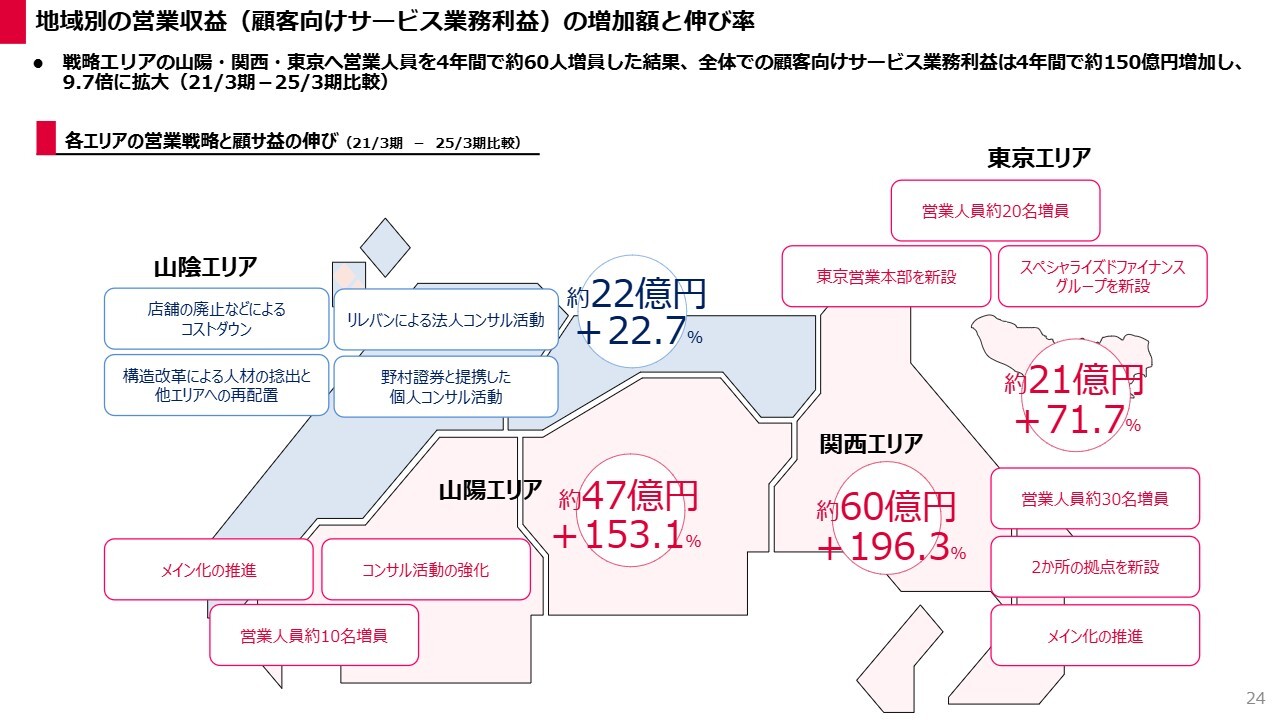

地域別の営業収益(顧客向けサービス業務利益)の増加額と伸び率

スライドでは、当行の営業エリアである、山陰・山陽・関西・東京のエリアごとの顧客向けサービス業務利益、つまり営業現場で獲得した収益の最近4年間の伸びを記載しています。

山陰はトップラインを大きく伸ばすことが難しいエリアですので、主に店舗統廃合などによるコストダウンによって、収益を23パーセント伸ばしています。加えて、このエリアでさまざまな構造改革を行い、人員を捻出し、他のエリアへ供給しています。

戦略地域である山陽・関西・東京へは、山陰エリアでリスキリングを受けた人員を、4年間で約60名投入してきました。

山陽・関西・東京それぞれのマーケット特性に応じた戦略で営業を行った結果、いずれのエリアでも4年間で大きく利益成長しました。顧客向けサービス業務利益は当行全体で、4年間で約150億円増加しています。

スタートアップで突き抜ける

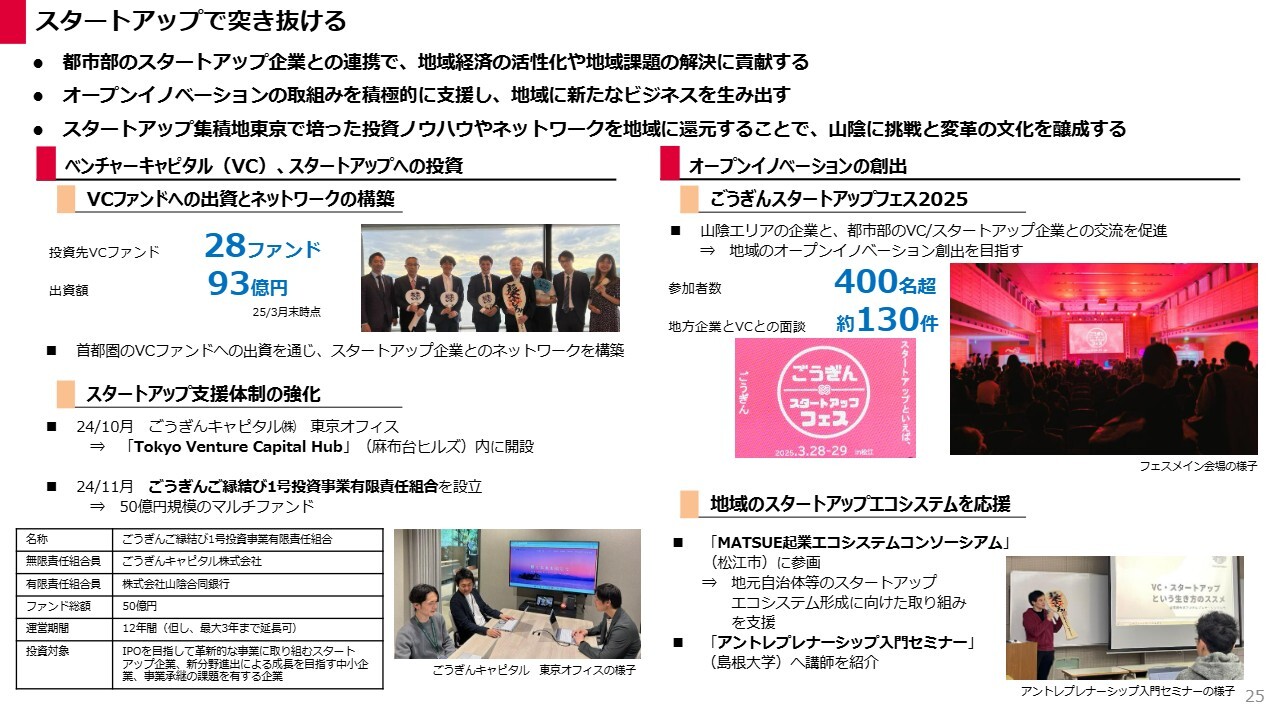

当行は中期経営計画において、ベンチャーキャピタルファンドへの投資やベンチャーデットへの取り組みを強化し、地域の持続的成長に貢献することを掲げています。

都市部のスタートアップ企業が持っている最先端の技術・ノウハウは、さまざまな地域課題の解決に役立つことが期待できます。

当行はベンチャーキャピタルファンドへの出資を通じて、都市部のスタートアップ企業とのネットワークを構築し、スタートアップ企業の誘致や、これらスタートアップ企業のソリューションを山陰エリアへ還元します。すなわち、オープンイノベーションを創出することで、地域経済の活性化や課題解決に貢献していきます。

2025年3月末までに、28ファンドのベンチャーキャピタルファンドへ総額93億円を出資しました。出資時の平均的な投資倍率の見込みは2倍程度に置いています。

今年3月には、山陰エリアの企業と都市部のベンチャーキャピタル、スタートアップ企業の交流を促進することを狙い、「ごうぎんスタートアップフェス2025」を開催しました。全国から当行本店ビルに400名を超える参加者にお集まりいただき、起業、創業に関するトークセッションや、ピッチコンテストといわれる新規事業に関するアイデアコンテストを開催しました。

また、山陰エリアの企業とベンチャーキャピタルの面談も当日だけで約130件実施されている等、地域の企業・経営者が抱える課題、悩みを具体的に解決する取り組みとなりました。

今後も「スタートアップといえば、ごうぎん」を合言葉に、このような取り組みをより一層加速させていきます。

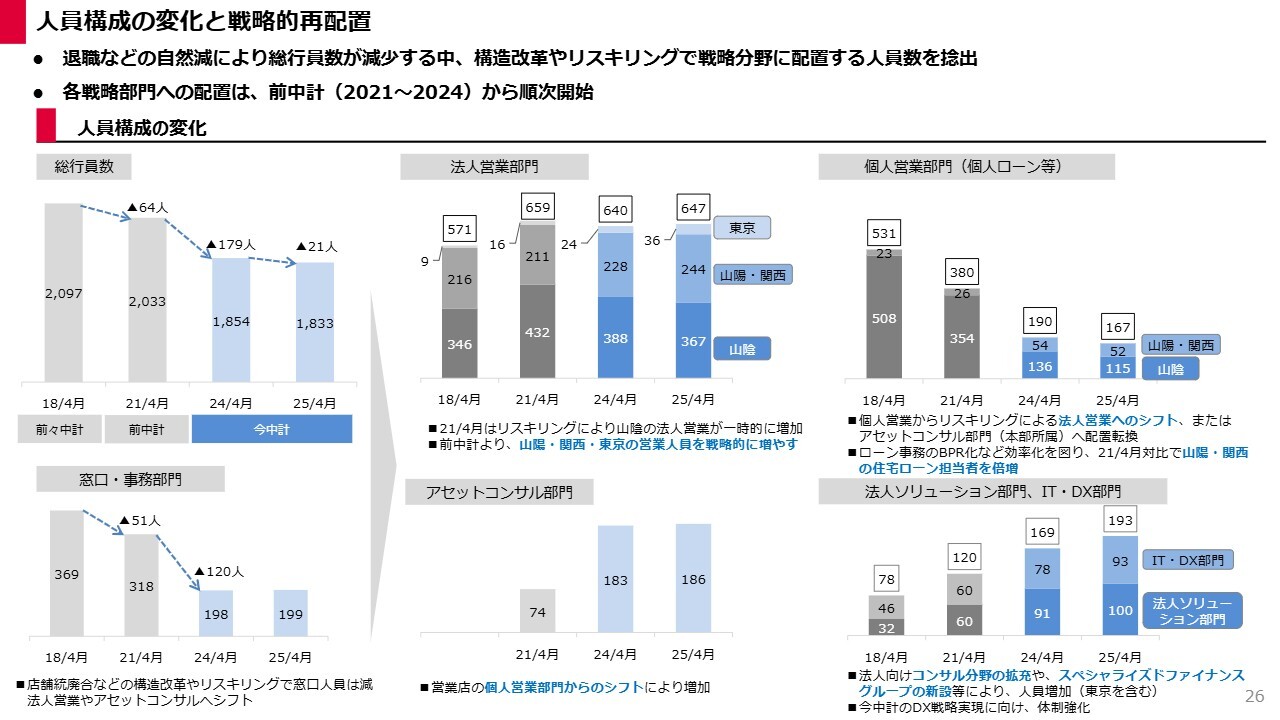

人員構成の変化と戦略的再配置

当行の人員構成の変化と戦略的再配置の状況についてお話しします。スライド左上のグラフのとおり、行員の数は2,000名から退職などの自然減により、1,800名ほどに減少しています。

人材確保は非常に難しい課題ですが、当行は前々中期経営計画から継続的に取り組んできた構造改革や、前中期経営計画から取り組んできたリスキリングにより、人員を捻出してきました。

スライド左下のグラフでは、窓口・事務部門の人員が減少していますが、これはまさに構造改革による減少やリスキリングによって、他部門へ再配置したことによるものです。このようにして捻出した人員は、スライド中央および右側のグラフに記載した、戦略分野へ再配置しています。

スライド中央上のグラフでは、山陰エリアの2021年4月の営業人員が増え、その後減少しています。これはリスキリング対象者をこのタイミングで山陰の法人営業部門に配置したことによるものです。成長した後、山陽・関西・東京エリアや、右下グラフの法人ソリューション部門、IT・DX部門を担う人材となっていることを示しています。

繰り返しになりますが、当行は人材の育成と多様性を成長の礎としており、限られた人員数の中でさまざまな工夫をするとともに、戦略に応じた配置により、それぞれの部門の成長を牽引していきます。

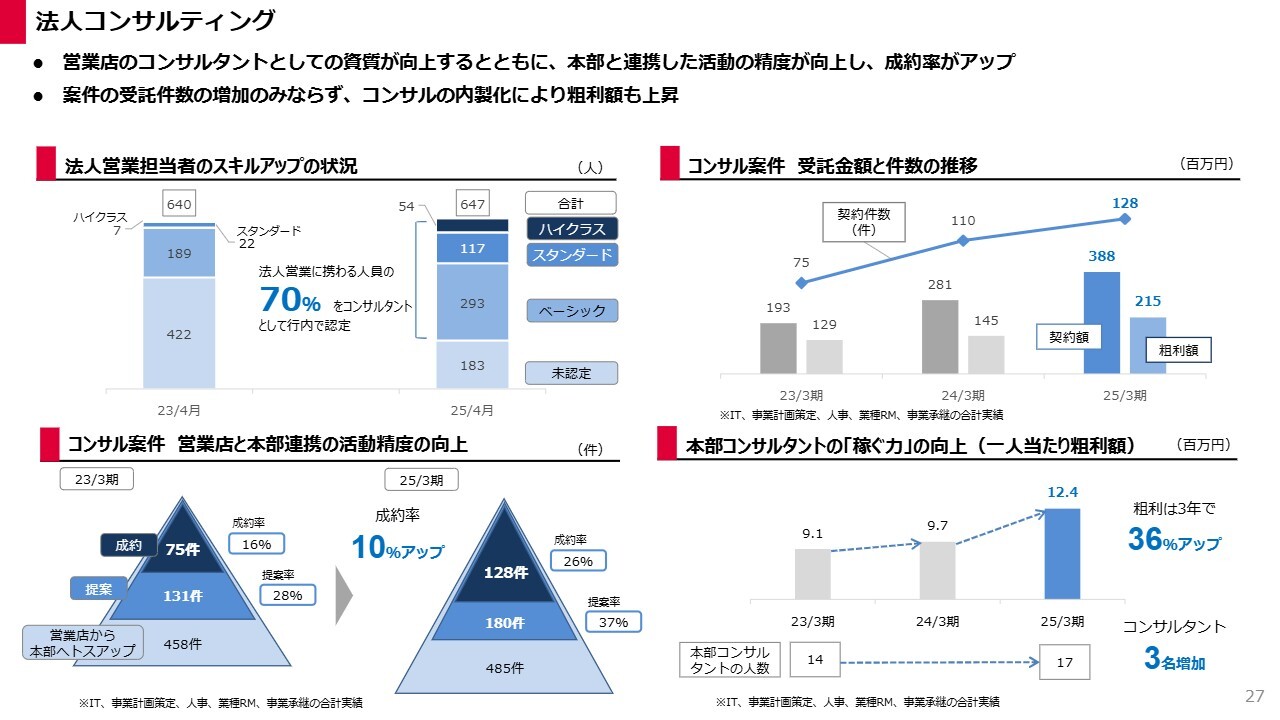

法人コンサルティング

法人コンサルティングの状況についてご説明します。当行の人材育成プログラムは、単に研修やOJTで育成するだけではなく、それぞれの担当者のレベルを3段階で可視化できる行内の認定制度ともリンクする育成プログラムです。このような育成プログラムを通じて個人のスキルを高めるべく取り組んできました。

2年前は、担当者のスキルがベーシック、もしくはコンサルタントとしての認定なしの分類に、多くの人数がとどまっていたという課題がありました。

それから2年が経過し、育成プログラムを愚直に続けてきた結果、今年4月の時点では、法人営業に携わる70パーセントの人員をコンサルタントとして認定しました。その成果は、スライド左下の図のとおり、活動精度の向上として表れています。

事業計画策定コンサルや人事コンサルなど、難易度の高い案件は、以前は本部へのトスアップ件数こそ多かったものの、なかなか提案や成約には至りませんでした。

今では個々のスキルがアップしたことで、お客さまの課題がどこにあるかを営業現場で的確に把握することができ、より具体的な提案や成約率のアップにつながっていることがおわかりいただけると思います。

野村證券とのアライアンス効果と今後の発展

野村證券とのアライアンスの効果と今後の発展についてご説明します。前頭取の山崎もこれまで何度もご説明してきましたが、この提携は銀行と証券会社の預り資産ビジネスを完全に統合し、一本化した全国初のビジネスモデルです。

当行と野村證券のそれぞれの強みを融合させ、効率化を図ることで、お客さまとの接点を増やしてきました。その結果、スライド左下のグラフのとおり、預り資産残高8,000億円の目標は、当初計画を2年前倒しで達成しています。

このように、提携の効果は着実に表れていますが、提携を預り資産の分野からさらに進化させていくことを目指しています。

スライド右側には、お客さまのバランスシートのモデルを記載しています。これまでは、いわゆる預り資産の業務では、バランスシートの資産の側の上2つ、つまり金融資産と運用資産に着目した営業活動が主となっていました。

しかしながら、お客さまはバランスシートの負債の側でも、さまざまな悩みを抱えています。法人営業の担当者は事業承継コストの悩みや、自社株に関するお悩み等、オーナー層ならではのお悩みをお聞きする機会が数多くあります。

アライアンスで情報共有・提携が可能な範囲で、お客さまのバランスシート全体を理解し、お客さまの課題、ニーズに沿った商品サービスをトータルコーディネートすべく、さらなる銀証連携を進め、当行は、立ち止まることなく進化していきたいと思っています。

DXによる非対面取引の拡大

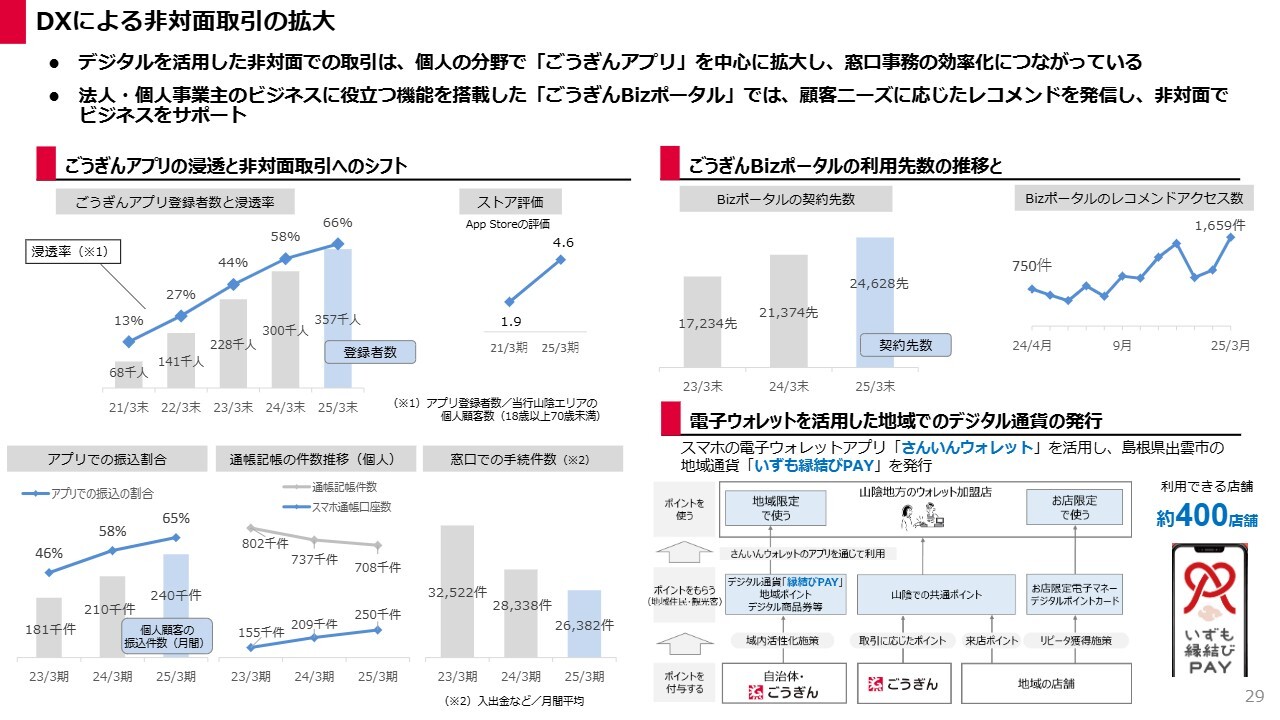

DXによる非対面での顧客接点の拡充についてご説明します。当校では、営業人材による対面接点と、デジタルを活用した非対面接点の、ハイブリッドな営業推進を行っていきます。

個人のお客さまとの取引については、「ごうぎんアプリ」はスライド左上グラフのとおり、登録者数が35万7,000人と、山陰エリアの人口120万人の約3割をカバーし、当行のお客さまの6割以上に浸透しています。

これに伴い、スライド左下のグラフのとおり、アプリでの振り込みの割合や、いわゆるスマホ通帳の増加、通帳記入や窓口での入出金振り込み等の手続きの件数が減少していることがおわかりいただけます。

当行のアプリは今や、山陰エリアの金融取引になくてはならない存在に近づいていると評価しています。

スライドの右側では、法人や個人事業主のビジネスをサポートする「ごうぎんBizポータル」の普及の状況や、電子ウォレットを活用した地域でのデジタル通貨の発行についてご紹介していますので、後ほどご覧ください。

非対面領域でのコンサルティング

非対面の接点で、お客さまの希望するチャネルに最適かつ最短の動線となる「オムニチャネル基盤」についてご紹介しています。

オムニチャネルとは、営業店での対面や電話、Webなど、お客さまと接するすべてのチャネルを指します。そして、お客さまが接点としてどのチャネルを希望されるかは、千差万別です。

当行は昨年10月、生成AIや音声認識システムなどの最先端技術を活用した新たなコンタクトセンターシステムを導入し、お客さまの知りたいこと、解決したいお悩みに対し、最適なチャネルを最短の動線でご案内できる仕組みを構築しました。

また、当行は、電話やWebで預り資産のご提案をスタートし、非対面の領域でもコンサルティング活動を行っています。今後、非対面での事業領域を拡大し、さらなる成長につなげていきたいと考えています。

人的資本経営の取り組み① ~人的資本経営の取り組みへの外部からの評価~

昨年12月の東京IRでお示しした、当行の人的資本戦略とそれに対する外部からの評価が好評でしたので、情報をアップデートして再掲しています。

ダイバーシティ&インクルージョンにおいては、東京証券取引所から「令和6年度なでしこ銘柄」に選定され、2年連続の受賞となりました。

また、フラットで風通しのよい組織を目指し、この点でもさまざまな取り組みを行っています。「ベストモチベーションカンパニーアワード2025」も受賞し、従業員のエンゲージメントが高い企業として評価されています。これは、行員が働きがいや満足度を感じてくれている証だと実感しています。

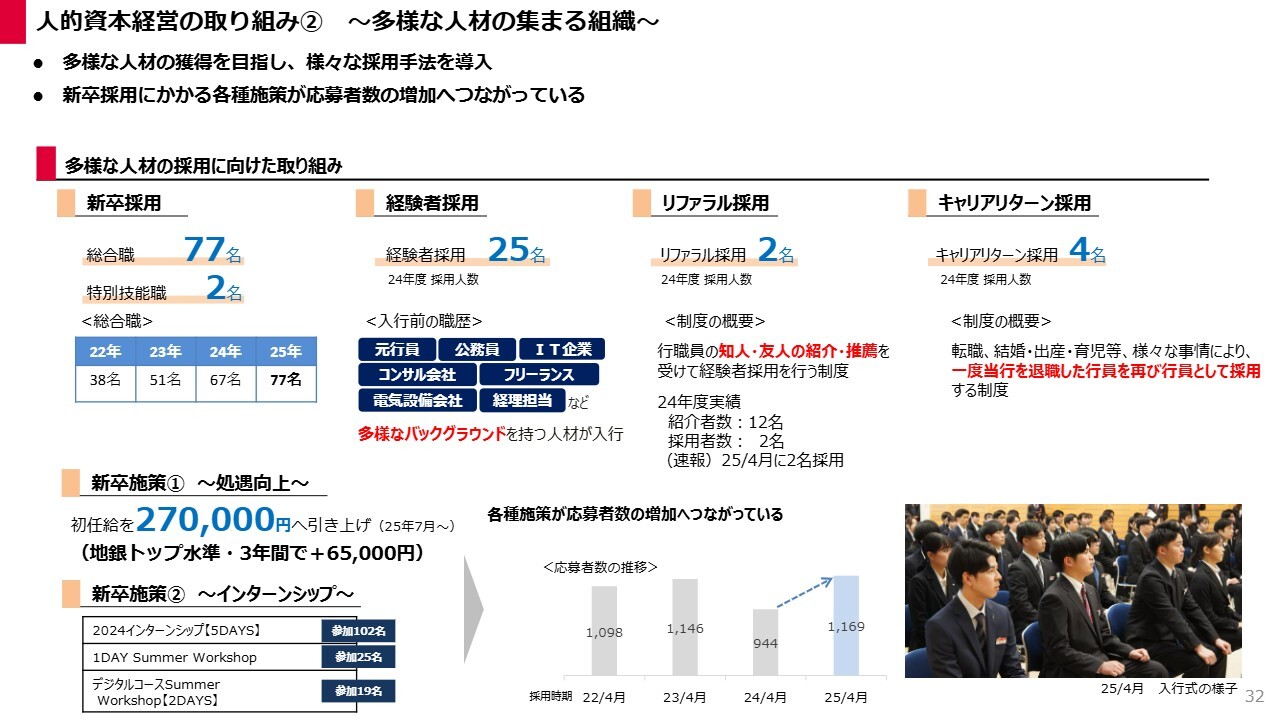

人的資本経営の取り組み② ~多様な人材の集まる組織~

多様な人材の採用に向けた取り組みをご紹介します。新卒採用は近年増加しています。採用活動に加え、初任給の引き上げなどの施策が応募者の増加につながっていると考えています。

また、経験者採用や行員の知人・友人の紹介、推薦によるリファラル採用、一度当行を退職した行員を再び採用するキャリアリターン採用でも採用実績が出てきています。

人的資本経営の取り組み③ ~ダイバーシティの推進~

当行のダイバーシティ&インクルージョンの状況についてです。スライド左の女性登用については、2025年3月末時点で係長相当職以上の女性割合は34.8パーセント、課長相当職(支店長職)以上は24.1パーセントと、年々上昇しています。

しかしながら、当行の場合、男女比ではちょうど半分が女性行員ですので、まだまだだと認識しています。

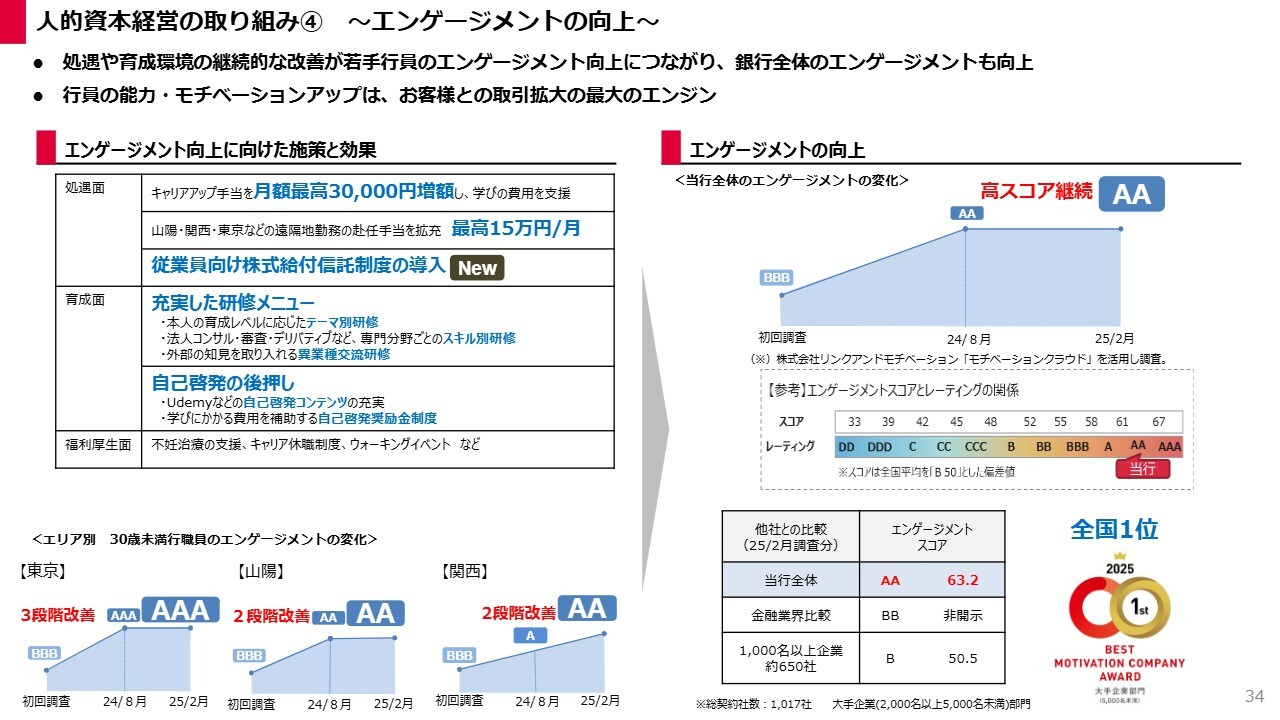

人的資本経営の取り組み④ ~エンゲージメントの向上~

当行のエンゲージメントの向上についてご説明します。当行では半年に1回、派遣社員やパートタイマーを含むすべての職員を対象に、専門のコンサル会社とともにグループ全社で無記名のエンゲージメントサーベイを実施し、課題を把握し、対策を講じてきました。

処遇面、育成面、福利厚生面のさまざまな施策が、人材のエンゲージメントやスキルを向上させ、ひいてはお客さまの満足度を向上させて、取引の拡大、当行の成長につながると考えています。

スライドの左下には、東京、山陽、関西といった私たちにとって激戦区で働く30歳未満の若い行員のエンゲージメントを抜き出し、その変化を示しています。まだまだ課題も多くありますが、2023年2月の初回調査時と比べると、着実に向上しています。

スライド右下の他社比較では、金融業界の平均と比較して相当高いエンゲージメントにあり、多くの行員が働きがいを感じ、職場に高い満足度を示してくれていることがおわかりいただけるかと思います。

人的資本経営の取り組み⑤ ~障がい者雇用を通じた支え合い~

スライドでは、障がい者の自立支援、社会参画支援として、当行が長く取り組んでいる内容や、最近新たに始めた取り組みについてご紹介しています。

ユニークな社会貢献活動

ユニークな社会貢献活動についてです。スライドには、島根・鳥取両県での「森林保全活動」や、江戸時代の藩校をイメージした私塾「尚風館」、当行グループの役職員から募金を集めてこども食堂などへの寄付を行う「ごうぎん一粒の麦の会」など、当行独自の活動について記載しています。

気候変動・自然資本への取り組み①

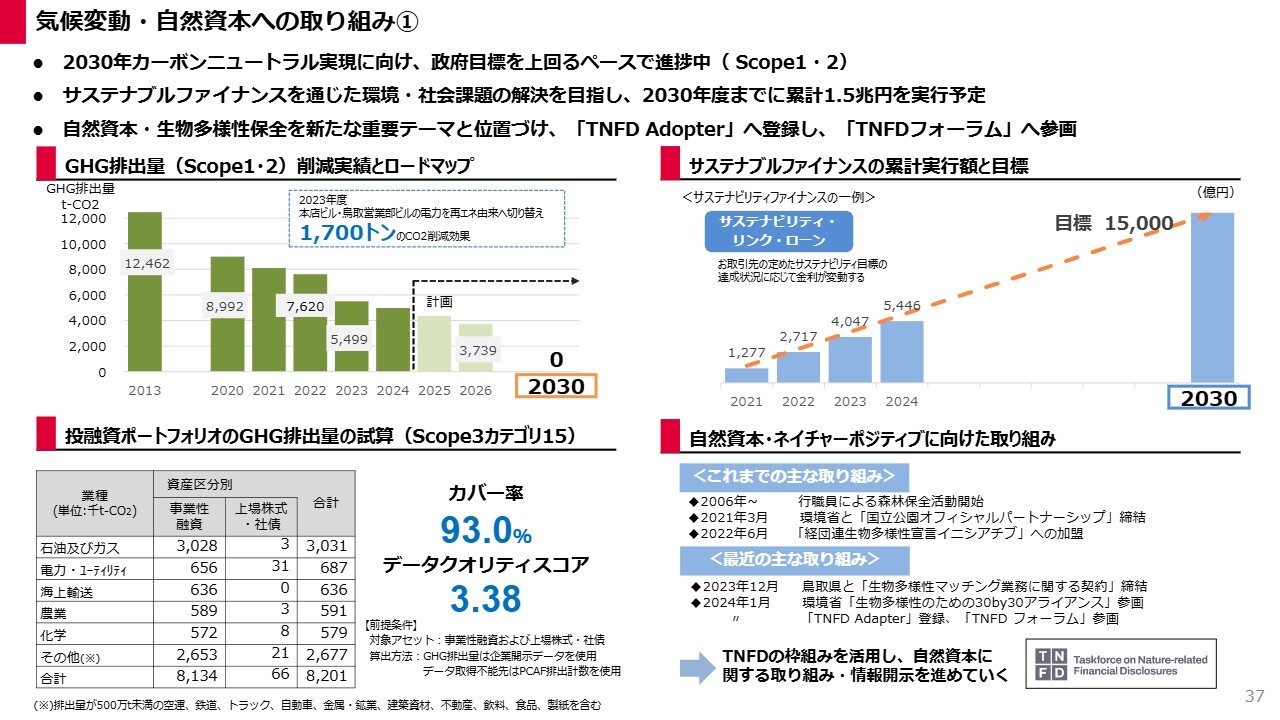

当行の脱炭素に関する取り組みをご紹介します。スライド左上には、当行のGHG(温室効果ガス)排出量削減実績とロードマップを記載しています。

スライド右上のサステナブルファイナンスについても、2030年度の累計実行額1兆5,000億円に向けて、順調に増加しています。

気候変動・自然資本への取り組み②

当行は地域金融機関ですので、当行自身の脱炭素に加え、地域の脱炭素にも貢献しなければなりません。

日本の金融機関初の再エネ発電事業子会社のごうぎんエナジーによる、PPA事業の状況や、J-クレジット創出支援、環境省が進めている脱炭素先行地域づくり事業への当行グループの関与などについてスライドにまとめていますので、ご確認ください。

ガバナンスの取り組み

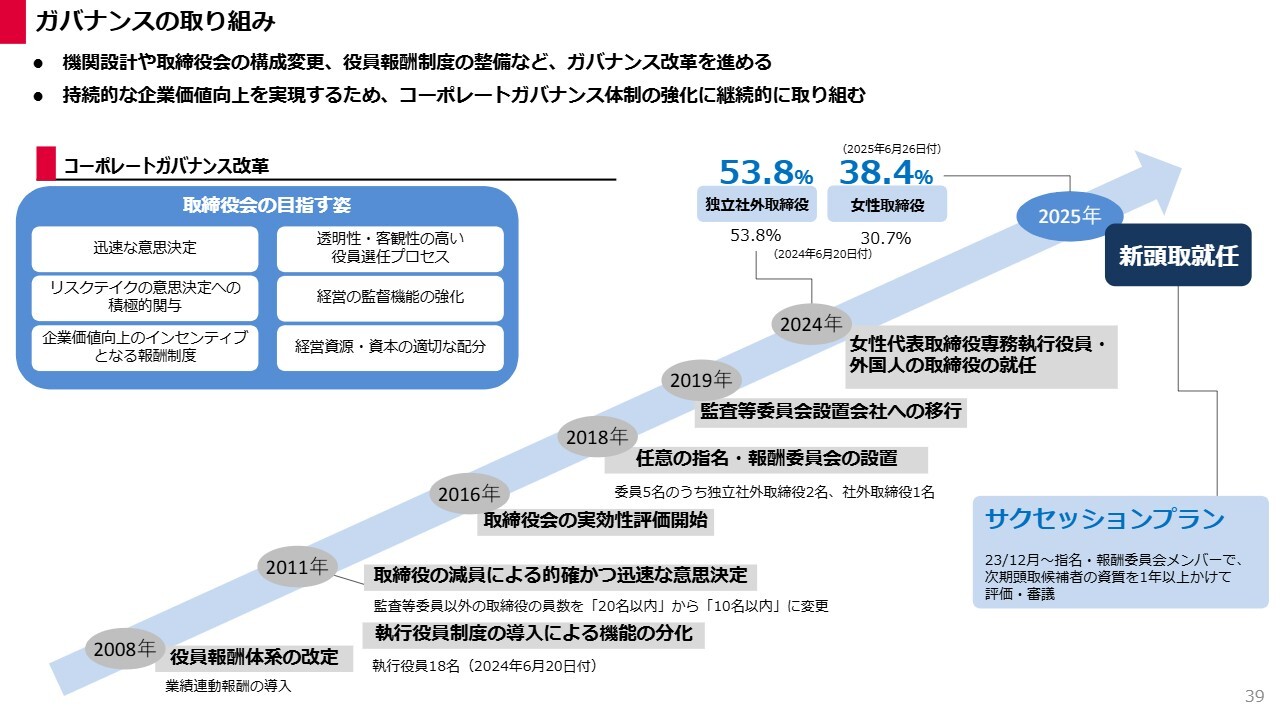

スライドには、当行のガバナンスの取り組みとして、コーポレートガバナンス改革の推移を記載しています。まず、私が頭取に選任された経緯について少しご説明します。

今年1月28日に頭取交代の記者会見を開きましたが、その際、前頭取で現会長の山崎より、頭取交代のサクセッションプランをご説明しました。

2023年12月の指名・報酬委員会から、次の頭取候補者と交代の時期について審議が重ねられてきました。当行の指名・報酬委員会は当時、全部で5名、山崎会長以外はすべて社外取締役で、指名・報酬委員会のトップである委員長も社外取締役で構成されていました。

指名・報酬委員会において、山崎頭取の後任を複数の次期頭取候補者の中から、能力や経験を踏まえて選定し、交代の時期を2025年とすることを審議し、承認されたとのことです。この間、指名・報酬委員会のみなさまは、私の人物像などをよく観察し、吟味を続けていたとのことです。

このように当行では、1年以上かけて、指名・報酬委員会を中心に次期経営トップ候補者の資質を評価、審議しています。

社外取締役への期待

スライドには、社外取締役7名のスキルマトリックスを掲載しています。

社外取締役の紹介

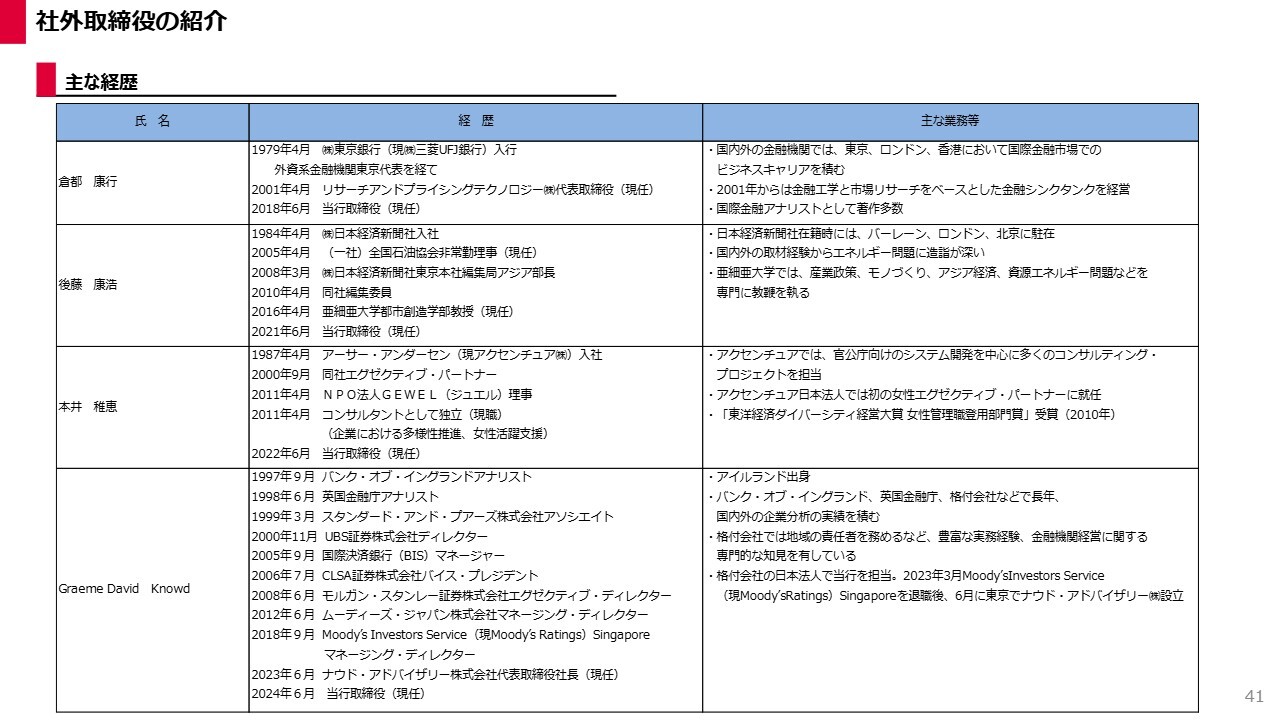

スライドには、社外取締役4名の主な経歴を掲載しています。社外取締役には、経営の監督と経営への助言の2つを期待しています。

当行の経営理念や長期ビジョン、マテリアリティ、経営戦略に照らし、特に重要と考える8つのスキルをバックキャストで設定しています。専門的知見や経験を活かした経営の監督・助言を通じて、当行の企業価値の向上に貢献いただいています。

私からのご説明は以上となります。本日は、当行のIR説明会にご参加いただき、またご清聴いただきありがとうございました。

質疑応答:下期偏重の傾向が弱まった要因について

質問者:とてもご説明が充実していて内容も盛りだくさんのため、ご質問したいことがたくさんあるのですが、時間も限られていますので、まず財務面についてうかがいます。

御行の業績の出方はトップラインが非常に伸びていて、預金・貸金が伸びていますので、平均残高ベースで見ると、収益も資金利益も、どうしても尻上がりに出やすいと感じています。

なおかつ今、金利が上がっている中で、固定金利貸し出しが多いため、金利が上がったからすぐに収益が上がるわけではなく、少し時期がずれてくることもありますので、上期下期で見ると下期寄りのイメージを持っています。

昨年度もその前の年も、上期下期のバランスでは下期偏重という実績だったと思いますが、今期の予想では、上期と下

新着ログ

「銀行業」のログ