提供:株式会社グッドコムアセット 2023年10月期決算説明

【QAあり】グッドコムアセット、既に823億円相当の物件を確保、バルク販売から1棟単位での販売へ 次期は過去最高収益を予想

目次

長嶋義和氏(以下、長嶋):グッドコムアセット代表取締役社長の長嶋です。よろしくお願いします。本日は目次に沿って、当社の事業内容や決算についてご説明します。

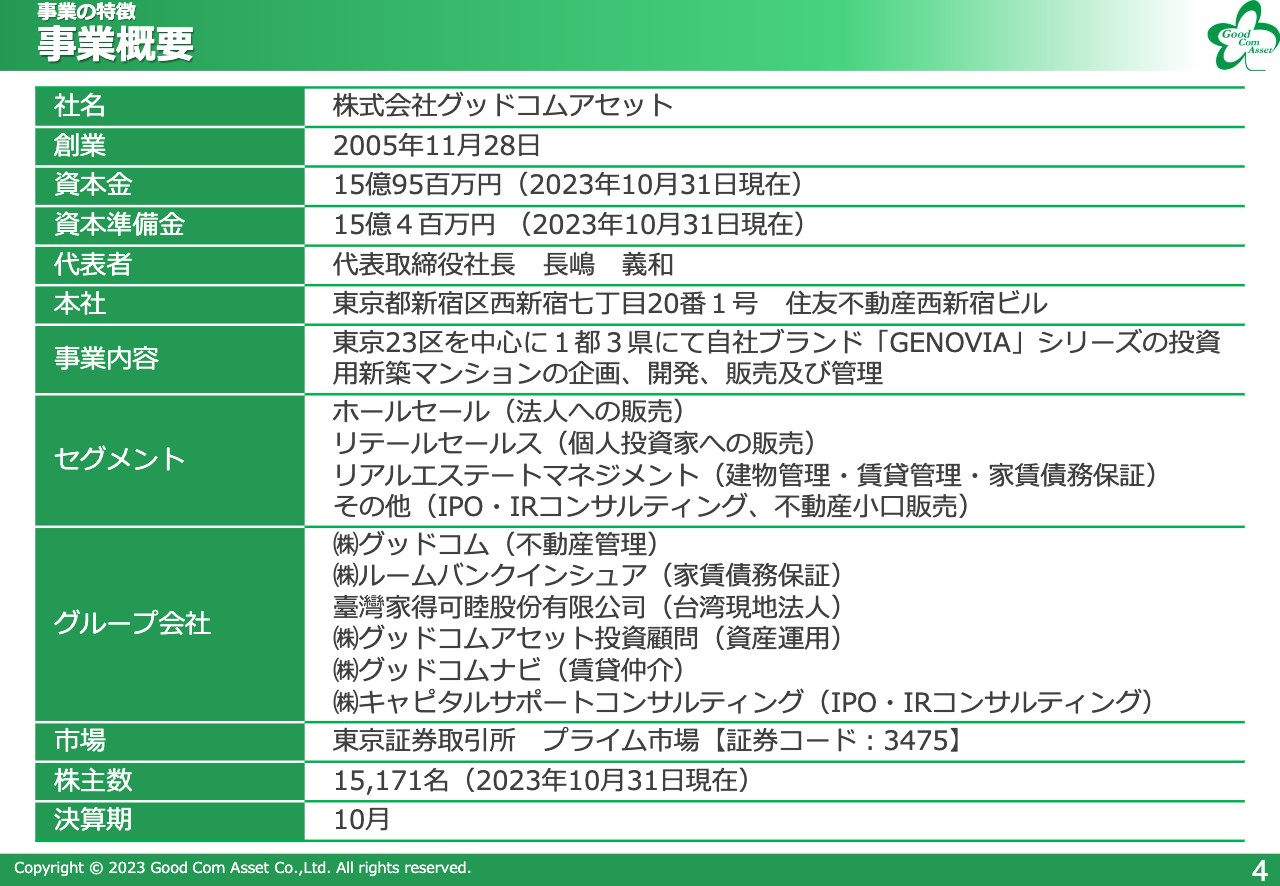

事業概要

事業の特徴です。当社グループの主力事業は、東京23区を中心に1都3県にて自社ブランド「GENOVIA」シリーズの投資用新築マンションの企画、開発、販売及び管理です。

セグメントは、法人への販売を行うホールセール、個人投資家への販売を行うリテールセールス、建物管理・賃貸管理・家賃債務保証を行うリアルエステートマネジメント、IPOやIRコンサルティング、不動産小口販売を行うその他です。

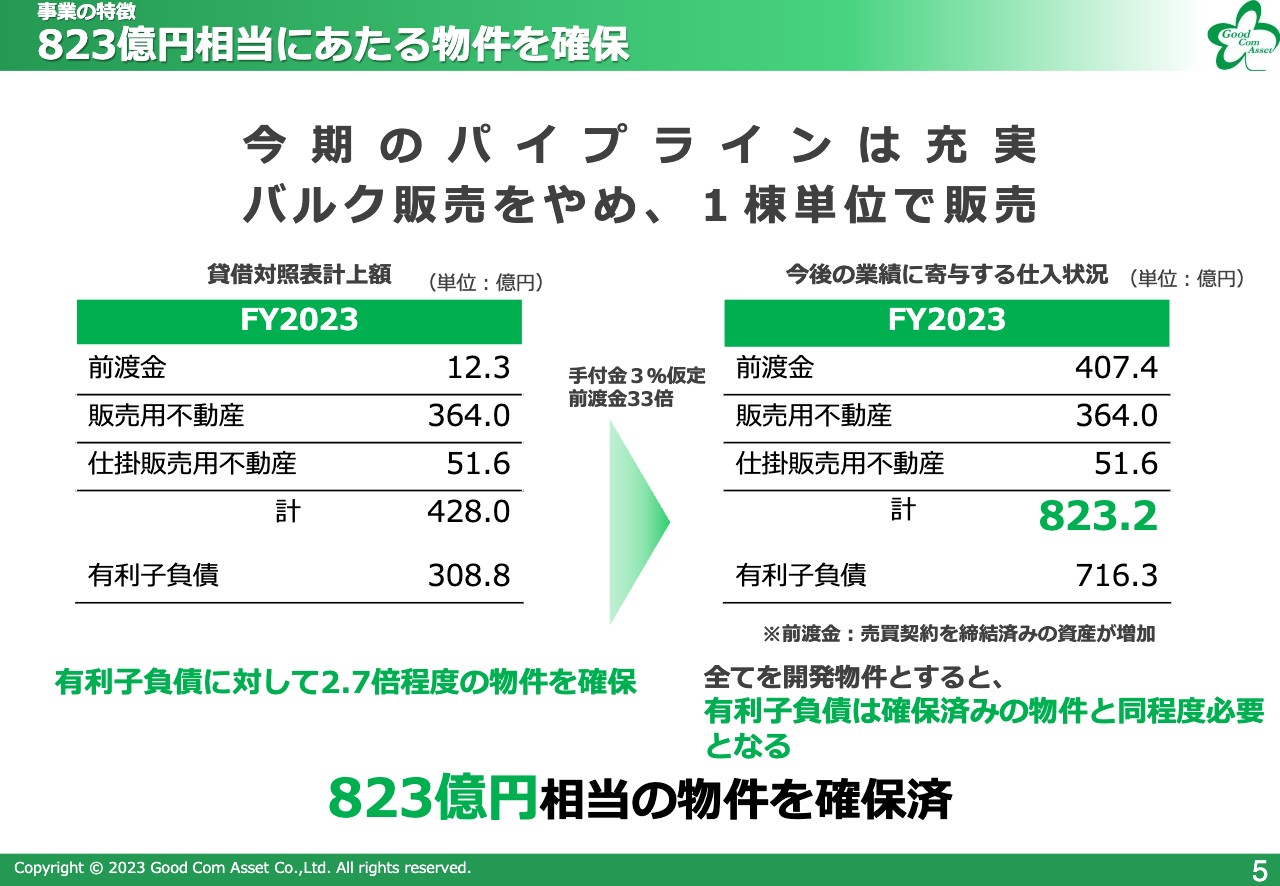

823億円相当にあたる物件を確保

2023年10月末で、823億円相当の仕入が完了しています。その理由は、当社の仕入はオフバランス・スキームを活用しているためです。後ほどご説明しますが、オフバランス・スキームは手付金のみで仕入契約が可能となるスキームです。

手付金を総額の3パーセントと仮定すると、スライド右側の表のとおり、前渡金を33倍にすることで、仕入の実績がわかるようになっており、仕入総額は約823億2,000万円相当となります。

こちらのオフバランス・スキームを行わない場合は、有利子負債が716億3,0000万円程度と、仕入と同程度必要となります。このスキームによって、実際の仕入総額よりも有利子負債を抑えることが可能となっています。パイプラインは充実しており、バルク販売をやめ、1棟単位で販売します。

仕入の特徴 オフバランス・スキーム

当社独自のオフバランス・スキームについてご説明します。建設会社が土地を取得し、当社と仕入契約を結びます。当社は、仕入契約時に手付金のみを支払うことで、仕入が完了します。

マンションが竣工し、引き渡しを受けるまで、土地代金や建築代金、借入金利など、物件開発に関わる一切の費用を負担しないで済みます。

また、2年、3年と資金が寝てしまうことがないため、資金回収期間が短く、高い資金効率を実現できます。健全な財務体質を維持することができるため、他社よりも多くの仕入が可能で、業績拡大スピード、すなわち成長を加速することができます。

パイプラインの状況

パイプラインの状況です。大型の物件を仕入れることで、建築資材の価格高騰を圧縮するよう取り組んでいます。2023年10月期は、46棟3,408戸の仕入を行っており、20億円以上の大型物件の仕入を増やしています。

大型化することで、例えば同じ戸数の仕入でも、棟数が少ないほど現場監理などの人件費が削減できます。また、浴槽やトイレなどの設備も一括で仕入れることで、コストを削減することが可能になります。

パイプライン3(2023年12月12日現在)

今後のパイプラインの一覧です。12月12日現在で、合計68棟4,779戸のパイプラインを揃えています。

当社ブランドマンション「GENOVIA」外観写真

自社ブランド「GENOVIA」シリーズの外観写真です。外観、エントランス、アプローチなどに統一感を持たせています。

物件の供給エリア

「GENOVIA」の供給エリアです。賃貸需要の高い東京23区を中心に、1都3県で供給しています。東京23区では146棟、1都3県では合計165棟を供給しています。

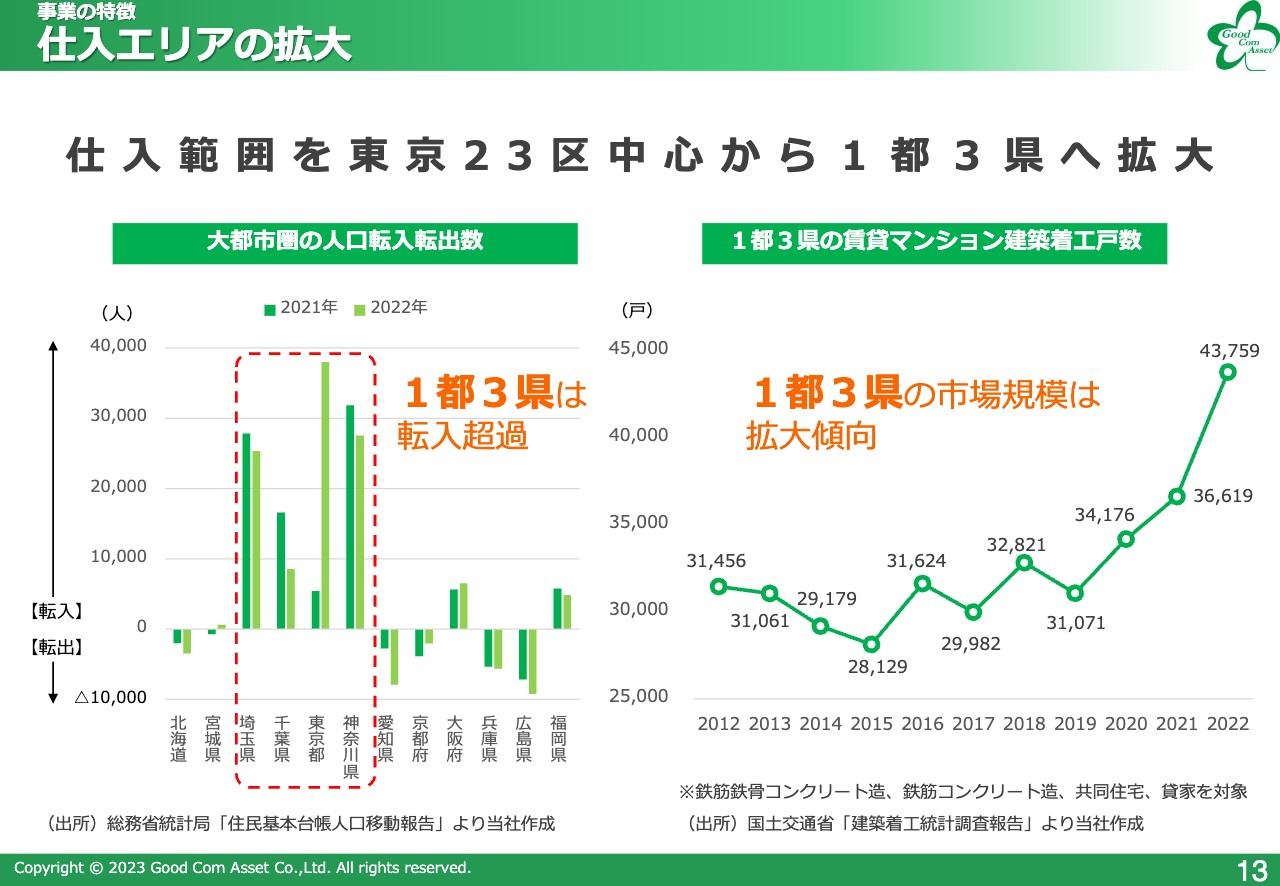

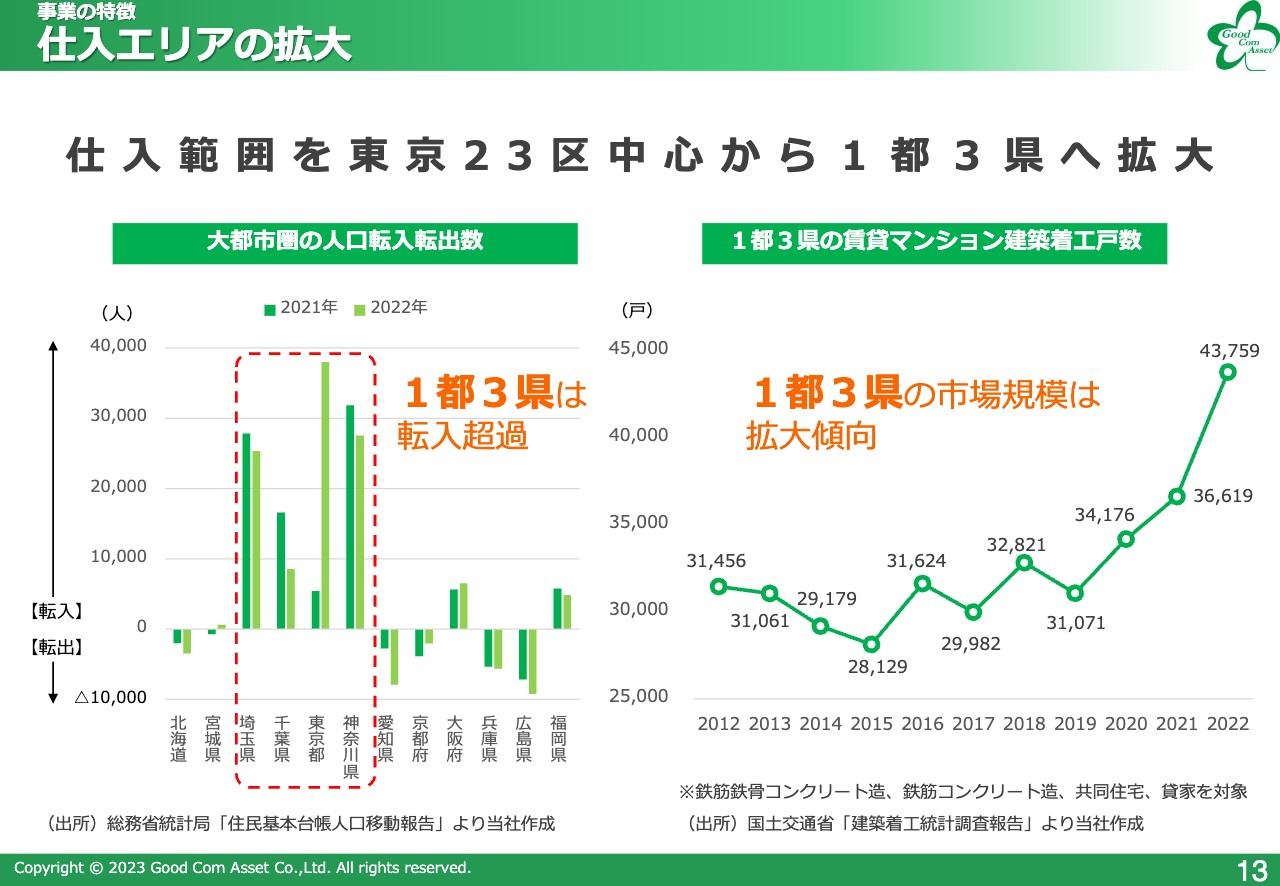

仕入エリアの拡大

1都3県の人口は転入超過であり、賃貸マンションの市場規模も拡大していることから、仕入エリアを東京23区中心から1都3県まで拡大しています。

今後も、さらに市場シェアを高め、安定的に事業を成長させていきたいと考えています。

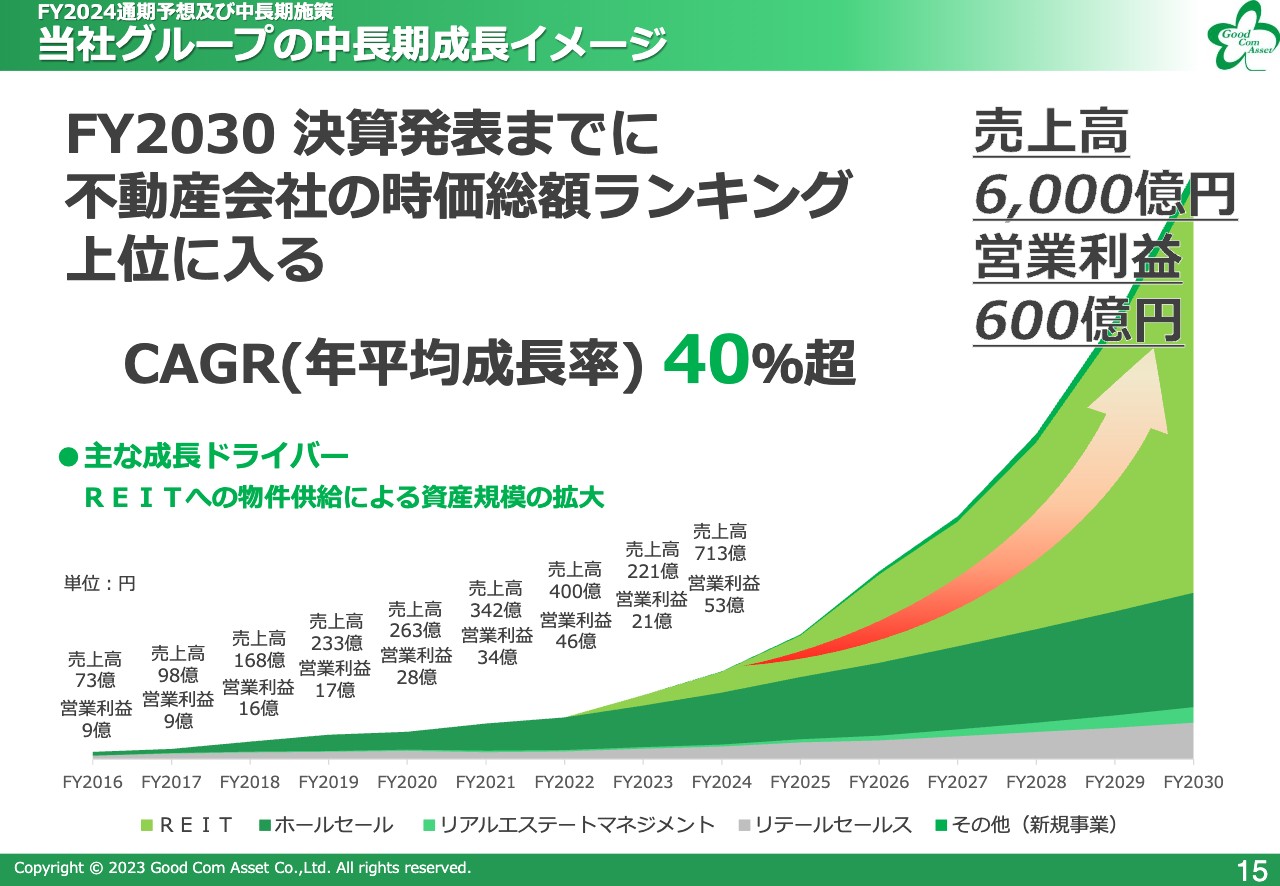

当社グループの中長期成長イメージ

2024年10月期の通期予想及び中長期施策についてご説明します。スライドの図は、当社グループの中長期成長イメージです。REIT事業への物件供給により、運用資産規模を拡大し、主力事業として成長させていきます。2030年10月期には売上高6,000億円、営業利益600億円を達成したいと考えています。

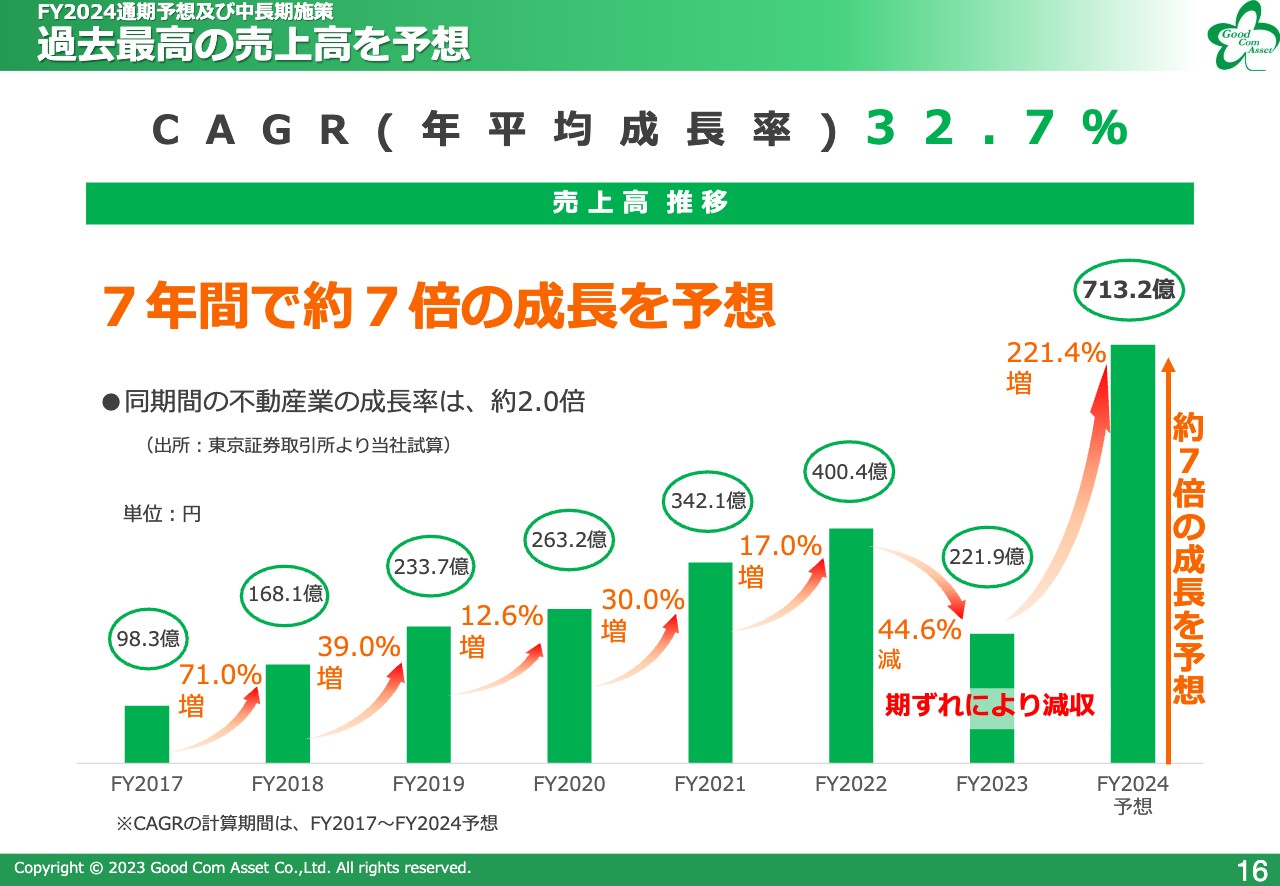

過去最高の売上高を予想

2023年10月期の売上高は、約400億円規模の物件売却が期ズレしたため、221億9,000万円となりました。そのため、2024年10月期の売上高の業績予想は、前期比221.4パーセント増の713億2,000万円としています。

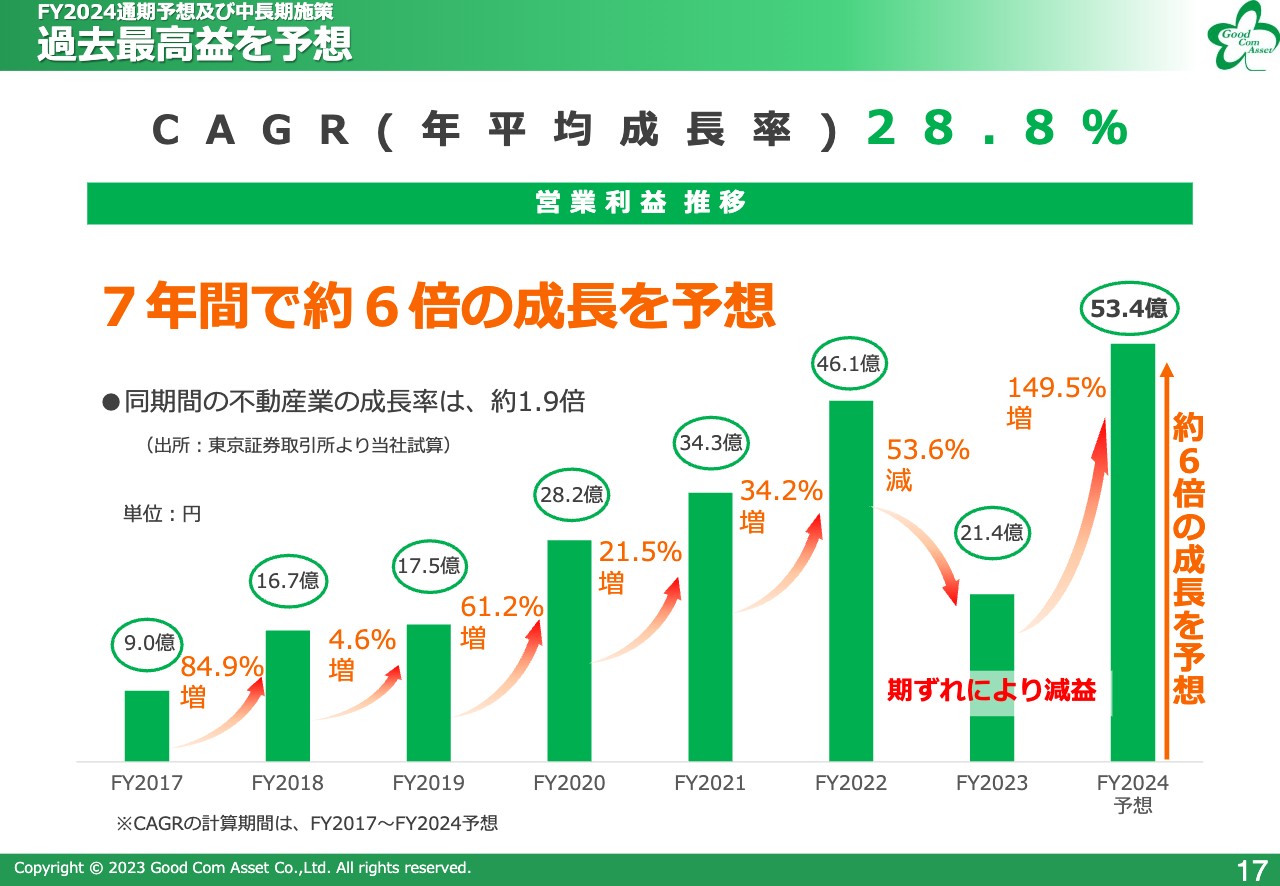

過去最高益を予想

2023年10月期の営業利益は21億4,000万円となりました。2024年10月期の営業利益の業績予想は、前期比149.5パーセント増の53億4,000万円としています。

REIT事業の市場規模

今後の主力事業と考えているREIT事業の市場規模です。2023年9月末現在、約28兆円です。REITの資産規模は10年で約18兆円増加し、拡大を続けています。

また、安定的な投資先への1つとして選ばれ、私募REITへの出資総額も年々増加しています。これらの事実を踏まえ、REIT事業の拡大は可能だと考えています。

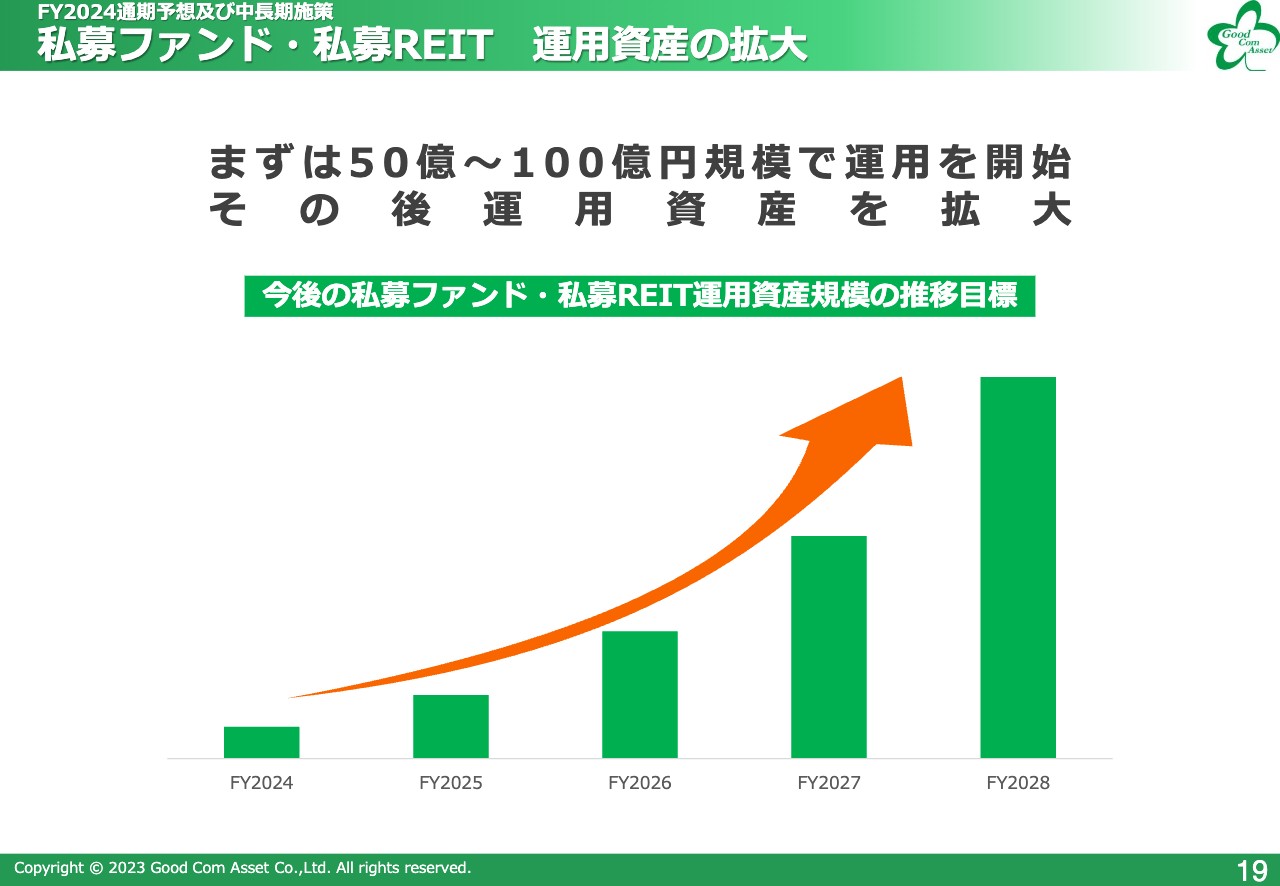

私募ファンド・私募REIT 運用資産の拡大

私募ファンド・私募REITの運用資産規模の推移目標です。まずは、50億円から100億円規模の私募ファンドから開始し、徐々に運用資産を拡大させ、将来的には私募REITを組成したいと考えています。

事業ポートフォリオ

当社グループの事業ポートフォリオです。主力事業のホールセールは、バルク販売をやめ、1棟ごとの販売や同業他社へ販売し、さらに成長させていきます。また、新規事業のREIT事業は、今後の主力事業として運用資産を拡大していきたいと考えています。

リテールセールスは、個人投資家へ販売を行っており、主要な顧客は公務員です。リアルエステートマネジメントは、管理物件の増加によるストック収入の増加に貢献しています。その他は、IPOやIRの案件を拡大していきたいと考えています。

この5つの事業で、バランスよく、かつ高い成長性を実現します。

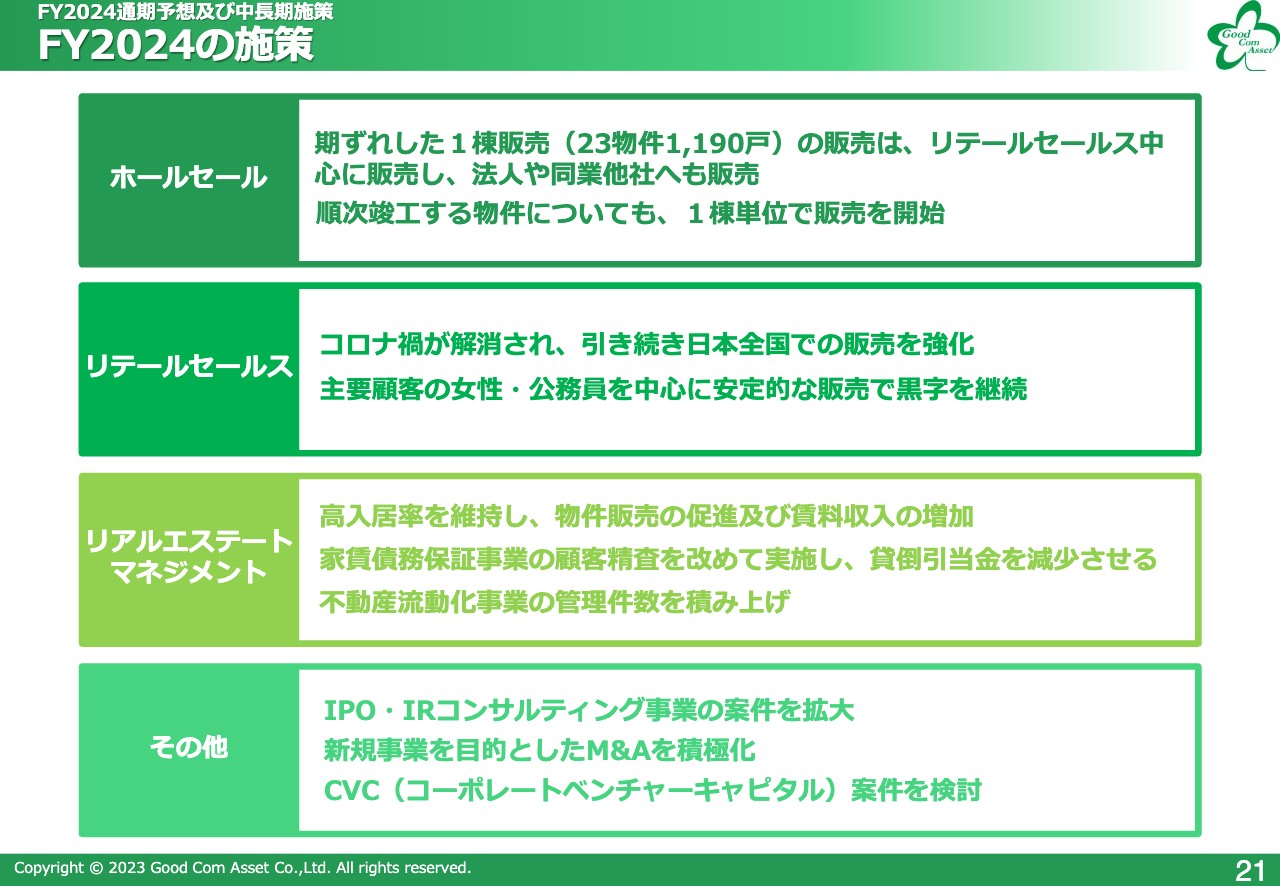

FY2024の施策

2024年10月期の業績予想を達成するための施策です。ホールセールについては、法人や同業他社への販売を中心に、販売戸数を増やしていきます。順次竣工する物件についても、1棟単位で販売を開始します。

リテールセールスについては、コロナ禍が解消され、営業に制約もなくなったことから、黒字化することができました。黒字化を継続するため、引き続き日本全国での販売を強化し、安定的に業績を拡大していきます。

リアルエステートマネジメントについては、高い入居率を維持し、賃料収入を増加するとともに、販売時にすでに入居者がいる安心感で、物件の販売を促進していきます。また、私募ファンドや私募REITの不動産流動化事業における運用資産の拡大を図っていきます。

その他については、IPO・IRコンサルティングの案件増加や、M&Aなども積極的に検討していきます。

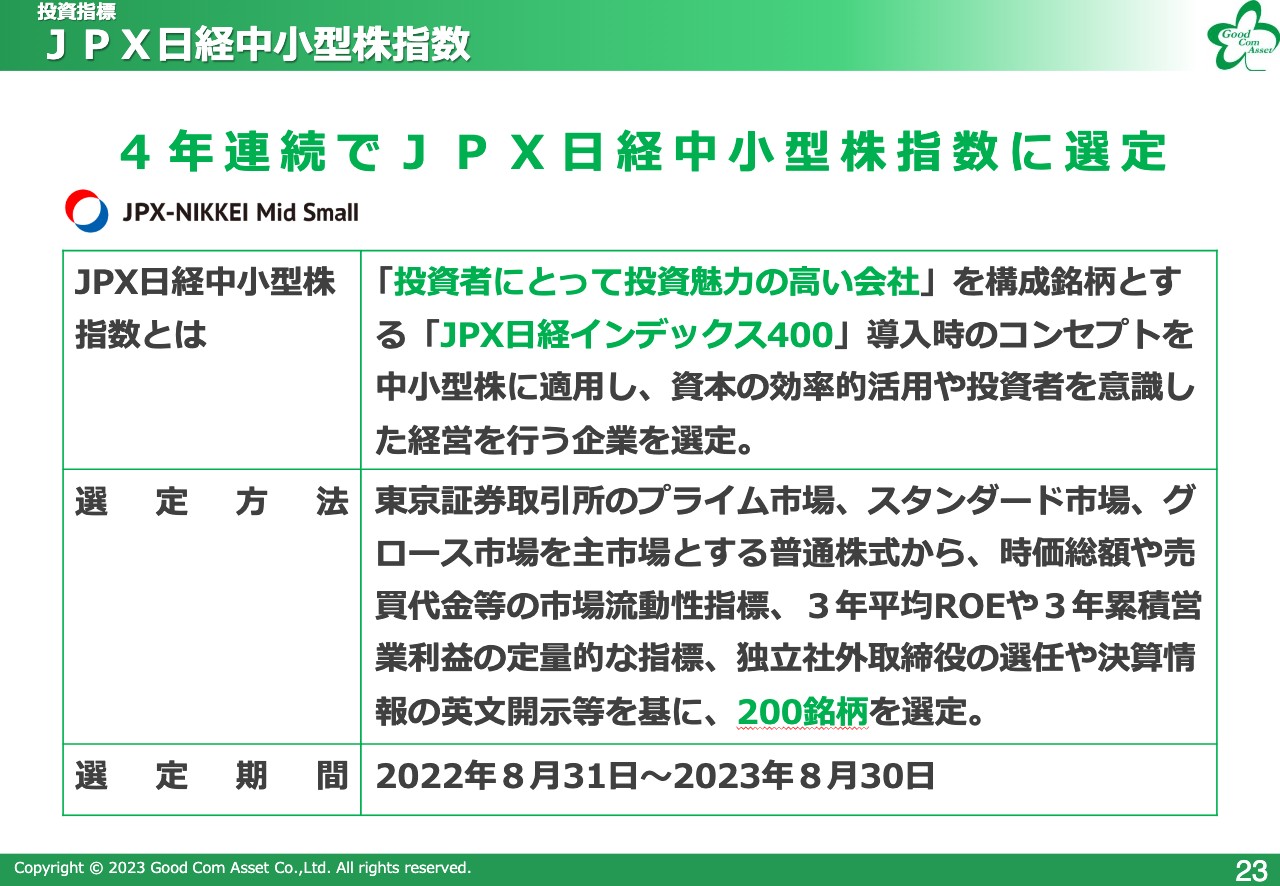

JPX日経中小型株指数

投資指標です。4年連続で、JPX日経中小型株指数に選定されています。将来的には、JPX日経インデックス400にも選定されるよう、安定的に業績拡大を続けていきます。

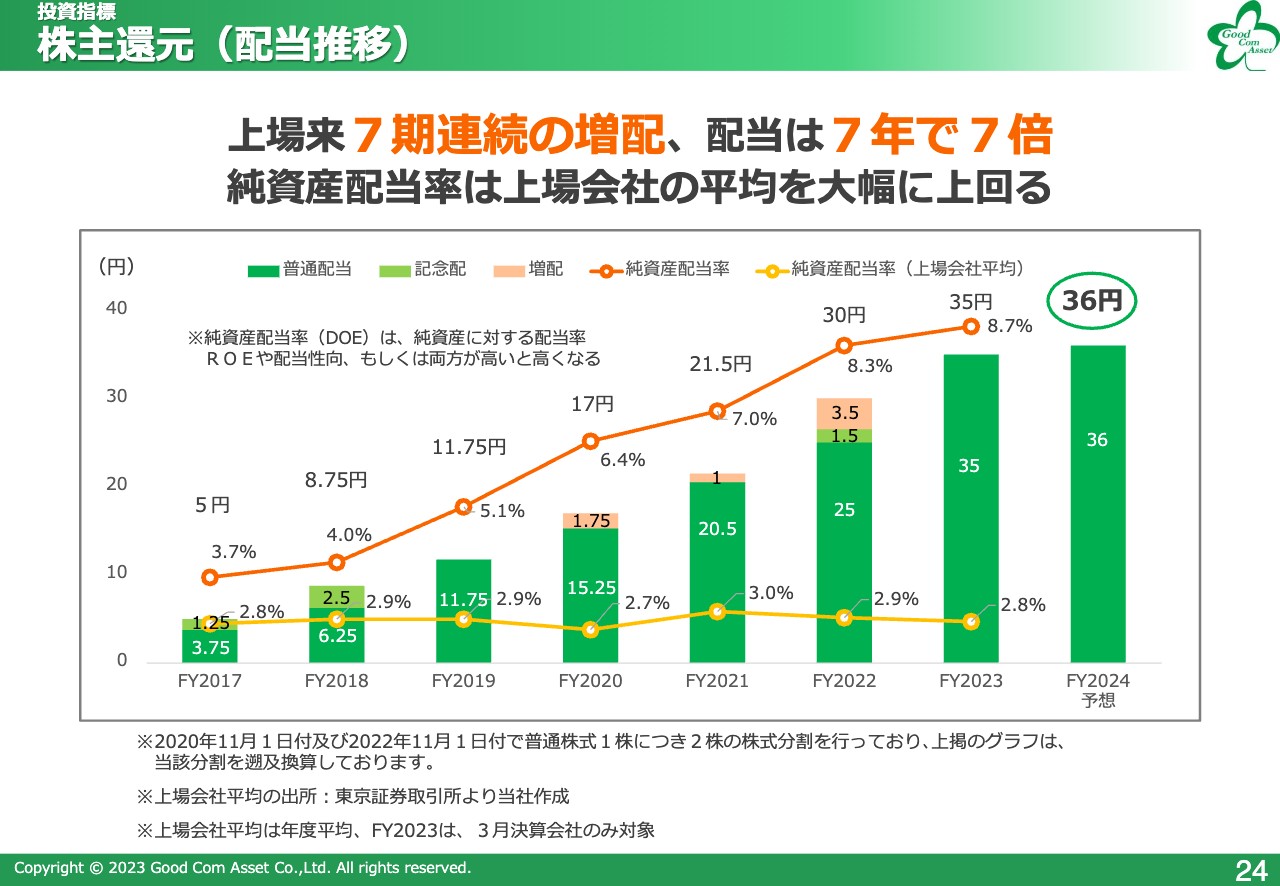

株主還元(配当推移)

配当は7期連続で増配しており、2023年10月期は期ズレによる一時的な業績未達であるため、当初予想の35円を据え置いています。

2024年10月期については、1円増配の36円を予想しています。純資産配当率は、高い配当水準によって、上場会社の平均を大幅に上回って推移しています。

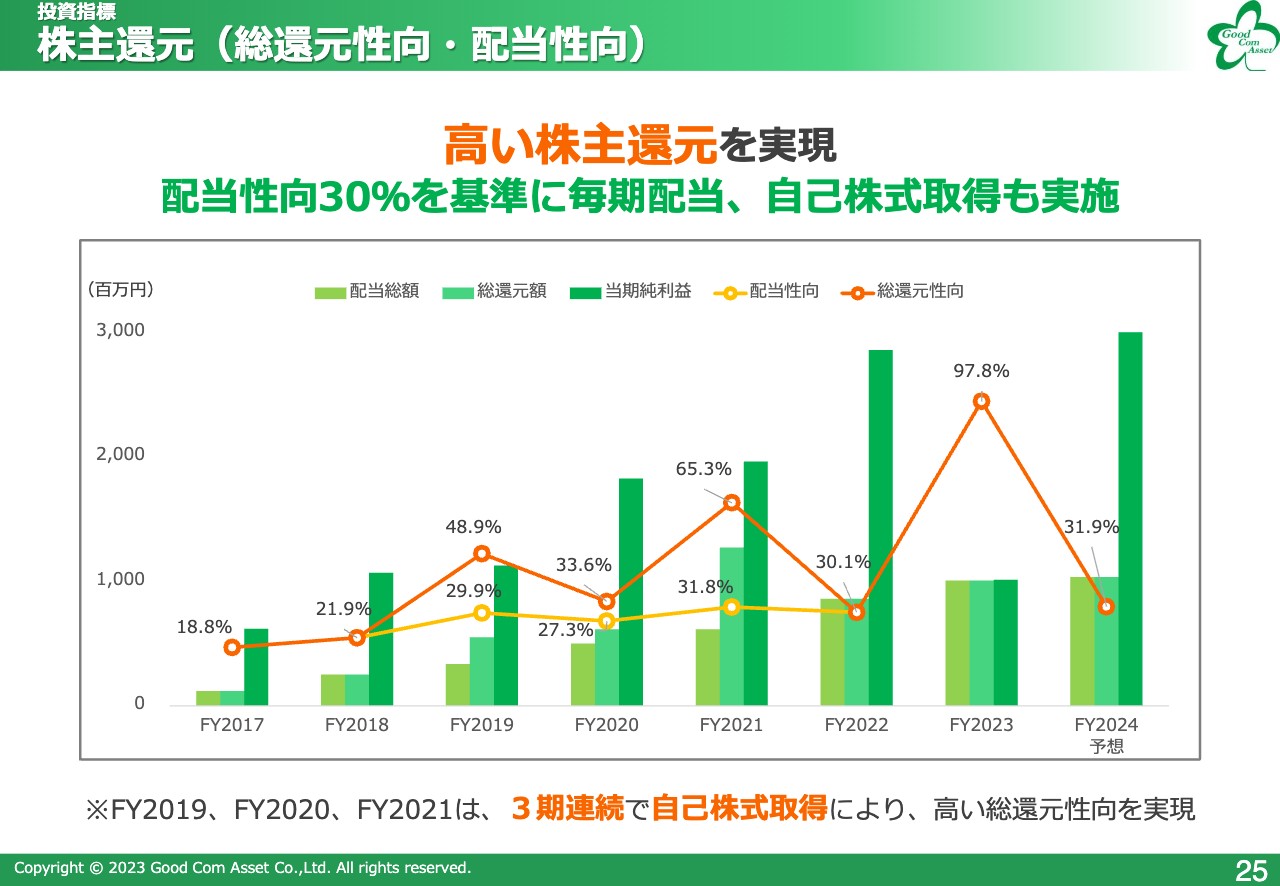

株主還元(総還元性向・配当性向)

2023年10月期は配当を据え置いたため、配当性向は97.8パーセントとなっていますが、基本方針は、配当性向30パーセントを基準に配当することとしており、2024年10月期は31.9パーセントと予想しています。

また、2019年から2021年の3年間は、自己株式取得も実施し、高い総還元性向を実現しています。

株価推移

新規上場からの株価推移です。直近では、業績未達により一時的に株価が下落していますが、毎期業績を拡大・達成することで株価を上げていきます。

Purpose(パーパス)&Vision(ビジョン)

「21世紀を代表する不動産会社を創る」をVisionとしています。Purposeは「不動産を安心と信頼のできる財産としてグローバルに提供し、社会に貢献する」です。

災害などにも強い、安心・安全な街づくりに貢献したいという思いと、財産となるような資産価値の高い不動産を提供していきたいという思いが込められています。

また、Visionの「21世紀を代表する不動産会社を創る」を、2030年の決算発表までに達成します。

サステナビリティの推進

サステナビリティです。これまでの具体的な施策をスライドに記載しました。特に、人的資本に注力しており、従業員に対して4パーセントのベースアップや、リフレッシュ休暇制度の導入により、働きやすい職場環境を整備しています。

会社の成長は、役職員の成長によって実現できると考えており、誰もが能力を十分に発揮でき、成長を実感できる環境を整えることで、今後も業績拡大を続けていきます。

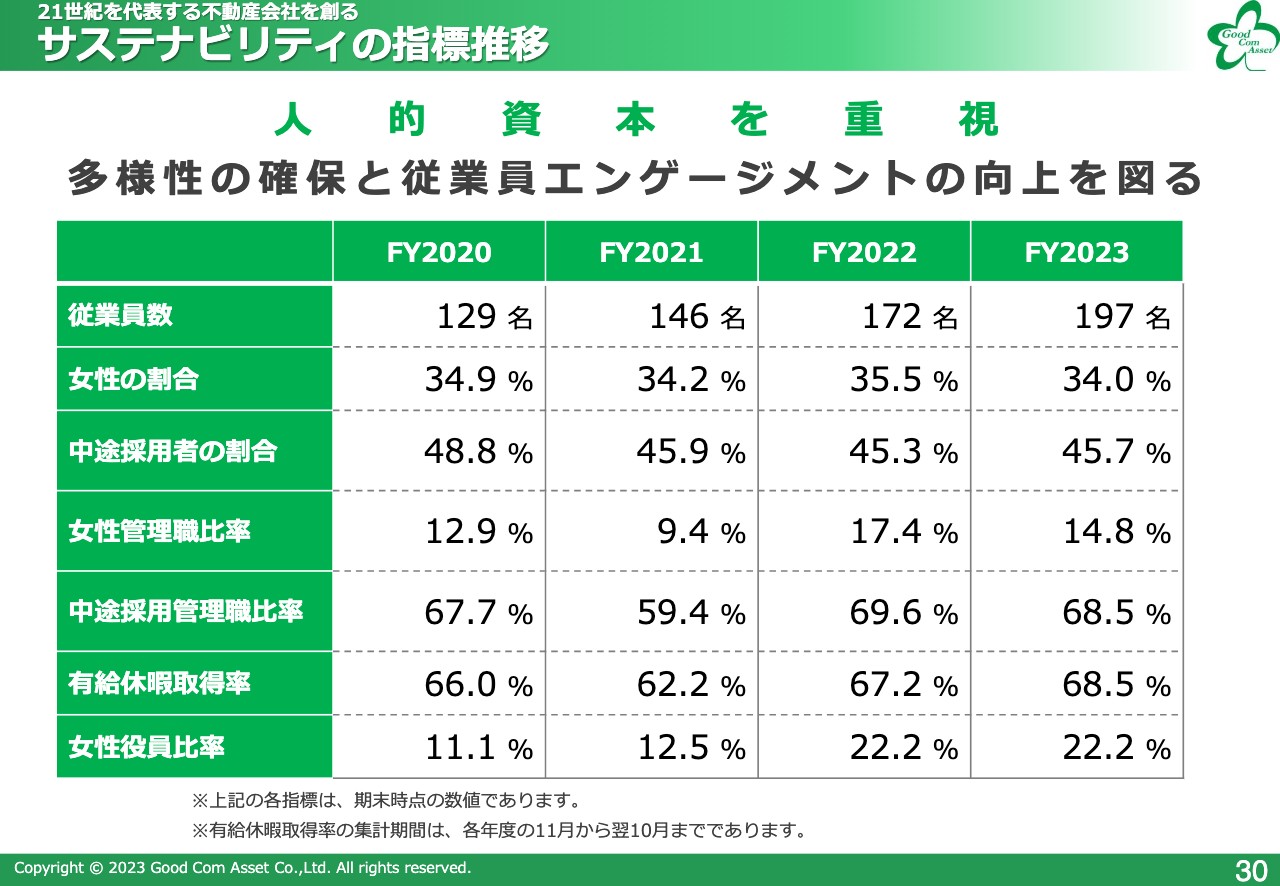

サステナビリティの指標推移

サステナビリティ指標推移です。従業員数は順調に増加し、有給休暇の取得率も増加傾向にあります。人的資本を重視し、多様性の確保等、従業員エンゲージメントの向上を図っていきます。

質疑応答:バルク販売の中止について

司会者:「バルク販売をやめることにしたというお話がありましたが、この背景や理由についてお聞かせください」というご質問です。

長嶋 :バルク販売は、前期の業績が未達に終わった理由の1つでもあります。当社では、2020年度から2022年度の過去3期間にわたり、まとめて売るバルク販売が非常に好調で、かつ当社の望むような好条件で売却できていたのですが、これが前期は実現できなかったというのが大きな理由です。

要因としては、昨今の経済不安が挙げられます。戦争など世界各地で混乱があり、加えて建築資材の高騰もありました。また、なんと言っても一番大きかったのは世界的な金利の上昇があると思います。

まとめて売却することが、当社にとっては逆にリスクになってしまったということです。また、1社にまとめて売却するとなると、デューデリジェンスに非常に時間がかかります。最低でも1ヶ月から2ヶ月、3ヶ月ぐらいはかかってしまうということが、前期は非常に多かったということもあります。

1棟単位であれば、検討時間の短縮ができたのではないかという部分が、前期未達の改善点になると考えています。

潮目が変わったということであれば一番わかりやすいのですが、決してバルク販売を否定するわけではなく、1棟ごとに丁寧に売却していく方針に切り替えたというところです。

司会者:今まで成長の一因でもあったバルク販売を、地政学的な問題や金利、価格高騰のようなリスクをうまく回避するためにも、取りやめたということですね。

長嶋 :そのとおりです。自然環境や外部環境などを考慮しつつ、一方で仮にこれらが解消されても、デューデリジェンス等の諸条件によってはバルク販売はできないということもあるため、それならば、1棟ごとに丁寧に売り先を吟味して売却する制度にこだわったという結論です。

質疑応答:販売の期ズレについて

司会者:「約400億円規模の物件売却が期ズレしたお話がありました。借入がいつもより大幅に増えているように見えますが、資金面は大丈夫でしょうか?」というご質問です。

長嶋 :結論から言いますと、私としては「問題ない」とお答えしたいです。当社は、すでに首都圏の新築レジデンスという優良在庫を持っており、あとはどこを売り先に決めるかだけのことですので、心配していません。

借入をしているということは、オフバランスではなくオンバランスの状態であり、借入金をバランスシートに抱えていることになります。

しかし、借入はしているものの、すべて建物は貸している状態であり、家賃収入が入ってきますので、そちらで返済が可能です。あとは優良なお客さまにきちんと販売をするということだけを丁寧に行っていきたいと考えています。

逆に、私はみなさまに「2024年問題」について考えてほしいと思っています。2024年4月から労働基準法が改正されます。そうすると「建築が遅れるのではないですか? 予算達成は大丈夫ですか?」という問題が出てくると思います。

当社は前期から期ズレした販売用不動産をきちんと確保しており、売る自信を持っています。4月以降の販売用不動産はあてにしていません。それでも十分な売上が立てられますので、逆に「2024年問題」をもっと取り上げてもらったほうがいいと思います。

司会者:むしろ、そちらのほうを警戒されているのですね。

長嶋 :そのとおりです。例えば、建設会社が完全週休2日制になったとします。当然ながら竣工が遅れますので、「期ズレが生じるのではないか?」という心配が生じるかと思いますが、そちらについて当社は「ない」と言えます。

質疑応答:販売用不動産について

司会者:「貸借対照表上の販売用不動産も増えているのでしょうか?」というご質問です。

長嶋 :増えています。

質疑応答:仕入環境について

司会者:「仕入環境についてはどうでしょうか?」というご質問です。

長嶋 :仕入は非常に好調で、スライドは前期の仕入の実績です。これは2024年問題も考慮に入れて、仕入を加速したということもあります。

質疑応答:2024年10月期予想のファンド規模について

司会者:「この2024年10月期予想について、ファンド規模を小さくした理由を教えてください」というご質問です。

長嶋 :例え話でご説明しますと、私にプリウスを運転した実績があるとします。その人が、突然大型トラックを運転できるかどうかにチャレンジしてしまったということです。簡単に言えば、実績がないのにチャレンジしてしまったということです。

司会者:「現実的なラインにしよう」ということでしょうか?

長嶋:そのとおりです。実績もないのに「できるんだ」と言い聞かせ、取り組もうとしたのです。車を例に挙げましたが、こちらを事業と捉えてもらえればと思います。

要するに、地に足がついたファンド組成をしたいということです。当社のスタートラインとしては、まず2024年に50億円から100億円規模のファンドを組成することではないかと思っています。

質疑応答:今後の個人投資家営業の人員の状況について

司会者:「リテールセールスはとても好調のようですが、個人投資家営業の人員は、新卒を含めて今後も増やしていくのでしょうか?」というご質問です。

長嶋:前期は前々期と比べて2倍強と販売も好調だったため、今期もさらに増員していきたいと考えています。

質疑応答:投資用マンションの状況について

司会者:「一般の新築マンションは伸びているようですが、供給過多という話も聞きます。一方で、投資用マンションはいかがでしょうか?」というご質問です。

長嶋:首都圏で考えると、実は一般的に投資用マンションの供給は年間約5,000戸から6,000戸あります。スライドに記載のとおり、1都3県の市場規模は拡大傾向にあり、2022年に着工した件数は約4万3,700戸です。

司会者:非常に増えていますね。

長嶋:増えているように見えますが、こちらはあくまでも鉄筋鉄骨コンクリート造、鉄筋コンクリート造、共同住宅、貸家が対象であり、分譲も含まれています。

当社が取り扱っているものは、1棟でも販売が可能で、区分でも販売ができる投資マンション市場です。2022年の実績ベースで言えば首都圏の供給戸数は約6,000戸です。

司会者:まったく違うのですね。

長嶋:こちらは新築でお話しした場合です。したがって、供給戸数はそこまでアッパーとなっていない状態です。

司会者:すべて含めるとスライドに記載されている戸数となり、御社で扱っているものに絞ると、戸数は変わってくるのですね。

長嶋:投資用マンション市場では、供給過多ではなく、むしろ少ない状態です。

質疑応答:海外投資家のニーズについて

司会者:「海外投資家のニーズはどのように感じていますか?」というご質問です。

長嶋:個人に関しては、当社は国内では公務員の方々、国外では東アジアを中心に販売しており、販売は堅調です。ニーズはあるということです。

質疑応答:仕入価格の高騰による利益への影響について

司会者:「仕入価格が上がってもニーズが高ければ販売価格も上げられるため、利益的には特に問題ないと考えてよいでしょうか?」というご質問です。

長嶋:こちらは、価格に転嫁できるかどうかがポイントになります。各地域や物件の仕様などを厳密に精査しながら、慎重に協議する必要があると思っています。

ただし当社としては、スライドをご覧のとおり、20億円から40億円未満および40億円以上の物件が非常に増えています。大型化することでスケールメリットを活かし、原価を落としていく方法です。このように、原価が上がっても圧縮できる方法をすでに取り入れています。

司会者:このようなところで大型化し、スケールメリットを活かすことでプラスが生まれるということですね。

長嶋:そのとおりです。

質疑応答:配当が据え置きとなった理由について

司会者:「今期は期ズレもあったということですが、配当は据え置きとのことでした。この理由について教えてください」というご質問です。

長嶋:先ほどもお話ししたとおり、本来、当社がさらに事業の精度を上げられていれば、期ズレは起こらなかった可能性があります。

精度を上げるというのは、例えば、バルク販売ではなく1棟単位で丁寧に販売するところに早い段階で気がつくことなどです。ファンドの組成においても、前回お話しした金額よりも縮小したサイズであれば、ファンド組成の確率は上がっただろうと思います。

これらが当社の期ズレが起こった理由であること明白で、これらができてさえいれば、2023年度の期ズレは起きなかった可能性が高いです。自然環境など外部的な要因を含んでいたとしても、期ズレが生じたことを当社は真摯に受け止めなければならないと考えています。

司会者:理由はすべて明確に自覚されている一方で、期ズレはあくまで期ズレであるため、配当はそのまま据え置いたのですね。

長嶋:そのとおりです。ただし当然ながら、私自身も同じことは二度と繰り返したくありません。非常に苦しい思いになりますので、地に足のついた経営をしていきたいのが本音です。

したがって、今期は一切、バルク販売は行いません。あえてそのように断言するのは、地に足をつけた経営をしていきたい、1棟1棟を丁寧に売却活動していきたいという意思表示です。

時間とコストがかかっても、それを選びたいと思っています。まずは丁寧に取り組んでいくことが原点回帰になるのではないかと考えています。

質疑応答:今期の業績予想について

司会者:「今期の業績予想について、上方修正の可能性はあるのでしょうか?」というご質問です。

長嶋:まずはきちんと予算を達成し、その上で精度を上げていきたいと思っています。前期の期ズレ分の売却先はすでに目星がついているため、早急に精査し、販売先を決定します。

投資家のみなさまはご心配されているだろうと思いますので、まずは計画どおり、着実にコミットしていきたいと思っています。

質疑応答:今期の増配の可能性について

司会者:「今期の配当予想は1円プラスしていますが、今期の売上や利益の伸びからすれば、さらに増配もあり得るのでしょうか?」というご質問です。

長嶋:先ほどのご質問と同様、きちんと業績を積み上げ、ある程度の目処がついた段階で、業績修正および増配について協議していきたいと思っています。まずは真摯に、原点回帰するということです。

長嶋氏からのご挨拶

本日は、当社の決算説明会をご覧いただき誠にありがとうございました。今期は確実に業績予想を達成するため、再度、全社一丸となって邁進していきますので、引き続き応援いただけますと幸いです。

新着ログ

「不動産業」のログ