株式会社J-オイルミルズ 2023年3月期決算説明

J-オイルミルズ、通期で黒字回復を達成 原料価格高騰を受けた価格改定と継続的なコストダウンが奏功

Agenda

佐藤達也氏(以下、佐藤):みなさまこんにちは、J-オイルミルズの佐藤です。本日は大変お忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。また、みなさまには日頃より大変お世話になり、この場を借りて御礼申し上げます。

本日は、2022年度通期決算概況、2023年度業績予想および重点取り組みについてご説明します。

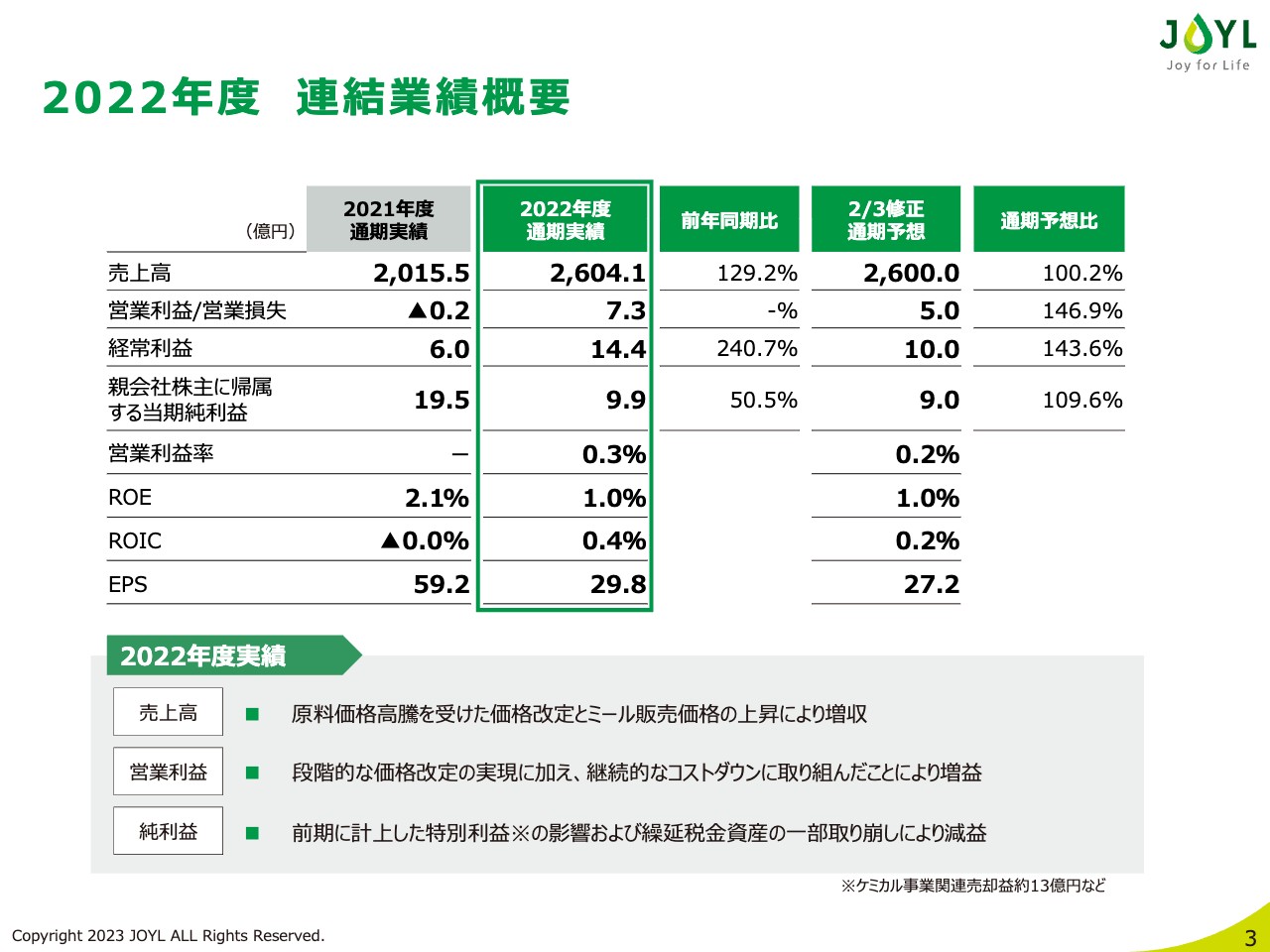

2022年度 連結業績概要

2022年度連結決算概況についてご説明します。売上高は、価格改定およびミール販売価格の上昇により、前年同期比29パーセント増の2,604億円と、ほぼ計画どおりの着地となりました。

昨年度から続く原料相場高騰の影響に加え、下期以降は円安が進行、エネルギーコストの上昇など、事業環境は厳しい状況ではありましたが、段階的に販売価格改定が進んだことに加え、コストダウンにも取り組んだ結果、営業利益については、昨年度の営業赤字から7.3億円の営業黒字となりました。

当期純利益は、昨年度のケミカル事業譲渡に伴う特別利益が発生した影響に加え、繰延税金資産の一部取り崩しにより税効果会計の負担が増加し、前年同期比50パーセント減の9.9億円、ROEは1.0パーセントの着地となりました。

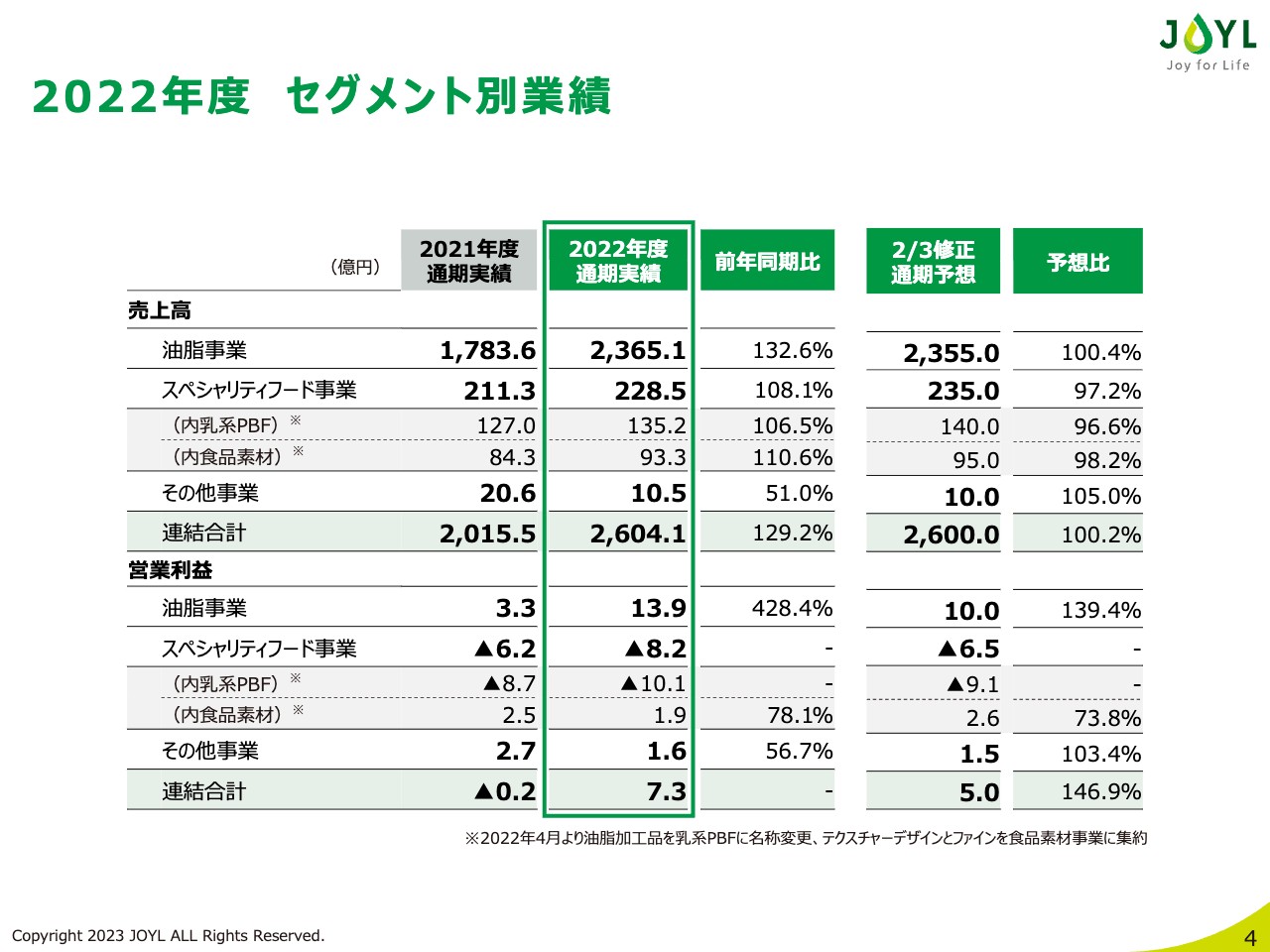

2022年度 セグメント別業績

セグメント別業績です。売上高は、両セグメントともに販売価格の改定に努めた結果、前年同期比で増収となり、一方、営業利益については、油脂事業は増益、スペシャリティフード事業は減益となりました。

油脂事業は、第3四半期における原料コストのピークから徐々に良化してきたことに加え、価格改定の実現やコスト削減に取り組んだ結果、前年同期および2月に公表した修正予想を上回る結果となりました。

スペシャリティフード事業は、原料コストのアップ分を吸収すべく各種施策を打ったものの、一部価格改定の遅れや市場縮小に伴う販売重量減の影響を受け、前年同期および修正予想を下回り、8.2億円の営業赤字となりました。

なお、マーガリン事業については、2021年度より進めている構造改革により収益構造は改善してきているものの、想定以上に外部環境悪化の影響を大きく受け、最終的に赤字となりました。

この結果、4年連続で赤字となったことを非常に重く受け止めています。詳細については後ほどご説明しますが、本年7月より、マーガリン事業はさらなる構造改革に専念できる体制を作り、早期黒字化の実現を目指して、取り組んでいく所存です。

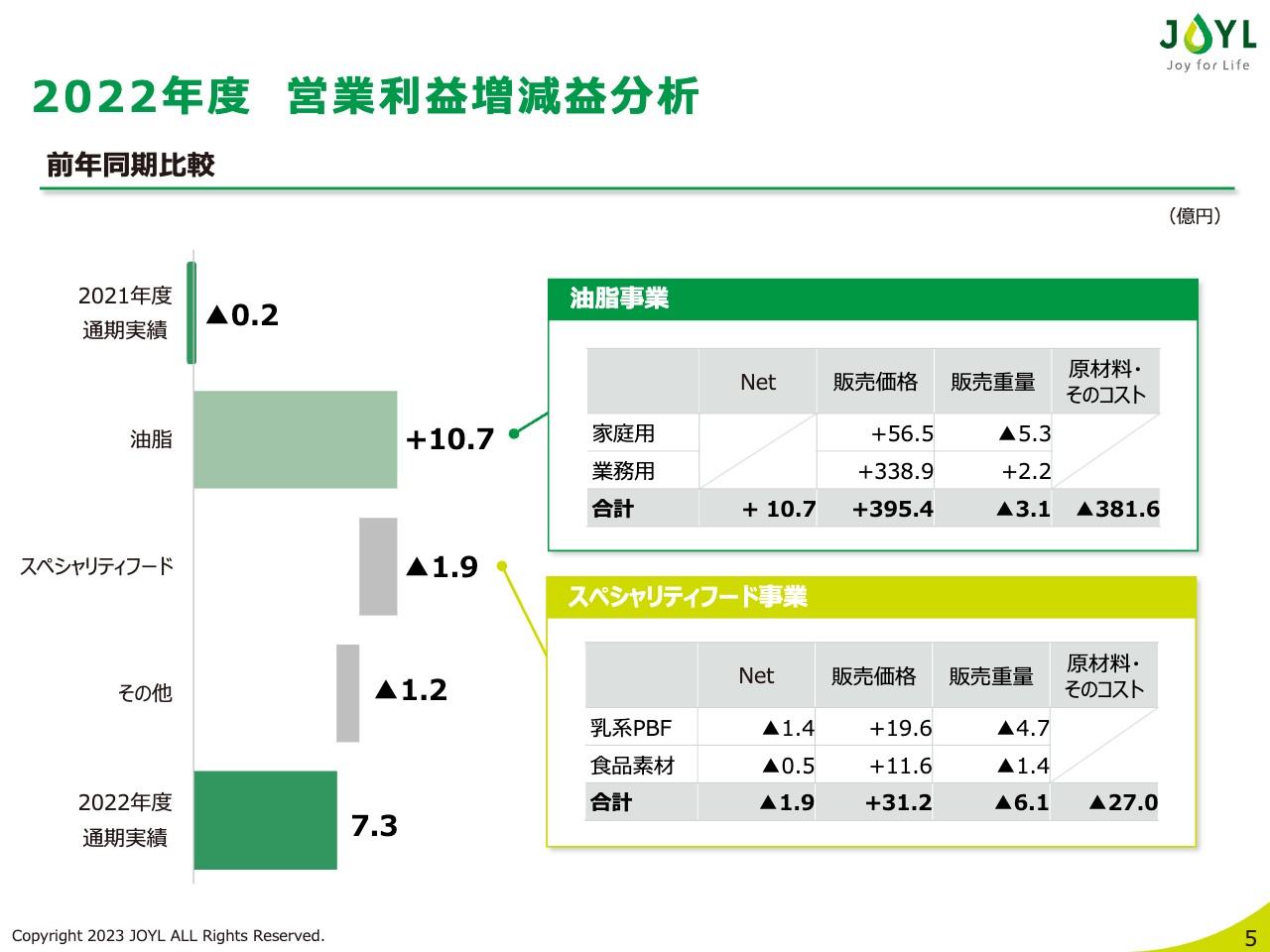

2022年度 営業利益増減益分析

セグメント別営業利益増減の詳細です。油脂事業は、節約志向の高まりや外食の回復等の影響により、家庭用油脂の販売重量は減少したものの、業務用の販売重量増や家庭用・業務用の価格改定の実現により、原材料・その他コストのアップ分を上回り、前年同期比で増益となりました。なお、詳細については、次のスライドでご説明します。

スペシャリティフード事業のうち、乳系PBF(プラントベースフード)事業については、家庭用・業務用マーガリンの価格改定と事業構造改革の成果は出ていますが、家庭用の値上げなどによる販売重量減、また、昨年参入したプラントベースフードの「Violife(ビオライフ)」の拡売に向けたマーケティング費の増加もあり、前年同期比で1.4億円の減益となりました。

食品素材事業は、高付加価値スターチの拡売やファイン事業・Soyシートなどでの価格改定、不採算販売先の整理により収益改善したものの、スターチの原料となるトウモロコシ価格の高騰などがあったため、前年同期比で5,000万円の減益となり、スペシャリティフード事業全体では約2億円の減益となりました。

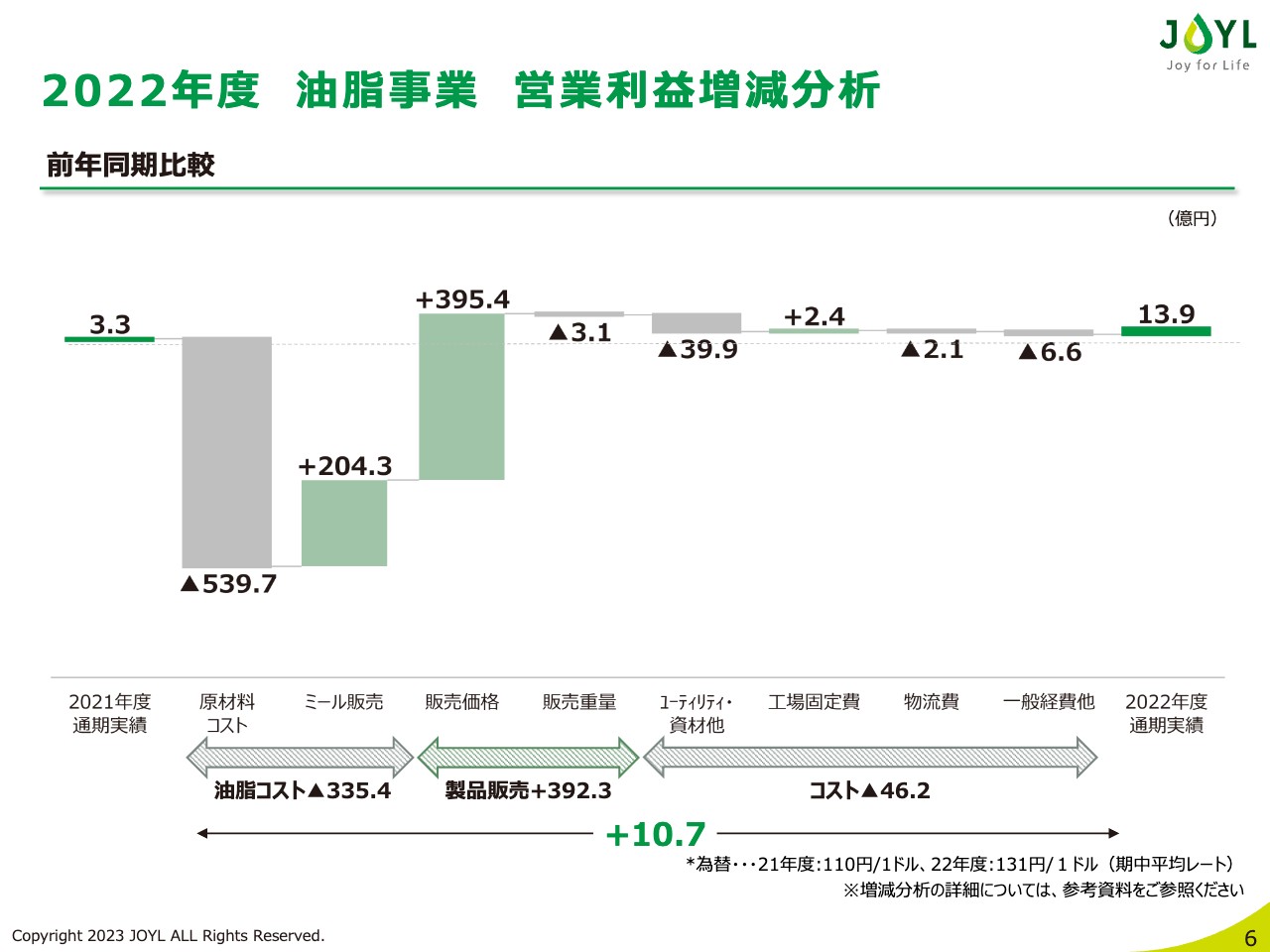

2022年度 油脂事業 営業利益増減分析

油脂事業の営業利益増減の詳細となります。2022年度は、原材料、エネルギーなどをミール販売で打ち返したものの、全体で400億円近いコスト増インパクトとなりました。しかし、昨年から実施してきた価格改定と業務用の拡販で吸収し、黒字決算を実現しています。

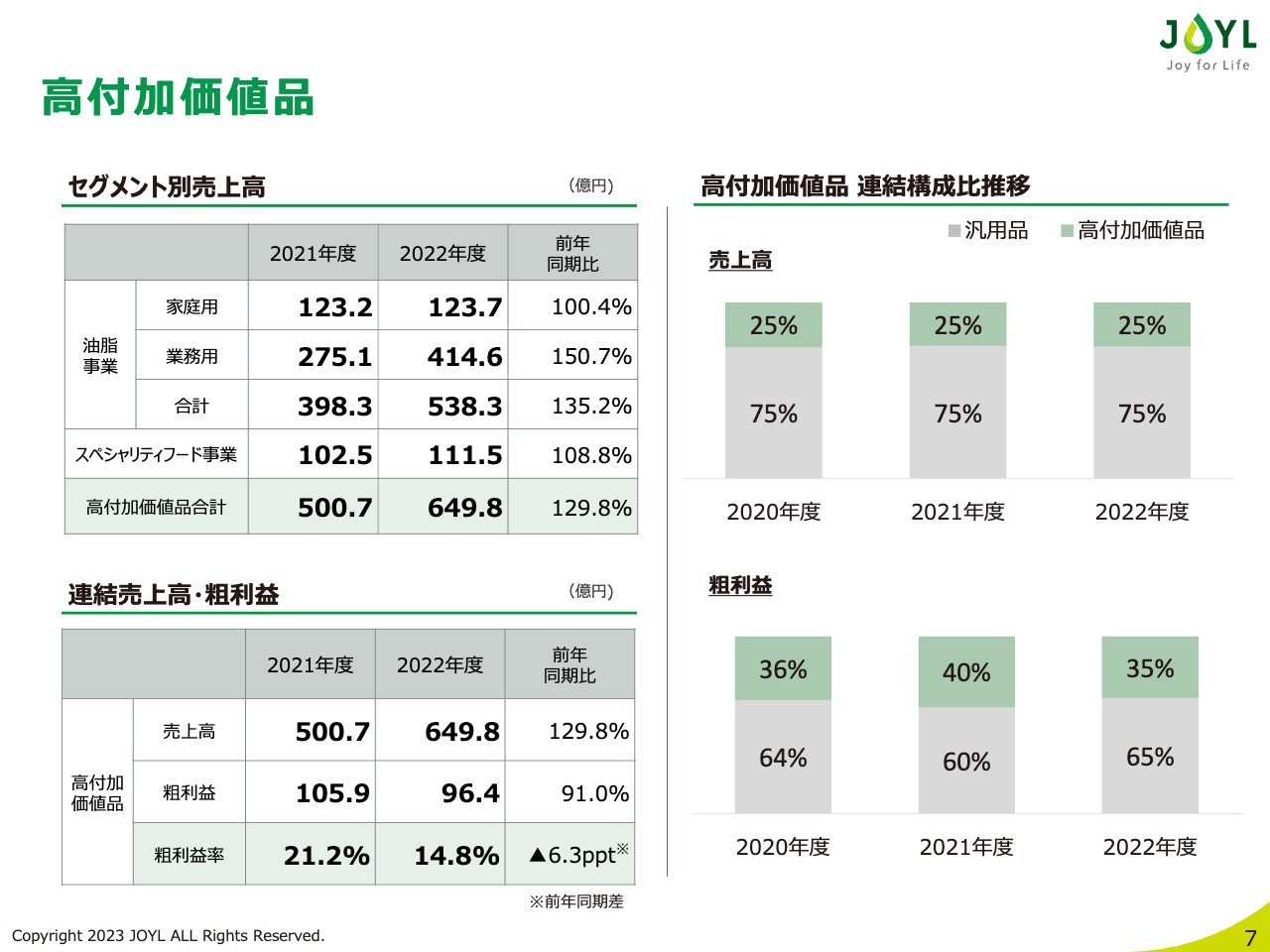

高付加価値品

高付加価値品の状況について、ご報告します。売上高は、両セグメントともに販売重量や単価の増加に伴い、前年から大きく伸長しています。

第4四半期においても、お客さまの生産性向上にもつながる長持ち油「長徳」シリーズなど、業務用油脂を中心に販売重量を大きく伸ばしました。粗利益率については、昨年度から実施している油種の価格改定分については浸透してきているものの、オリーブオイルの原料価格高騰の影響を受け、悪化しました。

今年度も、コスト環境だけでなく、物価上昇に伴う生活者の買い控えや油の使用量削減の動きなど、需要面においても厳しい状況は続くと予想される中、お客さまのニーズに応えていくことで着実に売上を拡大していきます。

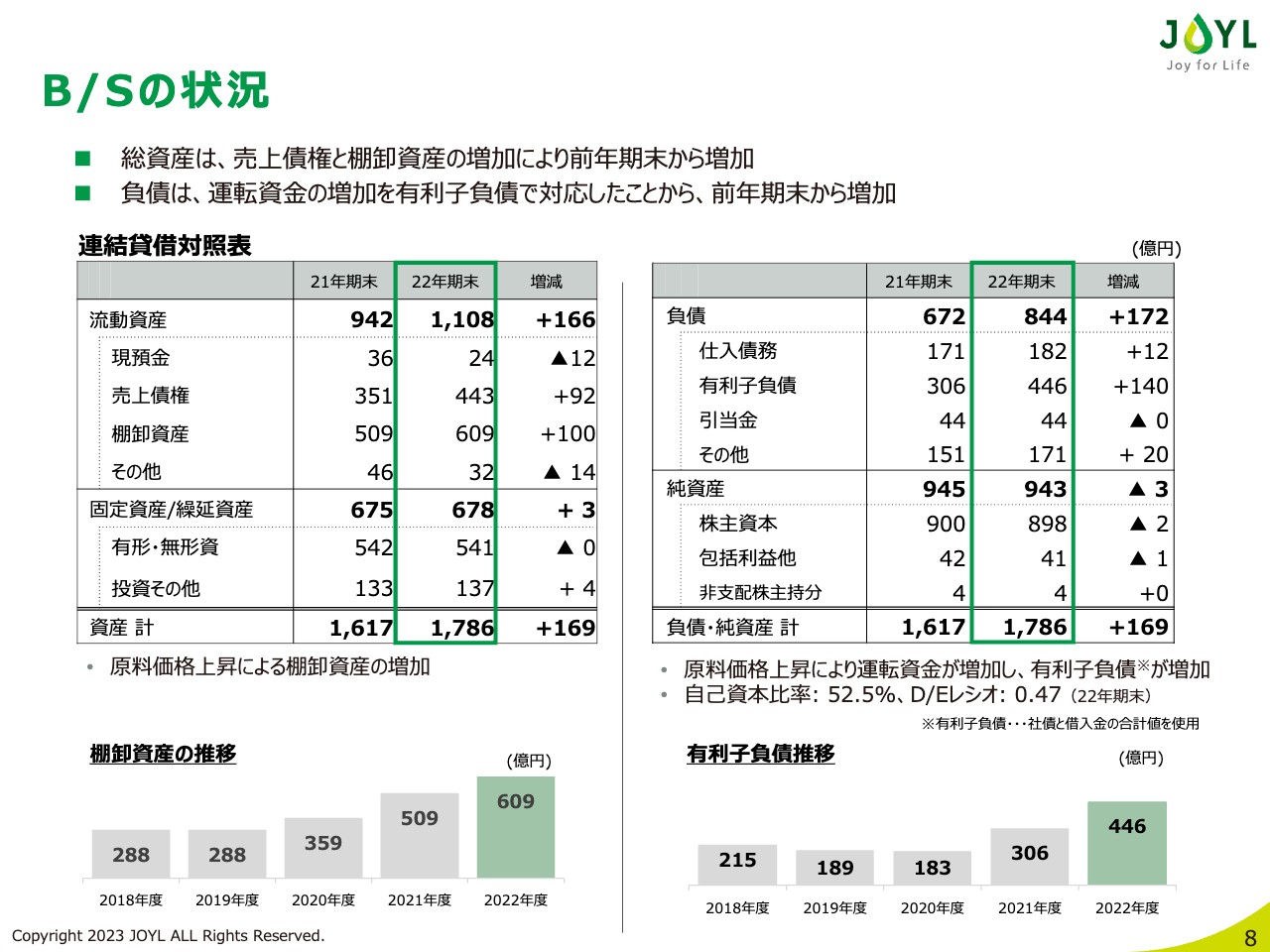

B/Sの状況

財務の状況についてご説明します。2022年度末の資産については、売上高の増加や原材料価格の上昇による売上債権や棚卸資産の増加により、前期末比で169億円増加し、1,786億円となりました。

負債については、原料価格上昇による運転資金の増加を有利子負債で対応したことから、前期末比で172億円増加し、844億円となりました。

これらの結果から、2022年度末時点の自己資本比率は52.5パーセント、D/Eレシオは0.47となりましたが、財務の健全性の観点からは問題ない水準と考えています。

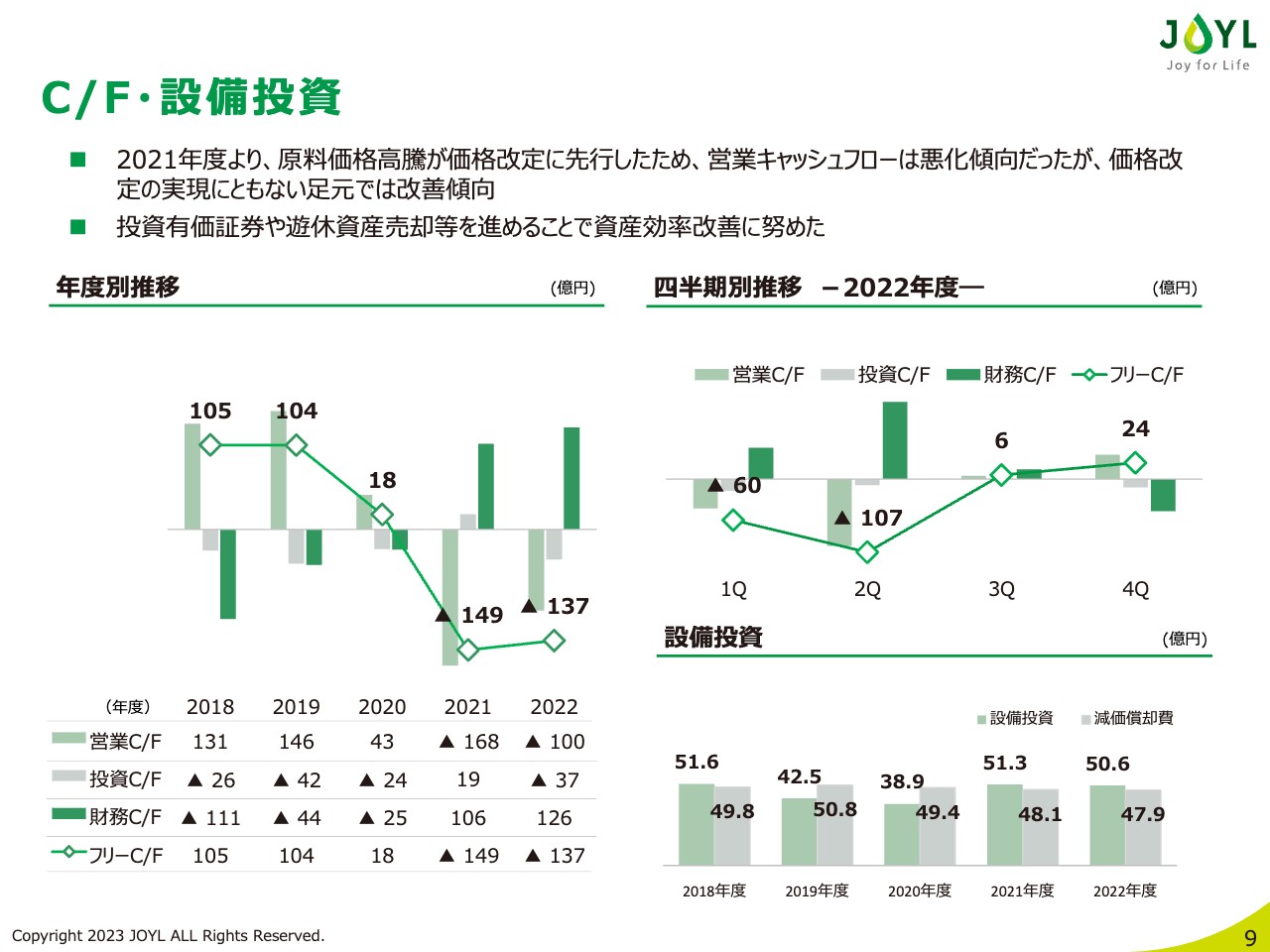

C/F・設備投資

続いてキャッシュフローです。キャッシュフローについても、2022年度は運転資本が増加した影響から営業キャッシュフローがマイナスになっており、投資キャッシュフローの支出を含め有利子負債でカバーした構造となっています。

2021年度から、価格改定のスピード以上に原料価格などのコストが上昇したことにより、営業キャッシュフローが悪化していましたが、昨年下期以降の業績回復に伴いキャッシュフローはプラスに転じ、その後も改善が続いています。

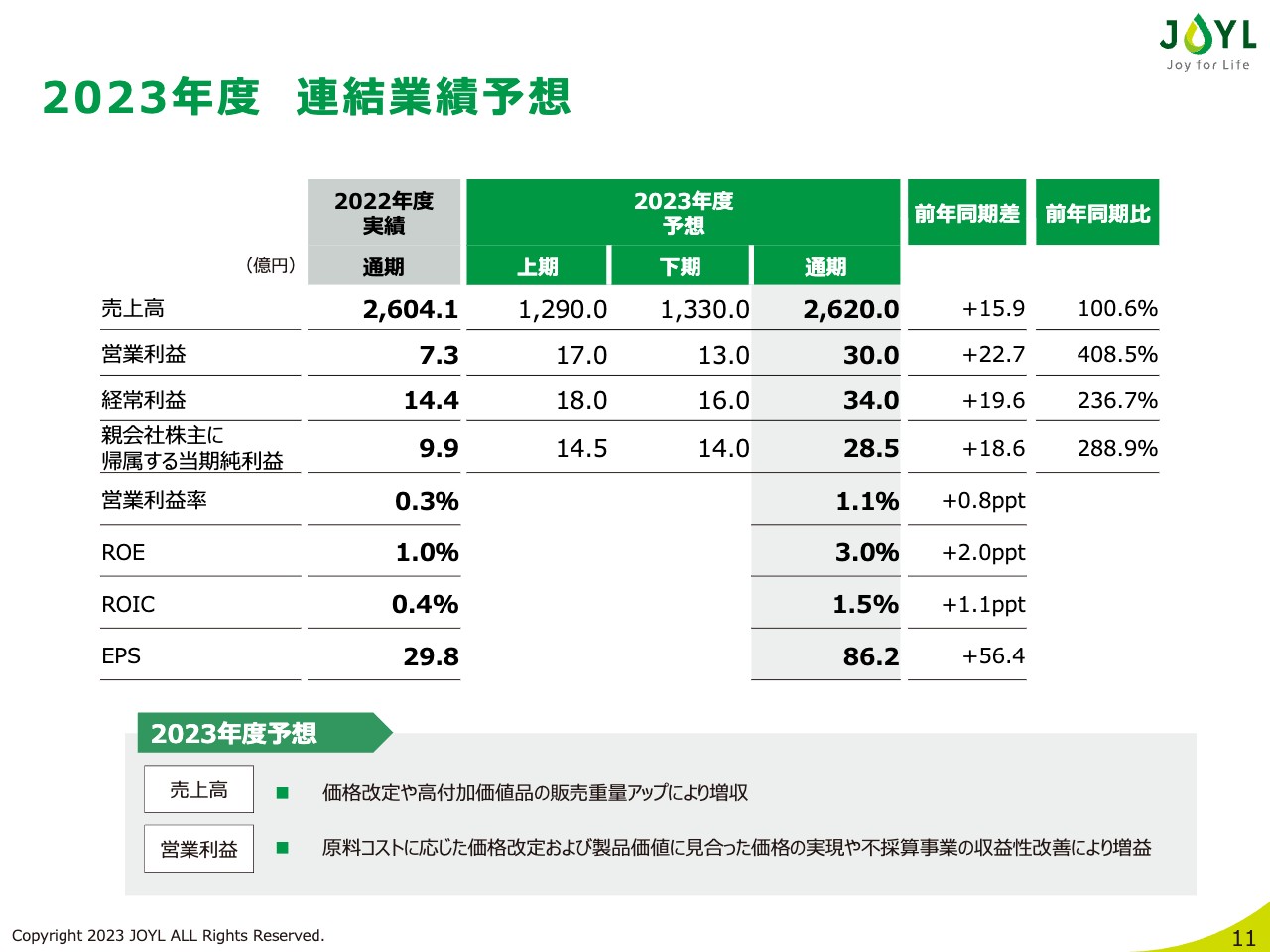

2023年度 連結業績予想

続いて、2023年度の業績予想および重点取り組みについてご説明します。最初に2023年度の業績予想です。売上高は、油脂事業の販売重量シェアアップやオリーブオイルなど原料高に追いついていない油種などの価格改定の実現を中心として、前年同期比0.6パーセント増の2,620億円を予想しています。

営業利益については、商品ポートフォリオの強化や適正価格と販売重量のバランスを鑑みたマージンコントロール、そして不採算事業の収益性改善により、30億円と予想しています。営業利益以下の利益に関しても増益を見込むことから、ROEは3.0パーセントと改善する見通しです。

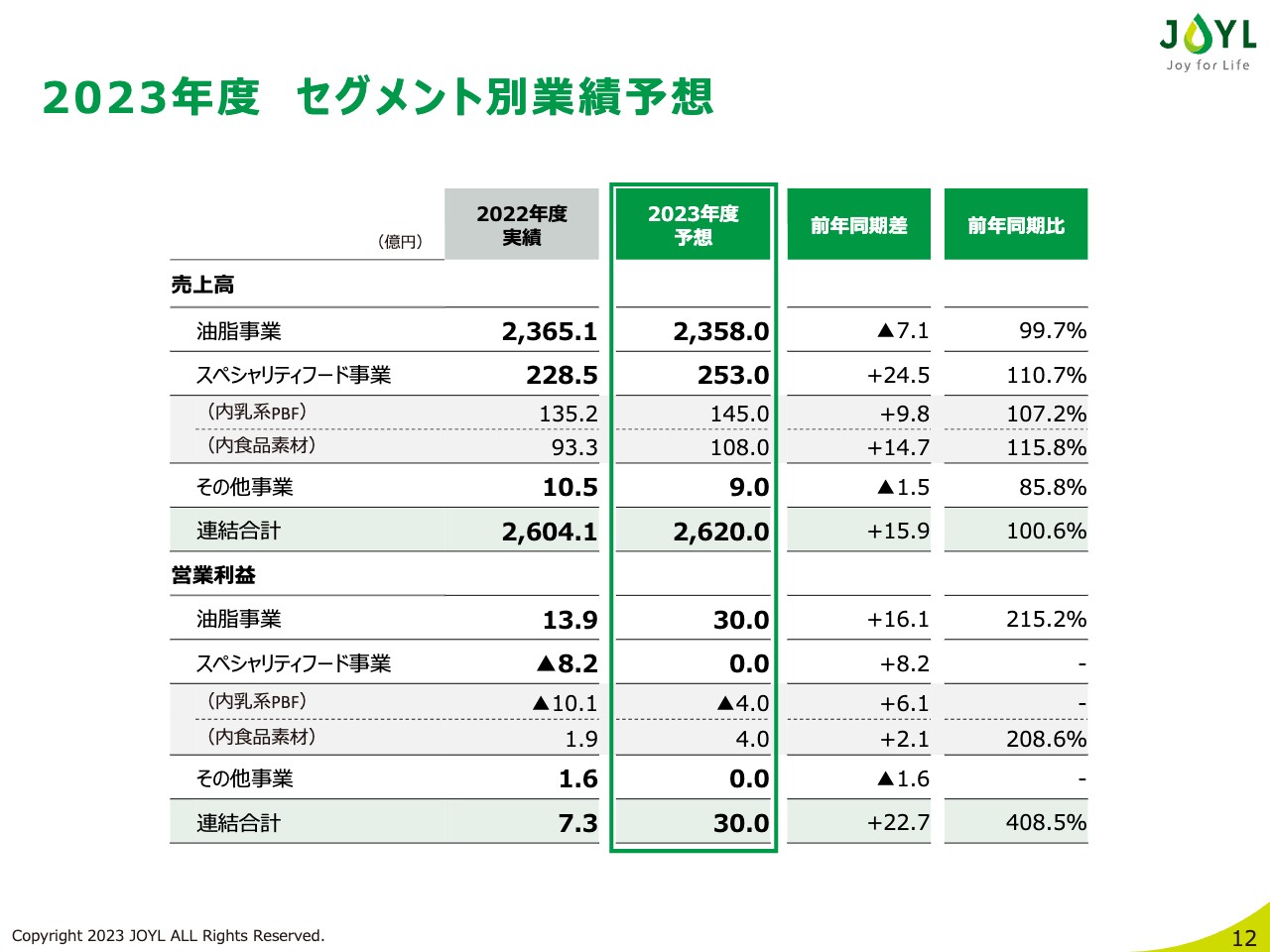

2023年度 セグメント別業績予想

セグメント別業績予想です。売上高については、油脂事業は前年同期比0.3パーセント減収の2,358億円、スペシャリティフード事業は前年同期比11パーセント増収の253億円を計画しています。

営業利益については、油脂事業は前年から16億円増益の30億円、スペシャリティフード事業は前年から8億円増益のブレイクイーブンを計画しています。

また、乳系PBF事業は通期でマイナス4億円の計画としていますが、こちらは一昨年に新規参入した植物性チーズの「Violife(ビオライフ)」拡売に伴う戦略的投資によるものです。マーガリン事業については、今年度はブレイクイーブンを見込んでいます。

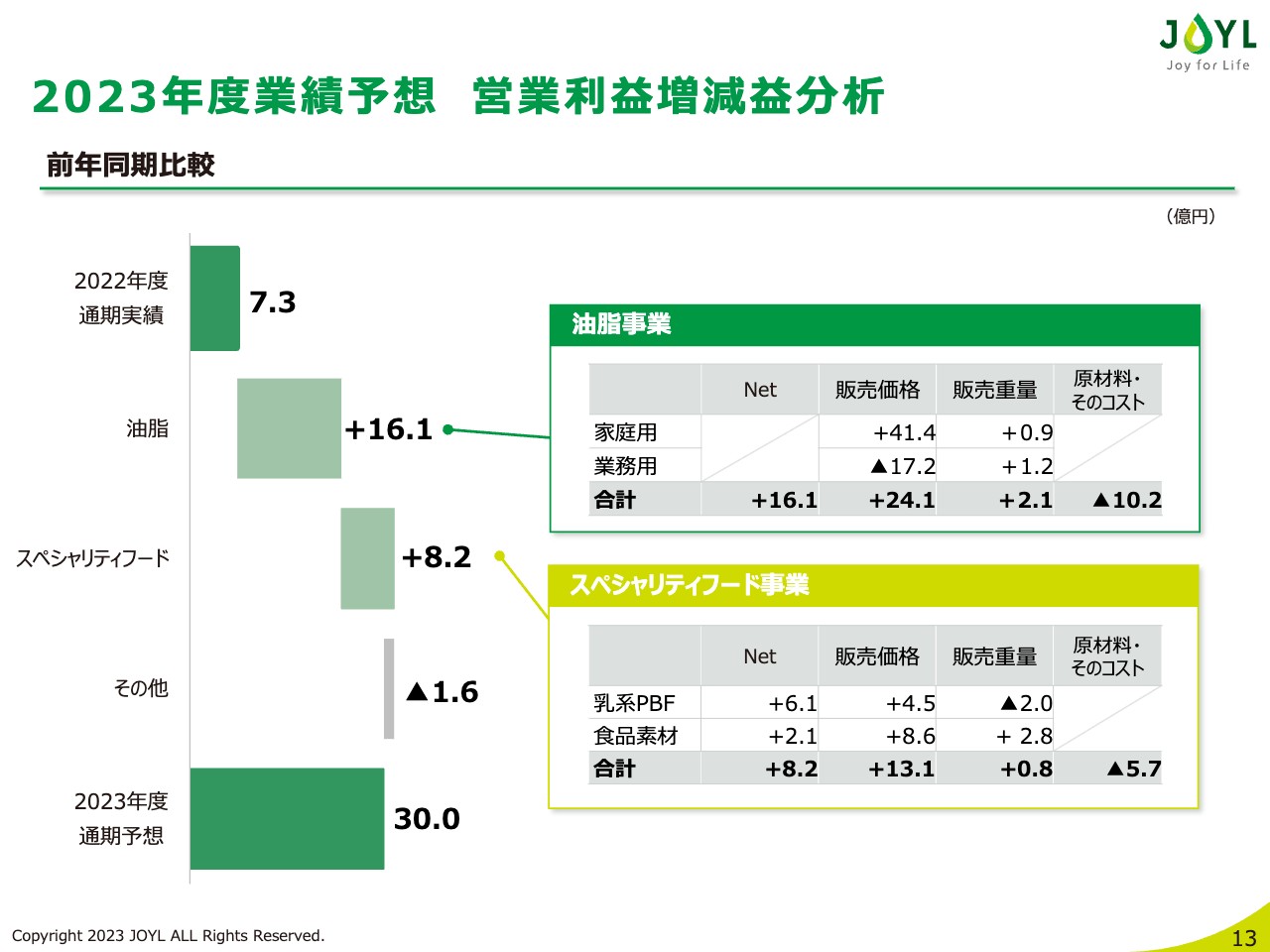

2023年度業績予想 営業利益増減益分析

セグメント別営業利益増減の詳細です。油脂事業について、販売重量においてはシェアアップを計画しており、家庭用・業務用ともにやや増加する見通しです。

販売価格については、業務用は原料コストに応じて緩やかな低下を見込んでいますが、家庭用については、オリーブオイルの原料コスト高騰に伴う適正価格を織り込み増加する計画です。

なお、タイトな原料供給や相場の高止まり、為替変動等の不透明な状況を踏まえて、油脂コストの先行きは決して楽観的ではないと考えており、販売価格は、油脂コストの変動に応じて一定の変動があると考えています。

販売重量については、汎用油から高付加価値品へポートフォリオ改善をしながら、市場動向以上の販売重量確保を基本方針として取り組んでいきます。

スペシャリティフード事業は、家庭用マーガリンについては市場縮小の影響もあり、販売重量は減少を見込んでいますが、スターチやビタミンK2など高付加価値品を中心に販売重量を拡大していく計画です。

販売価格については、原料コストに見合った価格改定を行い、合わせてSKU削減や製造・販売体制の効率化、コスト削減の推進により、増益を計画しています。

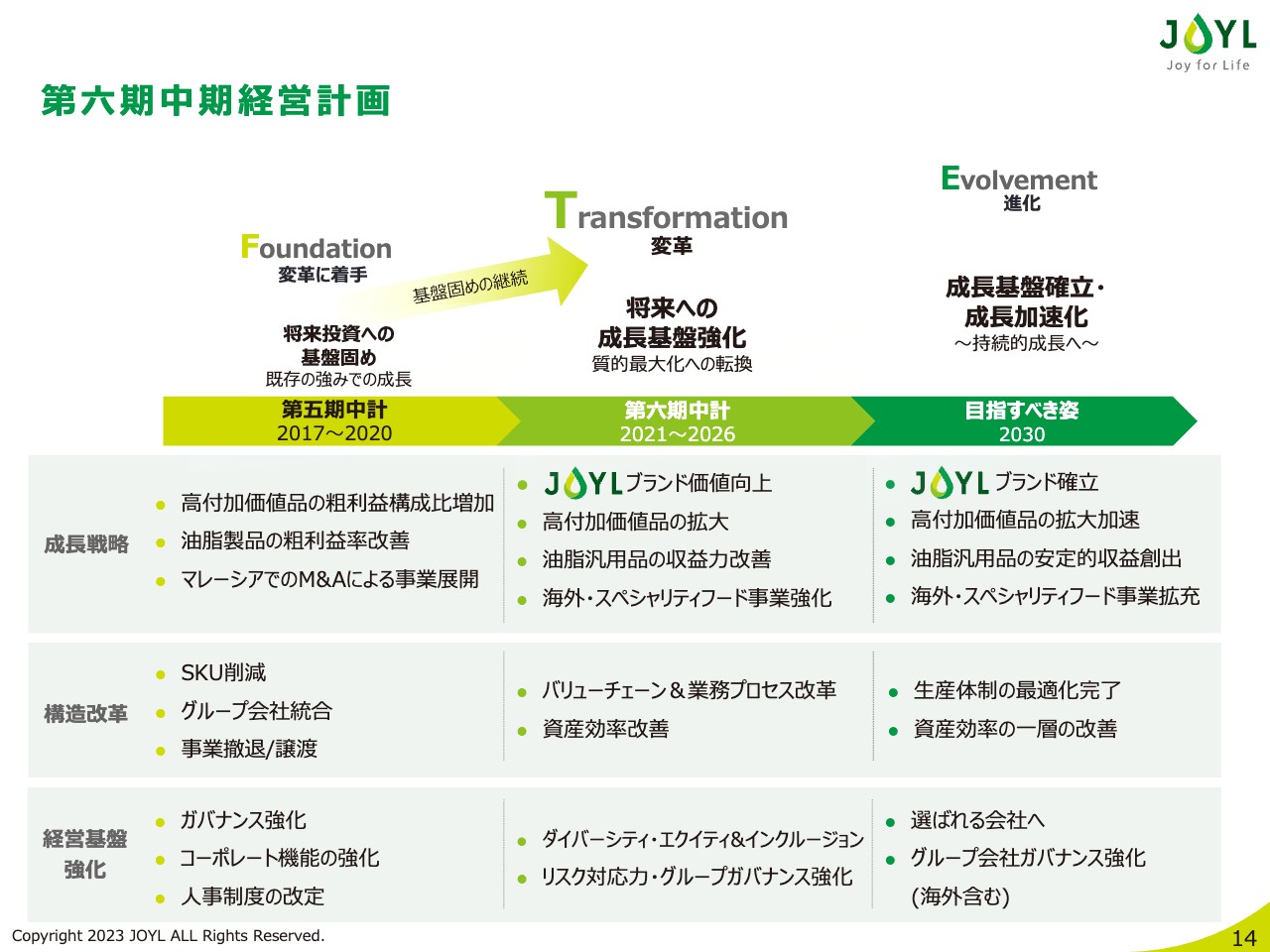

第六期中期経営計画

2023年度の取り組みについてご説明します。本年は、足元の利益水準の早期回復とともに第六期中期経営計画で掲げた戦略に則り、重点取り組みを設定しました。

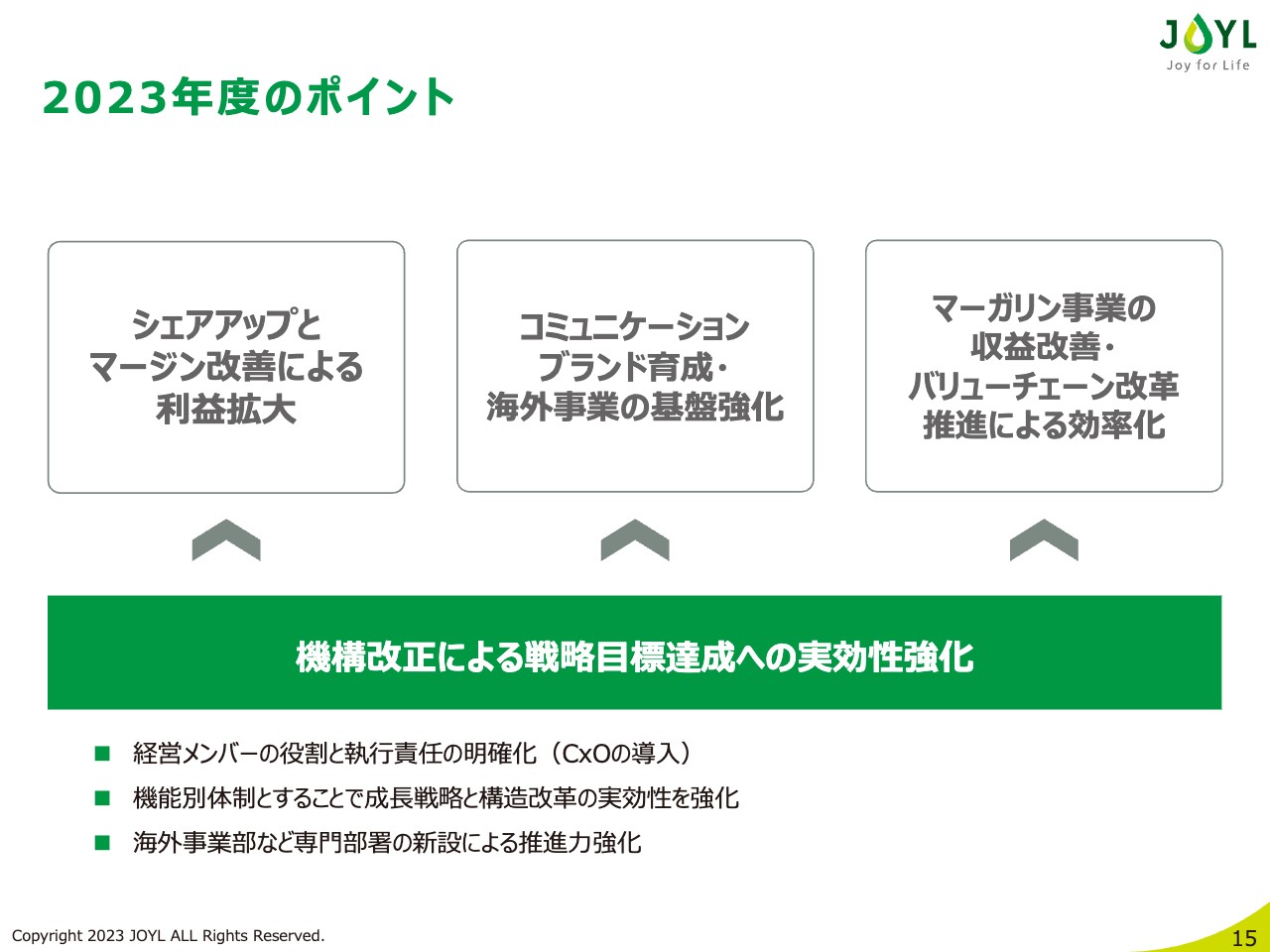

2023年度のポイント

2023年度の取り組みポイントについてです。2023年度は、スライドに記載の3点を重点とし、中計達成に向けて取り組んでいきます。

これらの計画の実効性を高めるため、先週、7月1日付けの新体制を発表しました。新体制では、CxO制を導入することで、経営メンバーの役割と執行責任を明確化しました。

また、油脂事業とスペシャリティフード事業の2つの事業部制から、全社横断型の機能別体制とすることで、限られたリソースの中で高いパフォーマンスを上げるための効率化を図り、成長戦略と構造改革の実効性を強化します。

事業部制は廃止となりますが、中計で掲げている国内油脂に依存しない事業ポートフォリオの変革には、引き続き取り組んでいきます。

シェアアップとマージン改善による利益拡大

各重点取り組みについてご説明します。現在の外部環境を踏まえると、2023年度は「量と価格」を掛け算した難しいオペレーションが求められると考えていますが、シェアを獲得できる製品へのシフト・拡大により、トップラインを伸ばしていくとともに、プロダクトミックスの改善や適切なマージンコントロールにより、安定的な収益確保に取り組んでいきます。

売上拡大に関しては、「低負荷」を強みとする機能ある商品など、お客さまのニーズに合った製品の拡売に取り組んでいきます。成長ドライバーである業務用の長持ち油や環境に配慮した紙パック製品「スマートグリーンパック」に加え、家庭用に関しては、食品価格が上昇する中、ダウンサイジングによる値ごろ感を訴求することで顧客獲得および収益改善につなげていきます。

不透明な外部環境の中で臨機応変に対応できるように、お客さまとのコミュニケーションを強化していきます。

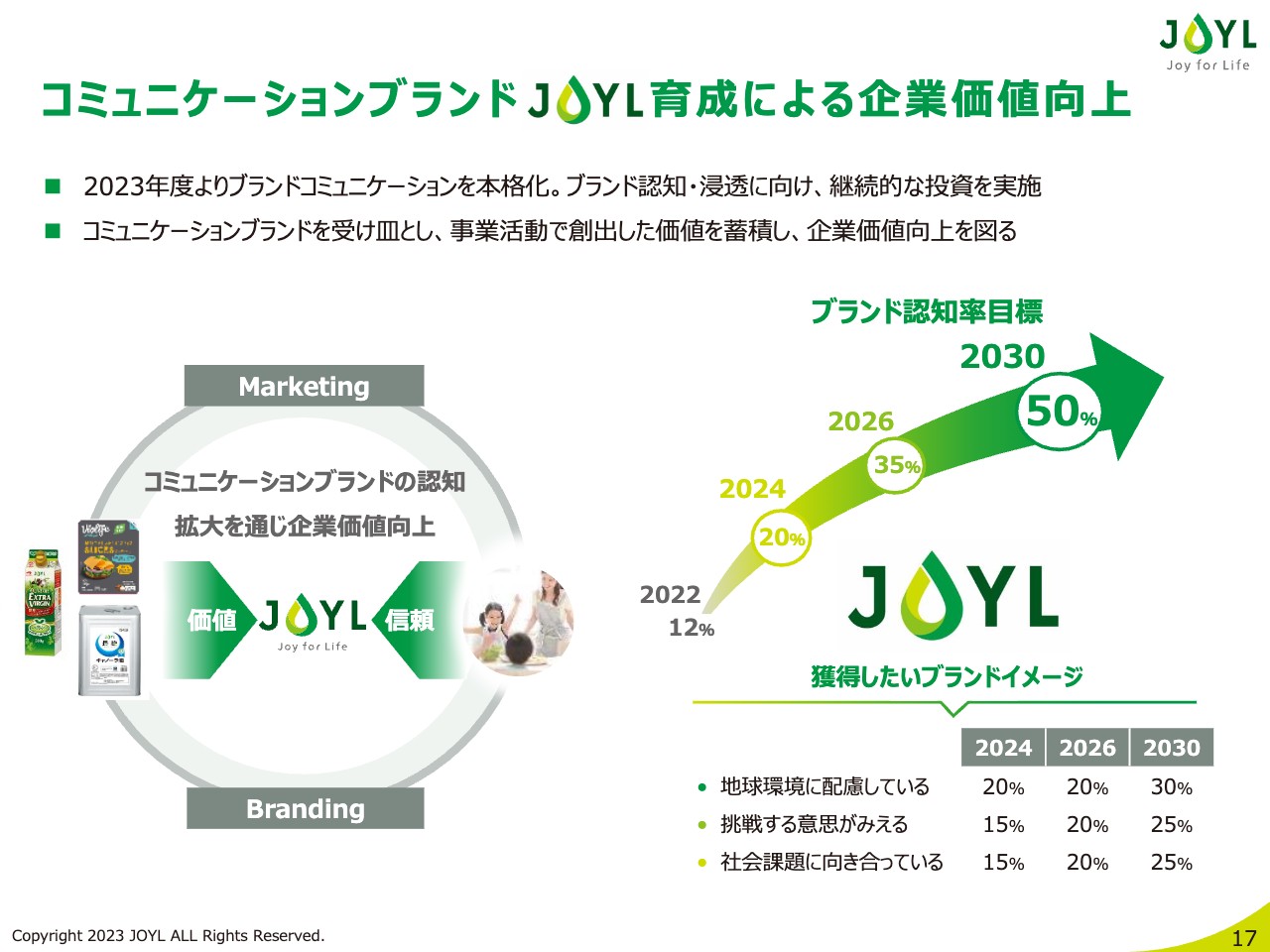

コミュニケーションブランド「JOYL」育成による企業価値向上

コミュニケーションブランドについてです。一昨年に導入したコミュニケーションブランド「JOYL(ジェイオイル)」の育成を、本年度より本格的に開始し、企業価値の向上と当社製品のファンを増やすための活動に努めます。

特に、当社の製品や企業活動を通じて「低負荷」「ESG企業」としての企業価値を高めることを目指します。現在のブランド認知率は、まだ12パーセントですが、マスメディア、デジタルなど戦略的かつ継続的なブランド育成投資により、2030年度には50パーセントのブランド認知率と企業イメージの向上に努めていきます。

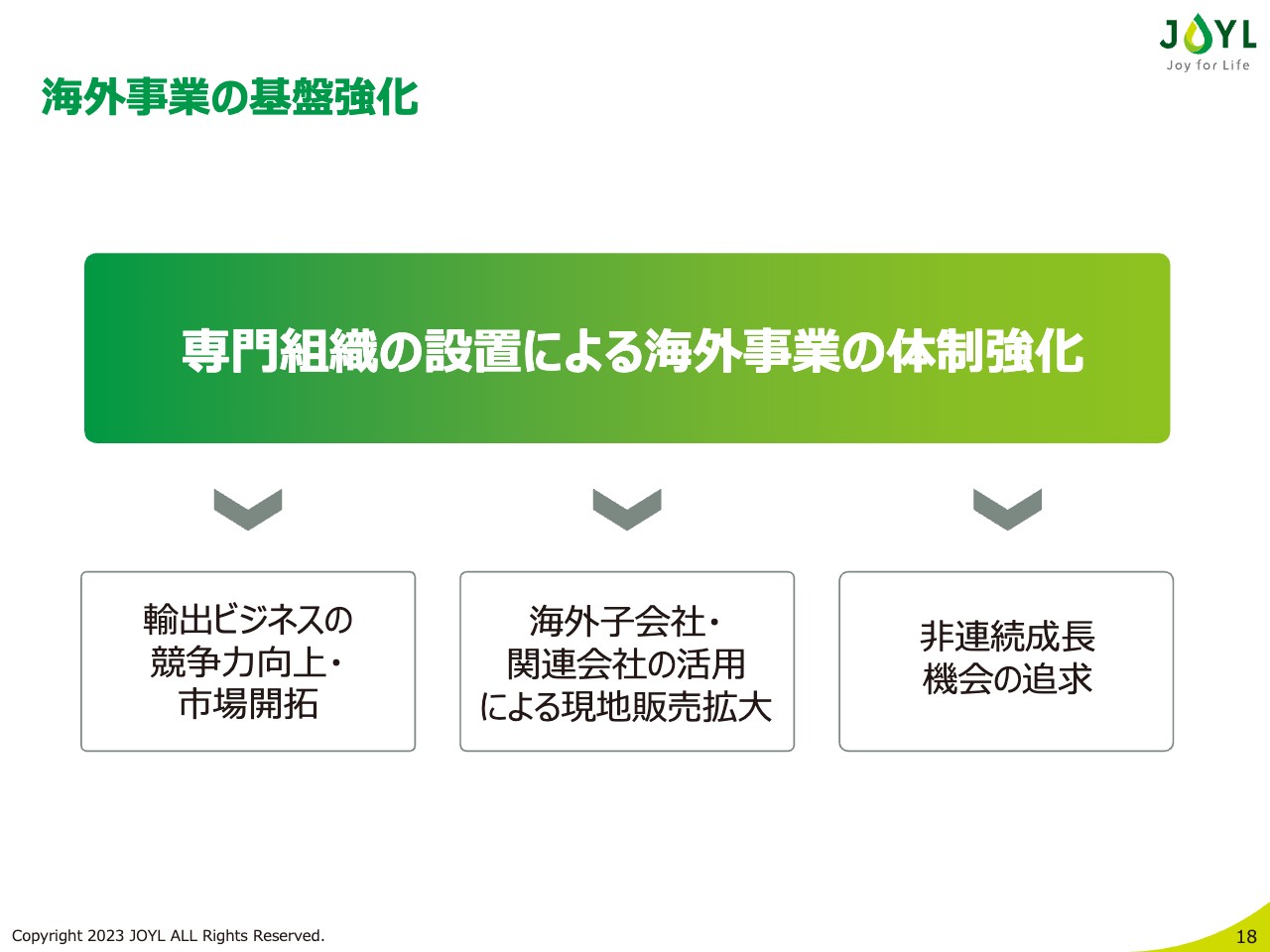

海外事業の基盤強化

海外事業についてご説明します。先ほどご説明した機構改正の一環として、今年度より新たに専任の組織を設置し、海外事業を推進する体制を強化することとしました。

これまでは事業部門ごとに海外の案件に対応していましたが、「海外事業部」を設置することで、中計に掲げている海外事業の利益貢献比率7パーセントの達成に向け、各戦略の推進や非連続成長に関する意思決定および実行スピードのアップにつなげていきます。

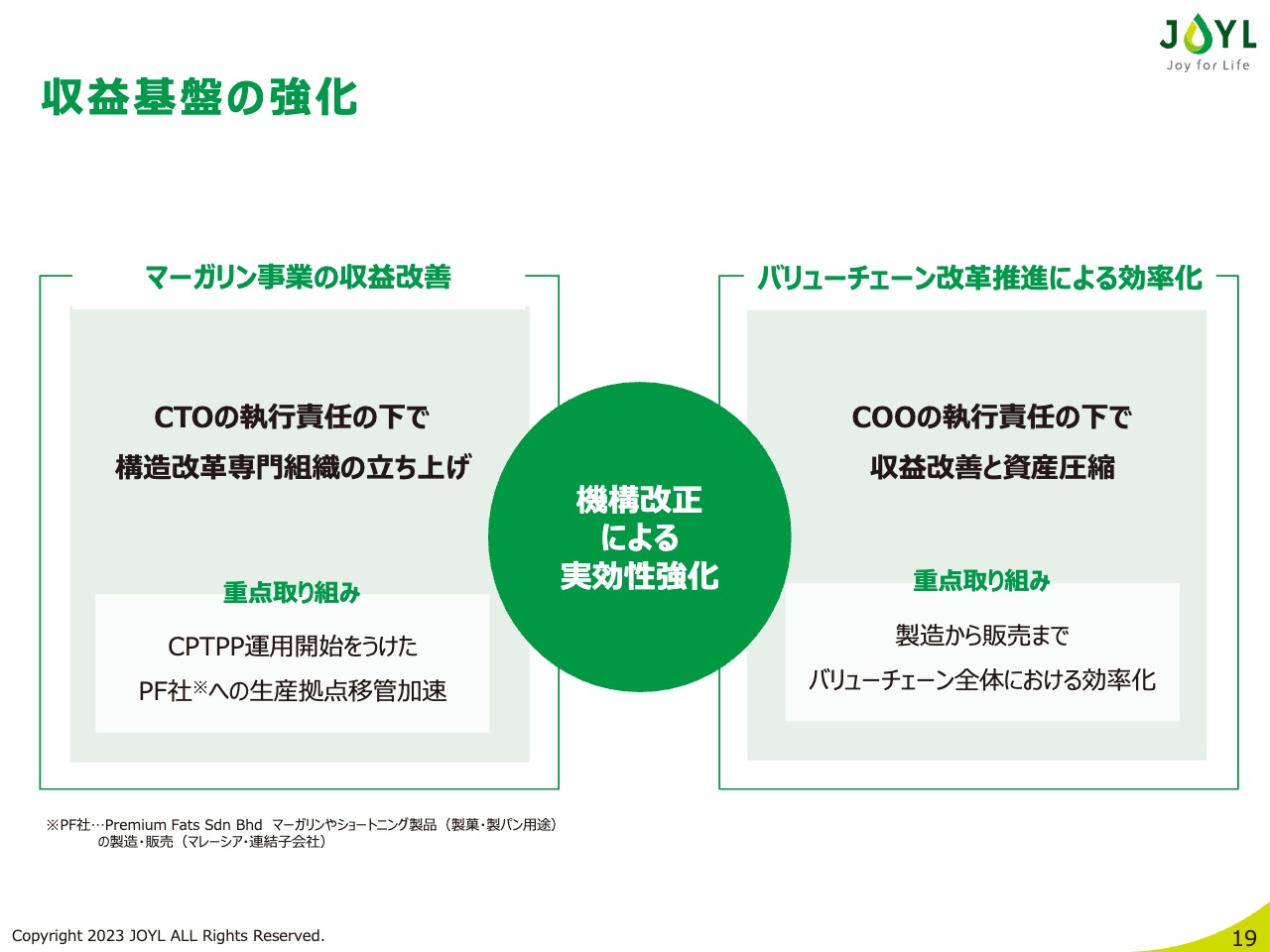

収益基盤の強化

構造改革についてです。構造改革についても、今回の機構改正によるCxO制導入により、執行責任を明確化することで取り組みのスピードと実効性をさらに強化していきます。

喫緊の課題となっているマーガリン事業の収益改善については、CTOの責任のもと、抜本的な構造改革を実行していきます。特に、本年4月からCPTPPの運用が開始されている中、マレーシアの当社グループ会社Premium Fats社へ生産拠点の移管を加速させることで、競争力と収益性を向上させていく計画です。

「なぜCTOのもとで改革をするのか」についてですが、生産拠点の移管に関しては、特に技術面のサポートが求められることを念頭に、CTOの直下とし、スピードを上げて取り組む体制としました。

バリューチェーン改革の効率化については、計画どおり進んでいますが、COOを責任者とし、さらなる収益改善と資産圧縮を進めていきます。

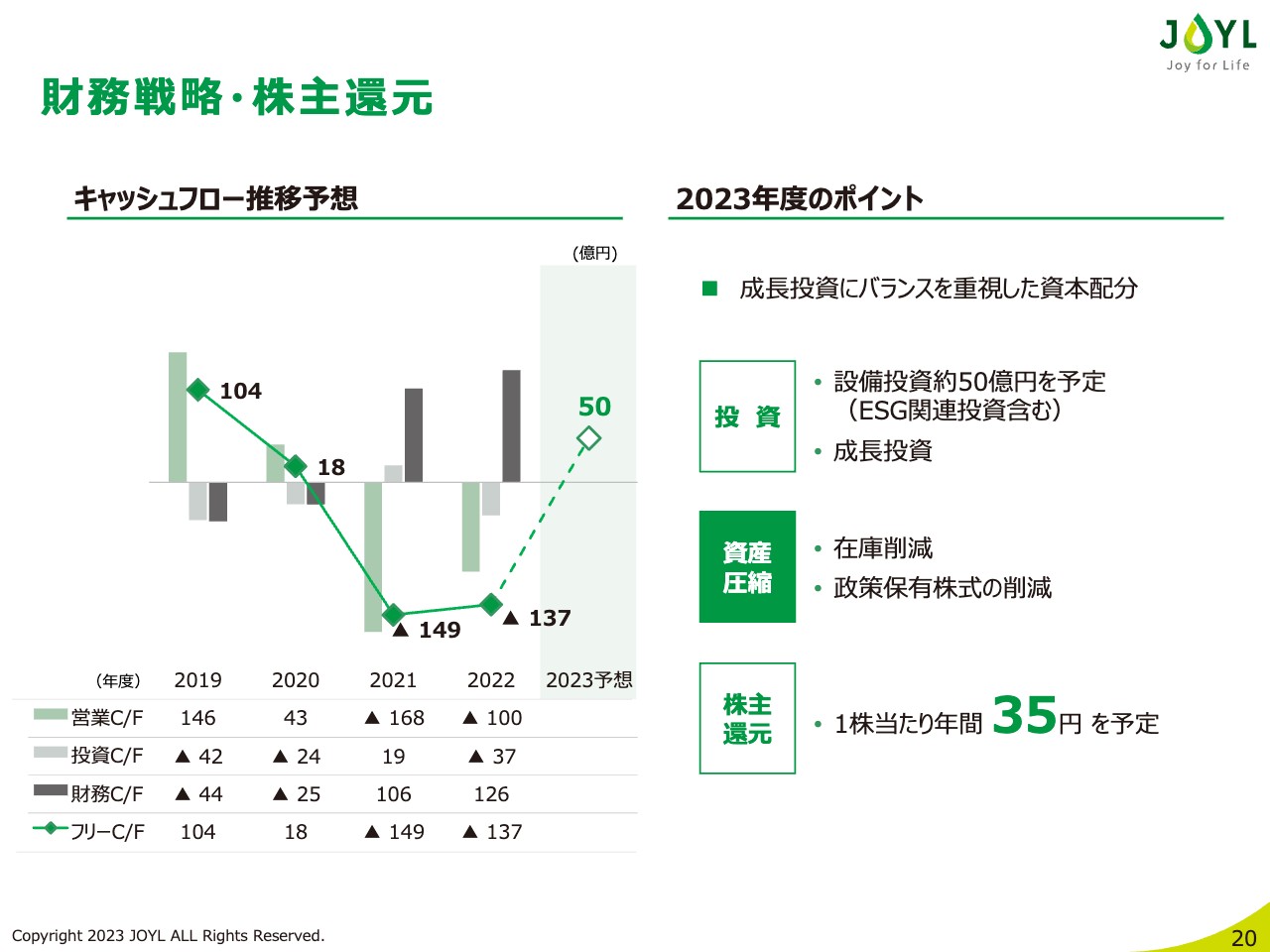

財務戦略・株主還元

2023年度の財務戦略および株主還元についてです。第六期中計で掲げた方針に則り、2023年度も利益還元と成長投資のバランスを重視した資本配分とする計画です。

営業キャッシュフローの改善に加え、政策保有株式の売却など資産圧縮を計画的に進め、成長への投資につなげていきます。なお、成長投資については、オーガニック、インオーガニックの両面で選択を見定め、投資を行っていきます。

株主還元については、業績および財務状況を鑑み、1株当たり年間35円とする予定です。引き続き、配当性向40パーセント程度を目安にした配当水準を基本とし、安定した利益を確保できるよう努めていきます。

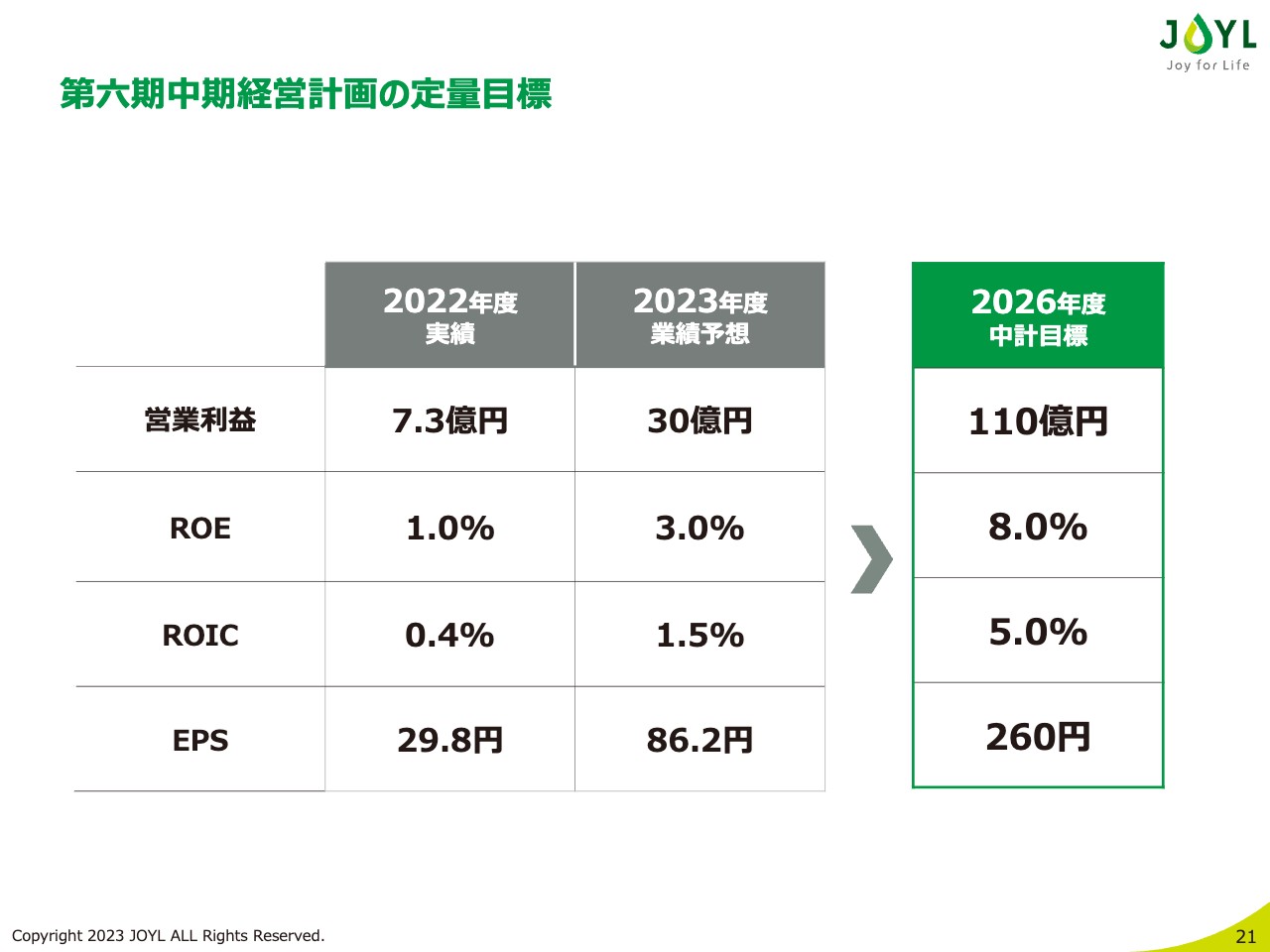

第六期中期経営計画の定量目標

2022年度は、事業環境の急激な変化に耐えうる体制とすべく、収益構造改革を核とした事業基盤の強化に注力してきました。その結果として、いまだ満足できる水準ではないものの、大幅なコストアップを打ち返し、7億円の営業利益を創出することが出来ました。

2023年度も引き続き、不透明な事業環境が予想されますが、新体制の下、各取り組みの実効性を高め、スライドに掲げている中期経営計画達成に向けて、取り組んでいきます。

以上が本日の説明になります。引き続き、ご支援、ご指導のほど、なにとぞよろしくお願いします。ご清聴ありがとうございました。

質疑応答:2023年度業績予想の営業利益について

司会者:「2023年度業績予想で、営業利益30億円を掲げていますが、これは最低限の目標として厳しく見ている数字でしょうか? 2022年度第4四半期の結果を見ると、油脂事業で約10億円の利益を創出しており、為替前提や原料相場の動向を踏まえると、利益はさらに出ると思っています。この計画の考え方について教えてください」というご質問です。

佐藤:確かに、昨年よりは原料相場は下落しているものの、依然高止まりの状況にあります。米国や欧州の金融不安による為替の乱高下や、今後の天候相場を迎えることを考えると、油脂コストの前提は厳しく見ざるを得ないと考えています。

為替についても、当社では第2四半期以降は140円を前提としています。仮に販売面が計画どおりに進む場合には、油脂コストが良化した分がそのまま増益要因となり得ますが、油脂コストの変動に応じて販売価格の上げ下げが起こることもあります。

これら複数の要因を総合的に考え、現時点では本年度の営業利益目標を30億円と想定しています。

質疑応答:スペシャリティフード事業の通期計画の達成確度と足元の状況について

司会者:「スペシャリティフード事業について、2023年度の営業利益は通期でブレイクイーブンの計画となっています。その根拠や達成確度を、足元の状況と合わせて教えてください」というご質問です。

佐藤:スペシャリティフード事業の目標達成の蓋然性に関するご質問だと理解しました。2022年度は、主要製品であるマーガリン、あるいはスターチの主原料が為替の影響等も含め急騰し、価格対応が遅れた結果、赤字になっていました。しかし、下期以降は各種施策によって収益の改善が進んでいます。

2023年度は、取り組んできた価格改定の効果が出てくる見込みです。また、マーガリン事業は先ほどご説明したように、CPTPPを前提とした海外生産移管による収益改善を見込んでいます。

また、昨年度利益に貢献したSoyシート、ビタミンK2、粉末油脂などについても、さらなる利益が見込めると考えています。そのため、計画目標達成の蓋然性は高いと考えています。

質疑応答:日清オイリオグループとの合弁会社の設立予定時期について

司会者:「日清オイリオグループとの合弁会社設立はいつ頃になる見通しでしょうか?」というご質問です。

佐藤:合弁会社設立のお話については、いろいろな機会で発表していますが、現在は公正取引委員会とのやり取りを継続している状況です。進展等があればあらためてそのタイミングで発表したいと思います。

質疑応答:汎用油の足元の状況とオリーブオイル等の価格改定の予定について

司会者:「汎用油に関しては、原料相場の下落による値下げ要求が強まっていると考えていますが、足元の状況について教えてください。また、オリーブオイル等の相場が高騰している商品は、さらなる価格改定を実施する予定はあるのでしょうか?」というご質問です。

上垣内猛氏:まず、お客さまにはこの2年間、本当に大幅な価格改定にご協力いただきましたことを、この場をお借りして厚く御礼を申し上げます。

足元の状況では、原料の相場が徐々に軟化してきていることもあり、値下げの要請が徐々に強まってきていることは確かです。しかしながら、足元の在庫状況において原料コストが依然高く、エネルギー費や物流費の高騰を鑑み、大幅に値下げを行う環境ではないことを、お客さまに丁寧にお話ししながら、最大限の適正価格を維持していきたいと考えています。

オリーブオイルやごま油のような油種については、昨年7月に一度値上げを実行したものの、その後もコスト高が続いています。そのため、これらに関しては4月から商談のベースとして値上げを実施し、みなさまにお願いしている状況です。

この状況はまだ少しの間続いていくと思います。そのため、油種によっては価格改定を継続していこうと思っています。

質疑応答:乳系PBF事業における営業利益改善予想の内訳について

司会者:「乳系PBF事業は、営業利益で6億1,000万円の改善を見込んでいますが、その内訳を教えてください」というご質問です。

大髙寛氏:乳系PBF事業の6億1,000万円の改善の内訳についてご説明します。大部分は業務用マーガリンの改善と考えています。本年4月からのCPTPP運用開始にともないマレーシアへの生産移管を加速させることでさらなる収益改善を見込んでいます。

新着ログ

「食料品」のログ