SCSK、3Qは増収増益 販管費の増加はあるもシステム開発、保守運用・サービスが好調に推移

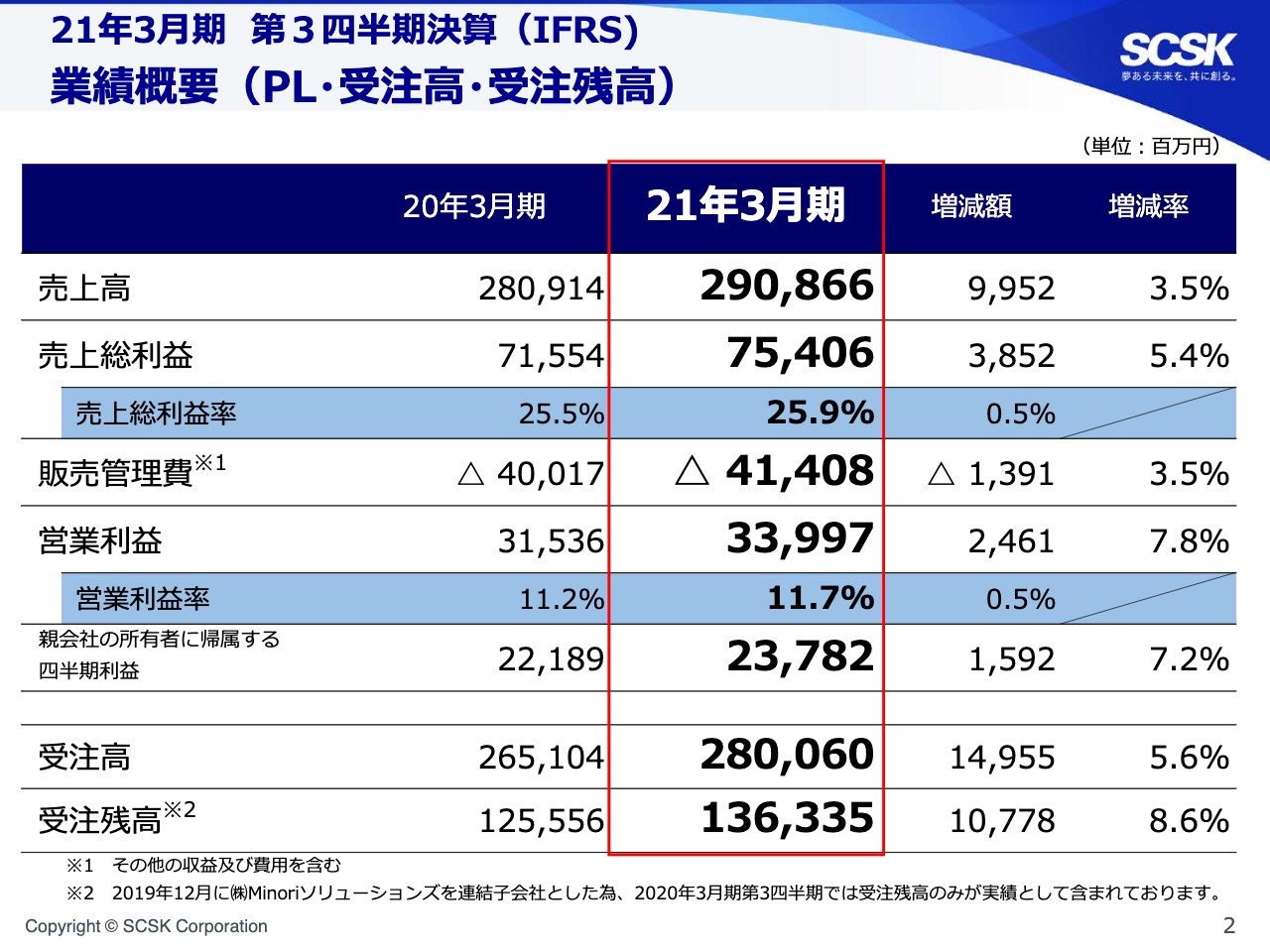

業績概要(PL・受注高・受注残高)

岡恭彦氏:岡です。よろしくお願いいたします。あらためまして、コロナウイルス感染拡大の中、当社決算カンファレンスコールにご参加いただきありがとうございます。

それではさっそくですが、2021年3月期の第3四半期連結業績について説明させていただきます。

まず、2ページの業績概要をご覧ください。当第3四半期の業績につきましては、前年同期比、売上高3.5パーセント増収の2,908億円、営業利益7.8パーセント増益の339億円、営業利益率は0.5パーセント改善の11.7パーセント、四半期利益は7.2パーセント増益の237億円と、増収増益の決算となりました。

なお、当第3四半期連結業績における、昨年度12月に連結子会社化しましたMinoriソリューションズの関連収益は、売上高約113億円、営業利益約7億円、受注高約96億円となっています。また、これからの説明につきましては、Minoriソリューションズの関連収益以外の内容を中心に進めさせていただきますので、ご了承ください。

まず、売上高の前年同期比99億円の増収ですが、上期同様、システム販売の減収をシステム開発および保守運用・サービスの増収でカバーしていますが、業界問わず、企業ごとには跛行性があるものの、一部顧客のIT投資需要を取り込み、3.5パーセントの増収となっています。

売上総利益は、増収による増益や不採算案件の改善、また業績賞与の前期末引当処理に伴う影響もありまして増益。売上総利益率は25.9パーセントになりました。

販売管理費につきましては、前期末にて業績賞与の引当処理を行ったこと、コロナ禍における不要不急の費用削減効果がある一方で、新卒採用、キャリア採用の増加、および新人事制度導入による人件費増などにより、前年同期比約14億円の増加となっています。

その結果、営業利益は7.8パーセント、約25億円増益の339億円となりました。受注高・受注残高については、両項目ともにすべての売上区分において前年同期比で増加し、それぞれ5.6パーセント増の2,800億円、8.6パーセント増の1,363億円となりました。

なお受注残高につきましては、前年度第3四半期末には、2019年12月に連結子会社化しましたMinoriソリューションズの受注残高を含んでいますので、当年度第3四半期末における受注残高の増加は、アップルトゥアップルで増加したことになります。

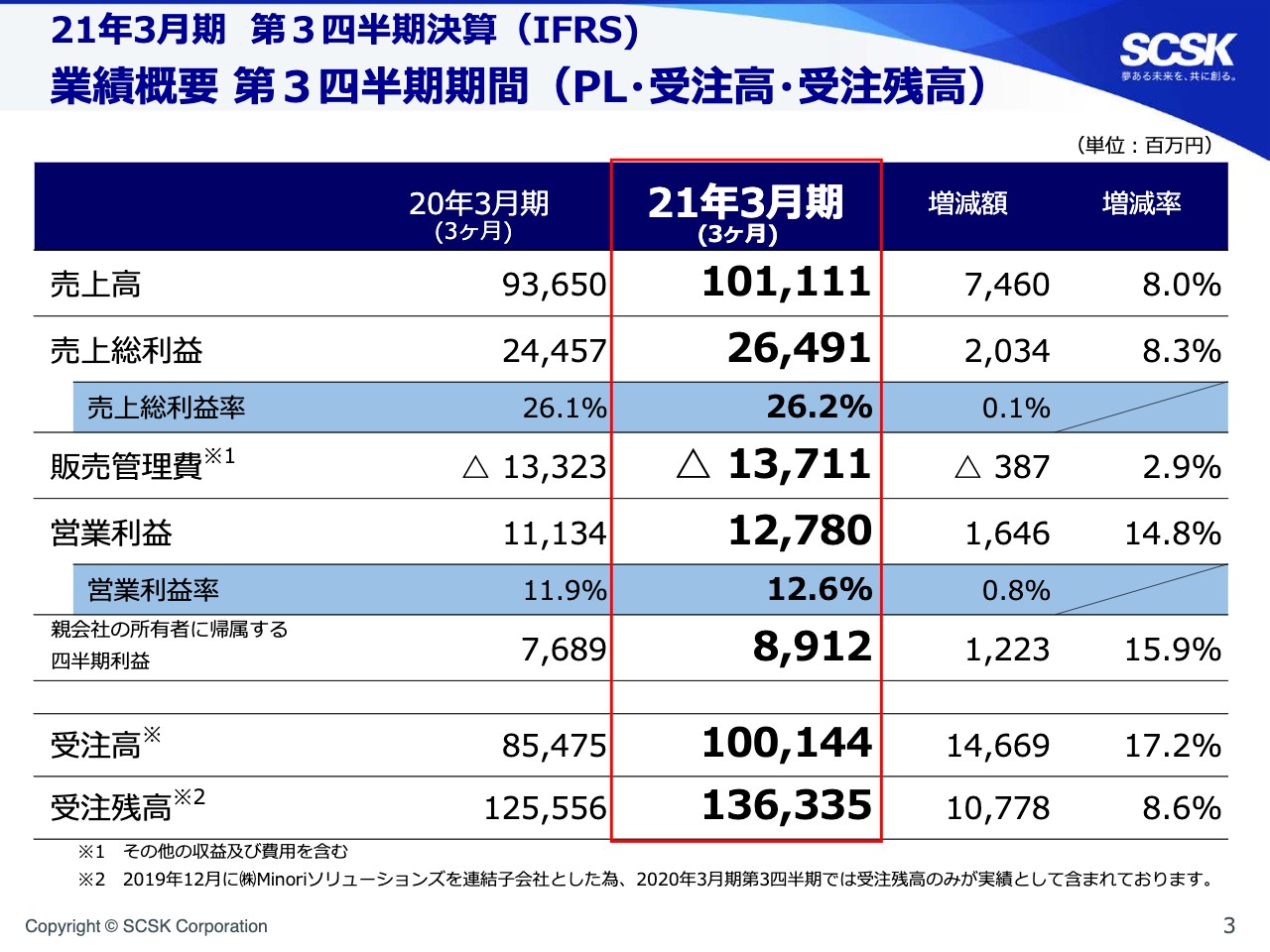

業績概要 第3四半期期間(PL・受注高・受注残高)

次に、3ページをご覧ください。この第3四半期期間における業績概要となります。前年度との比較では、売上高は8パーセント増収の1,011億円、営業利益14.8パーセント増益の127億円、営業利益率は0.8パーセント改善の12.6パーセントとなり、第2四半期期間の減収減益から、第3四半期期間においては大幅な増収増益と好転しました。

売上高は、システム開発、保守運用・サービスにおける増収に加え、後ほど売上区分別のパートにてご説明はしますが、システム販売においても増収となったことから、この第3四半期期間では売上3区分すべてにおいて増収という結果となっています。

営業利益は販管費の増加があったものの、主には増収の効果により約16億円、14.8パーセント増の大幅増益となりました。

また、第3四半期期間の受注高は、第2四半期以降回復基調にあるシステム開発ならびに保守運用・サービスの投資動向に加え、システム販売において通信業務系ネットワーク機の一括注文を受けたことにより、大幅な増加となっています。

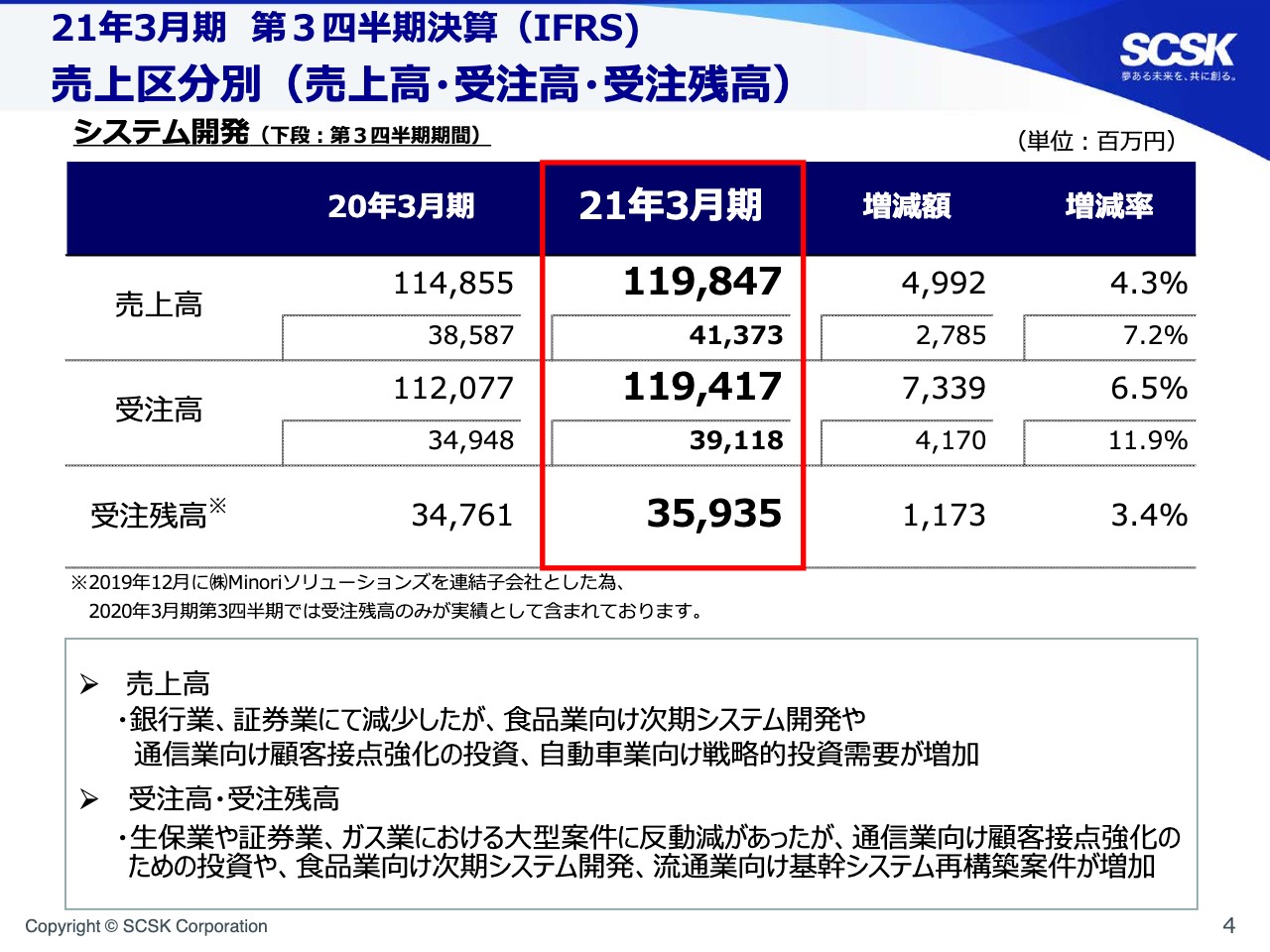

売上区分別(売上高・受注高・受注残高)①

次に、4ページから6ページにかけて売上区分別のご説明をいたします。まずシステム開発ですが、こちらの表の売上高と受注高については、上段が第3四半期累計の金額、下段の点線枠内が第3四半期期間の金額を表しています。

まず第3四半期累計ですが、売上高は銀行業や証券業にて減少しましたが、食品業向け次期システム開発や通信業向け顧客接点強化のためのIT投資、自動車業向けの戦略的投資需要などが貢献し、4.3パーセント増の1,198億円となりました。

受注高につきましては、生保業や証券業、ガス業における大型案件の反動減がありましたが、通信業における顧客接点強化のためのIT投資があったこと、食品業向け次期システム開発や、流通業にて進行中の基幹システム再構築案件のリセール契約締結などにより、前年同期比6.5パーセント増の1,194億円となっています。

受注残高につきましては、証券業において反動減がありましたが、流通業向けの基幹システム再構築案件の増加や、食品業および銀行業向けの次期システム案件が増加しました。その結果、前年同期比3.4パーセント増の359億円となっています。

なお、第3四半期期間は上半期同様、引き続き堅調に推移しています。売上高は7.2パーセント増の413億円、受注高は11.9パーセント増の391億円となりました。

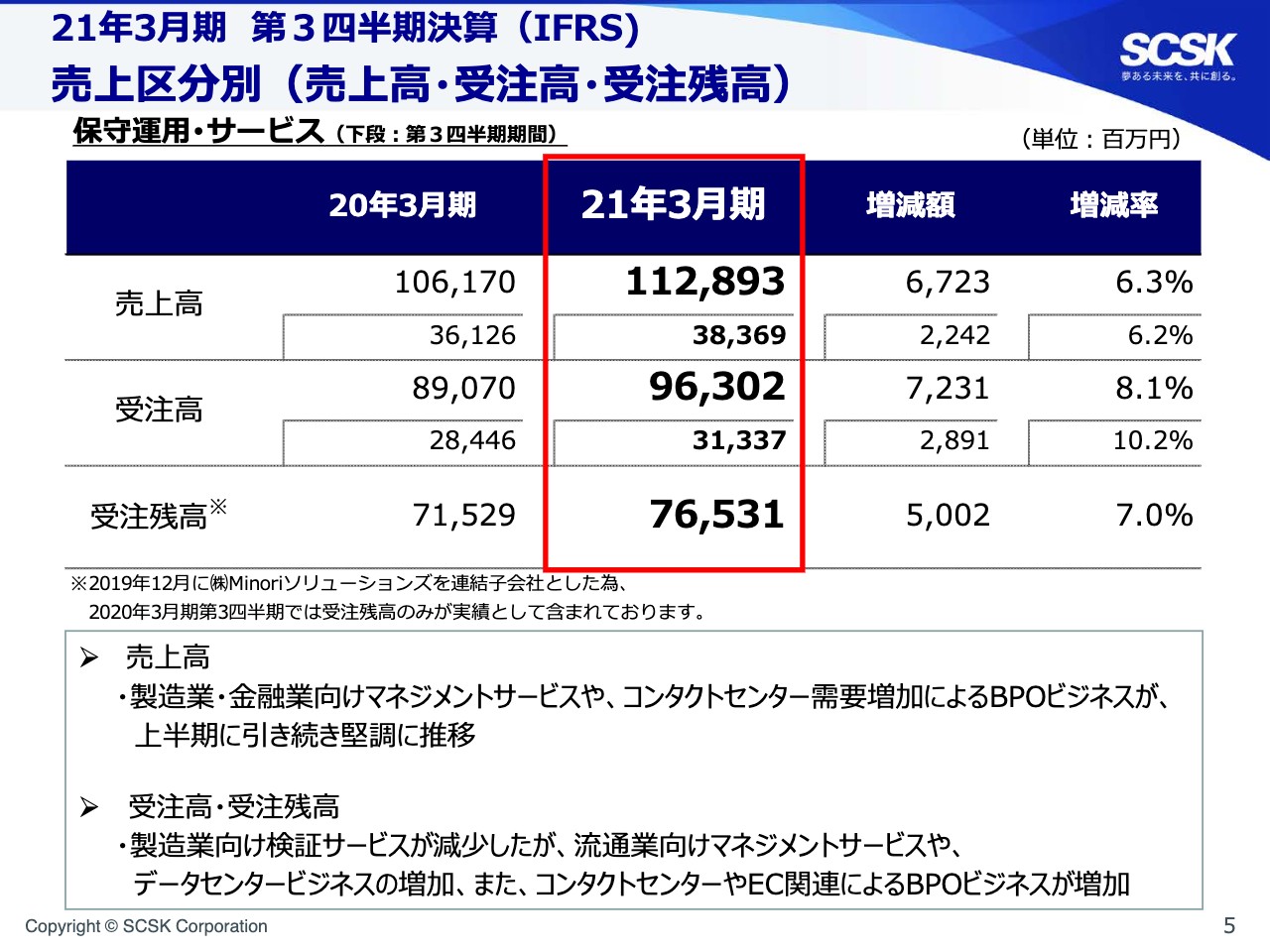

売上区分別(売上高・受注高・受注残高)②

続いて、保守運用・サービスになります。売上高につきましては、製造業・金融業向けマネジメントサービス、コンタクトセンター需要の増加によるBPOビジネスが上半期に引き続き堅調に推移し、売上高は前年同期比6.3パーセント増の1,128億円となりました。

受注高は製造業向け検証サービスにて減少がありましたが、流通業向けマネジメントサービスやデータセンタービジネスの増加、コンタクトセンターやEC関連によるBPOビジネスの積み上がりなどにより、8.1パーセント増の963億円となっています。

また、受注残高は受注高同様の事業動向により、7パーセント増の765億円となりました。

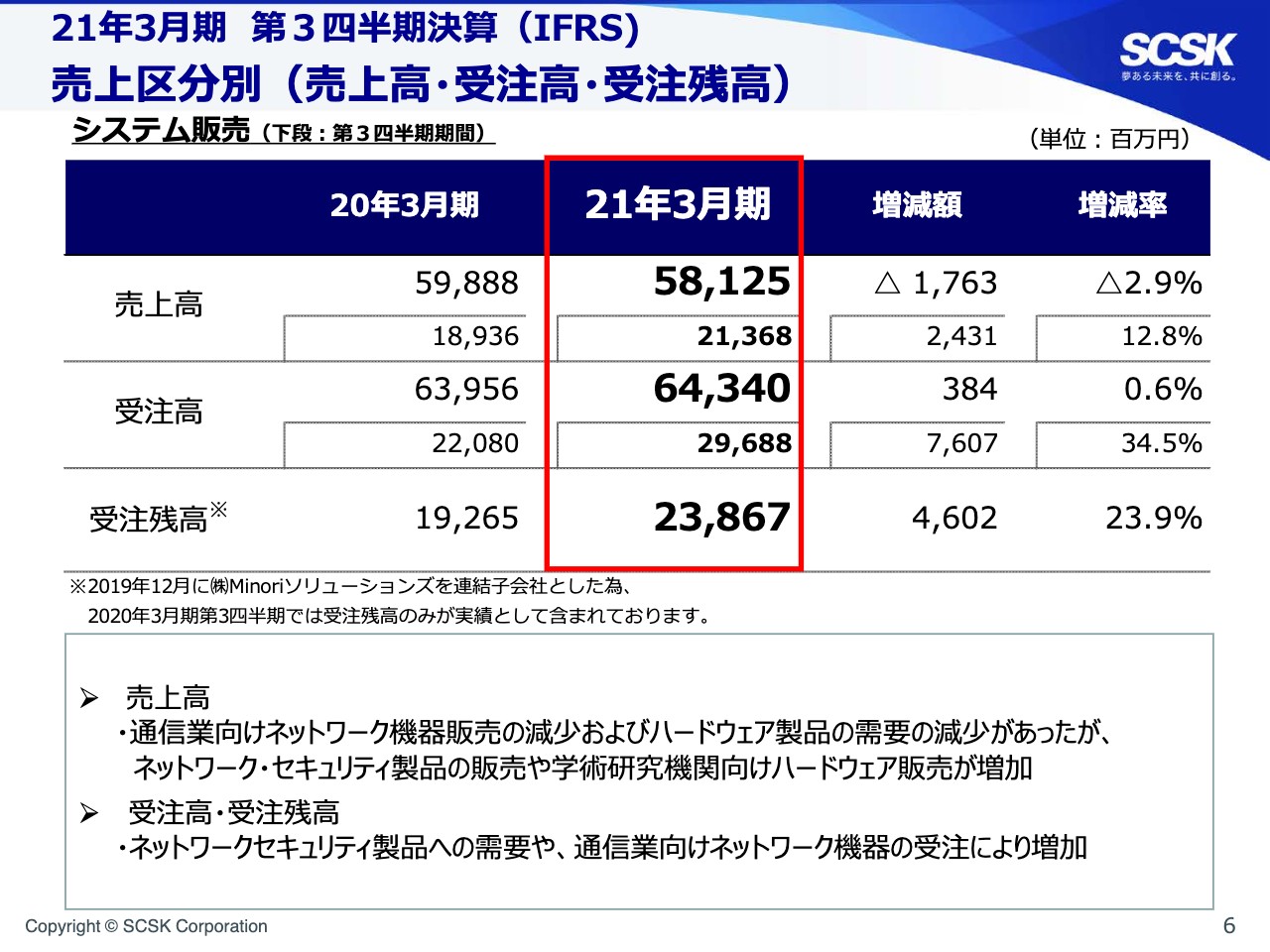

売上区分別(売上高・受注高・受注残高)③

次に、6ページのシステム販売です。主には通信業向けネットワーク機器の次世代モデルの開発支援による販売機会ロス、ハードウェア製品の受注減により、上期においては売上高・受注高・受注残高すべてにおいて前年同期比減額でした。

しかし資料に記載のとおり、第3四半期期間においては好転し、各々増額となりました。

まず売上高は、主にネットワーク・セキュリティ製品の販売増や、前年度に受注した学術研究機関向けハードウェア製品が第3四半期期間に納品されたことにより、上期の減収幅が縮小し、2.9パーセント減の581億円となりました。

受注高につきましては、売上高同様にネットワーク・セキュリティ製品への需要や、第3四半期期間において通信業向けネットワーク機器の一括注文を受けたことから、第3四半期累計で約4億円の増加に転じています。

受注残高につきましては、売上高および受注高においてご説明した要因にて、23.9パーセント増の238億円となりました。以上、売上区分別の説明となります。

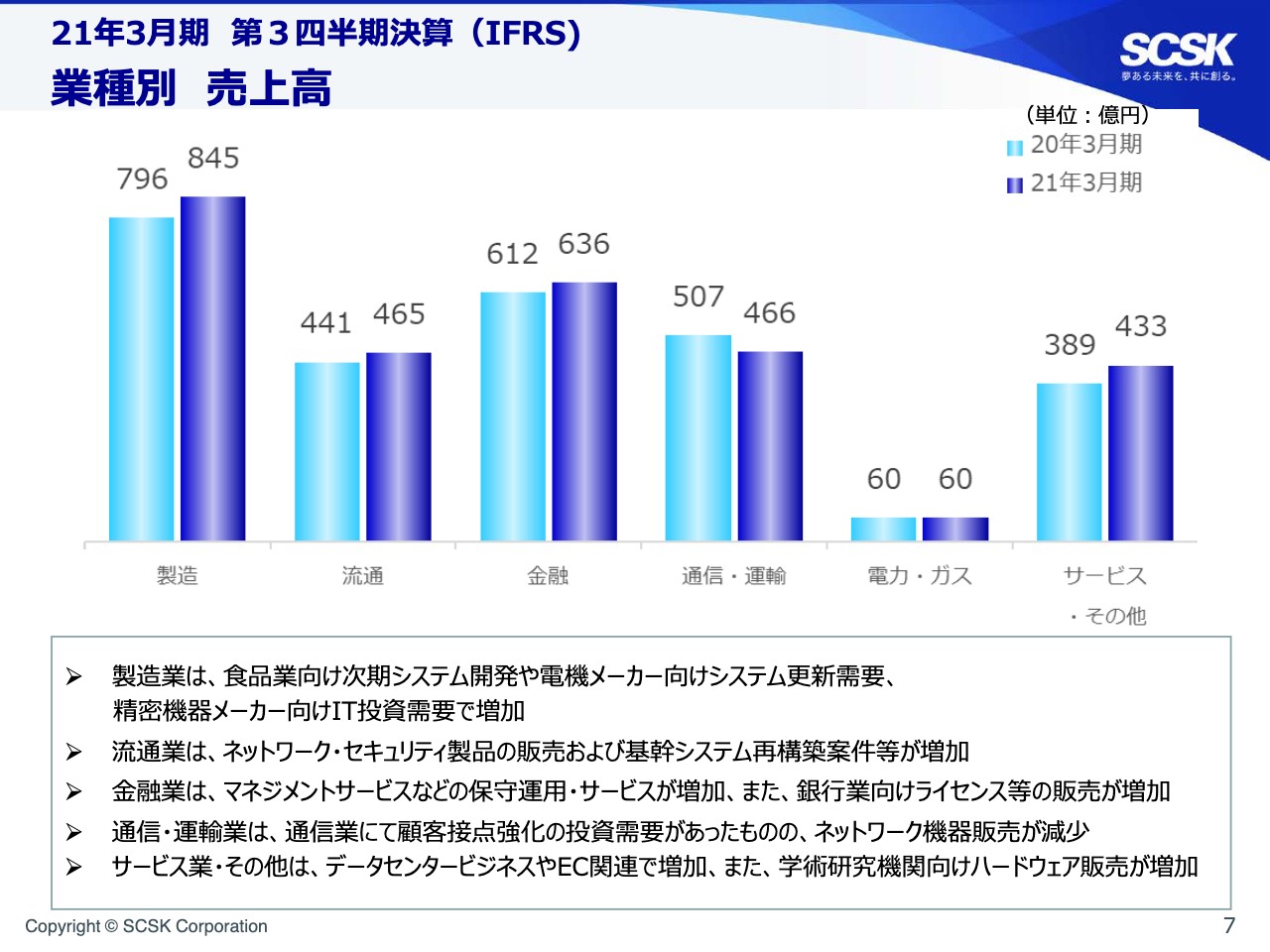

業種別 売上高

次に業種別の売上高について、前年並みの電力・ガス業を除き、他の業種につきご説明いたします。

まず初めに、製造業につきましては、前年同期比49億円の増収となりました。これは、食品業向け次期システム開発や電機メーカー向けのシステム更新需要に加えて、精密機器メーカー向けのIT投資需要などによるものです。

自動車業向けについては、継続して戦略的IT投資需要に対するシステム開発は増加している一方で、CAEサーバーやストレージなどのシステム販売の減少の影響で、前期並みとなっています。

流通業におきましては、ネットワークセキュリティ製品の需要拡大に伴いシステム販売が増加したこと、また、基幹システム再構築案件などがあったことで、約24億円の増収となっています。

金融業につきましては、マネジメントサービスへの需要による保守運用・サービスの増加に加えて、銀行業向けシステム開発に伴うライセンスなどの販売による増加も伴い、約23億円の増収となっています。

通信・運輸業におきましては、通信業において顧客接点強化のためのIT投資需要があったことから、システム開発においては約11億円の増収となっていますが、先ほどよりご説明しています通信業向けネットワーク機器販売の反動減を受け、約40億円の減収となりました。

サービス業・その他につきましては、データセンタービジネスやEC関連で売上高が増加したこと、学術研究機関向けに大型のハードウェア販売があったことなどにより、約43億円の増加となっています。

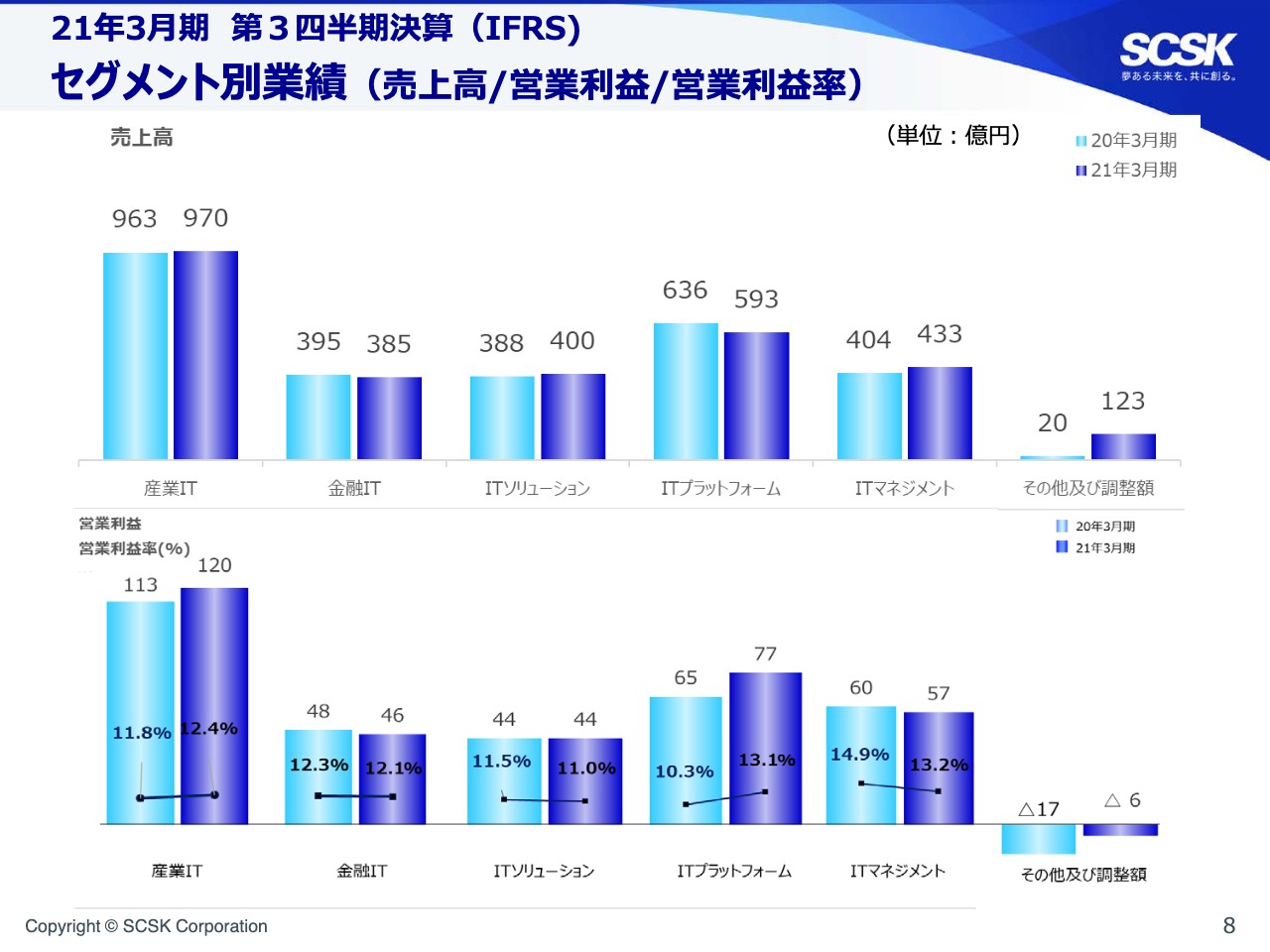

セグメント別業績(売上高/営業利益/営業利益率)

続いて、セグメント別の業績になります。ここでは、産業ITセグメント、ITプラットフォームセグメント、およびITマネジメントセグメントにつきご説明いたします。

まず、産業ITにおいては、製造業向け検証サービスの減少がありましたが、通信業や自動車業、食品業においてシステム開発が増加したことにより、増収となっています。加えまして、前年度にあった不採算案件の発生を今年度は抑えることができたことも、収益改善の大きな要因となっています。

ITプラットフォームにつきましては、通信業向けネットワーク機器の次世代モデル開発支援が主な減収要因ですが、一方で、同顧客に対する他のネットワーク製品の販売増によるセールスミックスにて、粗利益は確保しています。また、ネットワークセキュリティ製品の販売増や製品保守の増収効果も増益要因となっています。

ITマネジメントにつきましては、製造業、金融業向けマネジメントサービスが堅調に推移したことにより、増収となっています。一方、増収による増益はあったものの、主にはデータセンター設備増強に伴う償却費の増加により減益となりました。

また、その他につきましては、新たに連結子会社となったMinoriソリューションズの実績が当セグメントに含まれているため、前年同期比で大きく増収増益となっています。

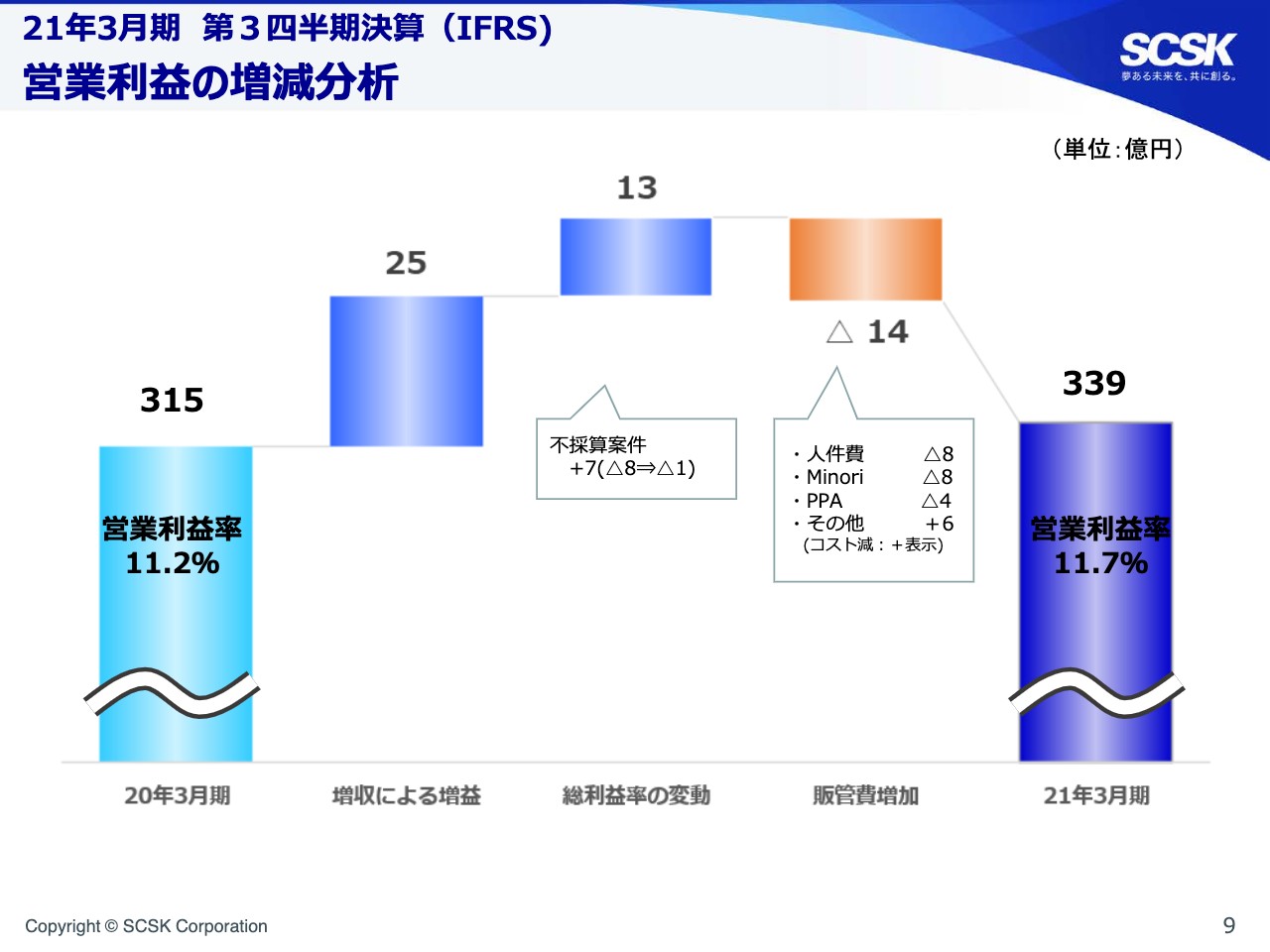

営業利益の増減分析

続きまして、9ページをご覧ください。ここでは、営業利益の増減要因につきご説明させていただきます。増収に伴う増益が25億円、不採算案件の改善約7億円を含む売上総利益率の向上による増益が13億円となりました。

販売管理費約14億円の増加要因ですが、コロナ禍における不要不急の費用減少がありましたが、人件費は前期末において引当処理を行った業績賞与の減少要因に対して、主には人員増と新人事制度導入により、約8億円の増加となりました。また、Minoriソリューションズの連結子会社化による増加も影響しています。

結果、これらの要因により、営業利益は前年同期比で約25億円増加の339億円となり、営業利益率は11.2パーセントから11.7パーセントに向上しています。

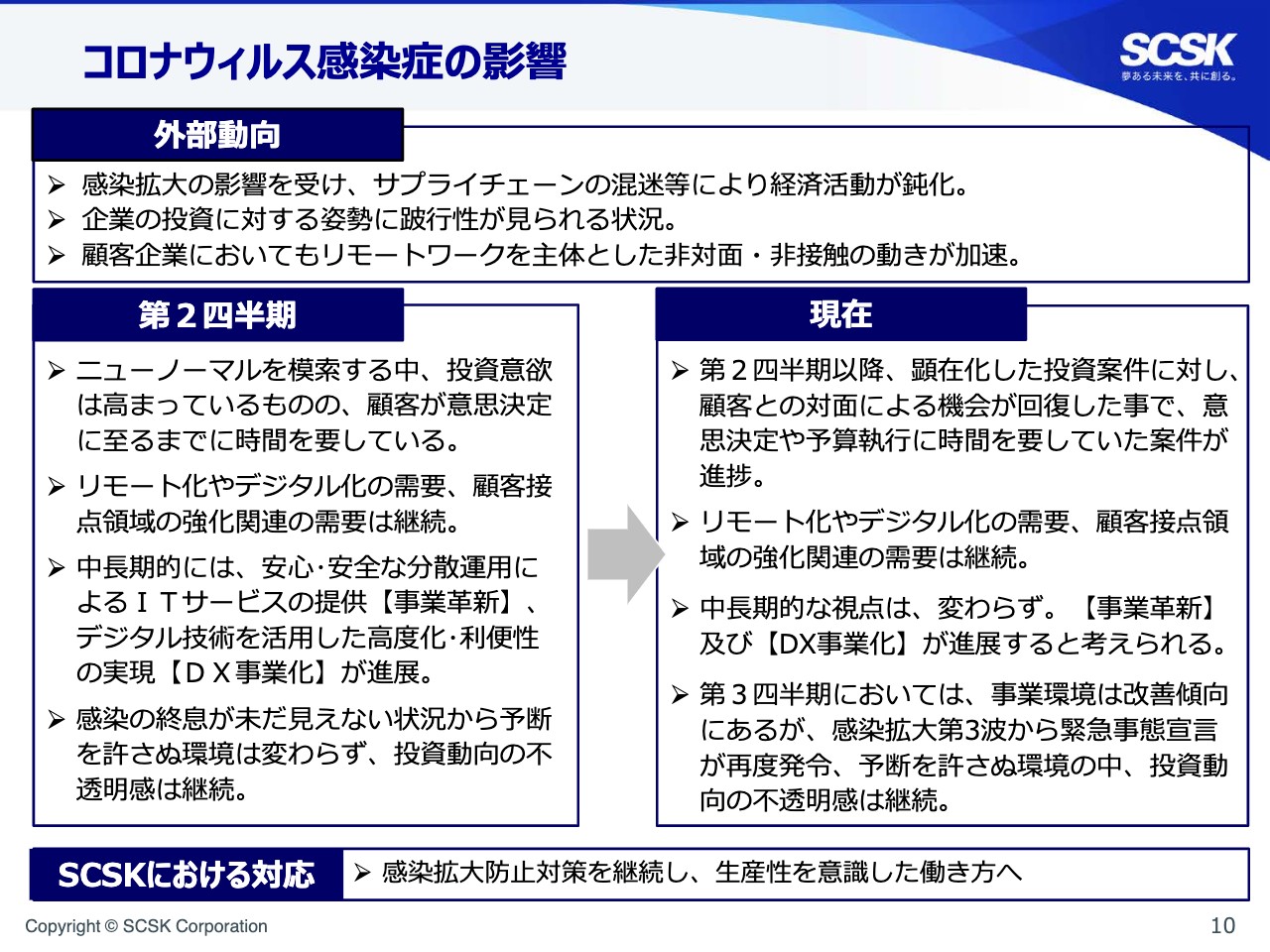

コロナウィルス感染症の影響

続きまして、コロナウイルス感染症の影響について説明いたします。依然として企業のIT投資動向には、各顧客企業に跛行性が見られる状況ではありますが、コロナ禍におけるリモート化やデジタル化への需要、DXを想定した投資需要は継続しており、第3四半期においては投資動向に回復の兆しが感じられました。

また、顧客との対面での接点を持てる機会が増えたことなどにより、これまで顧客企業の意思決定や予算執行に時間を要していた案件に、着実な進捗が見られました。

しかしながら、感染拡大の第3波から一部、緊急事態宣言が再度発令された状況下においては予断を許さない環境であり、今後における投資動向の不透明感は継続しているものと考えています。

当社はこれまでの感染拡大防止の対策を継続し、ニューノーマルな時代への変化に柔軟に対応しながら、生産性を意識した働き方に取り組んでいます。

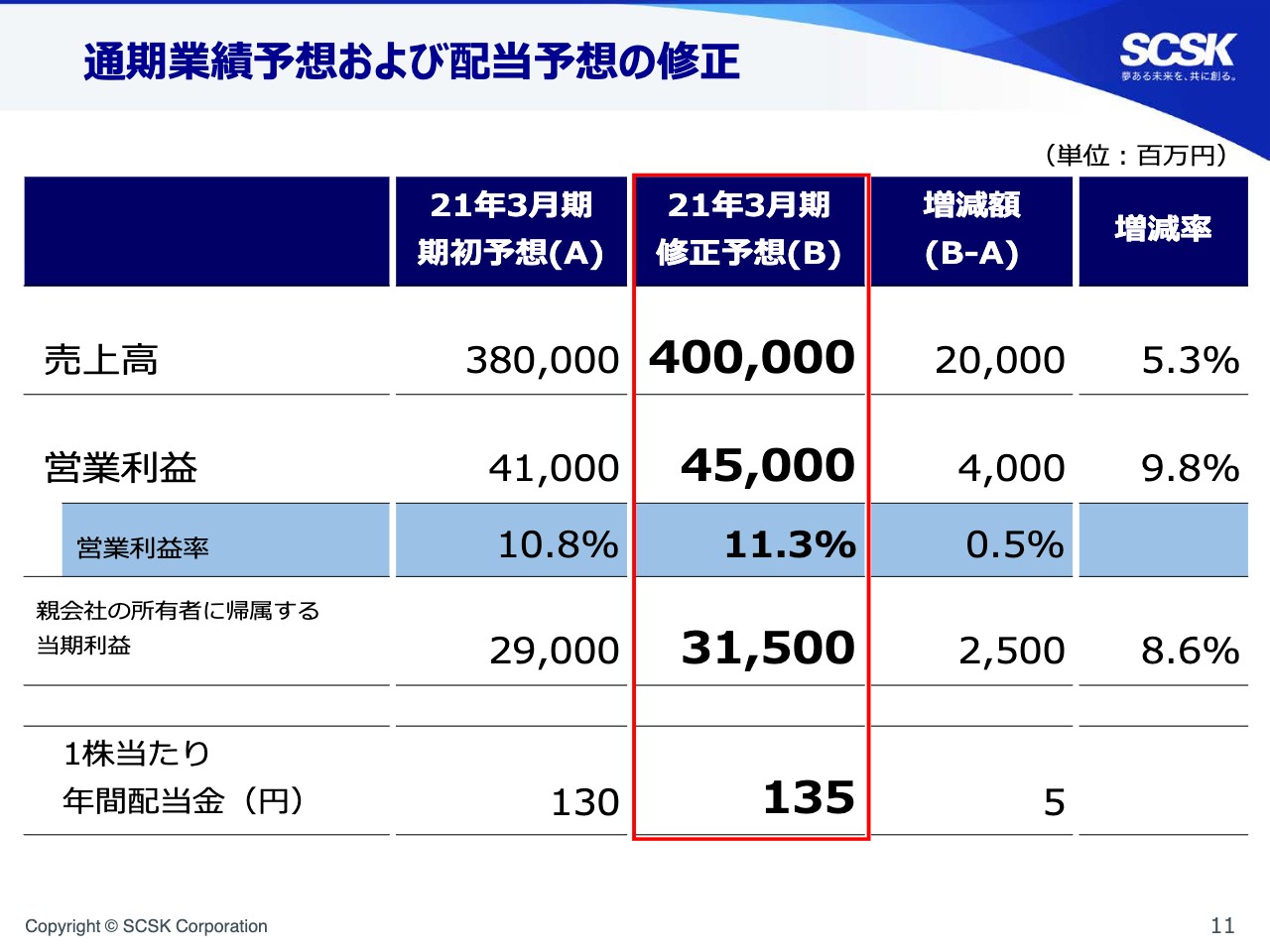

通期業績予想および配当予想の修正

業績関連としては最後の説明になりますが、通期業績予想の上方修正と増配についてご説明いたします。

期初において、コロナウイルスの感染拡大に伴う顧客のIT投資需要動向を見通すことは非常に難しい状況にあり、全般的には昨年度並みの実績を想定する中で、通信業向けネットワーク機器や大型ハードウェアの需要減を織り込んだ減収予想としていました。

しかしながら、リモートワークをはじめとした非対面、非接触の動きの常態化やDXを想定したIT投資需要など、事業環境には改善の兆しがありました。

このような環境の中で、現在のコロナウイルス感染拡大による緊急事態宣言発令に伴う不透明感は継続していますが、当第3四半期連結業績の結果や足元の受注動向を勘案した結果として、売上高ならびに各利益が期初予想を上回る見通しとなりました。

そのため、2020年4月28日に公表しています連結業績予想を、スライドにありますとおり、期初予想から売上高200億円増の4,000億円、営業利益を40億円増の450億円、当期利益を25億円増の315億円といたしました。

加えまして、当期の期末配当予想を期初予想から5円増配し、1株当たりの年間配当金を135円とする予定です。

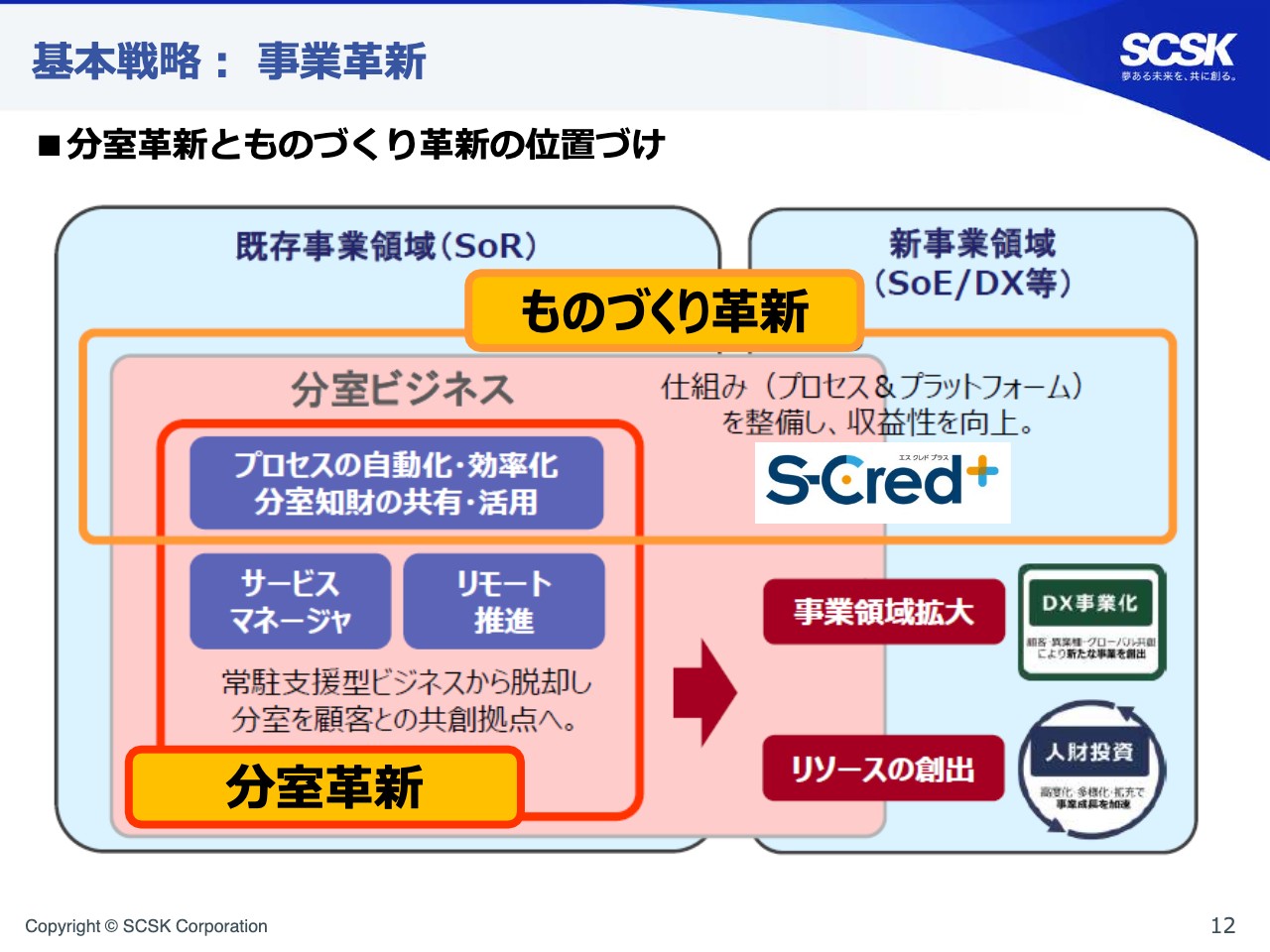

基本戦略:事業革新

続きまして、中期経営計画の基本戦略である事業革新とDX事業化の進捗状況についてご説明いたします。

事業革新には、ここに示しています「ものづくり革新」と「分室革新」があります。ものづくり革新では、SoR領域では生産性、品質を圧倒的に上げ、SoE領域では共通基盤としてお客さまの価値創造に貢献することを目的とし、ものづくり革新プラットフォーム「S-Cred+」を利活用することで実践しています。

また、分室革新では顧客先常駐拠点を顧客との共創拠点へと変革する取り組みです。

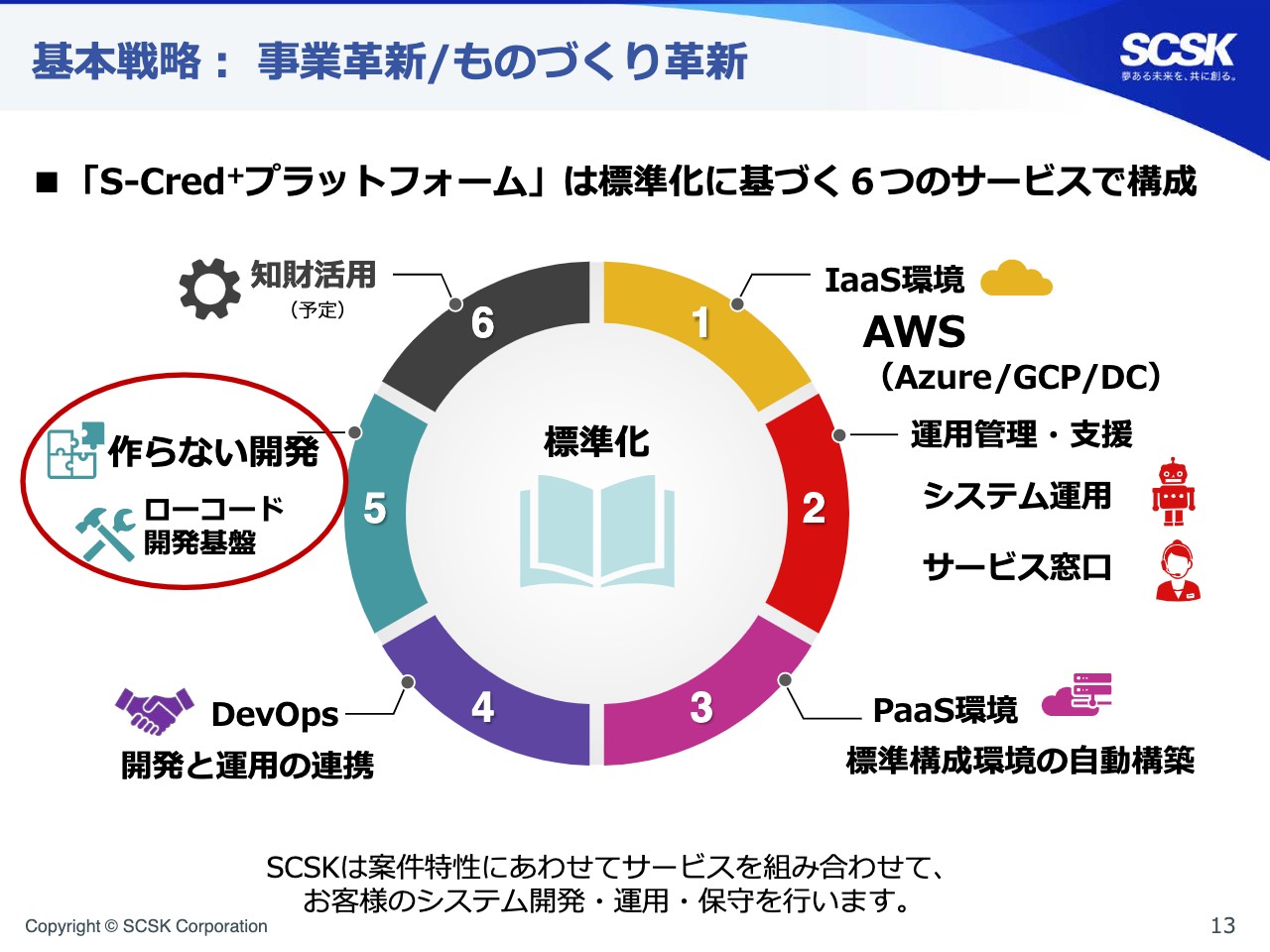

基本戦略:事業革新/ものづくり革新

次ページをご覧ください。「S-Cred+プラットフォーム」ですが、「作らない開発」とパッケージやサービスを組み合わせて、お客さまのシステム開発・運用・保守を行うものです。

したがいまして、当該プラットフォーム上にはIaaS、PaaS、運用マネジメントサービスを土台として、その上に「作らない開発」だけでなく、ERPなどのパッケージサービスの提供やスクラッチ開発したシステムを乗せることができます。

これらを適材適所、各種案件に最適なものを選んで組み合わせて提供することが可能なプラットフォームです。

「作らない開発」「自動化」「標準化」、そして「知財活用」を掲げて、全体最適を目指しています。本日はこの中でも「作らない開発」、いわゆるSCSKのローコード開発について触れたいと思います。

基本戦略:事業革新/ものづくり革新

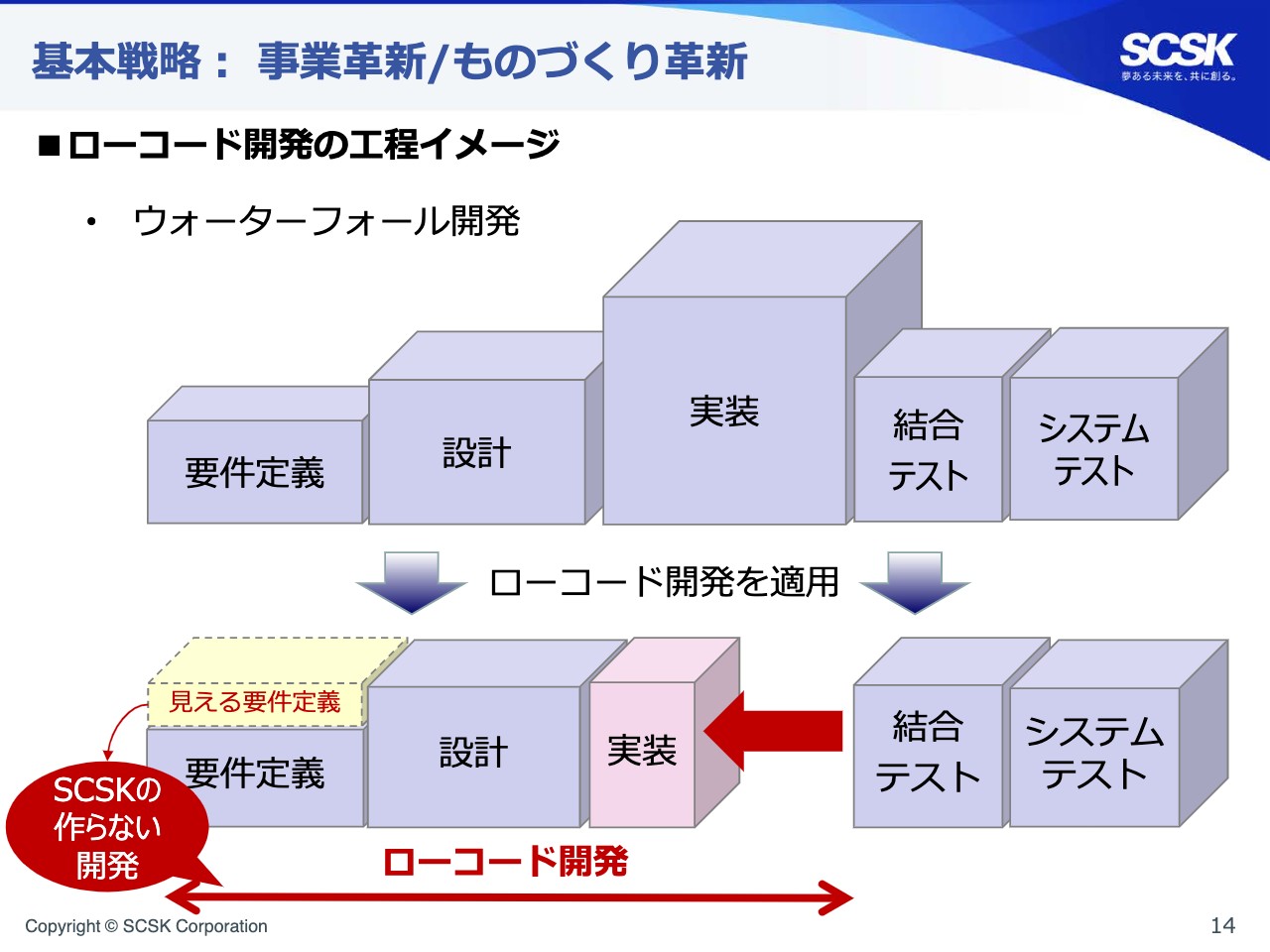

14ページをご覧ください。こちらは、一般的な開発工程をイメージした図となります。従来のウォーターフォール型の開発の場合、実装工程で要員数、工数の山が高くなります。

しかし、ローコード開発の場合は設計工程において設計情報を入力し、格納された設計情報から自動生成する仕組みが基本となっているため、実装や単体テストの多くを省略することができます。

また、SCSKの「作らない開発」では実装工程だけではなく、設計したらすぐに動かして見られるという特徴を活かし、要件定義時に顧客に見えるかたちでローコード開発ツールを使ったプロトタイピングを行います。

このようなSCSKの「作らない開発」は、実装工程を短縮化することだけではなく、より多くの時間を要件定義工程にかけ、要件をお客さまとしっかり確認することで手戻りを防ぐと同時に、システムの品質を高める効果があります。

この取り組みにより、顧客企業に対してより高品質なサービスを迅速に提供することが可能となり、当社においては開発の生産性および品質の向上や、開発におけるリスク低減につながると考えています。

現在、「S-Cred+プラットフォーム」の活用を前提とした案件の提案を進めており、すでに複数件、受注に至っている状況でございます。

基本戦略:事業革新/分室革新

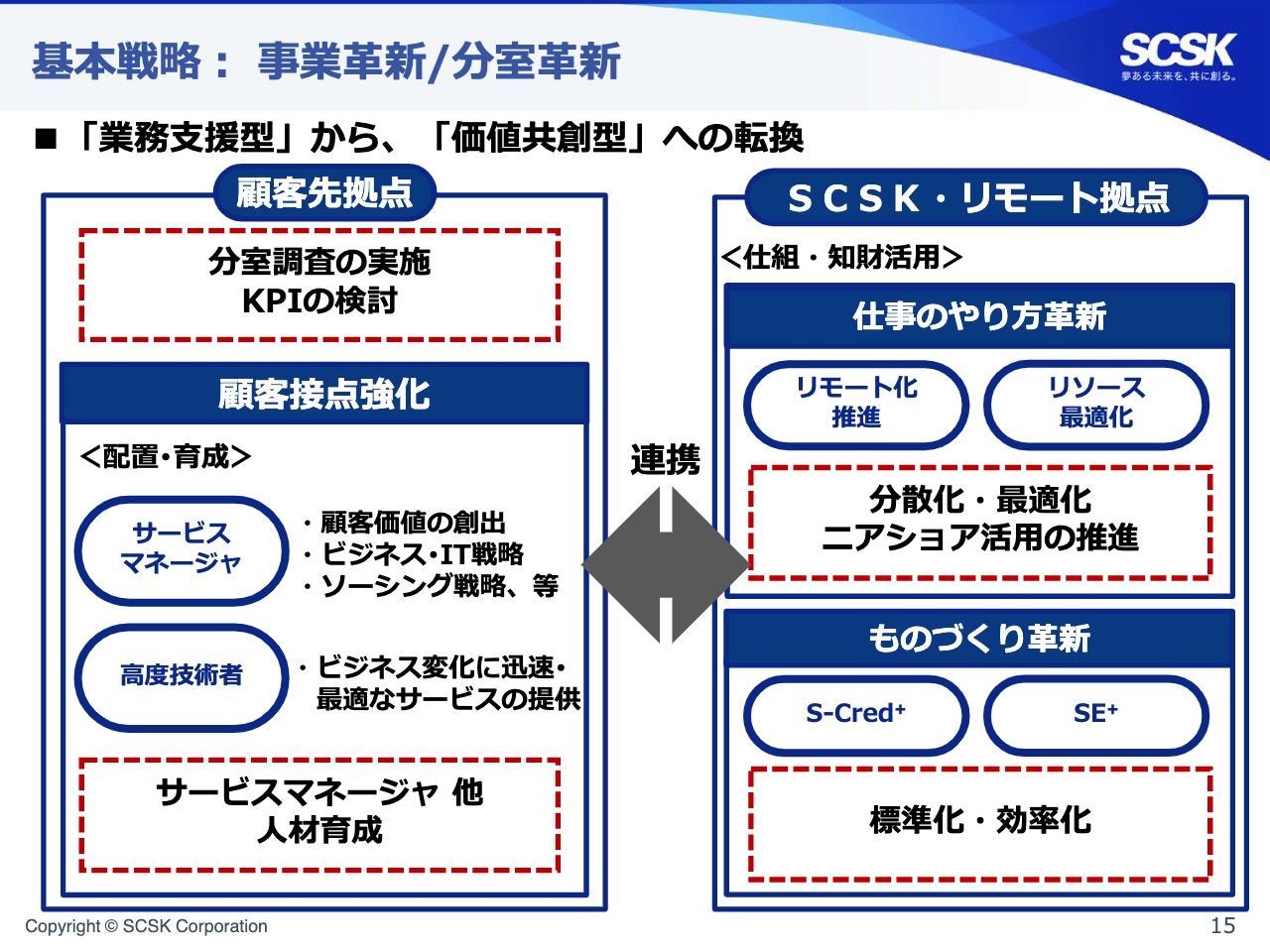

次に分室革新についてですが、15ページをご覧ください。

分室革新は、サービスマネージャや高度技術者を配置し、顧客の戦略やニーズに対応する「顧客接点強化」、リモート化などの推進で分散化・最適化に取り組む「仕事のやり方革新」、当社知財の「S-Cred+」や「SE+」の推進により標準化・効率化を行う「ものづくり革新」の3つの戦略で構成されています。

もっとも顧客に近く、長きにわたり顧客との信頼関係を築いてきた分室ビジネスを、顧客のシステム要望に応える「業務支援型」のビジネスモデルから、顧客のビジネス、IT戦略を支える「価値創造型」へと転換していく取り組みです。本日は、この中の分室調査の実施、KPIの検討の進捗について説明いたします。

基本戦略:事業革新/分室革新

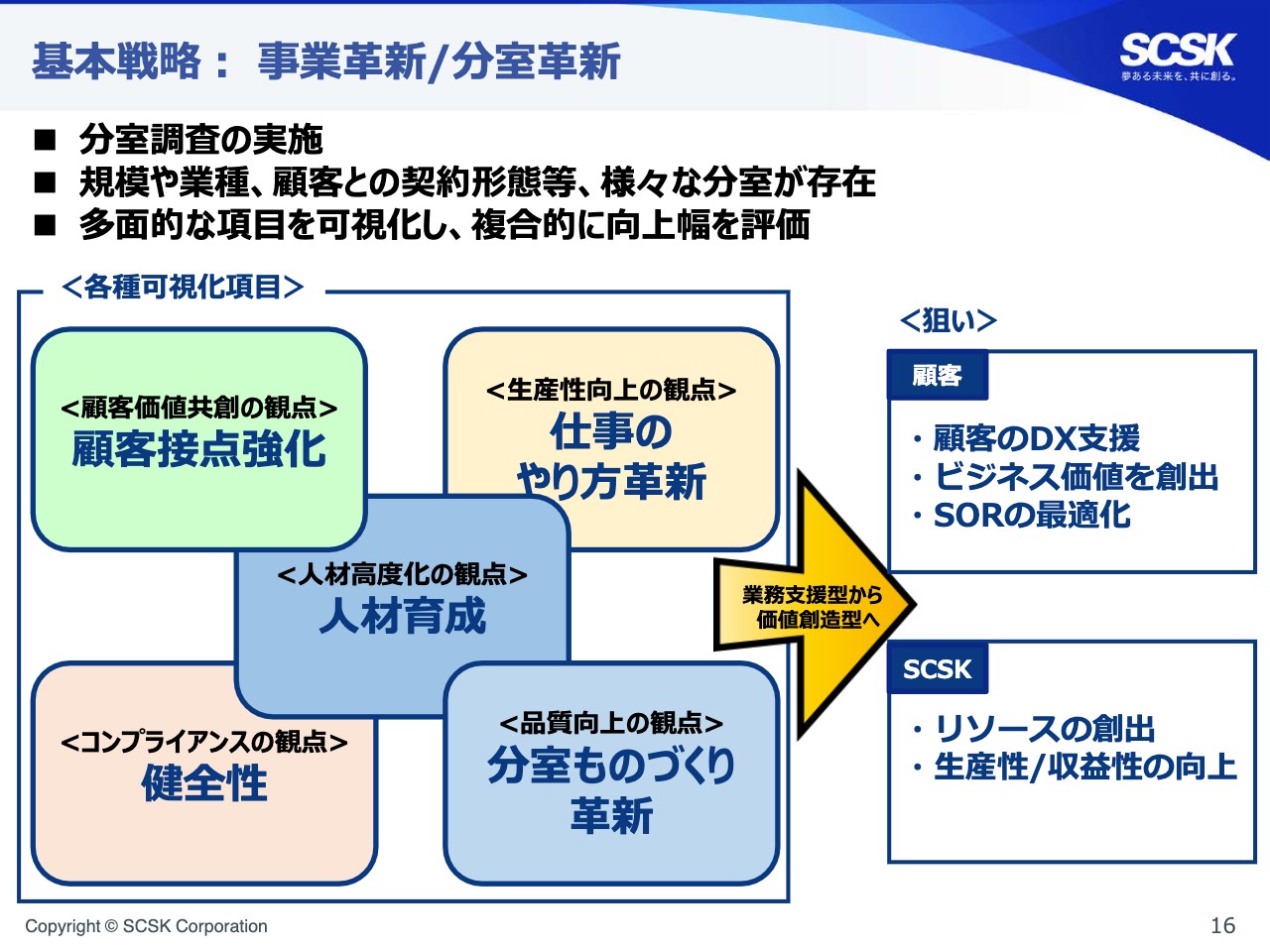

次のページをご覧ください。各分室の実態調査に基づき、規模や業種、顧客との関連性や契約形態など多種多様な現状の分室を、ここに挙げた5つの観点、例えば顧客価値共創の観点からは、顧客への新規案件の提案件数や顧客との価値共創事業の創出。

生産性向上の観点からは、リモート化率やニアショア、オフショアの活用、業務の標準化・自動化などの改善実績など。

人材化の観点からは、サービスマネージャの社内認定数や分室への配置など、それぞれの観点について複数項目を設定し、取り組み度合いの可視化、向上幅を評価することで顧客のニーズや課題解決を実現しながら、新たな価値を創出するサービスを提供することで、分室ビジネスの生産性、収益性を向上していきます。

基本戦略:DX事業化

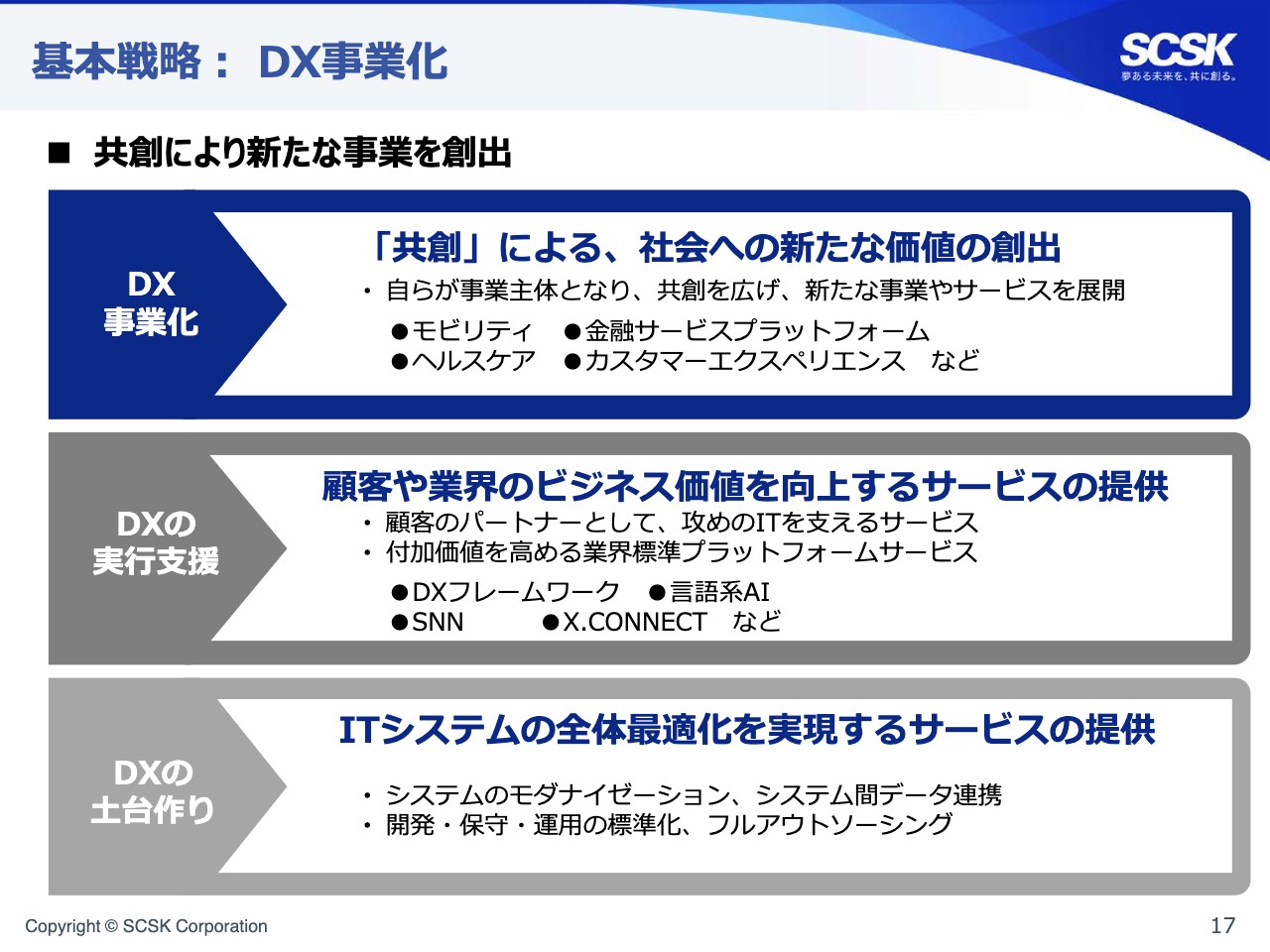

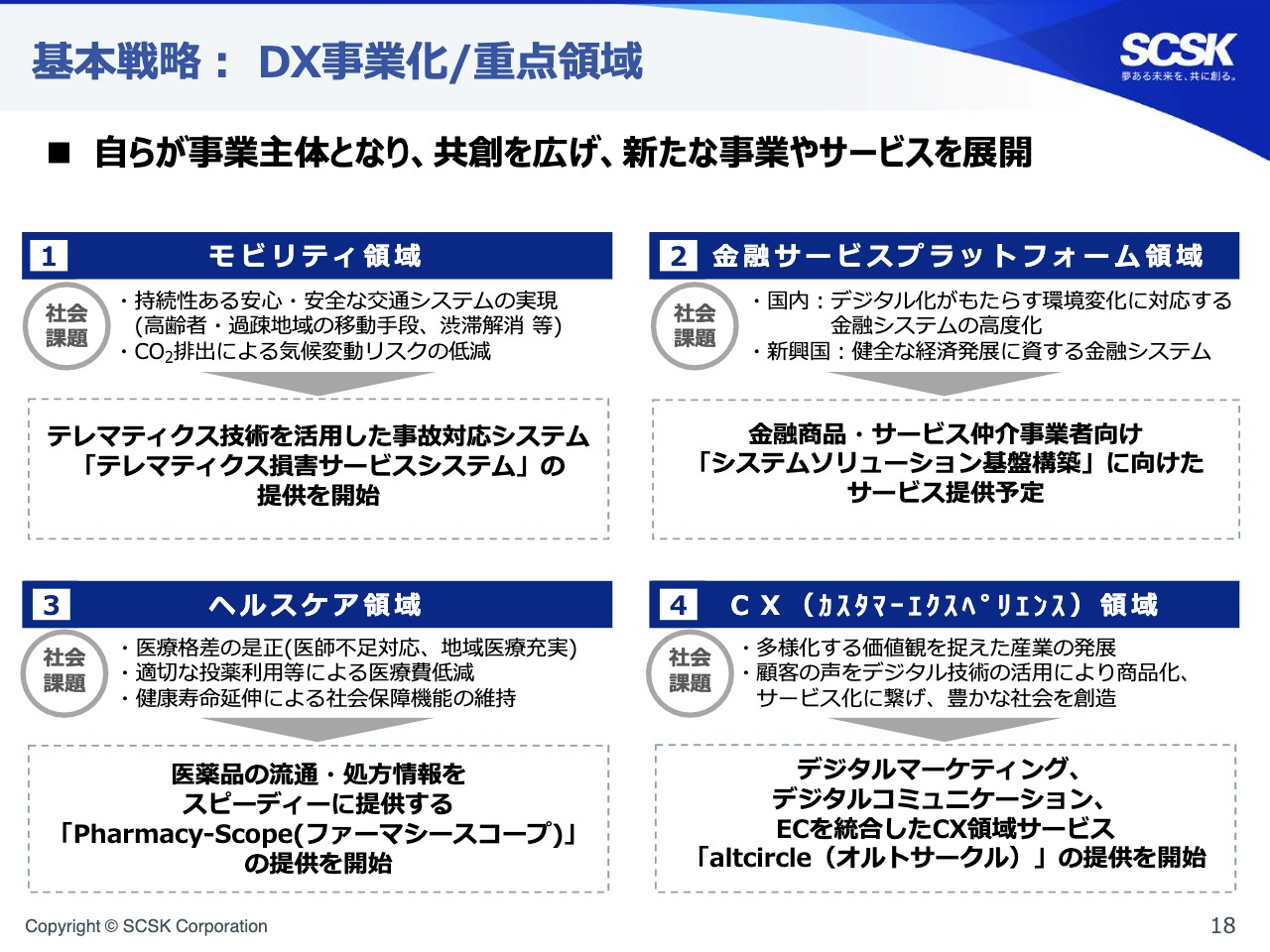

続きまして、DX事業化の4つの重点領域についてご説明いたします。当社の取り組むDXの事業化とは、自らが事業主体となり、さまざまな共創によって新しい社会的価値や経済的価値を生み出す事業やサービスを提供することです。

社会的インパクトの大きい4つの重点領域を定めて事業化に向けた推進を行っていますけれども、その取り組み状況につきご説明いたします。

基本戦略:DX事業化/重点領域

18ページをお願いします。まず、モビリティ領域については、テレマティクス技術を活用した事故対応システム「テレマティクス損害サービスシステム」の提供を開始しています。

テレマティクスの社会実装に向け、当社オリジナルのAIを活用した事故検知アルゴリズムを開発しており、サービスの拡充やノウハウの知財化、海外エリアでの展開など、テレマティクスデータの活用範囲を今後も拡大していく予定です。

次に、金融サービスプラットフォーム領域については、日本資産運用基盤グループと金融商品仲介事業者向けシステムソリューション提供において業務提携し、金融商品・サービス仲介事業者向けの「システムソリューション基盤構築」に向けたサービス提供を開始する予定です。

ヘルスケア領域においては、医療格差の是正や適正な投薬による医療費の低減などの課題に対し、さまざまな当社のソリューションを活かし、医療の充実、効率化と予防医療、健康管理を促進するサービスを提供します。

製薬メーカー向けの取り組みとしては、目まぐるしく変化する医療市況や、コロナウイルス感染拡大からMR活動が十分に行えず、製薬メーカーが医薬品の流通状況をタイムリーに把握できない問題に対し、医薬品流通・処方情報をスピーディーに提供する「Pharmacy-Scope」のサービスを開始しました。

これにより、調剤薬局の欠品防止やリアルタイム性の高い情報の提供が可能となり、より精度の高いマーケティングの仮説検証の実現を支援していきます。

CX(カスタマーエクスペリエンス)領域については、購買活動が実店舗中心からEC中心へ変化していく中、顧客との接点のあり方や取り巻く環境も大きく変化しており、企業はこの環境変化に合わせ、デジタルシフトを進めていかなければならない状況にあります。

現在、デジタル広告、デジタル接客、EC販売等、各分野において特化したサービス提供者が存在するものの、全体の整合性を取った有効な戦略や戦術の策定、仕組みや実行体制の構築など、検討すべきテーマが多岐にわたり、多くの企業にとって課題となっています。

このようなマーケットの課題に対し、SCSKグループのサービスやノウハウを結集し、外部の有力な企業とのパートナーシップにより、付加価値の高いソリューションを統合した新サービスとして「altcircle」の提供を開始しました。

2021年度 機構改革

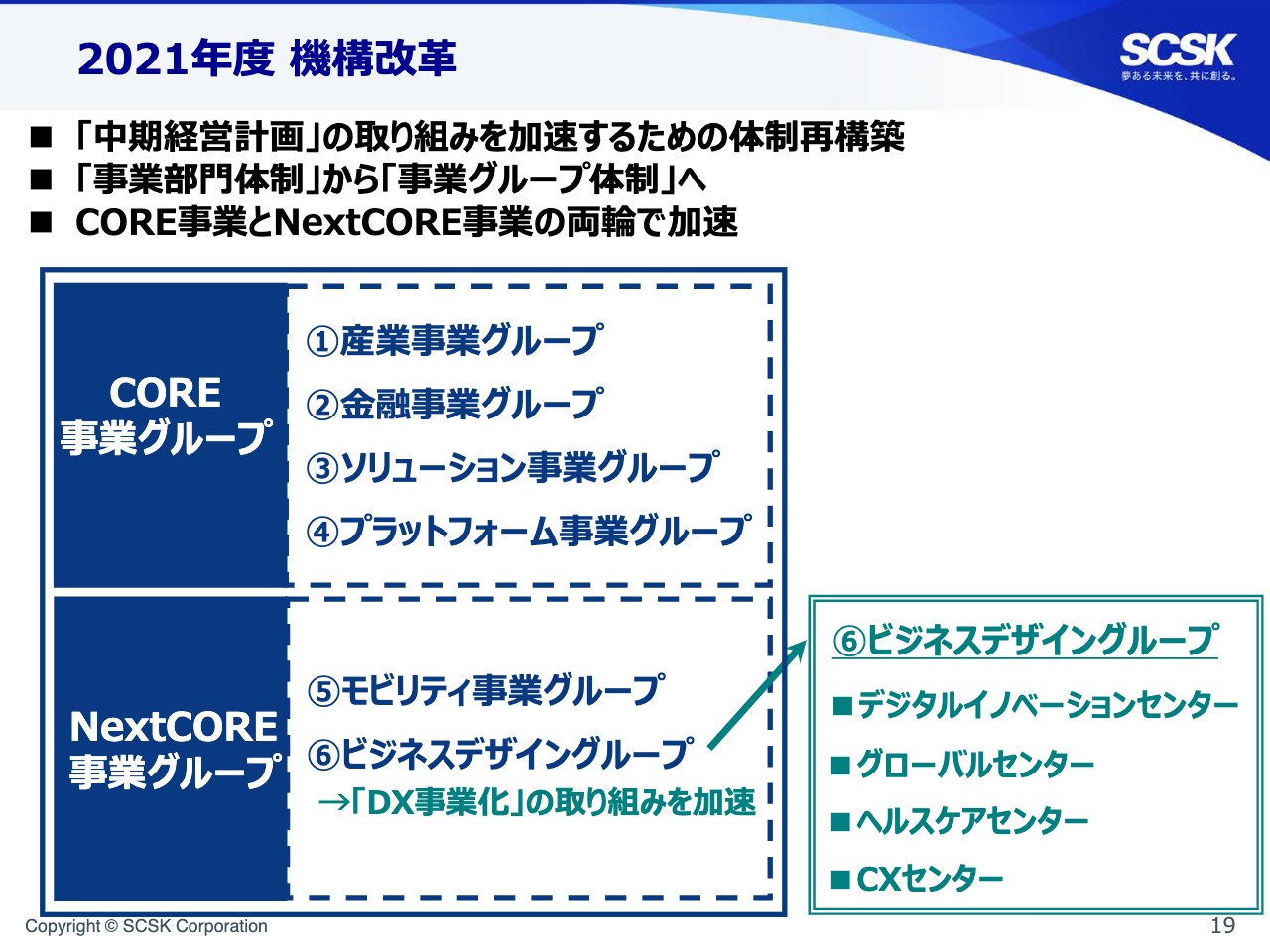

最後に19ページですが、本日対外的に発表しています機構改革について説明いたします。我々の取り巻く事業環境は、デジタル社会の本格的到来によるITサービス業界全体の構造変化は求められる時代となり、今般のコロナ禍により、さらに加速されるものと思われます。

私たちSCSKグループは、この機にその姿を抜本的に変革する中長期戦略が必要であるという背景のもと、昨年4月に新しい中期経営計画を発表しました。

今回行う機構改革は、このような背景から立案した中期経営計画の取り組みをさらに加速させるため、デジタル社会に求められる経営のスピード感への対応、よりダイナミックな戦略遂行に向けた事業体を構成することなどを目的に、体制の再構築を行うものです。

既存事業において圧倒的な高収益性、分野ごとの強みの先鋭性とグループ総合力による成長を目指し、創出した資金、培った知財、育成したIT人材を新規事業に投入します。

そして新規事業においては、社会課題の解決を事業主体者として、共創により事業創造を図ることを目論んでいます。

したがいまして、現事業部門を集約、統合することで、「事業部門体制」から「事業グループ体制」へ再編し、SCSKグループの中核事業を担う事業グループを「CORE事業グループ」、次世代の中核事業となるべく事業化に取り組む事業グループを「NextCORE事業グループ」へ改編いたします。

また、DX事業化の取り組みを加速するため、NextCORE事業グループには、新規事業の創出に注力、特化する「ビジネスデザイングループ」を新設し、従来型とは異なるビジネスモデルの構築を図ります。

以上、来年度の機構改革について簡単に説明させていただきました。これで私の説明を終わらせていただきます。今後とも引き続き、SCSKグループに対してのご支援、ご鞭撻のほど、何卒よろしくお願い申し上げます。本日はありがとうございました。

新着ログ

「情報・通信業」のログ