【QAあり】リックソフト、過去最高を更新し増収増益 ライセンス売上前期比42.9%増、自社ソフト開発売上30.2%増と大きく伸長

目次

大貫浩氏(以下、大貫):みなさま、こんにちは。リックソフト代表取締役の大貫です。2024年2月期の決算説明を始めます。

目次はスライドに記載したとおりです。新しいミッションとビジョンについてご説明した後、当社の特徴と強み、2024年2月期の業績、当社の成長ビジョン(目指す姿)についてお伝えします。

Mission

これまで当社は「先進的なツールでお客さまの価値向上を目指す」ことを事業方針としてきました。

今後はツールに縛られることなく、より広い分野でビジネスを展開していきたいと考え、「イノベーションをおこしてあらゆる人の可能性を最大化する」というミッションに刷新しました。

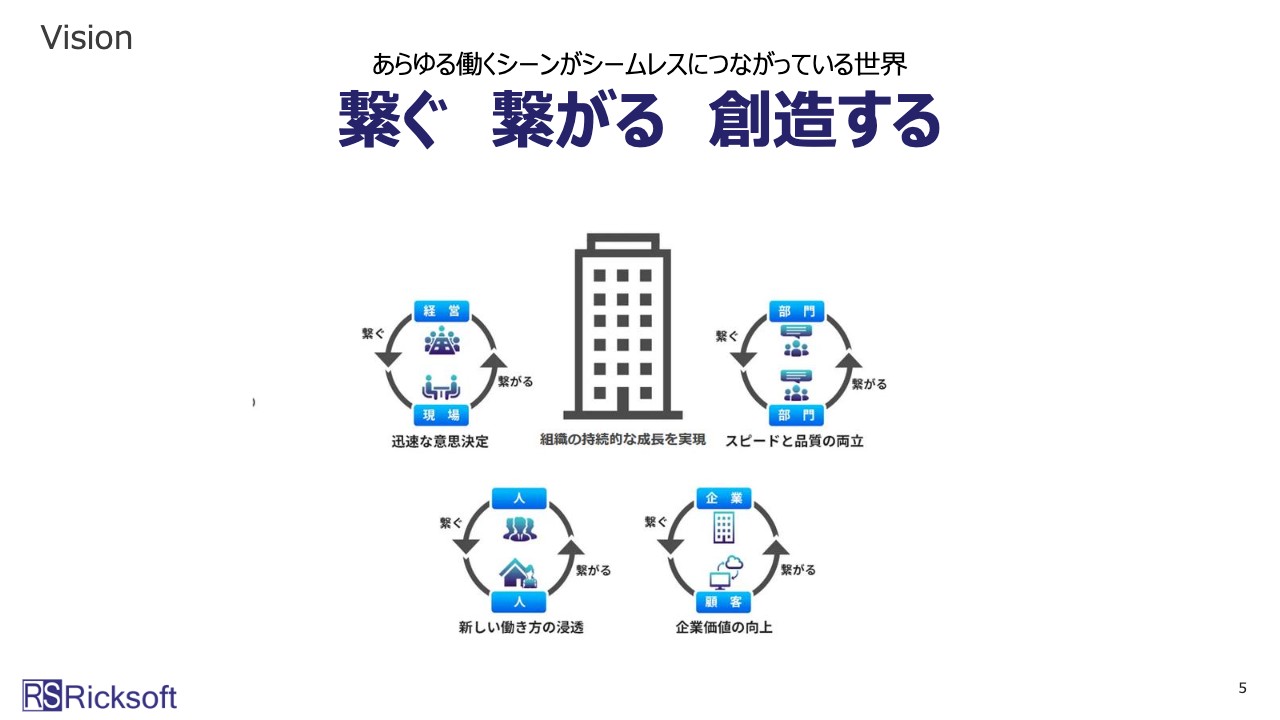

Vision

このミッションは非常に抽象度が高いため、目に見える目標感が別に必要だと考え、「繋ぐ 繋がる 創造する」というビジョンを定義しました。具体的には、経営と現場を繋ぎ、繋がることで、迅速な意思決定を創造します。

また、部門と部門を繋ぎ、繋がることで、スピードと品質の両立を実現できると考えています。そして、当社の得意とするデジタルツールを用いて「あらゆる働くシーンがシームレスにつながっている世界」の実現を推し進めていきたいと考えています。

当社の特徴

当社の特徴と強みについてです。近年、日本経済はVUCAの時代と言われて久しいですが、先行き不透明で予測困難な状態になっていると思います。

ただし、そのような状況下においてもビジネスを推進し、しっかりとした成果を遂げる方法の1つにアジャイルというものがあります。当社はアジャイルの推進とビジョンで述べたデジタルツールの活用により、日本企業のDXに貢献したいと考えています。

こちらを実現することで、数値目標としては、20パーセントから25パーセントの事業成長を目指します。中長期的に高い利益率を生み出す組織を構築し、当社の企業価値の向上を図ることは、最終的に株主さまの期待に応えることになると考えています。

ご参考:Atlassianの特徴・強み

当社は「Atlassian」という製品をうまく使ってビジネス展開をしていますので、Atlassian社の強みイコール当社の強みと考えていただいてけっこうかと思います。

1点目の強みは、開発チームに豊富な商品群を提供していることです。例えば、ソフトウェア開発ツールを入れた後に、情報共有ツールやそれ以外のツールもクロスセルすることで、1社1社の顧客単価を上げていくことが非常にしやすいかたちになっています。

2点目の強みは、それぞれのツールが非常に高い評価を受けていることです。アジャイルという分野においてはマイクロソフト等さまざまな競合がいますが、その中でも「Atlassian」は市場で1位の評価を受けています。

3点目の強みとしては、IT業界の中でご意見番と言われているGartnerのレポートにおいても、Atlassian社はリーダーと位置づけされています。

4点目の強みは、約10年間で非常に高い売上成長率を維持していることです。それをうまく日本市場でビジネス展開しているのが当社であり、当社の強みにもなっています。

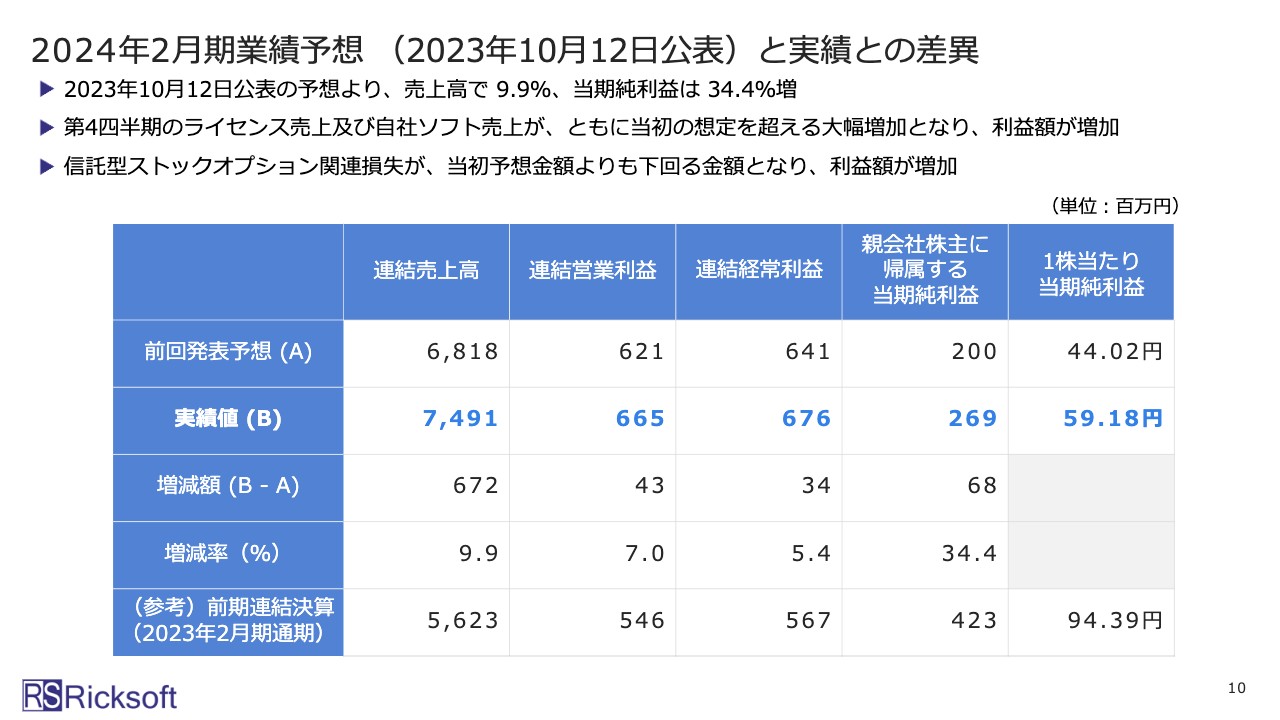

2024年2月期業績予想 (2023年10月12日公表)と実績との差異

2024年2月期の業績をご説明します。まず業績予想と実績の差異についてです。昨年10月12日に公表した業績予想に対し、売上から各段階利益まですべての実績値において上回ることができました。

特に当期純利益においては、34.4パーセント増という高い増加率を実現しました。理由の1つとして、信託型ストックオプションの関連損失が予想より下回る金額となったため、その分だけ利益額が増加していることが挙げられます。

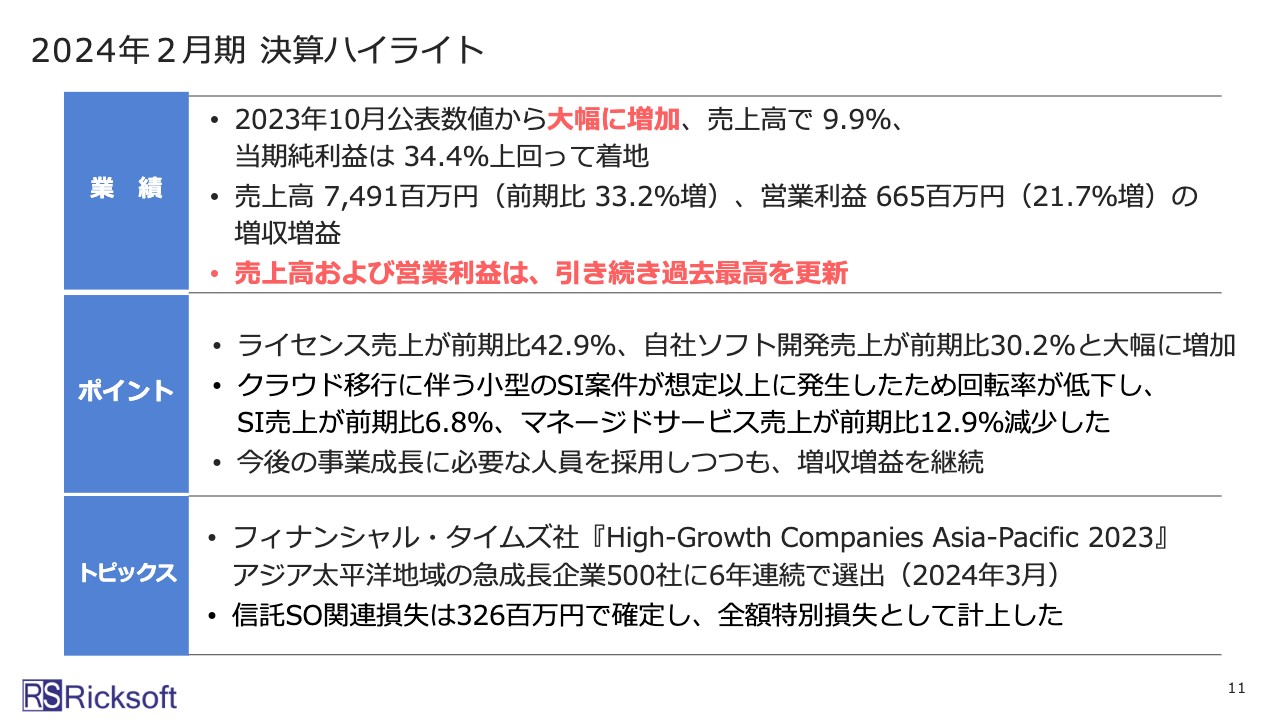

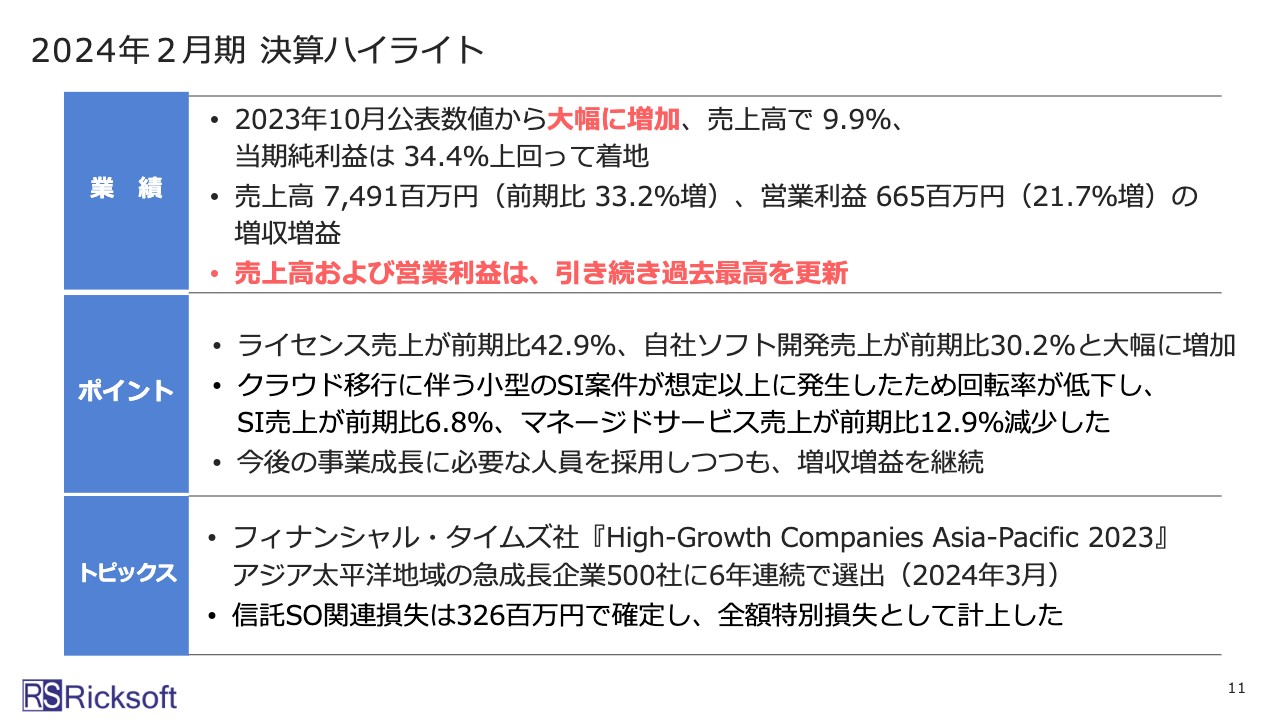

2024年2月期 決算ハイライト

各種項目をまとめた決算ハイライトです。業績については先ほども述べたとおり、前回の業績予想から大幅に増加したかたちで着地しています。売上高は前期比33.2パーセント増の74億9,100万円、営業利益は前期比21.7パーセント増の6億6,500万円と、過去最高を更新することができました。

ポイントは、ライセンス売上が前期比42.9パーセント増、自社ソフト開発売上が前期比30.2パーセント増と大幅に増加したことです。

一方で、マイナスになった事業もあります。Atlassian社の商品の入れ替えに伴ってクラウド移行が発生し、その影響でSI売上が前期比6.8パーセント減、マネージドサービス売上が前期比12.9パーセント減となりました。この影響は、短期的かつ限定的なものになります。

一番強調したいのは、このような中でも今後の事業成長に必要な人材を採用しながら、増収増益を継続できたことです。こちらは非常に良かったと感じています。

最近のトピックスとしては、フィナンシャル・タイムズ社の『High-Growth Companies Asia-Pacific 2023』に6年連続で選出されました。

また、みなさまにはご心配とご迷惑をおかけしていますが、信託型のストックオプション関連損失は3億2,600万円で数値が確定しました。こちらを全額特別損失として計上し、決着がついたことをご報告します。

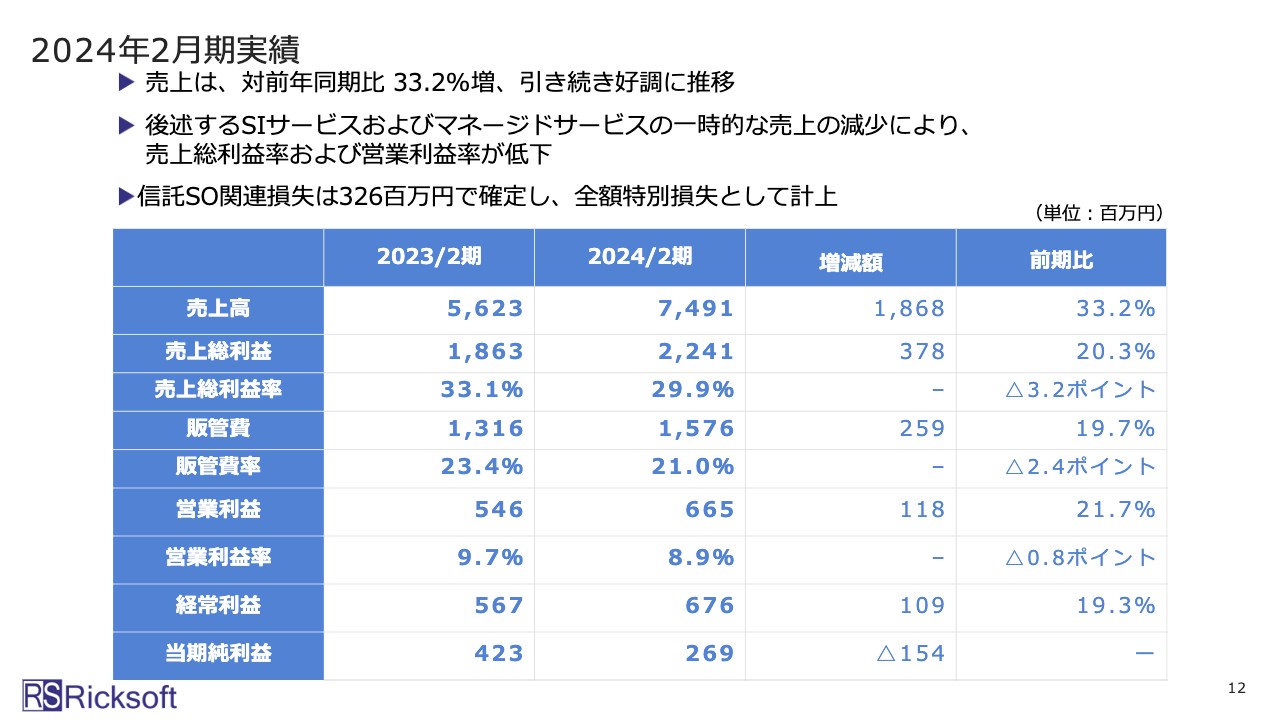

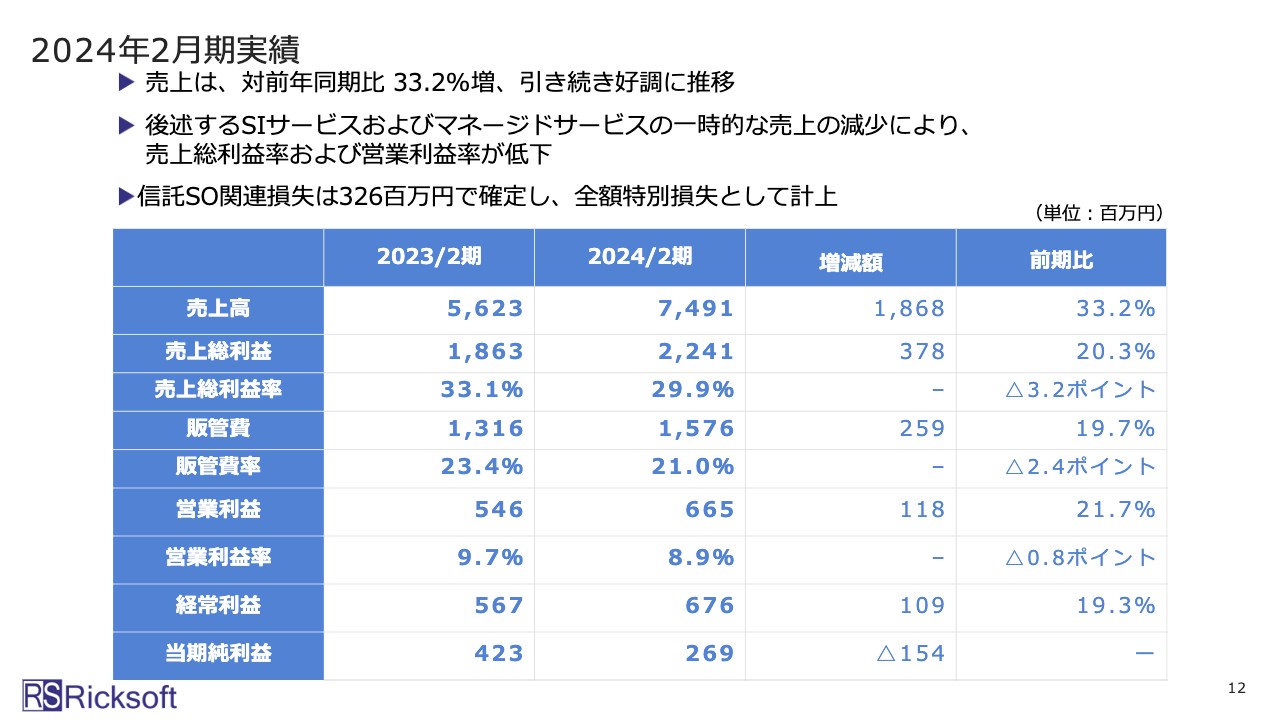

2024年2月期実績

最終的な2024年2月期の実績は、スライドに記載のとおりです。

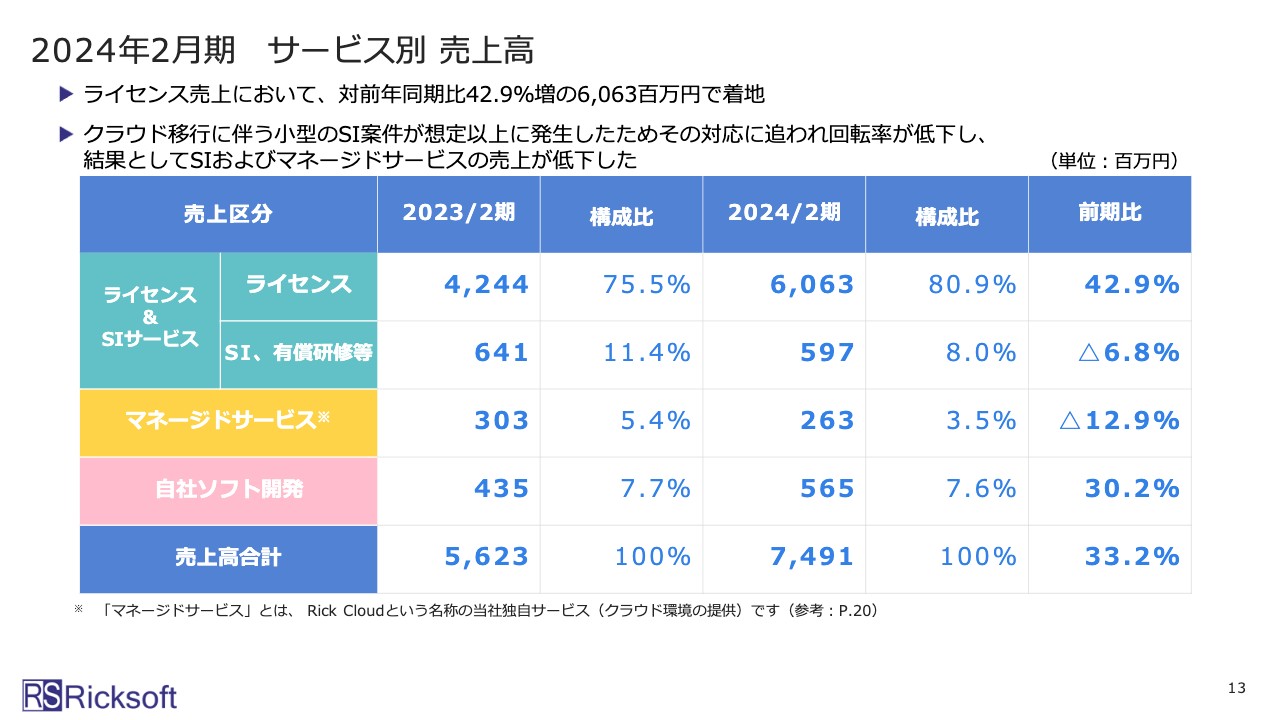

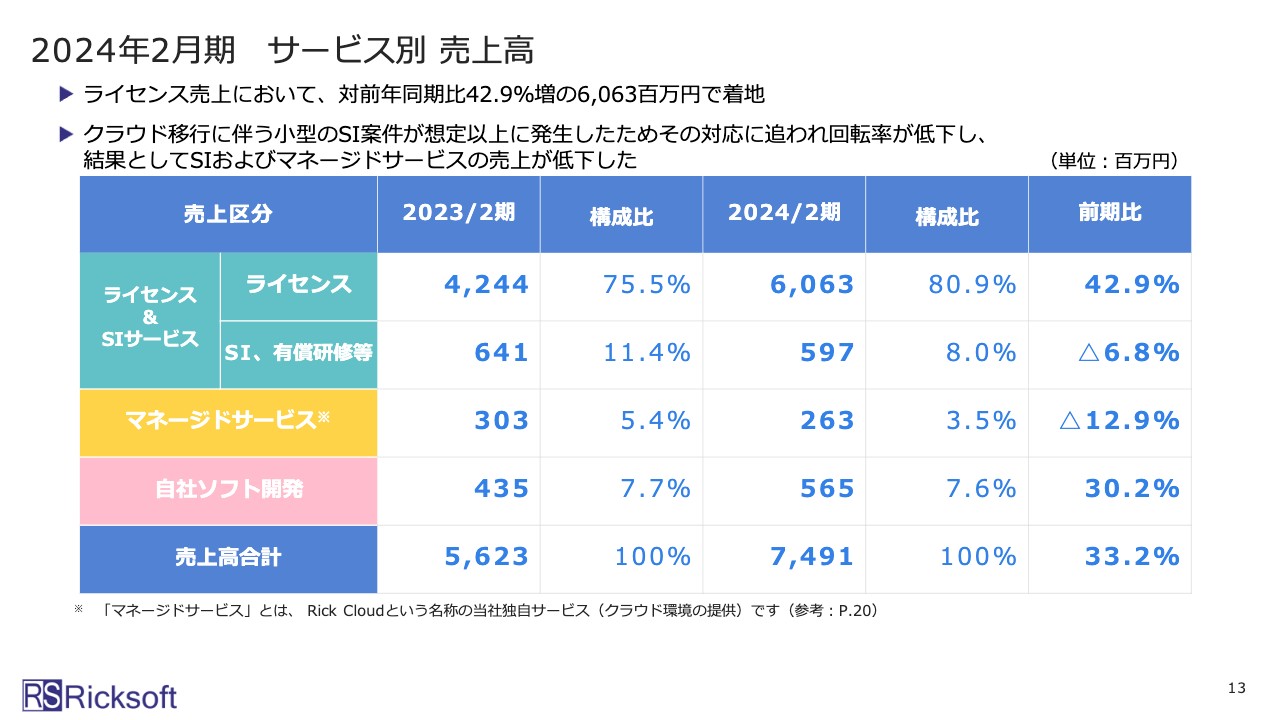

2024年2月期 サービス別 売上高

サービス別の売上高です。当社のメインビジネスであるライセンス売上は42億4,400万円から60億6,300万円と、前期比42.9パーセント増の高い成長を実現しています。一方で、SI売上とマネージドサービス売上はマイナスになりましたが、こちらは先ほど述べたとおり今年2月にクラウド移行が終了しているため、今後は改善していくと考えています。

また、自社ソフト開発は利益率が高いビジネスですが、こちらも前期比30.2パーセント増という高い成長を実現することができました。

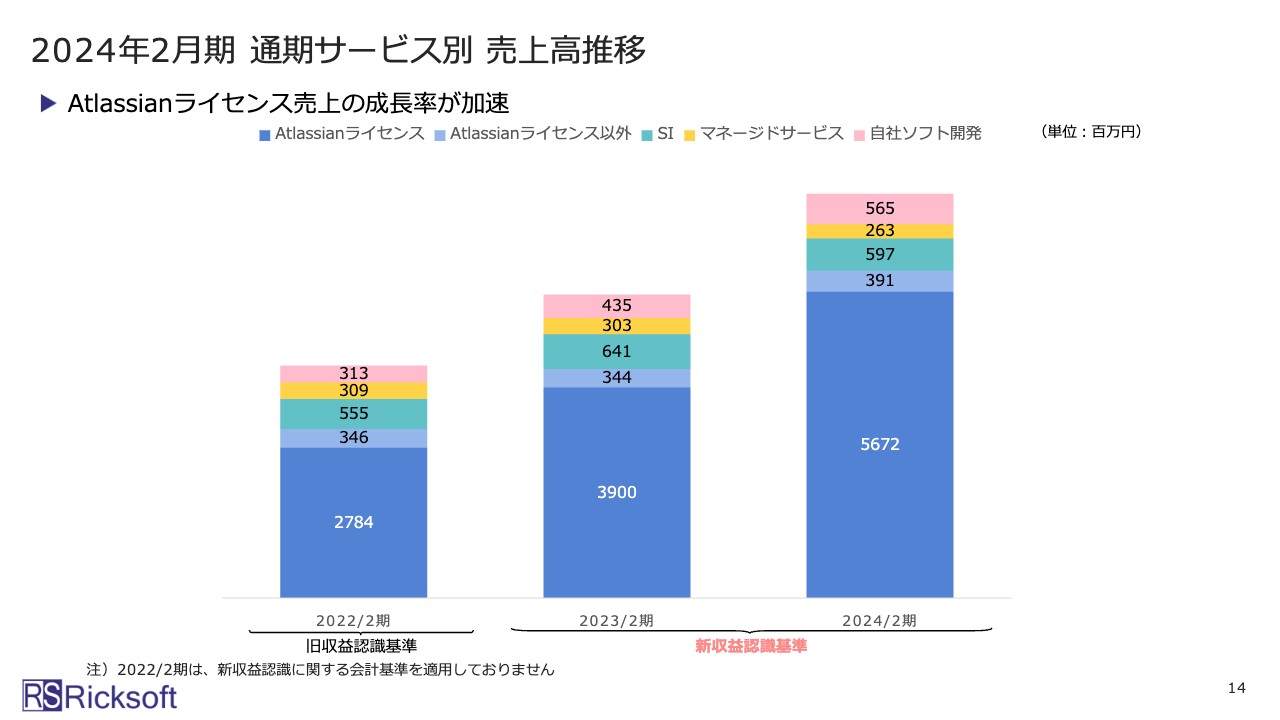

2024年2月期 通期サービス別 売上高推移

こちらのスライドは、3年分の売上高を横並びにしたものです。非常に高い事業成長を実現していることが見てとれるかと思います。その中でも特に、青色の「Atlassian」ライセンスが事業成長の鍵となっています。

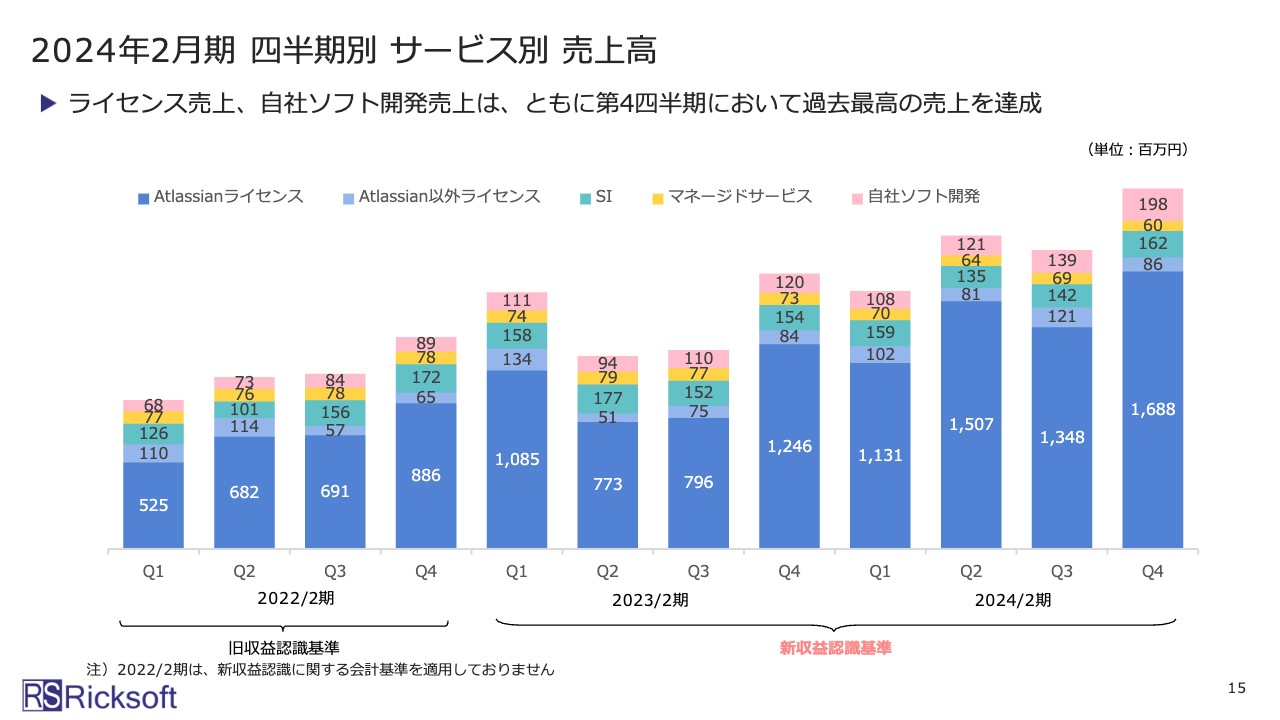

2024年2月期 四半期別 サービス別 売上高

こちらのスライドは、売上高を四半期別に並べたものです。四半期ごとに多少波はありますが、基本的には右肩上がりの事業成長を実現しています。その中でも一番重要なのは「Atlassian」ライセンスです。

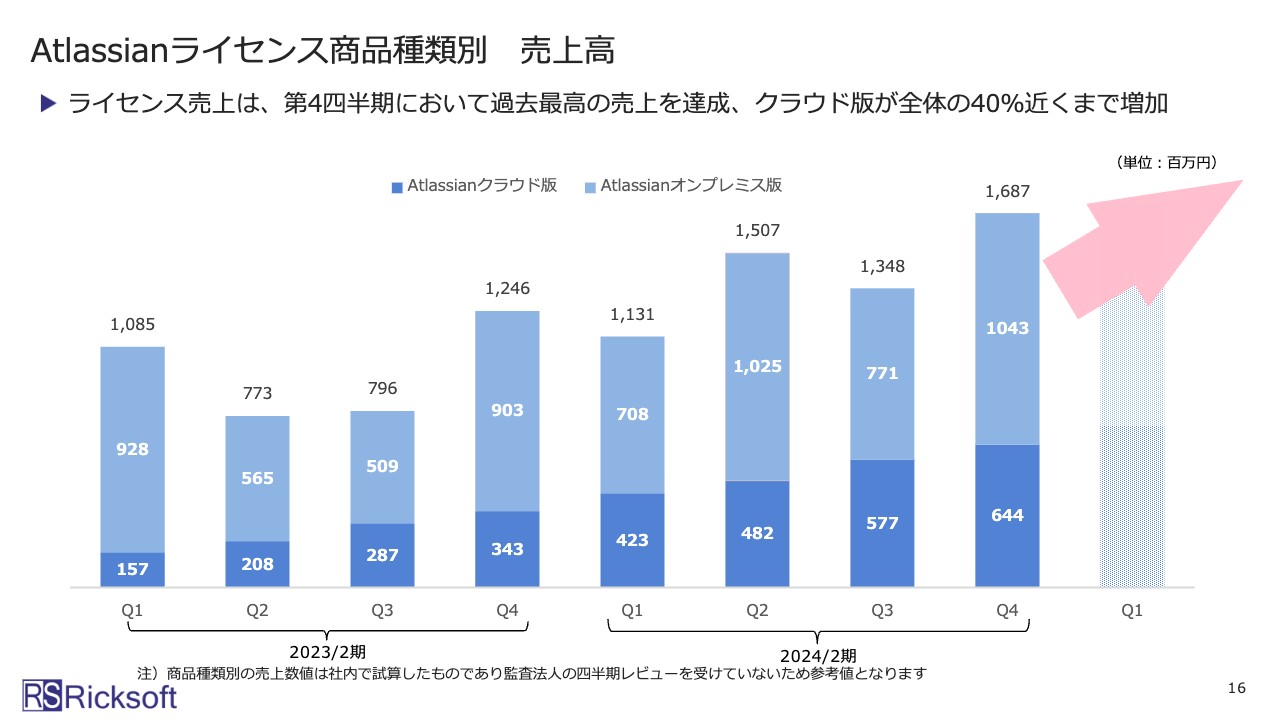

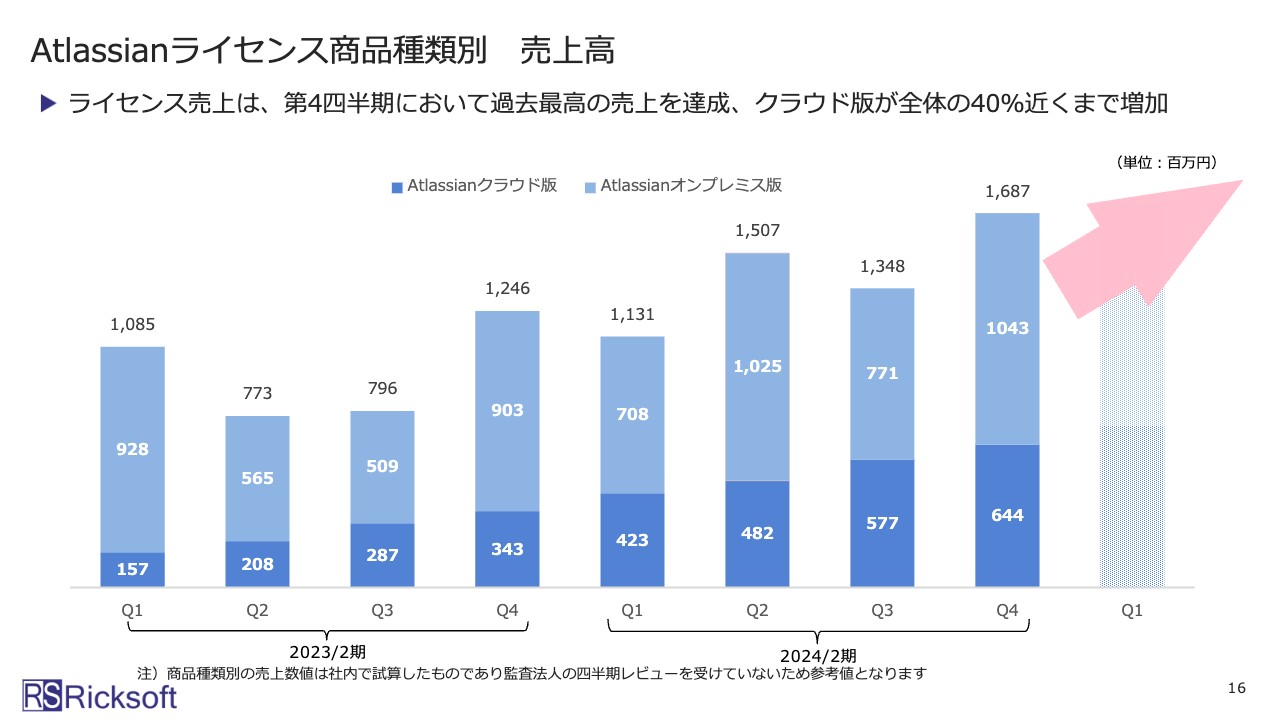

Atlassianライセンス商品種類別 売上高

「Atlassian」ライセンスは、クラウド版とオンプレミス版の2種類に大きく分かれています。

スライドのグラフで言うと、下の青い部分がクラウド版、水色の部分がオンプレミス版になっています。製品自体も多少違いますが、みなさまと一番関係が深いのは売上計上のタイミングが異なることです。

例えば、第4四半期の最後の月に1年契約のライセンスを販売した場合、オンプレミス版の商品は第4四半期に一括で売上計上されますが、クラウド版は12ヶ月で按分して月ごとに売上が計上されます。つまりクラウド版では、翌期の第1四半期、第2四半期、第3四半期、第4四半期の最初の2ヶ月に、月額按分した売上が計上されるということです。

グラフに色が付いている2024年2月期第4四半期までが現在確定している売上です。「Atlassian」のクラウド版については、来期以降、将来の売上がすでに約束されたものがある程度存在しており、これが今後の当社の事業安定性を実現すると考えています。

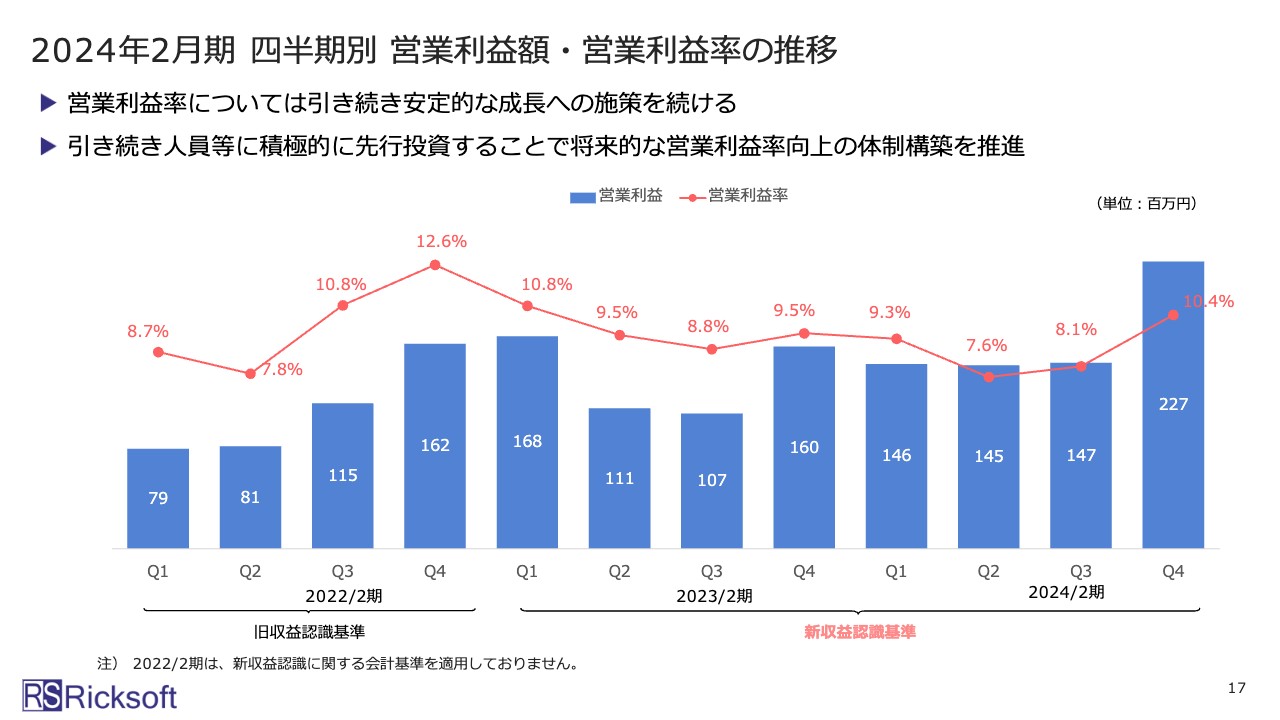

2024年2月期 四半期別 営業利益額・営業利益率の推移

営業利益額・営業利益率の推移です。利益額に伴って利益率も多少波がありますが、現在は人員を積極的に採用し先行投資することで営業利益率の向上を目論んでおり、その体制を構築中です。

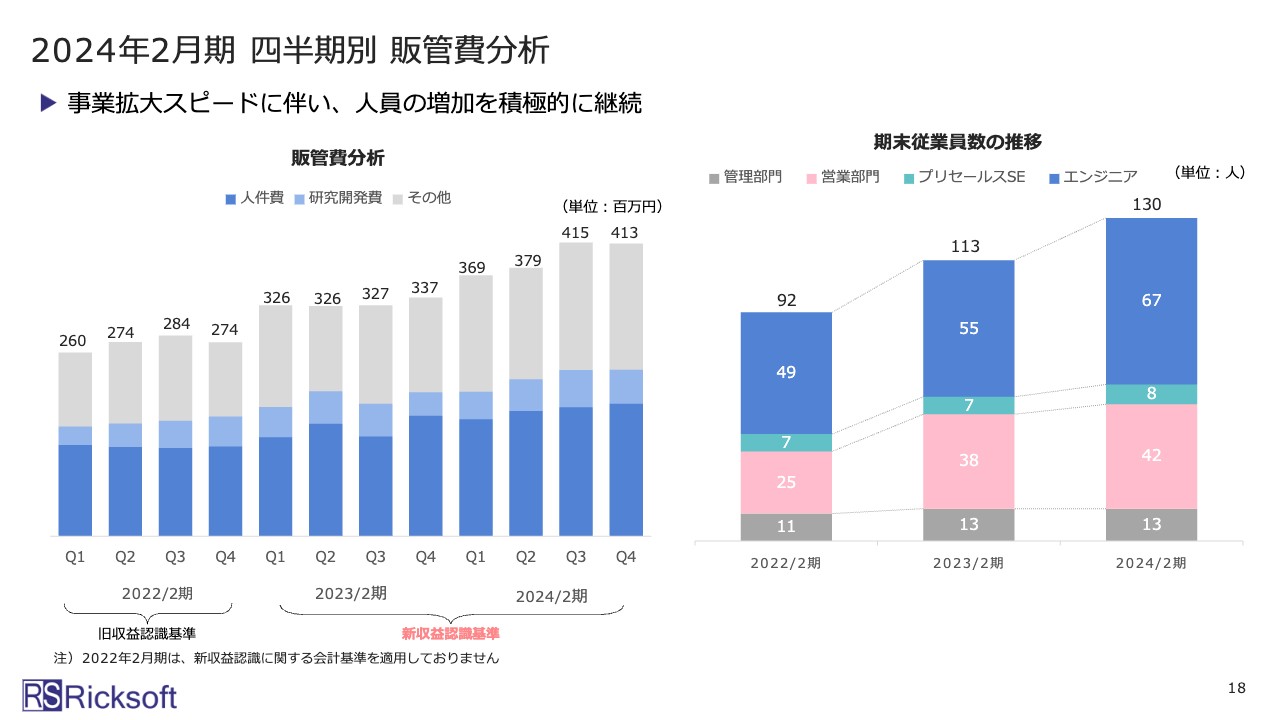

2024年2月期 四半期別 販管費分析

販管費分析と従業員の推移です。スライド左側の販管費については、売上成長をにらみながら、コストの増加割合をうまくコントロールできていると考えています。

スライド右側のグラフは従業員数の推移です。必要なタイミングで、必要な人員を採用することを実現できています。2023年2月期は営業部門の要員を多く採用でき、2024年2月期はエンジニアの数を増やしています。今後も必要な人員を積極的に採用していく予定です。

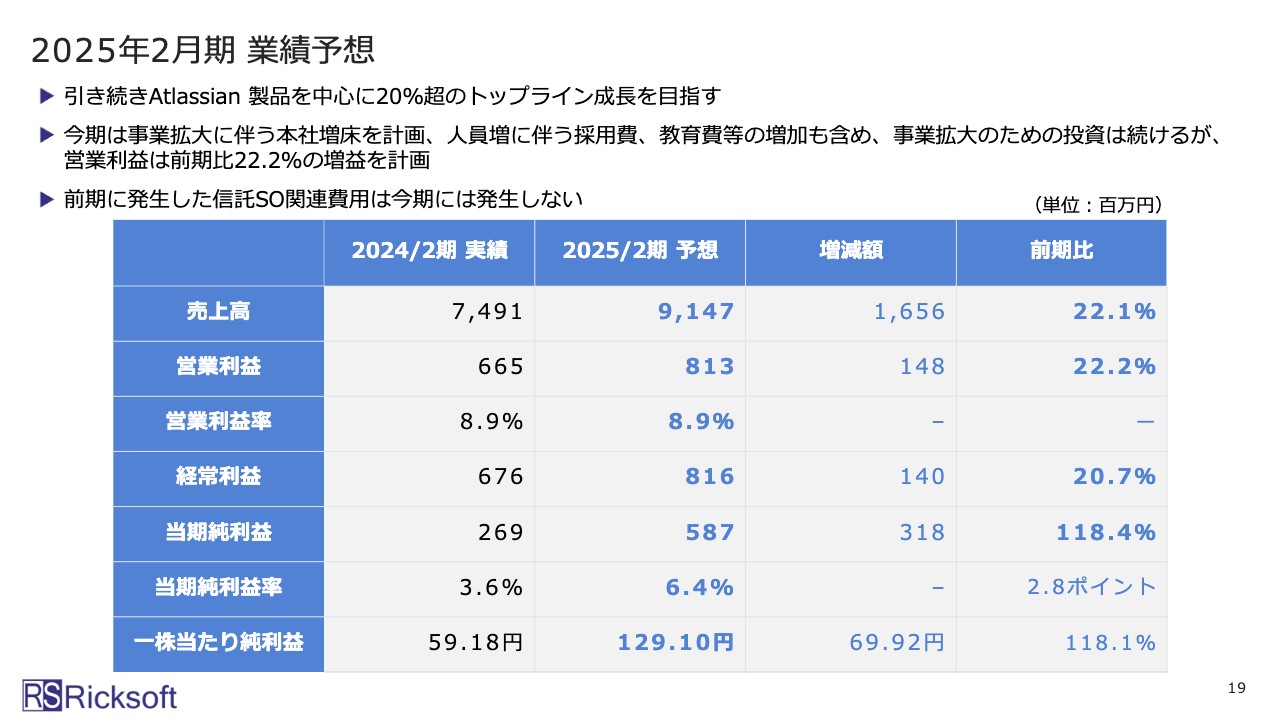

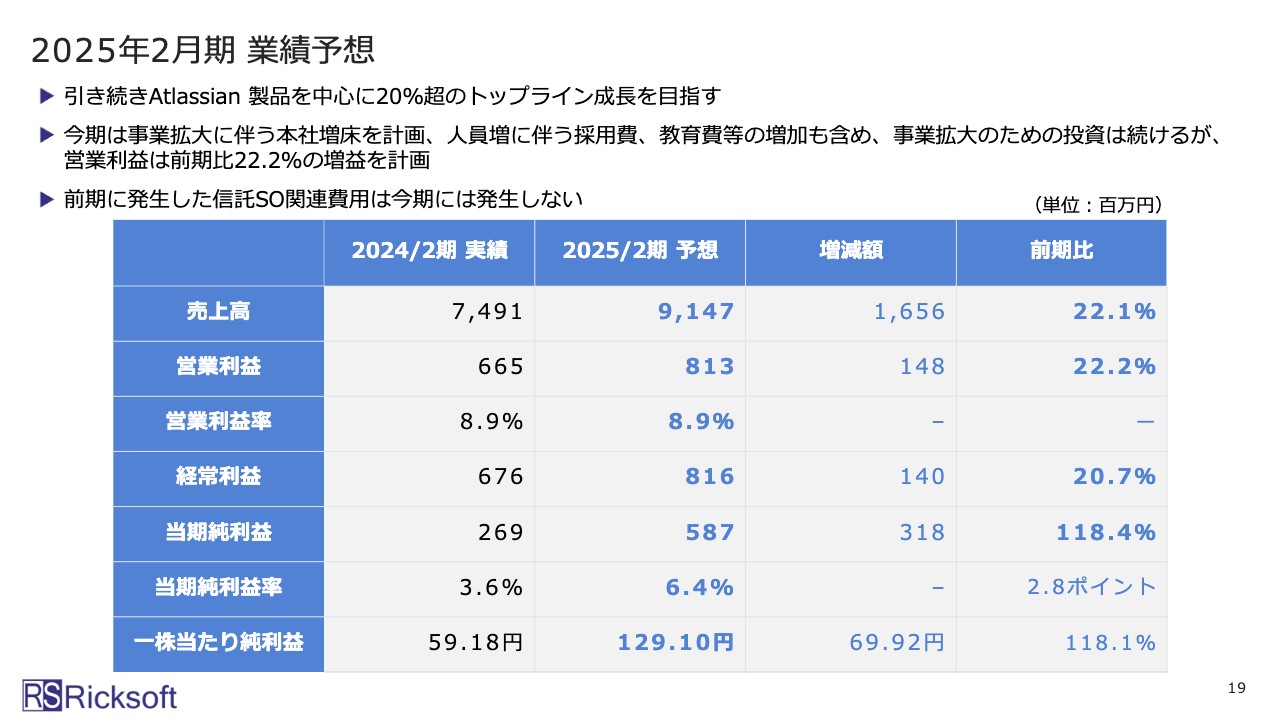

2025年2月期 業績予想

2025年2月期の業績予想です。売上高は前期比22.1パーセント増の91億4,700万円、営業利益は前期比22.2パーセント増の8億1,300万円を目指しています。当期純利益は5億8,700万円を目指しており、今期は信託SO関連費用が発生しないため、前期比118.4パーセント増という高い成長が見込まれています。

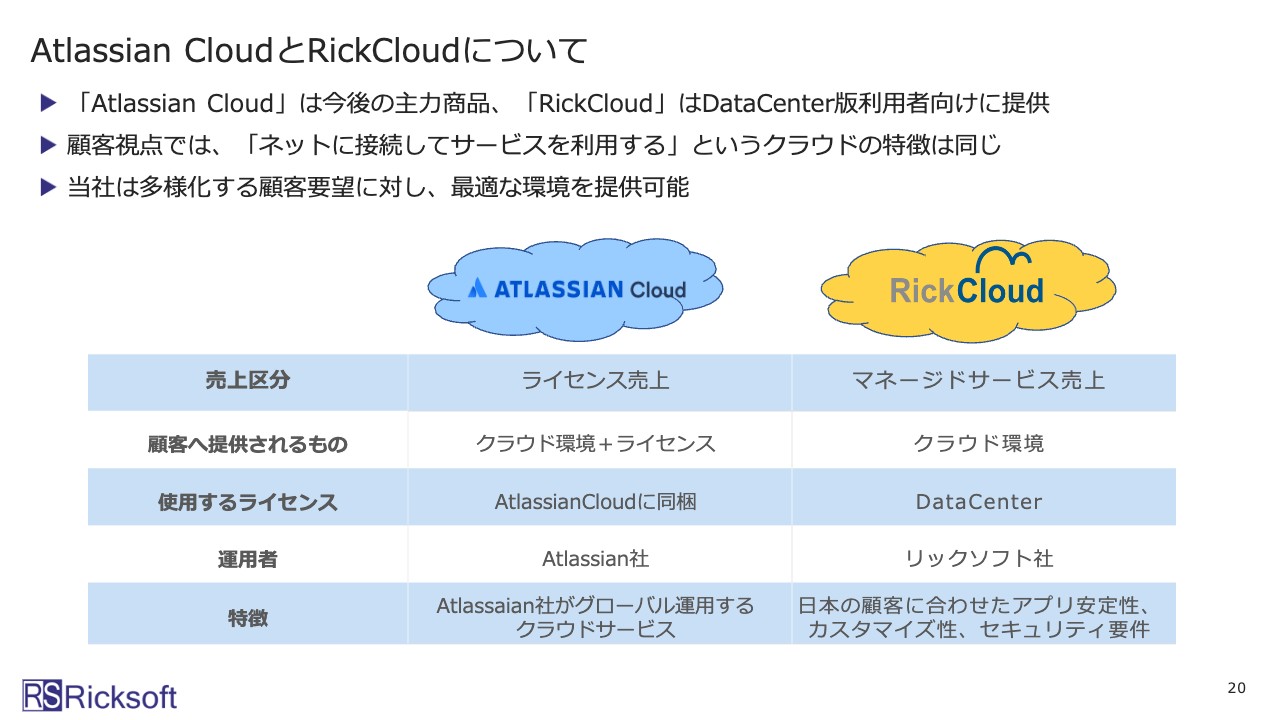

Atlassian CloudとRickCloudについて

こちらのスライドは説明を省略します。

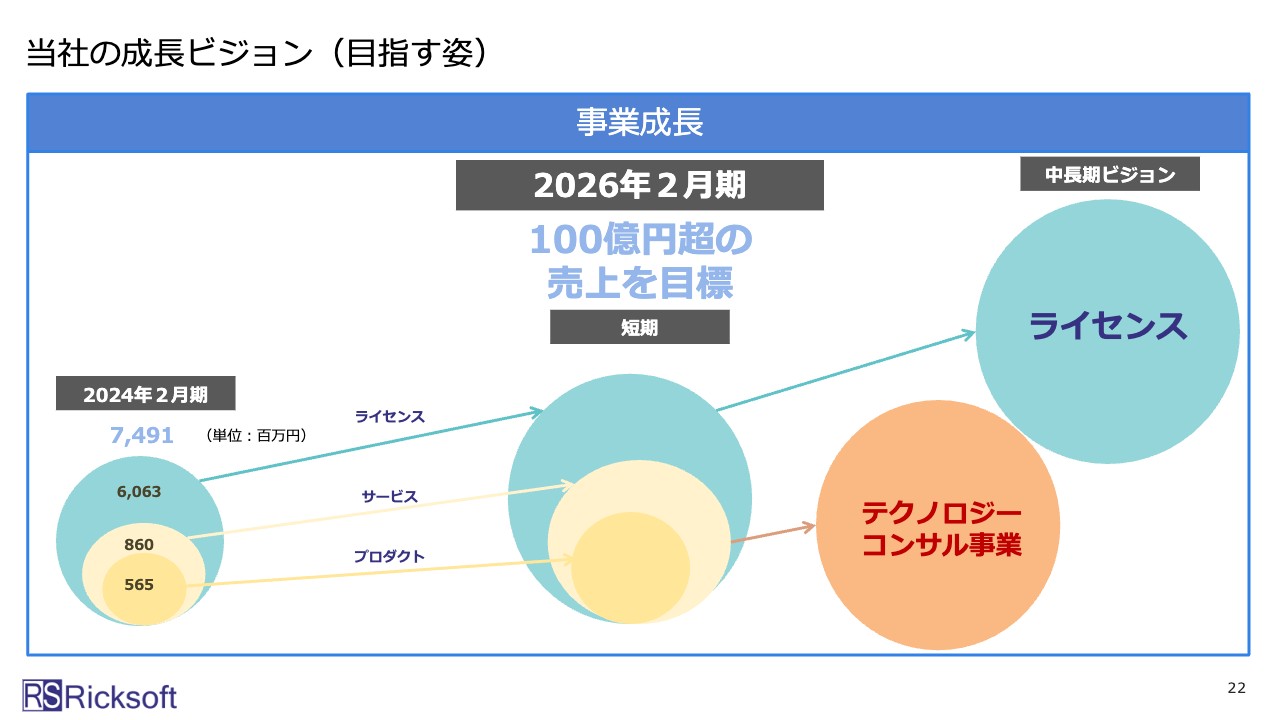

当社の成長ビジジョン(目指す姿)

当社の成長ビジョン(目指す姿)をご説明します。このスライドは過去にも開示していますが、2026年2月期に100億円を超える売上を目標としています。現在の進捗を見ると、この目標の実現確度は高くなっているのではないかと考えています。

中長期ビジョンについてです。「Atlassian」ライセンスの成長は継続していきます。しかし、ライセンス1本足になってはいけないということで、同時にテクノロジーコンサル事業の成長を強化していきます。

将来的には、この2つの事業で当社の事業成長を牽引できるようにしたいと考えています。

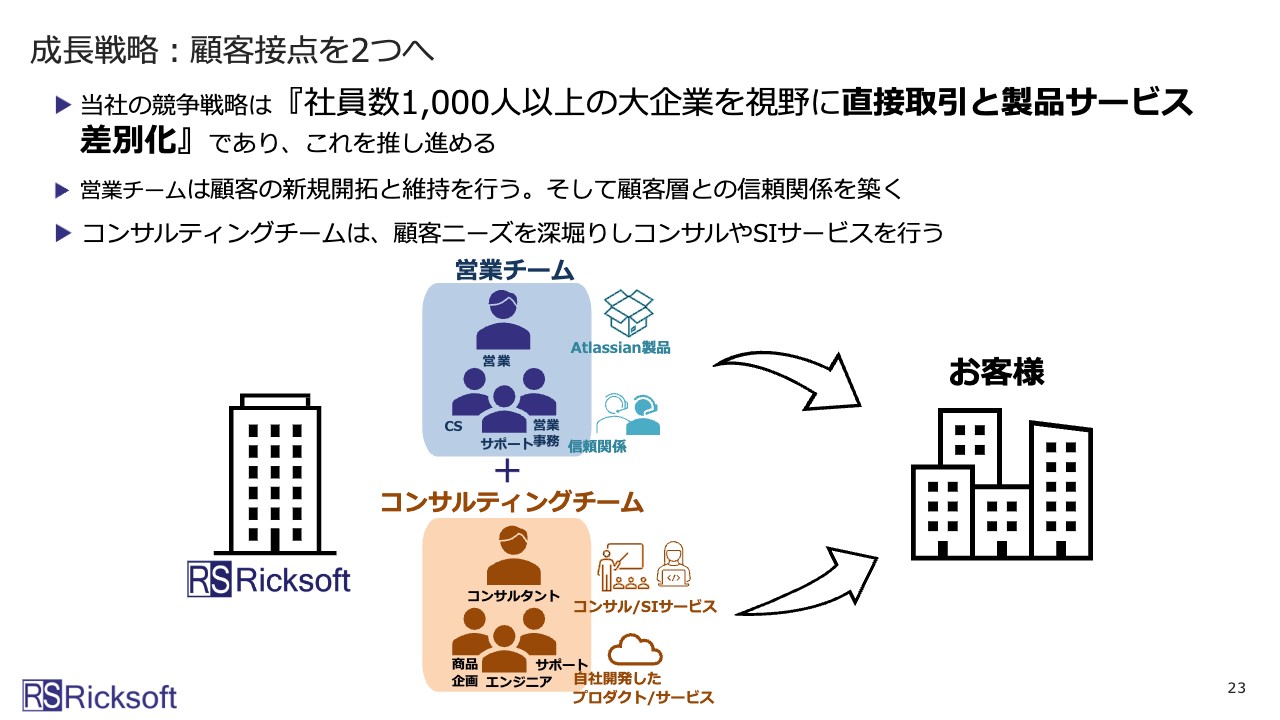

成長戦略:顧客接点を2つへ

成長ビジョンを実現するための成長戦略が、スライドの記載の「顧客接点を2つへ」というものです。これまでは営業チームが主体となって「Atlassian」製品をお客さまに提供し、その後のサポート等を充実させることで信頼関係を築いてきました。

今後はさらにコンサルティングチームの要員を評価し、より高いサービス提供を実現していきます。具体的には、コンサルサービス、SIサービス、自社開発したプロダクトやサービスを提供していこうと考えています。

当社主要顧客

スライドには、当社のお客さまの一例を記載しています。国内のお客さまには、ライセンス販売からSIサービス、マネージドサービスを提供しています。海外のお客さまには、「自社ソフト開発」と呼んでいる、自社開発したプロダクトを提供しています。

顧客事例:マツダ株式会社様(Cadre / Jira Software / Confluence 導入事例)

こちらのスライドはマツダさまの事例です。非常によく「Atlassian」製品を使っていただいています。

顧客事例: 株式会社JALインフォテック様(Jira Service Management導入事例)

JALインフォテックさまの事例です。「Atlassian」製品を活用し、非常に費用対効果の高いシステムを構築していただきました。

私からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答:今回の決算で良かったポイントについて

司会者:「今回の決算に当たり、良かったポイントを3つ挙げてください」というご質問です。

大貫:良かったポイントは3つで、こちらのスライドに集約されています。1点目は業績について、直近の業績予想に対して全項目で上回って着地できたことです。2点目は、今後の事業成長に向けて人員を採用するために時間もお金も使った状況の中でも、増収増益を継続できたことです。3点目は、信託型ストックオプション関連損失が3億2,600万円で確定して前期に全額特別損失として計上し、今期はこの重しのないところでビジネスをできることです。

質疑応答:信託型SO関連損失がなかった場合の成長率について

司会者:「今期は信託型ストックオプション関連損失を計上されていると思いますが、こちらを排除した場合、終わった期の当期純利益のデフォルトの成長率はどれくらいになりますか?」というご質問です。

加藤真理氏(以下、加藤):先ほど大貫も申し上げたとおり、信託SOの関連損失は3億2,600万円で確定し、今期に全額特別損失として計上しています。こちらが確定値です。

終わった期の当期純利益のデフォルトの成長率は、仮に税率を30パーセントとすると、前期比でおよそ12パーセントの成長となっています。今後、中長期的には高い利益率を確保するように努力していきたいと考えています。

質疑応答:SIおよびマネージドサービスの売上低下について

司会者:「SIおよびマネージドサービスの売上低下は一過性のものでしょうか? 今後の見通しを教えてください」というご質問です。

大貫:結論から言えば一過性のもので、今後これらの売上および事業の成長は回復していくと考えています。先ほどもお伝えしたとおり、このマイナスは「Atlassian」製品のオンプレミス版からクラウド版への切り替えが要因で、切り替え期限は今年2月となっています。

その後も若干引きずるとは思いますが、基本的にはクラウドに切り替わった環境で、それぞれの事業を進められることになりましたので、その環境の中で事業を再度成長させられると考えています。

質疑応答:ライセンス種類別の売上計上タイミングについて

司会者:「スライド16ページについて、もう少し詳しく教えてください。先ほど『オンプレミス版とクラウド版では売上計上のタイミングが異なり、クラウド版は将来に約束された売上がすでに積み上がっている』というご説明があったかと思います。こちらはどのようなかたちで財務諸表に反映されているのでしょうか?」というご質問です。

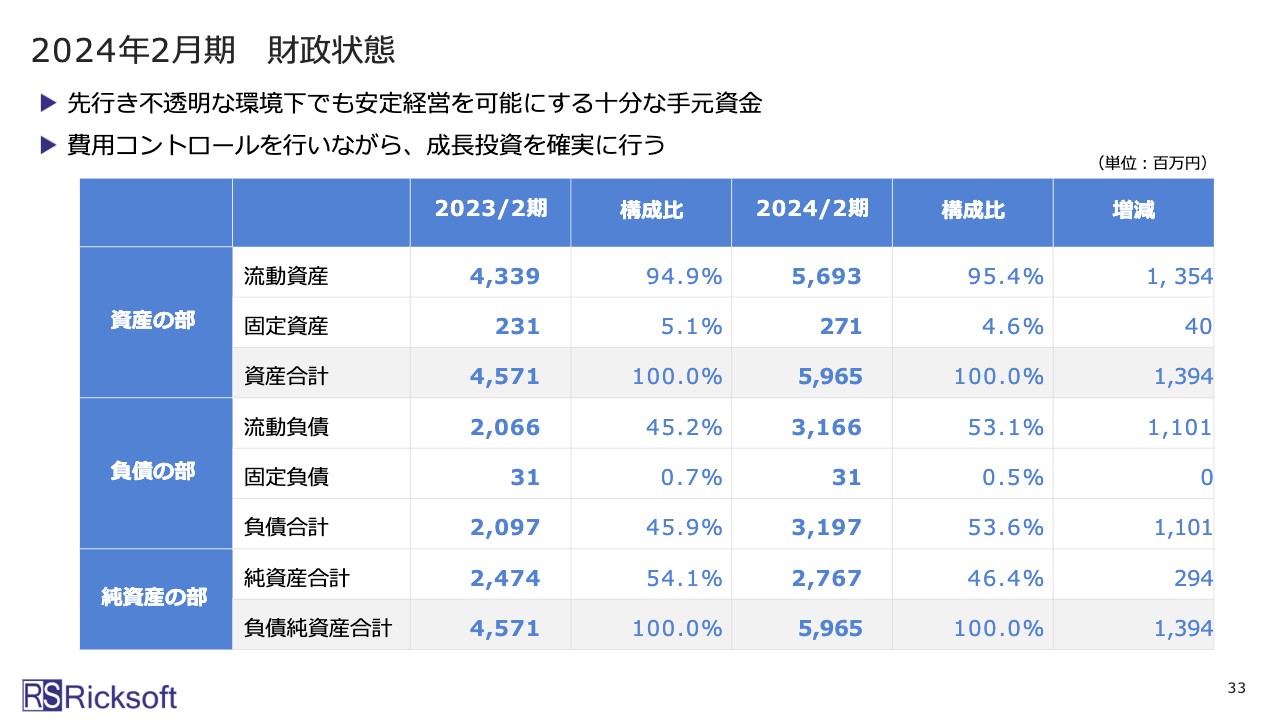

加藤:クラウド売上の積み上がりの金額については、決算短信の貸借対照表の流動資産に計上されている「契約負債」をご確認ください。契約負債には、「Atlassian Cloud」やマネージドサービスの「RickCloud」など、月額按分された将来の売上が計上されています。

今期の契約負債は、前期の約10億円から約22億円と、前期比で12億円ほど増加しています。つまり、前期残高のおよそ2倍に積み上がっている計算です。このことから見ても、将来約束された売上が安定的に積み上がっていることが見てとれるのではないかと考えています。

質疑応答:株価について

司会者:「株価について、どのようにお考えでしょうか?」というご質問です。

大貫:株価は長い間非常に下がっており、私個人としては会社の実力が反映されていないと考え、とても割安な状況で来ていると思っています。

しかし、今回の業績発表をしてから、だいぶ株価が回復してきています。やはり実績を出した上で、実績だけではなく今後はIR活動にも力を入れ、株価を上げていき、当社の正当な価値を評価していただけるように努力していきたいと考えています。

質疑応答:余剰のキャッシュの使い道について

司会者:「余剰のキャッシュが積み上がっていますが、その使い道について教えてください。コンサル事業やM&Aなどに使われるのでしょうか?」というご質問です。

大貫:貸借対照表にも記載がありますが、現金が約30億円あるため、その点のご質問だと認識しています。

使い方としては、もちろんM&Aも検討しています。また、テクノロジーコンサル事業を実施していくためには、優秀な人材をある程度集めなければいけないと考えており、そのための採用コストに使っていこうと考えています。

質疑応答:今後の株主還元に対するスタンスについて

司会者:「企業価値向上のためには、事業成長とともに株主還元が必要だと考えます。配当を含め、今後の株主還元に対するスタンスを確認させてください」というご質問です。

大貫:株主還元に関する考え方としては、配当はもちろんのこと、自社株買いを社内の取締役会で検討しています。また、最近の東証からのメッセージもしっかり受け止めていきます。

資本コストや株価に対する会社の考えについて、外部からはよく「あまり株主還元を考えていない」と言われていることも認識しています。そちらに関しては、考え方が変わってきたと言われるような活動・行動をしていきたいと考えています。現状では、ここまでの回答とさせてください。

質疑応答:来期予想の営業利益率について

司会者:「来期予想の営業利益率が今期と同じなのは、採用強化が大きな要因ですか?」というご質問です。

大貫:こちらは偶然出た数字です。当社の業績予想は、内部では積み上げ型で行っており、これは売上も必要コストも同様です。コストの中には、先ほど述べた採用を強化するコストも十分に積まれているため、その結果、たまたま前期と同じ営業利益率になったということです。

大貫氏からのご挨拶

大貫:本日はお忙しい中、弊社の説明会にご参加いただき誠にありがとうございます。ご説明でも触れましたが、今後はライセンス事業だけではなくコンサル事業にも力を入れ、そちらを早急に成長させていきます。

また、株主還元についても、先ほど述べたように「今までのリックソフトと違う」という姿を見せていきたいと考えています。どうぞ引き続き、弊社にご注目いただけたらと思っています。本日はご参加ありがとうございました。

新着ログ

「情報・通信業」のログ