利益が伸びていないから投資しづらい… 投資家から見たグロース市場の課題を打破し魅力ある市場へと成長する施策とは?

グロース市場の魅力を高める提言

志水雄一郎氏(以下、志水):GRIC 2023 IRセッション「グロース市場の魅力を高める提言」を3名でお届けします。モデレーターは私、フォースタートアップス代表の志水です。お二人をご紹介します。まず井村さん、自己紹介をお願いします。

井村俊哉氏(以下、井村):みなさま、初めまして。投資家の井村俊哉と申します。投資歴約18年の専業投資家です。おそらくすべてのプロの機関投資家を合わせても、自分より株式投資を愛している人はいないであろうという自負を持って、相場と向き合っています。

基本的に、株式投資以外のことはほぼ行わず、1日平均14時間、15時間くらいは投資に身を投じる生活をしています。

今は、「ニッポンの家計に貢献する」というミッションを掲げて、プロの機関投資家になるべくライセンス取得を目指しています。みなさまよろしくお願いします。

志水:よろしくお願いします。馬渕さん、よろしくお願いします。

馬渕磨理子氏(以下、馬渕):日本金融経済研究所代表理事、経済アナリストの馬渕と申します。私は、金融業界に入って今年で11年目を迎えます。最初は専業トレーダーだったものの、今はアナリストに従事しています。

年間企業取材は100社ほどで、企業訪問などを行っています。その中で、なかなか企業価値を向上できていない企業を目にするようになったため、日本金融経済研究所を設立して、企業価値向上に向けて大学と一緒に共同研究しています。どうぞよろしくお願いします。

志水:よろしくお願いします。井村さんと馬渕さんは旧友ですよね。

井村:そうですね。馬渕さんとは、7年前くらいにお仕事でご一緒してからのお付き合いですよね。

馬渕:そのとおりです。長いお付き合いで、井村さんがご活躍されている姿を拝見して、私もがんばらなければと思っていました。

井村:それはこちらのセリフですよ。さまざまなメディアに出演されていたり、社外役員に就任されたりと、破竹の勢いで金融業界を席巻しているなと思って、いつも刺激をいただいています。

馬渕:井村さんとは、井村さんの資産がまだ1億円以下だった頃にお仕事をさせていただきましたが、その間に資産は50億円を超え、今はファンドの設立を準備されるほどになられました。本当にすごいなと思っています。

私は道はまったく違うのですが、アナリストとしてしんどい時に、実は井村さんのことを思い出して「ここで踏ん張らなければ」と思ってがんばっています。

井村:恐縮です。こちらこそいつもストイックなお仕事ぶりを拝見して、自分も身が引き締しまる思いで取り組んでいます。今日もよろしくお願いします。

馬渕:お願いします。

志水:本日のテーマ「グロース市場の魅力を高める提言」にふさわしいお二人と進めていきたいと思います。

本日の主要テーマは3つです。1つ目は「グロース市場の課題」、2つ目は「投資家目線・アナリスト目線から見たグロース市場とは?」、3つ目は「IRとは?」です。この3つについて、お二人とお話ししていきたいと思っています。

井村:グロース企業を語る上で、勘所を押さえたすばらしいテーマだと思います。

志水:最初にスタートアップが目指すのはグロース市場です。ここを科学して、スタートアップが前進していくことは非常に重要なテーマです。私もグロース市場に上場している会社の社長ですので、お二人からぜひ助言をいただき、学びながら次のステージへ上がれるようにがんばっていきたいと思います。

グロース市場の課題

志水:それでは、グロース市場の課題に入っていきたいと思います。それでは、グロース市場の課題について、井村さんからご提言をよろしくお願いします。

井村:私はグロース企業が好きです。株式の価値は企業価値と同等であるべきで、自らの価値を能動的に高める企業として、グロース株は株式市場でも欠かせない存在として注目されていると思います。

ただ、最初からピリッとさせてしまい申し訳ないのですが、1つお伝えしたいことがあります。率直に言うと、上場後、グロース企業の6割がグロースしておらず、グロース企業と言いつつ、グロースできていない企業が多いのではないかということです。

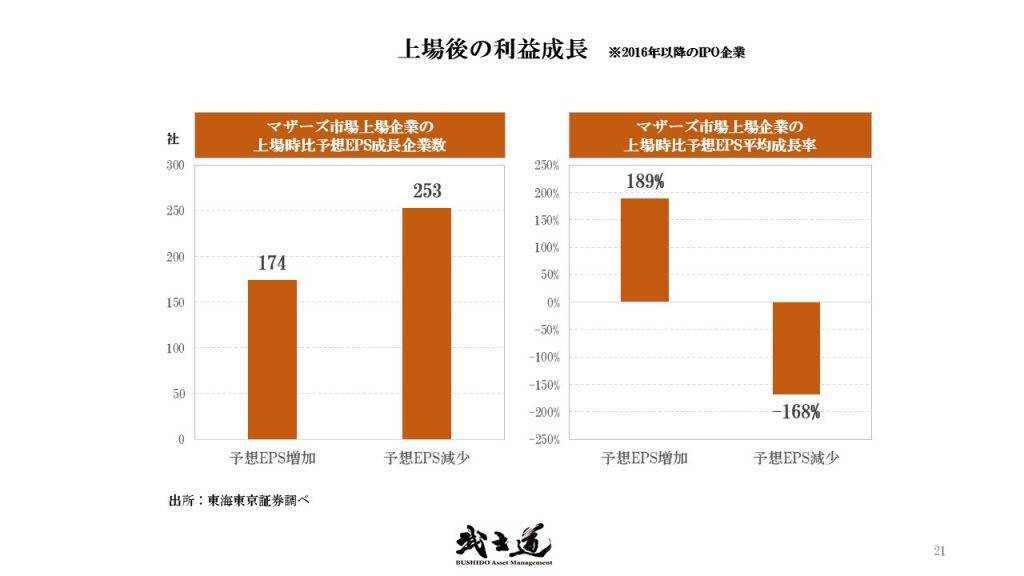

上場後の利益成長 ※2016年以降のIPO企業

出典:東海東京証券

出典:東海東京証券

スライドは、独立系ヘッジファンドである武士道アセットマネジメントの杉山さんからデータをいただいています。なお、このデータ自体は東海東京証券がリサーチして作ったもので、使用許可もいただいています。

左側のグラフは、2016年以降にマザーズ市場、ないしはグロース市場に上場した企業の上場時比予想EPS成長企業数を示しており、上場時よりもEPSが増加した企業と減少した企業に区分しています。

実は、2016年以降にマザーズ市場に上場した企業420社のうち、上場時よりもEPSを増加させることができた企業は174社しかおらず、全体では40パーセントしか伸ばせていないという結果となっています。

揶揄するようであまり良い言葉ではないと思うのですが、投資家の間では「上場ゴール」という言葉が使われることがあります。「上場時に華々しいピークを持ってきて、上場以降はグロースせずに株価も下がる」と言われても仕方がないデータとなっているかと思います。

お二人はこのような現状を見て、何かご意見はありますか?

馬渕:グロース市場に上場するということは、当然のことながら成長してくれるという期待があるため、利益が伸びていなければ投資しづらいです。そして今、グロース市場は散々たる推移ですよね。

井村:そのとおりです。今日のマザーズ指数は年初来安値で終わっています。

馬渕:投資しづらい一番の理由はここにあると考えています。

井村:そうですね。「そもそもグロースしていないのでは?」という懸念があり、それが嫌厭されるというか、リスクが高いと思われているのではないかと思います。

一方で、「短期的な利益成長ではなく、中長期的な企業価値の向上が大事で、短期の利益を損なったとしても、中長期の利益創出を目指していく」という考えはもっともです。

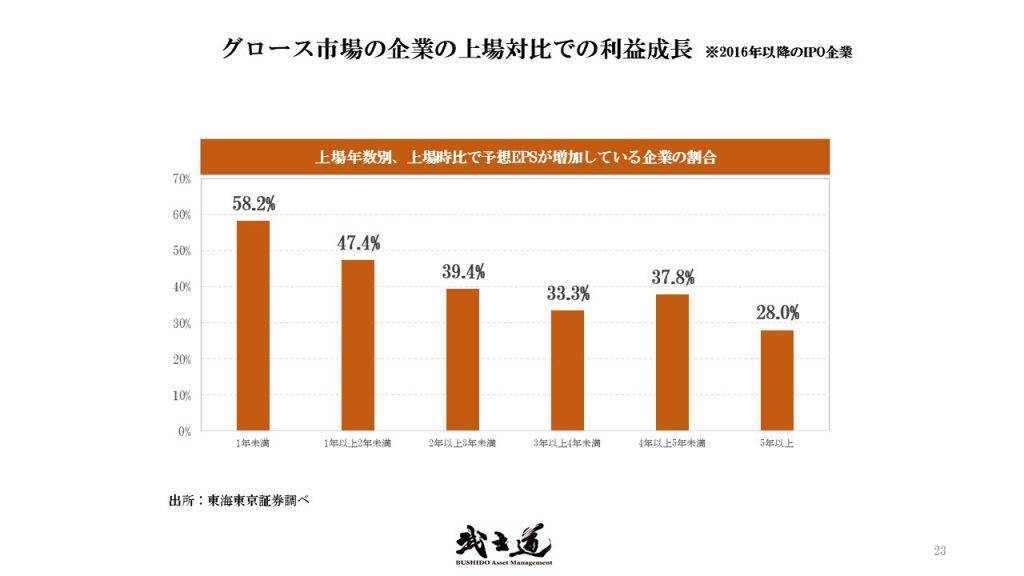

「短期的に利益が出ていないだけで、別にトップラインが伸びているからいいのでは?」というご指摘もあるかと思いますが、こちらに、上場年数を経るごとに利益が伸びている企業の割合がどうなっているかを表したデータがありますので、まずはご覧ください。

グロース市場の企業の上場対比での利益成長 ※2016年以降のIPO企業

出典:東海東京証券

出典:東海東京証券

上場時よりもEPSが伸びている会社の割合を年数別に表しています。グラフの一番右側が上場から5年以上経過している企業、右から2番目が4年以上5年未満です。これを見ると、比較的きれいに右肩下がりになっているのがわかります。

このように、上場年数を経るほど、上場時のEPSを超えられる会社が少なくなっていることに、危機感を感じます。短期的に利益が伸びていないだけではなく、中長期的にも利益が伸びていない会社が多くなるということです。

例えば、5年以上前に上場していた会社を見ると、上場時よりもEPSが伸びている会社は28パーセントで、7割以上は伸びていないということになります。これはショッキングなデータだと感じました。

現場の最前線にいらっしゃる志水社長は、このデータを見てどのように感じられますか?

志水:心が締め付けられる思いですよね。当社は2020年に上場し、現在3年半が経ちます。当社は上場時よりは利益が伸びましたが、当然ながら市場の動きや自分たちの経営の課題なども生じており、そのような中で自社の株価形成をするのは、簡単ではないと認識しています。

井村:そうですね。利益創出と同時に、IRなどによって別途、自社の価値をマーケットに伝える作業も行わなければなりません。その両輪で株価が形成されます。

一昔前の考え方では、「株価は相場ものだから、自社でコントロールできるものではない」とさじを投げることが多かったのですが、今は東京証券取引所からも「株価をきちんと意識した経営」が求められていますので、企業を成長させながら、IRでその価値を伝える局面を迎えています。

しかし、その根本である企業成長ができていない会社が多くなっているという現実も頭に入れていただきたいと思い、資料をご用意した次第です。

志水:ありがとうございます。私たちも、EPSや株価を向上させることは本当に難しいと思って経営していますので、井村さんからのご提言は心に響くものがあります。

馬渕さんは社外取締役として、経営会議、取締役会において、今の井村さんのご提言を活かすようなコミュニケーションがあるのであれば、日頃どのようなお話をされているのですか?

馬渕:私が社外役員を務めている企業は、利益が伸びています。1社を例に挙げると、22期連続増収増益の会社がありますが、ご存知ない方が多く、まだ個人向けIRにも力を入れていない状況です。

そのため、「まずは年間のIR計画を一緒に作りましょう」「ほかの企業はこのようなIRの施策をやっているので、せめてこれはやってください」など、やや実務寄りではありますが、経営陣とコミュニケーションをとっています。

加えて、決算資料に関しては、すばらしい企業の資料を真似して取り入れたり、良い企業の抜粋などを取り寄せて、個別に提案したりしています。

志水:馬渕さんに当社のIR顧問をしていただきたいくらいです。

馬渕:それは難しいですが、そのようなコミュニケーションをとっています。

井村:IRで伝えることも大事ですが、根本である企業成長部分が必要ということですね。

グロース市場へのサポートについて

志水:馬渕さんよりグロース市場の課題について、ご提示をお願いします。

馬渕:IRは最後のデコレーションですので、私はやはり企業が成長して利益を伸ばさなければいけないと思っています。

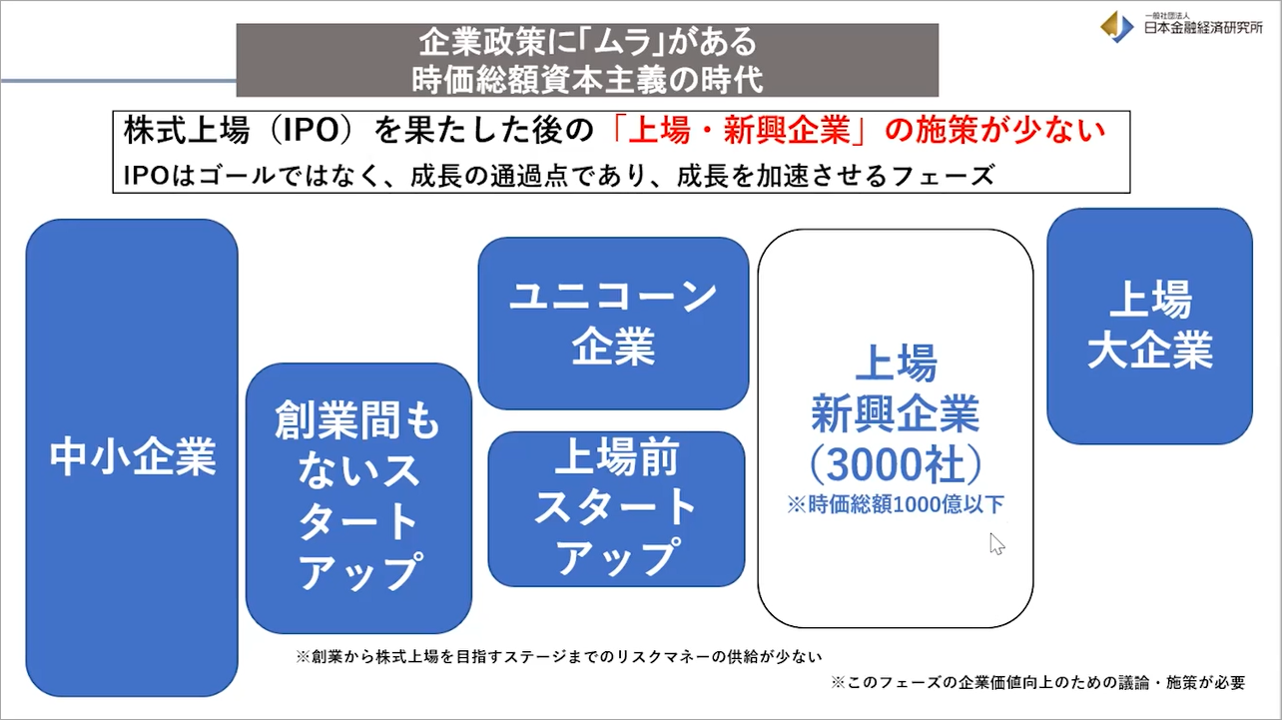

スライドは、日本の企業に対する国の施策です。日本は中小企業に対してサポートが厚い国だと思いますし、ユニコーンやスタートアップに関しては、志水社長の分野、あるいはVC(ベンチャーキャピタル)のおかげでかなり活性化しています。

ただ、この方々が上場した時に、価値が下がる企業がすでに3,000社ぐらい溜まっている状態です。

国は、半導体や自動車戦略など、大企業に対しては非常に手厚いのですが、上場新興企業に対しての政策がぽっかりと抜けていると認識しています。

まだよちよち歩きのひよこの企業がより成長できるような施策がまったくないため、国には「上場したからもういいではなく、利益を伸ばせるような政策が必要ではないですか」といった問題提起をよくしています。

私自身は、スライドの空白部分に対する国の施策が手薄であると認識していますので、スタートアップだけではなく、上場の新興企業の利益を伸ばすために、志水社長と協力していきたいと思っています。これが私の課題意識です。

井村:すばらしいと思います。日本企業は、売上規模が小さくても上場できますが、上場して終わりではなく、上場した後も切れ目のない支援を行うということですね。「上場スタートアップ」という言葉を聞いたことがありますが、上場後も引き続きスタートアップの支援を行える体制が望ましいです。

志水:そうですね。プレIPOまではベンチャーキャピタルが支えており、さらにプライム市場にいけば、さまざまな機関投資家が全面バックアップしていますが、グロース市場はバックアップするサポーターがいません。

「グロースファンドを作ろう」という議論はよく出ていますが、そもそもグロースファンドを務めているプレイヤーがそれほどいないことが大きな課題ですよね。

井村:そうですね。基本的に個人投資家しかアクセスできないような時価総額帯の会社も多いですし、流動性の問題があって、機関投資家はなかなか触りにくいです。

今回の事前の打ち合わせの時に、意見交換がてら、志水社長には自分のアイディアをお伝えしました。例えば、来年から始まる新NISA制度では「日本の産業を勃興させ、盛り上げよう」といった文脈でグロース企業枠を作るなど、日本企業の振興になる枠を用意してもおもしろいと思います。

NISAについては、米国株などの外国株に投資する機運が高く、「日本国の支援で外国企業に投資する必要はあるのか」と、やや疑問に感じるところがありました。

日本株の投資家としては、国内の企業に限定した枠を新しく作ったりといった配慮が欲しいと思うことはあります。

馬渕:半導体は、日本の産業としてシェアが高かったのですが、現在は10パーセントに低下していますし、Amazonなどはデジタル赤字と言われていますよね。

井村:そうですね。クラウドの支出や円安によって何兆円もの赤字と言われています。

馬渕:まずは、現在の日本の金融資産2,000兆円を国内で回すことが重要だと思いますが、井村さんがおっしゃったとおり、おそらく米国に投資が回ることが想定できます。

半導体やデジタル赤字の課題に対して、今になってようやく「日本産を使いましょう」と言われていますが、問題が起こってから取り組むのではなく、予見できている現段階で国内に的を絞って日本企業に資産が回る仕組みを作らないのはなぜでしょうか?

結局、資産が流出した後に戸惑う様子は目に見えていますし、そのコストが高すぎるため、今すぐに議論してほしいと強く思います。

井村:そうですよね。個人の投資は自由ですので、自己資金を使って米国株などの外国株に投資することには何の問題もありません。

ただし、政府に「産業にとってスタートアップが大事だ」という認識があり、税制優遇のかたちを取るのであれば、日本企業の支援になるのかという視点が必要だと思います。現状では、残念ながらマーケットの実態まで理解していない印象を受けてしまいます。

志水:ありがとうございます。お二人のメッセージを金融庁まで届けたいと思います。

馬渕:よろしくお願いします。

井村:ぜひお願いします。

投資家目線・アナリスト目線のグロース市場とは?

志水:それでは、2つ目のテーマ「投資家目線・アナリスト目線のグロース市場とは?」に入っていきたいと思います。

馬渕さんにうかがいます。馬渕さんはほぼアナリスト目線だと思いますが、グロース市場に対して、どのように捉えていますか?

馬渕:私がカバーしている銘柄のほとんどはグロース企業であり、年間100社の企業取材も同様です。グロース企業の多くは創業経営者によってハンドリングされており、「生きている企業」といったパッションを感じることができるため、私は非常に好きです。

そのため、自分が取材した企業の中ですばらしいと思った企業を、可能な限りさまざまな場面でご紹介しています。しかし、業績の変動が大きいなど、さまざまな課題があり、もったいないと感じる側面もあります。

また、広報・経理部などの他部署と兼任しており、企業がIRにリソースを割けていないケースがあります。利益が伸びていることは大前提ですが、IRではそれが伝わっていないことがよく見受けられます。

アナリストとしては、IRの専属担当者をつけている企業のほうが企業価値が高まっているのではないかという課題意識を持っています。

志水:当社では上場時からIRの専任担当者を置いていましたが、簡単なものではないと感じています。

馬渕:そうですね。セミナーなどで志水社長が登壇しているのをよく拝見しています。IRに関しては「自分たちは何者で、どこに強みを持っている」とシンプルな言葉で伝えられるように、社内である程度議論を煮詰める必要があると思います。

それをやらずに年間計画を立てて、むやみやたらにセミナーに出席するという会社もあり、あまりメッセージが伝わらずに終わっているケースも見受けられます。

業績が伸びている会社は、わかりにくいビジネスモデルをシンプルにして、「自分たちは何者で、何が強みで、どこに成長力があるか」を短い時間で伝えますので、聞いている人々の心をつかみ、投資家が離れづらいのだと思います。社内で議論を煮詰めることは、IR部門にとって大事なことだと思います。

志水:ありがとうございます。井村さんからもぜひコメントをください。

井村:確かにIRに力を尽くしているグロース企業もあります。そのことに気づく投資家もいれば気づかない投資家もおり、メッセージを届けるためには創意工夫が必要だという議論もあると思いますが、その前に、私はグロース市場に対する投資家の認識を、実態に則したものに改める必要があると考えています。

まず、グロース市場との向き合い方として、投資家は、グロース企業への投資はリスクが高いことを前提に置く必要があります。この前提がないと、こんなはずじゃなかったというミスマッチが生じやすくなってしまいます。入口から「リスクが高い市場である」と認識しなければいけません。

先ほどお見せしたスライドのように、グロースできない企業も一定数いますし、それが過半数を超えてしまうようなマーケットだと認識する必要があります。さらに、バリュー株などと比べて、配当や資産の裏づけに乏しいため、株価のボラティリティも高い市場です。

当然のことながらチャレンジに対する失敗や成功はあります。失敗する可能性が高まった時に、発行体側は隠さずに、実態を誠実に伝えていかなければいけません。このような前提を共有した上で、私たちはグロース企業をどのように捉えたらよいのでしょうか? 私は、上場企業と言いつつも、第2スタートアップ企業としてみたほうがミスマッチが減ると考えています。

ベンチャー投資には、100社に投資して1社がホームラン・ディールになり利益が出るような構造があります。すべて成功することはありえないため、うまくいった時にそれですべて回収できるようなモデルです。

それと同じような発想で、「この会社は間違いない。馬渕さんも取材していたし、社長もこんなことを言っていたから、絶対にグロースする」と確信できたとしても、幅広く分散しリスクヘッジをするやり方もあります。

失敗はつきものだと理解しながら向き合うほうが、嘘がなく、結果的に長い付き合いができるのではと感じています。

馬渕:おっしゃるとおりですね。私は、個人が参加しやすいようにマーケットや株価を形成することも経営の責任だと思っています。経営者目線で言うと、ガバナンスの問題です。これからの経営層は、取締役の比率などではなく、株主レベルのガバナンスの議論が必要です。

短期の株主が多すぎる課題については、リード株主を誰にするか経営層で話すべきです。リード株主は長期で株を保有しますので株価も安定しますし、そこに個人投資家がついてくるという考え方が必要です。

ガバナンスの議論については、社外役員レベルではなく、株主レベルで経営者に議論していただくほうが、個人投資家のためになると思います。

井村:企業価値向上にコミットメントを持った人物を、社外役員などのボードメンバーに据えるイメージですね。

例えば、株主がそれに当たると思いますが、市場や株価、企業価値を十分に理解している人物を招き入れることで株主ガバナンスが効きやすくなるという議論もありますし、非常によい提言だと思います。長期保有してくれる株主を見つけて、ガバナンスも見てもらうという発想ですね。

馬渕:おっしゃるとおりです。

志水:当社においても、この1年間、株価の変動や、それに対しての課題解決につながるアクションを取締役会資料に書けるようになってきています。全員で同じ認識を持ち、それに対する取り組みが議題の1つとなっています。

私もさまざまな企業を見てきましたが、すべての会社が毎月取締役会資料に書いているわけではないと感じています。

馬渕:毎月、経営者の方々の意識が見える取り組みはすばらしいですね。

志水:そうですね。スタートアップ政策を推進する中で、当然ながら私たちは大きな変動要素を持つ可能性があります。上場会社ですので、そこに対してどのようにアクションを取っていくか、全経営陣が意志を持ち、議論することの重要性が増しているタイミングだからだと思います。

井村:企業の株価に対しての意識や姿勢は、投資家側も気にしています。本来は100億円の企業価値でも、IRや経営陣の株価への意識が非常に高い企業については、IRプレミアムとして10パーセント上乗せして、ターゲットプライスを110億円にすることもあります。そのため、株価への意識は企業価値を高めるドライバーになりますし、志水さんの姿勢は、マーケット目線でとても好ましいと感じました。

PBR改善について

馬渕:先ほど井村さんからも、東京証券取引所が「株価を意識した経営をしてください」と号令をかけたというお話がありましたが、それを受けて、上場企業の経営者の意識がPBRに持っていかれていていると思います。

「PBRやROEを改善するために自社株買いや配当をしましょう」のみが伝わって、本質的なことが経営者に伝わっていません。

本質は、「資産を効率的に使いましょう」「『株価は市場が決める』と答えている経営者の方々、それはもうNGですよ」というメッセージにあります。

私が社外取締役に就任した際に受けた研修では「もし経営者が『株価は市場が決める』と言ったら、それは止めなさい」と教わりました。

そのようなことを言っている経営者がいる企業は、特に海外の機関投資家からは絶対に投資されません。「株価は市場が決めるため言及を避けます」は、古い経営者にある考えとのことです。

井村:つい先日、私は「株価は市場が決めるもの」と答えている企業の質疑応答資料を見ましたが、まだそのような企業が多いのが実態です。

馬渕:そのとおりですね。最先端の金融の感覚からずれているため、私はそのワードを見た瞬間、取材したいと思わなくなりますし、アナリスト目線でも残念に思います。

結局のところ、その言葉にはガバナンスが効いていません。さまざまな方がものを言えず、調べられていない状態にあるということです。すでに、そのような時代に入ってきていると認識することが大切です。

井村:特に日本においては、声を上げる株主は極めて少ないため、株主視点でのガバナンスが効きにくいという構造的な問題があります。配当などの分配権はありますが、株価下落のリスクは最終的には株主がすべて負うことを企業側にも認識いただきたいと思います。

馬渕:同じ船に乗っているわけですからね。

井村:そのとおりです。最近では、株式報酬制度を導入する企業が増えています。株主と発行体が目線を合わせて「same boat」に乗るよい施策だと思います。

「高度IR人材」を育てるためには?

志水:それでは、3つ目のテーマに移りたいと思います。「IRとは?」という大きなテーマについて、お二人からぜひ提言をいただきたいと思います。馬渕さんからお願いします。

馬渕:IRについては、先ほどからお伝えしているとおり、利益が成長している企業の最後のデコレーションだと考えており、非常に重要な役割を担っている部分です。

IR担当者は、基本的に財務、ビジネス・マーケット視点など、さまざまなことへの理解が必要です。また、アナリスト取材をキャッチするため、高いコミュニケーション能力が求められますし、語学も必要ですので、かなり専門性が高い人材だと認識しています。

国としても「高度IT人材」を立ち上げていますが、IRも「高度IR人材」として、国家資格や何らかのステータスを持っている方が担当すべきだと思っており、それが企業競争力あるいは企業の価値の向上に寄与すると思います。

そのためには人材が大切です。議員の方には「高度IR人材」を立ち上げてほしいとお伝えしているものの、立ち上げて間もない社団法人のためなかなか意見が通りません。ぜひみなさまで、このあたりに取り組んでいただけたらと思います。

志水:「高度IR人材」はとてもよいネーミングですね。

馬渕:1人で考えて社団法人の理事に提案し、「やりましょう」と言っていただいているものの、年月がかかると思います。

最後は人材です。例えば、知見が広く、コミュニケーション能力に長けているコンサルタントは、IRと相性が良いと考えられます。コンサルタントの方に魅力を感じていただけるような分野・業界にしていきたいと思っています。

井村:最近では、個人投資家も取材を行うようになってきています。決算短信に問い合わせ窓口の電話番号が記載されていることもあり、直接問い合わせる方も少なくありません。

投資家間で情報共有をしていますので、「この会社のIRはよかった」「あそこは電話をかけても何も話してくれない」といった情報は回っています。IRの評判がよい企業は、その後の株価形成にも違いが出てくることもありますので、企業の一IR担当とはいえ、IRは企業価値や株価に対して強烈なインパクトがある仕事だと思います。

例えば時価総額200億円の会社であれば、IRの力量次第で10パーセントのプレミアムで20億円の価値を創出することができる職種です。現在は人材が枯渇していますので、「高度IR人材」として認定し、育成や支援をするという発想はとても良いアイディアだと思います。

IRは財務会計などファイナンスの知識に加えて、マーケットのこともよく理解していなければなりません。OJTで学ぶことはできないため、育成支援は必要だと思います。

馬渕:そのような人材はそもそもいませんよね。経験者を探し、ともに育てていくというステージにいると感じています。

井村:確かにそうですね。

志水:私は日本ベンチャーキャピタル協会の委員ですが、現状、ベンチャーキャピタリストもあまり市場にいません。

井村:あまり数がいないという意味ですよね?

志水:おっしゃるとおりです。人口減少の中で、現在はVCやCVCが急増しています。それに対して、VC側で人材育成できないため、協会がベンチャーキャピタリスト研修を行っています。

井村:同じように、IRでも「IR〇〇協会」というような協会がいくつかありますよね。

馬渕:あります。

井村:今のお話から、協会のプレゼンスをさらに高め、協会内で「IR人材を育成しよう」という大きなムーブメントを作り上げることで、これまでの流れが変わる可能性があると感じました。

志水:ベンチャーキャピタリストについては、スタートアップ政策が進んだ時がチャンスだと思っています。経済団体における日本ベンチャーキャピタル協会の立ち位置は現在、上昇傾向にあります。

社会的使命がある協会として、さまざまなレイヤーで人材育成を行っていくことが重要だと感じています。

VCは人数が少ないため、当然ながら育成する機能がありません。そのため、協会をあげて行う必要があり、IRも然りです。

井村:構造が同じですね。

志水:おっしゃるとおりです。

グロース企業はIRにイノベーションを起こしている

井村:これは、「グロース企業とIR」としてお伝えしたいと思っていたことですが、グロース企業はIRにおいてもイノベーションを起こしていると考えています。

市場は「グロース」「スタンダード」「プライム」と3つに区分されていますが、グロース企業は、その中でも一番と言ってもよいくらいIRを積極的に行っています。

例えば、決算短信は法定開示のため全企業が開示しなければならないのですが、一方で、グラフなどのビジュアルでわかりやすく表現された決算補足説明資料は、任意開示のためマストではありません。ただし、データがあるわけではないのですが、おそらく9割強のグロース企業は、この説明資料を開示していると思います。

事実と相違があれば申し訳ないのですが、プライム企業であれば多くの企業が開示していると思いますが、スタンダード企業だとおそらく半数が作っているかどうか程度ではないでしょうか。

資料作成は四半期ごと、年に1回の通期の時のみ、半期ごとなどの頻度もありますが、グロース企業は、おそらく四半期ごとに作っている割合が多いのではないかと思います。

できれば、馬渕さんの日本金融経済研究所で調べてデータを作ってほしいくらいです。グロース企業はIRとどこよりも向き合っていると感じています。

また、現在は、他企業のIR同士が有機的につながり、自主的な勉強会などを行っている動きも見られます。相互に事例などを共有する取り組みです。このような勉強会でも、グロース企業のIR担当者が中心的な役割を担っており、現在は100名規模のIRの勉強会にまで発展しているものもあります。

さらに、これまでになかったIRの手法も、グロース企業がイノベーションで生み出しています。最近では、「投資家からのよくある質問とその回答」の任意開示がちょっとしたトレンドになっています。これは個人投資家や機関投資家が問い合わせた質問を公開するという試みです。

同じことを聞かれて同じことを答えるのは時間の無駄ですし、いつでもどこでもホームページなどで閲覧できるようにしておいたほうが投資家フレンドリーですよね。それを自発的に考えたグロース企業のIR担当者が、毎月任意開示するようになったのが始まりです。

このような取り組みは2年前まではほとんどありませんでしたが、現在はグロース企業の間で徐々に広まりつつあります。「よくある質問とその回答」を見ると、他の投資家が持っている疑問や、それに対しての回答が一目瞭然です。すばらしいIRだと思います。

グロース企業は、このように事業を超えたIRを通じてイノベーションを生み出しています。効率的で健全なマーケットの発展に大いに貢献してくださっていることに、投資家を代表して感謝をお伝えしたいと思います。

馬渕:おっしゃるとおりで、実はIRコミュニティの1つの例として、日本金融経済研究所の副代表である後藤敏仁さんがIR向上委員会を運営しています。

井村:え? 後藤さんは日本金融経済研究所にも所属していたのですか?

馬渕:副代表を務めていただいています。後藤さんとは同じ理念を持っているため「IRの人材を高めていきましょう」という思いで、ともに活動しています。

その勉強会も月に1回行っています。何も告知しなくても簡単に60名くらいが集まり、今では100名近くの実務の方々が「勉強したい」と参加されるようになってきました。井村さんにも以前、ご登壇いただいたことがありますよね?

井村:熱量も高く、すばらしい会でした。

馬渕:当然ながら、協会としてIRを学ぶ場を設けるという一面はありますが、以前から実務の方の学ぶ場所がないと感じていました。私たち日本金融経済研究所は、実務の方が明日からすぐにでも実践できるようなIRの手法を研究することで成り立っていますので、みなさまの知見を共有する会を後藤さんが立ち上げ、勉強会的な組織が出来上がりました。

また、日本金融経済研究所の賛助会員として、noteも参画いただいています。noteの存在はIRにとって非常に大きいです。

井村:最近、IR担当者が「note」で日々の活動を公開する動きがありますね。

馬渕:そのとおりです。「note」は信頼できるビジネス的なSNSですので、IR担当者が決算説明資料の行間を補うような開示をしています。もちろん、言い過ぎないことも大事です。

志水:おっしゃるとおりです。

馬渕:そのような取り組みもイノベーションです。

井村:決算短信と資料のみでは伝わらないような機微をIR担当者が執筆することで、「社内の温度感」まで、読み手に伝わってきます。これもまたイノベーションですね。

馬渕:そうですね。

井村:想像していなかったようなIRが次々と登場し、大変すばらしく胸が高鳴りますね。今後も新しい発明をしてほしいです。

馬渕:しかし、そうなるとIR担当者の負担は相当重くなります。

井村:確かに。

馬渕:そうであるからこそ、もっと評価されてほしいと思います。スタンダード・プライム企業では行っていない企業が多いところ、グロース企業の方々は張り付いていますよね。

そこまでやっている会社であればもっと評価されるべきですし、私たちもさらに応援したくなります。そこはもったいないと常々思っています。

フェアバリューを認識する必要性

井村:その観点とは若干ずれるかもしれませんが、1点、馬渕さんにお願いごとがあります。

IRをやろうという認識は、おそらくみなさまお持ちだと思いますが、そのメニューの中に「自社のフェアバリュー(適正価格)はどのくらいなのか」という認識を持ってほしいということです。

馬渕:なるほど。

井村:COMPS(コンプス)と言って、「競合の利益率はこう、グロースレートはこう。だから、あちらの時価総額がこれなら、うちの適正な時価総額はこうあるべきだ」と、競合他社と比較してしっかり把握してほしいのです。マルチプル法でPERを比較してもよいですし、EV/EBITDA倍率で比較してもよいと思います。

いずれの方法にせよ、IR担当者や企業側に対しては、自社のフェアバリューを認識してほしいと思います。これを認識していないと、例えば、競合と比べ、十分に評価がされているにもかかわらず、IRで強気のメッセージをマーケットに発信してしまいかねません。基本的に株価は企業のフェアバリューに収斂していくものです。割高な状態でIR活動に尽力しても、後にフェアバリューに戻る過程で不要なボラティリティが発生することもあるのです。原則的なIRの役割としては、フェアバリューより割り引かれている企業価値を適正なものにすること、加えて、適正なIRプレミアムを獲得すること、と認識したほうが誠実だと思います。

もちろん、本来的に資本市場は資金調達の場所ですので、IRプレミアムを獲得し、エクイティファイナンスなどで新たな成長の資金を得るために、戦略的にIRに取り組んでもいいでしょう。

いずれにせよ投資家目線としては、自社の価値がどのくらいなのかという現在地を認識してほしいと常々思っています。

馬渕:認識できていない会社の共通点として、私が取材する時に「競合他社はいません」と答える会社がそれに当たると思います。そのように答える会社は、そもそも自社の価値を認識できていません。

井村:基本的に、競合他社がまったくいないはずはないですよね。

馬渕:そのとおりです。株価形成している企業はかなり分析しています。競合他社のPERなどを裏側で確実に取っており、自社のポジションを見極めています。何も分析していない競合他社がいないと答える会社の株価は絶対上がりません。

そのため、井村さんが今おっしゃったとおり、他社を分析して、自社の水準感を認識する地道で切実な行為ができている会社とできていない会社では、差が開く気がします。

井村:そうですね。特に、自社のフェアバリューと、現在のマーケットで付いている市場価値との乖離が大きく、割り引かれている会社の場合は、動画配信や説明会を実施するなど、積極的にIRに尽力していく必要があると思います。企業価値を適正なものにすることは、上場企業の責務です。

馬渕:なおかつ、フェアバリューに近づいてきたとなれば、いったんある程度の成長目標まで来たと考えられます。

そうであるならば、IR担当者から「そろそろM&Aのタイミングですよ」などと進言できるのではないかと思います。

井村:確かに。

馬渕:そこで戦略が描けるのがIRです。株式市場を見つつ、上がってきたことを確認し、さらに資産がある場合は、「じゃあ、これを何に使うか」ということを経営者に提言できるのは、IR担当者だと思います。

井村:確かにそうですね。価値を伝えるという作業を超え、企業価値自体を創出することもでき得るのがIRということですね。

馬渕:そのとおりです。「今、こんなタイミングじゃないですか」とコミュニケーションできるのではないかと思っています。

井村:おっしゃるとおりです。株価をうまく持ち上げることで、そのようなオプションも取り得ることができますね。

志水:お二人のお話より、あらためて上場会社の要はIRだということを視聴者のみなさまも強く感じたのではないかと思います。

最後に、お二人からグロース市場の経営陣やIR担当者への熱いメッセージをいただきたいと思います。

井村氏からのメッセージ

井村:みなさま、どうもありがとうございました。IR担当者と経営陣に分けてメッセージをお伝えしたいと思います。

まず、IR担当者に対して、前提として、とにかく誠実でいてほしいと思います。「自社をよく見せよう」という気持ちは痛いほどわかりますが、誇大広告のような見せ方になっていないかに気を配ってほしいと思います。

例えば、よくみかけるのが、グラフの目盛りをいじって、さも大きく伸びているかのように見せることです。投資家は「そのようなことをする会社なんだな」と見抜いています。また、良い面ばかりを伝えようとして、不都合なデータを隠したり、今まで開示していたKPIを急に変えてしまったりすると、連続性を持った分析ができなくなってしまいます。

これらすべてを投資家は見ています。足元の不調もすべて隠さず、誠実に出したほうが結果として信頼を勝ち得ることになります。「これは言いにくいな」と思っても、誠実さを前提に置いていただきたいというのが、IR担当者へのメッセージです。

経営陣の方々に対するメッセージとしては、僭越ながらいろいろとお伝えしてきましたが、個人的には、株式市場や投資家のことをそこまで気にせず、果敢にチャレンジしてほしいと思います。

「本当はアクセルを踏みたい」と思っていても、マーケットや投資家のことが気になり、「今、利益を出さなければ」と感じてしまうこともあるかと思います。

しかし、本当に大事なことは企業価値を作り上げる作業ですので、あまり迎合しすぎずに、踏み込むところは果敢に臨んでほしいと思います。

資本を預かるオペレーターとして、ROIなどを重視した投資はもちろん大前提として持ってはいただきたいですが、最後の最後ではチャレンジすることこそが、大企業にはないグロース企業の価値だと思います。

大企業はできないようなチャレンジに取り組み、投資家をあっと驚かせるようなビジネスで、グレートグロースを目指してほしいと願っています。

馬渕氏からのメッセージ

馬渕:私はアナリストとして経営者のみなさまに、利益やROEなどさまざまなことを求めてきましたが、十数年間この業界に携わってきて、反省している点もあります。

この30年間、日本企業が成長できなかった理由を考えると、企業経営者の方々を縛ってしまい、経営者が経営者ではなくなり、経営そのものが手の中からすり抜け、結局、周りを意識して新しいチャレンジができなくなってしまったのではないかと思っています。

そこで私から経営者のみなさまにお伝えしたいことは、自由に羽ばたいてほしいということです。みなさまはそれを応援する立場にいらっしゃるため、経営者がもう一度、創業した頃のことを思い出し、経営者が経営者たる姿に戻ってほしいと強く願っています。そして、そのようなお気持ちを持たれている方々に対しては、全面的にバックアップしたいと思っています。

IR担当者に対しては、自由に羽ばたく経営者の方々の手綱を軽く握って、見守るかたちでサポートしながら、さらに企業価値を高めていくという役割を果たしてほしいと思っています。

現在の日本に足りないことは、経営者がもう一度、経営者として振る舞っていく行為なのではないかと思っています。

志水:IRセッションの最後は、「経営者がもう一度、経営者たる役割を果たそう」というお話で締まったのではないかと思います。お二人とも、お時間をいただきありがとうございました。

馬渕:ありがとうございました。

井村:ありがとうございました。

新着ログ

「サービス業」のログ