蝶理、経常利益及び税前利益が前年に引き続き過去最高を更新 繊維事業が大幅伸長、通期業績予想達成に向け順調に進捗

目次

先濵一夫氏:みなさん、お忙しい中、蝶理株式会社2024年3月期第2四半期の決算発表にお越しいただきまして、どうもありがとうございます。

それでは早速、説明に入らせていただきます。

まず、本日は、2024年3月期第2四半期の決算の概要、そして中期経営計画の進捗についてご説明させていただきます。

決算概要のポイント

決算の概要です。スライド上部のPOINT欄に記載しているとおり、第2四半期における経常利益、税金等調整前四半期純利益、親会社株主に帰属する四半期純利益が、前期に引き続き過去最高益を更新しました。詳細につきましては次ページ以降でご説明します。

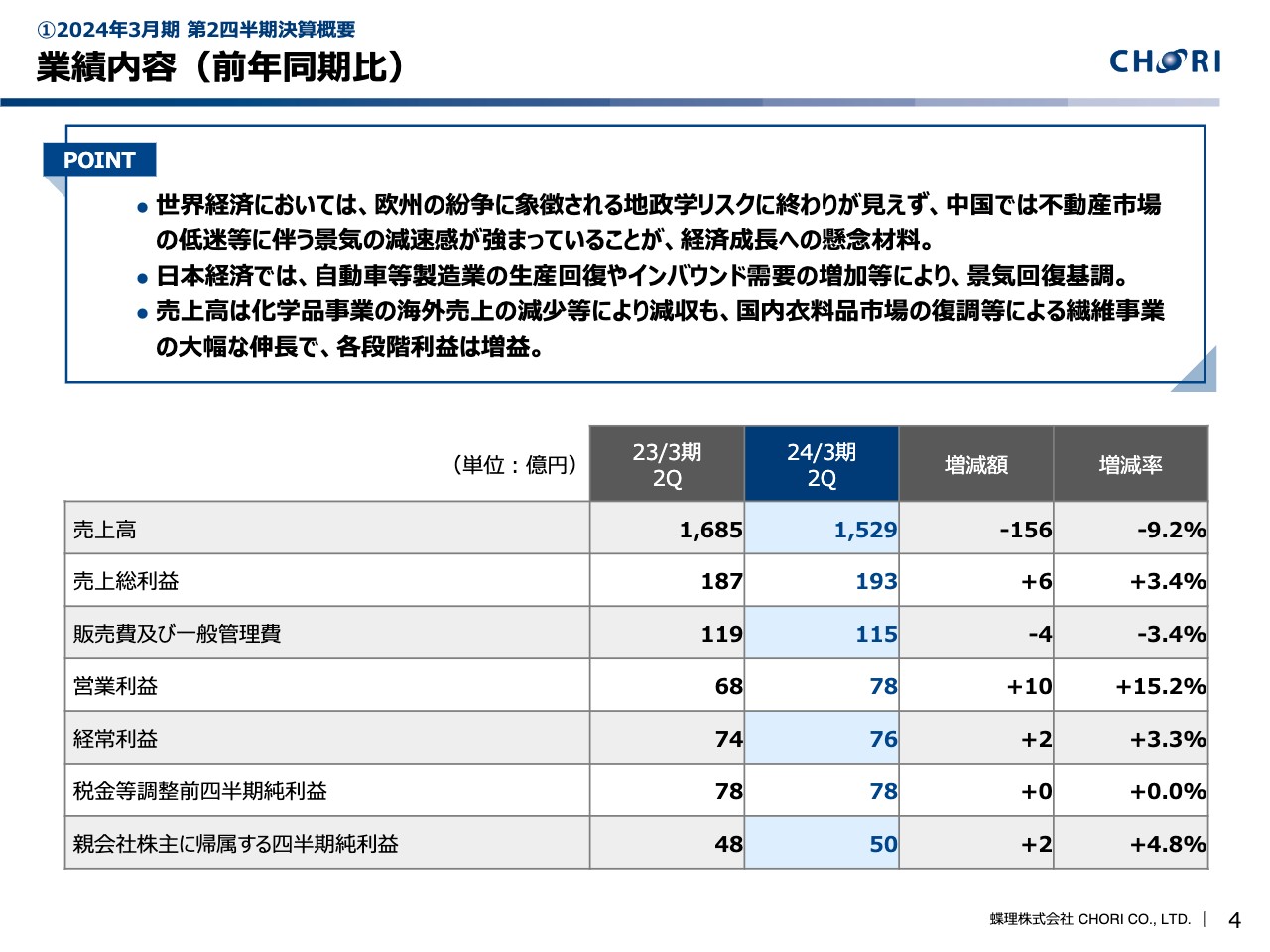

業績内容(前年同期比)

業績内容は、前年同期と比較して減収増益です。約9パーセントの減収ですが、各段階利益は増益となりました。

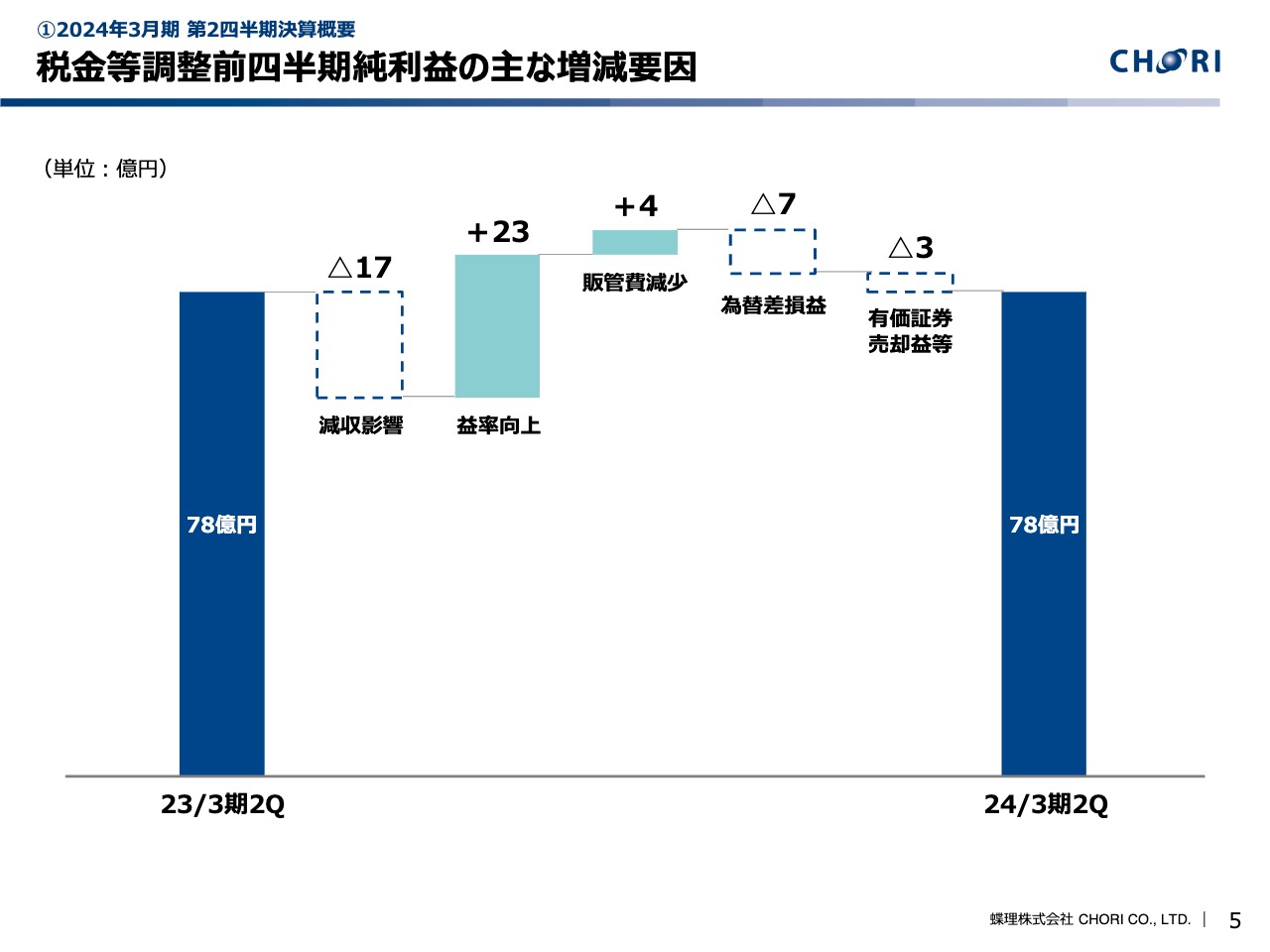

税金等調整前四半期純利益の主な増減要因

税金等調整前四半期純利益の増減要因についてご説明します。まず、減収による影響がマイナス17億円です。そして、益率向上に関して、益率は前期11.1パーセント、今期12.6パーセントと、1.5パーセント良化しました。その影響がプラス23億円となりました。

販管費は4億円減少となりました。人件費や営業活動による経費は上がっていますが、物流費は下がっており、こちらが大きな要因となっています。また、前期に計上した貸倒引当金が今期はなかったため、結果として販管費が4億円減少しました。

為替差損益は7億円減少、有価証券売却益等は3億円減少となりました。今期も若干の有価証券売却益はありましたが、前期の売却益が大きかったため、前期比で3億円の減少となっています。結果としては、前期並みの78億円での最高益となりました。

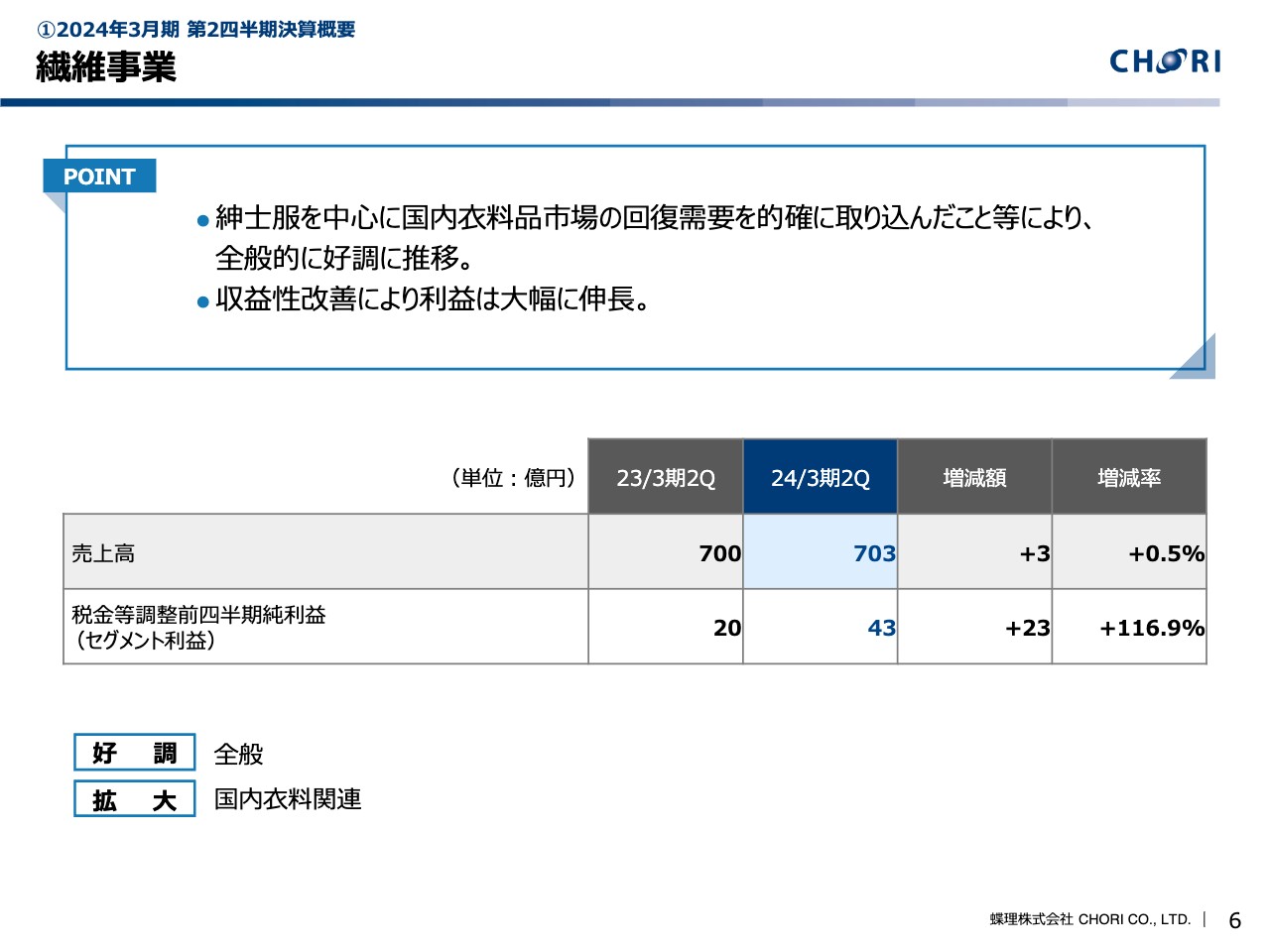

繊維事業

事業別にご説明します。繊維事業の売上高は前期並みでしたが、利益は倍増しています。前中計期間は、繊維事業が約2年半にわたって苦戦していました。

しかし、前中計の最終年度である2022年10月以降に、繊維事業の基調が大きく変わりました。前期の下期以降の流れが今期の上期まで継続しており、大幅な増益となりました。結果として43億円となり、過去最高益を更新しました。

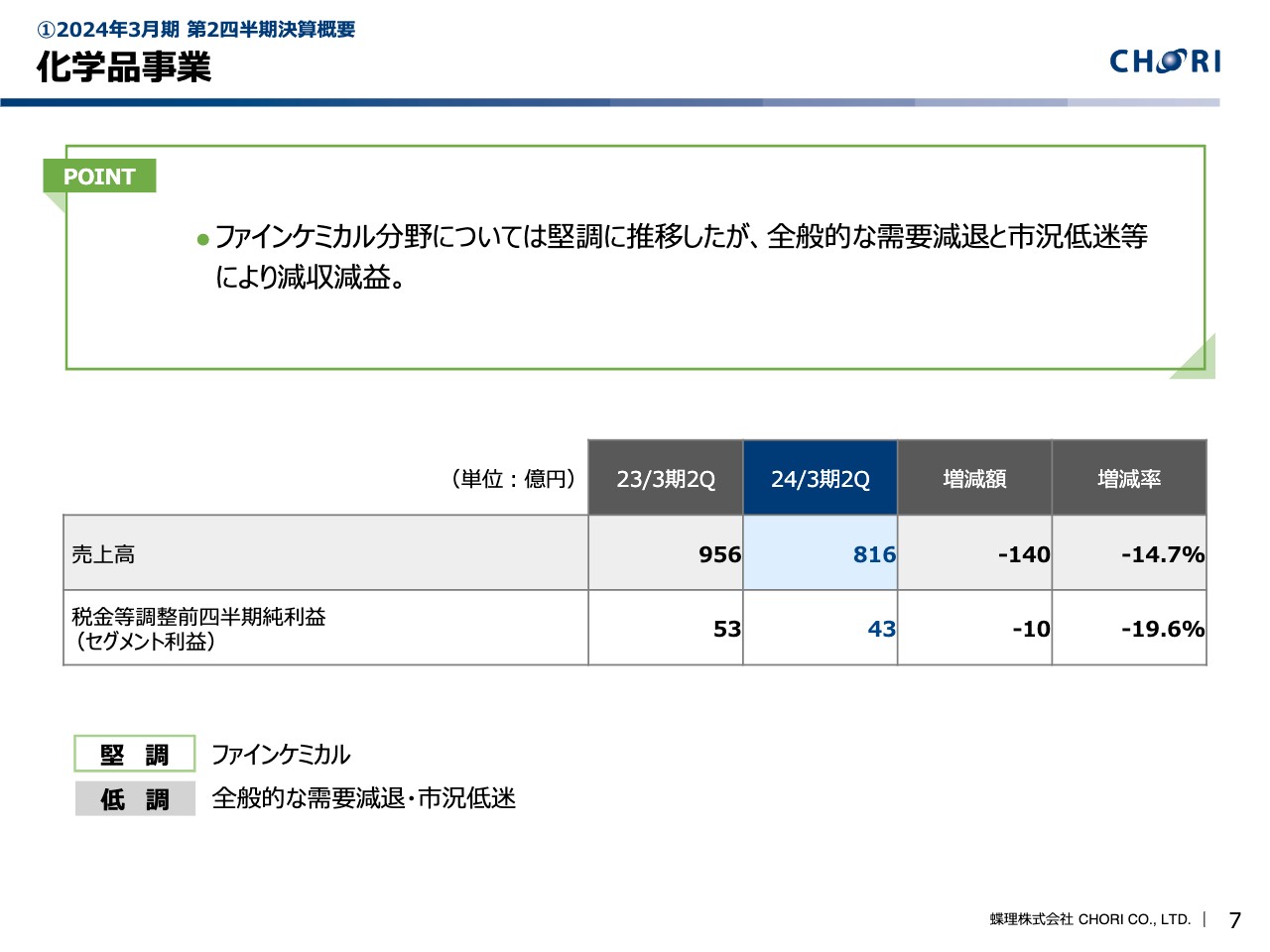

化学品事業

化学品事業の売上高は大きく落ち、利益も前年同期比で見ると減少しています。しかし、43億円という数字は、上期・下期の半期で見ると過去2番目の利益となります。

化学品事業は、前期が非常に好調でした。繊維事業とは逆に、2022年10月から変調を来していました。市況に左右される一部の商品群は、前期の下期からの変調の流れがそのままきています。ただし、この上期においては、市況に左右されない商品と言いますか、マーケットイン型の商品群と言いますか、医薬中間体、農薬中間体、食品添加物、飼料添加物等が大きく伸び、43億円となりました。

ちなみに、2023年3月期上期の53億円が過去最高益でした。そして変調を来した同下期の利益が35億円でした。そこから見ると、2024年3月期上期はマーケットイン型の商品でかなり利益を伸ばすことができており、数字にも表れています。

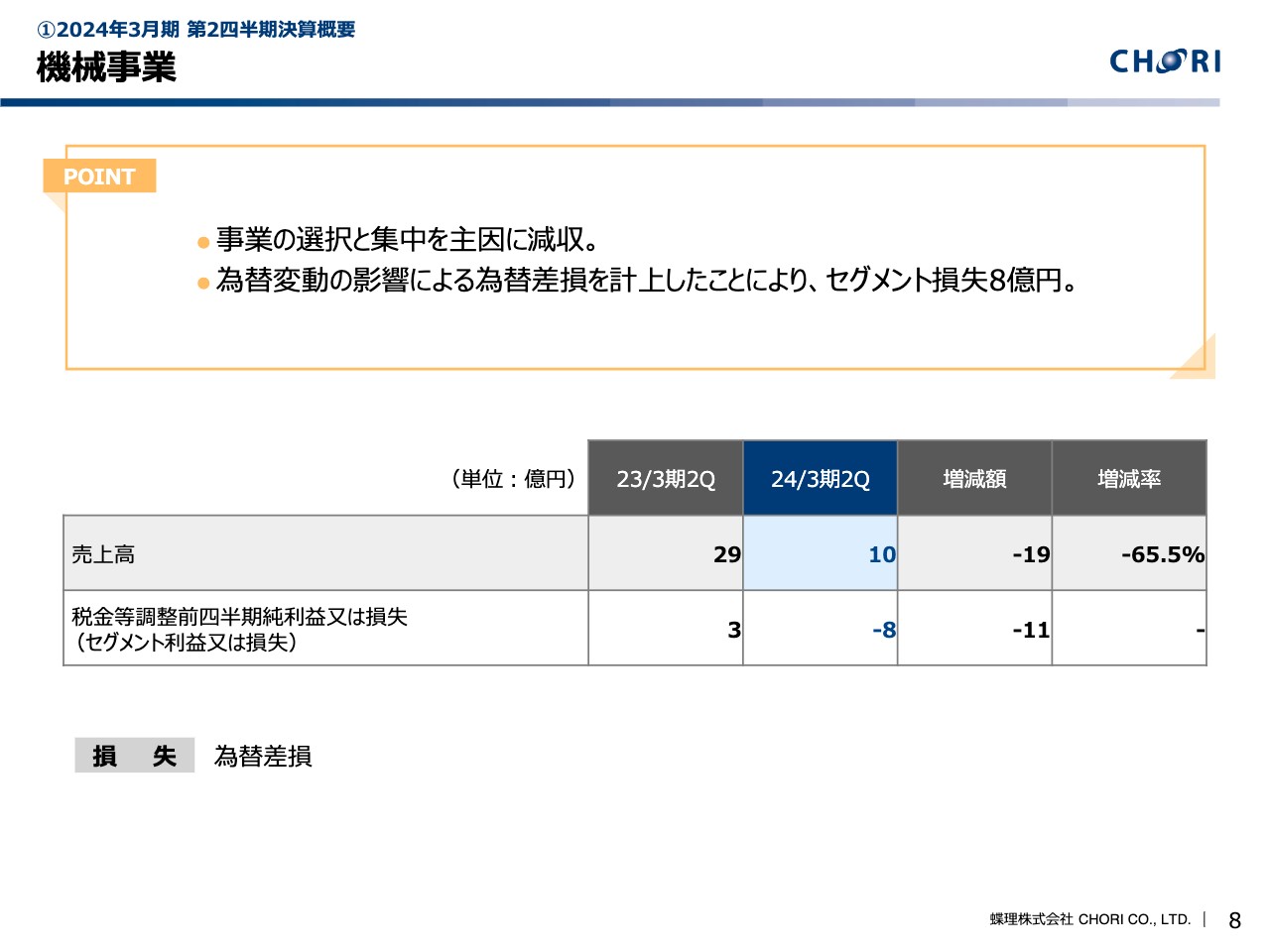

機械事業

機械事業についてご説明します。先ほどご説明した税金等調整前四半期純利益の主な増減要因のスライドに、為替差損と記載がありましたが、それは機械事業によるものです。中東・ドバイの会社における売掛滞留債権の関係で、円安による為替の差損が生じています。

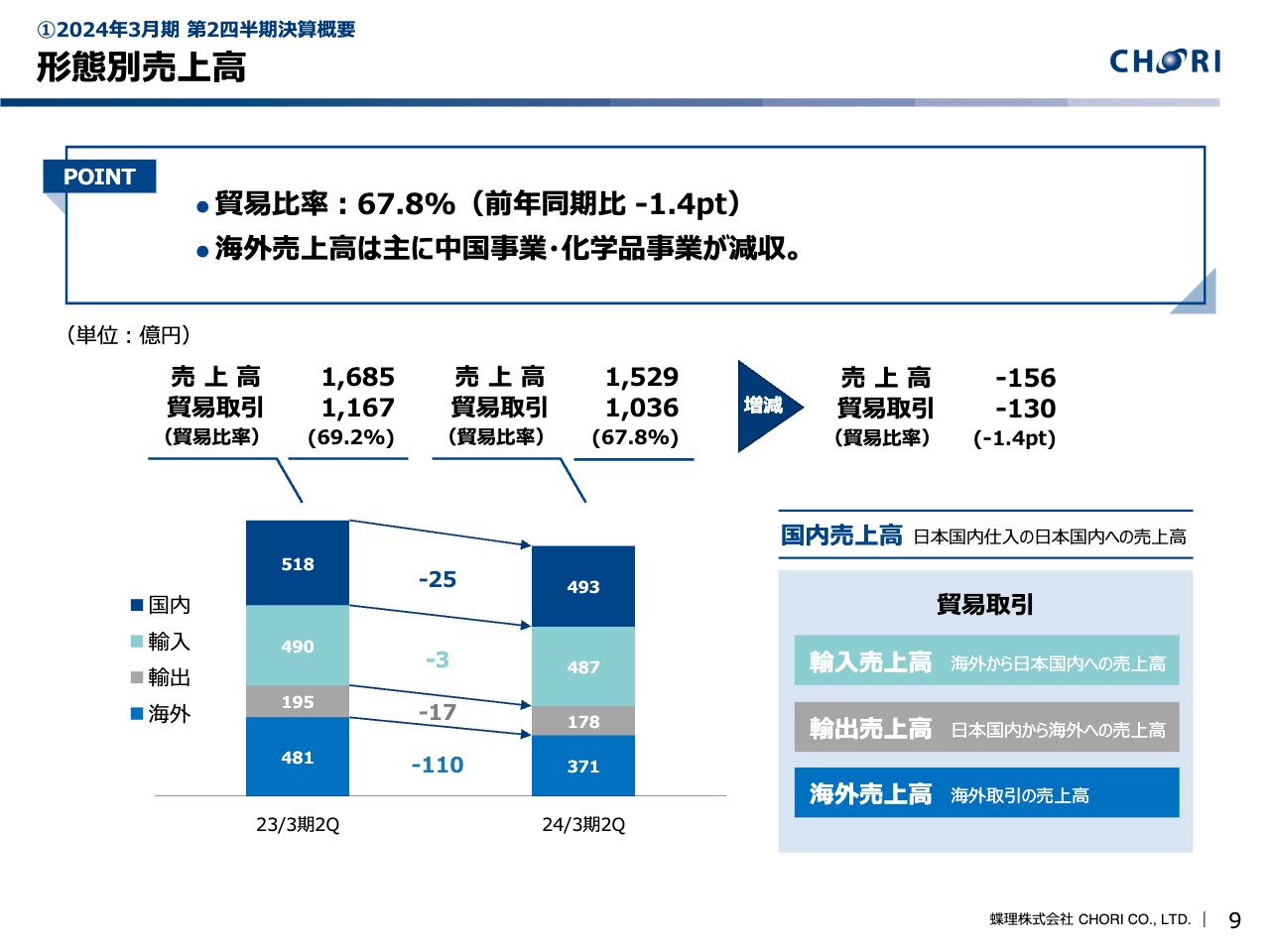

形態別売上高

形態別売上高です。前中計期間中は各形態すべてが右肩上がりでしたが、今回は化学品事業のマイナス140億円が全体の売上高に影響をおよぼしています。

繊維事業の売上高は、国内・輸入・輸出がプラスでした。海外は、ベトナムで一部事業の見直しを行ったため、若干数字が下がっています。しかし、減収要因の大半は化学品事業であり、海外取引の数字が落ちています。貿易比率は1.4ポイント悪化しました。海外売上高は単体で50億円、連結子会社で60億円減少し、連結子会社の減収要因の大半は蝶理中国です。中国事業、その中でも化学品事業が大きく落ち込んでいます。

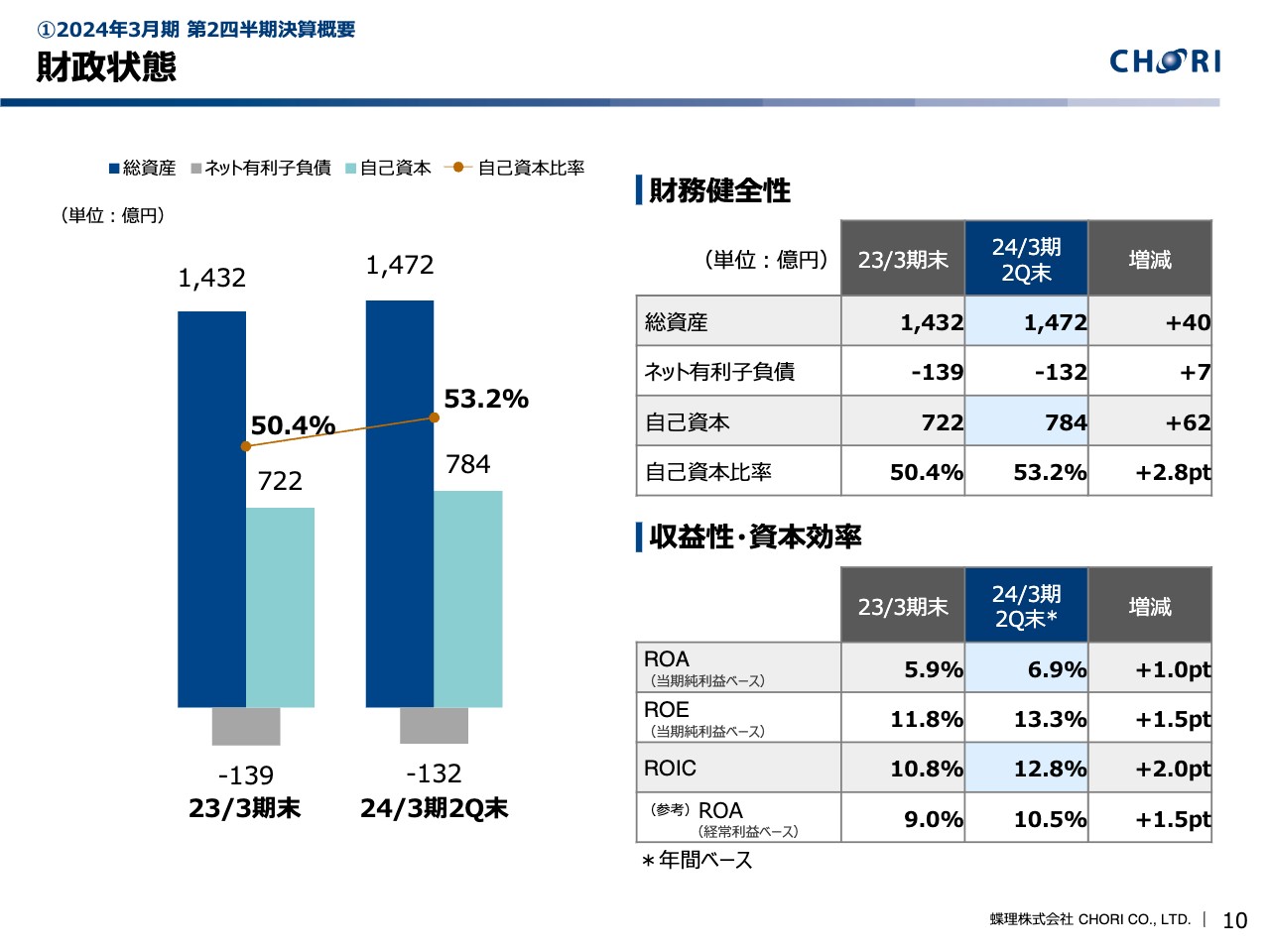

財政状態

自己資本比率は、50.4パーセントから53.2パーセントとなり、財務の健全性を保っています。収益性・資本効率は、ROA、ROE、ROICいずれの数字も良化しています。また、今期からROICもKPIに加えています。

中期経営計画では、最終年度のKPIの目標値として、ROAを7パーセント以上、ROEを12パーセント以上、ROICを約10パーセントに設定しました。ROAはまだ未達ですが、いずれにしても最終年度のレベル感に持っていくことができています。

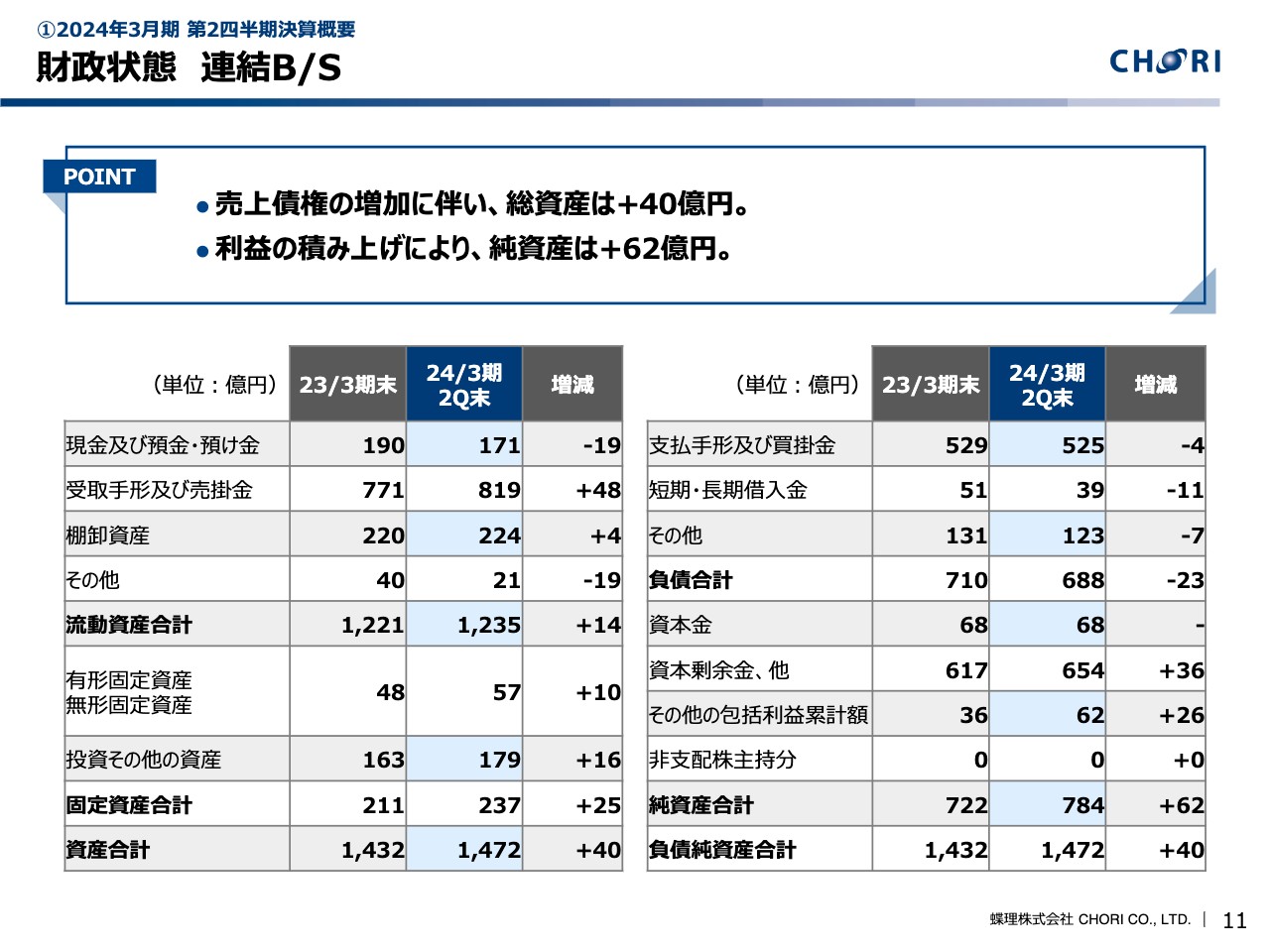

財政状態 連結B/S

売上債権の増加や基幹システムの入れ替えの実施、政策保有株式の時価が少し上がっていることを含めて、資産が40億円増加しました。利益の積み上げ、その他包括利益の累計額等で純資産も62億円増加しています。

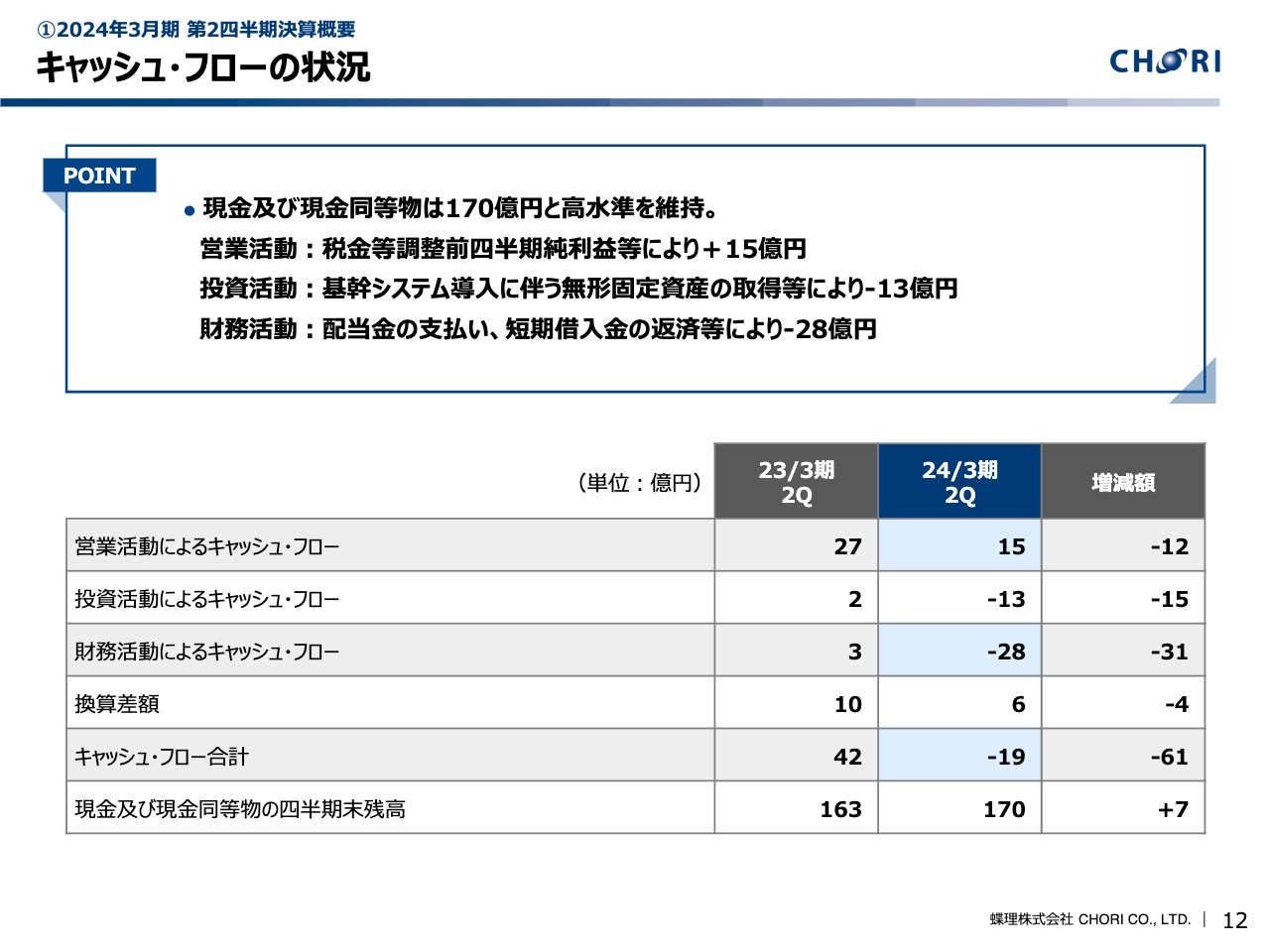

キャッシュ・フローの状況

キャッシュ・フローの状況です。営業活動によるキャッシュ・フローは、利益が反映されてプラス15億円となりました。投資活動によるキャッシュ・フローは、基幹システム導入によりマイナス13億円となりました。

財務活動によるキャッシュ・フローは、配当金の支払いと短期借入金の返済等によりマイナス28億円となりました。結果として現金及び現金同等物の四半期末残高は、170億円となりました。

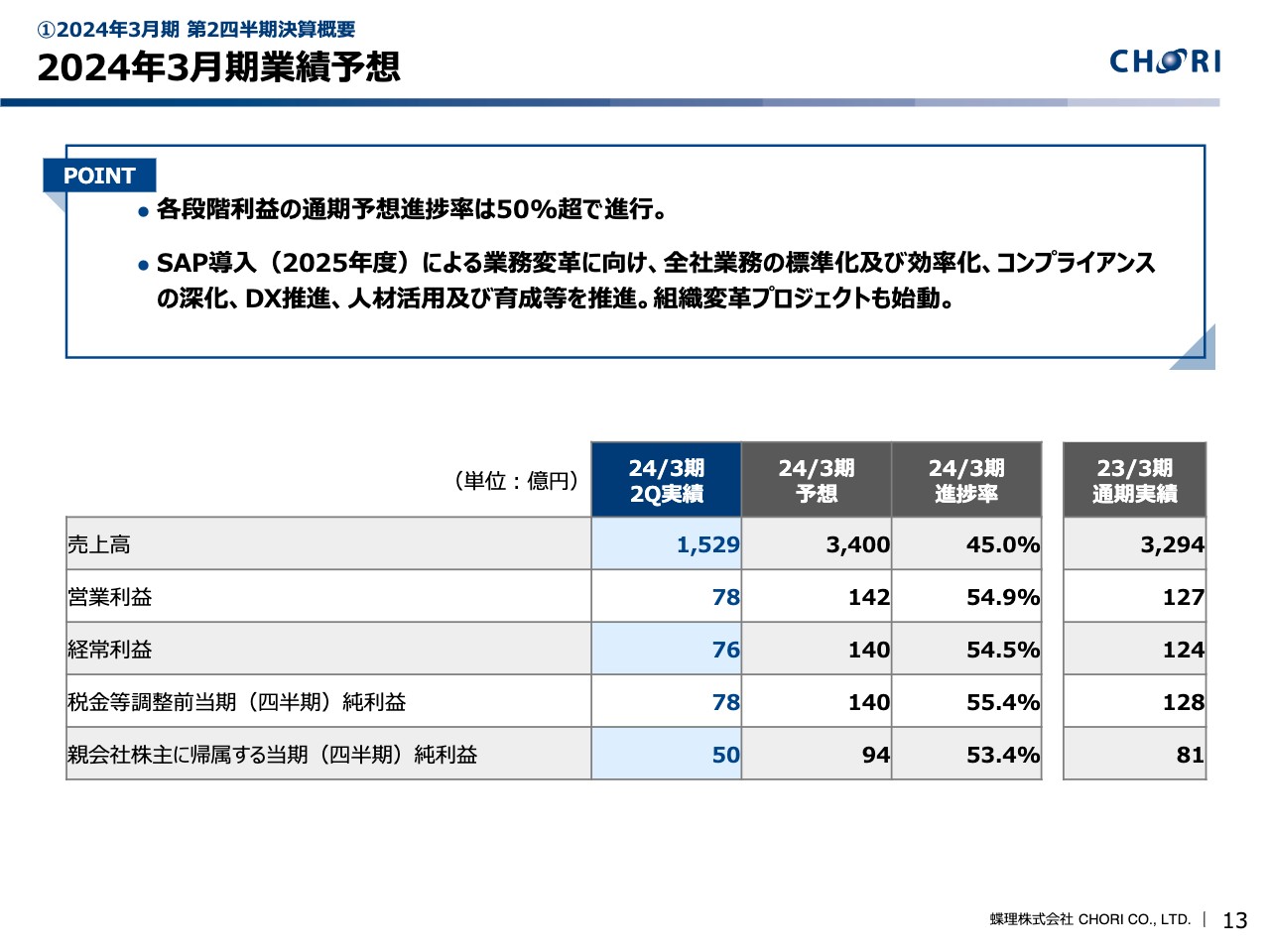

2024年3月期業績予想

2024年3月期通期業績予想です。売上高の進捗率は45パーセントと、未達ではありますが、各段階利益は50パーセントを超えています。現時点では、通期の見通しは期初の予想を据え置いたかたちとしています。

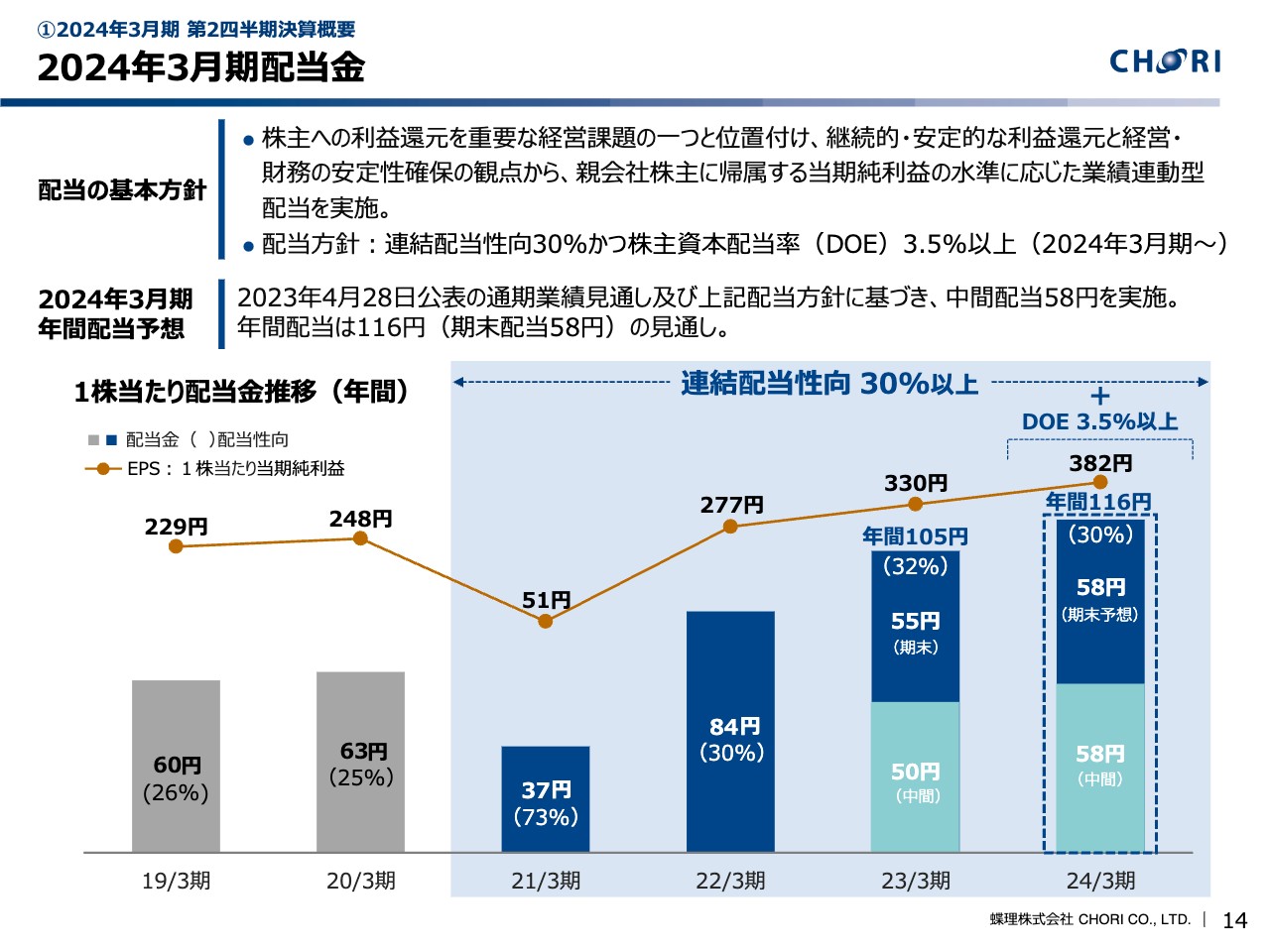

2024年3月期配当金

2024年3月期の配当金についてです。期初に予想配当として、上期58円、下期58円、通期116円と公表しました。期末の業績予想は据え置いているため、配当についても、期初の予想どおり上期は58円としました。

VISION2030 ありたい姿

中期経営計画の進捗についてご報告します。中期経営計画「VISION 2030」では、Sustainable、Well-being、Innovationの3つをキーワードとして意識しながら、好循環させ、私たちの「ありたい姿」に近づけていきます。そのための基盤を作る3カ年にしたいと考えています。

基本方針と基本戦略

基本方針につきましては、稼ぐ力をつけるため、「高機能・高専門性を基盤として、グローバルに進化・変化し続ける企業集団」を標榜し、基本戦略1と基本戦略2は、これまでの基本戦略を継続し、これからさらにブラッシュアップしていこうと考えています。そのために、DXによるビジネス変革・経営変革を実行していきます。

この6年間、当社は事業の拡大を目指して、「連結グローバル事業軸運営の推進」を行い、海外での事業拡大に取り組んできました。その結果、ほぼ毎年、過去最高益を更新できるようになったと自負しています。

また、前中計の3年間は新型コロナウイルス感染症の感染拡大により変化の多い中で、私たち自身のサプライチェーンの強さや、変化に対応する現場力も含め、大いに自信を深めました。その経験を踏まえ、「変化に即応したサステナブルなビジネスの創出」について、しっかりとブラッシュアップしていきたいと思います。

「ESG経営の推進」については、業績だけではなく、ガバナンスやコンプライアンスなど、企業として社会から求められるさまざまな要素を含め、しっかりと対応していこうと考えています。

グローバルな持続的成長の実現

連結グローバル事業軸運営では、海外拠点と連携して事業拡大を図っています。こちらのスライドには、私たちの海外拠点を示しています。全部で30拠点あり、中国・東南アジアに集中しています。

今までの日本を中心としたビジネスモデルから、スタンスや立ち位置をずいぶん変えてきました。今後はビジネスモデルをさらに磨きながら、日本、中国、東南アジアにしっかりと拠点を作り、よりグローバルに展開していきたいと考えています。

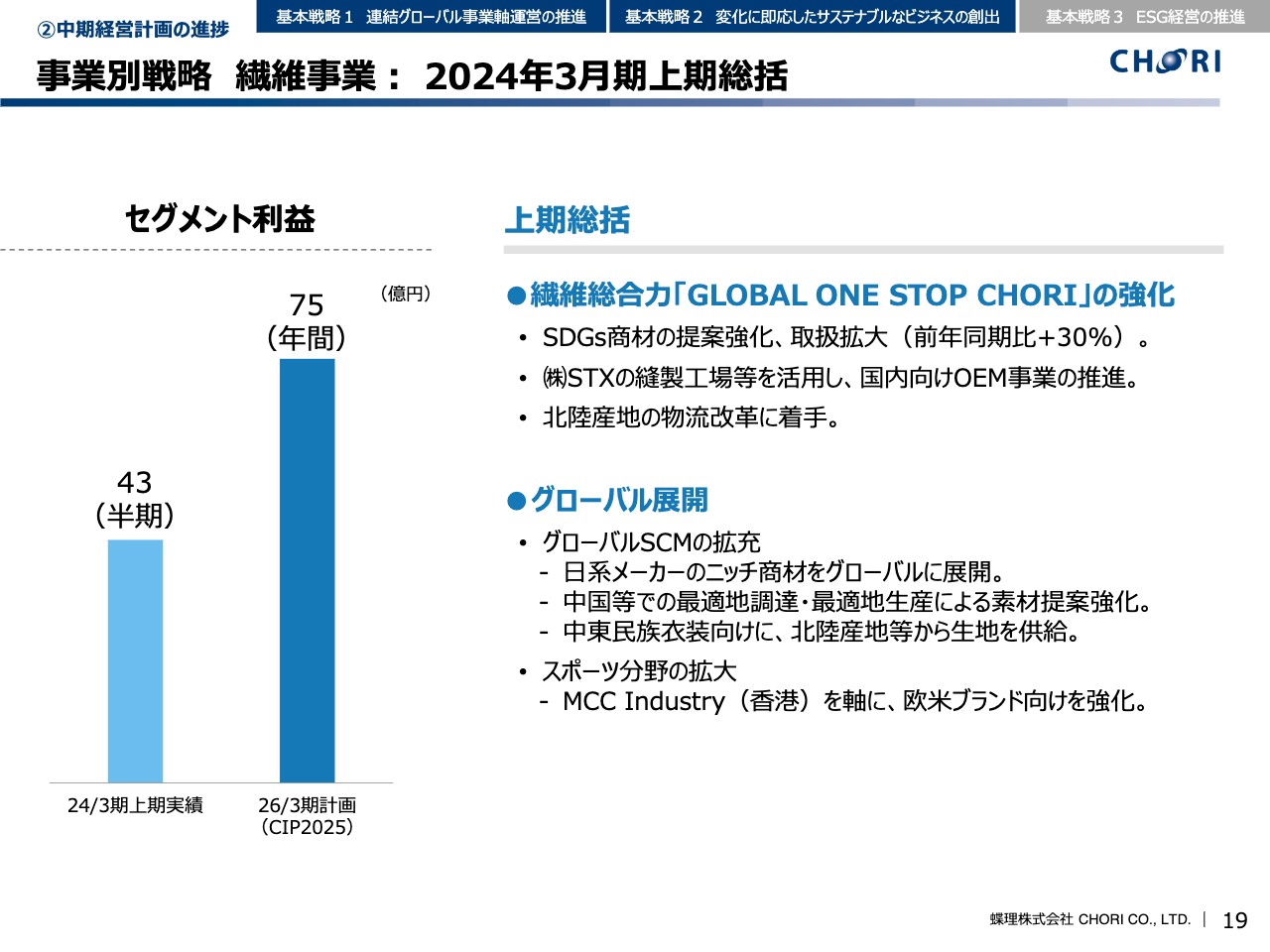

事業別戦略 繊維事業:2024年3月期上期総括

繊維事業における上期利益についての詳細は、ご説明済みのため割愛させていただきます。中計最終年度の目標値は75億円のところ、初年度の上期ですでに目標値の過半数に達していますが、繊維事業のマーケットは良い時もあれば、なかなか厳しいところもあります。

今日(2023年10月31日)の新聞に掲載されていましたが、4年ぶりにファッションへの家庭支出が増えたということです。ただし、それでも2013年に比べると、約2割減っています。これからの少子高齢化や物価高、賃金が伸びないという前提から見ると、日本向けのビジネスは、良い時があっても悪い時もあり、どちらかと言うと右肩下がりになると考えています。当社はそこに向け、さまざまな対応策に取り組んでおり、波を乗り越えることができれば、うまくいくだろうと考えています。

そのような中で、SDGsの環境商材についてはしっかりと取り組んでいます。さらに、4年前に3つあった繊維本部を2020年の4月から1つにしました。これにより、コロナ禍での対応力が上がり、また、繊維の総合力を発揮していく上でも、非常に力になっています。そのあたりが数字に表われているとご理解いただけたらと思います。

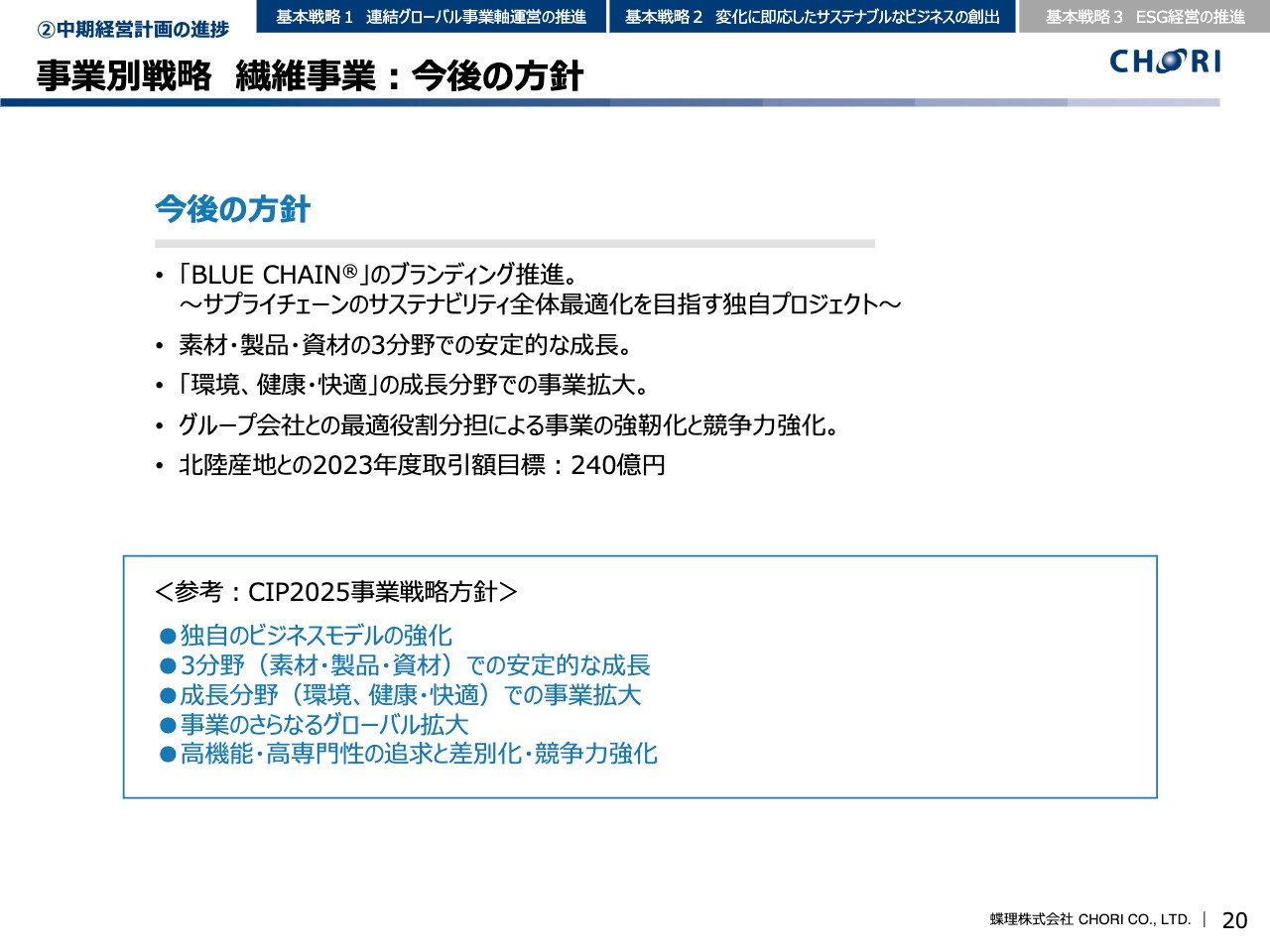

事業別戦略 繊維事業:今後の方針

繊維事業では、環境商材について4年前に「BLUE CHAIN」構想という冠を掲げました。その下にさまざまな環境商材をぶら下げて事業拡大ができております。

また、スライドには、「北陸産地との2023年度取引額目標:240億円」と記載しています。北陸は私たちにとって歴史のある産地で、繊維事業全体の売上規模は、だいたい1,400億円から1,500億円ですから、240億円はそのうちの20パーセント弱を占める規模となり、大変重要です。合繊の品質としては、世界に誇れる産地ですので、こちらとの取り組みをしっかりと行いながら、グローバルな展開を考えています。

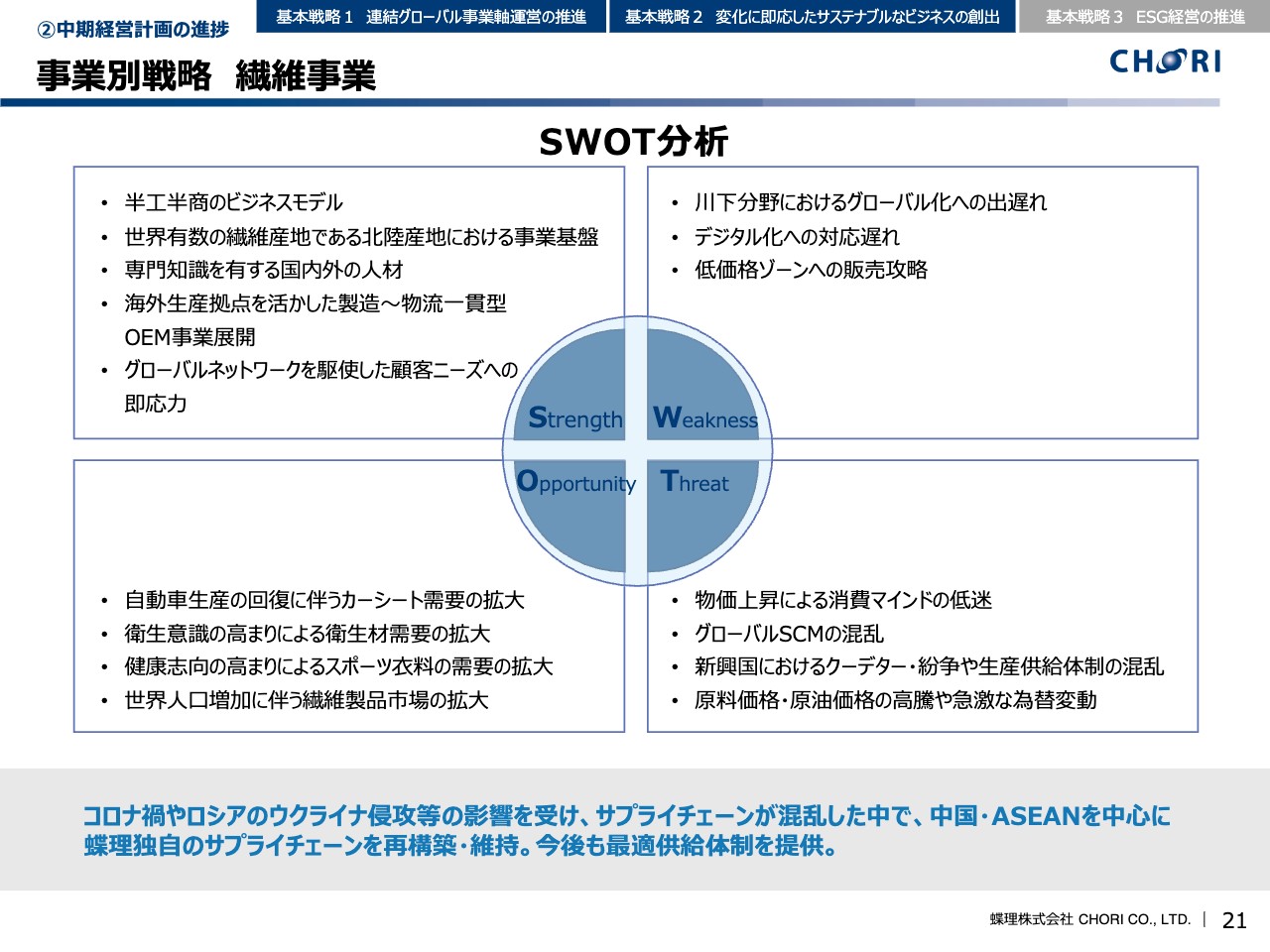

事業別戦略 繊維事業

繊維事業のSWOT分析です。Threat(脅威)に記載のある混乱が収まり、そのあたりが少し収益にプラスになっています。

また、Weakness(弱み)に記載のある、川下分野におけるグローバル化対応遅れや、デジタル化の対応遅れ等については、今意識しながら対応しているところです。

Opportunity(機会)に記載のある、自動車生産の回復は、川上分野の糸や生地のところで、上期はずいぶんとプラスになっています。

また、スポーツ衣料は、当社が得意とするゴルフウェア関係も非常に前期は好調でした。コロナ禍でのゴルフブームは少し落ち着いてきているものの、私たちの認知度が非常に上がり、シェアがプラスになっています。

繊維事業 SDGs商材

「B-LOOP」「BLUENY」は、最近当社がブランディングしました。このようなものにどんどん取り組みながら、「BLUE CHAIN」を拡大していきます。

4年前にスタートし、金額的には、2020年が年間で50億円くらいの規模でした。それが、この上期だけで100億円となり、中計最終年度には300億円を達成したいと考えています。上期で100億円ということは、通年で200億円となり、今の伸びから見ると、最終年度の300億円に向けて、良いかたちで広げられると期待しています。

このような環境商材も素材だけで売っていたら、なかなか売上につながりません。繊維の総合力、本部が一体となったということで、服まで一貫して扱うができ、ボリューム感が出てきています。

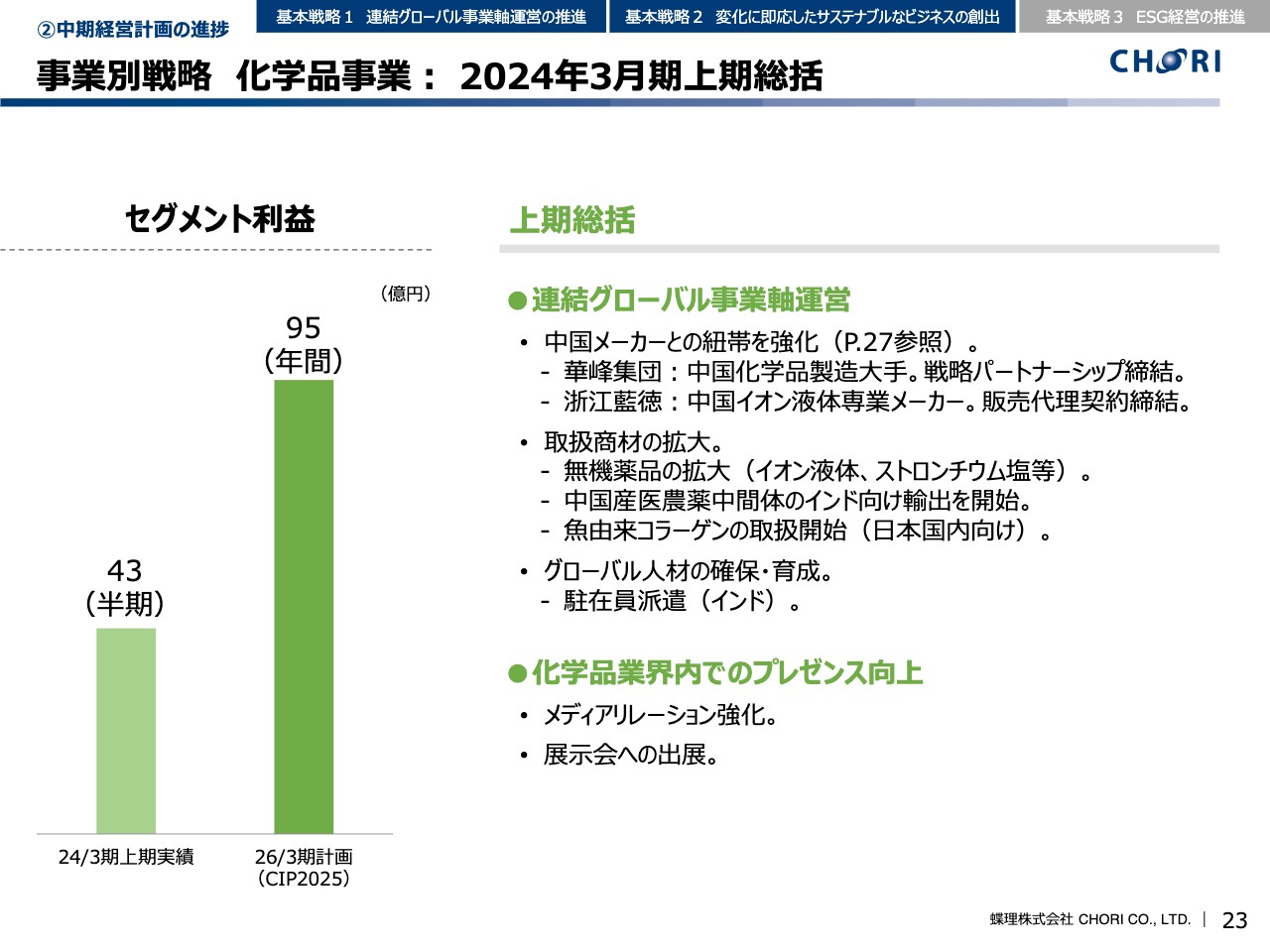

事業別戦略 化学品事業:2024年3月期上期総括

化学品事業の上期のセグメント利益は43億円です。最終年度は95億円という計画で、業績的にはキャッチアップできていると思います。

こちらも市況商品で、値段が乱高下し、需給バランスが大きく揺れるところです。前中計はすべてが良い方向に行き、国内関係会社、海外の拠点すべてが好調でしたが、今はおしなべて悪くなっています。

私たちも状況は理解していましたので、その間に市況商品以外の新しい商材、「どこと組み、どう増やすか」という取り組みを行いながら、収益の底上げをしてきました。

それらの結果として、化学品業界が良くない中でも、しっかりと過去2番目の利益が、この上期で出せています。

具体的には、「中国メーカーとの紐帯を強化」と記載しています。中国メーカーとの取り組みをしっかりと行いながら、先ほど冒頭でお伝えしたように、中国、日本、東南アジアの中でしっかりとグローバルに事業を展開していくことを志向しています。

また、アジアにおいては駐在員の厚みを増しながら、その基盤作りも行っていきます。

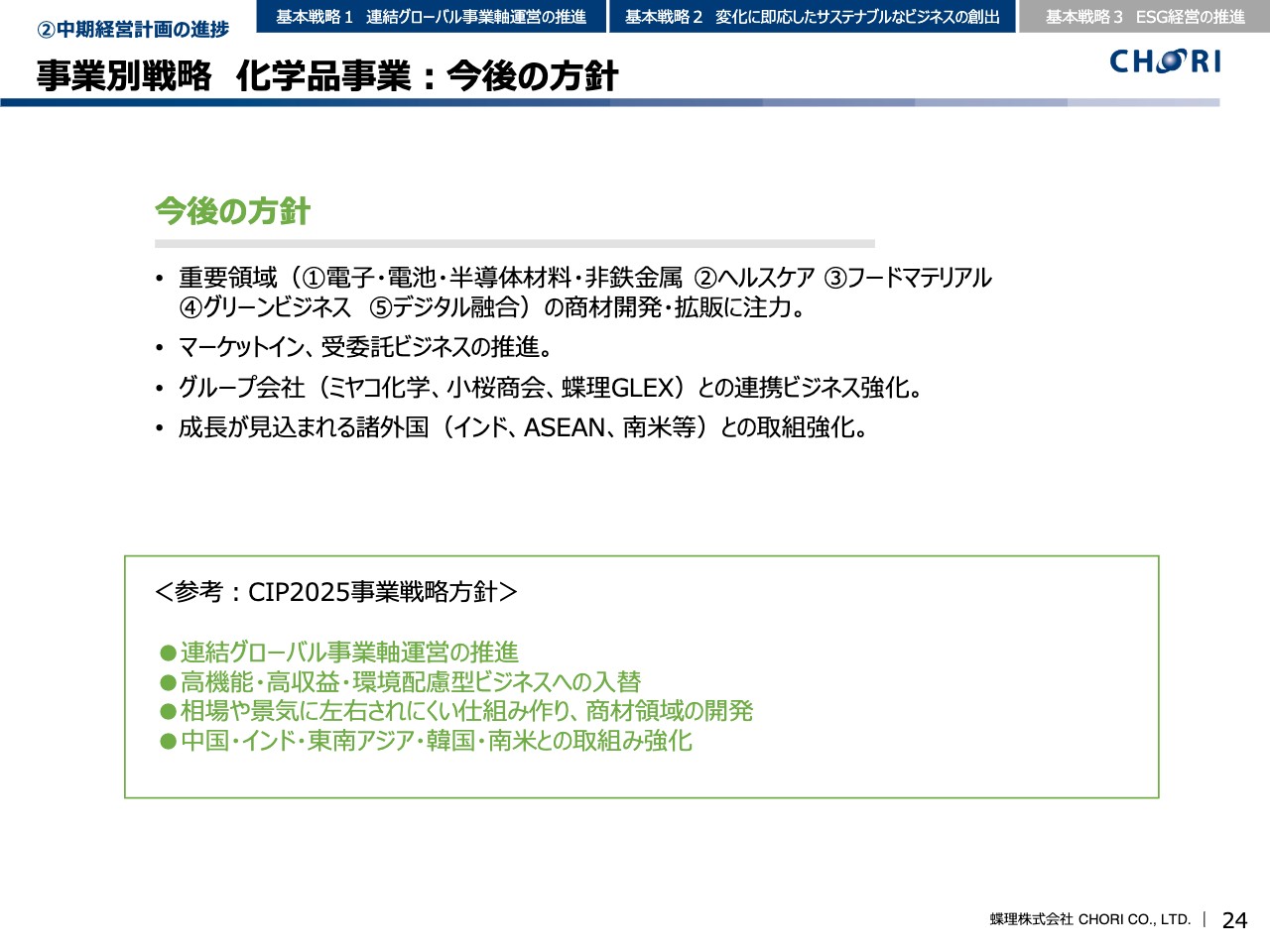

事業別戦略 化学品事業:今後の方針

今後の方針についてです。スライドにはグループ会社である、ミヤコ化学、小桜商会、蝶理GLEXを記載しています。「私たちと親和性のある会社」「私たちの事業を補完できる会社」としてミヤコ化学を8年前、小桜商会を6年前、蝶理GLEXを9年前にM&Aをして、グループの中に入ってもらいました。当社は5年間でのれん代を償却し、償却後も各社がしっかりと成長して非常に良いかたちになっています。

冒頭で、事業拡大のためにグローバルに事業軸運営で拡大していくとお伝えしましたが、もう1つの柱としてM&Aを含めた連結子会社の充実を挙げており、その部分がしっかりできていると考えています。

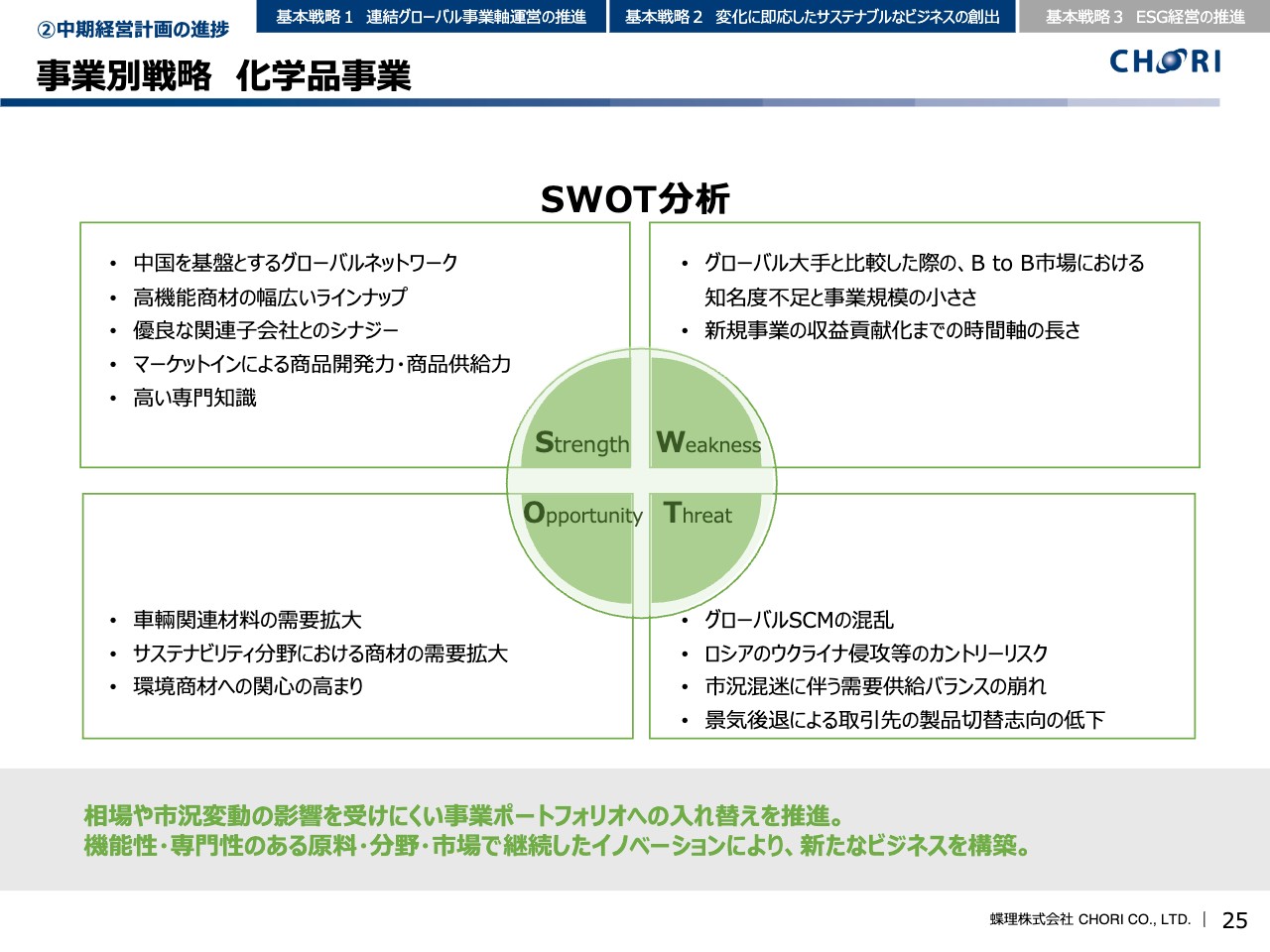

事業別戦略 化学品事業

化学品事業のSWOT分析です。中国企業とはかなり古くから取引実績があり、華峰集団とは45年くらいの付き合いとなっています。このように、中国の化学品メーカーには草創期から付き合っている会社がいくつかあり、そこが中国の中でも非常に優良な会社となっています。そういったところとの取り組みのほか、イオン液体などの新しいところとの取り組みもできています。昔から中国で化学品事業を行ってきたため人材も豊富で、こういった広げ方ができています。

「高機能商材の幅広いラインナップ」というのはマーケットインの考え方で、お客さまの要望に合った商品について、インドや中国など臨機応変につくる側を紹介できており、それがビジネスになっています。

化学品事業 SDGs商材

SDGs商材はプロジェクティブにやっています。チリ・リチウム化合物の製造プロジェクトへの参画は、実は2016年から行っており、2019年に1,000万ドルほどをパイロットプラントに融資して本格的に始めました。

融資の半年後から新型コロナウイルス感染症がまん延し、アメリカからの設備導入が遅れたため多少予定よりは遅れていますが、ようやくパイロットプラントも稼働しました。スライドに記載のとおり、当社の仲介でパナソニックエナジーと協定契約を結び、さまざまな出口戦略ができており、販売方法について、今しっかりと取り組んでいるところです。

環境に優しいリチウム化合物の製法に取り組んだのは、私たちが初めてです。今ではいろいろなところが、同じ製法を試みています。私たちが最も先行していると自負していますが、ここをしっかりとビジネスにしていきたいと考えています。

化学品事業 中国メーカーとの紐帯強化

化学品事業の中国メーカーとの紐帯の強化についてです。華峰集団と戦略的パートナーシップを締結しました。また、イオン液体についても販売代理契約を締結しました。

基本戦略3 ESG経営の推進

ESG経営についてです。サステナビリティ推進委員会ではなく、その設置準備のための委員会を作りました。来年には、サステナビリティ推進の専門委員会を設置したということを、こちらで発表できると思います。

実は、後ほどお話する全社業務変革プロジェクト推進のため、現在は基幹システムの入れ替えで慌ただしくしており、専門委員会の設置が1年遅れになることをご容赦願いたいと思います。

気候変動のEにおいては、TCFD提言に基づく開示1.5度シナリオを追加し、Scope3ではGHG推定排出量を算定しました。

また、Sにおいては蝶理グループの「CSR活動方針」を制定し、「環境への配慮と保護」「地域社会への貢献」「次世代の学びと育成」を挙げています。

基本戦略3 ESG経営の推進

CHOI活は2013年度から始めています。私が初代の委員長を1年間務め、今は2代目の者がずっと継続しています。来年で10年以上経ち、非常にブラッシュアップできています。全社方針を示した上で、各本部・各グループで落とし込んで、各々の今年の目標を決めて実践しています。今年はスライドに記載のとおり、3つの大きな項目の中、全社で運動を展開しています。

Gの配当方針の充実において、これまでは連結配当性向30パーセント以上を掲げて、株主還元としてみなさまへ配当していました。今期からは、さらに株主資本配当率DOE3.5パーセント以上を付け加え、株主配当を重要視していることを示しています。

スライド最下部のGにおいては、英語・中国語のコーポレートサイトをリニューアルしました。

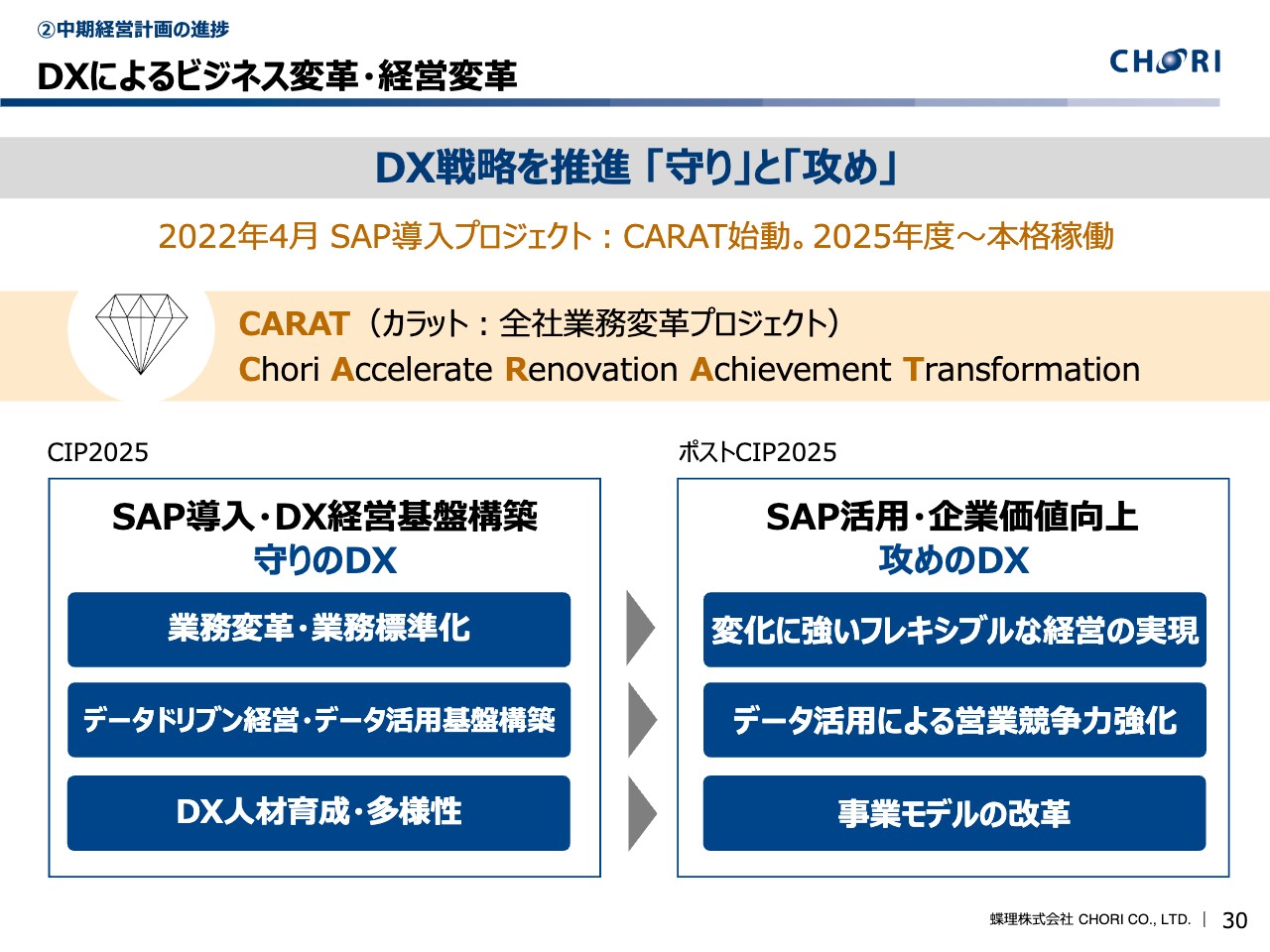

DXによるビジネス変革・経営変革

DXによるビジネス変革と経営変革についてです。2022年4月からSAP導入プロジェクトを始動しています。多面的に取り組んでいこうと、英語名の「Chori Accelerate Renovation Achievement Transformation」の頭文字をとり、「CARAT」と名付けています。

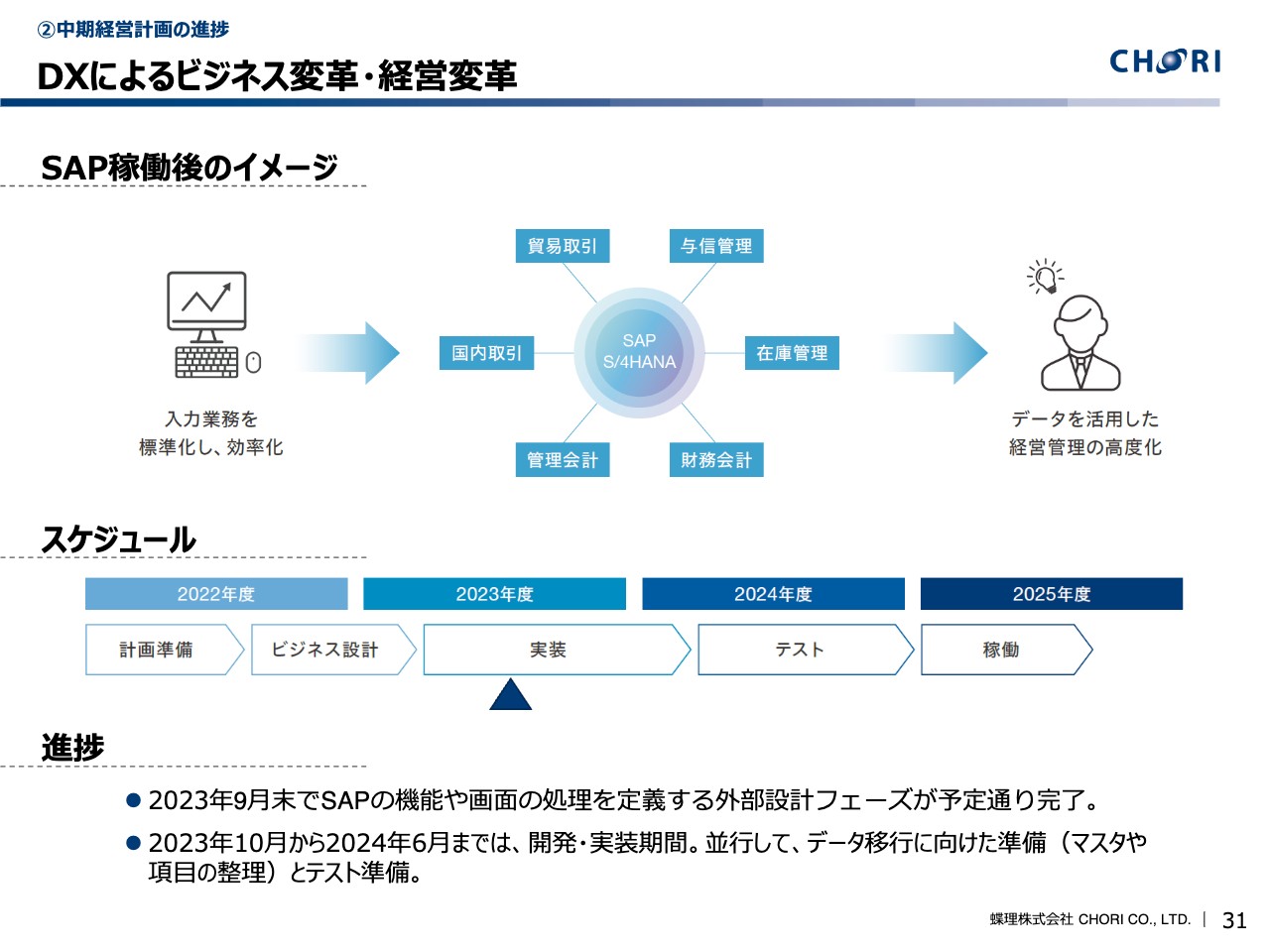

現在は2025年4月の導入を目指して進めているところです。今のところ、順調に進捗しています。しかし、SAPを導入できたからといってすぐにDX経営ができるわけではありません。

まずは、現中期経営計画において、守りのDXとしてSAP導入に向けた業務変革・業務標準化、データドリブン経営・データ活用基盤構築、DX人材育成・多様性、これらの基盤作り、SAP導入後どのくらい速やかに見える化ができるかということを一生懸命進めています。次期中期経営計画では、攻めのDXにしていきたいと考えています。

社員には10月2日の期首ミーティングで伝えたのですが、全社業務変革プロジェクトをやっていく中で、昼食会をしながら社員一人ひとりから話を聞いたところ、「基幹システムが入れ替わるだけと感じているのかな」という部分もあり、これではいけないと、働く環境も変えようということで、来年大阪のオフィスを移転し、45年振りに御堂筋に出ることにしました。

また、社員に蝶理の成長を実感してほしいということで、持株会を通して100株を支給しています。

このような取り組みから、より一体感を持って「全社変革プロジェクトは、システムだけではなく、システムを基盤に全社を変えるんだ」ということで進めていこうと考えています。

DXによるビジネス変革・経営変革

こちらのスライドはSAP稼働後のイメージです。このようなイメージで、「組織をどうするのか」「業務の標準化をどうするのか」ということを、社内でいろいろと検討を進めているところです。

以上でご説明を終わります。

新着ログ

「卸売業」のログ