「ソフトバンクは"金の卵"を生み続ける」 孫正義氏、対インド1兆円投資の意図を語る【決算説明会・全文】

20年後のために今日の決断をする

孫正義氏:で、私はちょうど14年前の正月に、"中国を制するものが世界を制する"というふうに、社員たちに語り初めております。

ちょうどその頃にアリババに投資を開始したということでもあります。なぜそのように思っていたかと。

当時は、"中国を制するものが世界を~"なんて言っても、日本の、特に経営陣だとかジャーナリストの皆さんは、中国ってどうなんだ、とかなり懐疑的なご意見を寄せられました。私もいろんなお話、ご批判もいただいたわけです。

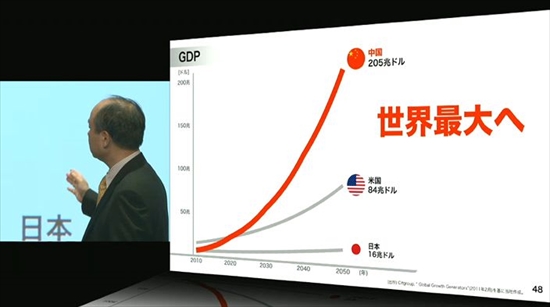

しかし実際に、すでに中国のGDPは日本を抜いて世界2位になったと。日本は今3位に転落したわけですが、中国はその日本のGDPの約2倍になりました。ほんのこの間のようですよね、日本が中国にGDPで抜かれたのは。今日現在は、もう日本の倍近くある、というのが現実であります。

これが今から35年後には、アメリカを2倍以上上回る、そういう経済規模になるというふうに読んでおります。物事というのは、中長期を見て目先の意思決定を決めるべきだと私は思っております。

目先を見て目先の意識決定をするのは、あまり得策ではないと。中長期、とくに10年後20年後30年後を見て、今日の決断をする、というのが私の考え方です。

今後10年間、ソフトバンクはインドに注力する

そこで、ここから10年間、ソフトバンクが特に注力するのはインドである、ということを申し上げたいと思います。

なぜか。ここから35年間で見た時に、世界の2大経済圏、これは中国とインドであると。

アメリカを大きく上回る国が中国とインドであるというふうに思っております。35年後のグラフがこれですけれども、インドがアメリカを追い越すのは2030年台の半ばくらいに来るのではないかと。つまり今から15年後とか20年後とかに、そのようになるのではないかと思っております。

ですから、この中長期のトレンドを見て私は、ちょうど14年前に「中国だ!」と申し上げたように、「今からはインドだ!」と申し上げたいと思います。

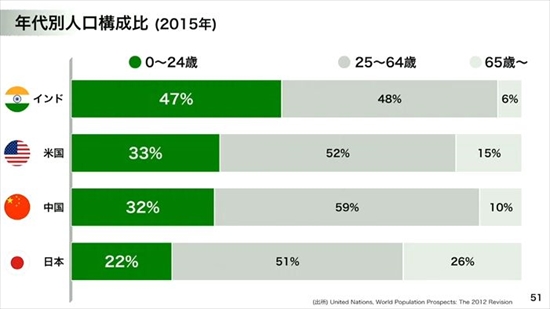

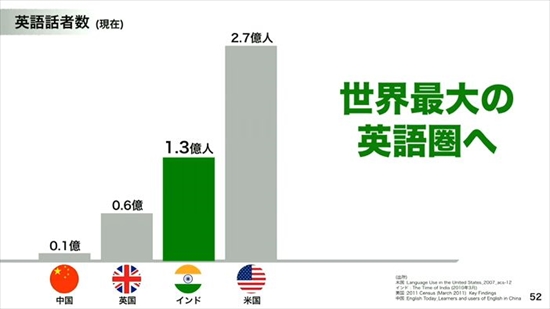

その背景はというと、25歳未満の人口が約5割いる。若い人口構成の国であると。次に、英語圏であること。現在の英語を喋るインドの国内の人は1億3000万人ですが、人口が13億人近くいて、学校教育がほとんど英語によって行われております。

ですからこの数は、もうじきアメリカを抜いて、世界最大の英語圏がインドになると私は認識しております。

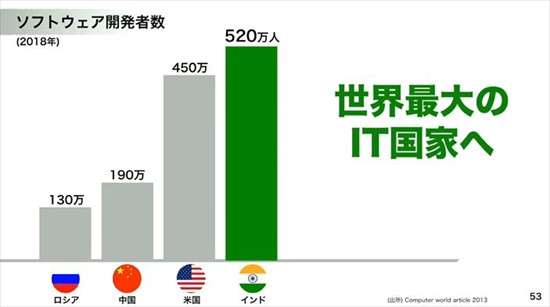

更にソフトエンジニアの人口、すでに今日現在で世界最大なのがインドであると思っております。つまり、若い人口、英語を喋る、そしてソフトエンジニアが世界最大である。この3つの要素はある意味、中国のファンダメンタルズよりも強い要素を持っているというふうにも言えると思います。

そういう意味で、この21世紀というのは中国とインド、これが2大経済圏として大きく発展をする、そういう世紀であろうというふうに思っております。

「次のアリババ」は?

そうするとその中で、次の、今現在のアリババを見て「ソフトバンクはラッキーだったね。たまたま良い会社にめぐりあいましたね」と多くの人は仰るかもしれません。

じゃあその時に我々がアリババに投資をし、そして上場間近になるまでは、ほとんどの人がアリババのことについて、ソフトバンクが持っているのを評価の中には入れていなかったということだと思います。その価値がつい先月間顕在化したということになるわけです。

いま私は、インドが世界の2大経済圏になると。しかもそのインドで、次のアリババに相当する会社になるのがこの会社、snapdeal(スナップディール)であるというふうに思っているわけであります。

もちろん皆さんが、10年前に我々がアリババに投資したときのように、20億円投資して4000倍になった、というと、皆さんは「なんでその時に教えてくれなかったんだ」と仰るかもしれませんが、当然その時は教えてもアリババは未上場株ですから、投資することが出来ませんでした。

じゃあインドのsnapdeal、これまた未上場の会社です。そうすると一般の皆さんは未上場のsnapdealに投資することは出来ません。

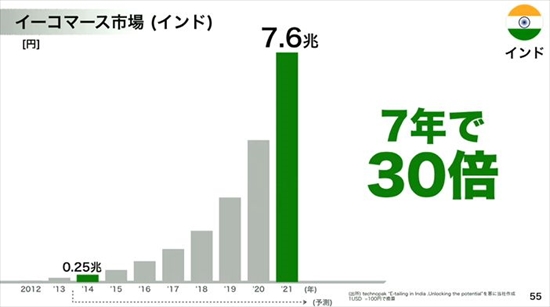

しかし上場株のソフトバンクがこのsnapdealを持っていて、このインドのEコマースが7年間で30倍に伸びているという状況ございます。そのsnapdealの株を買うことは出来ませんが、ソフトバンクの株主になることは、今日でも明日でもできるということでございます。

snapdeal、ソフトバンクが筆頭株主になりました。アリババと同じような持ち株比率を持っております。

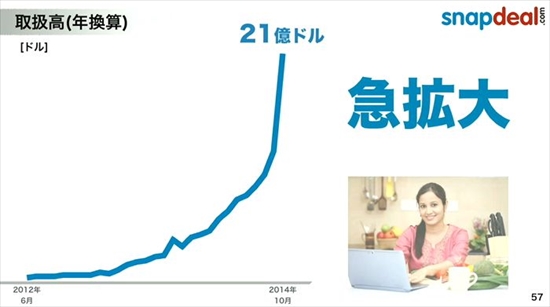

このsnapdealがこの1年半の間にどれくらい伸びたかと。このグラフを見てください。

これを見ていただくと、1年半で何十倍にも伸びた、ということがこのグラフでお分かりいただけると思います。もの凄い勢いで伸びております。

"インド版Uber"の筆頭株主にも

次に、先ほどのものがインドにおける次のアリババだと私は思っておりますが、もうひとつ、OLA(オラ)という会社があります。

この会社はインドでいわゆるタクシーなどの配車サービスを行っているわけですが、その会社にソフトバンクが同じく筆頭株主に、先週なりました。

この会社は、自らは1台もタクシーを保有せず、自らは1人も運転手を保有せず、しかし3万3000台の登録車両を持っていて、この3万3000台、売上のそれぞれの運賃の5%~10%くらいが入ってくる、そのようなビジネスモデルでございます。

急成長しております。どれくらいかというと、この10ヶ月間で900%。まさにゴールドラッシュの状況でございます。

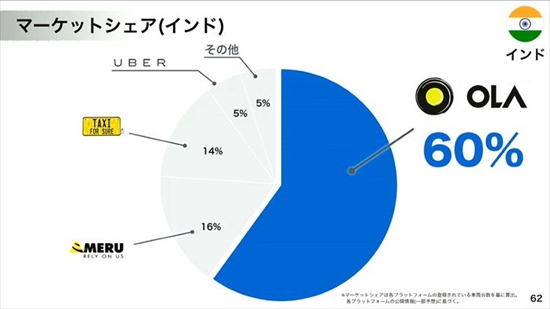

このOLAが、インドにおける配車サービスで約60%のマーケットシェアを獲りました。この会社に、我々ソフトバンクが筆頭株主になったと。

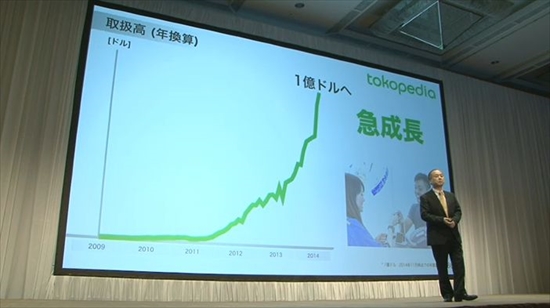

インドネシアのEコマース企業も

もうひとつ、インドネシアがございます。インドネシアでもEコマースが急激に伸びております。このインドネシアの最大のEコマースの会社、こちらも我々が筆頭株主になりました。

こちらも急成長しております。

この2、3年で急激に伸びているということがお分かりいただけると思います。

つまりインド、インドネシア、そして中国と、ソフトバンクのEコマースにおけるポジションが一気に高まってきているということでございます。

ソフトバンクは世界一のベンチャーキャピタル

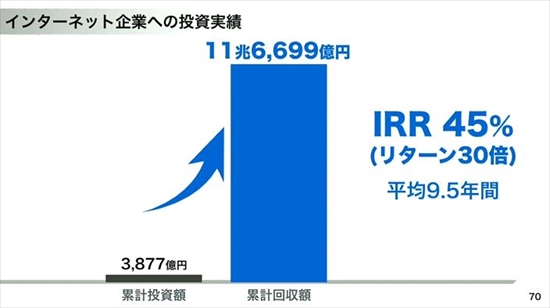

アリババ? ラッキーだったね。なんて話がございますが、じゃあアリババ以外の我々のインターネットカンパニーへの投資というのが、今までどういう実績だったのかというのを、ちょっと振り返って見ていただきたいと思います。

アリババは約80%のIRRでございました。当初我々が20億円入れて、それで約35%の株を持ったわけですが、その後に0.1%とか0.5%増やすのに追加しておりますので、累計で100億円くらいの投資を、ネットでの投資をしております。

で、現在上場し9兆2000億円、ということでございますので、880倍というIRR、年間80%ずつ複利で伸ばしていったということです。

同じくヤフージャパンも実は78%、まあ約80%のIRRであったと。他にも、50%を超えている会社がいくつもあるということです。

で、100億円以上投資したインターネットの会社は、これらです。

もちろん中には赤いもの、失敗もあります。よく皆さん、ベンチャーキャピタルには「せんみつ(千三つ)」という言葉があります。1000個投資して3つ当たればいいと。3つのホームランで全部取り返すということを言います。

我々の100億円以上におけるインターネットの投資では、むしろ失敗した数のほうが少ない、というのが実績であります。

このようなベンチャー投資というのは、ハイリスクハイリターンだと皆さんは思うでしょうけれども、我々ソフトバンクの実績は、実はそれほどハイリスクでも無かったと。

むしろ100億円以上、私自身が直接見て意思決定した会社というのは、プラスの方がはるかに多かったと。いくつか赤いものもあります。

しかし、じゃあトータルで見てどうかというと、トータルで約この10年間で入れた累計の投資金額というのは、約3800億円。3800億円がいくらになったかというと、合計で11兆円になった。11兆7000億円。

3800億円の投資で、11兆7000億円。つまり30倍になったわけですね。IRRでいうと、45%のIRRでございます。皆さん銀行に預金をして、あるいは他の株式投資をして、10年間毎年コンスタントに毎年45%リターンを得る、こんなベンチャーキャピタリストを見たことがありますか?

1年間じゃないですよ? 10年間連続した平均のIRRで45%。しかも小さい額じゃないです。結果として11兆円ものリターンを得たというのは、恐らく世界中のベンチャーキャピタリストの実績の中で、ソフトバンクは、もしかしたら圧倒的に一番かもしれない。

しかもこれは、他人のお金を運用してフィーをもらうというベンチャーキャピタル・モデルではなくて、ソフトバンク自身のお金を投資して、リターンは100%ソフトバンク株主のものになったと。

11兆円のリターンを得ました。ソフトバンクの時価総額は10兆円です。

つまりソフトバンクの時価総額のほぼ全部は、私が趣味のようにしてやってきた、インターネットの投資の部分なんですね。これでソフトバンクの時価総額ほぼ全部のリターンを得たということであります。

ソフトバンクの本業は?

もちろん、ソフトバンクのモバイルを一生懸命やっている社員が、何万人もいます。多くのお客さんを持っています。そちらにも私は重要な価値があると思っています。そういう意味で私は、ソフトバンクの本業っていったいなんなんだろう、と問われるわけですけれども、あくまでも情報革命の会社であると。

ソフトバンクは創業時は、PCソフトの卸業務をやっておりました。しかしこれが時代の推移とともにインターネット時代が始まり、インターネットへの投資を一生懸命おこない、しかし日本のインターネットのインフラが世界一高い、世界一遅いと揶揄されている状況から、なんとしてもこのインフラを変えないといけないと。

ということで自ら、NTT、当時NTTさんが99%のインターネットのインフラのマーケットシェアを持ってらっしゃいました。この状況が、世界一高い、世界一遅いと言われている状況を変えないといけないということで、自らADSLで固定のブロードバンドの競争を仕掛けました。

その後に、スティーブ・ジョブズと語り合って、スマホの時代、つまり携帯端末でインターネットをメインに行う時代が必ず来る、ということでiPhoneの販売の独占権を得て、またそれにもっともあった通信のインフラを作ろうということで、インフラ投資を行ったわけです。

一方、我々のインターネットの企業への投資というのは、こういうリターンを並行して得ることが出来たということでございます。

すでに先日発表しておりますが、我々経営陣には、先月からすでに副会長、バイスチェアマンとして、googleでNo.2をしておりましたニケッシュが、我々の経営陣に加わってくれております。今ちょうどそこに来ておりますが、彼がソフトバンクのバイスチェアマンとして私と毎日語り合って、一緒に事業を行っております。

それにくわえて新たにもう1名、彼は元ドイツ銀行の貸付部門の総責任者をしておりました。その頃に彼と私は知り合って、ソフトバンクが一番苦しい時にソフトバンクを資金的に応援してくれたわけですが、その彼にソフトバンクの経営陣に新たに加わってもらうことになりました。

ガチョウか、金の卵か

ということで、我々ソフトバンクは世界最大のインターネットグループ、情報革命の会社、そういうグループになりたいというふうに考えておるわけですが、このビジョン、この考え方の基に、イソップの童話を皆さん、ご存知だと思いますけれども、ちょっと思い起こしていただきたいと思います。

ある村の農夫が、飼っていたガチョウが毎朝1個、金の卵を産むようになったと。その金の卵を市場で売って、その農夫は大儲けしたわけですね。次の日の朝、また金の卵が産まれて、またお金を稼いだ。

毎日1個ずつ金の卵を産むということで、農夫は大変なお金持ちになったわけですが、その彼が欲をかいて、ガチョウの中にもっと卵が入ってるんじゃないかと。もっと早くその卵が欲しいということで、ガチョウのお腹を切り裂いてしまいました。

そうすると、中に金の卵は全然入っていなくて、しかもそのガチョウは死んでしまったと。欲をかいてガチョウは死に、もちろん金の卵はいくつかは残ったわけですが、もう新たな卵は生まれなくなった、ということでございます。

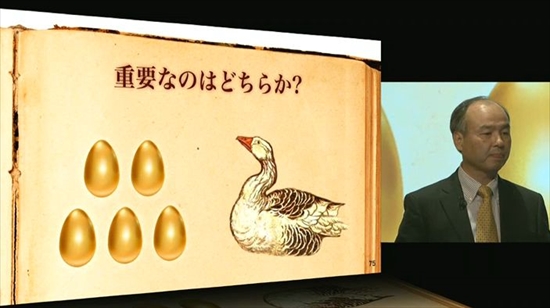

そこで皆さんに問いかけたいと思います。金の卵は、確かに重要な価値があります。ガチョウは、金ではありません。では、どちらが大切なのか、という事です。

金の卵は、売ってしまえばそれで終わりです。でもガチョウは、そのガチョウ自体は金ではありませんが、飼っておけばもう1個また、次の日に金の卵が産まれる。また次に日にも金の卵が産まれる。どちらに価値があるかということです。

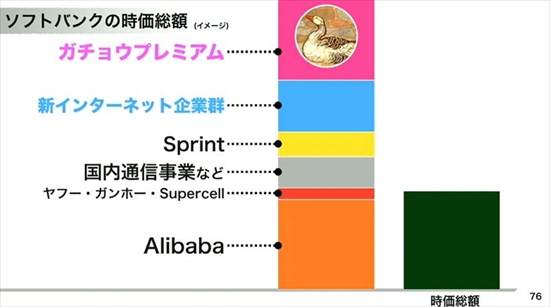

私は、金の卵以上に、金の卵を産むガチョウにより大きな価値がある。そこで、(講演の)最初を思い出していただきたい。ソフトバンク=ガチョウである、という話です。

ソフトバンクは、金の卵を生むガチョウになりたい。ガチョウガチョウと言っていますが、これから先に私の顔見たらガチョウを思い浮かべるくらいに覚えていただきたいと(笑)、いうふうに思います。

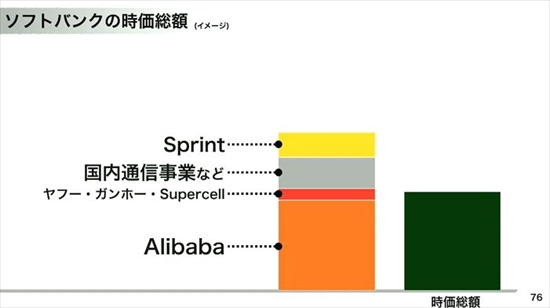

そこでもう一度、先ほどの言葉を思い出してください。ソフトバンクが持っている資産のひとつひとつが金の卵だと。このように思い描いてみてください。

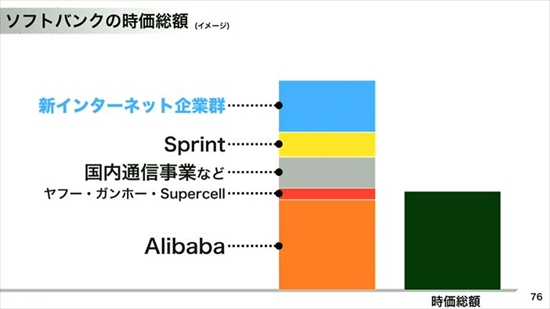

通常ジャーナリストやアナリストの皆さんが、その会社の価値を計算するときに、サム・オブ・ザ・パーツということで、その会社が持っている金の卵の数を数えます。そして合計で、その会社の価値がいくら、というふうに判断します。

ちなみに今日現在のソフトバンクの価値、市場が判断している価値は、我々が持っている金の卵以下の時価総額になっております。もちろん借り入れがありますので、その分は差し引かなければなりませんが、概ねこのような形になっております。

それに更に、先ほどから言っておりますようにインドですとかインドネシア、その他にも我々が持っている会社はいろいろあるわけですけれども、それらに新たに投資をしていきます。つまりソフトバンクはガチョウとして、新たな金の卵をお腹に仕込んでいる最中だと。

まだマーケットに出せるほどの金の卵として産み落としてはおりませんけれども、お腹のなかで仕込んでいる最中、これがこのブルーの色のところですね。本当はそれ以上に重要な価値があるのはガチョウである、と私は思っているわけです。

今ソフトバンクがなぜ、金の卵の数の合計よりも少ないかというと、市場は恐らく、ソフトバンクの孫はまたクレイジーな買い物を次にするのではないかと。クレイジーな買い物をすると、価値が損なわれると。今まではラッキーで金の卵をいくつか持っているんだと。しかしまた大きな借り入れを起こして、もしかしたらその価値を破壊するような買い物をするかもしれない。

こういうふうなディスカウントが市場のメカニズムとして働いているのではないか。それはそれとして構わないと思うんですよ。また充分な実績が無い、ということで。

ちなみに、(著名投資家の)バフェットさんが経営しているバークシャー・ハサウェイは、プレミアムが、バフェットプレミアムが乗っかっている。投資の神様として、市場から、全世界の投資家から高い評価を得て、プレミアムが乗っかる。それはそれで正しいと思います。

ソフトバンクが、まだ実績の少ないソフトバンクが、むしろ孫正義ディスカウントが働いている。それはそれで正しいと思っています。でもいつの日か、市場が、皆さんが、ディスカウントではなくて、もしかしたら金の卵をまた産んでくれるガチョウかもしれない、という評価が時代の経過とともに高まってくると、ディスカウントがプレミアムになるのではないかと思っております。

100%子会社化にこだわる必要は無い

今日は金の卵、ガチョウに例えてお金の話をしました。本当はこういうお金の話をすることは、頻繁にすることはしたくない。

なぜならば、我々のビジョン、理念は、情報革命をすることで、それによって人々に幸せになってもらいたいと。情報革命を我々単独でやるのではなくて、我々と同じ志、同じ理念、同じビジョンを持った仲間たちと一緒に情報革命をすると。

革命は1人では出来ない、一夜にしては出来ない。仲間たちと志を、ビジョンを共にする、アリババだとかsnapdealだとかヤフージャパンだとかスーパーセルとかガンホーとか、いろんな会社があります。

100%ソフトバンクの子会社ではありませんが、いいではないかと。30%の会社が10社集まれば300%。別に100%の会社でやる必要はない、というのが私のものの考え方でございます。

ということで、同志的結合で情報革命をし、人々に幸せになってもらいたい。この理念の基に、これからも経営を行っていきたい。単にお金を儲けるための会社ではない。しかし情報革命をやりながら、尚且つ、すでに持っている金の卵の価値を減らすのではなく、その価値を更に増やしていくということをやりながら、株主の皆さんにもご理解をいただきながら、我々の革命を推進していきたい、こういうふうに思っているわけです。

以上、私の説明です。ありがとうございました。

新着ログ

「情報・通信業」のログ