【QAあり】マクニカHD、サイバーセキュリティ事業の売上は前年比2桁増と好調 半導体はAI需要と商流移管で増収、通期見通し維持

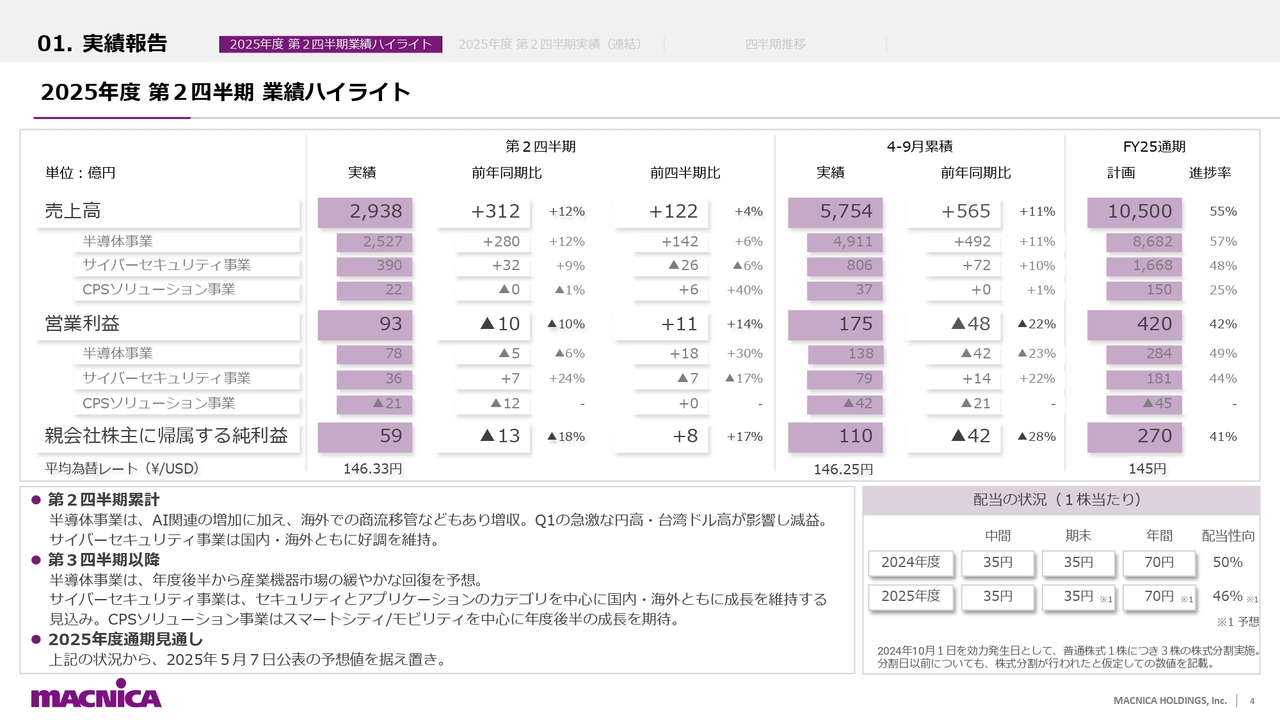

2025年度 第2四半期 業績ハイライト

大河原誠氏:マクニカホールディングス株式会社取締役の大河原です。私から業績ハイライトについてご説明します。スライド表の右から2列目に記載した上期(4-9月)累積の前年同期比をご覧ください。

売上高及び営業利益についてです。半導体事業は売上高が前年同期比492億円の増収となりましたが、一方で営業利益は42億円減少し、増収減益となりました。

背景としては、スライド左下の説明に記載のとおり、AI関連の増加および海外での商流移管の2つが売上を支え、好調となりました。一方で、この2つとも利益率が低めのビジネスであること、第1四半期に円高・台湾ドル高での影響があったことにより、トータルでは減益となりました。

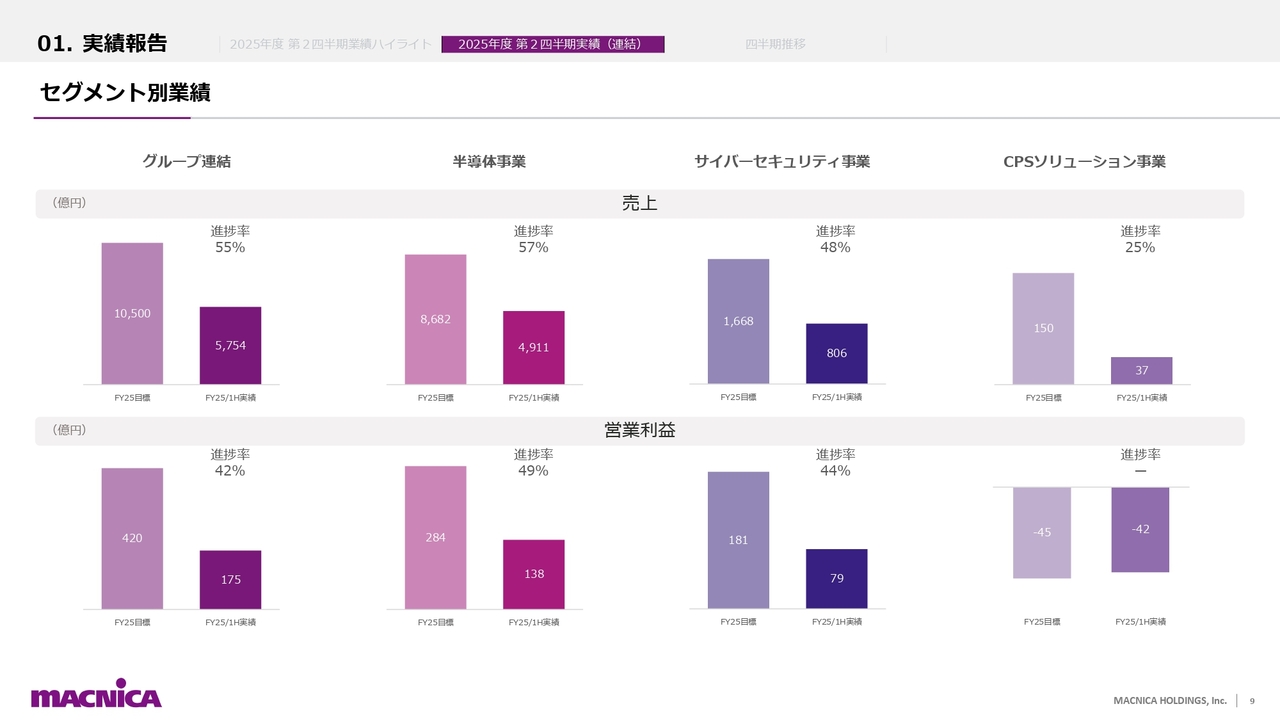

サイバーセキュリティ事業については、売上高が前年同期比72億円増の成長率プラス10パーセント、営業利益は14億円増と、事業全体として増収増益となり、国内・海外ともに好調を維持しています。第2四半期に国内で若干減速の傾向が見られましたが、これは一過性のものと考えています。

CPSソリューション事業の売上高は37億円です。この事業では人件費に先行投資を行っていることやNavya Mobility社を連結したことにより販管費が増加し、営業利益はマイナス42億円と前年から悪化しています。表の右側をご覧いただくと、FY25通期の予定ではマイナス45億円となっており、進捗率はやや厳しい状況にあります。

下期(第3四半期以降)の予想としては、半導体事業では我々が特に注力している産業機器市場が年度の後半から緩やかに回復することを想定しています。一方、サイバーセキュリティ事業は引き続き好調を維持する見込みです。CPSソリューション事業は厳しい状況ではありますが、中心となるスマートシティ/モビリティ分野での回復を期待しています。

以上のことから、通期の見通しとしては、5月に公表した営業利益420億円の水準を据え置くことにしました。

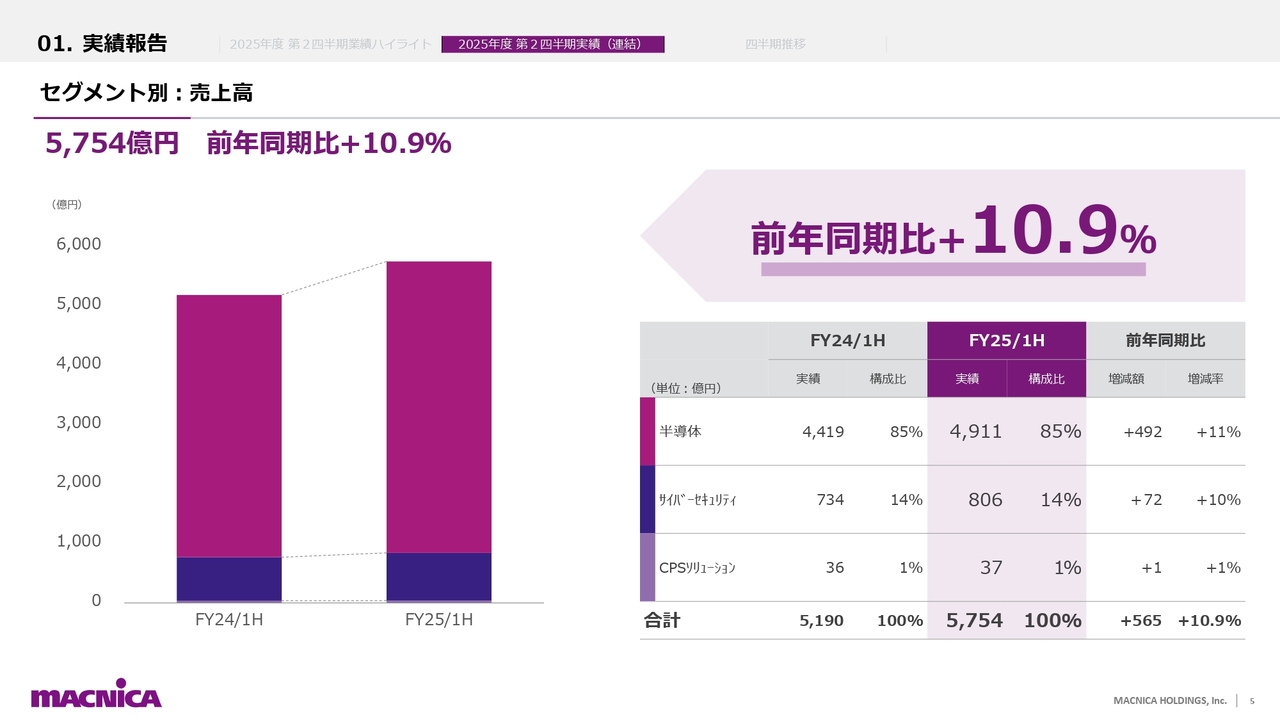

セグメント別:売上高

詳細についてご説明します。セグメント別の売上高の状況です。半導体事業およびサイバーセキュリティ事業の売上高は順調に推移しました。

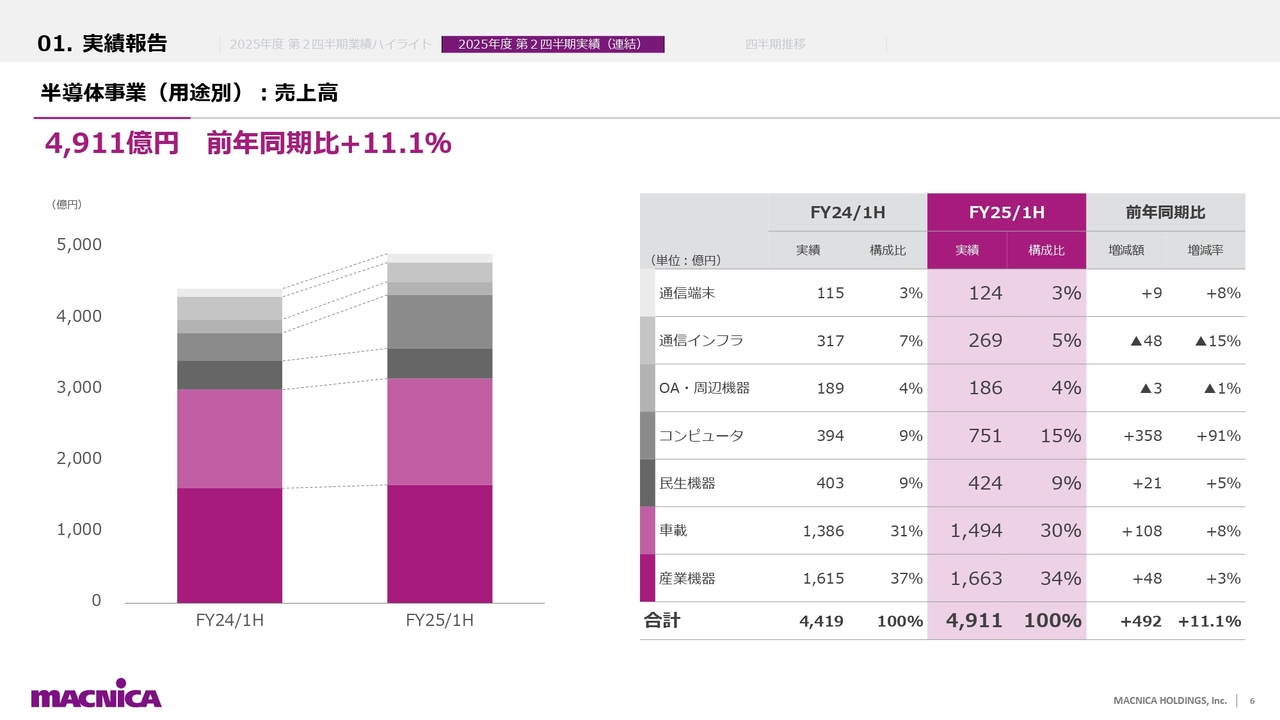

半導体事業(用途別):売上高

半導体事業の用途別売上高についてです。表の右から2列目にある前年同期比の増減額を見ると、特に目立つのはコンピューター分野です。これは、データセンターを中心とした需要が牽引し、先ほど申し上げたAI関連の好調の恩恵を受けている部分です。

また、表の下部にある当社の主力2分野である車載および産業機器も、前年同期比でプラスとなっています。これらの大きな要因としては、いずれも商流の移管で、特に今期は海外での移管が大きかったことが挙げられます。

その一方で、オーガニックな部分では、車載は横ばい程度であり、産業機器は海外で回復が見られるものの、国内では依然として横ばい圏内にとどまっている状況です。

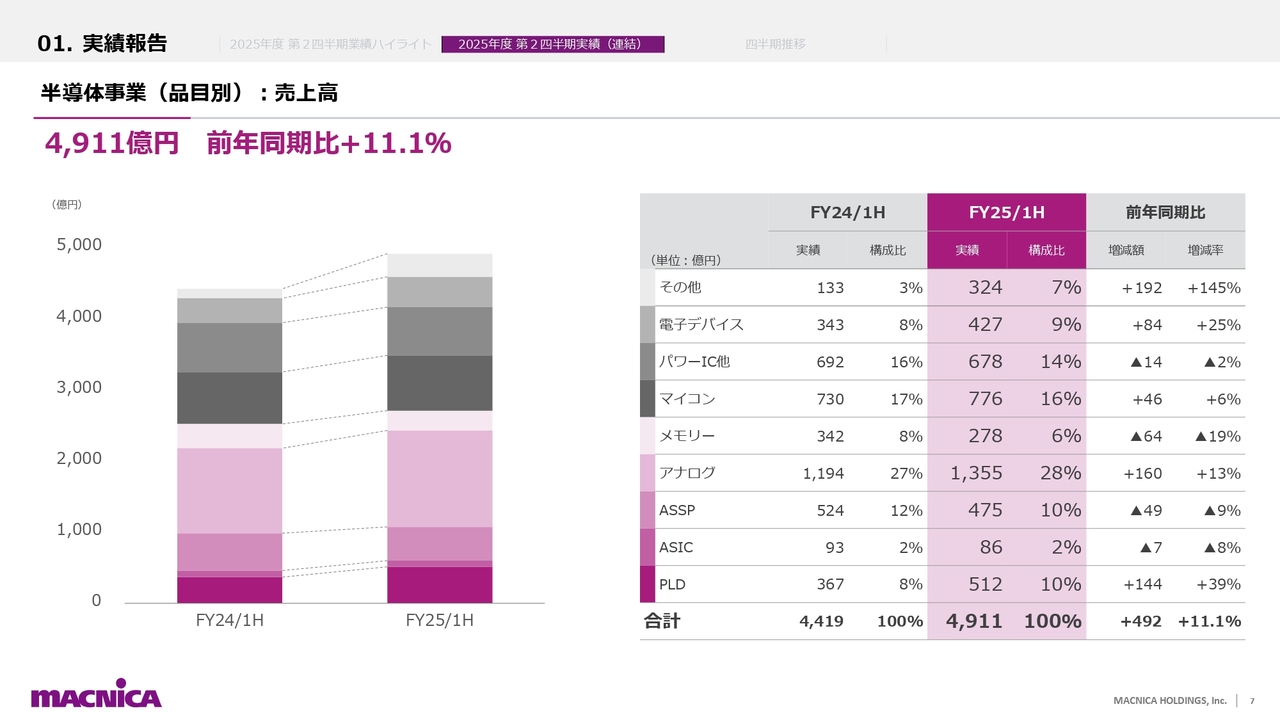

半導体事業(品目別):売上高

半導体事業における品目別の売上高についてです。表の右から2列目に示されている前年同期比の増減額をご覧ください。一番上のその他はNVIDIA社のAI関連サーバーに関わる部分が恩恵を受けた結果といえます。また、表の中ほどにあるアナログは、プラス160億円となり、海外での商流移管が大きく寄与した結果です。表の一番下にあるPLDは、プラス144億円となっており、中国にて関税の影響を懸念した一部顧客からの前倒し購入により増加しました。

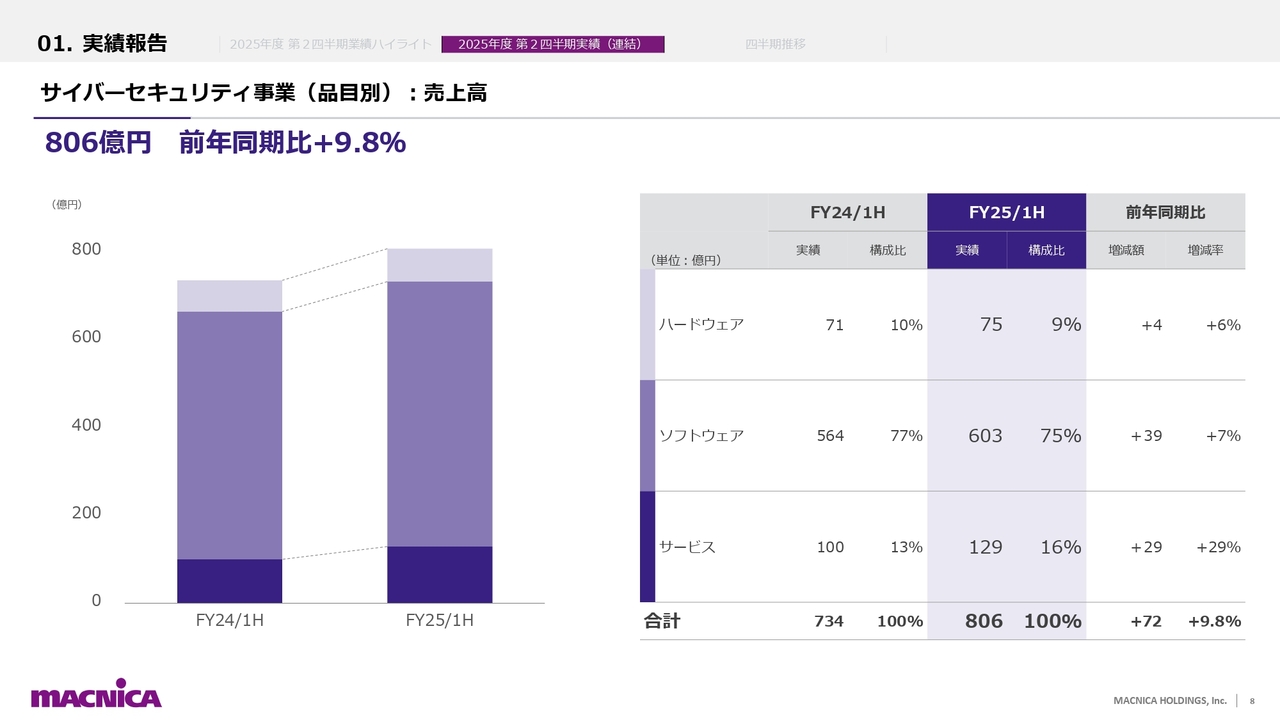

サイバーセキュリティ事業(品目別):売上高

サイバーセキュリティ事業の品目別売上高です。全体的に順調で、割合としてソフトウェアの増加傾向は継続しています。今期については、表の一番下にあるサービスの増加が特に目立っています。

サービスの内容としては大きく2つに分かれます。1つは、表の上に記載されている、ハードウェア販売における保守サービスや構築サービスです。もう1つは、当社が提供している自社開発のサービスで、今後成長を計画しているサイバーセキュリティサービスです。

今回は前者のハードウェアに付随する保守サービスと構築サービスにおいて、特に海外での成長が寄与していることが特徴です。

セグメント別業績

このスライドは、4ページの業績ハイライトの表をグラフにしたものです。参考までにご覧ください。以上、私からの説明でした。

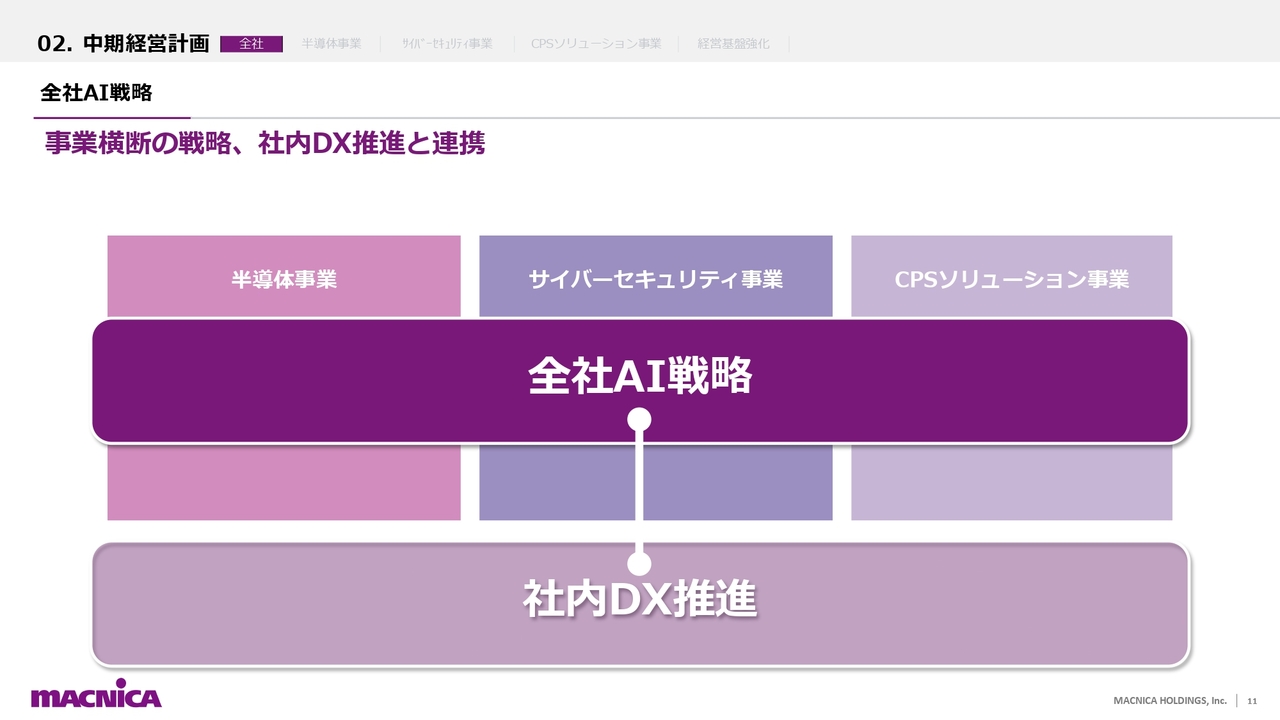

全社AI戦略

原一将氏(以下、原):代表取締役社長の原です。私から、2025年度から2027年度の中期経営計画についてご説明します。

初めに、全社AI戦略についてご説明します。当社の3つの事業はいずれもAI市場の成長を支えるものであり、言い換えればAIは当社にとって重要なビジネスドライバーです。

この全社AI戦略は3つの事業を横断し、それぞれの強みを活かしてシナジーを発揮するものです。また、社内DXの推進とも密接に関係しており、社内DXによるAI関連事業の加速と、AI関連事業のソリューションを社内DXで先行的に活用することで、相互にシナジーを生み出します。

全社AI戦略

5月の本決算でご説明したとおり、全社AI戦略は4つの個別戦略で構成されています。オフィスユースとは、オフィスワークにおけるAIの活用を指します。現場ユースは、製造現場や建設現場など、より物理的な場面でのAI活用を指します。プロダクトユースは、各社がAIを活用した製品やサービスを提供するケースを指します。

「システム系AI商材」および「インフラ系AI商材」は、いずれのケースにも該当します。「業種・業務特化型汎用サービス」は主にオフィスユースのAIソリューションです。「エッジ系AI商材」は現場ユースおよびプロダクトユースのAIソリューションとなります。

当社は、これら4つの戦略を基盤に、各社向けのインテグレーションや開発を、個社向けサービスとして提供していきます。

AI個別戦略:エッジ系AI商材

エッジ系AI商材は、自動運転やドローン、ヒューマノイドなどのロボティクス、画像診断や遠隔診療、ウェアラブルヘルスケアデバイスなどの医療分野、スマートファクトリー、さらには広くスマートシティへと普及していくテクノロジーです。今後の市場で大きな成長が期待されています。

当社では、開発プロセスにおける川上に位置する研究開発・試作の段階で、NVIDIA社の「NVIDIA Jetson」を販売しています。これにより、将来の量産案件を早期にキャッチできるようになります。

最終的な量産の段階では、GPU・FPGA・ASSP、ボード、SOC、産業用PCなど、さまざまなかたちで実装されていきます。そのため、設計・開発の段階では、量産時に最適なテクノロジーの選択や、開発したAIモデルの変換・実装などにおいて技術的支援が重要になります。

当社は、半導体からAIモデル開発、アプリケーションに至るまで、幅広いAI関連の人財が豊富にいることを強みとしており、それを十分に発揮することが可能です。

また、量産においても、実装形態がさまざまで、それぞれの段階で必要なパフォーマンスや消費電力など、数多くの選定条件があります。これらについて、当社では、従来より取り扱っているサプライヤの半導体やボード、ホワイトボックスに加え、それらを搭載したサードパーティ製のボードや産業用PCなど、幅広いポートフォリオを充実させています。

さらに、川上段階での早期の量産案件のキャッチが可能であり、量産時には豊富な商材カバレッジを活用することで、お客さまの開発プロセスを包括的に支援します。このようにAIに特化した技術支援を実現することで、量産時に大きな市場を獲得することを目指すのが、エッジ系AI商材の戦略です。

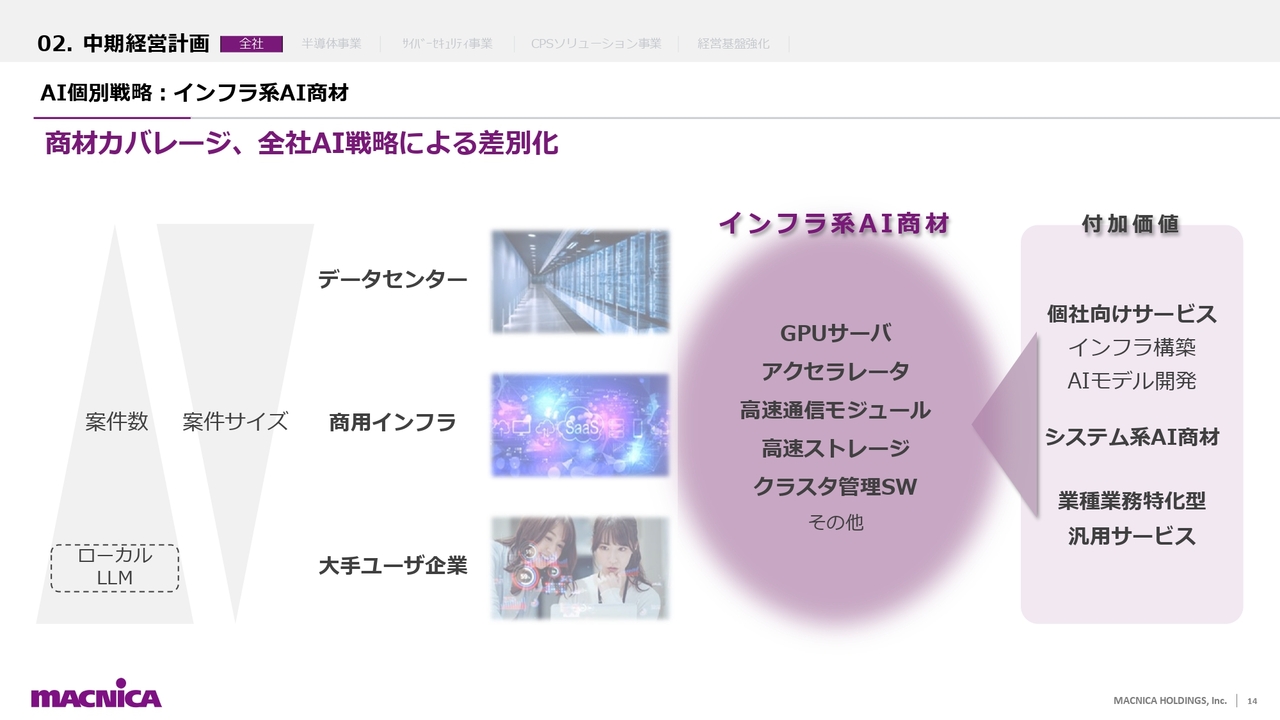

AI個別戦略:インフラ系AI商材

インフラ系AI商材は、学習環境やクラウド側の推論環境を担い、GPUサーバー、アクセラレーター、高速通信モジュール、高速ストレージ、クラスタ管理ソフトウェアなどが対象となります。

市場は、大きくデータセンター、SaaSベンダーなどの商用インフラ、そして大手ユーザー企業の3つに分けられます。データセンターは案件数が限られる一方で、案件の規模が非常に大きい点が特徴です。

一方、大手ユーザー企業では、オープンソースの生成AIが急速に普及し始めており、ローカルLLMなどの需要が高まっています。案件サイズは比較的小規模ですが、案件数が非常に多い市場となります。

当社はこれらの市場に対し、ハイエンドからローエンドまで幅広いポートフォリオを充実させ、それぞれのお客さまに最適なソリューションを提供することが可能です。また、インフラ構築やAIモデル開発といった個社向けサービスに加え、この後ご説明するシステム系AI商材やアプリケーションを含め、総合的なソリューションの提供が可能です。

AI個別戦略:システム系AI商材

システム系AI商材は、AIの活用、AI関連システム、AI活用の基盤となるデータの収集・管理の3つのレイヤーにおいてポートフォリオを拡充しています。

高付加価値ディストリビューションでは、Splunk社、Cribl社、Databricks社といった企業によるデータ基盤のソリューションや、brighter AI社、Private AI社、DeepKeep社、TripleBlind社といった企業によるAIの信頼性・セキュリティ・リスク管理を確保するAI TRiSM関連のソリューションを提供しています。

また、脳波を使って人の感情や精神状態を可視化するなど、人間の知能とコンピューターを融合し、学習させる技術を持つブレインテック企業であるInnerEye社や、高精度な翻訳で全世界で20万社以上が信頼するDeepL社などによるAI利活用のソリューションも提供しています。

また、スライド左側にありますように、自社サービス・ソリューションも充実しています。既存のサイバーセキュリティ事業やCPSソリューション事業の戦略から開発した自社ソリューションに加え、この後ご説明する全社戦略に基づく業種・業務特化型汎用サービスとしても、自社サービスをリリースする予定です。

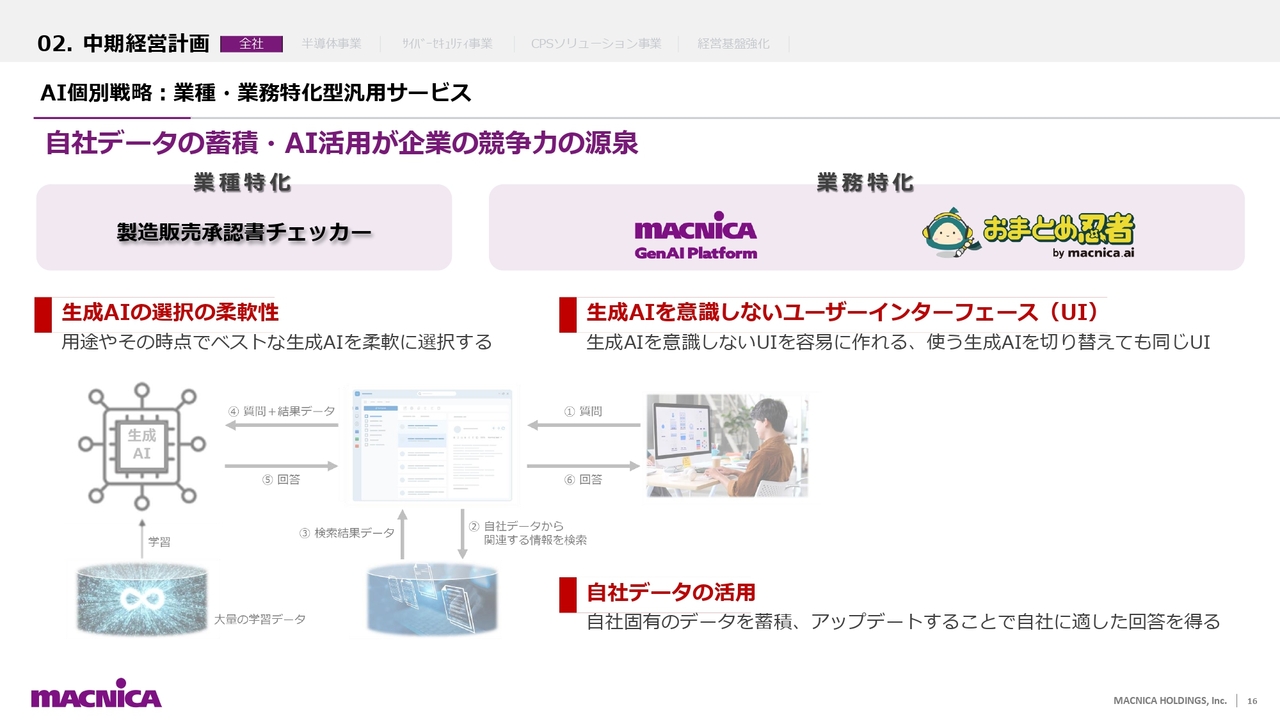

AI個別戦略:業種・業務特化型汎用サービス

業種・業務特化型汎用サービスとしては、製薬業界の品質保証業務に特化した「製造販売承認書チェッカー」、生成AIの活用に特化した「生成AI活用プラットフォーム」、さらに大量の議事録や日報からインサイトを導き出す分析を強みとする「おまとめ忍者」を、自社サービスとして提供しています。

生成AIの活用においては、①ユーザーが質問を行い、②自社データの中から質問に関連する情報を検索し、③④で検索結果を加えて生成AIに問い合わせを行うことで、⑤⑥の回答精度が向上するだけでなく、自社独自の情報に基づいた回答を得ることが可能になります。

そのため、企業においては、自社データを蓄積し、メンテナンスを進めることが、長期的な競争力を強化する上で非常に重要なポイントとなります。

また、生成AIは言語のみならず、画像、動画、音声、音楽など、多岐にわたる用途に対応しており、それぞれにおいて非常に多くのベンダーが日々新しいモデルをリリースしています。用途やタイミングによって最適な生成AIは変化するため、常に用途やその時点で最も優れた生成AIを柔軟に選択することが重要です。

つまり、生成AIの選択肢の柔軟性が求められますが、ユーザーにとっては使用する生成AIが変わっても、ユーザーインターフェイスが一貫していることが理想的です。また、生成AIに詳しくないユーザーには、生成AIを意識せずに利用できるユーザーインターフェイスが必要です。これらの特徴を踏まえ、業種や業務に特化したアプリケーションの開発を今後も進めていきます。

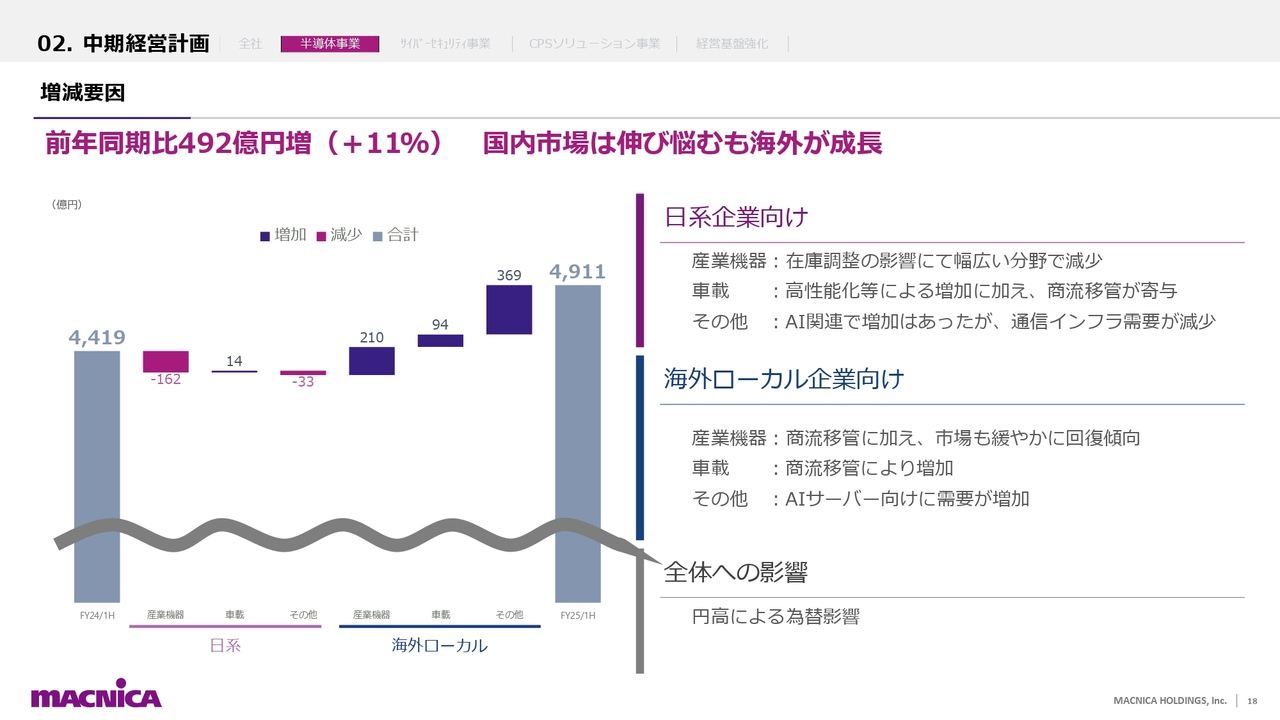

増減要因(半導体事業)

半導体事業の状況についてご説明します。まず、前年同期比での成長要因についてです。半導体事業全体の売上高は、日系企業向けが伸び悩む中、海外ローカル企業向けが伸び、前年同期比492億円の成長となりました。

日系企業向けの産業機器市場は、市場の低迷と在庫調整の影響により、前年同期比162億円の減少となりました。車載市場では、市場が停滞する中、高性能化による新しい部品の採用と商流移管によって、前年同期比14億円の増加となりました。また、その他では、AI関連の増加があったものの通信インフラ向けが減少し、前年同期比33億円の減少となり、日系企業向け全体では前年同期比180億円の減少となりました。

一方で、海外ローカル企業向けの産業機器市場は、商流移管による増加に加え、市場自体も緩やかに回復し、前年同期比で210億円の増加となりました。また、車載市場では、産業機器市場と同様にシェアの獲得が進み、前年同期比で94億円の増加となりました。その他では、AIサーバーの需要が増加し、前年同期比で369億円の増加となり、海外ローカル企業向け全体としては前年同期比で670億円の増加となりました。

その結果、半導体事業全体としては前年同期比11パーセント増の492億円の成長となりました。

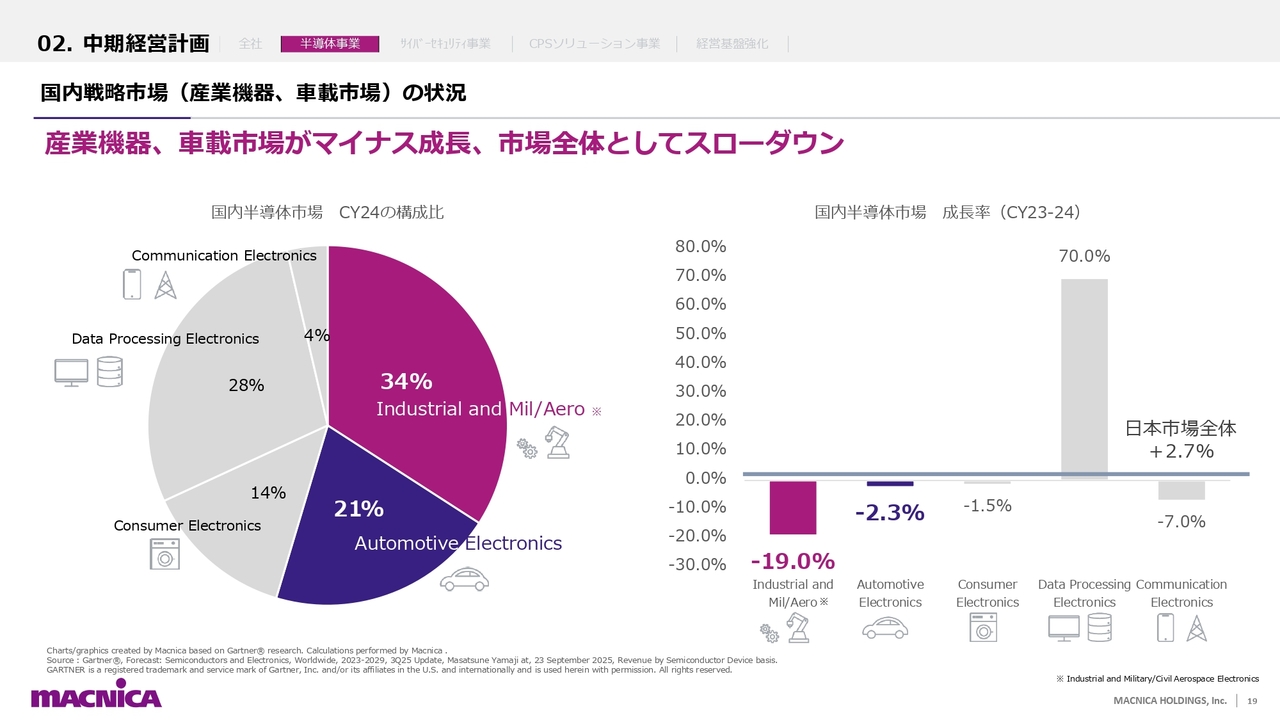

国内戦略市場(産業機器、車載市場)の状況

スライドは、国内半導体市場における市場別シェアと成長率を示すグラフです。

国内の産業機器市場は、2023年から2024年にかけて前年同期比マイナス19パーセントとなり、構成比も約10ポイント低下して34パーセントとなっています。車載市場も前年同期比マイナス2.3パーセントと微減し、構成比は前年と同じ21パーセントとなっています。

一方で、サーバー、ストレージ、アクセラレータの需要増により、Data Processing Electronics市場が前年同期比70パーセントと大きく成長し、構成比も28パーセントまで伸びています。これはAI関連の特需が急増したことが要因と考えられます。

当社としては、AI市場に対し高性能GPUやメモリといったハイボリューム・低マージンの半導体の販売にとどまらず、先ほどご説明した全社AI戦略を通じて、総合的に事業を展開していきます。

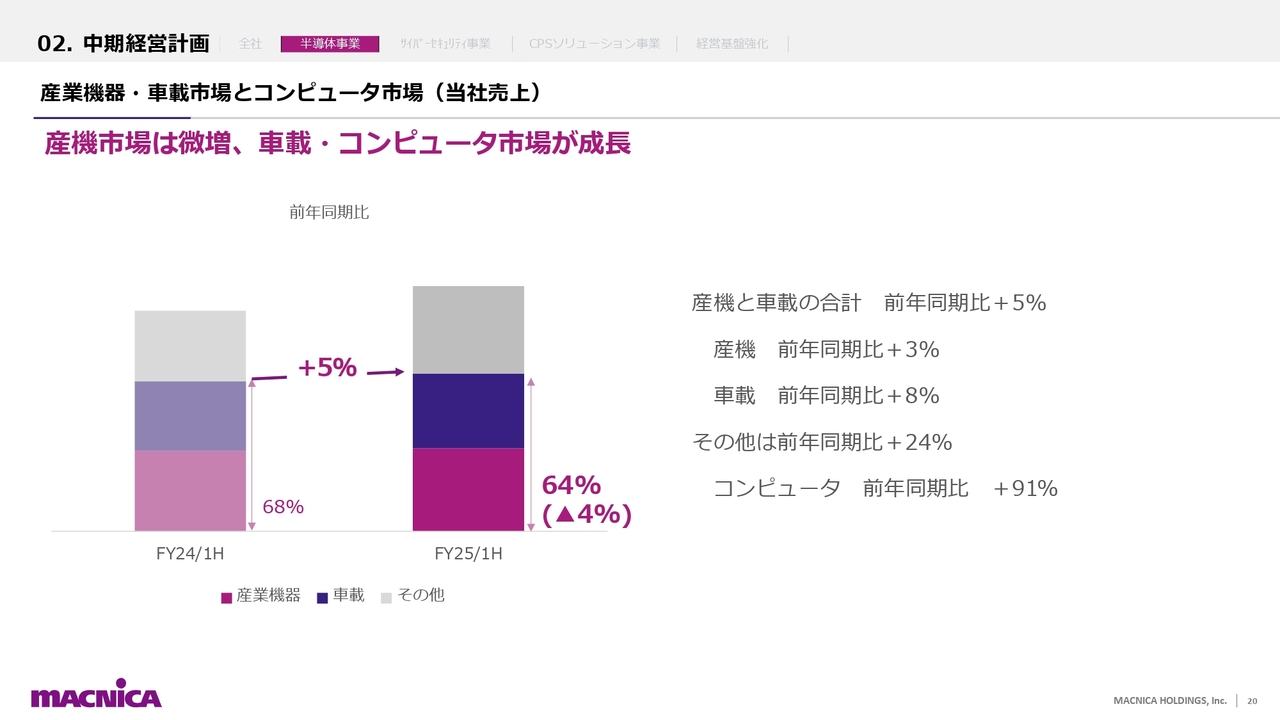

産業機器・車載市場とコンピュータ市場(当社売上)

このような市場環境の中、当社の注力市場である産業機器分野は前年同期比3パーセント、車載分野は前年同期比8パーセントの成長を遂げ、合計では前年同期比5パーセントの成長となりました。

一方で、AI関連需要の急増を背景に、コンピューター市場が前年同期比91パーセントの成長を記録するなど、その他の分野も前年同期比24パーセントの成長を見せました。その結果、産業機器市場および車載市場の構成比の合計は前年の68パーセントから64パーセントへと減少しています。

このように、現中期経営計画における半導体戦略として、成長国への重点投資、成長市場の継続強化、AI関連ビジネスの強化に取り組んでいます。成長地域であるアジアでは、当社が注力する産業機器市場および車載市場でシェアを拡大しています。また、AI関連分野では、高性能AIサーバーの国内外での販売が進んでおり、今後もこれらの戦略を推進していきます。

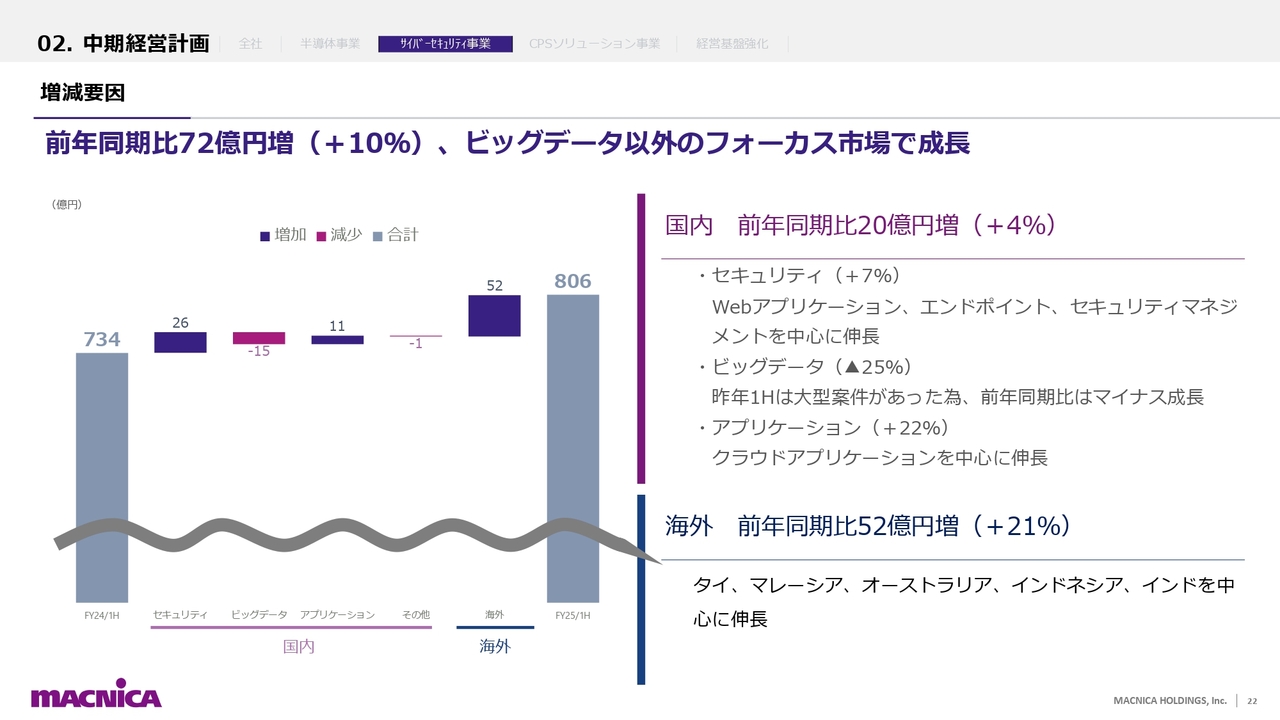

増減要因(サイバーセキュリティ事業)

サイバーセキュリティ事業の状況をご説明します。まず、前年同期比での成長要因についてです。サイバーセキュリティ事業は国内および海外ともに成長し、売上高は前年同期比10パーセント増加の72億円となりました。

国内サイバーセキュリティ事業は、前年同期比4パーセント増の20億円の成長となりました。国内セキュリティにおいては、Webアプリケーションが前年同期比67パーセントと大幅に伸長したことに加え、エンドポイントセキュリティ、セキュリティマネジメントともに前年同期比5パーセント増となり、全体では前年同期比7パーセント増の26億円の成長となりました。

国内ビッグデータ事業に関しては、昨年度上期に大型案件があったため、前年同期比25パーセント減のマイナス15億円となっていますが、通期を通して持ち直していく予定です。

国内アプリケーション事業では、クラウド商材が成長し、前年同期比22パーセント増の11億円の成長となりました。

海外サイバーセキュリティ事業は、前年同期比21パーセント増の52億円の成長となりました。

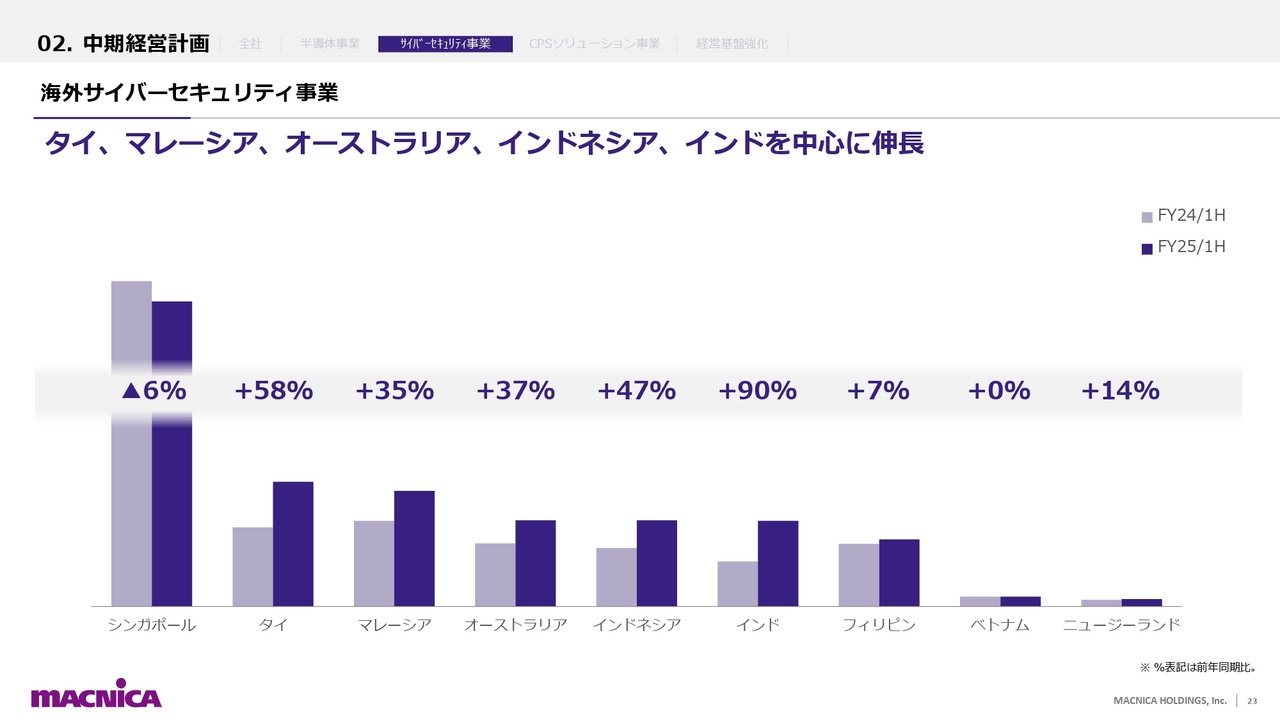

海外サイバーセキュリティ事業

海外サイバーセキュリティ事業を国別で見ると、シンガポールは前上期に前年同期比50パーセントの成長を記録した反動で、前年同期比マイナス6パーセントとなりました。しかし、タイ、マレーシア、オーストラリア、インドネシア、インドを中心に成長しており、全体としては好調に推移しています。

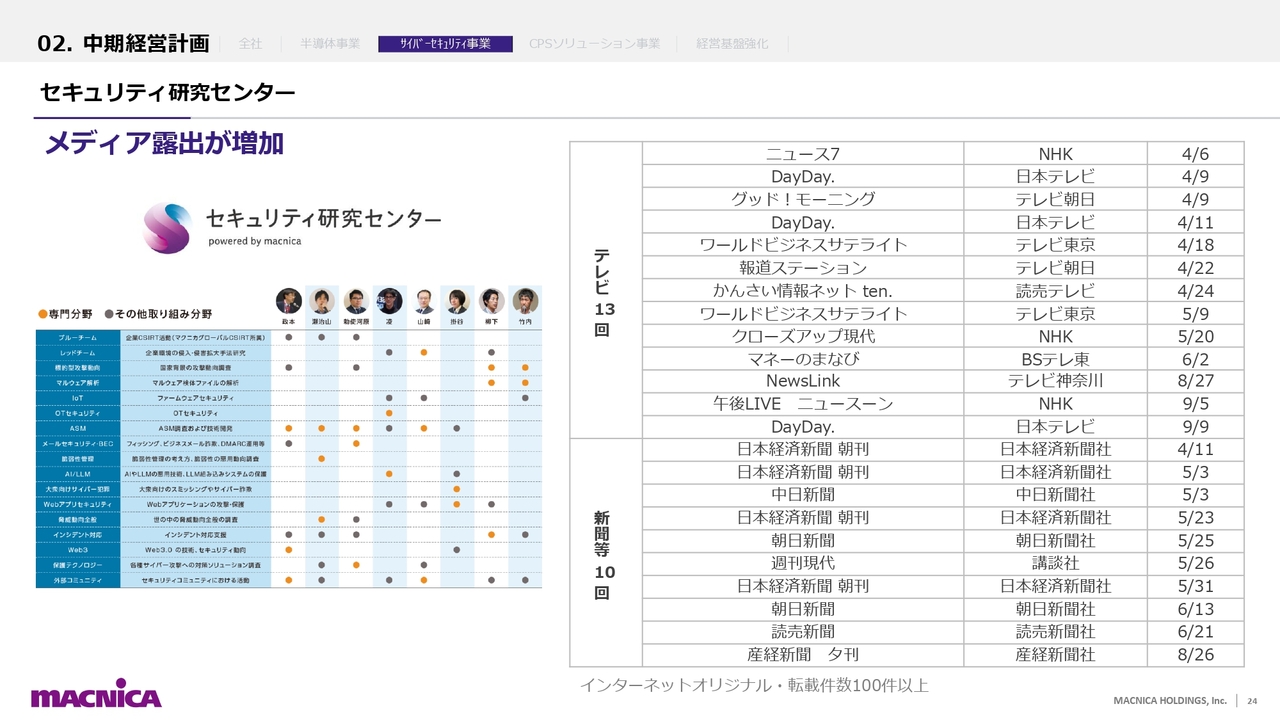

セキュリティ研究センター

当社のセキュリティ研究センターには、スライド左側の表に示されているように、さまざまな専門性を持ったリサーチャーがそろっており、最近はメディアでの露出も増加しています。サイバーリスクの啓蒙は、セキュリティ対策を普及させる上で非常に重要な活動となります。

スライド右側のリストには、今年の春に多発した証券口座乗っ取りのサイバー攻撃に関するメディア露出がまとめられています。テレビや一般紙からセキュリティ研究センターへの取材が殺到しました。

また、最近多発しているランサムウェアによるシステム障害に起因する生産や物流などの業務停止についても取材依頼が入るようになり、10月20日の『報道ステーション』で当社のコメントが放映されています。

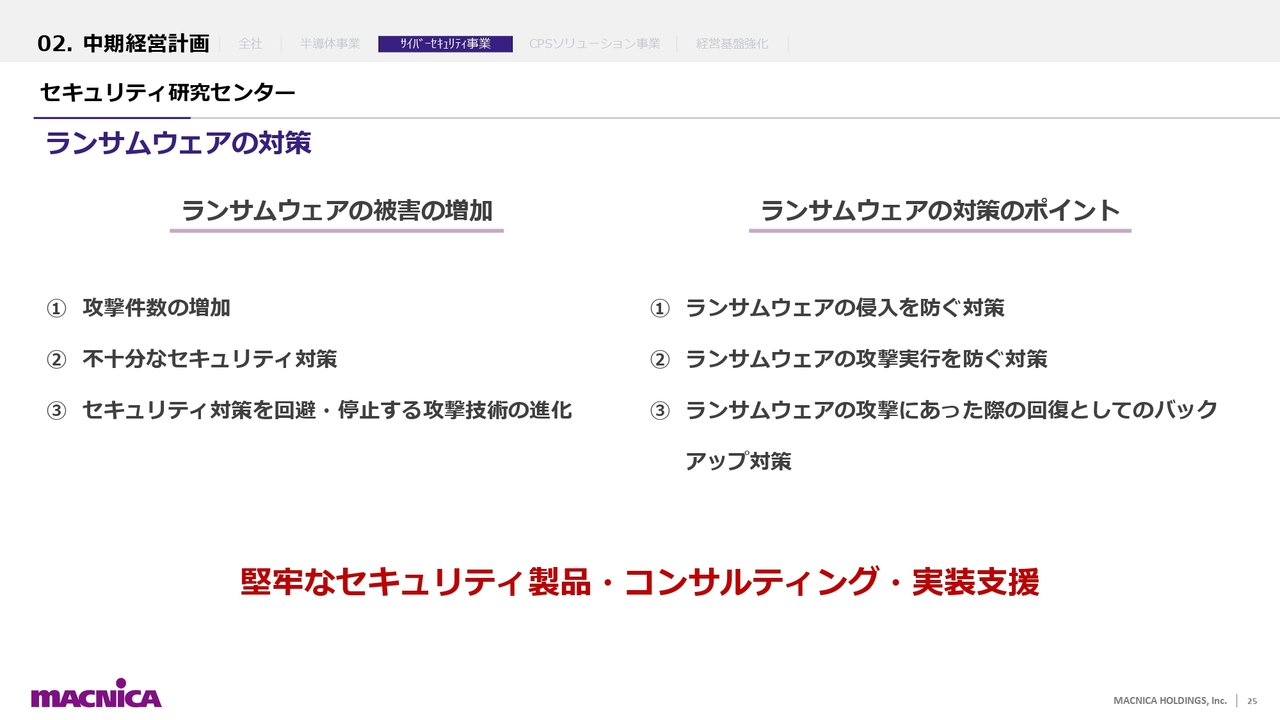

セキュリティ研究センター

ランサムウェアの被害が広がっている理由は3つあります。1つ目は、ランサムウェアが攻撃者にとって非常に収益性の高いビジネスとなっており、攻撃件数が年々増加し、減少する兆しが見られないことです。

2つ目は、企業側の対策がまだ十分ではなく、セキュリティ対策が不十分なサーバーが多く稼働していることです。

3つ目は、EDR(エンドポイントセキュリティ)などの製品は普及しているものの、性能が不十分な製品の場合、それを回避・無効化する技術が進化し、広まっていることです。

それらの対策としては大きく3つのポイントがあります。1つ目はランサムウェアの侵入を防ぐ対策です。2つ目はランサムウェアの攻撃実行を防ぐ対策です。最後に、ランサムウェアの攻撃を受けた際の回復としてのバックアップ対策です。

当社はセキュリティ事業の立ち上げ当初から、実効性が高く堅牢なセキュリティ製品の提供にこだわり続けてきました。また、対策が不十分な企業へのコンサルティングやセキュリティシステムの実装まで、しっかりと対策支援を進めていきたいと考えています。

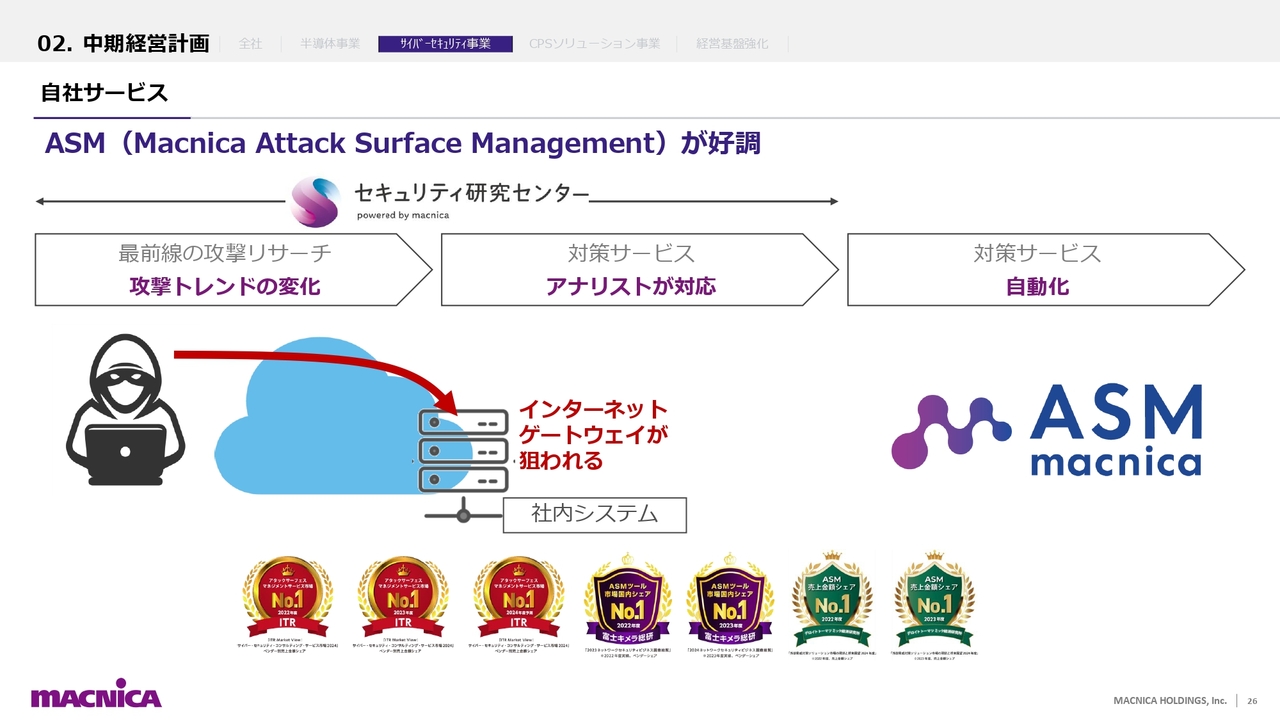

自社サービス

セキュリティ研究センターでは、メディア露出によるサイバーリスクの啓蒙にとどまらず、攻撃トレンドの変化を的確に捉え、自社サービスの開発や、国内外で重要なセキュリティ対策となる新しいセキュリティソリューションの開拓も行っています。

例えば、以前もご紹介しましたが、ランサムウェアを含む企業へのサイバー攻撃の手口が、従来のフィッシングメールからインターネットゲートウェイにある機器の脆弱性を狙うものへと変化していることをいち早く察知し、ASMである「Macnica Attack Surface Management」というサービスを早期に開発しました。

当初はアナリストが案件ごとに対応していましたが、徐々に自動化することにより、多くのリサーチ会社の市場レポートで市場シェアNo.1を獲得しています。

スマートシティ/モビリティ

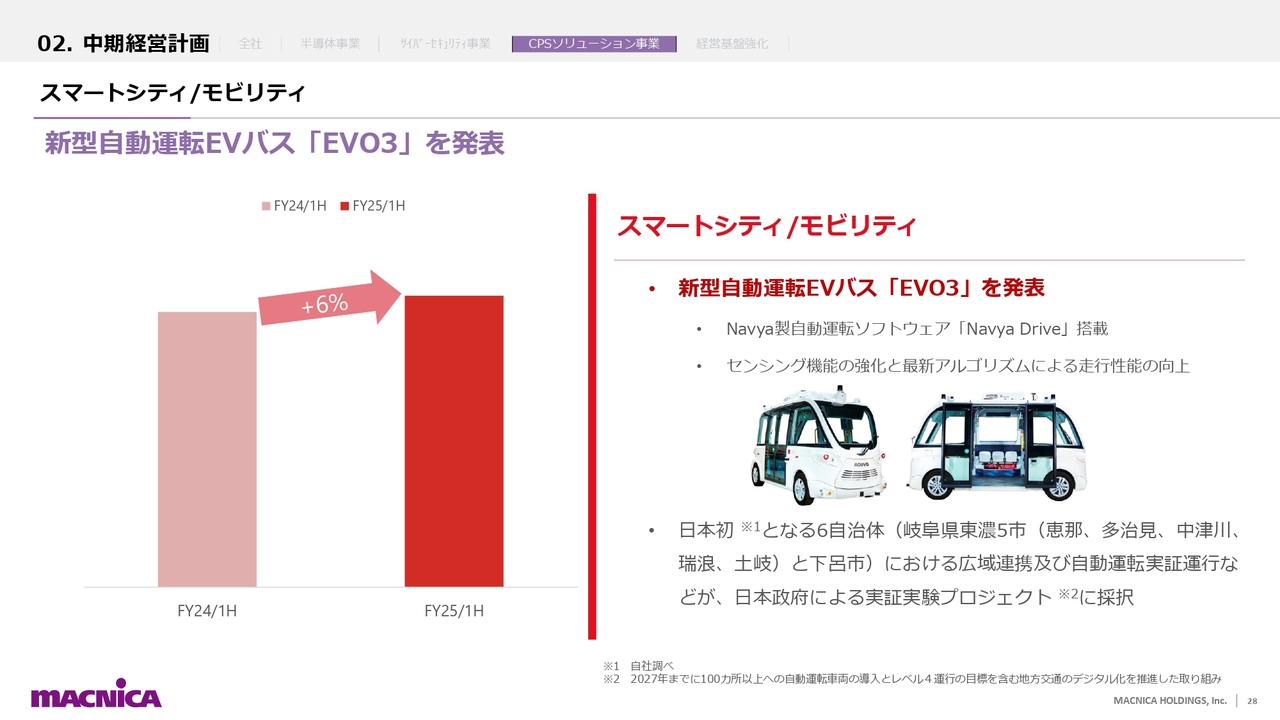

CPSソリューション事業の状況についてご説明します。スマートシティ/モビリティ分野においては、今年度の上半期にフランスのNavya Mobility社の連結分も算入され、売上高は前年同期比で6パーセント増となりました。

また、10月7日には待望の新型自動運転EVバス「EVO3」をリリースしました。「EVO3」は、Navya Mobility社製の自動運転ソフトウェア「Navya Drive」を搭載し、刷新された自動運転センサセットによって、360度の視野と技術的な冗長性を備えています。

さらに、機械学習とAIを組み込んだアルゴリズムにより、サイトマッピング機能の向上、障害物回避、車線変更、信号・緊急車両の認識など、複雑な都市環境での走行性能を向上させました。

当社の調査によれば、日本初となる複数自治体、具体的には岐阜県東濃5市(恵那市、多治見市、中津川市、瑞浪市、土岐市)および下呂市の6自治体における広域連携による自動運転の実証運行が採択されるなど、今後の社会実装が本格化していきます。

これにより、今後のスマートモビリティビジネスの拡大に弾みがつくことを期待しています。

人的資本の最大化

最後に、経営基盤についてご説明します。人的資本の最大化においては、次の10年を見据えた人財開発体系として取り組みを強化しています。サービス・ソリューションカンパニーへの変革を進める上で、人財開発として、昨年度は職種を価値向上職・変化創出職・専門職に変更するなど、人事制度改革を実施しました。

今年度は、人財育成を「Macnica University」という名のもとに体系化・強化を進めています。具体的には、人財マネジメントの強化として、階層別の育成プログラムをさらに充実させ、事業マネジメントの強化として、専門性教育プログラムを大幅に刷新しました。加えて、デジタル変革のために必要なDX人財の育成を徹底的に行い、社内DXの推進を加速していきます。

こうした取り組みにより、人財の強化とキャリアチェンジの柔軟性を高め、人的資本の流動性を促進し、多様なプロフェッショナル人財を創出するとともに、社員のキャリアオーナーシップにつなげていきます。

また、このような人的資本の最大化の取り組みが評価され、今年度は「キャリアオーナーシップ経営AWARD 2025」の大企業部門において、人事/HRの変革部門で最優秀賞を受賞しました。

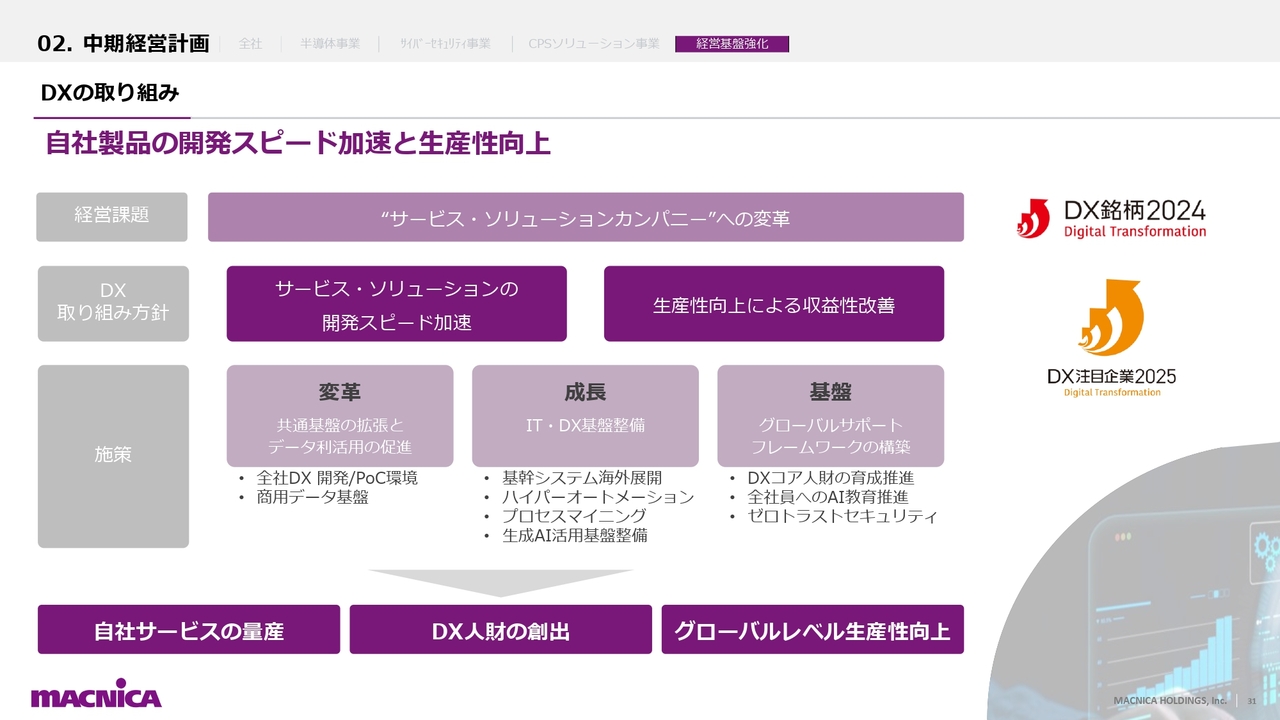

DXの取り組み

DXの取り組みも引き続き強化しています。サービス・ソリューションカンパニーへの変革を進めるにあたり、サービス・ソリューションの開発スピードを加速させ、生産性向上による収益性改善を基本方針として、ビジネスの変革・成長・基盤の3つの施策を実行していきます。

ビジネスの変革を支えるテーマとして、共通基盤の拡張とデータ利活用の促進を目指した取り組みを進めています。社内におけるDX活用とDXによる商用サービス開発の両方で活用可能な共通基盤を構築済みで、多くのトライアルや開発に着手しています。

また、商用データ基盤も構築済みで、例えば自動運転管理のデータや、アグリテックのラボとして設置したコンテナ型の植物工場のセンサーデータなどを蓄積し、商用サービスへの展開を目指しています。

ビジネスの成長を支えるテーマは、IT・DXの基盤構築であり、基幹システムの海外展開、ハイパーオートメーション、プロセスマイニング、生成AI活用基盤の整備などを進めています。

ビジネスの基盤となるテーマでは、グローバルサポート・フレームワークの構築を目指し、DXコア人財の育成推進、全社員へのAI教育推進、ゼロトラストセキュリティを進めています。

これらの取り組みによって、自社サービスの量産、DX人財の創出、グローバルでの生産性向上へとつなげていきます。

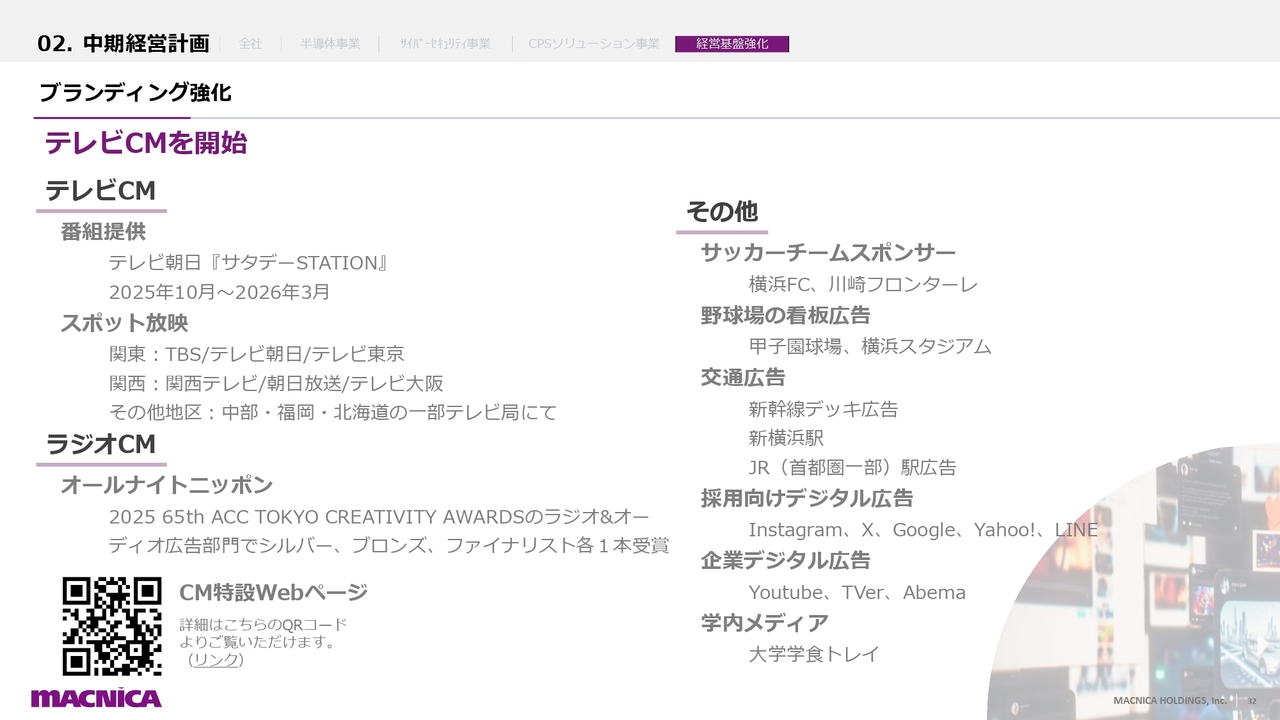

ブランディング強化

ブランディングに関しては、テレビCMを開始しました。昨年はスポットでテレビCMを放映しましたが、今回はテレビ朝日の『サタデーステーション』において、来年3月までCMが流れます。さらに、スポットとしてさまざまな番組のCMにも登場しており、先日もビジネスパーソンがよく視聴する朝のニュース番組で放映されました。

採用サイトも大幅に刷新しました。テレビCMの効果もあって、早くも採用サイトへのアクセスが大幅に増加しています。投資家さまやお客さまに加え、採用面でも大きな効果が期待されます。

また、4月から開始していた『オールナイトニッポン』のラジオCMでは、3本のコンテンツが「2025 65th ACC TOKYO CREATIVITY AWARDS」のラジオ&オーディオ広告部門 Aカテゴリ-でACCシルバー、ACCブロンズ、ACCファイナリストを受賞しました。

その他にも、プロスポーツスタジアムの看板広告に加え、都市部主要駅のホームでの交通広告、新幹線デッキでの広告、大学学食のトレイ広告などを活用し、ブランディングを強化しています。

IR活動の強化

IRにおいては、従来の投資家面談に加え、IRイベントを強化しています。統合報告書説明会では、単にその報告書の内容にとどまらず、一橋大学の伊藤先生とカディラキャピタルマネジメント社の清水さまをお招きし、さまざまな視点から人的資本や企業文化の重要性について議論しました。

また、この説明会では、弊社の筆頭社外取締役である大森のインタビューセッションを設けました。社外取締役が公の場で語るイベントは、当社ではこれが初めてです。

それ以外にも、CrowdStrike社の取締役会長であるGerhard氏を迎え、サイバーセキュリティ市場の動向に関する対談セッションを実施しました。また、ユーザーベース社のイベントでは、当社のIRの取り組みについてご説明し、いずれのイベントもご好評をいただきました。

さらに、統合報告書「LIMITLESS 2025」では、日英同時リリースを行い、海外投資家のみなさまへのスピード感を持った開示を実現しました。今後も国内・海外ともにIR活動に力を入れていきます。

経営基盤強化

この上半期において、当社は経営基盤の強化に向けたさまざまな取り組みを実施し、スライドにまとめた活動実績を達成しました。赤字で示された部分が、上半期の取り組みや認定・受賞内容です。

また、この数年間にわたり、経営基盤強化の一環として、さまざまな方針やポリシーの策定を行い、それらのステートメントを外部に公開してきました。これらは主に投資家やESG評価機関の方々が手間なくご覧いただけるよう、GRIスタンダードを参照しながら情報開示を進めてきました。

これに伴い、どの情報がどこにあるのか、またESGの取り組みがどの程度進んでいるのかをわかりやすくご覧いただけるよう、当社のホームページを改良しました。

そのほかにも、さまざまな取り組みを行い、外部から高い評価をいただきました。今後もさらなる経営基盤の強化に取り組んでいきます。

ご説明は以上です。ご清聴ありがとうございました。

質疑応答:販管費増加の要因と下期の販管費マネジメントについて

司会者:「第2四半期の販管費が第1四半期比で増加していますが、要

新着ログ

「卸売業」のログ