ライズ・コンサルティング・グループ、1Q売上は前年同期比+31.5%成長と、好調な滑り出し

AGENDA

北村俊樹氏:株式会社ライズ・コンサルティング・グループ代表取締役CEOの北村です。それでは私より2026年2月期の第1四半期決算についてご説明します。

こちらが本日の目次となります。4月に実施した通期決算説明会では、2026年2月期の成長戦略、重点施策および今期から開始した中期経営計画などについてご説明しましたが、この第1四半期については、主に数字面のご報告となりますので、投資家のみなさまが気になるポイントを中心に、丁寧に説明していきたいと思います。よろしくお願いします。

2026年2月期 1Q 決算ハイライト

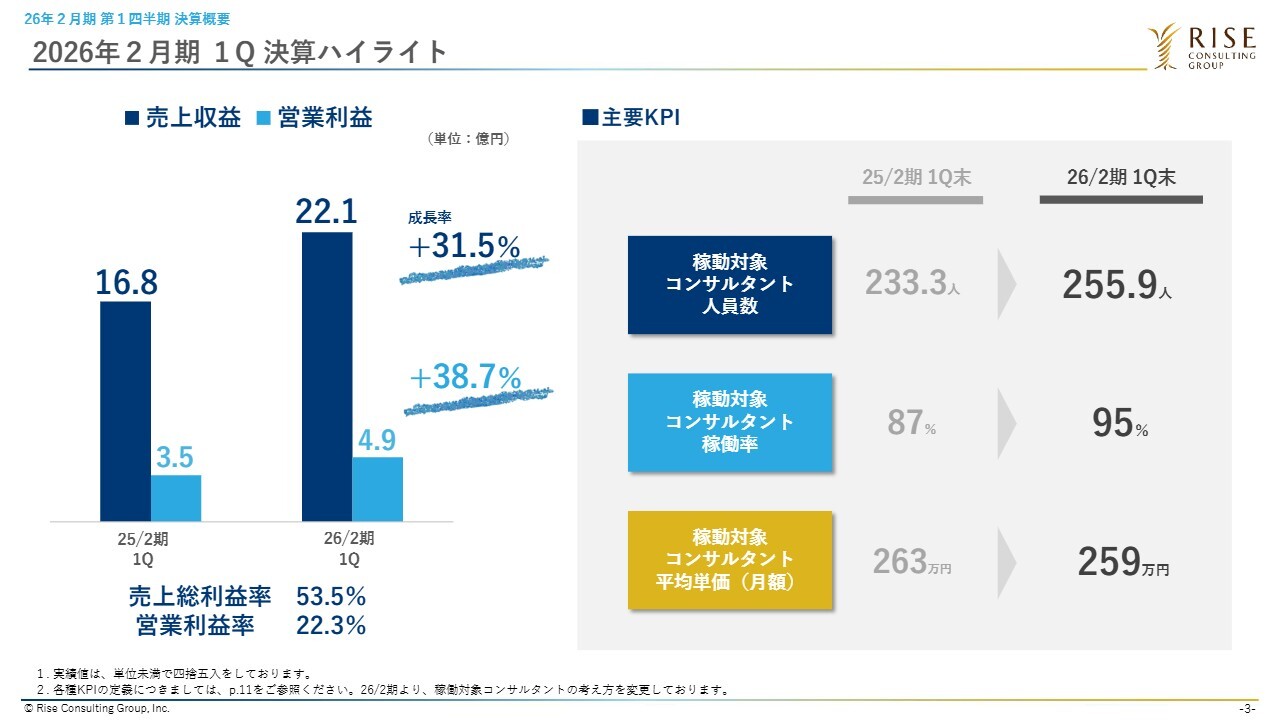

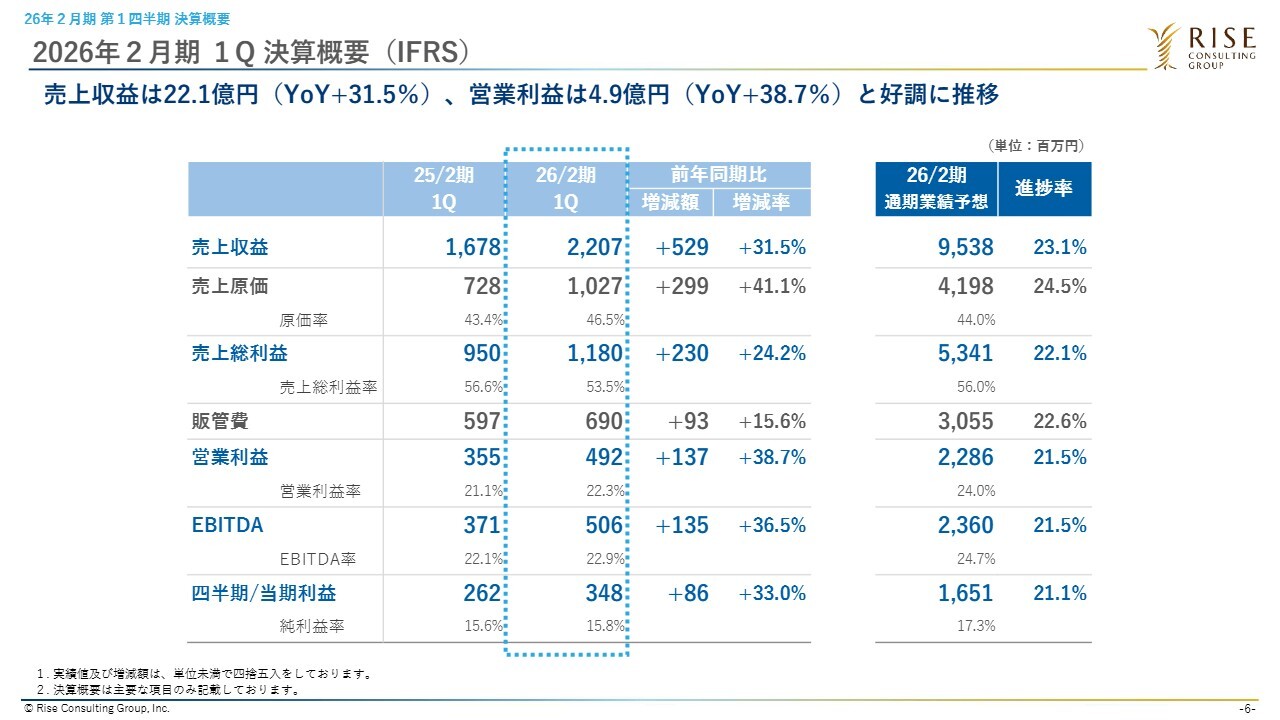

こちらは第1四半期の決算ハイライトです。売上収益は22.1億円で、前年同期比31.5パーセントの成長となりました。営業利益は4.9億円で、前年同期比38.7パーセントの増益となり、非常に良いスタートを切れたと思います。

スライド左下に記載のとおり、売上総利益率は53.5パーセント、営業利益率は22.3パーセントです。詳細については後ほど説明しますが、売上総利益については前年第1四半期と比べて約3ポイント下がっています。ただし、2026年2月期の当四半期の計画と比較すると、若干上振れて推移しており、想定どおりの数字です。

営業利益率については、当社は下期偏重のビジネス構造のため、第1四半期は例年緩やかなスタートとなりますが、前年および今期の計画と比較しても上振れて推移しています。

右側に示しています主要KPI(稼働対象コンサルタント人員数、稼働対象コンサルタント稼働率、稼働対象コンサルタント平均単価)も堅調に推移しています。4月の通期決算説明会でお伝えしたとおり、2026年2月期より稼働対象の考え方を一部変更しています。そのため、前年比較ではわかりづらい部分があるかもしれませんが、後ほどあらためて説明します。

2026年2月期 1Q 決算エグゼクティブサマリ

エグゼクティブサマリです。繰り返しとなりますが、売上収益は前年同期比31.5パーセントの成長、営業利益は前年同期比38.7パーセントの増益となりました。第1四半期の計画を上回る結果で、通期に向けて非常に良いスタートを切れたと考えています。

日本企業の多くは、4月から会計年度をスタートすることが多いため、当社の第1四半期は比較的緩やかにスタートし、稼働率も高くなりづらい特徴があります。しかし、前期末においては、年度末需要に対応しつつも、4月以降も継続するような案件を中心に獲得するよう努めました。また、年明け頃から案件の仕込みを先行して進めてきたことで、例年と比べて非常に良いスタートを切ることができたと考えています。

当社は下期偏重の傾向にありますが、そのような中でも進捗率は現在23.1パーセントと、前年と比較して良好な状態にあると考えています。

粗利率についても、先ほど説明したとおり計画どおり進んでいます。一方で、前年と比較すると3ポイントほど下落していますが、これは大きく2つの要因があります。

1つ目は、昇給の影響です。前期末は退職率がやや高かったため、いくつかの施策を講じる中の1つとして、コンサルタントの待遇改善を実施しました。当社では例年、昇給率を高めに設定していますが、2026年2月期はさらに踏み込んで、より高い昇給率を確保しました。

その結果、短期的には売上原価が増加し、それが粗利率を前年と比較して押し下げる要因となっています。ただ、これらは計画には織り込まれていますし、単価の引き上げも徐々に進めていますので、第2四半期以降の粗利率は、徐々に改善傾向に向かうと見込んでいます。

2つ目は、需要が好調な中、外注を多く活用した点が理由です。コンサルタントの採用やアサインはうまく進んだものの、それ以上に需要が高まっていたため、第1四半期から外注を積極的に活用しました。

これら2つの要因により、前年と比較して粗利率は約3ポイント低下しています。ただし、これは今期の事業計画を策定するタイミングで想定していたものであり、第1四半期は計画どおり進捗している状況です。

販管費については、売上が伸びている中でも、採用費やさまざまな経費を適切にコントロールしたことにより、計画の範囲内で推移しました。その結果、営業利益は計画を上振れて進捗しています。

主要KPIについては、次のスライドで詳細を説明しますが、まずコンサルタント人員数(稼働対象)については計画を上回って進捗しています。2026年2月期の採用計画は昨年より高い目標値を設定していますが、第1四半期の採用は順調にスタートできたと考えています。

稼働率(稼働対象)については、第1四半期においては需要が上振れていたこともあり、95パーセントと非常に高い数値となっています。

平均単価(稼働対象)に関しては、若手メンバー層の採用およびアサインが積極的に進められたことが、単価を押し下げる要因となり、前年および計画を若干下回る水準となっています。

ただし、下期に向けては単価アップを図るとともに、上位レイヤーの採用を含む全体のポートフォリオを意識した採用活動を引き続き進めることで、改善に向けた進展が期待できると考えています。

最後にトピックスとして、みなさまの関心が非常に高いと思われるSHIFT社との資本業務提携について記載しています。当社の第1四半期は5月末までとなりますが、SHIFT社との資本業務提携に関しては、4月4日に開示を行い、正式な株式異動が完了したのは4月24日です。

法規制等の関係上、株式異動後に初めて現場レベルのコミュニケーションを開始できるという状況であったため、5月中旬に先方の丹下社長を交えてキックオフを行いました。それ以降、当社が社内で活用している「Teams」において、SHIFT社の各ステークホルダーを巻き込んでグループを組成し、スピード感を持ちながら柔軟性高く、密にコミュニケーションを行っています。

SHIFT社から提供されるパイプラインに関しては、大きく2つあります。

1つ目は、SHIFT社が保有しているアカウントにおけるテストやIT領域の周辺に係る構想策定、BPR、PMOなどのいわゆる上流領域の業務について、業界やアカウント、テーマごとに引き合いをいただいています。

2つ目については、SHIFT社が保有する各種プロダクトの導入支援に関する部分です。例えば、「EVAC」という企業価値向上を目的としたサービスや、「ワスレナイ」というIT資産管理の無償SaaSツールがあります。これらの製品導入時における上流の戦略案件や業務整理といったBPR領域支援に関して、協議を行っています。

2026年2月期 1Q 主要KPIハイライト

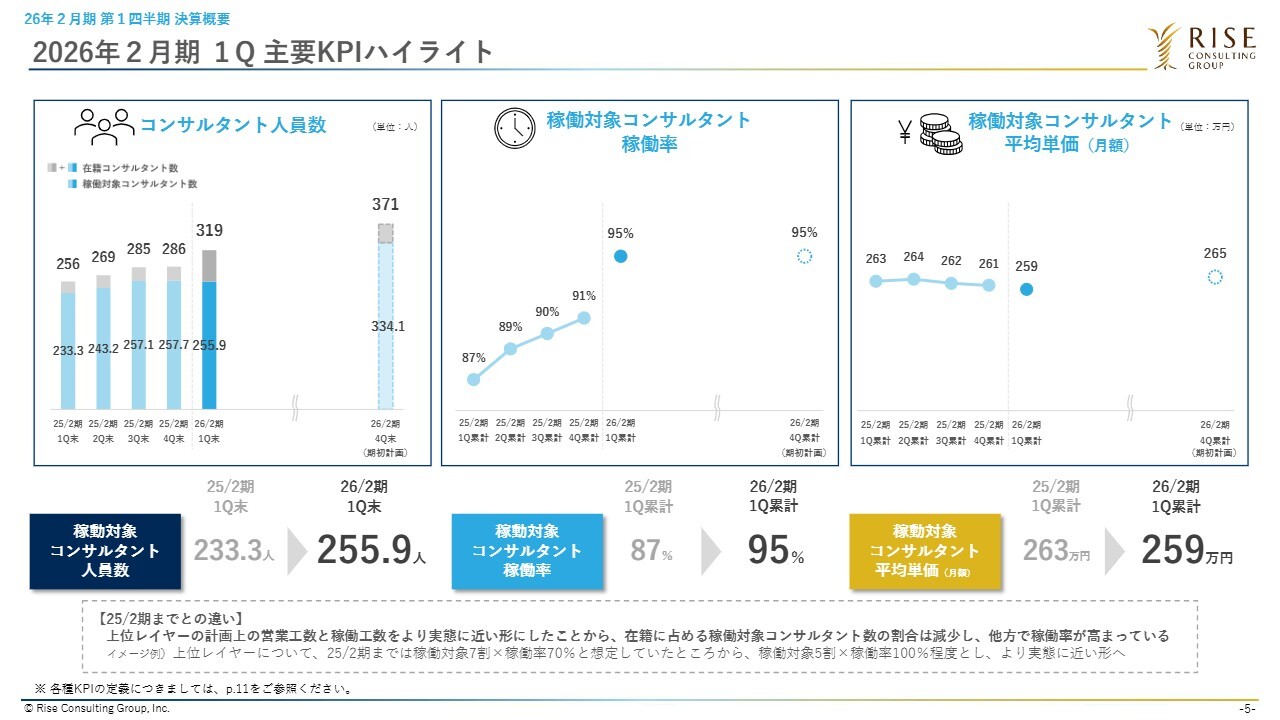

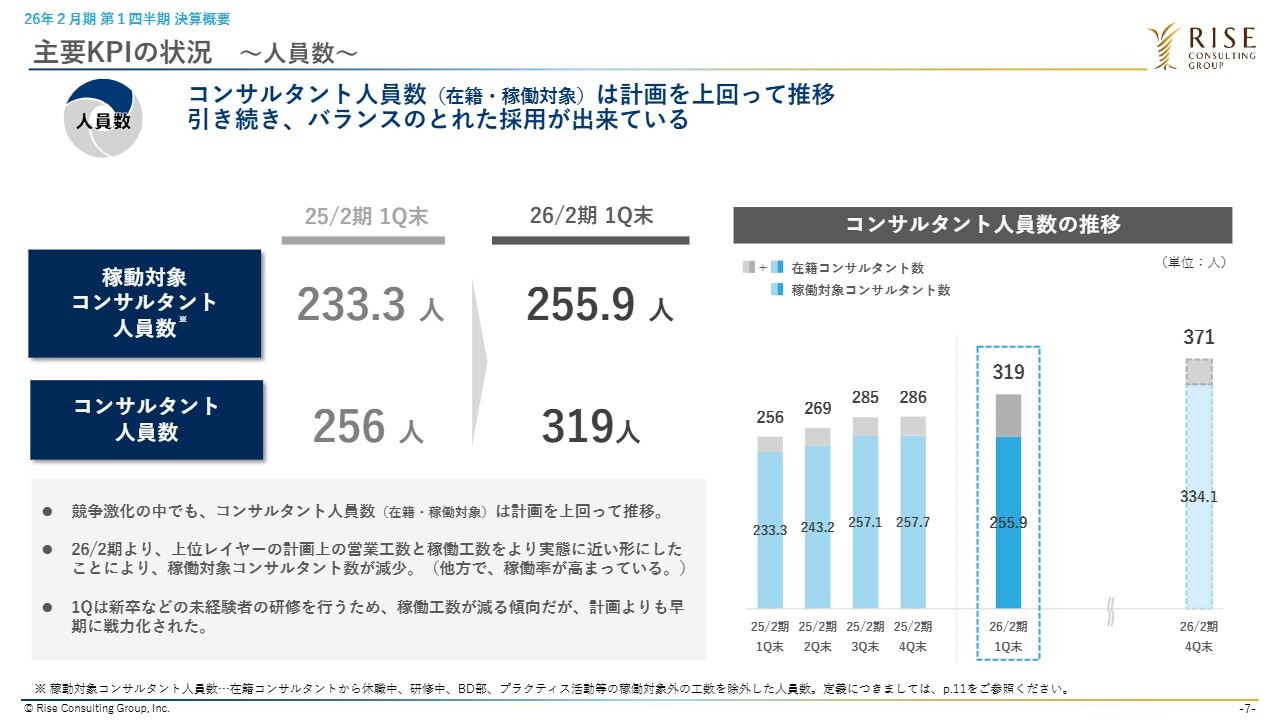

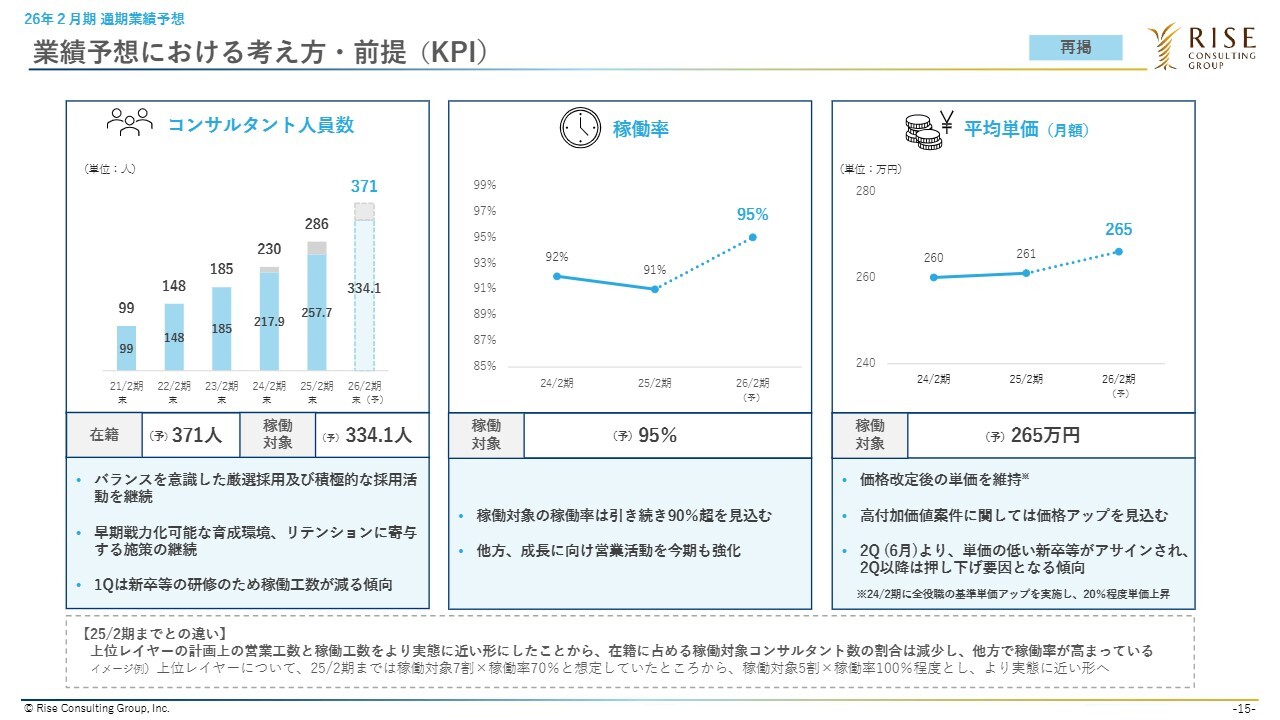

こちらは主要KPIの状況です。左側はコンサルタント人員数となります。第1四半期の在籍コンサルタント数は319人で、前期末から33人増加しており、計画どおりに進んでいます。

加えて、稼働対象コンサルタントについてですが、いくつかみなさまに再度ご理解いただきたい部分があります。

前期末と比較すると、稼働対象コンサルタント人員数はほぼ変わらず、実際には約2名減少しています。また、前年の第1四半期と比較すると、在籍コンサルタント数の伸びほどには、稼働対象コンサルタント数は増えておらず、その増加は20名程度にとどまっています。この要因については、下段の「25/2期までとの違い」という部分でこれまでご説明してきた点が大きく影響しています。

2025年2月期までは、特に上位レイヤーの稼働対象と稼働率の考え方において、例えば「稼働対象7割×稼働率70パーセント」という計画で予実管理を行っていました。しかし、実際には「稼働対象5割×稼働率100パーセント」というかたちのほうが実態に則しており、経営陣としても管理しやすいとの判断から、2026年2月期の期初より稼働対象に関する考え方の変更を行っています。

この変更が、稼働対象コンサルタント人員数を押し下げる要因となっています。前年との比較において投資家のみなさまにはわかりづらい部分が生じてしまい、ご迷惑をおかけしています。ただし、在籍人数を見ていただければわかるとおり顕著に伸びているため、この点はご安心いただければと思います。

中央の稼働対象コンサルタント稼働率についても、2026年2月期からの稼働対象の考え方の変更により、構造上、稼働率が上昇するような数字となっています。前期末と比較すると大きく上昇しているように見えますが、実感値としては前年の稼働率とおおむね同等程度です。

前年から強化したプラクティスやビジネスディベロップメント部の営業工数など、稼働対象外となっている部分で営業活動を行いながら、稼動対象の範囲で高い稼働率を実現していきます。引き続き、この方針で期末に向けてしっかりと推進していきたいと考えています。

右側の稼働対象コンサルタント平均単価については、前年と比較して多少下がっていますが、これはトレンドとして下がっているわけではなく、期初の人員構成によるものとご理解ください。役職ごとに見ると、若干の変動はあるものの、平均単価は前年とほぼ同等であり、基本的には下がっていません。

全体として平均単価が下がっている要因としては、この第1四半期に新卒や第2新卒等のアナリストが多く採用されており、彼らが想定より早くアサインメントできたためです。通常であれば、彼らの有償稼働は6月頃から本格化しますが、今期においては彼らのうち半数程度が5月から有償稼働を開始しており、むしろポジティブな状況が見られます。ただし、若手のアサインが増えることで、計画に対して平均単価が若干押し下げられる要因になったとご理解いただければと思います。

2026年2月期 1Q 決算概要(IFRS)

こちらは決算概要です。売上については進捗率が23.1パーセントで、前年同期比31.5パーセントの成長を記録しました。売上総利益率が前年に比べて低下したことについては、先ほどお伝えした昇給率を前年に比べてさらに強化した点や、第1四半期の高い需要に対応するため、内部人材の活用に加えて外注活用を高めた点が要因となっています。ただし、これらは計画の範囲内で進行中です。

営業利益についても、前年同期比で38.7パーセント増益し、約5億円の営業利益を創出しました。引き続き、下期にかけて順調に積み増していきたいと考えています。

主要KPIの状況 ~人員数~

主要なKPIであるコンサルタント人員数、稼働率、平均単価の詳細についてです。

主要KPIの状況 ~稼働率・平均単価~

基本的に、先ほどの主要KPIの部分で説明した内容になりますので、ここでは説明を割愛します。

営業費用 (売上原価+販管費) について

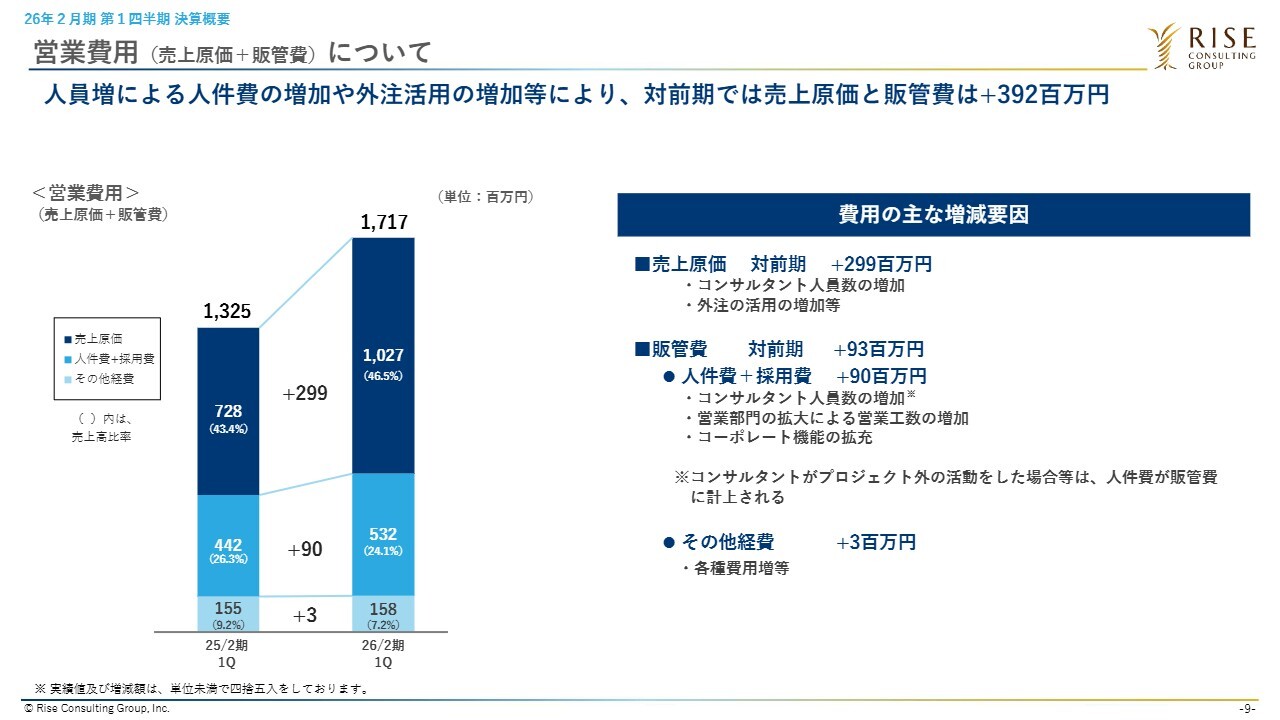

こちらは営業費用の構造です。金額は売上の増加に比例していますが、内訳について特段大きな変化はなく、例年どおりのトレンドで推移していると考えています。売上原価が前年と比較して比率が高まっている点については、これまでのご説明のとおりです。

また、人件費プラス採用費の部分についても、コンサルタント人員数の増加や営業部門の拡大による営業工数の増加、またコーポレート部門の人員増により、前年と比較して増加していますが、特段大きな変化はなく推移していると考えています。

その他経費についても、2026年2月期第1四半期において特殊な費用は発生しておらず、例年どおりであるとご理解いただければと思います。

財政状態計算書(BS)

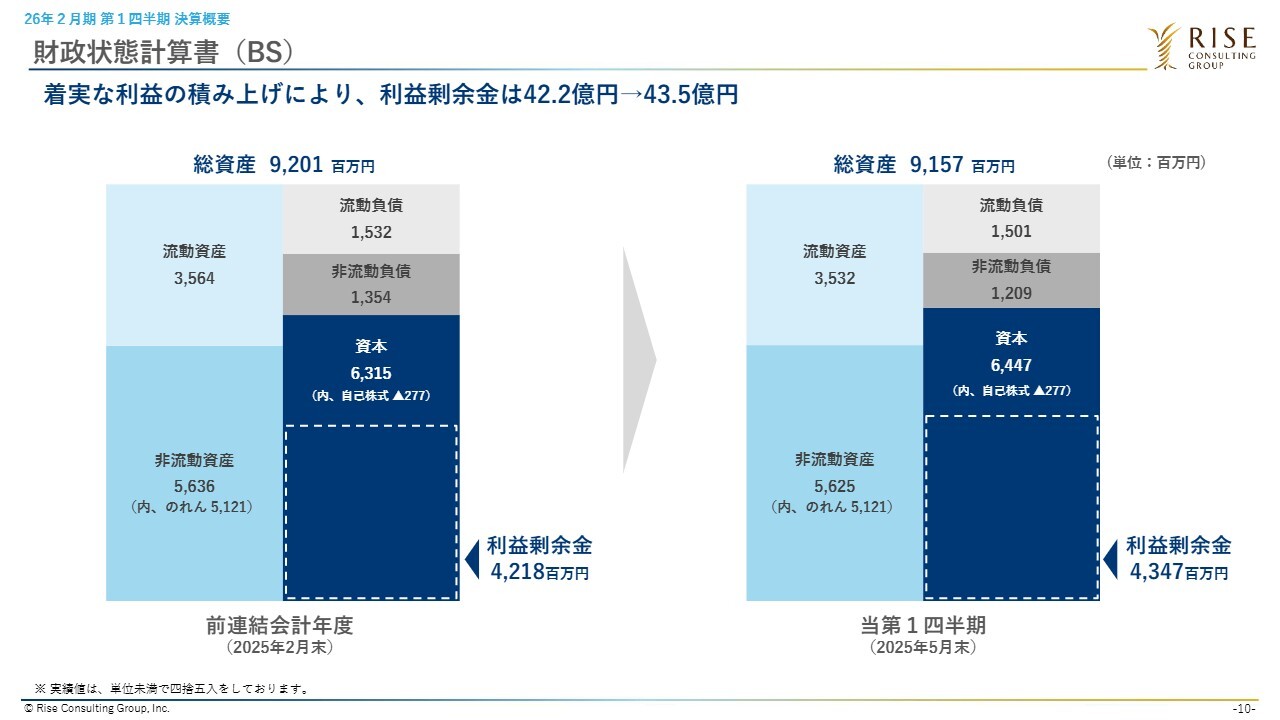

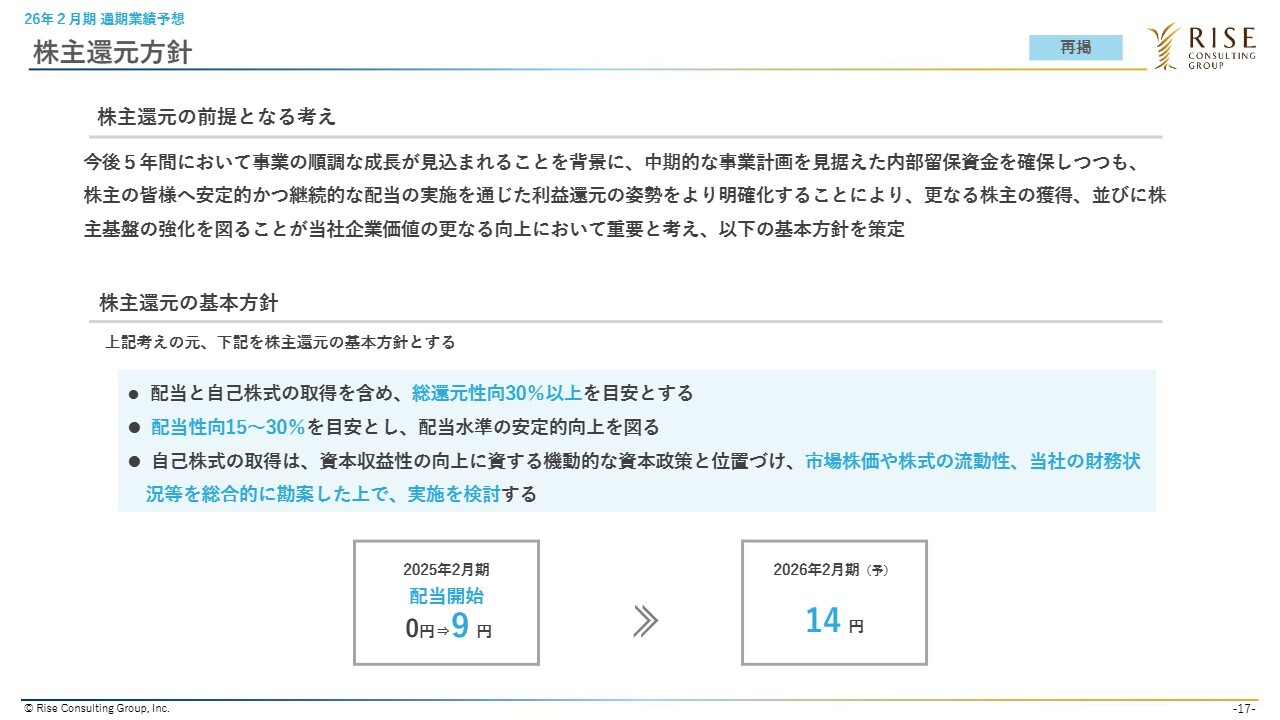

B/Sについて、利益剰余金は順調に積み増しできています。そのため、前期から開始した配当に関しては、今期も配当性向を高められるよう努めていきたいと考えています。

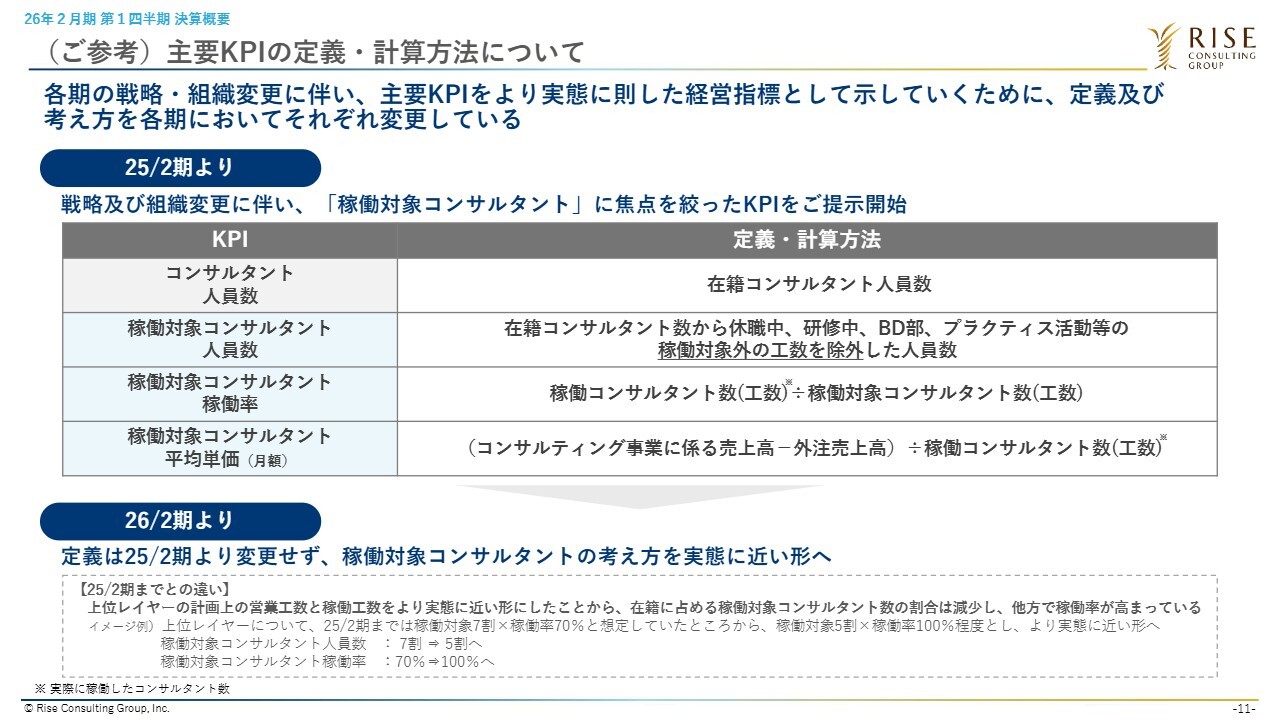

(ご参考)主要KPIの定義・計算方法について

主要KPIの計算式については、先ほどご説明した内容をあらためて言語化していますので、お時間のある際に再度ご確認ください。

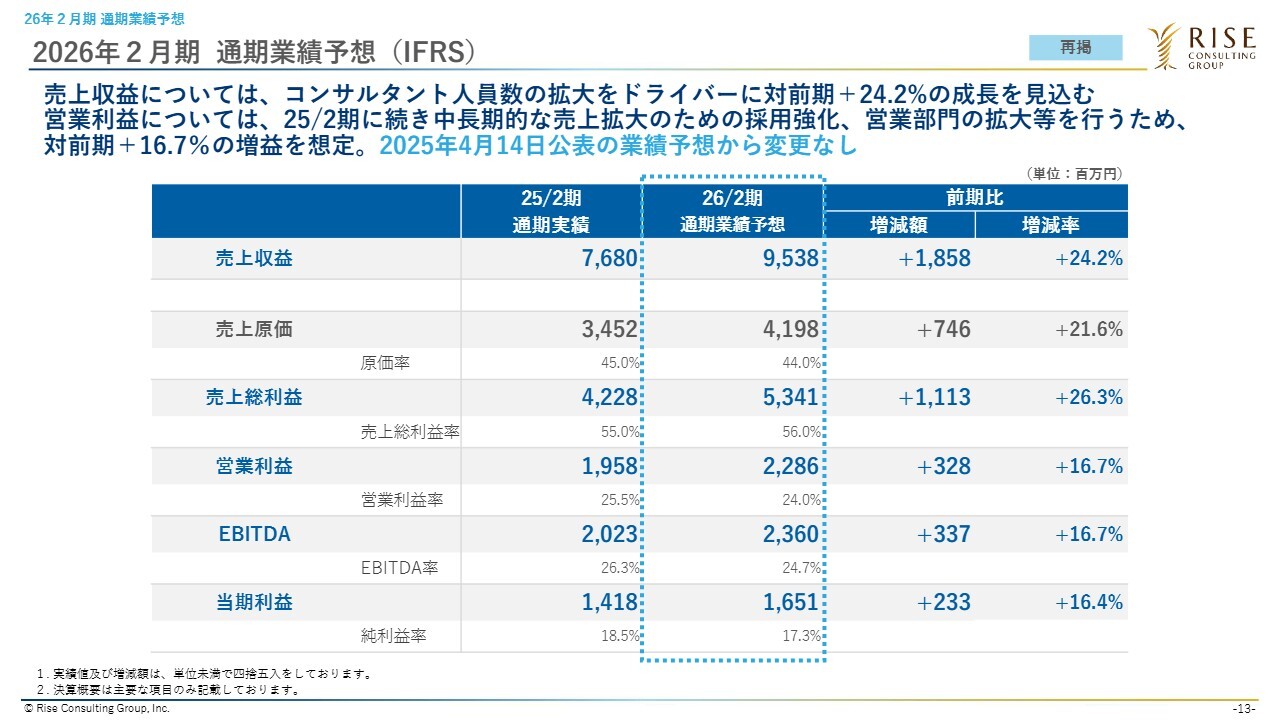

2026年2月期 通期業績予想(IFRS)

続いて、2026年2月期の通期業績予想についてです。第1四半期は非常に良いスタートを切ることができましたが、現時点では計画値の変更はありません。

期末に向けて、下期偏重の中で高い目標値を掲げているため、まずは第2四半期を含めて、着実に計画の達成を実現していきたいと考えています。

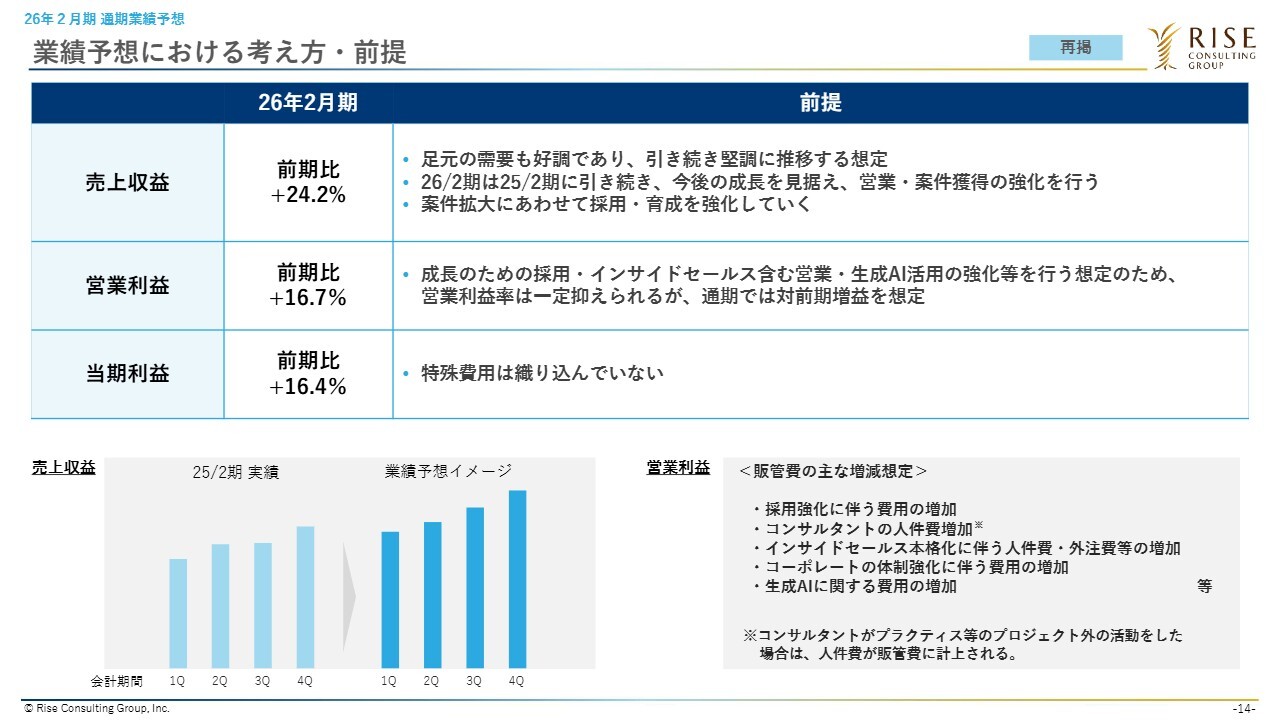

業績予想における考え方・前提

業績予想についての考え方・前提として、1点補足します。左下の棒グラフをご覧ください。

売上収益の会計期間ごとの推移イメージについてですが、例年の傾向として、前年の第4四半期と比較すると、第1四半期は若干数値が下がるか、同水準で推移するのが当社ビジネスの特性上一般的です。

しかし、2026年2月期の売上収益については冒頭で説明したとおり、前期の第4四半期の会計期間の売上収益を上回っており、非常に良いスタートが切れたと考えています。

業績予想における考え方・前提 (KPI)

こちらも主要KPIの部分です。当社の重要な指標であるコンサルタント人員数(稼働対象)、稼働率(稼働対象)、平均単価(稼働対象)について、それぞれしっかりと計画を達成していきたいと思います。

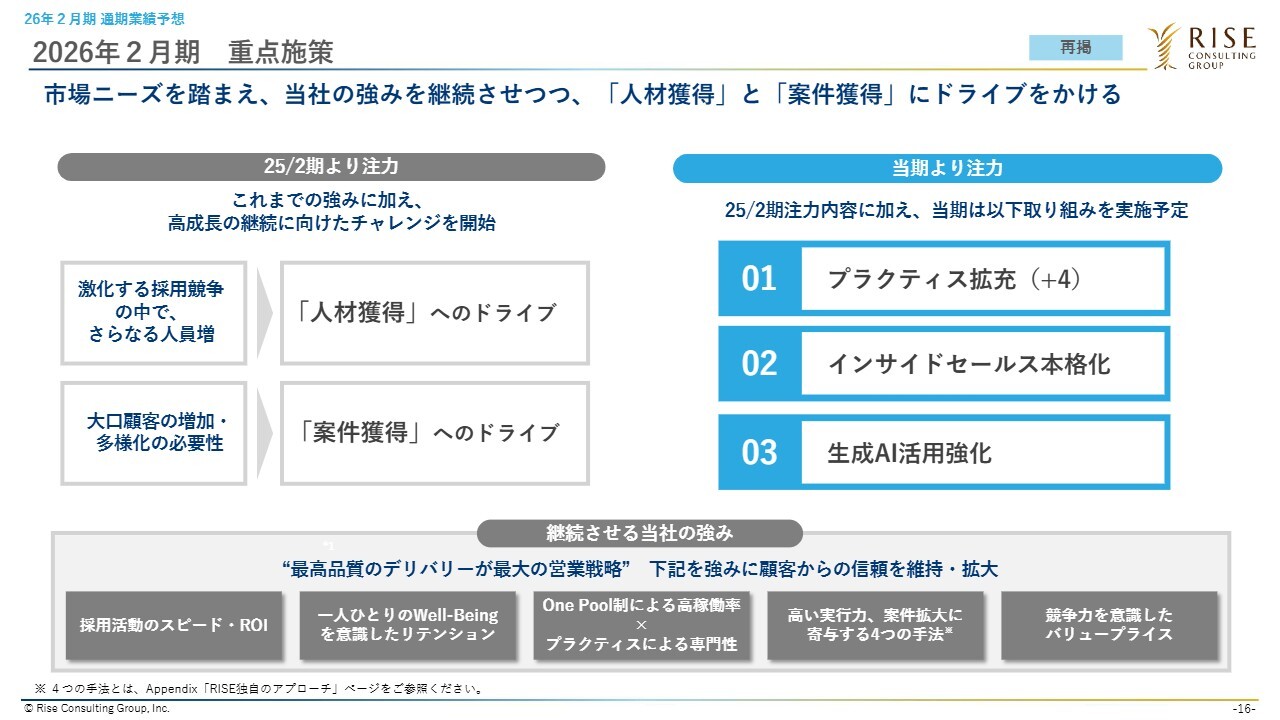

2026年2月期 重点施策

重点施策については、4月にご説明したとおりです。当社はまだ成長フェーズにあり、前期より開始した「人材獲得」と「案件獲得」の2つに徹底的にこだわりつつ、2026年2月期はそれを補完するかたちでプラクティスの拡充やインサイドセールス部隊の本格化、さらに社内での生成AI活用の強化を進めています。

この生成AI活用の強化は私がリードしている施策であり、付加価値の向上、生産性の向上、さらにはお客さまへのサービス範囲の拡大を目指し、現在順次取り組んでいる状況です。

株主還元方針

株主還元方針については現時点で特段の変更はありません。

以降のAppendixについては、これまで説明・開示している内容となりますので、このプレゼンテーションでは割愛します。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ