ヨータイ、ASNFグループ入りで経営体制を強化 売上高は過去最高の293億円を記録

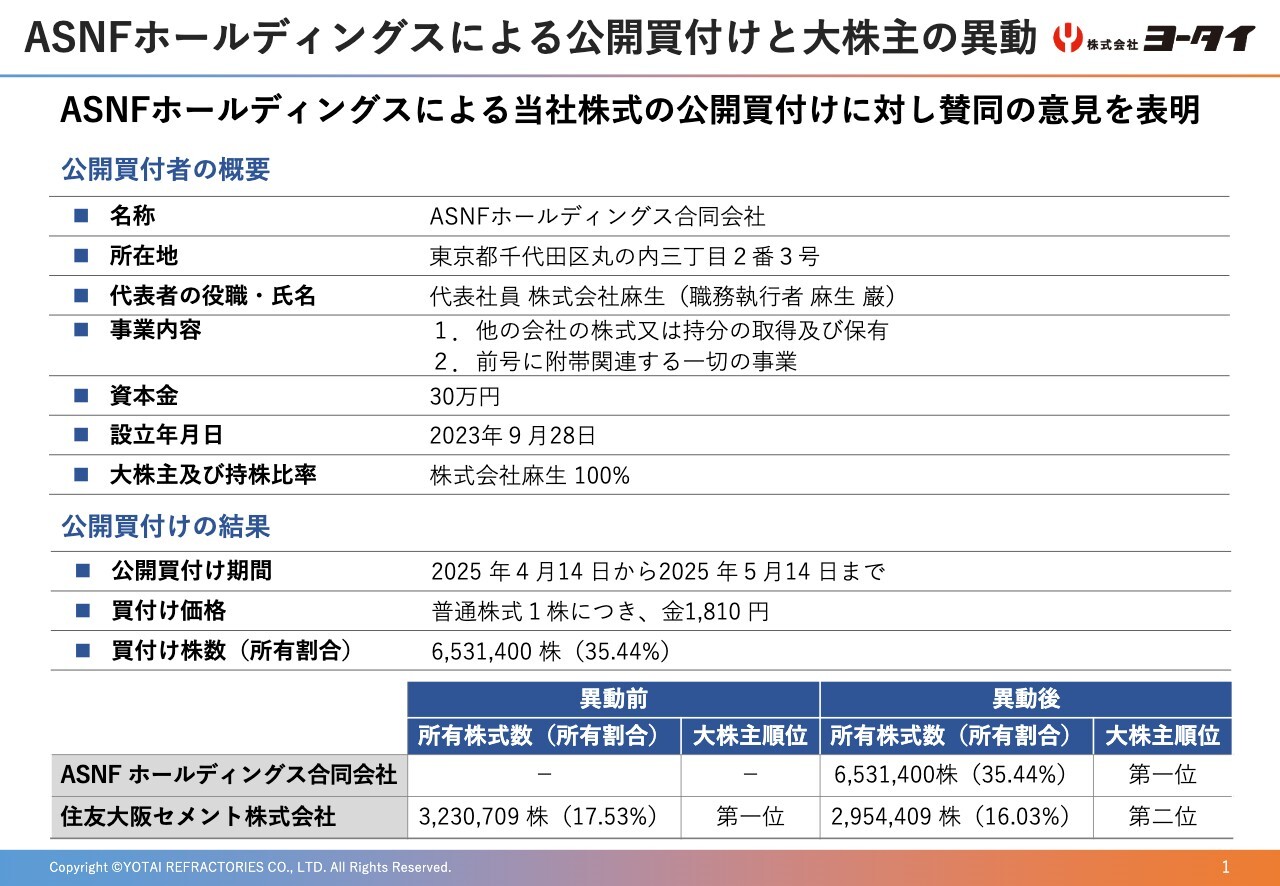

ASNFホールディングスによる公開買付けと大株主の異動

田口三男氏(以下、田口):代表取締役社長の田口三男です。本日はお忙しい中、当社の決算説明にご参加いただき、誠にありがとうございます。最初に私から、当社に対して行われたTOBの内容と結果についてご説明します。

すでに開示したとおり、当社は、ASNFホールディングス合同会社による当社の普通株式に対する公開買付けに関して、賛同の意見を表明しました。ASNFホールディングスは、株式会社麻生の出資により、2023年9月28日に設立された合同会社です。

公開買付けは、2025年4月14日から2025年5月14日に行われ、653万1,400株、所有割合35.44パーセントの買付が行われました。その結果、当社の主要株主である筆頭株主およびその他の関係会社に異動が発生しました。

ASNFホールディングスが653万1,400株、所有割合35.44パーセントを持つ第一位株主となり、第1位株主であった住友大阪セメントが295万4,409株、所有割合16.03パーセントを持つ第2位株主となりました。

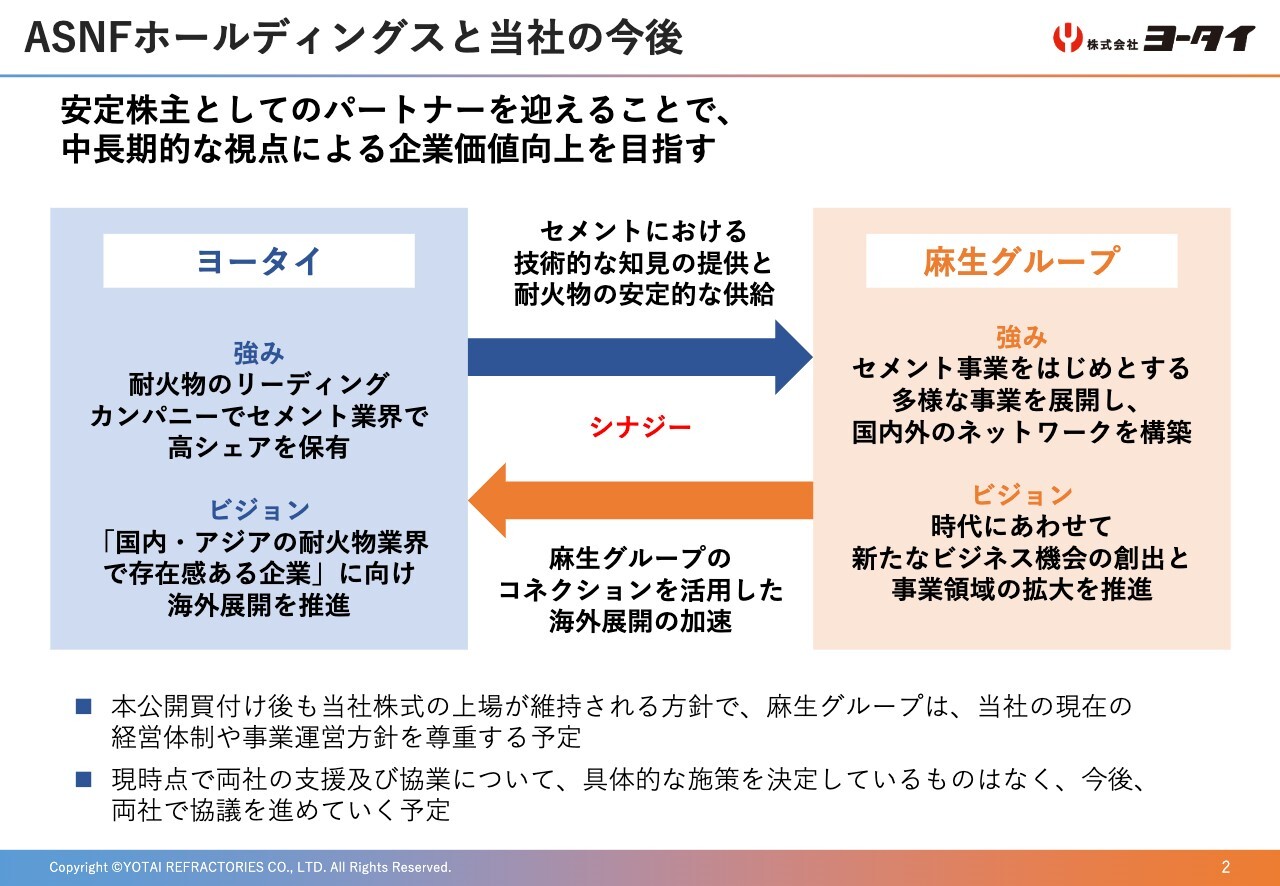

ASNFホールディングスと当社の今後

次に、ASNFホールディングスと当社の今後についてです。当社は、耐火物のリーディングカンパニーとしてセメント業界で高シェアを保有しており、2030年ビジョン「国内・アジアの耐火物業界で存在感ある企業」の実現に向けて海外展開を推進しています。

一方、麻生グループは、セメント事業をはじめとする多様な事業を展開し、国内外のネットワークを構築しており、時代にあわせて新たなビジネス機会の創出と事業領域の拡大を推進しています。

両社の連携を強めることで、麻生グループは、セメント事業において当社からの技術的な知見の提供を受けられることに加え、耐火物の安定的な供給を確保することが可能となります。一方、当社は、麻生グループの有する営業基盤やネットワークを活用でき、海外展開において麻生グループが有する国外の有力な企業グループとのコネクションを活用して海外展開を加速することが可能になります。

なお、現時点で両社の支援および協業について、具体的な施策を決定しているものはなく、今後、両社で協議を進めていく予定です。安定株主としてのパートナーを迎えることで、中長期的な視点による企業価値向上を目指します。

連結損益計算書

竹林真一郎氏:専務取締役本社業務部長の竹林です。それでは、私から2025年3月期の決算概要と2026年3月期の業績予想についてご説明します。

スライドでは、2025年3月期の連結損益を示しています。2025年3月期は売上高293億500万円、増減率は前期比0.6パーセントのプラスとなりました。価格改定に加え、窯業向けの大型案件および環境装置向けの受注増などが増収の要因となります。

経常利益は36億4,000万円、増減率は前期比1.7パーセントのマイナスとなりました。円安を主要因とする原燃料費の上昇、設備投資に伴う減価償却費の増加などが要因となります。

親会社株主に帰属する当期純利益は26億2,300万円、増減率は前期比32.4パーセントのマイナスとなりました。前期の連結子会社の持分譲渡、政策保有株式縮減による特別利益計上の反動などが要因となります。

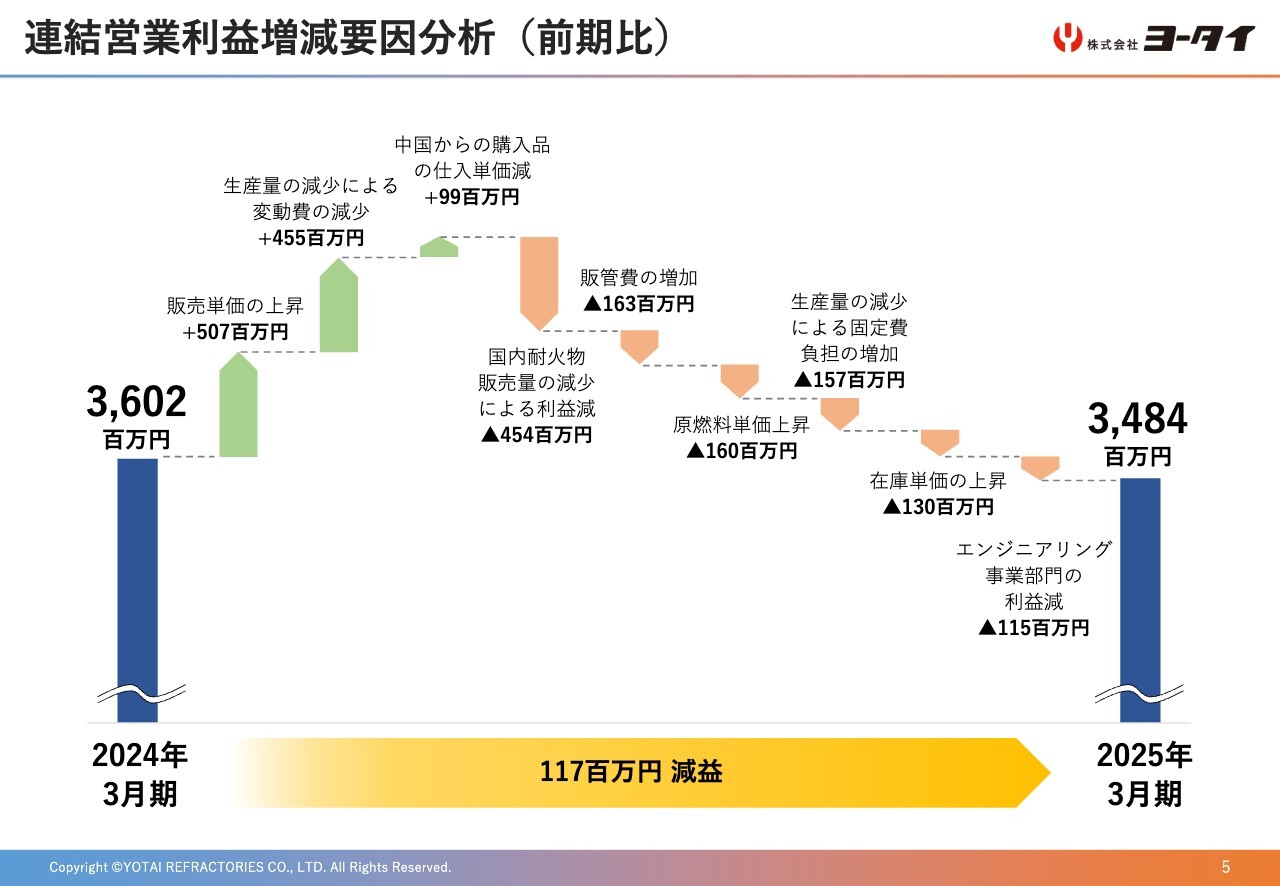

連結営業利益増減要因分析(前期比)

連結営業利益増減要因分析を示しています。2025年3月期は34億8,400万円、前期比1億1,700万円の減益となりました。

主な要因は、販売単価の上昇プラス5億700万円、生産量の減少による変動費の減少プラス4億5,500万円、中国からの購入品の仕入単価減プラス9,900万円、国内耐火物販売量の減少による利益減マイナス4億5,400万円、販管費の増加マイナス1億6,300万円、原燃料単価上昇マイナス1億6,000万円、生産量の減少による固定費負担の増加マイナス1億5,700万円、在庫単価の上昇マイナス1億3,000万円、エンジニアリング事業部門の利益減マイナス1億1,500万円となっています。

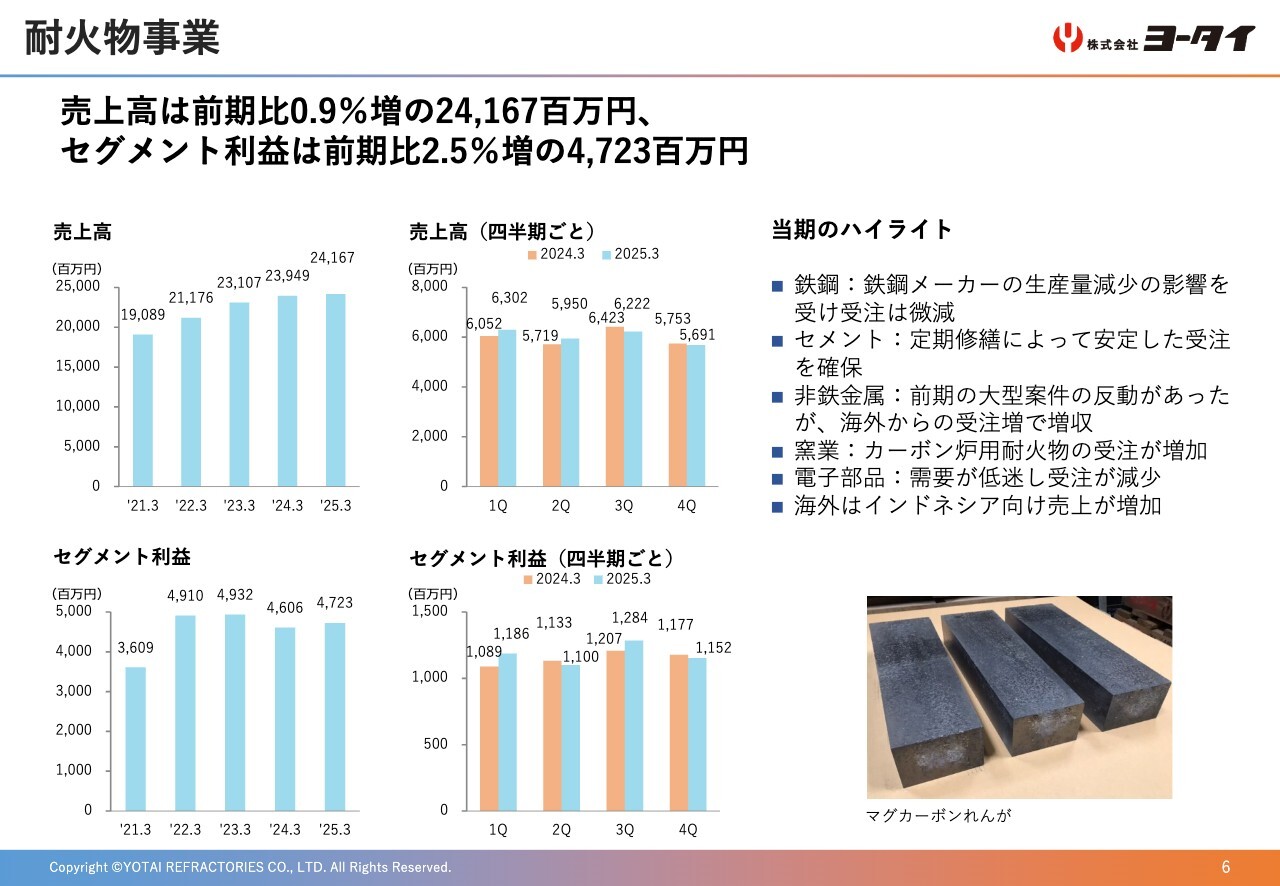

耐火物事業

耐火物事業における業績推移と当期のハイライトを示しています。売上高は前期比0.9パーセント増の241億6,700万円、セグメント利益は前期比2.5パーセント増の47億2,300万円となりました。

鉄鋼メーカーの生産量減少の影響を受けて鉄鋼向けの受注は微減となりましたが、他の業種からの受注が増加し、売上高、利益はそれぞれ前期比で微増となりました。当期のハイライトとしては、セメントは定期修繕によって安定した受注を確保、非鉄金属は海外からの受注が増加、窯業はカーボン炉用の耐火物の大型受注がありました。

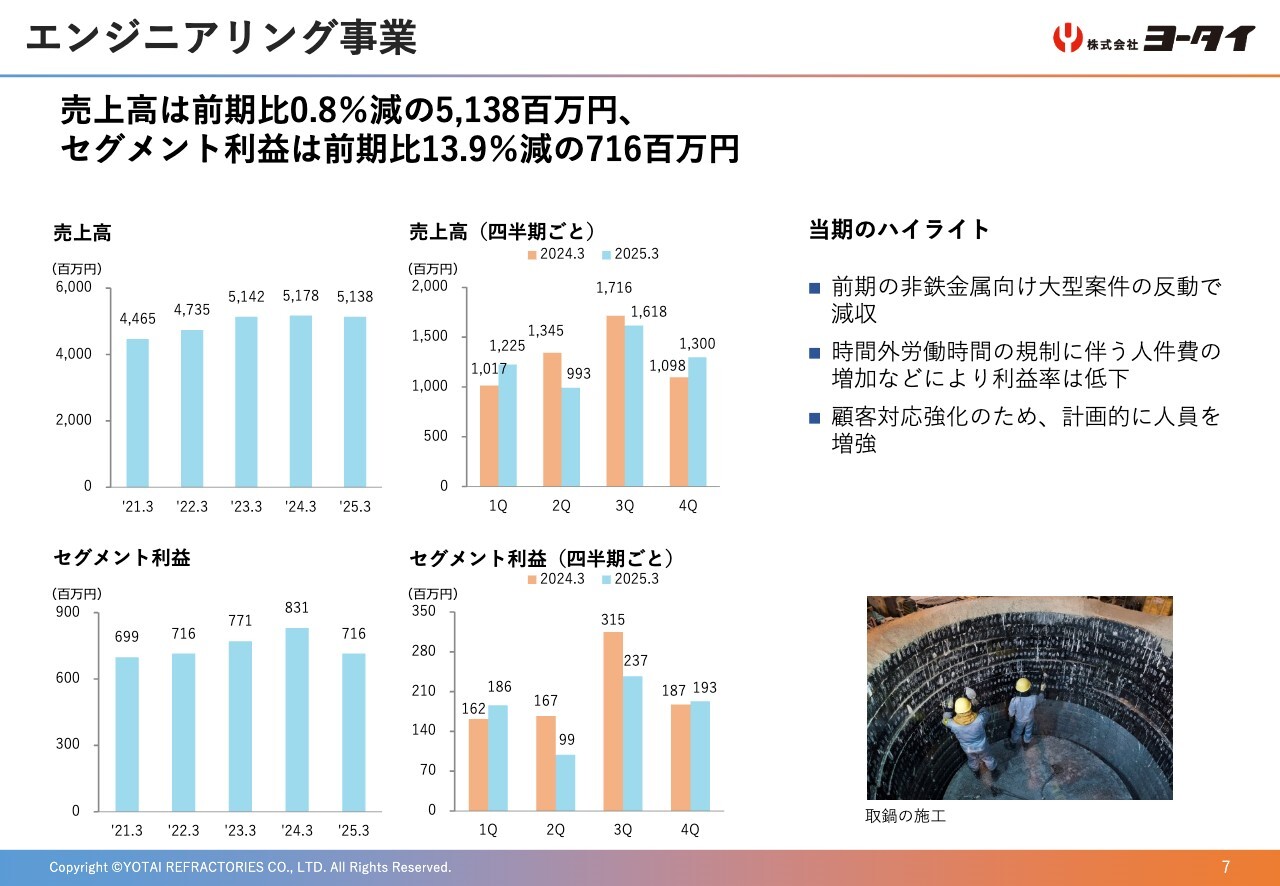

エンジニアリング事業

エンジニアリング事業における業績推移と当期のハイライトを示しています。売上高は、前期比0.8パーセント減の51億3,800万円、セグメント利益は前年比13.9パーセント減の7億1,600万円となりました。

当期のハイライトとしては、前期の非鉄金属向け大型案件の反動で減収となり、時間外労働の上限規制に伴う人件費の増加などにより利益率は低下しました。当期は厳しい業績となりましたが、中長期的には安定した需要が見込まれるため、計画的に人員を増強し、顧客対応の強化を図っています。

連結貸借対照表

連結貸借対照表を示しています。流動資産は295億8,400万円で、前期比16億7,500万円の減少となりました。主な要因は、受取手形および売掛金の減少18億600万円、原材料および貯蔵品の増加2億4,900万円となっています。

固定資産は117億9,400万円で、前期比5億2,200万円の増加となりました。主な要因は、建物および構築物の増加6億8,100万円となっています。建物および構築物の増加は、太陽光発電設備の導入などによるものとなっています。

総資産は413億7,900万円、前期比11億5,200万円の減少となりました。一方、負債については、流動負債は67億700万円で、前期比15億7,400万円の減少となりました。主な要因は、未払法人税等の減少5億200万円となっています。

固定負債は17億2,200万円で前期比400万円の増加となりました。主な要因は、長期借入金の増加1億7,000万円、退職給付に係る負債の減少2億1,900万円となっています。

純資産は329億4,800万円で、前期比4億1,700万円の増加となりました。主な要因は、当期純利益による増加26億2,300万円、自己株式の取得による減少8億4,900万円、剰余金の配当による減少19億6,200万円となっています。

この結果、自己資本比率は79.6パーセントとなり、前期比3.1ポイントのプラスとなりました。ROEは8.0パーセントとなり、前期比4.2ポイントのマイナスとなりました。

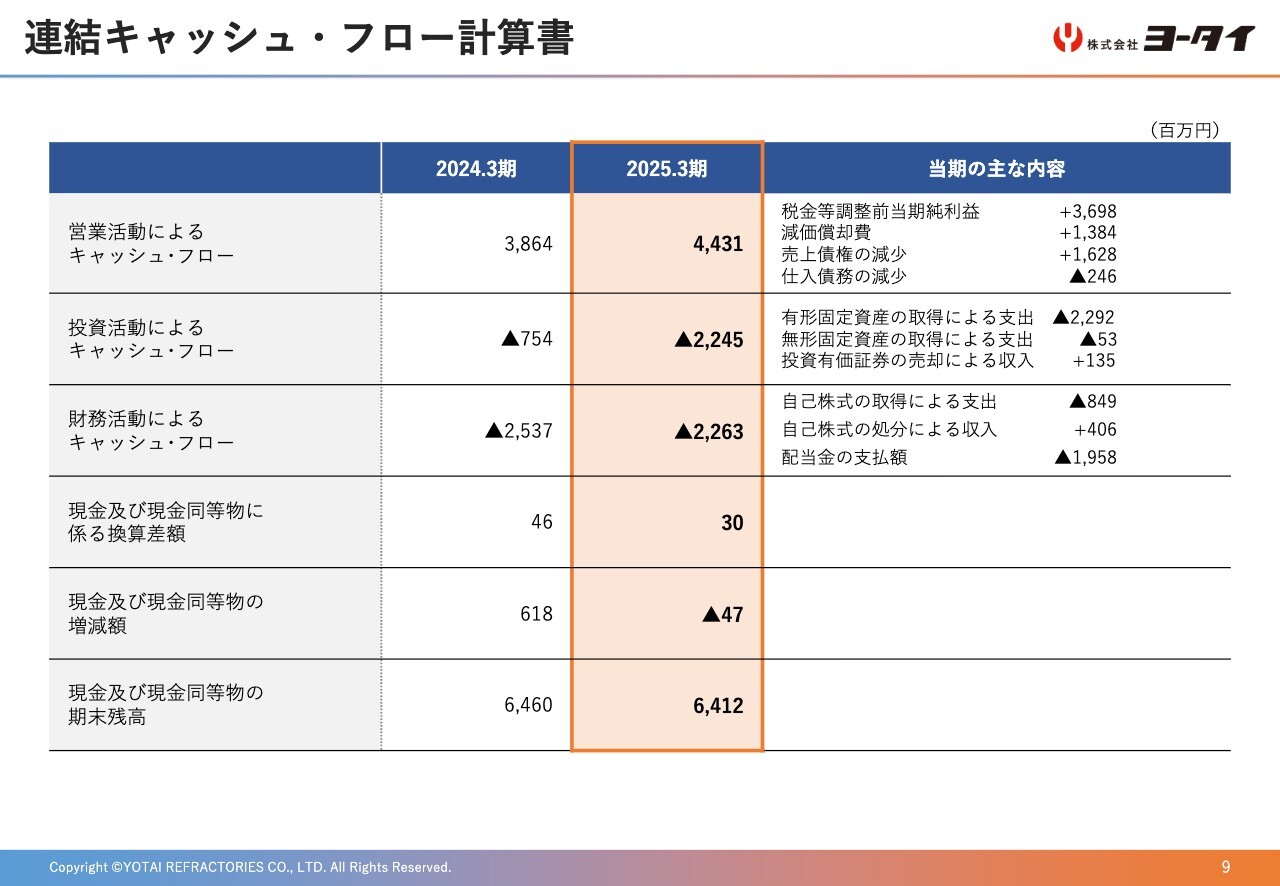

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書を示しています。営業活動によるキャッシュ・フローは、44億3,100万円のプラスとなりました。プラス要因としては、税金等調整前当期純利益36億9,800万円、減価償却費13億8,400万円、売上債権の減少16億2,600万円で、マイナス要因としては、仕入債務の減少2億4,600万円などとなります。

投資活動によるキャッシュ・フローは、22億4,500万円の支出となりました。マイナス要因としては、有形固定資産の取得による支出22億9,200万円で、プラス要因としては、投資有価証券の売却による収入1億3,500万円などとなります。

財務活動によるキャッシュ・フローは、22億6,300万円の支出となりました。これは、自己株式の取得と処分、配当金の支払いが主な要因です。結果、現金および現金同等物の期末残高は、前期から4,700万円減少し、64億1,200万円となりました。

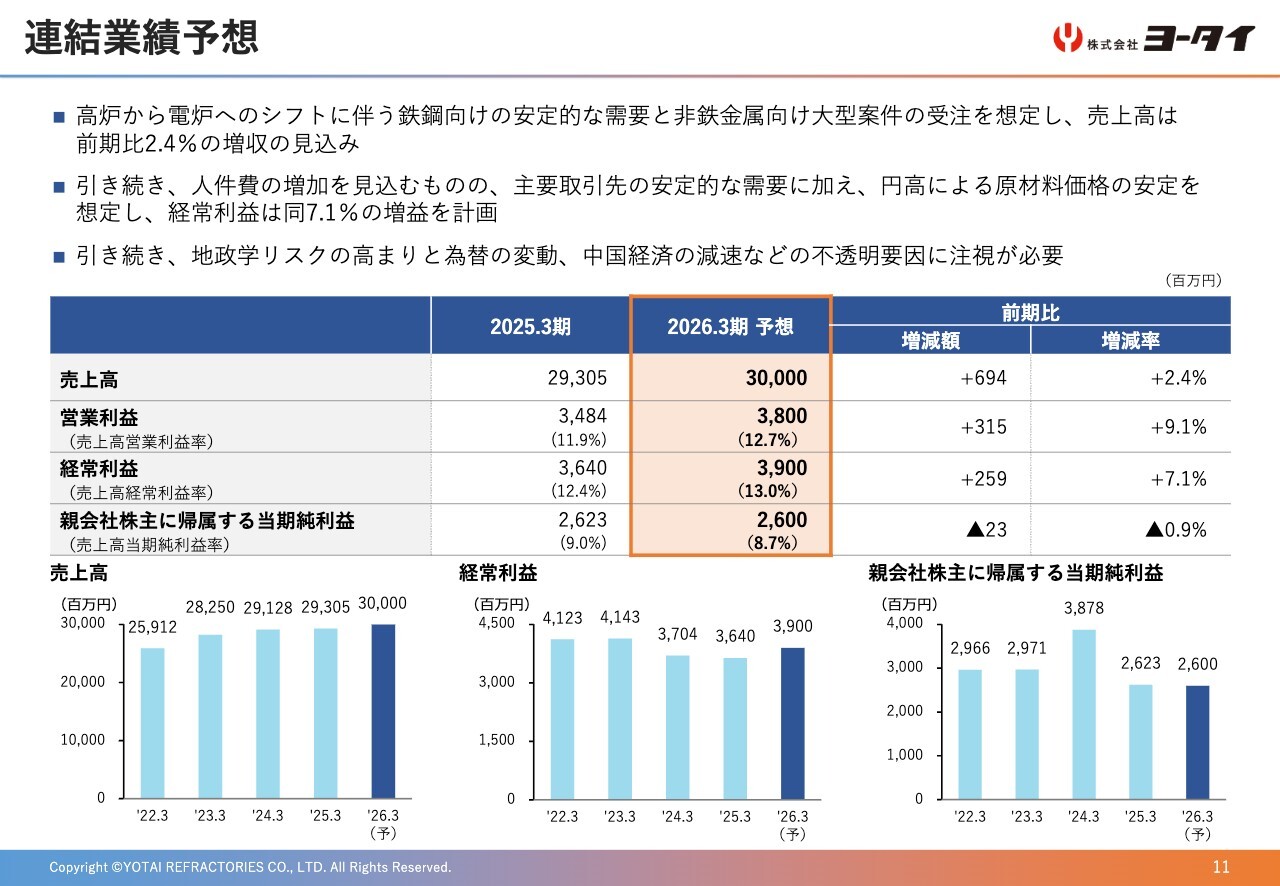

連結業績予想

2026年3月期の連結業績予想を示しています。売上高は前期比2.4パーセント増の300億円、経常利益は前期比7.1パーセント増の39億円を見込んでいます。主に鉄鋼と非鉄金属向けの需要が堅調に推移すると想定しています。

利益については、人件費の増加を見込むものの、増益を確保したいと考えています。引き続き、地政学リスクの高まりと為替の変動、中国経済の減速などの不透明要因に注視します。

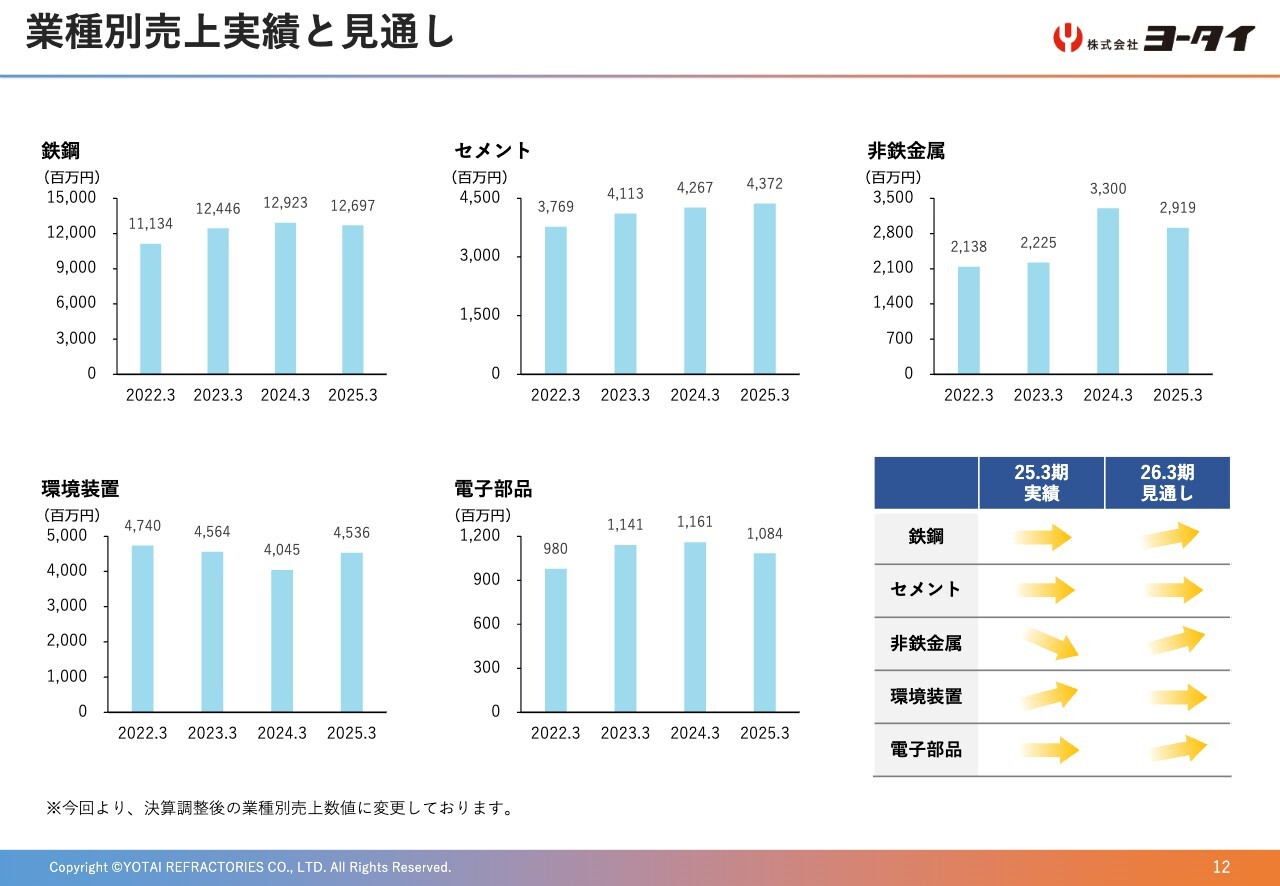

業種別売上実績と見通し

業種別2025年3月期の売上実績と2026年3月期の見通しを示しています。なお、今回より、決算調整後の業種別売上数値に変更しています。鉄鋼については、2025年3月期は鉄鋼メーカーの生産量が減少しましたが、2026年3月期は電炉を中心に需要が回復することを見込んでいます。

セメントについては、定期修繕によって2025年3月期は売上が増加し、2026年3月期も同水準の売上を見込んでいます。非鉄金属については、2025年3月期は前期の大規模改修案件の反動で受注が減少しましたが、2026年3月期は海外需要の取り込みなどで回復を見込んでいます。

環境装置、電子部品についても、堅調な需要を見込んでいます。私からの説明は以上です。ありがとうございました。

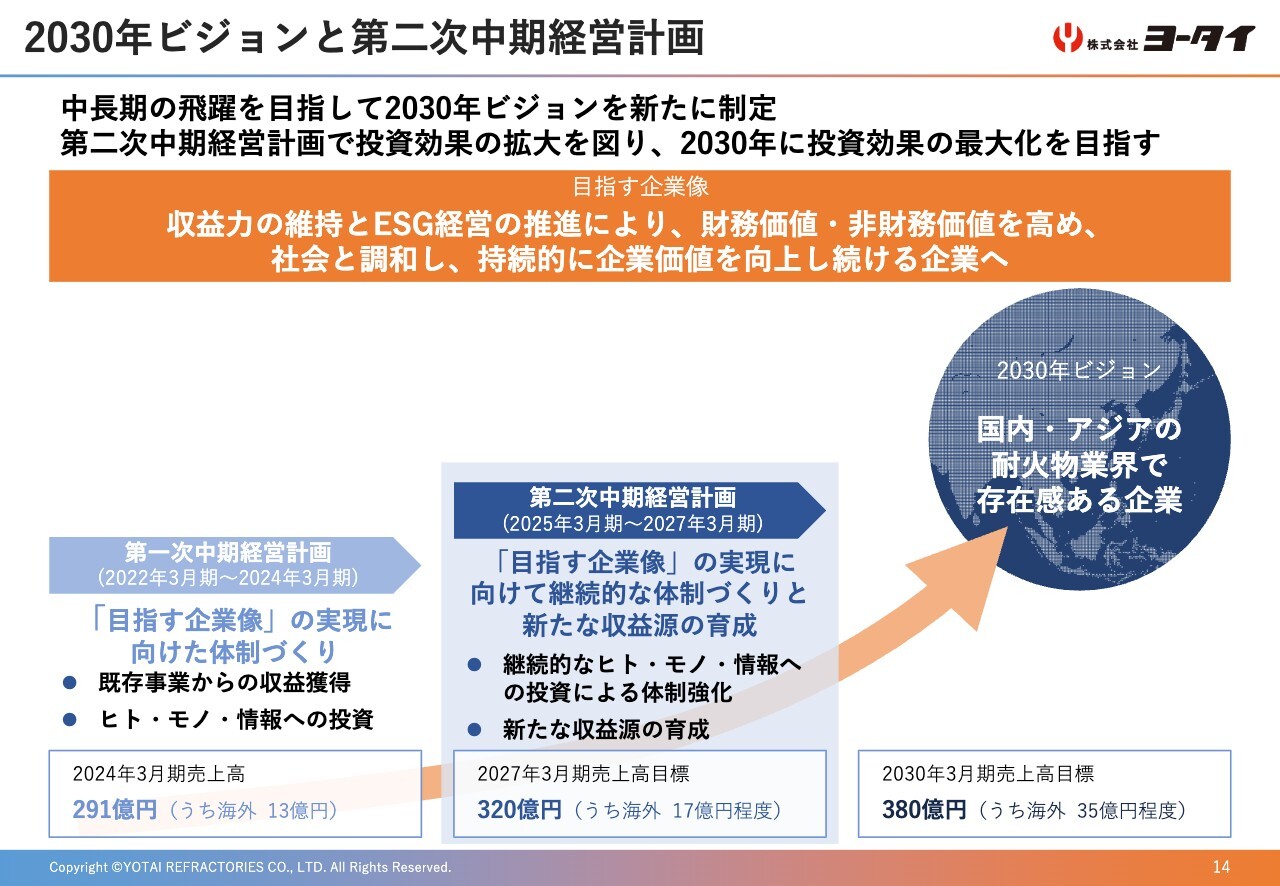

2030年ビジョンと第二次中期経営計画

田口:それでは、再び私からは、2024年4月からスタートした第二次中期経営計画の進捗状況と今後の戦略についてご説明します。

「2030年ビジョンと第二次中期経営計画」です。国内の成熟化が進むなかで持続的に企業価値を向上し続けるためには、海外市場の成長を取り込むことが必須と考え、「2030年ビジョン」を新たに設けました。国内やアジアの耐火物業界で存在感ある企業となることを目指しています。

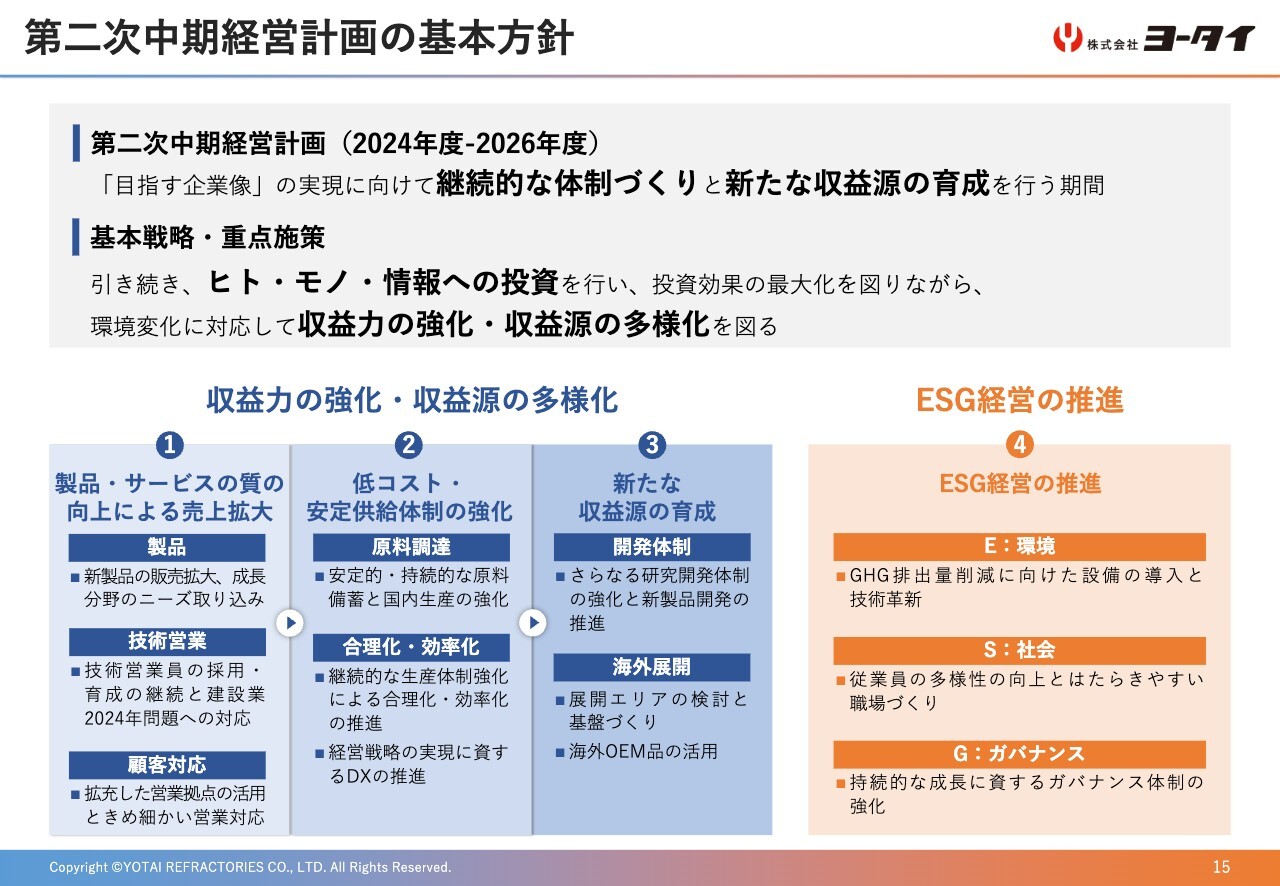

第二次中期経営計画の基本方針

第二次中期経営計画の基本方針です。2024年度から2026年度の第二次中期経営計画は、『「目指す企業像」の実現に向けて継続的な体制づくりと、新たな収益源の育成を行う期間』と位置づけ、ヒト・モノ・情報への投資を行い、投資効果の最大化を図りながら、環境変化に対応して収益力の強化・収益源の多様化を図ります。

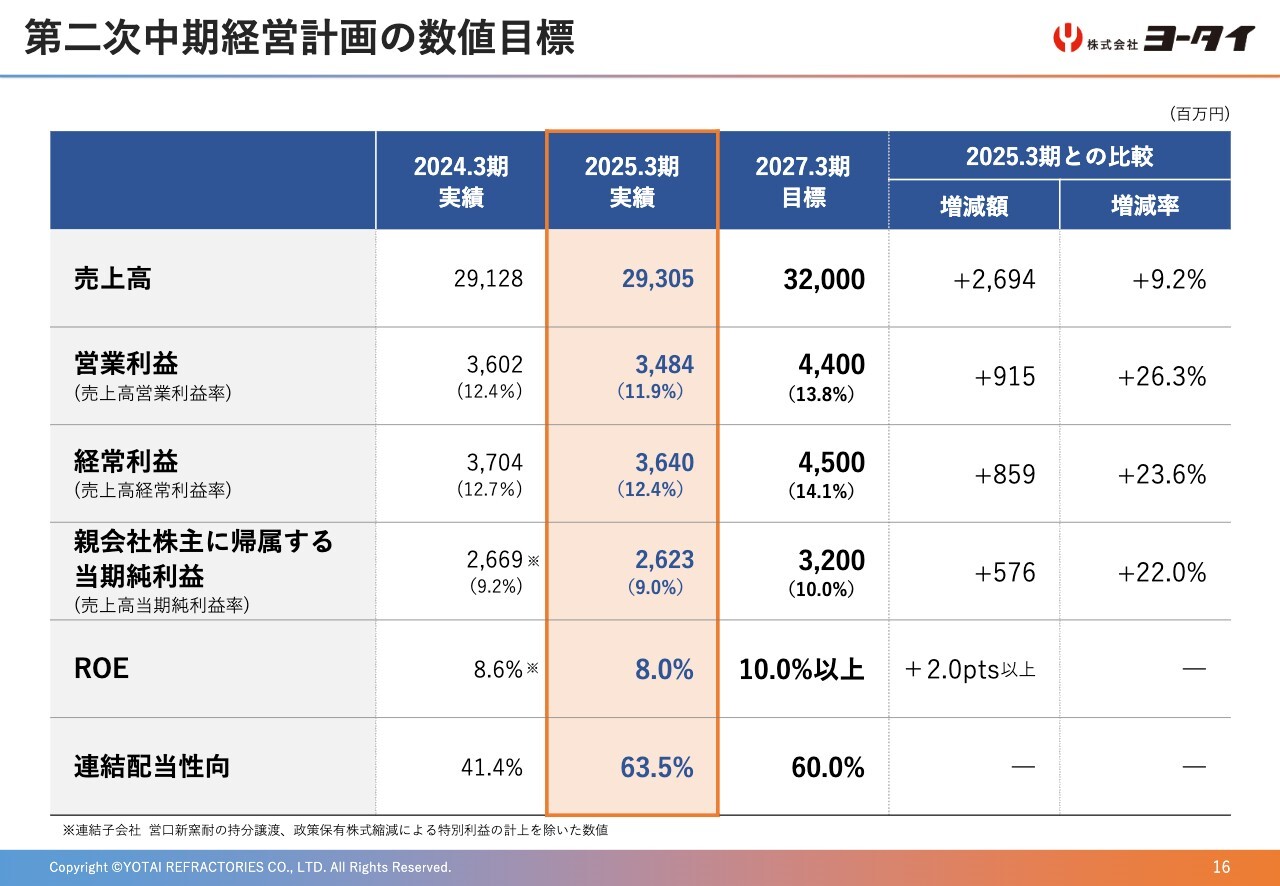

第二次中期経営計画の数値目標

第二次中期経営計画の『数値目標』です。2027年3月期(2年後)に、売上高は320億円、2025年3月期と比較して9.2パーセント増、経常利益は45億円、今期比23.6パーセント増、親会社株主に帰属する当期純利益は32億円、今期比22.0パーセント増、ROE10パーセント以上、連結配当性向は60パーセントを目指します。

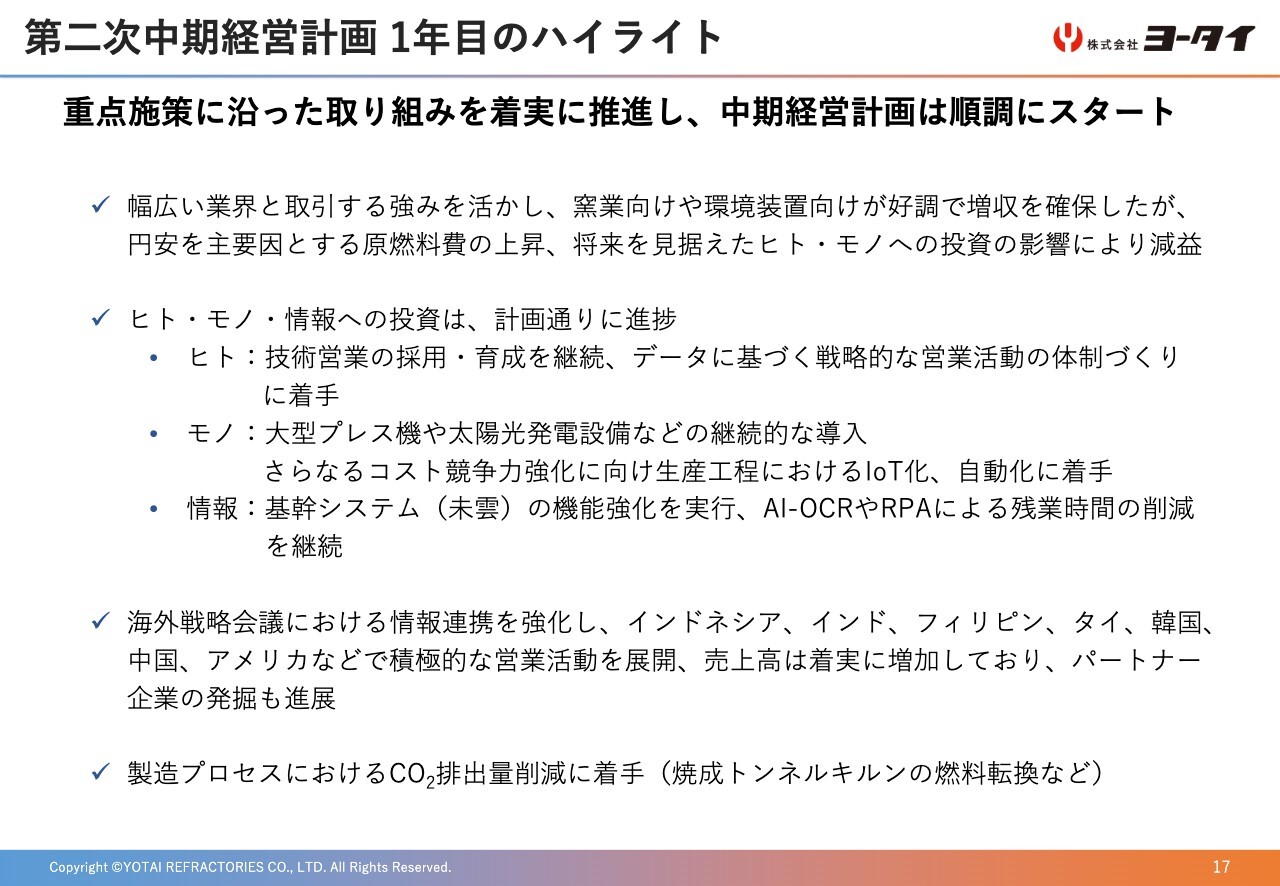

第二次中期経営計画 1年目のハイライト

第二次中期経営計画の1年目のハイライトです。 これまでにご説明したとおり、重点施策に沿った取り組みを着実に推進しています。

まず、業績については、幅広い業界と取引する強みを活かし、窯業向けや環境装置向けが好調で増収を確保しましたが、原燃料費の上昇と将来を見据えたヒト・モノ・情報への投資の影響により減益となりました。

ヒト・モノ・情報への投資は、計画通りに進捗しています。ヒトへの投資については、技術営業の採用・育成を継続して行っており、新たな取り組みとして、データに基づく戦略的な営業活動の体制づくりに着手しました。

モノへの投資については、大型プレス機や太陽光発電設備などの継続的な導入を行っています。新たな取り組みとして、コスト競争力強化に向けた生産工程のIoT化、自動化に着手しました。

情報への投資については、基幹システム(未雲)の機能強化を実行したほか、AI-OCRやRPAによる残業時間の削減に継続して取り組んでいます。

第二次中期経営計画の大きなテーマの1つである海外展開については、海外戦略会議における情報連携を強化し、アジアを中心に積極的な営業活動を展開しています。売上高は着実に増加しており、パートナー企業の発掘も進展しています。

最後に、焼成トンネルキルンの燃料転換など、製造プロセスにおけるCO2排出量削減に着手しました。

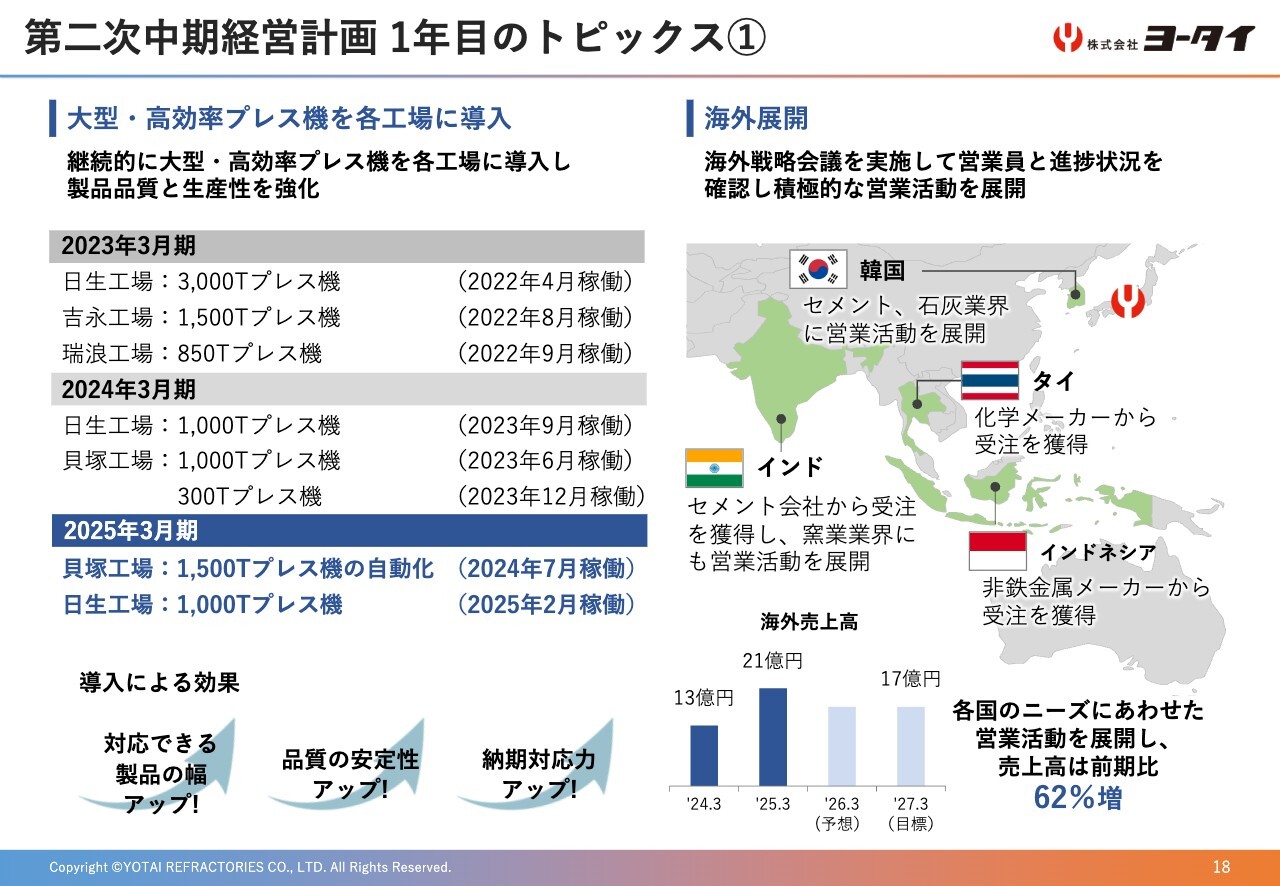

第二次中期経営計画 1年目のトピックス①

第二次中期経営計画1年目のトピックスです。はじめに、大型・高効率プレス機を各工場への導入を進めています。品質の高い耐火物を安定的かつ安価で提供するため、最新鋭の生産設備の導入を進めています。耐火物の品質を高めるためには、より強い圧力をかけて固めることが必要です。

この1年間で貝塚工場に自動化プレス機、日生工場に大型プレス機を設置し、成形工程を強化しました。これによって、対応できる製品の幅の拡大、品質の安定、製造スピード向上による納期対応力の強化が図れます。

次に、2030年ビジョンの実現に向けた海外展開です。海外戦略会議を実施して営業員と進捗状況を確認し、積極的な営業活動を展開しています。アジアを重点エリアと定め、鉄鋼、セメント、非鉄金属、電子部品など、当社が強みを持つ分野において、地域のニーズにあわせた展開を図っています。

当期の具体的な成果としては、インド、タイ、インドネシアにおいて、スポット案件を含めて耐火物を受注しており、2025年3月期の海外売上高は、前期比62パーセント増の21億円となりました。2026年3月期以降も、この流れを継続することが必要と考えており、現在、積極的な営業活動を進めています。

現地の耐火物メーカーや欧州の耐火物メーカーが競合相手となりますが、当社の高品質の製品と、きめ細かい顧客対応力は、海外でも十分通用するものと考えています。

また、当社の中国子会社と連携して中国のパートナー企業の発掘に努め、OEM製品の取扱品目を拡大し、早期収益化を図ります。

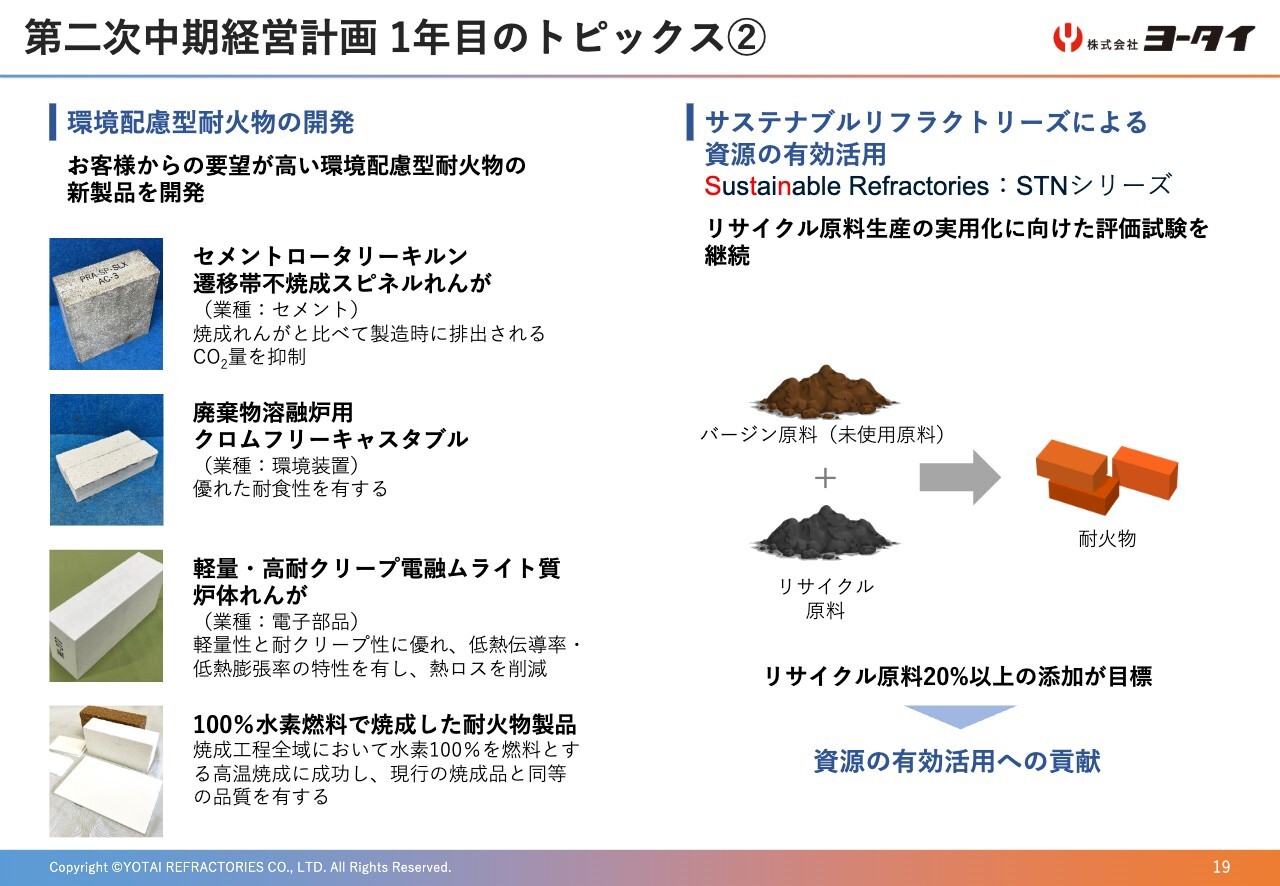

第二次中期経営計画 1年目のトピックス②

次に、環境配慮型耐火物の開発です。持続的な成長に向け、高付加価値な新製品の販売拡大を図り、成長分野のニーズを取り込むことを目指しています。そのための施策の1つとして、環境配慮型耐火物などの新製品の開発を進めています。

当社の主要取引先は高熱を使用する工業分野であり、事業活動に伴うCO2排出量の削減を求められています。そうしたニーズに対応すべく、多くの新製品を開発しています。

次に、サステナブルリフラクトリーズによる資源の有効活用です。2022年10月に事業を譲り受けた会社のノウハウ・設備を活用し、瑞浪工場土岐製造所でリサイクル原料生産の評価試験を実施しています。リサイクル原料20パーセント以上の添加を目標としており、資源の有効活用につながります。

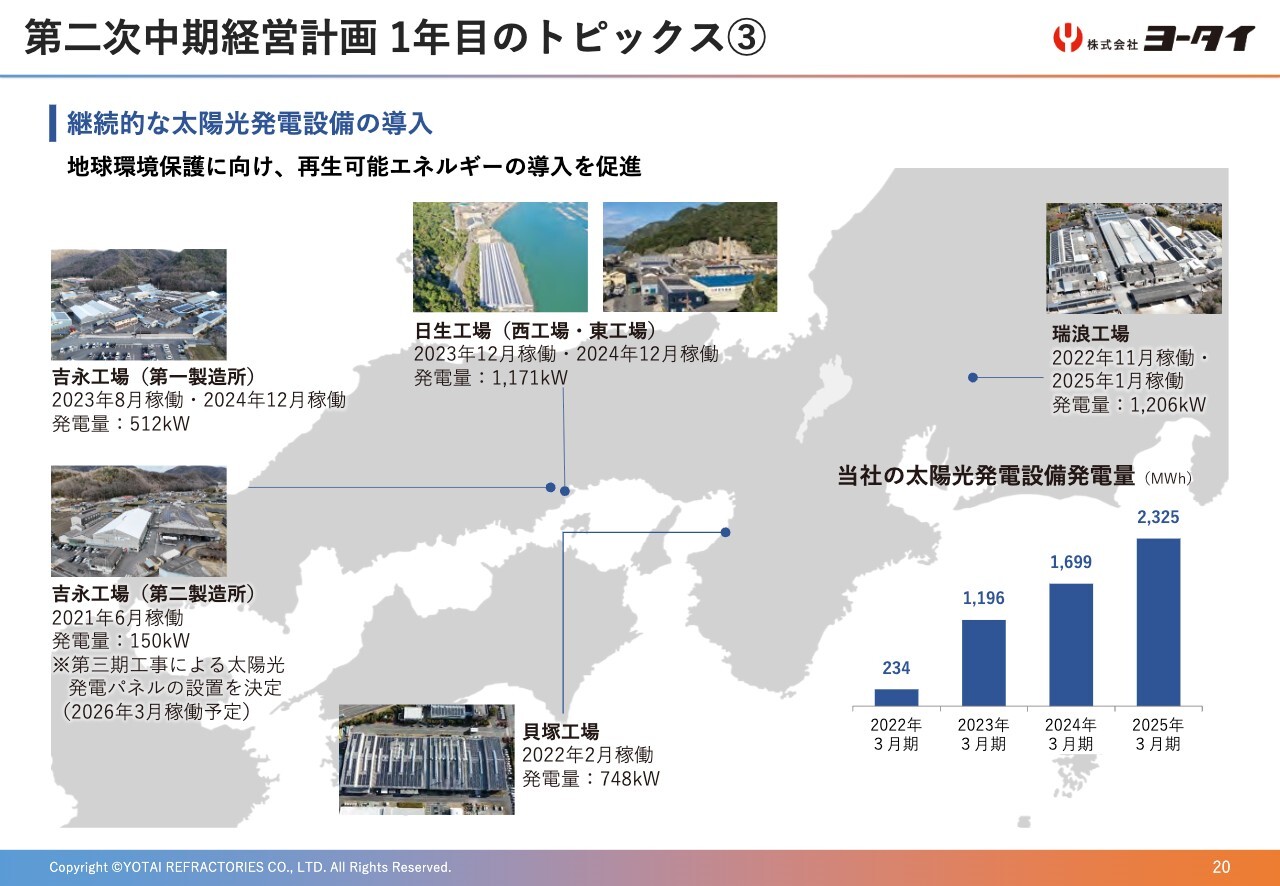

第二次中期経営計画 1年目のトピックス③

次に、継続的な太陽光発電設備の導入です。当社は温室効果ガスの排出削減に取り組むため、再生可能エネルギーの導入を促進しており、2021年から各工場に順次太陽光発電設備を導入しています。

2025年3月期の発電量は2,325メガワットアワーで、これは一般家庭 約560世帯が1年間に使用する電力量に相当します。昨今電力料金の高騰が進んでいるため、電気料金の大幅削減にもつながっています。今後の投資は、焼成工程における燃料転換に取り組み、GHG排出量Scope1の削減を図ります。

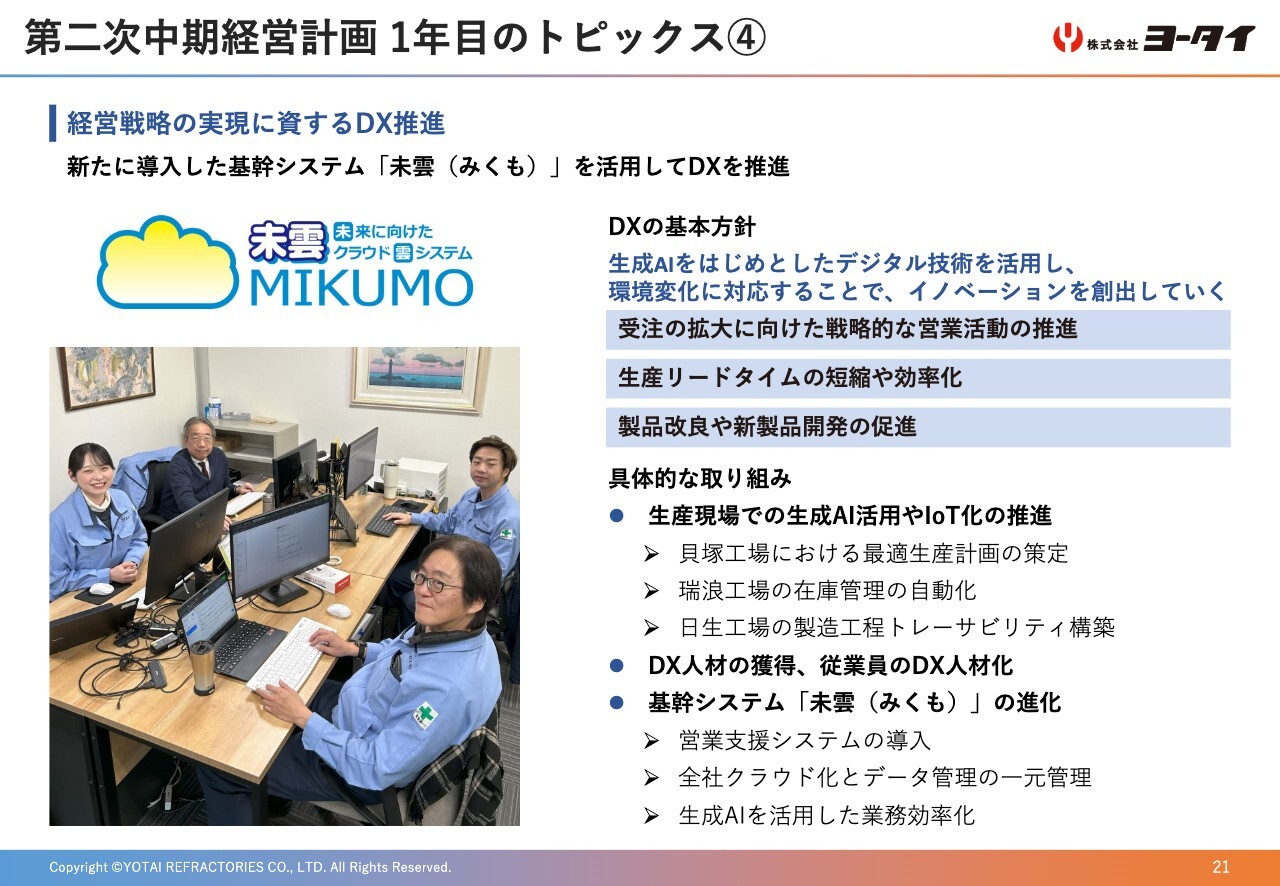

第二次中期経営計画 1年目のトピックス④

経営戦略の実現に資するDX推進です。2023年10月に稼働を開始した基幹システム「未雲」を活用し、管理部門でのDXが順調に進んでおり、取り組みを広げて生産現場でのDXに着手しています。

具体的には、貝塚工場における最適生産計画の策定、瑞浪工場の在庫管理の自動化、日生工場の製造工程トレーサビリティ構築などを進めています。

DX推進のためにはDX人材の獲得・育成が必要であり、加えて、さらなるDX進化のための基幹システム「未雲(みくも)」の進化のほか、営業支援システムの導入、全社クラウド化とデータ管理の一元管理、生成AIを活用した業務効率化に取り組んでいます。

DXの進展によって、さらなる業務の効率化の推進と人手不足の対策強化を図っていきます。

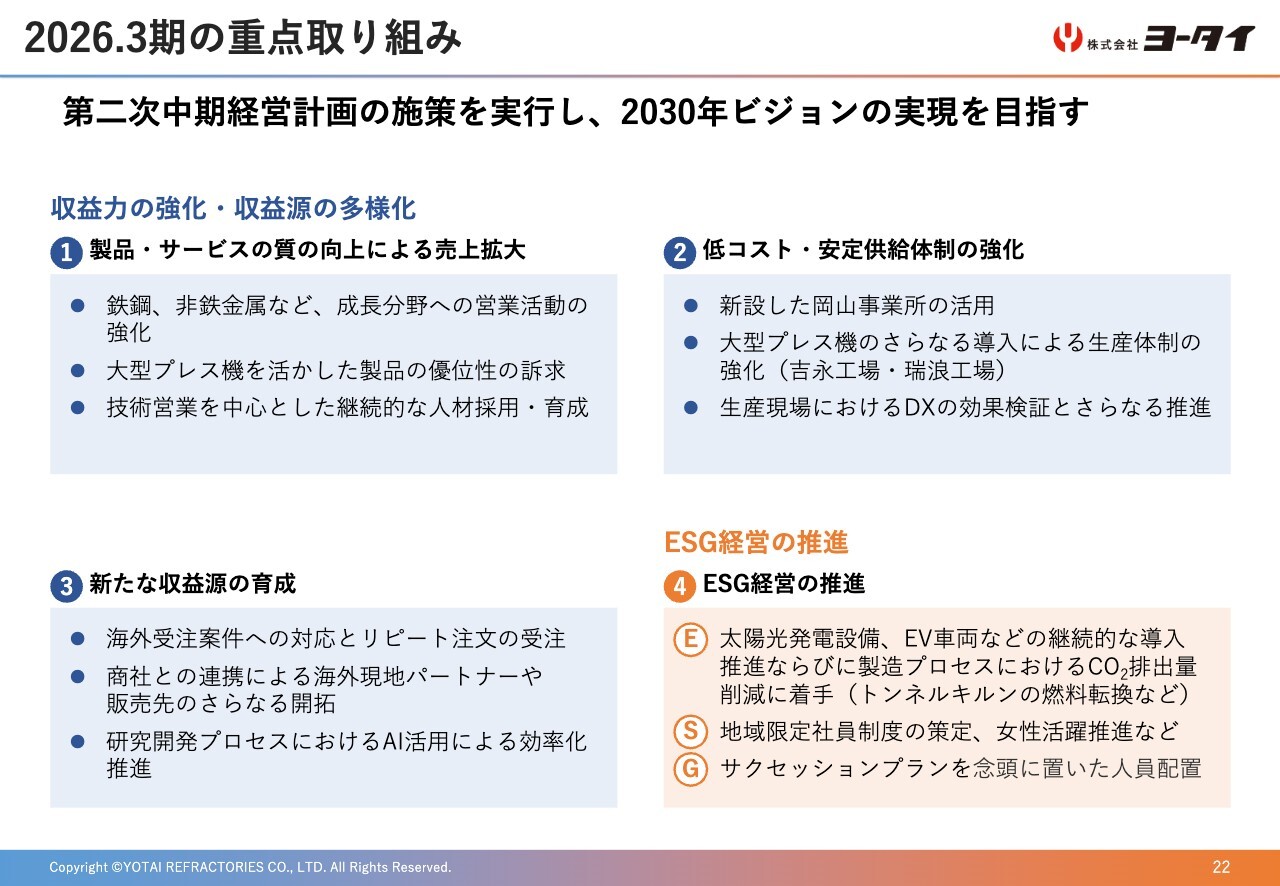

2026.3期の重点取り組み

2026年3月期の重点取り組みです。製品・サービスの質の向上による売上拡大では、鉄鋼、非鉄金属など、成長分野への営業活動の強化をはじめ、大型プレス機を活かした製品の優位性の訴求、技術営業を中心とした継続的な人材採用・育成等に取り組みます。

低コスト・安定供給体制の強化では、新設した岡山事業所が中心となり、日生工場と吉永工場の連携を一層強化して生産効率性の向上を図るほか、大型プレス機のさらなる導入による生産体制の強化、生産現場におけるDXの効果検証とさらなる推進を図ります。

新たな収益源の育成では、2025年3月期に受注した海外案件へ真摯に対応してリピート注文の受注を目指すほか、商社との連携による現地パートナーや販売先のさらなる開拓を進めます。また、研究開発プロセスにおけるAI活用による効率化を推進します。

ESG経営の推進では、E(環境)では、太陽光発電設備、EV車両などの継続的な導入を行っています。加えて焼成トンネルキルンの燃料転換に着手し、CO2排出量削減に取り組んでいきます。S(社会)では、地域限定社員制度の策定、女性活躍推進、G(ガバナンス)ではサクセッションプランを念頭に置いた人員配置を行います。

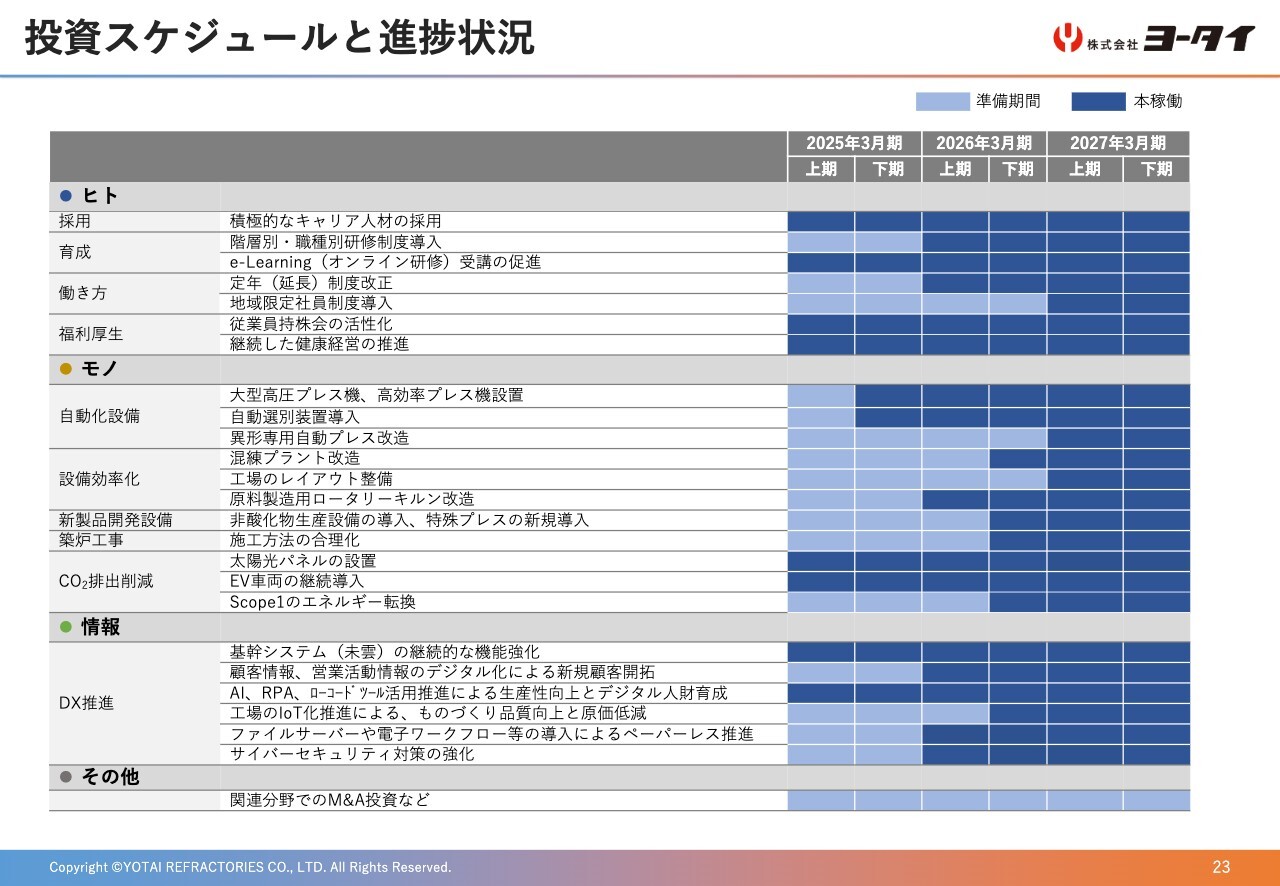

投資スケジュールと進捗状況

ヒト・モノ・情報への投資スケジュールと進捗状況です。

ヒトへの投資については、階層別・職種別研修制度の導入、定年(延長)制度改正の検討を今期より進めていきます。

モノへの投資については、CO2排出削減に向けた太陽光パネルやEV車両の導入に加え、工場の自動化やScope1のエネルギー転換に向けた投資を進めていきます。

情報への投資については、基幹システムの機能強化、業務の効率化へのシステム投資に加え、戦略的な営業活動に向けたシステム投資、電子ワークフロー化やセキュリティ強化に向けた投資を進めています。

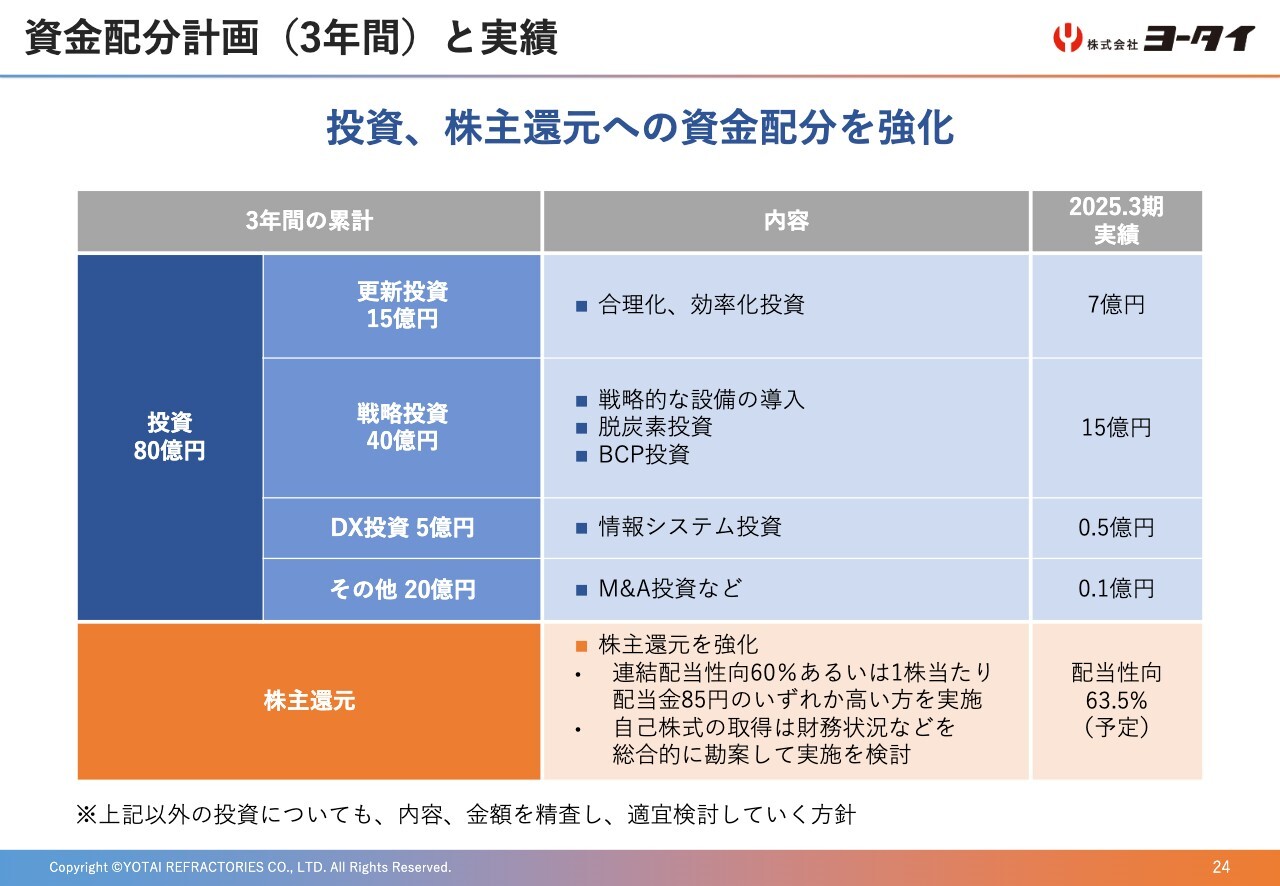

資金配分計画(3年間)と実績

投資については、3ヶ年で80億円を予定しています。内訳は、更新投資で15億円、戦略投資で40億円、DX投資で5億円、その他で20億円程度であります。なお、当期においては、更新投資で7億円、戦略投資で15億円、DX投資で5,000万円、その他で1,000万円、合計23億円の投資を行いました。これ以外の投資についても、内容、金額を精査し、適宜検討していく方針です。

株主還元については、連結配当性向60%あるいは1株当たり配当金85円のいずれか高い方を実施します。

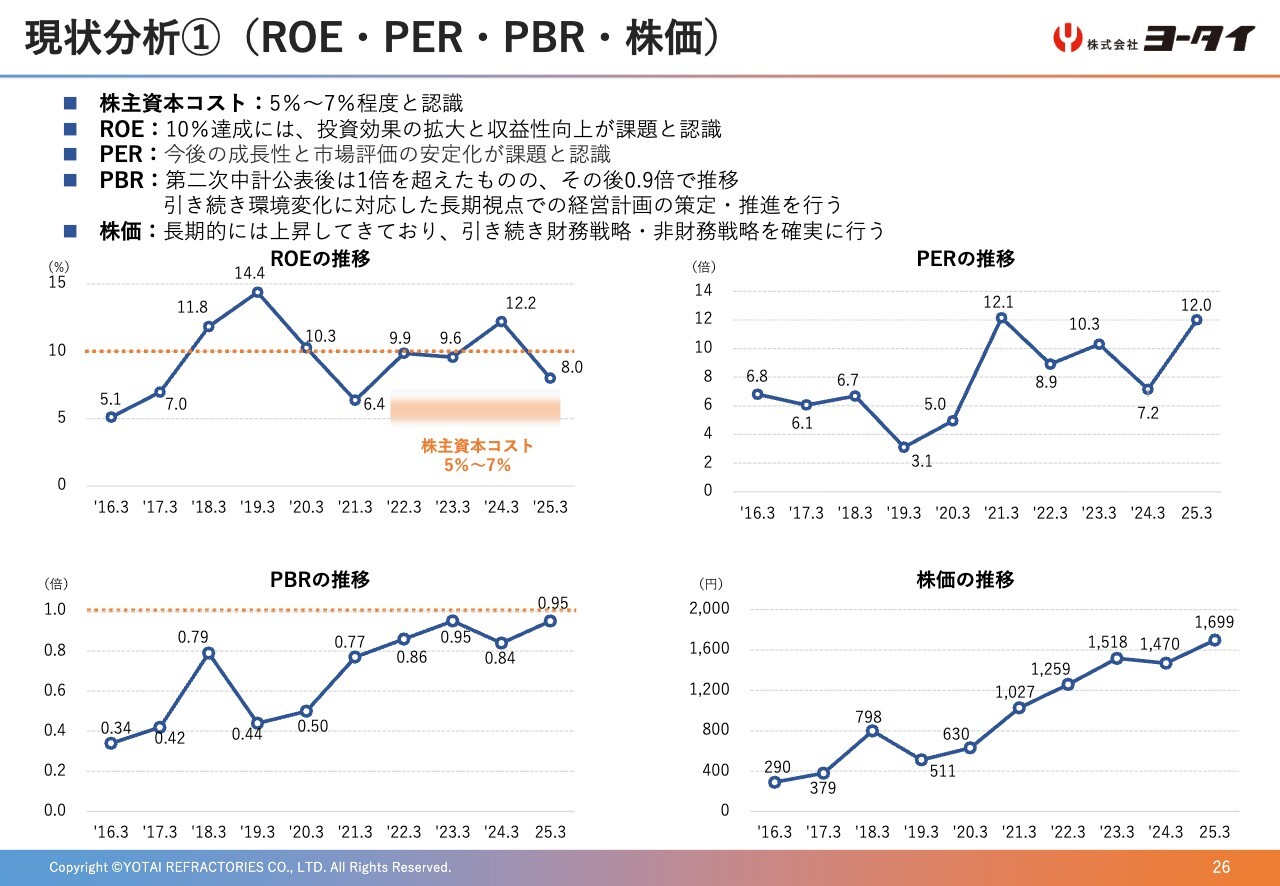

現状分析①(ROE・PER・PBR・株価)

資本コストや株価を意識した経営の実現に向けた対応についてご説明します。

ROE・PER・PBR・株価の分析です。当社の株主資本コストは、5パーセントから7パーセント程度と認識しています。PBRは1倍に近い水準まで上がってきており、この流れを継続させるため、環境変化に対応した長期視点での経営計画の策定・推進を行いながら、財務戦略・非財務戦略を確実に行うことが、必要と考えています。

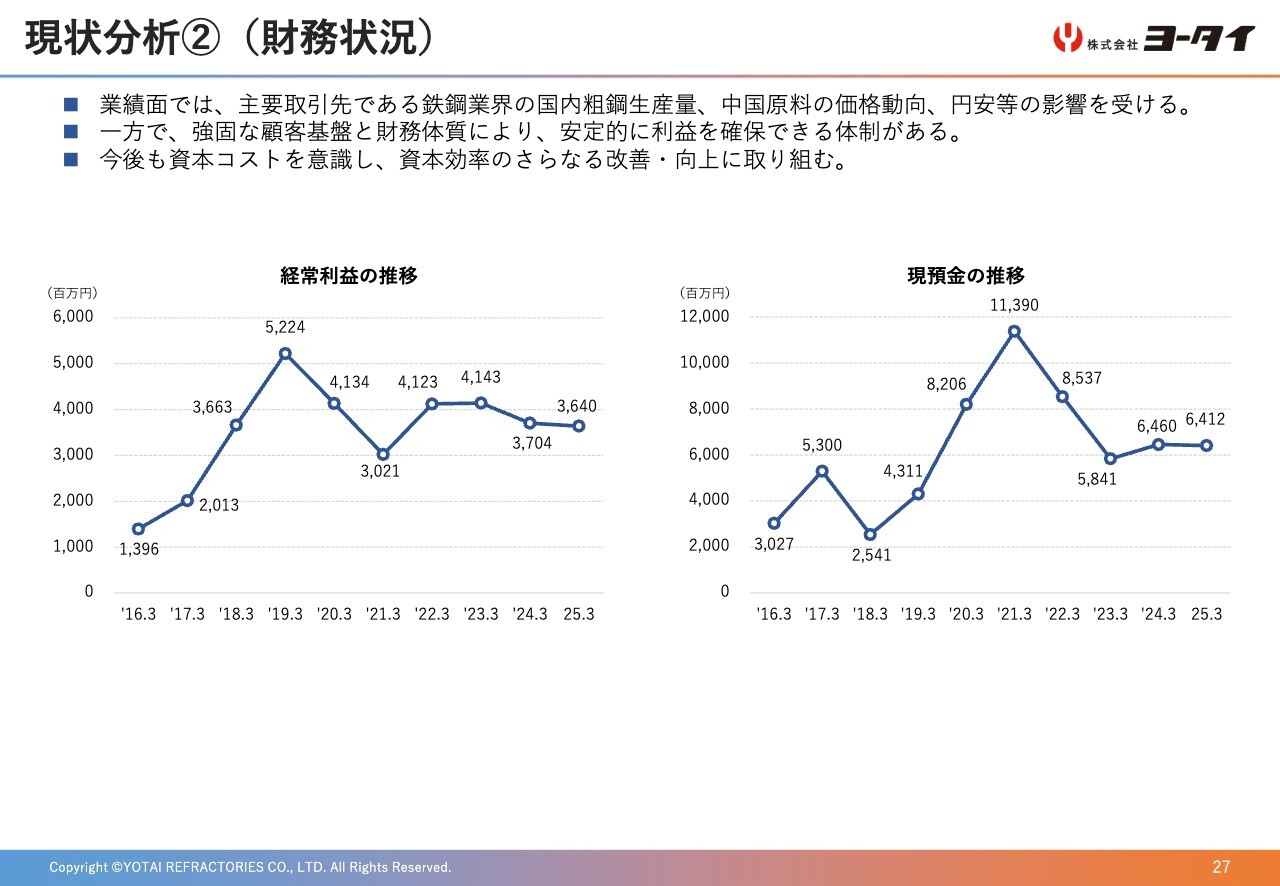

現状分析②(財務状況)

財務状況の分析です。業績面では、主要取引先である鉄鋼業界の国内粗鋼生産量、中国原料の価格動向、円安等の影響を受けて停滞しています。

一方で、現預金は、2021年3月期をピークに減少傾向ですが、会社経営に必要な量の資金は保有しており、また、当社は、多くの業界にわたる強固な顧客基盤を有しています。こうした基盤を活かして、安定的に利益を確保できる体制にあると考えています。今後も資本コストを意識し、資本効率のさらなる改善と向上に取り組んでいきます。

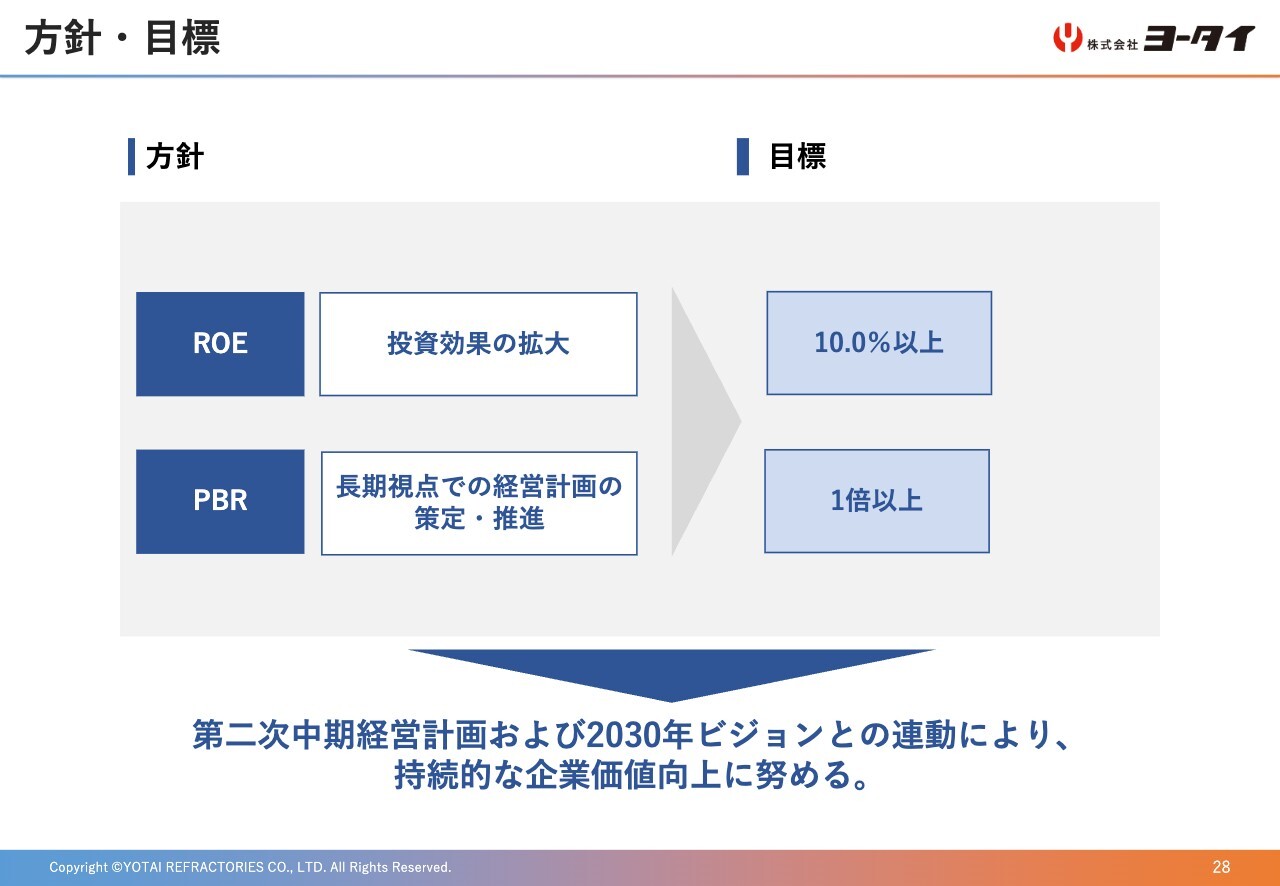

方針・目標

方針と目標です。投資効果の拡大と、長期視点での経営計画の策定と推進によってROE10パーセント以上、PBR11倍以上を目指します。第二次中期経営計画および2030年ビジョンとの連動によって、持続的な企業価値向上に努めます。

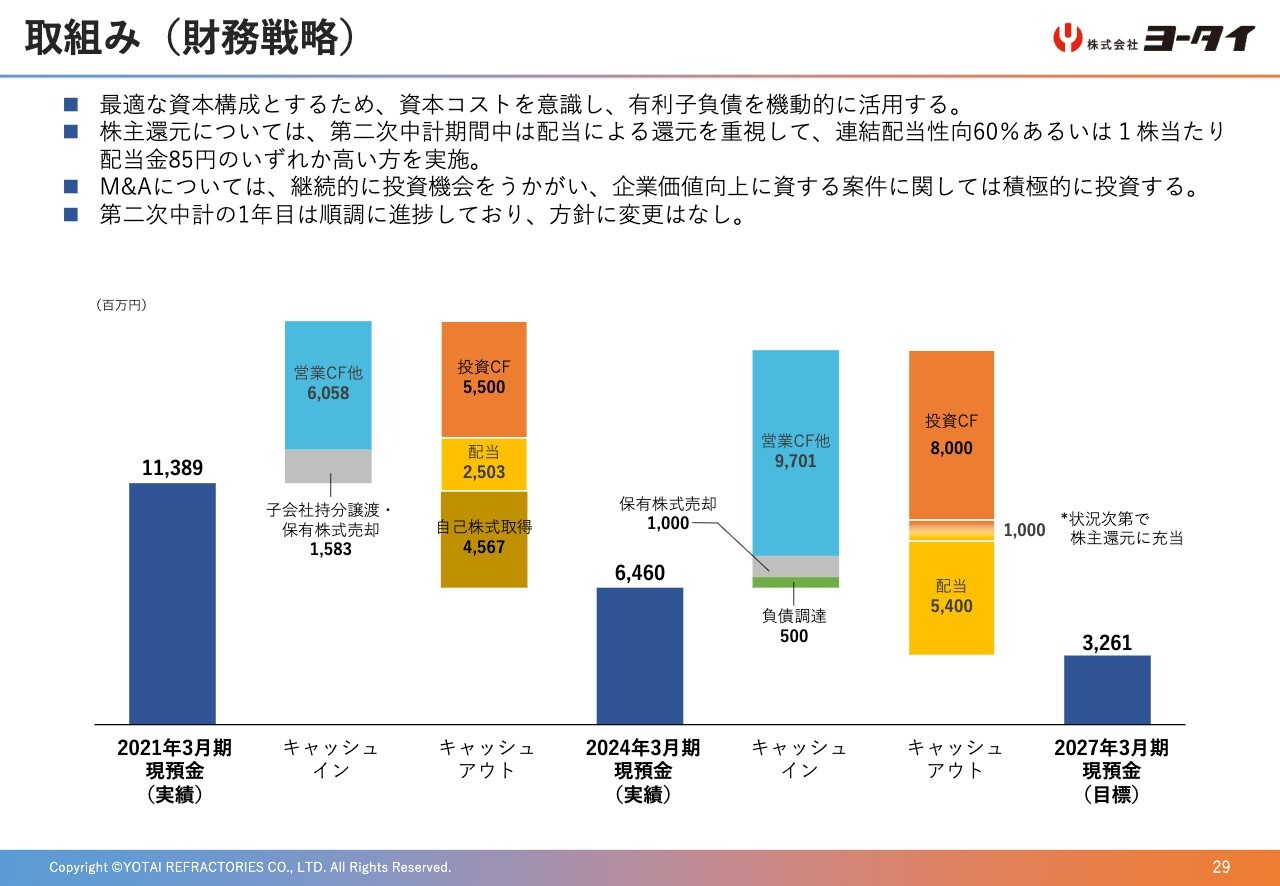

取組み(財務戦略)

財務戦略です。最適な資本構成とするため、資本コストを意識し、有利子負債を機動的に活用します。

株主還元については、連結配当性向60パーセントあるいは1株当たりの配当金85円のいずれか、高い方を基準として行います。

自己株式の取得は、財務状況などを総合的に勘案して、実施を検討していきます。

M&Aについては、継続的に投資機会をうかがい、企業価値向上に資する案件に関して、積極的に投資をしていきます。

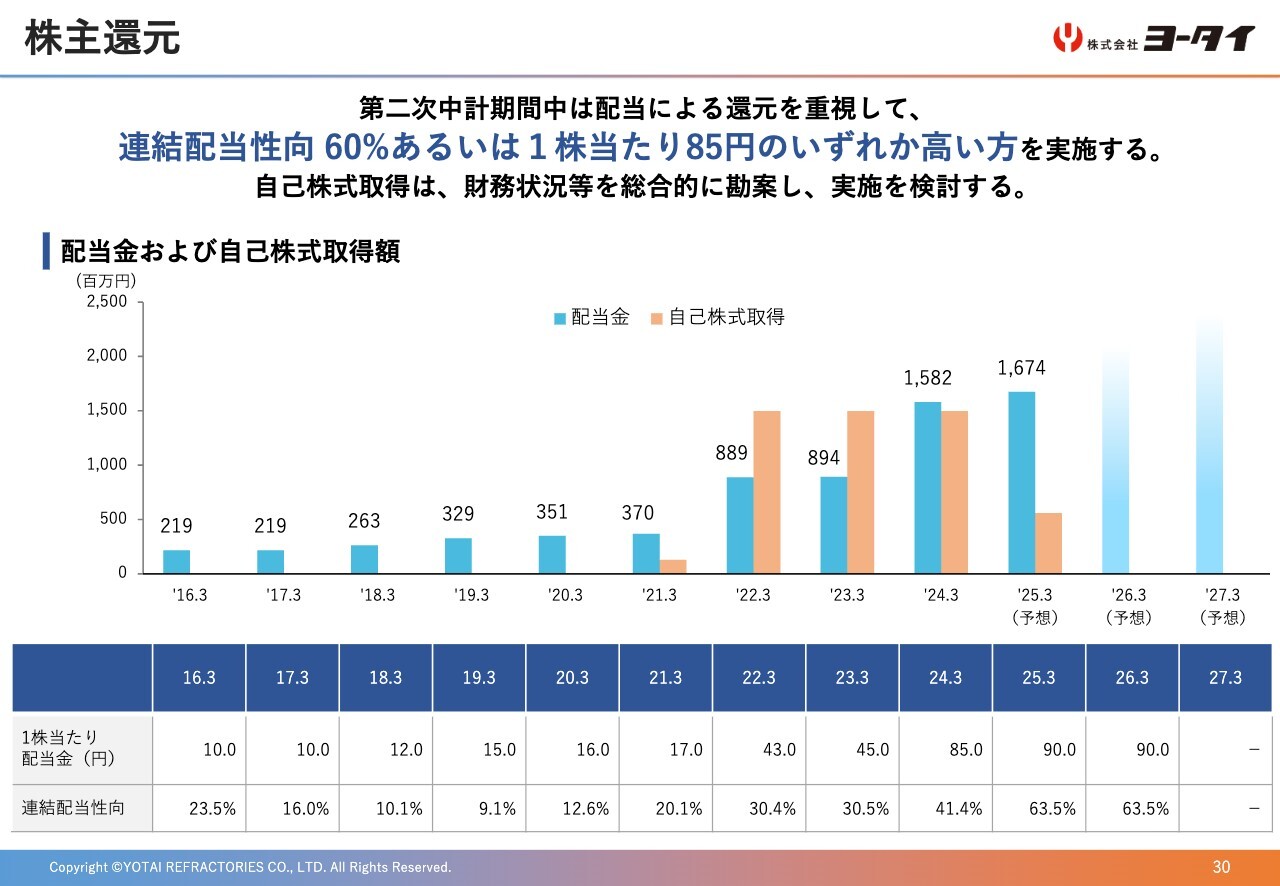

株主還元

株主還元です。2025年3月期の配当金については、業績等を踏まえ、前期より5円増配の90円を予定しています。これにより、2025年3月期の配当性向は63.5パーセントとなる予定です。

最後に、来年の2026年3月期は、先ほどご説明した配当方針に基づき、2025年3月期と同額の1株当たり年間配当金90円、連結配当性向63.5パーセントで予定しています。

統合報告書を発刊しています

参考情報をご案内します。統合報告書についてご紹介します。当社の事業内容と企業価値向上の取り組みをわかりやすくお伝えするため、2022年から統合報告書を作成しています。当社ホームページに掲載していますので、ぜひご覧ください。

また、当社のさまざまな取り組みは、多くのステークホルダーのみなさまからご評価いただいています。具体的には、「健康経営優良法人2025」の認定、CDP2024における気候変動調査で「B」スコアを獲得、今年3月に「DX認定」取得などの社外評価を受けています。

「大阪・関西万博」への出展

「大阪・関西万博」への出展についてです。当社は、1970年の大阪万博に出展しましたが、55年後となる2025年大阪・関西万博にも再び出展しました。

今回の展示では、製造工程や製品仕様箇所の模型展示、会社紹介パネルや製品の展示、会社紹介動画の放映を行い、多くの来場者に好評をいただきました。これにより、当社の取り組みをより深くご理解いただけたものと感じています。

個人投資家向け会社説明会を初開催

新たなIR活動の取り組みについてです。今年2月には、初めて個人投資向けの説明会を開催し、2,000名以上の個人投資家のみなさまにご視聴いただきました。この説明会は、当社をより多くの方々に知っていただく機会となりました。

私からの説明は以上です。ありがとうございました。

新着ログ

「ガラス・土石製品」のログ