ヨータイ、第一次中計の定量目標をすべて達成 第二次中計で新たな収益源の育成に注力し「2030年ビジョン」実現へ

2024年3月期決算説明会および第二次中期経営計画説明会

竹林真一郎氏:株式会社ヨータイ、常務取締役本社業務部長の竹林です。本日は、お忙しい中、当社、決算説明会にご参加いただき、誠にありがとうございます。

それでは、まず最初に私から、2024年3月期の決算概要、2025年3月期の業績予想についてご説明します。

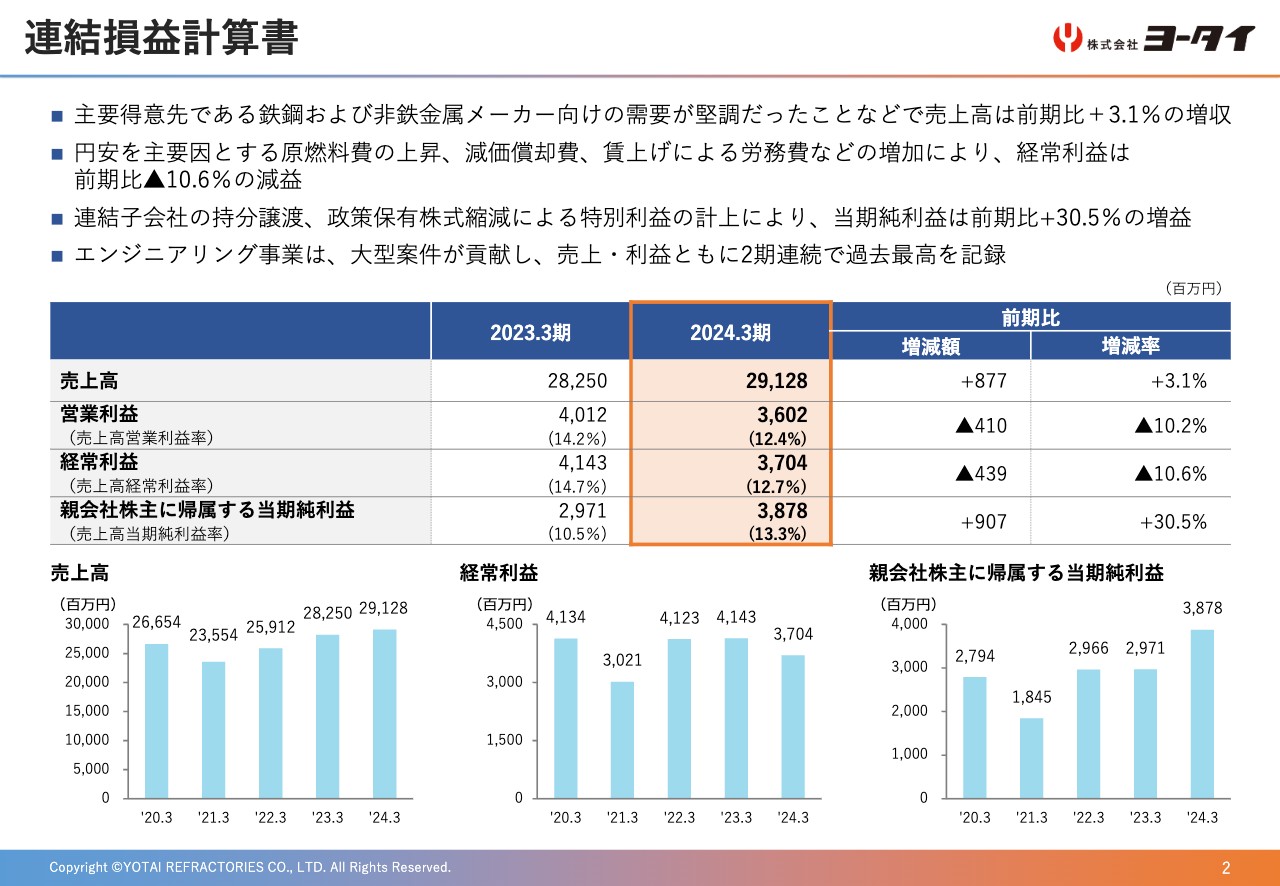

連結損益計算書

2ページは、2024年3月期の連結損益を示しています。2024年3月期は売上高291億2,800万円、増減率は前期比3.1パーセントのプラスとなりました。主要取引先である鉄鋼メーカーおよび非鉄メーカー向けの需要が堅調だったことなどが増収の要因となります。

経常利益は37億400万円、増減率は同10.6パーセントのマイナスとなりました。円安を主要因とする原燃料費の上昇、減価償却費、賃上げによる労務費などの増加が要因となります。

親会社株主に帰属する当期純利益は38億7,800万円、増減率は同30.5パーセントのプラスとなりました。連結子会社である営口新窯耐の持分譲渡、政策保有株式縮減による特別利益の計上が要因となります。

エンジニアリング事業は大型案件が貢献し増収・増益となり、売上・利益ともに2期連続で過去最高となりました。

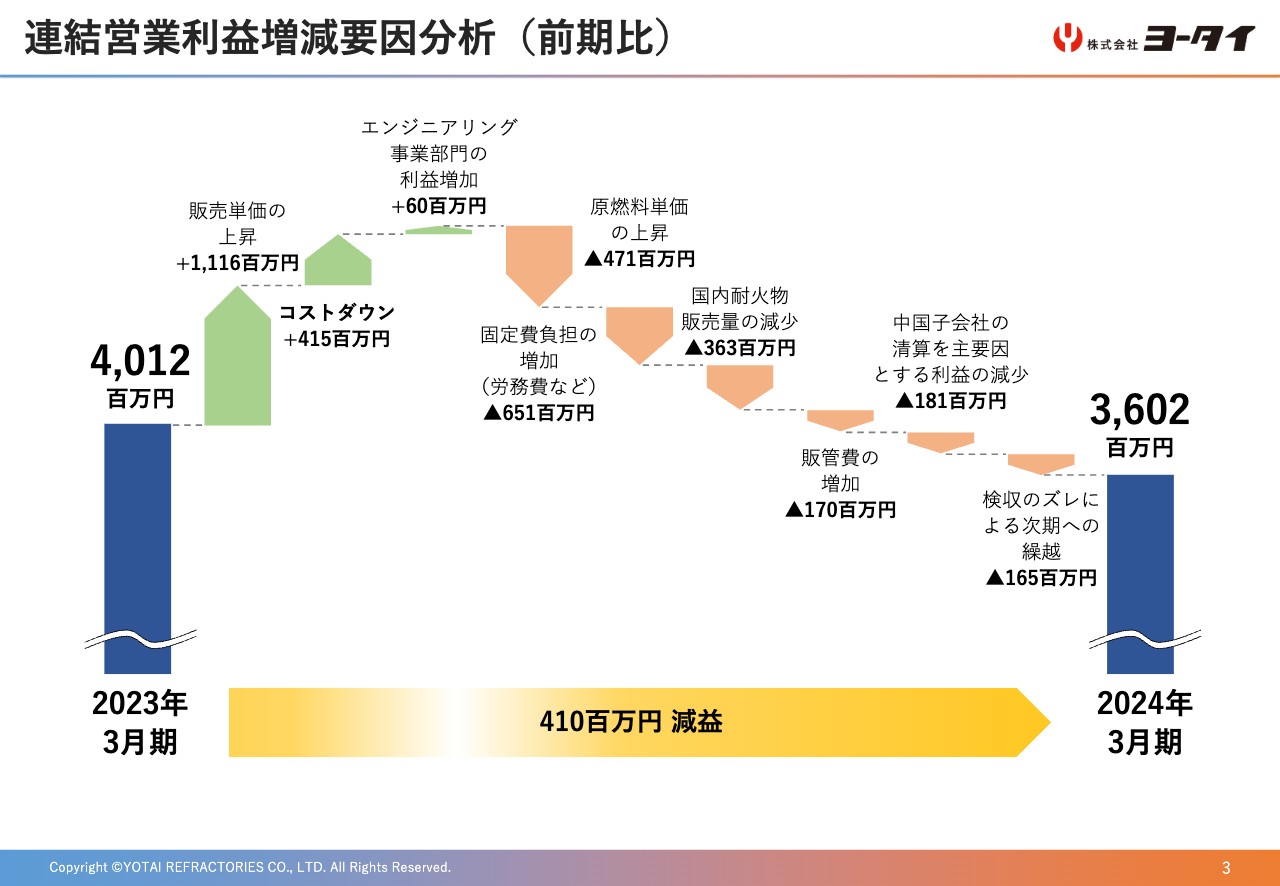

連結営業利益増減要因分析(前期比)

3ページは、連結営業利益増減要因分析を示しています。2024年3月期は36億200万円、2023年3月期と比較して4億1,000万円の減益となりました。

主な要因は、販売単価の上昇でプラス11億1,600万円、コストダウンでプラス4億1,500万円 、エンジニアリング事業部門の利益増加でプラス6,000万円、労務費など固定費負担の増加でマイナス6億5,100万円、原燃料単価の上昇でマイナス4億7,100万円、国内耐火物販売量の減少でマイナス3億6,300万円、販管費の増加でマイナス1億7,000万円、中国子会社の清算を主要因とする利益の減少でマイナス1億8,100万円、検収のズレによる次期への繰越でマイナス1億6,500万となっております。

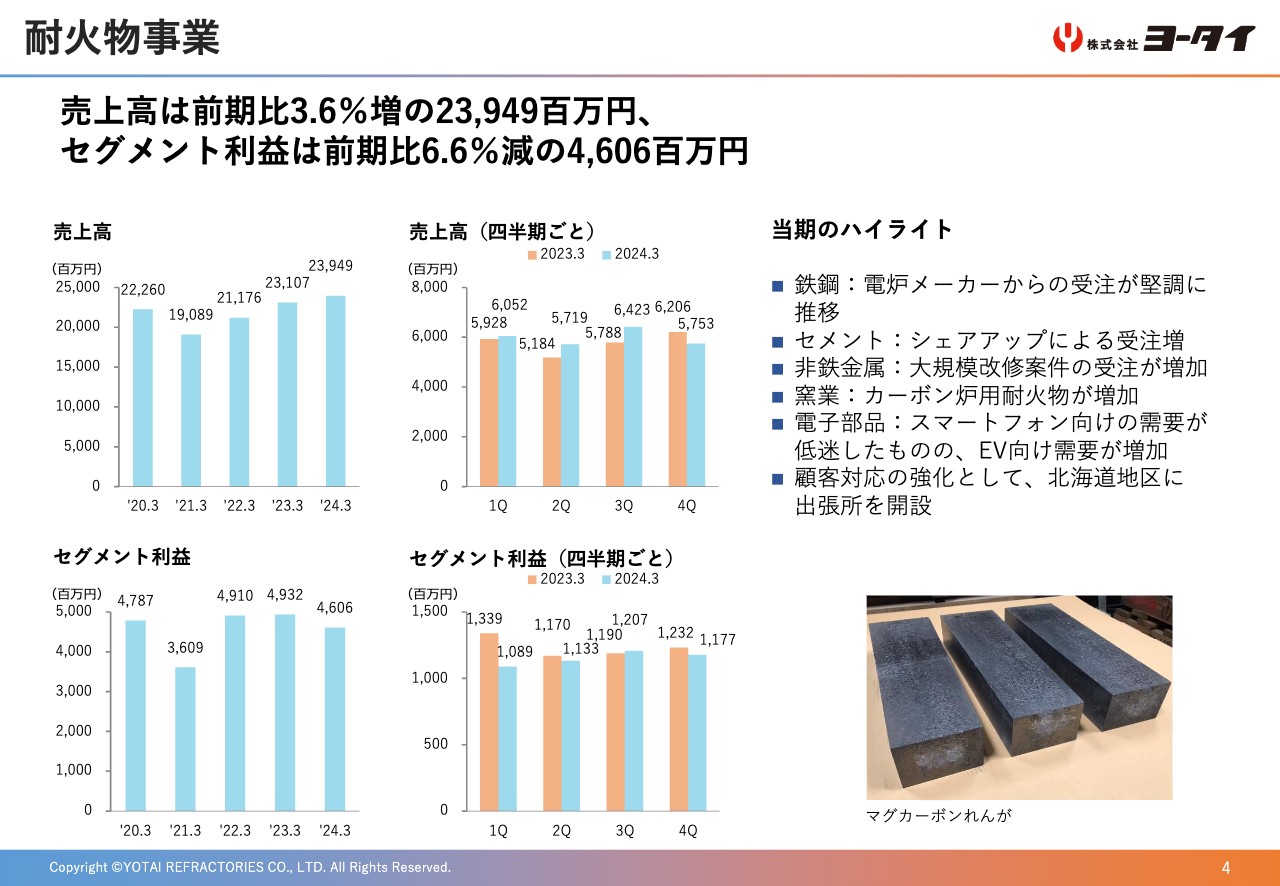

耐火物事業

4ページは、耐火物事業における業績推移と当期のハイライトを示しています。売上高は前期比3.6パーセント増の239億4,900万円、セグメント利益は同6.6パーセント減の46億600万円となりました。

鉄鋼メーカーおよび非鉄メーカー向けの需要が堅調だったことなどにより、前期比で増収となりました。一方、利益については、原燃料価格高騰、減価償却費、労務費の増加などにより減益となりました。

当期のハイライトとしては、電炉メーカーからの受注が堅調に推移し、また、非鉄金属向けの大規模改修案件の受注が増加しました。セメントについてもシェアアップによって受注増となりました。

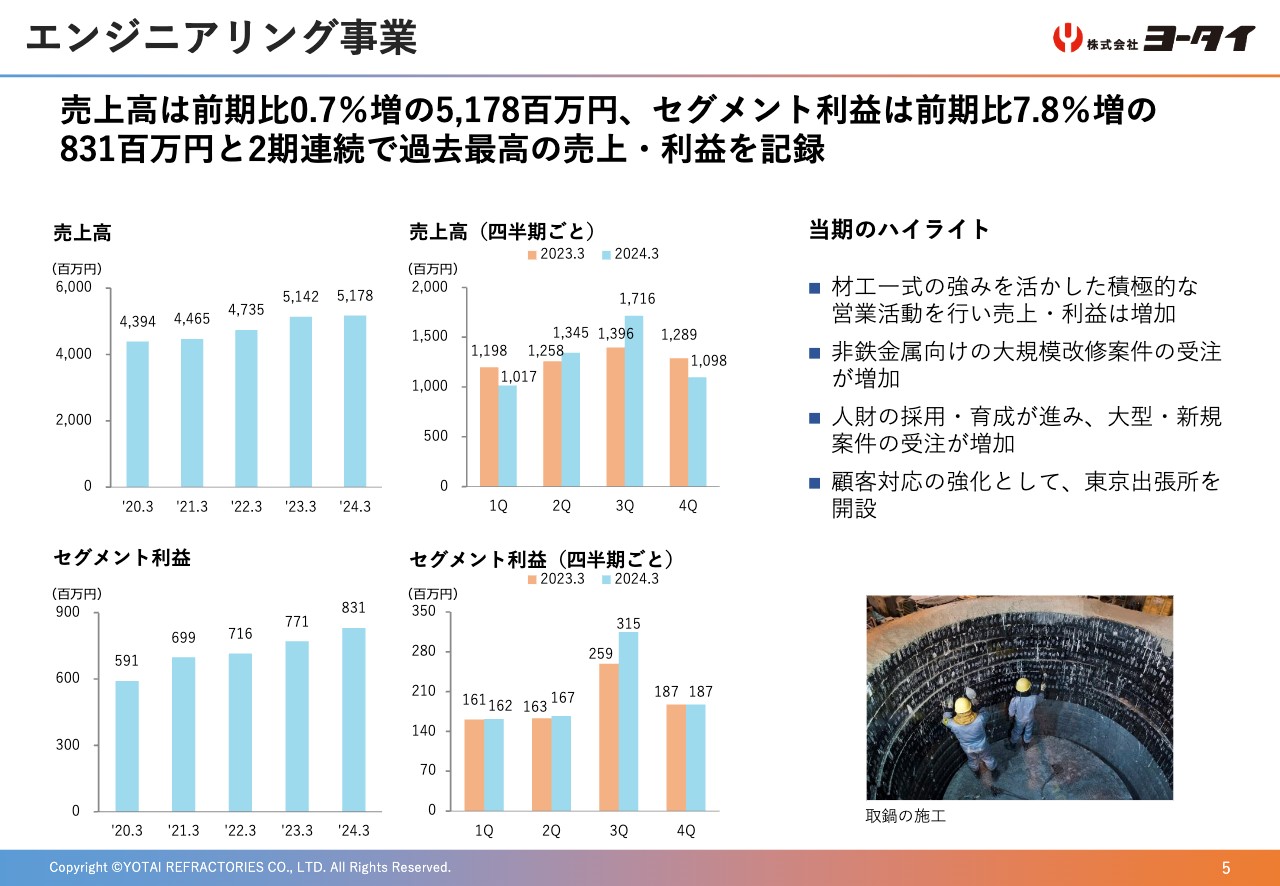

エンジニアリング事業

5ページは、エンジニアリング事業における業績推移と当期のハイライトを示しています。売上高は、前期比0.7パーセント増の51億7,800万円、セグメント利益は同7.8パーセント増の8億3,100万円と2期連続で過去最高の売上・利益を記録しました。

当期のハイライトとしては、材工一式の強みを活かした積極的な営業活動が奏功して受注が増加しました。特に、非鉄金属向けについては大規模改修により大幅に増加しました。また、新規案件を受注し、滞りなく進行できたのは、人財の採用・育成が進み、戦力化が図れたことが大きいと考えています。

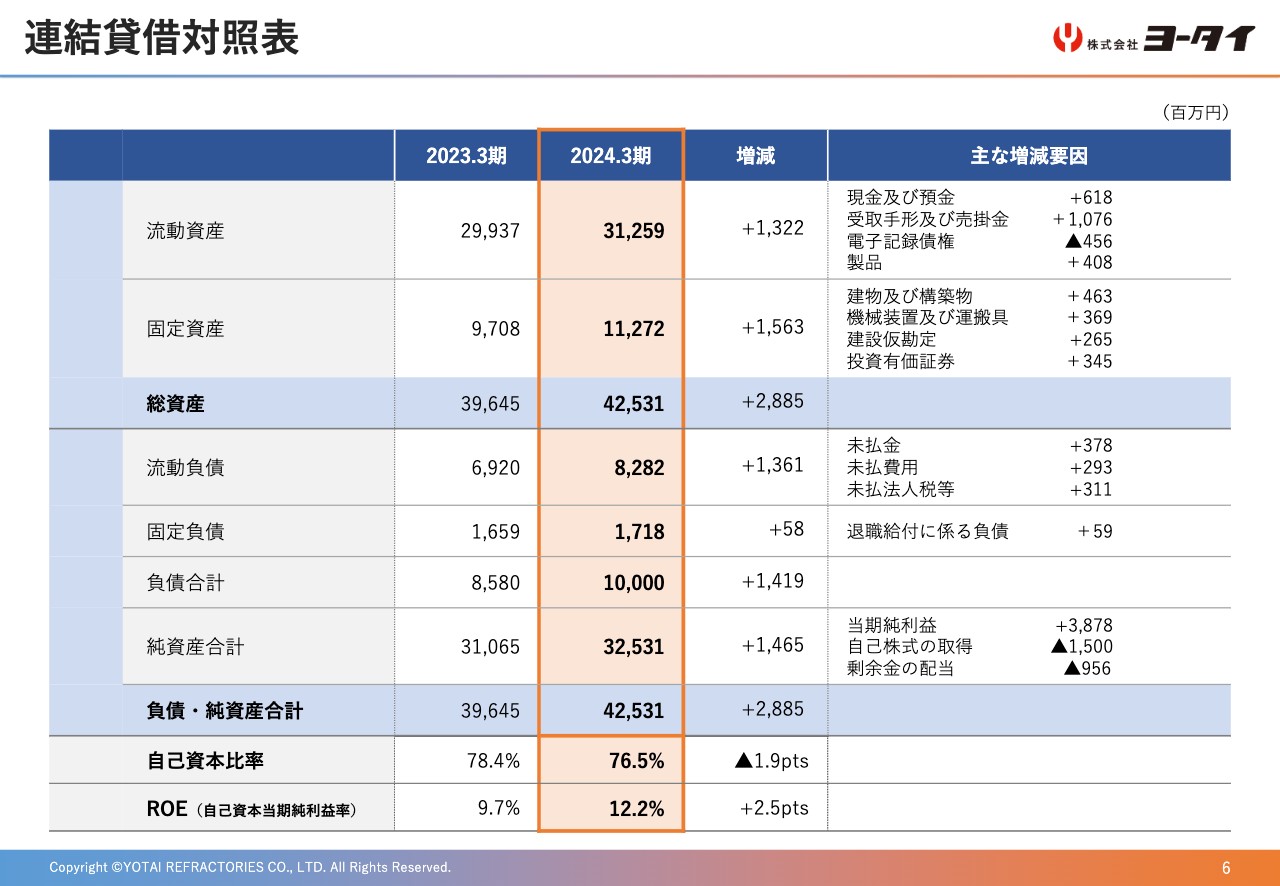

連結貸借対照表

6ページは、連結貸借対照表を示しています。流動資産は312億5,900万円で、前期比13億2,200万円の増加となりました。主な要因は、現金及び預金の増加が6億1,800万円、受取手形及び売掛金の増加が10億7,600万円、電子記録債権の減少が4億5,600万円、製品の増加が4億800万円となっています。

固定資産は112億7,200万円で、前期比15億6,300万円のプラスとなりました。主な要因は、建物及び構築物の増加が4億6,300万円、機械装置及び運搬具の増加が3億6,900万円、建設仮勘定の増加が2億6,500万円、投資有価証券の増加が3億4,500万円となっています。

建物及び構築物の増加は、太陽光発電設備の導入および大型倉庫建設などによるもの、機械装置及び運搬具の増加は、大型プレス機および高効率プレス機の導入によるものとなっています。総資産は425億3,100万円、前期比28億8,500万円の増加となりました。

一方、負債については、流動負債は82億8,200万円で、前期比13億6,100万円の増加となりました。主な要因は、未払金の増加3億7,800万円、未払費用の増加2億9,300万円、未払法人税等の増加3億1,100万円となっています。

固定負債は17億1,800万円で前期比5,800万円の増加となりました。純資産は325億3,100万円で、前期比14億6,500万円の増加となりました。主な要因は、自己株式の取得による減少15億円、剰余金の配当による減少9億5,600万円、当期純利益による増加38億7,800万円となっています。

この結果、自己資本比率は76.5パーセントとなり、前期比1.9ポイントのマイナスとなりました。ROEは12.2パーセントとなり、前期比2.5ポイントのプラスとなりました。

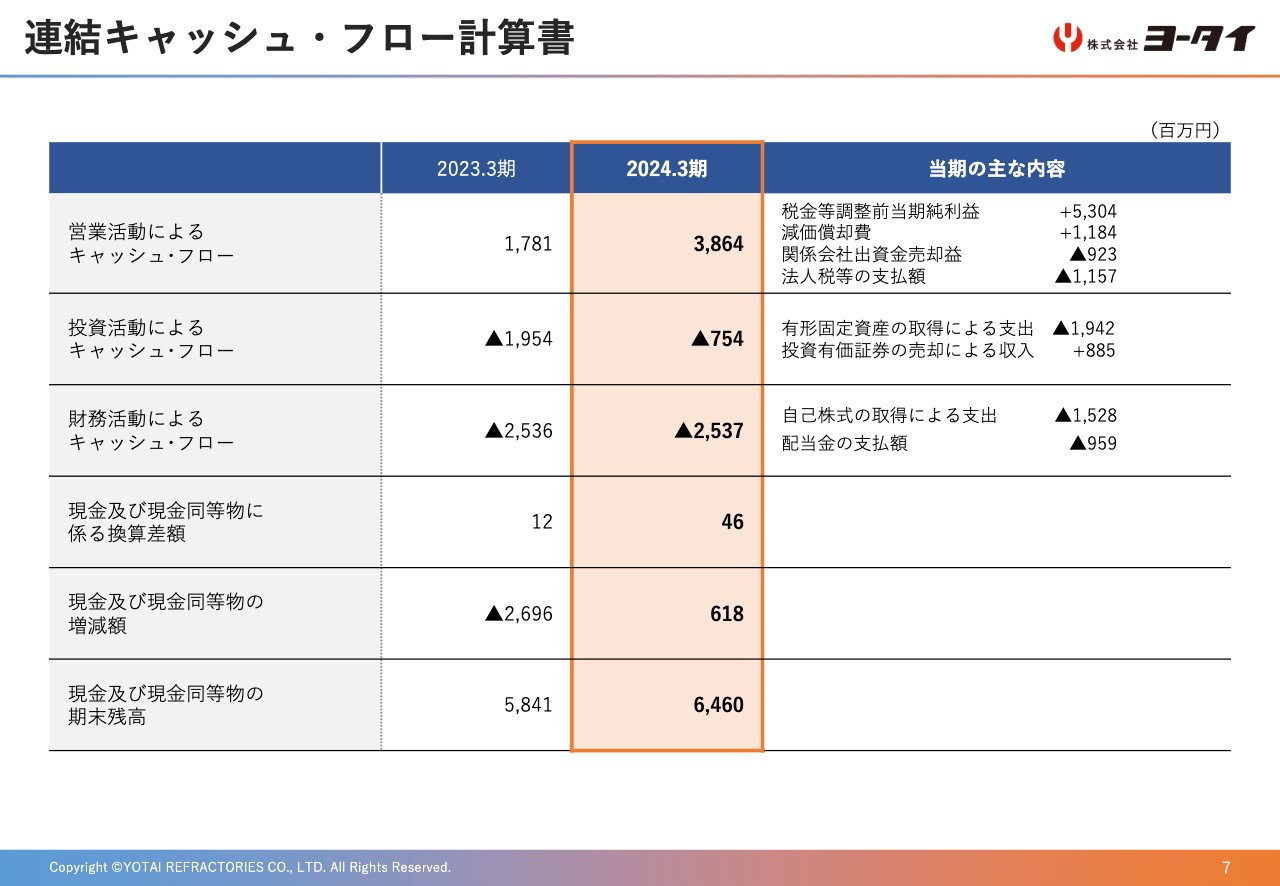

連結キャッシュ・フロー計算書

続いて、7ページに、連結キャッシュ・フロー計算書を示しています。営業活動によるキャッシュ・フローは、38億6,400万円のプラスとなりました。

プラス要因としては、税金等調整前当期純利益53億400万円、減価償却費11億8,400万円、マイナス要因としては、関係会社出資金売却益9億2,300万円、法人税等の支払額11億5,700万円などとなります。

投資活動によるキャッシュ・フローは、7億5,400万円の支出となりました。マイナス要因としては、有形固定資産の取得による支出19億4,200万円、プラス要因としては、投資有価証券の売却による収入8億8,500万円などとなります。

財務活動によるキャッシュ・フローは、25億3,700万円の支出となりました。これは、自己株式の取得と配当金の支払いが主な要因です。結果としまして、現金及び現金同等物の期末残高は、前期から6億1,800万円増加し、64億6,000万円となりました。

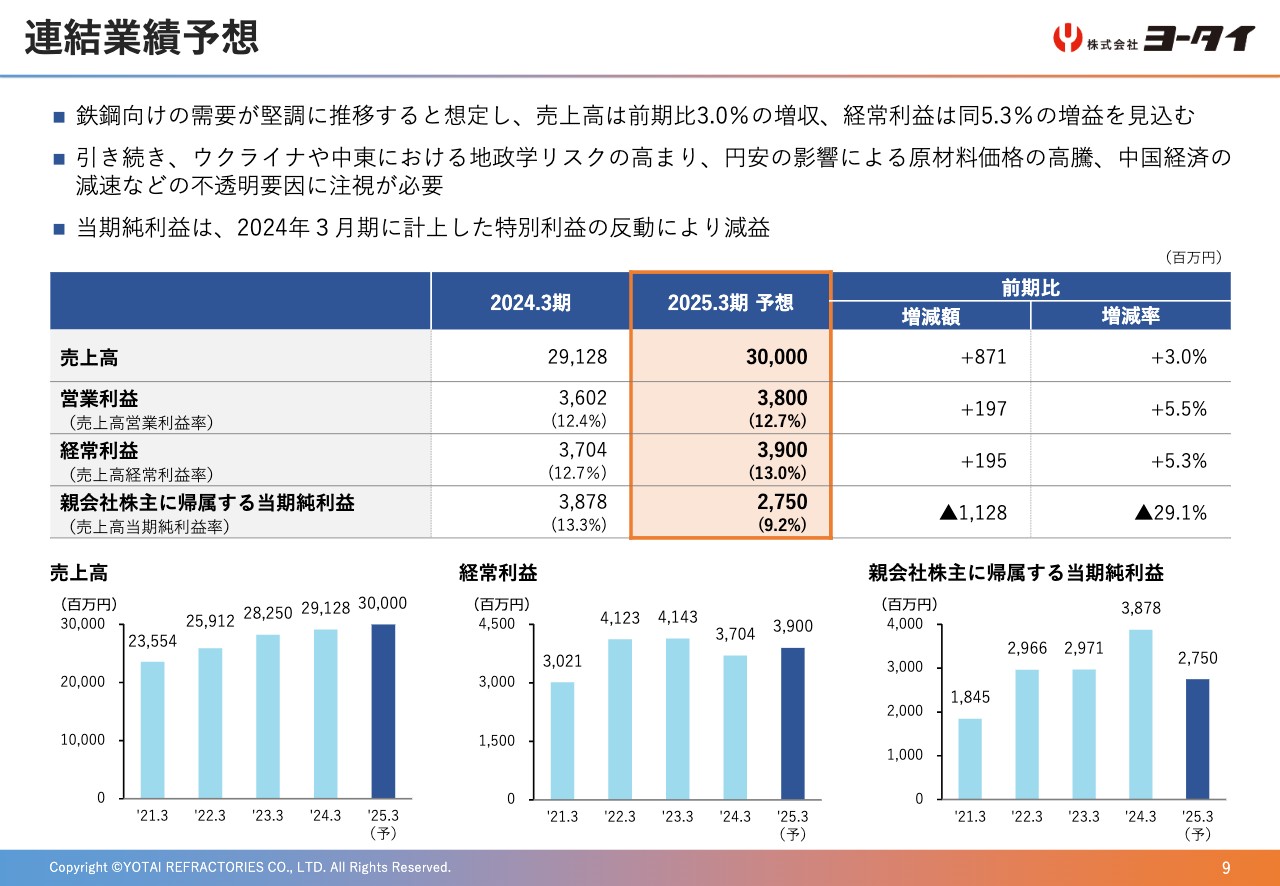

連結業績予想

9ページは、2025年3月期の連結業績予想を示しています。売上高は前期比3.0パーセント増の300億円、経常利益は同5.3パーセント増の39億円を見込んでおります。

主に鉄鋼向けの需要が堅調に推移すると想定しますが、引き続き、ウクライナや中東における地政学リスクの高まり、円安の影響による原材料価格の高騰、中国経済の減速などの不透明要因に注視してまいります。

なお、当期純利益は、2024年3月期に計上した特別利益の反動により減益を見込んでおります。

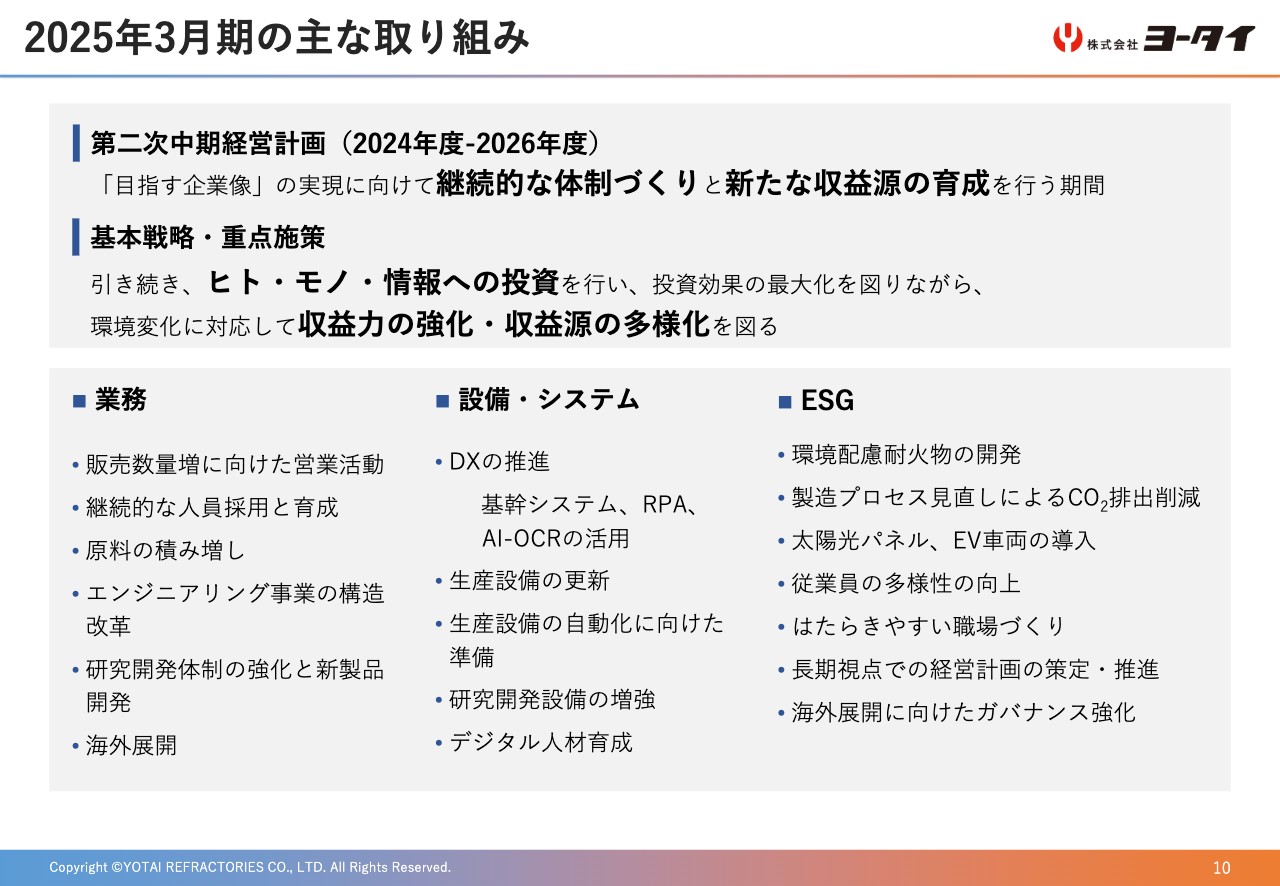

2025年3月期の主な取り組み

10ページは、2025年3月期の主な取り組みを示しています。第二次中期経営計画の初年度として、収益力の強化、設備・システムの増強、ESGへの取り組みを進めてまいります。詳細につきましては、のちほど第二次中期経営計画のご説明で触れさせていただきます。

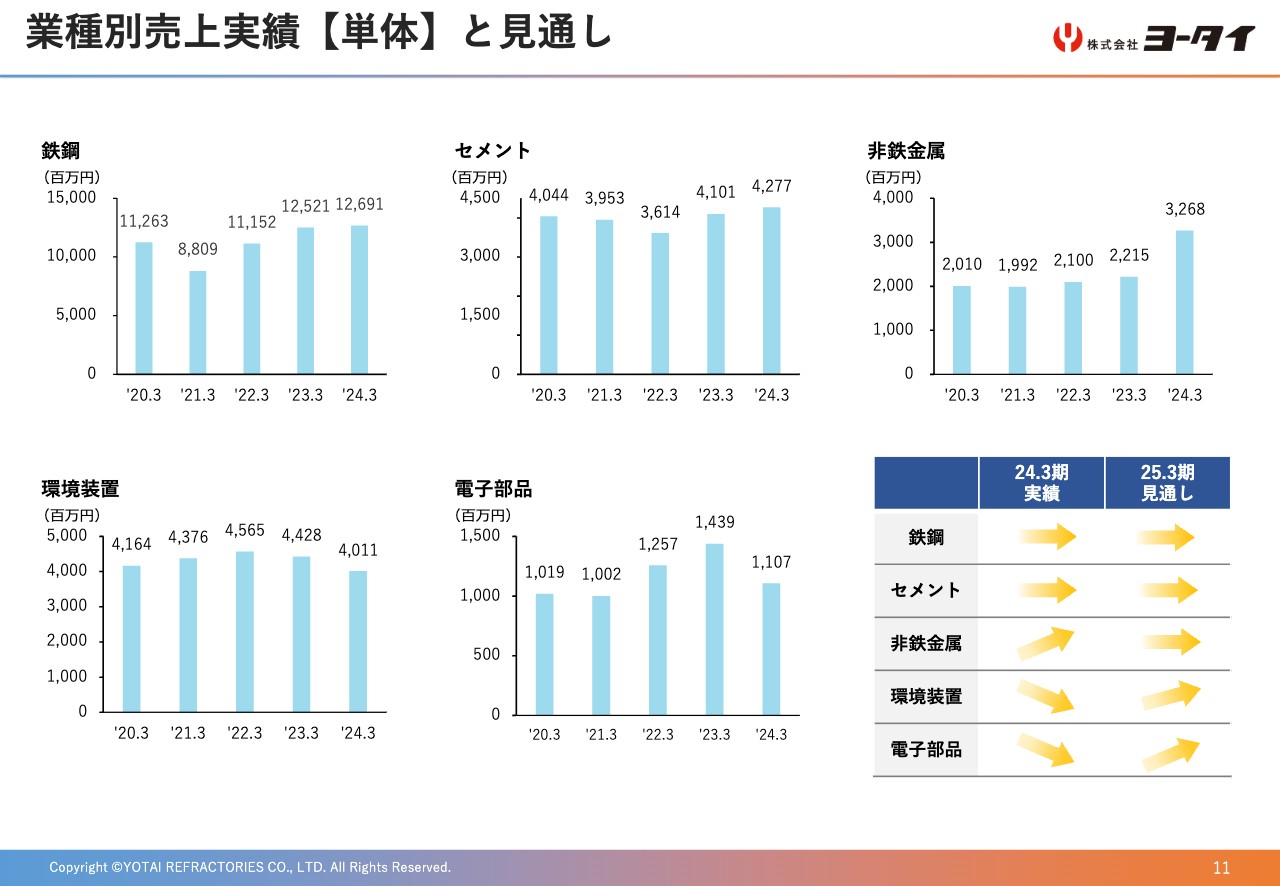

業種別売上実績【単体】と見通し

11ページは、単体ベースの業種別 2024年3月期の売上実績と2025年3月期の見通しを示しています。鉄鋼については、2024年3月期は需要が堅調だったことなどにより売上が増加し、2025年3月期も堅調な事業環境が続くことを見込んでいます。

セメントについては、シェアアップに伴って2024年3月期は売上が増加し、2025年3月期も同水準の売上を見込んでいます。非鉄金属については、2024年3月期は大規模改修案件の受注が増加し、2025年3月期も堅調な事業環境が続くことを見込んでいます。

環境装置、電子部品については、2024年3月期は需要調整局面で売上は減少しました。2025年3月期は市況の好転により売上の増加を見込んでいます。

私からの説明は以上です。ありがとうございました。

第一次中期経営計画の総括(定量面)(1)

田口三男氏:株式会社ヨータイ、代表取締役社長の田口です。私からは、第二次中期経営計画についてご説明します。

昨今の不確実性が高まる中、めざす企業像を明確にし、持続的で 盤石な企業を実現するため、当社として初めての中期経営計画を2021年5月に発表し、諸施策を実行してきました。その成果と反省を踏まえ、第二次中期経営計画を策定しました。

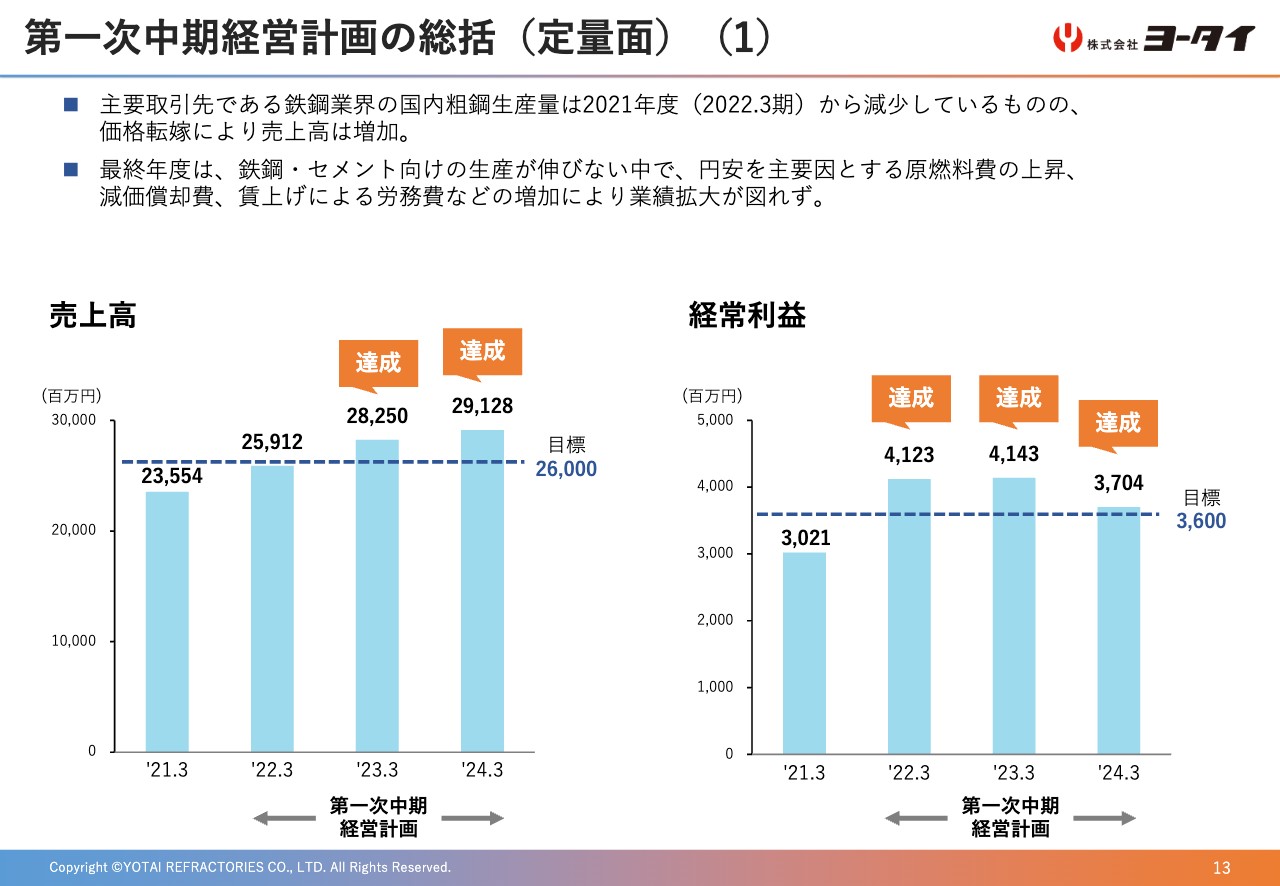

それでは、13ページをご覧ください。まずは、第一次中期経営計画の総括(定量面)です。左側のグラフで示した売上高は、2024年3月期260億円の目標に対し291億2,800万円となり、目標を達成することができました。主要取引先である鉄鋼粗鋼生産量は2022年3月期から減少に転じているものの、価格転嫁などにより売上高は増加しました。

右側のグラフで示した経常利益につきましては、2024年3月期36億円の目標に対し37億400万円となり、目標を達成することができました。しかしながら、2024年3月期は、円安を主要因とする原料費の上昇や、賃上げによる労務費の増加などにより、2023年3月期の水準を上回ることが、出来ませんでした。

第一次中期経営計画の総括(定量面)(2)

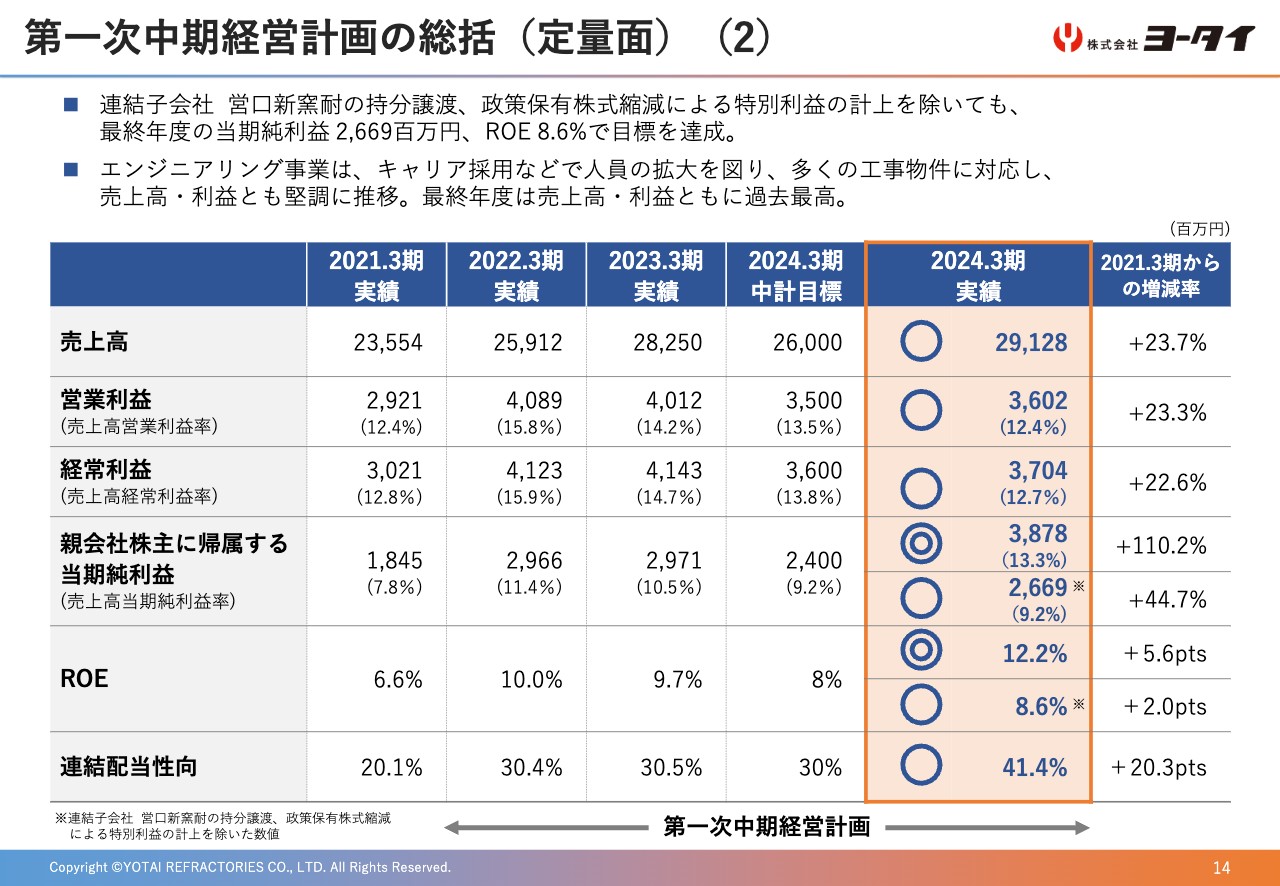

14ページをご覧ください。第一次中計の総括(定量面)の続きです。このページでは、業績の推移を表にしております。売上高と経常利益は前ページでご説明した通りですので、それ以外の項目についてご説明します。

親会社株主に帰属する当期純利益は、2024年3月期24億円の目標に対し38億7,800万円となり、目標を達成することができました。しかしながら、この数値には、先ほどご説明した通り、特別利益が含まれております。これらの影響を除いても26億6,900万円となり、目標を達成することができました。

ROEにつきましても、2024年3月期8パーセントの目標に対し12.2パーセント、特別利益の影響を除いて8.6パーセントとなり、目標を達成することができました。エンジニアリング事業は、毎年、売上高・利益ともに過去最高を更新しています。

第一次中期経営計画の総括(定性面)

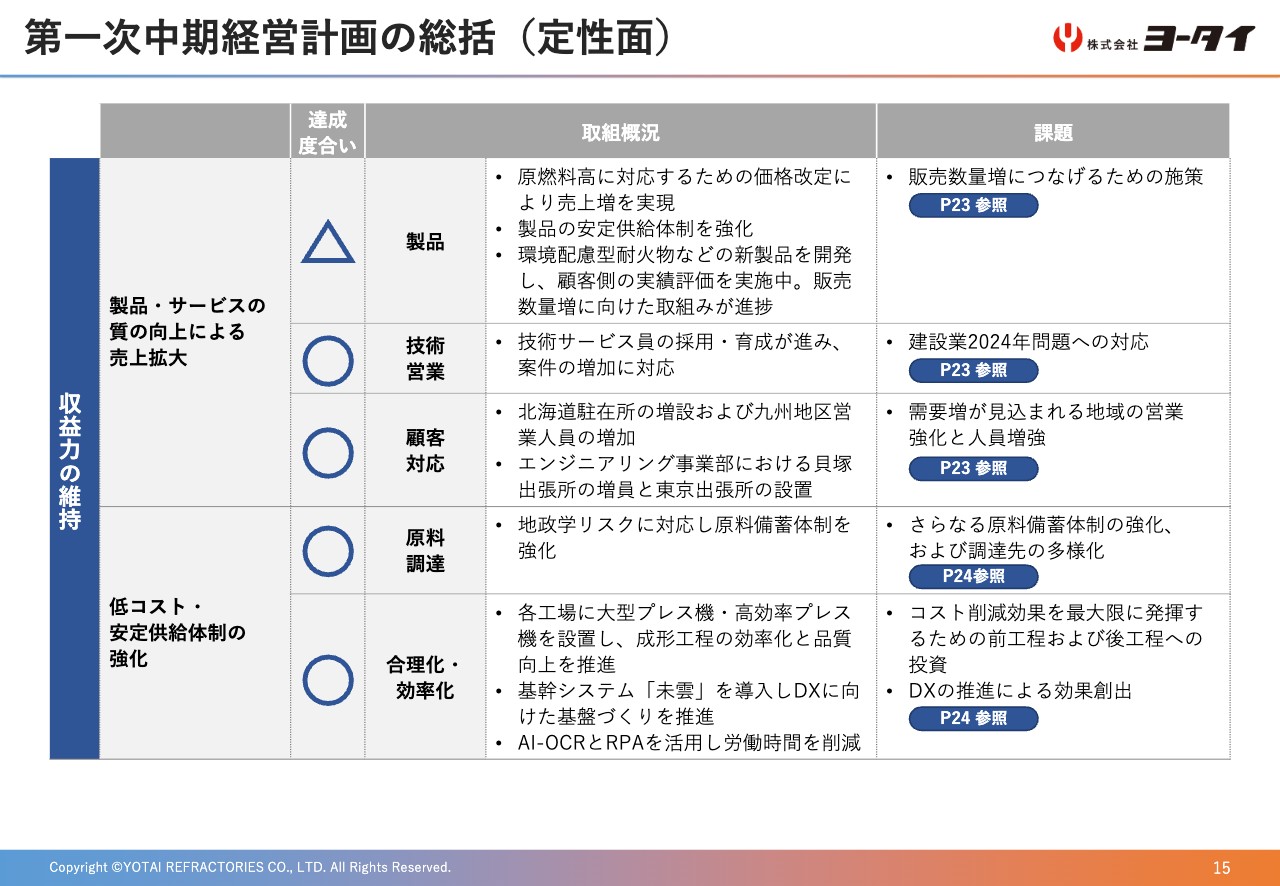

15ページをご覧ください。第一次中計の総括(定性面)です。まずは、「収益力の維持」についてです。

重点施策の1つ目、「製品・サービスの質の向上による売上拡大」です。「製品」については、大型プレス機の導入や原料の積み増し、環境配慮型耐火物などの新製品の開発を行いました。値上げの効果もあって売上増を実現しましたが、販売数量増に向けた施策を、より一層進めてまいります。

「技術営業」については、技術サービス員の採用・育成が順調に進んでおりますが、建設業2024年問題への対応が、今後の課題です。「顧客対応」については、需要の高い地域での営業体制強化を図りましたので、それらを活用して営業活動を強化してまいります。

次に、重点施策の2つ目、「低コスト・安定供給体制の強化」です。「原料調達」については、地政学リスクに対応して原料備蓄体制を強化しましたが、さらなる強化が必要と考えております。

「合理化・効率化」については、各工場に大型プレス機・高効率プレス機を設置し、成形工程を強化しました。今後は、その前後の工程への投資を行い、コスト削減効果を最大限に発揮させていきます。

管理部門においては、当社の基幹システム「未雲」の導入に加え、AI-OCRとRPAを活用した労働時間の削減を実現しました。今後はこれらの基盤を活用し、DXのさらなる推進を目指します。

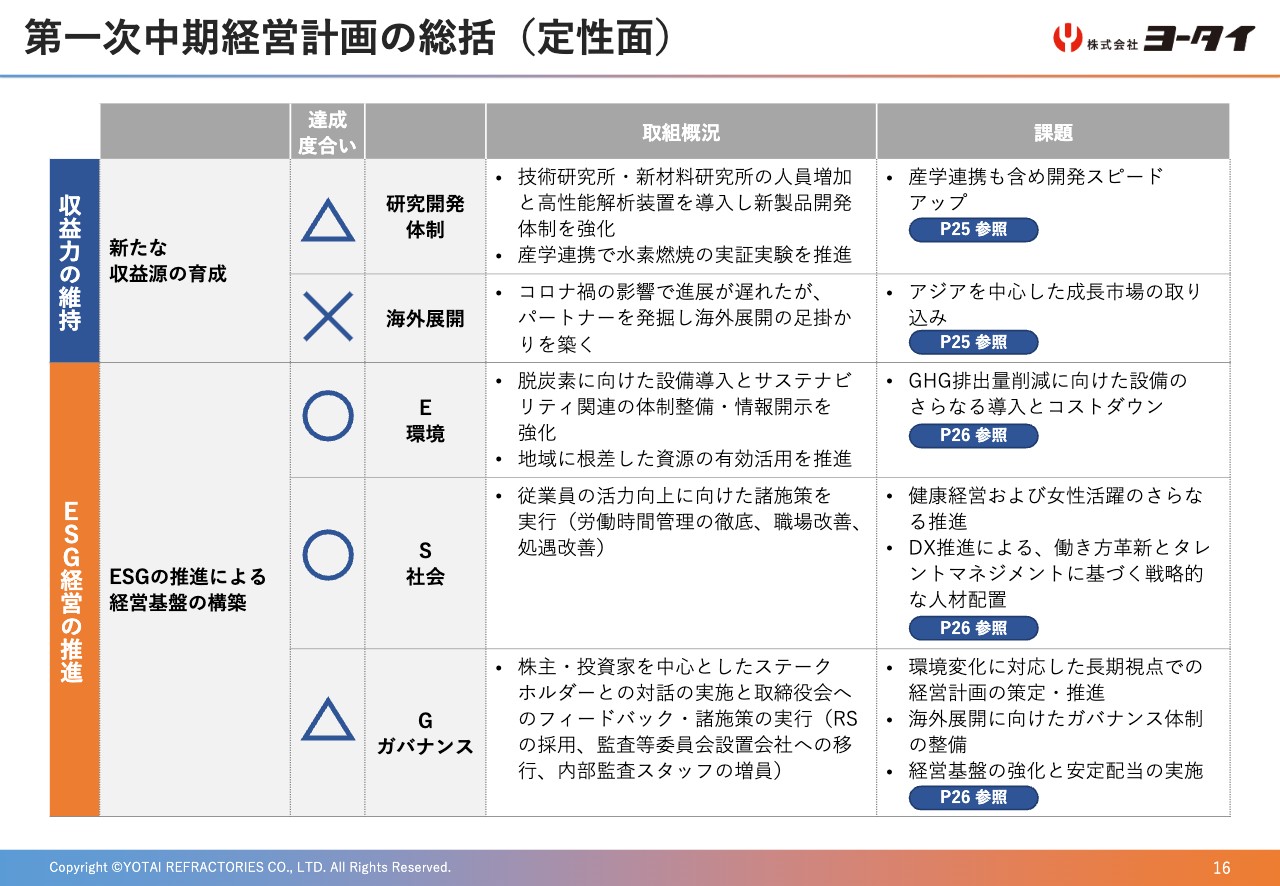

第一次中期経営計画の総括(定性面)

16ページをご覧ください。第一次中計の総括(定性面)の続きです。重点施策の3つ目、「新たな収益源の育成」です。「研究開発体制の強化」については、産学連携も含め、引き続き体制強化を図り、開発のスピードアップを図ることが今後の課題です。「海外展開」については、アジアを中心とした成長への取り組みを行ってまいります。

次に、重点施策の4つ目、「ESG経営の推進」です。「Eの環境」については、脱炭素に向けた設備導入と、サステナビリティ関連の体制整備と情報開示の強化を図りました。今後も取り組みを継続していきます。

「Sの社会」については、従業員の活力向上に向けた施策を進めました。今後は女性活躍のさらなる推進、働き方革新とタレントマネジメントに基づく戦略的な人材配置などに取り組みを広げていきたいと考えています。

「Gのガバナンス」については、株主や投資家のみなさまを中心としたステークホルダーとの対話に基づき、株式報酬制度(RS)の採用、監査等委員会設置会社への移行、内部監査スタッフの増員などを行いました。不確実性の高まりに対応した長期視点での経営計画の策定と、推進体制作りが今後の課題と認識しています。

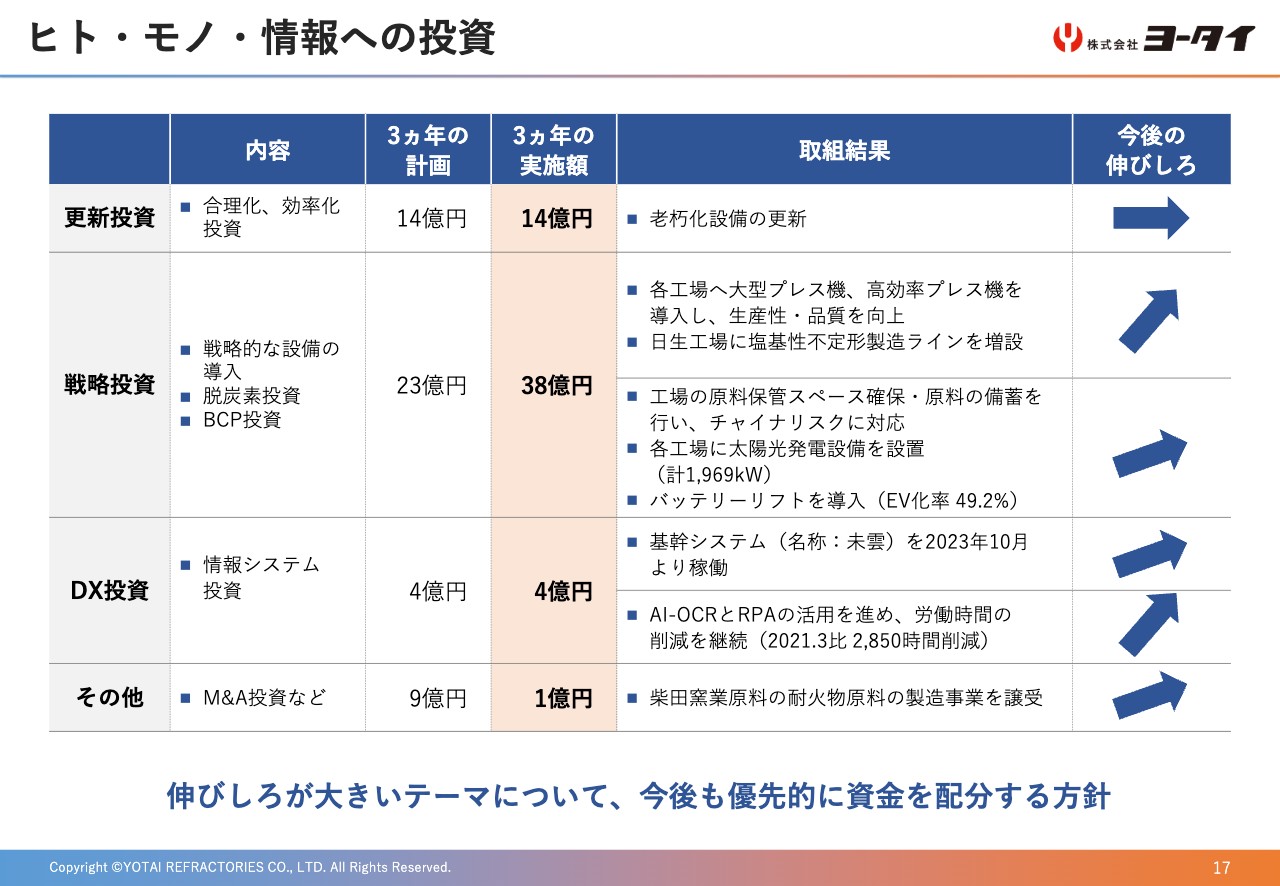

ヒト・モノ・情報への投資

17ページをご覧ください。ヒト・モノ・情報への投資です。3年間で50億円の予定に対し、57億円の投資を行いました。その内訳をご説明します。

更新投資については、老朽化設備の更新で14億円の投資を行いました。戦略投資については、23億円の計画を超過する38億円の投資を行いました。具体的には、各工場へ大型プレス機と高効率プレス機の導入、チャイナリスクに対応するための原料の備蓄用倉庫の建設のほか、GHG排出削減に向けた投資として、太陽光発電設備、EV車の導入を行いました。

DX投資については、基幹システム「未雲」の導入や、AI-OCRとRPAへの投資を4億円行いました。その他、耐火物原料の製造事業を、譲受しました。伸び代が大きいテーマについて、今後も優先的に資金を配分する方針です。

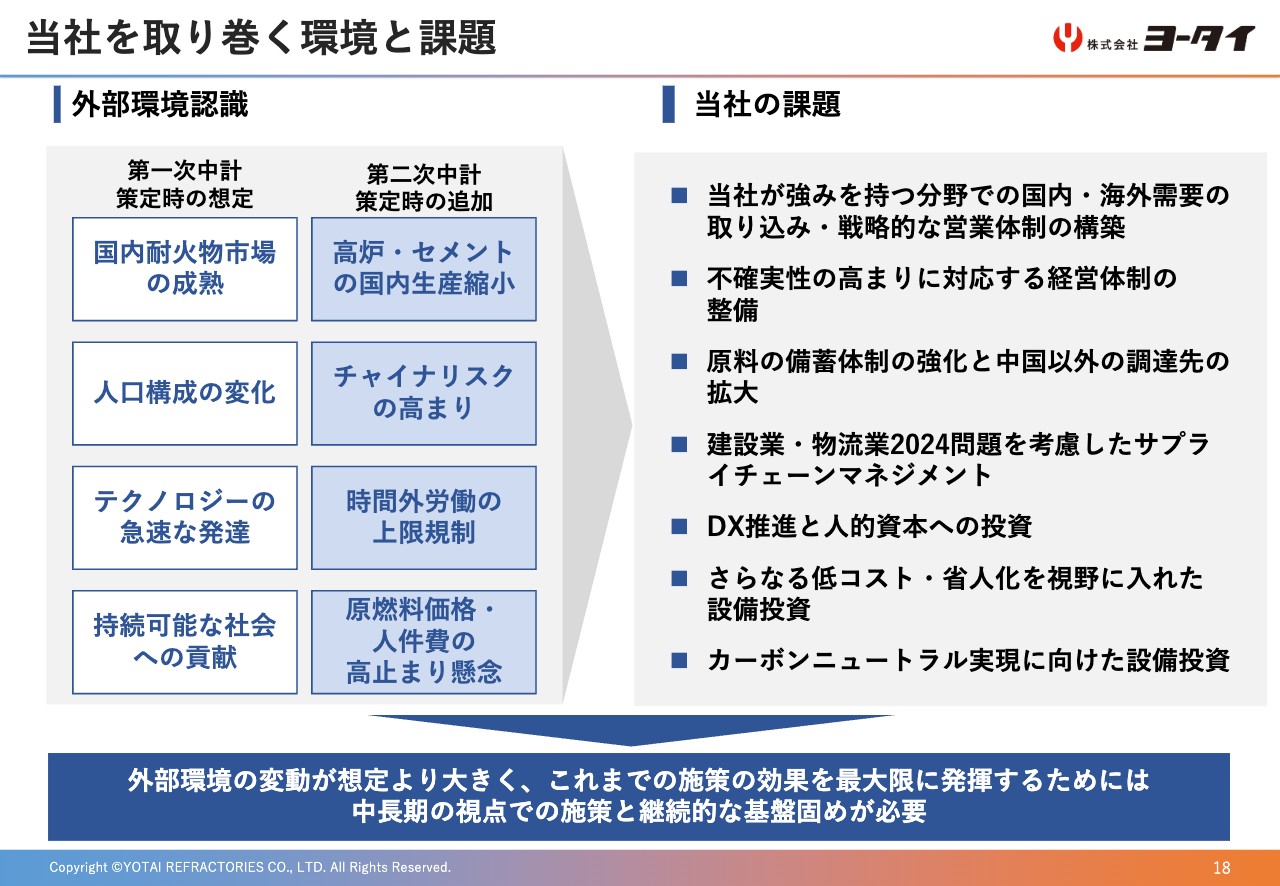

当社を取り巻く環境と課題

18ページをご覧ください。当社を取り巻く環境と課題です。当社を取り巻く環境については、近年は特に不透明感が強まっています。主力業界である国内の鉄鋼業界やセメント業界においては、生産縮小の動きが強まっているため、国内のみならず海外の耐火物需要を取り込むことが必要です。

耐火物業界は、原料の中国依存度が高い業界ですが、地政学リスクが高まっているため、さらなる原料の備蓄体制の強化と、中国以外の調達先の拡大を進めていきます。

また、本年から建設業・物流業界では時間外労働時間の上限が規制されました。加えて原燃料価格や人件費の高止まりも、懸念されます。こうした動きを考慮してサプライチェーンマネジメントや、DX推進を含むさらなる低コストと省人化が必要となります。

第一次中計ではヒト・モノ・情報へ投資して、持続的成長を支える経営基盤の構築を進めてきましたが、外部環境の変動が想定より大きく、これまでの施策の効果を、最大限に発揮するためには、中長期の視点での施策と、継続的な基盤固めが必要と考えています。

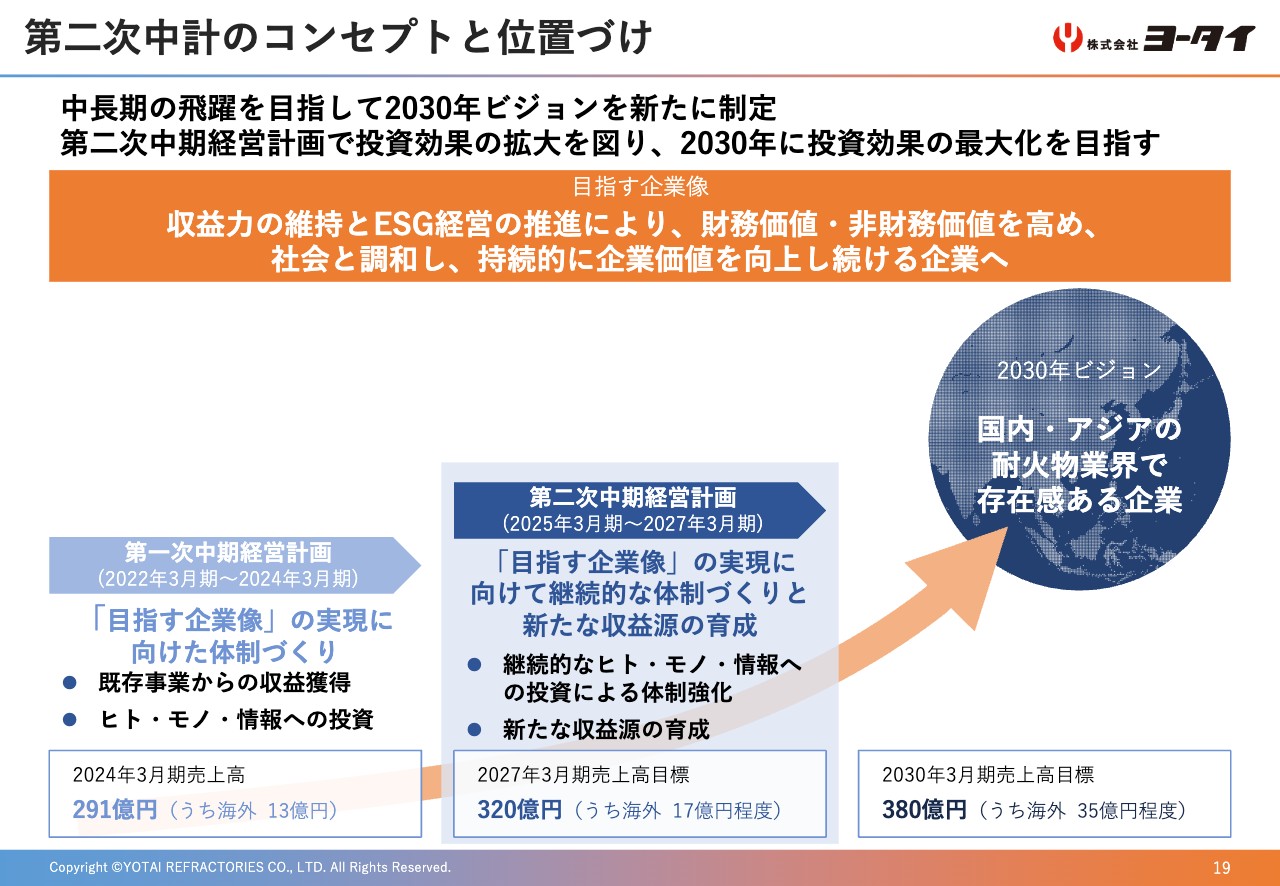

第二次中計のコンセプトと位置づけ

19ページをご覧ください。「第二次中期経営計画のコンセプトと位置づけ」です。当社は、目指す企業像として、「収益力の維持とESG経営の推進により、財務価値・非財務価値を高め、社会と調和し、持続的に企業価値を向上し続ける企業」と定めています。第二次中計でも、この考え方は変わりません。

しかしながら、国内の成熟化が進む中では、海外市場の成長を取り込むことが必須と考え、このたび「2030年ビジョン」を新たに設けました。国内やアジアの耐火物業界で存在感ある企業となることを目指します。第二次中計では、2030年ビジョンの実現に向けた施策を、着実に行ってまいります。

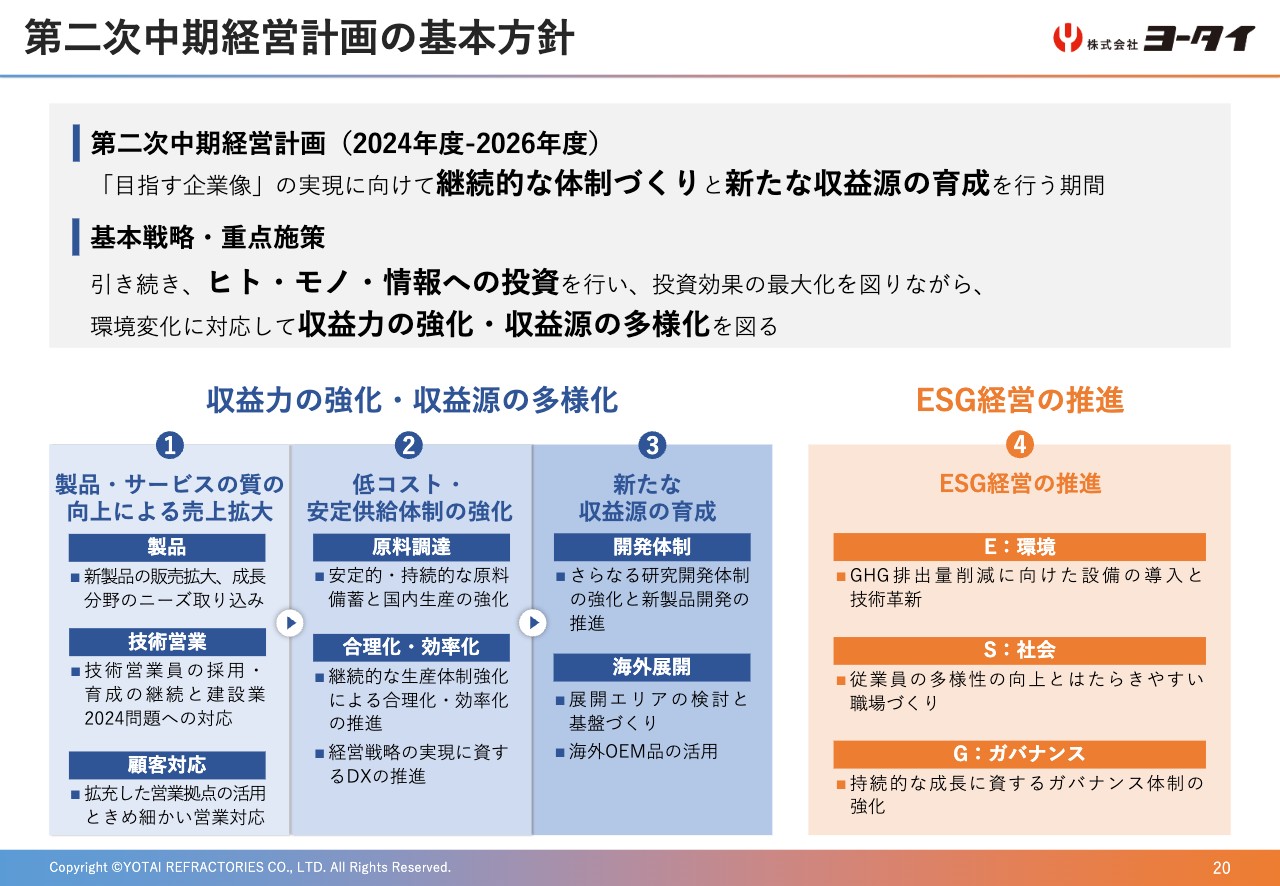

第二次中期経営計画の基本方針

20ページをご覧ください。第二次中期経営計画の基本方針です。2024年度から2026年度の第二次中計は、『「目指す企業像」の実現に向けて継続的な体制づくりと、新たな収益源の育成を行う期間』と位置づけました。

引き続き、ヒト・モノ・情報への投資を行い、投資効果の最大化を図りながら、環境変化に対応して収益力の強化・収益源の多様化を図ります。ESG経営の推進も、第一次中計に続き重要なテーマと考え、継続して取り組んでまいります。

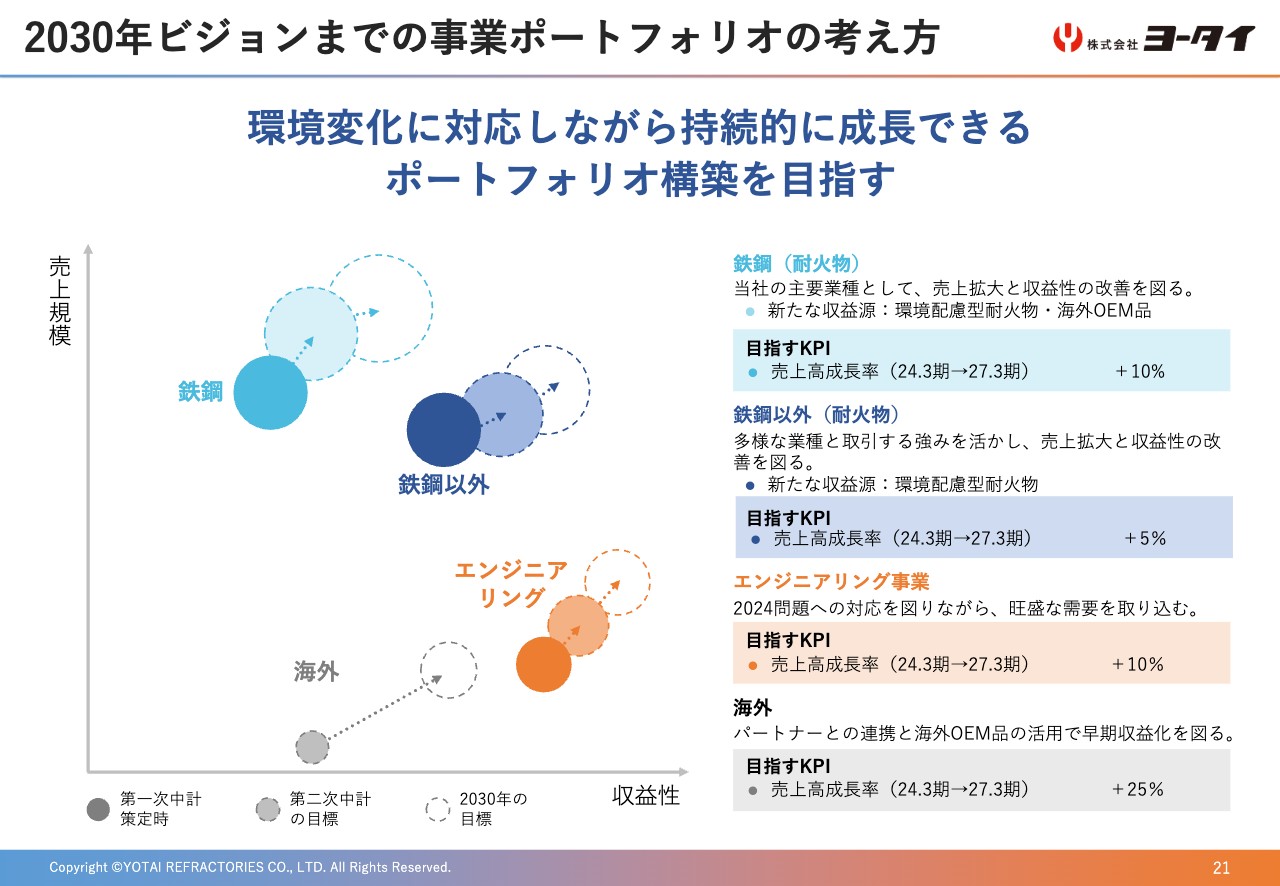

2030年ビジョンまでの事業ポートフォリオの考え方

21ページをご覧ください。事業ポートフォリオについての考え方です。当社は、幅広い業界の企業と取引していますが、当社の市場におけるポジションや、今後の市場環境から4つに分類し、縦軸が売上、横軸が収益性でマッピングしました。濃い色の丸が第一次中期経営計画の策定時、薄い色の丸が第二次中期経営計画、白い丸が2030年ビジョンにおける目標です。

まず、当社単体の売上構成の4割を占める鉄鋼耐火物を、当社の主要業種として売上拡大と収益性の改善を図ります。環境配慮型耐火物や海外OEM品が、今後のドライバーであり、KPIとして3年間で売上高成長率10パーセントをめざします。

鉄鋼以外の耐火物は、多様な業種と取引する強みを活かし、売上拡大と収益性の改善を図ります。環境配慮型耐火物が今後のドライバーであり、KPIとして、3年間で売上高成長率5パーセントをめざします。

エンジニアリング事業は、当社の材工一式の強みを支える重要な事業です。2024年問題への対応を図りながら、KPIとして、3年間で売上高成長率10パーセントをめざします。

海外は、この第二次中計で、新たに追加しました。海外での売上は今のところ13億円とわずかですが、パートナーとの連携と海外OEM品の活用で、早期収益化を図ります。2027年3月期において17億円程度の売上をめざします。

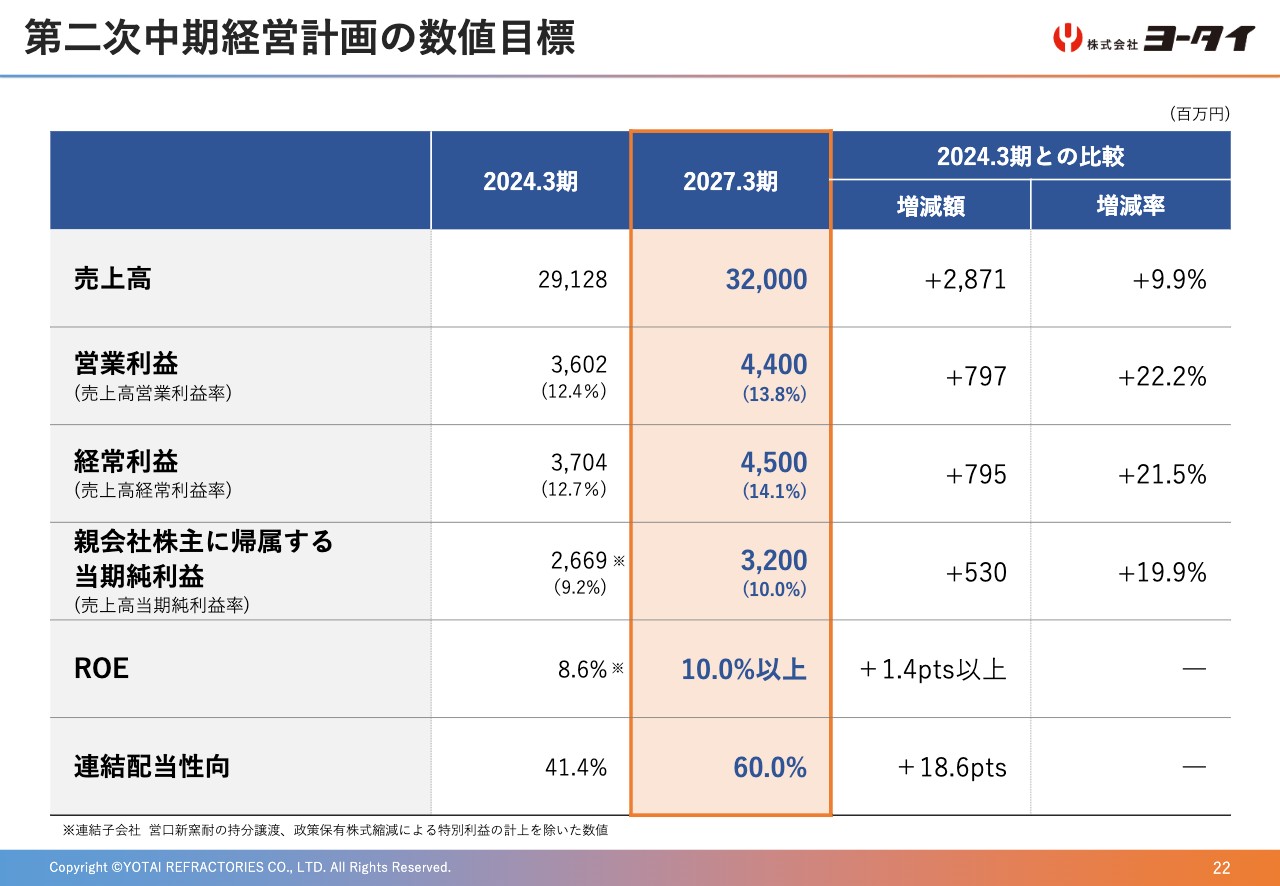

第二次中期経営計画の数値目標

22ページをご覧ください。第二次中計の『数値目標』です。2027年3月期(3年後)は、売上高は320億円、2024年3月期と比較して9.9パーセント増、経常利益は45億円、同21.5パーセント増、親会社株主に帰属する当期純利益は32億円、同19.9パーセント増、ROE10パーセント以上、連結配当性向は現状の水準から引き上げを図り、60パーセントをめざします。

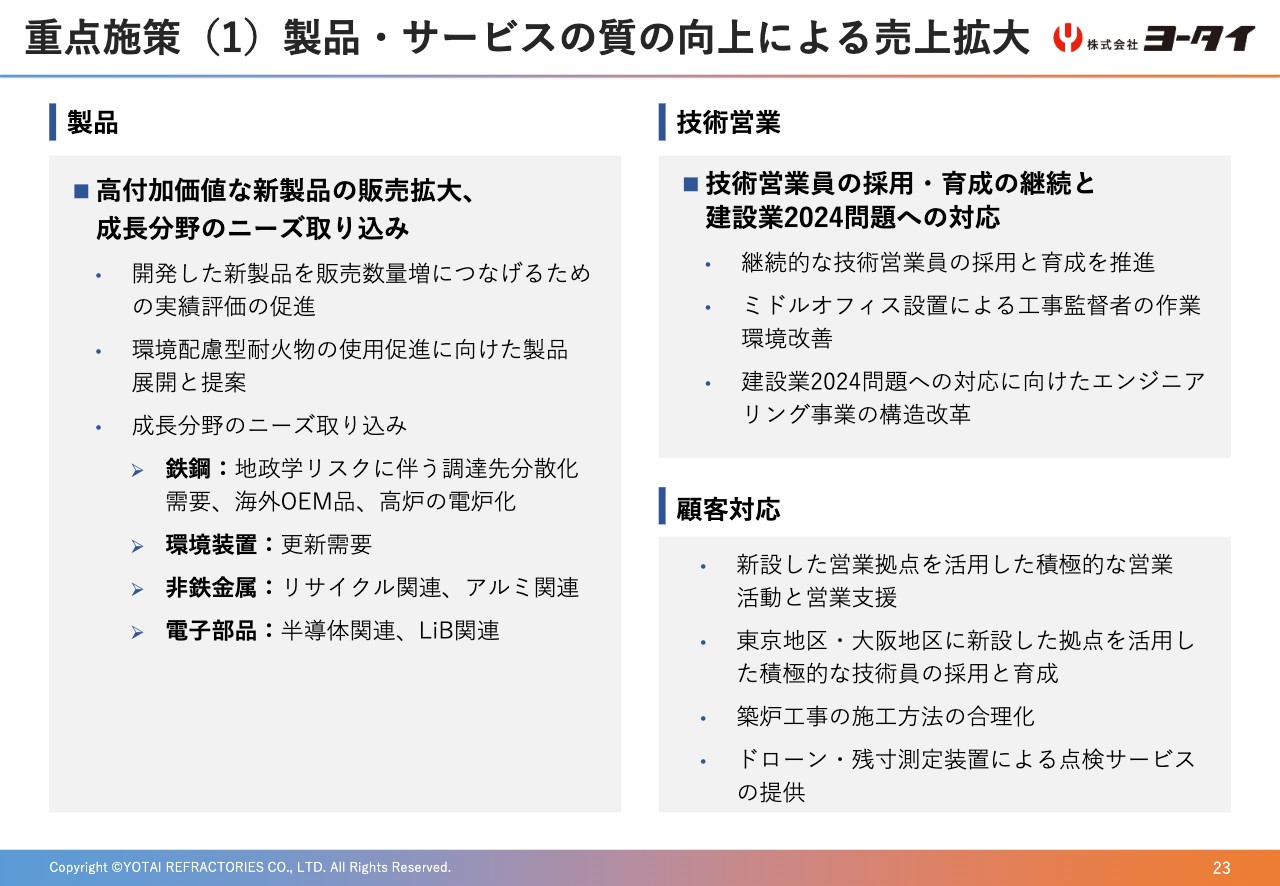

重点施策(1)製品・サービスの質の向上による売上拡大

23ページをご覧ください。業績目標の達成に向けた具体的な重点施策の1つ目、「製品・サービスの質の向上による売上拡大」です。市場が成熟する中で、売上拡大と収益性の改善を図るため、高付加価値な新製品の販売の拡大を図り、成長分野のニーズを取り込みます。

第一次中計期間中において、環境配慮型耐火物など、多くの新製品を開発し、現在、お客様において、採用に向けた実績評価を行っていただいております。実績評価の促進を図り、売上拡大を図っていきます。

加えて、業種別に成長分野のニーズを取り込んでいきます。鉄鋼では地政学リスクの高まりに伴う調達先の分散化ニーズや、環境装置では炉の更新需要、非鉄金属では都市型リサイクル、電子部品では半導体やリチウム電池等の関連のニーズを、取り込んでいきます。

こうした新製品を拡販するため、技術営業員の採用・育成を継続します。また、エンジニアリング事業では、工事監督者の作業環境改善を図り、建設業2024年問題へ対応していきます。

顧客対応の強化も進めてまいります。国内市場の成熟化が進みますが、当社の強みであるきめ細かな顧客対応を行うことが、他社との差別化になると考えています。営業拠点の拡充と営業員の増員によってお客様との接触頻度を上げるとともに、築炉工事の施工方法の合理化も、進めていきます。

重点施策(2)低コスト・安定供給体制の強化

24ページをご覧ください。2つ目は「低コスト・安定供給体制の強化」です。左側に示した安定で、持続的な原料備蓄と国内生産の強化は、当社はこれまで国内工場で原料の積み増しを行ってきました。さらなるリスク低減を図るため、昨年秋に設立した中国の新子会社・営口窯耐進出口を活用した戦略的な原料積み増しと、調達先の多様化を進めてゆきます。

また当社の耐火物製造工場は国内にあり、他の耐火物メーカーと比較して国内製造の比率が高いことが特徴です。原料調達の安定化を図ることで、耐火物の安定調達を求めるお客様からの信頼を、高められると考えています。

右側に示した合理化・効率化については、製造工程における継続的な設備投資を進めていきます。第一次中計で大型プレス機、高効率プレス機の導入を進めてきましたが、第二次中計では、その前後の工程の設備投資を行うとともに、IoT化を進めることで、コスト削減効果を、さらに高めていきます。

経営戦略の実現に資するDXも進めていきます。基幹システム(未雲)の活用に加え、顧客管理・顧客情報のデジタル化による営業活動の改革、AIの使用などを進めます。

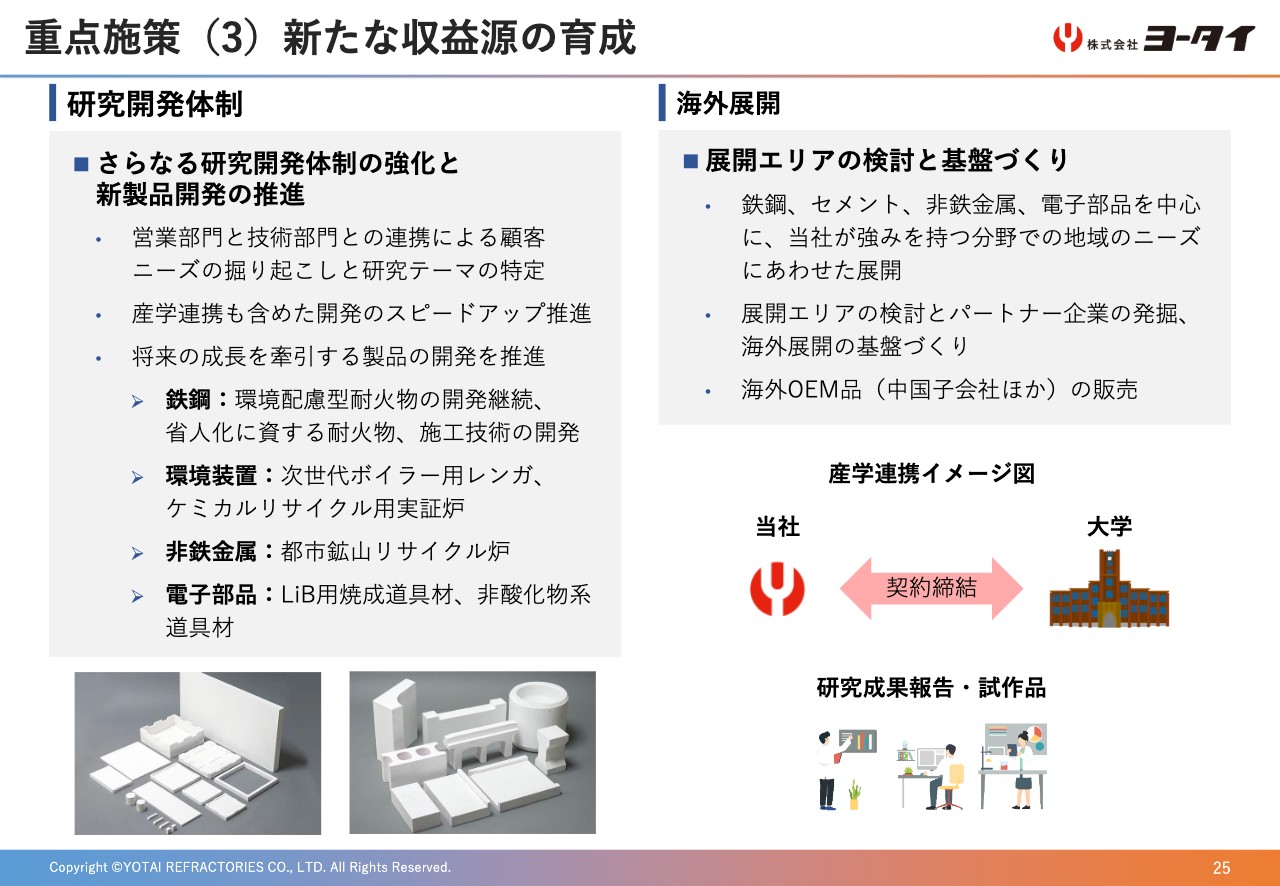

重点施策(3)新たな収益源の育成

25ページをご覧ください。3つ目は「新たな収益源の育成」です。左側に示した競争力の高い製品を、継続的に創出するため、さらなる研究開発体制の強化を進めます。営業と技術部門との連携による顧客ニーズの掘り起こしを図りながら、産学連携も含めた開発の、スピードアップを推進します。

右側に示した海外展開は第二次中計の重要テーマの1つです。第一次中計では、コロナ禍の影響もあって海外展開が遅れておりましたが、2023年の秋以降に急速に状況が進展し、かなり具体像が見えてきました。

アジアを重点エリアと定め、鉄鋼、セメント、非鉄金属、電子部品など、当社が強みを持つ分野において、地域のニーズにあわせた展開を図ります。

現地の耐火物メーカーや欧州の耐火物メーカーが競合相手となりますが、当社の高品質の製品と、きめ細かい顧客対応力は、海外でも十分通用するものと考えています。海外展開にあたっては、パートナー企業の発掘に努め、早期に収益化を図ります。

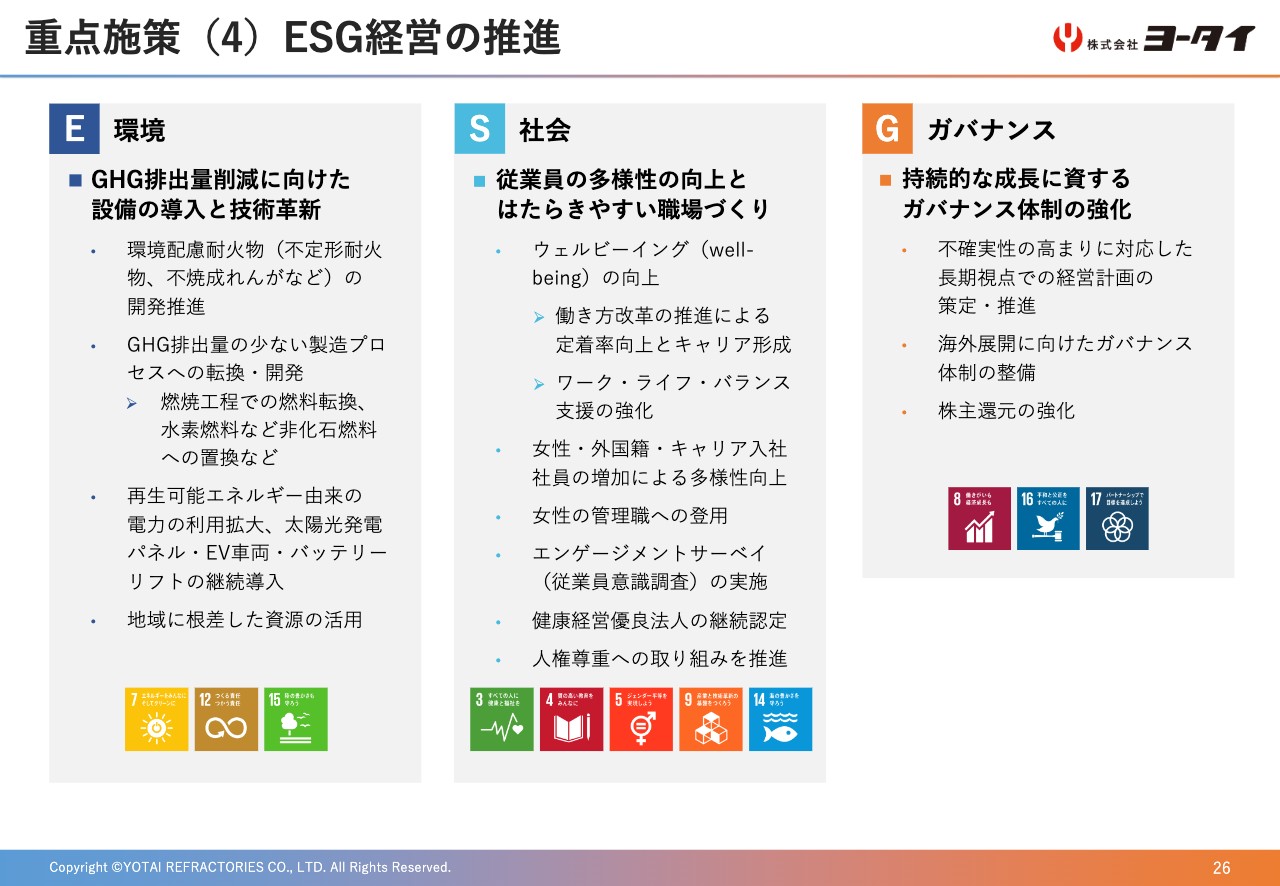

重点施策(4)ESG経営の推進

26ページをご覧ください。4つ目は「ESGの推進による経営基盤の構築」です。ESG経営に取り込み、さらなる経営基盤の強化を図ります。Eについては、不定形耐火物や不焼成れんがなど、環境配慮型耐火物の開発推進と、CO2排出量の少ない製造プロセスへの転換を進めます。

Sについては、従業員の多様性の向上とはたらきやすい職場作りを進めます。Gについては、持続的な成長に資するガバナンス体制の強化を、進めます。不確実性の高まりに対応した長期視点での経営計画の策定・推進に加え、海外展開に向けたガバナンス体制の整備を進めていきます。

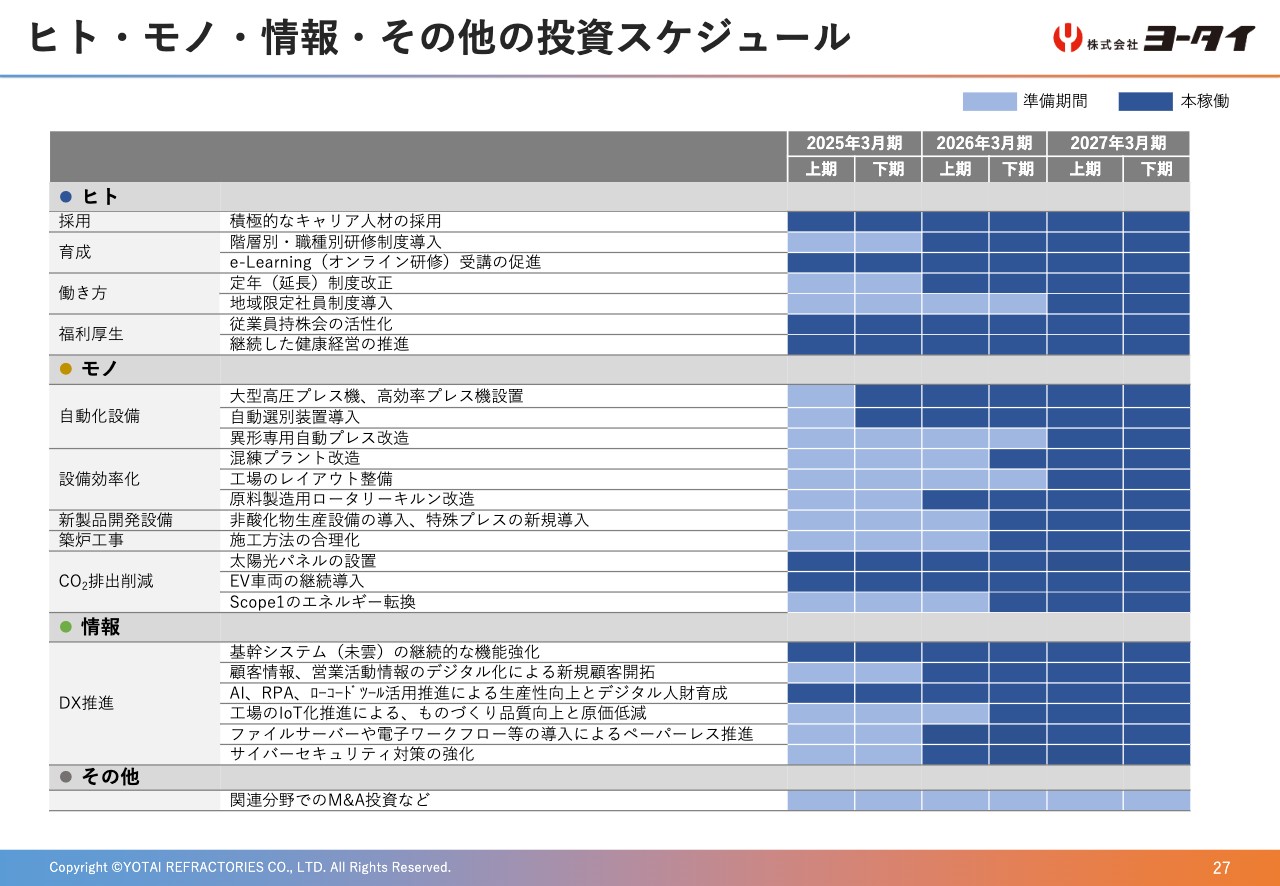

ヒト・モノ・情報・その他の投資スケジュール

27ページは、「ヒト・モノ・情報・その他」の投資スケジュールです。ヒトへの投資については、積極的なキャリア採用と従業員のスキルアップに向けたオンライン研修の促進を引き続き進めています。

モノへの投資については、CO2排出削減に向けた太陽光パネルやEV車両の導入に加え、工場の自動化やSCOPE1のエネルギー転換に向けた投資を進めていきます。

情報への投資については、基幹システムの機能強化、業務の効率化へのシステム投資に加え、戦略的な営業活動に向けた、システム投資、電子ワークフロー化やセキュリティ強化に向けた投資を、進めています。

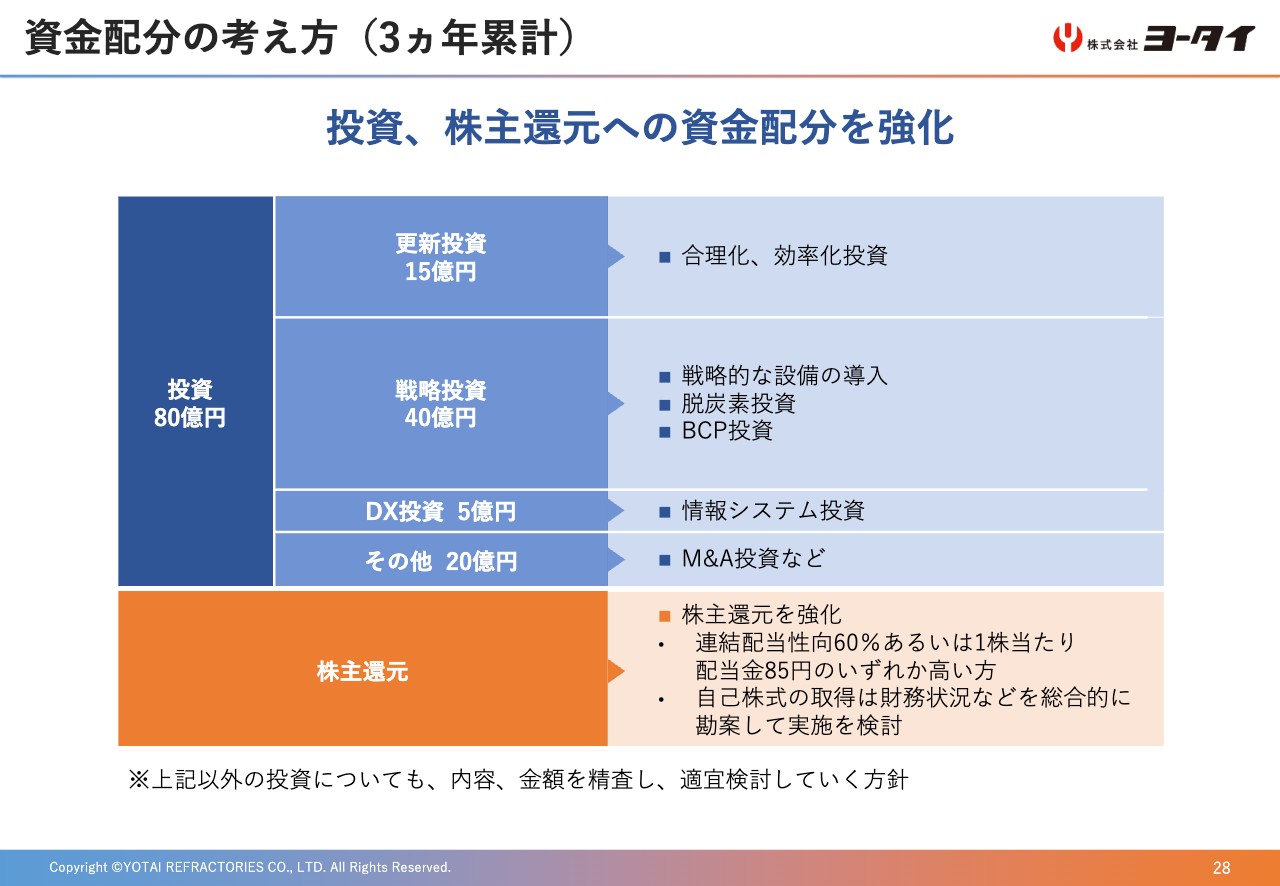

資金配分の考え方(3ヵ年累計)

28ページは、資金配分の考え方です。まず投資については、3か年で80億円を予定しています。内訳は、更新投資で15億円、戦略投資で40億円、DX投資で5億円、その他で20億円程度であります。これ以外の投資についても、内容、金額を精査し、適宜検討していく方針です。

株主還元については、収益性および財務健全性を考慮しましても、株主還元への分配を確保できる見込みであることから、第二次中計期間中は配当を中心に行う方針としました。詳細は、後ほどご説明します。

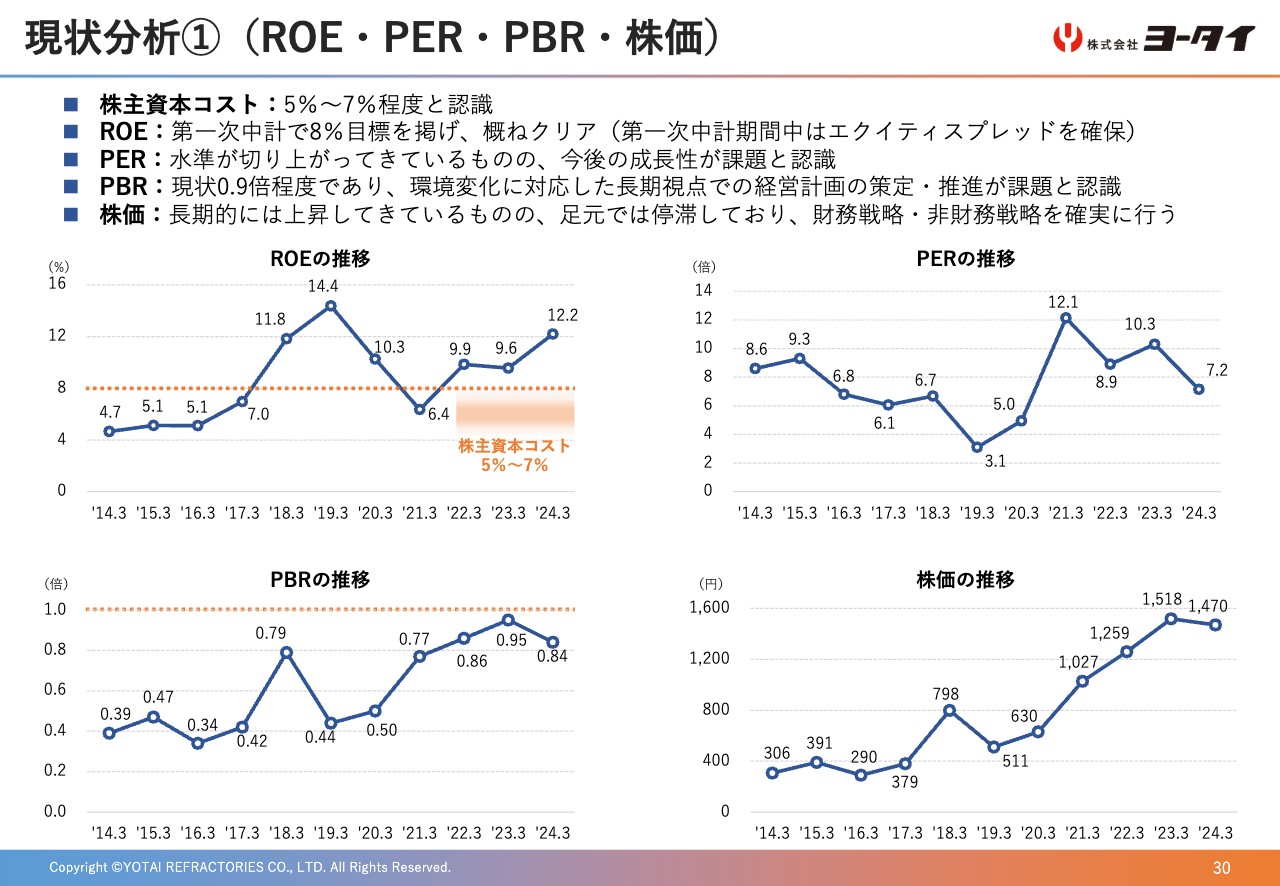

現状分析①(ROE・PER・PBR・株価)

つぎに、資本コストや株価を意識した経営の実現に向けた対応についてご説明します。30ページは、ROE・PER・PBR・株価の分析です。当社の株主資本コストは、5パーセントから7パーセント程度と認識しております。

第一次中計期間中はROE8パーセントの目標を掲げ、概ねクリアし、Equityスプレッドを確保しました。これに伴いPERの水準は、上がって来ていましたが、直近はやや低下傾向にあり、今後の成長性が、課題と認識しています。

またPBRは1倍を下回る水準で推移しており、環境変化に対応した長期視点での経営計画の策定・推進が課題と認識しています。この5月以降、当社の株価は回復に転じていますが、財務戦略・非財務戦略を確実に行うことが、必要と考えています。

現状分析②(財務状況)

31ページは、財務状況の分析です。業績面では、主要取引先である鉄鋼業界の国内粗鋼生産量、中国原料の価格動向、円安等の影響を受けて停滞しています。

一方で、現預金は、2021年3月期をピークに減少傾向ですが、会社経営に必要な量の資金は保有しており、また、当社は、多くの業界にわたる強固な顧客基盤を有しています。こうした基盤を活かして、安定的に利益を確保できる体制にあると考えています。

今後も資本コストを意識し、資本効率のさらなる改善と向上に取り組んでいきます。

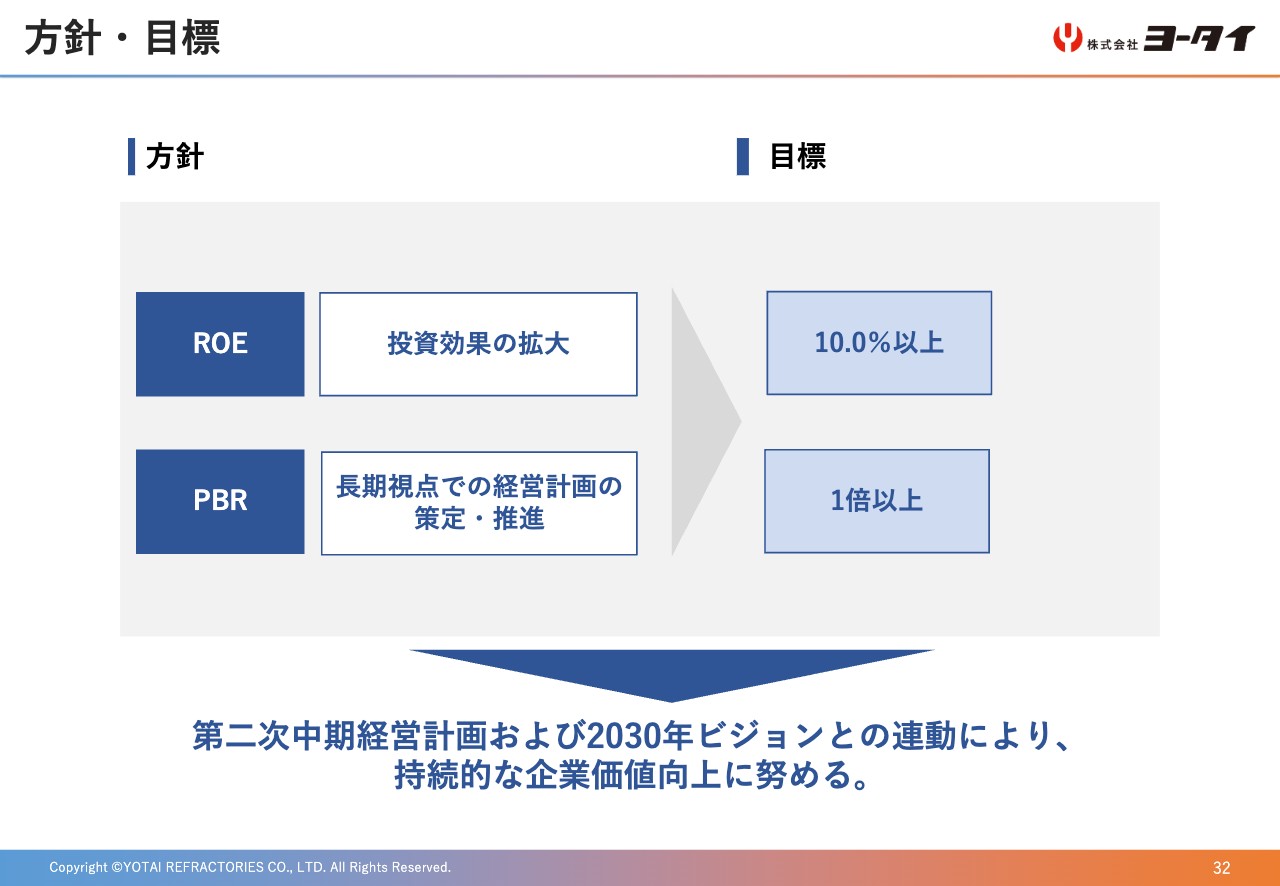

方針・目標

32ページは、方針と目標です。投資効果の拡大と、長期視点での経営計画の策定と推進によってROE10パーセント以上、PBR1倍以上をめざします。第二次中計および2030年ビジョンとの連動によって、持続的な企業価値向上に努めてまいります。

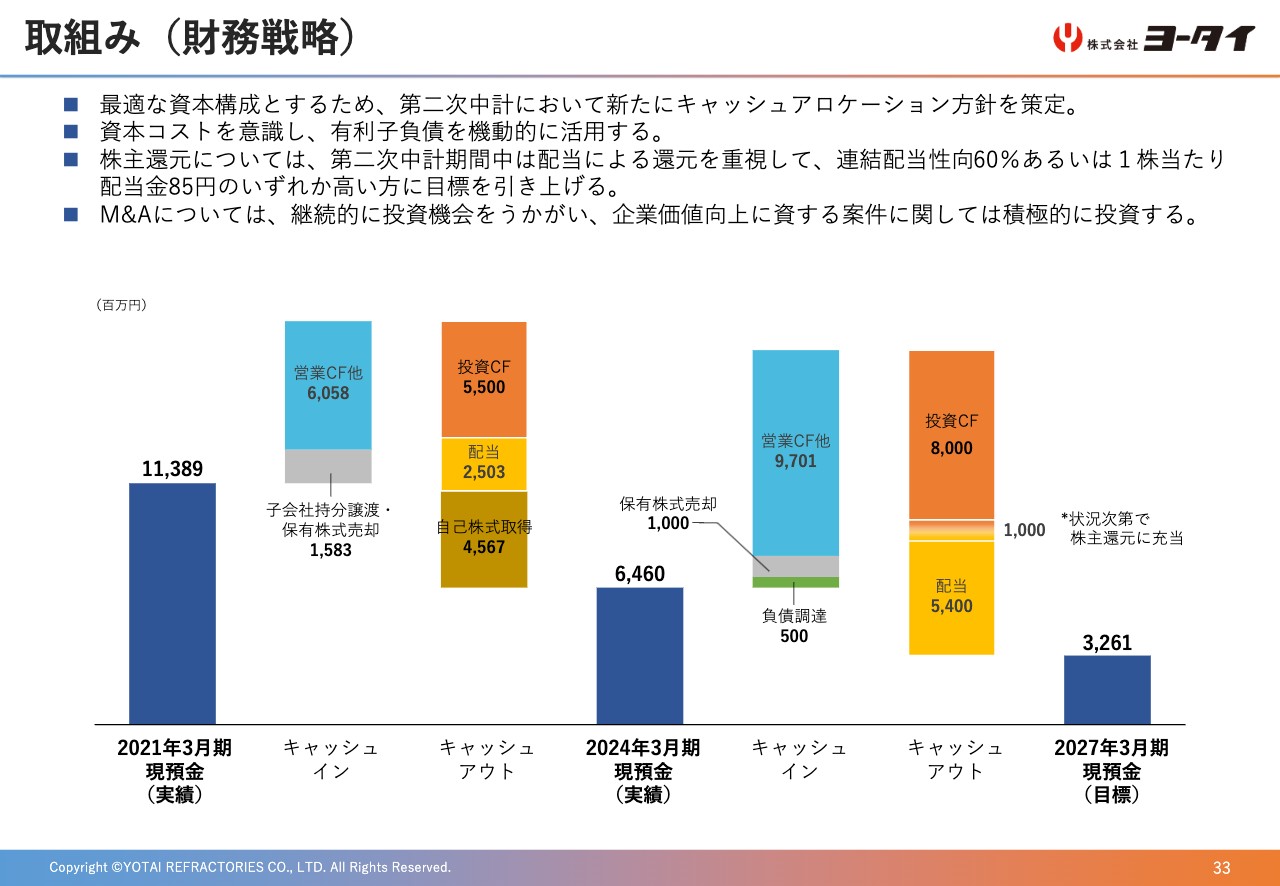

取組み(財務戦略)

33ページは、財務戦略です。最適な資本構成とするため、第二次中計においてキャッシュアロケーション方針を策定しました。資本コストを意識し、有利子負債を機動的に活用します。

株主還元については、目標を引き上げ、連結配当性向60パーセントあるいは1株当たりの配当金85円のいずれか、高い方を基準として行っていきます。自己株式の取得は、財務状況などを総合的に勘案して、実施を検討していきます。

M&Aについては、継続的に投資機会をうかがい、企業価値向上に資する案件に関して、積極的に投資をしていきます。

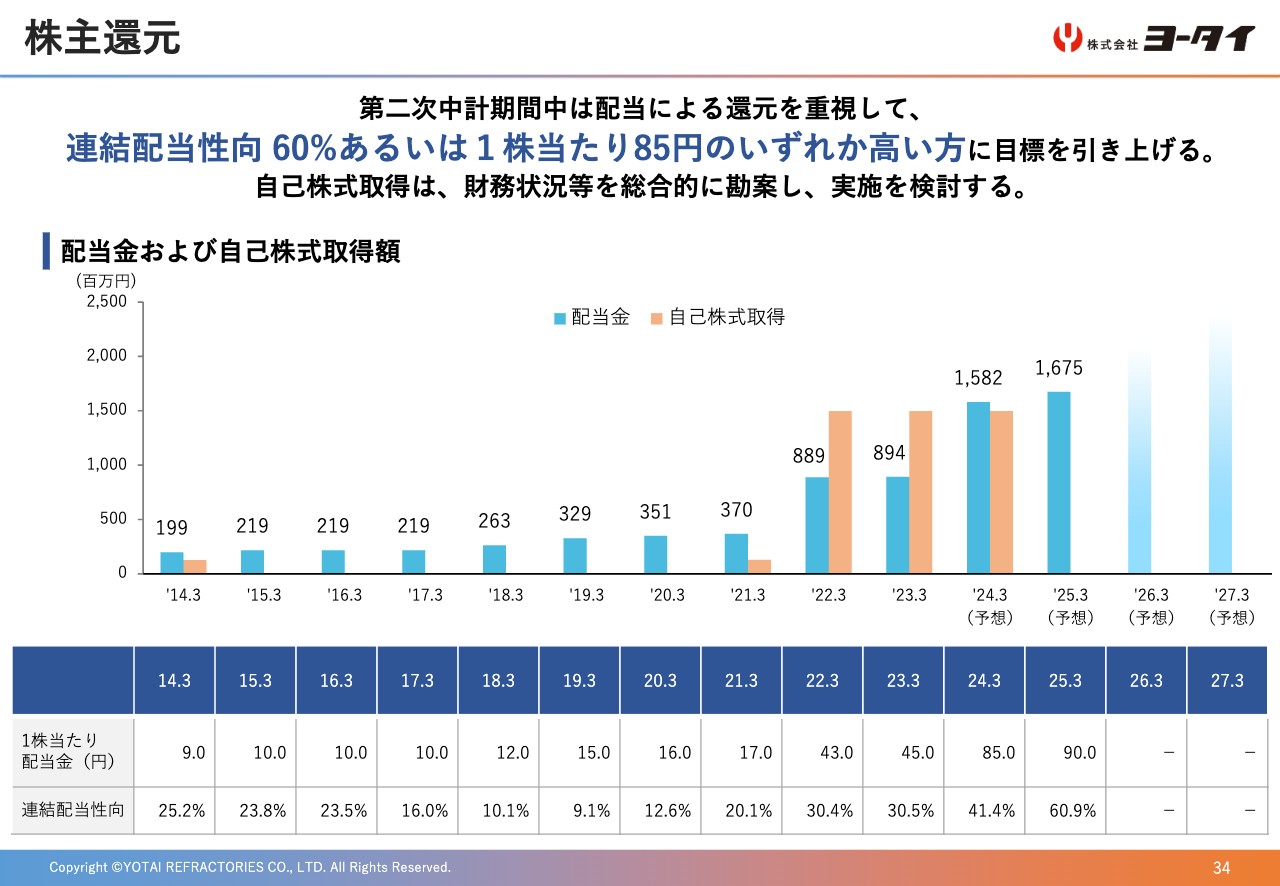

株主還元

34ページは、株主還元です。2024年3月期の期末配当については、業績等を踏まえ、前期より35円増配の60円を予定しております。これにより、中間配当25円とあわせた通期の配当は、1株当たり85円とし、前期と比べて40円の増配することで、2024年3月期の配当性向は41.4パーセントとなる予定です。

また昨年上期に自己株式を、102万7,900株、14億9,900万円を取得しましたが、この4月末に保有する自己株式を一部消却し、発行済株式総数を 5パーセント以下にしています。

最後に、来年の2025年3月期は、先ほどご説明した配当方針に基づき、1株当たりの 年間配当金90円、連結配当性向を60.9パーセントで、予定しております。

私からの説明は以上です。ありがとうございました。

新着ログ

「ガラス・土石製品」のログ