ベルテクスC、コンクリート・斜面防災など主力事業好調で増収増益、営業利益YoY9.8%増 26年3月期は配当5円増

2025年3月期通期決算説明

山本譲氏:本日はお忙しい中、株式会社ベルテクスコーポレーション、2025年3月期の通期決算説明会にご参加いただきまして、誠にありがとうございます。取締役の山本です。

私より、2025年3月期通期の決算概要についてご説明し、代表取締役社長の土屋より、第3次中期経営計画の進捗状況についてご説明します。どうぞよろしくお願いします。

FY2025 通期決算ハイライト

まず、2025年度3月期のハイライトです。2025年3月期通期の売上高は389億1,800万円、前期比プラス5.7パーセント、計画比ではマイナス2.7パーセントでした。

営業利益は62億8,500万円、前期比プラス9.8パーセント、計画比プラス4.8パーセントでした。

業績の概要としては、売上高については計画対比でわずかに下振れも、収益性の高い大型案件が寄与し、営業利益では上振れとなりました。

2026年3月期の通期見込みは売上高410億円、営業利益63億5,000万円、増収増益を見込み、配当は5円増額の1株当たり65円を計画しています。

なお、2025年3月期発表の株式会社IHI建材工業の買収については精査中であるため、計画に織り込まず、PMIを通じた中期経営計画への影響は精査後の開示を予定しています。

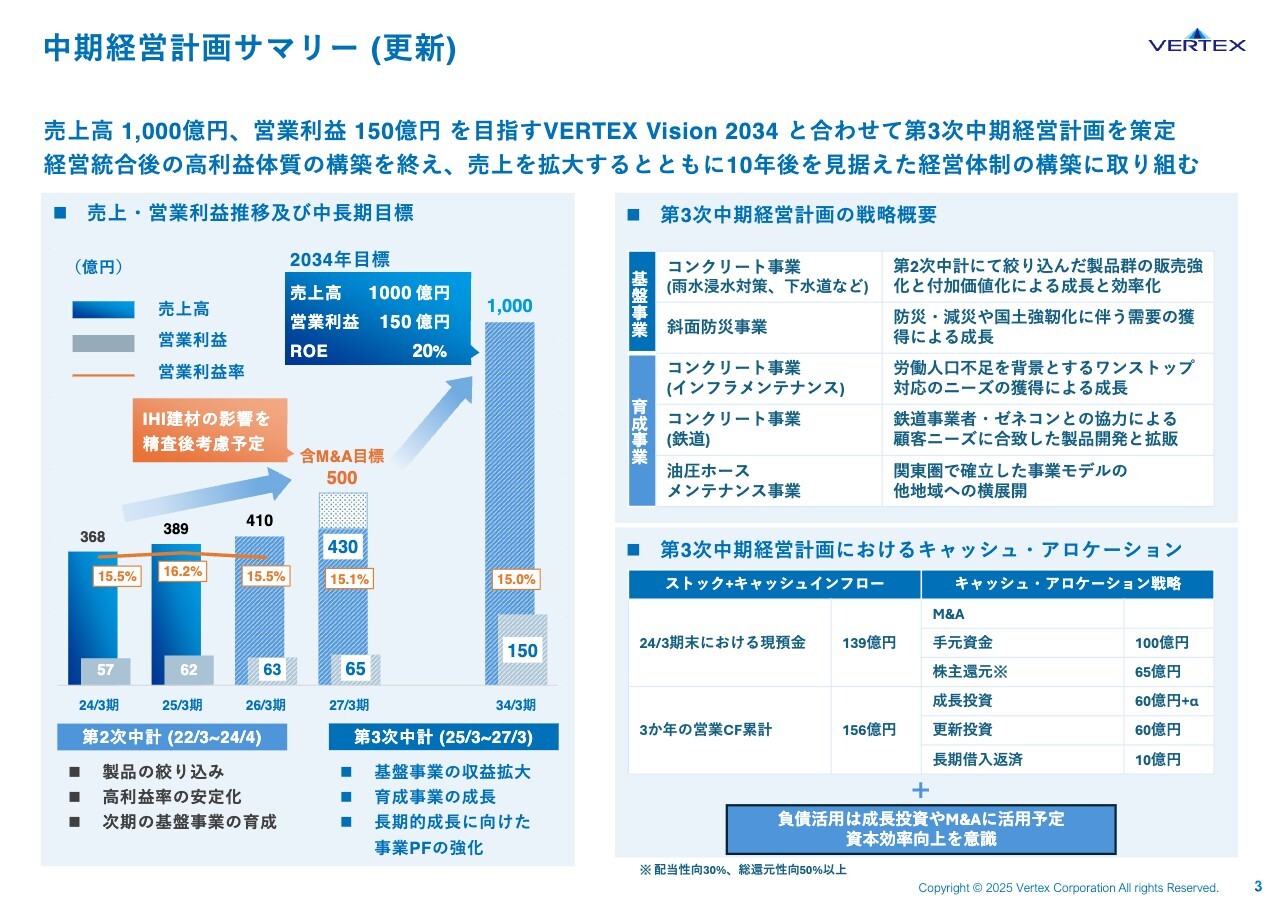

中期経営計画サマリー(更新)

売上高1,000億円、営業利益150億円を目指す「VERTEX Vision 2034」と合わせた第3次中期経営計画のサマリーです。中期の目標値においてはIHI建材工業とのM&Aの影響を考慮することを明記し更新しています。

INDEX インデックス

インデックスです。2025年3月期通期決算概要、第3次中期経営計画の進捗の順にご説明します。

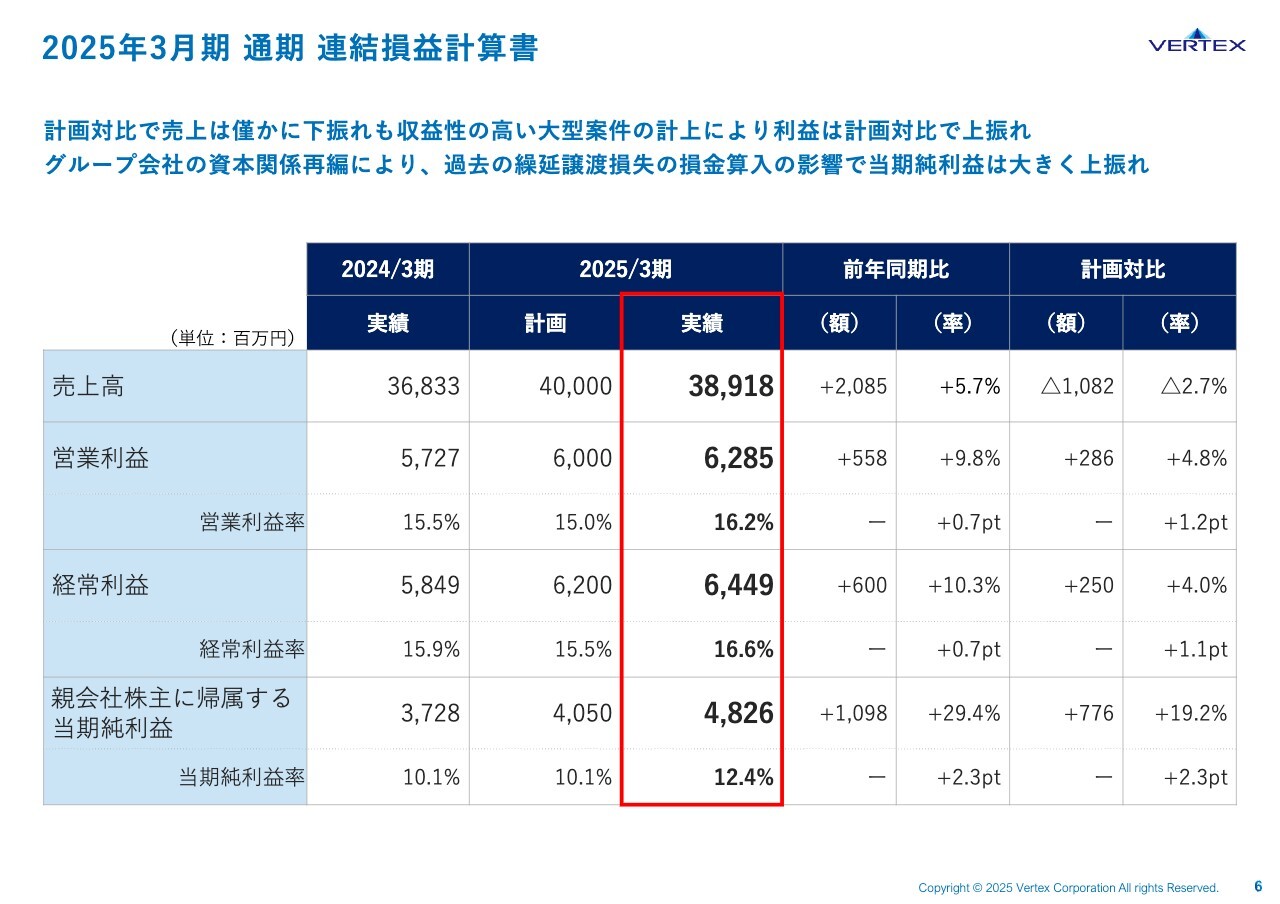

2025年3月期 通期 連結損益計算書

2025年3月期通期決算概要です。まず、2025年3月期における連結損益計算書の概要です。スライドで赤枠で示した部分は実績です。

総括としては、計画対比で売上高はわずかに下回りましたが、利益は計画対比を上回る結果となりました。

売上高は389億1,800万円、前年同期比5.7パーセントの増収です。営業利益は62億8,500万円、前年同期比9.8パーセントの増益です。

経常利益は64億4,900万円、前年同期比10.3パーセントの増益となりました。当期純利益は48億2,600万円、当期純利益率は12.4パーセントでした

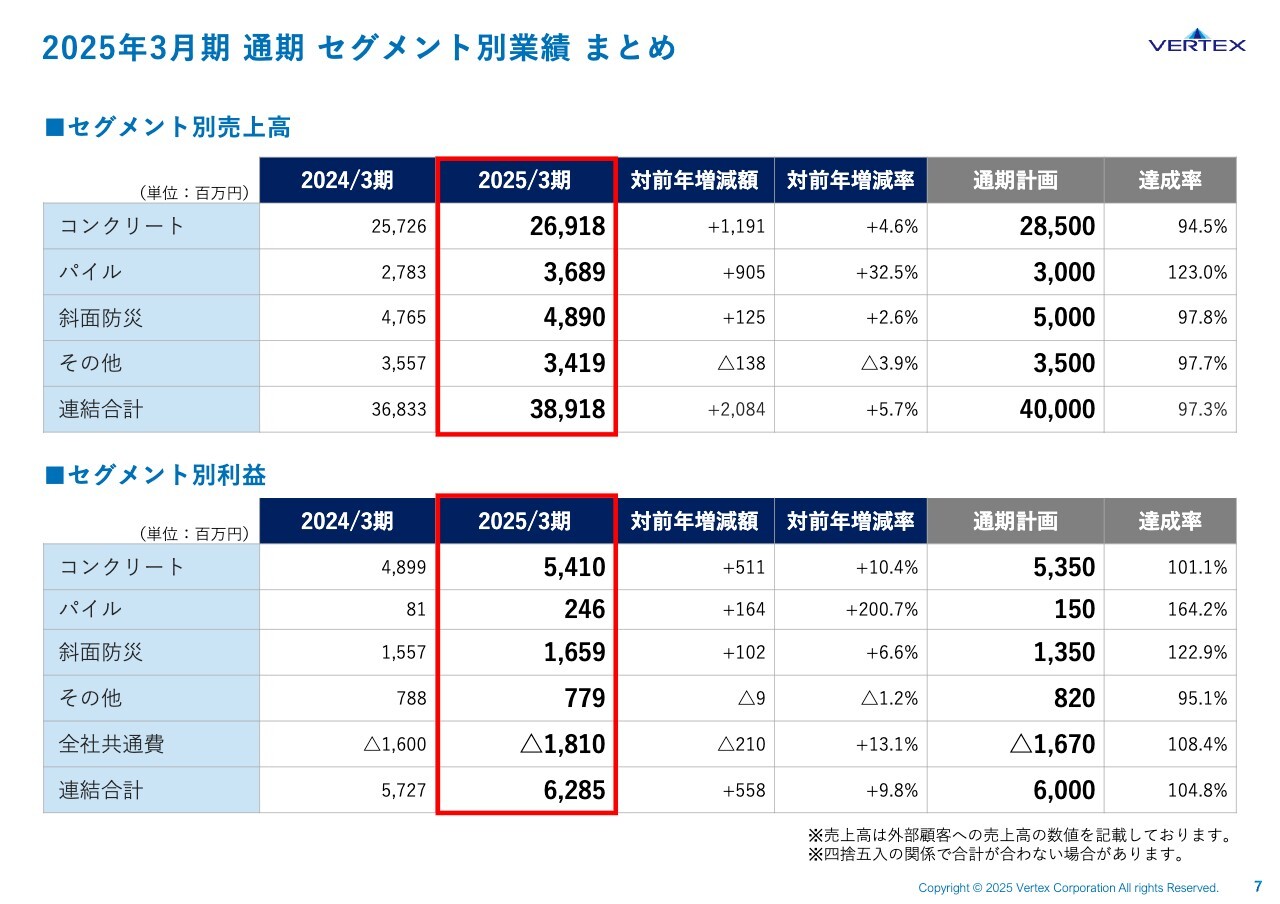

2025年3月期 通期 セグメント別業績 まとめ

セグメント別の売上と利益についてご説明します。こちらもスライドの赤枠が実績です。

当社の事業は、コンクリート、パイル、斜面防災、その他の4つのセグメントにわかれています。上段の表がセグメント別の売上高、下段の表がセグメント別の利益です。

コンクリート事業の売上高は前年比4.6パーセントの増収、利益額は前年比10.4パーセントの増益でした。

パイル事業の売上高は前年比32.5パーセントの増収、利益額は前年比200.7パーセントの増益でした。

斜面防災事業の売上高は前年比で2.6パーセントの増収、利益額は前年比6.6パーセントの増益でした。

その他の売上高は対前年比でマイナス3.9パーセント、利益額は前年比マイナス1.2パーセントとなりました。

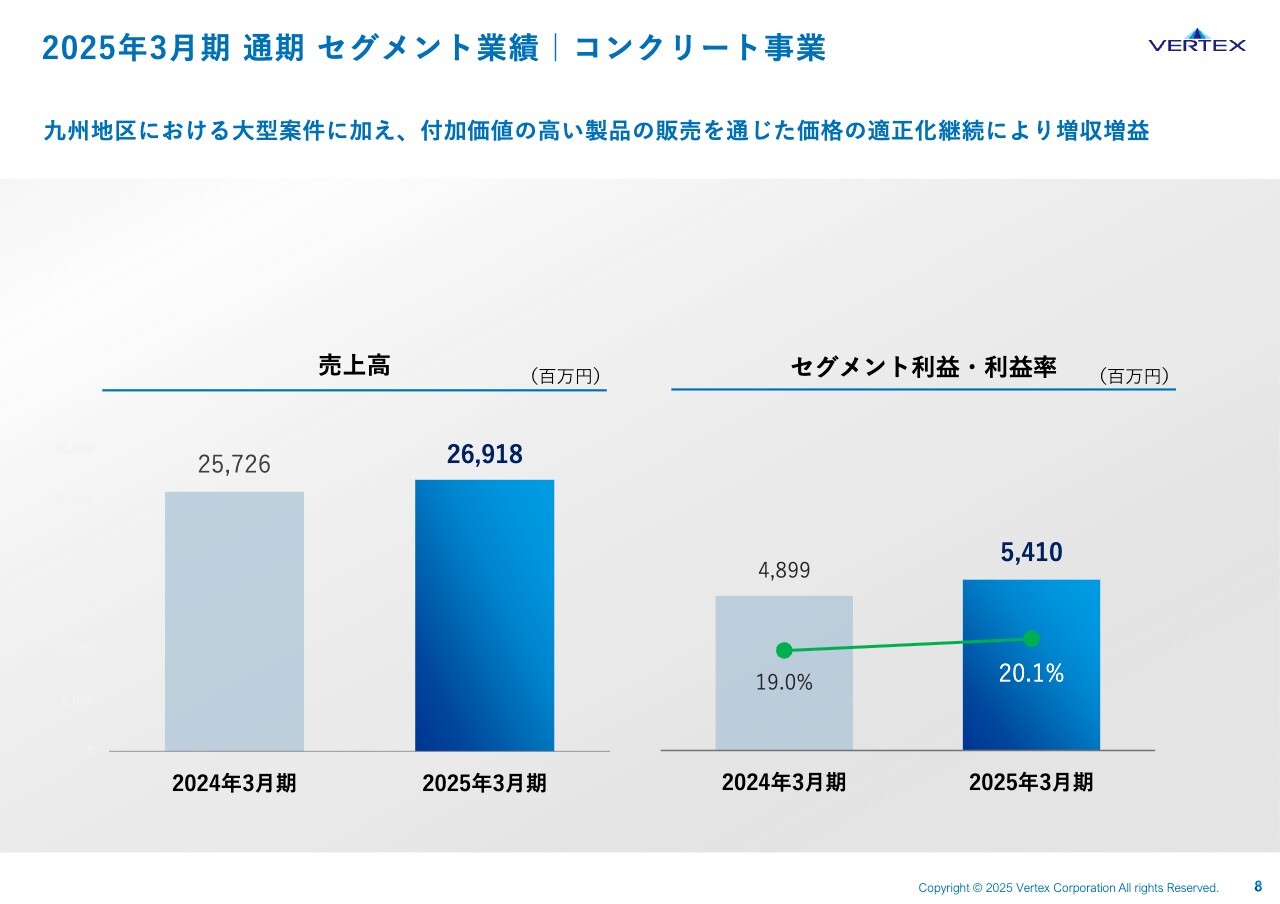

2025年3月期|通期セグメント業績|コンクリート事業

セグメント別の業績をグラフでご説明します。コンクリート事業における2024年3月期と2025年3月期の売上高、利益・利益率を示しています。左側のグラフが売上高、右側のグラフが利益と利益率を示しています。

コンクリート事業におけるの売上高は前年比4.6パーセントの増収で269億1,800万円、利益額は前年比10.4パーセント増益の54億1,000万円でした。

コンクリート事業は特に九州地区における大型案件に加えて、付加価値の高い製品の販売と、比較的汎⽤性が高い製品について価格の適正化を継続した結果、増収増益で着地となりました。

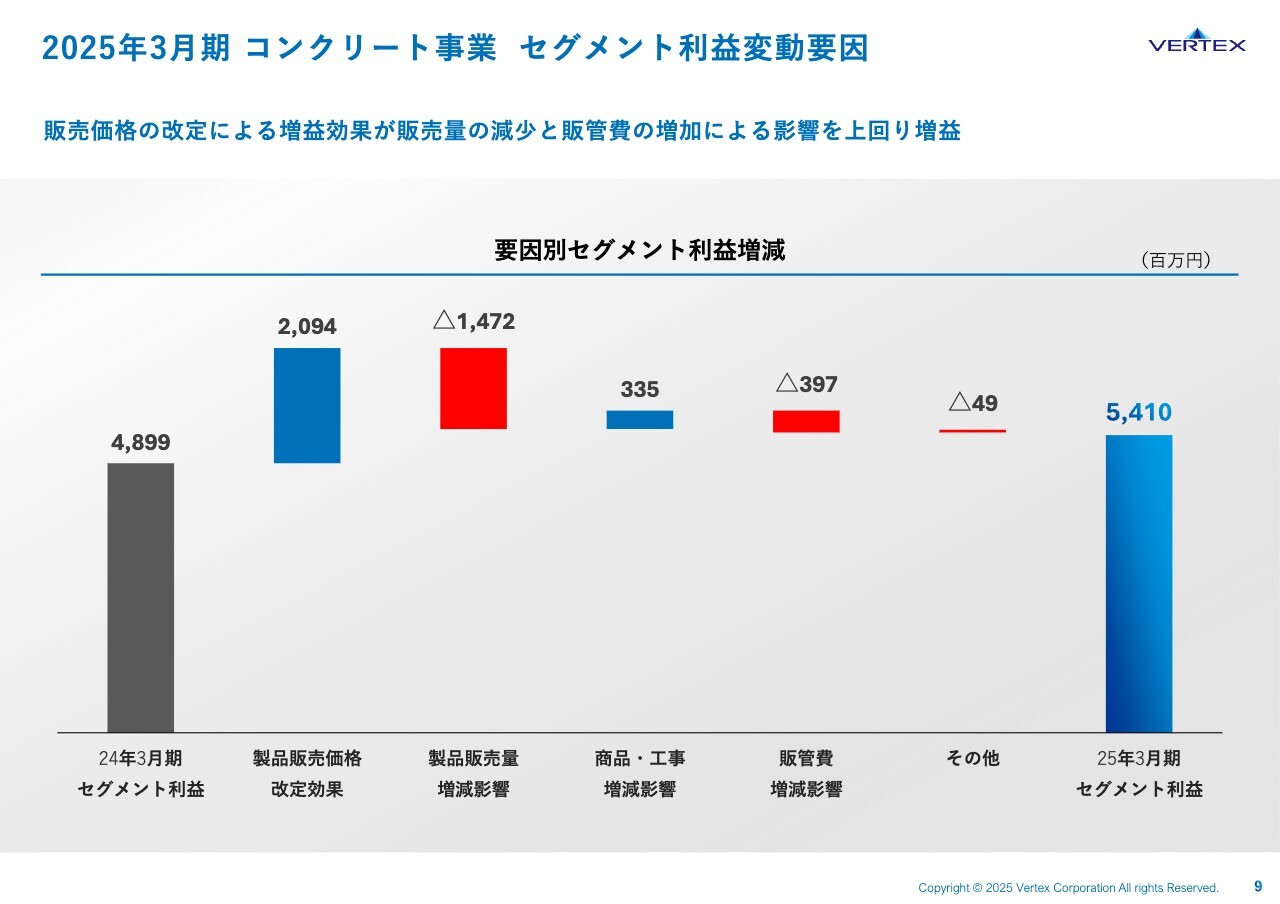

2025年3月期 コンクリート事業 セグメント利益変動要因

コンクリート事業における、利益の変動要因をグラフで示したものです。販売価格の改定による増益効果と、一方で販売量の減少と販管費の増加が、どの程度影響したのかを表しています。

2024年3月期と2025年3月期を比較しています。2025年3月期のセグメント利益が54億1,000万円、2024年3月期のセグメント利益額が48億9,900万円です。

製品販売価格の改定効果により20億9,400万円のプラス、製品販売量の増減影響がマイナス14億7,200万円でした。商品・工事の増減影響のプラス要因、販管費の増加等、その他のマイナス要因も利益に影響しています。

2025年3月期においては増益要因が減益要因を吸収する結果となり、増益となりました。

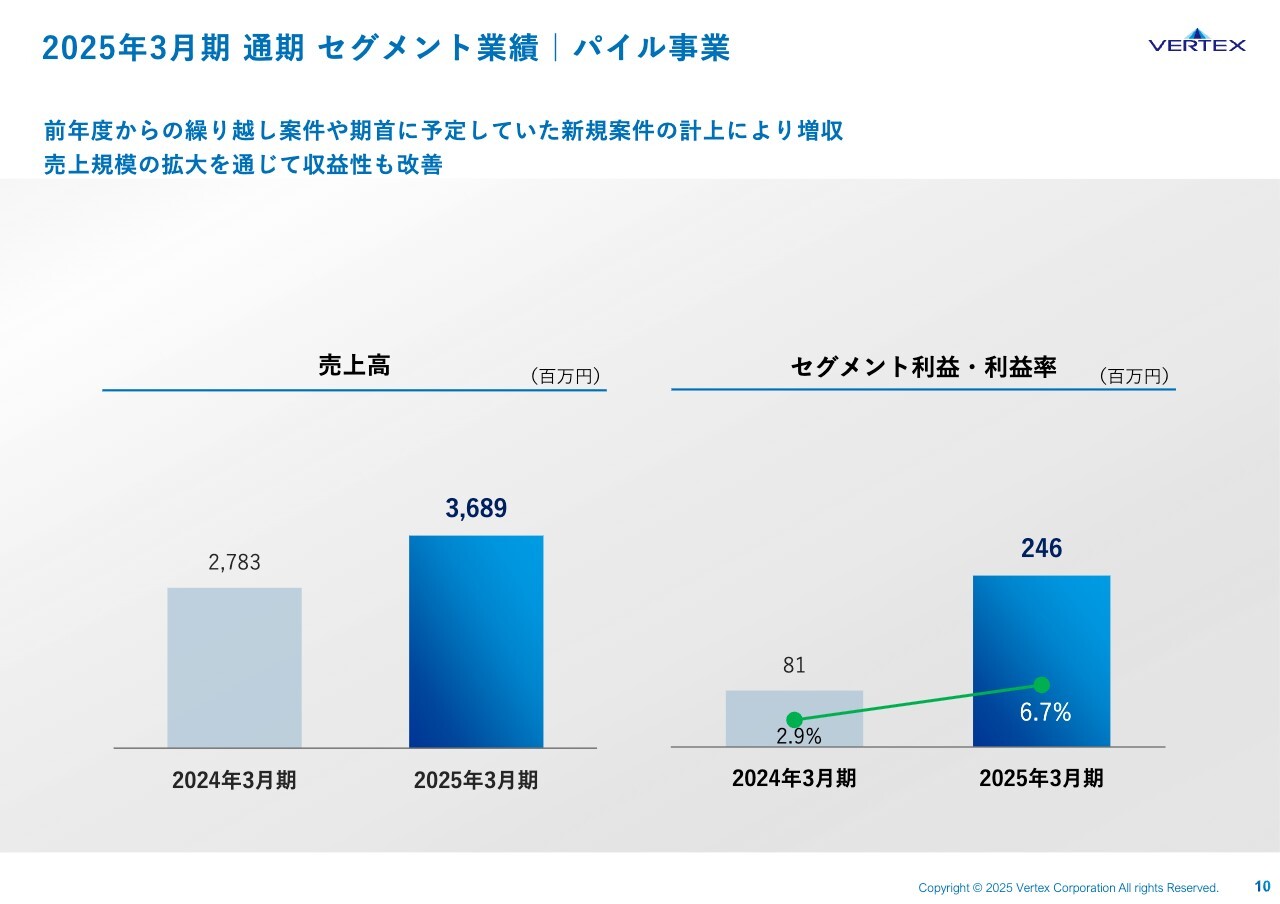

2025年3月期 通期 セグメント業績|パイル事業

パイル事業です。前年度からの繰り越し案件や、期首に予定していた新規案件の計上により増収、売上規模の拡大を通じて収益性も改善したことにより、前年同期比で増収・増益となりました。

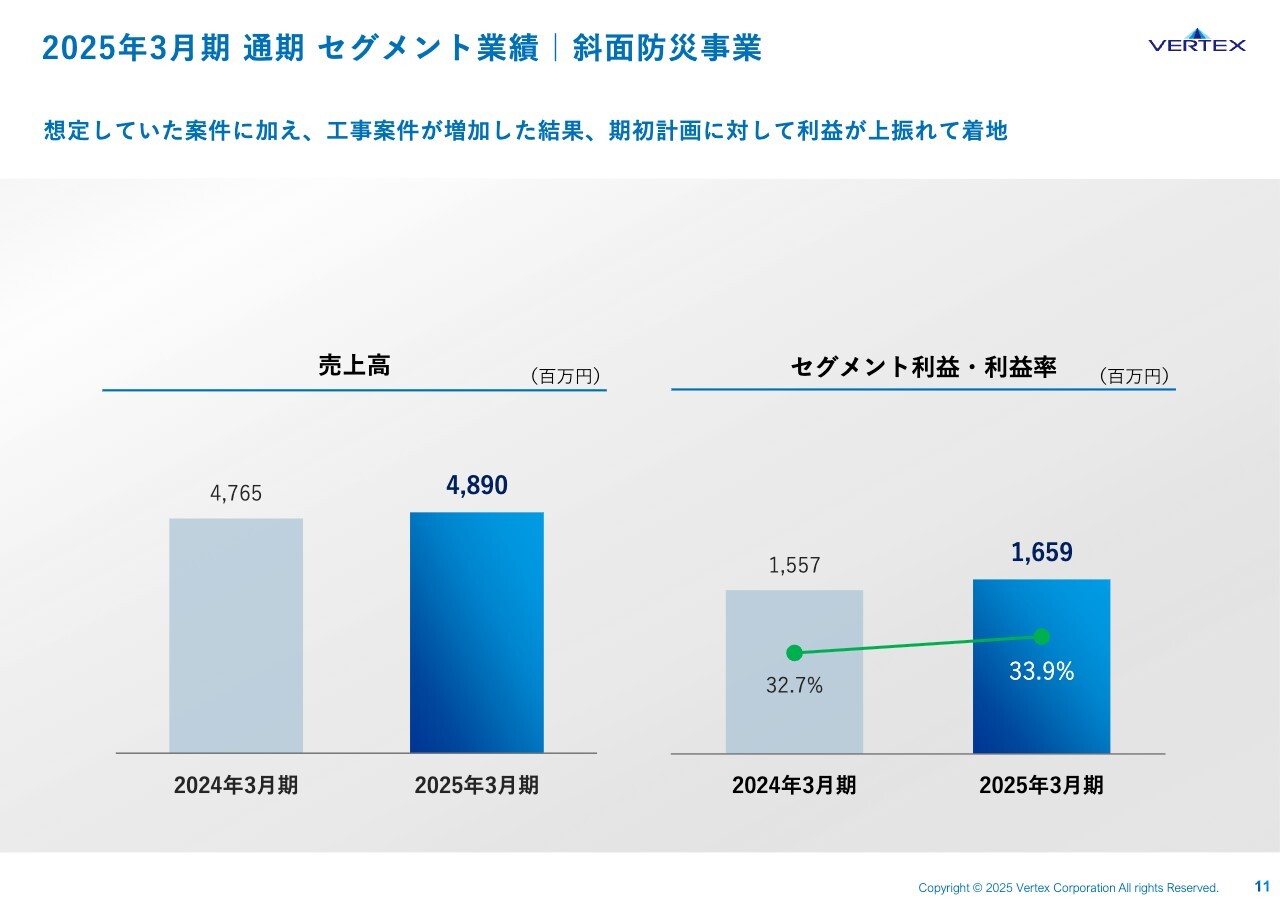

2025年3月期 通期セグメント業績|斜面防災事業

斜面防災事業です。「防災・減災、国土強靱化のための5か年加速化対策」は、2025年度が最終年度です。

これら対策により、想定していた案件に加え、工事案件が増加した結果、期初計画に対して利益が上振れました。前年同期比で増益となっています。

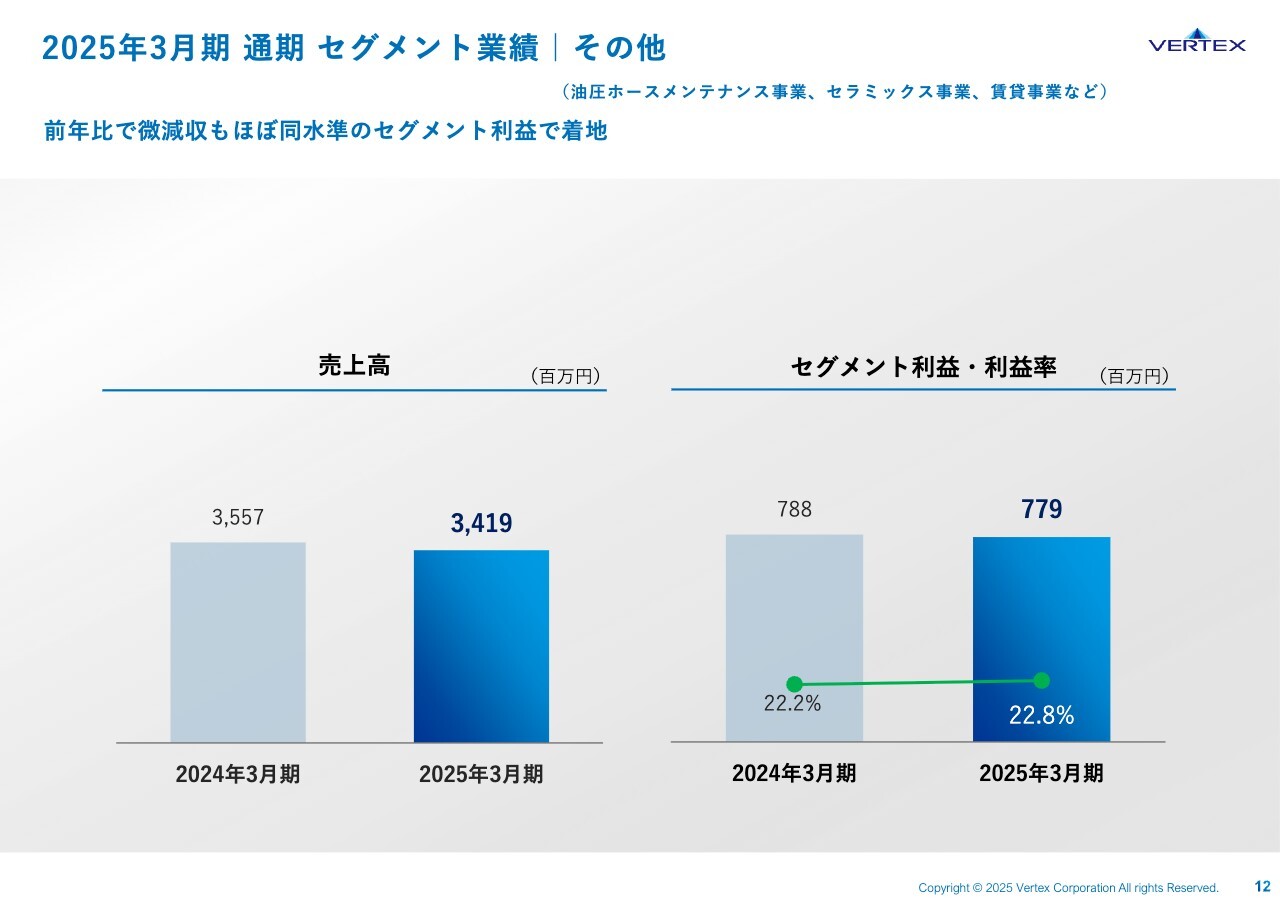

2025年3月期 通期 セグメント業績|その他

その他については、前年比で微減収、ほぼ同水準の利益で着地しました。

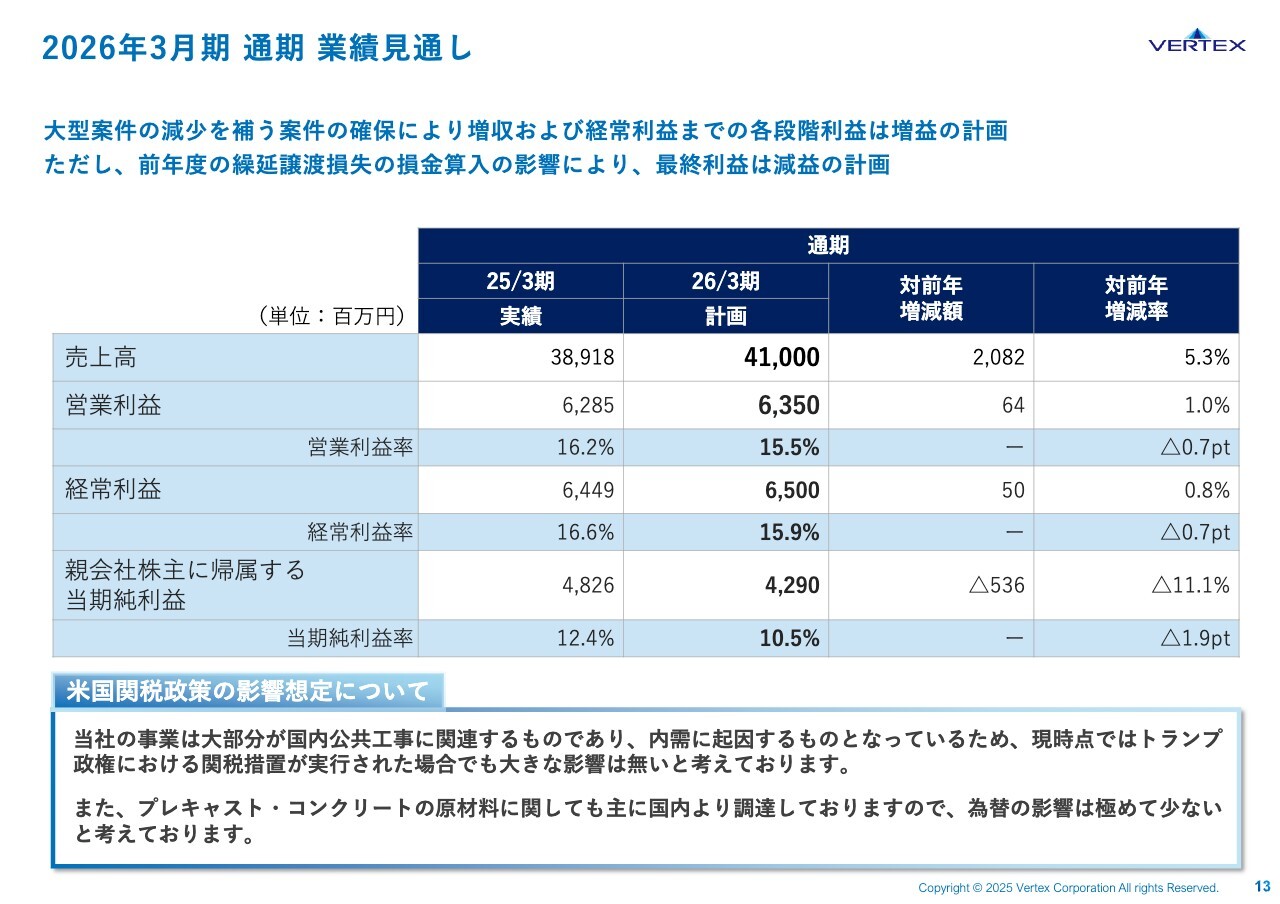

2026年3月期 通期 業績見通し

2026年3月期の業績予想です。売上高が410億円、営業利益63億5,000万円、経常利益が65億円、純利益は42億9,000万円を見込んでいます。

2026年3月期は、大型案件の減少を補う案件の確保により増収、および経常利益までの各段階の利益は増益の計画です。ただし、前年度の繰延譲渡損失の損金算⼊の影響により、最終利益は減益の計画となっています。

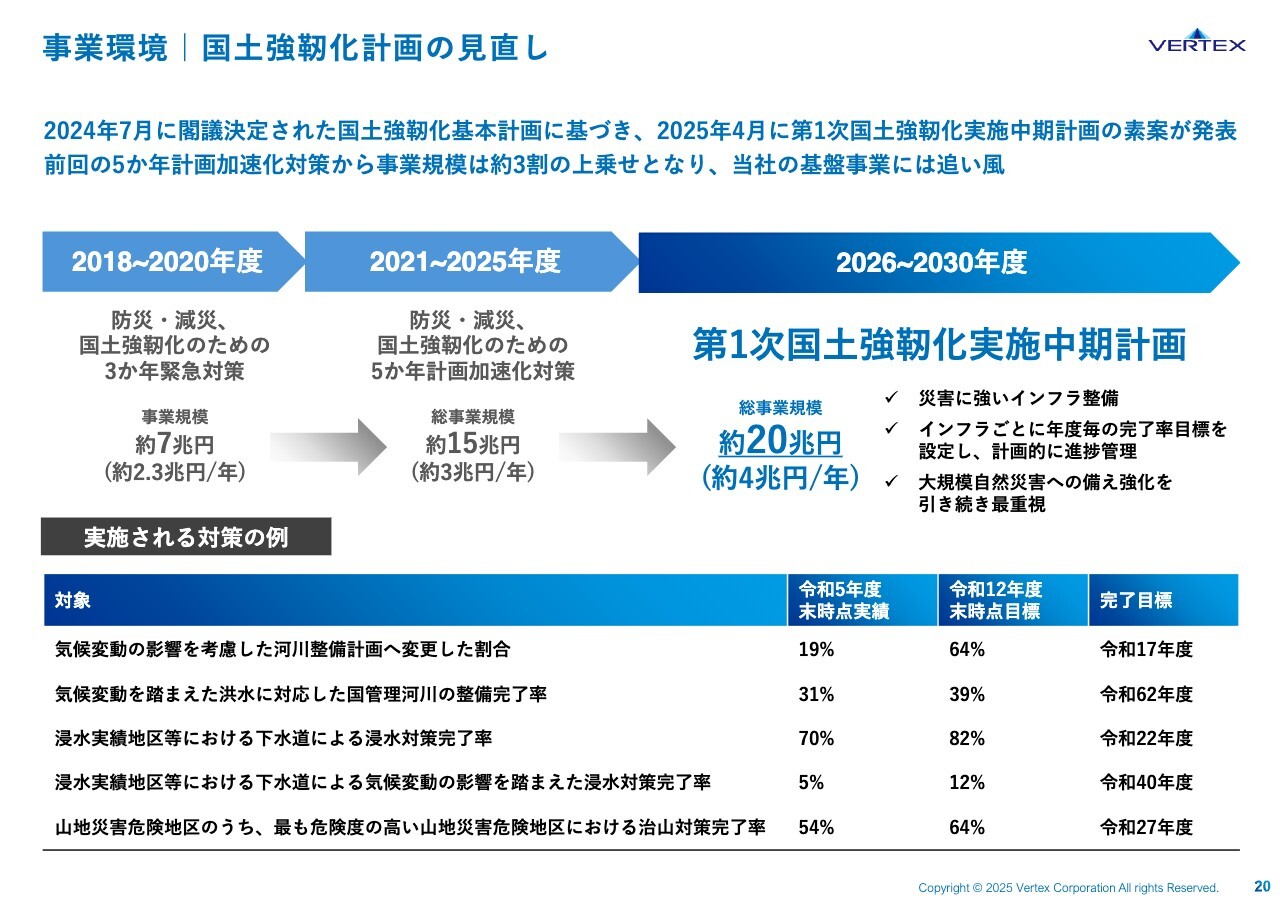

「防災・減災、国土強靱化のための5か年加速化対策」は終了となります。しかし、次の5年間、2026年度から2030年度の「国⼟強靱化実施中期計画」の素案がまとめられています。そこには大雨、台風、大雪などの気象災害に対し、適応した災害に強い社会作りとされています。

巨大地震・火山噴火への備え、インフラ老朽化対策の推進などが挙げられており、これらは当社のコア事業であるコンクリート事業と斜面防災事業で日本の社会に貢献できるものです。災害に強い社会作りのど真ん中にあると考えていますので、引き続き注力していきます。

加えて、八潮市の事故から大きくクローズアップされたように、わが国のインフラの老朽化は待ったなしの状態です。当社はモノを造ることだけでなく、老朽化したインフラの診断から提案、メンテナンスを行い、インフラを健全に⻑く使えるようにする材料や技術を提供することにも取り組んでいます。

なお、昨今の米国関税政策の影響想定については、当社の事業は大部分が国内公共工事に関連するものであり、内需に起因するため、現時点ではトランプ政権における関税措置が実行された場合でも大きな影響はないと考えています。

プレキャスト・コンクリートの原材料に関しても、主に国内で調達していますので、為替の影響は極めて少ないと考えています。

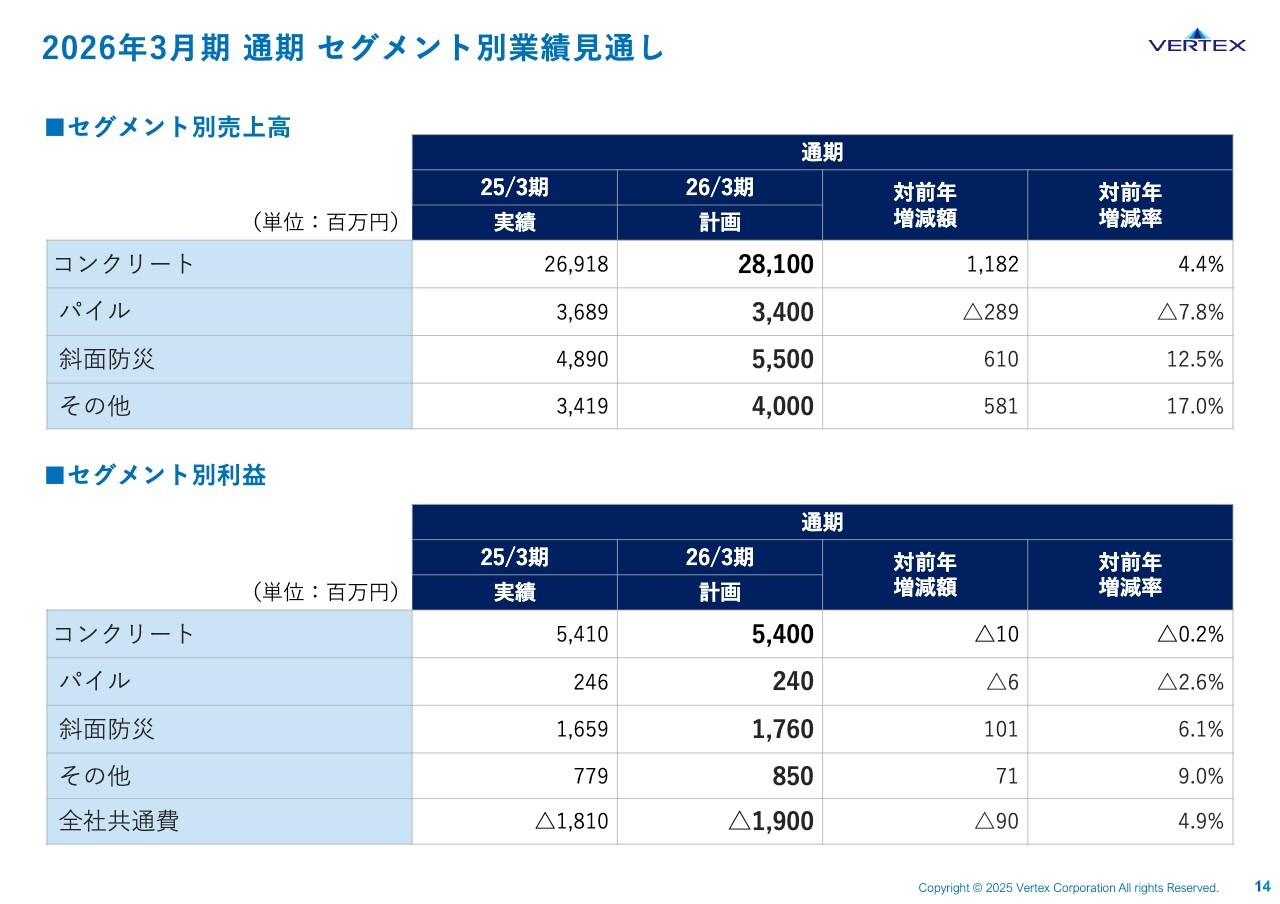

2026年3月期 通期 セグメント別業績見通し

セグメント別の業績予想はスライドのとおりです。コンクリート事業については、インフラメンテナンス市場への展開を推し進め、国⼟強靭化における浸水対策関連製品のさらなる営業の深耕を進め、売上高は281億円を見込みます。

パイル事業は当社の強みが発揮できる絞り込み地域の需要回復を見込み、これら地域への工法提案に営業資源を集中し売上高は34億円です。

斜面防災事業は主力商品である高機能な崩壊⼟砂防護柵を中心に、落石および新たな取り組みとしては、津波漂流物の防護柵等の製品販売・工事により、売上高は55億円です。

その他に関しては売上高40億円、連結の利益は63億5,000万円を計画しています。

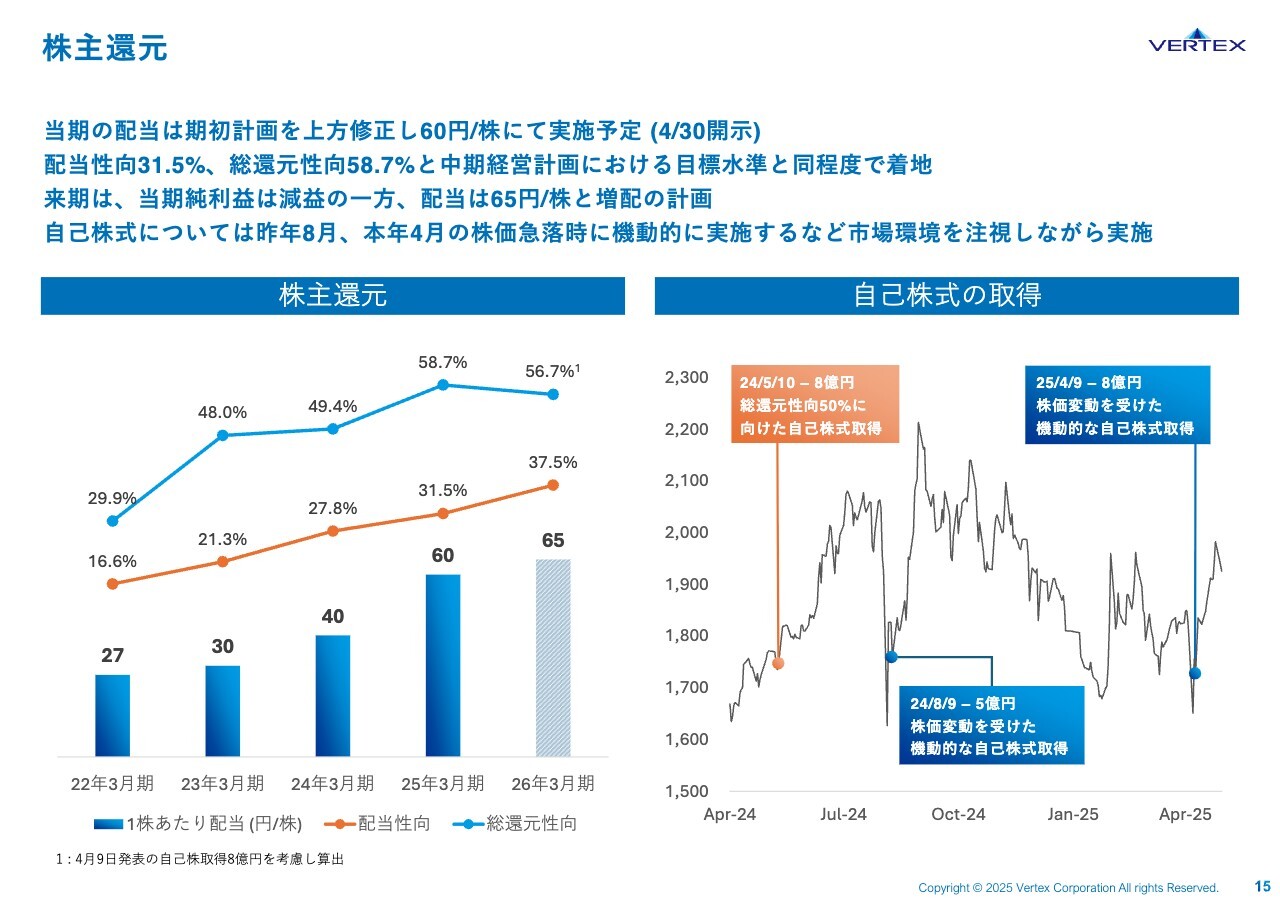

株主還元

株主還元の方針です。当期の配当は期初計画を上方修正し、1株当たり60円にて実施予定です。配当性向は31.5パーセント、総還元性向に関しては58.7パーセントと、中期経営計画における目標水準と同程度で着地予定です。

来期は、当期純利益が減益となる一方、配当は1株当たり65円の増配を計画しています。

自己株式については昨年8月、本年4月の株価急落時において機動的に実施するなど、市場環境を注視しながら実施していきます。

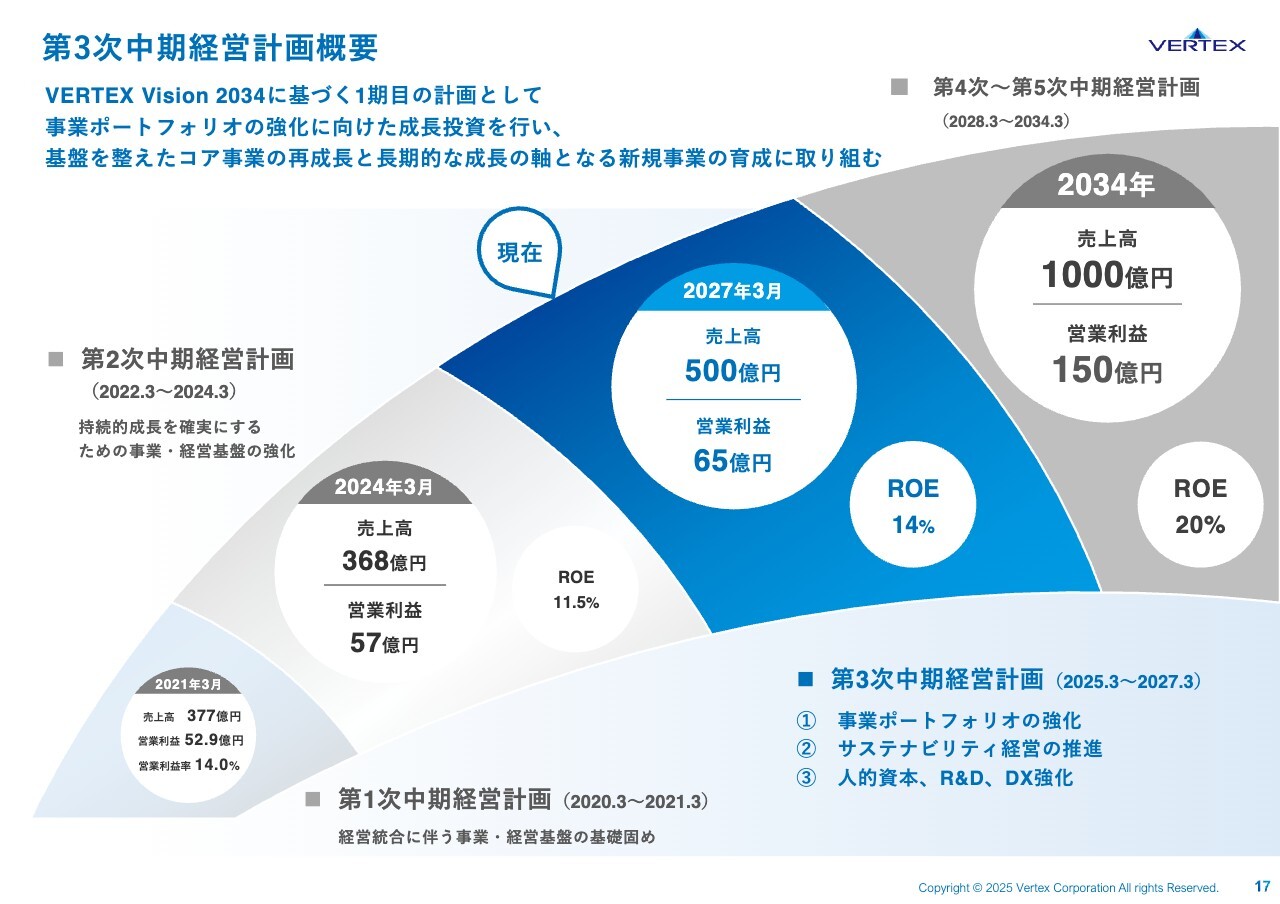

第3次中期経営計画概要

土屋明秀氏:代表取締役社長の土屋です。私からは第3次中期経営計画の進捗についてご説明します。

当社は、昨年、10年後のありたい姿として、長期ビジョン「VERTEX Vision 2034」を策定しています。その中で、2034年に売上高1,000億円、営業利益150億円、ROE20パーセントを目指し、活動しています。

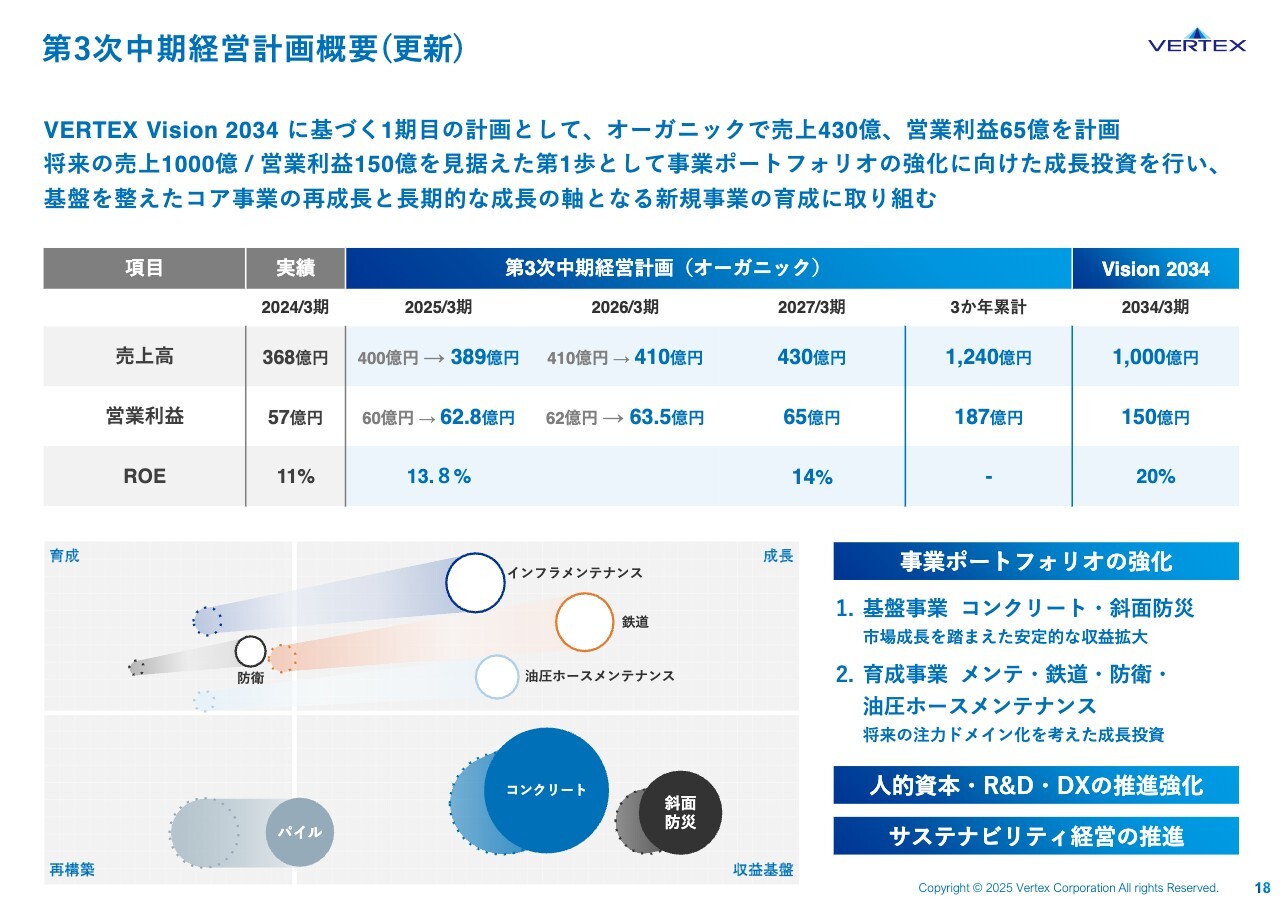

第3次中期経営計画概要(更新)

第3次中期経営計画は、「VERTEX Vision 2034」の実現を見据えた第一歩として位置づけ、最終年度である2027年3月期に、オーガニック成長として売上高430億円、営業利益65億円、ROE14パーセントを目指します。

前年度において、売上高は少し届かなかったものの、営業利益は計画の60億円に対し、2025年3月期の実績は62億8,000万円と、計画を上回る結果となりました。

今年度は売上高は当初の計画どおりで進め、営業利益は当初計画を上回る63億5,000万円としました。

第3次中期経営計画基本方針|施策

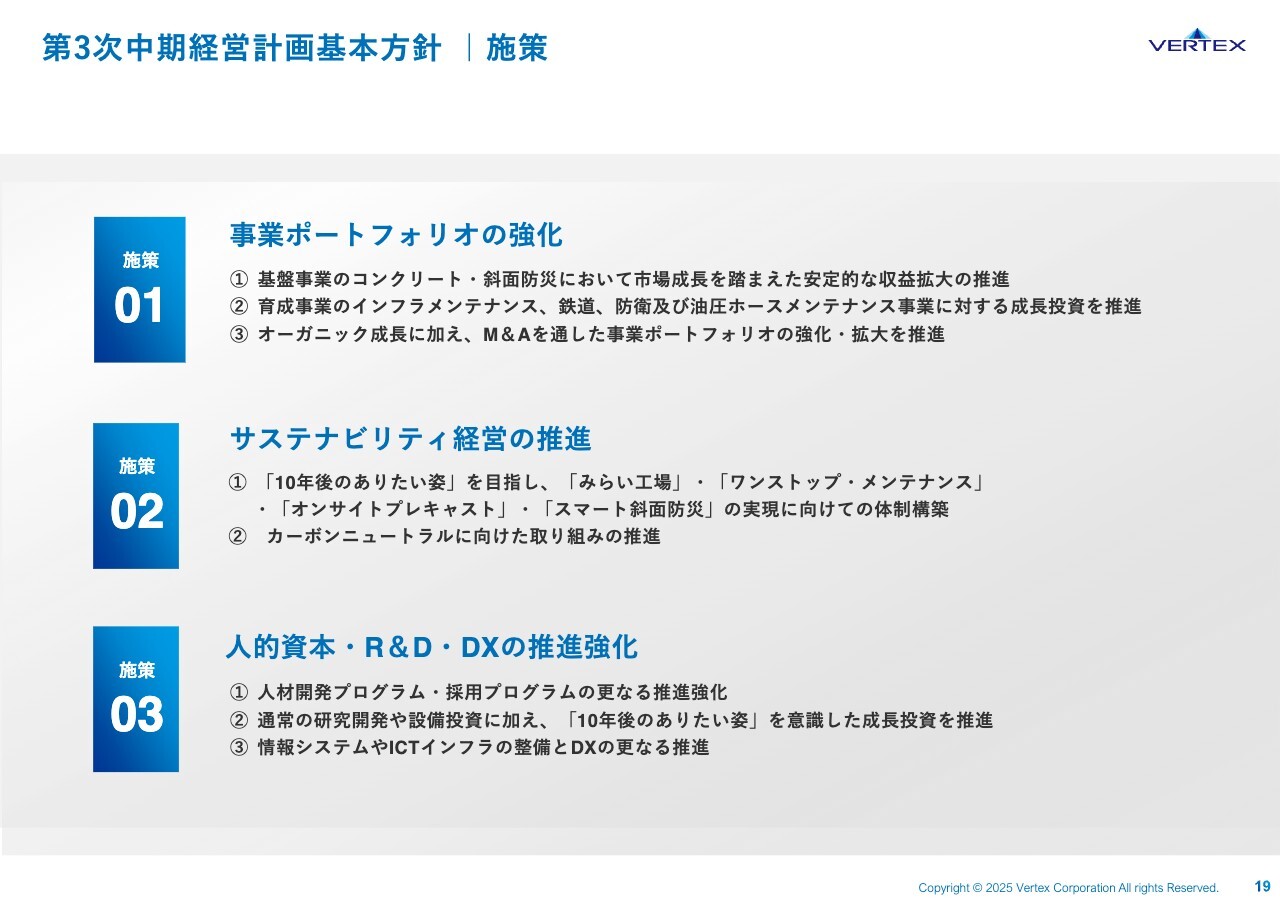

第3次経営計画基本方針の進捗についてご説明します。第1の施策は事業ポートフォリオの強化です。当社の基盤事業であるコンクリート事業と斜面防災事業のさらなる成長を推進し、また育成事業に対しては積極的に投資していきます。

加えて、M&Aを通した事業ポートフォリオの強化・拡大も推進していきます。

事業環境|国土強靭化計画の見直し

私たちを取り巻く事業環境についてご説明します。先ほど山本からお伝えしたように、2021年度からの5年間、「防災・減災、国土強靱化のための5か年加速化対策」に基づき、総事業規模で15兆円と、当社事業に追い風が吹いていました。

今年度で最終年度となってしまいましたが、国土交通省から新たに2026年度からの5年間で、「第1次国土強靱化実施中期計画」の素案が発表されました。

総事業規模については、今まで15兆円だったものが20兆円となり、国としても本腰を入れている状況です。昨日も国土交通省の方といろいろお話しし、この計画の意義をうかがいました。

今までの「防災・減災、国土強靱化のための5か年加速化対策」は、例えば洪水を防ぐために新しいものをどんどん作っていくような内容でした。しかし、今回は八潮市の陥没事故の影響が大きいです。今までに作られてきたいわゆるストックマネジメント、改築、更新、メンテナンスを進めていく方向に変わってきています。

事業ポートフォリオの強化|コンクリート事業

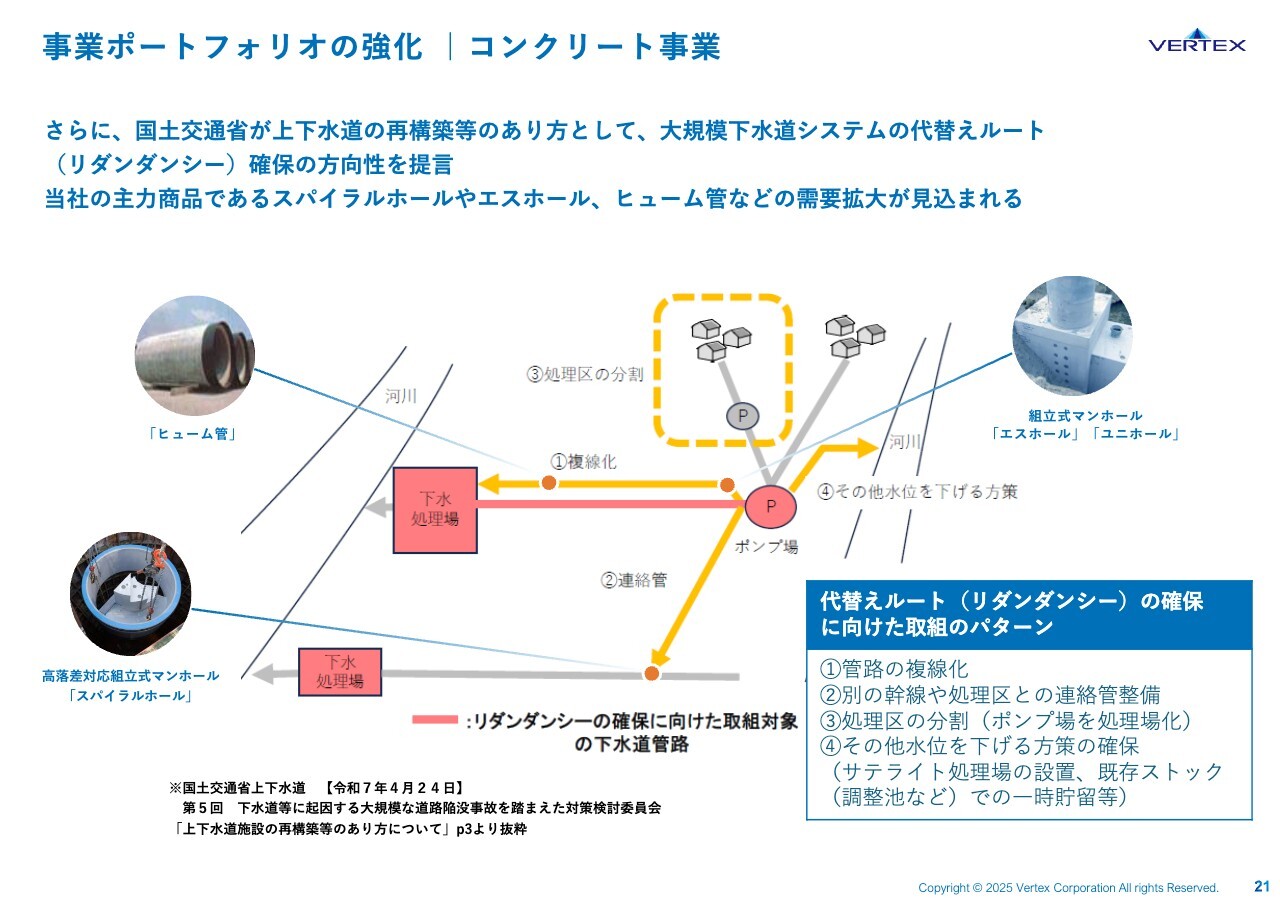

こちらは、今お話しした強靭化の計画とは別ですが、現在、八潮市の陥没事故を受けて、国土交通省でさまざまな有識者会議が行われ対策を練っているところです。

現在はおおよその青写真ができてきたところですが、国土交通省は上下水道の再構築等のあり方として、代替えルート(リダンダンシー)確保の方向性を提言しています。リダンダンシーは冗長性や余剰といった意味があり、ゆとりを持っていろいろな整理していこうということです。今後は巷でリダンダンシーという言葉をよく聞くようになると思います。

例えば八潮の陥没事故でも報道されたように、現在の上下水道はすべて区分けされているわけです。したがって、1つのところが駄目になってしまっても、隣の地区はまったく問題ないということがあります。

例えば八潮の隣には川口の処理場がありますが、そちらとパイプラインなどでつながっていれば良かったのですが、今までそのような考えがまったくなかったのです。今後はそのような点を対策することになります。

また、今回は、最も下流の一番重要なところが壊れてしまいました。1つの管が壊れたことで、30万の人が生活できなくなるという状況になってしまいました。そのようなところに、もう1つ管を入れるために資金を投資するというのが国の政策です。

当社の主力製品である、「ヒューム管」や「スパイラルホール」、また、「エスホール」や「ユニホール」といった組立式マンホールなどの需要拡大が期待されます。

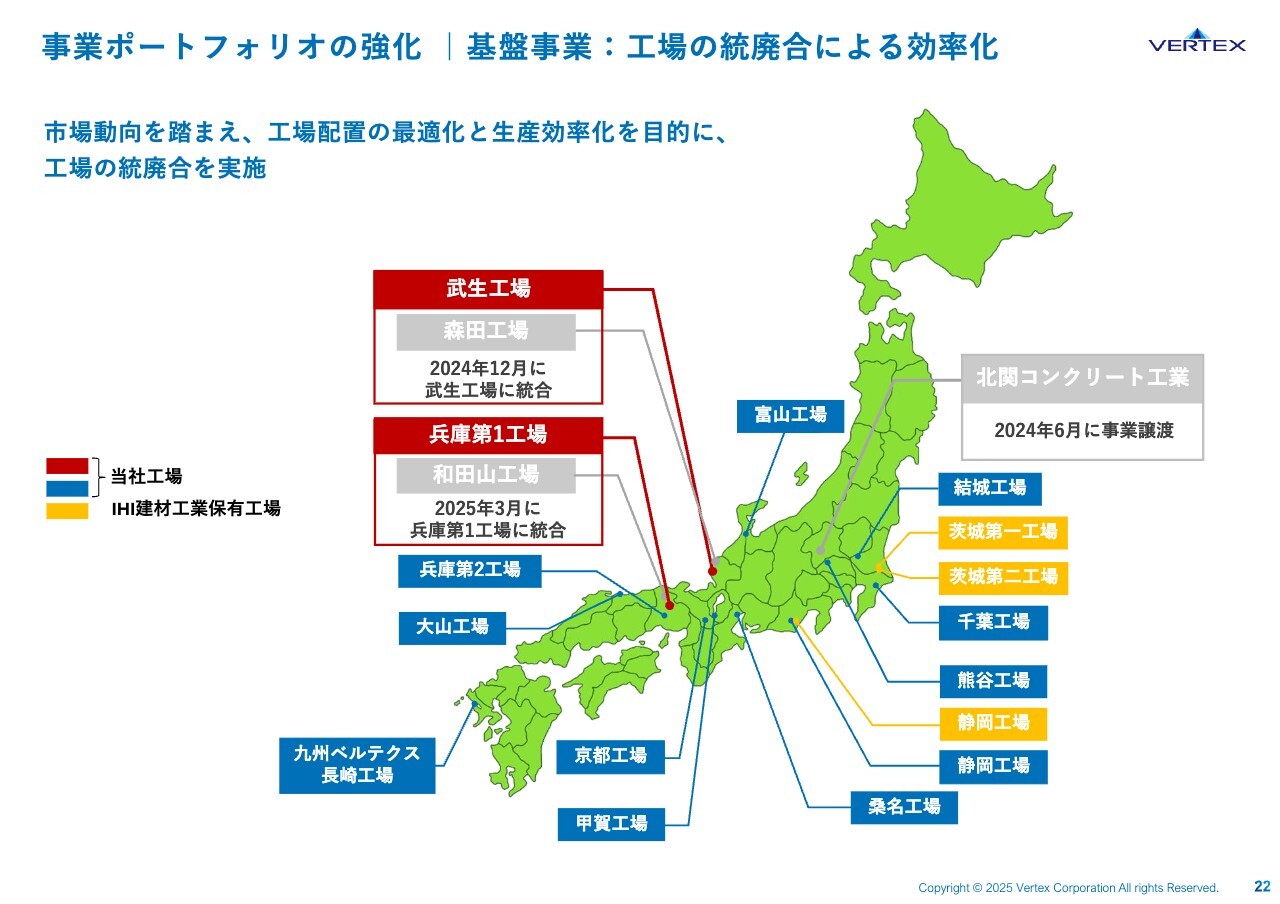

事業ポートフォリオの強化|基盤事業:工場の統廃合による効率化

事業ポートフォリオの強化として、昨年に取り組んだ工場の統廃合による効率化についてご報告します。

昨年度は工場の統廃合を、3ヶ所実施しました。1つ目は北関コンクリート工業というところです。ヒューム管やマンホールを作っていましたが、コンクリートの一部事業を、三重県松阪市にある松坂興産株式会社に譲渡をしました。それに伴い北関コンクリート工業で行っていたヒューム管・マンホール事業は、すべて当社の埼玉県の熊谷工場に集約するかたちをとっています。

松坂興産には、事業譲渡した後に建築部材を作り関東に進出したいというニーズがあったため、事業を譲渡しました。したがって、競合になってしまうということはございません。

もう1つはスライド上側に記載の森田工場です。森田工場の近くにある武生工場という、当社の主力工場への集約を実施しました。

さらにもう1つ、兵庫県の北部にあった和田山工場を閉鎖し、兵庫第1工場に集約させました。

今回の場合はすべて、ただ需要がなくなり閉鎖、というかたちではなく、効率化をさらに高めようということで、近隣の主力の工場にその設備や人を移動して、効率化を図った結果となっています。

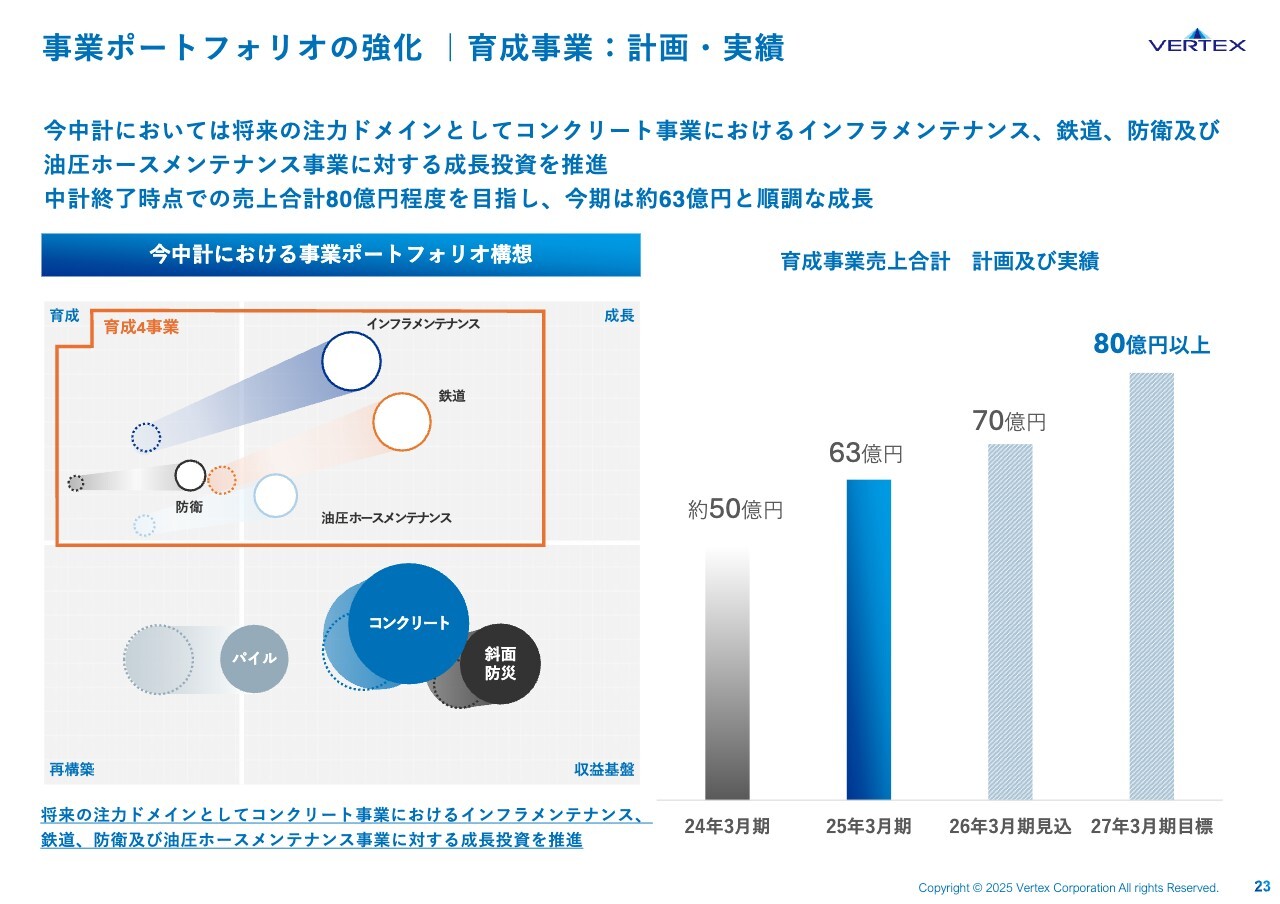

事業ポートフォリオの強化|育成事業:計画・実績

育成事業についてお話しします。当社の場合、育成事業は、インフラのメンテナンス、鉄道、防衛、そしてプロフレックス株式会社が行っている油圧ホースメンテナンス事業、この4つを育成事業と呼んでいます。

スライドをご覧いただくと、当初50億円だったものを、この中期経営計画で80億円以上にしようという計画でしたが、1年目で63億円と、まずまずのスタートを切ることができています。

ここに記載はありませんが、鉄道のトピックスとして、一昨日のNHKのニュースでこのような話題がありました。東京駅や上野駅など、駅のホームドアがますます増えていますが、今、そのホームドアは全国で2,647ヶ所あります。そうした中、国土交通省が2030年までに4,000ヶ所まで増やすことを発表したというものです。かなりのスピードで、これからホームドアができてくると思います。

このホームドアが出ると、当社にしか作ることのできない非常に高付加価値な製品である超高強度のコンクリート板がその下に入ります。そのあたりも当社にとってはかなりの追い風なのではないかと思います。

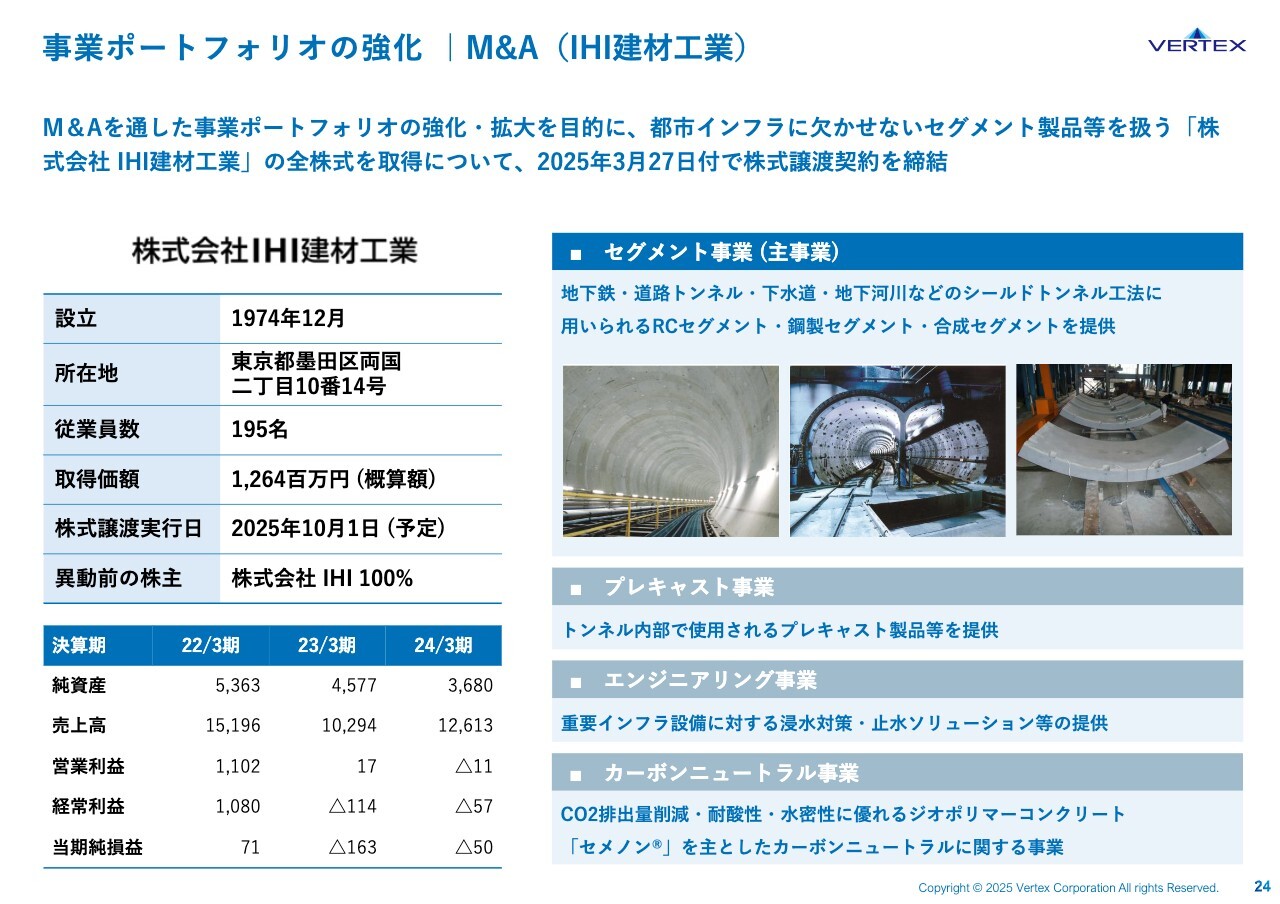

事業ポートフォリオの強化|M&A(IHI建材工業)

事業ポートフォリオの強化の一環として、この3月に株式会社IHI建材工業とのM&Aを発表しています。トンネルに入るといろいろなピースを数多く組み合わせてできているのはご存じかと思いますが、IHI建材工業の主力事業はトンネル部材を扱うセグメント事業です。

そのセグメントを中心に100億円から120億円、150億円など、そのような売上を上げるような、大手製造業系列の中堅コンクリートメーカーです。この経営統合における、当社の狙いと今後の展開についてお話ししたいと思います。

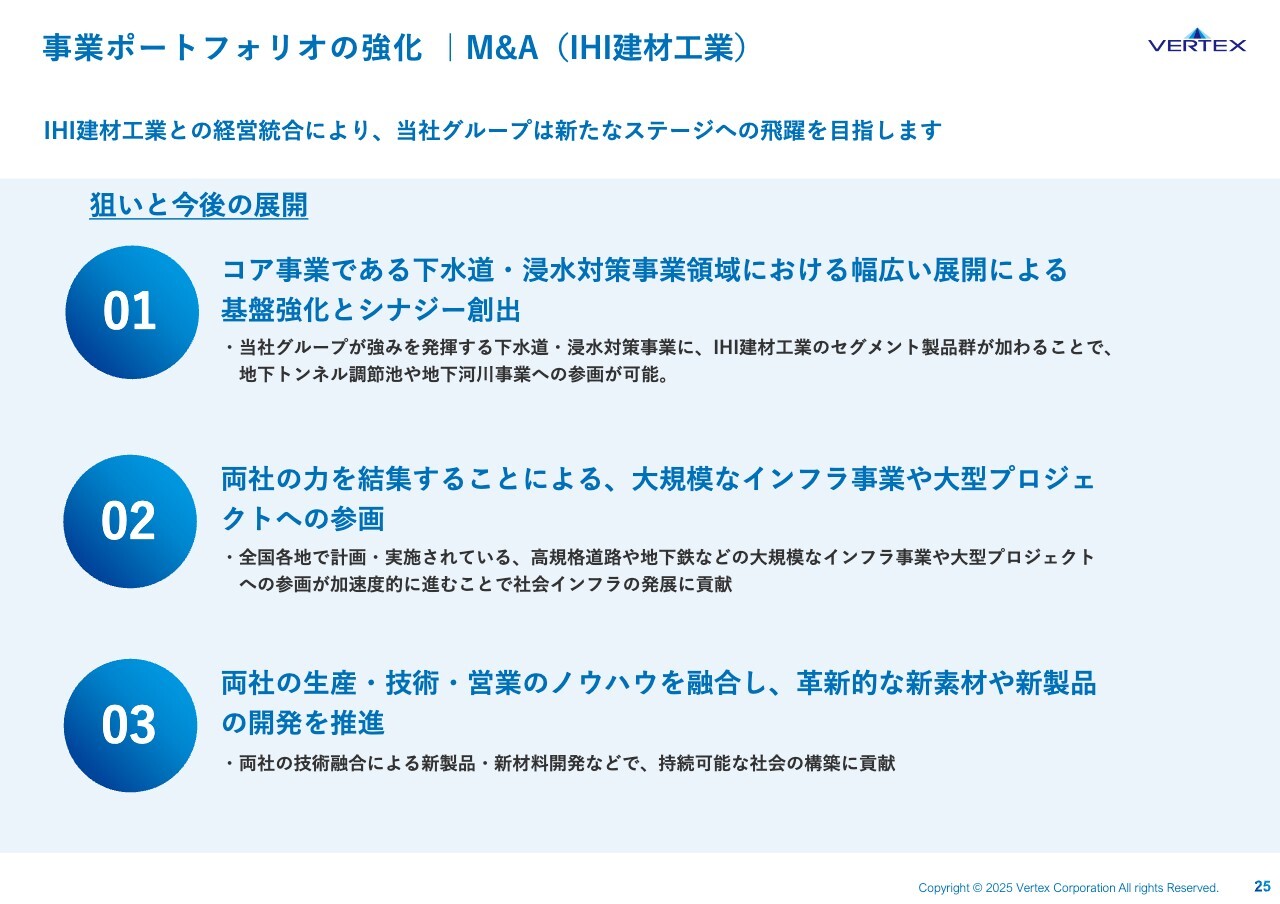

事業ポートフォリオの強化|M&A(IHI建材工業)

まず1つ目、当社の「コア事業である下水道・浸水対策事業領域における幅広い展開による基盤強化とシナジー創出」です。当社は、下水道事業・浸水対策事業に強みを持っていますが、このM&Aによってどのような相乗効果をもたらすのか、お話ししたいと思います。

事業ポートフォリオの強化|M&A(IHI建材工業)

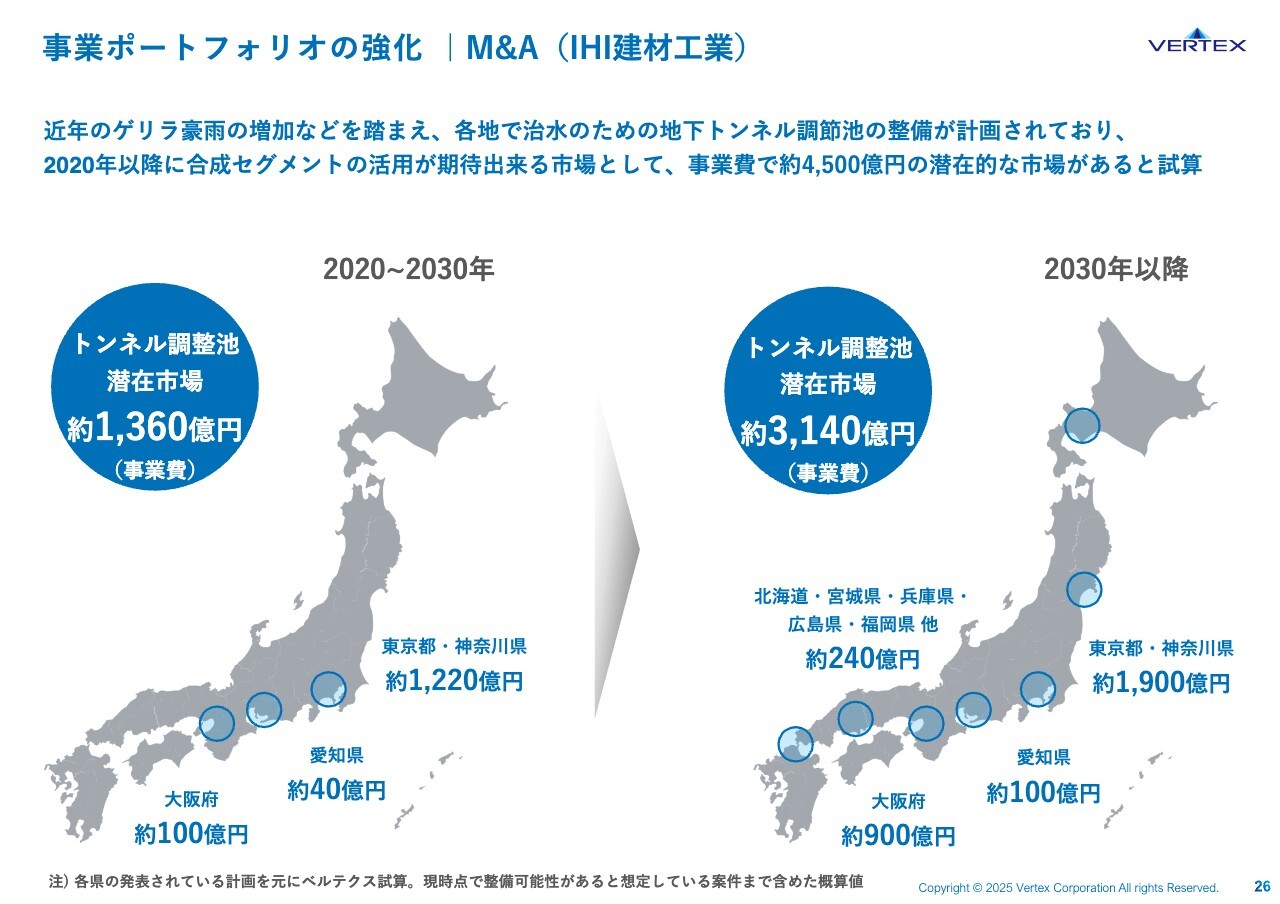

事業環境についてお話しします。昨今のゲリラ豪雨の急激な増加によって、当社にもその対策への追い風が吹いており、いろいろな雨水管や地下貯留槽など、数多く受注いただけるようになっています。

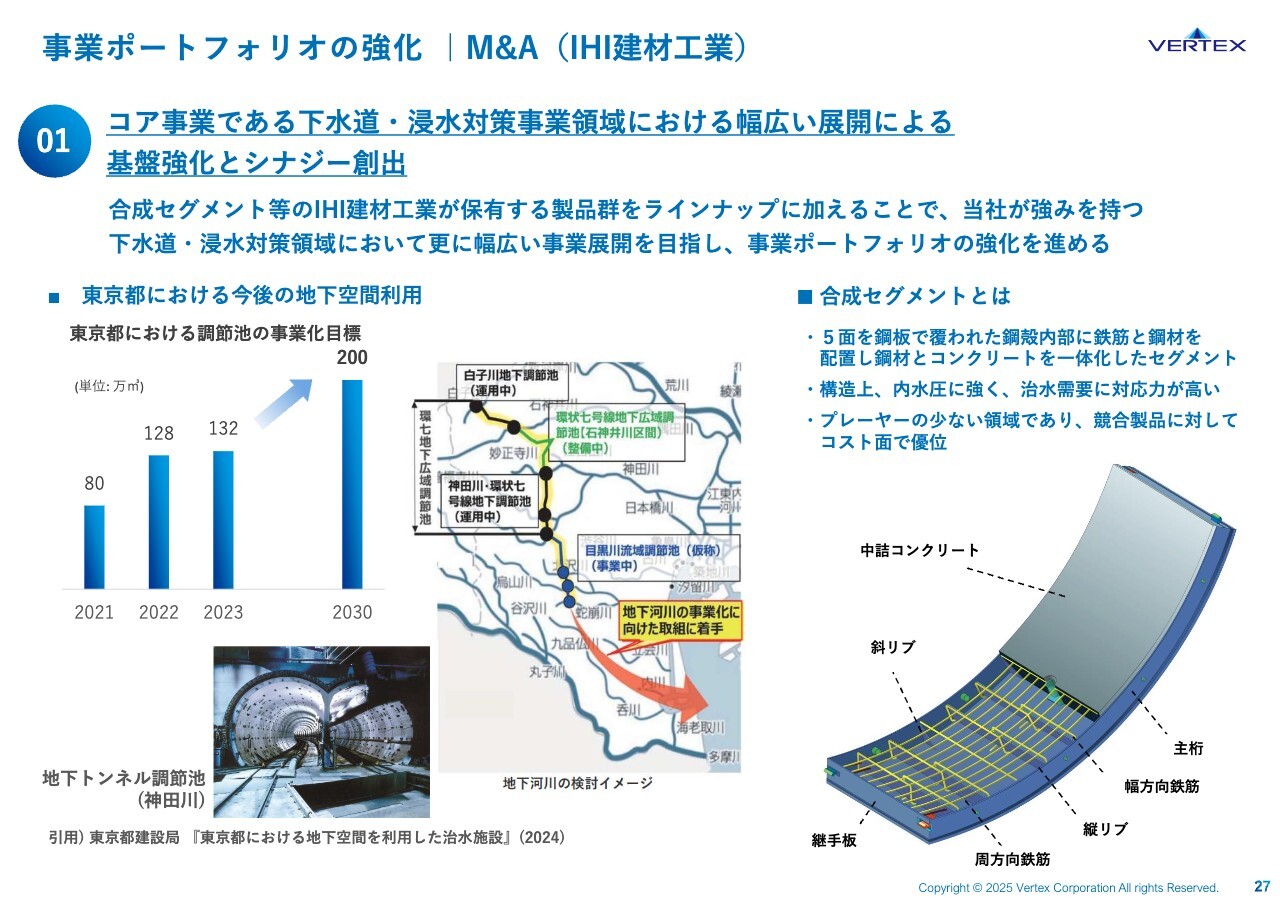

しかし実際には、私たちだけでは大都市ではまったく処理できないという状況になっているのも事実です。そのため、特に東京が一番最初に実施していますが、道路の下に大きなトンネルを掘って、そこに貯留する、地下の調整池や地下トンネルなどといったもので対応しています。

事業ポートフォリオの強化|M&A(IHI建材工業)

最初に行ったのは神田川です。環状7号線の下に入っているものですが、それは、私たちが扱っているものとは桁違いの規模で、直径が12.5メートルあります。それが4.5キロメートル続き、環状7号線の方南町近辺に貯水場があるという、そのような大規模な貯留施設です。

私たちがよく説明させていただいている地下の貯留槽は、1,000立米や2,000立米です。私たちは昨年、一昨年くらいに2万平方メートルといった、規模の大きなものを扱っているわけですが、そのような規模ではありません。

神田川の下にあるのは54万立米もあり、神田川や善福寺川があふれないようにするため、巨大なトンネルができており、そのトンネルにこのセグメントが使われています。

セグメント全体では競合がかなりありますが、その地下の貯留に使われるセグメントに関してはプレーヤーがほとんどいません。競合が2社くらいで、実質1社です。

車のトンネルと違い、水が入ると、内水圧という水の圧力がかかって壊れてしまいます。したがって相当強いものを作らないといけません。どうやって作るかと言うと、スライド右側にあるようにコンクリートのセグメントを作って、その外側を鋼板で覆います。これを合成セグメントといいますが、これができるのが2、3社しかないということなのです。そのため、スライドの図を見ていただくとわかりますが、大規模な貯留施設は東京でもまだ2つ、3つほどしかありません。

これからより増やさないと大都市が守れないということで、例えば2030年までに、1,360億円の事業費が見込まれています。2030年以降も、いろいろ調べてみると3,140億円あるようです。このすべてが製品代になるわけではありませんが、かなりの需要がある見込みです。

事業ポートフォリオの強化|M&A(IHI建材工業)

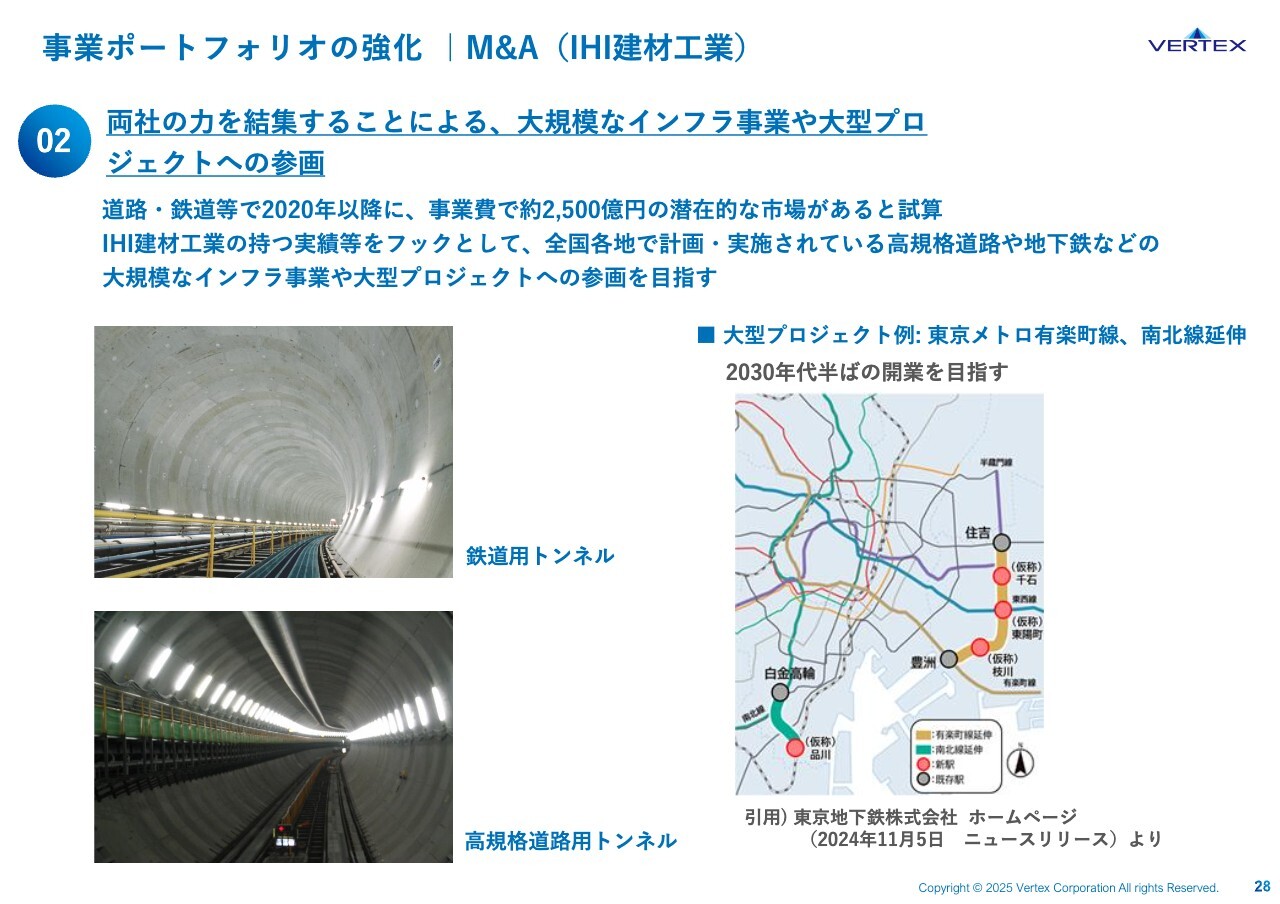

今回の経営統合における狙いと今後の展開の2つ目として、「両社の力を結集することによる、大規模なインフラ事業や大型プロジェクトへの参画」ということがあげられます。

全国各地でかなり大型のプロジェクトがあります。高規格道路や地下鉄などがあり、地下鉄だけでもかなりの量になります。そのようなプロジェクトが目白押しです。

東京の地下鉄だけでも南北線、有楽町線の延伸などが見込まれます。そのようなプロジェクトが出てくると非常に需要があるということです。

これまでIHI建材工業が道路や鉄道事業でも食い込んでいますので、そこに私たちはまた別に営業をかけて、我々としての計画の参画を進めていきます。

事業ポートフォリオの強化|M&A(IHI建材工業)

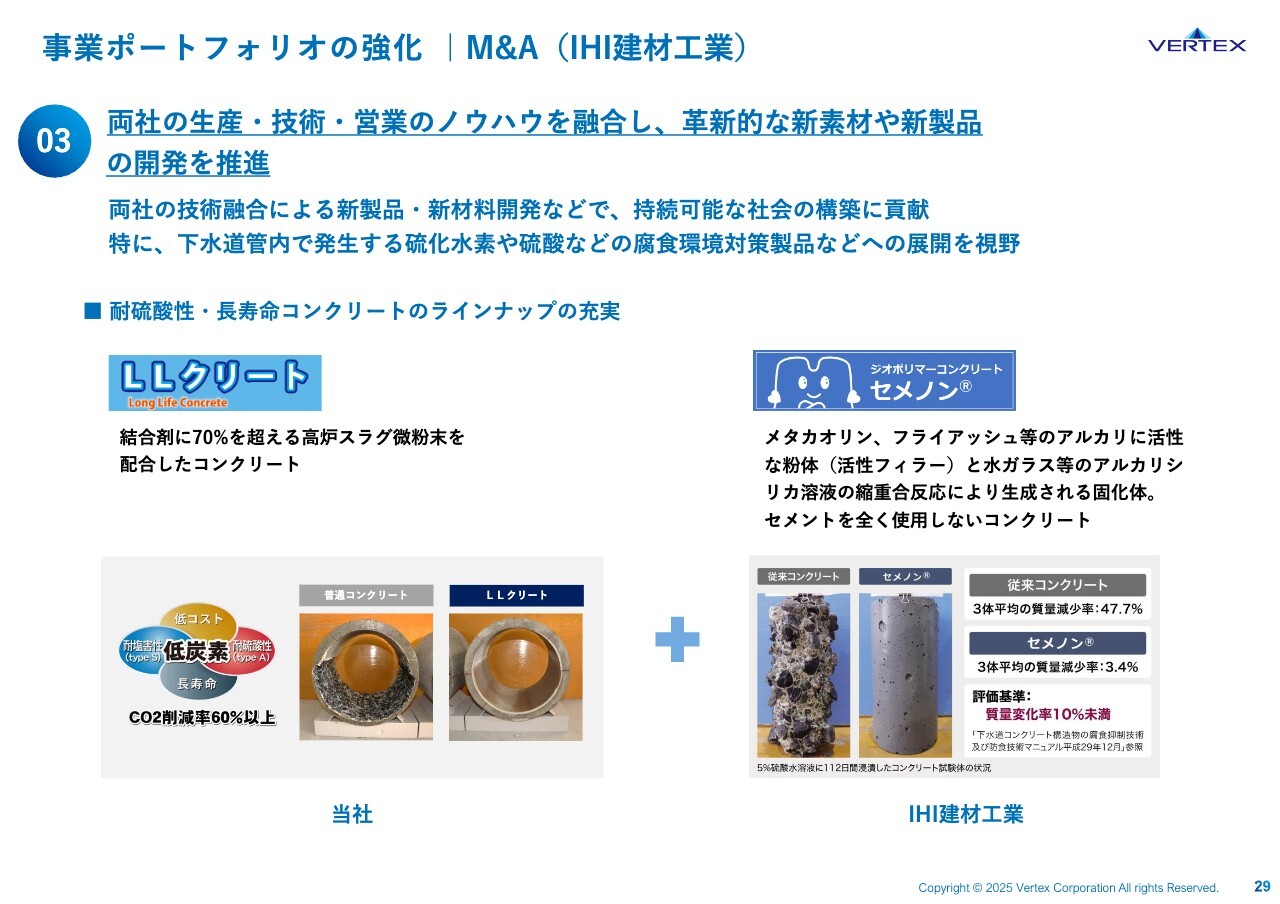

3つ目に両社の生産・技術・営業のノウハウを融合し、革新的な新素材や新製品の開発を推進していきます。両社はいろいろな技術を持っています。

例えば、八潮市の陥没事故はまだ原因がはっきりしていません。硫化水素などが相当悪影響を及ぼしていたのだろうと思われますが、まだわかっていないことがかなり多いです。

ただ、間違いなく昔から下水管から硫化水素が出ることで、コンクリートがダメになることはわかっているわけです。その分野の技術開発は、当社もIHI建材工業も行っています。

例えばこの硫化水素に強いコンクリート、当社は「LLクリート」、IHI建材工業は「セメノン」という技術があるのですが、用途は同じようであって、実は原料も使い道も多少違ってきたりします。それにより私たちの営業は、さらにフィールドが広がるというところを期待しています。

これ以外にも、私たちが持っていない技術を彼らがたくさん持っていますので、今後、そのあたりも注力していきたいと思います。硫化水素でコンクリート製品が、劣化するということを、世の中のみなさまに、かなり認識していただいていると思います。

硫化水素だけではなく、50年経つと今のコンクリートは劣化します。その結果、道路陥没は年間1万件ほど全国で起こっているのです。3メートル以上陥没するものは、なんと毎年50件から100件あります。それもニュースにはなっていないのです。

そのため私たちはずっと「危ない」と訴えていますが、今回のように人的被害が出ないと認知されないということがあります。今回ようやくそのような部分で国が本腰をあげてくれたことで、事業にとっては追い風になるのではないかと思います。

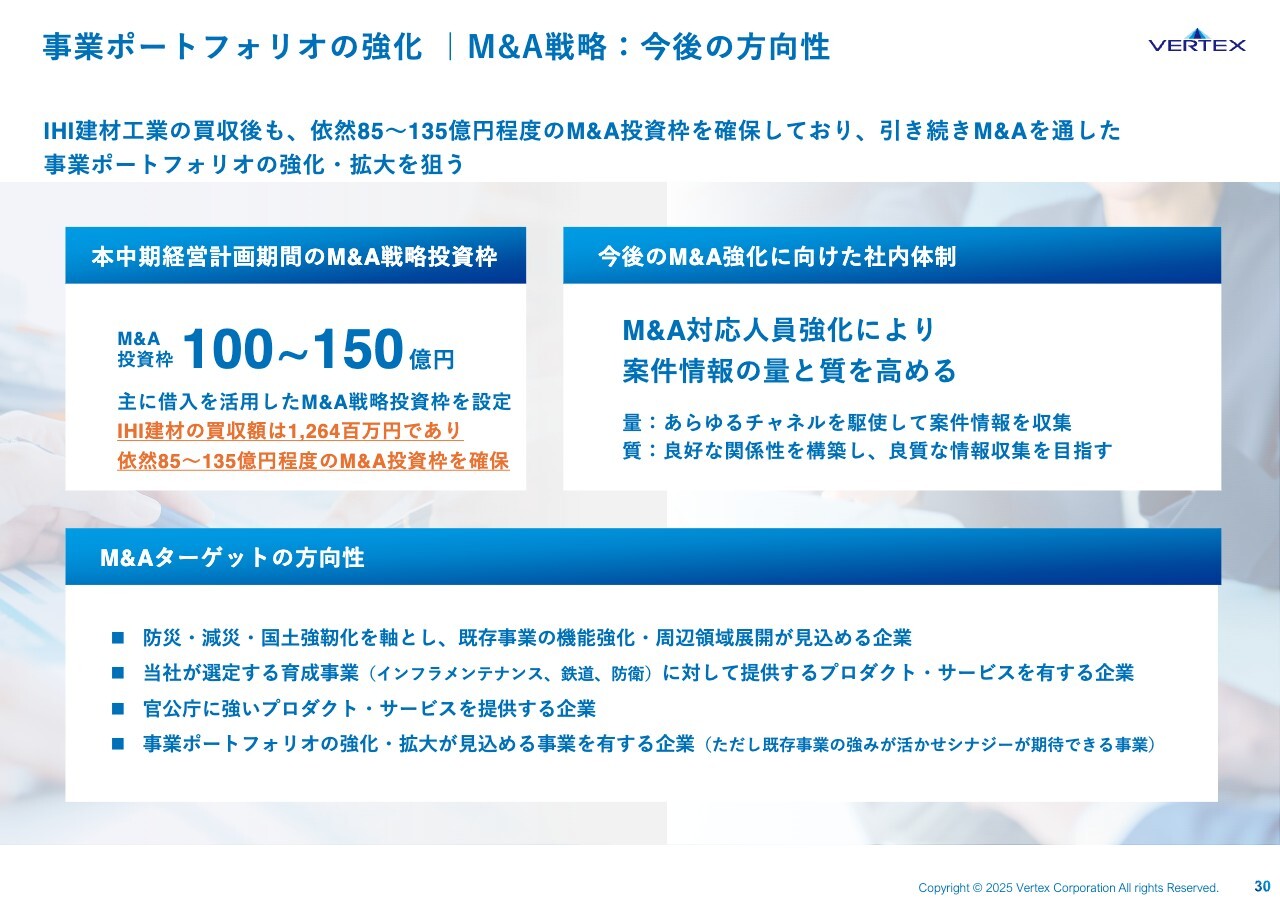

事業ポートフォリオの強化|M&A戦略:今後の方向性

M&Aについてです。当初100億円から150億円という金額枠を設けたのですが、今回のIHI建材工業の買収にかかった費用を差し引いても、まだ85億円から135億円ほど残っていますので、積極的にM&Aを行っていきたいと思います。

ただ、やみくもにM&Aを仕掛けて大きくなろうとは思っていません。着実にシナジー効果が期待でき、合併することで強くなる、そのようなM&Aであれば仕掛けていきたいですが、あえてそこで必要のないものにM&Aを行うようなことは考えていませんので、ご安心ください。

サステナビリティ経営の推進|10年後のありたい姿

中期経営計画基本方針の2つ目、サステナビリティ経営の推進についてです。サステナビリティ経営を推進するために、私たちは昨年「10年後のありたい姿」ということで、「みらい工場」「ワンストップ・メンテナンス」「オンサイトプレキャスト」「スマート斜面防災」、以上の4つを挙げました。

今回、この「ワンストップ・メンテナンス」と「オンサイトプレキャスト」の進捗状況について少しお話しします。

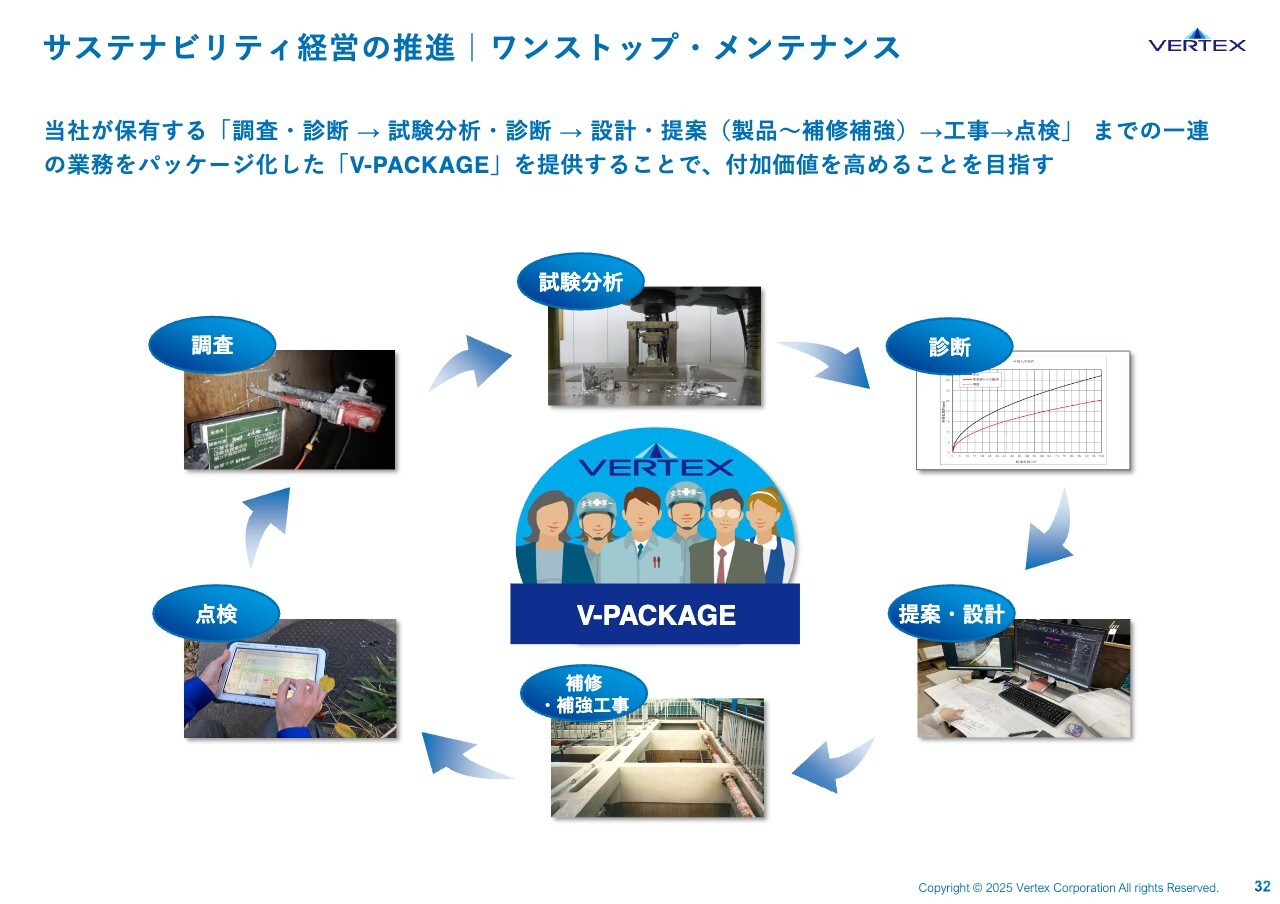

サステナビリティ経営の推進|ワンストップ・メンテナンス

「ワンストップ・メンテナンス」の取り組みです。当社は、社会インフラの老朽化問題にいち早く目をつけ、1998年にすでにコンクリートの劣化状況を調査診断するという事業を立ち上げています。したがってもう27年、経過しています。また、これと平行して、この劣化に対する補修や補強の製品や材料、方法、いろいろなものを開発してきました。

そして、RFID、当社しかできないインメタル、金属に入れても読み取れる、劣悪な状況でも読み取れる、そのようなものも持っていますので、いろいろな技術があります。その結果、M&Aや水平統合を行っていくうちに、さまざまなことができるようになりました。

スライドに記載したように、調査、診断からはじまって、試験・分析を行い、それを診断し、提案や設計を行います。さらみは補修、補強工事を実施して点検する、この一連の業務を「V-PACKAGE」と言っています。

これをワンストップでできるというのは、ゼネコンやコンサルなどいろいろなところを見ても一貫してできているのは当社だけだと思います。今後も、このワンストップという部分を率いて、営業を展開していきます。

サステナビリティ経営の推進|ワンストップ・メンテナンス

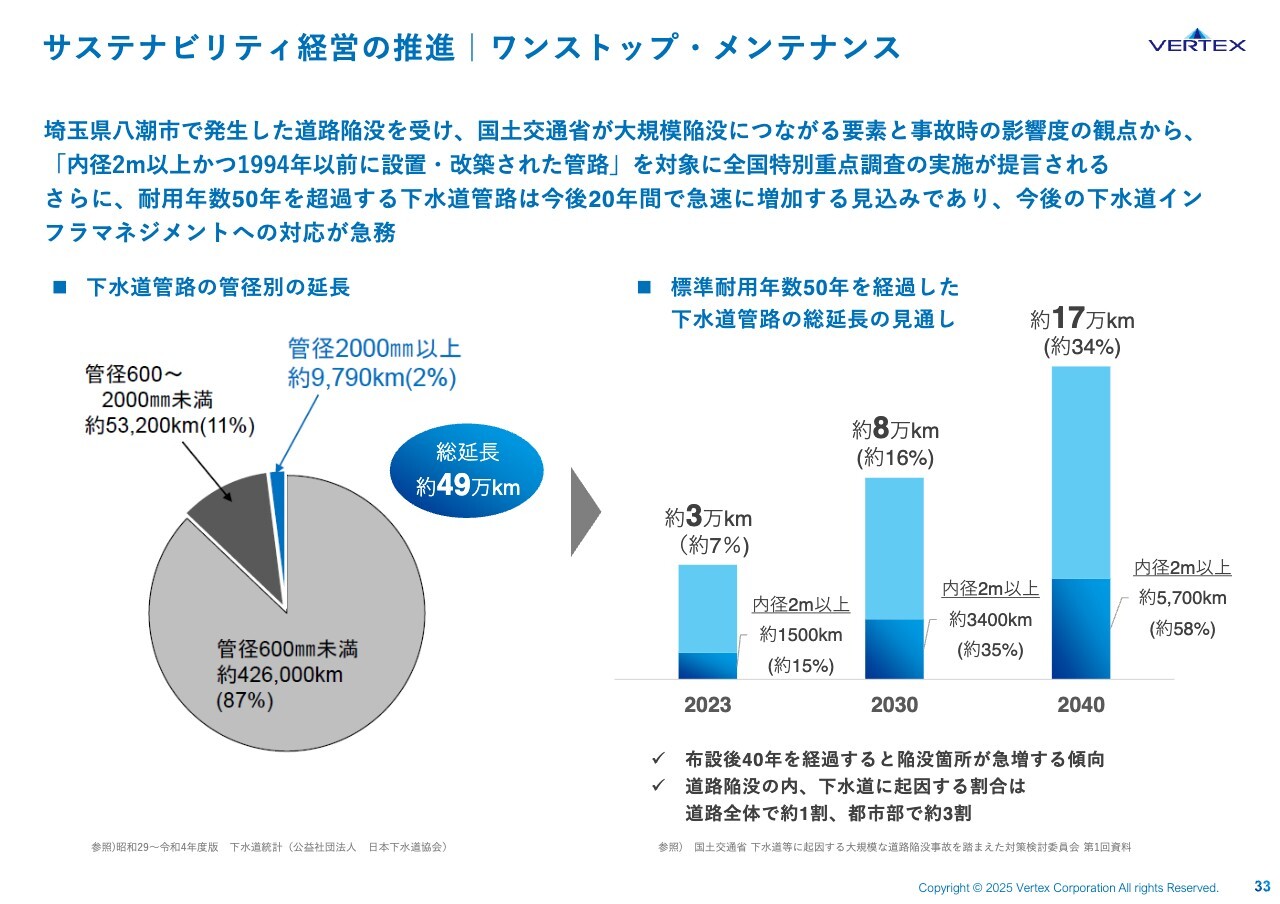

下水道管について、どのくらい老朽化しているのかをご覧いただけたらと思います。

今回、国が「すべて点検しなさい」と言っているのが、管径が2メートル以上の下水道管です。2メートル以上がどのくらいあるのかというと、9,790キロメートル、約1万キロメートルあります。

このうち、2023年時点で耐用年数50年を越えた管径2メートル以上の総延長は、なんと1,500キロメートルもあります。これが、これからますます増えていき、15年後には5,700キロメートルになると、大規模なことになっていきます。

この下水道インフラマネジメントの対応が、急務になっているのですが、当社にしかできないワンストップサービスは、強い武器になると確信しています。

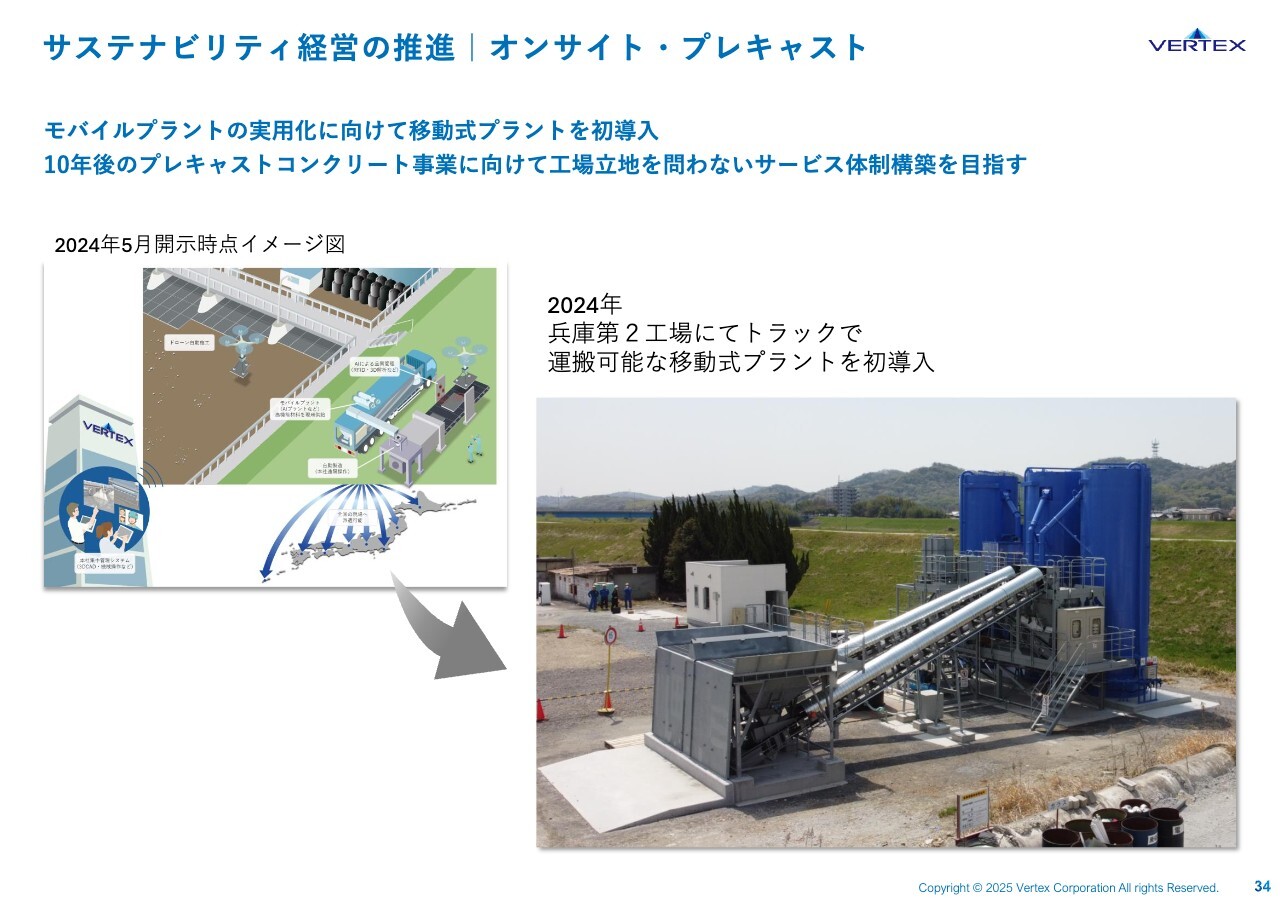

サステナビリティ経営の推進|オンサイト・プレキャスト

もう1つのありたい姿として、「オンサイトプレキャスト」に関するトピックスを1つご報告します。

昨年度、モバイルプラントがついに兵庫第2工場で設置されました。将来的にはこのモバイルプラントを、トラックに載せて、現場に持っていき現場で製造するというような構想があります。

まずはこのモバイルプラントを兵庫第2工場において、さまざまな知見を積んでいきたいと考えています。分解してトラックで運べるという、この業界では画期的な設備です。

もう1つ、非常に有効に使えるのが、全国いろいろなところで需要が多いところや、減ったところ、増えたところなどです。急に工場にプラントを増やせるわけではありません。

そのような場合に、これをそのまま兵庫から関東に持っていけば、そこに設備ができてしまうというようなことで、今まではそのような定置式の大きなプラントや工場を作るのが常識でしたが、モバイルプラントでほとんどの製品が作れてしまうので、これをこれから進めていきたいと思います。

人的資本・R&D・DXの推進強化|人材育成

中期経営計画基本方針3つ目の、人的資本・R&D・DXの推進強化について、簡単にご説明します。人的資本強化としては、外部講師を招いて、「次世代リーダー育成塾」を若年層向けに開始したことや、「キャリアデザイン研修」の開催など、人材育成プログラムを着実に推進しています。

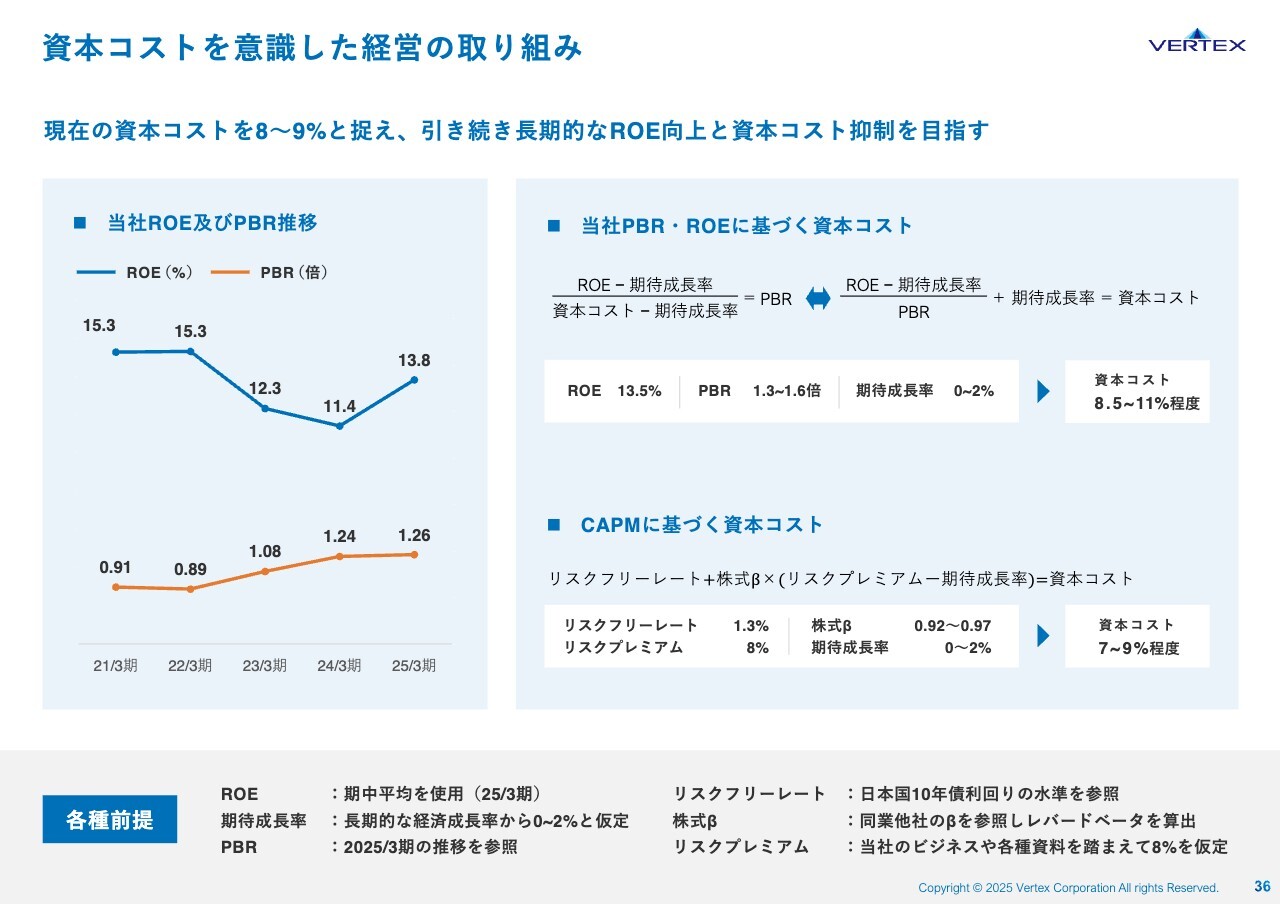

資本コストを意識した経営の取り組み

資本コストを意識した経営の取り組みです。スライドの下に記載したように、CAPMに基づく資本コストということで、いろいろ前提がありますが、こちらで当社の資本コストを算出してみた結果、7パーセントから9パーセントです。

そこで、よく採り入れられているのがPBRやROEであり、逆算して算出される市場インプライド資本コストということで、ここで計算してみます。

そうすると、約8.5パーセントから10パーセントで、非常に高い資本コストが現状かと思います。いろいろな理由が考えられますが、この乖離を解決するために、情報開示の高度化や透明性、投資家・株主さまとの対話の充実化が必要と考えています。

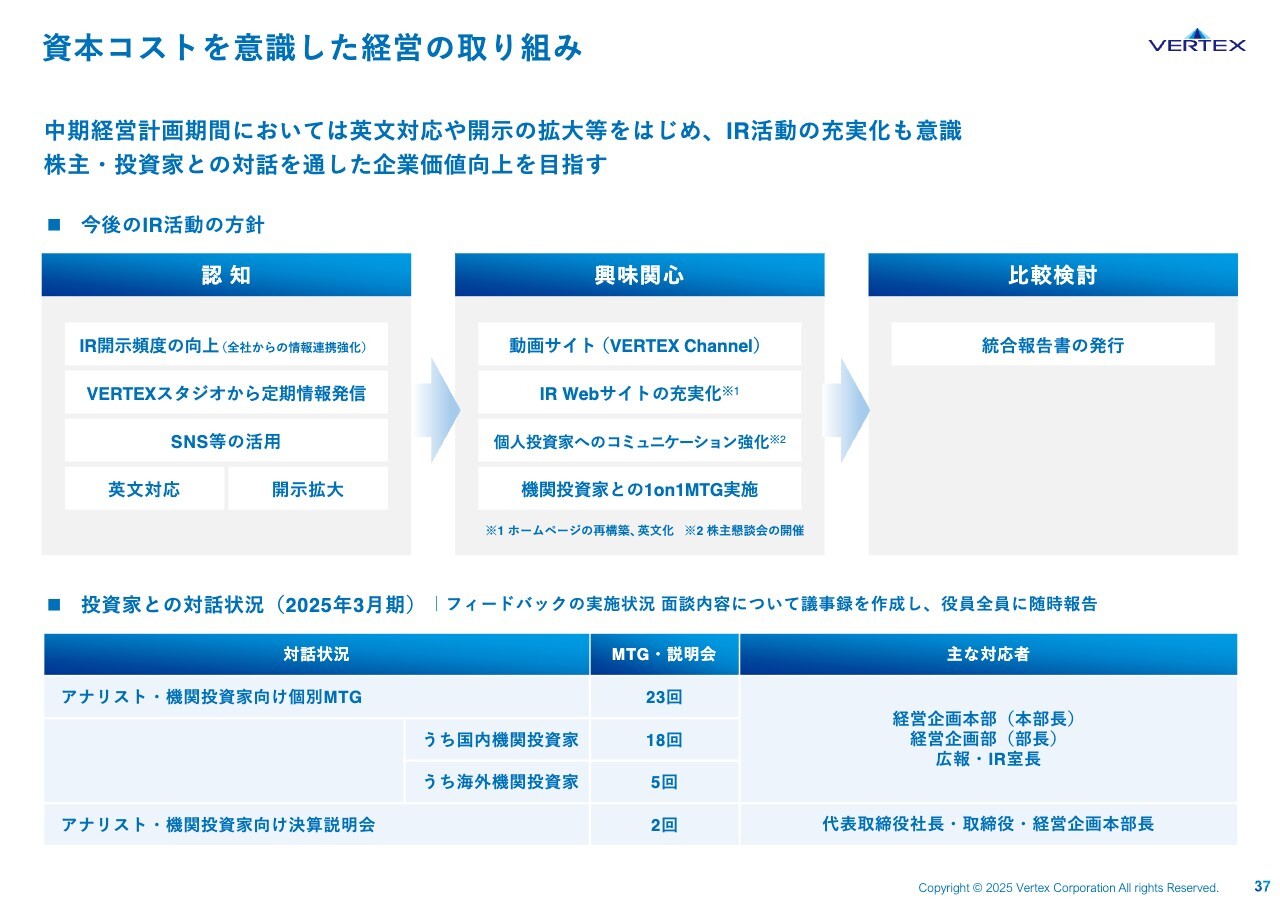

資本コストを意識した経営の取り組み

当社においては、5年前からIRチームを組織しています。ホームページの充実や動画サイトの設置、SNSによる情報発信、機関投資家との個別ミーティングや中間期・通期で決算説明会などを進めてきました。

私としては、取り組みがまだ不足していると考えています。今回10月に本社を移転しますが、そこを社内外への情報発信基地にしたいと思っており、本社内に専用のスタジオを作るような構想を考え中です。

まだ時期は決まっていませんが、積極的に新本社に株主さまをお招きし、株主懇談会のようなものも開きたいと考えています。株主さま、投資家のみなさまとの対話を通じ、資本コストを意識した経営を実践し、企業価値を向上していきたいと考えています。

私からのご報告は以上となります。長時間にわたりご清聴いただきありがとうございました。

新着ログ

「ガラス・土石製品」のログ