【QAあり】ネクセラファーマ、プラットフォーム型とパイプライン型の2事業を発展 高収益なバイオファーマを目指す

自己紹介

田原健太朗氏(以下、田原):これより、ネクセラファーマの個人投資家説明会を開催します。本日はお忙しい中、また、遅い時間にも関わらずご参加いただき、ありがとうございます。発表進行を務める、ネクセラファーマ株式会社IR&コーポレートストラテジー部長の田原です。

最初に、恐縮ですが、私について自己紹介します。薬学部で修士まで修了後、中外製薬という国内大手の製薬企業で研究職として6年間働いていました。

その後、アーサー・ディ・リトル・ジャパンというコンサルティング会社で、ヘルスケア部門を担当しました。そこでは新型コロナウイルスに関する本の執筆や、再生医療・遺伝子治療の事情に関する発表などの業界活動を行いました。

アーサー・ディ・リトル・ジャパン在籍時には、2022年から2023年にかけて実施されたJAXA宇宙飛行士候補者選抜試験において、10人のファイナリストにも残っています。

当社には昨年末に移り、現在はIR&コーポレートストラテジーを担当しています。本日はどうぞよろしくお願いします。

目次

本日は、目次のとおり、4つの構成を組んでいます。最初に、バイオセクターの概要についてご説明した後、当社のビジネスの概要についてご説明します。その後、直近の動向や今後の展開をご説明した後に、質疑応答に時間を使いたいと思います。

世界の医薬品市場

バイオセクターの概要についてご説明します。当社の前回のセミナーにご参加されたみなさまに関しては重複している部分がありますが、あらかじめご了承ください。

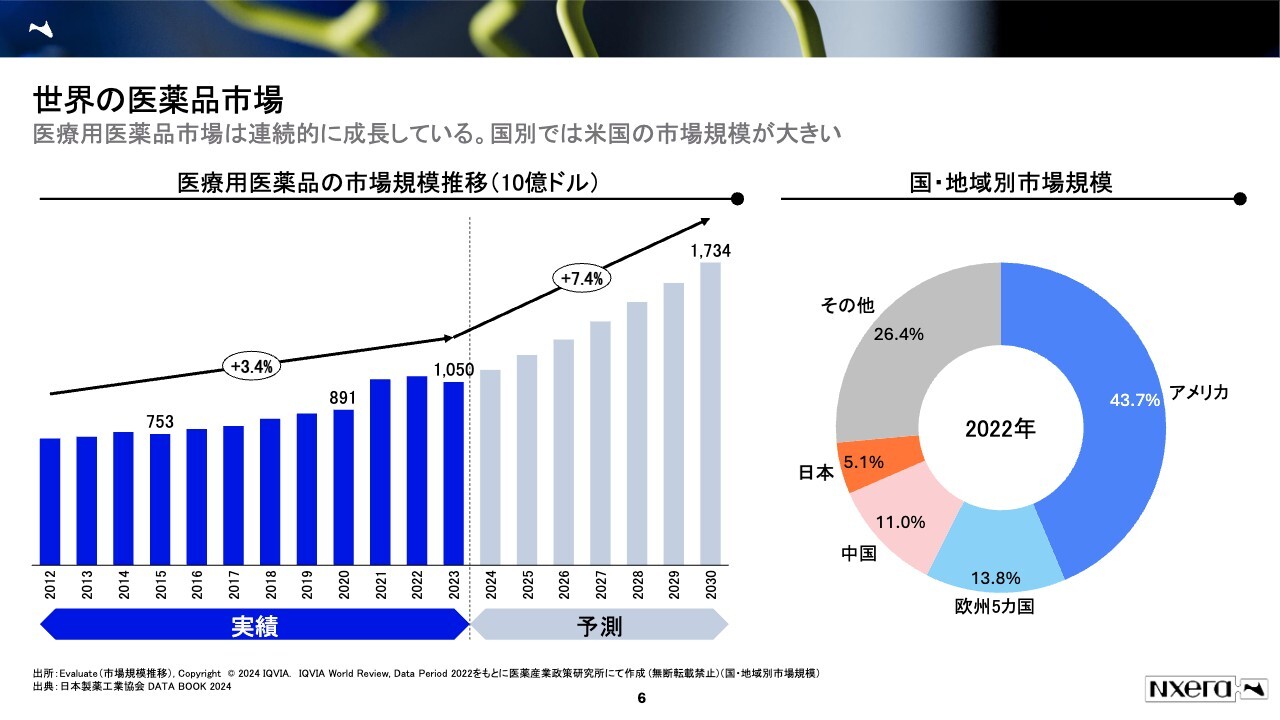

まず、世界の医薬品市場についてご説明します。世界の医療用医薬品市場は、およそ150兆円の市場規模があり、今後も7.4パーセントの成長が見込まれています。

最も大きい市場は、アメリカです。日本は中国に続いて3番目、欧州5カ国を一括りにした場合は4番目の巨大な市場です。ただ、アメリカが依然として40パーセント以上を占めており、巨大な市場となっています。

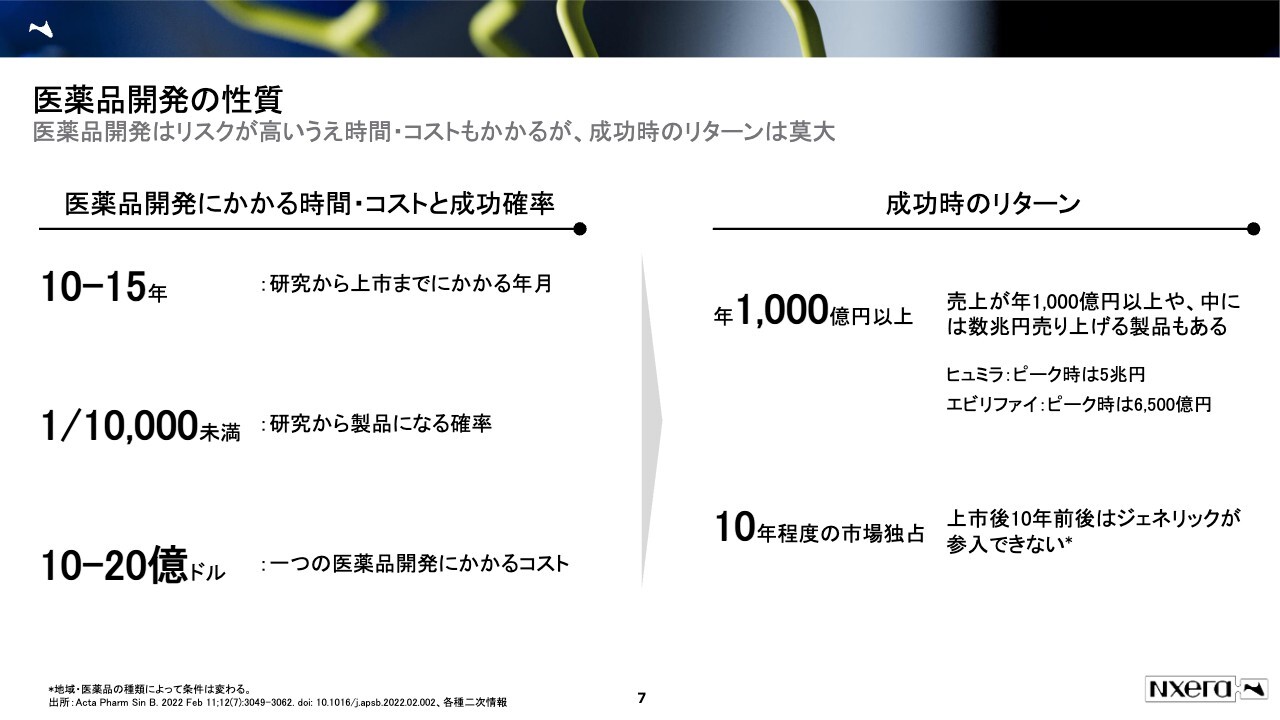

医薬品開発の性質

医薬品は儲かるというイメージが強いと思いますが、一方でリスクがかなり高い、ハイリスク・ハイリターンな市場でもあります。

医薬品開発にかかるコストや時間は、スライドの左側に記載のとおり、研究から上市までにだいたい10年から15年かかると言われています。また、研究で見つかったもののうち、1万個に1つ未満のものしか製品にならず、とても低い成功確率です。

さらに、1つの医薬品を開発するにあたっては、10億ドルから20億ドル、日本円に換算するとだいたい1,000億円から3,000億円程度のコストがかかると言われています。

このようにハイリスクな市場ではありますが、成功時のリターンは莫大です。年1,000億円以上を売り上げている製品は多数あります。中でも有名なのが「ヒュミラ」と呼ばれるリウマチなどに使われる薬で、こちらはピーク時で5兆円の売上になっています。

また、「エビリファイ」は日本の会社が開発した薬ですが、こちらのピーク時の売上は6,500億円です。このように、医薬品市場は投資リスクに見合うような巨大なリターンが得られることでも有名です。

また、上市後すぐにジェネリックが参入するわけではなく、10年程度の市場独占の期間が設けられています。このことから、医薬品を開発すると、上市後10年程度はかなりの利益が見込めます。この利益をさらなる研究開発投資に充てて次の種を見つけていく、というサイクルを回していくのが医薬品の研究開発です。

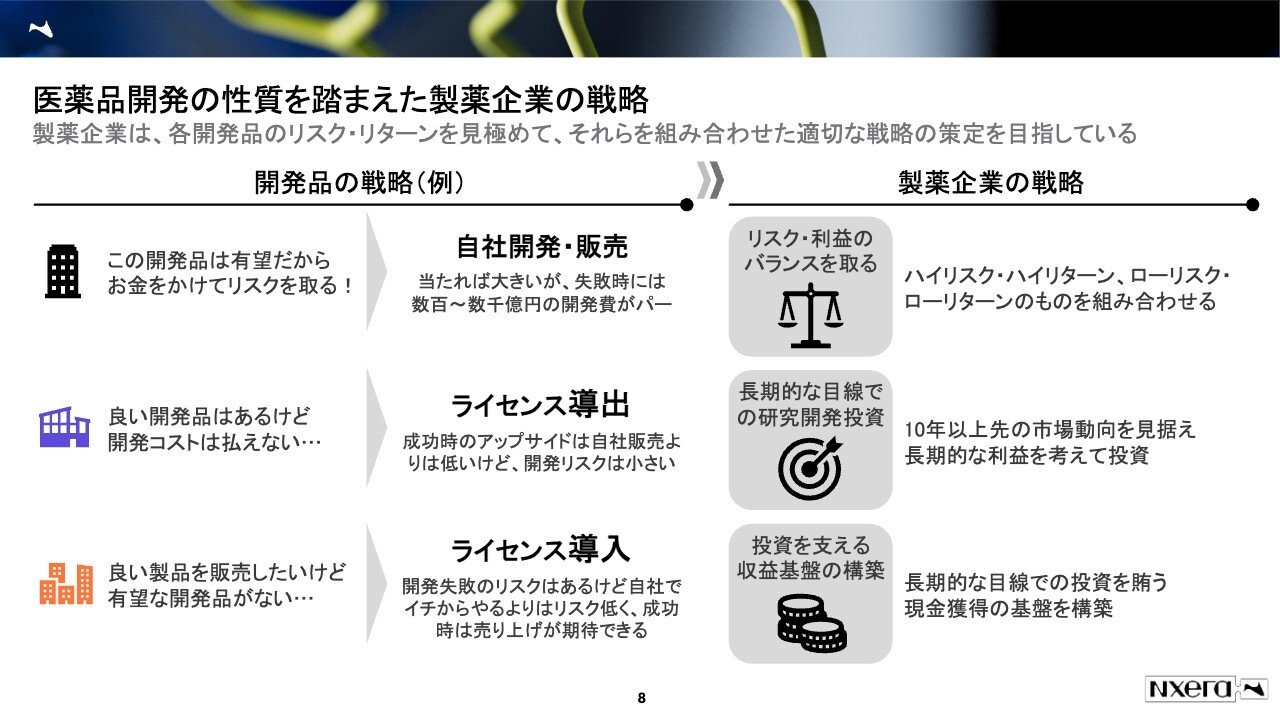

医薬品開発の性質を踏まえた製薬企業の戦略

このような医薬品開発の性質を踏まえて、製薬企業はさまざまな戦略を取っています。各開発品に関するリスク・リターンを見極め、それらを組み合わせた上で、適切な作戦と戦略の策定を目指しています。

例えば、この開発品は有望だからお金をかけてリスクを取る、ということになった場合は、自社開発・販売という戦略になります。当たれば利益は大きいですが、失敗時には数百億円もしくは数千億円程度の開発費がすべて無駄になってしまうので、かなりリスクが高い選択肢です。

また、良い開発品はありますが1,000億円、2,000億円の開発コストを払えないというような会社は、ライセンス導出を行います。ある程度までは自分たちで研究開発を行い、その後は他の会社に開発もしくは販売してもらうというビジネスモデルです。 成功時のアップサイドは自社販売よりも低いですが、数千億円をかけて開発した結果失敗した、というリスクは低くなります。

そして、自分たちで良い製品を販売したいが有望な開発品を持っていない、という場合はライセンス導入も考えられます。開発失敗のリスクはある一方、自社でイチから着手するよりもリスクが低く、成功時には売上が期待できるというメリットがあります。

このような各開発品の性質を踏まえてローリスク・ローリターン、ハイリスク・ハイリターンを組み合わせてバランスを取っていくのが、製薬企業の戦略となります。

また、医薬品の開発に10年から15年の年月がかかることから、会社としては長期的な目線での開発投資が必要となってきます。10年先に何がヒットするのか、10年先はどのような疾患が多くなっているかを見極め、投資をしていく必要があります。

10年から15年先に収益を確保する目処を立てる一方で、そこへ到達するまでにもかなりのコストがかかります。そのため、投資を支える収益基盤の構築も必要です。

以上のような事柄が、製薬企業の戦略として必要となってきます。

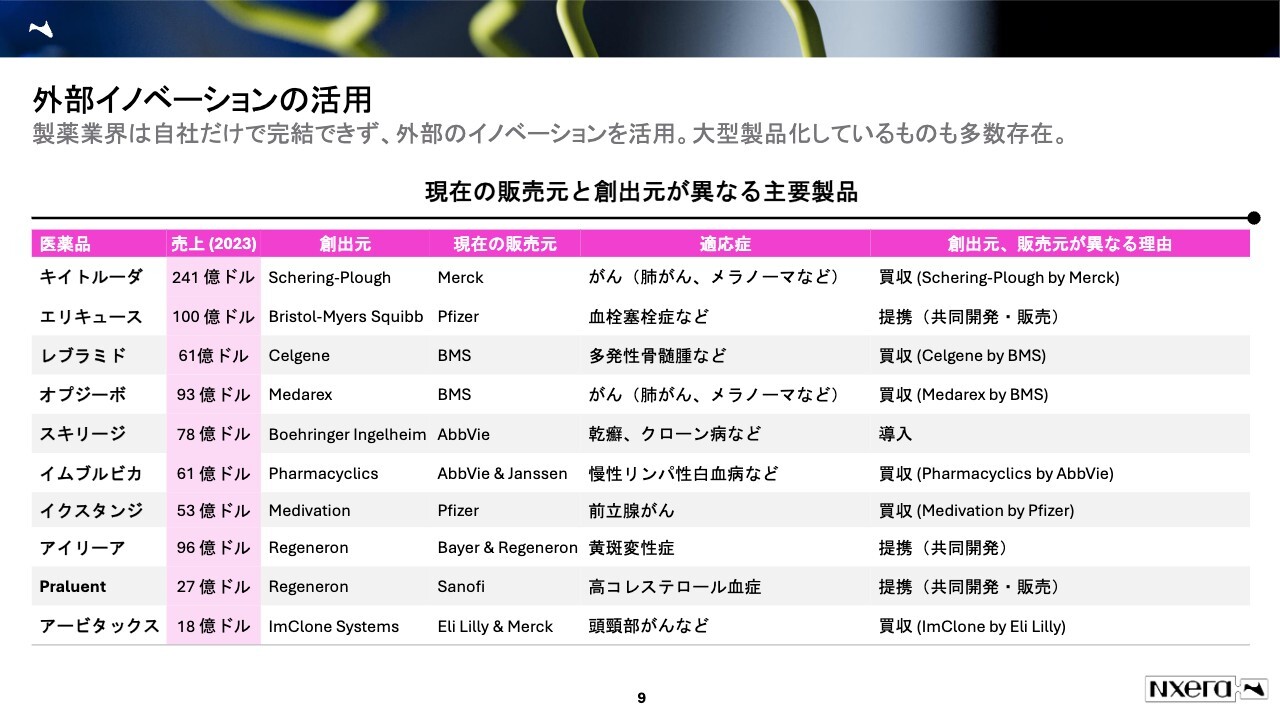

外部イノベーションの活用

ライセンスの導出・導入はレアなケースだと思うかもしれませんが、かなり一般的に行われています。大型製品はだいたいライセンスの導出・導入が繰り返され、発売されているものが多いと理解しています。

例えば、一番有名なところでは、抗がん剤の「キイトルーダ」があります。今はメルクが販売していますが、これは米国の製薬企業を買収したことによって、メルクが獲得した製品です。

スライドの表の上から4番目の「オプジーボ」は、今は小野薬品工業とBMSが販売を行っています。もともとはメダレックスという会社が小野薬品工業と研究しており、メダレックス社をBMSが買収しました。

このように、自社だけでは販売を完結できず外部のイノベーションを活用している点が、医薬品市場の特徴です。

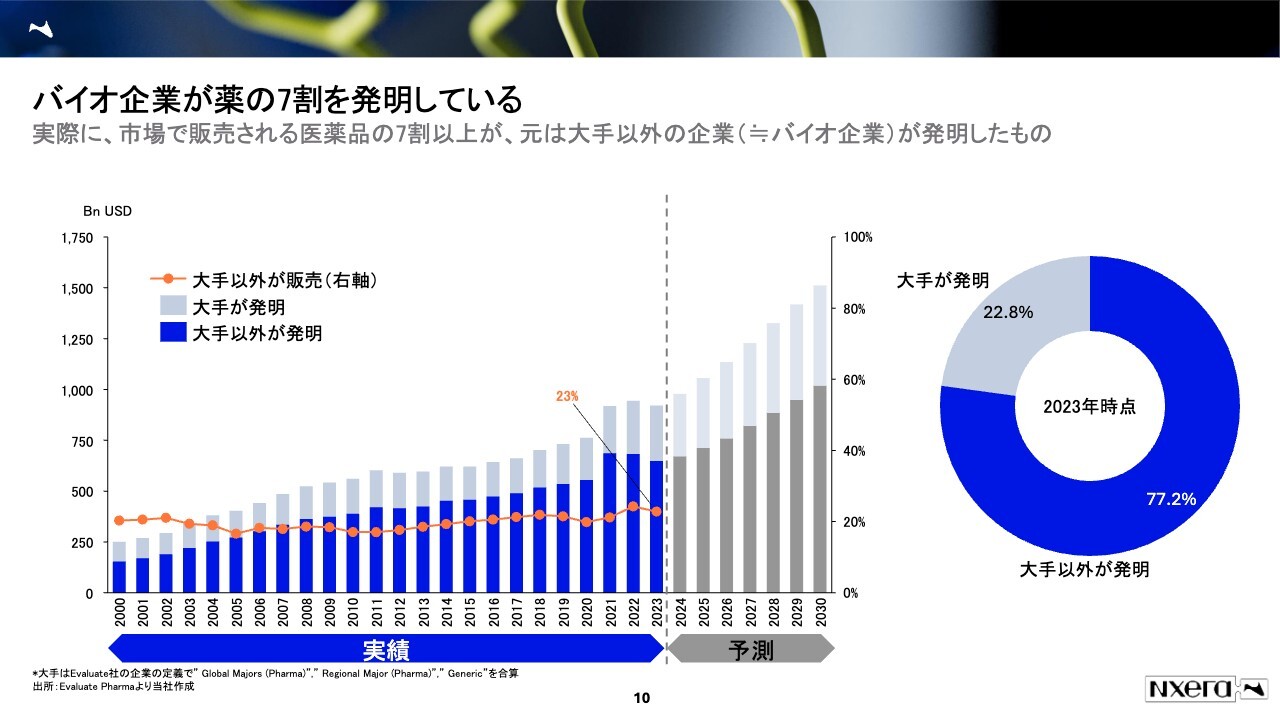

バイオ企業が薬の7割を発明している

販売している医薬品会社と開発元が違うことは、スライドのデータからも見てとれます。スライド左側の棒グラフは全販売高のうち誰が開発したかを示しており、折れ線グラフは全販売高のうち大手製薬以外が販売している割合を示しています。

大手と言えば、日本で言えばみなさまがご存知の武田薬品やアステラス製薬などを指します。折れ線グラフを見ると、2023年時点で、大手以外が販売している医薬品は、全体の約23パーセントを占めています。

ただし、棒グラフを見ていただくとわかるとおり、現在販売されている医薬品売り上げの大部分が、大手以外が創出したものになります。したがって、大手以外がいかに研究・開発を担うか、というのが今後の医薬品市場において大事なポイントとなってきます。

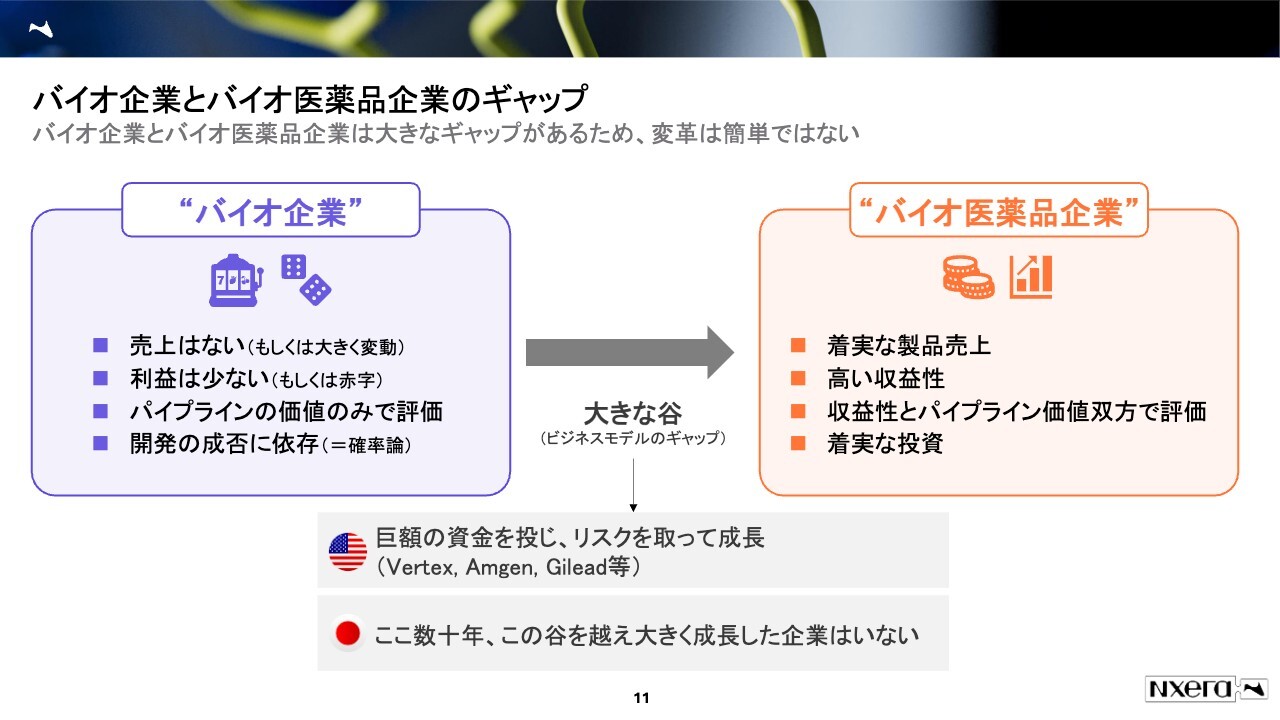

バイオ企業とバイオ医薬品企業のギャップ

大手以外の企業のうち、いわゆるスタートアップなどはバイオ企業と呼ばれています。バイオ企業と、大手製薬すなわちバイオ医薬品企業は、薬を作って販売するという点では同じですが、ビジネスモデルにおいて大きなギャップがあると言われています。

バイオ企業は売上がない、もしくは大きく変動します。製品・開発品が1つだけある「一本足打法」と言われる状態が多く、開発のマイルストンなどで獲得するような売上は年によって変わってしまいます。すると、ある年では売上がない、ある年は大きな売上があるということが起きます。

そのような売上の特徴があるため、利益が少ない、もしくは大赤字が、バイオ企業としては一般的だと言われています。

また、バイオ企業に関しては、パイプラインの価値のみで評価されているとも言えます。製品が当たれば大きな利益が入ってくるのですが、実際に成功するかどうかは開発してみないとわかりません。ただし、パイプラインの価値が大きいため、このくらいの時価総額にはなっている、ということがあります。

バイオ企業の成功は、開発の成否に大きく依存しています。つまり、ダイスを振るように「当たるも八卦、当たらぬも八卦」に近い状態です。

一方で、バイオ医薬品企業は製品をいくつも持っているため、売上を着実に確保しています。また、高い収益性を確保しているのが大きな特徴です。

バイオ医薬品企業はもちろん製品を持っていますが、それに加えてパイプライン、つまり開発品も持っています。そのため、パイプラインの価値と製品の価値、両方から評価されています。このような会社は、着実な製品売上と高い収益性を確保していますので、次につなげるような投資も着実にできます。

バイオ企業とバイオ医薬品企業には、このように大きな違いがあります。したがって、ビジネスモデルとしてのギャップが大きいです。このギャップを超えるために、米国では巨額の資金を投じ、リスクを取って大きく成長している会社が、過去数十年でいくつも見られています。

例えばバーテックス・ファーマシューティカルズ、アムジェン、ギリアド・サイエンシズなどといった会社は、このようなビジネスモデルのギャップを超えて、今は巨大なバイオ医薬品企業にまで成長しています。

一方で、日本は古くからの製薬企業がたくさんありますが、バイオ企業(中小企業)から、バイオ医薬品企業(大企業)に成長した企業は、ここ数十年見られていません。

このようなところが日本と米国、もしくは欧州との大きなギャップとして認識されています。最近は、バイオ企業が大きな成功を描けていないことが日本政府でも問題視され始め、バイオ企業に対する手当が行われつつあります。

我々のビジョン

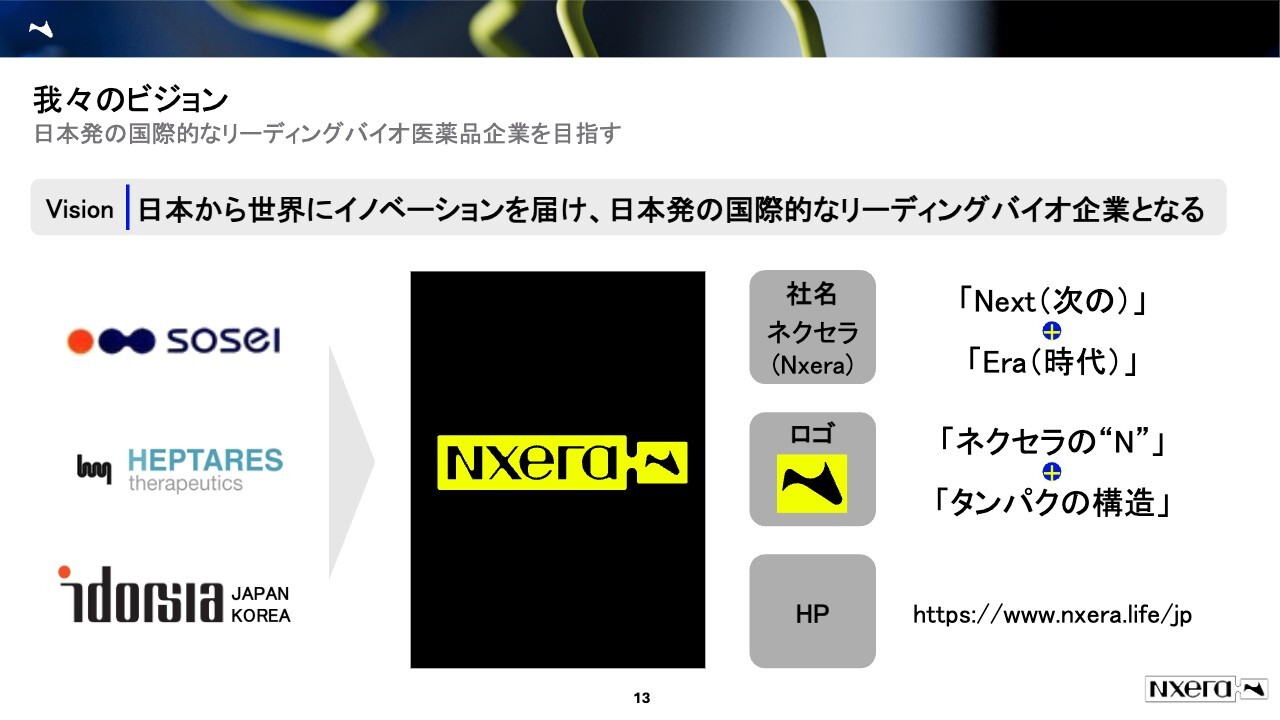

このような事業環境の中で、当社はどんな会社なのかをご説明したいと思います。当社はネクセラファーマという会社です。「日本から世界にイノベーションを届け、日本発の国際的なリーディングバイオ企業となる」を、大きな目標として掲げています。

ネクセラファーマをご存知の方は、あまり多くないかもしれません。我々は、今年4月にネクセラファーマと名前を変えてスタートしたばかりです。以前はそーせいという会社でした。

そーせいは、現会長の田村が立ち上げた、「バイオベンチャーの先駆け」と呼ばれる会社です。そーせいが2015年にヘプタレス社を買収し、さらに去年はイドルシア社の日本事業と韓国事業を買収し、企業として大きく成長してきました。

ただし、これらによりブランドがいくつもできてしまったことから、今年4月にネクセラファーマと名前を統一し、1つのブランドのもと大きく成長する意気込みを新たにしました。

社名の「Nxera」は日本の方からは、「これは何と読むのだ」とよく言われます。由来としては「Next Era」で、次の時代のリーダーになるという意気込みを込めて、ネクセラという名前に変えました。

柔らかく波打ったようなロゴは、ネクセラの頭文字であるNと、タンパク質の構造をイメージしたものです。

2つのビジネスモデル

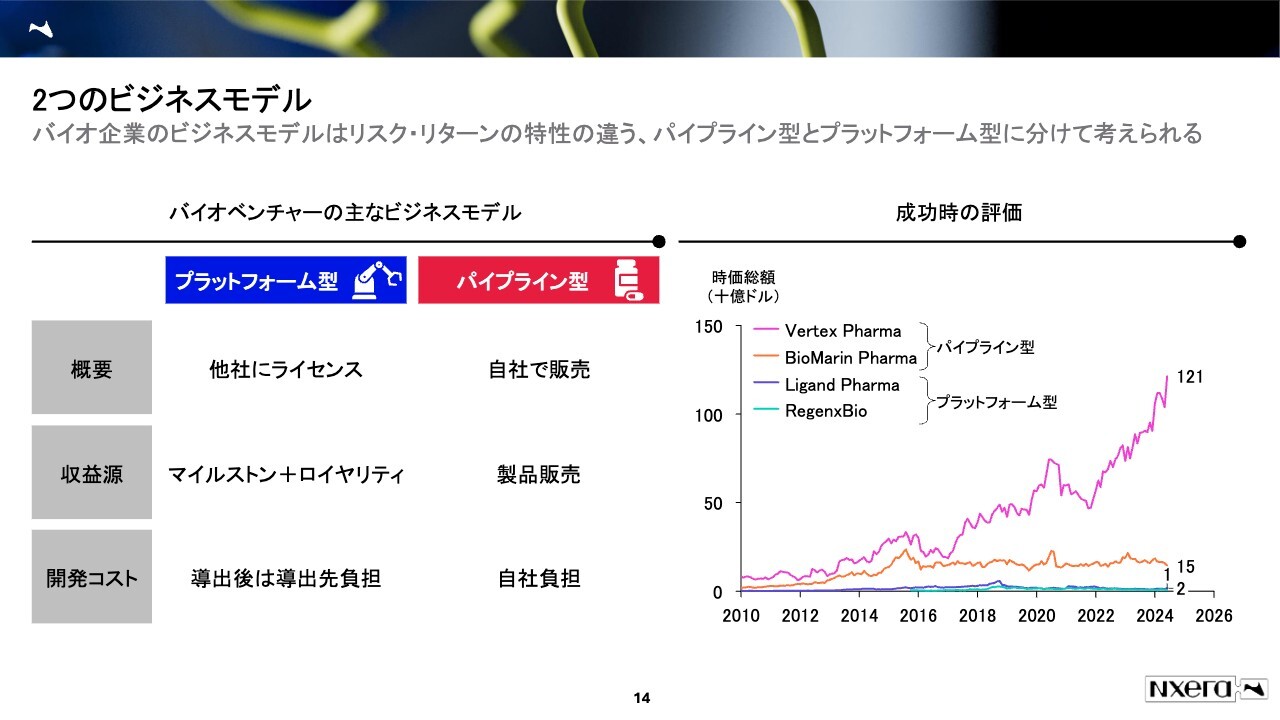

我々もバイオ企業の1つですが、バイオ企業にはどのようなビジネスモデルがあるのかを簡単にご説明します。

バイオ企業のビジネスモデルは、主に2つあると言われています。1つがプラットフォーム型、もう1つはパイプライン型と呼ばれるものです。この2つはリスクとリターンの特性に関して大きな違いがあります。

プラットフォーム型は、他社にライセンスを渡します。つまり自分たちで製品を開発する力がない、もしくはコストをかけられない事情により途中から他社に開発してもらう、もしくは販売してもらうというビジネスモデルです。

このような会社の収益源は、開発に一定の進捗があればもらえるマイルストンと、製品の売上の一部をもらうロイヤリティがあります。この2つの掛け合わせで収益源を確保しています。

開発を途中から他社に委託するため高いリスクを取らず、導出後の開発コストは導出先が負担するようなビジネスモデルになっています。

一方、パイプライン型と呼ばれるものは、自社で製品を開発し、その製品の売上で収益を確保していくビジネスモデルです。こちらはハイリスク・ハイリターンとなり、自社で開発して販売するので開発コストも自己負担です。例えば、1,000億円や2,000億円と開発コストをかけた場合、販売が失敗すればそれらを全部無駄になってしまうようなビジネスモデルです。

それら2つのビジネスモデルを踏まえた上で、スライド右側のグラフをご覧ください。主に米国で成功したパイプライン型の企業とプラットフォーム型の企業、それぞれの時価総額を示しています。

プラットフォーム型はずっと横ばい、もしくは少し上がったぐらいの時価総額になっています。パイプライン型はバーテックス・ファーマシューティカルズとバイオマリン・ファーマシューティカルを挙げていますが、ここ10年から15年で時価総額を大きく伸ばしています。このことから、成功時のリターンはパイプライン型のほうに大きなポテンシャルがあると考えられています。

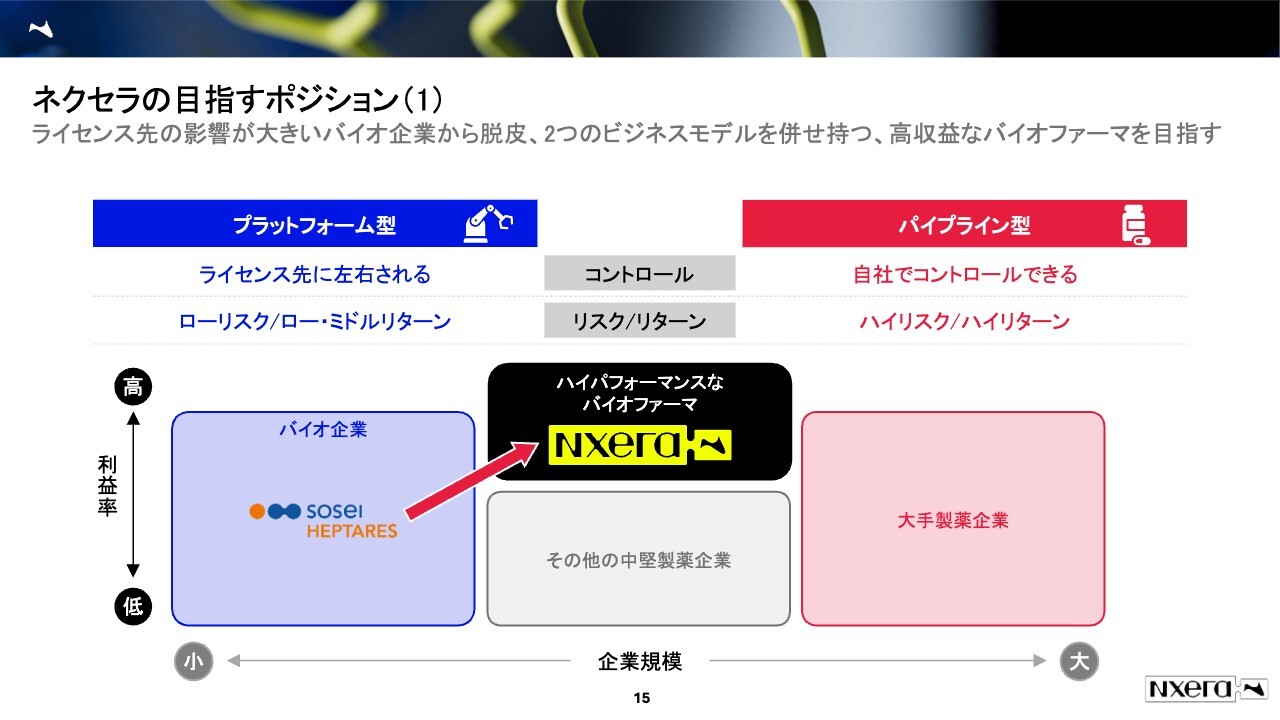

ネクセラの目指すポジション(1)

そーせいヘプタレス社の時代においては、当社はもともとプラットフォーム型のビジネスモデルでした。ローリスク・ローリターンもしくはミドルリターンです。

開発を他社に委託してしまうため、コントロールをライセンス先に左右されてしまいます。つまり、導出先の企業が「この開発を止める」と言えば、次にもらえるはずのマイルストンは、その時点でもらえなくなるリスクがあります。

一方で、パイプライン型は自分たちでコントロールできます。ハイリスク・ハイリターンです。だいたいの大手製薬企業はパイプライン型を採っています。我々はこの2つのビジネスモデルを組み合わせ、より収益性が高いビジネスモデルを目指していきたいと考えています。

ネクセラの目指すポジション(2):日本と欧米企業の収益性

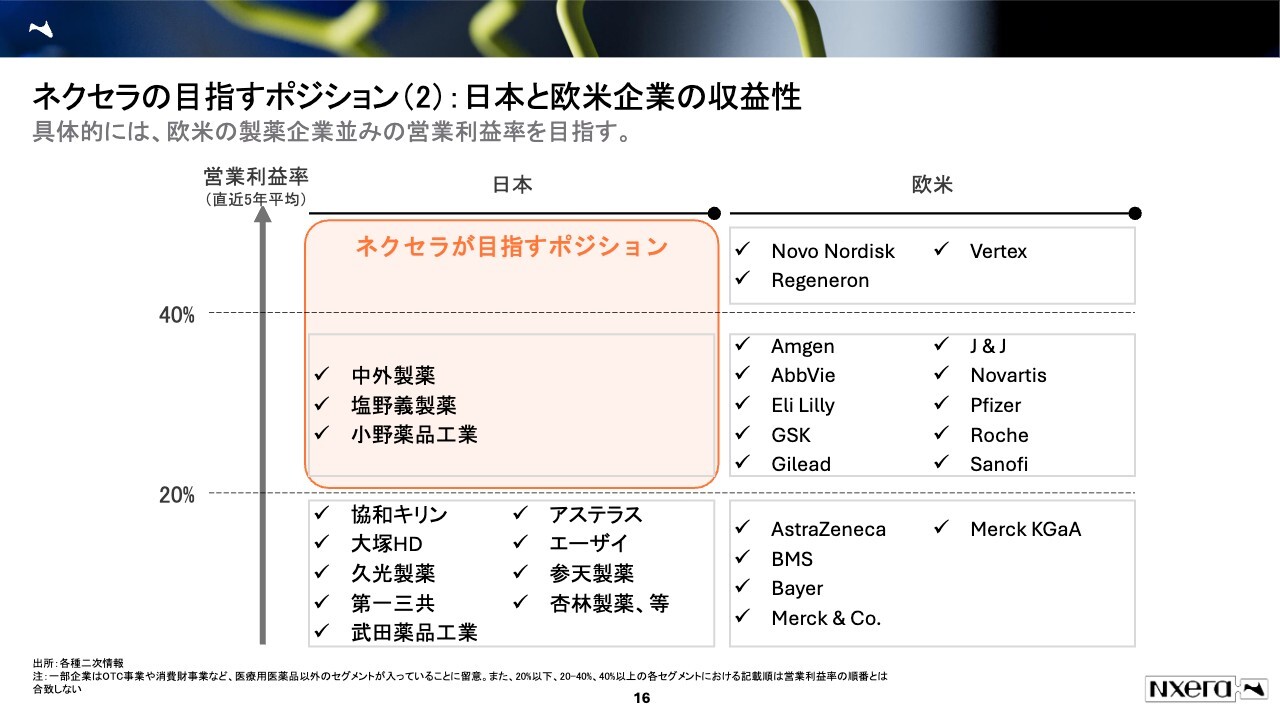

収益性の高さを目標に掲げている理由は、日本と欧米企業での収益性の差に我々は着目しているからです。

スライド右側が欧米、左側が日本企業の営業利益率です。みなさまがご存知の企業も多いかと思いますが、日本企業の営業利益率はだいたい20パーセント以下、もしくは10パーセント前後だと言われています。

過去5年の平均を見ると、20パーセント超の営業利益率を持っている日本企業は、中外製薬、塩野義製薬、小野薬品工業ぐらいです。

一方、欧米を見ると、営業利益率40パーセントを超える会社は3社、20パーセントから40パーセントの会社も多くあります。全体を見ているわけではないため、参考程度に見ていただければと思いますが、欧米ではこれだけの企業が高い収益性を確保しています。

我々も欧米のようなビジネスモデルを目指していきたいと考えています。

ネクセラの目指すポジショニング(3)

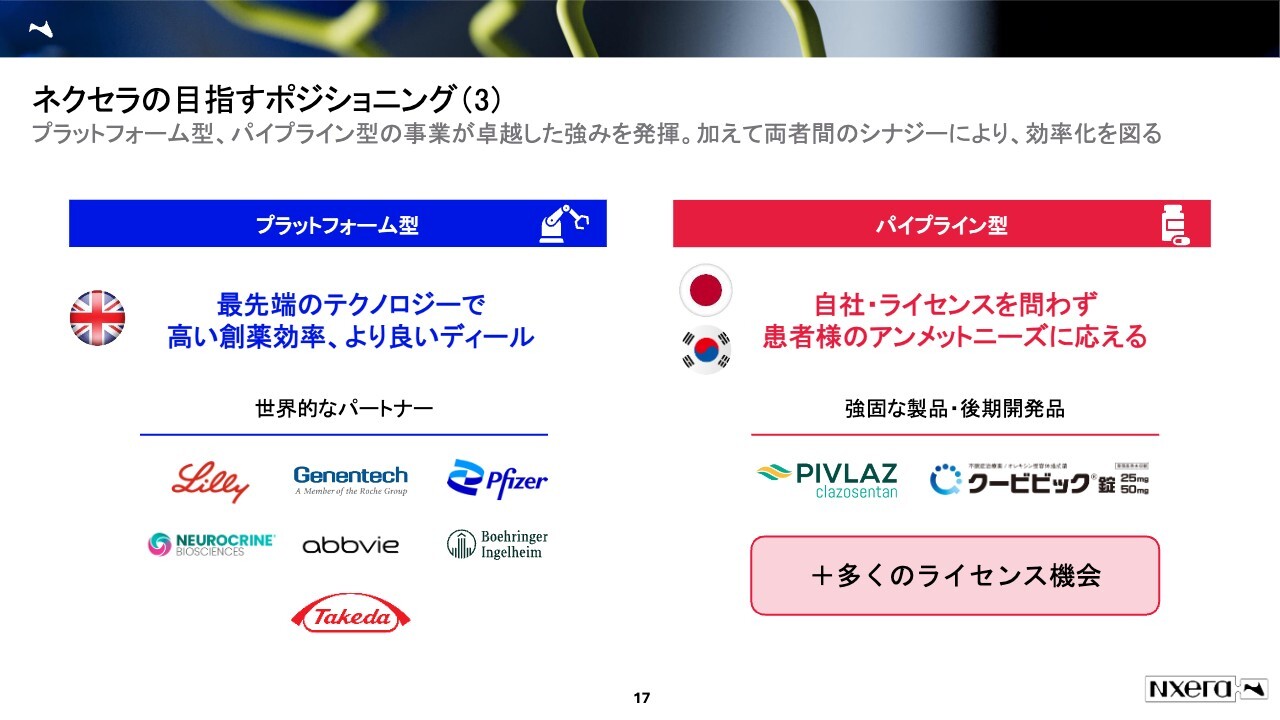

2つのビジネスモデルを取り上げましたが、この2つのビジネスモデルの基盤を我々はすでに確立しています。

プラットフォーム型の基盤は、ヘプタレス社を買収した時に獲得しました。ヘプタレス社はイギリスに研究拠点を持ち、研究者を100名から150名以上確保している、研究に特化した会社です。最先端のテクノロジーを持っており、高い創薬効率を武器に、世界的なパートナーと数々のディールをこなしてきました。

有名なところでは、日本では武田薬品、グローバルではファイザー、アッヴィ、イーライリリーなど、名だたる企業と提携しています。

また、イドルシア社の日本事業・韓国事業を昨年買収したと先ほどご説明しましたが、これによって製品を自社で開発・販売するパイプライン型の基盤を確保しました。

今後は自社やライセンスイン(導入)を問わず、患者さまのアンメットニーズに応えられる製品を導入・開発・販売し、製品売上も確保できるようにしていきます。

このように2つのモデルビジネスのシナジーを組み合わせることによって、我々はより強い、新しい製薬企業を築いていきたいと考えています。

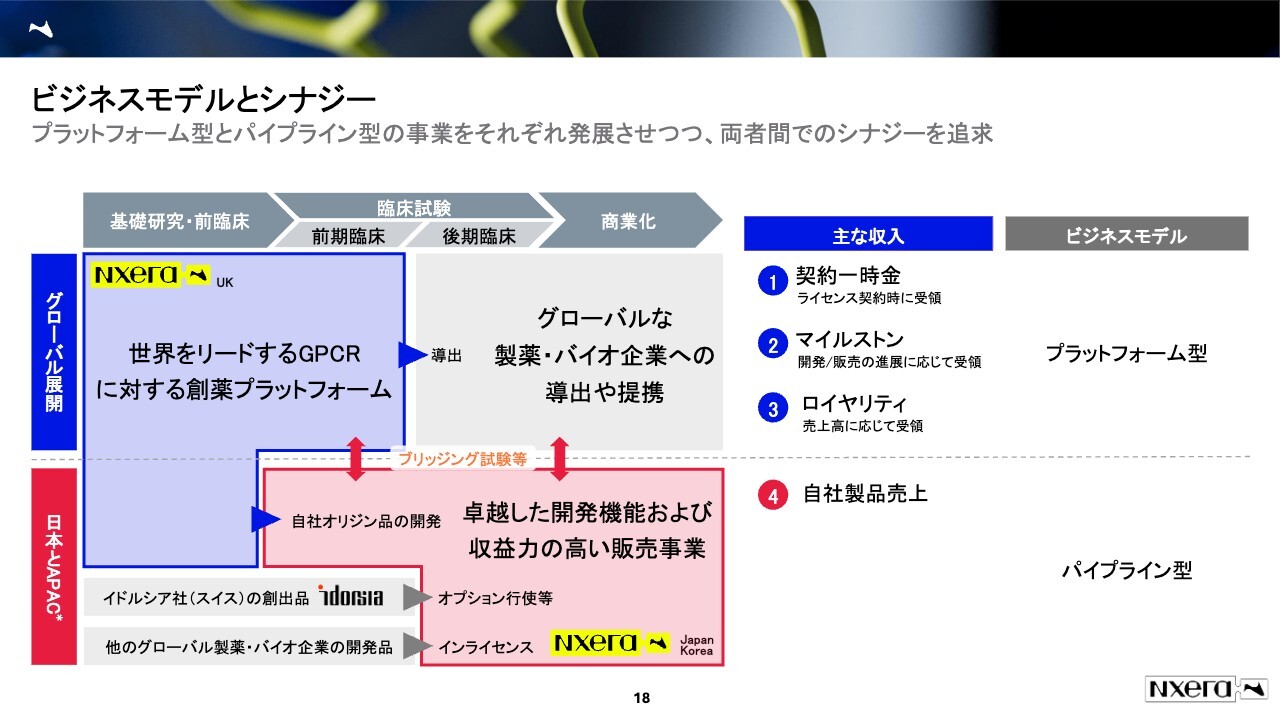

ビジネスモデルとシナジー

グローバル展開に関してはネクセラのイギリスチームが創薬プラットフォームを活かして薬の種を作り、それをグローバル企業へ導出していくことを考えています。

日本ではネクセラのイギリスチームで作られた開発品に加えて、他社によりグローバルで販売されている、もしくは後期開発段階にあるものを我々が導入し、日本・APACで開発・販売していくことを考えています。

グローバル展開においては、契約を結んだ時にもらえる契約一時金に加えて、開発の進捗に応じてもらえるマイルストン、開発が成功して売上が立った時にもらえるロイヤリティを収益源としています。また、日本とAPACの事業に関しては自社の製品の売上を持つことによって収益を確保していきます。これら2つのモデルによるシナジーを上手く発揮させて、より効率的な製薬企業を目指していきたいと考えています。

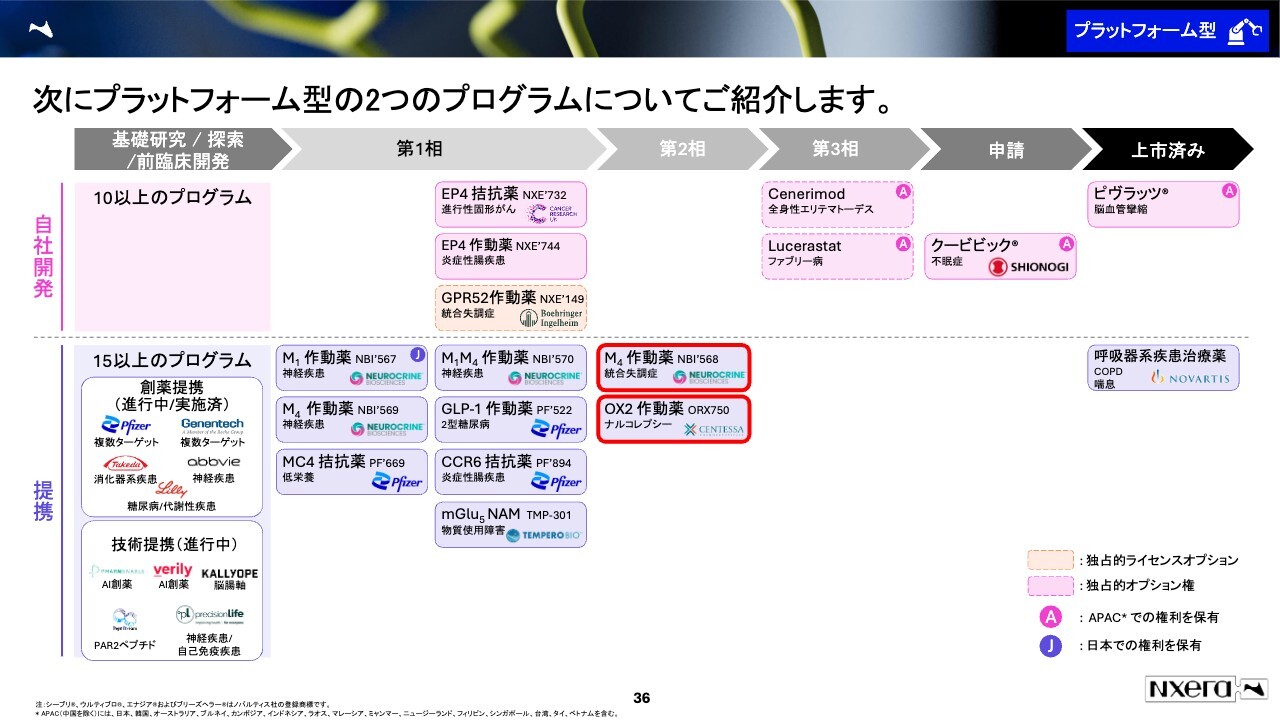

主要パイプライン一覧

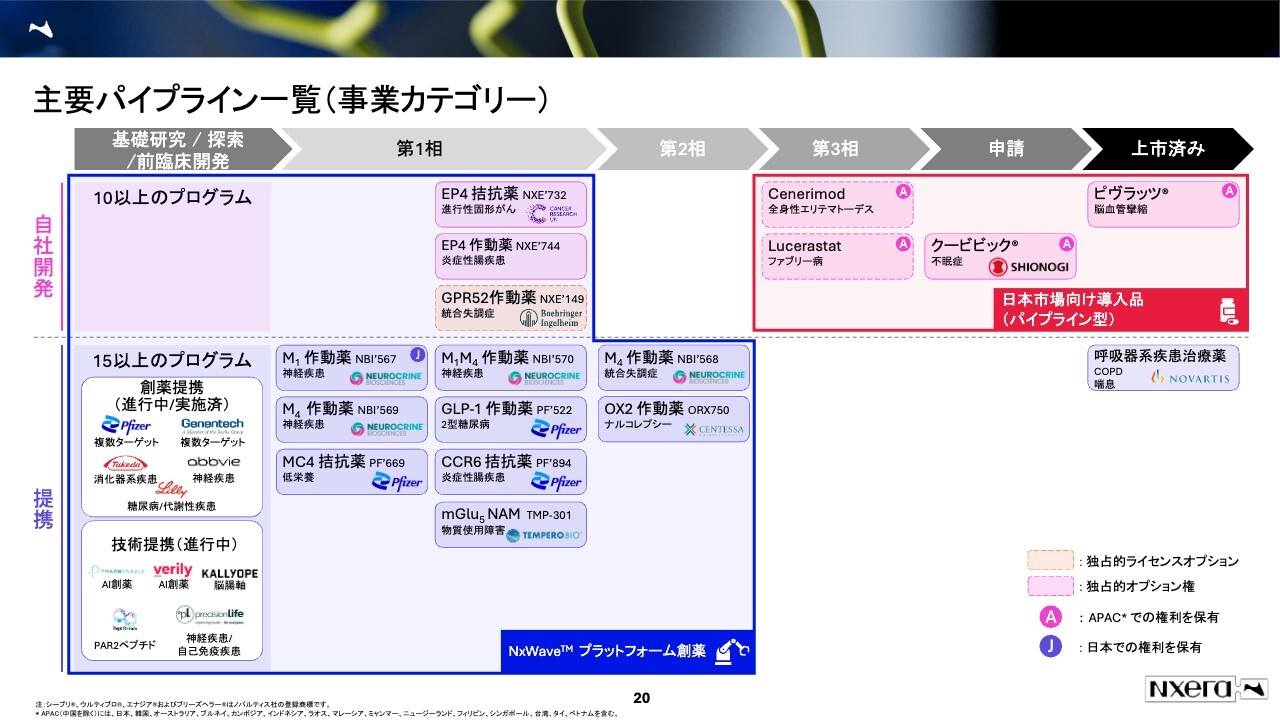

ご説明したようなプラットフォームを活かして、我々は開発早期から後期もしくは上市済みのところまで、広範なパイプライン、すなわち開発品を確保しています。

主要パイプライン一覧(事業カテゴリー)

先ほどのスライドではわかりにくかったため、色分けしてみました。プラットフォーム創薬は、スライドに青い枠で囲った部分です。プラットフォーム創薬から生まれたものは現時点で第2相まで進んでいます。

パイプライン型に関しては、スライドの右上側の「ピヴラッツ」もしくは「クービビック」に加え、我々の権利はまだ確保していませんが「Cenerimod」「Lucerastat」などの開発品を導入することによって、売上を確保していくことを考えています。

そもそも薬はどうやって見つけるのか?

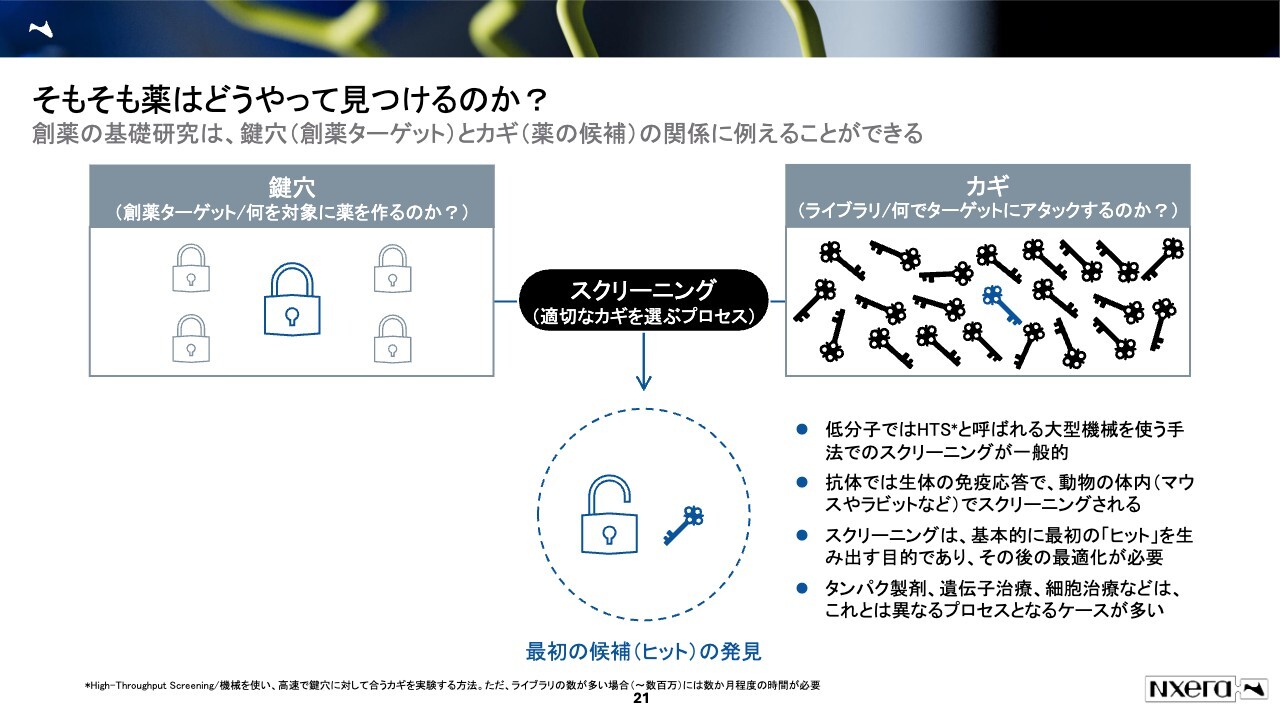

我々の強みは何なのかをご説明します。医薬品の開発へ話が少し戻りますが、そもそも薬はどのように見つけるかということについて、簡単にご説明します。

薬は、生体の中にある分子に作用することによって効果を発揮するもの、と言われています。生体の中にある分子は、よく鍵穴と呼ばれます。その鍵穴に合うカギを見つけてくるのが、創薬のプロセスです。

カギが上手にフィットすれば、その薬は有効性を発揮しており、かつ安全性が高いと言えます。

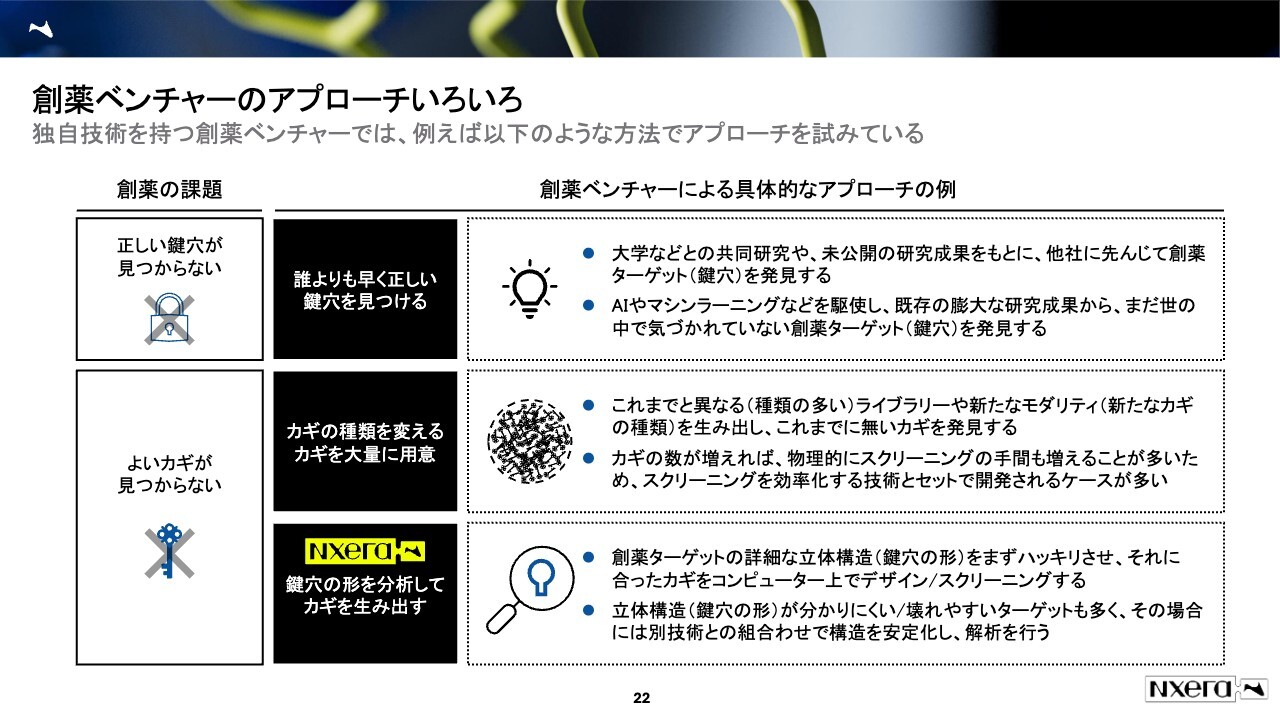

創薬ベンチャーのアプローチいろいろ

カギを見つけるにはいろいろなアプローチがあります。例えば、正しい鍵穴が見つからない場合は、その鍵穴を誰よりも早く見つけることが戦略の1つとしてあります。これは薬の分析というよりも、まずは疾患の研究を行い、何が原因物質になっているかを特定するという戦略です。

もう1つは、良いカギが見つからない場合に、鍵を大量に用意して1つずつ総当たりする方法です。もしくは、鍵穴の形を分析し、それにフィットするカギをデザインしていく方法があります。

当社は鍵穴の形を分析してカギを生み出すという、構造ベース創薬と呼ばれるものを得意としています。

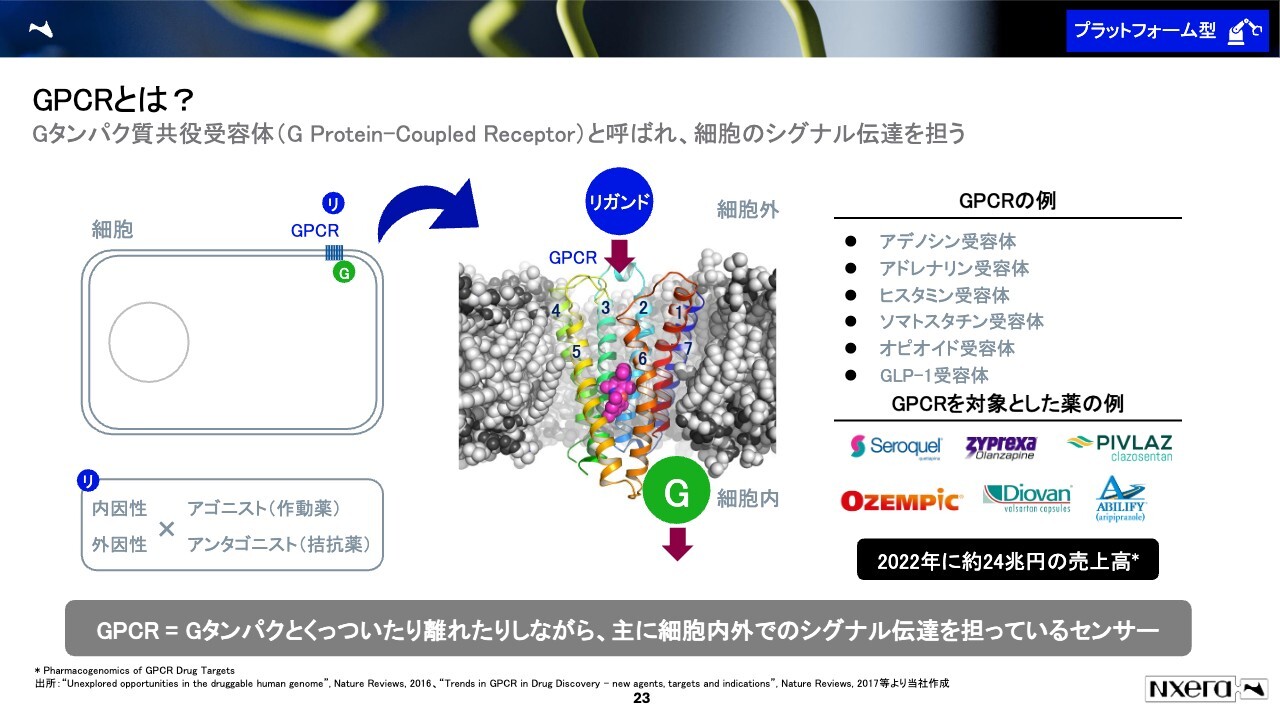

GPCRとは?

生物関係の専門知識がない方に申し訳ないのですが、このスライドのみ、専門性の高い事柄をご説明したいと思います。我々が得意としているのはGPCRと呼ばれるものです。薬の鍵穴の一群、と呼ばれているものの1つだと考えていただければと思います。

人間の身体にはおよそ60兆個の細胞があると言われています。GPCRは、細胞の外から中に情報を伝える、情報伝達役のようなものです。

外からくっついた物質が結合していくと、「このようにしろ」という伝達を細胞の中へ行います。例えば、細胞を自分で死なせたり、もしくは細胞外のものを攻撃したりするよう伝達し、他には違う細胞にシグナルを送るなどの役割を担っているものがあります。

GPCRは、薬の分野でもメジャーなものになりました。最近で有名なところだと、痩せ薬と言われているGLP-1や、痛みなどに効くオピオイドなどが関与しています。いろいろな疾患に広範に関連している分子の1つです。

我々は、GPCRの形を綿密に分析できる技術を持っており、またそれを得意としています。

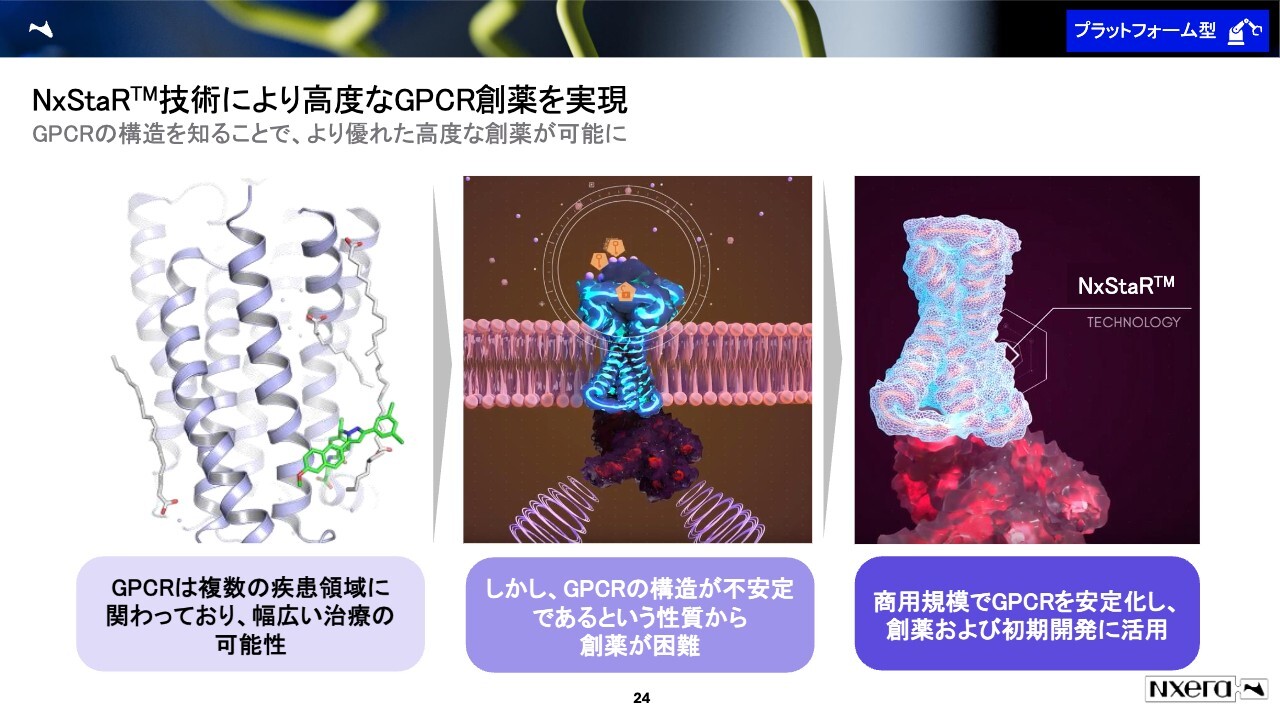

NxStaR技術により高度なGPCR創薬を実現

他の会社も同じようなことができるのではと思うかもしれませんが、鍵穴の中でもGPCRの分析は難しいと言われています。

GPCRは細胞の膜の中に刺さっているのですが、取り出すと途端に形が崩れてしまい、鍵穴の形を正確に分析できないという大きな問題があります。我々は、安定的に鍵穴を取り出すことに成功しています。

この技術を確立することにより、鍵穴の形を正確に分析して良い薬を作れるのが、我々の大きな特徴と考えていただければと思います。

当社技術:精密なGPCRモデルにより優れた創薬が可能

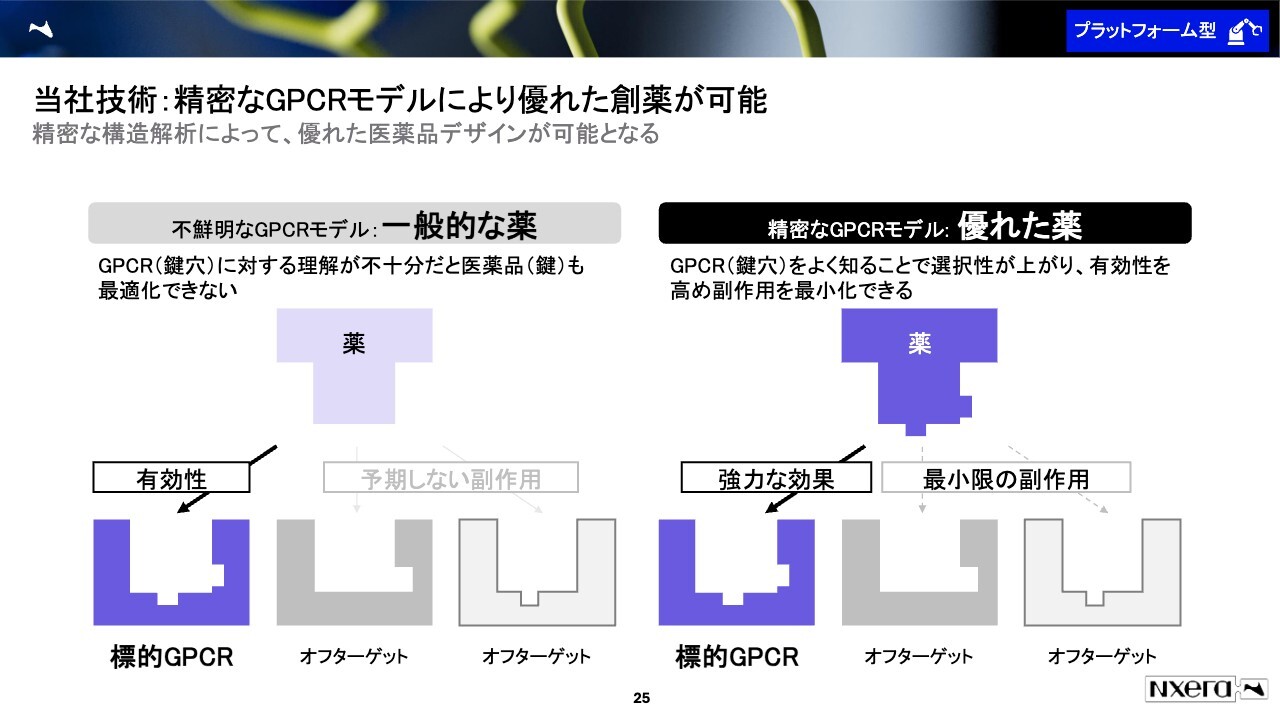

鍵穴の形を正確に分析できると何が良いのかというと、薬の副作用を少なくし、かつ有効性を高めることができます。

スライドに示しているのは、有効性と安全性の概念図です。鍵穴の形を正確に分析できない場合でも、作用したい鍵穴に対して有効性を発揮させる分子は作れます。しかしながら、作用してほしくないものにもくっついてしまうような分子しか作れません。すると、予期しない副作用が起きる可能性があります。

我々の技術を使うと、標的の鍵穴にだけしっかりと結合し、他のものにはまったく結合しないもしくはほとんど結合しないものが作れます。有効性を高めかつ作用を抑えられるのが、この技術の大きな特徴になっています。

このような技術のプラットフォームを活用して、我々は数々の提携を達成しています。

GPCRを始めとする膜タンパク質に対する世界で最も包括的な創薬プラットフォームを保有

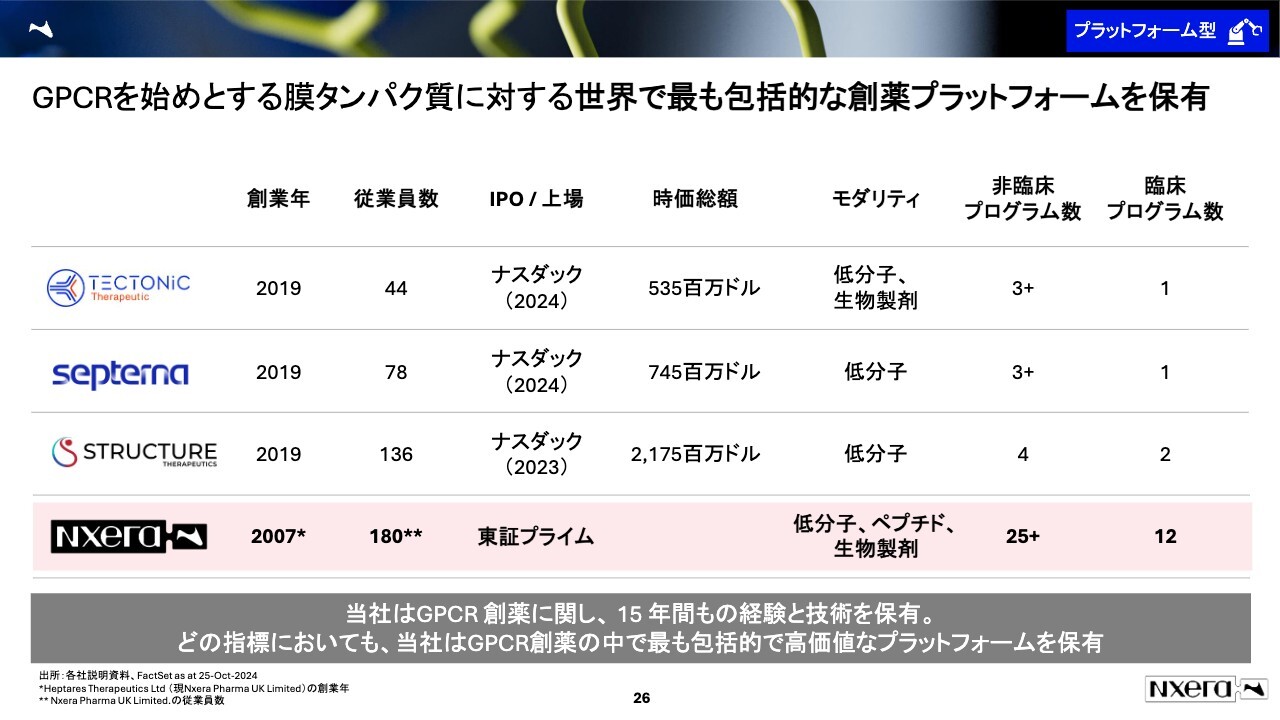

GPCR創薬を行っている会社は他にも何社かあり、米国で上場している会社がほとんどです。GPCR創薬で有名なのは、表の上から3番目に記載の、スライドストラクチャー・セラピューティクスです。だいたい20億ドル、日本円で換算すると3,000億円くらいの時価総額を持っています。他の会社もナスダックに上場し、現在はパイプラインも持っています。

スライド右側の臨床プログラム数は、創薬が人体での有効性を確認する段階に入った数です。他社と見比べるとわかるとおり、他社の臨床プログラム数はだいたい1つか2つですが、我々は12個ものパイプラインを持っています。

その右隣の非臨床プログラムに関しても、我々は他の企業と比べるとかなり多い数のパイプラインを持っています。

ただし、当社の時価総額欄は、あえて空欄にしています。我々の現在の時価総額としては、他の企業と比べるとイーブン、もしくは劣っています。

我々としてはこのようなプラットフォームを持ち、かつ実績がありますので、世間により高評価していただかなければなりません。一方で、世間的に評価してもらえていないことについては、改善の余地があると考えています。

我々は包括的な、かつ最も成功しているGPCR創薬のバイオベンチャーではあるため、そのことを今後も押し出してより高い提携、高い価値に結び付けていきたいと考えています。

日本の市場機会は大きい

ここまでプラットフォーム型についてご説明しましたが、パイプライン型についてもご説明したいと思います。

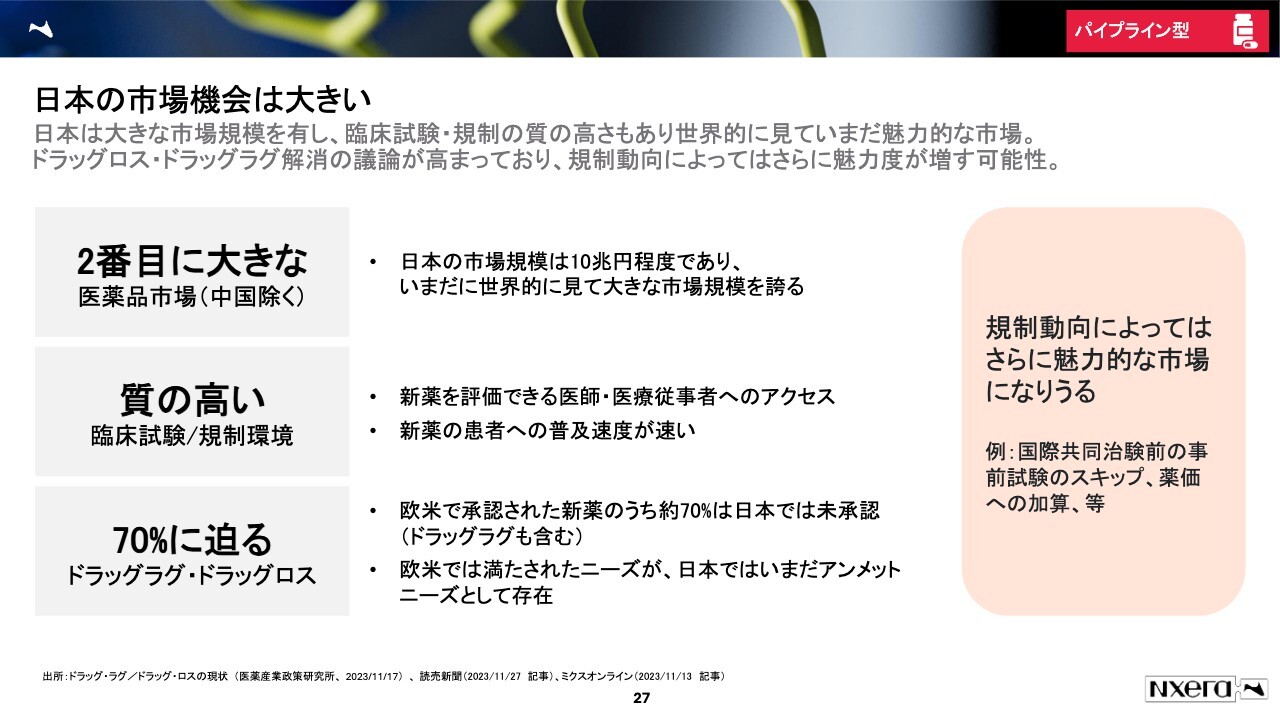

我々は昨年にイドルシア社を買収し、日本とAPACの事業を獲得しました。我々はもともとイギリスでの創薬がメインでしたが、今は日本での医薬品の販売にも視野を置いています。なぜ軸足を移すようなことをしたのかというと、日本の市場期待はかなり大きいと考えているからです。

スライドのとおり、日本は米国に続いて中国を除くと2番目に大きな医薬品市場です。日本の市場規模全体では4パーセントから5パーセントぐらいの割合だと言われていますが、金額では10兆円程度と、世界的に見てもいまだ市場規模が大きいです。

加えて、質の高い臨床試験を行えるプロフェッショナルな医師や医療従事者がいらっしゃるところが、日本の市場の大きな強みとして考えています。

そのような環境にもかかわらず、70パーセントにも迫るドラッグラグ・ドラッグロスと言われています。ドラッグラグとは、欧米で承認された薬が遅れて日本に入ってくることを言います。ドラッグロスは、欧米で承認された薬が日本に入ってこない状態を指します。

つまり、大きな市場規模を誇っている環境であるにもかかわらず、日本は新しい薬が入りにくい状況です。これは日本の患者さまからすれば良くない状態です。我々としては、日本の患者さまに革新的な医薬品を届けたいと考えたことから、日本でのビジネス展開を考えています。

日本の規制環境が一因ともいわれていますが、一方でこちらを改善しよう、規制をさらに良い方向に持っていこうという動きも最近見られています。このような点も、我々にとっての追い風になると考えています。

ライセンス導入および/または製品獲得により日本・APACで戦略的に事業を拡大

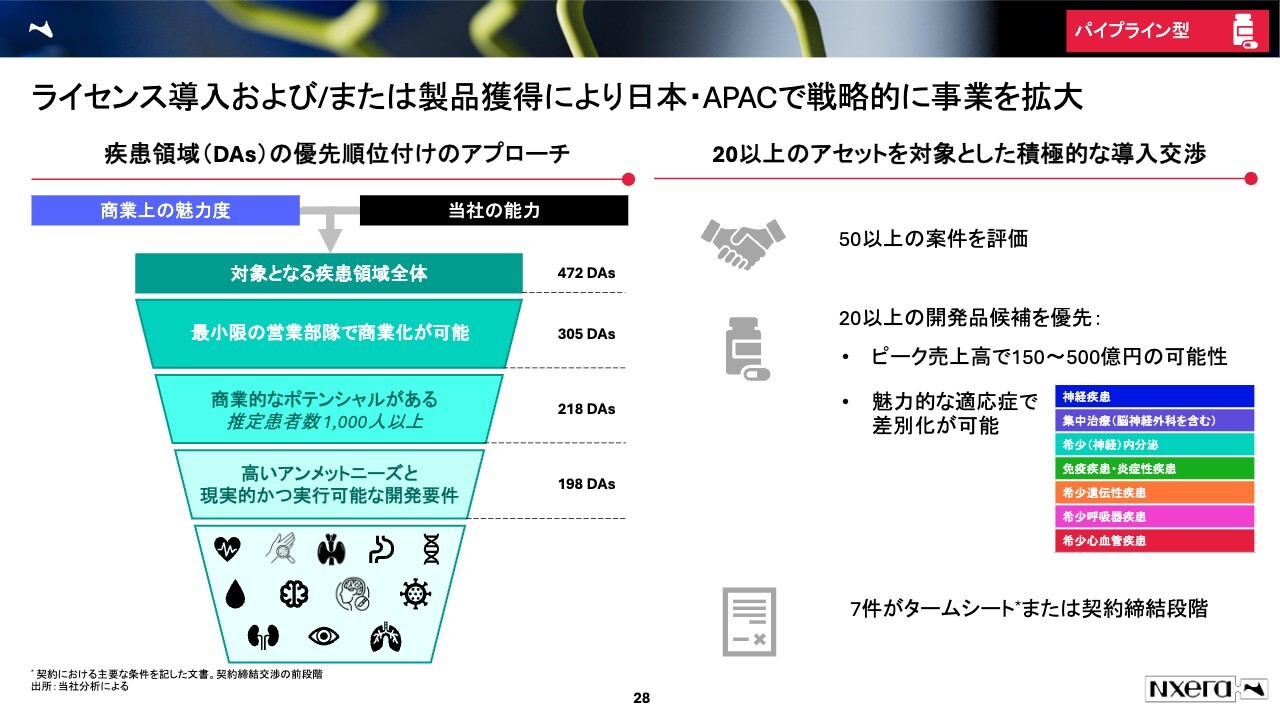

日本がこのような状況にある中で、我々は海外で承認・開発されている革新的な医薬品を日本に持っていきたいと考えています。現在、私も入っていますが、この事業開発を行って20以上のアセットを対象とした積極的な導入交渉を行っています。

それぞれピーク時に約150億円から約500億円の売上が見込めるようなもの、そして魅力的な適応症で差別化が可能なものの導入を検討しています。

さらに、7件が、契約提携段階もしくはタームシート(契約締結交渉の前段階)まで進んでいます。このような導入を進めることで、より日本の患者さまが良い薬にアクセスできる環境を整備したいと考えています。我々はこのような薬を導入することで売上や利益を伸ばしたいと考えています。

ここまでは、当社のビジネスの概要についてお話ししました。次に、当社の強みと今後の展望についてお話しします。

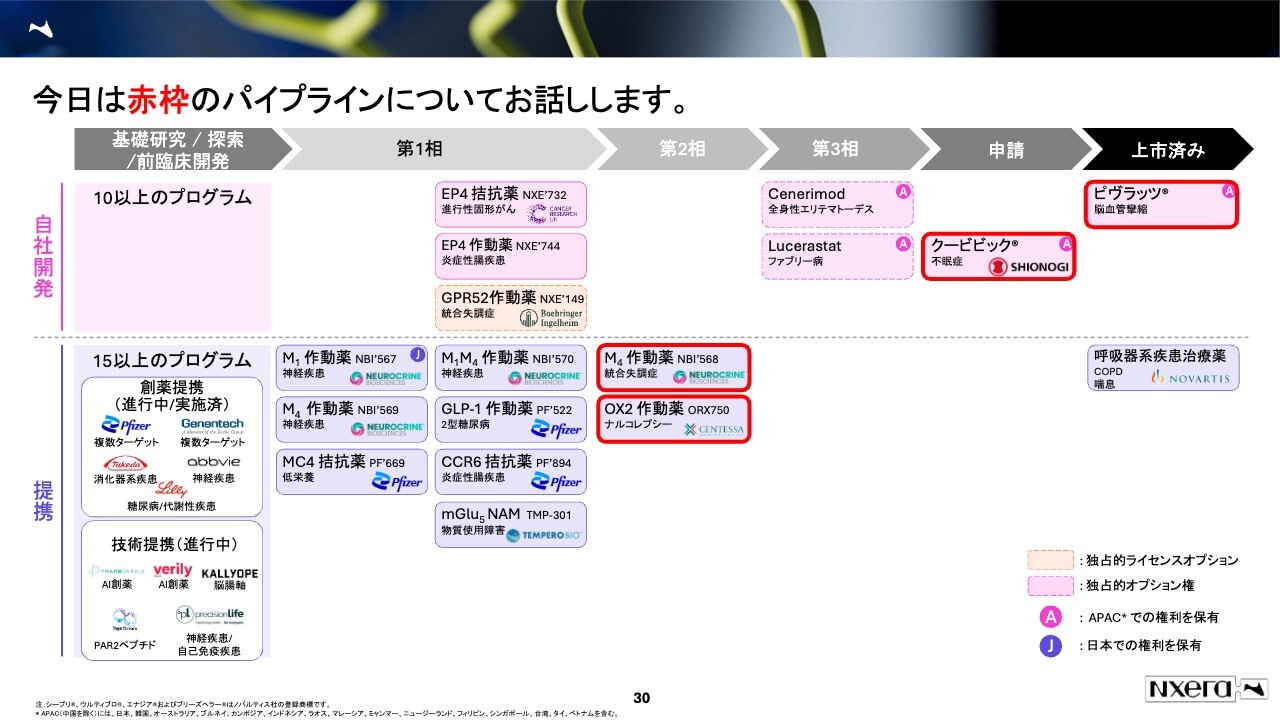

今日は赤枠のパイプラインについてお話しします。

今後の展望に関してパイプラインを全部お話ししたいのですが時間がないため、スライドに赤枠で囲っている4つのパイプラインを中心にお話ししたいと思います。

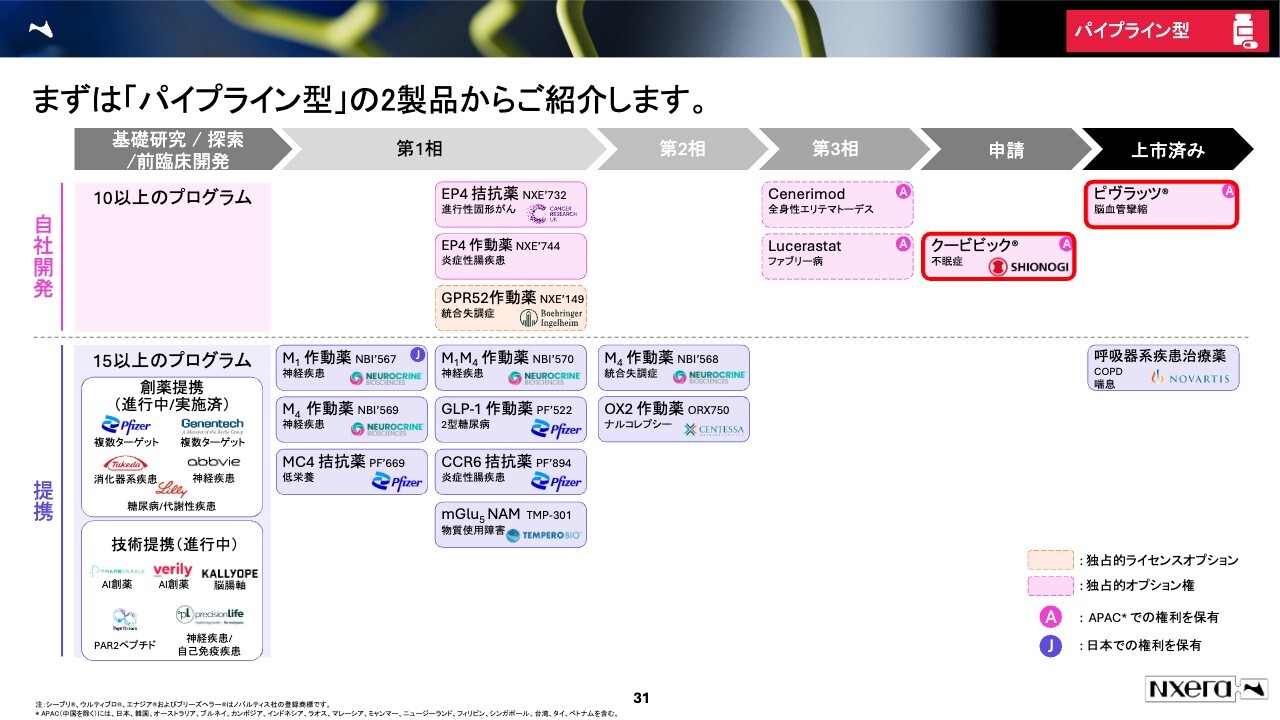

まずは「パイプライン型」の2製品からご紹介します。

まずは、日本・APACで製品を売る2製品について、お話しします。

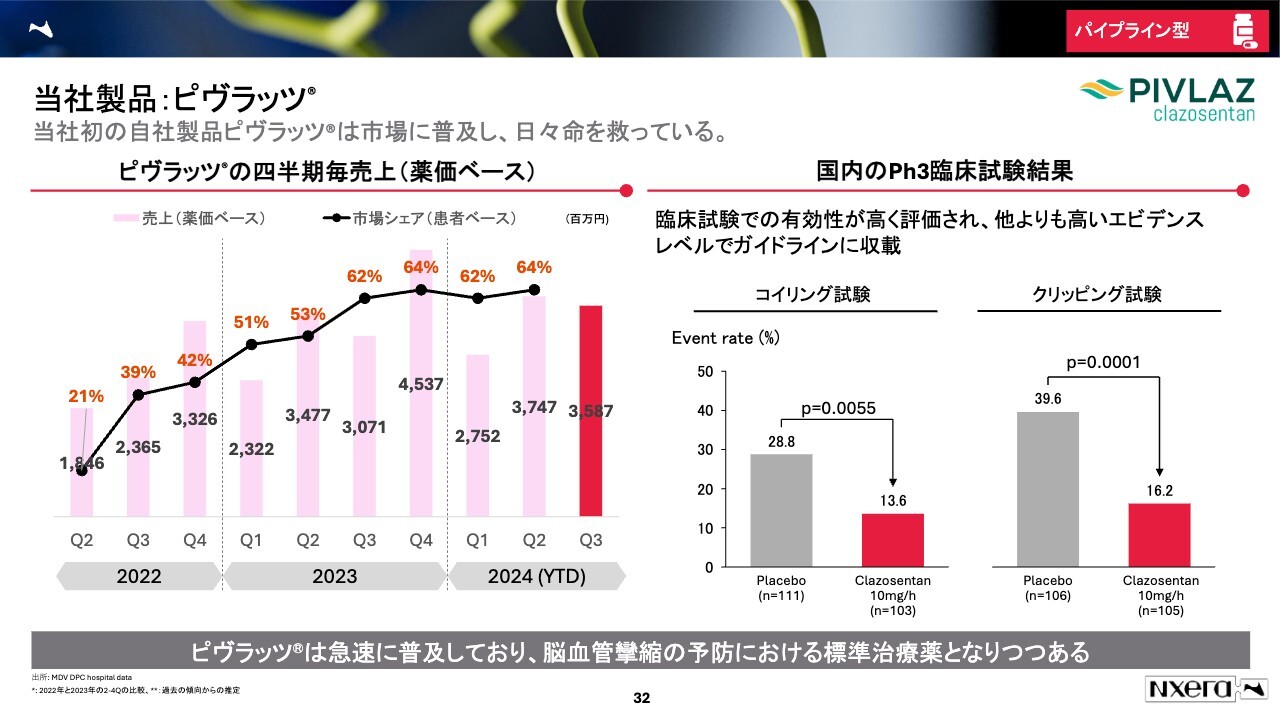

当社製品:ピヴラッツ

上市済みの製品からご説明します。こちらはくも膜下出血の手術後に投与する「ピヴラッツ」という薬です。当社初の自社製品ですが、2022年第2四半期から発売しています。

売上の規模や市場シェアを順調に伸ばしており、2024年は薬価ベースで150億円から160億円の売上を目指しています。

こちらの製品は、国内の臨床試験において明確な有効性を示したことから、現在ほかの治療薬よりも高いエビデンスレベルでガイドラインに収載されています。スライド左のグラフにもあるとおり、シェアを確実に伸ばして急速に浸透していると考えています。

こちらは脳血管攣縮、いわゆるくも膜下出血に対する手術後に起こる合併症を予防するにあたり、標準治療薬になりつつあると考えています。

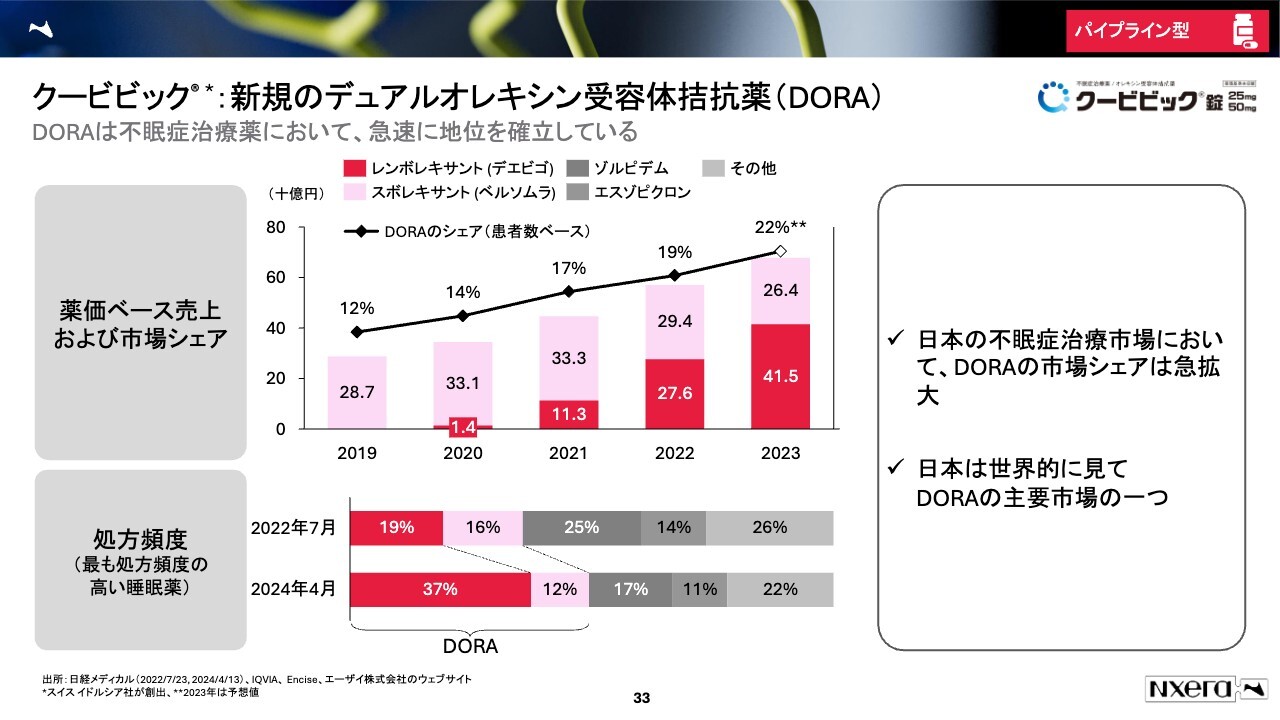

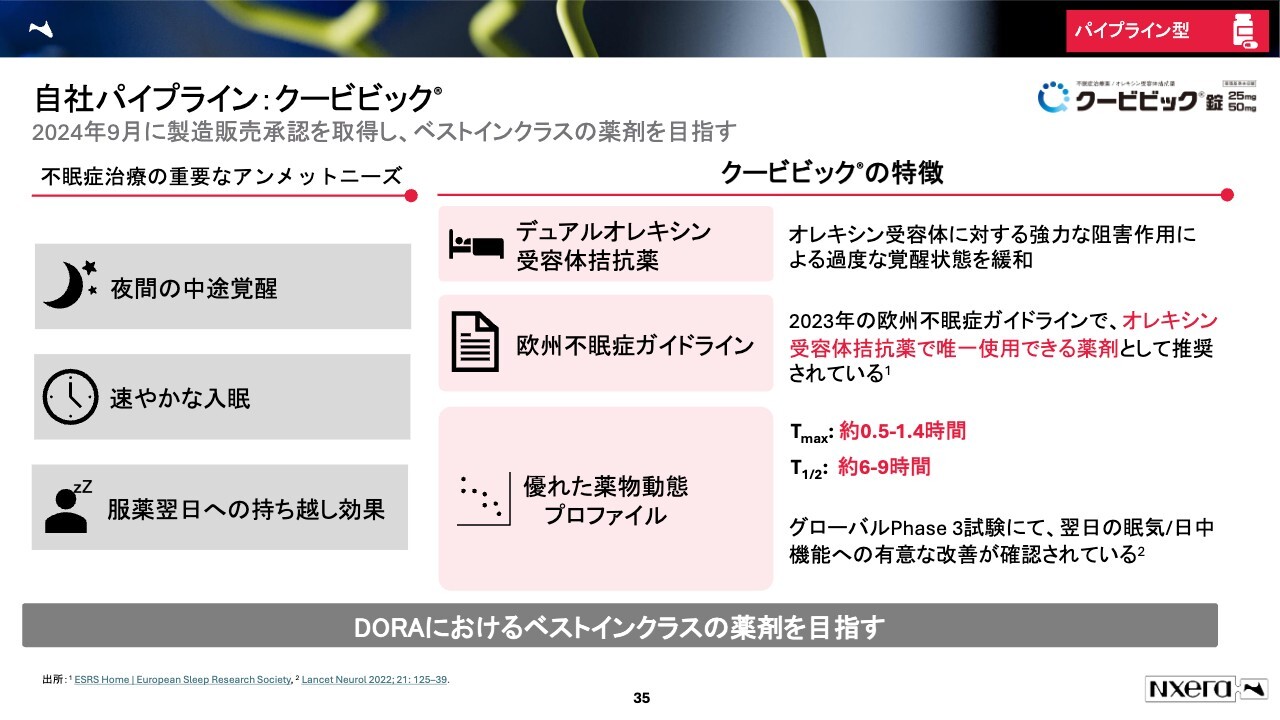

クービビック:新規のデュアルオレキシン受容体拮抗薬(DORA)

もう1つ、「クービビック」という製品についてご説明します。こちらは9月に承認を取得しており、今後の製品発売に向けて、急速に準備を進めています。不眠症の治療薬で、夜眠れない患者さまに対する薬です。専門的ですが、デュアルオレキシン受容体拮抗薬、すなわち数十年前から使われている睡眠薬とは異なる、新規の作用を持つ薬の1つです。

「DORA」という医薬品クラスには、すでに日本で2つの医薬品が上市されています。2つの売上が約600億円から約700億円で、非常に革新的な医薬品のクラスの1つです。

我々の持つクービビックはDORAで3番目の製品となり、今後は先行している「デエビゴ」「ベルソムラ」と戦っていきます。この中での我々はベスト・イン・クラス、つまり、一番良い薬と認識されることを目指して準備を進めています。

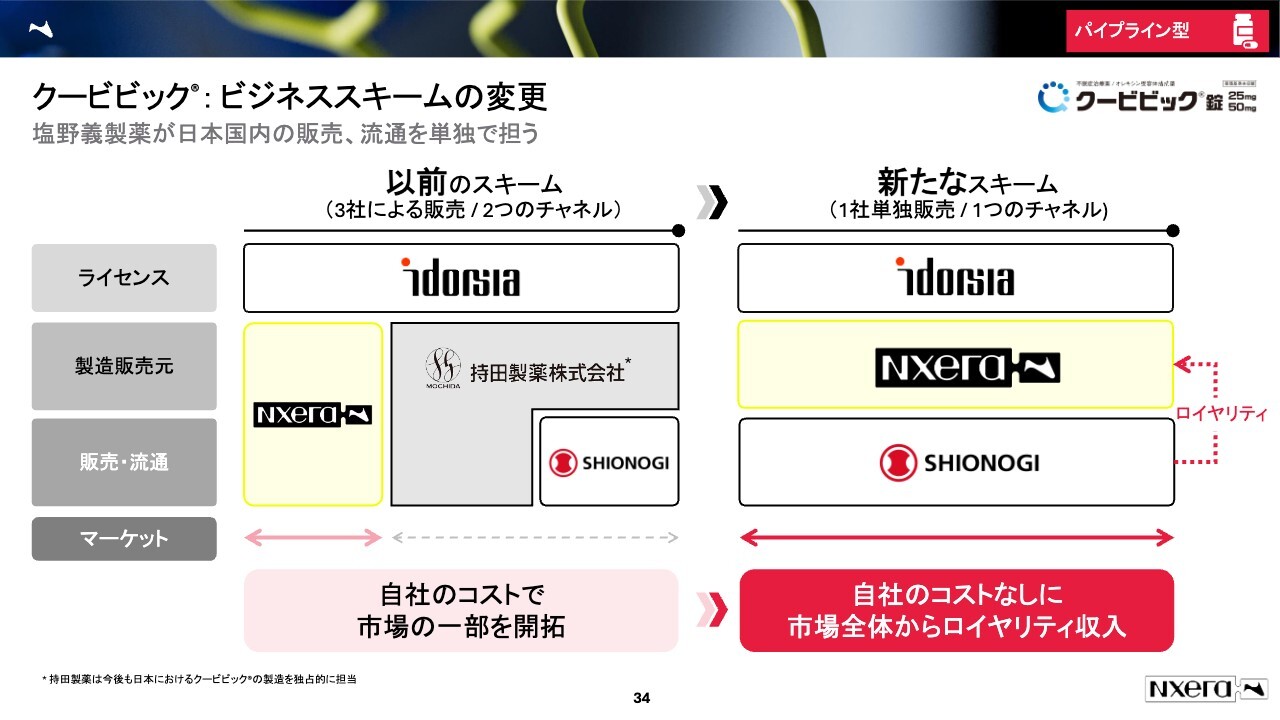

クービビック:ビジネススキームの変更

我々のニュースをご覧になっている方はご存じかもしれませんが、「クービビック」のビジネススキームを10月1日から変更しています。

もともとは持田製薬が一部の市場における権利を持っていて、塩野義製薬と一緒に販売する予定でした。日本という同じ市場に対して、同じ製品を2つの会社が売るというスキームを予定していました。

このスキームでは、我々も自分たちで販売することから、MRなど販売に対するコストなども支払う必要がありました。しかし、10月1日に発表したスキームでは、我々は販売流通せずに塩野義製薬がすべてのマーケットに対して一括で流通などを担当するものに変えました。

これにより、我々はロイヤリティを受け取りますが、MRを雇って病院に訪問するための販売コストをかけずに、ロイヤリティ収入を得られます。コストをかけずに日本の全市場の売上からロイヤリティ収入を得られることから、我々としては今回のスキームの変更は非常に魅力的だったと考えています。

自社パイプライン:クービビック

「クービビック」は、不眠症治療の重要なアンメットニーズを充足できる医薬品です。例えば、夜間の中途覚醒や、服用してもすぐに寝られないこと、翌日まで効果が残ってしまうことがアンメットニーズとしてありました。

しかし、デュアルオレキシン受容体拮抗薬は、自然な眠りを誘う薬です。その中でも「クービビック」は、欧州の不眠症ガイドラインで唯一使用できる薬剤として推奨されています。

翌日への持ち越し効果について、グローバルの臨床試験で翌日の眠気や日中機能への有意な改善が確認されています。そのため、ベスト・イン・クラスを目指せると考えています。このような薬が我々のパイプライン型の製品になっています。

次にプラットフォーム型の2つのプログラムについてご紹介します。

次にプラットフォーム型のプログラムを2つご紹介します。M4作動薬とオレキシン2作動薬です。

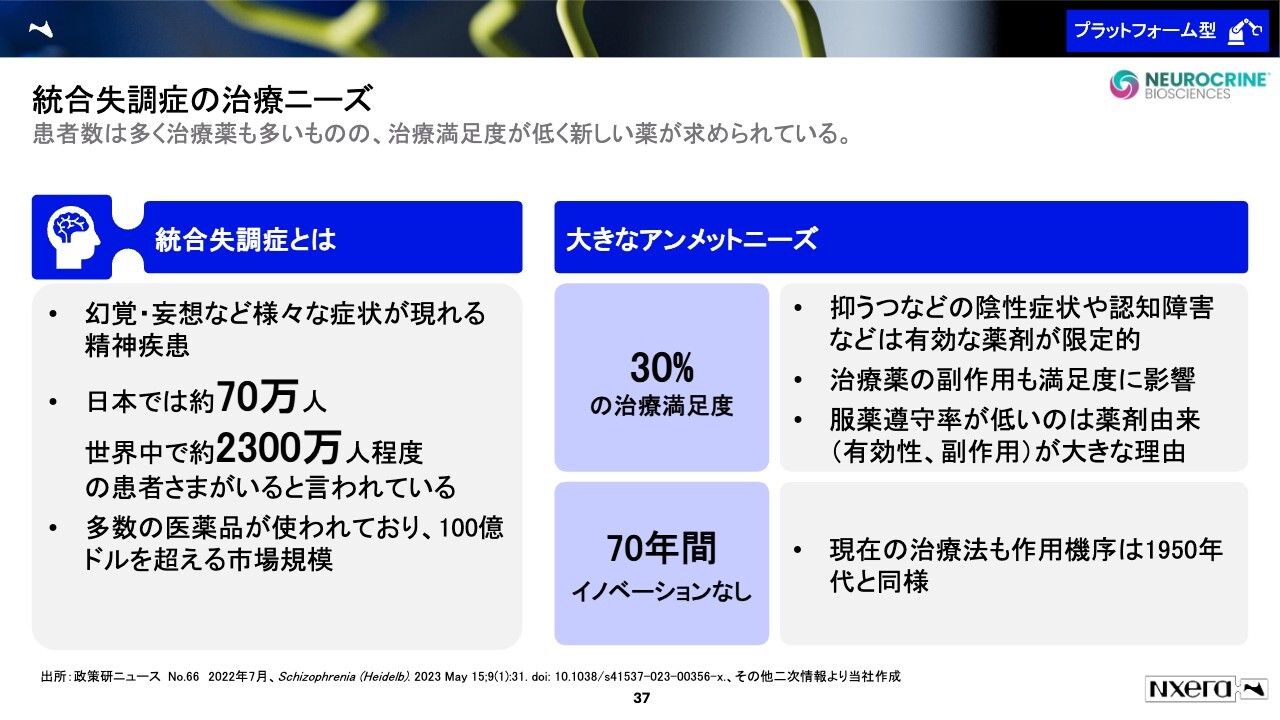

統合失調症の治療ニーズ

まずはM4作動薬についてです。M4作動薬は、統合失調症の治療薬として開発されています。統合失調症の方は世界中に2,300万人程度いると言われており、非常に大きな市場となります。

今まで売れた薬を例にとると、年間数千億円も売り上げる薬がいくつか出ており、巨大な市場となっています。一方で、このような薬が多数出ているにもかかわらず、治療満足度が低いです。

例えば、抑うつなどの陰性症状や、認知症状に対する有効性が限定的であることが、理由として挙げられます。また、治療薬の副作用も満足度に影響していると言われています。

そして、70年間イノベーションがないと言われています。いろいろな薬が出ていると思うものの、薬のターゲットはだいたい同じです。多少は工夫されていますが、約70年間同じような薬が使われてきたと考えていただければよいと思います。

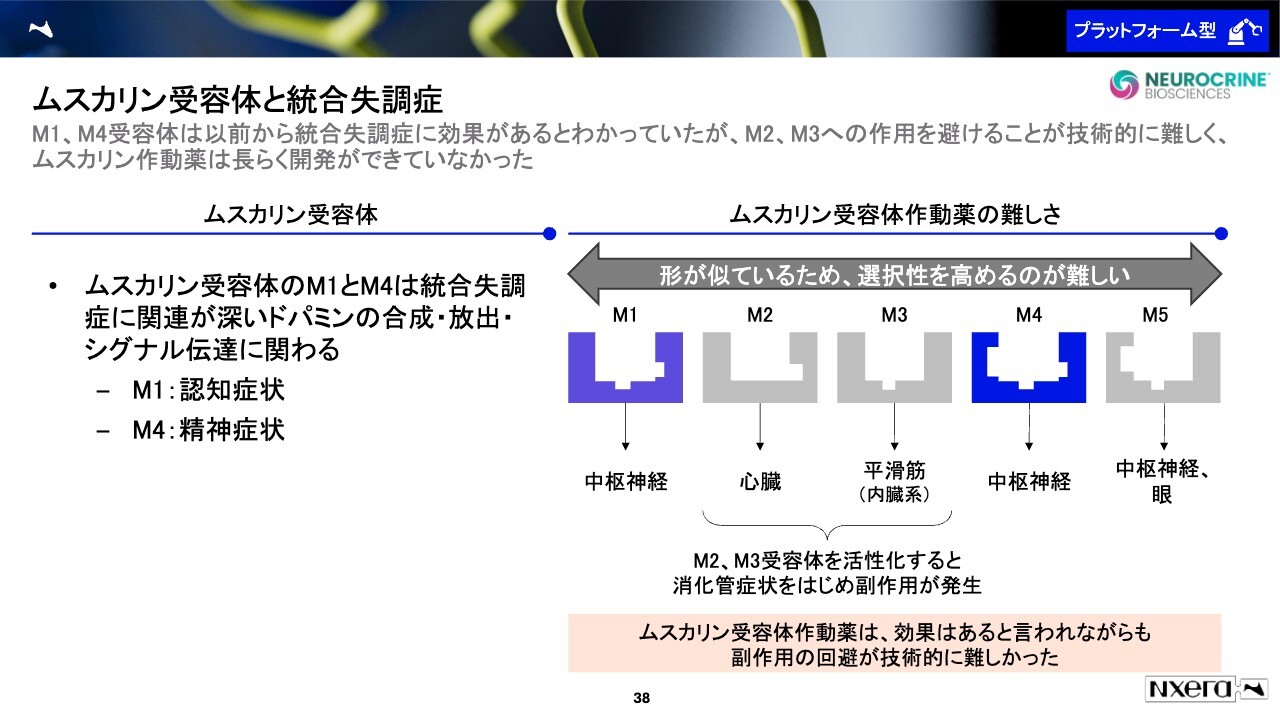

ムスカリン受容体と統合失調症

そのような状況の中で最近注目されているのが、ムスカリン受容体です。ムスカリンはアセチルコリンに関連する受容体で、アルツハイマー病とも関連があります。こちらが統合失調症にも効果があるとわかってきました。

ムスカリンには、似ている受容体がいくつかあります。そのうち、統合失調症の症状に有効性を発揮するものが2つあると言われています。それが、M1とM4です。

M1とM4だけに作用したいのですが、形が非常に似ているため、M2とM3もしくはM5などの作用してほしくない受容体にも作用してしまいます。これにより、副作用が懸念されることから、今まで医薬品の開発が困難を極めていました。

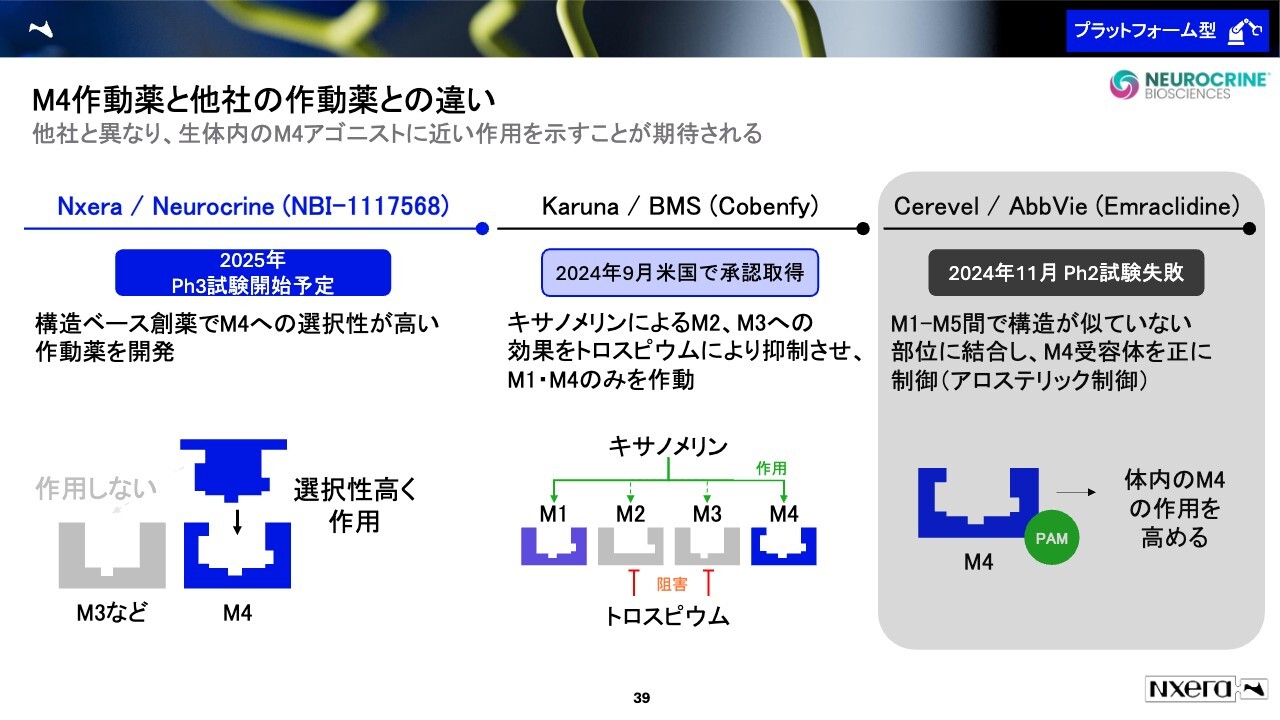

M4作動薬と他社の作動薬との違い

我々は独自の技術を用いて、M4のみに作用して、M3やM2などに作用しない薬を開発しました。こちらは、今年8月にフェーズ2試験が成功し、来年上期にはフェーズ3を開始予定です。

この領域では他にも2つの開発品があります。1つがカルナ・セラピューティクス(BMS社が買収した会社)が開発・販売する「Cobenfy」というものです。こちらは、米国での承認を取得しており、「キサノメリン」と「トロスピウム」の合剤になります。

「キサノメリン」は、もともとムスカリンが統合失調症の症状に効くと言われていたときの、ムスカリンが有効だという仮説の要因になったものです。ただし「キサノメリン」は、M2とM3にも作用してしまうため、副作用の懸念がどうしても拭えませんでした。

そこで、「トロスピウム」を混ぜて、M2やM3の作用を抑えて、M1とM4のみに対応する薬を開発しました。このコンセプトがうまくいき、副作用は少し出るものの有効性を発揮できたことで、米国で承認を取得しました。

もう1つ、Cerevel社とAbbVie社が開発していた「Emraclidine」があります。こちらは今週、フェーズ2の試験が失敗したため、今回は説明を割愛します。

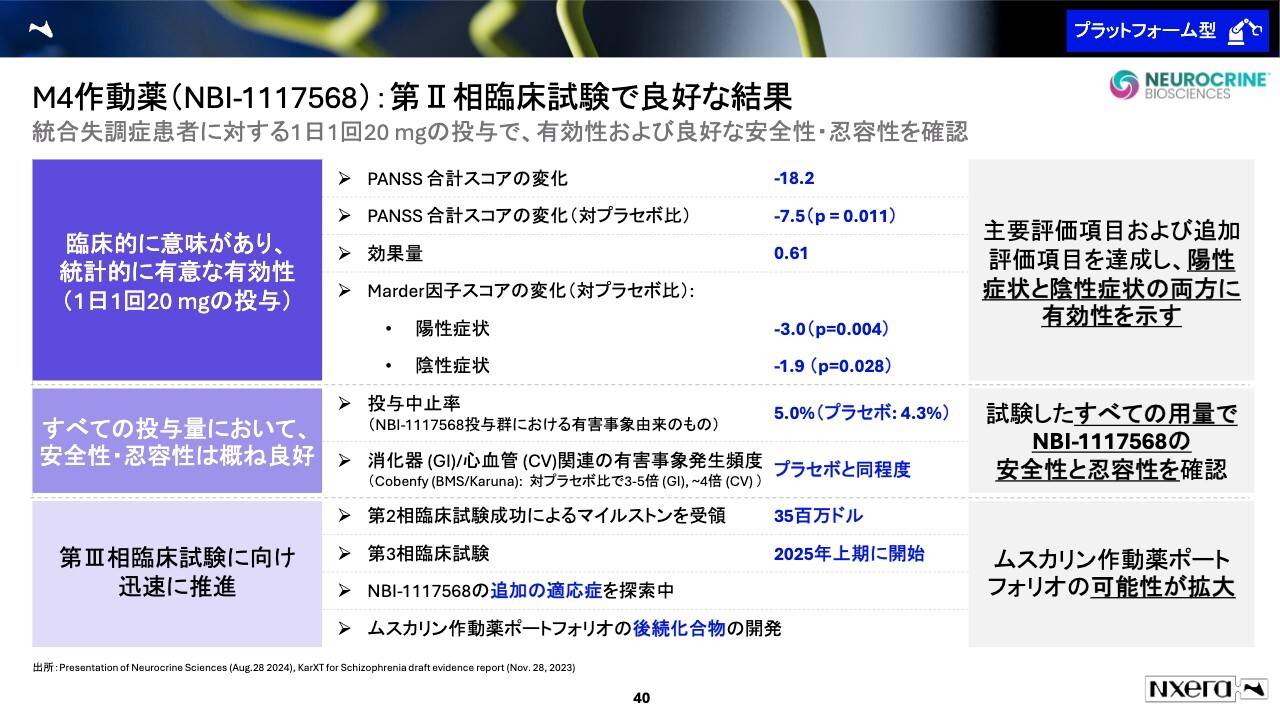

M4作動薬(NBI-1117568):第II相臨床試験で良好な結果

我々は、2024年8月にフェーズ2試験の成功を発表しました。注目したいポイントが2つあります。1つが、カルナ・セラピューティクスが開発した「Cobenfy」と効果がほぼ同等だったことです。細かくは述べませんが、非常に高い有効性を示せたと考えています。

もう1つの注目したいポイントは、安全性・忍容性です。スライドの中央に示したとおり、我々はM2、M3、消化器や心血管に対する有害事象をできる限り抑える仕組みを開発しました。

BMS社が開発した「Cobenfy」は、有害事象を抑えることはできたものの、プラセボと比べて消化器や心血管での有害事象が発生しました。我々はこのプラセボと比べても同程度の有害事象しか出なかったため、当社のコンセプトが立証されました。これらが大きな特徴です。

このようなデータをもとにニューロクライン社はFDAとのミーティングを行う予定です。すでに臨床試験で有効を確認でき、副作用がプラセボと同等程度だったため、FDAとのミーティングが終わり、試験デザイン等の合意が取れればフェーズ3に進める段階になっています。

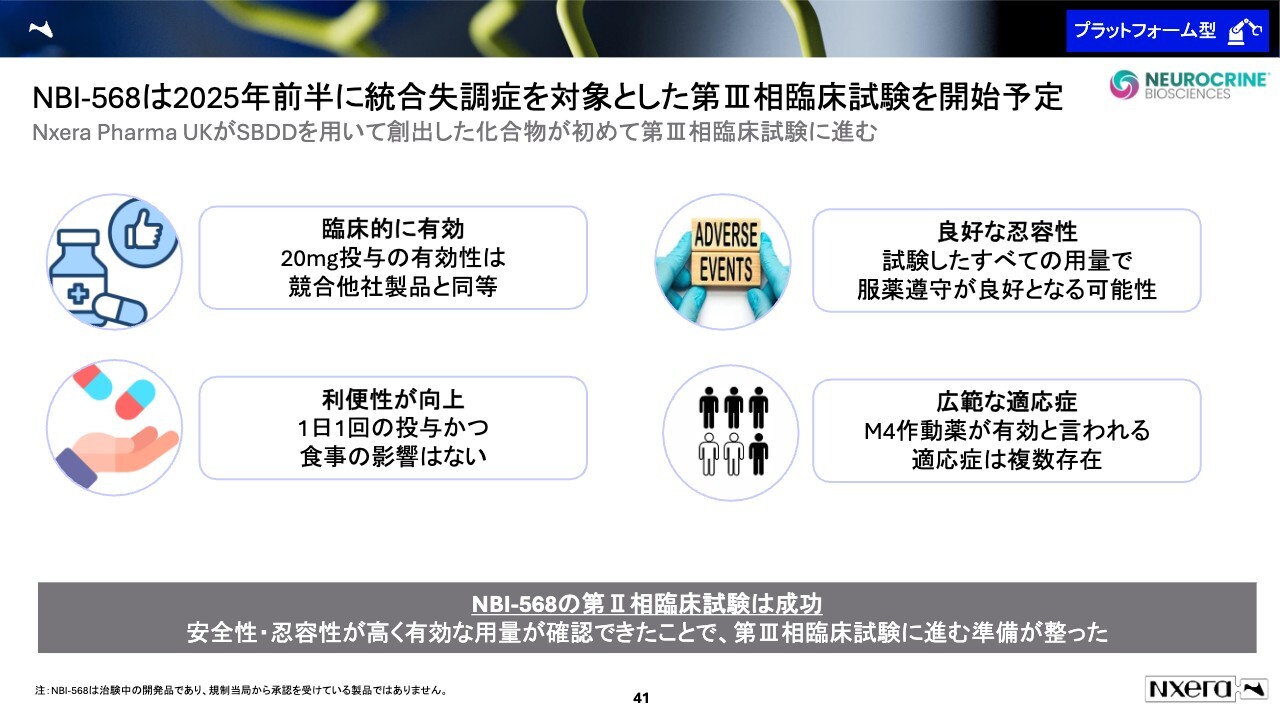

NBI-568は2025年前半に統合失調症を対象とした第III相臨床試験を開始予定

なお、我々とニューロクライン社が開発する「NBI-568」という開発品は、ほかと比較しても利便性が向上しています。ほかの薬は1日2回の投与ですが、我々の開発品は1日1回の投与で、食事の前後、いつ投与しても大丈夫です。

また、広範な適応症、例えば統合失調症以外にも認知症などにも使える可能性があるという大きなポテンシャルを秘めている開発品です。

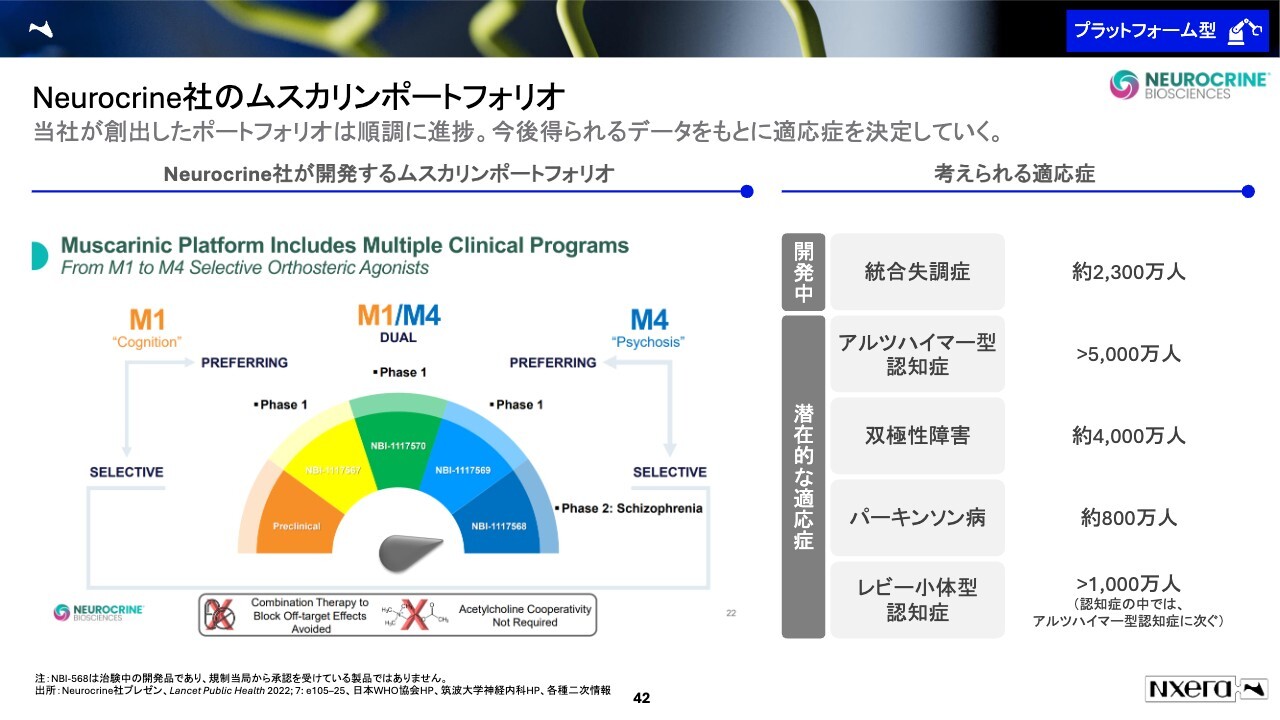

Neurocrine社のムスカリンポートフォリオ

ムスカリンのM4を導出しているニューロクライン社は、先ほど述べたM4以外も当社から導出した開発品を開発しています。

M1/M4と呼ばれるデュアルや、M1-preferring agonistと呼ばれるものです。現在4つの開発品が進んでいて、すべてニューロクライン社が力を入れて進めています。

ムスカリポートフォリオは、統合失調症だけではなく、アルツハイマー型認知症や双極性障害、パーキンソン病、レビー小体型認知症など多数の適応症が考えられます。これらの市場は大きく、このムスカリンポートフォリオを上市できれば、大きな売上が見込めると考えています。

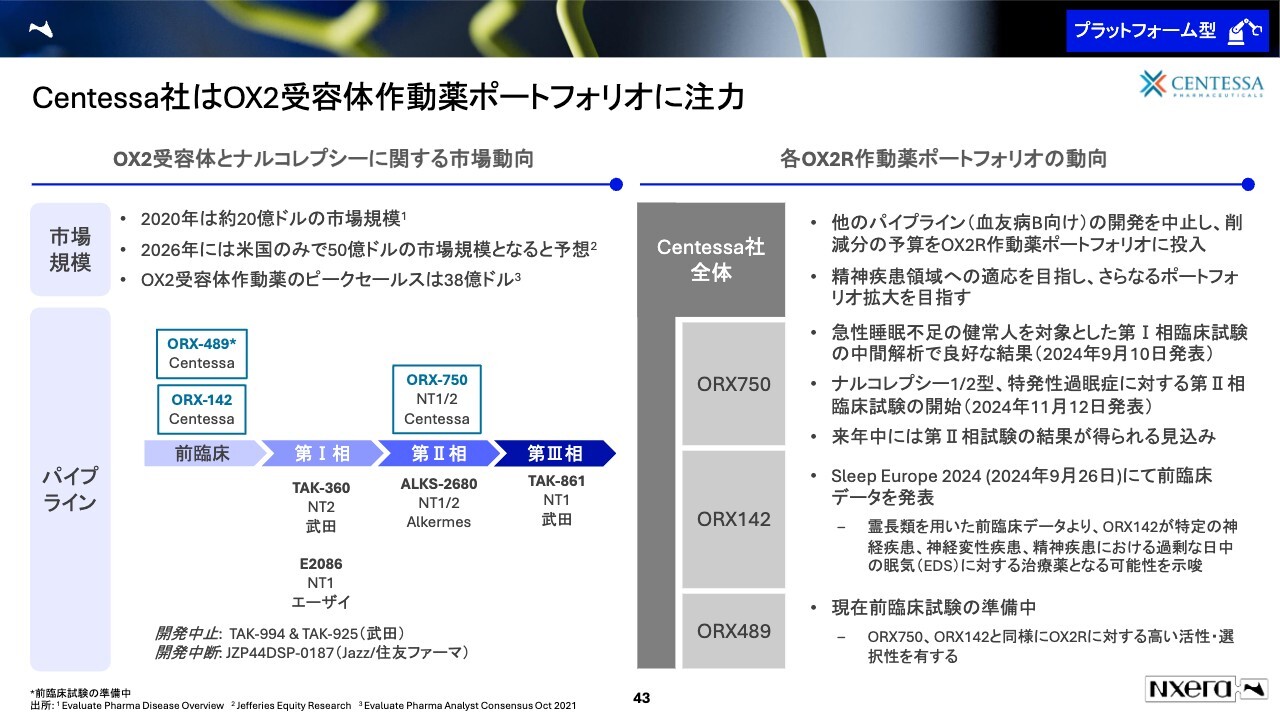

Centessa社はOX2受容体作動薬ポートフォリオに注力

もう1つのパイプラインとして取り上げたいのは、オレキシン2受容体作動薬です。自社で製品を販売している「クービビック」もオレキシン受容体に作用しブレーキをかけるものですが、こちらはオレキシンのアクセルを踏むほうです。

オレキシン受容体は、アクセルを踏むと覚醒状態を保ち、ブレーキを踏むと睡眠を誘います。日本の柳沢先生が、オレキシンの発見者の一人としてもよく知られています。

オレキシン2受容体のアクセルを踏むことで覚醒状態が保てるため、日中に眠くなってしまうナルコレプシーに対する効果が期待されています。ナルコレプシーの患者さまはそこまで多くはありませんが、非常に高い薬価が見込めます。例えば、2026年には米国のみで50億ドル、日本円で換算すると7,000億円程度の市場規模になると予想されています。

また、オレキシン2作動薬のピークセールスは、5,000億円強と言われています。我々の導出先であるセンテッサ社はパイプラインとして3つを持っています。そのうちの1つが、現在フェーズ2に進んだ「ORX750」です。それ以外にも2つが前臨床で持っています。

センテッサ社は、これら3つのポートフォリオに非常に注力しています。

今週発表したセンテッサ社の発表によると、ほかのパイプラインの開発費を削減してでもこのポートフォリオに導入して、ナルコレプシー以外の精神疾患領域にも進出しようと考えています。

実際に、2024年に「ORX750」のフェーズ1を始めて、先日にはフェーズ2を始めたと発表しており、非常に急速な開発を進めています。

それ以外にも「ORX142」「ORX489」の開発も進めており、2025年や2026年あたりには、これらも臨床試験に入ると考えています。

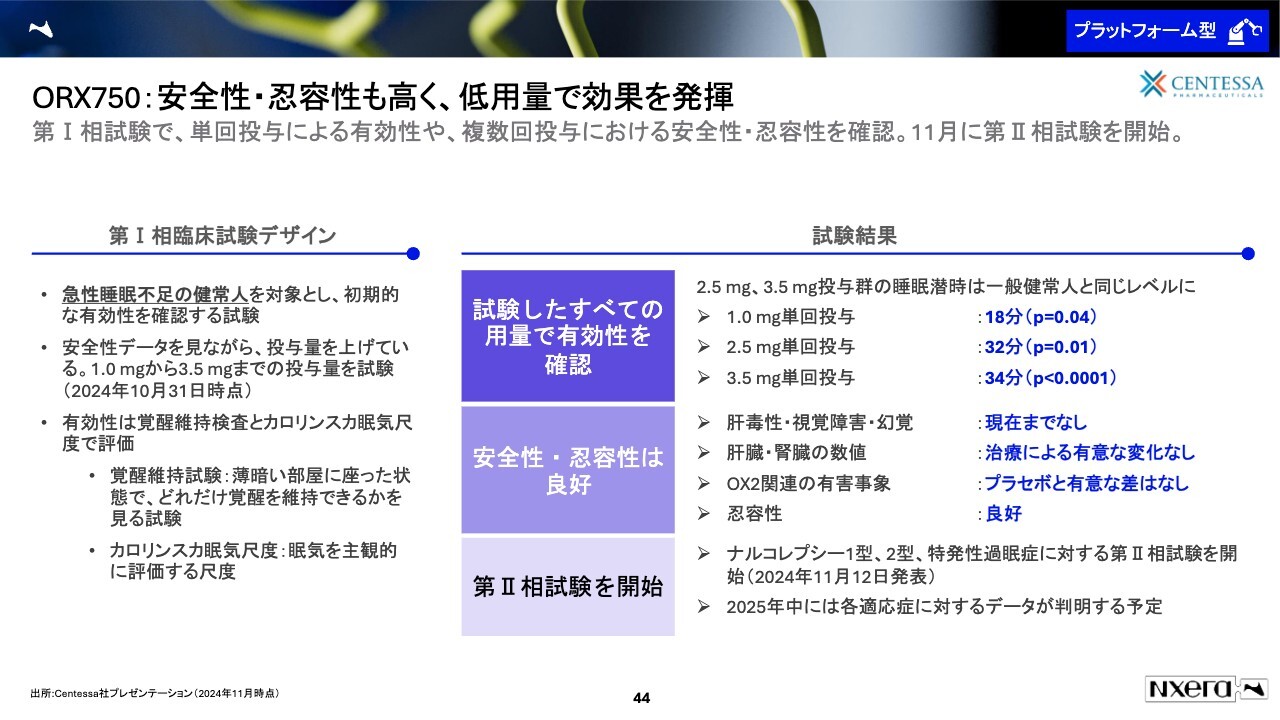

ORX750:安全性・忍容性も高く、低用量で効果を発揮

現在「ORX750」の臨床試験を行っていますが、第1相試験の中間解析が終わっています。試験結果も出ていますが、試験したすべての用量で有効性を確認し、投与量を増やすことで有効性が上がっていったというデータが取れています。

このような薬はよく、肝臓などに毒性が出やすいものですが、肝臓や腎臓などの数値も有意な変化がなく、忍容性も良好だったため非常に有望な結果が出ています。

現在、フェーズ2の試験を開始して、2025年頃には結果が出てくるため、いい結果が見えてくればパイプラインの価値はより上がってくると考えています。

以上が、我々のパイプラインのご説明になります。

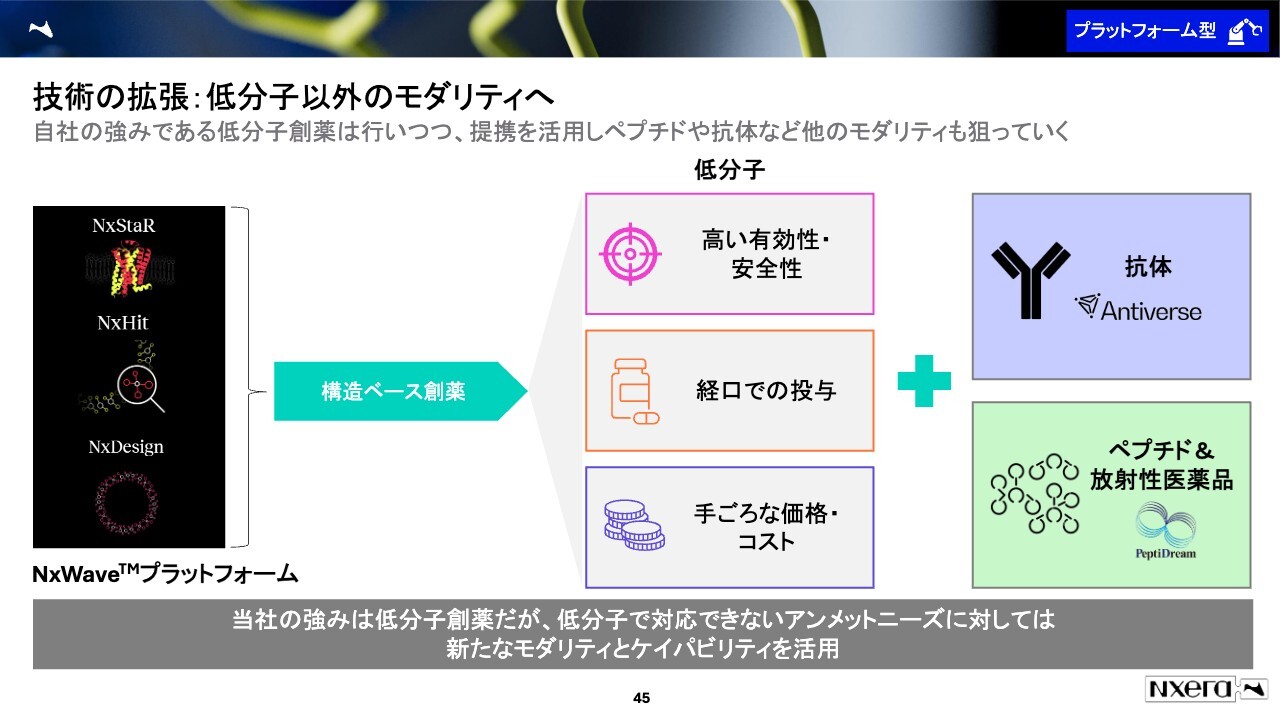

技術の拡張:低分子以外のモダリティへ

我々のプラットフォームや研究についても、簡単にご説明したいと思います。今までご説明したのは主に低分子医薬品と呼ばれる薬です。

みなさまが服用する薬は、口から投与する経口剤が多いと思います。このようなものは低分子医薬品、いわゆる化学反応で作られるものが多いです。

低分子医薬品は高い有効性と安全性が確保されている上、経口で投与できるため利便性があります。そして、例外はあるものの、製造コストが安いため、今までは低分子を優先して開発してきました。

ただし、今後当社としては、抗体と呼ばれるバイオ医薬品や、ペプチドにも進出したいと考えています。しかし、我々にはこのようなものを開発する能力がそこまでないため、外部の提携を使って医薬品を開発したいと考えています。

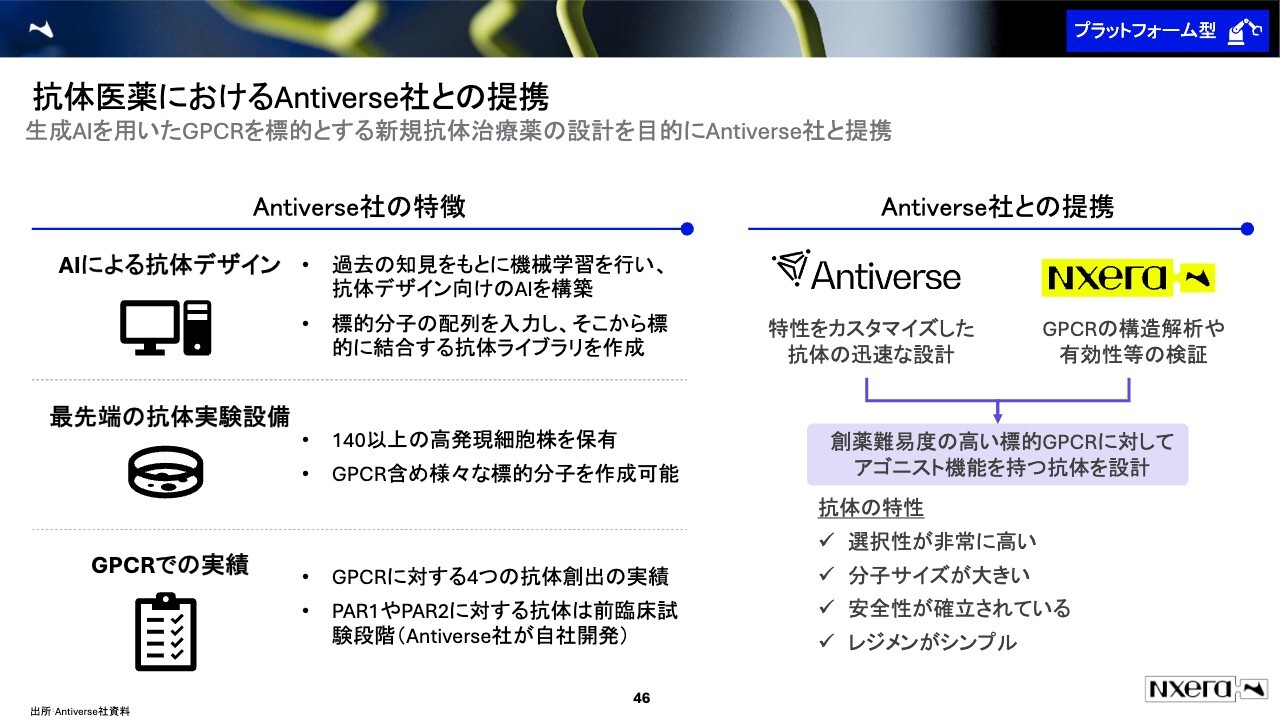

抗体医薬におけるAntiverse社との提携

抗体に関しては、2024年にAntiverse社と提携しました。Antiverse社はAIを使った抗体デザインに特化した会社です。

このような抗体を作るとこのような分子に結合しやすいといった独自のノウハウを持っています。このようなAIを使って開発のスピードを上げたり、実験を重ねデータをフィードバックしてより良い分子を作ったりしているところが特徴です。

我々のターゲットに対する抗体もいくつかAntiverse社で実績がありました。すでに4つの抗体を創出して前臨床段階にあります。

我々はGPCRの構造、鍵穴の構造を分析することができるため、Antiverse社が持つ抗体の迅速な設計ノウハウを活かして、より特異性の高い、アクセルを踏むようなアゴニスト抗体を作っていきたいと考えています。

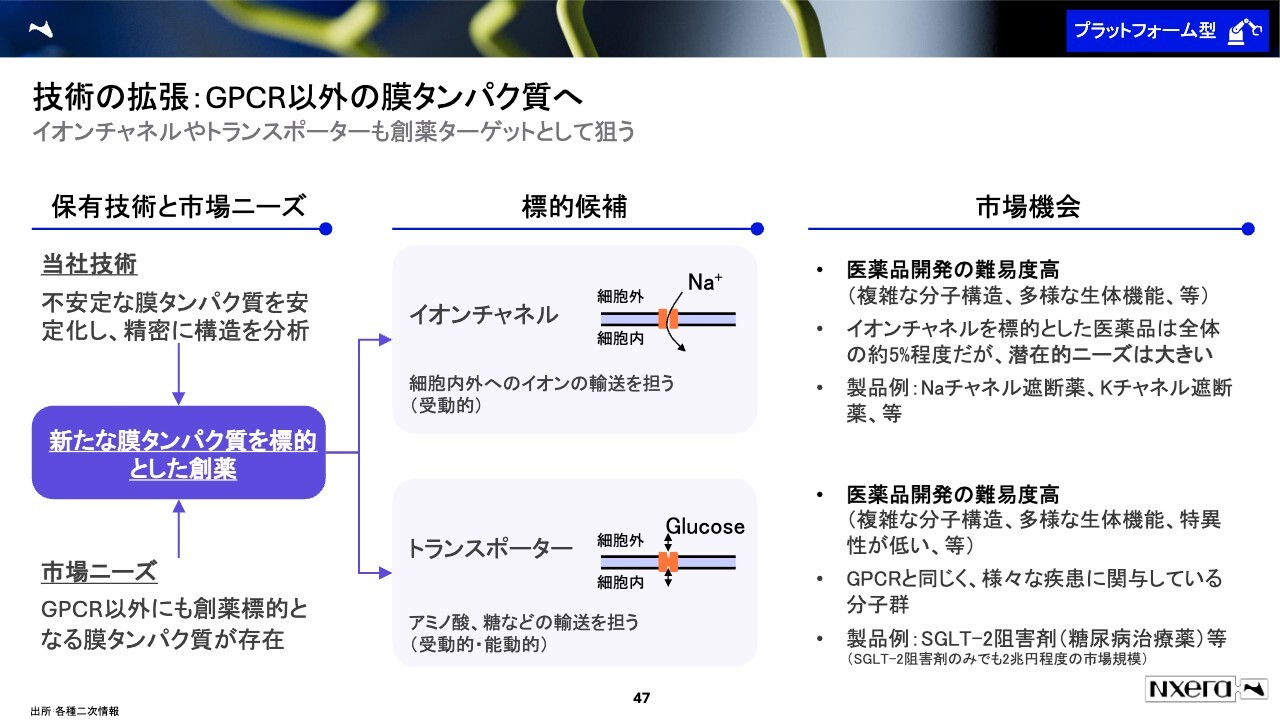

技術の拡張:GPCR以外の膜タンパク質へ

また、当社はGPCR以外の膜タンパクも考えています。GPCRは細胞の外から中へのシグナルを伝達するために使われていますが、GPCR以外にも細胞の外と中をつなぐものはいくつかあります。例えば、イオンを透過させるイオンチャネルや、アミノ酸・糖を運ぶトランスポーターと呼ばれるものです。当社はこれらも創薬標的にしたいと考えています。

ただし、これらは創薬の難易度が高く、今までそこまで医薬品が開発されていませんでした。当社は構造が不安定な膜タンパクを安定化させて構造を決める能力を持っているため、その技術を用いてより革新的な創薬をしたいと考えています。

それでは、ここからは今後の目標についてお話ししたいと思います。

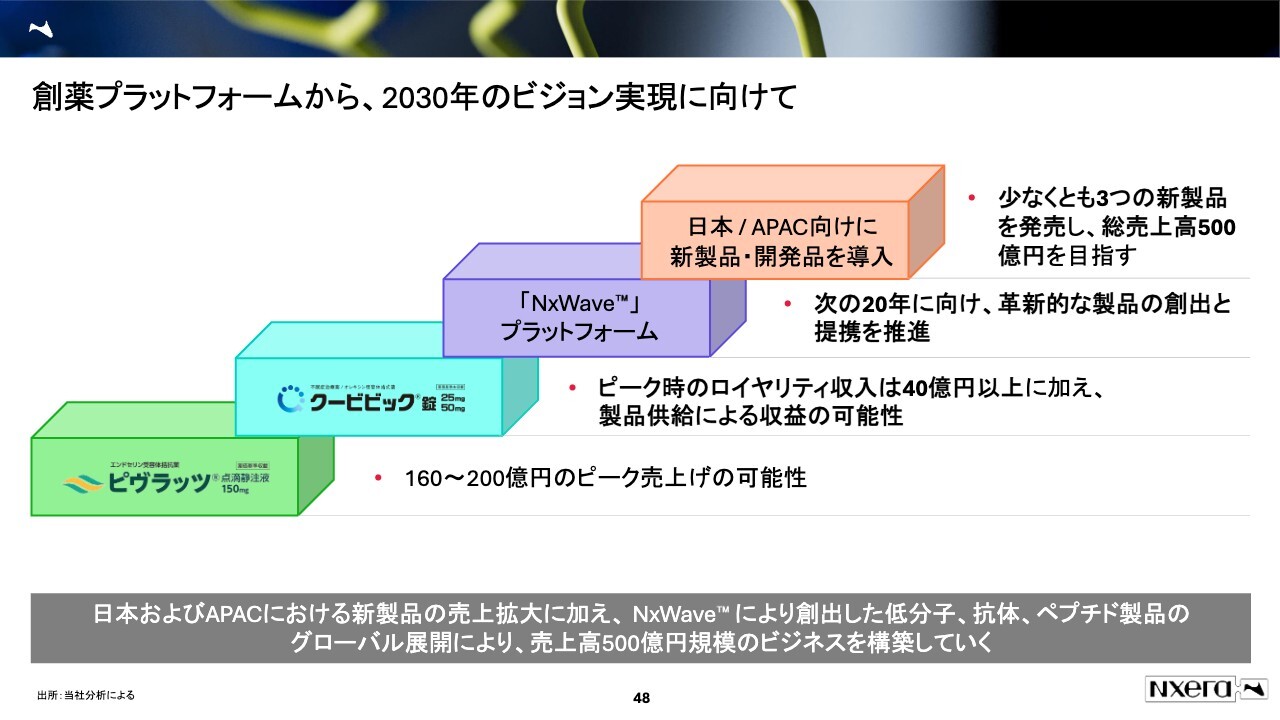

創薬プラットフォームから、2030年のビジョン実現に向けて

くも膜下出血後に投与する薬である「ピヴラッツ」は、ピーク時の売上を160億円から200億円程度を想定して考えています。

加えて、ロイヤリティ収入の「クービビック」は40億円以上を想定しています。製品売上やコストをかけないで入ってくるお金ですので、非常に大きな収益になります。これを用いて、次の研究開発投資を行いたいと考えています。

また、次の20年に向けて革新的な製品の創出と提携を推進するために、創薬のプラットフォームにさらに注力したいと考えています。

我々は日本、APACに新製品を導入したいため、少なくとも「ピヴラッツ」と「クービビック」に加えて3つの新製品を発売して、総売上高の500億円を目指したいと考えています。総売上高500億円程度とは、利益率が低いものを導入して達成するのではなく、利益率の高いものを導入し、欧米と同等の利益率を目指したいと考えています。

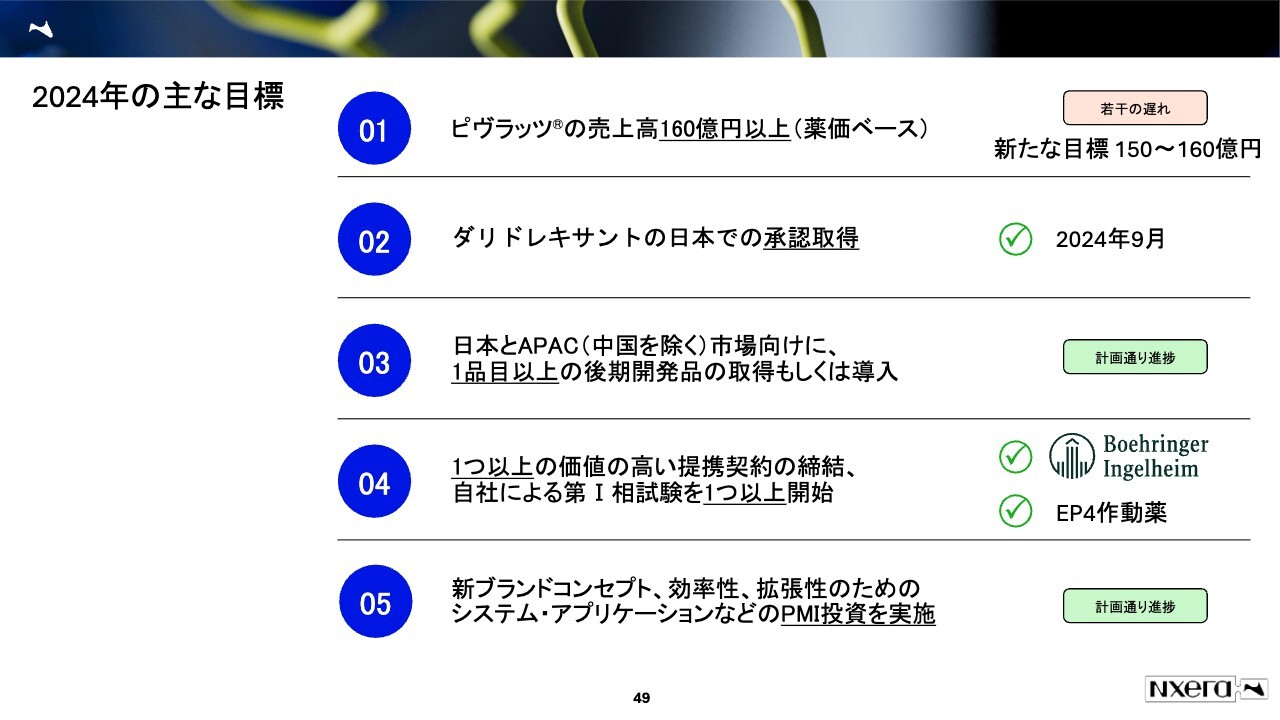

2024年の主な目標

2024年の目標として5つの項目を掲げましたが、「ピヴラッツ」の売上は若干遅延しています。

現在「クービビック」と呼ばれている「ダリドレキサント」の承認は取得完了しました。また、価値の高い提携や自社の第1相試験の開始についても目標を達成しました。

スライドの一番上の項目は少しガイダンスを下方修正していますが、それ以外は現状、順調に進めています。

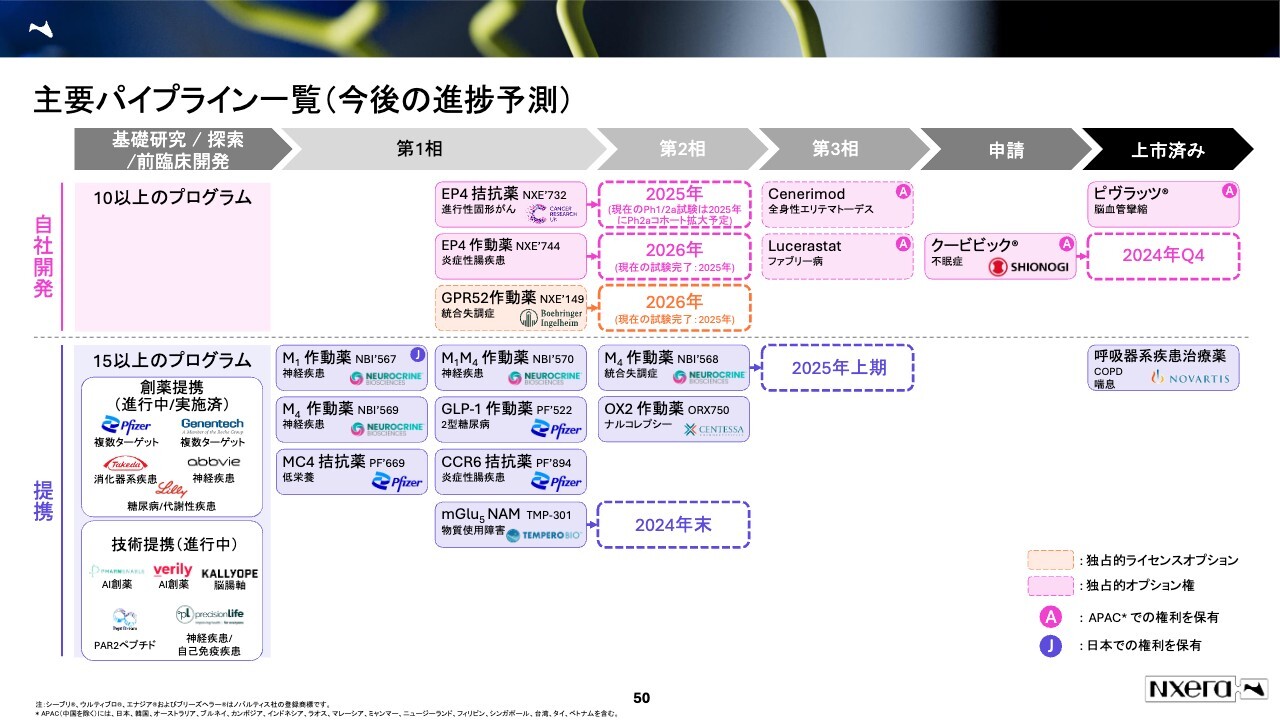

主要パイプライン一覧(今後の進捗予測)

ご覧のように、今後2025年から2026年にかけていろいろなパイプラインで進捗が見られるため、その際にはみなさまに随時お知らせしたいと思います。

2024年の進捗と今後のイベント見込み

2024年はまだ1ヶ月半残っていますが、その中で予定しているイベントをスライドに挙げました。上のほうの項目については達成していますが、いくつか残っている部分があります。これらを全部達成できるように努めたいと思います。

以上で発表を終わります。

質疑応答:NASDAQへの上場とパイプラインの進捗について

質問者:NASDAQに上場するといったことは当面考えていないという話がありました。私なりに企業価値を上げる施策を考えていますが、NASDAQに上場したら企業価値が上がるのではないかと思っています。

また、パイプラインの進捗が非常にわかりづらいです。例えばターゲットを選定して前臨床に入るスケジュールです。イドルシア社からAPACの権利を取得しましたが、韓国についてはスケジュールが出ていますが、オーストラリアなどほかの国はどのようなかたちで展開するのか見えません。

2030年までに500億

新着ログ

「医薬品」のログ