提供:株式会社メイホーホールディングス 2024年6月期決算説明

メイホーHD、売上高は上場から3年で倍まで成長し、過去最高 個社の利益拡大に向けた支援体制のさらなる強化へ

本日の要旨

尾松豪紀氏:みなさま、本日はお集まりいただき、誠にありがとうございます。株式会社メイホーホールディングス代表取締役社長の尾松豪紀です。2024年6月期決算についてご報告します。

本日の要旨からご説明します。2024年6月期の決算実績は、売上高が過去最高の約103億円となりました。上場から3年で約2倍になりました。

一方、各利益は一時的に減少しています。後ほどご説明しますが、大型のM&Aを行ったことに伴い一時的に費用が増加しました。また建設事業の受注時期の遅れやその他の理由から、利益が一時的に減少しました。

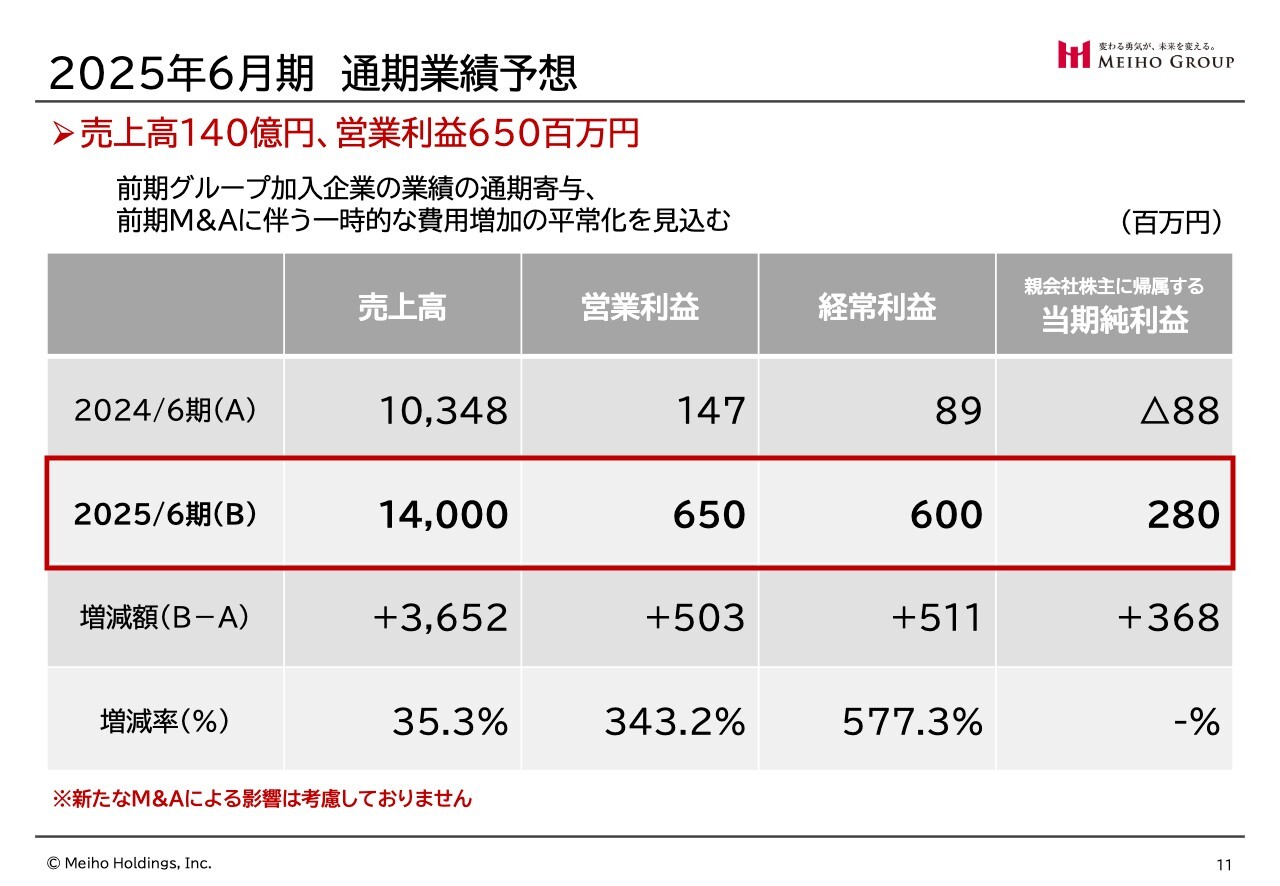

2025年6月期の業績予想です。売上高は、前年同期比35.3パーセント増の140億円です。営業利益については、前期の営業利益が少ないこともあり、前年同期比343.2パーセント増の6億5,000万円となります。

ただしこの業績予想は、新たなM&Aによる影響は考慮していません。あらかじめご理解ください。

今後の取り組みとして「個社の利益拡大(オーガニックグロース)に向けた支援体制のさらなる強化」と「手堅いM&Aの推進」と記載しています。のれん等が増大していることを勘案した上で、手堅いM&Aを推進していきたいと考えています。

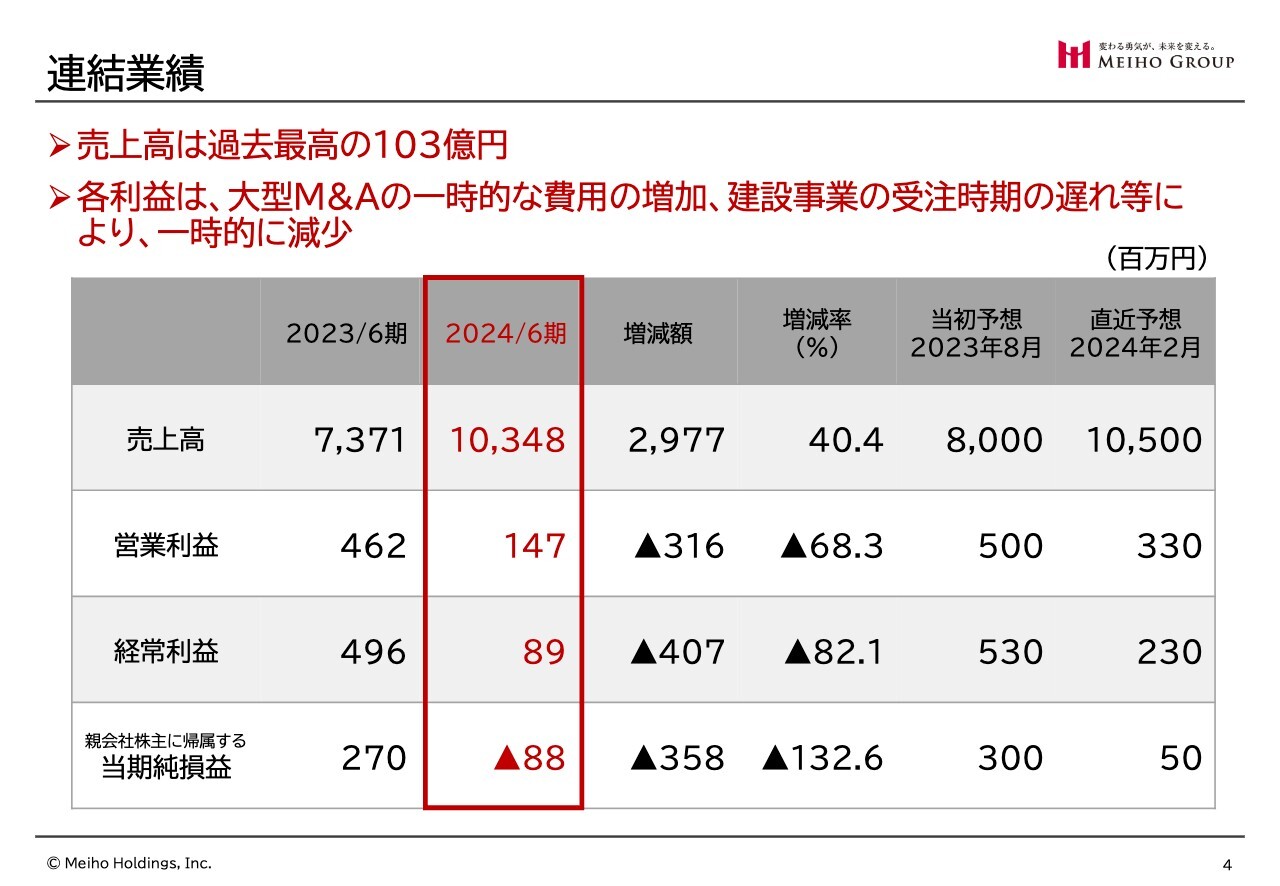

連結業績

2024年6月期の連結業績です。売上高は過去最高の約103億円となりました。各利益は、大型M&Aによる一時的な費用の増加や、建設事業の受注時期の遅れ等により、一時的に減少しています。

売上高は103億4,800万円で、2023年6月期の73億7,100万円から29億7,700万円の増加となり、増減率では40.4パーセント増となりました。2023年8月の当初予想80億円と比べて、約20億円の増加です。

営業利益は1億4,700万円で、2023年6月期の4億6,200万円から3億1,600万円の減少となり、増減率では68.3パーセント減となっています。2023年8月の当初予想は5億円でした。2024年2月に直近予想として3億3,000万円と発表したものの、結果的に1億4,700万円に減少しました。

経常利益は8,900万円で、2023年6月期の4億9,600万円から4億700万円の減少となり、増減率では82.1パーセント減となりました。

親会社株主に帰属する当期純損益は8,800万円の損失となり、2023年6月期の2億7,000万円から3億5,800万円減少しています。

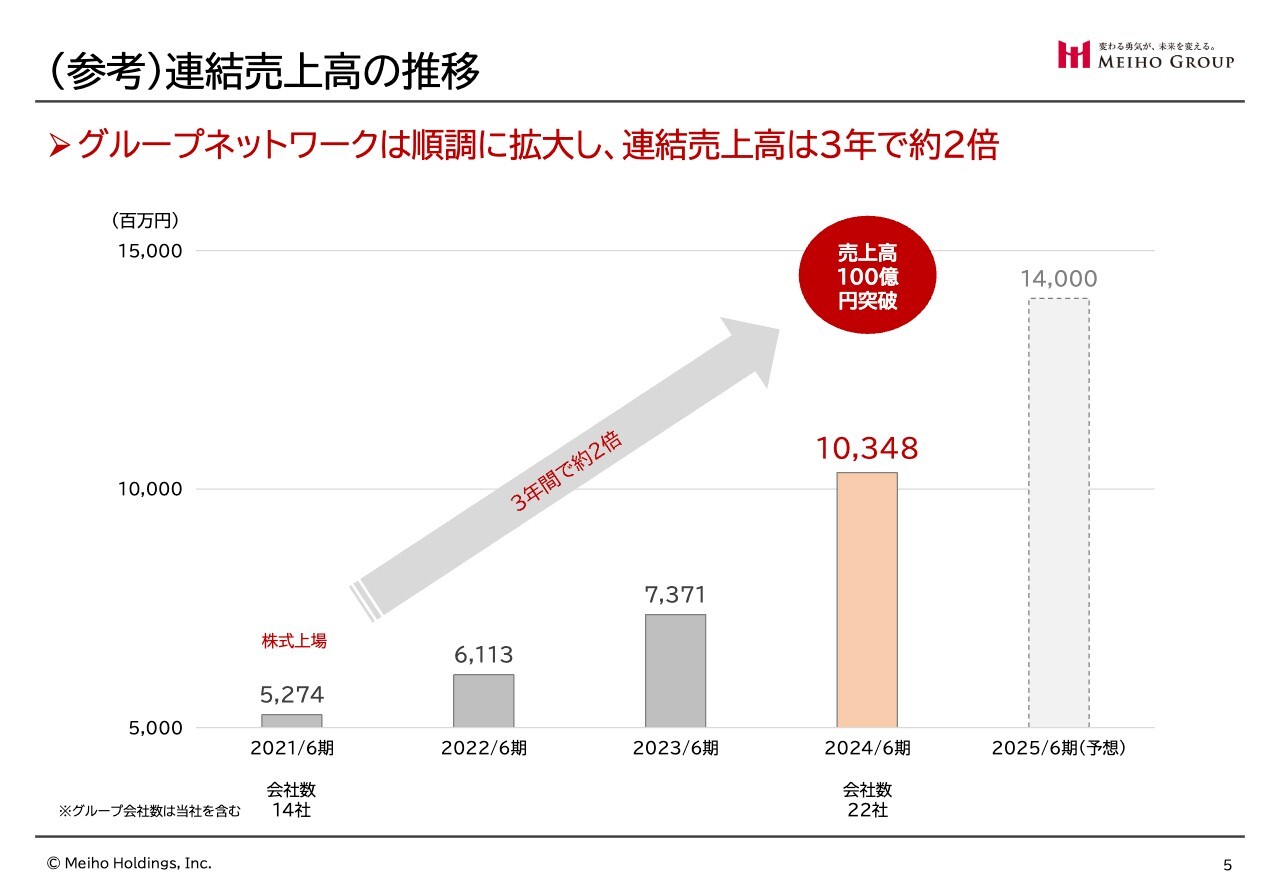

(参考)連結売上高の推移

ご参考までに、連結売上高の推移をグラフに示しています。株式を公開した2021年6月期の売上高は52億7,400万円でした。

2022年6月期は約61億円、2023年6月期は約74億円、2024年6月期は約103億円、そして当期は140億円と伸ばしていく計画です。

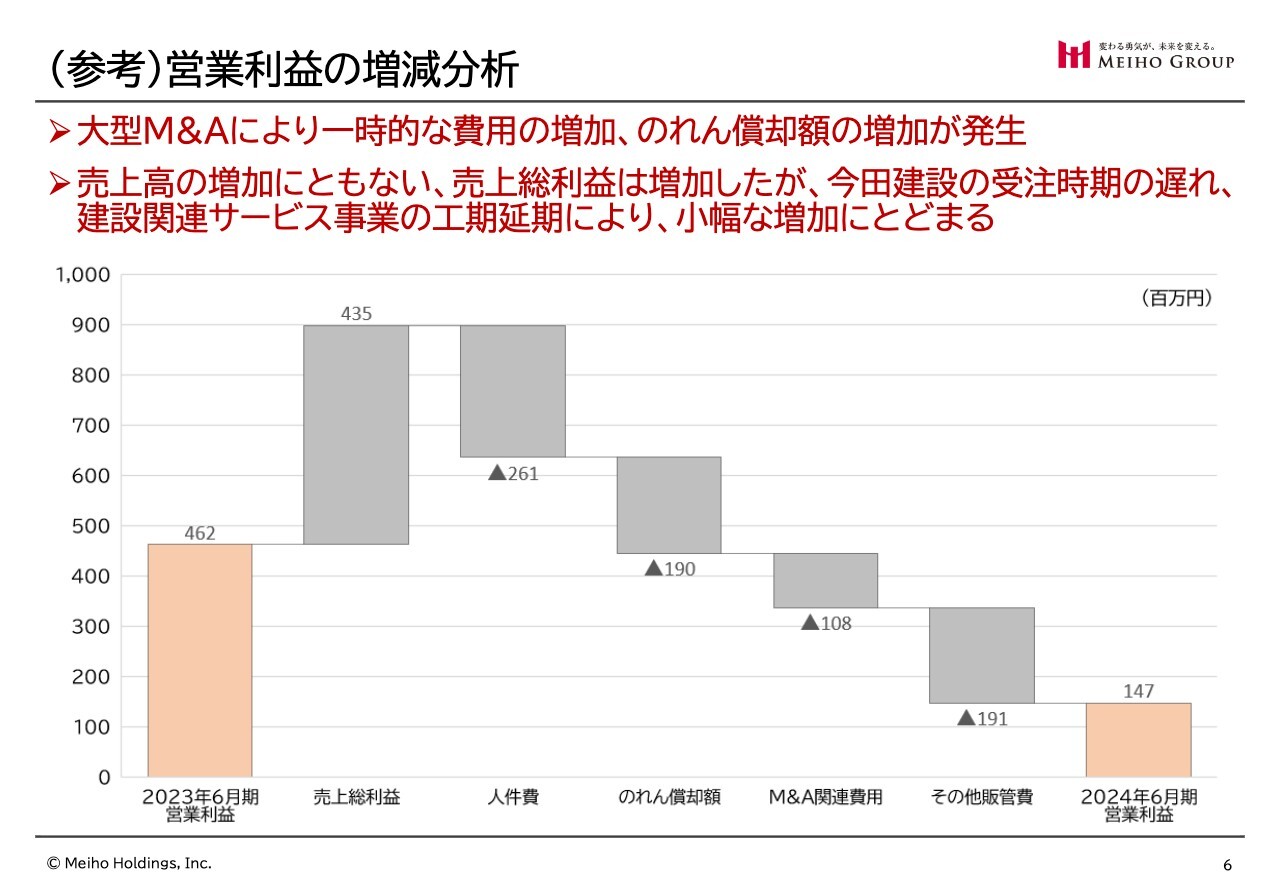

(参考)営業利益の増減分析

営業利益が減少した理由について、増減分析のグラフでご説明します。2023年6月期の営業利益は4億6,200万円でした。こちらに対し、2024年6月期の売上総利益は4億3,500万円増加しました。

ここにかかってきた経費として、まず人件費については、新たにM&Aした会社の人件費など、その他を含めて2億6,100万円増加しました。

次に、期中に買収した2社ののれん償却額が1億9,000万円、またM&A関連費用として1億800万円を計上しました。

その他販管費については思いどおりに減らせず、1億9,100万円となりました。これらを合わせて1億4,700万円の営業利益となりました。

2024年6月期ののれん償却額とM&A関連費用の合計は、約3億円になります。のれん償却額は税引後利益とのバランスになりますが、それを考慮した上でも、のれん償却額とM&A関連費用としてかかっていた費用は、今期は減ってくると考えています。

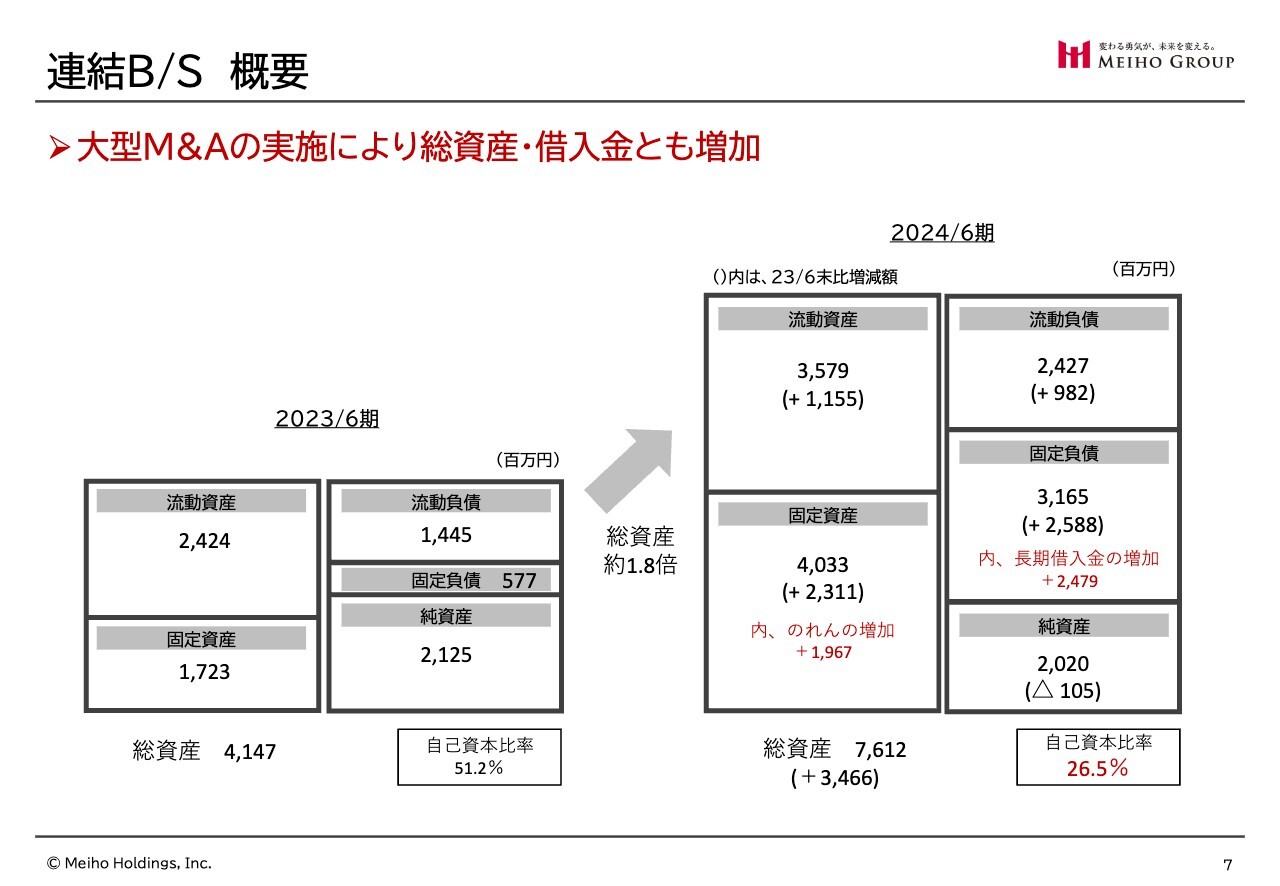

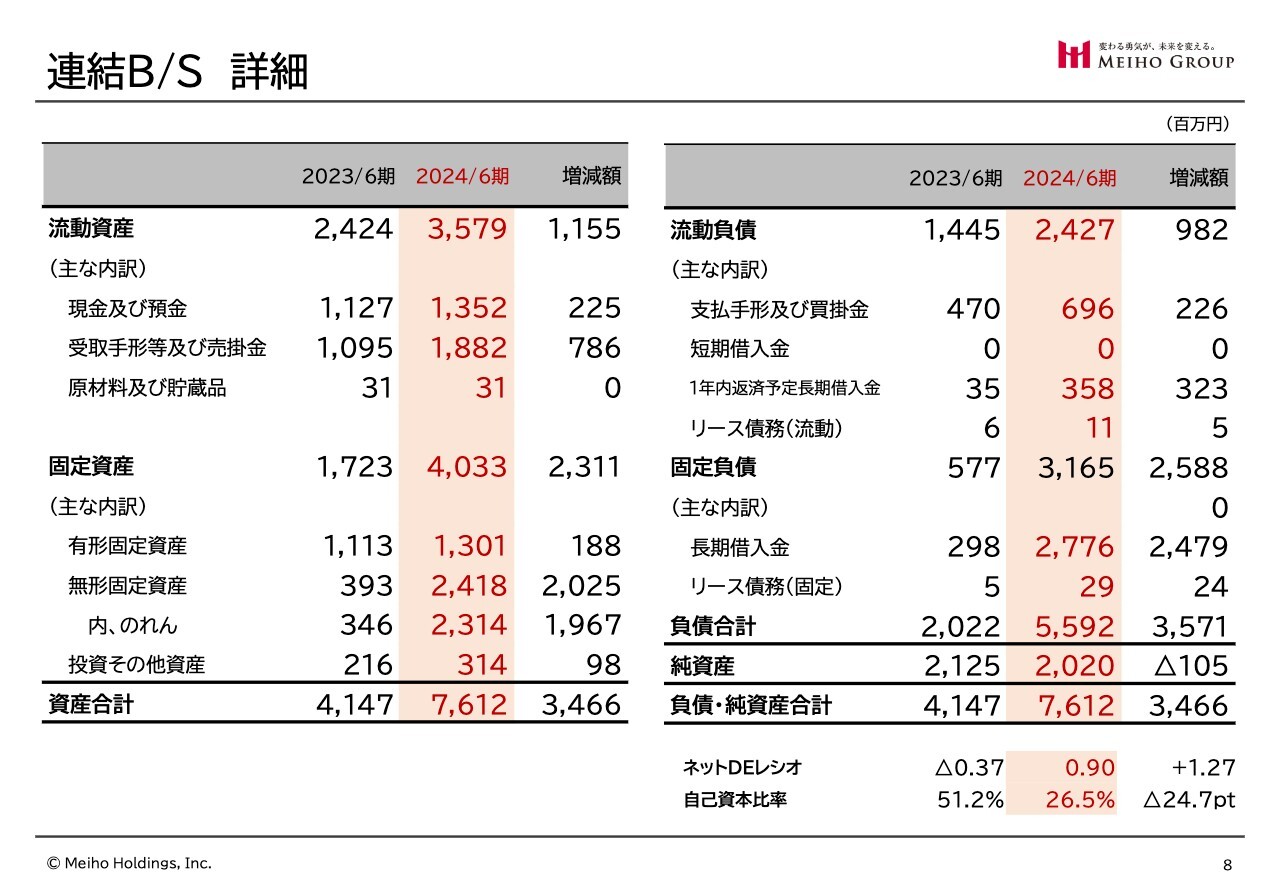

連結B/S 概要

連結B/Sの概要です。大型のM&Aを2件実施したことにより、総資産と借入金がともに増加しています。その結果、2023年6月期は51.2パーセントだった自己資本比率が、2024年6月期には26.5パーセントと、約半減しています。

資産は大きくなったものの、自己資本比率は減ったというのが前期の特徴です。

連結B/S 詳細

資産と負債の変動については、スライドに記載のとおりです。

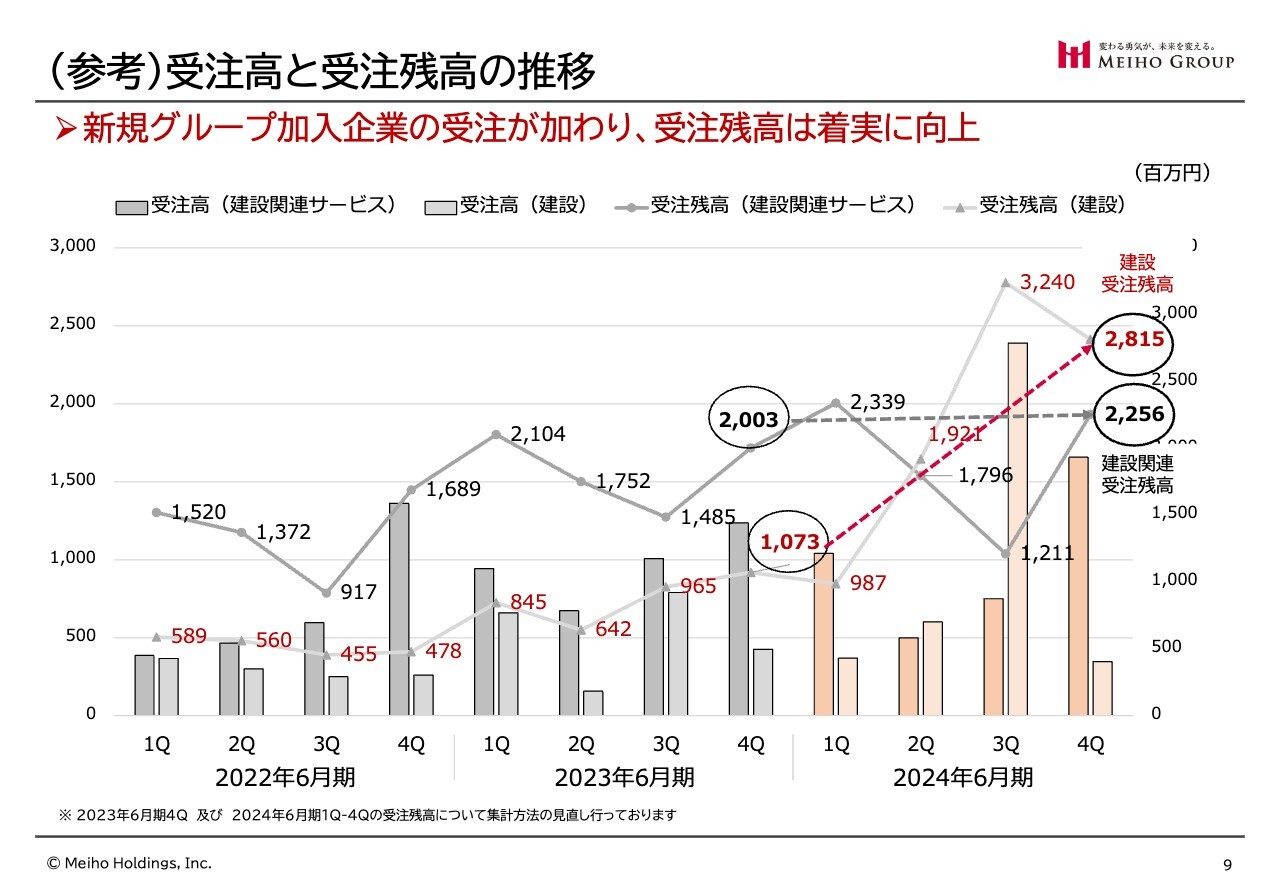

(参考)受注高と受注残高の推移

ご参考までに、受注高と受注残高の推移をグラフに示しています。新規グループ加入企業2社の受注が加わり、受注残高は着実に向上しています。

1社は建設会社、もう1社は人材派遣会社です。人材派遣会社は受注残高がないため、ここでは省略しています。こちらのスライドは、大阪にある今田建設も加わった四半期ごとの受注高と受注残高の推移をグラフにしたものです。

建設受注残高は、2023年6月期末の10億7,300万円から、2024年6月期末には28億1,500万円となっています。約17億円の増加で、3倍弱の伸びとなりました。

建設関連サービス受注残高も、着実に成長しています。2023年6月期末の20億300万円から、2024年6月期末には22億5,600万円となっています。

これらの数字が、2025年6月期の売上に反映されると予測しています。

2025年6月期 通期業績予想

2025年6月期の業績予想です。売上高140億円、営業利益6億5,000万円、経常利益6億円、親会社株主に帰属する当期純利益2億8,000万円を計画しています。

売上高の増減額は36億5,200万円の増加、増減率は35.3パーセントです。営業利益の増減額は5億300万円の増加、増減率は343.2パーセントです。経常利益の増減額は5億1,100万円の増加、増減率は577.3パーセントです。親会社株主に帰属する当期純利益については前期損失のため計算できませんが、金額としては3億6,800万円の増加で計画しています。

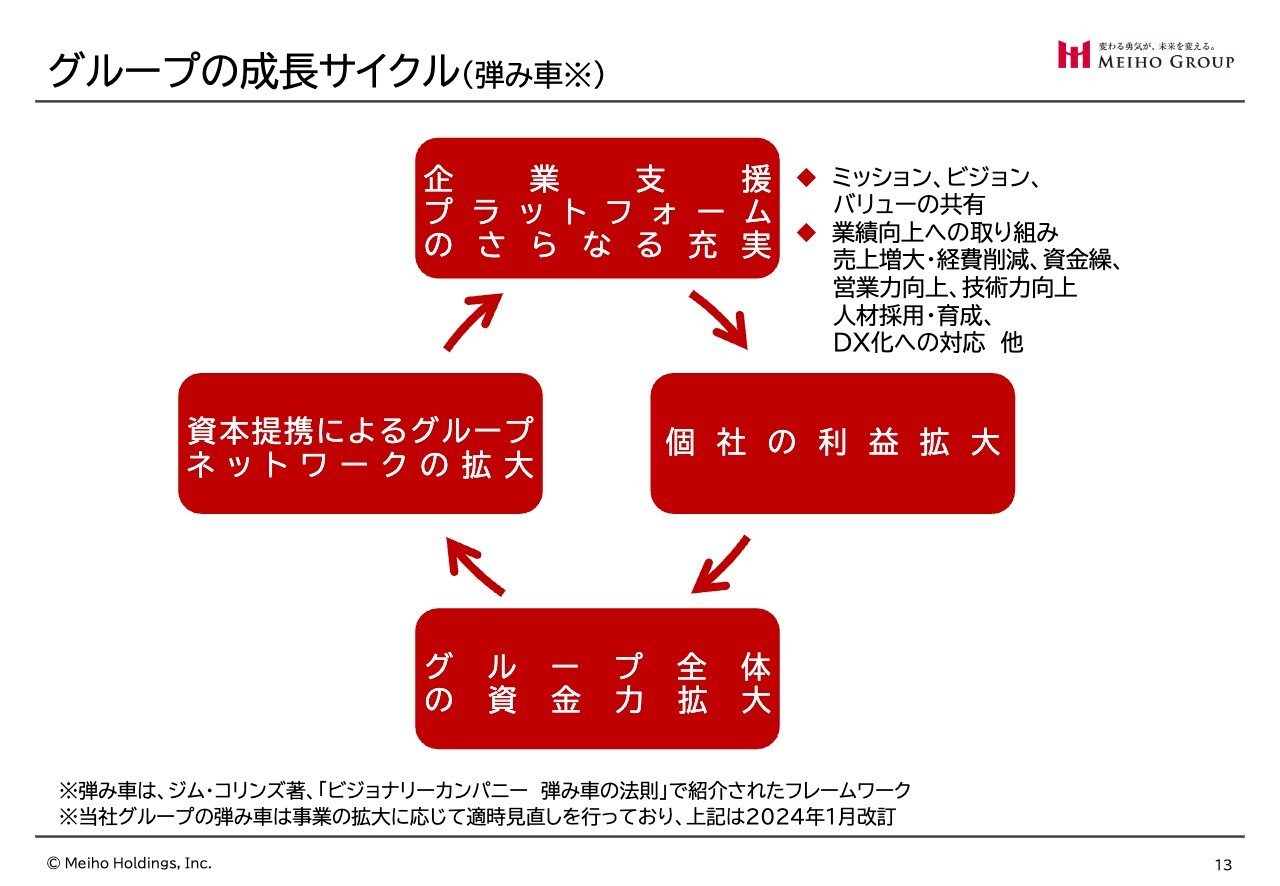

グループの成長サイクル(弾み車)

ここからは、みなさまにもっともご理解いただきたい、「当社グループはどのように今後成長していくのか?」についてご説明します。

我々はご縁のあった会社に対し、さまざまなサービスを提供しています。それらを「企業支援プラットフォーム」と呼んでおり、上場前から上場後も、常に充実させ続けてきました。

具体的には、まず我々は企業経営においてミッション、ビジョン、バリューが必要不可欠だと考えており、ご縁をいただきM&Aした会社の社員に対しても当社グループのミッション、ビジョン、バリューを共有しています。

また業績向上への取り組みとして、売上増大や経費削減、資金繰りのグループによる一括管理、営業力向上や技術力向上のための指導や協力体制作りを行っています。人材採用や教育訓練についてもグループで手掛けています。さらに、地域の中小企業のDX化を支援する取り組みも行っています。これらが「企業支援プラットフォーム」であり、今後さらに充実させていきます。

結果として個社の利益が拡大し、これによりグループ全体の資金力が増大します。この資金力をもとにさらなる資本提携を行い、グループネットワークを拡大します。それにより「企業支援プラットフォーム」に割けるお金もふえていくため、さらに充実した支援により個社の利益を拡大します。

このサイクルを回すことで、売上、利益ともに拡大し続けることができると考えています。

みなさまの中には、大企業のM&Aのように、メイホーホールディングスが販管費を代替し、M&Aした直後に販管費を削減し利益を上げ、やがてオーガニックグロースというかたちで伸ばしていくと思っている方もいらっしゃるかもしれません。

中小企業の場合、それでは人の気持ちが離れてしまいます。私はそのような方法ではいけないと思っています。スライドに「弾み車」と記載しているように、基本的にリストラはせずにオーガニックグロースを追求しています。

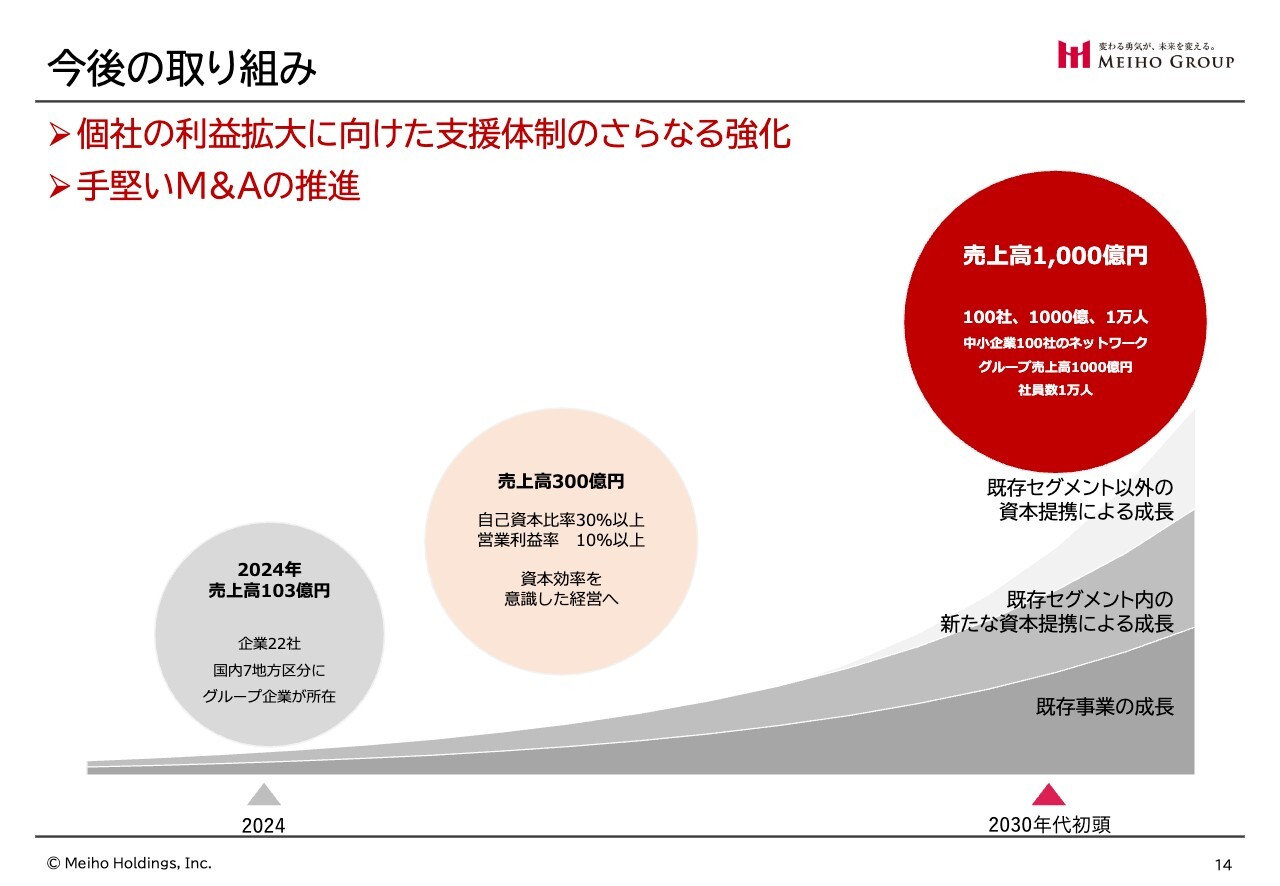

今後の取り組み

前回の決算説明会の際に「売上高100億円を実現する」とお話しし、実際に前期は売上高100億円を達成しました。そして次の目標は200億円ではなく、売上高300億円を目指してがんばっていきたいと思っています。300億円を達成したら、次は500億円です。そして500億円を達成したら次は1,000億円というかたちで、順次達成していきたいと考えています。

基本方針としてはスライドに記載のとおり、個社の利益拡大に向けた支援体制の強化を着実に行っていくことと、手堅いM&Aの推進です。こちらは資本効率を意識したM&Aを行っていきたいと思っています。

グループ理念の改訂

今お話ししたことをベースに、今期からグループ理念を改訂しました。「増収増益企業を共創するネットワークの拡大を通じて一人ひとりがしあわせを実感できる社会を創造する」です。

改訂の理由は、メイホーホールディングスという会社グループは、「増収増益企業をともに作っていく会社である」ということを明確に打ち出すためです。

先ほどお話しした「弾み車」の成長サイクルのとおり、当社グループは一社一社が増収増益を目的に取り組んでいます。そのネットワークを拡大し続けていくことが、当社の存在する目的意義だと思っています。ここの部分がぶれなくなってきたこともあり、これを明確にして理念としました。

その結果として、将来世代の人たちも、かつそれぞれの地域も含めたすべての人たちが、幸せを実感できる社会にしたいと思っています。

今、地域社会は、少子高齢化が急速に進んでいます。高齢者の増加により、社会保障関係費が増え続けています。そうした中で財源は増えず、将来世代に負担を先送りし続けています。

このような中で中小企業の置かれている状況、特に建設業においては、戦後の高度成長時代のシステムが未だに残っています。

我々は「昭和のルール」と呼んでいますが、『日本列島改造論』の頃のルールが未だに残っており、経済合理性とはまた違ったところで、明文化されていないルールで動いている部分があります。そのような部分を変えていかなければ、この国はもたないと思っています。

我々がM&Aを行っている会社は、すべてその地域で何十年、また100年近くにわたり実業を営んでいる会社です。あえて「実業」と言ったのは、大企業を否定するわけではありませんが、非常に大きな建設会社は、実際に穴を掘ったりコンクリートを打つといった実業はできません。あくまでも実業を行う会社をコーディネートする会社です。

しかし我々は、地域に根ざした建設業者や建設をお手伝いする会社が、実業を続けられるような売上・利益の拡大を目指しています。

そして、全国にこのネットワークを作っています。例えば元日に能登で地震がありましたが、ネットワークに能登の会社があれば、その会社を窓口に、実業のできる中小企業がお手伝いに入れるようになります。

そのようにしていかなければ、おそらくこの国はもたないと思っています。無駄な公共投資や無駄な経費がたくさん出ています。実際に仕事をする人のところに直接お金が落ちるようにしていくことが、我々のミッションだと思っています。そのような思いを込めて、このグループ理念改訂を行いました。

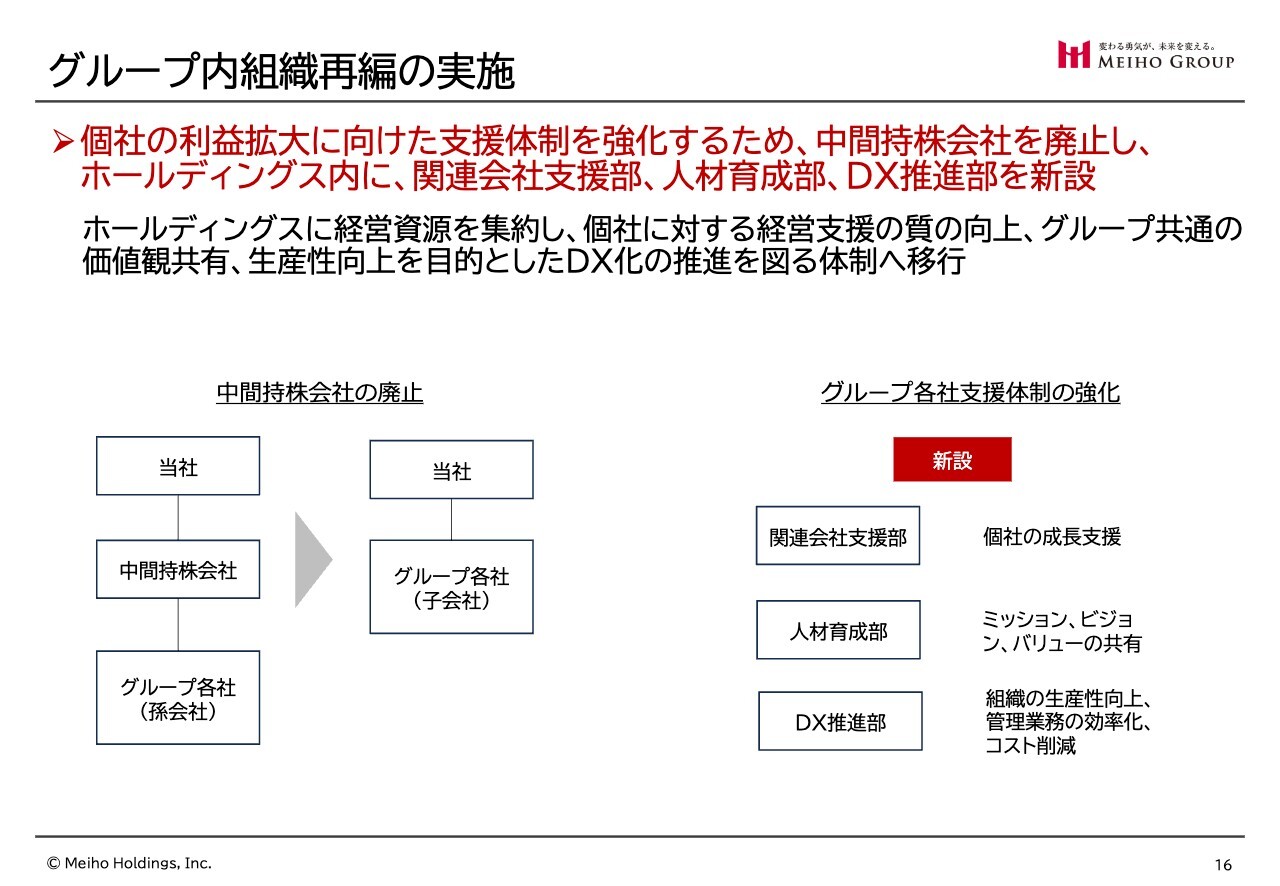

グループ内組織再編の実施

今期、グループ内の組織を再編しました。今まではホールディングスの下に建設関連・建設・人材・介護という4つのセグメントごとに中間持株会社を持っていました。その中間持株会社に株を持たせて個社を指導するという体制でしたが、ここを2階建てにしました。

その理由は、中間持株会社が4つあると、その指導能力に差が出てきたからです。それぞれに良いところと悪いところがあったため、良いところを集約させようということで、中間持株会社の管理機能を、ホールディングスの中に新設した関連会社支援部・人材育成部・DX推進部の3つの組織に移管しました。

関連会社支援部は、技術交流を行うなどの個社の成長支援を行います。人材育成部は社員教育と中途社員の採用に特化した、人事部とは別の新たな組織として立ち上げました。

DX推進部は、組織の生産性向上を目指した可視化経営を推進し、コストの削減、また無駄な仕事を削減するという意味合いも含めた部門です。

この3つの組織を新設して、個社のオーガニックグロースをさらに実現していきたいと思っています。

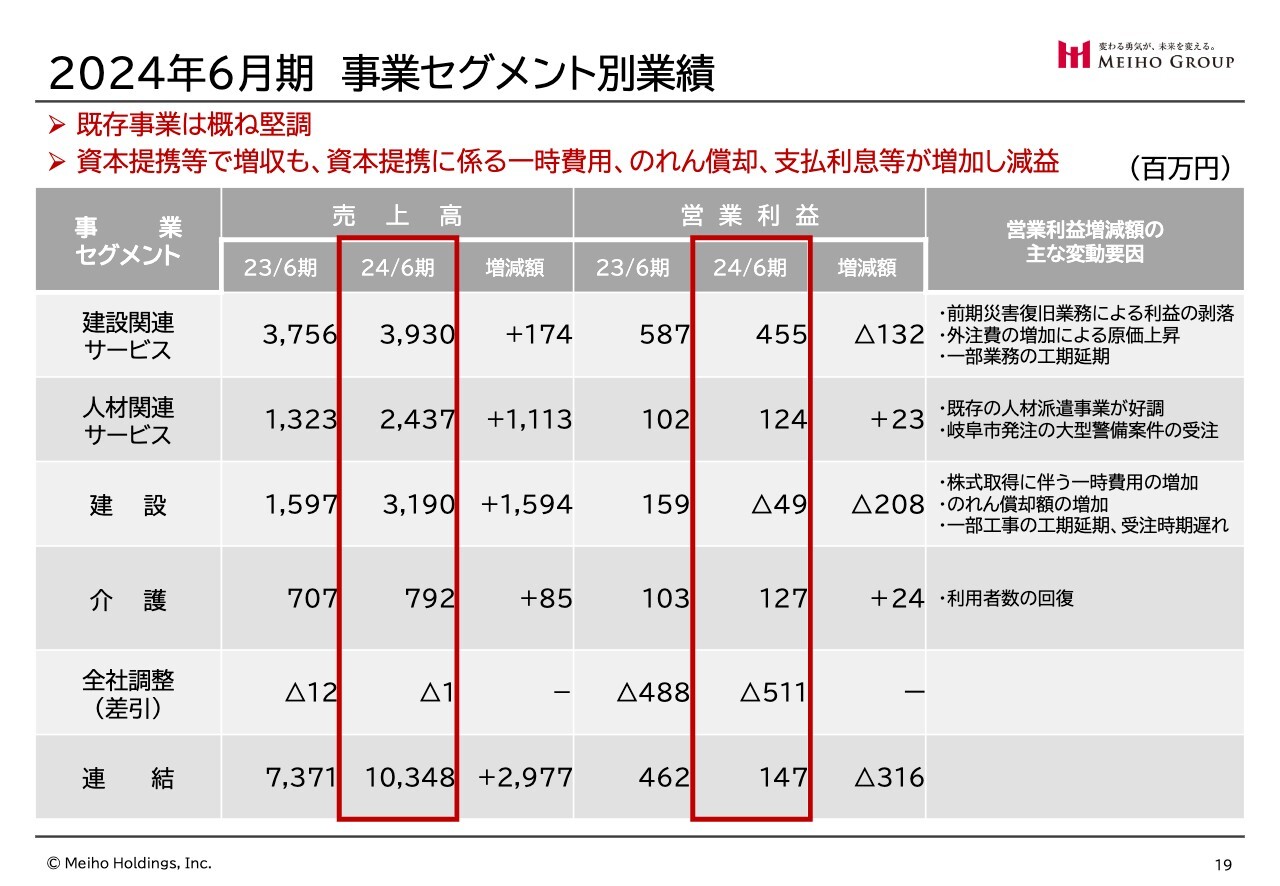

2024年6月期事業セグメント別業績

2024年6月期の事業セグメント別の業績は、スライドに記載のとおりです。

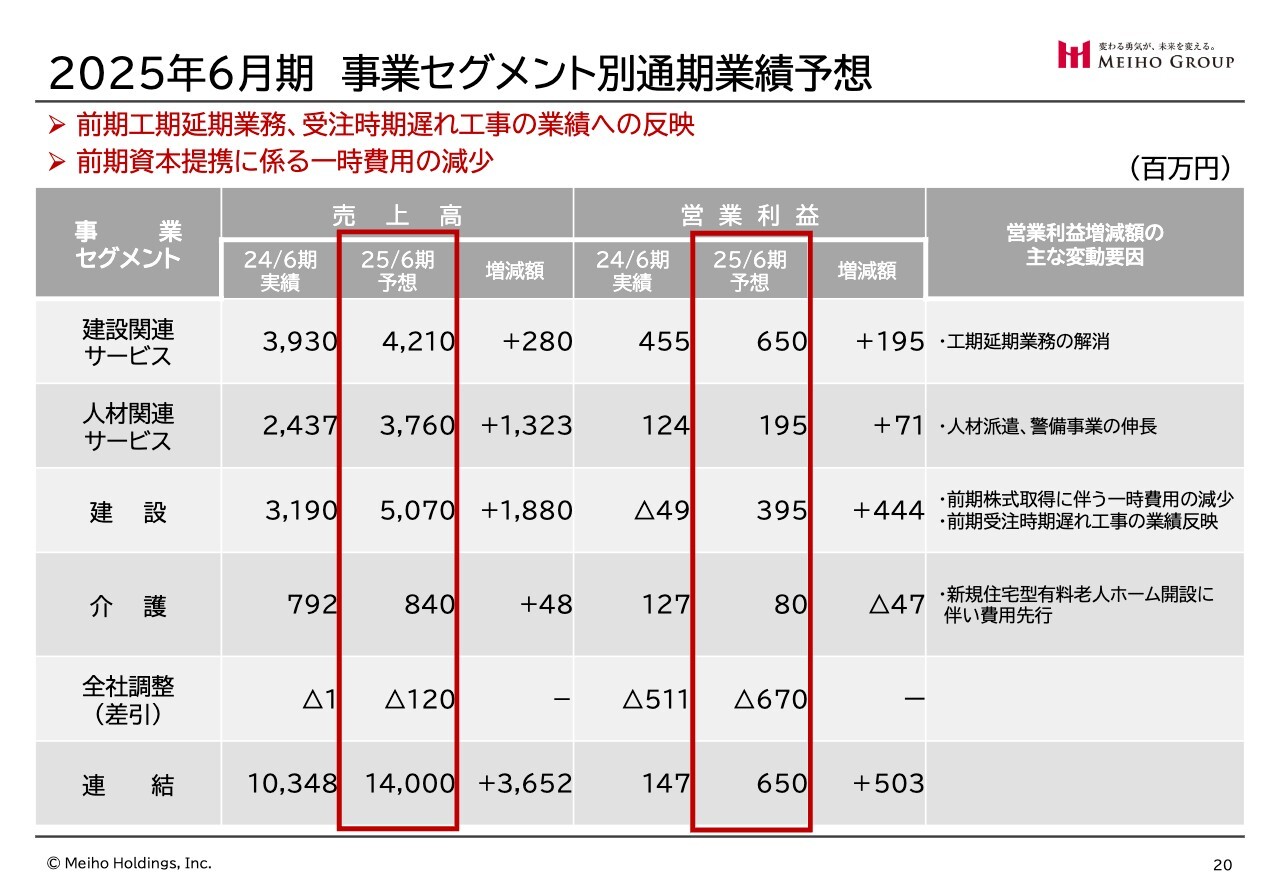

2025年6月期 事業セグメント別通期業績予想

2025年6月期のセグメント別業績予想です。スライドに記載のとおり、建設セグメントの著しい利益増・売上増が実現できると考えています。

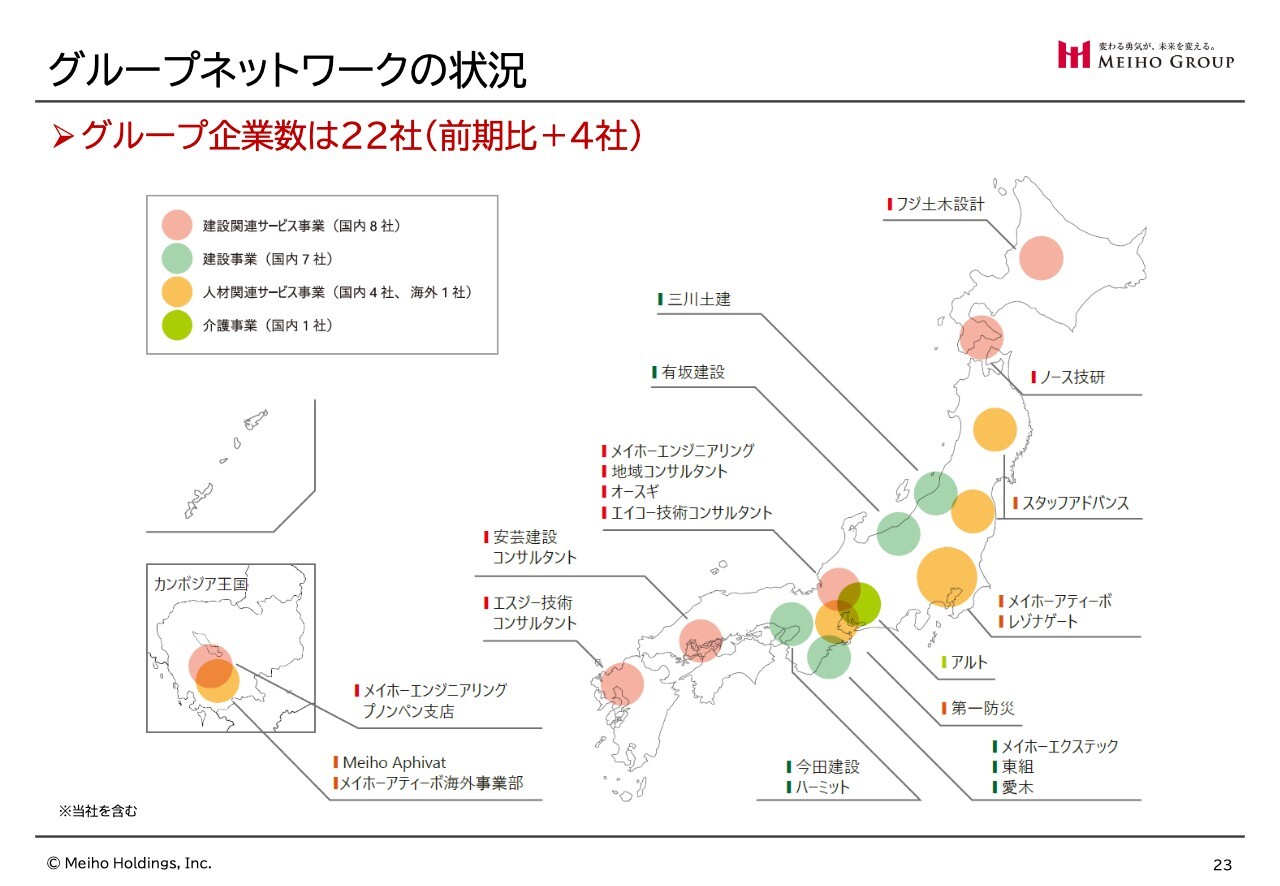

グループネットワークの状況

グループネットワークの状況です。北は旭川から南は佐賀まで、ほぼ日本中を網羅しています。また、カンボジアでもODA関係のさまざまな建設コンサルタント業務を行っています。

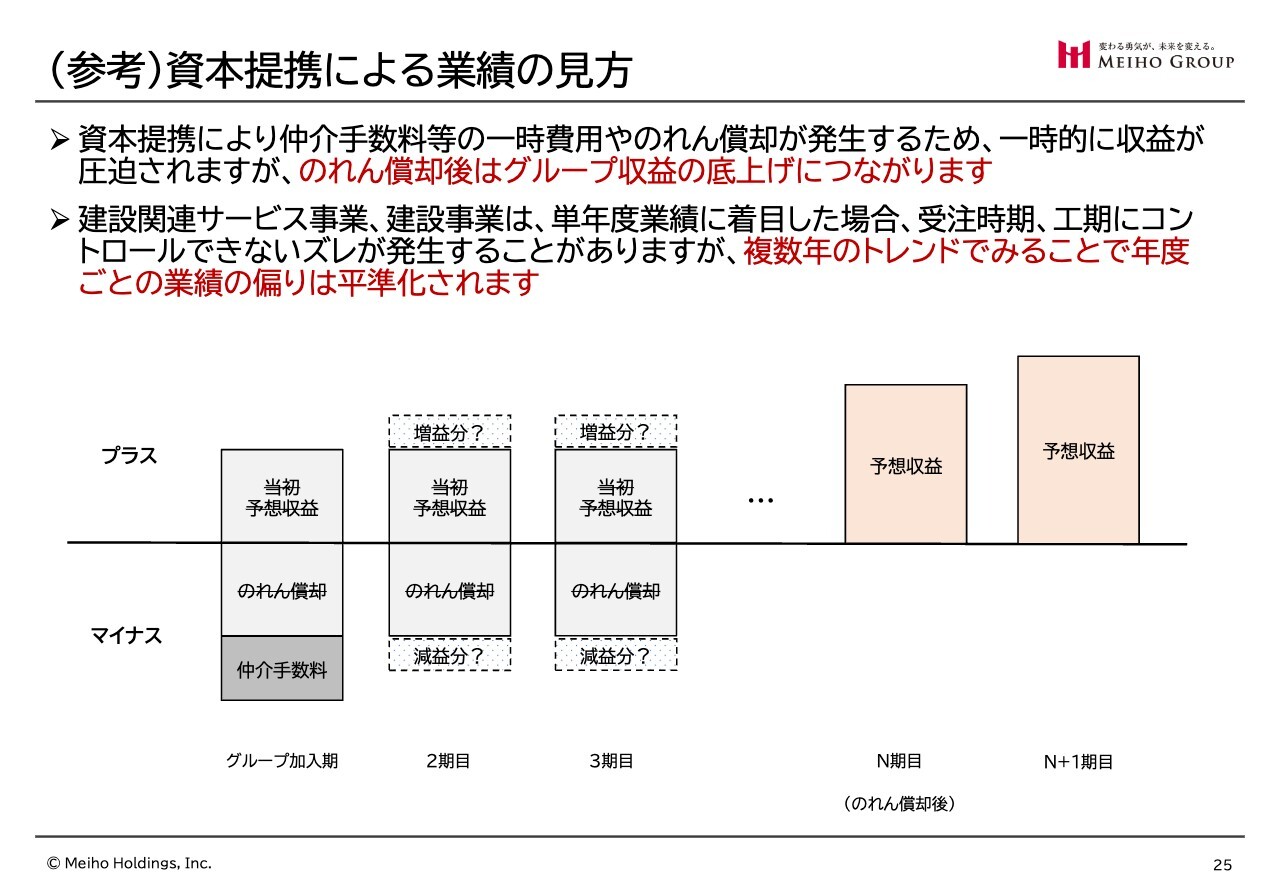

(参考)資本提携による業績の見方

資本提携による業績の見方です。まず、資本提携によりM&Aの仲介手数料等の一時費用やのれん償却が発生するため一時的に収益が圧迫されますが、のれん償却後はグループ収益の底上げに必ずつながっていきます。

建設関連サービス事業や建設事業は、単年度業績に着目した場合、受注時期や工期等、コントロールできないズレが発生することがあります。発注者の都合で発注が遅くなると、出来高も上がりません。つまり工事を受けていても、工事の現場に入れるか入れないかということも、発注者の都合になります。

したがって、単年度で見るとそのようなデコボコが発生しますが、複数年のトレンドで見ると、年度ごとの業績の偏りは平準化されると思っています。

新着ログ

「サービス業」のログ