カオナビ、FY24/3のARRはYoY+30.1%の躍進 FY25/3は労務管理システム等への進出により中期的な成長加速を目指す

ワークスタイルテック社(WST社)によるインシデントについて

佐藤寛之氏(以下、佐藤):みなさま、こんにちは。カオナビの代表取締役社長Co-CEOの佐藤です。本日はお忙しい中、当社の決算説明会にお越しいただき、誠にありがとうございます。

本日は私と取締役CFOの橋本でご説明させていただきます。どうぞよろしくお願いいたします。まずは今回発生しましたインシデントについて、ご説明します。

2024年3月29日に公表のとおり、当社の子会社であるWST社において、個人情報の漏洩が発生しました。先般、M&AによってグループインしたWST社ですが、当社においてセキュリティ調査を行う過程で漏洩が発覚し、公表を実施したものです。

お客さまをはじめとする関係者のみなさまに対し、多大なご迷惑とご心配をおかけしていることを、あらためて深く謝罪したいと思います。大変申し訳ございませんでした。

現在、漏洩した情報を詳細にひもとき、個人情報の漏洩が判明した可能性のあるユーザーに対して個別の通知を行い、事実確認を行っています。第一報として、3月29日に個人情報保護委員会にも報告しており、都度やり取りをしています。

2024年5月末を目標に、再発防止策を含めて最終報告を行うために取り組んでおります。

二次被害の防止も含め、親会社として誠実に、WST社とともに対応している最中のため、引き続き経緯を見守っていただければと思います。

本件に関わる業績への影響については精査中のため、今後、開示すべき事案が発生した場合は、速やかな情報開示を徹底することを約束します。

今回のM&Aの効果を企業価値に反映させることが私の使命だと考えています。起こってしまった事案に対しては、親会社としてWST社とともに誠心誠意対応し、信頼回復に努めていきます。

2025年3月期は、当社が労務管理システムでビジネス展開できるような体制を整えていきます。引き続き、株主のみなさまよりご支援いただけることを心からお願い申し上げ、冒頭のご挨拶とします。

パーパス

私からいくつかのトピックと中期経営方針の進捗状況をご説明します。

当社のパーパスは「“はたらく”にテクノロジーを実装し 個の力から社会の仕様を変える」です。テクノロジーによって一人ひとりの才能・個性を開花させ、働く行為自体を変えていこうと、引き続き取り組んでいます。

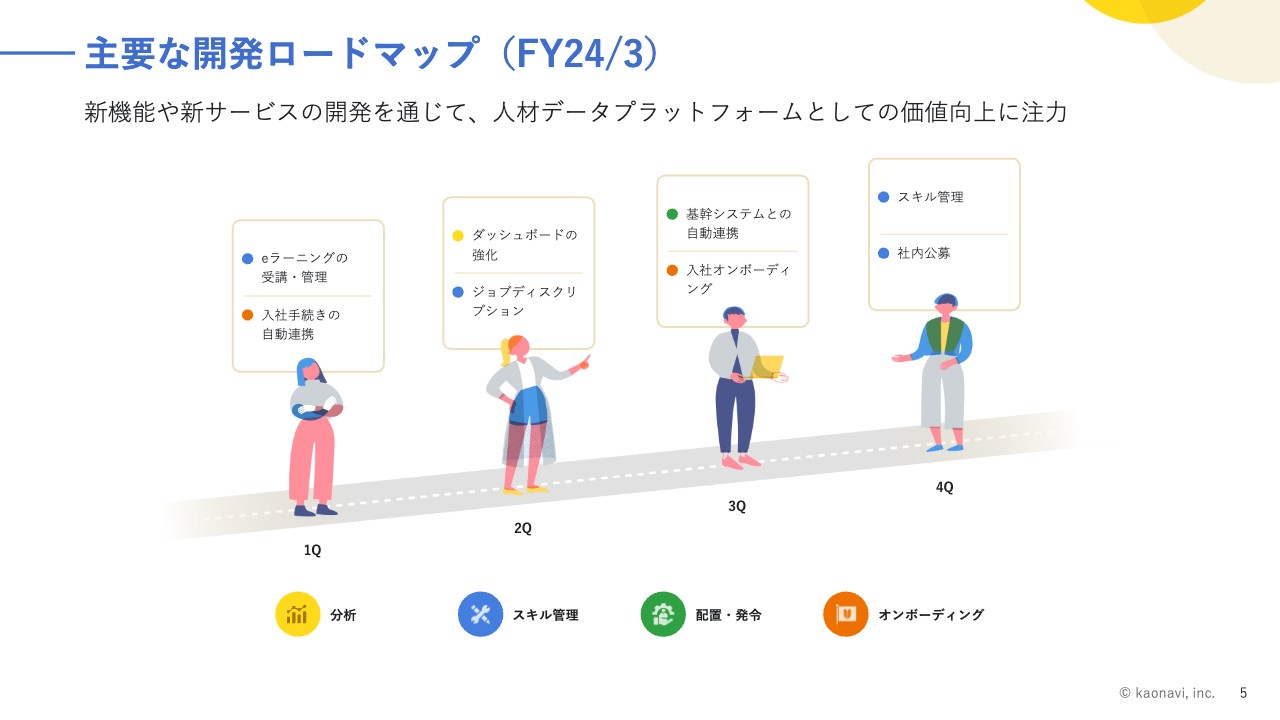

主要な開発ロードマップ(FY24/3)

お客さまからのニーズの高まりも踏まえ、創業以来さまざまな機能を作ってきました。

2024年3月期は、「世の中の変遷に合わせた新しい機能の開発に注力する」と公表してきましたが、開発ロードマップに沿ってさまざまな機能をリリースできました。

一部はすでにお客さまにも効果を実感していただいており、業績にも反映されています。

新機能のリリース

直近では「アビリティマネージャー」というスキル管理領域の機能をリリースしました。従来の「カオナビ」でもスキル管理はできましたが、いろいろな機能を組み合わせながら管理するような方法でした。

スキル管理へのニーズの高まりに対し、よりストレートに対応するため、1つのアプリケーションでスキルの定義からジャッジ、評価、見える化までを簡単に実現できるよう、開発し直してリリースしました。

特に製造業やサービス業ではリスキリングのニーズが高く、スキル管理はタレントマネジメントの領域の1つとして、非常に注目を浴びています。スキル管理領域のみで事業を行っている会社もあり、「アビリティマネージャー」をきっかけとし、スキル管理領域のみで大きな収益を生むビジネスモデルを構築していきたいと考えています。

新機能のリリース

以前にリリースした「ポジションマッチング」をアップデートいたしました。「ポジションマッチング」は、ポジションのジョブディスクリプション(JD)を定義し、それに合う候補者を抽出し、データを使いながら適材適所の人材配置を実現できます。

ポジションを定義した上で、採用の段階からマッチングし、サクセッションプランを実現していくことが、外資系の考え方です。一方、日本の大企業は社内の人材のスキルや才能、個性から候補者をリストアップし、社内公募からサクセッションプランを実現していくことも重視しています。

今回の追加機能によって社内公募も実施できるようになりました。「ポジションマッチング」の機能の利便性を高めることで、ユーザーの活用度合いの向上を実現しています。

新サービスのリリース

ここからは、既存のタレントマネジメント事業以外のお話も一部入ってきます。「ヨジツティクス」は「経営企画テック」と呼ばれるもので、経営企画や経営会議で使われる予実管理の領域のサービスです。

昨今、いくつかのスタートアップがCMを行っており、これから発展していく領域だと見込んでいます。当社では、タレントマネジメントを紙やエクセルから脱却させてきましたが、それと同様に、予実管理の領域も紙や特にエクセルでさまざまなKPIや予実が管理されている状況を改善し、経営ジャッジの質の低下、生産性の低下を解決したいと考えています。

このあたりは人的資本経営や要員管理にも結びつきます。一見すると既存事業とは違う領域に見えますが、「カオナビ」のタレントマネジメント領域に隣接した機能も提供できるということもあって、新規事業として「ヨジツティクス」というサービスをリリースしました。

これから市場規模が伸びていく段階ではあるものの、隣接領域のため、いち早く新サービスをリリースしました。スタートアップでも3、4社ほど有名な会社がありますが、そちらに負けないよう、タレントマネジメントシステム(TMS)の「カオナビ」との連携もにらみながら、当社の独自性を出しつつ、この領域を1つの柱としていこうと考えています。

リリース後の反響は非常に大きなものでした。現在はまだお伝えできませんが、今後はKPIもご期待いただけると思っています。

新サービスのリリース(予定)

冒頭にお話をしましたWST社のアプリケーションをベースとした正社員向けの「カオナビ労務(仮称)」を、当社で運用する労務管理システムとしてリリースすることが決まりました。

インシデントの件も踏まえ、さらに利便性が高く、セキュリティの高い独自の労務管理システムとして組み替えているため、サービスの提供開始時期が少し遅れています。

既存顧客はもちろん、新規でも多くの問い合わせがすでに入っており、リリースを待つお客さまがたくさんいらっしゃいます。

労務管理領域は、タレントマネジメントと隣接する領域のため、労務管理単体でもタレントマネジメントの「カオナビ」と同等の売上と市場占有率を獲得することを目指し、急ピッチで立ち上げています。

タレントマネジメントと同等、あるいはより大きな市場規模を持っている領域のため、当社のもう1つの柱とするべく、投資を重ねていきたいと思っています。こちらもご期待ください。

既存の事業であるタレントマネジメント領域では、世の中の変化やエンタープライズの人数に対応しながら、さまざまな機能開発を進めてきました。同時に、新しい柱となる新規事業の「ヨジツティクス」や労務管理のSaaSに着手できたことが、昨今のトピックスです。

中期経営方針:継続的なARRの成長

みなさまに開示している中期経営方針の進捗について、利用企業数の拡大とARPUの向上に向けて進捗があったものをご説明します。

中期経営方針に係る施策の実施状況

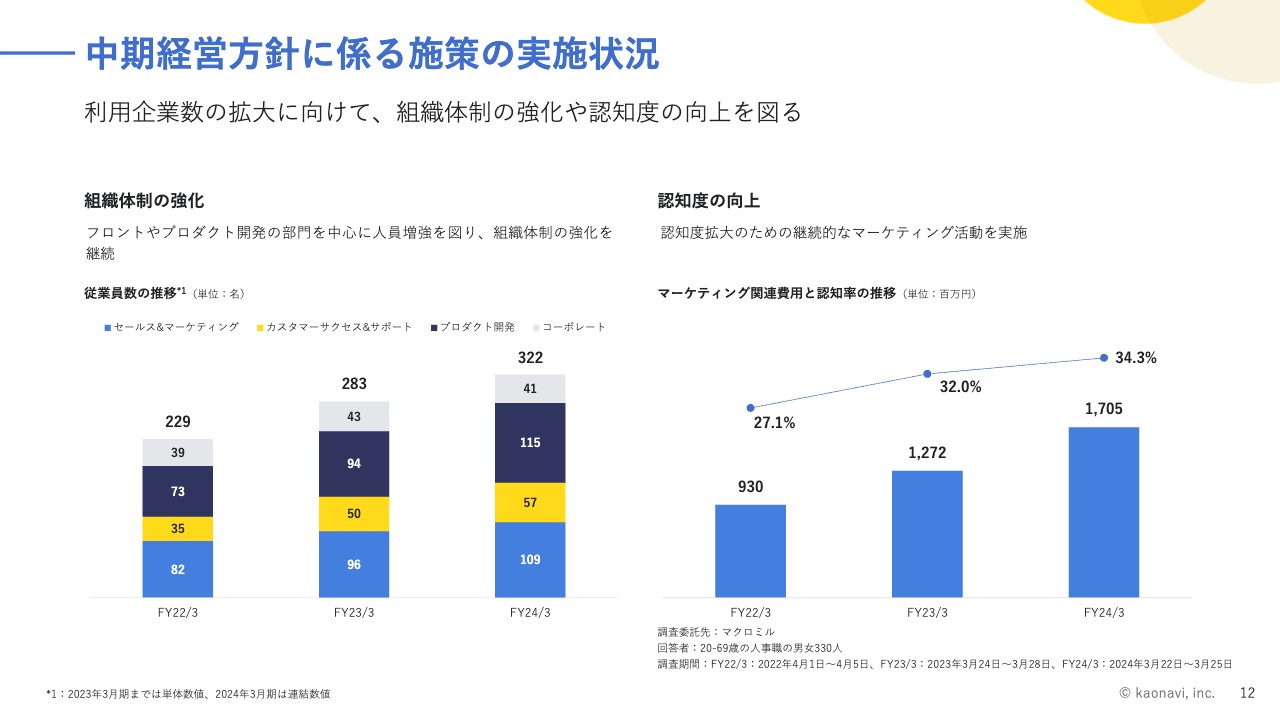

利用企業数の拡大についてです。スライドの左側に記載している組織体制の強化では、全体的に社員を採用して強化していくことで、お客さまとの接点や必要な機能の開発に投資できました。

スライドの右側には、認知度の向上について記載しています。マクロミル社のサービスを使いながら、認知度を定期的にモニタリングしています。

人事部門や経営者における認知度は定常的に向上しています。「カオナビ」の認知度はまだ34.3パーセントほどですが、昔からある有名なシステムやサービスの中には、50パーセントを超えるものもあるため、伸びしろがあると思います。

マーケティング施策の効果は徐々に出てきているため、今後認知度が向上することによって案件やリードが増え、受注率の向上につながっていくと考えています。引き続き、投資を実施していく方針です。

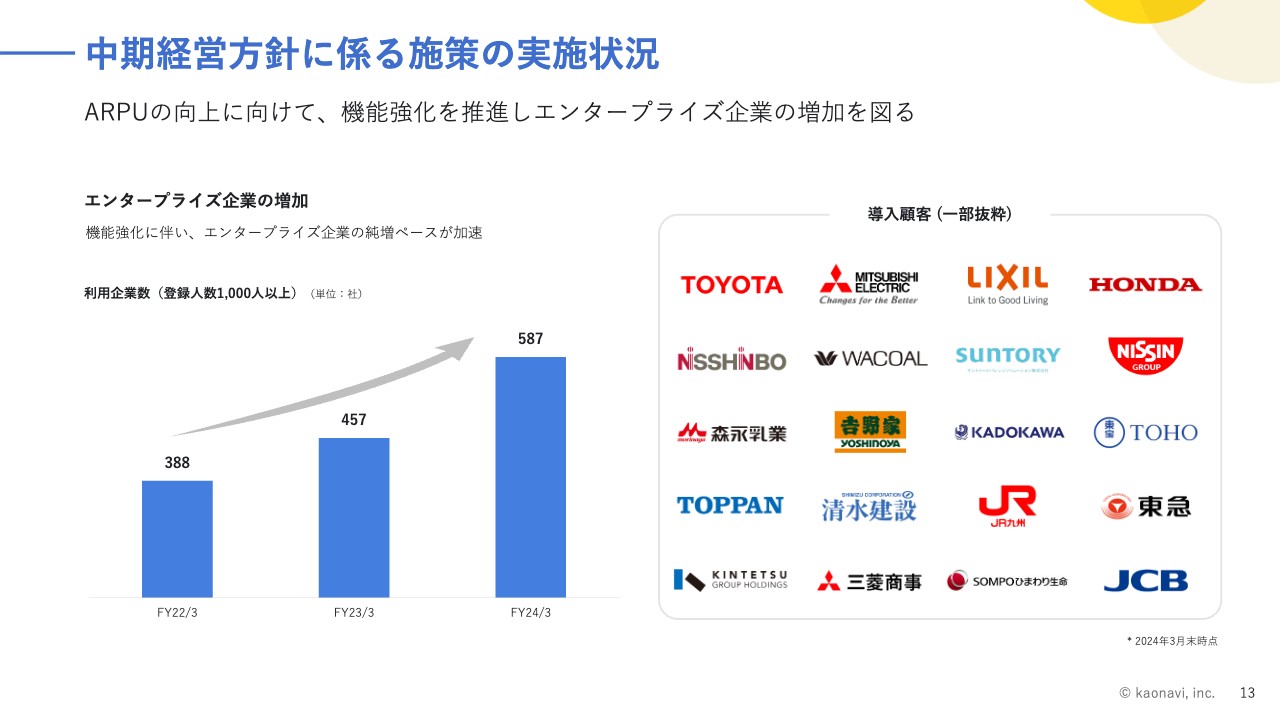

中期経営方針に係る施策の実施状況

ARPUの向上については、エンタープライズ企業が増加したことが今期のトピックスとして挙げられます。エンタープライズ企業の高度化するタレントマネジメントのニーズを踏まえ、一部競合に劣後していた機能の追加開発を急ピッチで行った効果が如実に出始め、エンタープライズ企業の受注企業数が増加しています。

機能開発に限らず、エンタープライズ企業の獲得に向けた組織体制や営業組織の強化も、同時に行ってきました。大企業に対するさまざまな施策の効果が出つつあり、エンタープライズ企業の増加やARPUの向上にもつながってきています。

中期経営方針に係る施策の実施状況

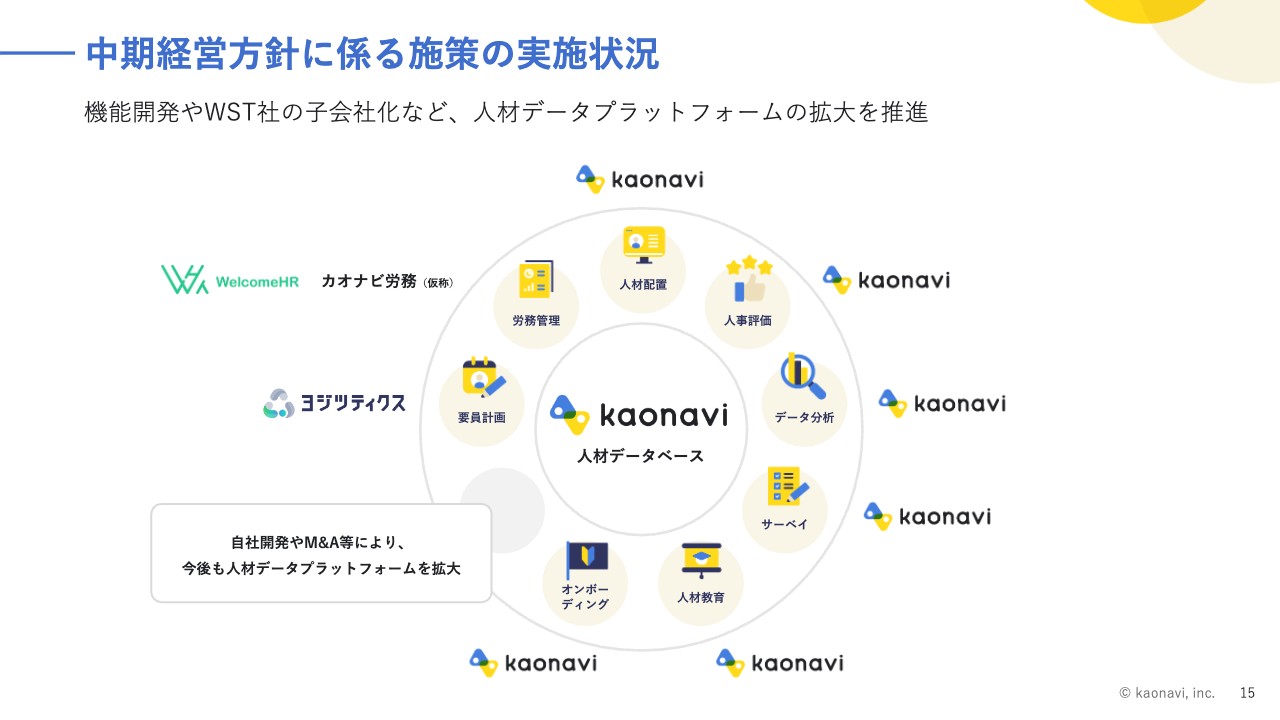

人材データプラットフォームの価値を向上する機能やサービスの開発にも取り組んでいます。「ラーニングライブラリ」という、eラーニングやLMSと呼ばれる新領域の機能をリリースしたほか、「人的資本データnavi」として、さまざまな企業の人的資本の開示データを人事担当者が簡単に比較したり調べたりできるWebサイトも公開しました。

当社に対する顧客エンゲージメントを高める機能を、さまざまな方法で開発しています。

中期経営方針に係る施策の実施状況

当社の人材データプラットフォーム戦略です。まわりの円をどのくらい大きくできるかが、当社のビジネスモデルの要と言えます。

タレントマネジメントに隣接する領域において、自社で新規事業として取り組んだり、あるいはM&Aを行ったりしたことで、今まで以上にこの円を大きくしていく取り組みをスタートできた年となりました。

人材データプラットフォームの強化

今後も、M&Aを含む事業領域の拡大に取り組んでいきます。そして、タレントマネジメント一本足ではなく、マルチプロダクトで人材データプラットフォームを大きくすることによって、競争環境の激化に対応していこうと考えています。

自社での開発については、今年もロードマップを策定しています。TMSで見ると、競合各社の機能領域がかなり同等に近づいてきました。

したがって、使い勝手の良さや、実施したいことを実現できる機能性が勝負になってくると思います。その点については、当社は創業以来自信を持って取り組んできたため、既存領域のブラッシュアップをさらに加速していきます。

人材育成や人的資本データの活用、配置におけるAIの活用など、いくつか話題となっているトピックがあります。こうした機能をお客さまが使いこなせるよう、開発を進めていくことが既存事業のポイントとなります。

ハイライト

橋本公隆氏:取締役CFOの橋本です。2024年3月期第4四半期の実績については私からご説明します。

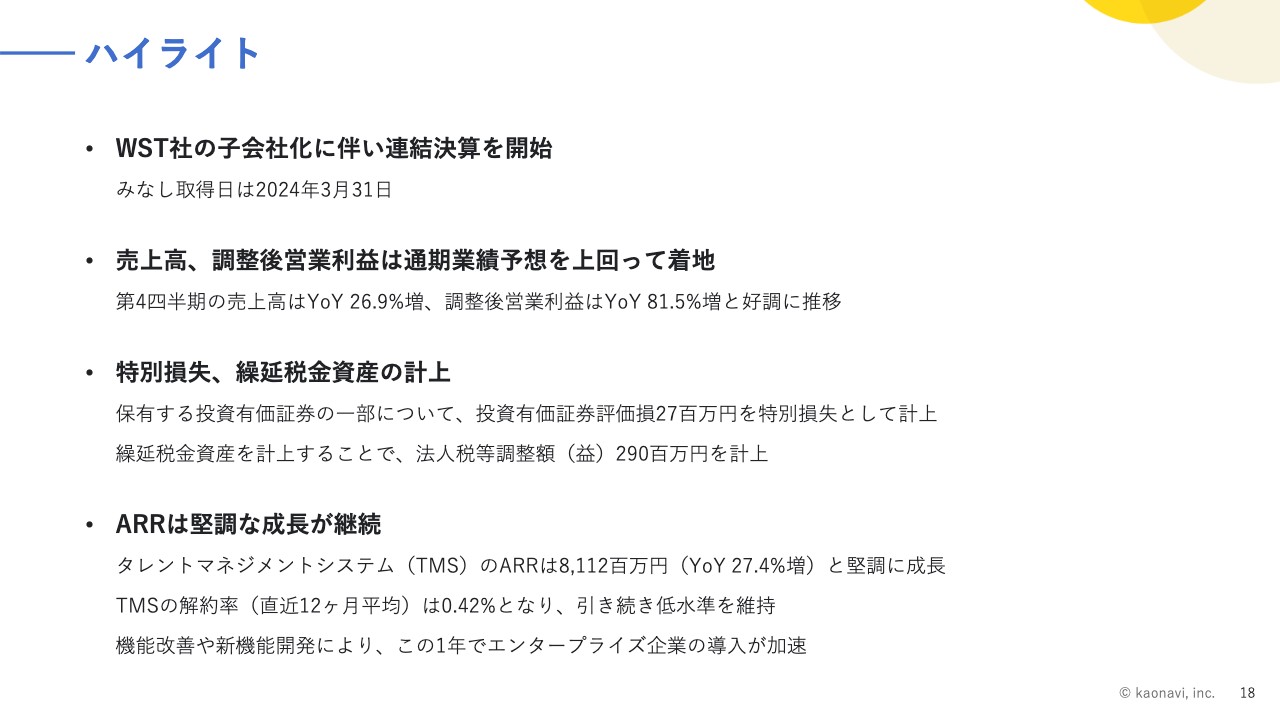

ハイライトの1点目として、2024年3月期第4四半期から連結決算を開始しました。スライドに記載のとおり、みなし取得日は2024年3月31日のため、フローを示すP/Lとキャッシュ・フローは基本的に単体の個別決算と差がなく、ストックを示すB/Sは期末時点で合算しています。

2点目は実績です。2月14日に開示した通期の修正業績予想に対し、すべての項目で上回って着地できました。第4四半期の業績も好調です。

3点目は、特別損失と繰延税金資産の計上です。当社は、「カオナビ NEXT FUND」を通じて、パーパス実現に資するスタートアップ企業に少額出資を行っています。そのうちの2社で事業計画と実績との間に乖離が生じたため、減損処理を一部実施しています。その結果、2,700万円の投資有価証券評価損を計上しました。

また、2024年3月期の実績と今後の業績動向等を踏まえ、繰延税金資産の回収可能性を検討した結果、回収が見込まれる部分については繰延税金資産を計上しました。その結果、法人税等調整額を2億9,000万円計上し、当期純利益が増加しています。

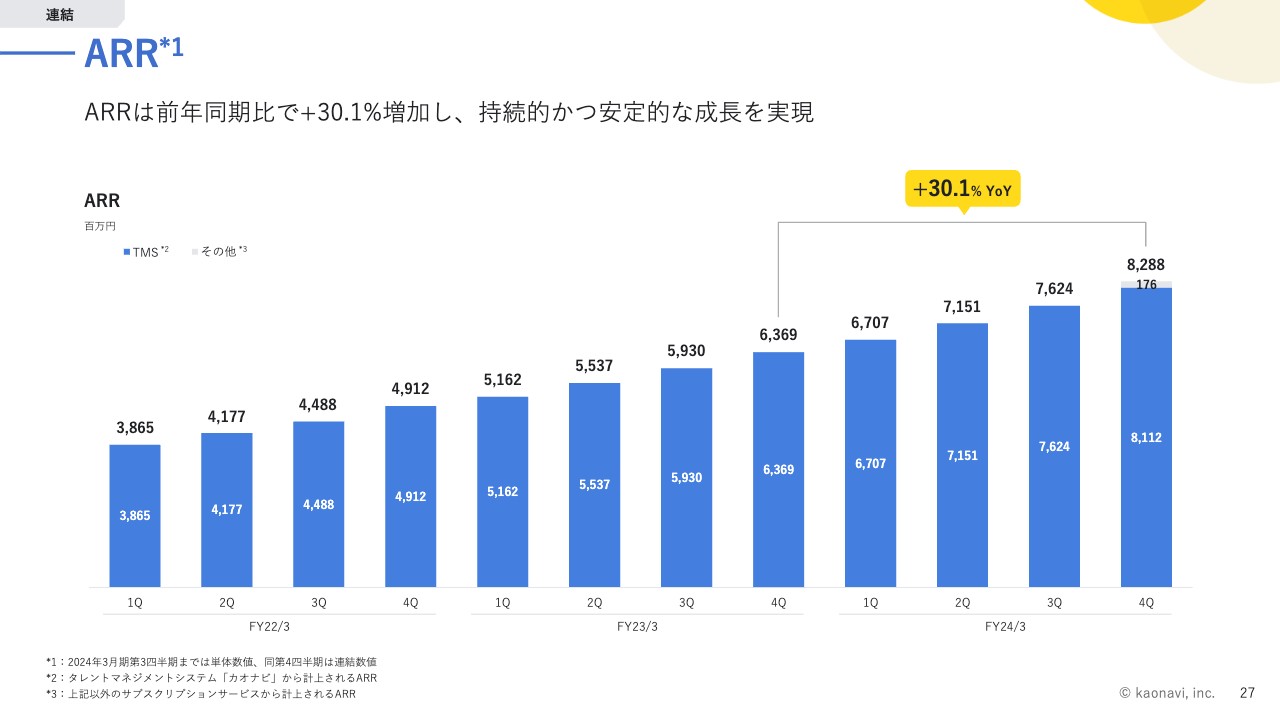

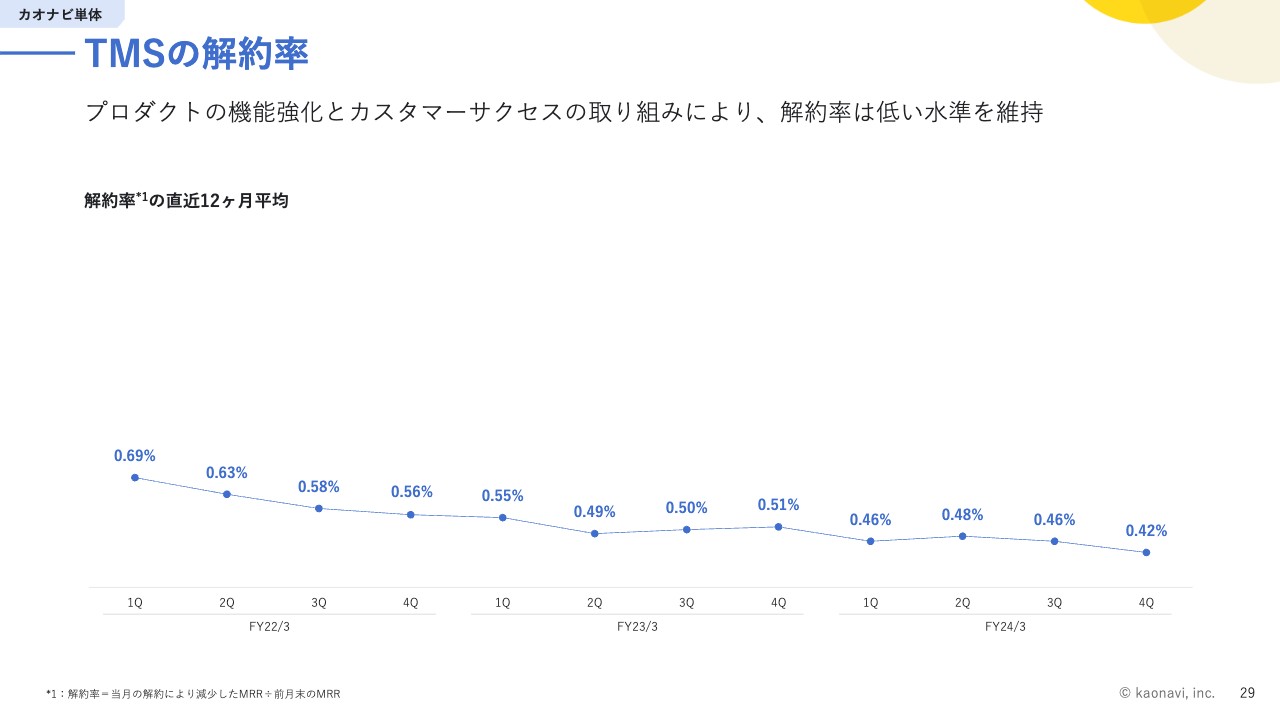

4点目はARRについてです。単体決算時から開示しているTMSのARRは、前年同期比27.4パーセント増の81億1,200万円となりました。TMSの直近12ヶ月の平均解約率は0.42パーセントと、過去最低の水準になりました。

先ほど佐藤の説明の中で、中期経営方針の進捗状況に触れましたが、2024年3月期はプロダクトの強化に注力した結果、エンタープライズ企業への導入を狙いどおり加速させることができました。今後もARPU拡大に向け、エンタープライズ企業の獲得に注力していく方針です。

決算サマリー(2024年3月期 第4四半期)

第4四半期の決算サマリーです。売上高は前年同期比26.9パーセント増の20億9,500万円となり、四半期ベースで20億円を初めて突破しています。売上総利益も順調に成長しており、前年同期比41.4パーセント増の16億5,600万円となりました。売上総利益率は79パーセントまで向上しています。

営業利益と調整後営業利益は、第3四半期でご説明したとおり、第4四半期ではマーケティング費用を拡大したことにより、前四半期比で減益となっています。ただし前年同期比ではきちんと増益を確保しており、収益性は向上できていると捉えています。

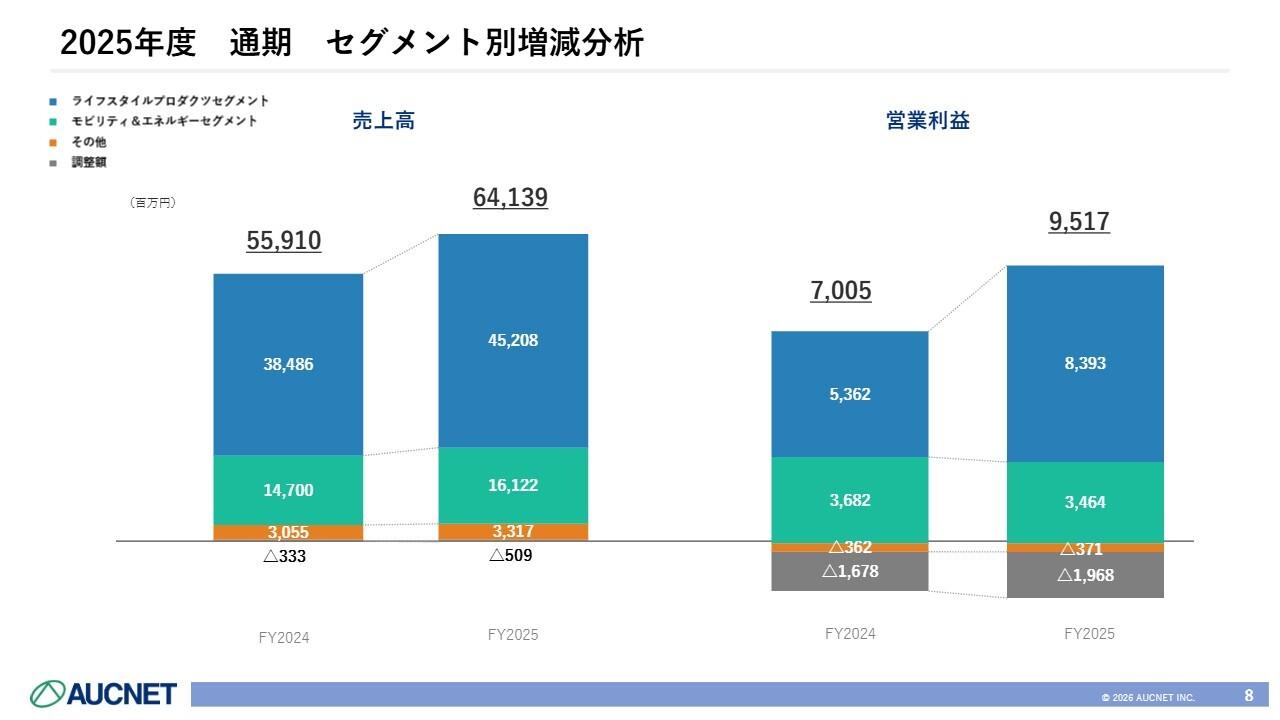

決算サマリー(2024年3月期 通期)

通期の決算サマリーはスライドのとおりです。売上高、売上総利益、調整後営業利益は、すべて業績予想を超えて着地することができました。

売上高は前期比27.3パーセントの増収、売上総利益率は前期比3.6ポイント増の77.4パーセントとなりました。

調整後営業利益と営業利益は、利益率がそれぞれ前期比で2.8ポイントと3.5ポイント上昇し、いずれも利益率の成長を伴う増益を達成できました。

親会社株主に帰属する当期純利益は、繰延税金資産の計上によって大幅に増加し、前期比183.5パーセント増となっています。

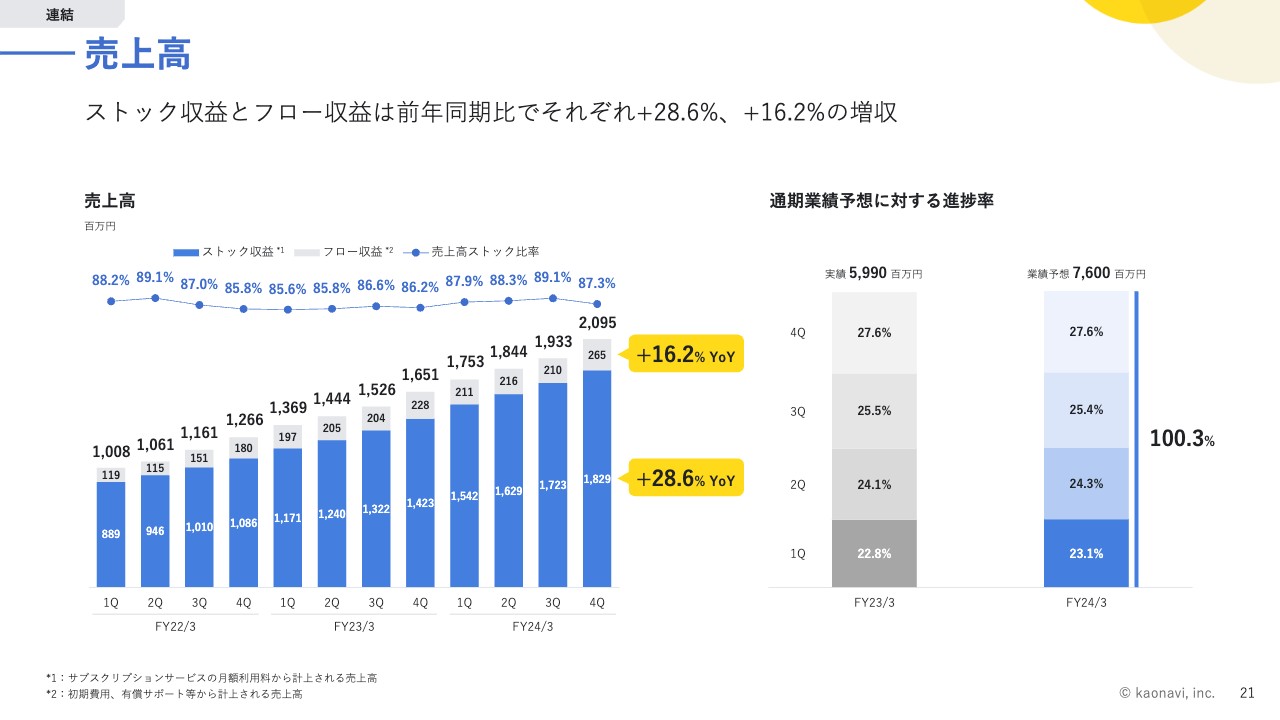

売上高

売上高の四半期推移です。スライドの左上に「連結」と記載していますが、子会社株式のみなし取得日が3月31日のため、この第4四半期の売上高に関しては連結と単体の数値が同一となります。したがって、スライドに記載の売上高はすべて当社単体の数値を示しています。

サブスクリプションサービスから計上されるストック収益は、前年同期比28.6パーセント増、初期費用や有償サポートから計上されるフロー収益は、前年同期比16.2パーセント増となりました。この第4四半期の売上高成長については、非常に堅調な結果だったと受け止めています。

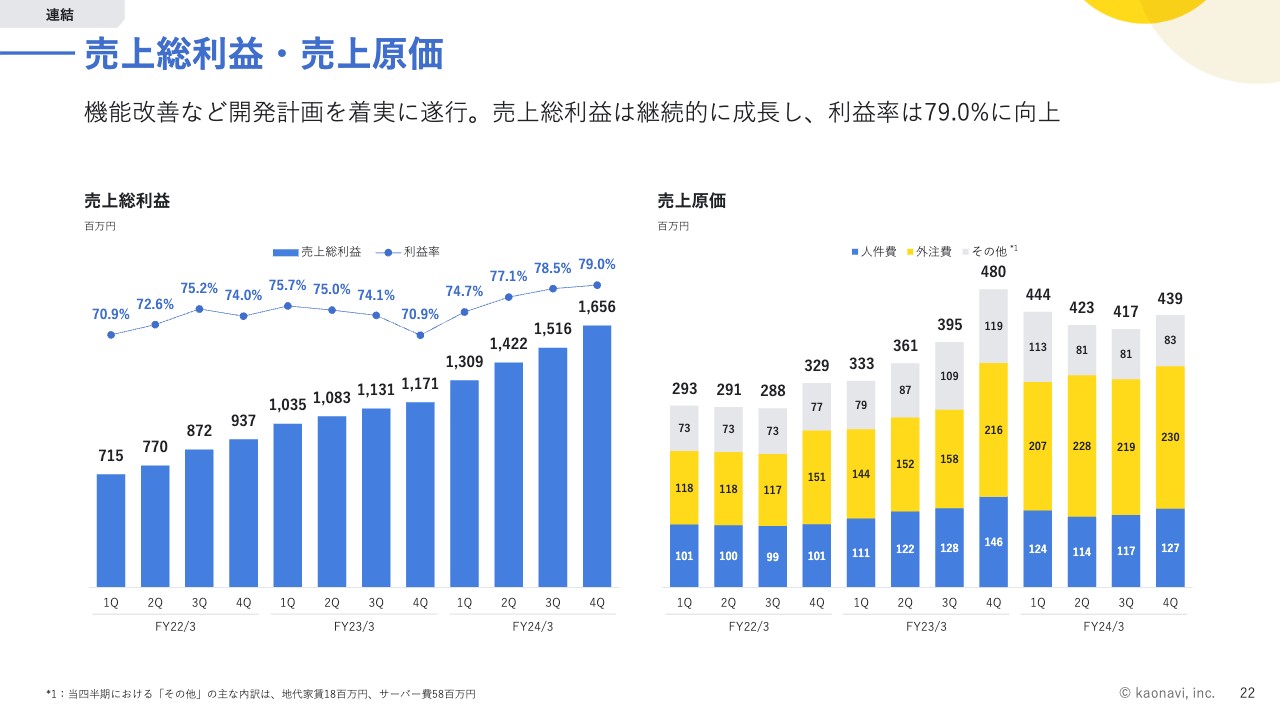

売上総利益・売上原価

売上総利益と売上原価の四半期推移です。この1年間で売上総利益は大きく成長しました。堅調な売上高成長が最大のドライバーですが、他にもいくつかの要因があります。

1つ目は、2023年3月期の第2四半期から開始された本社移転に伴う加速償却が、この第1四半期までにほぼ終了したことです。

2つ目は、2024年3月期に新機能開発が増加したことです。エンジニアの人件費やSESの業務委託費の一部が、売上原価ではなく販管費に計上されたため、売上原価が想定よりも小さくなり、売上総利益が増加しました。

新機能開発が終わり、販売が開始されれば、その後は機能改善を実施することになります。その費用は従来どおり、売上原価として計上されます。

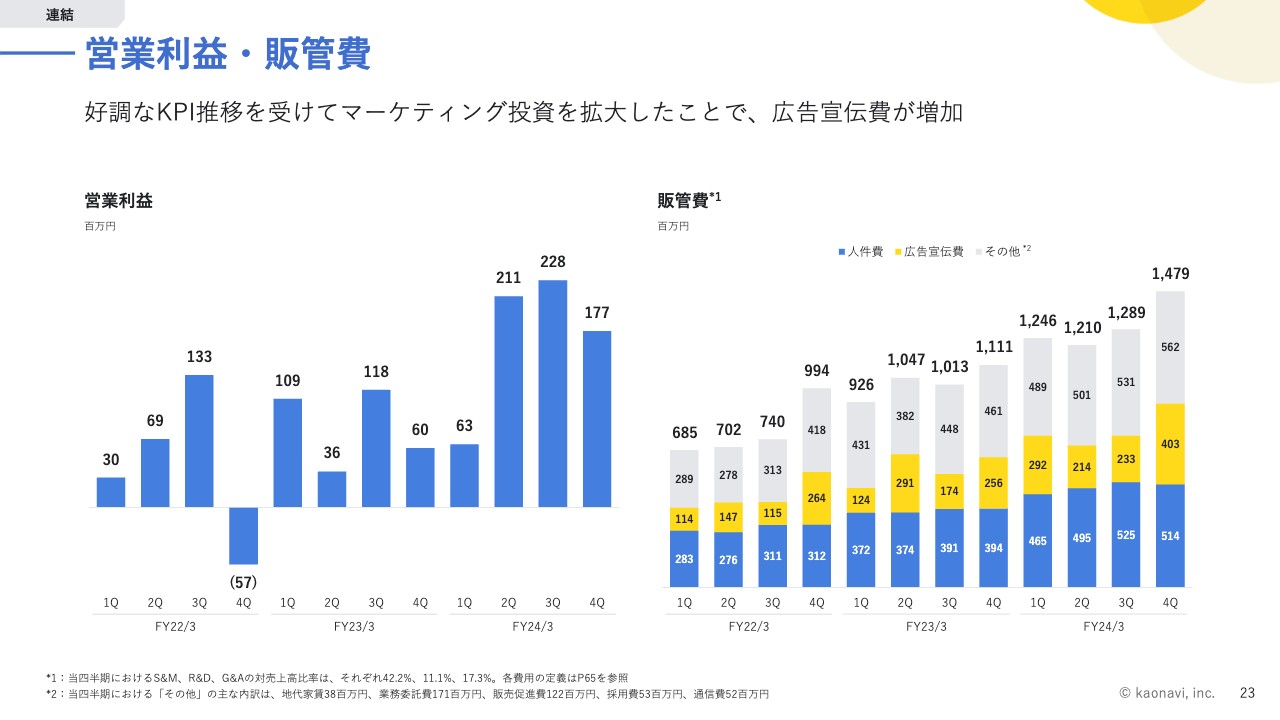

営業利益・販管費

営業利益と販管費の推移です。KPIが第3四半期まで非常に好調だったこともあり、この第4四半期ではマーケティング投資を拡大しています。そのため、広告宣伝費が4億円まで増加し、販管費全体では、前四半期比1億9,000万円増の14億7,900万円となりました。

この影響を大きく受け、営業利益は前四半期比で減益となっていますが、前年同期比ではきちんと増益を示すことができています。

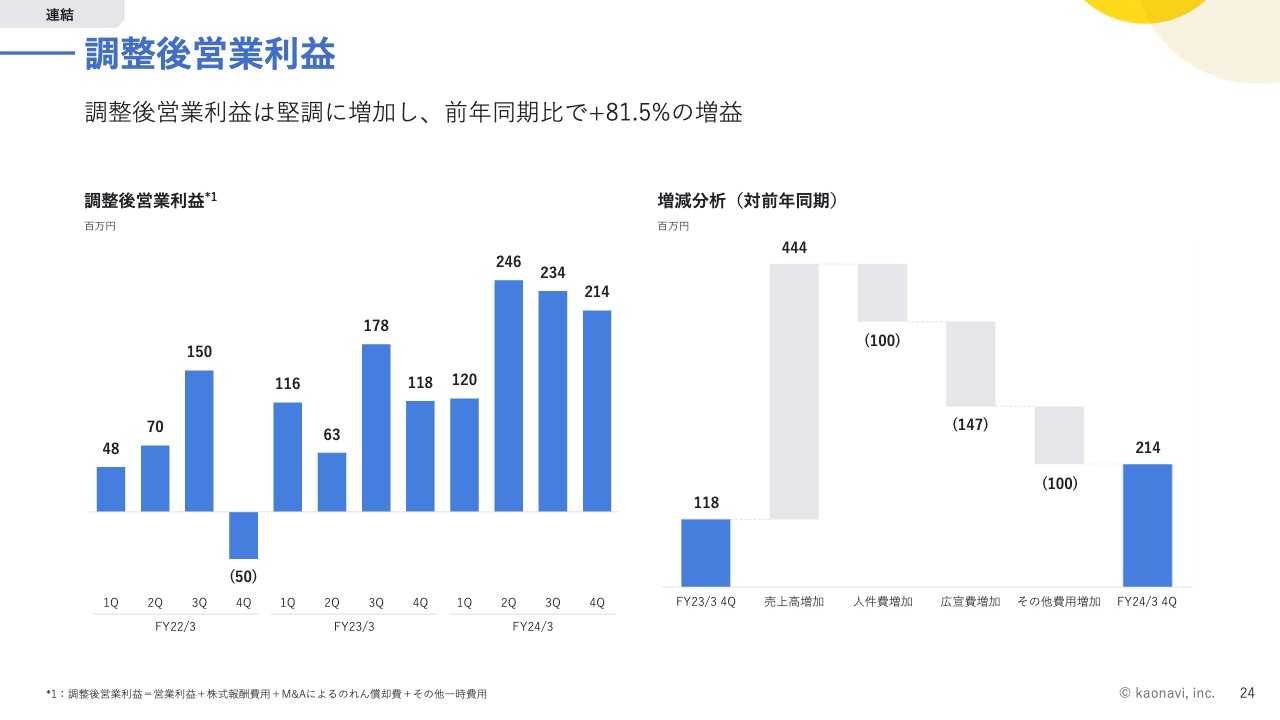

調整後営業利益

調整後営業利益です。スライド右側のグラフのとおり、売上高の成長が大きく寄与し、前年同期比81.5パーセントの増益で着地しました。こちらも非常に良い数字だったと思います。

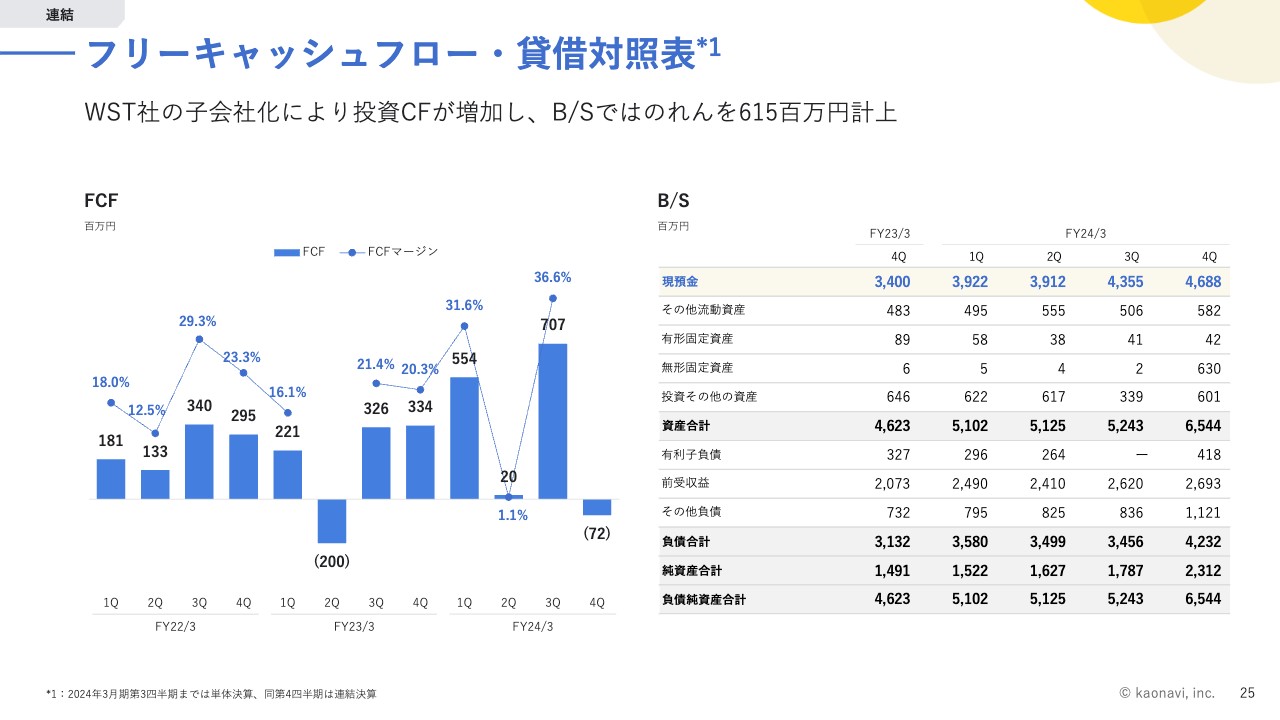

フリーキャッシュフロー・貸借対照表

フリーキャッシュフローとB/Sの四半期推移です。2024年1月にWST社を子会社化したことにより、投資キャッシュフローが増加しました。その影響で、フリーキャッシュフローはマイナス7,200万円となっています。

B/Sについては、この買収により、のれんを約6億1,500万円計上しています。こののれんについては9年償却を計画しており、今後は年間で6,800万円程度の償却負担が生じることになります。

現預金は46億8,800万円となっており、1年間で12億円以上を積み上げることができています。このキャッシュをM&Aなどの新規事業投資に充当していく方針です。

KPIサマリー

KPIサマリーです。今回より連結決算となるため、これまでと見せ方を変更しています。まずスライド左側に、連結ベースのARRと従業員数を記載しています。またスライド右側に、これまで開示してきた当社単体ベースのKPIを記載しています。連結のARRについては、単体の前年同期との比較になりますが、30.1パーセント増の82億8,800万円となりました。従業員数は39名増の322名となっています。

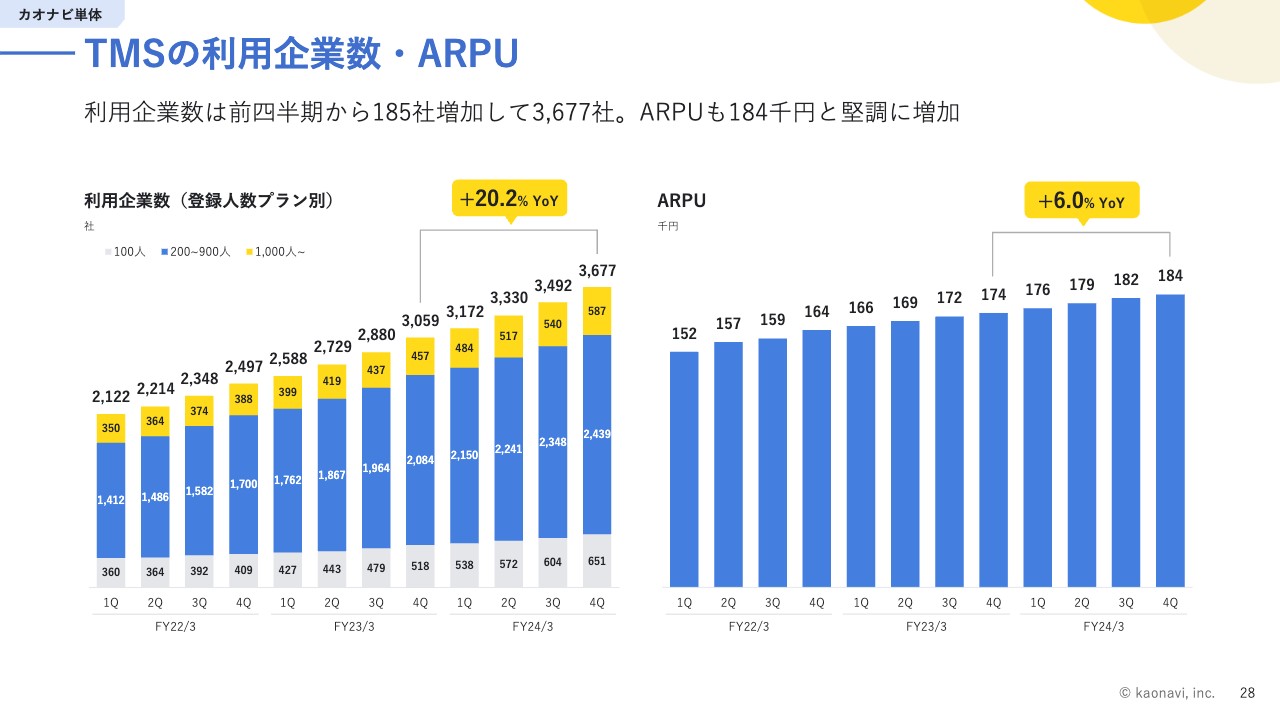

当社単体については、従来開示していたTMSのARRが前年同期比27.4パーセント増の81億1,200万円まで成長しました。その内訳として、利用企業数が前年同期比20.2パーセント増の3,677社、ARPUが前年同期比6.0パーセント増の18万4,000円となっています。

TMSの直近12ヶ月の平均解約率は、前年同期比0.09ポイント減の0.42パーセント、LTV/CACは直近12ヶ月平均で前年同期比1.2ポイント増の10.4倍で着地しています。

ARR

ARRは、今回からTMSとその他に分類しています。TMSのARRは、従来開示してきたものと同様です。今回、連結によりWST社のARRも追加されました。

3月に公表した情報漏えいのインシデントについて、WST社の事業へのマイナス影響を心配されている投資家の方も非常に多いと思いますので、こちらのスライドで少し補足します。

WST社は、直販と代理店とOEMの、3つの販路でサービスを提供しており、3月末時点で約370社のお客さまを抱えています。今回のインシデントは、直販の顧客を管理するサーバーで発生し、この直販には約50社のお客さまがいらっしゃいます。

そして、情報漏えいを理由に、本日までに解約を申し入れてこられたお客さまは6社となっています。金額に換算すると、この6社の解約ARRはWST社全体のARRの5パーセント強に相当します。

現時点での影響額は限定的ですが、今後も解約動向などを注視していく考えです。そしてなにより、事後対応をきちんと実施することで、事業へのマイナス影響を払拭できるよう努力していきます。

また、今期より「カオナビ」でも予実管理や労務管理といった新規サービスのARR計上が見込まれますが、それらのARRはその他として計上されることになります。

マルチプロダクト化により、TMSとその他の両方のARRを成長させていきたいと考えています。

TMSの利用企業数・ARPU

TMSの利用企業数とARPUの推移です。利用企業数は第3四半期から185社増加し、3,677社で着地しています。純増数185社という数字は、四半期ベースで過去最高となっています。

内訳としては1,000人以上のプラン、つまりエンタープライズ企業への導入が加速しています。1年前より「エンタープライズ企業への導入を増加するため、機能開発に注力する」とお伝えしてきましたが、今回の数字でその結果を示せたのではないかと思います。

ARPUも順調に増加しており、18万4,000円となっています。今後もエンタープライズ企業への導入数の増加やアップセルの推進により、ARPUの成長を実現していきます。

TMSの解約率

TMSの解約率は安定して低位で推移しており、この第4四半期では過去最低の水準となっています。

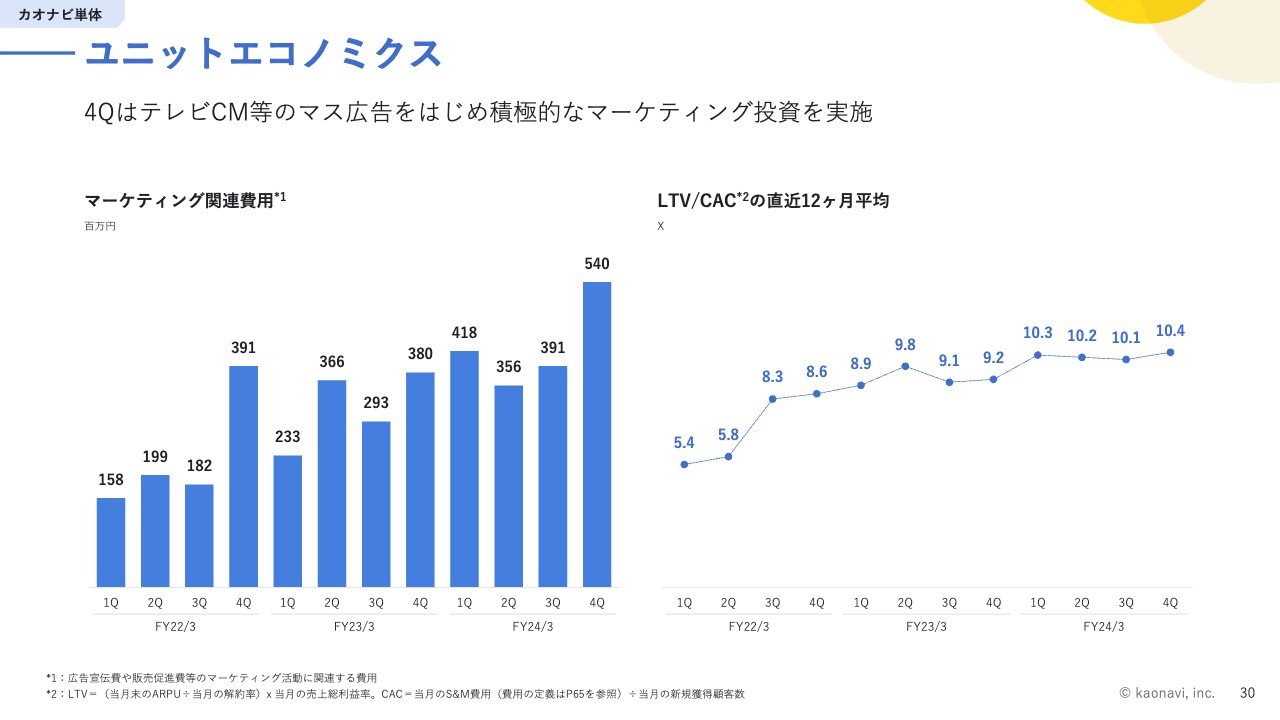

ユニットエコノミクス

ユニットエコノミクスです。この第4四半期は広告宣伝費の増加により、マーケティング関連費用が増加しました。

S&M(Sales and Marketing)費用の一部であるマーケティング関連費用が増加したのに対し、LTV/CACの直近12ヶ月平均が10.4倍まで上昇しており、少し違和感があるかもしれません。

テクニカルな話になりますが、この第4四半期における3ヶ月平均は8倍まで下がっているものの、昨年第4四半期の3ヶ月平均が6.8倍だったため、12ヶ月平均で見ると上昇するという結果になっています。

2025年3月期に関しては、新規事業の立ち上げに向けて先行投資を実施するため、ユニットエコノミクスは今の水準より下がるだろうと見込んでいます。しかしながら、一般的に言われている3倍という水準から見ると、すでに十二分な余裕があるため、今後も健全な水準を維持できると考えています。

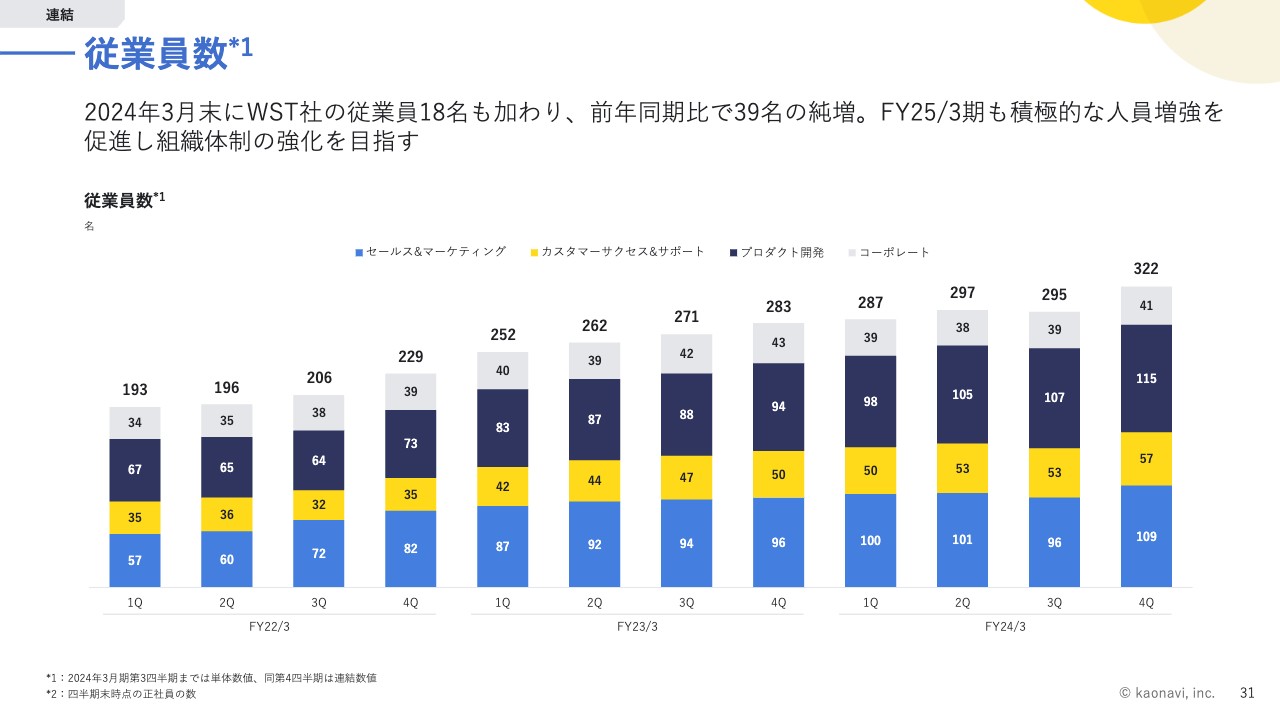

従業員数

従業員数の推移です。3月末にWST社のメンバー18名が加わり、322名となっています。

新規事業の立ち上げに向け、当然ながら人材投資が必要になってくるため、2025年3月期も積極的に人員増強を図っていく方針です。

2025年3月期の方針

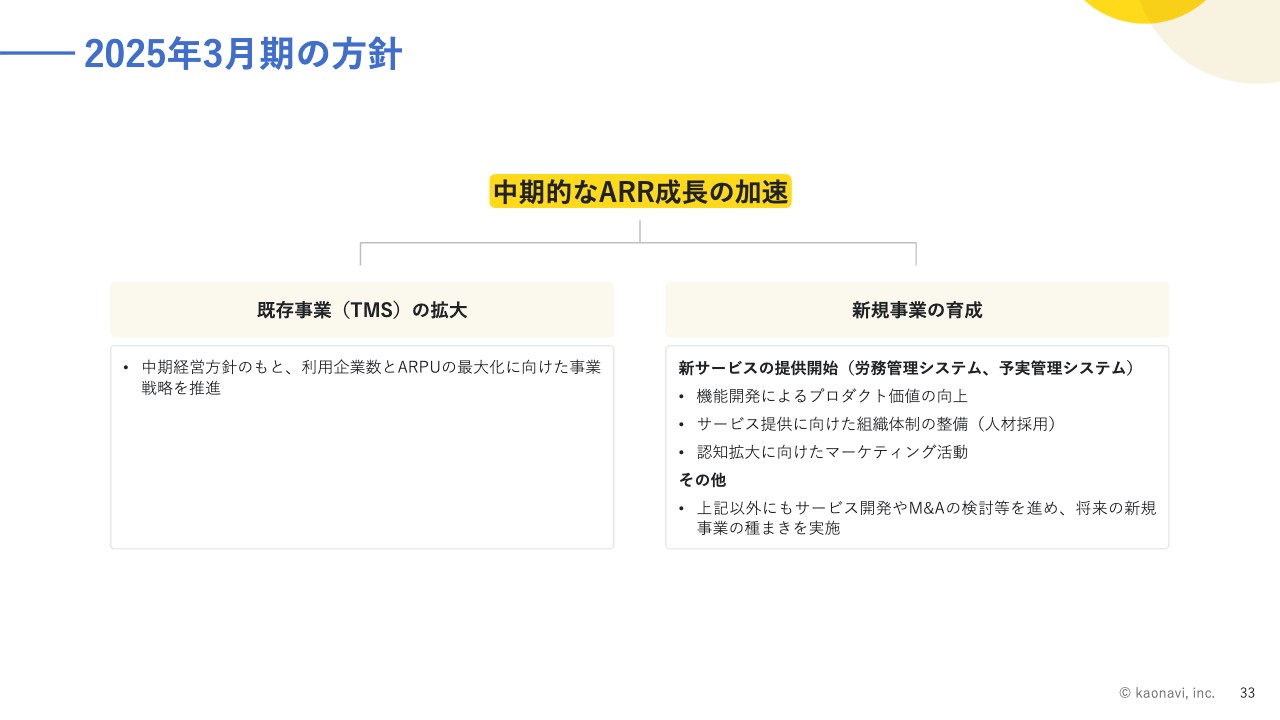

佐藤:最後に、2025年3月期の業績見通しについて私からお話しします。今期の方針として「中期的なARR成長の加速」とありますが、ポイントとなるのはスライド右側に記載している「新規事業の育成」です。

スライド左側の「既存事業(TMS)の拡大」については、本日ご報告したとおり、引き続き祖業として堅実に世の中に展開していきます。一方で今後のポイントとしては、周辺の新規事業をいくつも立ち上げ、マルチプロダクト化していくことによって、さまざまな入口を持ったHRテックのサービスにしていきたいと考えています。

既存事業も含めた人材データプラットフォームの拡大を図る意味でも、HR領域においてマルチプロダクト化を進めていくことが肝要だと思っています。

厳しい競争環境の中、新規の受注において価格競争が激化しています。そのため、SaaSビジネスの各社では、さまざまな切り口から顧客にアプローチし、信頼を得た後にクロスセル・アップセルでARPUを向上させていくことも非常に重要となってきます。

利用企業数の拡大、そしてARPUの拡大という意味でも、この新規事業を育成し、強みであるTMSの周辺領域の柱をいくつ作れるかが、今期のポイントになってくると思っています。

労務管理のSaaSについては、7月1日を目標に「カオナビ労務(仮称)」としてサービスインします。今期のサービスインが見えている、またはすでにサービスインしている新規事業については、各種KPIが好調であれば投資したいと思っています。

その他の領域については、例えば採用管理や勤怠管理、給与計算など、HRテックで候補となる領域はいくつもあります。このような領域に対しても、自社での新規事業や開発、あるいはM&Aを通した事業展開を検討していきたいと思っています。

「新規事業の育成」では、その領域ごとのタイミングに合わせた積極的な投資を実施することが、既存事業であるTMSのさらなる利用企業の拡大や、ARPUの拡大にもつながっていくと思います。複数の車輪が回っている状態を、今期以降どのくらい作れるかにかかっていると考えています。

先ほど全体のARRが130パーセント成長とお伝えしましたが、そのうちTMS以外の部分をどれだけ大きくできるかが、今後も130パーセント以上のARR成長率を実現するための鍵となると思っています。

2025年3月期の業績予想

堅実に既存事業を伸ばし続けることで、売上高は94億2,000万円から95億6,000万円を予想しています。前期比では、23.5パーセントから25.4パーセント成長での着地を見込んでいます。

一方で、先ほどお伝えした観点で、さまざまなマーケティングや開発などの新規事業に対する投資は、KPIの状況を見ながら加速していく可能性と機動性を残しておくために、今期は調整後営業利益の業績予想を非開示とします。

もちろん、継続的なARRの成長や収益性の向上などの中期経営方針を変えるつもりはありません。しかしながら、その実現に向けて、短期的に来年はKPIが良好な事業や投資が必要な事業に対し、みなさまにご説明した上で機動的にコストを使っていきます。

無駄なコストを使う気は一切ありませんが、今期は売上高およびARRの中長期的な成長の実現に向け、必要な投資を行うタイミングだと考えているため、KPIを勘案しながら投資を行っていきます。

これは、先般のWST社のインシデントによる業績への影響とはまったく異なる話です。成長領域に対する新規投資を実施するために、今期の調整後営業利益は非開示というIRコミュニケーションになることをご理解ください。

以上で、決算発表および2025年度の業績予想のご説明を終了します。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ