【QAあり】オキサイド、半導体事業の部材不具合影響で売上高・営業利益は当初予想を下回る、セカンドベンダー製部材を順次出荷予定

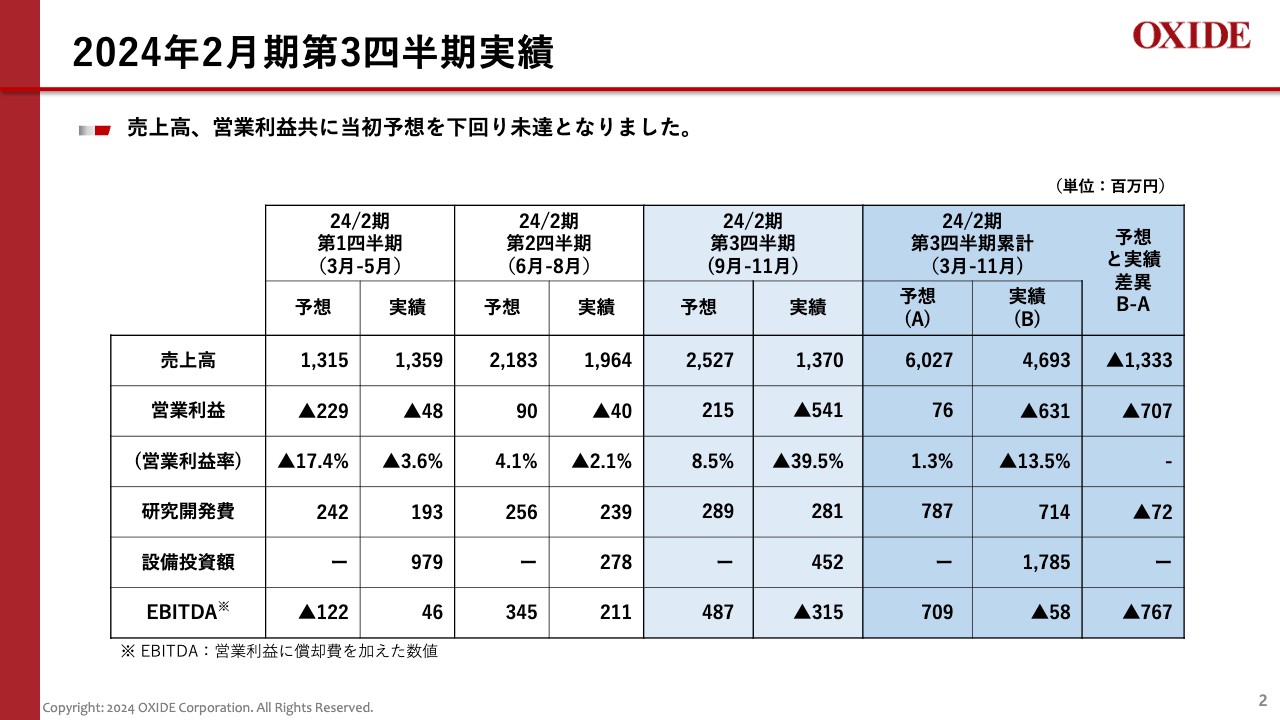

2024年2月期第3四半期実績

古川保典氏:代表取締役社長CEO古川でございます。本日はお忙しい中、2024年2月期第3四半期決算説明会にご参加いただき、誠にありがとうございます。本日は、決算補足説明資料に基づいて、ご説明させていただきます。

まず最初に第3四半期の決算概要です。売上高、営業利益共に当初予想を下回り未達となりました。一部部材不具合の影響により半導体事業の売上高が確保できなかったことが主要因となり予想売上高を達成できず、46億9,300万円となりました。このため、営業損失が拡大し、マイナス6億3,100万円となりました。

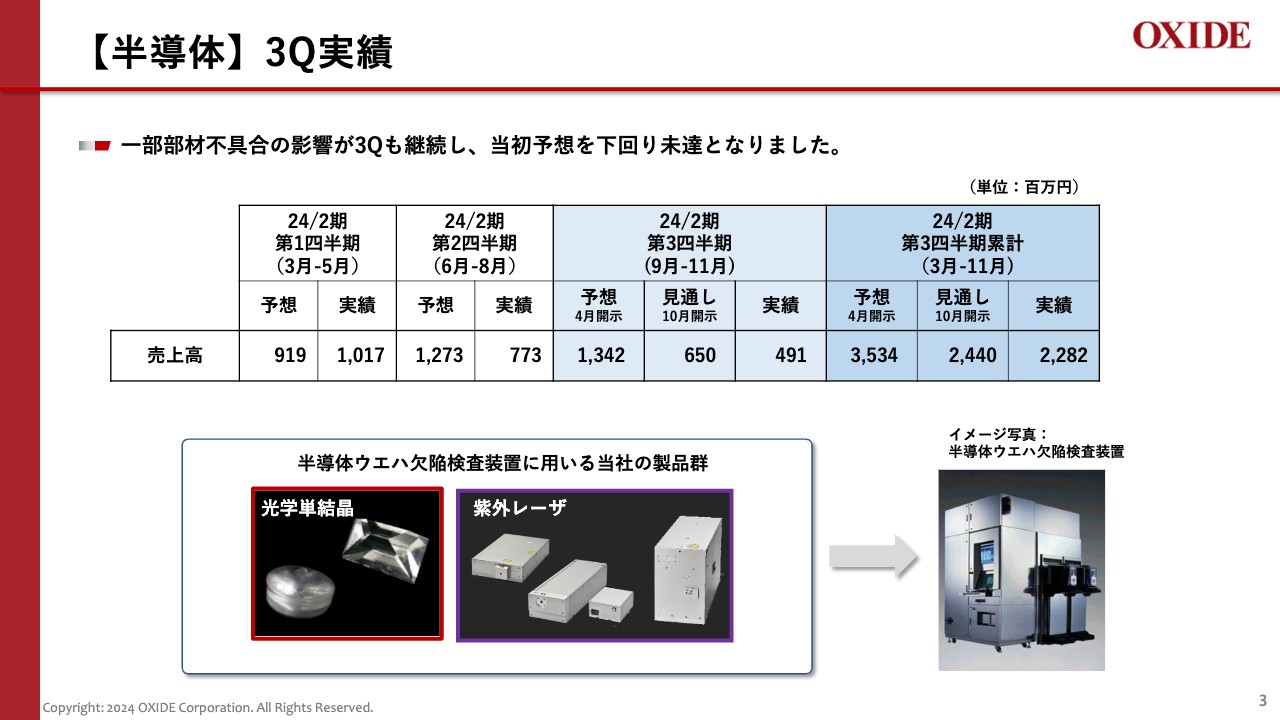

【半導体】3Q実績

次に、事業ごとの状況をご説明いたします。半導体事業は第2四半期決算開示の際、第3四半期の売上見通しについてご説明しましたが、今回、その見通しも下回り4億9,100万円となりました。この原因は、一部部材不具合問題の改善に予想以上に時間を要しているためです。この詳細は、次ページにてご説明いたします。

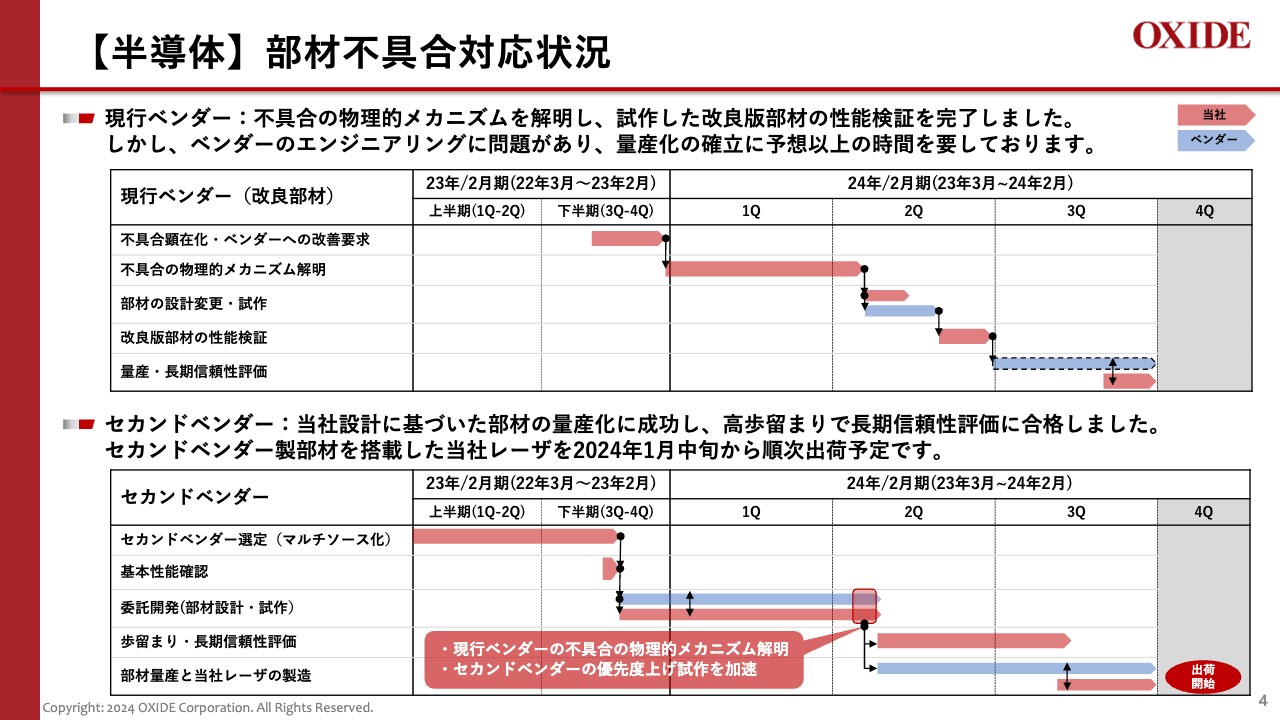

【半導体】部材不具合対応状況

部材不具合の対応状況について、現行ベンダーとセカンドベンダーごとに、ご説明いたします。

まずは現行ベンダーです。第2四半期決算でご報告の通り不具合の物理的メカニズムを解明し、試作した改良版部材の性能検証を完了しました。しかし、ベンダーのエンジニアリングに問題があり、量産技術の確立に至っておりません。製造工程の各種条件をひとつずつベンダーと検証しておりますが、予想以上の時間を要しております。

次に、セカンドベンダーの状況です。こちらでは当社設計に基づいた部材の量産化に成功し、現時点では100%の歩留まりで長期信頼性評価に合格しました。主要顧客からの認定を受け、セカンドベンダー製部材を搭載した当社レーザを2024年1月中旬から順次出荷予定です。

今後は、セカンドベンダーの部材をメインとし、現行ベンダーの部材を置き換えていく考えです。

今回の問題を教訓にリスク管理体制を強化し、サードベンダー・フォースベンダーなどのマルチベンダー化と内製化を進めております。

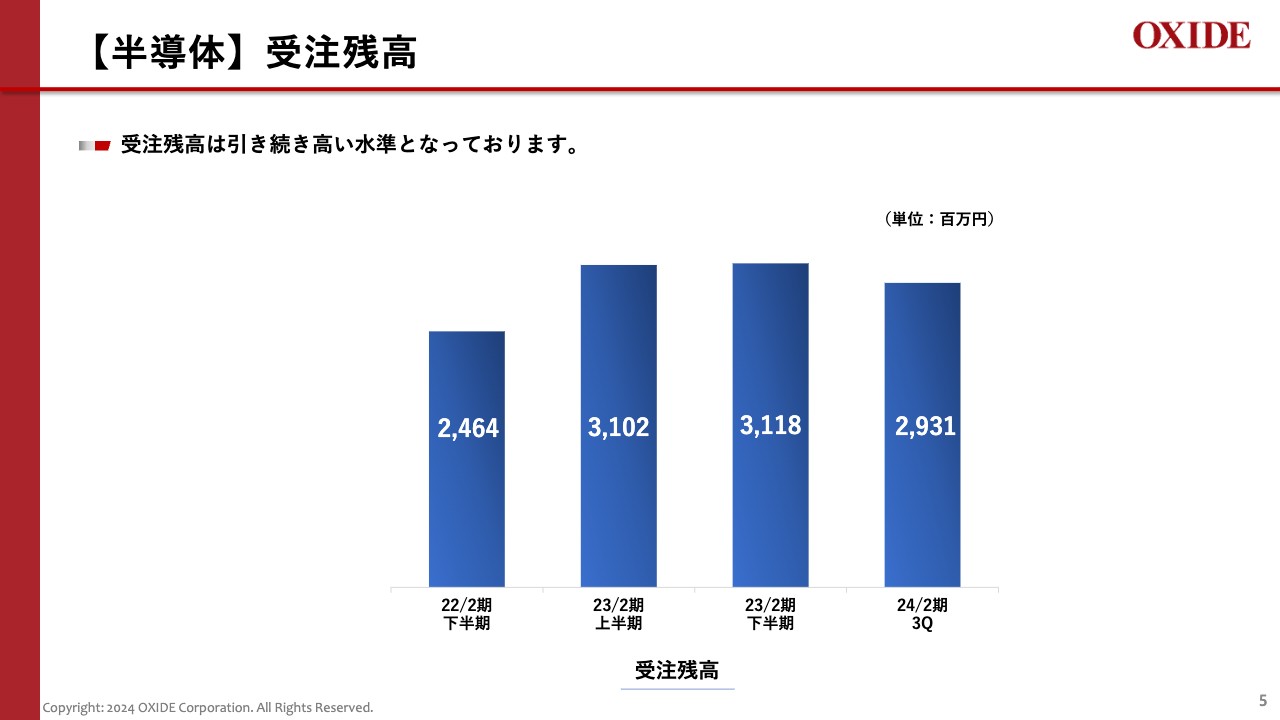

【半導体】受注残高

半導体事業の受注残高についてご説明いたします。部材の不具合問題は続きましたが、当社の最先端レーザは高い需要を維持しております。現時点において顧客からのキャンセルはなく、受注残高は引き続き高い水準となっております。

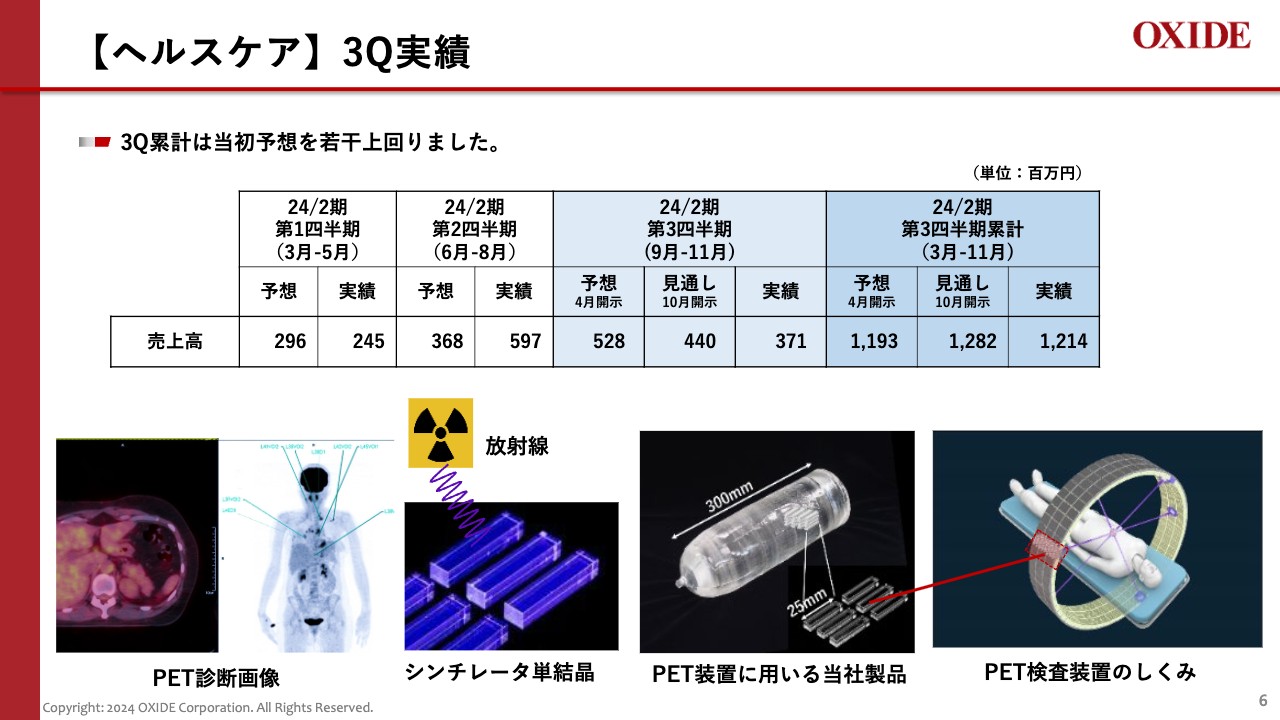

【ヘルスケア】3Q実績

続いて、ヘルスケア事業についてご説明いたします。売上高は第2四半期で一旦持ち直しましたが、第3四半期は当初予想および見通し共に下回り、3億7,100万円となりました。但し、第3四半期累計では当初予想を若干上回りました。

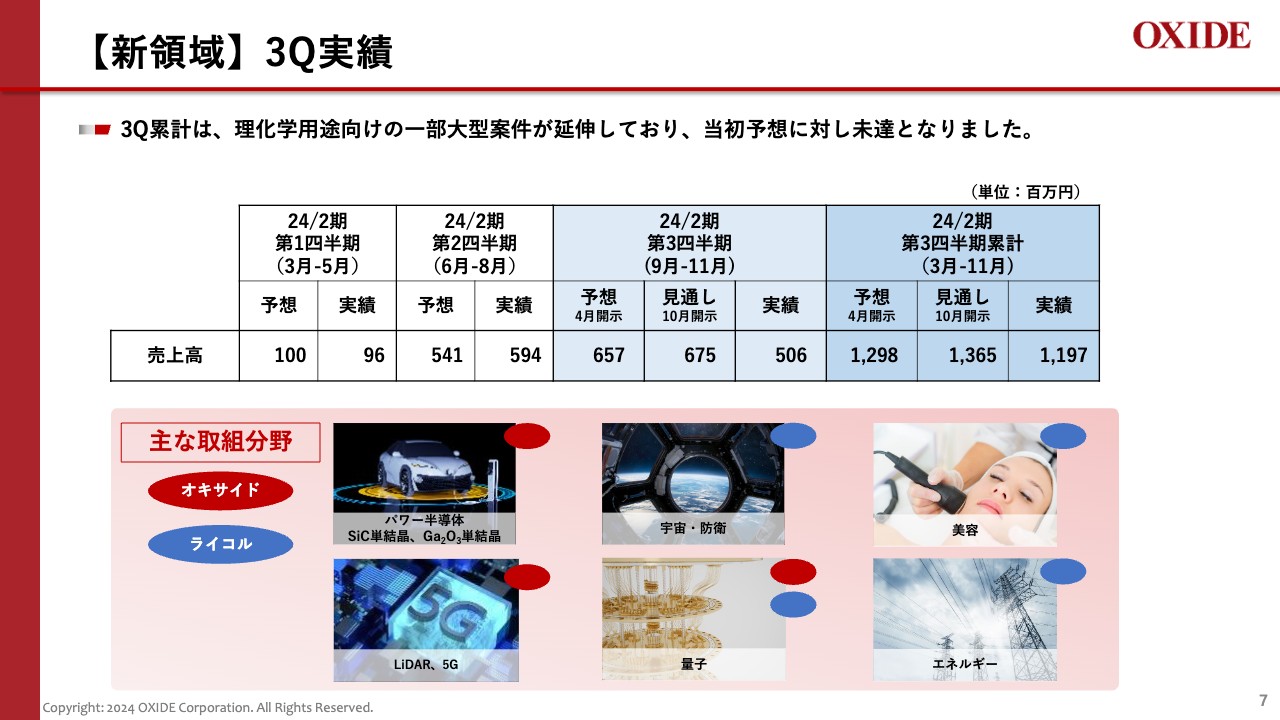

【新領域】3Q実績

次に、新領域事業についてご説明いたします。第3四半期の売上高は理化学用途向けの一部大型案件が延伸し予想を下回り、5億600万円となりました。累計売上高も予想に対し未達となりました。

一方で、2023年3月のライコル社の子会社化により、当社事業ポートフォリオの拡大が進んでおります。特に宇宙・防衛分野と量子分野の二つに於いて売り上げが伸びてきております。今後さらに、オキサイド本体とのシナジー創出を加速して参ります。

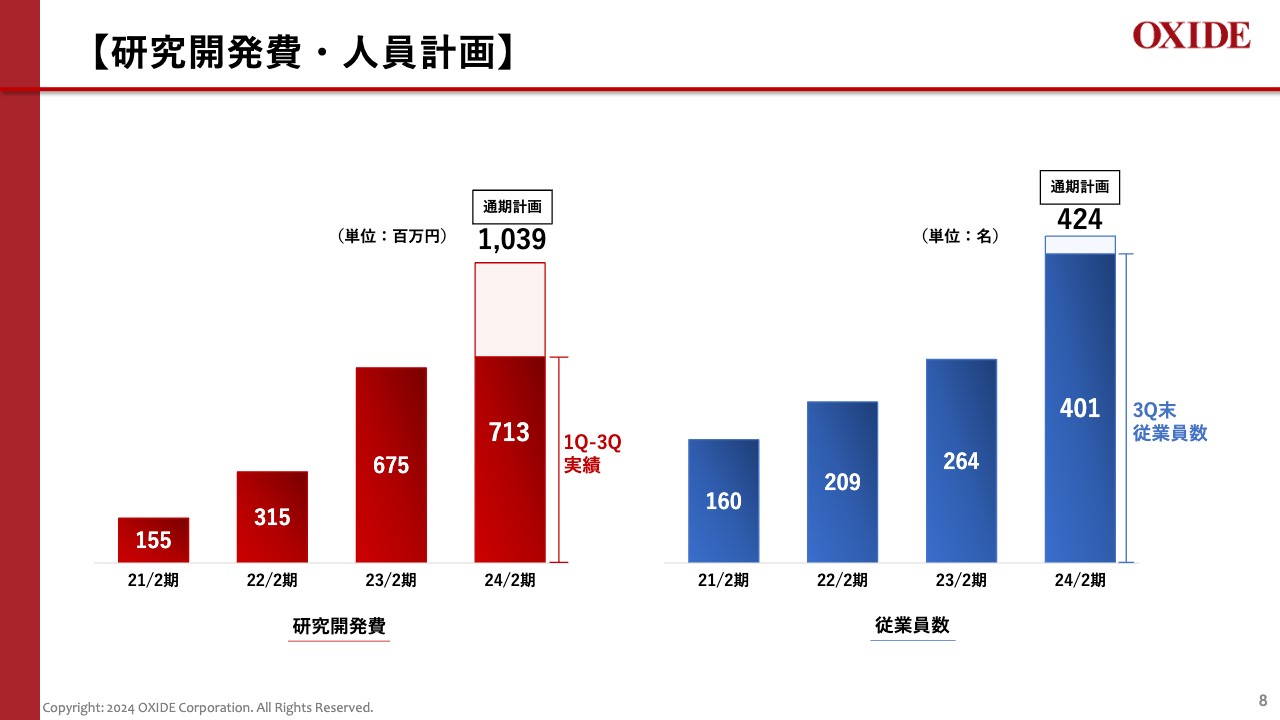

【研究開発費・人員計画】

続いて、研究開発費と人員計画についてご説明いたします。主にパワー半導体分野へ研究開発費を投入し、3Q累計で7億1,300万円の実績です。従業員数は連結ベースで、第3四半期末401名となりました。

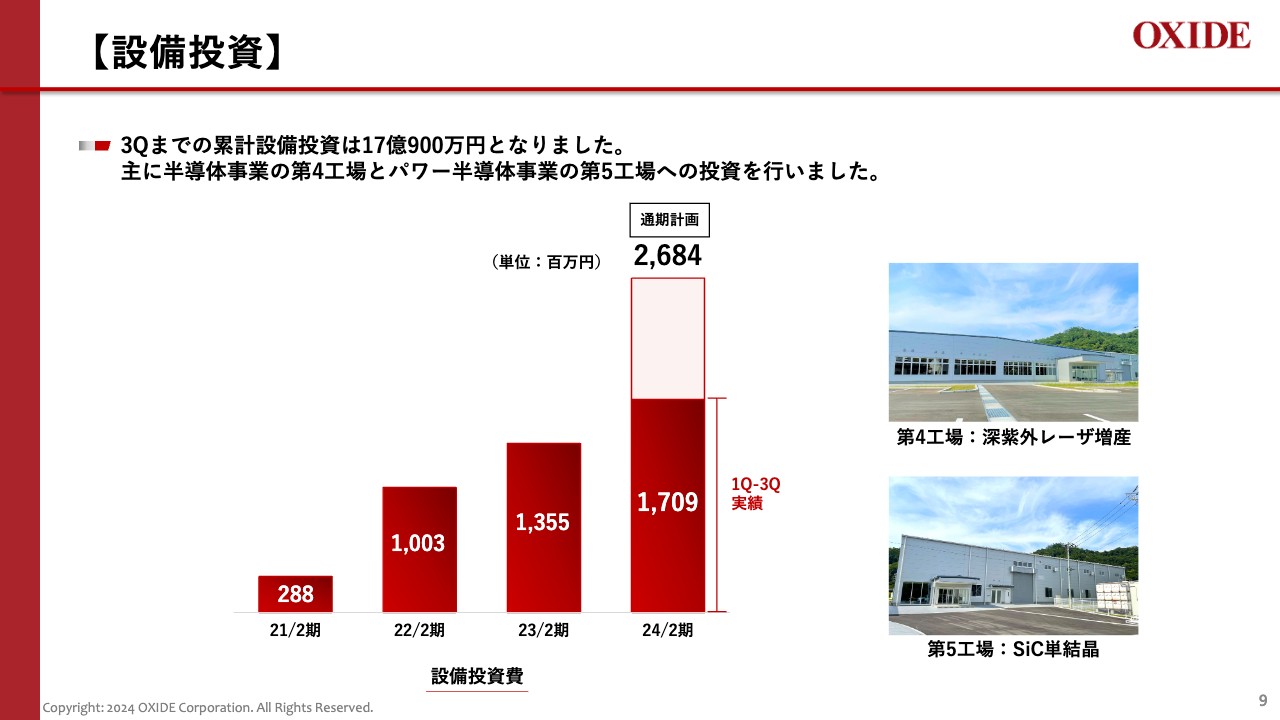

【設備投資】

次に設備投資についてご説明いたします。第3四半期までの累計設備投資は17億900万円となりました。主に半導体事業の第4工場とパワー半導体事業の第5工場への投資を行いました。

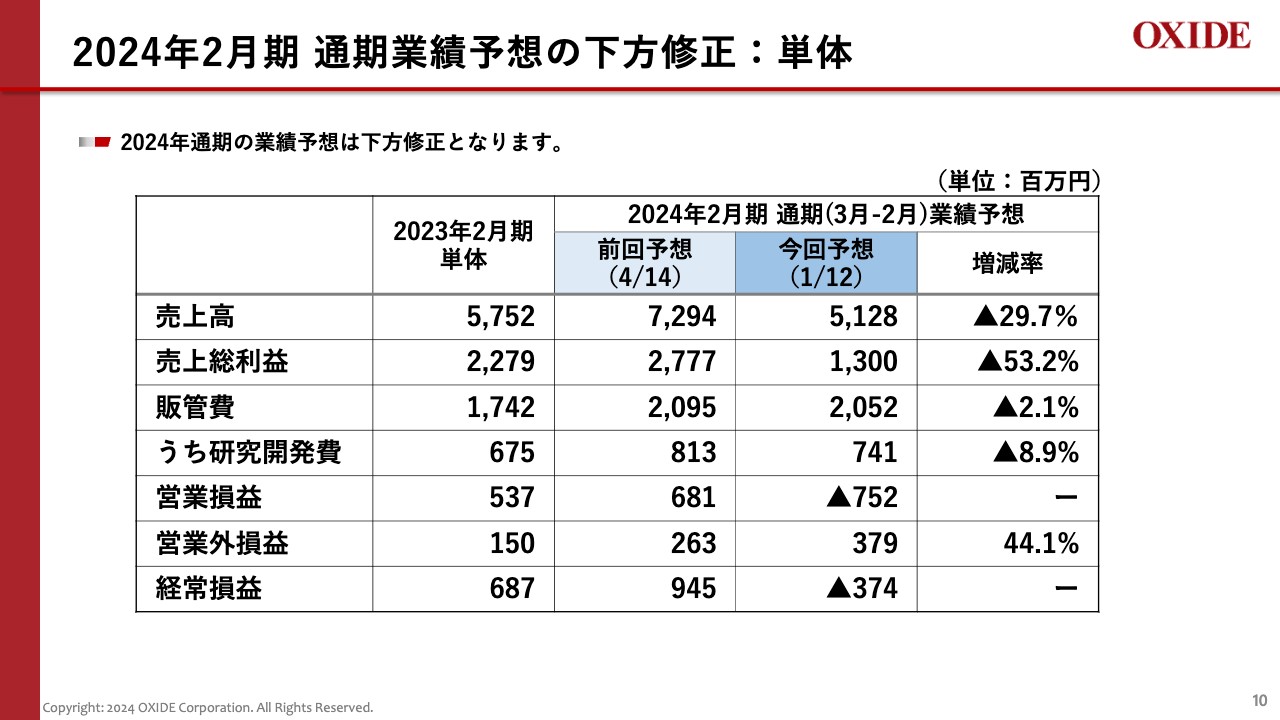

2024年2月期 通期業績予想の下方修正:単体

続いて、通期業績予想についてご説明いたします。まずは単体の業績予想です。売上高は当初予想のマイナス29.7%の51億2,800万円へ修正いたします。このため、営業損益もマイナス7億5,200万円となる見込みです。

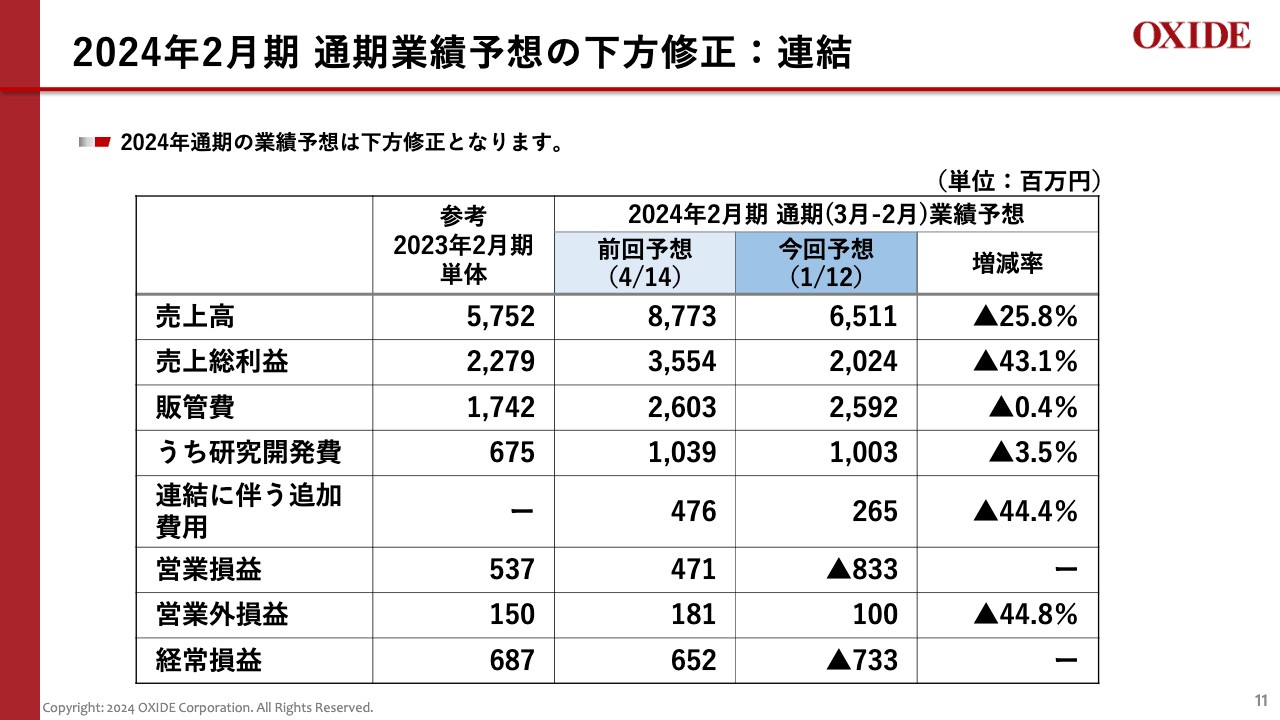

2024年2月期 通期業績予想の下方修正:連結

次に連結の業績予想です。売上高は当初予想のマイナス25.8%の65億1,100万円へ修正いたします。このため、営業損益もマイナス8億3,300万円となる見込みです。

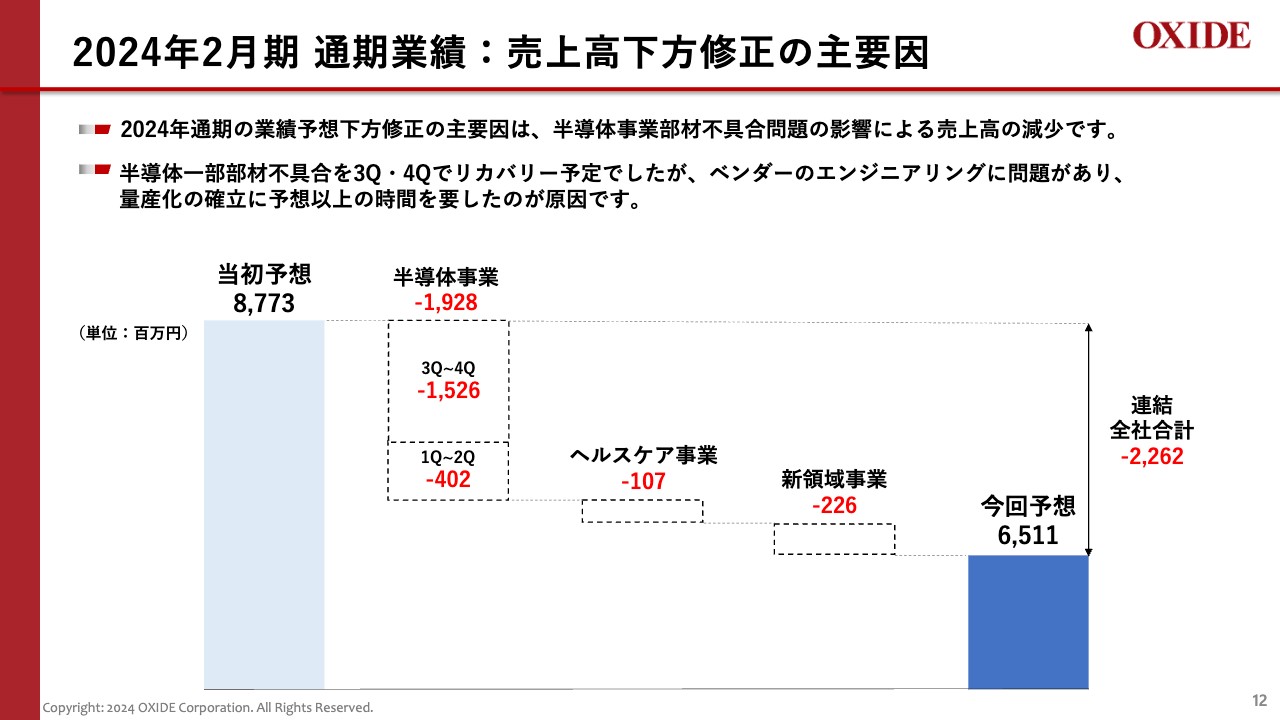

2024年2月期 通期業績:売上高下方修正の主要因

通期売上高について、22億6,200万円の下方修正となる主な要因を説明いたします。半導体事業の減収が19億2,800万円です。一部部材不具合を3Q・4Qでリカバリー予定でしたが、ベンダーのエンジニアリングに問題があり、量産化の確立に予想以上の時間を要したのが原因です。

半導体事業以外では、ヘルスケア事業の減収が1億700万円、新領域事業の減収が2億2,600万円となります。

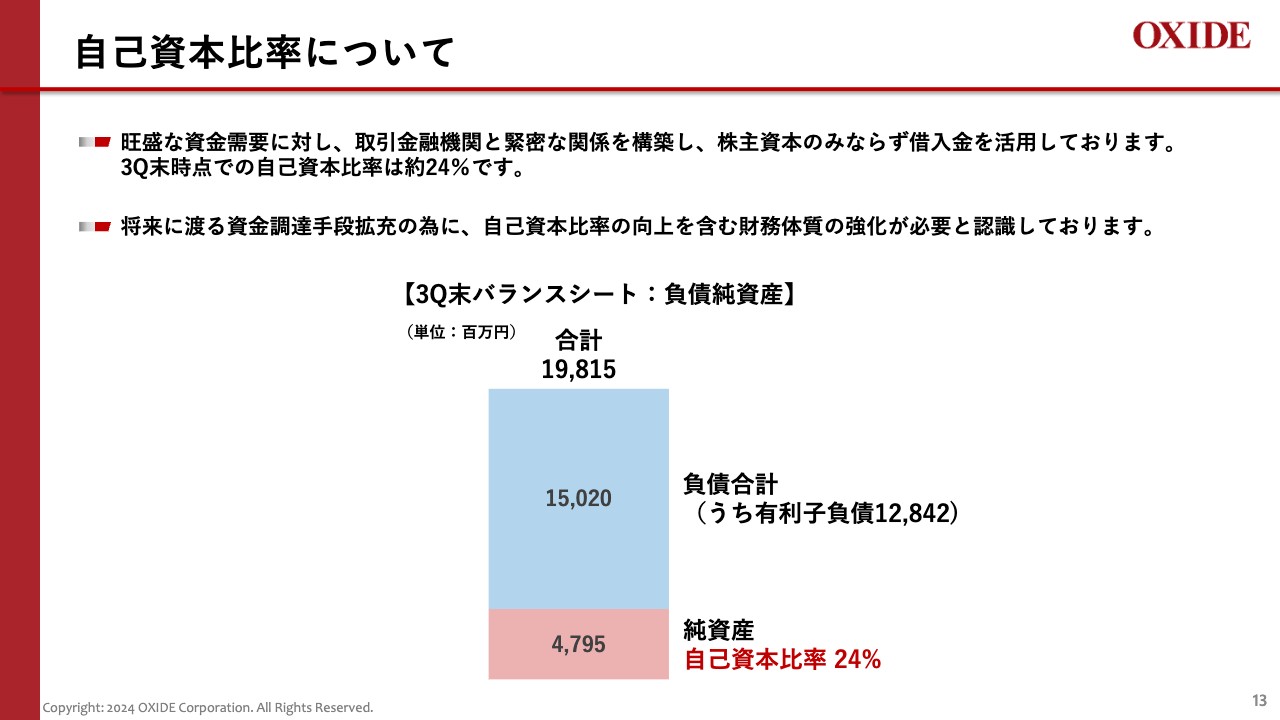

自己資本比率について

次に当社の自己資本比率についてご説明いたします。旺盛な資金需要に対し、当社では取引金融機関と緊密な関係を構築し、株主資本のみならず借入金を活用しております。3Q末時点での自己資本比率は約24%です。

将来に渡る資金調達手段拡充の為に、自己資本比率の向上を含む財務体質の強化が必要と認識しております。

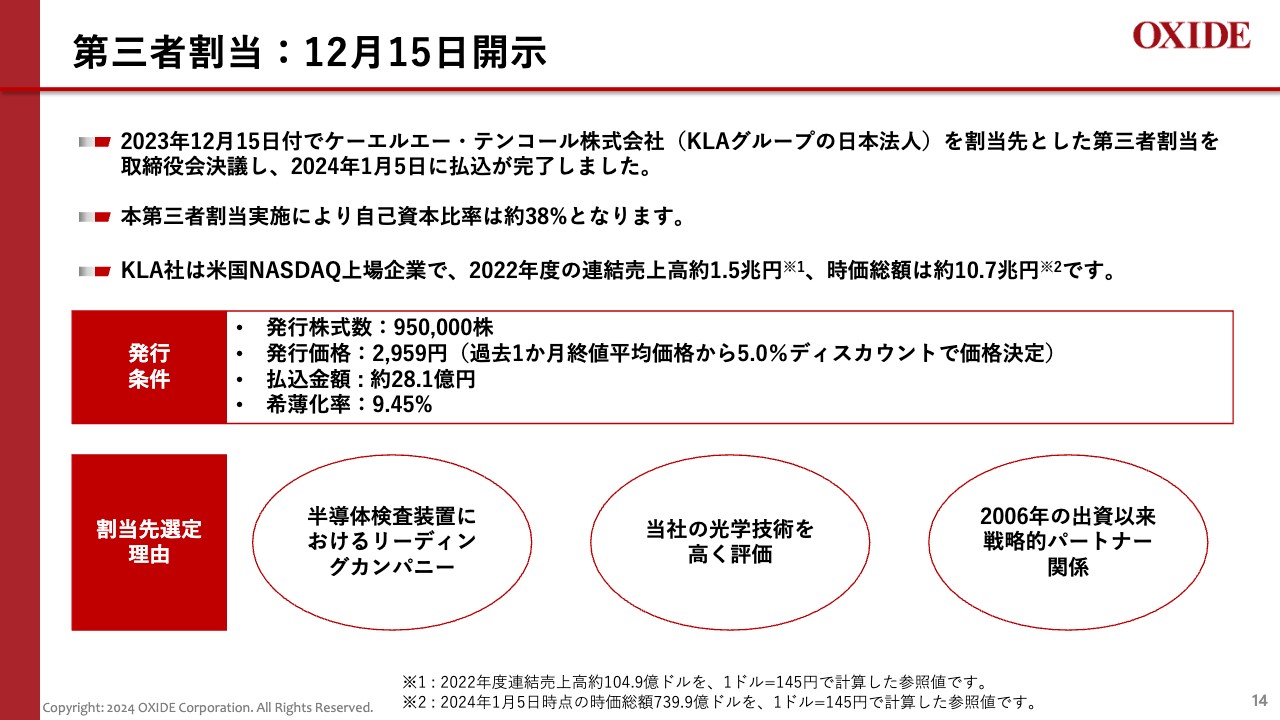

第三者割当:12月15日開示

財務体質の強化のため、KLAグループの日本法人であるケーエルエー・テンコール株式会社を割当先とした第三者割当を実施し、2024年1月5日に払込が完了しました。払込金額は約28億1,105万円です。

KLA社は米国NASDAQ上場企業で、半導体検査装置におけるリーディングカンパニーです。2022年度の連結売上高約1.5兆円、2024年1月5日時点における時価総額は約10.7兆円です。

KLA社は、当社の光学技術を高く評価しております。当社とKLA社は、2006年にKLA社が当社へ資本参画して以来、18年に渡る長期間、戦略的パートナーとして、その関係を深めてまいりました。

KLA社は、世界の主要半導体メーカーに製品・サービスを供給していることから、半導体業界が将来必要とする製品の開発指針を当社に伝えることができる重要な立場にあります。

私からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答(要旨)①

Q:下方修正の幅が大きすぎると感じる。何故ここまで大幅な下方修正になったのか教えてほしい。

A:下方修正の主要因は、半導体事業の第3四半期と第4四半期の減収によるものです。当社レーザの販売価格は1台あたり数千万円で、第4四半期で約50台製造出荷し、通期の落ち込みをリカバリーする予定で製造工程を進めてきました。現行ベンダーから改良部材が納品され、昨年末から年初にかけてその信頼性評価を進めてきました。

現在までの評価状況では、実際にレーザへ実装した改良版部材では、当初期待した歩留まりが得られておりません。直近、当社の厳しい信頼性評価に合格した部材が10数台程度の見込みとなったため、今回下方修正をすることになりました。

質疑応答(要旨)②

Q:部材不具合とは具体的にどういったものか、詳細を説明してほしい。

A:部材不具合とは、紫外線レーザ発生するために必要な部材の性能が、使用している間に不安定になることです。当社が製造販売する紫外線レーザは、インテル、サムソン、TSMCなどの半導体製造工場で、1年間連続で使用されるため長期安定性が求められます。

現行ベンダーの従来部材は、納品時の性能に問題がなくとも、長期間使用している間に性能が不安定になるものがあることがわかりました。その故障について統計処理を行い、故障率の時間依存性を解析しました。

その結果、それまでの良否判定で行っていた10日間連続動作試験では時間が不十分であり、1ヶ月間の試験が必要であることが明らかになりました。このため、第2四半期末からは1ヶ月間の連続動作試験に合格した部材のみを当社レーザに搭載し、製品として出荷しております。

質疑応答(要旨)③

Q:第2四半期決算での開示情報から、部材不具合問題は解決したと理解していたが、そうではなかったのか。なぜ現行ベンダーでの問題解決がうまくいっていないのか教えてほしい。

A:昨年第3四半期の歩留まり低下以来、不良原因の解明を進め、今期第2四半期には不具合を引き起こす物理現象を特定しました。これは、材料と構造の複合要因であり、どちらかを抑制すれば不具合が発生しないことを明らかにしたものです。

現行ベンダーでは材料の改良は難しいとの回答であったため、構造的な対策に注力し改良を進め、原理検証機としてまず5台を試作しました。この5台全てに不良が発生しなかったため、量産へ移行しました。原理検証試作から量産に移行した際、生産ばらつきなど製造上の問題が発生しました。原理検証で確認できた改善を生かせず、うまく製品として作りこめていません。

量産製品を製造する過程で、部材を組み立てる際に発生する不具合や原理検証機との製造条件の違いがなかったか、現行ベンダーと一つずつ検証中です。

質疑応答(要旨)④

Q:セカンドベンダー部材の歩留まりは、現行ベンダーと比較して具合的にどの程度の水準なのか。また、セカンドベンダーの生産能力に課題はないのか教えてほしい。

A:先ほどご説明しましたように、今期第2四半期には不具合原因となる物理現象を特定しました。これは、材料と構造の複合要因であり、どちらかを抑制すれば不具合が発生しないことが明らかになりました。セカンドベンダーにおいては、当社指針に基づき材料も構造も不具合が起きない設計となっております。このため、原理的に同様な不具合は発生しません。

セカンドベンダーにおいては、当社設計に基づいた部材の量産化に成功しています。最初に5台購入し評価した結果は良好でした。次に10台購入しましたが、現時点では100%の歩留まりで長期信頼性評価に合格しました。それ以降、追加で16台が発注済で順次納入予定です。来期は100台の納入が計画されており、増産を協議中です。当面の製造に必要な台数を確保できそうですが、お客様からのご要望に対応するため増産を協議中です。

質疑応答(要旨)⑤

Q:エンジニアリング問題を掘り下げて聞かせてほしい。具体的に何がネックになっているのか。

A:不具合を抑制するために、ある部分の構造を変えました。しかし、量産化すると想定した通りの実装と設計通りの形状が製品として上手く再現できていません。その問題が何故起きたか、製造プロセスの問題を一つずつ検証している状況です。

質疑応答(要旨)⑥

Q:半導体事業において、第3四半期は第2四半期に比べて売上が3億円減少した。一方で全社の営業利益は5億円悪化している。売上に比べて営業利益の減少が大きいのはなぜか。また、第4四半期は半導体事業で3億円売上が増加するが、全社の営業利益も3億円も増加するのも併せて教えてほしい。

A:第2四半期、第3四半期は、歩留まり確保のため必要以上の仕入れを行いました。また不具合の部材は当社内の試験プロセスが必要で、更に工数が余計に発生しました。以上の要因を考慮すると、通常の量産コストと大きく異なる状況にあります。また製品保証引当金もかなり踏み込んだ引当を立てています。第4四半期以降に発生する費用も第3四半期で計上していることなども売上の増減に比べて利益が大きく振れる要因です。

質疑応答(要旨)⑦

Q:KLA社との第三者割当実施により同社との関係を深める形となったが、KLA社とのビジネスにおける足元の状況と今後の見込みについて教えてほしい。

A:2023年は半導体市場全体に落ち込みがあったので当初の計画を若干下回りました。但し新規に使用する単結晶の需要は減りましたが、メンテナンスの需要は当初予定通りでした。2024年は半導体市況も回復するということで、2023年よりも増えると期待しています。

質疑応答(要旨)⑧

Q:ライコル社の業績が連結決算に与えている影響と、ライコル社の今後の業績見通しを教えてほしい。

A:ライコル社の損益計算書は今期第2四半期から連結しています。第2四半期はほぼ計画並みで、第3四半期はやや弱含みの結果でした。ライコル社の決算は当社の単体決算と2ヶ月ずれており、ライコル社10月~12月の実績が当社第4四半期に連結されますが、第4四半期は堅調です。通期累計では計画に対し若干の未達となりますが、ライコル社単独売上高は昨年比で10%程度の増収を見込んでいます。

特に重要な事業領域である、宇宙・防衛は、昨年から約14%の増収、量子分野は昨年から約16%の増収を見込んでいます。今後はライコル社とオキサイドの事業シナジー拡大を進めてまいります。半導体事業についても、ライコル社との協業を加速してまいります。

質疑応答(要旨)⑨

Q:ライコル社の第3四半期実績が軟調であった要因を教えてほしい。

A:ライコル社が新しい分野として取り組んでいるグリーンエネルギー分野で、一部お客様からの需要が軟調化していることが要因です。

質疑応答(要旨)⑩

Q:半導体部材の良品判断する際の信頼性試験を10日間あるいは1ヶ月間行うとのことだが、いかにして1年先の信頼性を保証するのか教えてほしい。

A:時間に対して故障率がどのように変化するのかという解析手法を用いて、故障のプロセス(現象)を仮定し、統計的に将来に渡る故障率を予測しています。これまで1年以上かけて、不具合部材の故障と時間の関係データを収集し、将来に渡る故障率を統計的に分析してきました。そのデータを用いて、従来の10日間の検査期間を経た出荷品をさらに1年間連続稼働するとどの程度不良が発生するか、解析しました。

その結果、10日間の試験では十分でなく、1ヶ月間試験をして不良が発生しなければ、今後1年先であっても問題なく使用できることがわかりました。そこで、従来行っていた10日間を1ヶ月間に延ばし長期信頼性試験を行うこととしました。

一方で、セカンドベンダーについては、先程ご説明の通り、故障の要因となる材料や構造的な問題が発生しない設計になっています。また、万が一不具合の現象が発生しても、それを更に抑制するという追加的な対策も打たれているため、原理的にセカンドベンダー部材では故障が発生しません。解明した物理現象を基に推定される信頼性と、実データが一致しています。

現在、5,000時間(約半年間)を超える信頼性試験を実施していますが、そのデータを見ても故障が発生していないため、現行ベンダー部材で行っている10日間、あるいは1ヶ月間といった長期の信頼性試験も不要となると考えています。このため、良否判断するための工数も大幅に削減できると考えています。

質疑応答(要旨)⑪

Q:セカンドベンダーとの間で、来期100台との協議をしているとのことだが、セカンドベンダーにおける生産能力確保のための増産対応やセカンドベンダーにおける追加投資の必要性に関して教えてほしい。

A:現時点ではセカンドベンダーで100台の生産体制は構築されていませんが、既に増産に向けた協議を始めています。計画通りに進めれば、来期には100台の生産能力を実現できると伺っています。また、セカンドベンダーにおける大きな設備投資は不要と伺っています。

質疑応答(要旨)⑫

Q:セカンドベンダーの生産能力が、計画している100台体制に達するまでの間、お客様からの需要にどのように対応していくのか。また、それまでの期間は、現行ベンダーによる歩留まり問題や原価率の悪化は引き続き発生するのか教えてほしい。

A:現時点でもセカンドベンダーからは月5台程度の納入があります。それに加え、現行ベンダーの歩留まり率もゼロという訳ではなく、合格した改良版もあるため、それらでお客様の需要に対応していきます。

また、現行ベンダーから、第2四半期、第3四半期にかけて約150台を購入し、不良解析や当社レーザの製造で多くの工数を費やしました。今後は、それらの時間が取られず工数が削減できるため、大幅な原価率改善が図れると考えております。

質疑応答(要旨)⑬

Q:M&A、研究開発、設備投資など、会社の規模からすると資金を使いすぎていると感じるが、どう考えているか教えてほしい。

A:ご指摘の通り、昨年3月にライコル社の買収や積極的な研究開発など、現在の会社規模としては、M&A、研究開発、設備投資にかなりの投資をしております。しかし、当社は上場がゴールではなく、スピーディーに会社をさらに成長させ、企業価値を向上させることを目的としており、とるべきリスクをとって挑戦することは重要と考えています。

研究開発で成功する確率は1000に3つ程度と一般にはいわれております。我々は、マーケットの動向とユーザが本当に必要としていることに対して、自分たちが勝てるかどうかの目利きをすることで、これまで非常に高い確率で新事業を成功させてきました。今後も可能な範囲でリスクを取りながら、成長を続け、皆さんの期待に応えたいと思っていますので、引き続きご支援をお願いいたします。

質疑応答(要旨)⑭

Q:現行ベンダーとセカンドベンダーとの間の調達コストに差があるのか教えてほしい。

A:現在、セカンドベンダーからの調達コストは現行ベンダーの約2倍です。これから量産化に入るにあたり、調達コストを順次下げる方向で協議を進めています。そのため、調達コストの低減が実現できると考えています。

また、現行ベンダーの歩留まりは過去の試験では最大でも約50%であり、セカンドベンダーの歩留まりを考えると現時点でも、そのコストは現行ベンダーのコストと同等またはそれ以下です。

質疑応答(要旨)⑮

Q:今回の不具合などにより、お客様におけるオキサイドのシェアが減少する可能性があるか教えてほしい。

A:当社のレーザはお客様の装置の中でも重要な部品であり、簡単に交換することは難しいと伺っています。そのため、現時点ではお客様における当社のシェアが急激に下がることはないと想定しております。

質疑応答(要旨)⑯

Q:御社の不具合によりお客様で装置の生産が遅れると、先端的な半導体製造メーカーに影響を及ぼす可能性があるのか教えてほしい。

A:当社の不具合問題により、お客様には大変なご迷惑をおかけしている状態です。お客様の生産計画を踏まえて、セカンドベンダー部材の使用などを相談しつつ出荷を進める事に注力し、お客様との信頼回復につとめてまいります。

新着ログ

「電気機器」のログ