日本金銭機械、売上高は前年比8.4%増、スマート遊技機周辺設備機器の販売好調、下期はグローバルゲーミングの回復見込む

目次

上東洋次郎氏:日本金銭機械株式会社、代表取締役社長の上東です。本日はご多用のところ、弊社の決算説明会にご参加いただき誠にありがとうございます。

本日は資料に基づき、2024年3月期上半期業績実績、2024年3月期上半期セグメント別業績概要、2024年3月期通期業績予想、利益還元の順にご説明します。

2024年3月期 2Q業績概要

2024年3月期上半期の業績概要です。遊技場向機器では、本格的なスマート遊技機の導入開始に伴い、パチンコホールにおいて長らく停滞していた周辺設備機器の販売が増加しました。それにより、ゲーミング・コマーシャルを含めて一部に部材不足や部材価格高騰の影響は残ったものの、全体の業績は増収増益となりました。

また、上半期は米ドル・ユーロの為替レートが期初より円安に進んだことにより8,000万円の増益要因となり、営業外損益でも為替換算差益を約8億円計上しました。

2024年3月期 2Q業績概要

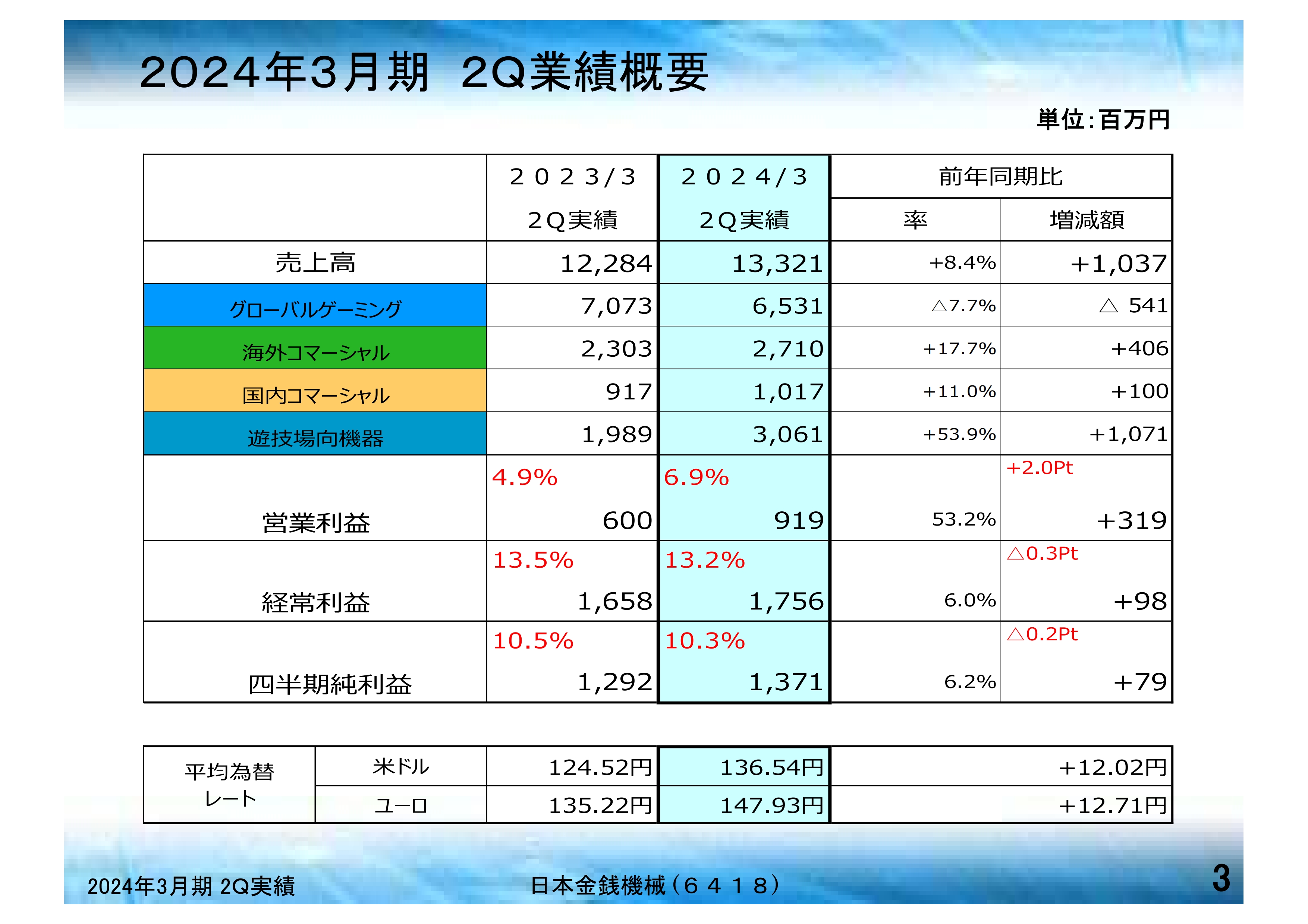

2024年3月期上半期の業績概要です。売上高は、グローバルゲーミングにおいて、部材入手難による一部製品の供給不足の影響を受け減少しました。一方で、遊技場向機器において、スマート遊技機に関連する周辺設備機器の販売が増加したため、全体では前期比で8.4パーセントの増収となりました。

利益面では、先ほどご説明した部材不足の影響や、人件費ならびに本社移転に伴う賃借料が増加しました。その一方で、遊技場向機器の収益改善や運送費などの減少により、営業利益は増加しました。

営業外損益において、為替レートの円安により7億9,000万円の為替差益を計上したため、経常利益も増加しました。

売上高増減要因 (前年同期比)

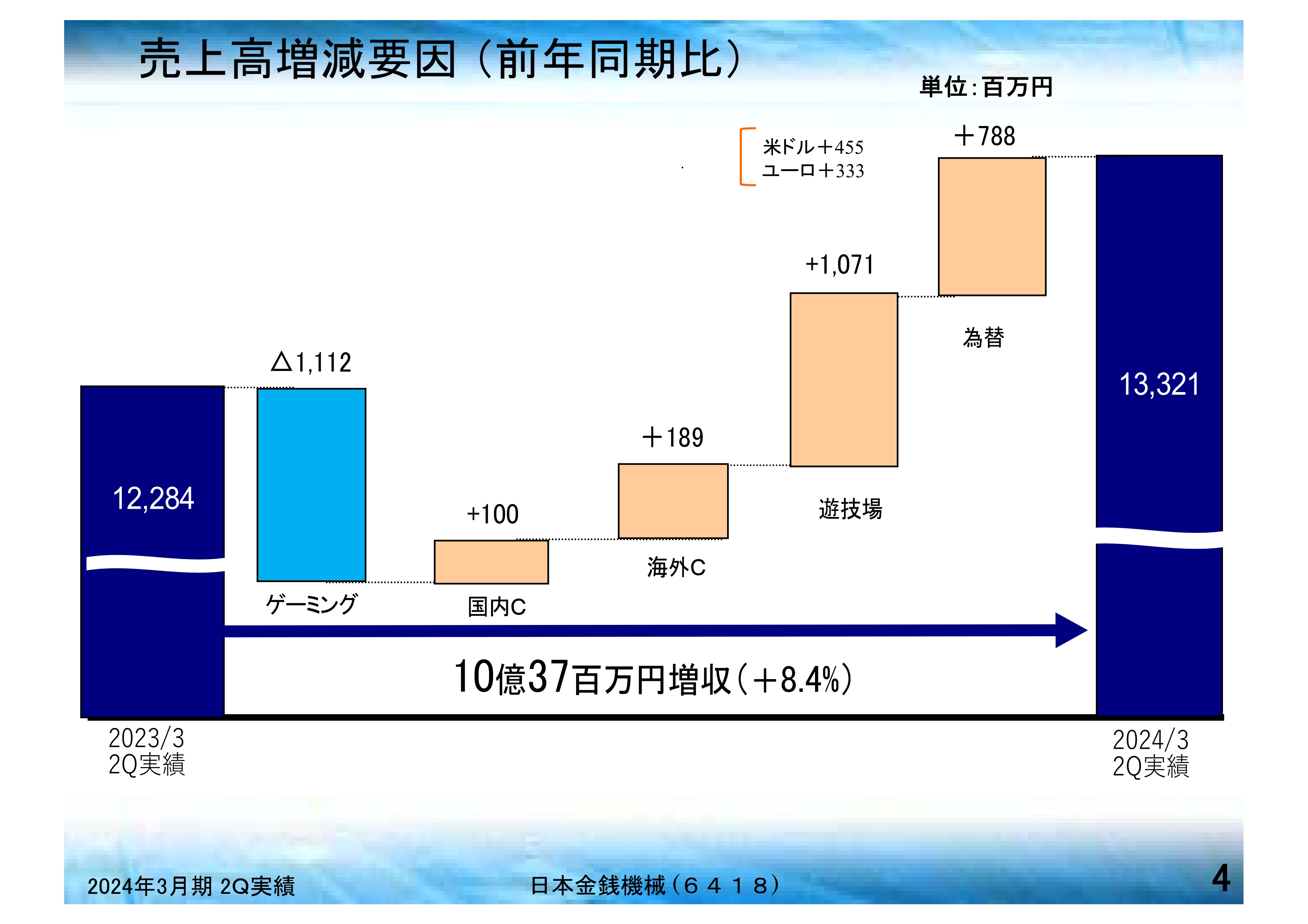

売上高の前期比での主な増減要因です。為替の変動を除けば、スマート遊技機関連設備などの販売による遊技場向機器の増加が大きな要因となっています。

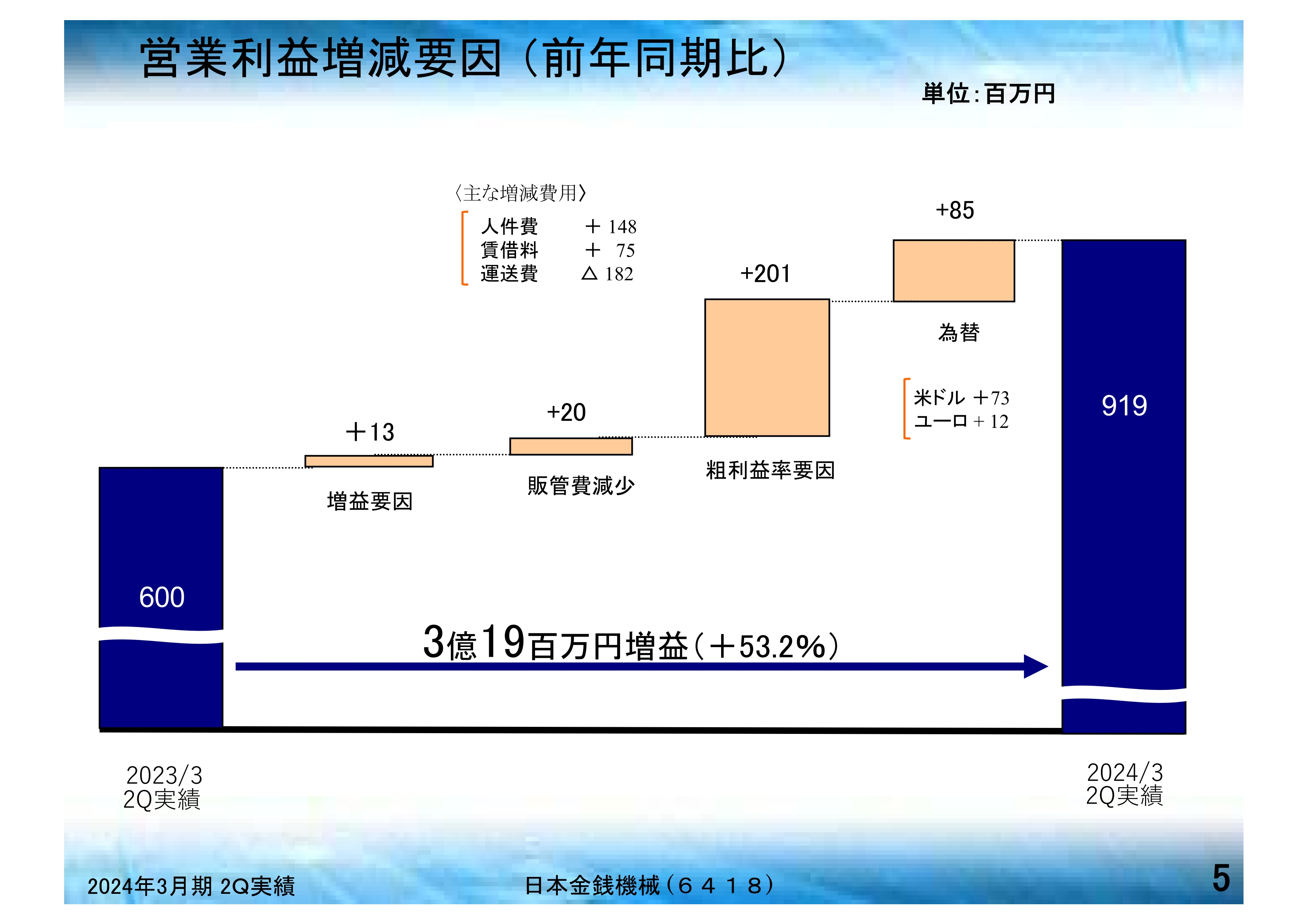

営業利益増減要因 (前年同期比)

営業利益の前期比での主な増減要因です。利益のプラス方向への要因としては、グローバルゲーミングにおいて仕入れ原価アップを製品価格に反映できたことや、遊技場向機器において利益率の高い製品の販売が増加したこと、また、運送費などの販管費が減少したことが挙げられます。

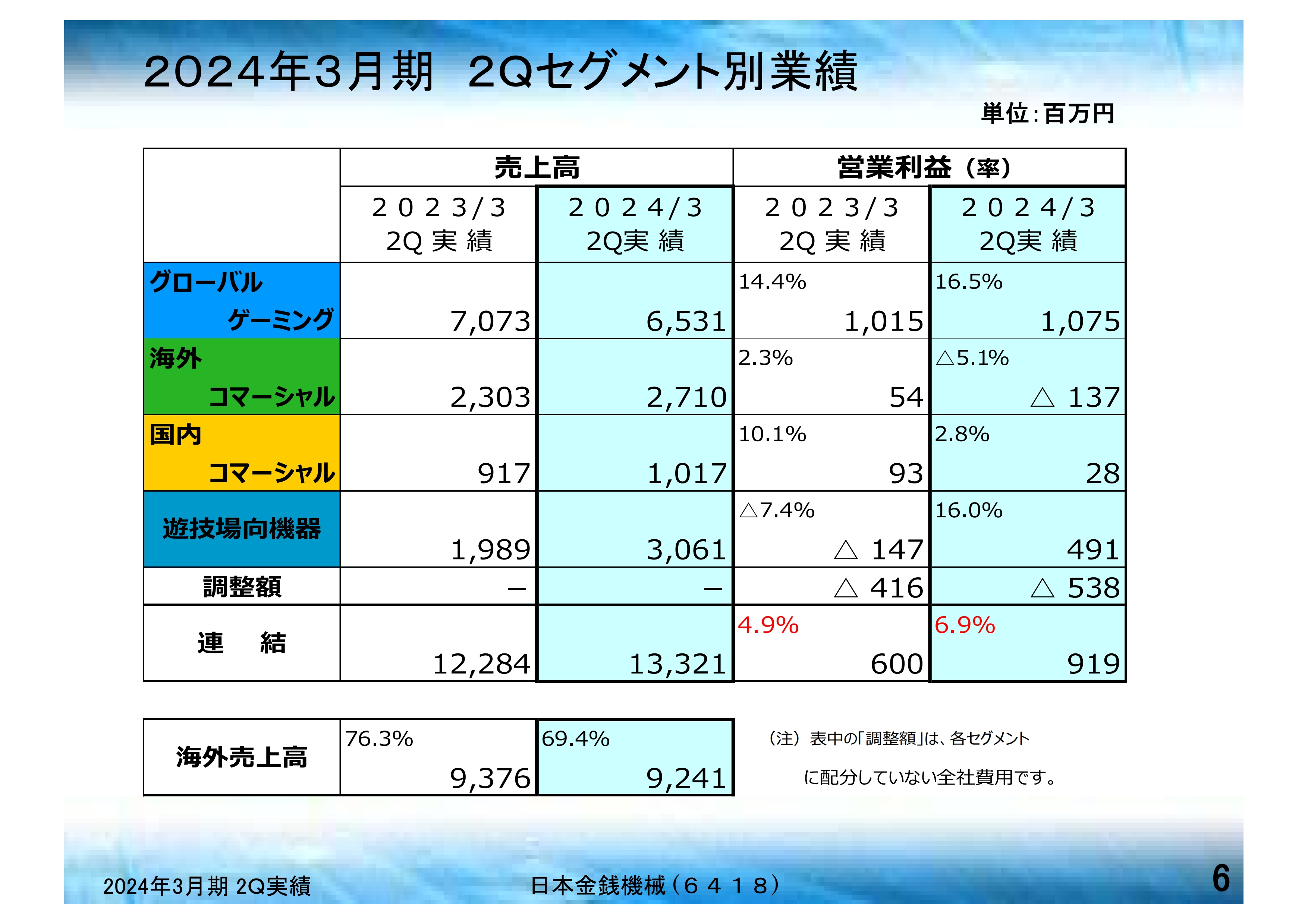

2024年3月期 2Qセグメント別業績

セグメント別業績です。売上高は、ご説明した要因により、前年同期比10億3,700万円増、8.4パーセント増の133億2,100万円となりました。利益はセグメントごとにかなり違いがあるため、次のスライド以降でご説明します。

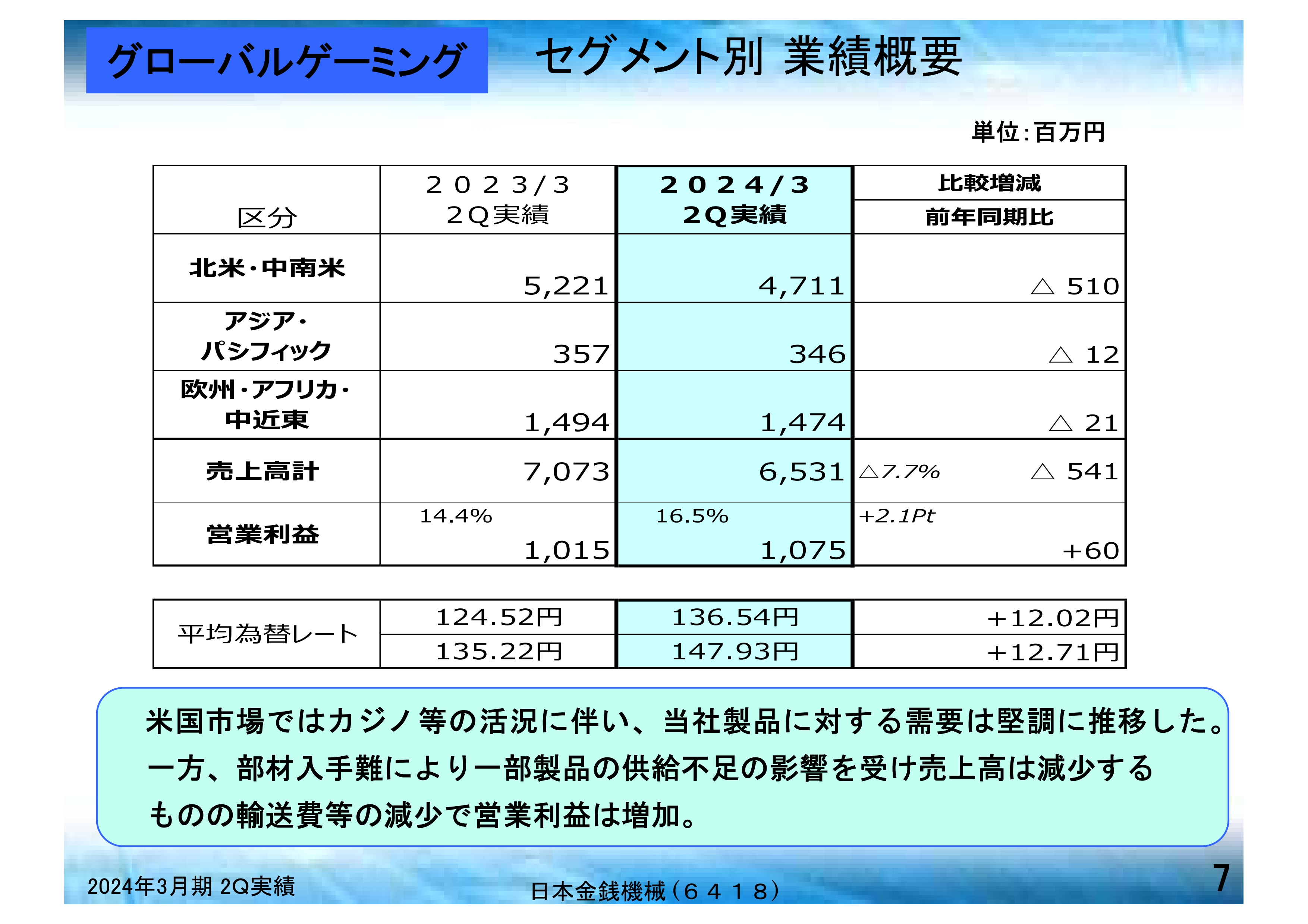

グローバルゲーミング セグメント別 業績概要

グローバルゲーミングセグメントです。主力製品である紙幣識別機ユニットおよびプリンターユニットの需要が堅調に推移した一方で、部材入手難による一部製品の供給不足の影響を受けたことが、売上高の実績に表れています。

利益面では、部材高騰による仕入れコストアップ分の製品価格への反映が比較的円滑に進んだことや、製品輸送費などが減少したこともあり、営業利益は増加しました。

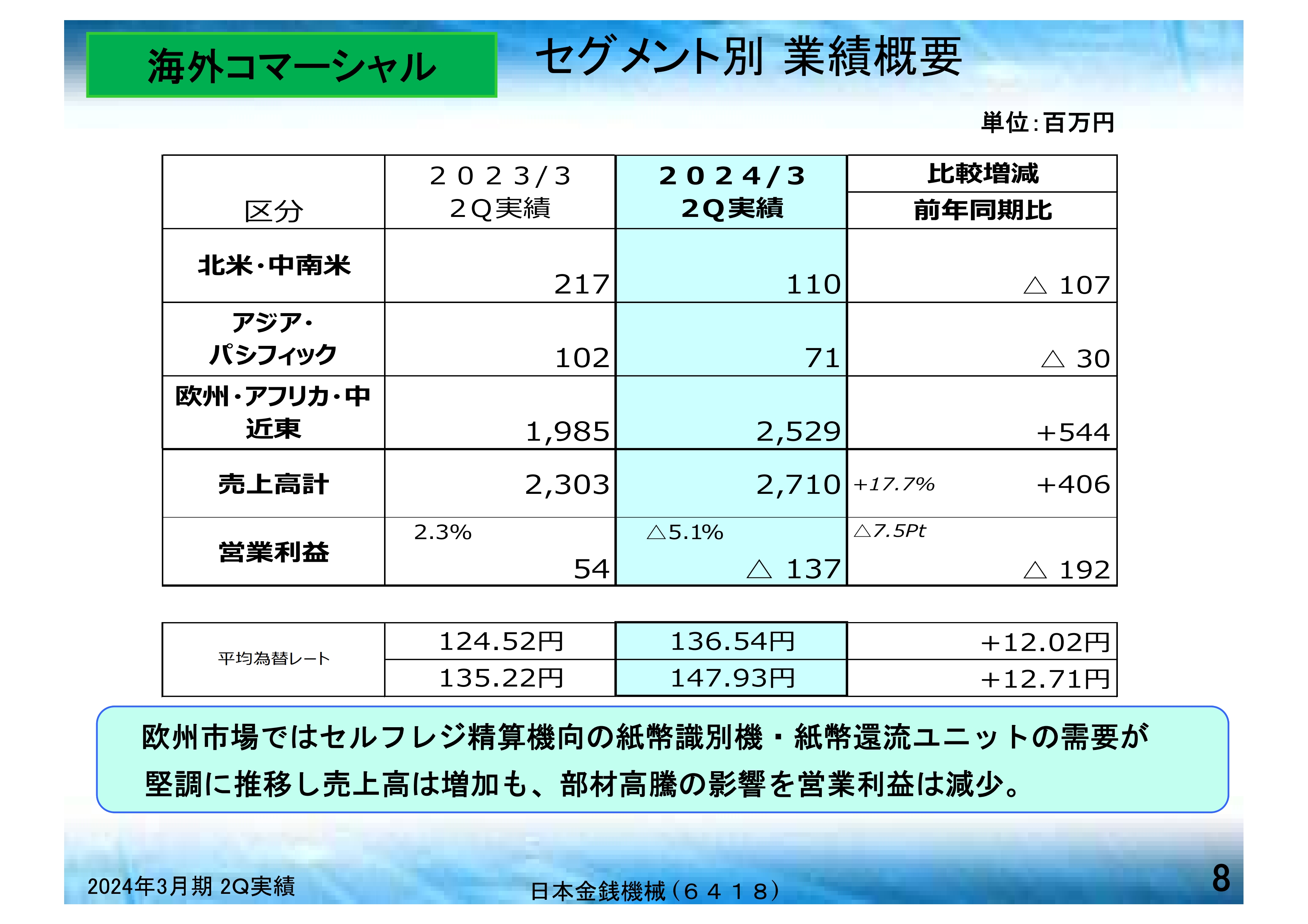

海外コマーシャル セグメント別 業績概要

海外コマーシャルセグメントです。欧州地域における流通市場向けの紙幣識別機と紙幣還流ユニットの需要が堅調に推移したことで、売上高は増加しました。一方、利益面においては、部材高騰による仕入れコストアップ分の製品価格への反映が想定よりも進まなかったこともあり、営業利益は減少しました。

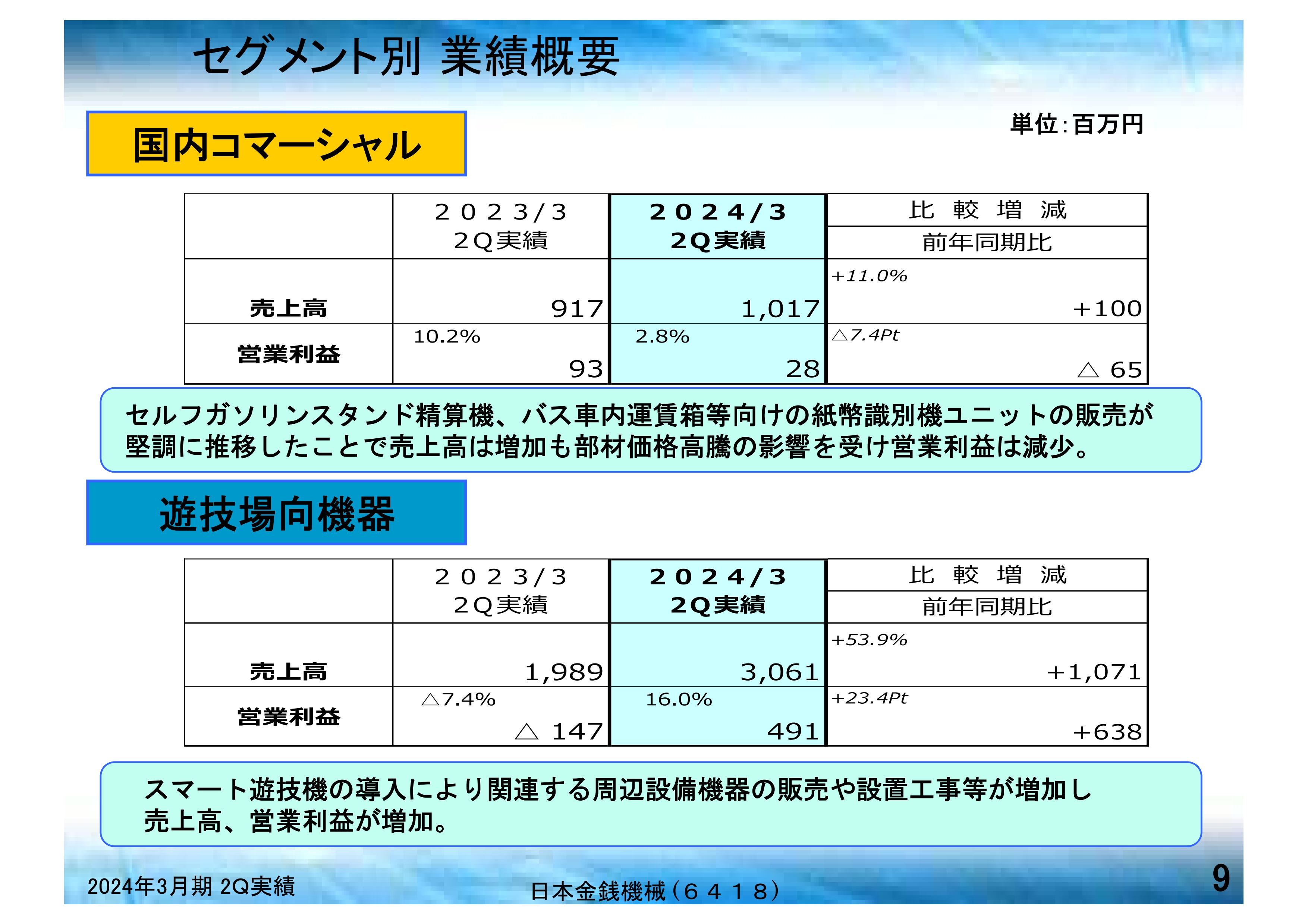

国内コマーシャル 遊技場向機器 セグメント別 業績概要

国内コマーシャルセグメントです。セルフガソリンスタンド精算機およびバス車内運賃箱向けの紙幣識別機ユニットの販売が増加したことで、売上高は増加しました。利益面では、海外コマーシャルと同様に、部材高騰による仕入れコストアップ分の製品価格への反映が想定よりも進まなかったこともあり、営業利益は減少しました。

続いて遊技場向機器セグメントです。本格的なスマート遊技機導入にあわせて、関連する周辺設備機器の販売や設置工事などが増加したことにより、売上高は増加しました。利益面では、需要の高い製品に特化した販売活動を行った結果、利益率に改善が見られ、営業利益は増加しました。

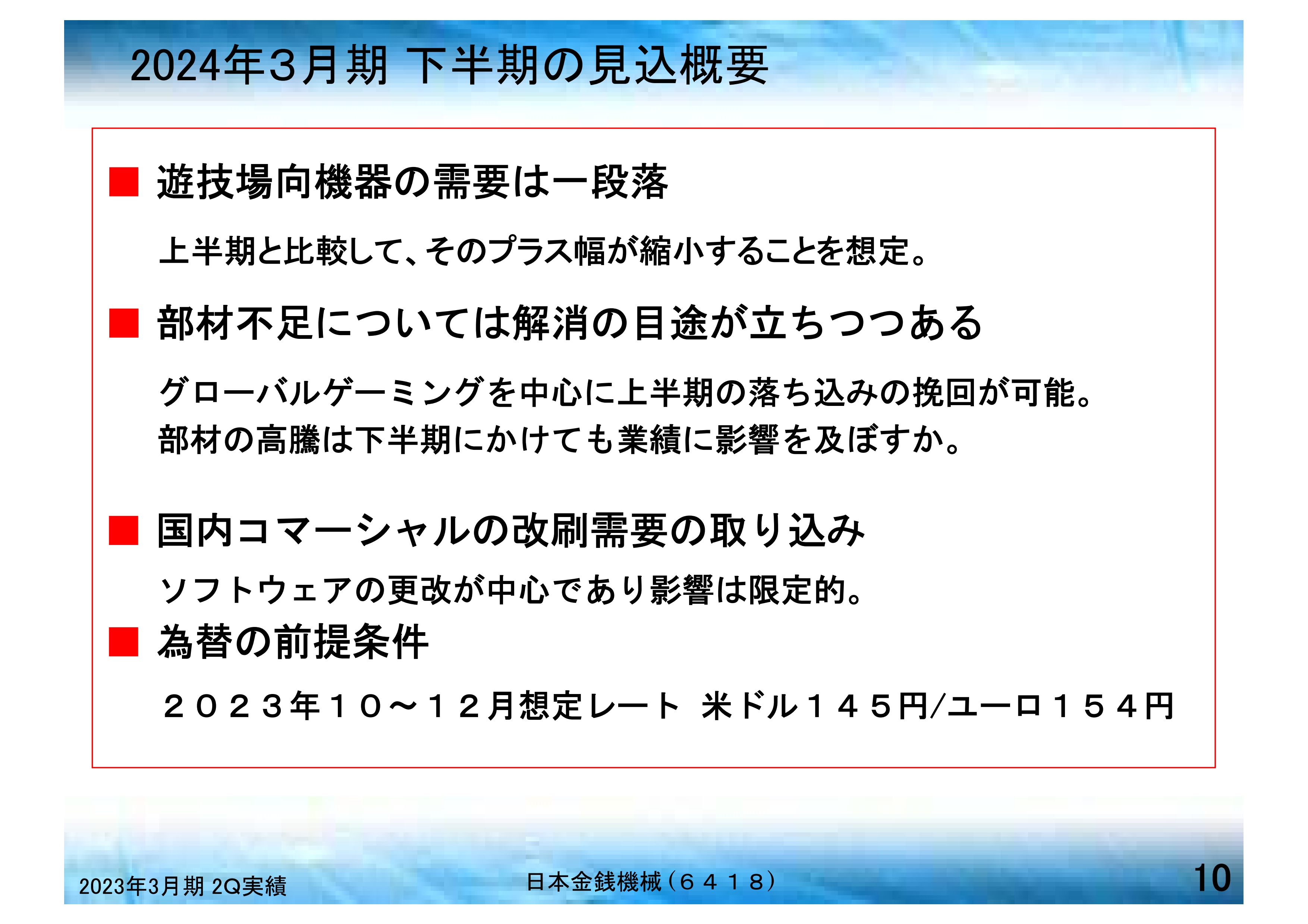

2024年3月期 下半期の見込概要

下半期の業績の前提となる市場環境・条件・想定などをまとめています。下半期は、上半期に業績の牽引役であった遊技場向機器の需要状況が、上半期に比べるとやや落ち着くことを見込んでいます。一方で、上半期の業績に影響があった部材不足についてはほぼ解消のめどが立ちつつあり、主にグローバルゲーミングにおいて、上半期の落ち込みの挽回が期待できます。

海外コマーシャル・国内コマーシャルにおいて、上半期に顕著であった部材の高騰による利益率の低下については、下半期もややその影響が残ると思われます。また、国内コマーシャル・遊技場向機器については、来年の新紙幣発行による需要が見込まれます。

為替の想定について、2023年10月以降の想定レートは米ドル145円、ユーロ154円です。上半期決算で営業外損益に計上した換算差益については、年度末のレートを合理的に想定することが困難であるため、現時点では同額をそのままスライドさせて計上しています。

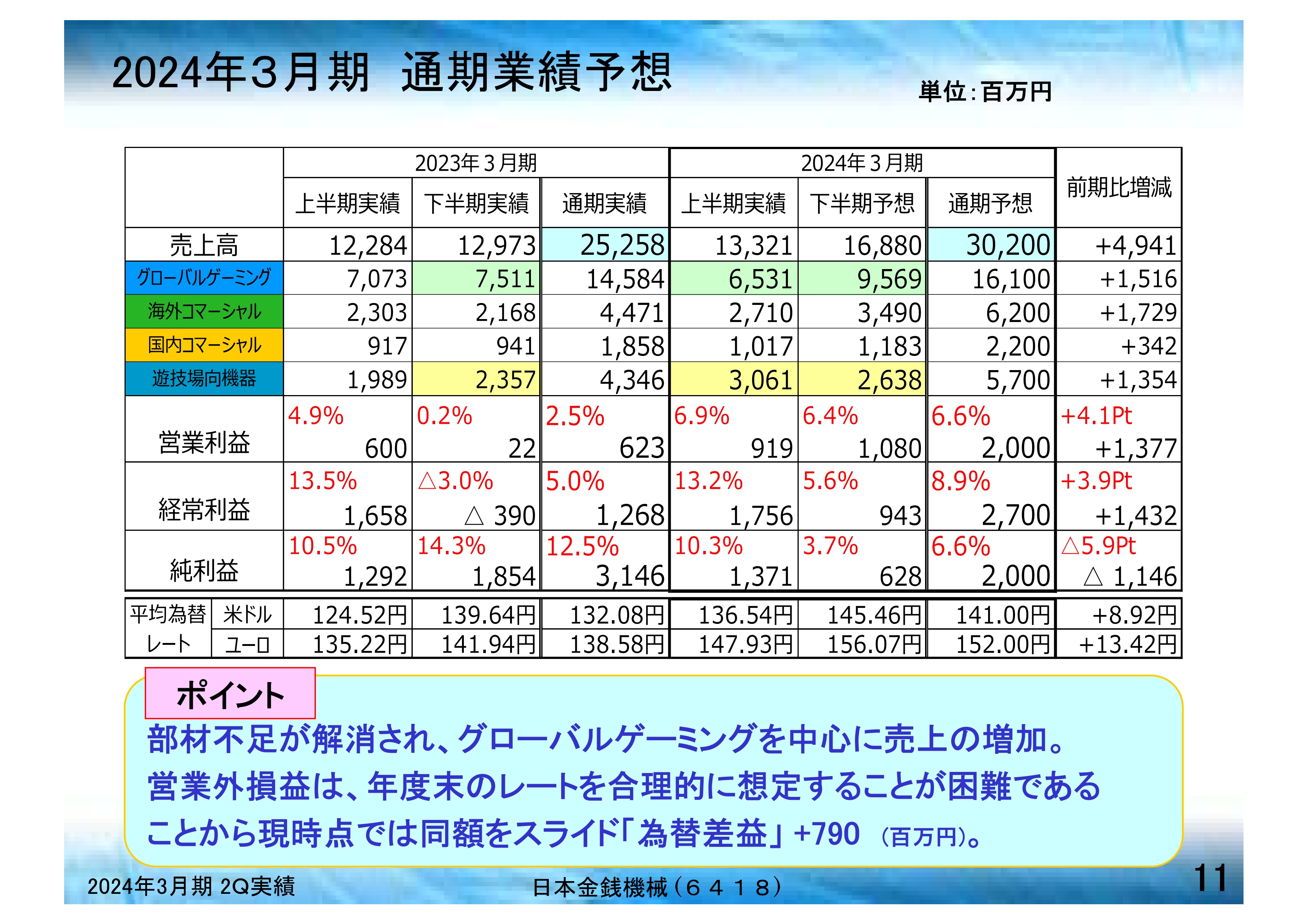

2024年3月期 通期業績予想

先ほどご説明した前提条件などに基づく通期の業績予想をご説明します。グローバルゲーミングでは、部材不足の解消に伴い、下半期の売上高は上半期と比べて47パーセント、前年同期比27パーセントの増加を見込んでいます。このことから、上半期の落ち込みがいかに顕著であったかわかると思います。

遊技場向機器では需要が一段落したことにより、下半期の売上高は上半期と比べて14パーセント減少しています。ただし、前年同期比では12パーセント増の想定で、下がり幅は限定的です。

これにより、通期の売上高は前年同期比20パーセントの増加を見込んでいます。利益面では、遊技場向機器が通期の利益へ貢献していることに加え、グローバルゲーミングの挽回により、各段階の利益とも増加を見込んでいます。

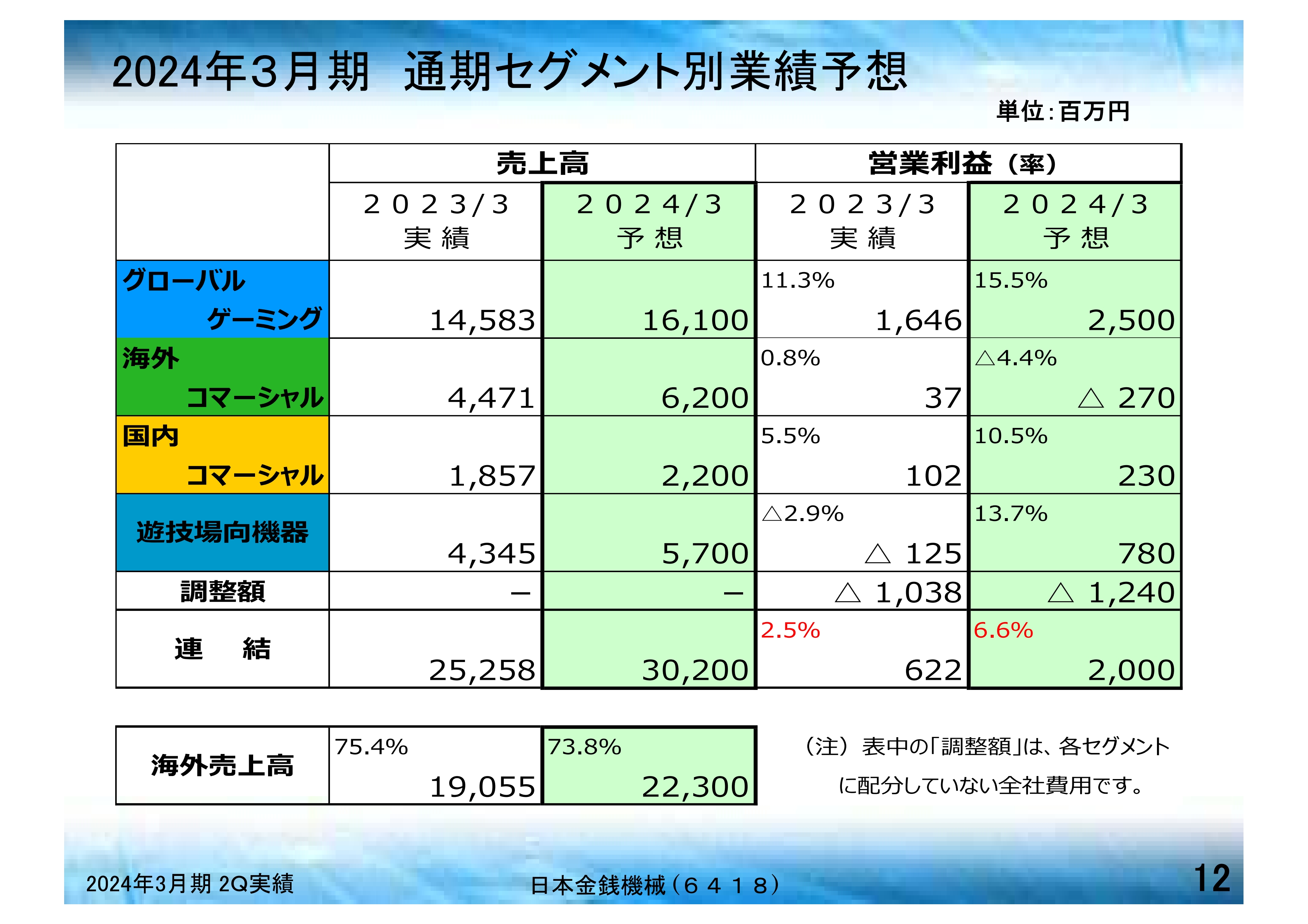

2024年3月期 通期セグメント別業績予想

セグメント別の業績予想です。主に利益の部分をご説明します。

グローバルゲーミングの利益の増加は、これまでご説明のとおり、部材不足の解消により売上が増加したことが大きな要因です。一方で、海外コマーシャル・国内コマーシャルでは、部材価格高騰の影響が残ると想定しています。

遊技場向機器については、特に当業界における年末商戦でのスマートパチンコの普及動向が不透明なため、厳しめに想定しています。開設需要については、国内コマーシャルで2億円、遊技場向機器で1億円を含んでいます。

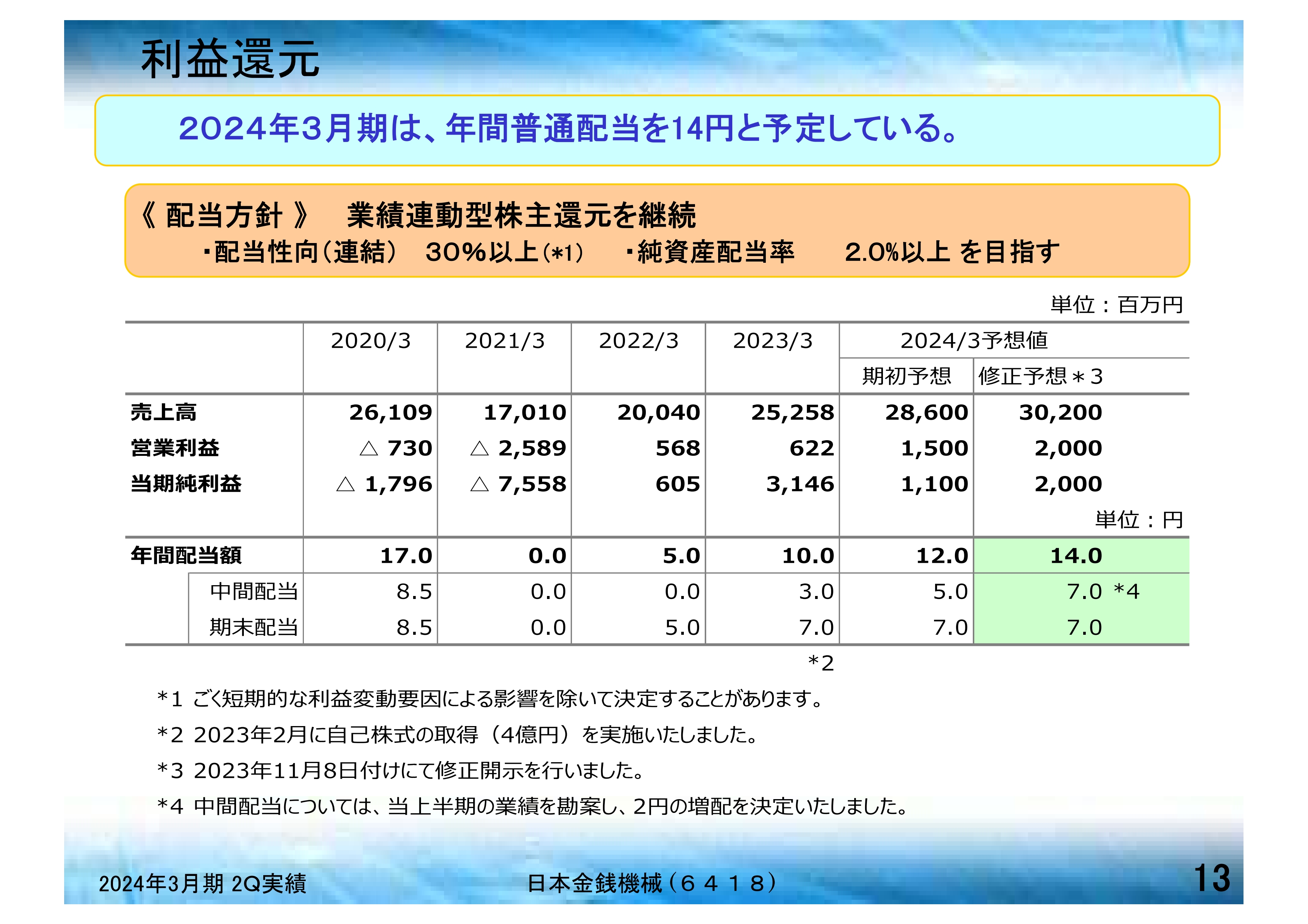

利益還元

利益還元についてご説明します。利益配当は資料に記載のとおりです。利益還元に関する基本方針は、連結配当性向30パーセント以上、純資産配当率2パーセント以上を目指すとしています。

内部留保金については、昨年度も実施した自己株式取得などの株式配当以外の株主還元への支出を継続して検討します。また、今後の事業展開に有益な業務・資本提携やM&Aなどの戦略的投資、新規市場開拓に必要となる人材・研究開発への投資など、将来に向けた成長確保のための費用として有効活用していきます。

新着ログ

「機械」のログ