【QAあり】ブリーチ、今期の営業利益は22億円超を見込む 商材のヒットと人材採用が順調で引き続き業績拡大

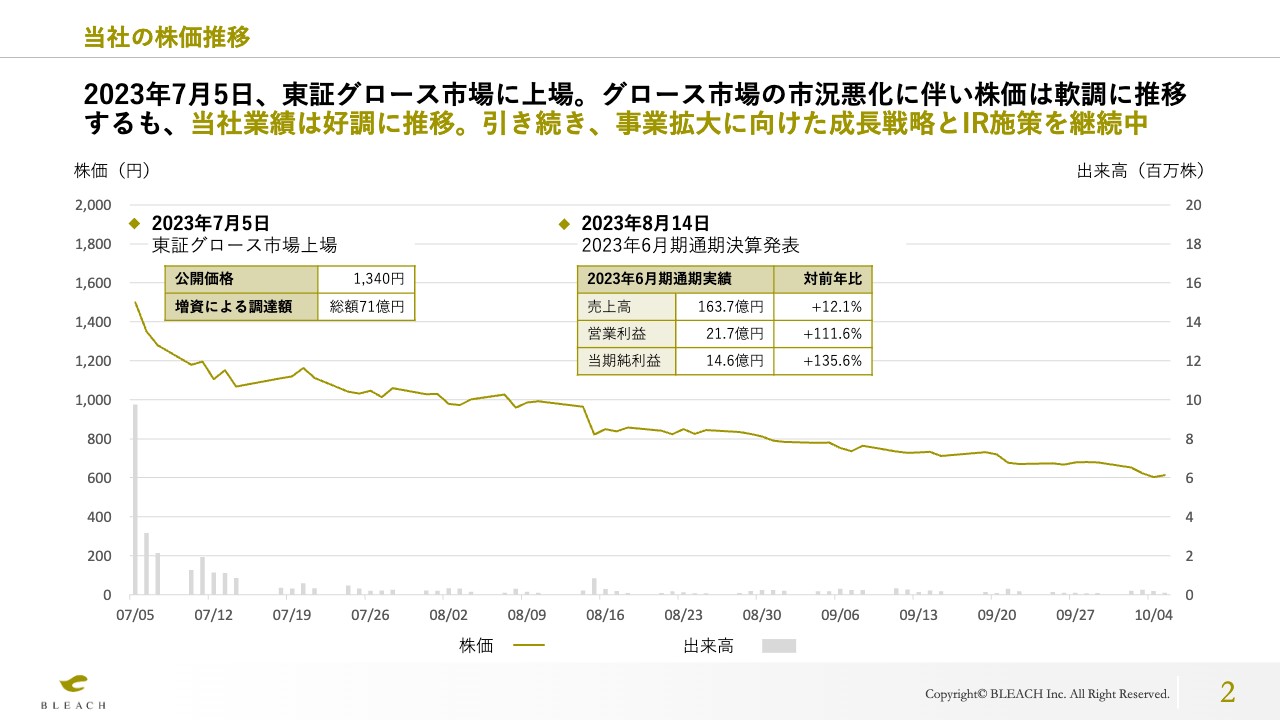

当社の株式推移

松本卓也氏(以下、松本):株式会社ブリーチ取締役CFOの松本と申します。本日は、当社の事業内容と成長戦略について、できるだけわかりやすくご説明したいと思っています。どうぞよろしくお願いいたします。

まずは、投資家のみなさまが気になっている株価について説明します。当社はマーケティング事業を行っており、2023年7月5日に東証グロース市場に上場しました。

上場前の一般的なプロセスとして、いわゆる「ロードショー」という機関投資家向けの会社説明セッションがあり、そこで機関投資家のみなさまから非常に高い評価をいただきました。評価をいただけた理由は、当社独自のビジネスモデルであり、競争相手の少ないブルーオーシャン市場を開拓しているため、また成長性や収益性が高いためであると思います。マーケティング関連銘柄の中でも、比較的高いPERで上場できたと考えています。

IPO価格の設定の際には、上場後にも投資家に買い増しをしていただけるよう、一定のディスカウントを考慮することが一般的です。当社においても、プロの投資家のフィードバックを参考に、IPO価格は理論株価よりも控えめな1,340円に設定しました。それと同時に、総額71億円の資金調達も行いました。ただし、足元の株価は、グロース市場の風向きが厳しくなってきたこともあり、軟調に推移しています。

坂本慎太郎氏(以下、坂本):上場後の株価の動きについて、確かに高いところで増資されているため、現状ではけっこう成功していると思います。また、今後の成長もかなり見えていますので、もう少し株価のバリュエーションがあってもよいと思っています。今の株価とバリュエーションの関係は相場による部分もありますが、御社の思いがあれば教えてください。

松本:そうですね。今の株価水準についてはまったく満足しておらず、投資家のみなさまに当社の成長性や付加価値がまだご理解いただけていないと思っています。

8月14日に2023年6月期の通期決算発表を行いました。スライドに記載したとおり、売上高は前年比12.1パーセント増の163.7億円となっています。昨年度は利益率を高めるための施策を実施したため、売上高の成長率は比較的抑えめでしたが、営業利益ないし当期純利益は前年比で2倍以上に伸びていますし、足元の業績も堅調に推移しています。

このような成長性も考えると、現在の株価から計算されるPER11倍から12倍という数字は相当低いと思っています。今後も引き続き業績予想をしっかりと達成していくことに加え、IRにおいても投資家のみなさまに当社の成長性をご理解いただける施策を順次行っていきたいと考えています。

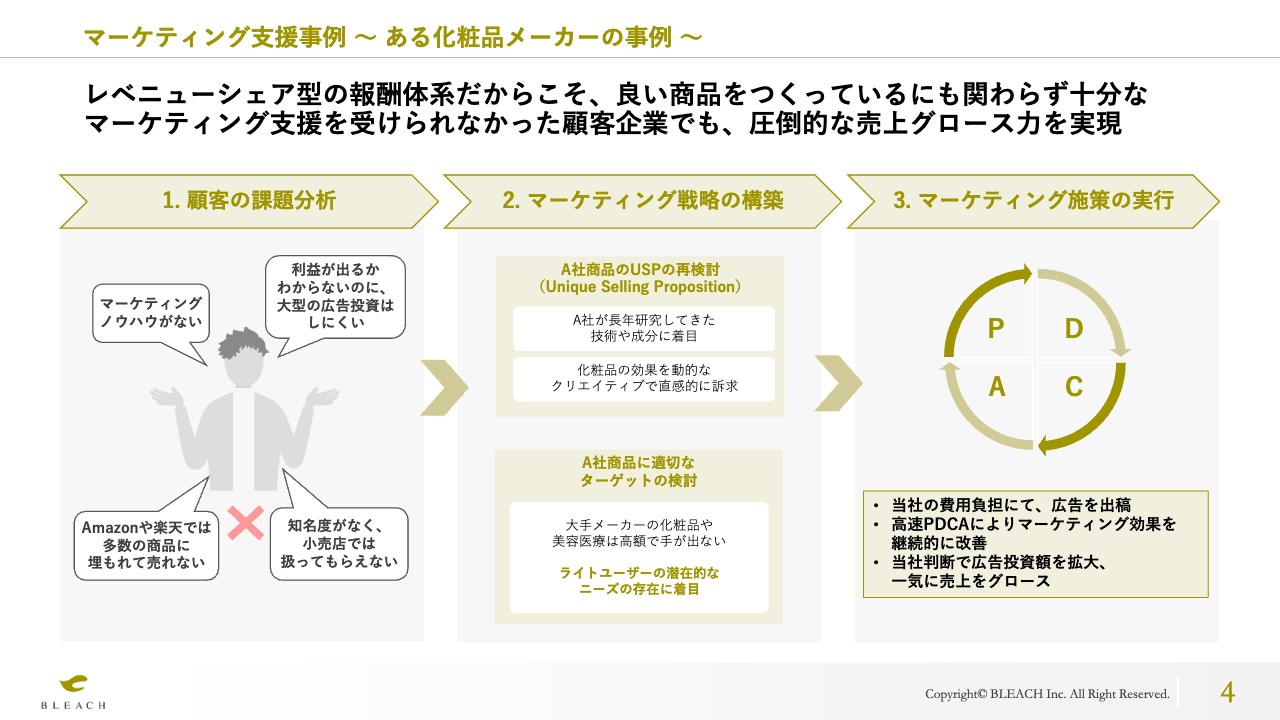

マーケティング支援事例 ~ある化粧品メーカーの事例~

坂本:御社の業務内容についてご説明をお願いします。

松本:当社ではレベニューシェア型という報酬体系でマーケティング支援を行っています。イメージをもっていただきやすいように、事例を使ってご説明します。

例えば、ある中堅中小の化粧品メーカーが、長年の研究開発を経て、新商品を開発したとします。その新商品を販売したいのですが、社内にはマーケティングのノウハウがありません。日本では全般的に、優秀なマーケターが不足している状況にあります。

その場合、一般的には大手の広告代理店やマーケティング支援会社に依頼しますが、多額の広告投資が必要になります。特に、マーケティングノウハウがない中堅中小企業は、マーケティングの効果が出るかわからない中で大型の広告投資をしていくことは、なかなかハードルが高いです。

また、「Amazon」や「楽天市場」といったインターネットのショッピングモールを使って独自に商品を販売する場合においても、数多ある商品の中でしっかりPRしていくことは難易度が高いです。さらに、卸や小売店に営業しても、知名度や販売実績がない中で取り扱ってもらうことは簡単ではありません。このような課題を抱えている会社は、日本にたくさんあると思います。

当社は、このような課題に対し「レベニューシェア型」という、成果報酬のようなかたちで支援を行っています。当社の場合、成果が出た後に、成果が出た分だけをお支払いいただければよいため、特に広告投資になかなか踏み切れないお客さまからの強いご支持をいただいています。

サービス内容は、スライド中央に記載しているとおりです。まずはお客さまの商品について徹底的に分析します。次に、市場にある他の商品と比較した上で「その商品の魅力は何か」「それをどのように打ち出していけばよいのか」などについて具体的なクリエイティブも含めて分析、検討します。

その上で、ターゲットとなる市場や消費者も検討していきます。そして、さまざまなマーケティング手法や広告媒体の中から、ターゲット層に即した最適なマーケティング施策を検討します。

マーケティング施策の実行において、当社ならではの特徴をスライド右側に記載しています。当社はレベニューシェア型の報酬体系を採用しているため、お客さまから初期費用は一切いただかず、当社の費用負担にて広告を出稿します。

そして、当社では、データに基づいた高速PDCAにより、マーケティング効果を継続的に改善していきます。お客さまの売上が伸びなければ当社も売上を上げることができませんので、他社よりも徹底的に行っています。

加えて、当社はレベニューシェア型であるからこそ、伸び余地が大きい商品やサービスについては、当社の判断でダイナミックに広告投資を拡大していくことができます。一方、通常の予算型のマーケティング支援会社の場合、あらかじめ決められた予算内で、決められたマーケティング手法を粛々と執行していくかたちになりがちですが、当社の場合は伸びしろがある場合には当社側の負担で広告投資を行うことができます。

お客さまに代わって当社がリスクをとって広告投資できることが他社との大きな違いであり、圧倒的な売上グロースを達成できている要因の1つであると考えています。

坂本:広告予算がそれほどない中小企業の方などが、初期費用なしで御社にお願いできるのが強みということですね。

松本:おっしゃるとおりです。

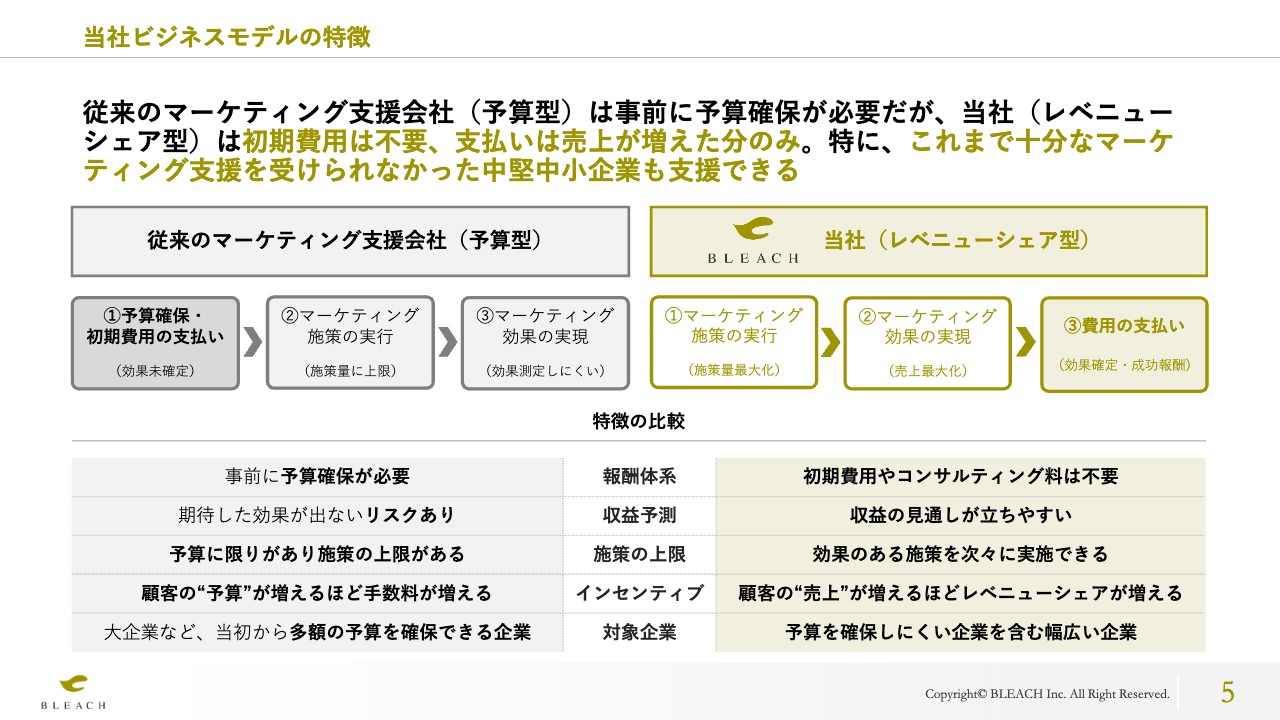

当社ビジネスモデルの特徴

松本:あらためて、当社のビジネスモデルの特徴をご説明します。特に「予算型」と言われる従来のマーケティング支援会社や広告代理店の場合、当初から多額の広告予算が求められ、初期費用として支払う必要があります。

また、予算型の広告代理店は、お客さまの予算を獲得することが売上や利益につながるビジネスモデルであることから、どうしても営業を重視しがちであると思います。そのため、実際にはなかなか効果が出ない施策も、広告代理店の都合で提案・実施することもあるかと思います。

その結果、特にマーケティングノウハウがない中堅中小企業のお客さまは、思ったような効果を得られず、売上や利益が伸び悩んでしまう、そのような悩みを抱えている会社が多いと思います。

マーケティングのプロである弊社代表の大平は、そのような広告ビジネスの在り方に疑問を感じていました。「そのサービスが本当にお客さまの役に立っているのか」と。そして、お客さまとWin-Winになれる、レベニューシェア型というかたちでマーケティング支援を行っている会社が他になかったため、自分で始めた、というのが現在の事業を始めた経緯です。

坂本:大手の場合はもともとマーケターの部署があり過去の成功体験もあるため、広告代理店にある程度の予算をかけて広告宣伝してもらっても成功しますが、中堅中小企業はそちらのノウハウもなかなかないし、プロにおまかせしたほうがよいというところもありますね。

松本:そうですね。そのため当社は、これまで十分なマーケティング支援を受けられなかった中堅中小企業の方から特に強い支持をいただいています。お客さまと一緒に成長していけるところが、このビジネスモデルの魅力であると感じています。

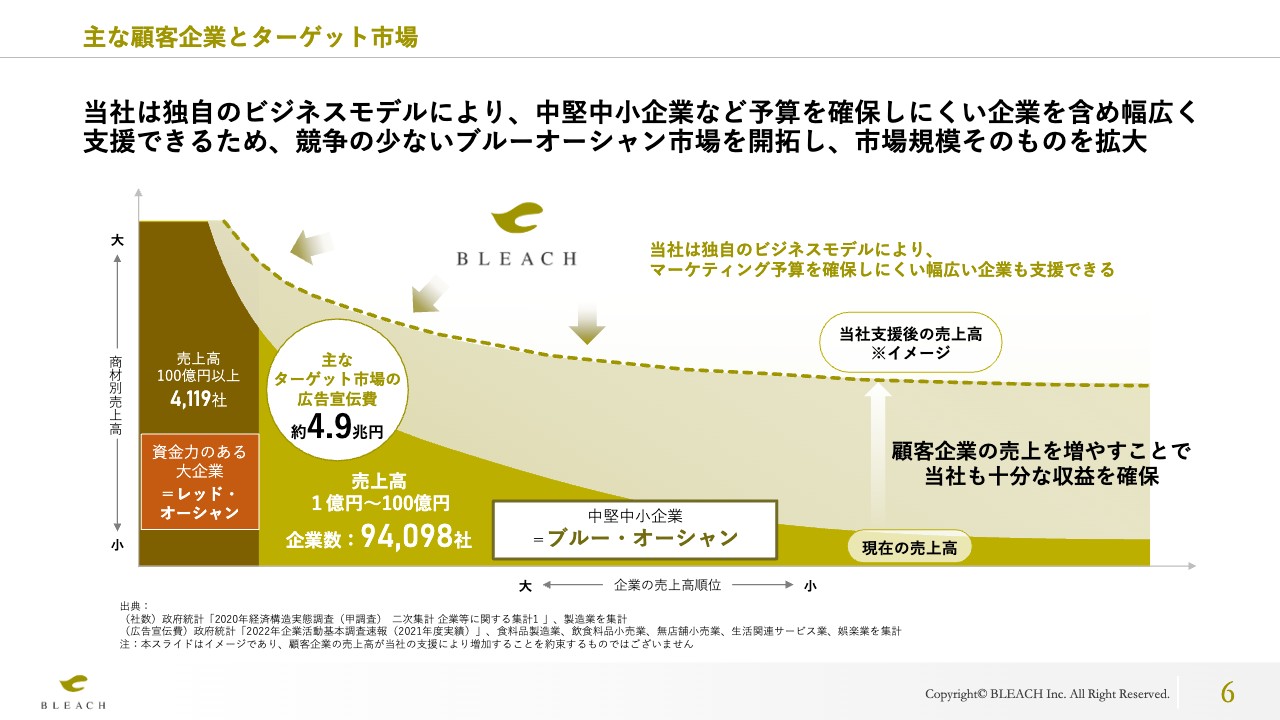

主な顧客企業とターゲット市場

松本:具体的なお客さまとターゲット市場についてご説明します。予算型である従来のマーケティング支援会社や広告代理店の場合は、基本的に広告予算が潤沢な大企業に対して積極的に営業活動を行います。そのため、あまり予算の多くない中堅中小企業を積極的に支援することができませんでした。

当社の場合、お客さまの売上が今はそれほど大きくなかったとしても、お客さまが成長すれば、我々がいただけるレベニューシェアも多くなります。そのため、その商品やサービスが魅力的であれば、当社の支援によってその売上を伸ばすことで、当社もお客さまと一緒に成長できるという特徴があります。

スライドに記載したとおり、日本国内の売上高100億円以下の会社の数は、それ以上の大企業に比べて大変多いです。しかし、この市場はマーケティング業界の中でほとんど手つかずの部分だと思っています。我々はここをブルーオーシャン市場と捉え、ニーズを開拓しているところです。

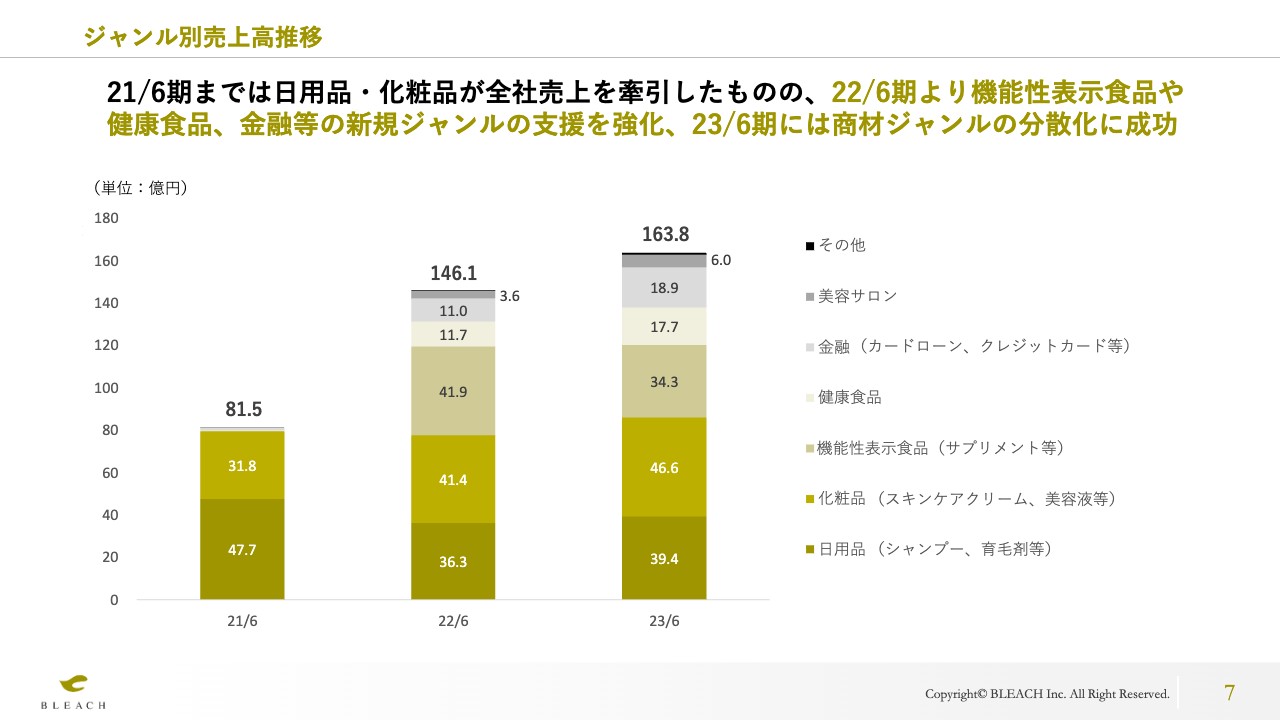

ジャンル別売上高推移

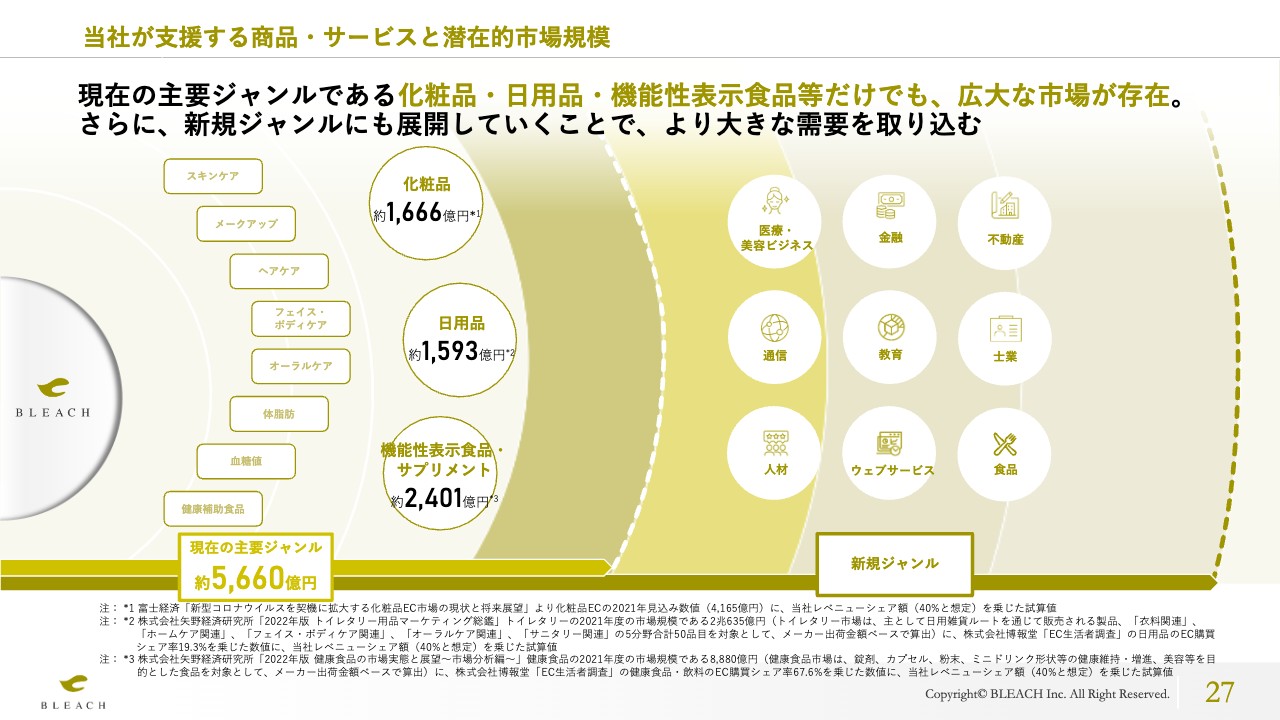

松本:具体的な商品のジャンルについてご説明します。2021年6月期までは、シャンプーや育毛剤等の日用品や、スキンケアクリームや美容液等の化粧品が多く、いわゆる通販を行うお客さまへの支援が高い割合を占めていました。

2022年6月期からは、サプリメント等の機能性表示食品、健康食品、カードローンやクレジットカード等の金融ジャンルも拡大しました。さらに、美容サロンなど店舗の新規顧客の開拓も行い、ジャンルの分散化に成功しています。

2023年6月期は、それらがさらに加速しています。当社のビジネスモデルないし当社が持っているマーケティングのノウハウは、特定の通販事業や化粧品などに留まらず、いろいろなところに横展開ができると思っていますので、このようなジャンルをさらに広げていきたいと考えています。

坂本:御社が関わることによって売れた商品やサービスなどはたくさんあると思いますが、そのうちお話しできるものがあれば一例ほど教えていただけたらと思います。

松本:「実はこの商品のヒットには当社が貢献している」と言いたい商品はたくさんありますが、お客さまとの契約上、具体的な商品名はなかなかお伝えができない状況です。スライドに記載しているとおり、育毛剤やスキンケアクリーム、サプリメントなど、みなさまが使っているかもしれないヒット商品を多数支援してきました。

坂本:御社はレベニューシェア型ですので、売上利益が伸びていればその商品も売れているということになりますね。

大手広告媒体との強固なパートナーシップ

松本:当社は「LINE」「Yahoo!」「TikTok」「SmartNews」「Google」「Facebook」「X(旧Twitter)」など、国内外の多数の大手広告媒体と提携しています。

特に「LINE」や「Yahoo!」などに関しては、スライドに記載したように、パートナーシップとして認定を受けています。これによって、さまざまな優遇措置を受けたり、新たなマーケティング施策について一緒に取り組ませていただいたりしています。

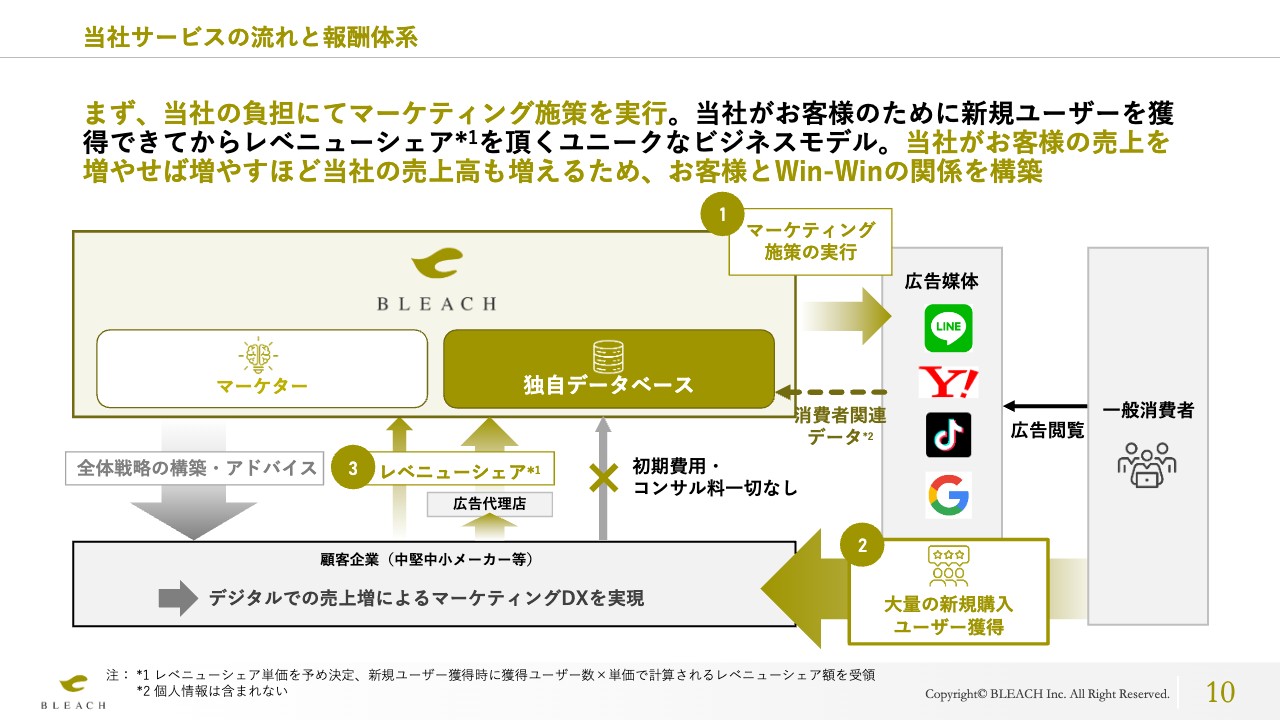

当社サービスの流れと報酬体系

松本:ここからは、当社のビジネスモデルの特徴として、サービスの流れや業務フロー、収益モデルについてご説明します。

スライドの図の左上が当社です。特徴としては、社内でマーケティング機能を内製化していることが挙げられます。現在は、全従業員92名のうち71名がマーケターであり、マーケティング戦略の構築から広告制作、広告の配信・運用まで、ほぼすべてを社内で行っています。

そのため、マーケティングのノウハウや大量に運用している広告関連のデータ、消費者関連のデータがどんどん社内にたまっています。だからこそ、高い確度で次々にヒットを打つことができています。

そして、①に記載したとおり、マーケティング施策を当社の負担で実行します。具体的には、当社のコストで「LINE」や「Yahoo!」などの広告媒体に出向し、当社の広告経由でお客さまのために新規購入ユーザーを獲得します。

2023年度に関しては、おおむね130万人の新規ユーザーを獲得しています。当時のマーケターの人数は期中平均で50名程度でしたが、少ない人数でこれだけの膨大な新規ユーザーを獲得できていることは、当社のマーケティング力の強さを表すものであると思っています。

先ほどご説明のとおり、新規ユーザーを獲得した後に、お客さまからレベニューシェアとして報酬をいただくかたちになっており、初期費用やコンサル費用は一切いただかないビジネスモデルになっています。

当社負担で広告出稿してレベニューシェアで報酬をいただくため、他の予算型のマーケティング支援会社とはまったくビジネスモデルが異なり、広告投資をするかたちになります。

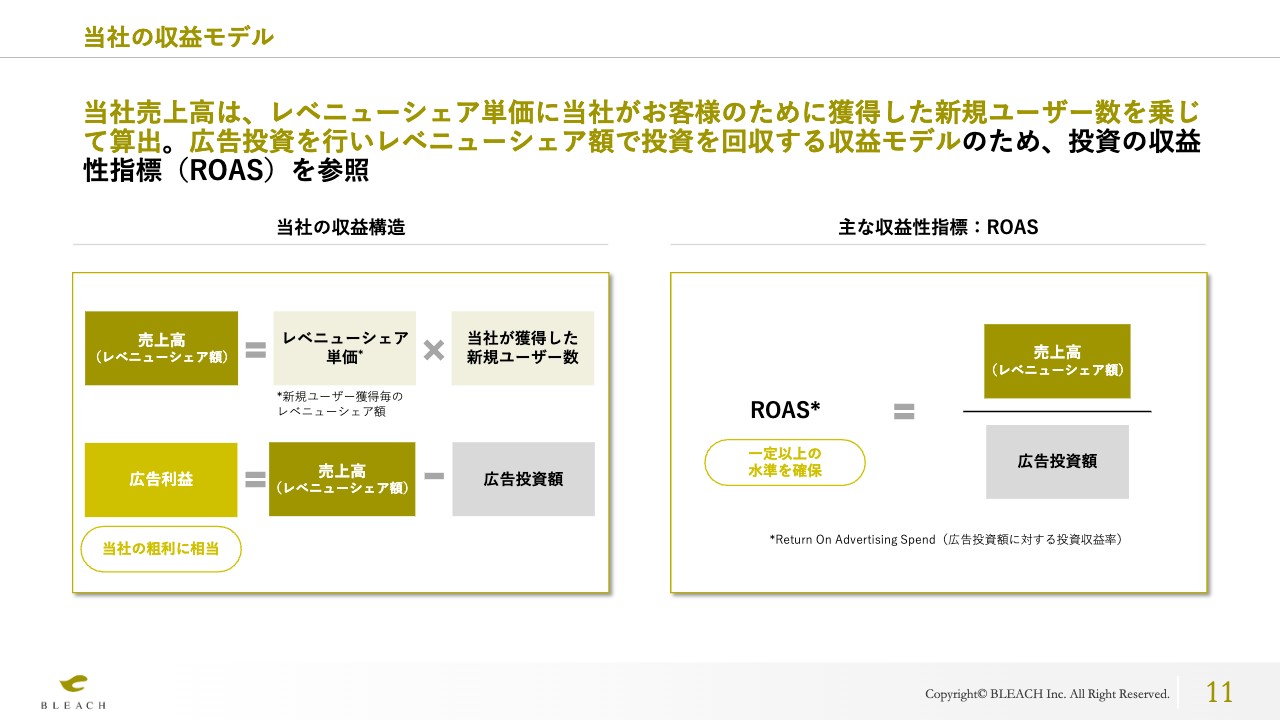

当社の収益モデル

松本:我々の報酬となるレベニューシェアは、当社が獲得した新規ユーザー数に、お客さまと合意したレベニューシェア単価を乗じて算出しています。

先ほどお伝えしたとおり、広告投資を行うビジネスモデルのため、例えば広告投資に1億円をかけ、お客さまからいただくレベニューシェアが1億3,000万円になったとすると、当社の粗利は3,000万円になります。

当社としては、単にレベニューシェア(=売上)を伸ばすのではなく、レベニューシェアと広告投資額の差額である広告利益、これを伸ばしていくことが非常に重要になってきます。また、スライド右側に記載のとおり、収益性指標としてROASを参照しており、こちらを徹底的に管理することで高い収益性を維持しています。

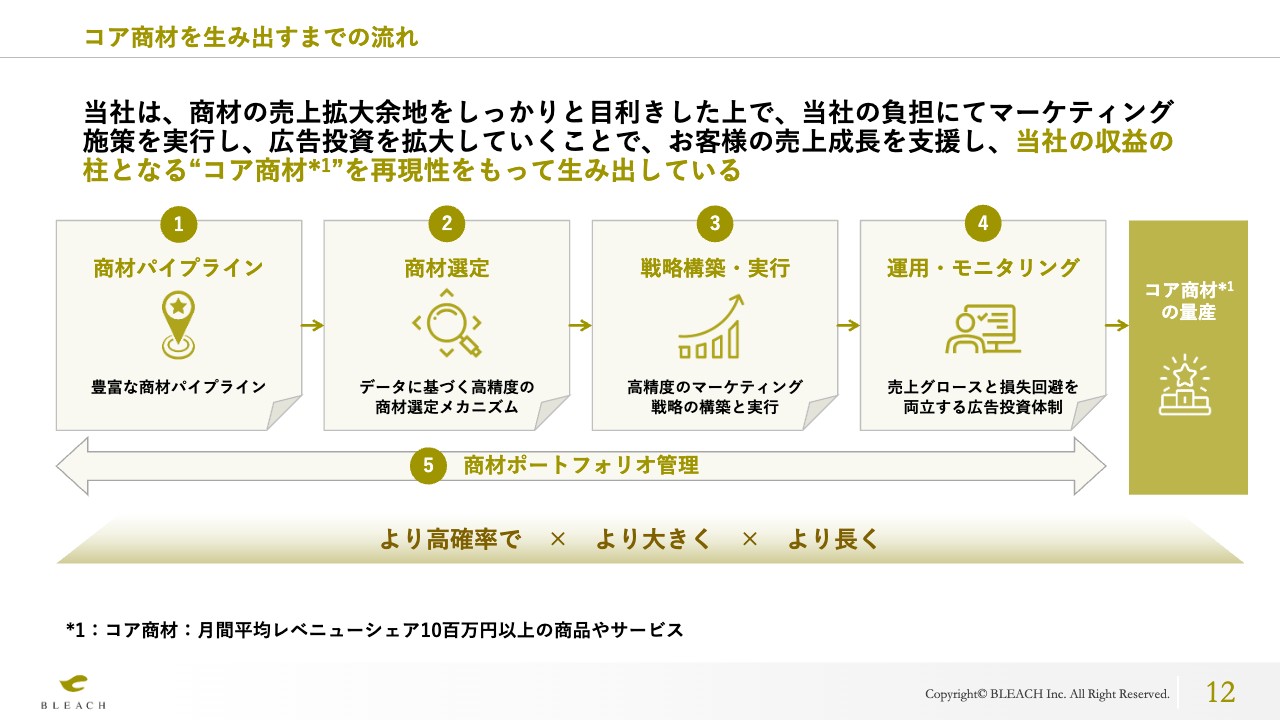

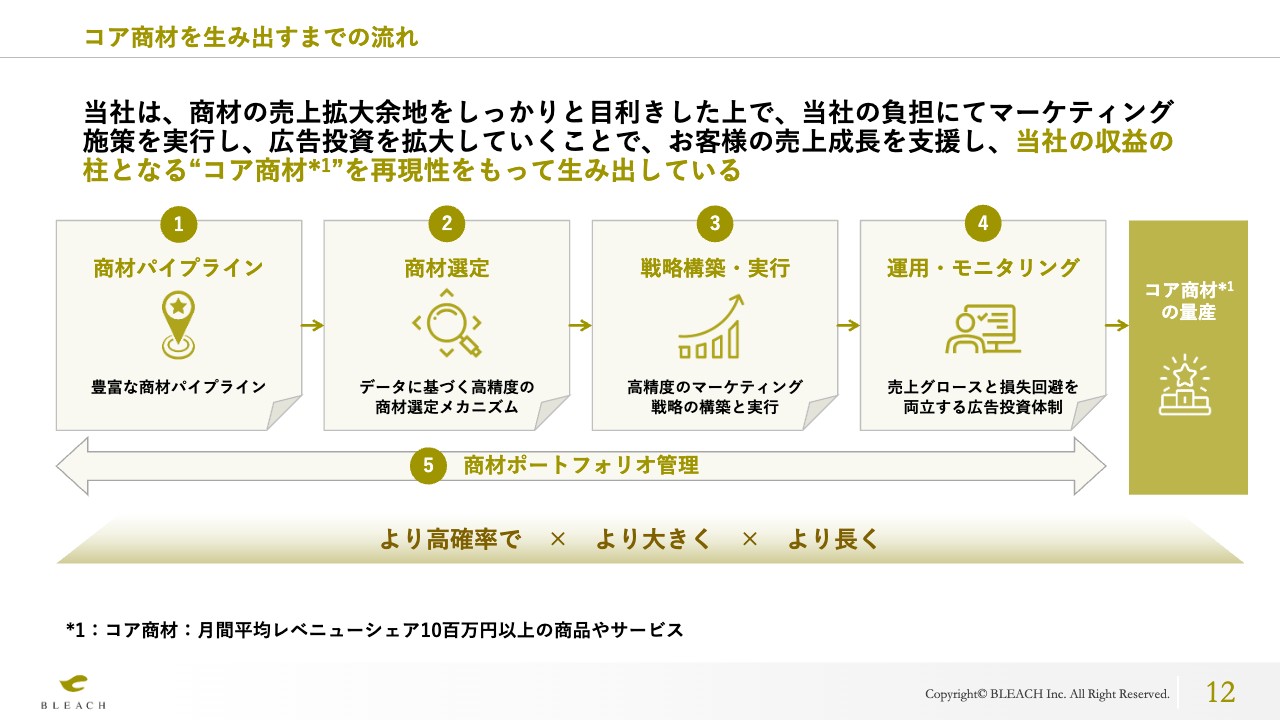

コア商材を生み出すまでの流れ

松本:当社が再現性を持ってさまざまな商品をヒットさせ、業績を伸ばせている要因についてご説明します。一言で言えば、ヒット商品を生み出す、バリューチェーンを構築しているからであると考えています。

まず、レベニューシェア型のため、お客さまにとっては当社にマーケティング支援を依頼することによるデメリットがありません。そのため、当社は常に1,000くらいの商材のパイプラインを抱えています。そして、その中から伸びる余地が大きいものを、過去のデータやノウハウを基に、当社が選定することができることが1つの特徴です。

そして、選定した商材について、徹底的に分析をし、効果の高いと思われるマーケティング施策から実行していきます。

さらに、当社の場合、レベニューシェア型であるため、当社の判断で広告投資を大幅に拡大することができます。その結果、お客さまの商品の売上を一気に伸ばすことが可能です。このスピード感、広告投資拡大のダイナミズムが、他のマーケティング支援会社とは大きく異なると思います。

また、このように、売れるポテンシャルがより高いものを選び取って、当社のリスクで広告投資をしていくといったビジネスモデルは、従来の予算型のマーケティング支援会社とはまったく違う構造であると思います。

このような仕組みにより、当社の収益の柱になるコア商材を、再現性を持って生み出して積み上げているところが、当社が急成長しているゆえんです。

坂本:御社にはさまざまな商材があり、マーケターは70名以上いるということでした。僕もけっこうマーケターと付き合いがありますが、マーケターには得意・不得意があります。商材ごとに適したマーケターにお願いすることで、さまざまな商材を扱うことができるようになっているのでしょうか?

松本:当社が特に実績が多いジャンルは、商材ジャンル別の売上構成比をお示ししたとおり、日用品、化粧品、機能性表示食品などです。このようなジャンルは、マーケティング力が売上に直結しやすいため、引き続き伸ばしていきたいところです。

しかし、当社のビジネスモデルやマーケティング力は、既存のジャンルに限らず、幅広い商品やサービスに応用できると思っています。

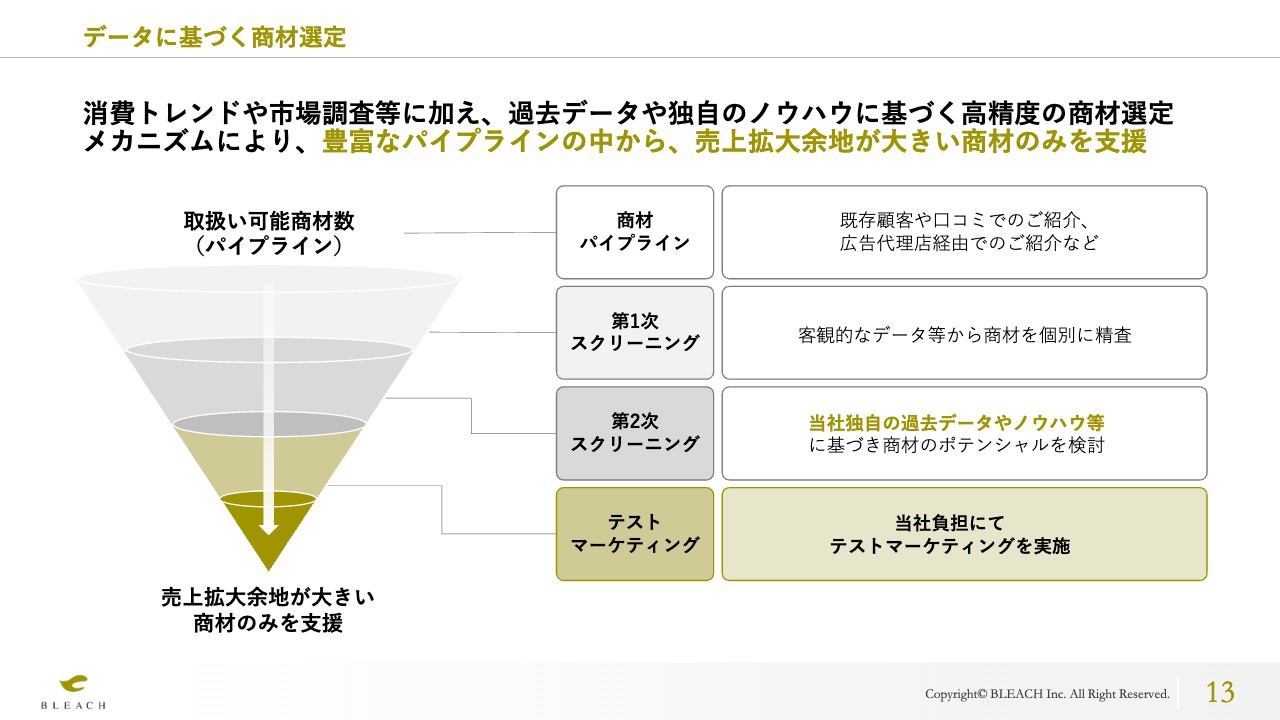

データに基づく商材選定

松本:当社のバリューチェーンについてご説明します。先ほどお伝えしたとおり、1,000くらいある商材パイプラインの中から、伸びる余地の大きい商材を選定しています。

現在は、広告代理店経由や既存顧客の新商品、お客さまからのご紹介など、さまざまな商材について常にお問い合わせいただいている状況です。その中から、さまざまなデータを見てポテンシャルの高いものを選び取っていきますが、このプロセスにおける一番の特徴は、当社負担で実際にテストマーケティングを行っていることです。

テストマーケティングにかかる費用は数十万円から100万円程度です。当社のビジネスモデルとしては「これが売れると思ったからいきなり1億円投資する」のではなく、まずは100万円くらいの広告宣伝費を使ってテストマーケティングを行います。そこで得たデータを過去データと比較することなどにより、伸びる余地があるかどうかを判断することが可能です。

伸びる余地が大きいとなれば、データを見ながら、広告投資額を増やしていきます。

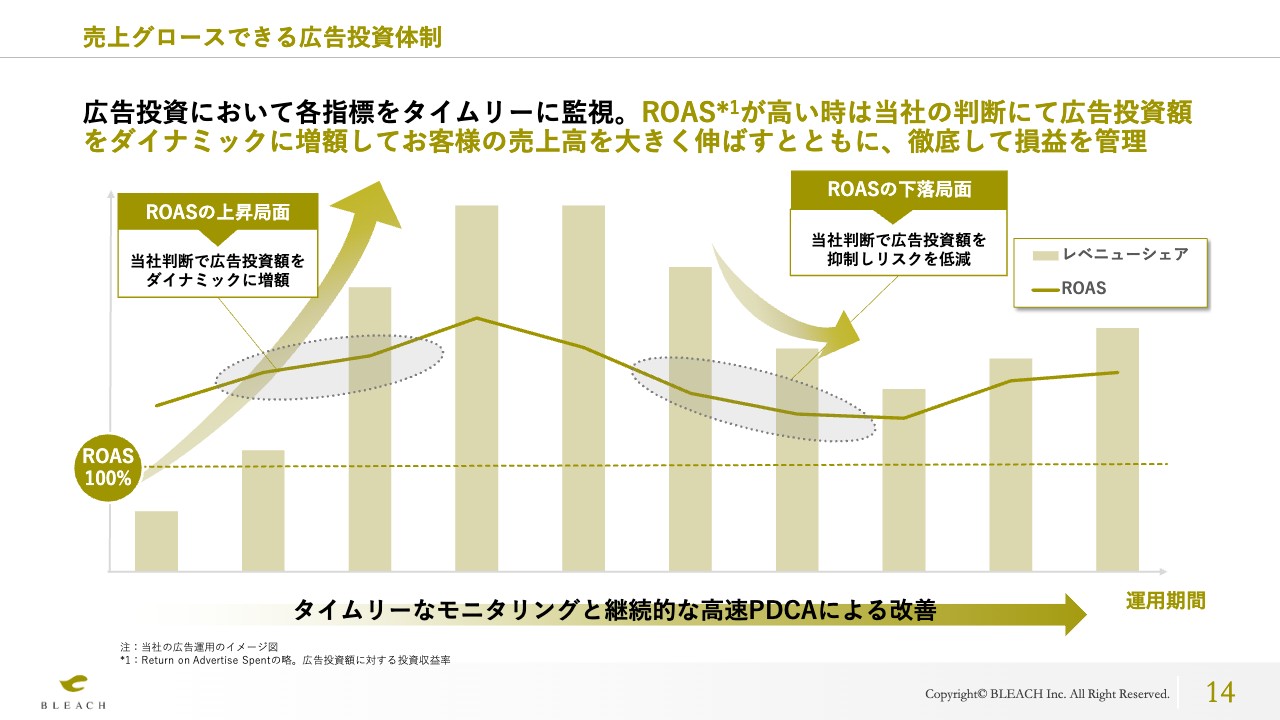

売上グロースできる広告投資体制

松本:広告投資体制についてご説明します。先ほど少しお伝えした、広告投資の効率性を表すROASという指標が高い時には、広告投資を増やしていきます。

一方、何らかの理由でROASが低い時には、当社の判断で広告費を抑えることができます。そのため、大幅な赤字が継続することはありません。

坂本:商品の旬や季節性なども考えて広告出稿を抑えるなど、コントロールするイメージですか?

松本:おっしゃるとおりです。そのような中長期のトレンドもあれば、例えば平日と土日、通勤時間帯と日中で施策を細かくカスタマイズしていくことで、高いマーケティング効果を発揮し、当社としても一定以上の収益性を確保しています。

坂本:テレビを例に上げると、関連商品絡みで視聴率が高い番組があれば、そちらに広告を出稿してダブルスクリーンを取りにいくなどの細かいことも行っているのですね。それを決定するのは、マーケターですか?

松本:広告投資については、マーケターの中でも、これに特化したグロースハッカーと呼ばれる各担当者が各商材の広告投資の判断を行っています。

坂本:非常におもしろいですね。

松本:もう1つ補足しますと、予算型のマーケティング支援会社では「マーケティング効果が高いため、広告費を増やしましょう」となっても、広告主の決裁を待って翌月や翌々月などにやっと増やせるかたちになります。一方で、当社の場合は、効果が高いと判断した翌日に広告費を10倍にすることができます。

例えば、何らかの施策によりユーザーが購買に至る確率が2倍になったとしても、広告投資額が同額であれば新規ユーザー数は2倍にしか増えません。しかし、当社の場合は当社の裁量で広告費を自在に調整できますので、広告投資額を10倍にすればお客様の新規ユーザー数を20倍に伸ばせます。このように、爆発力のあるビジネスモデルになっています。

お客さまにとっては、あらかじめ決められたレベニューシェア単価の範囲で新規ユーザーを獲得してくれることは喜ばしいことのため、当社とお客さまはWin-Winの関係になっていると思います。

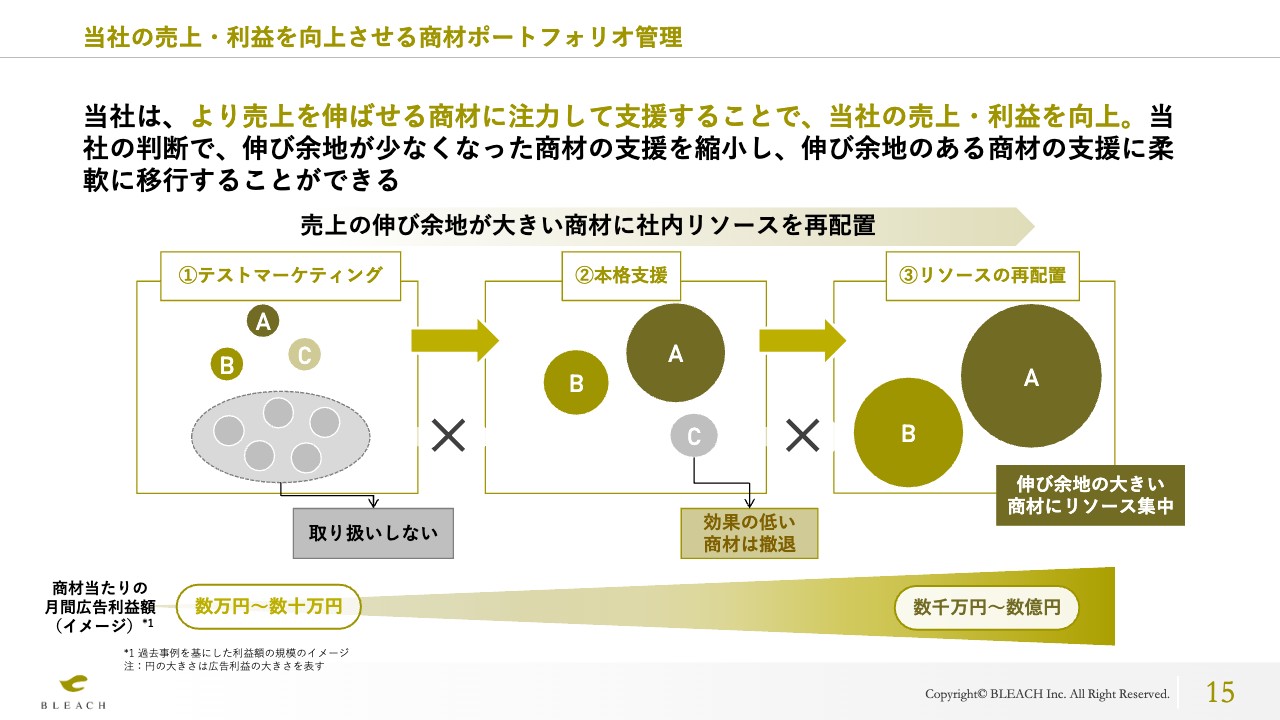

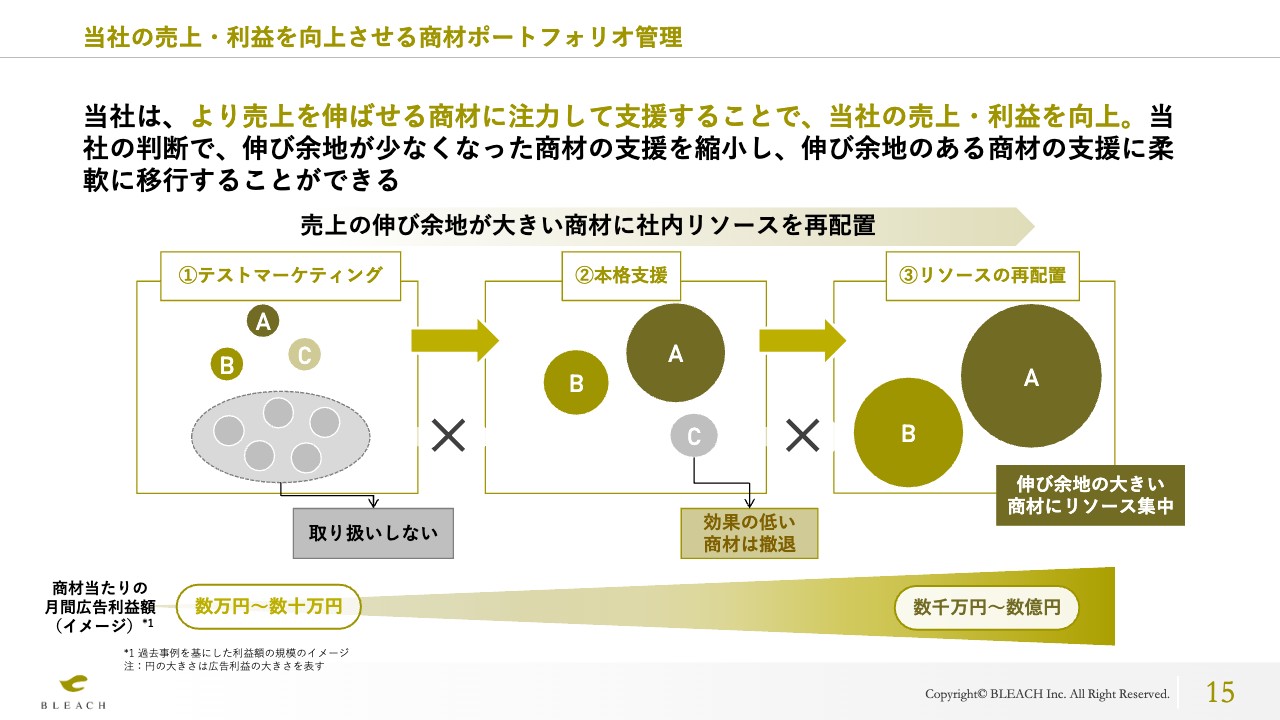

当社の売上・利益を向上させる商材ポートフォリオ管理

松本:商材のポートフォリオ管理についてです。先ほど少し触れたテストマーケティングを行い、ポテンシャルが高いものにリソースを寄せていきます。リソースとはマーケターの人数です。ポテンシャルの高いところは、マーケターチームを2人から徐々に増やしていき、大型の商材の場合には7人から8人のチームでマーケティングを行っていきます。

さらに、「LINE」の広告出稿担当、「Yahoo!」の広告出稿担当、「Facebook」の広告出稿担当というかたちでチームを組み、継続的にお客さまが新規ユーザーを獲得できるようにPDCAを繰り返しながら、マーケティング戦略を展開します。

おもしろいのが、例えば最初に「LINE」や「Yahoo!」での新規ユーザーの獲得が順調な場合、その戦略を「Facebook」や「Google」に横展開することができます。あらかじめ決められた成功パターンを他の広告媒体でも展開していくことにより、売上を100から200、300、500と積み上げていくことができています。

予算型のマーケティング支援会社の場合は、一度支援を開始すると、あまり効果が出ていなかったとしても一定期間継続しなければならないことがあると思います。しかし当社の場合は、伸びる余地が大きくない場合には当社側の判断で縮小・撤退することができます。

そのようなかたちで、いわゆる売れるものや伸ばしやすいものに特化していくところが、当社の成長性の高さにつながっていると思います。

坂本:次のステージに行くのは売れている商品のみであり、赤字になる可能性があるものはテストマーケティングで撤退する上に、赤字になるとしても一個も売れないわけではなく、かなり少ない額から始めるため、全体からすると大きな金額ではないということですね。

松本:おっしゃるとおりです。

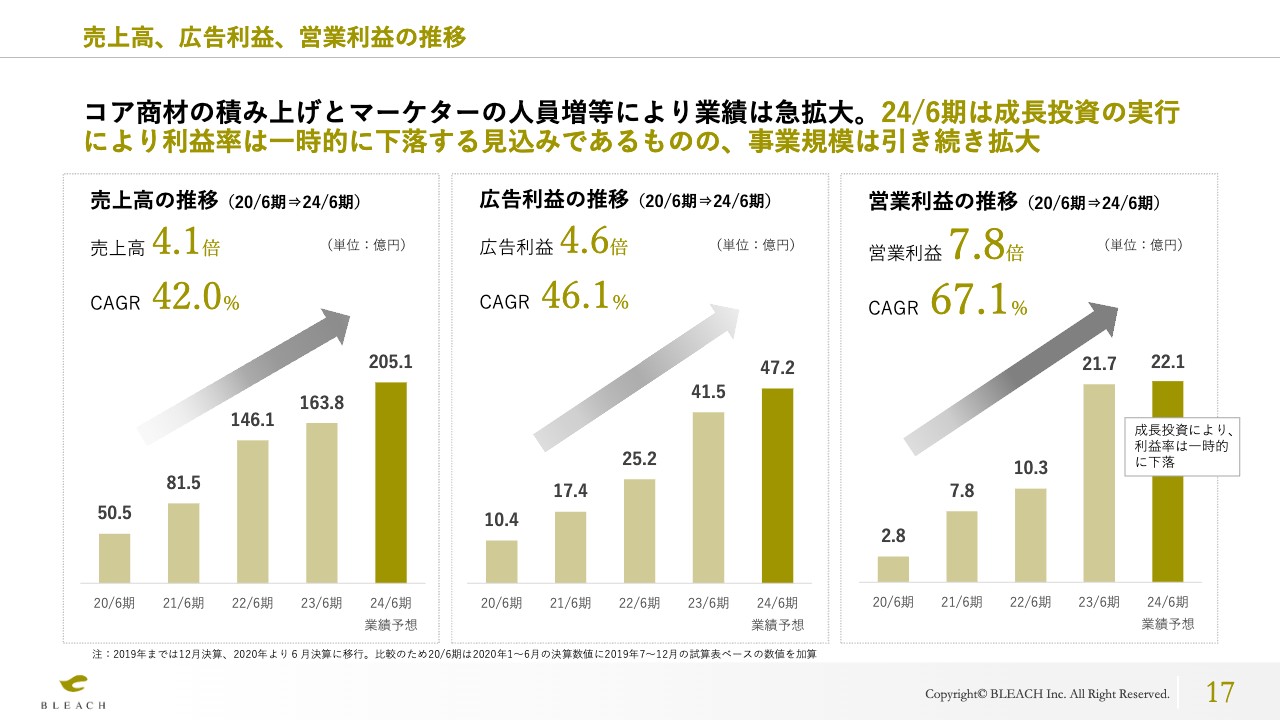

売上高、広告利益、営業利益の推移

松本:業績の推移についてご説明します。この4年から5年で、当社は大きく成長を遂げてきました。売上高は2024年6月期も含めた4年間で4倍に増加し、営業利益は7.8倍に拡大しています。

その主な要因は、先ほどお伝えしたコア商材、つまり当社の収益の柱になるような売れ続ける商品をしっかりと積み上げてきたことです。また、お客さまのマーケティング支援をしっかりと行えるだけのマーケターの採用と自社での育成も順調に推移してきました。

2023年6月期の営業利益は2022年6月期の2倍になっています。2024年6月期の営業利益の成長率が緩やかになっているのは、この後にご説明する成長施策への投資によるものです。こちらは、来期以降のより大きな成長のために実施している状況です。

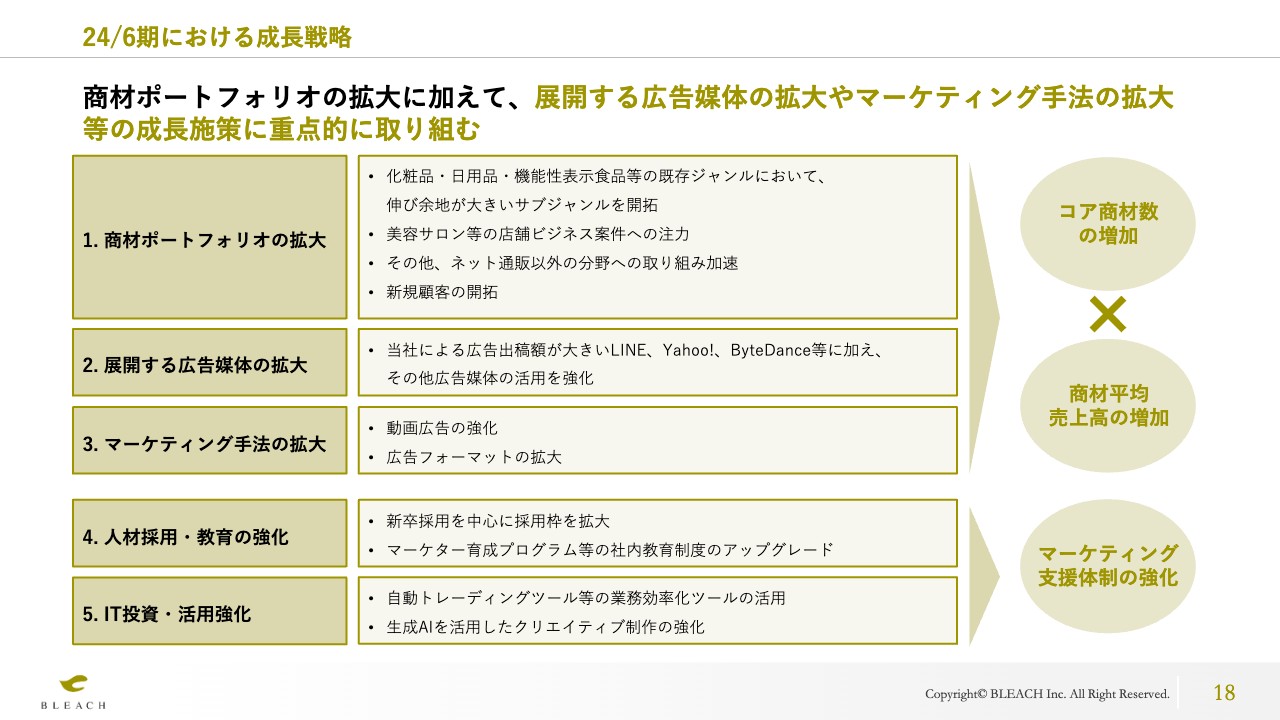

24/6期における成長戦略

松本:2024年6月期における成長戦略については、8月16日に開催した決算説明会でもお伝えしましたが、スライドに記載のとおりとなっています。1番から3番は、マーケティング手法ないし商材ポートフォリオを拡大するための施策です。

先ほども触れましたが、当社のビジネスモデルやマーケティング支援の在り方は、化粧品や日用品などの通販事業に限らず、さまざまなジャンルに展開できます。すでに当社の収益の柱になっている美容サロンジャンルなど、店舗ビジネス案件への注力も加速しています。

加えて、展開する広告媒体についても、これまでは日系の「LINE」「Yahoo!」などが中心でしたが、それ以外の媒体もより活用していきたいと思っています。また、昨今急速に市場が拡大している動画広告についても積極的に活用しており、より直感的に商品の良さや魅力を伝えられるように工夫を凝らしています。

1番から3番の施策においては、これまでよりも収益性が低い商材を許容しながら運用していくことになるため、今期の利益水準は少し緩やかなかたちになっています。

4番と5番は、いわゆるバリューチェーン自体を拡大していくための施策です。当社の場合、人材の採用や教育を行ってマーケターを増やせばその分業績も伸びますので、力を入れていきます。また、IT投資やAIの活用も進めています。広告運用を効率化していくためのトレーディングツールの開発、あるいは生成AIを活用した広告制作などに取り組んでいます。

今期は、これらへの投資を重点的に行っていきたいと思っています。

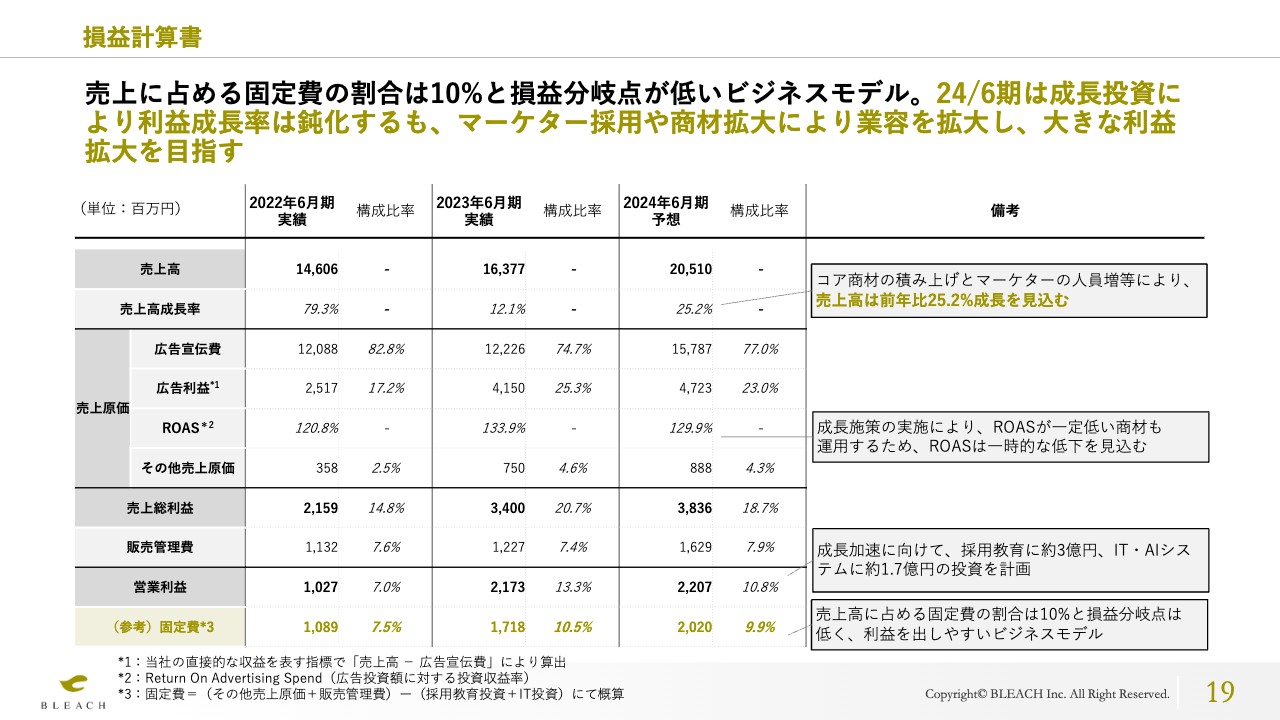

損益計算書

松本:当社の収益構造についてご説明します。スライド左側、2022年6月期の列をご覧ください。当時の売上は146億600万円、営業利益は10億2,700万円でした。

当社の費用の中で最も大きなコストは売上原価に含まれる広告宣伝費で、「LINE」や「Yahoo!」などの広告媒体に出稿する時の費用です。こちらは変動費であり、約70パーセントから80パーセントの比率が今後も維持されると思っています。

固定費にあたるのは、売上原価の中にあるその他売上原価や販売管理費です。2022年6月期の固定費は約10億円から11億円で、売上の10パーセントに満たないくらいの水準です。2023年6月期については、先ほどの広告投資の収益性をより高めるように取り組んだことで、収益性がしっかりと上がってきています。

2024年6月期は、先ほどお伝えしたIT投資や人材投資を積極的に行っていくため、営業利益の伸びは鈍化する予想としています。しかし、当社のビジネスモデルは損益分岐点が低く、売上高や売上総利益がしっかりと伸びれば、営業利益の成長率も非常に高く成長できます。来期以降の大きな利益成長に向けて、これらへの投資をしっかりと行っていきたいと考えています。

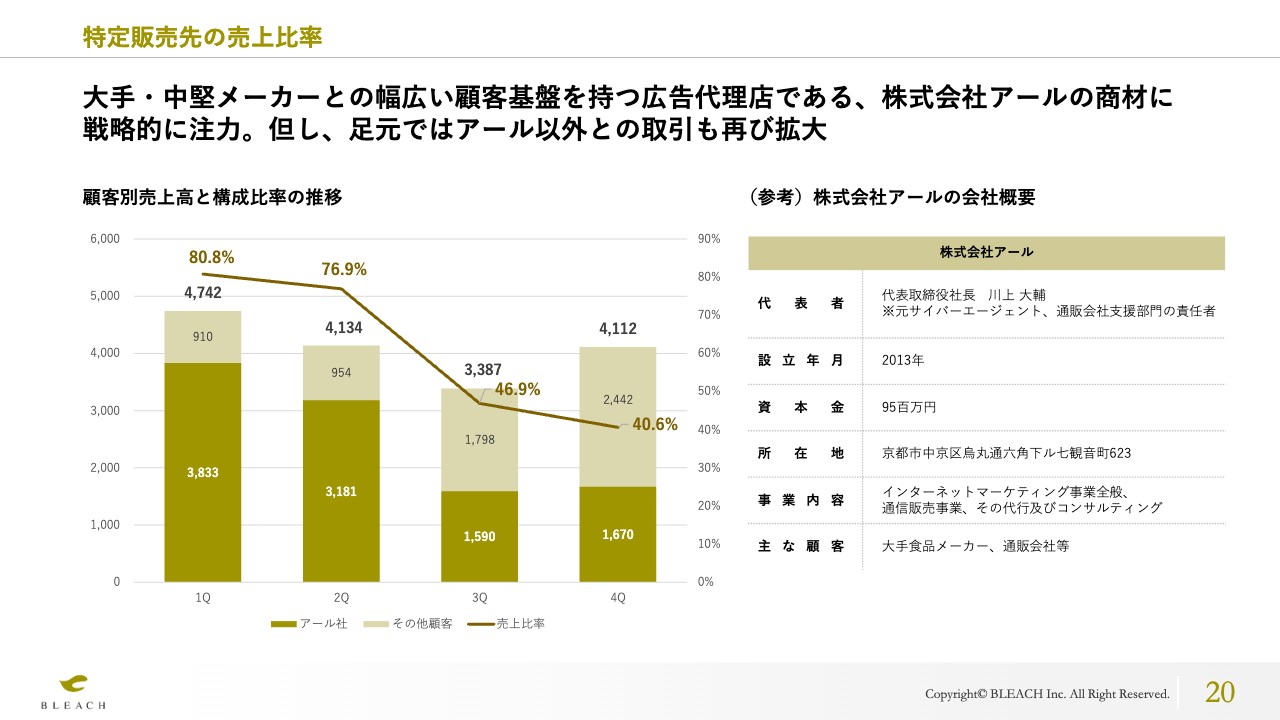

特定販売先の売上比率

松本:上場時にも開示しましたが、特定販売先の売上比率について補足します。当社の重要なお客さまの1つに、株式会社アールという会社があります。こちらは、大手や中堅メーカーなどの幅広い顧客基盤を持っている広告代理店です。社長の川上さんは、もともとサイバーエージェントで通販会社の支援部門の責任者をしていた方です。

非上場の会社さまですので、「この会社はどのような会社ですか?」というご質問を投資家からよく受けます。しかし実は、業界ではかなり有名なしっかりした会社です。その先にいる広告主は、誰もが知っているような食品メーカーや化粧品メーカーです。そのような会社の商材も、当社は幅広く支援しています。

坂本:広告代理店から御社に依頼する場合、御社の報酬は成功報酬になりますか? 固定報酬なのか、それとも成功報酬に乗せるビジネスモデルなのか、業界の関連事情も含めて教えてください。

松本:当社の報酬体系に関してはまったく同じですが、レベニューシェア単価については広告代理店の手数料が引かれたかたちになっています。

坂本:ありがとうございます。ビジネスモデルがよくわかりました。

松本:株式会社アールとの取引関係は今も良好ですので、こちらの売上もしっかりと伸ばしたいと思っていますが、それ以上に株式会社アール以外からの売上を伸ばしていきたいと考えています。

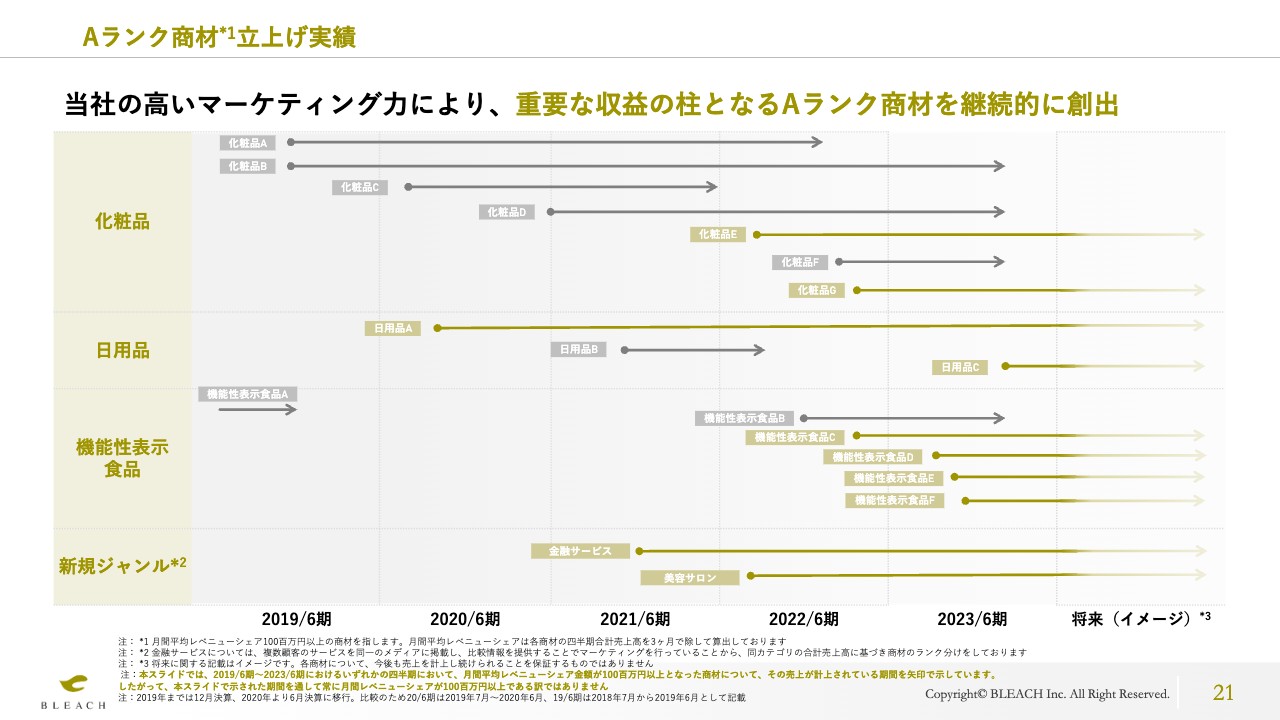

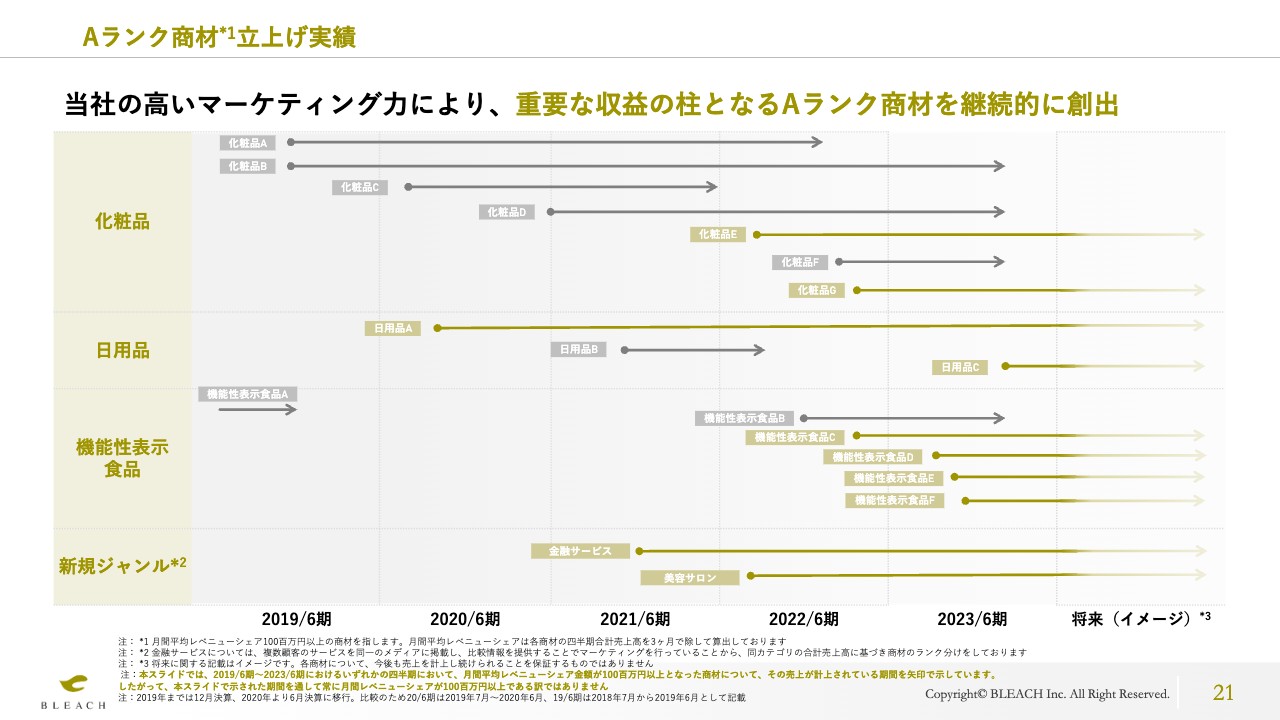

Aランク商材立上げ実績

松本:コア商材の立ち上げ実績についてご説明します。スライドには、コア商材の中で特に売上の貢献度が大きいもの、具体的には月間のレベニューシェア金額が1億円を超えるものをピックアップしています。

ご覧のとおり、再現性を持って継続的にAランクのコア商材をしっかりと積み上げています。今期第2四半期、第3四半期においても、かなり確度の高いものがいくつかあり、当社代表の大平が商品企画から入っているものもあります。今後も、そのような商材を積み上げていけると考えています。

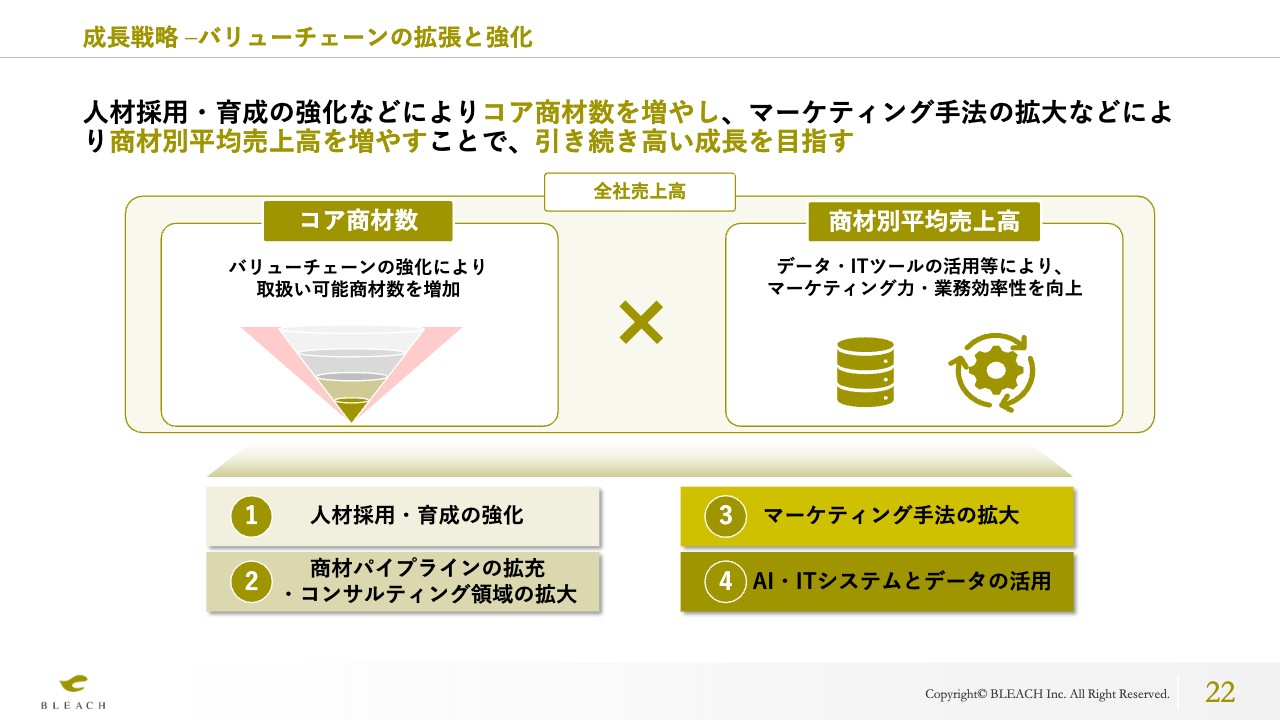

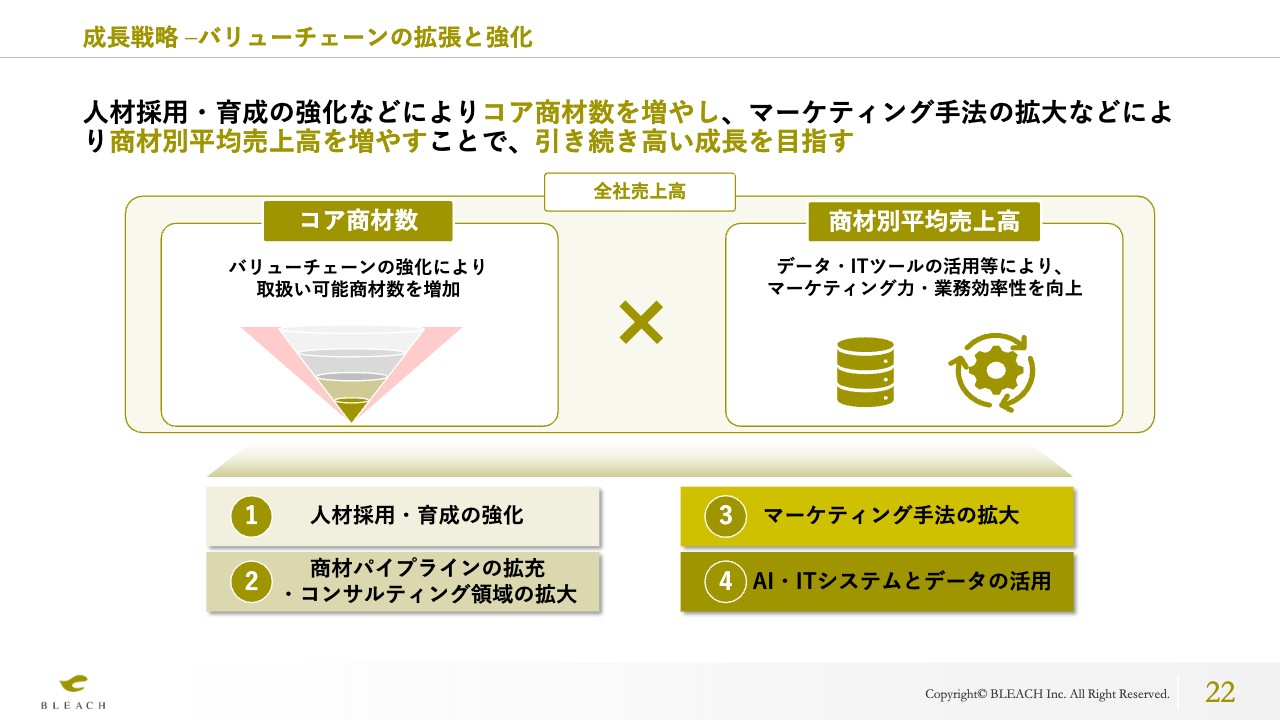

成長戦略 –バリューチェーンの拡張と強化

松本:今後の成長戦略についてです。基本的にはバリューチェーンを強化し、お客さまを支援する体制をしっかりと構築することが重要だと思っています。

先ほどお伝えしたとおり、商材のパイプライン、お客さまからのご依頼はたくさんありますが、まだまだご支援しきれていません。そのようなお客さまを支援できる体制を増やしていけば、より成長できると考えています。具体的には、人材採用、マーケティング手法の拡大、効率化のためのAI・ITシステムの活用に取り組んでいます。

KPIの中では、先ほどお伝えしたコア商材数と商材当たりの売上・利益を伸ばしていくことが1番重要だと思っています。

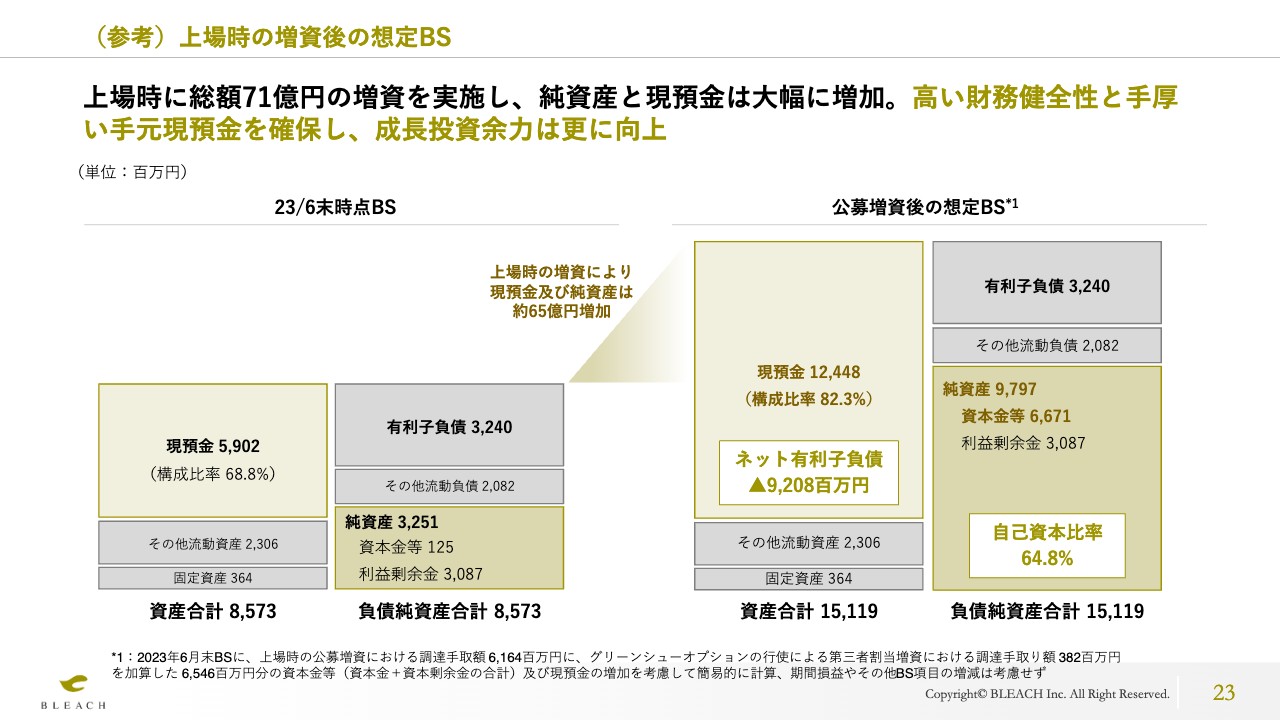

(参考)上場時の増資後の想定BS

松本:スライドには、上場時の増資後の想定BSを記載しています。四季報やデータベースに載っているBSは、おそらく6月末時点のものだと思います。当社が上場・増資したのは7月5日ですので、6月末時点のBSには増資が反映されていません。

足元の純資産は約98億円、ネットキャッシュは90数億円となっており、財務健全性は高く、手元のキャッシュも豊富な状況です。当社の現在の時価総額は150億円から160億円ですが、このような財務状況は株価に反映されていないのでは、と思っています。

上場時に調達した資金を、先ほどお伝えしたような成長戦略や関連するM&Aに投じ、さらに業績を伸ばしていきたいと考えています。

プレゼンについては以上です。

質疑応答:投資計画について

坂本:M&Aはどの領域に注力していくのでしょうか? また、おそらく御社は人材がかなりいると思います。そのあたりも含め、投資計画を教えてください。

松本:M&Aにおいては、まずは既存のバリューチェーンを強化するために周辺領域を対象に実施したいと思っています。例えば、ITコンサルやECコンサル、決済システムを作っているような会社などです。また、予算型のマーケティング支援会社を買収しても、顧客基盤の獲得や人材交流などでシナジーがあると考えています。

坂本:顧客も増えるということですね。

松本:そうですね。また、当社のブランドの立ち上げ、またはM&Aでの取得も考えています。例えば、売上を伸ばし切れていないメーカーを買い、当社のマーケティング力でロールアップしていくこともできると思っています。

坂本:そうなれば、そのメーカーからそちらの商品を入れてもらって売ることができますね。壮大な計画でなかなかおもしろいです。

質疑応答:1案件の支援期間について

増井麻里子氏(以下、増井):「1案件の支援期間はおおよそどれほどでしょうか?」というご質問です。

松本:商材のポテンシャルに応じてまちまちです。テストマーケティングを行ったが本格的に支援するまでには至らなかった商材については、支援期間は1週間のみ、というケースもあります。一方で、伸び余地が大きい商材については数年以上にわたって支援しています。Aランク商材、つまり当社の月間売上が1億円以上の大型商材の場合には、平均で約1年半から2年の期間支援しています。

坂本:長期での支援も多いのですね。支援期間中、マーケティング戦略を見直すこともあるのでしょうか?

松本:そうですね。お客さまのほうでも、一定のサイクルで商品のリニューアルやリブランディングを行うことがあります。また、当社としても、ずっと同じ広告を表示しているとユーザーからは見飽きられてしまいますので、継続的に売れるように、いろいろなパターンのマーケティング施策を実行していきます。まさにスライド下部に書いている、コア商材を「より長く」継続させる、ということも意識しています。

質疑応答:Aランク商材が売上に占める割合について

坂本:Aランク商材が売上に占める割合はどれほどですか?

松本:当社の特徴として、アップサイドが大きいため、いわゆる「パレートの法則」のかたちになっており、売上の8割から9割ほどがAランク商材によるものです。

坂本:なるほど。そこで本当に売れるものを厳選して、マーケターのリソースを使っているというイメージですか?

松本:そのとおりです。当社は売れるものに集中的にリソースを投資できますので、より売上を伸ばすことができます。とはいえ、収益の安定化も必要です。この四半期における月間売上1億円以上のAランク商材は8個ありますが、こちらをどんどん増やしていきます。そして、商材ポートフォリオを増やしていくことが必要だと思っています。

坂本:年間の売上高は1商材で10億円ほどということで、すごいですね。Aランクはさらに増やせそうですか?

松本:再現性をもって増やせるようにしています。先ほどお伝えしたように、当社が持っているパイプラインは潤沢にありますので、その中から着実にコア商材に育てていくことが必要で、いかにこの確率を上げていくかが重要になると思っています。

坂本:相当なスケールが必要な計画と思いつつも、意外と可能ということですね。

質疑応答:新ジャンルの立ち上げに要する期間について

増井:「新ジャンルの立ち上げにはどのくらいの期間を要するのでしょうか?」というご質問です。

坂本:広告投資額を一気に10倍に増やすというお話もありましたが、どのくらいのタイムラインで新ジャンルに展開できるのか、教えてください。

松本:新ジャンルであっても、検討開始から売上が発生するまでは、早ければ1ヶ月から2ヶ月程度で可能です。

当社のビジネスモデルは、長期的に赤字を掘りながら投資するのではなく、始めてすぐに売上や利益が立ち、キャッシュコンバージョンサイクルや収益化のタイムラインが非常に短いという特徴があります。既存のジャンルの中でも、当社がまだ取り組んだことがないサブジャンルの商品はまだまだたくさんあり、その掘り下げをしていきます。

また、美容サロンなどの店舗ビジネスやカードローン等の金融ビジネスの支援にも力を入れていきます。

さらに、不動産や人材サービスなどへの展開も検討を進めており、社内リソースの状況や既存商材の伸び余地なども比較しながら、順次取り組んでいきたいと考えています。

質疑応答:顧客の増加目標数について

坂本:「毎期の顧客増加目標数などはありますか? 前回の説明会では130社程度だったと記憶していますが、現状は何社ですか?」というご質問です。

松本:現状のお客さまの数は、契約ベースで131社です。ただし、当社はお客さまの数を増やすよりも、コア商材に注目していますので、商材が売れるかどうかを見ています。お客さまの数を増やしたとしても、テストマーケティングのみで終わってしまう商材であれば、収益にはつながりません。

そのため、お客さまの数よりも、コア商材の数をKPIとしています。現在の業績予想では、今期通期のAランク商材数は8個となっています。それを9個、10個に増やしていくことを考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:初期費用なしで広告戦略を打てるというのは中小・中堅企業にとっては採用を検討することが多いとは思いますが、御社にとっては、実際に成長が見込める企業・事業か否かの判断が重要になると思います。その判断はどのようなプロセスでなされるのでしょうか?

回答:市場リサーチに加えて、当社にてテストマーケティングを行い、得られたデータを過去データと比較することで、お客さまの商品やサービスの売上拡大余地を高い精度で見極めています。

<質問2>

質問:御社の業績に季節性はありますか?

回答:例年第3四半期(1月から3月)が比較的業績を伸ばしにくい時期となります。この時期は、予算型の広告代理店による広告出稿が多くなり、比較的、広告単価(広告のコスト)が上がりやすいためです。それ以外には特段の季節性はありません。

<質問3>

質問:売上高と費用の計上タイミング、キャッシュの流れについて教えてください。

回答:売上高の計上タイミングは、当社が配信している広告経由にてユーザーが購入などを行った時点です。基本的に月末締めとして、翌月末のお支払いとさせていただくケースが多いです。一方、広告媒体にお支払いする広告宣伝費については、クレジットカードでの支払いが多く、一部、事前入金により前渡金として計上するものがあります。そのため、売上高の計上から売掛金の回収サイトは1ヶ月から2ヶ月程度であり、広告宣伝費の支払いサイトも平均的には1ヶ月から2ヶ月程度となっています。

<質問4>

質問:新規の人材採用は積極的に行っていますか?

回答:新卒、中途ともに積極的に人材採用を行っています。特に新卒採用に力を入れていまして、2023年4月には17名の新卒社員が入社しており、2024年4月には20名以上が入社予定です。

<質問5>

質問:社員数が少ないのですが、人事戦略をご教示ください。

回答:当社は創業来、生産性を高め、1人当たりの売上・利益を高めるさまざまな取り組みを行っており、2023年6月期には、期末時点の従業員数はわずか92名にて売上高163億円、営業利益21.7億円を達成しています。引き続き高い生産性は維持をしつつ、年間で30パーセントの人員増を目安に、今後も積極的に人材採用を行っていきます。

<質問6>

質問:中期経営計画については策定していますか? または、策定予定はありますでしょうか?

回答:現在、公表しているものはありません。ただし、上場後にあらためて中長期の戦略を精緻化、アップデートしており、中期経営計画の策定・公表についても検討を行っていきます。

<質問7>

質問:大平代表の今後の株式保有方針を教えてください。

回答:大平は今後も現在の保有比率を維持する方針であり、当面の間、売却する予定はありません。

<質問8>

質問:株価下落の原因に大平氏が貸株をしているとの噂が流れていますが、その点はいかがでしょうか?

回答:大平個人および大平事務所は、貸株をしている事実はありません。

<質問9>

質問:好調な業績にもかかわらず、市場の評価はまだまだ低く株価も軟調に推移しています。市場への認知度向上のための今後のIR活動の予定について教えてください。

回答:今後も、機関投資家・個人投資家のいずれに対しても決算説明会を実施し、またIRイベントにも積極的に参加し、当社事業の提供価値や成長性を投資家のみなさまにご理解いただけるように努めていきます。今後のIR活動について、予定が決まりましたら当社ウェブサイト等にて告知します。

<質問10>

質問:株主還元に関する考え方について教えてください。

回答:当社は急速な成長フェーズにあり、まずは成長投資により業績拡大していくことが株主のみなさまにとっても好ましいと考えていますが、今後、株主還元についても検討していきます。

新着ログ

「サービス業」のログ