さくらインターネット、営業利益は前期比+43.2% クラウドビジネスの伸長により増収増益

2023年3月期決算説明

田中邦裕氏:さくらインターネット株式会社2023年3月期決算説明会を開始いたします。みなさまお忙しい中、このようにお集まりいただき、またご視聴いただきましてありがとうございます。

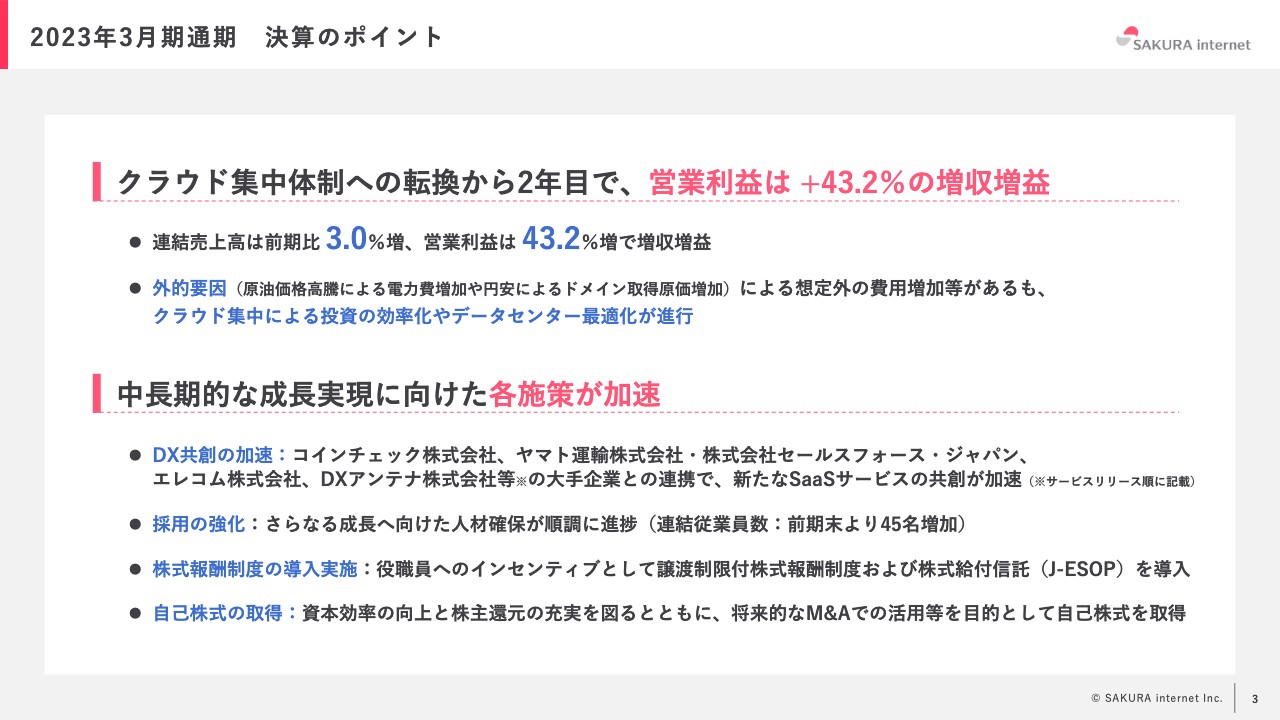

2023年3月期通期 決算のポイント

決算ハイライトです。細かい数字はスライドに記載のとおりですが、前期比で連結売上高は3.0パーセント増、営業利益は43.2パーセント増となっています。

後ほど詳しくご説明しますが、電力代の高騰や円安に伴うドメイン名の取得原価増加、Windows等のライセンスの購入、半導体価格の上昇に加え、社員の平均給与の上昇など、さまざまな要因が短期的に影響し、予想していた利益には及びませんでした。

しかしながら、下方修正までには至らなかったのは、クラウドビジネスを中心に利益率の高いビジネスが伸長したことが要因と言えます。

2023年3月期通期 業績ハイライト[連結業績]

外的要因による費用増加等があるものの、クラウド集中による投資の効率化やデータセンター最適化が進行し、スライドのとおり、増収増益となりました。

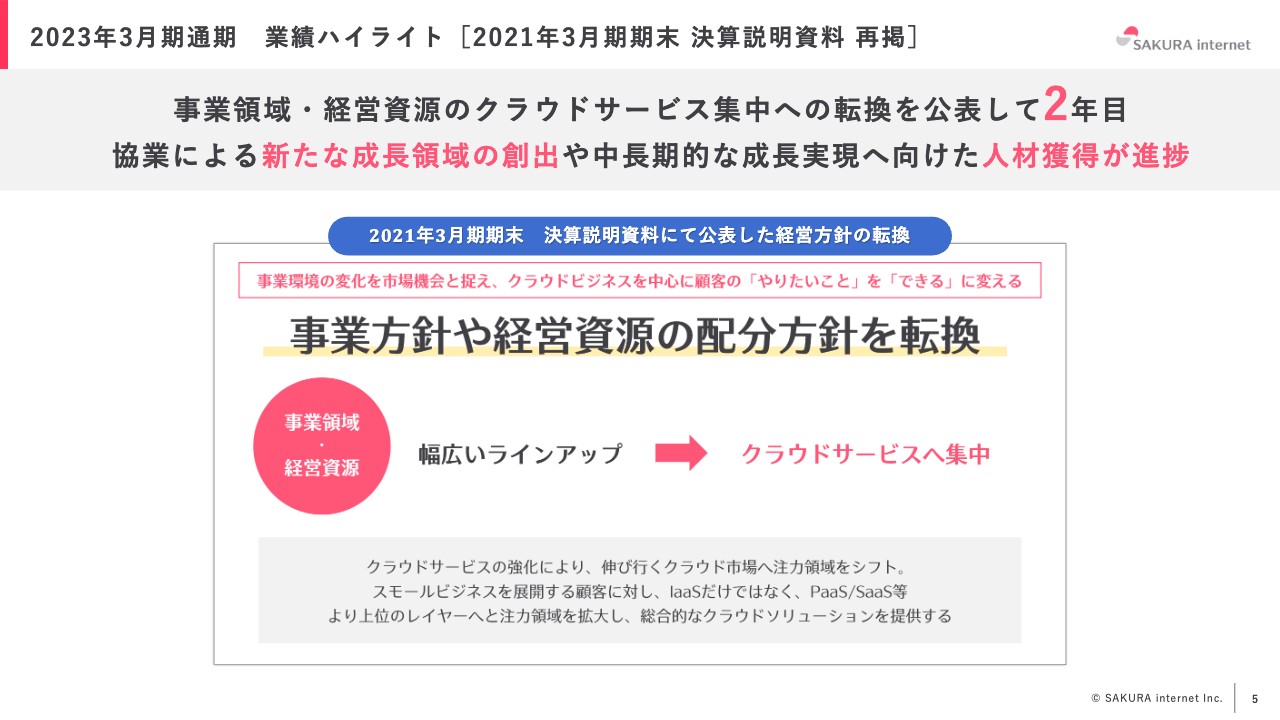

2023年3月期通期 業績ハイライト[2021年3月期期末 決算説明資料 再掲]

2期前の決算説明会で「業容転換」を宣言しましたが、その頃は当社が初めて減収となった時期でした。これまではデータセンターにサーバを置いてそのサーバを直接貸す「もの貸し」に近いサービスが中心でしたが、「パブリッククラウド」と言われるクラウドサービス中心に転換することを公表しました。

加えて、小口分散を重視し、大口のお客さまにも注力はしますが、過度に設備と大口の顧客がつながらないようにしました。なぜなら、一度受注してしまうとその設備を回すために永遠に受注し続けないといけないという、現在SIerが陥っている状況になってしまうからです。

そこでの拡大再生産を目指すのではなく、パブリッククラウドでの拡大再生産を目指そうと、2021年3月期に宣言しました。正直なところ、その際は初めての減収で株主のみなさまにも大変ご心配をおかけし、実際にかなりの減収となりました。

サーバは減価償却した後で旨味が出てきます。5年で減価償却するのですが、その後は電気代だけで稼げます。ただし、いつかはそのサーバも壊れる上、メンテナンスのために大量の人が必要になってきます。

加えて、データセンターが最近不足している中で、古いサーバがその設備を占有してしまうことにもなります。したがって、短期的には利益が出ますが、物価高や電力費の高騰、人件費の高騰を踏まえると「中長期には厳しい」という経営判断がありました。

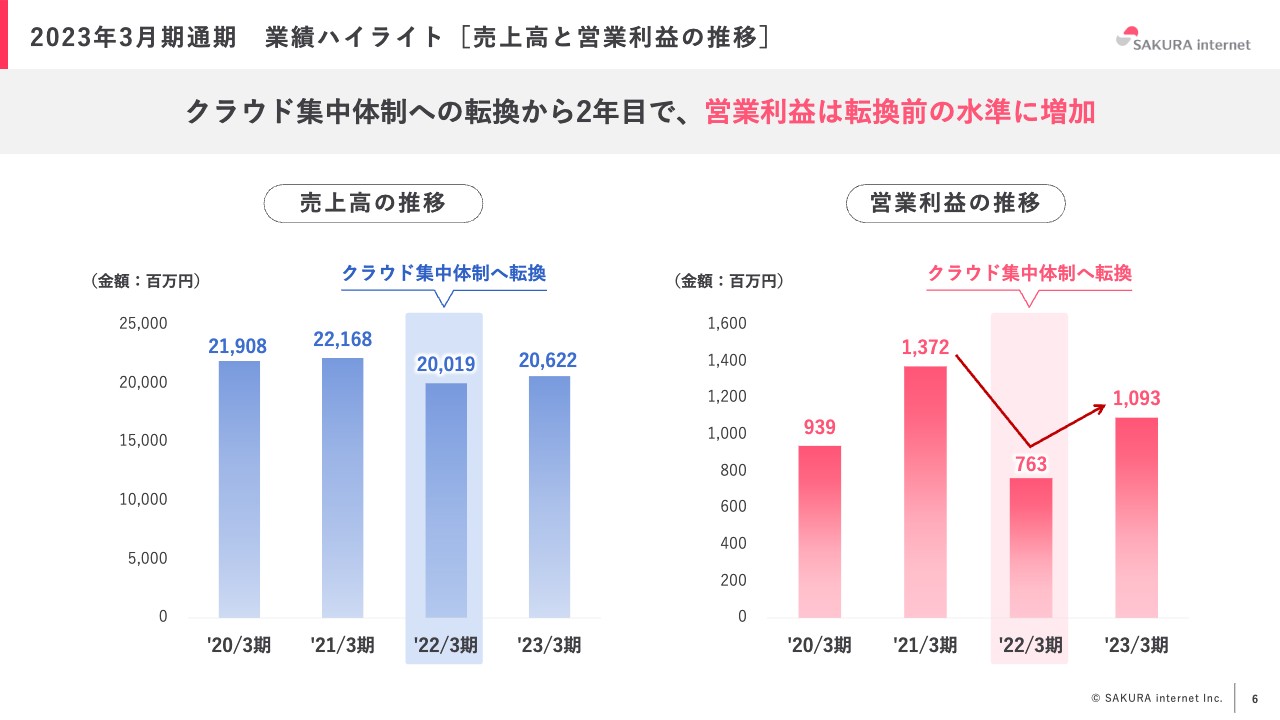

2023年3月期通期 業績ハイライト[売上高と営業利益の推移]

その結果、クラウドサービスへの集中を続けてきました。それに伴い、売上高は2021年3月期の221億6,800万円から、2022年3月期の200億1,900万円まで、一度大きく減収しました。2022年3月期は初めての減収となったわけですが、底を打って今期は回復してきています。

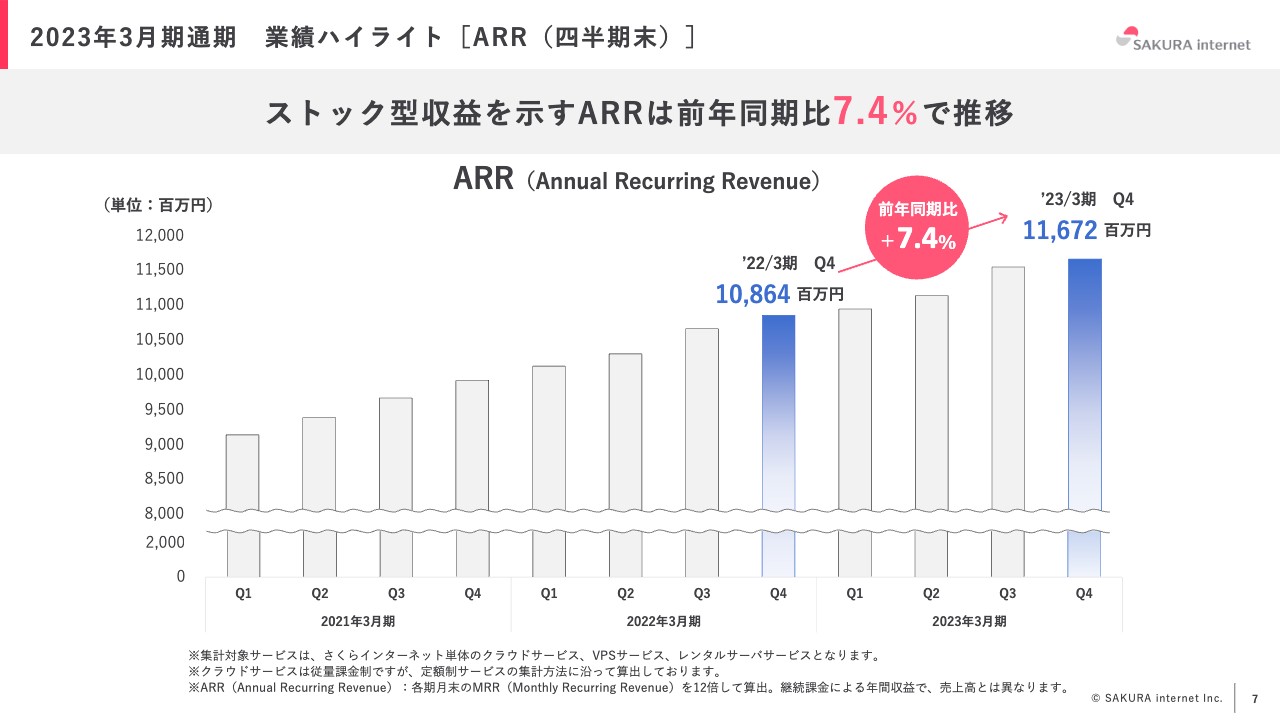

2023年3月期通期 業績ハイライト[ARR(四半期末)]

足元では、継続的にお客さまからいただく収入であるARRがすでに100億円を超え、足元は実を伴って成長していると言えます。

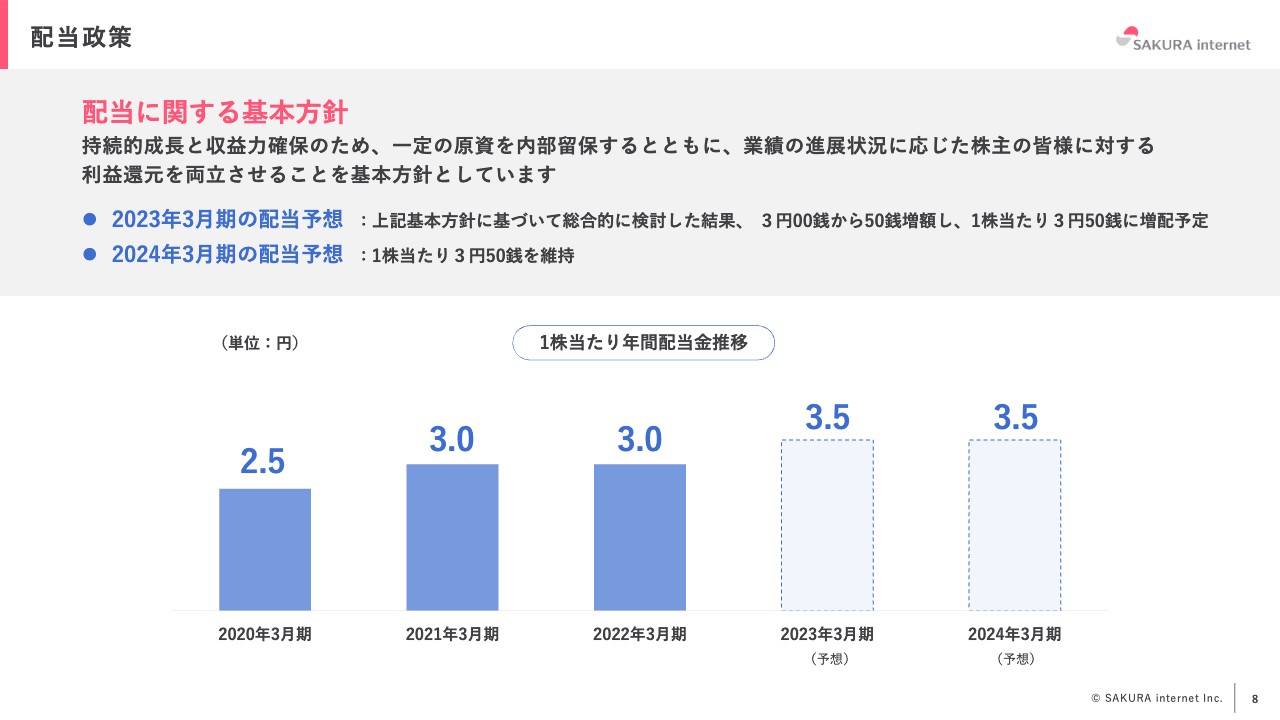

配当政策

配当政策です。前期の減収もありましたので、当期は据え置きとしています。しかしながら、株主還元に関しては原則として前向きに考え、業績の状況を見ながら柔軟に対応していきます。

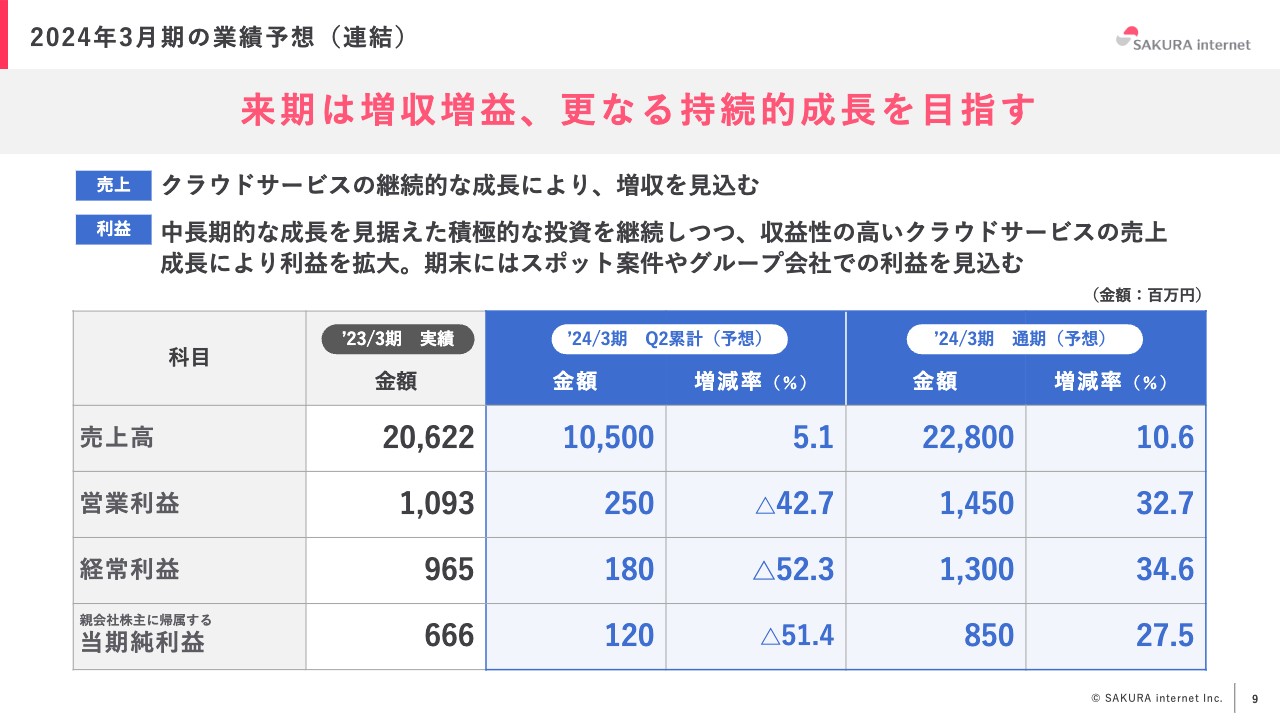

2024年3月期の業績予想(連結)

今期の業績予想です。古いデータセンターや設備などで創出していた売上が、2022年3月期には大幅に減っていました。今期はそのような「負の遺産」がなくなった状況ですので、純粋にクラウドサービスの増分が売上につながってくると予想しています。

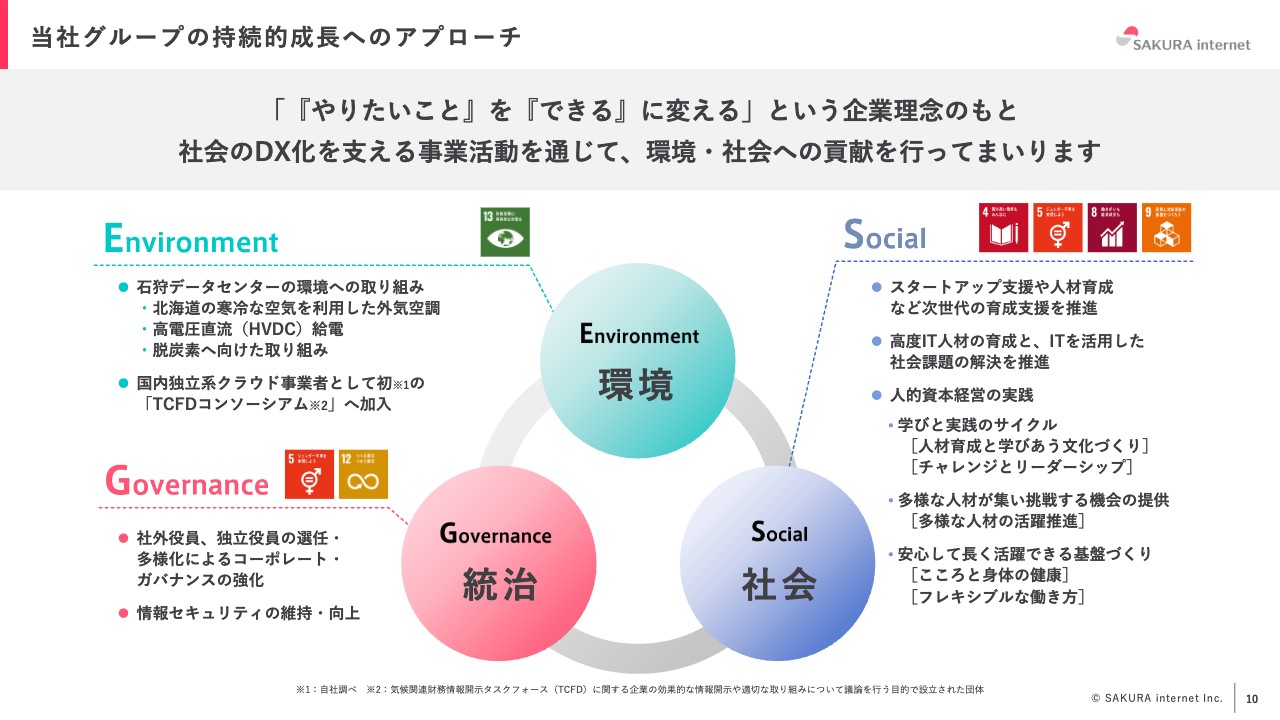

当社グループの持続的成長へのアプローチ

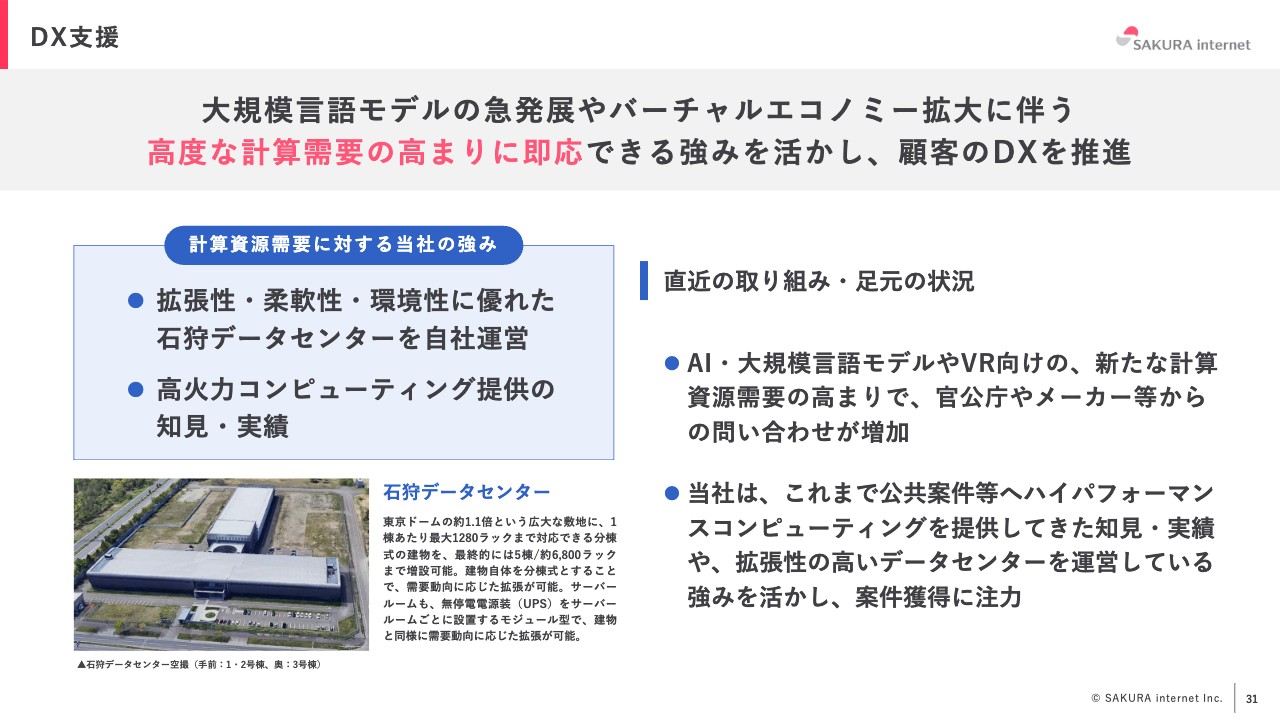

最近話題の「ChatGPT」に代表される大規模言語モデル向けに、GPUを国が整備するとの発表がありました。ただし、国が整備するといっても、国がデータセンターを作って回す場合、3年から5年はかかりますので、普及のスピード感には追いつけません。

大規模言語モデルにはスタートアップや大企業も参入してきています。石狩データセンターはかなりの余剰をもって建設しており、建設費が高くなっている昨今においてもかなり余白をもって作っていますので、このデータセンターの活用によってさらに売上高を上昇させたいと考えています。

サステナビリティの観点でいいますと、石狩データセンターは現状、実質100パーセント再生可能エネルギーで稼働しています。したがって、他社から当社のクラウドに乗り換えると、自然とサプライチェーン上のCO2排出量を減らせます。

また、最近は経済安全保障の観点から、サプライチェーンにどのような国が入っているか、海外製品の比率がどのようになっているかが注目されています。

当社の強みは「持つ経営」です。エンジニアを自社ですべて抱えてオープンソースと呼ばれるソフトウェアをべースに、自社でクラウド基盤を開発しています。つまり、サプライチェーンが非常にシンプルであるということです。運用に関しても、自社の社内で、直接雇用の正社員が行っています。

これは経営効率が悪く、弱みでもあります。しかしながら、どのようなサプライチェーンがあるのかを把握する観点で言いますと、自社ですべてを持ち、その自社の社員の中ですべてのマネジメントができる状況にあることは、逆に強みになってきているのではないかと思っています。

先ほど、石狩データセンターは再生可能エネルギー比率が実質100パーセントだとお話ししました。最近はAIが動くことによってどれだけのCO2が排出されたのか、もしくはどれだけの発展途上国による労働の搾取があったのかまで、広く考えられる時代になっています。

そのような中で、サプライチェーンが上から下まで自社内で完結していることは、非常に重要になるだろうと思っています。

また、当社には一部にアルバイトの学生インターンなどはいますが、正規雇用比率が97パーセント程度となっています。そのような中で、社員に対する雇用の責任も非常に重要になってきています。

実は、本日同席する予定だったコーポレート本部の副本部長は現在、育休中です。男性の育休の取得比率に関しても3分の2以上で、平均192日以上の育休を取得しています。当社では、女性にとっても男性にとっても、今の時代に合った働き方ができます。

また、当社では9割近くの人が今もリモートで働いています。私は本日、現地に来ていますが、ほとんどの社員は全社会議等の時以外は出社せずに、仕事ができるようにしています。

そのような雇用およびビジネスをするにあたっての調達などのさまざまな面で、継続的なビジネスができることを考えながら取り組むのが我々のモットーです。

2023年3月期 連結業績概要

連結業績概要です。先ほどお話ししたとおり、電力費の高騰、円安によるドメイン取得原価増加、Windows等のライセンスの調達、半導体の高騰など、当社の原価面における影響は甚大でした。

しかしながら、クラウドビジネスへの転換に取り組んでいたため、サーバをそのまま売っていた時期に比べると、影響額はかなり限定的に抑えられたと思います。データセンターをラックで貸して、その電気代をお客さまの代わりに我々が払っていた場合、電気代やサーバの原価率が非常に高かったため大変でした。

クラウドビジネス化していくと、どちらかといいますと設備よりはソフトウェアの価値からビジネスがなされています。そのソフトウェアは我々の社員が作っていますので、すでに雇用し毎月継続的に給与を払っている社員が生み出してくれる価値が、お客さまに対しての価値ということになります。正直なところ、「2年前からクラウドサービスへと転換しておいてよかった」と思っています。

2023年3月期末 業績予想比

業績予想比です。利益は発表額には及ばなかったものの、売上に関しては発表よりも上回っています。外的要因による費用の増加は大きかったものの、増収に助けられたというのが足元です。

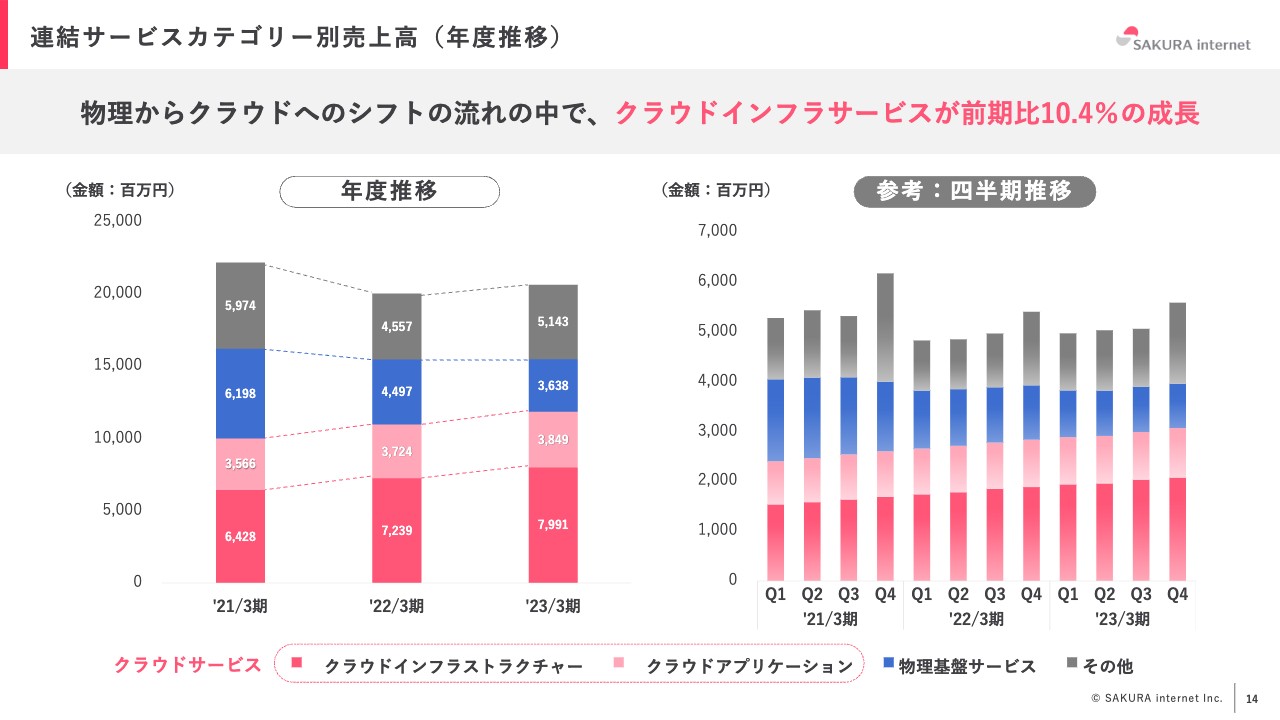

連結サービスカテゴリー別売上高(年度推移)

連結サービスカテゴリー別売上高です。クラウドシフトの流れの中で「物理基盤サービス」の売上が大幅に減っています。以前は高火力サービスに我々は注力しており、5年ほど前の決算発表では「高火力サービスが売上の牽引役になっている」とお話ししていました。

GPUはAIの処理をするためのチップですが、NVIDIA製のGPUの値段がかなり上がってきたために、サービスの中の原価比率がかなり上がってきています。それでも大口の物理基盤サービスを伸ばしてきましたが、デジタル庁の設立に代表されるように、物理的な調達ではなくクラウド調達に確実にシフトしています。

そのような中で、我々としては物理基盤を中心としたビジネスを終了させながら、昔のサーバを使ってほぼ原価なく売上が上がっていたものをすべて終了させて、このような財務になったわけです。その結果、足元では物理基盤を縮小させながらも、いわゆるクラウドが押し上げるかたちで増収に向かってきています。

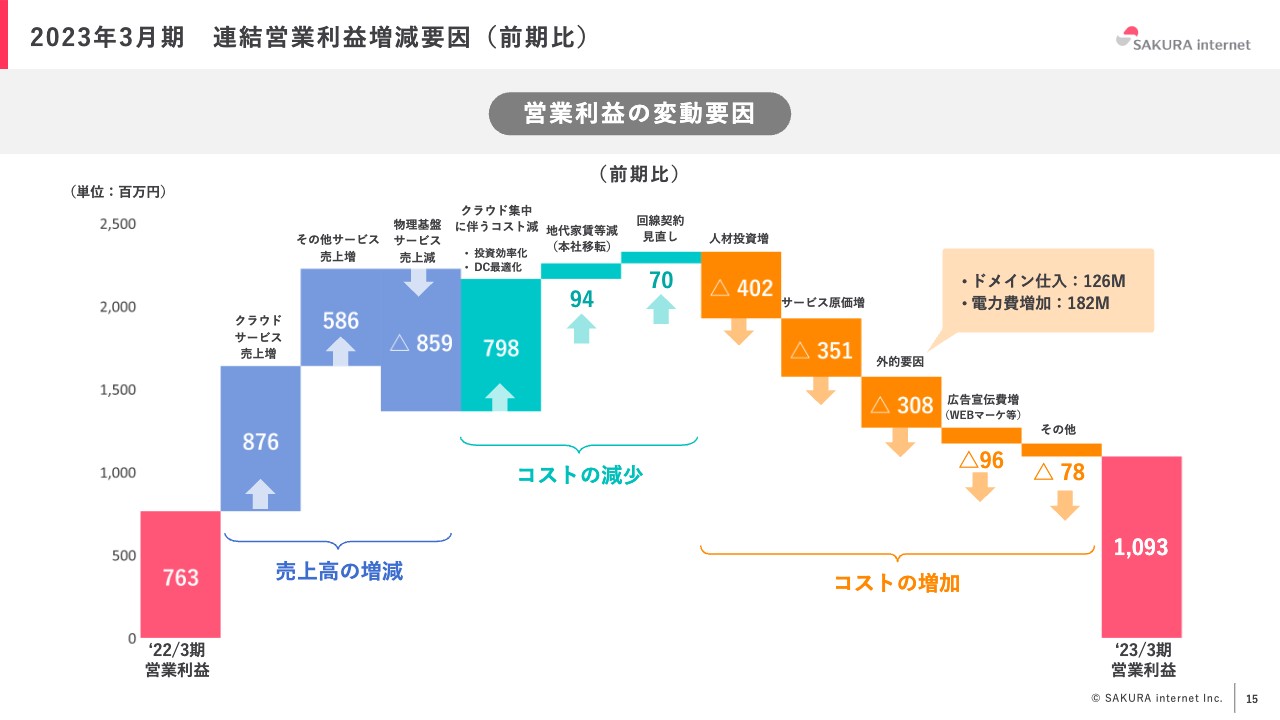

2023年3月期 連結営業利益増減要因(前期比)

連結営業利益の増減要因です。前期も大幅に人材を増員しており、人材投資が増加しています。また、ドメイン仕入れと電力費増加だけでも単純に約3億円増えています。

外的要因等によるサービス原価増がありましたが、クラウドサービスの売上が増えたことや、投資の効率化やデータセンターの最適化等、クラウド集中体制への移行に伴うコストの減少で、足元は増収となりました。

連結貸借対照表

連結貸借対照表です。クラウド集中体制への移行の中で、財務体質の強化も進めてきました。

この3年で、借入金と有利子負債は減ってきています。クラウドサービス化が順調に進んだことと、物理基盤に依存しないことで、足元では財務状況がずいぶん改善しました。

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書に関してはスライドのとおりです。

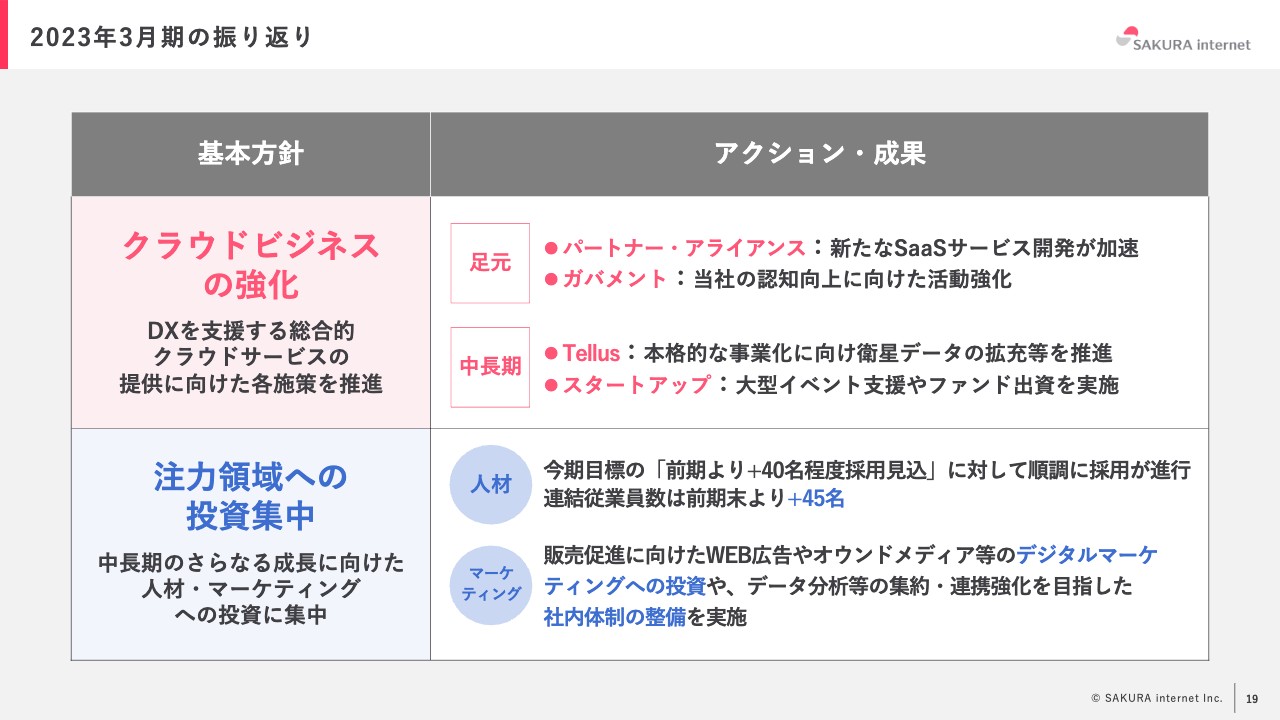

2023年3月期の振り返り

2023年3月期を定性的に振り返りたいと思います。まず「クラウドビジネスの強化」についてですが、当社はこれまで、スタートアップやIT企業、要するにネット企業のお客さまが多いことを強みとしてきました。

具体的にいいますと、当社が上場した頃は、「Web2.0」を支えた会社が中心的な顧客でした。もう少し遡ると、レンタルサーバを手掛ける老舗のサーバ会社が中心でした。

上場後の2010年、2011年くらいからは、アプリの会社が中心になってきています。その後、常にネット系のスタートアップが当社のトップ顧客であったわけです。

ただし、そのような会社は感度が高く、物理基盤からどんどんクラウドに移行していっています。当社としても、2010年頃には「Amazon Web Service(AWS)」をはじめとしたクラウド勢に完全に負けていました。その頃は「2020年くらいまでは物理基盤でなんとかなるのではないか」と考えてきたわけですが、結果としてはクラウドの時代が訪れてしまったというのが正直なところです。

感度の高いスタートアップは、「Amazon Web Service」や「Google Cloud Platform(GCP)」などの外資系のクラウドを中心に利用している現実があります。ただし、我々はクラウドにずっと取り組んできましたので、特にこの2年、3年の間にクラウド比率がぐっと伸びてくる中で、スタートアップ、ネット企業をしっかりと取り込んできています。

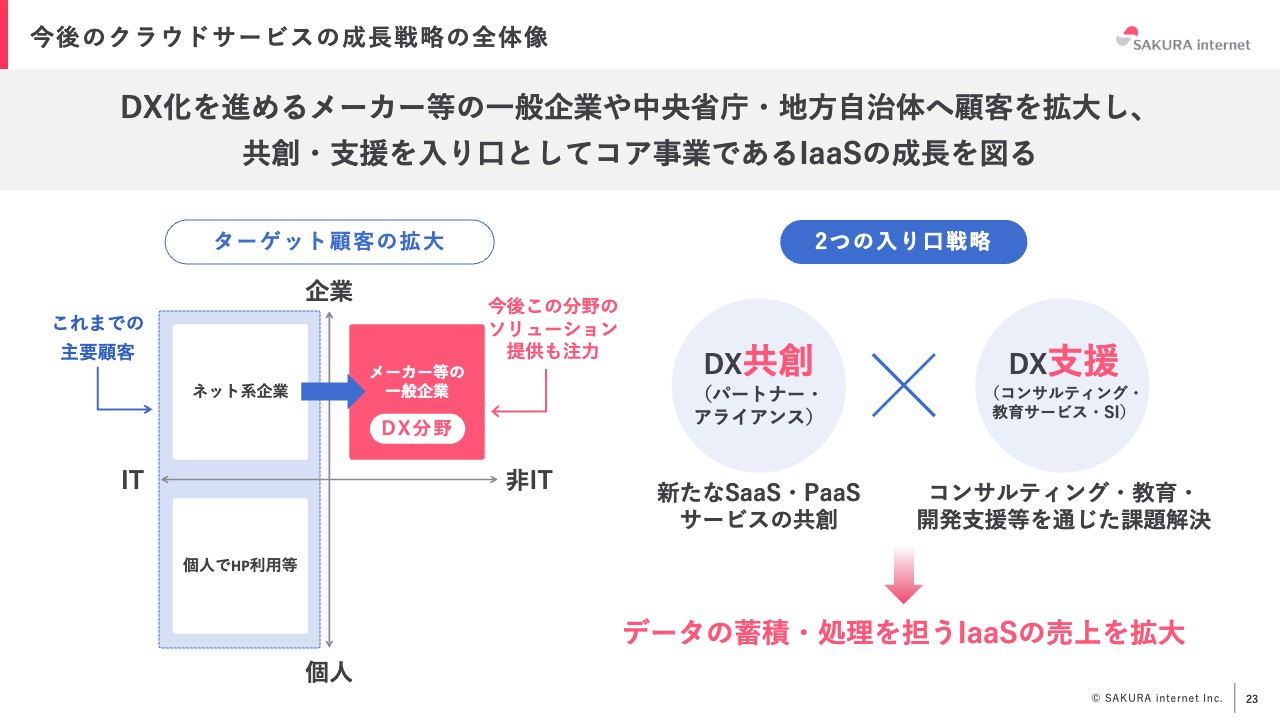

しかしながら、200億円超の売上になっている中でさらなる売上の成長を考えると、非ネット企業、非スタートアップ、言うなれば旧来型の大企業のデジタル部門を支えていくことが必須になってきます。今後は、一般企業にいかに使っていただけるかが重要だと考えています。

ネット企業は、当然もともとDXしているわけです。我々を含めネット企業は、ネット経由でネットのサービスを提供することで対価を得ているわけですが、これからはネットのビジネスをしていない方々がネット経由でデジタル収入を得てくる時代です。これがいわゆるDXです。

単にコストを下げるのではなく、デジタルで新しい収入を得ようというのがDXの本質です。この点が今までのデジタルを使った業務改善とまったく違います。最近、さまざまな会社がネット企業を使わずに自分たちでデジタルビジネスを立ち上げようとしています。

要は「コストダウンではなく、売上を作る」のがデジタルの本質で、それがDXと言われているわけです。これまで我々はネット企業が売上を作るためのサーバを提供してきましたので、いわゆるネット経由で売上を作るためのインフラ提供に強みを持っています。したがって、情報システム部門向けには我々はなかなかアプローチできませんでした。

しかし足元では、最近流行っているチャットツール「Slack」を用いて、匿名で発送を受け付けることのできる新たな窓口を、ヤマト運輸株式会社と連携し、開発しました。下請けとしてではなく、ヤマト運輸さまと協業し、我々のビジネスとして提供したものですが、これによりヤマト運輸さまにも新しい売上ができてきます。

また、エレコム株式会社が先日、クラウドカメラ「Antenna-eye」を発表しました。買うとすぐにクラウドに登録ができるというカメラです。こちらのクラウド部分もすべて当社が開発していますが、下請けで取り組んだものではありません。なぜメーカーはIT企業に常に負けるのかを考えていただきたいです。

それは、どうしても機械を作って売る点に注力してしまうからです。お客さまが継続的に使う部分よりも、デザインを中心にしてしまいます。当社のクラウドも同じですが、開発コストをかけたとしても、継続して5年から10年も経たないと回収ができません。

メーカーは売った時点で売上利益が確定しますが、クラウドはそうではありません。そのため、技術面ではなくビジネスモデルの違いによって、なかなかクラウド化ができず、新しい人たちが既存のメーカーを食っていく現象が常日頃から起こっています。

ただし、クラウドが得意で開発体制もある我々から見れば、そのような「物の力」を持っている会社をサポートし、継続的なビジネスを一緒に作っていくことで、我々は新しい売上の入り口を作ることができ、先方としても開発費をかけずにクラウドサービスを始められます。

この売れば売るほど利益が出てくるというのが、まさしくクラウドビジネスにおけるARRであり、そのようなモデルにシフトする支援をしています。また、注力領域への投資集中として、今までは物への投資を中心に行ってきましたが、先ほどの財務諸表のとおり今はかなり縮減させています。

それでもクラウドサービスが伸びていることで、トップラインも伸びています。現状は人への投資、つまり採用と既存の社員への教育、もちろん平均給与を上げることも含め、人への投資に注力しています。

当社を取り巻く市場環境の変化

市場機会とこれからの成長ビジョンをお伝えします。先ほどお話ししたデジタル収入をすべての会社が始めるというのは、すべての企業がIT企業になるということを意味しています。これが1つ目です。

新聞社は昔、紙を売っている印刷業とされていましたが、実際のところは情報サービスです。つまり、購読者は新聞紙が欲しいのではなく、そこに書いている情報が欲しいのです。実際、足元で起こっている現象として、新聞社から新聞を買わないために手元に新聞紙がなく、何も書いていない無地新聞紙が家事用途等でネット通販上よく売れているそうです。新聞社にとっては屈辱的なお話だったようですが、要するに情報に意味があるのであり、紙に意味はありません。

そのため、今の新聞社はネットでデジタル収入を得ています。記事のページビューが増えることで記者の評価が上がるという、ネット企業とまったく同じことが起こっています。したがって、ネット企業で行われていた査定の方法、効用・慣行、ビジネスの形態、サプライチェーン、原価構造がすべて一般企業にまで浸透しています。

これは、大企業にとってよい流れだと思います。

ただし、今はネット企業が非常に弱くなっています。なぜかといいますと、広告収入が明らかに減ったからです。ネット企業はネット広告をベースにビジネスモデルを組み立てていましたが、ネット広告の単価は下がり、その上、既存企業がネット広告代理店をどんどん買収しました。さらに、ネット企業が強みを持っていた部分に関して、既存企業が自社でエンジニアリングしてビジネスを行い始めたため、今後のネット企業はかなり厳しい状況になってくると思います。

そのような中で、これまで当社もネット企業を顧客ターゲットとして取り組んできましたが、逆に大企業がネット企業と同じことをするのであれば、我々のサービスはさらに販路拡大できると考えます。これが戦略の骨子です。

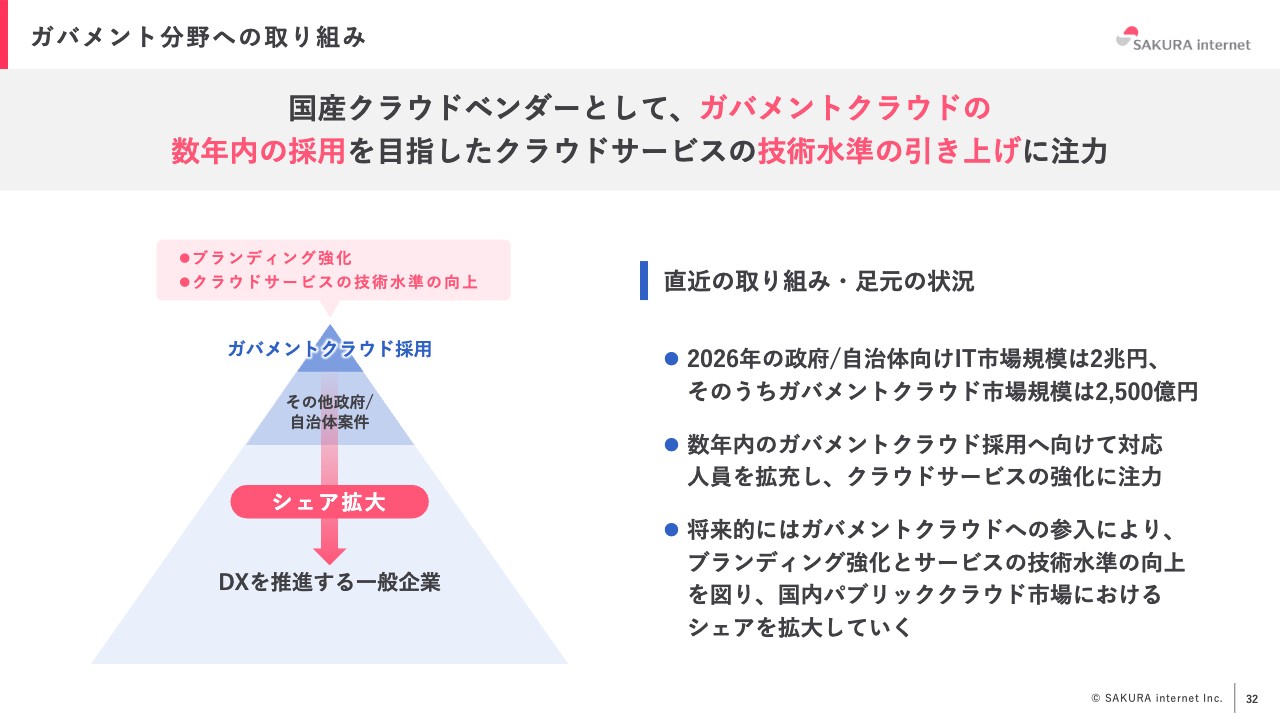

また、デジタル庁が「Google Cloud Platform」「Microsoft Azure」「Amazon Web Service」に加えて「Oracle Cloud Infrastructure」を選定しましたが、足元で何が起こっているかといいますと、「国産のクラウドはないのだろうか?」というお話です。これが2つ目です。

高いハードルではあるものの、国産クラウドとして今後数年内で参入を目指す考えです。

ガバメントクラウドへの参入については、もちろん自治体からの売上もありますが、それ以上に国が使っていると認定されることで、一般企業へのネームバリューが向上します。このブランド戦略を進めていきます。

3つ目は、大規模言語モデルについてです。とにかく計算リソースが足りていません。逆にいいますと、計算リソースのある国が勝つといわれています。つまり国としては、いかにそこにお金をかけるかが重要です。

我々はずっとクラウドサービスを提供してきて、もう13年になります。その前からサーバのビジネスを27年間行っており、継続的にお客さまと接点を持ち、そこからお金を儲ける人たちを作っていくことを得意としてきました。

加えて、経済安全保障上でいいますと、今の時点ですでに4兆円近くがデジタル関連の貿易赤字です。2030年にはクラウドサービスだけで、8兆円から9兆円の貿易赤字になるといわれています。これはエネルギーの輸入量と同じであり、日本がDXして海外のクラウドを使えば使うほど、国は貧乏になるというジレンマに陥っています。

このように、経済運用上でアキレス腱を抱えた状況だからこそ、既存のメーカー中心ではない国内のネット企業をベースとしたクラウド事業者が出てくることが重要です。その中で我々は一勢力として、十分にシェアを取っていくということが戦略の中心となっています。

今後のクラウドサービスの成長戦略の全体像

今後もDXの共創と支援への注力を継続していきます。DX共創は先ほどお示ししたように、ヤマト運輸さまや、エレコムさまといった既存大手企業と共に新しいビジネスを作ったり展開したりすることです。

DX支援は、DXを進めたい方に教育サービスやコンサルティングサービス、開発支援等を提供していきます。ただし、当社だけで行うよりも連携する必要があり、相手は当社が得意としている、本当にネットで稼ぎたいお客さまが中心になると思います。

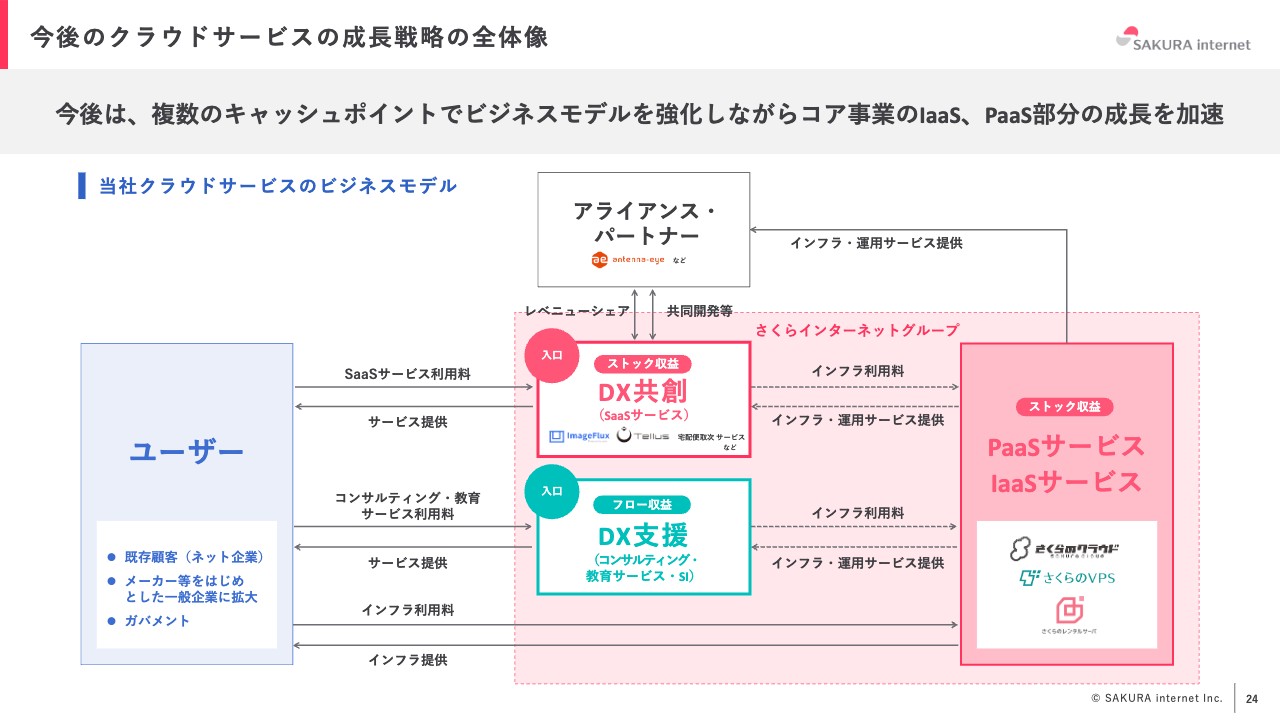

今後のクラウドサービスの成長戦略の全体像

ユーザーに対してサービスを提供してSaaSの利用料をいただいたり、コンサルティングや教育を提供してサービス利用料をいただいたり、当社のもともとのビジネスであるインフラを提供した場合もその利用料を得たりします。

いずれにせよ、サービス利用料を継続的にいただくビジネスモデルです。これまでのように、単にサーバを提供して収入を得るだけではなく、お客さまにより深く入り込んでいきます。そして、我々だけではなくパートナーと共に相手のブランドも使い、新しいビジネスを作っていくことが重要になっていきます。

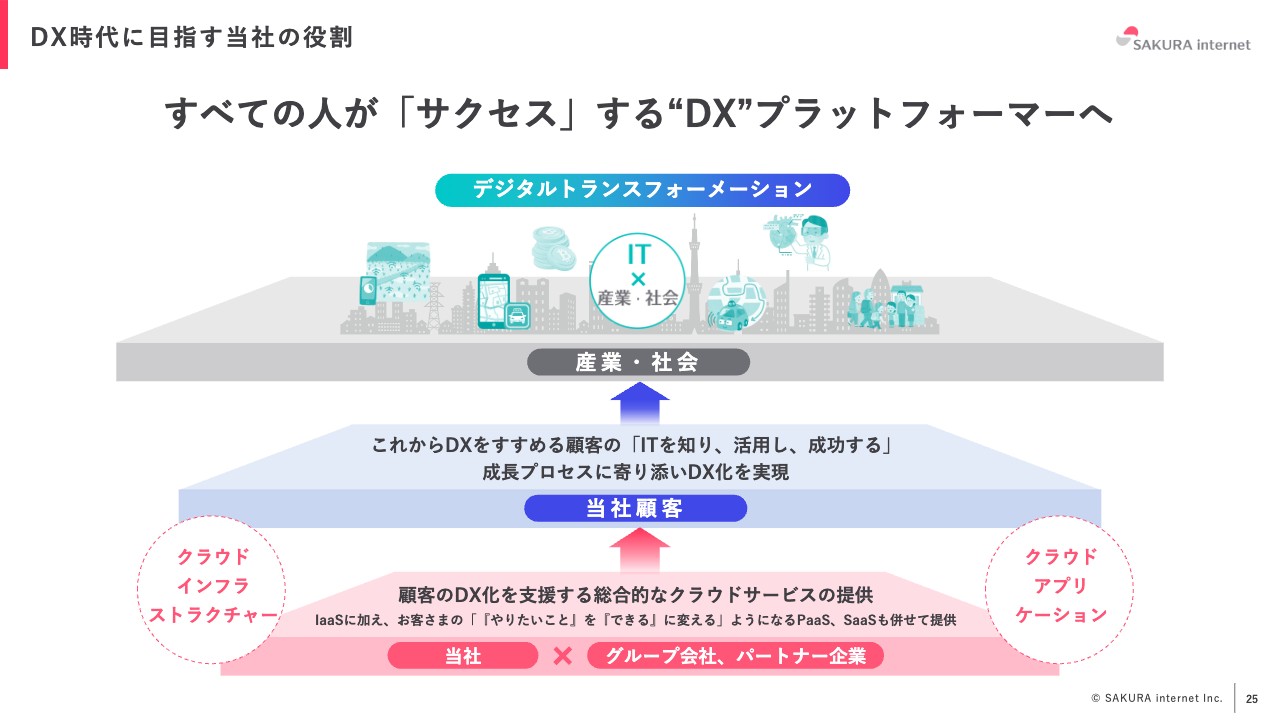

DX時代に目指す当社の役割

スライドでは「すべての人が『サクセス』する“DX” プラットフォーマーへ」と記載しています。実は驚くほどに日本にはITインフラの会社が少ないです。ネットインフラの1つでいいますと光ファイバーなどいわゆる通信会社が持っているものや、モバイルネットワークもあるのですが、今時のネットインフラの会社は少ないという事実に気づかれていない方が多いと思います。

その中で非常に重要なのは通信と計算という、いわゆる処理をするところです。これがどんどん不足している状況で、クラウドビジネスの部分のIaaSという計算資源の大量供給が、ビジネスとしては伸びしろが大きいと思っています。そのため、これまで各社が自社でサーバを買っていたところを集約していく中で、シェアを伸ばしていきたいと考えています。

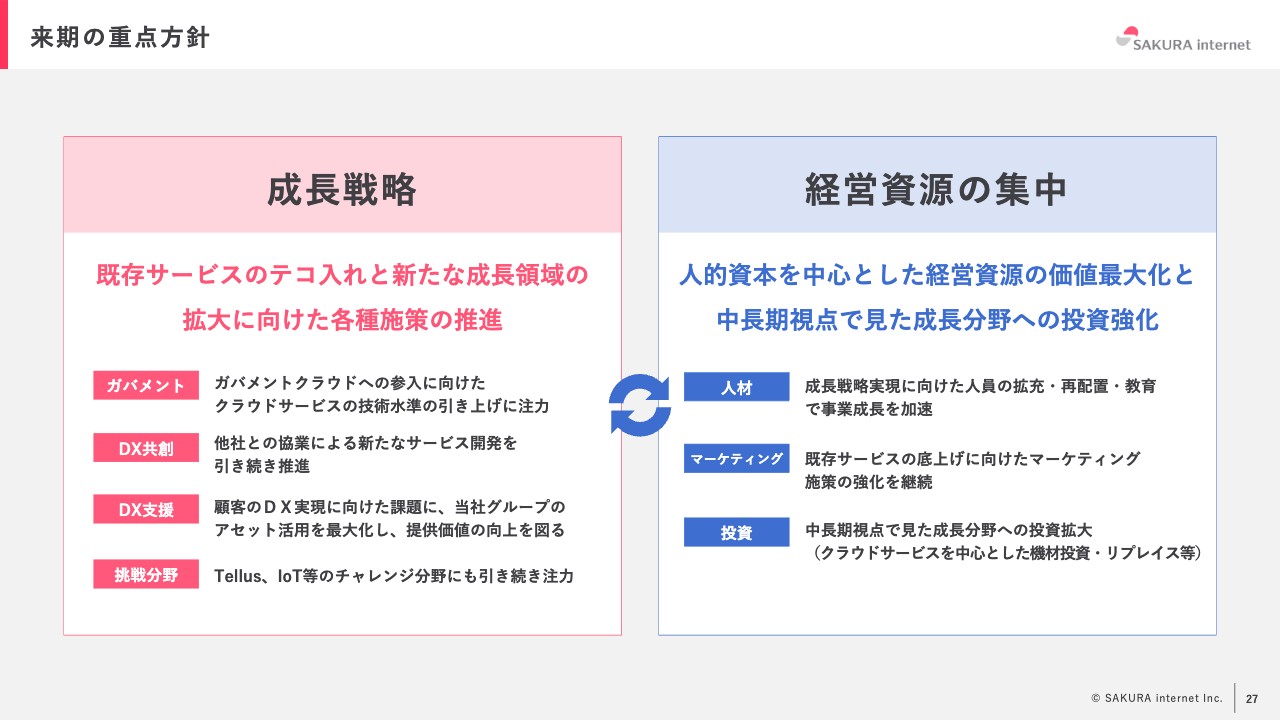

来期の重点方針

続いて2024年3月期の重点施策です。まず、成長戦略として、「ガバメント」「DX共創」「DX支援」「挑戦分野」です。「挑戦分野」としては、衛星データプラットフォー「Tellus」があります。人工衛星がたくさん上がっているため、それらのデータを国内外に提供していきます。

最近は米国、欧州、中国のどれでもない衛星に頼りたいという需要が増えています。

ODA(政府開発援助)の出し方を見てもわかると思いますが、特に東南アジアに関しては日本の衛星はたくさん飛んでおり、精緻に大地をセンサーリングできるという強みがあります。例えば、実際に我々が取り組んだマレーシアの案件だと、地表面の田んぼの生育状況を人工衛星から判断し農業に活かしました。

また、先ほどのヤマト運輸さまやエレコムさまのDX共創の話と同様に、物を作るというサービスへの接点を我々が担うということです。このようなことを積み重ね、新たなスタートアップ分野も含めて伸ばしていきたいと考えています。

さらに、経営資源でいいますと、「人材」「マーケティング」「投資」ですが、「投資」といってもこれまではデータセンターの箱などの物理投資でしたが、ご存知のとおり、今は非常に物価も上がっており、建設費も上がっています。すべての物価が上がっている中でいうと、我々はかなりの投資の前倒しをした実績があります。

加えていうと、物理サービスを縮小してデータセンターは減らしましたが、石狩データセンターにはかなり余剰があります。そのように物を活用しながら人やビジネスを中心に伸ばしていく計画を作っています。

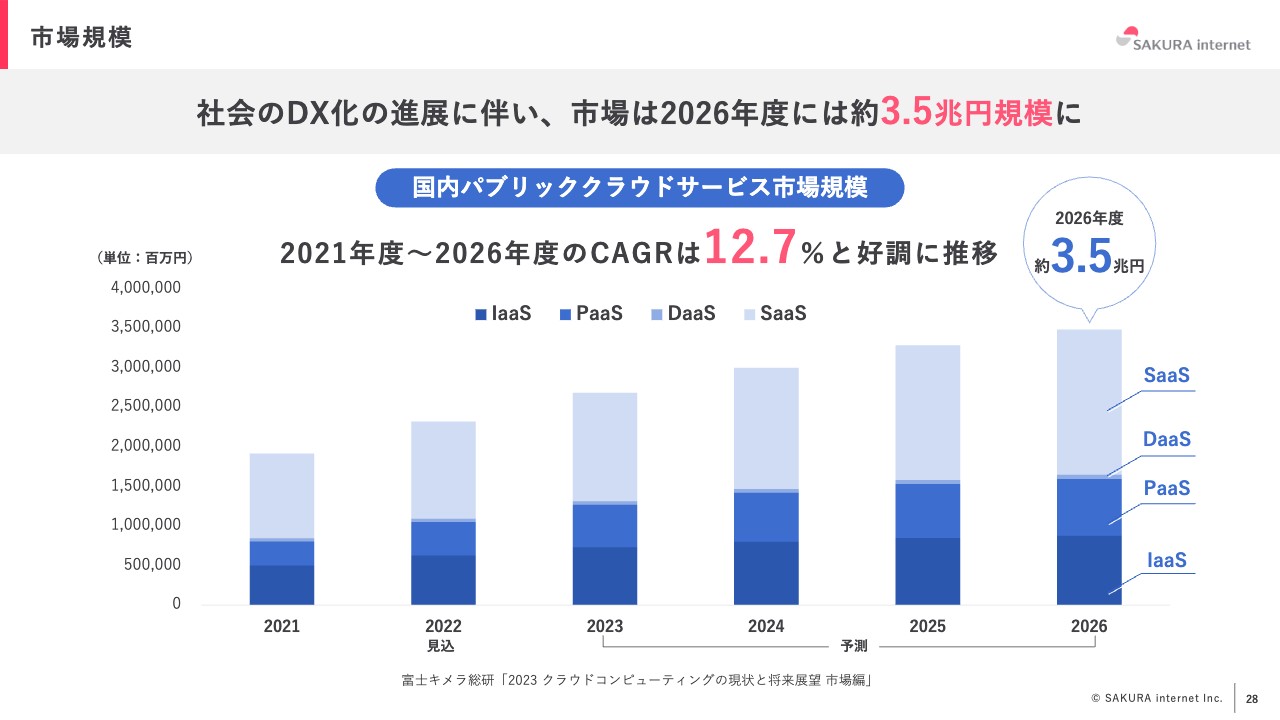

市場規模

そのような中で、パブリッククラウド市場はCAGR12.7パーセントと好調に推移しており、当社は10パーセント弱のため、まだ伸ばせる余地があると思います。先ほど経営資源で「マーケティング」と記載しましたが、これまではよいサービスを作れば売れるだろうと考えて経営をしてきました。一方で今後は「どのように売っていくのか?」「どのように買っていただくのか?」といったマーケティング面への投資も中心になってくると考えています。

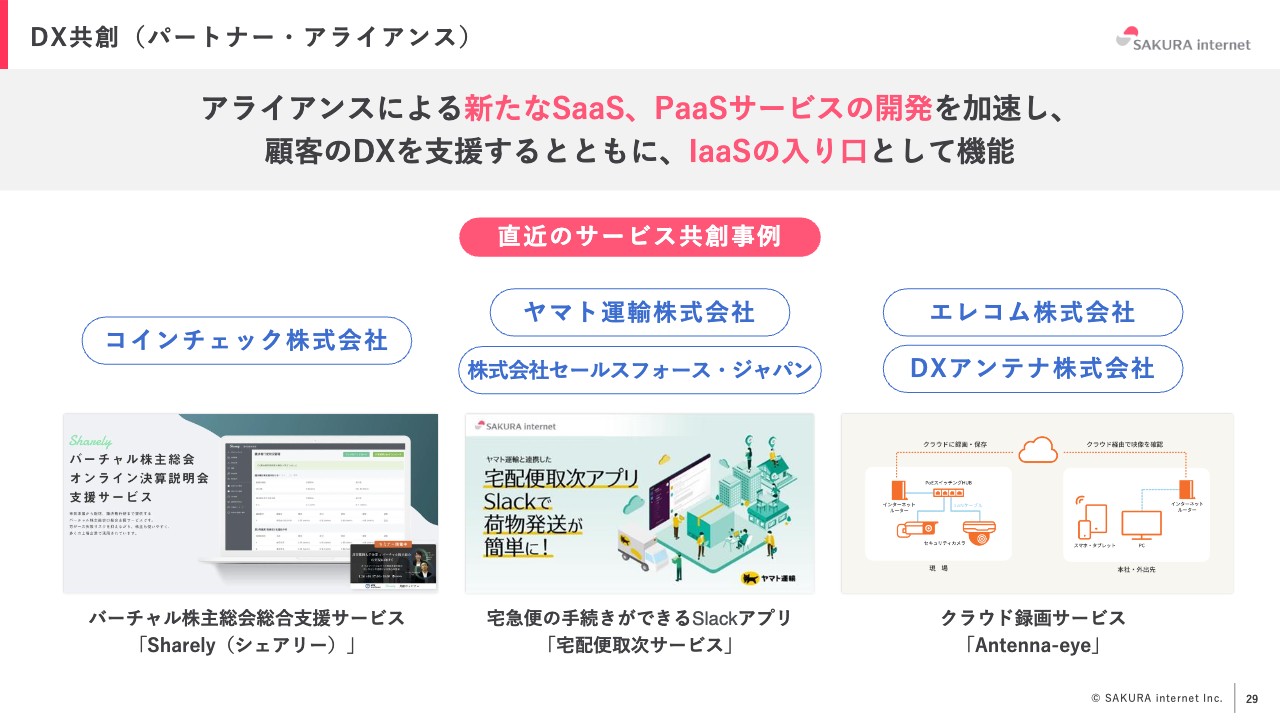

DX共創(パートナー・アライアンス)

先ほどお話ししたエレコムさまやヤマト運輸さまとのビジネスについてです。エレコムさまの案件についてはDXアンテナ株式会社がカメラを作っています。また、ヤマト運輸さまとの共創では「Slack」を用いましたが、こちらは株式会社セールスフォース・ジャパンが手掛けているビジネスですので、ヤマト運輸さまとセールスフォースさまと当社の3社の協業で提供したということです。

コインチェック株式会社の「Sharely」というバーチャル株主総会のシステムも当社のライブ配信エンジンを組み合わせ、バーチャル株主総会の提供をしています。このように当社単体ではできなかったことを、インフラ技術を使い提供を広げています。

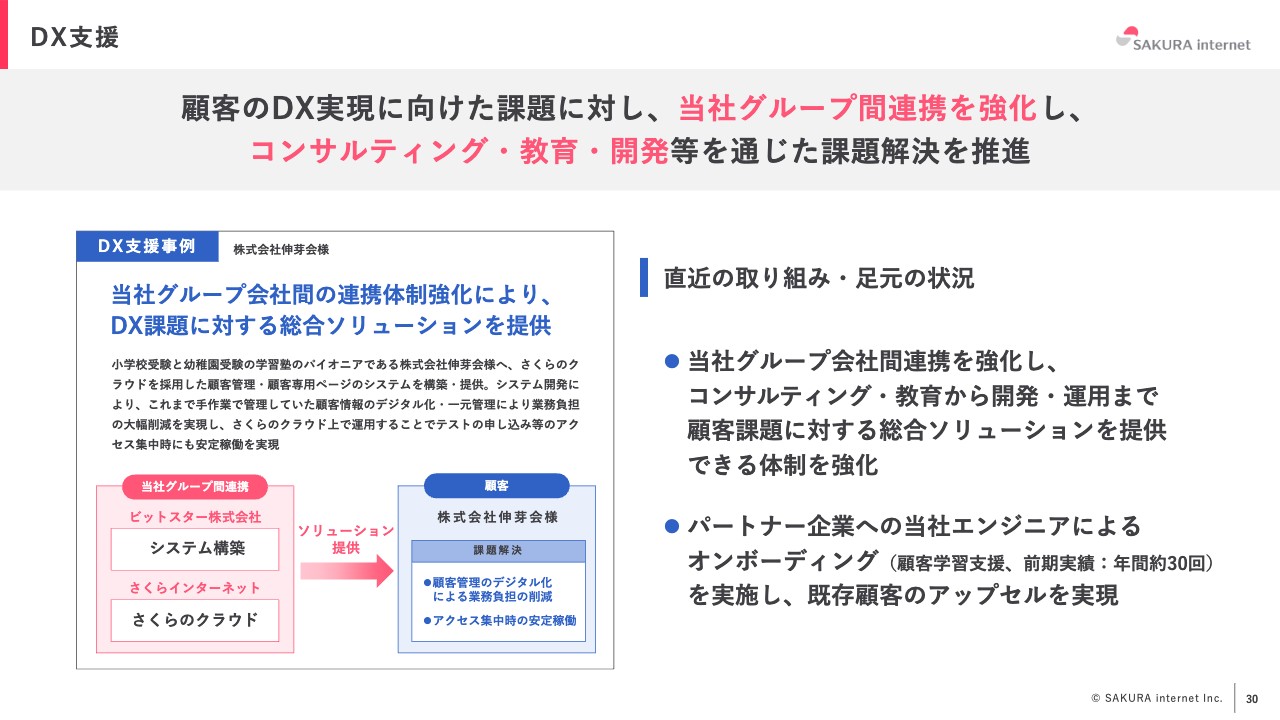

DX支援

コンサルティングでいいますと、実際にパートナー企業に対してエンジニアが常駐し、SES(システムエンジニアリングサービス)だけではなく人材交流で先方からも来ていただく事例もあります。先方の強みを我々も受け取り、我々のエンジニアリングを先方に出すという取り組みもさせていただいています。その中で我々の社員も、同じネット企業で働いているとわからないこともわかり、変化して成長していきます。

DX支援

石狩データセンターを中心とした顧客のDX支援、つまり大規模言語モデル等のAI処理に対して我々の潤沢な計算資源をどんどん供給していきます。国としてもAIに対して投資をしようとしている中であり、我々としても受け皿として伸ばしていきたいと考えています。

ガバメント分野への取り組み

ガバメント分野を詳しくお伝えすると、2026年のITの市場規模は2兆円といわれています。その中で実際のところガバメントクラウドについては外資系4社しか入ってない状況です。その中で我々のようなネット系の企業をはじめとした国産クラウド事業者に対する期待が膨らんでおり、我々としても集中的に開発リソースを確保しながら取り組んでいます。

中長期のさらなる成長へ向けた人材の確保・育成に注力

中長期のさらなる成長へ向けた人材の確保については、昨今ご存知のとおり、デジタル人材が非常に不足しており、新しい開発をするために人材を確保できた会社が一歩先に行っている事実があります。

実際のところ、決算発表でも売上の下方修正の理由に人を採用できなかったことを挙げる会社が増えている様子を、みなさまもご覧になられたと思います。そのような意味で人を十分に確保し、その人たちが機嫌よく働いてくれることの重要性は、今後の我々の成長のためになによりも大切だと考えています。今期もエンジニアや営業を中心とした増員を継続的に進めていきます。

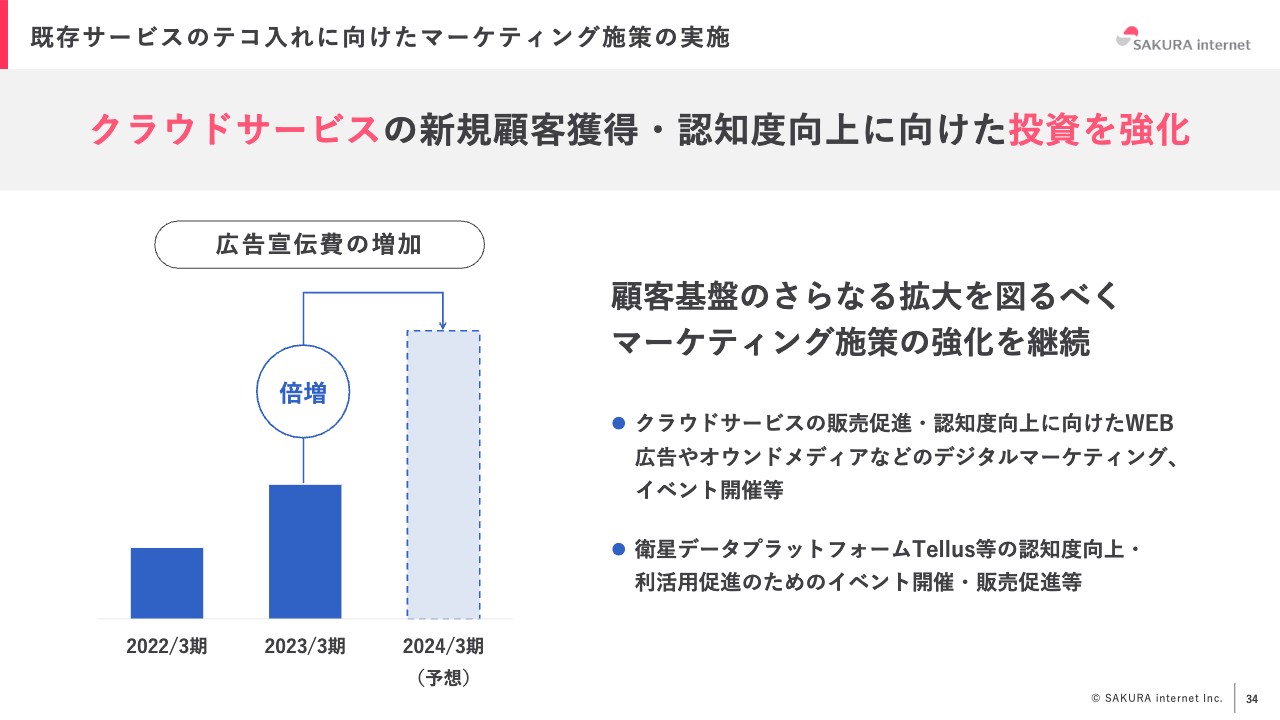

既存サービスのテコ入れに向けたマーケティング施策の実施

ここ数年は、人的リソースが不足していたため、クラウドサービスにおいては、新規顧客の獲得よりも継続のお客さまをリテンションすることに注力していました。しかし、昨年の半ばからは新規顧客の開拓に注力しはじめています。

多くの会社は既存のお客さまをおいて、新規に注力しがちですが、当社としてはやはり継続して使っていただくことに価値があると考えています。したがって、リソースを既存顧客に振り向けていましたが、新しいお客さまに向けたマーケティングや営業を拡大したいと考えています。そのような中で、高い成長率を目指していくことに注力しています。

2024年3月期の業績予想(連結)

今期については、増収増益を予想しています。クラウド集中体制への転換に伴い減少すると予想した売上に関しては、すでに2022年3月期に計上しているため、そのような意味で今期は、新しい売上が積み増していくという状況です。

スライドに記載したように、クラウドサービスの売上伸長、および、CAGR(年平均成長率)に近い成長を目指したいと思っています。市場がへこんでいる中では難しいことですが、大きく成長するためには十分なマーケティングと、良いサービスを作ることが不可欠と考えて取り組んでいきます。

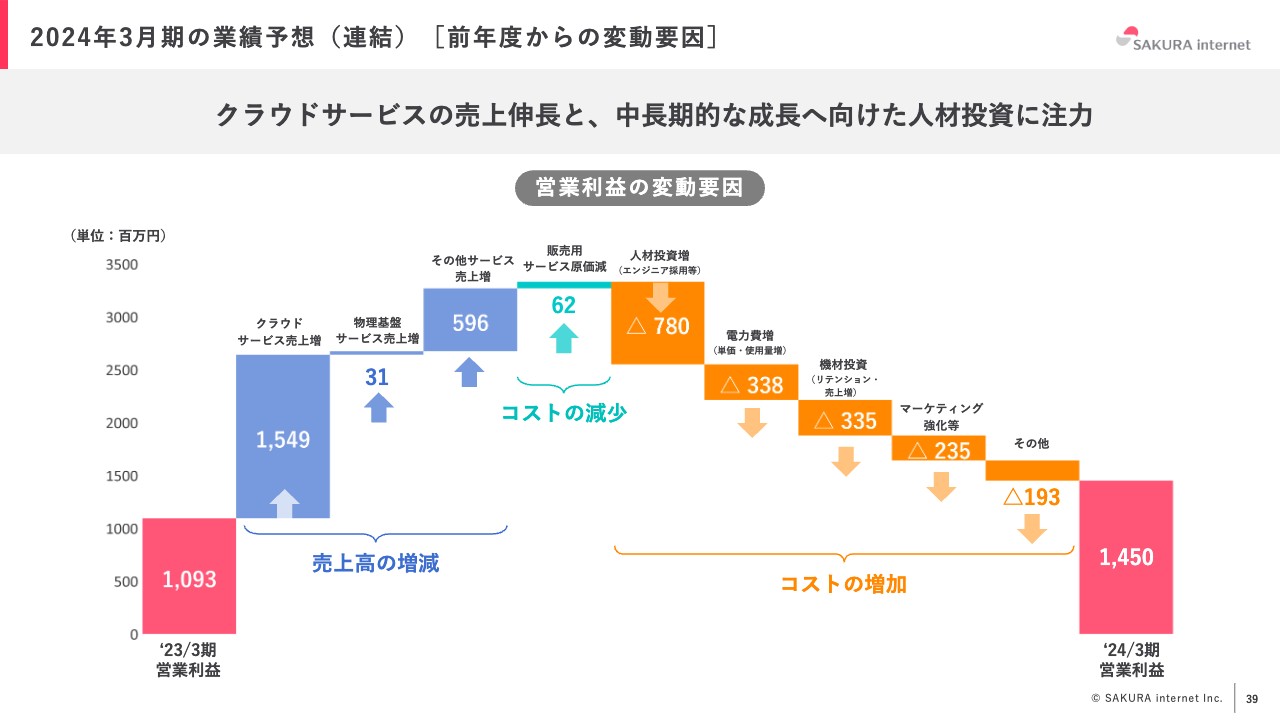

2024年3月期の業績予想(連結)[前年度からの変動要因]

今期の取り組みの中では、特に人件費が増えていき、いわゆる減価償却費は以前ほど増えません。以前は、やはり減価償却費や電気代が大幅に増えましたが、今の高い電気代を前提としても増益になる見込みです。電気代が上がることを前提に、昨年度の実績をベースに予想しています。

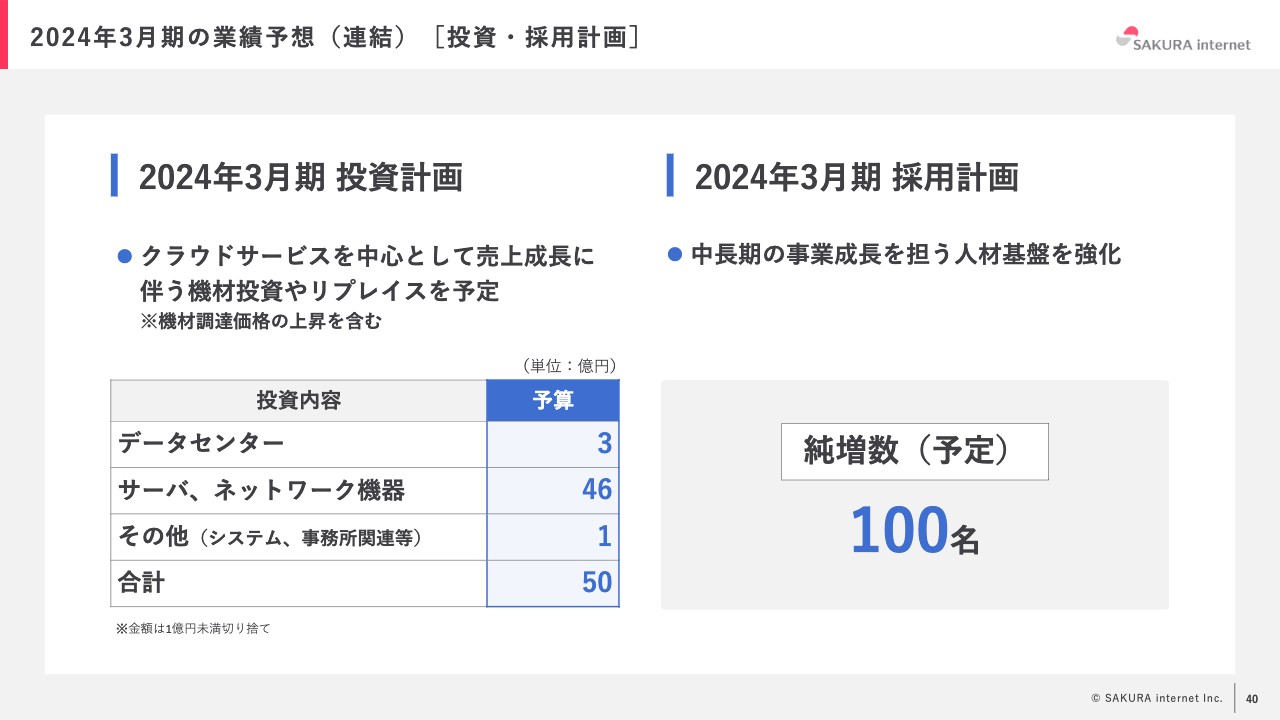

2024年3月期の業績予想(連結)[投資・採用計画]

人員に関しては、再掲ですので割愛します。

人的資本経営への取り組み (安心して長く活躍できる基盤づくり)

人的資本経営への取り組みについてです。先ほどご説明したように、持続可能な経営が非常に重要になることを踏まえ、細かいデータを示しました。約9割の社員がリモートワークで働いています。3分の2の社員が育休を取っており、男性の育休期間は平均で、半年以上の約192日となっています。現在、コーポレート本部の副本部長も育休中であるため、本日は欠席しています。

離職率は一時期上がっていましたが、現在は極めて低くなっています。2020年に売上が減ったため、2021年、2022年はかなりコスト縮減・縮小してきましたが、トップラインが増えた現状を踏まえ、コスト削減よりも投資という視点でいます。

当社は年功序列の会社ではありませんが、比較的長く働く方が多いです。20代のほうが40代よりも給与が高いことはよくありますが、その代わりに役職定年もありません。基本的にずっと働けることが当社の強みです。長く働いてもらうことは重要ですが、だらだらと働くのではなく、社員も会社も持続可能な成長をしていくことがポイントです。

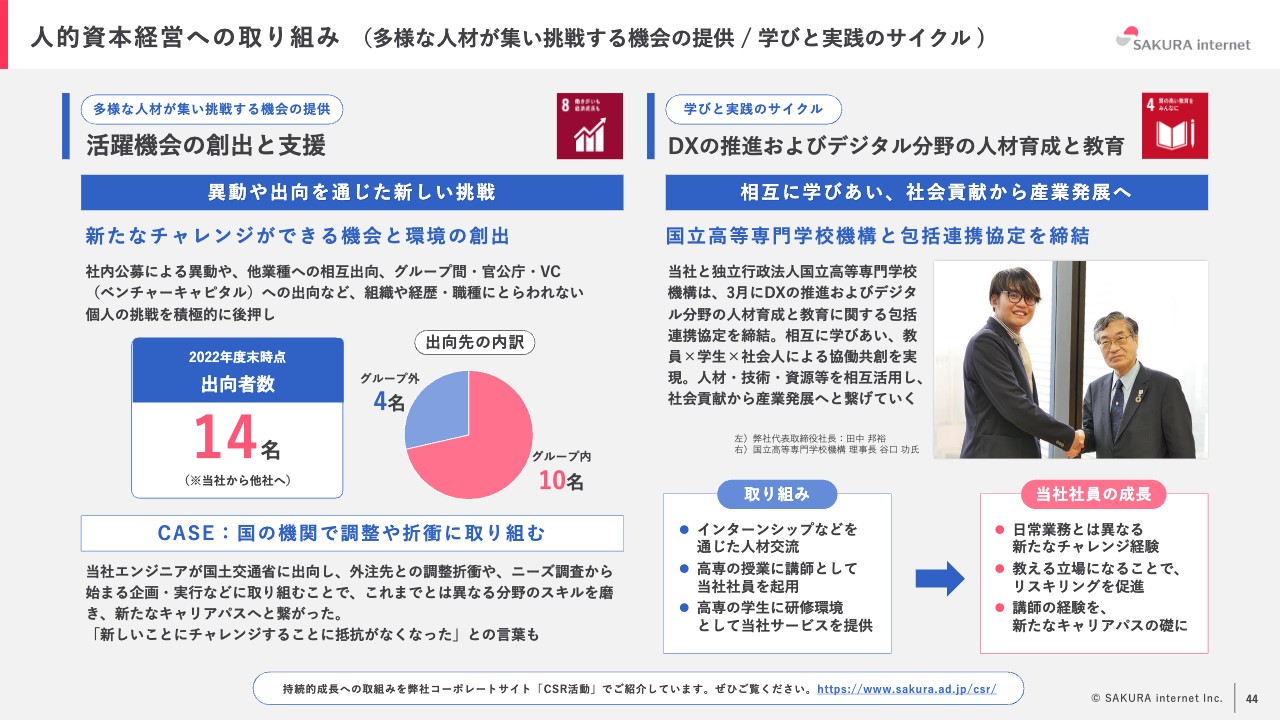

人的資本経営への取り組み (多様な人材が集い挑戦する機会の提供 / 学びと実践のサイクル )

人材獲得の上流においては、小さな子どもたちに対して、よりよい教育をしていくことが大切です。私自身も新しくできた「神山まるごと高等専門学校」の設立に関わっており、理事も務めています。もし我々の会社に入らなかったとしても、デジタル社会において新しいビジネスを創造する、起業家精神を持った人たちになってほしいと思います。

加えて、大人になった人たちにも、リテンションやリカレント教育によって、新しい知識を得ていただき、すべての人が活躍できる社会を実現することが極めて重要だと考えています。国もそのようなビジョンを持っており、会社としても社員の成長を後押しし、その中でビジネスチャンスをしっかり作って、つかんでいくことを目指しています。私からのご説明は以上です。ありがとうございました。

新着ログ

「情報・通信業」のログ