テイツー、3Q連結売上高は81億6,000万円と高水準で着地 好調なトレカ商材と高単価の新品ゲームが貢献

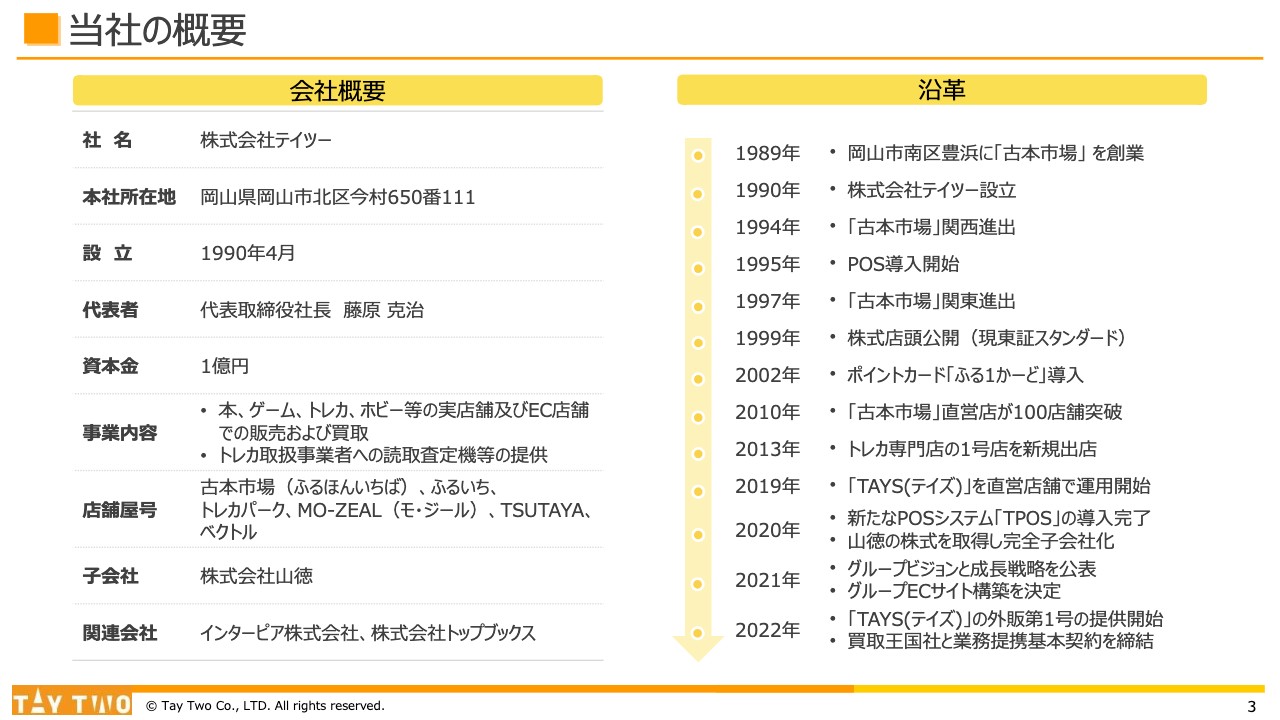

当社の概要

藤原克治氏(以下、藤原):当社の概要と最後のトピックスについては私から、決算概要と成長戦略の進捗状況については青野からご説明します。

まずは、当社の概要です。当社は岡山で誕生し、今期で33期を迎える会社です。エンターテインメントリユース事業を中心に、「古本市場」を主な屋号として店舗を展開しています。最近は、ショッピングモールに「ふるいち」としても展開しています。

また、100パーセント子会社の山徳についてです。全体に占める売上の割合は約1割ですが、利益面では約半分を占めるなど、非常に優秀な子会社です。

関連会社のトップブックス社は、スタンダード市場に上場している新潟のトップカルチャー社との合弁企業で、昨今は、小型パッケージである「ふるいち」のノウハウを、トップカルチャー社との連携により、積極的な出店を展開しています。

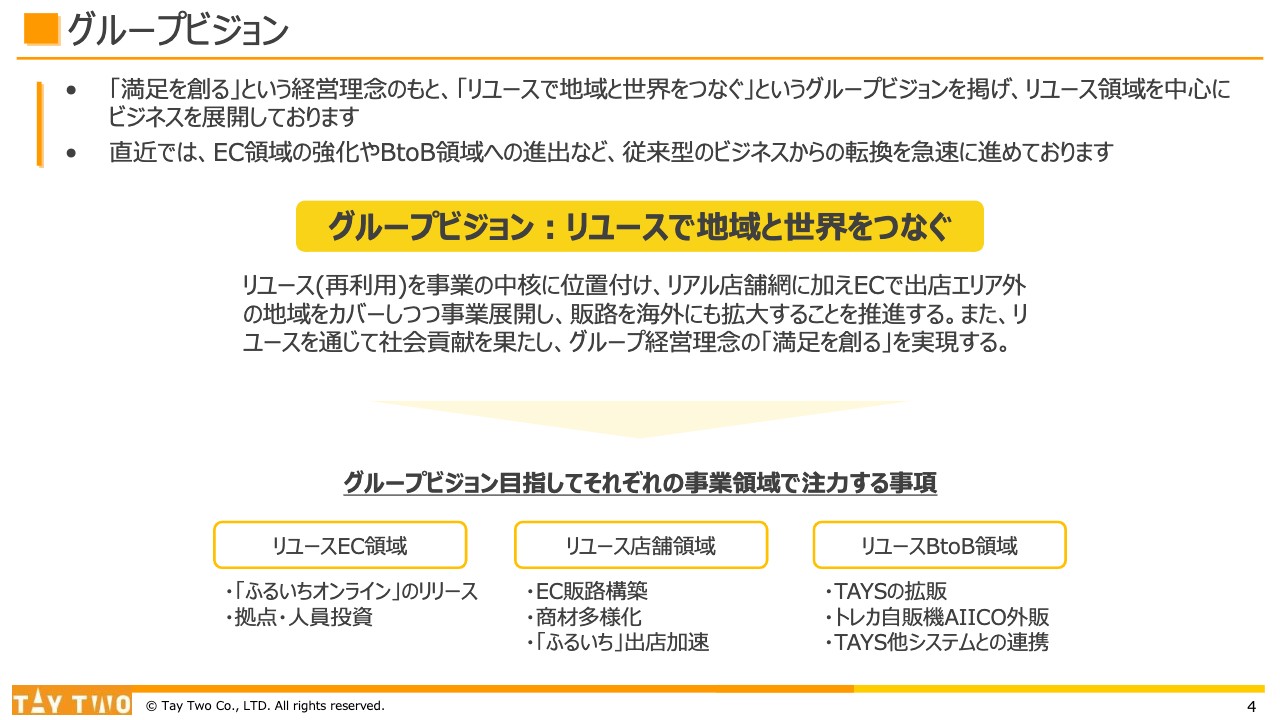

グループビジョン

グループビジョンには「リユースで地域と世界をつなぐ」を掲げています。現在は、EC、実店舗、BtoBの3領域を掘り下げ、既存事業のブラッシュアップに注力しています。

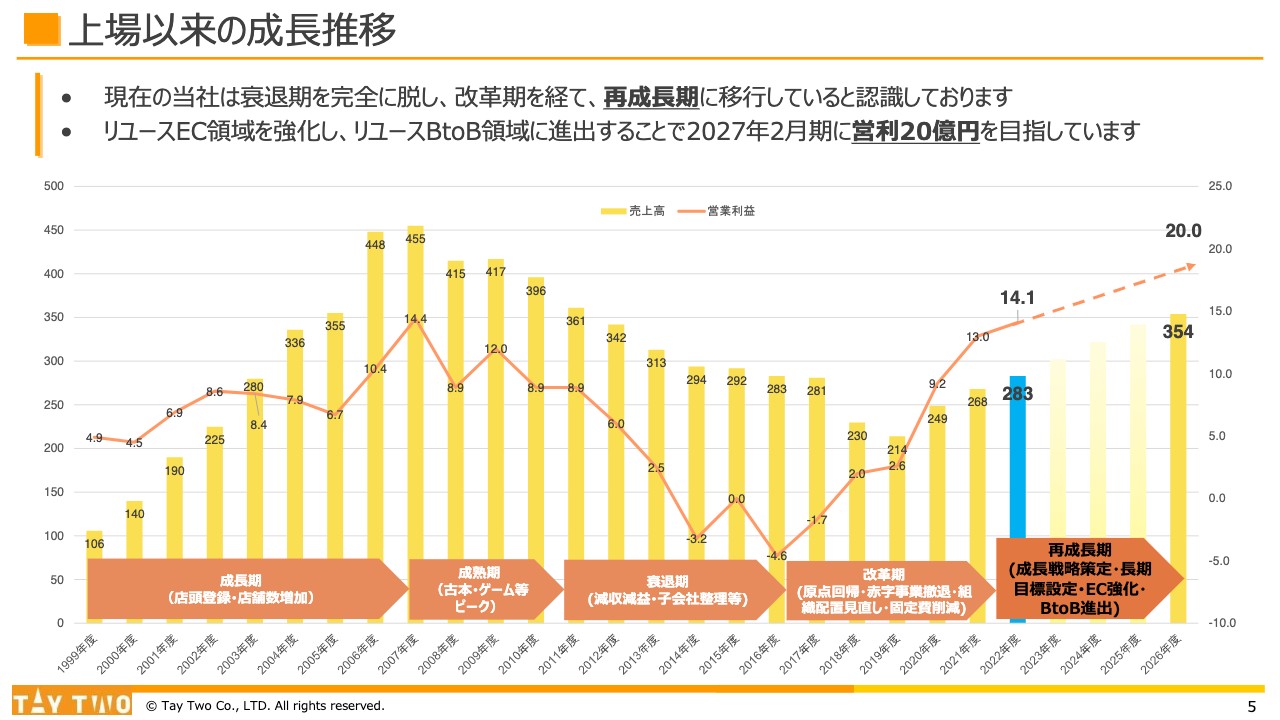

上場以来の成長推移

スライドのグラフは、上場以来の成長と業績の推移です。2007年の450億円の売上をピークに、ゲーム市場およびコンシューマーゲーム市場のマーケット縮小の影響を受け、事業の衰退期を長く経験してきました。青い棒グラフは直近年度の売上高ですが、現在は約5年間の事業の再構築期間を経て、大きく業績が改善している状況です。

また、点線の折れ線グラフについてですが、直近の第3四半期までは、トータルの投資等の影響により、いったん利益面等がへこむ見立てをしていました。しかし、予想を超えたトレカ市場の活況の影響を受け、利益を下げることなく伸ばし続けていきたいという見通しに変更したため、点線にしています。

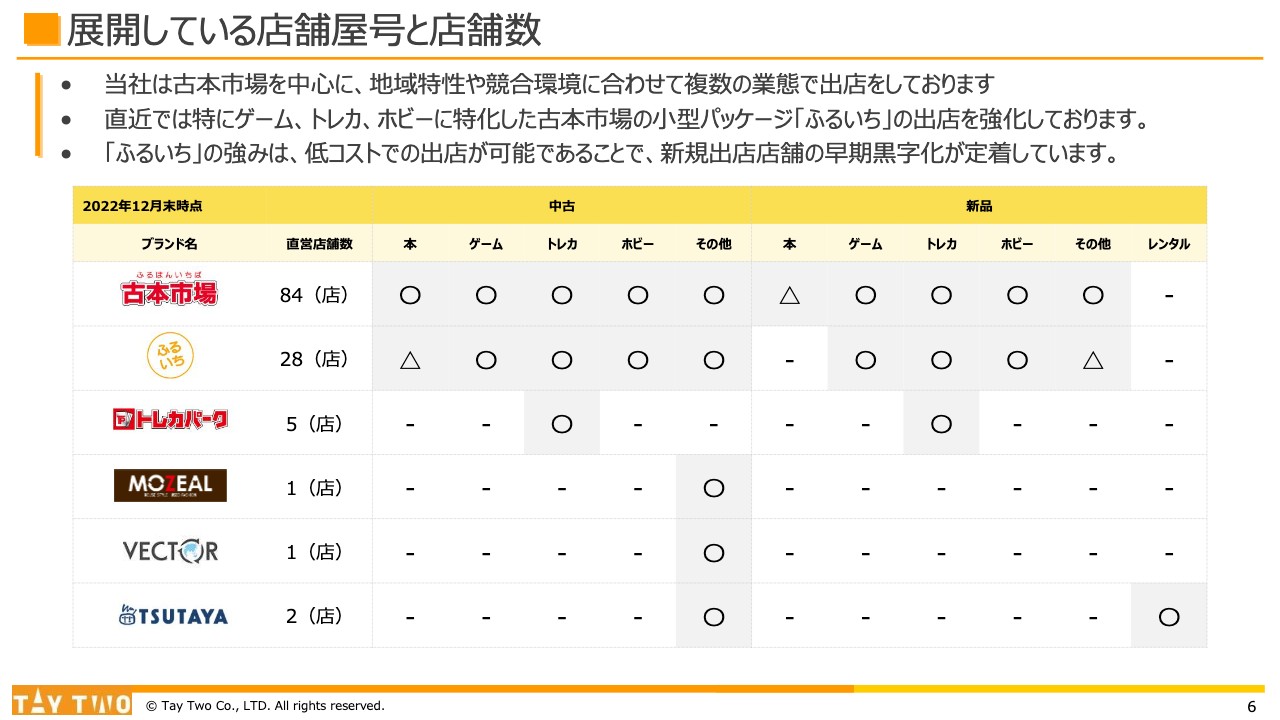

展開している店舗屋号と店舗数

展開している店舗と屋号についてです。主たる屋号「古本市場」の店舗が大半ですが、今後は年に10店舗のペースで、イオンモール等のショッピングモールへの小型パッケージ店舗の展開に注力していきたいと考えています。また、店舗の経営成績に合わせて、小型パッケージ店舗のコントロールも行っていきます。

投資回収については約2年間という社内目標を立てていますが、直近出店の店舗に関しては早いものであれば1年ピッチで回収できるほど活況で、順調に出店を展開しています。

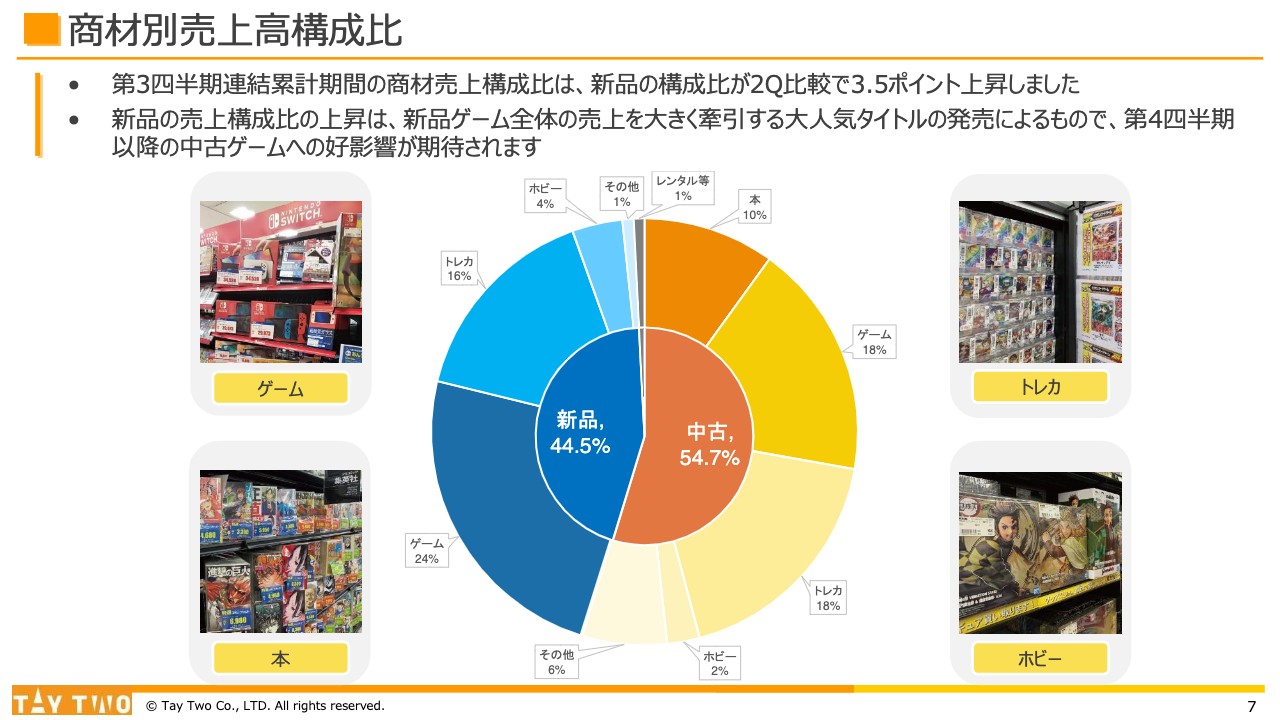

商材別売上高構成比

商材別の売上高の構成比についてです。当社は、主にリユース事業を展開していますが、実は、新品の取り扱いの割合が高いといった特徴があります。こちらは、メーカーや問屋との長年の取引の実績の積み上げにより、魅力的な商品を店舗に調達することができているからです。

本来であれば、中古品を扱う業者が、新品を供給するメーカーと継続的に良好な関係を構築するのは難しいものですが、当社の場合は、中古品も新品も同じように扱っています。その結果として、新品の販売実績が積み上がり、我々が店頭に並べたい商品を確保できるということです。また、高回転で店舗を展開できている理由でもあります。

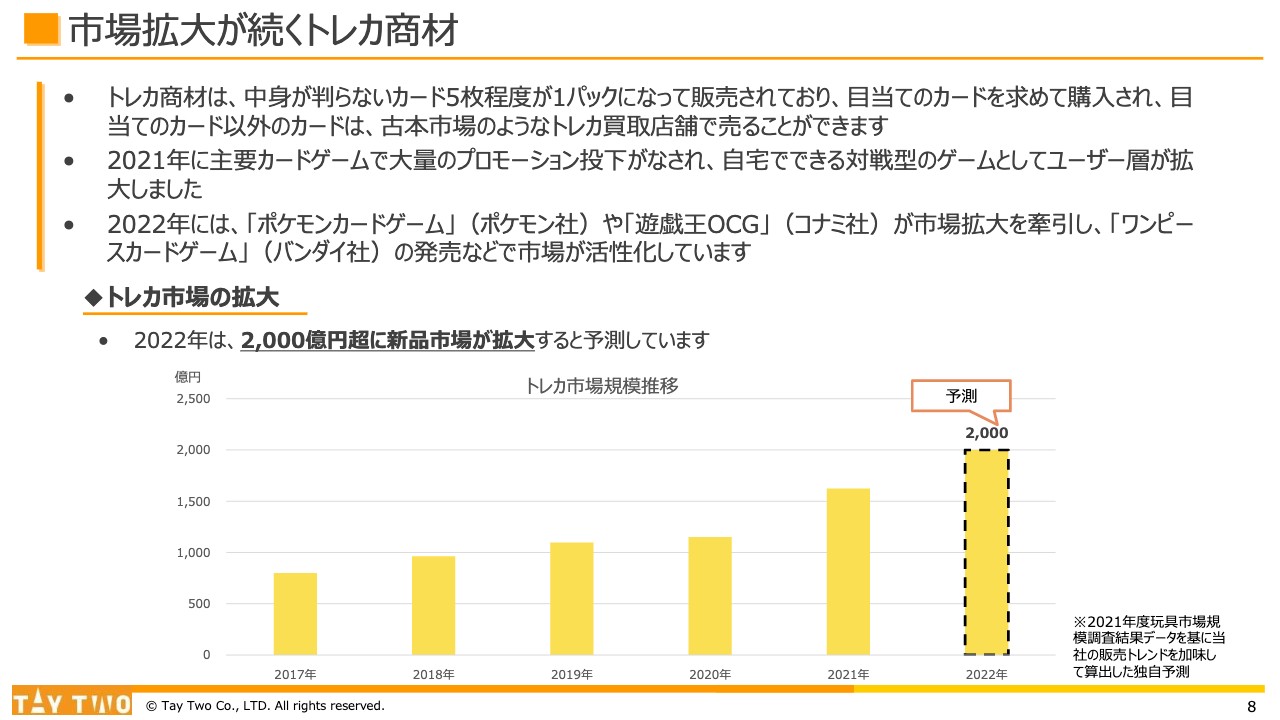

市場拡大が続くトレカ商材

市場の拡大が続いているトレカに関するマーケットの情報です。新品市場は、ここ数年で約2倍の規模となり、2022年は約2,000億円にまで拡大すると予測しています。そこに中古品を加えれば、トレカ商材は3,000億円から4,000億円といったマーケットになります。

当社はこの商材を長年取り扱っていることから、現在のトレンドに合わせた業績の伸長が顕著に認められます。

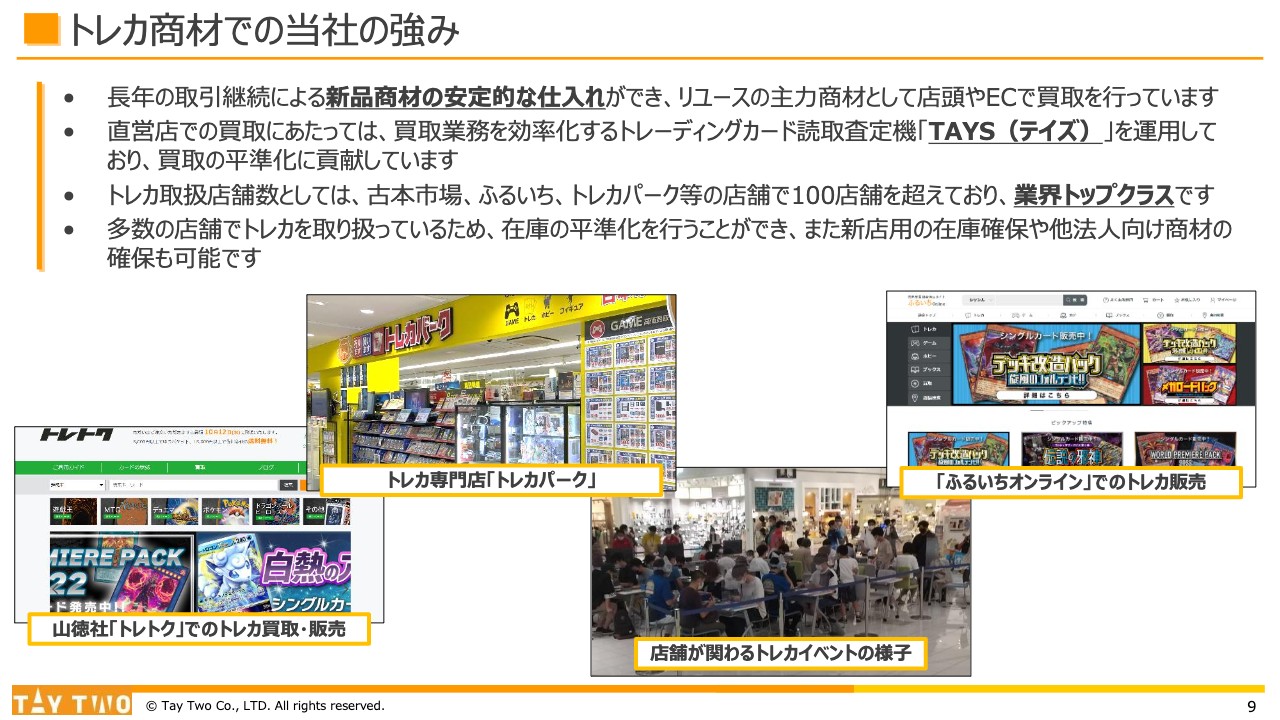

トレカ商材での当社の強み

新品商材の安定的な仕入れを、トレカ商材においても実現できているのが当社の強みです。この商材の特徴として、リユースでの買い取りの難易度が非常に高いということが挙げられますが、長年のノウハウにより、そちらを自動化した「TAYS」というトレーディングカード読取査定機を開発・保有しており、昨今はBtoBの事業でも拡大しています。

トレカ取り扱い店舗を、直営で100店舗も有するのは業界でもトップクラスで、このような当社の強みを活かして、直近の成長戦略を実現しています。詳細については、青野からご説明します。

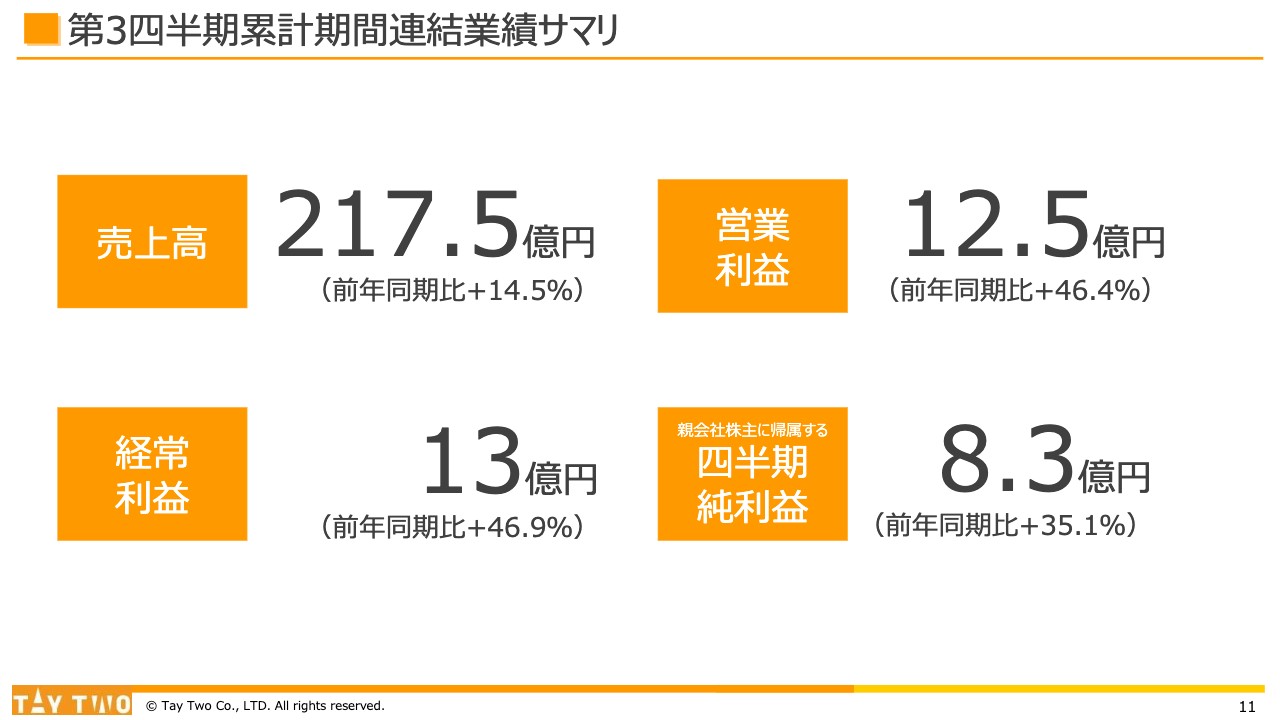

第3四半期累計期間連結業績サマリ

青野友弘氏(以下、青野):2023年2月期第3四半期決算の概要です。売上高は217.5億円、営業利益は12.5億円、経常利益は13億円、四半期純利益は8.3億円の着地となりました。第3四半期までは好調に推移していると認識しています。

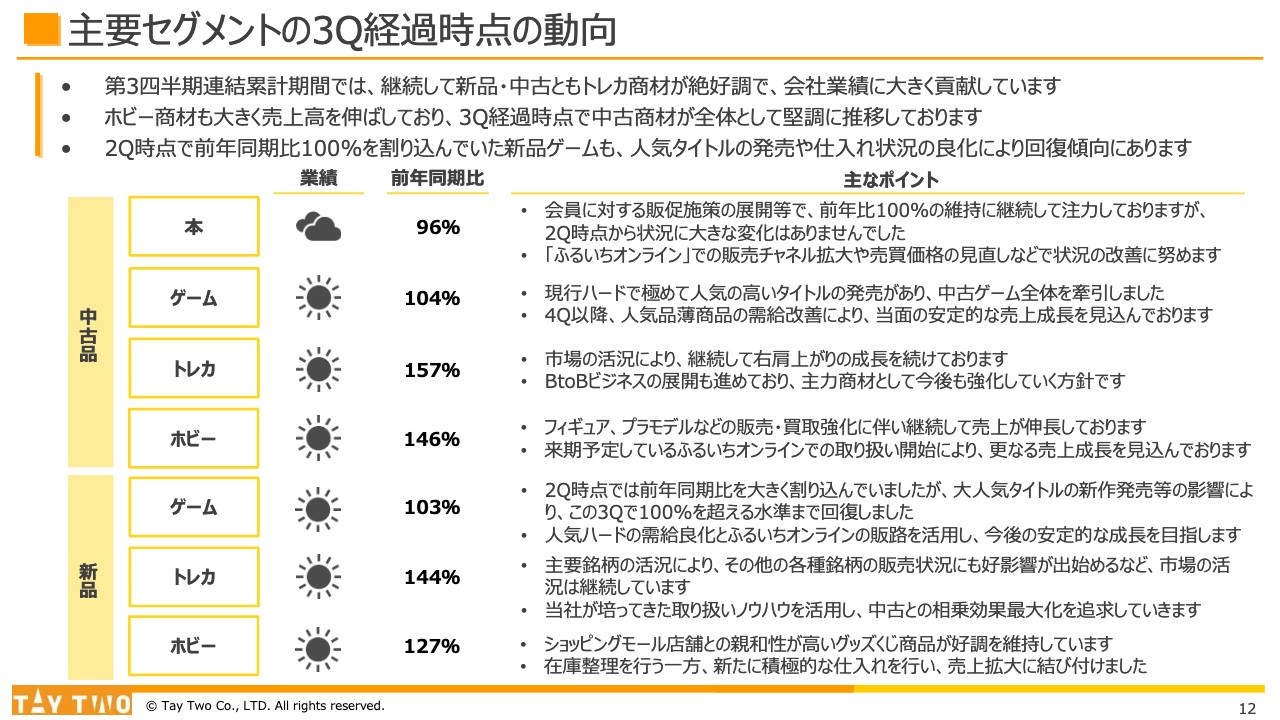

主要セグメントの3Q経過時点の動向

商材ごとの第3四半期までの動向について、スライド上部に3つの概要を記載しています。藤原がお伝えしたように、新品・中古ともにトレカ商材が絶好調で、会社業績に大きく貢献しています。

また、ホビー商材も売上高を伸ばしており、中古全体がこの好調を牽引しています。新品ゲームについては、第2四半期までは前年同期比で100パーセントを割り込んでいましたが、9月と11月にビッグタイトルが発売されたことで大きく伸長しました。第3四半期までの累計期間で、すでに前年同期比を上回る数字となっています。

古本については前年同期比100パーセントを維持することに注力していますが、商材として厳しい状況にあることは以前から変わっていません。

ただし、後ほどお伝えする当社の自社ECサイト「ふるいちオンライン」で古本を販売するため、システムに関する追加投資を行い、現在開発を進めています。新たな販路を確保することで、前年同期比100パーセントを超える売上高を目指したいと考えています。

そのほか、中古品のトレカが前年同期比157パーセント、新品トレカが前年同期比144パーセントとなっています。新品の市場の活況につられて、中古トレカも非常に活況です。

さらに当社の中古トレカの特徴として、BtoBの展開も進めており、今後も主力商材として強化していきます。BtoBのビジネスについては、後ほどもう少し詳しくお伝えします。

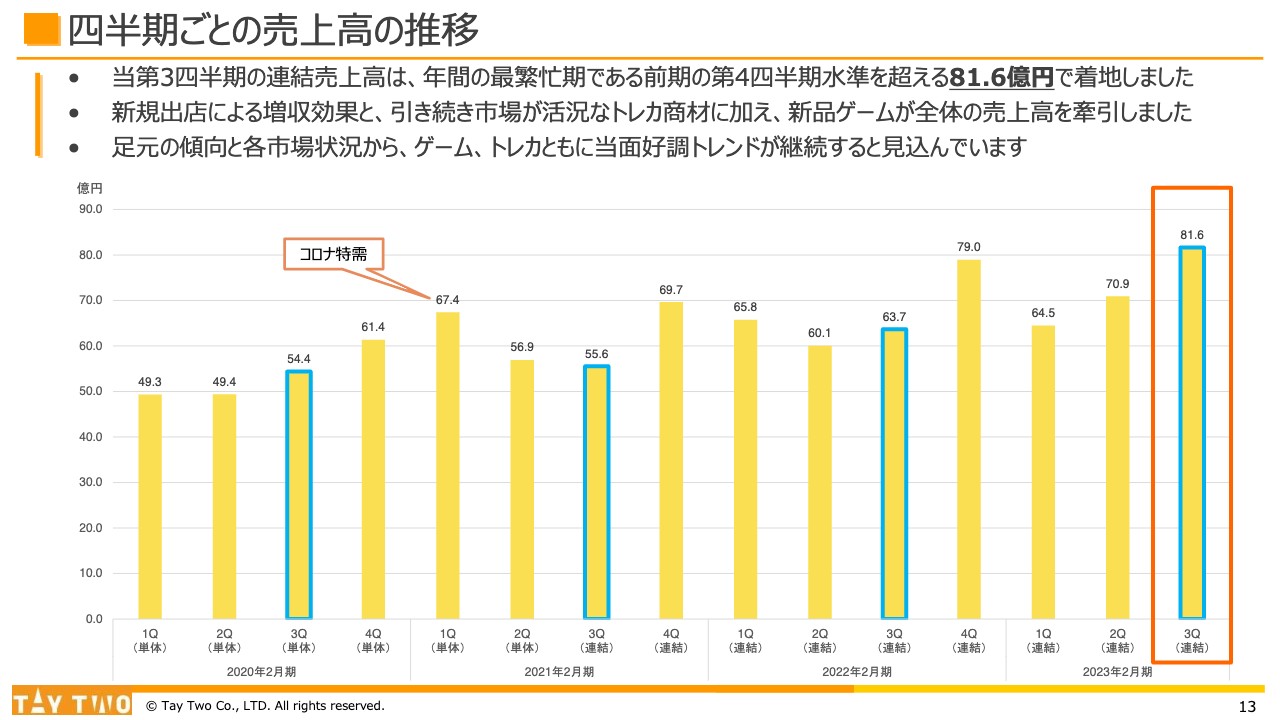

四半期ごとの売上高の推移

四半期ごとの売上高の推移です。第3四半期連結の売上高は81億6,000万円で、一番の商戦期である前年の第4四半期の79億円を超え、非常に高い水準で着地しました。トレカ商材が活況なことに加え、当社の中では単価の高い新品ゲームが全体の売上高を牽引するかたちとなりました。

今後も当面はトレカやゲームの好調なトレンドが継続すると予想しています。

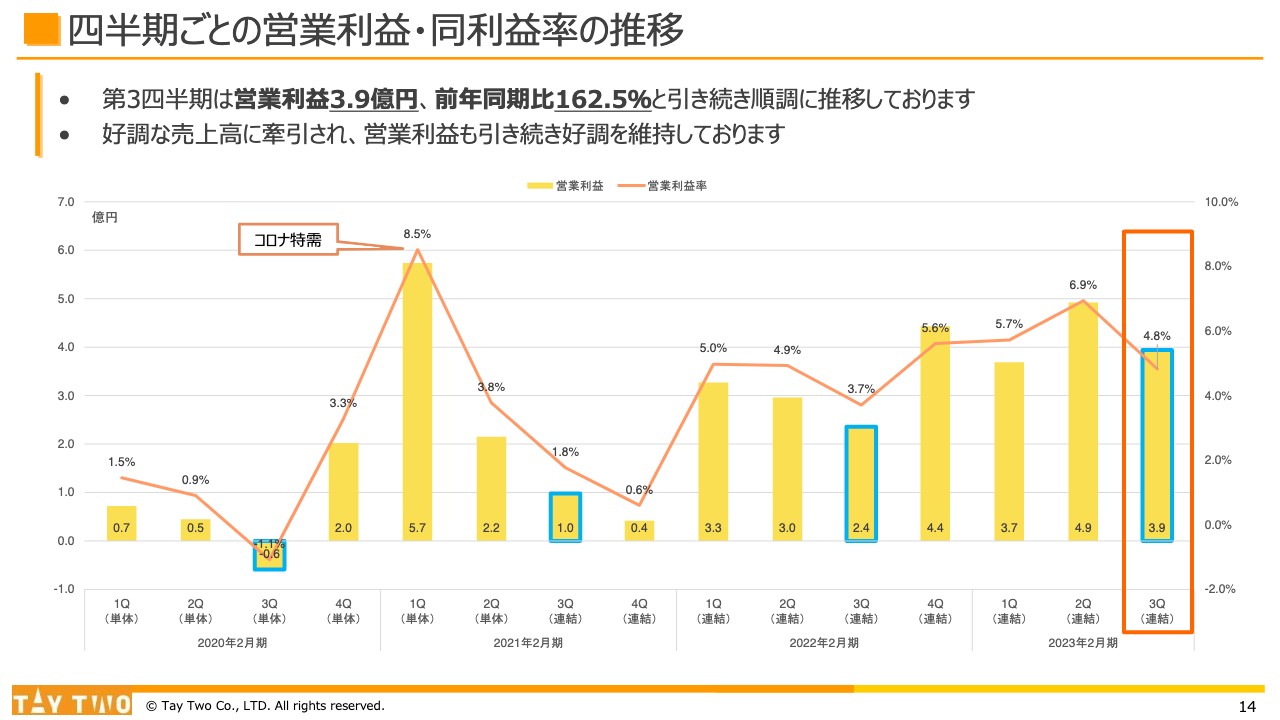

四半期ごとの営業利益・同利益率の推移

四半期ごとの営業利益・営業利益率の推移です。売上高の好調に連動し、営業利益は前年同期比162.5パーセントの3.9億円で、好調に推移しています。

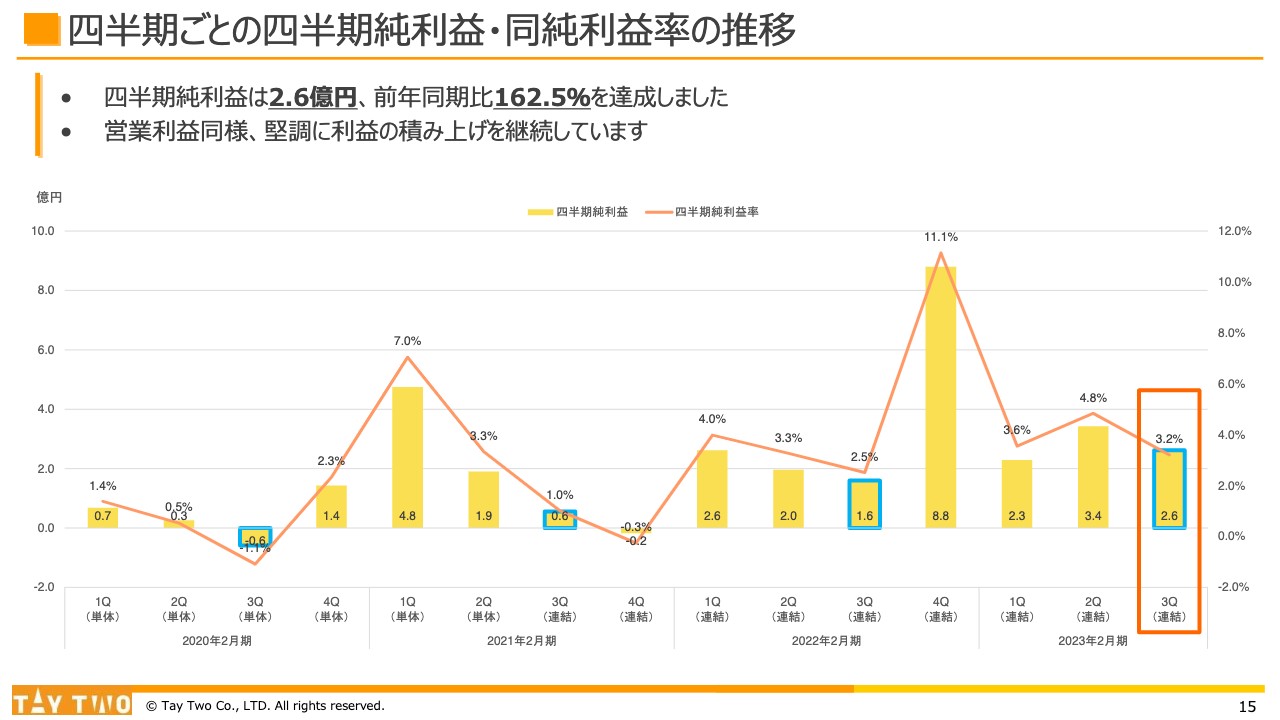

四半期ごとの四半期純利益・同純利益率の推移

四半期ごとの四半期純利益・純利益率の推移です。第3四半期の純利益は前年同期比162.5パーセントの2.6億円を達成しました。売上高以下の各業績指標についても堅調に推移しています。

各事業領域における成長戦略の取組進捗状況

続いて、成長戦略の進捗状況についてお伝えします。リユース店舗領域、リユースEC領域、リユースBtoB領域、業務提携・M&A戦略の4つのパートについて、順番にお話しします。

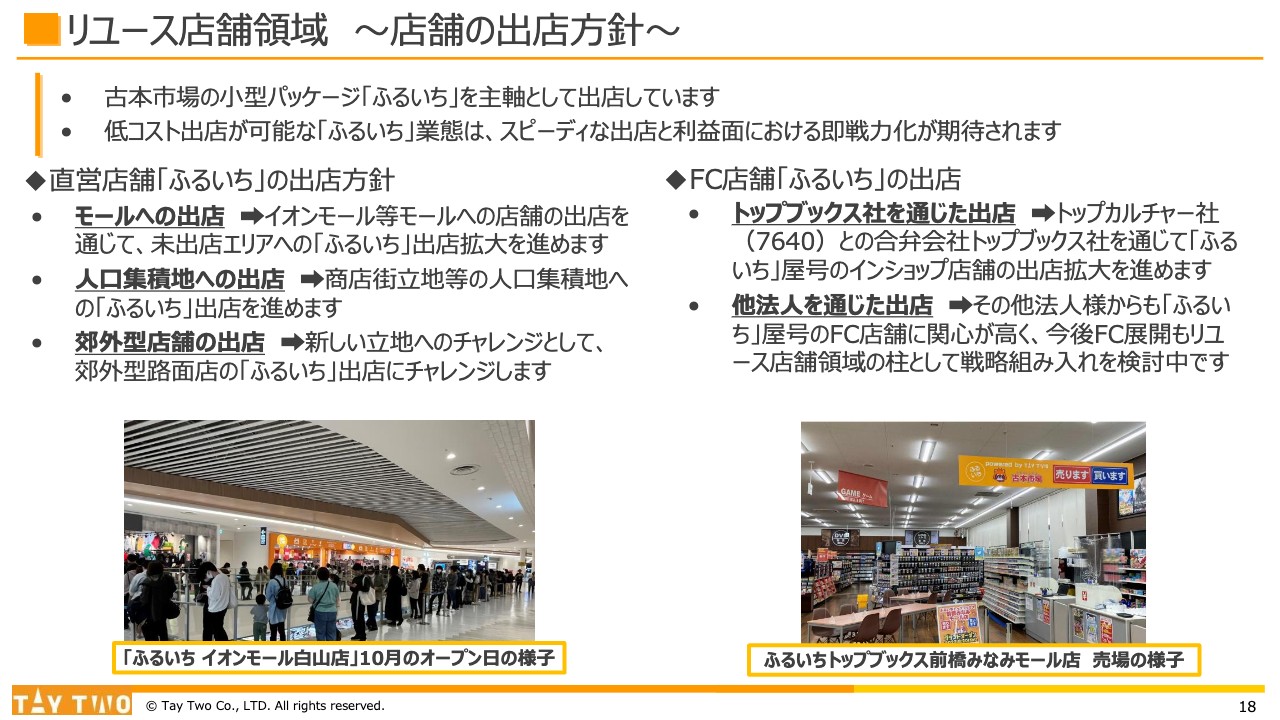

リユース店舗領域 ~店舗の出店方針~

「古本市場」の小型パッケージ「ふるいち」を主軸とするリユース店舗領域における出店方針についてですが、年間10店舗ほどの出店ペースを来期以降も維持し、店舗網を拡大していきたいと考えています。

低コストで出店できるため、投資の回収がスピーディで、業績面でも昨年度および本年度に出店した店舗が、足元の業績に寄与している状況です。

直営店舗「ふるいち」の出店方針は3つあります。1つ目のモールへの出店については、イオンモールを中心としたモールへの店舗出店を継続していくことに加え、直近では昨年11月にららぽーとに出店しました。モールへの出店が、1つの出店戦略です。

2つ目の商店街立地等の人口集積地への出店についても、良い物件があれば進めていきたいと考えています。既存の店舗では、埼玉県の川越市にある川越クレアモールという商店街や、名古屋市の大須商店街といった集積地に出店することで、これらの店舗では非常に高い利益率を達成しています。

3つ目は郊外型店舗への出店です。こちらはまだ実現できていませんが、「ふるいち」の小型店を郊外路面店として出店することについても、引き続き物件探索を進めていきます。

スライド右側に記載しているFC店舗「ふるいち」の出店についてですが、トップカルチャー社との合弁会社であるトップブックス社を通じて「ふるいち」の屋号でインショップ店舗の出店拡大を進めています。

歴史のあるトップブックス社を通じての「ふるいち」の出店に加え、その他の法人も「ふるいち」への関心が高いようですので、今後もFC展開ということで、このリユース店舗領域の戦略の柱として踏み入れていくことを検討しています。

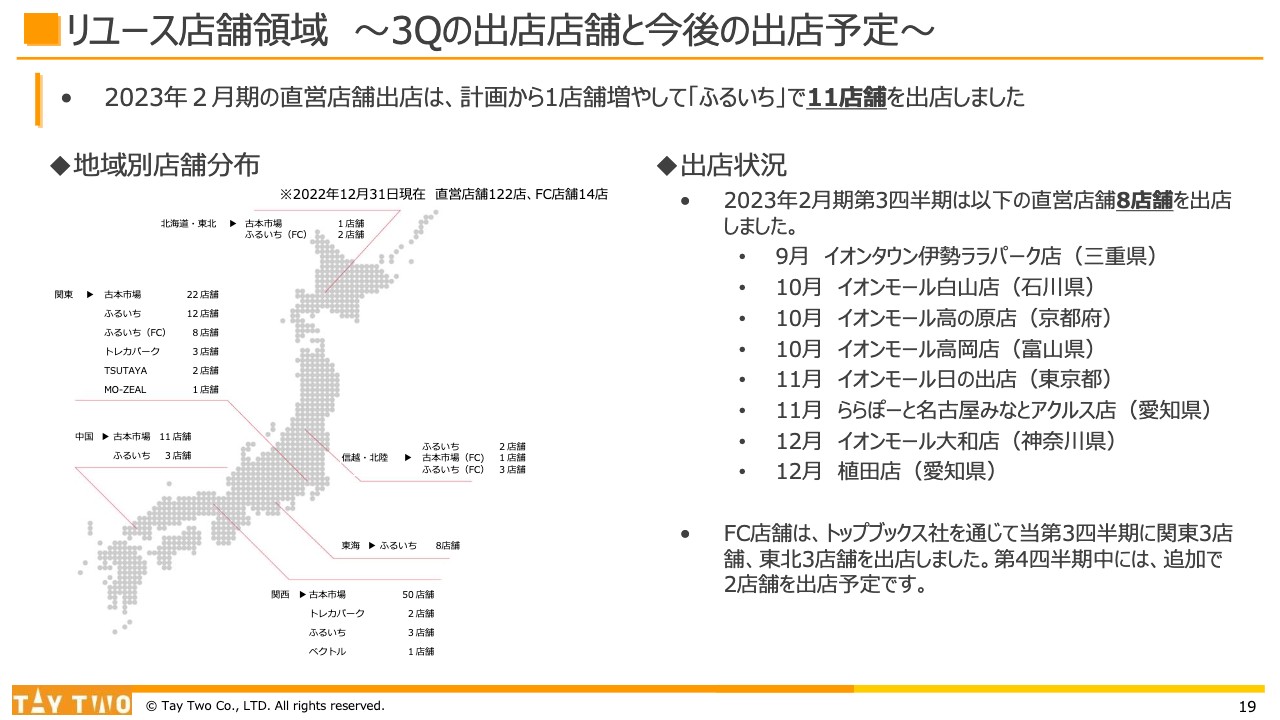

リユース店舗領域 ~3Qの出店店舗と今後の出店予定~

第3四半期の出店店舗と今後の出店予定です。2023年2月期における直営店舗の出店は、計画では10店舗でしたが、この第3四半期までに1店舗増やして11店舗の出店を完了しました。

スライド左側は地域別の店舗分布図です。これまで東北などには店舗がありませんでしたが、トップブックス社を通じて東北や北信越に出店し、全国で着実に店舗が増えています。

スライド右側に第3四半期の出店状況を記載しています。直営店舗ではさまざまな立地に8店舗を出店しました。従前は、京阪神や首都圏といった路面でのドミナント展開をしていましたが、イオンモールへの出店にあたり一義的ににドミナント展開を考慮せず、イオンモールからご紹介いただいた物件で売上が取れそうな物件に対して出店を行っています。

また、FC店舗については、トップブックス社を通じて第3四半期に関東で3店舗、東北で3店舗を出店しました。第4四半期中に、追加で2店舗の出店を予定しています。

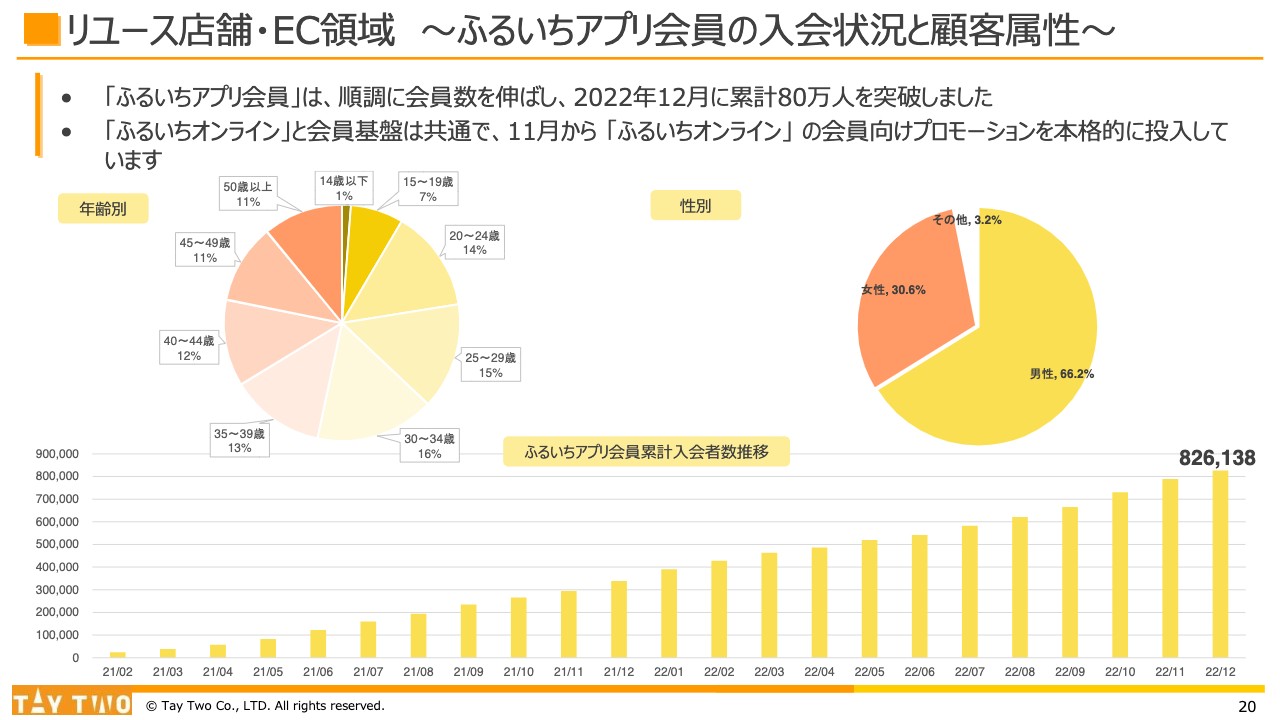

リユース店舗・EC領域 ~ふるいちアプリ会員の入会状況と顧客属性~

リユース店舗・EC領域にまたがる我々の店舗の顧客基盤ということで、「ふるいち」のアプリ会員の入会状況を簡単にお伝えします。アプリは2021年2月に「LINE」のミニアプリというかたちで開始し、会員数は2022年12月までに累計80万人を突破しました。今期中に100万人を達成するためプロモーションをかけていきたいと考えています。

「ふるいちアプリ会員」の特徴は、実店舗とECサイトである「ふるいちオンライン」の会員基盤が共通であるということです。11月から本格稼働した「ふるいちオンライン」の会員は、実店舗の会員の方々に対してプロモーションを実施して獲得しました。

リアルとECでの相乗効果を狙い、会員の方々に対していろいろなプロモーションをかけていきたいと思っています。

リユースEC領域 ~「ふるいちオンライン」の状況~

リユースEC領域である「ふるいちオンライン」の足元の状況についてご説明します。2022年9月6日に、自社ECサイトとして「ふるいちオンライン」をリリースしました。11月からプロモーションを本格稼働し、「グランドオープン祭」「ブラックフライデー!!」「クリスマスセール」「2023年新年初売りセール」などの各種施策を、既存の「ふるいちアプリ会員」に対して投下している状況です。

今後は、まだ実店舗でもECでも「ふるいちアプリ会員」になっていない方に対してのプロモーションを行い、ECを通じて会員を増やしていく施策展開も考えていきます。

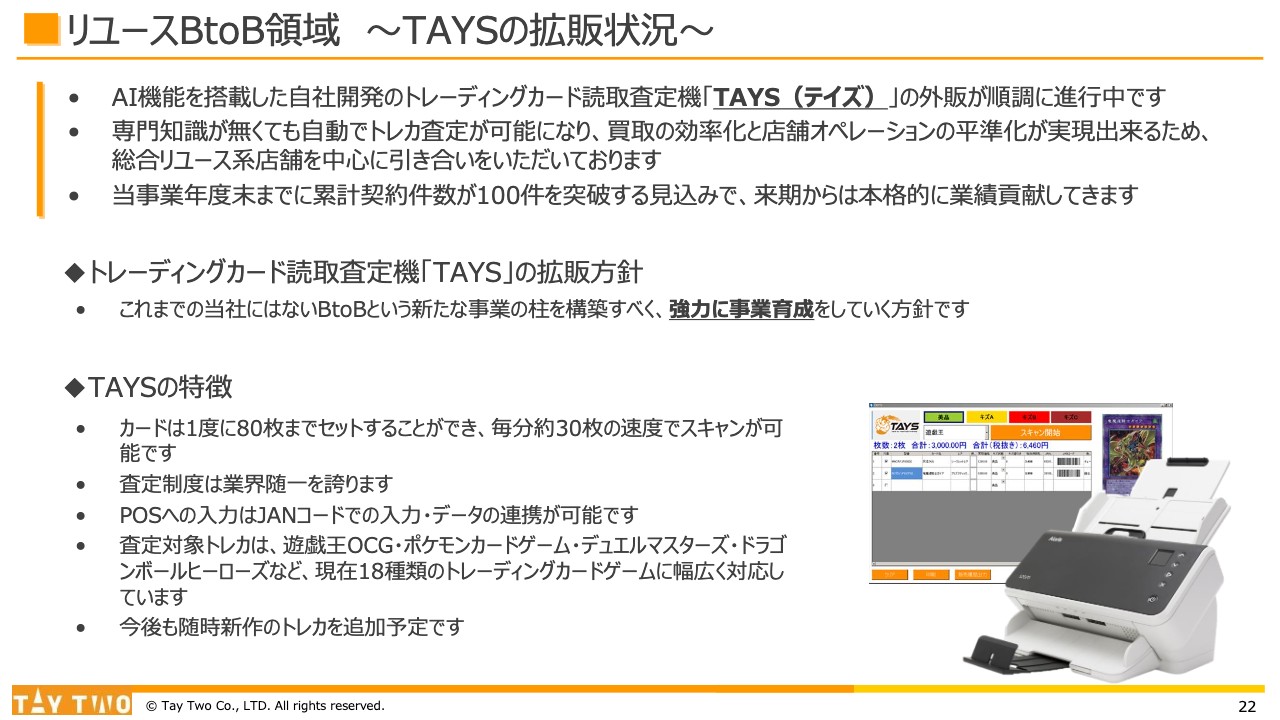

リユースBtoB領域 ~TAYSの拡販状況~

リユースBtoB領域の「TAYS(テイズ)」の拡販状況についてご説明します。こちらはAI機能を搭載して自社開発した機械で、当社では「トレーディングカード読取査定機」を略した名称として「TAYS」と呼んでいます。

専用のスキャナにトレーディングカードを通すと、当社のクラウド上にあるサーバーに照会され、銘柄やカード名、市場での売買価格などの情報が表示される機能が搭載されています。

スライド上から2行目に記載しているとおり、専門知識がなくてもトレカ査定が可能になることによるトレカ取扱買取店舗においての買取の効率化と、人が行うことで生じる買取金額の差がなくなることによる店舗オペレーションの平準化とが両立される効果を発揮します。いわゆる総合リユース系の店舗を中心に、多数の引き合いをいただいています。

ちょうど1年前の2022年1月に第1号案件がスタートし、現在足元で100件に迫る勢いでご契約いただいています。今年度中に100件まで到達させたいと考えており、来期からはこの契約が本格的に業績に貢献してくると見立てています。

スライドの中央部に記載の、トレーディングカード読取査定機「TAYS」の拡販方針についてお話しします。我々は創業以来、基本的にBtoCを中心とした事業展開をしてきました。「TAYS」の外販は、これまでの当社にはない、自社開発した機械を使ったBtoBの事業ということで、今後新たな事業の柱として構築すべく、今期および来期も引き続き、強力に事業育成をしていく方針です。

スライド下部に「TAYS」の特徴を記載しています。1分間に約30枚の速度でスキャンが可能で、手慣れた人間が査定するのとほぼ同じ速度で読み取って買取査定をすることができます。

査定対象トレカについては、現在「遊戯王OCG」や、今非常に盛り上がっている「ポケモンカードゲーム」といった18種類以上のトレーディングカードゲームに幅広く対応しています。今後も各メーカーから新作が出ると聞いていますので、そのような新しい作品にも随時対応させていく予定です。

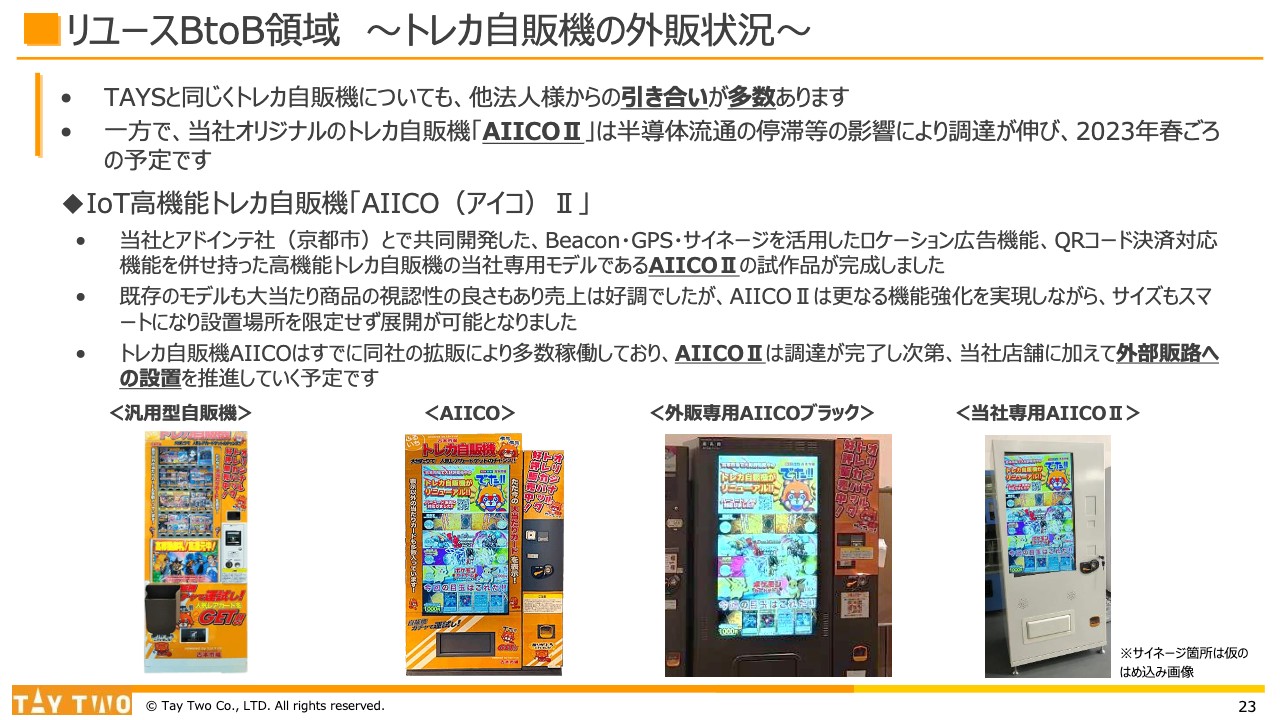

リユースBtoB領域 ~トレカ自販機の外販状況~

リユースBtoB領域の、トレカ自販機の外販状況についてご説明します。こちらも「TAYS」と同じく、非常に多くの引き合いをいただいています。スライドの2行目に記載しているとおり、当社オリジナルのトレカ自販機「AIICO(アイコ)Ⅱ」は現在開発中で、第2四半期の決算説明会でもお伝えしましたが、その時からまた少し調達が延びてしまい、今年の春頃の調達を見込んでいます。

「AIICOⅡ」は、京都市のアドインテ社と共同開発したもので、BeaconやGPSやサイネージを搭載したロケーション広告機能やQRコード決済対応機能などを併せ持っています。スライド左下の画像の「汎用型自販機」と言われる通常の自販機に対して、「AIICOⅡ」は非常に高機能なトレカ自販機であり、当社の専用モデルとして現在開発を進めている状況です。

多数の引き合いをいただいていますので、「AIICOⅡ」の調達が完了したら、直営店舗への展開や外部の販路への設置も推進していきます。「AIICOⅡ」の前のモデルとして、スライドの左から2番目の画像で表示している「AIICO」というものがありますが、こちらは直営店舗の一部に設置しています。

その右隣の画像は、「AIICO」を若干改良した「外販専用AIICOブラック」というもので、店舗のないイオンモールに設置して、昨年12月から展開を開始したところです。通常の飲料自販機に比べてはるかに高い売上高を叩き出すということで、今後の展開は「AIICOⅡ」を使っていきたいと考えています。

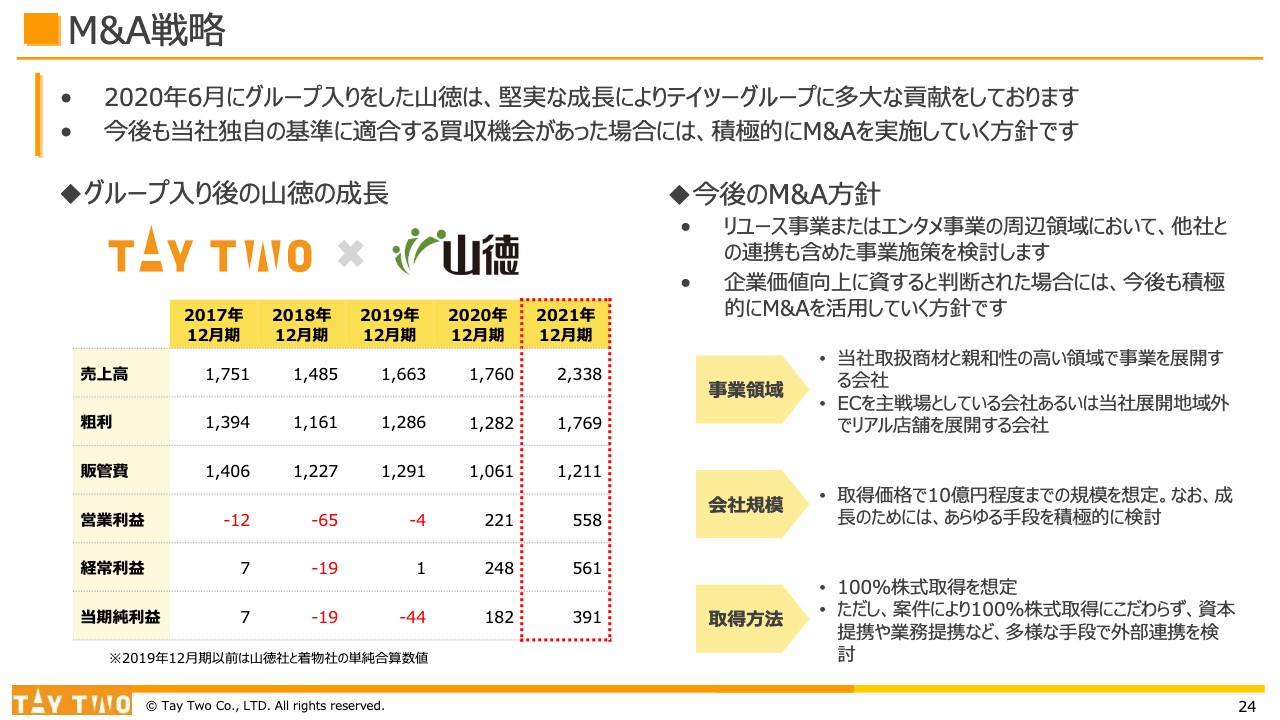

M&A戦略

M&A戦略についてご説明します。2020年6月にグループ入りした山徳は非常に堅調に成長しており、現在当社のグループに多大な貢献をしています。今後も当社基準に適合する買収機会があった場合は、積極的にM&Aという手法をとっていく方針です。

グループ入り後の山徳の成長として、スライドの左下に経年での売上高などの業績数値を掲載しています。2022年12月期の数字はまだこちらには掲載していませんが、3ヶ月後の本決算のタイミングでは掲載できるのではないかと思います。

2021年12月期は、23億円の売上高に対して営業利益が5.5億円という非常に高い利益率を誇っていますが、ここからさらに上向いた数字をお示しできるのではないかと考えています。

今後のM&A方針としては、当社のビジョンとしても掲げている「リユース」をキーワードに、リユース事業を中心に検討しています。また、エンタメ事業の周辺領域において、他社との連携も含めた事業施策を検討しています。当社グループの企業価値向上に資すると判断した場合には、今後も積極的にM&Aを活用していきます。

スライドの右下には、対象となる事業領域や会社規模、取得方法を記載しています。M&Aの対象となる会社規模は、これまでは10億円程度までを想定していましたが、当社の業績が足元で非常に順調に推移していることもあり、それを超える取得規模感であっても積極的に検討を進めていきたいと考えています。

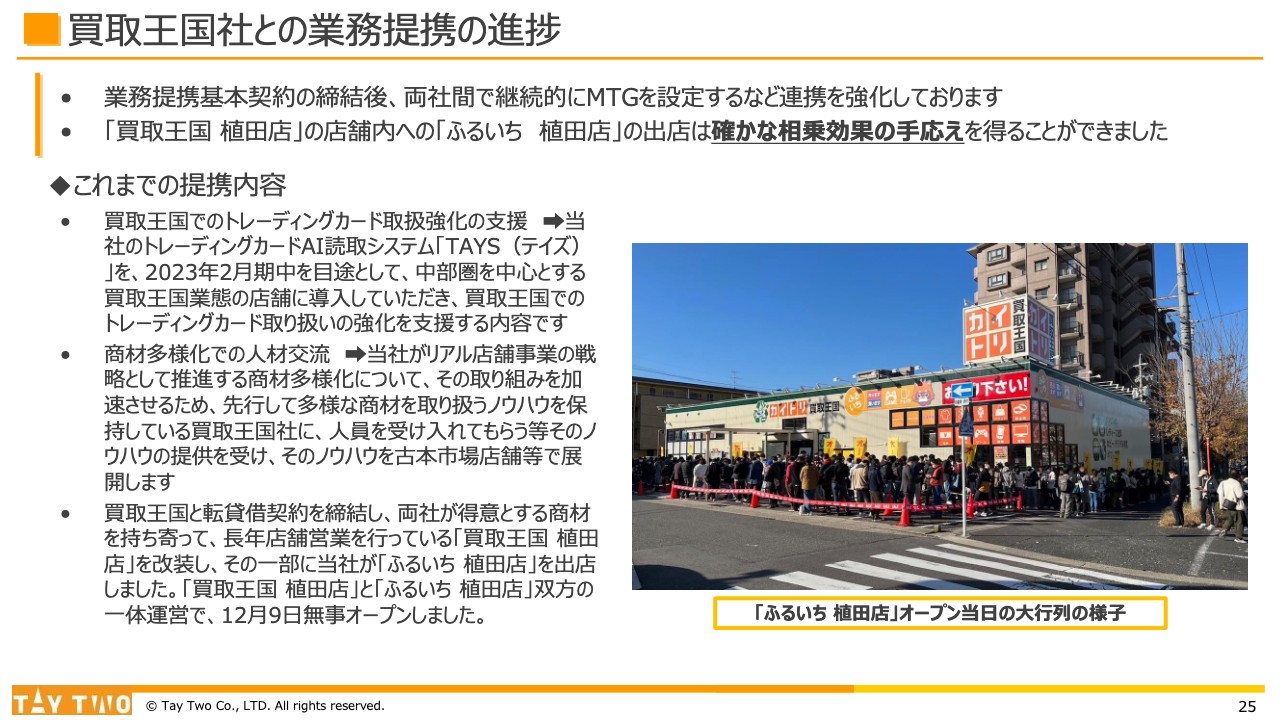

買取王国社との業務提携の進捗

昨年4月に行った、名古屋の買取王国社との業務提携の進捗についてご報告します。4月に業務提携基本契約を締結して以降、両社間で継続的にミーティングを実施するなど、相互に連携を強化している状況がベースにあります。1ヶ月ほど前の昨年12月に「買取王国植田店」という既存店舗の中を改装していただいて、その店舗の中に当社の「ふるいち」屋号の「ふるいち植田店」を出店しました。

少し見にくいかもしれませんが、スライドの右側に載せている写真が、オープン当日の開店11時前の状況です。非常に長い行列ができていて、300人程度のお客さまに並んでいただきました。相乗効果という意味では、買取王国社側も当社側も確かに手ごたえを感じており、今後も機会があれば、植田店のようなモデルの展開を考えていきたいと思います。

スライドの左側には、現在までの提携内容を記載しています。1つ目は、買取王国社でのトレーディングカード取扱強化の支援です。来月までに、先ほどご説明した当社の「TAYS」をほとんどのお店に導入していただくなど、当社側からトレーディングカード取り扱いのノウハウ等の提供を行い支援しています。

また、当社にとってはどちらかというと苦手な領域である、エンタメ商材以外の商材を増やしていくことに関しては、買取王国社のほうが一歩も二歩も進んでいます。そちらのノウハウを当社の店舗に展開するために人員を派遣していただき、売り場作りや取扱商材のノウハウのレクチャーなどのご支援をいただいています。

システム・ケイ社との業務提携基本契約の締結

システム・ケイ社との業務提携基本契約の締結についてお話しします。昨年12月末に、札幌市のシステム・ケイ社と、防犯カメラシステムの技術開発と実証実験に共同で着手するという内容の業務提携を締結しました。

システム・ケイ社は、先ほどからお話ししている「TAYS」を共同開発した会社です。我々としては、将来的に防犯カメラのシステムソリューションをリユースBtoB領域での商品の1つとして外販することも視野に入れて、今後より具体的な提携関係を進めていきたいと考えています。

具体的な提携内容について少しご説明します。当月から、当社の店舗にシステム・ケイ社の防犯カメラシステムを設置し、新たな防犯カメラシステムのための実証実験を行っていきます。

その上で複数の直営店舗にも実証実験の場を広げ、最初の店舗で明らかになった技術面や運用面の課題解決を図っていきます。最終的に実用化に耐えうると判断された場合には、直営店舗全店に順次導入を進めていき、店舗運営上の負担軽減につなげるとともに、万引ロスの削減にもつなげていきたいと考えています。

ESG「Environment(環境)」「Social(社会)」「Governance(ガバナンス)」の取り組み

トピックス等については、社長の藤原よりお話しします。

藤原:既存事業のほうは、現場の努力、お客さまの支持、業者を含めたすべてのステークホルダーの方々のご協力のもと、非常に活況に発展していっていると考えています。ここからはトピックスとして、まずはESGの取り組みに関して簡単にご説明します。

当社、行政、地域住民/団体が一体となる独自の「リユース&エンタメ」活動を企画創造し、地域に必要とされる会社になる活動として、スライドに記載したような小さな活動の積み上げを約4年間展開しています。

こちらに関しては昨今、SDGs、地方創生といったいろいろな言葉の表現がありますが、それらを包含したような取り組みとして、上場企業が行うべきことの中に含まれたものと考えています。

私の中で1つだけ、これを大切にしていきたいと思う考え方を共有します。当社の業績が低迷した時、今と同じようなかたちで比較的回転率の高い商材を販売し、市場の成長、活況に結びつけて発展していった経緯があります。一方で、お店を飛び出して外とのつながりを形成することがなかなかできていなかったという反省点がありました。

業績が低迷期に入った時に、社長の仕事として一番にいろいろな外交活動を実施したのですが、その際非常にさみしい思いをしたということが、スタートの頃にありました。しっかりと街に、周りに、店の外に飛び出して可愛がられる会社になり、支持される店になっていくということが、すべてのスタートではないかと考えた経緯があります。

時代の流れとともに、持続可能な社会に共生していく企業として、そのような姿勢を従業員や関係者のみなさまにも伝えられるような、ある意味うまい表現が生まれてきました。この春先には、SDGsをテーマにした正式な広報資料というかたちでも取りまとめていきたいと考えています。

おかげさまで少しずつですが、行政のお仕事もいただけています。既存の取扱商材でも、廃棄物件など、今後デジタル化の中でどのような取扱いになっていくか心配な商材もありますが、このようなまち活動の中で違うビジネスモデルとして繁栄させていけたら、などという夢のようなことも想像しています。みなさまにご支持いただけるような活動に発展していけばいいなと考えています。

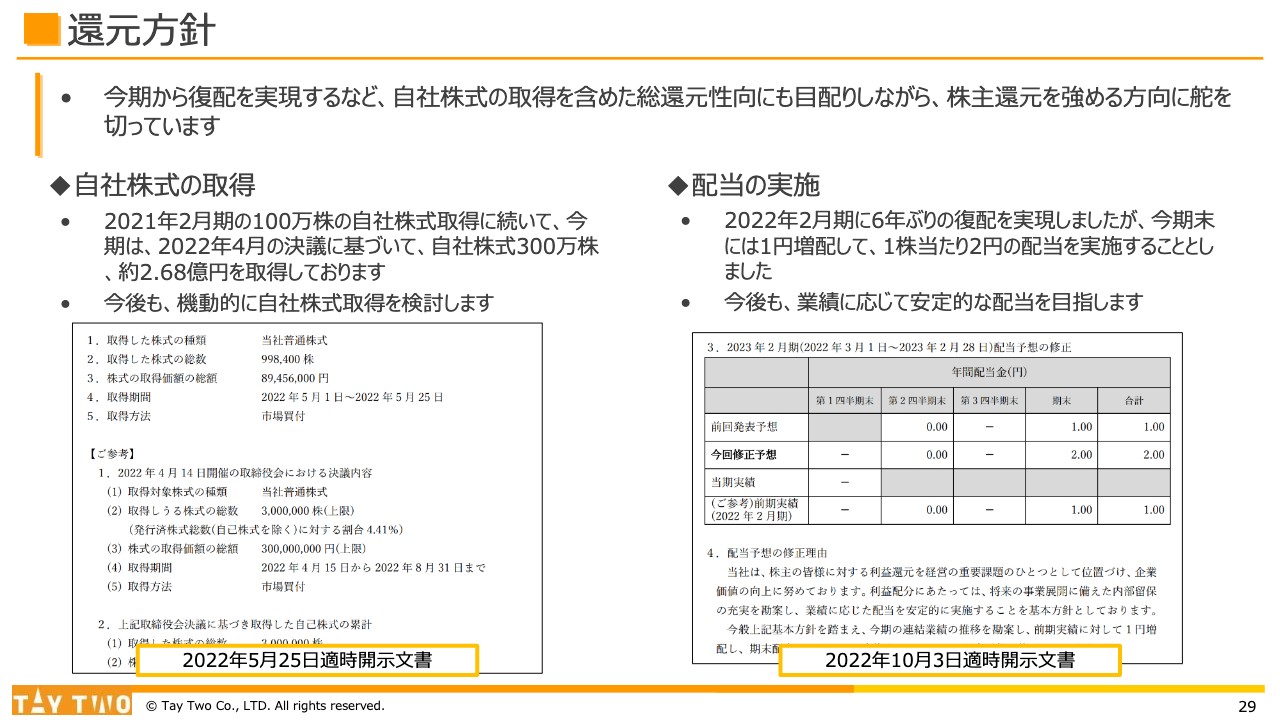

還元方針

還元方針についてです。自社株の取得や配当について、当期の足元までの取り組みを開示しています。

当四半期の報告開示においては、比較的想定よりも活況に進んでいます。さらに、当社の中で最も注目すべき数字が動く年末年始を含むこの第4四半期に、業績の動向をきっちりと見極めて、これらの施策を総合的な検討のもとにしっかりと吟味していきたいと考えています。

株主のみなさまを含む、すべてのステークホルダーさまのご支援に報いるようなかたちで、当社の未来の発展をお約束できるような会社にしていきたいと思いますので、この還元方針についてもいま一度しっかりと考える時間をいただければと考えています。

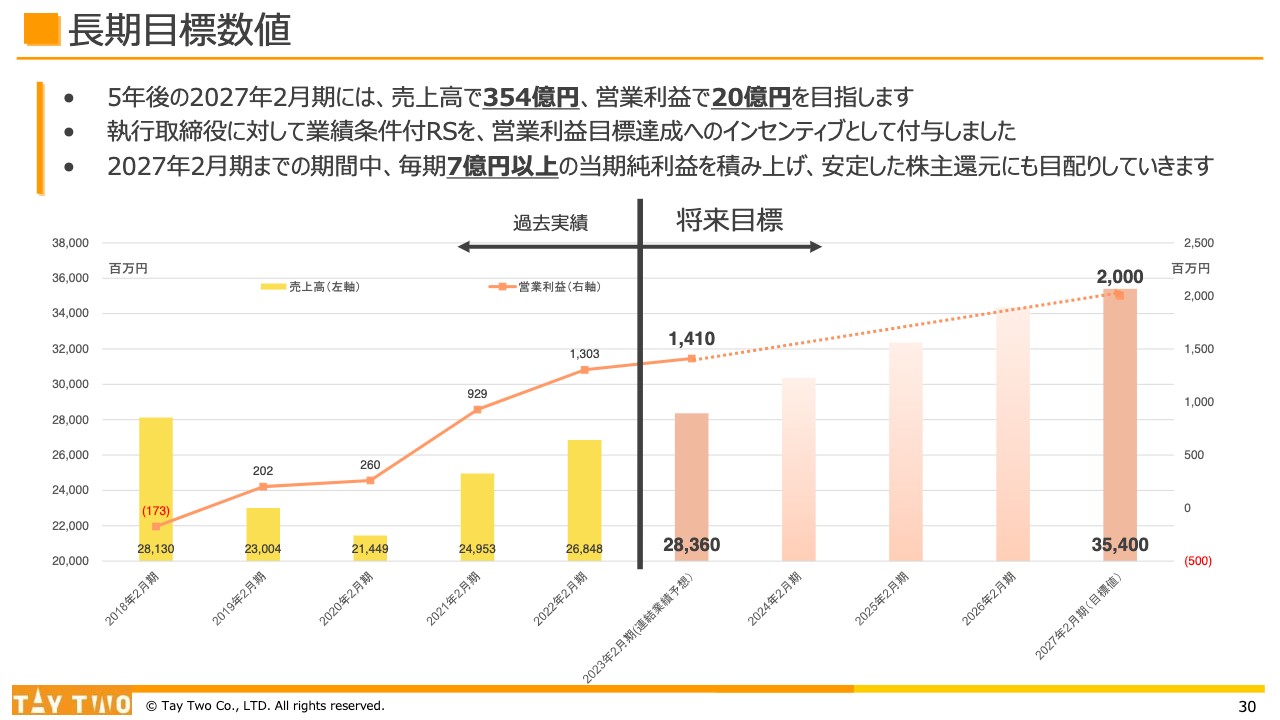

長期目標数値

長期の目標数値です。2027年2月期に売上高で354億円、営業利益で20億円を目指します。この数値をなんとしても達成しなければならないと考えていますが、この目標数値に向けて現場の努力も日頃から十分に積み上がっていると思いますので、引き続き注目をしていただければと考えています。

先ほどのESGのスライドでも地域やまちに必要とされる会社になるとお伝えしましたが、この長期目標数値の設定をあらためて考える中で意識しているのは、連携する業界の企業との交流や業務提携の流れを大切にしていきたいという点です。

業界団体としては、昨年度より日本リユース業協会に加盟しました。団体には、プライム市場を含めた業界の雄にあたる大手企業をはじめ、かなり多くの仲間がいます。加盟して良かったのはいろいろな情報交換ができる点です。互いが競合会社である一方で協力会社でもあるということを非常に実感しています。

そのような活動の中での実例の1つとして、愛知県の買取王国社と連携しました。これによって両社が市場で評価されるように、実績を積み上げていければと考えています。また、「トップブックス」として業務提携しているトップカルチャーも、いろいろな業態の再構築に着手されている状況です。

このように、日本リユース業協会の仲間からいろいろな情報をいただく中で、あらためて強くつながった先がトップカルチャー社でした。私どもの小型パッケージのノウハウを踏襲した出店等により、コーナー展開としての売上が4倍相当になったと非常に喜んでいただき、「相応の利益を配分していただき非常に感謝している」というような座組みができています。

このような垣根を越えた業界の中での連携や地域に根差した大きな視座での活動やその中での新しい展開、ビジネスモデルなどを創出していけば、当社はより長生きできる会社になるのではないかと考えています。引き続き努力をしていきますので、今後ともよろしくお願いします。

質疑応答:第3四半期の粗利率について

青野:「第3四半期の粗利率が32.7パーセントとなり、第2四半期の36.5パーセント、第1四半期の37.3パーセントから大きく低下しています。この理由を教えてください」というご質問です。

藤原:第3四半期については、時期的に年末商戦やクリスマス商戦の前ということもあり、11月の動きが少し静かな状況になることが影響していると思います。そのような中での取り扱い商材の例を挙げると、トレーディングカードなどは、その前後の月日に比べると、メーカーさんの施策が少し落ち着いているということも大きな影響の1つだと思います。

12月の動きも当社としては注目して、きちんと理解が合ってるのかという点を吟味していましたが、足元のかわら版で示したような状況になっていますので、その点は特に心配ないというふうにご理解いただければと思います。

質疑応答:直営店舗とFC店舗の比率方針について

青野:「直営店舗とFC店舗の比率について、将来的な方針を教えてください」というご質問です。

藤原:直営店舗の出店については、古本市場の小型パッケージ「ふるいち」の店舗を主軸としてショッピングモールへ出店しています。このことは、「モールへの出店の展開を発明した」と勝手ながらに思っている次第です。また、適正な店舗の数量でニーズに合ったかたちで出店できるかぎりは、体力の範囲内で出店していきたいと考えています。

FC店舗については、従来はFCでリアルに出店することに「それありき」というイメージが社内にもありました。

現在はそのBtoB戦略の活況に支持をいただいてるということから考えても、当社としては1つの作り上げた仕組みを特性の違う業者が活かしてくれたり、私どもがおよばないエリアを拡大していただいたり、仲間に入れていただき営業したりといったかたちをどんどん模索していきたいと思っています。

「部分的な活用」という面では、今の言葉でいうと「サブスクリプション」のようなビジネス展開の1つのかたちになり得ると思っています。FCという位置付けは、ツールや業務提携、連携だと思います。その中で結果としてFC店舗が全国に数え切れないほど広がっていくような展開に結び付けられるように、新しいBtoBなどもどんどん考案していきたいです。

質疑応答:第4四半期の業績予想について

青野:「第4四半期は業績予想と比較して単純計算では66.5億円の売上高になりますが、第3四半期の81.6億円から急減するような状況になるのですか?」というご質問です。

藤原:現在いろいろな見積もりを出していますが、その中でやはり年末年始の商戦を超えての1月の動きというのは、最終的に判断する上で非常に大きな影響を及ぼすと思っています。そのあたりをしっかりと踏まえ、正式な開示等も含めて、みなさまにお伝えできればと思いますので、詳細については、現時点では回答をご容赦いただければ幸いです。

質疑応答:「TAYS」の事業モデルの収益の仕組みについて

青野:「『TAYS』の事業モデルですが、査定機の売り切りになるのか、月額課金のストック型の売上になるのか、収益の仕組みを教えてください」というご質問です。

藤原:収益の仕組みはどちらもあります。1つのパターンでしか組めないということはありませんので、ツールだけ、もしくは商品も欲しいなど、いろいろなニーズにお応えできるような環境を持っています。

当然その中で使ういろいろなデータベースについても、大きな会社ですとすでに自社で持っていることも当然あります。よって、当社の場合はすべてに合わせていきます。自分たちの利益を追求する発想というよりも、お手伝いをするということで、サービスを切り売りしてもまったく問題のない環境をご提供しています。

質疑応答:長期目標数値の引き上げについて

青野:「前回の第2四半期での決算説明会資料で、長期目標数値での来期営業利益は12億円程度でしたが、今回引き上げられました。前回と今回での前提条件や見込み数値がどのように変化したのか教えてください」というご質問です。

藤原:トピックスとしては、やはりトレーディングカード市況が活況を呈していることが一番大きいといえます。トレーディングカードについては、長い業歴の中で当社もいろいろな経験をしていますが、そのような中で一定のリスクも意識しながら、出店の体力にもそのような考えを反映させている状況です。

その一定判断を引き上げたことが、足元の結果が安定的なものであるという要素を酌み取っていったといえると思います。その他については、BtoBの戦略も非常に順調に推移しています。例えば、各種販促施策では「LINE」の機能を使い、いろいろなことを拡散する手法を新しい取り組みの中で反映しています。

それらがベストマッチして、店自体への支持も総合的に1段レベルを上げて力がついたという認識があるため、それが数値にも伴っているということになります。

質疑応答:山徳の業績について

青野:「山徳の業績は堅調に伸びていますが、その要因には何があるのでしょうか? 外部要因と内部要因からブレイクダウンをお願いします」というご質問です。

藤原:グループとして見た時に、山徳の会社運営面の体制には非常に信頼を置いています。彼らも本体であるテイツーと同じように、特にトレーディングカード市場の活況を逃さず取り込んでいるということがいえます。

もともと持っている仕組みと、マーケティング力を最大限に活かして、利益の最大化をキープしてくれている状況です。

また、査定効率や出荷効率の向上を目的とした新拠点の設立や、組織体制の見直しなど、取り組みの成果が安定して出てきています。

質疑応答:長期目標数値に対しての手応えについて

青野:「出店も好調、業績も堅調ですが、2027年2月期に営業利益20億円の目標数字の達成、上振れについての現段階での手応えなどを教えていただきたいです」というご質問です。

藤原:現状でいくと、すでに達成できる自信が大いにありますが、この積み上げの中で、いろいろな会社目標としては変化が出てくる可能性があると思っています。一方で、我々のその商材の中では、例えば古本の取り扱いについて、現行どおり店舗やネットだけで販売するという仕組みだけでは自然に減っていくと考えています。

売上以上に古本の場合は、利益面に対するインパクトが出てくると思っています。そのような部分を、どのように数字に反映し変化させていけるかについて、現在いろいろなかたちでチャレンジをしています。

本についても今の売り方ではなく、チャネルを変えていきます。先ほどの説明にもあったESGの活動の中でも、本はキー商品になっています。そのように違う景色が見えてくるということを、いろいろな活動の中で期待しながら動いています。

トータルの取り組みという部分で自信のあるところを、そのまま反映できればと思っていますが、まだ不確定要素があるため、今のところの長期目標数値ということで、20億円という数字を開示、掲載しているという状況です。いろいろ期待していただきたいと思っています。

質疑応答:現在のEC売上高比率について

青野:「現在のEC売上高比率を教えてください。また将来的に売上の何パーセントを目標としていますか?」というご質問です。

藤原:山徳社の数字も含めて、大まかに10パーセントというのが現状と考えていますが、これはいろいろな公表数値の中でご確認いただける内容だと思います。この引き上げ方については、昨年リリースした「ふるいちオンライン」を最終的には100億円売れるようなグループECサイトに成長させたいという目標設定もあります。

その中でどのように表現していくかは、グループ全体の事業が進んでいく中で、いろいろな示し方ができるようになるのではないかと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものをご紹介します。

質疑応答:第3四半期における粗利率の低下について

質問:第3四半期(9月から11月)の粗利率が32.7パーセントとなり、第2四半期の36.5パーセント、第1四半期の37.3パーセントから大きく低下しています。この理由を教えてください。

回答:中古と比較して単価が高く粗利率の低い新品分類の売上構成比の上昇が主な要因です。

質疑応答:「TAYS」の売上貢献について

質問:「TAYS」の1件あたりの売上貢献はいくら程度なのでしょうか?

回答:機器が買い切りかどうかで若干変動しますが、ほとんどの契約先が買い切りですので、その前提でお伝えすると、1件あたり月5万円の売上貢献になります。

質疑応答:「TAYS」の契約状況について

質問:「TAYS」は競合他社との契約はありますか?

回答:契約先企業さまの具体的名称についてはご容赦ください。

質疑応答:営業利益率について

質問:山徳の営業利益率が20%を超える一方で、御社全体の連結営業利益率が5パーセント台にとどまっている主な理由は何でしょうか?

回答:リアル店舗の有無と、新品商材の取り扱いの有無、これらの違いが主な理由です。山徳社は中古のみの取り扱いで、ほぼEC専業です。そのため、新品を取り扱い、多数のリアル店舗を持つ当社と比較すると、粗利率、販管費に大きな違いがあります。

質疑応答:トレカ市場の今後の見通しについて

質問:新品トレカの盛り上がりが、トレカの中古市場並びに御社の業績に影響すると思いますが、来期以降の新品トレカ市場についてどのように見ていますか? トレカ市場が好調な背景やリオープンでどのようになるかも教えていただきたいです。

回答:現時点で把握している情報からの判断では、来期以降も当面はこの好調は継続するものと推測しています。市場が好調な背景はさまざまですが、リアル店舗を展開している当社ならではの視点でお伝えすると、コロナ禍を境にして、対人コミュニケーションの価値が見直されたのではないかと考えています。

当社リアル店舗では、対戦ができる座席をご用意して提供していますが、ユーザーで日々賑わっており、直接対面して対戦するトレーディングカードゲームや、ボードゲームなど、こういった類のゲームの価値が見直されていることが1つの要因ではないかと感じています。

リオープンの影響は、従前は外出需要によるマイナスの影響を危惧していましたが、直近の状況を見るとネガティブな効果は見受けられず、現時点での見通しでは、今後も大きな影響が生じる可能性は少ないと考えています。

質疑応答:ECとリアル店舗のシナジーについて 質問:ECとリアル店舗の融合は大きなシナジーが期待できると思いますが、店舗で買い取った商品はすでにECでも同期販売されているのでしょうか? また、ECでの中古トレカ購入の際に、どのように商品が動いているかを教えていただきたいです。

回答:同期販売には至っていませんが、ECで販売している商品は店舗の買取で仕入れたものであり、定期的に店舗からピックアップしてECの在庫としています。EC在庫は明確に区別され、中古トレカのご注文をいただいた場合は、EC倉庫から商品がピックアップされ、発送されます。

質疑応答:「TAYS」の契約形態、セグメントなどについて

質問:「TAYS」の契約形態はサブスクでしょうか? また、「TAYS」の業績はどのセグメントに属し、現時点での売上高・利益率はどのくらいでしょうか?

回答:「TAYS」を外販する事業は、月額で手数料をいただく契約形態で、ストックビジネスと認識しています。

セグメントの種別では「その他」に分類されますが、現時点ではまだ全売上高に対する影響度が僅少なこともあり、「TAYS」の売上高・利益率等は開示していませんので、その点はご容赦ください。

質疑応答:デジタルカードゲームとトレカ市場の関係について

質問:デジタルカードゲームが盛り上がると、リアルでのトレカ市場が縮小するのではないかと懸念していますが、このような動きに対してどのようにお考えでしょうか?

回答:昨今のトレカ市場の盛り上がりは、現物のトレーディングカードゲームを遊んだことのないユーザーや、以前プレイヤーだった方が、スマートフォンなどのデジタルカードゲームアプリをプレイしたことをきっかけとして遊び始めることが要因の1つと捉えています。

また、トレーディングカードの商品特性、つまり具体的に言うと、新品購入がランダム封入である点と中古市場が存在することにより1点買いが可能になる点は、デジタルカードゲームにない優位性があると考えています。したがって現時点では、デジタルカードゲームの盛り上がりは、ユーザーの誘致という面で、ポジティブ要素のほうが大きいと考えています。

新着ログ

「小売業」のログ