テイツー、リアル店舗出店やBtoB施策等の成長戦略を実行 2027年度までに営業利益82%増益を目指す

目次

藤原克治氏(以下、藤原):株式会社テイツー代表取締役社長の藤原でございます。本日はよろしくお願いいたします。それでは、2022年2月期の当社決算の内容をご説明させていただきます。本日はご覧の4項目に分けてご説明します。

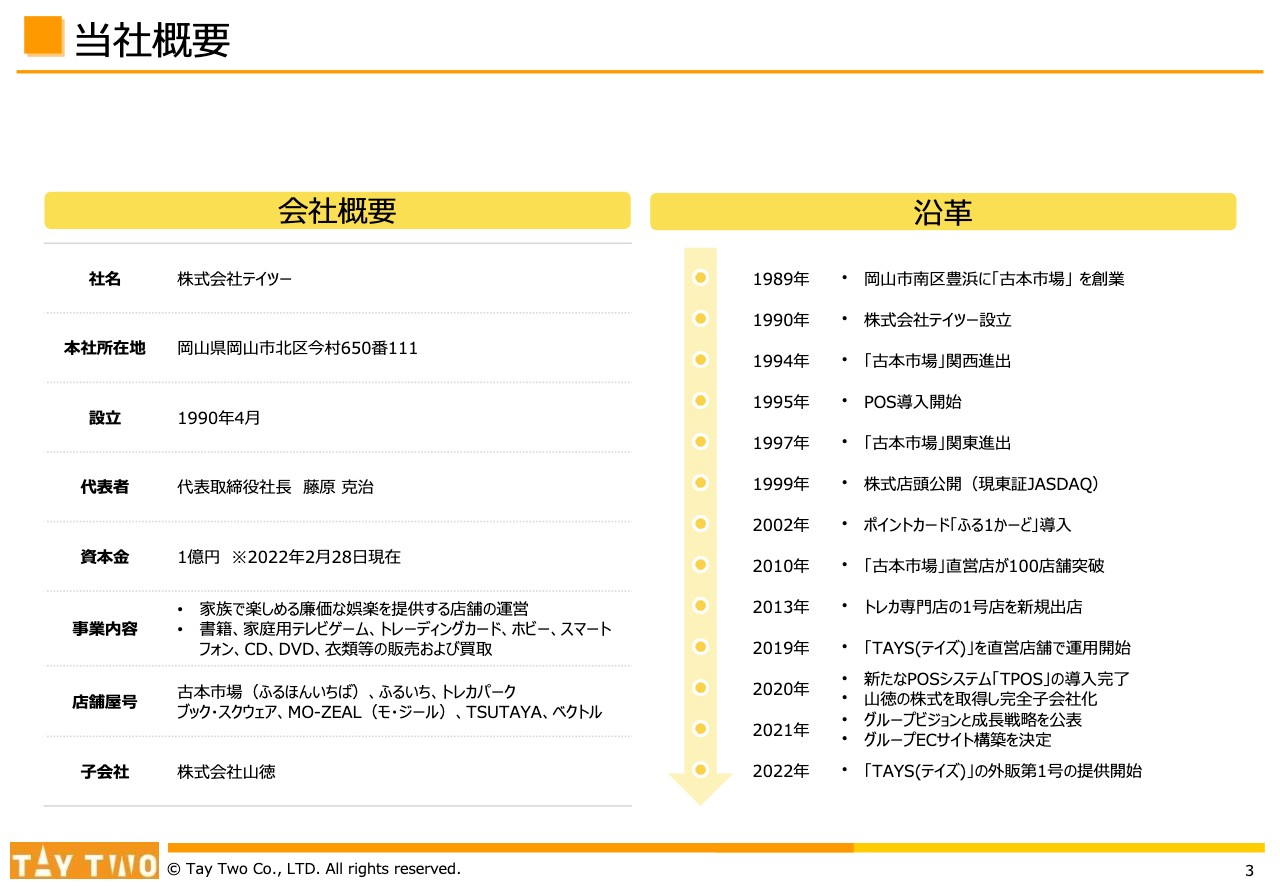

当社概要

当社の概要です。当期の会社概要のトピックスとしては、資本金を財務戦略上の観点から1億円に減額しています。

あらためて、沿革に関してお話ししますと、当社は1989年のバブル絶頂期に、岡山で産声を上げています。この時の原点を足元でいろいろと思い描きながら活動しています。

高額品に手をかけたり、投資をどんどん行っていったりするバブル絶頂の時代に、「廉価な娯楽」という切り口で発展を遂げました。当社の逆転の発想と言いますか、そのようなものを今の時代にも根付かせ、いろいろな発想を加えていきたいと考えています。

創業の10年後に上場し、2010年の段階で100店舗を突破しました。今も直営店を主体に経営していますが、2010年当時は、他社ではFC店の展開などを積極的に行って事業拡大を達成していました。しかし、結果として当社はそのようなものが不得手でした。後ほど通期業績の推移をお示ししますが、直営店しかなかなか立ち上がらなかったことを逆に強みとし、いろいろな復活劇を遂げていったのが直近の状況かと思います。

2020年に山徳社を100パーセント子会社として傘下に入れており、昨今の業績の伸長に大変大きく寄与している状況です。

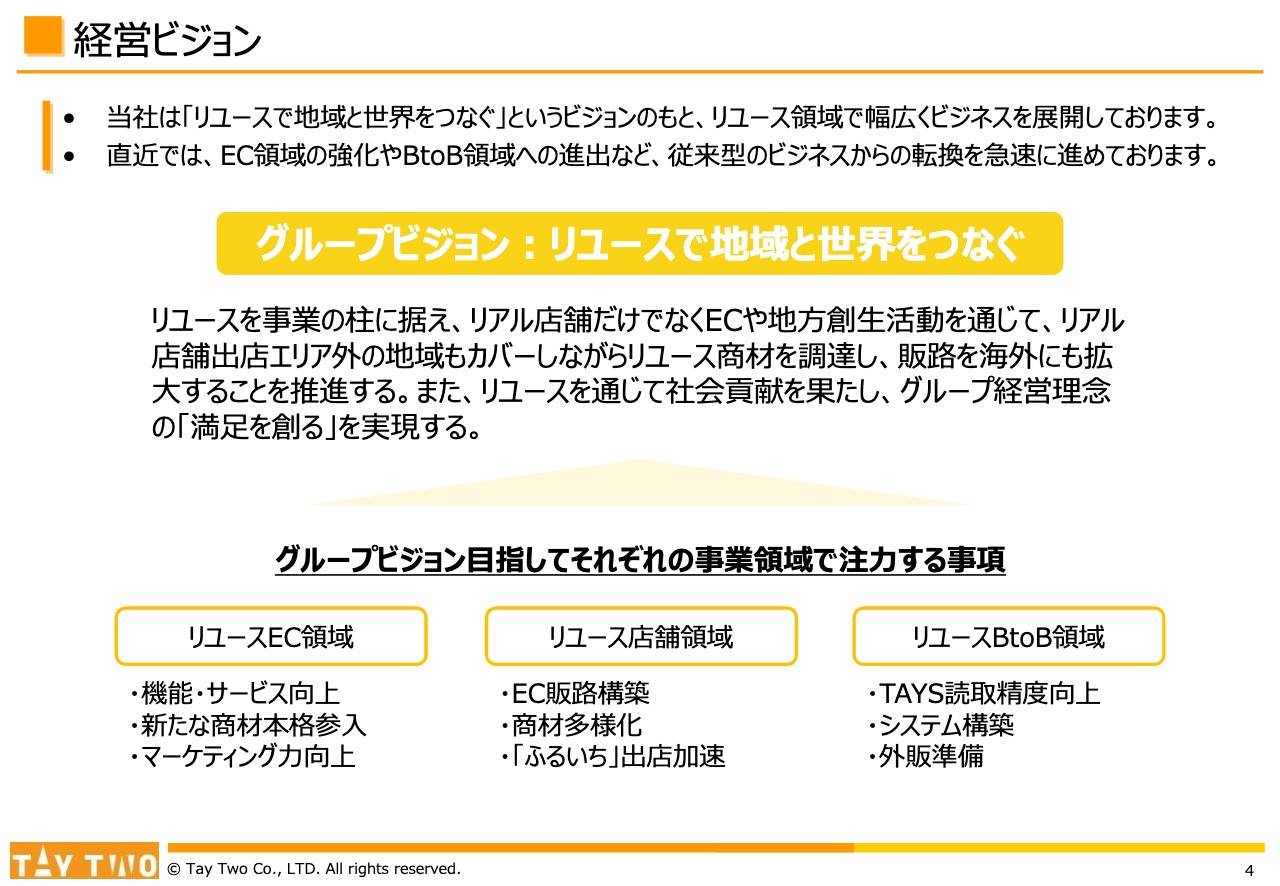

経営ビジョン

経営ビジョンについてです。当社は「リユースで地域と世界をつなぐ」というビジョンのもと、リユース領域で幅広くビジネス展開しています。現在、ECや地方創生活動を通じて、リアル店舗以外の地域もカバーしていく準備を積み上げています。

このようなグループビジョンの達成に向け、EC領域、リユース店舗領域、BtoB領域の3つの事業領域に区分けし、それぞれに注力しています。

経営陣紹介

経営陣の紹介です。私は約9年の銀行員の経験を経て、地元の岡山県にUターンして当社に所属し、現在に至っています。

青野、光本、荒金の取締役3名は、当社の新卒社員の生え抜きです。新田取締役は、当時の三和総合研究所の担当者として当社の上場に貢献し、一連の職務を全うした後に当社の役員として入っていただいています。岩瀨取締役は、山徳社の社長として現在当社のEC推進に大きく携わり貢献しています。塚本、廣瀨、稲田の取締役3名は、監査の立場から当社のガバナンス強化に貢献しています。

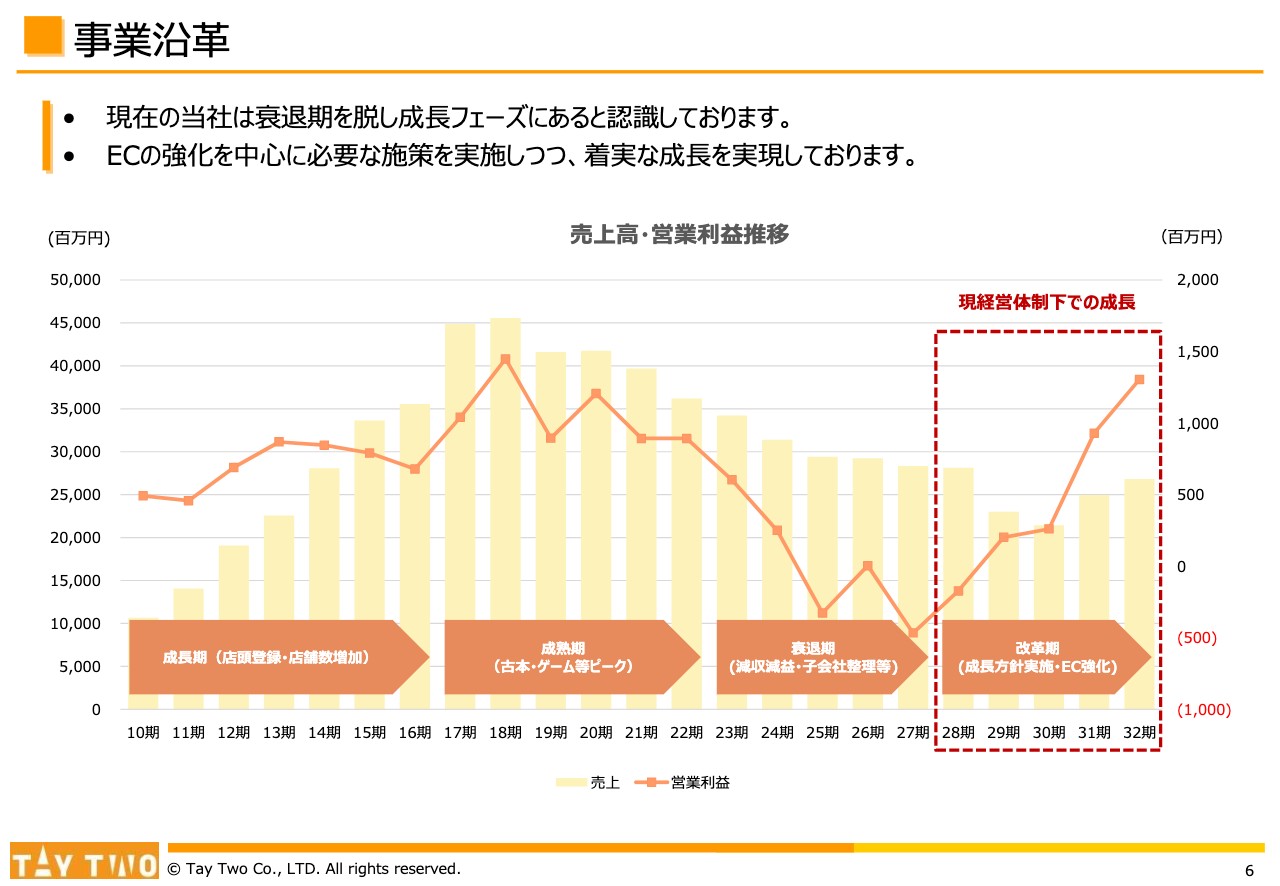

事業沿革

事業の沿革です。当期で32期ということで、32年の業歴を持っています。18年目の18期に、約450億円という売上のピークを達成し、その後、特にゲーム市況といったマーケットの変化の中で、会社の力を徐々に落としていったという経緯があります。

私が社長に就任した5年前から当期までを赤枠でくくっていますが、衰退期から変革を遂げる改革期ということで、事実上、第2の創業というかたちで展開してきました。足元ではなんとか業績を立て直すことに成功しています。

すべての原点は、創業当初の逆転の発想だと思っています。時代のトレンドやいろいろなものの要素を受け、考えるべきことは多々ありますが、地に足をつけて会社の強み、よさをしっかりと見直すことで、業績の回復に結び付けることができたのではないかと振り返っています。

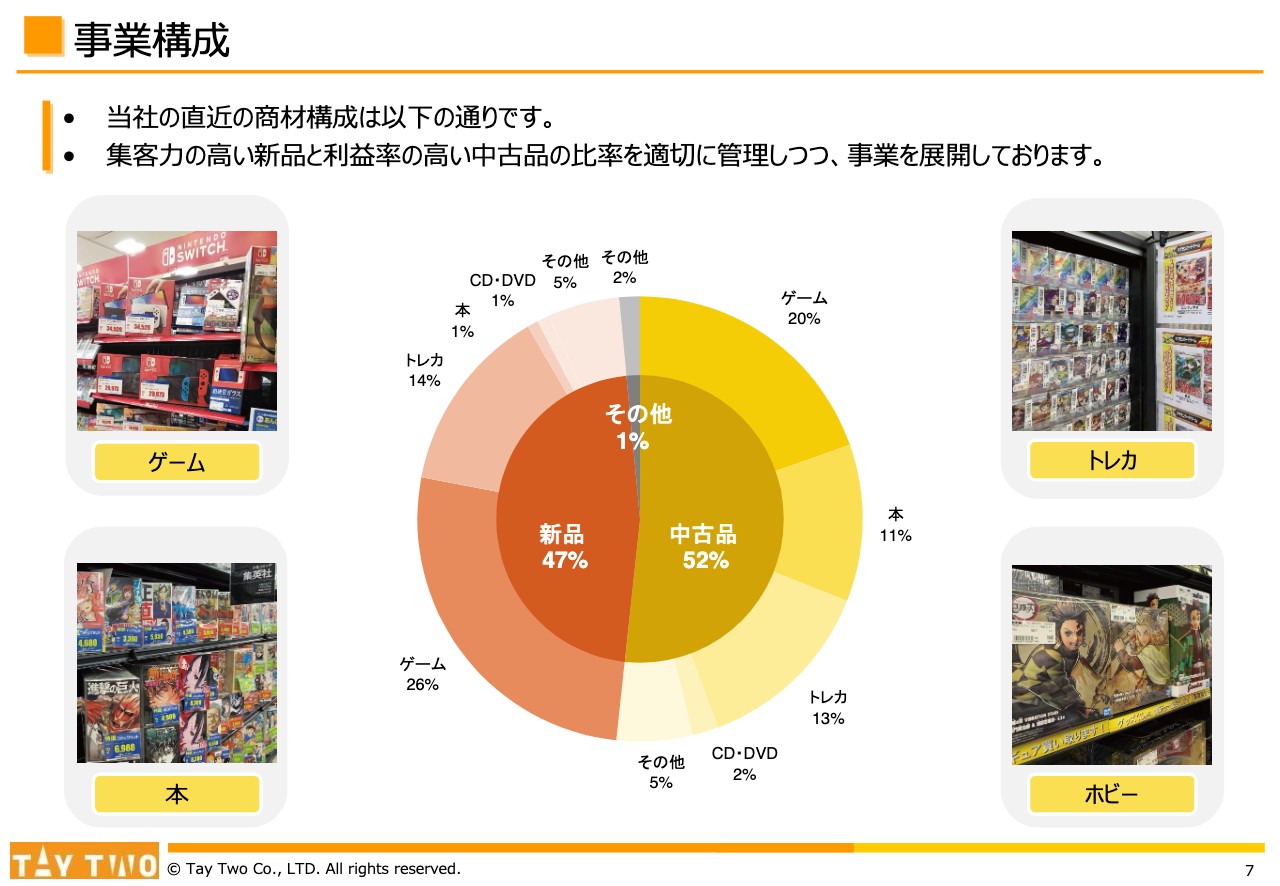

事業構成

その部分をこちらの事業構成の中で1つ証明しています。取扱い商材は、大きく分けると新品と中古品です。スライドの円グラフで見ると、だいたい半々の割合となっています。

新品の中にはゲームの取扱いもありますが、メーカーの各種政策や人気を集めるタイトルの影響をかなり受けるため、新品の比率が47パーセントではなく、例えば50パーセント超になる年度もありました。

こちらのバランスの1つの見方としてお伝えしたいのは、当社は自己完結型の要素を持っているということです。特にスライドに掲載しているゲームやトレーディングカードは、新品と中古品をバランスよく取り扱っています。

お客さまとしては、レンタル事業の店舗をイメージするとよいと思います。ものを貸し出して、その利用料をいただくところを、当社は売りと買いの両面の商取引を店舗の中で行います。その分、高い利幅を頂戴するというビジネスモデルです。

新品や中古品の供給のサイクルとしては、1つのお店の中でお客さまが新品を買い、それを当社の店舗に持ってくるという循環型の特徴が他社に比べると色濃く出ているのが見てとれると思います。

ちなみに、屋号のうち「古本市場」という店舗が主になりますが、その中核となる商品の1つが本です。売上は11パーセントのシェアですが、利益的には30パーセントを超えており、売上と利益がユニークなバランスの商材も持ち得ています。

展開ブランド

展開しているブランドです。店の屋号としては、ほとんどが「古本市場」です。最近は「古本市場」のイメージを一新するため、幅広い商品を提供していることを示す意味でも、新しい屋号として短縮形の「ふるいち」という店舗を小型パッケージ店舗という名のもとで展開し始めています。

その他の店舗は取扱い商材の違いが主ですが、中には実験的な取り組みも入っています。総合リユースの取扱い商材を広げるという意味からも、このような屋号のチャレンジを行っています。

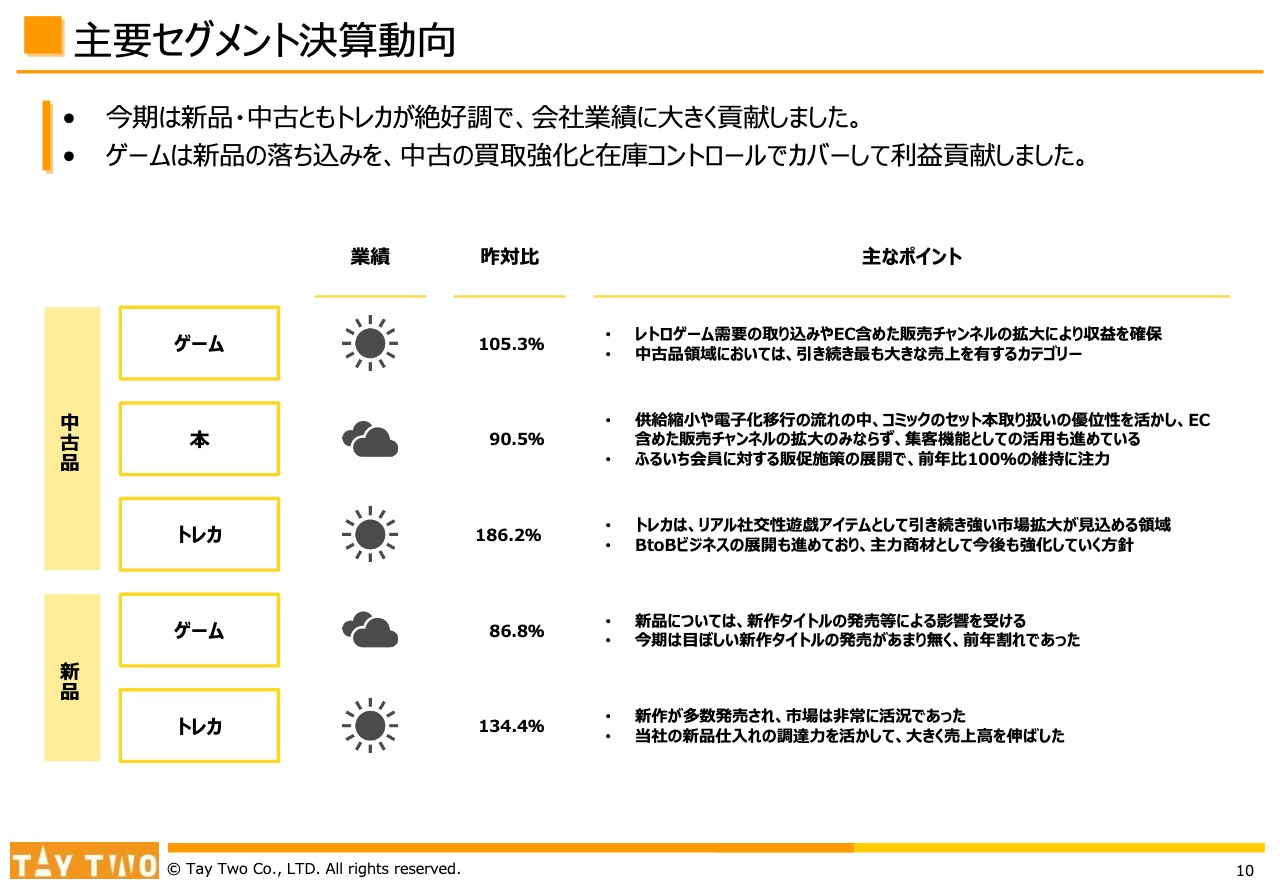

主要セグメント決算動向

決算概要ですが、まず主要セグメントの決算動向です。主な取扱品はスライドに挙げた「ゲーム」「本」「トレカ」で、中古品と新品という構成になっています。こちらに挙げていない部分として、昨今はホビー系の商品が伸びており、そちらのパーセンテージが影響額として大きくなることを目指し、日々活動している側面があります。

スライドの「業績」で晴れマークとなっている「ゲーム」「トレカ」は、市況的にも非常に活況に推移しています。本に関しては下降トレンドとも見て取れ、全体のマーケットとしては電子化、電子ブックへのお客さまの移行が顕著な商材ではあります。

しかし、当社は直営店舗主体の構成や強みを活かした、セット本の販売や買取の力、ものを集める力が非常に高い店舗です。そのような中でも特徴を持った収益の柱となっている商品と言えます。

最近、トレーディングカードの取扱いは世間一般で非常に活況です。現在、そのマーケットの力を十二分に取り入れるかたちで対応できている状況を踏まえ、晴れマークとなっています。

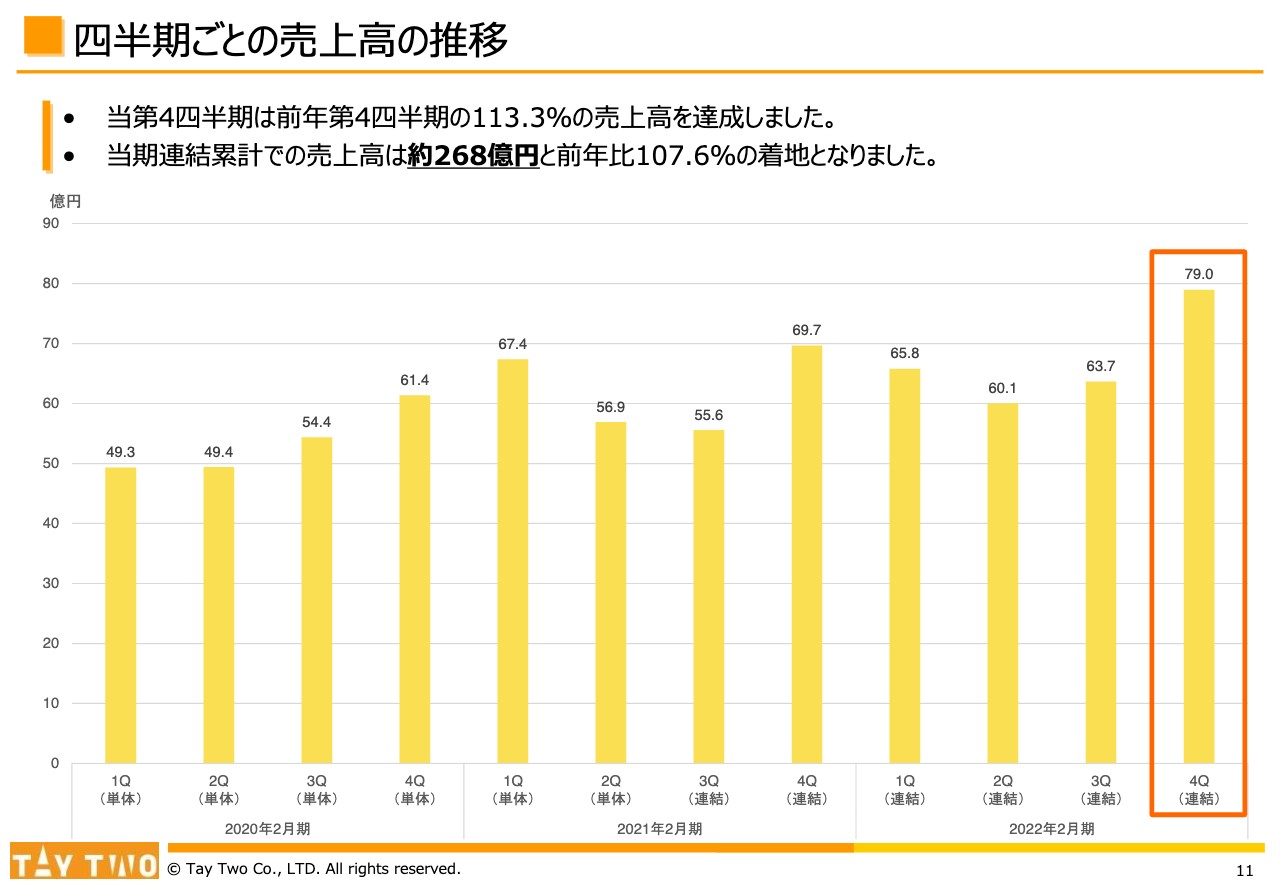

四半期ごとの売上高の推移

四半期ごとの売上高の推移です。昨年の第1四半期と第2四半期に関しては、山徳社の単体の数値はまだ反映されていません。当期の場合は、通期としてこれらの数値が反映されているということになります。

いろいろな市況の変化やコロナ禍による需要の収束がありますが、山徳社の経営成績も取り入れていく中で、昨年の活況なコロナ禍の需要を持ち得た状況にニアリーなかたちで経営成績を達成しています。

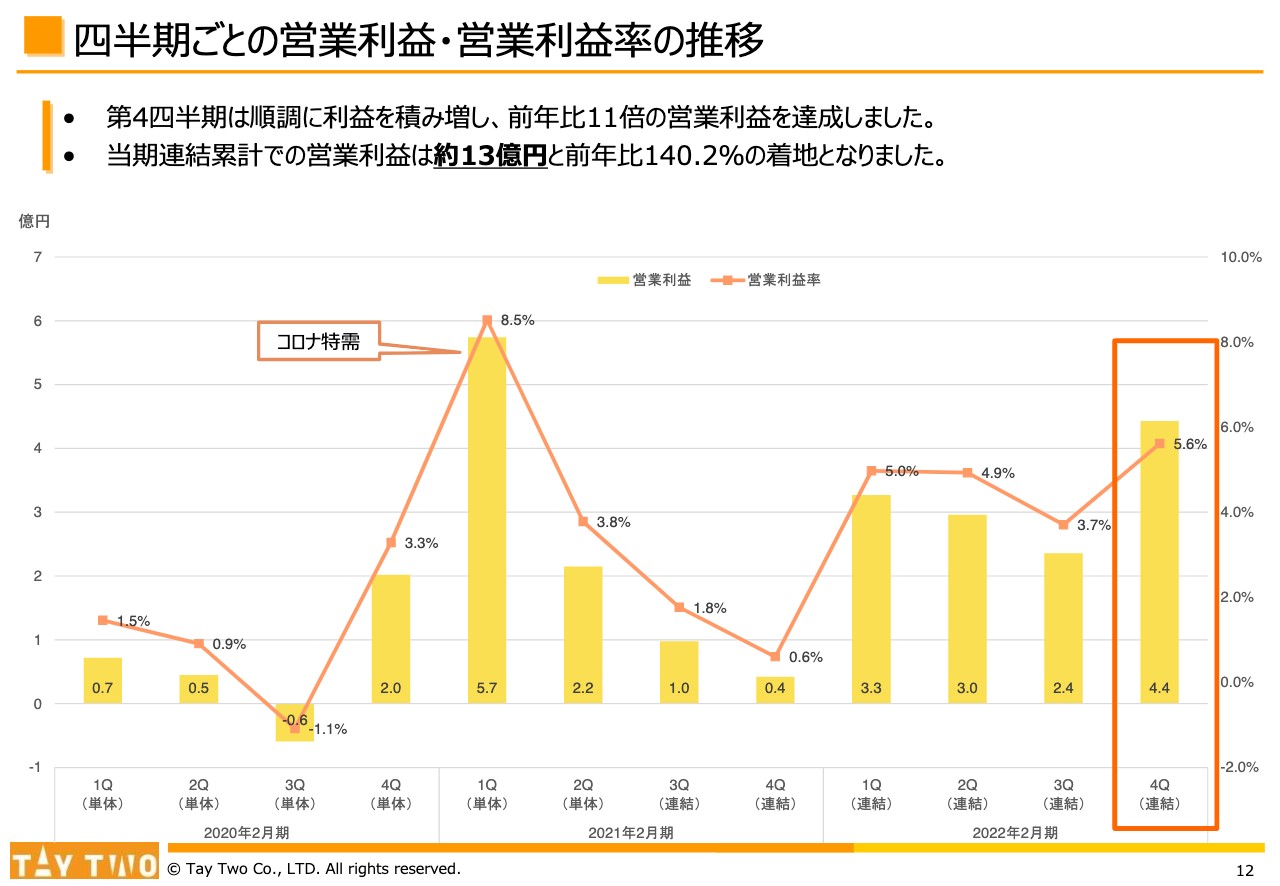

四半期ごとの営業利益・営業利益率の推移

営業利益と営業利益率の推移です。こちらも同じく、当期に関しては通期で山徳社の経営成績が反映されています。昨年はコロナ禍における特需ということで、第1四半期に著しい状況が見てとれますが、当年は山徳社の経営成績を加味し、スライドのような数字になっています。第4四半期に関しては、非常に突出した伸びを示している状況です。

昨年に関しては、決算年度の先行投資的な経費の使用も含め、利益を食ってしまうようなスポット的な経費利用があり、結果的に第4四半期は少なめの利益計上となりました。当期第4四半期の突出した利益の多くは、トレーディングカードの需要による利益計上です。

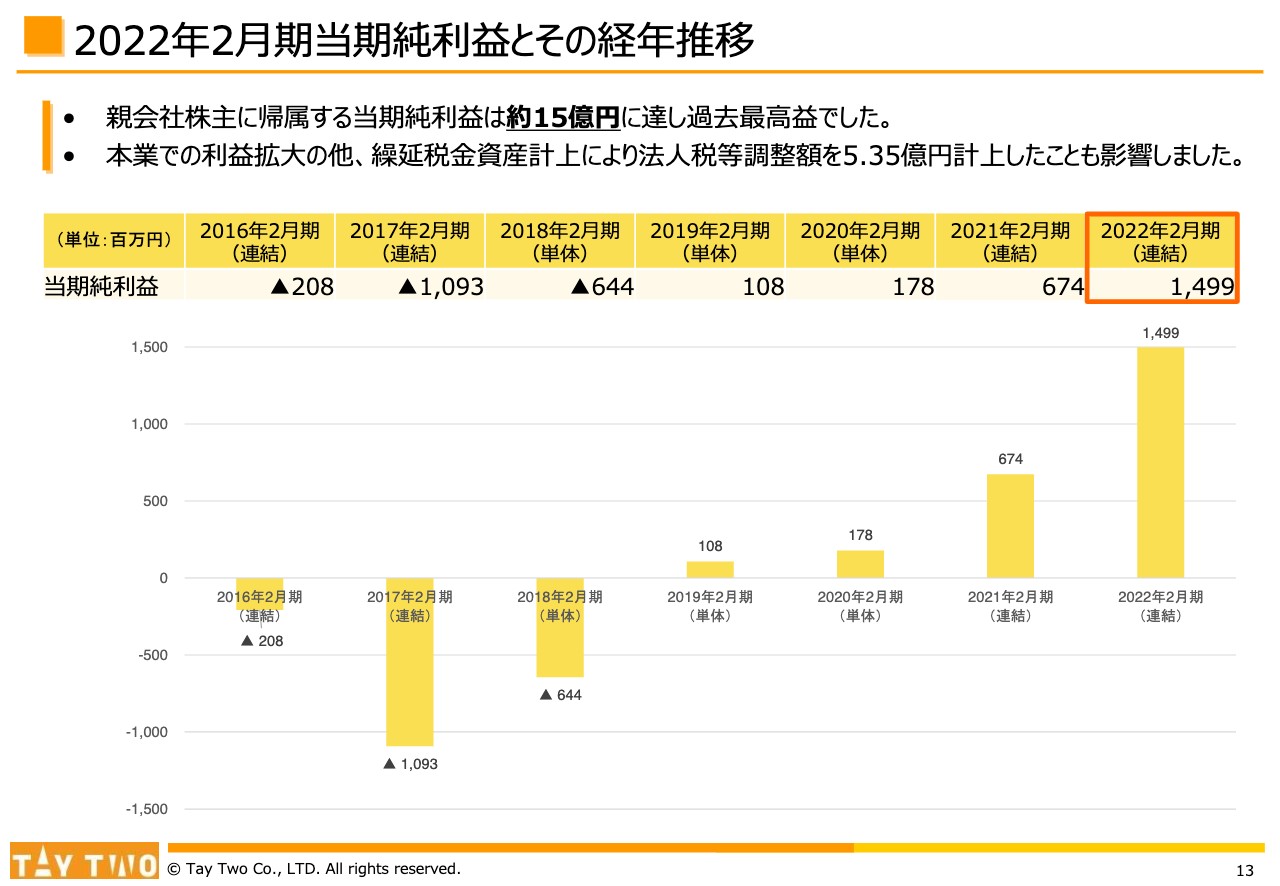

2022年2月期当期純利益とその経年推移

当期純利益とその経年推移です。最終的に14億9,900万円という当期利益を計上するに至っていますが、うち約5億円に関しては税効果会計の関係による調整が入っています。それを除いた実質の当期利益の比較値としては、約10億円の利益を計上したと言えると思います。

もっとも、この法人税等調整額5.35億円は、当社が長期安定的に利益を計上していくという見立てで、会計上の区分がグレードアップしたことによって、資産計上に振り戻ってくるという意味合いになります。その処理がP/Lに反映されたもののため、そのような意味では、当社の経営成績の評価が上がったとご認識いただければ幸いです。

なお、一連の決算書類の中では、この法人税等調整額の金額の部分が来期以降予測値の部分で目減りするといった特徴が出ています。

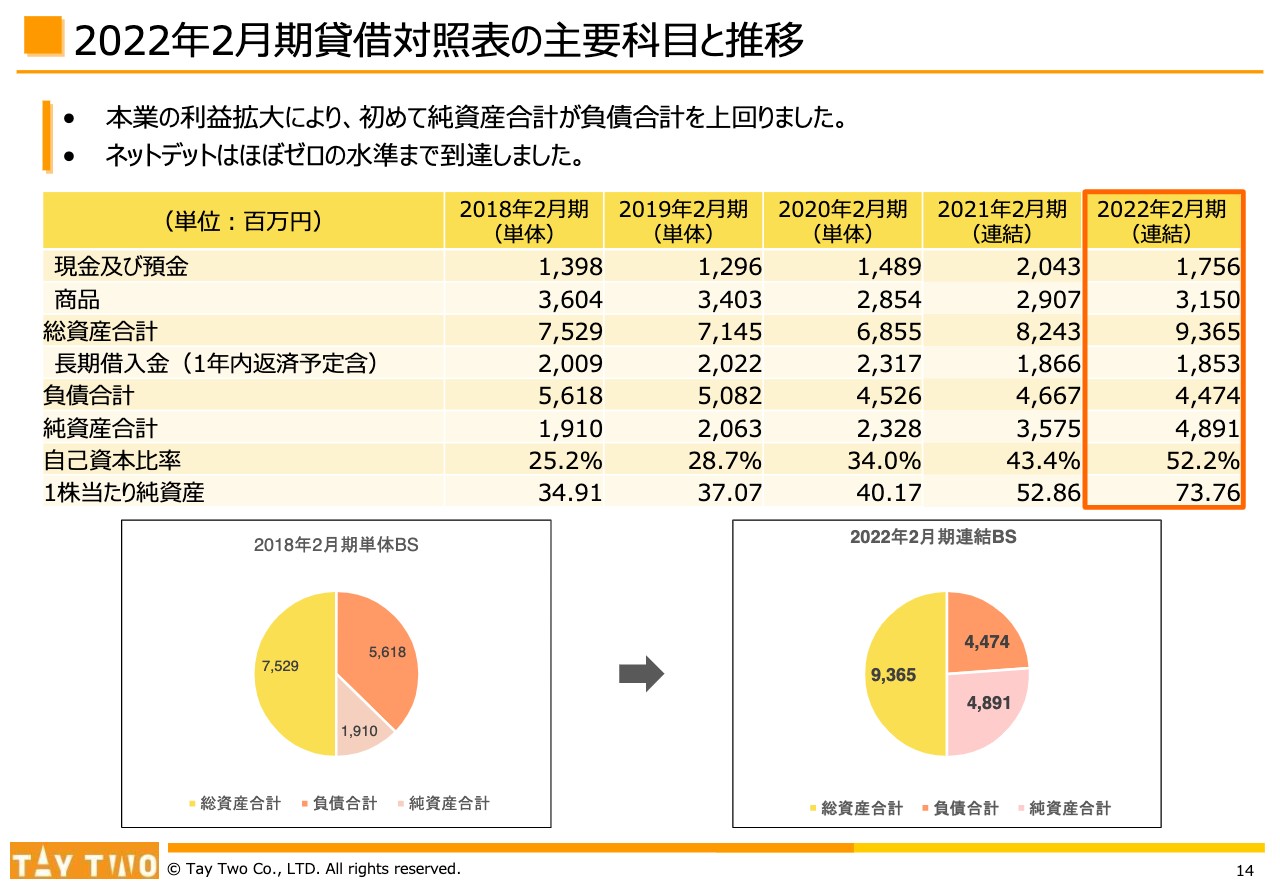

2022年2月期貸借対照表の主要科目と推移

貸借対照表の主要科目と推移です。スライド下部の円グラフから見てとれるように、前年と比べると、いわゆる純資産の部分が非常に安定的にかさ増しされています。今後については、さらなる将来に向けた投資や株主さまへの還元といった部分に軸足を強く置き、会社の検討事項を判断していきたいと思っています。やっとそのようなフェーズにたどり着いたと、経営陣は理解しています。

直近の主な取り組み

当社の成長戦略です。直近の主な取り組みとしては、「『ふるいち』店舗のイオンモールへの出店強化」「新しくBtoB事業の展開を開始」「山徳のグループへの貢献とEC事業の強化」「独自の基準に合う買収機会においてはM&Aも検討」ということを挙げています。

リアル店舗施策 –出店状況①–

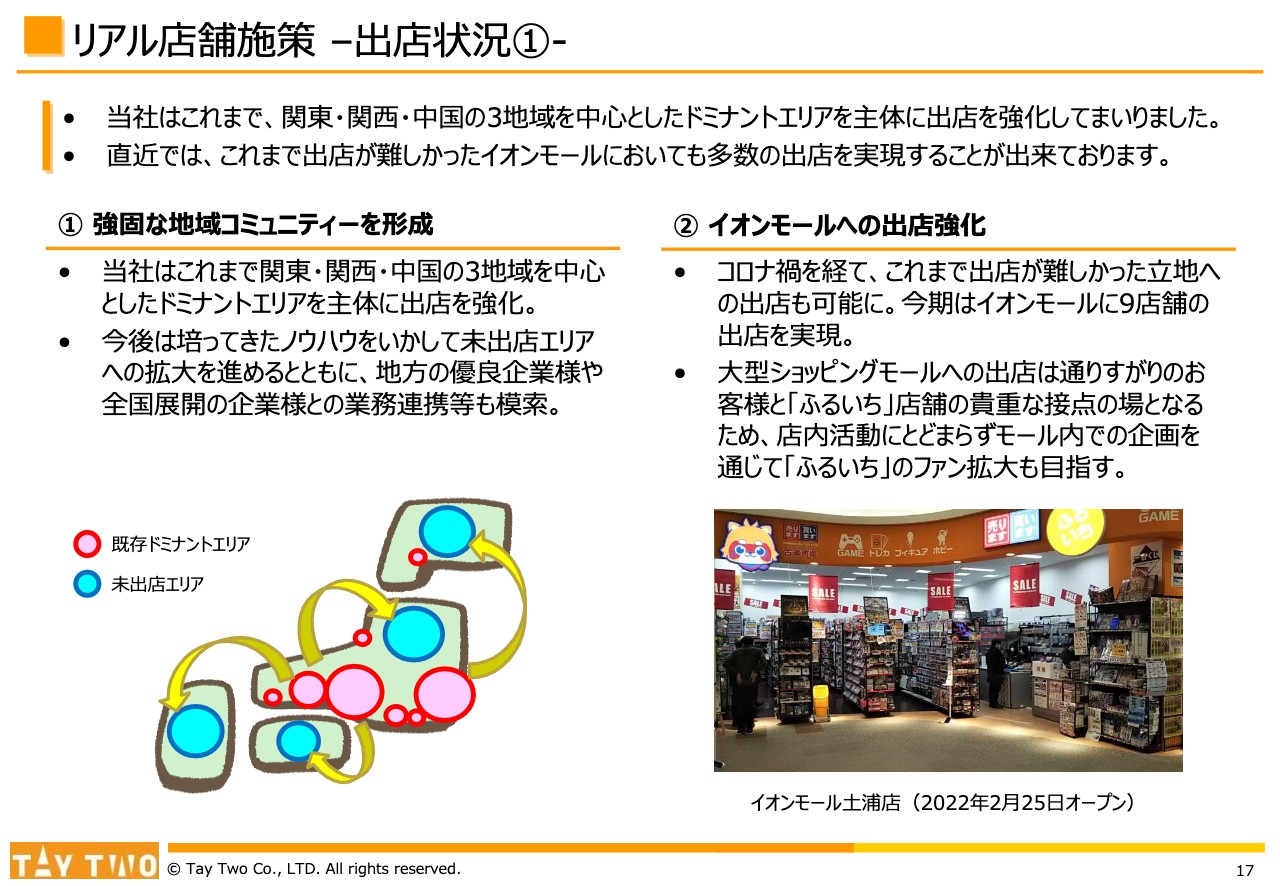

リアル店舗施策です。スライド左下の日本地図で見ると、当社は赤色の部分が既存ドミナントエリアで、日本全国で見ると非常に偏った展開をしています。今後、意図するものとしては、この青色の未出店エリアにいろいろな影響力を及ぼしたいと考えています。

手法としては、スライド右側に記載のイオンモールなど、活況な集客力のあるショッピングモールへの出店です。ドミナントはあまり意識しなくとも、遠隔地への出店が実現しやすくなるため、それをうまく活用したいという部分と、関連する業界の同業他社や、新たに当社と関わりを持っていただける会社との連携・提携といった、BtoBの取り扱いや取引を通じての影響力を、未出店エリアにも及ぼしていきたいと考えています。店舗はありませんが、息がかかっている地域を増やすということを考えています。

また、イオンモールへの出店強化について補足すると、通常、「ふるいち」の店舗はロードサイド型店舗が主体です。ロードサイド型店舗というのは、基本的には明確なエンターテインメントリユースショップでの買い物があるというお客さまが、目的買いで訪れる店だと私どもは理解しています。

イオンモールなどショッピングモールのような立地への出店のメリットとしては、当社の店舗に用事がない人(目的買い以外のお客さま)も店の前を通るところにあります。店に気づき店内に入って、結果として買い物していただけます。ニーズ以外の新規顧客との接点が持てるというのが、イオンモール出店強化のもう1つの側面だとご理解いただければと思います。

リアル店舗施策 –出店状況②–

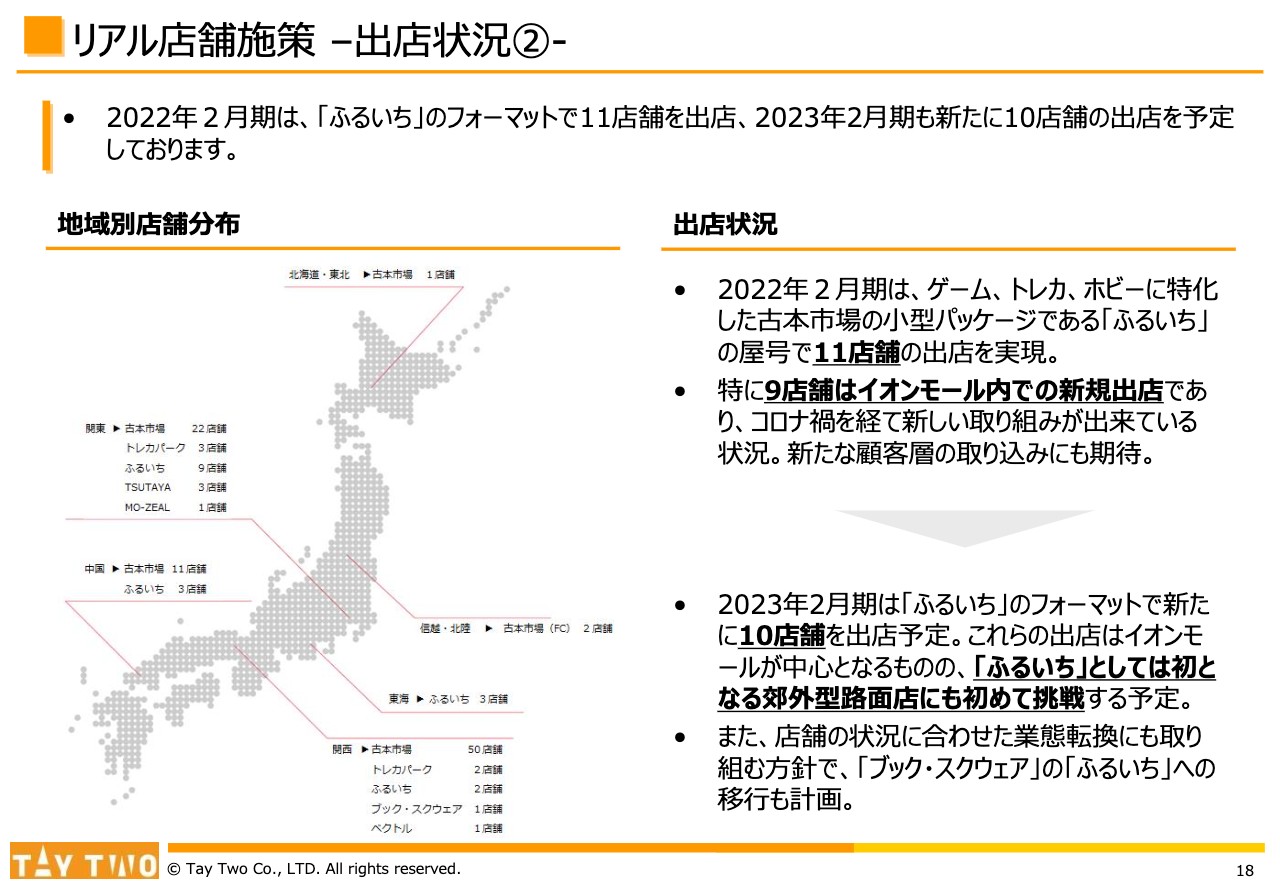

当期、2022年2月期の出店に関しては11店舗です。イオンモール9店舗のほか、ロードサイドの小型店といったかたちで店舗出店を行っています。現在進行中の決算期においては、同じように10店舗の出店を予定しています。

「ふるいち」小型パッケージ店舗としては、イオンモール内の出店にこだわらずに、新たな挑戦として郊外型の路面店舗の出店も行っていきたいと思っています。

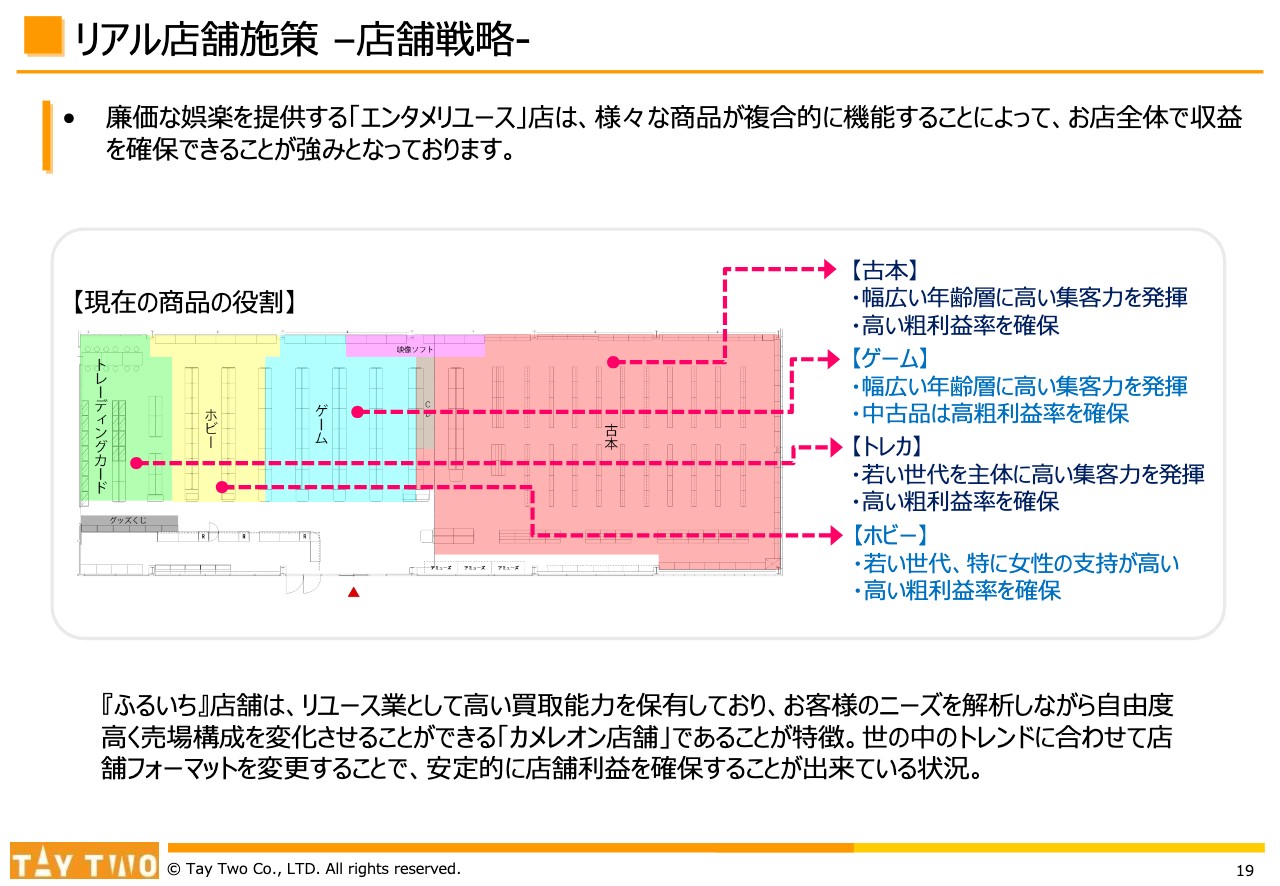

リアル店舗施策 –店舗戦略–

リアル店舗戦略に関しての中身をイメージしていただくために、スライドのレイアウト表をご覧いただければと思います。当社は廉価な娯楽を提供するということで、エンターテインメント系のリユース商品を取り扱っていますが、基本的にその商材を大きく分けると、古本、ゲーム、ホビー、トレーディングカード、このあたりが現在の主力商材となっています。

ちなみに、これらの主力商材のイメージを持っていただくために、ポイントをご説明します。古本に関しては幅広い年齢層に高い集客力を発揮している商材です。利益率は非常に高いです。こちらのレイアウトサンプルで見ても、売り場面積は約半分が古本にあたっています。

先ほどのスライド7ページの円グラフに戻るのですが、売上的には全体の構成比10パーセントほどしかないのですが、利益的には30パーセント超を、この古本売り場で稼いでいます。集客をもたらし、なおかつ他の商材を見ていただくという集客スイッチとしても機能しています。

ゲームに関しては、こちらも幅広い年齢層に高い集客力を発揮しています。新品はどちらかというと、お客さまを集客するということに特化した位置づけですが、中古品に関しては、高い利益を確保することができる商材と位置づけています。

トレーディングカードについては、若い世代を主体に高い集客力を発揮しているという特徴があります。こちらは、新品・中古ともに高粗利商品となっています。また、ホビー、フィギュアなどのようなアニメ系のグッズが入ってきますが、これは若い世代で、特に女性の支持が高い商品となっており、利益率は高いです。

「古本市場」の店舗の特徴としては、これらの構成をタイトルの充実度合いや、その時の時勢の状況によって、この1つの売り場の中で臨機応変に配分を変えるということを行っています。また、営業サイドでは、棚あたりの坪効率、1棚あたりの売上高という概念で、日々チェックを行っています。時には色を変えるカメレオン店舗というか、その状況に合ったかたちに姿を変えることができる店舗であり、実はそのような部分を強みとして持ち得ているということが言えます。

リアル店舗施策 –顧客属性–

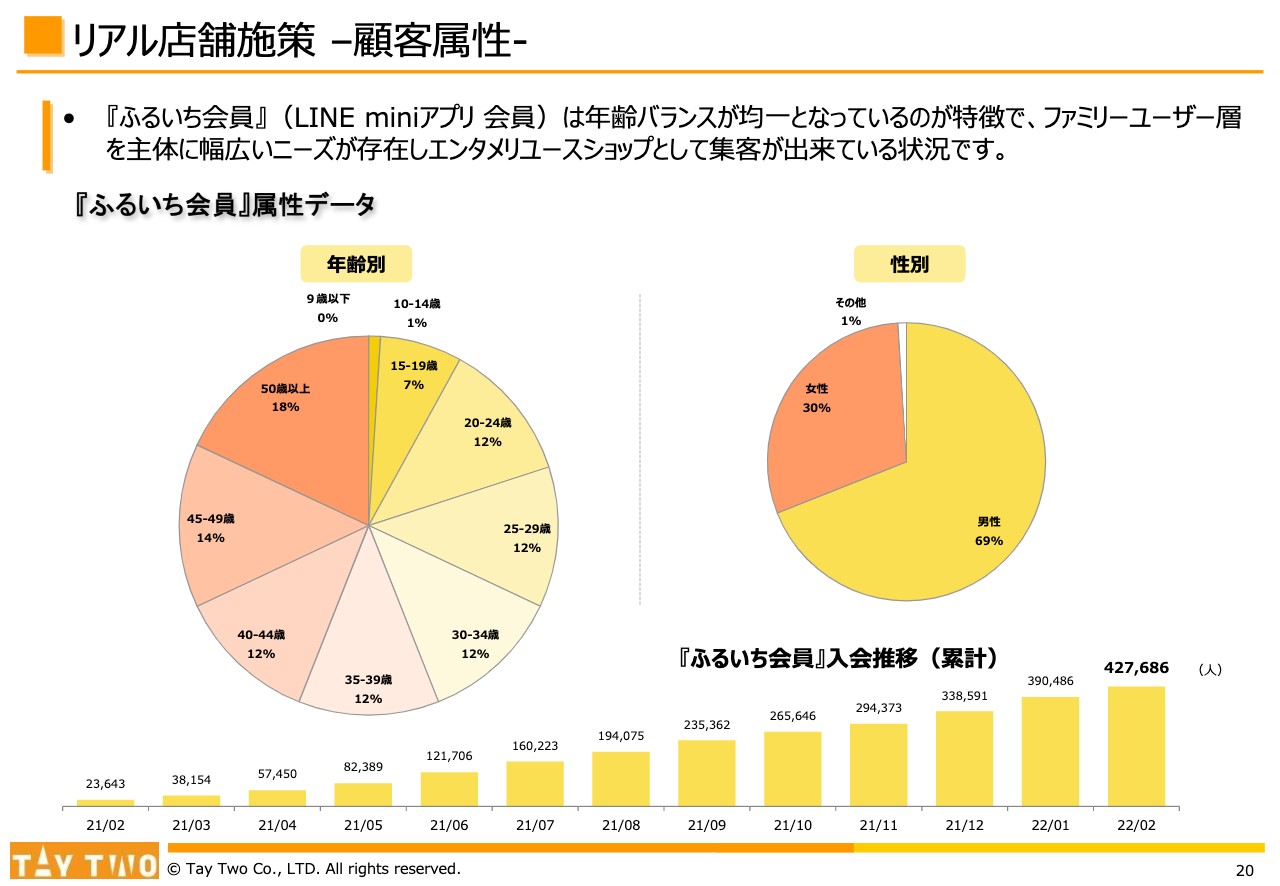

顧客の属性です。スライド下のグラフでは最終的に約42万人という会員数を示していますが、こちらはLINEのminiアプリ会員という、最近力を入れていた新たなスマホアプリのツールの推移となっています。「古本市場」のハウスカード自体の会員数は、もともと80万人超のアクティブ会員を持っており、それを順次このアプリに乗り換えていくということを、直近で取り組み始めています。

年齢別のバランスを見ると非常によい感じで、幅広い世代に偏りなくユーザーが振り分けられているというのが、当社のお客さまの特徴です。性別比を見ると、男性が7割ということなのですが、これが1つの特徴であり、現在はこれを活かした経営政策を行っています。女性は3割しかいないというところが、かえって伸びしろだと思っています。今後の時勢を見ながら、カメレオン店舗として、当社はどんどん配分を調整していきたいと思っています。

BtoB施策

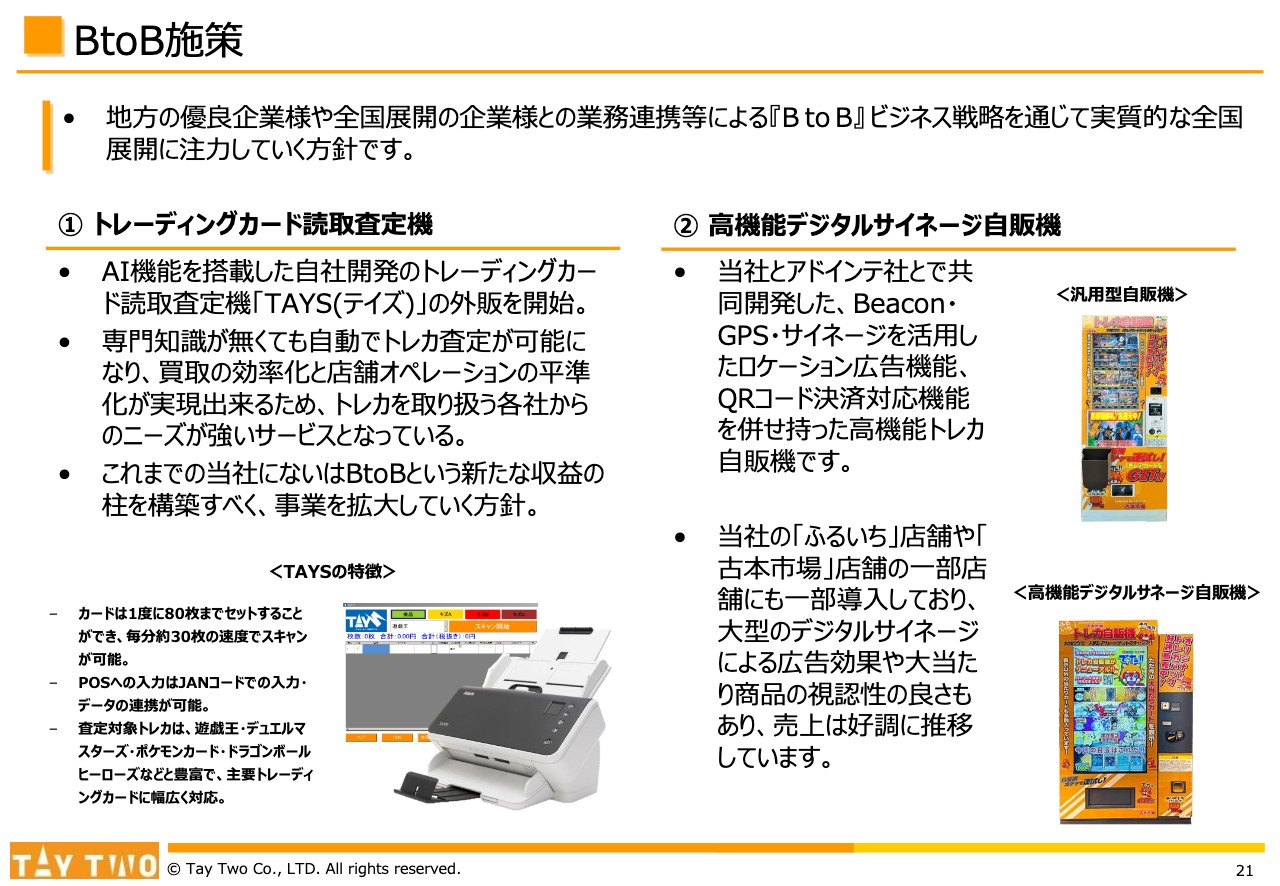

BtoBの施策です。大きく分けて、トレーディングカードの読取査定機と、高機能のデジタルサイネージ自販機という項目になっています。

まず、トレーディングカードの読取査定機については、専門知識がなくてもトレカ査定機が自動で買取の補助をしてくれるというところがツールとしての機能です。それ以外に、価格のマスターなど、当社直営店100店舗という商品の供給力を活かしたサポートがセットで活きてくるサービスです。すでに現在、全国的に導入の引き合いの反応をいただいているという状況です。

当期からは、こちらが予算として明確に反映されるかたちで、実績を積み上げていきたいと思っています。現在の予想値の中では、一定のロジックのもとに積み上がった数値を反映していますが、この活況度合いの変化によっては、より経営成績に寄与するような数値が見込めるのではないかと考えています。

高機能デジタルサイネージ自販機については、ピンとこない部分も多いかと思います。通常の自動販売機と比べると、まず目立ちますので、当社の売り場に展開しても数字が顕著に伸びています。

これからの自動販売機の向かっていく先としては、例えばスマホの電波を通じて、通りすがりの人がどのような趣向のお客さまであるかということを認識し、このサイネージ自販機の中でいろいろな告知を行ったり、販売物自体のアクティブユーザーに、より的確に接していったりというような、AIのいろいろな機能が段階的に搭載されていくという見通しが立っています。その中に先行的に当社も関わり、このようなものを店頭、もしくは店頭以外の場所に設置する1つの業者集団の中に入り込むという活動を現在行っています。

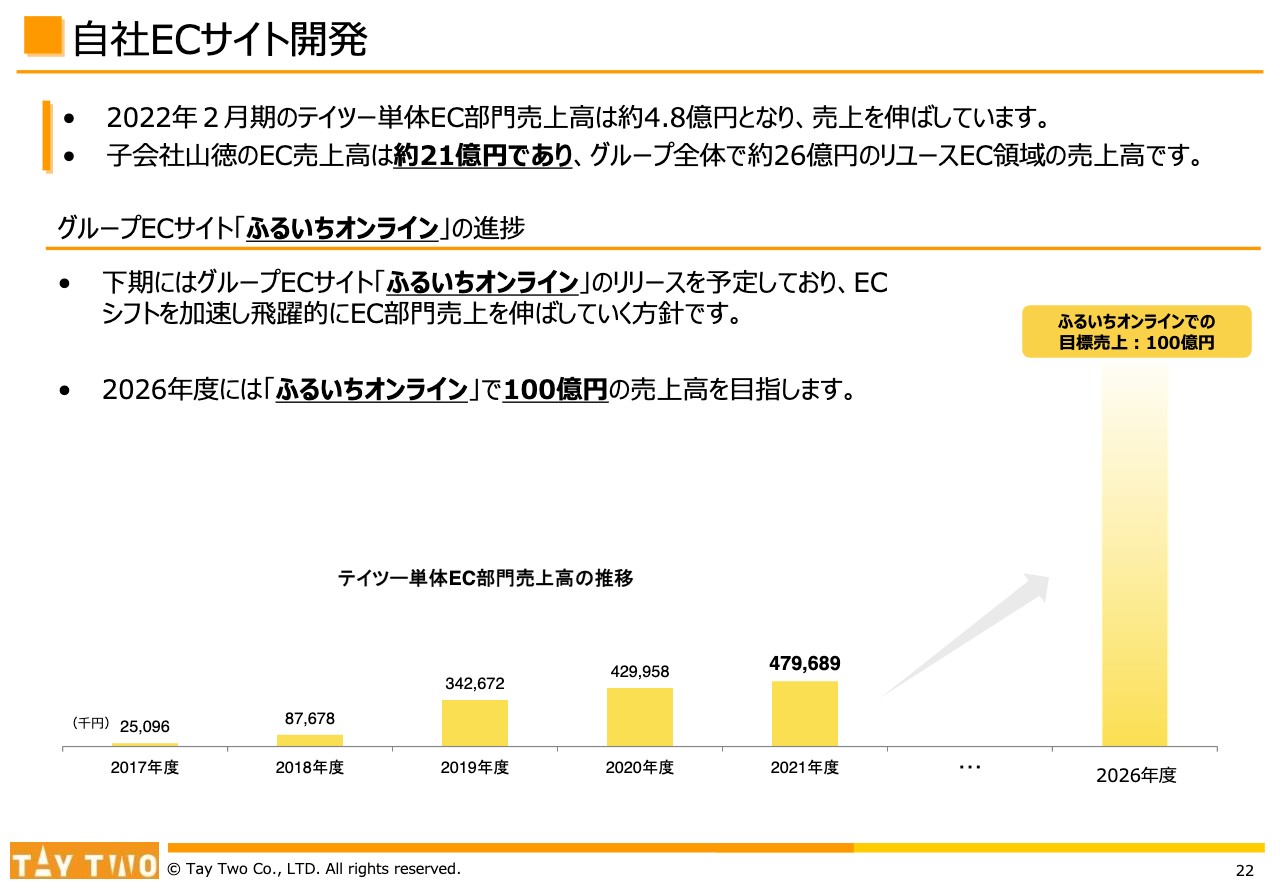

自社ECサイト開発

自社ECサイトの開発です。テイツー単体としては、実はECの販売は売上高の5億円弱の部分しかありません。具体的には、当社のリストラ渦中に、当時20億円の年商を持っていたECサイトや物流センターといったものを閉鎖し、現在に至っています。この約5億円という年商は、「Amazon」や「Yahoo!オークション」などの窓口をお借りして販売するということを実験的に行い、積み上げてきた数字となっています。

子会社の山徳社は、ほとんどがインターネットの販売を主力とした子会社ですが、現在のところ約21億円相当がECの年商となっています。これらを足した26億円が、足元の当社のリユースECの力ということになるのですが、これを5年後にはトータルで100億円に持っていくチャレンジとして、当期の後半にグループECサイトのカットオーバーを準備しています。

先ほど、イオンモールの展開のところで告知について触れましたが、このあたりは密接にリンクしています。ECサイトがオープンしたあかつきには、そのような店舗の発信力というものも大いに連動させていきたいと考えています。

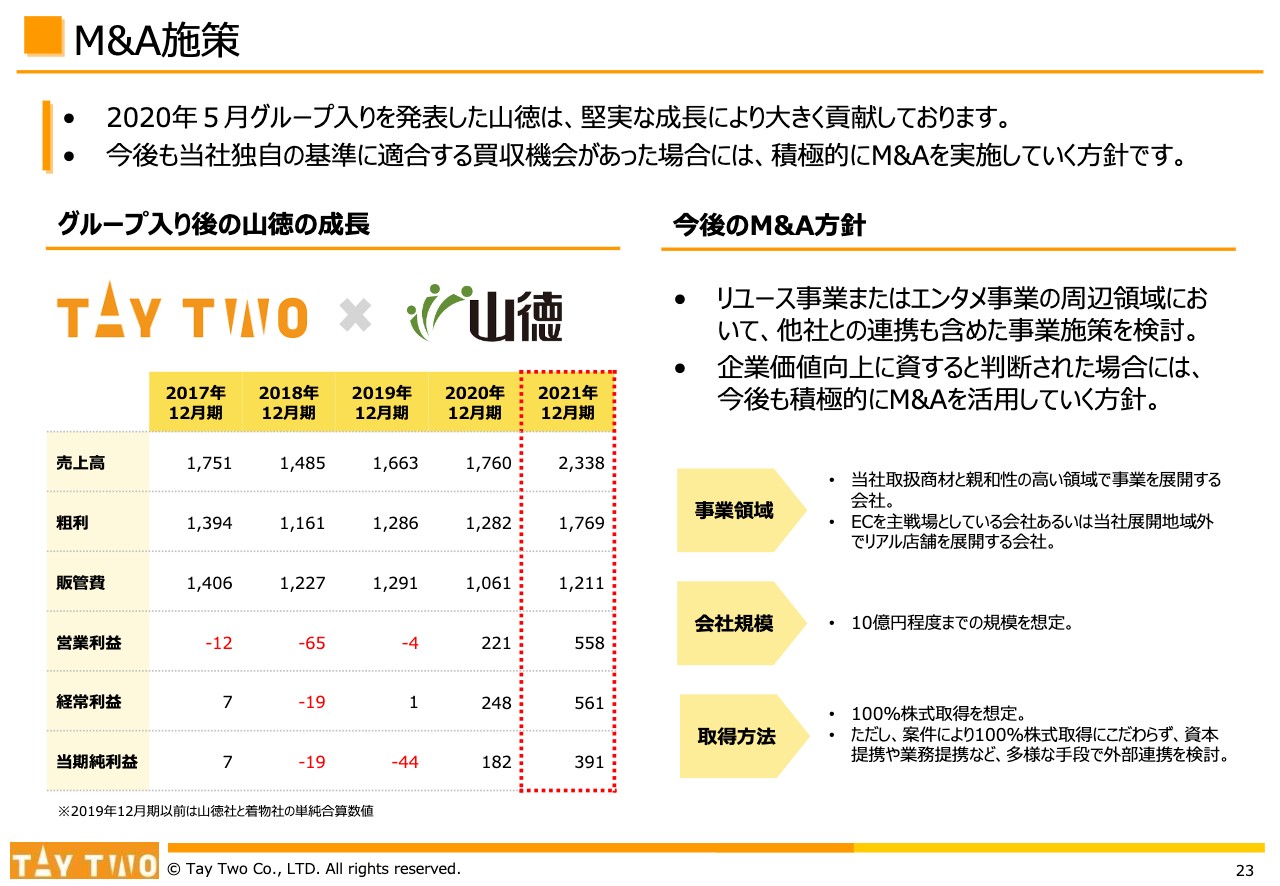

M&A施策

M&A施策に関しての実例です。今回初めて山徳社の状況を公開しています。売上高自体は、先ほどのECの数値に山徳社単体のリアル店舗の売上も足して、約23億円という年商が直近の経営成績です。M&Aを実施する前の指標としては、約15億円の年商でしたが、短期間にお互いの親子間交流の中でのシナジーが出てきている状況です。

利益面についても、買収前より大きく改善しています。そもそもの買収の方針として、会社の機能自体は当然評価します。ただ、評価には会社の中にどのような人材がいるかも含めます。事実上の経営トップとして動いた岩瀬氏のような方の力量などを総合的に評価し、同社のグループとしての相性も見据えた上で、M&Aを実施しました。結果としてこのような活況な経営成績になっています。

ここから先のステップは、より本来のテイツーと密接な関わりを持つECの取り組みにシフトチェンジし、グループとしてこちらの力をおおいに発揮していきたいと考えています。

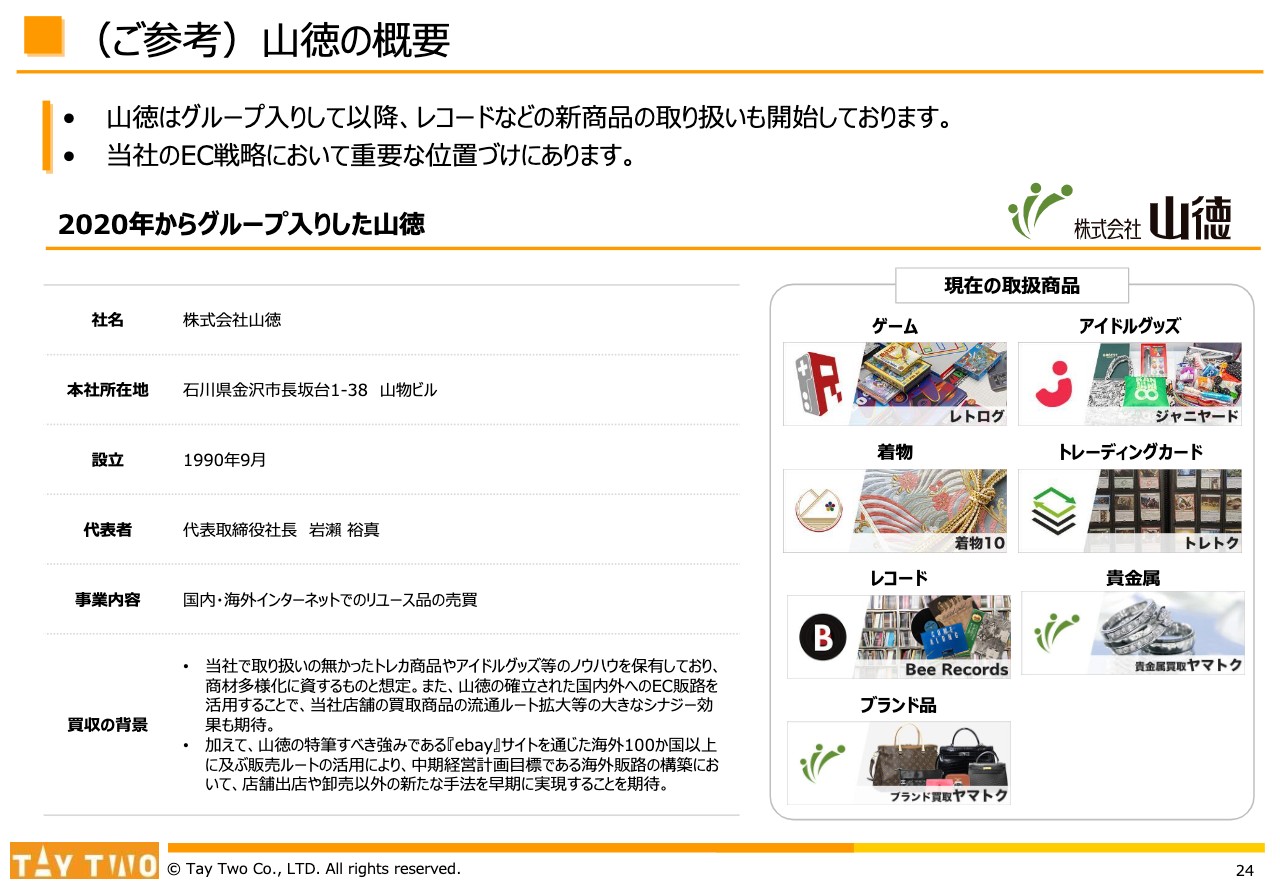

(ご参考)山徳の概要

いまいちど、山徳社に関してご説明します。取り扱いの商品は、基本的にテイツー本体と類似したものを取り扱う構成になっています。ただし、その中でもゲームに関してはよりレトロに詳しく、アイドルグッズにおいてはテイツー単体ではなかなか対応しきれない部分まで手を伸ばせています。

トレーディングカードに関してはさまざまなタイトルが世の中に存在しますが、マニアックな方面のタイトルにも対応しています。このような部分が山徳社の特徴です。

また、コロナ禍で今はあまり動かせていない部分ですが、本来は「eBay」サイトを通じた海外の拠点との取引実績なども保有しているといった特徴もある会社です。今後、総合的に期待が持てると思っています。

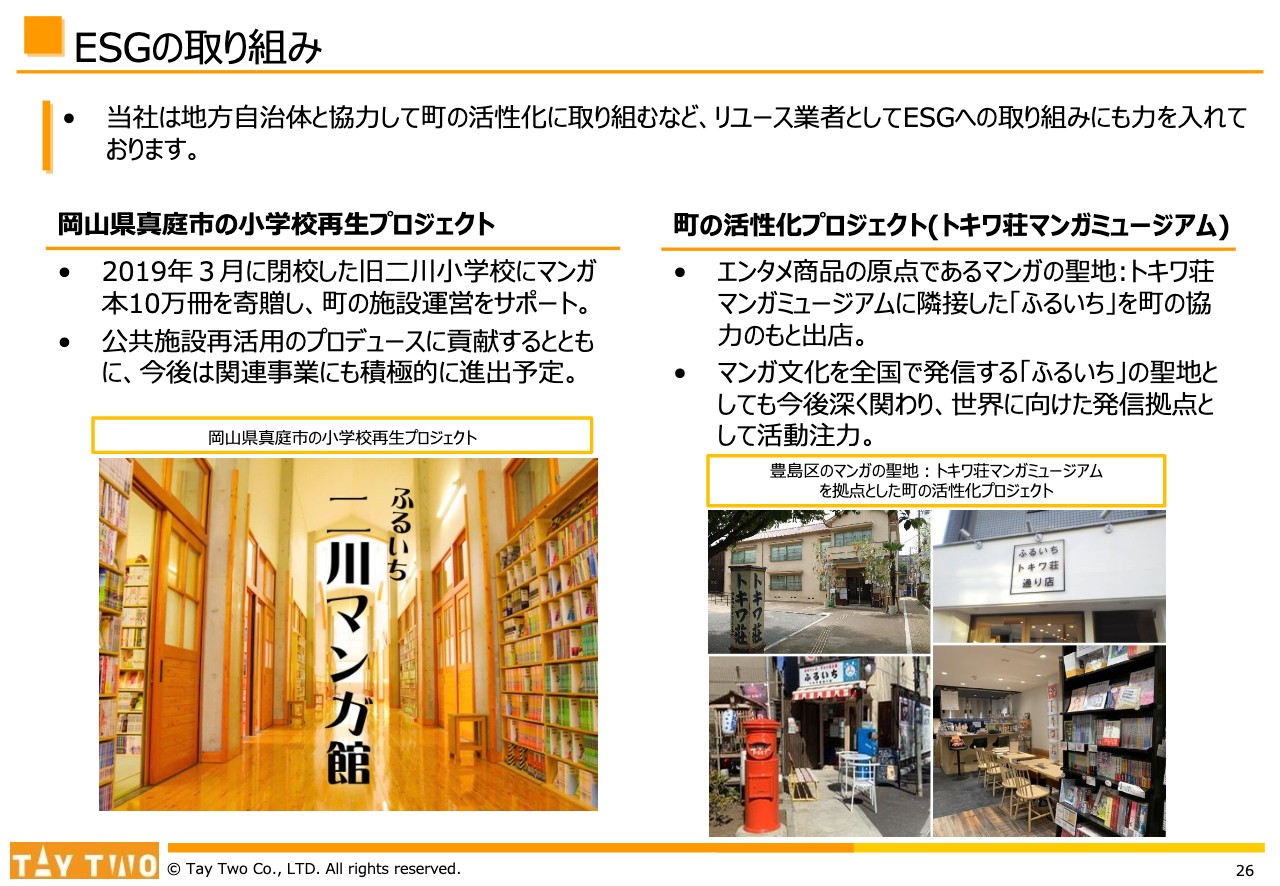

ESGの取り組み

その他の項目についてご説明します。ESGの取り組みに関しては、現在のところ全国的には2ヶ所です。岡山県真庭市のプロジェクトと、東京豊島区の「トキワ荘マンガミュージアム」のプロジェクトが柱となっています。

今年の4月30日にグランドオープンする「ふるいち二川マンガ館」という施設があり、これは自治体と連携した古本の新たな有効活用のかたちです。街に経済を起こす実例としてやっと立ち上がるため、注目したいと思っています。

「トキワ荘マンガミュージアム」の活動に関しては、当社がエンターテインメント系のリユースを行う中で、日本のマンガの聖地に店舗を有したブランドを屋号として立ちまわっていく上で、非常に重要な取り組みだと思っているため、引き続き活性化を図りたいと考えています。

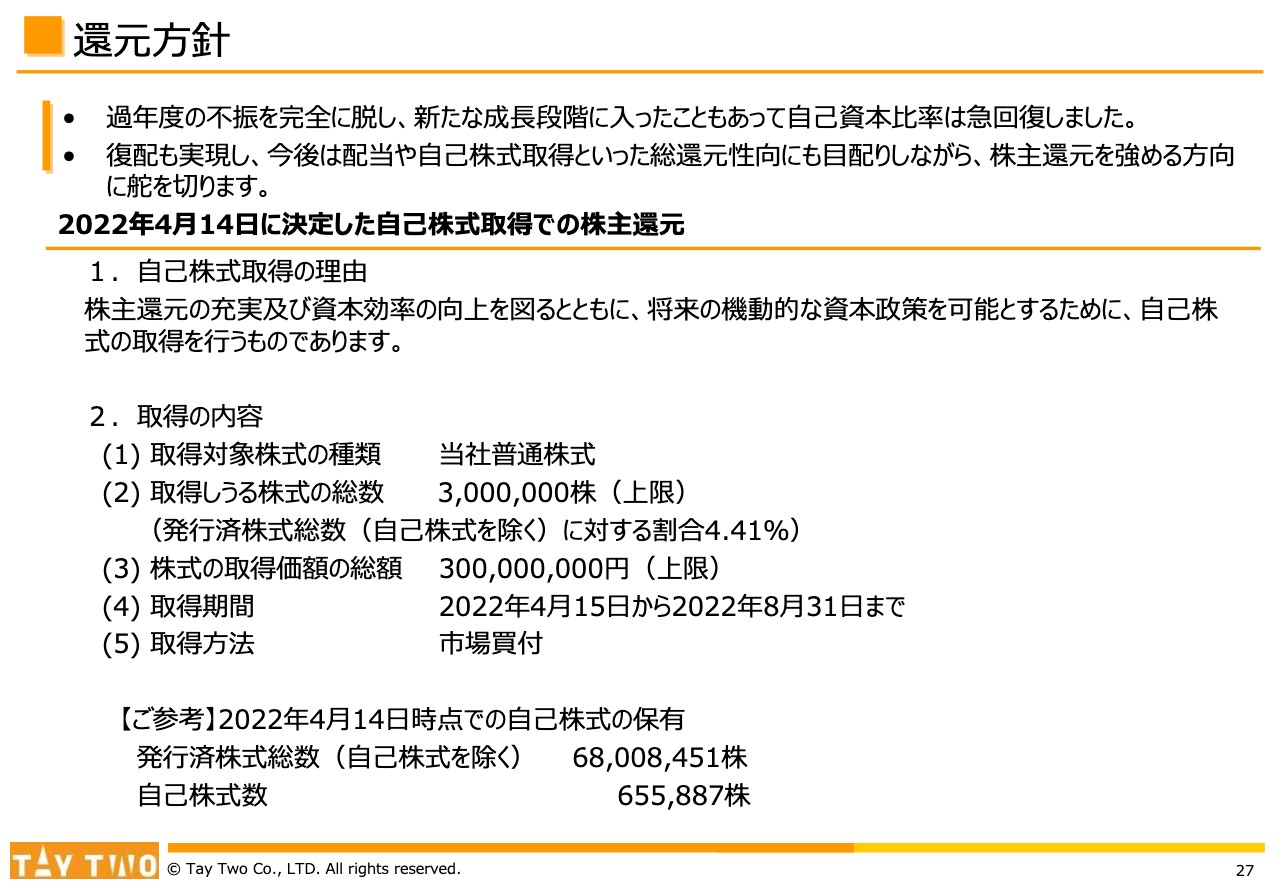

還元方針

還元方針についてご説明します。株主還元に力を入れるとお伝えしましたが、昨日(4月14日)に自己株取得の株主還元の決議を行っています。株主還元自体は、通期においていろいろなかたちで意識していきたいと思っているため、よろしくお願いします。

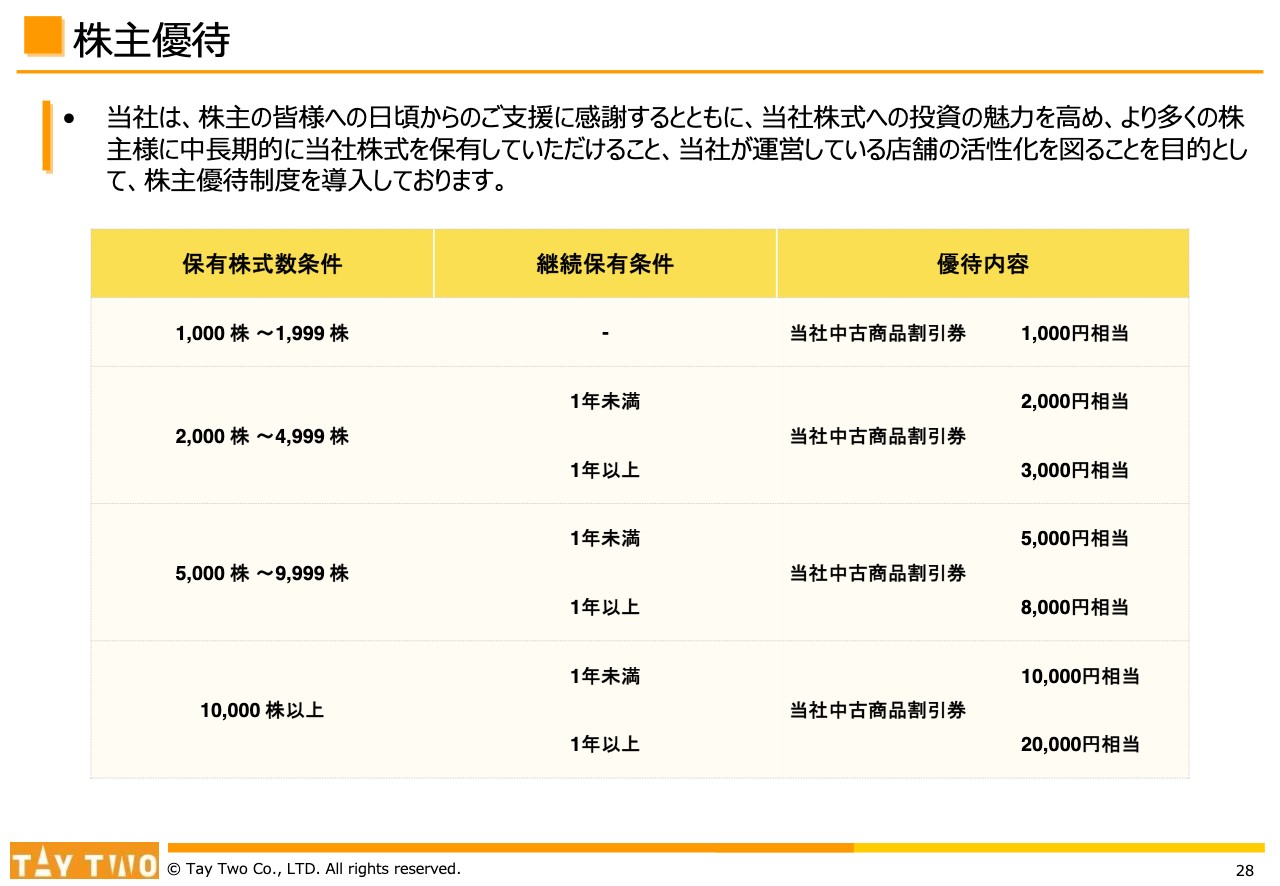

株主優待

株主優待についてご説明します。現在は、当社が運営している店舗の活性化を図ることに主軸を置いた株主優待となっています。こちらも自社のさまざまな環境が整備されていく中で、かたちを変えていろいろとご提案できればと考えています。

買取王国との業務提携

買取王国との業務提携についてご説明します。買取王国は中部地方を中心としたリユースの上場企業です。単純に当社の店舗網とプロットした日本地図を見比べると、当社の弱いエリアに非常にきちんと対応し、取り扱い商材としては当社が苦手としている総合リユース商品に非常に強い会社です。

両社の物理的な部分や、ノウハウを相互的に補完し合うことが今回の提携の目的であり、ハッピーでベストマッチなかたちを今後も積極的に追求していきたいと考えています。

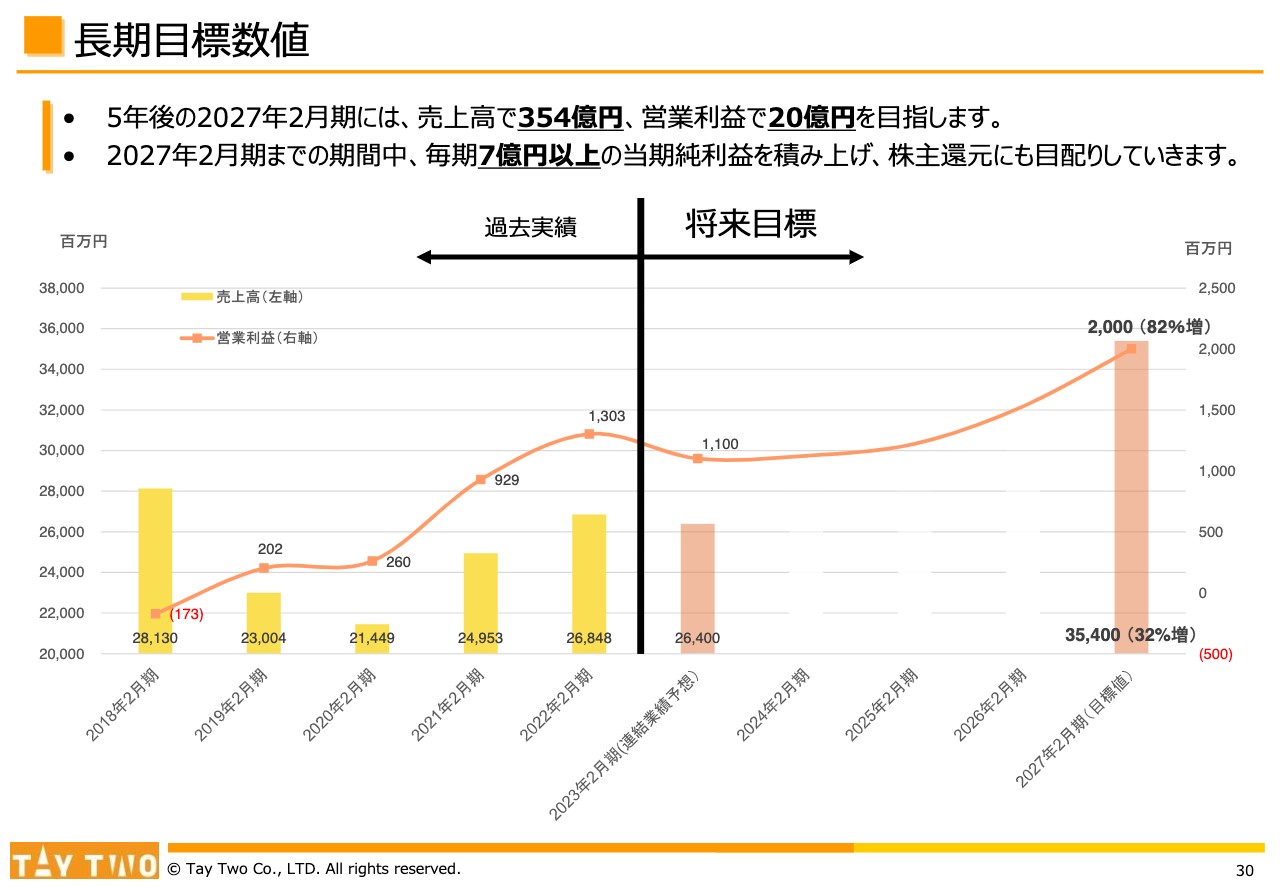

長期目標数値

最後に長期目標数値についてご説明します。最終的に5年後に売上高354億円、営業利益20億円を目指したいと思っています。

現在進行している決算期の目標値と比較すると、利益ベースで82パーセント増という目標になります。現在ビジョンとして思い描く具体的な数値をベースに、実現性が比較的高い数値と捉えて設定しています。

当期決算発表の約13億円の営業利益と比較して、次の決算予想が下がっているという部分についてご説明します。前半でご説明した第4四半期のトレカの恐るべき需要、数値というものがこちらの活況な数値結果の主因となっています。一定のタイトルや商品群に著しく引っ張られた足元の数値を、あらためて冷静に適正なかたちに見据えた上で、決算予想の数値を設定しようという部分もあります。

5年前の経営体制の変更から、順調に着実に力を付けていることはおわかりいただけると思います。それに加え、ここに描けていない部分も含めて、いろいろな新しい時代の変化にきちんと対応して、今後の5年間は可能性を積み上げていきたいと思っています。そのため、当社に関係するみなさまにも、どうかご期待のお気持ちで、当社のたたずまいをご覧いただければと思っています。

ご説明は以上となります。ありがとうございました。

新着ログ

「小売業」のログ