ソフトバンクグループ、1Qの当期純利益は大幅な減益もSprintとT-Mobile関連の一時益が影響

2022年3月期第1四半期決算説明会

孫正義氏(以下、孫):ソフトバンクの孫でございます。よろしくお願いいたします。新型コロナウイルスのワクチン接種がだいぶ広がってきましたが、まだ世界でも感染が収まらず、今はむしろ爆発しているため、いろいろな意味で気を引き締めていかなければならない状況です。

今日はこれから私どもの決算発表を行わせていただきます。新型コロナウイルスで世界中が100年ぶりくらいの経験をしていますが、情報革命・AI革命の分野においては、人と人が直接会えないという中で、オンラインでの仕事やエンターテインメントなど、さまざまな部分がより加速したのではないかという面もあります。

新型コロナウイルスの感染が始まった直後の去年の今頃は大変厳しい状況にありましたが、1年を振り返ってみると、我々の業界にとっては進化が加速することにおいては意味のある1年間だったのではないかと思います。それでは、さっそくプレゼンを開始したいと思います。

AI革命の資本家

先日、ソフトバンクの株主総会がありました。その中で、「ソフトバンクグループとはいったいどのような会社なのか」「何の会社なのか」というお話をしました。

かつては事業会社として携帯事業などいろいろと行っていましたが、「事業家としての孫さんは好きだが、投資家としての孫さんは好きじゃない」という批判もたくさんいただいた中で、「ソフトバンクグループとはいったい何なのか」をあらためて我々自身に問い直してみました。

「我々は投資家ではなくて資本家だ」と、先日の株主総会で発表しました。投資家と資本家は似て非なるものだと私は考えています。投資家はあくまで利益を求めることが目的であり、正義です。しかし、資本家は革命を起こします。

この革命を起こすための発明をする発明家がいれば、その発明家とビジョンを共有して、資本的リスクを取るのが資本家だと我々は思っています。そのような意味では、ソフトバンクグループは「お金を作るというよりも未来を作る」ということを事業の目的としています。

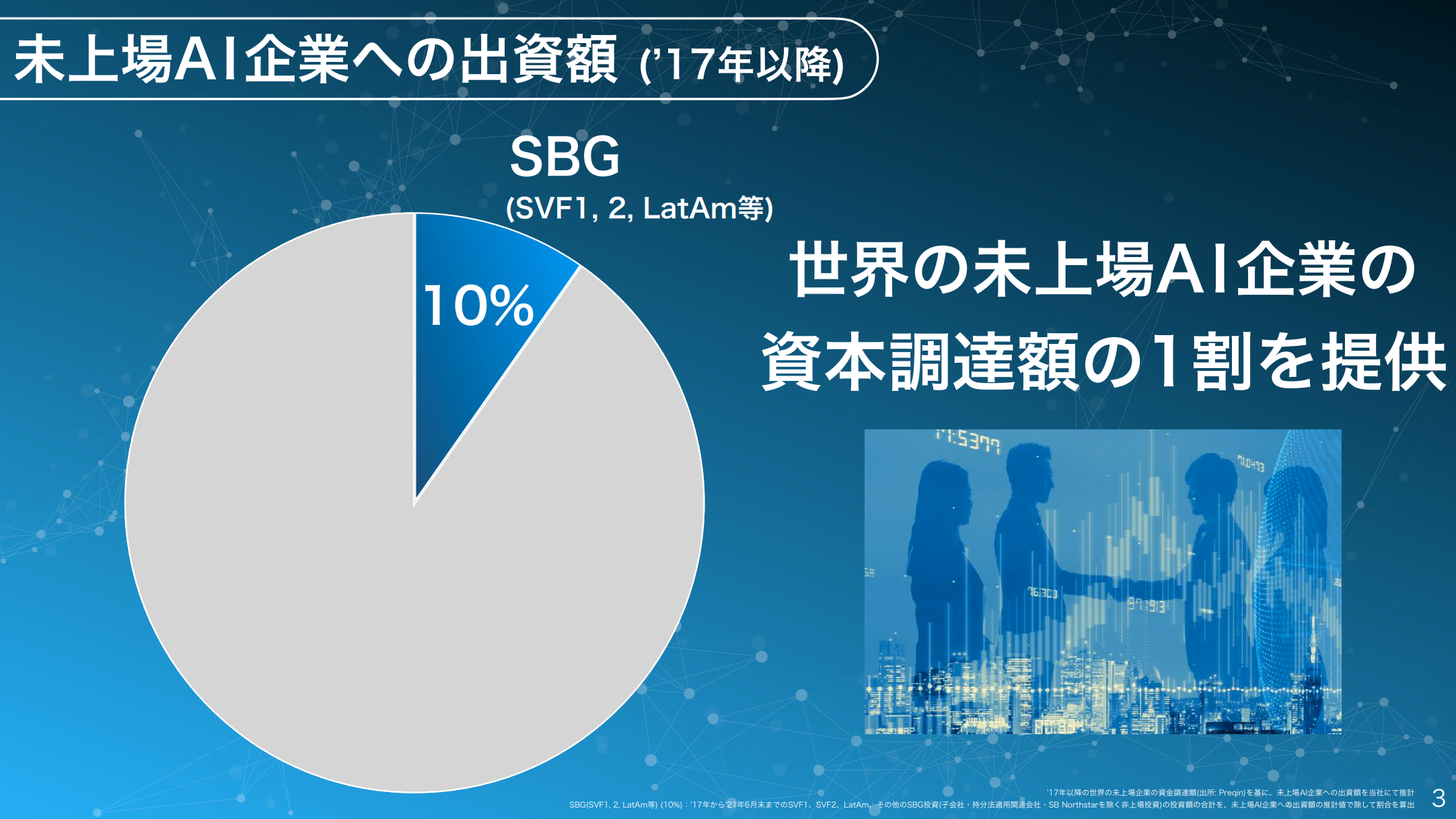

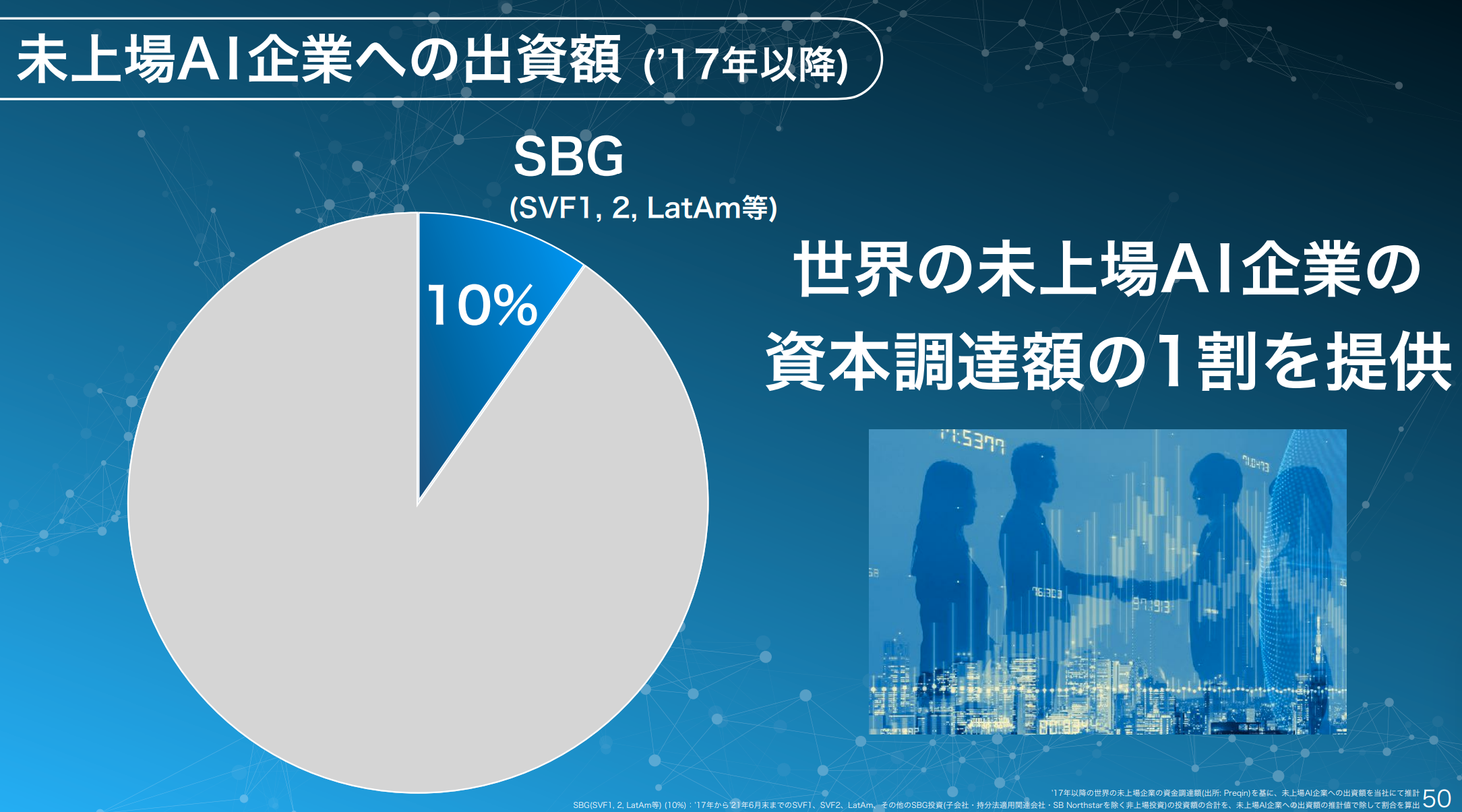

未上場AI企業への出資額(’17年以降)①

AI革命の中で、ソフトバンクグループが資本家としてどのくらいの資本を投じているのかについてご説明します。ビジョン・ファンドを開始してから約4年が経ちました。つまり、2017年からこの4年の間に、AIの企業で未上場の会社が世界中で資本を調達しました。

世界中でAIを活用している企業が資本調達した総額の約10パーセントを、ソフトバンクグループが資本家として提供していたということが数値で判明しました。

「世界の1つの業界で調達された資本の10パーセント」と言うのは簡単ですが、ソフトバンクグループは間違いなくこの分野において世界最大の資本家という存在になっていると思います。

2番目、3番目の会社の出資額は、我々の数分の1という規模です。我々は数倍という大きな資本を投入したということだと思います。最近、日本の会社で世界No.1という会社の数はだいぶ減ってきたのではないかと思います。いろいろな産業がありますが、その中でも我々は「このような特徴を1つ持っている」と言えると思います。

今日の決算発表では、このページが一番大事なページだと私は思っています。なぜなら、「これから10年、20年の社会の中で、AI革命はより大きくなるか、ならないか」ということで言いますと、100パーセント大きくなると確信しているからです。

今から25年くらい前にインターネット革命が始まった頃に「これからインターネット革命は広がるのか?」と問われたら、「間違いなく広がる」「100パーセント広がる」と当時の私は答えたと思います。現に、その頃からインターネット関連の事業や投資を一生懸命に行ってきました。

同じ問いとして、「今から10年間、20年間で、AIを活用する企業はその企業価値をどんどん増やしていくか?」「このAI革命は広がっていくのか?」と問われたら、「間違いなく広がる」と私は心から確信を持って言えます。

我々が投資している会社のほとんどは、まだ利益を出していない企業です。我々が投資した資本に対しての利益は出ていますが、1社1社の業績としては、創業して間もない会社がほとんどのため利益が出ていません。

しかし「間違いなく広がる」と確信して、そのようなリスクのあるところに世界で一番リスクを取りにいっているのが、資本家としての我々の立場ということです。

ちなみに、我々は世界のAI企業の約半分に投資していて、加重平均で見ると約20パーセントの株主になっています。結果として、世界のAI企業の資本調達の中の約10パーセントは、我々が提供した資本で成り立っているということです。

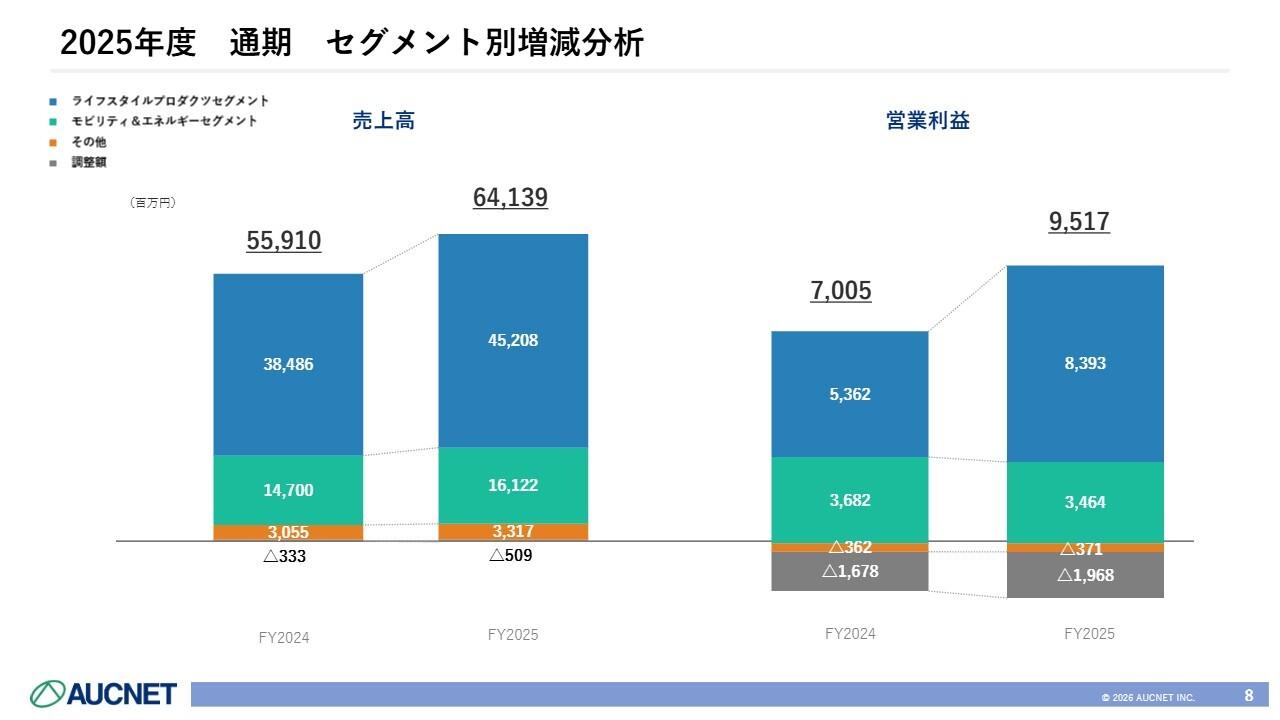

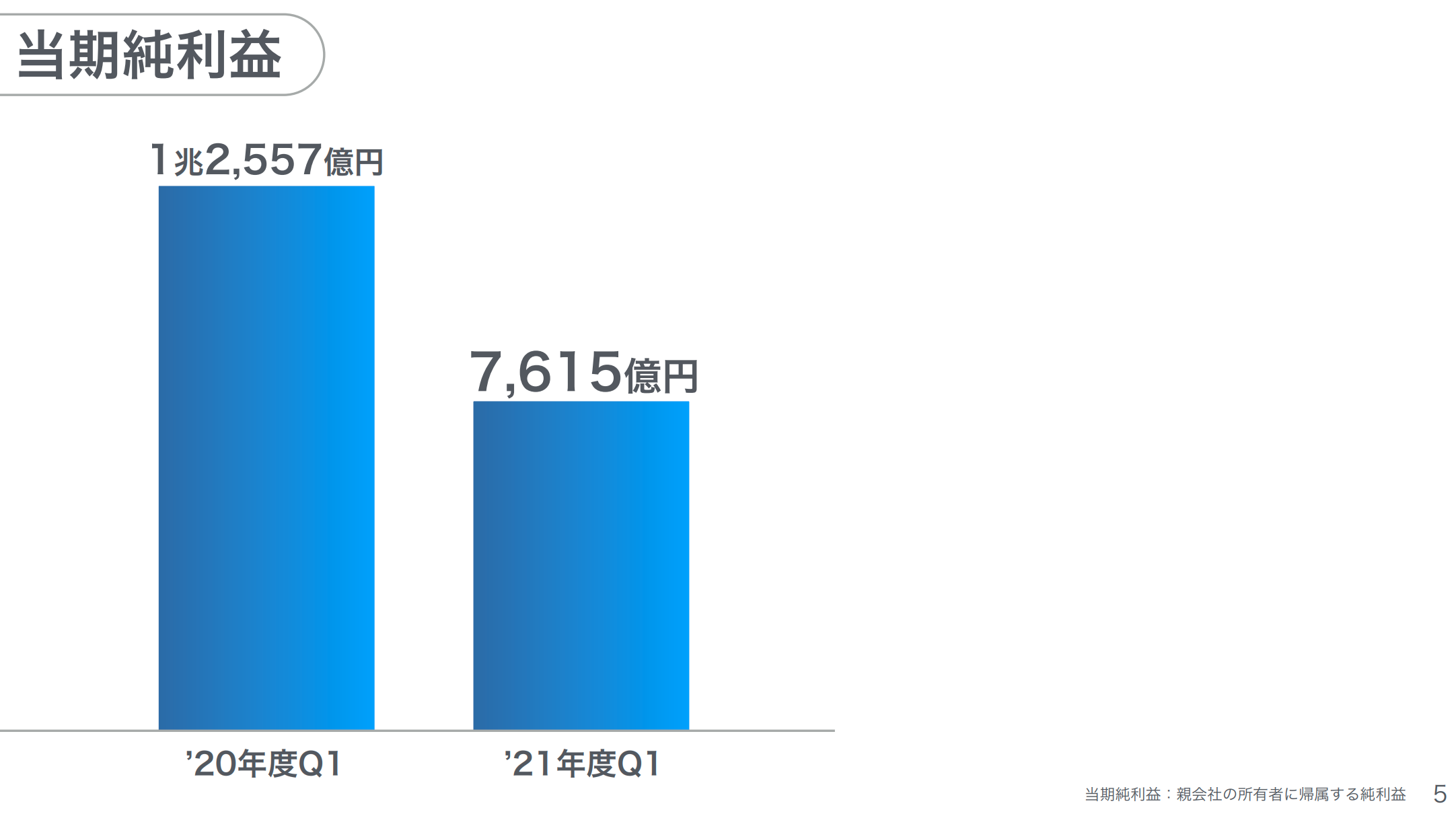

当期純利益

決算発表の業績の詳細に入ります。去年の第1四半期は1.25兆円の純利益でした。今年の第1四半期は7,600億円です。大幅な減益に見えますが、実は去年の第1四半期の1.25兆円の中の1.1兆円には、SprintとT-Mobile関連の合併に伴う一時益が入っていました。

今年の第1四半期も合併後のT-Mobileの株を保有しており、その価値が上がっています。その部分が2,500億円ほど含まれています。

去年と今年の両方からSprint・T-Mobile関連を差し引くと、去年は1.25兆円から約1.1兆円を差し引いて1,500億円くらいの純利益、今年は7,600億円から2,500億円を差し引いて5,000億円くらいがその他の利益となります。

決算上の数字では大幅な減益ではありますが、Sprint・T-Mobile関連の一時益を両方の年から差し引くと、それなりの成績だったということです。

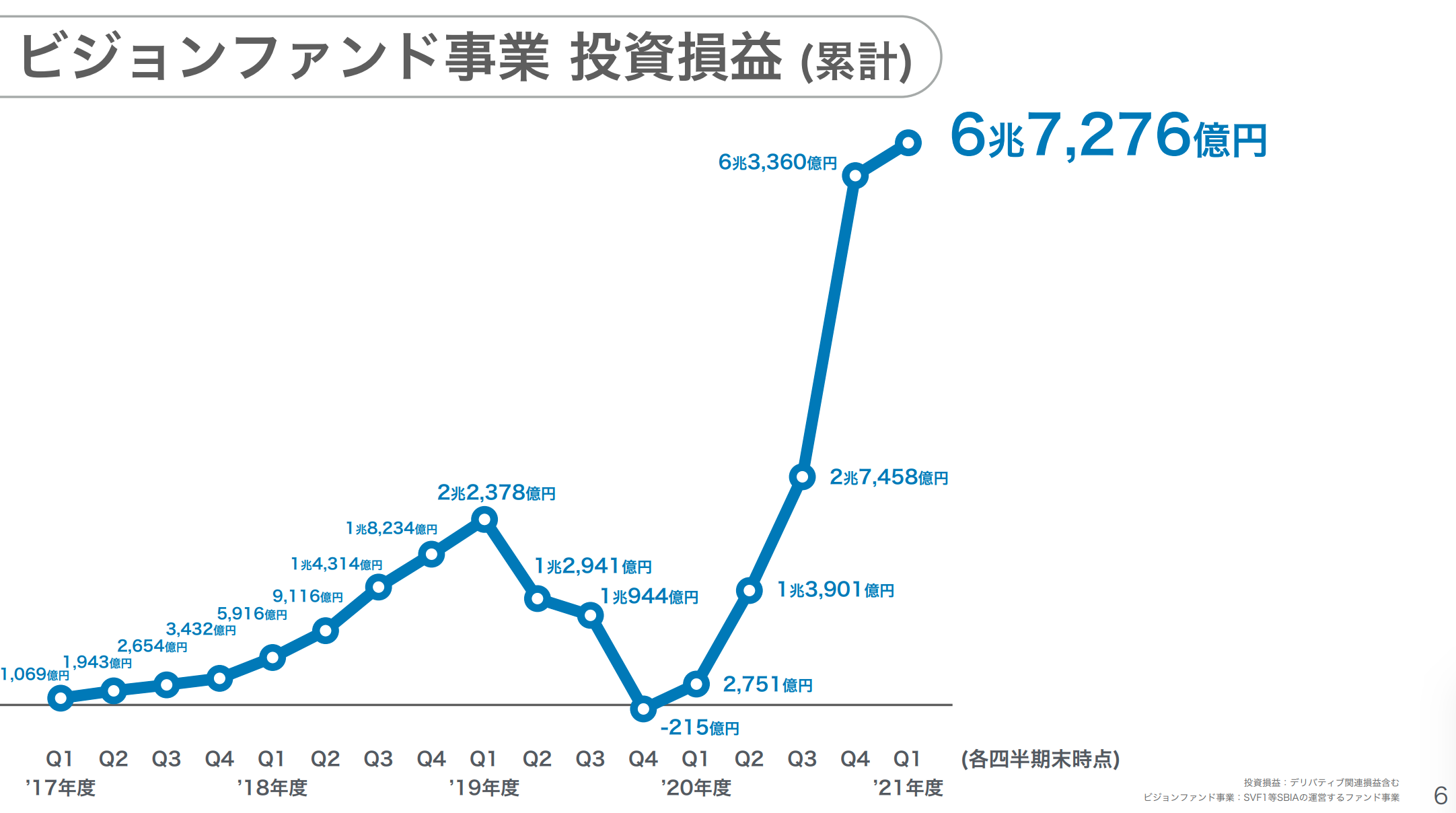

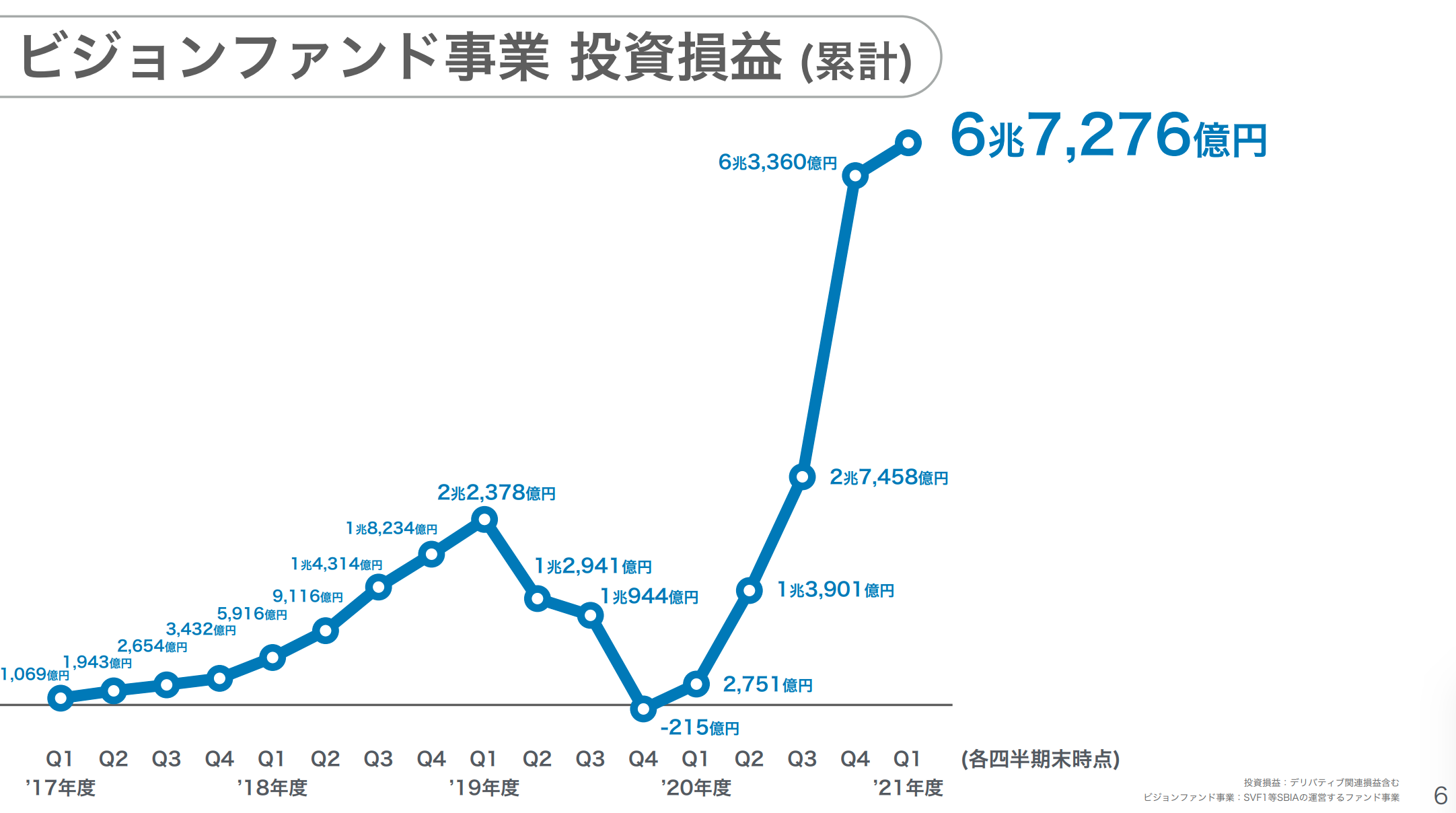

ビジョンファンド事業 投資損益(累計)

中でもビジョン・ファンドが一番大事です。累計で見ると、今からちょうど1年前が受難の時期でした。WeWork問題や、UberのIPOをしたが株価がさえなかったり、新型コロナウイルスがちょうど流行り始めたりと、当時はいろいろありました。

このようなものは累計して見ていくべきだと思います。この4年間の累計では、6兆7,276億円の利益が出ています。ですので、「ビジョン・ファンドが成功しているか、していないか」と言いますと、いろいろでこぼこはありましたが、「それなりに順調」ということです。

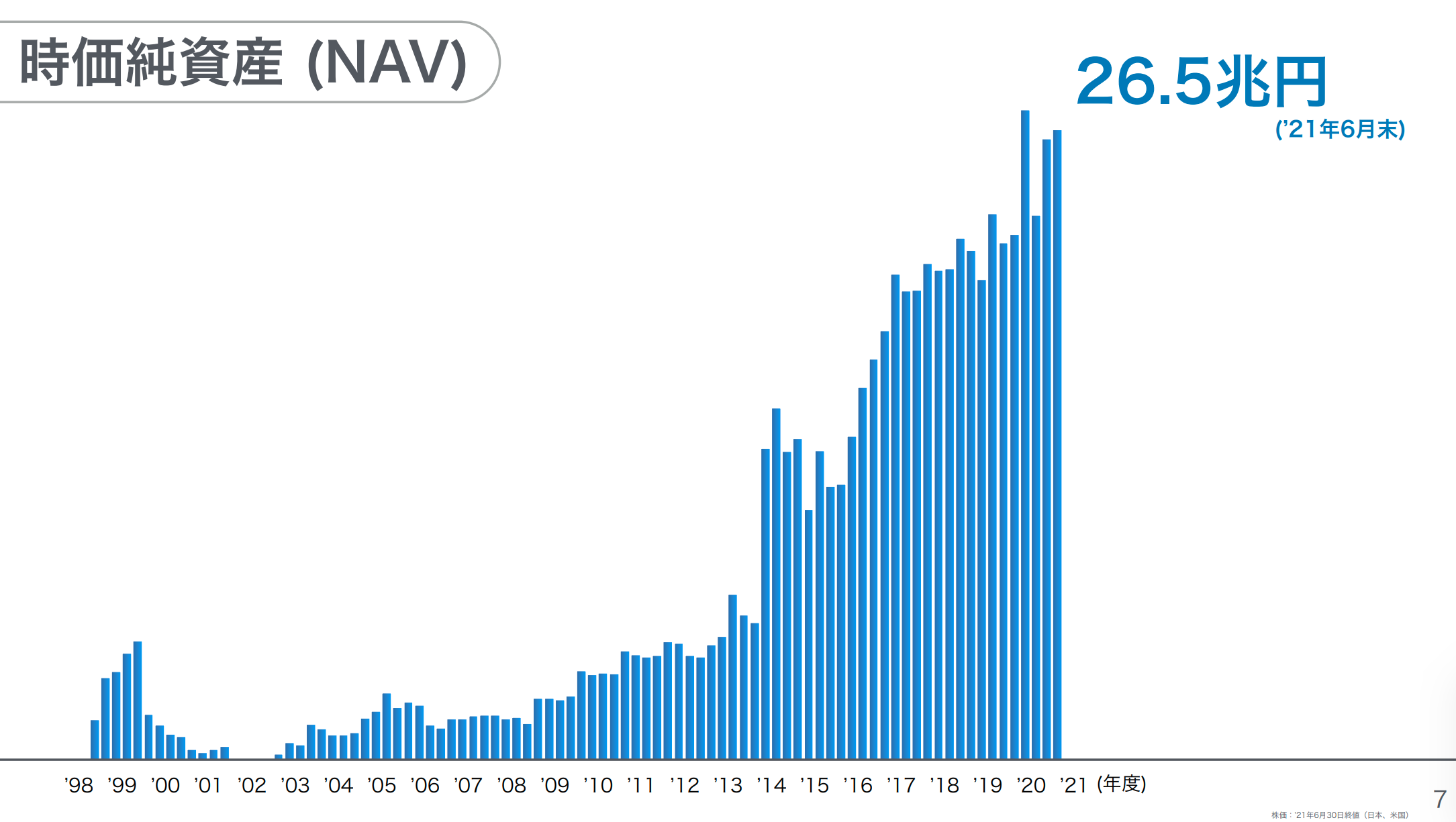

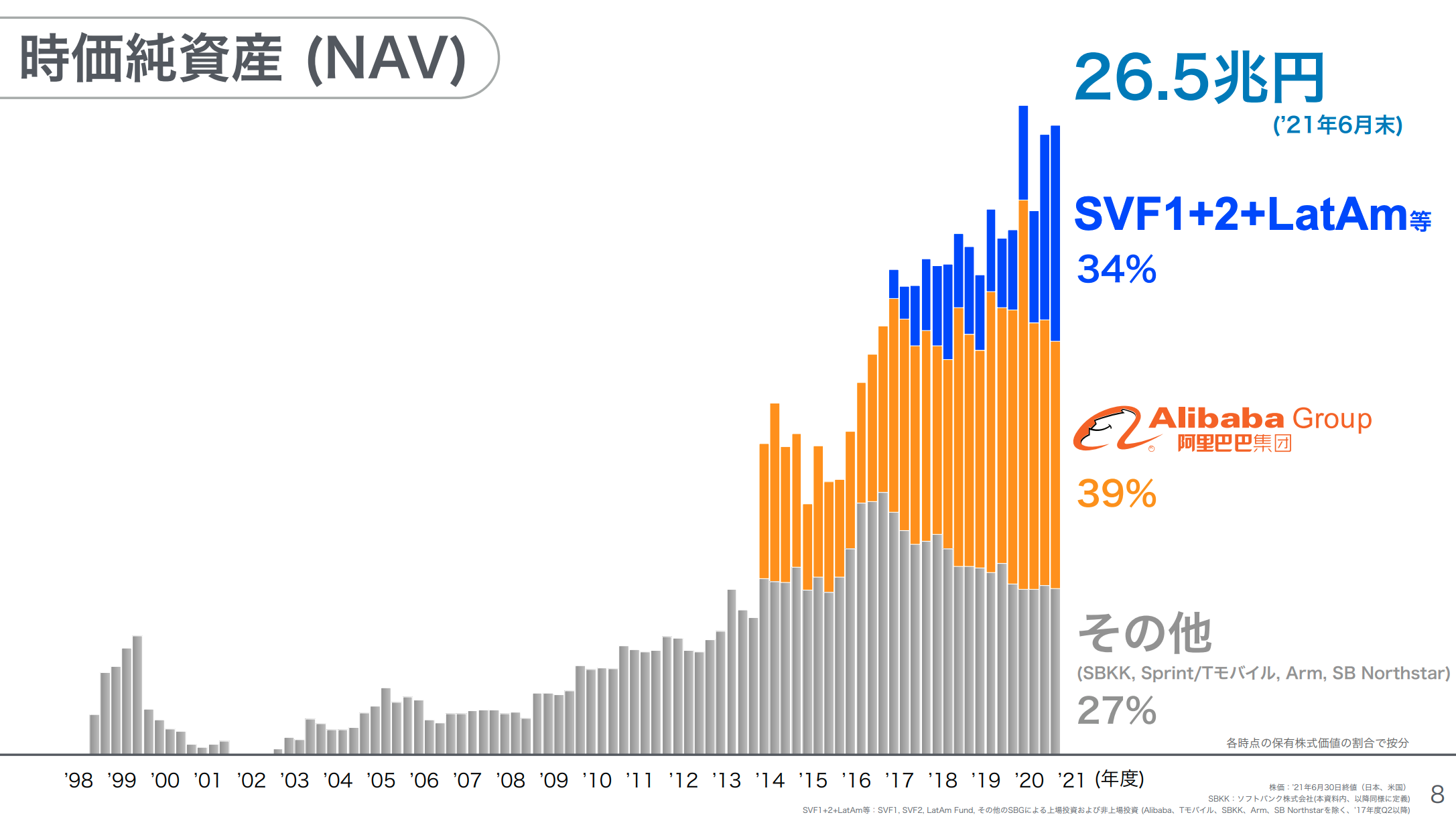

時価純資産(NAV)①

Alibaba、ソフトバンク、ビジョン・ファンドなどその他全部を含めた時価純資産です。「ソフトバンクグループはもはや資本家で事業会社ではないため、四半期ごとの純利益には実はあまり意味がない」ということを、ここ最近ずっと言っています。

去年は5兆円ほどの純利益を出しましたが、「我々としては、この数字自体はあまり意味のないことだ」ということです。

ちょうど3ヶ月前の決算発表でも、「年間の純利益で5兆円出たが、純利益そのものはあまり意味がない。それより大事なのは時価純資産。我々が資本家として保有している株式の現在の時価。そこから我々の純有利子負債、借入金を差し引いた額が、我々にとっては一番大切な成績を測る物差しで、我々の会社としての企業価値は時価純資産(NAV)で見るべきだ」と繰り返しお伝えしています。

その部分が26兆円だったということです。この26兆円は、1年くらい前がピークでした。Alibaba GroupのAnt Financialが上場する直前の頃で、Alibabaの株が大きく上がった時期でした。その時期を含めても、でこぼこではありますが、おおむね右肩上がりということです。

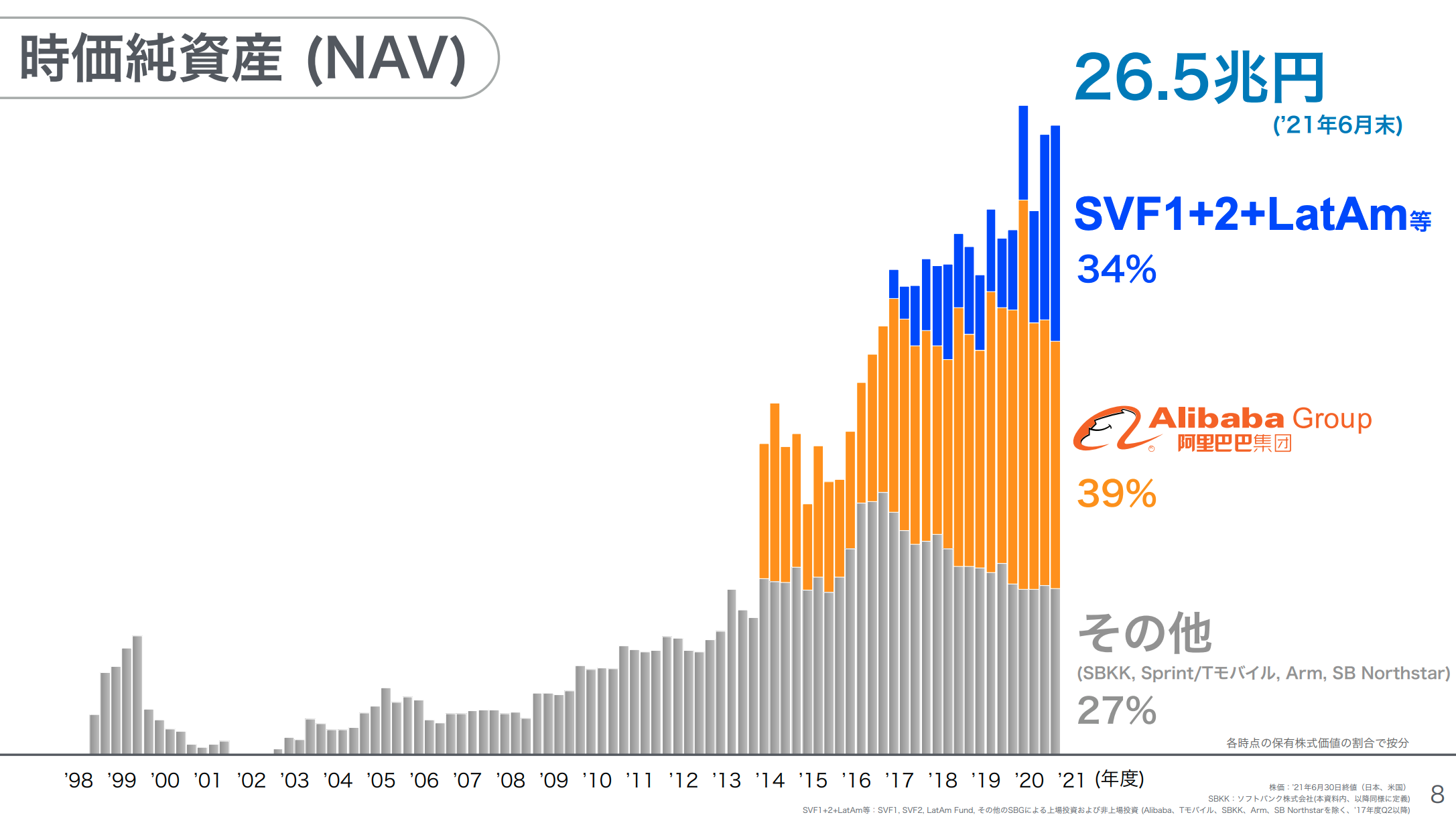

時価純資産(NAV)②

時価純資産の中身について、みなさまも知りたいと思います。スライドの棒グラフをご覧ください。1本の棒が四半期を表しています。青色の部分はビジョン・ファンド関連で、4年前から徐々に増えてきています。

オレンジ色はAlibabaです。高い時は6割近くを占めていた時期もあったため、「Alibaba一本足打法」とも言われていました。その他には、我々の保有しているその他すべての時価純資産、保有株式が含まれています。

Alibabaとその他を足して全体を俯瞰して見ると、実はここ3年から4年は横ばいでした。それに上乗せされているのが青色のビジョン・ファンドです。

先ほど、「ビジョン・ファンドは累計で徐々に価値が増えて、6兆7,000億円くらいの利益が出ている」とお伝えしましたが、ちょうどビジョン・ファンドの部分が上乗せになってきたということです。

もしビジョン・ファンドがなければ、時価純資産(NAV)で見た場合、ソフトバンクグループはこの3年から4年は横ばいだったとも言えるかもしれません。

しかし、「時価純資産と言ってもソフトバンクが勝手に鉛筆をなめて、自分で時価評価しているのでしょう?」「いろいろなものが含まれていて、その価値の拠り所が客観的価値ではないのか」という批判もあります。そこで、次のページをご覧ください。

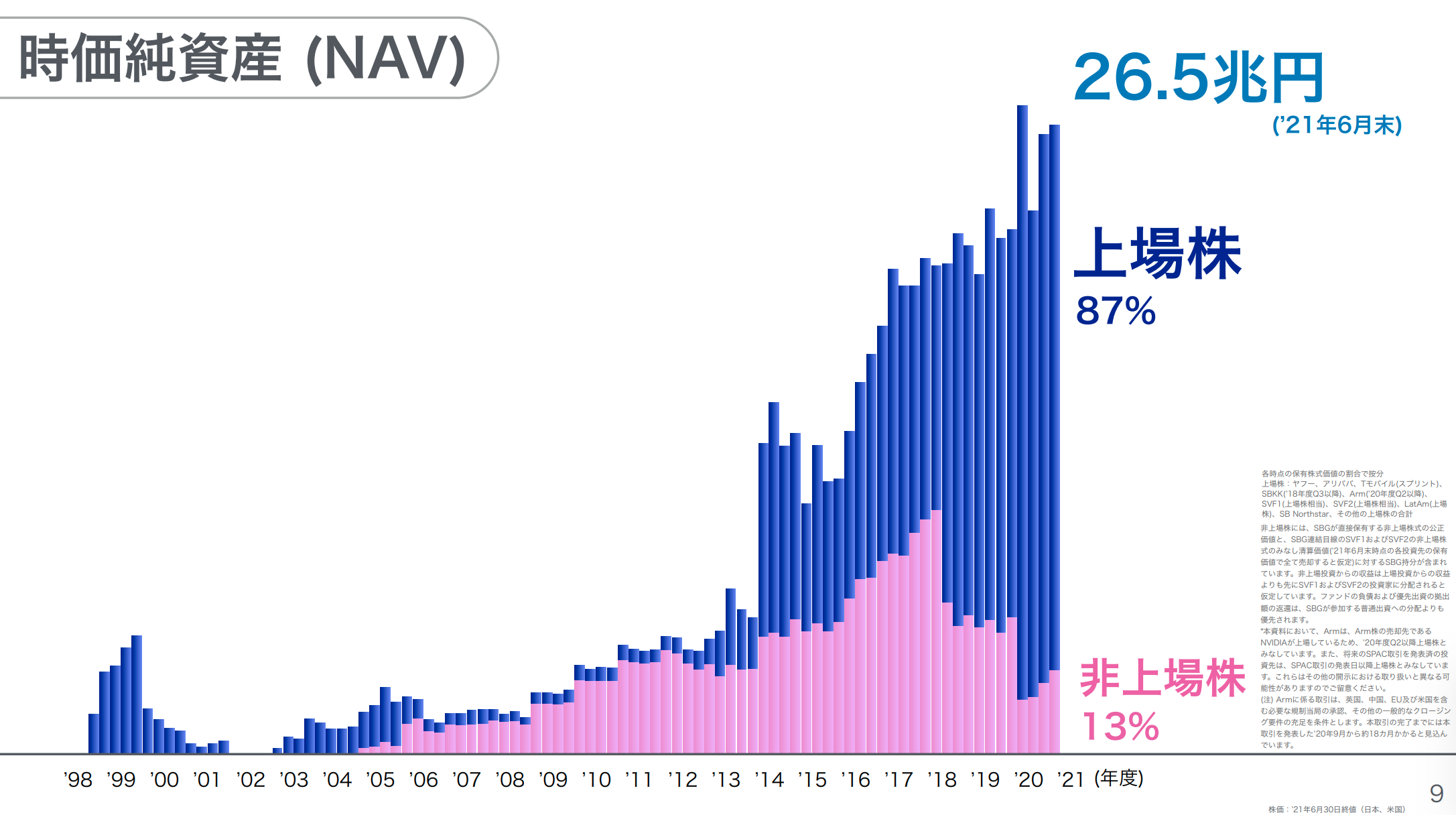

時価純資産(NAV)③

我々が持っている時価純資産の中で、上場株と未上場株を色分けしました。ピンク色が未上場株です。

ご覧のとおり、7年前から8年前は上場株はほとんどなく、未上場株ばかりでした。未上場株は監査法人など第三者の方々にしっかりした仕組みで再チェックされています。それでも、「さはさりながら、これは1つの見方ですね」と批判を受けるかもしれません。

青色はすべて上場関連のため、我々が勝手につけている値段ではありません。87パーセントは上場株として、毎日、世界の投資家が客観的につけている値段で決まっているということです。

「ソフトバンクグループは、バランスシートを見てもP/Lを見ても、その価値の評価がまったくわからない」と批判される方がいます。しかし、それはAmazonやGoogle、トヨタなど世界中の会社・投資家が株式市場で株価をつけているためです。

ソフトバンクグループも、9割近くは世界の投資家の方々が毎日値段を洗い替えしている状況です。客観的な物差しでの価値だということを、ぜひおわかりいただきたいと思います。

ですので「ソフトバンクグループのバランスシートを見てもわからない」ではなく、「こちらをご覧いただけたら一目でわかる」と、私はシンプルに思います。

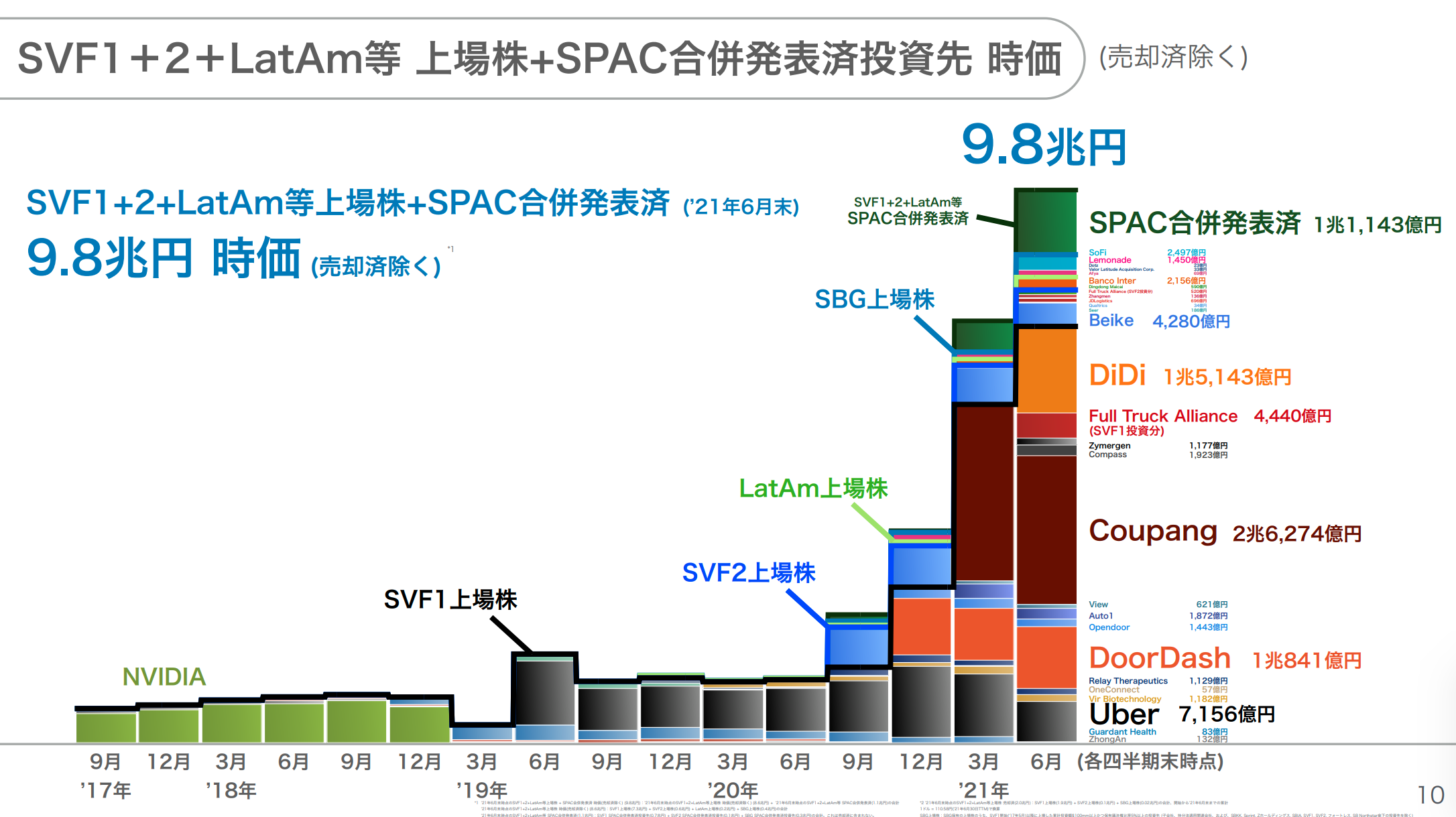

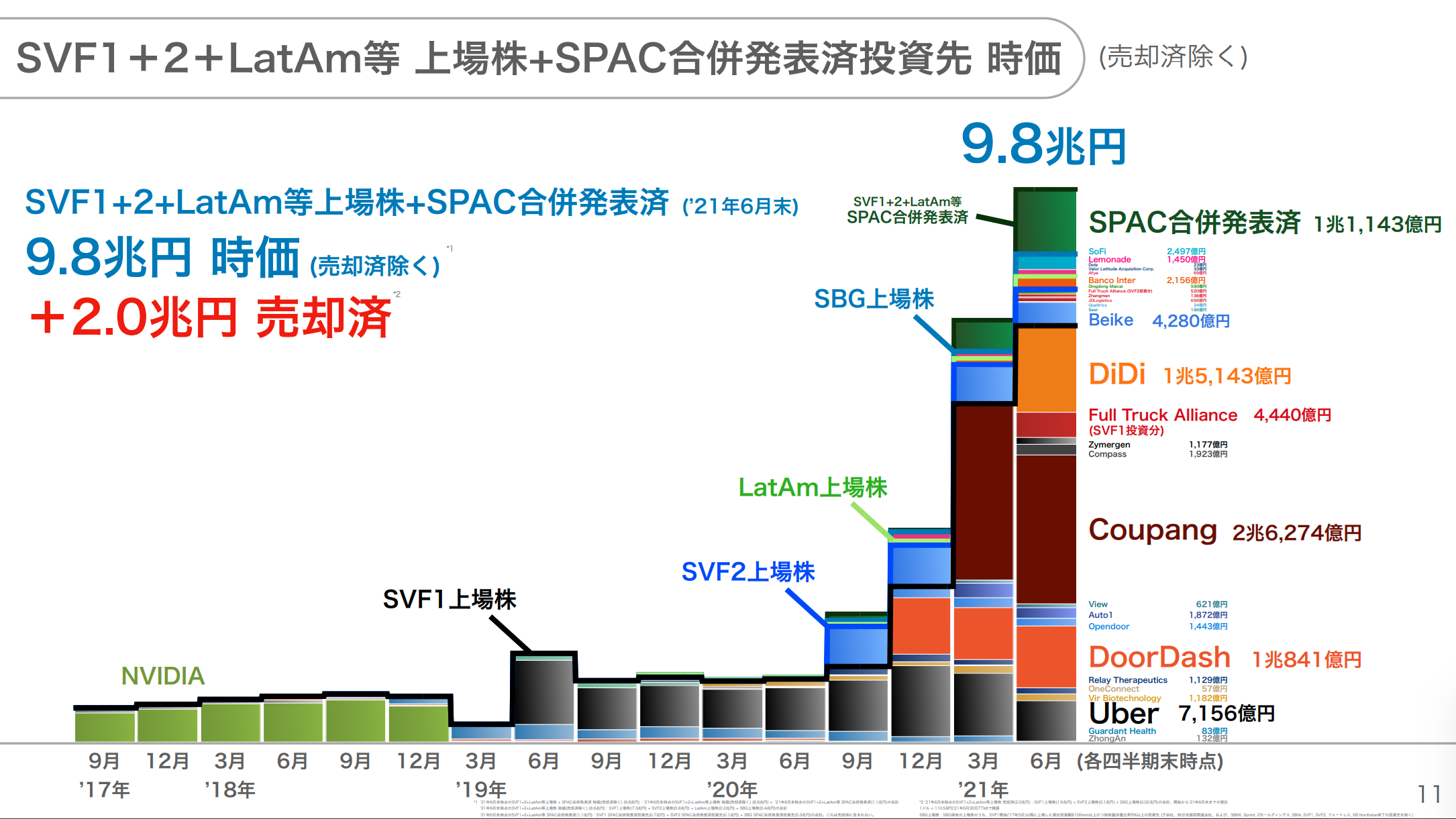

SVF1+2+LatAm等 上場株+SPAC合併発表済投資先 時価①

ビジョン・ファンドの部分です。ビジョン・ファンド関連は未上場のAIのユニコーンに投資していますが、未上場で投資したものが半年、1年、2年、3年、4年と経つと、徐々に上場していきます。上場すると、こちらも投資家からの客観的な株価がつきます。

最近はSPACが一部含まれていますが、そちらを含めてビジョン・ファンド関連で投資したものの価値が約9.8兆円となっています。この色分けは、我々のビジョン・ファンドが保有している銘柄ごとの上場株式価値ということで、我々が保有しているものの価値ということになります。

SVF1+2+LatAm等 上場株+SPAC合併発表済投資先 時価②

実際は2兆円ほどをすでに売却しました。ですので、本当は9.8兆円ではなく、未上場に投資したものが上場株に変わって約12兆円になりました。その中の2兆円はすでに売却して現金として手に入れて、外部の我々の投資家や我々自身に分配して、再投資に使っています。

「ビジョン・ファンドでいくら投資しても、それは紙の上の価値だ」「売ってみなければ価値は手に入らないでしょ」という批判もありますが、「一歩ずつ着実に現金化して、それを次の再投資に循環させていくエコシステムができつつあるんだ」「実際に12兆円近い上場株になって、その中の2兆円はもう現金化した」ということです。ですので、実現益もこのようなかたちでしっかりと出しています。

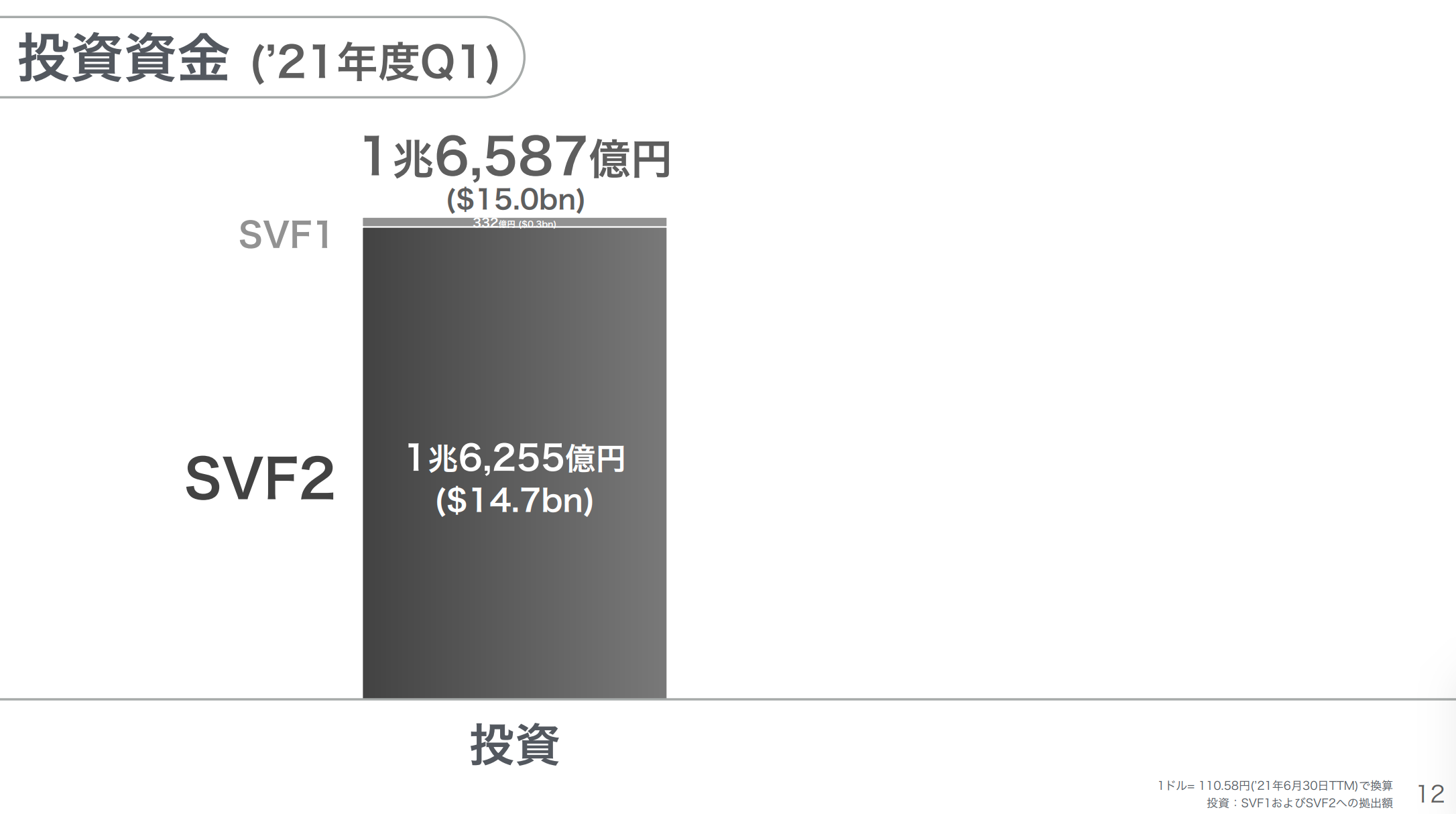

投資資金(’21年度Q1)①

先ほどお伝えしたとおり、ビジョン・ファンド1の終わりのほうで一番苦しい時期がありました。その頃に多くの人から「ビジョン・ファンドはうまくいかないのではないか」という懸念をいただきました。

我々はビジョン・ファンド2のスタートのところで一生懸命に勧誘しましたが、誰も乗ってくれませんでした。結果として、我々は単独のお金で投資を続けるというかたちになりました。

振り返ってみると、入口は苦しかったのですが、結果的には自分たちでしっかり回るようになっていることはある意味よかったという気もしないわけではありません。少なくとも2021年度の第1四半期は100パーセント我々のお金で、3ヶ月で1.6兆円ほど投資を行いました。

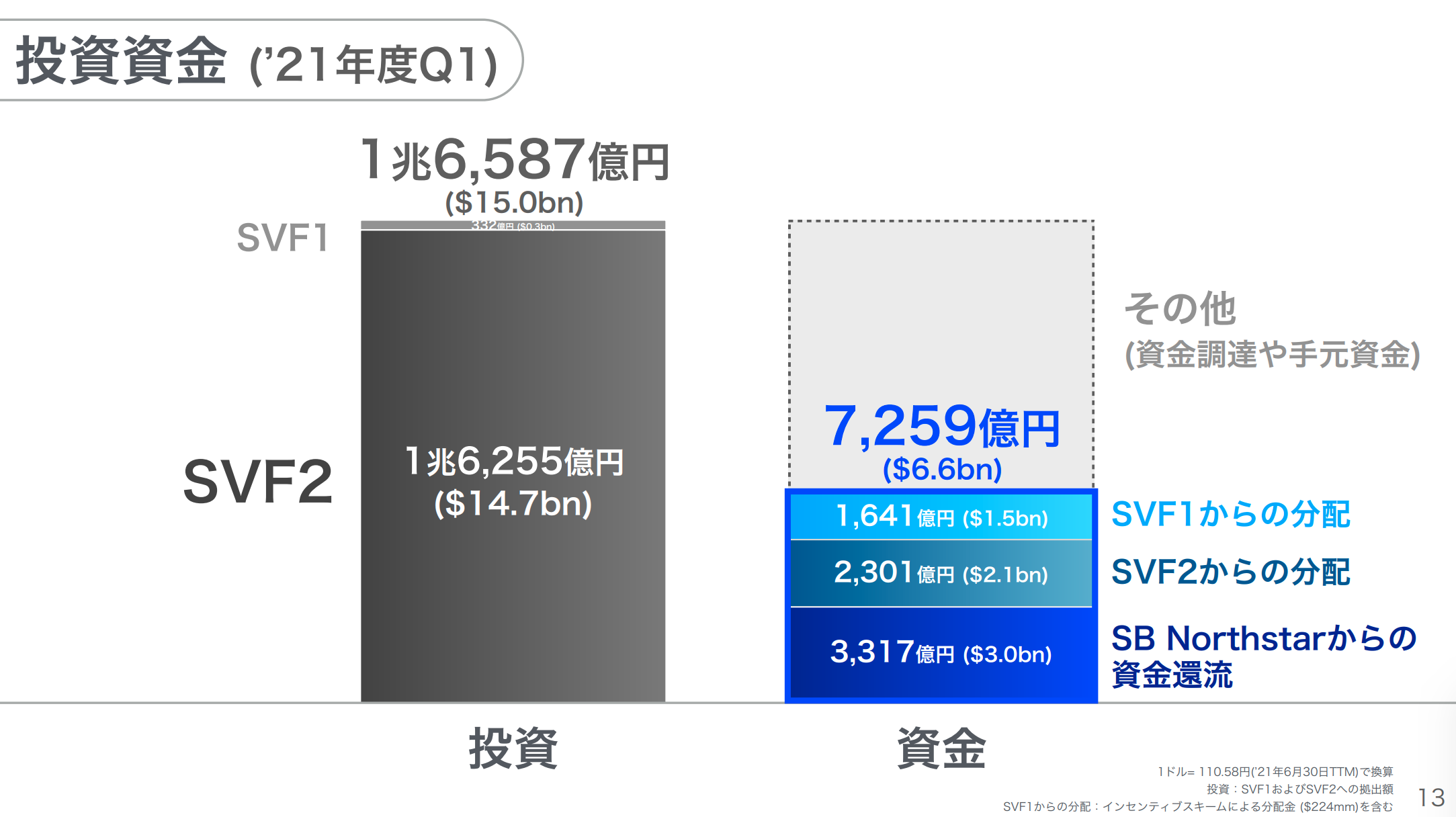

投資資金(’21年度Q1)②

先ほど「2兆円ほど売却した」とお話ししましたが、外部の投資家に先にお金を払って、残りの部分で我々が投資を続けています。

1.6兆円の約半分はビジョン・ファンド1、ビジョン・ファンド2、そして上場株で一時運用していたSB Northstarということで、Amazon、Facebook、Googleなどの株も手元の余剰資金で運用していました。

最初は赤字を出して苦しみましたが、最近は利益が出るようになってきています。今回の四半期では、ソフトバンクグループの持ち分だけで累積約2,000億円の利益が出たと思います。最近は上場株で一時運用していたSB Northstarの部分もだいぶ少なくして、その分はビジョン・ファンドの投下資本に振り替えています。

上場株の運用はあくまでも一時的に余ったお金の運用という位置付けのため、我々はメインの資本の投資活動のビジョン・ファンドに優先してお金を使っています。

ですので、スライドの青色のところは、我々が保有しているビジョン・ファンド1、ビジョン・ファンド2、SB Northstarが売却したお金の受取配当から再投資しました。つまり、資金の還流のエコシステムが徐々に機能し始めているということです。残りのお金は手元資金やその他の資金調達で行いました。

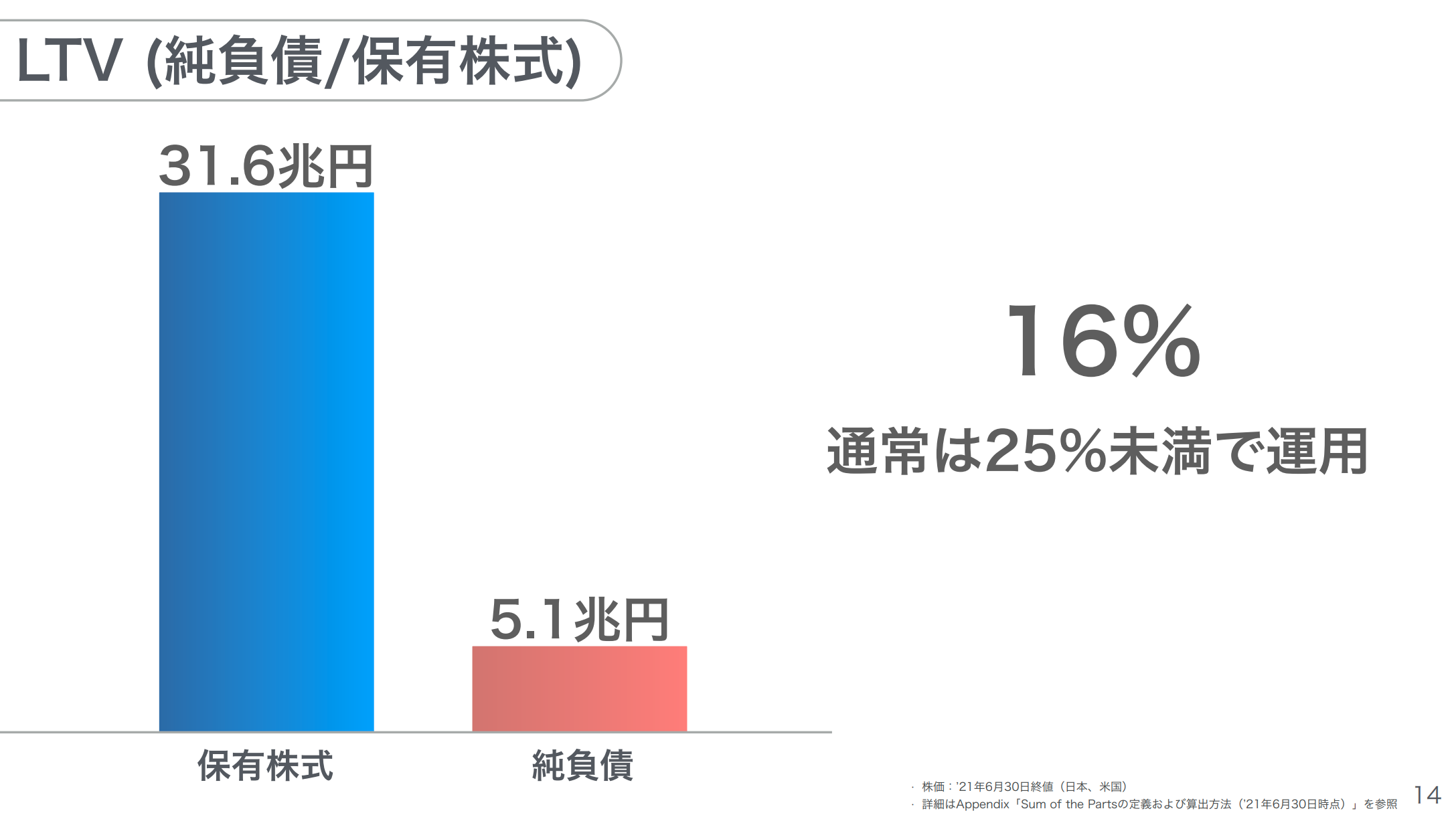

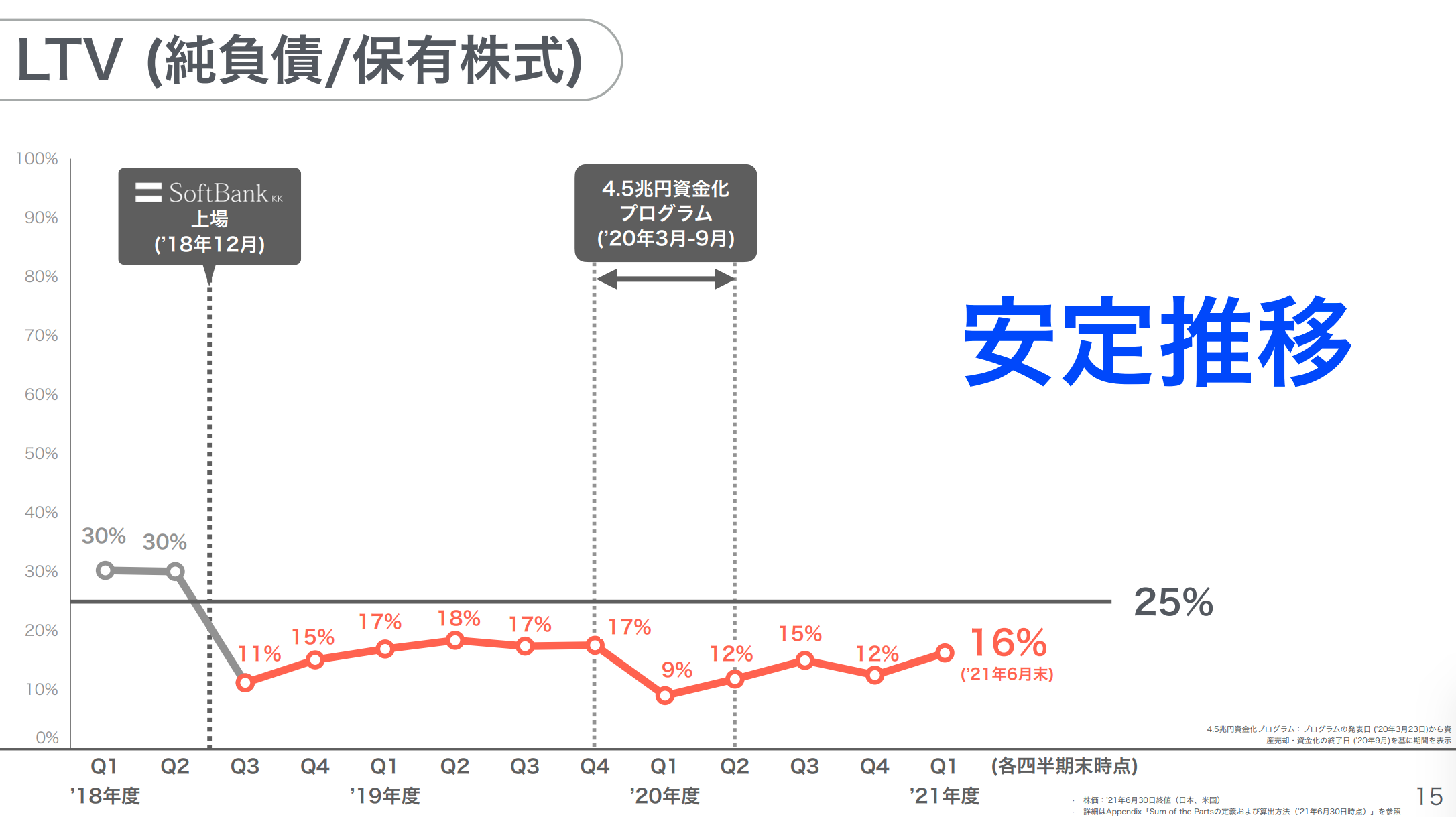

LTV(純負債/保有株式)①

我々が保有している株式の価値は31.6兆円で、純有利子負債が5.1兆円です。時価純資産(NAV)は、31.6兆円から5.1兆円を引いた額です。

いまだに「ソフトバンクグループは借金だらけだ」「借金バンク」とおっしゃる方がいます。毎回ご説明していますが、実際は我々が保有している株式価値に対しての借入比率は16パーセントです。

ですので、その気になれば1ヶ月や2ヶ月で我々が保有している16パーセントを売却して借入をゼロにすることも可能だということです。

現に、昨年は4.5兆円の資金化プログラムを発表しましたが、売却などで4.5兆円をはるかに超える資金化を半年くらいで実行しました。売却する時に我々が保有している株式の価値をほとんど減らさずに実行できたため、その気になればいつでもできるということです。

我々はこれを「規律のあるバランスの取れた攻めの投資事業」と呼んでいます。「バランスの取れた」というのは、「平常時で、赤色の部分が青色の部分の25パーセントを上回らないように運用していきましょう」という意味です。

一時的な異常時でも35パーセントを超えないように考えています。ですので、「保有している財産の3割以上は負債を持たない」というのが我々の財務規律ということで運用しているのです。

LTV(純負債/保有株式)②

過去には30パーセントを超えていた時期がありました。しかし、ここ3年はずっと十数パーセントということで、安全運転を続けているということです。

「平常時は25パーセントを上回らないように」ということで、「25パーセントを超えそうだ」「超えた」という時には、投資活動を少し控えて安全運転を行います。このように、バランスをしっかりと保っていきたいと考えています。

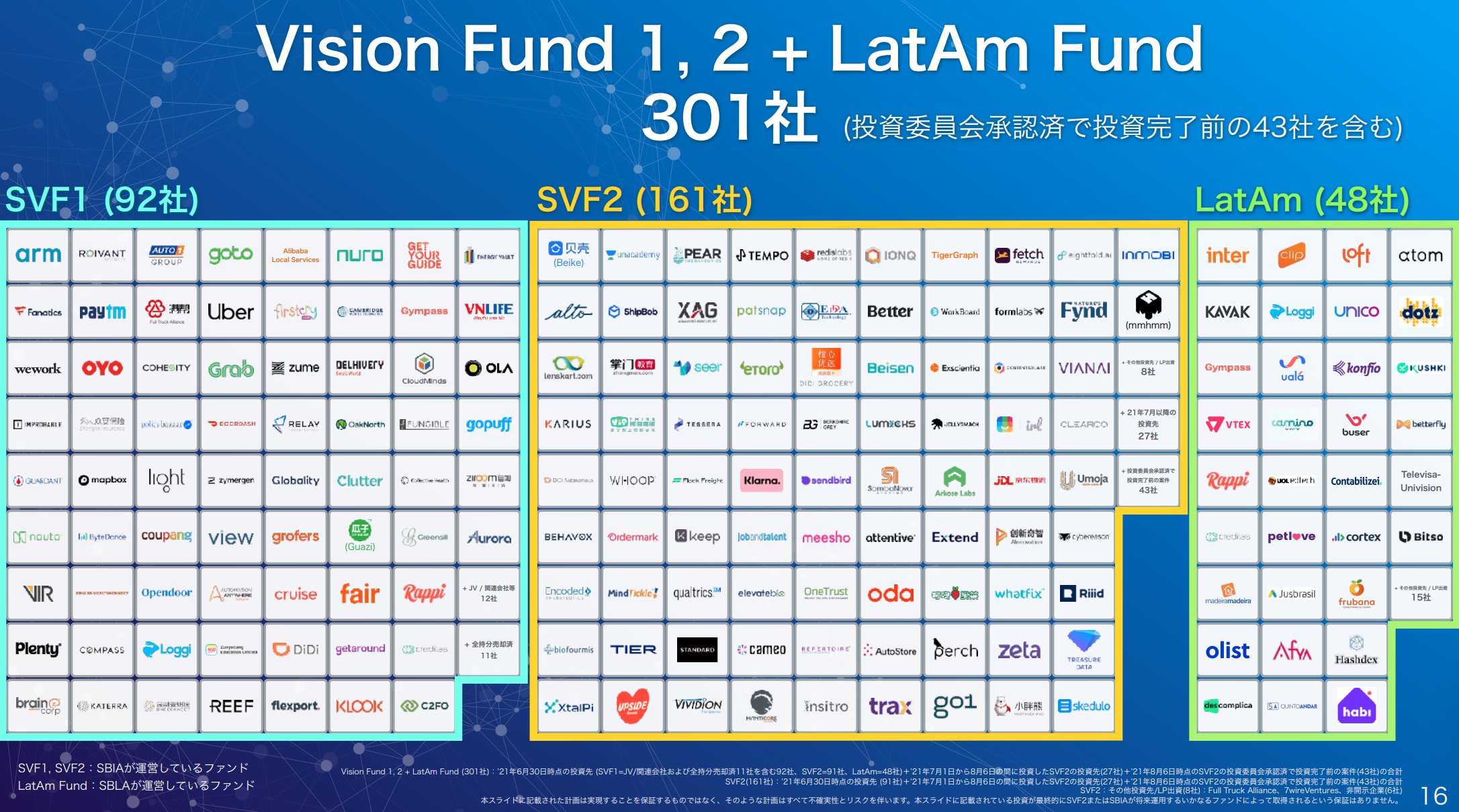

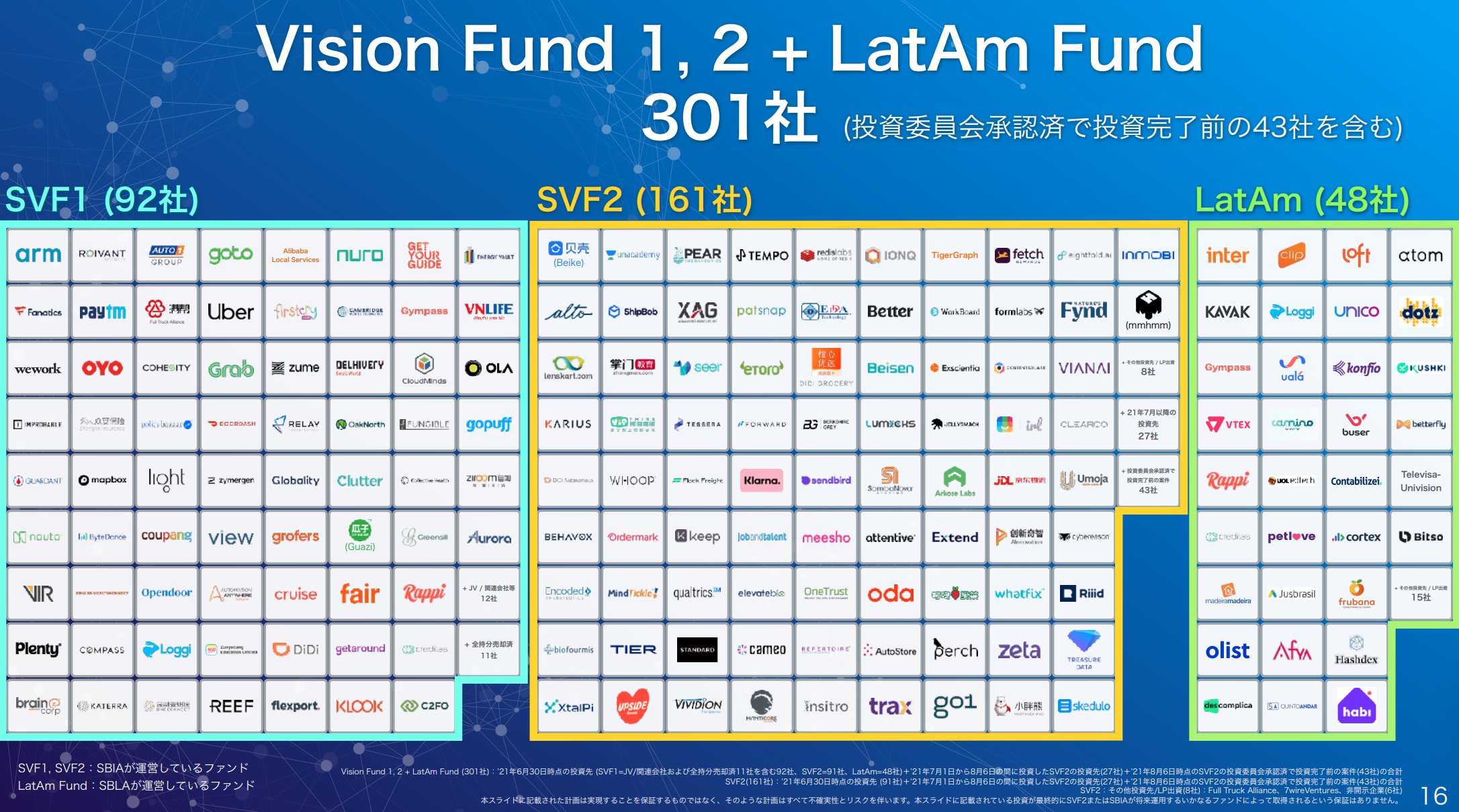

Vision Fund1,2+LatAm Fund 301社

ビジョン・ファンド関連です。先ほど「世界のAI関連の企業の約1割の資本を持っている」「AI関連の約半分の会社に持ち株比率で約20パーセントの株式を持っている」とお話ししました。どのくらいの会社を持っているかと言いますと、ビジョン・ファンド1で92社入れました。これは外部の投資家の資本も集めて投資しました。

ビジョン・ファンド2、LatAm Fundは、すべて我々の手金で投資しているということです。ビジョン・ファンド2は始まったばかりですが、少なくとも会社数においてはビジョン・ファンド1を大きく超えるところまできています。

全体の3分の1がビジョン・ファンド1で、全体の3分の2はビジョン・ファンド2とLatAm Fundということで、どこか1社の会社に依存するという状況ではなく、だいぶリスク分散が図れるようになりました。

ただし、1つだけリスクを取っているのはAI革命です。「AIを活用している会社にしか投資したくない」というのが我々の思いですので、「AIがこけたらソフトバンクもこける」ということです。

これは「インターネットがこけたらGAFAがこける」というのと一緒です。我々は「インターネットが必ず大きくなるんだ」と信じていましたが、実際にそうなりました。「AIを活用する会社が間違いなく増えるんだ」ということで、そこは信念としてリスクを取っています。会社数という意味で301社に分散できたということです。

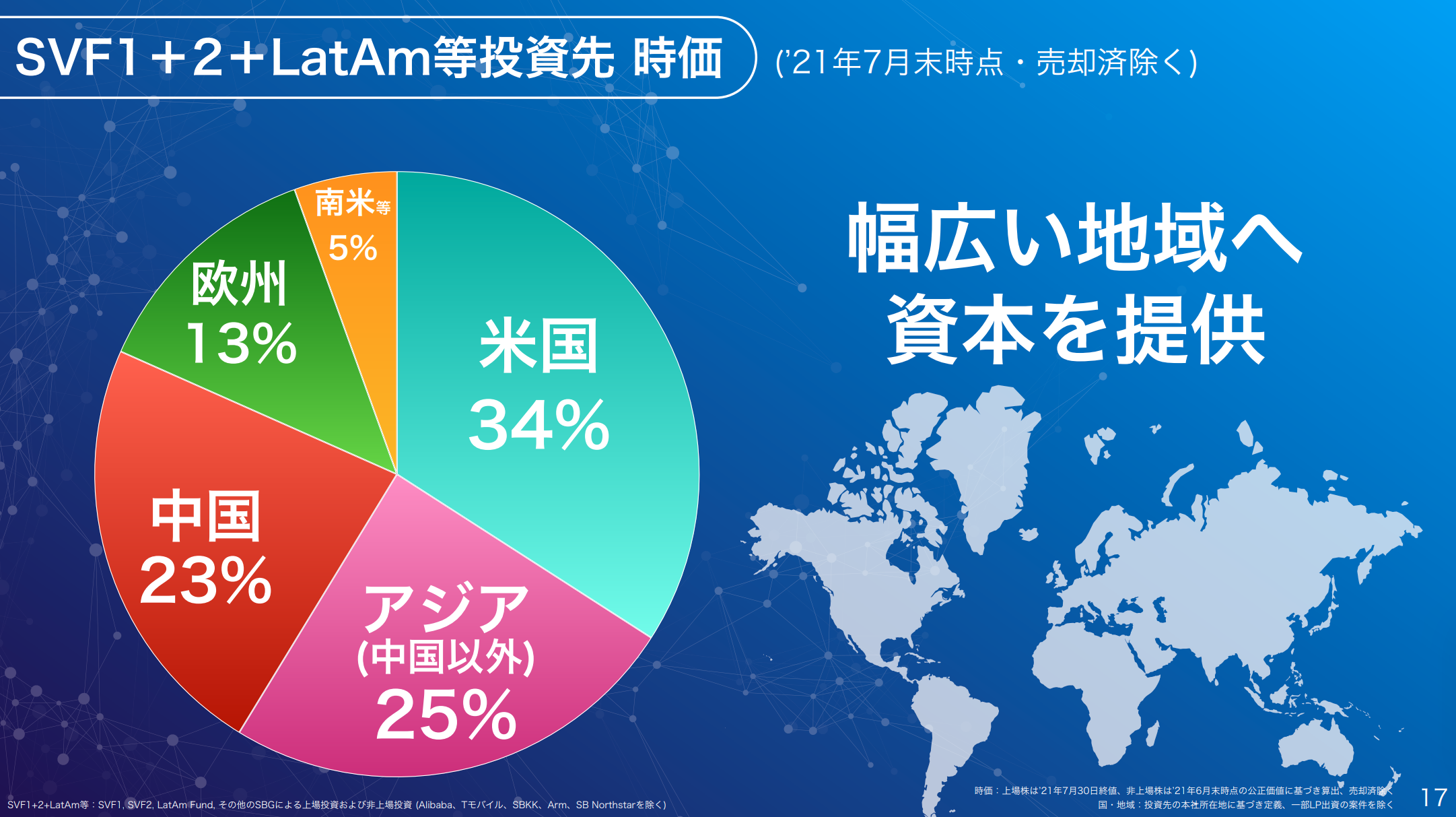

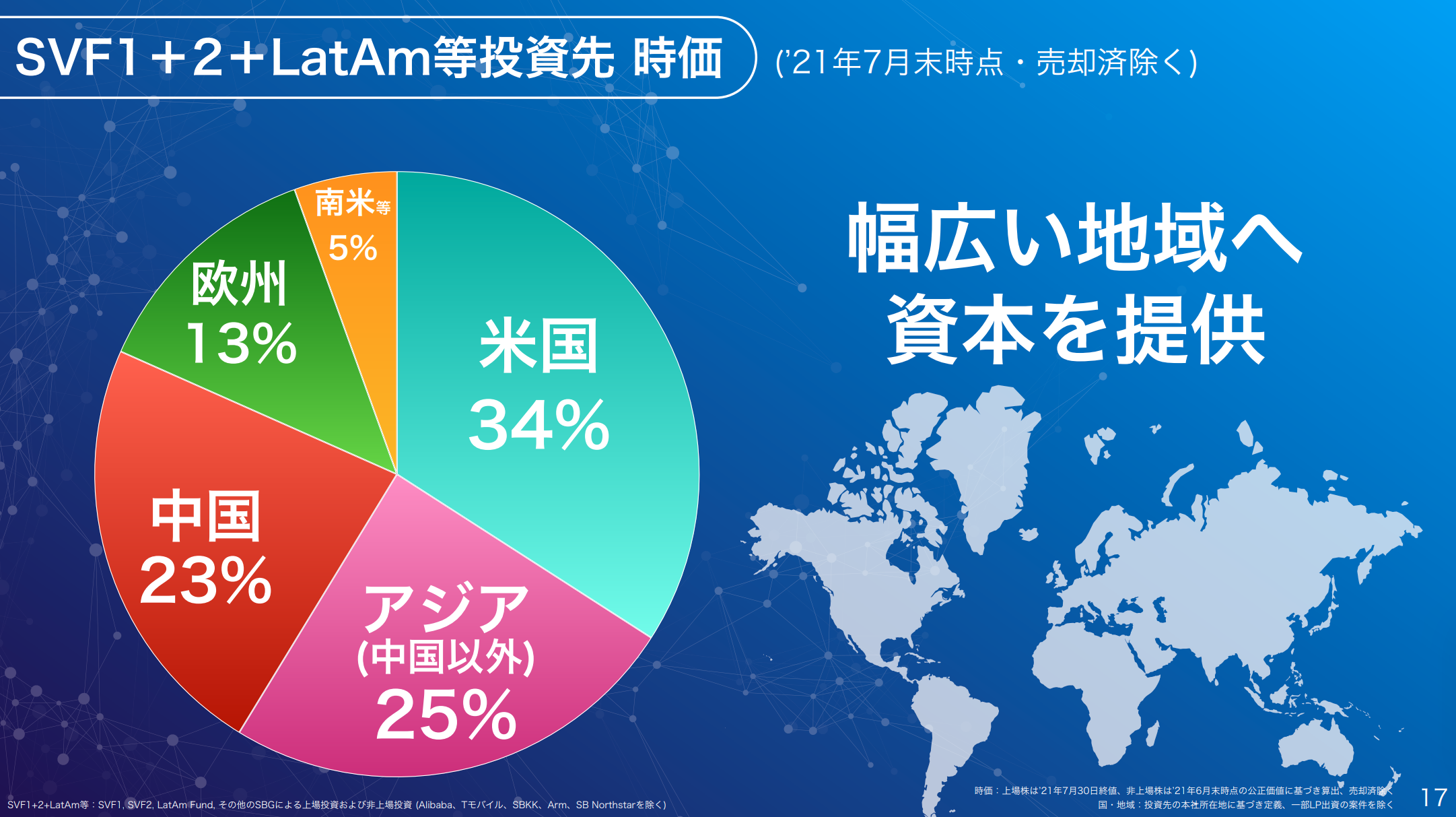

SVF1+2+LatAm等投資先 時価①

ビジョン・ファンド関連で保有している株式の時価ですが、米国は34パーセントで、次に多かったのは中国です。先ほど「10兆円近くは上場した」とお伝えしましたが、上場しているものは時価で、未上場の会社は我々が公正価値をきちんと検証して測ったものです。

中国は米国と同じくらいあったのですが、最近はだいぶ少なくなってきて23パーセントです。ビジョン・ファンド2の2021年度に入ってからは、中国で新規で投資しているビジョン・ファンドのお金の配分先は約11パーセントと減ってきています。それ以外の部分が9割ということです。

ビジョン・ファンド1、ビジョン・ファンド2、LatAm Fundを累計しても、中国依存は23パーセントで、中国以外のアジアは韓国のCoupangが大きいです。その他にも、GrabやTokopediaなどいろいろなものがありますが、実は中国以外のアジアの部分が中国を抜いています。

最近はヨーロッパが急激に増えてきており、南米も増えています。世界のどこか1ヶ国に完全依存するということではなく、かなりバランスよく分散できてきたのではないかと思います。

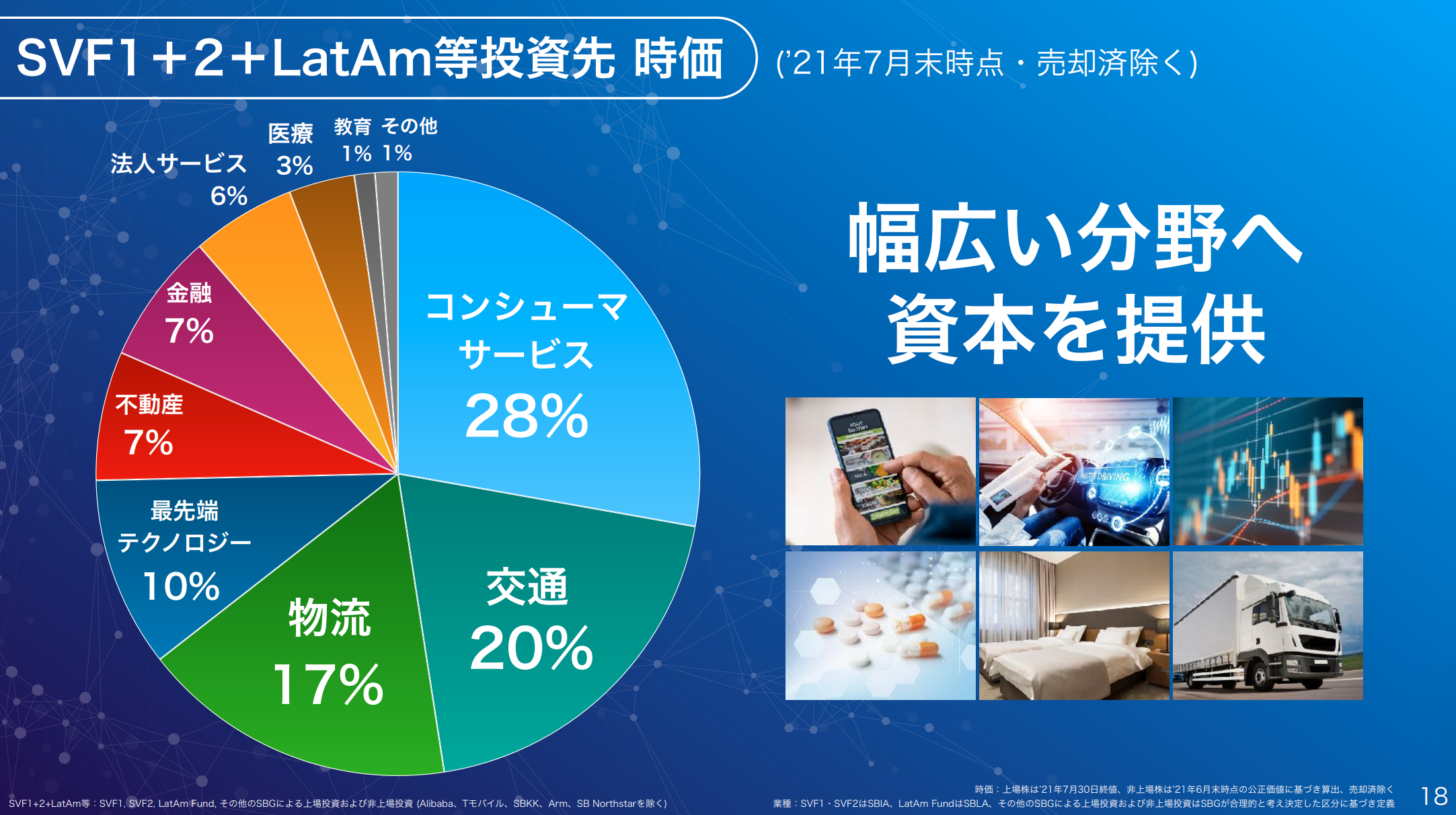

SVF1+2+LatAm等投資先 時価②

AIの中のセクターごとの偏りについてお話しします。以前はUber、DiDi、Grabなど、ライドシェアの部分が非常に大きかったのですが、今はコンシューマサービスや、ライドシェアが入っている交通、物流、最先端テクノロジー、不動産、金融というように、セクターごとにもだいぶバランスよく分散できてきました。これらが300社に分散されているということです。

「今までGAFAを中心としたインターネット関連の企業は、世界のGDPをどのくらい革新したのか」ということもお話しします。GAFAの中でも「Google」「Facebook」などいろいろありますが、最近は「Snapchat」「TikTok」などがあります。

インターネットは何を革新したのかと言いますと、主に2つの業界を革新しました。1つはメディアの広告産業で、もう1つは小売産業です。

広告産業は世界のGDPの約1パーセント、小売産業は約10パーセントを占めています。世界の小売産業の中にeコマースがどのくらい浸透したか、つまり従来の小売がどのくらいeコマースに置き換わったかと言いますと、約10パーセントです。

米国や中国ではもう少し比率が大きいですが、世界で見ると小売産業の中の約10パーセントがeコマースに置き換わりました。つまり、「10パーセント×10パーセント=1パーセント」となります。

世界のGDPの1パーセントの広告産業と、1パーセントのeコマース、これがインターネット革命が従来の産業を置き換えた部分です。「1パーセント+1パーセントが今のGAFAを作った」と言っても過言ではありません。

残りの98パーセントのGDPを今からすべて置き換えていくのがAI革命だと私は思っています。医療、交通、ロジスティクス、コンシューマサービスなどいろいろありますが、全部をAIが置き換えていきます。そのように考えて、私は「AI革命の価値にはものすごい規模がある」と信じているのです。

AIは全ての産業を革新

AIはFintechもエンターテインメントも含めてすべての産業を革新していくと、私は心から信じています。

韓国No.1の旅行プラットフォーム

先ほどから「300社に投資している」とお伝えしていますが、その中の4社の事例をご紹介します。1社目はYanoljaです。韓国を中心に、旅行業界のスーパーアプリとして急成長している会社です。

ホテルの予約・宿泊、移動、さまざまな体験、飲食をAIを使ってどんどん革新している、韓国No.1の旅行プラットフォームです。

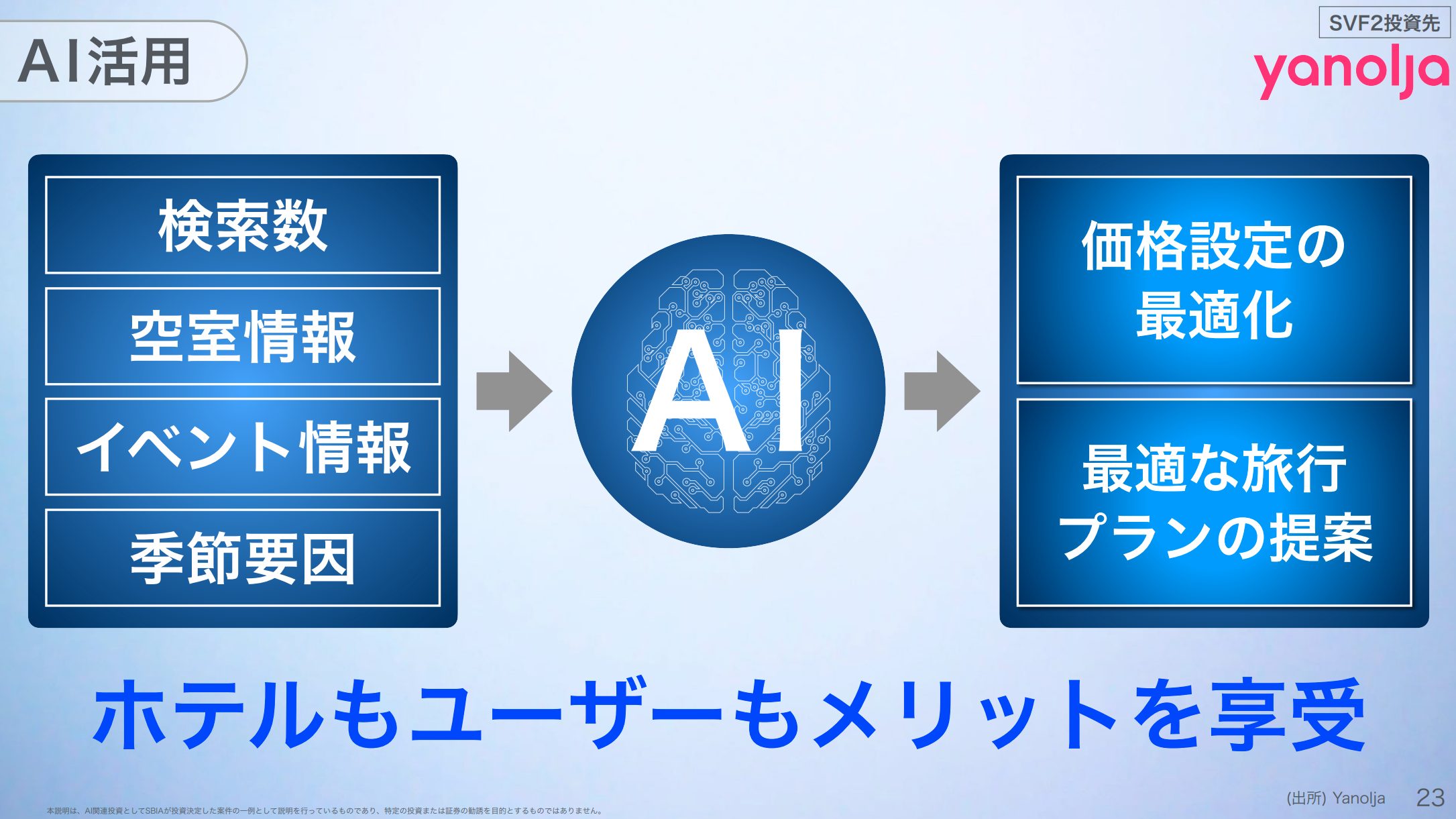

AI活用①

特筆すべき点をご紹介します。AIを使って、空室の情報やイベント情報などいろいろな情報の提供や価格設定の最適化、さらにお客さまには最適な旅行プランの提案を行っています。ホテル側にもユーザー側にもAIを使ってメリットを提供しています。

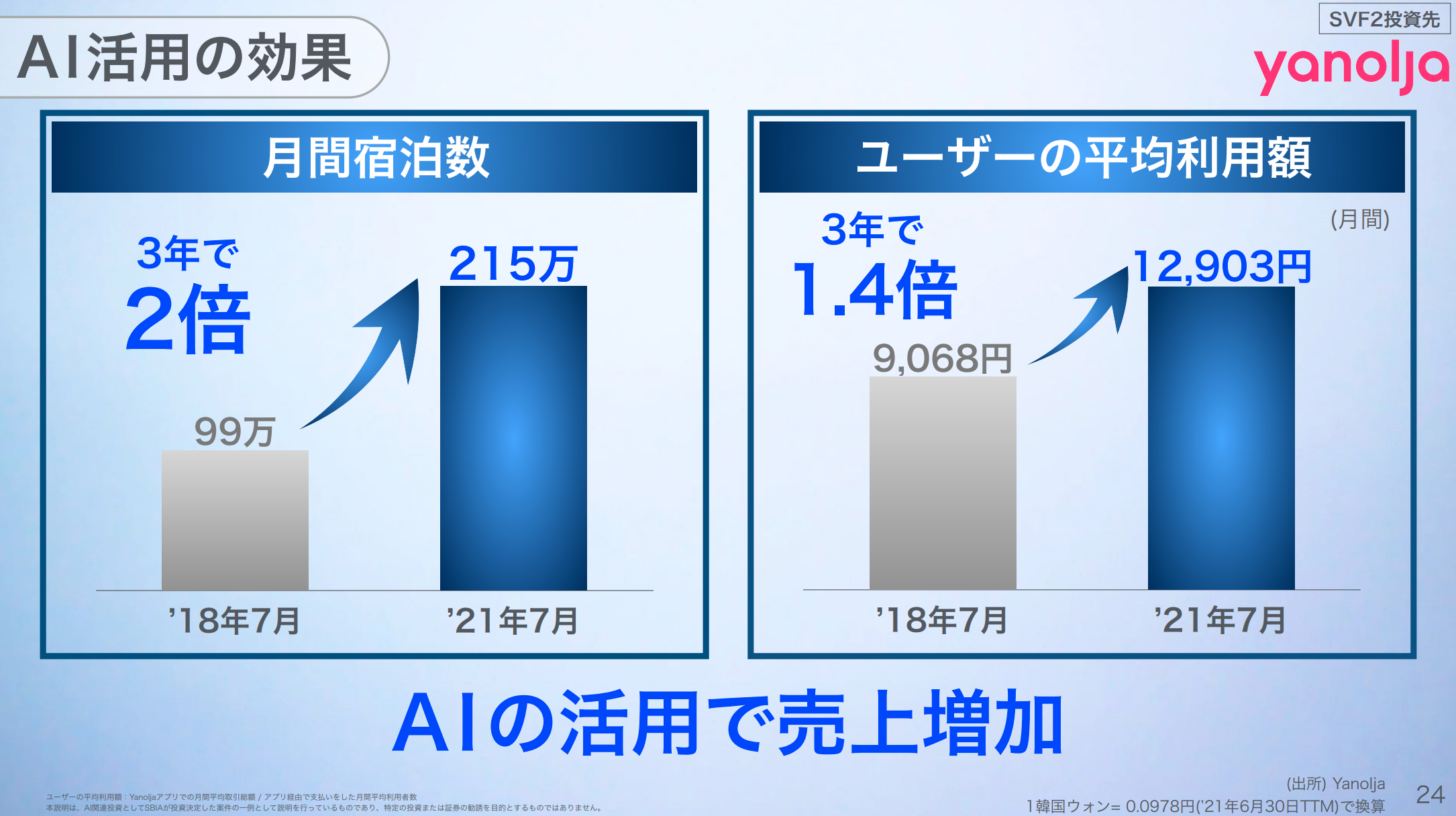

AI活用の効果①

この1年間は新型コロナウイルスにより世界中が大変苦しんでおり、旅行業界はまさに一番打撃を受けた業界の1つです。ところが、この3年間で月間宿泊数が倍に伸びており、ユーザーの平均利用額も1.4倍に伸びています。

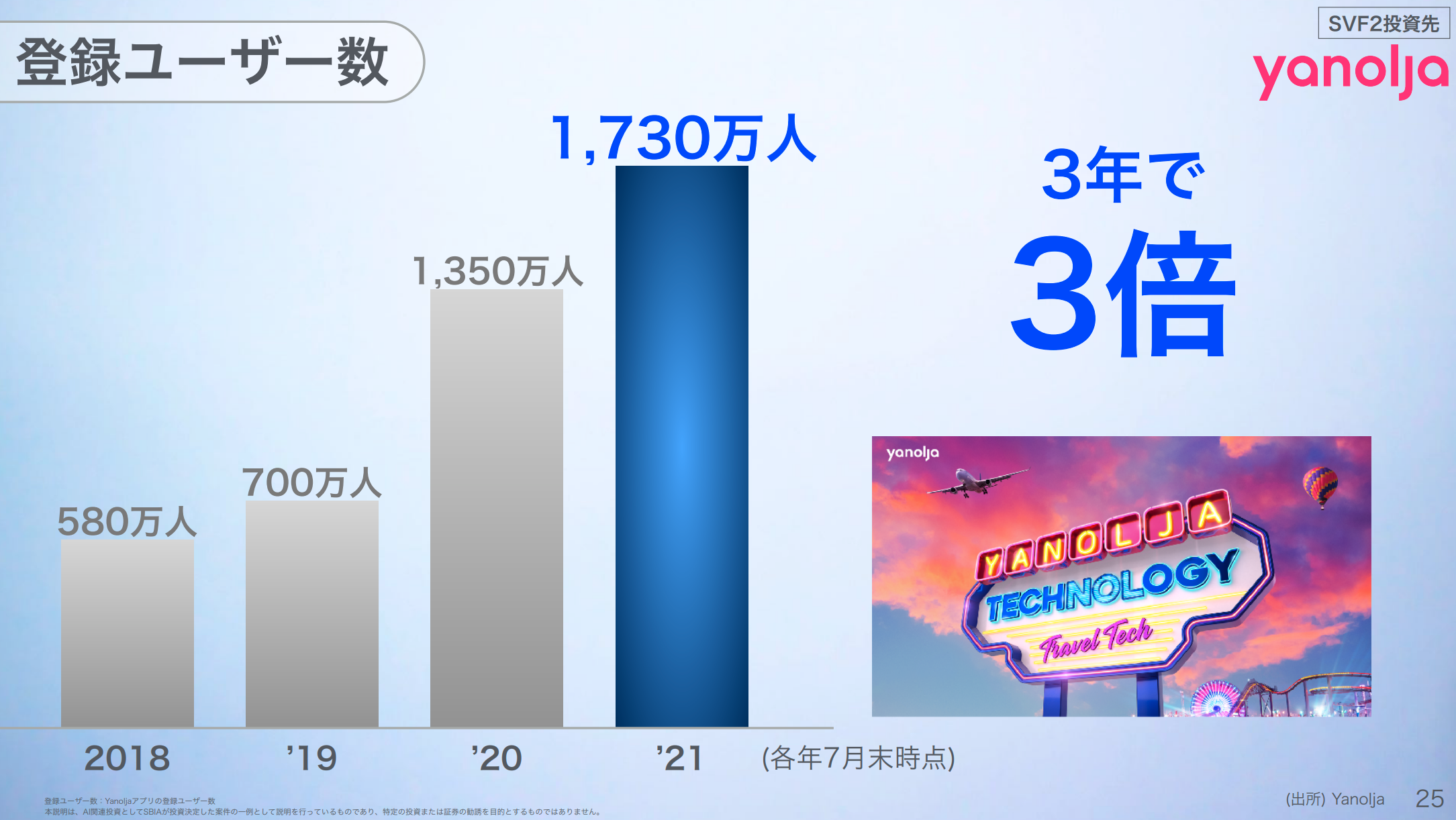

登録ユーザー数

「直近1年間は下がっているじゃないか」と思うかもしれませんが、年間で見ると、新型コロナウイルスの感染拡大直後も登録ユーザー数は伸び続けています。

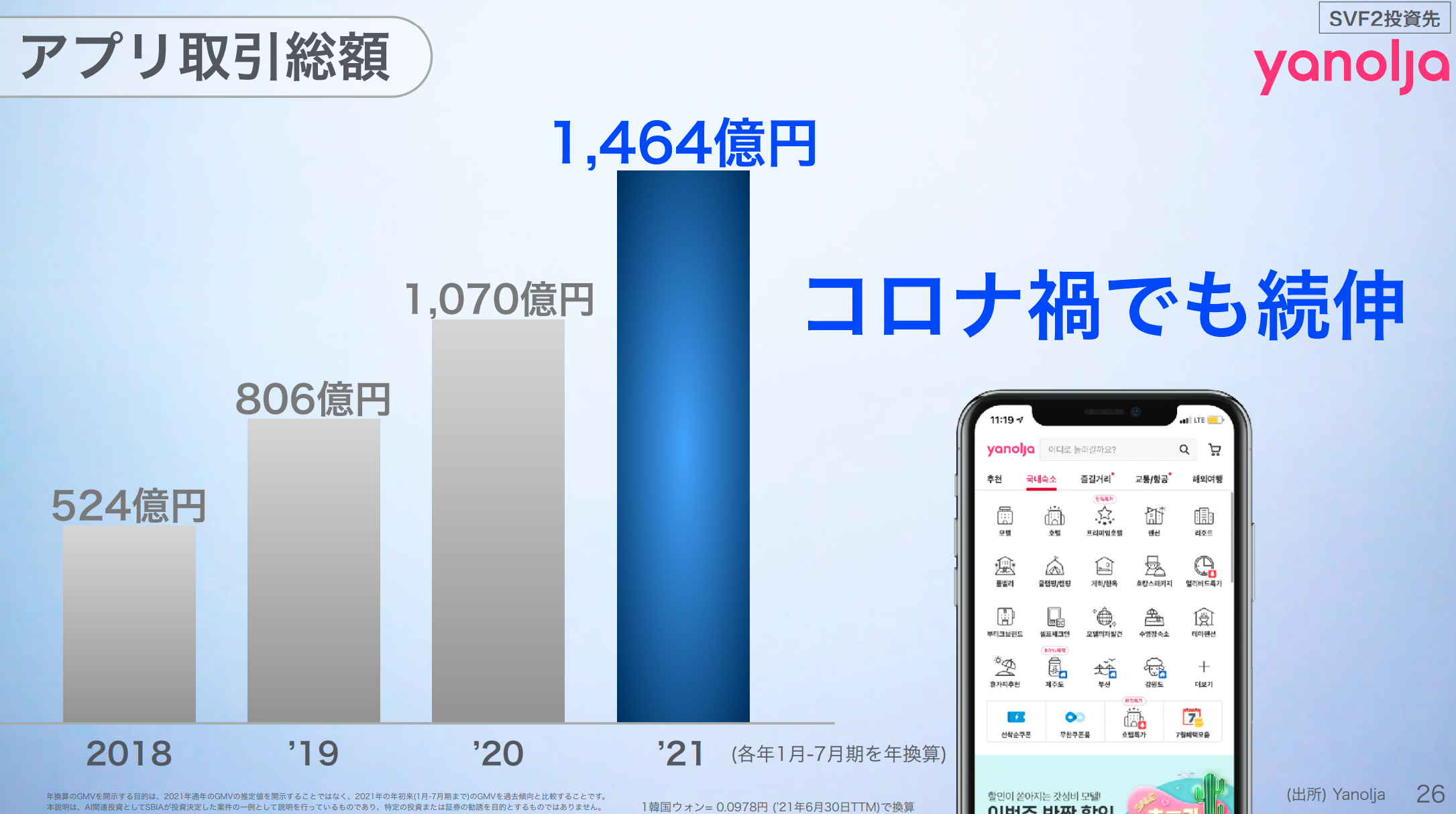

アプリ取引総額

「登録ユーザー数は伸びているが、金額は減ったのではないか」と思うかもしれませんが、実は金額もコンスタントに急成長を続けています。新型コロナウイルスの影響で旅行業界は本当に大変だと思います。そのような中でも、言い訳抜きで急成長を続けているのです。

これは、AIを使ってユーザー側のメリット、ホテル側のメリット、飲食側のメリットを提供し続けているから実現できたのではないかと思います。

すでに韓国の株式上場の直前の状態でしたが、「世界にこれから打って出ていく以上は、場合によってはアメリカの株式市場に上場することも含めて検討したらどうだ」ということで、我々も資本を大きく投入しました。

グローバルで利用者が急拡大

Klarnaもすごいです。ユーザー数がすでに9,000万人になり、加盟ブランドは25万ブランドを超えて、導入店舗は8万店舗を超えています。1日あたりの取引回数が200万回で、本当に急成長しているFintechの会社です。

特徴①

分割払いがとても簡単にできます。特に若い人はクレジットカードを持っていない人がたくさんいますが、「Klarna」はクレジットリスクをAIで分析しながら、クレジットカードを持っていない人たちにワンタイムのクレジットカードをその場で発行し、分割払いや後払いを使ってすぐに買い物ができるというサービスを提供しています。

もちろん即時払いも可能です。分割払い、後払い、キャッシングなど、いわゆる銀行業務に近いFintechで、クレジットカードのような機能をその場で提供します。1回使った人はリピート率が非常に高いです。

AI活用②

AIを使わないと、ワンタイムでその場で与信を与えることは不可能ですよね。AIを使わずにワンタイムクレジットカードみたいなものをどんどん発行したら、「お金が戻ってこない」と大ごとになります。

過去のいろいろなデータを取りながら、AIでリアルタイムにクレジットスコアを徹底的に分析します。それにより、2回目、3回目、4回目とリピート客がどんどん増えているのです。2回目、3回目になると、クレジットスコアがよりたまっていきます。

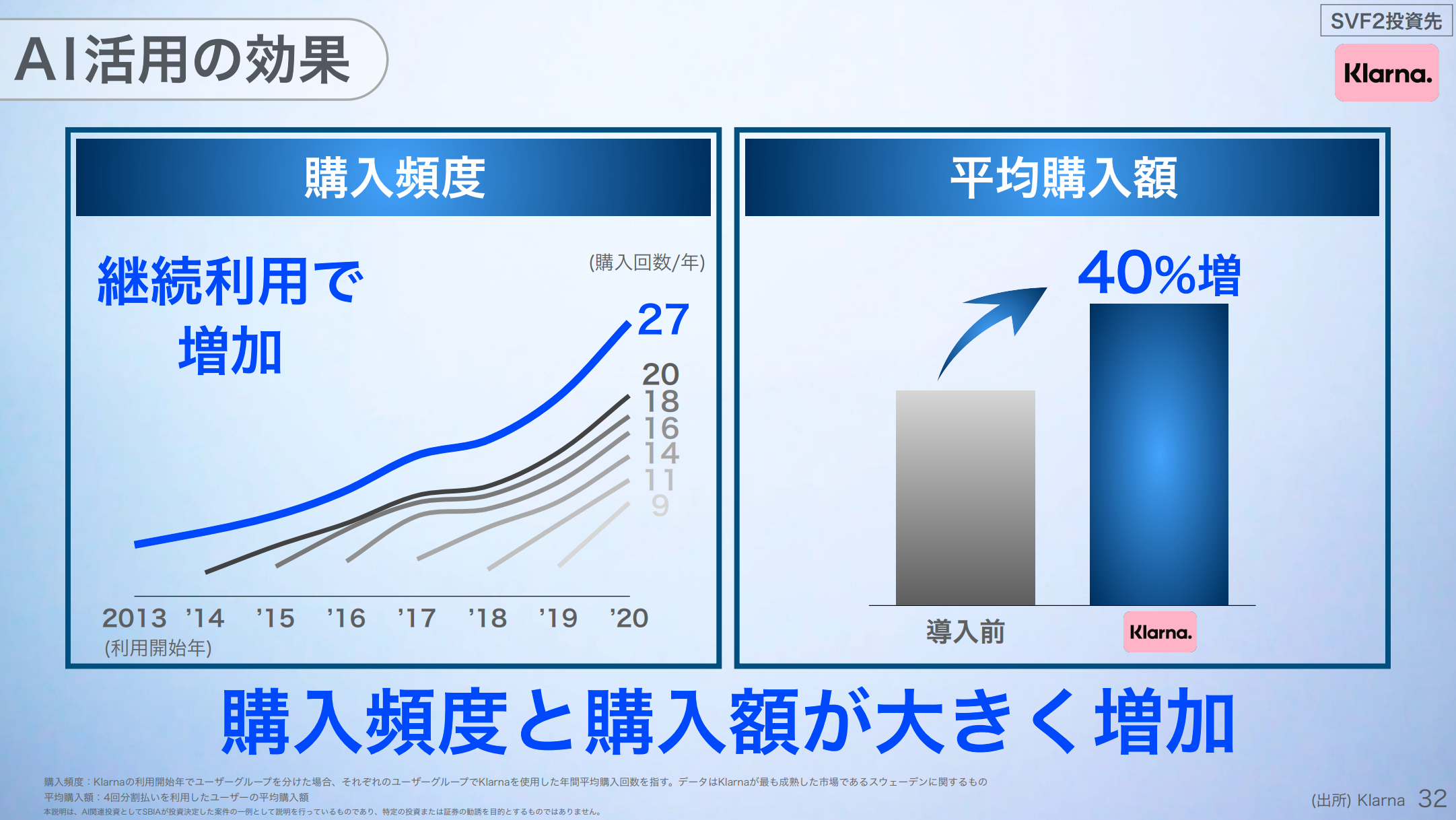

AI活用の効果②

結果的に、最初の頃のユーザーの購入頻度が年間27回まで増えてきています。初めて体験する人は年間9回で、その1年前の人は11回、2年前の人は14回というように、「Klarna」の体験が長い人ほど、リピート率がどんどん上がっています。

また、使えば使うほど「Klarna」のAIのクレジットスコアがたまっていき、焦げ付き率が減っていくということで、収益をどんどん上げられます。

ブランド側・お店側にもメリットがあります。「Klarna」と提携して「Klarna」のカードでの支払いができるようにすると、「Klarna」のメンバーからの平均購入額が1.4倍に増えます。そのため、いろいろなお店がオンラインでの買い物を提供するために「Klarnaと提携したい」と考えています。

ユーザー側も、その場でワンタイムのクレジットカードを発行できるため、大変なメリットがあります。

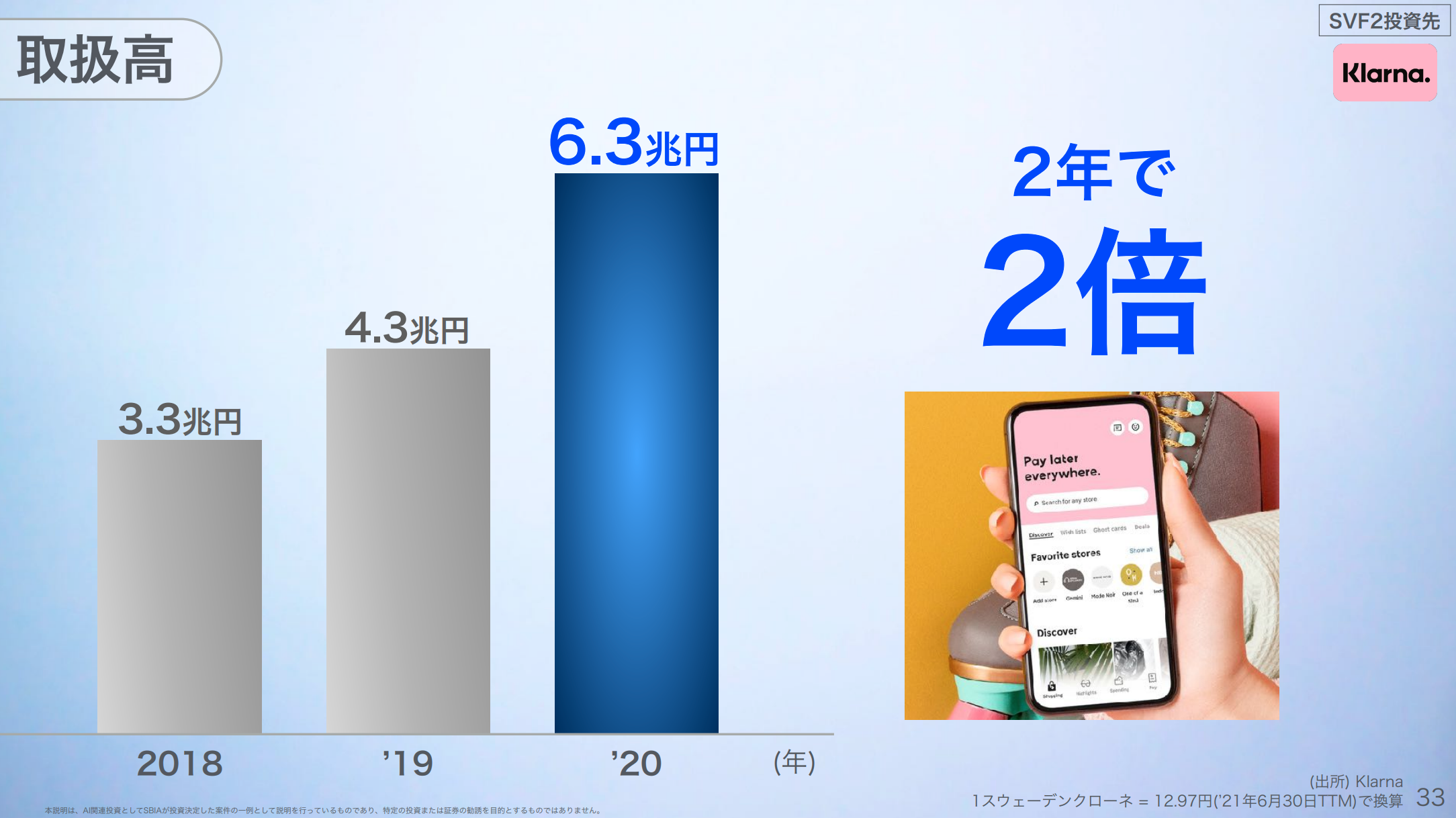

取扱高

すでに取扱高が6.3兆円となっています。実は我々は何年も前からKlarnaに投資したくて、長いこと担当者が交渉していました。特にこの2年から3年は一生懸命に交渉したのですが、「もうお金はいらない」ということで投資を受けてくれませんでした。

しかし、Klarnaの創業者と直接掛け合って、やっと我々の資本を受けてくれることになりました。大変楽しみにしている会社です。

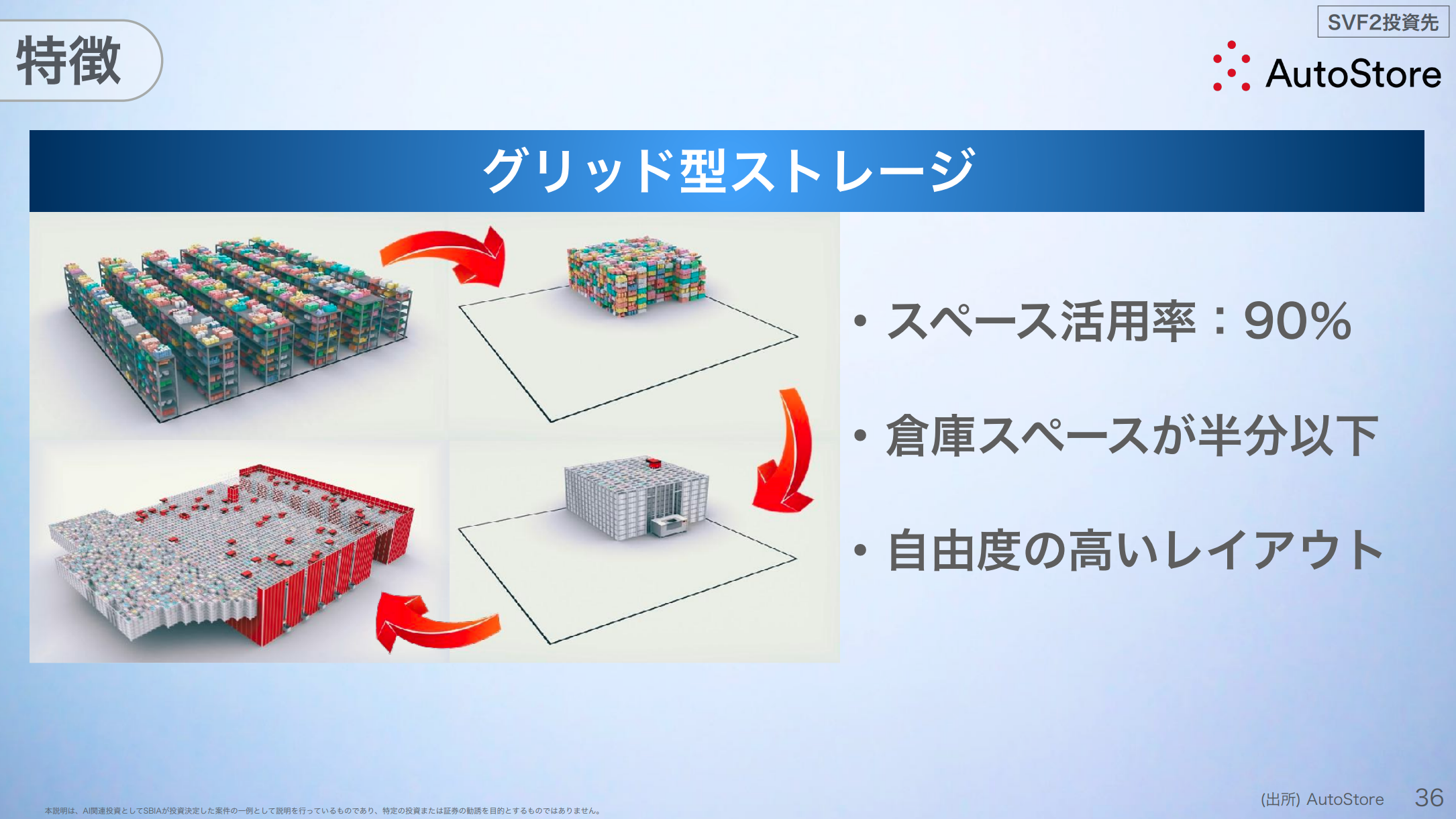

特徴②

次に、AutoStoreです。今まで倉庫の中のロボットシステムと言いますと、Amazonの「Kiva」などがありました。「Kiva」はロボットが平面の床を走り回って棚を持ってくるのですが、「AutoStore」は三次元で、棚を横に移動するだけではなく上下にも自動化しています。

したがって、スペースの利用効率が一気によくなります。平面だけではなくて縦の面まで使うため、面積効率が一気によくなるのです。今、eコマースがどんどん伸びているため、世界中で倉庫の床面積が足りないという状況になっていますが、それを解決できます。

人件費もどんどん上がってきていますが、ロボットのため人件費も上がらず、人件費よりも安く肩代わりしてくれます。レイアウトも大変フレキシブルで、グリッドのアルミのパイプをレゴのように横に継ぎ足していくため、倉庫の作業を止めることなく、どんどん横に増やしていけます。

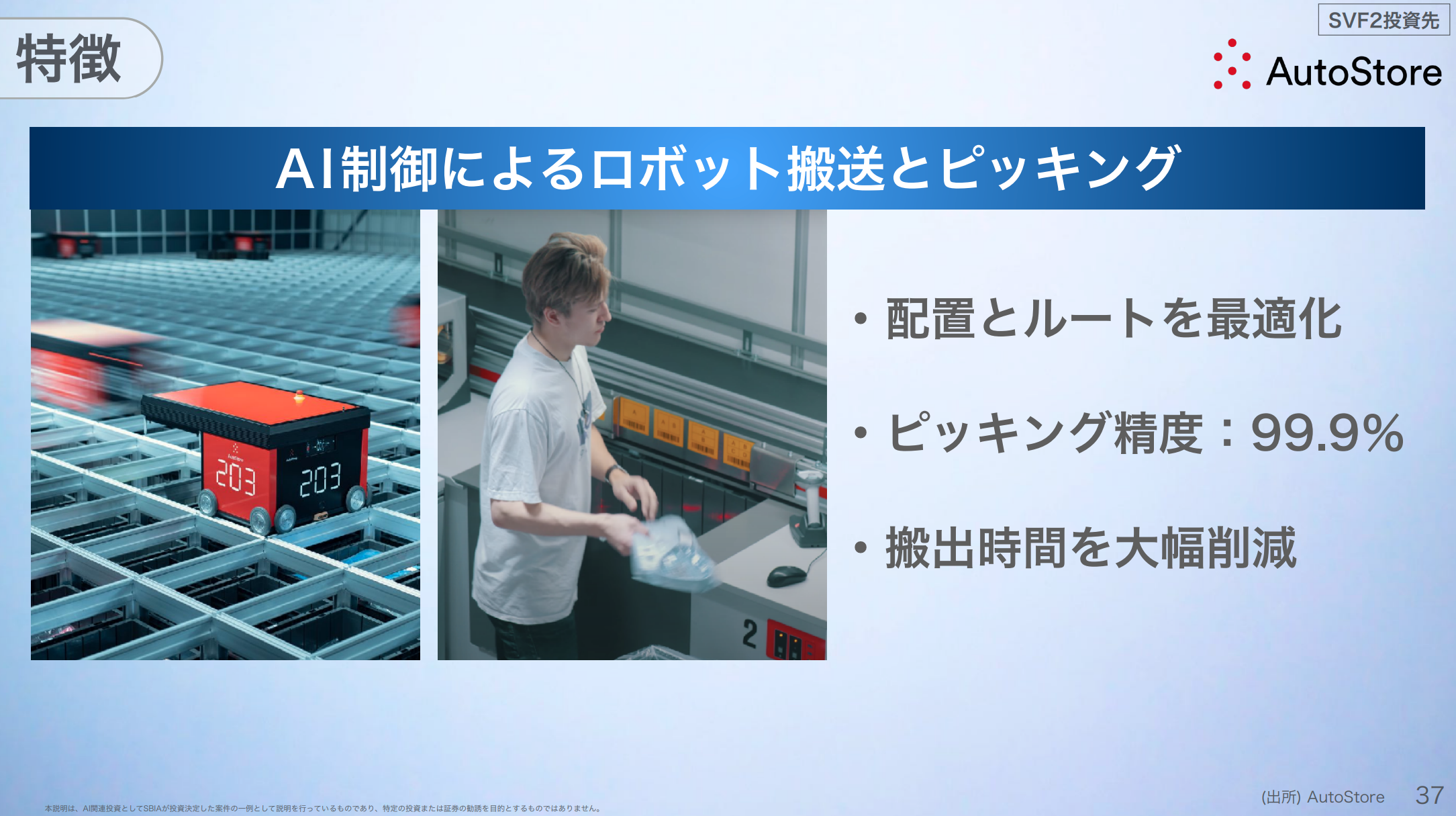

特徴③

すべてAIで分析しており、場所の移動やロボットの移動を最適化しているということです。出荷頻度の高い品目ほどなるべくロボットに近い上のほうに棚を置いてくれます。人件費が上がってきている中で、人件費よりもはるかに安く、はるかに早く、はるかに正確に、24時間365日休みなく稼働できるということで急成長しています。

顧客

我々はAutoStoreにすでに40パーセントの資本を持っています。利益もかなり出ているため、近い将来に上場できると考えています。アパレル、家電、食品など、すでに500社以上のお客さまが「AutoStore」を活用しているということです。

このような新しいシステムは、開発段階では「理論的にはうまくいくが、本当に大丈夫か?」「本当にコストダウンできるのか?」など疑わしいものもありますが、「AutoStore」はすでに実績が出ています。

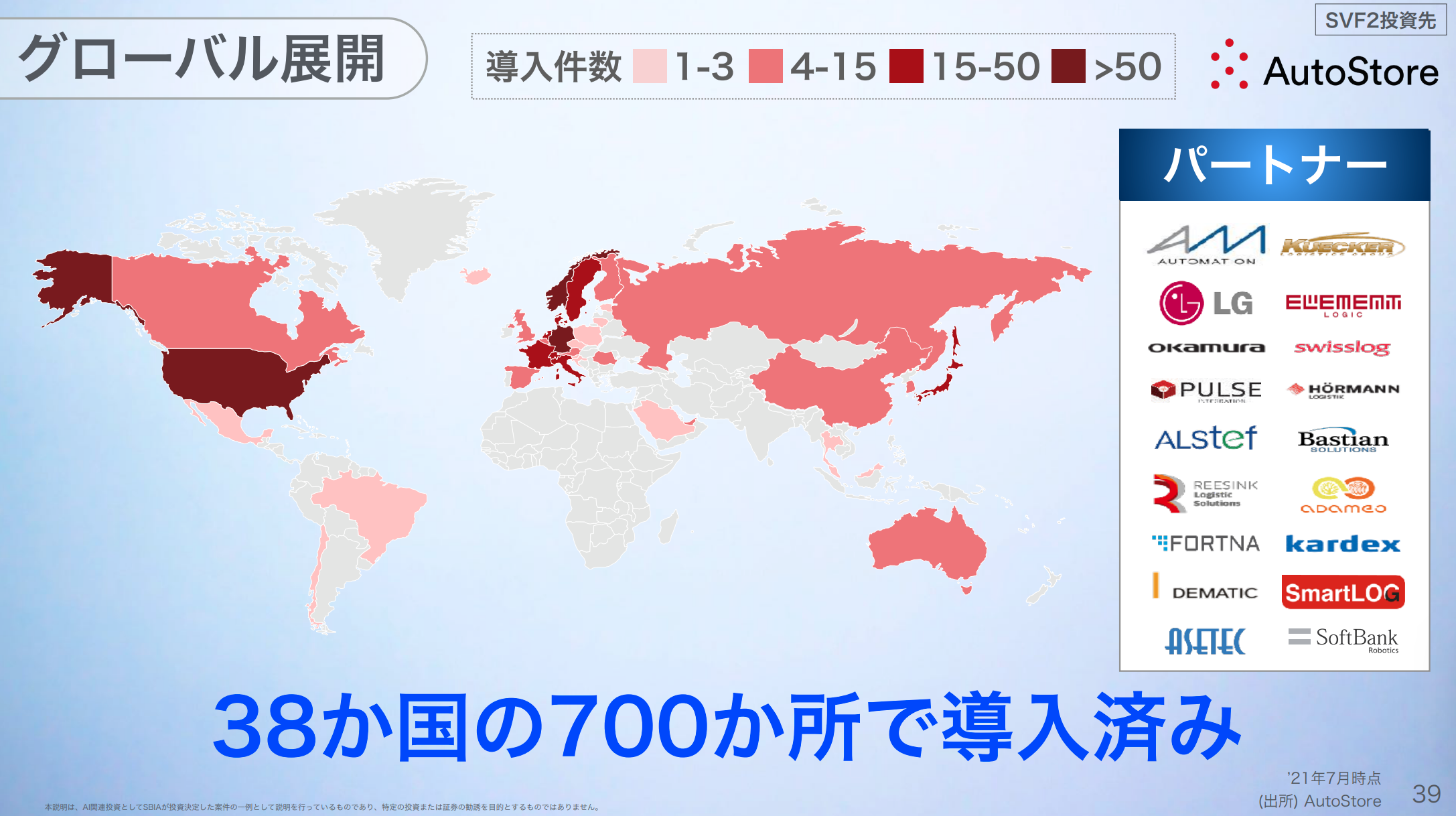

グローバル展開

このロボット倉庫は、500社以上、38ヶ国、700ヶ所以上で導入済みです。倍々ゲームで売上も利益も急成長しており、我々が非常に楽しみにしている会社です。先ほど「我々がビジョン・ファンドで投資している会社の90パーセント近くは、まだ利益を出していない会社だ」とお伝えしましたが、AutoStoreはすでに利益が出ています。

インド最大級デリバリープラットフォーム

我々はアメリカのフードデリバリー「DoorDash」で投資に対する利益を多く得ました。「Uber Eats」「DoorDash」は、我々のビジョン・ファンドのファミリーカンパニーです。両方とも競争していますが、インドでの「DoorDash」あるいは「Uber Eats」に相当するのが「Swiggy」です。

「Zomato」が競合ですが、だいたい50対50のマーケットシェアで争っています。我々はその片方の「Swiggy」に大きく資本を投入することになりました。インド最大のデリバリープラットフォームです。

インドで幅広いデリバリーサービスを提供

アクティブユーザーが2,000万人、登録店舗数が12.5万店、1日あたりのオーダー数が150万件、ドライバー数が20万人を超えている会社で、急成長しています。最近は食べ物だけではなく、日用品のデリバリーも開始しています。

AI活用③

こちらもAIを使った配車の効率化や、お客さまに「今日はこのようなものを食べたいのではないですか?」「今、このようなものがおいしいですよ」「今、こちらがお買い得ですよ」などレコメンドを行っています。

ユーザーの今までの購買履歴に応じてキャンペーン中のレストランのフードをレコメンドするなど、時間帯や曜日、イベントなどをAIですべて分析して活用しています。

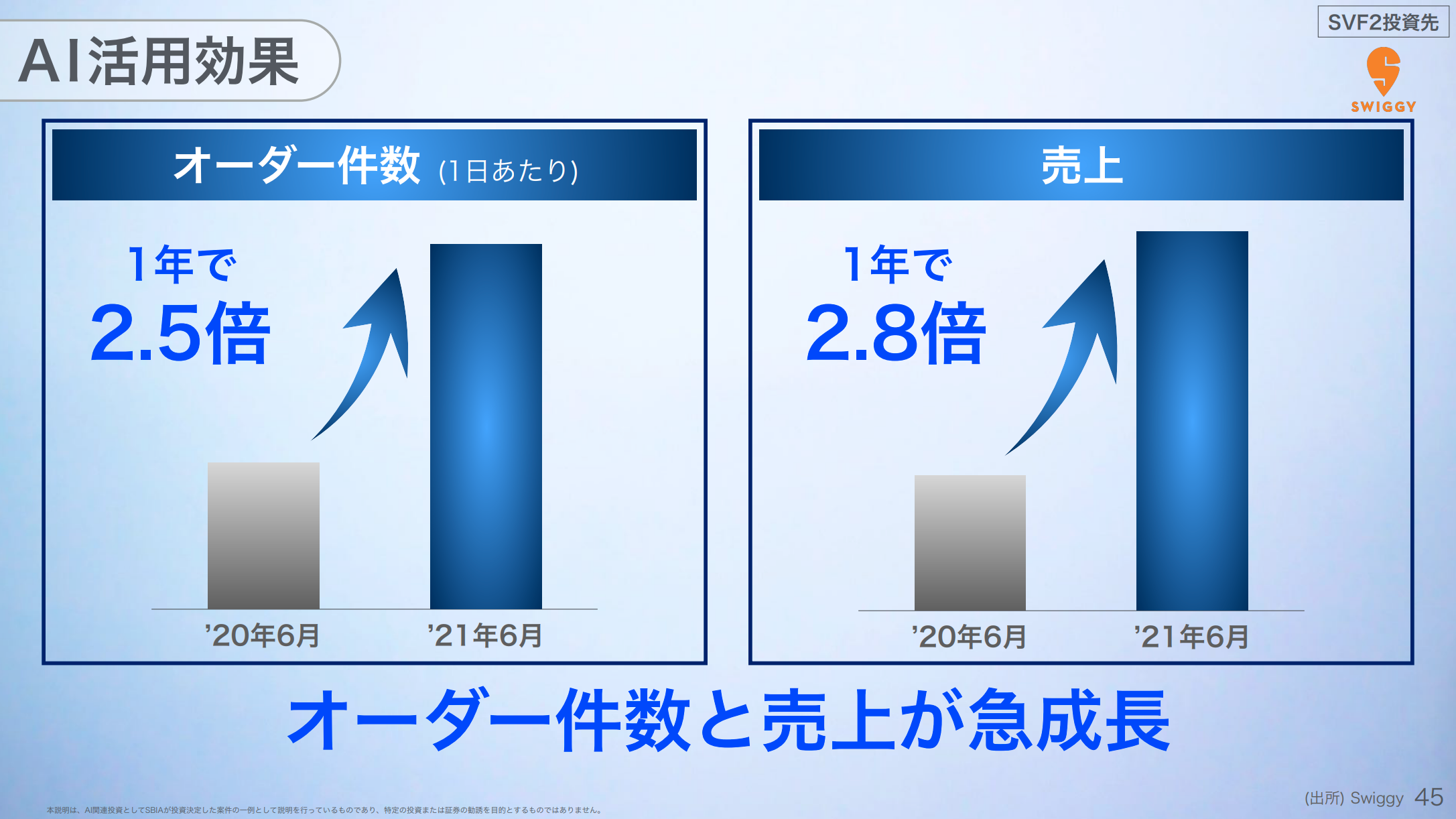

AI活用効果

オーダー件数は1年間で2.5倍、売上も2.8倍ということで、急成長しています。先ほどお伝えしたとおり、「Zomato」とマーケットシェアを半々くらいで争っているのですが、「Zomato」がつい最近インドで上場して、株価も絶好調で14ビリオン(1.5兆円)くらいの時価総額になっています。

我々は「Swiggy」に対して5,000億円くらいの投資価値換算で投資することになったため、近い将来で上場すれば十分な利益が得られるのではないかと期待しているところです。

このようにビジョン・ファンドは大変順調に伸びつつありますが、6月末を過ぎた頃に中国の問題が出てきました。DiDiとFull Truck Allianceが上場した直後でした。

AlibabaもTencentもBaiduもMeituanも中国のハイテク株は今受難の時ですが、長い目で見ると、どこかできちんとバランスを取り直して業績は伸び続けています。株価においてもまた持ち直してくると私は信じています。

よい時、悪い時などいろいろありますが、私の信念は一切変わりません。これからAIは、10年、20年と必ずどんどん革新していくと信じています。そのように信じている中で、私を中心に経営陣はしっかりと自らリスクを取って、今後の投資活動を続けていきたいと考えています。

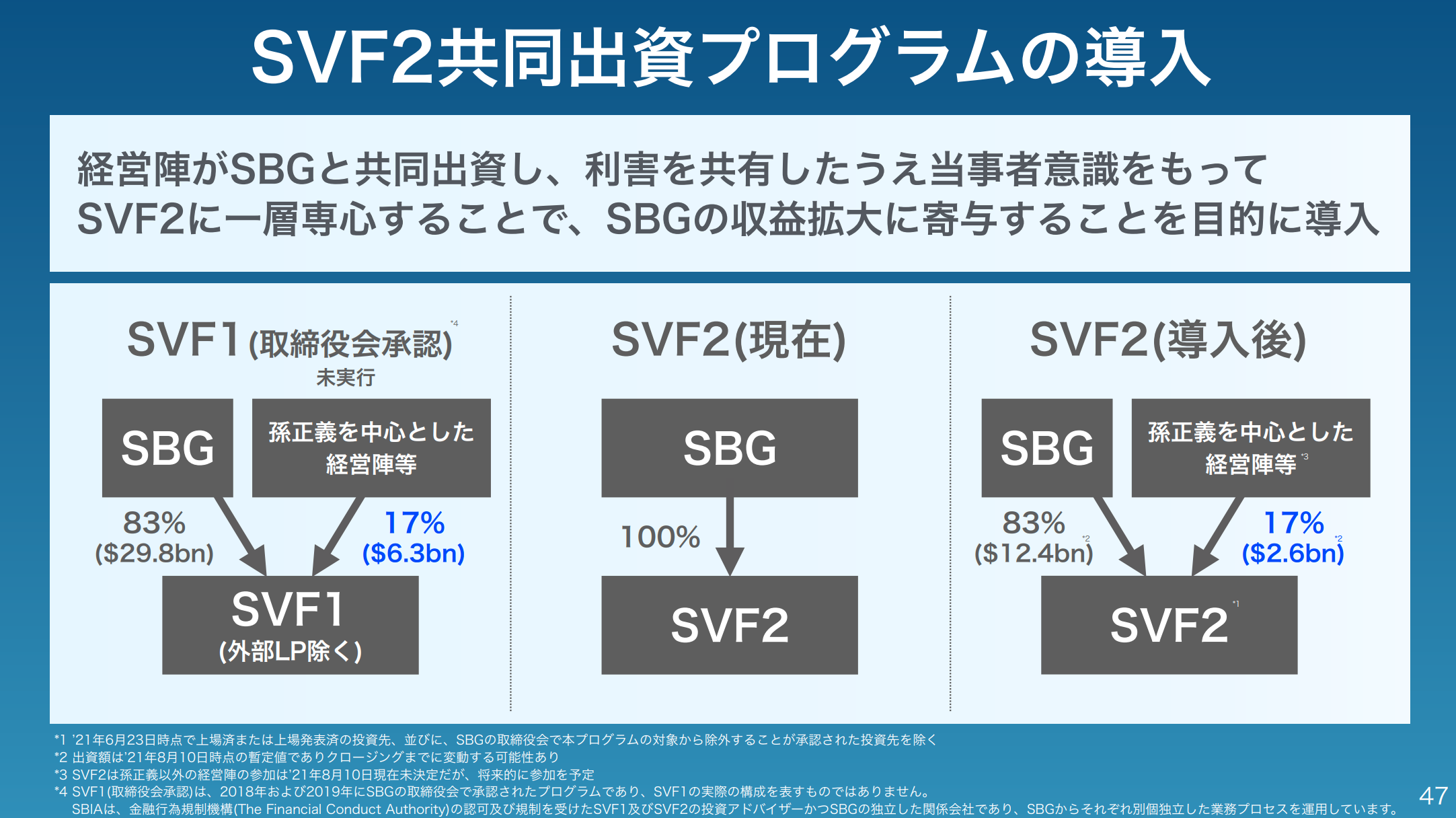

SVF2共同出資プログラムの導入

実はビジョン・ファンド1の時に、ソフトバンクグループが投資するのに対して、私を中心とした経営陣も共同出資していました。「リスクを取って投資活動を行っていく」と決めて、取締役会の承認も得ていました。その時の共同出資の比率は17パーセントほどです。

しかし、実行する直前でビジョン・ファンド1は大変苦しい状況になりました。ソフトバンクの株価も下がって私も貧乏になり、私以外に「一緒に資本を投入しよう」「リスクを取ろう」と言っていた経営陣も「もうリスクは取れない」ということで全員降りました。

ですので、実際には実行に至る直前で、このプログラムはいったん棚上げになってしまいました。

みなさまもご存知のとおり、1年ほど前はソフトバンクの株価はどん底で、私自身も担保に入れている株式の価値がどんと下がったことで大変苦しい状況でした。ビジョン・ファンド2は今はだいぶ落ち着いてきていますが、中国問題を含めて、これからいろいろなリスクがまだまだ出てくると思います。

しかし、「今度こそ不退転で、私自身もしっかりとリスクを取って共同出資を行いたい」ということで、先日の役員会では私は出席せずに残りの役員のみなさまで議論していただきました。

ビジョン・ファンド1の時に実行しようとしていたプログラムをビジョン・ファンド2において今度こそしっかりと実行していくということで、承認を得ることができました。

前回は私以外の経営陣が全員降りてしまい、プログラムそのものが成り立たなくなったため実行未遂になりました。今回1つだけ違うのは、17パーセント相当の共同出資は私個人が全額リスクを取るということです。

私がいったんリスクを取った上で、残りの経営陣には私が取ったリスクの中から彼らに分け与えていきます。分け与えるプログラムは、彼らのリスクがあまりないように考えています。

いくらかリスクを取ってもらおうとは思っていますが、全面的なリスクを会社に対してコミットするというかたちで私が代表するというプログラムで進めたいと思います。

ベンチャーキャピタルの投資ファンドと言いますと、通常は20パーセントから30パーセントの成功報酬がマネジメント(経営陣)に入ります。

ソフトバンクでは、私を中心とした経営陣はそのようなリスクなしの投資インセンティブは1円もいただいていません。その代わりに我々がリスクを取り、共同出資というかたちでリスクとリターンを得るというプログラムです。

私としてはぜひリスクを取りながら経営陣としてありたいと思っています。将来的には私の後継者の経営陣のみなさまにも、リスクをある程度取りながらリターンも得るというかたちで、いろいろな経験値から学びながら、徐々にバージョンアップなど行ってほしいと思っています。

このような仕組みをソフトバンクの経営の文化として残していきたいと考えています。

AI革命

以上が今日の決算発表です。結論を再度確認したいと思います。産業革命で発明家と資本家の両方がリスクを取ってビジョンを共有し未来を創ったように、AI革命においても世界中の300社のAI起業家のみなさまと、資本家としてのソフトバンクグループが一緒にビジョンを共有して未来を創ることで実現させていきたいと考えています。

未上場AI企業への出資額(’17年以降)②

世界のAI関連の企業の約10パーセントの資本を我々が出すというかたちで進んでいます。

市場規模が大きくなった時、10パーセントのシェアを取り続けられるかはわかりませんが、少なくともこの4年間は新しい革命においての資本家という位置付けとしてフルスイングしている状況ではないかと思います。しっかりとリスクを取って、堂々とこの分野に駒を進めていきたいと考えます。

情報革命で人々を幸せに

「AI革命は始まったばかりだ」と心から信じて、不退転で取り組んでいきたいです。なぜなら、我々は「情報革命で人々を幸せにしたい」「そのような未来を創りたい」と、心の底から思っているからです。これからもしっかりとがんばっていきますので、よろしくお願いしたいと思います。ありがとうございました。

質疑応答:今後のSB Northstarについて

質問者1:SB Northstarは縮小する方向ということでした。実際に決算短信を見ても全体的に持ち分、現物オプションが減ってきているとは思います。

一方で、マーケット環境によっては安定した収益源と言いますか、活用の余地もあるように思います。今後のSB Northstarの活用の余地や役割について、どのように考えているかを教えてください。

孫:SB Northstarは当面は縮小します。なぜなら、ビジョン・ファンドへの投資資金需要が旺盛にあり、あくまでも我々が優先すべきはビジョン・ファンドだと思っているからです。

質疑応答:中国への投資方針について

質問者1:主力のビジョン・ファンドについてです。今日のご説明では、中国のカントリーリスクも踏まえて、国・地域別、セクター別に示していただき、大変わかりやすかったと感じています。

現状ではほぼバランスが取れているという評価だったと思いますが、あらためて現状のバランスについての評価をお願いします。

また、中国は「いったんの調整である」という見方ですが、そうは言っても中国の比率は減っています。今後の国・地域別、セクター別のそれぞれの重心の置き方などについて、方針がありましたら教えてください。

孫:今、世界のAI技術の革新の中心は2つあり、米国と中国だと思っています。ですので、今後も中国におけるAI技術、ビジネスモデルの革新はどんどん続いていくだろうと強く信じています。

しかし、投資活動においてはさまざまな新しい規制が始まっているため、「どのような規制がどのような範囲まで行われるのか」「それが株式市場にどのような影響を与えるのか」についてもう少し様子を見てみたいと思っています。

我々が中国政府の動きに対して反対しているということはまったくなく、中国の将来性について疑念を抱いているということもありません。新たな規制、新たなルールが始まろうとしているばかりのため、もう少しそちらが固まるまで様子を見てみたいということです。

おそらく1年から2年経つと、新たなルールの下における新たな秩序がもう一度しっかりと構築されると信じています。そちらの状況がはっきりしてきたら、投資活動を活発に行うことは可能性として十分にあります。しかし、ここしばらくは様子を見てみたいと考えているということです。

質疑応答:中国の保有株式の時価について

質問者2:中国の保有株式の時価が23パーセントという円グラフがあり、直近は11パーセントということでしたが、それぞれいつ頃のことですか?

孫:23パーセントは、この4年間のビジョン・ファンド1とビジョン・ファンド2の全体の時期を見た比率です。11パーセントというのは、2021年4月以降、ビジョン・ファンド2の投資活動が活発に続いていますが、この4月以降に中国関連で新たに投資を行っている比率です。

質疑応答:今後のAlibabaについて

質問者2:Alibaba関連はNAVでもかなり大きな部分を占めていると思いますが、こちらも中国の規制によって大きな影響が出てくるのではないかと思います。先ほどの質問の中で「新しい投資については様子を見たい」ということでしたが、Alibaba関連は今度どのようになると考えていますか?

孫:Alibabaについては、すでに中国の独禁法の規制の中で多額の賠償金のようなものを支払ったばかりです。ですので、新しいルールにしっかりと基づいて、今後の事業活動が継続されると信じています。

最近、売上は約1.3倍ずつ伸びていましたが、直近も衰えずに伸びているため、いずれ落ち着いたらAlibabaの株価も回復してくると私は信じています。

8ページのグラフをご覧ください。Alibabaが39パーセント、ビジョン・ファンド関連が34パーセントですが、実は今日現在の数字で言いますと、ビジョン・ファンド関連とAlibaba関連がほぼ同じくらいか、逆転するくらいまできています。比率としては、ビジョン・ファンドの部分が非常に伸びているということです。

中国問題があったため、絶対額としてはAlibabaも減っており、DiDi、Full Truck Allianceなど、中国関連の部分はややマイナス方向にあります。しかし、比率としてはAlibaba一極依存という状況はだいぶ減ってきました。

ただし、Alibaba自体の売上は順調に伸び続けているため、株価もいずれは持ち返してくると個人的には見ています。

質疑応答:株価の動きの受け止め方について

質問者3:前期の第4四半期は、ビジョン・ファンドだけでも3兆円を超える投資利益が出ていたと思いますが、今回はビジョン・ファンド1とビジョン・ファンド2だけを見ると3,000億円弱だったと思います。

中国以外の銘柄で、CoupangやZymergenの株価も下がっており、けっこう動きがあったと思います。そのあたりの受け止め方を教えてください。

孫:Coupangは下がりましたが、投資した額から見た累積で言いますと、まだまだ大きく利益が出ています。Coupang自体は立派な会社ですので投資は非常にうまくいったと思っていますが、直近の株価では上場した直後よりは下がっている状況です。

中国関連の会社は、3月末にはDiDiも含まれていますが、非常に厳しい状況にあるということです。

質疑応答:ビジョン・ファンド2の攻めの姿勢と外部からの資本調達について

質問者3:ビジョン・ファンド2に関してですが、今回、再度出資コミットメント額を増額していると思います。かなり投資のペースも早いですが、攻めの姿勢になっているのはどのような思惑や戦略があるのでしょうか? また、外部投資家は入れるという方針はないのでしょうか?

孫:攻めの姿勢はまだまだ続くと考えています。なぜなら、「AI革命はまだ始まったばかりで、これから20年くらいはAI革命がどんどん広がっていく」「今はまだ入口だ」と思っているため、「攻めの姿勢はこれから始まる」と言っても過言ではないくらい、ずっと続いていくと考えています。

外部投資家からの資本の調達ですが、最近は「場合によっては参加したい」という声も出始めてはいます。しかし、資金の自己還流のエコシステムが回り始めてきているため、できればしばらくは今の状態で続けていきたいと思っています。

もう少し様子を見ながらではありますが、永遠に他から集めないと決めたわけではありません。今のところ自分の自己資金で、十分に還流でき始めているということです。

質疑応答:自己株式について

質問者4:自己株式についてです。今回、投資家の中で期待感がとても高かったのですが、どのように考えればよいですか?

孫:今まで大きな資産の売却などの時に自社株買いを発表してきました。今回はそのような大きなイベントがなかったため、自社株買いを発表していません。一方、我々の時価純資産に対して50パーセント近いディスカウントが株式市場でついています。

保有している時価純資産に対して、我々の時価総額は50パーセントくらい割安になっているということですので、どこかのタイミングで自社株買いは行うと思っています。どのタイミングで、どのくらいの規模で行うかについては、日々検討している状況です。

質疑応答:中国株への期待感について

質問者4:中国のリスク関連です。以前、ビジョン・ファンド1とビジョン・ファンド2で23パーセントくらい中国株に投資しました。DiDi、ByteDance、Full Truck Allianceなどいろいろありますが、成長性があるため、かなり期待感が大きかったと思います。

その期待感はまだありますか? それとも、今の規制環境の中では見直さないといけない状況ですか?

孫:期待は今でも大いにあります。実際に、我々がビジョン・ファンド1とビジョン・ファンド2で投資を行った中国関連のトータルでは、今でも利益が出ています。しかし、先ほどご説明したとおり、今年4月以降の投資の中での比率は11パーセント程度になっています。そちらはもうしばらく様子を見たいと思います。

「もうしばらく」というのが、半年か1年かわかりませんが、どのような規制がどこまで広く、深くなるのかということを見極めたいと考えています。どの分野であればリスクがより小さいのかも今はまだよくわからないため、少し用心しています。そのあたりがよく見えるようになったら、また投資を再開していきたいと考えています。

質疑応答:中国の統制強化の影響と対策について

質問者5:中国政府からテック企業への統制の強化についてです。先ほどご説明がありましたが、保有株式価値で見ると、Alibabaを含めて中国の上場企業の割合が5割前後あると思います。7月以降のNAVへの影響をどのように見ているのか、期間がどれくらい続くのかについて教えてください。

また、ByteDanceなど有望な企業にも投資していますが、そのような未上場企業のイグジットへの影響や対策についてもお願いします。

孫:先ほどからご説明しているとおり、我々のトータルでの投資では中国関連も利益が十分出ていますが、新たなものについては我々もよくわかりません。もう少し様子を見て、その上で投資の活発な再開について考えていきたいと思います。今はよいも悪いもよくわからないということで、当面は用心深くいきたいと考えています。

質疑応答:外部資金の調達とビジョン・ファンドの信頼回復について

質問者5:先ほどのビジョン・ファンド2への外部資金の調達についてです。「AI産業への資金需要はこれから大きく増える」というご説明もありました。その中で、外部資金を調達するべきタイミングが来るとすれば、どのような環境ですか?

また、「WeWork問題などでビジョン・ファンドの信頼が毀損した」というお話も多いですが、その信頼度は今はどの程度回復していると見ているかをお願いします。

孫:外部調達については、まだ社内で具体的な時期や規模など何も議論していません。ビジョン・ファンド1の終わりの頃に我々の信用がだいぶどん底になりましたが、スライドのとおり、ビジョン・ファンド1とビジョン・ファンド2の累積で6.7兆円くらいの利益が出てきている状況です。

そのような意味では、我々の投資の目利き力と言いますか、マネジメント力については信用がだいぶ回復したのではないかと思います。しかし、これは相手が判断することで、我々が判断することではないため、我々はとにかく一生懸命に継続して利益が出るようにがんばっていきたいと思います。

ただし、これからもいろいろな環境で上がったり下がったりすると思います。20年間を振り返ってみると、インターネット業界も途中でリーマンショックがあったり、その前にネットバブルが弾けたり、いろいろな紆余曲折はありました。しかし、26年間の中で2,000倍くらいに伸びたのです。

AI革命も始まったばかりのため、これから同じようにいろいろなでこぼこはあると思います。長い目で見ると必ず右肩上がりで価値が伸びていくと私は信じていますので、とにかく信じる道を一歩一歩進めていくという姿勢で進んでいきたいと思っています。

質疑応答:共同出資プログラムのリスクについて

質問者6:共同出資プログラムについてです。これはビジョン・ファンド2とLatAm Fundだと思います。「経営者としてコミットメントを強める」「リスクを取る」とご説明がありましたが、「利払債務について個人保証が差し入れられる」という文言の記載があります。

「孫社長から5億ドルのソフトバンクグループ株がソフトバンク・ビジョン・ファンド2に委託される」という記載もあります。こちらについて、もう少しご説明をお願いします。

先ほどおっしゃっていたリスクが、結局はソフトバンクグループの株主に流れるということはないのでしょうか? 昨今、株価が少し軟調ということもあるため、あえてこのように質問しました。

孫:先ほど「私個人がまず代表して、17パーセントほど共同出資で投資する」とお伝えしました。金額にすると確か2千数百億円だったと思います。私個人が今保有しているソフトバンク株の財産価値は、毎日変わりますが3兆5,000億円ほどだったと思います。

個人の財産価値が3兆数千億円ある中で、2千数百億円のリスクを取るというのは、とりあえず耐えられるのではないかと考えている次第です。

先ほど「外部調達は当分まだ行いません」「考えていません」とお伝えしました。いずれ行うかもしれませんが、私自身はとにかく不退転の覚悟で、よい時も悪い時も経営陣として、共同出資者として、しっかりとリスクを取って経営を行っていきたいと考えています。

質疑応答:ビジョン・ファンド2に対する外部からの資金調達について

質問者6:前回の決算会見と、ソフトバンクグループ経営陣のいろいろなところでの発言を考慮すると、最近はビジョン・ファンド2に対して外部からのお金を招き入れる準備もできているかのような発言が多かったように見受けられます。しかし、今日のご説明では「自己資本で考えている」ということでした。

これは共同出資プログラムがなんらかの因果関係を持つのでしょうか? 外部から集まりにくいため孫社長がお金を入れることになったのか、それともその逆なのかなど、どのような関連があるのか差し支えなければ教えてください。

孫:おそらくあなたの勘違いです。私はこの1年間くらい「ビジョン・ファンド2で外部から資本をもう一度招き入れる」という発言はしていないつもりです。人気がなかったため、ビジョン・ファンド2は手金で始まっています。

ビジョン・ファンド1とビジョン・ファンド2からの売却などのイグジットも始まり、我々の自己資金で十分に資金還流プログラム(エコシステム)が回り始めました。

したがって、「当分は外部からの資金を集めなくても回っていけそうだ」ということで、内部では外部からの資金を集めるということを、少なくとも今は議論していません。

一方、経営陣がただのサラリーマン経営でリスクも取らない、リターンも取らないというよりは、しっかりとリスクも取ってリターンも取るほうが、株主にとっても会社の経営にとっても、よりよい成果を生むと私は信じています。

ベンチャーキャピタルのファンドは、経営陣はリスクを1円も取らずに、20パーセントから30パーセントくらいのリターンだけをもらうというのが一般的です。しかし、私はそれはあまりよくないのではないかと思います。

リスクを取ってリターンも得るほうが、株主のみなさまにとってはベターだと思っているため、このようなかたちで17パーセント相当のリスクを取って、経営に当たりたいと考えています。

質疑応答:ビジョン・ファンド2の投資ペースが上がっていることについて

質問者7:スライドではビジョン・ファンド2は161社で、明らかに足元のペースが上がっていると思います。1日あたりで換算すると、平均1社ないし2社で投資を決定しているように思えますが、ペースが上がっている理由を教えてください。

また、ペースを上げるにあたって投資担当を増員するなど、リスク管理が十分にできているのかについてもお願いします。

孫:明らかにAIを活用したユニコーンがどんどん増えてきており、参加者が増えてきているというのが1つあります。また、投資を活発に行うためのマネジメントチーム、投資チームのメンバーも、だいぶ経験値が蓄積してきました。その2つの理由でペースが上がってきました。

一方で、ビジョン・ファンド1の時は1件あたりの投資金額が大きかったのですが、ビジョン・ファンド2は大きなユニコーンだけでなく、もう少し早めの小さめの会社にも分散して、たくさん投資しています。

そのため、1件あたりの投資金額はビジョン・ファンド1の時より減ってきていますが、その分、リスク分散も進んでいる状況だと思います。当分は今のペースでしっかりとがんばっていきたいと考えています。

質疑応答:オリンピックに対する思いについて

質問者8:決算とは離れて恐縮ですが、一昨日、東京オリンピックが閉幕しました。以前、孫さん自身のTwitterで「誰が何の権利で強行するのだろうか」というツイートもありましたが、閉幕した今、あらためてオリンピックに対してどのような思いがありますか?

孫:アスリートの方には何の罪もないと思うのです。一生懸命にスポーツをして、我々に感動を与えてくれたという意味では大変感謝したいと思いますし、尊敬しています。一方で、感染が爆発している状況のため、そちらに対しては非常に心を痛めて、非常に心配しています。

だいぶ時間がオーバーしてしまいました。時間管理がしっかりできなくて申し訳ありません。それだけ情熱が溢れているということです。ぜひよろしくお願いしたいと思います。これからもがんばっていきます。ありがとうございました。

新着ログ

「情報・通信業」のログ