ナブテスコ、通期は減収も増益 需要停滞による減速機・油圧機器等の減益を他セグメントでカバー

本日の決算説明会での連結業績サマリー

寺本克弘氏:本日は、2019年12月期の決算の報告、および2020年度の見通しに関してご報告させていただきます。

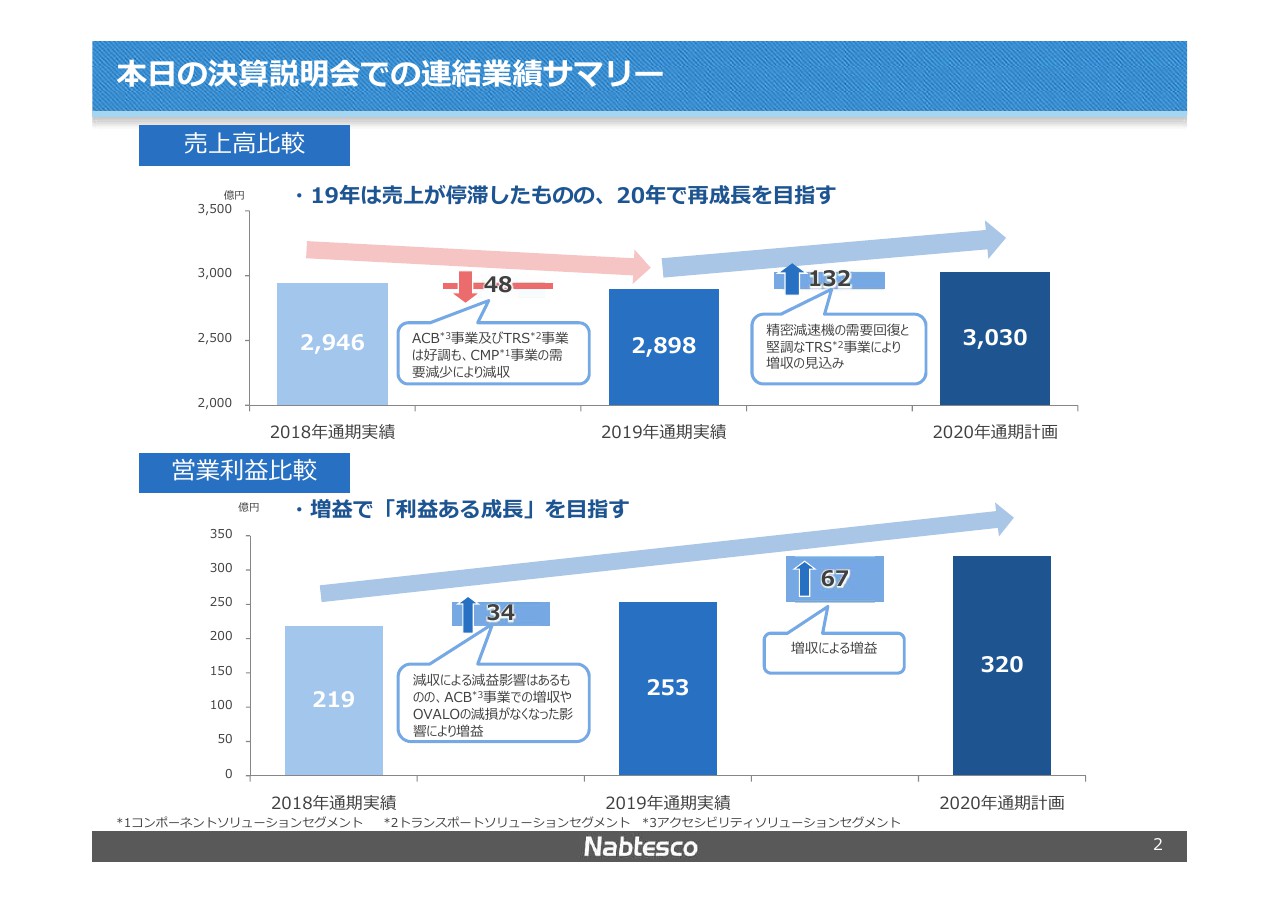

こちらのスライドは、後ほどお話しする内容をサマライズしたものです。簡単に申し上げますと、売上高に関しては、2018年度実績が2,946億円であったのに対して、2019年度の決算は2,898億円でした。2020年度は3,000億円超を狙いたいという状況です。

営業利益に関しては、2018年度が219億円、2019年度が253億円の実績となりました。2020年度は、昨年度同様、再度300億円を超える予想にチャレンジしたいということです。

2019年12月期通期連結業績概況

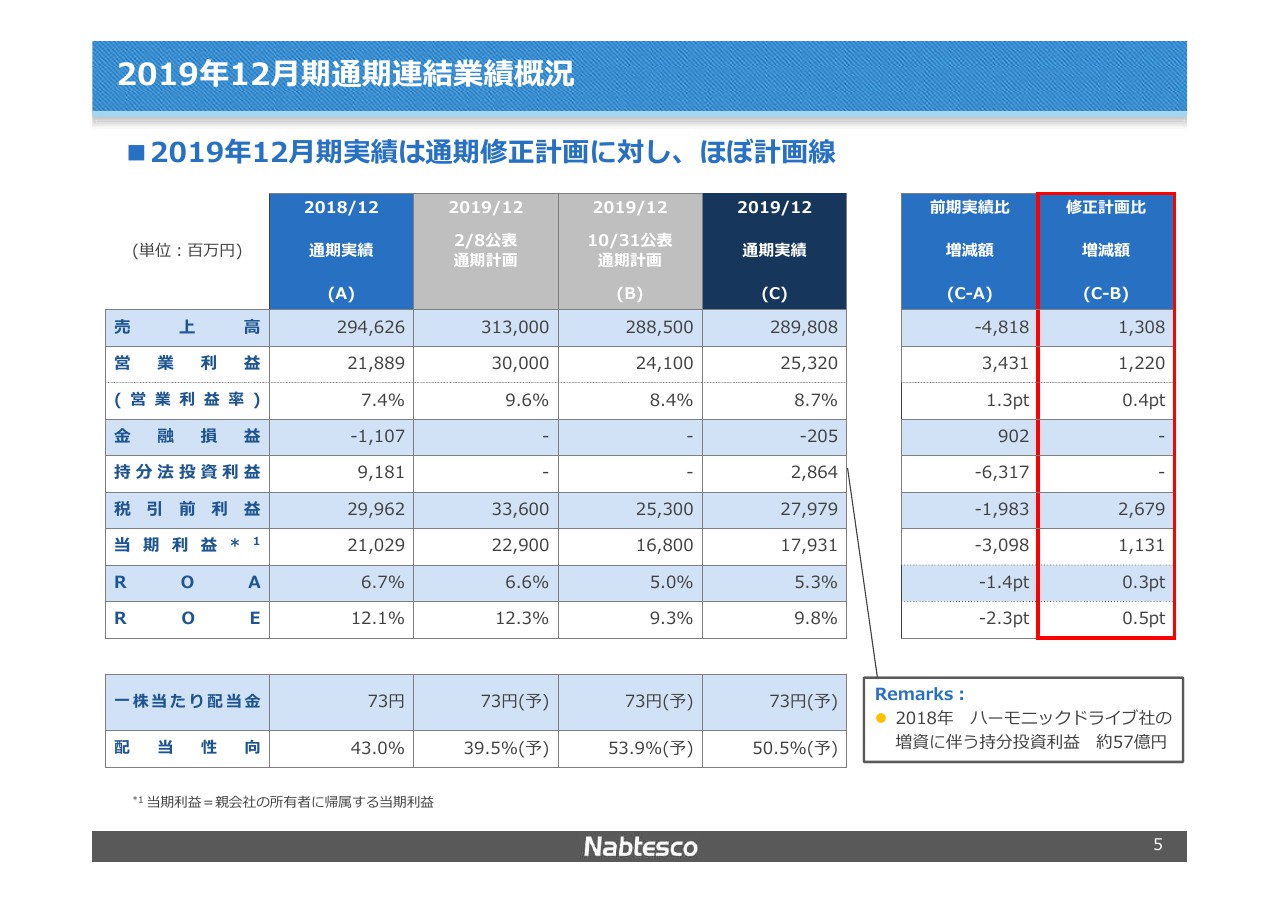

それでは、まず決算からご説明申し上げます。2018年度の2,946億円という売上高に対して、(2019年度通期は)2,898億円でした。約2,900億円ということで、前年度と比べて約50億円の減収になっています。

2019年度は、当初予算を発表して以降、第3四半期に下方修正をさせていただきました。一旦、下方修正いたしましたが、最終的な実績としては売上高がやや増となりました。利益に関しても、241億円という営業利益を見込んでいましたが、実績は253億円ということで、やや上振れて着地することができました。

第3四半期に通期見込みを下方修正した主な理由は、減速機の売上が昨年度第2四半期の説明会で申し上げたような状況には至らなかったということです。ここを下げたというのが大きな変化項目でした。

また、税引前利益に関しては、2018年度が約300億円であったのに対して、2019年度実績は約280億円でした。それに伴い、当期利益は(2018年度が)210億円であったのに対して、2019年度は179億円と、約180億円というレベルに留まっています。

ROEに関しては、12.3パーセントを目指しましたが、9.8パーセントに留まっております。1株当たり配当金は、最終的には総会で決まりますが、73円というのを年間の配当金額として予定しています。

セグメント別売上高・営業利益変動要因分析(2018/12通期比)

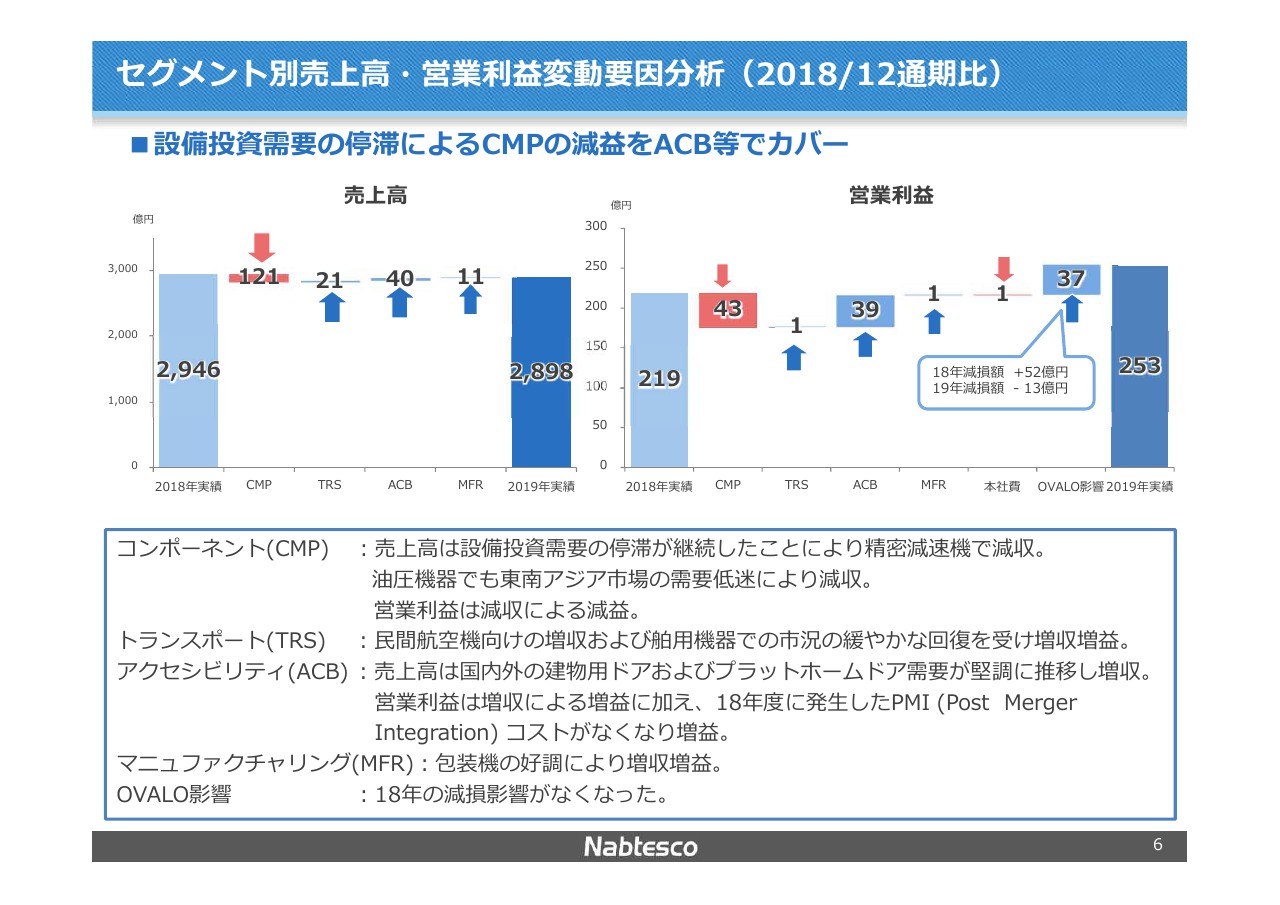

先ほどは第3四半期(に公表した修正予想)との差を申し上げましたが、こちらは実績対実績の差を表示しております。

売上高で見ますと、CMPというロボット用減速機および建設機械用の油圧機器のセグメントで、大きく売上を下げることになりました。売上高が121億円減、それに伴い営業利益が43億円減という結果に留まりました。他のセグメントに関しては、大雑把に言いますと、総じて売上高は前年度よりも増加しております。

また利益に関しても、前年度と同じような状況を迎えておりますが、変動要因として、2018年度に52億円のOVALO社の減損をしたことが挙げられます。2019年度も、さらに13億円の減損を追加することになりました。

これにつきましては、後ほどバランスシートのところでも出てきますが、リースしている建物や土地に関して、従来はオフバランスでよかったのですが、2019年度からはオンバランスにするというルールがIFRSで出てまいりました。このルール変更に伴って、13億円の減損をせざるを得ませんでした。

2018年度の減損と2019年の減損の差額分が、2019年度では楽になっているという数字が入っています。従って、これを除けば、ほぼ2018年度と同じような営業利益の状態になったということです。

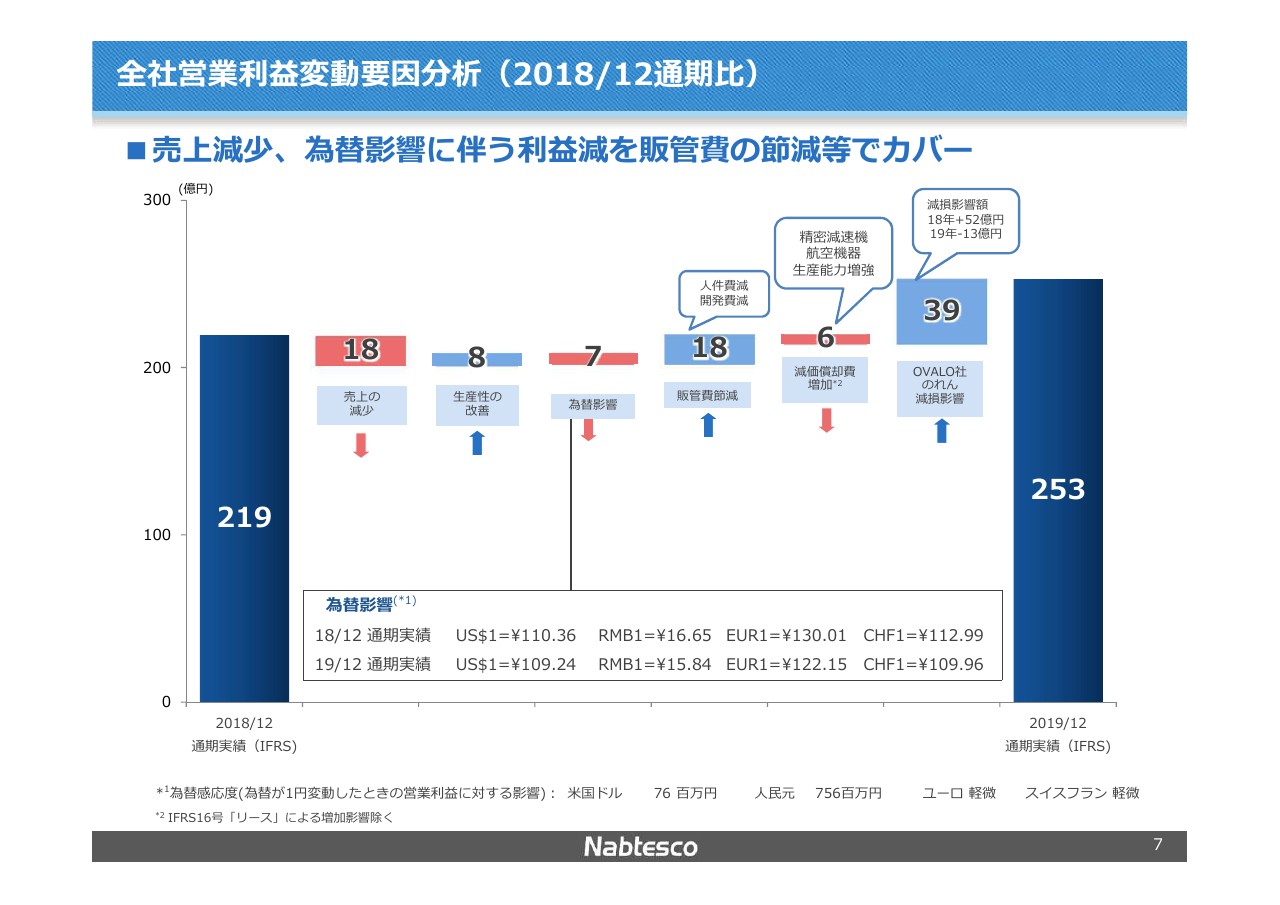

全社営業利益変動要因分析(2018/12通期比)

こちらのスライドは、セグメントごとではなく、全体の状況について、売上高や生産性の改善といった項目でそれぞれ表したものです。

先ほどは(OVALO社の影響による)減損が37億円と申し上げましたが、ここでは39億円と2億円ほど足しています。これは、ここにはOVALO社の棚卸資産を廃棄したということも入っているためです。

売上高の減少、ならびに為替の影響もあり、全体では25億円利益が下がっていますが、ここにあるように、内的努力等でそれをカバーしました。

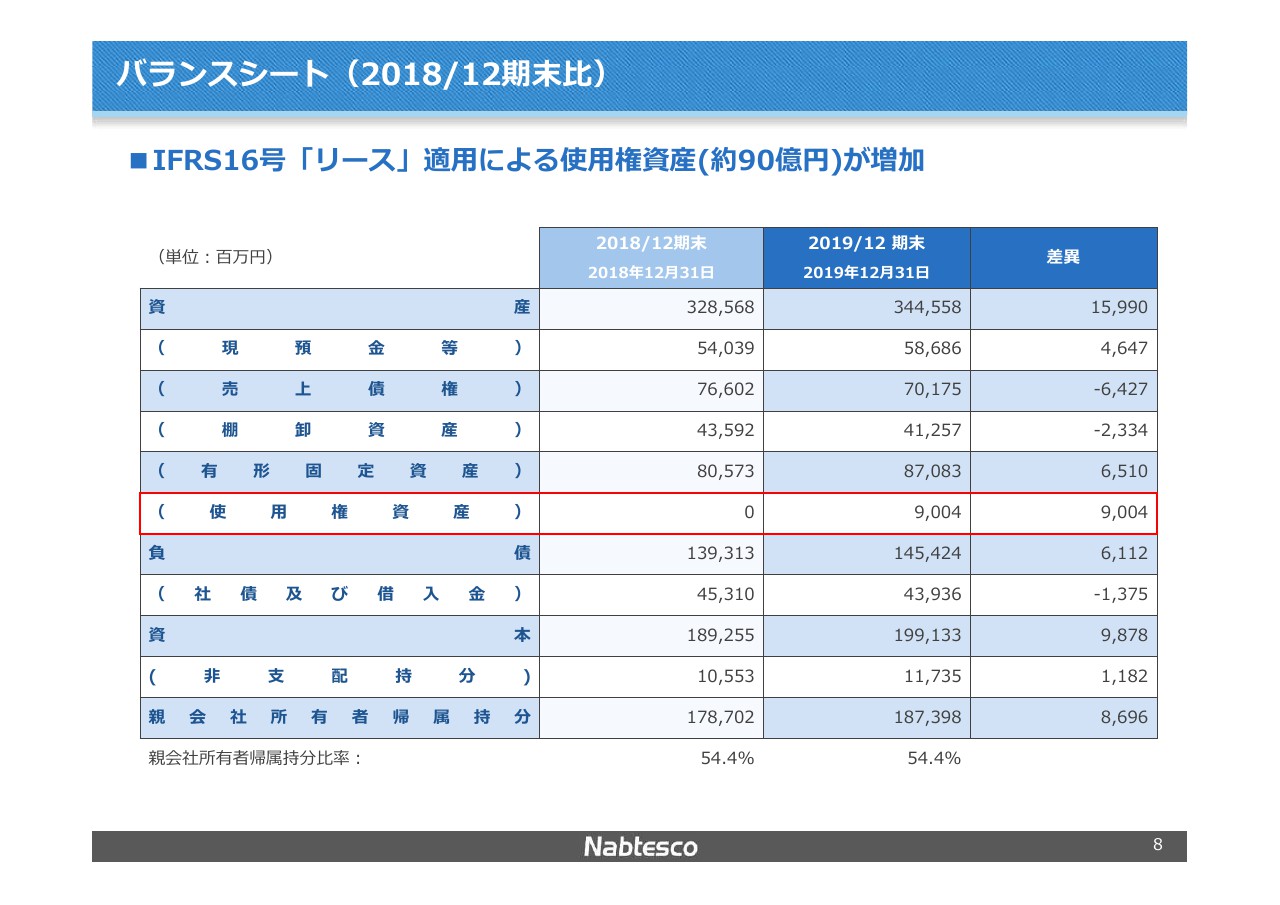

バランスシート(2018/12期末比)

バランスシート項目です。結論から申し上げますと、資産が約160億円増えています。その中の使用権資産というのが、リースをオンバランスしたものです。こちらが90億円ございました。つまり、160億円のうちの90億円は、このルールの変更によるものです。残りは、設備投資の金額が入ったと考えていただいたらよろしいかと思います。

したがって、バランスシート全体では大きくなっていますが、自己資本比率は54.4パーセントを確保しているというのが2019年度の実績でした。

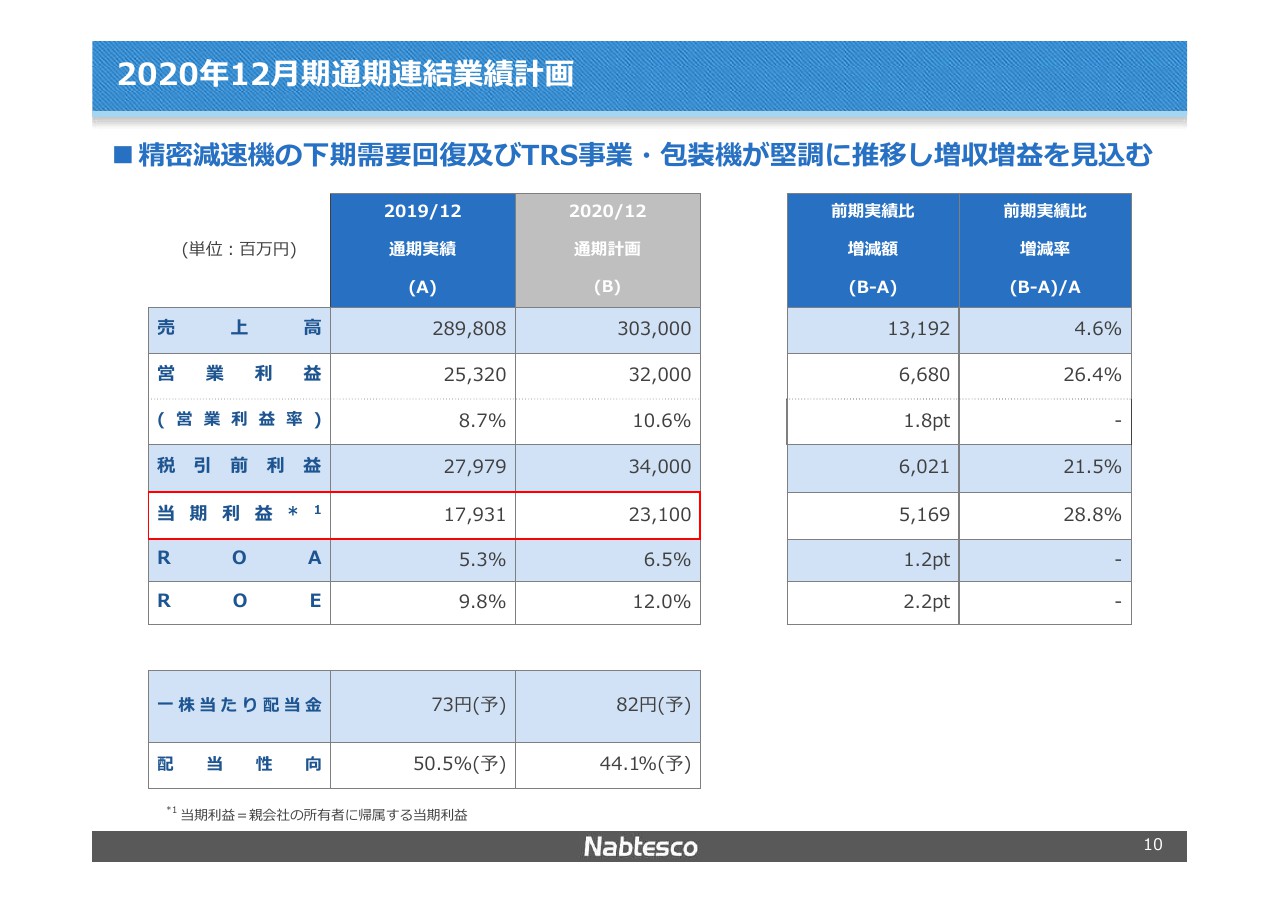

2020年12月期通期連結業績計画

続いて、2020年度の見通しに移ります。最初に申し上げておきますと、2月9日に(業績計画を)発表し、それ以降いろいろな動きがありましたが、こちらの2020年度(業績計画)には、いわゆるコロナウィルス等の状況は織り込めておりません。

売上高については、再度3,000億円を目指します。利益は340億円と、2019年度の営業利益に対して進捗する数字を見通しています。ROAは6.5パーセント、ROEは12.0パーセントという数字を見通しています。また、配当金に関しては、2019年度が73円であったのに対して82円と増配を予定しております。

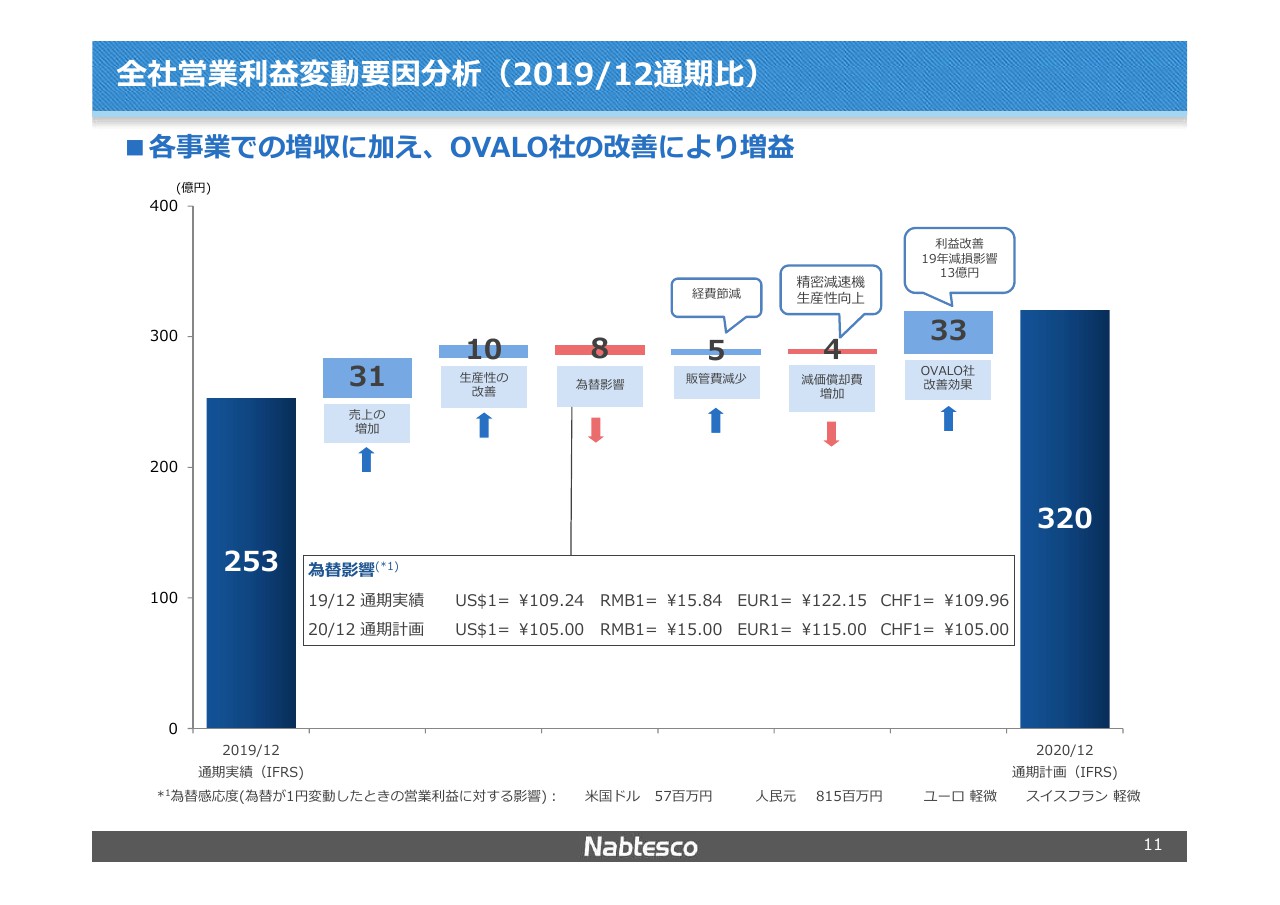

全社営業利益変動要因分析(2019/12通期比)

その内訳についてです。まず、各事業での増収に加えて、OVALO社の改善ということもございます。

まず、売上高の増加で利益は31億円増益すると見ています。そして、内的な生産性向上で10億円。販売管理費の減少で5億円という数字を入れておりますが、この中には資産の売却15億円を入れています。現在、ビジネスビルで持っている区分所有権を売ることによって、資産を圧縮する数字もここに織り込んでいます。

また、OVALO社関係で33億円(の増益)です。先ほど申し上げた(資産売却による)15億円を含め、このあたりはかなり確定的な数値かと思います。31億円の増益は、減速機の売上を一定量見ているというところです。

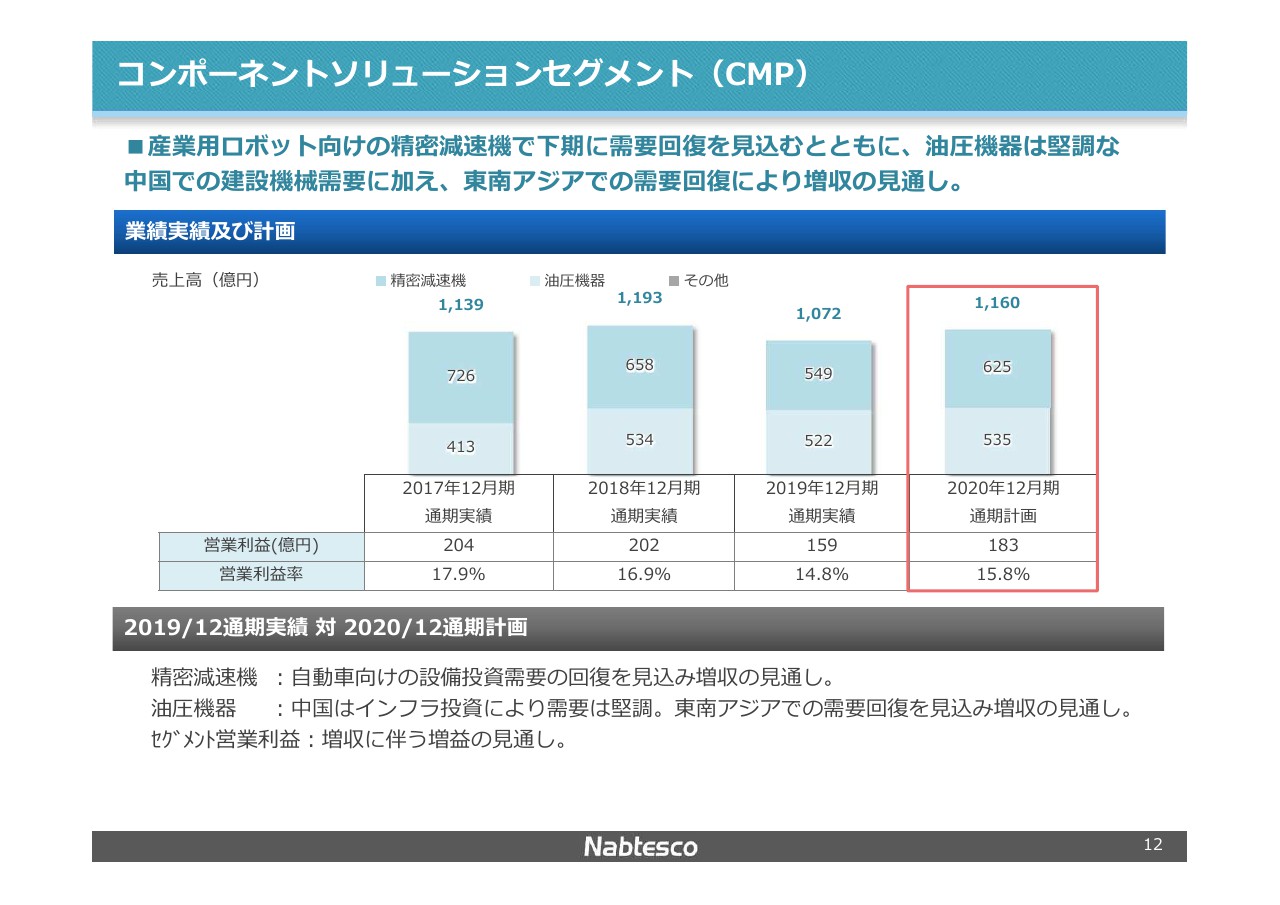

コンポーネントソリューションセグメント(CMP)

その減速機の売上についてです。(スライドのグラフの)濃い青色が精密減速機の売上です。昨年度の549億円に対して、本年度は625億円というふうに進捗させております。この625億円という数字を上期・下期に分けますと、上期が300億円、下期が325億円というように、やや下期の方に偏重しております。

上期の300億円のうち、既に受注残高として180億円を超えるものを持っております。それを考慮すれば、300億円というのは決して過度な数字ではないであろうと考えています。

(スライドのグラフの薄い青色の)油圧機器に関しても、若干の増益を見込んでいます。こちらは、2019年度あまりよくなかった東南アジア等の増収を見込んだ結果です。

利益率としては15.8パーセントということで、2018年度の利益率には達しませんが、約16パーセントの利益率を考えています。

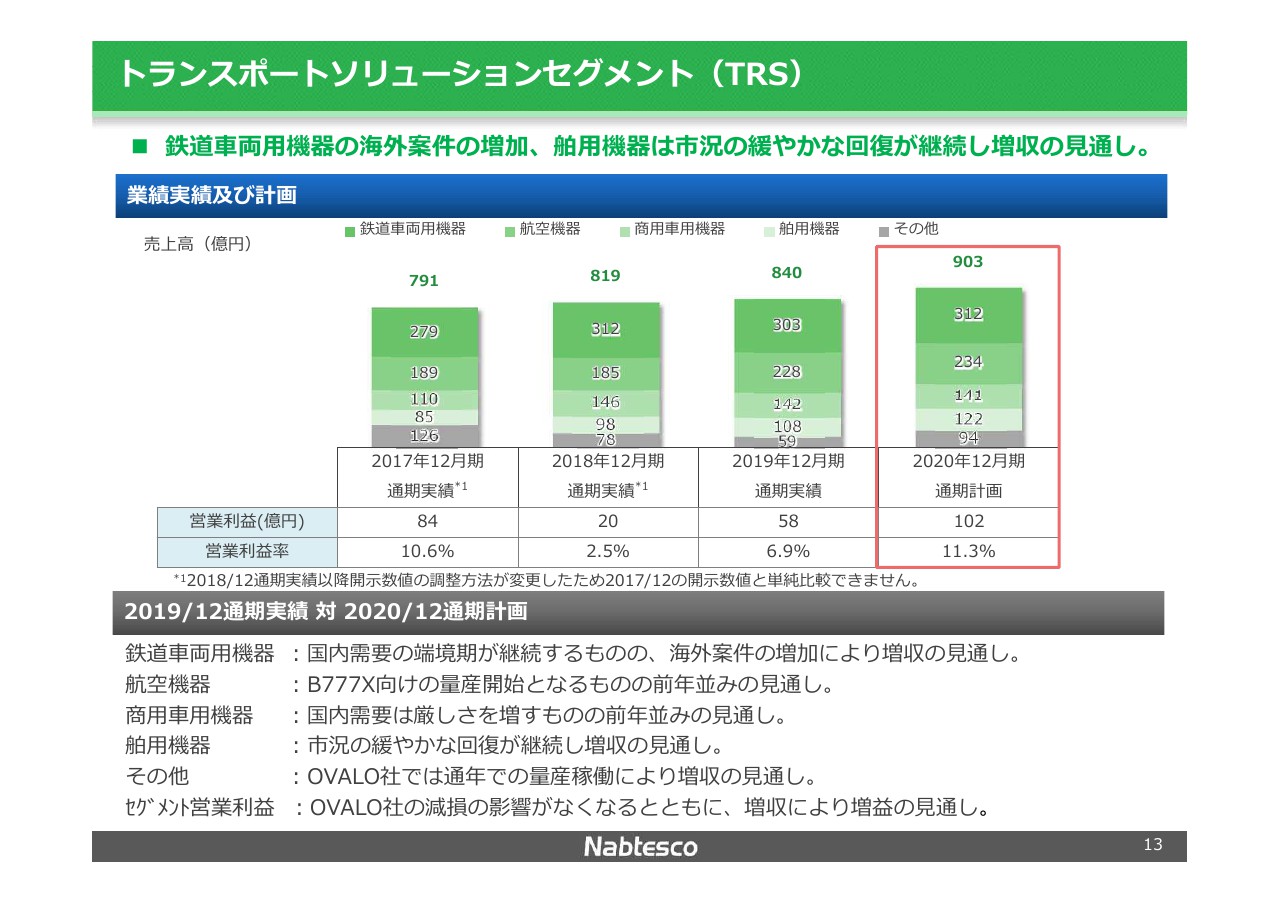

トランスポートソリューションセグメント(TRS)

トランスポートソリューションセグメントは、鉄道車両用機器・航空機器・商用車用機器・舶用機器等、いろいろな製品群があります。数字上は商用車が1億円落ちていますが、基本的には横ばいです。それぞれの事業で少しずつ売上が上がっているという状況です。

加えて、OVALO社の売上については、昨年(2019年)11月からAUDI向けの出荷が始まり、2020年度においては通年で売上高が効いてきますので、これに伴う増益もございます。

利益率に関しても、(OVALO社の)減損の影響がなくなることで、11.3パーセントと、10パーセントを超える利益率を予定しています。

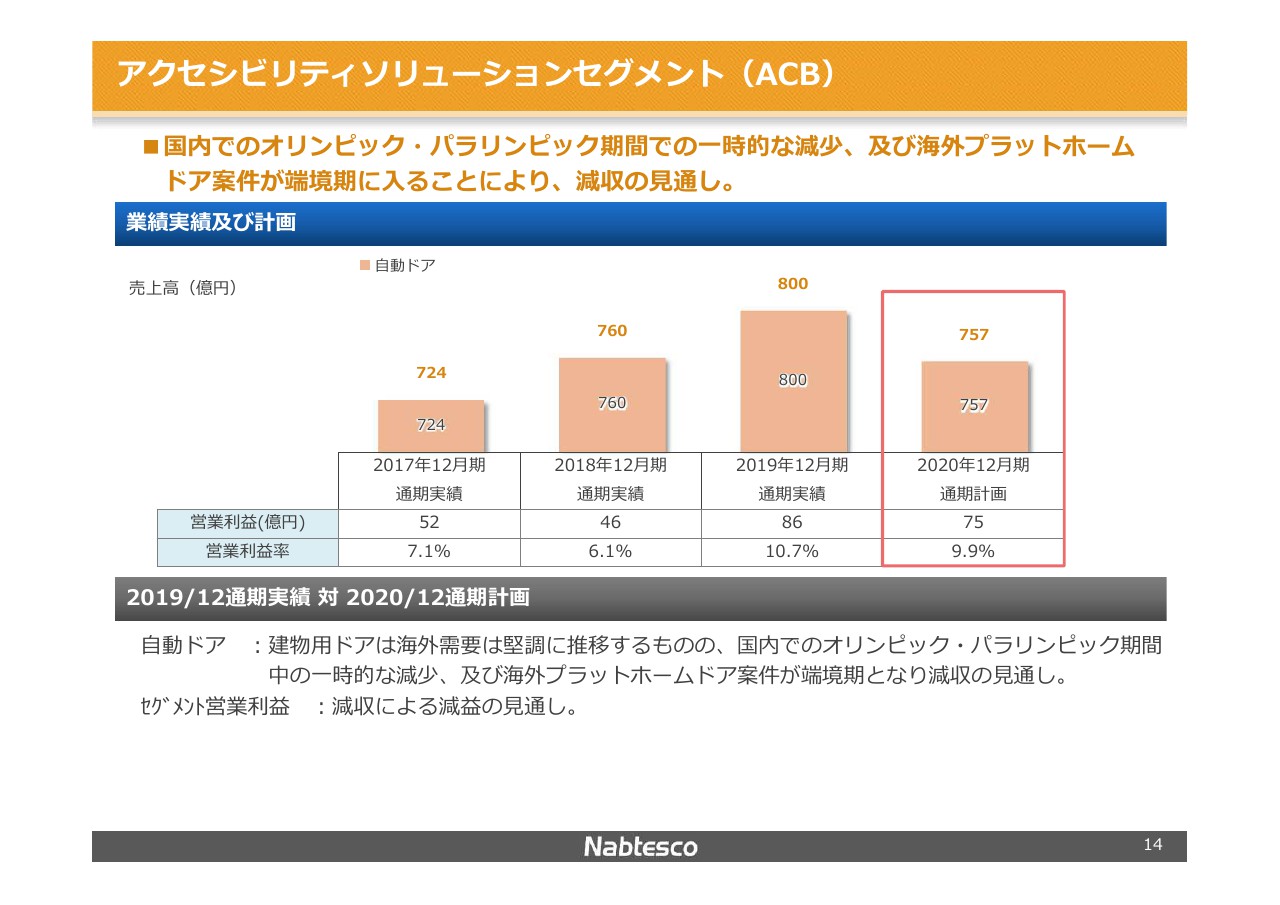

アクセシビリティソリューションセグメント(ACB)

アクセシビリティソリューションセグメントは、自動ドアです。自動ドアに関しては、2019年度、非常に進捗いたしました。ぞの要因の1つとして、プラットホームドアの出荷があったということもありますが、ドアに関しても全般的に国内外で堅調でした。

ただ、2020年度に関してはやや売上を下げています。これは、プラットホームドアの売上がやや落ちるということと、オリンピックの影響を若干織り込んでいるためです。

オリンピック期間中は、とくに都心部の道路の問題で、なかなか工事が進まないであろうという情報も入っておりますので、その分を下げてきております。従って、売上高が40億円程度減収するという見込みにしております。利益率はほぼ10パーセントです。

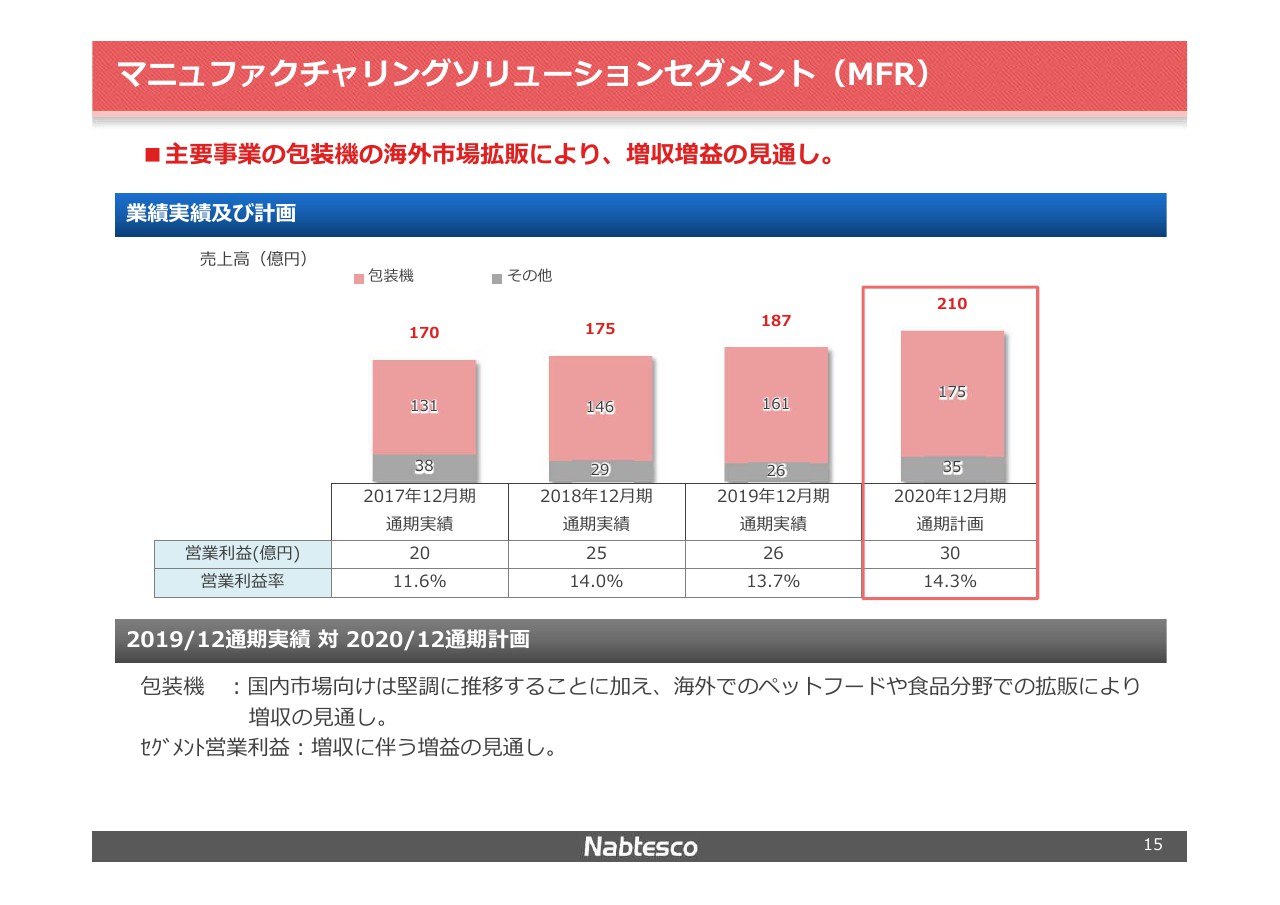

マニュファクチャリングソリューションセグメント(MFR)

マニュファクチャリングソリューションセグメントは、メインが食品機械です。こちらは国内市場が堅調に推移しており、かつ海外での増収も見込まれるということで、(2019年度実績が)161億円であったのに対して(2020年度計画は)175億円と、増収を見込んでいます。利益率は14.3パーセントを予定しています。

設備投資額・研究開発費・減価償却費

設備投資額・研究開発費・減価償却費に関してですが、設備投資はほぼ中期4ヶ年の累計と同じような水準を予定しています。具体的には、2020年度で241億円という数字を織り込んでいます。この中には、浜松の土地等も入っています。

研究開発費もほぼ中期計画と同様という状況で、115億円を予定しています。減価償却費は急に上がった感じがしますが、これは先ほど申し上げた使用権資産の部分も償却費に含まれるという制度の違いを織り込んでいるためです。

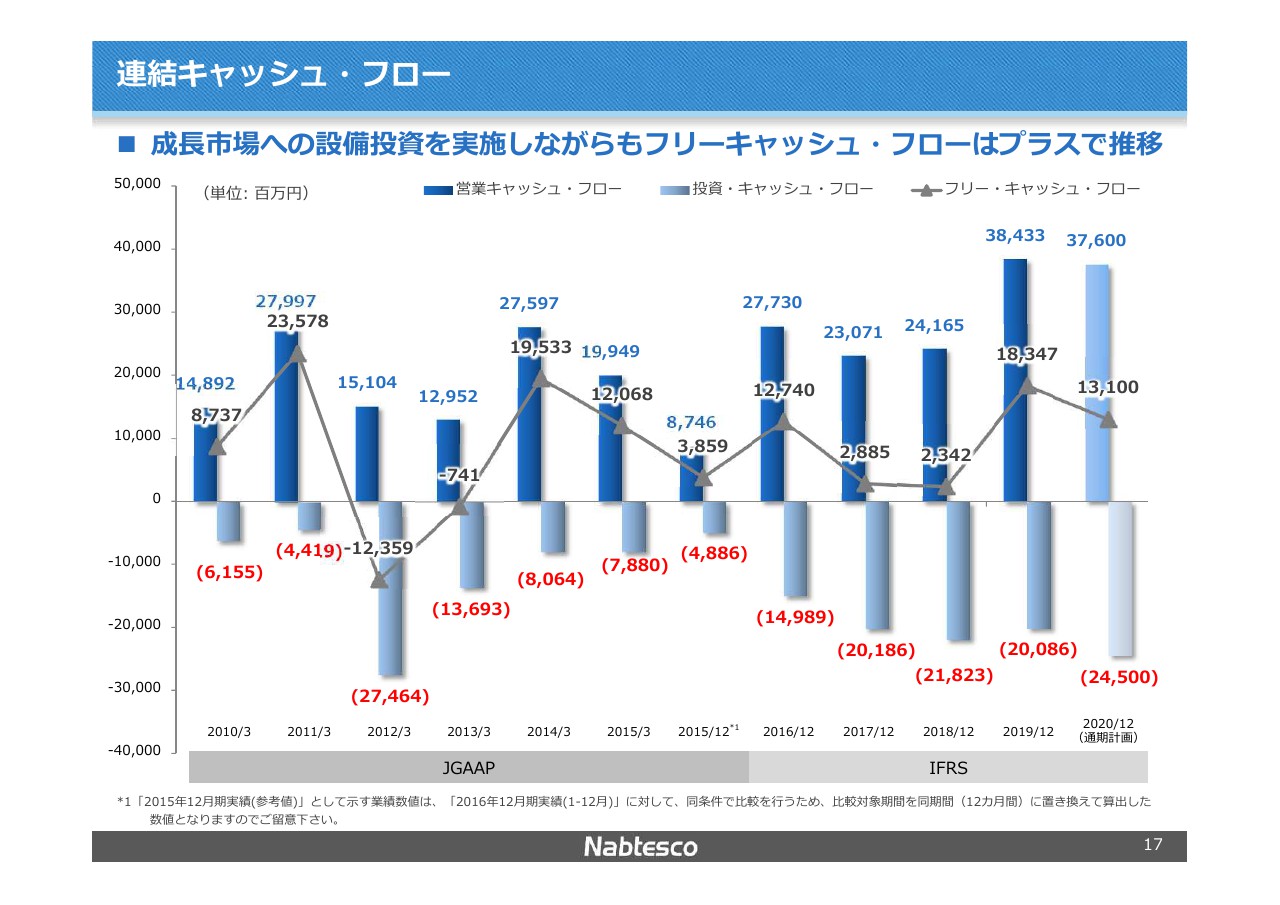

連結キャッシュ・フロー

キャッシュ・フローにつきましては、2019年度は営業キャッシュ・フローが約380億円であった一方、投資キャッシュ・フローが約200億円ということで、フリー・キャッシュ・フローとしては183億円を獲得しております。2020年度は、フリー・キャッシュ・フロー131億円獲得という状況を予定しています。

中期経営計画でのコミットメント

2020年度は、今中期経営計画の最終年度にあたります。そこで、ここで一度総括してみます。2017年度に、こちらのスライドにある3点のコミットメントを出させていただきました。それぞれに関してご説明申し上げます。

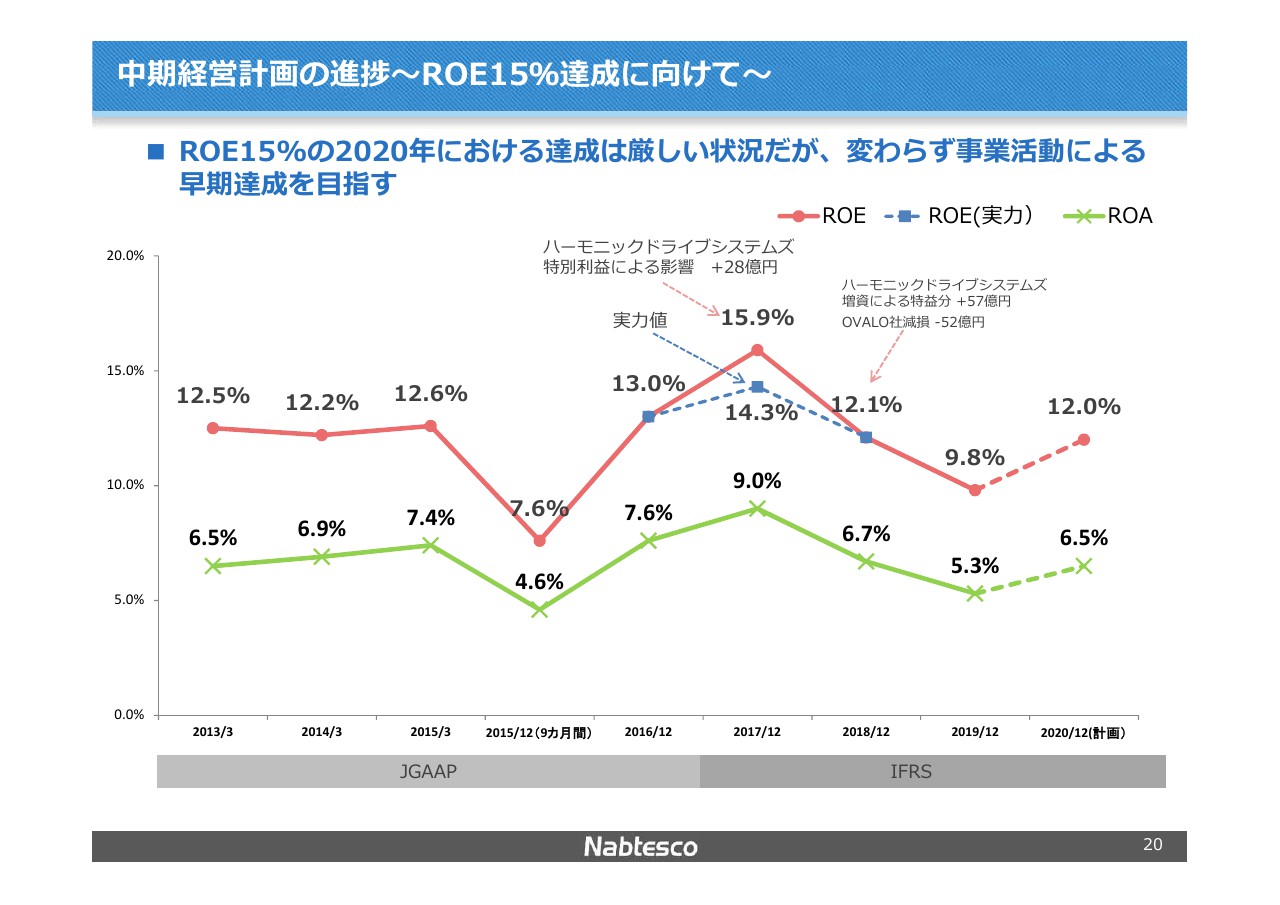

中期経営計画の進捗〜ROE15%達成に向けて〜

まず、ROE15パーセント以上を目指すという目標については、大変厳しい状況です。先ほど申し上げたとおり、今年度の計画は12.0パーセントですが、引き続き事業計画の積み上げ等により、少しでもこれを上げようと考えています。

2016年に我々がこの計画を作ったときには、13.0パーセントという状況でした。2017年には、減速機の非常に大きな需要があり、14.3パーセントとなりました。

本来的には、もっとなだらかに上がるはずだったところが、一旦上がって、急に減速機の需要が落ちたということもあり、現状のようになっています。引き続き、2020年度にも積み上げていきたいと思っています。

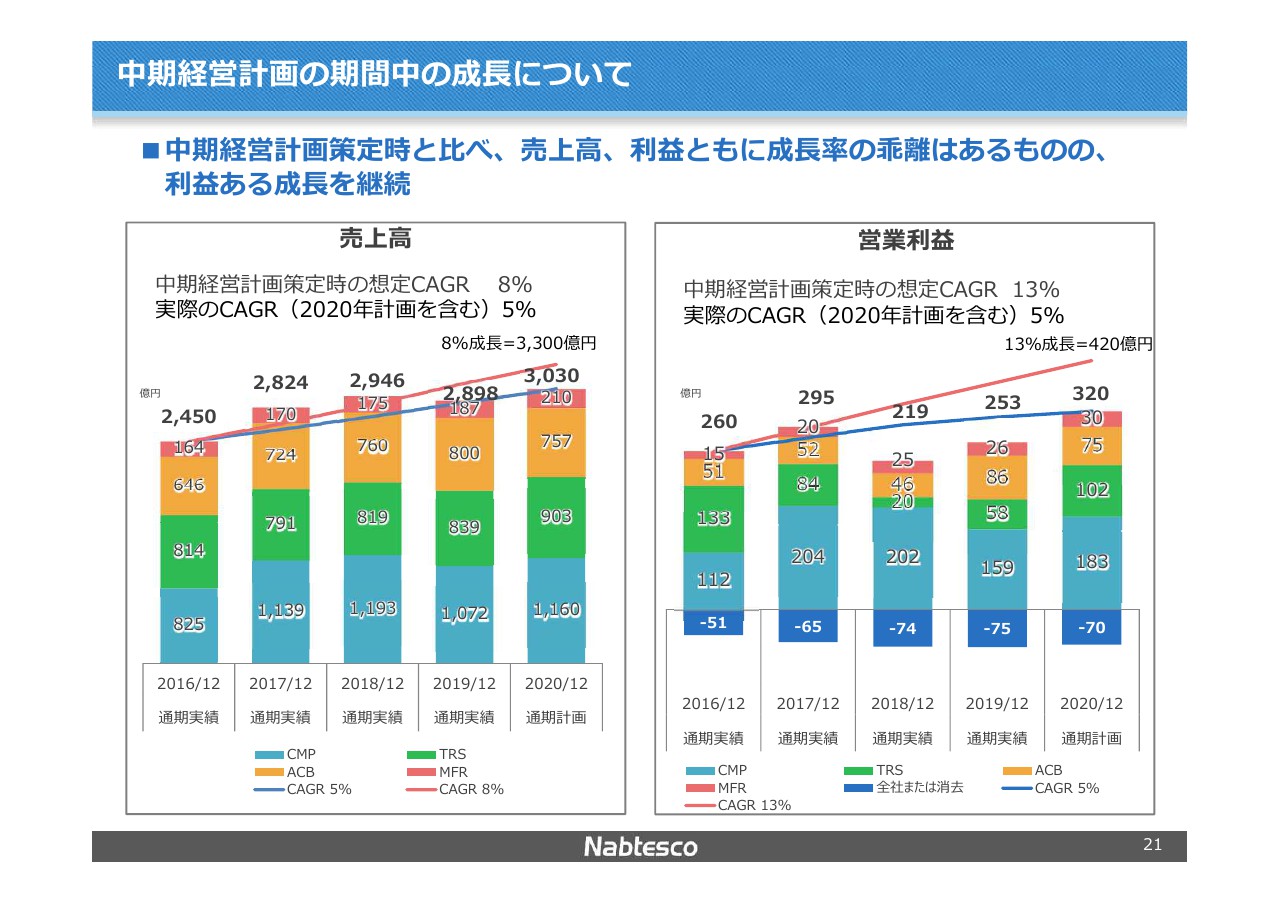

中期経営計画の期間中の成⻑について

こちらのスライドは、中期経営計画期間中の業績を年度ごとに対比しているものです。2017~2019年度は、(売上高が)3,000億円を超えられない3年間となりました。ジワジワと上がってきていて、2016年度に対しては1つ上に上がったかなということで、右肩上がりと言えるかもしれません。

営業利益に関しては、ここ(2018年度・2019年度)で落ち込んでいますが、320億円を目指します。何が違うのかいいますと、やはり大きな見方の違いは、精密減速機です。2017年度に山が来て、その結果として2018年度・2019年度に落ち込んだというところが最大の誤算でした。

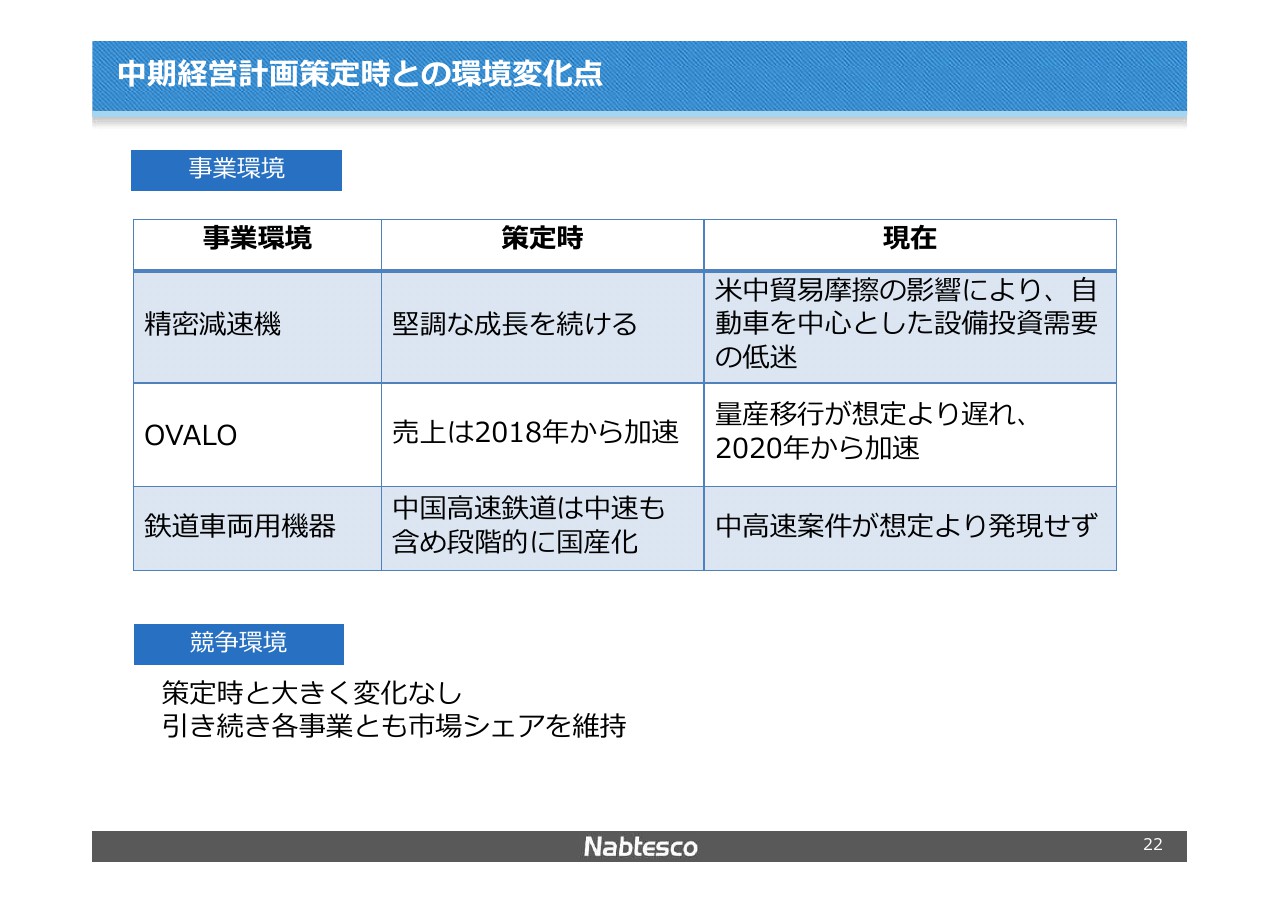

中期経営計画策定時との環境変化点

毎年ジワジワ伸びていくという前提で作っておりましたので、こちらのスライドにあるように、米中貿易摩擦等の影響によって、自動車を中心とした設備投資が一旦止まったというのが、当時の計画との大きな誤差です。

また、OVALO社に関しては、2018年から売上が立つであろうと思っていたのが、2019年の終わりの方まで延びてしまったという点が大きな差異でした。

鉄道車両用機器についても、中国高速鉄道は、中速という高速の1つ下のレベルで、だんだん国産化するということはわかってはいたものの、中高速に関してはもう少し出るだろうと思っていましたので、その辺が大きな誤算でした。

市場シェア等に関しては大きな変動はございません。

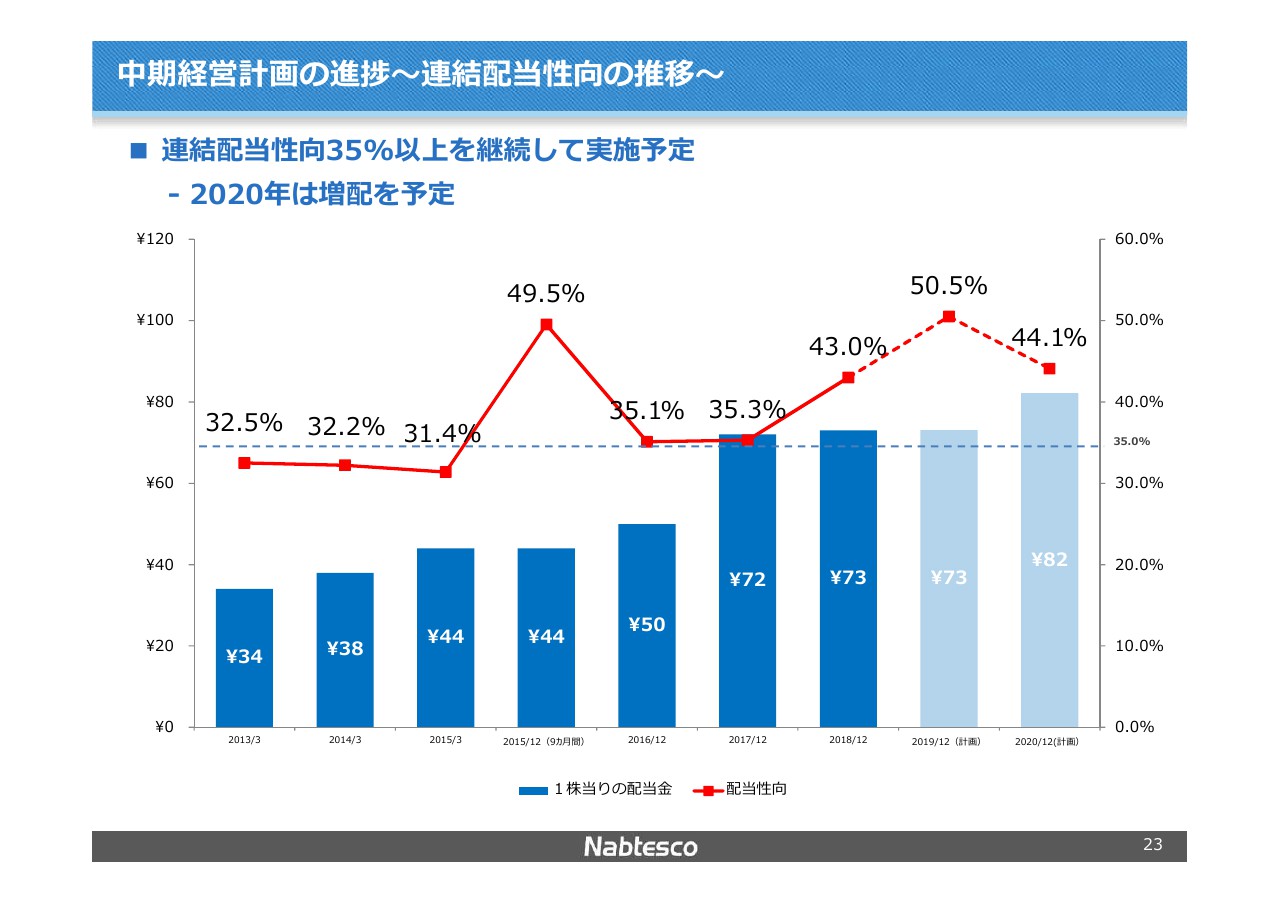

中期経営計画の進捗〜連結配当性向の推移〜

2つ目のコミットメントの配当性向です。配当性向35パーセント以上を継続実施するということで、2017年度、2018年度、そして2019年度は依然予定ですが、それぞれ35.3パーセント、43.0パーセント、50.5パーセントということで、35パーセント以上を確保しております。

考え方としては、安定的かつ継続的に配当を増やしていきたいという考えで取り組んでおります。(2017年度から2018年度・2019年度にかけては)72円から73円と、1円上げています。利益が下がっている分、配当性向が高くなっておりますが、2020年度は44.1パーセント、82円という増配をしようと考えています。

これは参考までにお聞きいただきたいのですが、もし現在のバランスシートでROEが15パーセントに達しているような利益が出ていたならば、それの35パーセントがこういう数字になります。従って、絶対値としては達成できていないのですが、少し配当の方で考えさせていただいたというものです。

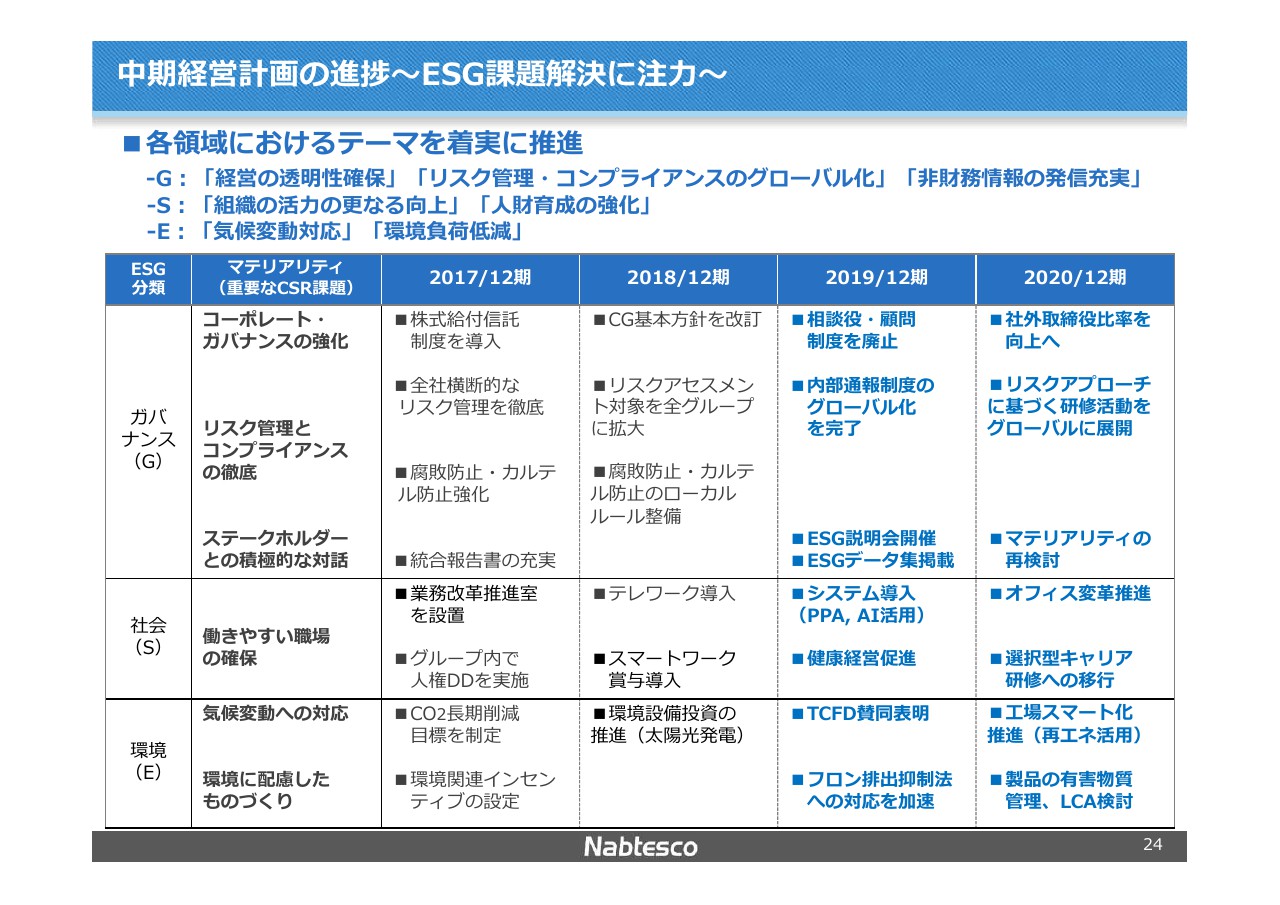

中期経営計画の進捗〜ESG課題解決に注⼒〜

そして、ESGの課題に取り組んでいくということです。各領域におけるテーマを確実に推進してまいりました。中期経営計画の期間中の各年度に何をしたかというトピックスをこちらのスライドに挙げています。ガバナンス面(G)・社会面(S)・環境面(E)と分類しております。

ガバナンス面では、2019年度に相談役・顧問制度を廃止いたしました。2020年度におきましては、これも総会でご決定いただいたことですが、社外取締役比率についても、いままでは30パーセントであったところ、ガバナンスコードに従って向上させ、女性の比率も上げていこうと考えています。

社会の面では、2017年度半ばに業務革新推進室を設置して以降、テレワークの推進や働き方改革を実施してまいりました。2020年度には、見えるかたちでのオフィスの変革も推進してまいります。

環境の面では、太陽光発電への投資を継続していますし、さらに見える化を進めたスマート工場という動きを推進しています。

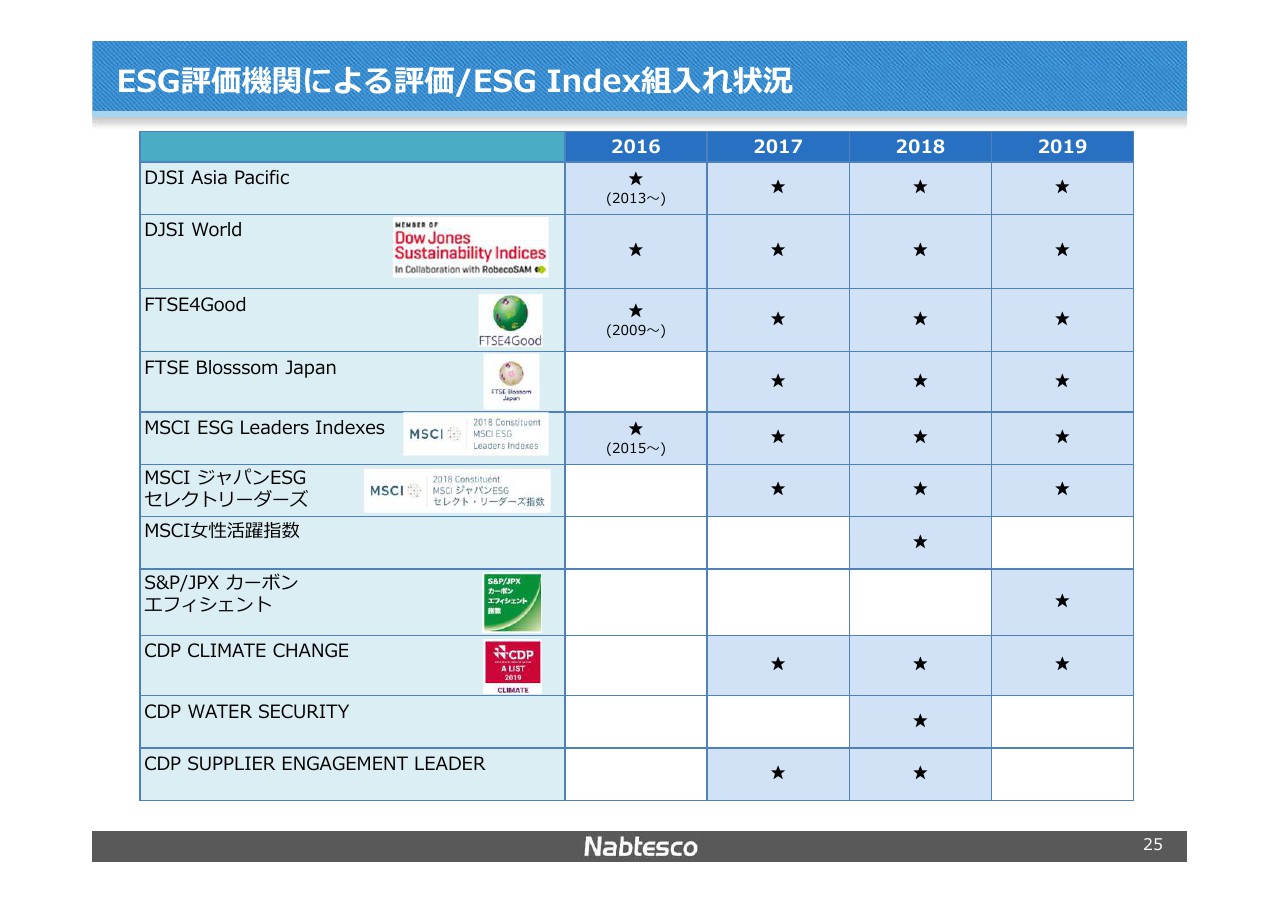

ESG評価機関による評価/ESG Index組⼊れ状況

こちらは、ESG評価機関によるIndexへの組入れ状況です。こちらも年度ごとに書いております。

ここまで(DJSI Asia Pacific、DJSI World、FTSE4Good、FTSE Blossom Japan、MSCI ESG Leaders Indexes、MSCI ジャパンESGセレクトリーダーズ)は、3年連続でIndexに組入れていただいています。

また、CDP CLIMATE CHANGEは、NPOのCDPという組織が評価してくれているのですが、こちらも3年連続で評価ということで、対外的にも評価いただいているというふうに考えています。

ありがとうございました。

新着ログ

「機械」のログ