【QAあり】ランドネット、不動産流通市場の拡大を追い風に取扱不動産取引件数と拠点を拡大中 アプリ開発やクラファンにも注力

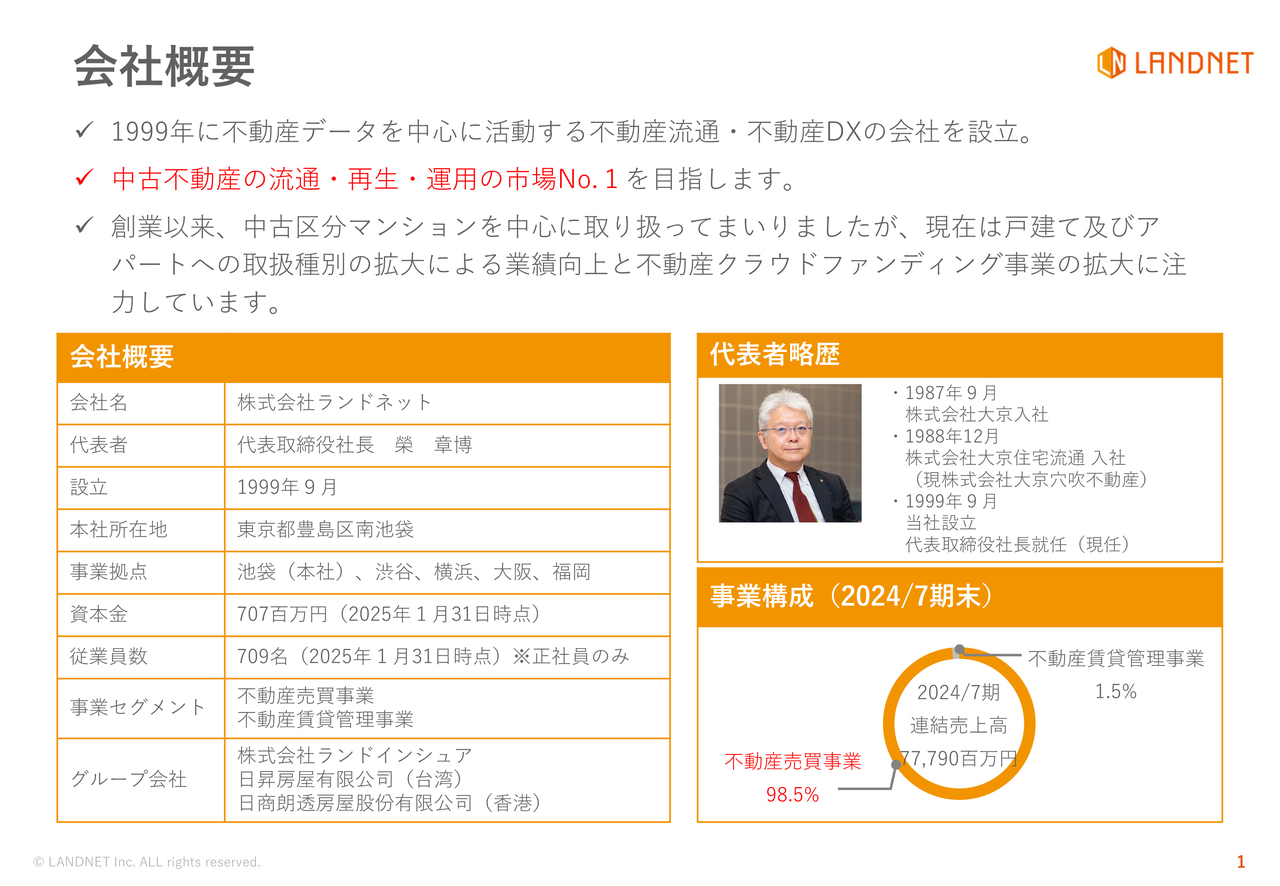

会社概要

榮章博氏(以下、榮):株式会社ランドネット代表取締役社長の榮です。本日は、2025年7月期第2四半期の決算についてご説明します。よろしくお願いします。

会社概要についてです。本社は池袋で、渋谷・横浜・大阪・福岡に拠点があります。中長期的には、中古不動産の流通・再生・運用の市場No.1を⽬指しています。

創業当初は中古区分マンションを中心に扱っていましたが、戸建てやアパート、さらには1棟のビル、1棟のマンションも取り扱いたいと考えています。

本日は、ビジネスモデルと当社が属している市場をご説明した上で、2025年7月期第2四半期決算説明に移りたいと思います。

ビジネスモデル ダイレクト不動産

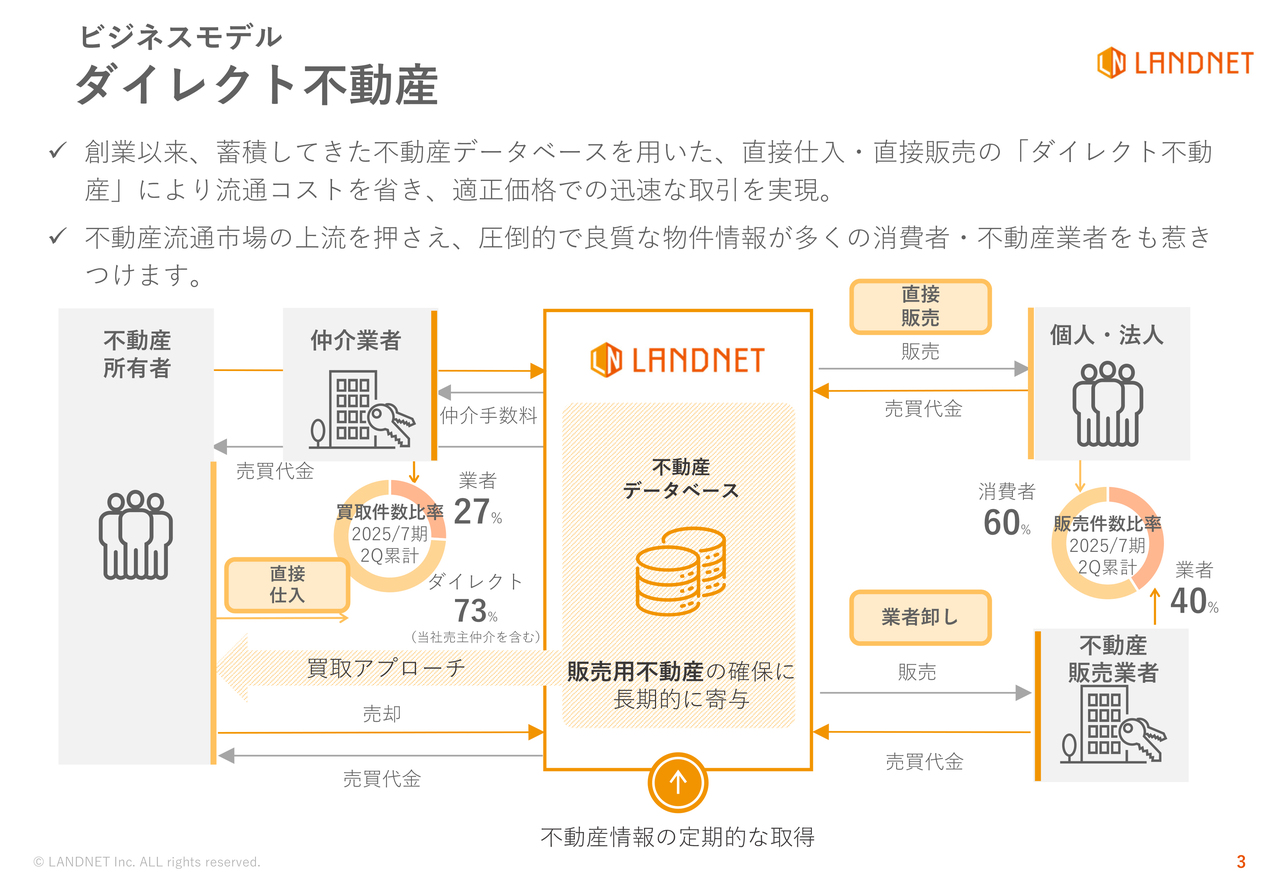

榮:当社のビジネスモデルで最も大きな特徴は「ダイレクト不動産」です。不動産業界の大手流通会社で仕事をする中で、よい物件を仕入れることが業績の安定につながると確信し、不動産所有者に直接アプローチし、物件を仕入れる仕組みを作ってきました。

現在は、不動産所有者からの直接仕入と売主仲介の割合が73パーセントです。後ほどご説明しますが、当社は区分マンションを直接仕入れている件数が多いため、市場調査会社に依頼した調査によると、「区分マンション直接仕入件数4年連続業界No.1」を獲得しています。

直接仕入には、さまざまなメリットがあります。現在、不動産価格は上昇しており、需要の高さを見込んで適正な価格で仕入れます。しかし、現実にはそうならない場面もありますので、不動産所有者と打ち合わせをしながら状況を把握し、不動産所有者から直接物件を仕入れるスタイルは他社との競合において非常に有利です。

当社は仕入れた物件の40パーセントを不動産会社に、60パーセントをエンドユーザーである一般消費者の方にご購入いただいています。したがって、現在当社が直面している課題は直接販売を増やしていくことです。他の不動産会社との取引もあるため、一定のレベルは維持しつつ、一般消費者の方への直接販売の割合を10パーセントほど増やしていきたいと考えています。

とはいえ、仕入に強い「ダイレクト不動産」は当社のビジネスモデルの大きな特徴です。

お客様満⾜度向上への取り組み 「あんしん保証」

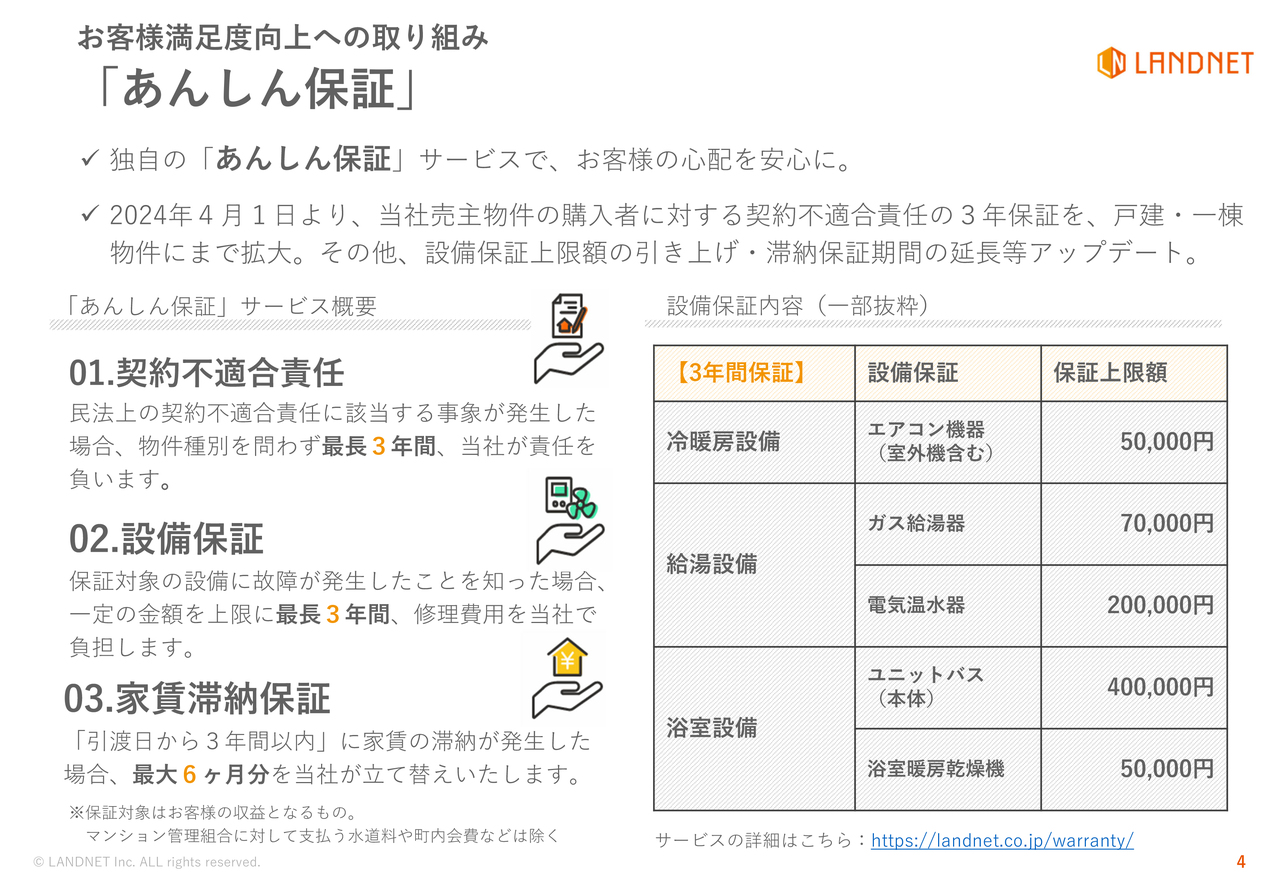

榮:2つ目のビジネスモデル、「あんしん保証」についてです。こちらは約3年前から充実してきたサービスです。一般消費者の方が不動産を購入するにあたり、当社はいろいろな「あんしん保証」を付けています。「あんしん保証」は、契約不適合責任・設備保証・家賃滞納保証が大きな柱であり、当社の売主物件を直接ご購入いただいたお客さまに対する保証となります。

まず契約不適合責任ですが、これはいわゆる瑕疵担保責任のことです。宅建業法上では責任を負う期間は2年間となっています。しかし当社では、水漏れ・雨漏り・シロアリ被害など契約締結時に発見できなかった瑕疵について、物件の引き渡し日から最長3年間保証しています。

次に設備保証について、物件を購入・決済後に発生したエアコン・ガス給湯器・電気温水器・ユニットバスなどが故障した場合、修理費用の約半額に相当する額を上限として当社が負担します。保証対象の設備によって修理不可の場合は取り替えとなります。

具体的な保証上限額はスライドに記載していますが、例えばユニットバスの場合の補償上限額は40万円です。修理であれば比較的費用が抑えられますが、取り替えとなった場合は費用が高額になる場合もあるため保証上限額を40万円とし、約半額程度を負担しています。こちらも保証期間は物件の引き渡し日から最長3年間です。

契約不適合責任に設備保証を入れている目的について、当社が中古不動産の流通・再生・運用の市場No.1を⽬指す中、アメリカのある不動産会社で戸建て関連の契約不適合責任の保証期間を3年間にしていると耳にしたためです。当社が扱っているさまざまな物件の中には、1960年代や1970年代の建物、新耐震基準の建物もありますが、当社で購入、販売したものについては、設備保証を付けています。

家賃滞納保証について、当社は創業時規模の小さな会社だったため、他社がまだ参入していない投資用ワンルームマンションに力を入れていました。その時に、お客さまにとって一番困るのは賃借人による家賃滞納だということを知りました。そこで当社管理物件において3年間の保証期間中に家賃滞納が発生した場合、最大6ヶ月間当社で保証することとしました。

この「あんしん保証サービス」も、当社のビジネスモデルの大きな特徴です。

ビジネスモデル DX→システム開発のスピードと拡がり

榮:物件の仕入をよりスピーディに行うため、また「あんしん保証サービス」を付けるためには、さまざまなデータをもとに判断する必要があります。

例えば、現在当社では戸建てやアパートまで物件の取扱を拡げています。区分マンションであれば鉄筋コンクリート造ですので、「あんしん保証サービス」を付帯する場合でも、おおよその保証金額を想定できます。しかし、戸建てやアパートでは物件によって個別性があるため、調査を行ったり、実際の事例のデータを蓄積したりしています。

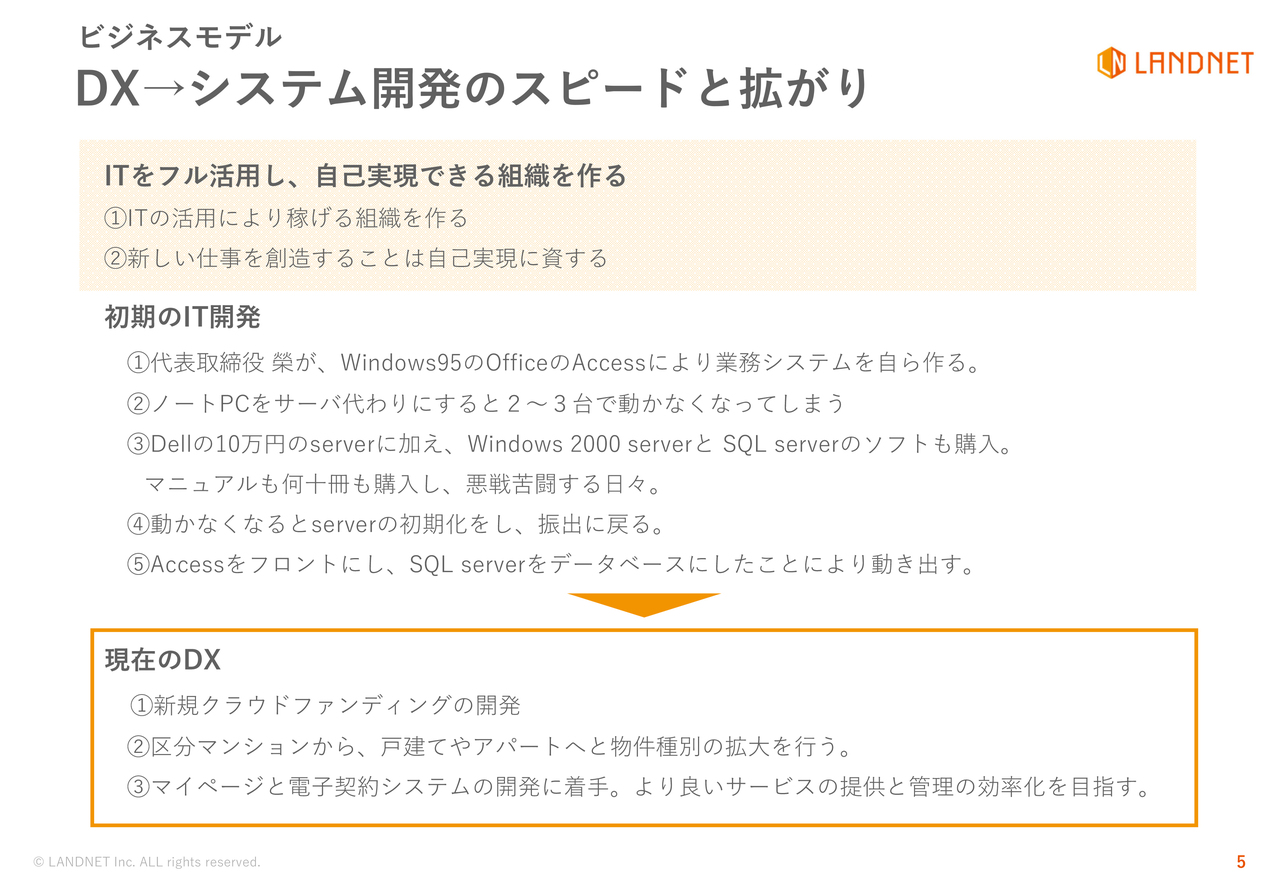

「ダイレクト不動産」に関しては、当社内でシステム開発を行っています。これが当社のもう1つの大きな特徴です。

現在、開発部門にはおよそ80名から100名のシステムエンジニア(SE)が在籍しています。情報システム部門には10名から20名ほど在籍しており、拠点の拡大に伴って人員も増加中です。この部署ではファイアウォールやセキュリティなどを担っています。

不動産所有者、物件の情報などいろいろな情報が手に入るためそれらの情報を整備します。また、市町村合併により住所が変更になるため住所変更時の対応も重要です。

現在、法務局からの通知が数件届いています。1つ目は「相続登記をしなさい」というものです。例えば、遺産分割協議が整っておりご兄弟が相続することが決まっていればよいのですが、最初は決まっていません。そのため、子どもたちが共有で相続する場合は相続登記が必要です。

さらに最近では「住所が変更になった場合は、その変更もきちんと届け出なさい」といった通知もあります。所有者不明の土地や不動産がかなり増えてきているため、国としてはそれを適切に管理し開発を促進したいのか、売却を進めたいのかはわかりませんが、適切な管理のための制度ができています。そういう意味では、不動産の所有者に関する整理が必要になってきていると言えます。

このあたりのシステムをすべて社内で作っているのですが、その「作っている」という意味をお伝えするために、私自身の経験を挙げています。

1995年、「Windows 95」と「Microsoft Office」の「Access」を初めて見た時のことです。それまで私は「Lotus 1-2-3」や「Excel」といった表計算ソフトを使って、お客さまの郵便番号・住所・氏名・所有物件などの情報を連動させ、タックシールを印刷する仕組みを作っていました。

「Access」を見た時、タックシールの仕組みをすべて「Access」で作れると思い、東武東上線の上福岡駅でマンションを所有している方の名簿を作り、タックシールを印刷して郵便を送る仕組みを構築しました。「Access」では簡単にメニュー画面を作ることができます。コードが書けなくても、ウィザード機能を使えば操作ができるのです。

そして、タックシールが作れるなら販売図面も作れるだろうと考えました。販売図面に価格や管理費・修繕積立金・用途地域といったテキストデータを入力し、そこに間取り図や写真といった画像を貼り付けることさえ覚えればいいということです。タックシールを印刷できるのであれば、同じように販売図面も作成できるだろうと考えたわけです。

販売図面が作れるのであれば、売買契約書や重要事項説明書の作成はさらに簡単です。テキストデータを入力していけば作れるはずです。契約書が作れるのであれば、営業担当一人あたりの業績もわかります。

また、入出金の管理についても当時は「弥生会計」を使っていましたが、そのデータと突き合わせて入出金の確認をすればよいわけです。したがって、「自分で業務システム全体を作れるのではないか」と思ったのです。

会社を立ち上げて最初に行ったのは、業務システムを作りながら営業活動を行うことでした。本当に小さな規模だったからこそできたことです。「明日」とまでは言いませんが、「1週間後に売買契約を締結する」という場面で、「その契約書を、自分で作った契約書でやろう」と考え、実際に行っていました。

私が代表を務めており、すべての責任を取れる立場だったからこそ実現できたと思います。これが、当社のビジネスモデルの原動力になっています。

システム開発は他社に頼むのではなく、自社内で議論を重ねた上で作り上げていく「製造業のような作業」だと思っています。私はそこに注力してきており、当社のビジネスモデルの基本となっています。

スライドをご覧ください。現在のDXとして「新規クラウドファンディングの開発」と記載していますが、すでに「#12」あたりまで来ています。

「不動産特定共同事業法」という法律があるのですが、まずその法律の本を購入し、すべて読み込みました。その上で都庁に出向き、どのようなものが必要かを聞き、それをもとにシステムを作り始めました。

お客さまがログインし、登録していただく際のセキュリティにも配慮しつつ、登録情報を踏まえ「こういうファンドがあります」と提示し、どのように投資をしていただくかといった仕組みを、すべて自社でイチから構築しています。

どのような点が便利かというと、例えば「紹介料」があります。「うちでも紹介キャンペーンを行いたい」と社内から声が上がれば、1ヶ月ほどでその仕組みを構築できます。

「X」のようなSNSでも紹介料についての投稿を見かけたことがあります。そこには「クラウドファンディング、配当利回り5パーセントと書いてあるけど、紹介料が5,000円ならお得だ」と書かれていました。

配当利回りについて、3ヶ月・半年・1年といった投資期間の中で利回りを得る仕組みです。最も多いパターンとしては、出資期間が終了してから実際にお金が戻ってくるまでに、1ヶ月から2ヶ月かかるのが一般的です。

分配金を「1週間で返せないか」、さらに言えば「翌日に返せないか」と検討しています。当社はすべてを社内で開発しているため、現場から上がってくるさまざまな声に対して、対応する仕組みを作れるのです。

先ほども、区分マンションや戸建て、アパートの話をしましたが、「戸建てを扱いたい」「アパートも取り扱いたい」といった時に、どのような情報を集めてどのようにアプローチすべきか、そのような仕組みをすべて社内で構築できます。これが、当社ビジネスモデルの土台となっています。

その上で、当社の最終的な目標は「不動産流通のトップを目指す」ことです。そのためには、まずよい物件を数多く仕入れる必要があります。現在ではそういったよい物件を仕入れることが出来てきました。そして「購入していただいたお客さまに、どのようにサービスを提供するか」を考え、「あんしん保証サービス」ができました。この3つを軸に当社はビジネスを拡げてきています。

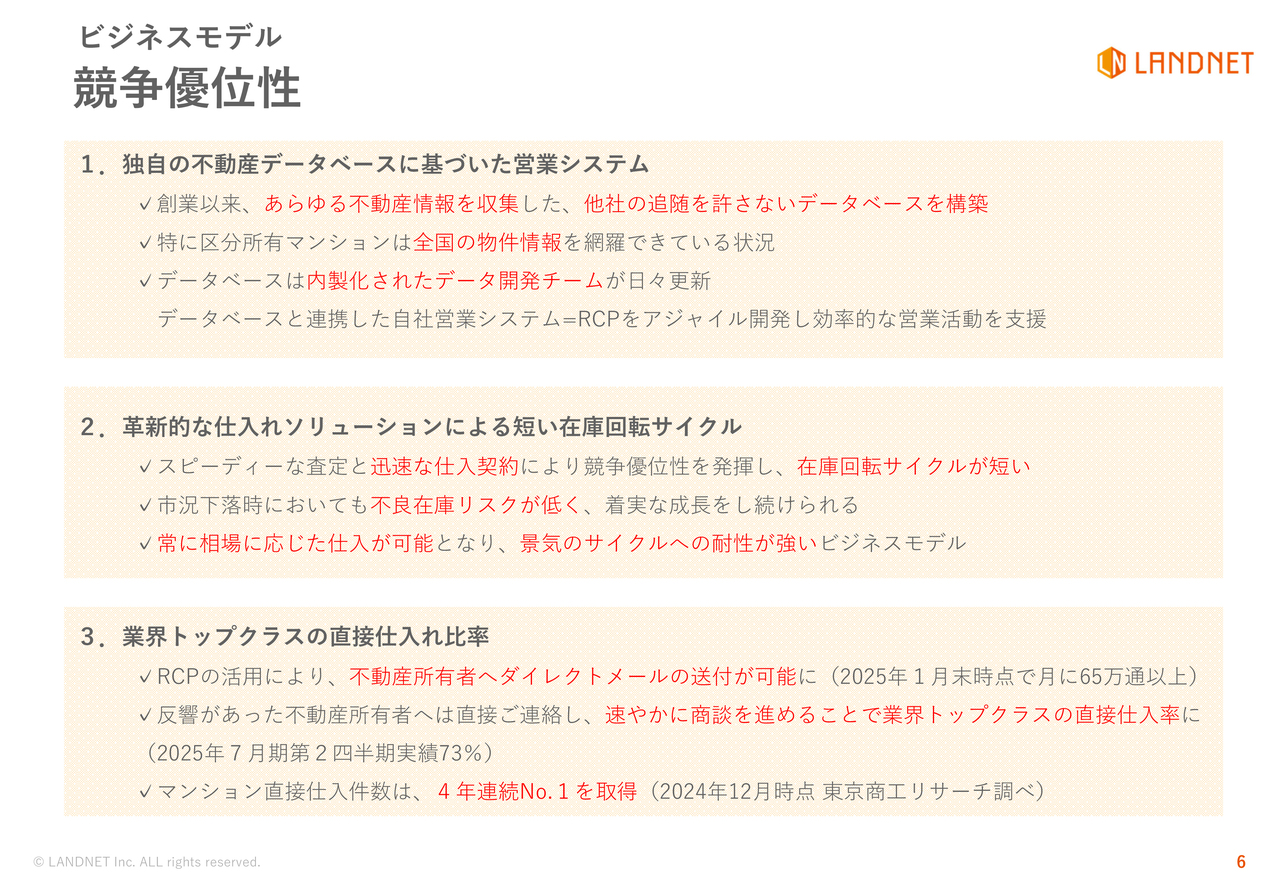

ビジネスモデル 競争優位性

榮:当社には、独自の不動産データベースに基づいた営業システムがあります。その結果、あらゆる不動産情報を収集した、他社の追随を許さないレベルのデータベースを構築しています。そのデータベースは、内製化されたデータ開発チームが日々更新しています。

当社は迅速な仕入契約により競争優位性を発揮し、在庫回転サイクルが短く、不良在庫が少なく、常に相場に応じた仕入が可能となり、景気のサイクルへの耐性が強いビジネスモデルが出来上がっています。

当社はリーマン・ショックの真っ只中で、新卒採用を初めて開始しました。他社が内定取り消しなどを行っているという記事を見て、「チャンスではないか」と考えました。

また、2011年3月11日の東日本大震災時の話ですが、当社では3月10日まで、「今月は会社史上最高の売上になるのではないか」と話していました。そして3月11日に震災が発生しましたが、6月にはまた、「新記録」の世界に売上が戻ったのです。

このようなことが可能なのは、当社が「仕入が得意」だからにほかなりません。業界でもトップクラスの直接仕入率を誇っており、東京商工リサーチの調査では、4年連続で「区分マンション直接仕入件数業界No.1」を獲得しています。

ビジネスモデル ランドネットの『人・物・金・情報』

榮:スライドをご覧ください。このページで一番お伝えしたいのは、「③ 金」と書かれている部分です。

当社は上場企業ですので、金融機関からの借入に加え、エクイティファイナンス、そしてクラウドファンディングという、第3の資金調達方法を活用しています

昨年2月からクラウドファンディングを再開し、第3の資金調達方法としてさまざまな工夫を重ねてきました。先ほどお話しした「紹介料」に加えて、「運用後、できれば翌日にお金を返せないか」といった仕組みを開発しています。まだ開発途中ではありますが、すでに「1週間後」「2週間後」といった仕組みは実現しつつあります。

このような新しい試みにもチャレンジしているところです。

ビジネスモデル 基幹システム「RCP」による業務の効率化

榮:スライドは、先ほどお話しした「RCP(Real estate Cloud Platform)」です。業務システムとしてどんなものを開発しているのかは、言葉だけではなかなか伝わりにくい部分ですが、例えば「営業支援システム」「顧客管理システム」「契約管理システム」などがあり、これらを最初は私一人で、すべて作り上げました。

「営業支援システム」では、お客さまとどのような会話をし、どのような取引を行ったかが、すべてわかるようになっています。入力作業を行う際に、「入力が面倒だな」と感じる場面もあります。そのため、今はお客さまとの会話内容を録音し、それをテキストデータ化する仕組みを取り入れています。

「Google Cloud Platform(GCP)」を使って、要約までできないかということも検討しています。現時点では日本語の解析精度がまだ不十分だと感じていますが、3年から4年後には、精度は必ず向上すると想定しています。

スライドの下部に「不動産データベース」とありますが、すべての物件情報、沿線徒歩分数、総戸数、面積などが登録されています。さらに、取引事例・売出事例・売買成約事例・賃貸の貸出事例・賃貸の成約事例など、区分マンションについてはすべての情報があります。

現在、戸建てやアパートの事例も登録しようとしているところです。まだ完全ではありませんが、区分マンションに関しては、すべて揃っています。

取引件数が多い当社には、不動産会社から「ランドネットさんはこのような物件を扱っているから、こちらの物件を買いませんか?」という問い合わせが多数寄せられます。そのやり取りもすべてデータとして記録されていますし、当社から不動産会社に対しての「この物件はいくらなら購入できますか?」といった交渉内容も、すべてデータとして残っています。

このような情報をもとに査定を行うため、それが新入社員の成長スピードの早さにつながっているのです。

例えば、今年4月には62名ほどの営業社員を新たに雇用する予定ですが、その全員に早く成長してもらう必要があります。このように事例データが豊富にあり、営業社員間での交渉履歴の共有が可能なため、早期戦力化が期待できます。

そして、この仕組みを作り上げる過程で、実は追い風もありました。1つは、法務局の制度の変化です。これまでは、現地の法務局に直接行かなければ取得できなかった登記簿謄本(登記事項証明書)が、今ではインターネット上で取得できるようになりました。これは非常に大きな変化でした。さらに、「Google ストリートビュー」の登場です。「街並みを見られるんだ」と、驚きました。

先ほども触れましたが、最近は所有者不明の不動産が増えており、朽ちかけた戸建てなどが周辺環境に悪影響を与えているケースもあります。それに対して政府は、「相続が発生した時点で、まだ遺産分割が済んでいなくても、それを法務局へ届け出てください」といった法改正を行いました。

さらには、今後、登記名義人の住所が変更になった場合、住所変更も法務局に対して届け出なければならなくなり、届け出を怠ると過料が課されるといった法改正も行われました。日本の方は、基本的に真面目な方が多いと思いますので、このような法改正にもきちんと対応されるはずです。

当社にとって、これらの登記上のルールの変化はすべて「追い風」となっています。

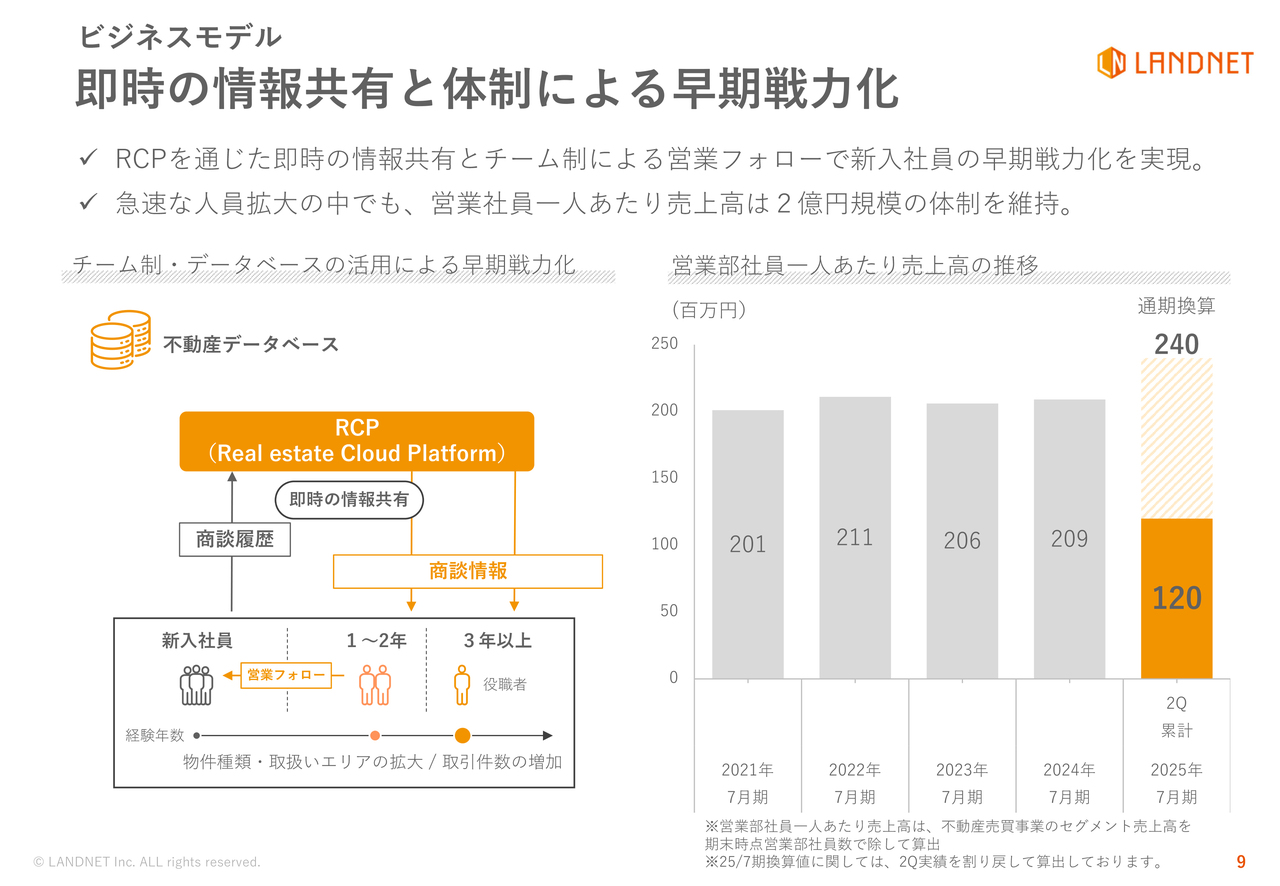

ビジネスモデル 即時の情報共有と体制による早期戦力化

榮:具体的な数字について、今期の上半期時点ですでに1人あたり1億2,000万円の売上が上がっています。これを単純に倍にすれば年間で2億4,000万円の見通しが立つようにも見えますが、4月には新卒社員が入社します。62名とお伝えしましたが、彼らが加わることでこの数字は一時的に薄まる見込みです。

それでも、年間で2億円前後の売上は確保できるだろうと見ています。ちなみに、前回の新卒採用は45名程度でしたが、次回は80名、あるいは90名規模での採用を計画しています。

今朝も中途入社の方の紹介がありましたが、他の不動産会社出身の方もいれば、自分でスーツを仕立てていた方、元消防署勤務の方など、さまざまな職種、業界の方が入社してきています。

もちろん、彼らにも生活があるため、しっかり働かなければなりませんし、会社としてもきちんと育てていく責任があります。ただし、当社にはこの「RCP」という仕組みがあるおかげで、物件の仕入に関しては非常に的確な判断ができます。したがって、新入社員が早く成長すると考えています。

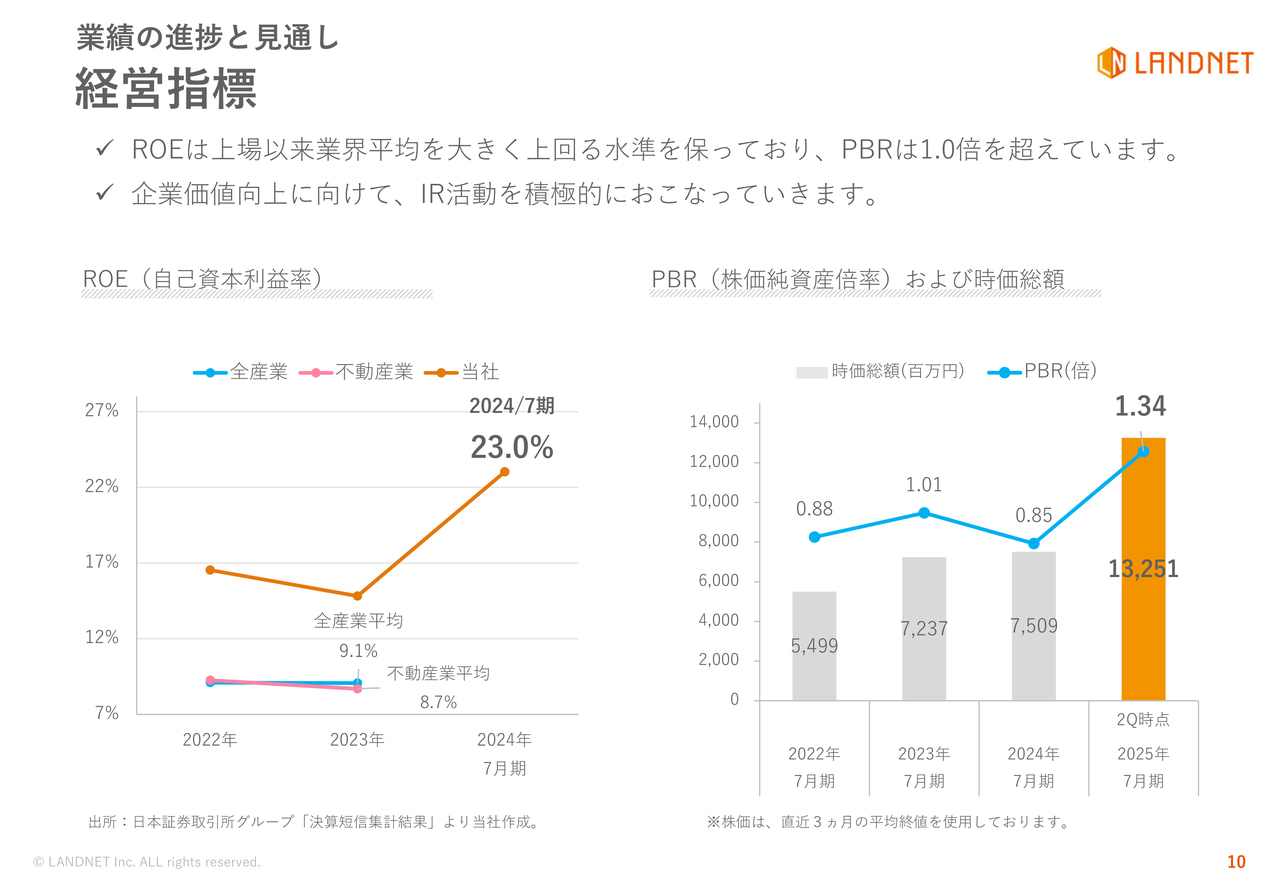

業績の進捗と⾒通し 経営指標

榮:このような取り組みを行う中で、経営指標として、ROE(自己資本利益)は23.0パーセントと圧倒的に高い水準にあります。全産業の平均は9.1パーセント、不動産業界の平均は8.7パーセントです。

最近、さまざまな本を読むのですが、ROEには弊害があるとされています。例えば、資産が多いとROEは低下します。逆に、資産を売却すればROEは上がるのですが、資産を売却してROEを向上させることは適切なのか、私は少し疑問に思っています。

当社では、資産をしっかりと積み上げながらそれでもなお高いROEを維持しています。その根拠は、先ほどからお伝えしているとおり「仕入が得意」であることです。

PBR(株価純資産倍率)も現在は1倍を超え、1.34倍となっています。また、PER(株価収益率)について、当社はこの指標を特に重視しています。当社の実力としては、PER7倍から8倍程度だと考えています。ただし、今回の上半期決算の発表に伴い、通期の予算・目標を一部修正したこともあり、現在のPERは5.5倍から5.6倍程度にまで落ちてきています。

今後は、このPERも含めて、全体的によい指標となるよう努力していきたいと考えています。ただし、形式的な指標作りを行うつもりはありません。

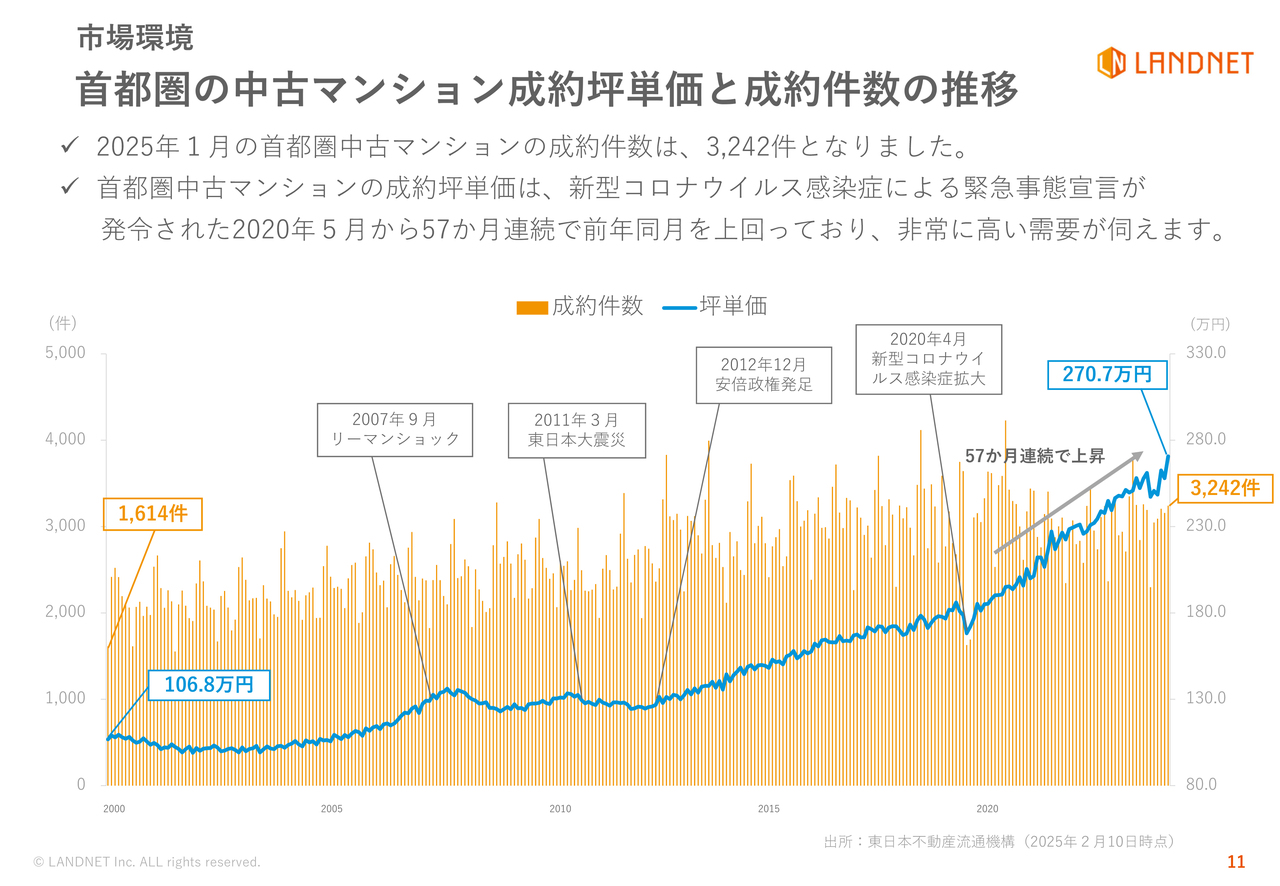

市場環境 首都圏の中古マンション成約坪単価と成約件数の推移

榮:このような努力を続けている当社が属しているのは、非常に好調な市場です。スライドの赤い折れ線グラフは、首都圏における中古マンションの成約坪単価の推移を示しています。2002年、2003年を底にして、右肩上がりとなっています。

リーマン・ショックや東日本大震災の影響で、一時的に上がったり下がったりしていますが、安倍元首相が就任して以降は、ほぼ一本調子で右肩上がりを維持しています。

2020年あたりで落ち込んでいるのは、コロナ禍の影響によるものです。グラフをご覧のとおり上昇角度が少し急になってきています。これは円安の影響も大きいと考えています。

トランプ大統領のさまざまな発言によって円高に振れる局面もありましたが、基本的には円安傾向が続いていると見ています。どうしてもヨーロッパやアメリカはインフレに向かう可能性が高いため、特に今回の関税に関して言えば、物価が上がるかと思っています。

第2次安倍政権が発足する前あたりに、日経平均株価が8,000円、為替が1ドル90円くらいの時期があったかと思います。それを考えると、1ドル140円、150円で推移する今は、正常だと思っていますし、がんばるほどいろいろなものが獲得できる市場だと考えています。

1UP投資部屋Ken氏(以下、Ken):マーケットの市況についてお聞きします。トランプ大統領の話にも出たように、株式市場のプレイヤーには「アメリカはどのようになるのか。それに伴って不動産の市況はどうなるのか」と少し怖がっている方もいると思います。

あらためて、現在の不動産のマーケットについて、どのようにお考えですか? 引き続き好調ということでよいでしょうか?

榮:まず、私の体験についてお話ししたいと思います。先ほど2002年、2003年の話をしましたが、その前の1990年代、いわゆるバブル崩壊を私は目の前で見ていました。当時勤めていた大手中古不動産の会社では、半年ほどの間は解約が非常に多く「これは大変だ」という時期が続きました。ただし、新築が土地を仕入れてから売り切るまでに2年から3年かかるのに対し、中古の不動産会社は半年ほどで普通に戻り、2年経つと経常利益が親会社を上回るまでに回復しました。

私がお伝えしたいのは、当社が「物件の仕入に強い」ということです。ここをしっかり活かした上で環境変化にしっかり追いついていけば、おそらくなんとかなると思っています。

また、先ほど触れたリーマン・ショックについて、当時、確かにいろいろな会社が内定取り消しなどをしていましたが、当社はその必要がなく、新卒採用を継続していました。先ほど「新記録」という話もしましたが、それがリーマン・ショックの時も、前職の中古不動産会社の時も同様であり、強気の発言の理由です。

一方で、弱気な発言としては、最近は、1億円を超えるような物件の売買が増えていることです。例えば渋谷区の神宮前など、中古の区分マンションでも5億円を超えるような物件が出てきていますので、慎重な判断を行う場面もあります。

したがって、市場の動向はしっかり把握しながらも、今の時点で問題があるとは思っていません。現在は、賃金が上がり始め、物価と賃金が連動してインフレに移行しつつある時代です。これまで30年間もデフレが続いていたこと自体がすさまじいことであり、蓄積されていたものがすべてひっくり返るかと思っています。

そのため、不動産市場はまだ伸びると見ていますが、逆に言えば、トランプ大統領の発言などで円高に少し触れることがあっても、それは市場の過熱感を冷ます効果があり、むしろよいことだと考えています。

5,000万円、6,000万円といった価格帯の物件に関しては、実需がしっかりあると考えています。

また、海外から日本に来る方もたくさんいるため、中古不動産の需要は引き続きあると見ています。今後、1年から3年のスパンの中で見ると、少し冷ましながらも、この状況が続くと考えています。

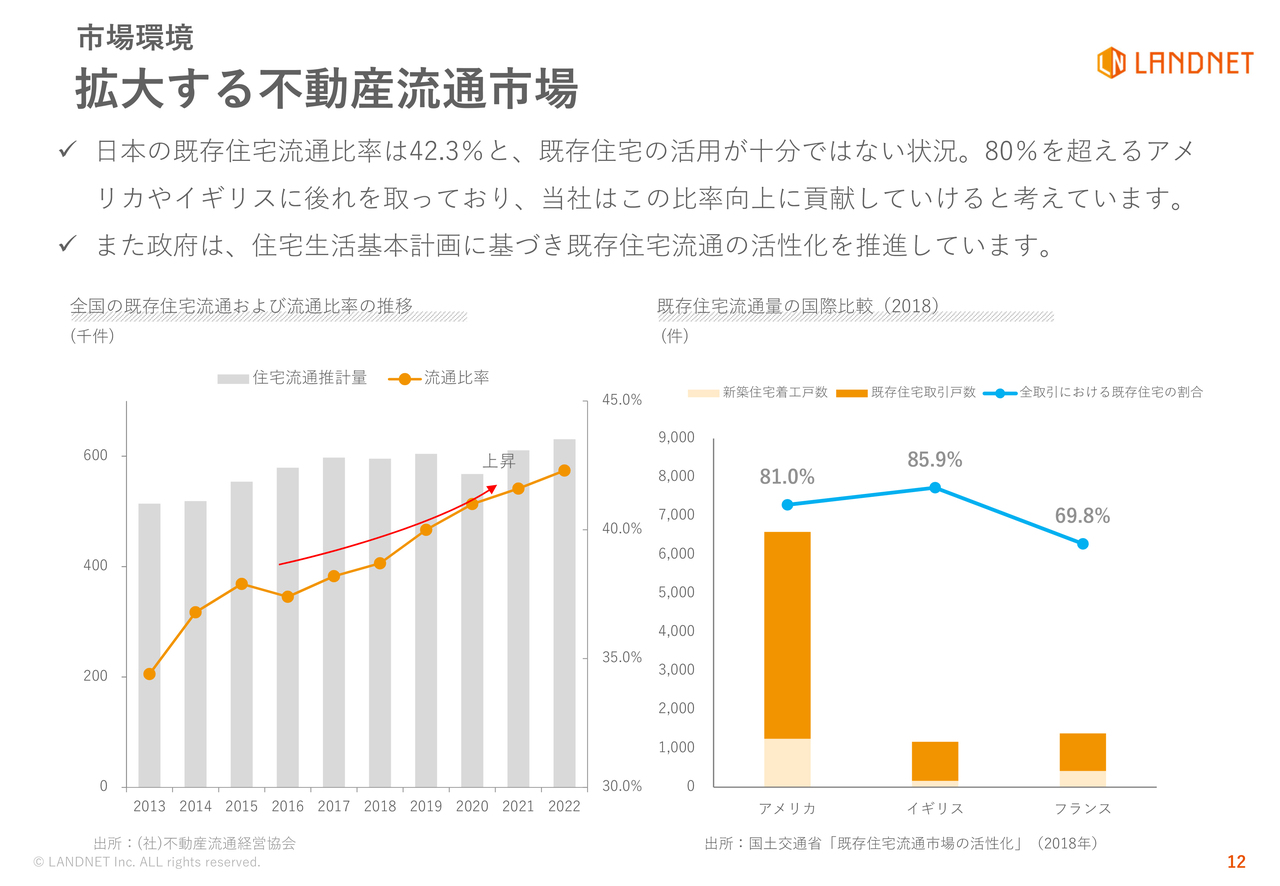

市場環境 拡大する不動産流通市場

榮:スライドに記載のとおり、日本の中古不動産流通比率は42.3パーセントですが、世界を見渡すと、アメリカでは81パーセント、イギリスでは約86パーセント、フランスでは約70パーセントです。

日本は1945年に戦争に負け、国中が焼け野原になりました。また木造建築が多かったところから鉄筋コンクリート造が増え、しっかりとした構造の建物が増えているため、42.3パーセントにとどまるわけがないと思っています。

いずれ50パーセントになり、60パーセントになると考えていますので、中古不動産市場でNo.1になることが、当社の目標となっています。

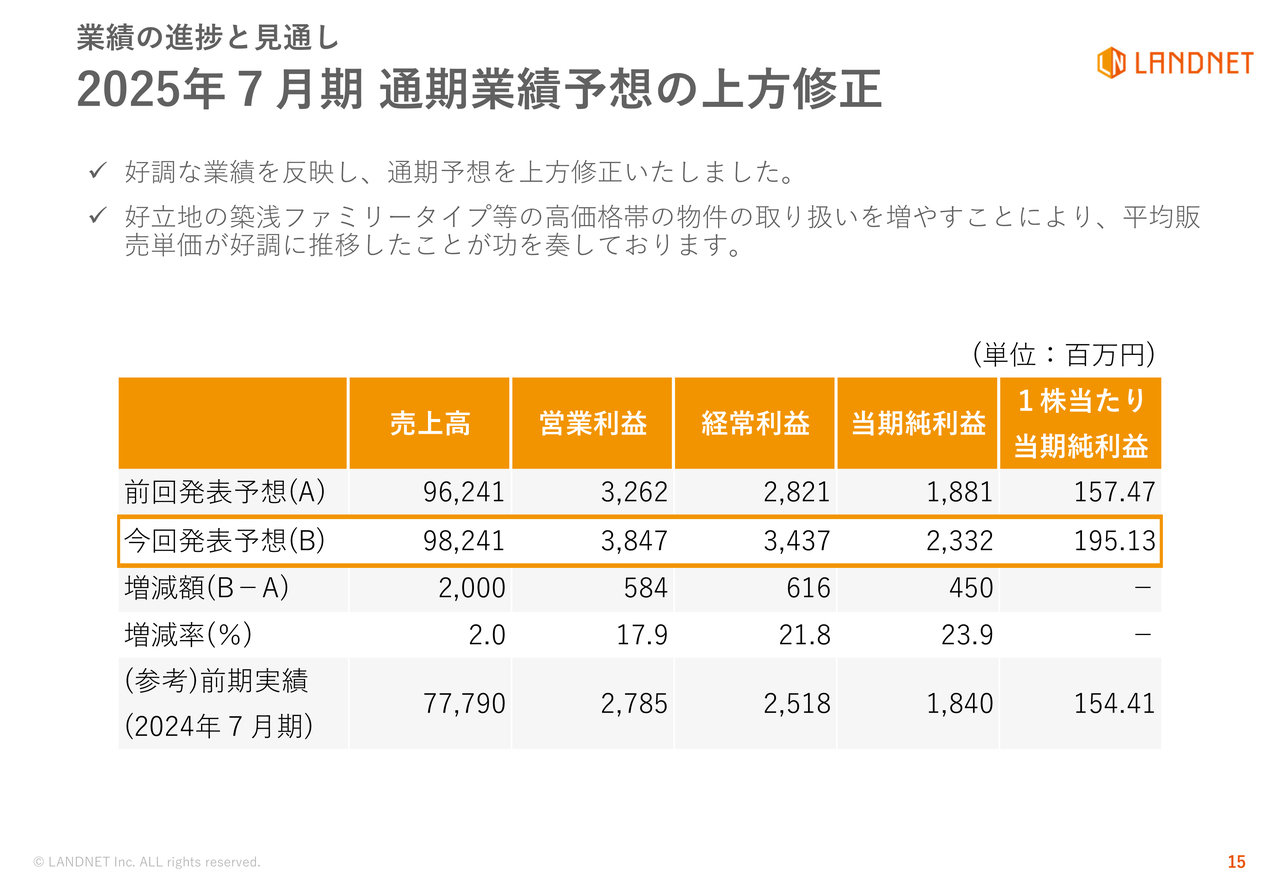

業績の進捗と見直し 2025年7月期 通期業績予想の上方修正

榮:通期業績予想についてです。まず売上高は、約962億円の目標から、今回は約982億円に修正しています。経常利益は、28億2,100万円から34億3,700万円へと修正しています。

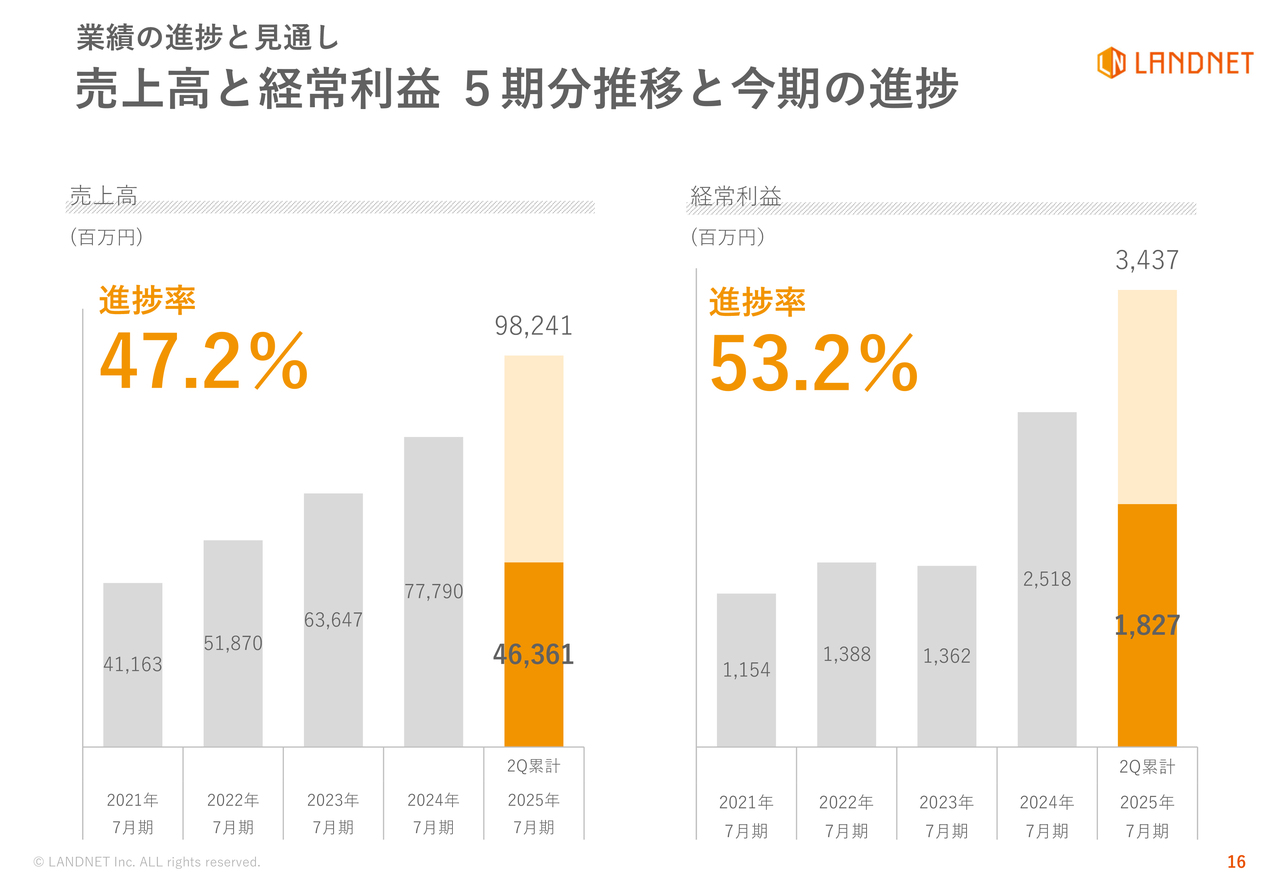

業績の進捗と見直し 売上高と経常利益 5期分推移と今期の進捗

榮:修正理由として、2025年7月期第2四半期累計の売上高は約463億円、進捗率47.2パーセントです。当社は上半期と下半期では、下半期の売上が圧倒的に多くなります。これは、8月には夏季休暇、12月には冬期休暇、1月にはお正月があり、営業日数が少なくなるのに対し、2月から7月は基本的に営業日数が長いためです

経常利益の進捗率は53.2パーセントと、上半期にもかかわらず、すでに50パーセントを超えているため、今後好調な進捗を見込んでいます。

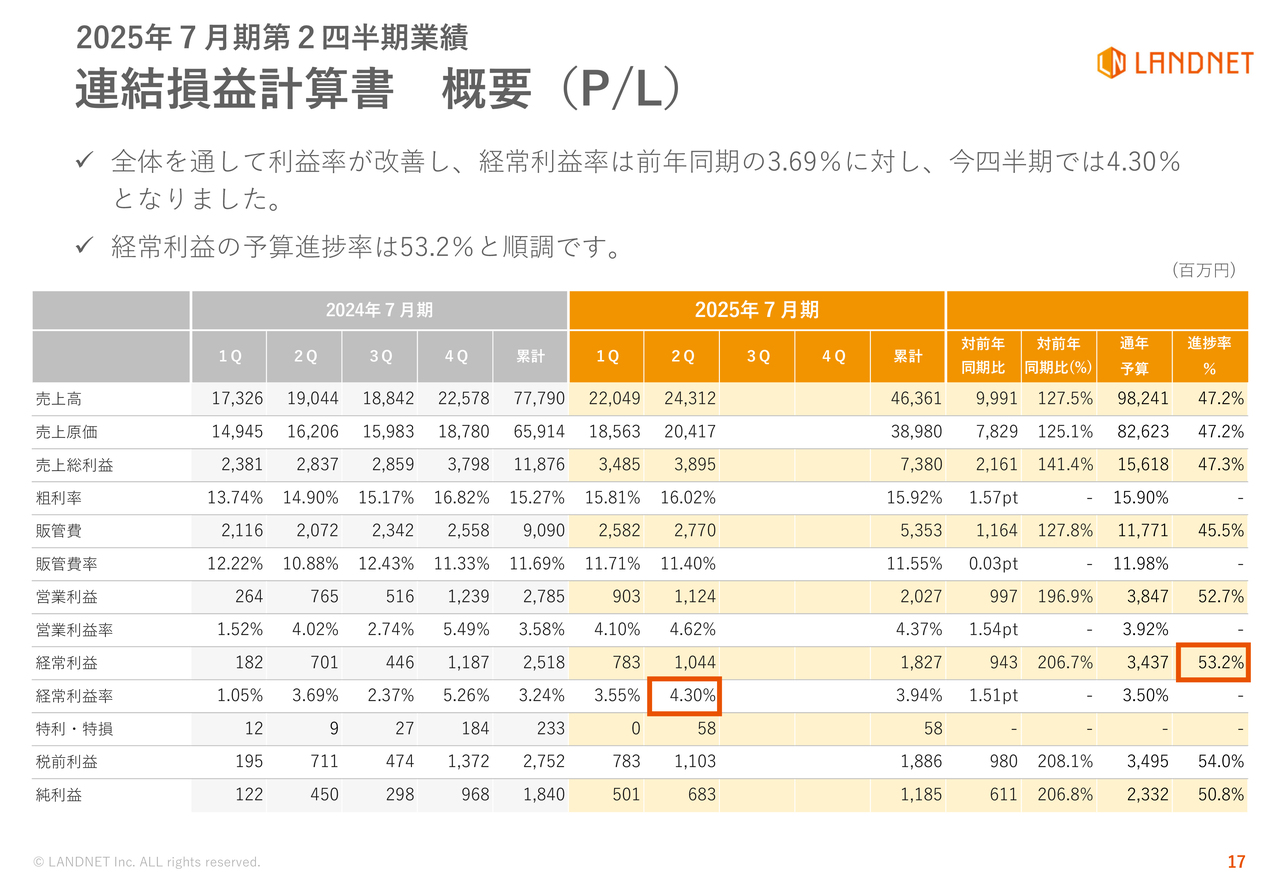

2025年7月期第2四半期業績 連結損益計算書 概要(P/L)

榮:具体的な数字として、売上高は約463億円、前年同期比で約127パーセントです。経常利益は18億2,000万円を超え、前年同期比約200パーセントと倍になっています。

このように、非常によい数字が出ており、通期でもかなり伸びてくると思います。

Ken:利益率の改善についてお聞きします。経常利益率も粗利も、前年同期と比べてかなり改善されていると思います。その要因について、あらためて教えてください。

榮:要因の1つとして、築年数が新しく、面積が80平米から90平米で、価格が4億円から5億円の物件について、以前はあまり扱っていませんでした。しかし上場後、大手との競合にも勝てるのではないかとか考え、積極的に取り扱っています。

もう1つは、買取リフォーム販売です。「ホワイト革命」と呼んでいますが、今のご夫婦は、築15年から20年経つと、フルリフォームされた部屋を求める傾向があります。

5,000万円の物件を購入して1,000万円ほどかけてフルリフォームすると、原価は6,000万円で済むかと言えば、リフォームに関しては「言った・言わない」の話になることがよくあります。リフォーム会社も小規模なところが多く、価格はさまざまです。しかし、大手のリフォーム会社は費用が高くつきます。

例えば5,000万円の物件を売りに出したい場合、買い手は不動産会社が多くなります。不動産会社が買い取って1,000万円でリフォームし、安くならないよう1,000万円の利幅を乗せると、最終的には7,000万円で販売することになります。

ここで仲介会社が入ってくると、先ほどお話しした「ダイレクト不動産」の話にもつながるのですが、まず、「5,000万円×6パーセント=300万円」の仲介手数料がかかります。さらに、買い手には「6,000万円×7パーセント=420万円」の仲介手数料がかかります。合わせて720万円の仲介手数料が発生するわけですが、我々のような会社が直接入ることで、この仲介手数料が不要になると、720万円が宙に浮きます。

当社は仲介会社とも取引があるので、あまり言い過ぎると問題が出てきますが、さまざまな場面で当社を通じて売買することで、お客さまに喜んでいただけるような状況になってきています。

先ほど、「中古不動産流通比率は40パーセント」とお話ししましたが、投資用の不動産については、この割合がもう少し高く、43パーセントから44パーセント程度となっています。一方で、エンドユーザー向けファミリータイプの物件は35パーセントから37パーセント程度にとどまっています。これらの要因で、当社の利益率が上がってきていると思います。

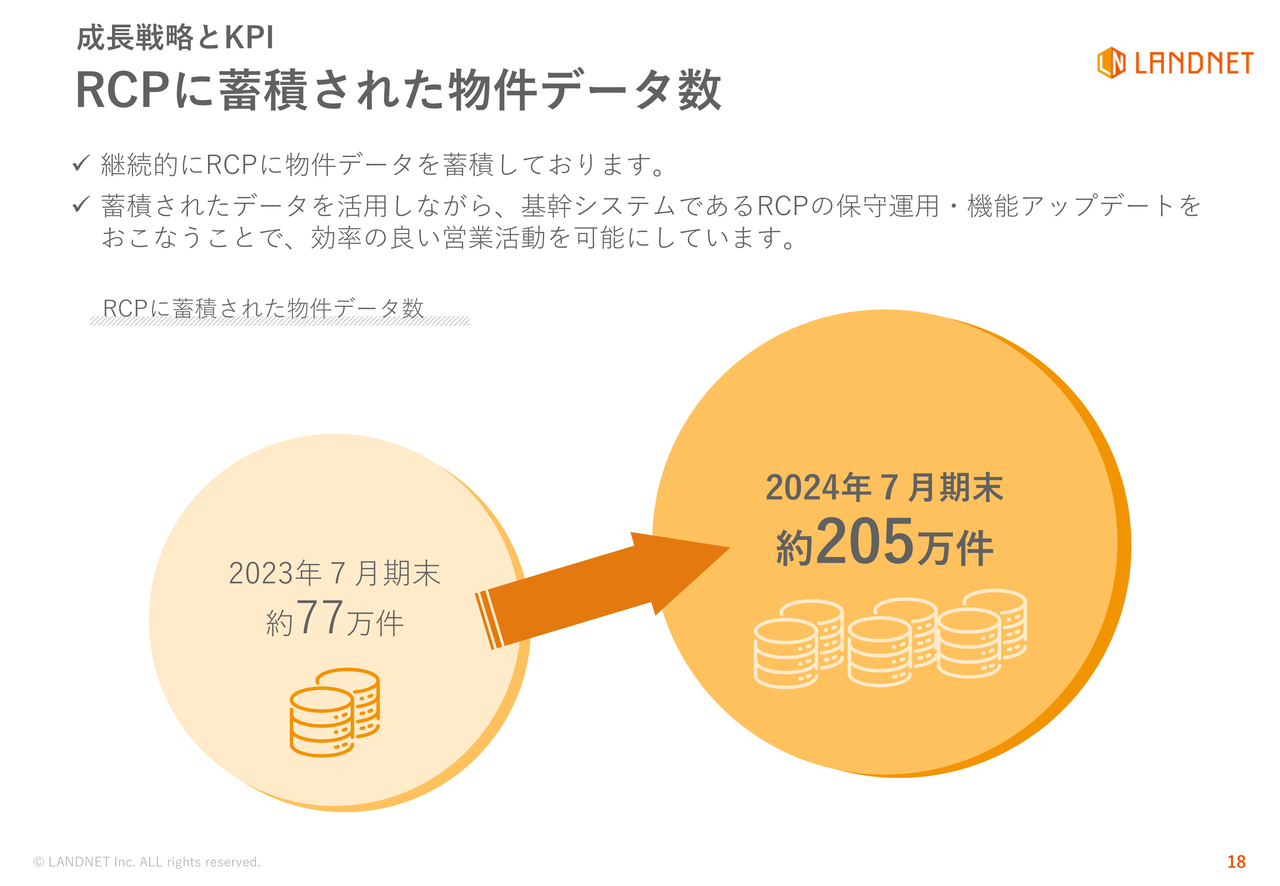

成長戦略とKPI RCPに蓄積された物件データ数

榮:物件データ数についてです。2023年7月期末の約77万件から、2024年7月期末は約205万件と、しっかり増えてきています。この蓄積により、当社は物件の仕入に強くなっています。この物件データ数をしっかり増やしていくことが、将来の物件の強さにつながると思っています。

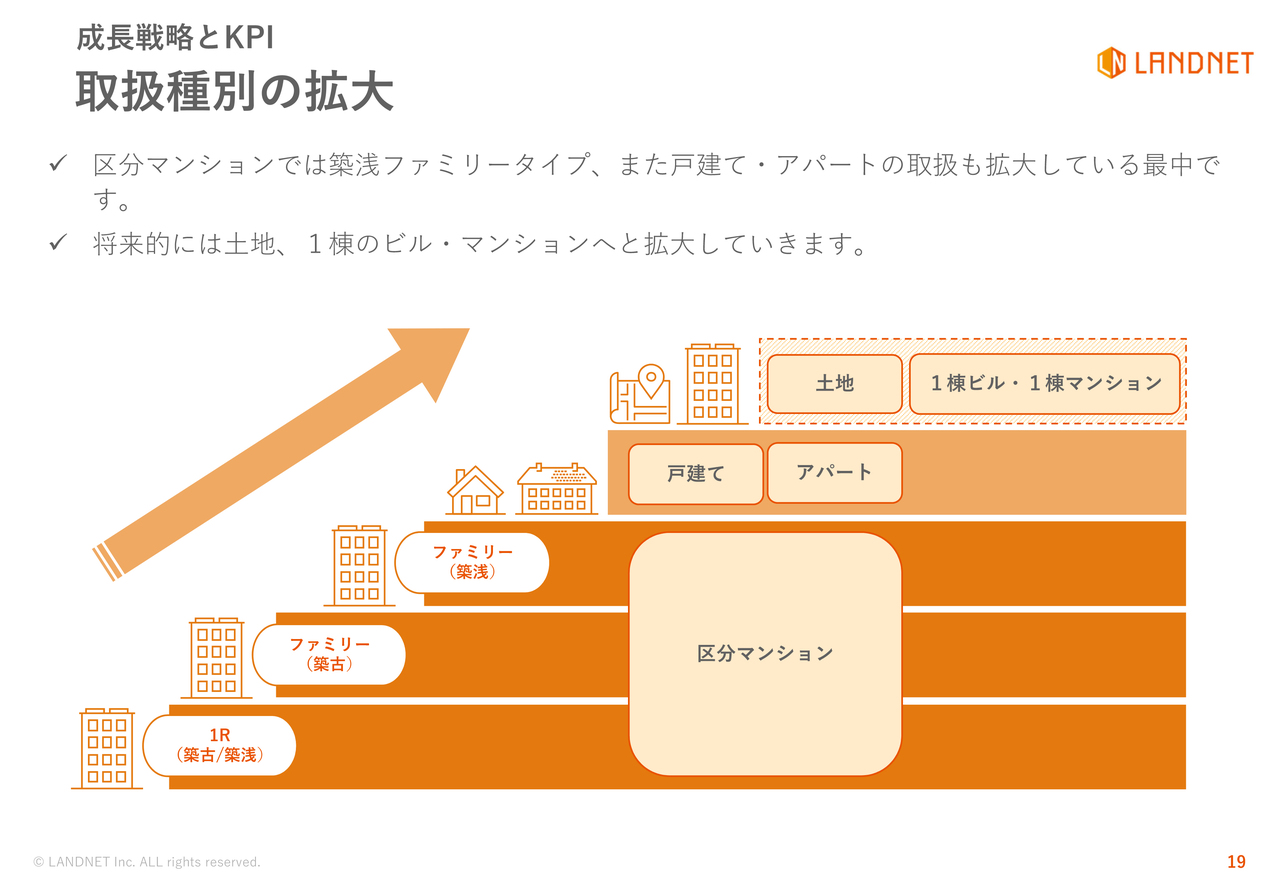

成長戦略とKPI 取扱種別の拡大

榮:スライドは、取扱種別の拡大についてです。最初は、最下部のワンルームの築古・築浅物件が中心でしたが、現在ではファミリータイプの築古物件・築浅物件までと、かなり拡大してきています。

ファミリータイプの築浅物件のうち、例えば76平米以上、77平米以上といった広めの物件については、まだ取扱件数が少ないですが、他社と競合しても十分に勝てています。さらに、戸建てやアパートの取扱も着実に拡大しています。

このような取扱種別の拡大により、当社の市場領域はますます大きくなっていると考えています。

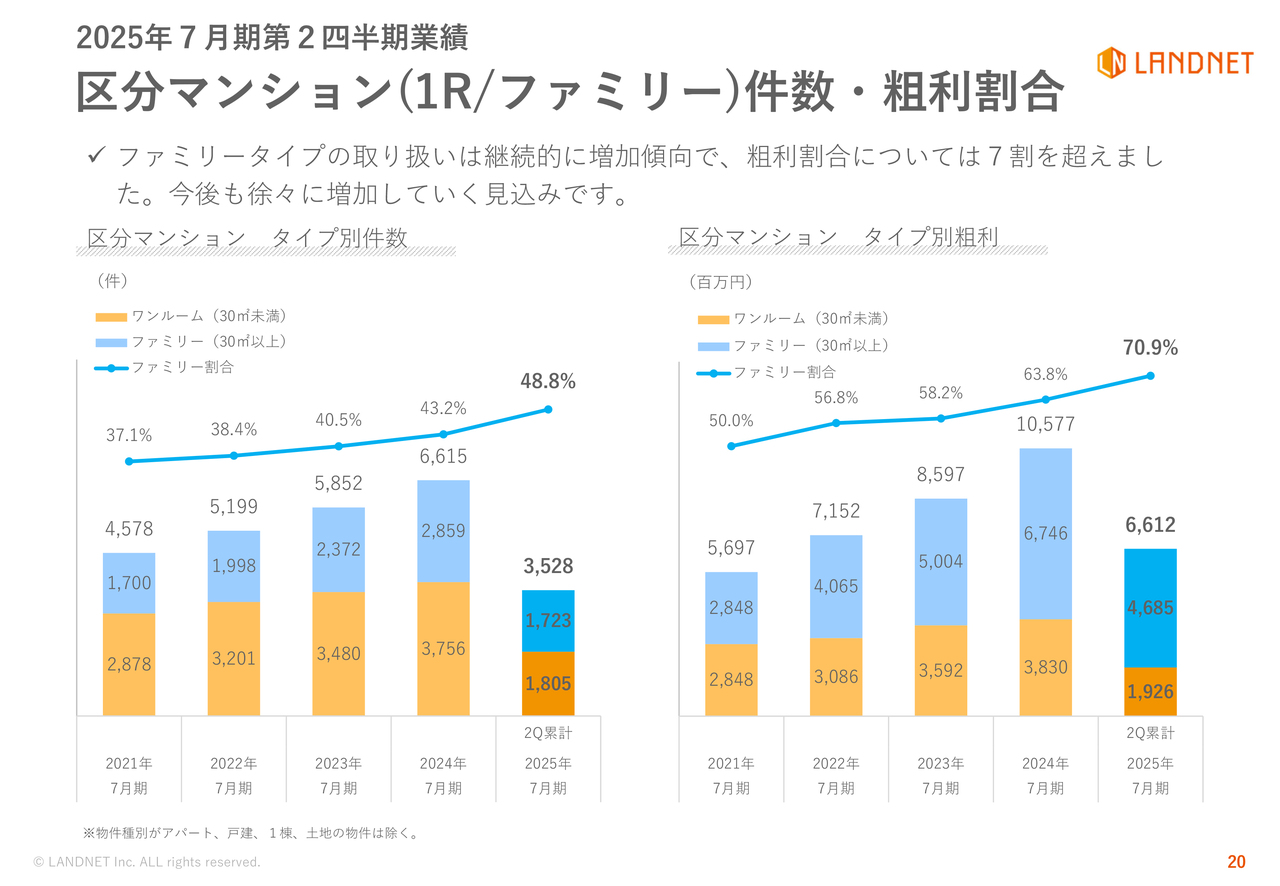

2025年7月期第2四半期業績 区分マンション(1R/ファミリー)件数・粗利割合

榮:ワンルームタイプとファミリータイプを比較すると、件数では50パーセントずつ程度で拮抗しています。粗利ベースでは70パーセントがファミリータイプであり、ファミリータイプの取扱が増えると利益率がよくなっている感覚を持っています。

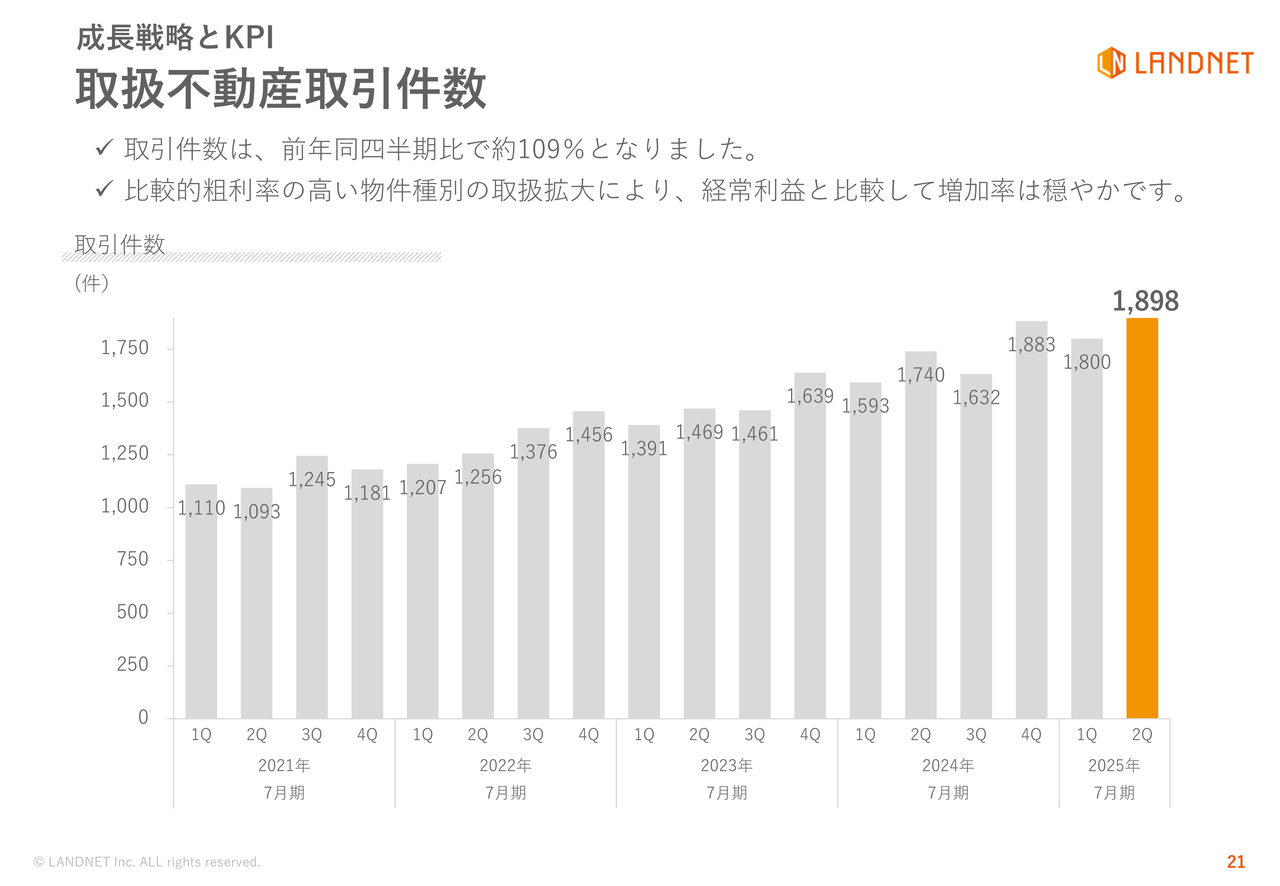

成長戦略とKPI 取扱不動産取引件数

榮:粗利が増えて利益率が上がってきても、先ほどお話ししたように、物件の情報がしっかりと増えているため件数は減っていません。2025年7月期の取扱不動産取引件数は1,898件と、順調に伸びてきています。

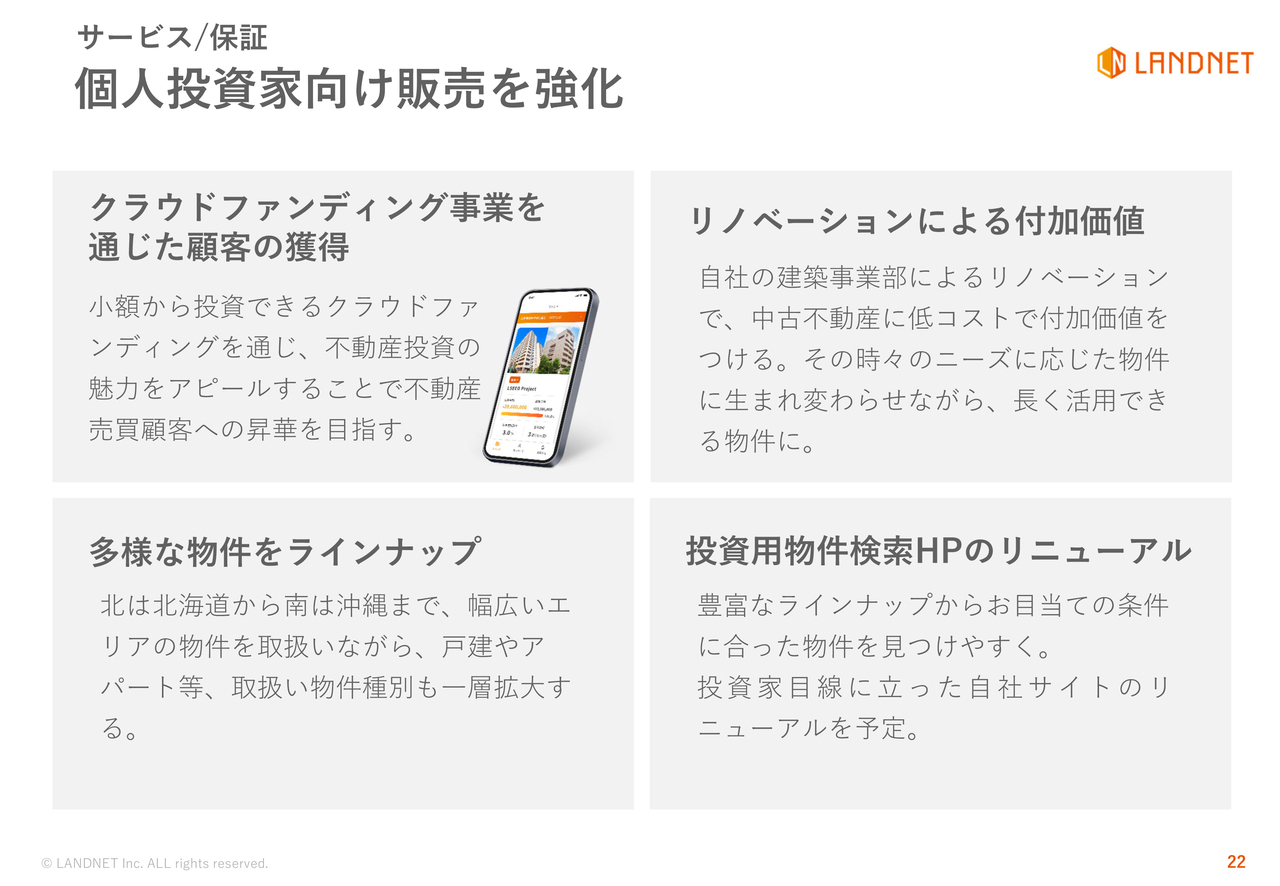

サービス/保証 個人投資家向け販売を強化

榮:先ほどお話ししたクラウドファンディングに加え、リノベーションを行う件数もしっかりと増やしています。多様な物件のラインナップもポイントだと考えています。北は北海道から南は沖縄まで、幅広いエリアの物件を取り扱いながら仕事をしています。

販売経路として、現在「LSEED不動産投資」というアプリを開発しています。当社には物件が多数あり、不動産会社が購入するような価格帯の物件も数多くあります。より多くのエンドユーザーに購入いただきたいということで作っているところです。

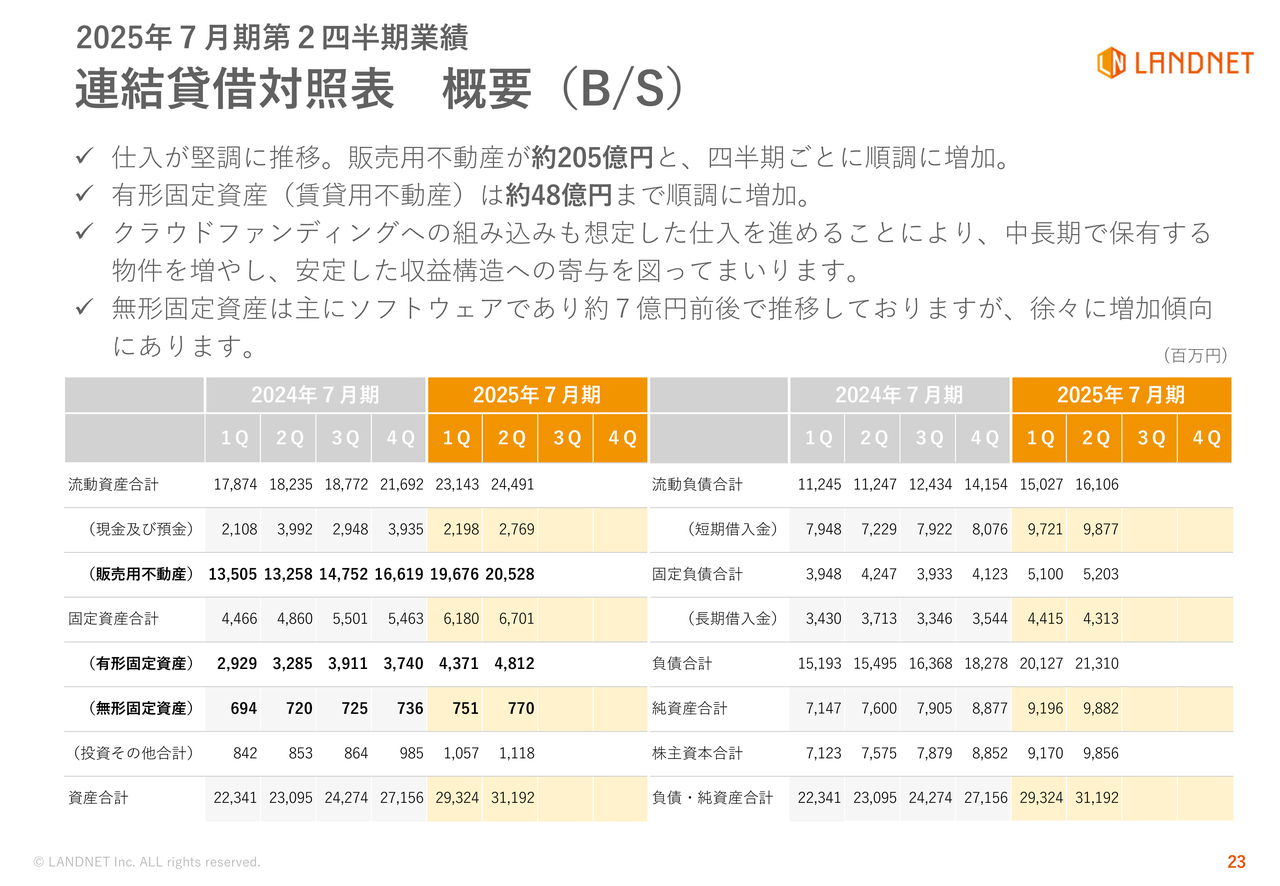

2025年7月期第2四半期業績 連結貸借対照表 概要(B/S)

榮:仕入が堅調に推移し、販売用不動産が約205億円と順調に増えてきています。2024年7月期末で約166億円、2025年第1四半期末で約196億円であり、将来の利益を生み出す商品も確実に増えてきています。

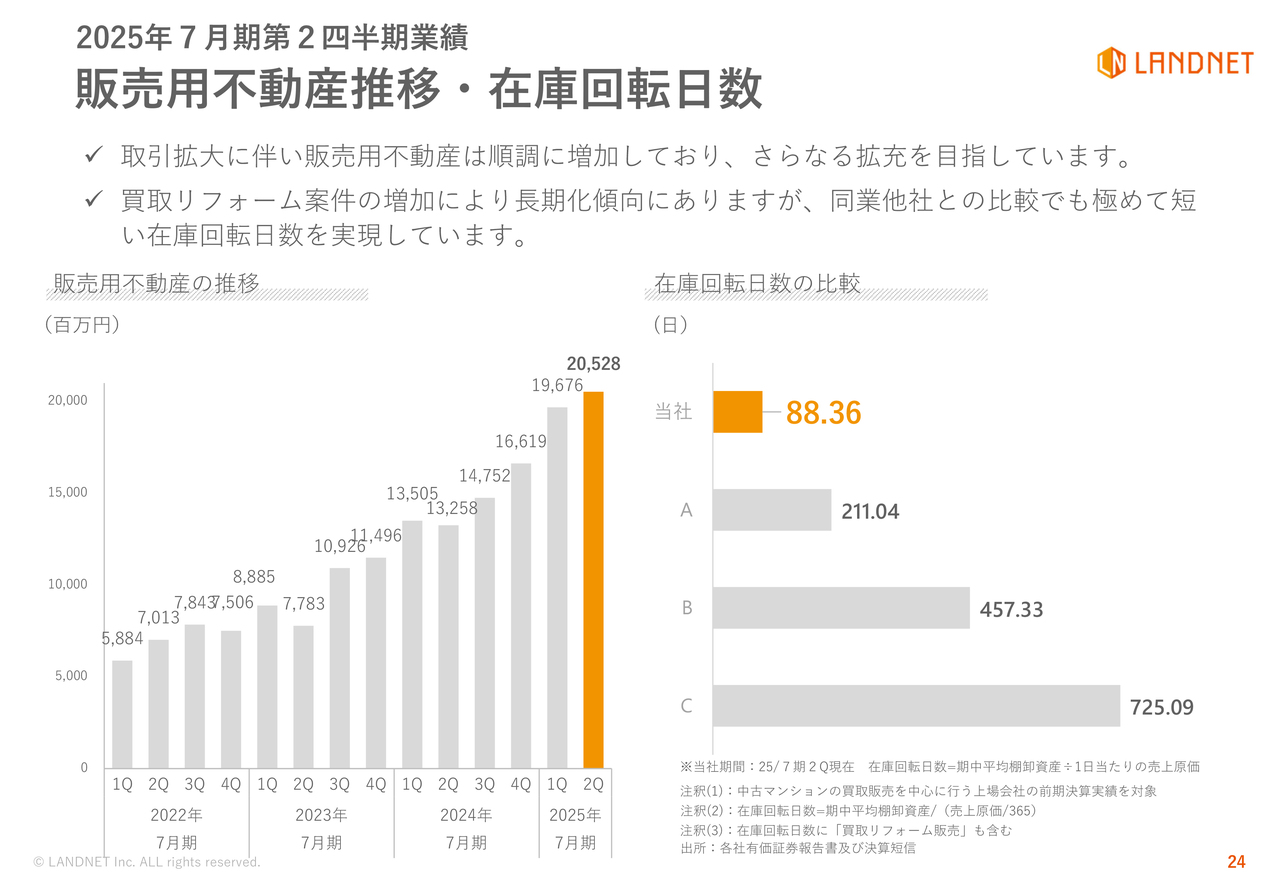

2025年7月期第2四半期業績 販売用不動産推移・在庫回転日数

榮:在庫回転日数についてです。スライド右側の表に記載しているとおり、在庫回転日数は88.36日と同業他社と比べても極めて短いです。在庫回転日数がよい理由は、適切な価格の物件を数多く、直接購入できているためです。

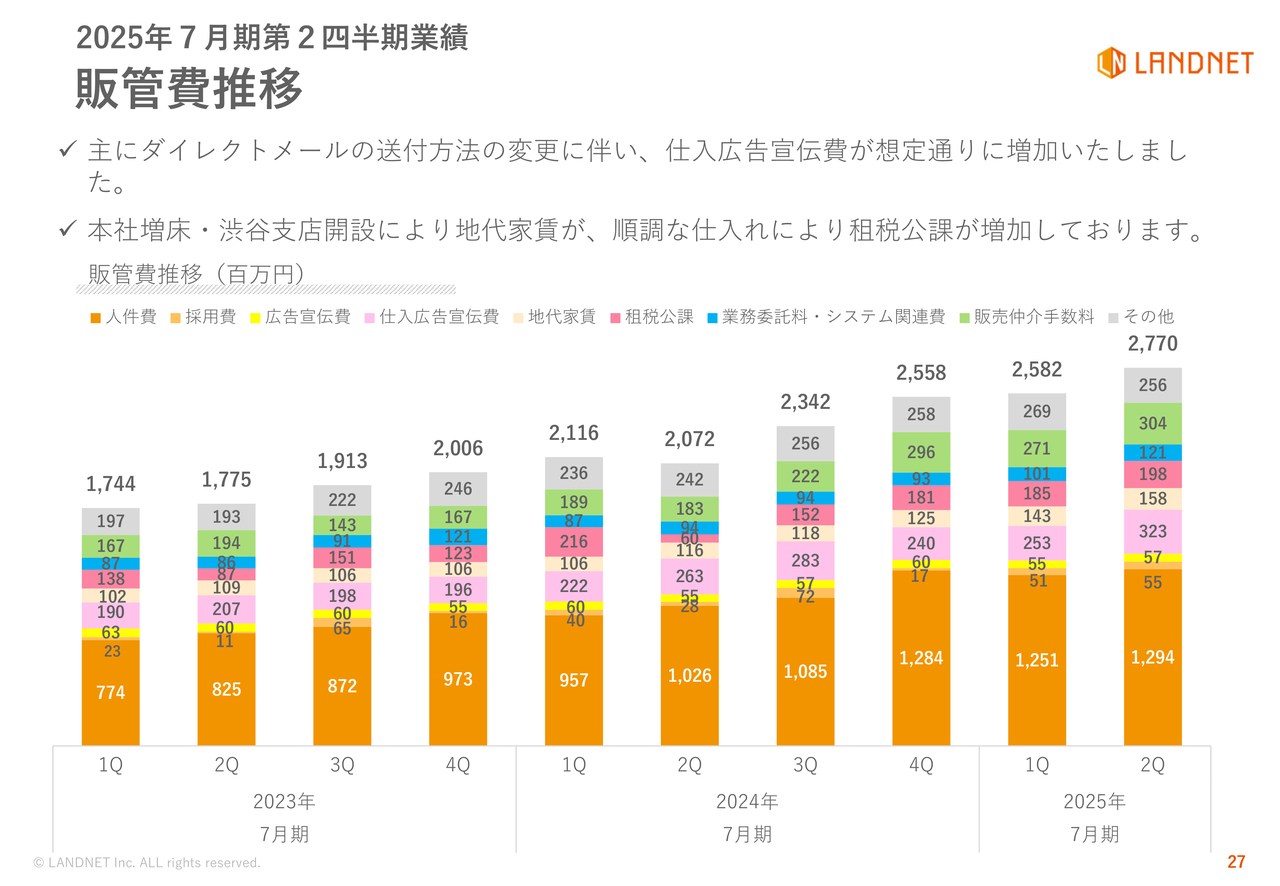

2025年7月期第2四半期業績 販管費推移

榮:販管費の推移についてです。スライドのグラフにある黄緑色の部分は、販売仲介手数料を示しています。2025年7月期第2四半期は3億400万円、2025年7月期第1四半期は2億7,100万円となっています。これは、当社が物件を販売する際に、仲介会社を通じて一般消費者の方に購入していただく場合に発生する手数料です。

先ほど「LSEED不動産投資」についてお話ししましたが、「LSEEDホーム」という構想も現在進めています。こちらは実需用のファミリータイプの物件です。

当社では取扱物件数が着実に増えており、どの物件についても豊富な情報を持っています。今後は一般のお客さまに購入いただけるようにしていきたいと考えていますので、販売仲介手数料は少しでも減らせるよう努力します。

Ken:それが減っていけば、その分が利益につながるということでしょうか。

榮:そのとおりです。

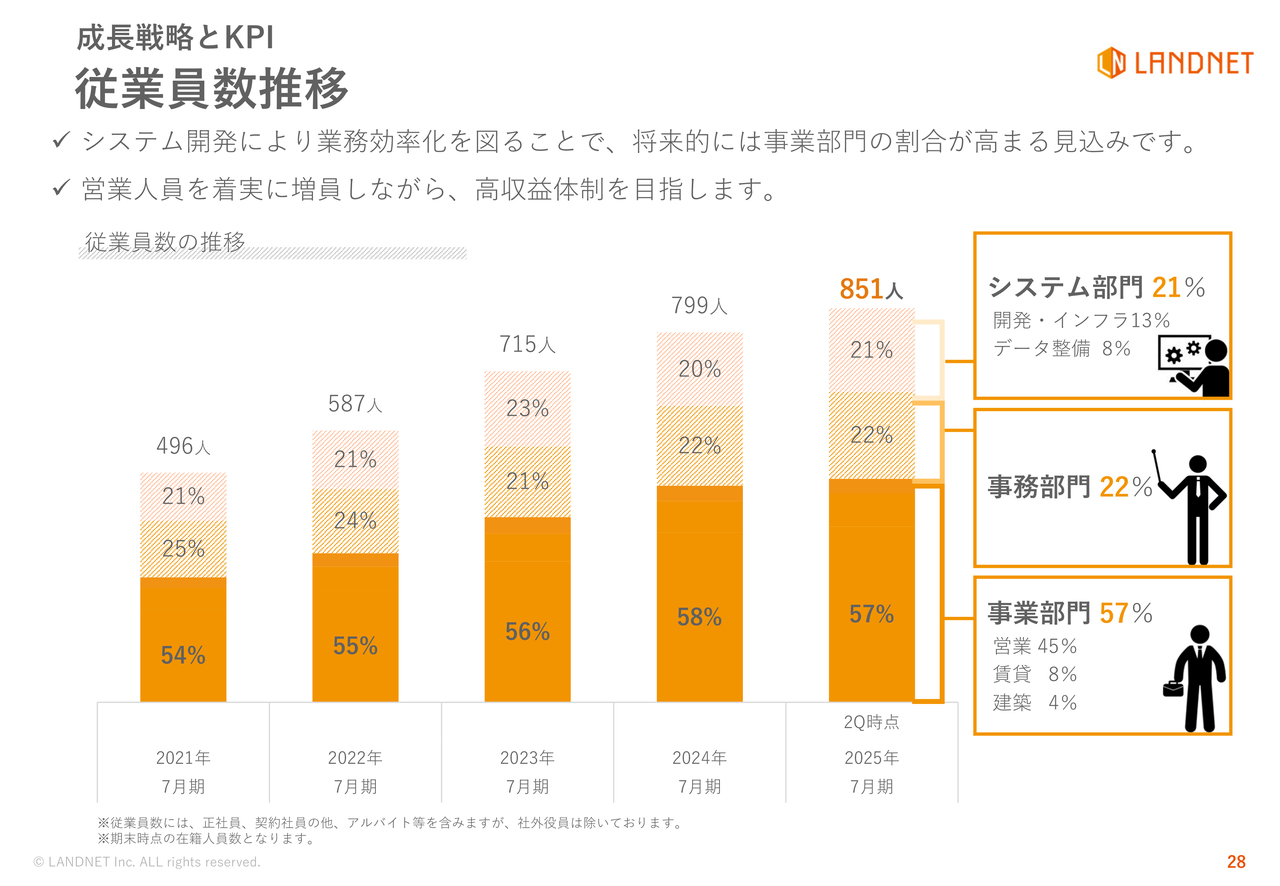

成長戦略とKPI 従業員数推移

榮:従業員数の推移です。現在、事業部門は57パーセント、事務部門は22パーセントです。事業部門は約60パーセントを確保し、事務部門は約20パーセントに抑えながら、システム部門をしっかりと増やしてきています。

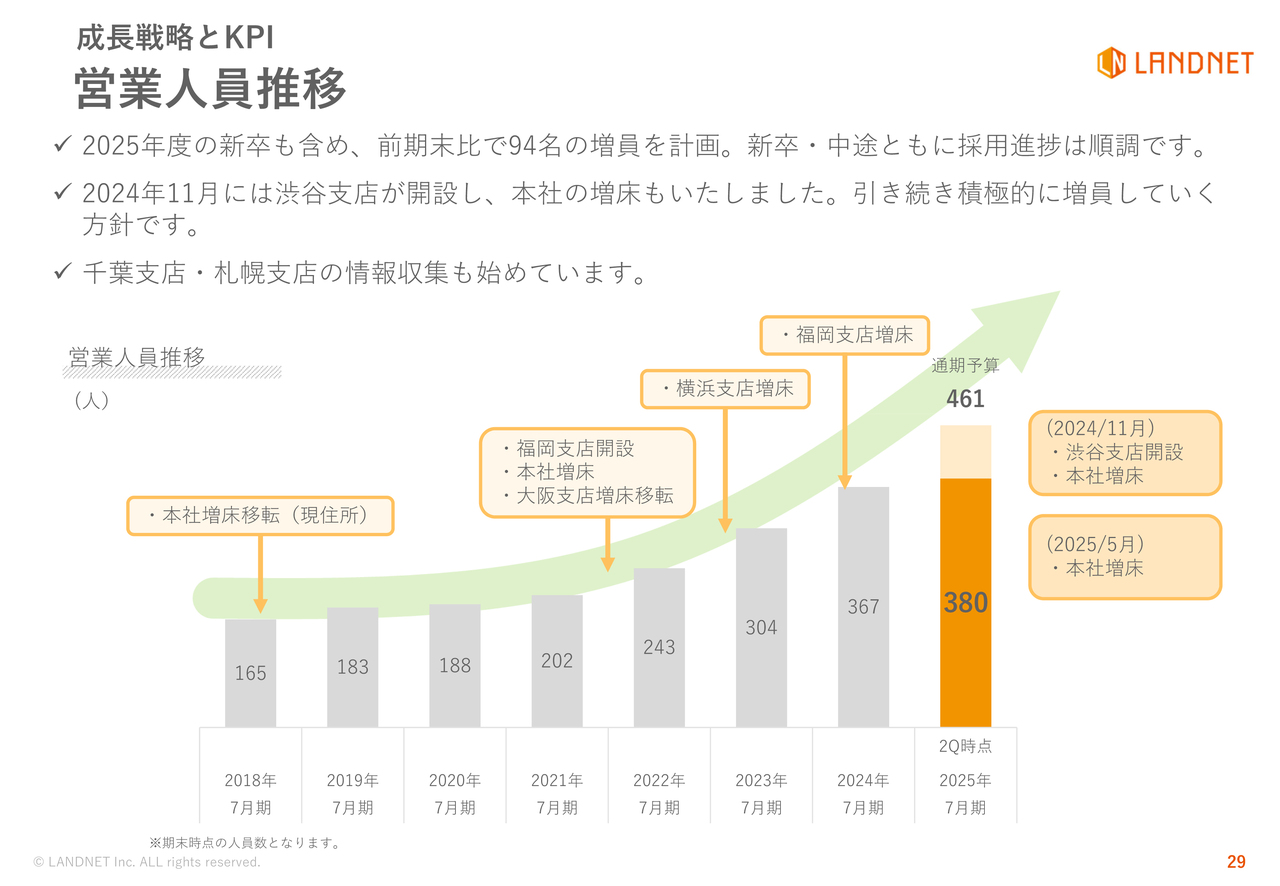

成長戦略とKPI 営業人員推移

榮:その中で、福岡支店、横浜支店を増床するなど、支店の開設や増床をしながら、営業人員を予定どおり増やしています。

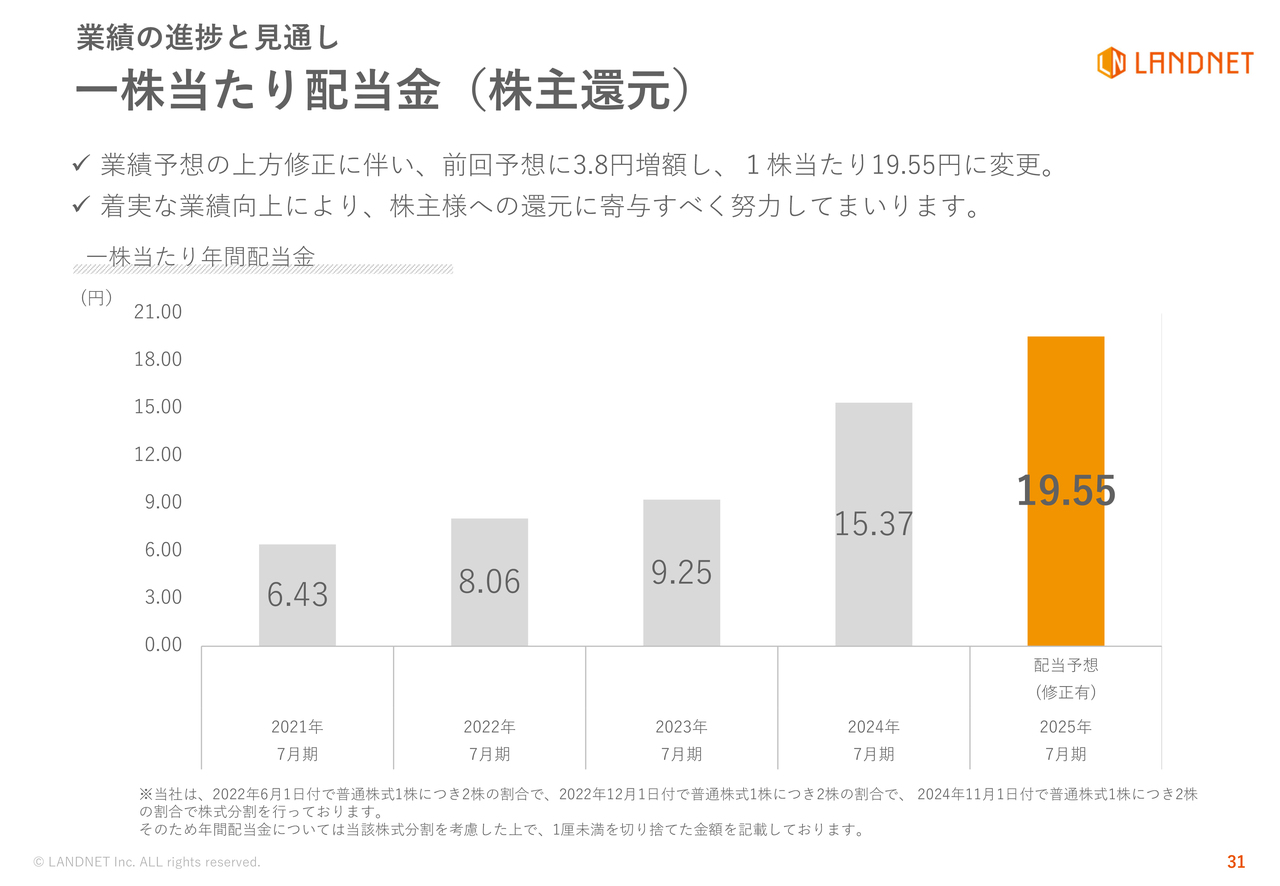

業績の進捗と見直し 一株当たり配当金(株主還元)

榮:1株当たりの配当金は、2025年7月期は19.55円まで増やしていけるかと考えています。

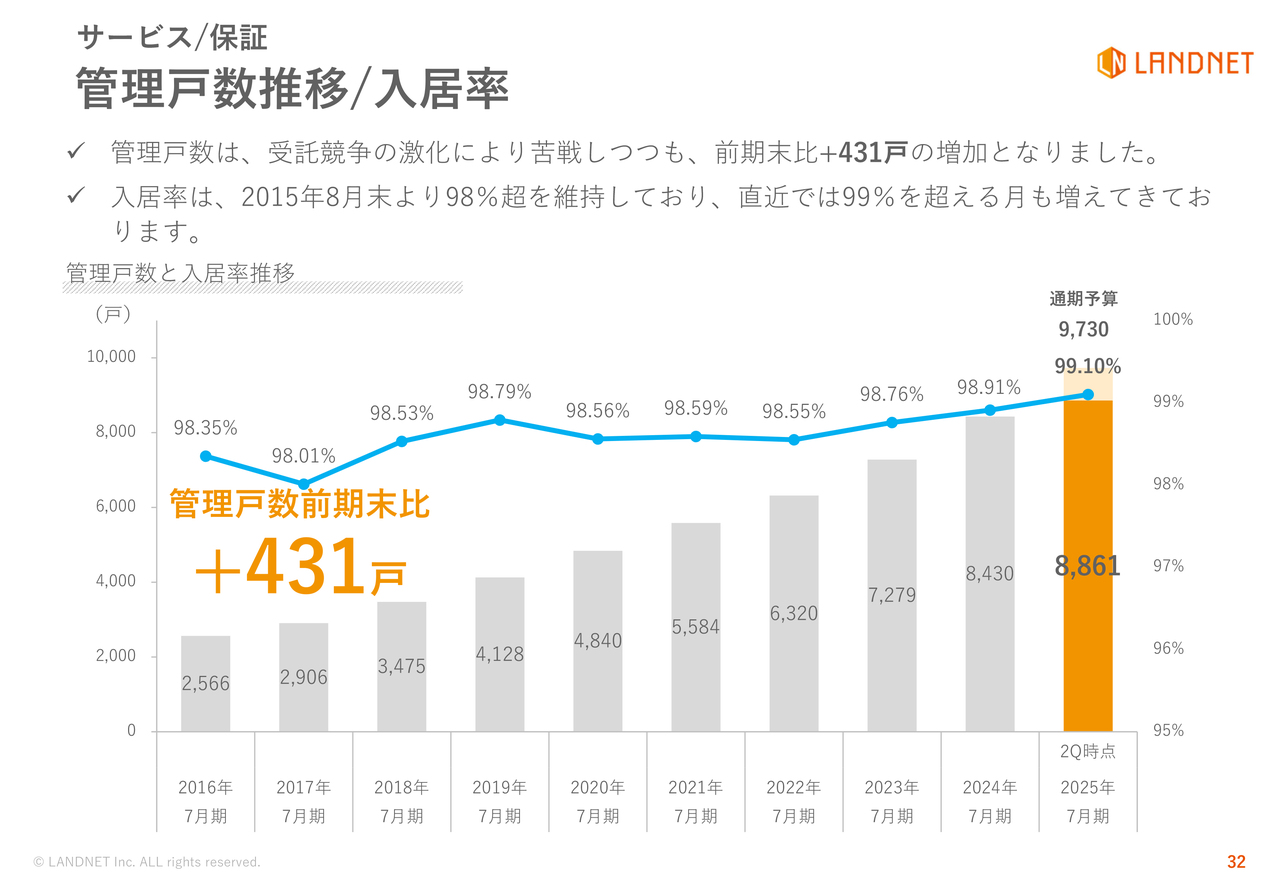

サービス/保証 管理戸数推移/入居率

榮:当社は投資用の不動産を扱っており、現在8,861戸の物件を管理しています。入居率は99.10パーセントと、非常に高い水準だと思っています。

その理由として、全国各地の物件に加え、シェアハウスや店舗、ビルといったさまざまな物件が含まれているためです。

特に首都圏や東京に関しては、99.8パーセントとなっており、今後もこの数字をしっかりと伸ばしていきたいと考えています。

成長戦略とKPI 渋谷支店の新規開設

榮:渋谷ヒカリエの隣、渋谷アクシュに渋谷支店を開設しました。

成長戦略とKPI 拠点の拡大

榮:本社・各支店とも増床しています。現在、千葉支店、札幌支店を検討している段階です。

以上でご説明を終わります。

質疑応答:ファミリータイプの物件の粗利率

新着ログ

「不動産業」のログ