ユシロ化学工業株式会社 2019年3月期決算説明会

ユシロ化学工業、通期売上高は前期比11.4%増も、原材料価格高騰やM&A費用計上等により減益に

2019年3月期決算説明会

大胡栄一氏:本日は大変お忙しい中、2019年3月期決算説明会にお越しいただきまして、誠にありがとうございます。また、日頃より弊社にご注目していただき、ご支援賜りますことを、この場をお借りして御礼申し上げます。

さて、当期の世界経済は緩やかな拡大基調を維持していますが、米中の貿易摩擦や英国のEU離脱問題等が影響を及ぼしています。日本国内におきましても、底堅い成長を続けているものの、外需の減速の影響を受け、不透明感が強まっています。

このような環境下、弊社の売上高は、国内需要を着実に取り込むとともに、昨年(2019年)8月から弊社グループの一員となった米国QualiChem社の寄与の影響もあり、増収となりました。

一方、利益面におきましては、増収効果、ならびに売上と同様にQualiChem社の寄与はございましたが、原材料価格の高騰およびM&A費用計上の影響を受け、減益となりました。

ユシログループ 国内外拠点

こちら(スライド)は、弊社の国内外拠点の所在地を示した地図です。海外には、アメリカ・メキシコ・ブラジル・中国・タイ・マレーシア・インドネシア・インドの8ヶ国に、子会社が13社ございます。昨年(2018年)8月のQualiChem社の買収に伴い、アメリカの拠点が2つに増えました。

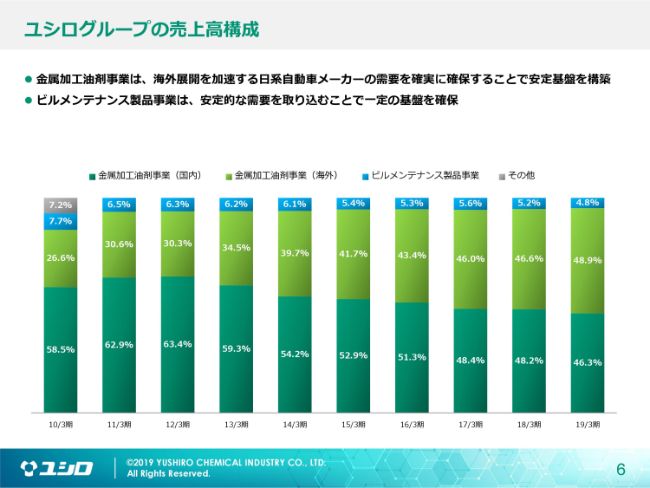

ユシログループの売上高構成

弊社グループの売上高構成についてご説明いたします。弊社は、金属加工油剤事業を主力事業としております。国内と海外の比率は、徐々に海外の売上が増加し、2019年3月期に初めて海外が国内の売上を上回りました。

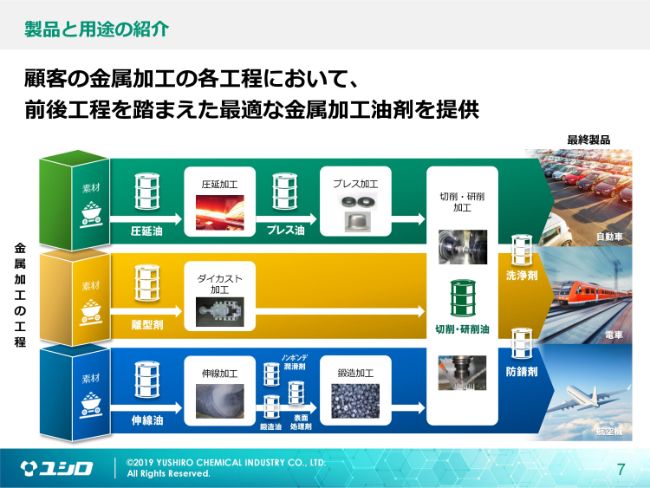

製品と用途の紹介

こちらのスライドでは、弊社の製品と用途についてご紹介しています。ドラムのイラストが弊社の製品を示しています。顧客の金属加工の上流から下流までのあらゆる工程において、前後の工程を踏まえた最適な金属加工油剤を提供しており、多様なビジネスチャンスを有しています。

切削・研削油剤におきましては、国内およびアジアでナンバーワンのシェアを維持しており、弊社の強みとなっています。

ユシロの開発力(注力製品事例)

こちらのスライドでは、弊社の注力製品の一例をご紹介しています。鋳造工程では、300℃の金型に対して離型剤を塗布いたしますが、お客さまの現場において、長年、高温金型に離型剤が付いているかどうかがわからず、トラブルになるケースが指摘されていました。弊社の離型剤は、このような高温での可視化を実現し、最適な塗布量を見極めることができます。

このように、弊社は顧客ニーズを取り込み、自社の高い技術開発力により、オンリーワンの製品を生み出しています。

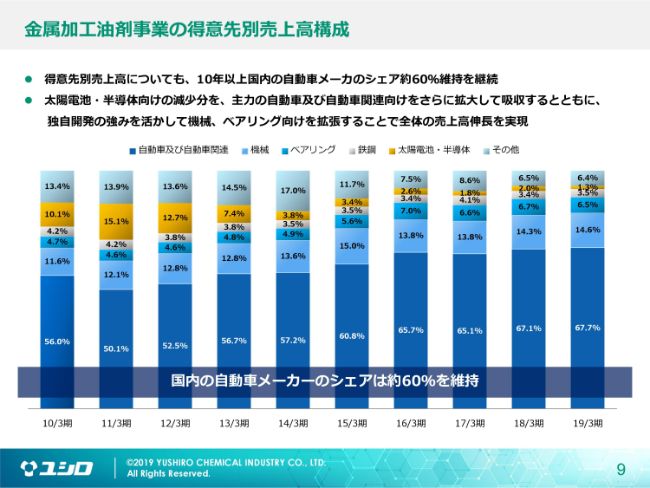

金属加工油剤事業の得意先別売上高構成

弊社グループの金属加工油剤事業における得意先別の売上高構成について、ご説明いたします。

長年にわたり、国内自動車メーカーのシェアは約60パーセントを維持しています。安定した基盤を構築する一方で、市場の変化に対応すべく、独自の開発の強みを活かして機械・ベアリング向けに対応し、全体の売上高の伸長を実現しています。

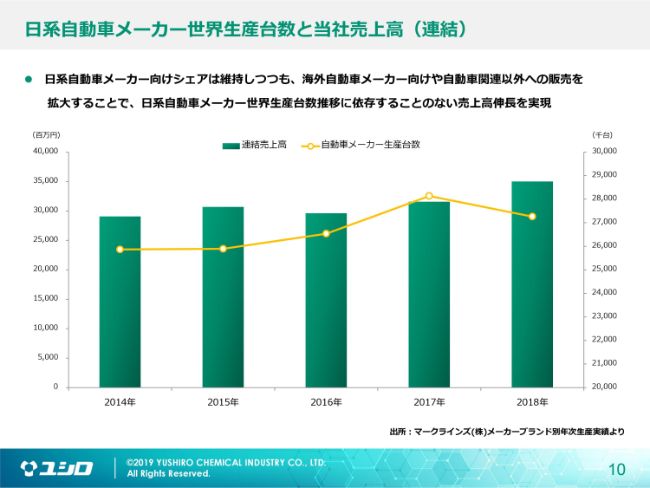

日系自動車メーカー世界生産台数と当社売上高(連結)

こちらの(スライドの)グラフは、直近5年間の日系自動車メーカーの世界生産台数と、弊社の連結売上高の推移を示しています。

いままで、弊社の業績は日系自動車メーカーの生産台数とほぼ連動していましたが、米国QualiChem社の業績が加わったことにより、2018年からは日系自動車メーカーの生産台数に依存しないビジネスモデルになりつつあります。

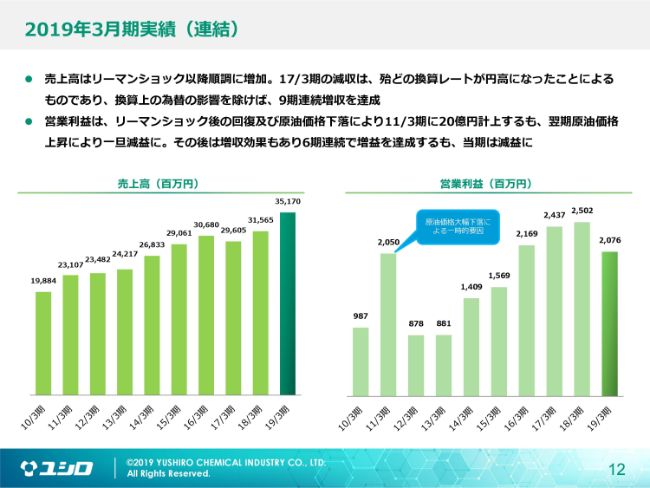

2019年3月期実績(連結)

次に、2019年3月期の決算業績についてご説明いたします。こちらのスライドは、直近10年間の連結売上高と、連結営業利益を示しています。

売上高は、換算上の為替レートの影響で2017年3月期が減収となっていますが、為替の影響を除けば、リーマンショック以降は拡大基調にございます。

営業利益も、2019年3月期は、原材料価格の高騰およびM&Aの取得費用計上により減益となりましたが、長期スパンで見れば、依然として成長トレンドにございます。

2019年3月期業績概要(連結)

2019年3月期の業績概要についてご説明いたします。売上高は前期比で11.4パーセント増、営業利益は前期比で17.0パーセント減、経常利益は前期比で18.8パーセント減、当期純利益は前期比で22.6パーセント減となりました。

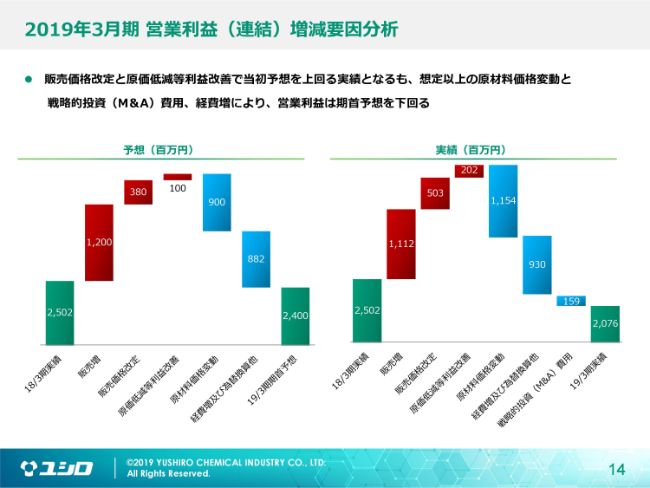

2019年3月期 営業利益(連結)増減要因分析

2019年3月期の連結営業利益の増減要因についてご説明いたします。(スライドの)左のグラフは、2018年3月期実績に対する、2019年3月期の期首予想の増減要因を示しています。また、右のグラフは、2018年3月期実績に対する、2019年3月期実績の増減要因を示しています。

期首予想と乖離した原因は、原材料価格変動と、経費およびM&A費用です。

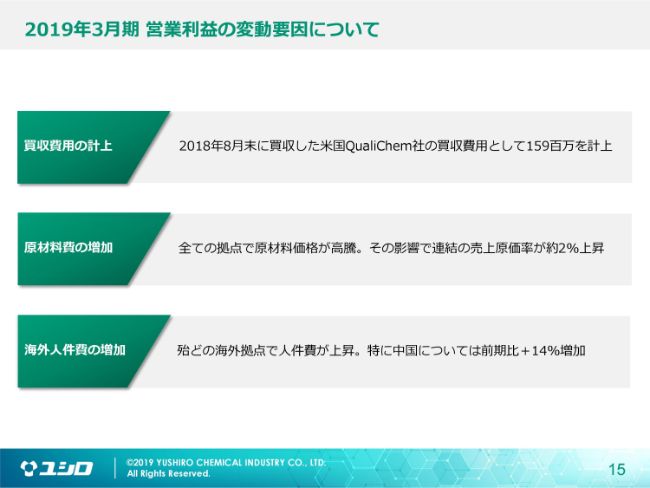

2019年3月期 営業利益の変動要因について

前ページの営業利益の増減要因につきまして、影響の大きい要因に関してご説明申し上げます。

2018年8月に買収したQualiChem社の買収費用として、1億5,900万円を計上しています。その他、買収に伴うのれんおよび無形資産の償却で、1億3,000万円を計上しています。

また、当期はすべての拠点で原材料価格が高騰したため、予想以上の原材料費を計上するに至りました。

さらに、中国をはじめ、新興国で人件費が上昇したことが要因となり、経費増を余儀なくされました。以上の3つが、減益の理由です。

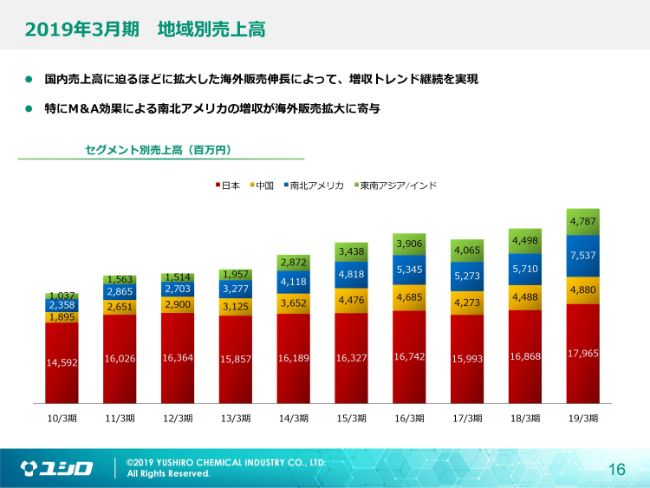

2019年3月期 地域別売上高

地域別の売上高についてご説明いたします。この(スライドの)グラフは、日本・中国・南北アメリカ・東南アジア/インドの、4つのセグメントの売上高の推移を示しています。

海外販売が好調に推移し、順調に増収トレンドを継続していることがおわかりいただけると思います。また、当期はとくにM&A効果もあり、南北アメリカが大きく売上を伸ばしています。

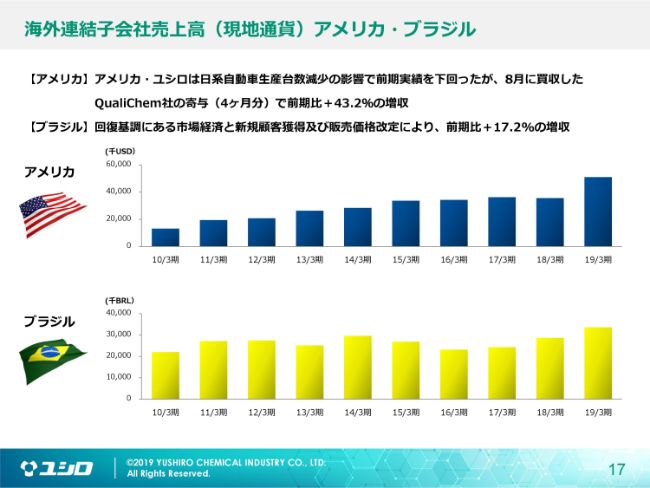

海外連結子会社売上高(現地通貨)アメリカ・ブラジル

ここからは、拡大した海外販売の各国売上高について、個別にご説明いたします。まず、アメリカとブラジルです。

アメリカ・ユシロは、日系自動車生産台数減少の影響で前期実績を下回りましたが、(2018年)8月に買収したQualiChem社の寄与により、前期比で43.2パーセントの増収となりました。

ブラジルは、回復基調にある市場経済と新規顧客獲得、および販売価格改定により、前期比で17.2パーセントの増収となりました。

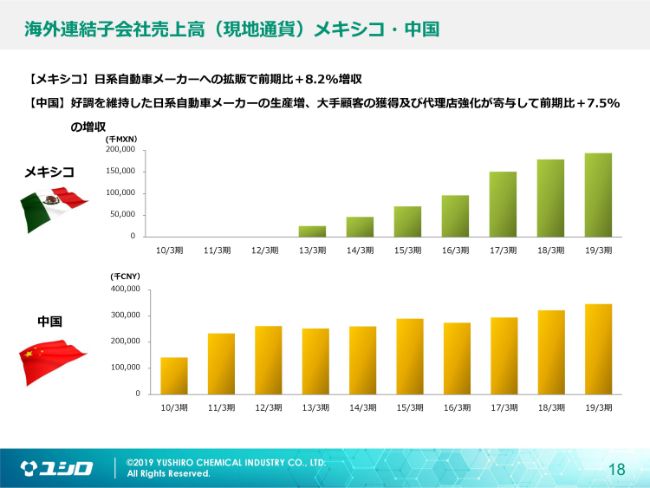

海外連結子会社売上高(現地通貨)メキシコ・中国

続いて、メキシコと中国です。メキシコは、日系自動車メーカーへの拡販で、前期比で8.2パーセントの増収となりました。

中国は、好調を維持した日系自動車メーカーの生産増、大手顧客の獲得、および代理店強化が寄与し、前期比で7.5パーセントの増収となりました。

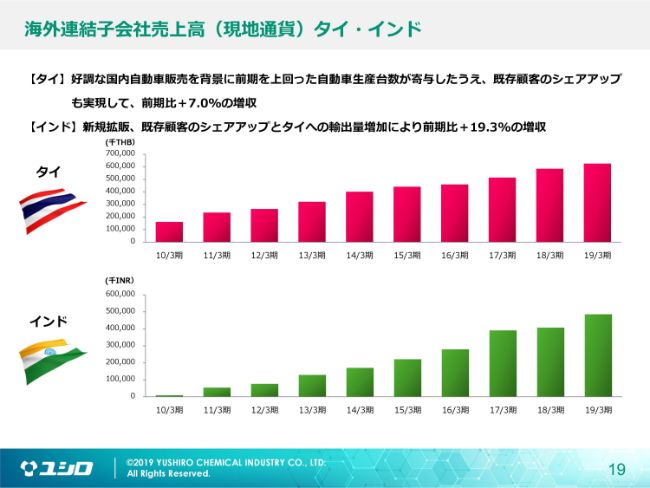

海外連結子会社売上高(現地通貨)タイ・インド

続いて、タイとインドです。タイは、好調な国内自動車販売を背景に、前期を上回った自動車生産台数が寄与した上、既存顧客のシェアアップも実現して、前期比で7.0パーセントの増収となりました。

インドは、新規拡販、既存顧客のシェアアップと、タイへの輸出量増加により、前期比で19.3パーセントの増収となりました。

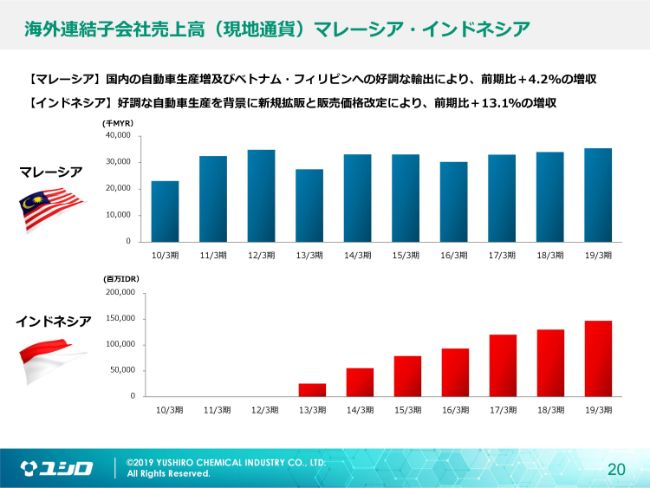

海外連結子会社売上高(現地通貨)マレーシア・インドネシア

最後に、マレーシアとインドネシアです。マレーシアは、国内の自動車生産増、およびベトナム・フィリピンへの好調な輸出により、前期比で4.2パーセントの増収となりました。

インドネシアは、好調な自動車生産を背景に、新規拡販と販売価格改定により、前期比で13.1パーセントの増収となりました。

貸借対照表(連結)

2019年3月期決算業績の最後の項目として、貸借対照表とキャッシュ・フロー計算書についてご説明いたします。

貸借対照表では、戦略的M&Aを実施したことにより、のれん・顧客関連資産等で、資産合計は増加いたしました。また、戦略的M&A費用を長期借入金で賄ったことが要因となって、負債合計が増加いたしました。

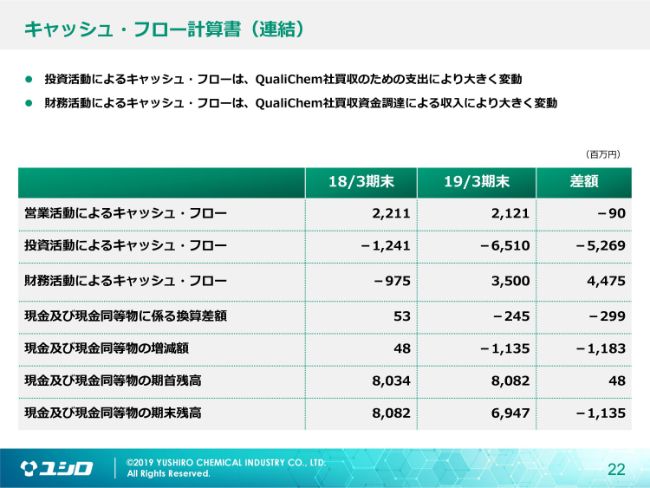

キャッシュ・フロー計算書(連結)

次に、キャッシュ・フロー計算書をご説明いたします。投資活動によるキャッシュ・フローはQualiChem社買収のための支出により、そして財務活動によるキャッシュ・フローはQualiChem社買収資金調達の収入により、ともに大きく変動いたしました。

2020年3月期 業績予想(連結)

次に、2020年3月期の業績予想についてご説明いたします。2020年3月期は、売上・利益ともに増加する予想です。

売上高は、各拠点でのシェアアップとQualiChem社の通期寄与により、大幅な増収を予想しています。一方、各利益におきましても、増収効果による増益を予想しています。

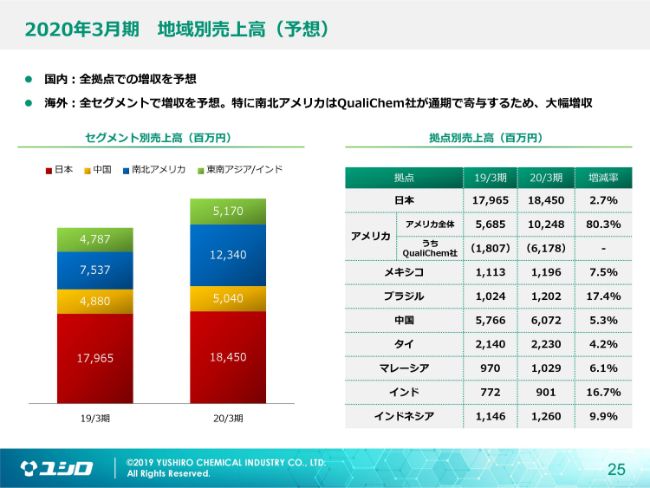

2020年3月期 地域別売上高(予想)

次に、地域別の売上高予想についてご説明いたします。国内は、堅調な自動車生産を背景に、増収する予想です。

海外は、QualiChem社の寄与で大幅に増収となるアメリカを筆頭に、すべての拠点で既存顧客へのシェアアップと、QualiChem社とのシナジーを活かした新規顧客獲得で、増収の予想です。

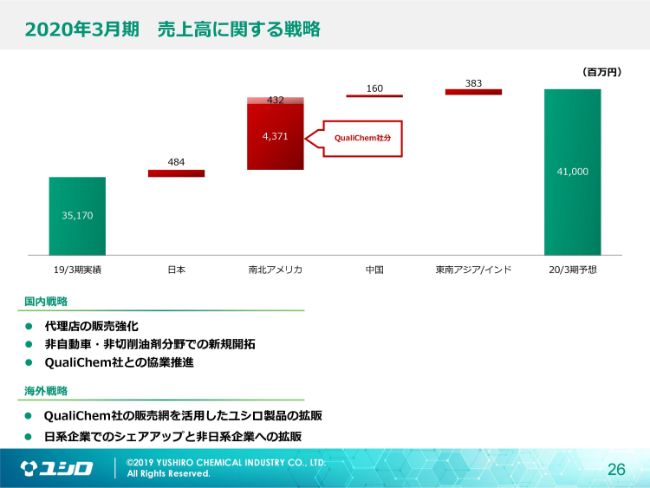

2020年3月期 売上高に関する戦略

この(スライドの)グラフは、2019年3月期の売上高実績に対する、2020年3月期の売上高予想の増加分を、セグメント別に示しています。

国内では、代理店の販売店強化、非自動車・非切削油剤分野での新規開拓、そしてQualiChem社との協業を進めてまいります。

また海外では、QualiChem社の販売網を活用したユシロ製品の拡販、日系企業でのシェアアップと、非日系企業への拡販を推し進めてまいります。

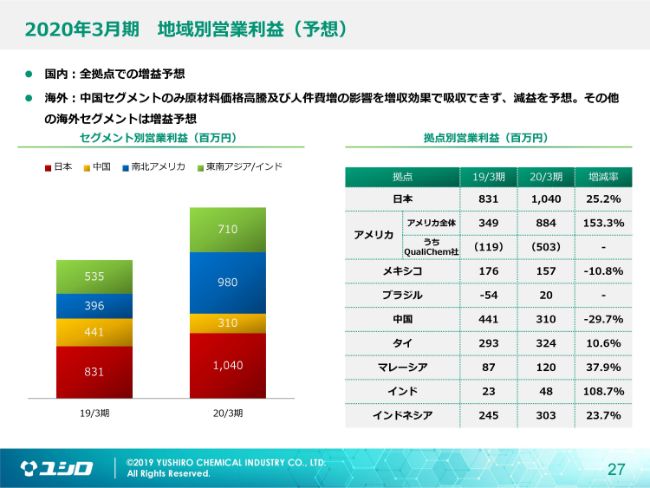

2020年3月期 地域別営業利益(予想)

次に、地域別の営業利益予想についてご説明いたします。まず、国内では、前期ほど原材料価格は変動しないと予想しており、その結果、増収効果による増益を予想しています。

海外は、アメリカで、売上と同様にQualiChem社が寄与するとともに、2019年3月期のQualiChem社の取得費用の影響がなくなることで、大幅増益を予想しています。ただし中国は、2020年3月期も原材料価格の高騰および人件費の上昇が続くことで、減益の予想としています。

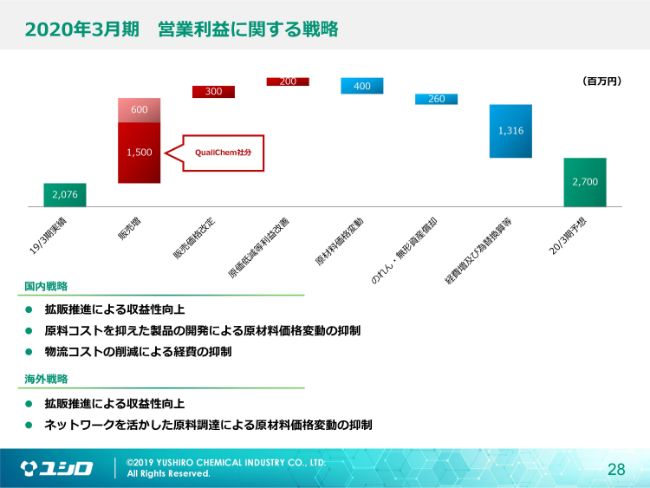

2020年3月期 営業利益に関する戦略

このグラフは、2019年3月期の営業利益実績に対する、2020年3月期の営業利益予想の増減分を、要因別に示しています。国内戦略としては、拡販推進による収益性の向上、原料コストを抑えた製品の開発による原材料価格変動の抑制、物流コストの削減による経費の抑制を進めてまいります。

海外でも、拡販推進による収益性の向上を実現し、ネットワークを活かした原材料調達による原材料価格変動の抑制を推し進めてまいります。

QualiChem社の概要

ここで、弊社が昨年(2018年)8月に買収したQualiChem社についてご説明いたします。リーマンショック以降、急激に売上を伸ばしており、とくにボーイング社や航空機エンジンメーカーへの認証を得たことで、参入障壁の高い航空機業界で売上が伸びています。単独の売上高・営業利益は、弊社グループ内でも単体に次ぐ規模となっています。

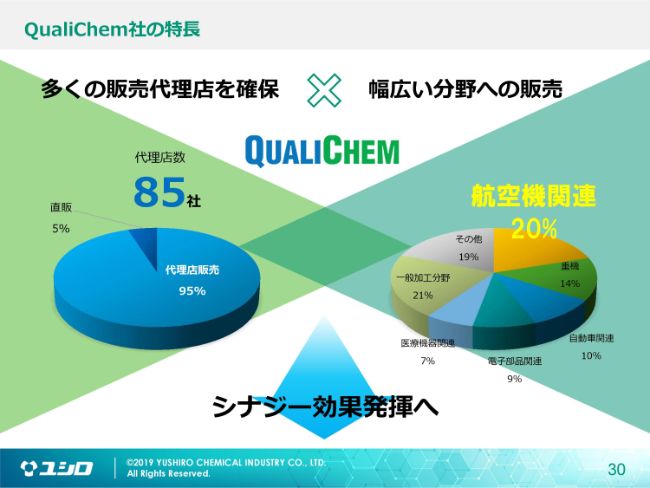

QualiChem社の特長

次に、QualiChem社の特長についてご説明いたします。QualiChem社は、全米に85社の代理店網を持っています。また、ユシロ化学単体を含めて、既存の拠点は売上の8割近くが自動車産業となっているのに対して、QualiChem社は航空機・医療機器・電子機器分野など、自動車産業以外にも顧客を有しています。この特長の違いが、シナジー効果につながると考えています。

QualiChem社とのシナジー効果について

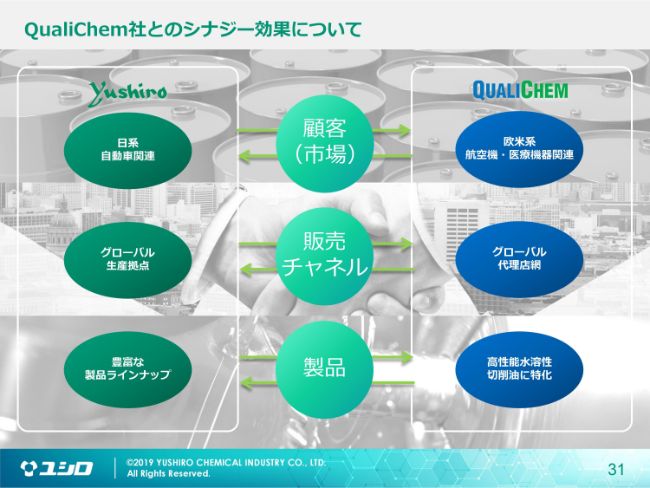

次に、QualiChem社と実現していく、具体的なシナジー効果についてご説明させていただきます。

顧客面においては、日系自動車関連に強みを持つユシログループと、航空機・医療機器関連に強みを持つQualiChem社でのシナジーを実現できると考えており、そのための戦略を構築していく予定です。

販売チャネルについては、ユシログループのグローバル生産拠点を、QualiChem社グローバル販売代理店網と融合することで、シナジー効果を発揮させていく予定です。

株主還元製品面では、ユシログループの豊富な金属加工油剤のラインナップをQualiChem社の販売ルートに乗せることで、また、QualiChem社の商品をユシロの販売ルートに乗せることで、業績の拡大を期待しています。

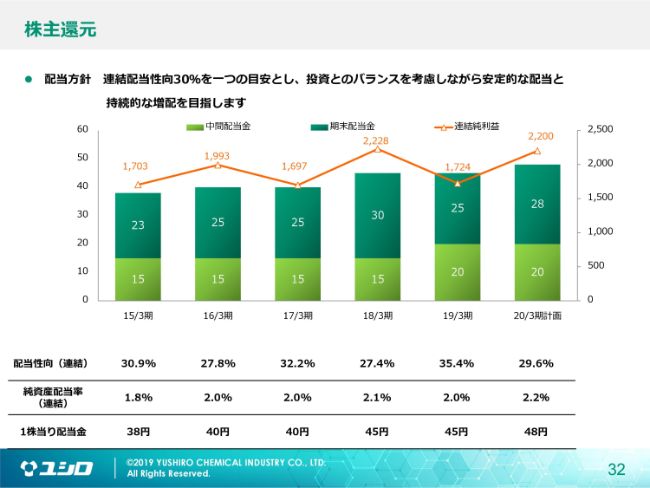

株主還元

2019年3月期決算業績の最後の項目といたしまして、配当方針についてご説明いたします。弊社は、連結配当性向30パーセントを1つの目安とし、投資とバランスを考慮しながら、安定的な配当と持続的な増配を目指します。

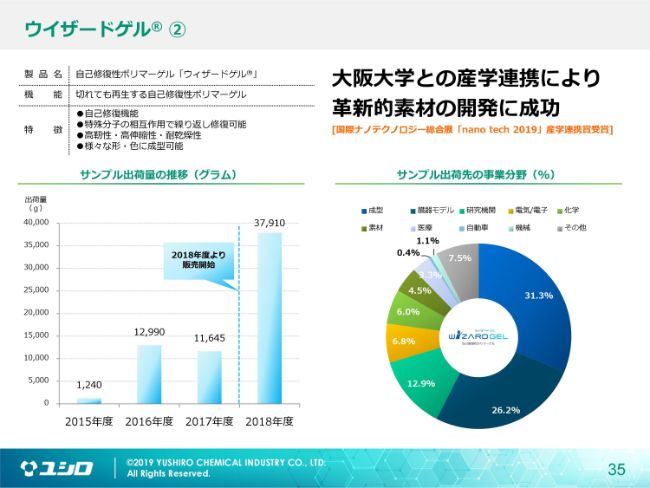

ウイザードゲル® ②

最後に、弊社のビジネストピックについてご説明いたします。本日ご紹介するトピックは、新素材の自己修復性ポリマーゲル「ウィザードゲル®」です。

「ウィザードゲル®」は、切れても再生する自己修復性ポリマーゲルで、大阪大学との産学連携により、革新的素材の開発に成功したものです。今年(2019年)1月に開催した国際ナノテクノロジー総合展「nano tech 2019」では、産学連携賞を受賞いたしました。2018年6月より販売を開始しており、現在、サンプルも含めて、いろいろな事業分野の企業さまに実用化の検討をしていただいています。

ユシロ化学グループを取り巻く環境は、主要顧客の生産動向はもとより、原油相場や、外国為替レートの変動に影響を受ける傾向にございます。また、世界経済は米中貿易摩擦をはじめ、各国の政策動向などの不確実性に留意する必要があるものの、緩やかな成長が続くと期待されます。

このような状況下、昨年(2018年)8月から弊社グループの一員となったQualiChem社のシナジーを最大限に発揮しつつ、グローバル企業としての存在価値向上を目指してまいります。今後ともご指導のほど、よろしくお願い申し上げます。

本日は、どうもありがとうございました。

新着ログ

「石油・石炭製品」のログ