カナモト、首都圏の再開発等が堅調に推移して上期は増収増益 売上・営業益とも2Qで過去最高に

2019年10月期 第2四半期連結業績①

磯野:株式会社カナモトの経理部長をしております、磯野でございます。どうぞよろしくお願いいたします。本日はお忙しい中、また天気も悪い中、弊社の2019年10月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。

資料に沿って、2019年10月期第2四半期連結業績結果について説明させていただきます。

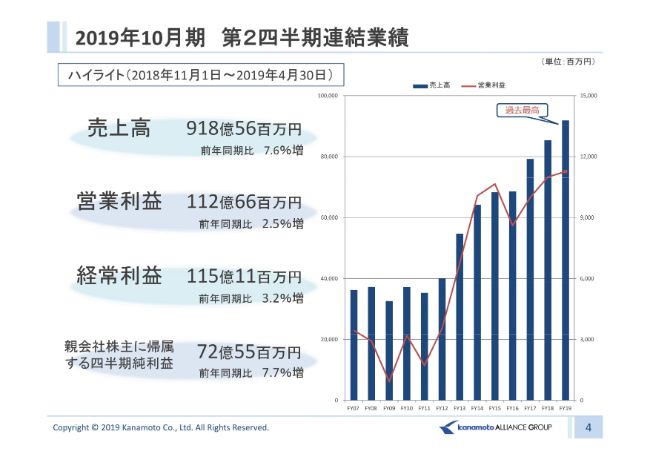

最初に、今回の決算のポイントですが、連結売上高につきましては、2018年10月期第2四半期連結実績を超えまして、8期連続の増収。また、第2四半期の期間としては過去最高の売上高になりました。

利益面につきましても、それぞれ前年実績を上回るとともに3期連続増益と、こちらも同期間としては過去最高の結果となっております。

この上半期の事業環境につきましては、公共投資の下支えに加え、民間設備投資についても堅調な企業業績を背景とした維持、更新、省力化への投資、それから首都圏を中心とした再開発事業など、底堅く推移いたしました。

2019年10月期 第2四半期連結業績②

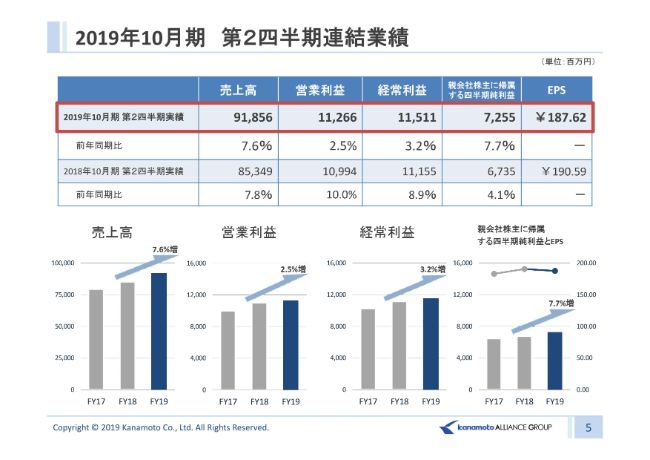

その結果、当第2四半期における連結売上高は前年同期比7.6パーセント増加の918億5,600万円となりました。また利益面につきましても、営業利益は前年同期比2.5パーセント増加の112億6,600万円。経常利益は同じく3.2パーセント増加の115億1,100万円。親会社株主に帰属する四半期純利益につきましても、同じく7.7パーセント増加の72億5,500万円となっております。

セグメント別実績

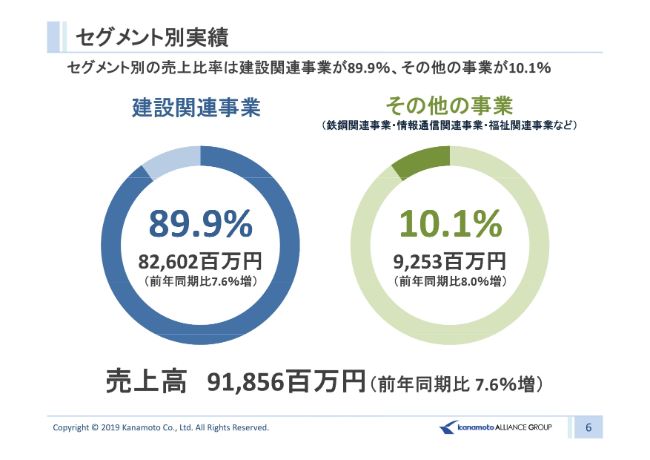

次に、セグメント別の実績でございます。主力事業でございます建設関連事業の売上高が、前年同期比7.6パーセント増加の826億200万円。その他の事業につきましても、売上高が8.0パーセント増加の92億5,300万円と、それぞれ増加しております。

地域別建機レンタル売上高推移 第2四半期連結

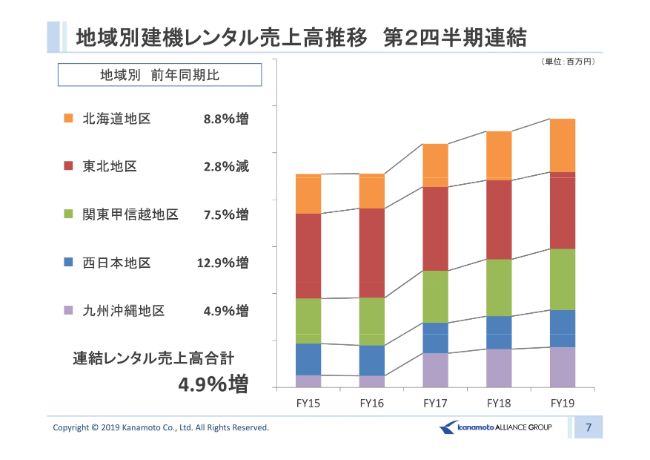

続きまして、当第2四半期の連結ベースですが、地域別の建機レンタル売上高の推移はご覧の表のとおりでございます。

西日本地区が12.9パーセントと大幅に増加しました。続きまして、北海道地区が8.8パーセント、関東甲信越地区も7.5パーセントの増加となっております。なお、全地区の売上高合計は前年同期に比べまして、4.9パーセントの増加となりました。

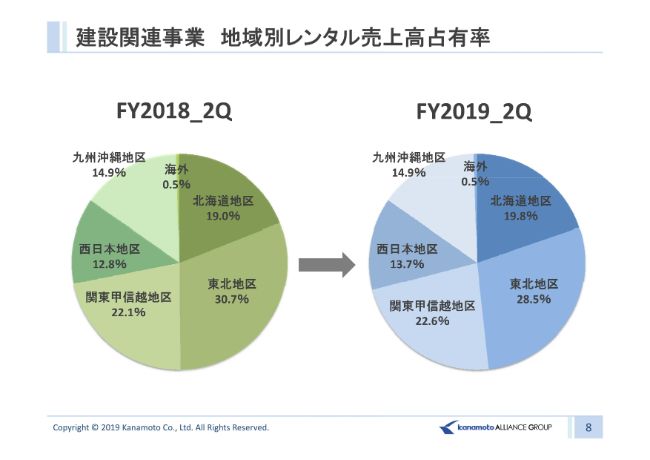

建設関連事業 地域別レンタル売上高占有率

続きまして、建設関連事業の地域別のレンタル売上高の構成比を前年と比較いたしますと、ご覧のとおりでございます。

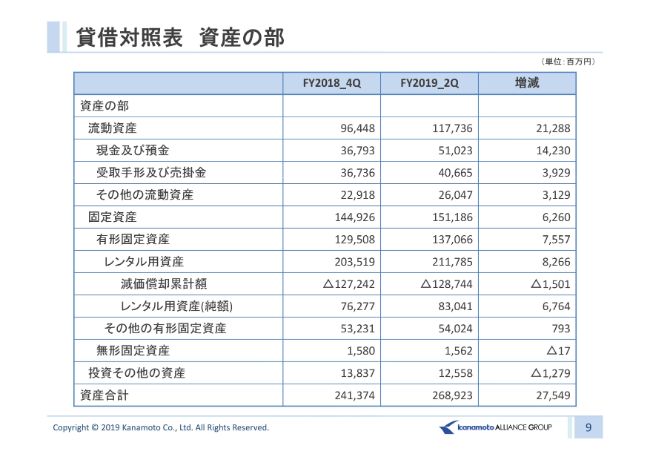

貸借対照表 資産の部

続きまして、資産、負債、および純資産の状況でございます。

当第2四半期連結会計期間末の総資産ですが、2,689億2,300万円となり、前連結会計年度末、去年の10月末から比べまして275億4,900万円の増加となりました。主に現金および預金が142億3,000万円、レンタル用資産が67億6,400万円、受取手形及び売掛金が39億2,900万円、それぞれ増加したことによるものでございます。

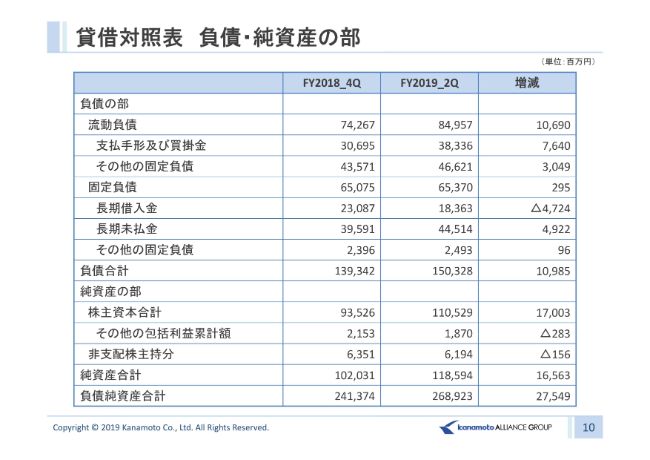

貸借対照表 負債・純資産の部

続きまして、負債合計ですが、合計額で1,503億2,800万円となり、前連結会計年度末、去年の10月末に比べますと109億8,500万円の増加となりました。主に、支払手形及び買掛金が76億4,000万円、長期未払金が49億2,200万円、それぞれ増加した一方で、長期借入金が47億2,400万円減少したことによるものです。

なお、純資産合計は1,185億9,400万円となり、前年度末から165億6,300万円の増加となりました。主に、公募及び第三者割当による新株式発行により83億5,300万円、公募による自己株式の処分によって23億6,400万円、それぞれ増加しました。ならびに親会社株主に帰属する純利益を72億5,500万円計上した一方で、剰余金の配当によって14億1,300万円減少したことによるものでございます。

それぞれの前連結会計年度末からの増減内容は、この表のとおりでございます。

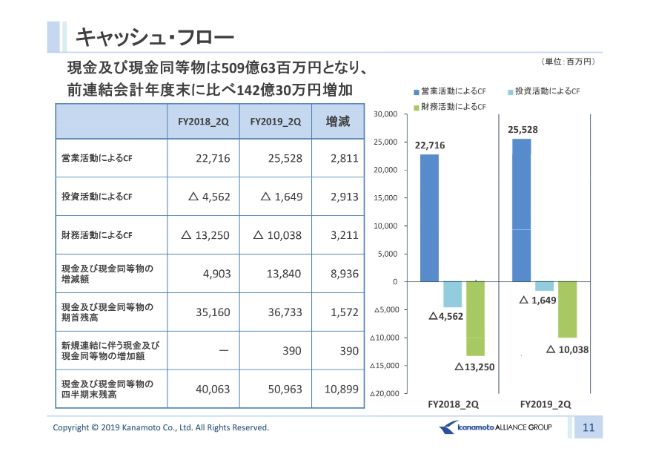

キャッシュ・フロー

続きまして、キャッシュ・フロー計算書についてご説明申し上げます。当第2四半期連結累計期間における現金および現金同等物は509億6,300万円となり、前年度末から142億3,000万円増加いたしました。

営業活動によるキャッシュ・フローは、前年同期比、1年前に比べまして12.4パーセント増加し、営業活動の結果得られた資金は255億2,800万円となりました。

投資活動によるキャッシュ・フローですが、前年同期の支出金額が45億6,200万円だったのに対して、投資活動の結果支出した資金は16億4,900万円となりました。これは主に、有形固定資産の取得による支出を14億3,300万円計上したことが要因でございます。

財務活動によるキャッシュ・フローは、前年同期の支出金額が132億5,000万円だったのに対して、この第2四半期では100億3,800万円となりました。これは主に、株式の発行による収益を83億5,300万円、自己株式の処分による収入を23億6,400万円、それぞれ計上した一方で、割賦債務の返済による支出を122億9,500万円、長期借入金の返済による支出を66億8,400万円、配当金の支払額を14億1,100万円、それぞれ計上したことが要因でございます。

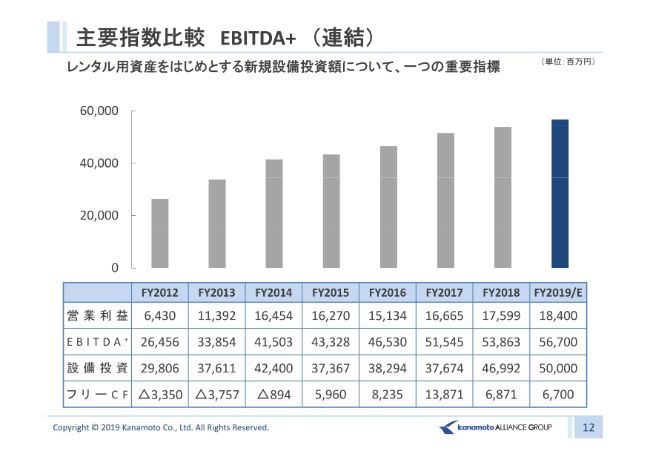

主要指数比較 EBITDA+(連結)

次は、主要指数比較、EBITDA+でございます。当社で極めて重要な指標としているEBITDA+の推移と、設備投資額の比較です。とくにレンタル用資産をはじめとする新規設備投資の原資として、このEBITDA+を重要な指標にやってまいりました。

2018年10月期、先期はEBITDA+が538億円でしたが、設備投資額は470億円でございました。また2019年10月期、今期の予想につきましてもEBITDA+が567億円であるのに対して、今期は2011年以降大量に導入いたしました資産の入れ換え分と将来に向けた拠点展開に付随する投資、長期的に継続する各種大型プロジェクトへの対応のために、500億円規模の設備投資を予定しております。

なお、当第2四半期におきまして、約270億円の設備投資を実施しております。

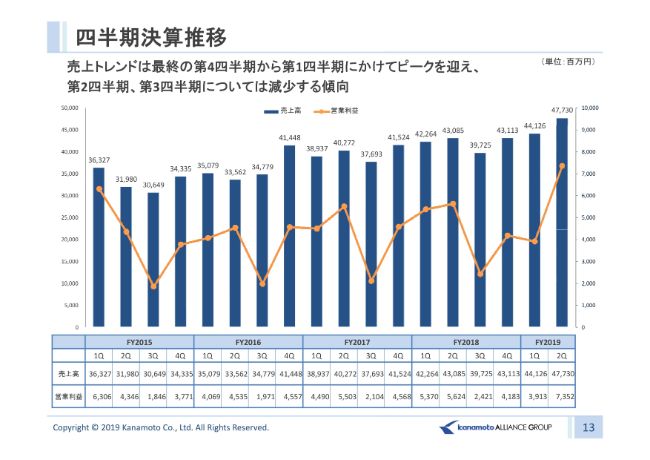

四半期決算推移

続きまして、四半期ごとの売上高と営業利益の推移でございます。当社は建設関連事業をコアビジネスとしておりますが、建設事業の動向に極めて影響を受けやすい傾向がございます。

その結果、売上トレンドとしまして、毎年8月から10月の第4四半期から、翌年の第1四半期となる11月から1月にかけての四半期がピークとなります。一方で、第2四半期および建設端境期となる第3四半期である2月から4月と5月から7月には、売上が減少するという季節的な特性がございます。

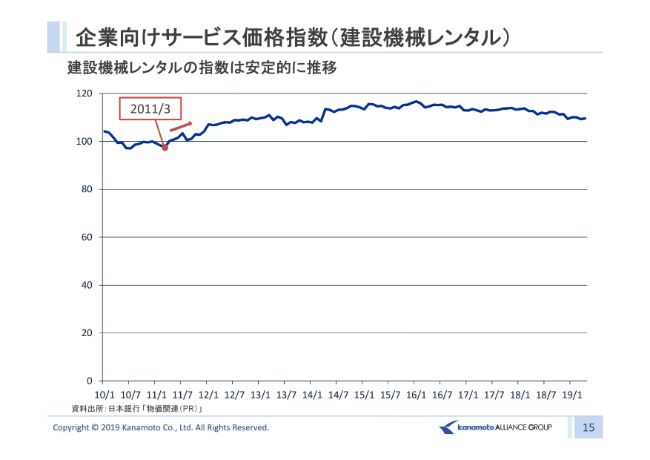

企業向けサービス価格指数(建設機械レンタル)

続きまして、建設レンタル業界の概況を交えまして、2019年10月期、今年度の業績予想について簡単にご説明しようと思います。

まず最初に、レンタル単価について申し上げます。この表は日銀が発表しております企業向けサービス価格指数で、2010年基準の建設機械レンタルの月次指数を参考にしています。

ここ数年間の需給バランスを考えますと、若干伸びが少ないようにも思われますが、安定的に推移しているのがおわかりいただけると思います。

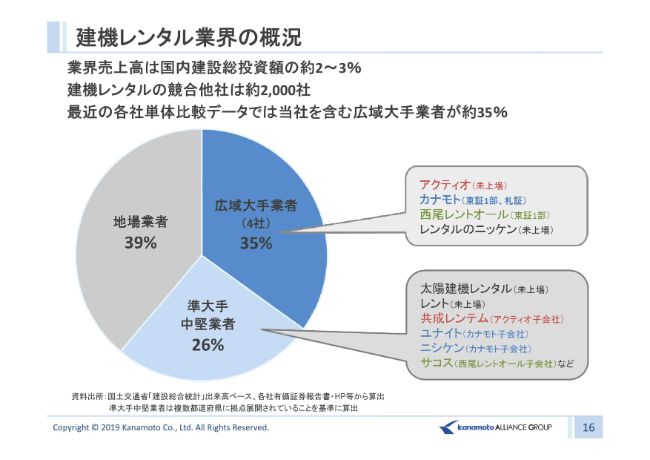

建機レンタル業界の概況

続きまして、建設レンタル業界の規模別シェアでございます。

こちらは、国土交通省の建設総合統計と、各社の有価証券報告書やホームページ等から推定した数字でございます。

レンタル業界は約2,000社で構成された業界といわれておりますが、その売上の約35パーセントを広域大手4社が占めております。それから、準大手中堅業者が約26パーセント、残り35パーセントが地場業者となっております。

ご覧のとおり、準大手中堅業者の中には広域大手の子会社も数社含まれております。この点を踏まえますと、連結ベースで占有率を考えた場合に、広域大手の占める割合がもう少し膨らむのではないかと見ております。

したがいまして、今後も中堅企業や地域密着型の中小企業と、エリアの拡大や商品のラインナップの拡充などを狙った大手企業との業務提携、あるいはM&Aが増加していくのではないかと予想しています。

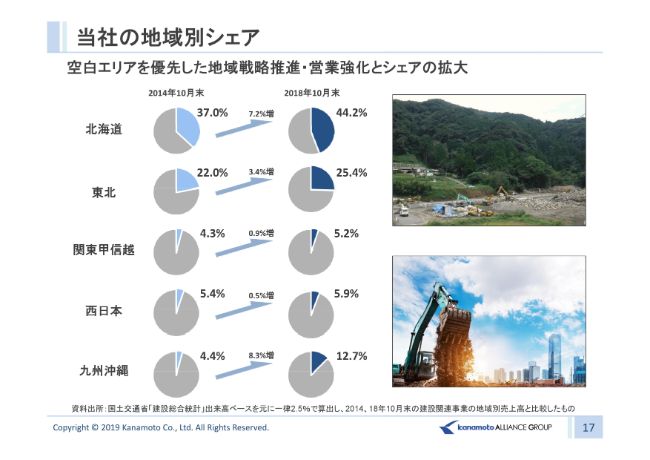

当社の地域別シェア

続きまして、当社の地域別シェアですが、こちらは国土交通省等のデータから推定したものでございます。当社の長期ビジョン「BULL55」(で「国内営業基盤の拡充」を掲げていますが)、これは2015年度から2019年度にかけての5年間の地域別シェアの変化を見たものでございます。

北海道地区につきましては、7.2パーセント増加して44.2パーセント。東北地区は3.4パーセント増加して25.4パーセント。関東甲信越地区は0.9パーセント増加して5.2パーセント。西日本地区は0.5パーセント増加して5.9パーセント。九州沖縄地区は8.3パーセントと大幅に増加して12.7パーセントとなっております。

今後も、当社としては北海道、東北地区の売上を維持・拡大しながら、2020年以降も高い建設需要が見込まれる関東甲信越地区や、関東以西の地域で今まで出店していないエリア、あるいは九州地区への拠点展開など、地域戦略を推進し、営業強化を図るとともにシェアの拡大に努めてまいりたいと考えております。

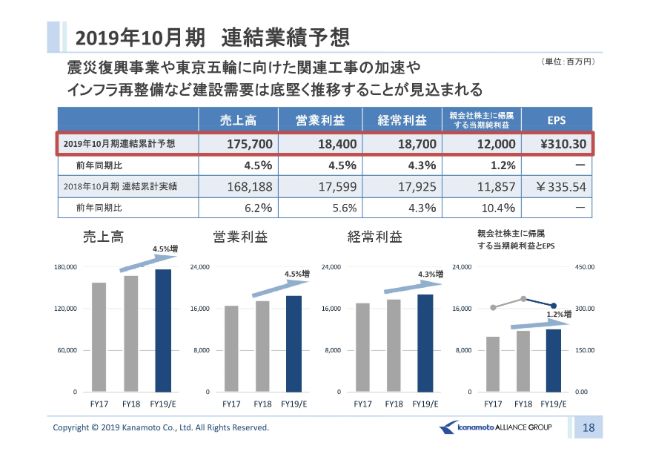

2019年10月期 連結業績予想

今後の見通しについてです。東北の復興事業は減少の傾向にございますが、東京五輪関連のインフラ整備や再開発事業、大型プロジェクトが計画されている大都市圏、北海道、九州、西日本の災害復旧・復興工事も本格化しております。全体を通じて建設機械のレンタル事業は底堅く推移すると予想されます。

しかしながら、一方では国内の一部地域における公共工事の減少や都市部を中心としました建設工事の集中など、建設需要の地域格差の一段の広がりと、さらには技能労働者不足の常態化による入札不調、着工の遅延等の懸念材料も予想されます。

こうした状況を踏まえまして、当社の2019年10月期の連結業績につきましては、売上高は1,757億円、前年同期比4.5パーセント増。営業利益は184億円、同じく4.5パーセント増。経常利益は187億円、同じく4.3パーセント増。親会社株主に帰属する当期純利益は120億円、同じく1.2パーセント増というかたちで、予想数値を据え置いております。

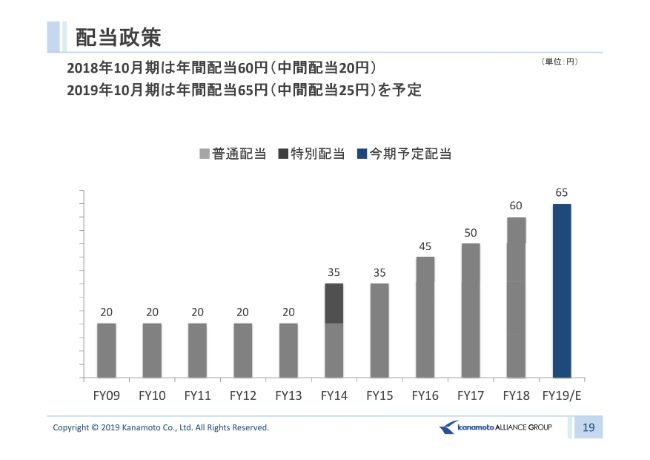

配当政策

続きまして、当社の配当政策でございます。前期2018年10月期の配当につきましては、中間配当を5円増配して20円。期末配当も5円増配して40円にしまして、1株当たり10円増配した60円とさせていただいております。

今期の配当につきましては、中間配当を5円増配して25円、期末配当40円と合わせ、1株当たりの年間配当は5円増配の65円とさせていただく予定です。なお、資本政策を機動的に行えるよう、自己株式買い入れの体制も整えております。

以上をもちまして、私からの説明を終わらせていただきます。今後の展開等につきましては、社長の金本からご説明申し上げます。ありがとうございました。

BULL55

金本哲男氏:ただ今ご紹介いただきました、社長をしております金本哲男でございます。本日はお忙しい中、また悪天候の中、ご参集賜りまして誠にありがとうございます。

業績や今後の見通し、数値等の定量部分につきましては、磯野からご説明させていただいたとおりの状況でございます。私からは、これらを踏まえまして、当社グループの取り組みや成果、また今後の展開といったところを簡単にご説明申し上げます。

従来どおり、3項目からなります重要施策に沿いまして、順に説明させていただきます。

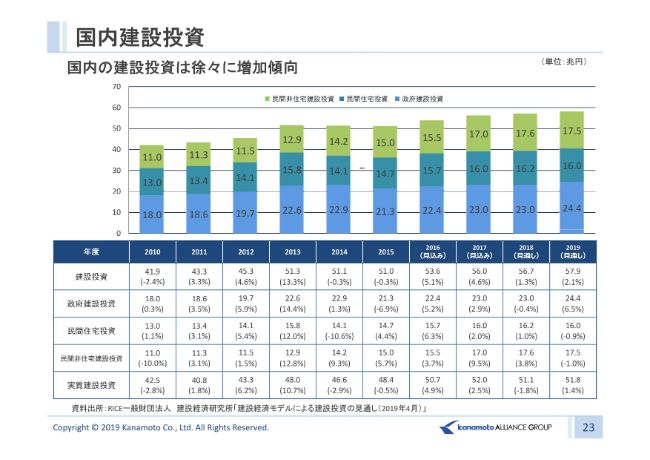

国内建設投資

はじめに国内のマクロのお話ですが、国内の建設投資について言及いたします。

1992年度の84兆円をピークに、長らく減少傾向が続いておりましたが、2010年度の42兆円を底に増加に転じ、回復基調で推移しているところです。4月に発表されたデータによりますと、2019年度の見通しにつきましては、前年度比2.1パーセント増の57兆9,000億円となっております。

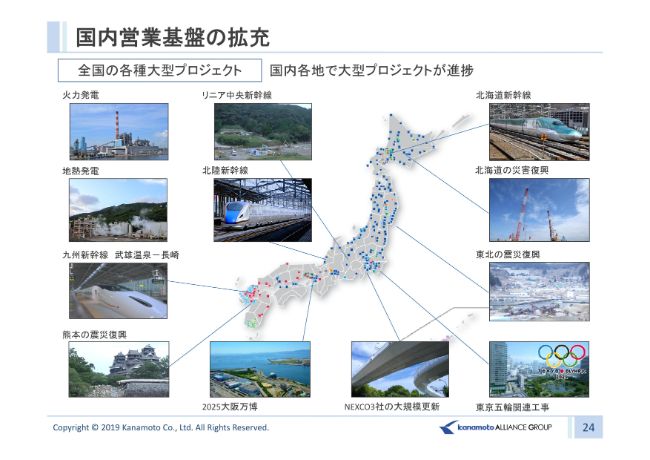

国内営業基盤の拡充①

ご覧のとおり、現在全国各地で多数の大型プロジェクトが進行、または計画されております。新幹線の延伸工事や2020年の東京五輪に向けた建設プロジェクト等が進む一方で、同大会またその大会後を見据えた交通インフラの整備も本格化しております。

また、2025年度に国際博覧会の開催が大阪で決定したこともありまして、2020年以降の需要の下支えになるのではないかと期待されております。

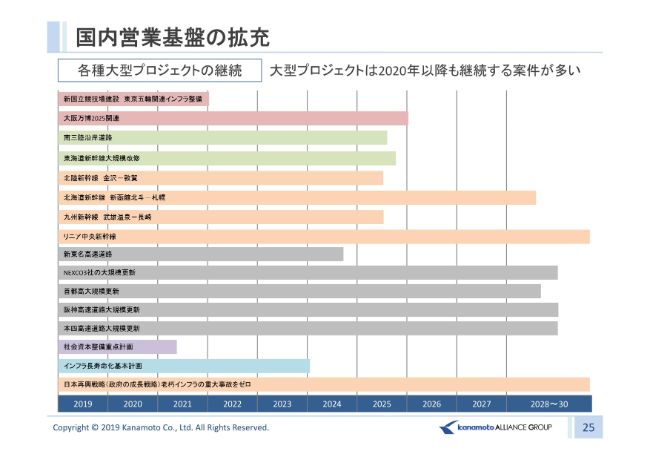

国内営業基盤の拡充②

こうした大型プロジェクトは、長期的な案件が多いということで、建機レンタル事業は2020年以降も相対的には底堅く推移するものと予測されます。一方では、都市圏と地方の2極化ということで、先ほども申しました人材不足等々によるもの、また世界的な景気の下振れリスク等もはらんでおりますことを勘案いたしますと、安閑とできる状況ではないことも、あわせてお話をさせていただきたいと思います。

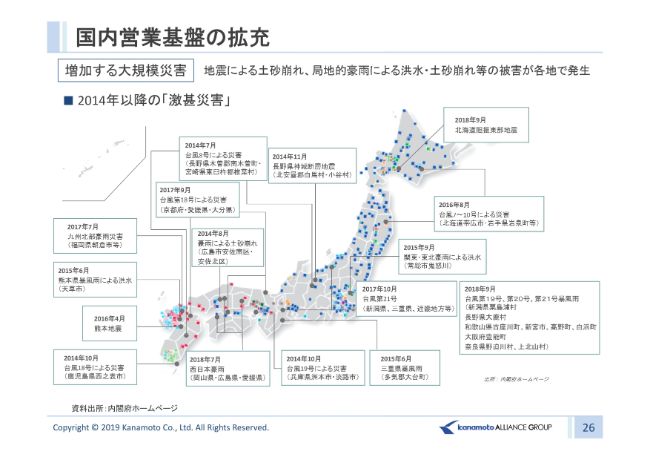

国内営業基盤の拡充③

こちらは、2014年以降に全国各地で発生した激甚災害の一覧でございます。被災地では復旧・復興工事が本格化しており、当社といたしましてもグループの総力をあげて、建機機材の供給などの支援に尽力しているところであります。

こうした被災地の復旧作業を早期かつ確実に行っていくためにも、既存拠点の連携強化はもちろん、さらに国内拠点の拡充を推進するということで、体制の強化を図る必要性があると認識しております。

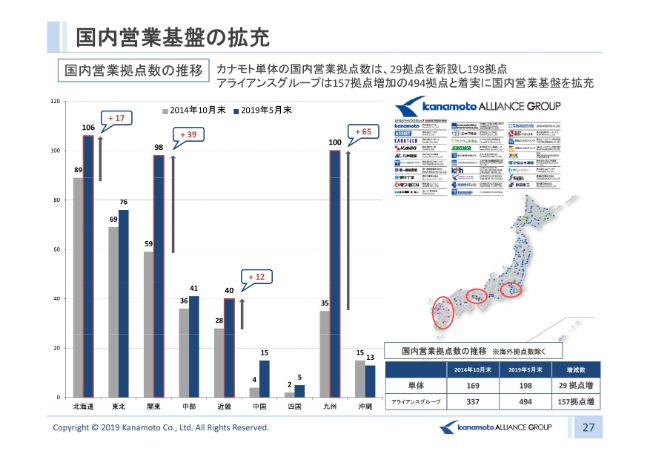

国内営業基盤の拡充④

こちらは、今期で最終年度を迎えます当社グループの「BULL55」プランという中期経営計画の期間内における、国内営業拠点数の推移でございます。画面左側には、アライアンスグループ全体の地区別の拠点数をグラフ化しております。グレーが2014年10月末時点、紺色は直近の2019年5月末時点の営業拠点数を示しております。

この結果、当社単体ではこの5年間で29拠点を新設し、現在198拠点です。アライアンスグループを含めますとM&A、業務提携等もあり157拠点増加して494拠点となり、着実に営業基盤の拡充を進めているところであります。

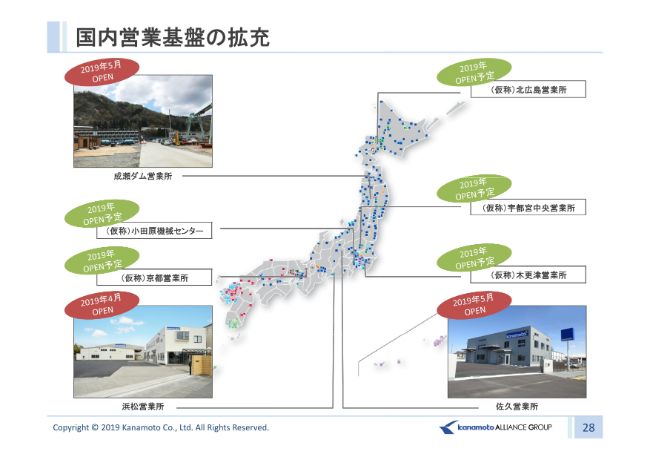

国内営業基盤の拡充⑤

こちらは、現在進行期における当社単体の出店実績で、ご覧のとおりであります。4月に静岡県の浜松営業所、5月に長野県の佐久営業所、また秋田県の成瀬ダム営業所を開設しております。

今期はこのほかにも、北海道の北広島市、千葉県木更津市、栃木県宇都宮市、静岡県小田原市、京都府京都市での営業所の新設を予定しております。

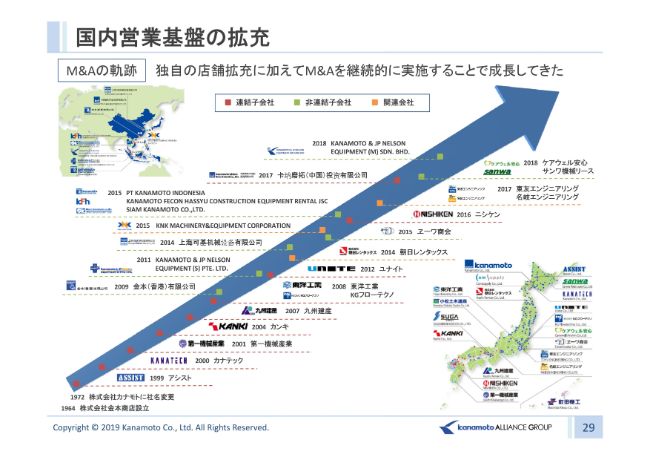

国内営業基盤の拡充⑥

また、当社は独自の店舗拡充に加えまして、M&Aを継続的に実施してまいりました。今後も将来的なシナジー効果が期待できる事業領域におきましては、業務提携やM&Aも積極的に取り組んでまいります。

国内営業基盤の拡充⑦

数年前から注力しておりますトンネル関連工事について、少しお話しいたします。一層の差別化を図るために、資本増加をしてグループ化したグループ企業と連携し、現場のニーズに応じたラインナップを積極的に導入しているところであります。

また、高速道路や橋梁などの大規模更新をはじめ、防災、減災に向けた全国各地のインフラ整備に寄与するサービスや、安全で効率的に作業を進めるための技術提供も強化してまいりたいと思います。

国内営業基盤の拡充⑧

こちらは工事現場における調査、設計、施工から、維持、管理まで、その全プロセスにICT、情報通信技術を導入することで生産性の向上を図る「i-Constructionへの取組み」が加速しております。

当社としても、建設機械の無線操縦を実施する建設機械遠隔操作ロボット、いわゆる「KanaRobo(カナロボ)」や、AIによります物体認識機能を搭載した建設機械の接触防止システム「ナクシデント」を開発導入するなど、IoTまたICT関連技術を応用した機器の開発を進めているところであります。

海外展開

続きまして、2つ目の施策であります海外展開についてご説明いたします。

現在、ASEANをはじめとするアジア諸国で積極的にインフラ事業が展開されておりまして、当社グループといたしましても、スライドの7ヶ所・11拠点を展開しております。2019年1月にIMFが公表した見通しによれば、ASEANは5パーセント以上の安定的経済成長率を維持するという予測がされております。

各国の主なインフラ整備としましては、インドネシアでは発電所などの建設。ベトナムでは下水道排水システムの整備。またタイでは、国道や治水事業などの整備事業が現在進行中であります。

またフィリピンでは、インフラを開発する実施ロードマップが承認され、マレーシアでは第1次マレーシア計画に基づくインフラ整備が計画されています。

今後は、各社の業績を維持・拡大させ、それぞれ海外パートナー企業との連携を深めながら、ASEAN諸国のインフラ需要拡大に関連した事業展開を図ってまいりたいと思います。

内部オペレーションの最適化

次に、3つ目の施策であります内部オペレーションの最適化についての取り組みを簡単にご説明いたします。

当社は昨年5月に新システムを導入いたしました。このシステムを活用したレンタル用資産の適正配置と、業務の省力化および効率化によって稼働率の向上を図り、持続可能な成長基盤の構築を、グループ一丸となって取り組んでおります。

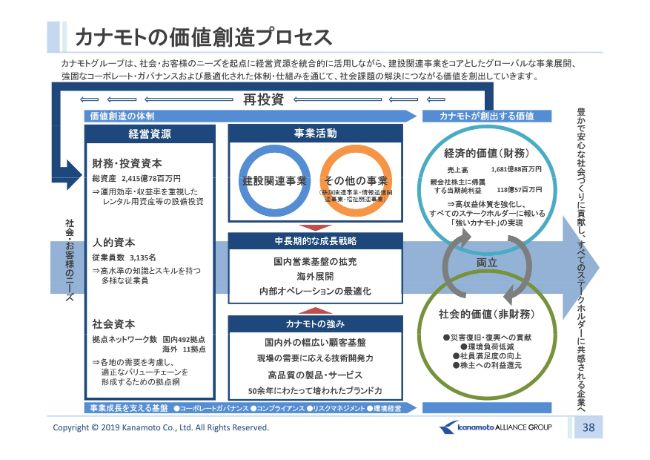

カナモトの価値創造プロセス

3つの重点施策を推進していくとともに、当社グループは社会、またお客様のニーズを起点に、経営資源を統合的に活用しながら、建設関連事業をコアとしたグローバルな事業展開、また強固なコーポレートガバナンス、最適化された体制・仕組みを通じて、社会課題の解決につながる価値を創出していきたいと考えております。

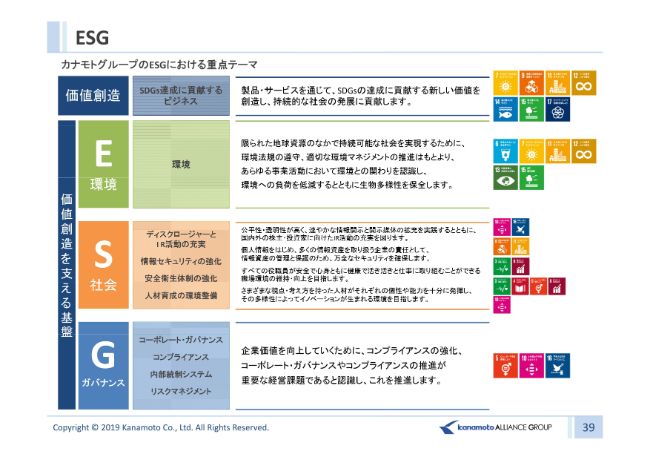

ESG

最後に、これはいわゆるESGへの取り組みということであります。私としましては、極めて重要な取り組みということで認識しております。風潮ですとか流行にただ追随するだけではなく、また付け焼き刃のお題目を掲げるのではなく、我々のコアビジネス、レンタルビジネスにしっかりと紐付いた、地に足の着いたものにということで、現在研究中であります。追って近いうちに、またその内容をご説明させていただきたいと思います。

現在、新中期経営計画の策定を行っています。数値の達成に向けて現在取り組んでおりますが、なるべく近いうちに、新中計もお示しをしてご理解いただきたいと考えております。

以上、私からの説明を終わらせていただきます。ありがとうございました。

新着ログ

「サービス業」のログ