ファンケル、1Qは増収増益 国内とインバウンド需要で売上は前期比19%増加

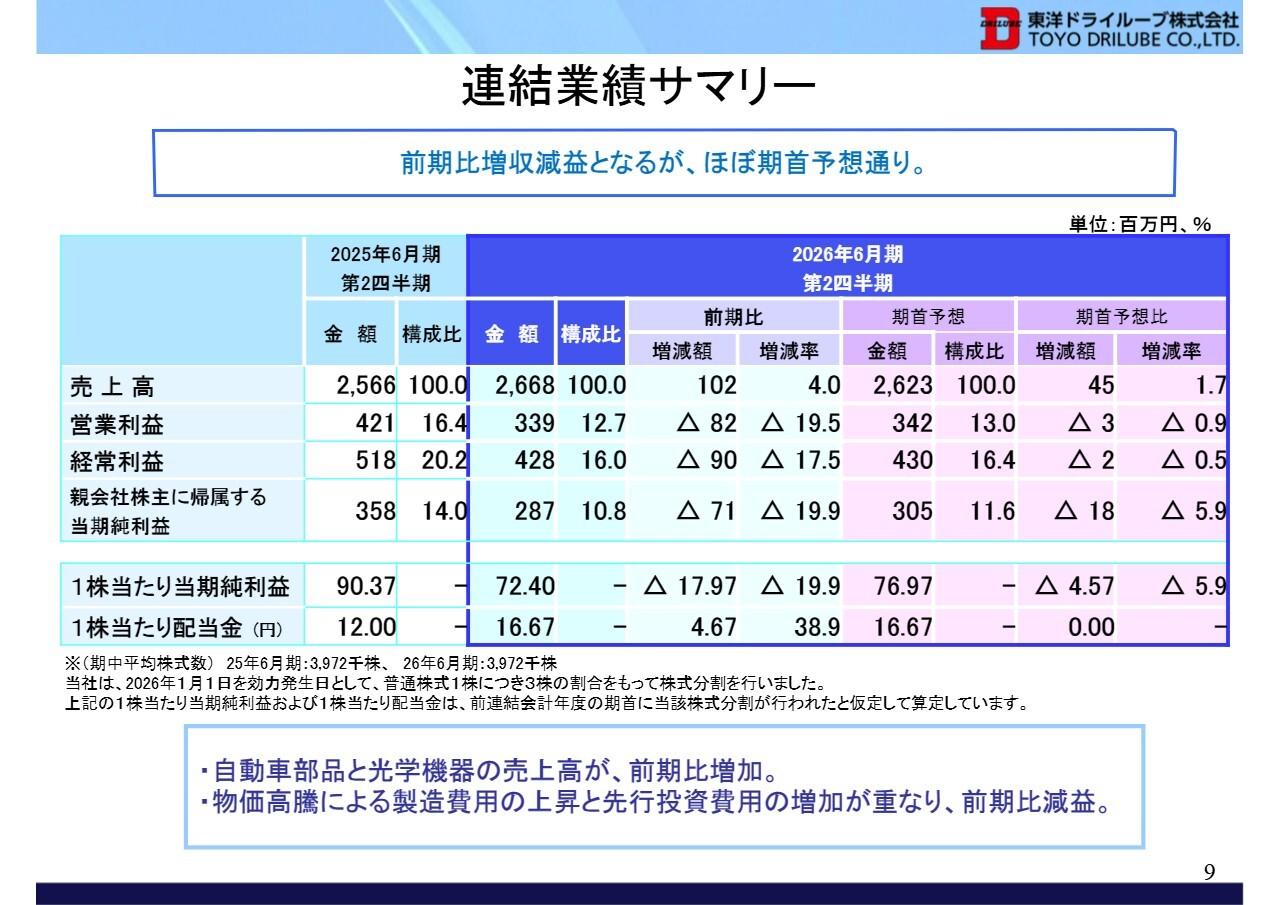

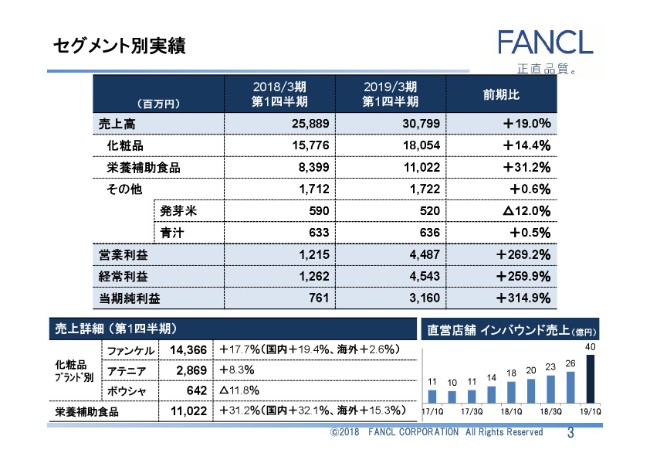

セグメント別実績

石神幸宏氏:本社部門を担当しております石神でございます。2019年3月期第1四半期決算についてご説明いたします。まずセグメント別の実績についてご説明いたします。

第1四半期の売上高は国内売上が堅調に推移したことに加え、インバウンドが想定以上に伸長しまして、前期比プラス19.0パーセントとなりました。化粧品事業全体では、ファンケル化粧品、アテニヤが増収となり、前期比プラス14.4パーセントとなりました。

ファンケル化粧品は「マイルドクレンジングオイル」や基礎化粧品などの主力製品の好調に加えまして、戦略商材として育成を図っている「アクアセラムルージュ」「マイルドクレンジングシャンプー」の寄与により、国内売上は前期比プラス19.4パーセントとなりました。

アテニヤは主力の「スキンクリアクレンズオイル」や、基礎化粧品の好調により、前期比プラス8.3パーセントとなりました。ボウシャは、前年上期の一時的な出荷集中の反動により、前期比マイナス11.8パーセントとなりました。

栄養補助食品事業はエキス、スター製品候補の「内脂サポート」「ディープチャージ コラーゲン」、また年代別サプリメントなどが好調に推移し、国内売上は前期比プラス32.1パーセントとなりました。

以上の結果、営業利益は44億8,700万円となりました。計画に対しましてはインバウンド需要が想定を大幅に上回ったことに加えて、ファンケル化粧品、サプリメントの好調により、売上高で34億円の上振れです。

営業利益は増収効果に加え、マーケティング費用の主要時期の見直しなどで、経費が5億円ほど期ズレしたこともあり、25億円の上振れとなりました。

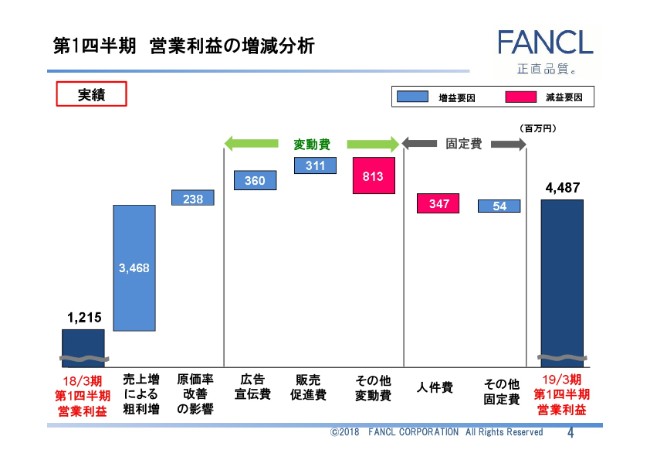

第1四半期 営業利益の増減分析

営業利益の前年差比較についてご説明いたします。経費以外の増減では、売上の増加による粗利の増加が34億6,800万円。原価率の改善による粗利の増加が、2億3,800万円となりました。原価率が0.8ポイント改善しましたが、これは主力製品の売上拡大に加え、売上増による生産効率の改善などが主な要因です。

次にコストの内訳です。広告費は、一部使用時期の見直しにより減少。販管費は前年同期に流通の新規小売チェーン導入にともなう販促強化、加えてアテニアも前期は上期に集中的にプロモーションを展開していた影響などにより減少しています。変動費全体では、売上増にともない1億4,200万円ほど増加しました。人件費は店舗契約社員の正社員化や、業績好調にともなう賞与の増額などにより増加しています。

その他固定費はITシステムの償却費減により減少しました。固定費全体では2億9,200万円の増加となり、以上の結果、営業利益は44億8,700万円となりました。

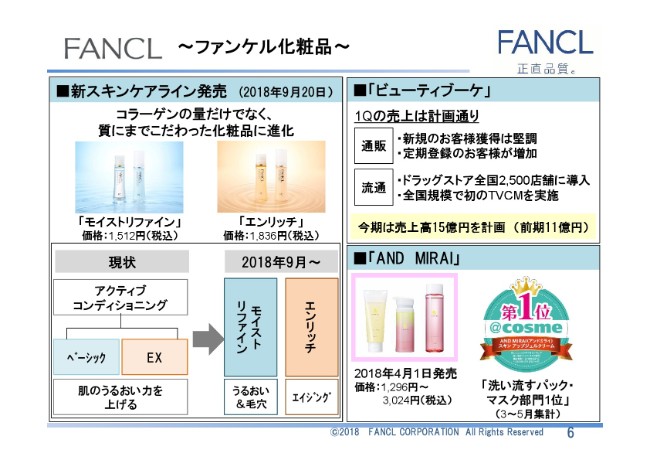

FANCL ~ファンケル化粧品~

続いて、化粧品事業についてご説明いたします。ファンケルは(2018年)9月20日に主力のスキンケアラインをリニューアルして新発売します。

「モイストリファイン」は30代前後をターゲットに、乾燥や毛穴の開き、キメの乱れなどの複合的な肌悩みをケアする製品。「エンリッチ」は40代前後をターゲットに、ハリや小じわ、フェイスラインのたるみなど、本格的なエイジングの悩みに対応する製品とし、それぞれの機能特徴を明確にすることで、お客さまのさらなる拡大を目指します。

マチュア世代向けの「ビューティブーケ」は、通販では新規のお客さま獲得が堅調に推移していることに加え、定期登録キャンペーンの展開などにより売上が拡大しています。また流通では、4月から全国約2,500店舗のドラッグストアに拡大しました。6月には全国規模で初のテレビCMを実施し、認知向上と売上拡大を図っています。

4月に発売したアラサー世代向け新ブランド「AND MIRAI」は、今期は話題や評判作りに注力しており、「スマホ下がり肌」をキーワードにSNSなどでのWebプロモーションや、@COSMEのイベントへの出店などを行いました。

これらの結果、6月には@COSME「洗い流すパック・マスク部門1位」を獲得するなど、一定の成果を上げています。受賞を機にさらなる認知向上に努め、来期のドラッグストア本格展開につなげます。

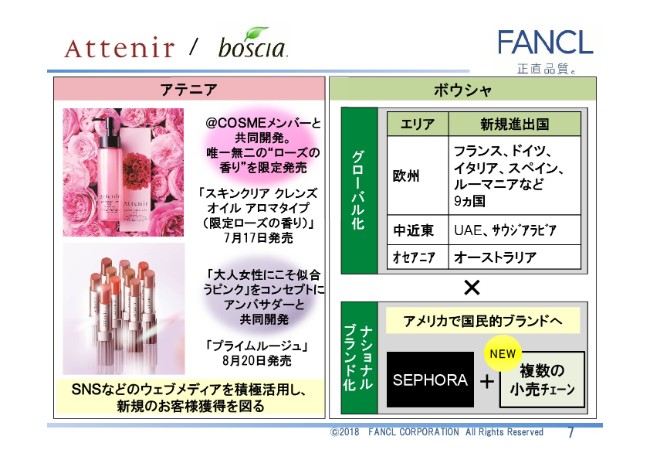

Attenir / boscia

次にアテニアについてご説明いたします。第2四半期は、2つの戦略製品を発売します。この(2018年)7月は、@COSMEメンバーと共同開発した、ローズの香りがする「スキンクリア クレンズ オイル」を限定発売しました。

さらに8月には、「プライムルージュ」をリニューアルして新発売します。40代以降の「大人女性にこそ似合うピンク」をコンセプトに、アテニアのコアなファンであるアンバサダーの方々と共同開発しました。両製品ともSNSなどのウェブメディアを積極的に活用し、新規のお客様獲得を図ります。

北米を中心に展開しているボウシャは、今期をグローバル元年と位置づけ、6月末時点で欧州9ヶ国100店、中近東2ヶ国10店のセフォラに、新たに導入しました。「ブラックマスク」を中心に好調な滑り出しとなっており、順次取り扱いアイテム数も拡大する予定です。

boscia ドバイモール セフォラ ショーウインドウ

こちらは、セフォラの旗艦店、ドバイモールのショーウインドウの様子です。さらに米国では、セフォラ以外の小売チェーンへの導入を開始しました。(2018年)7月からアルタ、8月からノードストロームでEC展開を開始するほか、8月以降、順次店舗へも配下します。年内には、さらに複数の小売チェーンに拡大する予定です。グローバル化と米国でのナショナルブランド化を戦略の柱とし、さらなる成長を目指します。

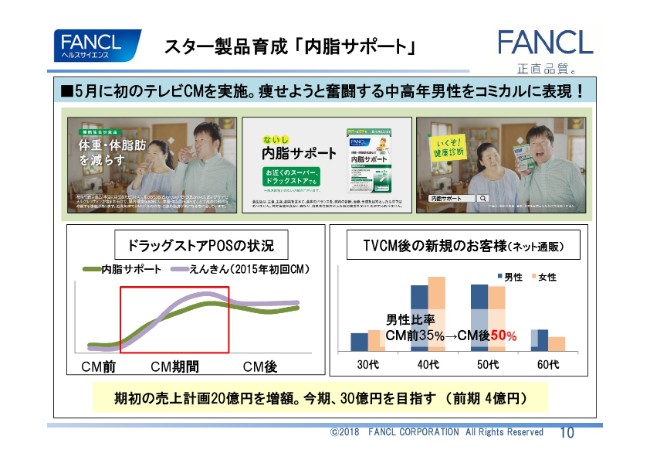

スター製品育成 「内脂サポート」

次に、健康食品事業についてご説明いたします。今期は機能性表示食品「内脂サポート」を、新たにスター製品に育成すべく全国1万4,000店のドラッグストア、総合スーパーに配下し、(2018年)5月には初のテレビCMを実施しました。

俳優の佐藤二朗さんを起用し、体重・体脂肪を減らすと大きく打ち出したCMへの反響は大きく、大ヒットした「えんきん」の初のテレビCM実施時と同レベルの成果が出るなど、大変期待の持てる結果となりました。

また、通販のお客さまもテレビCM後は、これまで相対的に少なかった40~50代の男性を多く獲得するなど、新たなお客さま層の拡大につながっています。出だしが好調なことから、期初の売上計画に20億円を増額し、今期は30億円を目指します。

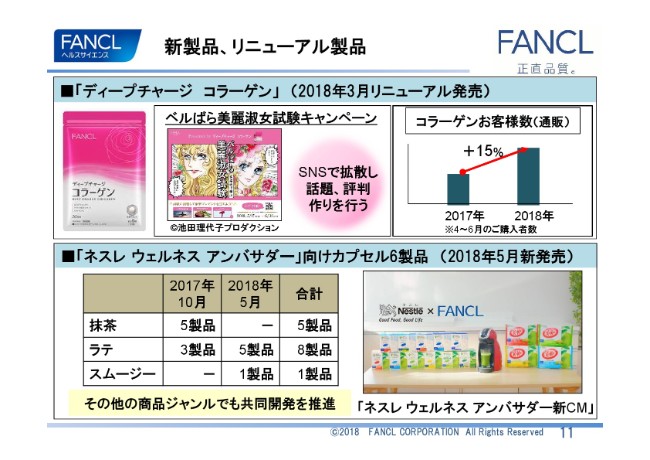

FANCL ヘルスサイエンス 新製品、リニューアル製品

次に新製品、リニューアル製品についてご説明します。(2018年)3月にリニューアル発売したディープチャージコラーゲンは、Webキャンペーンの展開や、女性ファッション誌『STORY』とのタイアップなどにより、話題、評判作りを行い、お客さま数の拡大に成功しています。

また、昨年(2017年)10月にネスレ日本と共同開発した「ネスレ ウェルネス アンバサダー」向けカプセルが大変好調なことから、この5月には新たに6製品を追加し、ラインナップを拡充しました。新製品の中でも、当社の機能性表示食品「グリーンケールスムージー」を配合したカプセルがとくに好調で、ネスレ社の期待を大きく上回る実績となっています。今後もネスレ社とは、その他の商品ジャンルでも共同開発を行っていく方針です。

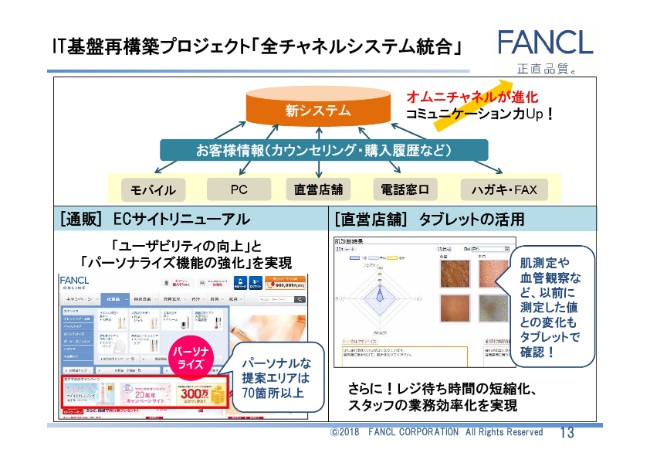

IT基盤再構築プロジェクト「全チャネルシステム統合」

次にチャネル戦略についてご説明いたします。2014年からIT基盤再構築プロジェクトに取り組んでおり、この(2018年)7月に直営店舗、Web、電話窓口の各チャネルのシステム統合が完了しました。全チャネルでリアルタイムにお客さま情報を共有できるようになり、これまで以上にお客さまに寄り添ったコミュニケーションやサービスを提供できるようになりました。

通販はシステム統合を機に、自社ECサイト「FANCL ONLINE」をリニューアルし、ユーザビリティの向上とパーソナライズ機能の強化を図りました。ユーザビリティの向上では、サイトのデザインを見直し、使い勝手を向上するとともに、会員ページの機能を強化しました。ネットでの購入履歴に加え、各チャネルの購入履歴が最大2年間分閲覧できるようになり、利便性が向上しました。

またパーソナライズ機能の強化では、お客さまの属性や購入履歴、閲覧状況など、さまざまなデータに基づき、個々のお客さまに合った情報をこれまで以上に多くのエリア、画面上でご提案していきます。さらに今後は、自社で保有しているデータだけでなく、外部データを連携させることで、よりパーソナルな提案ができるよう進化させていきます。

直営店舗は、接客時にタブレット上で、カウンセリング履歴や購入履歴などのお客さまカルテを活用できるようになりました。例えば、肌スコープで撮影した画像を時系列で確認しながらカウンセリングに活かしています。さらに、新POSシステムの導入により、タブレットでレジ精算の前処理までできるようになりました。これにより、お客さんの待ち時間の短縮化とスタッフの業務効率化を実現し、接客により多くの時間を割けるようになりました。

直営店舗・流通チャネル強化策

また直営店舗は、インバウンドを除いた国内売上も好調に推移しています。とくに新規のお客さま獲得が好調で、第1四半期は直近10年間で最高水準となりました。定期的なフェアやイベントの実施、お客さまを引きつけるVMD(ビジュアル・マーチャンダイジング)の強化が成果につながっています。また売上好調を受け、大都市部の優良な商業施設から出店要請が増えており、今期の出店計画も期初の5店舗から9店舗に見直しました。

流通は、ドラッグストア内での棚位置の改善、最上段の確保を目的に、スター製品用の視認性の高い新たな演出什器を投入。お客さまの購入意欲を促進する売り場づくりに努めています。各チェーンの春夏の棚割りで5,000店舗の導入に成功し、売上も計画比で2割以上伸長するなど、成果がでています。

インバウンドが大幅に伸びていることから、今回は少し踏み込んでご説明します。直営店舗は第1四半期は40億円となり、関西を中心に大きく伸長しています。一方、各社で課題になっている大口購入への対策は、他メーカーと同様、販売数量や金額に制限を設け、対策を行っています。これにより大口購入が抑制されていますが、若干、小口化の動きも見られます。流通は売上の約3割がインバウンド需要と推定しています。

空港免税店は第1四半期で約5億円。ドラッグストアは、正確に把握できないものの、売上の2割強はインバウンドと推定しています。中長期的には、インバウンド需要は拡大傾向が続くと考えていますが、今後の動向についてはしっかり注視して対応してまいります。

業績予想の修正について

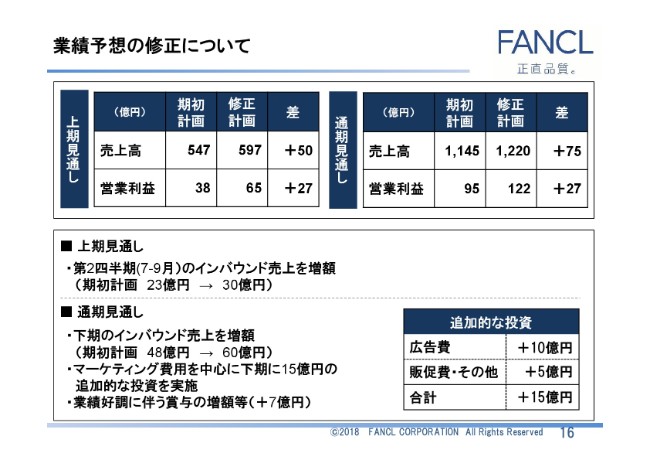

次に、上期および通期の見通しについてご説明いたします。第1四半期の状況を受け、上期および通期の業績見通しを上方修正します。上期は、第1四半期の上振れ分に加え、第2四半期のインバウンド売上の引き上げなどにより、売上高で50億円、営業利益で27億円増額します。通期は上期分に加え、下期もインバウンド需要が高水準に推移すると見込まれることや、国内売上も好調に推移していることから、売上高で75億円を増額します。

一方営業利益は、売上増による利益増が見込まれるものの、来期以降の成長をより力強いものとするために、下期はマーケティング費用を中心に、15億円規模の追加投資を実施するほか、業績好調に伴う賞与の増額などにより、通期で122億円を計画しています。

17ページから20ページまでは、後ほどご覧ください。

第1四半期を終えて

最後に、第1四半期は非常に良いスタートを切ることができましたが、インバウンドによる恩恵も大きく、業績面ではでき過ぎだったと考えています。今後のリスクは製品の供給です。現状、業績に大きく影響するレベルではないものの、当社の一部製品で販売個数制限を実施しています。

(2018年)5月から本社のマーケティング部門・工場・研究所による生産対策プロジェクトを立ち上げ、製品の安定供給と中期的な生産能力増強に向けた検討を行っています。場合によっては、現在の中計期間中に前倒しで化粧品・サプリメントの工場や物流センターの増強、新設を行う必要があると考えており、具体的な検討を行っています。

今期は、2000年3月期に記録した過去最高益115億円を上回る、122億円を目指します。また、今春(2018年3月)発表した中期3ヶ年計画の前倒し達成が濃厚となっていることから、第2四半期中に中期経営計画の戦略のブラッシュアップ及び数値目標の見直しを行い、上期の決算発表時にご説明できるよう準備してまいります。

今後も適宜、投資家・アナリストのみなさまに、適切な情報開示を行ってまいります。引き続きご支援のほど、よろしくお願いいたします。

新着ログ

「化学」のログ