旭化成、通期売上高は2兆円を突破 石油化学製品市況が好調に推移

2018年3月期決算説明会

柴田豊氏:みなさん、こんにちは。本日はお忙しい中、旭化成の決算説明会にご参加いただき、誠にありがとうございます。まず、資料(のご説明)に入る前に、私から全体の概況・ポイントを簡単にご説明させていただきたいと思います。

まず、2017年度でございますが、当社グループの事業全般が非常に好調で、数量面の拡大に加えて、石油化学製品の市況が好調であったことで、非常に良い決算となりました。

2017年度の決算と2018年度の業績予想について、ポイントを3点申し上げます。まず、2017年度の決算でございますが、売上高・営業利益・経常利益・当期純利益とも、過去最高の結果となりました。売上高は2兆円を超え、営業利益は1,985億円、当期純利益は1,702億円でございます。

全セグメントで増収増益となりましたけれども、とくに、マテリアルセグメントの高付加価値型事業の販売好調や、アクリロニトル(AN)を中心とした、ケミカル事業での交易条件の改善。それに加えて、ヘルスケアセグメントのクリティカルケア事業の販売好調。さらには、為替も円安に推移したことが主な要因でございます。

2番目に、配当でございます。期末配当は1株当たり20円とさせていただいて、年間配当は前期比で10円増配の、1株34円とさせていただきました。今後も成長のための投資を継続しながら、事業を拡大して、キャッシュ・フローを生み出し、安定配当と継続的な増配を目指していきたいと思っています。

3番目に、2018年度は中期経営計画の最終年度になります。2017年度に追い風になった要因はございますけれども、その要因を除いても、当初計画を超える業績を目標とするために、次の中期経営計画でさらなるグローバル拡大を実現するための、必要な施策を打っていく計画としています。

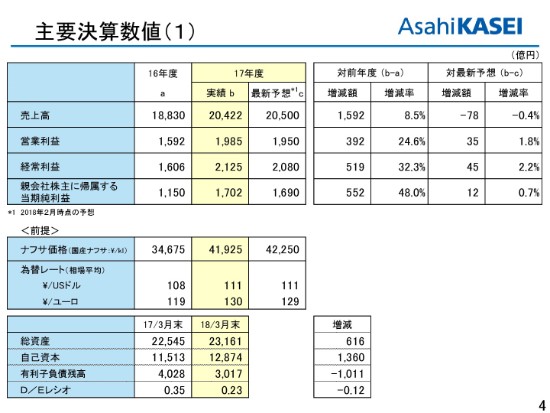

主要決算数値(1)

それでは、資料に沿って、2017年度決算について、まずご説明させていただきます。4ページをご覧ください。

売上高は2兆422億円で、前期比で1,592億円の増収。営業利益は1,985億円で、392億円の増益となりました。経常利益は2,125億円で、持分法投資損益が改善したことなどから、519億円の増益となりました。当期純利益は1,702億円で、政策保有株式の売却を行ったことや、米国の税制改正の影響により税金費用が減少したことなどから、552億円の増益となりました。結果として、売上高・営業利益・経常利益・当期純利益のすべてで、過去最高を更新することができました。

2017年度のナフサ価格は、年度平均で1キロリットル当たり41,925円。前期比で7,250円のナフサ高となりました。また、期中平均為替レートは1ドル当たり111円となりまして、前期比で2円の円安でございます。

バランスシートの概況を(スライドの)左下に書いてございますが、ご覧のとおりです。総資産・自己資本が増加して、有利子負債が減少しています。D/Eレシオが0.12ポイント下がって、0.23となっています。

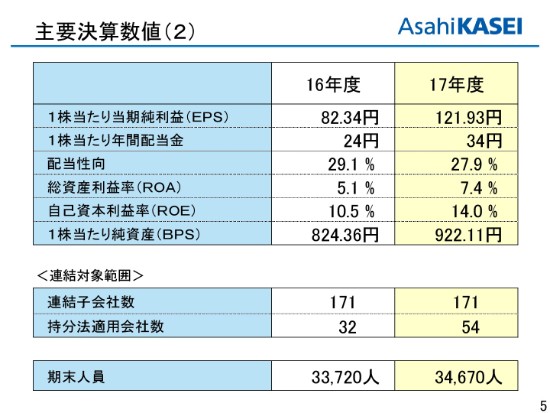

主要決算数値(2)

次に、5ページをご覧ください。2017年度の年間配当金でございますが、前期比で10円の増配の、34円とさせていただきました。配当性向は27.9パーセントとなっています。また、ROEについては14パーセントでございます。

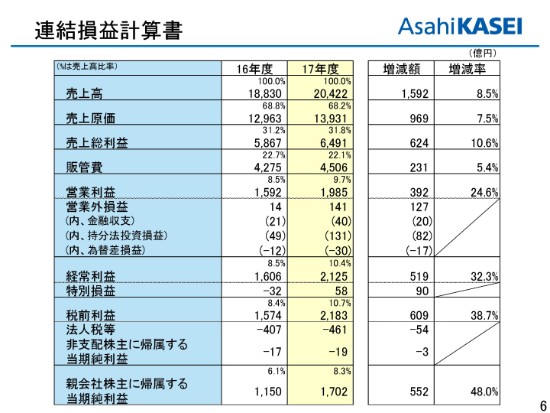

連結損益計算書

続きまして、6ページ目。連結損益計算書についてご説明いたします。

売上高は2兆422億円、売上総利益は6,491億円となりました。売上高の比率で0.6ポイント改善していますけれども、これはケミカル事業を中心に、原料スプレッドが改善したことによるものでございます。

販管費は4,506億円で、231億円増加しています。マーケティング強化のための人員を増やしていること、研究開発費が増加していることなどが主な要因でございます。

結果として、営業利益は1,985億円となって、売上高営業利益率は9.7パーセントとなりました。営業外損益ですが、こちらは141億円の益となりまして、前期比で127億円改善しています。タイのPTT Asahi Chemical Company LimitedでANやMMA(メチルメタクリレート)が順調に推移したことによって、持分法の投資損益が改善しています。

特別損益は58億円の益でございます。90億円改善しています。政策保有株式の売却を進めたことにより、投資有価証券の売却益を計上しています。結果として、税前利益は2,183億円となっています。

法人税等でございますが、税前利益は増加していますけれども、米国の税率の引き下げがございましたので、ZOLL・Polypore買収時に計上していた繰延税金負債の取り崩しを行っていまして、結果として、前期比で54億円の増加でございます。当期純利益は1,702億円となりまして、前期比で552億円の増益となりました。

連結貸借対照表

そうしましたら、2ページ飛ばしていただきまして、9ページの連結貸借対照表をご覧ください。

総資産ですけれども、616億円増加しています。売上が好調であったこと、ならびに期末が休日だったことの影響もございまして、現預金・売掛債権などが増加したことによるものでございます。負債は、有利子負債の返済を進めたことや、繰延税金負債を取り崩したことで755億円減少しています。純資産は1,371億円増加しています。当期純利益を1,702億円計上して、利益剰余金が増加したことによるものでございます。

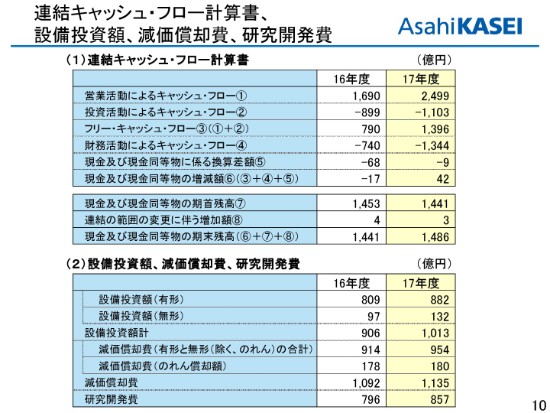

連結キャッシュ・フロー計算書、 設備投資額、減価償却費、研究開発費

10ページ目をご覧ください。連結キャッシュ・フロー計算書でございます。

営業活動によるキャッシュ・フローは、2,499億円のキャッシュ・インとなっています。税前利益を2,183億円計上したことが、主な要因でございます。フリー・キャッシュ・フローは、1,396億円のキャッシュ・インでございます。

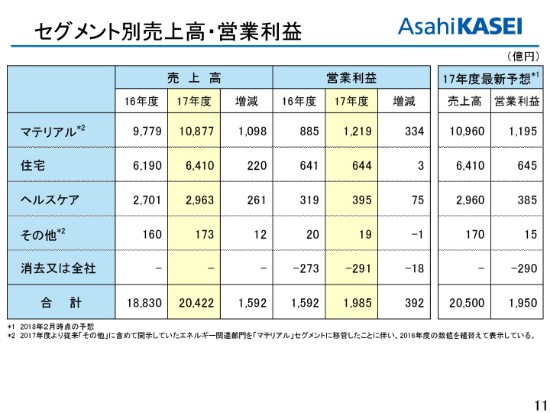

セグメント別売上高・営業利益

それでは、11ページ目をご覧ください。セグメント別の売上高・営業利益でございます。

ご覧いただいているように、すべてのセグメントにおいて、前期比で増収増益の結果となっています。詳細については、13ページ以降でまたご説明をさせていただきます。

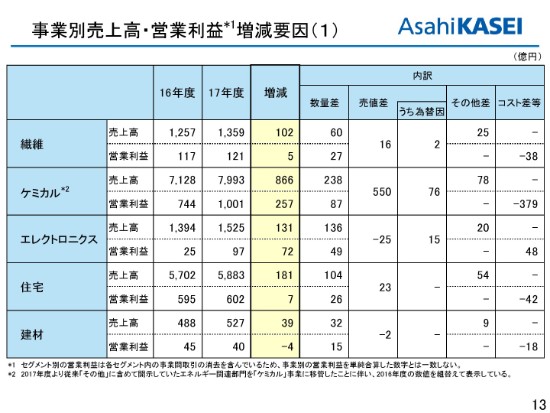

事業別売上高・営業利益 増減要因(1)

13ページ目をご覧ください。最初に繊維事業でございますが、増収増益でございます。原燃料価格の高騰の影響がございましたが、マイクロファイバースエード「ラムース」が、カーインテリア等に中心に、業績が堅調に推移したということでございます。

ケミカル事業も、増収増益でございます。各事業で増収増益となっています。ANやMMAなどで、交易条件が改善しました。2017年度の年間のANの市況と、スプレッドの実績を申し上げます。ANは1トン当たり平均1,693ドル、プロピレンは(1トン当たり)951ドルで、原料スプレッドは(1トン当たり)742ドルでございました。合成ゴムは交易条件が改善して、エンジニアリング樹脂・イオン交換膜・電子材料製品等は販売数量が増加しました。また、「サランラップ」の販売も堅調に推移しました。

次に、エレクトロニクス事業でございます。これも増収増益でございます。セパレータ事業・電子部品事業ともに、増収増益となっています。セパレータ事業ですが、リチウムイオン二次電池用のセパレータを中心に、各製品の販売数量が大幅に増加しています。また、2015年度の第2四半期から連結しています、Polyporeの買収に伴うのれん等の償却後で、セパレータ事業で、トータルで営業利益の黒字化を達成しています。

電子部品事業でございますが、カメラモジュール用の電子部品や家電向けの磁気センサなどの販売が好調に推移しています。

次に、住宅事業です。こちらも増収増益です。建築請負部門は、集合住宅の「へーベルメゾン」中心に引渡単価が上昇していますが、引渡棟数が減少したこと、ならびに労務費や広告宣伝費などの販管費が増加したことがあって、売上高は増収、営業利益は前期並みとなりました。

不動産部門およびリフォーム部門でございますが、不動産部門は、賃貸管理事業が順調に推移しました。また、リフォーム部門も前期並みの実績で推移したことで、増収増益という結果となりました。建築請負部門の受注でございますが、受注高については、上期は前年同期を下回りましたけれども、下期から回復していまして、年間では前期比1.2パーセントの受注増となりました。戸建住宅の受注は減少しましたが、集合住宅の受注が増加しています。

次に、建材事業ですが、こちらは増収減益でございます。フェノールフォーム断熱材「ネオマフォーム」などの販売数量が堅調に推移していますけれども、原燃料価格高騰の影響を受けて減益でございます。

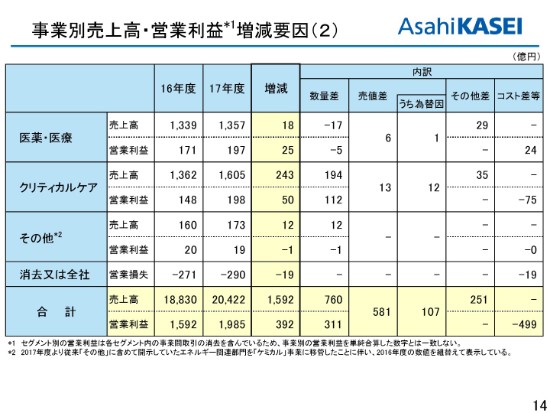

事業別売上高・営業利益 増減要因(2)

次に、14ページ目をご覧ください。医薬・医療事業は増収増益でございます。内訳としては、医薬事業は減収減益です。骨粗鬆症の治療薬「テリボン」などの販売数量が増加しましたけれども、長期収載品が後発品の影響を受けたということでございます。医療事業は増収増益となりました。各事業とも堅調に推移したことに加えて、円安の効果もございました。

クリティカルケア事業でございます。こちらも、増収増益でございます。医療機関向けの除細動器の販売数量が大幅に増加したことに加えて、着用型の自動除細動器「LifeVest」、こちらの業績が堅調に推移したということでございます。

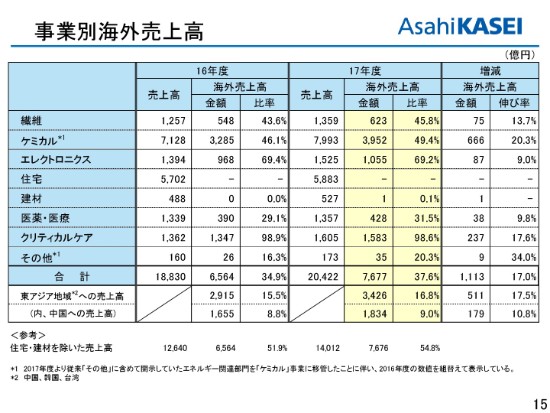

事業別海外売上高

続きまして、15ページ目をご覧ください。海外売上高についてのスライドでございます。

海外売上高は、前期比で1,113億円の増収でございます。海外売上高比率は2.7ポイント上昇しました。理由としましては、ANや合成ゴムなどの市況要因や、ケミカル事業・セパレータ事業・クリティカルケア事業などにおいて、販売が好調であったこともございまして、海外売上高が増加しました。住宅セグメントを除いた海外売上高比率は、54.8パーセントとなっています。

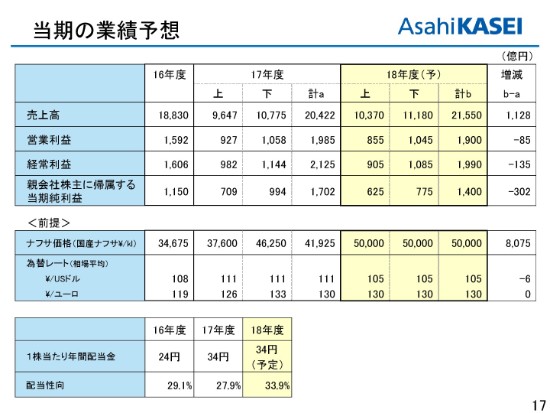

当期の業績予想

続きまして、17ページをご覧ください。2018年度の業績予想のスライドでございます。

今期の予想の前提としては、ナフサ価格を1キロリットル当たり、年間5万円。為替レートは年間で、1ドル105円としています。

売上高でございますが、前期比1,128億円増収の2兆1,550億円を見込んで、過去最高を更新する見込みでございます。全事業とも全般的に好調でございまして、売上を伸ばす計画でございます。

営業利益につきましては1,900億円、経常利益は1,990億円と(それぞれ)減益となる計画でございます。前期と比べると、いくつか利益を押し下げる要因がございまして、こういう構え方とさせていただいています。いくつかざっくりとイメージを申し上げますと、まず、かなり足元の原油価格がだいぶ上がっていますし、ナフサも5万円という前提で組ませていただいていますけれども、そういう意味で原燃料がアップ(すること)。

さらには、石油化学製品事業のスプレッドが、昨年と比べると悪化することを織り込んでいます。これで、今の見方としては300億円くらいのマイナス要素があるのではないかと見込んでいます。さらに、全体的に事業自体は好調で、いろいろそれぞれフル稼働のものもあって、増産・増設投資もやってきています。そういう意味で、そういう先行投資も含めて、研究開発費も増やす計画でいます。それらを合わせて約150億円くらい、マイナス要因がございます。

さらに、為替(レートを年間で1ドル)105円ということで、円高に組ませていただいていますし、事務所移転費用……今年(2018年)の8月に本社移転をいたしますので、その一時的な移転費用等がございます。これらを合わせて、約100億円くらいのマイナス要素がございます。これらを合計すると、550億円くらいの規模でございます。

それに対して、いくつかプラス要因もございます。1つは、今年度から設備投資の償却方法の変更を予定していまして、定率から定額に考えています。それによって、100億円近い増益効果がございます。

それ以外に、販売数量を増加させることや、コストダウンしていくことがございます。非常に需要が好調なので、去年までに投資した増産投資を加増させていくことの増収要因がありますので、それでカバーするにしても、営業利益は前期比マイナス85億円の減益にとどまってしまうという内容でございます。

当期純利益は、前期比で302億円の減益の1,400億円と計画しています。2017年度は米国の税制改正によって、税金費用が大きく減少していますけれども、2018年度はそのような特殊要因はないと計画を組んでいます。

また、2018年度の年間配当金でございますが、1株当たり34円を予定しています。これで配当性向は34パーセントになりまして、中期経営計画における2018年度の目標の、総還元性向35パーセントをほぼ達成する水準だと思います。今後、今期の業績結果を踏まえて、安定配当かつ継続的な増配という方針にのっとって、また検討してまいりたいと思っています。

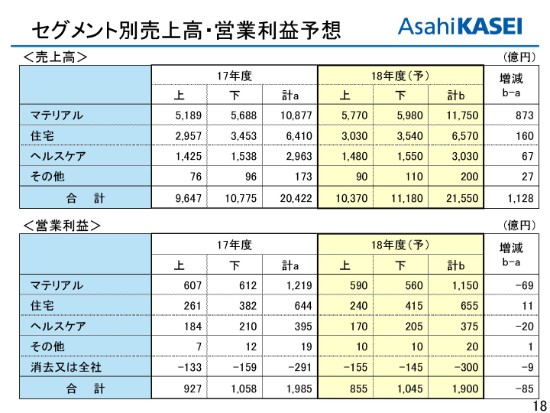

セグメント別売上高・営業利益予想

続きまして、18ページ目をご覧ください。こちらにセグメント別の予想を記載しています。

マテリアルセグメントでは増収減益、住宅セグメントでは増収増益、ヘルスケアセグメントでは増収減益の計画といたしました。

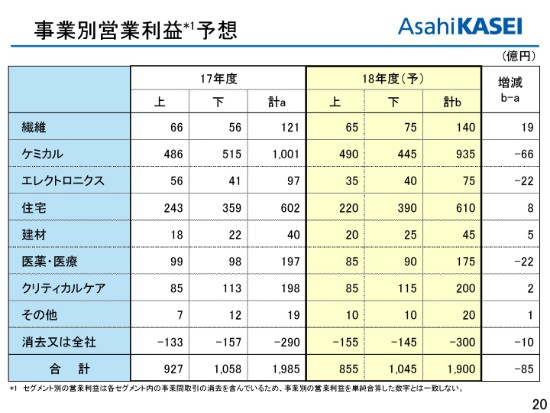

事業別営業利益 予想

それでは、20ページ目をご覧いただき、事業別の状況を少しご紹介させていただきたいと思います。こちらのスライドで、営業利益を中心にご説明したいと思います。

繊維事業は、19億円の増益の計画でございます。原燃料価格高騰や円高の影響がございますが、「ベンリーゼ」「ラムース」「ベンベルグ」が非常に好調でございますので、このへんの数量増加を計画しています。

ケミカル事業でございます。こちらは、66億円減益の計画でございます。それぞれの事業で減益の計画でございます。2017年度は、石油化学事業の交易条件が大きく改善しています。競合他社のプラントトラブルや中国の環境規制の強化などによって、プラントが止まったことなどで、非常に市況が大きく締まったということもございました。2018年度は、そういう特殊要因はない前提で計画を組んでいます。

ANの市況とスプレッドの前提でございますが、今期は、ANは1トン当たり年間で1,750ドル、プロピレンは1,100ドル、原料スプレッドは650ドルの想定で、計画を組んでいます。ケミカルのそれ以外の事業でございますが、各事業とも堅調な販売の増加を見込んでいます。ただ、円高の影響や、事業拡大・強化のための費用の増加等もあること。あとは、合成ゴムについては、交易条件の悪化を見込んでいます。これが、減益の要因でございます。

次に、エレクトロニクス事業でございます。こちらは、22億円の減益の計画でございます。セパレータ事業・電子部品事業ともに減益の計画です。セパレータ事業ですが、各製品で販売数量の増加を見込んでいますけれども、円高の影響もありますし、先ほどもお話ししたような、事業拡大に伴う先行投資費用の増加などを見込んでいます。電子部品事業は、円高の影響や中国のスマートフォン市場の減速の影響を織り込んでいます。

住宅事業でございますが、8億円の増益の計画でございます。建築請負部門は、引渡棟数の減少や、労務費やシステム費用などの販管費の増加で、減益の計画でございます。不動産部門やリフォーム部門は、業績の順調な推移を見込んでいまして、全体として増益の計画でございます。建材事業は、5億円の増益の計画でございます。こちらは、「ネオマフォーム」中心に販売数量が増加するためです。

続きまして、医薬・医療事業でございます。こちらは、22億円の減益でございます。医薬事業でございますが、薬価改定や後発品の影響を引き続き受けることを見込んでいますけれども、「テリボン」などの新薬分の販売量の増加によって、こちらは増益の計画でございます。医療事業でございますが、ウイルス除去フィルターの「プラノバ」などの堅調な販売を見込んでいますけれども、血液浄化事業での償還価格改定の影響を見込んでいるようなことで、減益となっています。

最後に、クリティカルケア事業でございます。こちらは、「LifeVest」や医療機関向けの除細動器を中心に、引き続き業績の拡大を見込んでいます。昨年度は競合製品で製造終了等の追い風がございまして、除細動器のところで大きくシェアを伸ばしたことがありました。それと比較すると、事業自体は伸びているんですけれども、円高の影響もございまして、昨年度並みという計画でございます。また、事業自体は伸びていますので、営業活動強化や販売費の増加も見込んでいます。

私の説明は、以上で終了させていただきます。どうもありがとうございました。

新着ログ

「化学」のログ