MRT、医師紹介件数が年間10万件超え 19年も新規エリア開拓などに積極投資

MRTの特徴

馬場稔正氏(以下、馬場):MRT株式会社代表取締役の馬場と申します。

本日は貴重なお時間をいただきまして、誠にありがとうございます。短い時間ではございますが、決算につきましてご説明申し上げます。

まずは企業価値、当期の決算概要、来期の業績予測、そして我々の事業の市場環境の現状をご説明させていただければと思います。

まず企業価値でございますが、当社の特徴でございます。

3つございます。まず、東大医学部発の医療ベンチャーということで、東大卒医師の3人に1人がMRT会員でありまして、このポジショニングは変わってございません。

そして取締役の70パーセントがドクター、つまり、患者さん目線で徹底した医療現場主義・医師目線のスタイルです。

3つ目は、圧倒的な年間のマッチング件数と、他の追随を許さない100万件という実績がございます。

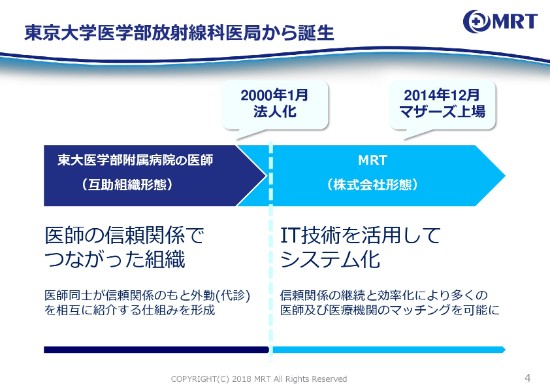

東京大学医学部放射線科医局から誕生

もともとは東大医学部の放射線科の医局から誕生しております。

2000年に法人化しまして、その後2014年に東証マザーズ市場に上場しました。

もともとは医師の信頼関係、医局というコミュニティの中で繋がったドクター同士のネットワークから、ITを駆使してマッチングシステムをつくったというのが歴史です。

取締役の70%が医師

取締役です。

(スライド表記の)赤字がドクターでございます。

あとは厚労省等の方々、医療行政に精通されている方々を招聘しています。

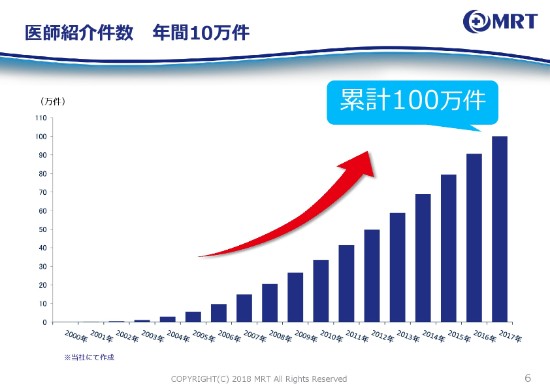

医師紹介件数 年間10万件

紹介件数が累計100万件を超えたということから、この業界におきましては圧倒的な数字でございます。

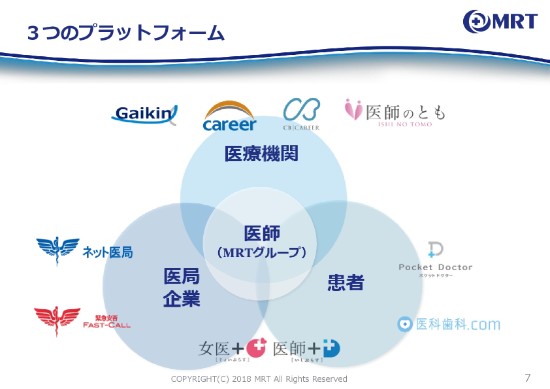

3つのプラットフォーム

3つのプラットフォームがございます。

いわゆるシェアリングエコノミーに近いんですけれども、医療機関とドクターの空き時間との効率的なマッチングシステム。

そして、まだ今は投資フェーズでございますが、「ネット医局」がございます。他社にないサービスを提供しており、具体的に各大学、医局といったコミュニティにグループウェアを無償で提供しています。今後につきましては、企業間のリレーションや、最近ですと去年から始めました「FAST-CALL」という緊急安否確認といったサービスを随時投入していく予定でございます。

そして、去年非常に話題になりました遠隔診療、現在はオンライン診療と言われておりますけれども、患者さまとドクターをダイレクトにネット上で繋ぐサービスの3つのプラットフォームがございます。

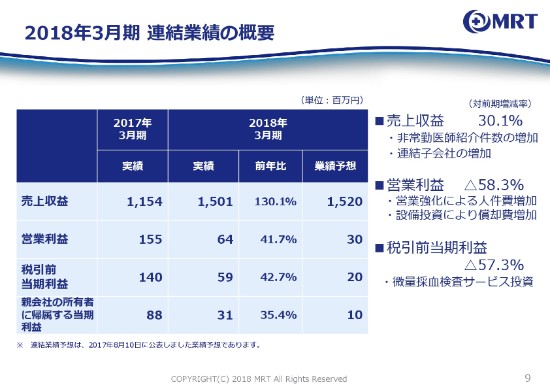

2018年3月期 連結業績の概要

当期の連結業績の概要でございます。

売上収益につきましては、前年対比で30.1パーセント増でございます。

営業利益、税引前当期利益につきましては、株主総会でもご説明しておりますとおり、この2年間は積極的に新規事業等について投資していきたいと申し上げたとおりの結果になってございます。

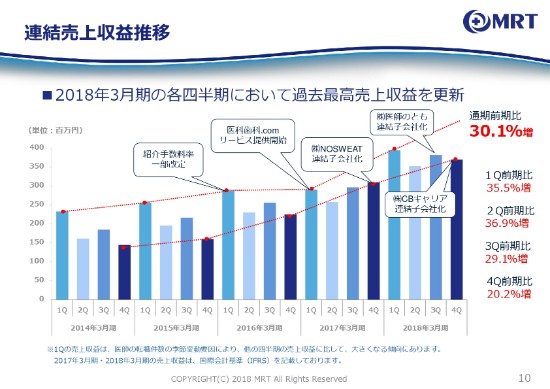

連結売上収益推移

こちらは具体的な第1四半期から第4四半期までの数字でございます。

計画どおりの推移でございました。

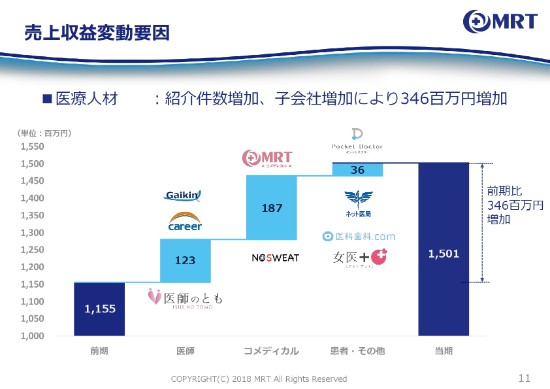

売上収益変動要因

変動要因です。

収益につきましては、人件費等にすべて使っているという構造でございます。

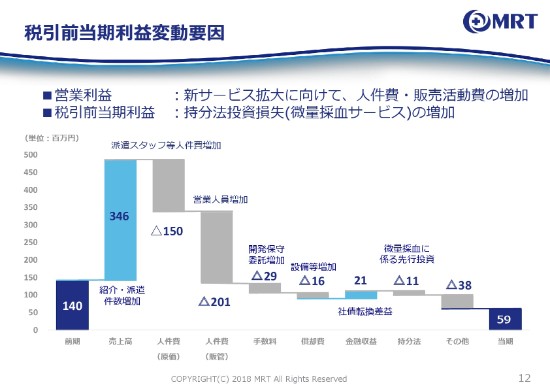

税引前当期利益変動要因

当期利益の変動要因につきましても、新規事業の拡大等、人件費および販売管理費に投資しているというところでございます。

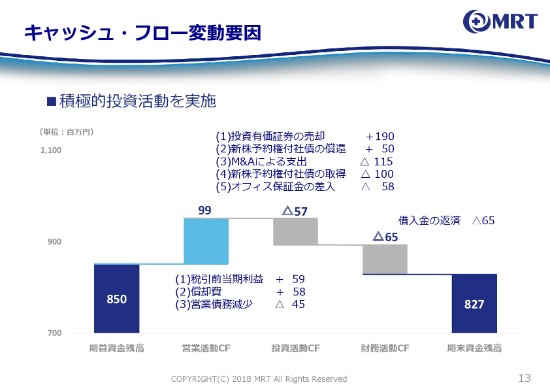

キャッシュ・フロー変動要因

キャッシュ・フローの変動要因につきましても、一部投資有価証券の売却というところがございまして、1億9,000万円利益が出ておりますけれども、M&Aの支出や人件費といった支出に回しているということでございます。

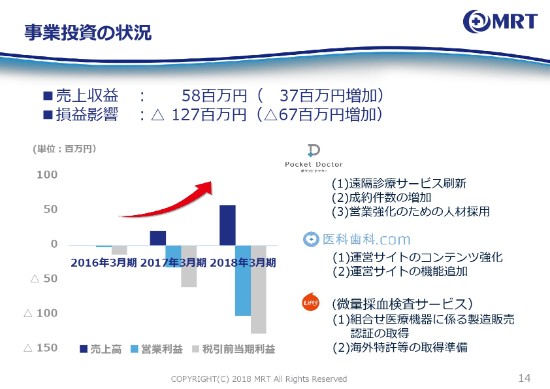

事業投資の状況

事業投資です。

去年から投資しております遠隔診療サービスの、とくに営業強化のための人材採用等の労務費の増加や、グループ子会社のサイトの強化などに、予定どおり投資させていただいている状況でございます。

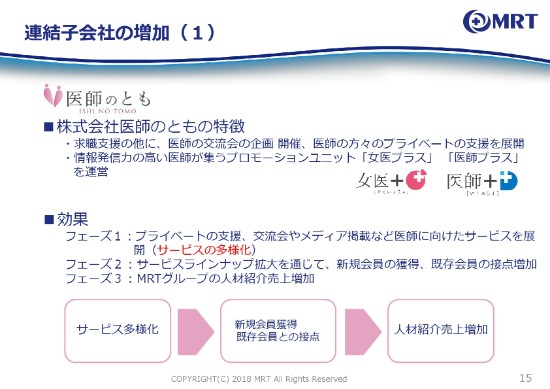

連結子会社の増加(1)

連結子会社について、ご説明申し上げたいと思います。

去年よりグループにジョインしていただきました「医師のとも」さんは、人材紹介が主軸で、業界では、すごくメディアに強いという特徴があります。

「女医+(じょいプラス)」や「医師+(いしぷらす)」さんというメディアの運営をしておりまして、いろんな企業さまとのコラボレーション商品の企画や、あるいはドクターを使いプロモーションをしたり、ユニークな事業を行っております。

また女医さんのコミュニティに強い会社でございまして、その会員も含めて当社にジョインしていただいたところです。

当然ながら売上も順調に推移しておりまして、黒字の会社でございます。

今後につきましては、グループのシナジーを活用した会員名簿や、あるいは相互サービスのシナジーを狙う仕組みなどを、今期中になにか手掛けていければと考えております。

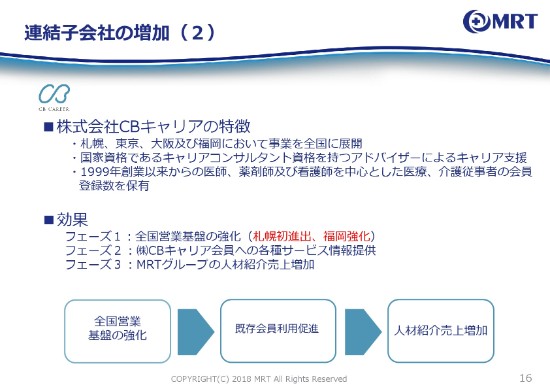

連結子会社の増加(2)

こちらは、最近ジョインしていただいた「CBキャリア」さんという会社です。

創業は1999年で、医療系の人材、HR系の会社では非常に老舗の1つです。

医師はじめ介護従事者の含む従事者の登録数が、かなりございます。これは、公表されているデータをもとに見ますと、日経さんに次ぐ大きな医療人材バンクのデータでございます。

これを今後はMRTグループとして活用していきたいという思いで、一緒にさせていただいております。

また、札幌・大阪・福岡に支店をお持ちです。我がグループは札幌にはまだ支店を展開してございませんでしたので、こちらについては非常に、我が社とCBCさまのシナジーが見込めるのではないかと考えております。

売上も堅調に伸びている会社でして、利益もきちっと出ている会社さまに一緒のグループになっていただいたという状況でございます。

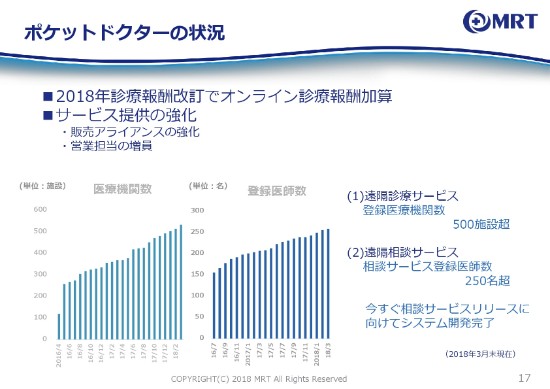

ポケットドクターの状況

そして去年、「全部投資していきます」と株主総会で申し上げました、オンライン診療の新規事業の件でございます。

2018年4月に診療報酬が改定されました。

結果としては、診療報酬がそれほど付かなかったという、みなさんメディアでご承知のとおりでございます。まだ急拡大のフェーズには入れなかったというのが、私どもの結論でございます。

とは言え、そういう新しいテクノロジー、そして新しい日本の医療のあり方を目指して、先生方からも非常にご賛同をいただいておりまして、現在では500の施設に導入している状況でございます。

一方で、診療報酬が、経済的なインセンティブがなかったところで、一部(導入を)見直す機関も出てきていますが、これから5年先、10年先は、オンライン診療が当たり前の医療行為になっていると、私たちは思っています。もうひと踏ん張りです。

次の保険の診療報酬改定が2年後に控えておりますので、この2年間はしっかりと、今までのノウハウや経験を、賛同いただける先生方にお話をしていこうと思っております。

ということで、在宅医療が日本の医療に普及したときのような、急激な高いインセンティブは付かなかったのが結果でございました。ただ、引き続き、我が社としましては、新しいテクノロジーに将来があると見越しておりますので、投資していきたいと考えております。

2018年3月期の取組

2018年の取り組みでございます。

まずは、先ほどの大学医局のプラットフォームに新しいサービスをリリースしたり、これは有料サービスをリリースしております。

関係会社の指先採血の会社におきましては、いろいろな許可系の投資をしました。

IFRSの導入をしたことで、積極的にM&Aをしやすくなってきました。

また、紹介実績も100万件を突破しました。

あとは、M&Aで「医師のとも」さん「CBC」が参画しとことがトピックスです。この新しくグループ入りしていただいた「医師のとも」さんとCBCさまにつきましては、今期、実際1年間の数字がみなさまにご報告できるかと考えております。

2019年3月期 連結業績予想

今期の予想でございます。

売上収益につきましては前年度以上の、約40パーセント増を見込んでおります。

また、営業利益・当期利益につきましては、前期の株主総会で「2年間はとにかく全額投資していきたい」という想いを伝えまして、その路線に変更はございません。

とにかく積極投資をしていきたいと考えておりますので、数値的には非常に小さい額にはなっておりますけれども、計画を立てさせていただいた次第でございます。

引き続き新規事業の投資、そして私たちのコア事業の医療系の人材サービスの拡大を目指してまいりたいと思っております。

2019年3月期の取組①

具体的な取り組みです。

まずはグループのシナジーを狙った会員データベースの構築や拠点展開です。

新たに増える札幌以外にも支店の展開を検討したり、業界の老舗であったCBCさまがMRTグループ入りされたことによって、業界再編の旗手になれないかなと考えています。

実は全国には300社以上、医療系の人材会社があります。いかんせん10億円未満の小さいところが多くございます。みなさん同じことをやってるわけです。

人材紹介、あるいは派遣にしても、同じような仕組みでやっております。同じようなことをやっているのであれば、とにかく商品の差別化はあまりできないわけで、いかにオペレーティングコストを下げて効率的にマッチングさせるかというところでございます。

そのあたりを戦略の1つに置きまして、業界の再編を狙っていきたいと考えております。

2019年3月期の取組②

「NOSWEAT」さんは一昨年に仲間入りしていただきました。

我々は今まで、派遣事業はほとんどやってこなかったのですが、NOSWEATさんは京都の老舗でブランド力のある現地企業です。

1年間私たちで運営させていただいてわかったことがありまして、そのノウハウを使って、いろんな地域に展開していきたいと考えております。

「ネット医局」につきましては、既存のサービスを始め、グループウェアを拡大していきたい。

(導入社数の)目標値超えてきましたので、これからはいろんなサービスを提供する側に回っていきたいと思っています。

つまり、コストを下げて売上を上げていくフェーズに、やっと今期、来たのではないかと考えています。

2019年3月期の取組③

オンライン診療「ポケットドクター」です。

(診療報酬改定による)経済的なインセンティブはございませんでしたが、商品の差別化という意味では、我が社は独自のリアルなドクターがいるという強みがございます。

いわゆる健康相談のサービスと、遠隔診療の保険の、いわゆるシステム・ベンダーのサービスの2軸を置いていたんですけれども、ここ最近、健康相談についても、非常にニーズがあるのではないかというリサーチも出てきています。もちろん遠隔診療、オンライン診療に力は入れていくわけですけれども、このあたりの両睨みも考えていきたいと思っています。

診療報酬がそれほど高くつかなかったから、という背景もございます。

僕らが日本で初めて“ドクターに健康相談をスマホでできる”ことを日本中のみなさまにメディアを通じてお伝えしたときは、最初はニーズがあまりなかったんです。「クリニックに行けばいいし、相談よりもクリニックに行きたい」と。

健康組合の方々も、「検診センターもあるし、相談してもコストがかかる」という話だったんですけれども、今年に入って、非常に環境が変わってきたのではないか、風向きが変わってきたかなと感じています。このあたりも投資をしていきたいと考えています。

また、その他のグループ会社との連携でございます。「微量採血検査サービス」、はマイクロブラッドサイエンスさま、旧MBSさまでございますが、業務提携をしていますので、シナジー効果を、連携を深めていきたいと考えています。

引き続きアライアンスおよびM&Aの取り組みは、積極的にしていきたいと思っています。

また、我々は人が一番大事だと考えていますので、幹部社員を含めた人材採用を、積極的に全国で行っていきたいと考えています。

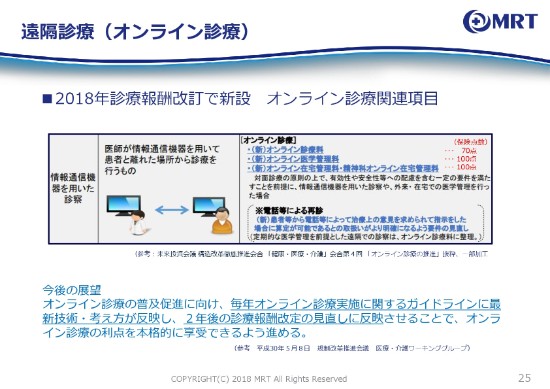

遠隔診療(オンライン診療)

市場環境でございます。

オンライン診療につきましては、2年前倒しして新設はされました。いわゆるオンライン診療、遠隔診療を、今まで診療報酬がない中で新しい取り組みはできました。

我々は、オンライン診療と遠隔診療という言葉はなかったんですけれども、電話再診について、スマホ=電話と定義をしまして、総務省・厚生労働省に確認をしながら、コロンブスの卵的に事業を進めてきたわけです。

(遠隔診療の診療報酬は)点数が非常に高く、新しく付くかなと思ったんですけれども、見てのとおり、実はオンライン診療につきましては、電話再診よりも点数が下がりました。

また、医学管理料は新設はされたんですけれども、既存のリアルな特定疾患指導料よりも倍以上する診療報酬は取れないとといった、いろんな制約の中での船出となったことは、ご理解いただきたいなと思っています。

ただ、政府の見解等につきましても、2年後の診療報酬改定の見直しに反映させるということが、しっかり明記されています。2年後については、期待ができるのではないかと思っています。

また、もともとはオンライン診療は、2020年解禁だろうと思っていましたので、そういった意味では、認知活動という意味では、非常に今回の方針の打ち出し方は良かったのではないかと、個人的には思っています。

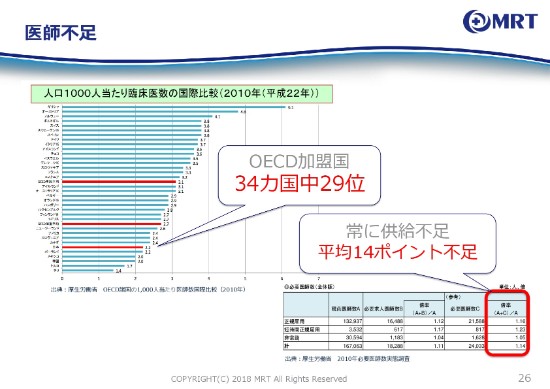

医師不足

医師不足については、一向に改善されていません。

まだまだ地域格差もはじめ、我々のチャンスは数多くあると考えています。

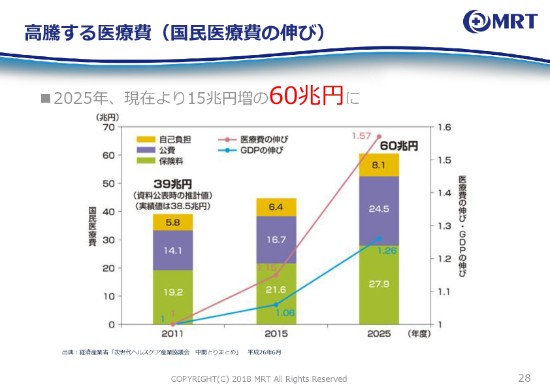

高騰する医療費(国民医療費の伸び)

医療市場のマーケットは、経産省の資料では、右肩上がりでございます。

団塊世代が75歳以上になる2025年につきましては、60兆円あるいは65兆円になると、数字がございます。

これも実際の今のメインユーザー、あるいは介護のユーザーである65歳以上の方々が、医療費の半分以上かかっているわけで、そういう意味で仮説を定義しますと、2040年までは、65歳以上のボリュームゾーンが、引き続き拡大していくデータになっています。

この市場は、少なくとも2040年までは拡大していくと考えています。その中で、我々の医師のヒューマンリソースと、IT・テクノロジーの力を活用しまして、新しいサービスを今後いろんなかたちで生み出していきます。

遠隔診療を日本で初めて生み出したように、いろんなかたちで他社よりも先行的に生み出して、そして日本市場およびグローバル市場に打って出ていきたいなと考えています。

以上でございます。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ