【QAあり】日本触媒、上期は減収減益も通期業績予想を上方修正 ソリューションズ事業のさらなるスプレッド拡大・数量増加を見込む

目次

野田和宏氏(以下、野田):代表取締役社長の野田です。よろしくお願いします。本日は、スライドに記載の目次に沿ってご説明します。

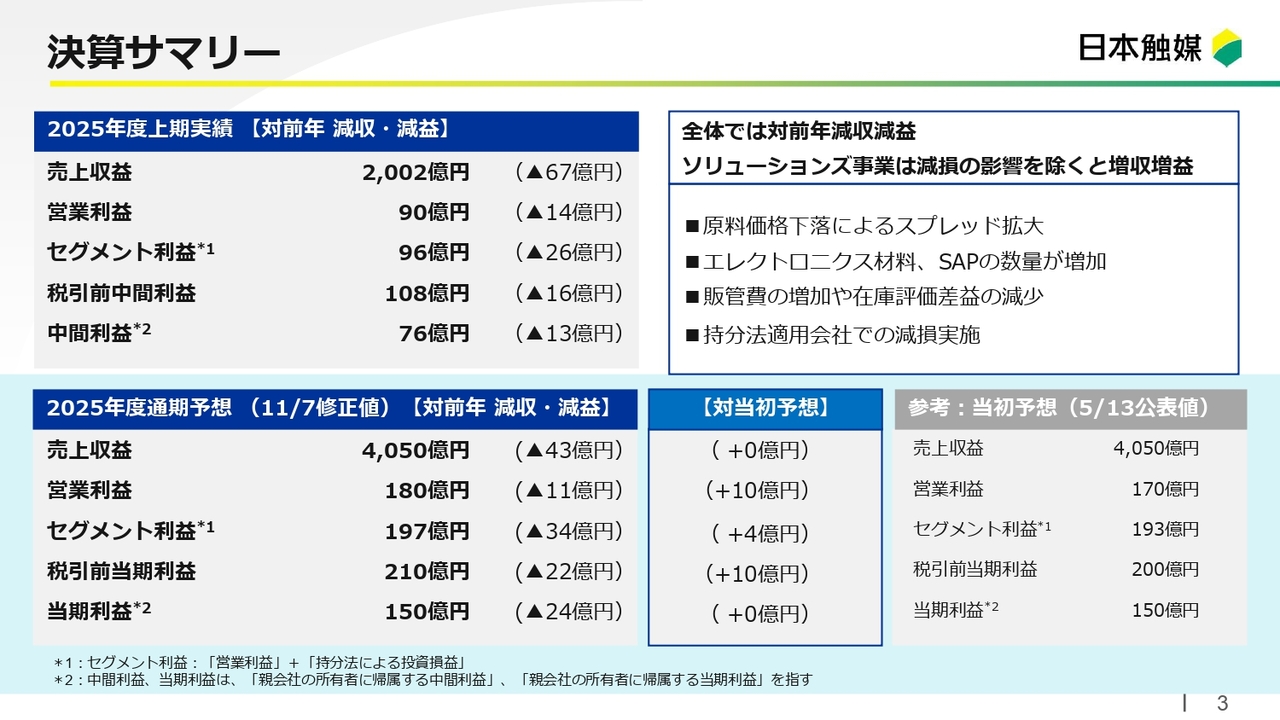

決算サマリー

まずは決算サマリーです。2025年度上期実績として、全体では対前年で減収減益となりました。その中でソリューションズ事業は、減損の影響を除くと増収増益という結果です。

内訳としては、原料価格の下落によるスプレッドの拡大や、エレクトロニクス材料、SAP(高吸水性樹脂)の数量増加などといったプラス要因がありました。

一方で販管費の増加や在庫評価差益の減少、持分法適用会社での減損といったマイナス要因があり、全体としては対前年で減益となりました。なお、今回からセグメント利益という表現で営業利益に持分法損益を加えたものを示しています。

次に、2025年度通期の予想です。売上収益は4,050億円、営業利益は180億円、当期利益は150億円としています。5月に発表した数字から、営業利益と税引前利益をそれぞれ10億円上方修正しました。

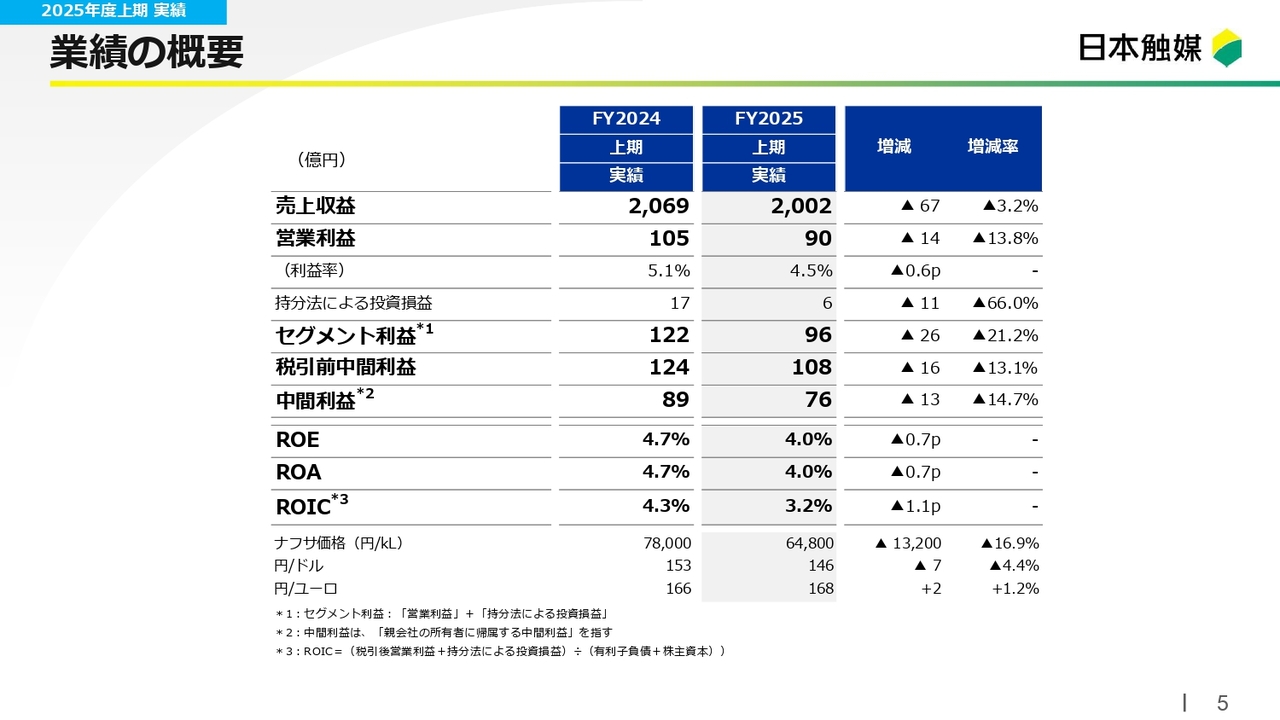

業績の概要

まず、上期の実績についてご説明します。売上収益は2,002億円で対前年67億円の減収、営業利益は90億円で対前年14億円の減益です。また、セグメント利益は96億円で、対前年26億円の減益となりました。

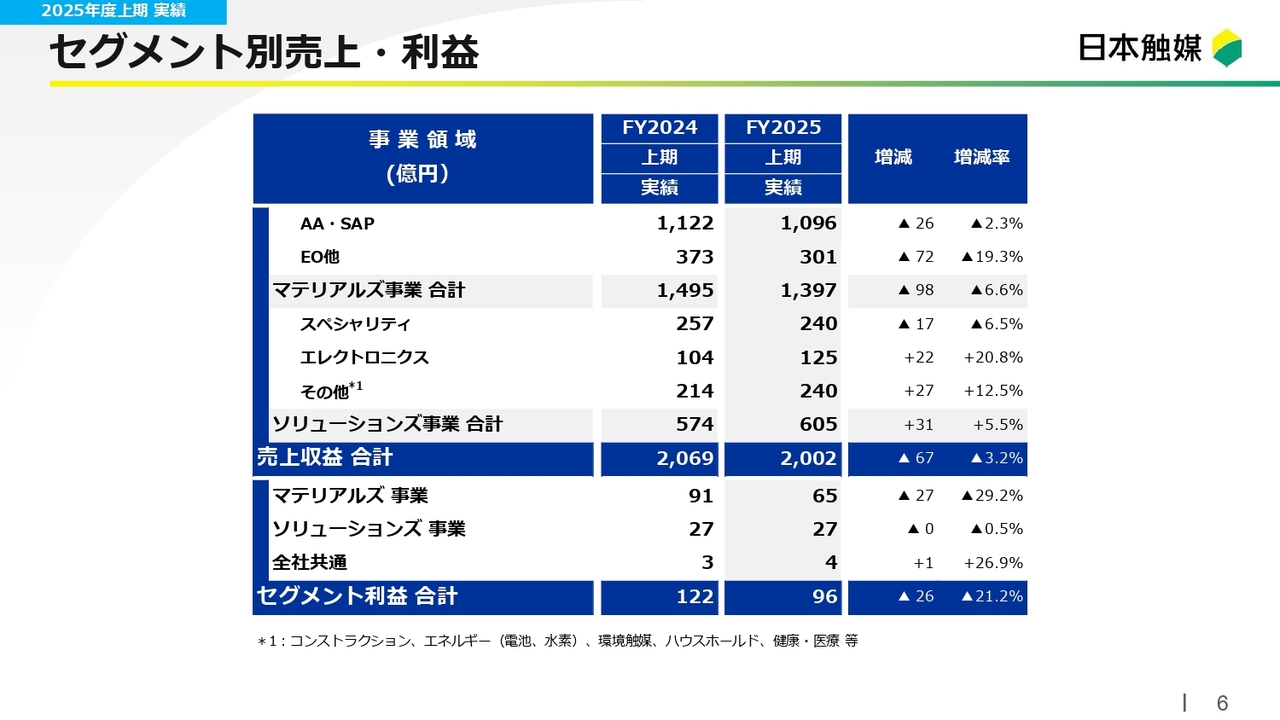

セグメント別売上・利益

セグメント別に内訳を見ていきます。まずは売上についてです。

マテリアルズ事業の売上は1,397億円で、対前年98億円の減収となりました。SAPの数量は増加したものの、AES(アクリル酸エステル)や特殊エステルの市況の低迷、数量の減少により、全体では減収となっています。

一方、ソリューションズ事業の売上は605億円で、対前年31億円の増収です。スペシャリティは台湾の子会社が振るわず減収になりましたが、エレクトロニクス分野ではディスプレイ関連などの数量の伸びで増収となりました。

利益については、マテリアルズ事業で65億円となり、対前年27億円の減益となりました。ソリューションズ事業では減損の影響があり、ほぼ横ばいの結果です。

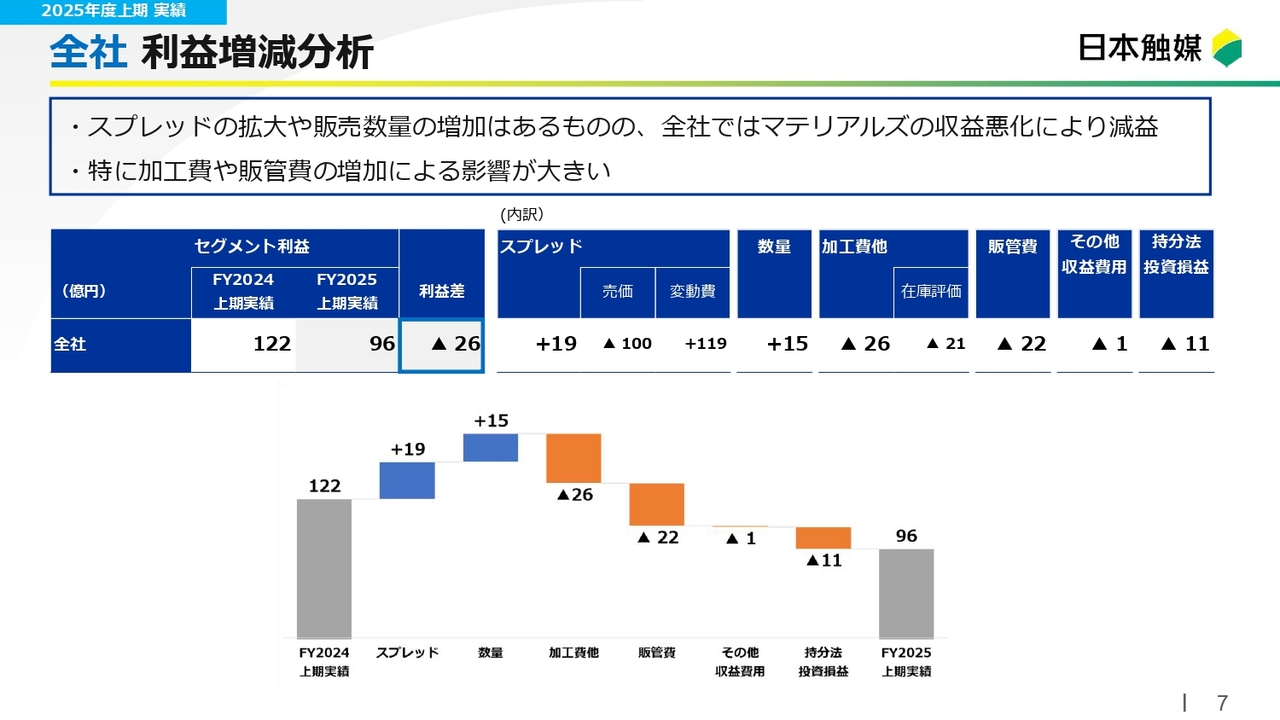

全社 利益増減分析

利益の増減分析です。全体では対前年26億円の減益となり、その要因を表とグラフで示しています。

スプレッドの拡大や販売数量の増加があった一方、マテリアルズ事業、特にエステル類の収益悪化の影響が大きく、全体では減益となりました。この中でも、在庫評価を含む加工費や販管費が増加しています。

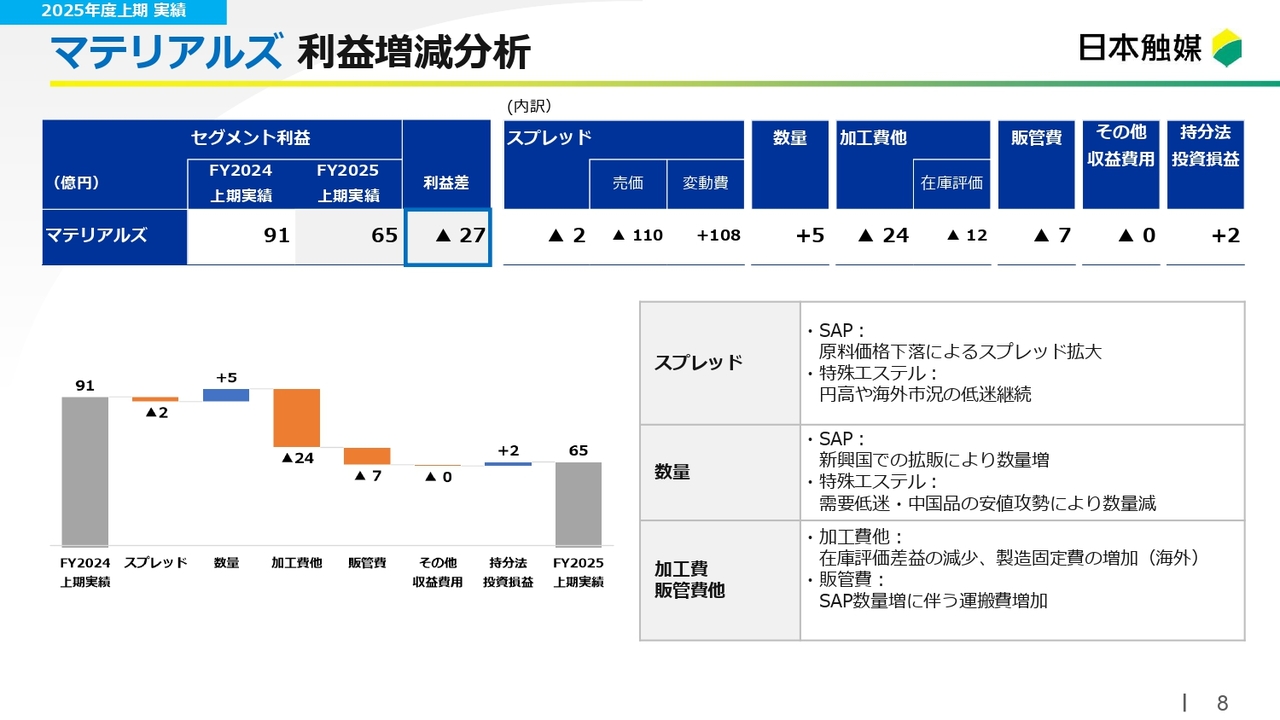

マテリアルズ 利益増減分析

セグメント別に見ると、マテリアルズ事業の利益増減分析では、対前年で27億円の減益となりました。スプレッドはSAPで拡大したものの、特殊エステルなどで海外市況の低迷によるマイナスがありました。

数量については、SAPの新興国での拡販がプラスに寄与しました。加工費の増加については、半分が在庫評価差益の減少、残りは海外子会社の長期定修に伴う固定費の増加が影響しています。

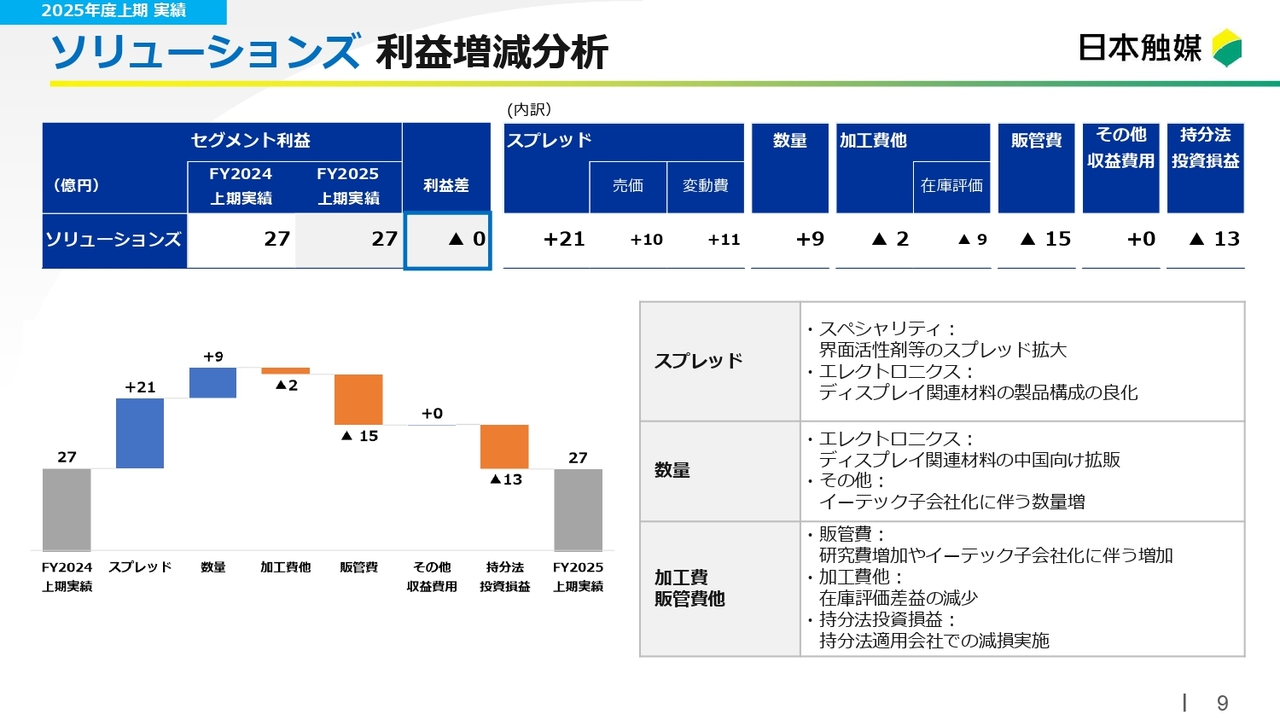

ソリューションズ 利益増減分析

ソリューションズ事業の利益増減分析です。ほぼ前年並みの結果でしたが、減損を除くと増益となっています。スプレッドが拡大し、数量面は、主にディスプレイ材料やイーテックの子会社化により増加しました。販管費も増加していますが、こちらもイーテックの子会社化によるものです。

また、持分法適用会社における減損があり、そのプラス効果が相殺されるかたちとなりました。この持分法適用会社は、自動車触媒を扱うユミコア・ショクバイになります。

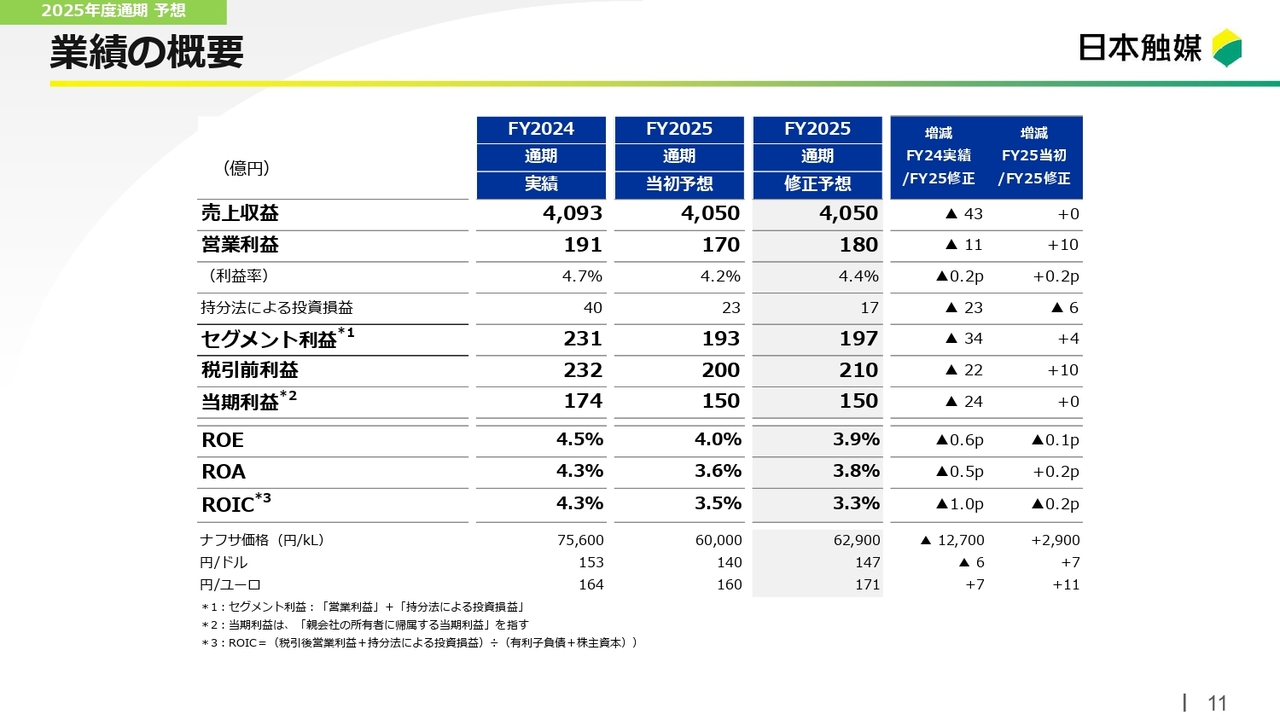

業績の概要

ここからは、通期の予想についてご説明します。売上収益は4,050億円、営業利益は180億円、税引前利益は210億円を見込んでいます。

営業利益と税引前利益はそれぞれ10億円上方修正しましたが、これは主にソリューションズ事業におけるスプレッドの拡大や数量の増加を見込んだことによるものです。

対前年では減収減益となる見込みです。さらにROE、ROA、ROICはそれぞれ3パーセント台にとどまる見通しです。

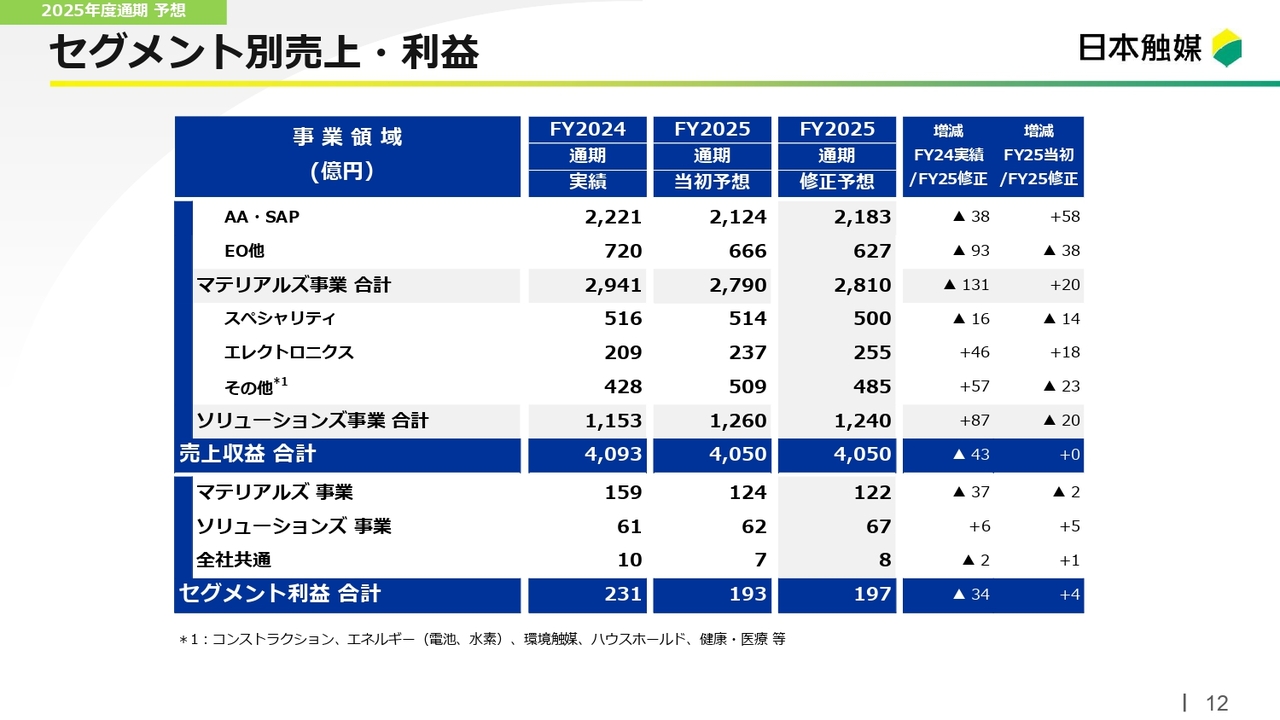

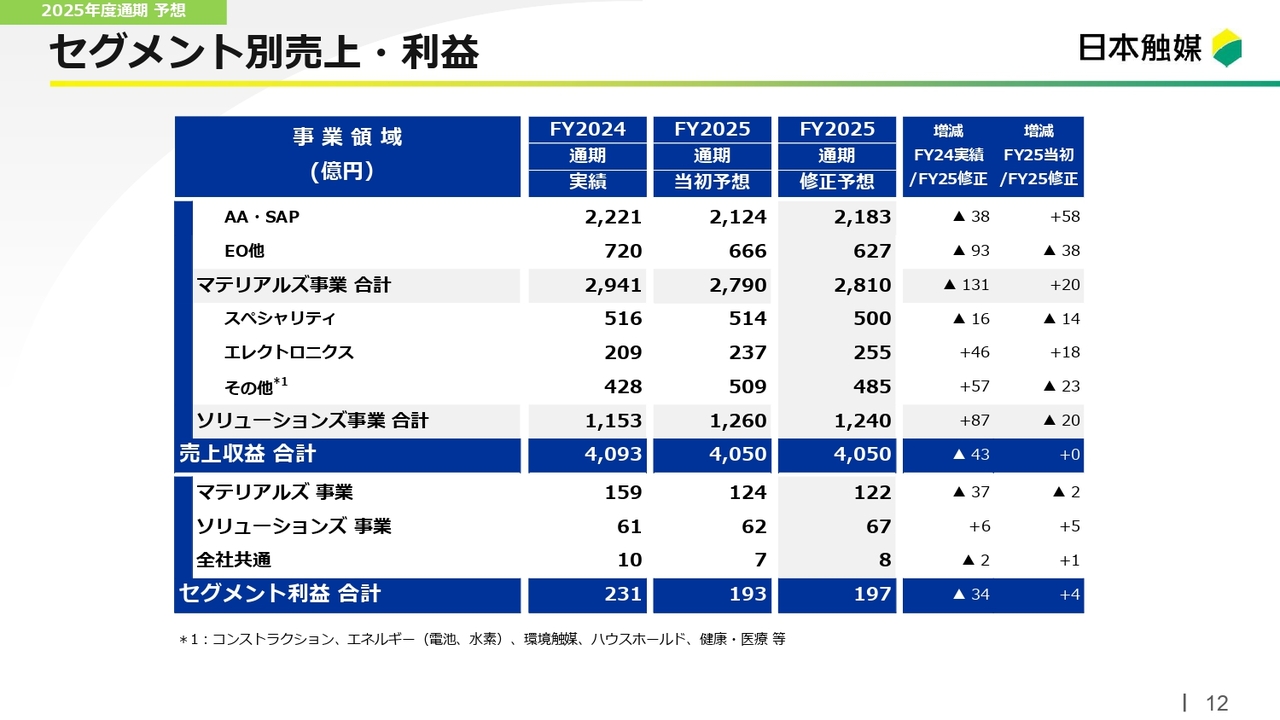

セグメント別売上・利益

セグメント別の売上高と利益です。マテリアルズ事業の売上高は2,810億円、対前年で131億円の減収としています。ソリューションズ事業は1,240億円、対前年で87億円の増収を見込んでいます。

また、セグメント利益については、マテリアルズ事業が122億円、対前年で37億円の減益としています。ソリューションズ事業が67億円、対前年で6億円の増益を見込んでいます。ソリューションズ事業は減損がありましたが、エレクトロニクスを中心に利益が伸びてきています。

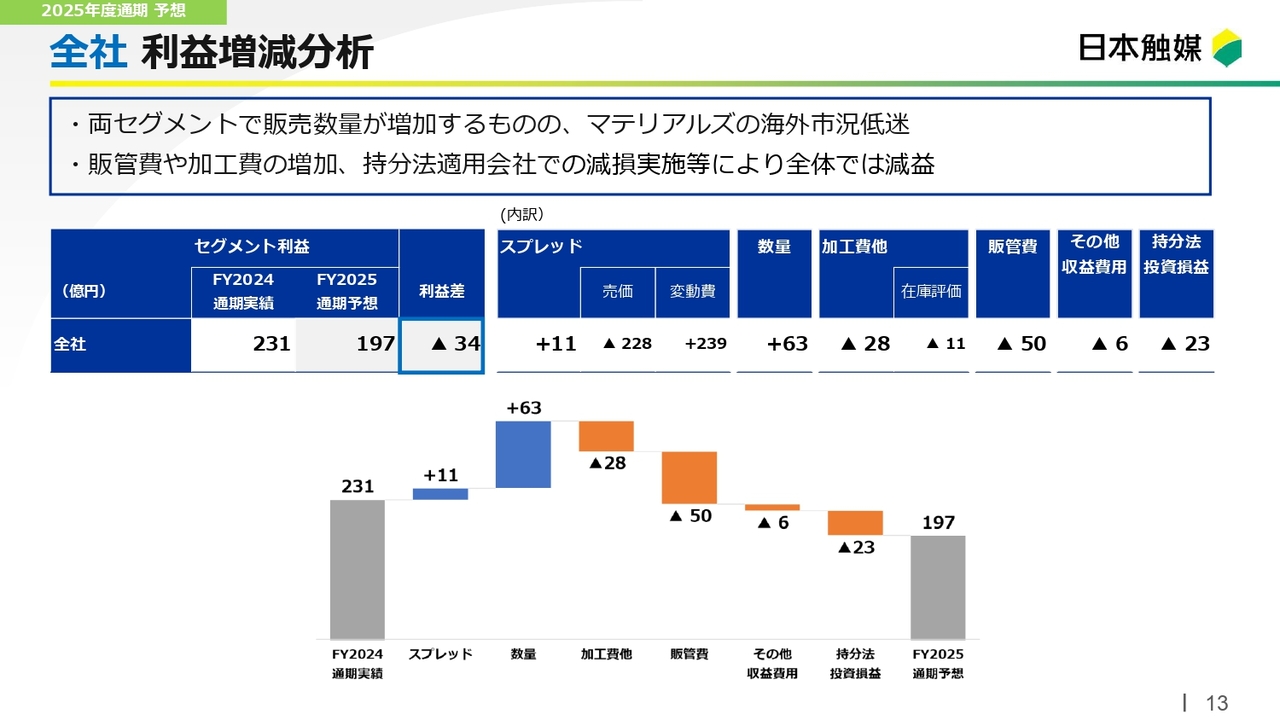

全社 利益増減分析

こちらは、全体で34億円の減益となる要因分析です。

両セグメントともに販売数量は増加するものの、マテリアルズ事業の海外市況低迷などが影響し、減益を予想しています。特に販管費や加工費の増加、さらに持分法適用会社における減損などによって、全体として減益になる見込みです。

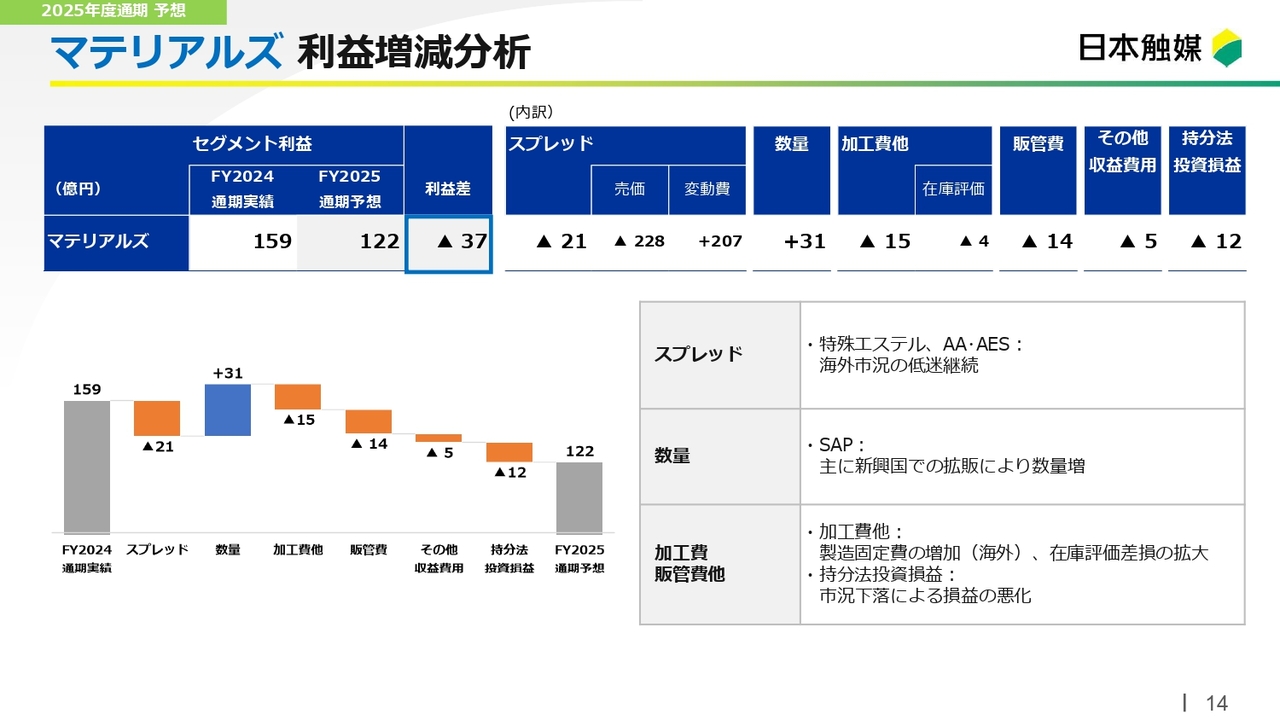

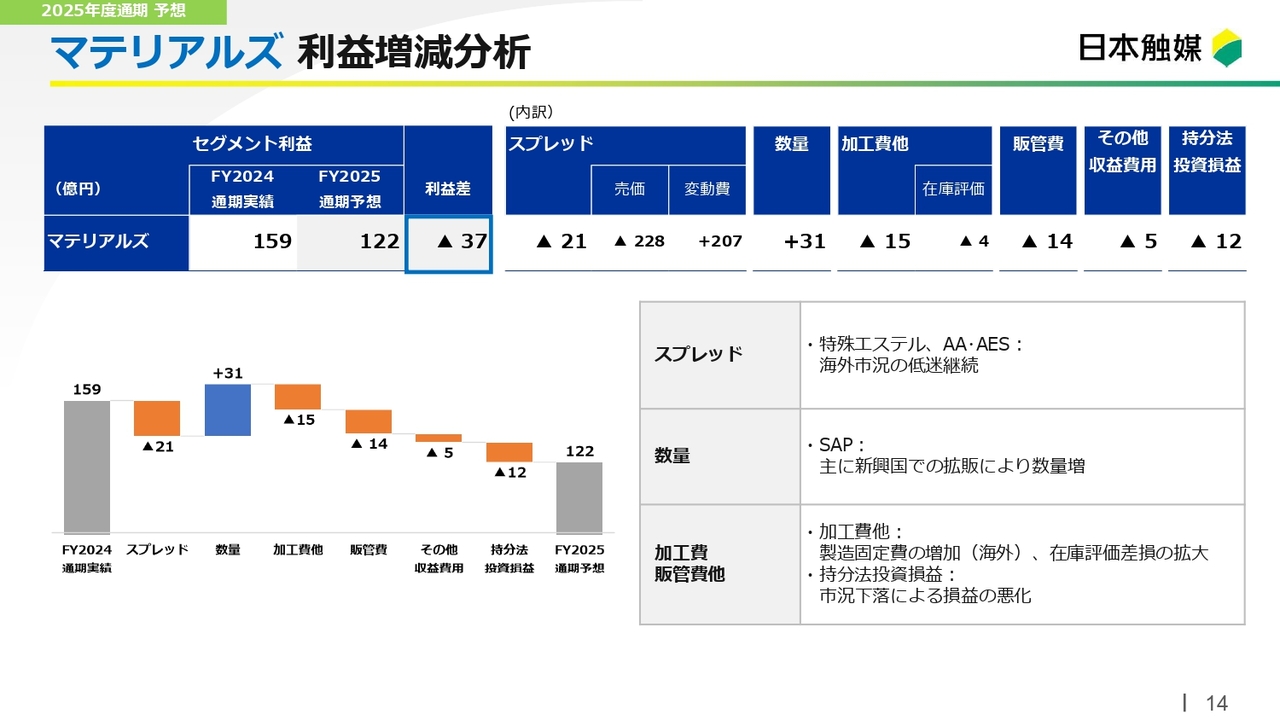

マテリアルズ 利益増減分析

セグメント別に見ていくと、マテリアルズ事業では対前年で37億円の減益を予想しています。数量はSAPを中心に増加しますが、特殊エステルやAESといった海外事業の低迷によりスプレッドが縮小します。

また、加工費については海外での定修に伴う固定費の増加、販管費では数量増加に伴う運搬費の増加を見込んでいます。持分法投資損益については、MMAの市況下落に伴い悪化する見通しです。

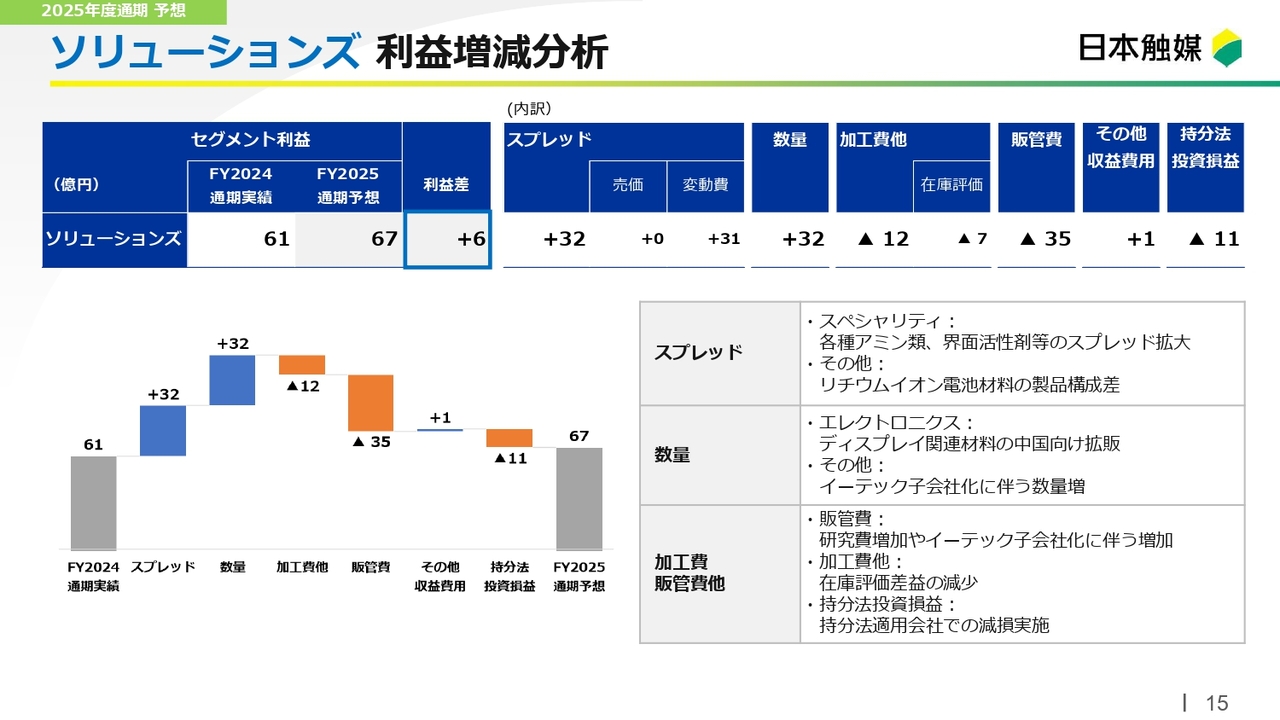

ソリューションズ 利益増減分析

ソリューションズ事業の利益増減分析についてです。対前年で6億円の増加を見込んでおり、スプレッドおよび販売数量が大きく改善する見通しです。

スプレッドは、アミンや界面活性剤、その他の製品において拡大し、数量はディスプレイやイーテックの子会社化によって増加します。

販管費については、主に研究費の増加およびイーテック子会社化に伴う増加が要因となります。また、持分法投資損益については、減損の影響を受ける見通しです。

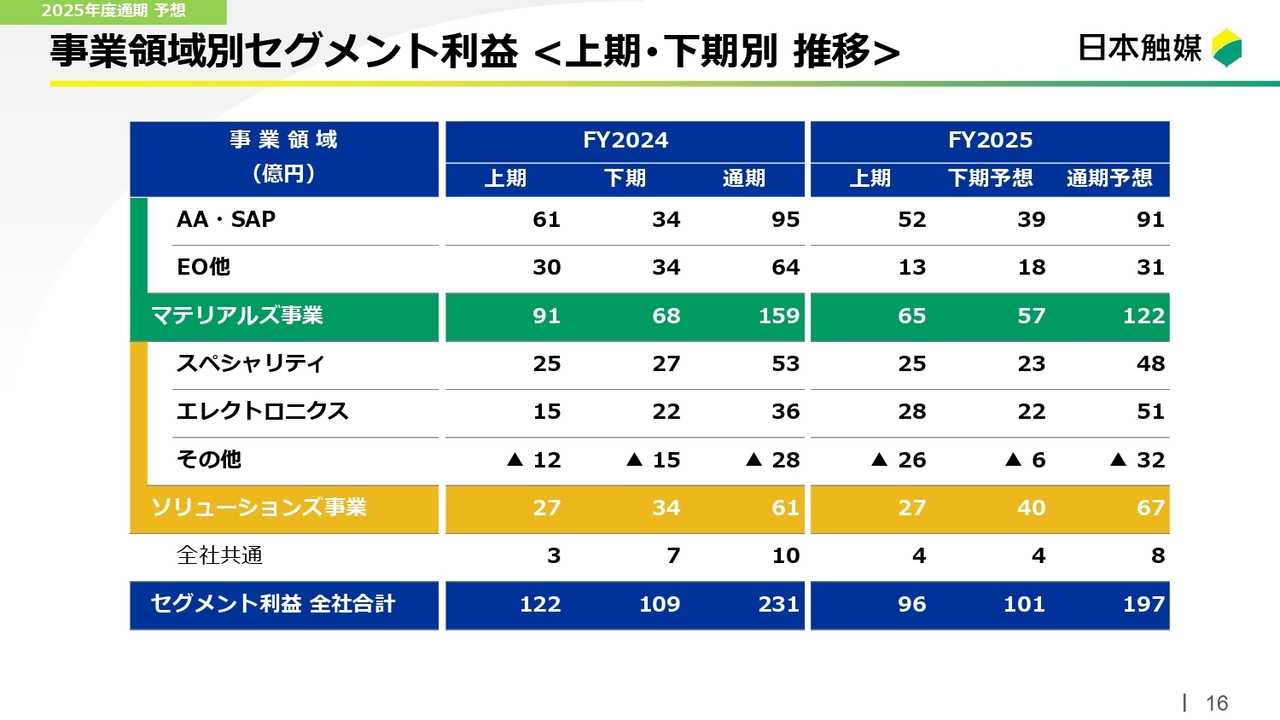

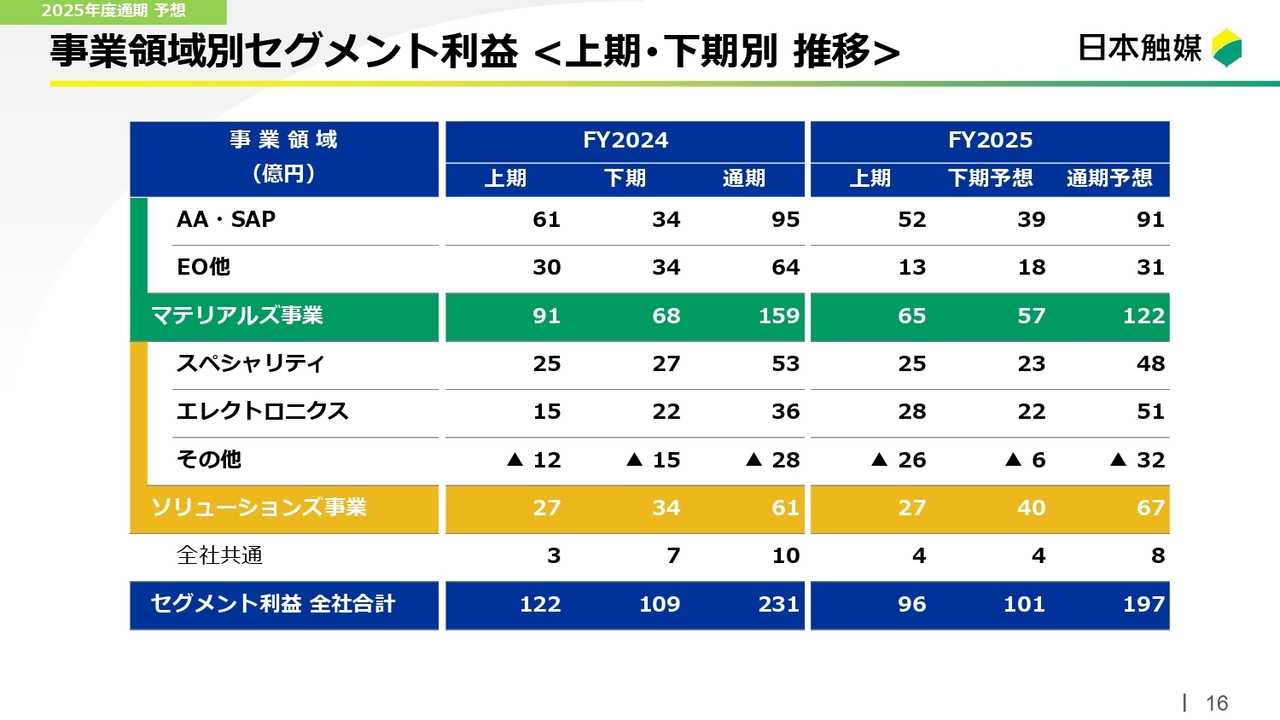

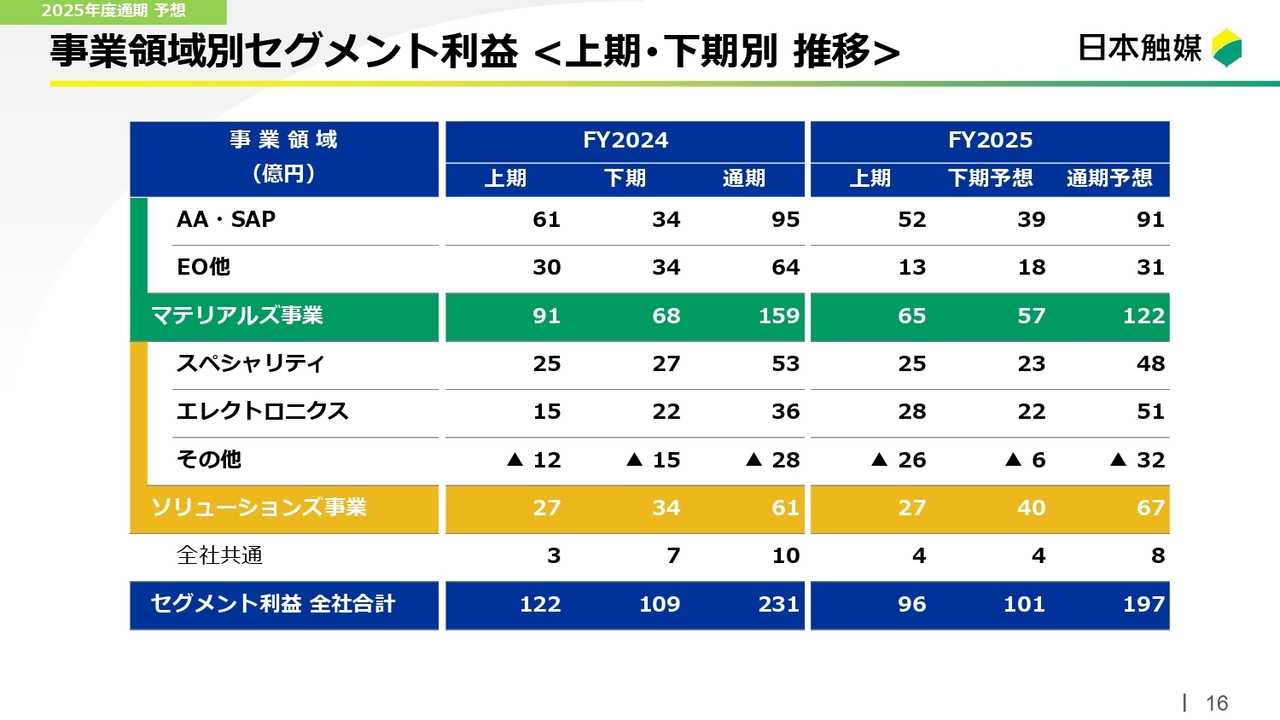

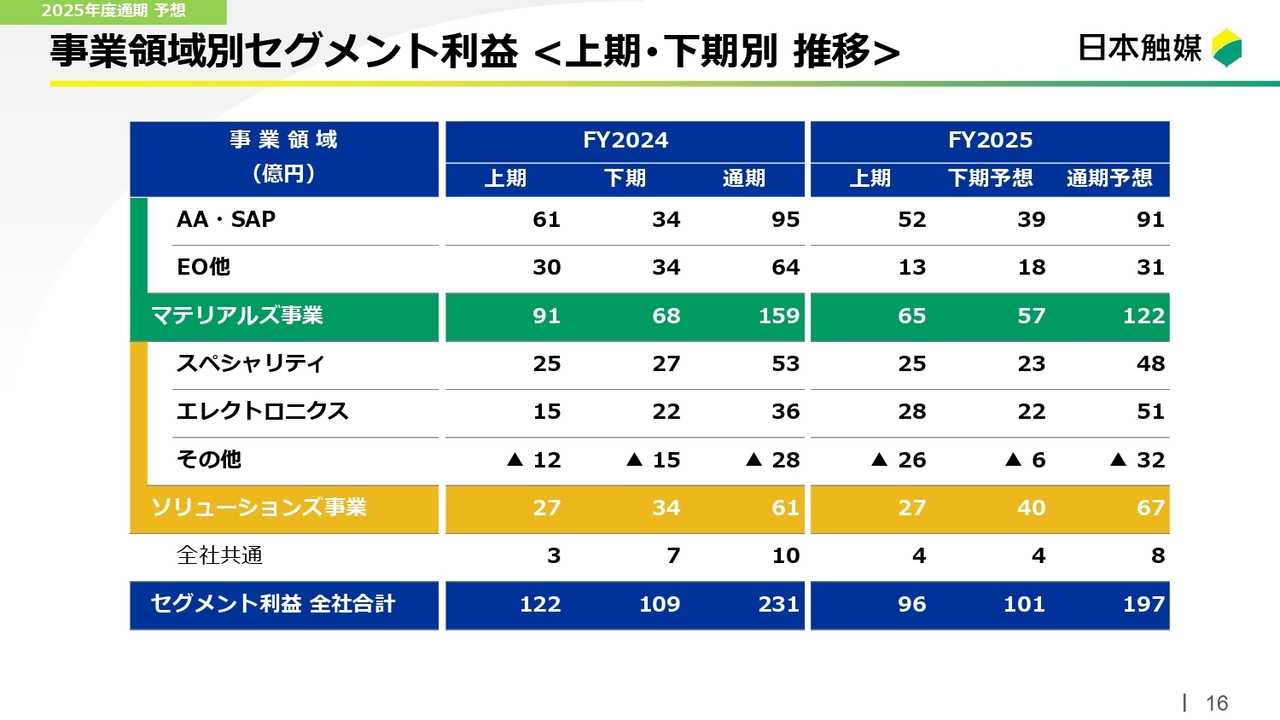

事業領域別セグメント利益 <上期・下期別推移>

セグメント別の利益を上期・下期別に示したものです。スライドには、2024年度の上期・下期、および2025年度の上期・下期を並べています。

マテリアルズ事業は市況の影響を受けて減益傾向にあり、ソリューションズ事業はエレクトロニクスを中心に増益傾向にあることがわかります。

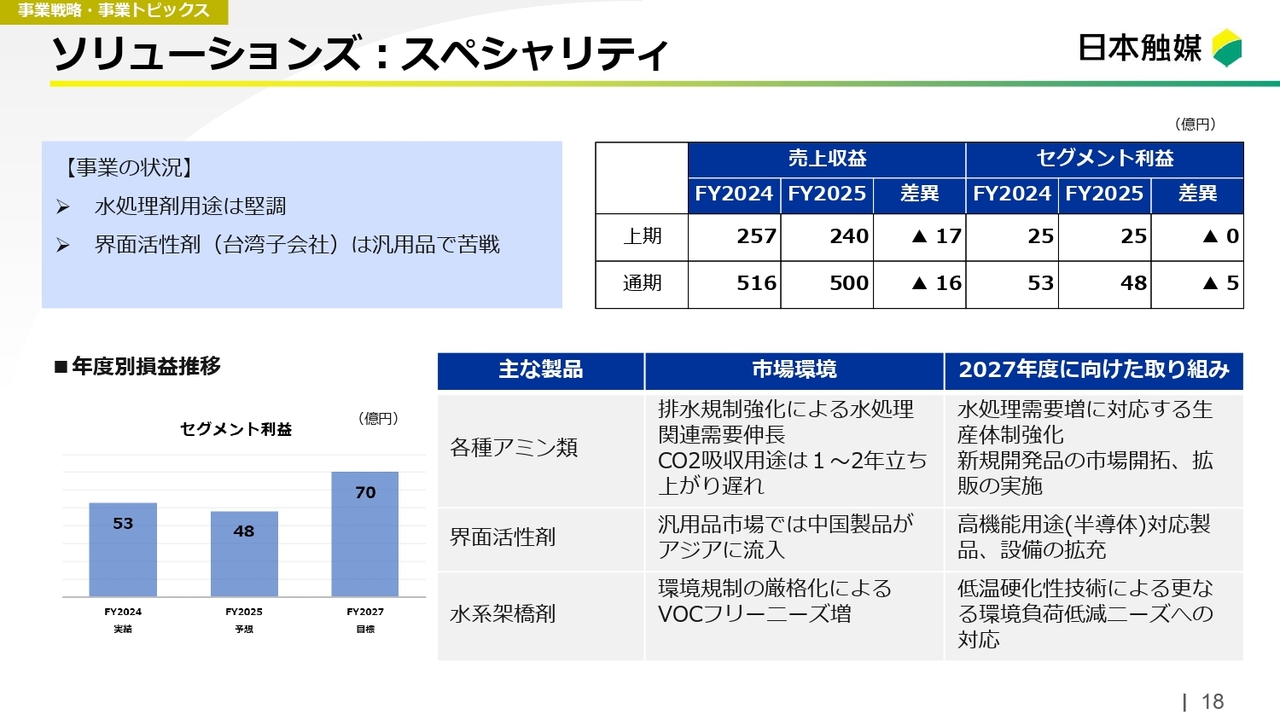

ソリューションズ:スペシャリティ

事業戦略と事業トピックスについてご説明します。まず、ソリューションズ事業におけるスペシャリティです。

状況としては水処理剤用途が堅調に推移している一方、台湾子会社の界面活性剤が汎用品で苦戦しており、その影響が数字に表れています。

各種アミン類に関しては、先ほど申し上げたように水処理関連では今後も需要が伸びていく見込みです。ただし、CO2吸収用途については、立ち上がりが1年から2年遅れている状況です。

今後は、いずれにしても需要の伸びが期待されます。需要の増加に対応するため、生産体制を強化し、拡販を進めていきます。その他の界面活性剤や水系架橋剤については、資料に記載のとおりの状況です。

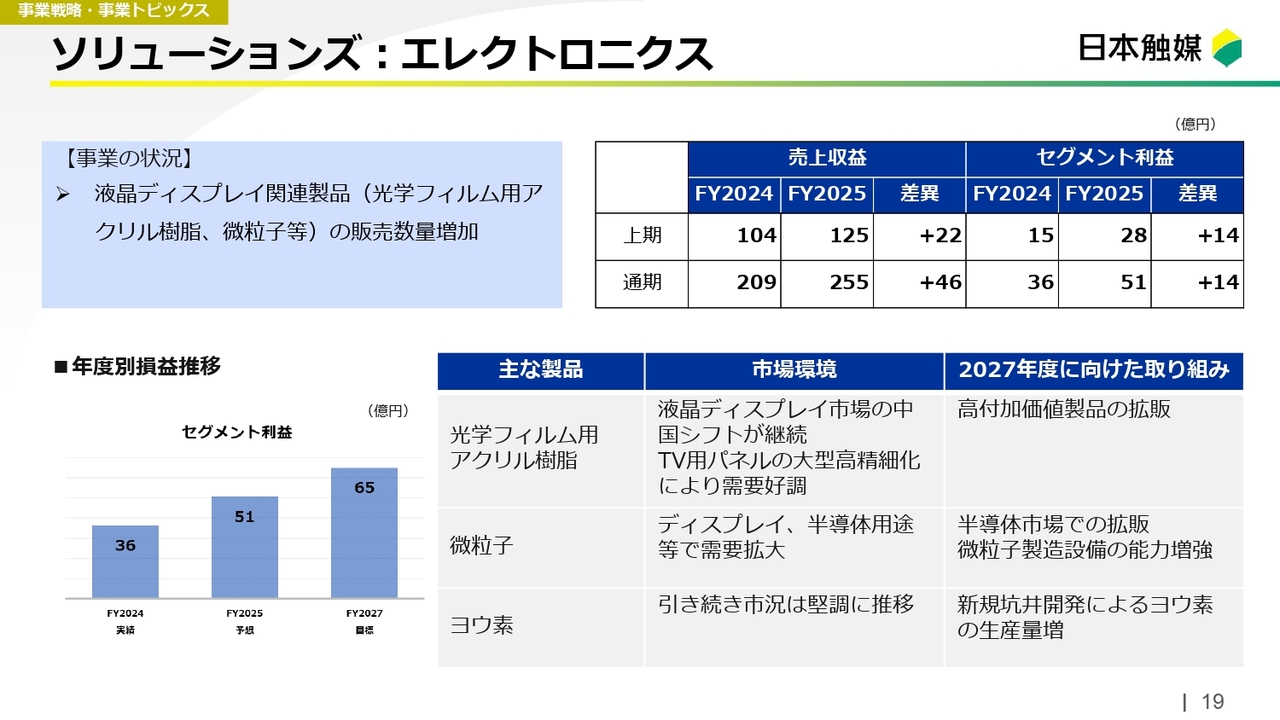

ソリューションズ:エレクトロニクス

エレクトロニクス事業の状況についてです。液晶ディスプレイ関連では、光学フィルム用アクリル樹脂「アクリビュア」や微粒子などの販売量が増加しています。

この光学フィルム用アクリル樹脂は、テレビ用パネルの大型化や高精細化により需要が好調に推移しています。今後はさらに高付加価値製品を投入し、拡販を進めていきます。

また、微粒子についてもディスプレイや半導体用途で需要が伸びており、今後は製造設備の能力増強を進め、拡販を目指します。

ヨウ素については子会社の日宝化学株式会社が担当しており、こちらも順調に推移しています。今後は新たに坑井開発を行い、ヨウ素の生産量を増加させる計画です。

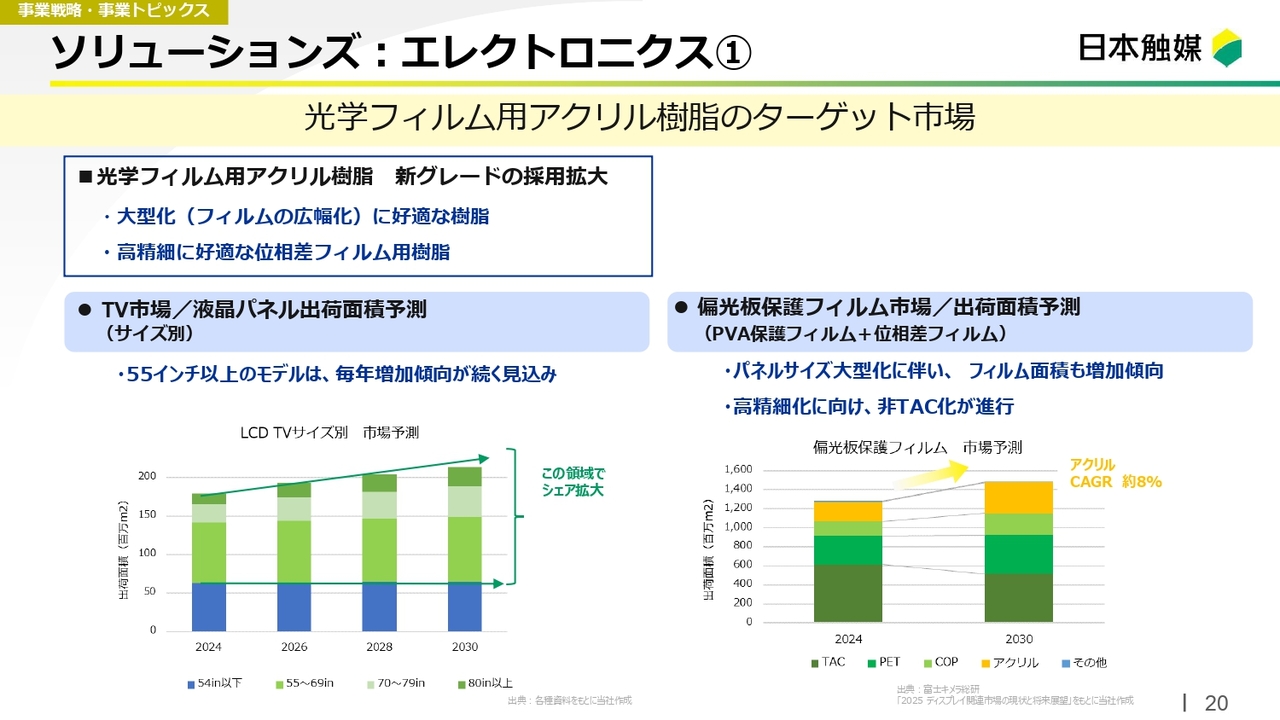

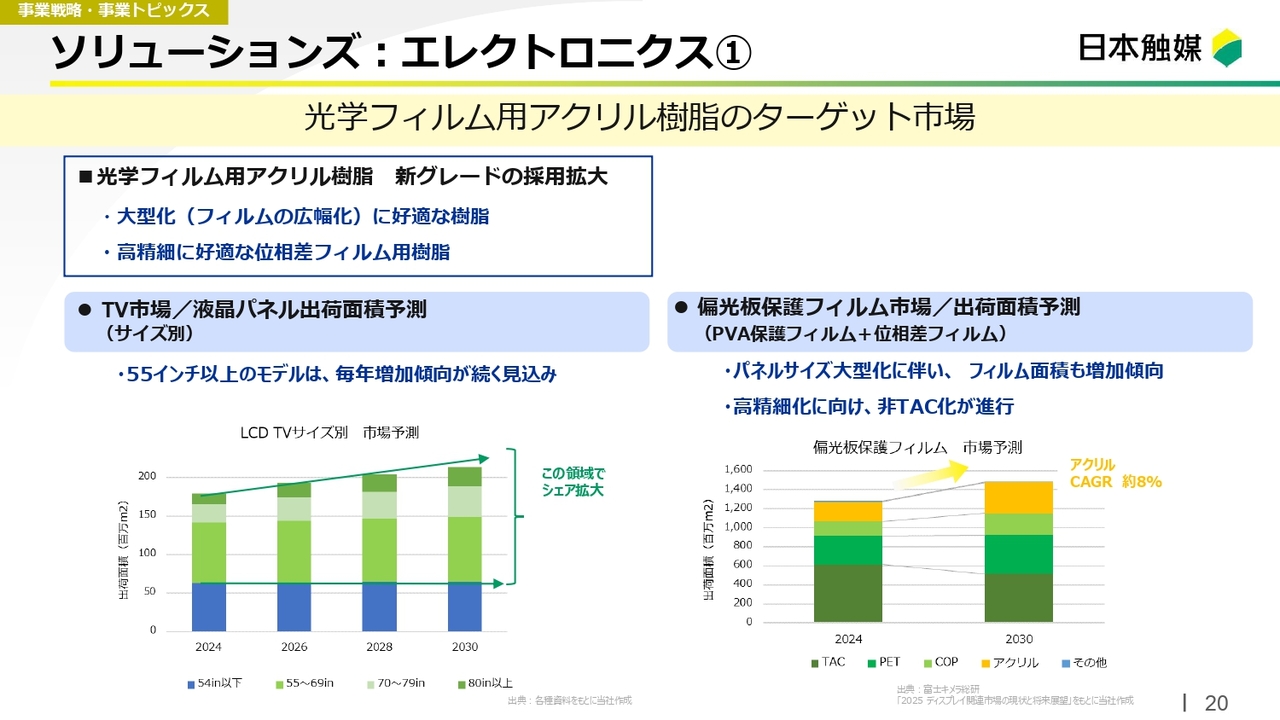

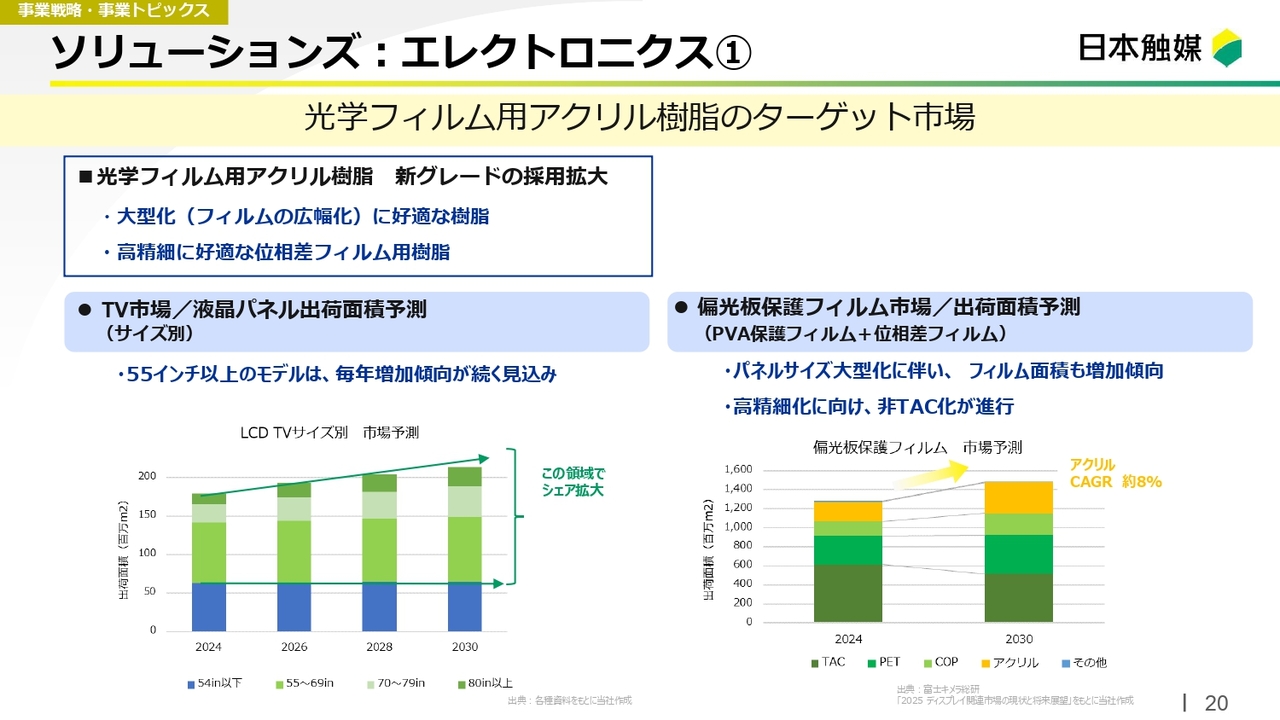

ソリューションズ:エレクトロニクス①

ここで、エレクトロニクス関連の製品を2つご紹介します。

1つ目は、光学フィルム用アクリル樹脂「アクリビュア」です。この製品については、新たなグレードの採用が拡大しています。特に新しいグレードは、大型化や高精細化のフィルムに非常に適していることから、採用が進んでいます。

スライドでは、パネル市場の予測をグラフで示していますが、画面のインチサイズごとに分類されています。記載のとおり、緑色の部分で示されている55インチ以上のモデルが今後も伸びていくという予測です。

そして、その隣にはフィルムの市場予測を示しており、オレンジ色がアクリル樹脂、その他が他の樹脂の予測となっています。こちらもアクリル樹脂が特に伸びるとされており、年率8パーセントの成長が見込まれています。

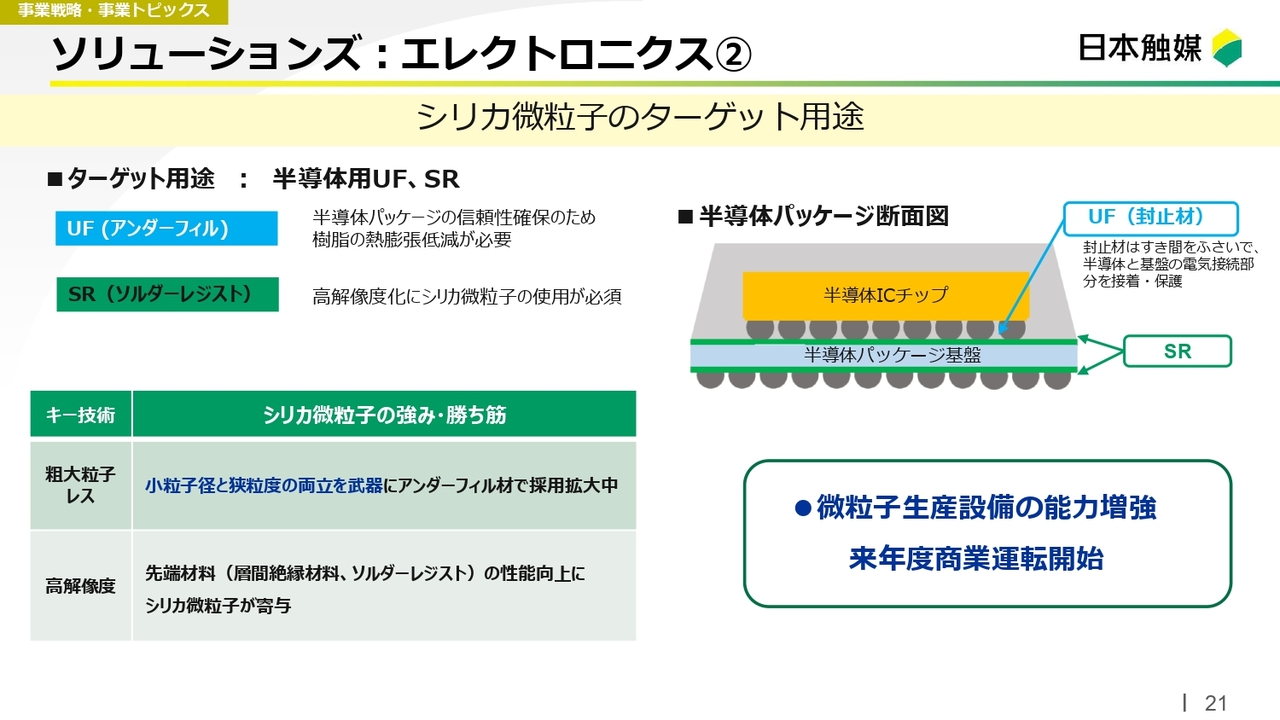

ソリューションズ:エレクトロニクス②

2つ目の製品として、シリカ微粒子をご紹介します。これは半導体向けをターゲットとしており、特に封止材であるアンダーフィル、ソルダーレジスト向けに拡販していく計画です。

小さい粒子径で粒が揃っているという強みを活かし、これらの用途での拡販を進めていきます。さらに、生産設備の増強を行い、来年度に商業運転を開始する予定です。

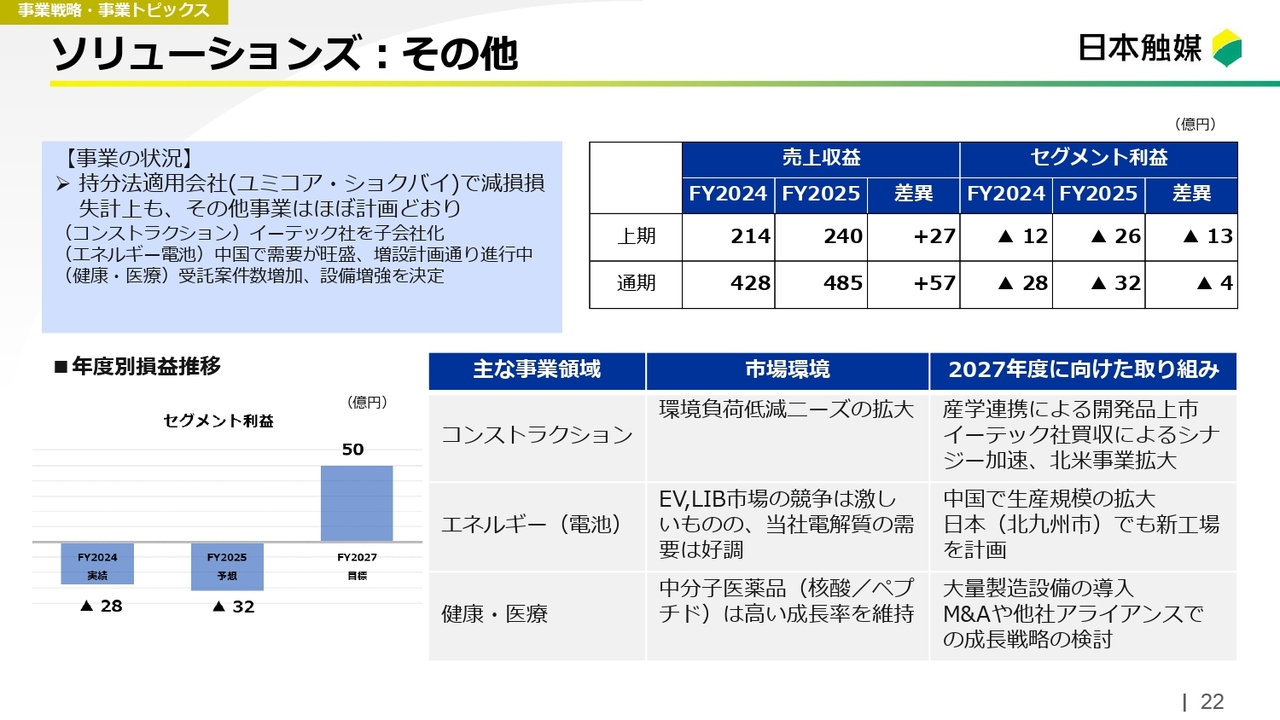

ソリューションズ:その他

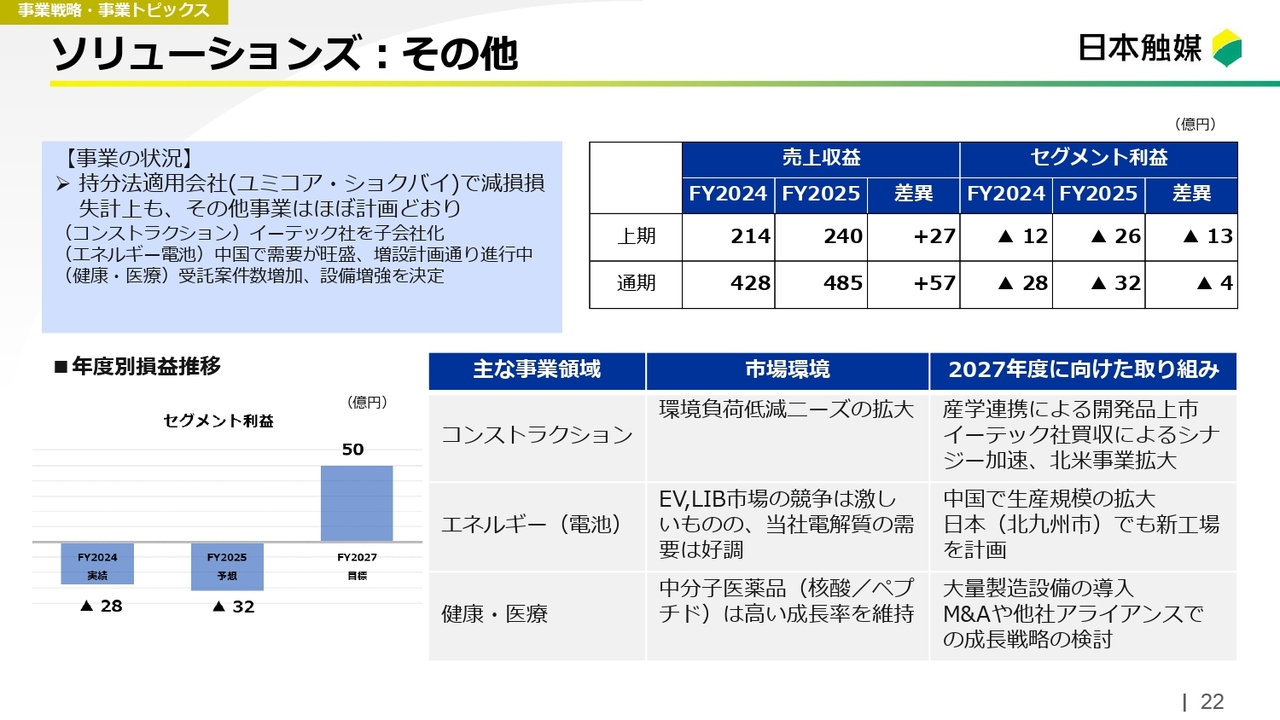

ソリューションズ事業のその他の領域についてご説明します。

状況としては、先ほど申し上げた持分法適用会社であるユミコア・ショクバイにて減損を計上しましたが、その他はほぼ計画どおりです。

コンストラクションはイーテックの買収によるシナジーを加速させ、今後、北米でも事業を拡大していく戦略です。

また、エネルギー(電池)においては、EVや電池市場の競争が激化していますが、当社製品である電解質の需要は順調に伸びています。特に、中国のJVにおける電解質の需要が好調であり、今後、中国での増設をさらに進めるとともに、日本の北九州市でも新工場の建設を計画しています。

また、健康・医療については、大型製造設備の導入を決定しており、さらなる拡大を図る方針です。

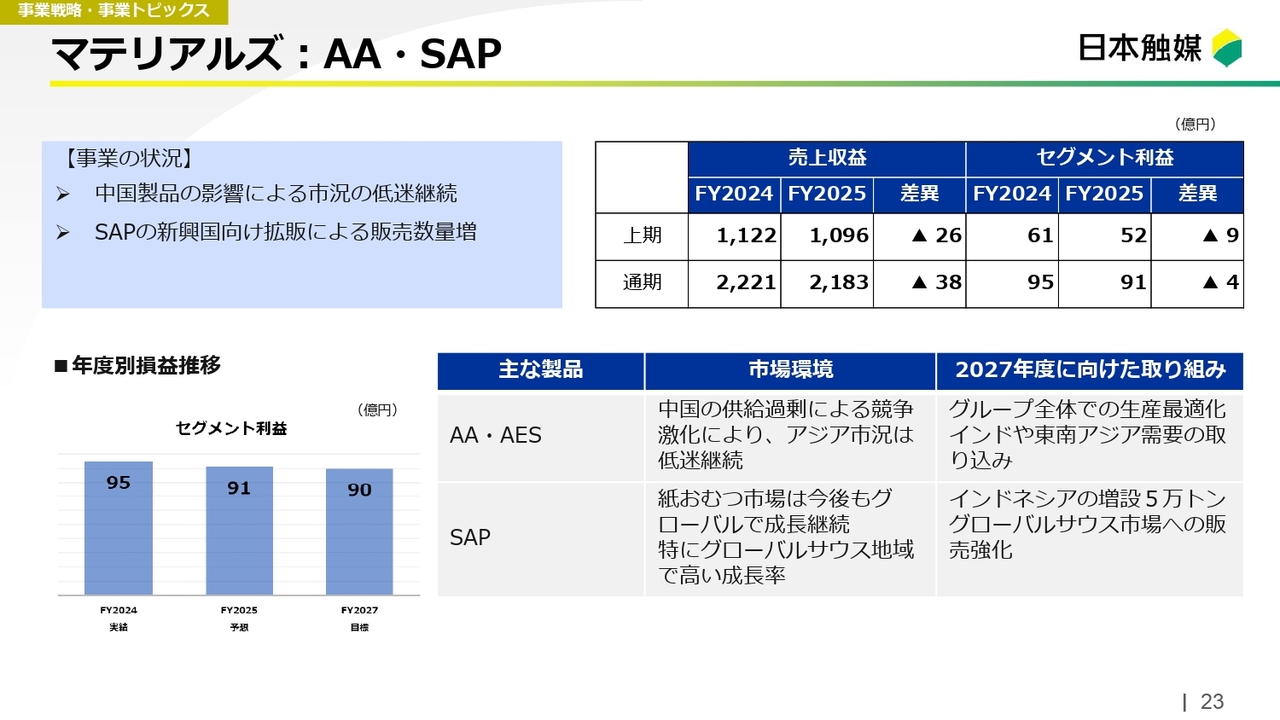

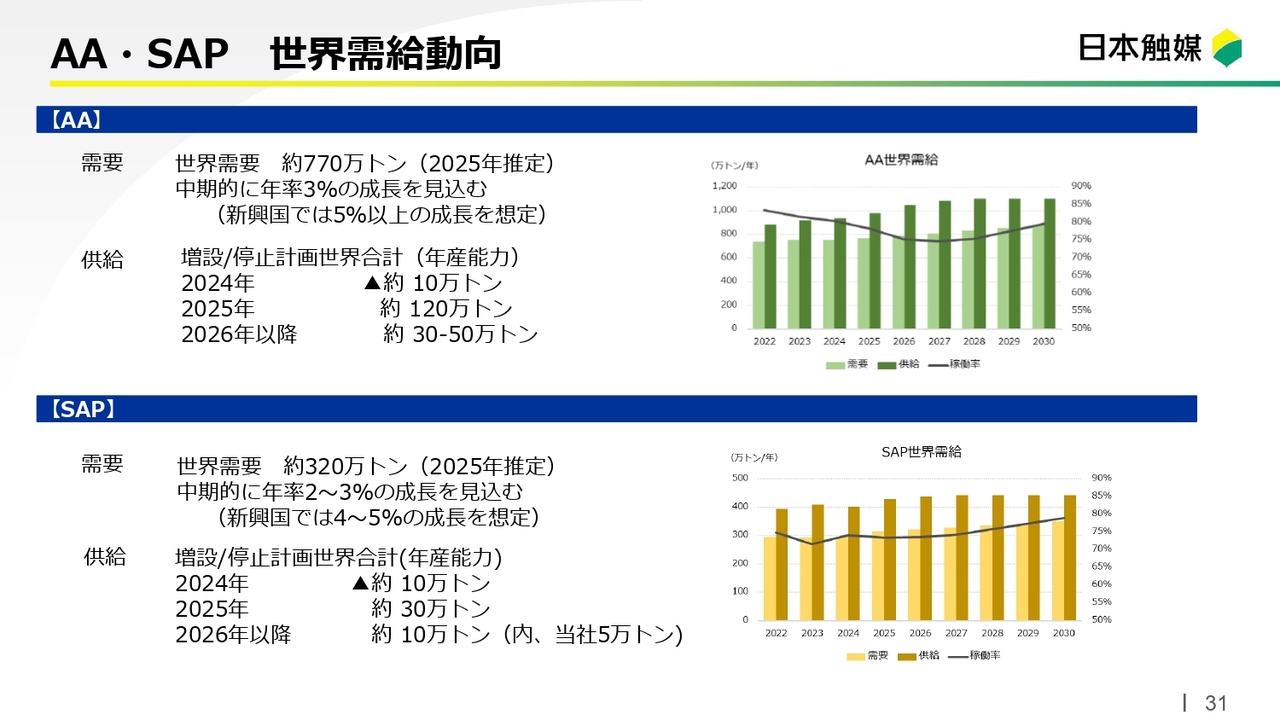

マテリアルズ:AA・SAP

マテリアルズ事業のAA(アクリル酸)およびSAPの状況についてです。中国製品の影響による市況の低迷は今後も続くと見ている中、SAPについては新興国向けの拡販が進み、数量が増加しています。

AAとAESについては、中国の供給過剰により市況の低迷が続くと見ています。そのため、グループ全体で生産の最適化を進めていきます。

また、SAPについてはグローバルサウスで高い成長率が見込まれています。今後はインドネシアで5万トンの増設を行い、こうした成長市場への拡販を図る戦略です。

株主還元

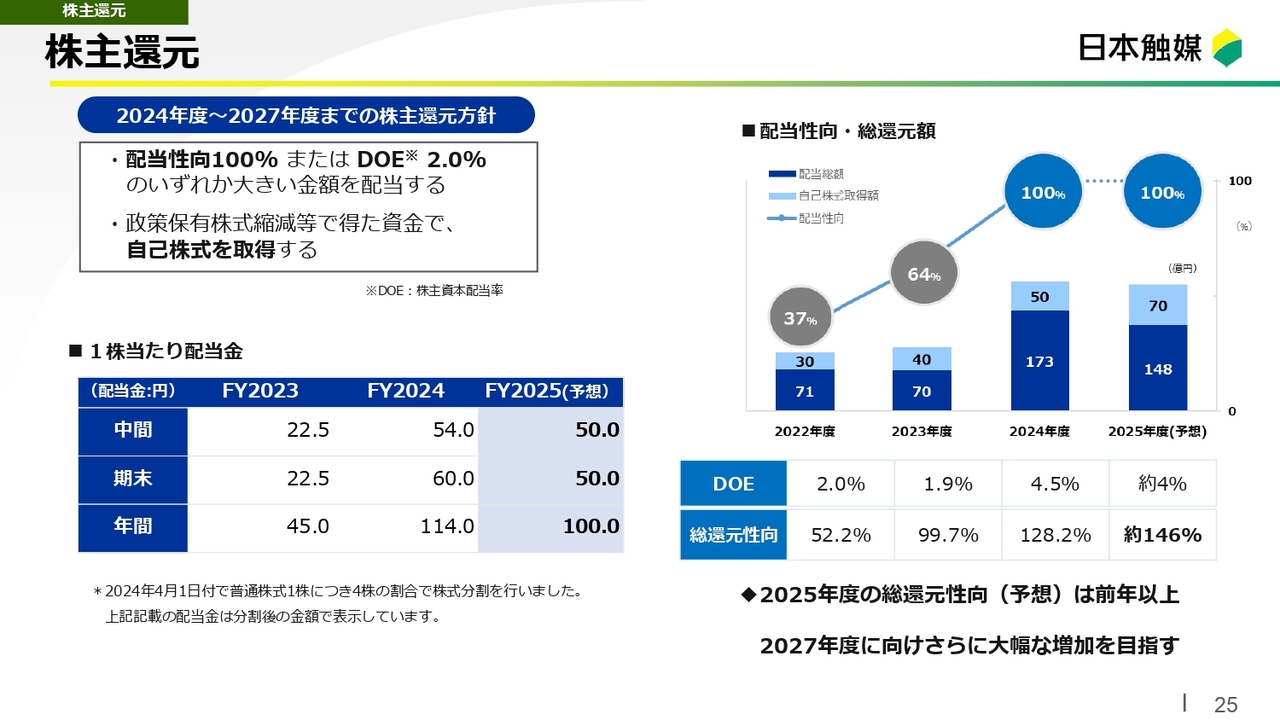

最後に、株主還元についてご説明します。

株主還元方針は、すでにお伝えしているとおり、配当性向100パーセント、またはDOE2パーセントのうち大きいほうの金額で配当する方針です。また、自己株式を積極的に取得する計画も含まれています。

この方針に基づき、2025年度の中間配当は1株当たり50円、年間では1株当たり100円を予定しています。

スライドのグラフに、配当性向と総還元額を示しています。今年度は昨年と同様、配当性向100パーセント、さらに自己株式70億円の取得を含めた総還元性向は約146パーセントとなる予想です。

これは前年を上回る総還元性向ですが、2027年度に向けて利益を拡大し、さらに大幅な増加を目指しています。私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:ソリューションズ事業の減益要因について

質問者:ソリューションズ事業の拡大について質問です。セグメント利益は横ばいですが、ソリューションズ事業の状況について教えてください。

スペシャリティ、エレクトロニクス、その他の3つに分けて事業トピックスを教えていただきましたが、スペシャリティについては、今期は上期・下期で減益を予想されています。これは、主に汎用品の界面活性剤が弱いことが原因と理解してよろしいでしょうか?

もしそうであるならば、来期においてスペシャリティの収益をどのように改善させるお考えなのかを教えてください。

野田:ご質問のとおり、スペシャリティについては上期と下期でやや減少しており、あるいは、2024年および2025年に少し利益が落ちているように見えます。

主な要因としては、界面活性剤、中日合成が低下していることが大きいです。特に汎用品で、中国の製品がアジア市場に広く流通している影響を受けています。

どのように改善していくかについては、もちろんこの中には有望なアミン類も含まれており、アミン類については今後さらに拡大を図っていく予定です。

界面活性剤関連についても、汎用品から高機能で高収益の製品にシフトさせていくことで利益を拡大していく戦略としています。

質疑応答:エレクトロニクスにおける今後の展開について

質問者:エレクトロニクスについては、光学フィルムのアクリル樹脂のシェアが拡大していく計画である一方、PET系もかなり善戦しているようです。PET系との競争が生じるのか、付加機能を持つ製品が伸びていくのかなど、今後の展開について教えてください。

野田:PETも堅調に推移すると思いますが、高機能なパネルやフィルムを増やしていこうとすれば、当社の製品がより多く使われるだろうという見通しを立てています。

質疑応答:シリカ微粒子の売上規模について

質問者:エレクトロニクスのシリカ微粒子については、どの程度の売上高規模を目指しているのでしょうか? 可能であれば、規模感について教えてください。

野田: シリカ微粒子全体では売上が10億円を超える規模を狙っていますが、現在は、特にシリカナノ粒子の展開に力を入れています。これまでほとんどなかった市場を大きく拡大し、中期経営計画期間中で数億円規模を、その先もさらに大きな伸びを目指しています。

質問者:エレクトロニクスのアクリル主体のフィルムである「アクリビュア」の高性能化という点については、光学的機能を持たせる、つまり単なる保護フィルムではないところで伸びるという理解でよろしいでしょうか?

野田:そのとおりです。より高精細化を図る際、当社の樹脂や微粒子処方を投入したものが非常に効果を発揮すると考えています。

質疑応答:マテリアルズの業績見通しと対応について

質問者:マテリアルズについて質問です。16ページではAAとSAPが上期・下期で13億円程度の減益を予想されています。こちらは、シンガポールでの定修等が要因でしょうか? 上期にも定修があったかと思いますが、なにか特殊な要因があると考えているのでしょうか?

野田:この要因としては、市況の悪化が大きいです。現在は落ち着きを見せつつあるものの、上期から徐々に悪化し、そろそろ反転の兆しが見え始めています。ただし、下期は市況が底を打った影響が直接的に反映されるため、一時的に縮小する見込みです。

質疑応答:AAにおける業績の立て直しと今後の対応について

質問者:31ページにあるAAとSAPの需給バランスについては、大きなアップデートはないと思います。ただし、AAについては需要の見通しが前回よりやや下がるように見え、2025年度以降の稼働率が少し低下する可能性があると見ています。

来期に向けた業績の立て直しについて、先ほど生産体制の最適化の話がありましたが、可能な範囲でどのような取り組みをお考えなのか、ご説明いただければと思います。

野田:需給バランスについては、我々の手元でさまざまな分析を行った結果ですが、SAPについては、当初もう少し伸びると見込んでいました。

具体的には3パーセント程度の確実な成長を想定していましたが、現在はやや控えめに2パーセントから3パーセントの成長を見ています。インフレの影響もあるのか、当初期待したほどの伸びを示していない状況です。

AAについては、中国での増設が今年と来年とまだ続く見込みであり、しばらくの間は需給バランスの改善が難しいと考えています。

その中で、私たちは以前から申し上げているように、生産拠点の最適化を進める方針です。古いプラントを停止し、新しいプラントを優先して稼働させることで、生産効率を高めていく計画です。

具体的には、AAでもSAPでも、姫路の古いプラントを段階的に停止し、インドネシアを含めた新しいプラントをフル稼働させることで、収益改善を図っていきたいと考えています。

質疑応答:リチウム電池の電解質とジルコニアのシートの事業環境および業績の状況について

質問者:ソリューションズについて質問です。リチウム電池の電解質とジルコニアのシートについては、業績にあまり寄与していないように思われます。現在の事業環境と業績への影響について、可能な範囲でご説明いただけますか?

野田:22ページをご覧ください。リチウムイオン電池用電解質「イオネル」は中国で非常に好調です。こちらはジョイントベンチャーのため持分法で取り込むかたちとなりますが、いよいよ黒字化する段階に到達したところです。

さらに需要が伸びていく中、中国での増産を実現させ、その後の北九州での増産につないでいく計画となっています。現時点では利益への寄与は限定的ですが、徐々に改善してきています。

また、SOFCの生産量も随分と増加しており、さらに増産を進めることで、近々に利益に寄与するタイミングが訪れると考えています。

質疑応答:今期のソリューションズ事業の利益予想、ディスプレイの需要の考え方について

質問者:ソリューションズの今期の利益予想について教えてください。上期の営業利益が34億円あった一方、下期の営業利益も34億円と、ハーフオンハーフで利益が横ばいだと思います。

下期は大型ディスプレイの需要が全体的に減少する可能性があると考えていますが、御社ではどのように見ていますか?

また、御社は最近、高精細化に向けて採用拡大を進めていることが背景にあるために、このような利益予想になっているかと思います。ハーフオンハーフで見る場合、御社のディスプレイ向けの数量はどの程度を見込んでいるのでしょうか?

野田:2025年の上期・下期で見ると、エレクトロニクス分野は増加する予定です。電材関連では売上や数量をしっかりと伸ばしますが、先ほど少しご説明したとおり研究費負担が増加していることもあって、こちらがマイナス要因となっています。

質疑応答:ソリューションズ事業におけるエレクトロニクス部門の状況について

質問者:先ほどの質問と少し関連する内容ですが、ソリューションズのエレクトロニクス部門の状況について教えてください。

保護フィルムにおいては、PET系と御社のアクリル系で用途別に成長の違いがあると思いますが、どのような用途別の違いがあるのかお聞きしたいです。

御社のアクリル系フィルムについては、市場シェアを伸ばしているというご説明でした。こちらは高精細化の需要において、御社でしか対応できない領域があるという理解でよろしいでしょうか?

野田:エレクトロニクスについては、20ページになります。実際にはPETからアクリルへの切り替えというよりも、アクリル主体のフィルムを扱っているお客さまの中で、当社の製品を採用するお客さまが増えてきているという状況です。

そのため、当社としてはPETと大きく競合しているとは捉えていない部分があります。

質疑応答:中期経営計画目標の達成可能性と事業成長の見通しについて

質問者:今回の中期経営計画について、「初年度はやや停滞が見込まれるものの、2年度以降はがんばるので株主還元も期待してください」というご説明だったかと思います。

しかし足元を見てみると、界面活性剤の汎用品の状況が想定より悪化しており、アクリル酸エステルの状況も同様です。また、先ほどお話しされたSAPの需要拡大に関しても、想定より悪い結果となっています。そのため、外部環境は当初想定よりも厳しい状況にあるように感じています。

このような状況の中、中期経営計画の目標についてはまだ十分に達成の確度が高いと考えてよいのでしょうか? その場合、どのようなかたちで巻き返しを図られるのかについて、考え方だけでもお聞かせいただけますでしょうか?

野田:想定よりも悪いものと良いものの両方があると考えています。

ご指摘の界面活性剤の汎用品については、状況が悪化しています。また、エステルの市況、特殊エステルも含めて、こちらも想定より悪化しています。

一方で、SAPについては想定を上回る数量の伸びを見せています。具体的な数値は申し上げられませんが、大きく伸びており、SAPは現在、プラスの貢献をしていると考えています。

したがって、マテリアルズ事業ではプラスとマイナスの要素がある一方、ソリューションズ事業ではエレクトロニクスが想定よりも伸びています。

また、スペシャリティについてはおおむね想定どおりですが、先ほど申し上げたCO2吸収剤に関しては、この1年から2年で大きく成長する予定だった顧客の案件がいくつかありました。

しかし、そのタイミングが1年から2年ほど後ろ倒しになり、2027年から2028年頃になる見込みです。そのため、一部の案件は中期計画に間に合わないものが出てくる見通しです。

ただし、このような状況においても、当社が成長を目指している4つの事業領域で他の分野をカバーしながら、中期経営計画の目標を達成していきたいと考えています。そのため、現時点でも中期経営計画目標の達成は可能であると捉えています。

質問者:今年の上方修正に関しては、原価や交易条件のお話だけでなく、SAP全体で2パーセントから3パーセントの成長を見ているというお話もありました。

前回までよりも若干目線が下がった印象があるにもかかわらず、御社は売上をしっかりと確保しているため、その点はあまり心配しなくて良いという理解でよろしいでしょうか?

エレクトロニクス分野についても、シェアが大きく変動する部分はあるものの、アクリル系樹脂においては、当社製品の採用が拡大しています。

そのため、PETやCOPの市場拡大についても心配する必要はなく、競合他社においては主にTACからシェアを奪うかたちになるというイメージを持っていてよろしいですか?

野田:おっしゃるとおりです。SAP全体の需要の伸びは2パーセントから3パーセント程度と、需要の伸びは控えめに見積もっています

また、エレクトロニクス分野については、特にアクリル系樹脂に関して、他の材料を気にする必要はなく、お客さまの採用計画や生産計画に基づき拡大していける見通しが立っています。そのため、当社としては成長していけると捉えています。

質問者: 14ページに「数量差による営業増益が対前年プラス31億円」と記載がありますが、これは御社が市場よりも早く成長していることを反映していると考えられます。この点については、どこかで波高性を持って大きく減少する懸念はあまりないと考えてよいのでしょうか?

野田:数量についてはすでに増加させており、今後さらに拡販を進めていく予定であることから、大きく減少するとは見ていません。

ただし競合他社とのシェア争いがあるため、見通しが難しい部分もあります。それでも大幅に減少するとは考えておらず、むしろ拡大していく方向で見ています。

新着ログ

「化学」のログ