キャンディル、2Q累計は全サービス堅調で売上高が伸長 人的投資で減益も、通期売上高・営業利益は過去最高を目指す

INDEX

林晃生氏:みなさま、こんにちは。株式会社キャンディル、代表取締役社長の林です。本日は、お忙しい中、2024年9月期第2四半期の決算説明をご視聴いただき、誠にありがとうございます。

まずは、初めて当社グループをお知りになる方のために、グループ概要を簡単にご説明した上で、2024年9月期第2四半期の決算概要、下期の見通し、2024年9月期の通期業績予想、今後の方針についてご説明いたします。

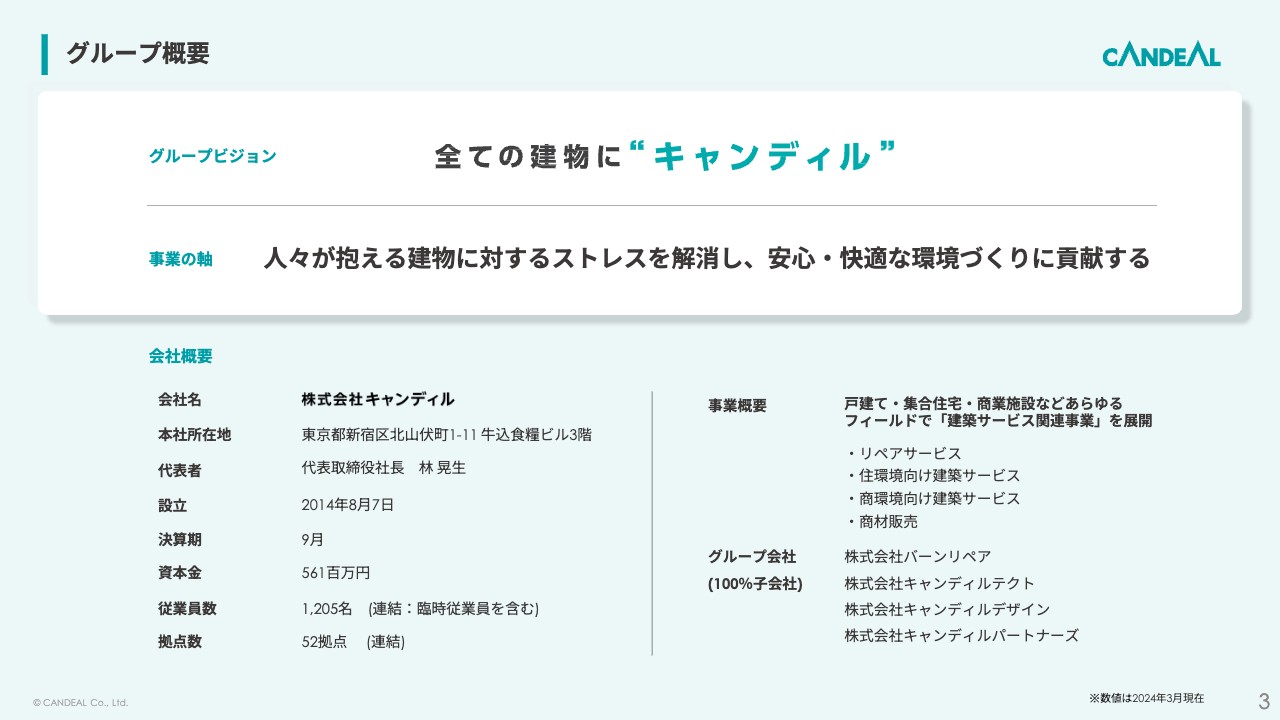

グループ概要

はじめに、簡単に当社グループについてご説明いたします。

キャンディルグループは、純粋持ち株会社である当社キャンディルと、連結子会社4社で構成されており、「全ての建物に“キャンディル”」をグループビジョンに掲げ、建築関連企業はもちろんのこと、異業種であるIT企業や引越し関連企業など、さまざまな企業との新しい取り組みを推進することで、あらゆる建物に当社グループのサービスが取り入れられる姿を目指しているグループです。

「人々が抱える建物に対するストレスを解消し、安心・快適な環境づくりに貢献する」ことを事業の軸とし、住宅や商業施設などあらゆるフィールドで「建築サービス関連事業」を展開しています。

「建築サービス関連事業」とは、建物のライフサイクルにおける「修繕・改修・維持・管理」を提供するサービスで、建物を建てるのではなく、末永く快適に利用するためにサポートするエコロジカルなサービスです。

当社キャンディルは2014年8月に設立し、今期で11期目、グループとしては1995年に創業し、今期で29年の歴史がある会社です。創業当初は住宅メインでしたが、今では商業施設などへも幅を広げ、さまざまな建物のサポートをお任せいただけるグループへと成長してまいりました。

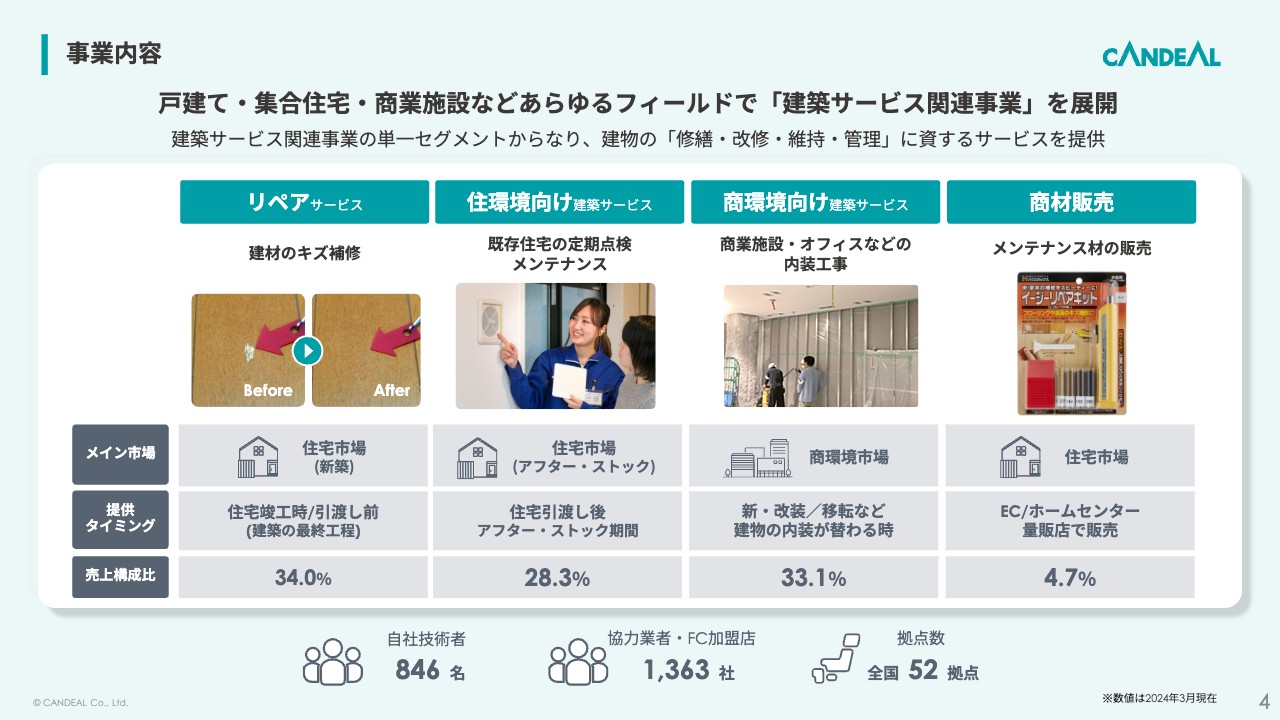

事業内容

事業内容ですが、建築サービス関連事業として、4つのサービスを提供しています。

1つ目は、リペアサービスで、主に建築現場で工事中に発生した建材のキズや施工不良を部材の交換ではなく修復することで美観を回復するというものです。

建築業者などが新築物件をお客様に引き渡す際には、建築途中で床などに数十箇所から百箇所もの擦りキズやへこみキズができているのが通常でして、それを当社グループが補修しています。

部材を交換しないため、コスト効率と時間効率に優れており、無駄な廃材を出さないという意味で、環境にやさしいエコロジカルなサービスです。

リペアは創業のサービスであり、業界最大手として当社グループの売上高の約35パーセントを占める主力サービスとなっています。

2つ目は、住環境向け建築サービスで、住宅の引渡し後の定期点検、メンテナンスや修繕、コールセンターなど既存住宅向けのアフターフォロー関連のサービスや、新築引渡し前の内装検査などを提供しています。

また、住宅オーナーを生涯顧客化するための支援ツールとして、クラウドサービスの提供もはじめています。

今後ますます需要が加速するアフター・ストック領域のサービスですので、当社グループにおいても力を入れていく領域となります。

3つ目は商環境向け建築サービスで、ホテルや店舗などの商業施設、オフィスの内装工事や、什器の設置、家具の組立てなどを行っております。

全国展開するチェーン店舗などで見られる、短期間での多店舗の一斉工事(改装)や複数業者一斉工事などの同時多発的な現場対応に精通しており、機動性に富んだサービスの提供を可能としています。

4つ目は商材販売で、プロ向けから一般エンドユーザー向けまで、幅広いユーザーに対するリペア材料、メンテナンス商材を取り扱っており、全国のホームセンターや量販店、ECサイトなどで販売をしています。

全国52拠点、自社技術者846名、協力業者とフランチャイズ加盟店1,363社を擁するサービス網でカバーしており、47都道府県すべてでキャンディルグループのサービスをご用命いただけます。

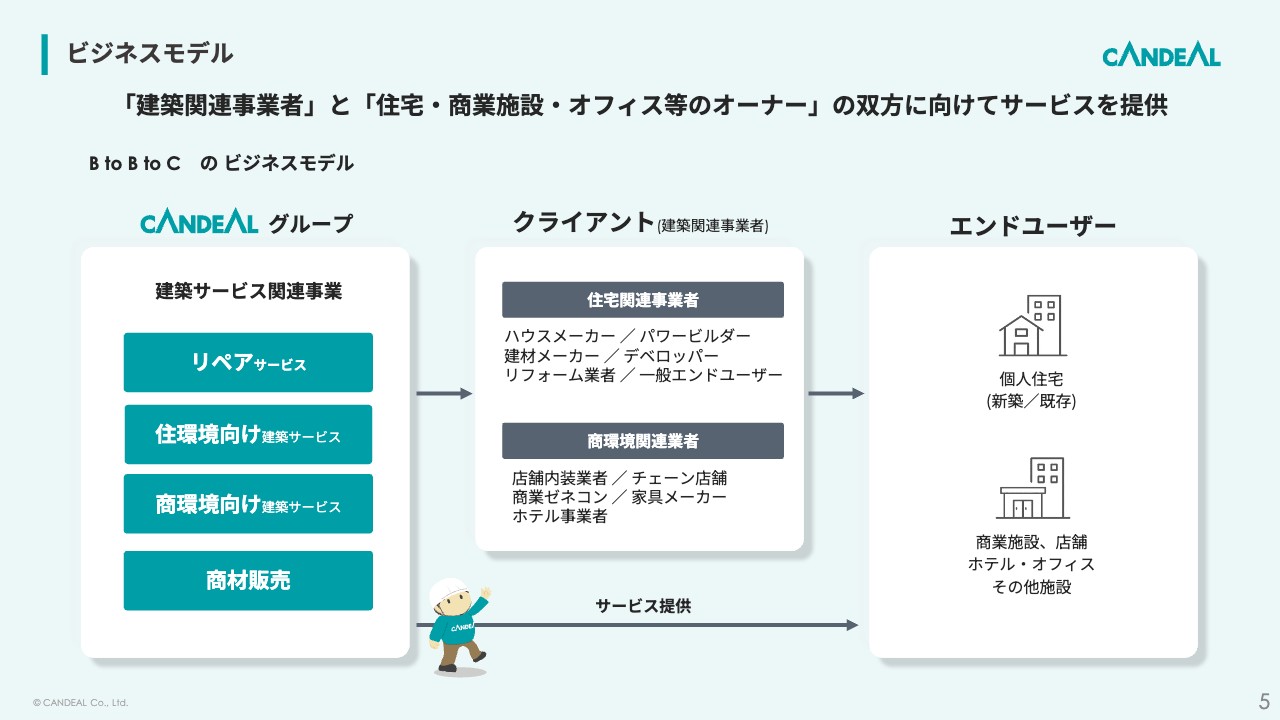

ビジネスモデル

ビジネスモデルは、B to B to C型で、内装工事業者、ゼネコン、商業ゼネコン、ハウスメーカー、パワービルダー、建材メーカーなどの建築関連事業者からご依頼を受け、私どもの技術者が現場(エンドユーザーのご自宅など)にお伺いして、サービスを提供するスタイルです。

ハイライト

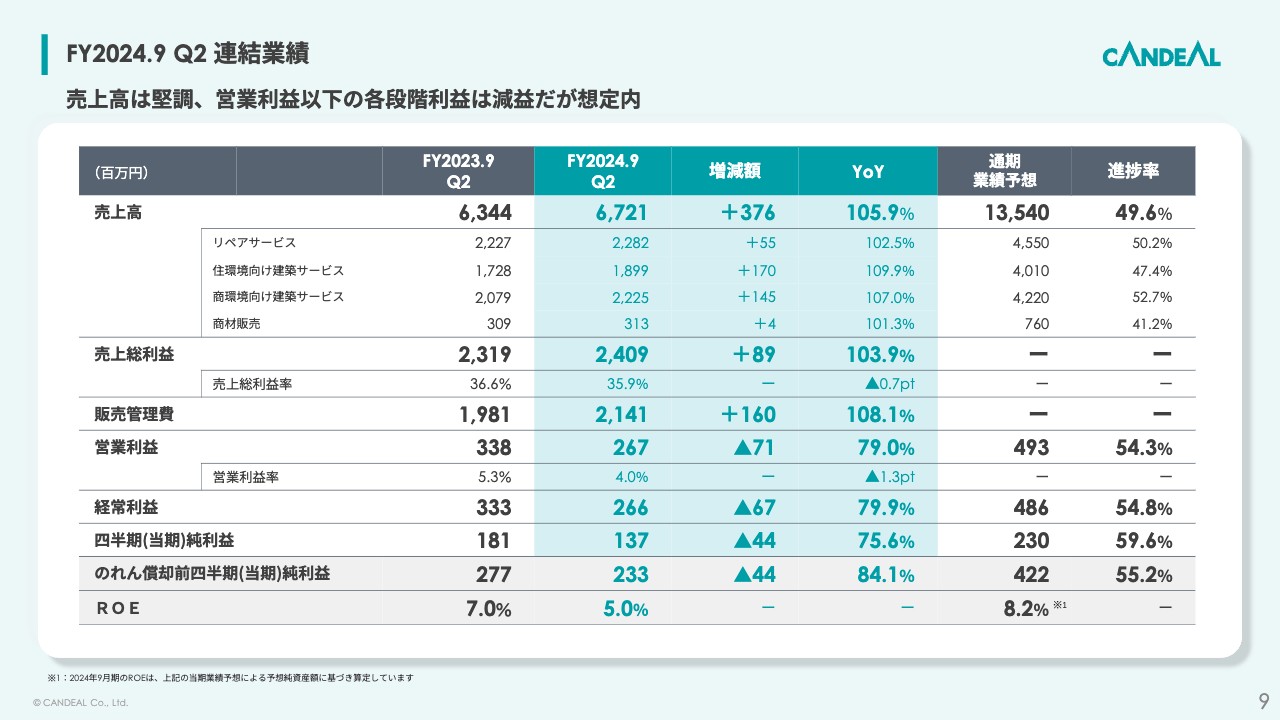

それでは、決算のハイライトです。2024年9月期第2四半期の連結業績は、売上高、前年同期比105.9パーセントの67億2,100万円、営業利益は、前年同期比79.0パーセントの2億6,700万円となり、増収減益で着地しました。

全サービスとも増収となり、特に、住環境向け建築サービスと、商環境向け建築サービスが好調で、全体の売上高を牽引しました。

費用全般として、当社グループの2024年問題は前期に対策済みで、費用は織り込み済みですが、さらに、建設業界の2024年問題による人材不足や業務効率化の課題に苦慮されているお客様のニーズをしっかりと取り込めるよう、労働力確保に向けた人的投資などを行いました。

その結果、営業利益は、減益となり全体進捗としては、概ね堅調な推移となっています。

下期の見通しについては、住環境向け、商環境向けの需要動向が引き続き堅調であるとみており、下期においても順調に推移する見通しでおります。従いまして、現時点で通期業績予想に変更はございません。

連結業績

連結業績サマリーです。売上高は、前年同期比105.9パーセントの67億2,100万円、営業利益は、前年同期比79.0パーセントの2億6,700万円、経常利益は、前年同期比79.9パーセントの2億6,600万円、四半期純利益は、前年同期比で75.6パーセントの1億3,700万円となりました。

売上高は堅調に推移していますが、営業利益以下の各段階利益においては人的投資の影響を受け、前年同期に比べ減益となっています。

売上総利益率が0.7ポイント減少しているのは、外注費の増加や、従業員の賃金アップ、年間休日を増加させたことなどの待遇改善による原価人件費の増加、原価高騰の影響を受けたことによります。

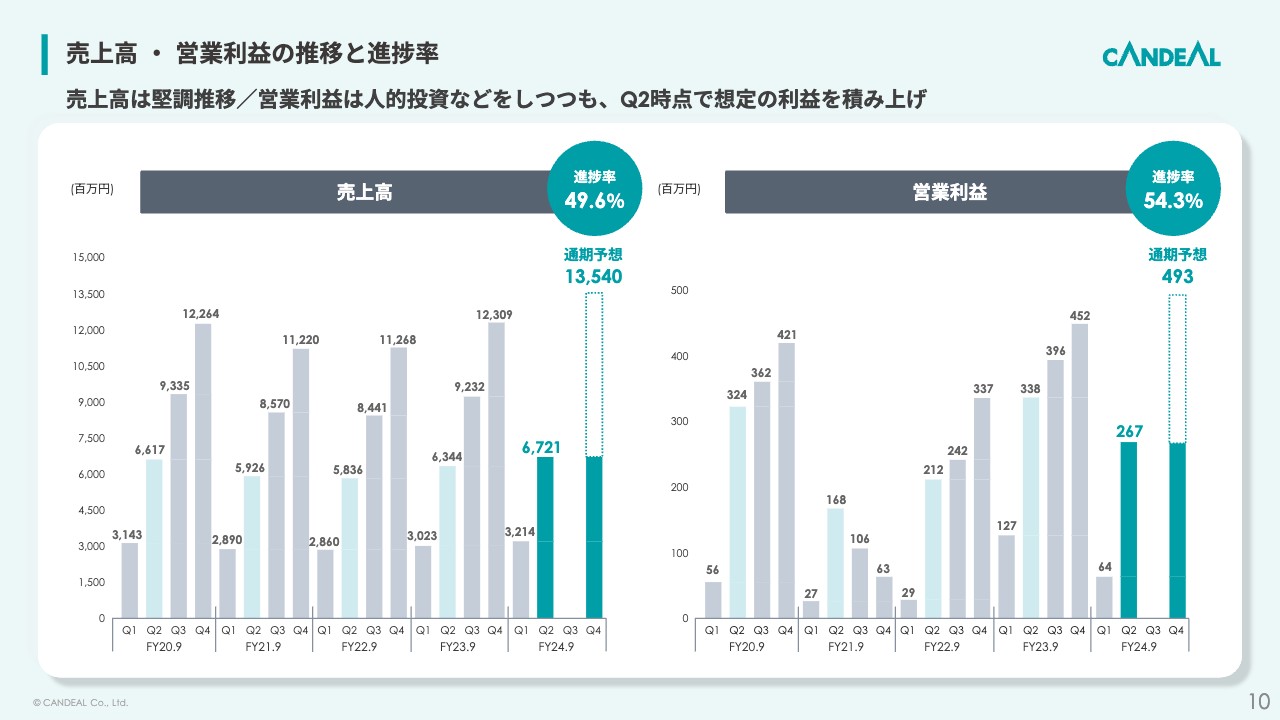

売上高・営業利益の推移と進捗率

四半期ごとの業績の進捗です。直近5年間の第2四半期における進捗と比較して、最も高い売上高となりました。売上高の通期業績予想に対する進捗率も、49.6パーセントと堅調です。

営業利益は、人的投資などをしつつも、コロナ禍以降の回復基調は維持し、第2四半期で想定の利益を積み上げており、進捗率54.3パーセントと堅調に推移しています。

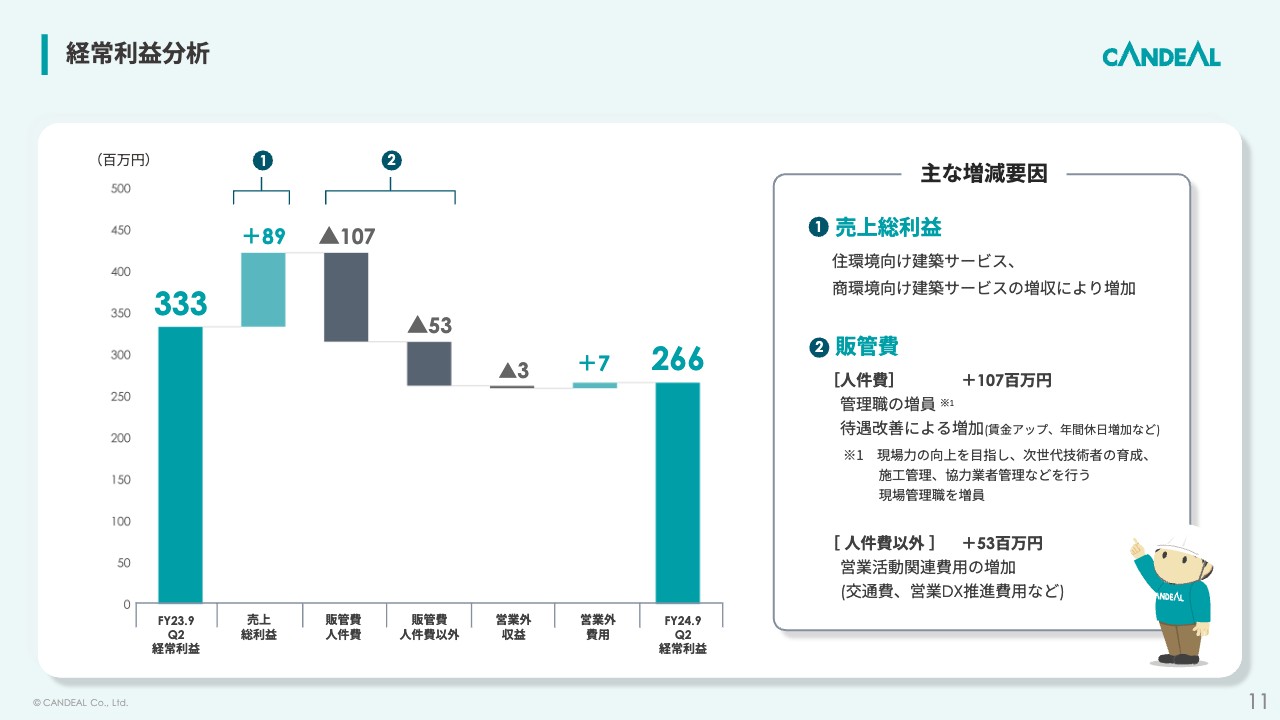

経常利益分析

経常利益の主な増減要因です。2024年9月期第2四半期累計の経常利益は、2億6,600万円となり、前年同期と比べ、6,700万円の減益となりました。

売上総利益は、住環境向け建築サービスと、商環境向け建築サービスが順調にトップラインを伸ばせたことで、前年同期と比べプラス8,900万円の増益となりました。

販管費については、全体で前年同期と比べ1億6,000万円の増加となりました。販管費のうち、人件費は、前年同期と比べ1億700万円増加しました。従業員の賃金アップや、年間休日の増加などの待遇改善を行ったことが影響しています。

また、現場力の向上を図るべく、次世代技術者の育成、施工管理、協力業者の管理などを行う、現場管理職を増員したことも人件費の増加要因となっています。

人件費以外は、5,300万円増加しましたが、交通費や営業DXの推進費用など、営業活動に関連する費用が増加しました。営業DXとしては、キーエンス社のデータ分析ツールなどを導入し、現時点では、これまでの蓄積したデータなどを整理している段階ではありますが、営業活動をより効果的にしていけるよう、進めていきたいと考えています。

結果として、経常利益は前年同期と比べ減益となりました。

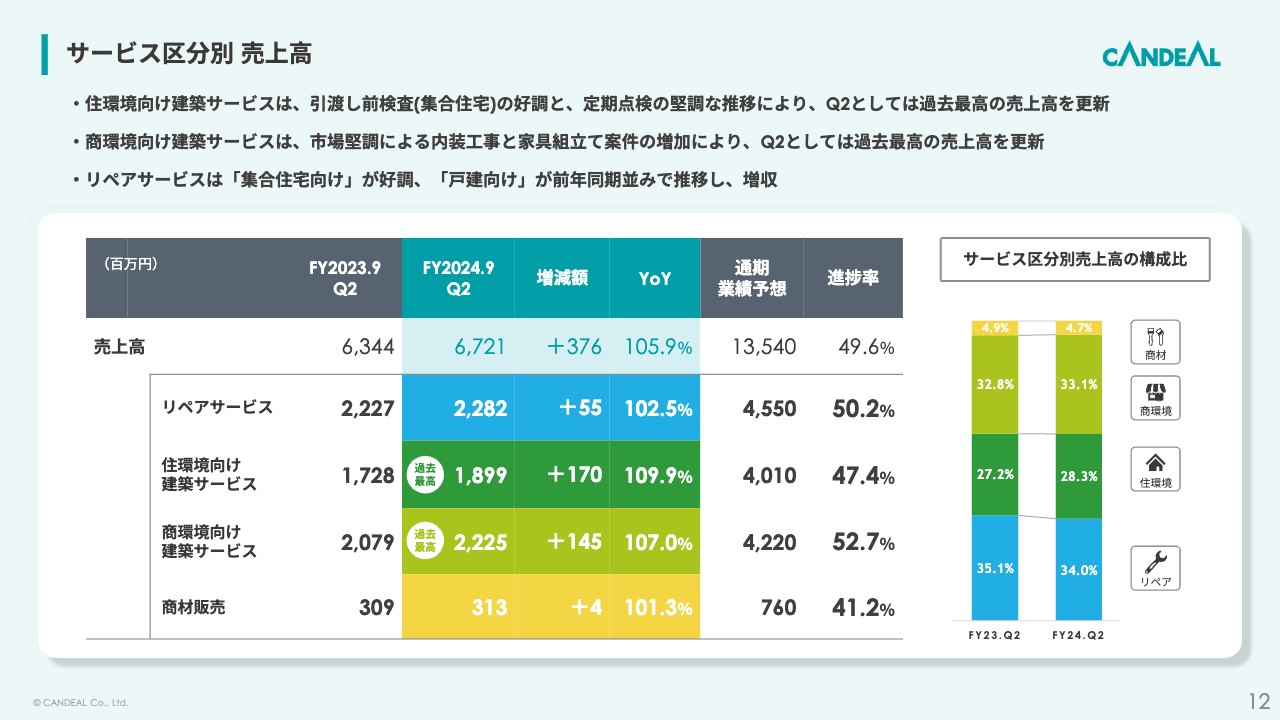

サービス区分別 売上高

サービス区分別の売上高ですが、全サービスとも増収で推移しました。

リペアサービスは、前年同期比102.5パーセントで22億8,200万円。住環境向け建築サービスは、前年同期比109.9パーセントで18億9,900万円。商環境向け建築サービスは、前年同期比107.0パーセントで22億2,500万円。商材販売は、前年同期比101.3パーセントで3億1,300万円となりました。

住環境向けの売上高は、集合住宅の引渡し前検査の好調と、定期点検の着実な積み上げにより、第2四半期累計としては、過去最高となりました。

商環境向けは、内装工事の需要が好調に推移したことや、家具組立て案件の増加により増収となり、こちらも第2四半期累計としては、過去最高となっています。次に、サービス別の状況についてご説明いたします。

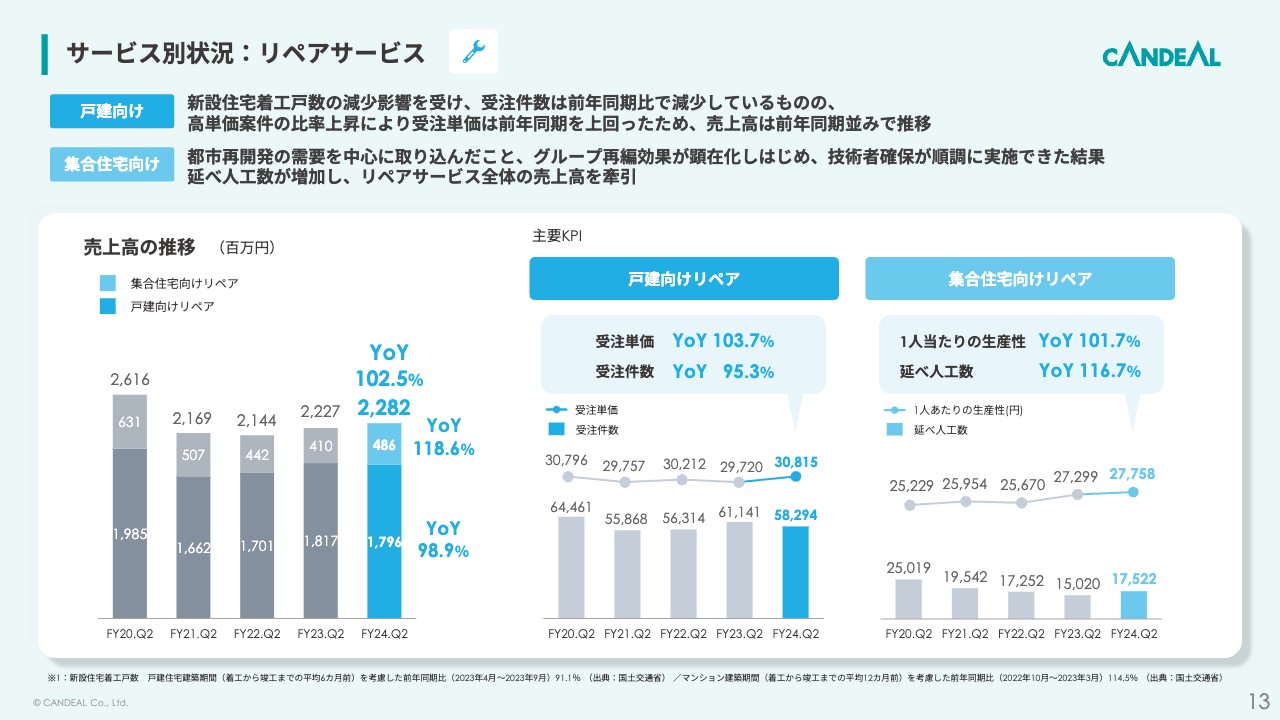

サービス別状況:リペアサービス

リペアサービスの状況です。戸建住宅向けリペアの売上高は、前年同期比98.9パーセントとなりましたが、集合住宅向けリペアが前年同期比118.6パーセントと好調に推移した結果、リペアサービス全体の売上高は、前年同期比102.5パーセントの22億8,200万円となり、増収で着地しました。

戸建住宅向けリペアにおいては、新設住宅着工戸数の減少の影響を受け、受注件数は、前年同期比95.3パーセントとなりましたが、高単価案件の割合が増え、受注単価は、前年同期比103.7パーセントで推移しました。

一方、集合住宅向けリペアは、技術者1人当たりの生産性は、前年同期比101.7パーセント、延べ人工数は、前年同期比116.7パーセントとなりました。特に、都市再開発の需要を中心に取り込んだことや、前期に行いましたグループ再編効果が顕在化しはじめ、技術者確保が順調に実施できたことが、好調の要因となっています。

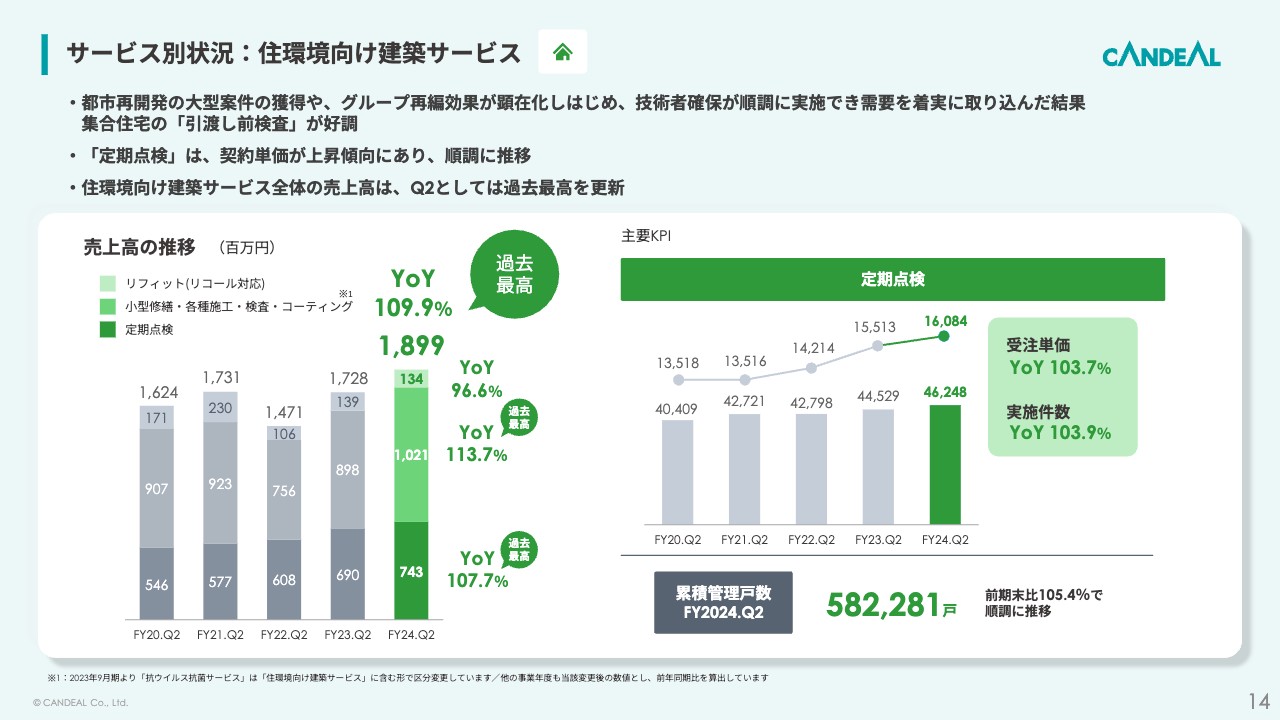

サービス別状況:住環境向け建築サービス

住環境向け建築サービスの状況です。住環境向けの売上高は前年同期比109.9パーセントで、18億9,900万円となり、第2四半期累計としては、過去最高を更新しています。

定期点検が順調に推移していることと、都市再開発の大型案件を取り込んだことにより、集合住宅の引渡し前検査が大幅に増加したことが主な要因です。

定期点検については、実施件数と受注単価が、前年同期比103パーセント台で推移し、売上高は前年同期比107.7パーセントとなりました。こちらは、契約単価が上昇傾向にあることで伸長しました。

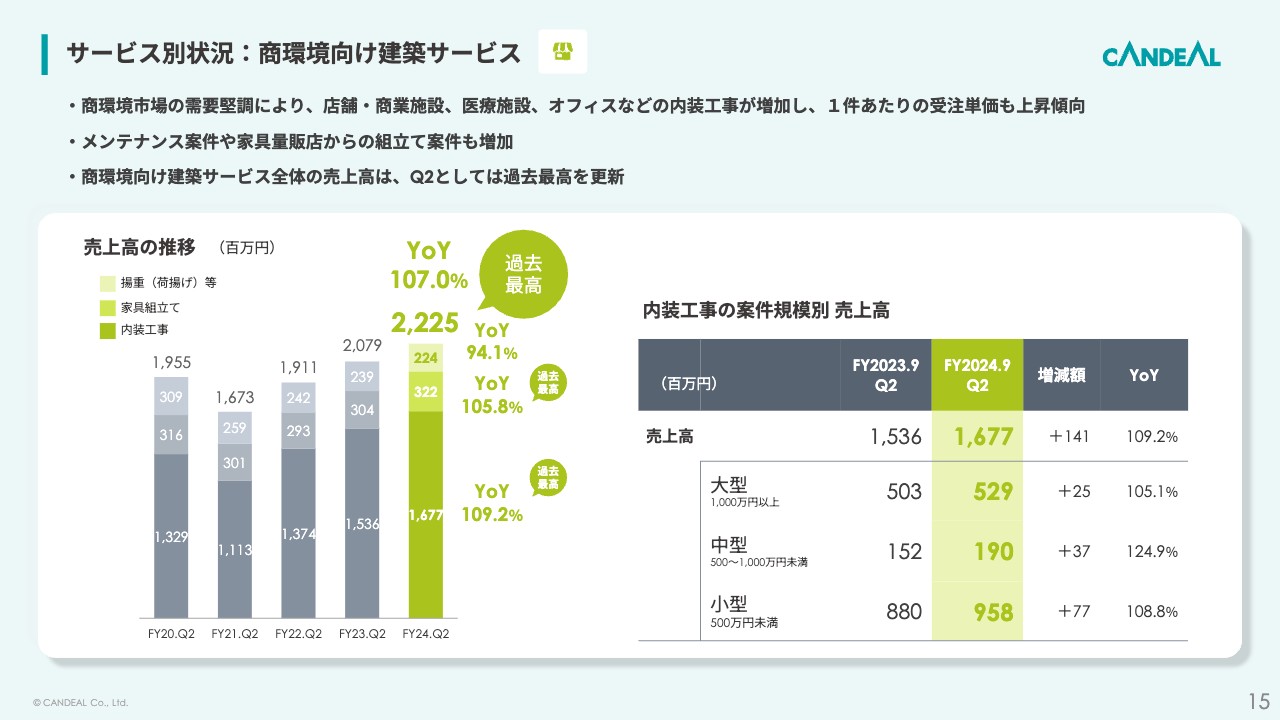

サービス別状況:商環境向け建築サービス

商環境向け建築サービスの状況です。商環境向けの売上高は、前年同期比107.0パーセントで22億2,500万円となり、第2四半期累計としては、過去最高の売上高となりました。

商環境市場における内装工事の需要は増加傾向にあり、特に都市再開発に伴う需要やインバウンド需要が追い風になっています。

第2四半期累計としては、前年同期よりも1件あたりの受注単価が上昇しました。医療施設や、都市再開発における商業施設内のアパレルなどの店舗の新装工事、全国的な家具店舗の改装工事などが増加、また、家具量販店からの組立て案件も増加傾向にありました。

案件規模別にみると、大型、中型、小型それぞれ増収となっておりますが、特に500万円未満の小型工事や、メンテナンス案件などが増加しました。

取引先上位20社

取引先上位20社はご覧のとおりです。

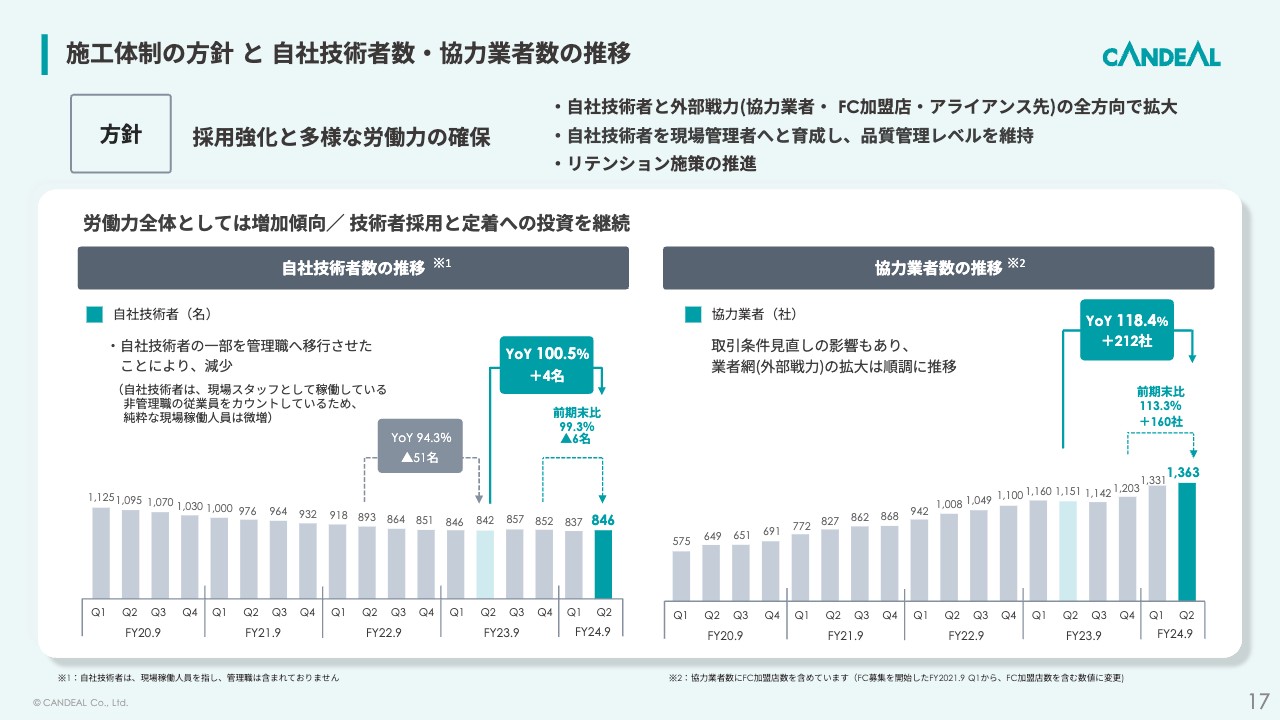

施工体制の方針と自社技術者数・協力業者数の推移

施工体制の状況についてです。自社技術者数は前期末比で99.3パーセントと、6名減少し、846名、協力業者数は、前期末比113.3パーセントと、160社増加し、1,363社となりました。

協力業者は依然として増加しており、労働力全体としては、増加傾向となっております。

自社技術者の前期末からの減少は、現場力の向上を目指し、次世代技術者の育成、施工管理、協力業者の管理などを行う現場管理職を増員したことが起因しています。

ここで示している「自社技術者」は、現場スタッフとして稼働している非管理職の従業員をカウントしていますので、当社グループ内において、純粋に技術力を持っている従業員は、微増となっています。

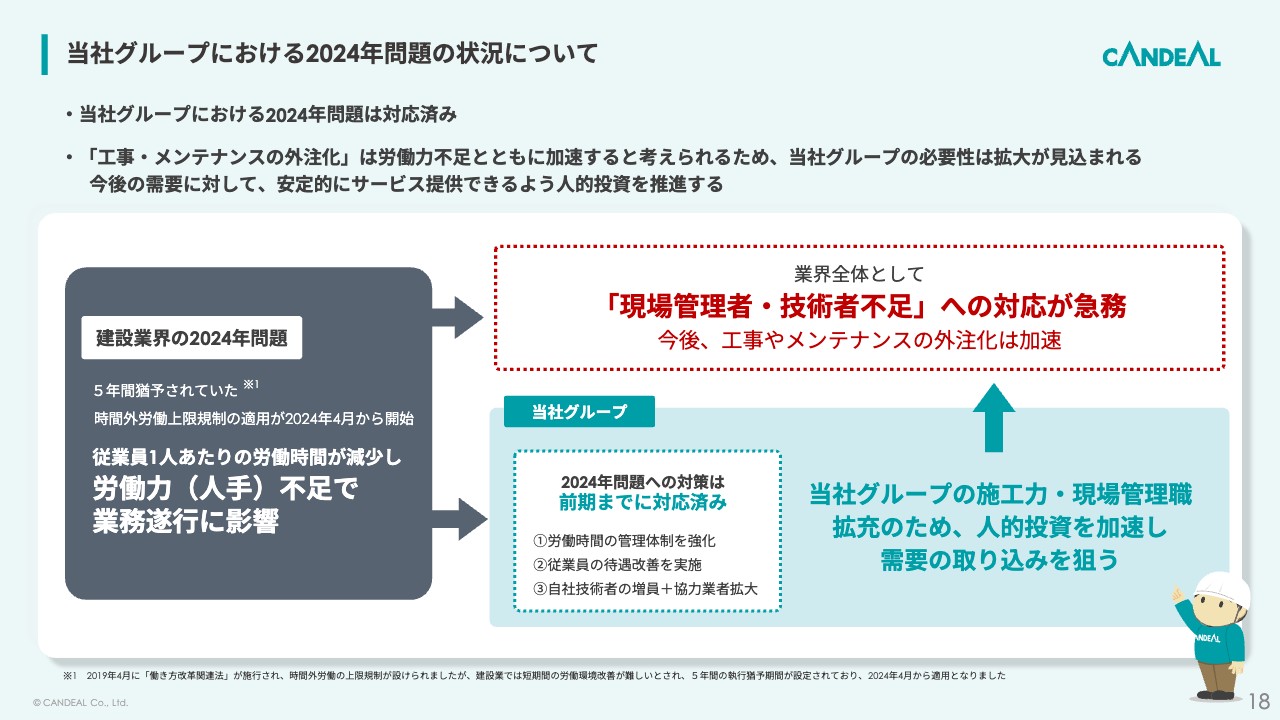

当社グループにおける2024年問題の状況について

ここで、2024年問題における当社グループの状況について簡単にご説明します。当社グループでは、2024年問題は、対応済みとなっており、特段の混乱もなく事業が進捗しています。

労働時間の管理体制を強化し、時間外労働規制の基準を順守した業務運営となっています。 また、人材確保のための施策として、従業員の待遇改善や、自社技術者の増員、協力業者など外部戦力の拡大を行いました。

建設業界全体としては、2024年問題により、時間外労働規制への対応や、現場管理者や技術者の不足への対応が必要とされており、現場各所で工期遅れが囁かれています。

特に、大都市圏では、今後も再開発関連における工事などの旺盛な需要が続くことから、工事やメンテナンスの外注化も加速していくと考えられます。この流れは当社グループにとっては追い風であり、工事やメンテナンスサービスの需要の増加は、チャンスであると考えています。

今後の需要に対して、安定的にサービスを供給できるよう当社グループの施工力、現場管理職を拡充すべく人的投資を加速しています。

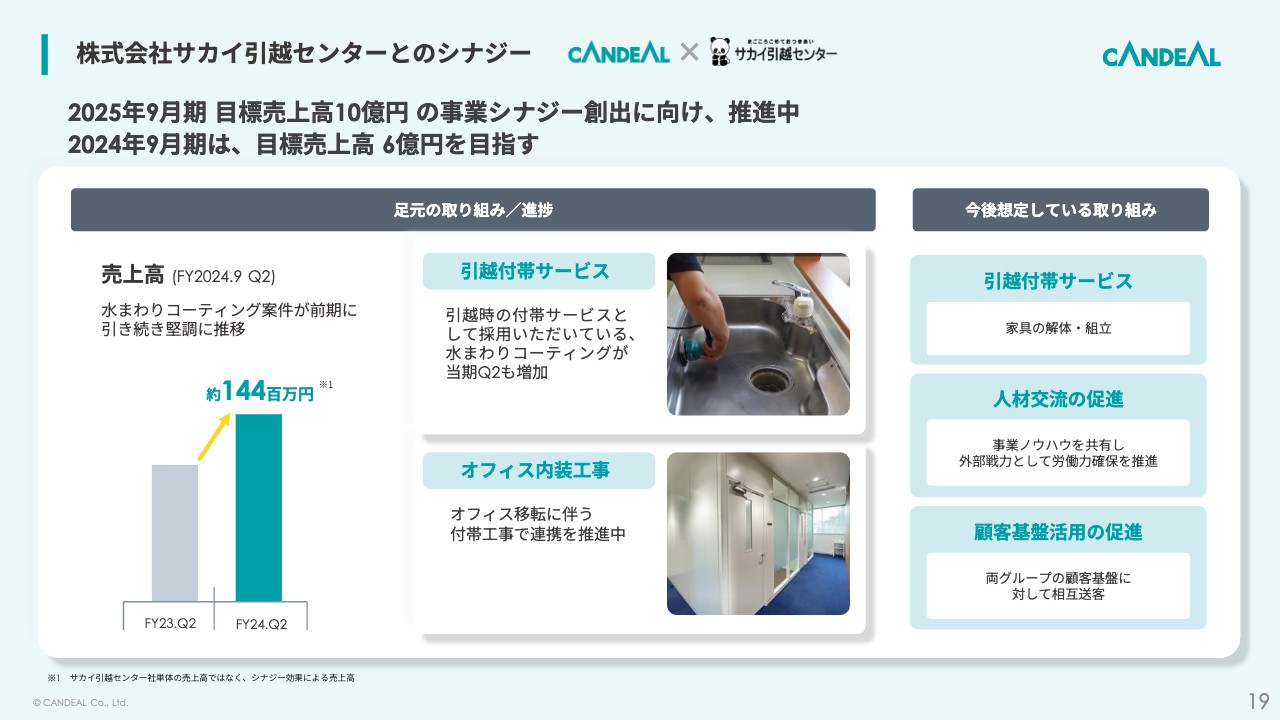

株式会社サカイ引越センターとのシナジー

サカイ引越センターとのシナジーについてご説明します。シナジーによる第2四半期累計の売上高は、1億4,400万円という結果となりました。前期好調であった水まわりコーティングは前年同期で増加しています。

引き続き、さまざまな角度から工夫して、連携を強化していきたいと考えております。

下期の見通し

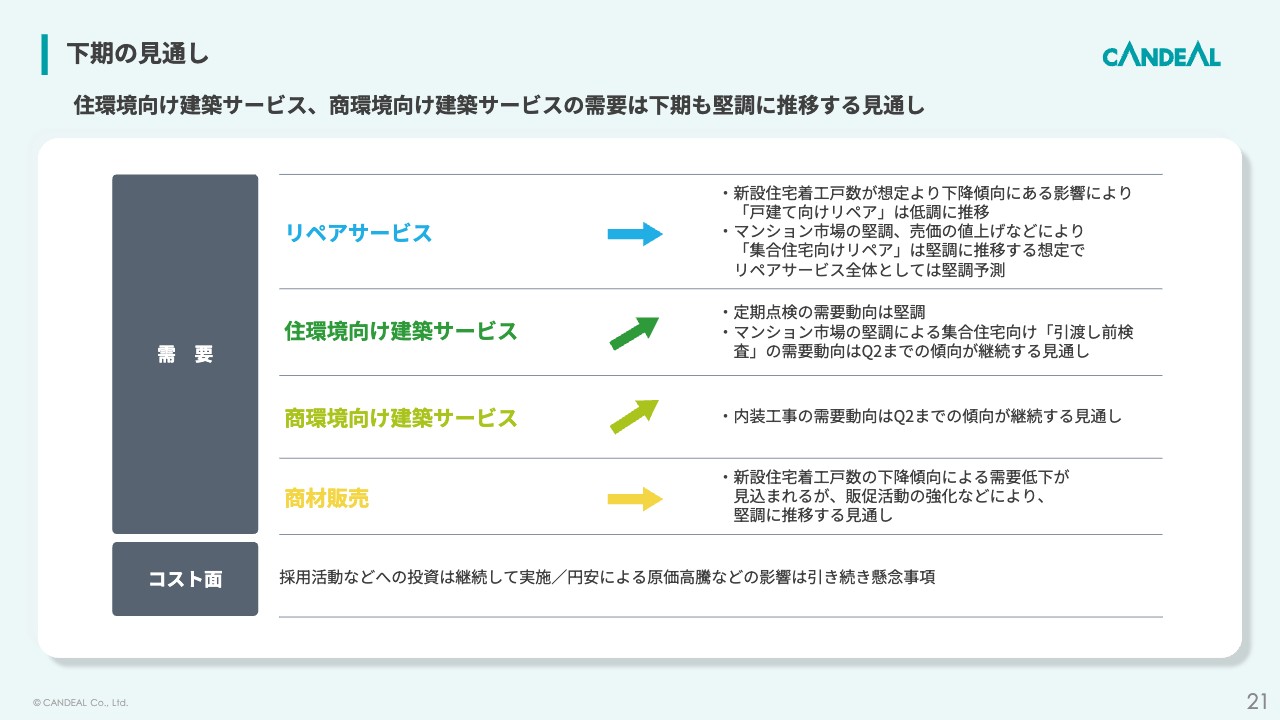

次に、2024年9月期の業績予想です。

現時点での下期の見通しです。住環境向け建築サービス、商環境向け建築サービスにおいて、需要動向は引き続き堅調であると見ていますので、下期もこのまま順調に推移する見通しです。

リペアサービスは、新設住宅着工戸数は想定より下降傾向にある影響で、戸建て向けリペアは、苦戦するとみていますが、集合住宅リペアは、マンション市場の堅調や、売価の値上げが見込まれ、リペアサービス全体では、堅調に推移するとみています。

住環境向け建築サービスは、定期点検の需要動向は堅調であり、また、マンション市場の堅調による集合住宅向け「引渡し前検査」の需要動向は第2四半期までの好調傾向が継続する見通しです。

商環境向け建築サービスは、2024年問題に付随する工期遅延の懸念はありますが内装工事の需要は、市場の動向から第2四半期までの好調傾向が継続すると考えています。

商材販売は、新設住宅着工戸数の減少傾向による需要の低下が見込まれますが、販促活動の強化などにより、堅調に推移するとみています。なお、コスト面においては、積極的な採用活動への投資や、人的投資は継続して実施してまいります。

円安による原価高騰などの影響が引き続き懸念されますが、今後の事業環境の変化に柔軟かつ適切に対応していきます。

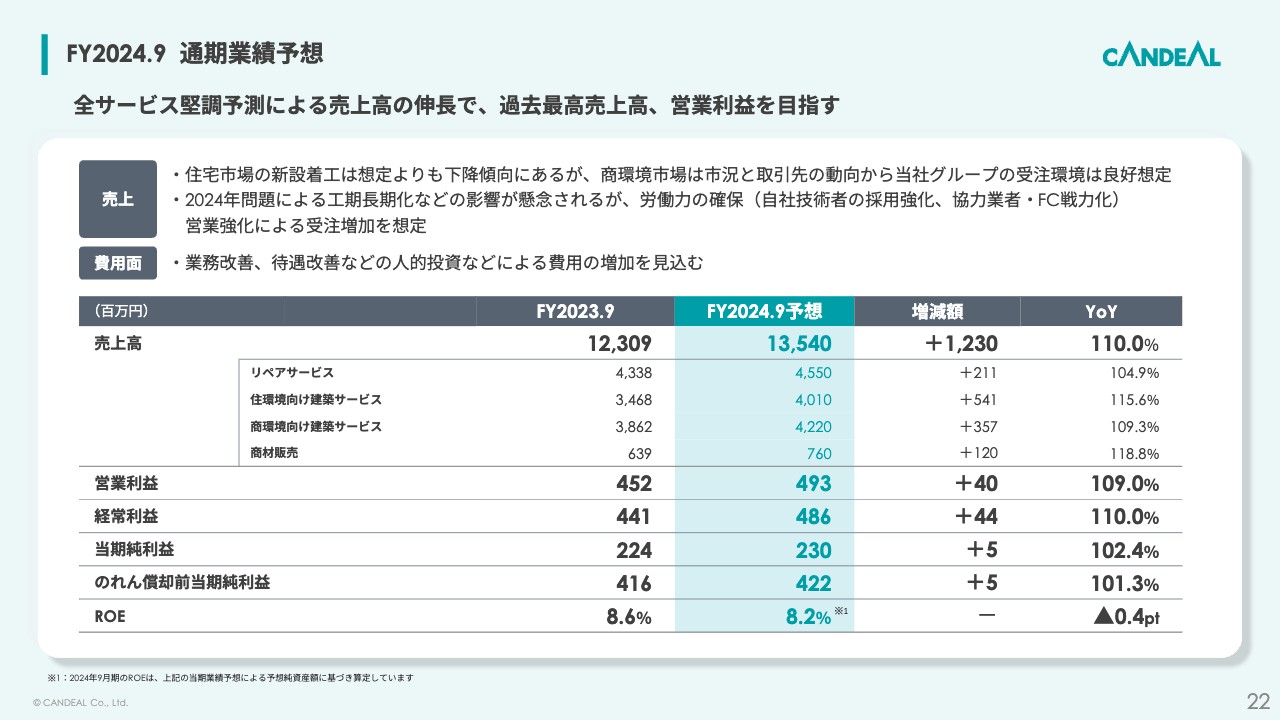

FY2024.9 通期業績予想

2024年9月期の業績予想は2023年11月に発表している予想から変更ございません。

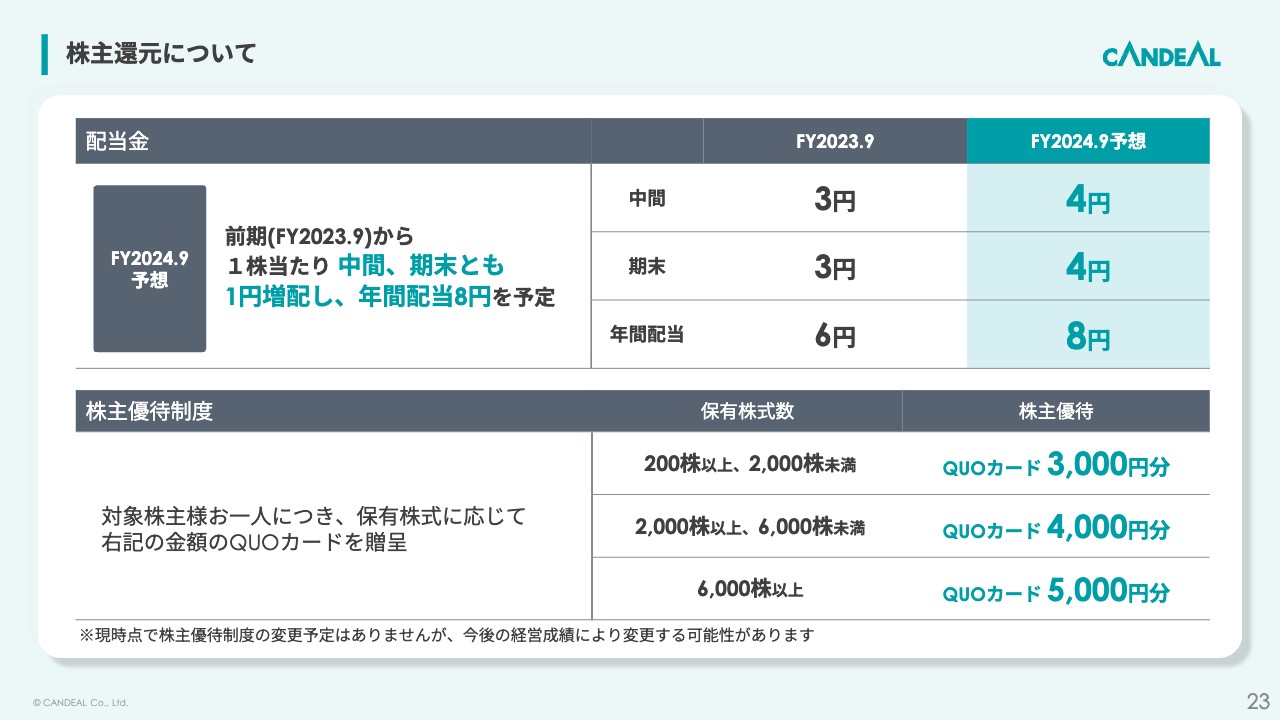

株主還元について

配当予想、株主優待についても、現時点では変更はございません。

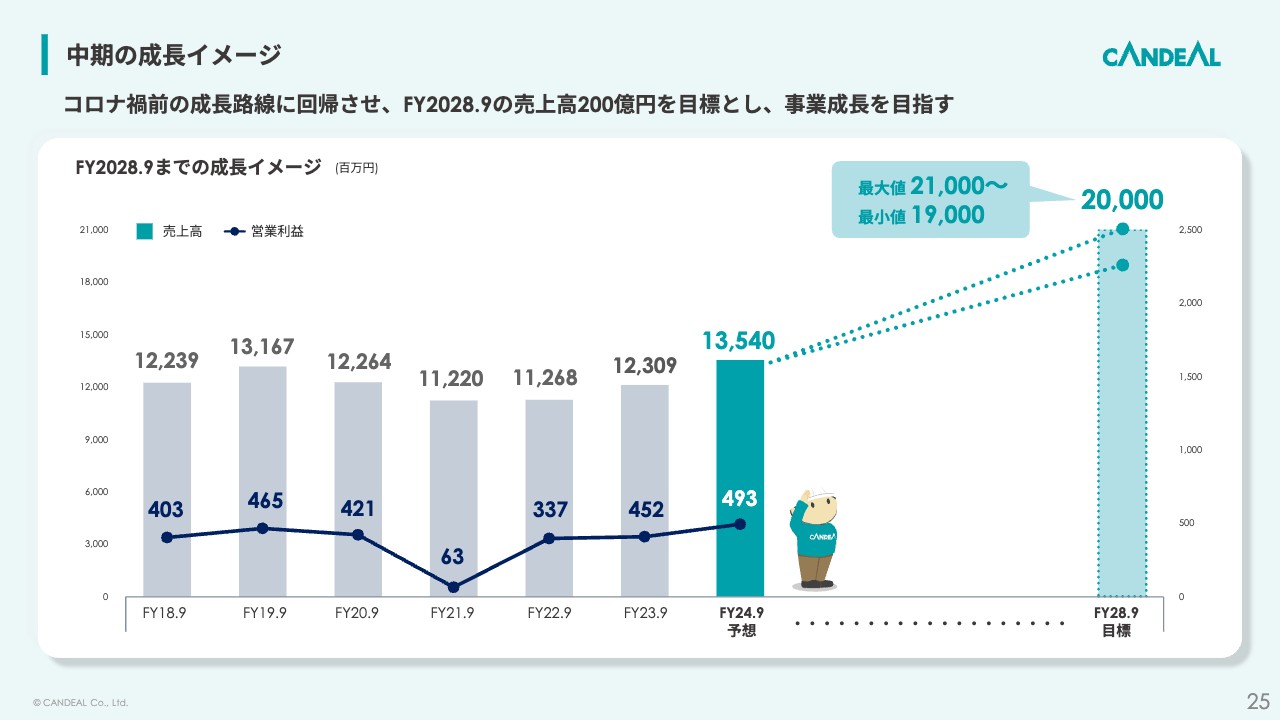

中期の成長イメージ

続きまして、今後の方針ですが、2023年11月に公表したものから、特段アップデートはございませんが、改めてご説明させていただきます。

中期の成長イメージをお話しします。2028年9月期の売上高200億円を目標として事業成長を目指してまいります。

2019年9月期までの成長スピードは、2020年2月から発生したコロナ禍の影響によって一旦途切れてしまいましたが、2023年9月期には成長力の回復が明らかになってまいりましたので、元の成長軌道に回帰させ、2028年9月期の目標売上高200億円達成に向けて事業を成長させてまいりたいと思います。中長期的な視座を持ちつつ、常に想定外の変化を考慮しながら、事業を進めてまいります。

需要動向/取り巻く環境

前述の目標達成のための周辺環境についてご説明します。

まずは、市場環境です。当社グループの主力サービスである「リペアサービス」と「住環境向け建築サービス」に影響する住宅市場動向ですが、新設住宅着工戸数は、2030年に向けて、人口減少による影響によって、下降トレンドに向かう見通しです。一方で、住宅ストックにおけるメンテナンス・リフォーム市場は堅調に推移すると予測されています。

新設住宅着工戸数の減少の影響は、新築販売による住宅事業者間の競争激化を生み出すため、各社とも売上高を維持するためにストック市場(既存住宅)での収益化を急ぐ傾向が強くなると予測されます。

また、商環境市場では、インバウンド需要や円安、インフレ継続などの影響により、国内の旅行需要が増加していくと考えられます。さらに、再開発や建物の老朽化による、建て替えやメンテナンス需要も増加していくと予測されることから、引き続き需要は旺盛であると見込まれます。

次に、技術者獲得の環境についてです。当社グループの事業は「労働集約型」ですが、労働市場は、引き続き、人口減少、働き方の多様化、ブルーカラー職への抵抗感などから、苦戦が続くものと予測しており、今後も技術者の確保が非常に大きな課題になってくると考えています。

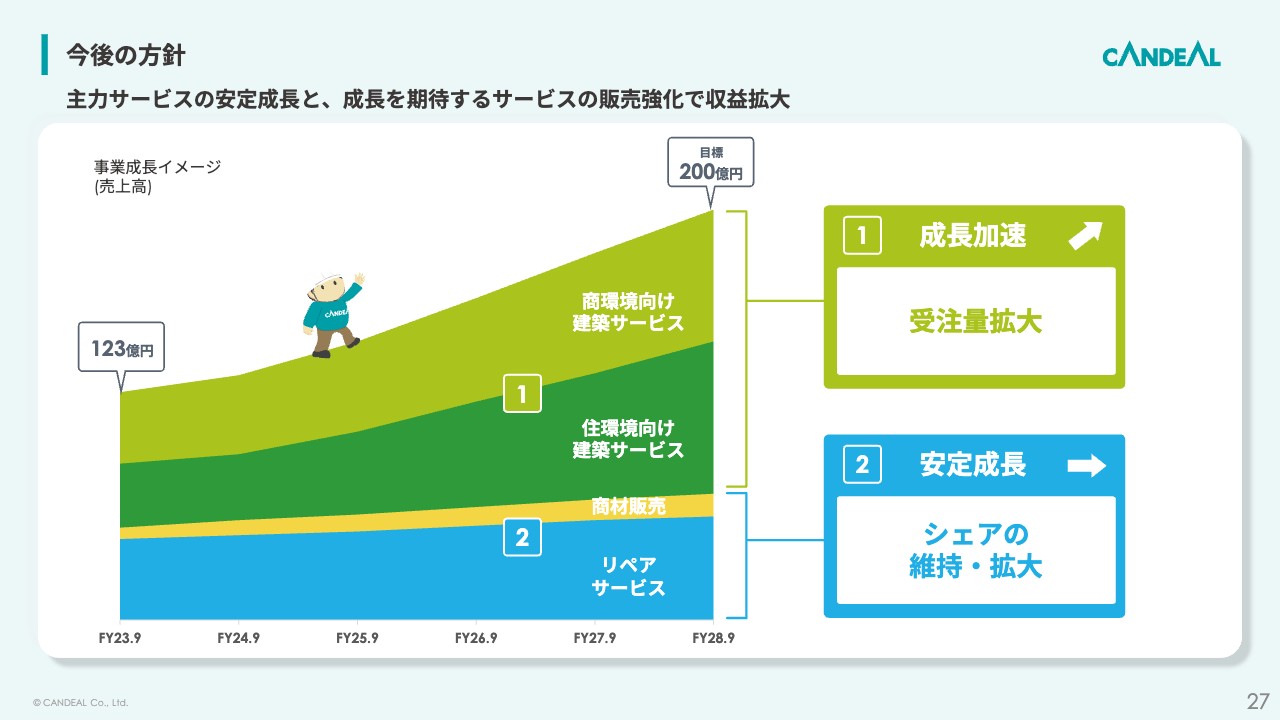

今後の方針

以上のような需要動向や周辺環境を踏まえまして、2028年9月期に向けて掲げた成長目標達成のために、次のような考えでグループ経営を進めてまいります。

「商環境向け建築サービス」と「住環境向け建築サービス」を成長サービスとして、「リペアサービス」、「商材販売」は安定成長させていくサービスとして位置づけ、収益を拡大させていきます。

まずは、成長加速が期待できる「商環境向け建築サービス」と「住環境向け建築サービス」についてです。

「商環境向け」は、順調な需要動向のもとで引き合い案件が増加するものと見込まれ、特に、サステナブル経営を進める必要がある大手企業は、労働環境の整備やコンプライアンス体制がしっかりとれた業者を選定する必要があるため、優良な施工業者は取り合いになると思われます。当社グループにとっては、追い風と認識しており、着実に需要を取り込めるよう施工体制を強化して成長速度を上げていく考えです。

住宅引渡し後のサービスがメインの「住環境向け」は、前段でお話したように、新築減少、ストック住宅市場の拡大という流れの中で、今まで以上に成長スピードを上げていくことができると考えております。こちらも、来るべき需要をしっかり取り込めるよう、施工体制の強化とサービスレベルの向上に努めてまいります。

一方で、「リペアサービス」と「商材販売」を安定成長させていくサービスと認識しており、「リペアサービス」は、新築住宅向けに提供する割合が高いため、新築市場が減少する流れの中で、しっかりとシェアを拡大させて成長させてまいります。さらに、賃貸住宅などの既存住宅の原状回復工事や店舗の定期メンテナンスなどを強化してまいります。

また、「商材販売」は海外から輸入している商材もあり、円安と原油高による輸送コスト増、ロシア・ウクライナや中東の地政学的リスクなど、ネガティブな流れが続き輸入商材を扱うメリットが薄らいでいくと予想されますので、国産商材に切り替えながら引き続き安定的な利益の確保に努めます。

以上のような考えのもと、よい流れを逃がさぬように、成長スピードを上げてまいります。

今後の方針/重点施策

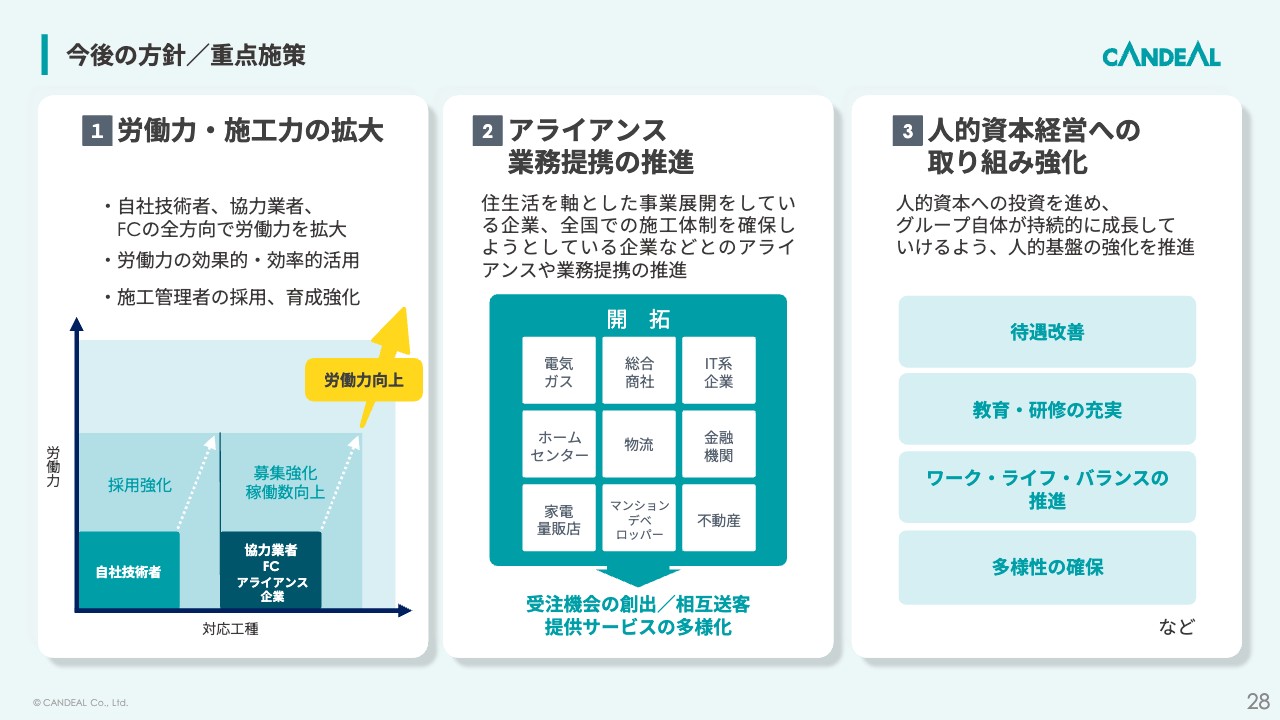

今後の方針の重点施策として、次の3点を進めてまいります。

1つ目は、労働力・施工力の拡大です。当社グループは労働集約型なので、常に技術者の確保、施工力の拡大は課題であり、最も重要な施策として進める必要があると認識しております。引き続き、自社技術者の採用はもちろんのこと、協力業者・フランチャイズ加盟店・アライアンス先の拡大に努め、多様な労働力を多方面から確保する、ハイブリッド型の施策を継続していきます。

また、施工管理者の採用強化と社内での育成強化も進めます。特に、自社技術者を教育して現場管理者へと育成していくことは、受注キャパシティを増大させると同時に、協力業者に対する現場の統率力と品質管理力を維持するために非常に重要ですので、社内教育にも力を入れてまいります。

2つ目は、他社とのアライアンスや業務提携の推進です。当社グループはこれまでも業務提携を行い、受注機会の創出、相互送客の推進、提供サービスの多様化などを追求してきました。今後も、相性の良さ、シナジー効果が見込める企業を探し、積極的に提携をしていきたいと考えております。

3つ目として、人的資本経営への取り組みを強化することです。先ほどもお伝えしたとおり、当社グループは、労働集約型のビジネスモデルであるため、人的資本を大切にすることは事業成長に欠かせない重要なファクターです。待遇改善やワーク・ライフ・バランスの向上など、現状の取り組みを推進することはもちろん、多様性の確保と育成を進め、グループの成長を支えられる人的資本の整備を進めてまいります。

2024年9月期第2四半期の決算説明は以上となります。ご清聴、ありがとうございました。

新着ログ

「建設業」のログ