【QAあり】いい生活、ソリューションは期ずれもサブスクは前期比7.6%増収 今期は中長期的な競争力向上のため人的資本に投資

目次

塩川拓行氏:みなさま、こんにちは。株式会社いい生活代表取締役副社長CFOの塩川です。2024年3月期通期の決算説明会を開始します。よろしくお願いします。

最初に当社について簡単にご説明します。

ミッション/ビジョン

当社は「テクノロジーと心で、たくさんのいい生活を」をミッションとし、「心地いいくらしが循環する、社会のしくみをつくる」をビジョンに掲げている不動産テック企業です。

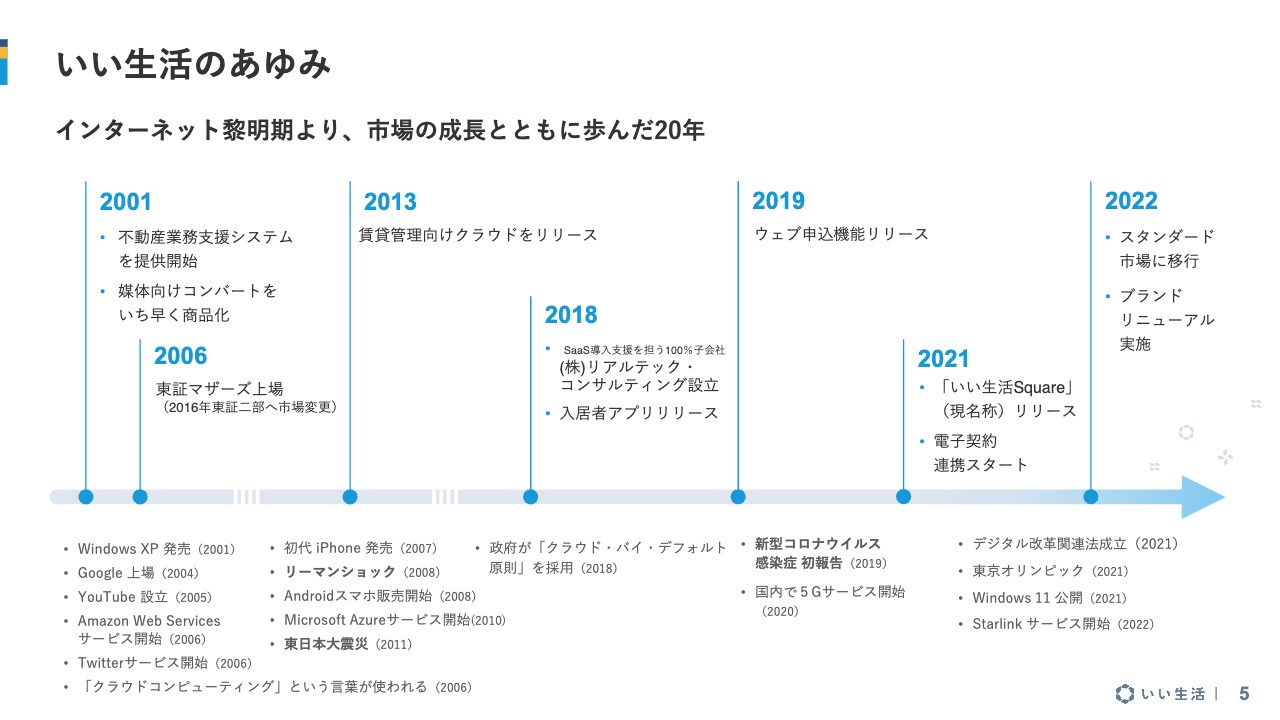

いい生活のあゆみ

当社は2000年に創業し、SaaSという言葉が一般的に使われる前からこの不動産領域においてクラウド事業を展開している草分け的存在と自負しています。

不動産情報ネット媒体向けのデータコンバート等、当社が先駆けて世の中に出し、定着した仕組みもあります。不動産テックの立ち上がりからずっと見てきた会社です。今日まですべて自社開発でプロダクトラインナップを拡充してきており、おそらくこの界隈で随一のプロダクトラインナップを誇っています。

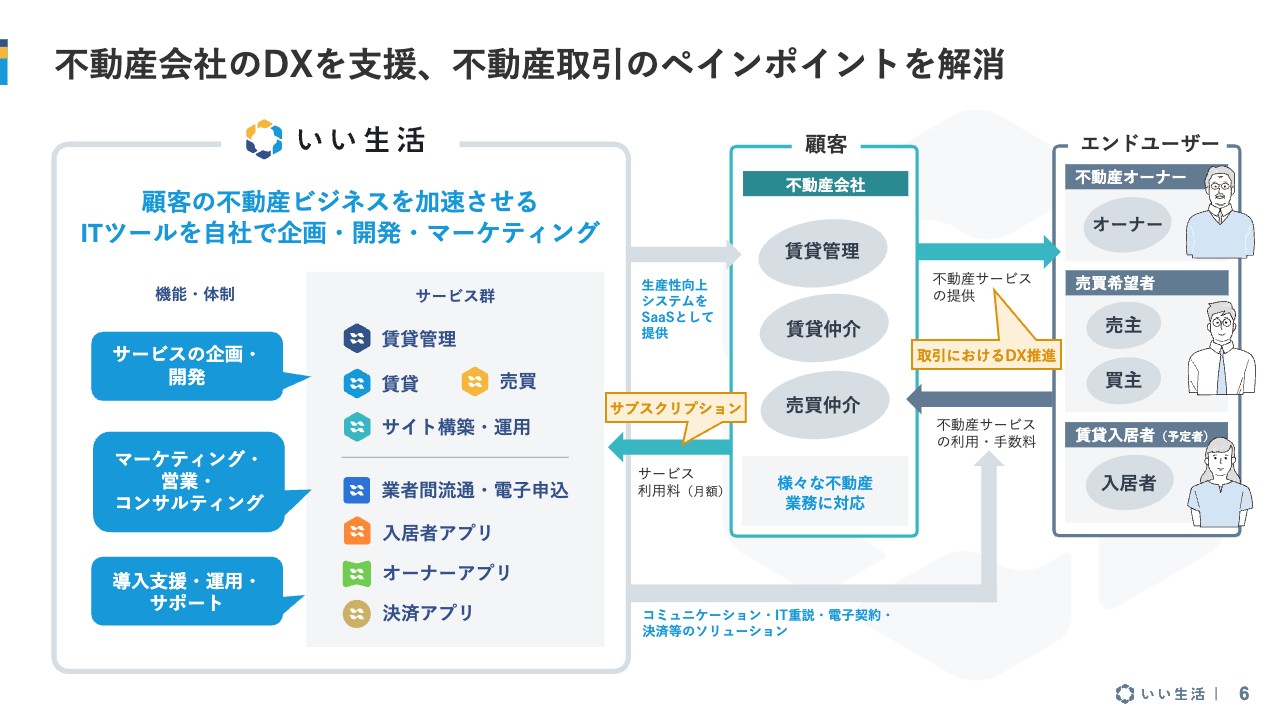

不動産の各業態にあわせて、業務支援システム、業者間流通プラットフォーム、電子申し込みツール、入居者向けアプリ、オーナー向けアプリとさまざまな領域をカバーしており、不動産業務向けの全般的なSaaSを提供している企業です。

不動産会社のDXを支援、不動産取引のペインポイントを解消

当社のビジネスは「バーティカルSaaS」といわれている領域です。顧客である不動産会社さんが、その顧客であるエンドユーザー向けにより良い不動産取引体験を提供するためのシステムをSaaSで提供しています。基本的に、月額利用料を主体とするサブスクリプションビジネスです。

不動産会社のさまざまな「困りごと」を解決する統合型業務支援システム

当社がカバーする不動産の領域です。不動産賃貸管理会社さん、賃貸仲介会社さん、売買仲介会社さん向けにさまざまなサービスを展開しております。それぞれの業態によっていろいろな課題がありますが、当社のサービスはそれらの課題を解決するもので、スライドではそれぞれの課題に対応するプロダクト群をマッピングしています。

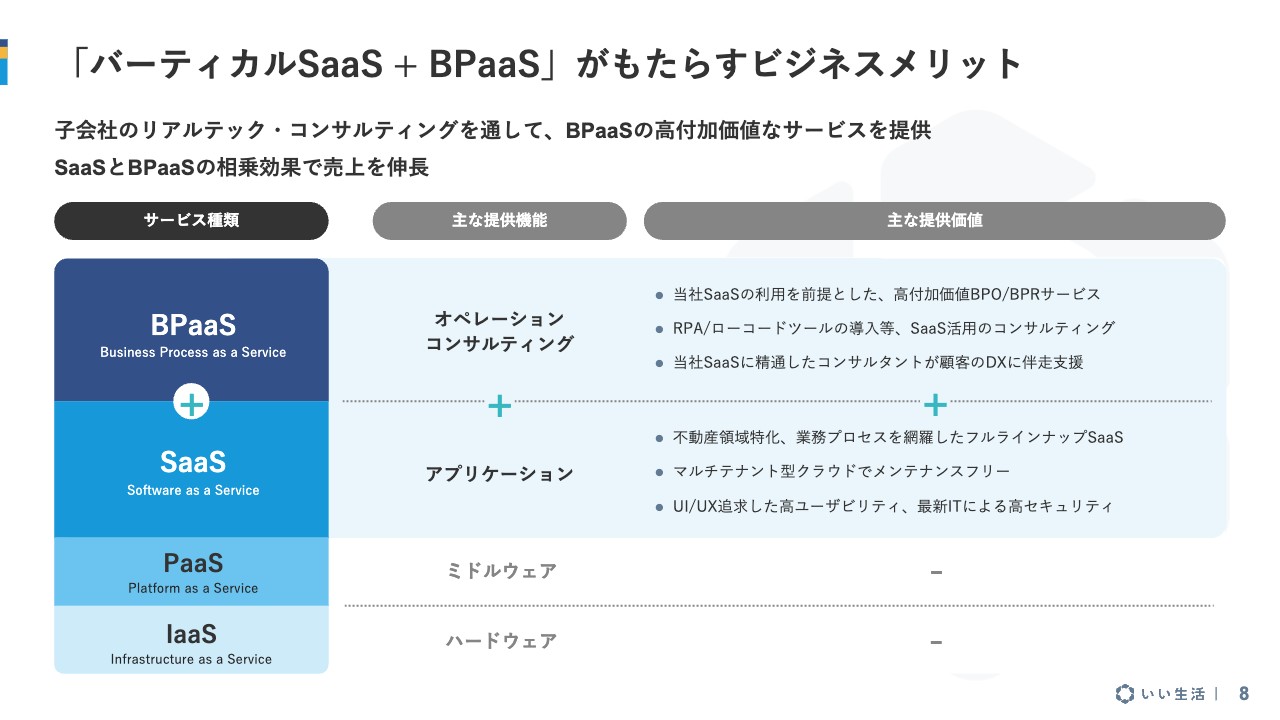

「バーティカルSaaS + BPaaS」がもたらすビジネスメリット

当社の売上の構成です。大きく分けて、SaaSの月額利用料からなるサブスクリプション売上と、SaaSの初期費用や導入支援等からなるソリューション売上に分かれています。

当社のサブスクリプションと、主に導入運用支援を構成するBPaaSはスライドのようなレイヤーで表現できます。当社の特徴として、SaaSを利用するお客さまにただシステムを提供するだけではなく、導入と運用支援を合わせて提供し、SaaSとBPaaSの相乗効果を生み出しています。

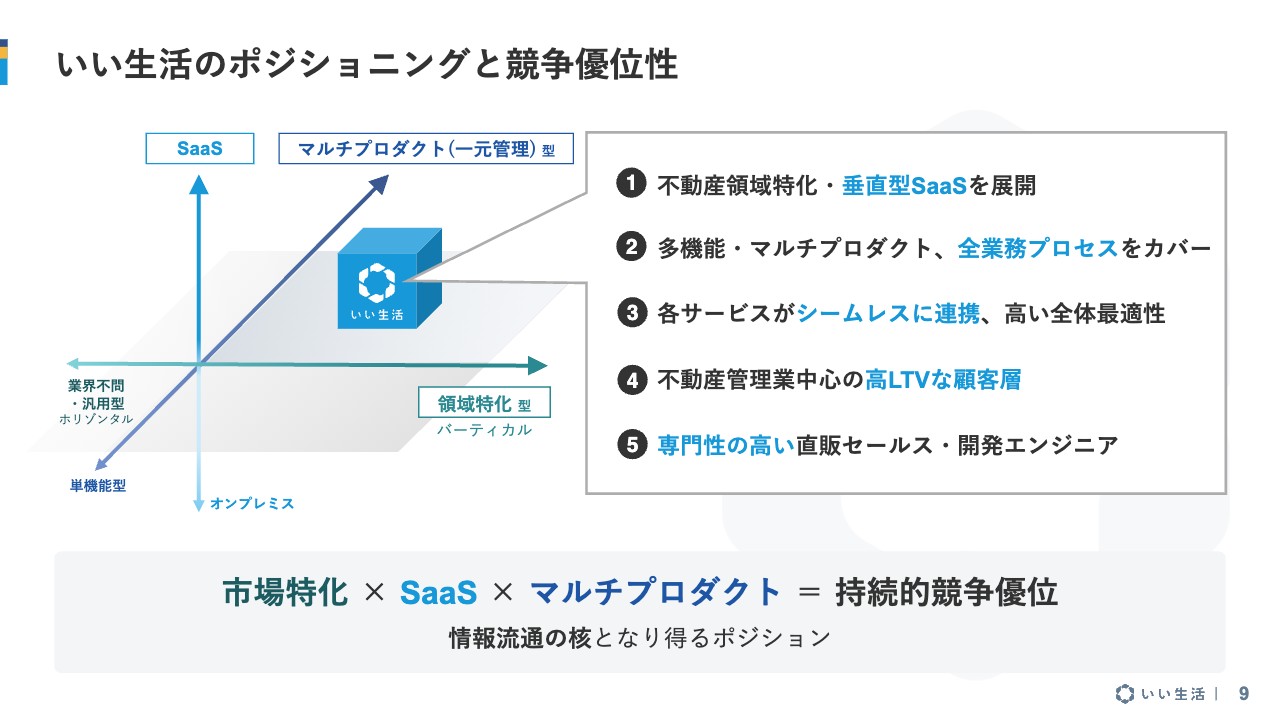

いい生活のポジショニングと競争優位性

スライドは当社のポジショニングと競争優位性をまとめたものです。当社は不動産市場に特化しており、SaaSオンリーで事業を行っています。その中でマルチプロダクトを展開しており、一元管理、全体最適性が当社のプロダクトのポリシーです。

強みは、不動産領域に特化していることと、マルチプロダクトで展開しており全業務プロセスをカバーしていることです。加えて、それぞれのプロダクトがシームレスに連携しているため、高い全体最適性をお客さまに提供できます。

さらに、不動産賃貸管理会社さんを中心に、高いLTVを生み出せるお客さまを抱えていることです。社内に関しては、開発もマーケティングセールスも不動産業に精通している点が当社の強みだろうと考えています。

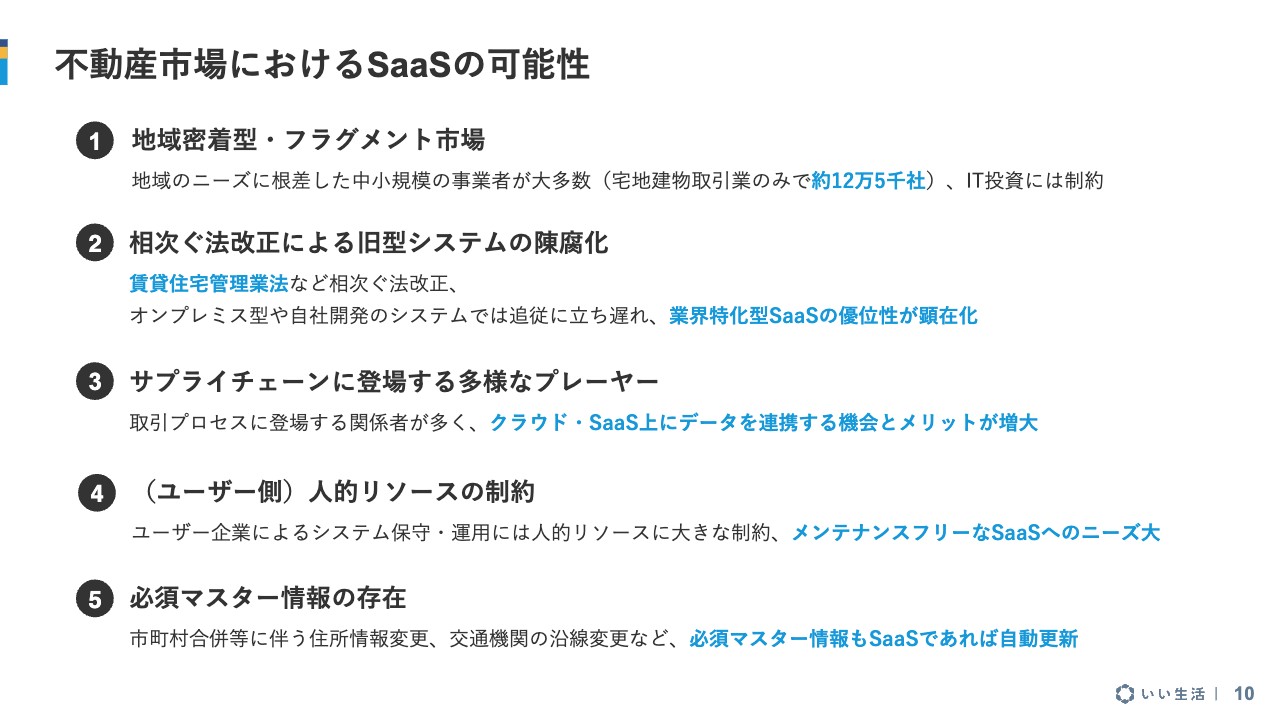

不動産市場におけるSaaSの可能性

不動産市場におけるSaaSの可能性です。なぜ不動産市場がSaaSに向いているのかご説明します。理由の1つ目として、不動産業は全国に散らばり、中小規模事業者が多く存在しているため、非常にSaaSと相性が良いということです。

2つ目に、最近、法改正が続き、オンプレミス型ではなくSaaSのほうが素早くキャッチアップすることができます。

3つ目に、サプライチェーンにはさまざまな会社が登場します。不動産賃貸仲介だけではなく、家賃保証会社さんなどいろいろな方が取引に入ってきます。そのような方々をうまくつなげるためには、SaaS上でデータ連携をしたほうが早いという点があります。

4つ目に、お客さま側でIT人材が不足しており、それを補う上でSaaSは非常にメリットがあります。

5つ目は、必須マスター情報の存在です。不動産情報として住所あるいは沿線の情報を扱うため、一斉にマスター更新ができるシステムが望まれています。

これらが不動産市場においてSaaSが優位性を持っている背景だと考えています。

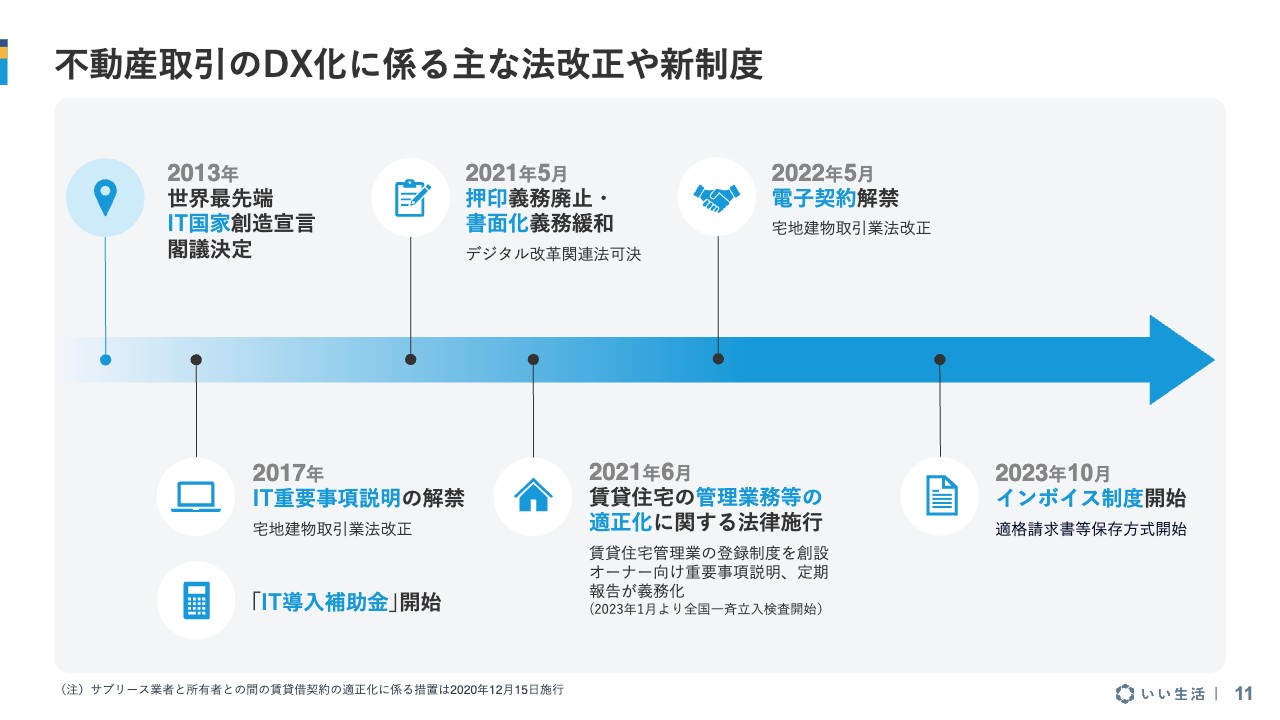

不動産取引のDX化に係る主な法改正や新制度

法改正から見た不動産市場の外部環境です。大きなものでいうと、2021年6月に賃貸住宅の管理業務等の適正化に関する法律が成立・施行され、それまであまり法律で規制されていなかった管理会社さんがオーナーさんに対して行う必要のある業務が明記されました。

それにより全国の賃貸管理会社さんは、オーナーさん向けの業務を法律に則って行う必要があり、それがシステムを導入する、あるいは入れ替える大きな動機になっていると考えています。

また、2022年に電子契約が解禁になり、業界を挙げてDXを推進していこうという機運が高まっている状況です。

業績ハイライト

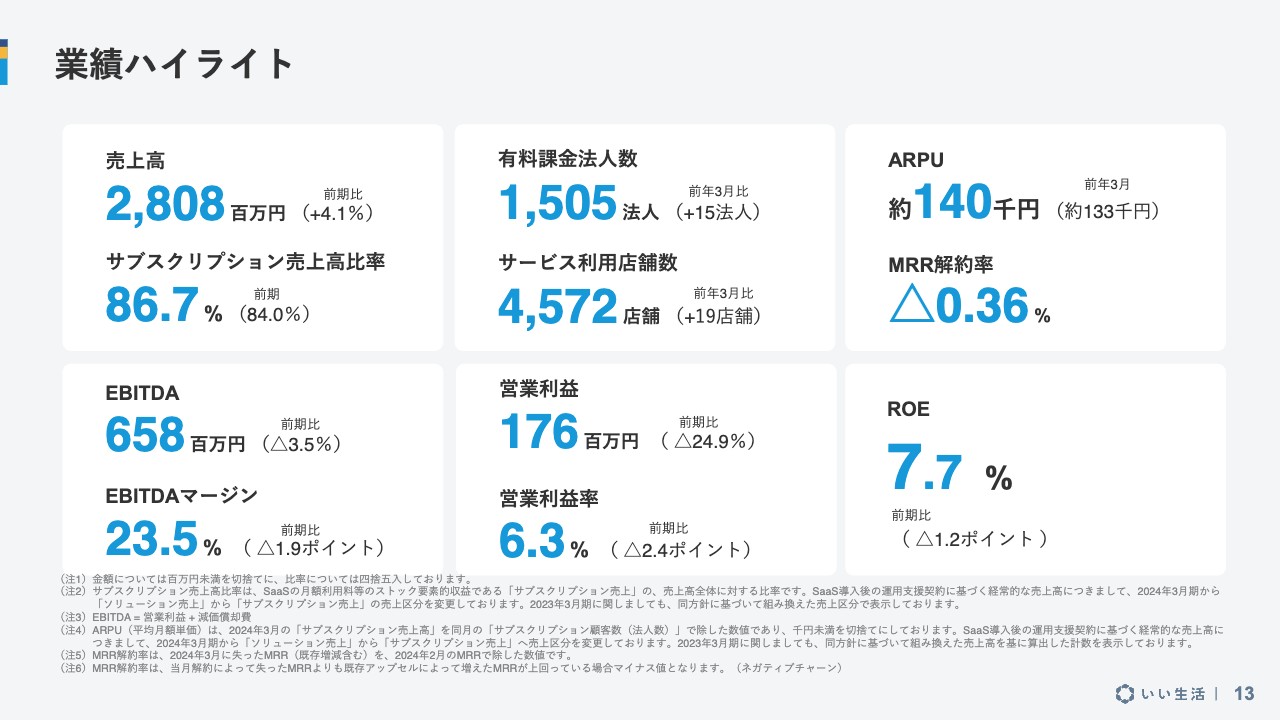

通期の決算について、まず業績のハイライトをご説明します。通期の売上高は前期比4.1パーセント増の28億800万円です。売上高に占めるサブスクリプションの比率は86.7パーセントとなっています。

EBITDAは、前期より若干ダウンして6億5,800万円になっています。EBITDAマージンは23.5パーセントで、こちらも前期比で若干ダウンしています。営業利益は、前期比24.9パーセント減の1億7,600万円です。P/Lに関しては後ほど詳しくお話しします。

顧客数については、有料課金法人数は前期比15法人増の1,505法人です。サービス利用店舗数は4,572店舗と、こちらも伸びています。顧客については有料課金をしていただいているお客さまだけをカウントしており、「いい生活Square」というサービスに無料登録しているお客さまはカウントしていません。

ARPUは順調に伸びており、約14万円となっています。前年3月比で約7,000円上昇しており、上昇傾向が続いています。

また、MRR解約率はマイナス0.36パーセントです。こちらはネガティブチャーンとなっており、期中の解約の数字をアップセル・クロスセルによる契約の増加が上回っている状態で、非常に健全な状態であると考えています。なお、当社の解約率は、顧客数ではなくMRRベースで出しています。

ROEは7.7パーセントです。

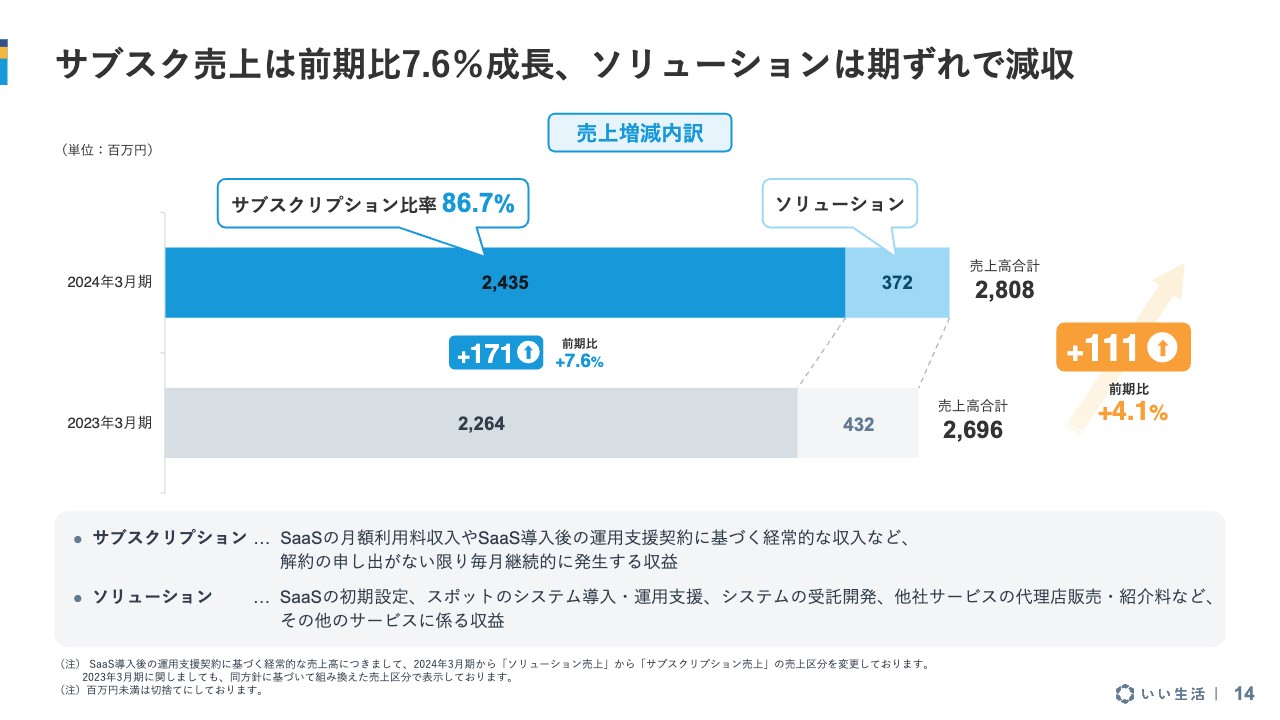

サブスク売上は前期比7.6%成長、ソリューションは期ずれで減収

売上の区分です。当社はサブスクリプションとソリューションが売上の大きな要素になっており、その区分ごとに開示しています。

サブスクリプションは前期比7.6パーセントの増収、ソリューションは残念ながら前期比で若干ダウンしています。トータルでは前期比4.1パーセントの増収です。

ソリューションについては、4月に業績予想を修正しており、その際にもご説明していますが、以前からお話ししている大型案件について、部分的に検収・計上しており、まったく売上に入っていないわけではないのですが、一部の積み残しが生まれたことにより、若干届きませんでした。その減収が全体の伸びを少し抑えたかたちです。

ただし、大型案件は2025年3月期には実現、売上計上に至る見込みであります。加えて、受注残も非常に順調に積み上がっており、現時点で約1億9,000万円となっています。今期にこれを確実に実現していくことで挽回したいと考えています。

ソリューションについては、ビジネスの流れが大きく変わっているわけではありません。お客さまのご都合もあるため、当社が完全にコントロールできるものではなく、また、規模が比較的大型化していることと、要件が複雑化していることもあり、若干時間がかかりました。

ただし、業界全体で人手不足に対するニーズがあり、システムを新しく導入する、あるいは入れ替える時に全部自前で準備するのではなく、ある程度のデータ移行作業は当社に任せたいという会社さんが非常に多くあります。そのようなことから非常に順調に推移しており、きちんとご提案すれば案件を取れる状態だと考えています。

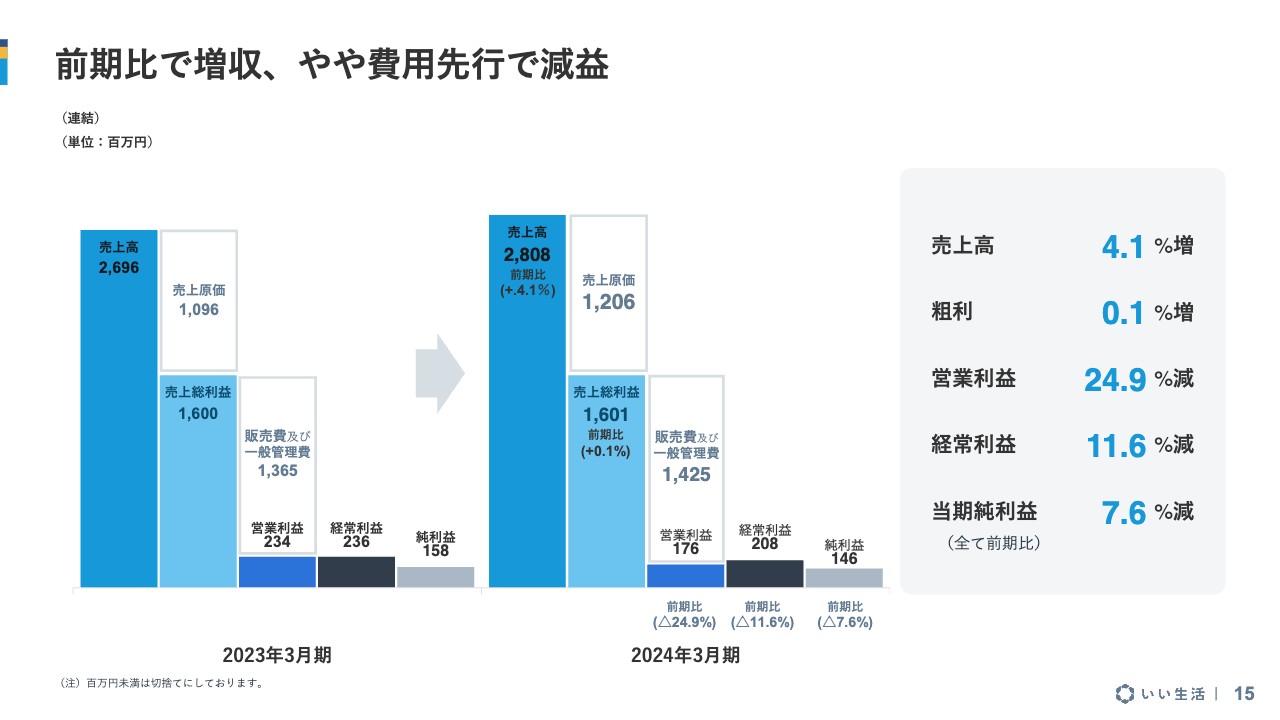

前期比で増収、やや費用先行で減益

損益計算書(P/L)のサマリーです。スライド左側に2023年3月期、右側に2024年3月期の数字を示しています。売上高は前期比4.1パーセント増の28億800万円です。粗利はほぼフラットで、16億100万円となっています。営業利益は前期比24.9パーセント減の1億7,600万円、経常利益は前期比11.6パーセント減の2億800万円です。

営業利益の分を経常利益で少し取り戻していますが、これは主に為替の差益によるものです。当社は為替予約をしているため、その関係で前期は為替差益が出ました。そちらを営業外収益として計上しています。それもあって、当社は借り入れがないため利子はないものの、営業外でプラスがあったため、経常利益が営業利益を上回っている状況です。

当期純利益は前期比7.6パーセント減の1億4,600万円になっています。費用の詳細については、後ほどお話しします。

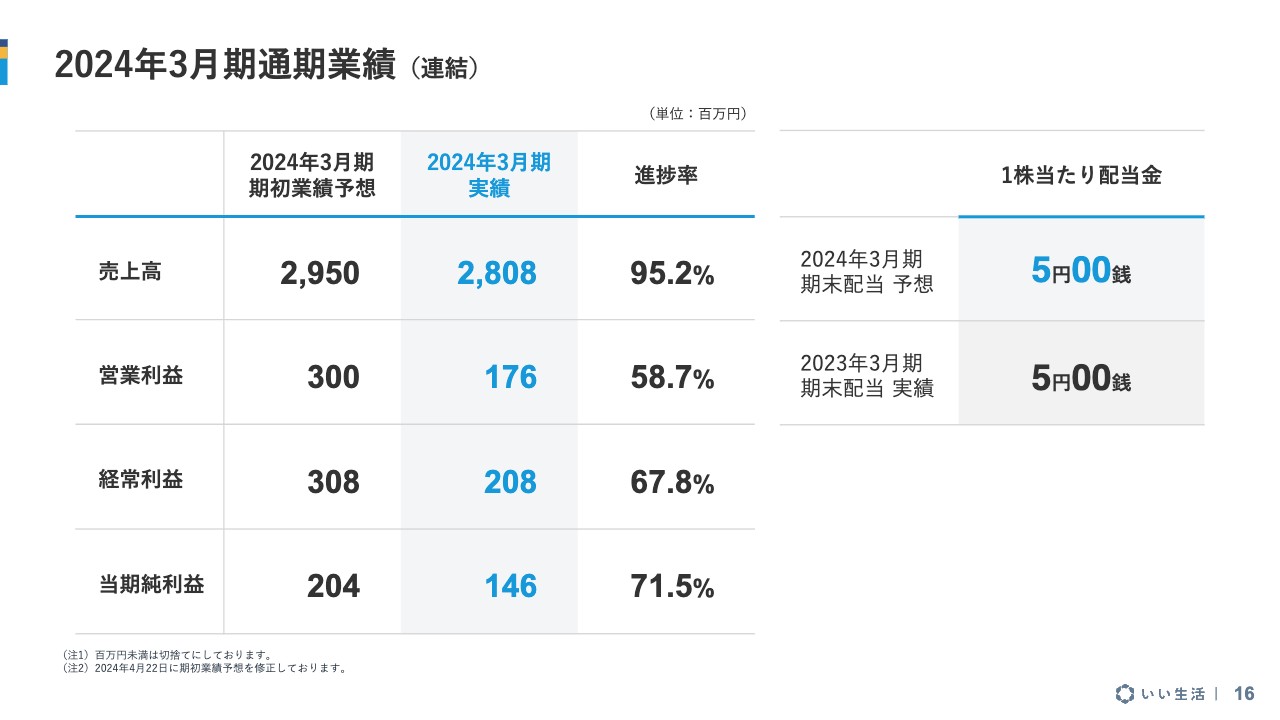

2024年3月期通期業績(連結)

当社は4月に業績予想を修正していますが、スライドは期初の予想と2024年3月期業績との比較です。売上高の達成率は95.2パーセントで、期初予想には少し足りませんでした。営業利益は3億円の予想に対して1億7,600万円、経常利益は3億800万円の予想に対して2億800万円です。当期純利益は2億400万円に対して1億4,600万円と、それぞれ予想に届きませんでした。

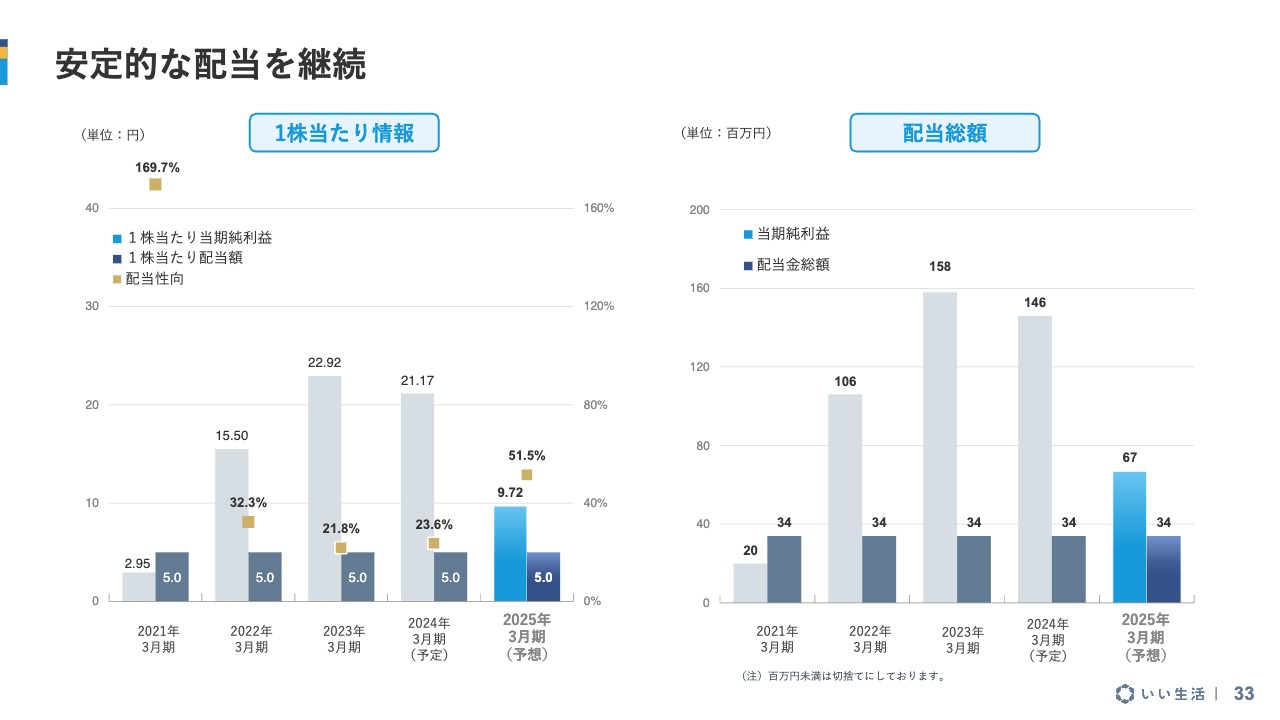

配当は今年6月の総会に諮りますが、今のところ1株当たり5円で変更はありません。

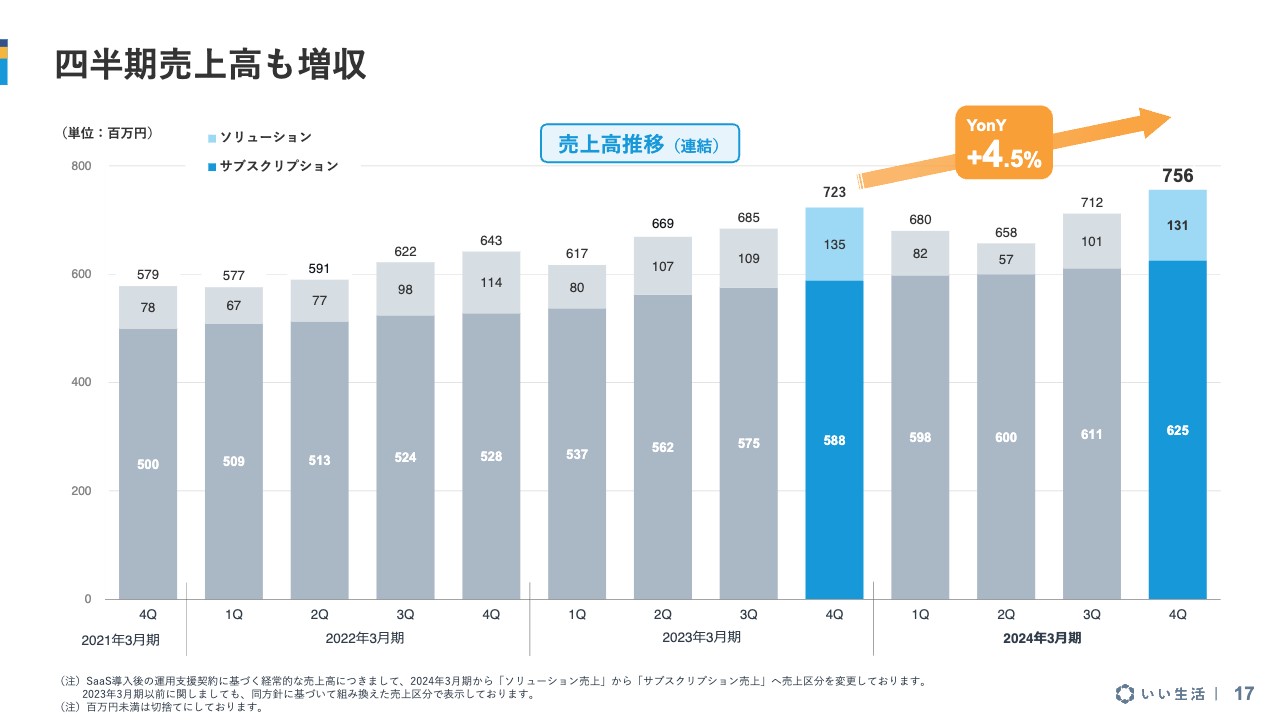

四半期売上高も増収

四半期の売上高の推移です。当社の傾向として、期の頭から後半にかけて売上が伸びていきます。第4四半期同士で比べると前期比で4.5パーセントの増収です。

棒グラフは下側がサブスクリプション、上側がソリューションです。サブスクリプションはきれいに積み上がっています。ソリューションは、どうしてもお客さまの都合や季節要因等があり、各四半期で必ず増えていくというよりも、納期・検収の関係でアップダウンしながら増えていくという状況です。

したがって、当社のビジネスのコア部分としては、サブスクリプションの伸びを見ていただくのがいいかと思っています。

サブスクリプションは第4四半期が6億2,500万円で、四半期ごとに最高売上を更新しています。これを今後も順調に続けていきたいと考えています。また、売上のトレンドについては月次概況を開示していますので、ぜひご覧いただければと思います。

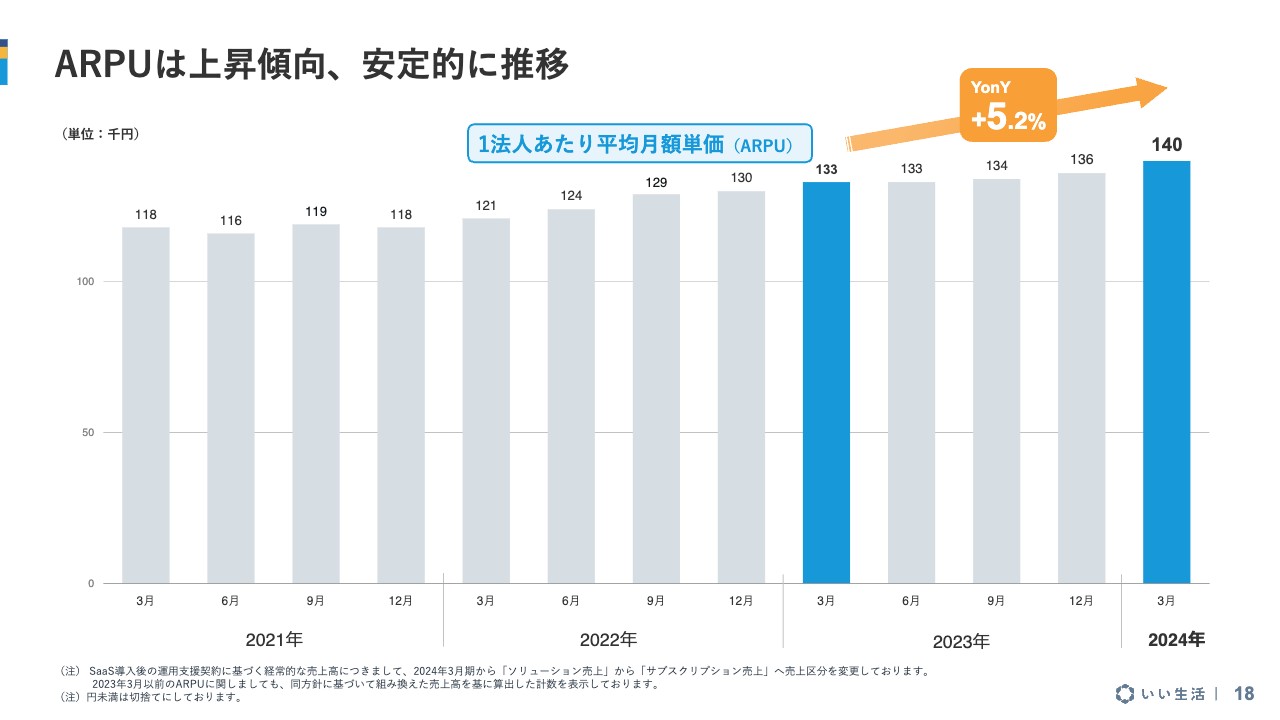

ARPUは上昇傾向、安定的に推移

ARPUは非常に順調で、3月には14万円まで来ています。いろいろな要因があるかと思いますが、一定の規模以上の新しいお客さまを獲得できています。

一方で、解約となるお客さまの規模感は限定的です。既存のお客さまで新しい追加サービス等の導入が順調であることも背景かと考えています。

大手企業グループ顧客へ当社SaaSの導入進む

2024年3月期の1年間で、新たに導入いただいたお客さまの事例をいくつかご紹介しています。このスライドには大手企業グループのお客さまを掲載し、当社がどのようなゾーンのお客さまに注力しているかをご理解いただくためにまとめました。

例えば丸紅リアルエステートマネジメントさんやNTTアーバンバリューサポートさんなど、大手企業グループの不動産賃貸・管理会社に導入していただいています。ステージプランナーさんやサンセイランディックさんは、上場企業あるいは上場企業のグループ会社です。

このあたりのお客さまが、当社を利用していただくことで付加価値を発揮していただきやすいゾーンになっていると考えています。

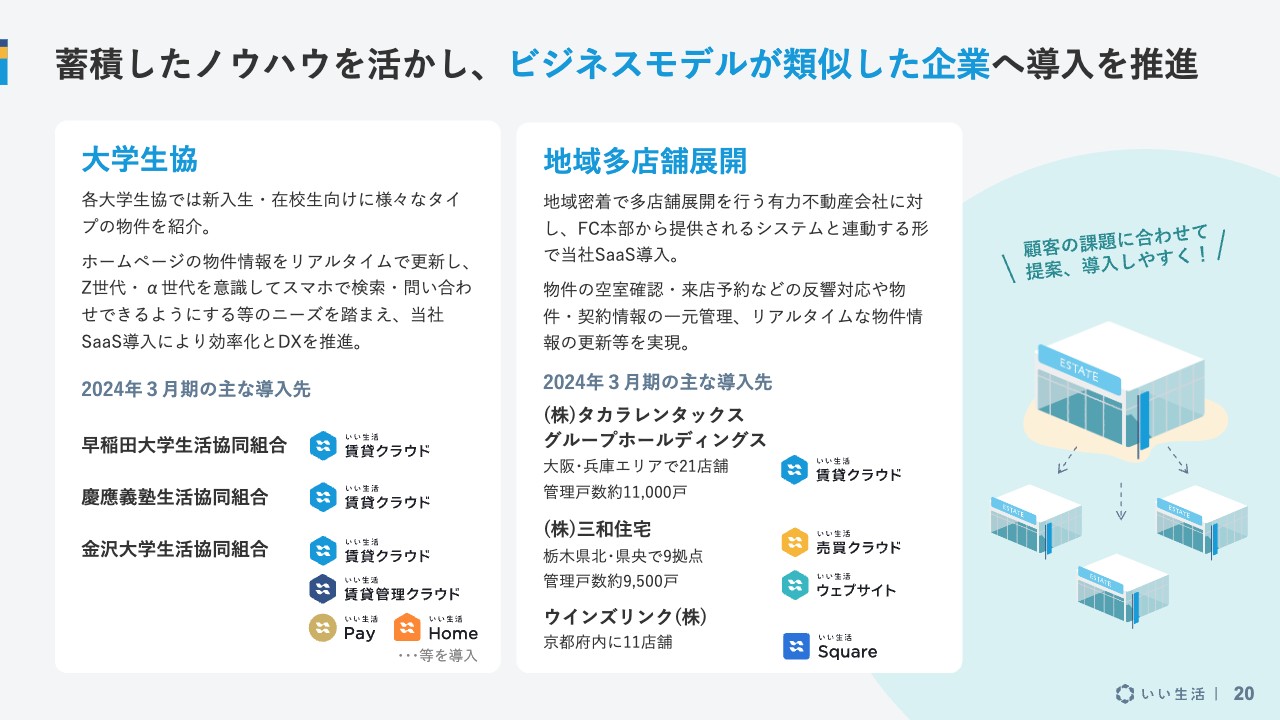

蓄積したノウハウを活かし、ビジネスモデルが類似した企業へ導入を推進

このスライドでは、例えば大学生協さんなど、前期に注力したお客さまの事例をご紹介しています。大学生協さんは新しく入学する学生さん向けの賃貸物件をたくさん扱っていることから、受験期の非常に限られた時期に物件を決めていくという賃貸のニーズに最も敏感であり、最もデジタル化を求めている層だといえるかもしれません。早稲田大学や慶應義塾大学、金沢大学など、全国の大学生協さんにご利用いただいています。

もう1つは上場企業ではありませんが、地域で多店舗展開されているお客さまの事例です。関西のタカラレンタックスグループさんや栃木県の大手である三和住宅さん、京都のウインズリンクさんなど、多店舗展開しているお客さまに当社のサービスを新たに導入していただいています。

なお多店舗展開のお客さまは、みなさま何かしらのFCに加盟していますが、FCとは別に、独自で当社のサービスをご利用いただいています。

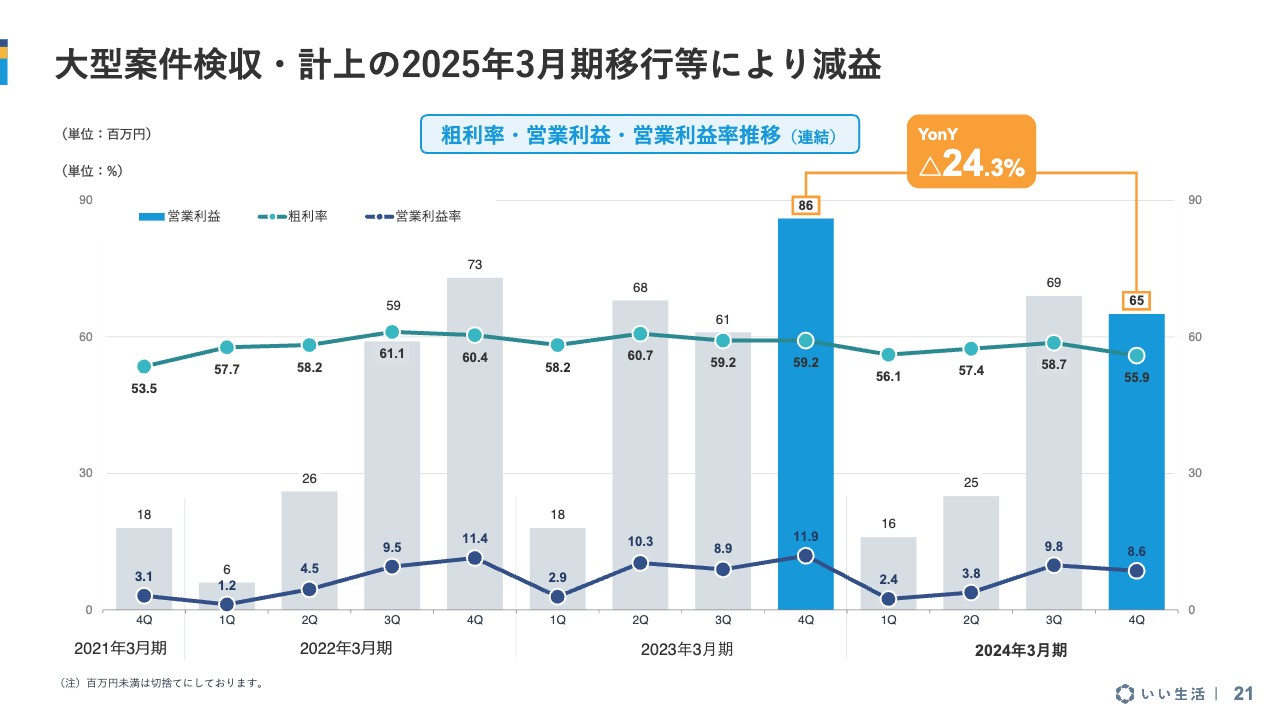

大型案件検収・計上の2025年3月期移行等により減益

四半期のベースでの営業利益・粗利率・営業利益率の推移です。当社は売上・利益ともに、第1四半期から第4四半期にかけて伸びていくという傾向にあり、おおむね期の後半の第3四半期、第4四半期あたりに利益が大きくなります。ただし2024年3月期は第4四半期のみ、少し利益が落ちました。

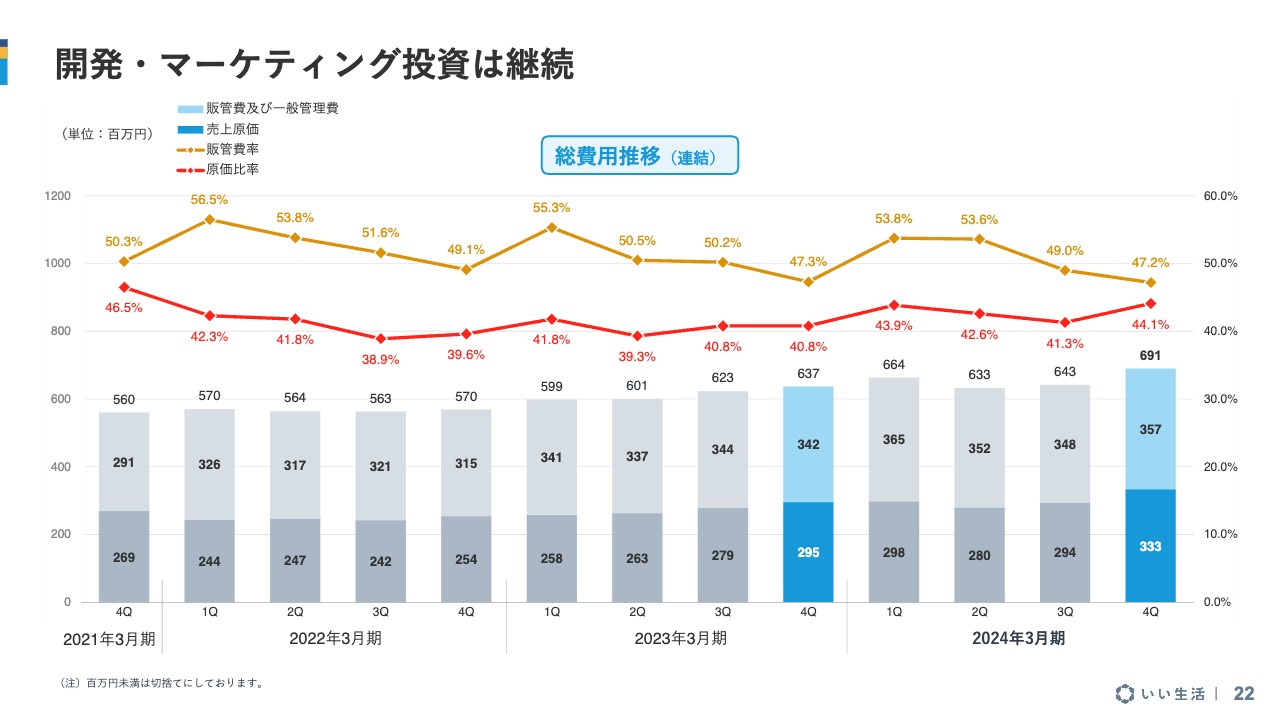

開発・マーケティング投資は継続

総費用の推移です。費用の構造は非常に安定しており、そこまで大きな変化はありません。

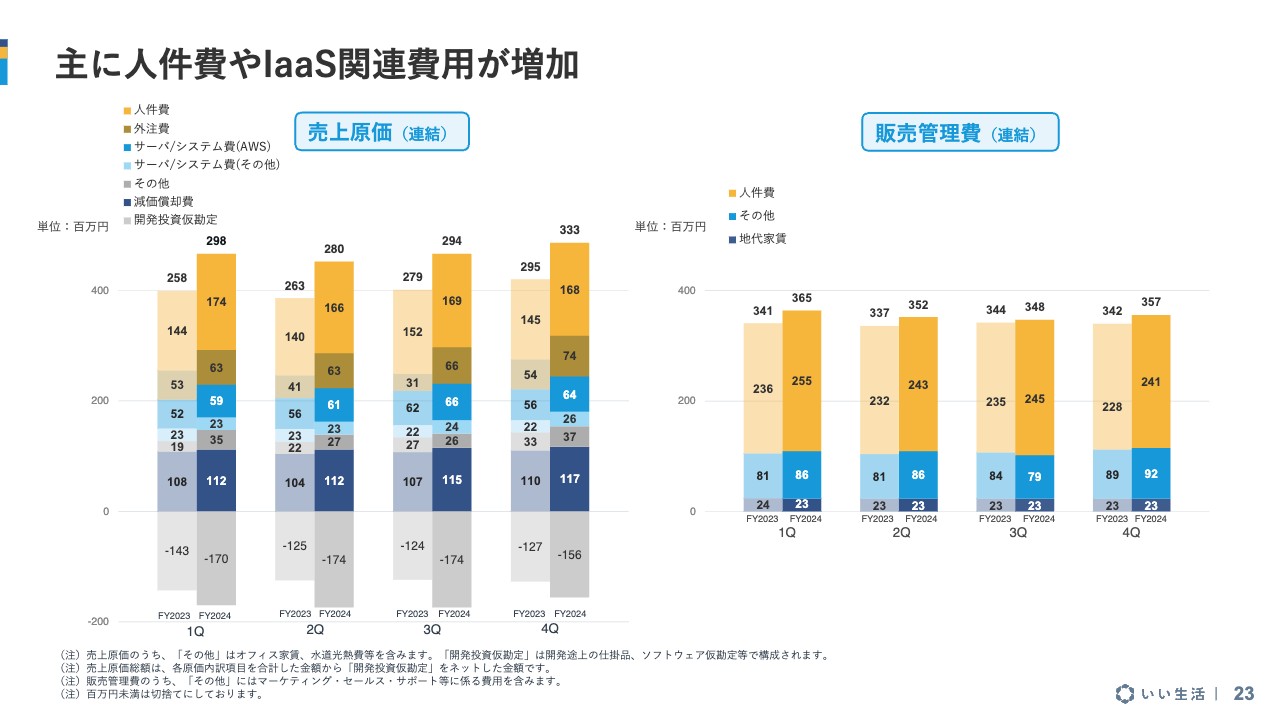

主に人件費やIaaS関連費用が増加

スライドには、費用構造を詳細に記載しています。売上原価と販売管理費を第1四半期から第4四半期まで並べ、四半期ごとに比較するチャートになっています。

売上原価のほうは、2023年度から2024年度にかけて、少し費用が伸びています。主に人的資本への投資を行い、エンジニアの採用強化や給与水準の向上を図りました。

サーバ/システム費(AWS)は、当社がサービスを展開するために使っているサーバ基盤関連の費用です。こちらは円安もあり、若干増加しています。

開発投資仮勘定とは、開発中のソフトウェアということで、いったん費用から外しているものです。完成後はソフトウェアに計上し、減価償却を始めます。したがって、グレーで示しているマイナス部分が、ほぼソフトウェアの開発投資額に近いと考えていただければと思います。

増えた人件費等についてはソフトウェアの開発投資に向かっており、ソフトウェア開発投資そのものは、2023年度と比べると全体で約1億円強増えています。

販売管理費については、シンプルに人件費、地代家賃等とその他に分けています。こちらも人材が増えて微増しているものの、構造的には非常に安定していると考えています。

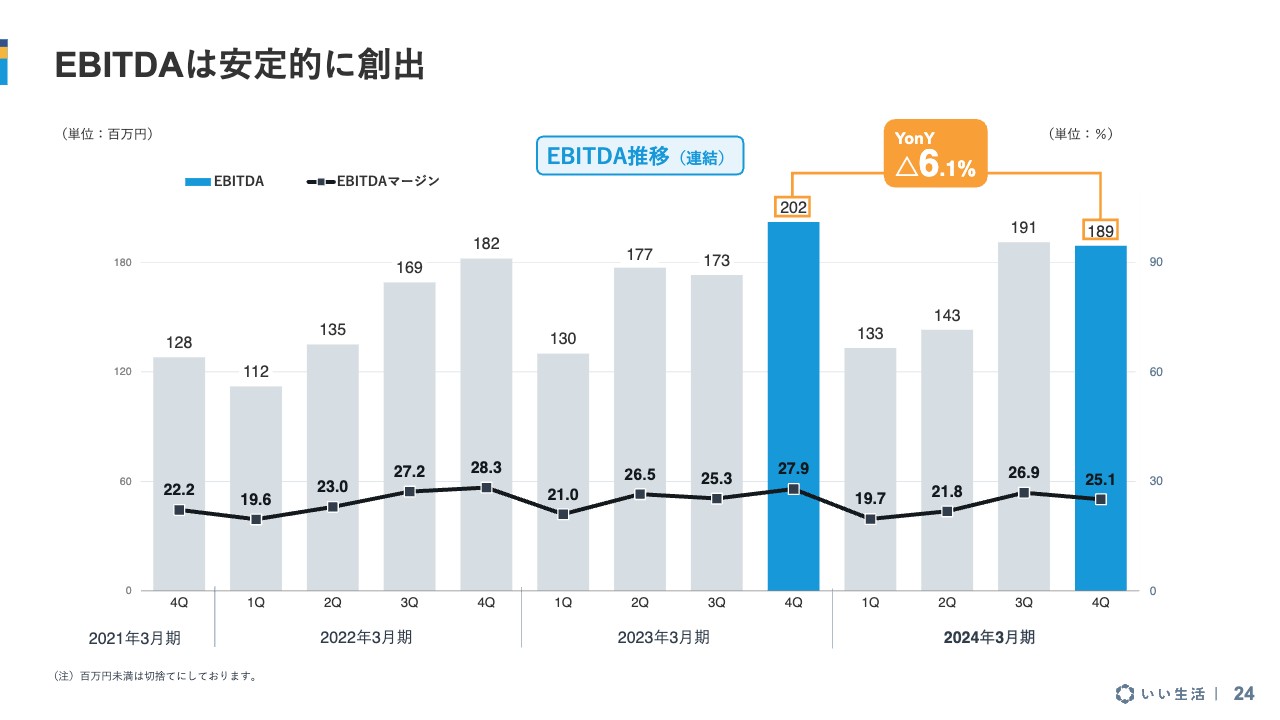

EBITDAは安定的に創出

EBITDAは安定的に創出しています。この第4四半期は1億8,900万円で、2024年3月期の総額は6億5,800万円です。

ある程度の設備投資を行うと減価償却の額も大きくなることから、営業利益のみならずEBITDAもぜひ見ていただきたいと思い、資料に加えています。

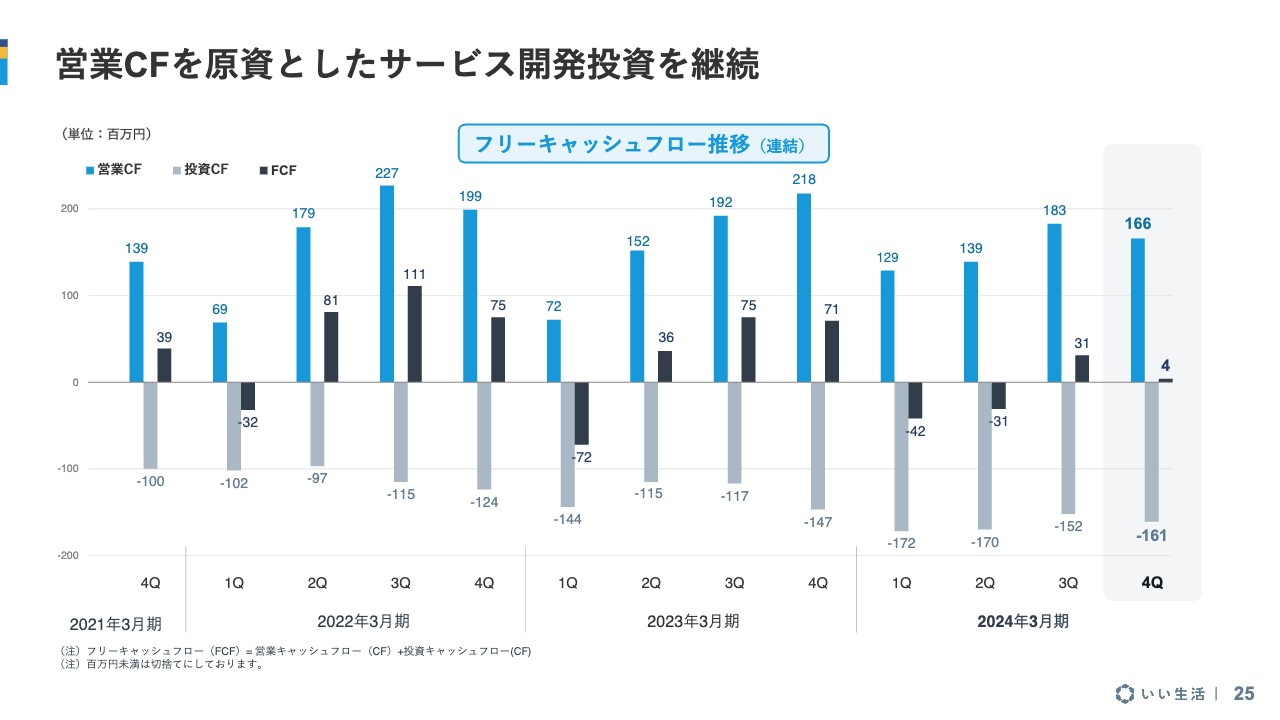

営業CFを原資としたサービス開発投資を継続

キャッシュフローの推移です。水色は営業キャッシュフローで、稼ぐキャッシュフローです。グレーは投資キャッシュフローで、使うキャッシュフローになります。その差額がフリーキャッシュフローとなっています。

フリーキャッシュフローがしっかり残る年もありますし、投資の結果あまり残らない年もありますが、投資そのものは営業キャッシュフローの中でバランスを取るようにしているため、キャッシュフローにも大きな変化はありません。

2024年3月期における開発への投資は、総額で約6億5,000万円でした。こちらも当社としてほぼ過去最高水準の額となっています。投資したものは来期以降で実を結ぶと考えています。

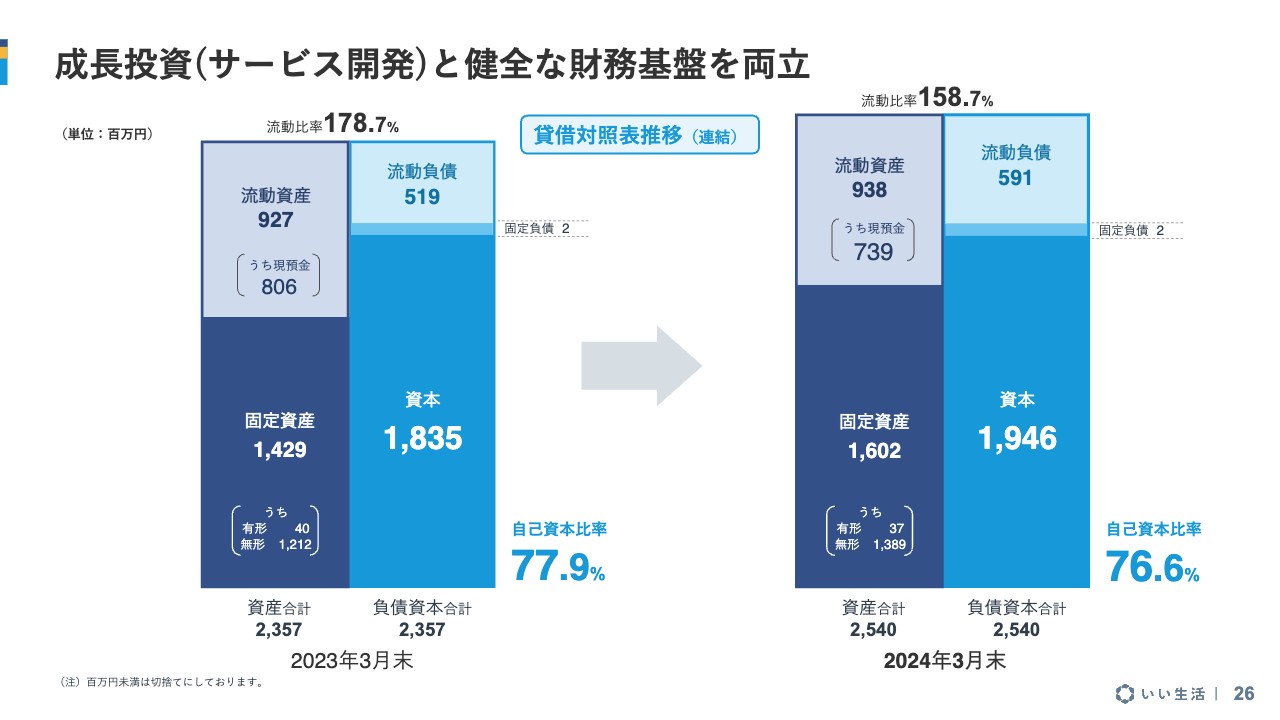

成長投資(サービス開発)と健全な財務基盤を両立

バランスシートにも大きな変化はありません。非常に資本が厚く、レバレッジという意味ではいろいろなご意見があるかと思いますが、当社規模では今のところ、これが適正だと考えています。

ただし、投資を渋っているわけではありません。しっかりと将来の成長に備えてサービスの開発に投資しつつ、配当も出し、健全な財務基盤を維持しています。今後リスクを取ったり、さらに投資したりするフェーズに備えて、きちんと財務基盤を整えているとご理解いただければと思います。

2025年3月期通期業績予想(連結)

今後の展望です。まずは2025年3月期の業績予想です。売上高は31億1,900万円で、2024年3月期比11.1パーセントの増収を見込んでいます。

営業利益は1億円と少しダウンするものの、人的資本にしっかり投資したいと思っています。人材も増やしていますし、1人当たりの人件費、すなわち給与水準の引き上げとして、この4月には、グループ全体で平均10パーセントを超える昇給を行っています。その関係で、少し費用が出ている状況です。

また中長期的な競争力向上に向けては、やはり人材がすべてになりますし、採用の競争もあります。社内研修の強化や機動的な人員の配置などにより、いっそう魅力を上げていくためにも、2025年3月期は人的資本の投資にしっかり踏み込みたいと考えています。

先ほどお伝えしたとおり、売上高は2024年3月期比で11.1パーセントの増収を見込んでいます。費用の構造としては人的資本への投資があるものの、外部環境や当社のサービスの競争力になんら変化はありません。売上成長をしっかりと実現しながら、利益を少しでも積み上げていきたいと考えています。

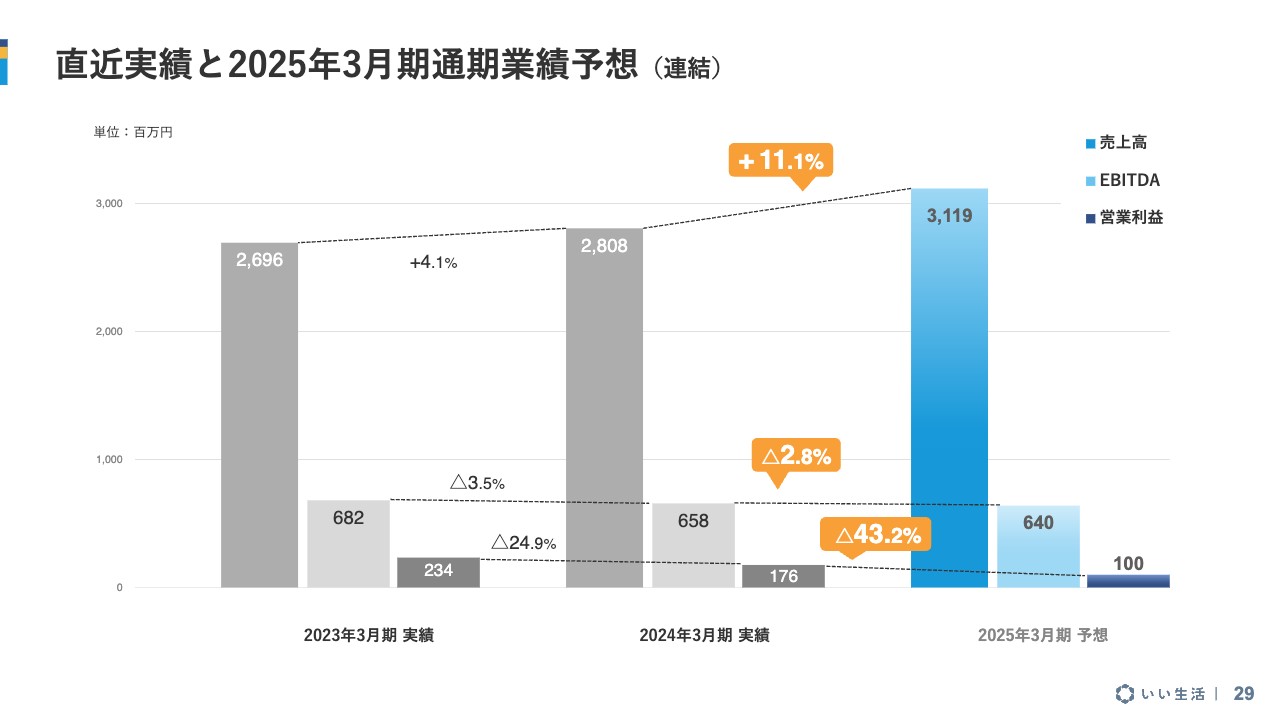

直近実績と2025年3月期通期業績予想(連結)

今回の業績予想と過去の実績との比較です。売上高は11.1パーセントの増収、EBITDAは2.8パーセントの減少ということで、ほぼフラットです。

営業利益はどうしても費用先行になることから1億円なり、2024年3月期実績よりも少しダウンしていますが、前向きな投資とご理解いただければと思っています。

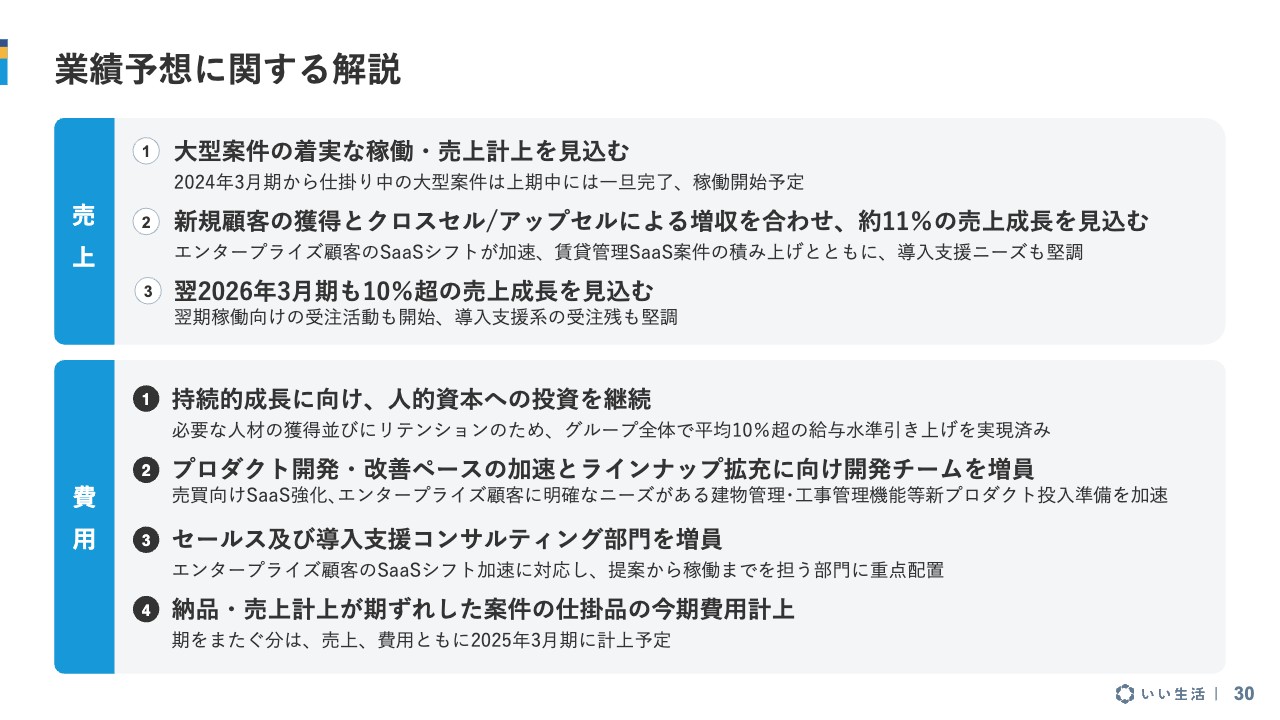

業績予想に関する解説

業績予想の背景についてご説明します。1つ目として、2024年3月期から積み残した大型案件の着実な完了による売上計上を見込んでいます。今のところ、夏までにはすべての大型案件が終わると見ており、着実にそれを実行していきたいと考えています。

2つ目に、引き続き新しいお客さまの獲得やクロスセル・アップセルなどによって、11.1パーセントの売上成長をしっかりと実現していきます。今はお客さまのほうで、特にエンタープライズ顧客である大手賃貸管理企業さんでSaaSシフトが起きています。

これまでオンプレや自力で作ってきたシステムから、SaaSへの移行という流れが確実に見られます。今関わっている大手案件に加え、新しい案件をどんどん受注しているため、それを着実に実行し、お客さまのSaaSシフトにお応えしていこうと考えています。またそれに備えて、人員の配置を整えているところです。

それに伴い、SaaSが増えることでソリューション案件も必ず出てきますので、バランス良く手掛けることで、着実に大手案件をこなしながら増収を図っていきたいと考えています。

3つ目に、「その先はどうなるのか?」というご意見もあるかと思いますが、翌期以降もおおむね10パーセント成長を続けていく計画を立てています。すでにソリューション案件の一部には今期だけではこなしきれないものもあり、2026年3月期の受注も始まっています。

このような受注をしっかりと取りながら、今期できるところは着実に取り組み、来期に回すものは来期に回すというかたちで進めていきたいと思っています。このようにビジネスの環境的には、来期も十分に10パーセント成長を実行できると考えています。

費用面についてです。1つ目に、先ほど申し上げたとおり、今期は人的資本にしっかり投資したいと思っています。まずは給与水準の向上として、平均10パーセントを超える昇給を4月に実施しています。また人材も、この4月にかなり増やしてスタートしています。これから始まる人手不足に負けないように、しっかりと人材を確保していきたいと考えています。

2つ目として、開発チームを増員し、エンタープライズ案件にしっかり取り組んでいきます。今期のテーマとして、売買のSaaSを少し強化しようと考えています。

また主に賃貸管理会社さんに使っていただく前提として、確実にニーズが見込まれる建物管理系あるいは工事管理系の新しい機能も開発しています。これをしっかりと今期で完成させて、売上につなげていきたいと考えています。

3つ目として、セールス・マーケティングでは導入支援部門に力を入れていきます。契約をいただいたお客さまがサービスを使い始める時には、コンサルティング、またはお客さまの業務の状況を聞きながら、うまくシステムを合わせていく作業があります。それをしっかりと行っていきたいと考えています。

4つ目に、2024年3月期から今期に繰り延べになった案件があります。その分の費用と売上も今期で計上する前提で考えています。そのようなこともあり、少し費用的には前期より増えると見ています。

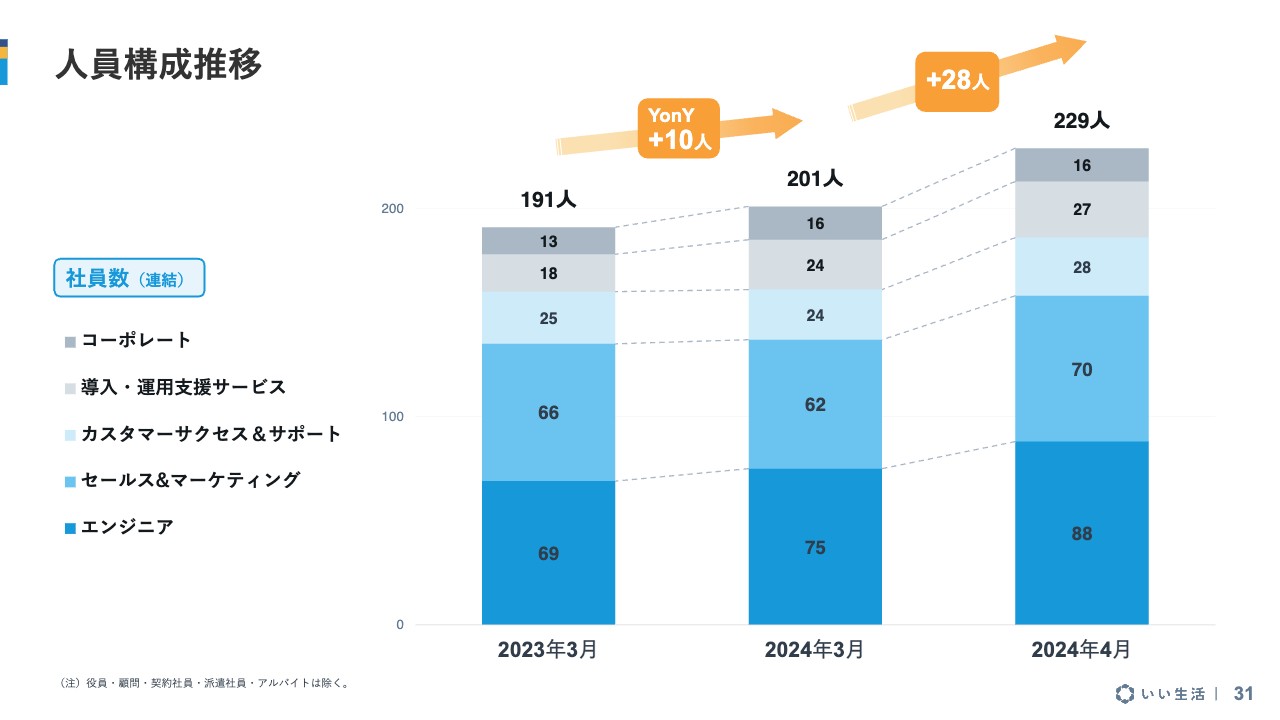

人員構成推移

人員構成の推移です。2024年3月は201名でしたが、4月に新卒で入ってくるメンバーやキャリア採用のメンバーもおり、4月時点で229名になっています。この陣容で今期はしっかりと取り組んでいきたいと考えています。

エンジニアとセールス&マーケティングをはじめ、各部門でまんべんなく人を補充しています。また大型案件では必ずコンサルティングが必要になるため、導入支援コンサルティングができる人材を採用、育成して、人材を厚くしていきたいと思っています。

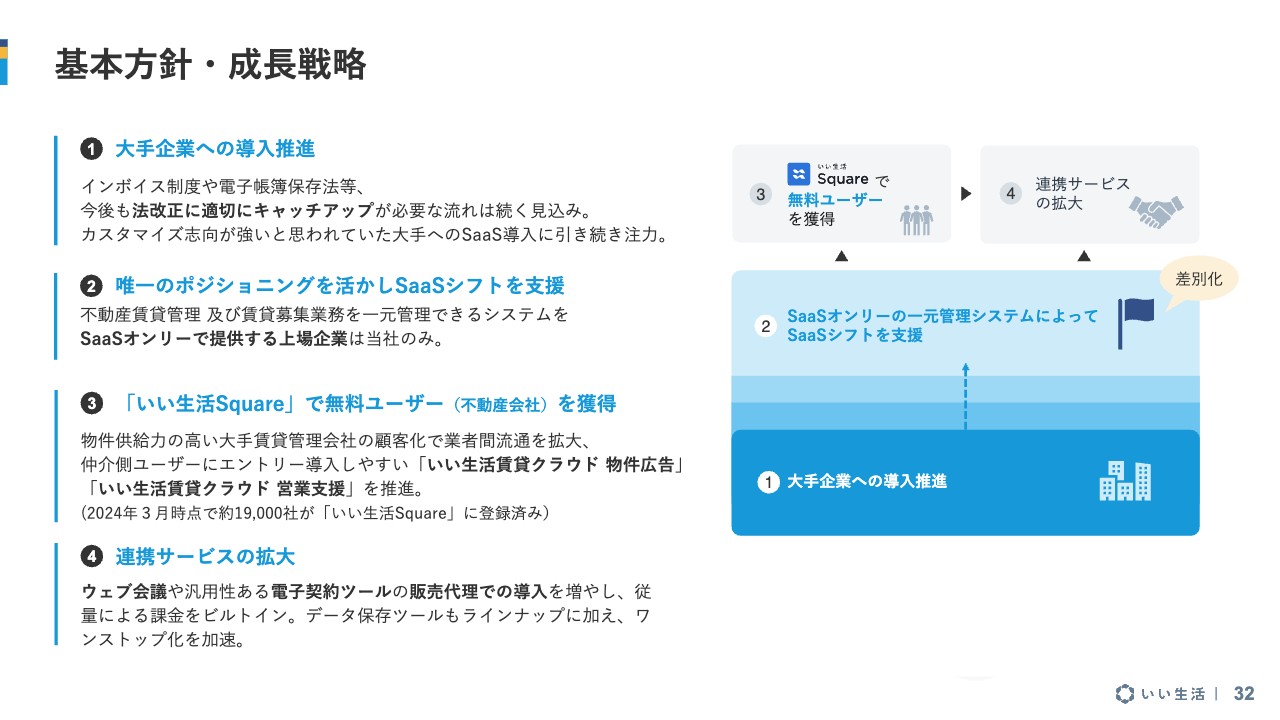

基本方針・成長戦略

今期の基本方針・成長戦略です。従来とそれほど大きく変わりませんが、1つ目として、引き続き大手企業への導入推進を行っていきます。大手企業でも「SaaSがいい」という声がかなり多くあります。これをしっかりと、実現していきます。

2つ目に、不動産取引領域の中で、業務支援系のシステムをすべてSaaSで提供している会社は当社のみになります。この強みを活かして、エンタープライズクラス以外のお客さまのSaaSシフトを支援していきたいと考えています。

3つ目は、当社が非常に力を入れている「いい生活Square」という業者間流通サービスで、今、登録している無料ユーザーがおよそ1万9,000社ぐらいいらっしゃいます。もちろん既存のお客さまも含みますので、その分を差し引くと1万7,500社ぐらいになります。

これらの当社の有料版サービスを使っていないお客さまに対して、非常に使いやすいエントリーモデルを用意しています。「いい生活賃貸クラウド」系、物件広告・営業支援系を、しっかりとマーケティングし、1社でも多くのお客さまを、無料ユーザーから有料ユーザーに変えていきたいと考えています。

4つ目に、連携サービスの拡大です。こちらも長く継続しているものですが、すべてのサービスを当社で完結するわけではありません。例えば電子契約ツールは、汎用化された市販のものがあります。そことうまく連携し、当社は販売代理をしながら手数料をいただき、将来実を結ぶものに育てていきたいと考えています。

安定的な配当を継続

配当は、1株当たり5円ということで変更ありません。前期、前々期とも、配当性向は20パーセントということで、「もう少しいけるのではないか?」というお声もたくさんいただきました。こちらも利益が回復する中で実現していきたいと考えています。

「いい生活Square」未課金ユーザーに「いい生活賃貸クラウド」の導入を促進

トピックスです。業者間流通サービスの「いい生活Square」には、まだ課金していないお客さまもたくさんいらっしゃいます。そのお客さまに新しいエントリーモデルと呼ばれるサービスを使っていただくことで、1社でも多く有料ユーザーにコンバージョンしていきたいと考えています。

先ほど申し上げたように、既存顧客分を除いても1万7,500社の無料ユーザーがいらっしゃるので、少しずつでも有料サービスで使っていただく顧客に転換していきたいと考えています。

電子帳簿保存法に対応のデータ保存SaaSを販売開始

スライドのとおり、新しいサービスも始めました。こちらは他社のサービスを一緒に販売するものになります。電子帳簿保存法に対応したデータ保存のSaaSで、お客さまのほうで発生するいろいろな書類を電子的に保存していただいて、電帳法に対応しようというものになります。

NTTデータビジネスブレインズさんの「ClimberCloud」というサービスを、当社でも販売代理をして、お客さまのニーズに応えていきたいと考えています。

顧客の経営戦略を加速させる「分析レポート機能」の提供を開始

「いい生活賃貸クラウド」「いい生活売買クラウド」に「分析レポート機能」を新たにリリースしました。こちらはお客さまの経営分析機能で、すでにリリースしてお使いいただき始めています。

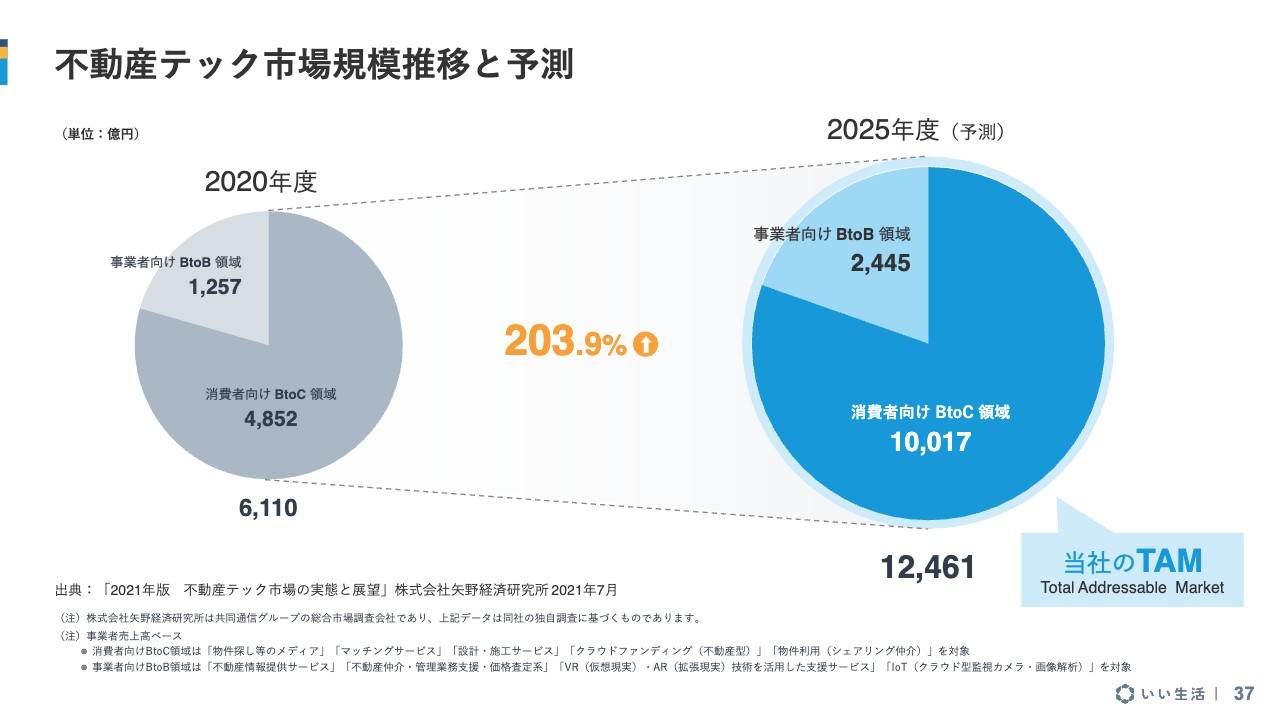

不動産テック市場規模推移と予測

スライドには、不動産テック市場の規模推移を、予測と併せて記載しています。こちらは矢野経済研究所さんの数字を使わせていただいていますが、おそらく今年にはまた新しいバージョンが出ると思いますので、その段階でアップデートできればと考えています。

スライド右側のグラフは、現時点の予測です。不動産テック全体で1兆2,000億円程度の規模感になるだろうという予測です。そのような中で、当社もさまざまなサービスを展開し、一定のシェアを取っていきたいと考えています。

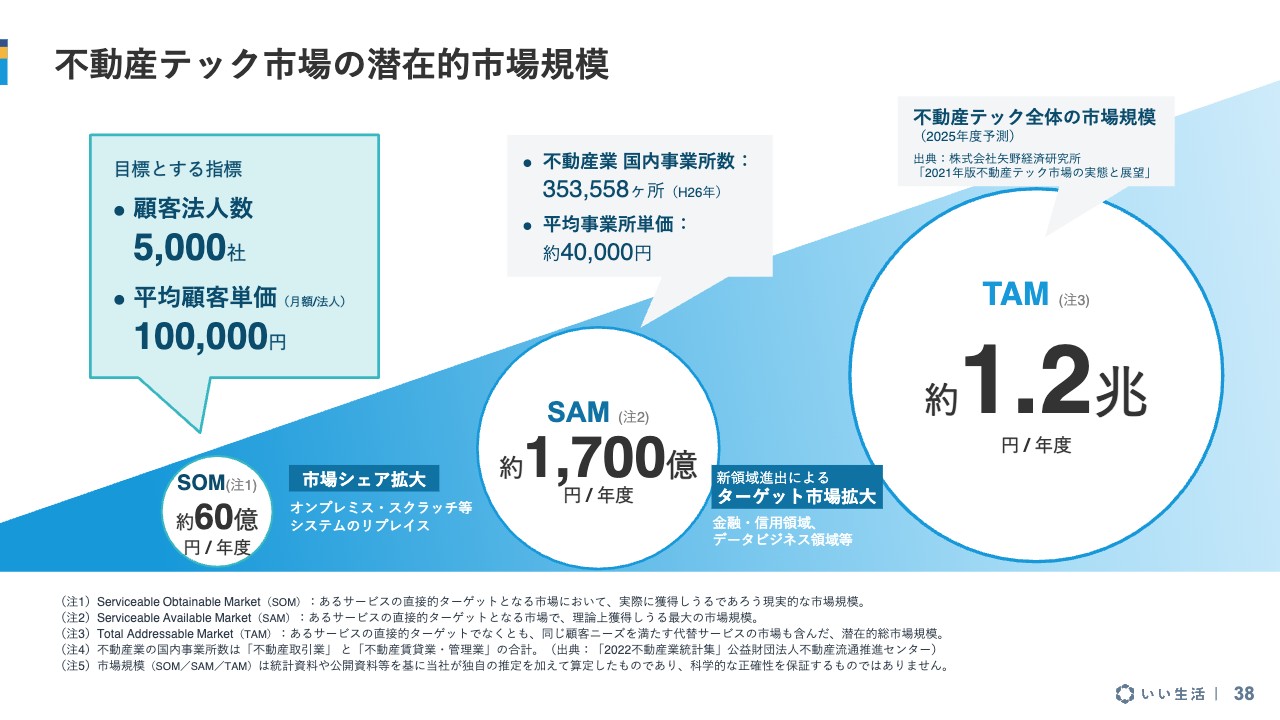

不動産テック市場の潜在的市場規模

スライドに、TAM(Total Addressable Market)、SAM(Serviceable Available Market)、SOM(Serviceable Obtainable Market)とあります。TAMは前ページと同じもので、総額約1兆2,000億円となっています。

それに対してSOMは、現実的にそのシステムの領域で使われるだろう金額です。当社はこのSOMを着実に実現していきたいと思います。その根拠として、顧客法人数5,000社、平均単価10万円ということで、これは十分に目指せる数字だと考えています。

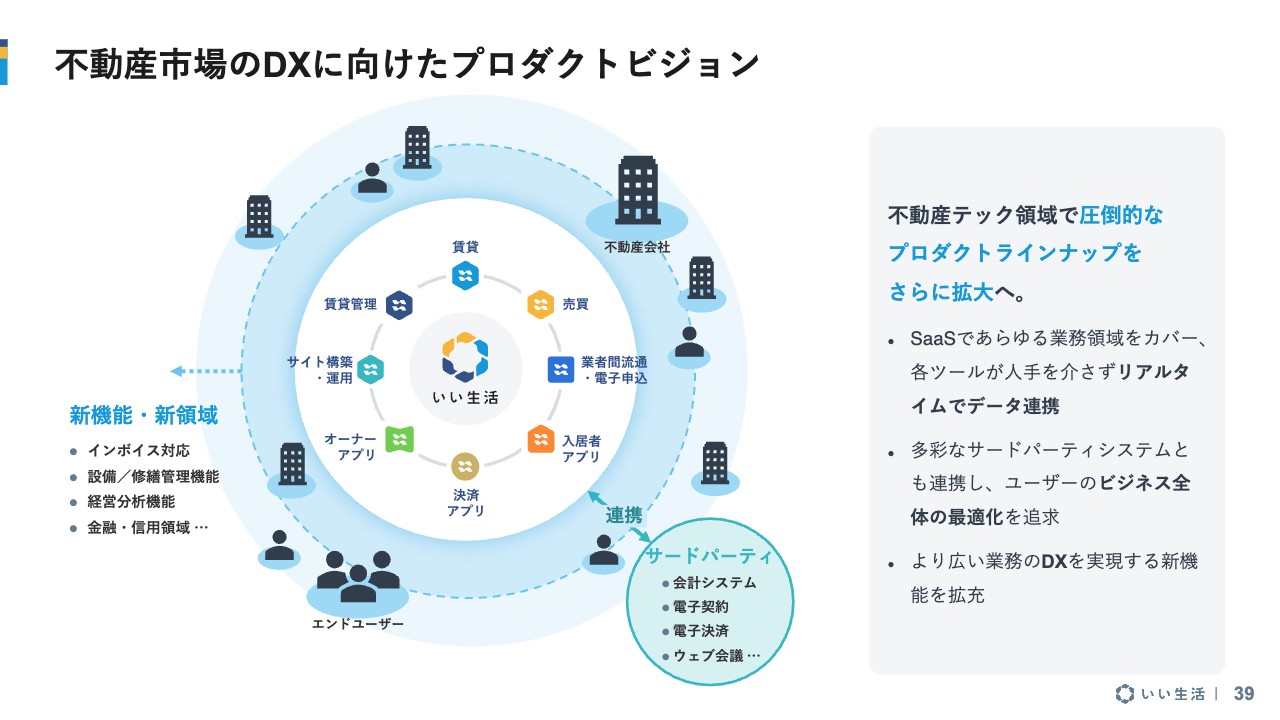

不動産市場のDXに向けたプロダクトビジョン

プロダクトビジョンも、引き続き変更はありません。マルチプロダクトで、プロジェクト間でリアルタイムにデータ連携ができること、すべて当社のシステムで完結するため全体最適性を常に追求しているということ、不動産の幅広い分野でDXできるということです。

いろいろな外部のサービスとの連携を行っています。特に最近お客さまが使っている「会計システムと連動したい」という声が多くあります。それをしっかりと実現していきたいと思っています。

また新しいサービスとして、先ほどもお話ししましたとおり、工事管理機能、建物管理機能を今期リリースして、売上につなげていきたいと考えています。

不動産に関するあらゆるデータが集まるプラットフォームへ

長期ビジョンです。当社は「不動産に関するあらゆる情報が集まるプラットフォーム」になりたいと思っています。例えば、まだ仕込み中ですが、みなさまが家探しをして引っ越す際の引越サービスや、入居時に必要となる物販など、そのようなところまで視野に入れながら、ビジネスを仕込んでいます。

また新しくお話できることがあれば、随時リリースをしていきたいと考えています。今期は新しいサービスがいくつか加わる予定のため、リリースしましたら、またみなさまにご案内していきたいと思います。

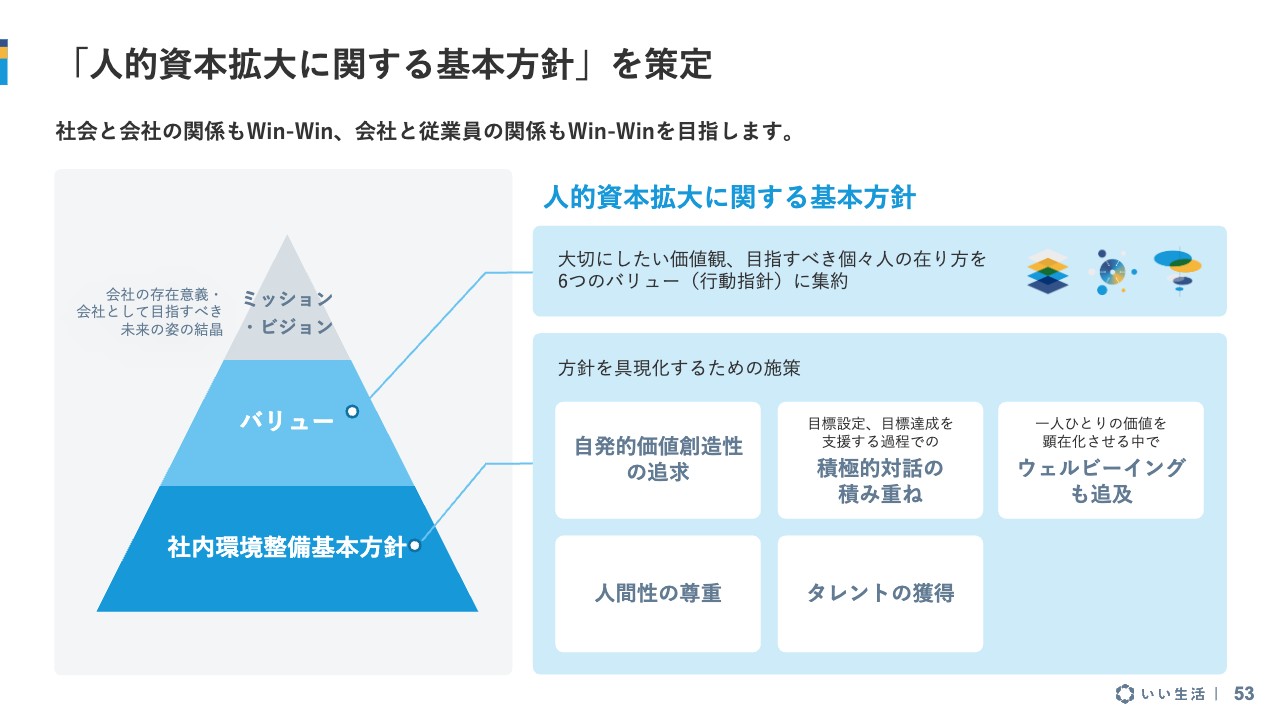

「人的資本拡大に関する基本方針」を策定

参考資料として、会社概要も最後に掲載しています。こちらも大きな変更はありません。人的資本の拡大として、投資をしっかりと行っています。このような人的資本拡大の基本方針を策定し、人的資本への投資を行っており、付け焼刃で行っているわけではありません。

企業調査アナリストレポートのご紹介

フィスコさんより企業リサーチも出していただいています。ぜひ、ご参考にしていただけたらと思います。

全上場企業ホームページ充実度ランキング スタンダード市場部門「最優秀サイト」に2度目の選出

以前にもご案内しましたが、当社ホームページも高くご評価いただいています。

サステナビリティへの取り組み

サステナビリティへの取り組みです。ご説明は省略しますが、しっかり取り組んでいますのでご安心ください。

駆け足になりましたが、ご説明は以上になります。

質疑応答:ソリューション案件の不採算化について

「ソリューション案件について、不採算化しているものなどはありますでしょうか?」というご質問です。

案件によってさまざまですが、基本的にそれほど大きな不採算案件はないと思っています。ただ非常に業務が複雑化しています。例えばお客さまが使っている自前のシステムから、当社のシステムにデータを移し替える作業等もあります。

お客さまがどの程度きれいなデータを持っているかによってかなり移行作業が変わるため、なかなか見積もりが難しいところもあります。基本的にはしっかりとマージンをいただいていますし、当社の場合、案件が単発で終わるということはなく、そこからサブスクリプションが始まるため、十分に回復できると思っています。

単発であれば、その案件そのものである程度の採算をカバーする必要がありますが、当社の場合はデータ移行が終わってから、初めてサブスクリプションが始まります。そこできちんとサブスクリプションのMRRがいただけます。

とはいえ、案件は単独できちんと採算化していかなければいけないと考えています。そこは十分注意を払っていますが、案件単独で決定的に採算が悪いというものは、今のところはないと考えています。

若干、戦略的に取った案件も、その後のサブスクリプションがスタートすることによって、きちんと利益を生んでいけると考えています。

ただ、申し上げたとおり、非常に案件そのものが大きくなっているということもありますので、十分注意を払いながら行っていきたいと思っています。

ちなみに現在の受注残は、有価証券報告書等でも今後開示されますが、だいたい1億9,000万円です。これは来期のソリューション案件のうち、初期費用等も含めてほぼ充足する予想です。

今後受注する案件は、必ずしも今期中の仕事にできない可能性もありますが、来期に回るものを含めて、しっかりと案件を積み上げているところです。個別案件の採算管理をきちんと行って、実現していきたいと思っています。こちらはきちんとご提案すれば、仕事が取れる手堅い領域だと思っています。

またご質問にあったとおり、きちんと案件の管理をして、一つひとつの採算をしっかりとキープしながら、サービスにつなげていく必要があると思っています。

塩川氏からのご挨拶

以上で、2023年3月期通期の決算説明会を終了いたします。ご多忙の中、ご参加いただきありがとうございました。また、1on1等も常に行っていますので、個別にお話を聞きたいということがあれば、いつでもご連絡、お問い合わせいただけたらと思います。

また今期も、毎月「月次概況」を出していきますし、次回は8月に第1四半期の決算説明会を行いますので、情報のアップデート含めて、ぜひご参加いただけたらと思います。引き続き、よろしくお願いします。

新着ログ

「情報・通信業」のログ