MIRARTH HD、通期で過去最高益を達成 FY25は全セグメント増収増益を計画、カンボジア政府と連携し燃料事業展開へ

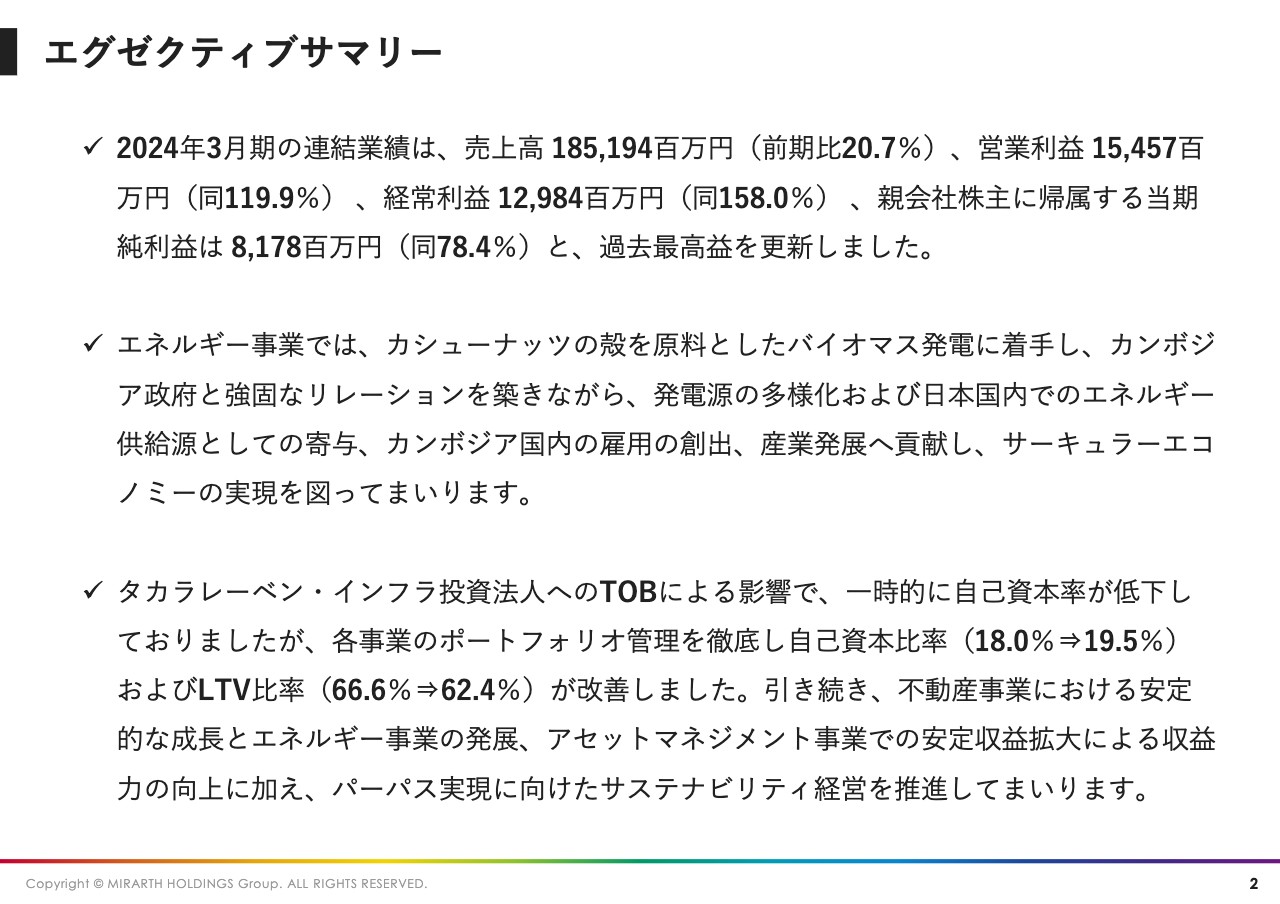

エグゼクティブサマリー

島田和一氏:本日は、ご多忙のところお集まりいただき誠にありがとうございます。MIRARTHホールディングス代表取締役の島田でございます。さっそくですが、2024年3月期の決算説明を始めます。

まずはエグゼクティブサマリーです。2024年3月期の連結業績は、おおむね計画どおりに進捗しました。各利益項目で前期比増となり、過去最高益を更新しています。

エネルギー事業では、カンボジアにおいて、カシューナッツの殻を原料とした燃料事業に着手しました。カンボジア政府と強固なリレーションを築きながら、エネルギー事業における発電源の多様化と日本国内でのエネルギー供給源としての寄与、カンボジア国内の雇用創出と産業発展へ貢献し、サーキュラーエコノミーの実現を図っていきます。

財務面では、2023年に実施したタカラレーベン・インフラ投資法人へのTOBの影響で、一時的に自己資本比率などが低下していました。しかし、各事業のポートフォリオ管理を徹底した結果、自己資本比率は18パーセントから19.5パーセントへ、LTV比率は66.6パーセントから62.4パーセントへと改善しています。

引き続き、不動産事業における安定的な成長とエネルギー事業の発展、アセットマネジメント事業での安定収益拡大による収益力向上に加え、パーパスの実現に向けたサステナビリティ経営を推進していきます。

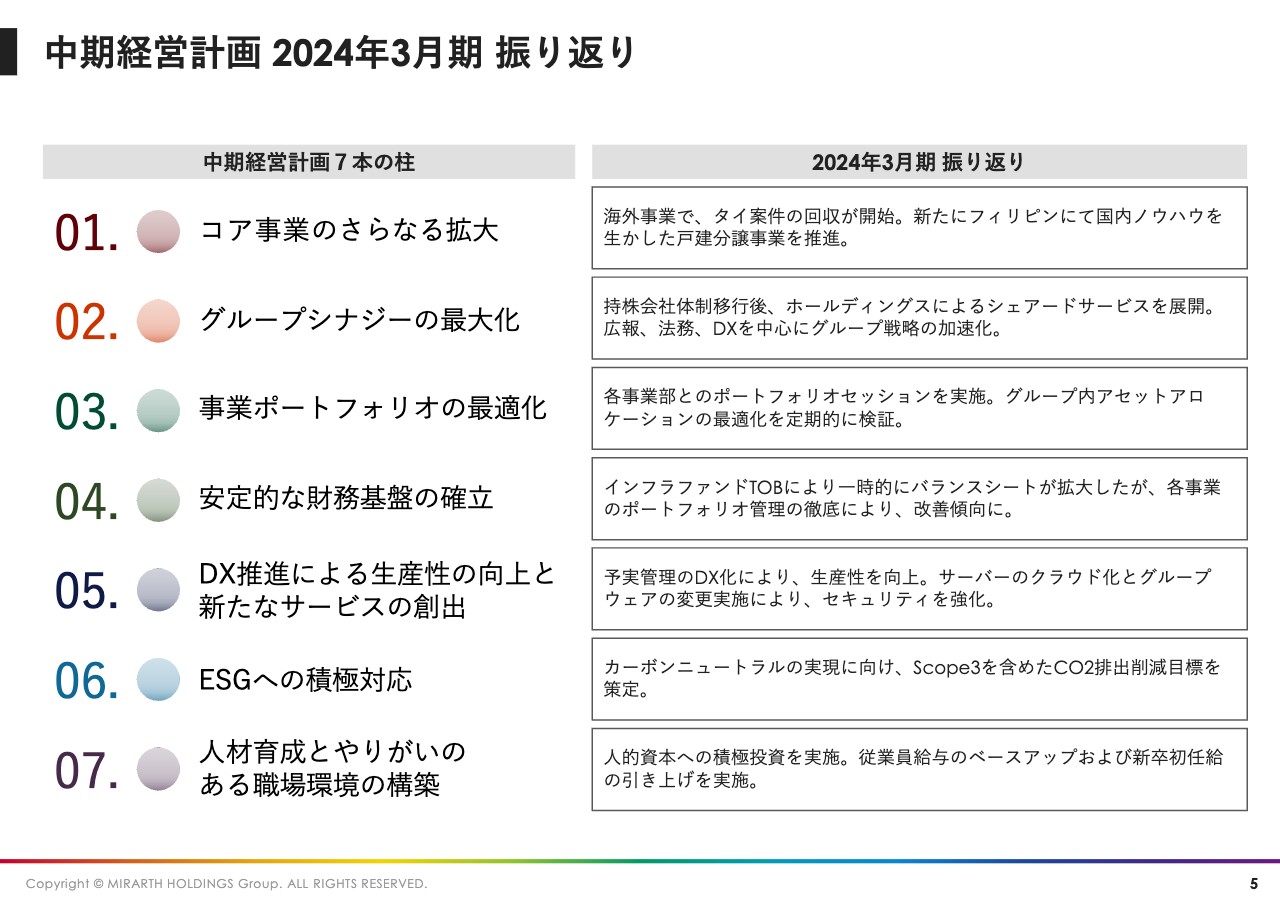

中期経営計画 2024年3月期 振り返り

2024年3月期の振り返りです。現中期経営計画は4ヶ年計画で、前期は3年目となりました。

骨子として掲げた7本の柱の実績は、スライドに記載のとおりです。7項目のうち「コア事業のさらなる拡大」については、ベトナムとタイにおけるコンドミニアム事業化に加え、新たにフィリピンで戸建事業を展開しました。

「ESGへの積極対応」においては、カーボンニュートラルの実現に向け、Scope3を含めたCO2排出削減目標を策定しました。

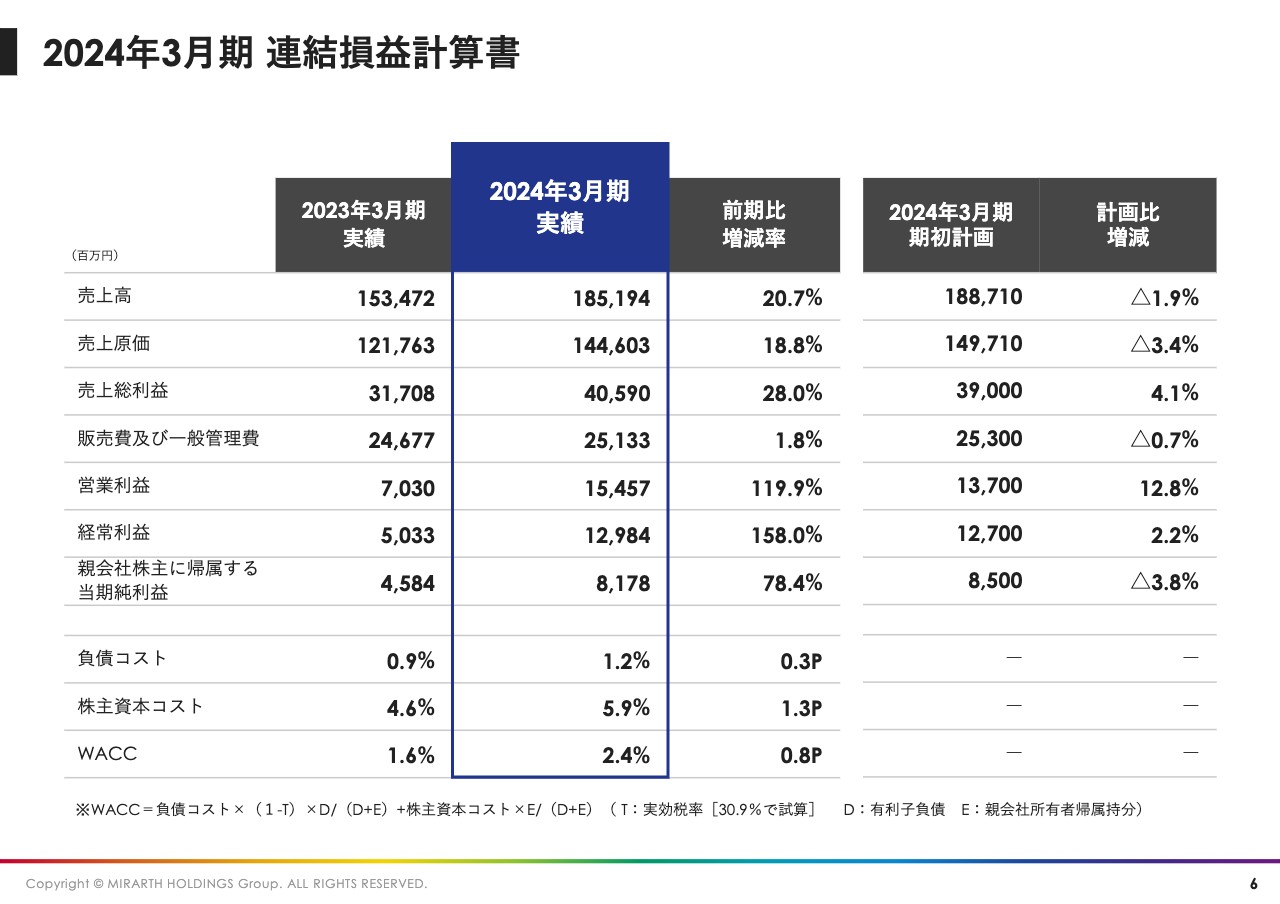

2024年3月期 連結損益計算書

連結損益計算書です。売上高は1,851億9,400万円、営業利益は154億5,700万円、経常利益は129億8,400万円、親会社株主に帰属する当期純利益は81億7,800万円となりました。前期比では、全項目で増収増益となっています。

なお、計画比では経常利益までが計画を上回りましたが、法人税等が想定より多く計上されたため、当期純利益のみ未達となっています。負債コスト、株主資本コスト、WACCについてはスライドに記載のとおりです。

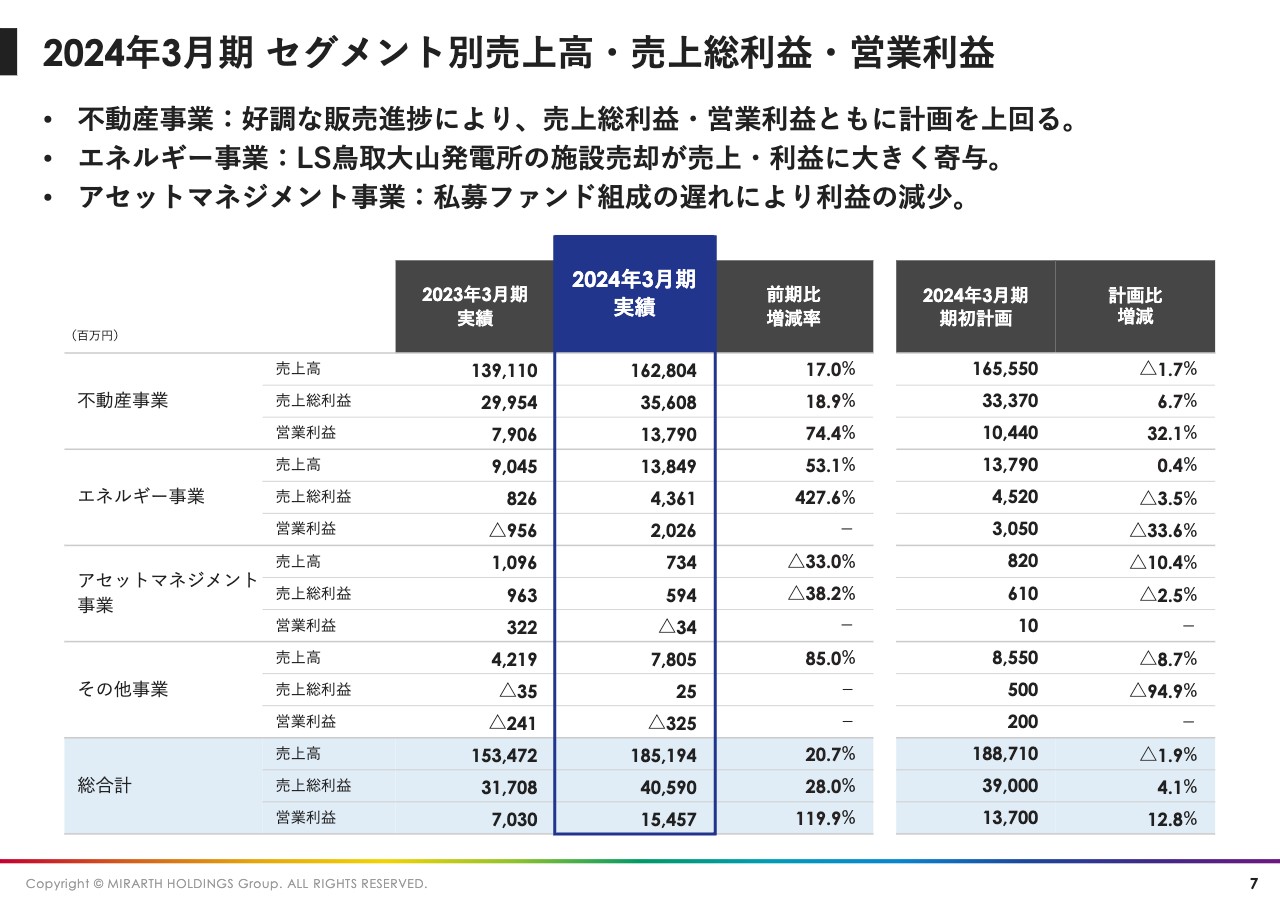

2024年3月期 セグメント別売上高・売上総利益・営業利益

セグメント別の売上高・売上総利益・営業利益についてご説明します。コア事業の不動産事業では、新築分譲マンションの契約が好調に推移し、計画を上回る利益計上となりました。こちらは、値引きの抑制により利益率が高くなったことが主な要因です。

エネルギー事業においては、LS鳥取大山発電所の施設売却が寄与し、前期比で大幅な増収増益となりました。一方、計画比では修繕コストなどが想定より多く発生したため、営業利益は約33パーセントの減少となっています。

アセットマネジメント事業は、私募ファンドの組成に遅れがあり、計画比で未達となりました。その他事業は、ホテル事業が順調に進捗したものの、建設事業の原価高騰などにより営業利益ベースではマイナスとなっています。

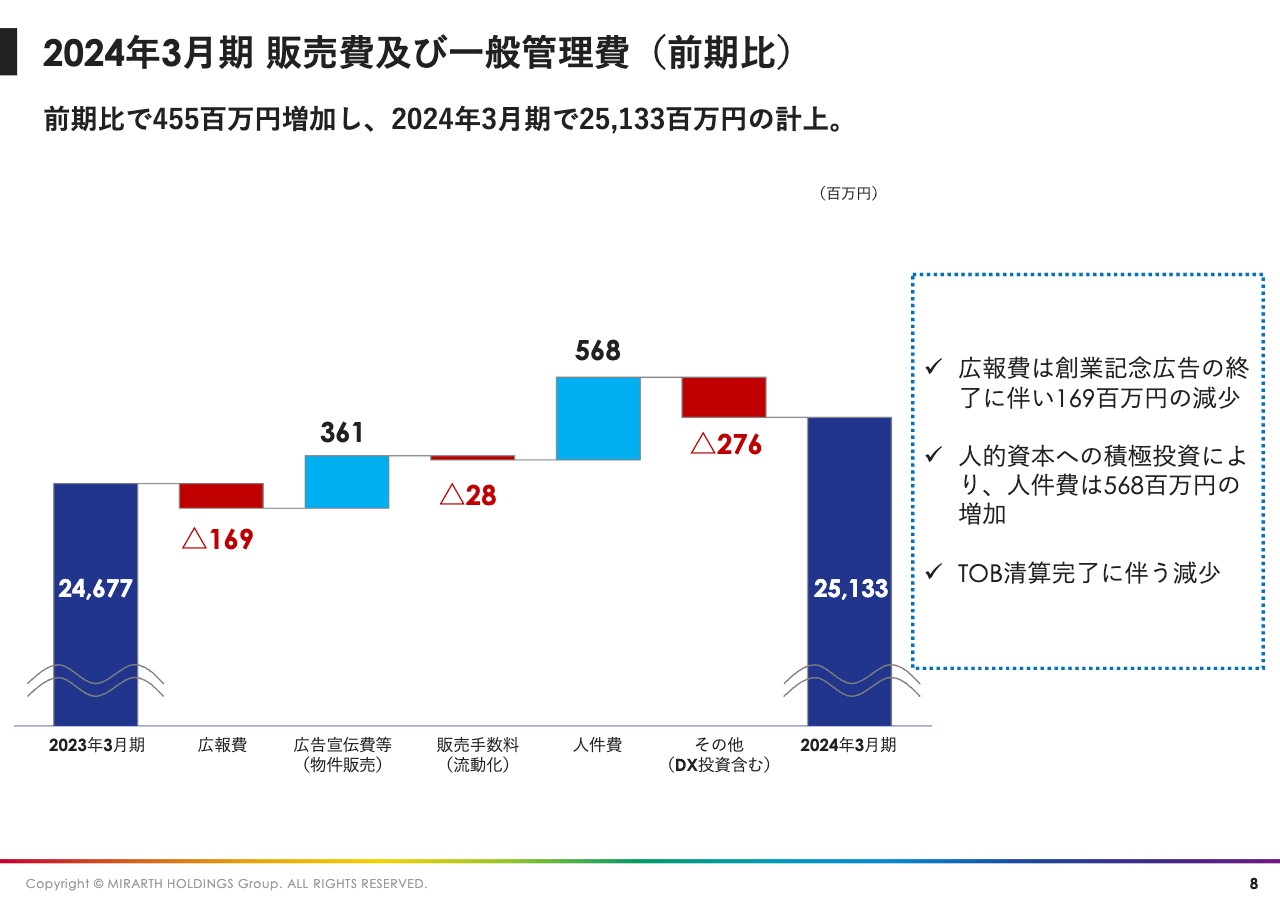

2024年3月期 販売費及び一般管理費(前期比)

販管費は、前期比で約4億5,000万円増加しました。内訳は、人的資本への積極的な投資による人件費増が5億6,800万円などです。詳細はスライド右側に記載のとおりです。

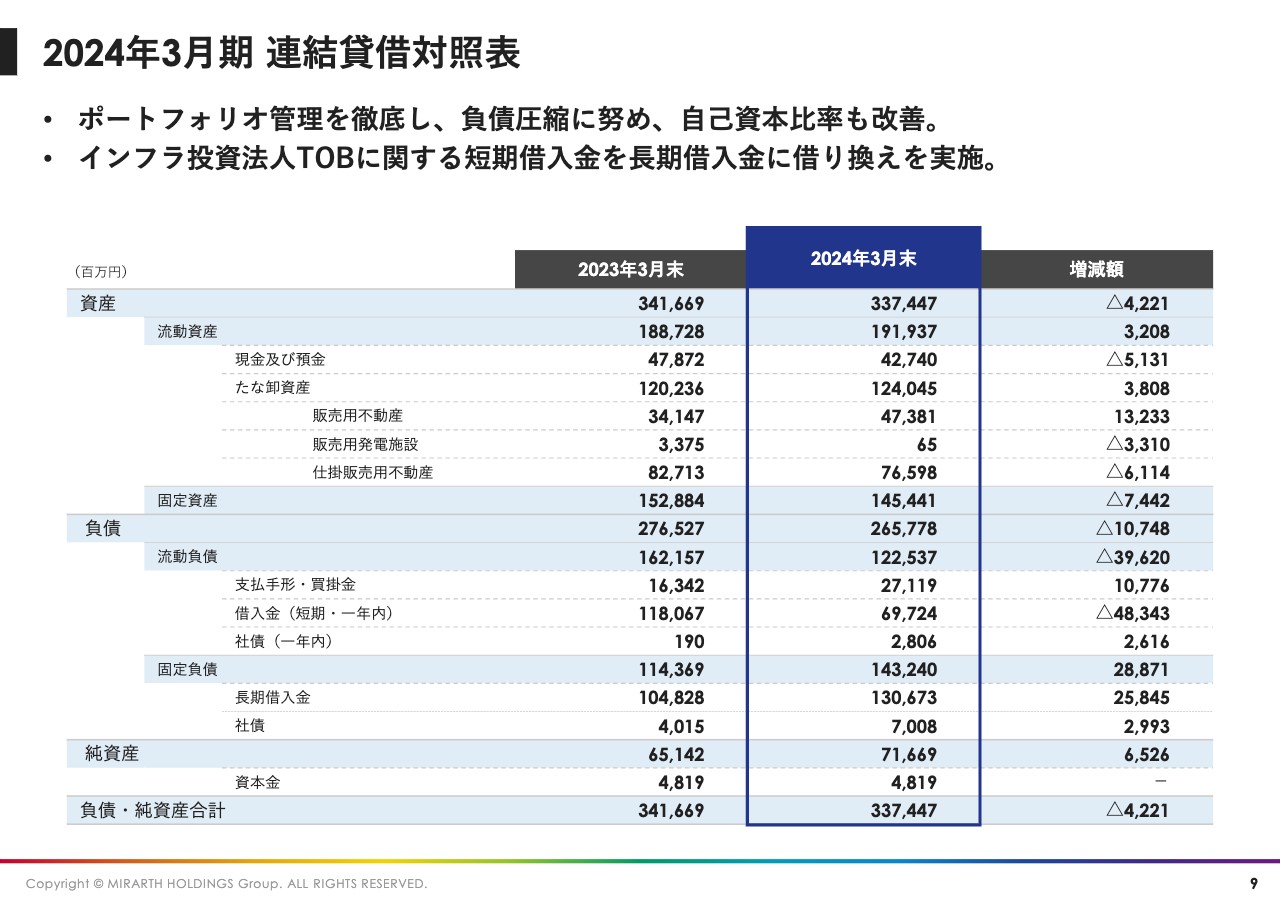

2024年3月期 連結貸借対照表

連結貸借対照表です。先ほどお伝えしたとおり、2023年3月期中に実施したインフラ投資法人へのTOBの影響で、自己資本比率が低下していました。しかし、各事業のポートフォリオ管理を徹底して負債の圧縮に努めた結果、自己資本比率が改善し、有利子負債も低下しています。

大きな増減としては、短期借入金が483億円減少しました。こちらは、短期ブリッジ資金でつないでいたTOBの決済資金を、期中に長期資金へ借り換えたためです。

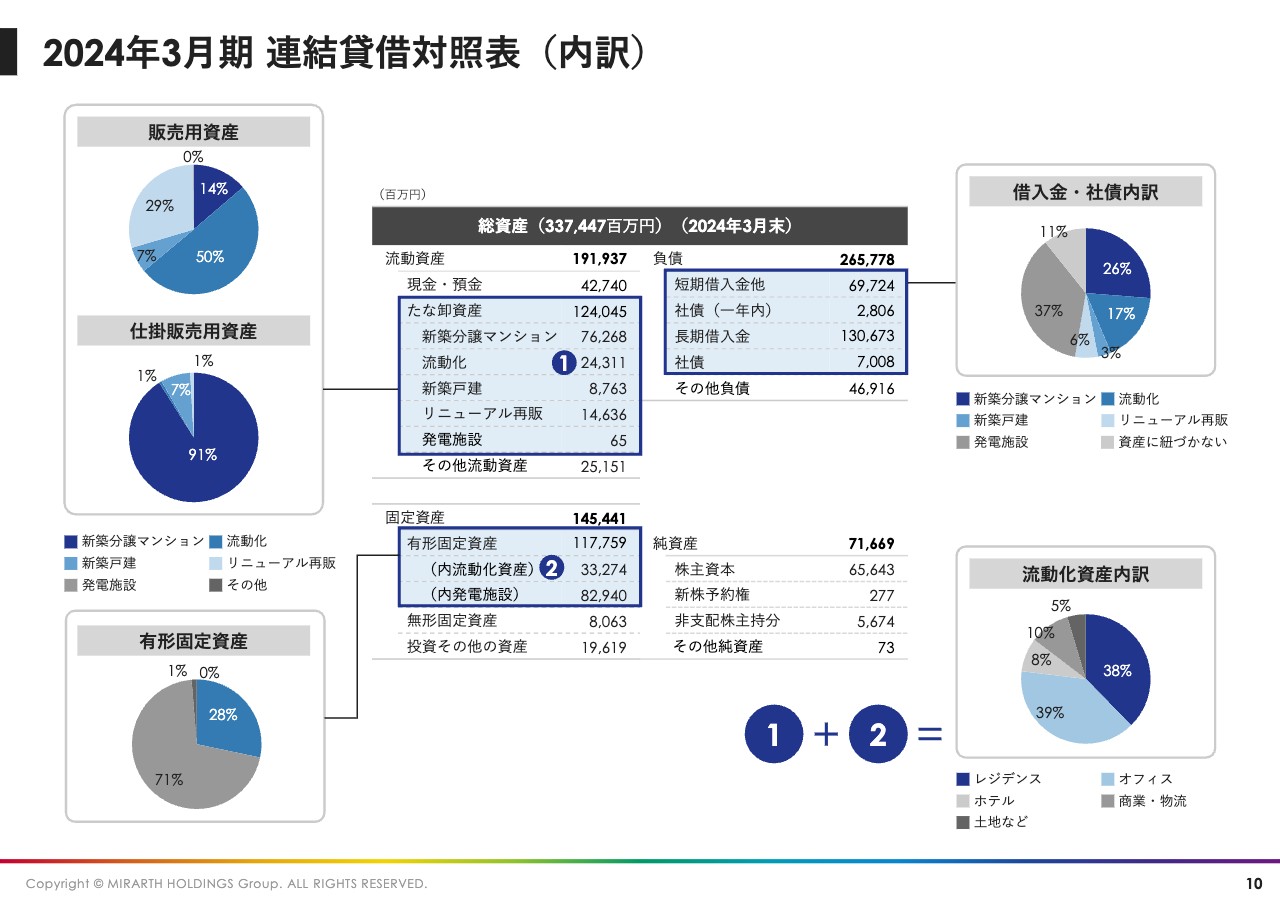

2024年3月期 連結貸借対照表(内訳)

連結貸借対照表の資産別セグメントの内訳です。スライドには、セグメント別の資産と借入金を円グラフで記載しています。

有形固定資産は、発電施設の保有が71パーセントを占めています。なお、流動化の資産合計額はレジデンスとオフィスで77パーセントとなっており、当社の掲げる最適な資産ポートフォリオを形成しています。

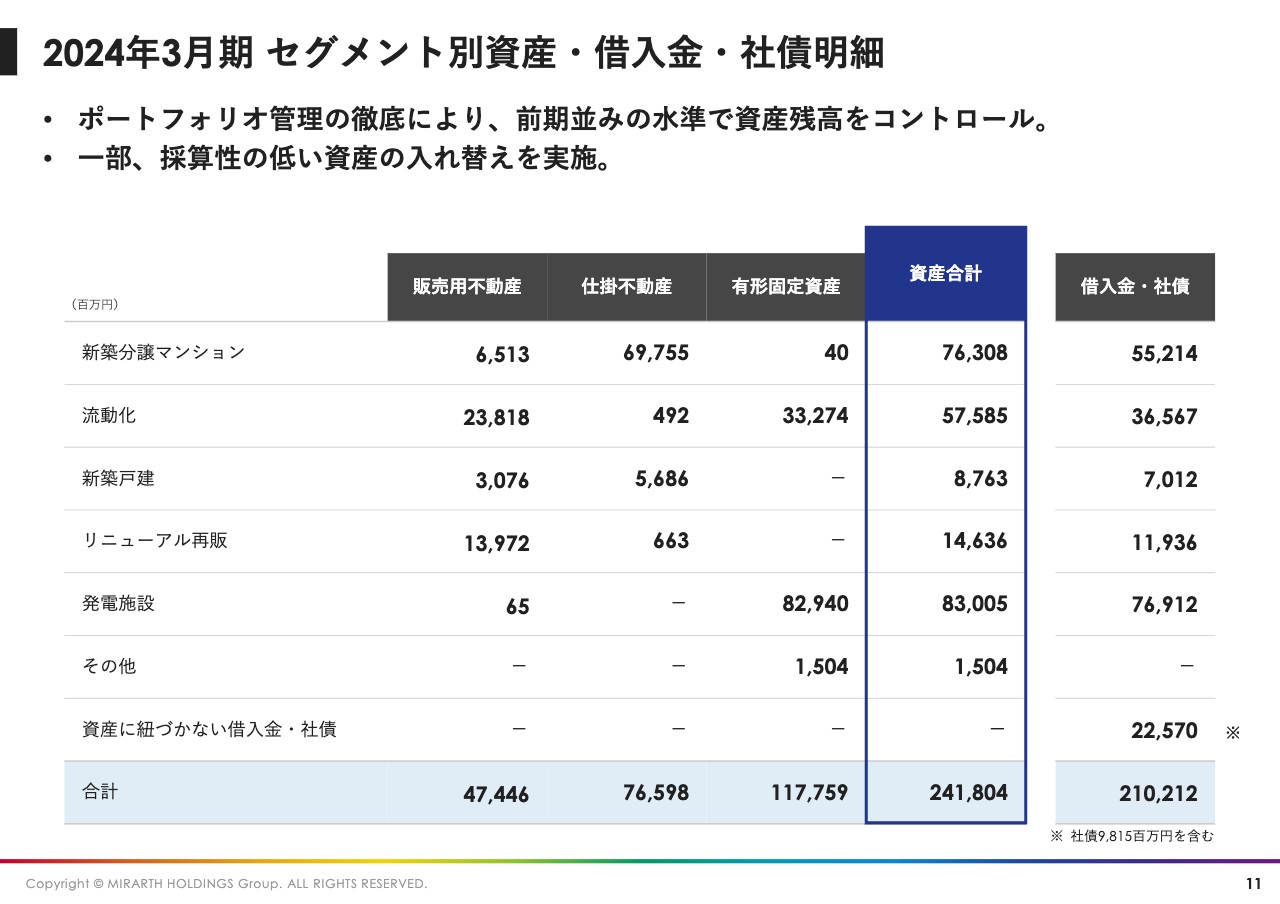

2024年3月期 セグメント別資産・借入金・社債明細

スライドには、販売用不動産と仕掛不動産、有形固定資産を合わせた資産合計と、それに対応する借入金・社債の額を記載しています。

新築分譲マンションなど、セグメント別資産の内訳とそれに紐づく借入金については、スライドのとおりです。各事業のポートフォリオ管理を徹底し、期末残高と滞留期間を考慮してコントロールしています。発電施設は、積極的な投資によって増加傾向にあります。

セグメント資産に紐づかない借入金・社債が225億7,000万円ありますが、そのうち98億円は社債です。TOBの決済資金の一部に、社債で調達した資金を当てています。

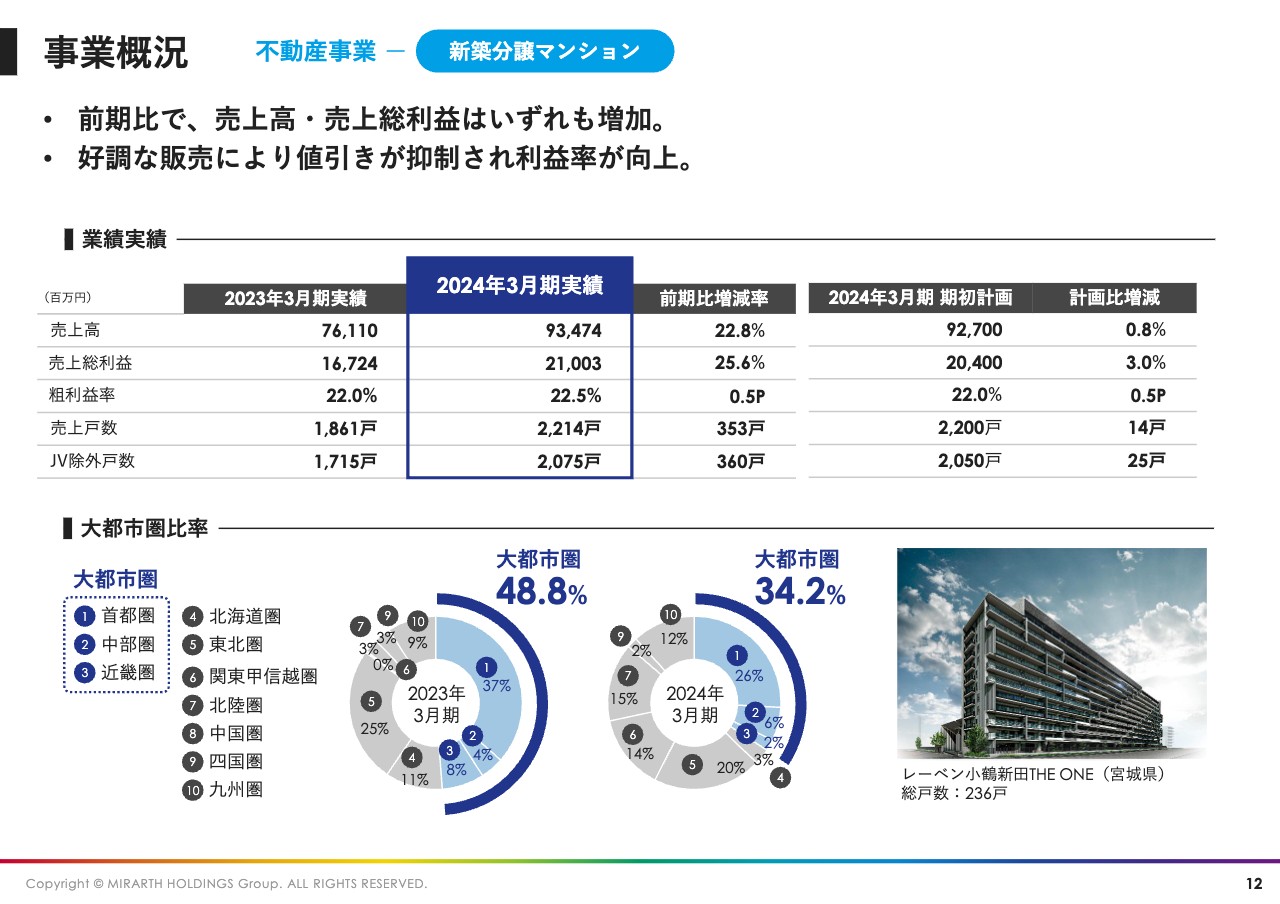

事業概況 不動産事業 新築分譲マンション

各セグメントの実績についてご説明します。まずは、不動産事業の新築分譲マンションです。売上戸数は2,214戸となり、好調な契約進捗によって値引きを抑えられています。その結果、粗利益率は22.5パーセントと、計画を0.5ポイント上回る高い利益率となりました。

大都市圏比率は34.2パーセントで、目標の50パーセントを切っている状況です。引き続き、大都市圏比率50パーセントを意識しながら用地を仕入れていきたいと思います。

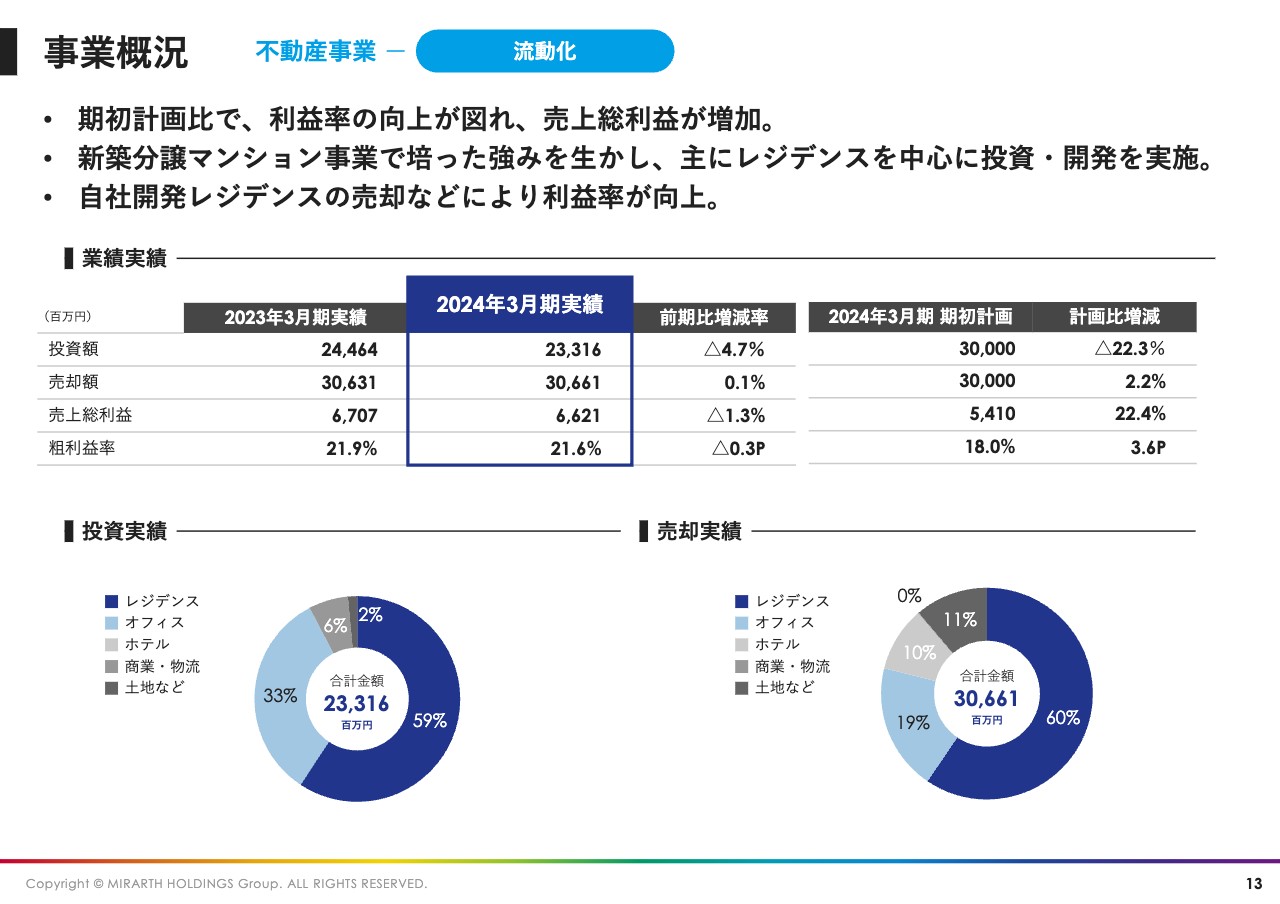

事業概況 不動産事業 流動化

流動化についてです。投資額は、より厳選した仕入れを実施したことと、既存不動産よりも開発案件が増加したことによって、300億円の目標に対して233億1,600万円となりました。

売却は計画よりも高い利益率となり、安定した利益を計上しています。好調なマーケットが継続していることに加え、新規開発レジデンスなどが利益率に大きく貢献しました。

投資と売却の内訳については、ともに60パーセント以上をレジデンスが占めています。

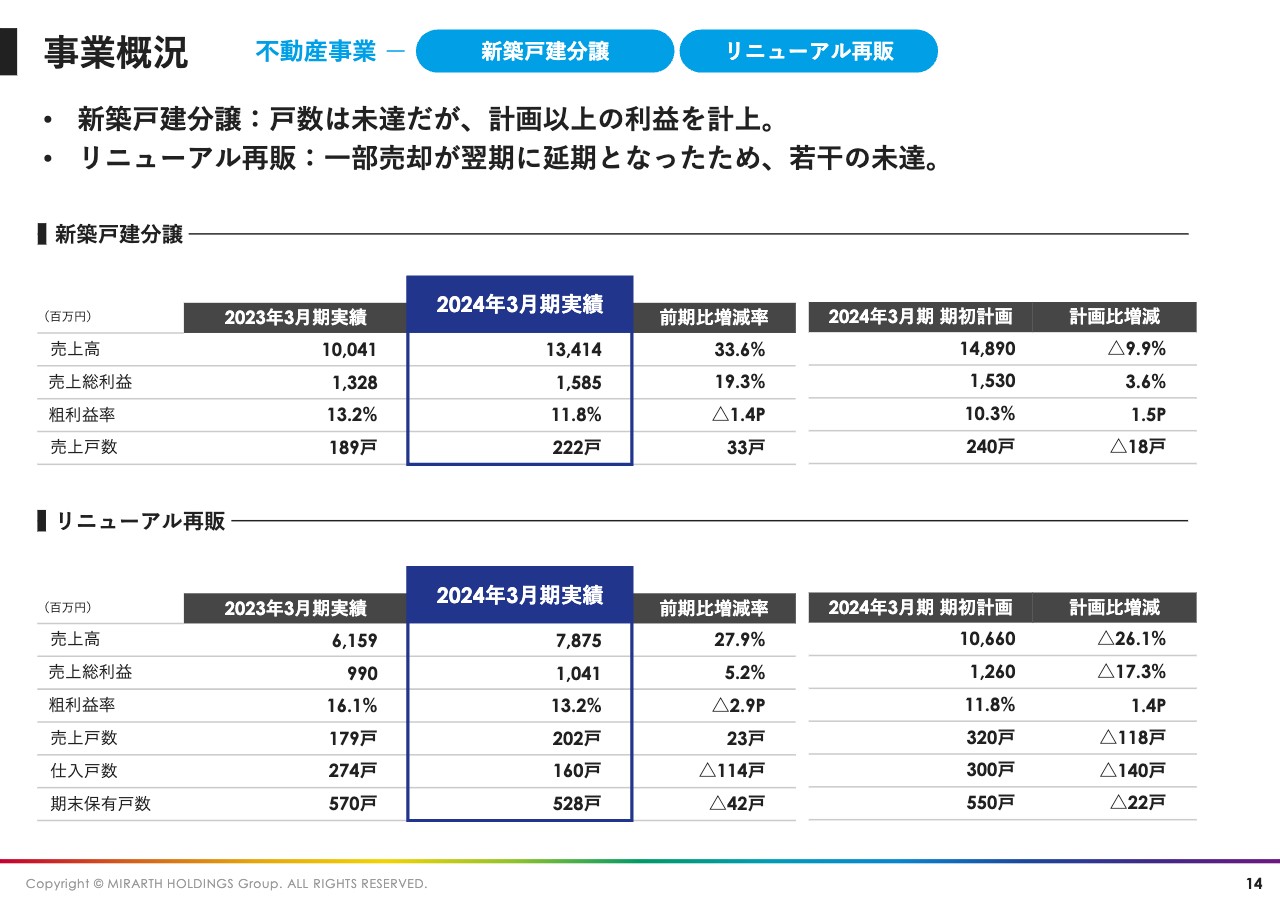

事業概況 不動産事業 新築戸建分譲 リニューアル再販

スライド上段の新築戸建分譲は、根強い戸建ニーズにより販売が順調に進捗しました。売上戸数は計画比で若干の未達となりましたが、値引きの抑制などによって利益率は計画を達成しています。

スライド下段のリニューアル再販事業は、一部のバルク売却案件が翌期にずれたため未達となりました。新築分譲マンションと同様に中古マーケットも価格が上昇してきていますので、利益率は当初想定より上昇傾向にありました。

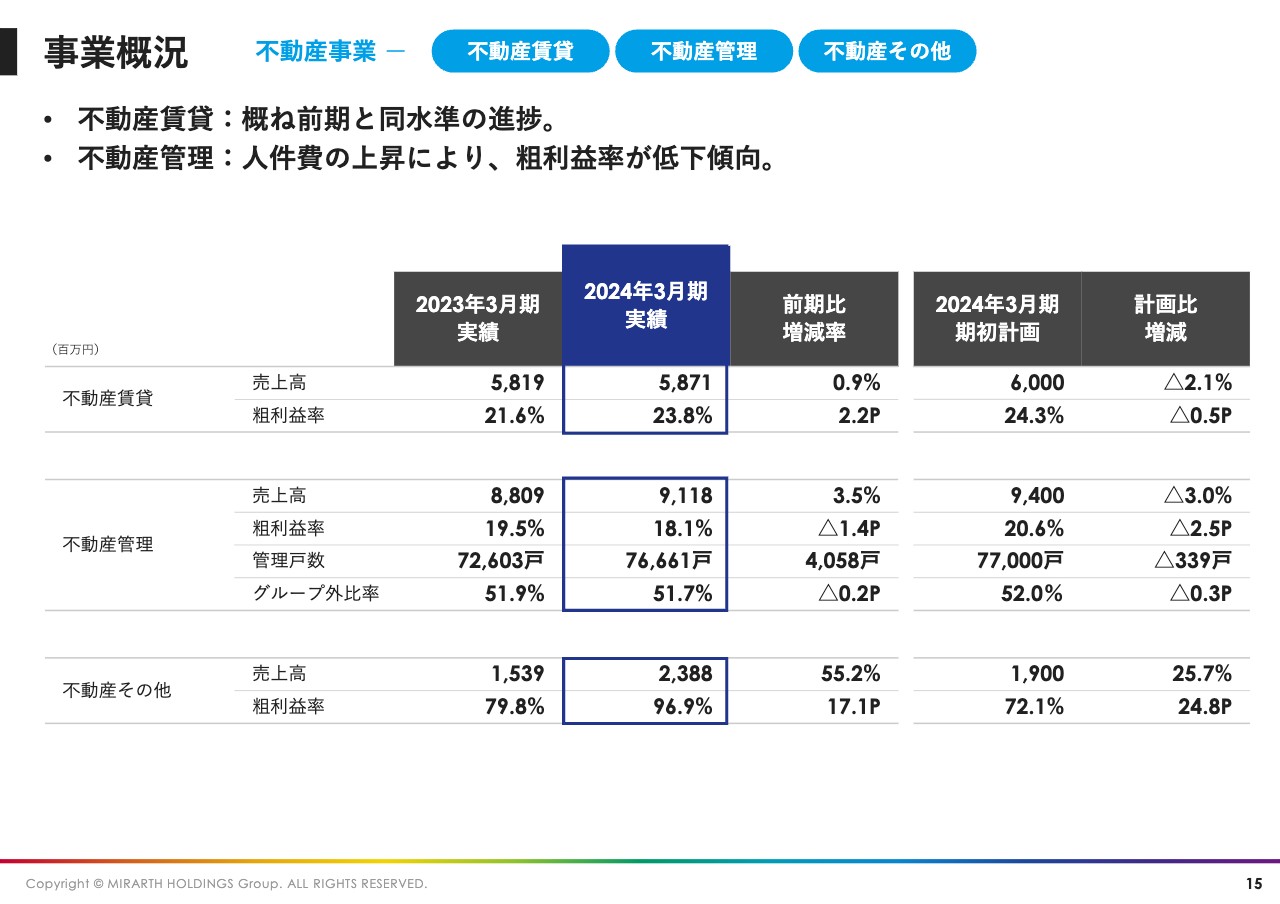

事業概況 不動産事業 不動産賃貸 不動産管理 不動産その他

不動産賃貸事業は、ストック・フィービジネスとして安定的な収益を生んでいます。

一方で、不動産管理事業は、人件費の上昇などにより粗利益率が若干低下傾向にありますが、管理費の見直し等を組合に実施することで収益性の改善に取り組んでいるところです。

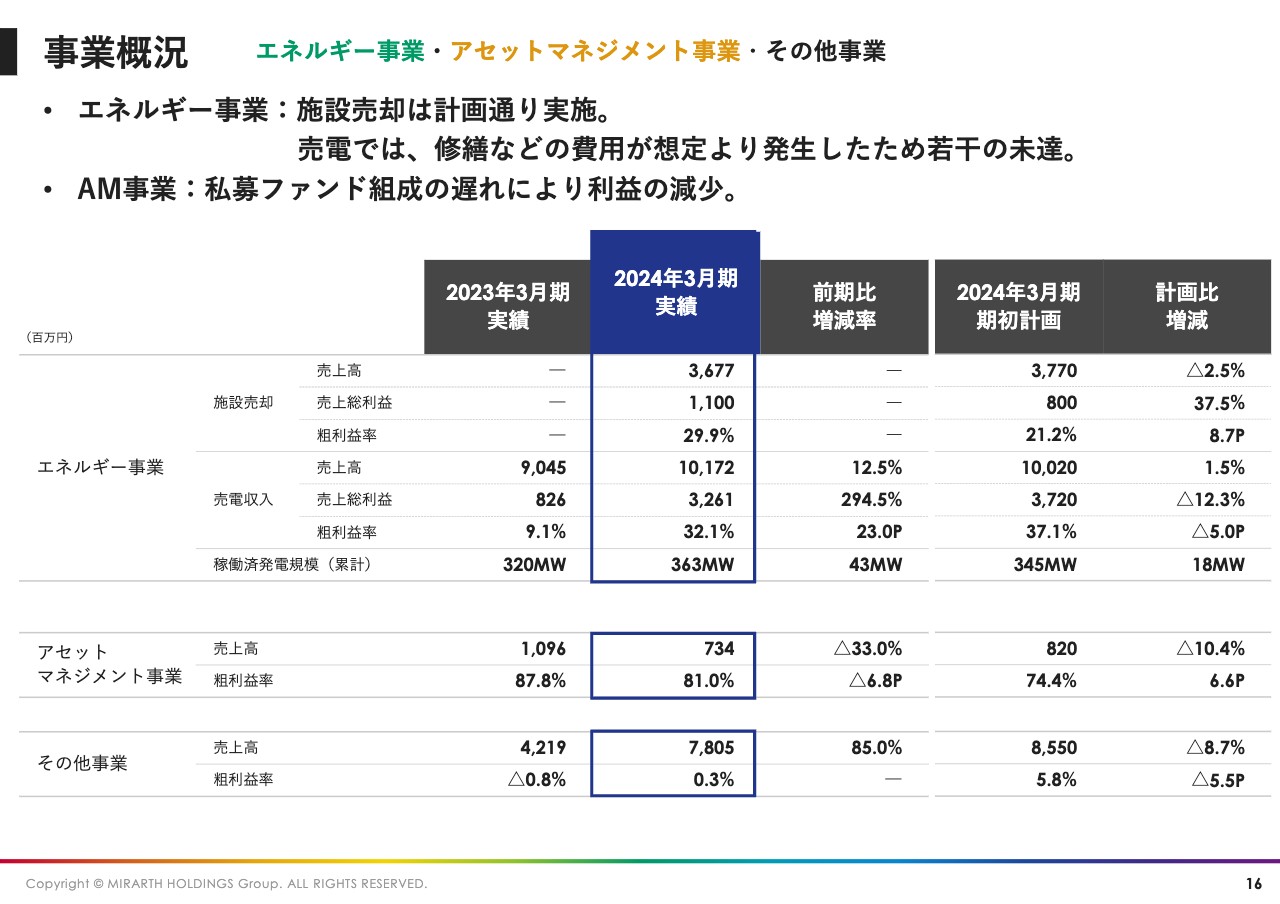

事業概況 エネルギー事業・アセットマネジメント事業・その他事業

エネルギー事業については、施設売却が計画どおり進捗しました。売電は、ストック事業として、今期から安定的に年間での利益貢献をしています。計画比では、一部出力抑制の実施や天候不良、修繕費の計上により利益面が若干の未達となりました。

アセットマネジメント(AM)事業については、私募ファンドの組成が未達となったため、計画比でマイナスとなっています。

2025年3月期 通期業績予想 連結損益計算書

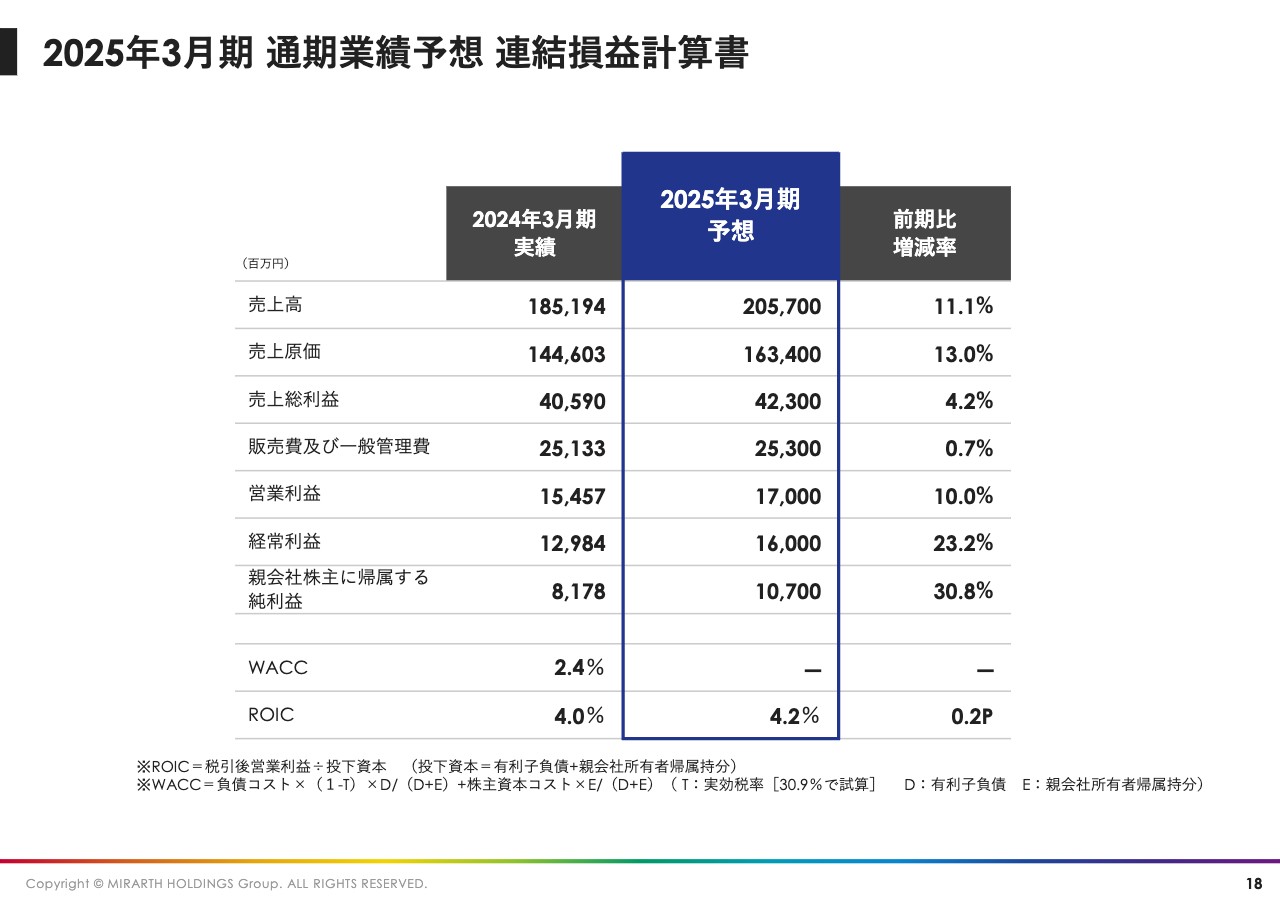

2025年3月期の通期業績予想についてご説明します。今期は中期経営計画の最終年度となり、各利益額はインフラ投資法人のTOB後に公表している計画数値と同様です。

売上高は2,057億円、営業利益は170億円、経常利益は160億円、親会社株主に帰属する純利益は107億円を予定し、前年比で増収増益となる計画です。ROICについては4.2パーセントを予想しています。

2025年3月期 通期業績予想 セグメント別売上高・売上総利益・営業利益

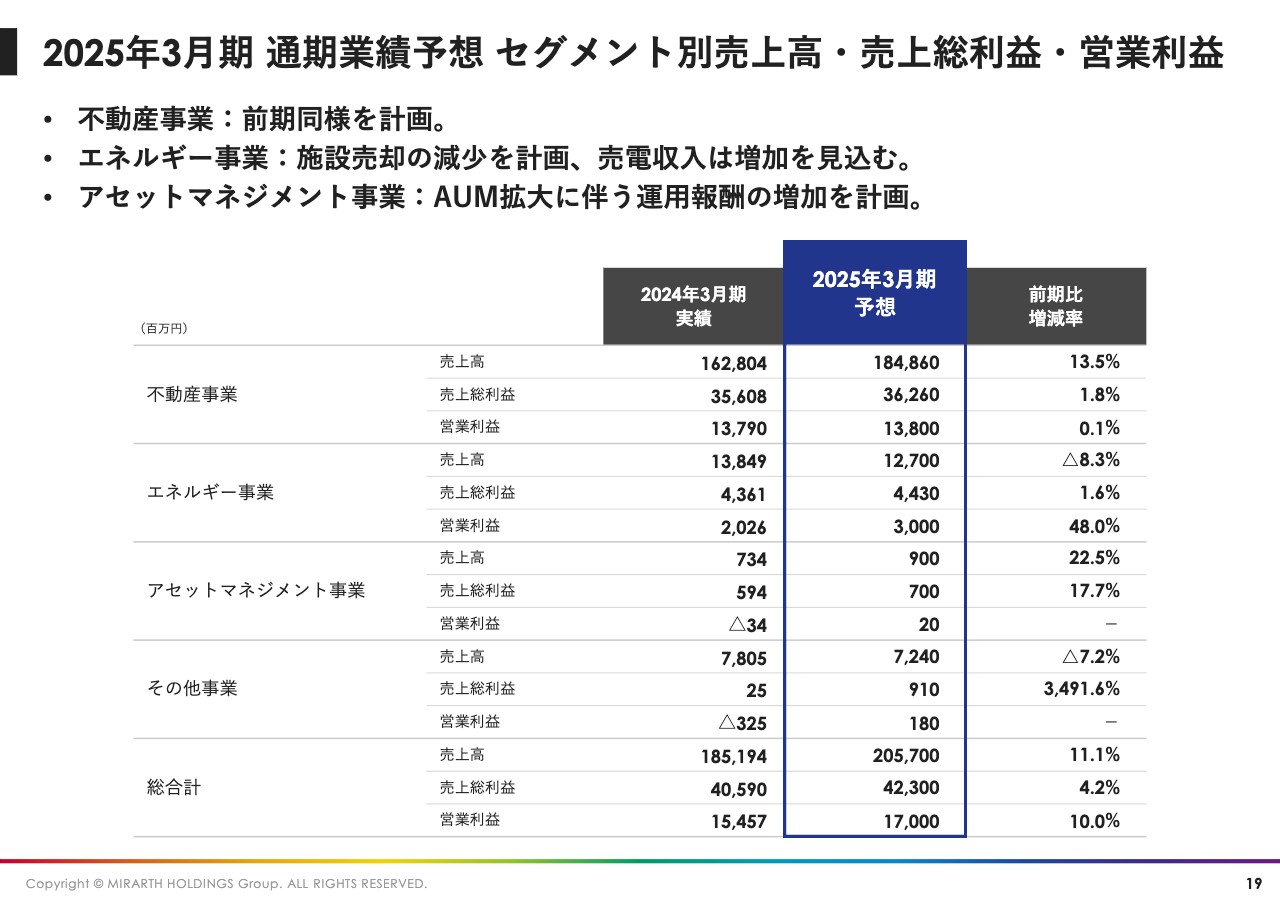

セグメント別の数値です。不動産事業については、前期とおおむね同等の計画としています。エネルギー事業については、今期からTOBに関連した取引がなくなるため巡航期となります。

アセットマネジメント事業については、インフラやREIT、私募の各AUMが増加することによる報酬増を見込んでいます。その他事業では、既存ホテルの好調な稼働に加え、新規オープンの貢献も予定しており、営業利益がプラスに転じる見込みです。

2025年3月期 通期業績予想 不動産事業 新築分譲マンション①

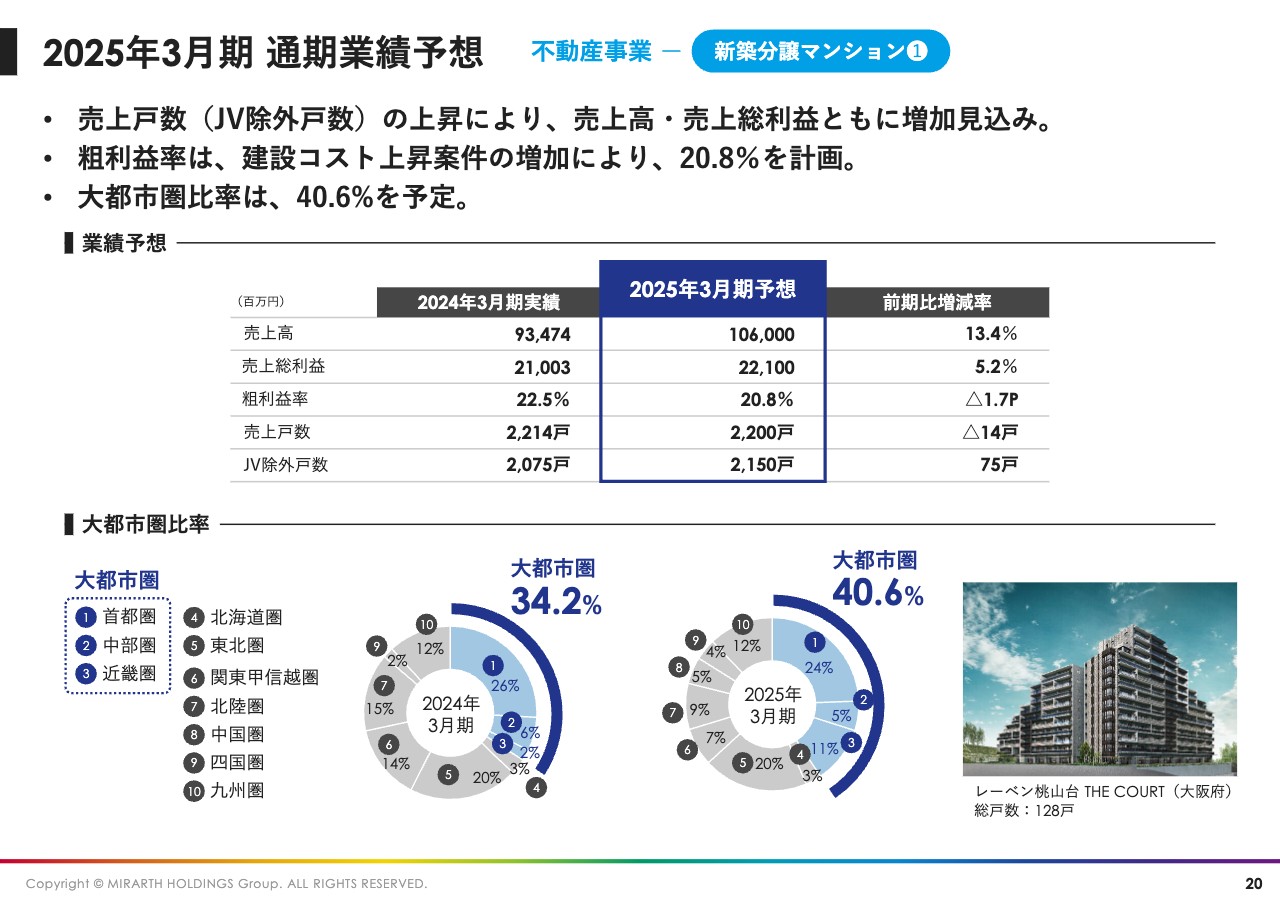

2025年3月期の業績予想について、セグメント別の詳細をご説明します。まずは新築分譲マンション事業です。引き渡し戸数は2,200戸の計画で、JV除外後の戸数で前期より75戸増加する予定です。

下期竣工物件から建設コストの上昇物件が入ってきますので、利益率は前期比で低下傾向です。引き続き、値引きの抑制と売値のアップサイドも含めた利益率向上を図っていきたいと考えています。

大都市圏比率は、ラインナップの影響もあって地方都市圏比率が前期よりやや上昇し、40.6パーセントとなる予定です。

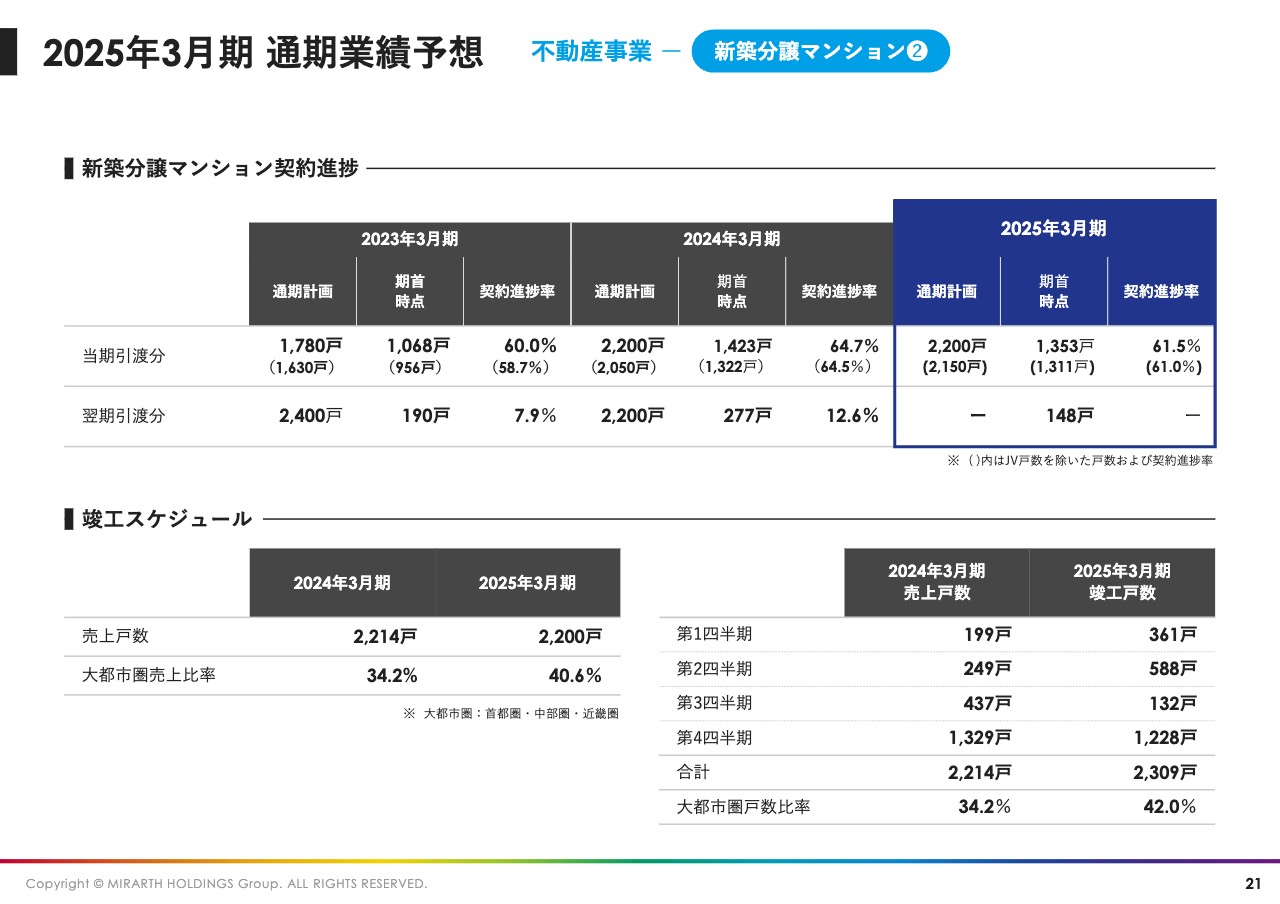

2025年3月期 通期業績予想 不動産事業 新築分譲マンション②

新築分譲マンションの契約進捗状況です。当期引渡分は2,200戸を予定しており、期首時点で1,353戸、約62パーセントがすでに契約済みとなっています。今期は期首が若干低いものの、前期とほぼ同水準と好調に推移しています。また翌期引渡分については、期首時点で148戸の契約が進んでいます。

スライド下段は竣工スケジュールです。例年、第4四半期に偏る傾向がありますので、売上も同様となるとご認識いただければと思います。

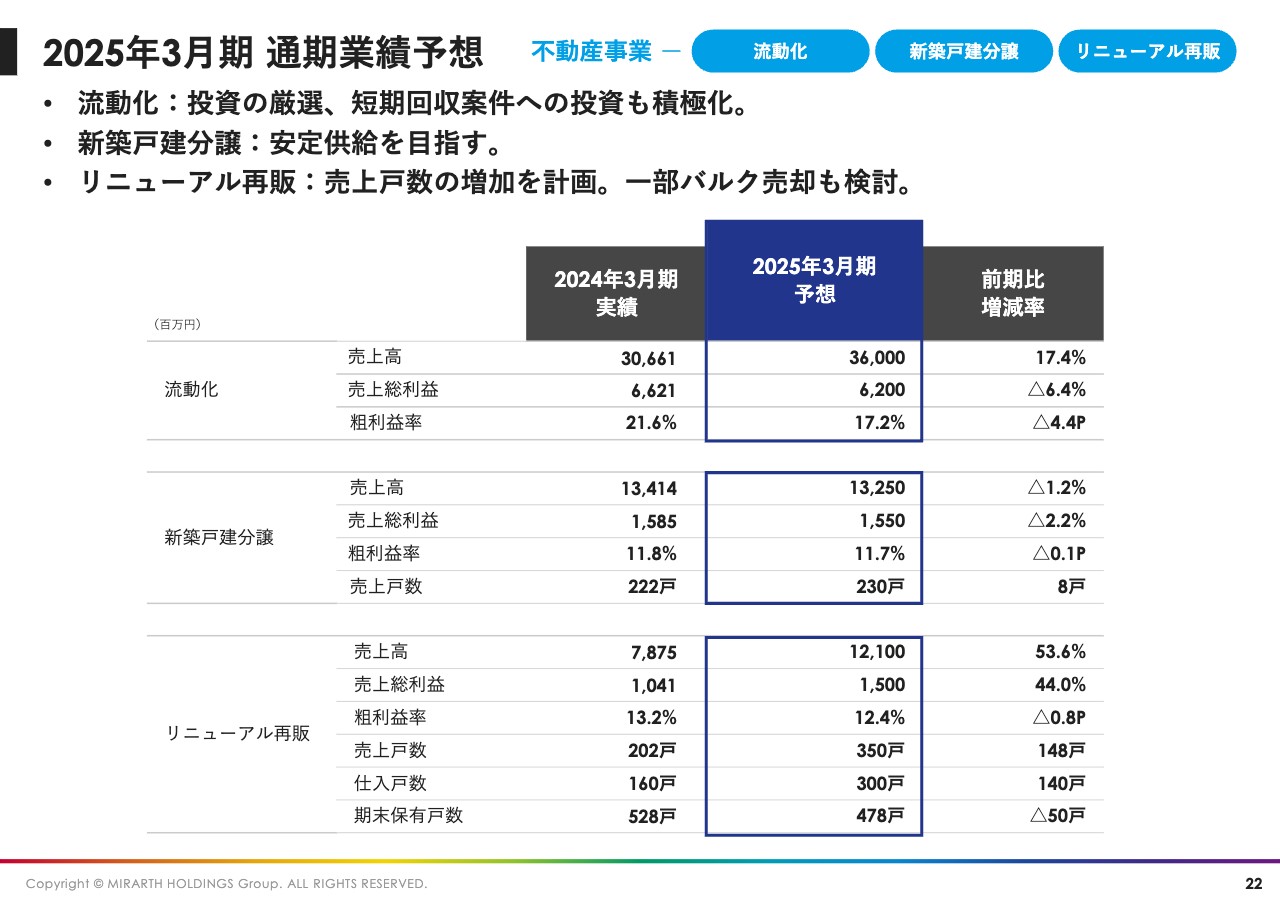

2025年3月期 通期業績予想 不動産事業 流動化 新築戸建分譲 リニューアル再販

流動化・新築戸建分譲・リニューアル再販の計画です。流動化については、投資を厳選しながら、得意とする新築レジデンスの開発を加速します。また、短期回収案件として既存不動産のバリューアップ案件にも注力し、投資を進めていく計画です。

新築戸建分譲は、売上高の増加を予定しています。しかし、利益率が若干低い傾向にあるため、販管費を含めたコスト削減と利益率向上を目指します。リニューアル再販は、ストック保有戸数が順調に増加しているため、売上戸数も増加傾向にあります。

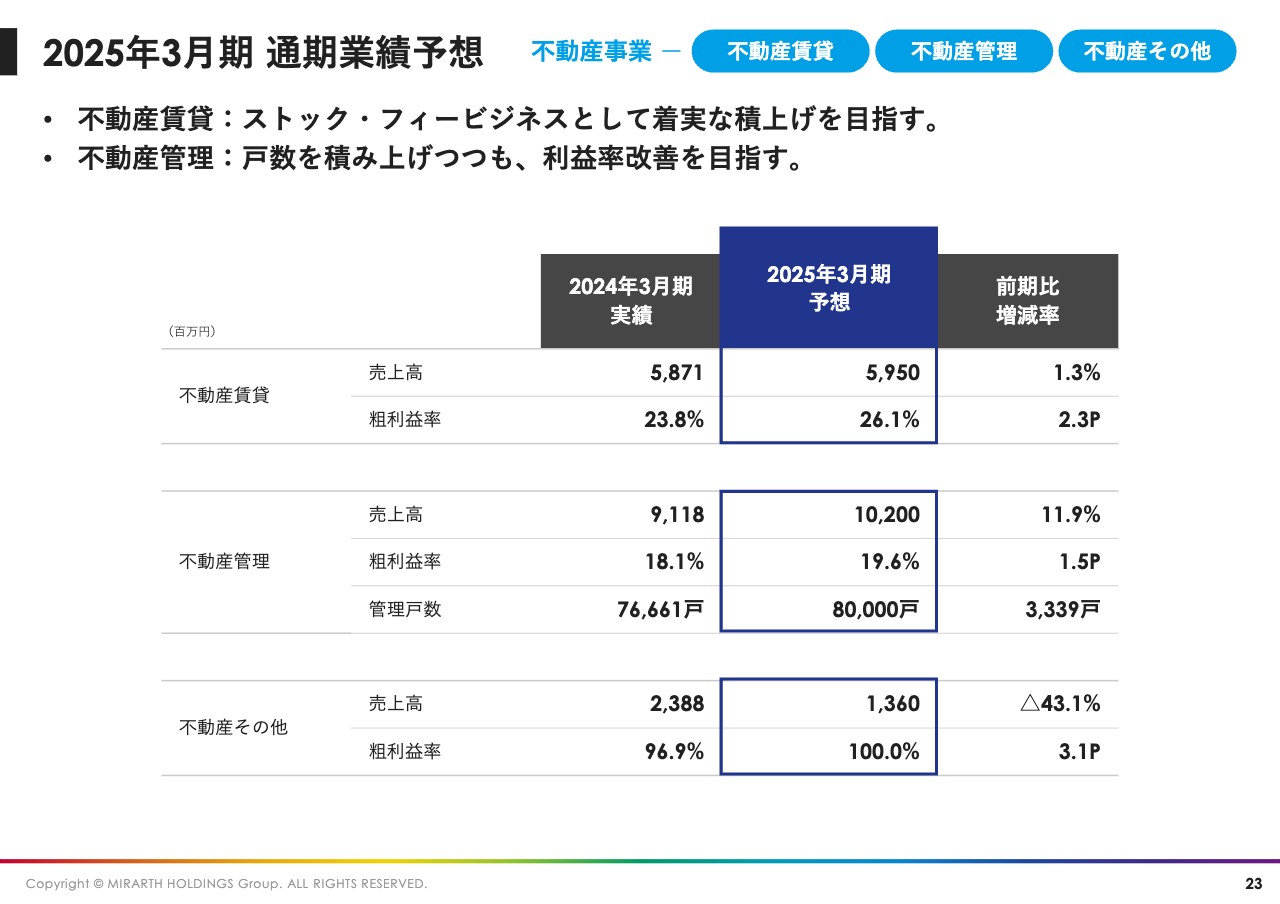

2025年3月期 通期業績予想 不動産事業 不動産賃貸・不動産管理・不動産その他

不動産賃貸・不動代管理・仲介や販売受託手数料などの不動産その他についてです。こちらは、ストック・フィービジネスとして着実に積み上げを図ります。

近年の不動産管理事業は、人件費の上昇などによって利益率が低下傾向にありますので、コスト削減などを進め、利益率をしっかりと向上させていきたいと思っています。

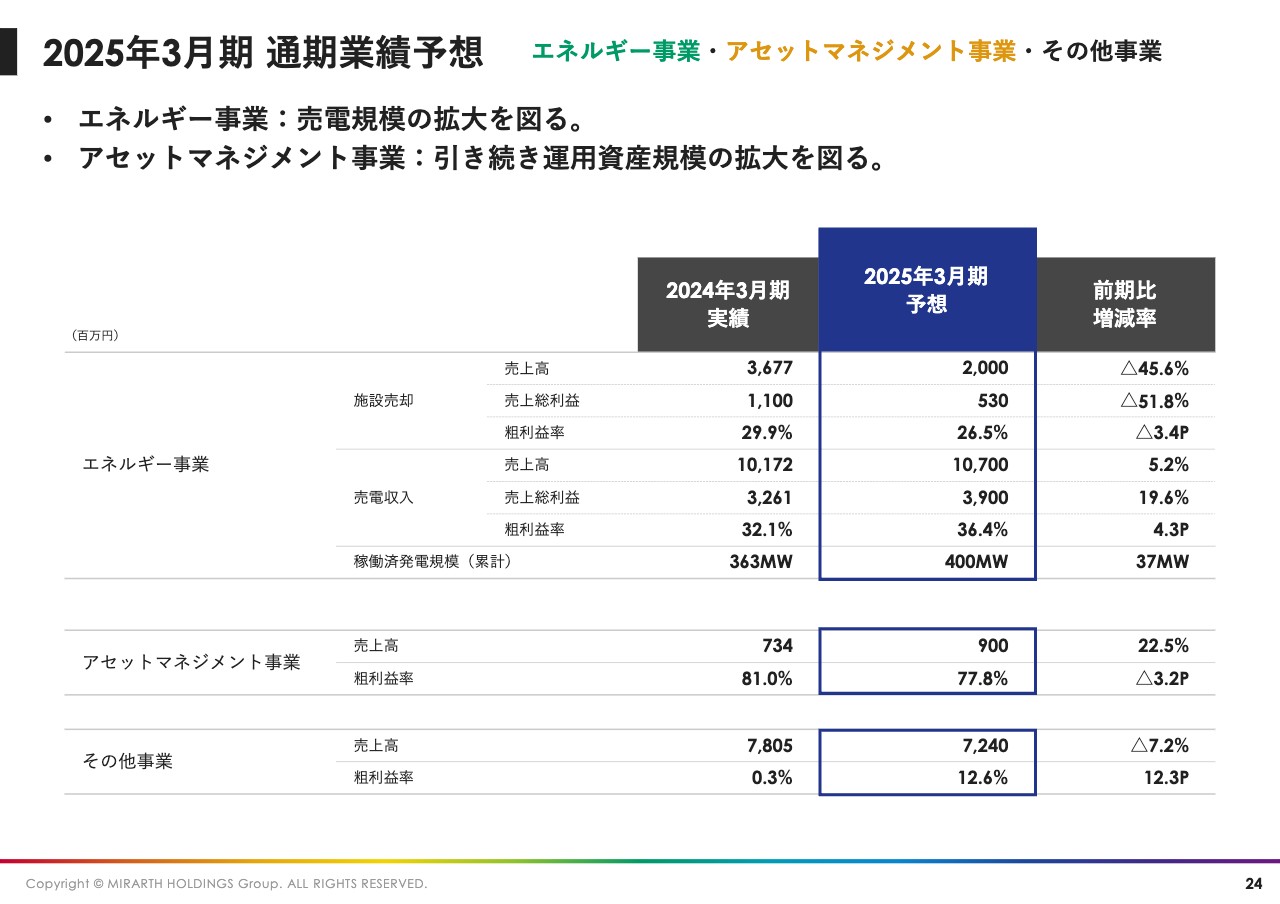

2025年3月期 通期業績予想 エネルギー事業・アセットマネジメント事業・その他事業

エネルギー事業については、バランスシートの調整のため一部発電施設の売却を計画していますが、基本的には保有して売電収入を増加させていきます。アセットマネジメント事業では、各ファンドにおいてAUMの積み上げを計画しており、それに付随した取得報酬や運用報酬の増加を見込んでいます。

その他事業には、建設工事請負、ホテル運営、リハビリデイサービスなどが含まれています。ホテル運営では、高い稼働率と客室単価が継続すると見ていますので、利益率の向上を計画しています。

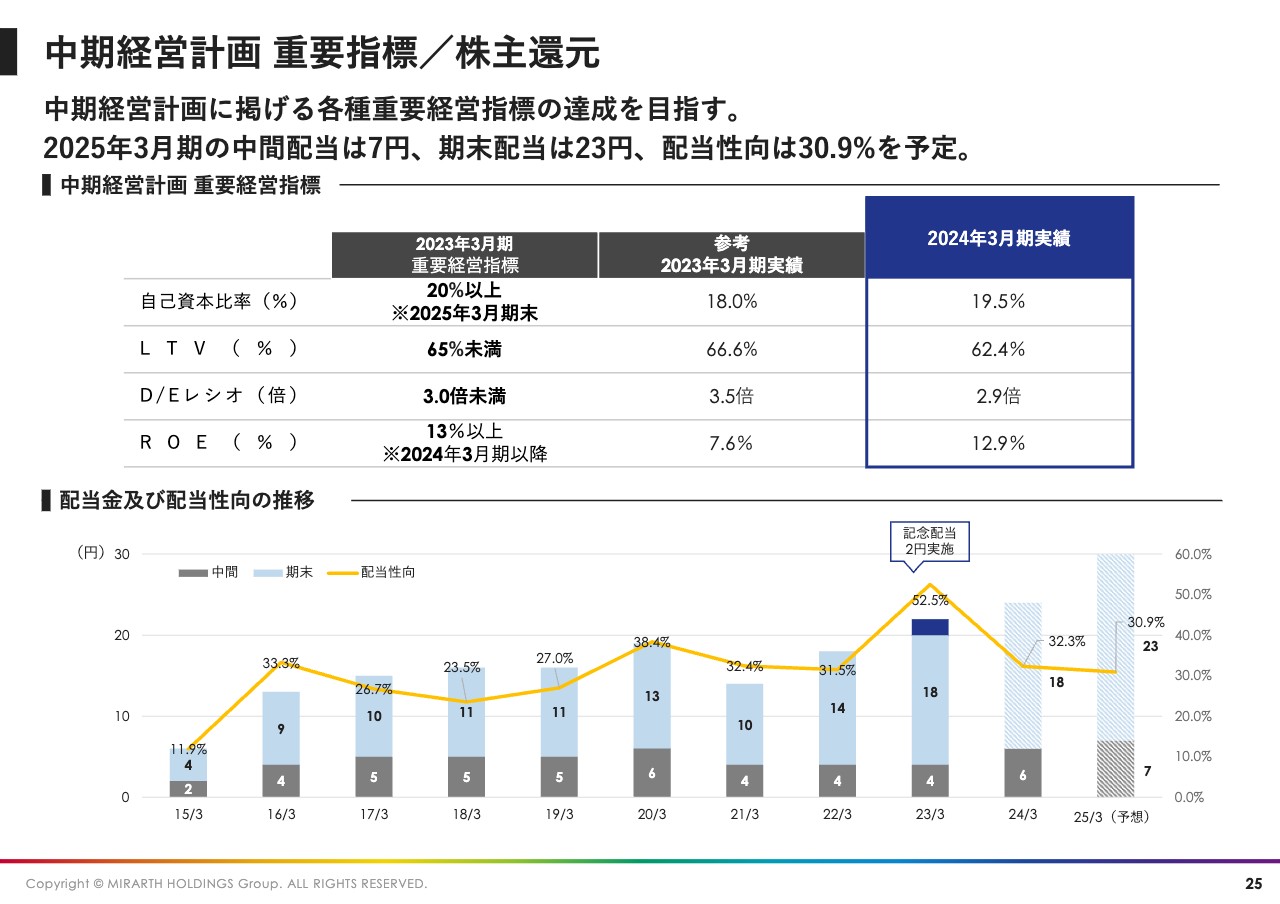

中期経営計画 重要指標/株主還元

スライド上段には、現在進行中の中期経営計画で目指す重要指標を記載しています。最終年度である2025年3月期末までに、TOB実施後の自己資本比率は20パーセント以上、LTVは65パーセント未満、D/Eレシオは3倍未満、ROEは2024年3月期以降13パーセント以上を目指します。

LTVとD/Eレシオは目標を達成しているため、引き続き低減を図るとともに、自己資本比率とROEの達成を目指していきます。

また、株主還元については、配当性向30パーセントから35パーセントを掲げています。24年3月期における中間配当は6円、期末配当は18円で、年間24円を実施予定です。今期は中間で7円、期末で23円の合計30円を予定しています。

資本コストや株価を意識した経営の実現に向けて

各事業の中長期戦略についてご説明します。当社グループは、2030年の3月期をターゲットに、サステナビリティ経営の実現、そして持続的な成長と中長期的な企業価値の向上を目指していきます。

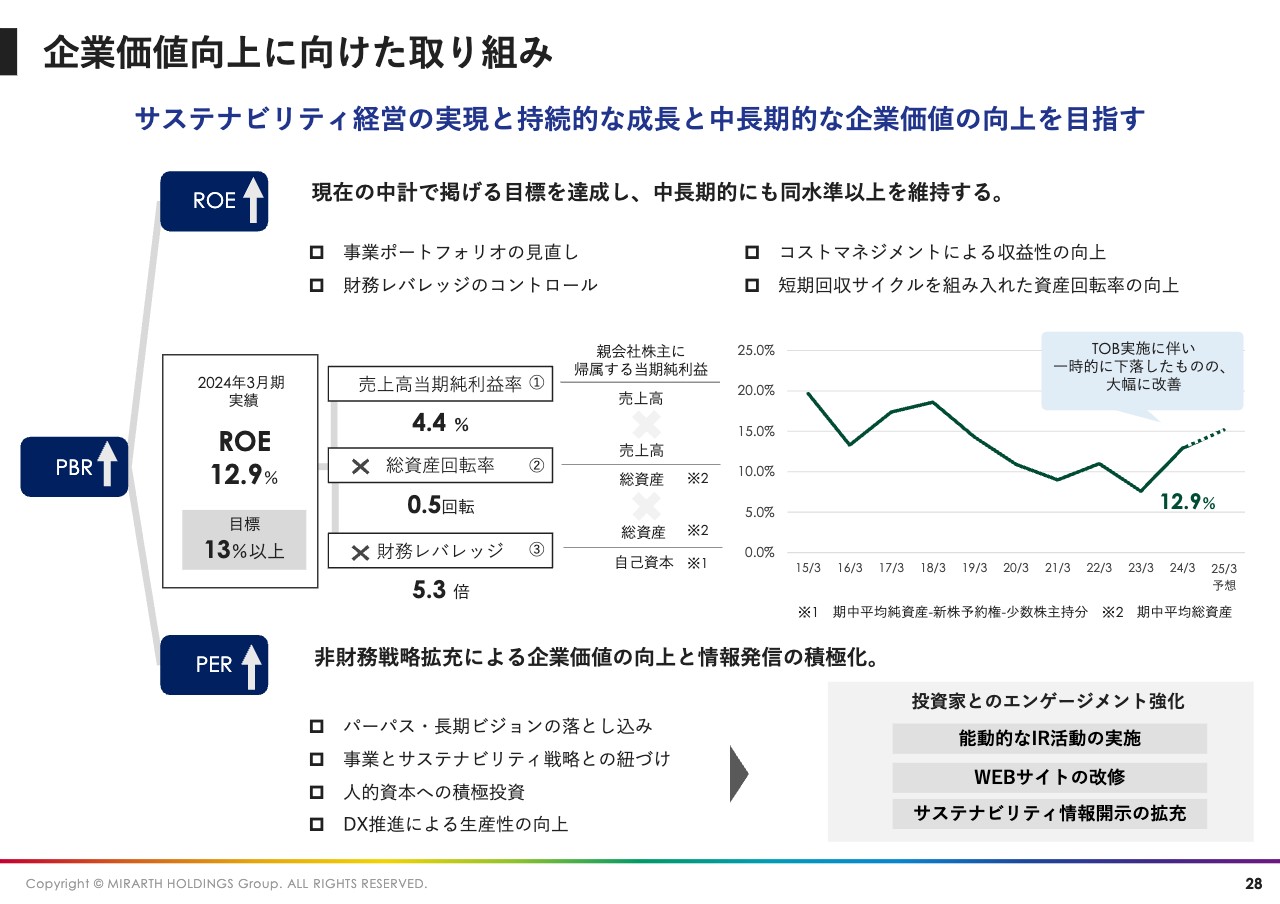

企業価値向上に向けた取り組み

企業価値向上に向けた取り組みについてです。PBR向上に向けて、ROEとPERの改善を図ります。前期実績として、ROEはほぼ目標値と同水準で着地しました。引き続き、現在の中期経営計画に掲げる目標と同水準以上を目指していきます。

そして、非財務戦略を充実させることで当社グループのさらなる成長を促します。同時に、情報発信を積極化して能動的なIRを実施することで、投資家とのエンゲージメントの強化を図っていきます。

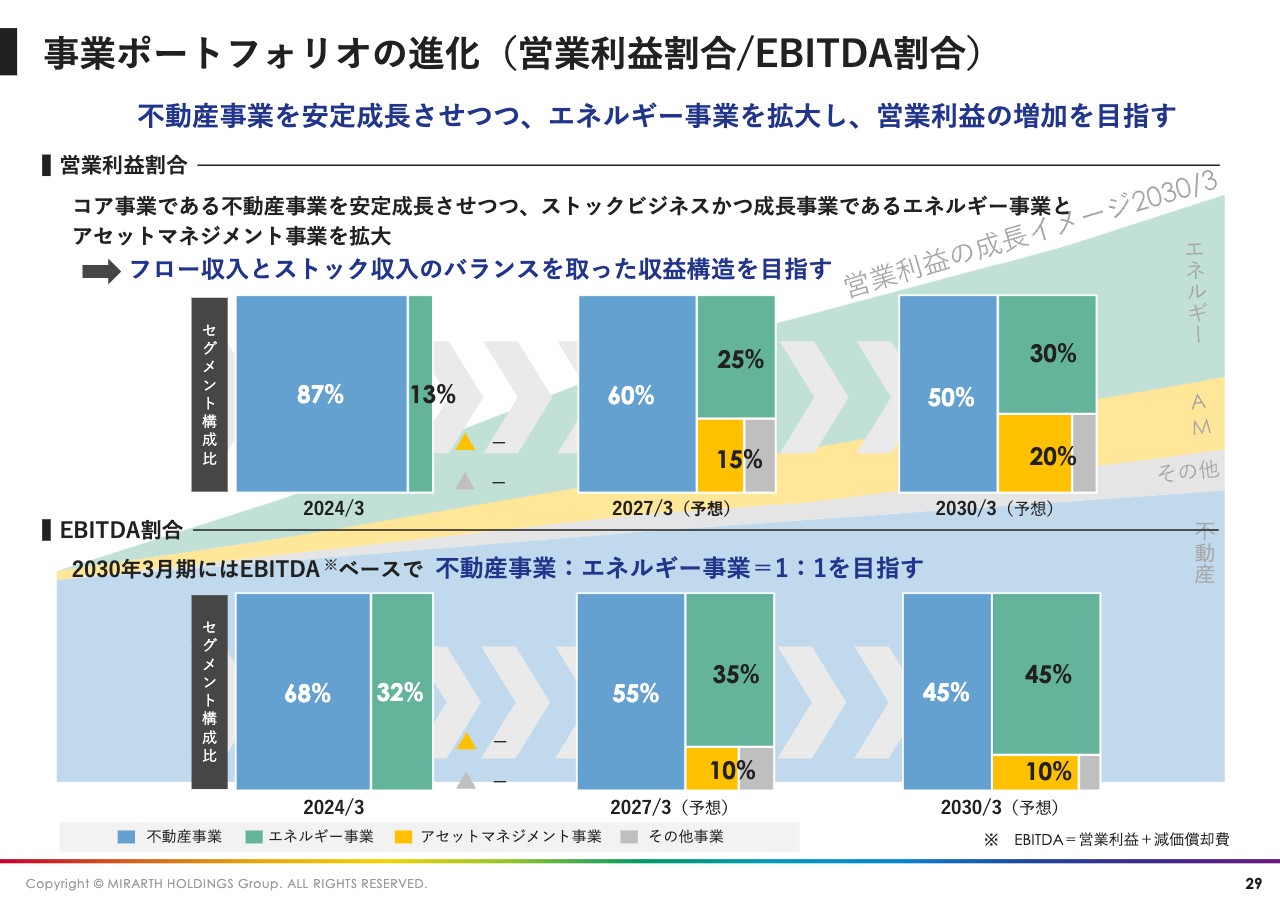

事業ポートフォリオの進化(営業利益割合/EBITDA割合)

スライドには、各セグメントの成長イメージを記載しています。当社グループの収益構造を変化すべく、現在の不動産事業を中心とした事業ポートフォリオから進化させていくイメージです。

現在の営業利益は、不動産事業が占める割合が圧倒的に大きいのですが、2030年には不動産事業50パーセント、エネルギー事業30パーセント、アセットマネジメントとその他事業で20パーセントを目標としています。

2024年3月期は、エネルギー事業の比率が13パーセントまで拡大しました。2023年3月期は、TOBの影響によりマイナスとなっていたため、1年でエネルギー事業のニーズが大きく高まっていることがわかります。

スライド下段には、EBITDA割合を記載しています。エネルギー事業は減価償却費の割合が多いことから、利益目標に加えてEBITDAを重要指標として捉えています。2030年3月期のEBITDA割合は、不動産事業45パーセント、エネルギー事業45パーセント、アセットマネジメントとその他事業で10パーセントを目標としています。

エネルギー事業の比率が高くなることから、不動産事業と同程度のEBITDA割合の成長を目指します。ちなみに、2023年3月期のエネルギー事業の比率は10パーセントでした。2024年3月期は32パーセントまで拡大しているため、こちらも順調に進捗していると考えています。

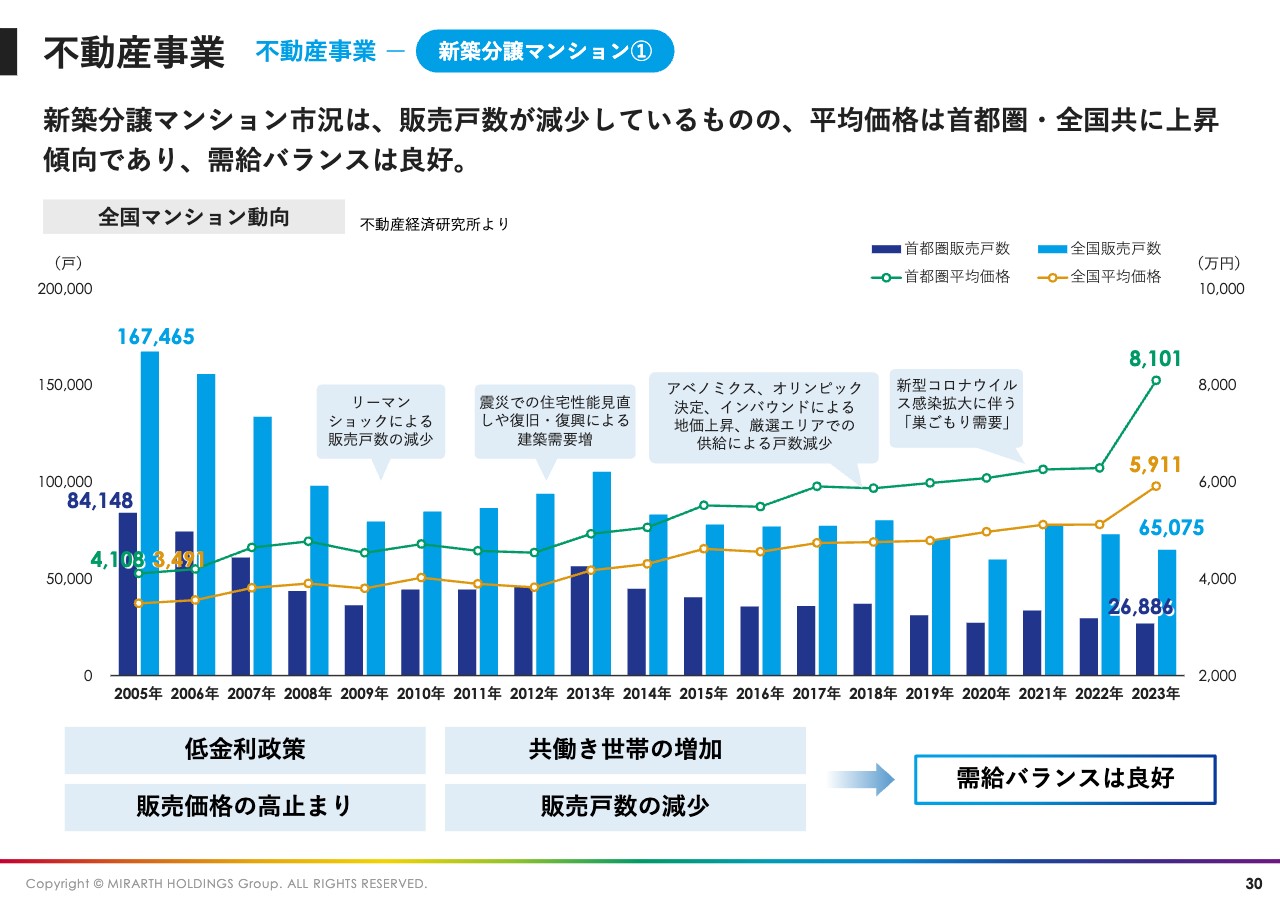

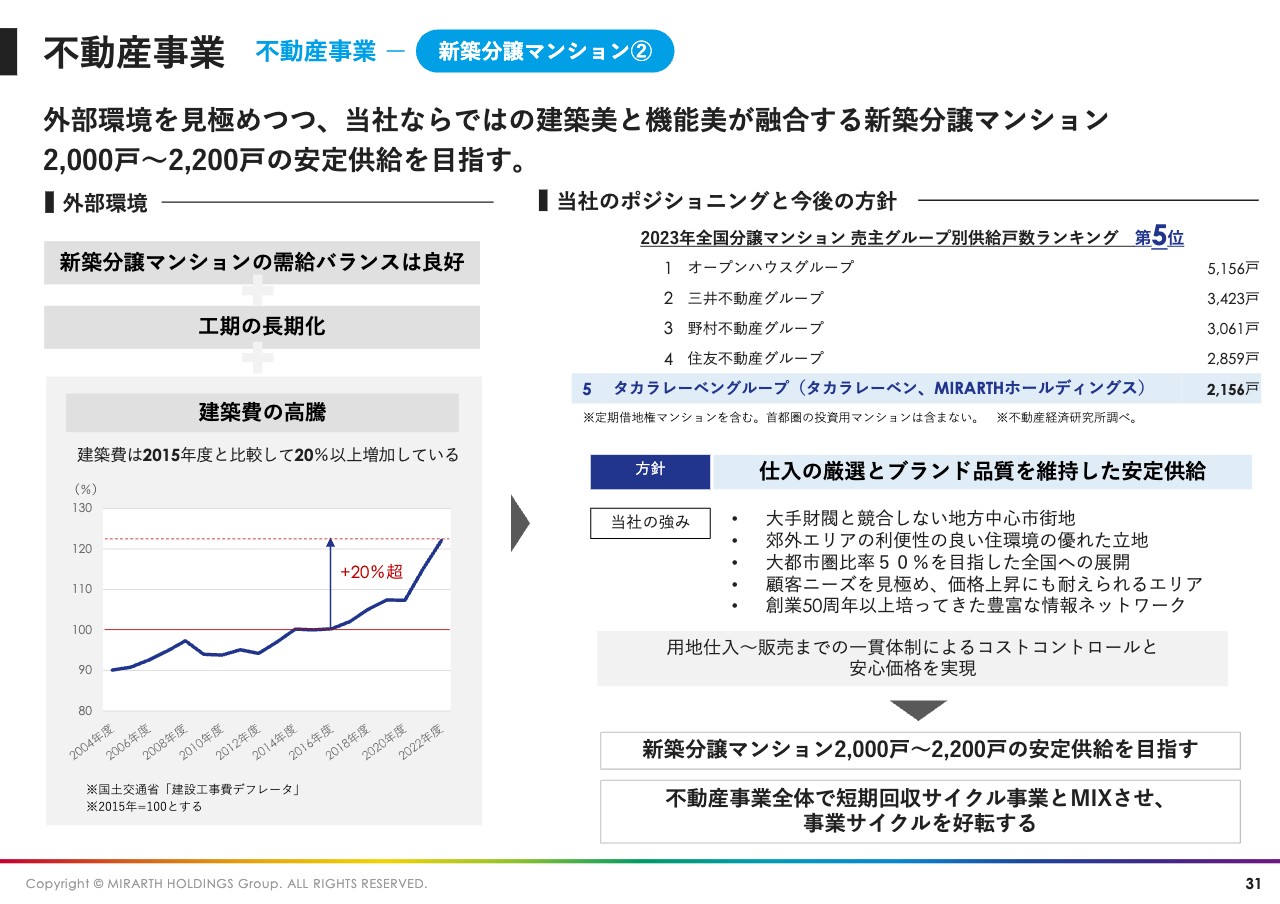

不動産事業 不動産事業 新築分譲マンション①

コア事業である不動産事業の中長期方針についてご説明します。新築分譲マンション事業におけるマーケット感は、全国平均販売価格が約5,900万円、首都圏が8,101万円まで上昇しており、これらの上昇に伴って供給数は減少傾向にあります。

しかし、共働き世帯の増加や住宅ローン金利の低金利継続など、需要面での懸念点は依然として少なく、需給バランスは良好な状態が継続しています。供給が大きく増えることもなく、今後もこの安定した需給バランスが続いていくと考えています。

不動産事業 不動産事業 築分譲マンション②

当社グループは、今お伝えした外部環境を注視しつつ、当社ならではの建築美と機能美が融合する商品供給に努め、年間2,000戸から2,200戸の安定供給を目指していきます。

しかし、建築費の上昇に加えて、昨今の工期長期化という懸案もあり、事業化におけるハードルが上がってきています。その中で、当社の仕入れの強みとして、主な5点をスライドに記載しました。

1点目は、大手財閥と競合しないことです。大都市圏を意識しつつも、地方中心市街地で展開しています。2点目は郊外エリアの利便性の良い住環境の優れた立地、3点目は大都市圏比率50パーセントを目指した全国への展開です。

4点目は顧客ニーズを見極め、価格上昇にも耐えられるエリア用地の取得、5点目は創業50周年以上培ってきた豊富な情報ネットワークです。これら5点の強みを持って用地仕入を進め、安定的な供給を目指したいと考えています。

また、不動産事業全体では、短期回収サイクル事業とミックスさせることで事業サイクルの好転を図ります。

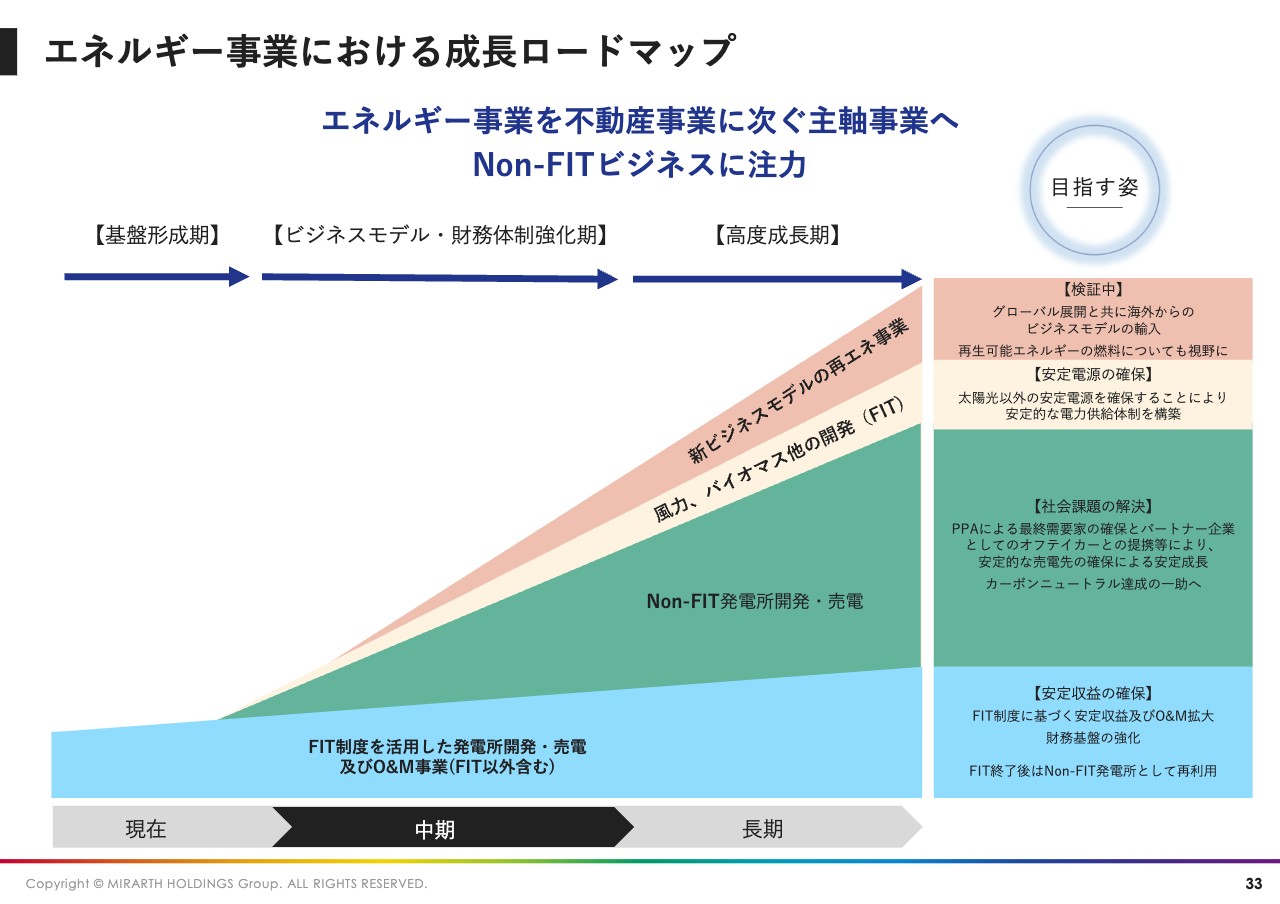

エネルギー事業における成長ロードマップ

エネルギー事業についてです。スライドは、2023年5月に公表している、2030年3月期までのエネルギー事業の成長ロードマップです。

グラフ最下段の水色の部分にあたる「FIT制度を活用した太陽光発電所の開発・売電およびO&M事業」を、これまでの実績により安定収益とします。そして、今後の成長領域であるNon-FIT発電所の開発と売電、太陽光以外の風力、バイオマス発電といった発電源の多様化を行っていくことで、さらなる成長を見込んでいます。

また最上段は、新たなビジネスモデルとして、グローバル展開を視野にバイオ燃料の製造や蓄電池の活用など、多岐にわたるエネルギービジネス展開を検討しています。直近では、カンボジアにおいて、カシューナッツの殻を活用したバイオ燃料事業に着手しています。

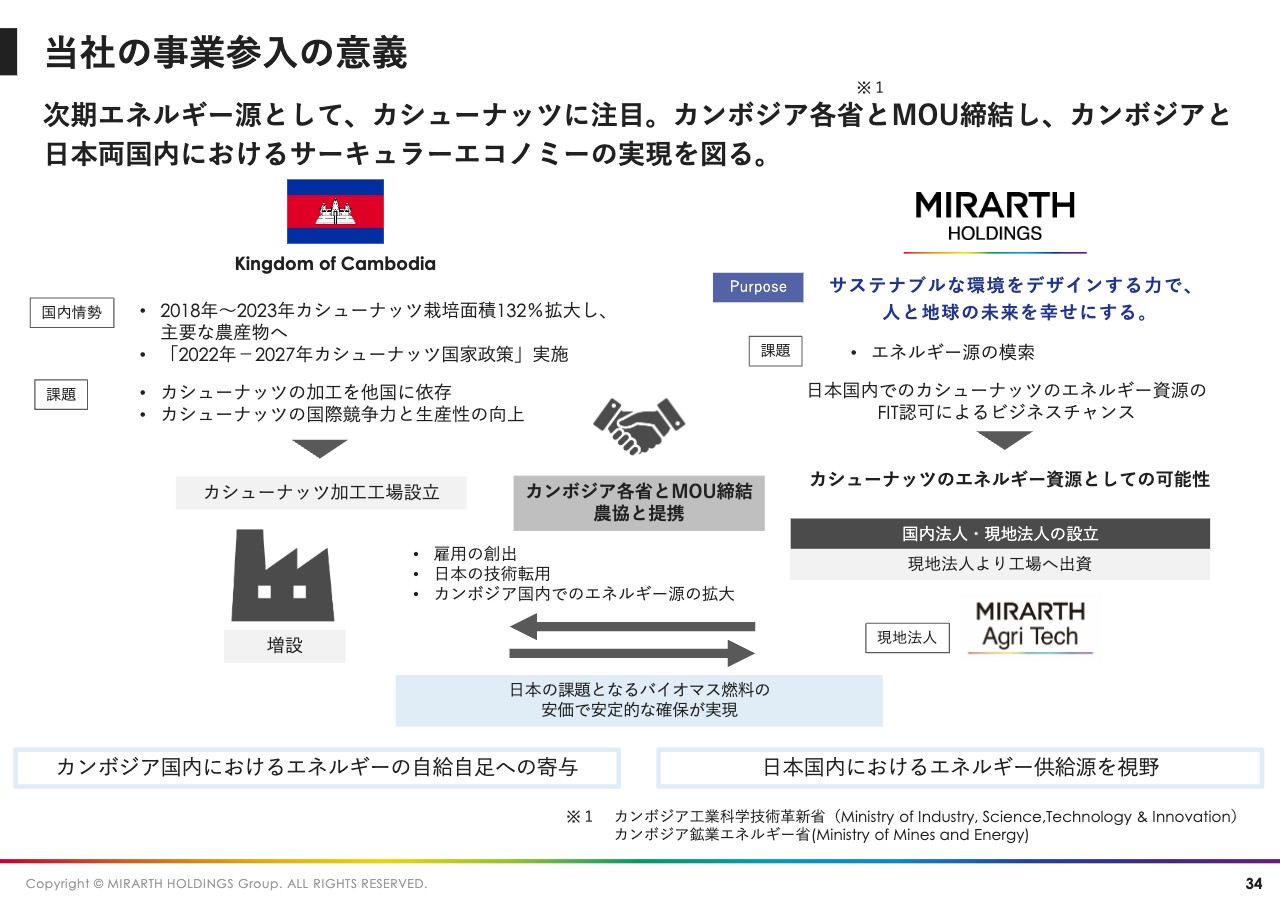

当社の事業参入の意義

カシューナッツバイオ燃料事業に参入する意義についてご説明します。

当社グループは、一昨年の50周年を機に「サステナブルな環境をデザインする力で、人と地球の未来を幸せにする。」というパーパスを掲げています。このパーパスのもと、エネルギー事業のさらなる成長拡大を目指し、エネルギー源を模索していました。

その中で、カシューナッツの殻は、すでに日本ではバイオ燃料としてFIT認定されており、次期エネルギー源として注目を集めています。そこで、当社はカンボジアでの事業を展開することとし、すでにカンボジアの2つの省庁とMOUを締結して事業化に向かっています。

カンボジアは、カシューナッツを主要な農作物とすべく、国策で生産性向上に取り組んでいます。当社グループは、現地法人を通じて、現地での雇用創出やバイオ燃料の調達などを進め、カンボジアと日本におけるサーキュラーエコノミーの実現とパーパスの体現を目指しています。

現在は、現地法人を通じて加工工場の増設を行っており、今後はカシューナッツの実を流通させることはもちろん、殻を活用したバイオマス発電所の建設をカンボジア国内でも視野に入れています。日本のみならず、カンボジアへの貢献を図っていければと考えています。

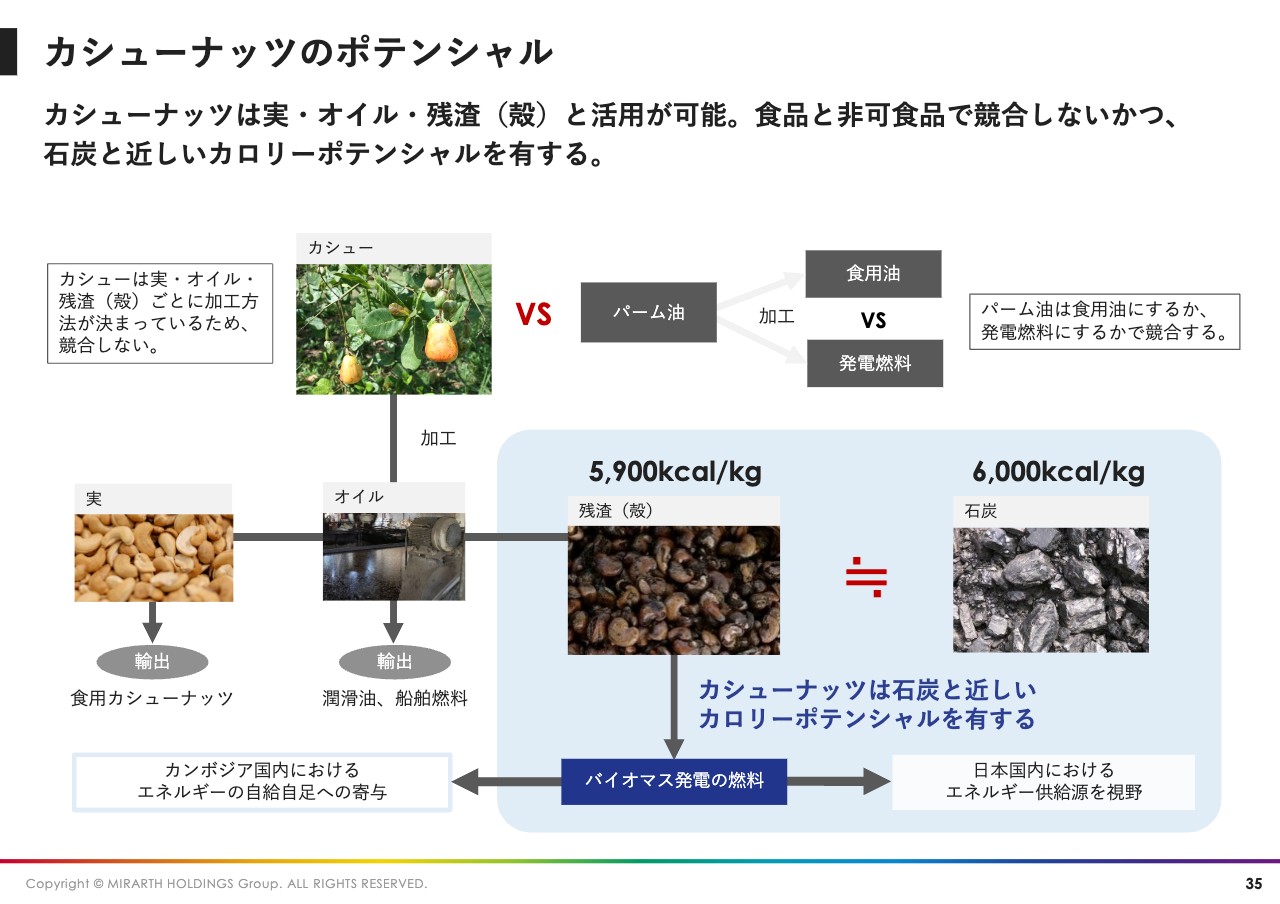

カシューナッツのポテンシャル

カシューナッツのポテンシャルについてご説明します。

カシューナッツは、実、実を取った殻から搾るオイル、オイルを搾った後の残渣と個々に活用が可能で、PKSやパーム油のように、食品と非可食品で競合しないことが特徴です。そのため非常に効率が良く、石炭に近いカロリーポテンシャルを有しています。

カシューナッツの実は、食用カシューナッツとして全世界で販売するべく、今は販売網を構築しています。また、殻を搾って抽出するオイルは潤滑油や船舶燃料として販売し、オイルを搾った後の残渣はバイオマス発電燃料として使用します。

カンボジアはカシューナッツを重要な農作物としており、国家政策で栽培面積の拡大を図っています。したがって、カシューナッツ事業を展開するには最適な国であると認識しています。

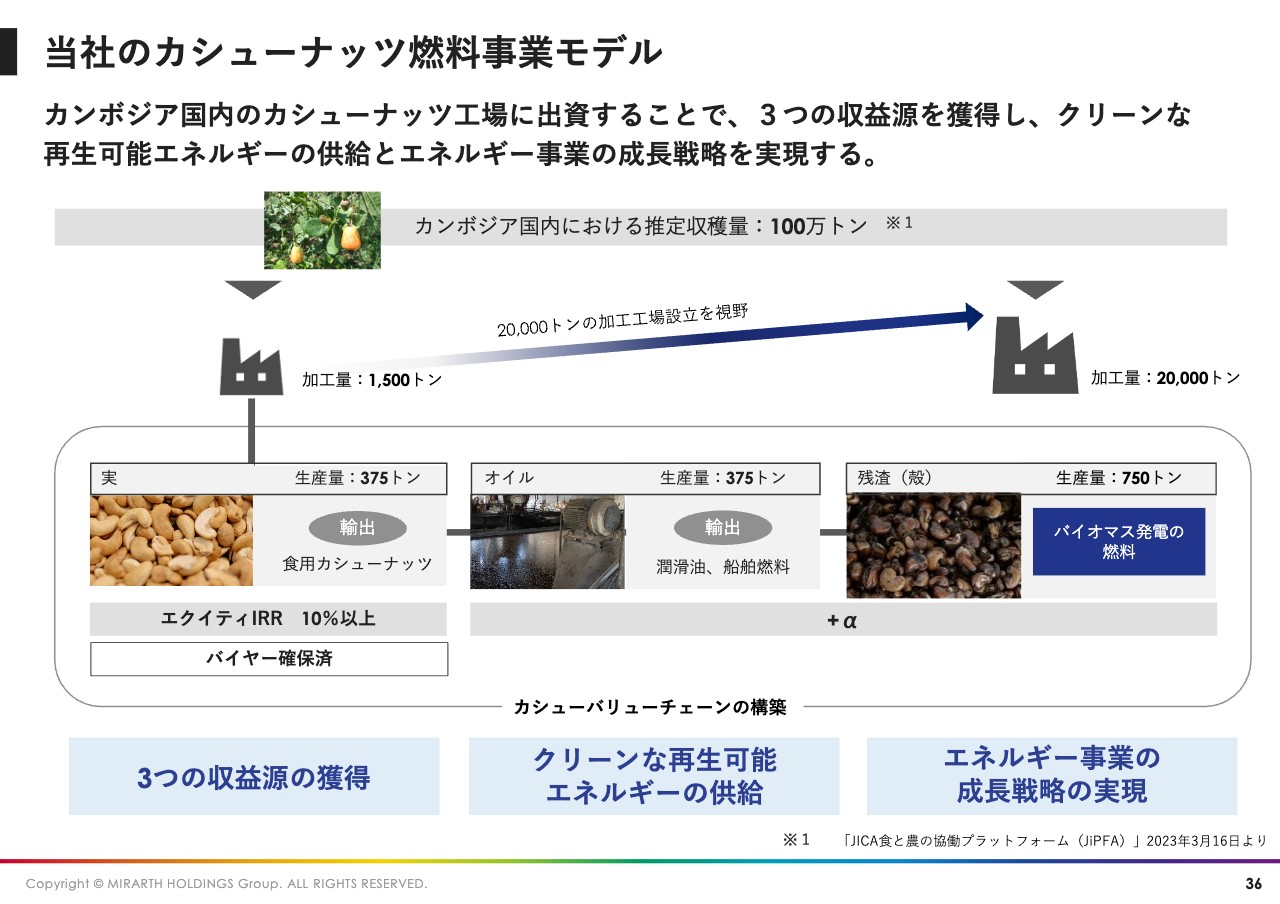

当社のカシューナッツ燃料事業モデル

当社のカシューナッツ燃料事業モデルについてご説明します。

カンボジア国内における年間推定収穫量は約100万トンと言われており、カンボジアで長期間事業を行ってきた実績のある企業とともに事業展開を進めています。現在は、これまでの500トンのパイロット工場を1,500トンの工場に増築中で、5月末に完成予定です。

カシューナッツは、実・オイル・殻で1対1対2の比率になっており、加工でそれぞれの使い道が競合することなく生産できます。1,500トンの工場であれば、単純計算で実が375トン、オイルが375トン、オイルを搾った後の殻が750トン確保できます。

この3つの収益源があることがカシューナッツ燃料事業の特徴で、投資額の大半はカシューナッツの実、つまり食品の販売で回収することができる事業計画です。加えて、本来であれば活用されない殻から抽出するオイル、オイルを搾った後の殻も活用できるため、当社グループのエネルギー事業拡大に資すると考えています。

想定リターンは、実の販売だけでエクイティIRR10パーセント超となっています。今後、食品加工後の殻から搾ったオイルと、オイルを搾った後の殻を燃料として流通させた場合、それらの収益がプラスされていく予定です。

現状は今月完成する1,500トンの加工工場を使用しますが、近いうちに2万トンの加工工場を建設し、拡張していく方針です。

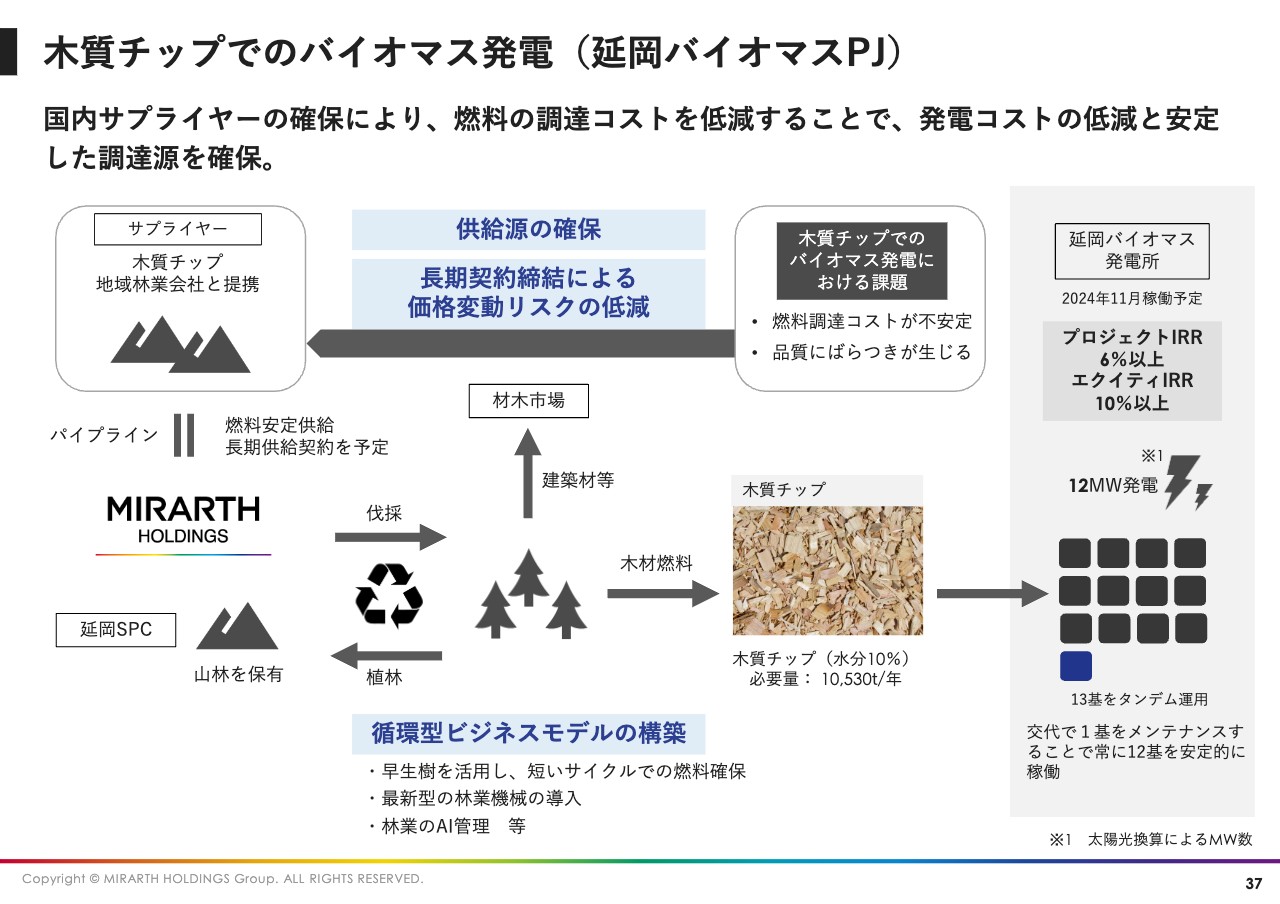

木質チップでのバイオマス発電(延岡バイオマスPJ)

日本国内では、木質チップでのバイオマス発電所の開発を進めています。スライドには、宮崎県延岡市でのバイオマスプロジェクトについて記載しました。

バイオマス発電所の場合、燃料調達の蓋然性が非常に重要になります。当プロジェクトでは、発電主体であるSPCが山林を保有することで、自社保有林から原材料やチップ材を確保します。加えて、地元の林業企業と長期安定供給契約を締結し、SPCにも出資いただくことで共同事業者の立場を取ってもらい、燃料調達の蓋然性を高めています。

スライド右側に記載のとおり、こちらの発電所ではタンデム運用を採用し、ドイツ製のガス火炉を使用する予定です。小型のガス火炉を13基設置し、メンテナンスで1基を止めている間も他の12基の出力を調整することで、24時間365日発電量を落とすことなく運営を行えます。

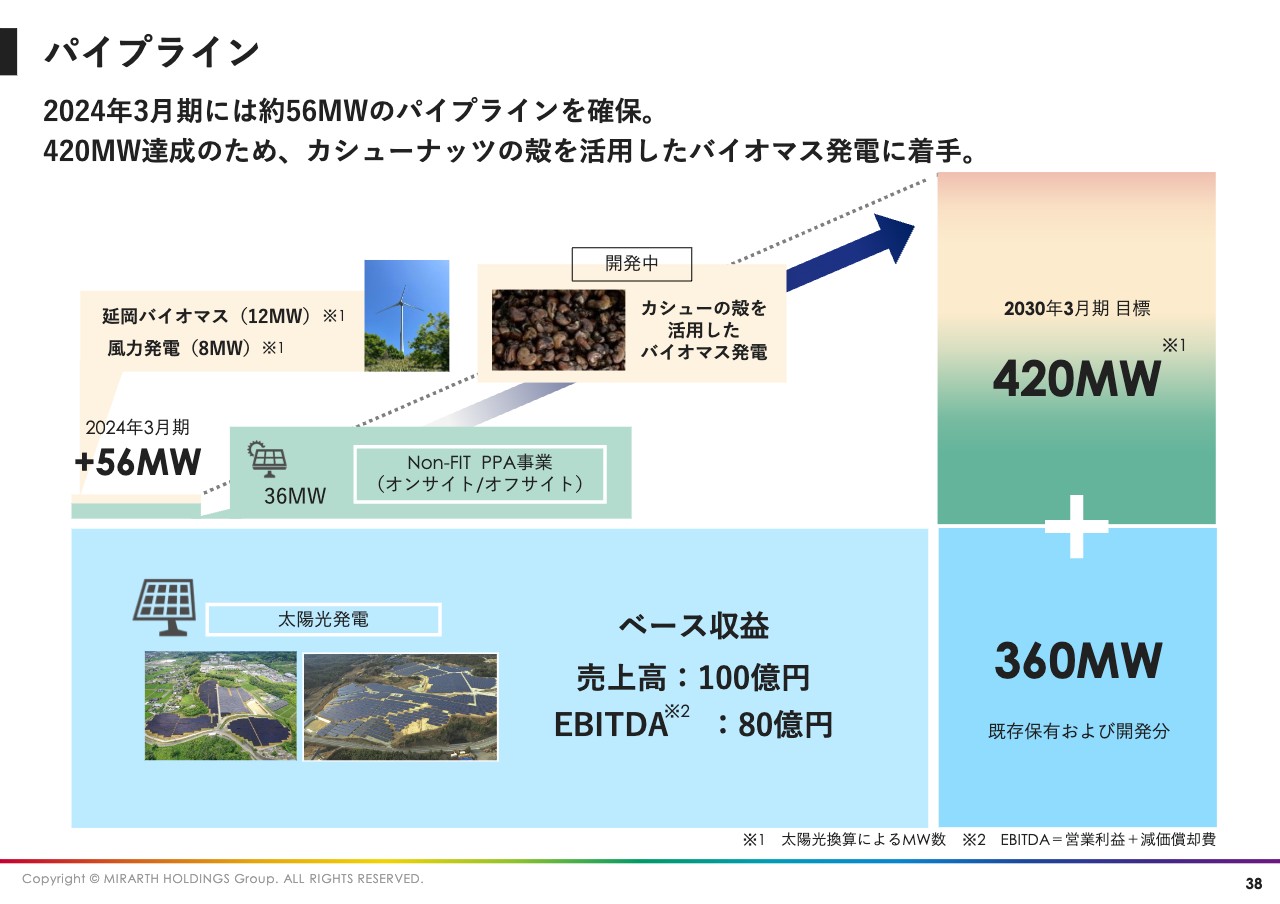

パイプライン

エネルギー事業のパイプラインです。既存の360メガワットに加え、2030年3月期までに約420メガワットの積み上げを目指しています。

2024年3月期末時点では、約56メガワットのパイプラインとなりました。太陽光換算の数字ですが、内訳はPPA事業用で36メガワット、風力発電で8メガワット、延岡バイオマスで12メガワットとなっています。

今後は、先ほどご説明したカシューナッツ殻のバイオマス発電所開発も予定していますので、いずれかのタイミングで、バイオマス発電所として積み上げができると考えています。目標達成に向けて、積極的に開発を行っていく所存です。

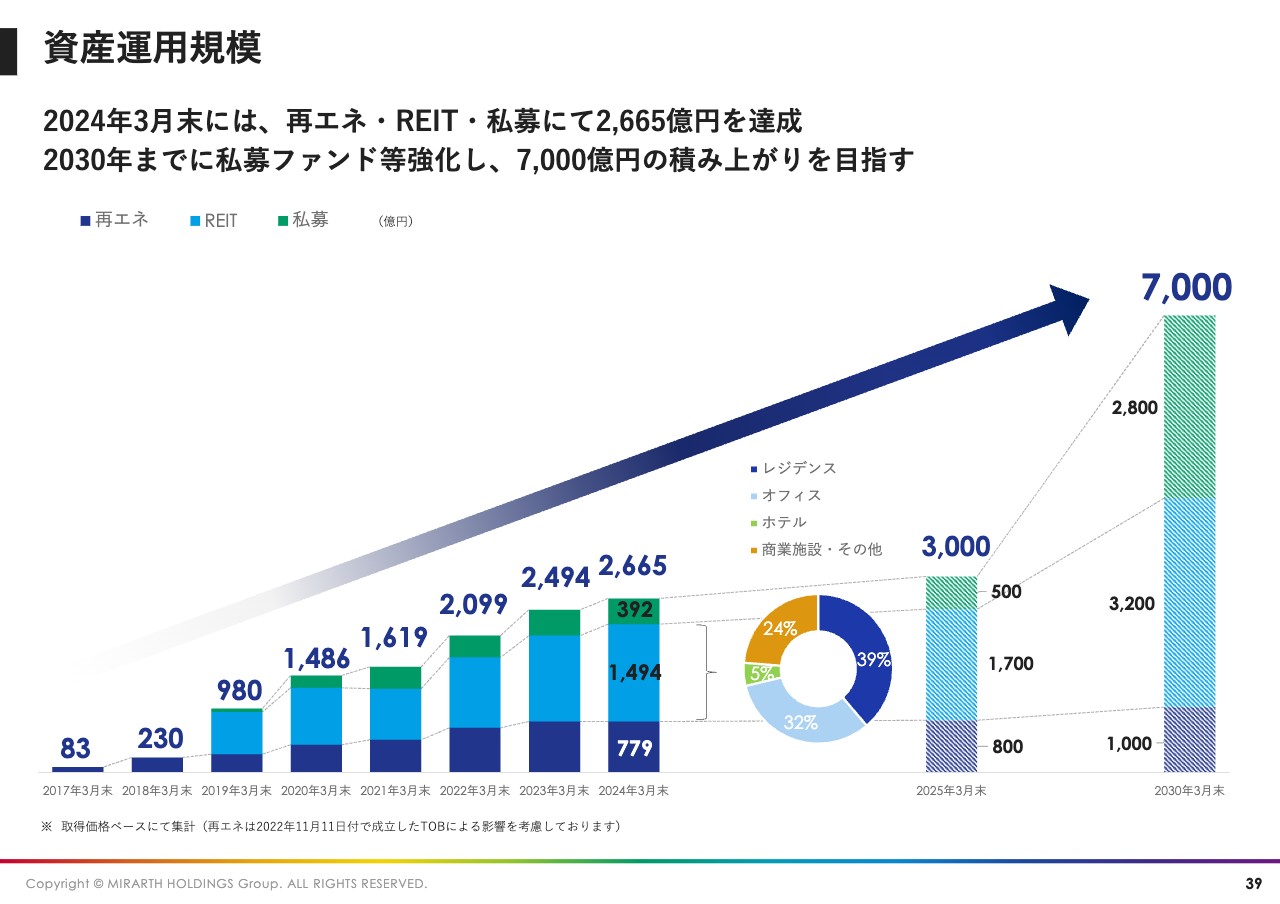

資産運用規模

アセットマネジメント事業についてです。再生可能エネルギーとREITの他に、私募ファンドの運用受託も行っています。2024年3月末時点の運用規模は、取得価格ベースで再エネが779億円、REITが1,494億円、私募ファンドが392億円の合計2,665億円となりました。

中期経営計画でも示しているとおり、今期中に3,000億円の資産運用規模を目標としています。現状のパイプラインを考慮すると、十分達成可能な数字であると考えています。

今後も流動化事業を伸展させ、資産規模を拡大していくとともに、当社グループのストック・フィー事業の成長にも貢献していきます。長期目標としては、2030年をターゲットに7,000億円のAUMを目指しています。

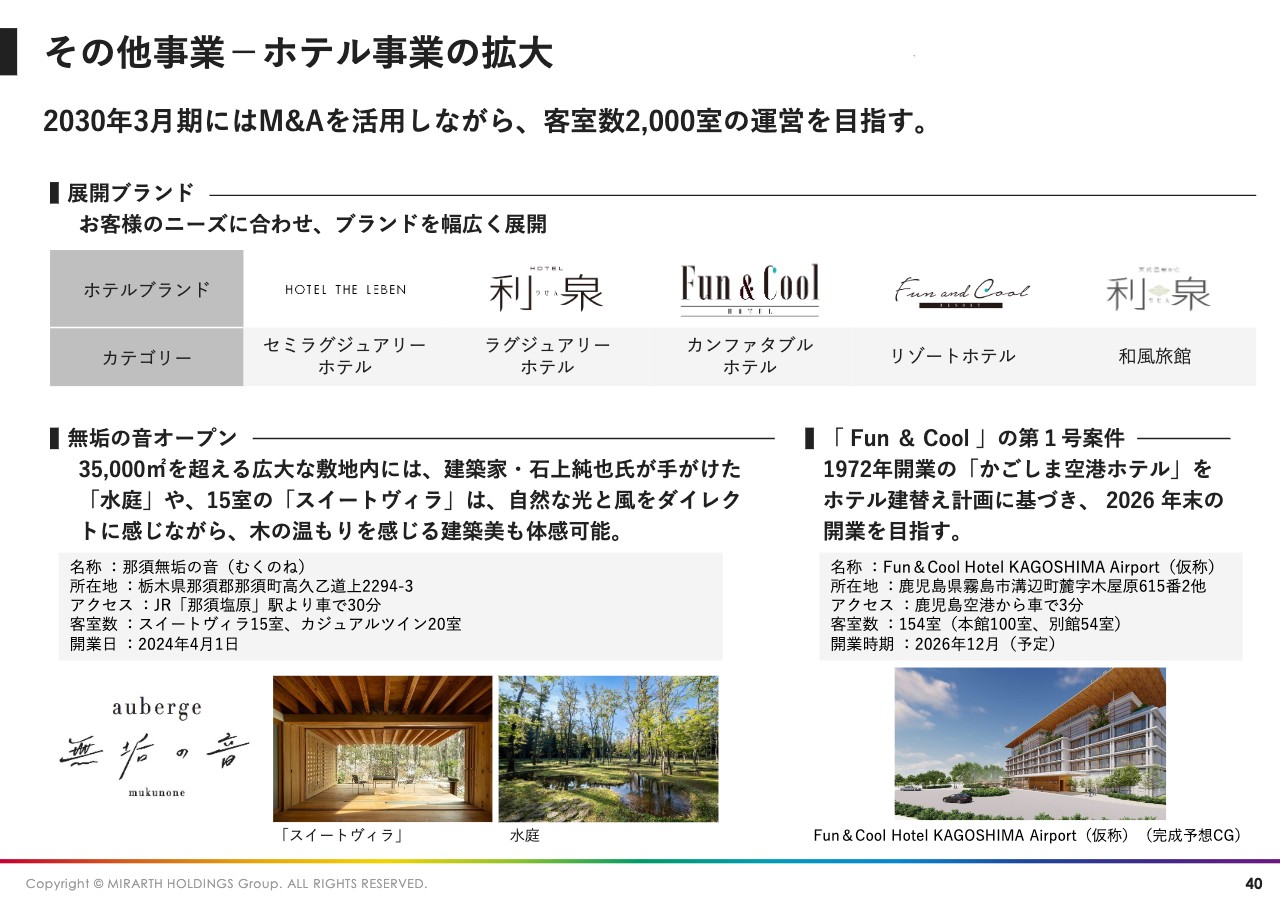

その他事業-ホテル事業の拡大

ホテル事業におけるストック収益の拡大についてです。豊富なインバウンドニーズに加え、国内需要の取り込みもできる独自のホテルブランドの展開を強化し、運営管理および賃貸借方式でのスキームにて、スライドに記載のホテルブランドを展開します。

2030年3月期には、M&Aも視野に入れながら客室数2,000室の運営を目指しています。現状、ホテル事業はその他事業に分類していますが、今後は独立した事業セグメントとして確立できるよう、ノンアセット事業スキームによるストック事業規模の拡大を視野に入れています。

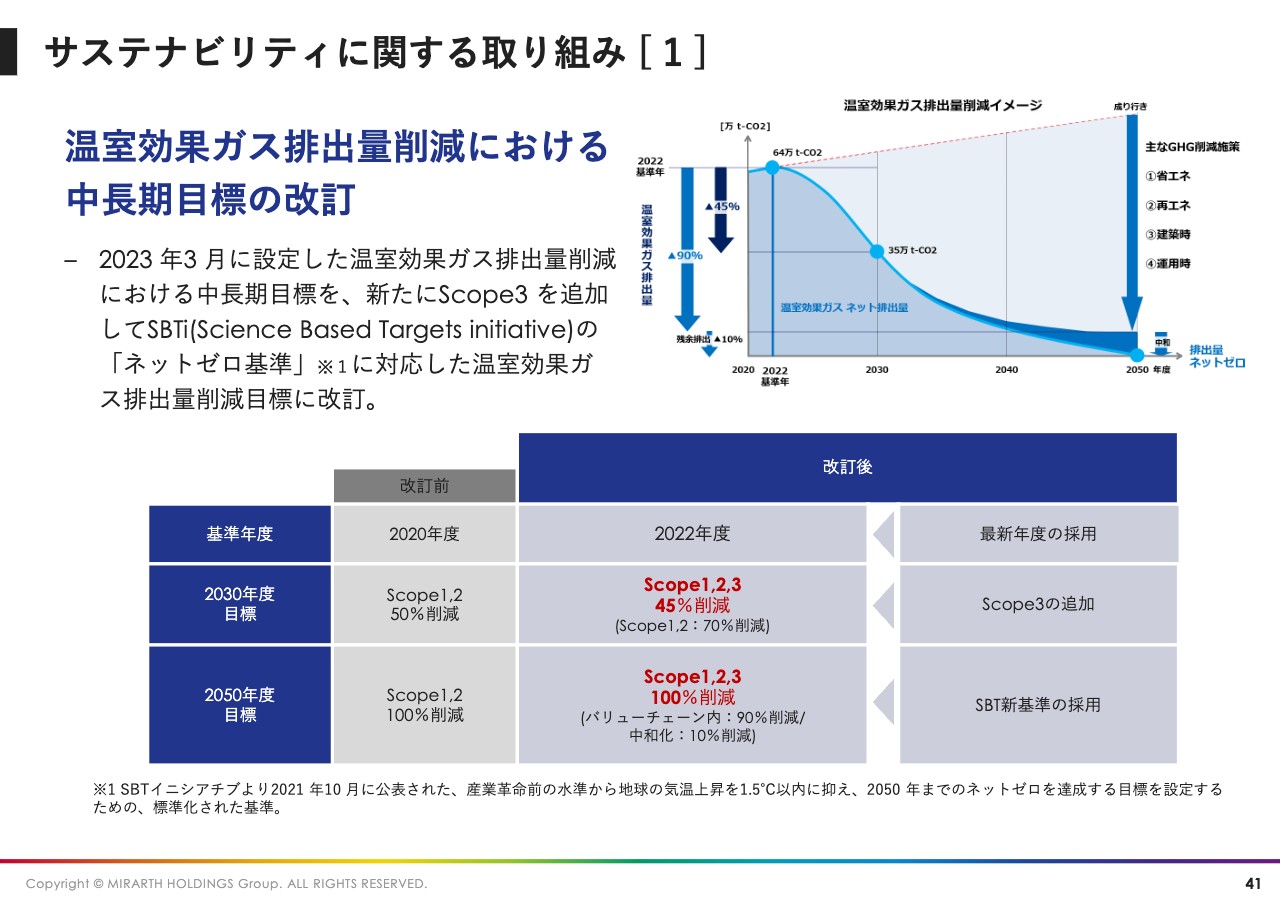

サステナビリティに関する取り組み [ 1 ]

サステナビリティに関する取り組みについてご説明します。Scope3を追加し、スライドに記載のとおり「ネットゼロ基準」に対応した温室効果ガス排出量の削減目標を策定しました。引き続き、当社グループにて温室効果ガスの削減に努めていきます。

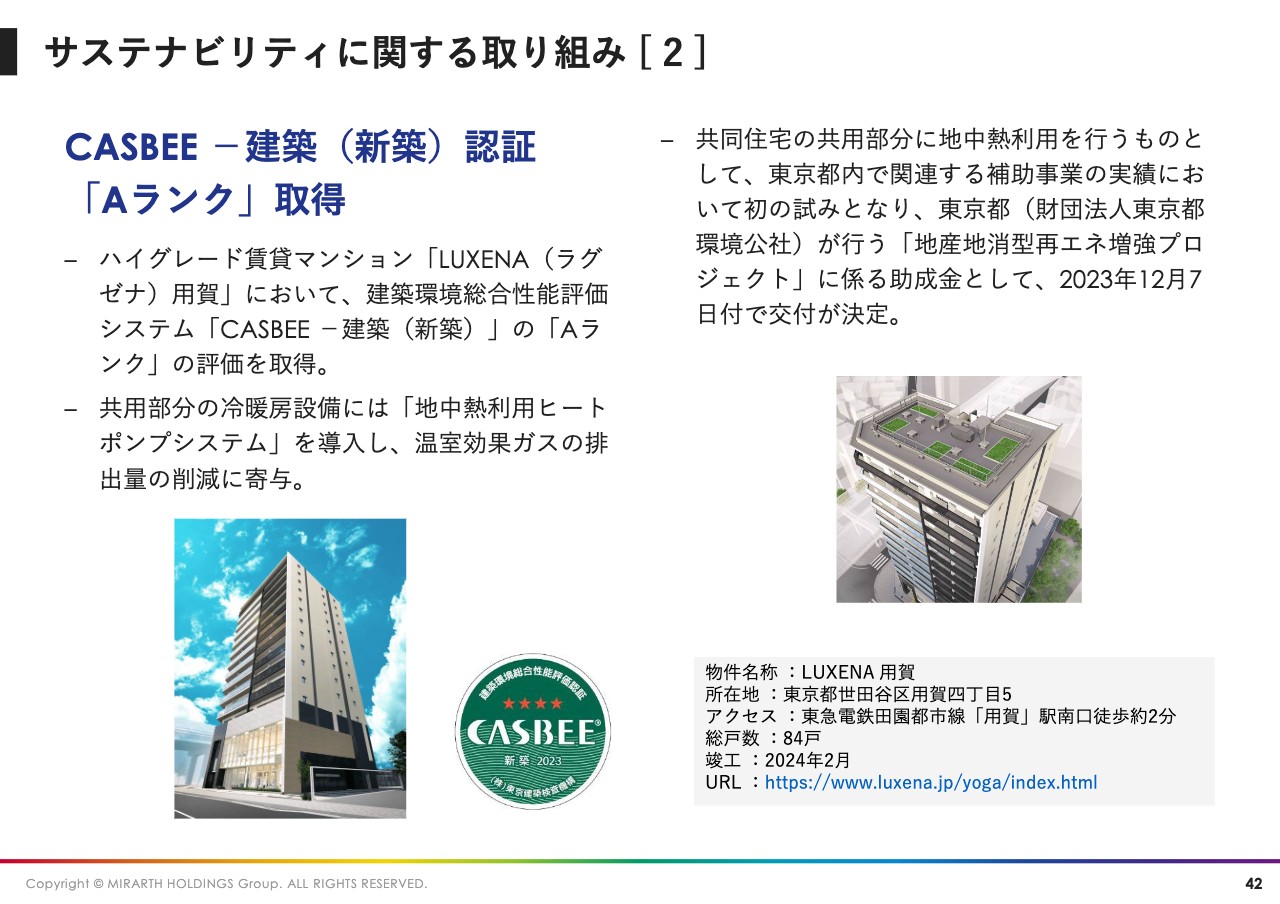

サステナビリティに関する取り組み [ 2 ]

先般、当社の賃貸マンションが完成し、こちらの賃貸マンションブランドが「CASBEE」の評価認証で「Aランク」を取得しました。

共用部分には地中熱利用ヒートポンプシステムを導入し、温室効果ガスの排出量削減効果が期待されています。また、共同住宅の共用部分に地中熱を利用するものは、東京都内で関連する補助事業の実績において初の試みとなります。

サステナビリティに関する取り組み [ 3 ]

女性活躍推進企業に送られる「えるぼし認定」の3つ星を取得しました。ライフステージに応じた労働条件を整備し、女性が働きやすく能力を発揮できる職場環境の整備を促進しています。

また、前期に引き続き、従業員給与のベースアップも実施しています。そして、地域社会との関わりとしては、当社が長野県上田市に供給したマンションの1階店舗にインキュベーション・ショップをオープンさせ、新規事業の立ち上げを支援しています。

再開発事業の進展

スライドには、再開発事業の実績リストを記載しました。地方の主要都市を中心に、仕掛の案件が増えてきています。

地方・地域社会の活性化と環境価値の向上を目指して、これまで培ってきた不動産・再エネ・AM・その他事業での知見や強みを活かし、シナジーを発揮しながら地方創生に貢献していきます。

海外事業の進展

海外事業におけるプロジェクトの一覧です。現在は、ベトナムとタイにおいて現地企業との協業を含め、不動産事業に参画しています。前期は新たに、フィリピンにおいて戸建事業のプロジェクトに参画しました。

今後も東南アジアをターゲットとして、1つの国に依存せず、数ヶ国に分散したプロジェクトを厳選しながら展開していきたいと考えています。

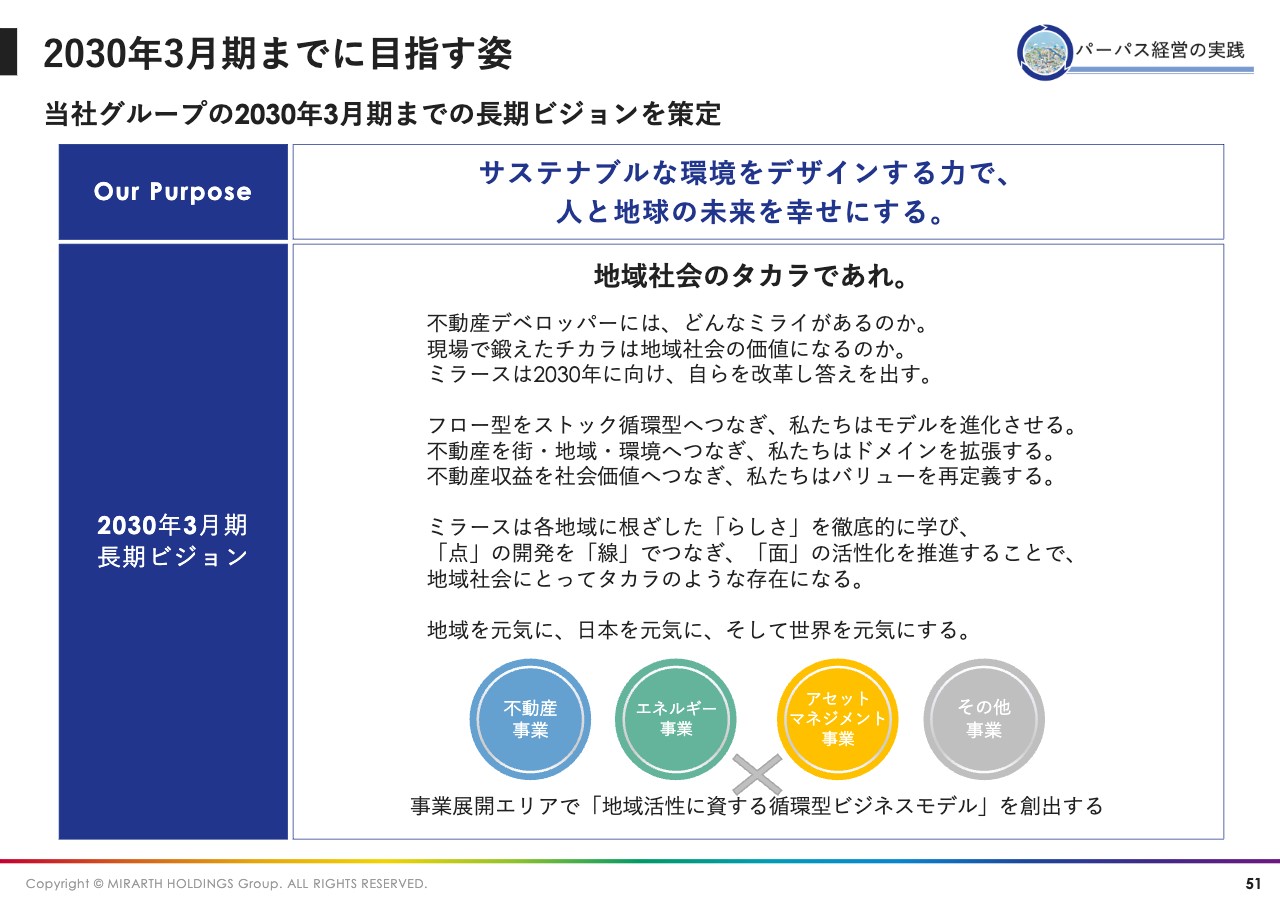

2030年3月期までに目指す姿

最後に、パーパス経営の実施についてご説明します。パーパスの浸透と事業領域との接続を明確にすべく、2030年3月期までに目指す姿として、昨年、「地域社会のタカラであれ。」という長期ビジョンを策定しました。

長期ビジョンでは、従業員一人ひとりが取り組んでいる業務から人と地球の未来を幸せにしていくために、必ず存在するであろう地域特有の政策やニーズを理解し、向き合います。そして、地域社会をどう変えていくのか、事業を通じてどう社会・地域に貢献していくのかを考え抜き、業務に活かしていく決意を込めています。

各エリアでステークホルダーと関わり合いながら、「地域活性に資する循環型ビジネスモデル」を創出するために、各事業とのシナジー効果を高めていきたいと考えています。

以上をもちまして、2024年3月期の決算説明を終了します。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ