【QAあり】プラスアルファ・コンサルティング、売上高・営業利益共に前年比2割超増と好調 タレントパレット事業は35%増を達成

目次

三室克哉氏(以下、三室):株式会社プラスアルファ・コンサルティング代表取締役社長の三室です。本日はお忙しい中、お集まりいただきましてありがとうございます。さっそくですが、2024年9月期第2四半期の決算についてご説明します。よろしくお願いします。

本日の目次です。簡単に会社の概要をお伝えした後、第2四半期の決算と定性的な最近のトピックスについてご紹介し、最後に業績見通しについてご報告します。

会社概要

まず、会社概要です。オフィスは東京・大阪・福岡の3拠点にあります。最近、大阪のオフィスはフロアが2倍になる場所に移転しました。子会社はグローアップ社に加え、2月に新たにAttack社がグループ会社化しています。これにより、従業員数は338名となりました。

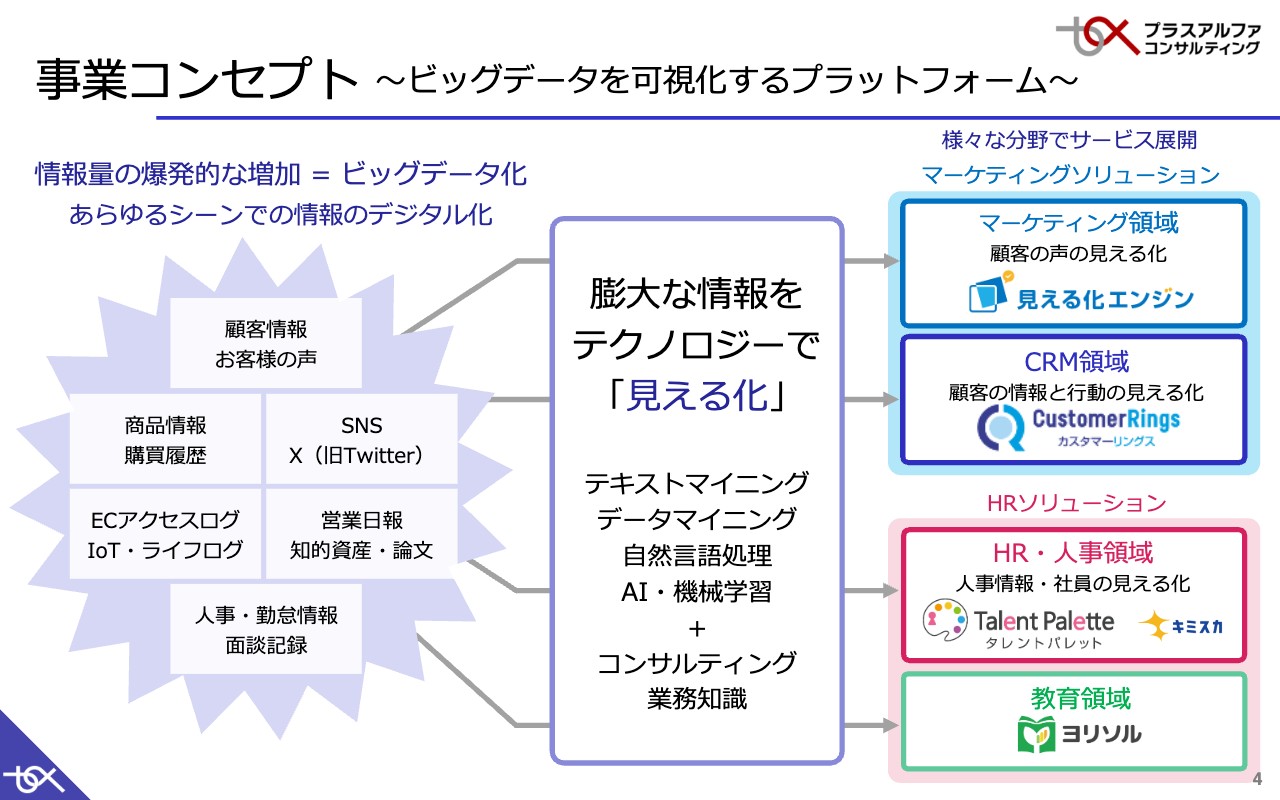

事業コンセプト ~ビッグデータを可視化するプラットフォーム~

当社サービスのベースになっている事業コンセプトを簡単にご紹介します。スライド左側の図が示すように、IT化と新型コロナウイルスの影響等もあり、さまざまな情報がデジタル化され、非常に膨大な量がビッグデータ化しています。

私どもは、テキストマイニング、データマイニング、AI等に加え、データをどのように活用するかといったコンサルティングノウハウを、マーケティング領域やHR・人事領域で提供しています。

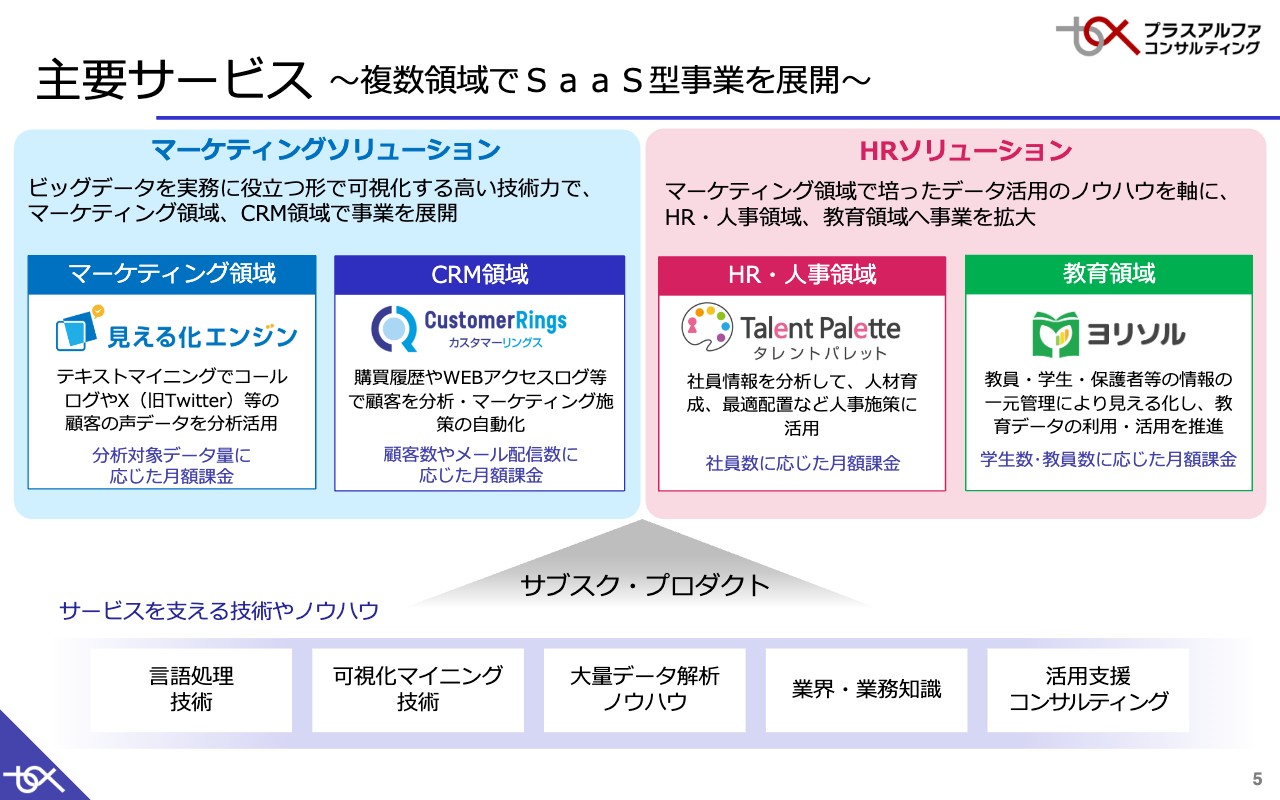

主要サービス ~複数領域でSaaS型事業を展開~

主要なサービスは4つあります。1つ目は、マーケティングソリューションの「見える化エンジン」です。文章を解析するテキストマイニングという特殊な技術を用いて、コールセンターに寄せられるお問い合わせやアンケートの回答、X(旧Twitter)などのSNSのデータからお客さまの声となるデータを分析し、商品やサービスの改善に活かせるサービスです。

2つ目は、「カスタマーリングス」です。こちらは通販企業などECの会社にお使いいただくことが比較的多いサービスとなっています。

データとしては、購買履歴、Webのアクセスログ、あるいはメルマガやLINEを配信した時にお客さまがどこをクリックしたかなどのデータを分析します。そしてお客さまに対して、最適なタイミングで、最適な情報、最適な商品をレコメンドします。また、マーケティングの施策を自動化する方法としても活用されています。

3つ目は、HRソリューションの「タレントパレット」です。後ほど詳しくご説明しますが、社員に紐づくスキルや人事評価の結果、適性検査などのデータを活用しながら、例えば人事異動や、最近ではジョブ型雇用の推進などの人事施策に対して、精度の高い意思決定を行うためのツールです。

4つ目は、最近、新たに追加された「ヨリソル」という教育機関向けのサービスです。教員や学生、保護者の方々のデータを一元化して見える化し、学生の育成、退学防止、就活支援、新たな学生を獲得するための施策などに使うことができます。

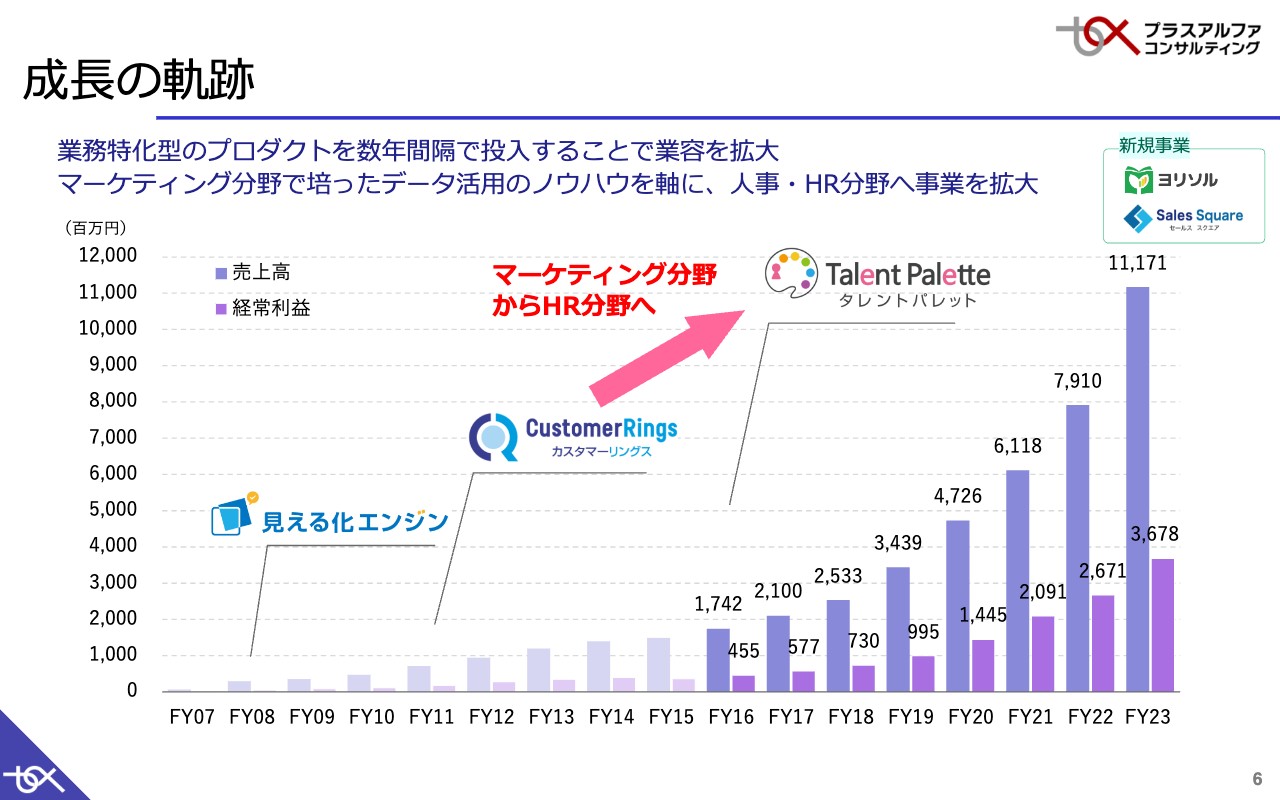

成長の軌跡

私どもは18期目を迎えました。「見える化エンジン」から始まり「カスタマーリングス」まではマーケティング分野でサービスを提供してきましたが、HR・人事領域にも進出し、スライドのグラフのとおり、成長が非常に加速しています。

タレントパレットの特徴 ~人事DXから科学的人事までオールインワン~

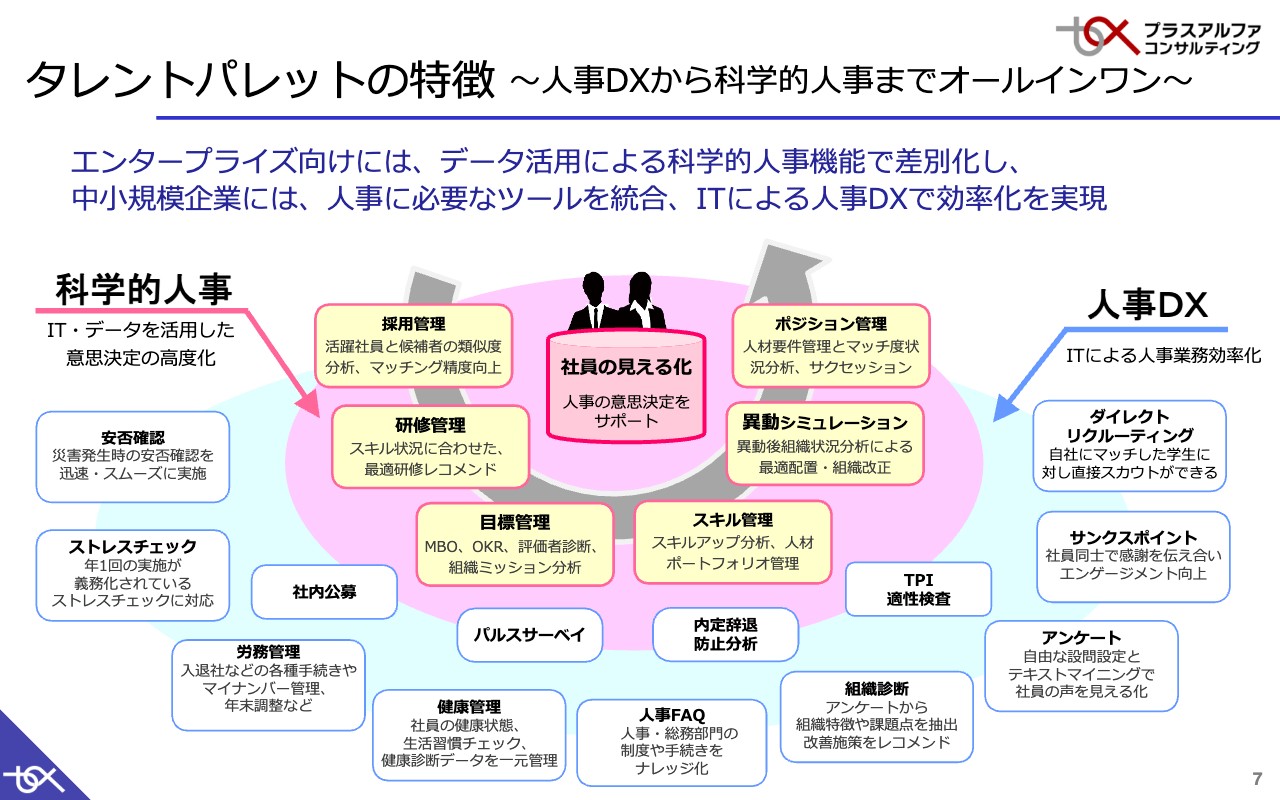

成長加速の源泉となっているのが「タレントパレット」です。「タレントパレット」について特徴をご紹介します。一言で言うと、さまざまな人事施策に活用できるオールインワンの機能を揃えています。その中でもスライドのピンク色の「科学的人事」と青色の「人事DX」の大きく2つの活用方法が可能となっています。

科学的人事は、「人事でデータをどのように活用するか?」といった人事施策を進めるための機能になっています。特にエンタープライズ企業など、規模の大きな会社から非常に評価を受けている機能です。

一方で「人事DX」は、人事業務はまだ効率が悪く、紙やExcelを使うことが多くあります。ITを使ってそのような人事業務を効率化する、まさにDX化するための機能となっています。

タレントパレットの強み ~エンタープライズ向け浸透と高評価~

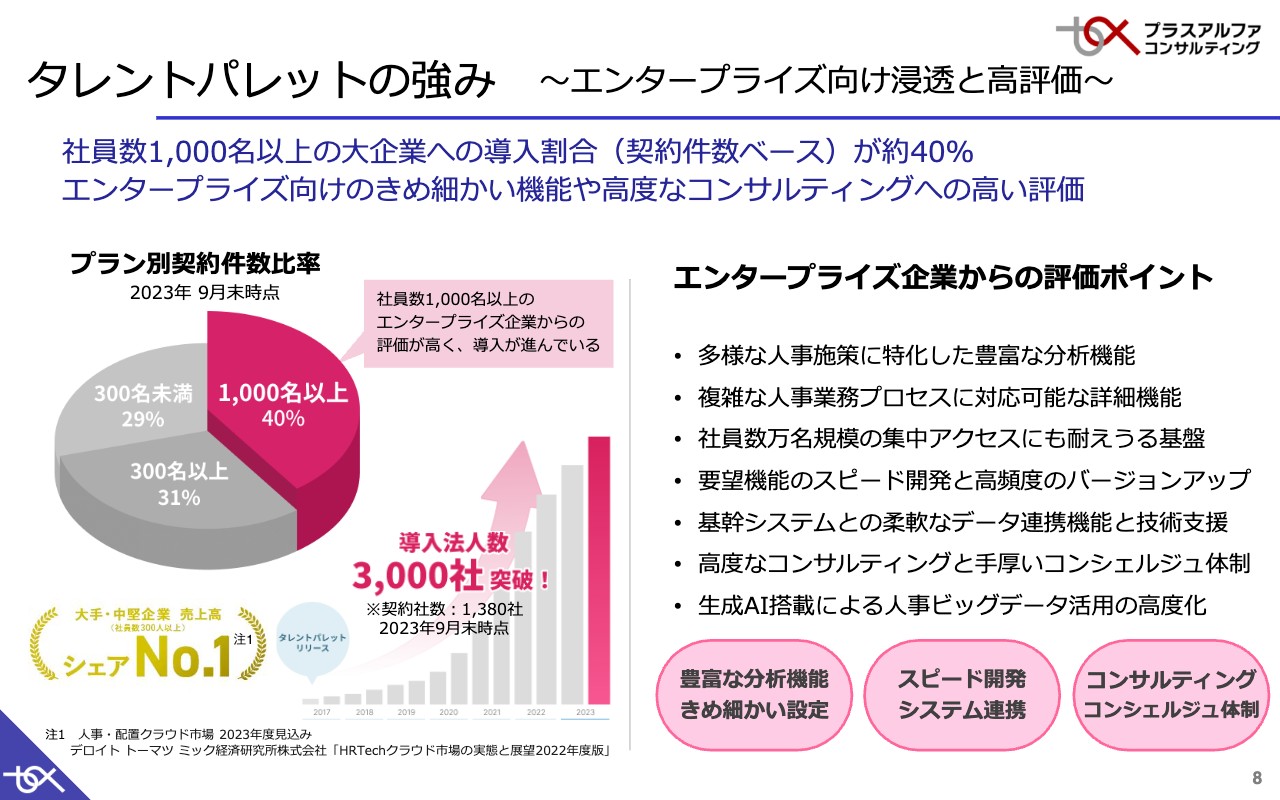

「タレントパレット」の強みをご紹介します。「タレントパレット」は、エンタープライズ企業に強いタレントマネジメントシステムとして提供しています。

スライド左側に、「タレントパレット」の契約件数の構成を示しています。社員数が1,000名以上の規模の大きな会社が40パーセントを占めています。こちらは、競合他社と比べると2倍から3倍の比率になっているかと思います。

エンタープライズ企業からの評価が高い理由は、スライド右側に記載のとおり、まずは豊富な分析機能が挙げられます。大規模な組織では複雑な人事施策が必要となり、それを実現するための分析機能が豊富に揃っています。

もう1つは、開発スピードの速さや、規模が大きな会社でありがちなアクセスの集中などにも耐えられるような基盤を構築していることも評価されています。

また競合他社との大きな違いとして、当社にはコンサルティングチームが社内にあり、先進的な人事施策にチャレンジするような会社とともにプロジェクトを行っています。その中から新たな機能のヒントをいただいて機能開発に活かしており、このスピード感も非常に評価を受けています。

タレントパレットの導入企業 ~先進企業が選んだタレントマネジメントシステム~

「タレントパレット」はそのような強みを活かしながら、非常に多種多様な業界・業種、特に業界におけるリーディングカンパニーに使っていただいています。

スライド右側には活用方法を記載しています。会社のさまざまな人事施策に耐えられるツールとして導入が進んでいます。

タレントパレット事業の展開 ~人事の周辺分野への進出~

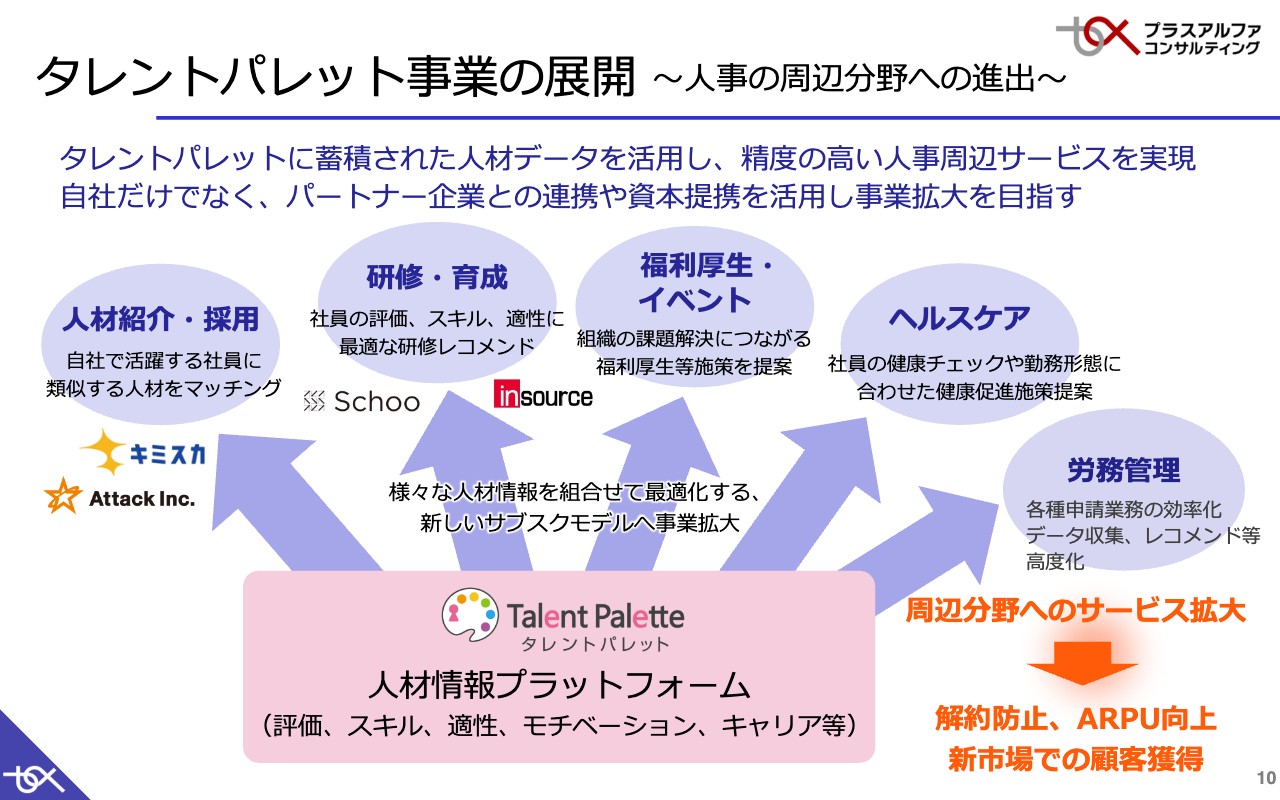

「タレントパレット」の今後の展開についてお話しします。「タレントパレット」の事業を開始して気づいたことがあります。人事情報が集まっている「タレントパレット」のデータベースを使うことで、採用や研修、福利厚生、ヘルスケア、労務管理など、人事周辺分野の業務をまとめて効率よく、精度の高いものに変えられるのではないかということです。

そのため、この分野に対しては単なる機能強化だけではなく、新しいサービスを立ち上げるつもりで展開していきたいと考えています。その場合は自社だけで取り組むのではなく、M&A等も手段として検討しながら進めています。実際に採用分野ではグローアップ社、Attack社をグループ会社化し、一緒に進めています。

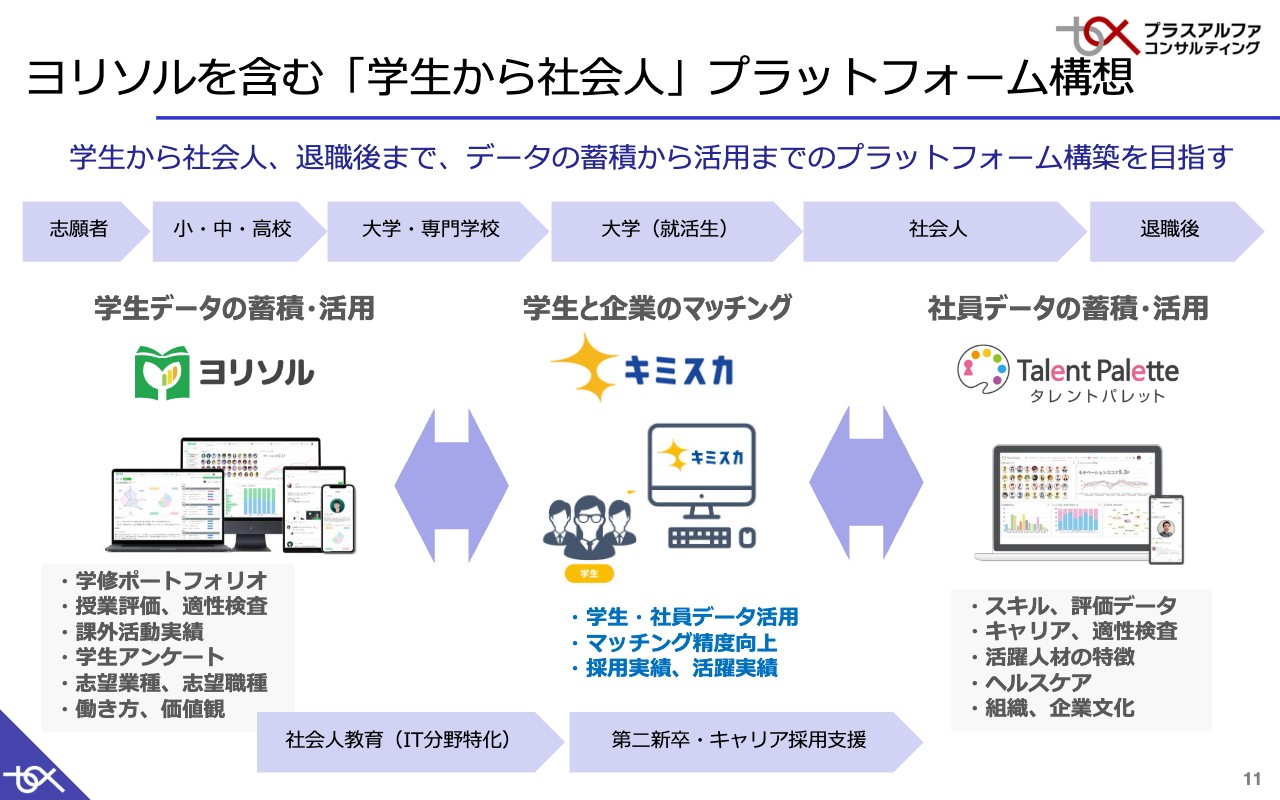

ヨリソルを含む「学生から社会人」プラットフォーム構想

もう1つ、大きな構想があります。学生から社会人までのデータのプラットフォーム構想です。こちらも今粛々と進めています。

「ヨリソル」という教育機関向けサービスが新たに加わったことで、学生のデータを蓄積・活用することができます。そのデータを企業にうまくつなぎ、企業と学生をマッチングするサービス「キミスカ」を用いて、学生が入社した後は「タレントパレット」を使い、より活躍していただくためのデータ活用を行うという流れで、プラットフォームを作っていきたいと考えています。

業績ハイライト

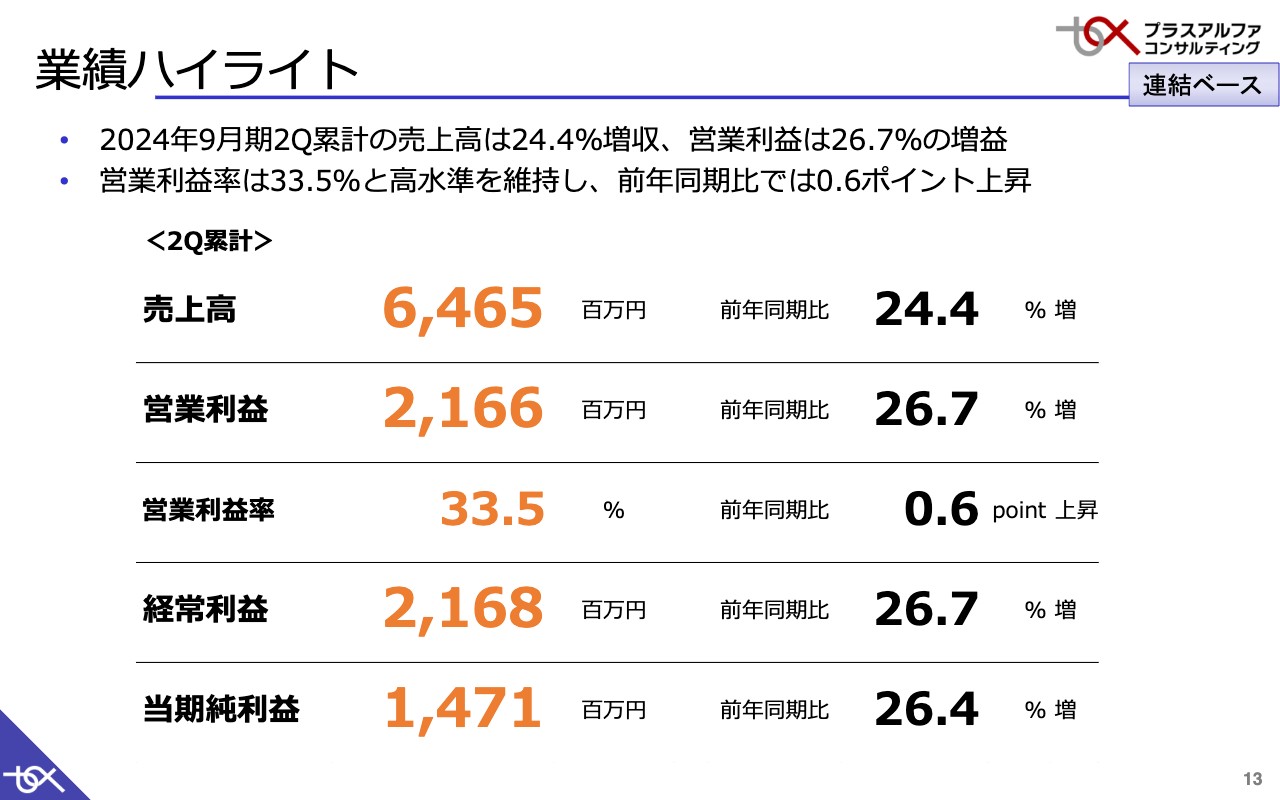

2024年9月期第2四半期の決算についてご説明します。まず、業績ハイライトです。売上高は前年同期比24.4パーセント増の64億6,500万円、営業利益は前年同期比26.7パーセント増、営業利益率は前年同期比0.6ポイント上昇の33.5パーセントと、非常に好調な実績を残せたかと思っています。

業績ハイライト(タレントパレット事業:ヨリソル含む)

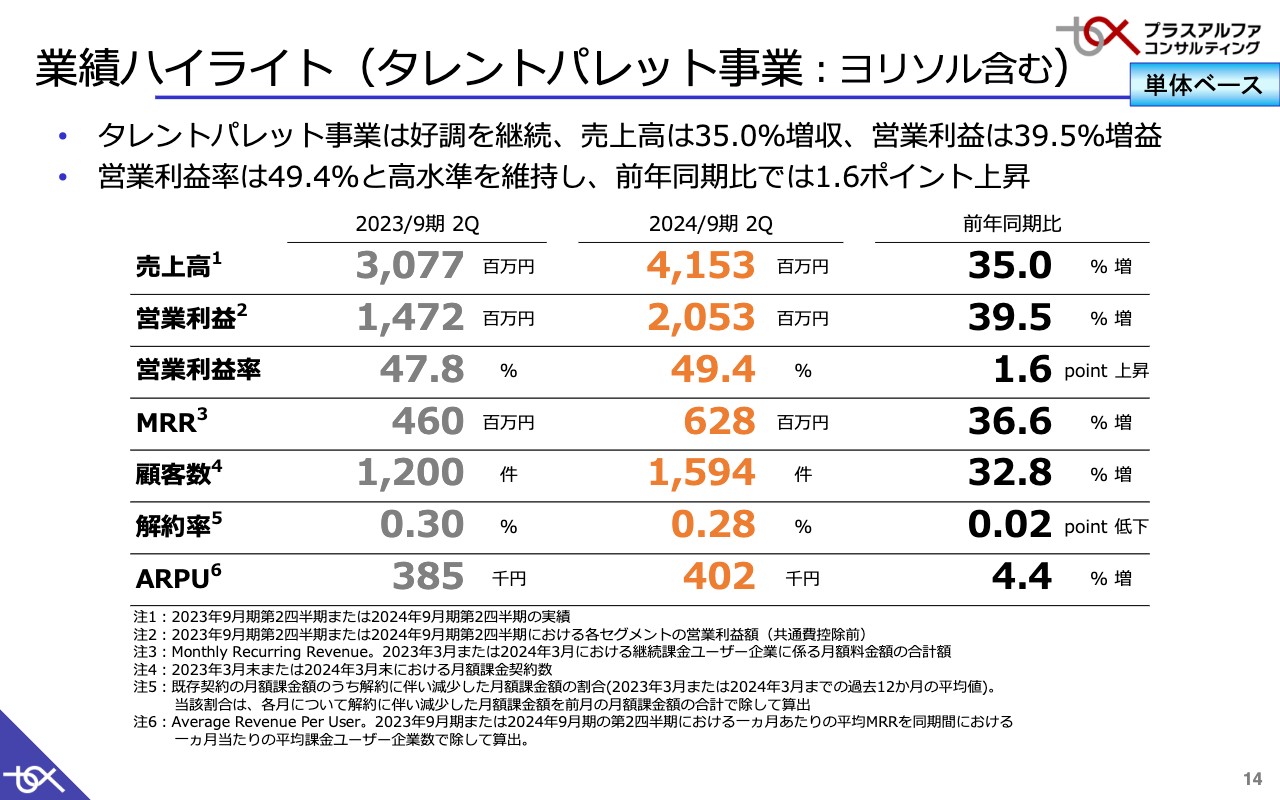

中でも、「ヨリソル」を含むタレントパレット事業は非常に好調に推移しています。売上高は前年同期比35パーセント増の41億5,300万円となりました。

営業利益は前年同期比39.5パーセント成長、営業利益率は49.4パーセントと非常に高い収益性を保っています。

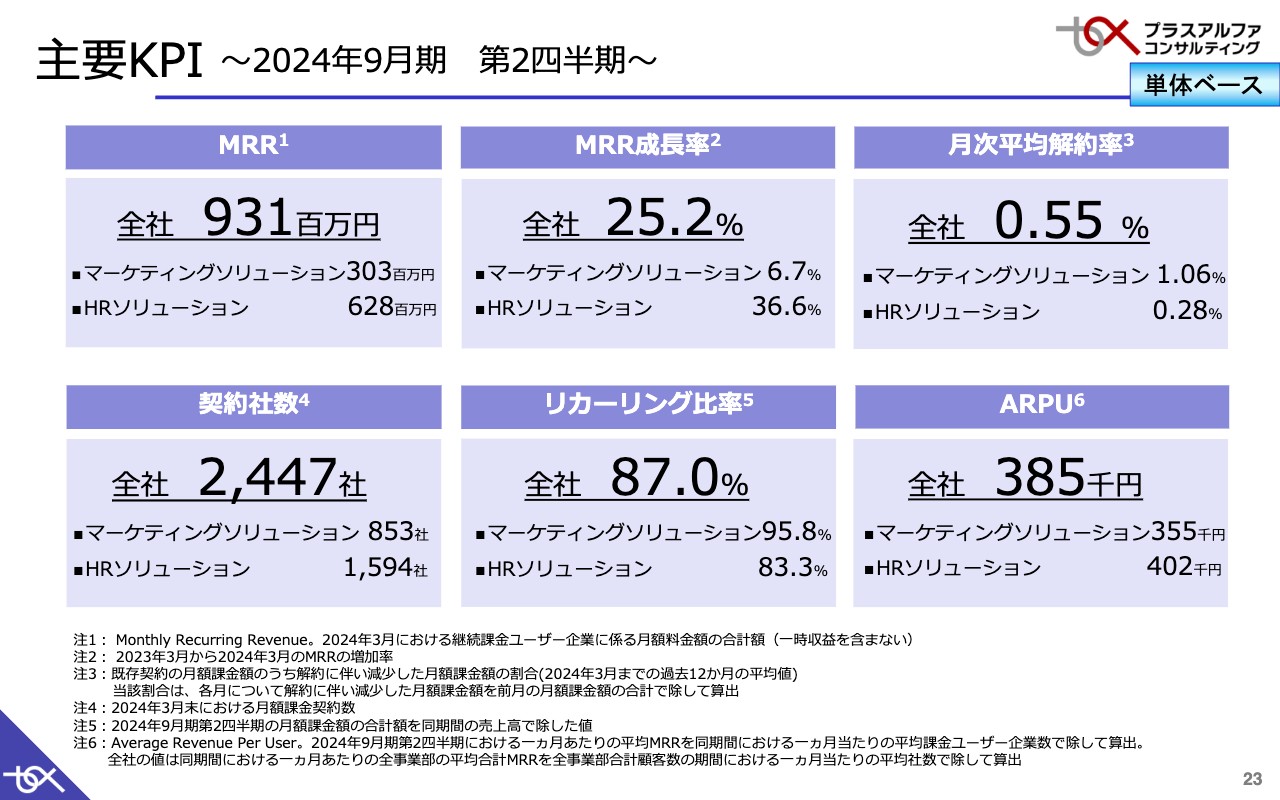

MRRは前年同期比36.6パーセント増、顧客数は前年同期比32.8パーセント増です。解約率は前年同期比で若干下がっており、ARPUは上昇しています。非常に良い結果が残せたかと思います。

ハイライト

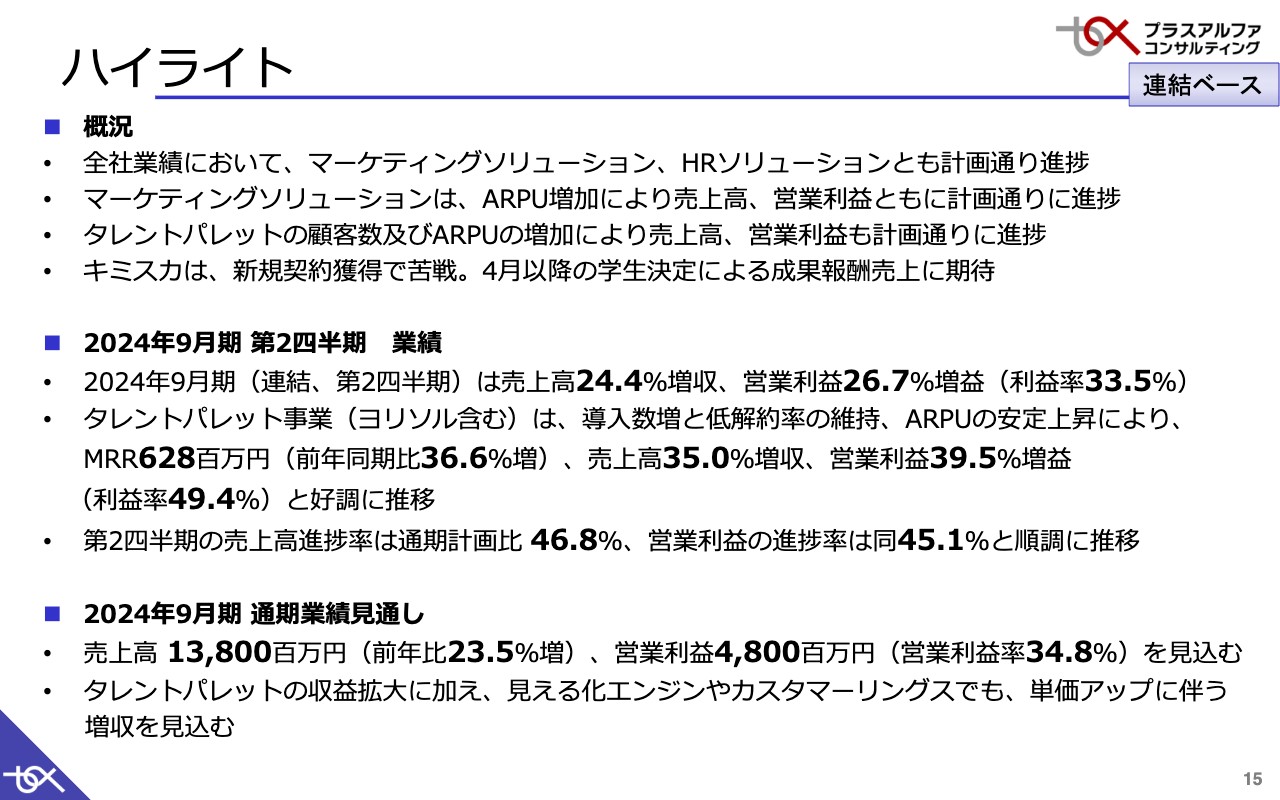

全社的な業績については、マーケティングソリューション、HRソリューションともに計画どおりに進捗しています。

マーケティングソリューションは、新規獲得よりも、単価アップの効果が出てきており、それにより計画どおりに進んでいます。「タレントパレット」は、顧客数とARPUの増加により、売上高と営業利益が計画どおりに進捗しています。

一方で、グローアップ社の新卒採用サービス「キミスカ」は、新規の顧客獲得で若干苦戦しています。ただし、この後は、学生の内定承諾決定による成果報酬売上も増えてくるため、ここに期待している状態です。

2024年9月期第2四半期の業績は、先ほどお伝えしたとおり、売上高は前年同期比24.4パーセント増となりました。

通期業績の見通しについては、当初の計画から変更はありません。売上高138億円、営業利益48億円を目指しています。

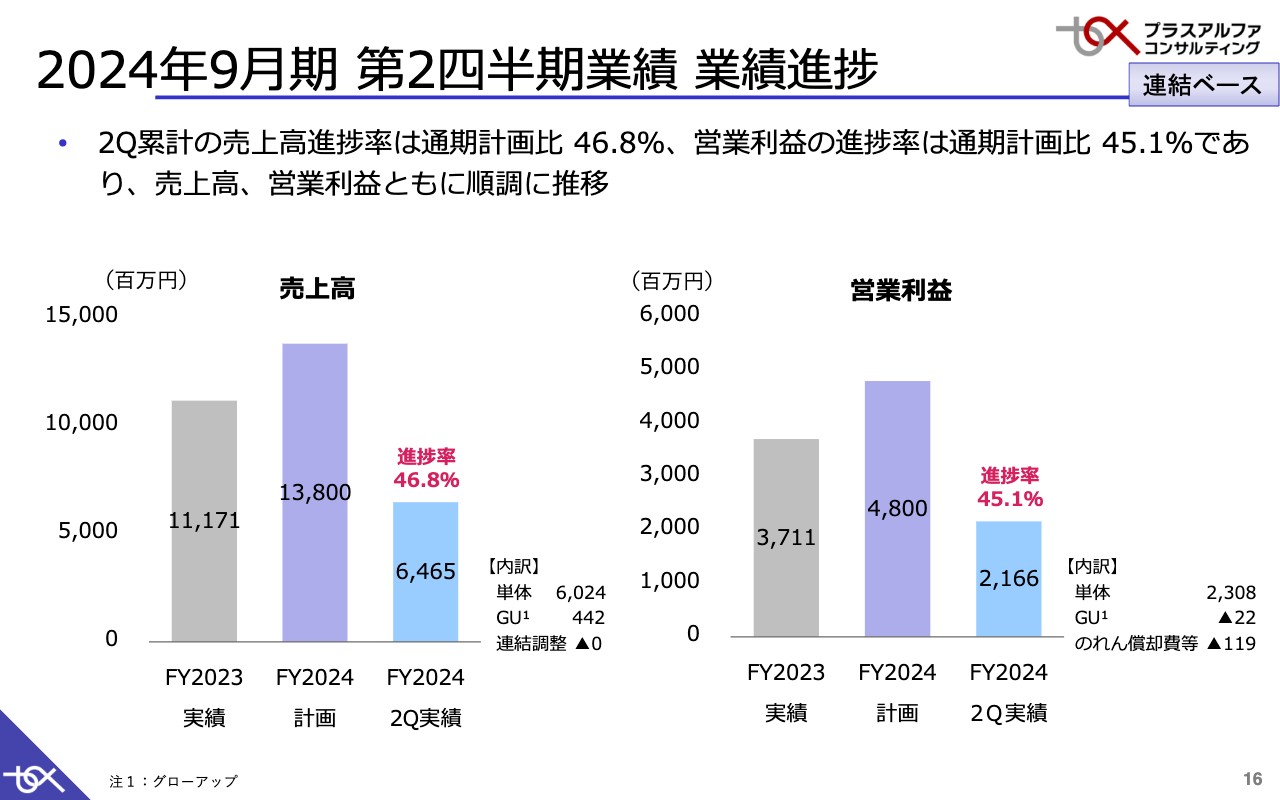

2024年9月期 第2四半期業績 業績進捗

2024年9月期第2四半期の業績の中身について、詳しくご説明します。まず、進捗状況です。売上高は46.8パーセント、営業利益は45.1パーセントと、前年の進捗率とほぼ同程度で、順調に進んでいます。

業績進捗(タレントパレット事業:ヨリソル含む)

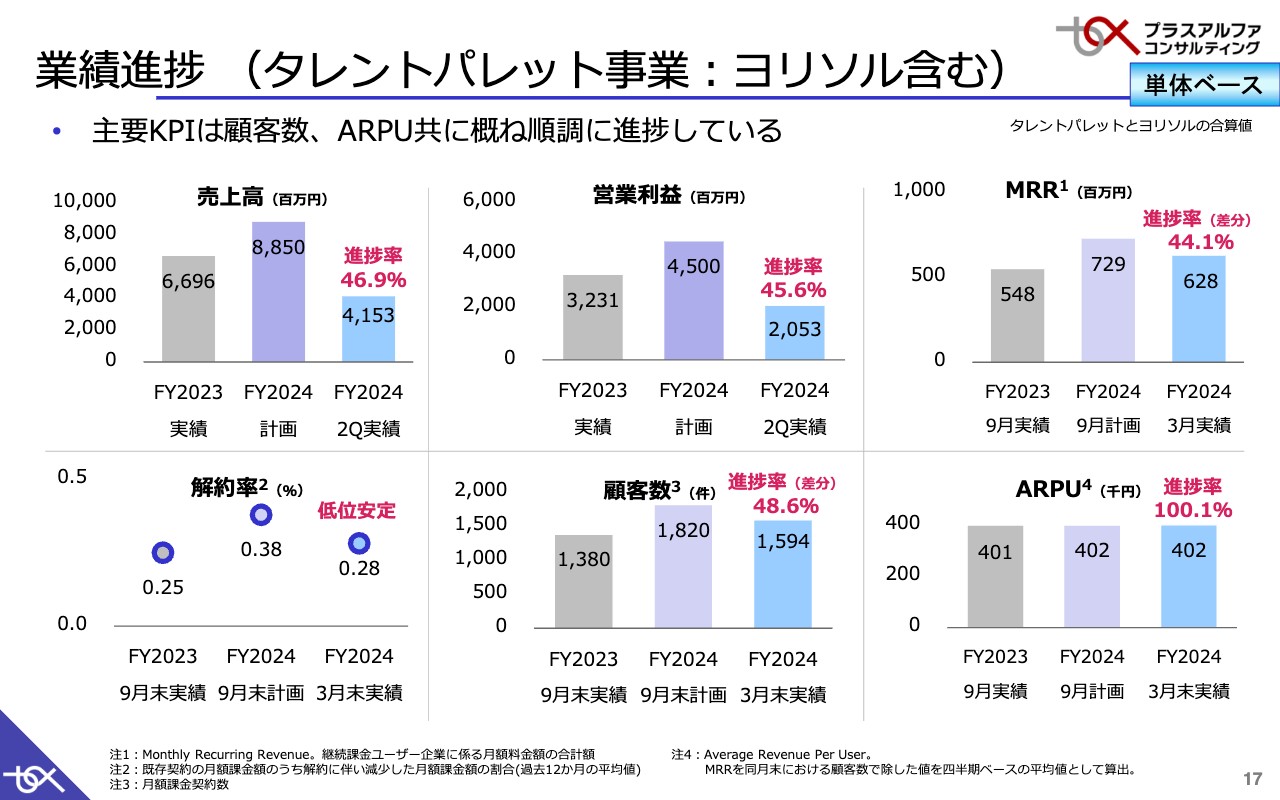

タレントパレット事業の進捗状況です。売上高と営業利益は全社の業績と同様です。MRRは44.1パーセントまで進捗しています。

解約率は、今期末には0.38パーセントまで上昇する計画でしたが、今時点では0.28パーセントとまだ余裕のある状態で、低い解約率を維持できています。

顧客数は、1,820社という目標に対して現在1,594社です。進捗率は48.6パーセントで良好かと思います。

ARPUは、40万2,000円という目標をすでに達成している状況です。

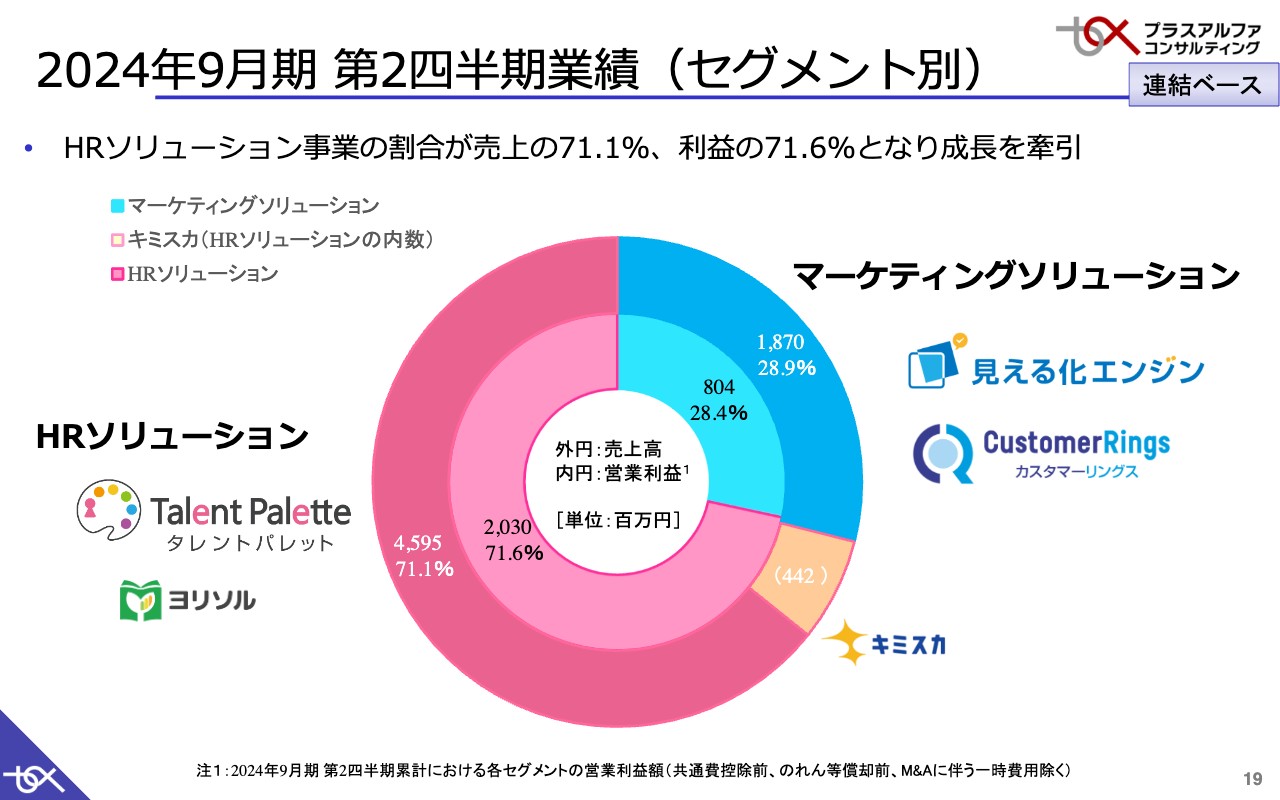

2024年9月期 第2四半期業績(セグメント別)

その他のKPIのご紹介です。HRソリューションは、現時点で全体の売上の71.1パーセントと、70パーセントを超えています。この成長が全社的な成長を牽引しています。

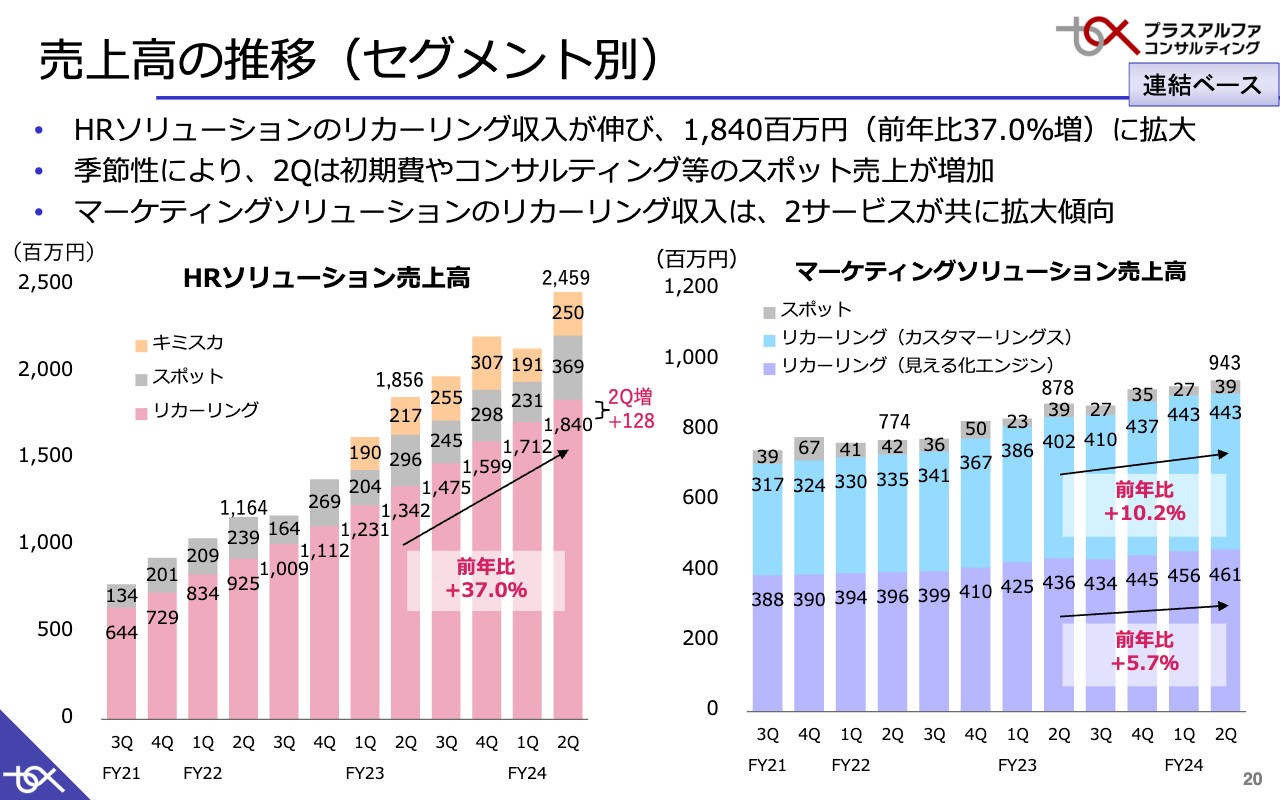

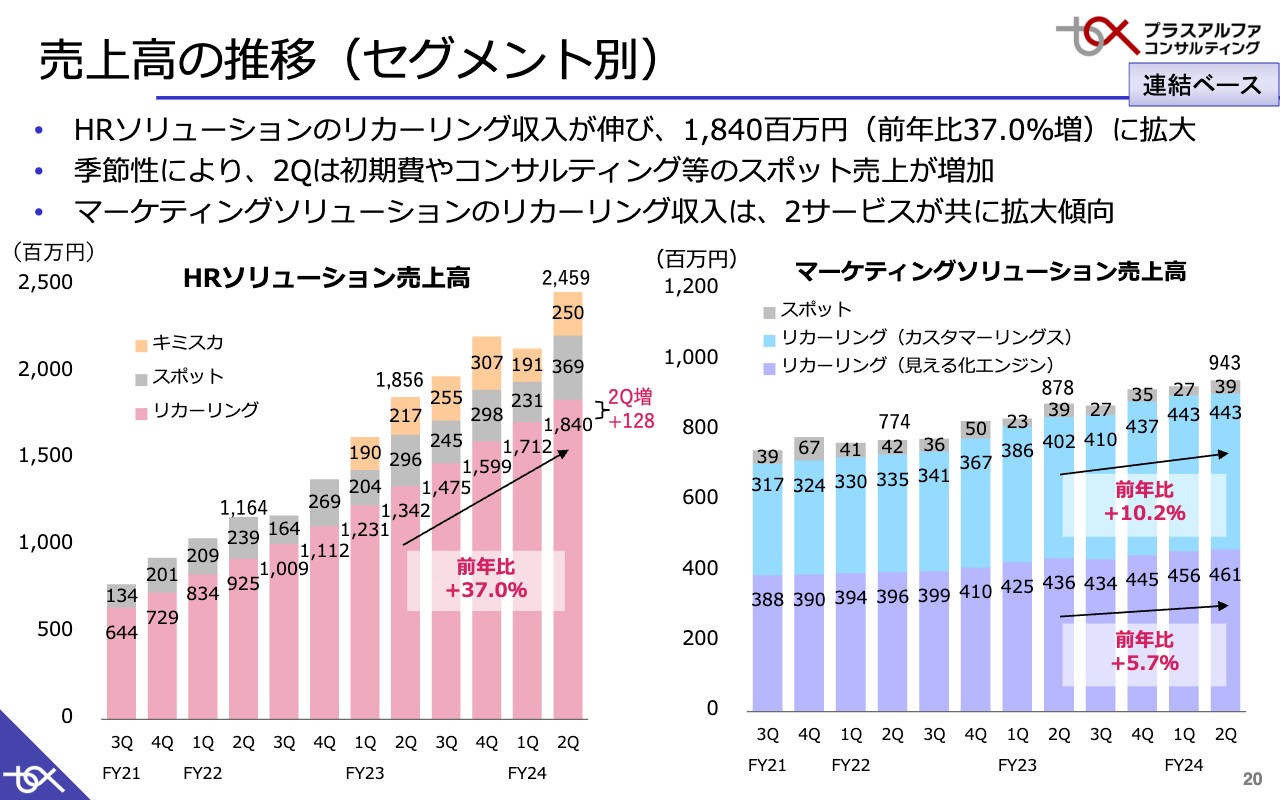

売上高の推移(セグメント別)

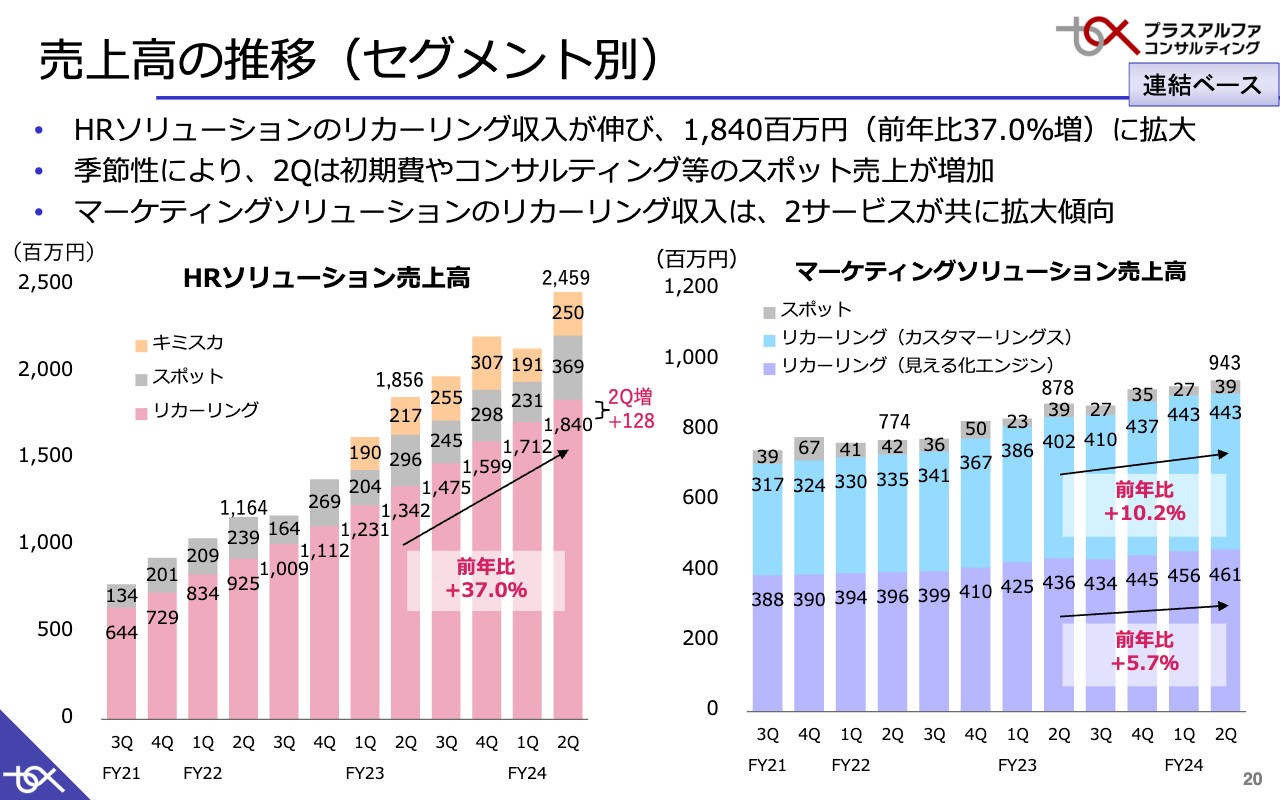

それぞれのセグメントについてご説明します。スライド左側のグラフは、HRソリューションの売上高の推移を示しています。月額課金のリカーリング売上が順調で、前年比37パーセント増まで伸びてきました。

グラフのグレー部分は、初期費やコンサルティングの売上になるスポット売上です。第2四半期と第4四半期には、3月末と9月末という顧客企業の多くで区切りになる月が入っているため、コンサルティングの売上の計上が偏りやすいこともあり、第2四半期、第4四半期は、第1四半期、第3四半期に比べると高い傾向になります。今回の第2四半期もその部分の売上がかなり大きくなり、第2四半期全体として売上が伸びている状態です。

オレンジ部分の「キミスカ」については、第1四半期は前年とあまり変わらない売上でしたが、第2四半期は前年に対して伸びています。季節性もあり、年度後半に売上が偏りやすくなっています。

スライド右側のグラフは、マーケティングソリューションの売上高の推移です。下から「見える化エンジン」「カスタマーリングス」のリカーリング売上、スポット売上を示しています。それぞれHRソリューションと比べるとそこまで大きな伸びではありませんが、順調に伸びてきていると考えています。

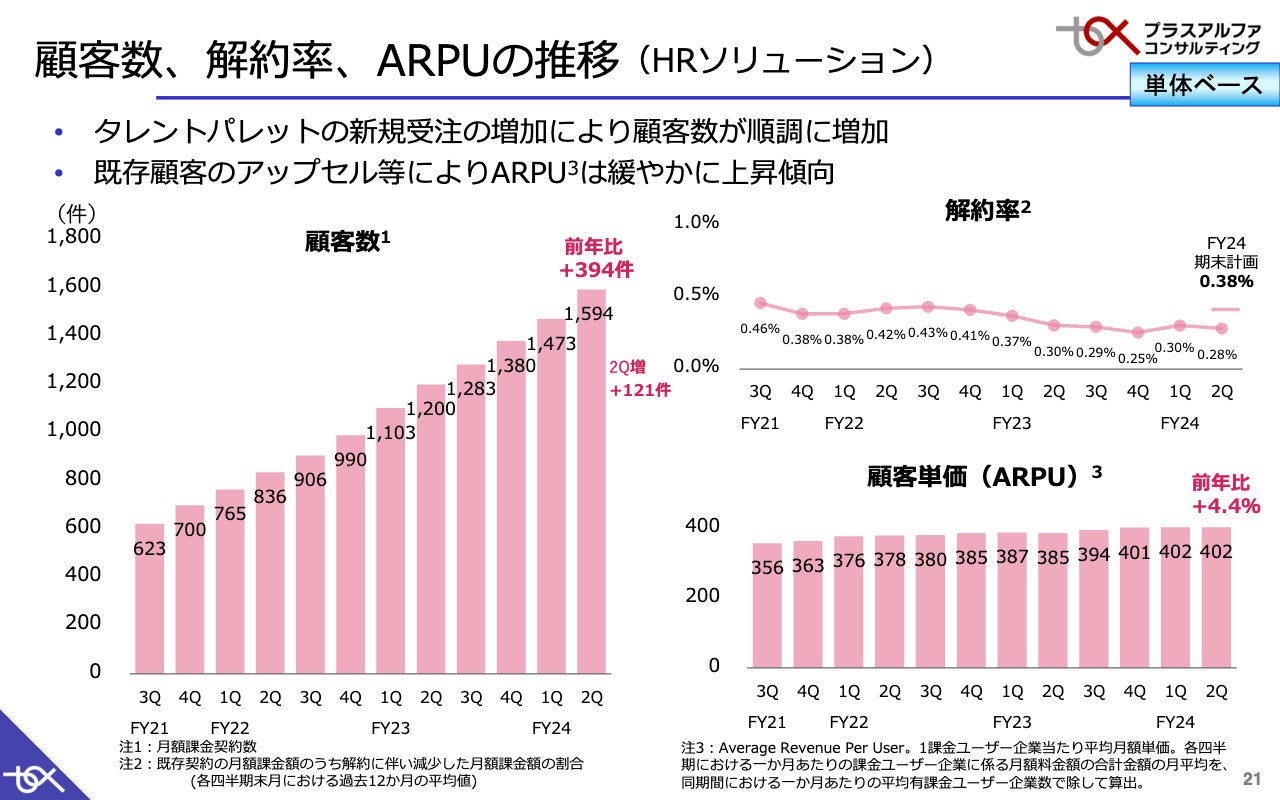

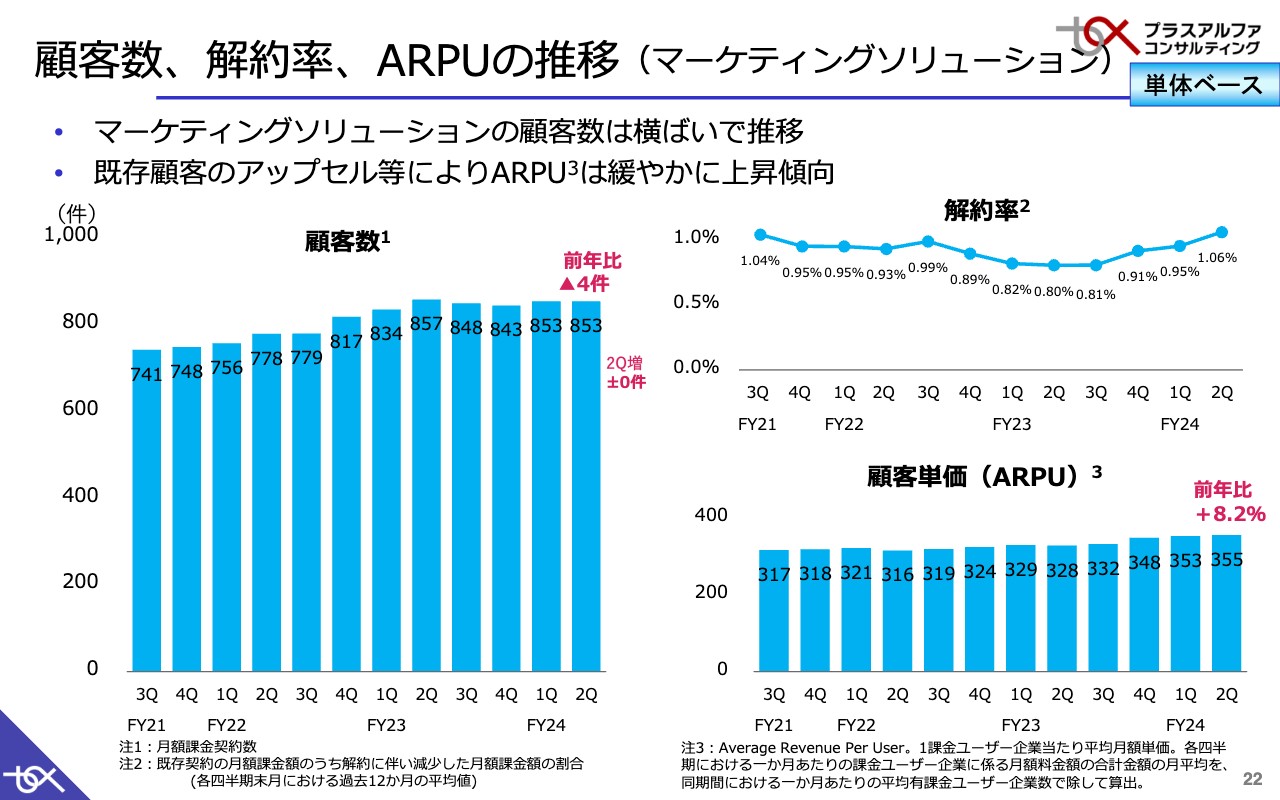

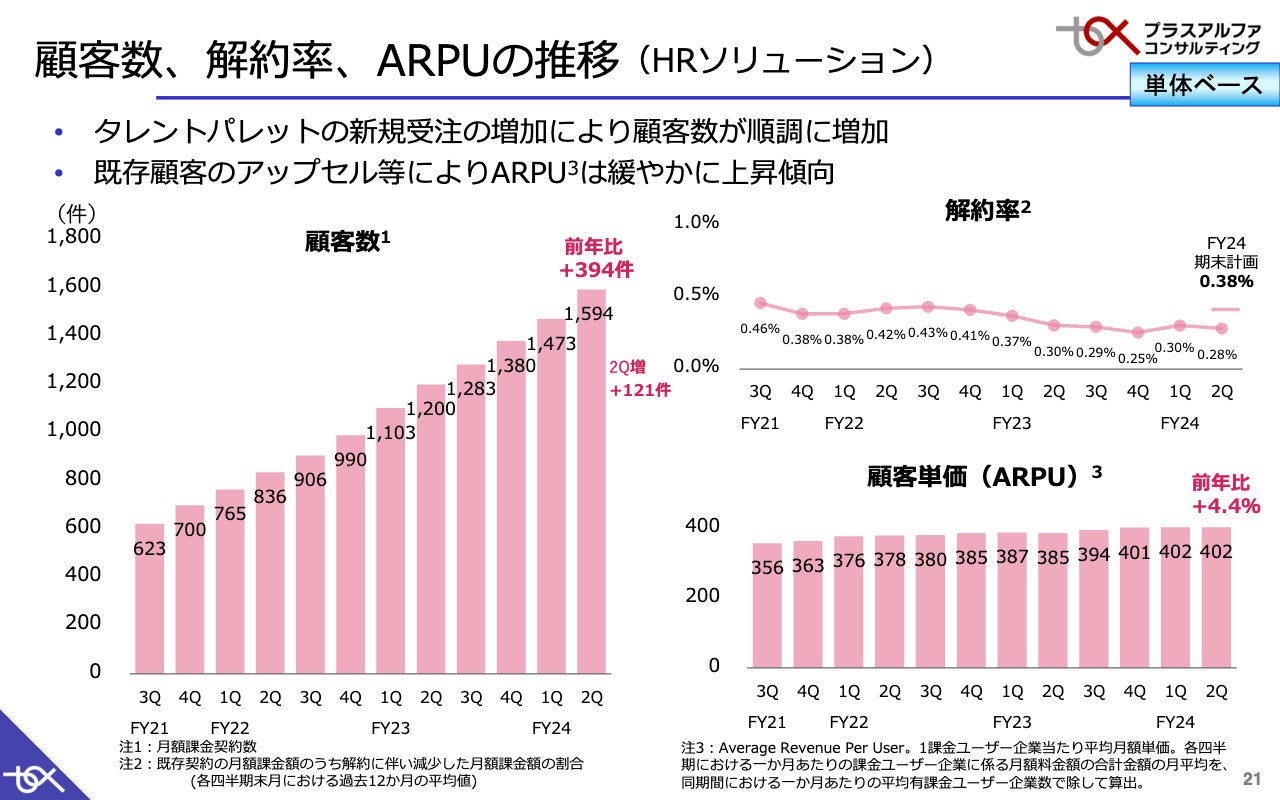

顧客数、解約率、ARPUの推移(HRソリューション)

「タレントパレット」のKPIです。顧客数は、第1四半期に比べて121件増えました。前年比で394件の増加となり、順調に推移しています。

解約率は、第1四半期で0.3パーセントと若干上がりましたが、第2四半期は0.28パーセントと少し落ち着きが戻ってきています。

顧客単価は前年比4.4パーセント増の40万2,000円となり、若干横ばいの状態です。

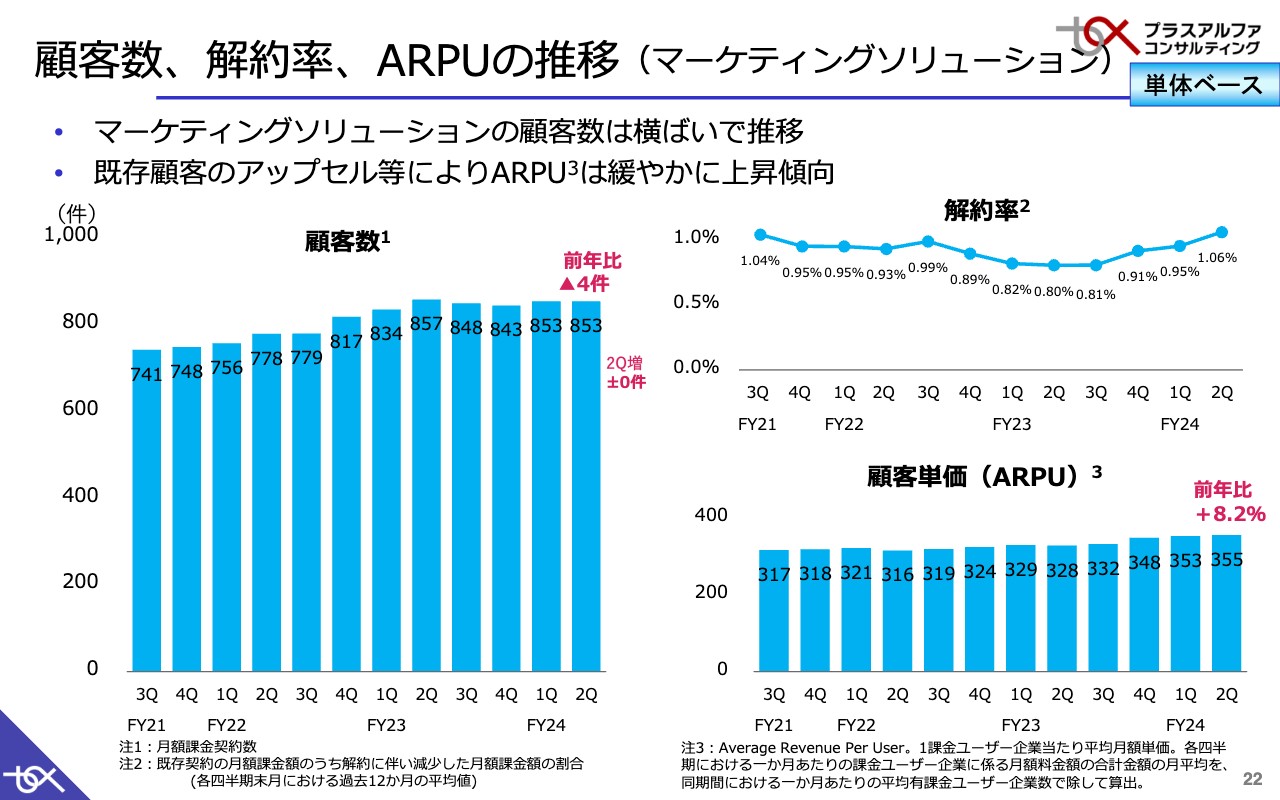

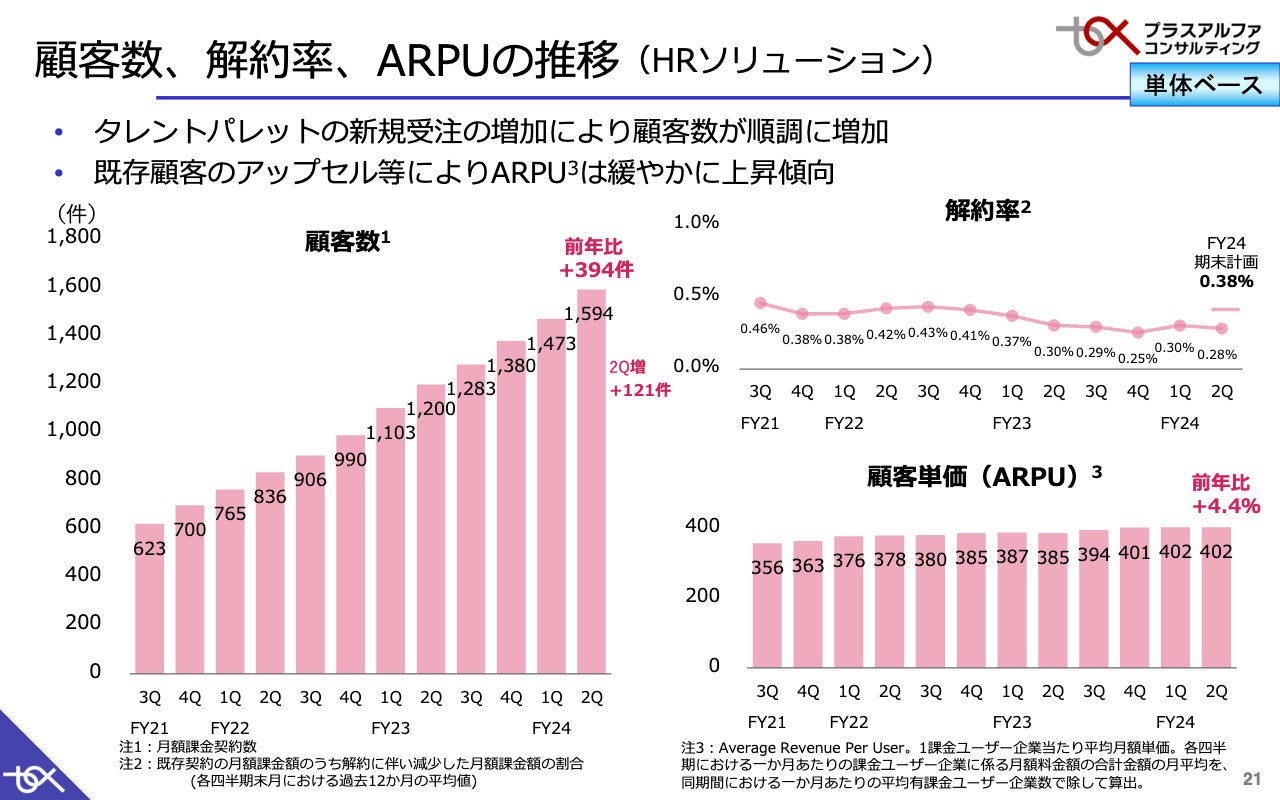

顧客数、解約率、ARPUの推移(マーケティングソリューション)

マーケティングソリューションです。顧客数は、第2四半期と比べて横ばいとなりました。残念なことに、前年比でマイナスとなっています。

解約率は少し上昇し、1.06パーセントとなりました。やや単価の高いお客さまの解約がいくつかあったところが影響していると思います。

ただし、使っていただいている企業には、メールやLINEの配信、顧客数のプランなどを増やしていただき、ARPUが徐々に上昇しています。

主要KPI ~2024年9月期 第2四半期~

主要KPIについてご説明します。契約社数は2,447社と、2,500社近くまで増加しています。ARPUも40万円弱と、他のSaaSの企業と比べても高い数字となっており、まさに「付加価値の高いサービスの提供」が実現できていると思っています。

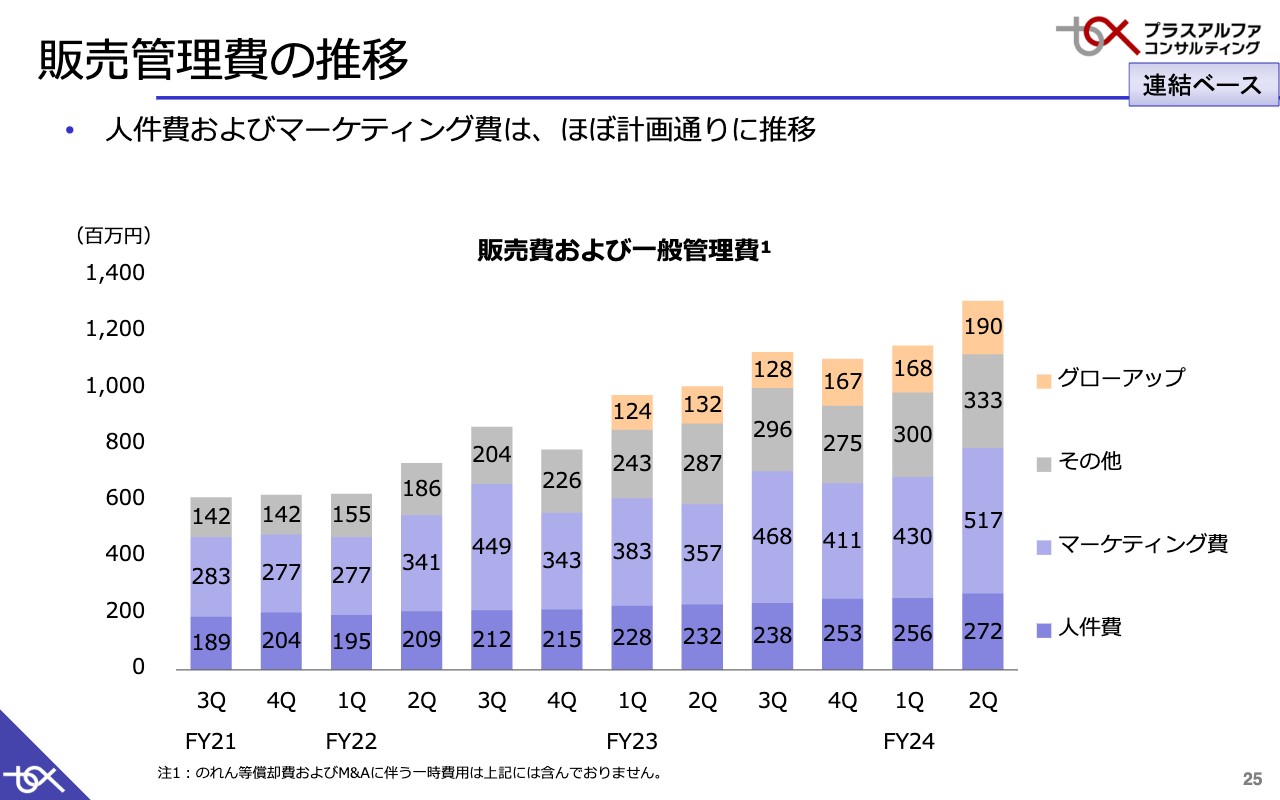

販売管理費の推移

販売管理費については、第2四半期は、第1四半期に比べ、マーケティング費が少し増えています。今期は通年のマーケティング費を20億円で計画しているため、第1四半期の未消化分を含めて第2四半期で使用しています。

CMも新しいクリエイティブで作ったため、そのタイミングで若干増やしています。またリード数も増やそうということで、Web施策等も行っています。

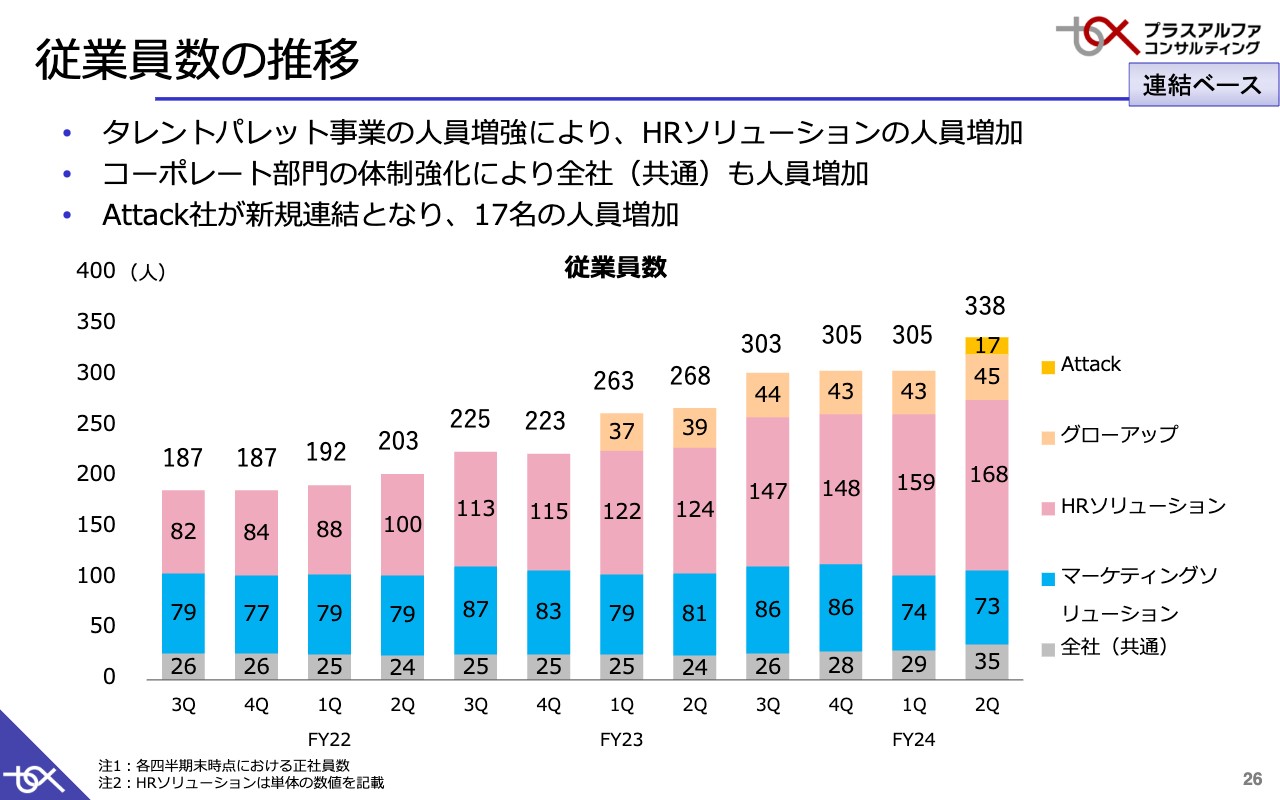

従業員数の推移

従業員数の推移です。HRソリューションでは、タレントパレット事業の人員増強により10名程度増加しています。

グレー部分の全社(共通)は、コーポレート部門の体制強化のため人員増加しています。現在M&Aを積極的に進めようという動きがあり、それに備えての体制強化を行っています。

またAttack社が新規連結となり、17名の人員増加となっています。

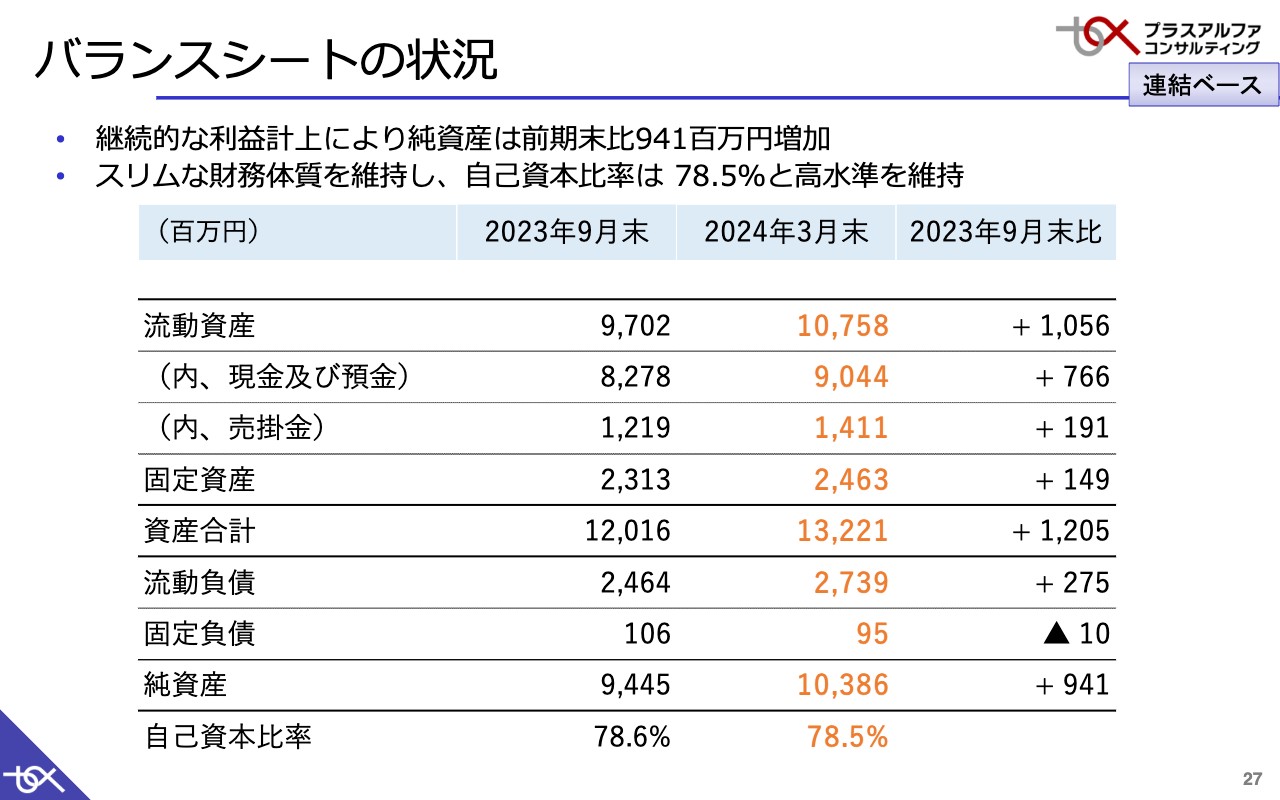

バランスシートの状況

バランスシートは特に変わらず、すっきりした感じになっています。

トピックス①:生成AIを活用した機能強化の推進(タレントパレット)

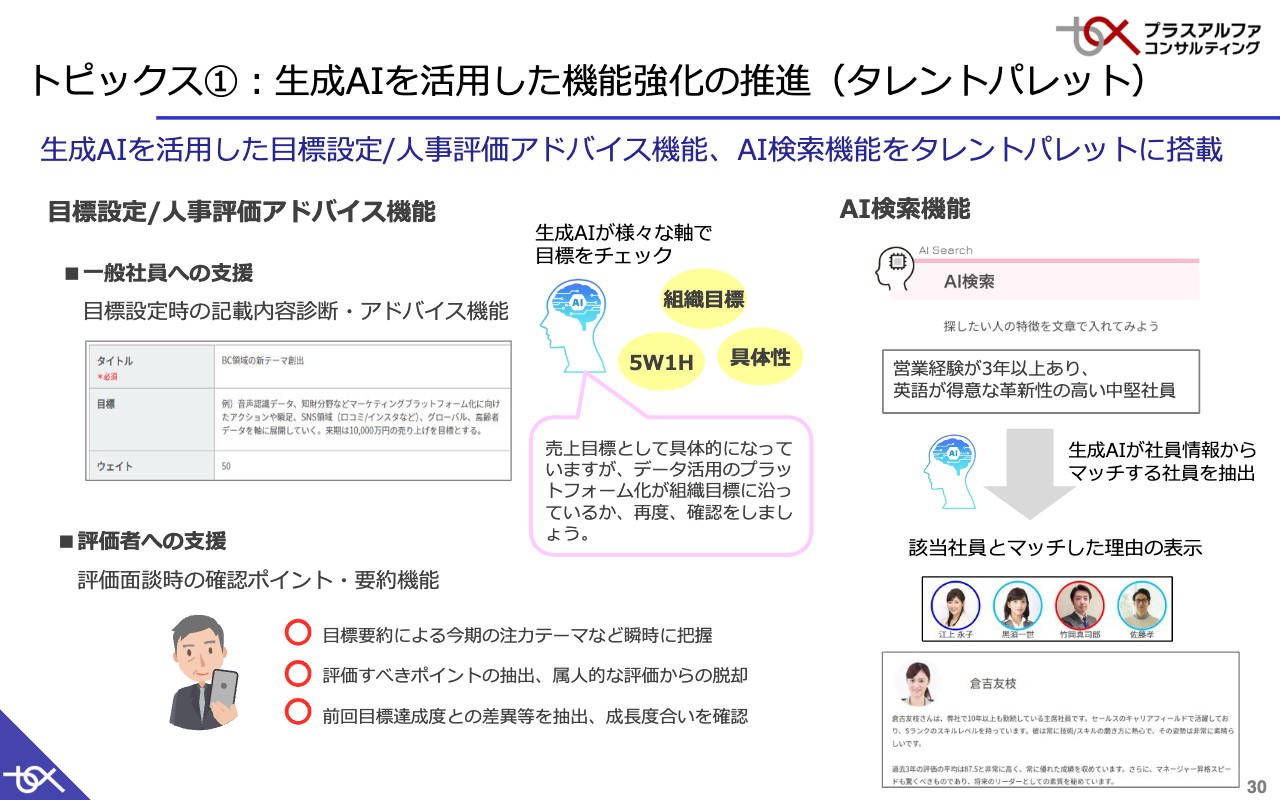

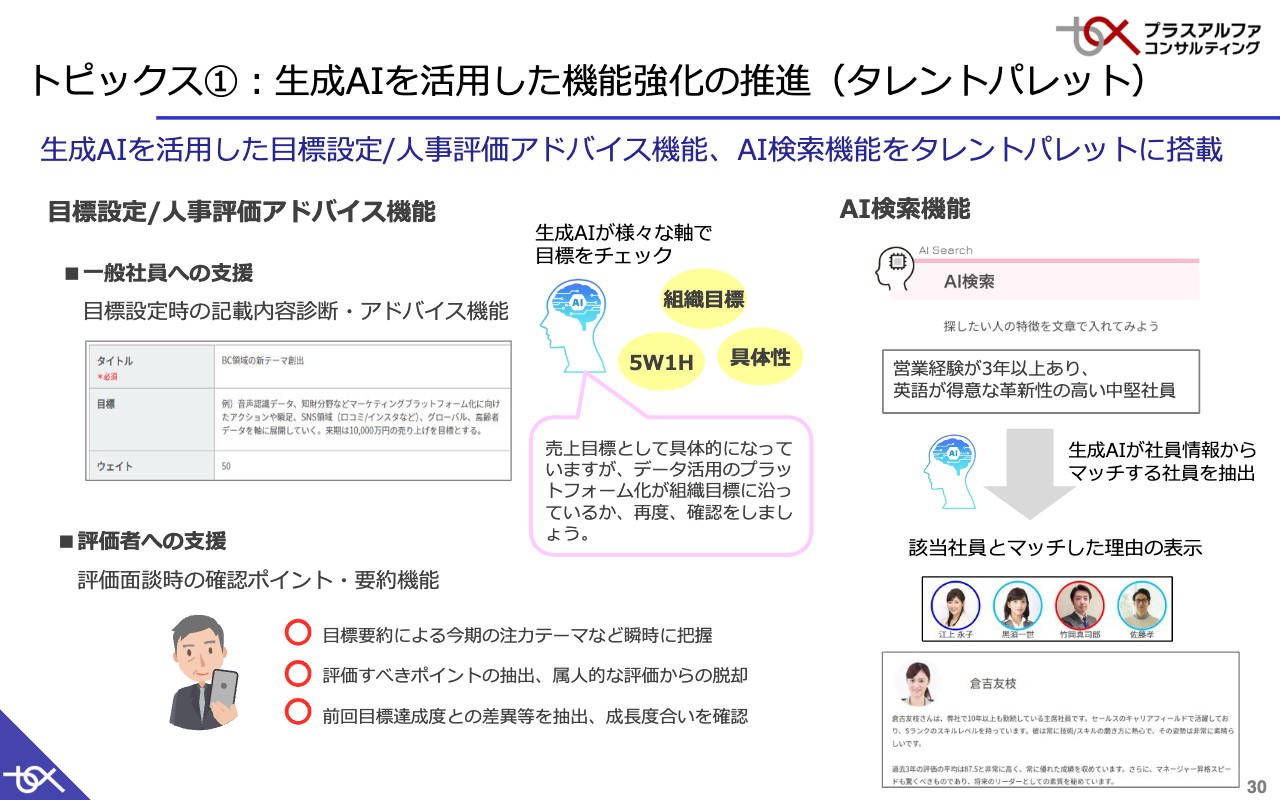

定性的なトピックスをいくつか紹介します。1つ目の「生成AIを活用した機能強化の推進」には「タレントパレット」と「見える化エンジン」があります。

まず「タレントパレット」です。すべてのソリューションにおいて、生成AIの機能はすでに多数搭載を始めている状態です。その中でもおもしろそうなものをピックアップしました。

「目標設定/人事評価アドバイス機能」は、「タレントパレット」を活用している多くの企業が使用している人事評価についてアドバイスする機能です。

一般社員が今期の目標を登録すると、その目標に対して「きちんと5W1Hが書かれているか?」「具体性があるか?」「また個人の目標が組織目標にきちんと沿っているか?」などを生成AIが診断・アドバイスしてくれる機能です。

評価者にも、評価面談時にメンバーや社員が「どのように前回と異なる目標を立てているか?」ということや、面談で確認すべきポイントをアドバイスしてくれます。

「AI検索機能」は、例えば新しいプロジェクトや組織を作る時に、「このような感じの人を探したい」というようなニーズが出てきます。スライド右側にあるように「営業経験が3年以上あり、英語が得意な革新性の高い中堅社員」という文章で検索をかけると、それにマッチする社員が抽出されて、マッチした理由まで提示してくれます。

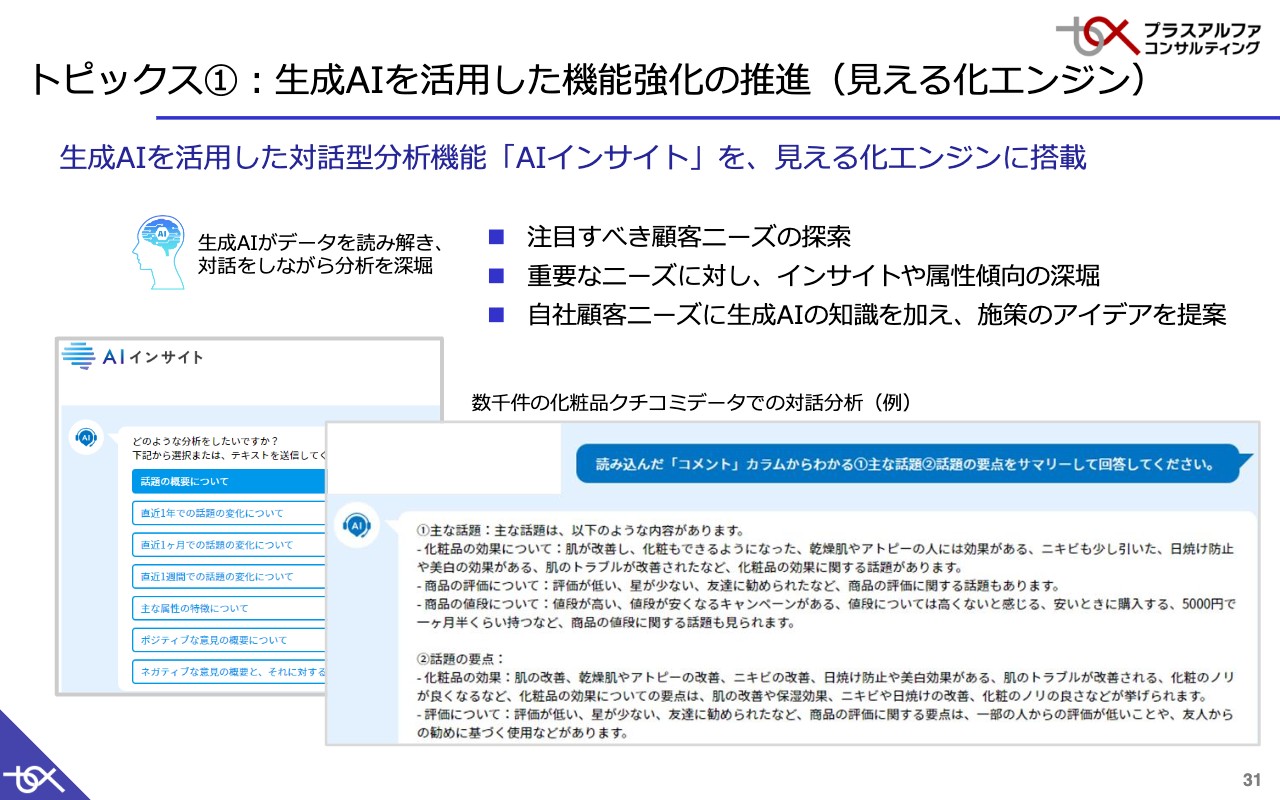

トピックス①:生成AIを活用した機能強化の推進(見える化エンジン)

「見える化エンジン」は対話型分析機能「AIインサイト」を搭載しています。もともと「見える化エンジン」にはいろいろな分析機能が搭載されており、分析者が自分で分析の手法を考えて選び、分析軸を設定し、実行して結果を見るという操作を行います。

この「AIインサイト」は、対話をしながら分析を深掘りしていく機能です。例えば、数千件におよぶ化粧品の口コミアンケートの中から「どのようなことが言われているか?」「主な話題を見つけてほしい」などと入力し、そこから出てきた話題に対して「この話題をしている人はどのような人なのか?」と深掘りしていくことができます。

またその人物像に対して「どのようなプロモーション・キャンペーンを打つと効果的か?」などと聞くと、そのアイデアの提案までしてくれる、非常におもしろい機能です。

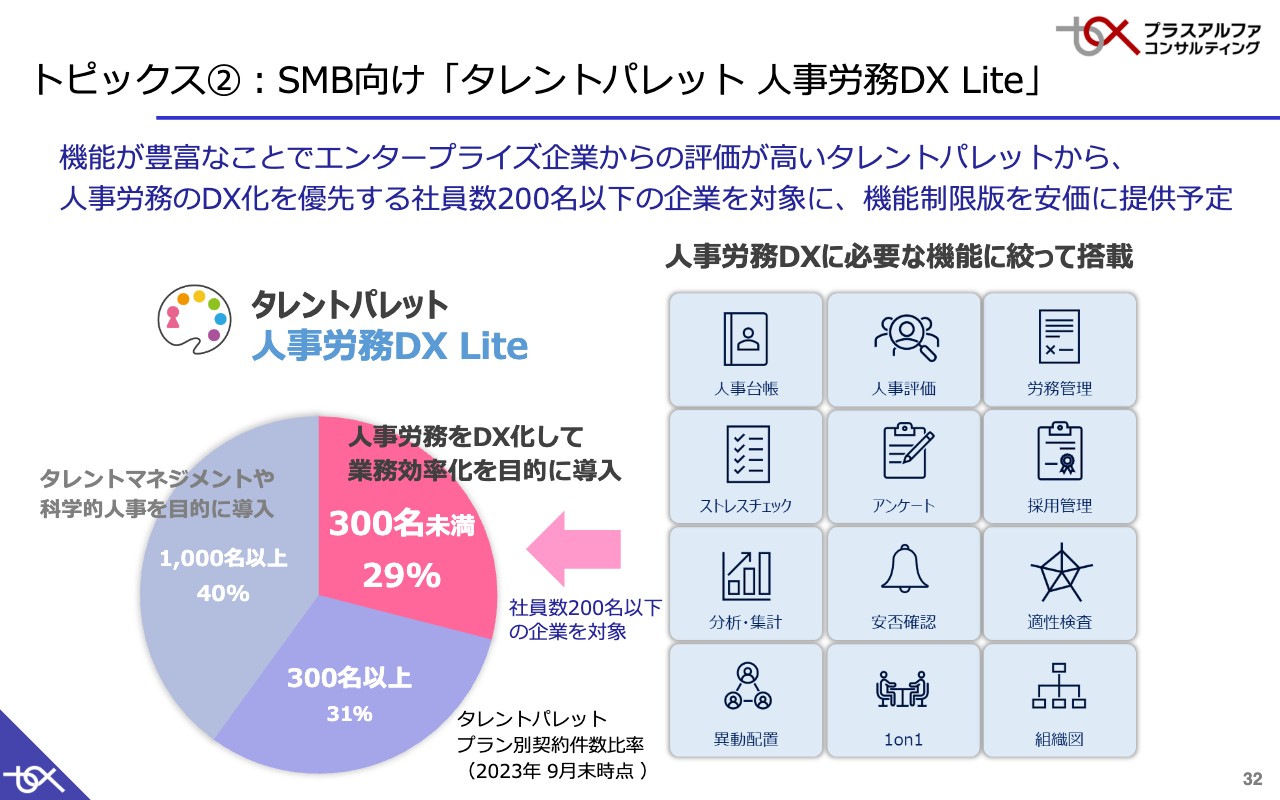

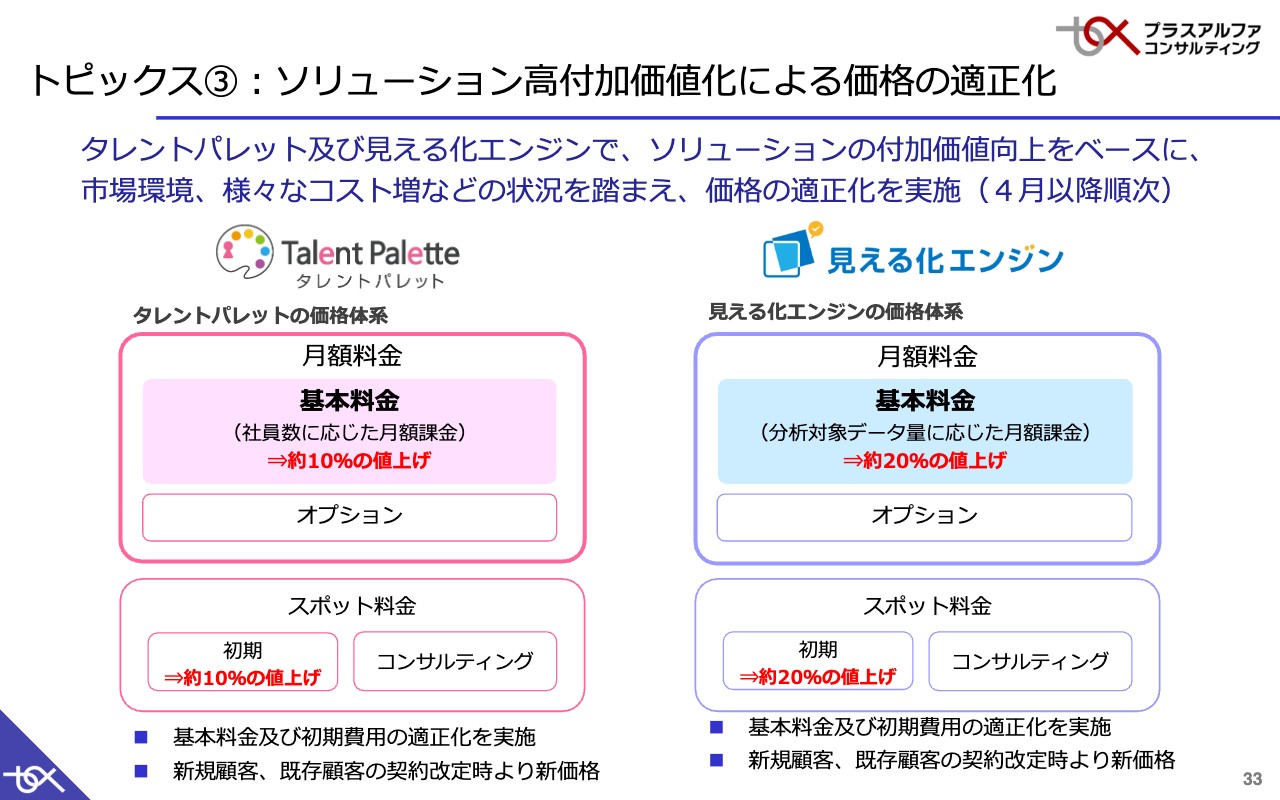

トピックス②:SMB向け「タレントパレット 人事労務DX Lite」

トピックスの2つ目は、かなり大きな話だと思います。機能を制限した「タレントパレット 人事労務DX Lite」をリリースし、比較的規模の小さい、社員数200名以下の企業を対象に提供する予定です。

もともと「タレントパレット」はエンタープライズ企業に注力してきました。しかしスライド左側の円グラフに示したとおり、実際に導入している企業のうち、社員数300名未満の企業が29パーセントを占めています。

このような企業では、データの活用というよりも、「人事業務の効率化をしたい」というニーズが強くなっています。そのニーズに応え、エンタープライズ企業向けとは別に、人事労務のDX化に活用するための機能に絞り、提案もわかりやすくシンプルにしていこうと考え、このようなサービスの提供を決めました。

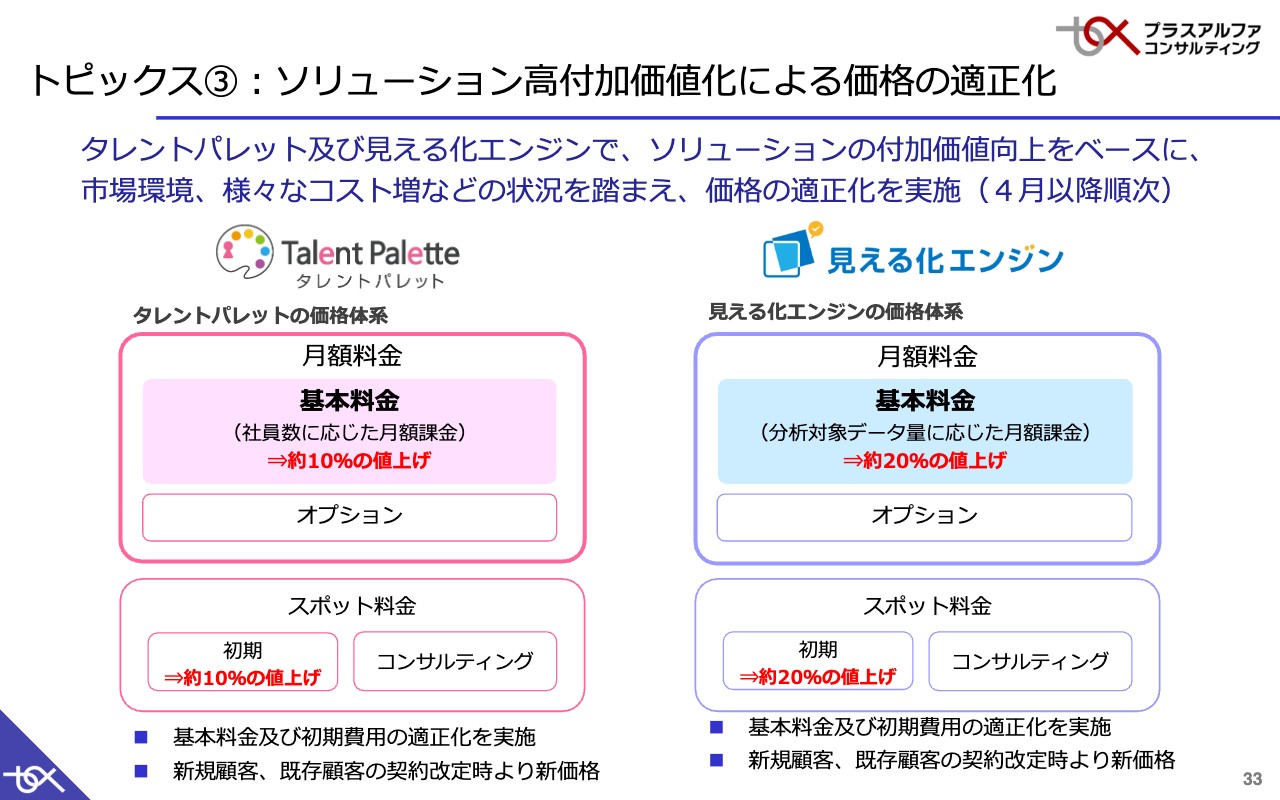

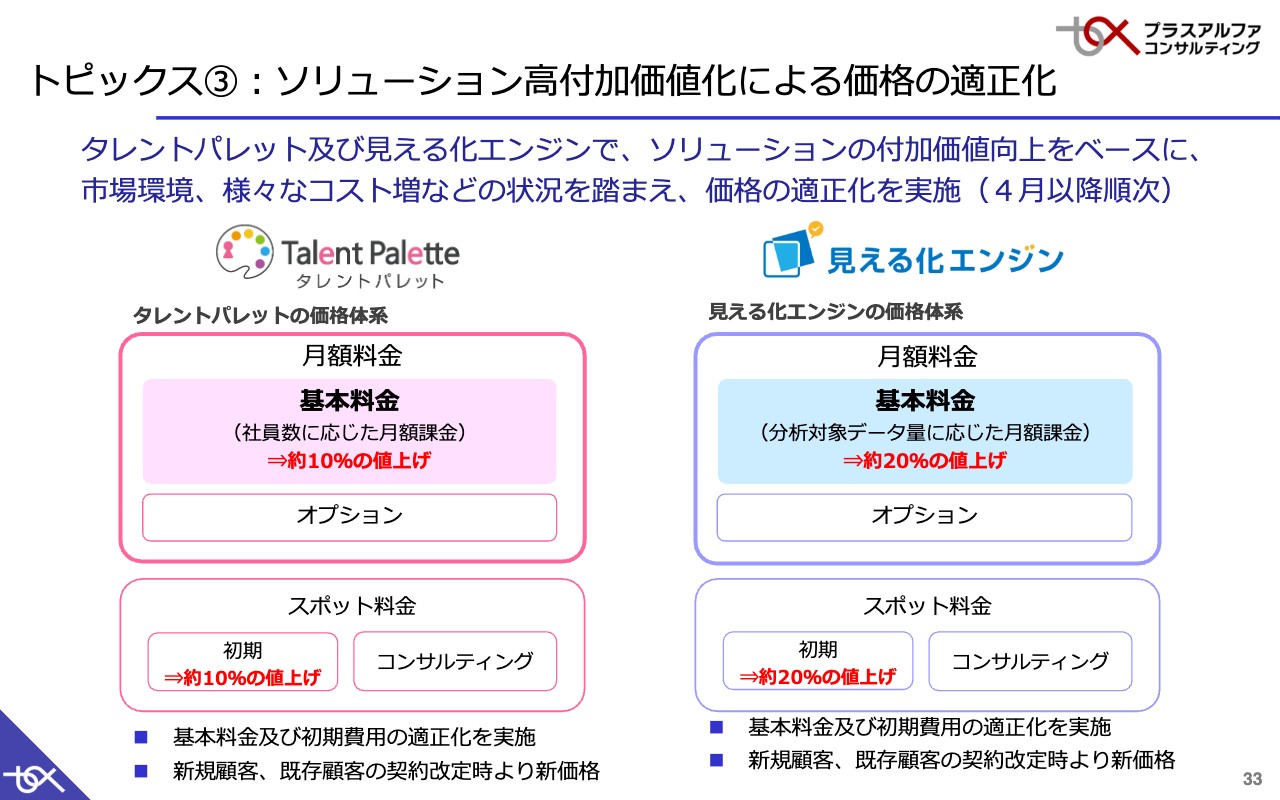

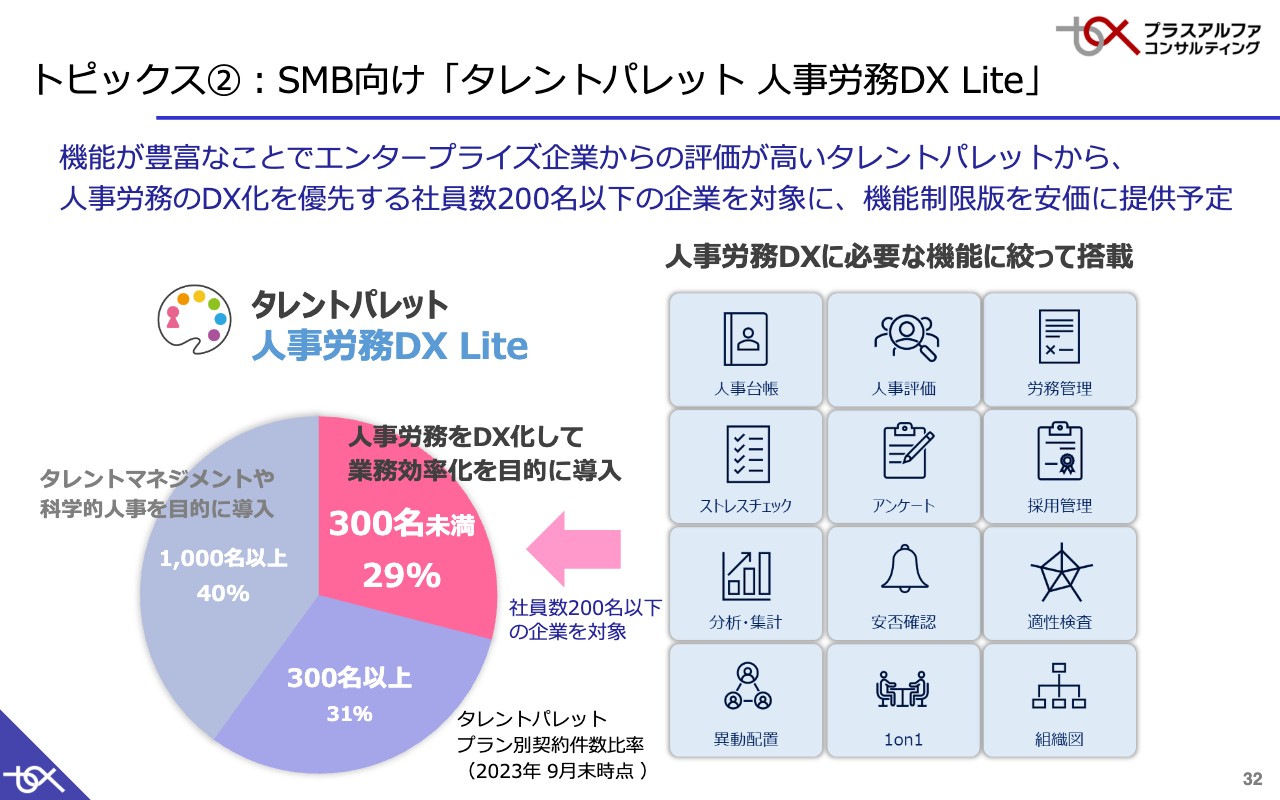

トピックス③:ソリューション高付加価値化による価格の適正化

トピックスの3つ目は、価格の適正化です。「タレントパレット」と「見える化エンジン」について、それぞれ10パーセント、20パーセントの値上げを行っています。4月、5月以降、既存顧客も含めて、契約更新のタイミングに新価格に順次切り替えていきます。

値上げの効果が出てくるのは、第4四半期ぐらいからだと思っています。1年間かけて企業全体に対して実施していき、1年後には10パーセント程度のARPUの上昇を期待しています。

トピックス④:シンクタンクの役割を担うHR未来予測プロジェクト

4つ目です。シンクタンクの役割を担う「HR未来予測プロジェクト」を発足しました。現在、人的資本経営やリスキリング、ジョブ型など、人事領域もかなり激しく変化しています。そのような環境の中、エンタープライズ企業の人事役員レベルの方々から、「直近の人事の世界だけではなく、その先の未来の人事を考えておきたい、知りたい」という声がありました。

このプロジェクトではいろいろな調査を行いながら、あくまで仮説はあるものの、この先の未来というものを作り上げます。それに対して「今はどのような人事制度にしておくべきか」、「『タレントパレット』にどのような機能が必要なのか」などのヒントになればいいと思っています。

実際に4月18日にセミナーを開き、非常に多くの方に参加していただいて、興味、関心が高まっていると感じました。

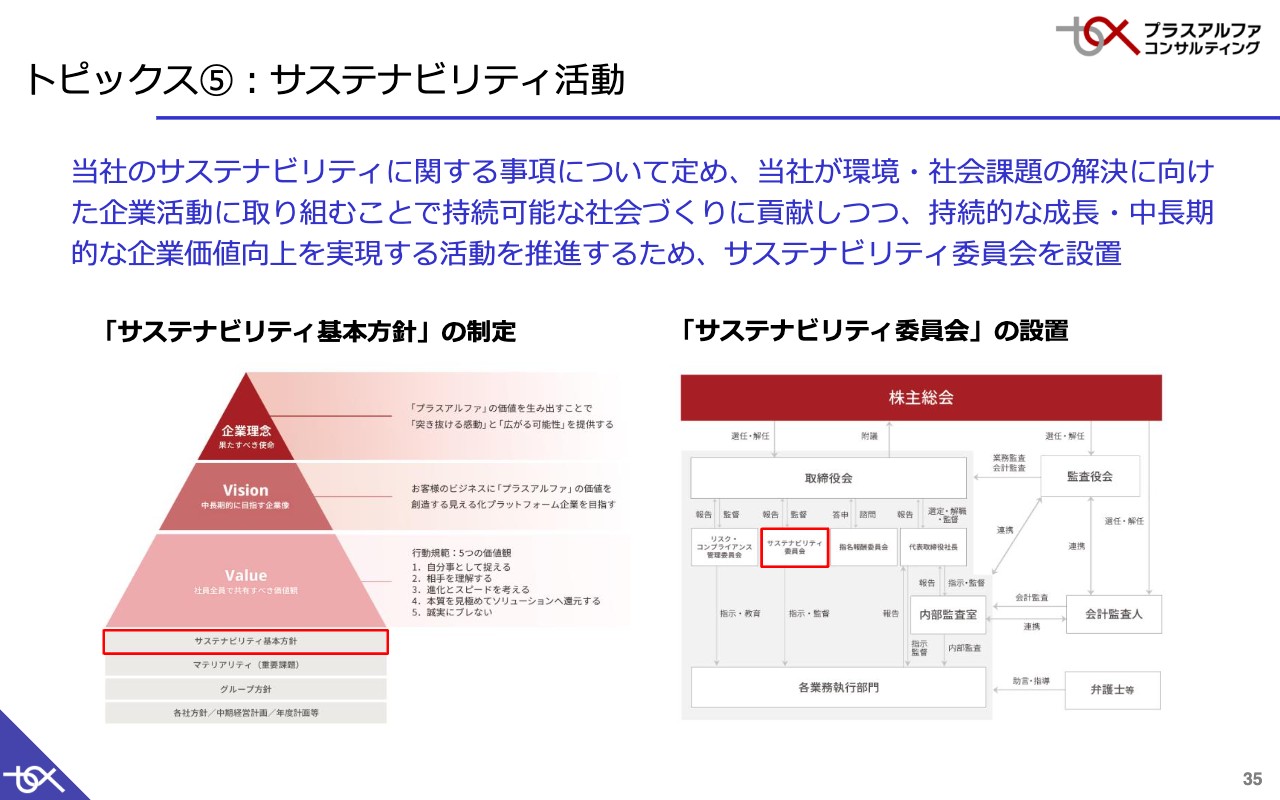

トピックス⑤:サステナビリティ活動

トピックスの5つ目は、サステナビリティ活動です。上場企業として、環境・社会問題にもきちんと企業活動として取り組んでいます。まず基本方針を制定し、委員会を設置して、持続的に活動を進めていきたいと思っています。

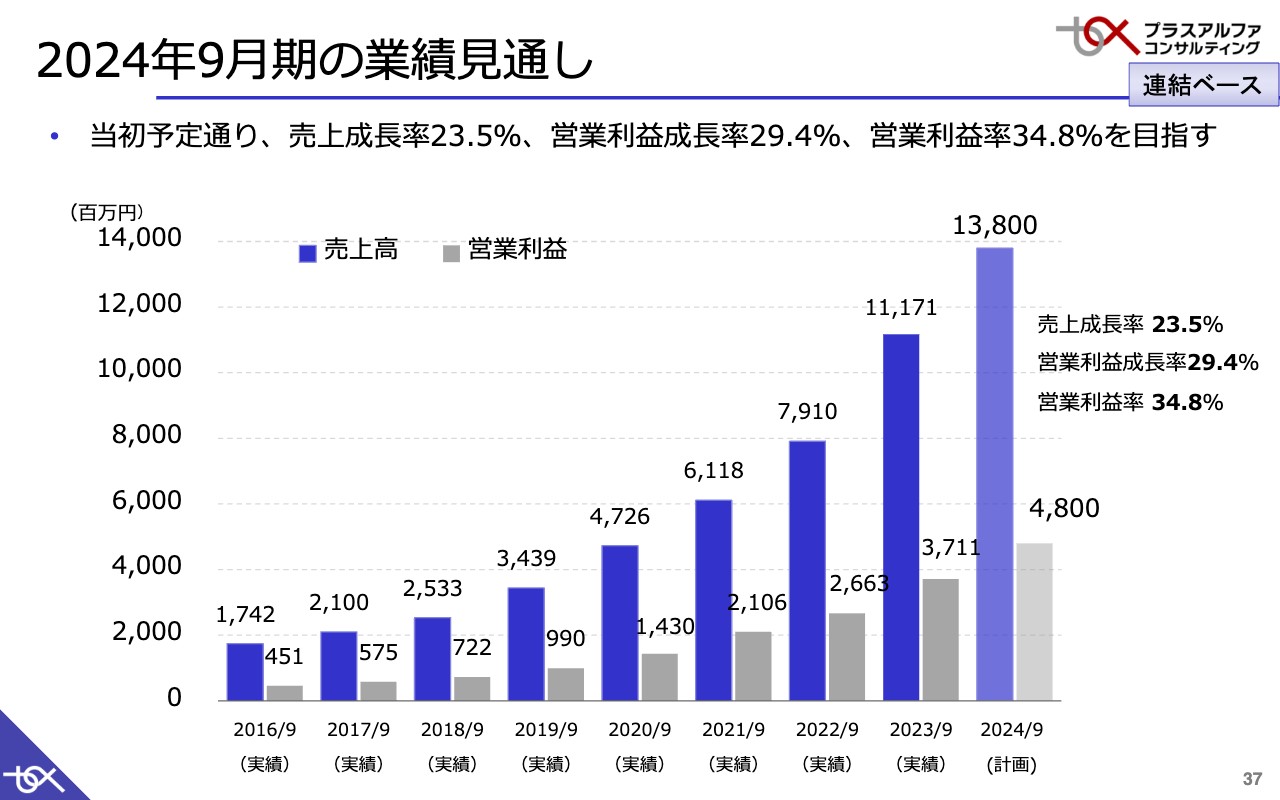

2024年9月期の業績見通し

2024年9月期の業績見通しは、基本的に期初の見通しから変更はありません。9月末で売上高138億円、売上成長率23.5パーセント、営業利益48億円を目指しています。

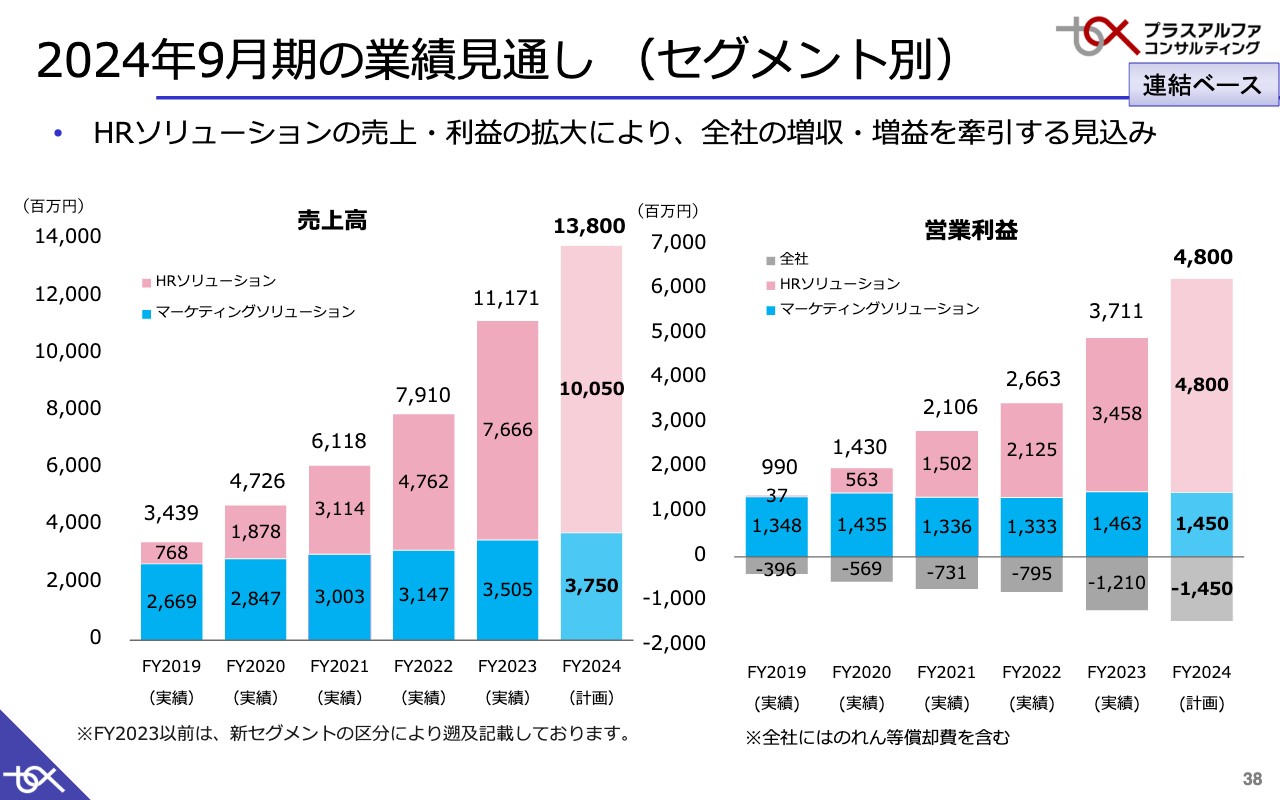

2024年9月期の業績見通し(セグメント別)

セグメント別では、HRソリューションのタレントパレット事業が全体の成長を強力に牽引していく計画になっています。

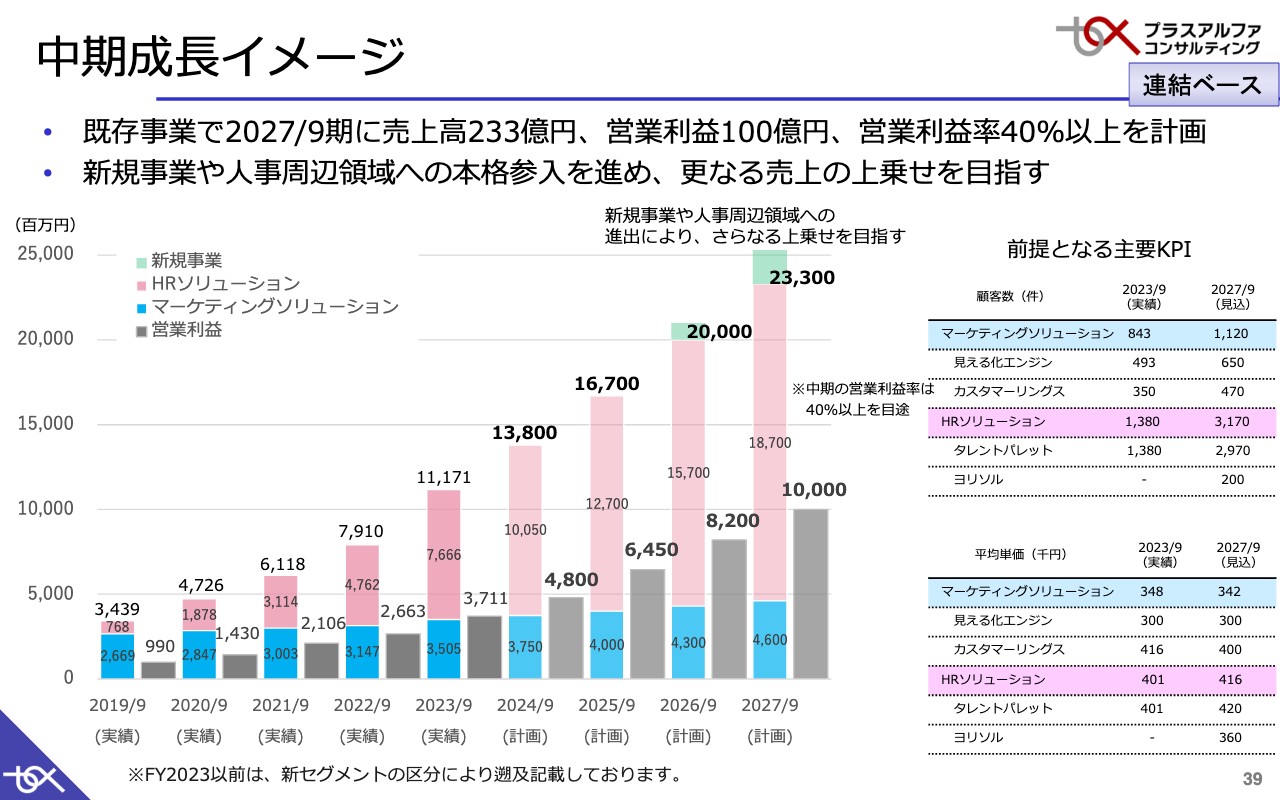

中期成長イメージ

最後に中期成長イメージです。こちらも変更はありません。2027年9月期には売上高233億円、営業利益100億円を目指しています。

スライドのグラフに示したとおり、やはりHRソリューションが非常に大きく伸びていく計画です。また緑色で示した新規事業やM&Aなどにより、250億円を超える売上を目指し、いろいろなチャレンジを進めています。

質疑応答:「タレントパレット」「見える化エンジン」の値上げについて

質問者:値上げに関する質問です。「タレントパレット」で10パーセントの値上げ、「見える化エンジン」で20パーセントの値上げを予定されていますが、顧客との個別交渉があると思います。

最終的に何パーセントの値上げができそうでしょうか? 両事業ともに4月から適用されるのでしょうか? また今期の計画に対して、実額でどのぐらい織り込まれているか教えていただけますか?

三室:値上げは、実際には5月の契約切り替えからになります。今回の10パーセントの値上げというのは基本プランのところになりますので、基本部分の金額とオプションの金額の比率がおよそ7対3のため、10パーセントのうち実質7パーセント程度の値上げになると思います。

交渉も多少あると思ってはいましたが、現時点では、想定よりスムーズに受け入れられている状態です。うまく使いこなせていなかった規模の小さな会社の解約が若干増える可能性もあるかもしれませんが、比較的うまくいっていると思います。

「見える化エンジン」は、5月、6月頃からの値上げのため、状況についてはまだこれからというところです。

今期の計画には入れていませんが、6月から9月の間での値上げは企業全体の30パーセント程度ということで、そこまで大きな影響はないと思います。

質問者:「見える化エンジン」の値上げ時期はもう少し早めだったようにも思ったのですが、なにか理由があって遅れているのではなく、計画どおり進捗しているのでしょうか?

三室:値上げを決めたのは早い時期でしたが、実際に開始したのは5月ぐらいからです。

質問者:「タレントパレット」の値上げは比較的受け入れてもらいやすいというお話でした。これは顧客が価値を感じているからなのでしょうか? またさらに値上げする余地があるとお考えでしょうか?

三室:機能が増えているのもありますが、世間の状況もご理解いただいているのか、エンタープライズ企業はある程度値上げの事情も理解されていることもあります。

これまで値上げは、2年半ぐらい前に1度きりで、あまり値上げをしてこなかったことも理由の1つだと思います。

質疑応答:マーケティングソリューションの解約率や顧客数について

質問者:マーケティングソリューションに関する質問です。解約率が上昇傾向で、顧客数も横ばいに見えますが、値上げに付随した顧客の反応と関連があるのでしょうか? それとも、なにか起きているのでしょうか?

三室:値上げはまだ開始していないため、影響はないと思います。解約自体が急に増えてきているとか、特別な理由があるというような、大きな変化はあまり感じていません。少し単価が高いところが解約したということが影響していると思っています。

今後で言うと、やはり解約は一定割合存在するため、新規獲得が鍵になってくると思います。そのために生成AIや会話分析などの新しい機能を、新規顧客獲得の武器にしていこうと考えています。

質疑応答:HRソリューションの顧客数の伸びについて

質問者:HRソリューションに関する質問です。顧客数が前四半期比で121件伸びており、かなり強い伸びだと思います。「タレントパレット」「ヨリソル」の内訳はどのようになっているのでしょうか? また、この傾向は継続するのでしょうか?

三室:まず全体的に増えてきていると思います。前期はエンタープライズ企業向けに営業リソースを集中させる施策を行ってきましたが、今期はバランス良く、中堅企業や規模が小さい会社に対しても、きちんと営業してバランスをとった結果、社数が伸びたのだと思います。121件増加のうち、14件が「ヨリソル」の増加です。

質問者:それにより、従業員数1,000人以上の比率40パーセントというところから、変化しているのでしょうか? エンタープライズ企業である程度普及が進んできたために中堅にいかざるを得ないのか、あるいはそのようなネガティブな理由ではなく、売上が着実に伸びていけるのであれば、中堅企業もしっかり獲得していく方針でしょうか?

三室:前期でエンタープライズ企業を強化し、受注や導入数を増やす試みに取り組んできました。結果としては、じわじわと広がるような性質のもので、プロモーションや広告を増やしたからといって、リード数が一気に増えるわけではなかったことから、営業リソースにも余裕ができ、今期から中堅や小規模のお客さまの獲得も進めています。

もちろん、中堅や小規模の契約の増加分が加われば、おそらくエンタープライズ企業の比率は下がると思います。したがって、今は30パーセントから40パーセントの間がエンタープライズ企業の獲得の割合だと思っています。

質疑応答:「見える化エンジン」の値上げによるARPU上昇について

質問者:「見える化エンジン」の基本料金を20パーセント値上げされるとのことですが、トータルでどの程度のARPU上昇を見込んでいればいいでしょうか?

三室:「タレントパレット」に比べ、「見える化エンジン」のほうが少し交渉の必要性を感じます。したがって、実質的には半分の10パーセント程度の値上げを想定しています。ただし、まだそれほど数多くのお客さまと交渉していないため、現時点では未定です。

質疑応答:「タレントパレット 人事労務DX Lite」リリースの背景について

質問者:今回リリースされたSMB向け「タレントパレット 人事労務DX Lite」について、このタイミングでSMB向けパッケージプランの提供を開始する背景や考えをお聞かせください。

三室:これまではエンタープライズ企業向けで、できるだけすべての機能を利用していただくことにより、さまざまなデータが蓄積されて分析の有効性も高まるという考えから、「タレントパレット」1本で展開してきました。

前年度はエンタープライズ企業に向けて営業も集中してきましたが、今期から少しバランスを取ろうとした時に、「タレントパレット」の活用方法が、データを活用する科学的人事と、人事業務の効率化の大きく2つに分かれていると感じました。

特に小規模な会社では、データの活用についてお伝えしてもなかなか響かないこともあり、営業方法と、お客さま側から見た時のわかりやすさを考え、今回2つのサービスに分けました。

「タレントパレット」にも労務管理のオプションがあり、全企業の10パーセント程度が導入していますが、そのほとんどが規模の小さな会社です。労務管理、人事評価、データベース、採用管理、安否確認などをセットにしてわかりやすく提案することが、双方にとって良いのではないかと思います。

質疑応答:「タレントパレット 人事労務DX Lite」の競争優位性について

質問者:SMB向け業界では、競合他社も労務管理の会社を買収するなど、かなり競争環境が激しいと認識しています。その中で、こちらのプランの競争優位性はいかがでしょうか?

三室:確かに、労務管理など、人事業務の効率化の機能に関しては、差別化が難しく、価格での勝負になりやすいかと思っています。したがって、安否確認やストレスチェックなどが揃っていて金額が同等であれば、十分選ばれるものになるのではないかと思います。ただし、実際にはそれほど大きく差がつくような領域ではないのは確かです。

質疑応答:「タレントパレット 人事労務DX Lite」への乗り換えリスクについて

質問者:既存のお客さまにもSMB向けを提供されていると思いますが、今回の「タレントパレット 人事労務DX Lite」に乗り換えるリスクはありますか?

三室:これまでの「タレットパレット」のミニマムプランは「社員数200名未満」となっていて、今回、200名未満の会社に「タレントパレット 人事労務DX Lite」を提供する予定ですので、既存のお客様への影響は限定的だと思います。

質疑応答:競合他社の状況について

質問者:今週、SmartHR社がタレントマネジメントシステムというクリエイティブを大々的に始めました。また、他社競合企業のWebサイトを見ると、御社のサイトではないかと思うほど真似てクリエイティブが作られています。

もともと三室社長は、カオナビ社をフェアに評価されていたと思います。この1年間でエンタープライズ企業向けに参入し、簡単に大手企業を獲得できたカオナビ社の力に驚きますが、SmartHR社やHRMOS社は別にして、競争環境は激化しているのでしょうか? 顧客の認知がむしろ一気に高まり、ポジティブな影響があるのでしょうか?

1月から3月期のみを見ますと、契約者数も私の予想を上回って順調だと感じます。そのあたりの競争環境についてコメントをお願いします。

三室:競争環境が激化している傾向は感じていますが、実際にはこれまでどおり、多くの案件でカオナビ社と比較される状況は変わりません。最近ではSmartHR社がコンペになる割合は増えていますが、まだ大きな影響を受けてはいないと考えています。

「タレントパレット」は、製造業など、スキルを中心にさまざまな人事施策や、ジョブ型の推進など、複雑な施策を行おうとしている会社では、これまでどおり差別化はできています。しかし、そうでないところは、他社のシンプルで操作性の良いツールを選ぶ会社も出てきています。特に、自治体や運輸系などでは、その傾向が強いと感じています。

質疑応答:競合企業の個人情報漏洩問題による影響について

質問者:競合のカオナビ社の子会社で個人情報の漏洩問題が発生しましたが、このことは御社の受注環境にどのような影響をもたらしたと考えられますか? また、タレントマネジメントの市場に対して何か影響があるのか、御社の見解を教えてください。

三室:その事案については、社内でも本当に気をつけなければいけないとあらためて感じています。それにより営業の提案力に影響が出たり、競合の中で勝率が高まるようなことは、実際にはあまりありません。

おそらく、カオナビ社がM&Aを行った際に、しっかりとセキュリティチェックをすることで発覚した、という事情が理解できていれば、そこまで気にされないのではないかと思っています。

同様に、タレントマネジメント業界に対する影響についても、特に感じてはいません。

質疑応答:HRソリューションのスポット売上について

質問者:HRソリューションのスポット売上は、季節性を踏まえても増加幅が大きくなっています。こちらは何が功奏しているのでしょうか?

三室:特に目立った要因はないのですが、やはりさまざまな人事施策に取り組む企業に対してのコンサルティングが増え、売上増につながったのだと思います。

質疑応答:「キミスカ」の新規獲得について

質問者:『キミスカ』について、新規獲得で苦戦しているとのコメントがありました。季節性を踏まえても、第2四半期まで前年同期比で堅調に売上が拡大しています。第3四半期、第4四半期に売り上がるパイプラインに不安があるのでしょうか? 販管費の拡大幅も大きくなっていますが、さらにアクセルを踏んでいくのでしょうか?

三室:第2四半期までは、前年同期比で2億1,700万円から2億5,000万円と伸びているように見えますが、内部的には23パーセント成長という高い目標で計画していたため、少し物足りない新規獲得になっていると思います。

要因として、2025年卒の採用プランの出だしで遅れてしまったことと、リード獲得の手法で、あまり有効でない、確度の低いリードを集めてしまったこともあったと思っています。そのあたりを見直していけば、来期はまた持ち直せると思っていますが、このようなことが響いて、第3四半期、第4四半期も見込みとしては弱い状態です。

今から残りの期間で挽回するのは簡単ではないですが、2025年卒の学生の内定承諾数による成果報酬の売上が伸びる可能性もあることから、カスタマーサクセス部門はそちらに注力して取り組んでいます。

質疑応答:生成AIの搭載機能について

質問者:生成AIの搭載機能をご紹介いただきましたが、競合他社が追随しづらい機能などあれば教えてください。

三室:テクノロジー的には、生成AIは外部のAPIを使うため、真似をしようと思えばできると思いますが、そこはあまり気にせず、役に立つ機能はどんどん作っていきたいと思っています。先ほども少し説明しましたが、当社のツールは蓄積されたデータが価値となるサービスです。生成AIでそのデータを利用して、アイデアの発想や意思決定の支援、効率化を行うといった機能は、非常に役立つものが多いと思っています。

これまでの機能開発と同様に、一気に開発を進め、生成AIが活用される機能が豊富に揃っている位置までいきたいと考えています。

質疑応答:HRソリューションの解約率について

質問者:HRソリューションの解約率が低位安定で推移し、直近では0.28パーセントとなっており、期末予想の0.38パーセントまでは上がらないのではないかと思います。 何か上がる理由があるのでしょうか?

三室:こちらは金額ベースの解約率となっています。解約率の計画の立て方として、だいたい何社くらいが解約するか想定し、解約する企業の単価を見積もって0.38パーセントという数字を算出しています。

解約社数はだいたい計画どおり、もしくは小規模の会社も含め少し増えてきていますが、想定以上に単価の低い会社だけが解約しており、結果として金額ベースの解約率は0.28パーセントとなっています。

この傾向は今後急激には変わらないと思われることから、0.3パーセントを超える程度で推移していくのではないかと思っています。

新着ログ

「情報・通信業」のログ