メディカルシステムネットワーク、通期は増収増益 既存店処方箋枚数増加等が寄与

2024年3月期決算説明

田尻稲雄氏:代表取締役社長の田尻です。本日は大変お忙しい中、大勢のみなさま方にご参加いただきありがとうございます。今日はよろしくお願いします。

この決算は、私どもの計画でいうと第6次中期経営計画の2年目でした。この中期経営計画には、今後の将来について新しい事業を含めたいろいろな計画を盛り込んでいます。

そのような中で、前期は特に地域支援体制加算の経過措置終了や、新型コロナウイルス関連もまだ残っており、実際にどのような期になるかは大変不安でした。しかし、実績としてそれなりの数字を残すことができたのではないかと思います。

さらにこの期の中で、医薬品のネットワークシステムの改修など今期に向けた仕込みを行っています。例えば、新規開拓件数を増加させる取り組みや、先日発表した地域で在庫を共有していくための仕組み作り、さらに新しい物流の形態を含めて今後のあり方を考えていくための物流会社の設立なども盛り込んだかたちで期を終えることができました。

今期はそのようなことを具体的に稼働させていくため、費用面や取り組みのところでいろいろと起こるかもしれないものの、そのような面では未来に向けた期になっていくのではないかと期待しています。

ここからは、前期の業績の詳細と今期以降のことについて田中からご説明します。

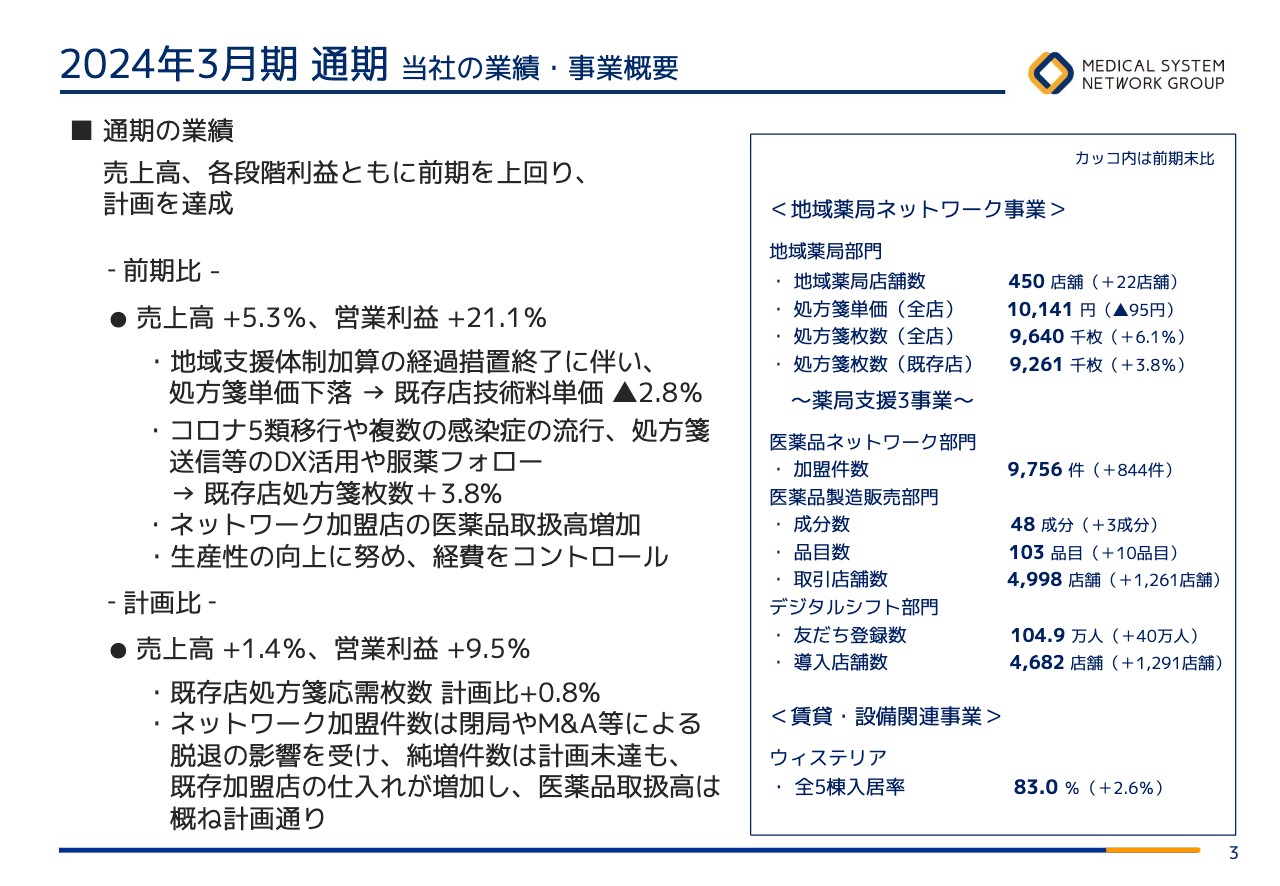

2024年3月期 通期 当社の業績・事業概要

田中義寛氏:私から、まず前期の業績についてご説明します。全体のサマリーとしては、前期比・計画比で売上高・各段階利益ともに上回り、非常に良いかたちで終えることができました。

地域支援体制加算の経過措置終了により、今期はもともとかなり厳しい減益を見込んでいました。しかし一転して増益となったのは、既存店処方箋枚数が前期末比で3.8パーセント増えたことが非常に大きな要因です。

それにもかかわらず経費・労務費のコントロールをしっかり行い、社員が少ない人数でしっかり対応してくれたため、増収増益となりました。

薬局支援3事業については、医薬品ネットワーク部門、医薬品製造販売部門、デジタルシフト部門ともにかなり件数を増やすことができました。計画と比べるとやや未達ではあったものの、先ほど社長からもお話があったとおり、今期につながるかたちで終えられたと思います。私としては、全体で見れば100点満点の85点くらいをつけてもいいと感じています。

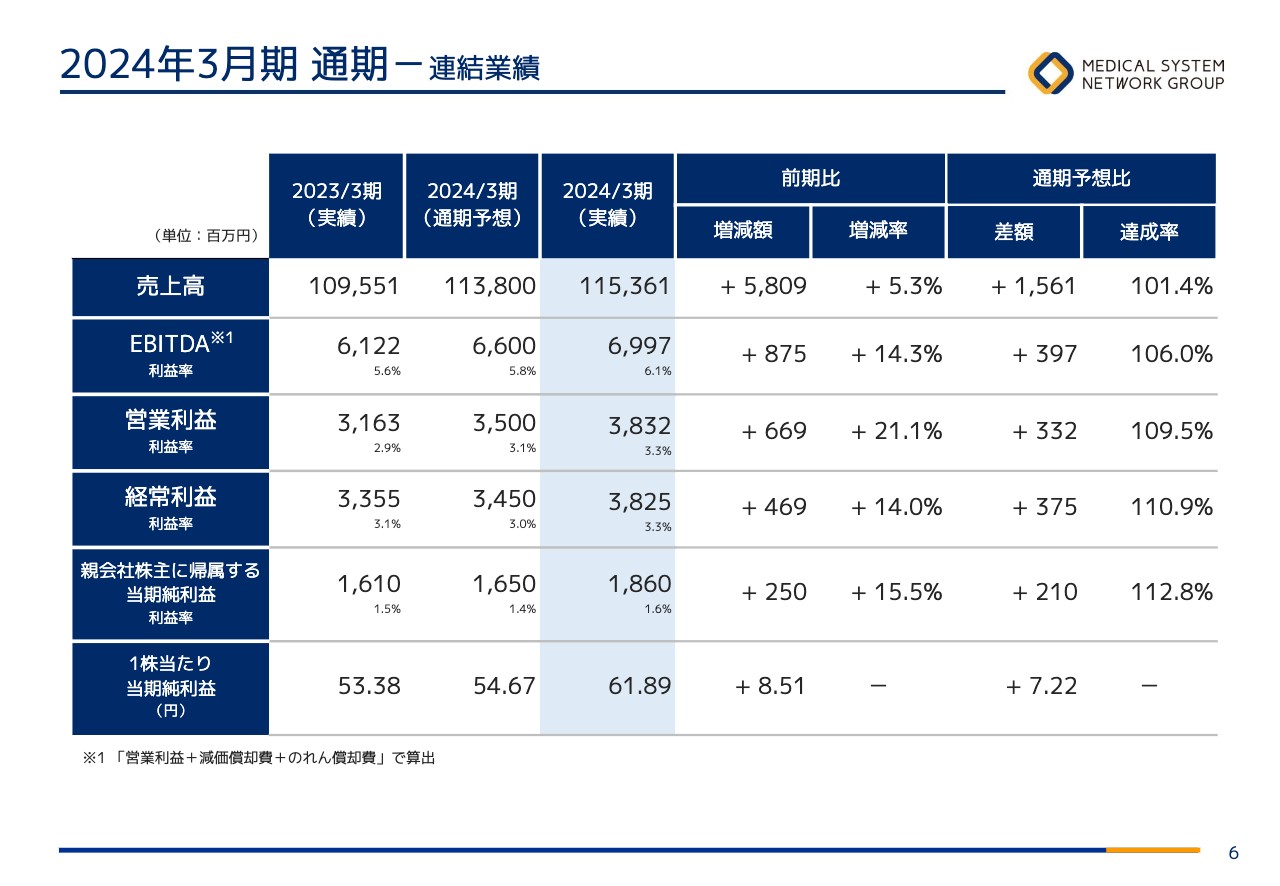

2024年3月期 通期-連結業績

売上高は前期比プラス5.3パーセントの1,153億6,100万円、営業利益は前期比プラス21.1パーセントの38億3,200万円、経常利益は前期比プラス14パーセントの38億2,500万円、当期純利益は前期比プラス15.5パーセントの18億6,000万円となり、増収増益で着地しました。

通期予想については11月の半期の決算発表の際に上方修正を行い、もともと営業利益26億円という計画だったものを35億円に上げました。それをさらに3億円と少し上回ったということで、通期予想に対してもよいかたちで終えることができています。

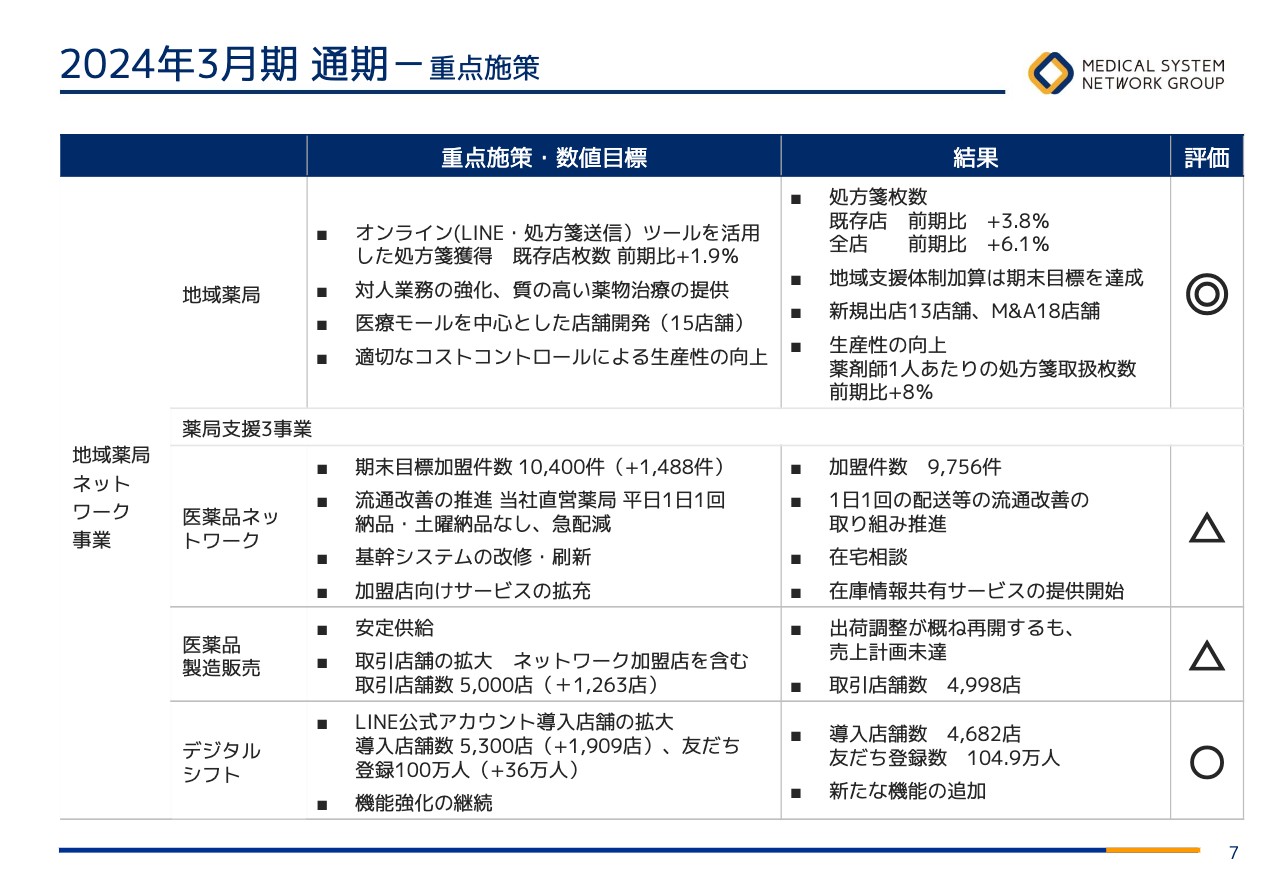

2024年3月期 通期-重点施策

それぞれの事業について、簡単にサマリーを示しています。詳細は後ほどご説明します。

地域薬局については、既存店の処方箋枚数が計画で前期比プラス1.9パーセントだったところがプラス3.8パーセントとなり、地域支援体制加算も減額となったものの、しっかり目標を達成しました。

ずっと力を入れてきた新規出店については、目標の15店舗に対して13店舗とやや未達ではあったものの、それ以外に医療機関の誘致も行い、M&Aは久方ぶりの2桁となる18店舗となりました。

それに加えて、先ほどお伝えした生産性の向上として、薬剤師1人あたりの処方箋取扱枚数が前期比プラス8パーセント増となりました。これらの結果、地域薬局は「◎」の評価を行っています。

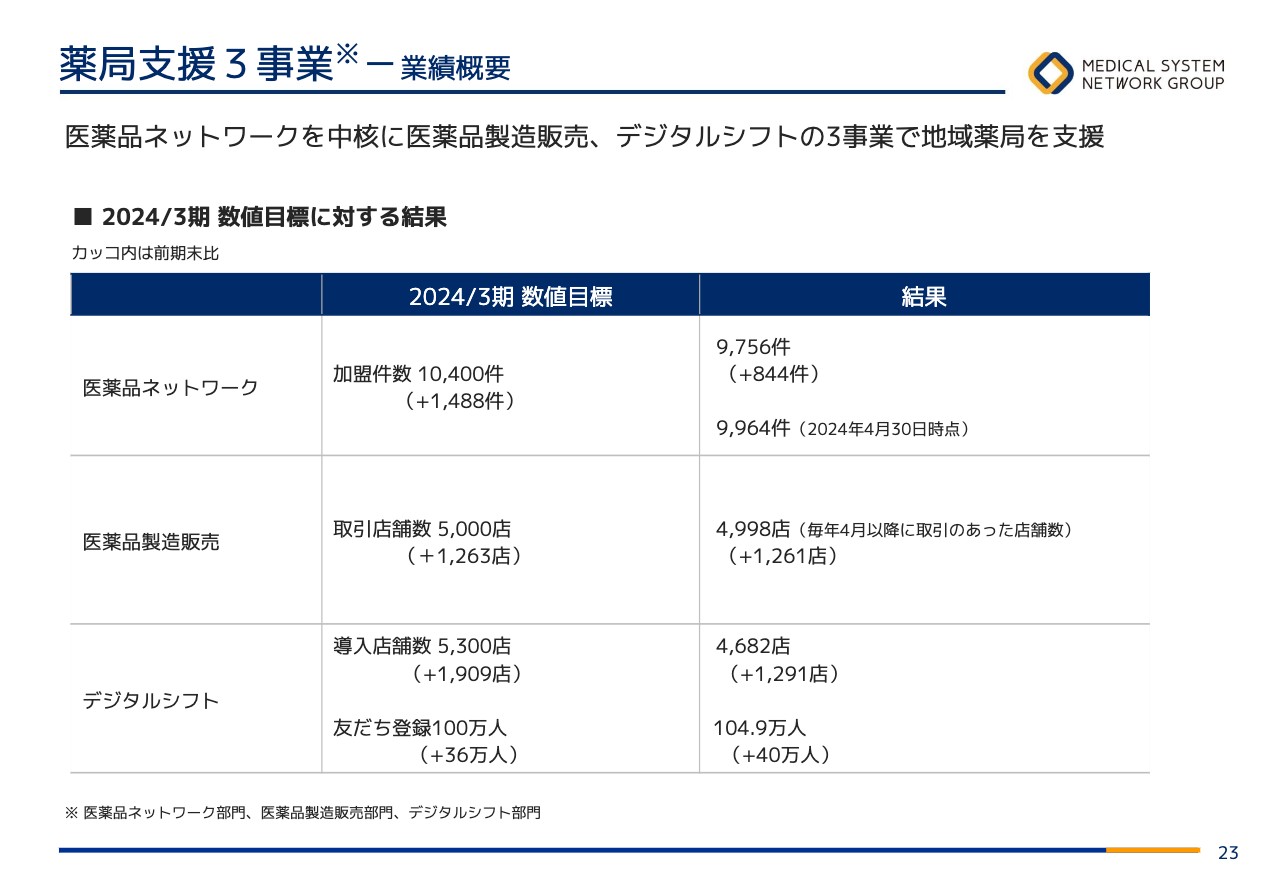

薬局支援3事業については、医薬品ネットワーク部門は残念ながら加盟件数が9,756件と、1万件に少し届かなかったものの、それ以外の流通改善やさまざまなサービスの拡充に取り組むことができました。

医薬品製造販売部門については1,261店舗増やし、計画の5,000店舗に近いところまで達成できたことが非常に大きな成果だと思います。一方で、出荷調整の影響を引きずったため、売上はやや未達でした。

デジタルシフト部門については「LINE」公式アカウントの導入店舗数が4,682店舗と、計画に少し足りなかったものの、友だち登録数が100万人を達成しました。使い勝手がよく、使われているツールになってきたと考えています。

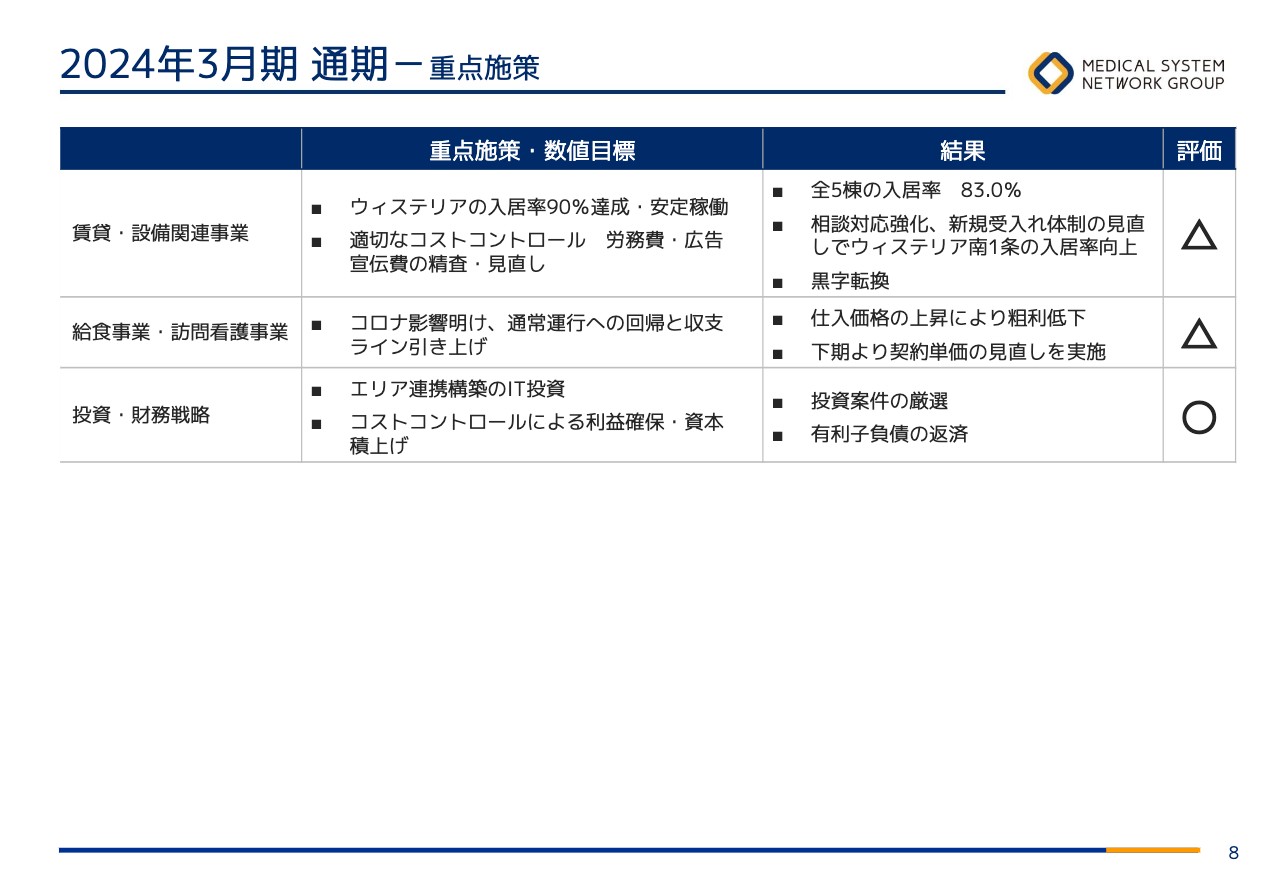

2024年3月期 通期-重点施策

賃貸・設備関連事業、給食事業・訪問看護事業についてはスライドに記載のとおりです。

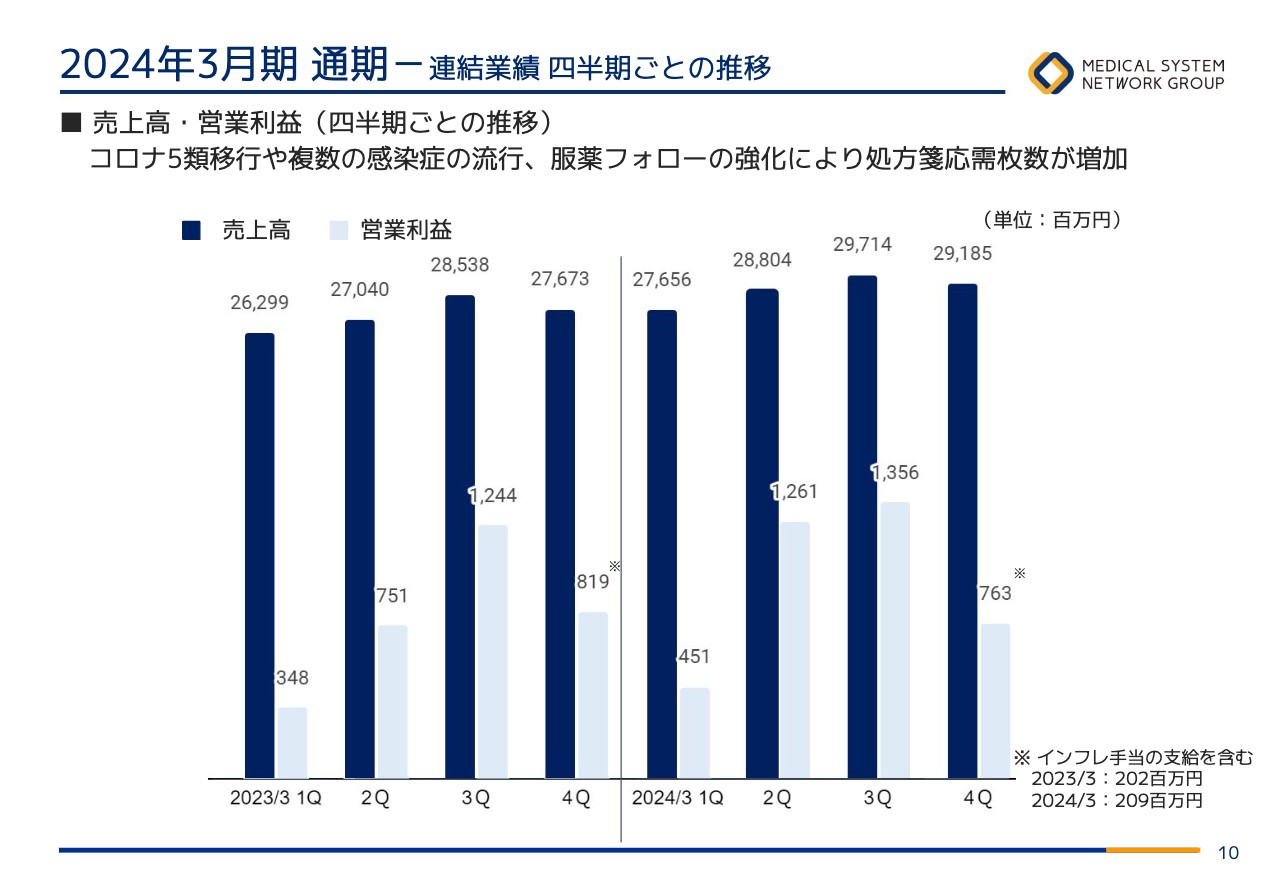

2024年3月期 通期-連結業績 四半期ごとの推移

四半期ごとの売上高と営業利益の推移です。前期と今期を比べると、今期は第3四半期まで増益で、第4四半期はやや減益となりました。要因としては、営業日数がやや少なかったことに加え、第4四半期にそれなりの規模のM&Aを2件行ったことによる仲介料等が発生したためです。

なお、第4四半期の3月にはインフレ手当として、前期と同様、社員1人あたり5万円を支給しています。

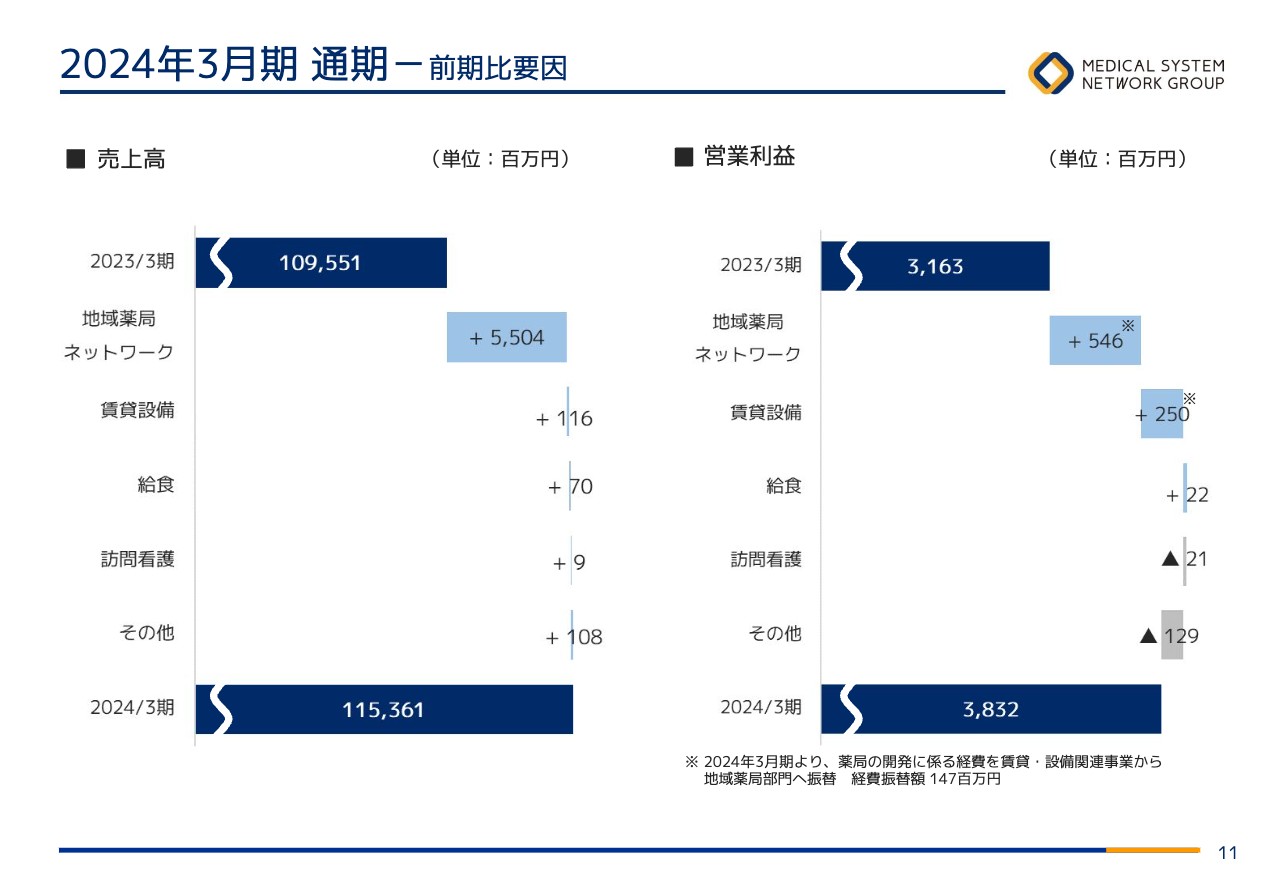

2024年3月期 通期-前期比要因

スライド左側が売上高、右側が営業利益の要因分析です。営業利益をご覧いただくと、地域薬局ネットワーク事業で前期比プラス5億4,600万円となりました。

この中にはいろいろなプラス・マイナスが含まれています。薬局については、先ほどお伝えした地域支援体制加算のマイナスが約8億円あったものの、それを処方箋枚数の増加で取り返しました。さらにネットワーク事業のプラスによって、このような数字となっています。

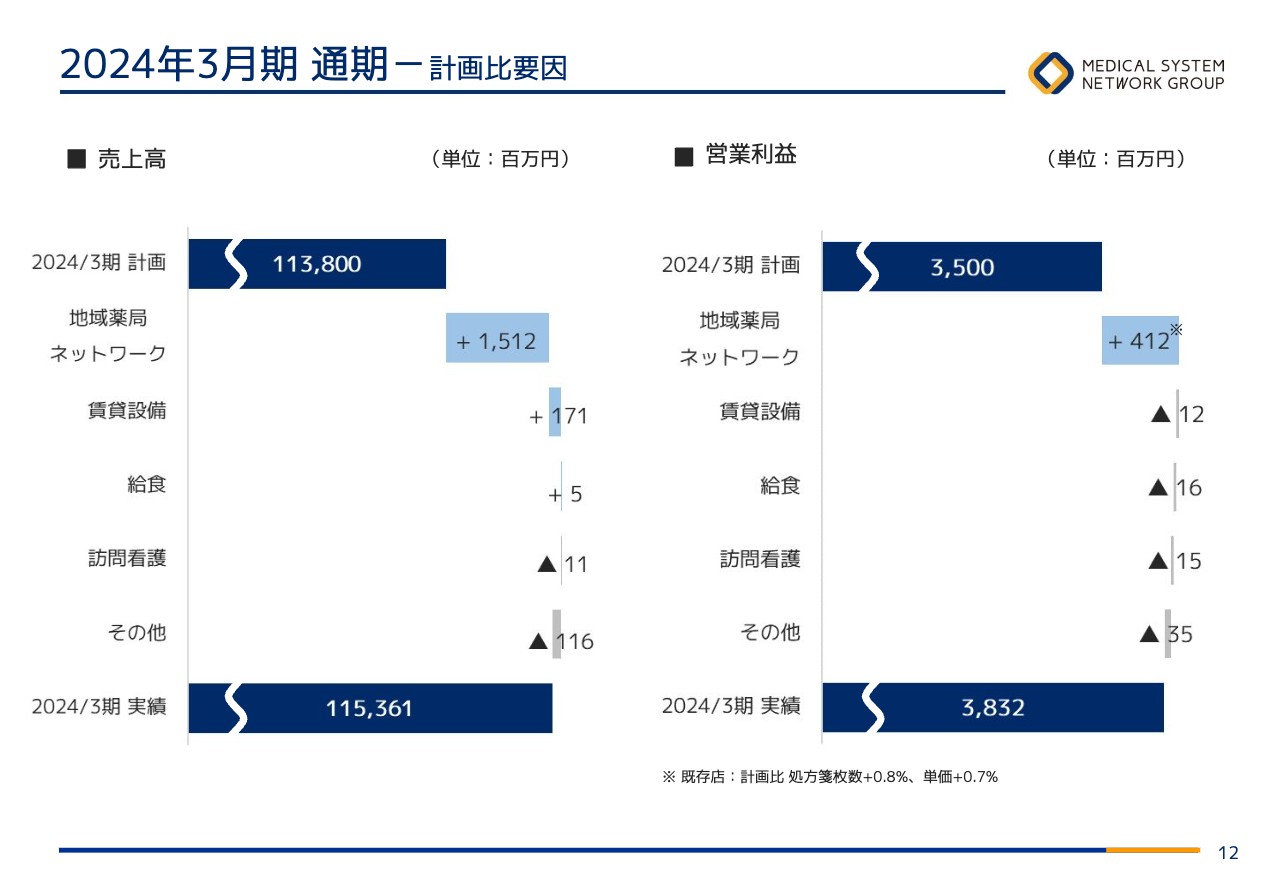

2024年3月期 通期-計画比要因

計画比の要因分析です。営業利益は地域薬局ネットワーク事業でプラス4億1,200万円となり、こちらも地域薬局ネットワーク事業が大部分を占めています。その他の事業は、残念ながらややマイナスという結果で終わっています。

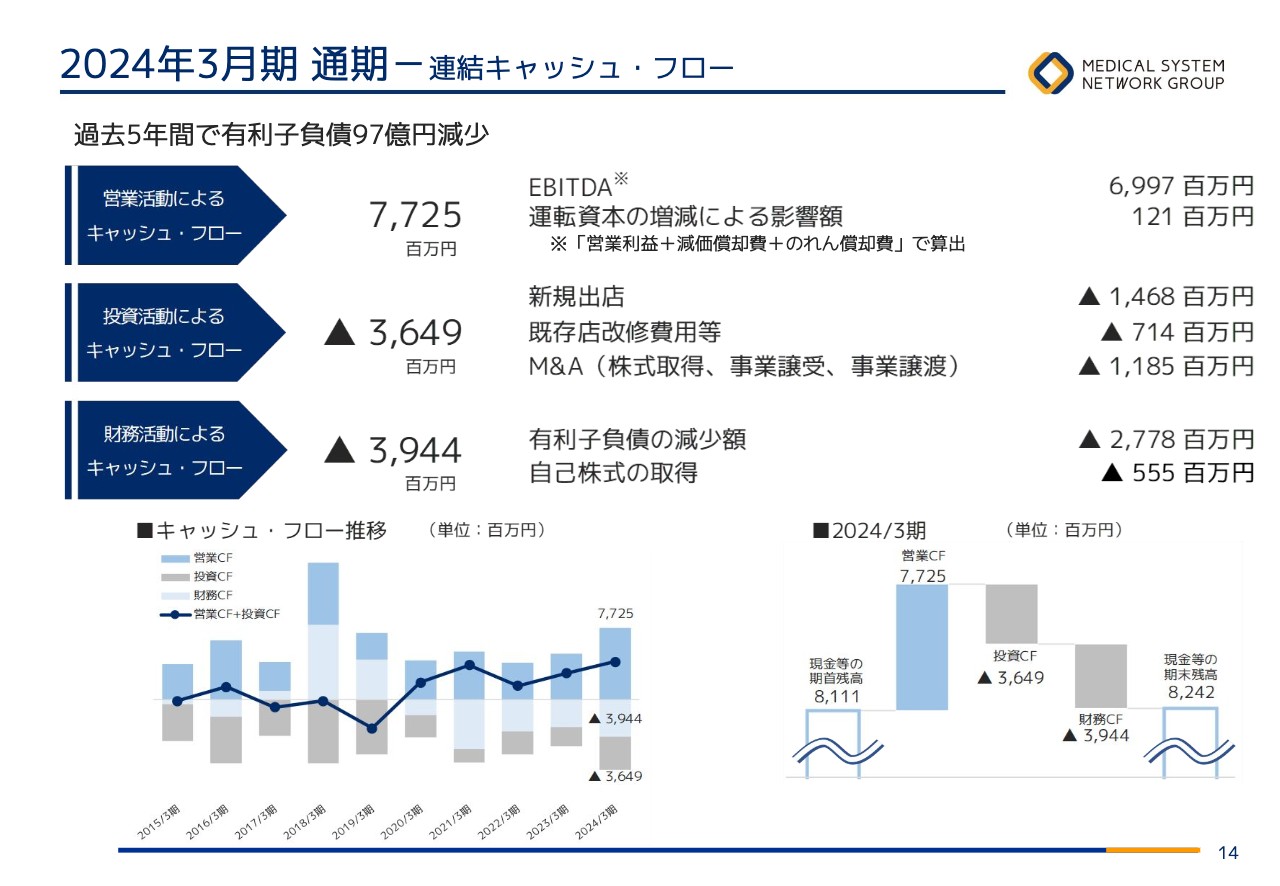

2024年3月期 通期-連結キャッシュ・フロー

キャッシュ・フローです。営業活動によるキャッシュ・フローは77億2,500万円となり、前期と同様、EBITDAで約70億円と大きなプラスが出ています。

それに対して、投資活動によるキャッシュ・フローは36億4,900万円となりました。新規出店で約15億円、既存店の改修費用で約7億円、M&Aで約12億円を使用しています。差額の約28億円は、財務活動によるキャッシュ・フローで有利子負債の返済に回しました。

スライド左下のグラフをご覧いただくとおわかりのとおり、過去5期においてフリー・キャッシュ・フローはプラスの状態が続いており、その分で返済を行っています。ここ5年間を累計すると、有利子負債は約97億円の返済を行っており、ここでも財務の健全化を図ってきました。

地域薬局部門-地域薬局店舗数の推移

事業概況です。まず、地域薬局部門についてご説明します。先ほどお伝えした新規出店の13店舗は、ほとんど医療モールへ出店しています。

また、スライド右側の表に記載のとおり、医療機関の誘致件数は10件の計画に対して18件となりました。昨年以前に出店した医療モールの空いているテナントにクリニックを誘致しています。こちらも非常に重要な活動で、計画を超過して実行できました。

M&Aは、久しぶりに2桁となる18店舗となりました。山形県では7店舗、鹿児島県では8店舗と、こちらはどちらも初進出となります。M&Aについては引き続き採算重視で、良い案件があれば取り組んでいく方針で進めています。

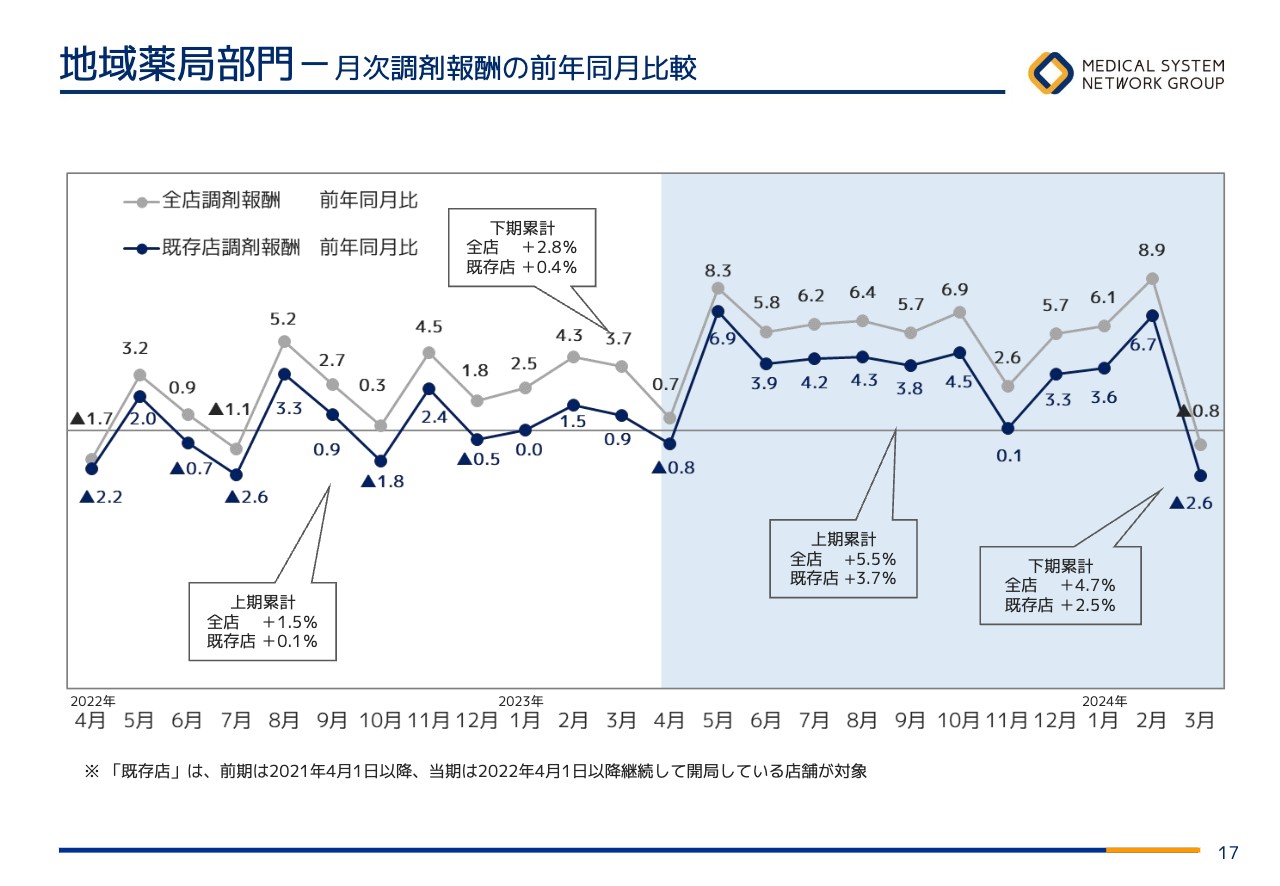

地域薬局部門-月次調剤報酬の前年同月比較

薬局の調剤報酬の月次推移です。基本的に全店・既存店ともに前年同月比でプラス基調となりました。3月が凹んでいるのは、営業日数が昨年と比べて2日少ない影響です。

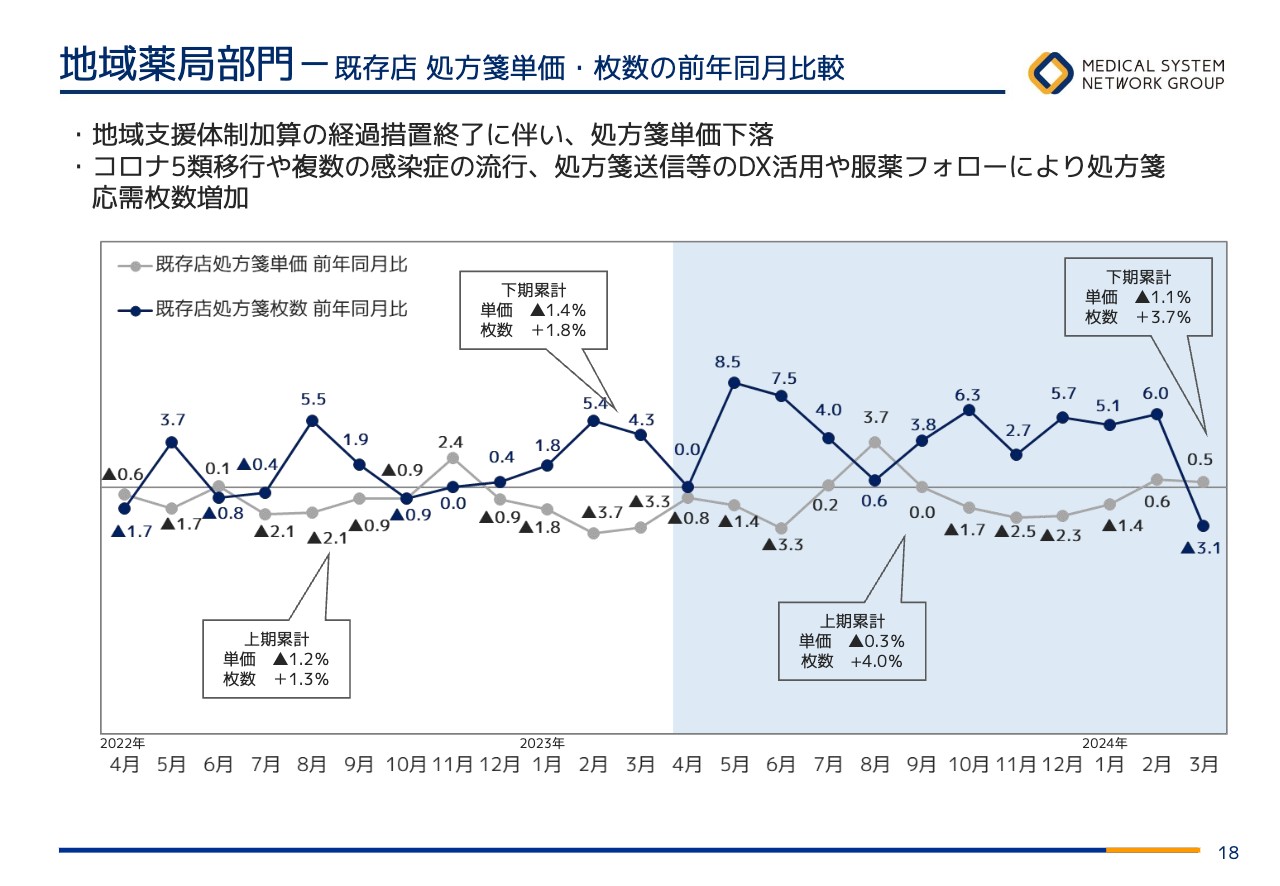

地域薬局部門-既存店 処方箋単価・枚数の前年同月比較

既存店の処方箋単価と枚数の月次推移です。グラフの濃いブルーが処方箋枚数を示しており、基本的に前年同月比でプラス基調となりました。上期累計でプラス4パーセント、下期累計でプラス3.7パーセントです。

新型コロナウイルスだけではなく、インフルエンザやアデノウイルスなどの複数の急性の感染症がかなり流行したことも要因となっています。加えて、我々のDX活用や服薬フォローなどによるかかりつけ化などの自助努力が功を奏したと考えています。

処方箋単価については、4月に薬価改定があったことに加え、地域支援体制加算のマイナスもあり基本的にマイナス基調でしたが、この2月・3月あたりからプラスに転じてきています。

地域薬局部門-調剤報酬の内訳

処方箋枚数と単価の内訳です。スライド下段の既存店の表をご覧ください。技術料で前期比マイナス69円と非常に大きなマイナスとなりました。900万枚を掛けると、約6億円のマイナスになります。

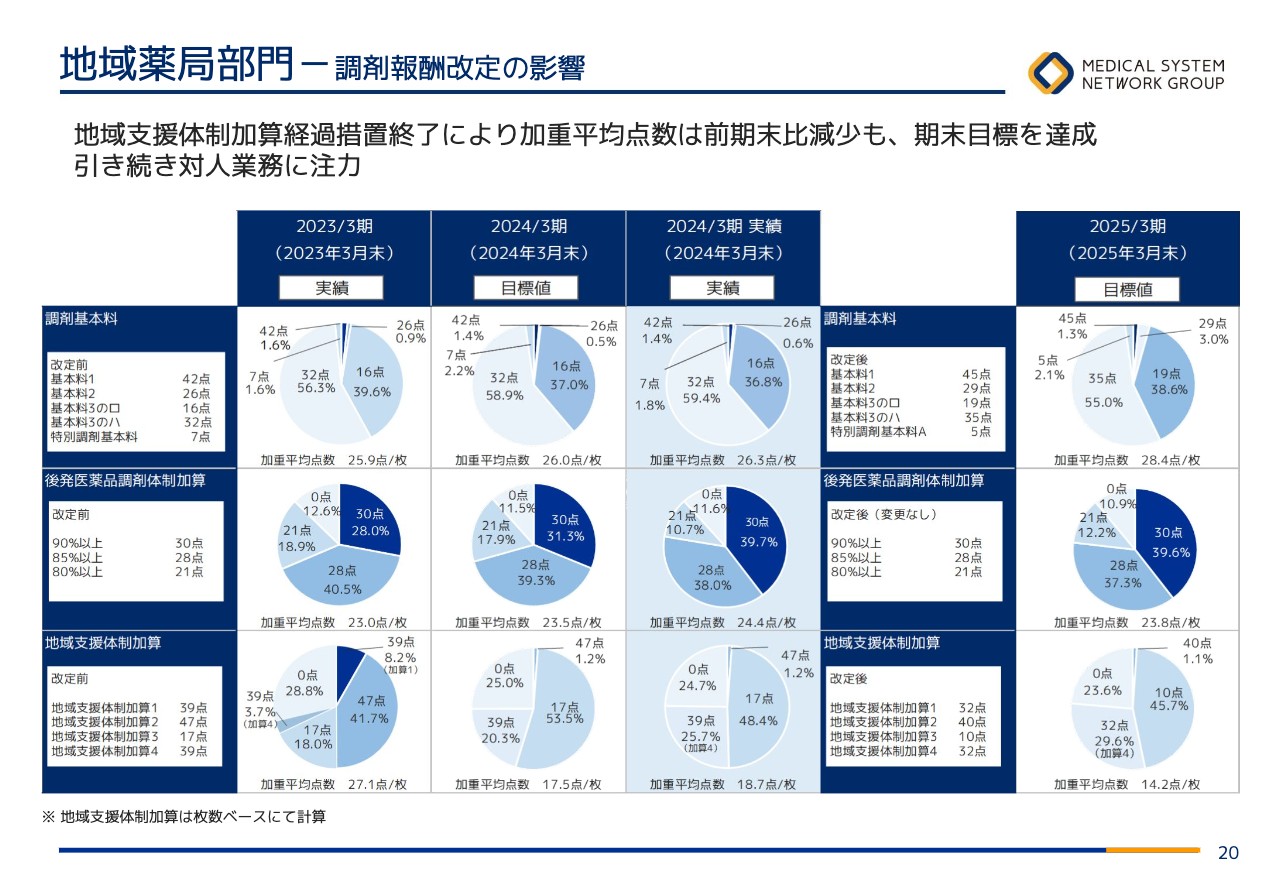

地域薬局部門-調剤報酬改定の影響

大半の要因は、再三お伝えしている地域支援体制加算のマイナスです。スライドの表の3段目をご覧ください。前期末の2023年3月は加重平均で27.1点でしたが、「加算1」と「加算2」が基本的に取れなくなり、「加算3」と「加算4」に全部移さなければいけませんでした。

ただし、計画では17.5点まで下がる見込みでしたが、結果として18.7点まで取れています。現場が本当にがんばってくれました。特に「加算4」はかなりハードルが高い項目でしたが、25.7パーセントまで取ることができました。「加算3」は17点の48.4パーセントです。

スライド右側の2025年3月期については、後ほどご説明します。

地域薬局部門-社内教育制度と在宅医療推進の取り組み

質の改善、薬剤の服薬フォローを中心に、教育研修もしっかり行っています。新人研修、OJT研修を始め、薬剤師には臨床系認証研修、病院研修や、マネジメント教育として薬局長・ブロック長向けの研修にも力を入れています。

会社として認定・専門薬剤師の育成にも取り組んでいます。プライマリ・ケア認定薬剤師が19名、心不全療養指導士が14名と、このあたりは業界でもトップクラスかと思っています。その結果、在宅加算算定件数も前年比14.3パーセント増と、十分に取れています。

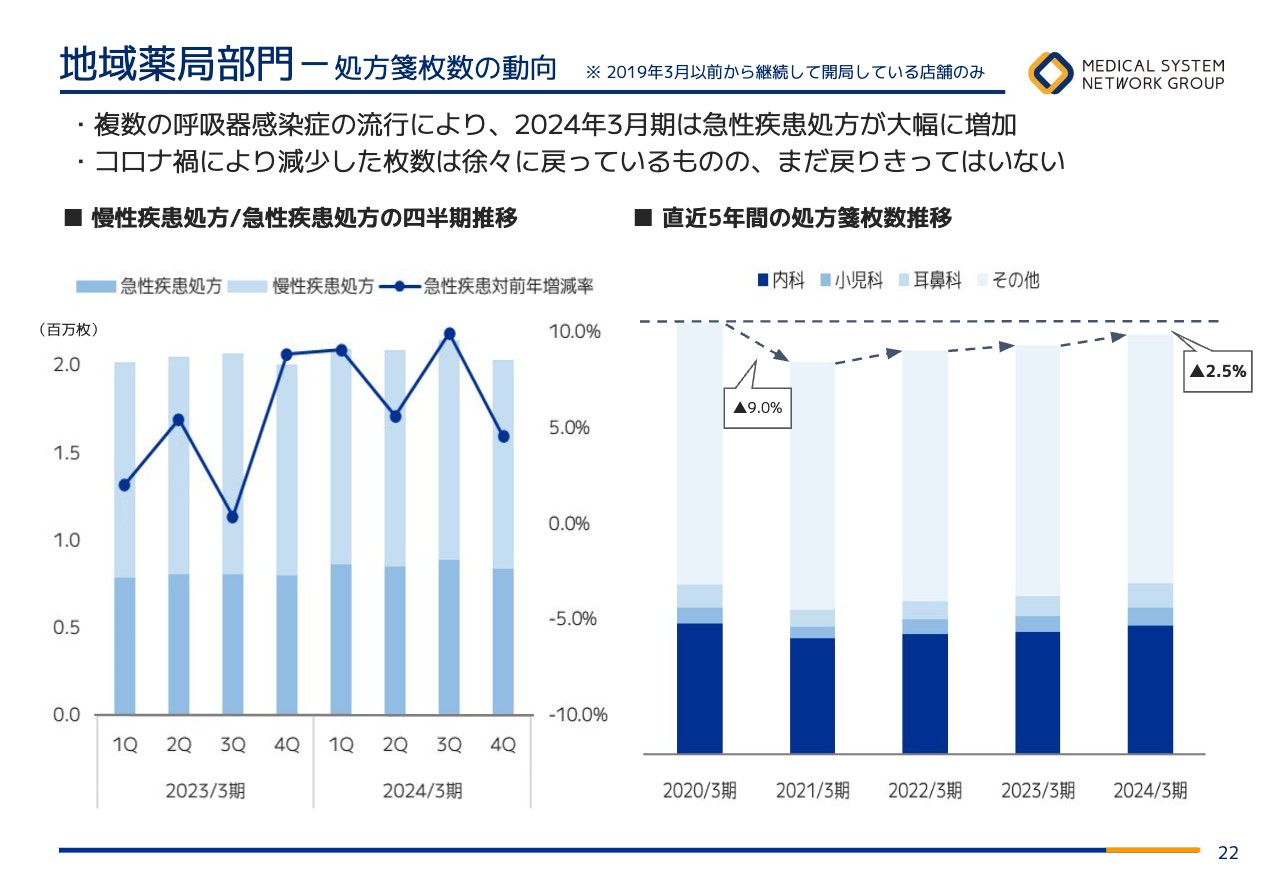

地域薬局部門-処方箋枚数の動向

「処方箋枚数がかなり増えている」とお話ししましたが、処方箋枚数の動向を分析したものがこちらのスライドです。

左側のグラフは、2023年3月期と2024年3月期の四半期ごとの推移です。特に折れ線グラフの急性疾患の対前年増減率を見ると、2024年3月期は5パーセントから10パーセントのプラスとなり、急性疾患処方がかなり増えたことがわかります。これが2025年3月期にどのようになるかはわかりません。

右側のグラフは、コロナ禍前から開局している店舗の過去5年間の処方箋枚数を集計したグラフになります。2021年3月期に9パーセント落ちて、そこから少しずつ上がってきてはいるものの、まだコロナ禍前の状態には戻っていません。2024年3月期でマイナス2.5パーセントという状態ですので、まだ伸びしろがあると考えています。

薬局支援3事業-業績概要

薬局支援3事業について、数値目標に対する結果はスライドに記載のとおりです。

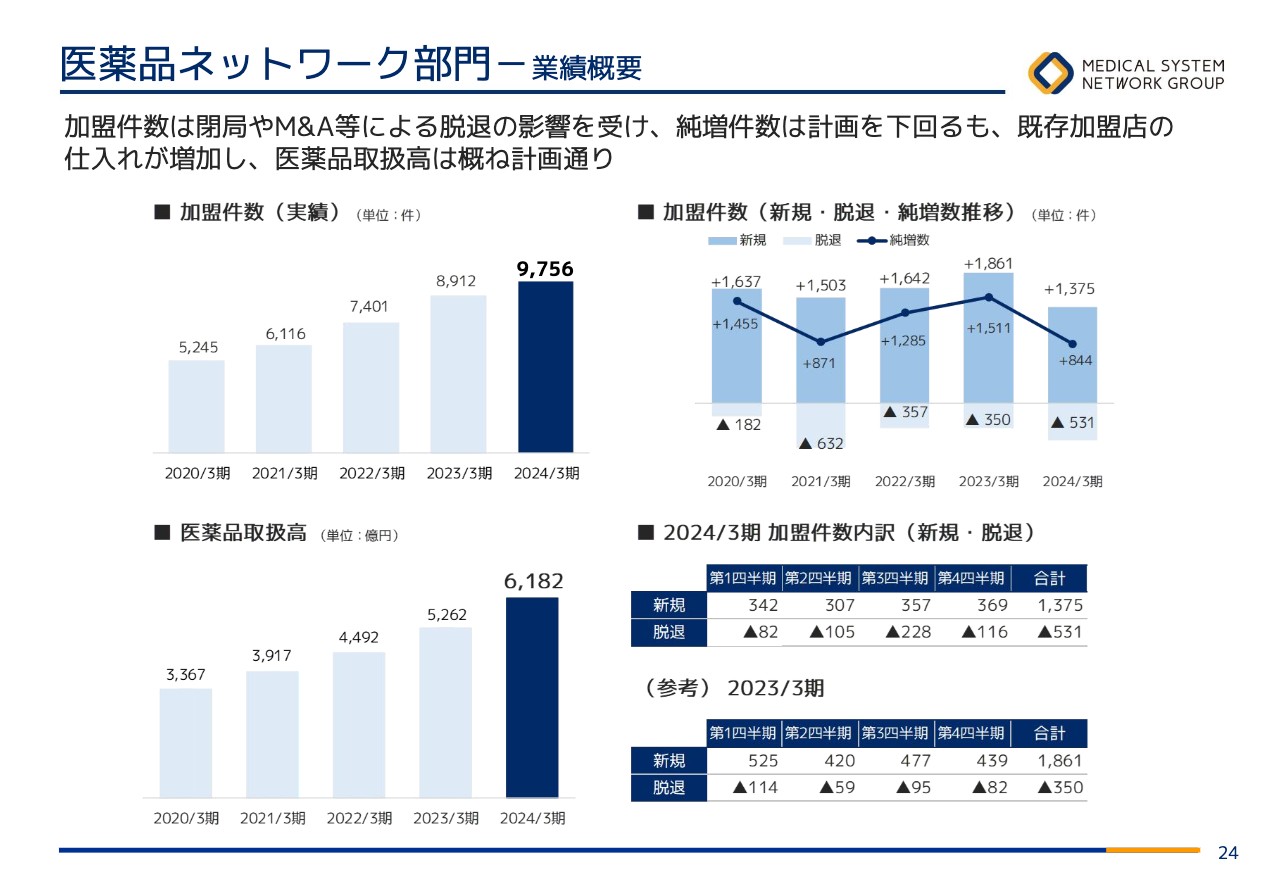

医薬品ネットワーク部門-業績概要

まず、医薬品ネットワーク部門です。お伝えしたとおり、残念ながら加盟件数は1万件に届かず、純増844件の9,756件となりました。スライド右側のグラフのとおり、新規は1,375件取れましたが、脱退が531件となりました。新規は前期の7割程度です。

この要因としては、半期の時にお伝えしたとおり、やはり有識者検討会等で価格交渉代行業者に対してアゲンストの風が吹き、調剤報酬でも減算があるのではないかといった風評被害のような噂が出た影響を少し受けたことが挙げられます。

また、これは我々の問題ではありますが、これまで紹介営業にかなり偏ってきたため、それがある程度一巡したことも要因です。このあたりは自助努力でこれから開拓していかなければいけない課題になります。

また、脱退の531件のうち約7割強は、M&Aや閉局によるものです。やはり1万件近くになると、このようなものが一定程度出てくるのは仕方がないことですので、それ以上に新規獲得を進めていく必要があると考えています。

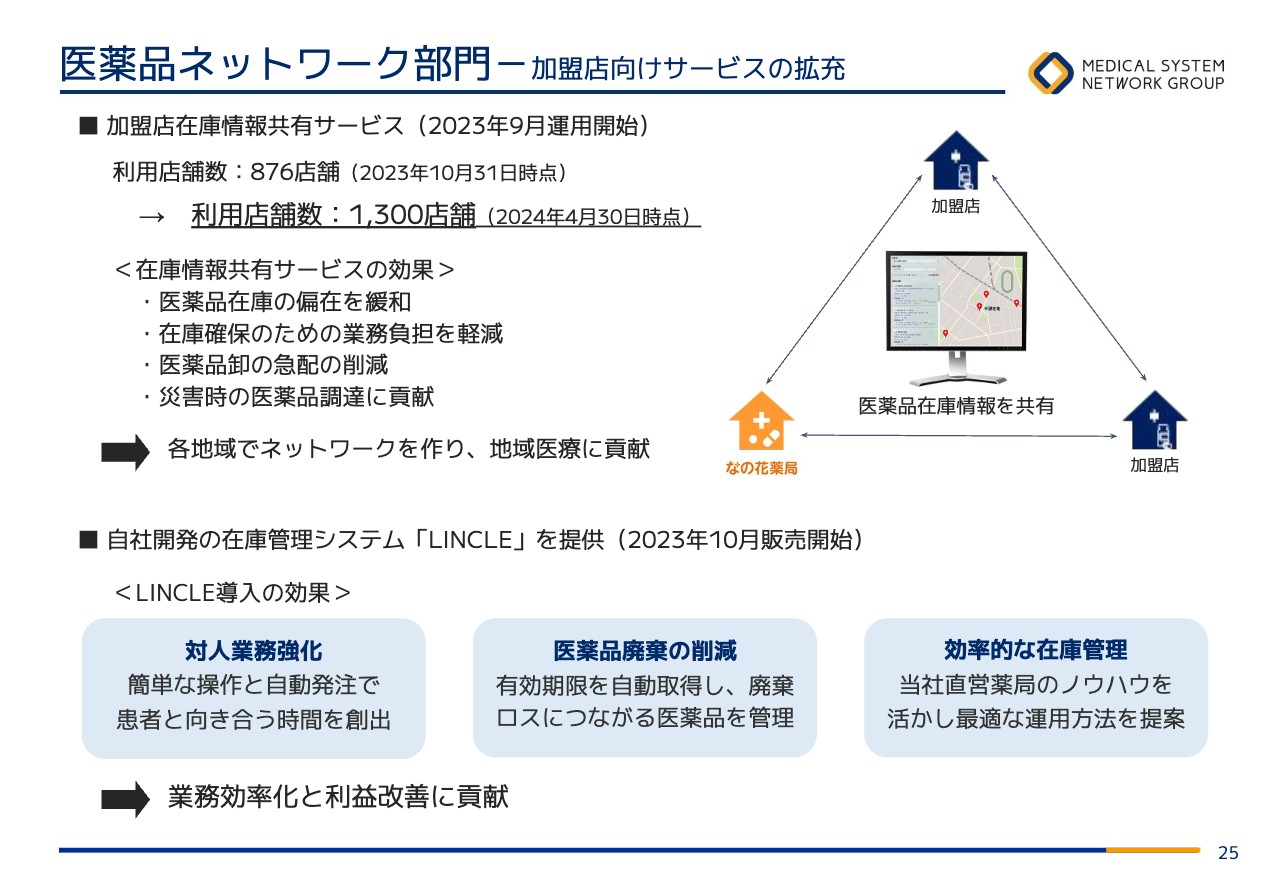

医薬品ネットワーク部門-加盟店向けサービスの拡充

先ほど田尻から少しお話があったとおり、在庫情報共有サービスを加盟店向けに展開しています。利用店舗数は、半年間で1,300店舗まで増えました。

地図上に自店舗の周辺加盟薬局が載っており、薬剤を入力すると、その薬剤を在庫しているであろう薬局がプロットされます。欠品の際はそこに連絡を取り、調達できます。これまではそのようなものはなく、片っ端から近くの薬局に電話し、「この薬がないか」と聞いていたため、非常に効率が上がります。

さらに、これまで卸に急配をお願いしたところを、薬局同士で在庫の融通ができるため、急配の削減にもつながります。

また、昨年10月から在庫管理システム「LINCLE」の販売を開始しました。こちらを導入することで、自動発注により対人業務に特化できたり、在庫管理が効率的になって廃棄ロスを削減できます。

まず直営店の450店舗でしっかり使い、使えるものを加盟店にも販売していきます。2025年3月期は約400店舗への販売を見込んでおり、中期的には5年間で約3,000店舗に販売していきたいと考えています。

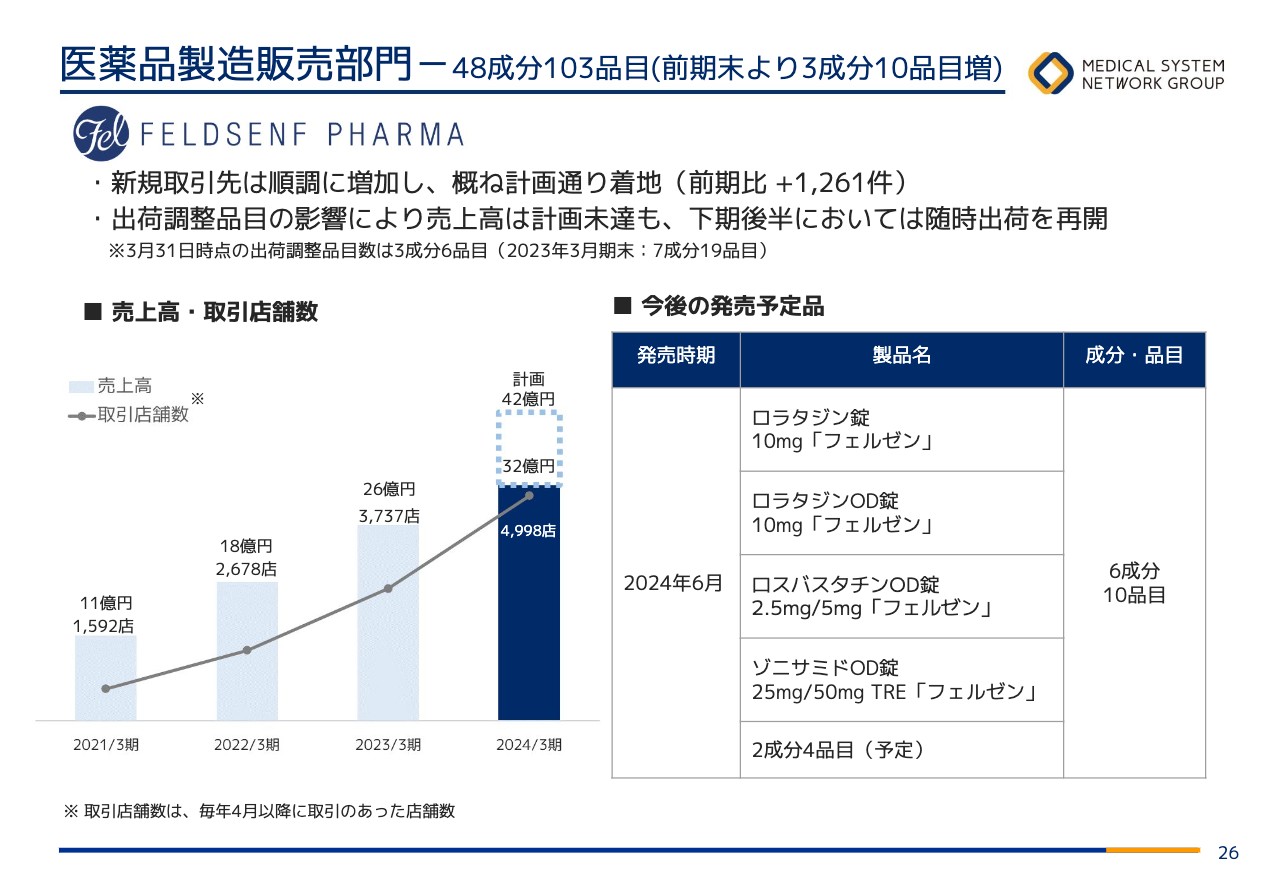

医薬品製造販売部門-48成分103品目(前期末より3成分10品目増)

フェルゼンファーマの医薬品製造販売部門についてです。取引店舗数は約5,000店舗まで拡大し、非常に大きく裾野が広がってきました。一方で、売上高は2023年3月期よりは増えましたが、計画の42億円に対して32億円と大幅な未達となりました。

要因としては、出荷調整品目の影響です。秋口にはほぼ回復しましたが、一度代替品を使うと切り替えが難しく、2024年3月期はこのようなかたちで終わりました。しかし、6月には抗ヒスタミン剤やコレステロール薬などの新商品を販売するため、今期以降は大きく増やせると考えています。

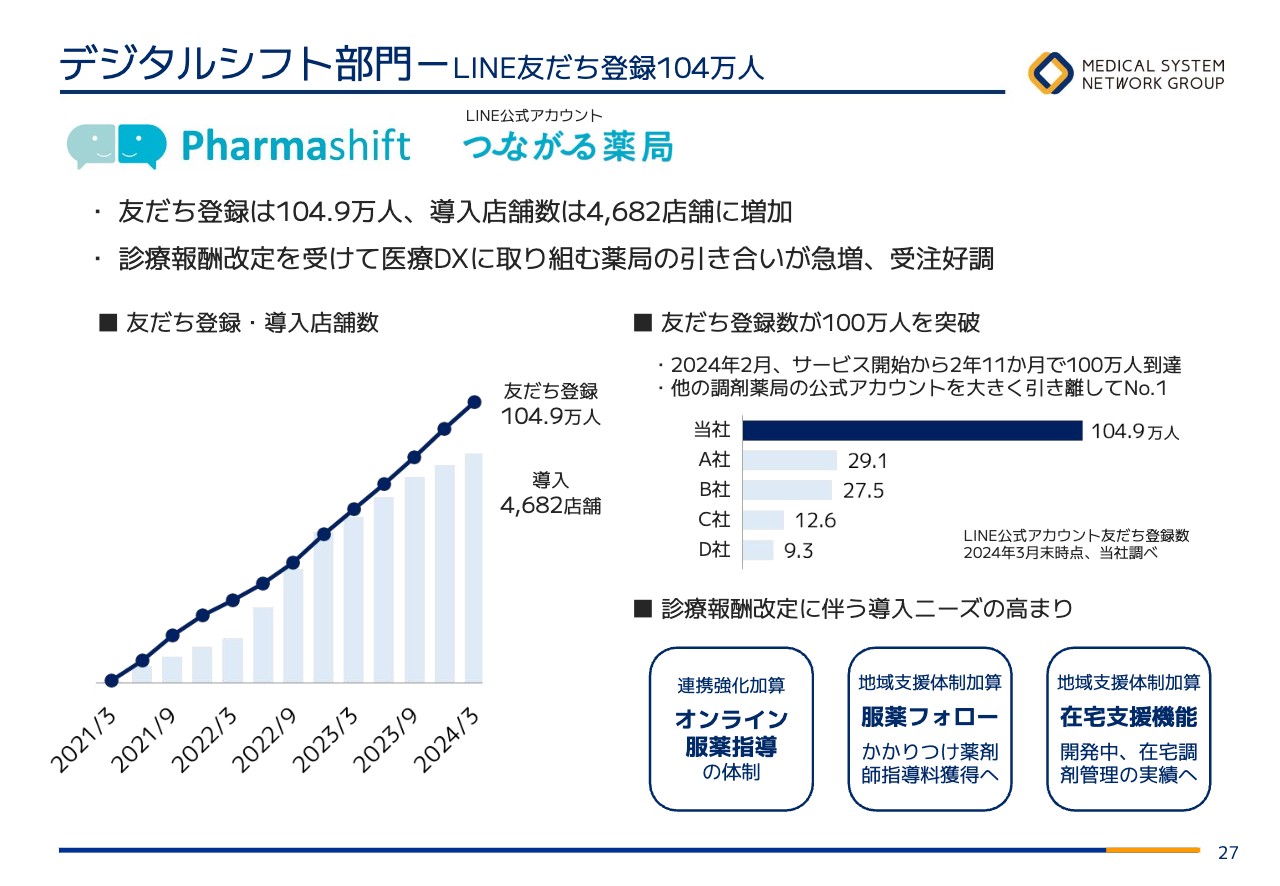

デジタルシフト部門-LINE友だち登録104万人

デジタルシフト部門です。4,682店舗への導入や104.9万人の友だち登録など、「LINE」の公式アカウントの中では圧倒的に使われているツールになっています。

さらに今年の診療報酬改定で、連携強化加算の要件に「オンライン服薬指導の体制があること」という項目が入り、特需と言いますか、多くの引き合いがきています。3月以降は月間300件ほどの受注があり、第1四半期だけで年間の計画を達成するくらいの状況です。

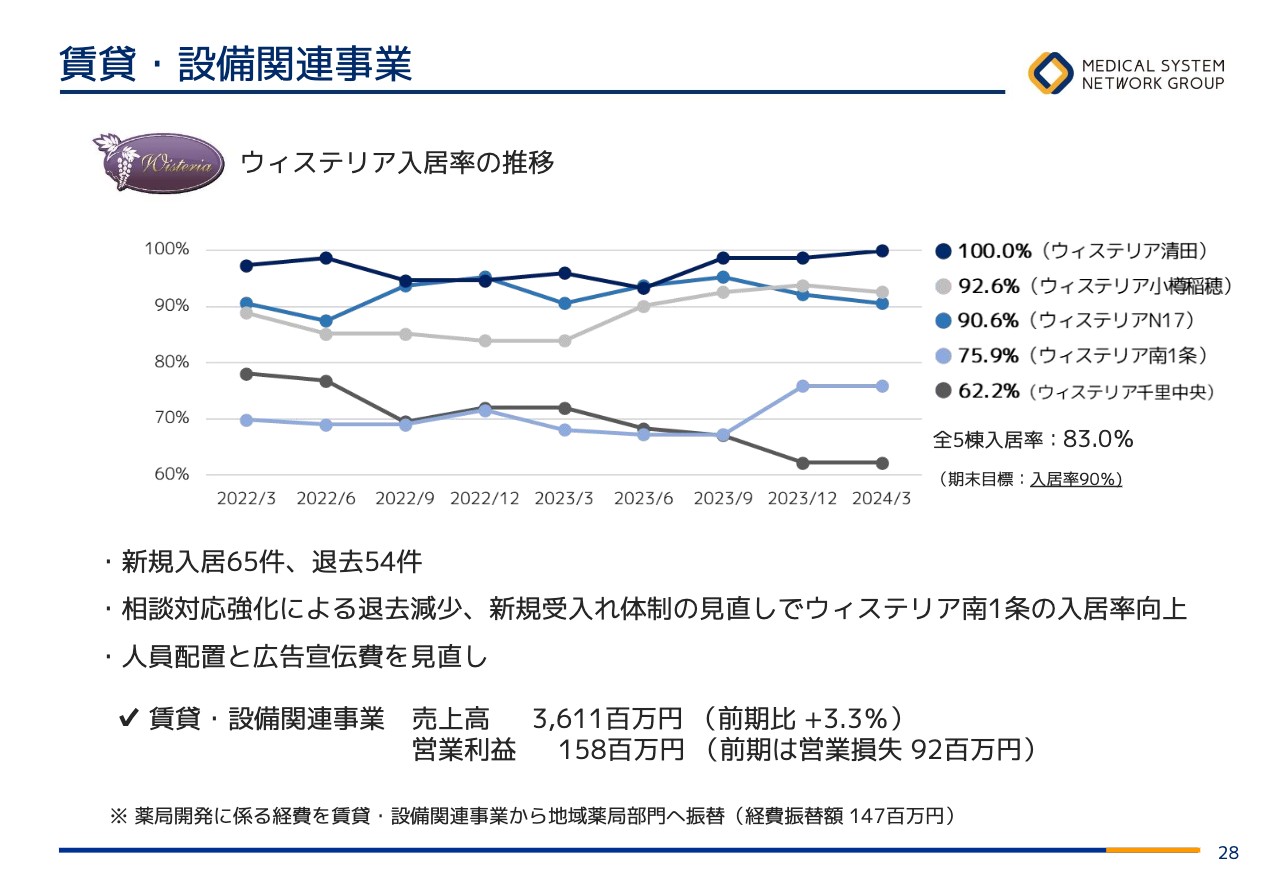

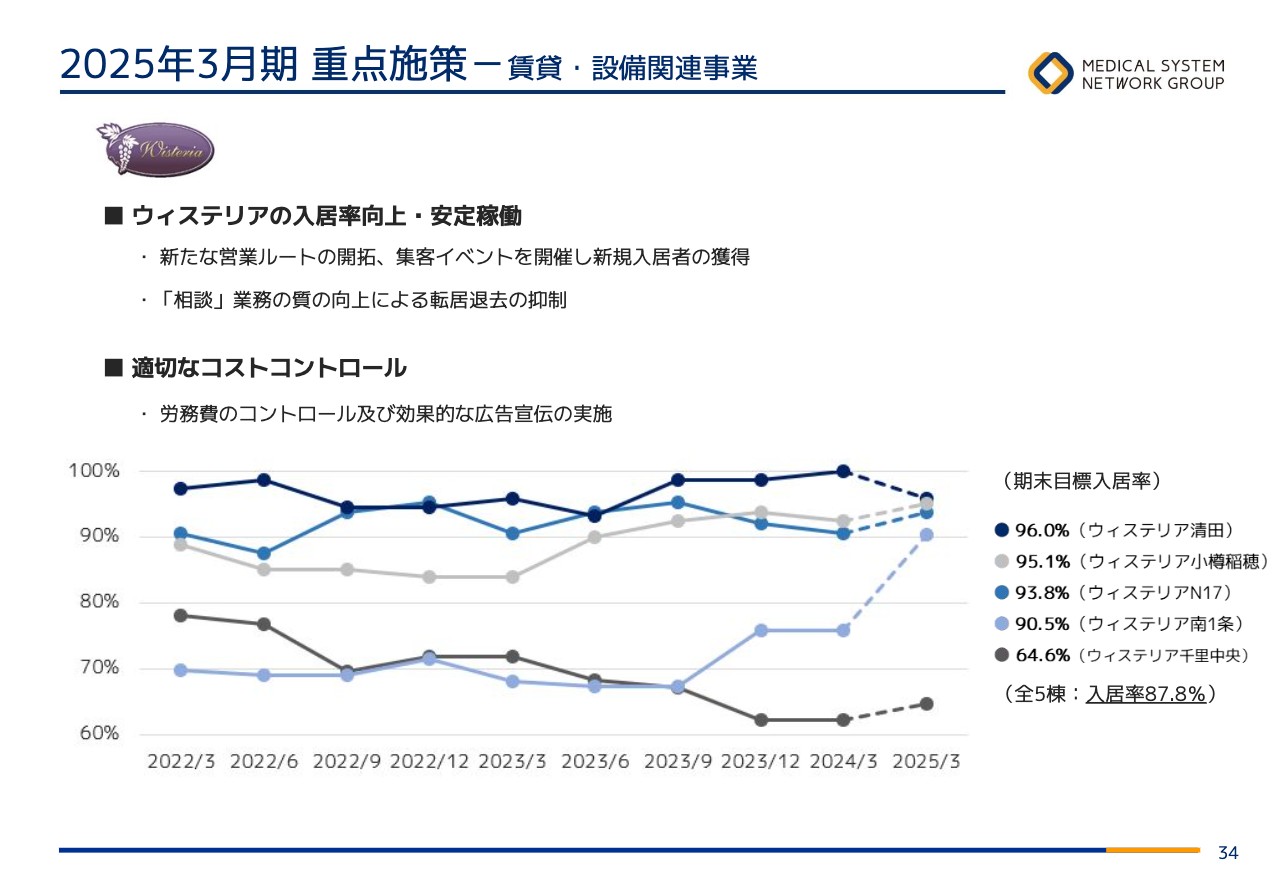

賃貸・設備関連事業

賃貸・設備関連事業です。「ウィステリア南1条」はかなり改善しました。あとは「ウィステリア千里中央」をいかに伸ばすかというところです。全体としては入居率90パーセントの目標に対して83パーセントと未達に終わりましたが、前期の赤字から黒字に転換しました。

2025年3月期 重点施策

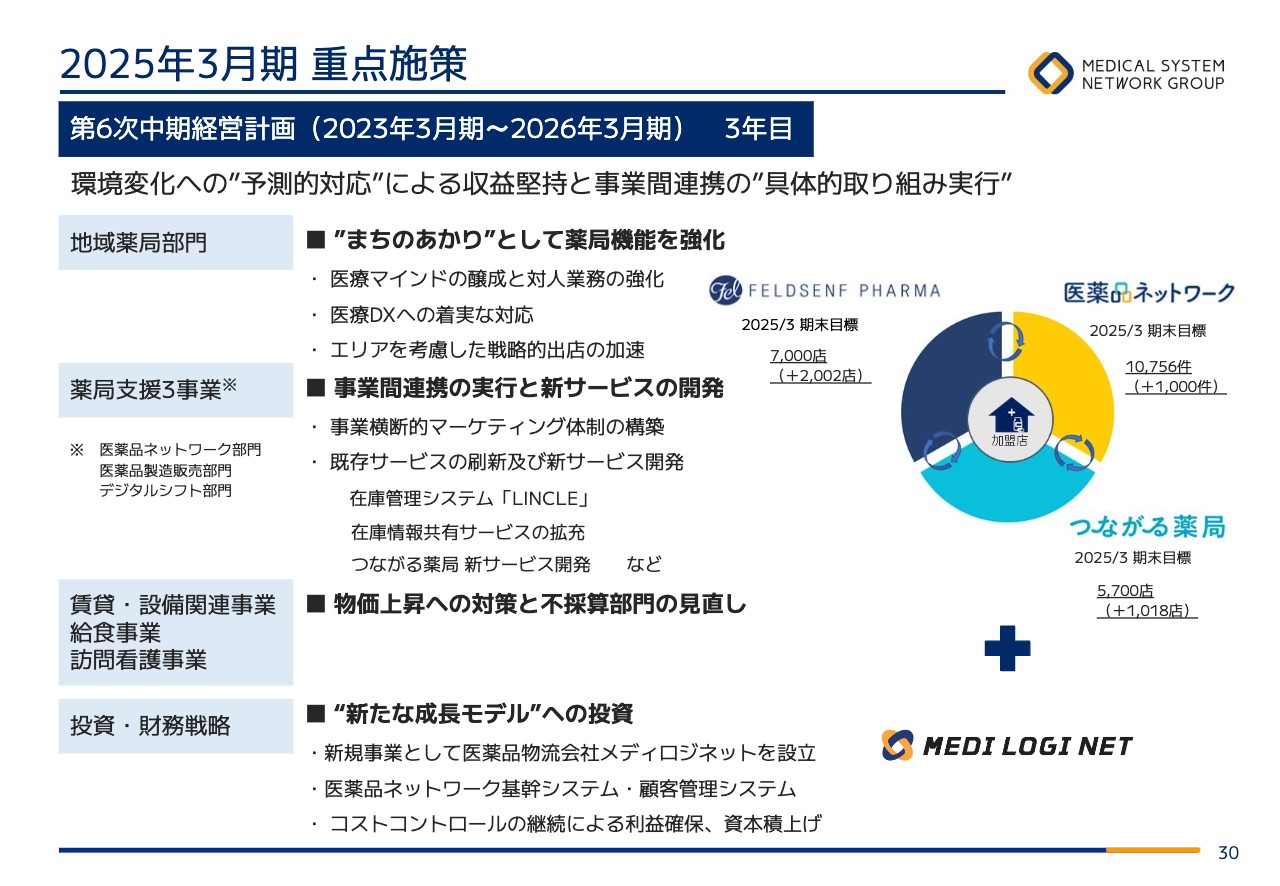

2025年3月期の重点施策と業績予想についてご説明します。スライドに要点をまとめて掲載しています。

地域薬局部門は、やはり「まちのあかり」として薬局機能を強化していくため、対人業務の強化に腰を据えて取り組んでいきます。

大きく伸ばしたいと考えているのは、薬局支援3事業です。スライド右側の円グラフのとおり、3事業でかなりの件数の増加を見込んでいます。それぞれ連携しながら、事業横断的なマーケティングを行っていきたいと考えています。

加えて、今回設立する医薬品物流会社のメディロジネットや、在庫管理システム「LINCLE」などの新しい事業もスタートします。今期に事業を大きく伸ばしていきたいと考えています。

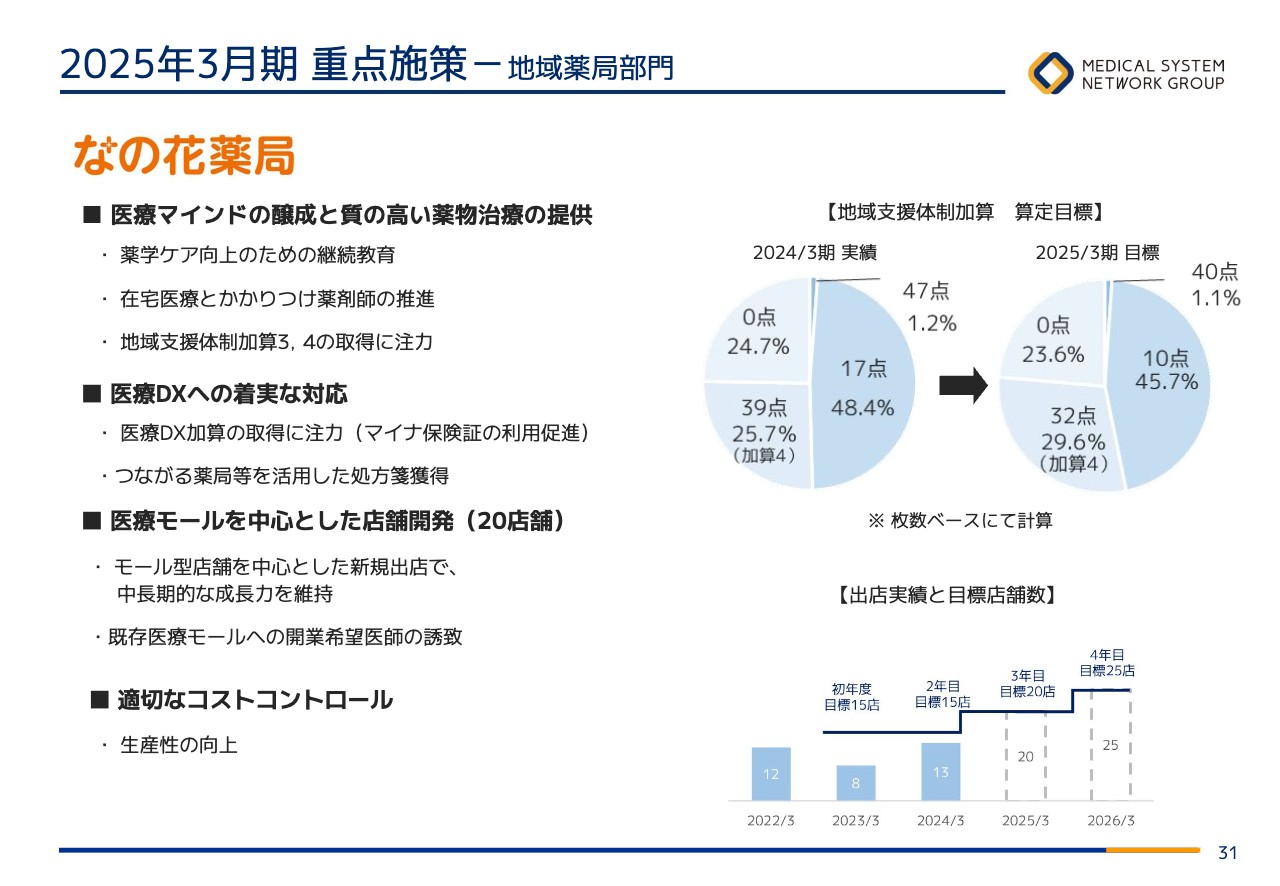

2025年3月期 重点施策-地域薬局部門

地域薬局部門は手堅く取り組んでいきます。教育や、地域支援体制加算の「加算3」「加算4」の取得に引き続き注力していきます。また、今回の改定の目玉でもある医療DXへの着実な対応にも取り組んでいきます。

医療モールを中心とした店舗開発では、20店舗を目指します。こちらはほぼ見込みが立っているため、今後も医療モールを中心にしっかり推進していきます。また、昨年から継続している生産性の向上にもしっかり取り組んでいきます。

2025年3月期 重点施策-医薬品ネットワーク部門

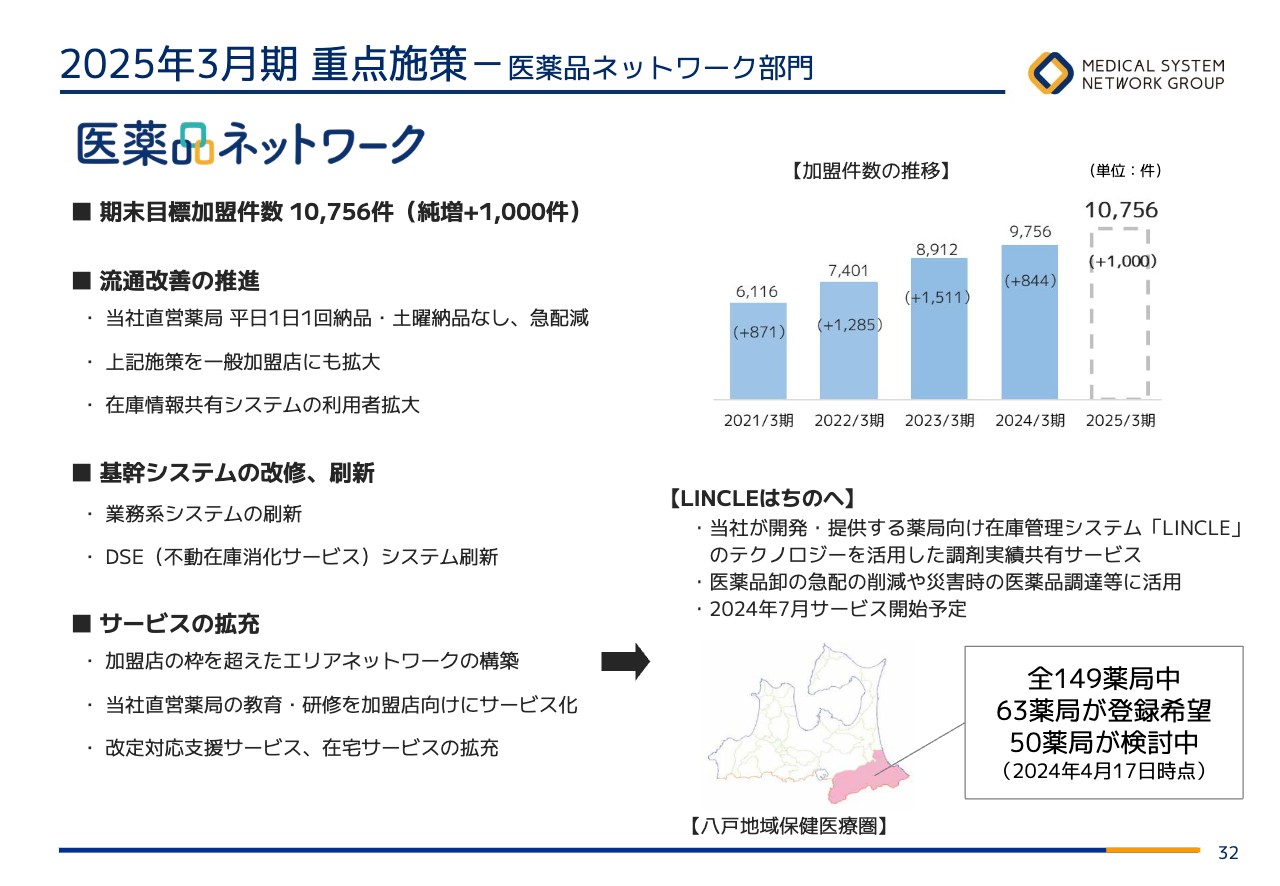

医薬品ネットワーク部門です。加盟件数について、今期は1,000件の純増を見込んでおり、期末目標は10,756件です。

引き続き卸は厳しい交渉をしてくると考えられますが、我々にとってはむしろ追い風が吹くと考えています。実際に4月末時点では9,964件と、1ヶ月で208件の純増となり、スタートは非常に好調です。おそらく5月末には10,000件を超えてくると考えています。

流通改善の推進にも引き続きしっかり取り組みます。こちらは、「LINCLEはちのへ」という八戸エリアの薬剤師会と組み、加盟店ではない店舗も含めて在庫を共有する仕組みを作りました。

先ほどお伝えしたのとは少し違うかたちで、「LINCLE」の仕組みを活用して加盟店以外も在庫情報が共有できる仕組みとなっています。7月のサービス開始時には、おそらく100店舗くらいの薬局が入る予定です。

こちらは収益を得るのではなく、地域貢献を目的にスタートします。先日リリースしたところ、いろいろな薬剤師会から引き合いがあったため、今後さまざまなところで使われると思います。

サービスの拡充については、改定対応支援サービスとしてセミナーを3回開催しました。加盟店のみなさまの関心が非常に高く、1回に約300名の方々にご参加いただきました。

2025年3月期 重点施策-医薬品製造販売/デジタルシフト 部門

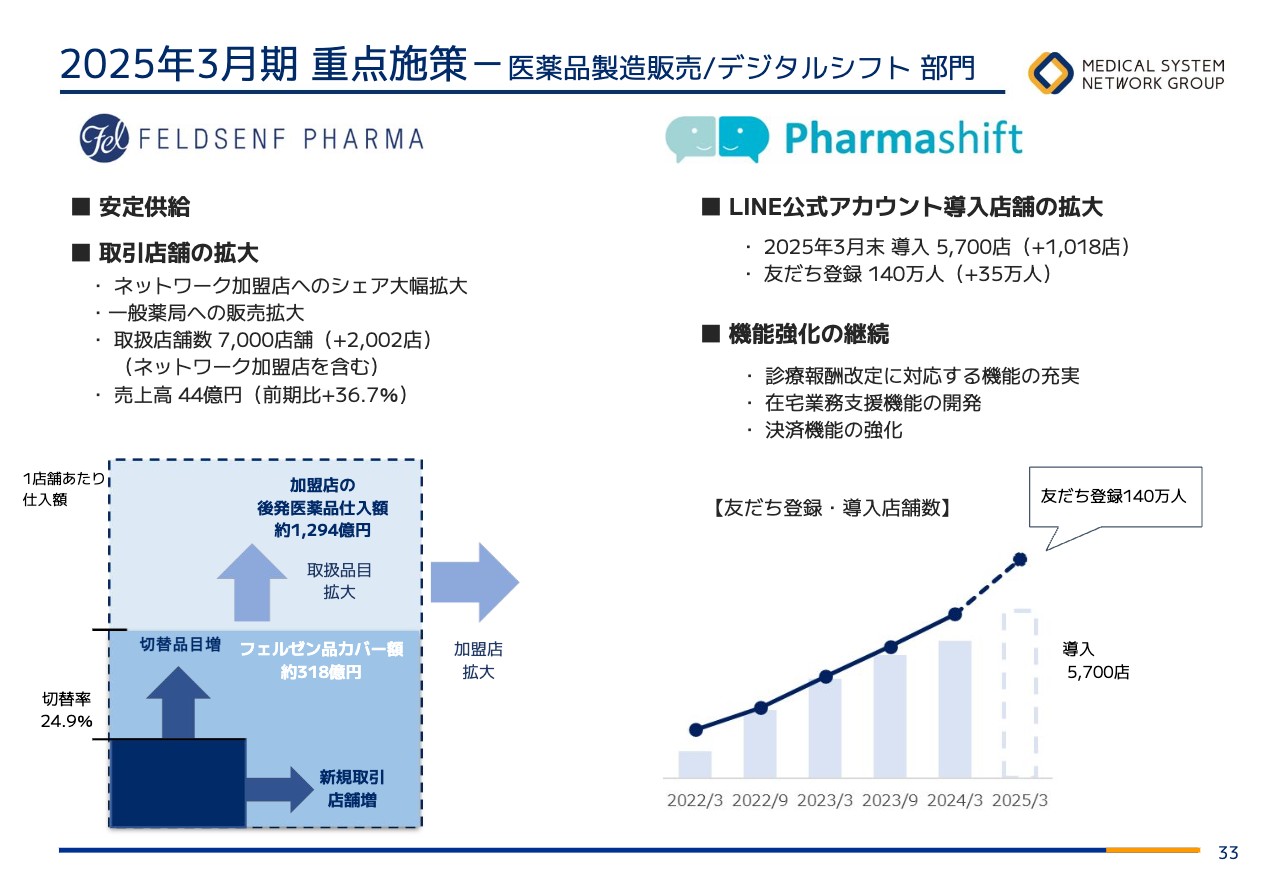

フェルゼンファーマについてです。取引店舗数は、2,002店舗増の7,000店舗を計画しています。売上高は前期比プラス36.7パーセントの44億円という大きな増加を見込んでいます。

加盟店の後発医薬品仕入額は約1,294億円で、フェルゼン品カバー額が約318億円です。すべて切り替えていただくと明日にでも300億円を達成できますが、それは難しいため、新規の取引店舗を増やして切り替え率を上げたり、新製品をどんどん出していけば、達成は十分可能だと考えています。

次に、ファーマシフトについてです。「LINE」公式アカウントの導入店舗数は1,018店舗増の5,700店舗を計画しています。先ほどお伝えしたとおり、月300件ほどの受注がある状況です。ずっとは続かないと思いますが、5,700店舗は確実に達成できると考えており、友だち登録も140万人を見込んでいます。

こちらの事業は若干の赤字が残っていますが、おそらく今期に単月黒字化できると見込んでいます。

2025年3月期 重点施策-賃貸・設備関連事業

「ウィステリア」については課題が残っています。入居率について、「ウィステリア南1条」を早く90パーセントに乗せ、「ウィステリア千里中央」もできれば70パーセント近くまで伸ばせるように、しっかり取り組んでいきます。

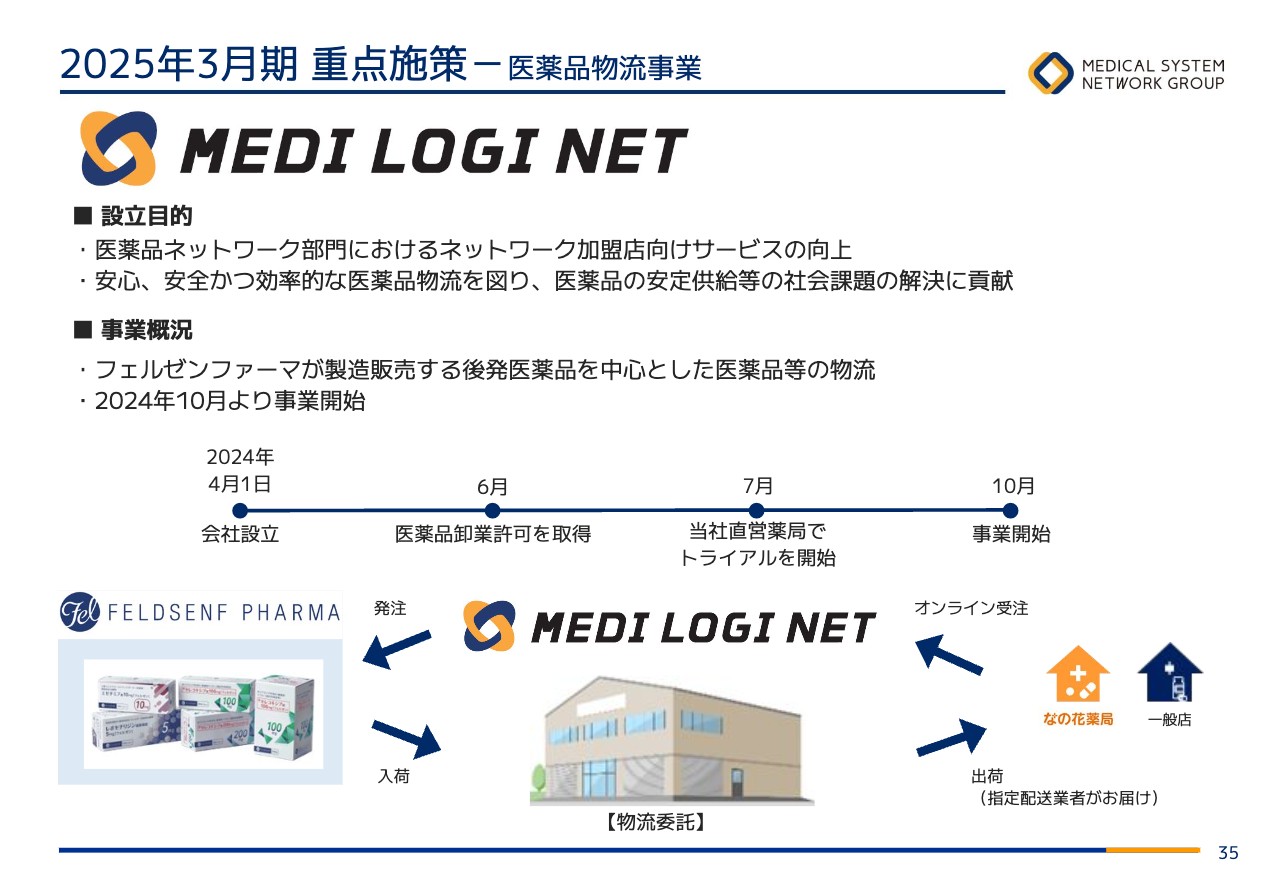

2025年3月期 重点施策-医薬品物流事業

メディロジネットについてです。こちらはフェルゼンファーマが製造販売する後発医薬品を中心に物流を自社で行い、加盟店に安定した配送を行うために立ち上げました。今年10月からスタートする予定です。

2025年3月期 業績予想-連結業績

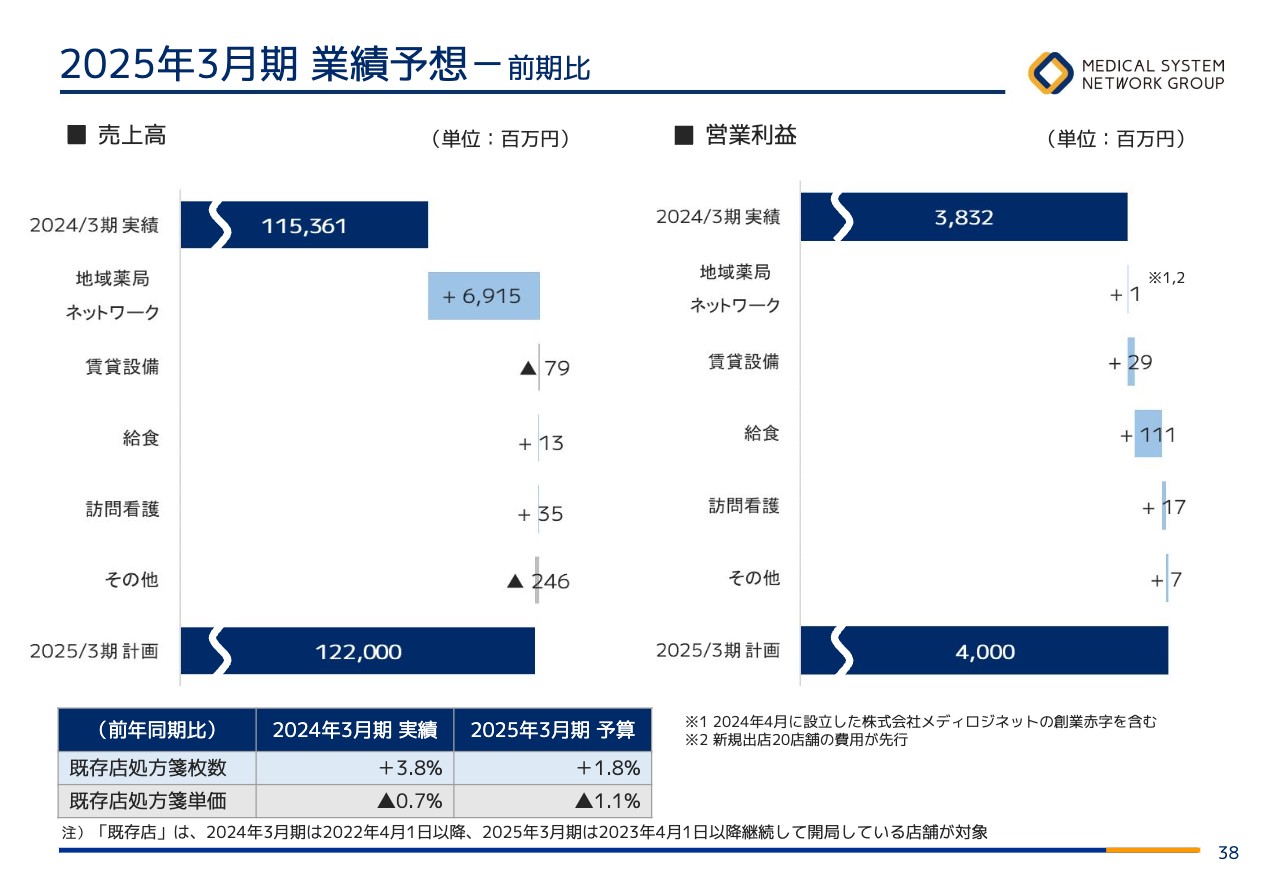

業績予想です。売上高は前期比プラス5.8パーセントの1,220億円、営業利益は前期比プラス4.4パーセントの40億円、経常利益は前期比プラス3.3パーセントの39億5,000万円、当期純利益は前期比プラス7.5パーセントの20億円を見込んでいます。

「威勢のいいことを言っているが、業績は大したことはない」と言われるかもしれませんが、今期は賃上げを実施し、全社員の基本給を平均4パーセント上げる予定です。

新規の物流会社、「LINCLE」、新規出店でいずれも初期赤字がそれなりに出てくると予想されるため、医薬品ネットワーク部門と処方箋枚数の増加でなんとか補い、増益につなげたいと考えています。

2025年3月期 業績予想-前期比

業績予想の要因分析です。前提としてコロナ禍前のラインに沿い、既存店処方箋枚数は前年同期比プラス1.8パーセント、既存店処方箋単価は薬価改定の影響で前年同期比マイナス1.1パーセントを見込んでいます。

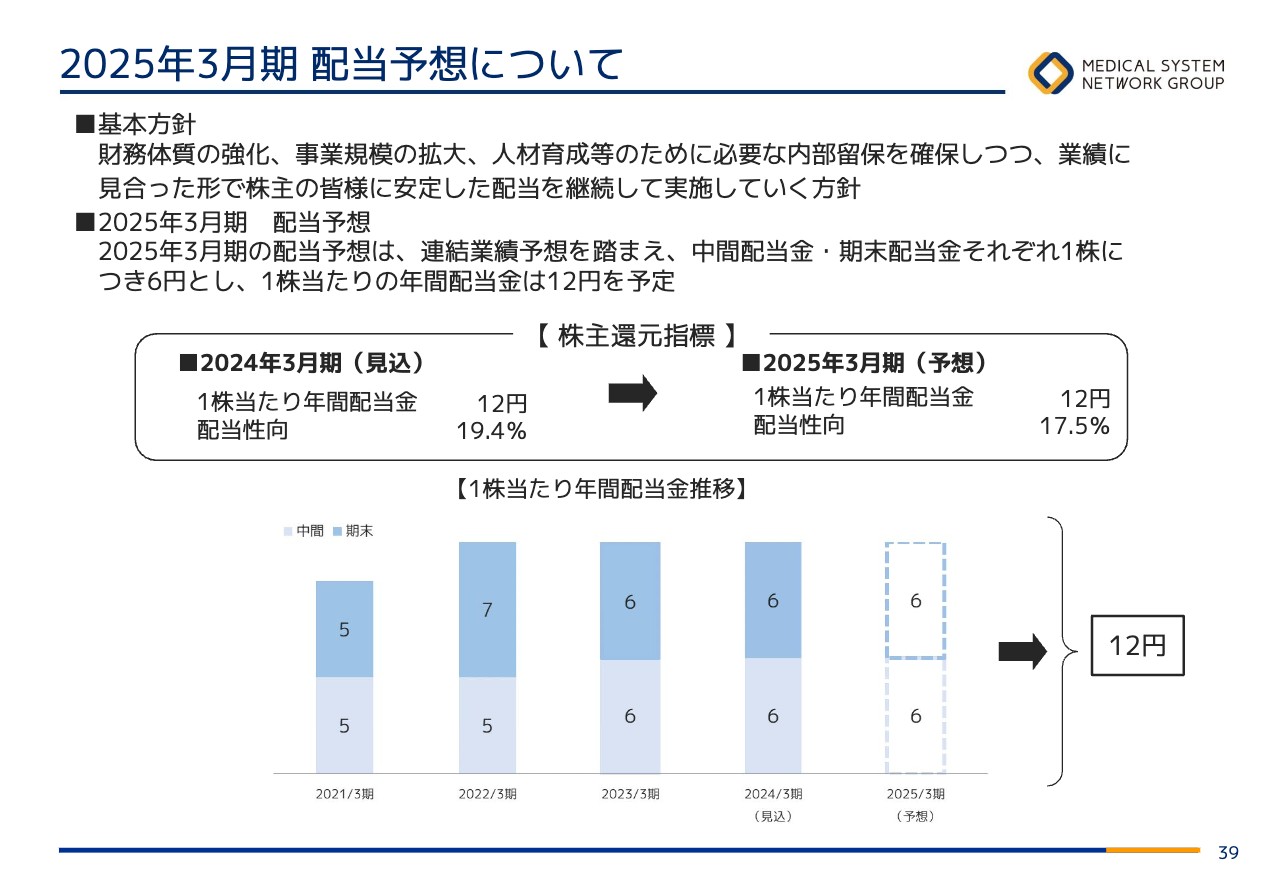

2025年3月期 配当予想について

配当についてです。中間配当金6円、期末配当金6円で、年間配当金12円を継続し、配当性向は17.5パーセントを予定しています。

新着ログ

「小売業」のログ