【QAあり】マーケットエンタープライズ、過去最高の売上高152億円を達成 新3カ年計画ではさらなる成長と営業利益率改善へ

事業内容

小林泰士氏(以下、小林):株式会社マーケットエンタープライズ、代表取締役社長の小林泰士です。本日はお忙しい中、当社の決算説明会にご出席いただき、誠にありがとうございます。

本日は、はじめに私より当社の事業内容などをご説明し、続いて取締役の今村より通期の決算概況についてご説明した後、最後に私より中期経営計画のリバイズの状況についてご説明します。

それでは、まず当社の事業内容についてです。当社は長期ビジョンとして「持続可能な社会を実現する最適化商社」を掲げ、ネット型リユースを中心に多角的に展開してきました。

ネット型リユースでは、個人向けリユース、農機具を中心としたマシナリー、マッチングプラットフォーム「おいくら」の事業を展開しています。また、メディアでは8つのサービスを、モバイル通信では「カシモWiMAX」というサービスを中心に、それぞれ展開しています。

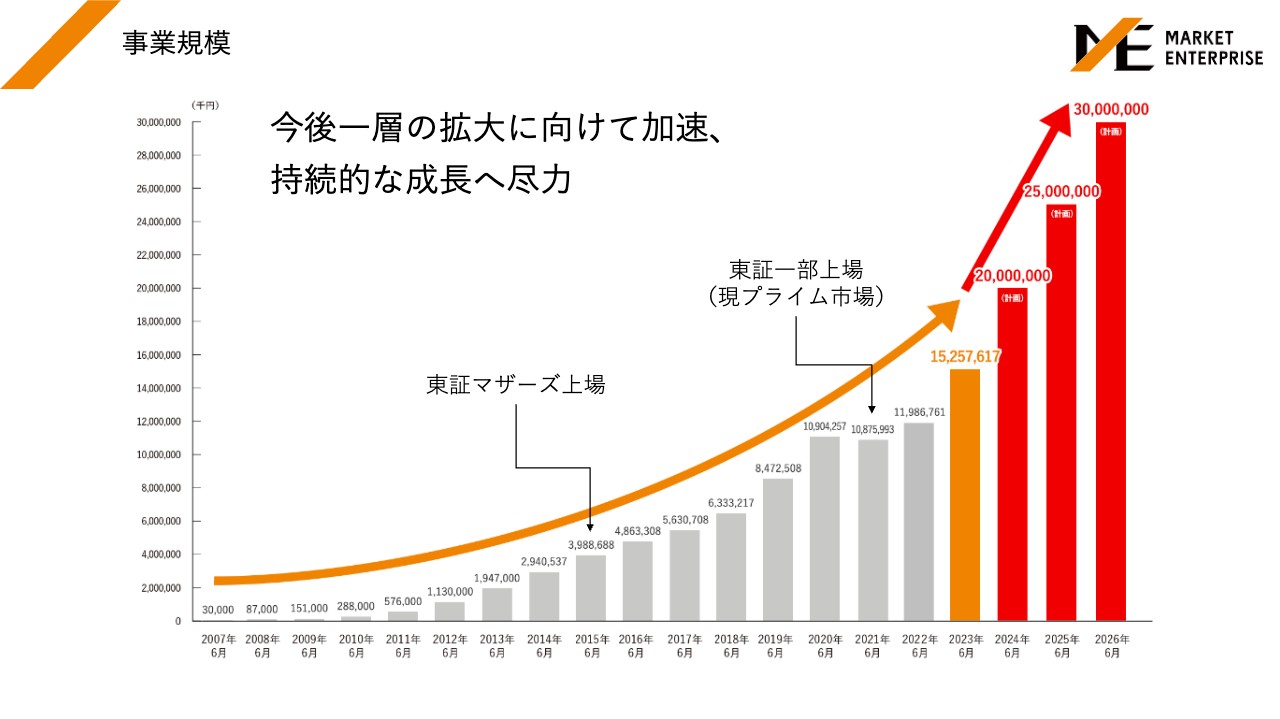

事業規模

スライドのグラフは、創業から現在に至るまでの売上高の成長を示しています。2023年6月期は売上高が152億5,700万円となりました。後ほど中期経営計画のリバイズの状況もご説明しますが、今後は200億円、250億円、300億円と、売上高の一層の拡大に向けて加速していく所存です。

Agenda

今村健一氏(以下、今村):本日のアジェンダをご紹介します。1つ目の2023年6月期の通期決算概況についてと、2つ目のセグメント別事業概況については、私からご説明します。

また、先ほど小林からもお伝えしたとおり、3つ目の2024年6月以降の3カ年計画においては、リバイズを行っています。こちらについては、後ほど代表の小林よりご説明します。

なお、今回のご説明では割愛しますが、Appendixとして当社の事業内容などをまとめていますので、お時間のある時にご確認いただければと思います。

2023年6月期 決算ハイライト

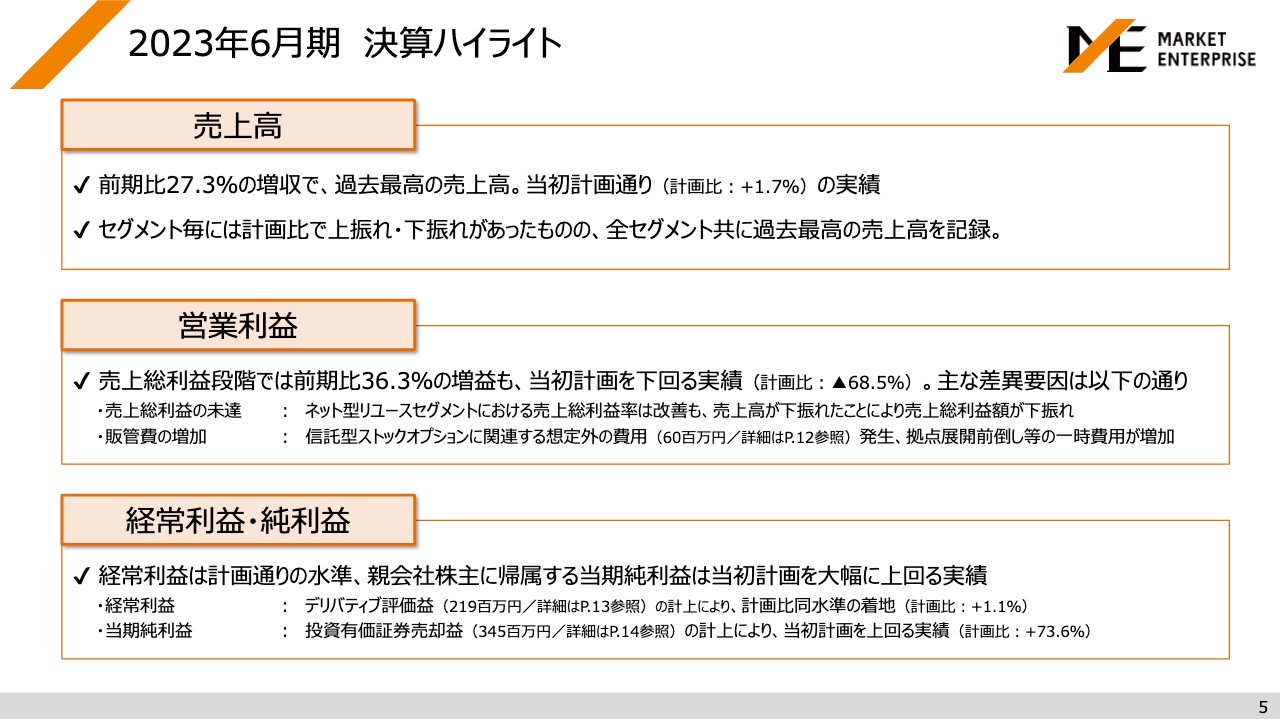

通期の決算概況についてご説明します。決算ハイライトとして、スライドには売上高、営業利益、経常利益・純利益について記載しています。

売上高は前期比27.3パーセントの増収となり、過去最高を記録しました。当初計画では150億円を掲げていましたが、おおむね計画どおりとなっています。セグメント別では、それぞれ計画比で上振れ・下振れがありましたが、全セグメントともに過去最高の売上高を記録しています。

営業利益については、売上総利益段階では前期比36.3パーセントの増益となりましたが、営業利益の額としては当初の利益計画を下回る実績となっています。

主な差異要因としては2つ挙げられます。1つ目は、売上総利益額の未達です。ネット型リユースセグメントにおける売上総利益率はかなり改善しましたが、売上額そのものが下振れしたことによって、売上総利益額が下振れしました。

2つ目は、販管費の増加です。こちらについては後ほど詳細をご説明しますが、信託型ストックオプションに関連する想定外の費用が発生したこと、ならびにネット型リユース事業の拠点展開の前倒しなどを行った結果、一時的な費用が増加し、営業利益について当初計画を下回る実績となりました。

経常利益・純利益については、当初計画を上回る実績となっています。経常利益については、デリバティブ評価益を計上したことにより、計画比同水準の着地となっています。また、親会社株主に帰属する当期純利益については、第4四半期に投資有価証券売却益を計上した結果、当初計画を大幅に上回る実績となっています。

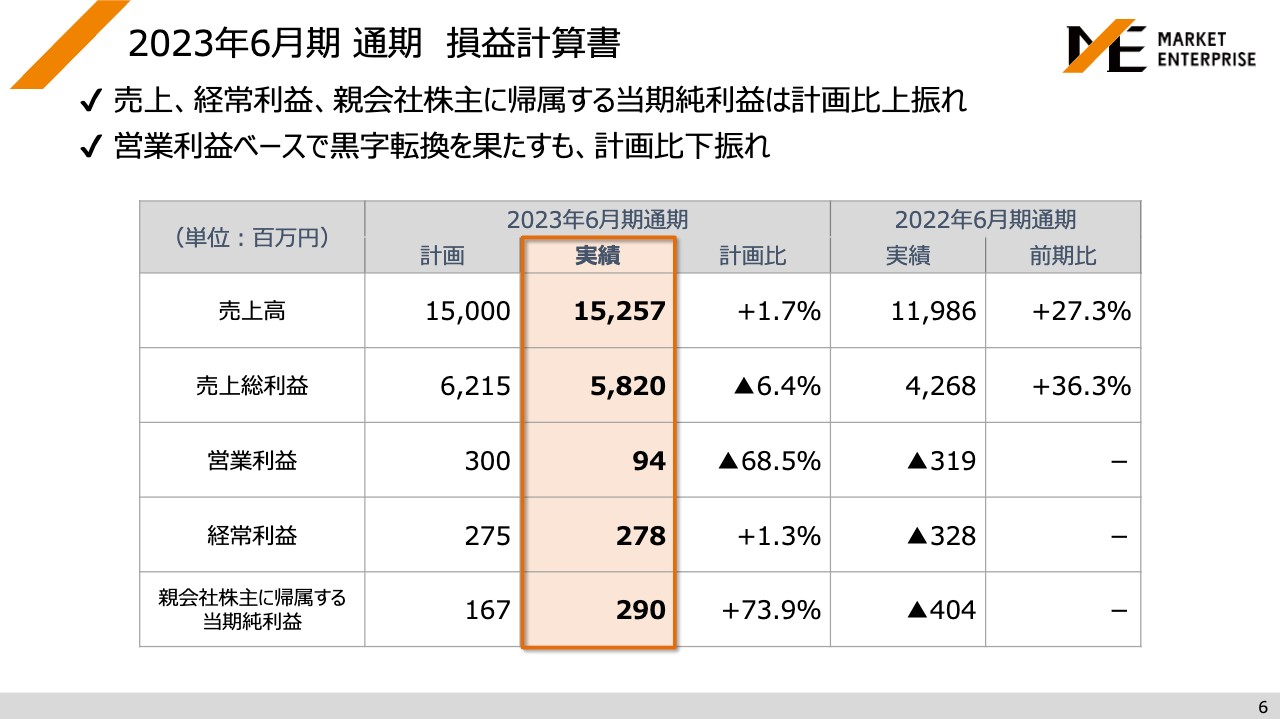

2023年6月期 通期 損益計算書

P/Lについてです。売上高は計画の150億円に対して実績152億5,700万円、営業利益は計画の3億円に対して実績9,400万円となりました。また、経常利益は計画の2億7,500万円に対して実績2億7,800万円、親会社株主に帰属する当期純利益は計画の1億6,700万円に対して実績2億9,000万円となっています。

売上総利益については、前期比プラス36.3パーセントの増益となっていますが、額としては足りず、営業利益はスライドのとおりの結果になっています。

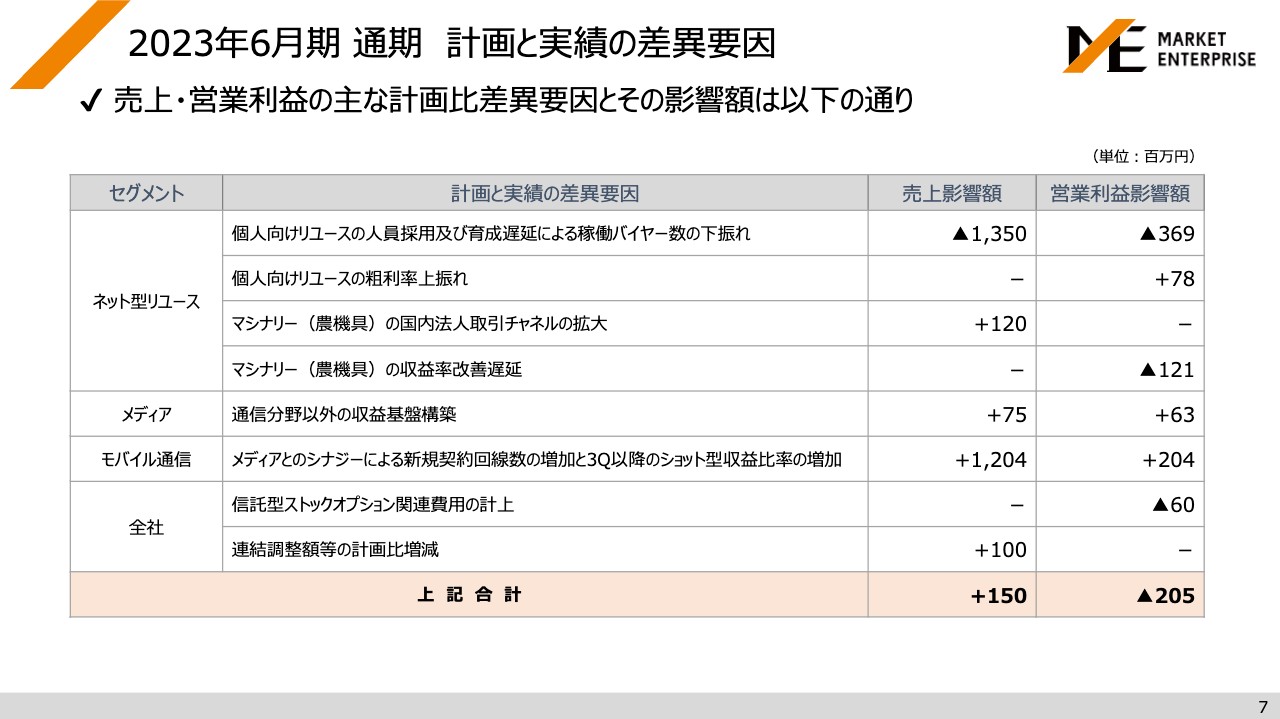

2023年6月期 通期 計画と実績の差異要因

売上・営業利益に関する主な計画比差異要因についてです。主なところをご説明すると、まずネット型リユースセグメントに関して、個人向けリユースの出張買取バイヤーの人員採用および育成遅延による、稼働バイヤー数の下振れがあります。こちらについては、売上影響額がマイナス13億5,000万円、営業利益影響額がマイナス3億6,900万円となっています。

一方で、個人向けリユースの粗利率が当初の想定を上振れたため、営業利益影響額でプラス7,800万円の方向に振れています。

また、モバイル通信事業については、営業活動がかなり好調だったということもあり、売上影響額ではプラス12億400万円、営業利益影響額ではプラス2億400万円と、ネット型リユースの下振れをカバーしている状況です。

全社としては、冒頭にお伝えしたとおり、信託型ストックオプション関連費用を急遽計上する状況になったため、一時的に販管費が増えています。こちらの影響が約6,000万円となっています。

おおむね以上を要因として、売上・営業利益のそれぞれにおいて、影響があったという状況です。

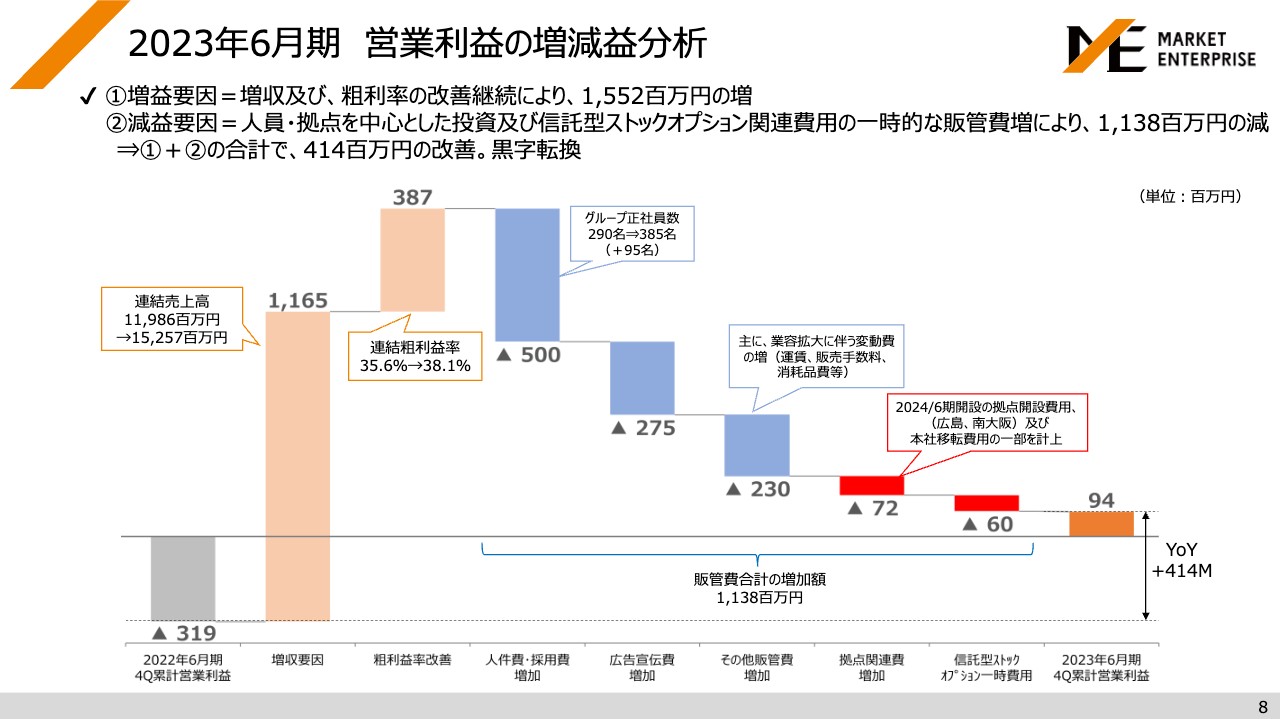

2023年6月期 営業利益の増減益分析

連結ベースでの営業利益の増減益分析です。棒グラフのオレンジ色の部分で示していますが、増益要因としては、増収および粗利率の改善継続による15億5,200万円の増加があります。

一方で、減益要因としては、人員・拠点を中心とした投資、ならびに先ほどお伝えした信託型ストックオプション関連費用の一時的な販管費の増加による、11億3,800万円の減少がありました。

増益要因と減益要因を合計すると4億1,400万円の改善となり、プラス9,400万円の黒字となっています。

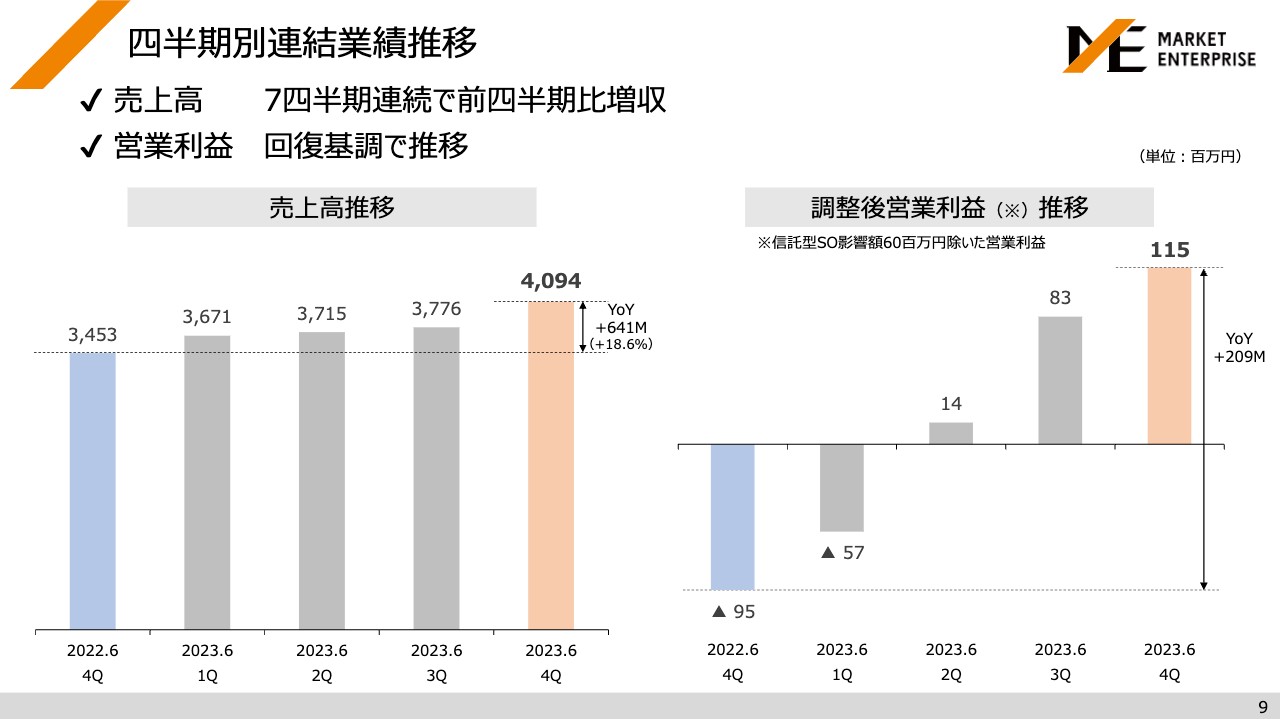

四半期別連結業績推移

四半期別の連結業績推移です。スライド左側が売上高推移、右側が調整後営業利益の推移を示しています。こちらは一時的な費用の信託型ストックオプションの影響額を除いたものになりますが、売上高・営業利益ともに順調に回復し、拡大傾向にあることが見てわかると思います。

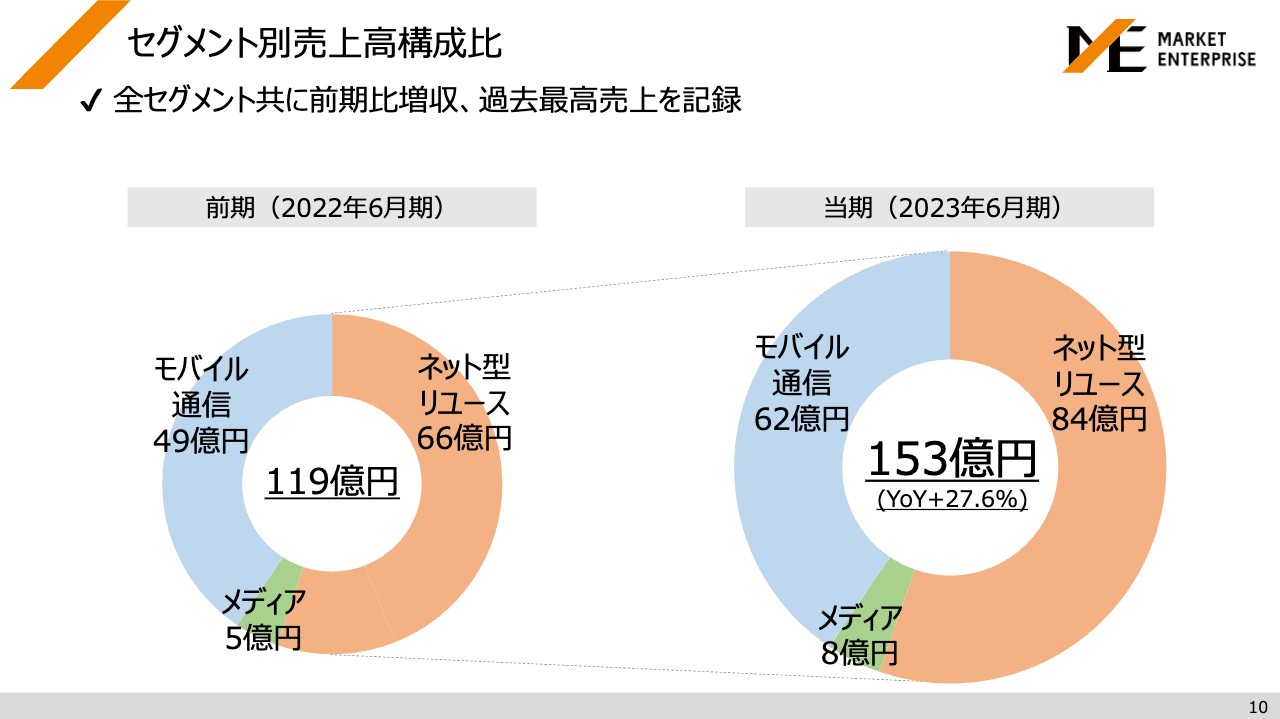

セグメント別売上高構成比

セグメント別売上高構成比です。先ほどお伝えしたとおり、全セグメントともに過去最高の売上高を記録しました。連結ベースでは前期の119億円から153億円へと成長し、前期比27.6パーセントの成長となっています。

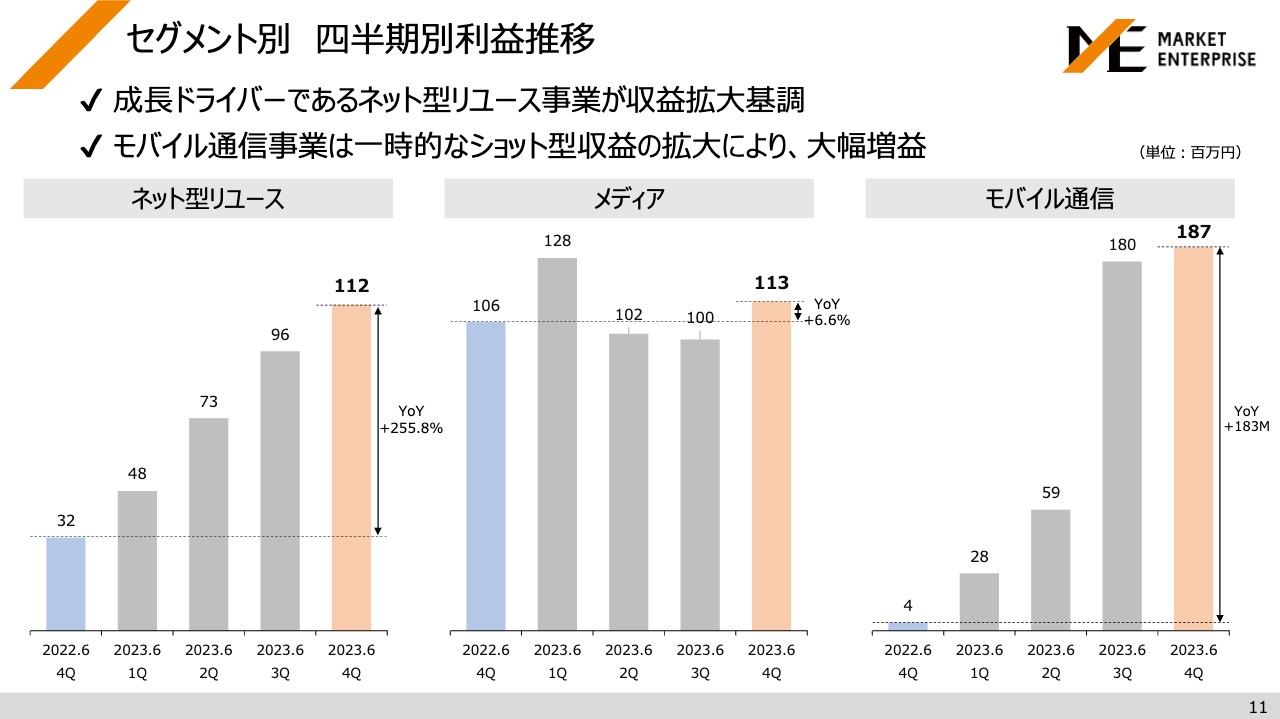

セグメント別 四半期別利益推移

セグメント別の四半期別利益推移です。中期経営計画の中心として掲げたネット型リユース事業については、右肩上がりに順調に伸びています。

また、モバイル通信事業については、一時的なショット型収益の拡大によって、第3四半期・第4四半期で大幅な増益となっています。今後はこの第3四半期・第4四半期のように一時的に拡大するというよりも、通期として平準化されたような利益の構造になっていくと考えています。こちらの詳細については、後ほどモバイル通信のパートでご説明します。

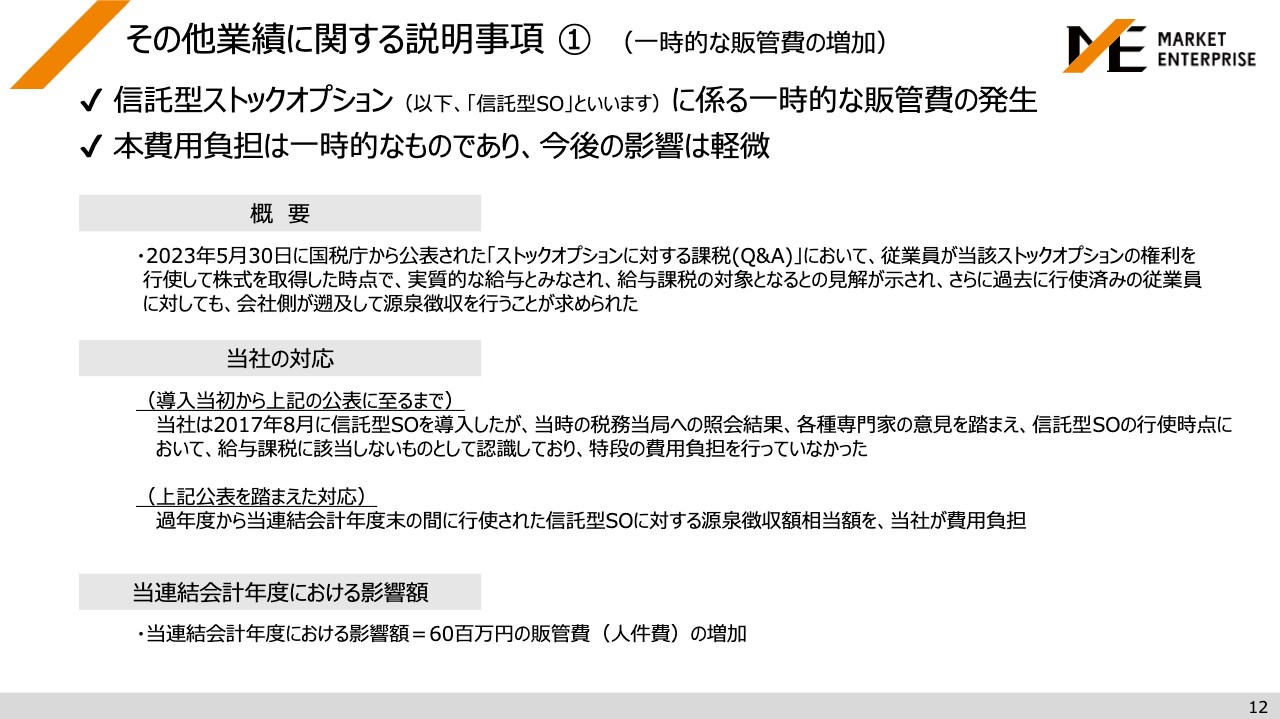

その他業績に関する説明事項 ①(一時的な販管費の増加)

その他業績に関する説明事項です。販管費は増加したものの、こちらは信託型ストックオプションに係る一時的な発生になります。結論から言いますと、当連結会計年度における販管費への影響額としては6,000万円増加しました。本費用については、あくまでも一時的なものであるため、今後の影響は軽微であると考えています。

概要としては、5月30日に国税庁が公表した「ストックオプションに対する課税(Q&A)」において、当社が導入していた信託型ストックオプションに関しても、過年度をさかのぼり、源泉徴収を行う必要が発生しました。特に第4四半期の決算においてその分を費用計上しており、その結果、こちらの影響額の内訳となっています。

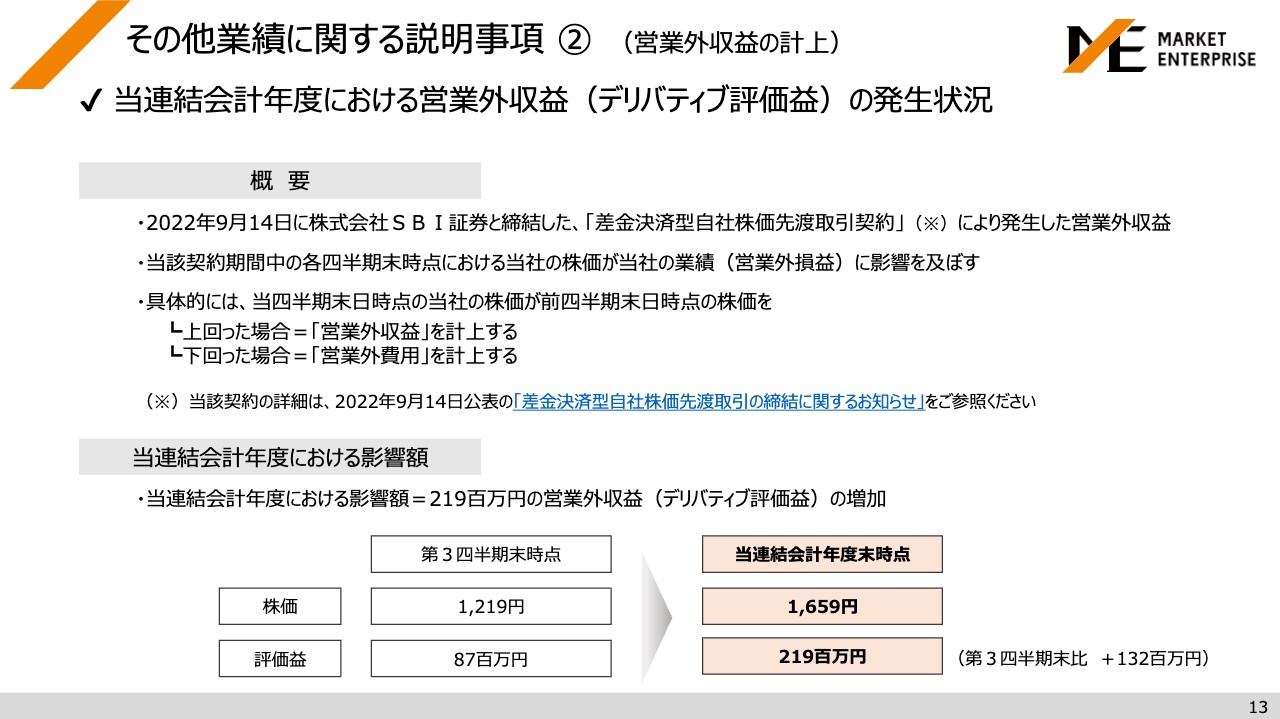

その他業績に関する説明事項 ②(営業外収益の計上)

当連結会計年度における営業外収益(デリバティブ評価益)の発生状況です。当連結会計年度における影響額は2億1,900万円となっています。

こちらは、当社の株価が上がると営業外収益を計上し、下がると営業外費用を計上するというスキームになっています。前第3四半期に比べて株価が上がったため、こちらの金額を計上しているものになります。

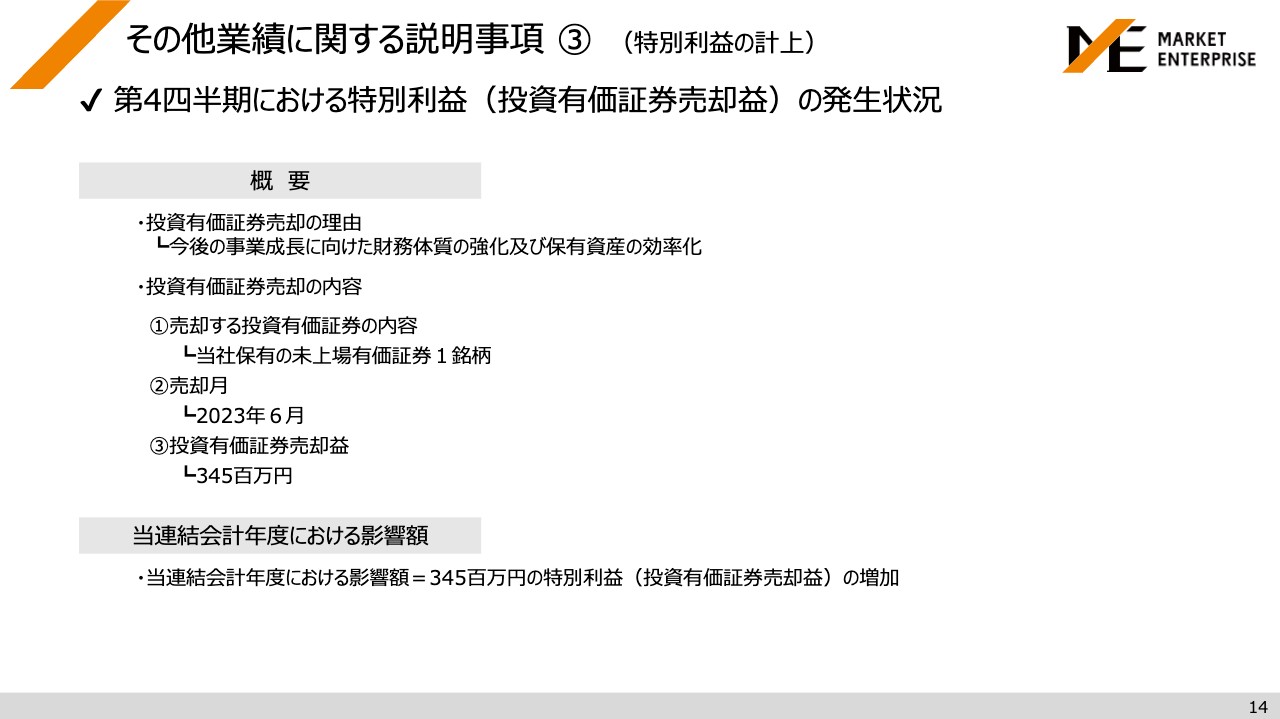

その他業績に関する説明事項 ③(特別利益の計上)

特別利益の計上についてです。具体的には投資有価証券売却益の計上のことであり、こちらは、当社が保有していた未上場の投資有価証券になります。未上場の投資有価証券の1銘柄を第4四半期中に売却しており、こちらの影響で特別利益として3億4,500万円の投資有価証券売却益を計上しています。

以上、全体的な業績の動向についてお話ししました。

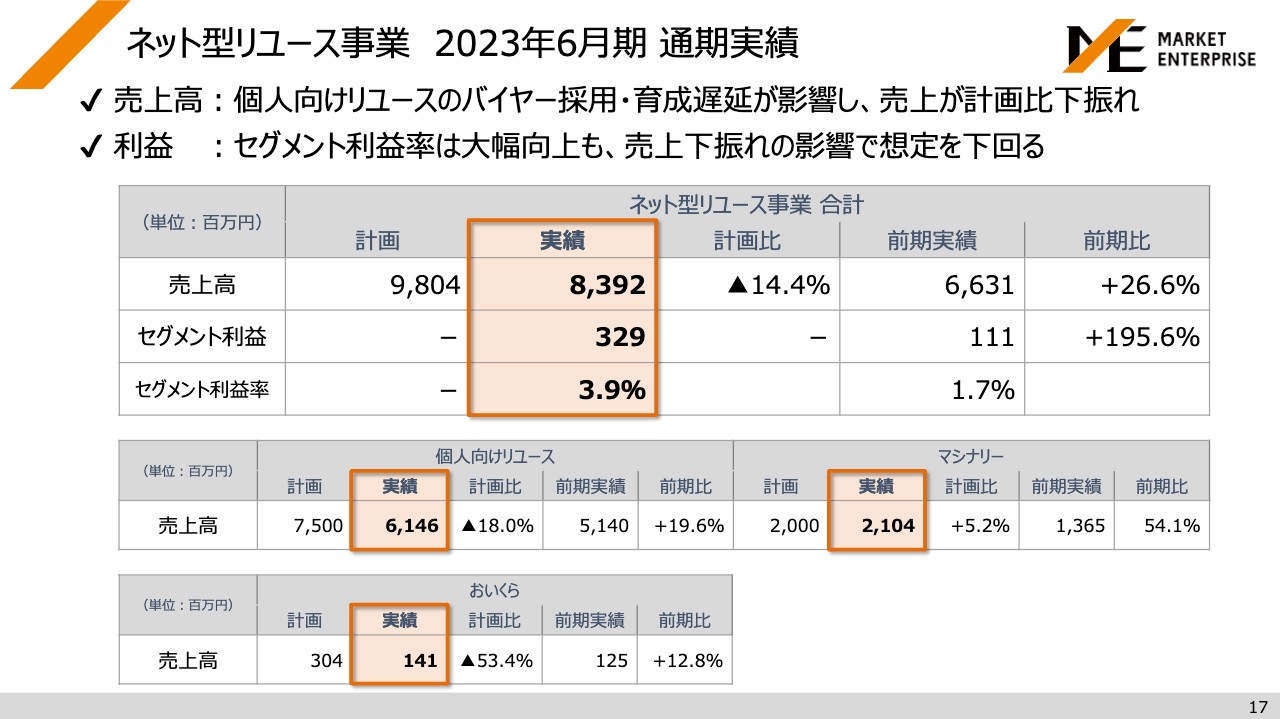

ネット型リユース事業 2023年6月期 通期実績

次に、セグメント別の事業概況についてご説明します。まず、ネット型リユース事業の通期実績です。売上高は、主に個人向けリユースのバイヤーの採用・育成に遅延が生じた結果、計画比で下振れとなっています。

利益については、セグメント利益率は前期から大幅に向上していますが、売上下振れの影響により、額としては想定を下回るかたちとなっています。詳細については、スライドの表をご確認ください。

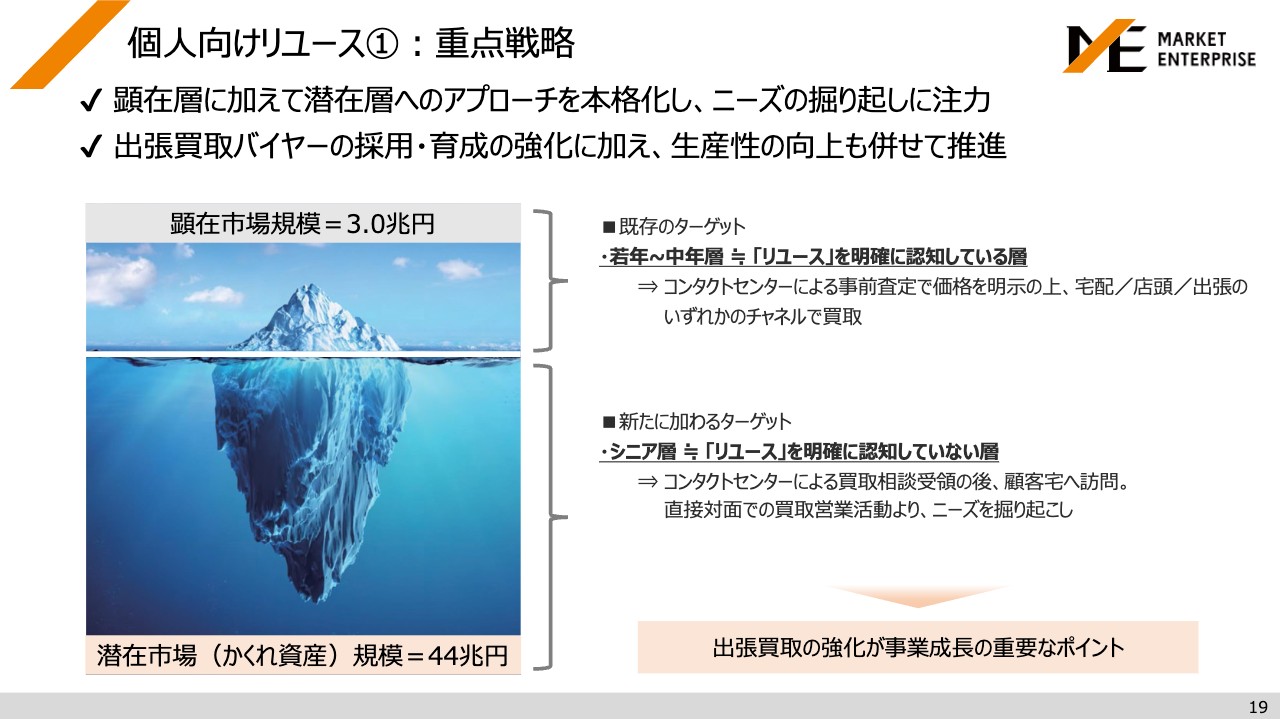

個人向けリユース①:重点戦略

ネット型リユース事業については、個人向けリユース、マシナリ―(農機具)、「おいくら」の3つの分野があります。まずは個人向けリユースについてご説明します。

個人向けリユースの重点戦略としては、これまでの顕在層に加えて潜在層へのアプローチを本格化し、ニーズの掘り起こしに注力してきました。そのため、出張買取バイヤーの採用・育成に加え、生産性の向上も併せて推進しました。

スライド左側の氷山の図をご覧ください。当社がこれまでターゲットとしてきたのは「顕在市場規模=3.0兆円」です。こちらだけでも十分大きな数字ではあるのですが、主に若年から中年層を中心とした、いわゆる「リユース」を明確に認知している層をターゲットとして、コンタクトセンターによる事前査定でしっかりと価格を明示の上、宅配/店頭/出張のいずれかのチャネルで買取をしてきました。

当期に入り、スライド下部に記載の「潜在市場(かくれ資産)規模=44兆円」を新たなターゲットに加えました。「リユース」を明確に認知していないシニア層をターゲットに、コンタクトセンターによる事前査定に加えて、最初に買取の相談をいただいたタイミングで、出張買取バイヤーがお客さまのお宅に伺います。

そこで直接対面での営業活動を行うことにより、お客さまの潜在ニーズにしっかりアプローチしてニーズを掘り起こしていく事業を展開してきました。そのため、この事業成長に向けた重要なポイントとして出張買取の強化を掲げています。

個人向けリユース②:直近のアクション概要

続いて、直近のアクション概要をご紹介します。出張買取バイヤーの採用・育成に加え、2つの取組を実施しました。1つ目は、商圏拡大を目的として、2022年10月に千葉リユースセンターを、2023年5月に品川リユースセンターを開設しました。

2つ目は、潜在ニーズに効果的にアプローチすることを目的とした取扱商材の拡充を行いました。従来の取扱商材以外にも、スライド右側に記載のような商材の拡充により、潜在ニーズへのアプローチを重点的に展開してきました。

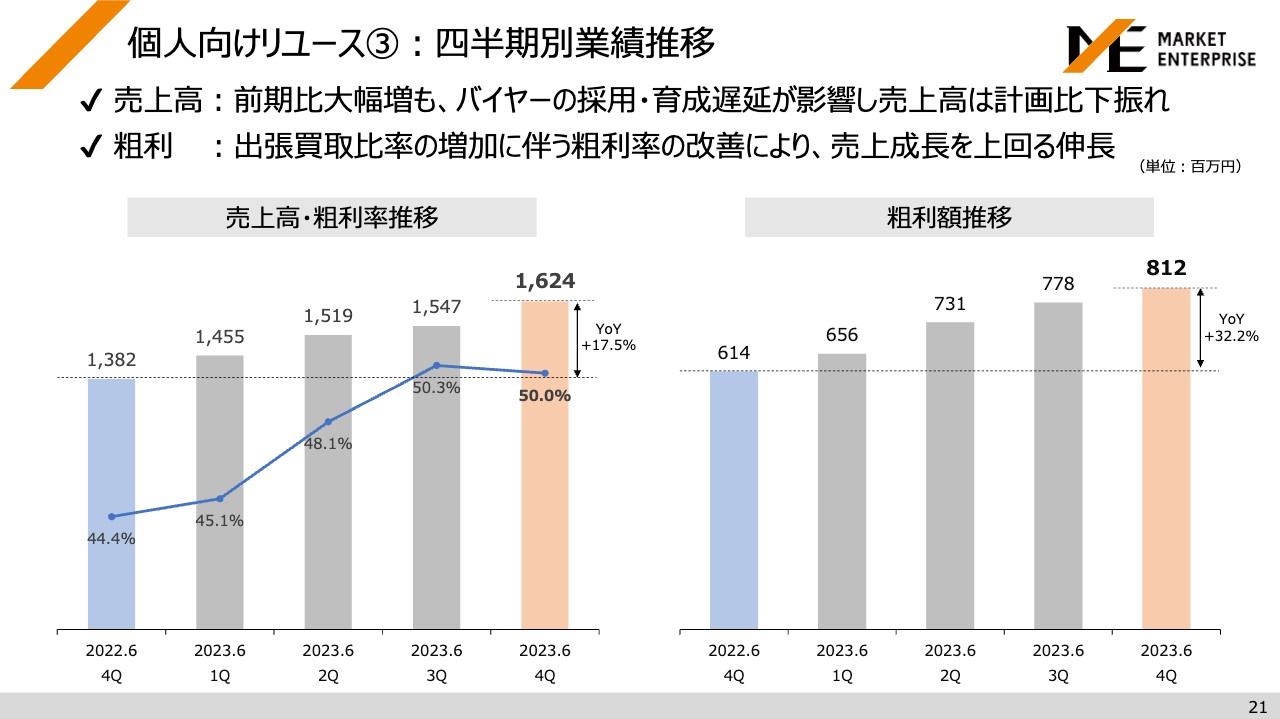

個人向けリユース③:四半期別業績推移

それらの取組の結果、四半期別業績推移で売上高は順調に推移し、去年の第4四半期から17.5パーセント成長しました。一方で、やはりバイヤーの採用・育成遅延が影響し、売上高の計画比は下回る状況となっています。

粗利率については、スライド左のグラフをご覧いただくとわかるように、出張買取比率の増加に伴い順調に改善しています。そのため、右の粗利額推移では売上成長を大きく上回る伸長となっています。売上高の前年同期比プラス17.5パーセントに対し、粗利額は32パーセント以上の成長です。

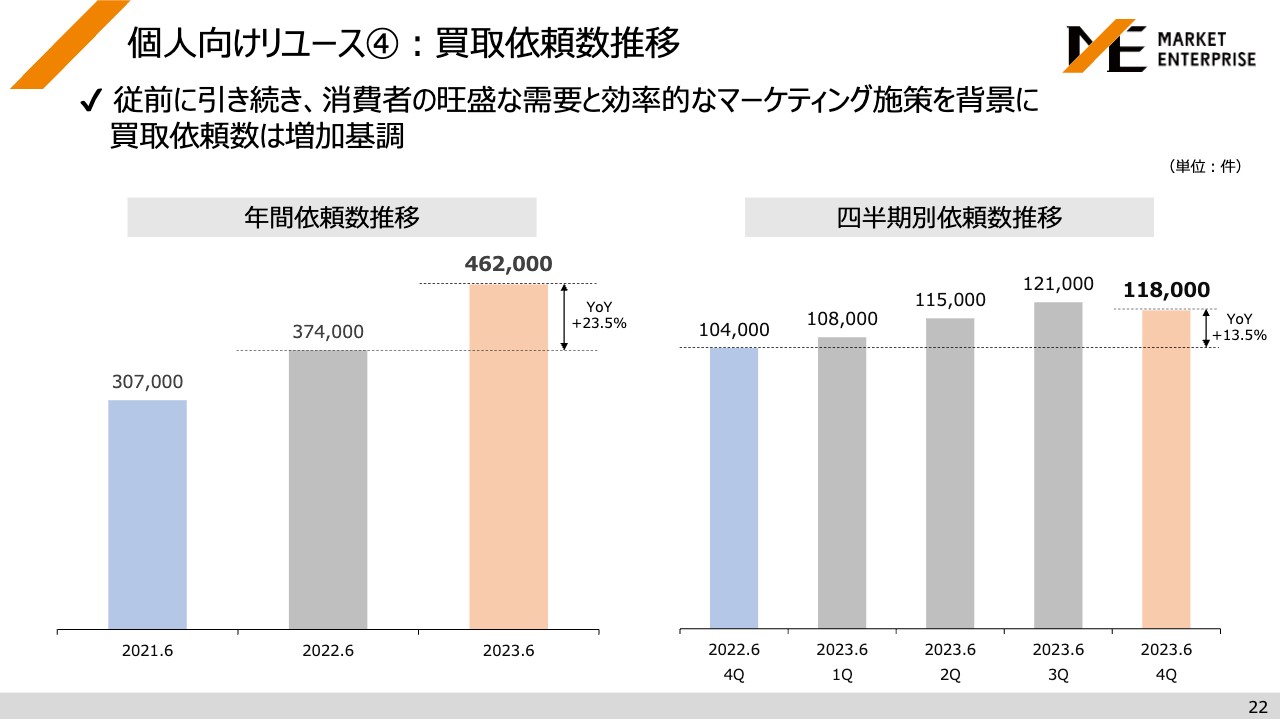

個人向けリユース④:買取依頼数推移

ポイントの1つである買取依頼数の推移です。引き続き潤沢な買取依頼数を維持しており、スライド左のグラフのとおり、前年比23.5パーセント増の46万2,000件の買取依頼を受領しました。

右側の四半期別でも順調に買取依頼数が伸びています。こちらについては、効率的なマーケティング施策の積極的な展開により、長期にわたって増加基調にあると認識いただければと思います。

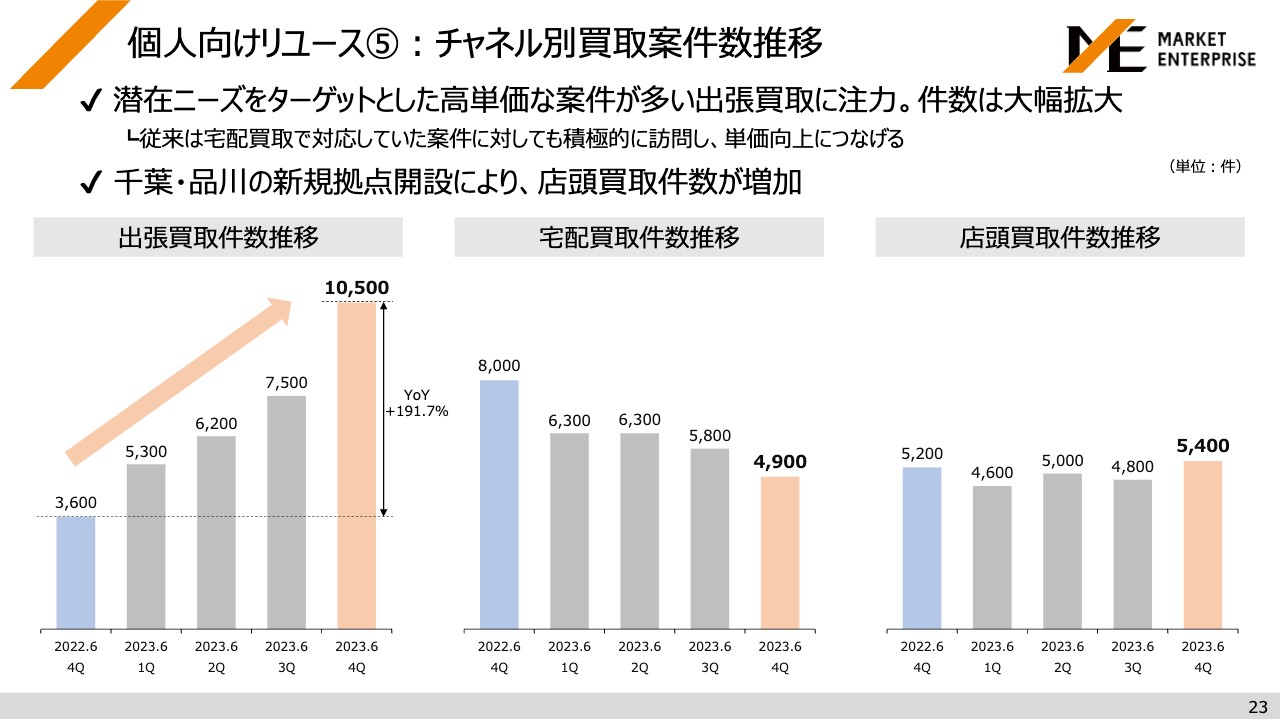

個人向けリユース⑤:チャネル別買取案件数推移

こちらのスライドは個人向けリユースのチャネル別買取案件数推移です。先ほどお伝えしたとおり、潜在ニーズをターゲットとした高単価な案件が多い出張買取に注力しているため、出張買取件数は前年同期比で大幅に成長しています。

一方、スライド中央の棒グラフからもわかるように、宅配買取件数は減っています。要因としては、従来は宅配買取で対応していた案件も積極的に出張買取に振り替えることで、単価向上につなげているという実態が挙げられます。

また、スライド右の店頭買取件数については、千葉、品川の新規拠点開設による商圏拡大で増加しています。

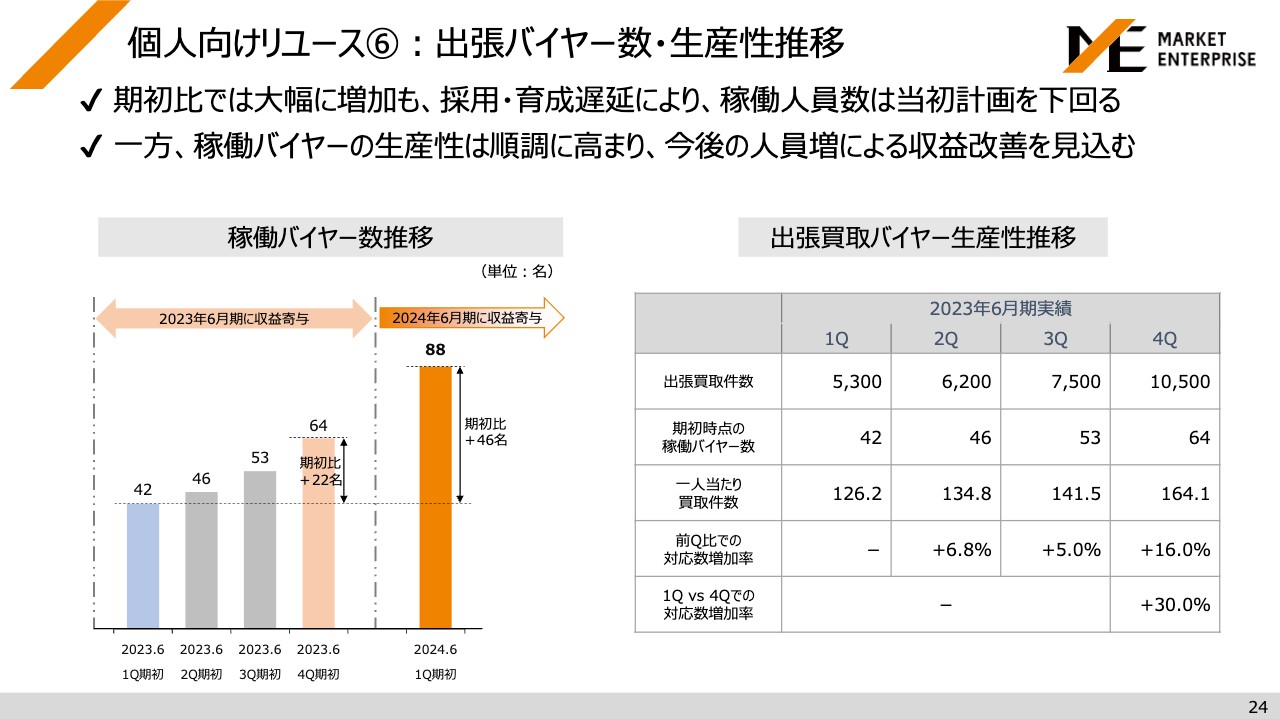

個人向けリユース⑥:出張バイヤー数・生産性推移

続いて、出張買取バイヤー数と生産性の推移です。こちらも期初比では第1四半期期初42名から第4四半期期初64名と大幅に増加しました。しかし、稼働人員数としては計画に届きませんでした。

一方、スライド右側の表のように、稼働バイヤーの生産性はきわめて順調に高まっており、今後の人員増による収益改善が見込まれる状況となっています。

なお、昨年第1四半期期初の42名が現在は倍以上に増え、2024年6月期期初には88名が在籍しています。こちらが2024年6月期の収益に寄与してくる見込みです。

また、スライド右側の表で特徴的なのは、第1四半期では126.2件だった「一人当たり買取件数」が、第4四半期では164.1件まで伸びている点です。生産性は、一番下段の第1四半期対第4四半期で30パーセント向上し、この増加率に掛ける当期初バイヤー数は、2024年6月期には昨年から倍以上になっていることになります。

2024年6月期については、こちらを踏まえて生産性を高め、収益を改善していきたいと考えています。

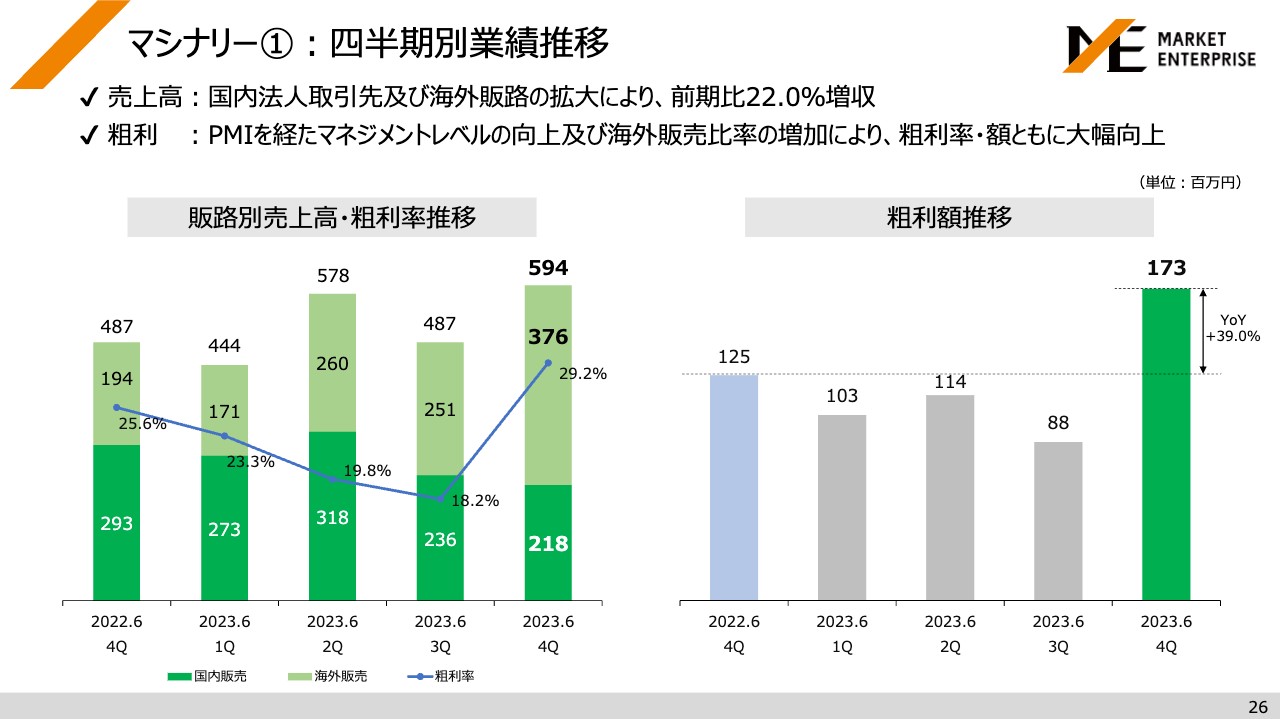

マシナリー①:四半期別業績推移

続いて、マシナリーです。こちらについても、四半期別の売上推移を示しています。多少シーズナリティなどで凹凸はあるものの、基本的には前年対比22パーセントの増収となっています。

スライド左の折れ線グラフをご確認いただくと、PMIを経たマネジメントレベルの向上および海外販売比率の増加に伴い、粗利率・額ともに大幅に向上しています。右側の粗利額については、前年同期比プラス39パーセントの1億7,300万円となっています。

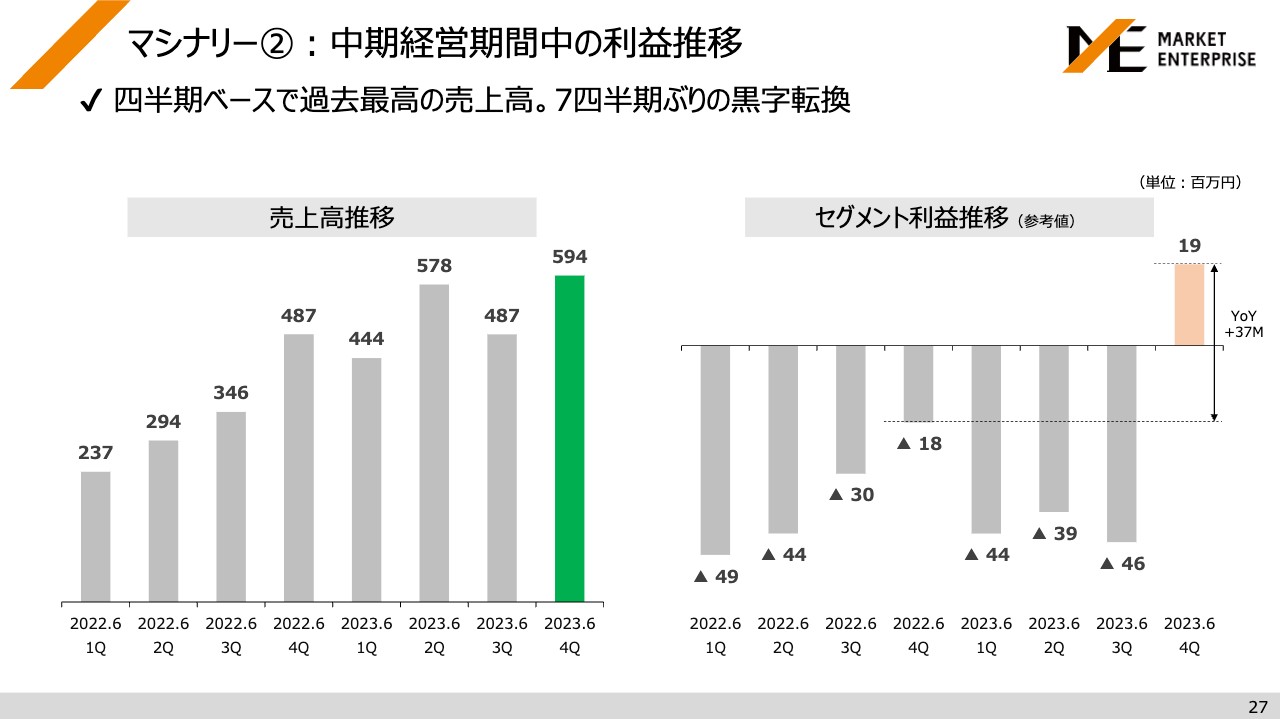

マシナリー②:中期経営期間中の利益推移

売上高は四半期別でおおむね右肩上がりに成長してきました。スライド右側はセグメント利益の参考値です。こちらの事業については、当社が独自で始めたものに加えて、海外の輸出機能や国内の法人向けチャネルのM&Aを行ってきました。そのPMIの真っ只中から徐々に終結を見せ始め、直近の2023年6月期ではしっかり黒字に転換しました。

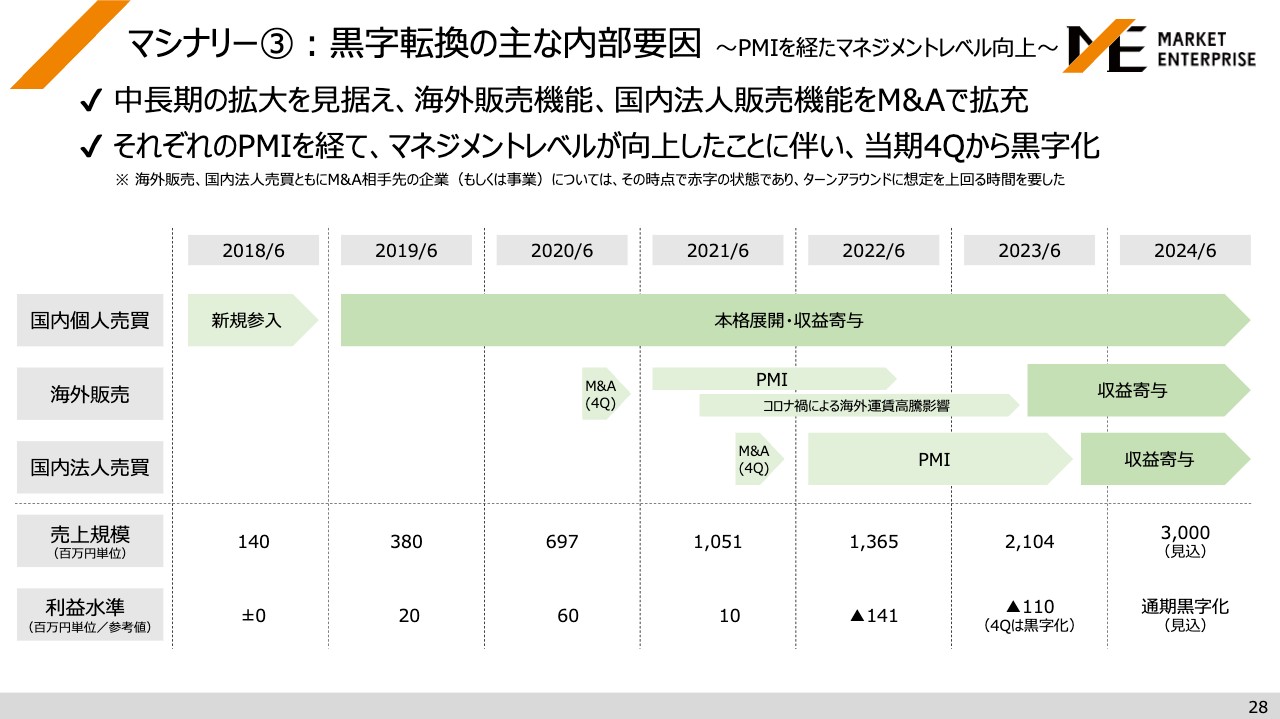

マシナリー③:黒字転換の主な内部要因 ~PMIを経たマネジメントレベル向上~

先ほどお伝えした黒字転換への推移です。海外販売・国内販売が収益に寄与し始めたのが2023年の下期以降であり、第4四半期から黒字化したものを、2024年6月期にしっかり収益軌道に乗せていくというフェーズです。

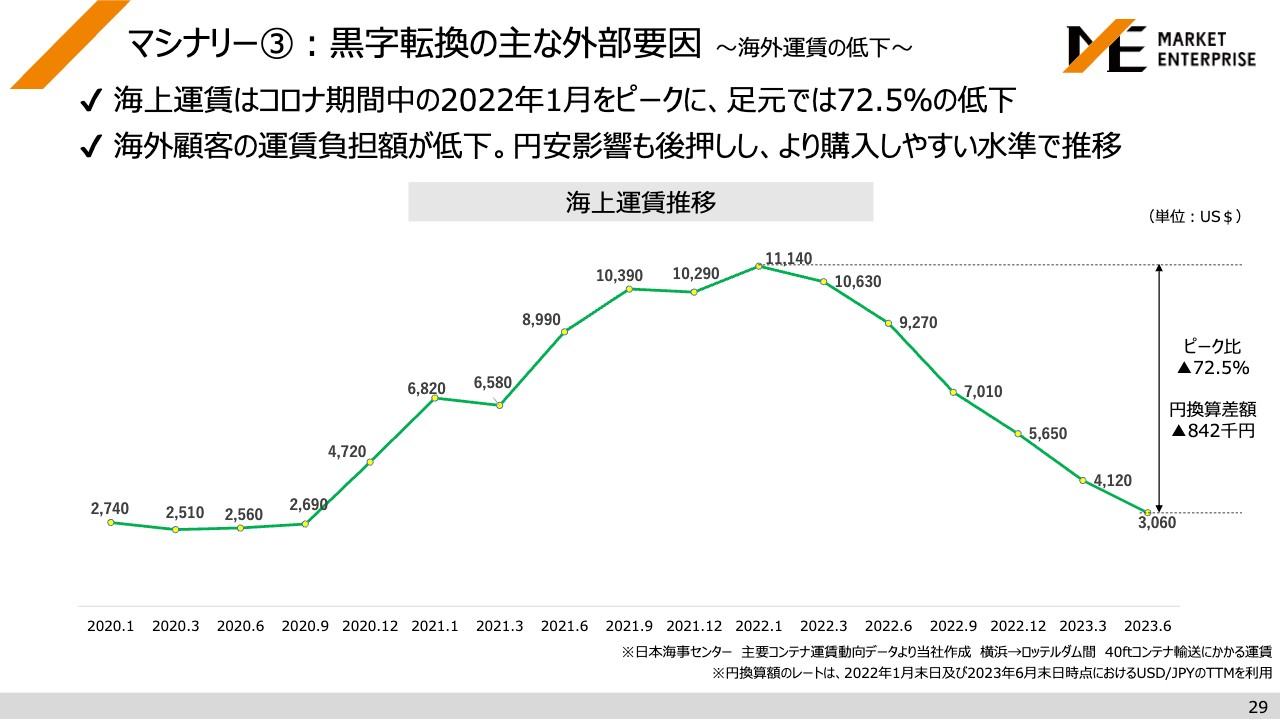

マシナリー③:黒字転換の主な外部要因 ~海外運賃の低下~

さらに、外部要因としてコロナ禍による海上運賃高騰の影響がありました。それを具体的に示したのがスライドのグラフなのですが、コロナ禍で海上運賃が高止まりしていたところから、直近でピーク時から72.5パーセント低下しています。

海外のお客さまが当社商品を求めるには、商品そのものの値段プラス海外運賃がかかります。それが徐々に値下がりし、さらに円安も後押しして、海外のお客さまにとってより購入しやすい水準で推移し始めたことが好影響として考えられます。

マシナリー④:日本製中古農機具に対する海外の需要

日本の中古農機具に対する海外需要の近況です。中古でも性能が良く壊れにくいことと、「Used in Japan」としてヨーロッパ、中東、アジアで需要が旺盛であるのに加えて、最近ではアフリカ諸国からのニーズも顕在化してきており、今後の成長要因として挙げられるのではないかと思っています。

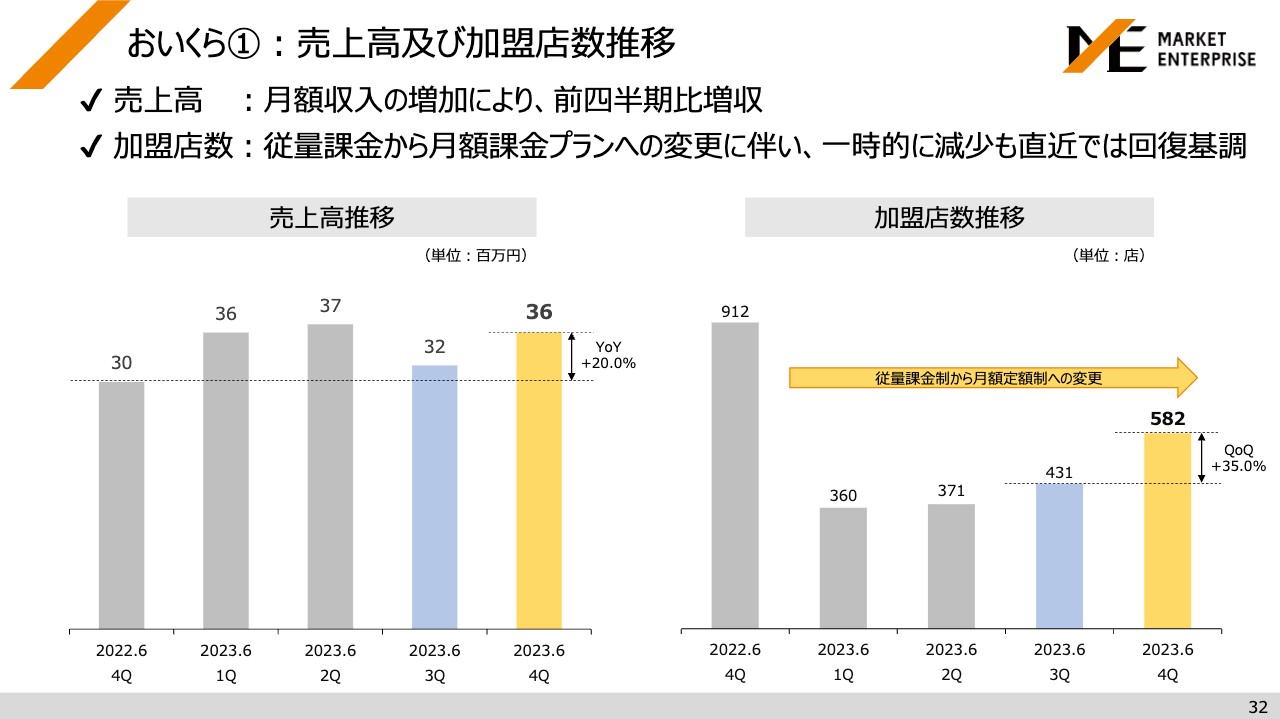

おいくら①:売上高及び加盟店数推移

「おいくら」についての売上高推移はスライドのとおりとなっています。前四半期比増収で、加盟店数も順調に増えています。一時期、従量課金プランから月額課金プランへの変更に伴って減少したものの、直近ではしっかり回復基調で推移しています。

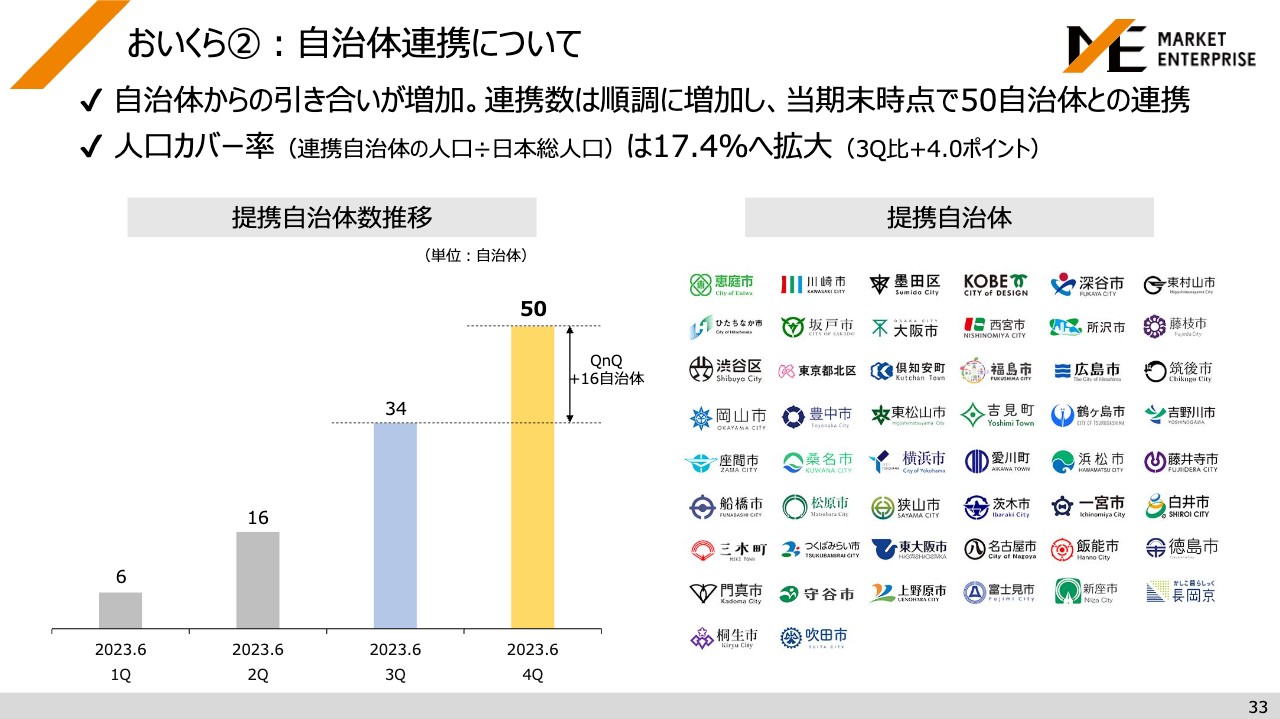

おいくら②:自治体連携について

「おいくら」は自治体連携をテーマとして掲げていますが、当期末時点で50自治体との連携が完了し、現在の人口カバー率は17.4パーセントまで拡大しています。

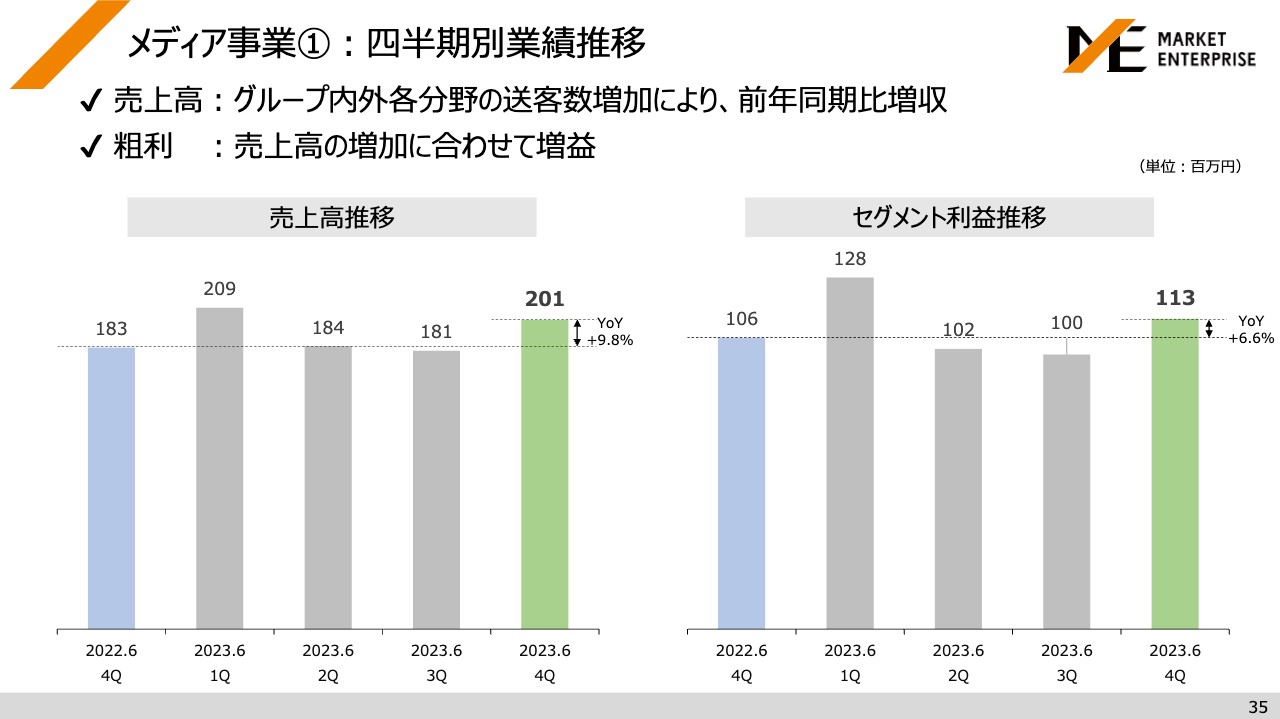

メディア事業①:四半期別業績推移

メディア事業は、売上高・セグメント利益ともに順調に推移しました。売上高は前年同期比プラス9.8パーセント、セグメント利益はプラス6.6パーセントと、計画どおり順調な成長を示しています。

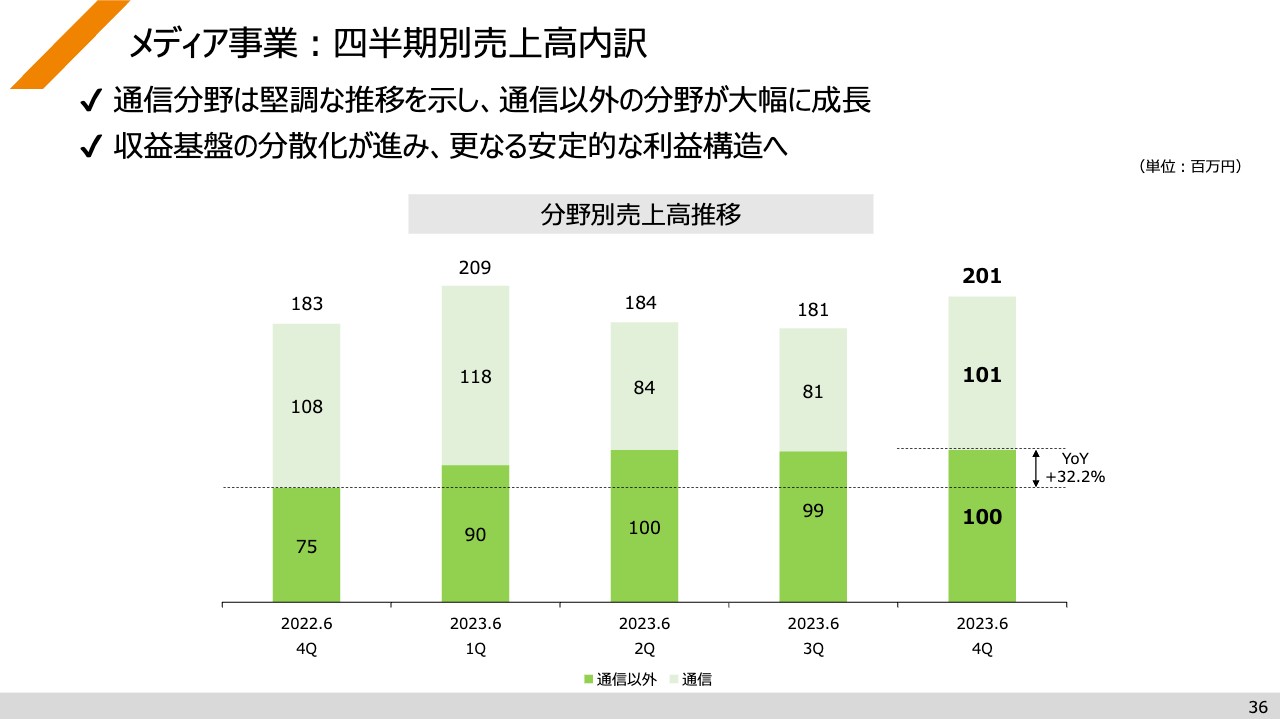

メディア事業:四半期別売上高内訳

経営計画の中で重点課題として掲げていた、通信以外の領域のメディア収益性拡大に伴う収益基盤の分散化についてです。グラフの濃い緑色が通信以外の売上高、薄い緑色が通信の売上高を示しています。収益基盤の分散化が進み、通信だけでなく、その他メディアでの売上もしっかりキープできるようになっています。

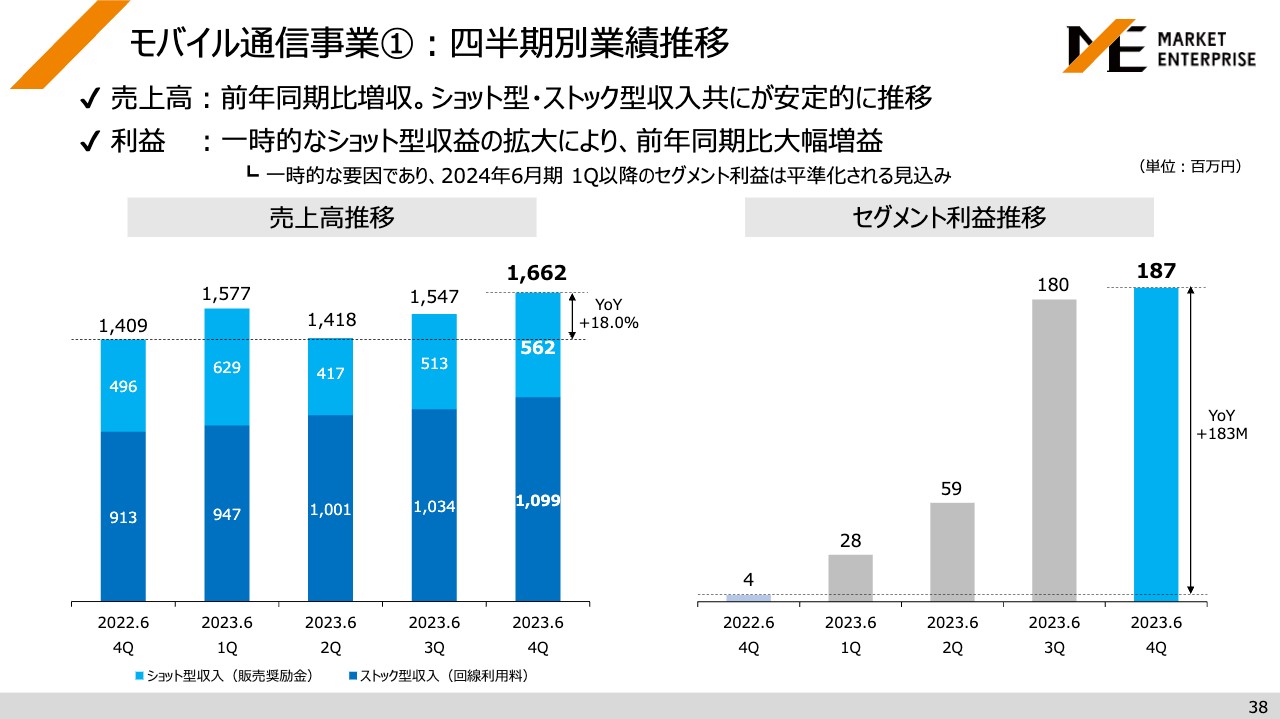

モバイル通信事業①:四半期別業績推移

セグメントの最後はモバイル通信事業です。こちらも売上高は順調に成長しており、前年同期比増収、ショット型・ストック型収入ともに安定的に推移しています。

利益については、一時的なショット型収益の拡大によって前年同期比で大幅増となりました。スライド右側の棒グラフで示すとおり、前年第4四半期のセグメント利益400万円に対して、今年は1億8,700万円と大幅に増加しています。

ただし、こちらについては一時的な要因であり、2024年6月期第1四半期以降については、この一気に伸びている部分が全体的に平準化される見込みで推移しています。

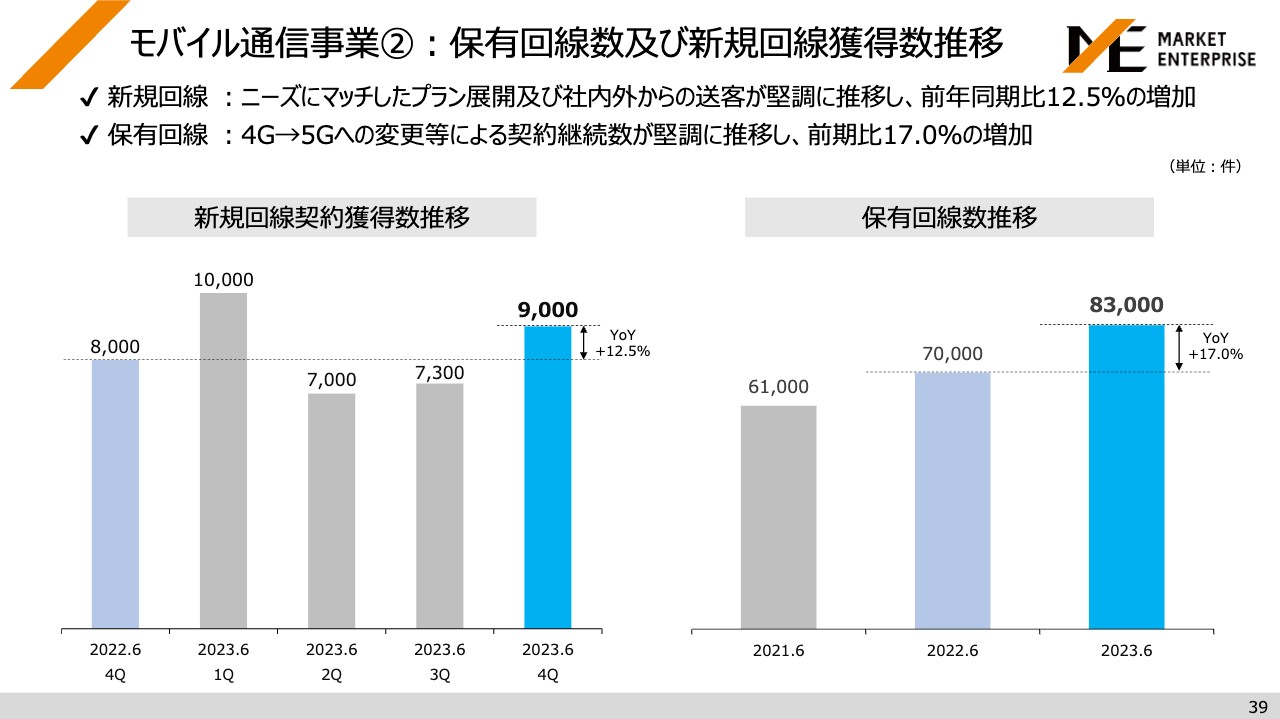

モバイル通信事業②:保有回線数及び新規回線獲得数推移

続いて、KPIとなる保有回線数および新規回線獲得数の推移です。新規回線契約獲得数は前年同期比で12.5パーセント伸びています。保有回線数も、前年同期比17パーセント増加しています。プラン変更や積極的な営業活動によって解約数を抑えながら、保有回線数をしっかり積み上げられている状況です。

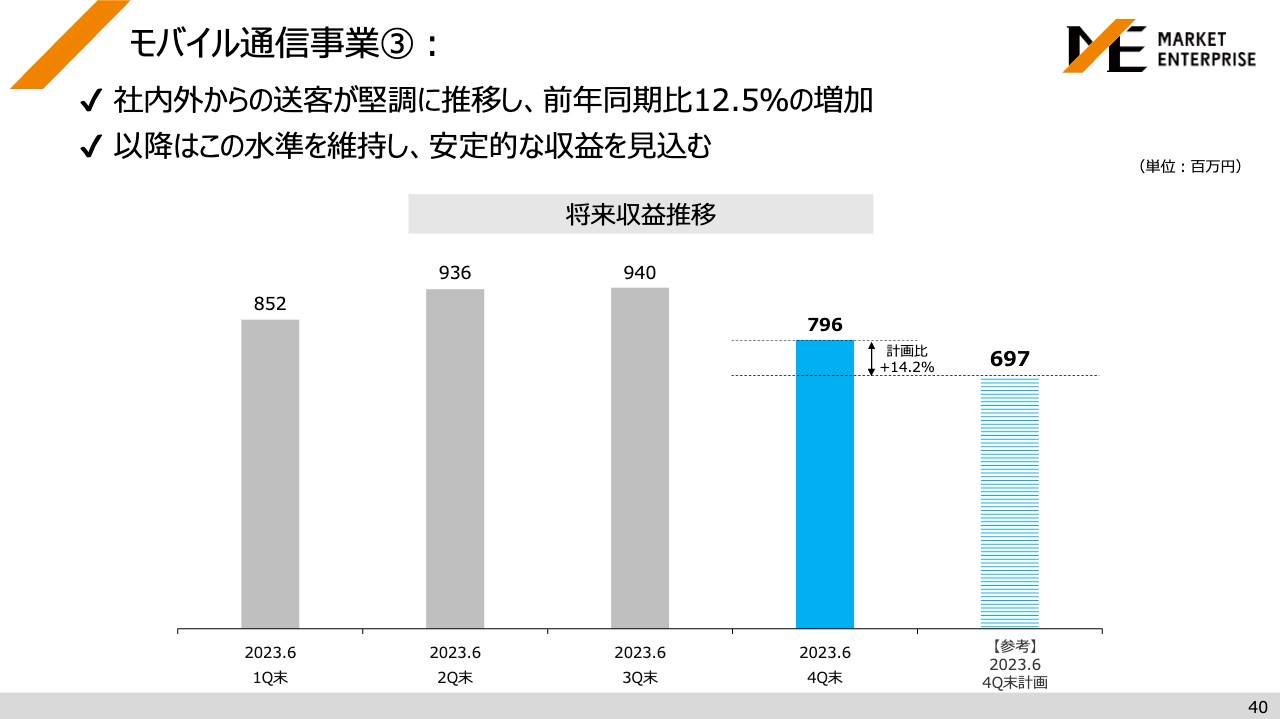

モバイル通信事業③:

保有回線が生み出す将来的な利益については、社内外からの送客が順調に推移し、前年同期比12.5パーセントと増加していることから、今後もこの水準を維持した安定的な収益を見込んでいます。

当初の計画としては6億9,700万円を掲げていましたが、実際の収益が積み上がったところで言いますと、当初計画比で14.2パーセント増加の7億円9,600万円となっています。そのため、以後はこの水準を維持しながら、モバイル通信事業の安定的なストック収益を目指していきたいと考えています。

2023年6月期の決算概況とセグメント別の周辺環境についてご説明しました。

事業内容

小林:2024年6月期以降の3カ年計画についてご説明します。まず、当社の事業内容です。「持続可能な社会を実現する最適化商社」をビジョンに掲げ、ネット型リユースを中心に多角的に展開しています。

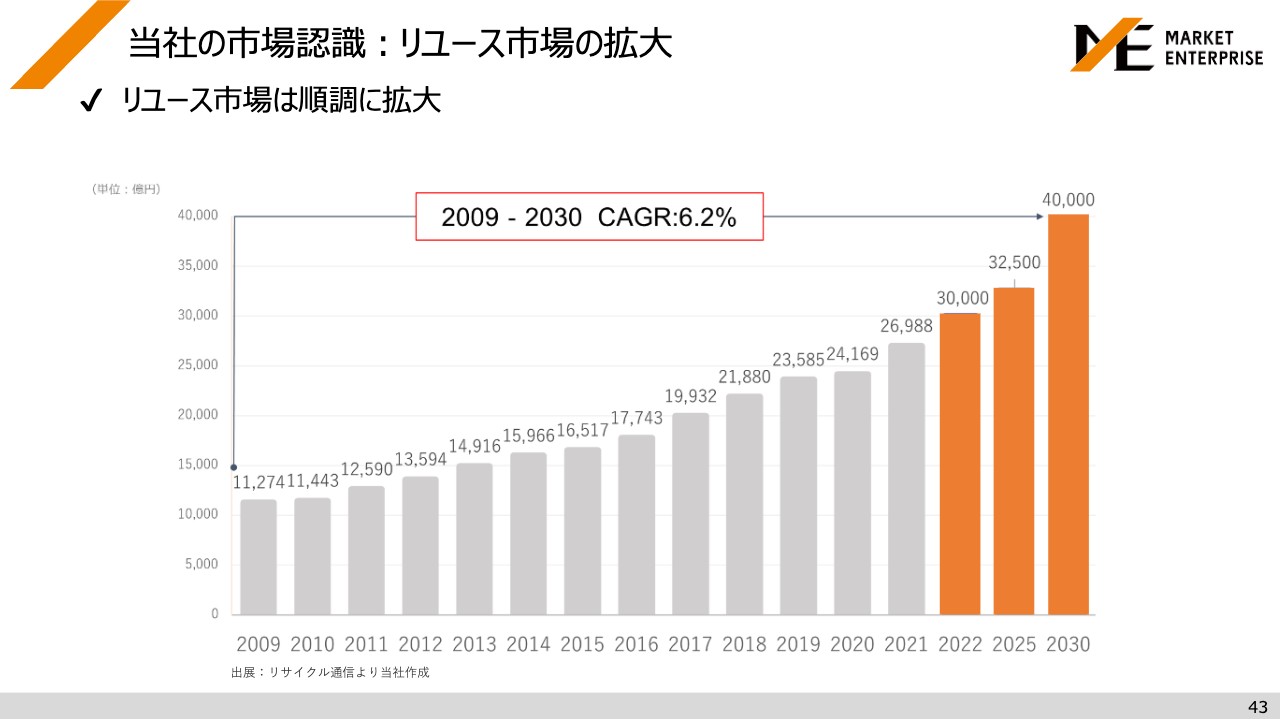

当社の市場認識:リユース市場の拡大

当社の市場認識についてです。リユース市場は、2022年度には3兆円のマーケットになると言われていましたが、2030年には4兆円に迫る勢いで拡大しています。

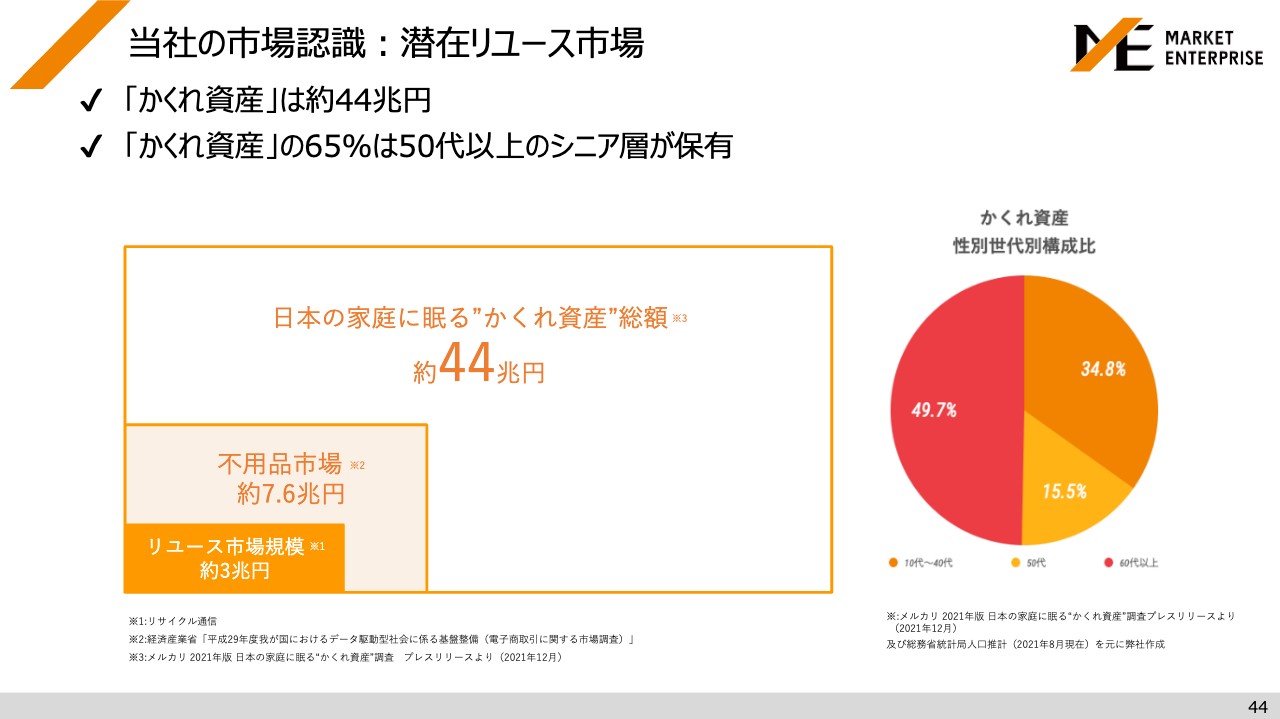

当社の市場認識:潜在リユース市場

また、1年以内に不要品になるものの売却のニーズは7.6兆円ほどになると言われています。自宅に眠るかくれ資産に関しては、44兆円の膨大なマーケットがあり、50代以上のシニア層が65パーセントを保有していると言われています。

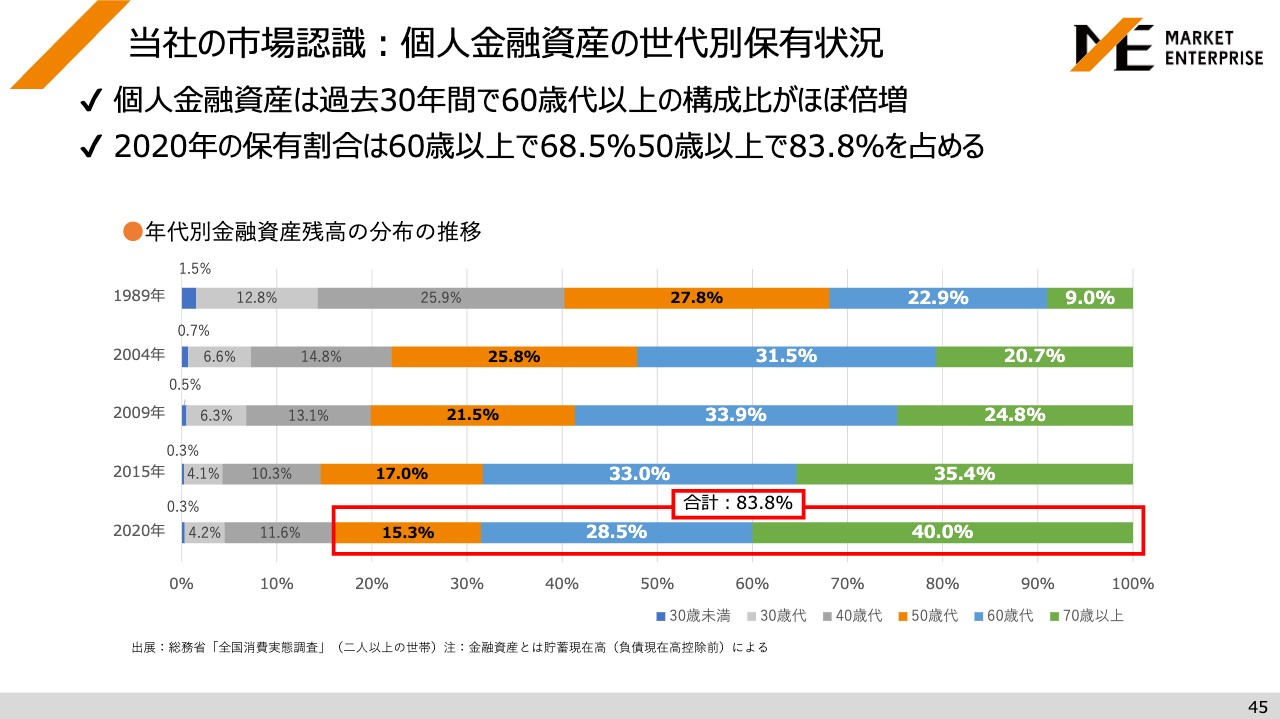

当社の市場認識:個人金融資産の世代別保有状況

個人金融資産の世代別保有状況についてです。2020年の保有割合は、60歳以上で68.5パーセント、50歳以上で83.8パーセントを占めており、構成比が大きく変わってきました。人口が減っていく中、日本ではリユース市場が年々成長するとともに、保有資産の転換期を迎えていると捉えています。

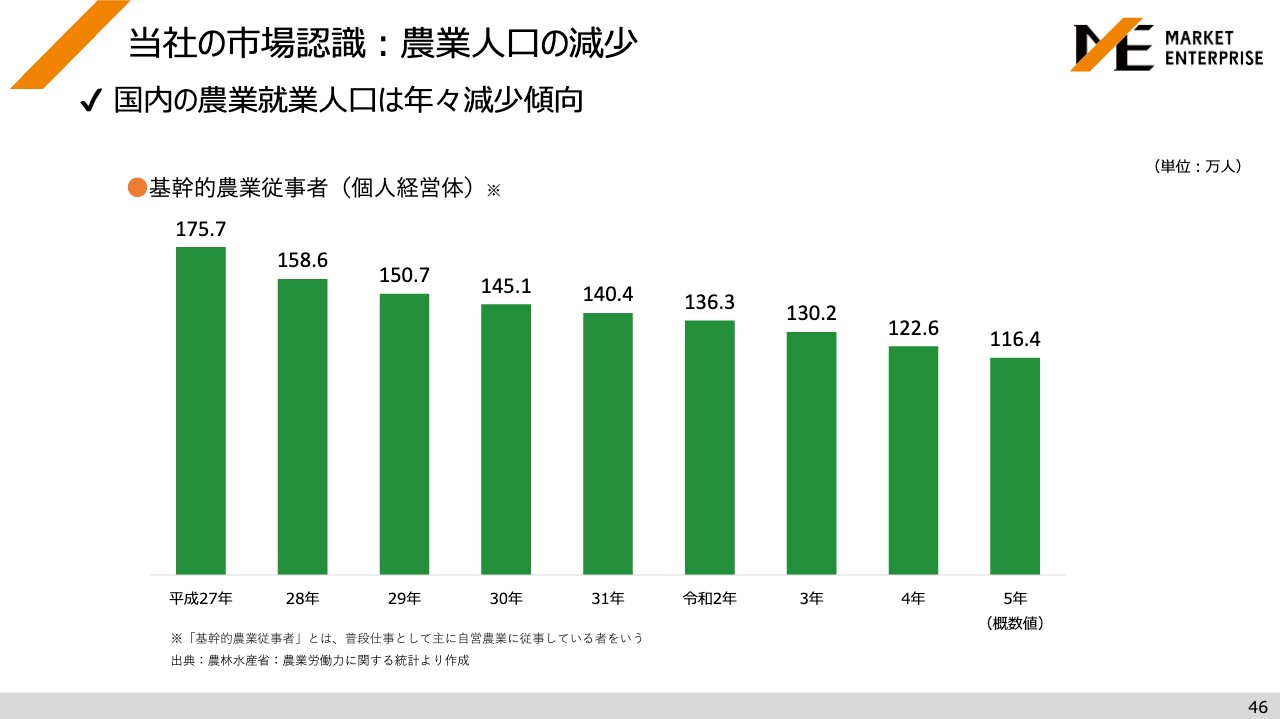

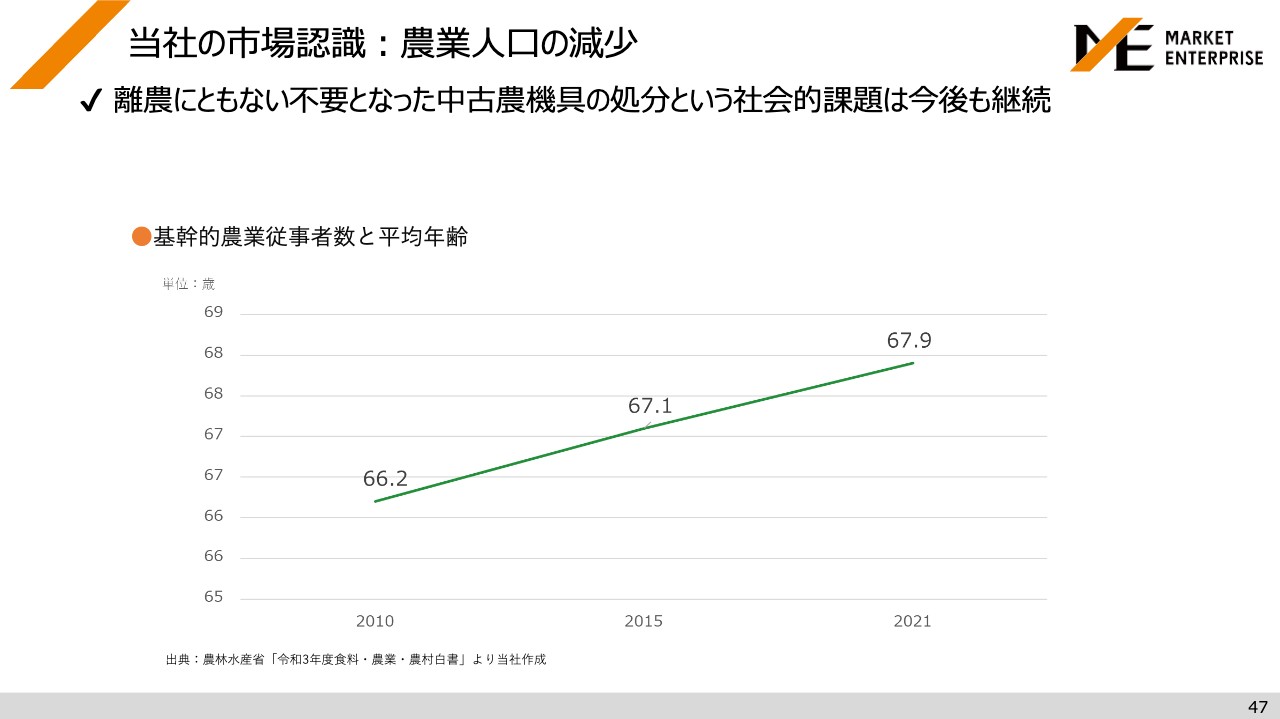

当社の市場認識:農業人口の減少

スライドは、農業人口減少のデータです。国内の基幹的農業従事者は年々減少傾向にあり、平成27年の175万人から、直近のデータでは116.4万人まで減少しています。

当社の市場認識:農業人口の減少

農業人口の減少とともに、農家を辞めてしまう方が非常に増えています。現在、農家の方の平均年齢は67.9歳という環境下で、中古農機具の処分というニーズは今後も継続的に発生し続けていく状況です。

当社グループの全体戦略

当社グループの全体戦略についてです。国内の人口は2060年には9,000万人を切ってしまうと言われている中、かくれ資産として非常に多くのリユース商品が自宅から出てきます。また、44兆円のかくれ資産には、車や書籍、農機具などのデータは含まれていないため、より多くの物がこれから世の中に出てくる状況です。

このような背景の中、持続可能かつ最適な消費行動を提案していきたいと考えています。創業以来インターネットを通じたリユース事業を展開しており、「持続可能な社会」の実現に向けて、デジタルを基盤に多角的な事業展開をしていきたいと思っています。「最適化ビジネス×DX」の領域で、「持続可能な社会を実現する最適化商社」を目指していきたいと考えています。

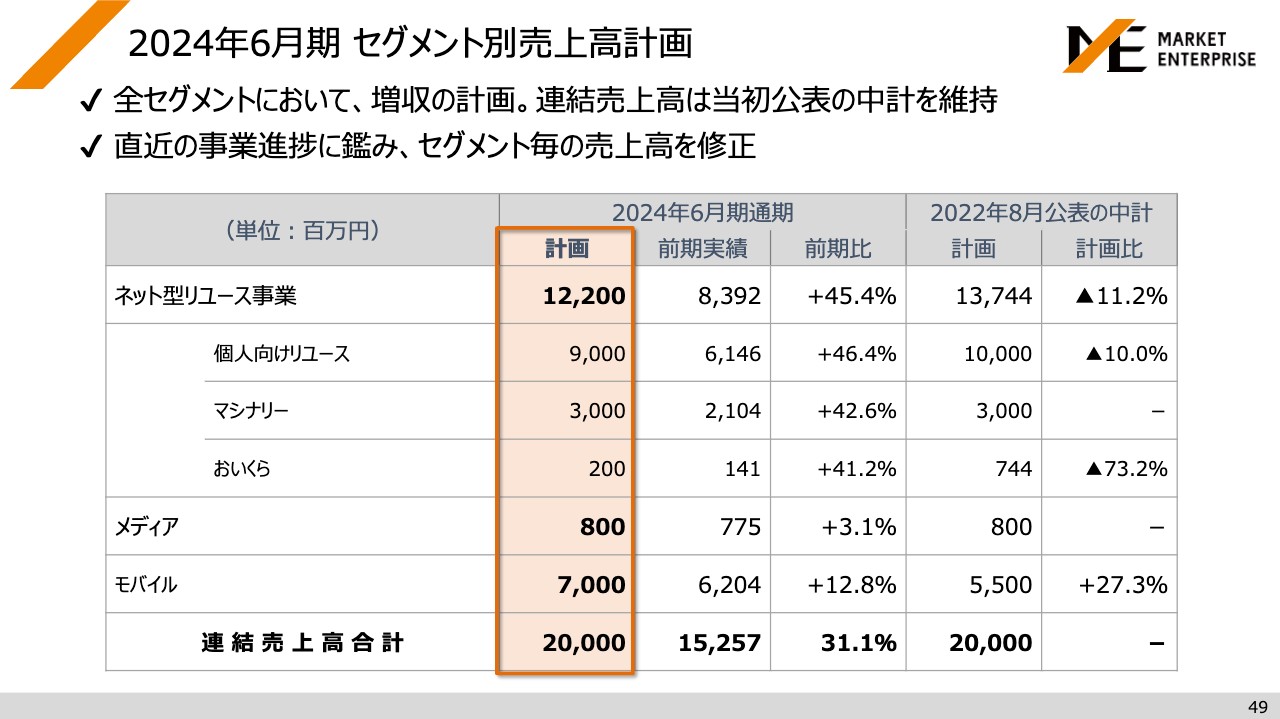

2024年6月期 セグメント別売上高計画

2024年6月期のセグメント別売上高の計画についてです。全セグメントにおいて増収の計画を維持するのですが、セグメントごとの売上高を一部修正しています。

ネット型リユース事業は前期比45.4パーセント、個人向けリユースは前期比46.4パーセント、マシナリーは前期比42.6パーセント、「おいくら」は前期比41.2パーセントの増収をそれぞれ見込んでいます。

モバイル事業に関しては、進捗が好調だった背景からご覧のように計画しています。

連結の売上高合計は200億円の計画を維持するかたちで、前期比31.1パーセントの増加を見込んで進めていきたいと考えています。

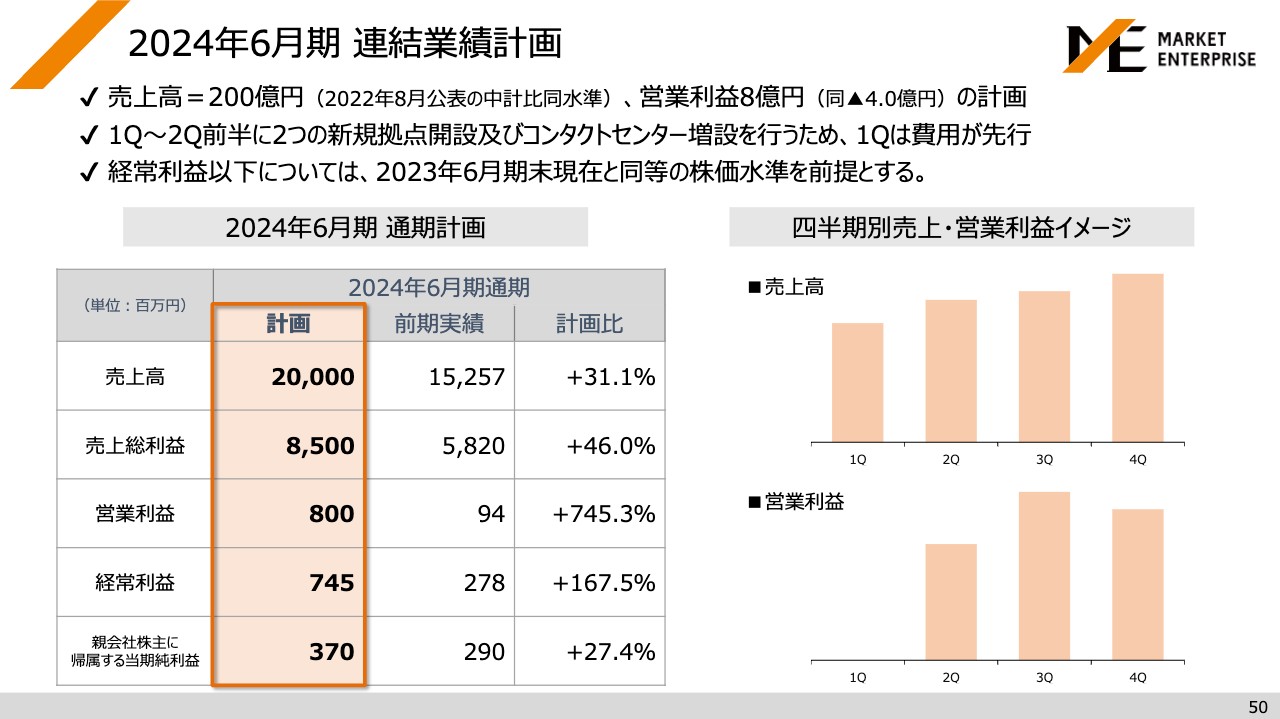

2024年6月期 連結業績計画

連結の業績計画についてです。売上高は前中計比同水準の200億円ですが、営業利益は8億円の計画としました。第1四半期から第2四半期前半に南大阪と広島の2つの新拠点開設とコンタクトセンター増設を行うため、第1四半期は先行して費用が発生するためです。

なお、経常利益以下については、2023年6月期末現在と同等の株価水準を前提として設定しています。

結果として、売上高は計画比で31.1パーセントの増加、売上総利益は計画比で46パーセントの増加、営業利益は計画比で745.3パーセントの増加を見込んで事業を展開していきます。

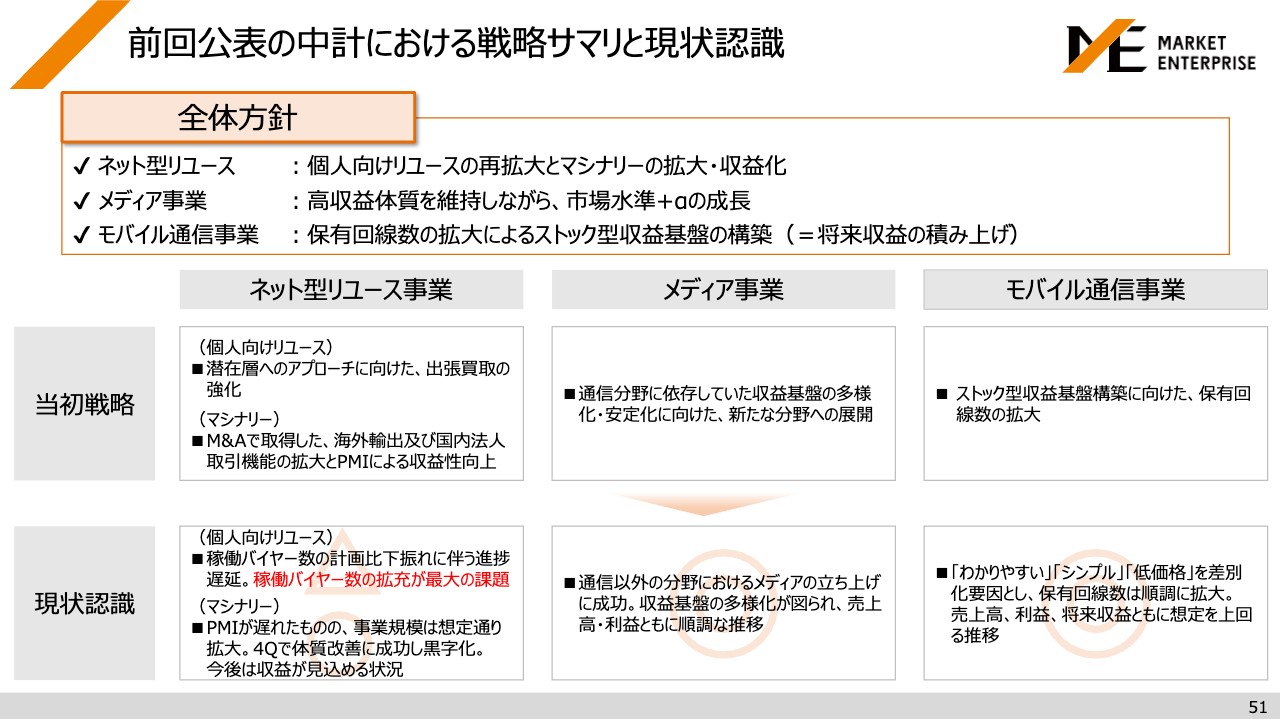

前回公表の中計における戦略サマリと現状認識

前回公表の中期経営計画における戦略サマリと現状認識についてです。まず、全体方針についてですが、ネット型リユース事業では、個人向けリユースの再拡大とマシナリーの拡大・通期収益化を目指していきます。

メディア事業では、高収益体質を維持しながら、市場水準プラスαの成長を目指し、モバイル通信事業では、保有回線数の拡大によるストック型収益基盤の構築などを掲げてきました。

当初戦略としては、個人向けリユースでは、潜在層へのアプローチに向けた出張買取の強化を目指してきました。また、マシナリーでは、M&Aで取得した海外輸出および国内法人取引機能の拡大とPMIによる収益性向上を目指してきました。

しかし、現状認識としては、個人向けリユースにおいては稼働バイヤー数の計画比下振れに伴う進捗遅延や稼働バイヤー数の拡充が最大の課題となっています。また、マシナリーにおいてはPMIが遅れたものの事業規模が想定どおり拡大したため、第4四半期で体質改善に成功して黒字化し、今後は収益が見込める状況となっています。

さらに、メディア事業に関しては、通信分野に依存していた収益基盤の多様化・安定化に向けた新たな分野へ展開してきましたが、現状では、通信以外の分野におけるメディアの立ち上げに成功し、収益基盤の多様化が図られ、売上高・利益ともに順調に推移しています。

モバイル通信事業に関しては、ストック型収益基盤構築に向けた保有回線数の拡大を掲げていましたが、「わかりやすい」「シンプル」「低価格」を差別化要因として、保有回線数が順調に拡大し、売上高・利益・将来収益ともに想定を上回る推移となっています。

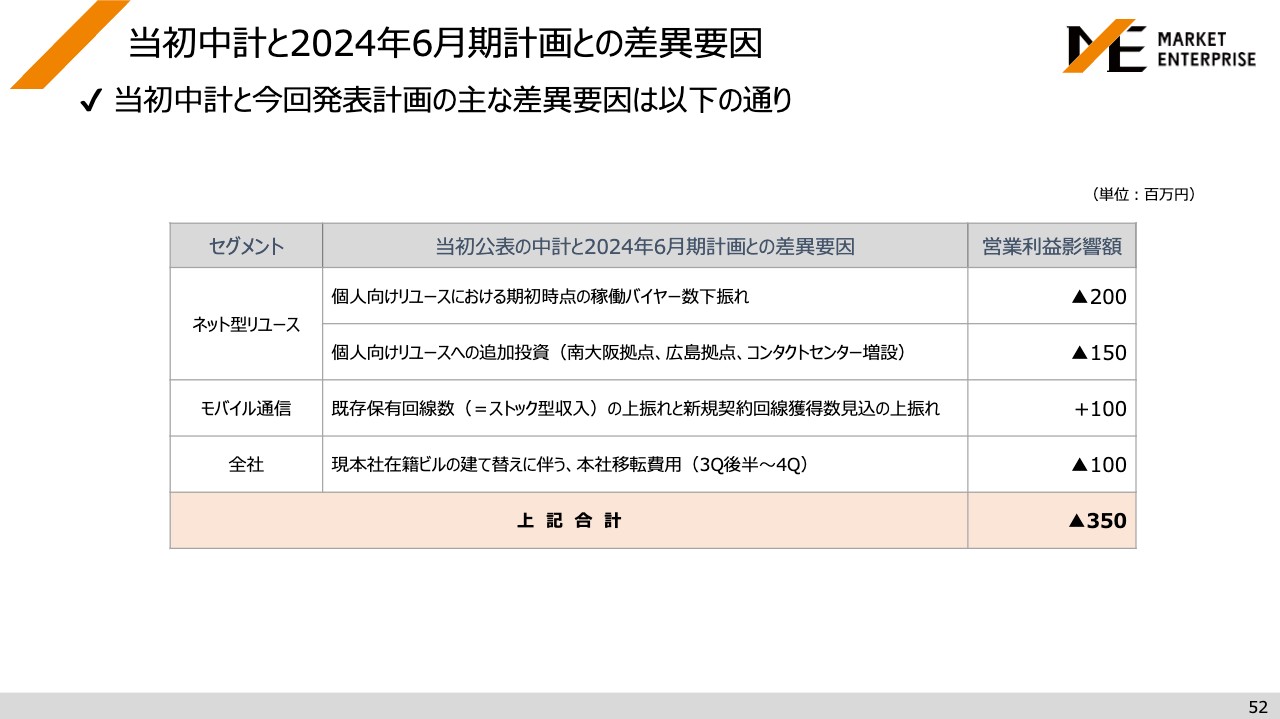

当初中計と2024年6月期計画との差異要因

当初中期経営計画と2024年6月期計画との差異要因についてです。今回の差異要因はスライドのとおりです。ネット型リユースの個人向けリユースにおける期初時点の稼働バイヤー数下振れによる営業利益影響は2億円となります。また、個人向けリユースへの追加投資として、南大阪拠点、広島拠点、コンタクトセンター増設に計1億5,000万円を投資します。

モバイル通信事業においては、既存保有回線数の上振れと新規契約回線獲得数見込の上振れが1億円です。

全社としては、第3四半期後半から第4四半期に、現本社在籍ビルの建て替えに伴う本社移転が発生するため、マイナス1億円となります。

したがって、合計3.5億円のマイナスを見込んでいます。

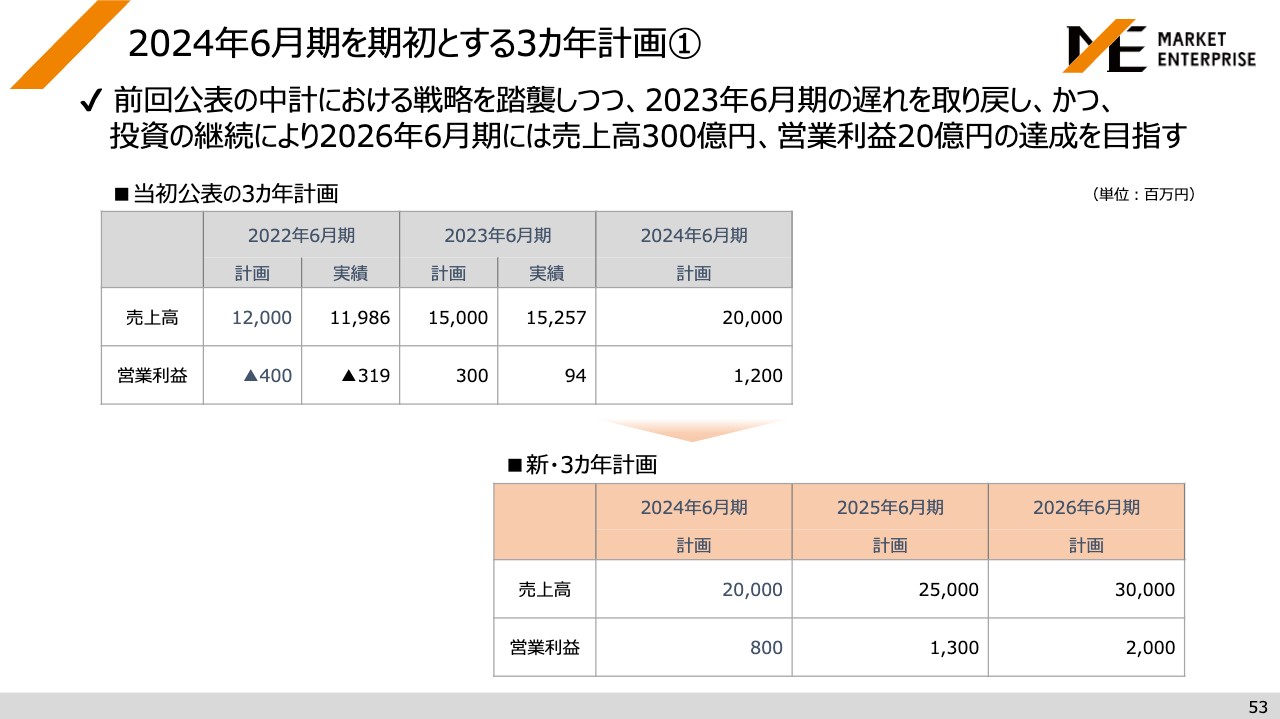

2024年6月期を期初とする3カ年計画①

2024年6月期を期初とする3カ年の計画についてです。前回公表の中計における戦略を踏襲しつつ、2023年6月期の遅れを取り戻し、かつ投資の継続により、2026年6月期には売上高300億円、営業利益20億円の達成を目指していきます。

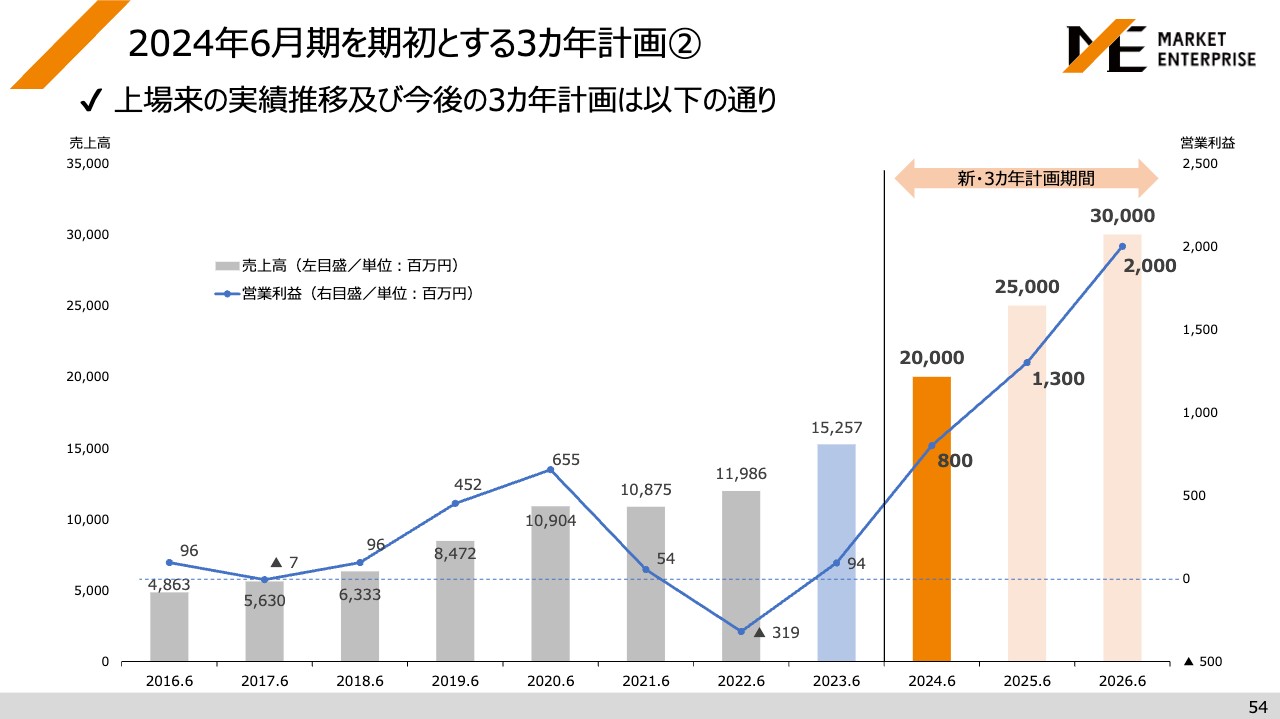

2024年6月期を期初とする3カ年計画②

上場来の実績推移および今後の3カ年計画はスライドのとおりです。2023年6月期の売上高152億円、営業利益9,400万円から、2024年6月期には売上高200億円、営業利益8億円、2025年6月期には売上高250億円、営業利益13億円、2026年6月期には売上高300億円、営業利益20億円とすることを、今後の新・3カ年計画としています。さらなる成長と営業利益率の改善に伴って計画を進めていきたいと考えています。

質疑応答:個人向けリユースのバイヤー採用や育成が遅れた理由とその対策、進捗状況について

今村:「個人向けリユースのバイヤーの採用や育成が遅れた理由とその対策、進捗状況について教えてください」というご質問です。

小林:第16期、17期、18期と中期経営計画を進めてきましたが、最初は第16期時点での採用計画から少し遅れているかたちでした。2023年6月期においては、第1四半期・第2四半期で採用の遅れが少し継続していました。

第3四半期・第4四半期では、先ほどお見せした数字のとおり、採用数がぐっと上がってきたものの、全体としては遅れたままになっています。新卒採用計画は順調に推移したのですが、中途採用が期中で遅れてしまったという背景があります。

今後の対策と進捗状況についてですが、新卒は進行期においても順調に採用できており、中途採用も計画的に進んでいく見込みです。

また、当時の全体の採用数・人員が大きく増えたことにより、バイヤーの育成の部分においても全体的な業務習熟度や経験が浅いバイヤーが多くなったことから、全体的に少し遅れたという背景もあります。こちらに関しても、オンラインでの教育などによりデータの精度を上げ、しっかりと改善を図っていきたいと考えているため、本中期経営計画の計画値というかたちになっています。

新着ログ

「小売業」のログ