マーケットエンタープライズ、売上高は創業来最高を記録 中期経営計画の進捗は順調

Agenda

今村健一氏:本日のアジェンダとして、前半の2022年6月期決算概況については私のほうから、後半の中期経営計画の進捗については代表取締役社長の小林よりご説明差し上げます。それでは始めさせていただきます。

連結決算概況①:連結損益計算書

連結損益計算書の概況です。売上高は創業以来過去最高を記録しており、ほぼ計画どおりの伸びで着地しています。スライドの表の左側から、2021年6月期実績、2022年6月期実績、計画に対する割合になります。

2022年6月期は、売上高が119億8,600万円、営業利益がマイナス3億1,900万円、経常利益がマイナス3億2,800万円、親会社に帰属する当期純利益がマイナス4億400万円となりました。

右側は計画対比で、売上高はマイナス0.1パーセントと、1,400万円ほどショートしましたが、各段階利益については当初想定の中に収まっています。

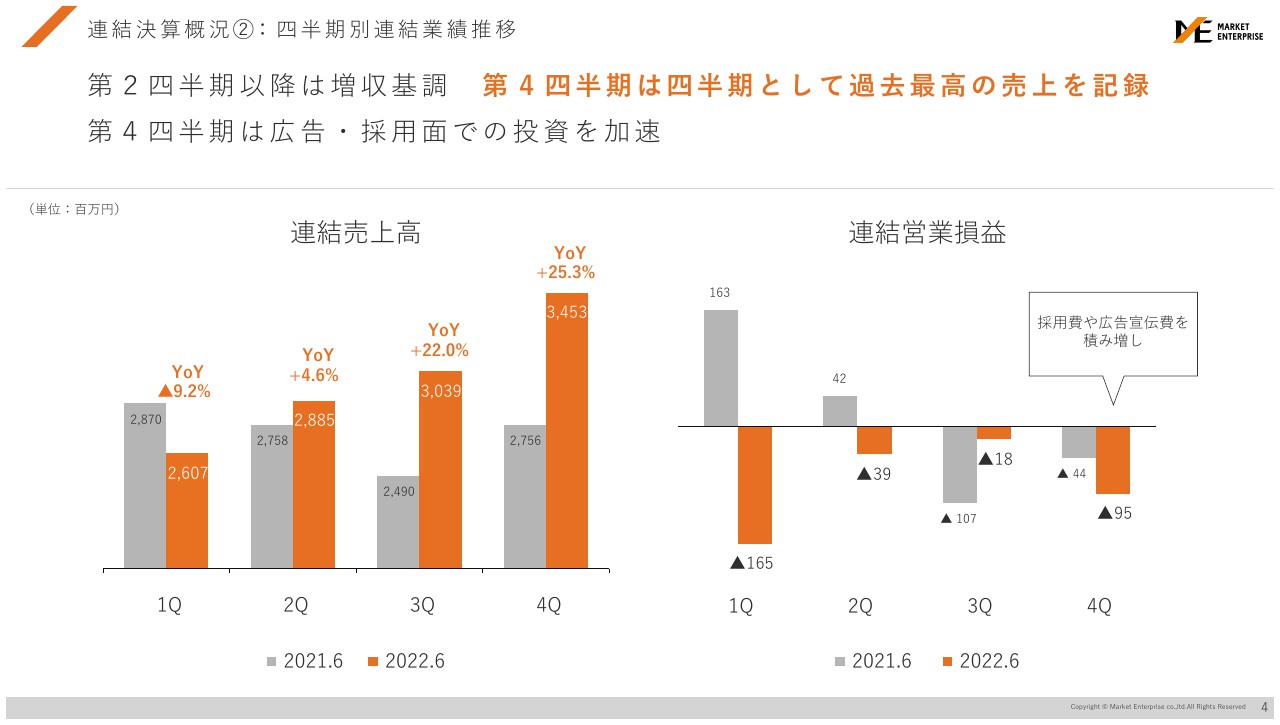

連結決算概況②:四半期別連結業績推移

四半期別連結業績推移として、第2四半期以降は増収基調が続いており、特に第4四半期は四半期として過去最高の売上を記録しました。グレーの棒グラフが前期で、オレンジの棒グラフが当期ですが、期を追うごとに売上を積み増しています。

四半期ごとの営業損益の推移は、第1四半期で落ち込んだものの、第2四半期と第3四半期は改善の兆しが見えています。第4四半期は今後の成長を踏まえて、さらに採用費や広告宣伝費を積み増した影響で多少下がっていますが、次の2023年6月期に向けた採用費や広告費の積み増しとご理解いただければと思います。

セグメント別概況①:セグメント別売上高

セグメント別売上高の概況です。2021年6月期と2022年6月期を比較していただくと、全事業セグメントで増収になっていることがわかると思います。

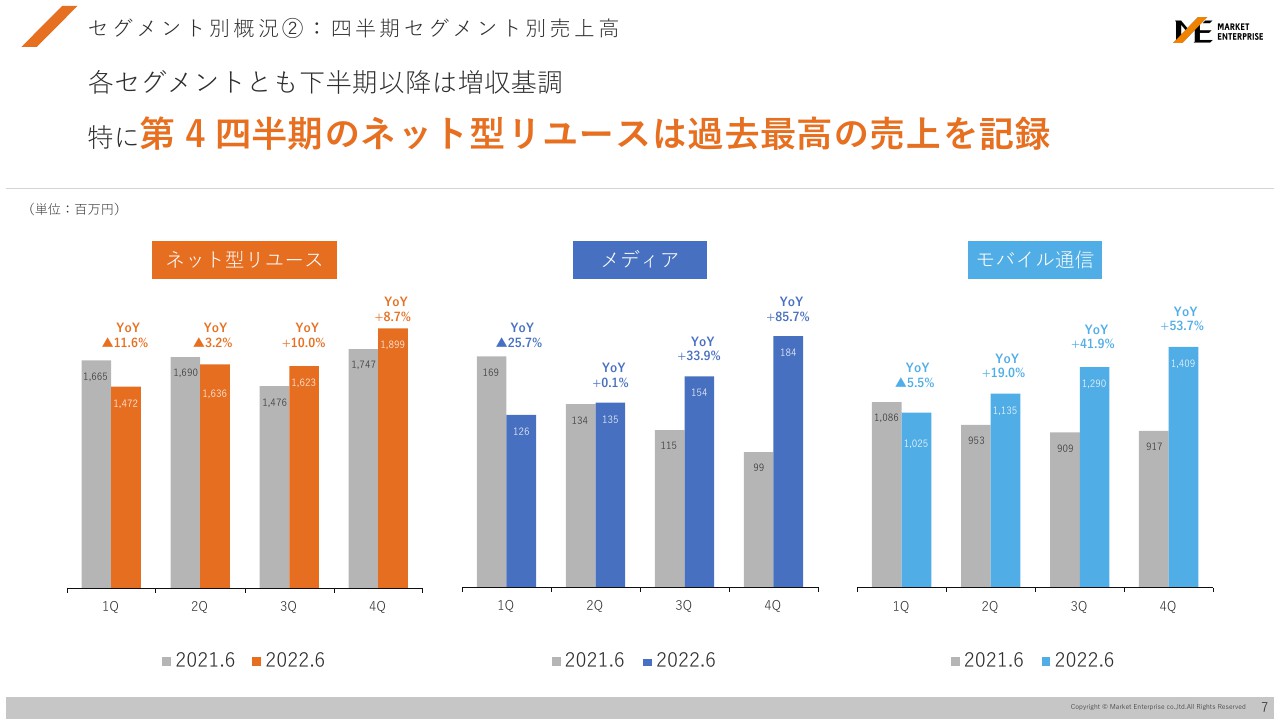

セグメント別概況②:四半期セグメント別売上高

スライドはセグメント別売上高を四半期別に表しており、各セグメント共通で、下期以降は増収基調で推移しています。

特に弊社の主力事業であるネット型リユース事業は、第4四半期に過去最高の売上を記録しています。メディア・モバイル通信事業に関しても、四半期を追うごとに増収率が拡大しています。

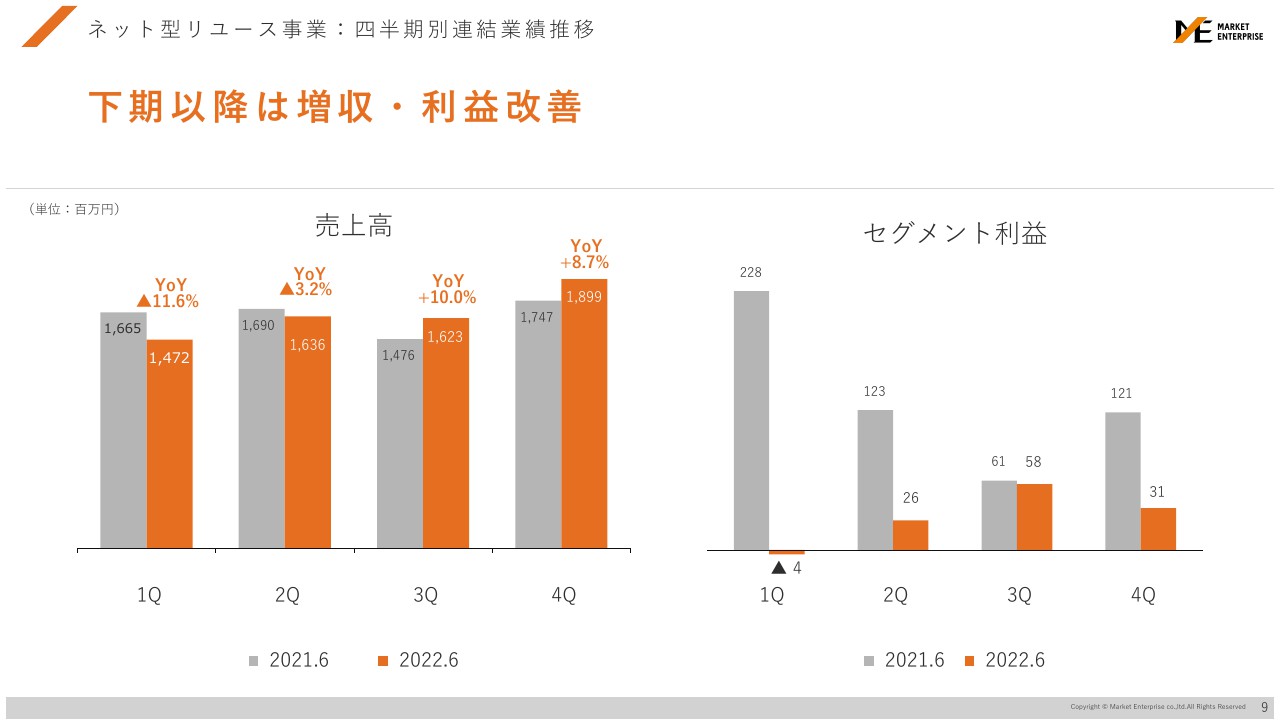

ネット型リユース事業:四半期別連結業績推移

ネット型リユース事業の概要をご説明します。売上高は、期を追うごとに増収となっています。セグメント利益は、第1四半期で赤字を計上したものの、第2四半期以降は利益が出るような体質に改善しています。

個人向けリユース①:成長戦略

ネット型リユース事業は大きく3つに分けられますが、まず1つ目の個人向けリユースについてご説明します。スライドは昨年8月に発表した中期経営計画資料の再掲になりますが、個人向けリユースの成長戦略は、「買取依頼数増加」「買取能力の増強」の2本柱で進めてきました。

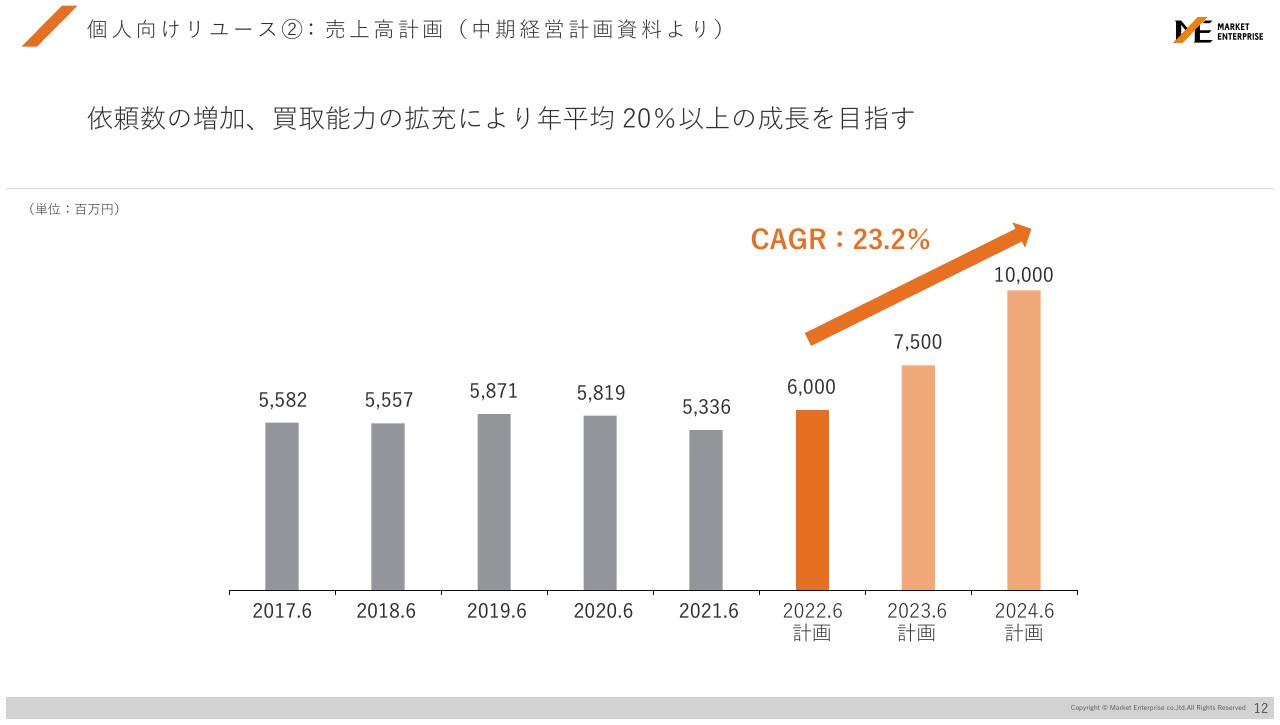

個人向けリユース②:売上高計画

個人向けリユースの売上高計画として、2022年6月期は60億円、2023年6月期は75億円、2024年6月期、中期最終年度では100億円を目指しています。買取依頼数増加および買取能力の増強により、年平均でプラス20パーセント以上の成長を目指しています。

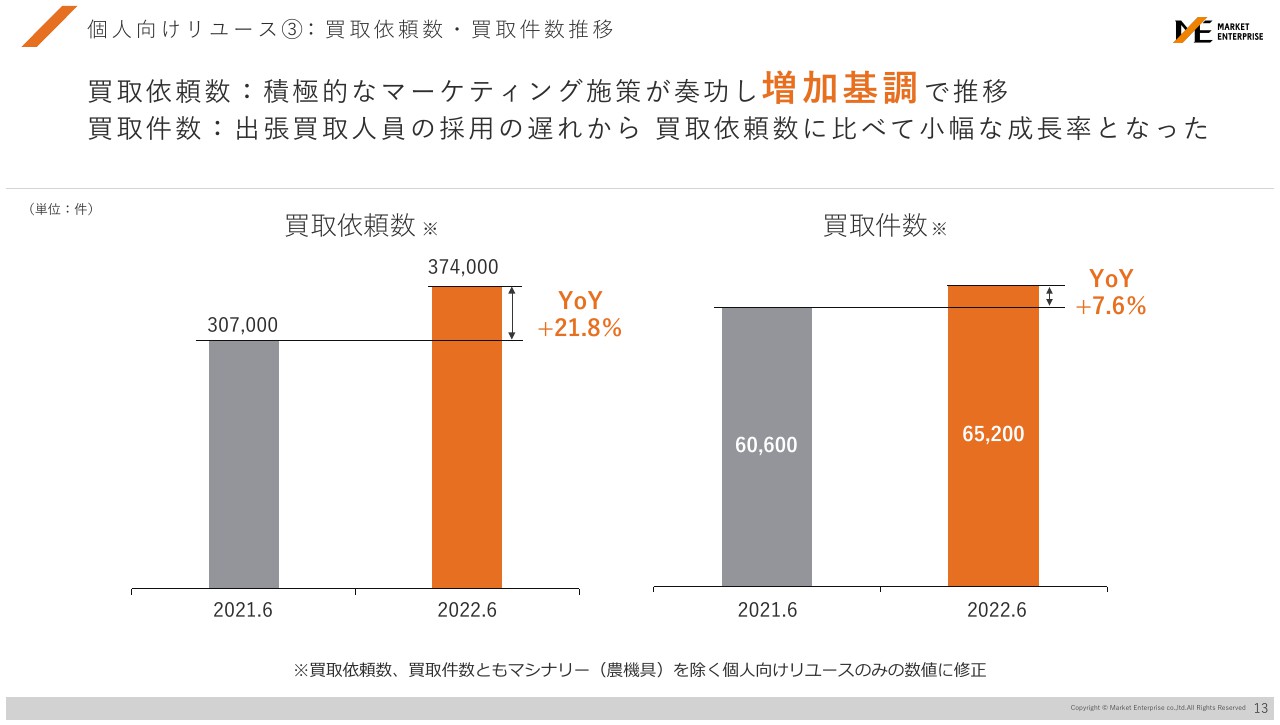

個人向けリユース③:買取依頼数・買取件数推移

買取依頼数については、積極的なマーケティングが奏功して増加しました。スライド左側の棒グラフが買取依頼数の推移で、前期比プラス21.8パーセント増の37万4,000件を獲得しています。

買取件数は、実際にお客さま先にお伺いする出張買取人員の採用の遅れから、買取依頼数に比べて小幅な成長率となりました。第4四半期に採用は回復しましたが、第1四半期から第3四半期まではその影響もあり、買取件数は前期比プラス7.6パーセントの小幅な伸びになっています。

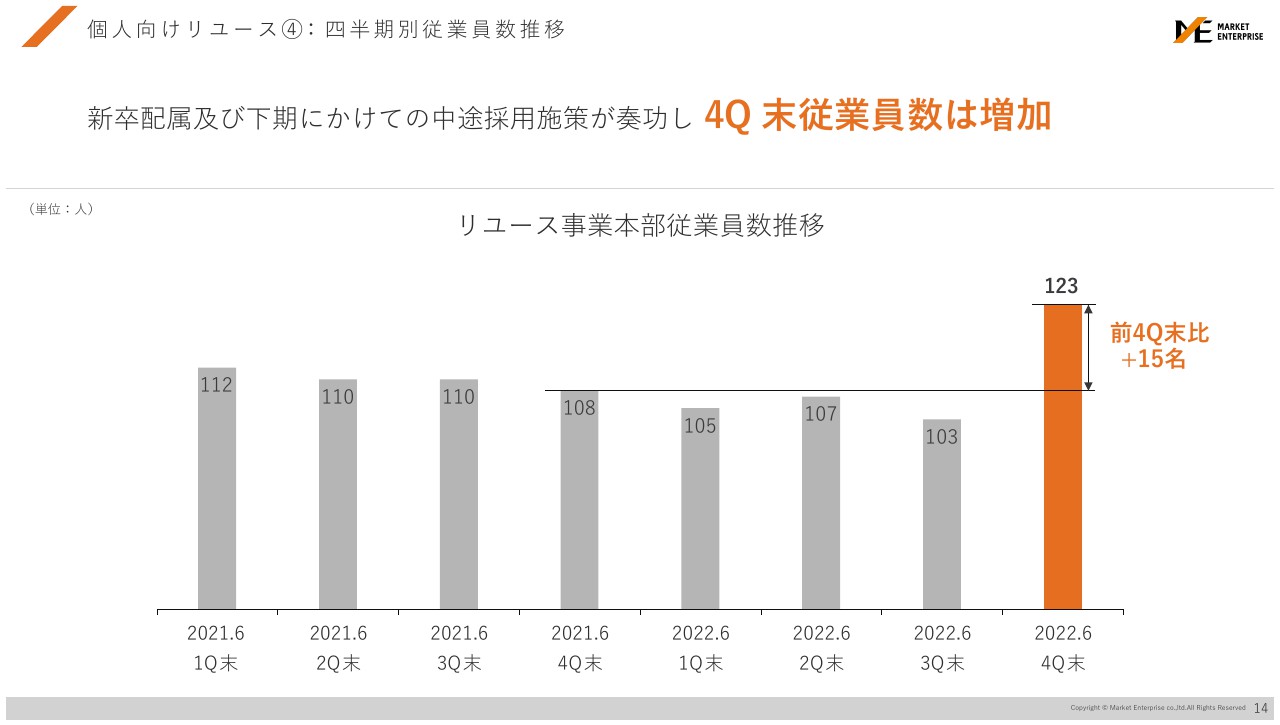

個人向けリユース④:四半期別従業員数推移

四半期別のリユース事業本部の従業員数は、第4四半期で大幅に伸びていますが、第1四半期から第3四半期は採用で苦労しました。この要因から、買取数が小幅な伸びに留まったものとご理解いただければと思います。

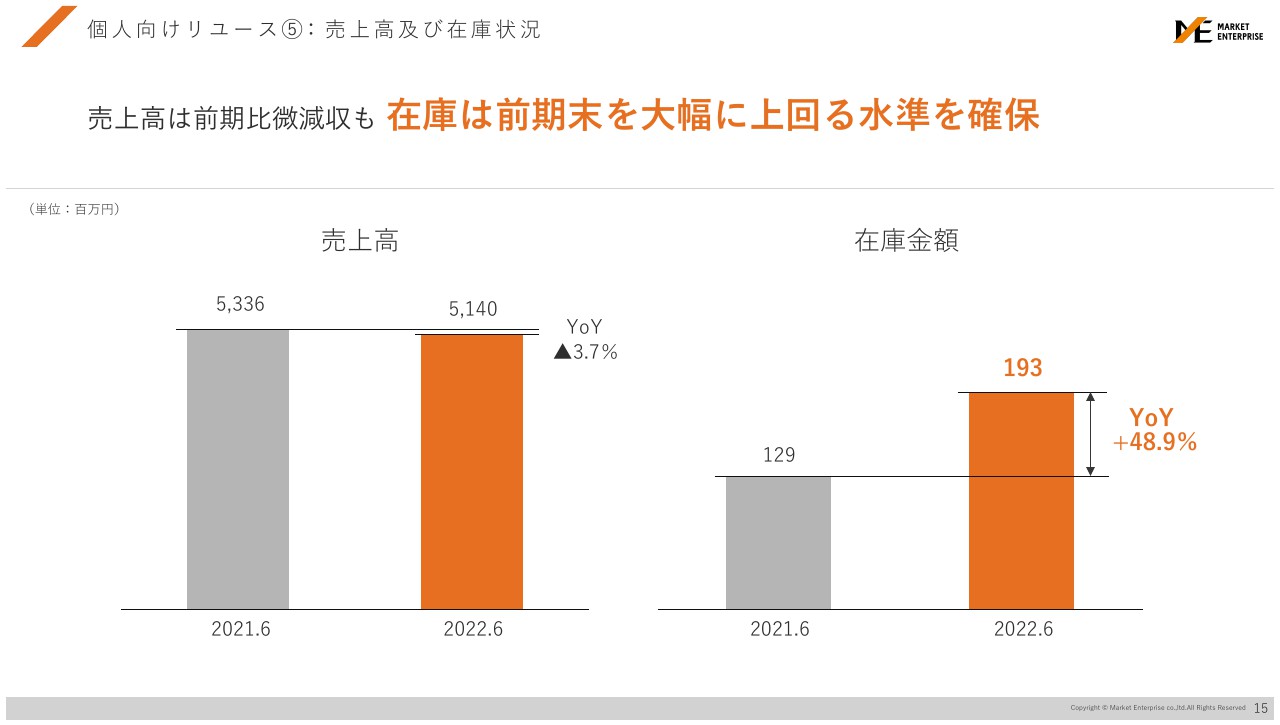

個人向けリユース⑤:売上高及び在庫状況

売上高および在庫状況についてです。売上高は前期比微減となりましたが、在庫金額は前期末を大幅に上回る水準を確保しました。

リユース事業は、在庫高が健康状態の1つのバロメーターになりますが、在庫については、前期末よりも金額にすると50パーセント近く、大幅に上積みして2022年6月期を終えることができました。したがって、2023年6月期は期初から収益を積み増せる水準の在庫金額となっています。

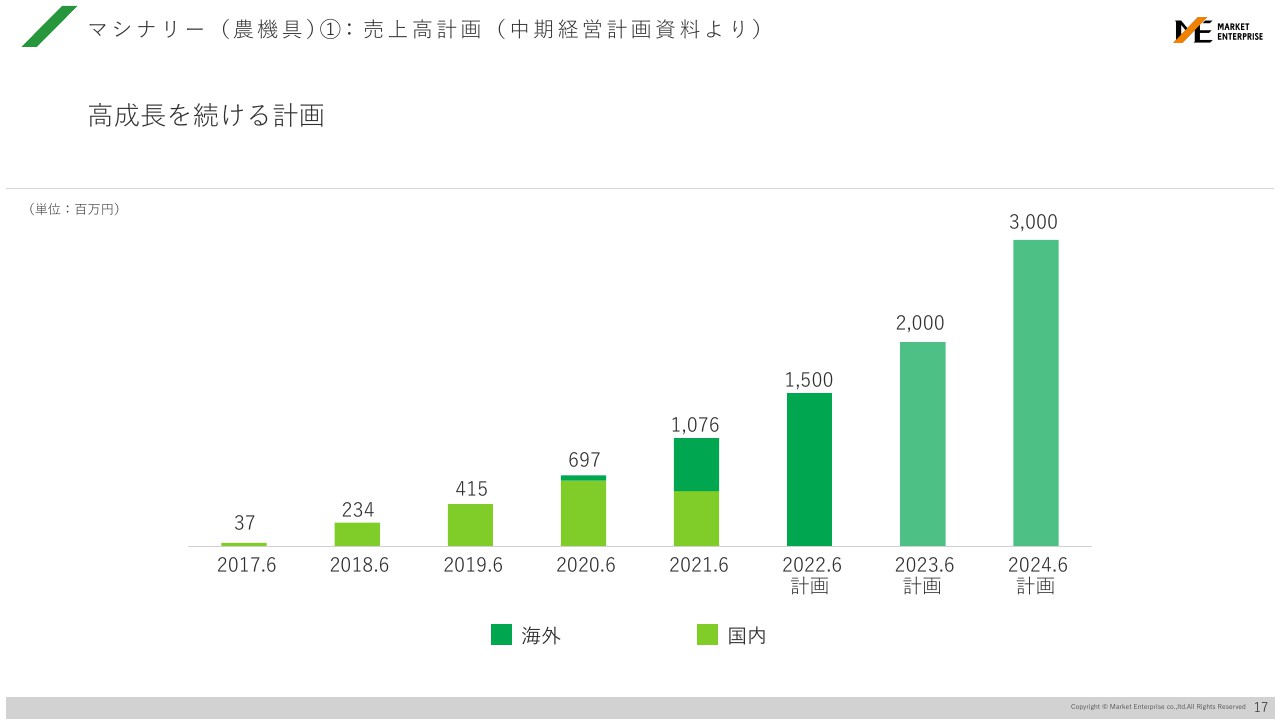

マシナリー(農機具)①:売上高計画

マシナリー(農機具)のご説明に入ります。こちらも中期経営計画で発表した内容と同様に、高成長を続ける計画となっています。

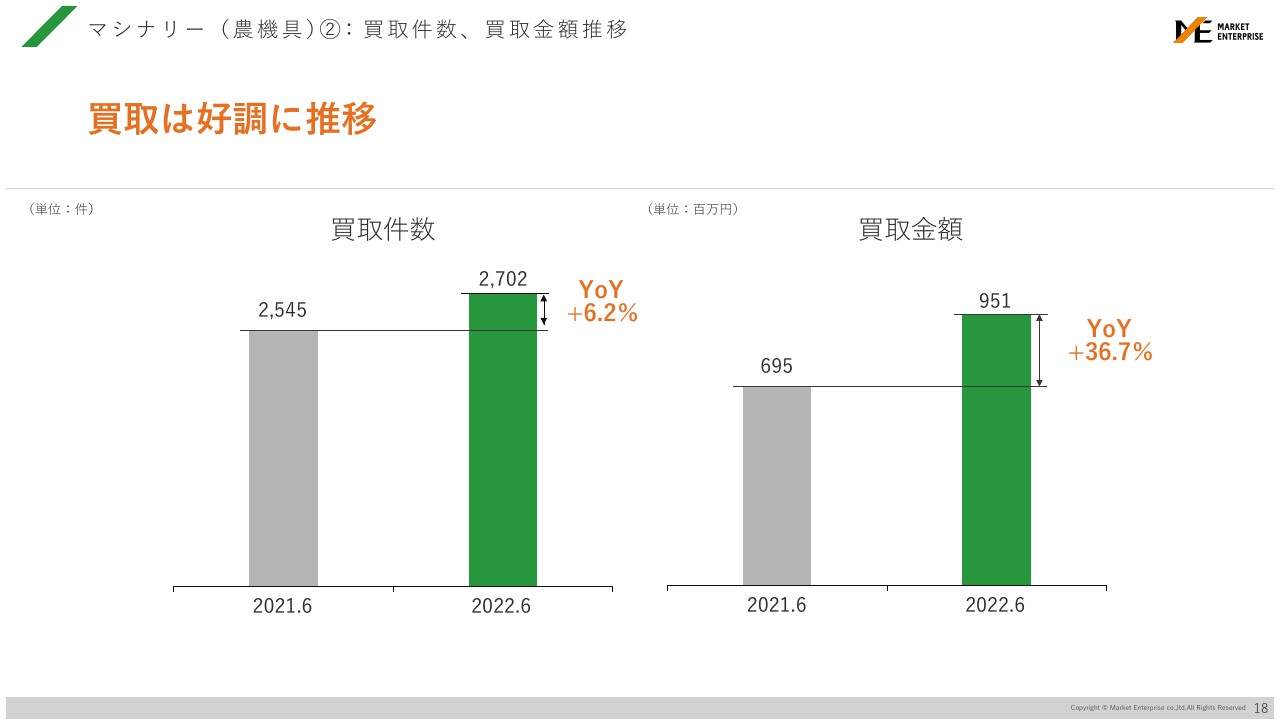

マシナリー(農機具)②:買取件数、買取金額推移

実際の進捗として、商品の売買については、仕入は好調に推移し、買取件数および買取金額ともに前期を上回る水準で着地しています。

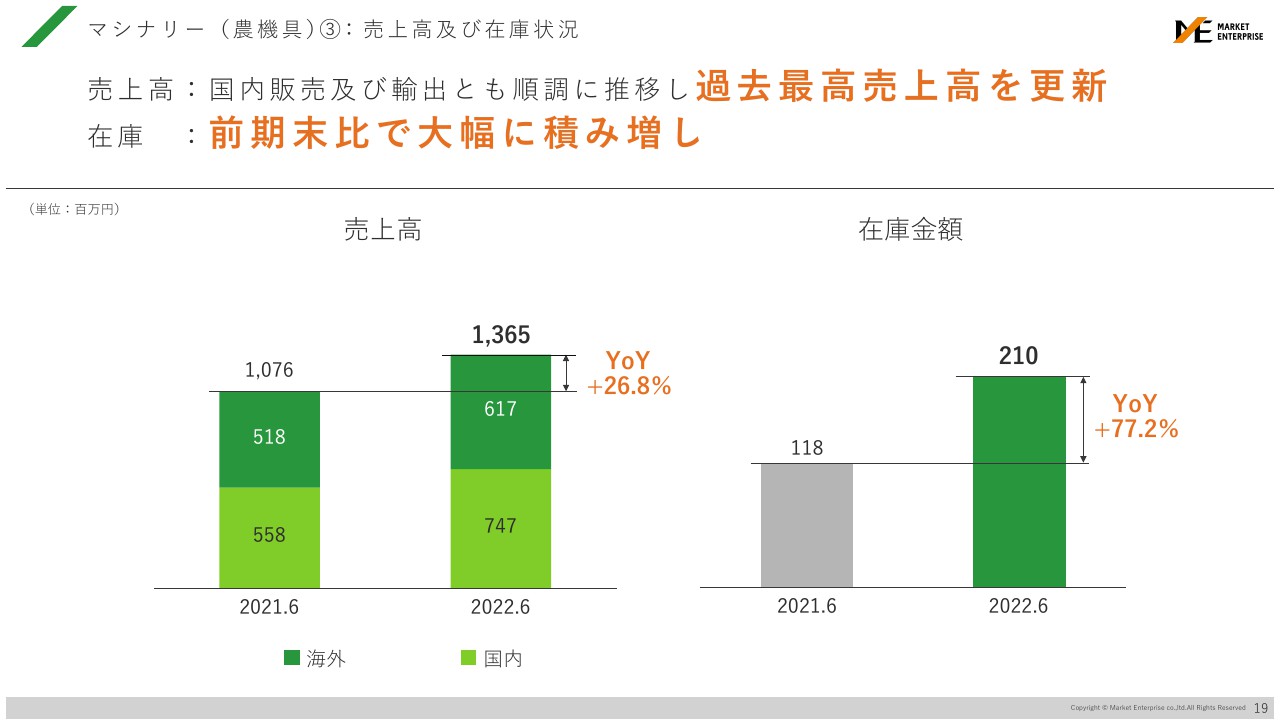

マシナリー(農機具)③:売上高及び在庫状況

売上高と在庫についてです。売上高は国内販売および輸出とも順調に推移し、過去最高売上高の更新となる、前期比プラス26.8パーセントを記録することができました。

在庫については、個人向けリユースと同様に、在庫を大幅に増やすことができました。在庫金額は前期比プラス77パーセントの積み増しとなっています。

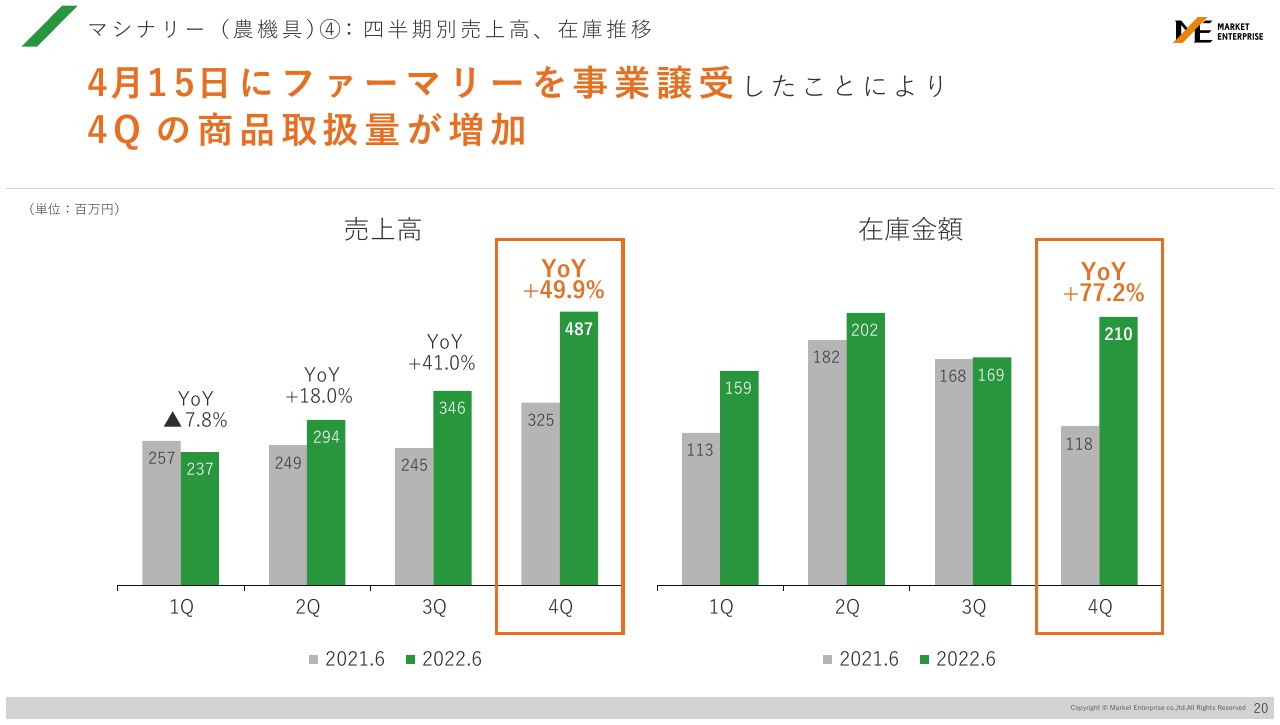

マシナリー(農機具)④:四半期別売上高、在庫推移

マシナリー(農機具)に関しては、特徴的な四半期があったため、四半期の推移をスライドに掲載しています。弊社では第4四半期の初めに当たる今年4月15日に、DMM.comの子会社で「DMM農機」のブランド名で展開していた株式会社ファーマリーより中古農機具の買取販売事業を譲り受けました。

それにより、第4四半期の買取取扱量が増加し、第4四半期の売上高ならびに第4四半期末の在庫金額が大幅に増加しています。

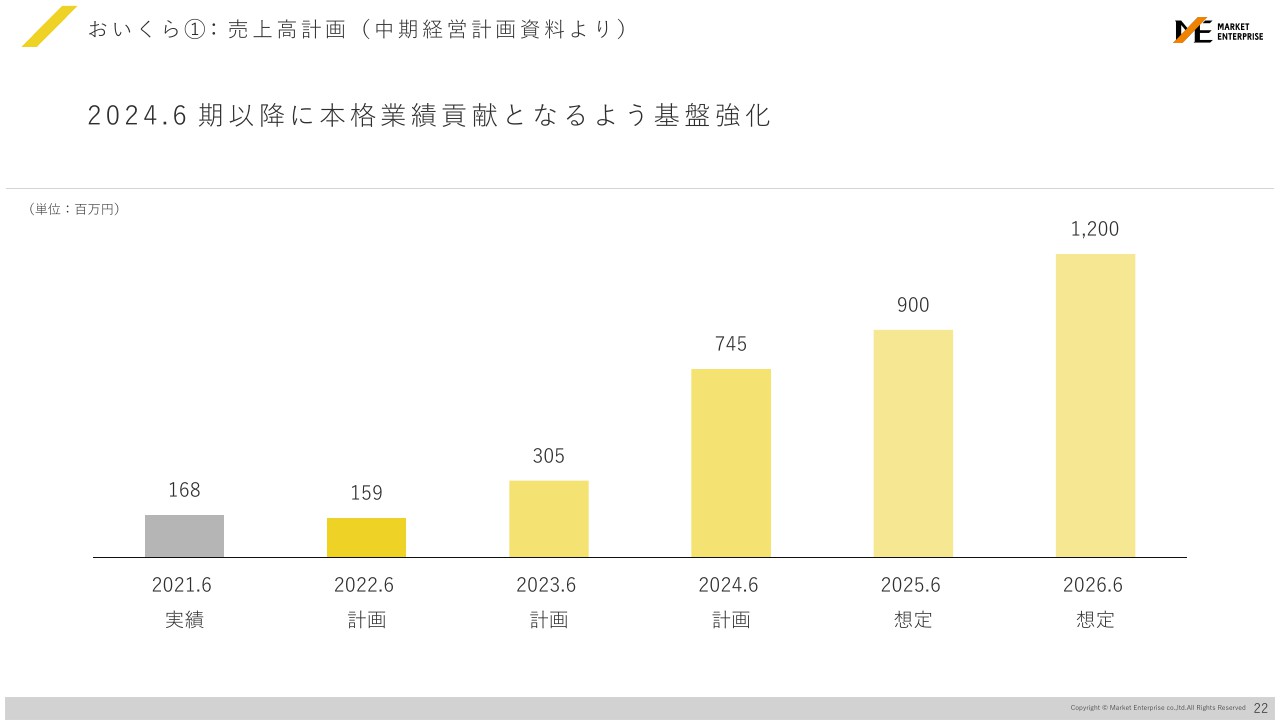

おいくら①:売上高計画

ネット型リユース事業の「おいくら」についてご説明します。こちらも中期経営計画資料をもとにお話ししますが、「おいくら」は、2024年6月期以降の中期経営計画で発表している3ヶ年計画が終わるタイミングで、しっかりと利益寄与することを念頭に置いて、現在さまざまな先行投資を行っています。

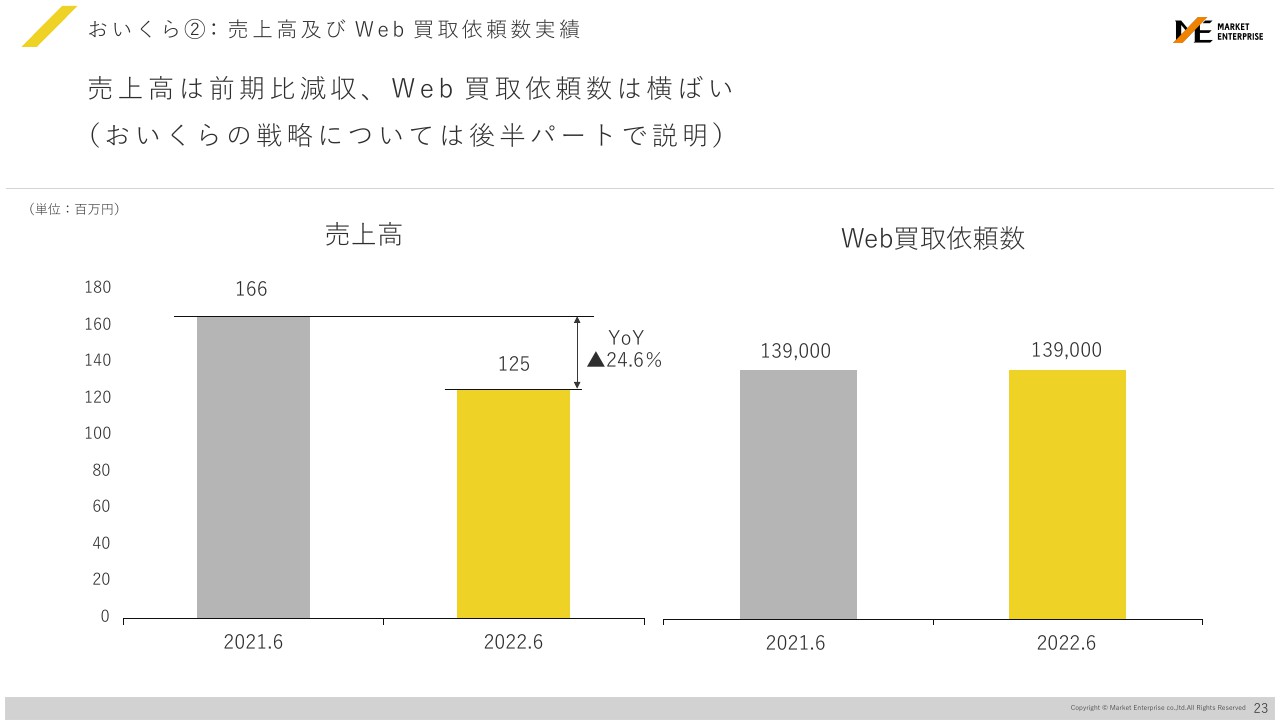

おいくら②:売上高及びWeb買取依頼数実績

実績として、売上高は前期比マイナス24.6パーセントの1億2,500万円となっています。戦略的にサービス内容を変更し、ラインナップを拡充しているため、今後の戦略に関しては後半にご説明できればと思います。

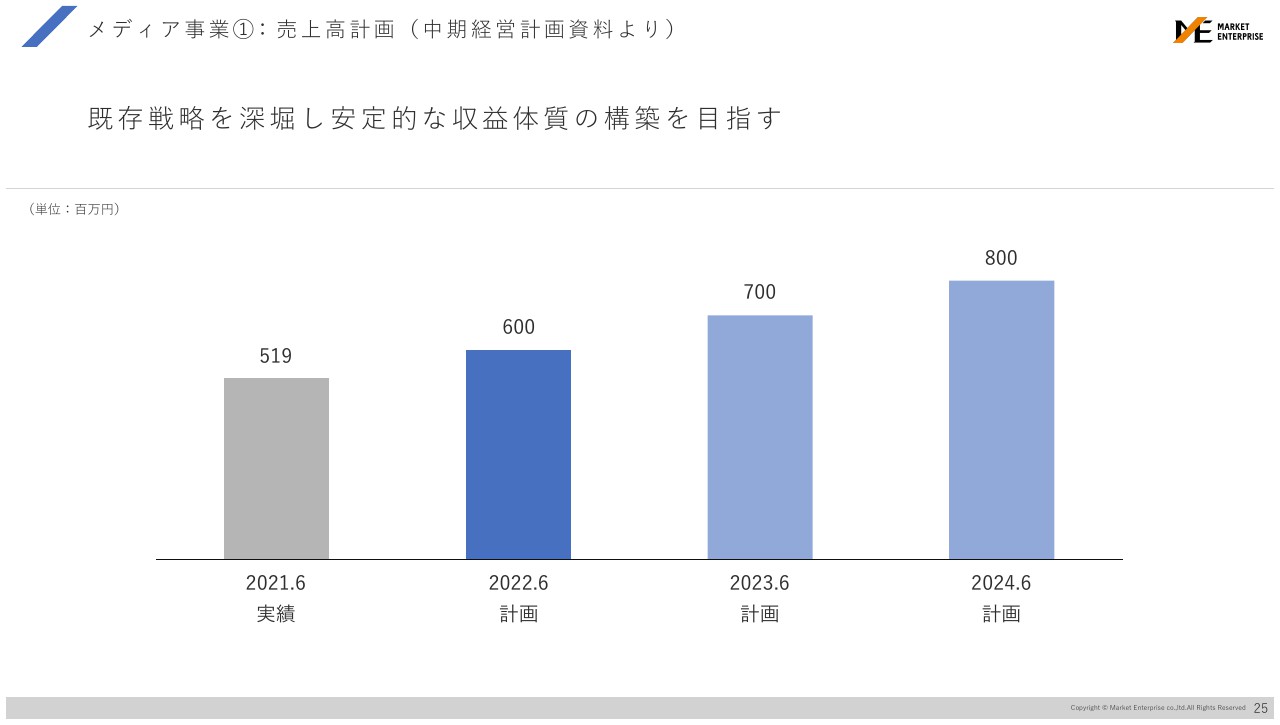

メディア事業①:売上高計画

メディア事業についてご説明します。こちらも中期経営計画で発表した内容と同様に、既存戦略を深堀しながら安定的な収益体質の構築を目指していきます。

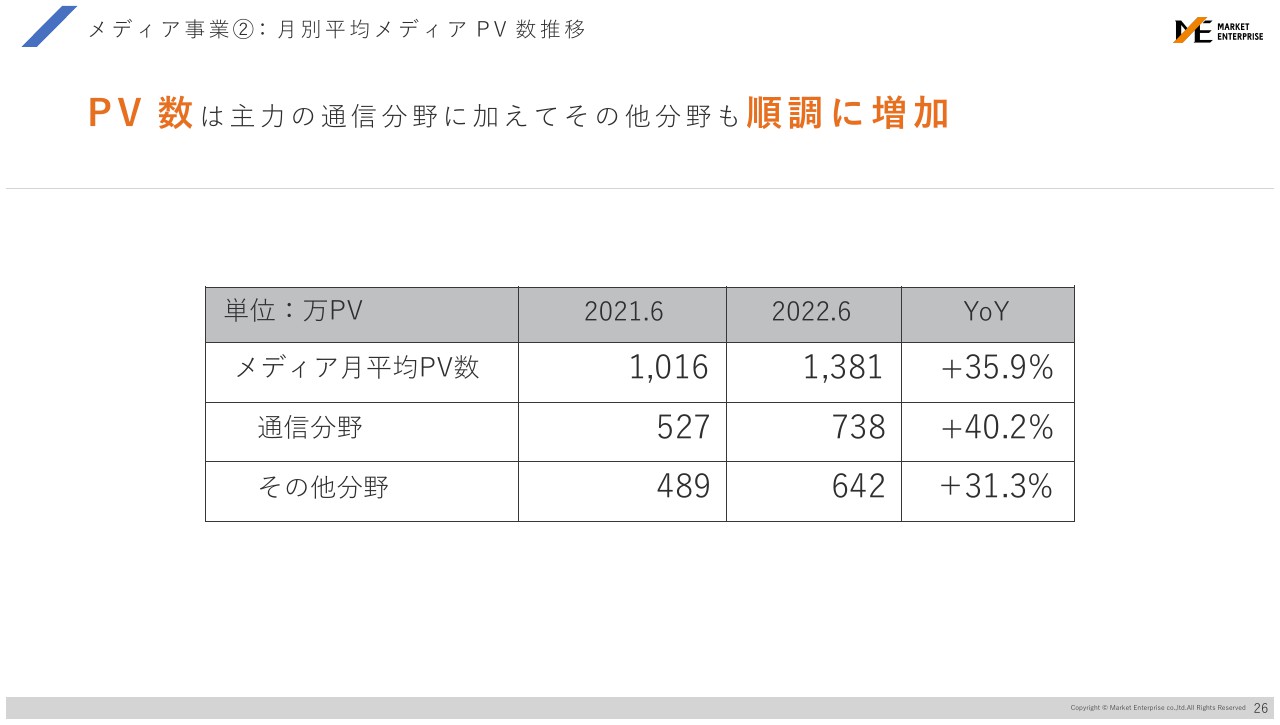

メディア事業②:月別平均メディアPV推移数

メディア事業の健康状態を示すバロメーターのPV数については、主力の通信分野に加えて、その他の分野も順調に増加しました。2021年6月期の月平均PV数は1,016万PV、2022年6月期は1,381万PV、前期比プラス35.9パーセントの成長を遂げました。

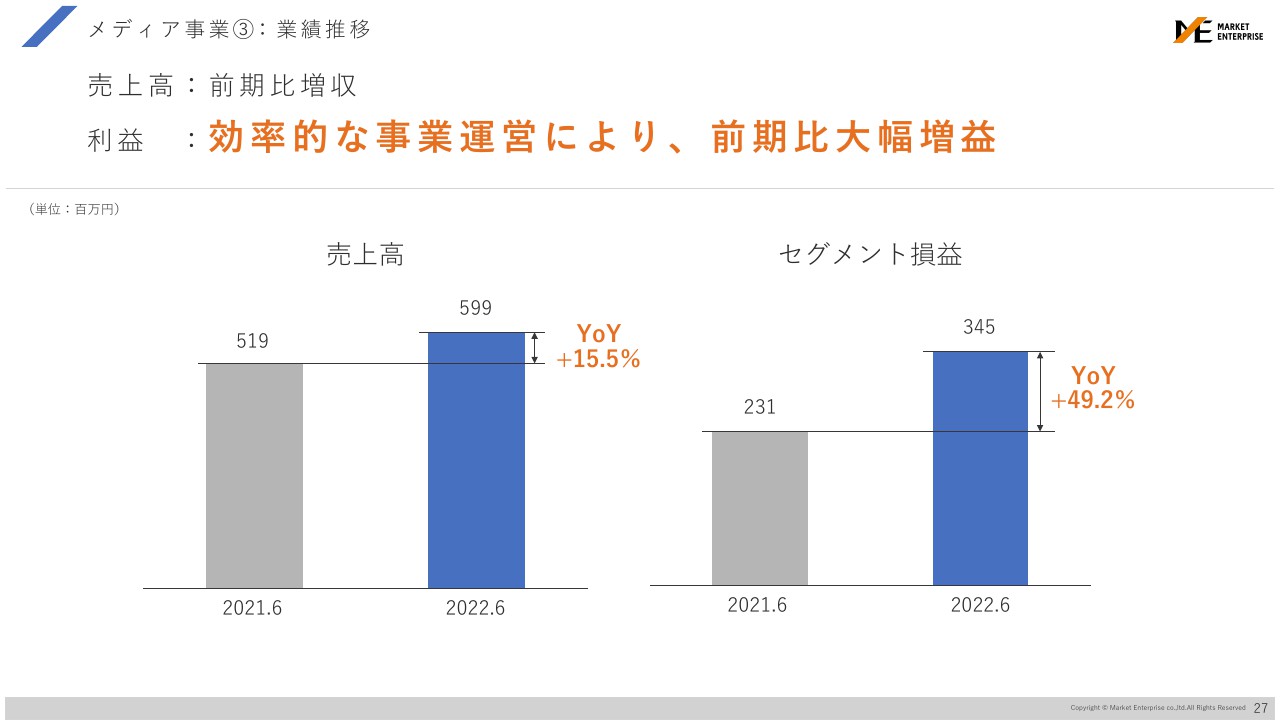

メディア事業③:業績推移

業績推移として、売上高は前期比プラス15.5パーセントの増収、セグメント損益は前期比プラス49.2パーセントの増益となっています。効率的に事業運営を行い、収益性が高いジャンルを中心に、選択と集中をしっかりと行った上でのコンテンツの新規作成や既存記事のメンテナンスを行うことで、利益を大幅に成長させることができました。

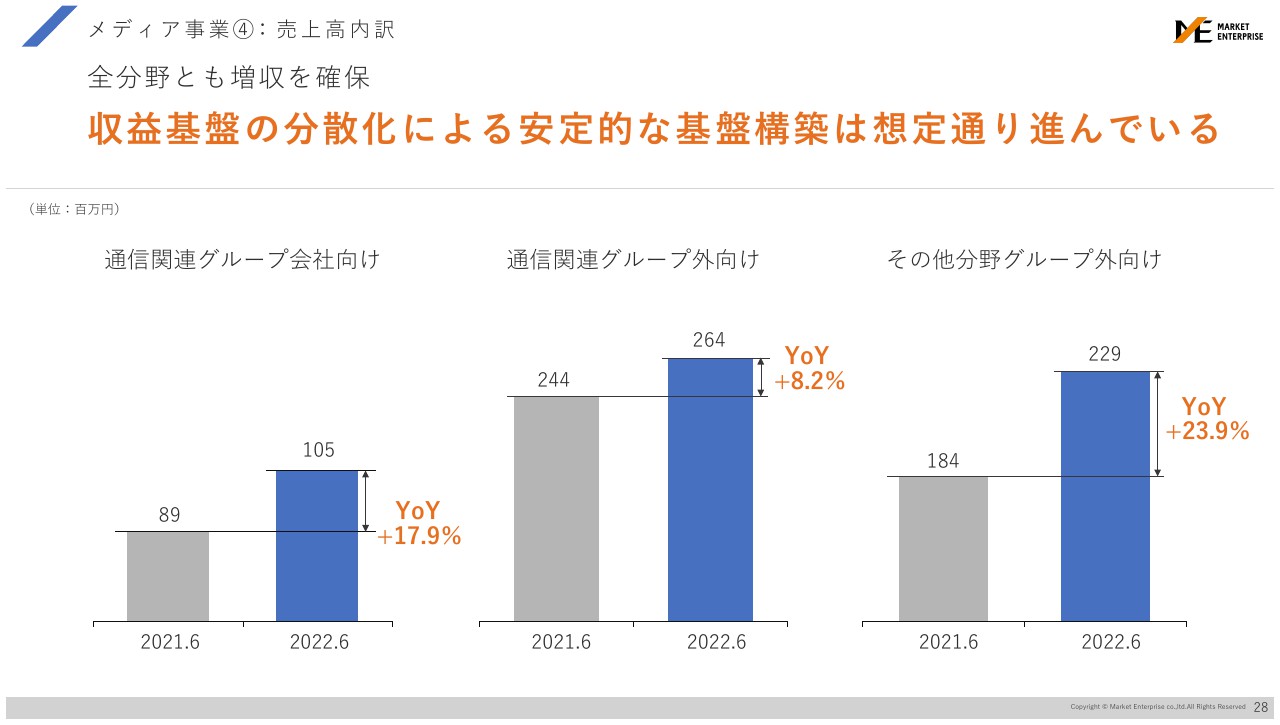

メディア事業④:売上高内訳

内訳として、スライド左側が通信関連グループ会社向けですが、前期比プラス17.9パーセントの増収となりました。当社の事業である、モバイル通信事業への送客分とご理解いただければと思います。

中央の通信関連グループ外向けは、グループ内のモバイル通信事業ではなく、他社向けの送客分ですが、前期比プラス8.2パーセントの増収となりました。

一番成長率が高かったのが、右側のその他分野グループ外向けです。「ビギナーズ」という趣味関連メディアや、リユース関連のメディアなどが大幅に伸び、前期比プラス23.9パーセントの成長となっています。

もともと通信関連メディアが主力でしたが、中期経営計画の想定どおり、収益基盤の分散化による安定的な基盤構築が進んでいます。

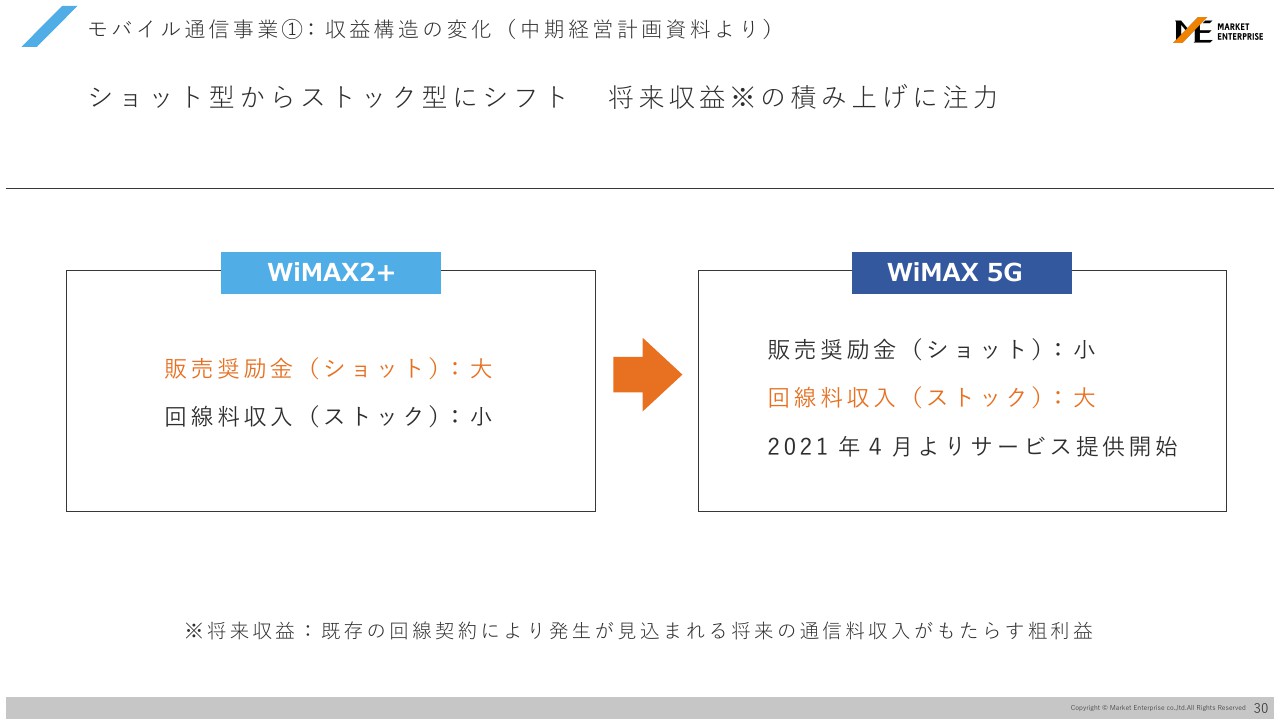

モバイル通信事業①:収益構造の変化

モバイル通信事業についてご説明します。こちらも中期経営計画の内容を踏襲したものになっています。もともと「WiMAX2+」は、売上に対する割合として、新規契約時の一時金収入である販売奨励金(ショット)が多く、毎月継続的に発生する月次回線料収入(ストック)が少なかったのですが、「WiMAX2+」から、新しく「WiMAX 5G」に転換するにあたり、それを逆転させています。

つまり販売奨励金が少なくなり、月次の回線料収入の割合が増えるかたちになっており、こちらは2021年4月よりサービス提供を開始しています。

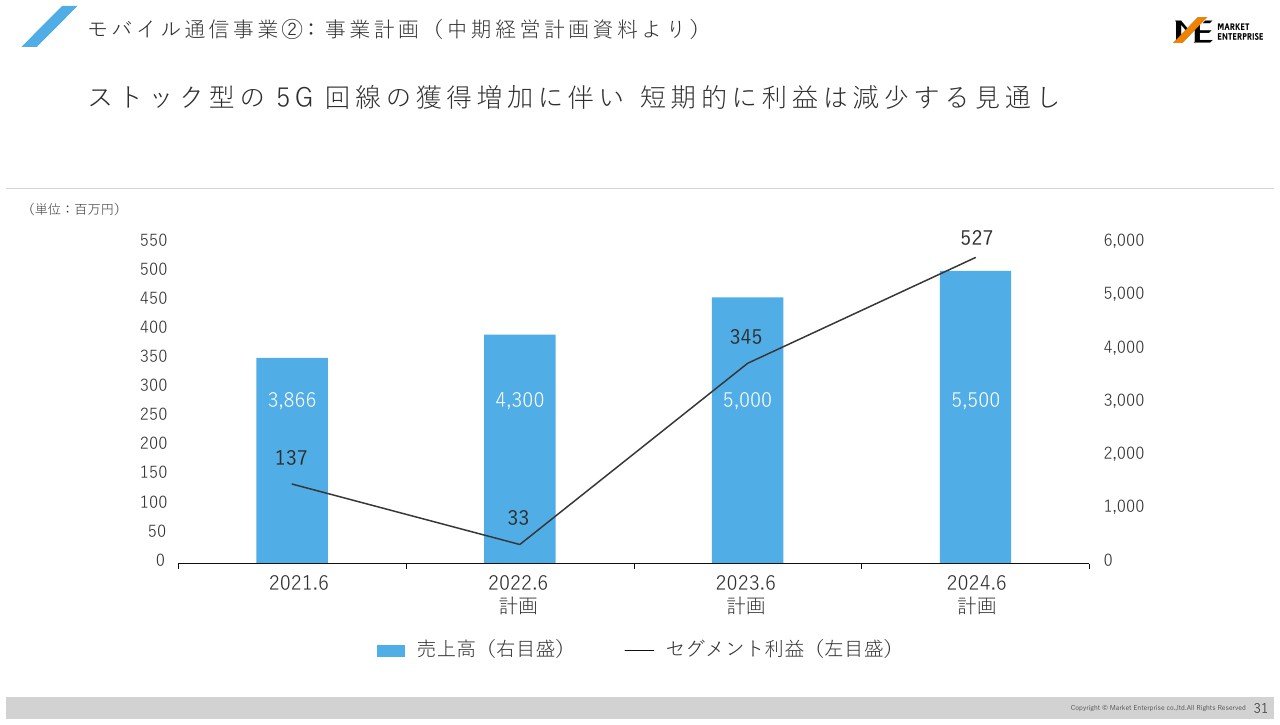

モバイル通信事業②:事業計画

こちらも中期経営計画で発表した数字ですが、左から2つ目の棒グラフが2022年6月期の計画で、売上高は43億円、セグメント利益は3,300万円と、ストック型の5G回線の獲得に伴い、契約回線獲得時に一時的に計上される売上が減るため、短期的には利益が減少する見通しを立てていました。

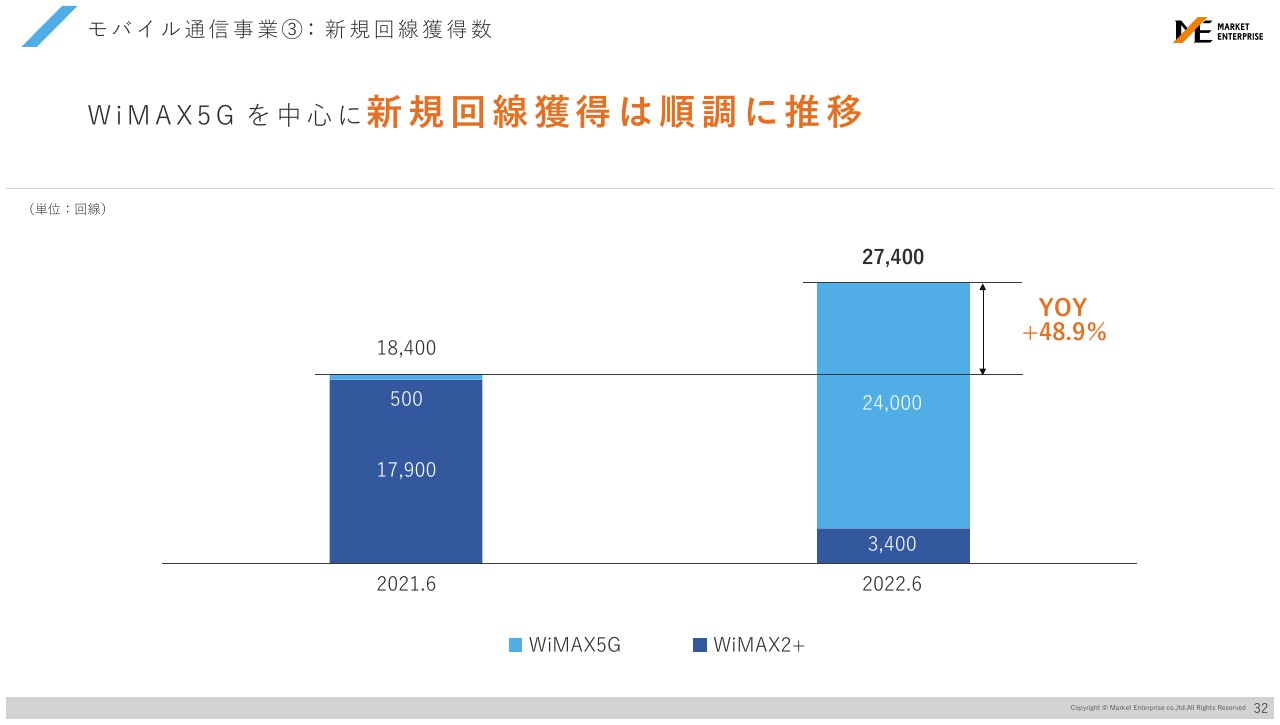

モバイル通信事業③:新規回線獲得数

新規回線獲得数は想定よりも順調に推移し、2021年6月期の1万8,400件から、前期比プラス48.9パーセント成長し、2022年6月期は2万7,400件の獲得に至りました。

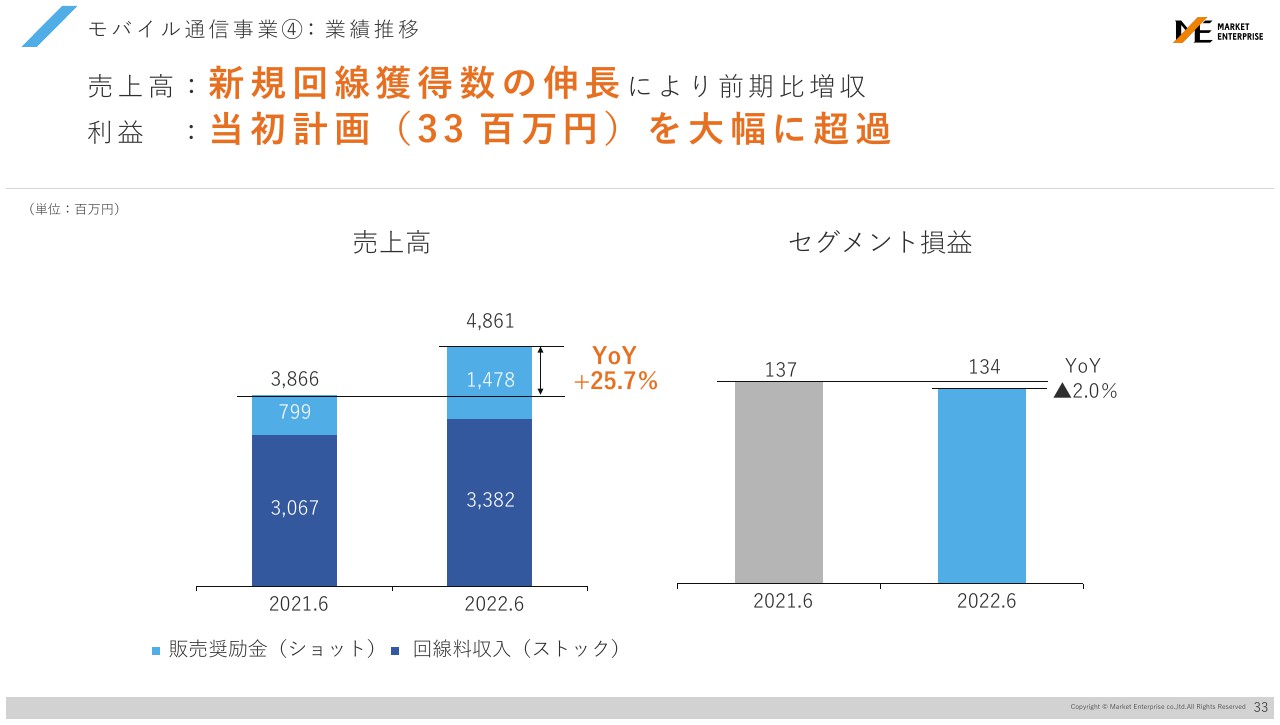

モバイル通信事業④:業績推移

結果として、売上高は新規回線獲得数の伸長により前期比プラス25.7パーセントの増収となりました。ストック収入である回線料収入も順調に増えています。

セグメント利益は、前期比減益となるものの当初計画の3,300万円を大幅に超過し、1億3,400万円で着地しています。

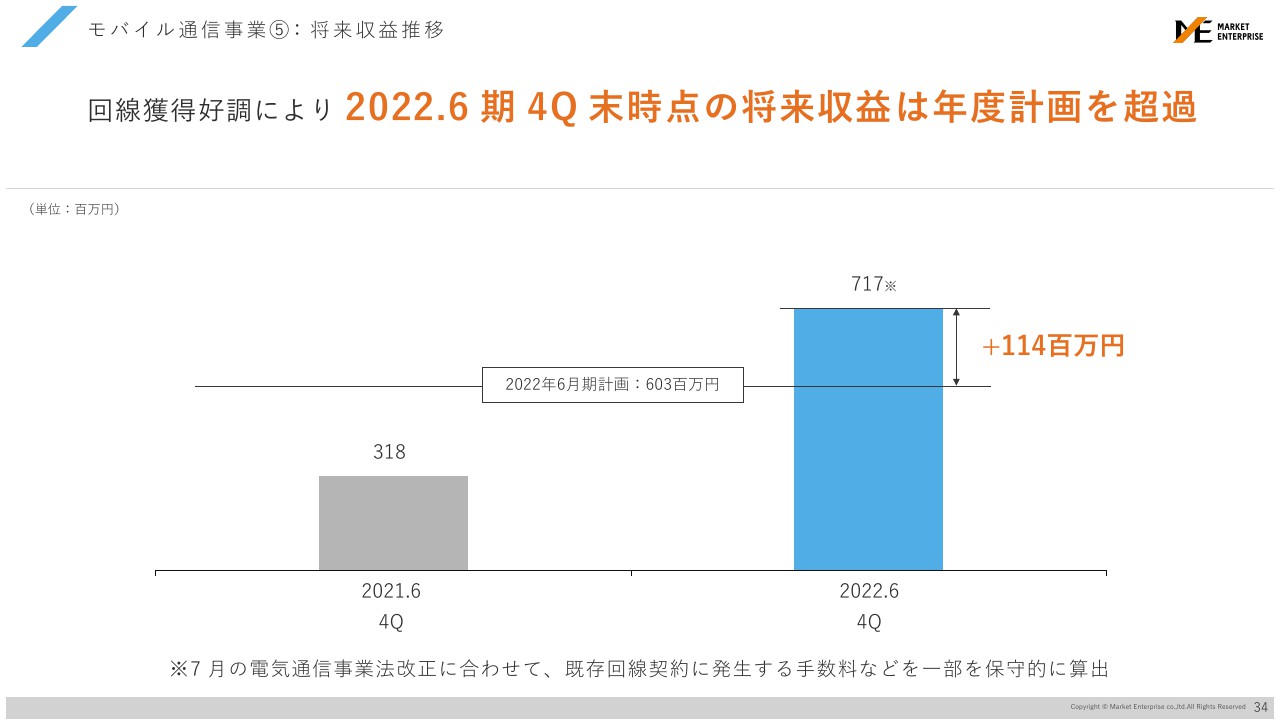

モバイル通信事業⑤:将来収益推移

回線契約時のストック収入であるイニシャルが減る一方で、回線利用料であるストック収入が増加していますので、現段階の既存の契約に基づいて今後発生する将来収益は、当初計画を大幅に超えています。

スライド中央に、2022年6月期計画は6億300万円と記載していますが、新規契約回線が好調に推移した結果、2022年6月期末の実績として計画比1億1,400万円増の7億1,700万円を将来収益として積み増しています。

以上で2022年6月期決算概況の説明を終了させていただきます。続きまして、中期経営計画の進捗ならびに今後の戦略について代表取締役社長の小林からご説明します。

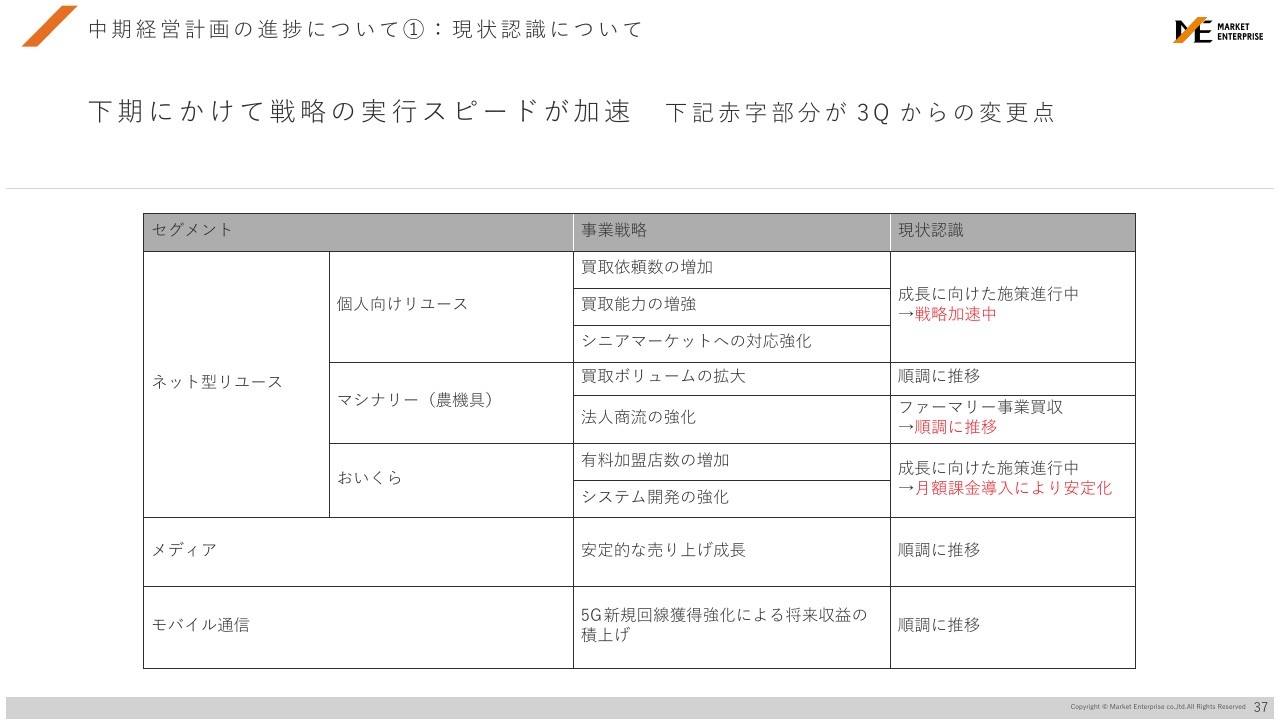

中期経営計画の進捗について①:現状認識について

小林泰士氏:小林でございます。私からは中期経営計画の進捗についてご説明します。スライドは全セグメントの事業戦略と現状認識ですが、下期にかけて戦略の実行スピードが加速してきました。赤字の部分が、第3四半期からの変更点です。

ネット型リユース事業の個人向けリユースでは、成長戦略に向けた施策を進めていましたが、戦略をさらに加速しています。マシナリーに関しては、ファーマリーの事業買収があり、順調に推移しています。「おいくら」については、月額課金導入により安定化をもたらしており、この3点が変更点となっています。

中期経営計画の進捗について②:販管費推移

販管費の推移です。売上総利益は前期より3億8,900万円ほど増加しましたが、それを上回る投資を実施しました。主なところでは、「広告宣伝費」「人件費+採用関連費」が大幅に増加しています。

広告宣伝費に関しては、ネット型リユース事業の個人向けリユースのシニア向けに対して、さまざまな広告の施策を行いました。モバイル事業では、新規獲得の収益構造が販売奨励金(ショット)中心から回線料収入(ストック)中心に大きく変わりましたが、新規獲得に向けて広告宣伝費を投下しました。

「人件費+採用関連費」に関しては、第4四半期からネット型リユース事業の人員が増えましたが、進行期に向けても採用関連費も積み増しながら進んでいる状況です。

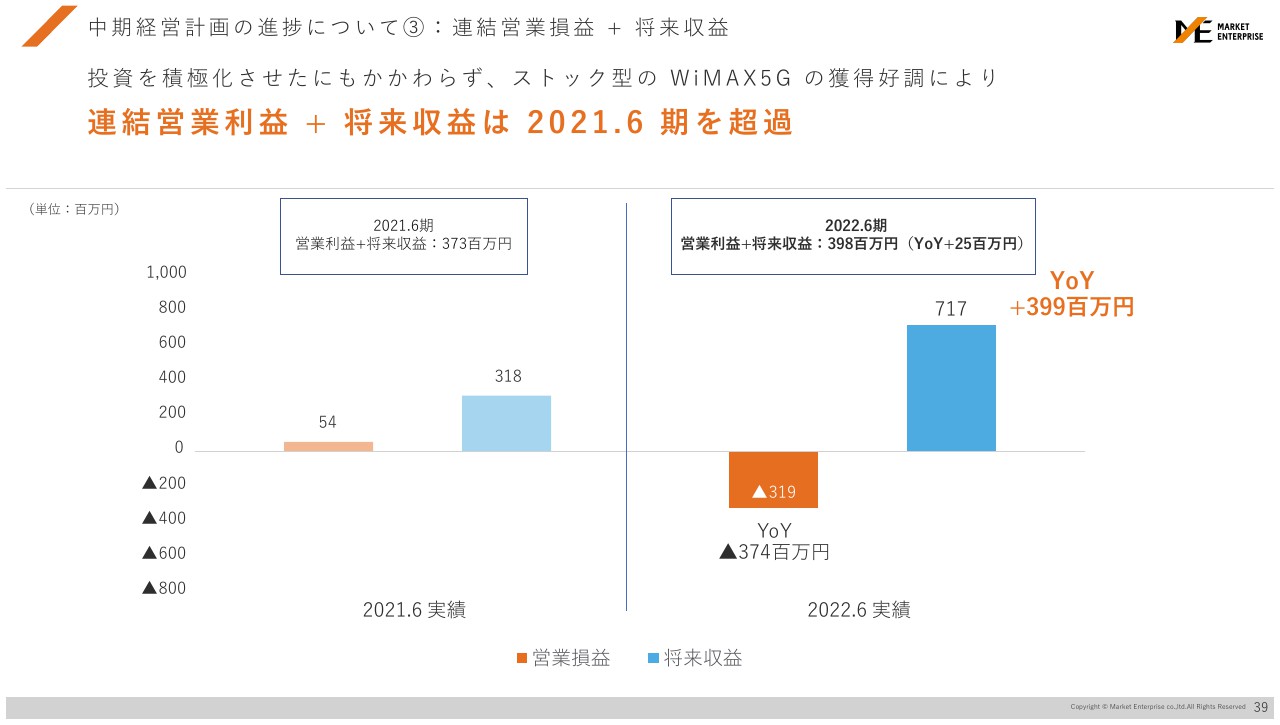

中期経営計画の進捗について③:連結営業損益 + 将来収益

「連結営業損益+将来収益」について、2021年6月期は、営業損益の5,400万円とモバイル通信事業の3億1,800万円の将来収益で、合計約3億7,300万円でした。

2022年6月期は、大幅な投資を実施し、営業利益は3億1,900万円のマイナスとなっていますが、モバイル通信事業の新規回線獲得が順調に推移したことにより、将来収益を7億1,700万円積み上げることができました。

結果として、前期比で2,500万円増加し、「営業利益+将来収益」は3億9,800万円となりました。

全体として投資を実行しつつも、将来収益を換算すると、十分に収益を確保した上で未来への先行投資が実施できたと考えています。

当社の市場認識と注力施策について

市場認識と注力施策について、スライドに記載した順番でご説明します。

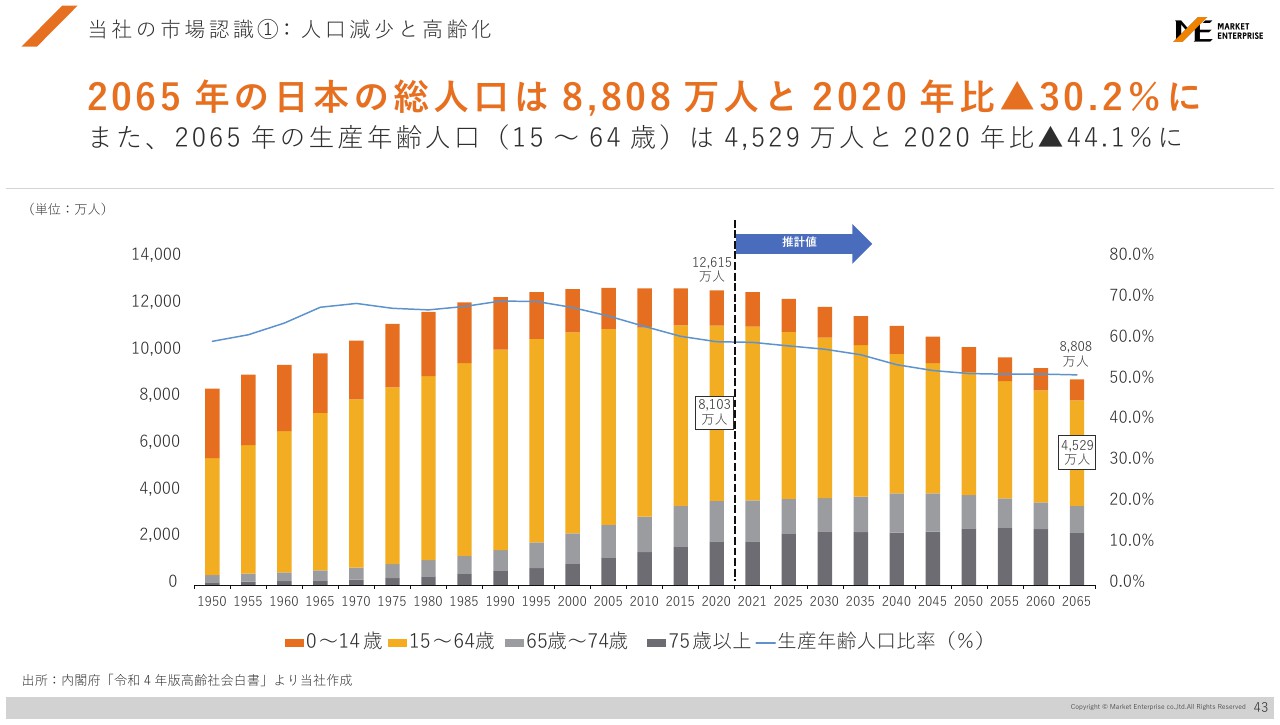

当社の市場認識①:人口減少と高齢化

まずは市場認識です。日本の人口動態は、現在の約1億2,615万人から2065年には8,808万人と、2020年比で約30パーセント減少することが、内閣府から発表されています。

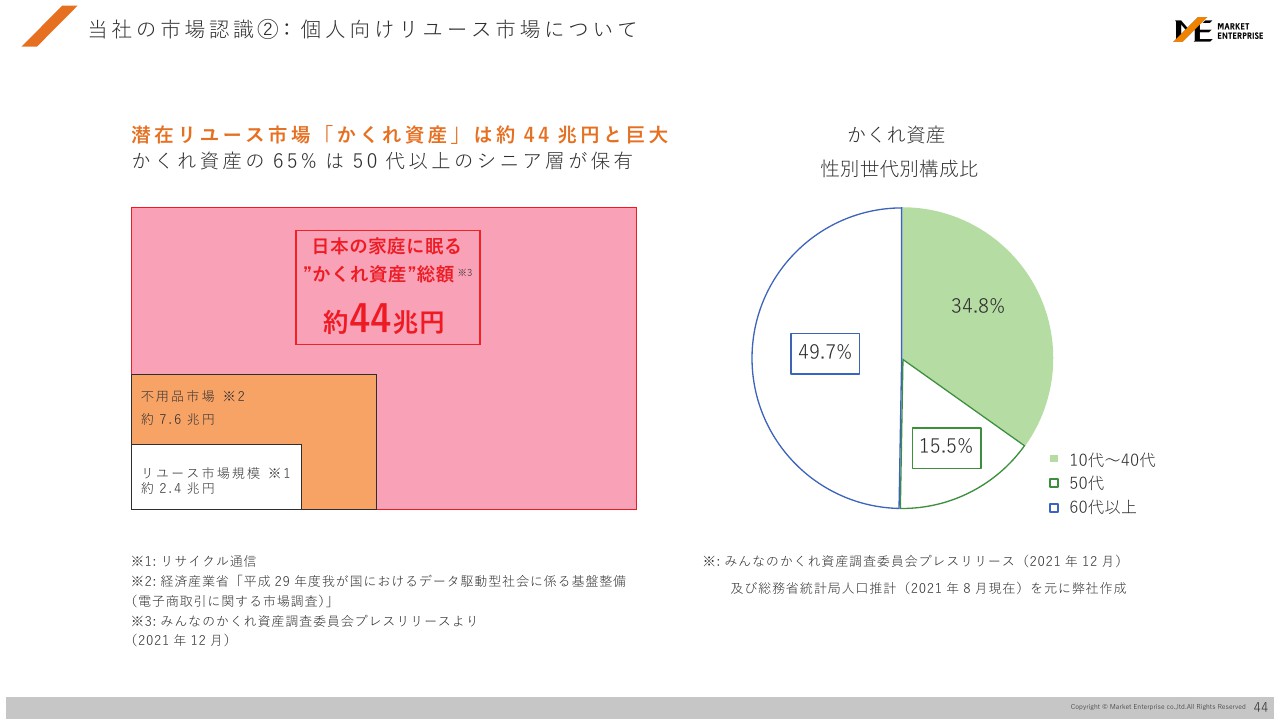

当社の市場認識②:個人向けリユース市場について

このような環境下ですが、個人向けリユースの市場については、すでに顕在化されているリユース市場規模も年々上がっており、現在、約2.4兆円のマーケットがあると言われています。

その顕在的なリユース市場に比べ、さらに大きな「かくれ資産」のある潜在的なマーケットは、総額44兆円にものぼると言われています。世代別内訳として、「かくれ資産」の約65パーセントは50代以上のシニア層が有しているとデータが示しています。

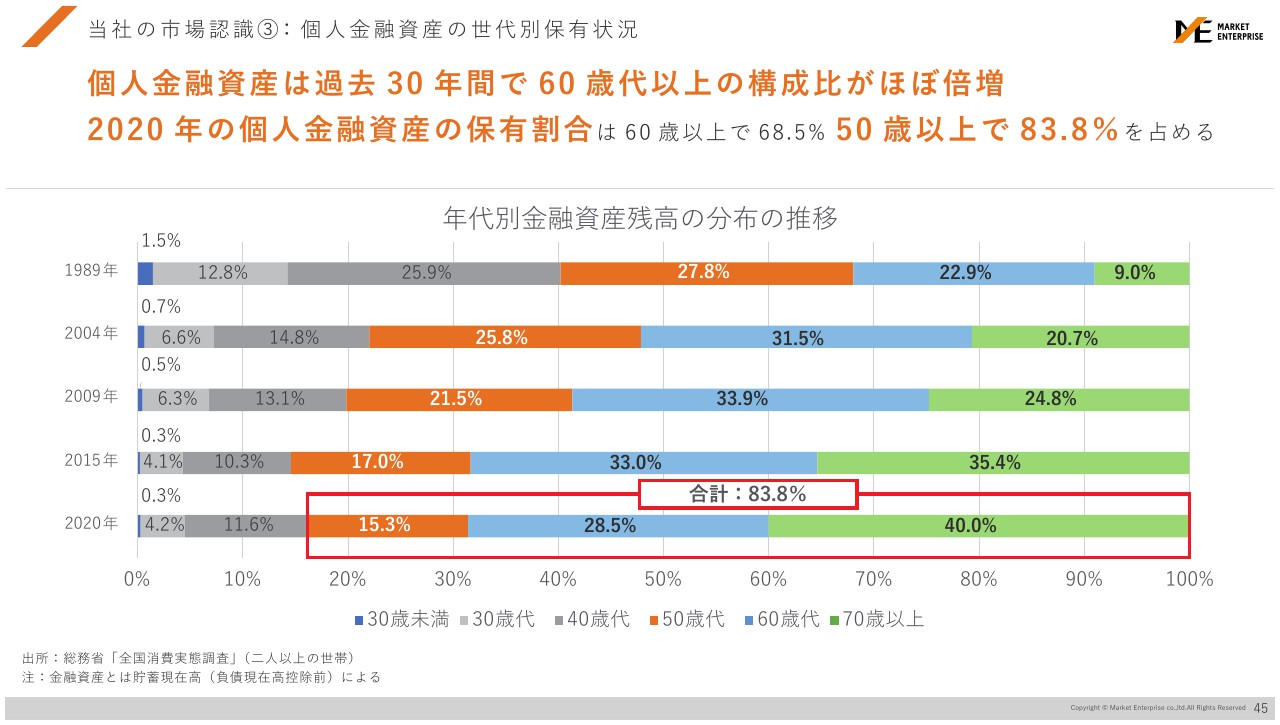

当社の市場認識③:個人金融資産の世代別保有状況

スライドは総務省が出している「全国消費実態調査」(二人以上の世帯)です。個人金融資産の構成比は、過去30年間で60代以上が倍増し、2020年の保有割合は、50歳以上で83.8パーセントを占めるまでになっています。

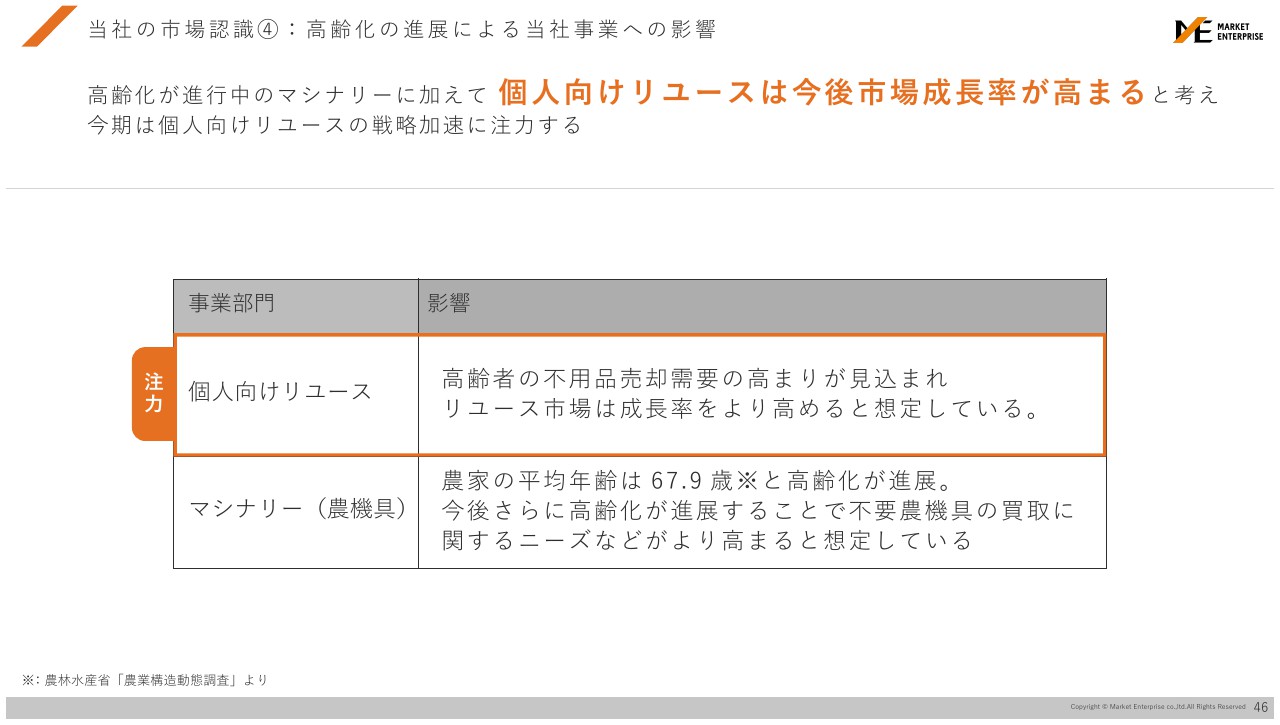

当社の市場認識④:高齢化の進展による当社事業への影響

高齢化の進展による当社事業への影響ですが、マシナリー(農機具)に関しては、農家の平均年齢は67.9歳と既に高齢化が進展しているなかで、離農する方から農機具を買い取り、国内および海外に販売する事業を展開してきました。しかし、今後は個人向けリユースにおいても市場の成長率が高まると認識しており、中期経営計画でもお伝えしたとおり注力していきたいと考えています。

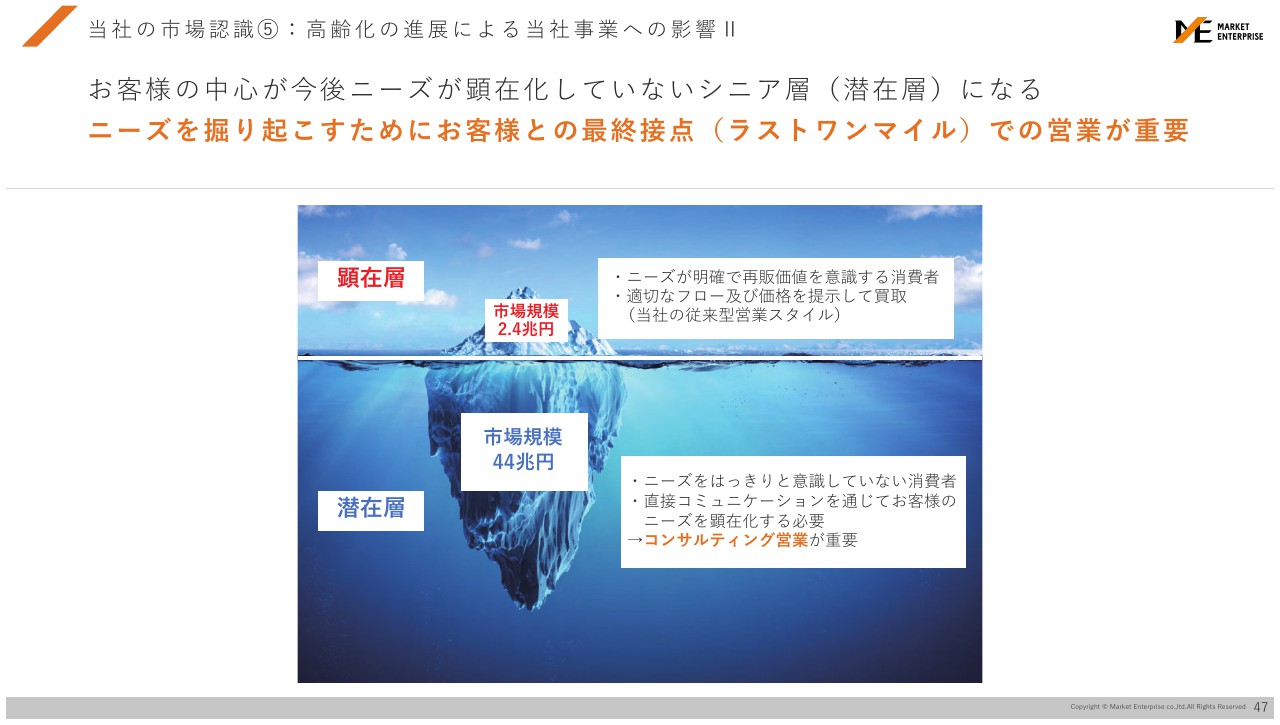

当社の市場認識⑤:高齢化の進展による当社事業への影響Ⅱ

個人向けリユースは成長しているマーケットであり、顕在的にリユース需要のある層に対して事業展開をしていましたが、氷山の一角だったと認識しています。

この「かくれ資産」と言われている潜在層である44兆円のマーケットについて、今後さらに注力していきたいと思っています。

「ニーズを掘り起こすためにお客様との最終接点(ラストワンマイル)での営業が重要」と記載していますが、シニア層を中心とした意識されていない消費者のみなさまに、直接コミュニケーションを図り、コンサルティング営業によって潜在的なマーケットの商品群を掘り起こしていきたいと考えています。

当社の強みと強化すべき分野①:当社の強み(マーケティングⅠ)

当社の強みと強化すべき分野についてご説明します。当社は自社運営のインターネットメディアを介してお客さまから不要な商品の買取に関する依頼を集めていますが、非常に幅広い商品軸のバーティカルメディアを基軸に、年間37万件の買取依頼をいただいています。多岐に渡る買取依頼を低コストで獲得することが、当社のマーケティングの大きな強みです。

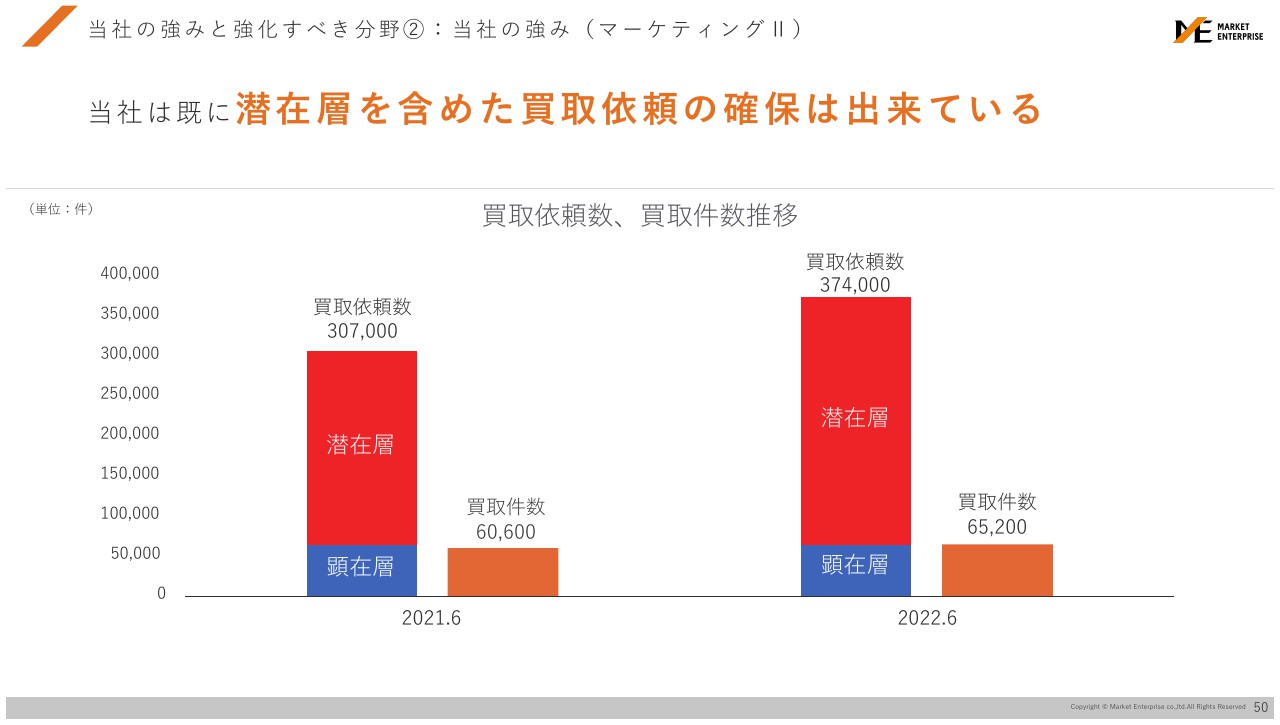

当社の強みと強化すべき分野②:当社の強み(マーケティングⅡ)

当社の買取依頼数と買取件数です。2021年6月期は、30万7,000件の買取依頼から、実際に買取できたのは6万600件です。2022年6月期は、37万4,000件の買取依頼をいただきましたが、実際に買取できたのは6万5,200件となっています。

非常に多くの買取依頼をいただいていますが、これまではなかなか買取能力が追いつかず、ニーズが顕在化しているお客さまからの買取対応にとどまっていました。すでに依頼いただいている潜在層に向けて、しっかりと買取能力を高めて、提案する機会を広げていきたいと思っています。

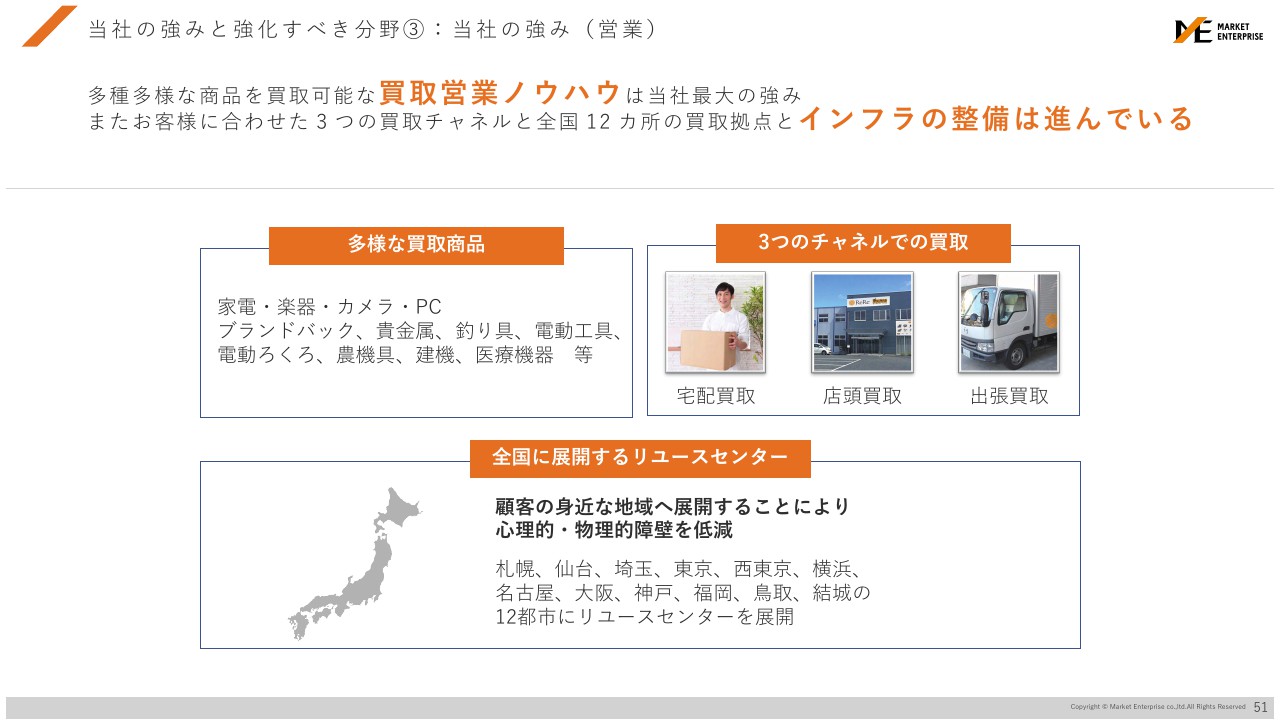

当社の強みと強化すべき分野③:当社の強み(営業)

当社の強みである買取営業のノウハウについてです。多種多様な買取商品に対応できることから潜在層の方々により幅広い買取のご提案を行うことが可能です。また「3つのチャネルでの買取」ということで、ネット型リユースの第一人者として、全国規模での宅配買取、店頭買取、出張買取ができる体制の整備を進めてきました。すでにそれらの体制整備が進んでおり、全国にリユースセンターは12拠点あります。このような拠点、買取チャネル、多様な商品買取ノウハウを活かして、今後とも積極的に買取を進めていきたいと思っています。

当社の強みと強化すべき分野④:当社の強化すべき分野

当社は既に必要なノウハウやインフラを有しており、出張買取の人員を増員を進めることで、44兆円の大きな潜在マーケットにしっかりと確固たる地位を築いていきたいと考えています。

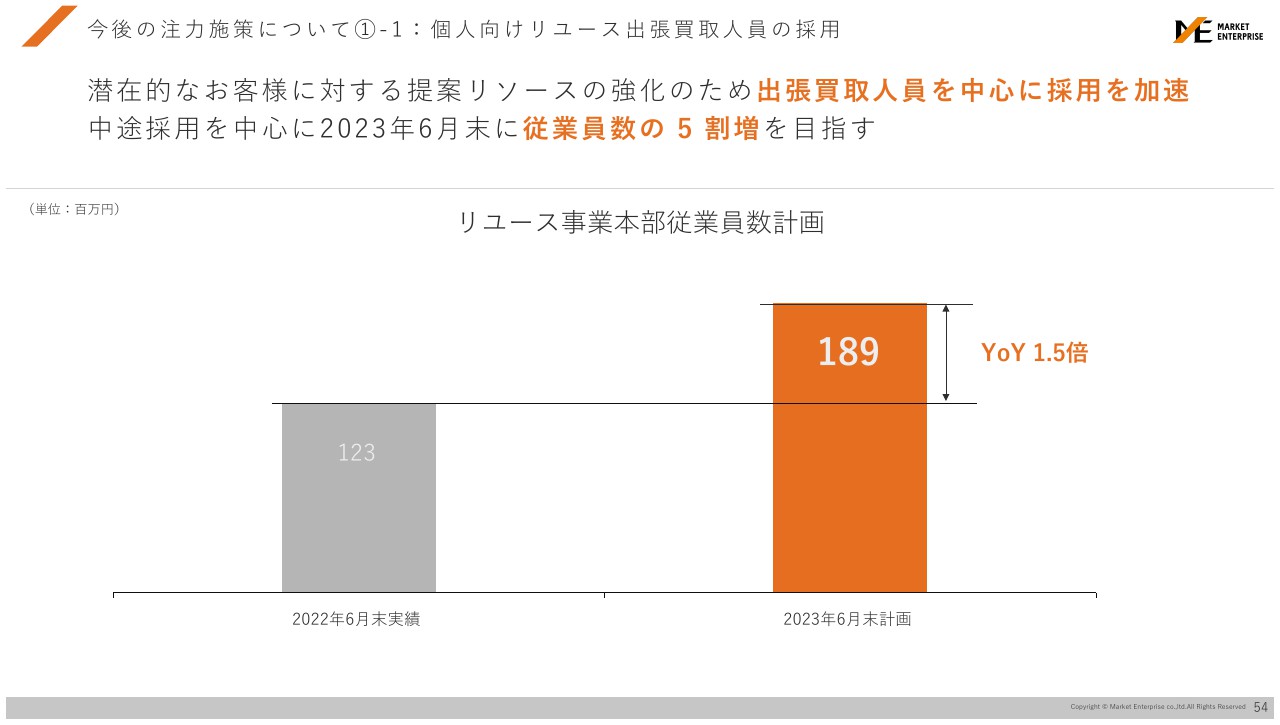

今後の注力施策について①-1:個人向けリユース出張買取人員の採用

今後の注力施策についてご説明します。2022年は第4四半期に人員を増やすことができましたが、それまでの進捗は遅れをとっていました。2023年6月末には出張買取人員を中心に採用を加速していきたいと考えています。

全体として事業本部の従業員数の約5割増を目指し、出張買取の能力拡大を図りたいと考えています。

今後の注力施策について①-2:新規拠点(千葉リユースセンター)の開設

需要が旺盛な首都圏の買取能力拡充のために、個人向けリユースとして4年半ぶりに、リユースセンターを千葉市に開設します。すでに物件は契約済みで、開設予定日は10月上旬の見込みです。

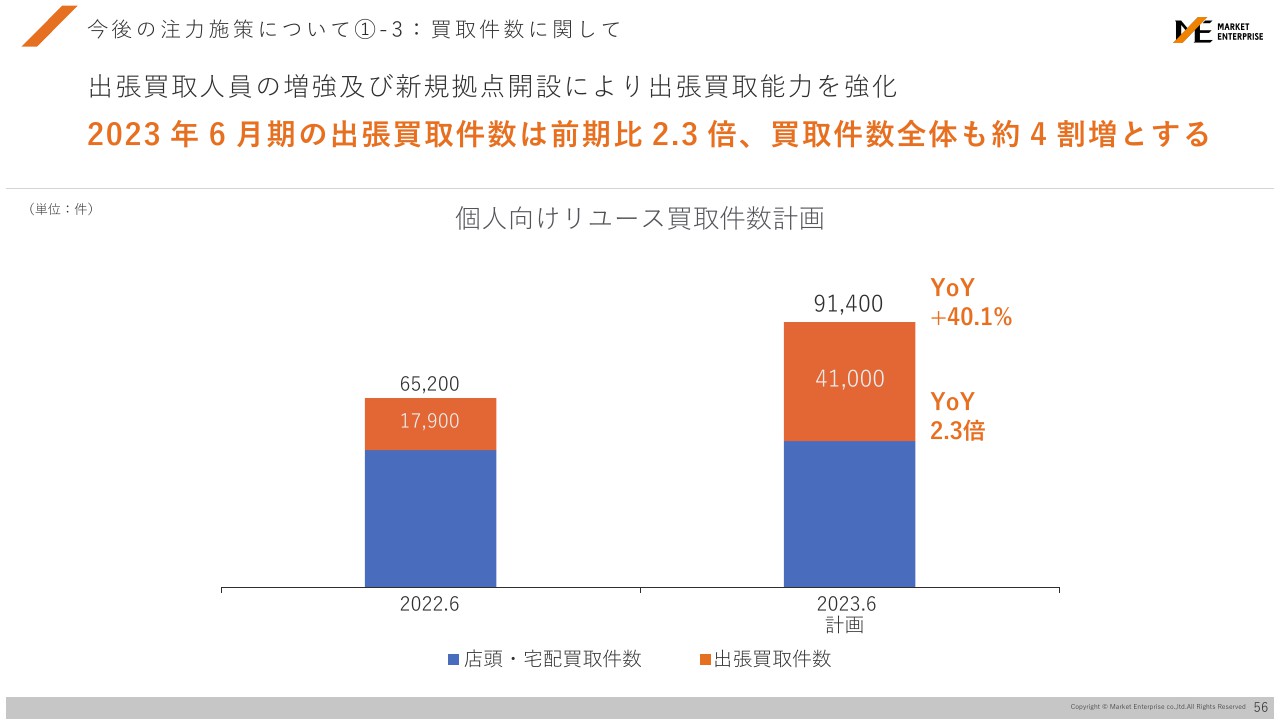

今後の注力施策について①-3:買取件数に関して

個人向けリユースの買取件数に関しては、出張買取人員の増員と拠点の増強と合わせて、2023年6月期には出張買取件数を前期比2.3倍、買取件数全体も約4割増と、大幅に増やしていきたいと考えています。

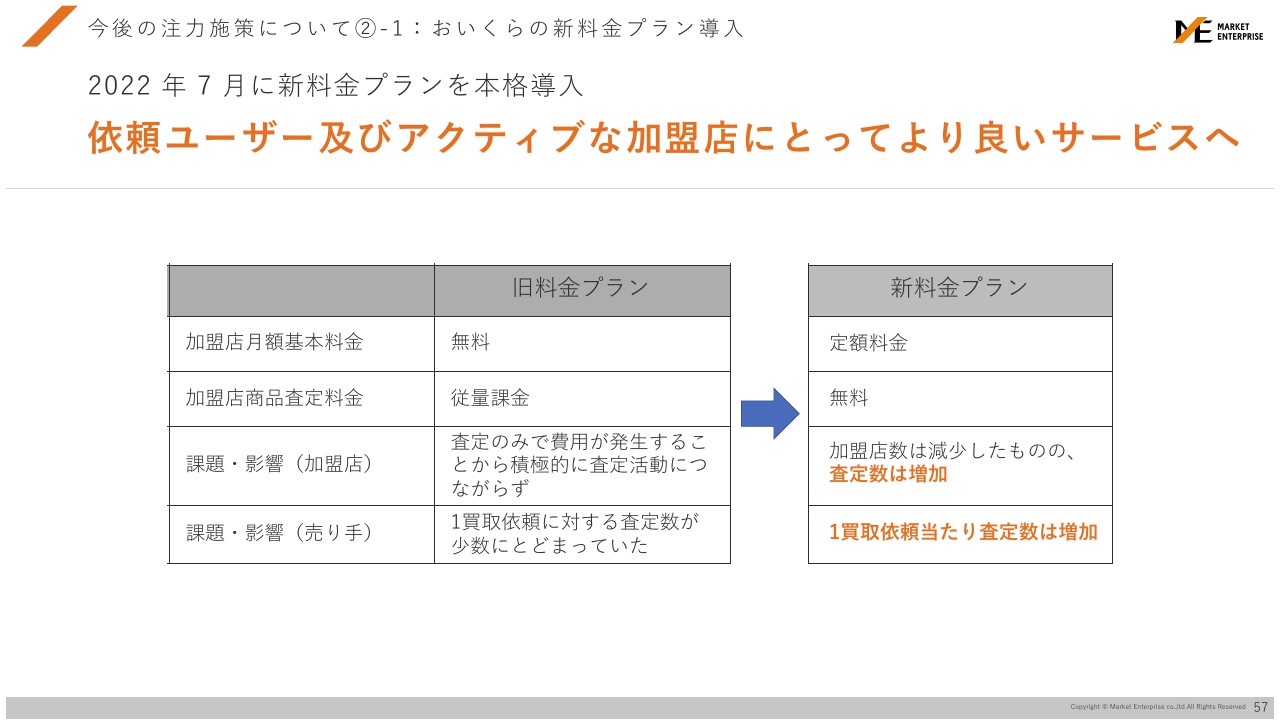

今後の注力施策について②-1:おいくらの新料金プラン導入

「おいくら」の新料金プラン本格導入についてです。「依頼ユーザー及びアクティブな加盟店にとってより良いサービスへ」ということで、今年の7月より、旧料金体系から新料金体系へ大幅に変更しました。

もともと加盟店月額基本料金は無料で、従量課金で加盟店からその都度料金をいただくかたちだったのですが、それを定額料金にして、都度の買取見積もりは無料にしました。これにより、加盟店数は大きく減ったのですが、アクティブな加盟店は、見積もりを出しやすくなり査定数は増加しました。

一方で、買取依頼を出すユーザー、つまり査定を出す売り手にとって、都度課金の形式では、加盟店にとって良いものにしかなかなか見積もりを出さないため、買取依頼に対する査定数が少数にとどまっていましたが、「1買取依頼当たりの査定数」は増加し、依頼ユーザーおよび加盟店にとって、よりよいサービスに変更できたと認識しています。

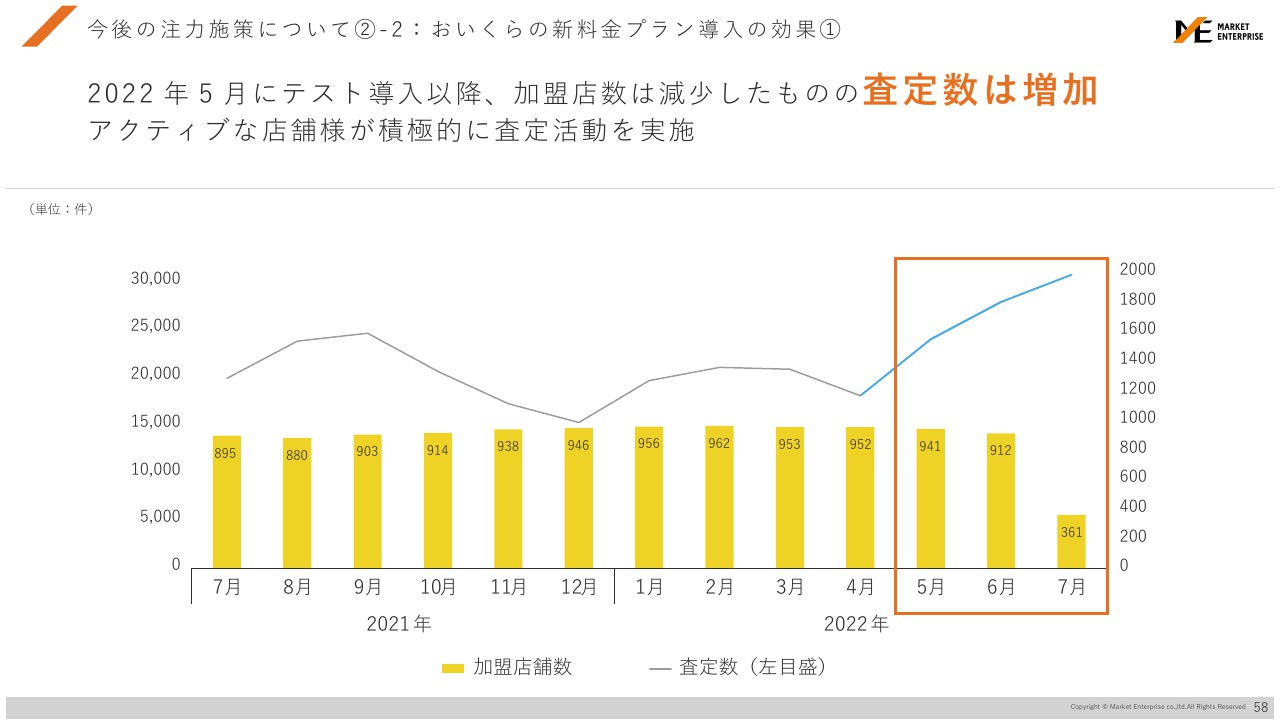

今後の注力 施策について②-2:おいくらの新料金プラン導入の効果①

スライドのグラフは、加盟店の状況です。非アクティブな加盟店が減り、アクティブな加盟店が中心になったことで店舗数は大幅に減少しましたが、査定数自体は増加しました。

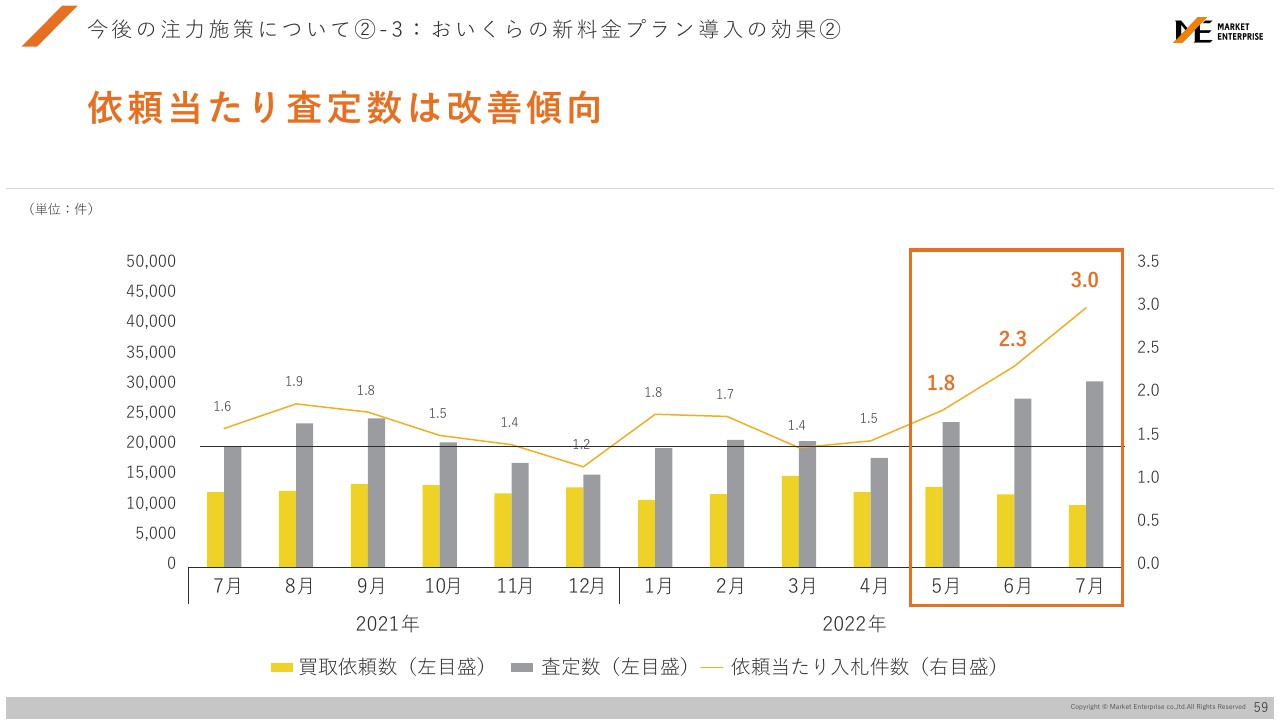

今後の注力 施策について②-3:おいくらの新料金プラン導入の効果②

ユーザーの依頼に対する査定数は、1依頼当たり1件程度でとどまっていたのですが、サービス変更後は、旺盛に見積もりが届くようになり、査定を依頼したユーザーにとっても、非常に魅力的な状況に変わったと考えています。

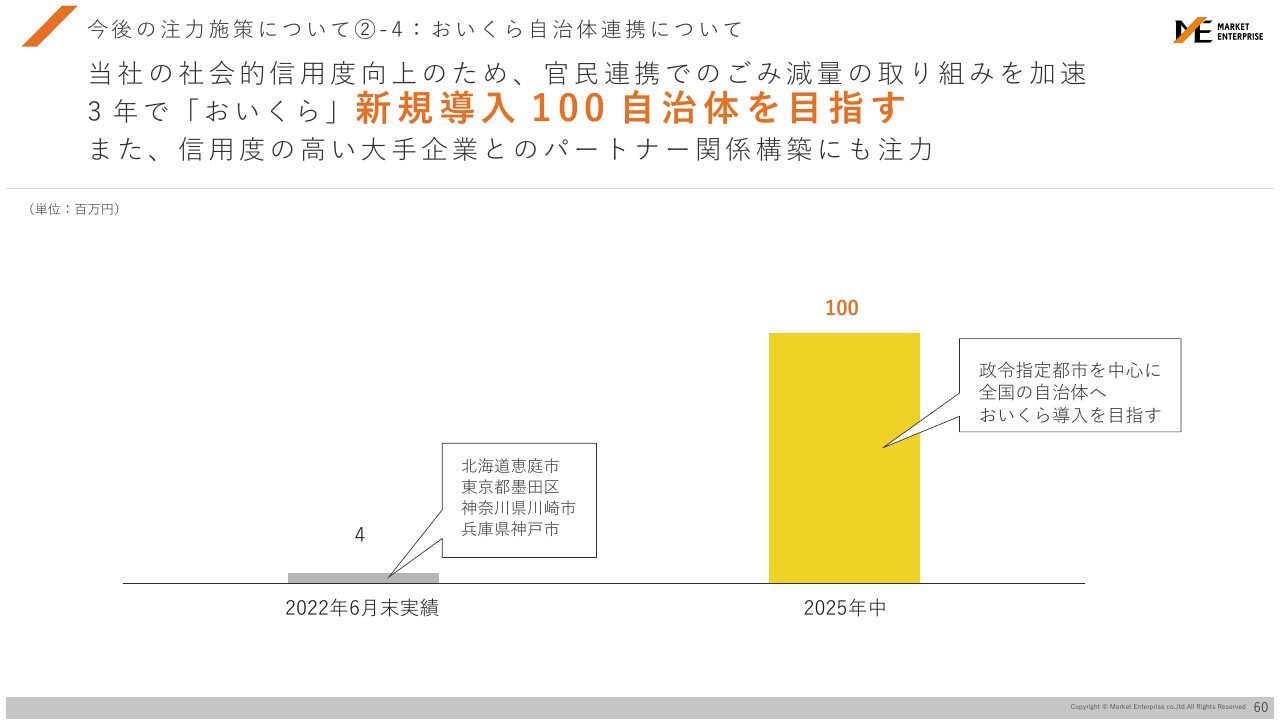

今後の注力施策について②-4:おいくら自治体連携について

「おいくら」では、北海道恵庭市、東京都墨田区、神奈川県川崎市、兵庫県神戸市で、実証実験ならびに本格連携として、すでにパートナーとして施策を進めています。サービスの信用により取引実績も増えてきましたので、さらに3年以内に、100自治体との連携を目指して進めていきたいと思っています。また、大手企業とのパートナー関係も引き続き注力していきたいと思っています。

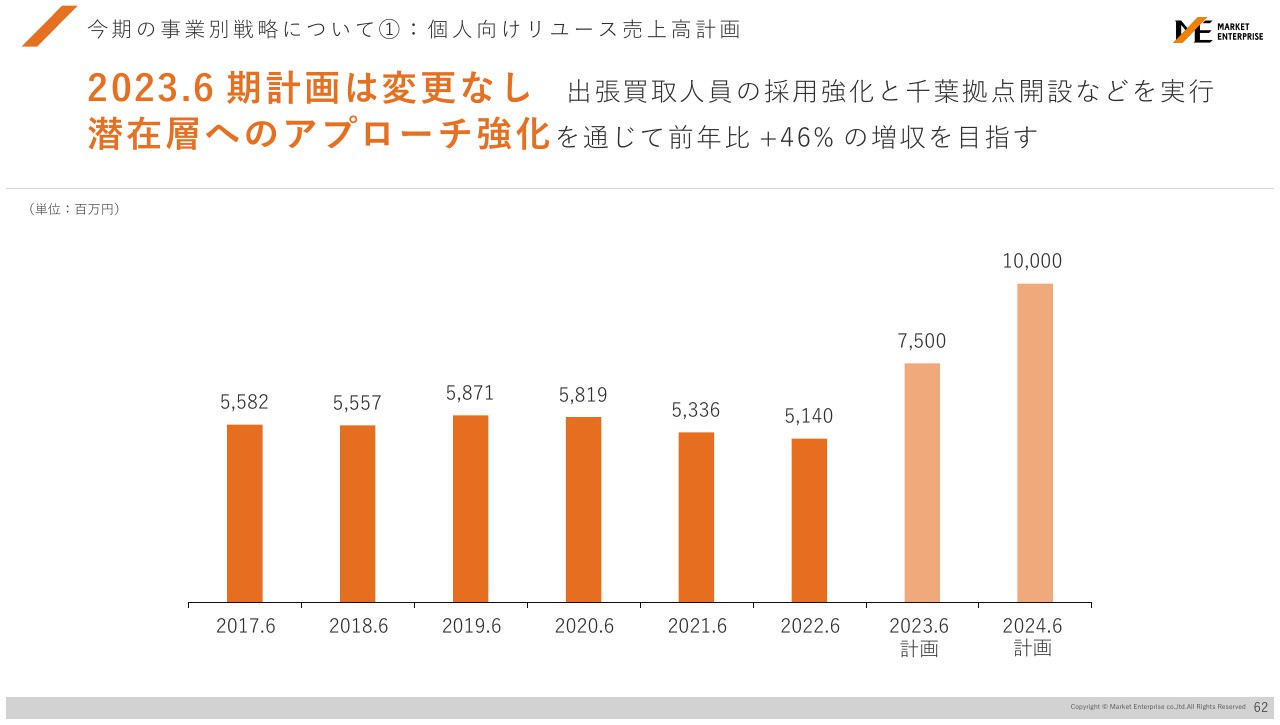

今期の事業別戦略について①:個人向けリユース売上高計画

今後の事業別戦略についてご説明します。個人向けリユースは、2023年6月期の計画に変更はありません。出張買取人員の採用強化および千葉拠点の開設を実行し、潜在層へのアプローチを強化して、前期比46パーセントの増収を目指していきます。

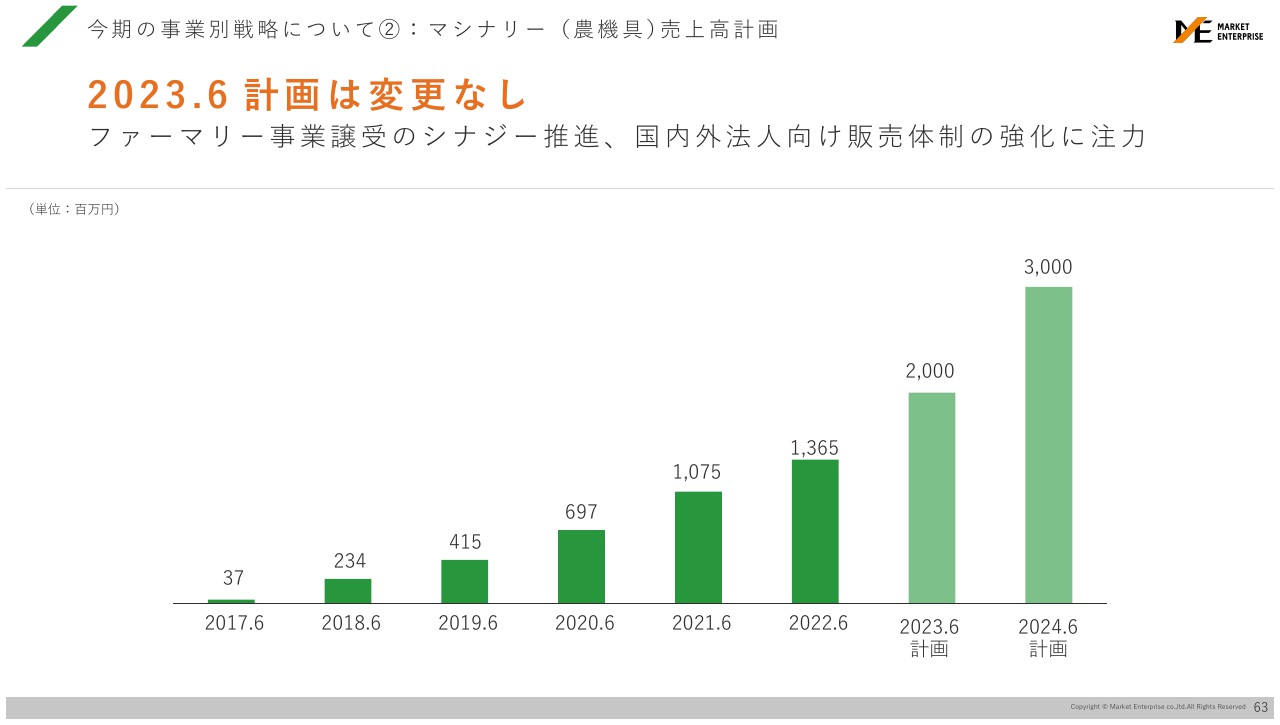

今期の事業別戦略について②:マシナリー(農機具)売上高計画

マシナリー(農機具)事業についても、2023年6月期の計画に変更はありません。ファーマリーの事業譲受のシナジーを引き続き推進していきたいと考えています。また、国内外の法人向けの販売体制の強化にも注力していきます。

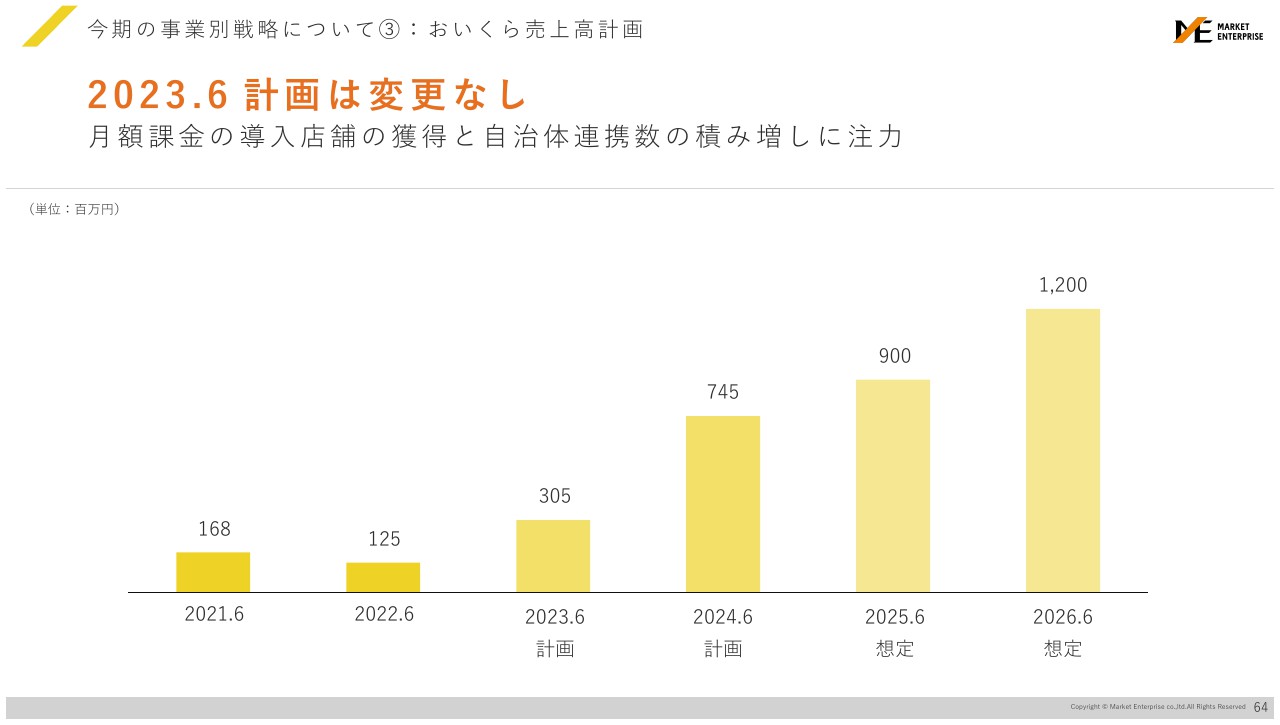

今期の事業別戦略について③:おいくら売上高計画

「おいくら」も、2023年6月期の計画に変更はなく、月額課金の導入店舗の獲得と、自治体連携の積み増しに注力していきます。

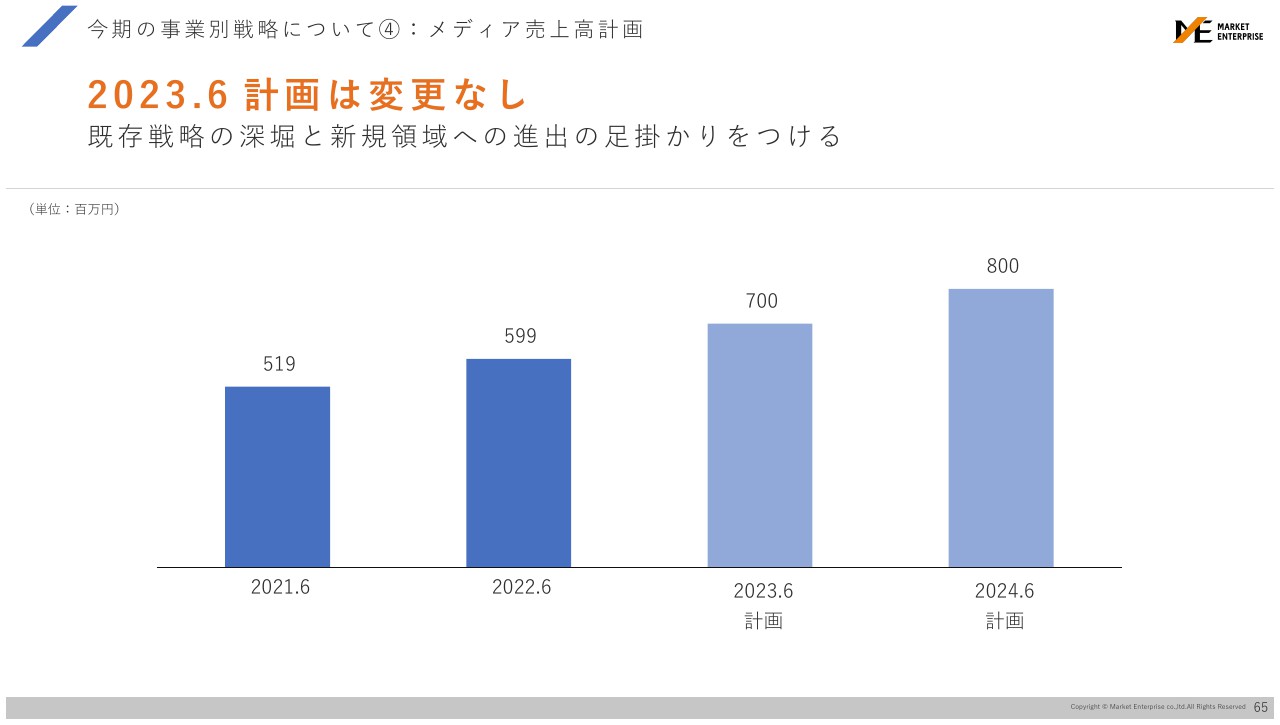

今期の事業別戦略について④ :メディア売上高計画

メディア事業も、2023年6月期の計画に変更はなく、既存戦略の深堀と新規領域への進出の足掛かりをつけていきたいと思っています。

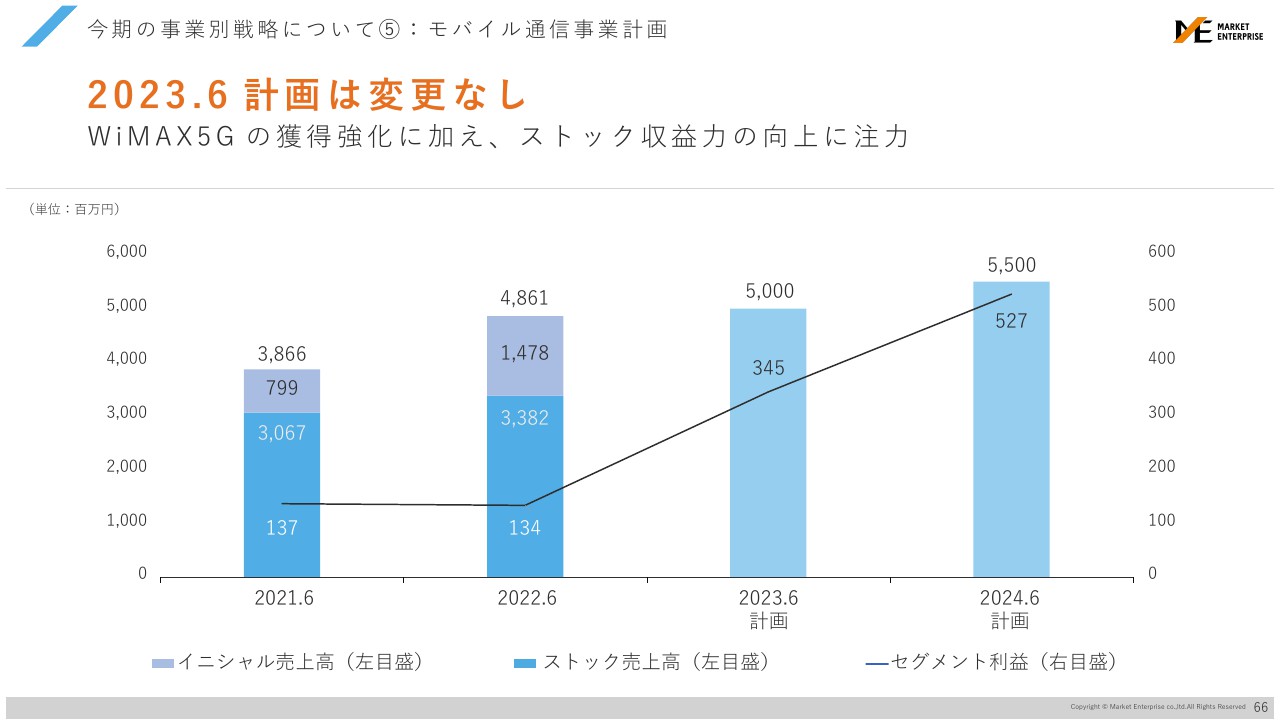

今期の事業別戦略について⑤:モバイル通信事業計画

モバイル通信事業も、2023年6月期の計画に変更はなく、「WiMAX 5G」の獲得強化に加え、ストック収益力の向上に注力していきます。

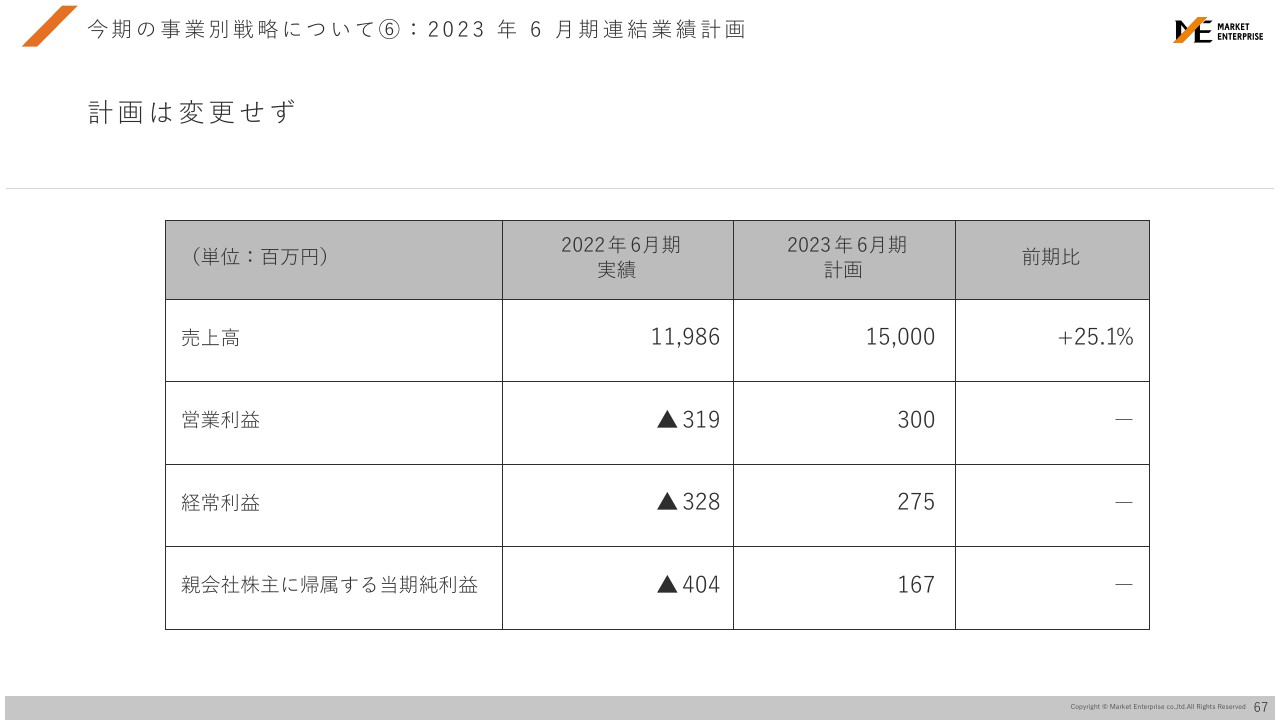

今期の事業別戦略について⑥:2023 年6月期連結業績計画

2023年6月期連結業績計画です。当初の中期経営計画の目標値を変更せず、2023年6月期は売上高150億円、営業利益3億円で進めていきます。

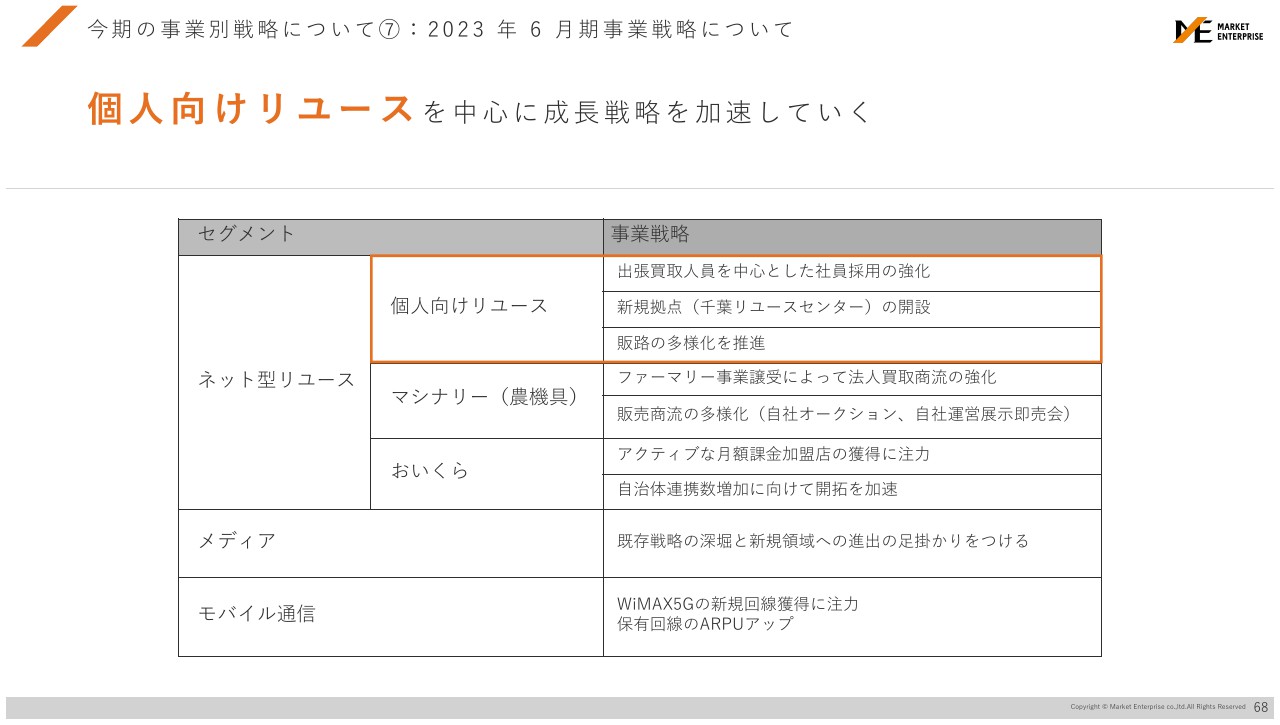

今期の事業別戦略について⑦:2023年6月期事業戦略につい て

2023年6月期の事業戦略ですが、あらためて基幹事業であるネット型リユース事業の個人向けリユースを中心に据えて、成長戦略を加速していきたいと考えています。

今期の事業別戦略について⑧:中期経営計画目標値

スライドの表は、中期経営計画の状況ですが、全体的に計画に変更はなく、全部門で増収を実現していきたいと思っています。2023年6月期の売上高は150億円、営業利益は3億円、「営業利益+将来収益」は9億9,700万円です。

来期の2024年6月期に関しては、売上高は200億円、営業利益は12億円、「営業利益+将来収益」は19億5,000万円と、当初掲げた計画どおり、進めていきたいと考えています。

新着ログ

「小売業」のログ