IDEC株式会社 2022年3月期決算説明および中期経営計画説明会

IDEC、通期は売上高・利益共に過去最高を更新 中計では営業利益率16%以上、ROE15%以上の達成を目指す

2022年3月期決算説明および中期経営計画説明会

舩木俊之氏(以下、舩木):社長の舩木でございます。本日はご多忙中、ご参加いただきまして誠にありがとうございます。

前中期経営計画のなかで、2017年に買収したAPEM社は非常に重要な会社です。IDECとしても、スイッチ事業はコアビジネスであり、非常に高い収益性のあるビジネスです。APEM社とIDEC両者がお互いのグローバルの拠点において、事業活動の最適化など、さまざまな取り組みを進めてきました。

その結果として、2022年3月期のスイッチ事業の売上が330億円、前期比で133パーセントの伸びを実現することができました。今後、さらに開発・生産の交流を進めていきますので、より大きな効果が期待できると思います。また、グローバルベースで拠点の再編、デジタルマーケティング強化などの改革にも積極的に取り組んできました。

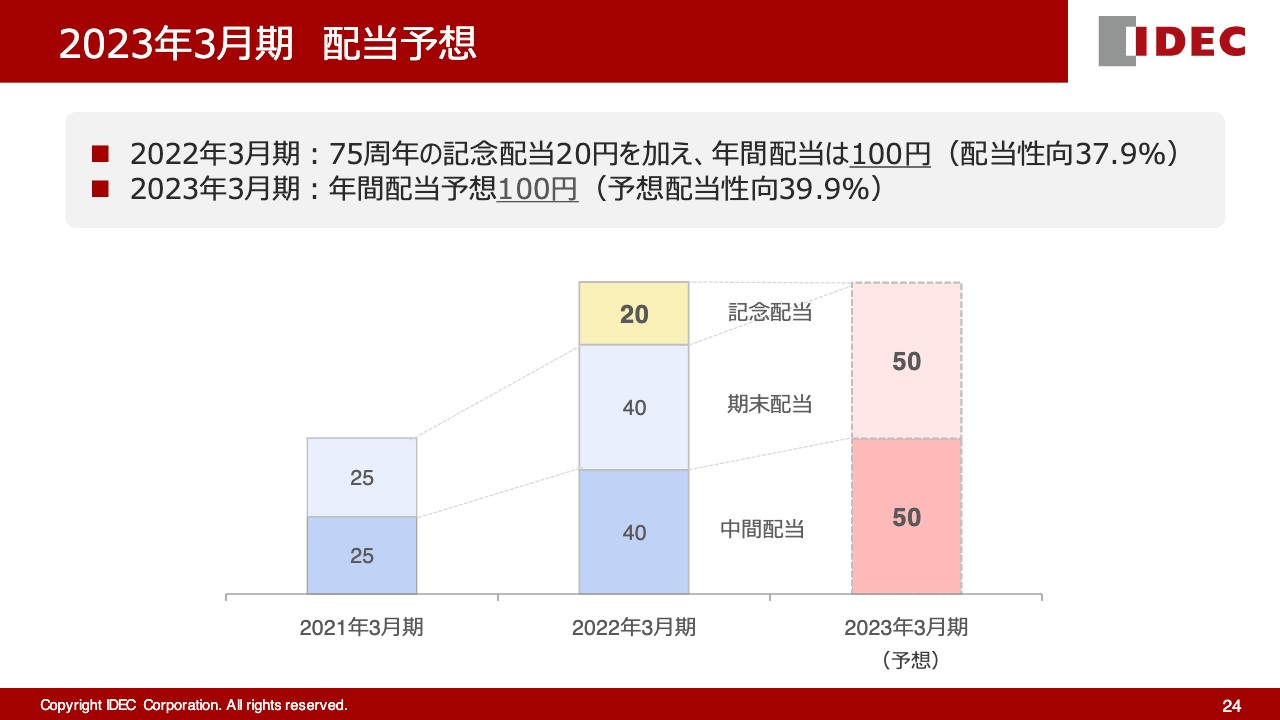

外部環境としては、米中貿易摩擦や新型コロナウイルスの影響などにより厳しい状況でもありますが、その中でもさまざまな改革を推進することで、売上・利益ともに過去最高の業績を達成することができました。配当についても、設立75周年の記念配当として20円を増配し、年間配当としては100円とさせていただきました。

今年度においても、半導体など電子部品の調達面での課題に加え、ウクライナ情勢や中国でのロックダウンなど、依然として不透明な環境が続いていますが、国内外での設備投資の需要を踏まえ、引き続き受注は堅調なことから、2022年3月期を上回る過去最高の売上・営業利益を見込んでいます。また、新年度の配当についても、年間配当予想を100円としています。

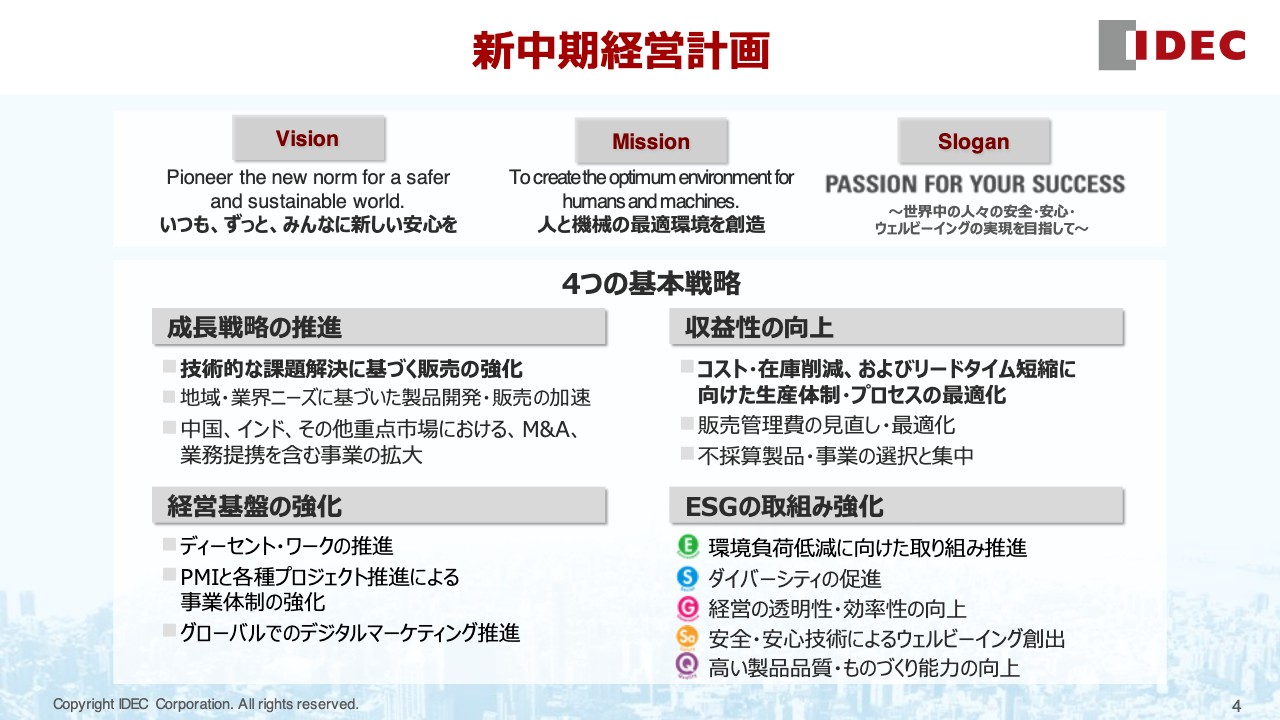

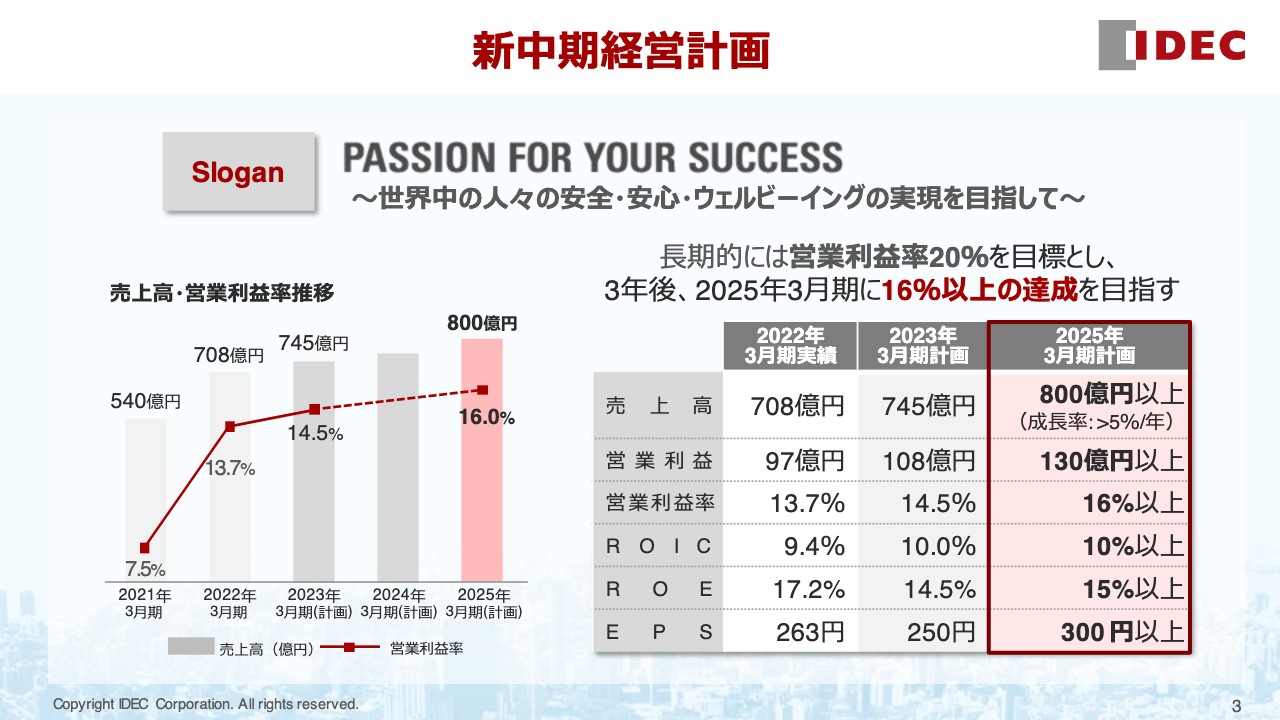

新中期経営計画

100周年に向けて、さらなる成長を実現していくために、新中期計画においては「PASSION FOR YOUR SUCCESS」を掲げ、事業を推進していきます。IDECグループの技術や見知を結集して、今までのような部品販売だけでなく、ソフトウエアを強化し、顧客のニーズに合ったソリューションを提供することで、カスタマーサクセスを実現することに注力し、新たに事業領域を広げていきたいと考えています。

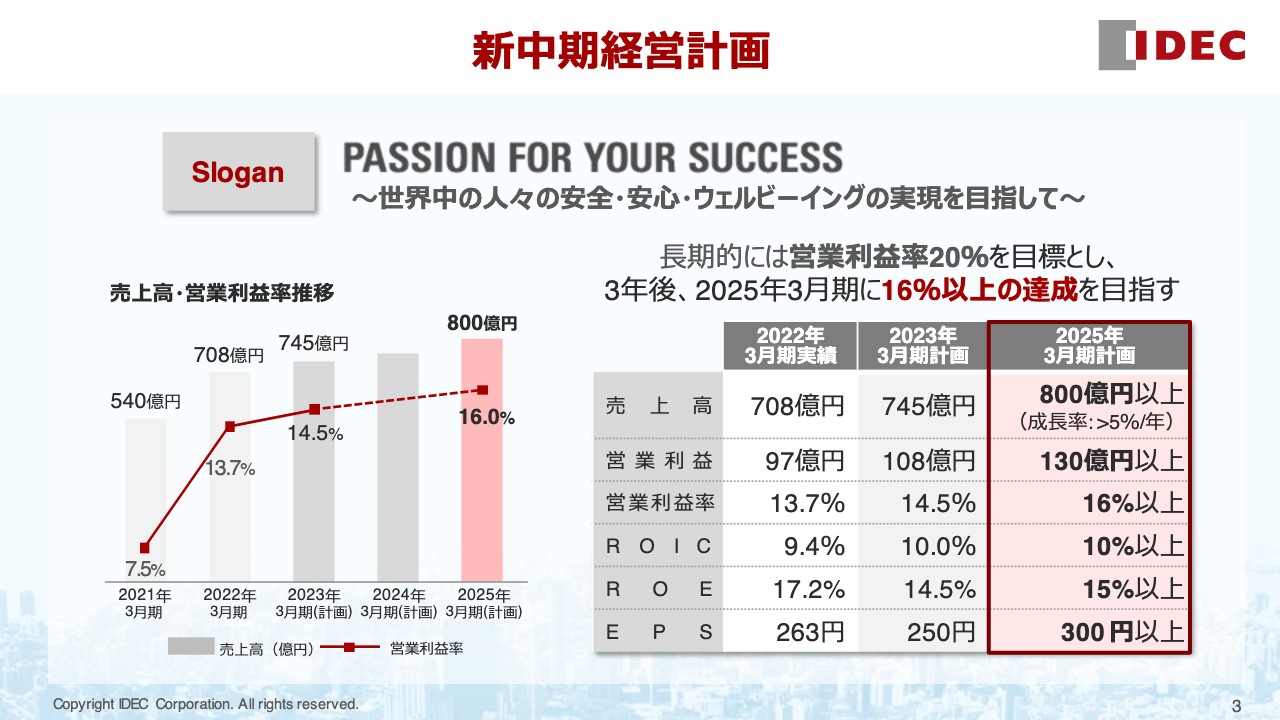

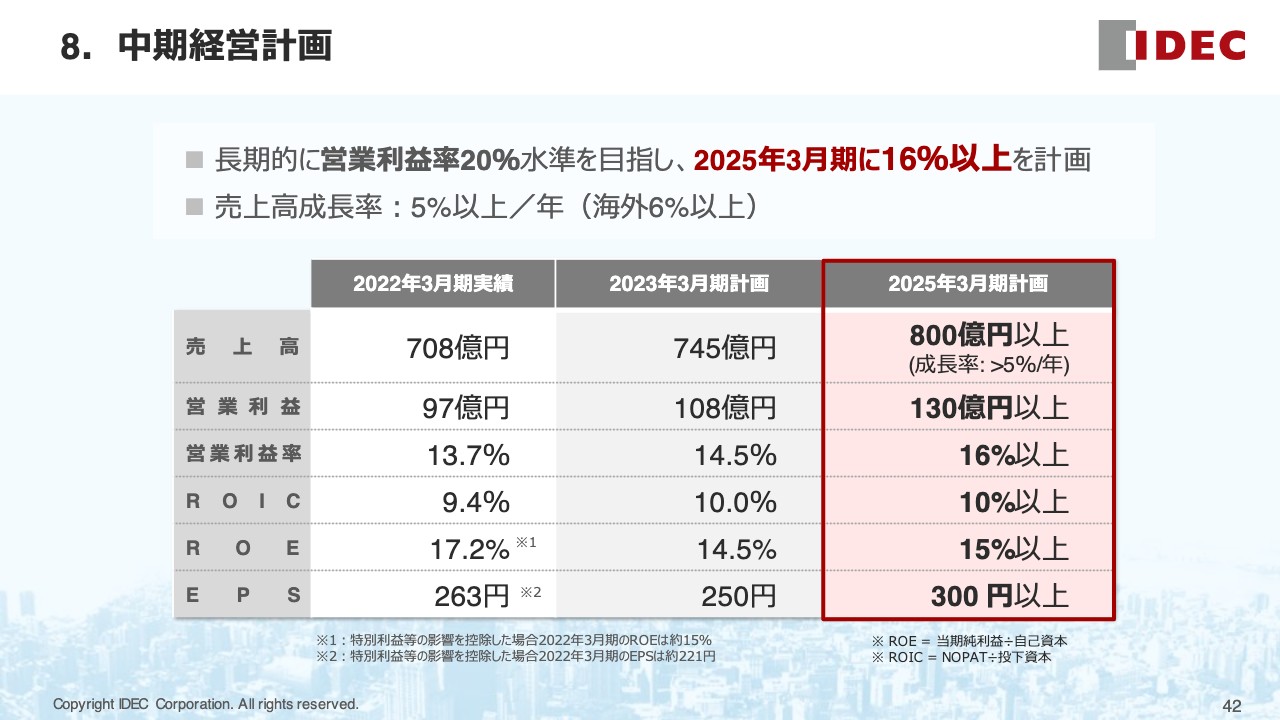

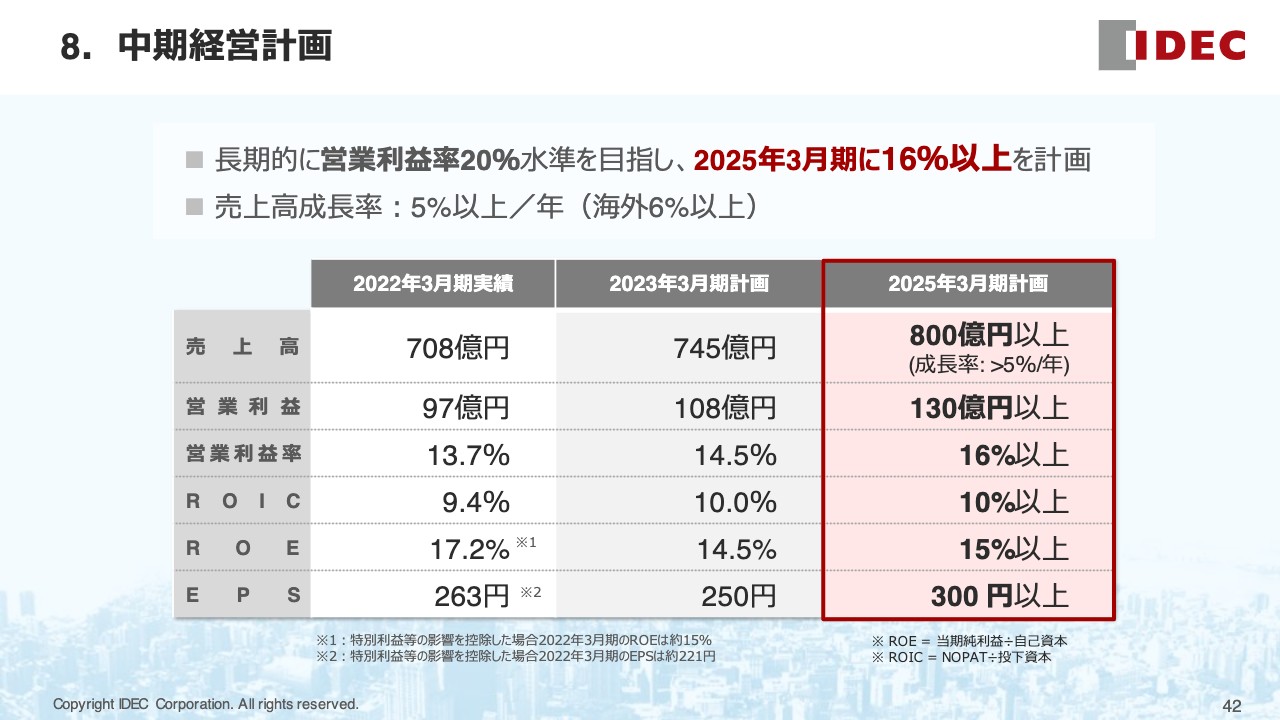

長期的には20パーセントを超える営業利益率を目指しており、新中期では売上高800億円以上、営業利益率16パーセント以上、ROEにおいても15パーセント以上の達成を目指しています。

新中期経営計画

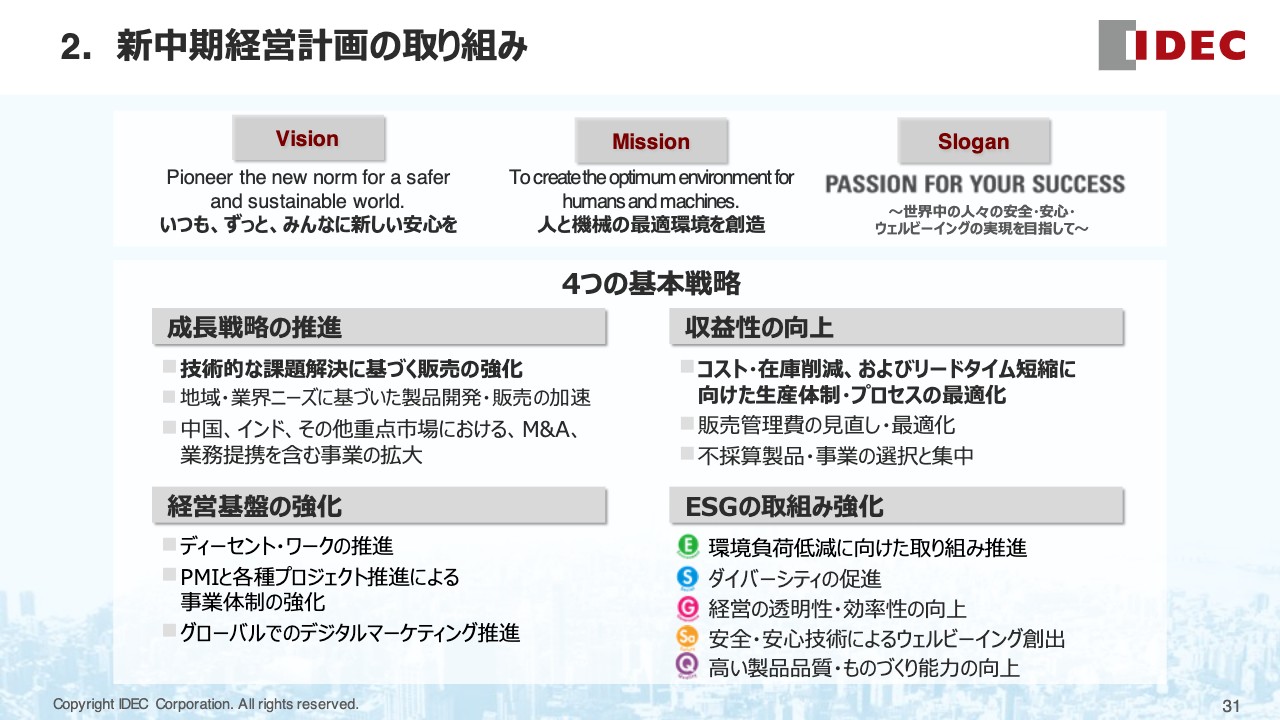

そのためにも成長戦略として、お客さまの課題解決のため、新たに技術営業の部門を創設し、強化を図っていきます。また、成長市場である中国、インドでの事業拡大も図るとともに、積極的にアライアンスやM&Aを実行していきます。

収益性の向上に向けては、グローバルベースでの生産・購買およびサプライチェーンを抜本的に見直し、原価率の低減に取り組んでいきます。また、DXの推進により業務改革を行い、販売管理費の適正化を行っていきます。その他の重要な取り組みとしては、場所や時間にとらわれない働き方の改革、ディーセント・ワークを推進していきます。

社会的な課題でもある気候変動対応も重要な経営課題として、環境負荷低減に向けた取り組みをグローバルベースで推進していきます。私からは以上です。詳細については元山よりご説明させていただきます。ありがとうございました。

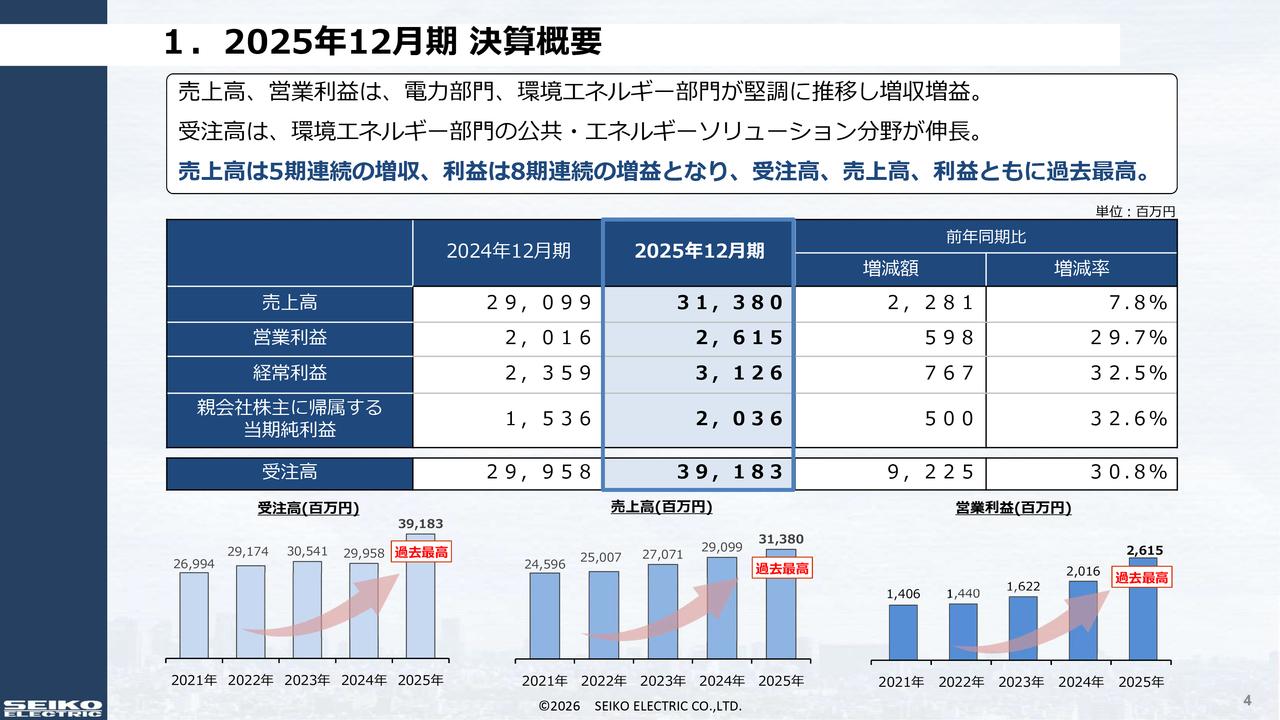

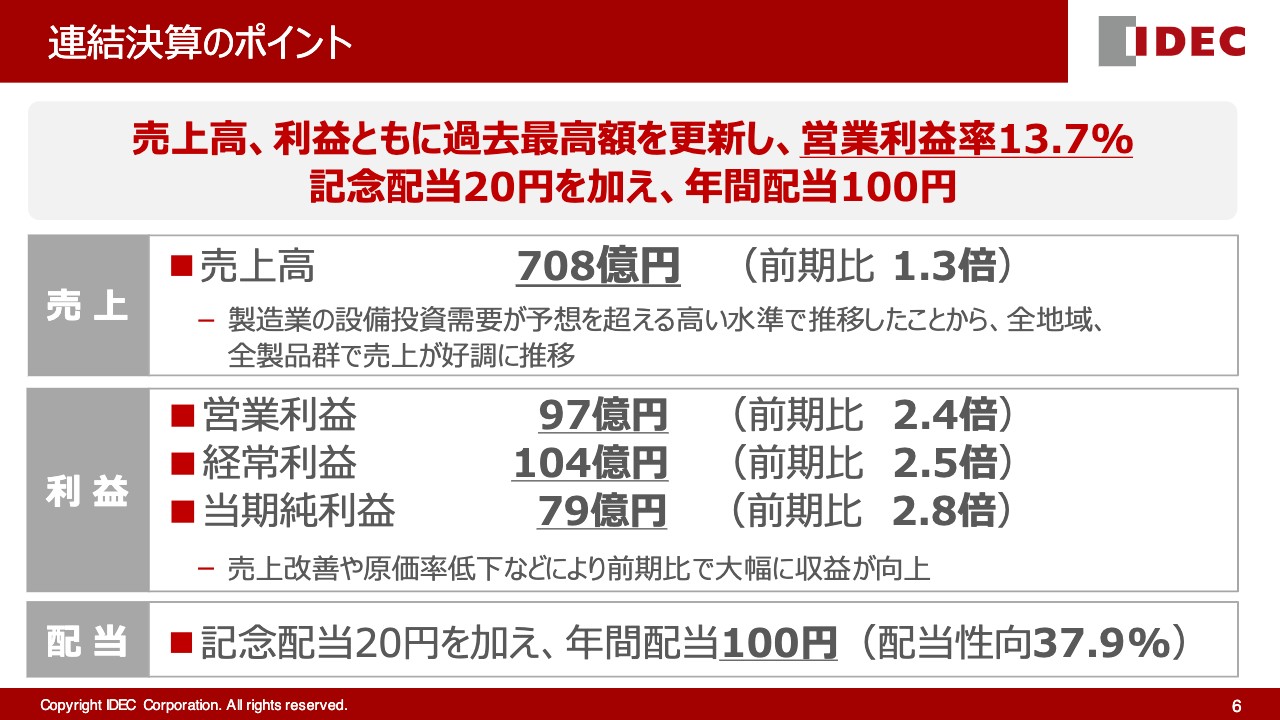

連結決算のポイント

元山理映子氏(以下、元山):決算概要についてご説明します。2022年3月期通期の業績は、グローバルで設備投資需要が拡大したことなどから、受注が年間を通じて高い水準で推移し、全地域・全製品群で好調に推移しました。その結果、売上高・利益ともに過去最高額を更新しました。

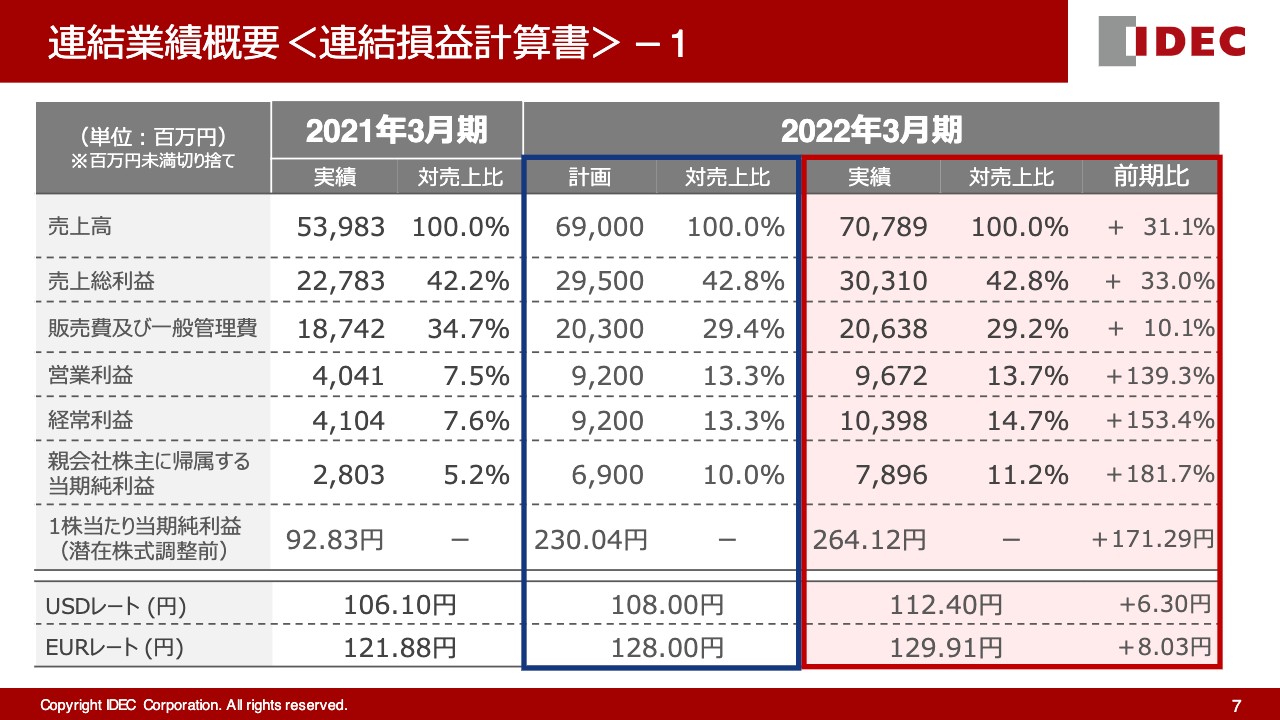

連結業績概要<連結損益計算書>-1

通期の連結損益計算書はご覧のとおりです。売上・利益ともに2021年11月に発表した計画を上回る結果となりました。原材料価格が上昇したものの、国内外での製品価格の改定やプロダクトミックス見直しなどの効果もあり、粗利率は前期の42.2パーセントから42.8パーセントに改善しました。

また、国内の営業拠点の集約や海外の拠点再編、デジタル化の推進など、構造改革による固定費削減により、販管比率は前期比で5.5パーセント大幅に低減し、29.2パーセントとなりました。このような取り組みの結果、営業利益については前期比2.4倍となり、営業利益率13.7パーセントを実現しました。

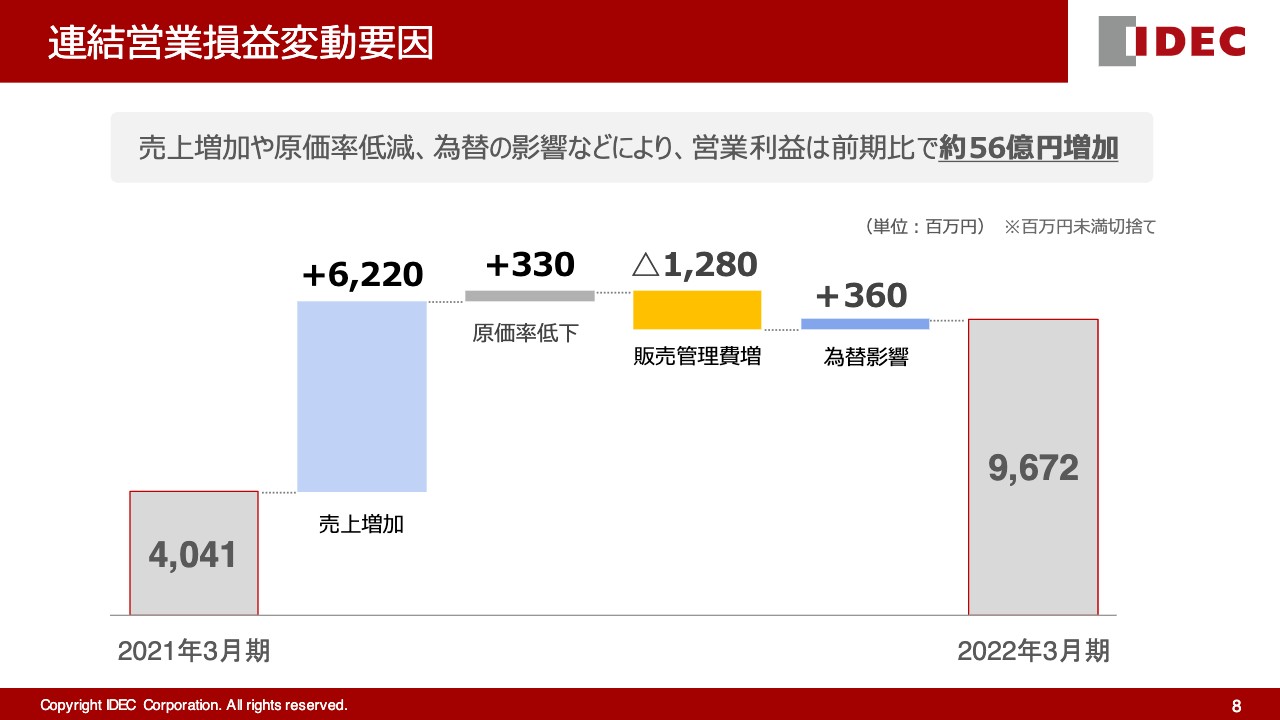

連結営業損益変動要因

営業利益はご覧のとおりの増減要因により、前期比で約56億円増加しました。

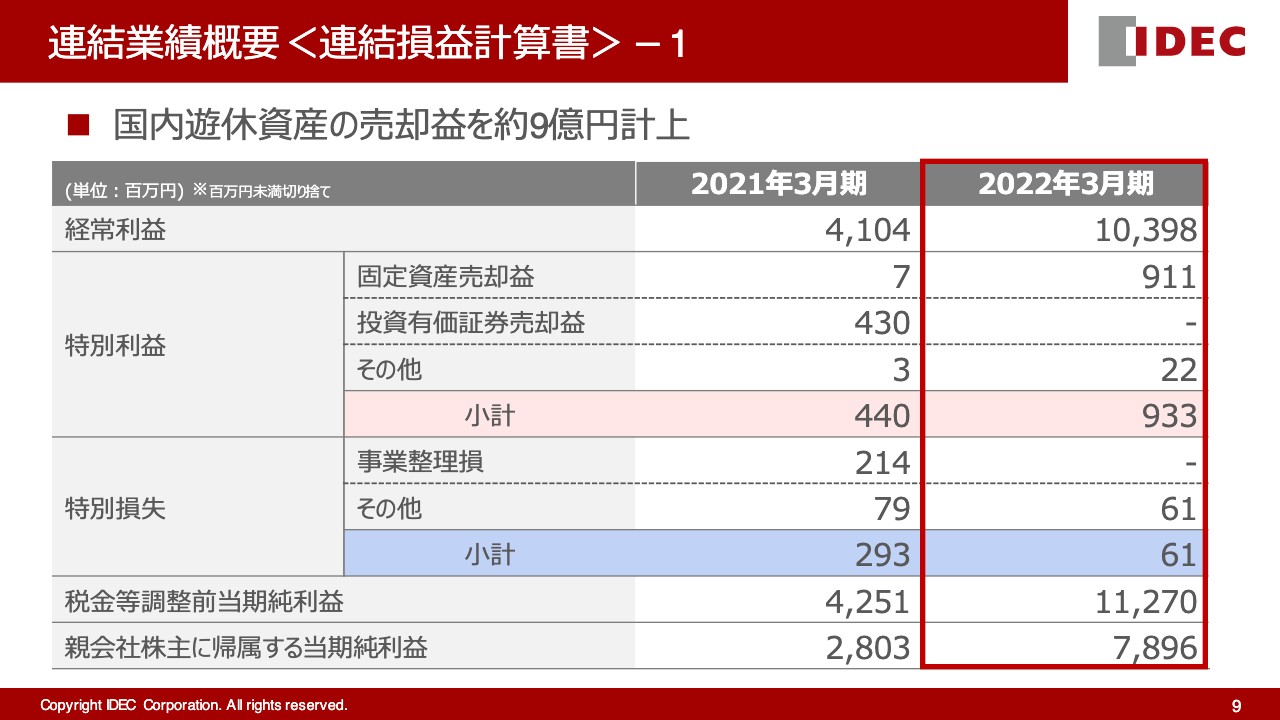

連結業績概要<連結損益計算書>-1

資産効率向上のため、第4四半期に国内の遊休資産の売却益を約9億円計上しました。

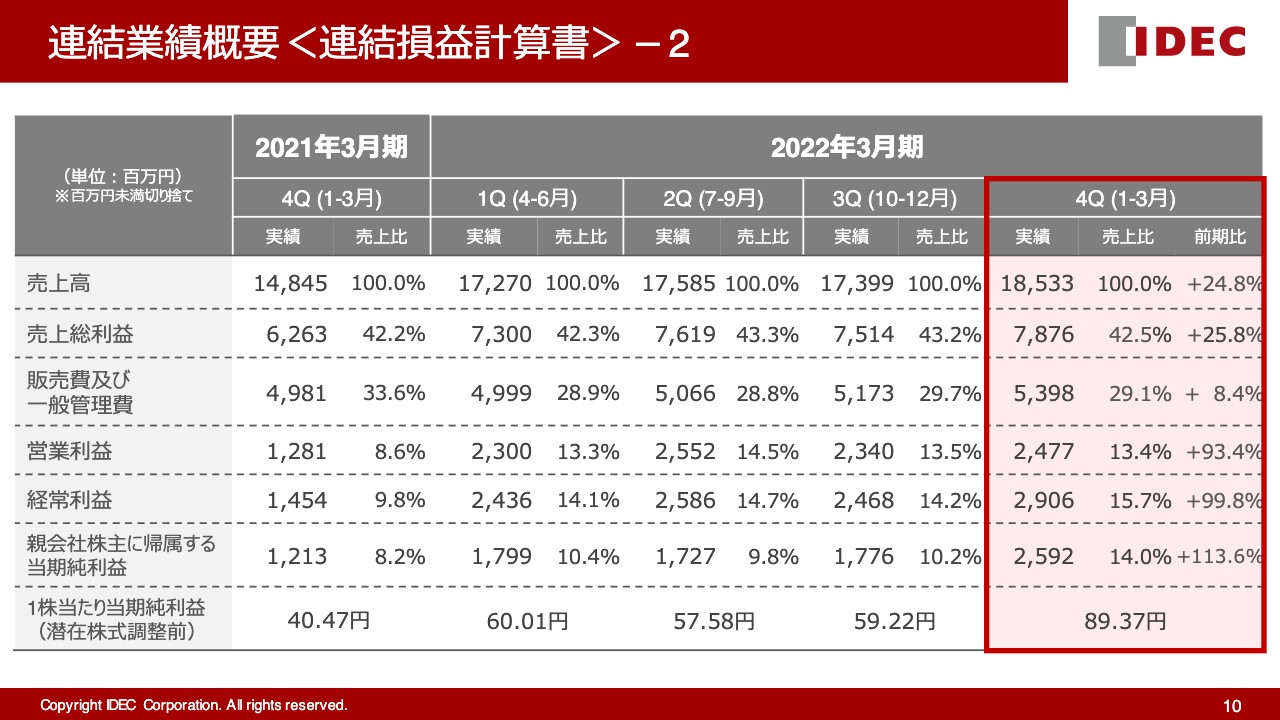

連結業績概要<連結損益計算書>-2

第4四半期については季節性要因もあり、一部地域で原価率が上昇した影響から、第3四半期に比べて粗利率が若干低下しました。

売上高・営業利益率(四半期推移)

四半期ごとの売上高・営業利益率の推移はご覧のとおりですが、年間を通じて売上・利益ともに好調な状況が続いています。

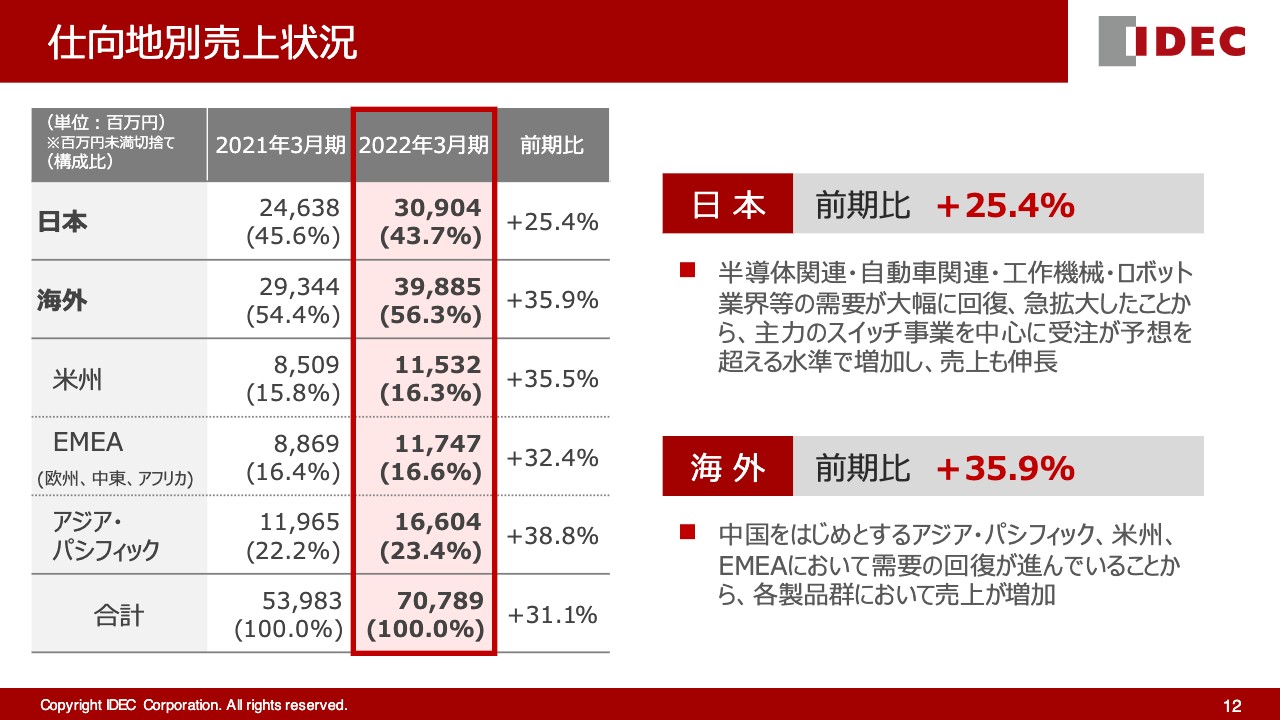

仕向地別売上状況

仕向地別の売上状況については、引き続き、半導体・自動車・工作機械・ロボットといった各業界の需要が大幅に回復し、海外での需要回復が進んでいることから、全地域において好調な状況が続いています。

日本においては、主力の操作スイッチやシステムなどの売上が増加しました。米州やEMEAについても、スイッチ事業やインダストリアルコンポーネンツ事業などで好調な状況が続いています。

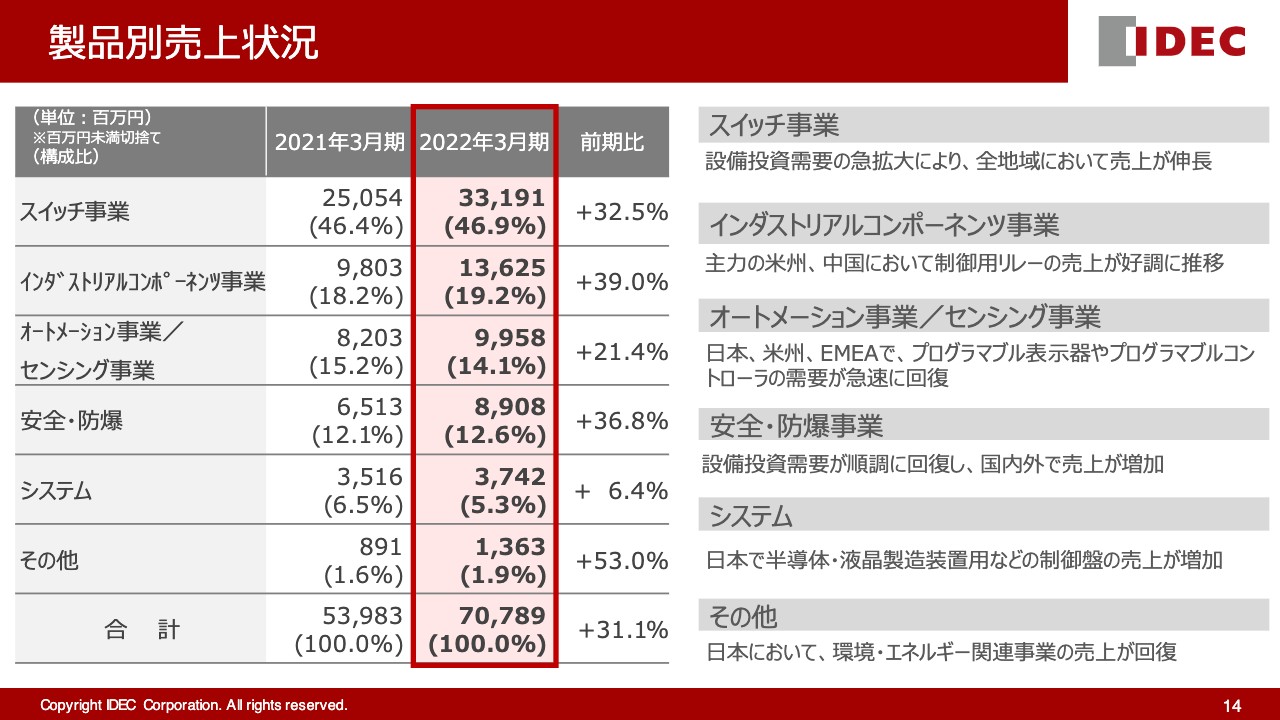

製品別売上状況

製品別売上については、すべての事業が前期を上回り、好調な状況が継続しています。オートメーション事業やシステムについては、好調な受注が続いているものの、半導体不足や一部部品の入手難による影響を受けています。

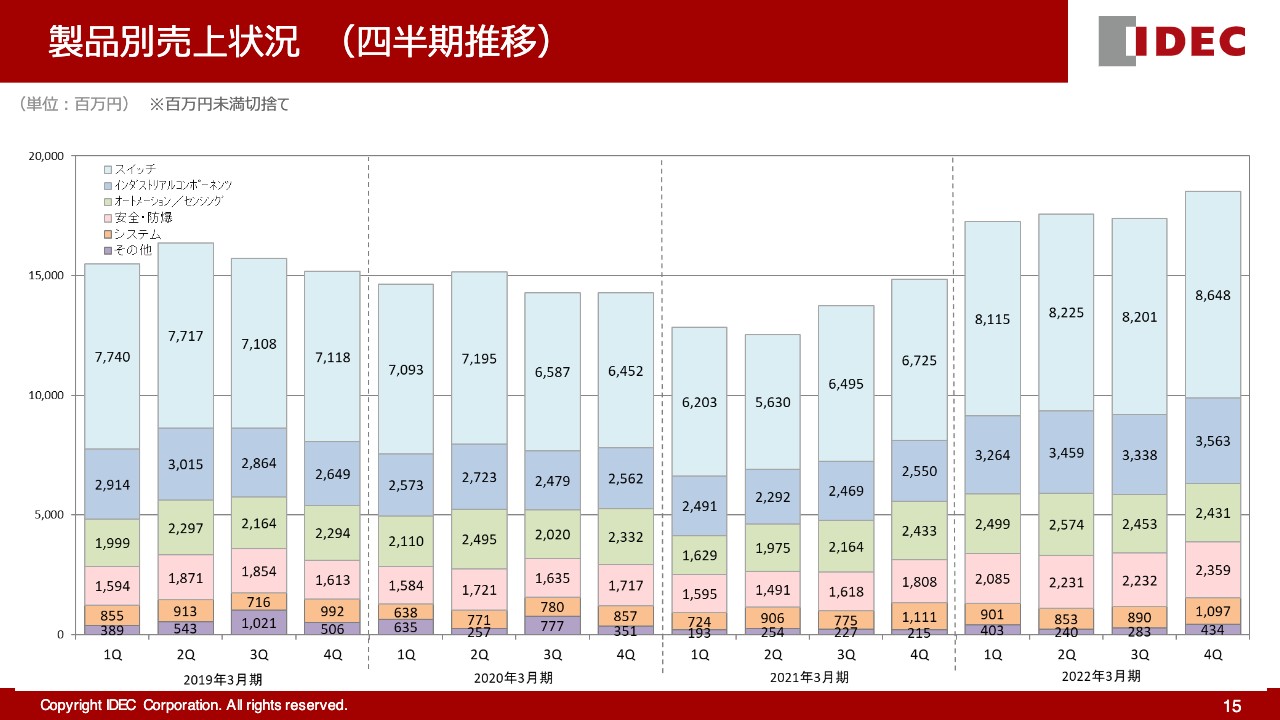

製品別売上状況(四半期推移)

四半期推移についてはご覧のとおりです。

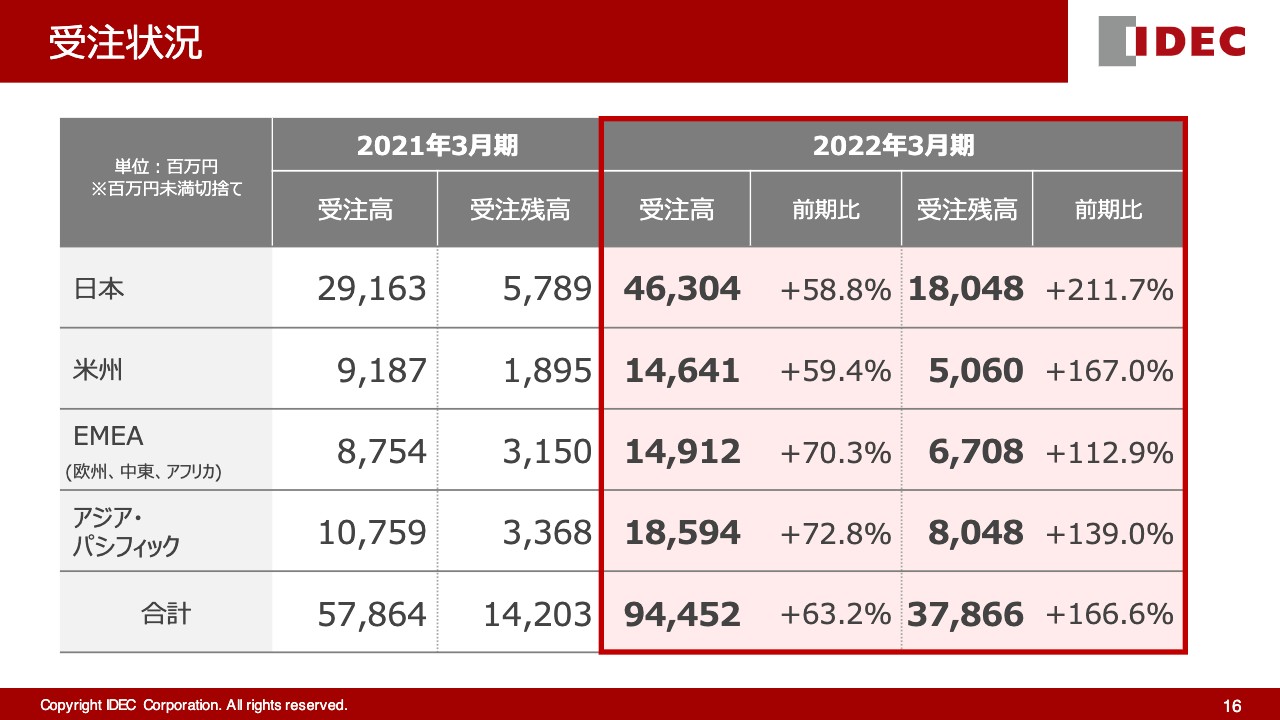

受注状況

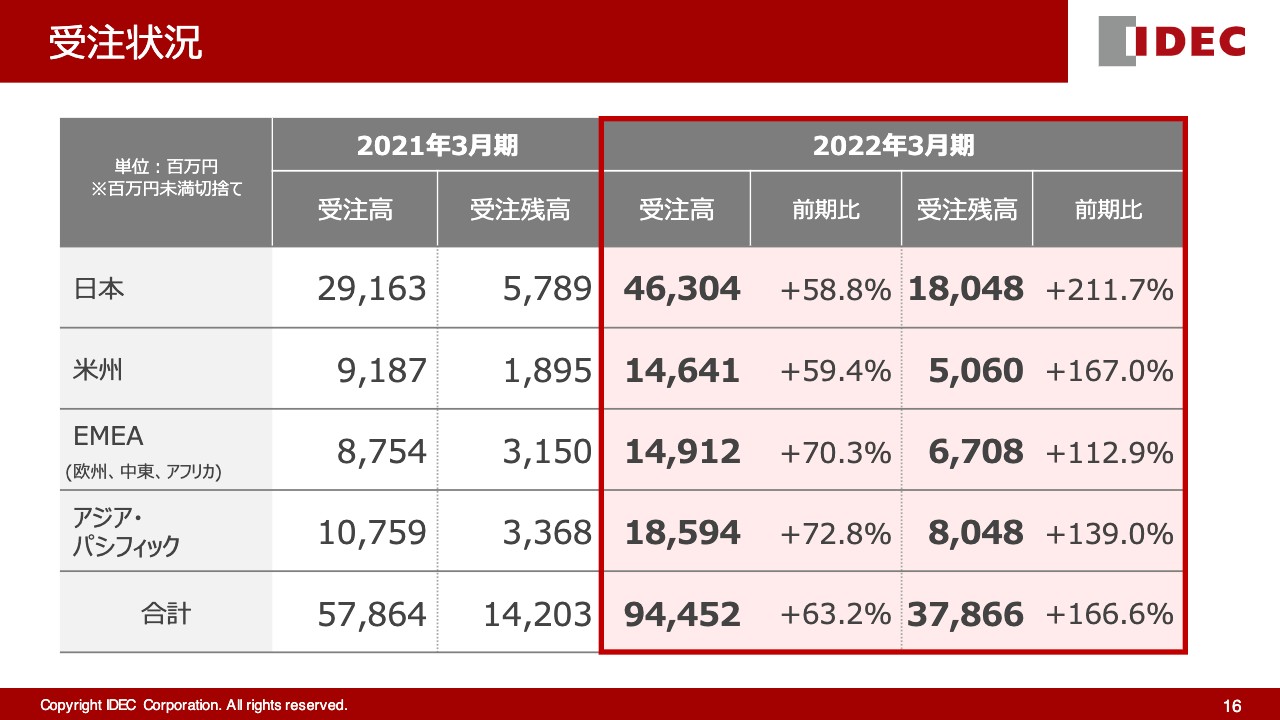

受注高については年間を通じて先納期の受注などが増加していることもあり、前期比で大幅に拡大し、当期の受注高は前期比1.6倍の約945億円となりました。また、受注残高は前期比2.7倍の約379億円となっています。

半導体不足の影響などもありますが、国内外において継続的な需要拡大が見込まれる製品分野の生産能力増強や自動化設備の導入を行うなど、受注残高の解消に向けた取り組みを継続して行っています。

受注状況(四半期)

第4四半期については、第3四半期に一時的に減少していたEMEAの受注高が通常ベースに戻っており、日本や米州も好調な状況が継続しています。アジア・パシフィックについては、中国での季節性要因もあり、第4四半期は高い受注高となりました。

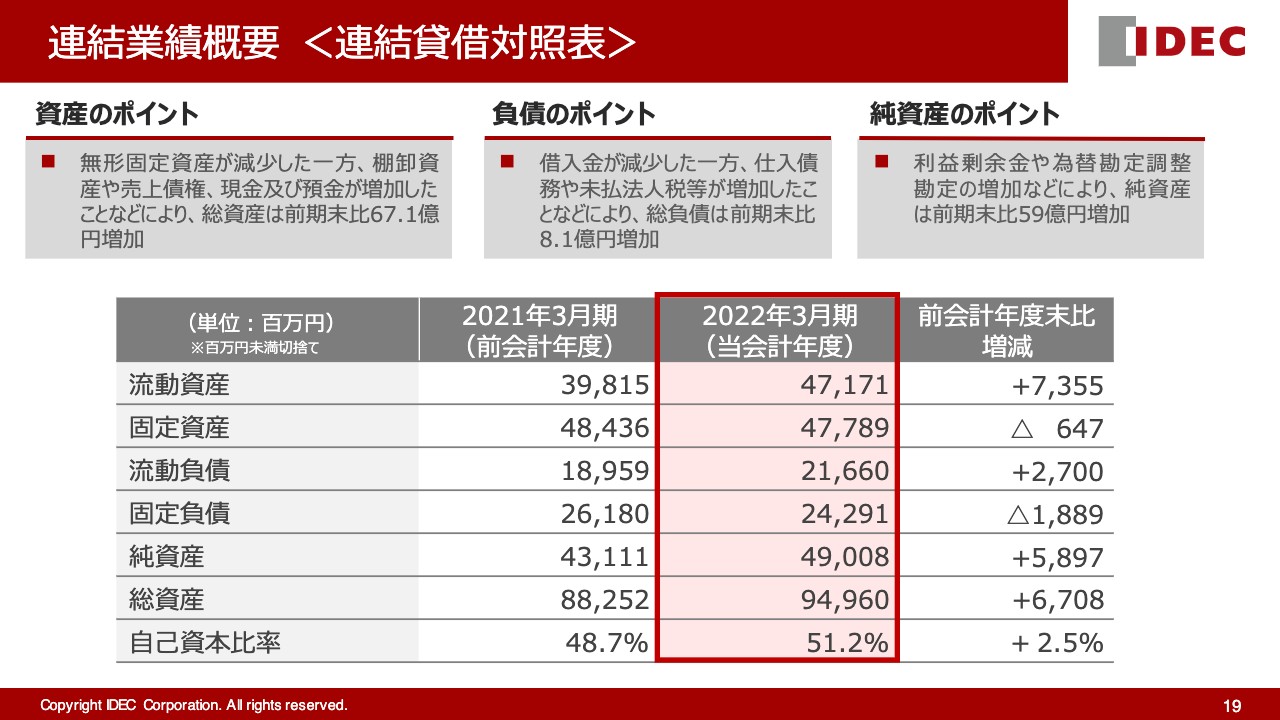

連結業績概要<連結貸借対照表>

資産については、売上拡大に伴い、棚卸資産や売上債権などが増加し、総資産は前期末比で約67億円増加しました。負債については、借入金の返済をした一方で、仕入債務や未払法人税等の増加により、前期末比で約8億円増加しました。

純資産は自己株式の取得により減少した一方、利益剰余金や為替換算調整勘定の増加などにより、前期末比で約59億円増加しました。自己資本比率は前期末比で2.5パーセント上がり、51.2パーセントとなっています。

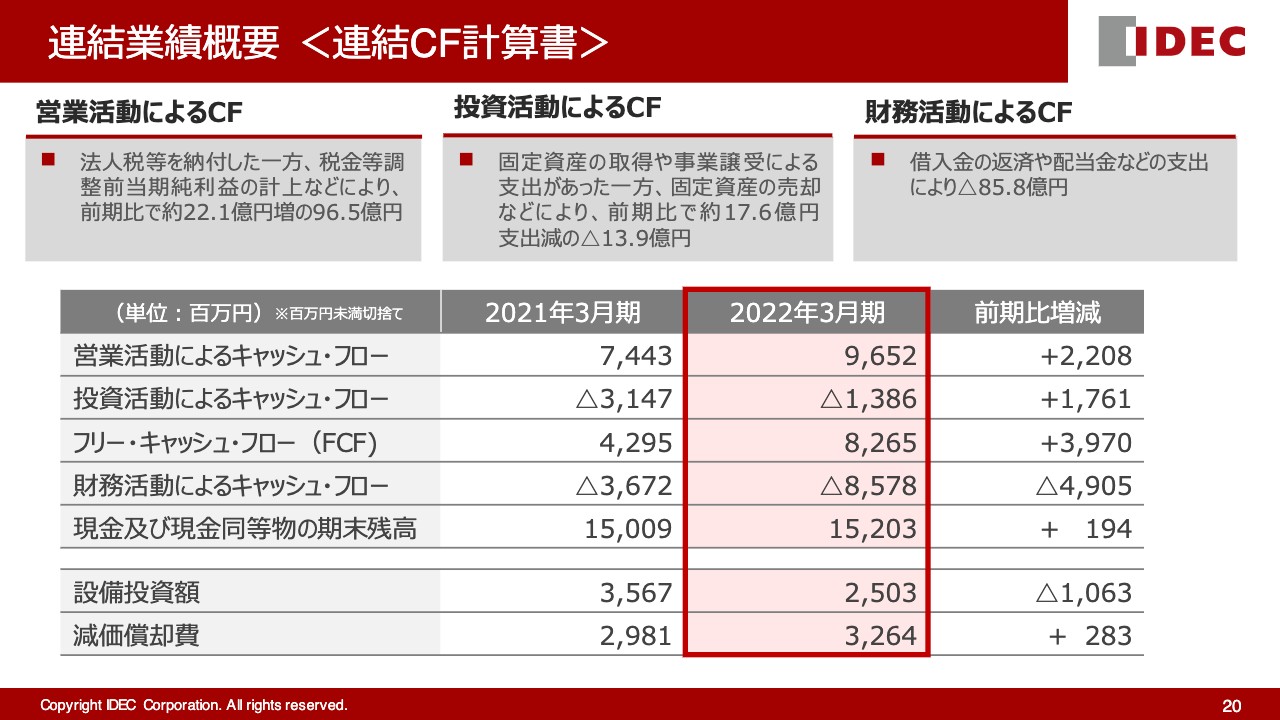

連結業績概要<連結CF計算書>

フリー・キャッシュ・フローについては、前期の約43億円から40億円ほど増加し、約83億円となりました。設備投資額については、前期は国内外の新工場設立や移転などにより約36億円となりました。

当期の設備投資額は国内外の生産設備投資に加え、新人事システムをはじめとするシステム関連や米国拠点への投資などを実施し、約25億円となりました。2023年3月期については、日本の物流センターの増強や自動化設備、DX関連の投資などにより、約30億円を予定しています。

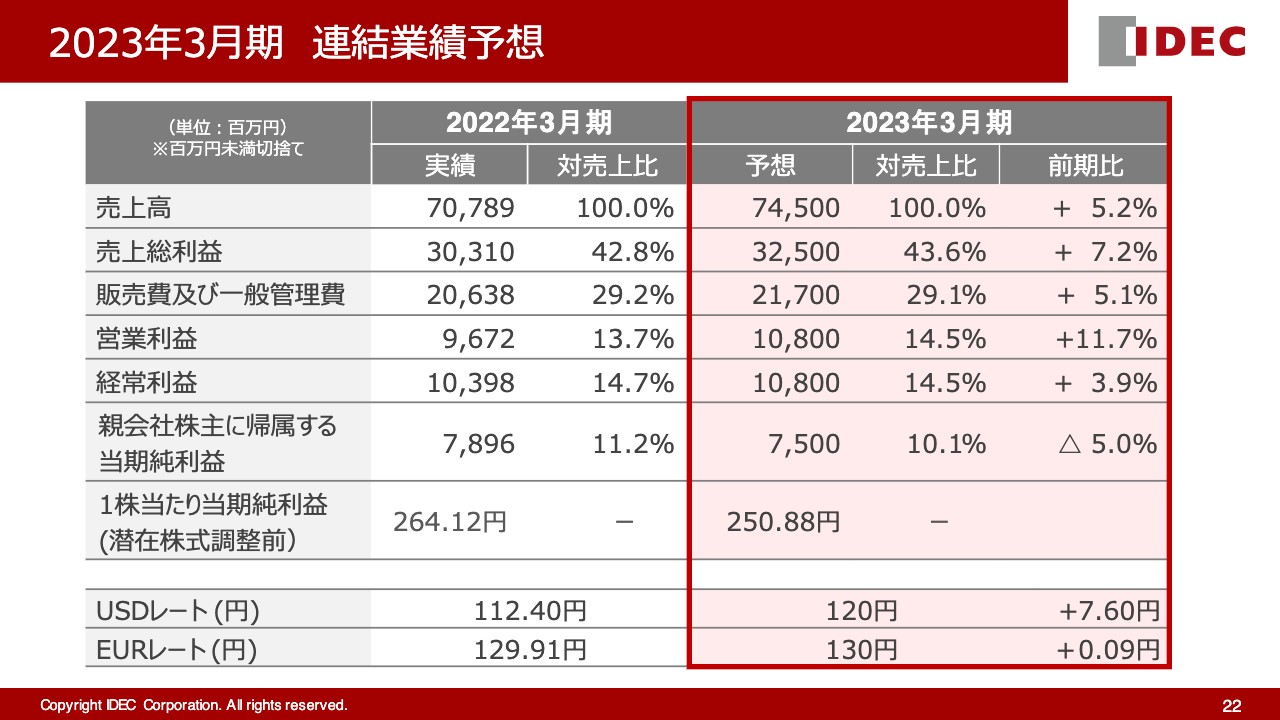

2023年3月期 連結業績予想

2023年3月期の業績予想についてご説明します。部品の調達難や海外情勢など、一部不透明な状況が続いていますが、受注は引き続き、国内外で高い水準で推移しており、売上高・営業利益ともに当期を上回ると予想しています。売上高は前期比5.2パーセント増の745億円、営業利益率は14.5パーセント増、EPSは250円を想定しています。

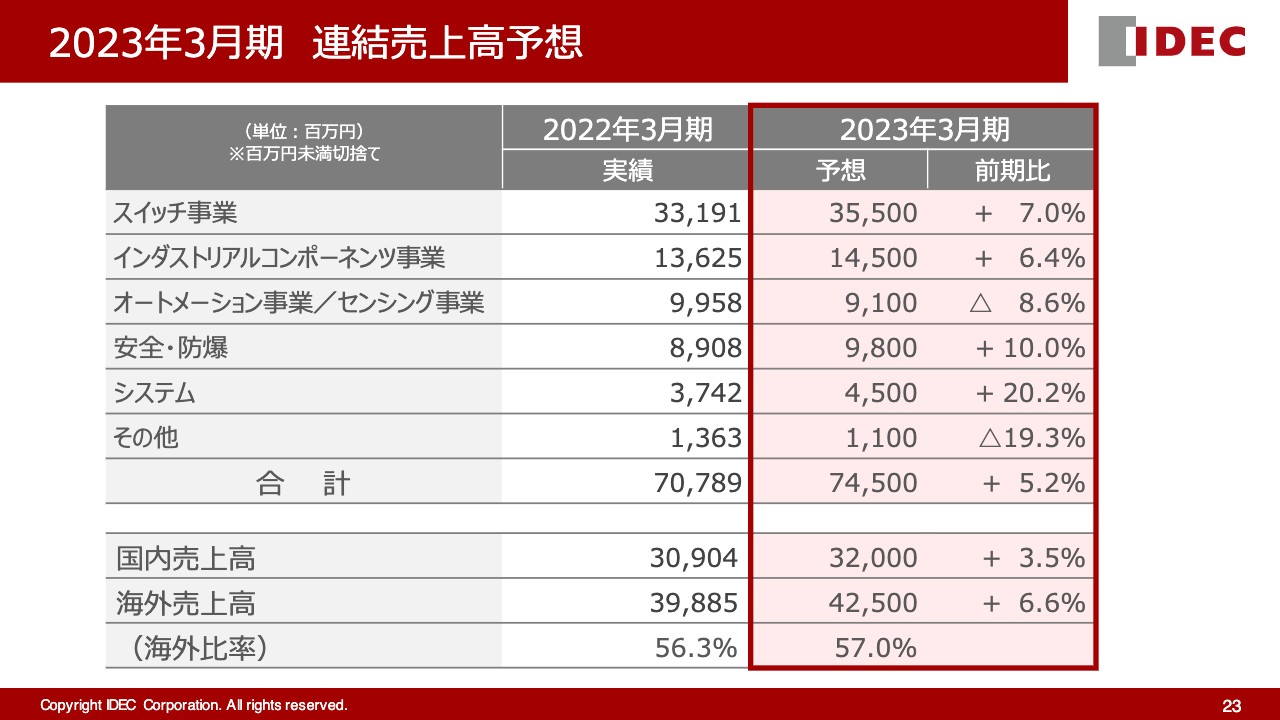

2023年3月期 連結売上高予想

製品別の売上高については、当期に続いて半導体関連の調達難の影響や製品ミックスの見直しなどにより、オートメション事業/センシング事業についてはマイナスの伸び率を見込んでいます。その他については、太陽光など環境エネルギー関連事業の売り上げ減を見込んでいますが、それ以外の主力事業については国内外で伸長すると予想しています。

2023年3月期 配当予想

配当については、中間配当50円、期末配当50円の年間配当100円、予想配当性向は39.9パーセントとなります。引き続き安定的かつ継続的な配当を実施することで、株主のみなさまに対する積極的な利益の還元を実施していきます。

以上で決算概要のご説明を終わらせていただきます。続いて、新中期経営計画の詳細をアルノ・モンディよりご説明いたします。

1.前中期経営計画の振り返り

アルノ・モンディ氏:マーケティング戦略を担当しております、アルノ・モンディです。新中期経営計画についてご説明します。

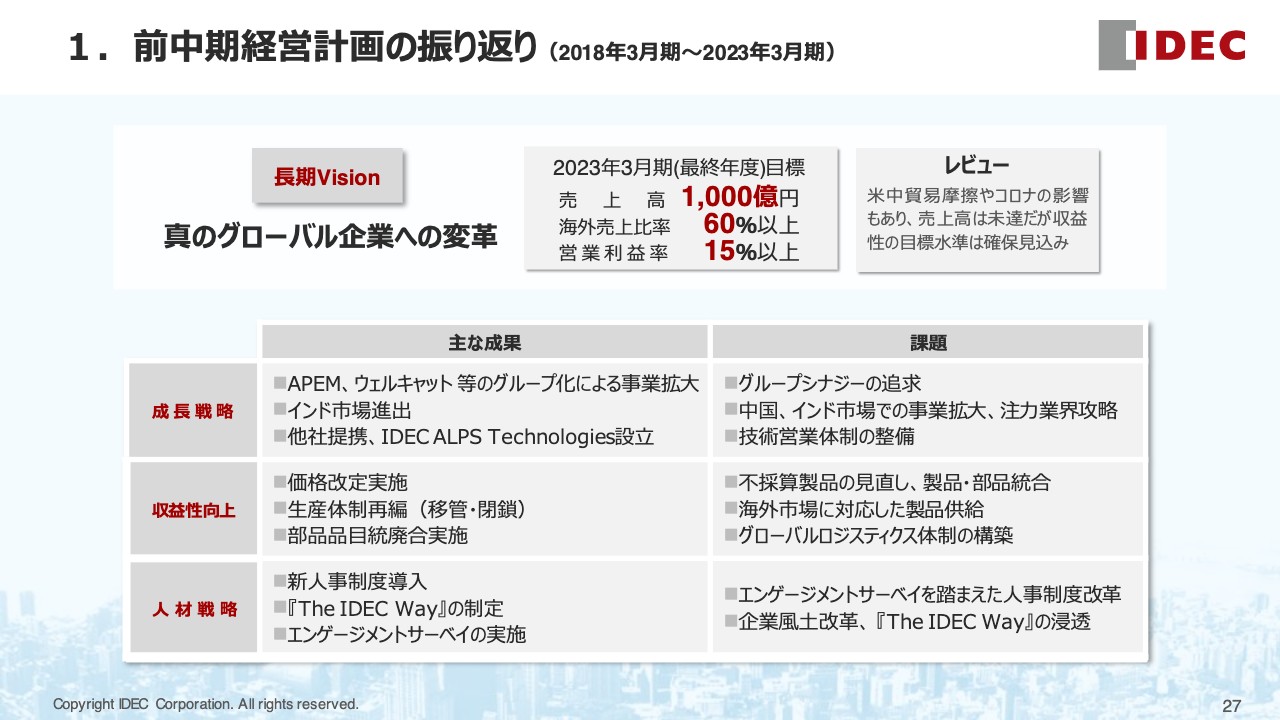

まず、前中期経営計画の振り返りですが、2023年の3月期を最終年度として、売上高1,000億円、営業利益率15パーセントという目標を掲げていました。米中貿易摩擦や新型コロナウイルスの影響などにより、売上高は未達となりましたが、営業利益率はほぼ同等の水準となっています。

主な成果についてはご覧のとおりです。今後の課題として、グループシナジーの追求や注力市場の業界での事業拡大、グローバルでの生産、サプライチェーンの改革などに取り組んでいきます。

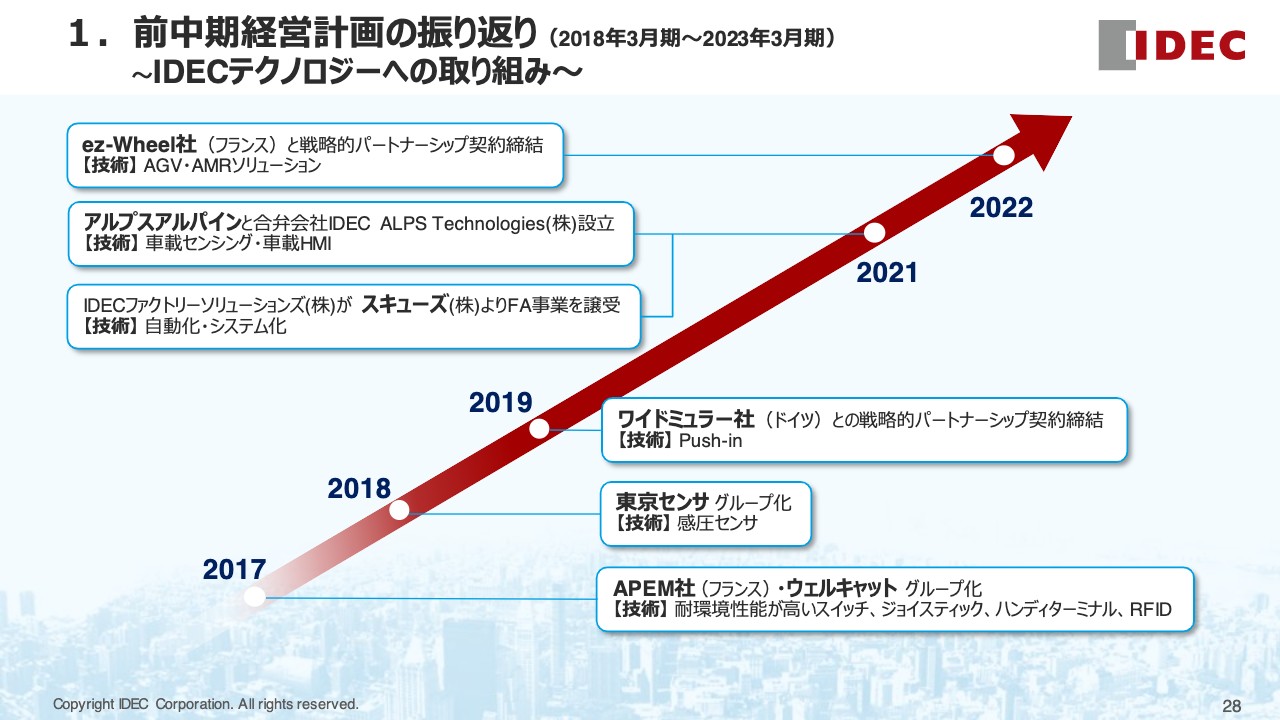

1.前中期経営計画の振り返り~IDECテクノロジーへの取り組み~

これまでの技術や製品面での取り組みとしては、当社として重要性の高い技術分野において、M&Aやアライアンスなどを行うことで強化を進めてきました。例えば、APEM社買収により、耐環境性能が高いスイッチやジョイスティックなどのラインナップ拡充、アルプスアルパインとの合弁会社設立により、センシング・HMIの技術補完・強化、成長が見込まれるAGV業界のソリューション拡大のためのez-Wheel社との提携などが挙げられます。その他の概要については記載のとおりです。

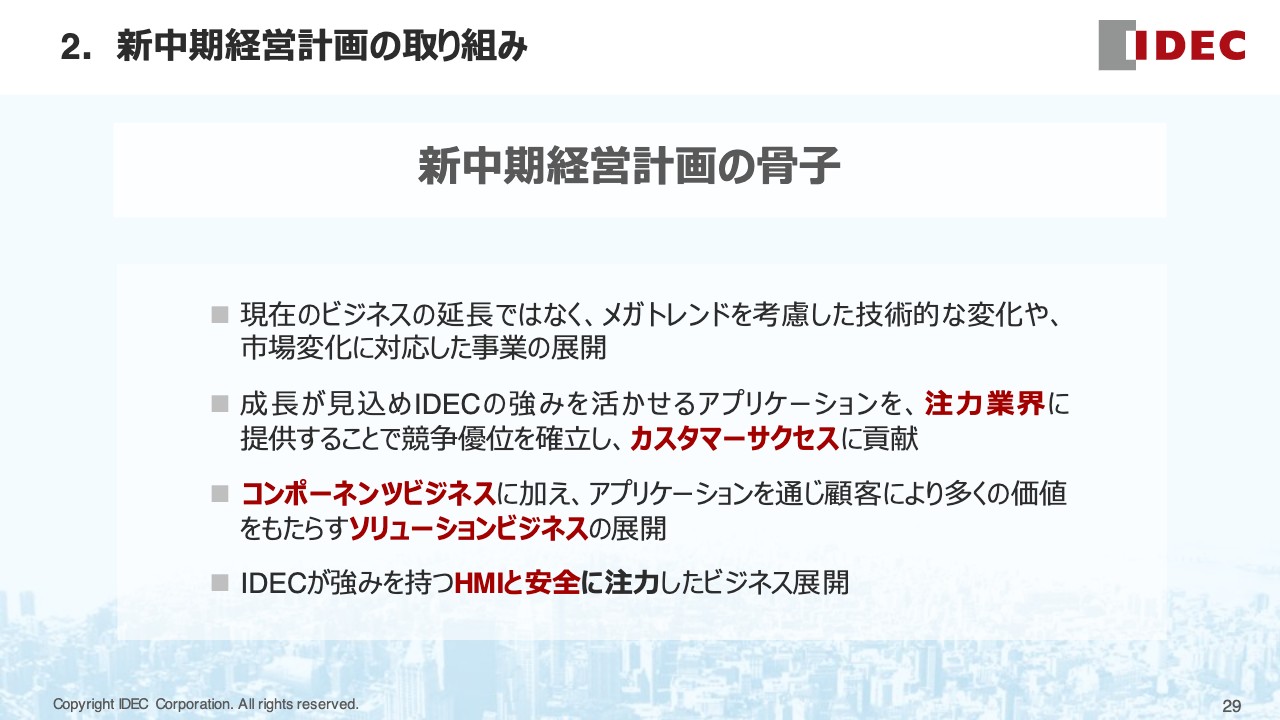

2.新中期経営計画の取り組み

新中期経営計画の骨子としては、現在のビジネスの延長ではなく、メガトレンドを考慮に入れた技術変化・市場変化に対応した事業展開を推進していきます。特に、今後成長が見込め、HMIや安全といったIDECの強みを活かせるアプリケーションを注力業界に提供することで、カスタマーサクセスに貢献していきます。そのためにも、コンポーネンツビジネスに加え、アプリケーションを通じて、より多くの価値をもたらすソリューションビジネスを展開します。

2.新中期経営計画の取り組み

メガトレンドとしては、デジタル化・自動化の進展やグローバルでの人口動態の変化、気候変動などが挙げられます。IDECとしてさまざまな社会課題を解決するため、オートメーション技術とソリューションを活用した生産性の向上や、革新的な安全ソリューションの提供により、安全な環境の実現、安心・ウェルビーイング実現のための新たなHMIインターフェイスソリューションの提供などを推進していきます。

2.新中期経営計画の取り組み

新中期の目標を達成するための取り組みとしてはご覧のとおりです。IDECの経営方針である『The IDEC Way』のVision・Missionを踏まえて、新たなSlogan「PASSION FOR YOUR SUCCESS〜世界中の人々の安全・安心・ウェルビーイングの実現を目指して〜」を掲げ、4つの基本戦略に基づいた取り組みを行っていきます。

3.注力業界

注力業界として取り組んでいる、半導体を含めたご覧の業界の中でも、今後急速な成長が期待できるAGVやロボット、工作機械、自動車分野などに、さらに注力していきます。装置への搭載だけでなく、エンドユーザーやシステムインテグレーターに対する提案を強化することで、ソリューション提案による競争力の強化に取り組んでいきます。

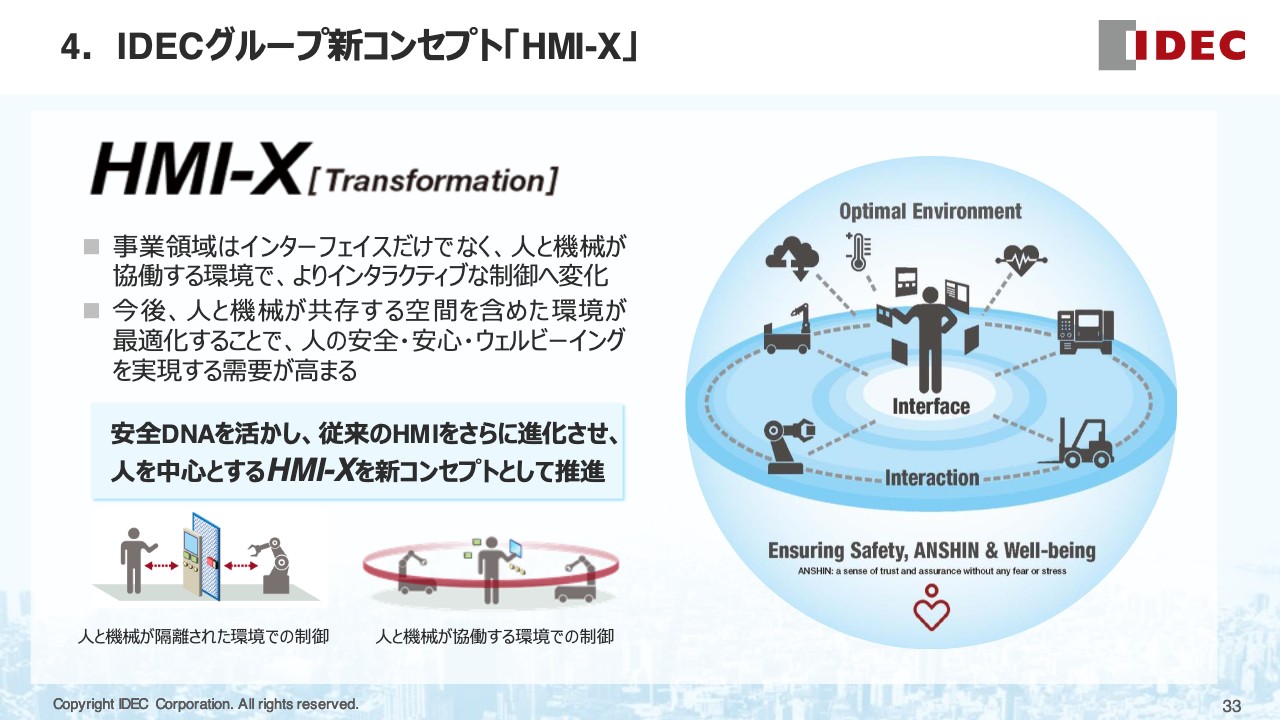

4.IDECグループ新コンセプト「HMI-X」

今回、IDECグループの新しいコンセプトとして、「HMI-X(Transformation)」を打ち出しました。事業領域は人と機械の接点となるインターフェイスだけでなく、人と機械が協働する環境の中で、よりインタラクティブな制御へと変化しています。

従来のヒューマンマシンインターフェイスをトランスフォーメーションしていくことで、人と機械が隔離された環境での制御だけでなく、人と機械が共存する空間の中での協調安全を推進し、環境の最適化、人々の安全・安心・ウェルビーイングの実現に貢献していきます。

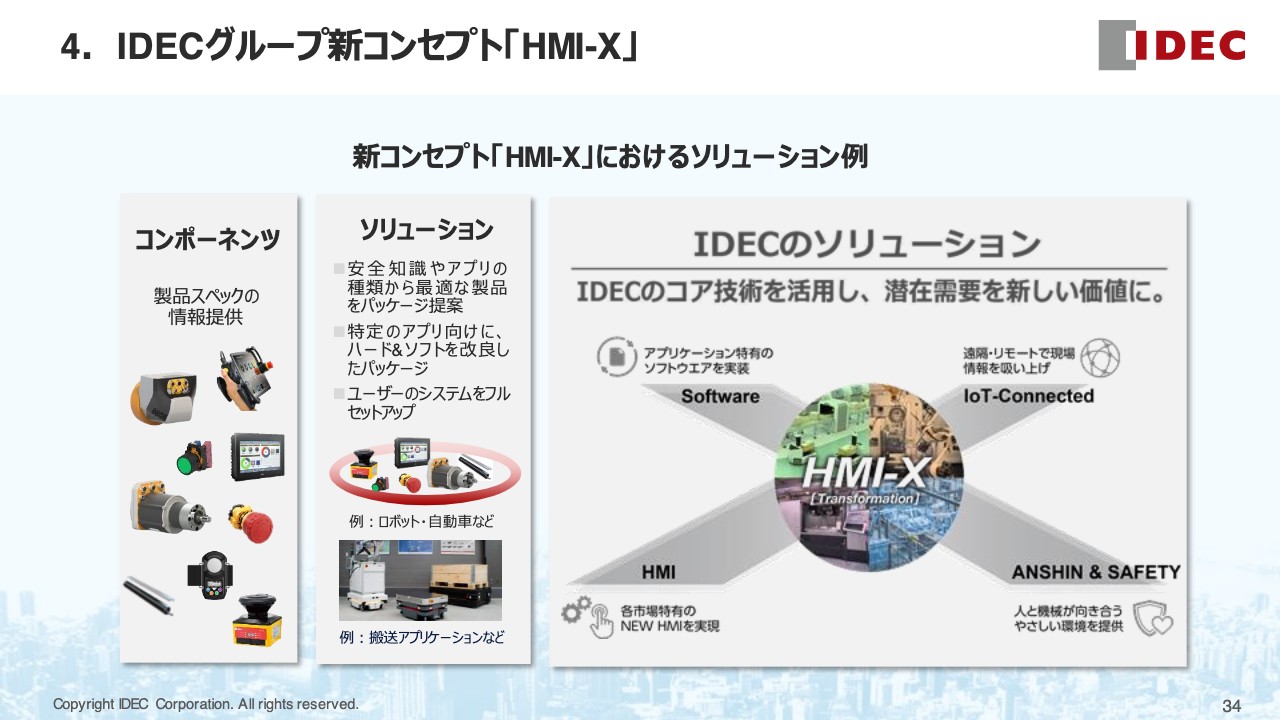

4.IDECグループ新コンセプト「HMI-X」

「HMI-X」というコンセプトのもと、当社の強みであるHMIや安全・安心を実現するコンポーネンツに加え、それらをソリューションとして展開することで、潜在的な需要に対して新しい価値をご提供していきます。

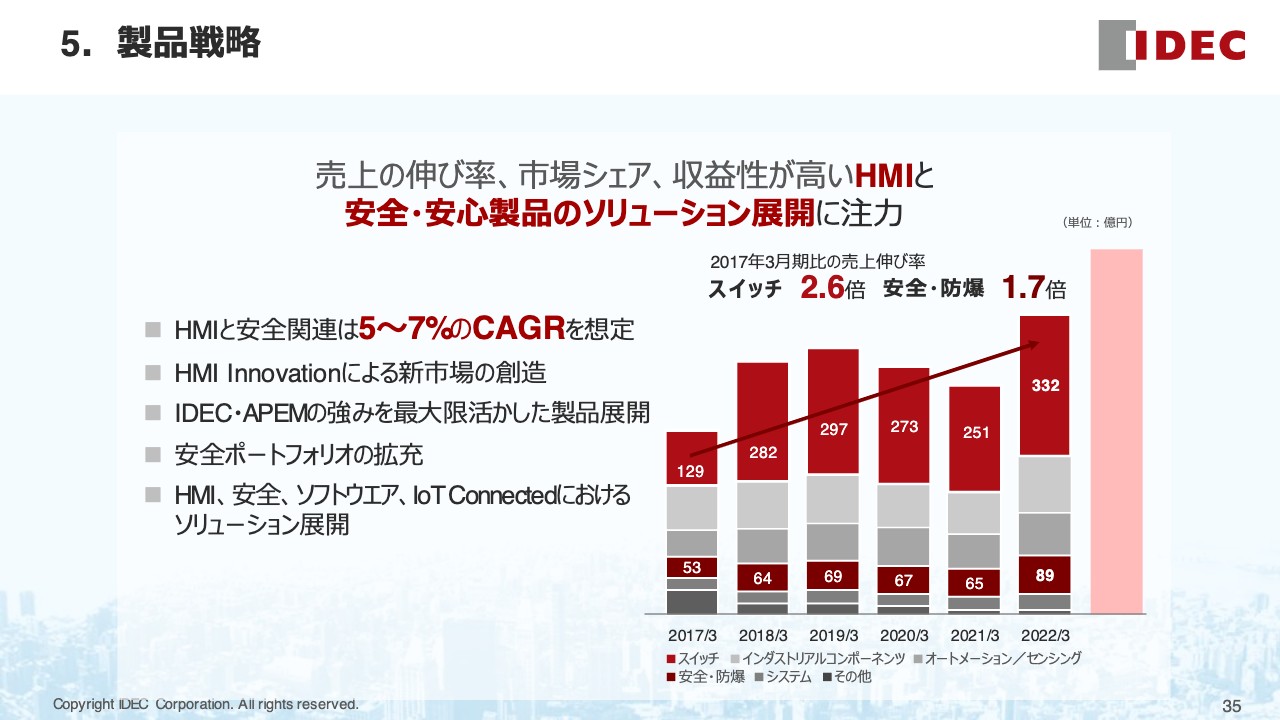

5.製品戦略

製品戦略としては、売上の伸び率や市場シェア、収益性の高いHMI、安全・安心分野に注力していきます。この分野は2017年3月期と比べて、売上伸び率がスイッチで2.6倍、安全・防爆で1.7倍となっており、新中期においても5パーセントから7パーセントのCAGRを想定しています。

HMI・安全・安心を中心としたソリューションビジネス展開

今後の取り組みについてです。HMI Innovationによる新市場の創造として、各種タブレットでの安全確保や非接触需要に対応したタッチレススイッチなど、New HMI製品の開発を行います。また、AGV・AMR・ロボット向けハンディコントローラなど、注力業界向けHMIの展開により事業を拡大していきます。

安全・安心分野については、グローバル安全企業への変革に向けて、トータルソリューション展開のため、安全・安心を実現する製品のラインナップ拡大などを推進していきます。IoT-Connectedに関しては、IDECの強みを活かしたソリューションを実現するために提唱する、「Compact IoT」の積極的な展開などを行っていきます。

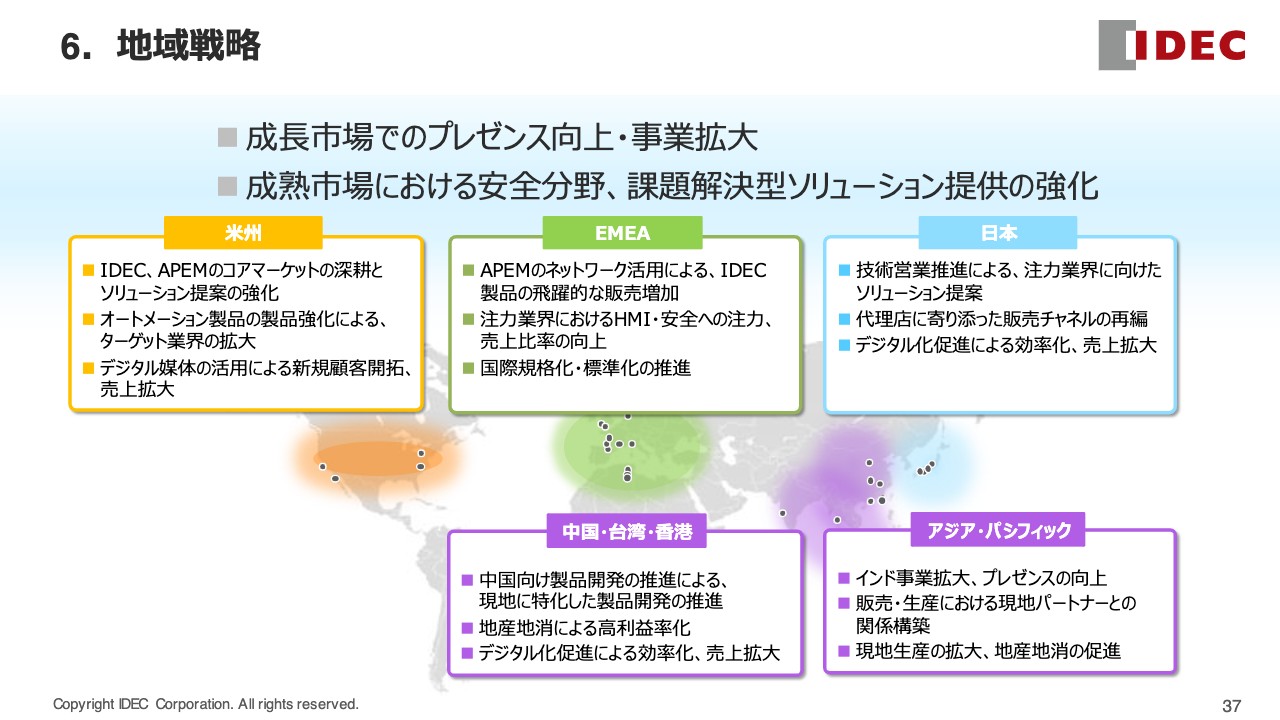

6.地域戦略

地域戦略については、成長市場でのプレゼンス向上とあわせて、成熟市場における安全分野、課題解決型ソリューション提供の強化を進めていきます。米州においては、APEMとの販売シナジーの最大化を図っていくとともに、EMEAではAPEMのネットワークを活用することで、IDEC製品の飛躍的な販売拡大を図っていきます。

日本では技術営業を推進することで、注力業界に向けたソリューション提案を拡大していきます。成長性の高いアジア地域の詳細については、別途ご説明します。

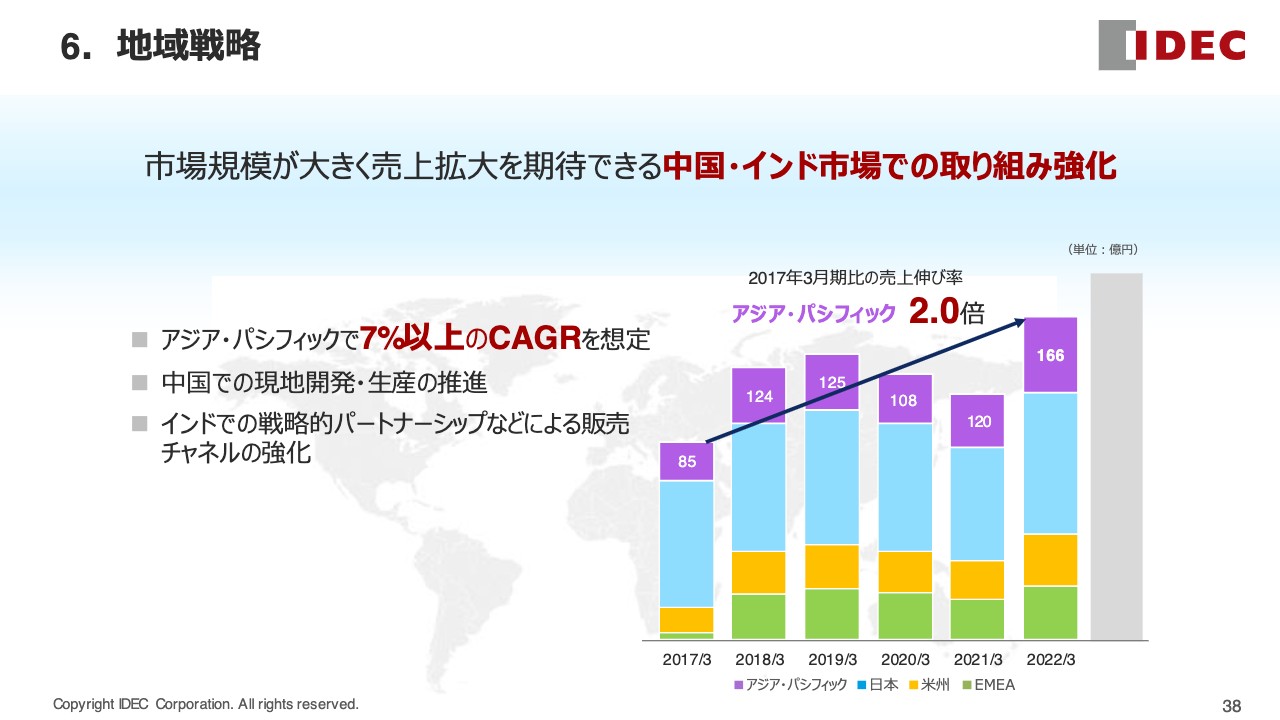

6.地域戦略

各地域の中でも市場規模が大きく、今後の売上拡大が見込まれる中国・インドでの取り組みを強化していきます。当社はこれまでリソース強化体制の整備に取り組んでおり、2017年3月期と比べ、アジア・パシフィックの売上高は2倍に伸びています。今後についてもアジア・パシフィックで7パーセント以上のCAGRを想定しています。

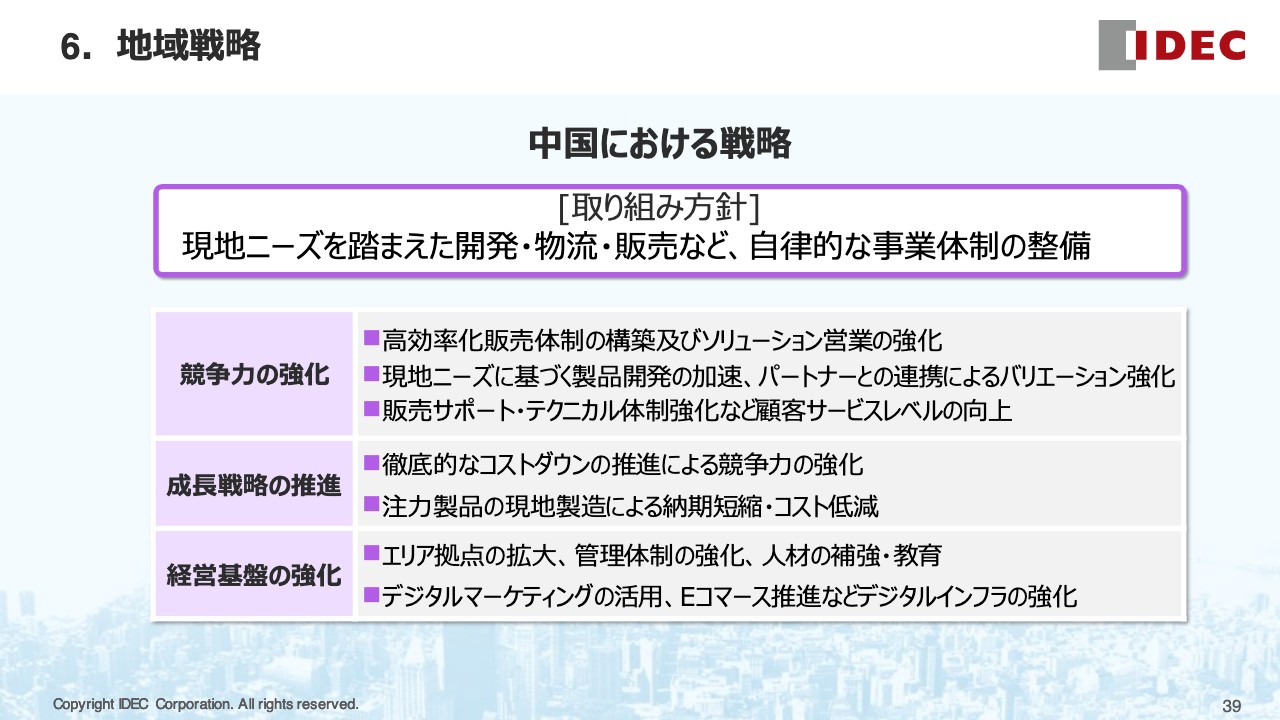

6.地域戦略

中国においては、現地ニーズを踏まえた開発・物流・販売などによる、自律的な事業体制の整備を行っていきます。特に、現地ニーズに基づく製品開発の加速や、パートナーとの連携によるバリエーションの強化を推進するとともに、現地製造による納期短縮・コスト低減を行い、事業規模の拡大だけでなく収益性の向上にも取り組んでいきます。

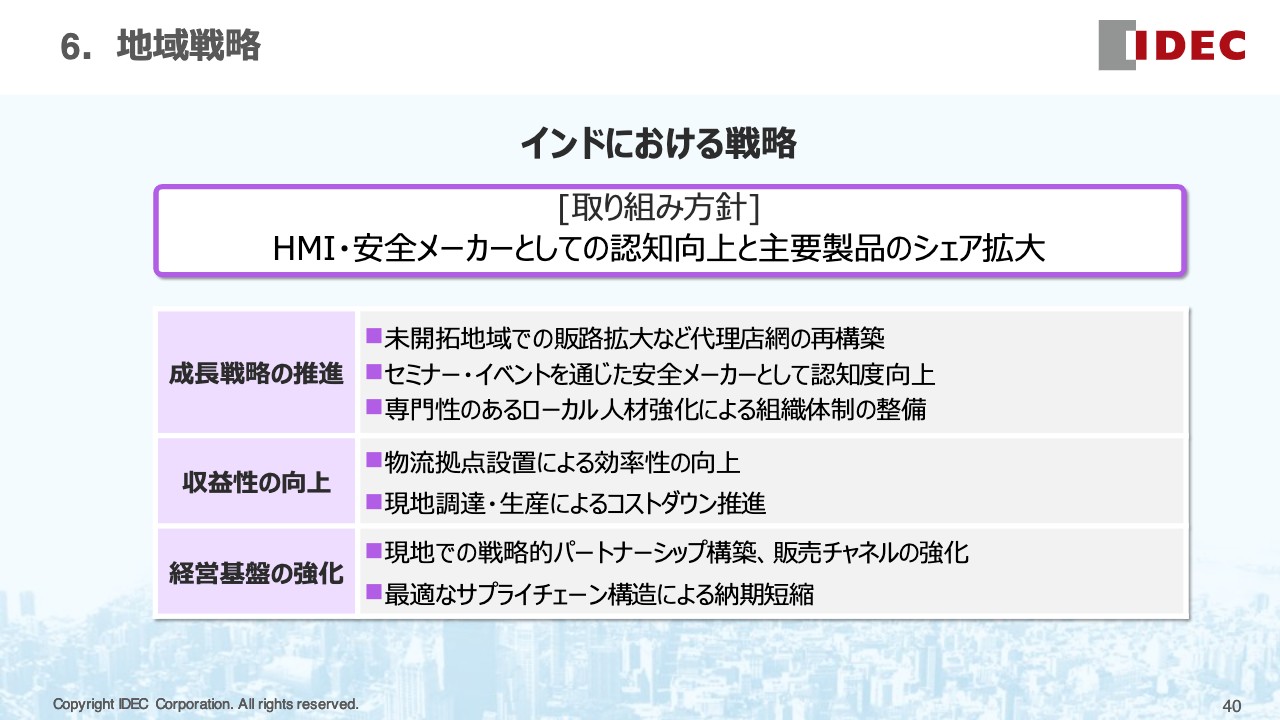

6.地域戦略

インドにおいては、HMI・安全メーカーとしての認知向上と、主要製品のシェア拡大を目指しています。未開拓地域での販路拡大や代理店網の再構築に加え、専門性のあるローカル人材の採用強化などにより組織体制の整備を図り、現地調達や生産などによるコストダウンを推進していきます。

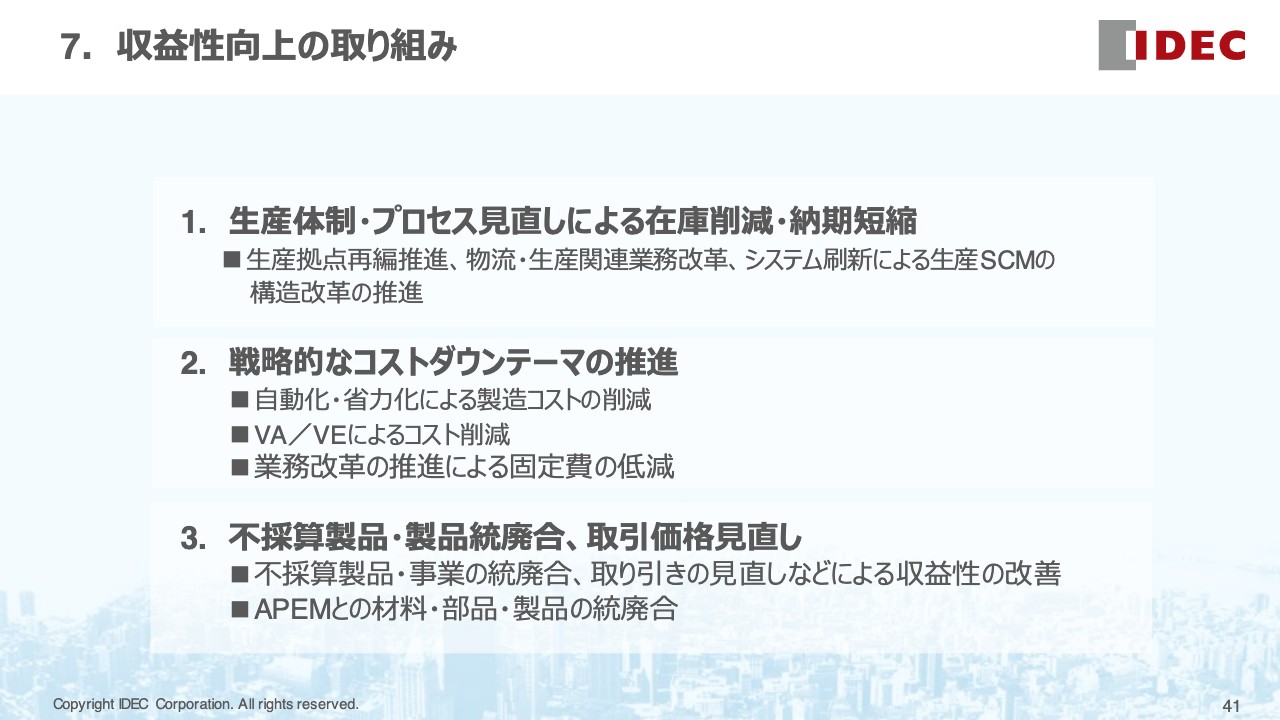

7.収益性向上の取り組み

収益性の向上に向けて、生産拠点の再編やシステムの刷新などを行い、生産体制やプロセスの改革を推進していきます。あわせて、グローバルベースでの自動化・省力化により戦略的なコストダウンを推進していくとともに、不採算製品の見直しや製品の統廃合、取引価格の見直しなどにより、原価率の低減を図っていきます。

8.中期経営計画

以上の取り組みを踏まえ、2025年3月期においては売上高成長率が年率5パーセント以上となる売上高800億円以上、営業利益率16パーセント以上、ROE15パーセント以上を目指していきます。

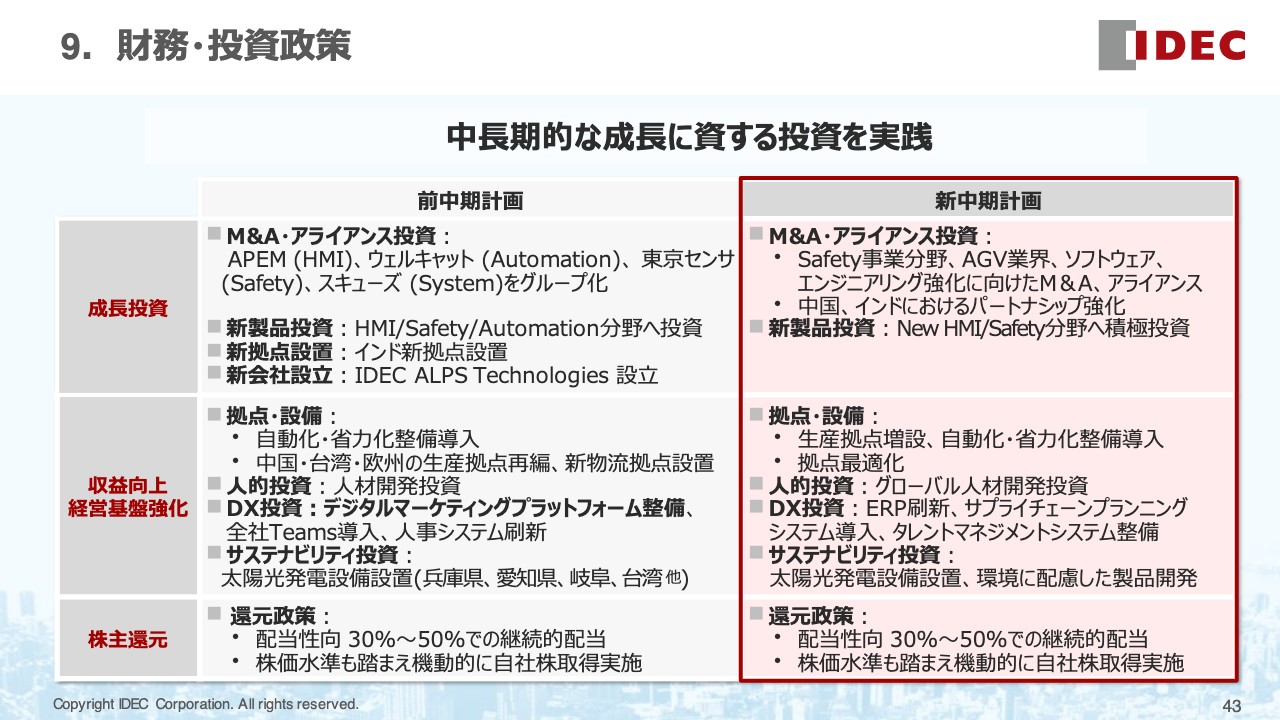

9.財務・投資政策

投資については、これまでも成長投資や収益向上、経営基盤強化を積極的に行ってきました。新中期では、注力分野の拡大に向けたM&A・アライアンス投資に加え、収益性向上に向けた拠点整備・最適化、グローバル事業の拡大に向けた人的投資などを推進していきます。また、業務改革を推進するためのDX投資や、社会的な要請に応えるためのサステナビリティ投資なども積極的に行っていきます。

株主還元については、これまでも安定的に行ってきましたが、今後も継続的な配当や機動的な自社株取得の実施など、積極的な株主還元を行っていきます。

続いて、ESGの取り組みについて、経営戦略企画担当の吉見よりご説明します。

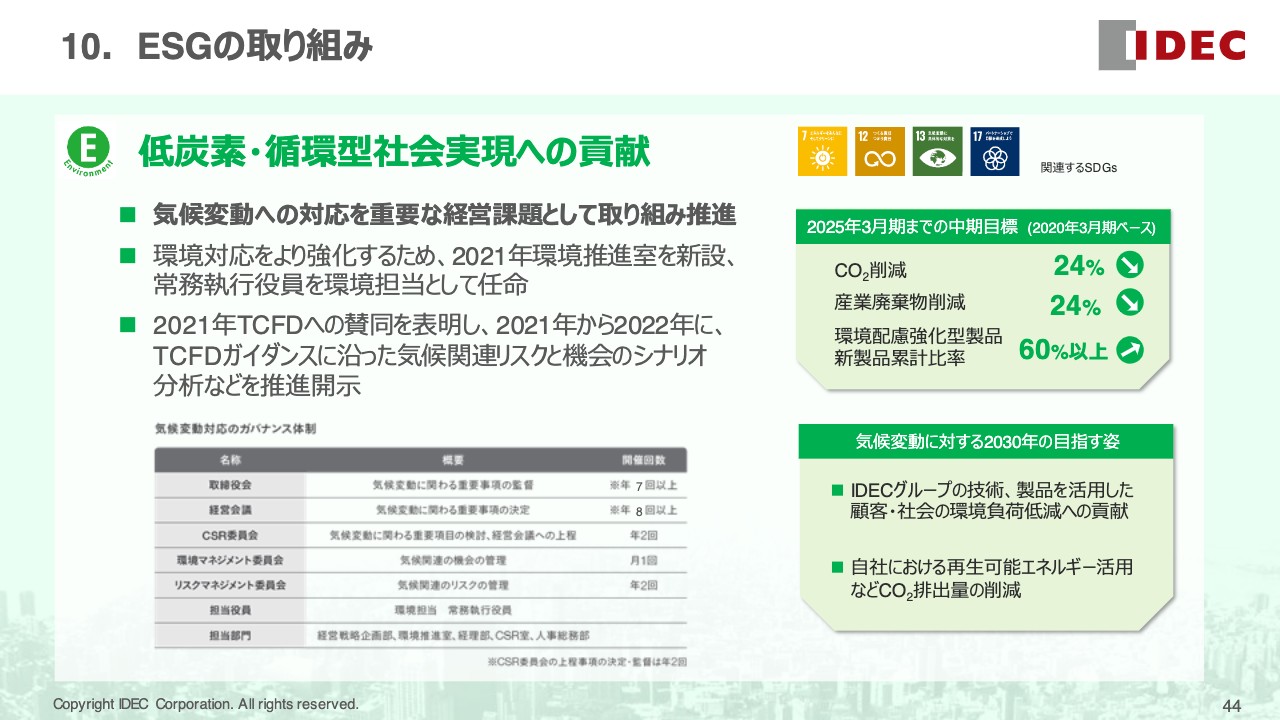

10.ESGの取り組み

吉見晋一氏(以下、吉見):吉見でございます。それでは、最後のパートとなるESGについてご説明します。

まず、環境です。IDECでは気候変動への対応を重要な経営課題と認識しており、前期はTCFDへの賛同を表明したため、現在開示に向けて準備を進めています。今後についてはCO2の削減、気候変動に対応する中期目標の達成に向けて積極的に取り組みを推進していきたいと思います。

10.ESGの取り組み

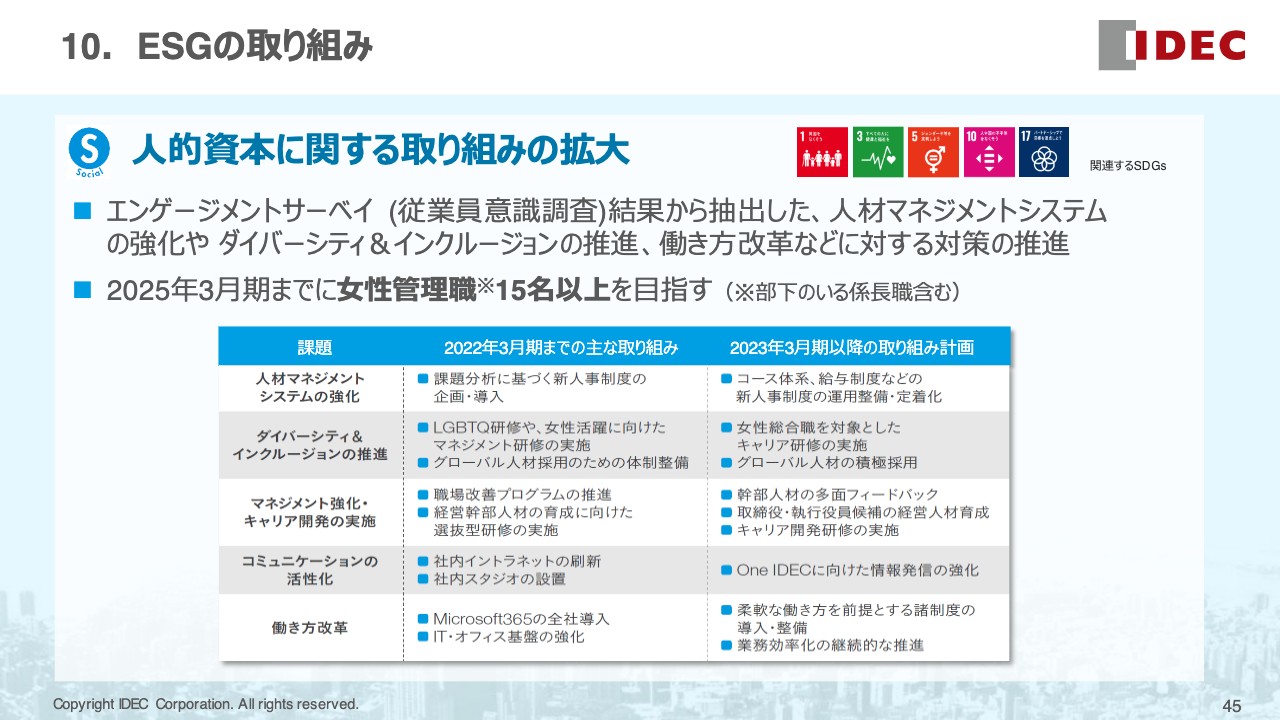

続いて社会です。人的資本に関する取り組みとして、2019年にエンゲージメントサーベイを行い、その結果を踏まえた新たな人事マネジメントシステムの構築や再教育の強化、ダイバーシティ&インクルージョンの取り組みなども並行して推進している状況です。内容についてはご覧のとおりです。

10.ESGの取り組み

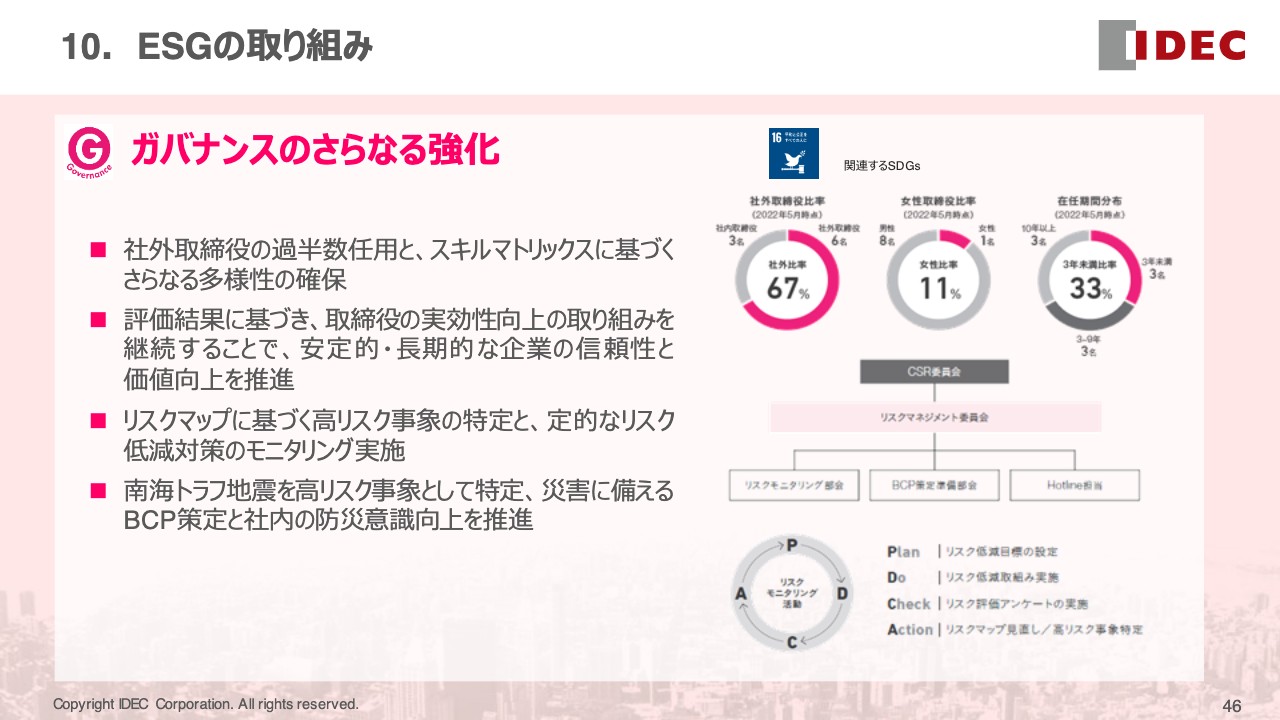

ガバナンスのさらなる強化については、現在、社外取締役を過半数以上任用しており、各役員のスキルマトリックスに基づくさらなる多様性を確保しています。

リスクマネジメントにおいてはリスクマップの整備を行い、モニタリング活動、重要性の高い要素としてBCP対策の本部も立ち上げており、今後さらなるブラッシュアップを実施します。ESGの主立った取り組みの概要紹介については以上です。それぞれについて、さらに強化を進めていきたいと思っています。

質疑応答:中国・インドにおける具体的な強化策について

質問者:3点質問します。1点目は中国・インドでの強化策についてです。現地製造などのお話があったと思います。現地法人はあると思いますが、工場はあるのでしょうか? また、現地法人なのでしょうか? 今後の計画として具体的な策がありましたら教えていただきたいです。

舩木:中国での生産・販売については、100パーセントの現地法人があり、100億円近い売上高となっています。今後の展開に関しては、、これまでは日本から人を派遣し運営を行っていましたが、現地で人材を積極的に採用することで、できるだけ中国で事業を完結していきたいと考えています。

また今後は、現地で制御機器など、将来事業を拡大できるような体制を持つ会社と業務提携・資本提携、あるいはM&Aなどを実施し、プロテクションを強化していきたいと考えています。

インドに関しては、現地法人の設立はすでに終えていますが、2020年3月からコロナ禍の影響があったため、活動が限定的になっていたため、そろそろフルで活動を行っていきたいと考えています。販売代理店などは数も徐々に増えてきており、売上についても、我々の活動が拡大することで今後は増えていくと考えています。

質問者:新しい工場などは考えているのでしょうか?

舩木:中国では地産地消を推進しています。インドマーケットは、やはり欧米、日本などと異なり、少し低コストであるため、材料にしても製法にしても方法が異なります。

以前は日本で開発を行っていましたが、中国やインドも含めて、開発から生産を、可能な限り現地ニーズに合わせたものを現地スタッフによって作っていくという方向性になったため、当然、時期を見てインドでの開発や、製造の拠点を作っていくことも考えています。

質疑応答:欧州での国際規格づくりの取り組みについて

質問者:2点目の質問です。欧州での国際規格づくりの取り組みにおいて、直近の新しい動きとしてはどのようなものになるのでしょうか?

舩木:ご存知のとおり、IDECは安全・安心に対して非常に力を入れている会社です。さまざまな規格がありますが、ISOで定められるSafety 1.0(隔離による安全)だけでなく、我々はSafety 2.0(協調安全)をいろいろと研究し、それに対応できるような安全・安心なラインナップを揃えています。現在、世界的なセミナー「ビジョンゼロ・サミット・ジャパン」が行われており、グローバルで相当数の企業も参加している状況です。我々もその中核において活動しています。

質疑応答:女性管理職の人数について

質問者:3点目の質問です。中期目標として、女性管理職15名の登用を目指されるとのことですが、今は何人くらいになりますでしょうか?

吉見:現状は、10名になります。

質問者:この人数は、部下がいる管理職の方のことを指しているのでしょうか?

吉見:おっしゃるとおりです。リーダークラス、マネジメントを行っている女性になります。

質疑応答:受注高について

質問者:質問を3点お願いします。1点目は、受注高についておうかがいします。アジア・パシフィックでは、第4四半期に中国の季節性要因があったというお話だったと思いますが、その点を除いても、第3四半期は40億円から60億円とかなり増えていると思います。こちらについて、どのような背景があったのか、どのような製品・業界なのかなどを教えていただきたいです。

また、今後の受注高の見通しとしてはどのように考えているでしょうか? 中国のロックダウンなどもあるためEMEAも含めて教えていただければと思います。

西山嘉彦氏(以下、西山):中国については、ロックダウンの関係により、3月の期末にかけて、駆け込みのような受注が非常に増えました。そのため、中国での増加は一時的な要因であり、少しずつ落ち着いていくと考えています。

日本はまだかなり高水準になりますが、第3四半期に比べると少し減っており、だいたい第1四半期あたりまでは水準も少し落ち着いてくると考えています。上期においては、今の受注残を非常に抱えている状況ですが、今後少なくとも国内については、この遅れ残の解消が進んでいくと考えています。

また、EMEAは受注高の動きが非常に大きな状況でしたが、こちらも落ち着いてくると思いますので、全体的に上期中には、納期問題ともなる、受注残の積み上げがほぼ正常化へ向かっていくと考えています。

質疑応答:今後の計画について

質問者:2点目は計画についてです。売上高について第4四半期は185億円と、第3四半期からかなり増えましたが、第4四半期から2023年3月期にかけて、生産能力増強効果はあまり出ていないような気がします。売上予想が「180億円×4」くらいの水準になっていると思いますが、2023年3月期は生産能力増強の恩恵はないのでしょうか?

また、粗利率に関しても2022年3月期の42.8パーセントから、今は43.6パーセントに上がるという計画になっているため、どのようなところを見て計画を立てられているのかをおうかがいできますでしょうか?

西山:まず、国内のIDEC単体での生産キャパシティが出荷ベースでいうと、上期には前期の下期に対し5パーセントから6パーセント増加することで、プラス10パーセントまでは積み上げていきたいと考えています。

そのため、下期以降は受注の見通しが落ち着くと同時に、エンドユーザーの発注や在庫も今後かなり積み上がっていくのではないかと考えています。下期以降は見通しがやや立てにくいため、保守的に見込んでおり、売上全体としては、通期で前期比プラス5パーセント程度と考えています。

利益面では、材料の値上がり面が現状でだいぶ落ち着いてきており、生産の合理化もより一層図っていきたいと考えています。このあたりも含め、利益率は若干のプラスではありますが、粗利については改善していくと見ています。

販管費率は同等と考えているため、営業利益率は1ポイントまでは行きませんが、0.8ポイントアップの14.5パーセントと考えています。

質疑応答:エンドユーザーの在庫積み上がりについて

質問者:先ほど「エンドユーザーの在庫が少し溜まってくるのではないか」というお話があったと思いますが、それについて、現在目に見える動きや情報はあるのでしょうか?

西山:まだ具体的ではないのですが、受注動向を見ると、少し先の受注がまた増えているため、やや過剰ではないかというのが当社の見方ですが、顕在化しているところまでは把握していません。上期は受注残も十分あり、第4四半期並みの水準あるいはプラスアルファで推移していくと思います。

しかし、下期以降はやや見通しが立てにくいため、我々の予測として、エンドユーザーの在庫がこの上期に積み上がっていくのではないかという考えです。繰り返しになりますが、実態として顕在化しているわけではありません。

質疑応答:中期経営計画について

質問者:3点目は、中計について舩木社長にお伺いしたいです。受注残と比べると計画は少し保守的な数字だと思います。ビジョンゼロ・サミットのセミナーにも参加しましたが、安全機器が伸びている印象を受けました。若干、評価が低いように思います。どのような考えでこの計画を立てたのですか?

もう少し長い目線で、例えば売上高1,000億円、営業利益率20パーセントを示してもよいかと思いました。そのあたりについて、舩木社長の考え方を教えてください。

舩木:前中計は売上高1,000億円、営業利益率15パーセント以上を掲げていましたが、コロナ禍などいろいろな外部環境により、事業が影響を受けました。そのため、前期はどちらかといえば、売上高よりも利益重視といった考え方で進めてきました。

本中計は売上高800億円以上という数字ですが、その代わり営業利益率は16パーセント以上となっています。やはり体質、体力といった点で、先ほども少しお伝えしましたが、生産やサプライチェーン、購買を抜本的に改革しようと考えています。

企業としては、営業利益率を限りなく20パーセントに近づけていきます。売上高は1,000億円という目標をあえて立てず、利益面を重視し、効率のよい体質に持っていこうという考え方です。

質疑応答:ウクライナ情勢の影響について

質問者:ウクライナ情勢の影響について教えてください。

西山:数字面での直接的な影響は特にありません。間接的にはいろいろな欧州の情勢があるかもしれませんが、直接的に売上に影響するものではありません。

質疑応答:上期・下期それぞれの計画について

質問者:通期計画を上期、下期で分けて教えてください。

西山:現状、なかなか下期の見通しが立たないことも踏まえ、あえて通期のみの公表としています。その点はご了承いただければと思います。

質疑応答:原材料価格高騰の影響について

質問者:原材料価格の高騰についての影響をもう少し詳しくおうかがいしたいです。例えば、当然今回の中計にも含まれていると思うのですが、鋼材価格や売値などへの御社の対応についてです。

具体的に「このようなことを考えている」という計画があれば教えてください。

西山:数字的な面では先ほどお伝えしたとおり、原材料の高騰については、高止まりで落ち着いている面もあります。そのことはすでに今期、当社製品の価格改定に織り込んでおり、結果として影響はないかたちです。値上げと、物流コストを含めたコスト面でのアップは相殺されると考えています。

舩木:いろいろな材料を使って製品を作るわけですが、特にプラスチック関係の材料の量が非常に多いです。環境に配慮した、製品としてより優れた材料を使うことを3年以上続けています。製品としての機能も上げながら、環境配慮型の材料をいろいろと研究し、選別したり、製法を研究したりしています。また、いろいろな材料の候補も出てきています。

それとは別に、我々のコアビジネスがスイッチであり、売上高700億円強のうち300億円強を占めています。APEMとIDECとが共同で購買をすることにより、材料が相当量あります。マイクロスイッチなどは、IDECもAPEMも月間何百万単位、年間で何千万個の単位になります。今は異なる拠点で生産していますが、これを共有化し自動生産することができれば、大幅なコストダウンや性能アップが見込まれるため、現在対応を進めています。

また、IDECでは、LEDの技術に40年以上取り組んでいます。APEMは独自のLEDを使っているため、我々が持っているLEDに替えることで量が増え、コストダウンになり、高品質が実現できると考えています。

2つのテーマをお伝えしました。一番主力のスイッチ事業330億円の中でこのような取り組みを進めていくことで、よりよい製品、よりよい材料に加え、収益も上げていくことを考えています。

質問者:マイクロスイッチやLEDの統合などの効率化は、どれくらいのスケジュールで進めていくのでしょうか?

舩木:LEDは今期内で完了すると思います。マイクロスイッチは、IDECが使っているものをそのままAPEMに導入しようと考えています。大量生産で、月間何百万個という数量を自動で作るため、それができない場合は、共通の部品にしたいと思いますので、少し改良が必要になります。

APEMに導入できれば、今年の後半か来年度くらいからスタートすることになると思います。

質疑応答:部品の調達状況について

質問者:部品の調達状況について教えてください。

舩木:現在、半製品の在庫が増えており、部品が少し欠品しているなどの原因があります。先ほど西山が説明したように、上期中に解消されていけば、当然半製品の在庫も減っていきますし、お客さまの納期の問題も十分解消されていきます。

そのための一番大きな問題は半導体です。半導体が入らないため、プログラマブルコントローラなどや電子製品の出荷が非常に長くなっています。これは今年度中でも解消できないかもしれません。来年度にもまたがっていくと思います。

しかしながら、我々の主力製品は、安全機器やスイッチなどのメカ製品です。部材価格が上がったものについては、我々が値上げしたことにより、だいたい解消しています。メカ製品については供給が止まっているわけではないため、徐々に生産のキャパシティも上げています。

質疑応答:営業利益率を高める施策について

質問者:中期計画で説明された、営業利益率を高めるための具体的な施策を教えてください。

舩木:施策はたくさんありますが、一番大きなインパクトがあるのは、生産の方法や、購買、サプライチェーンを短くすることです。それにより、在庫を持つ量も減ります。モノづくりについて、我々は多くを自動生産していますが、また新たな生産方法を導入します。生産方法は抜本的に変えていきたいです。

現在、主力製品の売上の60パーセント以上は海外になっています。最終的な製品の組み立て工程は、人海戦術的に行う必要があるため、マーケットに近いところに持っていく必要があります。

APEMはサンディエゴに拠点があり、アッセンブル作業を行う拠点がチュニジアにあり、800人、900人体制となっています。現在工場も新しく作っており、あと2ヶ月くらいで完成します。欧州向けの製品を集約することでお客さまとの距離を短くするなど、収益を上げるためにいろいろな施策を行っています。

またDXにより、ルーティンワークの日常業務の自動化や、外注してコストを下げることで、販管費を圧縮することもできます。収益を上げる施策のテーマを挙げたら100個ほどあると思います。

質疑応答:2022年度の値上げについて

質問者:2023年3月期も値上げを考えていますか? また、それは必要だと思っていますか?

舩木:制御機器において価格破壊が起こったことは、過去にありません。一般消費者向けの製品とは少し異なり、部材が上がれば当然値上げをすることになります。しかしタイムラグはありますので、お客さまに対して、ある程度ノーティスを出す必要があります。時差はありますが、部材が上がることにより値上げすることは今年度も行いますし、今後も行っていきます。

元山:みなさま、ご質問いただきありがとうございました。以上で2022年3月期通期決算説明および中期経営計画説明会を終了します。本日はお忙しい中ご視聴いただき誠にありがとうございました。

新着ログ

「電気機器」のログ